Preview text:

HỌC VIỆN NGÂN HÀNG KHOA KẾ TOÁN BÀI TẬP LỚN

HỌC PHẦN: KẾ TOÁN NGÂN HÀNG

Đề tài: Tìm hiểu thông tin kế toán nợ phải trả tài chính

được công bố và trình bày trên BCTC riêng lẻ theo VAS

của ngân hàng Vietcombank và so sánh với yêu cầu của IFRS

Tên giảng viên: Trịnh Hồng Hạnh Mã lớp: 231ACT70A01

Nhóm thực hiện: Nhóm 2

Tên thành viên: Mai Thị Huyền Trang 24A4011901

Nguyễn Thùy Dương 23A4010145 Ma Thị Thu Hà 23A4010754

Nguyễn Thị Phương Anh 24A4012508

Lê Thị Phương Dung 24A4012925

Hà Nội, 10/2023 MỤC LỤC

LỜI MỞ ĐẦU........................................................................................3

I, CƠ SỞ LÝ THUYẾT NỢ PHẢI TRẢ TÀI CHÍNH THEO VAS 01 VÀ IFRS.4

1. Tổng quan về nợ phải trả tài chính của Ngân hàng

thương mại theo VAS và IFRS....................................................4

1.1. Khái niệm nợ phải trả tài chính theo VAS và IFRS.................4

2.Nguyên tắc đo lường xác định giá trị và ghi nhận một số

Nợ phải trả tài chính....................................................................6

3.Một số khác biệt cơ bản trong việc lập và trình bày Báo

cáo Tài chính theo VAS và IFRS.................................................9

II, PHÂN TÍCH CÁC THÔNG TIN KẾ TOÁN CÁC KHOẢN NỢ PHẢI TRẢ

TÀI CHÍNH ĐƯỢC CÔNG BỐ TRÊN BCTC RIÊNG LẺ CỦA NHTM

VIETCOMBANK...................................................................................12

1.Giới thiệu khái quát về ngân hàng TMCP Vietcombank.. .12

2.Sự hình thành và ý nghĩa của các thông tin về từng khoản

nợ phải trả tài chính công bố trên BCTC riêng lẻ của NHTM

Vietcombank theo VAS..............................................................13

2.1 Nợ phải trả tài chính công bố trên BCTC năm 2022............13

2.2. Ý nghĩa các thông tin về nợ phải trả tài chính trên các bctc

theo chuẩn mực VAS...................................................................14

3.Phân tích các thông tin về từng khoản nợ phải trả tài

chính công bố trên bctc của NHTM Vietcombank theo VAS16

3.1. Các khoản nợ Chính Phủ......................................................16

3.2. Tiền gửi cho vay và các Tổ chức tín dụng khác...................18

3.3. Tiền gửi của khách hàng......................................................19

3.4. Vốn tài trợ, ủy thác đầu tư,cho vay TCTD chịu rủi ro...........21

3.5. Phát hành giấy tờ có giá......................................................22

3.6. Các khoản nợ khác..............................................................23 2

4. Sự khác biệt và các bút toán ghi nhận giữa thông tin

được công bố về nợ phải trả tài chính của NHTM

Vietcombank theo VAS so với IFRS.........................................26

III, TÁC ĐỘNG CỦA SỰ KHÁC BIỆT GIỮA HAI CHUẨN MỰC KẾ TOÁN

IFRS VỚI VAS NGƯỜI SỬ DỤNG THÔNG TIN KẾ TOÁN VÀ MỘT SỐ GIẢI

PHÁP..................................................................................................31

1.Tác động của sự khác biệt giữa hai chuẩn mực kế toán

IFRS với VAS đến người sử dụng thông tin............................31

1.1. Đối với VCB..........................................................................31

1.2. Đối với NĐT..........................................................................33

1.3. Đối với cơ quan pháp luật....................................................34

2.Các thuận lợi, khó khăn khi áp dụng IFRS tại Việt Nam.. 34

2.1. Thuận lợi:.............................................................................34

2.2. Khó khăn:.............................................................................35

3.SĐề xuất các giải pháp trong và sau quá trình chuyển đổi.

.......................................................................................................36

3.1. Về phía các cơ quan quản lý nhà nước................................36

3.2. Về phía các cơ sở đào tạo....................................................37

3.3. Về phía các hiệp hội nghề nghiệp kế toán, kiểm toán.........37

3.4. Về phía các DN....................................................................38

KẾT LUẬN..........................................................................................39 3 LỜI MỞ ĐẦU

Với mỗi một quốc gia thì lại có những chuẩn mực để trình bày báo cáo tài chính

riêng, trong đó có Việt Nam, nhưng hiện tại hầu hết các quốc gia đều đã theo chuẩn

mực quốc tế IFRS. IFRS xác định cách các công ty duy trì và báo cáo tài khoản của

họ, xác định các loại giao dịch và sự kiện khác có tác động tài chính. Đây được coi là

ngôn ngữ kế toán chung, để các doanh nghiệp báo cáo tài chính của họ có thể thống nhất và đáng tin cậy.

Ngoài ra, báo cáo tài chính là những báo cáo tổng hợp nhất về tình hình tài sản,

vốn chủ sở hữu và nợ phải trả cũng như tình hình tài chính, kết quả kinh doanh trong

kỳ của Doanh nghiệp. Nói cách khác thì đây là phương tiện trình bày khả năng sinh lời

và thực trạng tài chính của doanh nghiệp, là cơ sở để những đối tượng như chủ doanh

nghiệp nhà đầu tư, nhà cho vay, cơ quan thuế và các cơ quan chức năng…xem xét và

đưa ra những quyết định tài chính. Như trước đây, Việt Nam sử dụng chuẩn mực kế

toán VAS nhưng cho đến khi IFRS ra đời, với lợi ích mà nó đem lại đã khắc phục

được nhược điểm mà trước đây VAS còn mang nên việc công nhận và chuyển sang

IFRS đã được khuyến khích và dần trở thành bắt buộc. Việc ghi nhận này có điểm

giống và khác biệt hay đem lại ảnh hưởng như thế nào là điều mà rất nhiều người quan tâm.

Để làm rõ hơn vấn đề này thì nhóm chúng em xin chọn và tìm hiểu về đề tài

“Tìm hiểu thông tin kế toán các khoản nợ phải trả tài chính được công bố và trình bày

riêng lẻ theo VAS của ngân hàng Vietcombank và so sánh với yêu cầu của IFRS”. 4

I, CƠ SỞ LÝ THUYẾT NỢ PHẢI TRẢ TÀI CHÍNH THEO VAS 01 VÀ IFRS. 1.

Tổng quan về nợ phải trả tài chính của Ngân hàng thương mại theo VAS và IFRS

1.1. Khái niệm nợ phải trả tài chính theo VAS và IFRS

Chuẩn mực kế toán Việt

Chuẩn mực báo cáo tài chính Nam (VAS) quốc tế (IFRS)

Khái niệm Theo Chuẩn mực kế toán Việt Theo Chuẩn mực Báo cáo Tài

Nam VAS 01, Nợ phải trả là nghĩa chính Quốc tế IFRS, nợ phải trả tài

vụ hiện tại của doanh nghiệp khi chính là bất cứ khoản nợ phải trả

doanh nghiệp nhận về một tài sản, mà các nghĩa vụ theo hợp đồng

tham gia một cam kết hoặc phát phải:

sinh các nghĩa vụ pháp lý. Phát - Giao tiền hoặc một tài sản tài

sinh từ các giao dịch và các sự chính cho đơn vị khác.

kiện đã qua mà doanh nghiệp phải - Trao đổi các tài sản tài chính

thanh toán từ các nguồn lực của hoặc nợ phải trả tài chính với đơn

mình. Việc thanh toán các nghĩa vị khác theo các điều kiện có khả

vụ hiện tại được thực hiện bằng năng bất lợi cho đơn vị.

nhiều cách như: Trả bằng tiền, trả - Hợp đồng sẽ hoặc có thể được

bằng tài sản khác, cung cấp dịch thanh toán bằng các công cụ vốn

vụ, thay thế nghĩa vụ này bằng chủ sở hữu của ngân hàng.

nghĩa vụ khác, chuyển đổi nghĩa

vụ nợ phải trả thành vốn chủ sở hữu.

Đặc điểm Chuẩn mực kế toán quốc tế - Chuẩn mực Báo cáo tài chính chung

Vietnam Accounting Standards quốc tế - International Financial

(VAS) được hình thành dựa trên Reporting Standards (IFRS), được

các chuẩn mực kế toán quốc tế ban hành bởi Hội đồng Chuẩn 5

(IAS/IFRS). Hệ thống chuẩn mực mực Kế toán Quốc tế

kế toán được xem xét và ban hành (International Accounting

vào khoảng từ năm 2000 đến 2005 Standards Board - IASB). Mục

bởi Bộ Tài chính. Với 26 chuẩn tiêu quan trọng nhất khi đặt ra các

mực theo nguyên tắc vận dụng có quy tắc chung là để báo cáo tài

chọn lọc thông lệ quốc tế vừa phù chính được thống nhất, minh bạch

hợp với đặc điểm kinh tế mà lại và có thể so sánh trên toàn thế

vừa phù hợp với trình độ quản lý giới.

của doanh nghiệp Việt Nam tại

Các Chuẩn mực Báo cáo Tài

thời điểm được ban hành.

chính quốc tế được xây dựng

Khác với IFRS, ngoài các nhằm mục đích để tạo ra ngôn ngữ

chuẩn mực, thông tư hướng dẫn và kế toán chung, giúp các doanh

các quyết định do Bộ Tài Chính nghiệp và báo cáo tài chính của hj

ban hành, hệ thống kế toán Việt có thể được thống nhất và đáng tin

Nam còn có các văn bản do các cơ cậy từ công ty này sang công ty

quan quản lý chuyên ngành ban khác, hay từ quốc gia này sang

hành và bắt buộc áp dụng đối với quốc gia khác. Bên cạnh đó, IFRS

các doanh nghiệp hoạt động trong còn xác định cách các công ty duy các lĩnh vực đó.

trì và bá cái tài khoản của họ, xác

định các loại giao dịch và sự kiện có tác động tài chính. Phân

Hiện nay, theo các quy định

Theo IFRS 09, nợ phải trả tài loại nợ

của Ngân hàng Nhà nước Việt chính được chia làm 2 nhóm:

phải trả tài Nam, chưa có sự phân chia các - Hạch toán theo phương pháp giá chính

công cụ nợ dựa theo phương thức vốn phân bổ: là các công cụ nợ

ghi nhận (thành 2 nhóm ghi nhận thông thường, thường là mặc định

theo giá vốn phân bổ và FVTPL) theo phương pháp này nếu không giống như IFRS 09. có quy định cụ thể.

Theo VAS 22, gợi ý cách - Hạch toán theo phương pháp

phân loại nợ phải trả tài chính hữu FVTPL: là công cụ nợ được nắm 6

ích nhất của ngân hàng là phân giữ với mục đích kinh doanh hoặc

loại chúng theo bản chất và sắp được chỉ định vào nhóm phản ánh

xếp theo tính thanh khoản tương theo giá trị hợp lý thông qua lãi/lỗ.

ứng với kỳ đáo hạn của chúng.

Khoản mục nợ phải trả bao gồm:

- Tiền gửi của các ngân hàng và

các tổ chức tương tự khác

- Tiền gửi từ thị trường tiền tệ

- Tiền gửi của khách hàng - Chứng chỉ tiền gửi

- Thương phiếu, hối phiếu và các chứng chỉ nhận nợ - Các khoản đi vay khác

2.Nguyên tắc đo lường xác định giá trị và ghi nhận một số Nợ phải trả tài chính. Thời VAS IFRS điểm Ghi

Ghi nhận khoản nợ tài chính

Ghi nhận một khoản nợ phải trả nhận

theo giá gốc hoặc mệnh giá của

tài chính trong bảng cân đối kế

ban đầu công cụ nợ đó. Chi phí phát sinh

toán(SOFP) khi trở thành một bên

được ghi nhận vào tài khoản P/L.

tham gia vào hợp đồng giao dịch công cụ tài chính.

Nghiệp vụ phát hành giấy tờ

có giá có chiết khấu/ phụ trội, IFRS Ghi nhận ban đầu: 7

ghi nhận ban đầu theo giá đã

Khoản nợ tài chính được nắm

cộng/trừ các khoản phụ trội/chiết

giữ với mục đích kinh doanh hoặc được

khấu, tức là ghi nhận theo số tiền

chỉ định và nhóm phản ánh theo giá trị

ngân hàng thực nhận được. Còn

hợp lý thông qua lãi lỗ => Ghi nhận

VAS thì phân chia khoản mục phát ban đầu theo giá trị hợp lý. Chi phí giao

hành GTCG thành các mục nhỏ dịch ghi vào P/L.

gồm: mệnh giá, chiết khấu, phụ trội

Khoản nợ tài chính khác => Ghi

và hạch toán riêng các khoản chiết nhận ban đầu theo giá trị hợp lý- chi

khấu/phụ trội này vào trong các tài phí giao dịch phát sinh.

khoản trên và phân bổ dần trong kỳ

theo phương pháp đường thẳng. Sau ghi

VAS không sử dụng phương

Khoản nợ tài chính được nắm nhận

pháp lãi suất thực ( trong kỳ kế toán

giữ với mục đích kinh doanh hoặc

ban đầu không có điều chỉnh, đánh giá lại

được chỉ định vào nhóm phản ánh theo

giá trị FV theo lãi suất thực).

giá trị hợp lý thông qua lãi/lỗ => Phản

ánh theo giá trị hợp lý.

Ngân hàng sử dụng tài khoản

Lãi và phí phải trả để hạch toán

Khoản nợ tài chính khác =>

những khoản lãi và phí phát sinh

Phản ánh theo giá vốn phân bổ. Giá

trong kỳ kế toán nhưng chưa trả

vốn phân bổ: Giá trị hợp lý của các

tiền, đồng thời giá gốc các công cụ

khoản nợ tài chính được đo bằng giá

nợ không có sự thay đổi trong kỳ kế

trị ghi nhận ban đầu trừ đi các khoản toán.

hoàn trả vốn (nếu có), cộng hoặc trừ

các khoản lãi tích lũy (sử dụng phương

pháp lãi suất thực) của những chênh

lệch giữa giá trị ban đầu và giá trị đáo hạn.

Giá vốn phân bổ= FV ban đầu +

tiền lãi theo lãi suất thực tế - các khoản đã thanh toán 8 Ngừng

Về cơ bản, VAS không có sự Được ngừng ghi nhận khi: ghi

khác biệt với IFRS 09 về các quy

Các khoản nợ phải trả bị chấm dứt/ nhận

định khi ngừng ghi nhận và các triệt tiêu.

khoản nợ phải trả tài chính.

Nghĩa vụ được hoàn thành, huỷ bỏ hoặc hết hạn.

Sự điều chỉnh các khoản nợ tài chính:

Được ngừng ghi nhận nợ phải trả chỉ

khi CF (Cash flow) khác biệt đáng kể

PV của CF mới và PV của CF cũ ( cả

hai được chiết khấu mức lãi suất ban

đầu) có hơn 10 % khác biệt.

Ngừng ghi nhận ( triệt tiêu khoản

nợ cũ và ghi nhận khoản mới)

Sự khác biệt giữa giá trị ghi sổ

của khoản vay mới ( khoản thanh toán

đã trả) và cũ cần được ghi nhận trong P/L.

Các chi phí và phí phát sinh được ghi nhận trong P/L.

Nếu không dừng ghi nhận: Các

chi phí và phí phát sinh được điều

chỉnh giá trị mang sang kỳ tới của

khoản nợ cũ và được phân bổ trong thời gian còn lại.

3.Một số khác biệt cơ bản trong việc lập và trình bày Báo cáo Tài chính theo VAS và IFRS 9 Tiêu chí IFRS VAS Về hình

IFRS không bị áp đặt và

Sử dụng một hệ thống thông tin thức

không có quy định cụ thể về hình tài khoản kế toán thống nhất, biểu

thức áp dụng như về hệ thống tài mẫu chứng từ dựa theo khuôn mẫu bắt

khoản, biểu mẫu báo cáo và những buộc chứng từ kế toán. Chuẩn

Cho phép sử dụng giá trị hợp

Chủ yếu áp dụng nguyên tắc giá

mực kế lý để ghi nhận và đánh giá lại Tài gốc. Điều này có nghĩa là giá gốc của toán về

sản và Nợ phải trả (IFRS 13 - Đo tài sản được tính theo số tiền hoặc đo

lường giá trị hợp lý, là giá sẽ nhận khoản tương đương tiền đã trả, phải lường

được khi bán một tài sản hoặc được trả hoặc tính theo giá trị hợp lý của tài

trả để chuyển nhượng một khoản nợ sản đó vào thời điểm tài sản được ghi

phải trả trong một giao dịch có trật nhận. Giá gốc của tài sản không được

tự giữa những người tham gia thị thay đổi trừ khi có quy định khác

trường tại ngày đo lường. Mức giá trong chuẩn mực kế toán cụ thể. (VAS

này sẽ dựa trên quan điểm của 01)

những người tham gia thị trường

hơn là bản thân doanh nghiệp). Các

Có nhiều chuẩn mực hơn VAS

Còn thiếu nhiều chuẩn mực, chuẩn

và đề cập tới nhiều chủ đề hơn (có những chuẩn mực còn thiếu được

mực kế 16 chuẩn mực IFRS và 41 chuẩn hướng dẫn tạm thời bởi các văn bản từ toán mực IAS)

Bộ Tài chính (Có 26 chuẩn mực). Cấu

1. Báo cáo tình hình tài chính

1. Bảng cân đối kế toán phần

2. Báo cáo lãi lỗ và thu nhập toàn

2. Báo cáo kết quả hoạt động kinh Báo Cáo diện khác doanh Tài

3. Báo cáo lưu chuyển tiền tệ

3. Báo cáo lưu chuyển tiền tệ 10 chính

4. Báo cáo thay đổi vốn chủ sở hữu

4. Thuyết minh báo cáo tài chính

5. Thuyết minh báo cáo tài chính

(Theo VAS 21, Báo cáo thay đổi

vốn chủ sở hữu được coi như một

phần của Thuyết minh báo cáo tài

chính chứ không phải là một phần của Báo cáo tài chính) Phân

Dựa vào nguyên lý bản chất

Phân tích và ghi nhận dựa vào tích và

hơn hình thức trên hợp đồng, hóa hình thức. ghi

đơn và chứng từ. Nợ phải trả tài

Nguyên tắc được áp dụng chủ nhận

chính cần được ghi nhận khi đơn vị yếu là nguyên tắc giá gốc.

trở thành một bên đối với điều khoản hợp đồng.

Các nguyên tắc được áp dụng

sẽ bao gồm giá trị hợp lý và giá trị phân bổ. Cơ sở

Phát triển theo hướng thông

VAS được xây dựng phù hợp

luật, các nguyên tắc không quy với hệ thống luật của một nước. Nhà

chiếu vào chế độ kế toán của mỗi nước có vai trò đánh giá, soạn thảo và quốc gia. trình bày báo cáo. Dừng

Nợ phải trả dừng ghi nhận khi

Một khoản nợ phải trả tài chính

ghi nhận nó không còn tồn tại, khi nghĩa vụ cần phải loại trừ khỏi bảng cân đối kế

liên quan đến hợp đồng không bị toán khi và chỉ khi nào nghĩa vụ quy

gánh chịu nữa hay hết thời hạn.

định trong hợp đồng đã được hoàn

thành, hoặc hủy bỏ, hoặc đã hết hiệu lực. Trình

Yêu cầu trình bày và công bố

Yêu cầu ít hơn và đơn giản hơn. 11 bày và

thông tin ở mức độ đầy đủ và chi công bố tiết thông tin

II, PHÂN TÍCH CÁC THÔNG TIN KẾ TOÁN CÁC KHOẢN NỢ PHẢI TRẢ

TÀI CHÍNH ĐƯỢC CÔNG BỐ TRÊN BCTC RIÊNG LẺ CỦA NHTM VIETCOMBANK

1.Giới thiệu khái quát về ngân hàng TMCP Vietcombank.

Ngân hàng Ngoại thương Việt Nam trước đây, nay là Ngân hàng TMCP Ngoại

thương Việt Nam (Vietcombank) được thành lập và chính thức đi vào hoạt động ngày

01/04/1963 với tổ chức tiền thân là Sở Quản lý Ngoại hối Trung ương (thuộc Ngân hàng Quốc gia Việt Nam).

Là ngân hàng thương mại nhà nước đầu tiên được Chính phủ lựa chọn thực hiện

thí điểm cổ phần hóa, Vietcombank chính thức hoạt động với tư cách là một ngân hàng

thương mại cổ phần vào ngày 02/06/2008 sau khi thực hiện thành công kế hoạch cổ

phần hóa thông qua việc phát hành cổ phiếu lần đầu ra công chúng. Ngày 30/6/2009,

cổ phiếu Vietcombank (mã chứng khoán VCB) chính thức được niêm yết tại Sở Giao dịch chứng khoán TP.HCM.

Trải qua 60 năm xây dựng và trưởng thành, Vietcombank đã có những đóng

góp quan trọng cho sự ổn định và phát triển của kinh tế đất nước, phát huy tốt vai trò

của một ngân hàng đối ngoại chủ lực, phục vụ hiệu quả cho phát triển kinh tế trong

nước, đồng thời tạo những ảnh hưởng quan trọng đối với cộng đồng tài chính khu vực

và toàn cầu. Từ một ngân hàng chuyên doanh phục vụ kinh tế đối ngoại, Vietcombank

ngày nay đã trở thành một ngân hàng đa năng, hoạt động đa lĩnh vực, cung cấp cho

khách hàng đầy đủ các dịch vụ tài chính hàng đầu trong lĩnh vực thương mại quốc tế;

trong các hoạt động truyền thống như kinh doanh vốn, huy động vốn, tín dụng, tài trợ

dự án... cũng như mảng dịch vụ ngân hàng hiện đại: kinh doanh ngoại tệ và các công

cụ phái sinh, dịch vụ thẻ, ngân hàng điện tử... 12

2.Sự hình thành và ý nghĩa của các thông tin về từng khoản nợ phải trả tài chính

công bố trên BCTC riêng lẻ của NHTM Vietcombank theo VAS 2.1

Nợ phải trả tài chính công bố trên BCTC năm 2022

Nợ phải trả tài chính được công bố trên bảng cân đối kế toán của Vietcombank năm 2022

- Các khoản nợ Chính phủ và NHNN

- Tiền gửi và vay các TCTC, TCTD khác

- Tiền gửi của khách hàng

- Vốn tài trợ, ủy thác đầu tư,cho vay TCTD

- Phát hành giấy tờ có giá - Các khoản nợ khác

Quan sát thông tin trên ảnh dưới đây, ta có thể thấy được khoản mục “tiền gửi

khách hàng” và “tiền gửi và cho vay các tổ chức tài chính, TCTD khác” chiếm tỷ trọng

cao nhất trong tổng nợ phải trả của ngân hàng. 13

2.2. Ý nghĩa các thông tin về nợ phải trả tài chính trên các bctc theo chuẩn mực VAS

Các khoản nợ Chính phủ

Các khoản Nợ Chính phủ bao gồm tiền gửi của kho bạc nhà nước và vay NHNN.

+ Tiền gửi của kho bạc nhà nước là các khoản tiền gửi mà kho bạc nhà nước gửi

vào các tài khoản mở tại ngân hàng như: tài khoản thanh toán tổng hợp, tài khoản

chuyên thu tổng hợp, tài khoản chuyên thu, tài khoản thanh toán. Đó là bốn loại tài

khoản tiền gửi không kỳ hạn mà kho bạc nhà nước được phép mở tại ngân hàng thương mại,

+ Các khoản vay NHNN là khoản tiền mà ngân hàng nhà nước cho tổ chức tín

dụng (cụ thể trong trường hợp này là ngân hàng thương mại) vay nhằm mục đích kinh

doanh đầu tư hoặc thanh toán, giải ngân cho khách hàng trong tình trạng thiếu hụt vốn.

NHNN với vai trò là người cho vay cuối cùng.

Tiền gửi và vay các Tổ chức tín dụng khác

Tiền gửi và vay của các TCTD khác là tiền của các tổ chức tín dụng khác gửi vào

ngân hàng hay tiền mà ngân hàng đi vay của TCTD khác dưới nhiều hình thức và lãi

suất theo thỏa thuận của hai bên tham gia.

Khoản mục này được chia thành 2 phần: tiền gửi của các tổ chức tín dụng và các

khoản vay được đo lường bằng hai loại tiền tệ: VND và ngoại tệ. Trong đó:

+ Tiền gửi bao gồm tiền gửi không kỳ hạn (tiền gửi tại ngân hàng và định chế

nhận tiền gửi khác mà người gửi có quyền chuyển khoản bằng séc hay rút ra mà không

cần báo trước), tiền gửi có kỳ hạn (sản phẩm tiền gửi mà người gửi chỉ có thể rút tiền

sau một kỳ hạn gửi nhất định theo thoả thuận với ngân hàng).

+ Vay các TCTD khác: vay chiết khấu, tái chiết khấu, vay cầm cố, vay thế chấp, vay tín chấp.

Tiền gửi của khách hàng

Tiền gửi là số tiền của khách hàng gửi dưới hình thức tiền gửi không kỳ hạn, tiền

gửi có kỳ hạn, tiền gửi tiết kiệm và các hình thức khác. Tiền gửi được hưởng lãi hoặc

không hưởng lãi và phải được hoàn trả cho người gửi tiền. Tiền gửi của khách hàng là 14

nguồn tài nguyên quan trọng nhất của ngân hàng, chiếm tỷ trọng lớn trong tổng nguồn

tiền. Đây là nguồn vốn huy động đóng vai trò quan trọng trong tổng nguồn vốn ngân

hàng và chiếm trọn mọi hoạt động kinh doanh luân chuyển tiền tệ hằng ngày của ngân

hàng. Đáp ứng nhu cầu thanh khoản thường xuyên cho Ngân hàng. Tuy nhiên, quy mô

các khoản tiền gửi rất dễ biến động và nhạy cảm với lãi suất do khách hàng có thể phá

vỡ cam kết, rút tiền trước hạn. Tiền gửi của khách hàng đa dạng về quy mô, kỳ hạn và

nguồn gốc hình thành của từng khoản mục vốn huy động và là bộ phận chiếm chi phí

chủ yếu của NHTM, chi phí phải trả chủ yếu dưới hình thức trả lãi. Trong trường hợp

một ngân hàng bị thanh lý, số tiền thu về từ bán tài sản của nó trước tiên phải được

dùng để thanh toán cho những người gửi tiền

Vốn tài trợ, ủy thác đầu tư,cho vay TCTD chịu rủi ro

Vốn ủy thác đầu tư là khoản tiền bên ủy thác giao cho bên nhận ủy thác để dùng

để đầu tư sinh lời. Ủy thác đầu tư không phải là dịch vụ mới, tại Việt Nam, các ngân

hàng thương mại đã cung cấp dịch vụ này dành cho khách hàng cá nhân và khách hàng

doanh nghiệp như Vpbank, Vietcombank,...

Phát hành giấy tờ có giá

Theo khoản 1 Điều 2 Thông tư 01/2012/TT - NHNN Các khoản nợ khác

Trong khoản mục này, mục các khoản lãi và phí phải trả là khoản mục có sự khác

biệt so với IFRS. Do được hạch toán theo nguyên tắc VAS, lãi phát sinh được ghi nhận

và trình bày vào một khoản mục riêng biệt với giá trị gốc của các khoản NFFTTC trên báo cáo tài chính.

Giá trị của khoản mục các khoản nợ khác được tổng hợp từ số dư có cuối kỳ của

nhóm tài khoản Lãi và phí phải trả. Là tổng hợp lãi suất và phí phải trả từ các công cụ

nợ kể trên những ngân hàng vẫn chưa trả cho bên cho vay/gửi tiền

3.Phân tích các thông tin về từng khoản nợ phải trả tài chính công bố trên bctc

của NHTM Vietcombank theo VAS

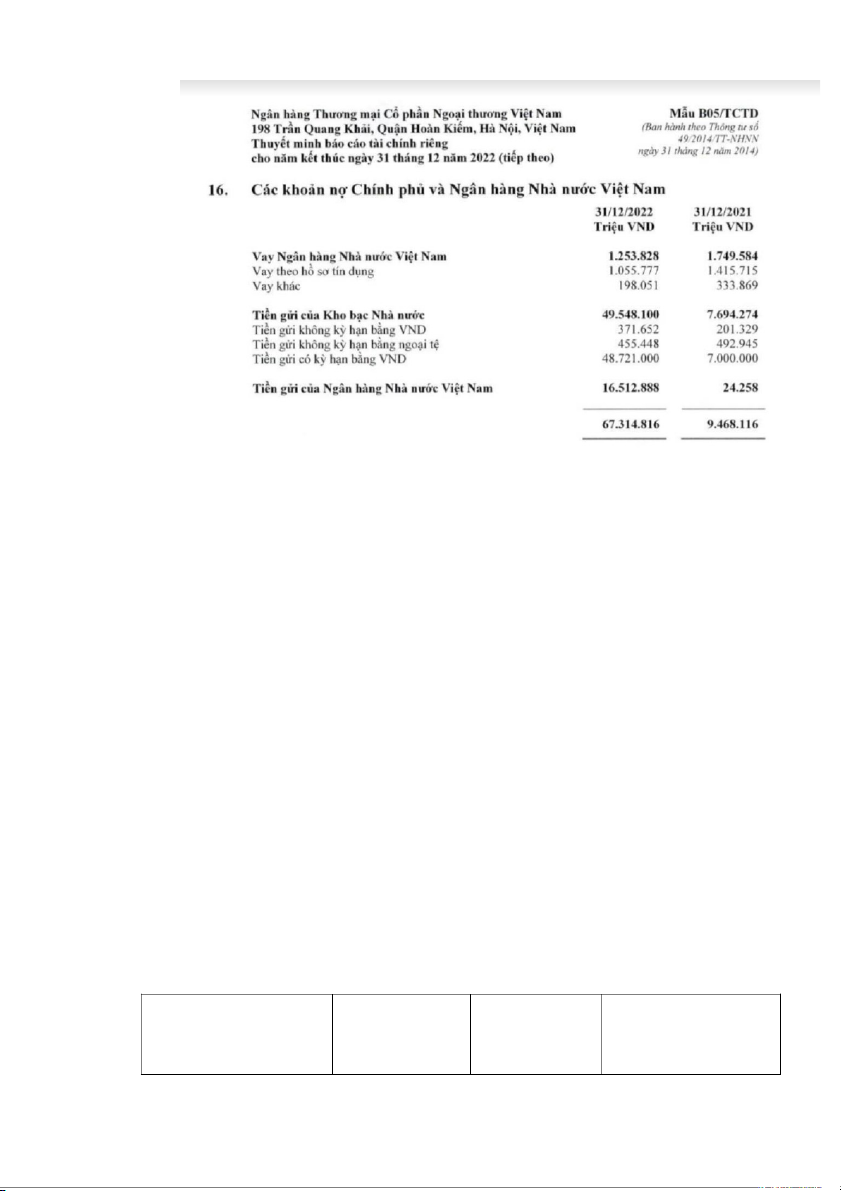

3.1. Các khoản nợ Chính Phủ

Theo Báo cáo tài chính riêng lẻ ngày 31/12/2022 15

Chỉ tiêu Các khoản nợ Chính phủ và NHNN chiếm tỷ trọng nhỏ trong tổng NPT,

được trình bày trên BCĐKT riêng lẻ theo số dư gốc tại ngày báo cáo là 67.314.816 triệu đồng

Các khoản nợ Chính phủ và NHNN Việt Nam gồm: Vay Ngân hàng Nhà nước

Việt Nam (vay chiết khấu các giấy tờ có giá và vay khác); Tiền gửi của Kho bạc Nhà

nước. Chỉ tiêu này được trình bày trên BCĐKT riêng lẻ năm 2022 theo số dư gốc tại

ngày báo cáo là 67.314.816 triệu đồng. Trong đó:

- Vay Ngân hàng Nhà nước Việt Nam là 1.253.828 triệu đồng, chiếm tỷ trọng

khoảng 1.253.828/67.314.816 = 1,86%

- Tiền gửi của Kho bạc Nhà nước là 49.548.100 triệu đồng, chiếm

49.548.100/67.314.816 = 73,6% trong tổng Các khoản nợ Chính phủ và NHNN.

Mối liên hệ với chỉ tiêu trên báo cáo lưu chuyển tiền tệ:

Phần chênh lệch giữa số dư khoản mục này trong báo cáo tình hình tài chính thời

điểm cuối năm 2022 và cuối năm 2021 được thể hiện qua khoản mục tăng/ giảm các

khoản nợ Chính phủ và NHNN. Chỉ tiêu Năm 2022 Năm Chênh lệch 2021 tăng/giảm 16 Các khoản nợ 67.314.816 9.468.116 57.846.700 Chính Phủ và NHNN -Vay NHNN Việt 1.253.828 1.749.584 495.756 Nam -Tiền gửi của Kho 49.548.100 7.694.274 41.853.826 bạc Nhà nước

Chỉ tiêu các khoản nợ Chính Phủ và NHNN năm 2022 tăng 67.314.816 -

9.468.116 =57.846.700 triệu đồng so với năm 2021

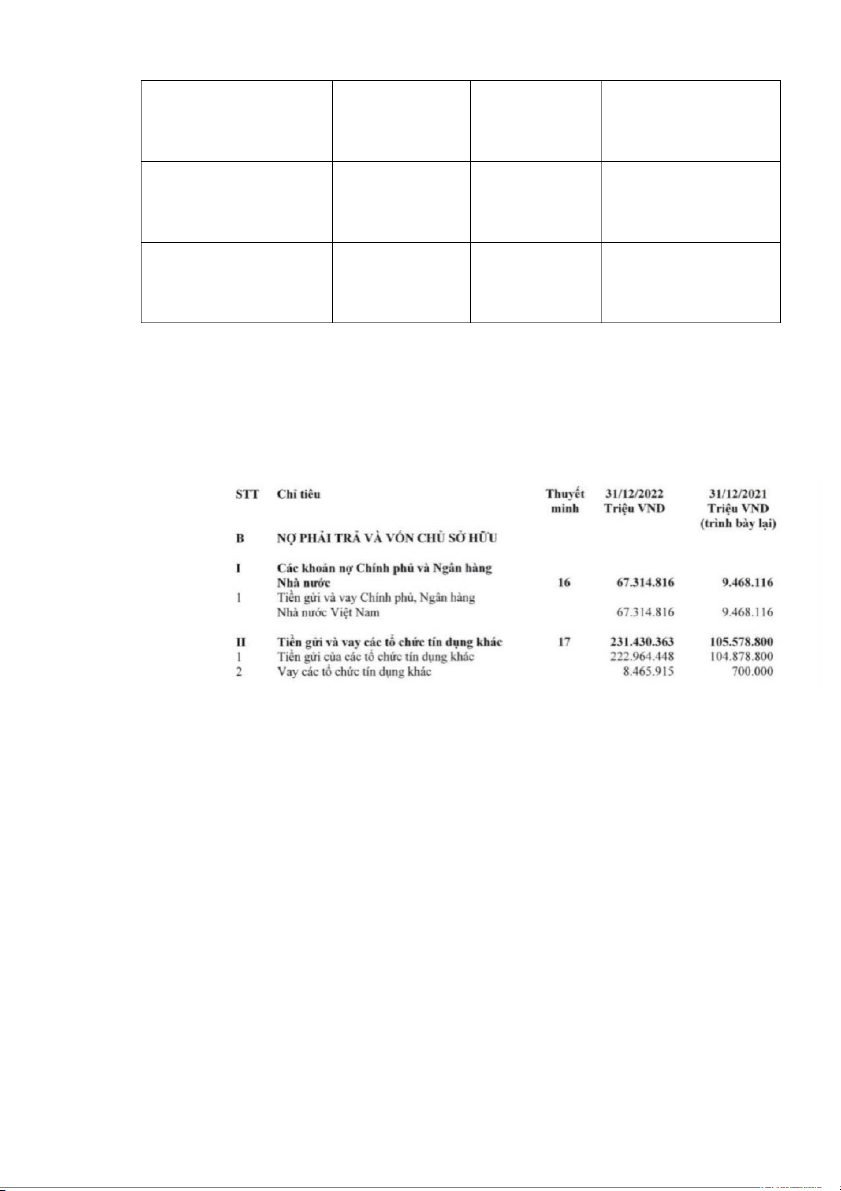

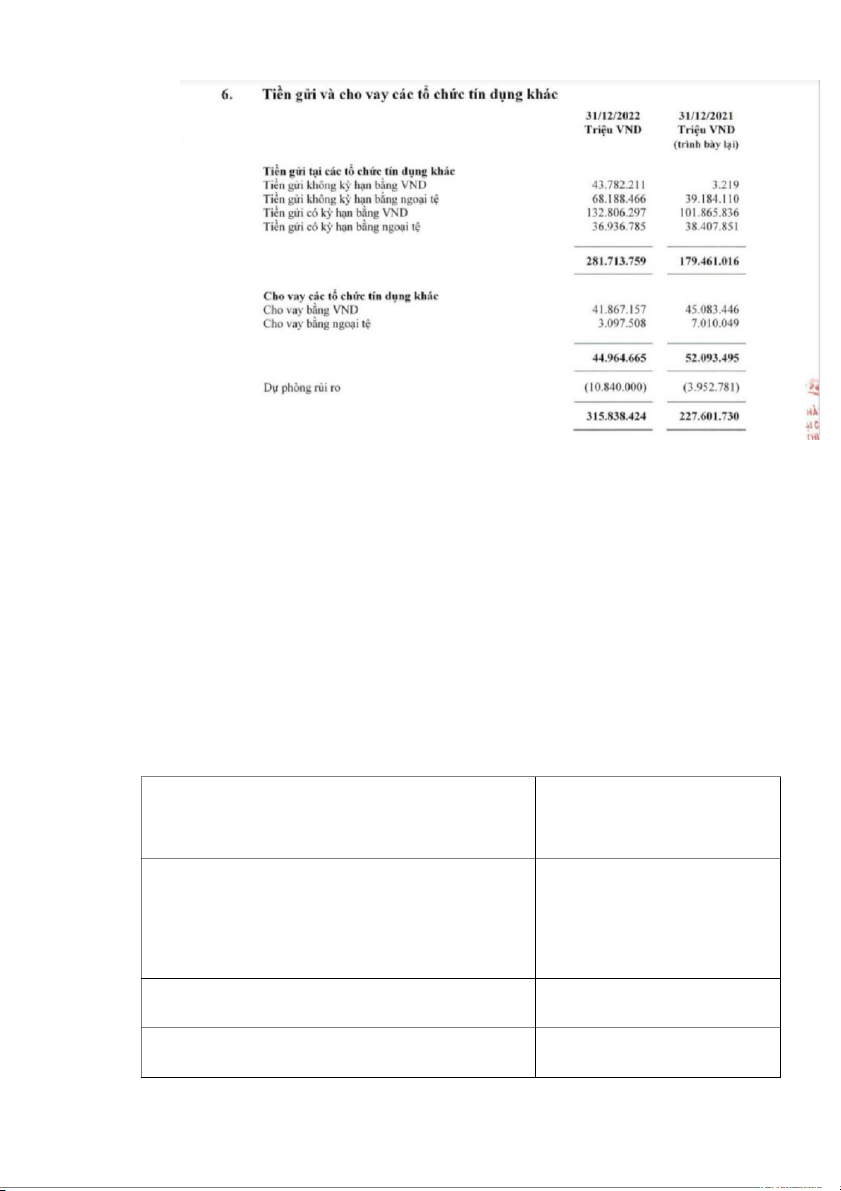

3.2. Tiền gửi cho vay và các Tổ chức tín dụng khác

Cơ cấu tiền gửi và vay các tổ chức tài chính, TCTD khác của VCB 2022 được

trình bày rõ ràng trong BCTC: 17

Cơ cấu tiền gửi của các tổ chức tài chính, TCTD khác:

+ Tiền gửi của các tổ chức tài chính, các TCTD khác năm 2022 là 281.713.759

triệu đồng, chiếm 281.713.759 /231.430.363=121,73%

+ Vay các Tổ chức tài chính/ TCTD khác là 44.964.665 triệu đồng chiếm 44.964.665/67.314.816 = 66,79%

Mối liên hệ với chỉ tiêu trên Báo cáo lưu chuyển tiền tệ:

Phần chênh lệch giữa số dư khoản mục này trong báo cáo tình hình tài chính thời

điểm cuối năm 2022 và cuối năm 2021 được thể hiện qua khoản mục tăng/ giảm các

khoản tiền gửi, tiền vay các TCTD khác trên báo cáo lưu chuyển tiền tệ. Chỉ tiêu Tăng so với 2021 (triệu đồng)

Các khoản tiền gửi, tiền vay các tổ chức tài 117.381.573 chính, các TCTD khác (Trích từ BCLCTT trong BCTC

Tiền gửi của các TCTC, TCTD khác 110.252.743 Cho vay các TCTC, TCTD khác 7.128.830 18

Khả năng huy động vốn từ các tổ chức tài chính, TCTD khác của ngân hàng tăng nhiều so với năm 2021.

=> Chỉ tiêu tiền gửi và vay các tổ chức tài chính, TCTD tăng cho thấy ngân hàng

cần nguồn vốn để đẩy mạnh hoạt động kinh doanh, đầu tư trong năm 2022, đồng

thời uy tín và thương hiệu của ngân hàng được nâng cao trong mắt các tổ chức tài chính, TCTD khác.

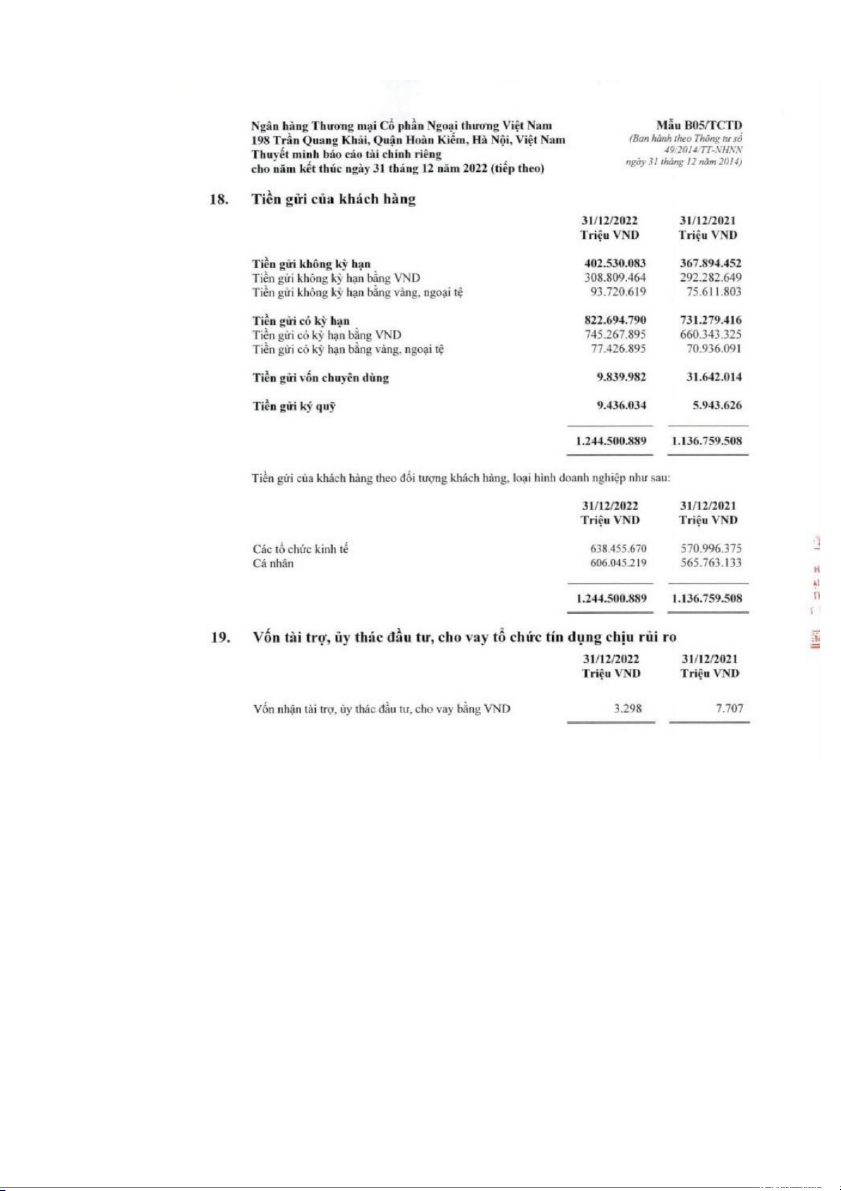

3.3. Tiền gửi của khách hàng

Chỉ tiêu tiền gửi của khách hàng trên BCĐKT năm 2022 Chỉ tiêu Thuyết 31/12/2022 triệu 31/12/2021 triệu minh đồng đồng Tiền gửi 18 1.244.500.889 1.136.759.508 của khách hàng

Theo Báo cáo tài chính riêng lẻ của VietcomBank ngày 31/12/2022

Tiền gửi của khách hàng chiếm tỷ trọng lớn nhất trong tổng NPT, được trình bày

trên BCĐKT riêng lẻ theo số dư gốc tại ngày báo cáo là 1.244.500.889 triệu đồng.

Cơ cấu tiền gửi của khách hàng tại Ngân hàng VietcomBank 2022 được trình bày

rõ ràng trong mục 18 của thuyết minh báo cáo tài chính 19

Theo Thuyết minh báo cáo tài chính trong BCTC riêng lẻ ngày 31/12/2022

Tiền gửi của khách hàng gồm tiền gửi có kỳ hạn, tiền gửi không kỳ hạn, tiền gửi

ký quỹ, tiền gửi vốn chuyên dùng được đo lường bằng VND và ngoại tệ. Tăng khi huy

động được thêm nguồn vốn, giảm khi thanh toán gốc cho khách hàng.

Chỉ tiêu này được trình bày trên BCĐKT riêng lẻ theo số dư gốc tại ngày báo cáo

là 1.244.500.889 triệu đồng. Trong đó, là tiền gửi từ các hộ kinh doanh, cá

nhân vốn tiền gửi từ các tổ chức kinh tế: Công ty TNHH Nhà nước; Công ty

TNHH khác; Công ty cổ phần có vốn cổ phần Nhà nước; Công ty cổ phần khác;

Doanh nghiệp tư nhân và công ty Hợp danh; Doanh nghiệp có vốn đầu tư nước ngoài, 20