BỘ NÔNG NGHIỆP VÀ PHÁT TRIỂN NÔNG THÔN

TRƯỜNG CAO ĐẲNG NGHỀ CƠ GIỚI VÀ THỦY LỢI

...................................................

KHOA KINH TẾ

GIÁO TRÌNH

KẾ TOÁN DOANH NGHIỆP 2

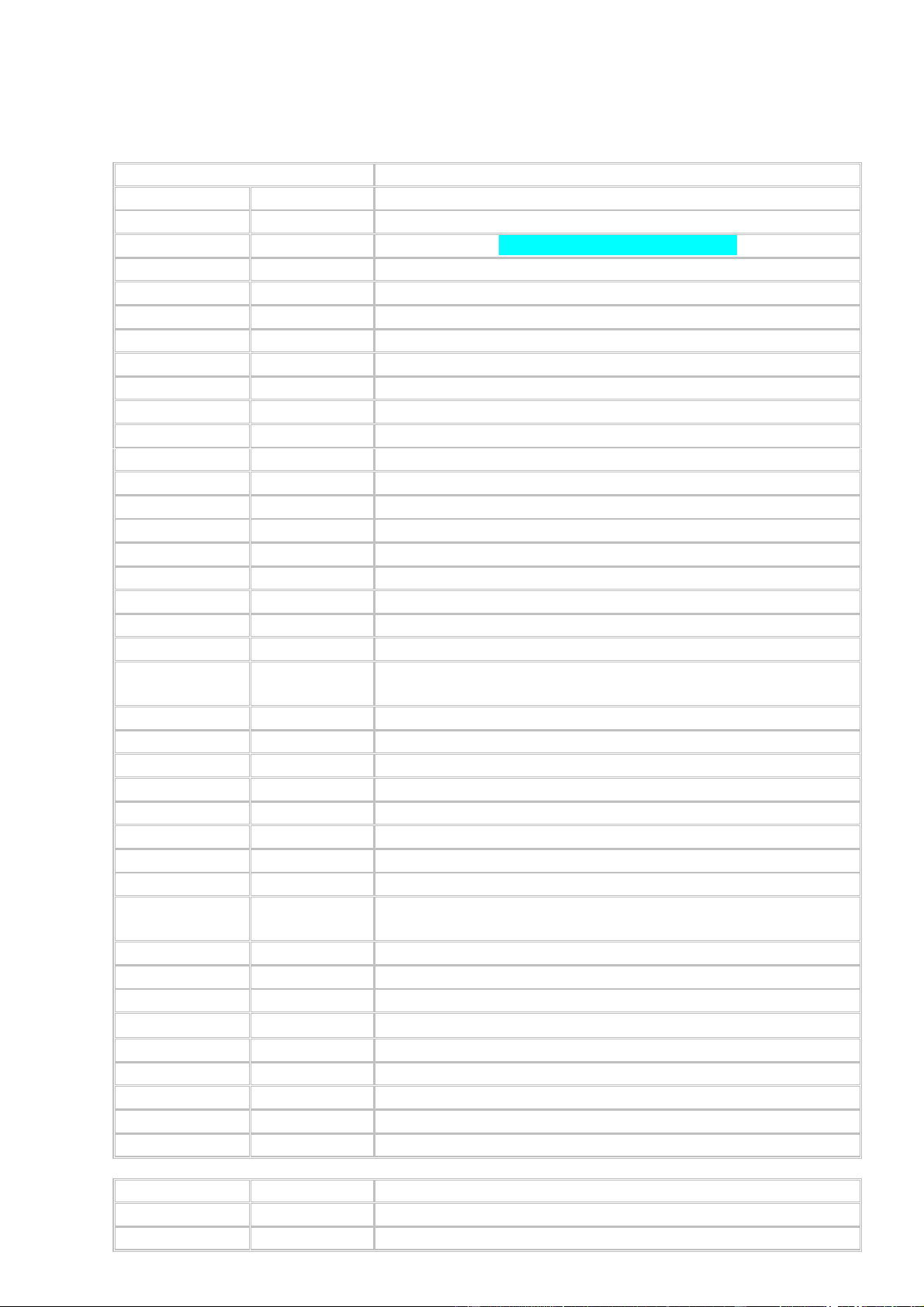

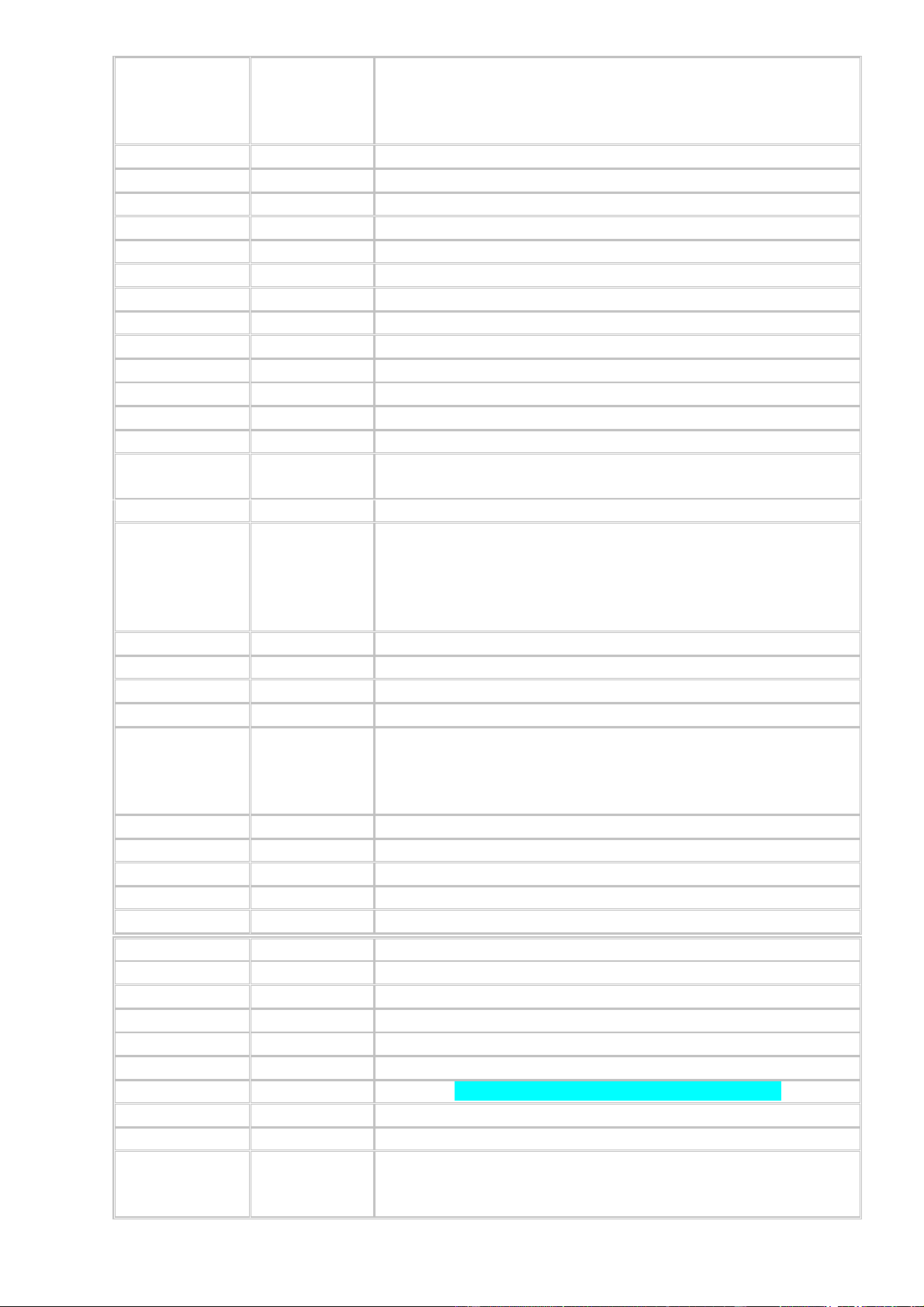

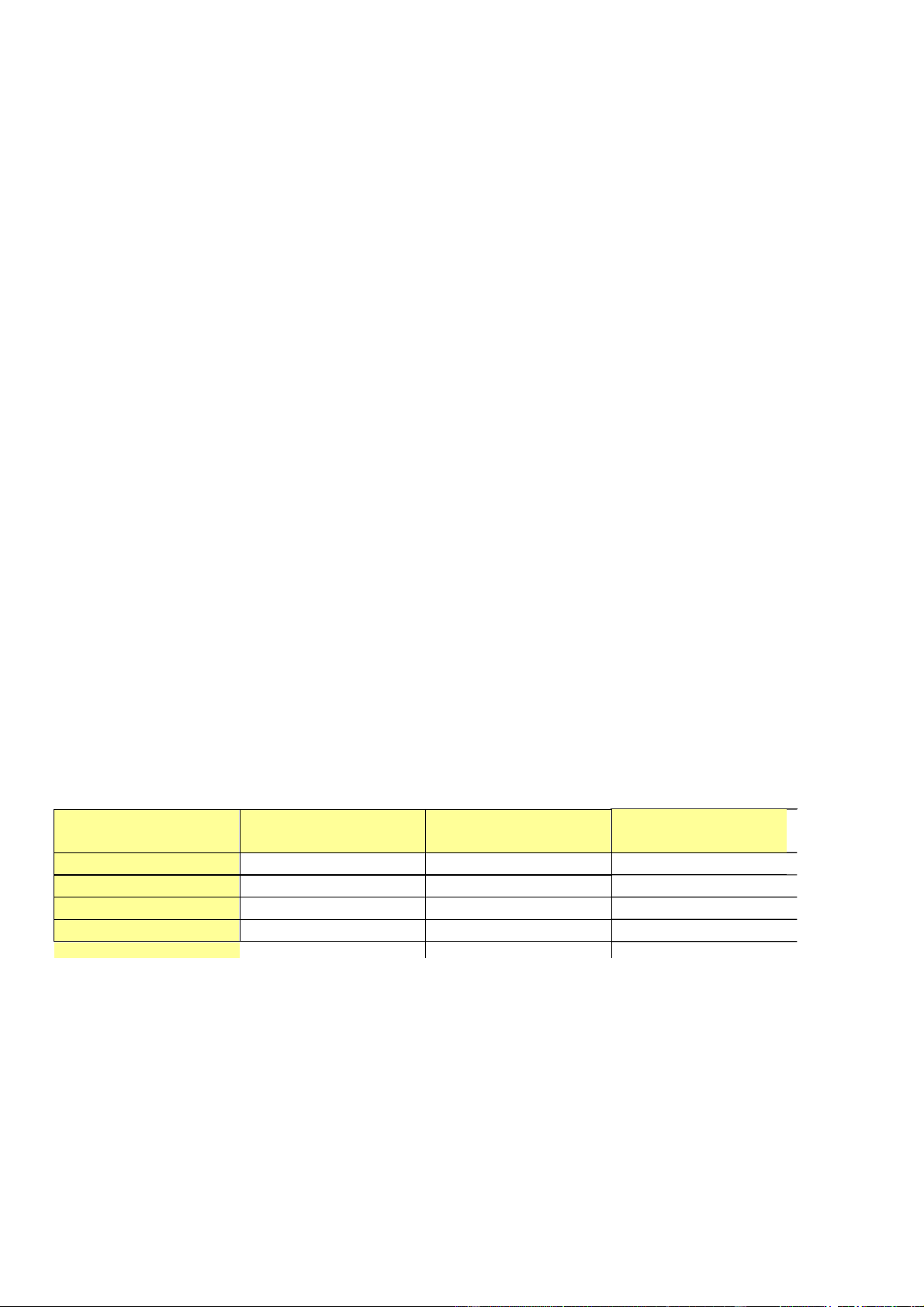

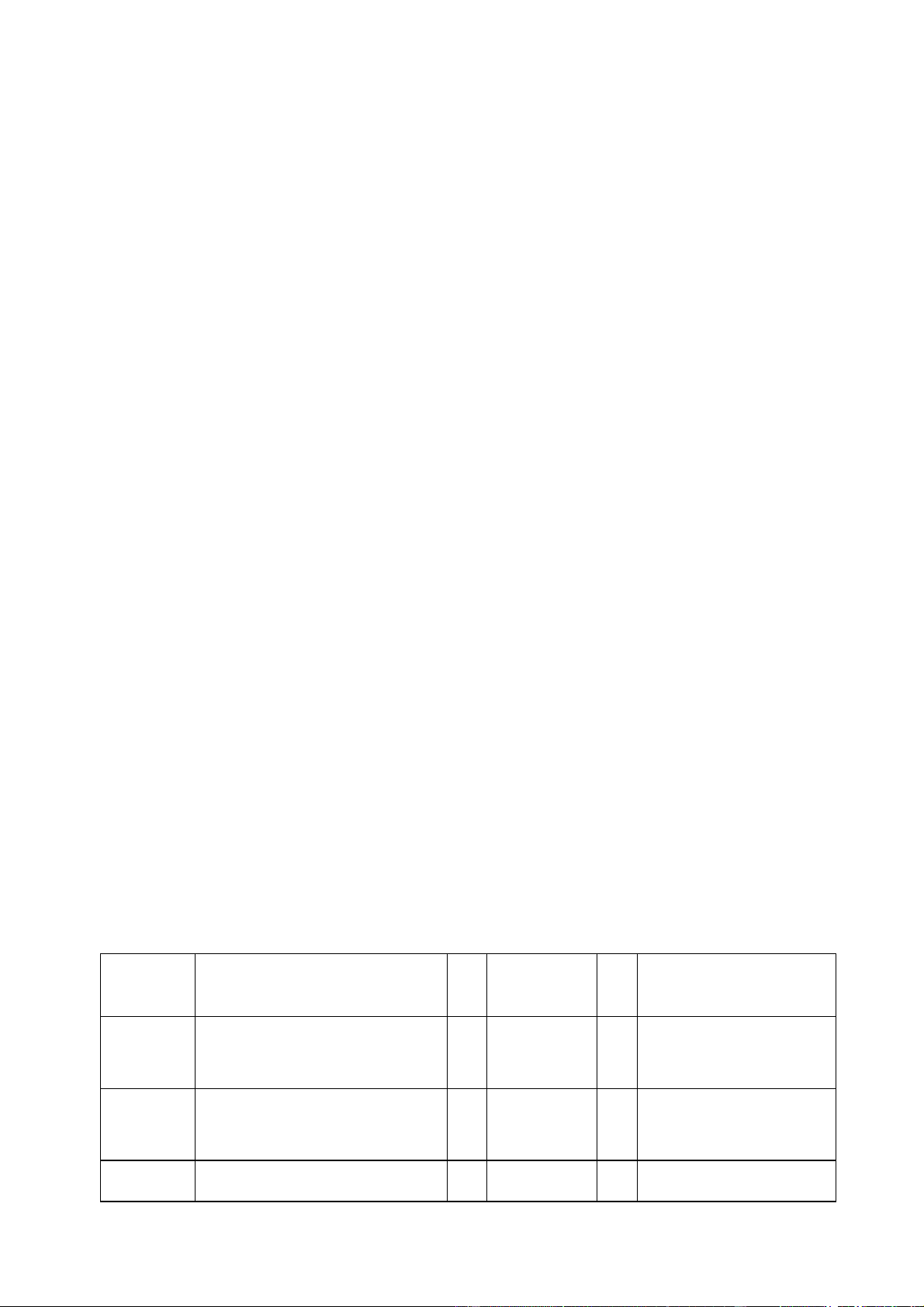

DANH MỤC HỆ THỐNG TÀI KHOẢN KẾ TOÁN DOANH NGHIỆP

(Ban

hành

kèm

theo

Thông

tư

200/2014/TT-BTC

ngày

22/12/2014

c

甃

a

Bô tài

ch

椃

Ānh)

SỐ HIỆU TK

Cấp 1

Cấp 2

TÊN TÀI KHOẢN

2

3

4

LOẠI TÀI KHOẢN TÀI SẢN

111

Tiền mặt

1111

Tiền Việt Nam

1112

Ngoại tệ

1113

Vàng tiền tệ

112

Tiền gửi Ngân hàng

1121

Tiền Việt Nam

1122

Ngoại tệ

1123

Vàng tiền tệ

113

Tiền đang chuyển

1131

Tiền Việt Nam

1132

Ngoại tệ

121

Chứng khoán kinh doanh

1211

Cổ phiếu

1212

Trái phiếu

1218

Chứng khoán và công cụ tài chính khác

128

Đầu tư nắm giữ đến ngày đáo hạn

1281

Tiền gửi có kỳ hạn

1282

Trái phiếu

1283

Cho vay

1288

Các khoản đầu tư khác nắm giữ đến ngày đáo hạn

131

Phải thu của khách hàng

133

Thuế GTGT được khấu trừ

1331

1332

Thuế GTGT được khấu trừ của hàng hóa, dịch vụ

Thuế GTGT được khấu trừ của TSCĐ

136

Phải thu nội bộ

1361

Vốn kinh doanh ở các đơn vị trực thuộc

1362

Phải thu nội bộ về chênh lệch tỷ giá

1363

Phải thu nội bộ về chi phí đi vay đủ điều kiện được vốn hoá

1368

Phải thu nội bộ khác

138

Phải thu khác

1381

Tài sản thiếu chờ xử lý

1385

Phải thu về cổ phần hoá

1388

Phải thu khác

141

Tạm ứng

151

Hàng mua đang đi đường

152

Nguyên liệu, vật liệu

153

Công cụ, dụng cụ

1531

1532

1533

1534

Công cụ, dụng cụ

Bao bì luân chuyển

Đồ dùng cho thuê

Thiết bị, phụ tùng thay thế

154

Chi phí sản xuất, kinh doanh dở dang

155

Thành phẩm

1551

1557

Thành phẩm nhập kho

Thành phẩm bất động sản

156

Hàng hóa

1561

Giá mua hàng hóa

1562

Chi phí thu mua hàng hóa

1567

Hàng hóa bất động sản

157

Hàng gửi đi bán

158

Hàng hoá kho bảo thuế

161

Chi sự nghiệp

1611

Chi sự nghiệp năm trước

1612

Chi sự nghiệp năm nay

171

Giao dịch mua bán lại trái phiếu chính phủ

211

Tài sản cố định hữu hình

2111

Nhà cửa, vật kiến trúc

2112

Máy móc, thiết bị

2113

Phương tiện vận tải, truyền dẫn

2114

Thiết bị, dụng cụ quản lý

2115

Cây lâu năm, súc vật làm việc và cho sản phẩm

2118

TSCĐ khác

212

2121

2122

Tài sản cố định thuê tài chính

TSCĐ hữu hình thuê tài chính.

TSCĐ vô hình thuê tài chính.

213

Tài sản cố định vô hình

2131

Quyền sử dụng đất

2132

Quyền phát hành

2133

Bản quyền, bằng sáng chế

2134

Nhãn hiệu, tên thương mại

2135

Chương trình phần mềm

2136

Giấy phép và giấy phép nhượng quyền

2138

TSCĐ vô hình khác

214

Hao mòn tài sản cố định

2141

Hao mòn TSCĐ hữu hình

2142

Hao mòn TSCĐ thuê tài chính

2143

Hao mòn TSCĐ vô hình

2147

Hao mòn bất động sản đầu tư

217

Bất động sản đầu tư

221

Đầu tư vào công ty con

222

Đầu tư vào công ty liên doanh, liên kết

228

Đầu tư khác

2281

2288

Đầu tư góp vốn vào đơn vị khác

Đầu tư khác

229

Dự phòng tổn thất tài sản

2291

2292

2293

2294

Dự phòng giảm giá chứng khoán kinh doanh

Dự phòng tổn thất đầu tư vào đơn vị khác

Dự phòng phải thu khó đòi

Dự phòng giảm giá hàng tồn kho

241

Xây dựng cơ bản dở dang

2411

Mua sắm TSCĐ

2412

Xây dựng cơ bản

2413

Sửa chữa lớn TSCĐ

242

Chi phí trả trước

243

Tài sản thuế thu nhập hoãn lại

244

Cầm cố, thế chấp, ký quỹ, ký cược

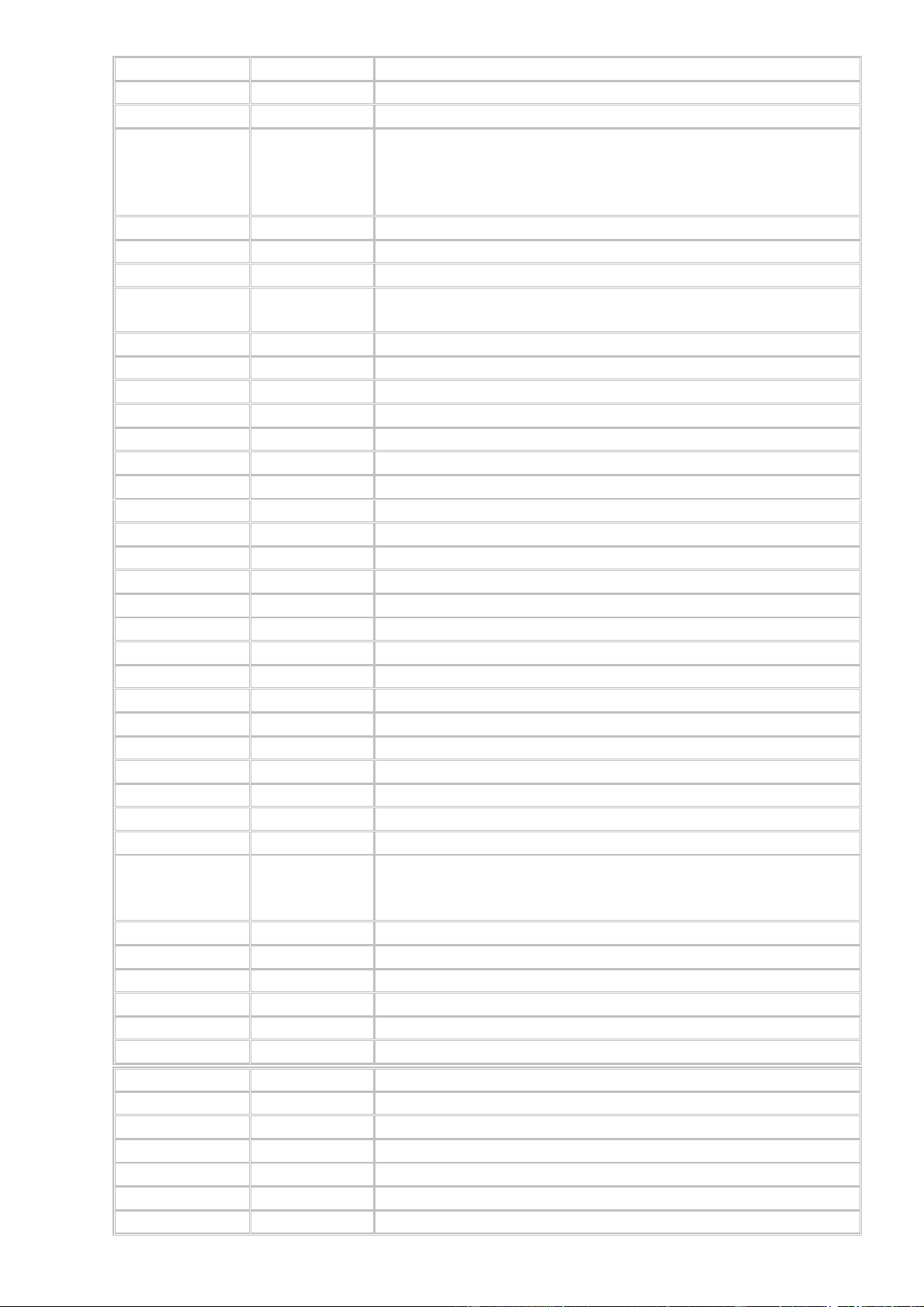

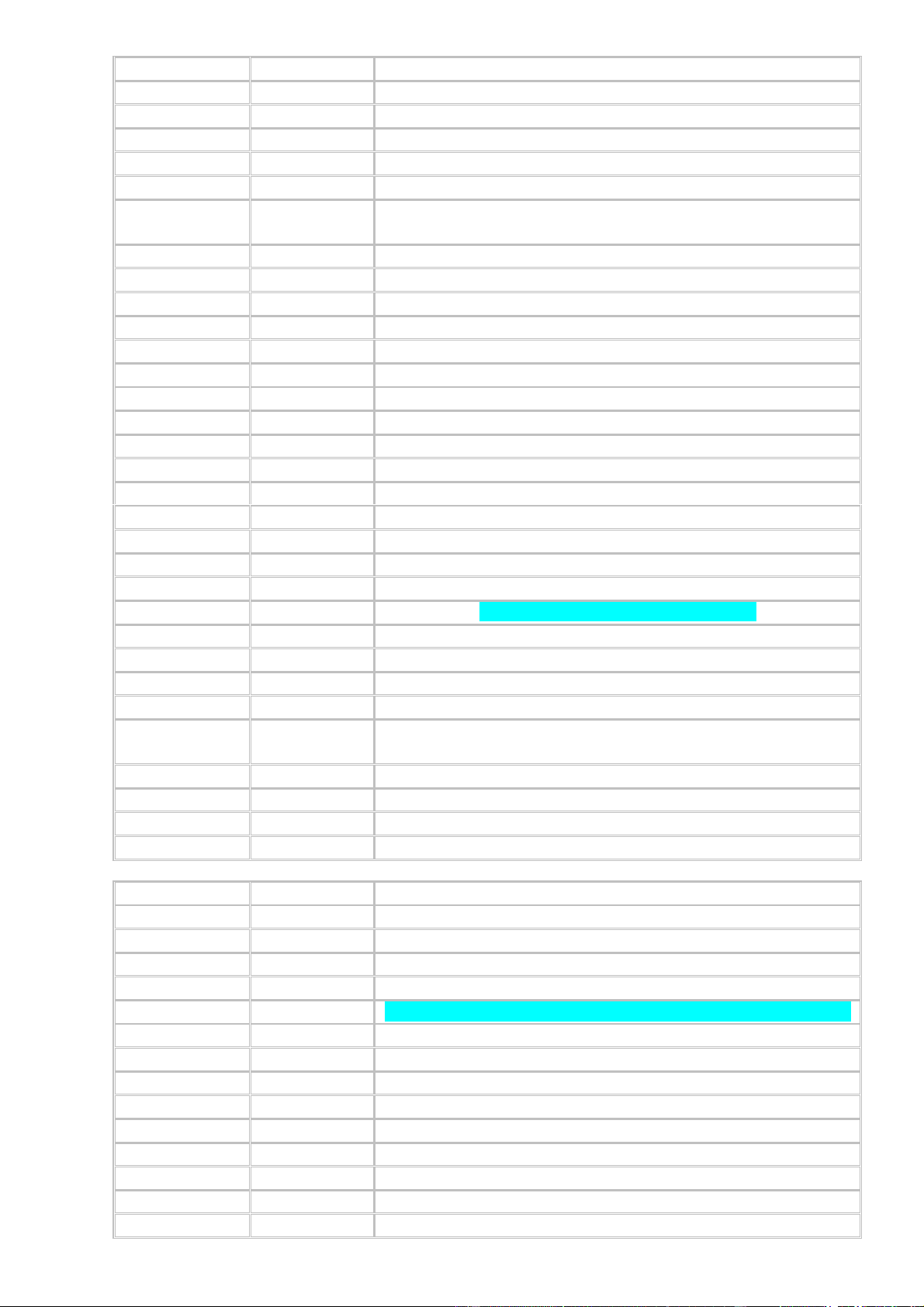

LOẠI TÀI KHOẢN NỢ PHẢI TRẢ

331

Phải trả cho người bán

333

Thuế và các khoản phải nộp Nhà nước

3331

Thuế giá trị gia tăng phải nộp

33311

Thuế GTGT đầu ra

33312

Thuế GTGT hàng nhập khẩu

3332

Thuế tiêu thụ đặc biệt

3333

Thuế xuất, nhập khẩu

3334

Thuế thu nhập doanh nghiệp

3335

Thuế thu nhập cá nhân

3336

Thuế tài nguyên

3337

Thuế nhà đất, tiền thuê đất

3338

33381

Thuế bảo vệ môi trường và các loại thuế khác

Thuế bảo vệ môi trường

33382

Các loại thuế khác

3339

Phí, lệ phí và các khoản phải nộp khác

334

Phải trả người lao động

3341

Phải trả công nhân viên

3348

Phải trả người lao động khác

335

Chi phí phải trả

336

Phải trả nội bộ

3361

3362

3363

3368

Phải trả nội bộ về vốn kinh doanh

Phải trả nội bộ về chênh lệch tỷ giá

Phải trả nội bộ về chi phí đi vay đủ điều kiện được vốn hoá

Phải trả nội bộ khác

337

Thanh toán theo tiến độ kế hoạch hợp đồng xây dựng

338

Phải trả, phải nộp khác

3381

Tài sản thừa chờ giải quyết

3382

Kinh phí công đoàn

3383

Bảo hiểm xã hội

3384

Bảo hiểm y tế

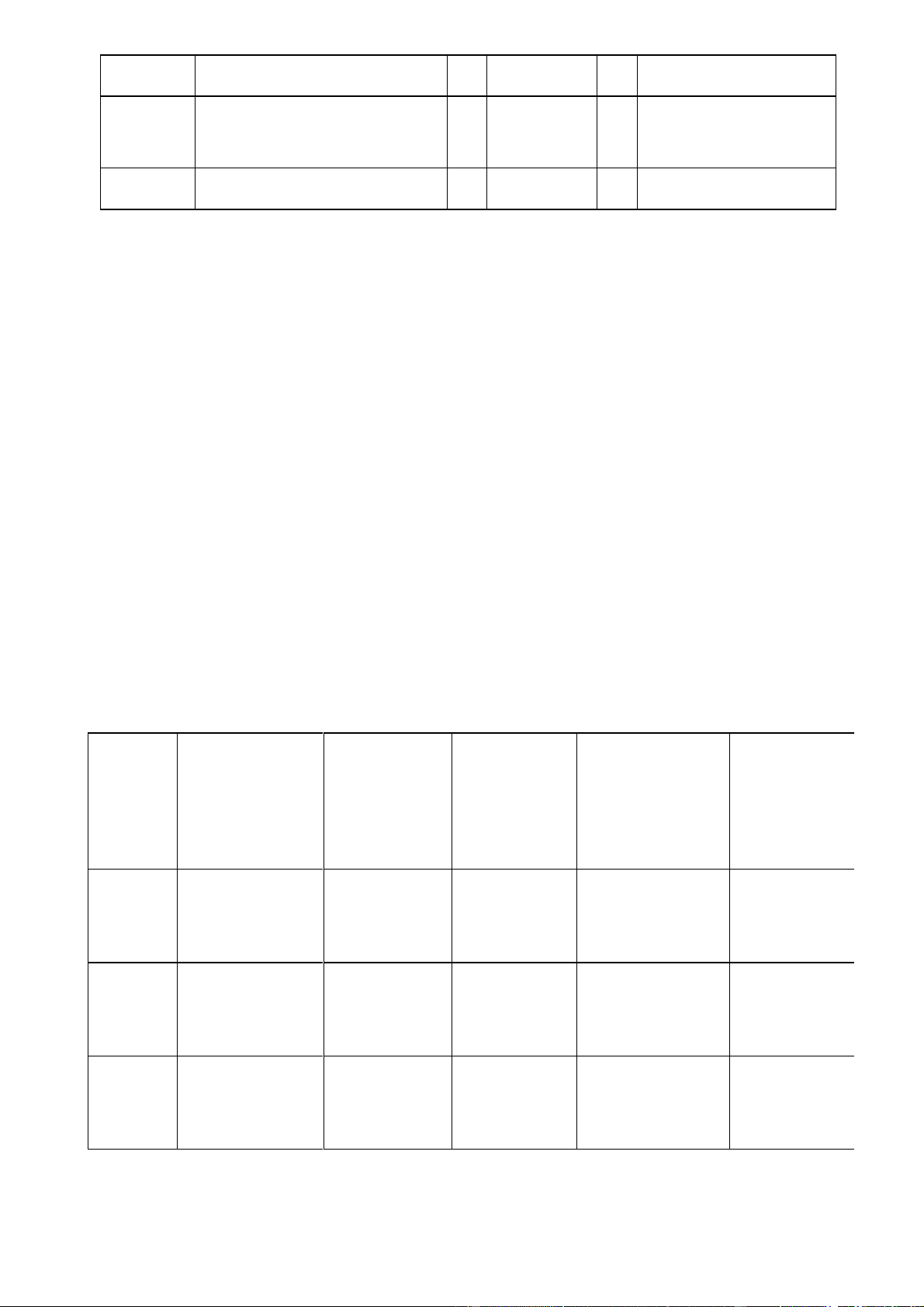

2

3

4

3385

Phải trả về cổ phần hoá

3386

Bảo hiểm thất nghiệp

3387

Doanh thu chưa thực hiện

3388

Phải trả, phải nộp khác

341

Vay và nợ thuê tài chính

3411

3412

Các khoản đi vay

Nợ thuê tài chính

343

Trái phiếu phát hành

3431

34311

34312

34313

3432

Trái phiếu thường

Mệnh giá

Chiết khấu trái phiếu

Phụ trội trái phiếu

Trái phiếu chuyển đổi

344

Nhận ký quỹ, ký cược

347

Thuế thu nhập hoãn lại phải trả

352

Dự phòng phải trả

3521

3522

3523

3524

Dự phòng bảo hành sản phẩm hàng hóa

Dự phòng bảo hành công trình xây dựng

Dự phòng tái cơ cấu doanh nghiệp

Dự phòng phải trả khác

353

Quỹ khen thưởng phúc lợi

3531

Quỹ khen thưởng

3532

Quỹ phúc lợi

3533

Quỹ phúc lợi đã hình thành TSCĐ

3534

Quỹ thưởng ban quản lý điều hành công ty

356

Quỹ phát triển khoa học và công nghệ

3561

Quỹ phát triển khoa học và công nghệ

3562

Quỹ phát triển khoa học và công nghệ đã hình thành TSCĐ

357

Quỹ bình ổn giá

LOẠI TÀI KHOẢN VỐN CHỦ SỞ HỮU

411

Vốn đầu tư của chủ sở hữu

4111

41111

41112

Vốn góp của chủ sở hữu

Cổ phiếu phổ thông có quyền biểu quyết

Cổ phiếu ưu đãi

4112

Thặng dư vốn cổ phần

4113

Quyền chọn chuyển đổi trái phiếu

4118

Vốn khác

412

Chênh lệch đánh giá lại tài sản

413

Chênh lệch tỷ giá hối đoái

4131

Chênh lệch tỷ giá do đánh giá lại các khoản mục tiền tệ có gốc

ngoại tệ

4132

Chênh lệch tỷ giá hối đoái trong giai đoạn trước hoạt động

414

Quỹ đầu tư phát triển

417

Quỹ hỗ trợ sắp xếp doanh nghiệp

418

Các quỹ khác thuộc vốn chủ sở hữu

419

Cổ phiếu quỹ

421

Lợi nhuận sau thuế chưa phân phối

4211

Lợi nhuận sau thuế chưa phân phối năm trước

4212

Lợi nhuận sau thuế chưa phân phối năm nay

441

Nguồn vốn đầu tư xây dựng cơ bản

461

Nguồn kinh phí sự nghiệp

4611

Nguồn kinh phí sự nghiệp năm trước

4612

Nguồn kinh phí sự nghiệp năm nay

466

Nguồn kinh phí đã hình thành TSCĐ

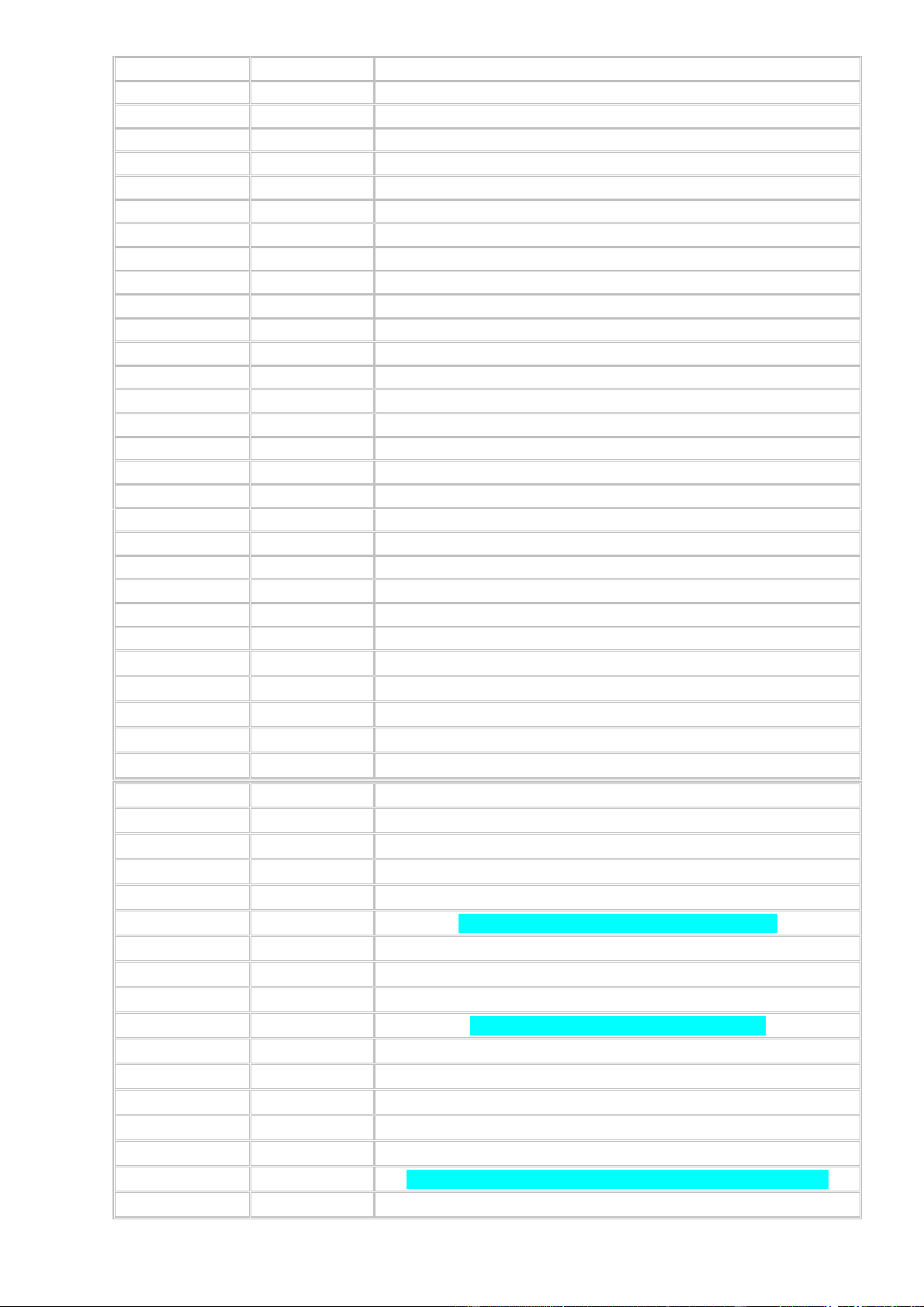

LOẠI TÀI KHOẢN DOANH THU

511

Doanh thu bán hàng và cung cấp dịch vụ

5111

Doanh thu bán hàng hóa

5112

Doanh thu bán các thành phẩm

5113

5114

Doanh thu cung cấp dịch vụ

Doanh thu trợ cấp, trợ giá

5117

Doanh thu kinh doanh bất động sản đầu tư

5118

Doanh thu khác

515

Doanh thu hoạt động tài chính

521

Các khoản giảm trừ doanh thu

5211

Chiết khấu thương mại

5212

Hàng bán bị trả lại

5213

Giảm giá hàng bán

LOẠI TÀI KHOẢN CHI PHÍ SẢN XUẤT, KINH DOANH

611

Mua hàng

6111

Mua nguyên liệu, vật liệu

6112

Mua hàng hóa

621

Chi phí nguyên liệu, vật liệu trực tiếp

622

Chi phí nhân công trực tiếp

623

Chi phí sử dụng máy thi công

6231

Chi phí nhân công

6232

Chi phí nguyên, vật liệu

6233

Chi phí dụng cụ sản xuất

6234

Chi phí khấu hao máy thi công

6237

Chi phí dịch vụ mua ngoài

6238

Chi phí bằng tiền khác

627

Chi phí sản xuất chung

6271

Chi phí nhân viên phân xưởng

6272

Chi phí nguyên, vật liệu

6273

Chi phí dụng cụ sản xuất

6274

Chi phí khấu hao TSCĐ

6277

Chi phí dịch vụ mua ngoài

6278

Chi phí bằng tiền khác

631

Giá thành sản xuất

632

Giá vốn hàng bán

635

Chi phí tài chính

641

Chi phí bán hàng

6411

Chi phí nhân viên

6412

Chi phí nguyên vật liệu, bao bì

6413

Chi phí dụng cụ, đồ dùng

6414

Chi phí khấu hao TSCĐ

6415

Chi phí bảo hành

6417

Chi phí dịch vụ mua ngoài

6418

Chi phí bằng tiền khác

642

Chi phí quản lý doanh nghiệp

6421

Chi phí nhân viên quản lý

6422

Chi phí vật liệu quản lý

6423

Chi phí đồ dùng văn phòng

6424

Chi phí khấu hao TSCĐ

6425

Thuế, phí và lệ phí

6426

Chi phí dự phòng

6427

Chi phí dịch vụ mua ngoài

6428

Chi phí bằng tiền khác

LOẠI TÀI KHOẢN THU NHẬP KHÁC

711

Thu nhập khác

LOẠI TÀI KHOẢN CHI PHÍ KHÁC

811

Chi phí khác

821

Chi phí thuế thu nhập doanh nghiệp

8211

Chi phí thuế TNDN hiện hành

8212

Chi phí thuế TNDN hoãn lại

TÀI KHOẢN XÁC ĐỊNH KẾT QUẢ KINH DOANH

911

Xác định kết quả kinh doanh

CHƯƠNG 1: KẾ TOÁN CHI PHÍ SẢN XUẤT VÀ TÍNH GIÁ THÀNH SẢN PHẨM

I/ NHỮNG VẤN ĐỀ CHUNG VỀ KẾ TOÁN CHI PHÍ SẢN XUẤT VÀ TÍNH GIÁ THÀNH

SẢN PHẨM

1/ Khái niệm

- Chi phí sản xuất là toàn bộ chi phí và lao động sống và lao động vật hóa mà doanh nghiệp đã

bỏ ra để tiến hành sản xuất kinh doanh trong một kỳ nhất định được biểu hiện bằng tiền.

- Giá thành sản phẩm là biểu hiện bằng tiền toàn bộ các khoản chi phí mà doanh nghiệp bỏ ra bất

kể ở kỳ nào nhưng có liên quan đến khối lượng sản phẩm đã hoàn thành trong kỳ.

- Mối quan hệ giữa CPSX và giá thành sản phẩm:

+ Chi phí sản xuất phản ánh mặt hao phí của quá trình sản xuất, còn giá thành phản ánh kết quả sản

xuất.

+ Chi phí sản xuất gắn với từng thời kỳ phát sinh chi phí, còn gía thành lại đồng thời liên quan tới cả

chi phí phát sinh trong kỳ và chi phí kỳ trước (chi phí dở dang đầu kỳ) chuyển sang.

- Các loại chi phí sản xuất hình thành nên giá thành sản phẩm trong doanh nghiệp.

+ Chi phí nguyên vật liệu: toàn bộ giá trị nguyên vật liệu trực tiếp sử dụng cho sản xuất sản phẩm.

+ Chi phí nhân công là toàn bộ tiền lương chính, lương phụ và các khoản trích theo lương và các

khoản phải trả cho công nhân trực tiếp sản xuất sản phẩm.

+ Các khoản chi phí còn lại phát sinh tại phân xưởng sản xuất

VD: Chi phí khấu hao tài sản, chi phí dịch vụ mua ngoài, chi phí bằng tiền khác.

❖

Mục tiêu

- Thứ nhất, cung cấp thông tin cho việc lập báo cáo tài chính.

- Thứ hai, cung cấp thông tin phục vụ cho hoạch định, kiểm soát và ra quyết định chi phí trong nội bộ

doanh nghiệp.

- Thứ ba, cung cấp thông tin để tiến hành nghiên cứu cải tiến chi phí sản xuất.

2/ Đối tượng tập hợp chi phí sản xuất và tính giá thành

2.1 / Đối tượng tập hợp chi phí sản xuất

Đối tượng tập hợp chi phí sản xuất là phạm vi, giới hạn nhất định để tập hợp chi phí sản xuất phát

sinh.

Phạm vi tập hợp chi phí có thể là:

- Nơi phát sinh chi phí (Phân xưởng, bộ phận sản xuất, giai đoạn công nghệ,...)

- Nơi gánh chịu chi phí (sản phẩm, lao vụ; bộ phận, chi tiết bộ phận; công trình, hạng mục công trình,

đơn đặt hàng…)

V

椃

Ā

dụ: Đối tượng tập hợp chi

ph

椃

Ā:

- Từng sản phẩm, chi tiết sản phẩm, nhóm sản phẩm, đơn đặt hàng công trình

- Từng phân xưởng, bộ phận sản xuất, giai đoạn công nghệ sản xuất

- Toàn bộ quy trình công nghệ sản xuất sản phẩm, toàn doanh nghiệp

- Từng cây trồng, con gia súc chăn nuôi....

2.2 / Đối tượng tính giá thành

Đối tượng tính giá thành sản phẩm là khối lượng sản phẩm, dịch vụ hoàn thành nhất định mà doanh

nghiệp cần tính tổng giá thành và giá thành đơn vị.

3/ Kỳ tính giá thành

Kỳ tính giá thành sản phẩm là khoảng thời gian cần thiết phải tiến hành tập hợp, tổng hợp chi phí sản

xuất và tính tổng giá thành, giá thành đơn vị. Tuỳ thuộc vào đặc điểm kinh tế, kỹ thuật sản xuất và nhu

cầu thông tin giá thành mà kỳ tính giá thành được xác định khác nhau, thông thường được chọn là tháng,

quý, năm.

II/ KẾ TOÁN CHI PHÍ SẢN XUẤT

1/ Kế toán chi phí nguyên vật liệu trực tiếp

1.1 / Tài khoản sử dụng, nội dung và kết cấu

TK 621 “Chi phí nguyên vật liệu trực tiếp”

- Bên Nợ : Giá thực tế nguyên vật liệu xuất dùng trực tiếp cho sản xuất sản phẩm trong kỳ ở các

phân xưởng sản xuất.

- Bên Có :

+ Giá thực tế của nguyên vật liệu sử dụng không hết nhập lại kho.

+ Kết chuyển chi phí nguyên vật liệu trực tiếp vào TK tính giá thành

- TK 621 không có số dư cuối kỳ.

TK này còn mở chi tiết cho từng đối tượng chịu chi phí

1.2 / Phương pháp hạch toán

1.2.1 / Theo phương pháp kê khai thường xuyên

1/ Xuất kho NVL sử dụng trực tiếp để sản xuất sản phẩm

Nợ TK 621 – Chi phí NVLTT

Có TK 152 – NVL

2/ Trường hợp mua NVL về không nhập kho mà xuất dùng trực tiếp cho việc sản xuất sản phẩm:

Nợ TK 621 – Chi phí NVLTT

Nợ TK 133 – Thuế GTGT được khấu trừ

Có TK 331, 111, 112

3/ Giá trị nguyên vật liệu đã xuất kho sử dụng không hết:

3a/ Nếu trả lại kho, ghi:

Nợ TK 152 – Nguyên vật liệu

Có TK 621 – Chi phí NVLTT

3b/ Nếu để tại phân xưởng chuyển sang sử dụng cho kỳ sau phải ghi giảm chi phí kỳ kế toán này (kế

toán dung bút toán đỏ để điều chỉnh (ghi số âm)):

Nợ TK 621 – Chi phí NVLTT

Có TK 152 – Nguyên vật liệu

3c/ Qua kỳ sau ghi bút toán đen để chuyển thành chi phí của kỳ sau:

Nợ 621 – Chi phí NVLTT

Có 152 – Nguyên vật liệu

4/ Cuối kỳ kết chuyển chi phí nguyên vật liệu để tính giá thành:

Nợ TK 154 – Chi phí SXKD dở dang

Có TK 621 – Chi phí NVLTT

1.2.2 / Theo phương pháp kiểm kê định kỳ

1/ Đầu kỳ kế toán chuyển giá trị sản phẩm dở dang kỳ trước sang tài khoản 631:

Nợ TK 631 – Giá thành sản xuất

Có TK 154 – Chi phí SXKD dở dang

2/ Đặc điểm của phương pháp kiểm kê định kỳ là chỉ theo dõi chi tiết hàng tồn và nhập kho đến cuối

kỳ kiểm kê mới xác định được giá trị xuất kho, ghi:

Nợ TK 621 – Chi phí NVLTT

Có TK 611 – Mua hàng

3/ Cuối kỳ kết chuyển chi phí NVLTT để tính giá thành:

Nợ TK 631 – Giá thành sản xuất

Có TK 621 – Chi phí NVLTT

4/Cuối kỳ kiểm kê đánh giá sản phẩm dở dang cuối kỳ ghi:

Nợ TK 154 – Chi phí SXKD dở dang

Có TK 631 – Giá thành sản xuất

5/ Giá thành sản phẩm đã hoàn thành nhập kho hay cung cấp cho khách hàng ghi:

Nợ TK 632 – Giá vốn hàng bán

Có TK 631 – Giá thành sản xuất

2/ Kế toán chi phí nhân công trực tiếp

2.1 / Tài khoản sử dụng, nội dung và kết cấu

TK 622 “Chi phí nhân công trực tiếp”

- Bên Nợ : Chi phí nhân công trực tiếp sản xuất sản phẩm, lao vụ phát sinh trong kỳ ở các phân

xưởng sản xuất.

- Bên Có : Cuối kỳ kết chuyển chi phí nhân công trực tiếp vào TK tính giá thành

- TK 622 cuối kỳ không có số dư.

TK này còn mở chi tiết theo từng đối tượng chịu chi phí ở từng phân xưởng, bộ phận sản xuất.

2.2 / Phương pháp hạch toán

1/ Số tiền lương và các khoản phụ cấp có tính chất lương phải trả cho công nhân trực tiếp sản xuất

phát sinh trong kỳ ghi:

Nợ TK 622 – Chi phí NCTT

Có TK 334 – Phải trả người lao động

2/ Trích BHXH, BHYT, BHTN, KPCĐ theo tỷ lệ quy định trên tiền lương của công nhân sản xuất tính

vào chi phí SXKD ghi:

Nợ TK 622 – Chi phí nhân công trực tiếp

Có TK 338 – Phải trả, phải nộp khác

3/ Trích trước tiền lương nghỉ phép của công nhân sản xuất theo kế hoạch tính vào chi phí kỳ này ghi:

Nợ TK 622 – Chi phí NCTT

Có TK 335 – Chi phí phải trả

4/ Cuối kỳ kết chuyển chi phí nhân công trực tiếp để tính giá thành

Nợ TK 154 – Chi phí SXKD dở dang

Có TK 622 – Chi phí NCTT

3/ Kế toán chi phí sản xuất chung

3.1 / Tài khoản sử dụng, nội dung và kết cấu

TK 627 – Chi phí sản xuất chung, tài khoản 627 có 6 tài khoản cấp 2:

+ TK 6271: Chi phí nhân viên phân xưởng

+ TK 6272: Chi phí vật liệu

+ TK 6273: Chi phí dụng cụ sản xuất

+ TK 6274: Chi phí khấu hao TSCĐ

+ TK 6277: Chi phí dịch vụ mua ngoài

+ TK 6278: Chi phí bằng tiền khác

- Bên Nợ : Chi phí sản xuất chung phát sinh trong kỳ

- Bên Có :

+ Các khoản ghi giảm chi phí sản xuất chung (nếu có)

+ Kết chuyển chi phí sản xuất chung vào TK tính giá thành cho các đối tượng liên quan

- TK 627 không có số dư cuối kỳ.

3.2 / Phương pháp hạch toán

1/ Khi tính tiền lương, tiền công, các khoản phụ cấp phải trả cho nhân viên của phân xưởng; tiền ăn

giữa ca của nhân viên quản lý phân xưởng, bộ phận, tổ, đội sản xuất, ghi:

Nợ TK 627 - Chi phí sản xuất chung (6271)

Có TK 334 - Phải trả người lao động.

2/ Khi trích bảo hiểm xã hội, bảo hiểm y tế, bảo hiểm thất nghiệp, kinh phí công đoàn được tính theo

tỷ lệ quy định hiện hành trên tiền lương phải trả cho nhân viên phân xưởng, bộ phận, đội sản xuất, ghi:

Nợ TK 627 - Chi phí sản xuất chung (6271)

Có TK 338 - Phải trả, phải nộp khác (3382, 3383, 3384, 3389).

3/ Khi xuất vật liệu dùng chung cho phân xưởng, như sửa chữa, bảo dưỡng TSCĐ dùng cho quản lý

điều hành hoạt động của phân xưởng, ghi:

Nợ TK 627 - Chi phí sản xuất chung (6272)

Có TK 152 - Nguyên liệu, vật liệu.

4/ Khi xuất công cụ, dụng cụ sản xuất có tổng giá trị nhỏ sử dụng cho phân xưởng, bộ phận, tổ, đội sản

xuất, căn cứ vào phiếu xuất kho, ghi:

Nợ TK 627 - Chi phí sản xuất chung (6273)

Có TK 153 - Công cụ, dụng cụ.

5a/ Khi xuất công cụ, dụng cụ sản xuất có tổng giá trị lớn sử dụng cho phân xưởng, bộ phận, tổ, đội

sản xuất, căn cứ vào phiếu xuất kho, ghi:

Nợ TK 242 - Chi phí trả trước

Có TK 153 - Công cụ, dụng cụ.

5b/ Khi phân bổ giá trị công cụ, dụng cụ vào chi phí sản xuất chung, ghi:

Nợ TK 627 - Chi phí sản xuất chung (6273)

Có TK 242 - Chi phí trả trước

6/ Trích khấu hao máy móc, thiết bị, nhà xưởng sản xuất,. . . thuộc phân xưởng, bộ phận, tổ, đội sản

xuất, đội, ghi:

Nợ TK 627 - Chi phí sản xuất chung (6274)

Có TK 214 - Hao mòn TSCĐ.

7/ Chi phí dịch vụ mua ngoài phục vụ phân xưởng, bộ phận, tổ, đội sản xuất, ghi:

Nợ TK 627 - Chi phí sản xuất chung (6278)

Nợ TK 133 - Thuế GTGT được khấu trừ (Nếu được khấu trừ thuế GTGT)

Có các TK 111, 112, 331,. . .

8/Các khoản chi bằng tiền khác dùng cho hoạt động sản xuất tại phân xưởng, ghi:

Nợ TK 627 - Chi phí bằng tiền khác (6278)

Nợ TK 133 – Thuế giá trị gia tang được khấu trừ

Có 111,112,141,…

9/ Các khoản ghi giảm chi phí sản xuất chung

Nợ các TK 111, 112, 138,. . .

Có TK 627 - Chi phí sản xuất chung.

10/ Cuối kỳ kế toán, căn cứ vào Bảng phân bổ chi phí sản xuất chung để kết chuyển hoặc phân bổ chi

phí sản xuất chung vào các tài khoản có liên quan cho từng sản phẩm, nhóm sản phẩm, dịch vụ theo tiêu

thức phù hợp:

10a/ Đối với doanh nghiệp áp dụng phương pháp kê khai thường xuyên:

Nợ TK 154 - Chi phí sản xuất, kinh doanh dở dang

Nợ TK 632 – Giá vốn hàng bán ( chi phí sản xuất chung cố định không phân bổ)

Có TK 627 - Chi phí sản xuất chung.

10b/ Đối với doanh nghiệp áp dụng phương pháp kiểm kê định kỳ:

Nợ TK 631 - Giá thành sản xuất

Nợ TK 632 – Giá vốn hàng bán ( chi phí sản xuất chung cố định không phân bổ)

Có TK 627 - Chi phí sản xuất chung.

4/ Kế toán tập hợp chi phí sản xuất

4.1 / Tài khoản sử dụng, nội dung và kết cấu

TK 154 – Chi phí sản xuất, kinh doanh dở dang

Bên Nợ:

- Tập hợp chi phí nguyên vật liệu trực tiếp, chi phí nhân công trực tiếp, chi phí sản xuất chung

phát sinh trong kỳ liên quan đến sản xuất sản phẩm, dịch vụ.

Bên có:

- Trị giá phế liệu thu hồi trị giá sản phẩm hỏng không sửa chửa được.

- Trị giá nguyên vật liệu, hàng hóa gia công xong nhập kho.

- Giá thành sản xuất thực tế của sản phẩm đã chế tạo xong nhập kho hoặc chuyển đi bán.

- Chi phí thực tế của khối lượng địch vụ đã cung cấp hoàn thành cho khách hàng

Số dư bên Nợ:

- Chi phí sản xuất, kinh doanh còn dở dang cuối kỳ.

4.2 / Phương pháp hạch toán

1/ Cuối kỳ, kế toán kết chuyển chi phí nguyên liệu, vật liệu trực tiếp theo đối tượng tập hợp chi phí sản

xuất, kinh doanh, ghi:

Nợ TK 154 - Chi phí sản xuất, kinh doanh dở dang

Nợ TK 632 - Giá vốn hàng bán (Phần chi phí nguyên liệu, vật liệu trên mức bình thường)

Có TK 621 - Chi phí nguyên liệu, vật liệu trực tiếp.

2/ Cuối kỳ, kế toán kết chuyển chi phí nhân công trực tiếp theo từng đối tượng tập hợp chi phí, ghi:

Nợ TK 154 - Chi phí sản xuất, kinh doanh dở dang

Nợ TK 632 - Giá vốn hàng bán (Phần chi phí nhân công trên mức bình thường)

Có TK 622 - Chi phí nhân công trực tiếp.

3/ Cuối kỳ, kế toán thực hiện việc tính toán, phân bổ và kết chuyển chi phí sản xuất chung cho từng

đối tượng tập hợp chi phí, ghi:

Nợ TK 154 - Chi phí sản xuất, kinh doanh dở dang

Nợ TK 632 - Giá vốn hàng bán (Phần chi phí sản xuất chung cố định không phân bổ vào giá

thành sản phẩm)

Có TK 627 - Chi phí sản xuất chung.

4/ Trị giá sản phẩm phụ thu hồi ghi:

Nợ TK 155P - Nguyên liệu, vật liệu

Có TK 154 - Chi phí sản xuất, kinh doanh dở dang.

5/ Trị giá phế liệu thu hồi, nguyên liệu, vật liệu xuất thuê ngoài gia công xong nhập lại kho, ghi:

Nợ TK 152 - Nguyên liệu, vật liệu

Có TK 154 - Chi phí sản xuất, kinh doanh dở dang.

6/ Giá thành sản xuất thực tế sản phẩm sản xuất xong nhập kho hoặc tiêu thụ ngay, ghi:

Nợ TK 155 - Thành phẩm nhập kho

Nợ TK 632 - Giá vốn hàng bán (tiêu thụ ngay)

Có TK 154 - Chi phí sản xuất, kinh doanh dở dang

III/ ĐÁNH GIÁ SẢN PHẨM DỞ DANG

1/ Khái niệm sản phẩm dở dang

- Sản phẩm dở dang la những sản phẩm chưa hoàn thành hết các giai đoạn chế biến của quy trình

công nghệ, hoặc đã hoàn thành rồi nhưng chưa làm thủ tục nhập kho thành phẩm.

- Đánh giá sản phẩm dở dang cuối kỳ là công việc của kế toán nhằm xác định chi phí sản xuất

nằm trong sản phẩm dở dang cuối kỳ là bao nhiêu để mục đích tính giá thành sản phẩm chính được

chính xác.

2/ Phương pháp đánh giá sản phẩm dở dang cuối kỳ

2.1 / Đánh giá sản phẩm dở dang theo chi phí NVL chính

Theo phương pháp này kế toán kế toán chỉ tính chi phí vật liệu chính nằm trong sản phẩm dở dang

cuối kỳ.

Ưu điểm: đơn giản, dễ tính

Nhược diểm: kém chính xác, nhưng có thể áp dụng ở những sản phẩm mà chi phí nguyên vật liệu

chính chiếm tỷ lệ lớn trong cơ cấu giá thành sản phẩm.

Công thức:

Chi phí

NVLC dở

Chi phí NVLC dở

dang đầu kỳ

=

+

Chi phí NVLC phát

sinh trong kỳ

*

Số lương sản phẩm

dang cuối kỳ

Số lượng sản phẩm

hoàn thành

+

Số lượng sản phẩm

dở dang cuối kỳ

dở dang cuối kỳ

2.2 / Đánh giá sản phẩm dở dang theo chi phí NVL TT

Theo phương pháp này chi phí sản xuất dở dang cuối kỳ chỉ tính chi phí nguyên vật liệu trực tiếp

(gồm NVLC và NVLP), các chi phí chế biến khác (chi phí nhân công trực tiếp, chi phí sản xuất chung)

tính hết cho sản phẩm hoàn thành mà không tính cho sản phẩm dở dang. Phương pháp này chỉ thích hợp

đối với những sản phẩm mà chi phí nguyên vật liệu trực tiếp chiếm tỷ lệ lớn trong cơ cấu giá thành sản

phẩm.

Công thức:

Chi phí NVLTT dở dang

cuối kỳ

=

Chi phí NVLC dở dang cuối

kỳ

+

Chi phí NVLP dở dang

cuối kỳ

❖

Trường hợp nguyên vật liệu phụ bỏ từ đầu quá trình sản xuất:

Chi phí

NVLTT dở

Chi phí NVLTT dở

dang đầu kỳ

=

+

Chi phí NVLTT phát

sinh trong kỳ

*

Số lương sản phẩm

dang cuối kỳ

Số lượng sản phẩm

hoàn thành

+

Số lượng sản phẩm

dở dang cuối kỳ

dở dang cuối kỳ

❖

Trường hợp nguyên vật liệu phụ bỏ dần trong quá trình sản xuất:

Chi phí

NVLC dở

Chi phí NVLC dở

dang đầu kỳ

=

+

Chi phí NVLC phát

sinh trong kỳ

*

Số lương sản phẩm

dang cuối kỳ

Số lượng sản phẩm

hoàn thành

+

Số lượng sản phẩm

dở dang cuối kỳ

dở dang cuối kỳ

Chi phí NVLP

=

dở dang cuối

kỳ

Chi phí NVLP dở

dang đầu kỳ

Số lượng sản phẩm

+

Chi phí NVLP phát sinh

trong kỳ

Số lượng sản phẩm hoàn

Số lượng sản phẩm

* hoàn thành tương

đương

Trong đó:

hoàn thành

+

thành tương đương

Số lượng sản phẩm hoàn

thành tương đương

= Số lượng sản phẩm dở dang cuối kỳ * Mức độ hoàn thành

Ví dụ : Tại phân xưởng sản xuất, trong tháng sản xuất được 80 SP, còn lại 20 SP dở dang. Chi phí sản

xuất dở dang đầu tháng 3.000.000 đ, chi phí sản xuất phát sinh trong tháng : Chi phí nguyên vật liệu

trực tiếp 21.000.000 đ, chi phí nhân công trực tiếp và chi phí sản xuất chung 6.000.000 đ

Yêu cầu : Đánh giá sản phẩm dở dang cuối kỳ theo chi phí NVL trực tiếp và tính tổng giá thành sản

xuất thực tế của sản phẩm hoàn thành

CPSXDDCK = [(3.000.000+21.000.000)/(80+20)]*20 = 4.800.000đ

3/ Phương pháp ước lượng SP hoàn thành tương đương

Theo phương pháp này chi phí sản xuất dở dang cuối kỳ được tính cho 3 khoản mục :

- Khoản mục chi phí nguyên vật liệu trực tiếp (621): Áp dụng công thức trong phương pháp đánh

giá sản phẩm dở dang cuối kỳ theo NVLTT.

- Khoản mục chi phí nhân công trực tiếp và khoản mục chi phí sản xuất chung (622, 627):

Công thức:

Chi phí dở

dang cuối kỳ

=

Chi phí NVLTT

dở dang cuối kỳ

+

Chi phí NCTT dở

dang cuối kỳ

+

Chi phí SXC dở

dang cuối kỳ

❖

Trường hợp nguyên vật liệu phụ bỏ từ đầu quá trình sản xuất:

Chi phí = Chi phí NVLTT dở + Chi phí NVLTT phát * Số lượng sản phẩm

dang đầu kỳ sinh trong kỳ

NVLTT dở

dang cuối kỳ

Số lượng sản phẩm

+

hoàn thành

Số lượng sản phẩm

dở dang cuối kỳ

dở dang cuối kỳ

Chi phí NCTT

Chi phí NCTT dở

dang đầu kỳ

+

Chi phí NCTT phát sinh

trong kỳ

Số lượng sản phẩm

dở dang cuối = * hoàn thành tương

kỳ

Số lượng sản phẩm

hoàn thành

+

Số lượng sản phẩm hoàn

thành tương đương

đương

Chi phí SXC

Chi phí SXC dở dang

đầu kỳ

+

Chi phí SXC phát sinh

trong kỳ

Số lượng sản phẩm

dở dang cuối = * hoàn thành tương

kỳ

Trong đó:

Số lượng sản phẩm

hoàn thành

+

Số lượng sản phẩm hoàn

thành tương đương

đương

Số lượng sản phẩm hoàn

thành tương đương

= Số lượng sản phẩm dở dang cuối kỳ * Mức độ hoàn thành

❖

Trường hợp nguyên vật liệu phụ bỏ dần trong quá trình sản xuất:

Chi phí

NVLC dở

Chi phí NVLC dở

dang đầu kỳ

=

+

Chi phí NVLC phát

sinh trong kỳ

*

Số lương sản phẩm

dang cuối kỳ

Số lượng sản phẩm

hoàn thành

+

Số lượng sản phẩm

dở dang cuối kỳ

dở dang cuối kỳ

Chi phí NVLP

Chi phí NVLP dở

dang đầu kỳ

+

Chi phí NVLP phát sinh

trong kỳ

Số lượng sản phẩm

dở dang cuối = * hoàn thành tương

kỳ

Số lượng sản phẩm

hoàn thành

+

Số lượng sản phẩm hoàn

thành tương đương

đương

Chi phí NCTT

Chi phí NCTT dở

dang đầu kỳ

+

Chi phí NCTT phát sinh

trong kỳ

Số lượng sản phẩm

dở dang cuối = * hoàn thành tương

kỳ

Số lượng sản phẩm

hoàn thành

+

Số lượng sản phẩm hoàn

thành tương đương

đương

Chi phí SXC

Chi phí SXC dở dang

đầu kỳ

+

Chi phí SXC phát sinh

trong kỳ

Số lượng sản phẩm

dở dang cuối = * hoàn thành tương

kỳ

Trong đó:

Số lượng sản phẩm

hoàn thành

+

Số lượng sản phẩm hoàn

thành tương đương

đương

Số lượng sản phẩm hoàn

thành tương đương

= Số lượng sản phẩm dở dang cuối kỳ * Mức độ hoàn thành

VD: Tại một doanh nghiệp sản xuất hạch toán hàng tồn kho theo phương pháp kế khai thường xuyên,

nộp thuế GTGT theo phương pháp khấu trừ. Giá trị SPDD đầu kỳ như sau:

- Chi phí NVLTT: 312.000. Trong đó, chi phí NVL chính: 300.000 và chi phí NVL phụ: 12.000

- Chi phí NCTT 230.000

- Chi phí sản xuất chung 453.200

Các nghiệp vụ kinh tế phát sinh trong kỳ:

1/ Trị giá nguyên vật liệu chính xuất kho đưa vào sản xuất sản phẩm 12.000.000đ

2/ Trị giá nguyên vật liệu phụ xuất kho để sản xuất sản phẩm là 288.000đ, sử dụng ở bộ phận quản lý

phân xưởng là 3.760.000đ, bộ phận bán hàng 1.500.000đ, bộ phận QLDN 1.000.000đ

3/ Tiền lương phải trả cho công nhân viên:

- Công nhân trực tiếp sản xuất sản phẩm: 3.840.000

- Quản lý phân xưởng: 560.000

- Bộ phận bán hàng: 2.500.000

- Bộ phận QLDN: 2.000.000

4/ Trích khấu hao TSCĐ trong kỳ:

- TSCĐ ở phân xưởng: 616.800

- Bộ phận bán hàng: 600.000

- Bộ phận QLDN: 400.000

5/ Cuối kỳ, hoàn thành 1.000 sản phẩm nhập kho, còn 200 SPDD mức độ hoàn thành 50%. Biết rằng

doanh nghiệp đánh giá SPDD theo phương pháp ước lượng SPHT tương đương.

Yêu cầu:

1/ Định khoản các nghiệp vụ kinh tế phát sinh.

2/ Tính giá thành sản phẩm trong 2 trường hợp:

- Vật liệu phụ bỏ ngay từ đầu.

- Vật liệu phụ bỏ dần vào trong quá trình sản xuất,

Biết rằng, vật liệu phụ thừa nhập trở lại kho là 3.000đ, phế liệu thu hồi nhập kho trị giá 20.000đ.

4/ Phương pháp đánh giá theo chi phí kế hoạch :

Phương pháp này sản phẩm dở dang được đánh giá dựa vào chi phí kế hoạch hoặc định mức chi phí

theo từng khoản mục chi phí và tỷ lệ hoàn thành của sản phẩm.

❖

Nếu NVLP bỏ ngay từ đầu quá trình sản xuất

Chi phí NVLTT dở

dang cuối kỳ

=

Số lượng sản phẩm dở

dang cuối kỳ

*

Định mức chi phí NVLTT

kế hoạch

Chi phí NCTT

dở dang cuối kỳ

Chi phí SXC dở

dang cuối kỳ

Số lượng sản

Định mức chi phí

* Mức độ hoàn thành

NCTT kế hoạch

Định mức chi phí

* Mức độ hoàn thành

SXC kế hoạch

⇨

CPDDCK= CP NVLTT DDCK+ CP NCTT DDCK + CP SXC DDCK

❖

Nếu NVLP bỏ dần vào trong quá trình sản xuất

=

phẩm dở dang

cuối kỳ

*

=

Số lượng sản

phẩm dở dang

*

cuối kỳ

Chi phí NVLC dở dang

cuối kỳ

=

Số lượng sản phẩm dở dang

cuối kỳ

*

Định mức chi phí NVLC kế

hoạch

Chi phí NVLP

dở dang cuối kỳ

Chi phí NCTT

dở dang cuối kỳ

Chi phí SXC dở

dang cuối kỳ

Số lượng sản

Định mức chi phí

* Mức độ hoàn thành

NVLP kế hoạch

Định mức chi phí

* Mức độ hoàn thành

NCTT kế hoạch

Định mức chi phí

* Mức độ hoàn thành

SXC kế hoạch

⇨

CPDDCK= CP NVLC DDCK+ CP NVLP DDCK+ CP NCTT DDCK + CP SXC DDCK

Công thức tổng quát

CPDDCK

i

=GIÁ THÀNH KẾ HOẠCH

i

× SLSPDD × % HT (Nếu có)

Ví dụ : Tại một DN sản xuất 2 loại sản phẩm A và B, trong kỳ có các tài liệu liên quan đến tình hình

sản xuất như sau:

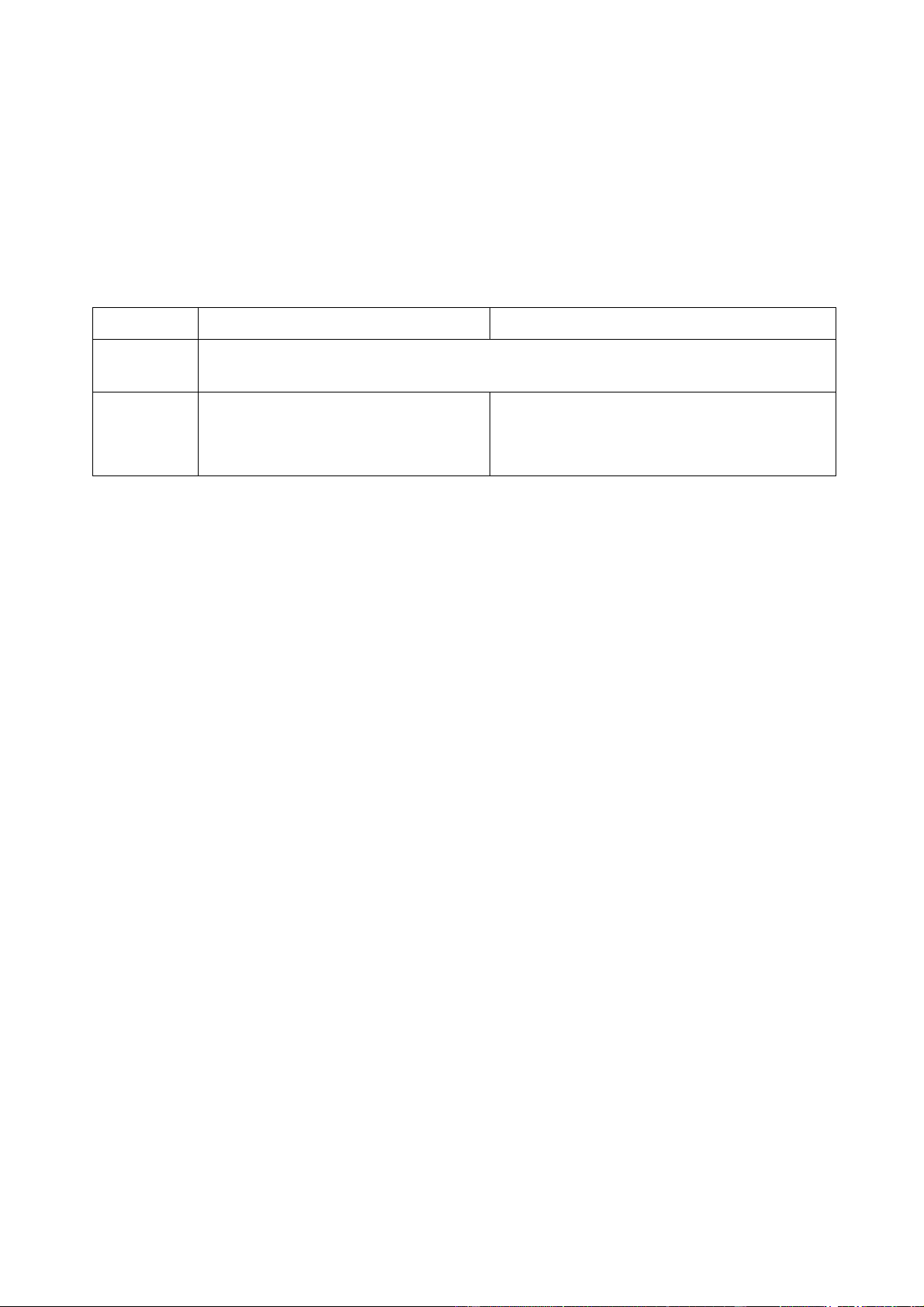

Tài liệu 1: Số dư đầu kỳ

- Số dư tài khoản 154

Khoản mục chi phí

Dở dang đầu kỳ

- Số dư TK 1521: 10.000 kg × 10.000 đ/kg

- Số dư TK 1522: 5.000 kg × 5.000 dd/kg

Tài liệu 2: Kết quả tập hợp chi phí trong kỳ

1/ Nhập kho 5.000 kg NVL chính đơn giá 11.000 đ/kg gồm 10% thuế GTGT, chưa thanh toán cho khách

hàng. Người bán giao hàng đến kho của doanh nghiệp. Hai ngày sau, doanh nghiệp thanh toán tiền hàng

trong thời hạn được hưởng chiết khấu thanh toán 0,2% trên giá chưa thuế GTGT.

2/ Nhập kho 5.000 kg NVL phụ đơn giá 5.000 đ/kg, thuế GTGT 10%, thanh toán bằng chuyển khoản.

Chi phí vận chuyển bốc dỡ doanh nghiệp chi hộ cho bên bán bằng tiền mặt là 420.000đ gồm 5% thuế

GTGT.

3/ Xuất kho NVL chính sản xuất sp A là 4.000 kg và sản xuất sp B là 2.000 kg.

4/ Xuất kho 2.000 kg vật liệu phụ sản xuất sản phẩm A và 800 kg sản xuất sản phẩm B, 200 kg dùng ở

bộ phận quản lý phân xưởng.

5/ Phân xưởng sản xuất báo hỏng một CCDC ở kỳ thứ 3, biết rằng CCDC này thuộc loại phân bổ 4 kỳ,

=

phẩm dở dang

cuối kỳ

*

=

Số lượng sản

phẩm dở dang

*

cuối kỳ

=

Số lượng sản

phẩm dở dang

*

cuối kỳ

Sản phẩm A

Sản phẩm B

Nguyên vật liệu chính

800.000đ

1.700.000đ

Vật liệu phụ

200.000đ

600.000đ

Nhân công trực tiếp

400.000đ

800.000đ

Chi phí sản xuất chung

280.000đ

380.000đ

Tổng

1.680.000đ

3.480.000đ

trị giá ban đầu là 12.000.000đ, phế liệu bán thu hồi bằng tiền mặt là 1.000.000đ

6/ Tiền lương phải trả cho công nhân trực tiếp sản xuất sản phẩm A là 40.000.000đ, sản phẩm B là

20.000.000đ, ở bộ phận quản lý phân xưởng là 10.000.000đ.

7/ Trích BHXH, BHYT, KPCĐ và BHTN theo quy định hiện hành.

8/ Khấu hao máy móc thiết bị trực tiếp sản xuất sản phẩm là 10.000.000đ, thiết bị dùng cho quản lý

phân xưởng là 2.000.000đ.

9/ Dịch vụ mua ngoài chưa thanh toán cho khách hàng theo hoá đơn gồm 10% thuế GTGT là 3.190.000đ.

10/ Nhân viên phân xưởng giải chi tiền tạm ứng kỳ trước, gồm tiền mua CCDC theo hoá đơn là

1.000.000đ, chi phí khác 2.000.000đ, thuế GTGT 10%. Biết rằng số tiền tạm ứng kỳ trước là 5.000.000đ,

phần tiền còn lại chưa giải chi được trừ vào lương cuối kỳ.

Tài liệu 3: Kết quả sản xuất trong kỳ

- Kết quả sản xuất thu được 1.000 sp A và 1.200 sp B.

- Số SPDD cuối kỳ gồm 200 sp A mức độ hoàn thành 30% và 150 sp B mức độ hoàn thành 60%.

- Phân bổ chi phí sản xuất chung theo tiền lương công nhân trực tiếp.

- Doanh nghiệp áp dụng phương pháp đánh giá SPDD theo chi phí kế hoạch, vật liệu phụ bỏ dần

vào trong quá trình sản xuất, áp dụng phương pháp xuất kho nhập trước xuất trước.

Tài liệu 4: Giá thành kế hoạch của từng loại sản phẩm

Khoản mục chi phí

SP A

SP B

Nguyên vật liệu chính

10.000đ

12.000đ

Vật liệu phụ

1.000đ

2.000đ

Nhân công trực tiếp

4.000đ

6.000đ

Chi phí sản xuất chung

3.000đ

4.000đ

Tổng

18.000đ

24.000đ

Yêu cầu: Định khoản NVKT phát sinh. Tính giá thành sp A và B, lập phiếu tính giá thành.

IV/ TÍNH GIÁ THÀNH SẢN PHẨM

1/ Phương pháp giản đơn (trực tiếp)

Đối tượng hạch toán được chi tiết riêng cho từng sản phẩm, phương pháp này áp dụng cho những doanh

nghiệp có quy trình sản xuất giản đơn, khép kín từ khâu đưa nguyên vật liệu vào cho đến khi hoàn thành

sản phẩm, mặt hàng ít, chu kỳ ngắn.

Công thức tính giá thành:

Tổng giá thành = CPDDĐK + CPPS – CPDDCK – Khoản điều chỉnh giảm giá thành (nếu có)

Giá thành đơn vị = Tổng giá thành / SLSPHT

Lưu ý: Khi CPSXC không hạch toán riêng cho từng loại sản phẩm thì doanh nghiệp phải phân bổ

theo tiêu thức phù hợp tại đơn vị để có căn cứ tập hợp chi phí vào đúng đối tượng.

VD: Tại một DNSX tổ chức kế toán theo phương kê khai thường xuyên. Trong kỳ có tài liệu liên quan

đến quá trình sản xuất như sau:

Tài liệu 1: Số dư đầu kỳ của một số tài khoản như sau:

- TK 154: 1.600.000đ (đánh giá SPDD theo phương pháp NVL chính)

- TK 152: 60.000.000đ. Trong đó NVL chính là 50.000.000đ (5.000kg × 10.000đ/kg), NVL phụ

là 10.000.000đ (5.000kg × 2.000đ/kg) (Xuất kho theo phương pháp bình quân gia quyền cuối kỳ).

Tài liệu 2: Các NVKT phát sinh trong kỳ

1/ Nhập kho 10.000kg NVL chính đơn giá 9.800đ/kg, thuế GTGT 10% chưa thanh toán cho người

bán. Chi phí vận chuyển theo hóa đơn có 5% thuế là 2.100.000đ được thanh toán bằng tiền mặt.

2/ Nhập kho 5.000kg NVL phụ đơn giá 5.500đ/kg gồm 10% thuế GTGT thanh toán bằng chuyển

khoản. Chi phí vận chuyển DN đã chi hộ cho bên bán gồm 5% thuế GTGT là 420.000đ bằng tiền mặt.

3/ NVL chính xuất dùng trong kỳ gồm:

- Dùng 5.000kg để trực tiếp sản xuất sản phẩm

- Dùng 520kg cho quản lý phân xưởng

4/ NVL phụ xuất dùng trong kỳ gồm:

- Dùng 500kg để trực tiếp sản xuất sản phẩm

- Dùng 200kg cho quản lý phân xưởng

5/ Phân xưởng sản xuất báo hỏng một công cụ dụng cụ thuộc loại phân bổ 6 kỳ đã phân bổ được 5 kỳ,

trị giá ban đầu là 12.000.000đ, giá trị phế liệu thu hồi là 500.000đ.

6/ Căn cứ vào bảng thanh toán tiền lương trong kỳ, tiền lương phải trả:

- Công nhân trực tiếp SX sản phẩm là 40.000.000đ.

- Nhân viên quản lý phân xưởng là 10.000.000đ

7/ Trích BHXH, BHYT, BHTN, KPCĐ theo quy định

8/ Chi phí tiền điện và các khoản chi phí khác phát sinh tại phân xưởng là 4.200.000đ thanh toán bằng

tiền mặt.

9/ Khấu hao TSCĐ ở bộ phận trực tiếp SX là 4.000.000đ, bộ phận quản lý phân xưởng là 2.000.000đ.

Tài liệu 3: Báo cáo của phân xưởng sản xuất

- Trong kỳ hoàn thành nhập kho 2.000 sản phẩm M, số lượng SPDD là 150 sp.

- Phế liệu thu hồi nhập kho trị giá 900.000đ.

Yêu cầu:

1/ Định khoản NVKT phát sinh

2/ Tính giá thành và lập phiếu giá thành sản phẩm M.

3/ Xác định số dư cuối kỳ của NVL chính và NVL phụ.

2/ Phương pháp loại trừ giá trị sản phẩm phụ

Phương pháp này áp dụng trong trường hợp cùng một quy trình sản xuất vừa tạo ra sản phẩm

chính vừa cho sản phẩm phụ (sản phẩm phụ không phải là đối tượng tính giá thành và được định giá

theo mục đích tận thu). Do vậy để tính được giá thành của sản phẩm chính cần phải loại trừ giá trị sản

phẩm phụ ra khỏi tổng chi phí.

Tổng giá thành = CPDDĐK + CPSXPS – CPDDCK – Giá trị sp phụ - Phế liệu (nếu có)

Khi doanh nghiệp sản xuất nhiều loại sản phẩm chính thì giá thành từng loại sản phẩm chính được tính

theo phương pháp giản đơn, tỷ lệ hay hệ số tuỳ thuộc vào đặc điểm, quy trình sản xuất của sản phẩm

Lưu ý: Giá trị sản phẩm phụ thu được ước tính căn cứ vào:

- Giá thành kế hoạch

- Giá bán

- Giá bán trừ lợi nhuận định mức

VD: Tại một doanh nghiệp kinh doanh trong các kỳ có tài liệu sau:

Tài liệu 1:

1.

Xuất kho 12.000.000đ vật liệu chính, 4.000.000đ vật liệu phụ dùng để trực tiếp sản xuất sản phẩm.

2.

Tiền lương phải thanh toán cho công nhân trực tiếp sản xuất sản phẩm là 6.000.000đ; quản lý phân

xưởng 600.000đ; hoạt động bán hàng 1.000.000đ, quản lý doanh nghiệp 400.000đ.

3.

Trích BHXH, BHYT, KPCĐ và BHTN theo tỷ lệ quy định.

4.

Khấu hao TSCĐ trích trong tháng ở phân xưởng sản xuất là 4.750.000 đ.

Tài liệu 2:

1.

Trong tháng nhập kho 750 thành phẩm.

2.

Phế liệu thu hồi nhập kho là 29.500đ.

3.

Thu được 30 sản phẩm phụ, biết rằng giá bàn 1 sản phẩm phụ là 7.000 đ/sản phẩm, lợi nhuận kỳ

vọng là 5% trên giá bán.

4.

Giá trị sản phẩm dở dang đầu kỳ là 2.000.000đ.

5.

Số lượng sản phẩm dở dang cuối kỳ là 50. Biết rằng doanh nghiệp áp dụng phương pháp đánh sản

phẩm dở dang theo nguyên vật liệu trực tiếp.

Yêu cầu: Định khoản các nghiệp vụ phát sinh và tính giá thành sản phẩm.

3/ Phương pháp tỷ lệ

Dược áp dụng cho những doanh nghiệp trong cùng một phân xưởng cùng sử dụng một loại nguyên vật

liệu và lao động như nhau nhưng thu được nhiều loại sản phẩm chính có quy cách khác nhau và giữa

các sản phẩm này tập hợp thành nhóm sản phẩm cùng loại. Trong trường hợp này người ta sử dụng

phương pháp tính giá thành theo tỷ lệ.

Trình tự tính giá thành sản phẩm:

B1. Tính tổng giá thành thực tế của cả nhóm sản phẩm theo phương pháp giản đơn.

Tổng giá

thành thực tế

=

Chi phí sản xuất

dở dang đầu kỳ

+

Chi phí sản xuất

phát sinh trong kỳ

-

Chi phí sản xuất

đở dang cuối kỳ

-

Phế liệu thu

hồi

B2. Tính tổng giá thành kế hoạch

Tổng giá thành

kế hoạch

=

Tổng giá thành đơn vị kế hoạch sản

phẩm thứ i

* Số lượng sản phẩm thứ i

B3. Tính tỷ lệ giá thành

Tổng giá thành sản

B1

phẩm thực tế

Tỷ lệ giá thành =

Tổng giá thành sản

phẩm kế hoạch

* 100% =

B2

B4. Xác định giá thành đơn vị sản phẩm i

Giá thành đơn vị sản

phẩm i

=

Giá thành kế hoạch sản phẩm

i

* Tỷ lệ giá thành

B5. Xác định tổng giá thành sản phẩm i

Tổng giá thành đơn vị

sản phẩm i

= Giá thành đơn vị sản phẩm i *

Số lương sản phẩm

hoàn thành i

Ví dụ: Doanh nghiệp X sản xuất 1 nhóm sản phẩm ABC gồm 3 sản phẩm A, B, C, doanh nghiệp áp

dụng phương pháp kê khai thường xuyên và phương pháp thuế GTGT được khấu trừ. Chi phí sản xuất

sản phẩm dở dang đầu kỳ : 1.500.000đ

Trong kỳ có các nghiệp vụ kinh tế phát sinh như sau:

1/ Xuất kho nguyên vật liệu dùng để sản xuất sản phẩm là 60.000.000đ.

2/ Tiền lương phải tả cho công nhân trực tiếp sản xuất sản phẩm là 24.000.000đ, nhân viên quản lý phân

xưởng là 8.000.000đ.

3/ Trích BHXH, BHYT, KPCĐ và BHTN theo tỷ lệ quy định.

4/ Xuất kho công cụ dụng cụ thuộc loại phân bổ 2 lần dùng ở phân xưởng sản xuất sản phẩm, trị giá ban

đầu là 2.000.000đ.

5. Trích khấu hao TSCĐ sử dụng để sản xuất sản phẩm là 5.982.000đ chi phí khác phát sinh tại phân

xưởng sản xuất thanh toán bằng tiền mặt là 2.000.000đ.

6. Kết quả sản xuất thu được: 1.000 sản phẩm A, 1.200 sản phẩm B và 1.500 sản phẩm C hoàn thành.

Kết quả hạch toán chi phí sản xuất dở dang đầu tháng là 1.500.000đ, số lượng sản phẩm dở dang cuối

tháng của nhóm sản phẩm ABC là 300.Đơn vị đánh giá sản phẩm dở dang theo nguyên vật liệu trực

tiếp.

Yêu cầu :Tính tổng giá thành đơn vị của từng quy cách A, B,C. Biết giá thành kế hoạch đơn vị của A=

29.500đ; B=25.000đ; C=27.000đ. Lập phiếu giá thành thực tế nhóm sản phẩm ABC biết phiếu giá thành

kế hoạch như sau:

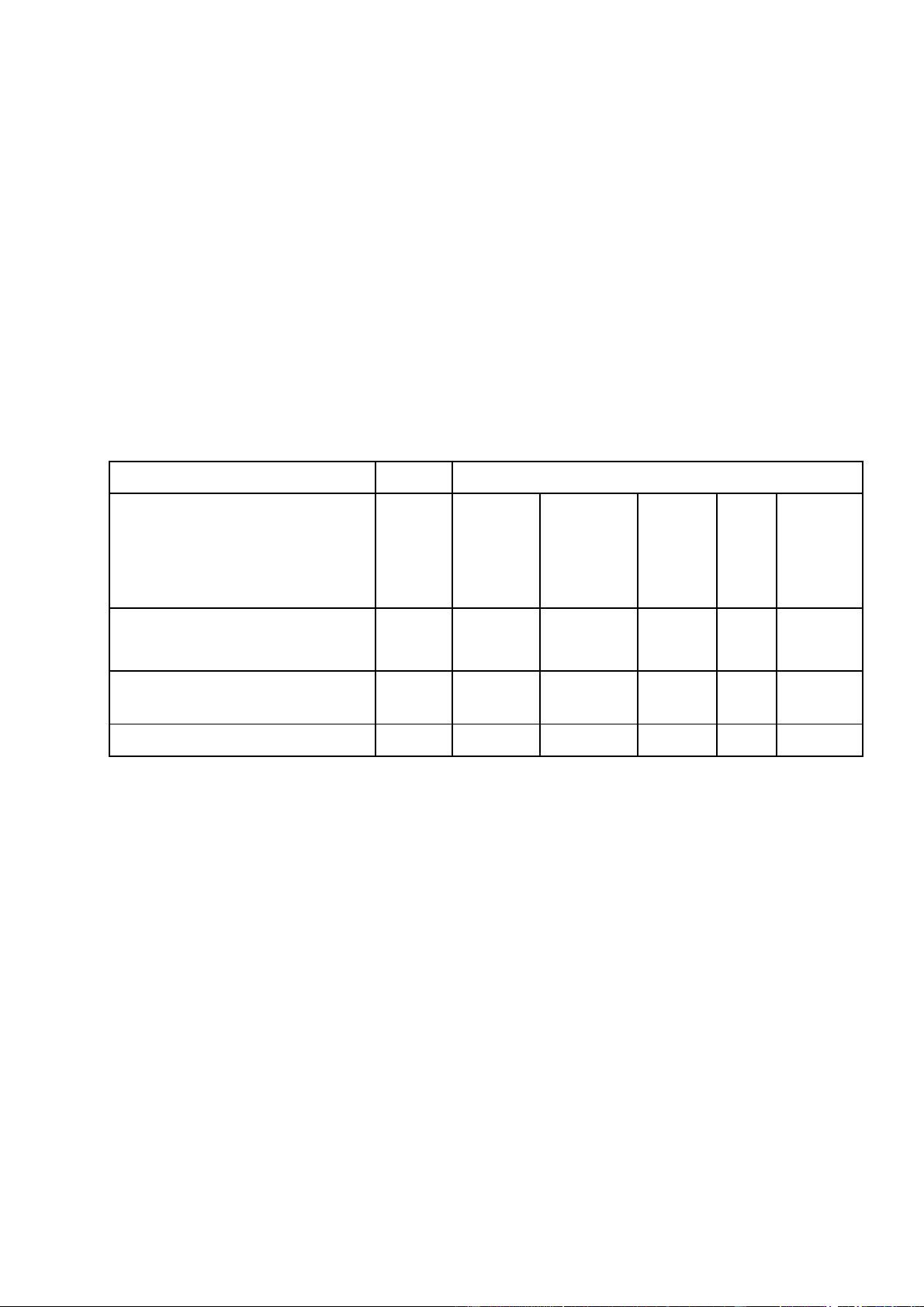

Sản phẩm

CPNVLTT

CPNCTT

CPSXC

Tổng cộng

A

12.000

10.000

7.500

29.500

B

14.000

6.000

5.000

25.000

C

15.000

8.000

4.000

27.000

Nhóm ABC

41.000

24.000

16.500

81.500

4/ Phương pháp hệ số

Phương pháp này áp dụng trong trường hợp cùng 1 quy trình sản xuất tạo ra đồng thời nhiều loại sản

phẩm chính và không tổ chức theo dõi riêng chi tiết chi phí theo từng loại sản phẩm. Do vậy, để xác

định giá thành cho từng loại sản phẩm chính cần phải quy đổi các sản phẩm chính khác nhau về một

loại sản phẩm chuẩn duy nhất theo hệ số quy đổi đã được xây dựng.

Quy trình thực hiện tính giá thành theo phương pháp hệ số:

- B1: Tính tổng số lượng sản phẩm hoàn thành và số lượng sản phẩm dở dang chuẩn (số lượng

sản phẩm hoàn thành spi*hệ số spi+ số lượng sản phẩm dở dang spi*hệ số spi)

- B2: Xác định chi phí dở dang cuối kỳ theo các phương pháp đánh giá sản phẩm dở dang.

- B3: Tính giá thành sản phẩm chính

Tổng giá thành = CPDDĐK + CPPS – CPDDCK – Khoản điều chỉnh giảm giá thành

Giá thành đơn vị = Tổng giá thành / SLSPHT chuẩn

- B4: Tính giá thành từng loại sản phẩm

Giá thành đơn vị sản

phẩm i

= Giá thành sản phẩm chuẩn X Hê số sp i

Tổng giá thành đơn vị

sản phẩm i

= Giá thành đơn vị sản phẩm i X SLSPHT i

Ví dụ: Doanh nghiệp X có một phân xưởng sản xuất 3 loại sản phẩm A, sản phẩm B và sản phẩm C,

doanh nghiệp áp dụng phương pháp kê khai thường xuyên và phương pháp thuế GTGT được khấu trừ.

Chi phí sản xuất sản phẩm dở dang đầu kỳ là 2.800.000đ.

Trong kỳ có Các nghiệp vụ kinh tế phát sinh như sau:

1/ Xuất kho nguyên vật liệu dùng để sản xuất sản phẩm là 56.000.000đ.

2/ Tiền lương phải trả cho công nhân trực tiếp sản xuất sản phẩm là 20.000.000đ, nhân viên quản lý

phân xưởng là 4.000.000đ.

3/ Trích BHXH, BHYT, KPCĐ và BHTN theo tỷ lệ quy định tính vào chi phí có liên quan kể cả phần

trừ lương CB-CNV.

4/ Xuất kho công cụ dụng cụ thuộc loại phân bổ 2 lần dùng ở phân xưởng sản xuất sản phẩm, trị giá ban

đầu là 2.000.000đ.

5/ Trích khấu hao TSCĐ sử dụng để sản xuất sản phẩm là 7.440.000đ.

6/ Nhập kho công cụ dụng cụ Y mua của đơn vị X với giá mua 20.000.000đ, thuế GTGT 10%, đã thanh

toán 50% tiền mặt.

7/ Xuất kho công cụ dụng cụ Y có trị giá 20.000.000 đ dùng cho phân xưởng sản xuất sản phẩm. Biết

rằng công cụ - dụng cụ xuất dùng được phân bổ dần vào chi phí sản xuất trong vòng 10 kỳ.

8/ Kết quả sản xuất thu được 110 sản phẩm A, 130 sản phẩm B, 123 sản phẩm C hoàn thành, sản phẩm

dở dang cuối kỳ được đánh giá theo nguyên vật liệu trực tiếp vật liệu bỏ ngay từ đầu quá trình sản xuất

có số lương lần lượt: sản phẩm A là 6, sản phẩm B là 7 và sản phẩm C là 5.

Yêu Cầu: Tính tổng giá thành và giá thành đơn vị A, B, C. Biết hệ số tính giá thành của sản phẩm A=

1,1; B= 1,2; C= 1

CHƯƠNG 2: KẾ TOÁN TIÊU THỤ VÀ XÁC ĐỊNH KẾT QUẢ KINH DOANH

I/ KẾ TOÁN DOANH THU

1/ Kế toán doanh thu bán hàng và cung cấp dịch vụ ( Tài Khoản 511)

1.1 / Khái niệm

Doanh thu bán hàng và cung cấp dịch vụ là toàn bộ số tiền thu được hoặc sẽ thu được từ các giao dịch

và nghiệp vụ phát sinh doanh thu như bán sản phẩm, hàng hóa, cung cấp dịch vụ cho khách hàng

1.2 / Nguyên tắc hạch toán và điều kiện ghi nhận doanh thu

- Nguyên tắc

Doanh thu bán hàng và cung cấp dịch vụ chỉ phản ánh doanh thu của khối lượng sản phẩm, hàng hóa,

dịch vụ đã cung cấp được xác định là tiêu thụ trong kỳ không phân biệt đã thu tiền hay sẽ thu được tiền.

Việc ghi nhận doanh thu và chi phí phải phù hợp với nhau. Khi ghi nhận doanh thu phải ghi nhận một

khoản chi phí tương ứng có liên quan đến việc tạo ra doanh thu đó. Chi phí tương ứng với doanh thu

gồm chi phí của kỳ tạo ra doanh thu và chi phí của kỳ trước hoặc chi phí phải trả liên quan đến doanh

thu của kỳ đó.

- Điều kiện ghi nhận doanh thu

Doanh thu bán hàng được ghi nhận khi đồng thời thỏa mãn tất cả 5 điều kiện như sau:

+ Doanh thu đã chuyển giao phần lớn rủi ro và lợi ích gắn liền với quyền sở hữu sản phẩm hoặc hàng

hóa cho người mua.

+ Doanh thu không còn nắm giữ quyền quản lý hàng hóa như người sở hữu hàng hóa hoặc quyền kiểm

soát hàng hóa.

+ Doanh thu được xác định tương đối chắc chắn.

+ Doanh thu đã thu được hoặc sẽ thu được lợi ích kinh tế từ giao dịch bán hàng.

+ Xác định được chi phí liên quan đến giao dịch bán hàng.

1.3 / Tài khoản sử dung, nội dung và kết cấu

Tài khoản 511 - Doanh thu bán hàng và cung cấp dịch vụ, có 6 tài khoản cấp 2:

- Tài khoản 5111 - Doanh thu bán hàng hoá

- Tài khoản 5112 - Doanh thu bán các thành phẩm

- Tài khoản 5113 - Doanh thu cung cấp dịch vụ

- Tài khoản 5114 - Doanh thu trợ cấp, trợ giá

- Tài khoản 5117 - Doanh thu kinh doanh bất động sản đầu tư

- Tài khoản 5118 - Doanh thu khác

Bên Nợ:

- Các khoản thuế gián thu phải nộp (GTGT, TTĐB, XK, BVMT);

- Doanh thu hàng bán bị trả lại kết chuyển cuối kỳ;

- Khoản giảm giá hàng bán kết chuyển cuối kỳ;

- Khoản chiết khấu thương mại kết chuyển cuối kỳ;

- Kết chuyển doanh thu thuần vào tài khoản 911 "Xác định kết quả kinh doanh".

Bên Có: Doanh thu bán sản phẩm, hàng hoá, bất động sản đầu tư và cung cấp dịch vụ của doanh

nghiệp thực hiện trong kỳ kế toán.

Tài khoản 511 không có số dư cuối kỳ.

1.4 / Phương pháp hạch toán

1/ Doanh thu của khối lượng sản phẩm (thành phẩm, bán thành phẩm), hàng hoá, dịch vụ đã được xác

định là đã bán trong kỳ kế toán:

1a/ Đối với sản phẩm, hàng hoá, dịch vụ, bất động sản đầu tư thuộc đối tượng chịu thuế GTGT, thuế

tiêu thụ đặc biệt, thuế xuất khẩu, thuế bảo vệ môi trường, kế toán phản ánh doanh thu bán hàng và cung

cấp dịch vụ theo giá bán chưa có thuế, các khoản thuế gián thu phải nộp (chi tiết từng loại thuế) được

tách riêng ngay khi ghi nhận doanh thu (kể cả thuế GTGT phải nộp theo phương pháp trực tiếp), ghi:

Nợ các TK 111, 112, 131,... (tổng giá thanh toán)

Có TK 511 - Doanh thu bán hàng và cung cấp dịch vụ (giá chưa có thuế)

Có TK 333 - Thuế và các khoản phải nộp Nhà nước.

1b/ Trường hợp không tách ngay được các khoản thuế phải nộp, kế toán ghi nhận doanh thu bao gồm

cả thuế phải nộp. Định kỳ kế toán xác định nghĩa vụ thuế phải nộp và ghi giảm doanh thu, ghi:

Nợ TK 511 - Doanh thu bán hàng và cung cấp dịch vụ

Có TK 333 - Thuế và các khoản phải nộp Nhà nước

2/ Đối với giao dịch hàng đổi hàng không tương tự:

Khi xuất sản phẩm, hàng hoá đổi lấy vật tư, hàng hoá, TSCĐ không tương tự, kế toán phản ánh doanh

thu bán hàng để đổi lấy vật tư, hàng hoá, TSCĐ khác theo giá trị hợp lý tài sản nhận về sau khi điều

chỉnh các khoản tiền thu thêm hoặc trả thêm. Trường hợp không xác định được giá trị hợp lý tài sản

nhận về thì doanh thu xác định theo giá trị hợp lý của tài sản mang đi trao đổi sau khi điều chỉnh các

khoản tiền thu thêm hoặc trả thêm

2a/ Ghi nhận giá vốn hàng mang đi trao đổi, ghi:

Nợ TK 632 Giá vốn hàng bán

Có các TK 155, 156

2b/ Ghi nhận doanh thu, ghi:

Nợ TK 131 - Phải thu của khách hàng (tổng giá thanh toán)

Có TK 511 - Doanh thu bán hàng và cung cấp dịch vụ (giá chưa có thuế)

Có TK 333 - Thuế và các khoản phải nộp Nhà nước.

2c/ Khi nhận vật tư, hàng hoá, TSCĐ do trao đổi, kế toán phản ánh giá trị vật tư, hàng hoá, TSCĐ nhận

được do trao đổi, ghi:

Nợ các TK 152, 153, 156, 211,... (giá mua chưa có thuế GTGT)

Nợ TK 133 - Thuế GTGT được khấu trừ (nếu có)

Có TK 131 - Phải thu của khách hàng (tổng giá thanh toán).

2d/ Trường hợp được thu thêm tiền do giá trị hợp lý của sản phẩm, hàng hoá đưa đi trao đổi lớn hơn giá

trị hợp lý của vật tư, hàng hoá, TSCĐ nhận được do trao đổi thì khi nhận được tiền của bên có vật tư,

hàng hoá, TSCĐ trao đổi, ghi:

Nợ các TK 111, 112 (số tiền đã thu thêm)

Có TK 131 - Phải thu của khách hàng.

2e/ Trường hợp phải trả thêm tiền do giá trị hợp lý của sản phẩm, hàng hoá đưa đi trao đổi nhỏ hơn giá

trị hợp lý của vật tư, hàng hoá, TSCĐ nhận được do trao đổi thì khi trả tiền cho bên có vật tư, hàng hoá,

TSCĐ trao đổi, ghi:

Nợ TK 131 - Phải thu của khách hàng

Có các TK 111, 112, ...

3/ Khi bán hàng hoá theo phương thức trả chậm, trả góp:

3a/ Khi bán hàng trả chậm, trả góp, kế toán phản ánh doanh thu bán hàng theo giá bán trả tiền ngay

chưa có thuế, ghi :

Nợ TK 131 - Phải thu của khách hàng

Có TK 511- Doanh thu bán hàng và cung cấp dịch vụ (giá bán trả tiền ngay chưa

có thuế)

Có TK 333 - Thuế và các khoản phải nộp Nhà nước (3331, 3332).

Có TK 3387 - Doanh thu chưa thực hiện (chênh lệch giữa tổng số tiền

theo giá bán trả chậm, trả góp với giá bán trả tiền ngay).

3b/ Định kỳ, ghi nhận doanh thu tiền lãi bán hàng trả chậm, trả góp trong kỳ, ghi:

Nợ TK 3387 - Doanh thu chưa thực hiện

Có TK 515 - Doanh thu hoạt động tài chính (lãi trả chậm, trả góp).

4/ Khi cho thuê hoạt động TSCĐ và cho thuê hoạt động bất động sản đầu tư, kế toán phản ánh doanh

thu phải phù hợp với dịch vụ cho thuê hoạt động TSCĐ và cho thuê hoạt động bất động sản đầu tư đã

hoàn thành từng kỳ. Khi phát hành hoá đơn thanh toán tiền thuê hoạt động TSCĐ và cho thuê hoạt động

bất động sản đầu tư, ghi:

Nợ TK 131 - Phải thu của khách hàng (nếu chưa nhận được tiền ngay)

Nợ các TK 111, 112 (nếu thu được tiền ngay)

Có TK 511 - Doanh thu bán hàng và cung cấp dịch vụ

Có TK 3331 - Thuế GTGT phải nộp.

5/ Trường hợp thu trước tiền nhiều kỳ về cho thuê hoạt động TSCĐ và cho thuê hoạt động bất động

sản đầu tư :

5a/ Khi nhận tiền của khách hàng trả trước về cho thuê hoạt động TSCĐ và cho thuê hoạt động bất

động sản đầu tư cho nhiều kỳ, ghi:

Nợ các TK 111, 112 (tổng số tiền nhận trước)

Có TK 3387- Doanh thu chưa thực hiện (giá chưa có thuế GTGT)

Có TK 3331- Thuế GTGT phải nộp.

5b/ Định kỳ, tính và kết chuyển doanh thu của kỳ kế toán, ghi:

Nợ TK 3387 - Doanh thu chưa thực hiện

Có TK 511- Doanh thu bán hàng và cung cấp dịch vụ (5113, 5117).

5c/ Số tiền phải trả lại cho khách hàng vì hợp đồng cho thuê hoạt động TSCĐ và cho thuê hoạt động bất

động sản đầu tư không được thực hiện tiếp hoặc thời gian thực hiện ngắn hơn thời gian đã thu tiền trước

(nếu có), ghi:

Nợ TK 3387- Doanh thu chưa thực hiện (giá chưa có thuế GTGT)

Nợ TK 3331- Thuế GTGT phải nộp (số tiền trả lại cho bên thuê về thuế

GTGT của hoạt động cho thuê tài sản không được thực hiện)

Có các TK 111, 112,... (tổng số tiền trả lại).

6. Trường hợp bán hàng thông qua đại lý bán đúng giá hưởng hoa hồng

6a/ Kế toán ở đơn vị giao hàng đại lý:

- Khi xuất kho sản phẩm, hàng hoá giao cho các đại lý phải lập Phiếu xuất kho hàng gửi bán đại lý. Căn

cứ vào phiếu xuất kho hàng gửi bán đại lý, ghi:

Nợ TK 157 - Hàng gửi đi bán

Có các TK 155, 156.

- Khi hàng hoá giao cho đại lý đã bán được, căn cứ vào Bảng kê hoá đơn bán ra của hàng hoá đã bán do

các bên nhận đại lý hưởng hoa hồng lập gửi về kế toán phản ánh doanh thu bán hàng theo giá bán chưa

có thuế GTGT, ghi:

Nợ các TK 111, 112, 131,... (tổng giá thanh toán)

Có TK 511 - Doanh thu bán hàng và cung cấp dịch vụ

Có TK 3331 - Thuế GTGT phải nộp (33311).

- Đồng thời phản ánh giá vốn của hàng bán ra, ghi:

Nợ TK 632 - Giá vốn hàng bán

Có TK 157 - Hàng gửi đi bán

- Số tiền hoa hồng phải trả cho đơn vị nhận bán hàng đại lý hưởng hoa hồng, ghi:

Nợ TK 641 - Chi phí bán hàng (hoa hồng đại lý chưa có thuế GTGT)

Nợ TK 133 - Thuế GTGT được khấu trừ (1331)

Có các TK 111, 112, 131, …

6b/ Kế toán ở đơn vị nhận đại lý, bán đúng giá hưởng hoa hồng:

- Khi nhận hàng đại lý bán đúng giá hưởng hoa hồng, doanh nghiệp chủ động theo dõi và ghi chép

thông tin về toàn bộ giá trị hàng hoá nhận bán đại lý trong phần thuyết minh Báo cáo tài chính.

- Khi hàng hoá nhận bán đại lý đã bán được, căn cứ vào Hoá đơn GTGT hoặc Hoá đơn bán hàng và

các chứng từ liên quan, kế toán phản ánh số tiền bán hàng đại lý phải trả cho bên giao hàng, ghi:

Nợ các TK 111, 112, 131, ...

Có TK 331 - Phải trả cho người bán (tổng giá thanh toán).

- Định kỳ, khi xác định doanh thu hoa hồng bán hàng đại lý được hưởng, ghi:

Nợ TK 331 - Phải trả cho người bán

Có TK 511 - Doanh thu bán hàng và cung cấp dịch vụ

Có TK 3331 - Thuế GTGT phải nộp (nếu có).

- Khi trả tiền bán hàng đại lý cho bên giao hàng, ghi:

Nợ TK 331 - Phải trả cho người bán

Có các TK 111, 112.

7/ Đối với sản phẩm, hàng hoá, dịch vụ xuất bán cho các đơn vị hạch toán phụ thuộc trong nội bộ doanh

nghiệp.

7.1 / Trường hợp không ghi nhận doanh thu giữa các khâu trong nội bộ doanh nghiệp, chỉ ghi nhận

doanh thu khi thực bán hàng ra bên ngoài:

a/ Kế toán tại đơn vị bán

- Khi xuất sản phẩm, hàng hoá, dịch vụ đến các đơn vị hạch toán phụ thuộc trong nội bộ doanh nghiệp,

kế toán lập Phiếu xuất kho kiêm vận chuyển nội bộ hoặc hóa đơn GTGT, ghi:

Nợ TK 136 - Phải thu nội bộ (giá vốn)

Có các TK 155, 156

Có TK 333 - Thuế và các khoản phải nộp Nhà nước.

- Khi nhận được thông báo từ đơn vị mua là sản phẩm, hàng hóa đã được tiêu thụ ra bên ngoài, đơn vị

bán ghi nhận doanh thu, giá vốn:

+ Phản ánh giá vốn hàng bán, ghi:

Nợ TK 632 - Giá vốn hàng bán

Có 136 - Phải thu nội bộ.

+ Phản ánh doanh thu, ghi:

Nợ TK 136 - Phải thu nội bộ

Có TK 511 - Doanh thu bán hàng và cung cấp dịch vụ.

b/ Kế toán tại đơn vị mua

- Khi nhận được sản phẩm, hàng hoá, dịch vụ do đơn vị hạch toán phụ thuộc trong nội bộ doanh

nghiệp chuyển đến, kế toán căn cứ vào các chứng từ có liên quan, ghi:

Nợ các TK 155, 156 (giá vốn)

Nợ TK 133 - Thuế GTGT được khấu trừ (nếu có)

Có TK 336 - Phải trả nội bộ.

- Khi bán sản phẩm, hàng hoá, dịch vụ ra bên ngoài, kế toán ghi nhận doanh thu, giá vốn như giao dịch

bán hàng thông thường.

- Trường hợp đơn vị hạch toán phụ thuộc không được phân cấp hạch toán đến kết quả kinh doanh sau

thuế, kế toán phải kết chuyển doanh thu, giá vốn cho đơn vị cấp trên:

+ Kết chuyển giá vốn, ghi:

Nợ TK 336 - Phải trả nội bộ

Có TK 632 - Giá vốn hàng bán.

+ Kết chuyển doanh thu, ghi:

Nợ TK 511 - Doanh thu bán hàng và cung cấp dịch vụ

Có TK 336 - Phải trả nội bộ.

7.2 / Trường hợp doanh nghiệp ghi nhận doanh thu bán hàng cho các đơn vị trong nội bộ doanh nghiệp,

ghi:

Nợ các TK 136 - Phải thu nội bộ

Có TK 511- Doanh thu bán hàng và CCDV (chi tiết giao dịch bán hàng nội bộ)

Có TK 333 - Thuế và các khoản phải nộp Nhà nước.

- Ghi nhận giá vốn hàng bán như giao dịch bán hàng thông thường.

8/ Đối với hoạt động gia công hàng hoá:

8a/ Kế toán tại đơn vị giao hàng để gia công:

- Khi xuất kho giao hàng để gia công, ghi:

Nợ TK 154 - Chi phí sản xuất, kinh doanh dở dang

Có các TK 152, 156.

- Ghi nhận chi phí gia công hàng hoá và thuế GTGT được khấu trừ:

Nợ TK 154 - Chi phí sản xuất, kinh doanh dở dang

Nợ TK 133 - Thuế GTGT được khấu trừ (nếu có)

Có các TK 111, 112, 331,...

- Khi nhận lại hàng gửi gia công chế biến hoàn thành nhập kho, ghi:

Nợ các TK 152, 156

Có TK 154 - Chi phí sản xuất, kinh doanh dở dang.

8b) Kế toán tại đơn vị nhận hàng để gia công:

- Khi nhận hàng để gia công, doanh nghiệp chủ động theo dõi và ghi chép thông tin về toàn bộ giá

trị vật tư, hàng hoá nhận gia công trong phần thuyết minh Báo cáo tài chính.

- Khi xác định doanh thu từ số tiền gia công thực tế được hưởng, ghi:

Nợ các TK 111, 112, 131, ...

Có TK 511- Doanh thu bán hàng và cung cấp dịch vụ

Có TK 3331 - Thuế GTGT phải nộp (33311).

9/ Kế toán doanh thu hợp đồng xây dựng.

9a/ Trường hợp hợp đồng xây dựng quy định nhà thầu được thanh toán theo tiến độ kế hoạch, khi kết

quả thực hiện hợp đồng xây dựng được ước tính một cách đáng tin cậy, thì kế toán căn cứ vào chứng từ

phản ánh doanh thu tương ứng với phần công việc đã hoàn thành (không phải hoá đơn) do nhà thầu tự

xác định tại thời điểm lập Báo cáo tài chính, ghi:

Nợ TK 337 - Thanh toán theo tiến độ kế hoạch hợp đồng xây dựng Có

TK 511 - Doanh thu bán hàng và cung cấp dịch vụ (5111).

- Căn cứ vào Hoá đơn GTGT được lập theo tiến độ kế hoạch để phản ánh số tiền khách hàng phải trả

theo tiến độ kế hoạch đã ghi trong hợp đồng, ghi:

Nợ TK 131 - Phải thu của khách hàng

Có TK 337 - Thanh toán theo tiến độ kế hoạch hợp đồng xây dựng

Có TK 3331 - Thuế GTGT phải nộp.

- Khi nhận được tiền do khách hàng trả, hoặc nhận tiền khách hàng ứng trước, ghi:

Nợ các TK 111, 112, ...

Có TK 131 - Phải thu của khách hàng.

9b/ Trường hợp hợp đồng xây dựng quy định nhà thầu được thanh toán theo giá trị khối lượng thực hiện,

khi kết quả thực hiện hợp đồng xây dựng được xác định một cách đáng tin cậy và được khách hàng xác

nhận, thì kế toán phải lập Hoá đơn GTGT trên cơ sở phần công việc đã hoàn thành được khách hàng

xác nhận, căn cứ vào Hoá đơn GTGT, ghi:

Nợ các TK 111, 112, 131, ...

Có TK 511 - Doanh thu bán hàng và cung cấp dịch vụ (5111)

Có TK 3331 - Thuế GTGT phải nộp.

- Khoản tiền thưởng thu được từ khách hàng trả phụ thêm cho nhà thầu khi thực hiện hợp đồng đạt

hoặc vượt một số chỉ tiêu cụ thể đã được ghi trong hợp đồng, ghi:

Nợ các TK 111, 112, 131, ...

Có TK 511 - Doanh thu bán hàng và cung cấp dịch vụ (5111)

Có TK 3331 - Thuế GTGT phải nộp.

- Khoản bồi thường thu được từ khách hàng hay bên khác để bù đắp cho các chi phí không bao gồm

trong giá trị hợp đồng (ví dụ: Sự chậm trễ do khách hàng gây nên; sai sót trong các chỉ tiêu kỹ thuật

hoặc thiết kế và các tranh chấp về các thay đổi trong việc thực hiện hợp đồng), ghi:

Nợ các TK 111, 112, 131, ...

Có TK 511 - Doanh thu bán hàng và cung cấp dịch vụ (5111)

Có TK 3331 - Thuế GTGT phải nộp (nếu có).

- Khi nhận được tiền thanh toán khối lượng công trình hoàn thành hoặc khoản ứng trước từ khách hàng,

ghi:

Nợ các TK 111, 112, ...

Có TK 131 - Phải thu của khách hàng.

10/ Kế toán doanh thu từ các khoản trợ cấp, trợ giá của Nhà nước cho doanh nghiệp:

10a/ Khi nhận được thông báo của Nhà nước về trợ cấp, trợ giá, ghi:

Nợ TK 333 - Thuế và các khoản phải nộp Nhà nước (3339)

Có TK 511 - Doanh thu bán hàng và cung cấp dịch vụ (5114).

10b/ Khi nhận được tiền của Ngân sách Nhà nước thanh toán, ghi:

Nợ các TK 111, 112, ...

Có TK 333 - Thuế và các khoản phải nộp Nhà nước (3339).

11/ Kế toán bán, thanh lý bất động sản đầu tư

11a/ Ghi nhận doanh thu bán bất động sản đầu tư

Nợ các TK 111, 112, 131, ... (tổng giá thanh toán)

Có TK 5117 - Doanh thu kinh doanh bất động sản đầu tư

Có TK 3331 - Thuế GTGT (33311 - Thuế GTGT đầu ra).

11b/ Ghi nhận giá vốn bất động sản đầu tư, ghi:

Nợ TK 632 - Giá vốn hàng bán (giá trị còn lại)

Nợ TK 214 - Hao mòn lũy kế (2147) (nếu có)

Có TK 217 - Bất động sản đầu tư (nguyên giá).

12/ Trường hợp trả lương cho công nhân viên và người lao động khác bằng sản phẩm, hàng hoá: Kế

toán phải ghi nhận doanh thu đối với sản phẩm, hàng hóa như đối với giao dịch bán hàng thông thường,

ghi:

Nợ TK 334 - Phải trả người lao động (tổng giá thanh toán)

Có TK 511 - Doanh thu bán hàng và cung cấp dịch vụ

Có TK 3331 - Thuế GTGT phải nộp (33311).

13/ Trường hợp sử dụng sản phẩm, hàng hoá để biếu, tặng cho cán bộ công nhân viên được trang trải

bằng quỹ khen thưởng, phúc lợi: Kế toán phải ghi nhận doanh thu đối với sản phẩm, hàng hóa như đối

với giao dịch bán hàng thông thường, ghi:

Nợ TK 353 - Quỹ khen thưởng, phúc lợi (tổng giá thanh toán)

Có TK 511 - Doanh thu bán hàng và cung cấp dịch vụ

Có TK 3331 - Thuế GTGT phải nộp (33311).

14/ Cuối kỳ kế toán, kết chuyển doanh thu của hàng bán bị trả lại, khoản giảm giá hàng bán và chiết

khấu thương mại phát sinh trong kỳ trừ vào doanh thu thực tế trong kỳ để xác định doanh thu thuần,

ghi:

Nợ TK 511 - Doanh thu bán hàng và cung cấp dịch vụ

Có TK 521 - Các khoản giảm trừ doanh thu.

15/ Cuối kỳ kế toán, kết chuyển doanh thu thuần sang TK 911 “Xác định kết quả kinh doanh”, ghi:

Nợ TK 511 - Doanh thu bán hàng và cung cấp dịch vụ

Có TK 911 - Xác định kết quả kinh doanh.

2/ Kế toán các khoản giảm trừ doanh thu (TK 521 - Các khoản giảm trừ doanh thu)

2.1 / Khái niệm

Tài khoản này dùng để phản ánh các khoản được điều chỉnh giảm trừ vào doanh thu bán hàng,

cung cấp dịch vụ phát sinh trong kỳ, gồm: Chiết khấu thương mại, giảm giá hàng bán và hàng bán bị trả

lại. Tài khoản này không phản ánh các khoản thuế được giảm trừ vào doanh thu như thuế GTGT đầu ra

phải nộp tính theo phương pháp trực tiếp.

2.2 / Tài khoản sử dụng, nội dung và kết cấu

Tài khoản 521 - Các khoản giảm trừ doanh thu, có 3 tài khoản cấp 2:

- Tài khoản 5211 - Chiết khấu thương mại: Tài khoản này dùng để phản ánh khoản chiết khấu thương

mại cho người mua do khách hàng mua hàng với khối lượng lớn nhưng chưa được phản ánh trên hóa

đơn khi bán sản phẩm hàng hóa, cung cấp dịch vụ trong kỳ.

- Tài khoản 5212 - Hàng bán bị trả lại: Tài khoản này dùng để phản ánh doanh thu của sản phẩm, hàng

hóa, dịch vụ bị người mua trả lại trong kỳ.

- Tài khoản 5213 - Giảm giá hàng bán: Tài khoản này dùng để phản ánh khoản giảm giá hàng bán cho

người mua do sản phẩm hàng hóa dịch vụ cung cấp kém quy cách nhưng chưa được phản ánh trên hóa

đơn khi bán sản phẩm hàng hóa, cung cấp dịch vụ trong kỳ

Bên Nợ:

- Số chiết khấu thương mại đã chấp nhận thanh toán cho khách hàng;

- Số giảm giá hàng bán đã chấp thuận cho người mua hàng;

- Doanh thu của hàng bán bị trả lại, đã trả lại tiền cho người mua hoặc tính trừ vào khoản phải thu

khách hàng về số sản phẩm, hàng hóa đã bán.

Bên Có: Cuối kỳ kế toán, kết chuyển toàn bộ số chiết khấu thương mại, giảm giá hàng bán, doanh thu

của hàng bán bị trả lại sang tài khoản 511 “Doanh thu bán hàng và cung cấp dịch vụ” để xác định doanh

thu thuần của kỳ báo cáo.

Tài khoản 521 - Các khoản giảm trừ doanh thu không có số dư cuối kỳ.

2.3 / Phương pháp hạch toán

1) Phản ánh số chiết khấu thương mại, giảm giá hàng bán thực tế phát sinh trong kỳ, ghi:

1a/ Trường hợp sản phẩm, hàng hoá đã bán phải giảm giá, chiết khấu thương mại cho người mua thuộc

đối tượng chịu thuế GTGT tính theo phương pháp khấu trừ, và doanh nghiệp tính thuế GTGT theo

phương pháp khấu trừ, ghi:

Nợ TK 521 - Các khoản giảm trừ doanh thu (5211, 5213)

Nợ TK 3331 - Thuế GTGT phải nộp (thuế GTGT đầu ra được giảm)

Có các TK 111,112,131,...

1b/ Trường hợp sản phẩm, hàng hoá đã bán phải giảm giá, chiết khấu thương mại cho người mua không

thuộc đối tượng chịu thuế GTGT hoặc thuộc đối tượng chịu thuế GTGT tính theo phương pháp trực tiếp

thì khoản giảm giá hàng bán cho người mua, ghi:

Nợ TK 521 - Các khoản giảm trừ doanh thu (5211, 5213)

Có các TK 111, 112, 131,...

2) Kế toán hàng bán bị trả lại

2a/ Khi doanh nghiệp nhận lại sản phẩm, hàng hóa bị trả lại, kế toán phản ánh giá vốn của hàng bán bị

trả lại:

- Trường hợp doanh nghiệp kế toán hàng tồn kho theo phương pháp kê khai thường xuyên, ghi:

Nợ TK 154 - Chi phí sản xuất, kinh doanh dở dang

Nợ TK 155 - Thành phẩm

Nợ TK 156 - Hàng hóa

Có TK 632 - Giá vốn hàng bán.

- Trường hợp doanh nghiệp hạch toán hàng tồn kho theo phương pháp kiểm kê định kỳ, ghi:

Nợ TK 611 - Mua hàng (đối với hàng hóa)

Nợ TK 631 - Giá thành sản xuất (đối với sản phẩm)

Có TK 632 - Giá vốn hàng bán.

2b/ Thanh toán với người mua hàng về số tiền của hàng bán bị trả lại:

- Đối với sản phẩm, hàng hóa thuộc đối tượng chịu thuế GTGT tính theo phương pháp khấu trừ và

doanh nghiệp nộp thuế GTGT tính theo phương pháp khấu trừ, ghi:

Nợ TK 5212 - Hàng bán bị trả lại (giá bán chưa có thuế GTGT)

Nợ TK 3331- Thuế GTGT phải nộp (33311) (thuế GTGT hàng bị trả lại)

Có các TK 111, 112, 131,...

- Đối với sản phẩm, hàng hóa không thuộc đối tượng chịu thuế GTGT hoặc thuộc đối tượng chịu thuế

GTGT tính theo phương pháp trực tiếp, số tiền thanh toán với người mua về hàng bán bị trả lại, ghi:

Nợ TK 5212 - Hàng bán bị trả lại

Có các TK 111, 112, 131,...

2c/ Các chi phí phát sinh liên quan đến hàng bán bị trả lại (nếu có), ghi:

Nợ TK 641 - Chi phí bán hàng

Có các TK 111, 112, 141, 334,...

3/ Cuối kỳ kế toán, kết chuyển tổng số giảm trừ doanh thu phát sinh trong kỳ sang tài khoản 511 -

“Doanh thu bán hàng và cung cấp dịch vụ”, ghi:

Nợ TK 511 - Doanh thu bán hàng và cung cấp dịch vụ

Có TK 521 - Các khoản giảm trừ doanh thu.

2.4 / Kế toán các khoản thuế làm giảm doanh thu

Thuế tiêu thụ đặc biệt, thuế xuất khẩu, thuế GTGT tính theo phương pháp trực tiếp là các khoản

thuế được xác định trực tiếp trên doanh thu bán hàng theo quy định hiện hành của các luật thuế tùy thuộc

vào từng mặt hàng khác nhau. Thuế tiêu thụ đặc biệt (trường hợp được coi là một trong những khoản

giảm trừ doanh thu) phát sinh khi DN cung cấp các loại sản phẩm do DN sản xuất (hoặc các loại dịch

vụ) thuộc đối tượng chịu thuế tiêu thụ đặc biệt cho khách hàng. Khi đó doanh thu bán hàng được ghi

nhận trong kỳ theo giá bán trả ngay đã có thuế bao gồm thuế tiêu thụ đặc biệt (nhưng chưa bao gồm

thuế GTGT). DN phải xác định phần thuế tiêu thụ đặc biệt phải nộp vào ngân sách Nhà nước căn cứ vào

doanh thu bán hàng và cung cấp dịch vụ phát sinh trong kỳ.

- Cuối mỗi kỳ kế toán, tính và phản ánh số thuế GTGT phải nộp theo PP trực tiếp, ghi:

Nợ TK 511 - Doanh thu bán hàng và cung cấp dịch vụ (5113, 5117)

Có TK 3331 - Thuế GTGT phải nộp.

- Khi bán hàng hoá, cung cấp dịch vụ thuộc đối tượng chịu thuế tiêu thụ đặc biệt và đồng thời chịu thuế

GTGT tính theo phương pháp khấu trừ, kế toán phản ánh doanh thu bán hàng và cung cấp dịch vụ bao

gồm cả thuế tiêu thụ đặc biệt tính trong giá bán nhưng không có thuế GTGT, ghi:

Nợ các TK 111, 112, 131 (Tổng giá thanh toán)

Có TK 511 - Doanh thu bán hàng và cung cấp dịch vụ (Giá bán có thuế tiêu thụ đặc biệt

và không có thuế GTGT)

Có TK 3331- Thuế GTGT phải nộp (33311).

+ Khi bán hàng, cung cấp dịch vụ chịu thuế tiêu thụ đặc biệt và đồng thời chịu thuế GTGT tính theo

phương pháp trực tiếp, kế toán phản ánh doanh thu bán hàng và cung cấp dịch vụ bao gồm cả thuế tiêu

thụ đặc biệt và thuế GTGT (Tổng giá thanh toán), ghi:

Nợ các TK 111, 112, 131, . . .

Có TK 5111 - Doanh thu bán hàng và cung cấp dịch vụ

Có TK 5112 - Doanh thu bán thành phẩm

+ Khi xác định số thuế tiêu thụ đặc biệt phải nộp của hàng hoá và dịch vụ đã tiêu thụ trong kỳ, ghi:

Nợ TK 511 - Doanh thu bán hàng và cung cấp dịch vụ

Có TK 5112 – Doanh thu bán thành phẩm

Có TK 3332 - Thuế tiêu thụ đặc biệt.

- Khi bán hàng hoá, dịch vụ chịu thuế xuất khẩu, kế toán phản ánh doanh thu bán hàng và cung cấp

dịch vụ bao gồm cả thuế xuất khẩu tính trong giá bán (tổng giá thanh toán), ghi:

Nợ các TK 111 , 112, 131. . .

Có TK 511 - Doanh thu bán hàng và cung cấp dịch vụ.

+ Khi xác định số thuế xuất khẩu phải nộp, ghi:

Nợ TK 511 - Doanh thu bán hàng và cung cấp dịch vụ

Có TK 3333 - Thuế xuất, nhập khẩu (Chi tiết thuế xuất khẩu).

+ Khi nộp tiền thuế xuất khẩu vào NSNN, ghi:

Nợ TK 3333 - Thuế xuất, nhập khẩu (Chi tiết thuế xuất khẩu)

Có các TK 111, 112,. . .

II/ KẾ TOÁN GIÁ VỐN HÀNG BÁN

1/ Khái niệm:

Giá vốn hàng bán là giá trị hàng háo tiêu thụ trong kỳ. Hàng hóa tiêu thụ trong kỳ được xác

định căn cứ vào hàng tốn kho đầu kỳ công với trị giá hàng mua vào trong kỳ bằng giá trị hàng chờ bán

sau đó trừ cho hàng hóa tồn kho cuối kỳ.

Các phương pháp tính đơn giá xuất kho gồm:

- Phương pháp thực tế đích danh

- Phương pháp nhập trước xuất trước (FIFO)

- Phương pháp bình quân gia quyền

+ Phương pháp bình quân gia quyền liên hoàn

+ Phương pháp bình quân gia quyền cuối kỳ

2/ Kết cấu và nội dung phản ánh của tài khoản 632 - Giá vốn hàng bán

Bên nợ:

- Trị giá vốn của sản phẩm, hàng hóa, dịch vụ được xác định đã tiêu thụ trong kỳ.

- Phản ánh chi phí nguyên vật liệu, chi phí nhân công, chi phí sản xuất chung vượt trên mứa công

suất tính vào giá vốn hàng bán tiêu tụ trong kỳ.

- Phản ánh khoản chênh lệch giữa số dự phòng giảm giá hàng tồn kho phải lập năm nay lớn hơn

khoản đã lập dự phòng năm trước.

Bên có:

- Phản ánh hoàn nhập giảm giá dự phòng hàng tồn kho cuối năm tài chính ( khoản chênh lệch giữa số

dự phòng năm nay nhỏ hơn khoản nhập dự phòng năm trước).

- Kết chuyển giá vốn của sản phẩm, hàng hóa và dịch vụ đã tiêu thụ trong kỳ sang tài khoản 911 đề

xác định kết quả kinh doanh.

Tài khoản 632 không có số dư cuối kỳ.

3/ Phương pháp hạch toán

1/ Đối với doanh nghiệp kế toán hàng tồn kho theo phương pháp kê khai thường xuyên.

1a/ Khi xuất bán các sản phẩm, hàng hóa (kể cả sản phẩm dùng làm thiết bị, phụ tùng thay thế đi kèm

sản phẩm, hàng hóa), dịch vụ hoàn thành được xác định là đã bán trong kỳ, ghi:

Nợ TK 632 - Giá vốn hàng bán

Có các TK 154, 155, 156, 157,…

1b/ Phản ánh các khoản chi phí được hạch toán trực tiếp vào giá vốn hàng bán:

- Trường hợp mức sản phẩm thực tế sản xuất ra thấp hơn công suất bình thường thì kế toán phải tính

và xác định chi phí sản xuất chung cố định phân bổ vào chi phí chế biến cho một đơn vị sản phẩm theo

mức công suất bình thường. Khoản chi phí sản xuất chung cố định không phân bổ (không tính vào giá

thành sản phẩm số chênh lệch giữa tổng số chi phí sản xuất chung cố định thực tế phát sinh lớn hơn

chi phí sản xuất chung cố định tính vào giá thành sản phẩm) được ghi nhận vào giá vốn hàng bán trong

kỳ, ghi:

Nợ TK 632 - Giá vốn hàng bán

Có TK 154 - Chi phí SXKD dở dang.

Có TK 627 - Chi phí sản xuất chung.

- Phản ánh khoản hao hụt, mất mát của hàng tồn kho sau khi trừ (-) phần bồi thường do trách nhiệm cá

nhân gây ra, ghi:

Nợ TK 632 - Giá vốn hàng bán

Có các TK 152, 153, 156, 138 (1381),

- Phản ánh chi phí tự xây dựng TSCĐ vượt quá mức bình thường không được tính vào nguyên giá

TSCĐ hữu hình hoàn thành, ghi:

Nợ TK 632 - Giá vốn hàng bán

Có TK 241 - Xây dựng cơ bản dở dang.

3) Hạch toán khoản trích lập hoặc hoàn nhập dự phòng giảm giá hàng tồn kho

3a/ Trường hợp số dự phòng giảm giá hàng tồn kho phải lập kỳ này lớn hơn số đã lập kỳ trước, kế toán

trích lập bổ sung phần chênh lệch, ghi:

Nợ TK 632 - Giá vốn hàng bán

Có TK 229 - Dự phòng tổn thất tài sản (2294).

3b/ Trường hợp số dự phòng giảm giá hàng tồn kho phải lập kỳ này nhỏ hơn số đã lập kỳ trước, kế

toán hoàn nhập phần chênh lệch, ghi:

Nợ TK 229 - Dự phòng tổn thất tài sản (2294)

Có TK 632 - Giá vốn hàng bán.

4/ Các nghiệp vụ kinh tế liên quan đến hoạt động kinh doanh BĐS đầu tư:

4a/ Định kỳ tính, trích khấu hao BĐS đầu tư đang cho thuê hoạt động, ghi:

Nợ TK 632 - Giá vốn hàng bán (chi tiết chi phí kinh doanh BĐS đầu tư)

Có TK 2147 - Hao mòn BĐS đầu tư.

4b/ Khi phát sinh chi phí liên quan đến BĐS đầu tư sau ghi nhận ban đầu nếu không thoả mãn điều

kiện ghi tăng giá trị BĐS đầu tư, ghi:

Nợ TK 632 - Giá vốn hàng bán (chi tiết chi phí kinh doanh BĐS đầu tư)

Nợ TK 242 - Chi phí trả trước (nếu phải phân bổ dần)

Có các TK 111, 112, 152, 153, 334,…

4c/ Các chi phí liên quan đến cho thuê hoạt động BĐS đầu tư, ghi:

Nợ TK 632 - Giá vốn hàng bán (chi tiết chi phí kinh doanh BĐS đầu tư)

Có các TK 111, 112, 331, 334,...

4d/ Kế toán giảm nguyên giá và giá trị hao mòn của BĐS đầu tư (nếu có) do bán, thanh lý, ghi:

Nợ TK 214 - Hao mòn TSCĐ (2147 - Hao mòn BĐS đầu tư)

Nợ TK 632 - Giá vốn hàng bán (giá trị còn lại của BĐS đầu tư)

Có TK 217 - Bất động sản đầu tư (nguyên giá).

4e/ Các chi phí bán, thanh lý BĐS đầu tư phát sinh, ghi:

Nợ TK 632 - Giá vốn hàng bán (chi tiết chi phí kinh doanh BĐS đầu tư)

Nợ TK 133 - Thuế GTGT được khấu trừ (nếu có)

Có các TK 111, 112, 331,...

5/ Phương pháp kế toán khoản chi phí trích trước để tạm tính giá vốn hàng hóa bất động sản được xác

định là đã bán đối với doanh nghiệp là chủ đầu tư:

5a/ Khi trích trước chi phí để tạm tính giá vốn hàng hóa bất động sản đã bán trong kỳ, ghi:

Nợ TK 632 - Giá vốn hàng bán

Có TK 335 - Chi phí phải trả.

5b/ Các chi phí đầu tư, xây dựng thực tế phát sinh đã có đủ hồ sơ tài liệu và được nghiệm thu tập hợp

để tính chi phí đầu tư xây dựng bất động sản, ghi:

Nợ TK 154 - Chi phí sản xuất, kinh doanh dở dang

Nợ TK 133 - Thuế GTGT được khấu trừ

Có các tài khoản liên quan.

5c/ Khi các khoản chi phí trích trước đã có đủ hồ sơ, tài liệu chứng minh là đã thực tế phát sinh, kế

toán ghi giảm khoản chi phí trích trước và ghi giảm chi phí sản xuất, kinh doanh dở dang, ghi:

Nợ TK 335 - Chi phí phải trả

Có TK 154 - Chi phí sản xuất, kinh doanh dở dang.

5e/ Khi toàn bộ dự án bất động sản hoàn thành, kế toán phải quyết toán và ghi giảm số dư khoản chi

phí trích trước còn lại, ghi:

Nợ TK 335 - Chi phí phải trả

Có TK 154 - Chi phí sản xuất, kinh doanh dở dang

Có TK 632 - Giá vốn hàng bán (phần chênh lệch giữa số chi phí trích

trước còn lại cao hơn chi phí thực tế phát sinh).

6) Trường hợp dùng sản phẩm sản xuất ra chuyển thành TSCĐ để sử dụng, ghi:

Nợ TK 211 - TSCĐ hữu hình

Có TK 154 - Chi phí sản xuất, kinh doanh dở dang

7) Hàng bán bị trả lại nhập kho, ghi:

Nợ các TK 155,156