Preview text:

ÔN TẬP LUẬT NGÂN HÀNG

CHƯƠNG I: LÝ LUẬN CHUNG VỀ NGÂN HÀNG VÀ LUẬT NGÂN HÀNG

1. Khái quát về NH và Luật NH:

1.1. Qúa trình hình thành và phát triển hoạt động NH:

Điều kiện để có hoạt động NH là phải có sự xuất hiện của tiền tệ => chuyển của cải

vc dư thừa sang hình thức tiền để đi gửi => gửi ở nơi đáng tin cậy (lúc đầu chỉ là hoạt

động gửi giữ tài sản)

Người giữ tiền lúc đầu cho vay, cho mượn không có lãi => hình thành thói quen tập quán cho vay có lãi ⇨

Đây là hoạt động NH sơ khai, đc thực hiện bởi thương nhân và tại thời điểm này pl

Ngân hàng chưa có, thương nhân thực hiện hđ NH theo tập quán

- Hệ thống NH một cấp:

✓ Là những NH tư nhân thuộc SH của một thương nhân, một gia đình hay một nhóm

thương nhân dưới hình thức những NH tư nhân

✓ Các NH đc thực hiện tất cả các hđ kinh doanh từ huy động vốn đổi tiền đến phát hành các chứng thư

✓ Được quyền phát hành tiền (tự thiết kế, tự in một loại tiền riêng để đưa vào lưu thông)

⇨ Hệ quả: Pháp luật quản lý hoạt động trong giai đoạn này rất đơn giản

- Chuyển đổi hệ thống NH một cấp sáng hệ thống NH hai cấp

+ Nhà nước can thiệp vào hệ thống NH (quy hoạch lại các chức năng, nv của hệ thống

NH- chọn một hoặc một vài NH có chức năng phát hành tiền độc quyền trên lãnh thổ hay

trên toàn lãnh thổ quốc gia, những NH còn lại chỉ thực hiện hđ kinh doanh mà không đc

thực hiện hđ phát hành tiền) 1

+ NH chia thành hai nhóm: NH phát hành; NH TM, NH trung gian

+ Quốc hữu hóa các NH phát hành trao cho nó chức năng quản lý NH, trao sứ mạng là NH TW.

+ Còn lại là NH TM, NH trung gian thì không được quyền phát hành tiền mà chỉ là

những DN đúng nghĩa thực hiện các hđ NH.

⇨ Hình thành nên hệ thống NH hai cấp vận hành theo cơ chế kt-thị trường.

1.2. Hệ thống NH VN hiện hành

- Hệ thống NH VN hiện nay là hệ thống NH hai cấp vận hành theo cơ chế kinh tế thị trường

- Hệ thống NH hai cấp:

+ Là hệ thống mà ở đó tồn tại hai nhóm NH:

Nhóm 1: NHNNVN (thực hiện chức năng quản lý nhà nước trong lĩnh vực tiền tệ

và hoạt động NH, đồng thời thực hiện chức năng là một NH TW – cung cấp các dv tài

chính tiền tệ cho CP, cung cấp các dv, tài chính tiền tệ cho các TCTD khác, độc quyền

phát hành tiền) và các hệ thống chi nhánh của nó.

Nhóm 2: Các TCTD:

✓ Ngân hàng: NH TM, NH HTX, NH chính sách

✓ Phi Ngân hàng: Công ty tài chính và công ty cho thuê tài chính

✓ Qũy tín dụng nhân dân

✓ Tổ chức tài chính vi mô ✓ Chi nhánh Ngân hành NN

⇨ Thực hiện hoạt động NH (kinh doanh trong lĩnh vực tiền tệ và dv NH)

Hiện nay, chúng ta đang lựa chọn và áp dụng mô hình NH hỗn hợp – các NH đc

quyền thực hiện hđ kinh doanh chứng khoán, bảo hiểm và một số lĩnh vực tài chính NH

tiền tệ, tuy nhiên với đk là phải thành lập công ty con, có tư cách pháp nhân độc lập và 2

vốn thành lập công ty này phải lấy từ vốn tự có, lấy từ vốn CSH để thành lập các công ty

con mà không đc lấy từ nguồn vốn huy động.

Trường hợp 1: Công ty A (không đky hđ kinh doanh tiền tệ, không có giấy phép HĐNH)

ký hợp đồng cho Công ty B vay 5 tỷ đồng, thời hạn 3 tháng trả, lãi suất.

Trường hợp 2: Công ty A (Cty mẹ) bảo lãnh cho Công ty B (công ty con) để thực hiện

hoạt động xây dựng – mua hàng trả chậm của đối tác nước ngoài.

Trường hợp 3: Dịch vụ thanh toán qua cổng thanh toán điện tử.

Hỏi hoạt động nào vi phạm pháp luật?

Hướng giải quyết TH1:

- Nếu Công ty thực hiện hoạt động quảng bá để huy động vốn của công chúng, sử dụng

nguồn vốn để cho vay lại việc này diễn ra liên tục thường xuyên và thu nhập có đc từ hđ

này như thu nhập cơ bản của công ty đó => Đó là hoạt động Ngân hàng

Nhưng không có giấy phép của NHTW trong khi thực hiện hoạt động Ngân hàng

⇨ Đó là hành vi vi phạm

- Nếu là công ty kinh doanh thông thường và hđ chính của nó là kinh doanh sản xuất

không vay tiền NH và cũng không huy động vốn của dân chúng mà sd vốn tự có, vốn

nhàn rỗi trong chu trình kinh doanh để cho vay- không phải là hoạt đông nghề nghiệp,

không mang tính chất thường xuyên, không huy động vốn của ngk khác

⇨ Đây là hđ bình thường, không trái phép và không vi phạm

- Hoạt động NH: theo Luật CTCTD 2010 (K12 Đ4)

Hoạt động NH là việc kinh doanh, cung ứng thường xuyên một hoạt một số các

nghiệp vụ sau: nhận tiền gửi, cấp tín dụng, cung ứng dv thanh toán qua tài khoản – đây là 3 hđ chính. 3

- Các đặc điểm của hoạt động NH:

✓ Chịu sự quản lý trực tiếp của NHNN- mức độ quản lý nghiêm khắc

✓ Yếu tố chủ thể: đc thực hiện bởi các TCTD và một số chủ thể khác hội đủ các đk

sẽ đc NHNNVN cấp giấy phép

Điều 8: Nghiêm cấm cá nhân, tổ chức không phải là TCTD thực hiện hđ NH, trừ

giao dịch ký quỹ, giao dịch mua, bán lại chứng khoán của công ty chứng khoán.

Lưu ý: Khi NHNN cấp giấy phép cho thành lập một TCTD cụ thể nào đó không có nghĩa

là TCTD đó đc quyền thực hiện toàn bộ các hđ NH mà TCTD chỉ đc thực hiện các hđ cụ

thể đc ghi nhận trong giấy phép.

✓ Lĩnh vực, đối tượng kinh doanh quan trọng:

+HĐNH=> Kinh doanh lĩnh vực tài chính tiền tệ - có đối tượng kinh doanh là tiền tệ

✓ Kinh doanh có điều kiện:

Đảm bảo quyền lợi của người gửi tiền

✓ Mức độ rủi ro cao:

Ảnh hưởng từ nền kt, các hđ chính trị xã hội,..

Pháp luật NH là pháp luật phòng ngừa và hạn chế rủi ro

✓ Tính tương tác, chi phối: là một bộ phận cấu thành của nền kinh tế, chịu sự tác

động hai chiều. tác động của NH đối với nền kt và ngược lại các hđ của nền kinh tế ảnh hưởng đến NH

Ví dụ: Tăng lãi suất cho vay => chi phí sản xuất tăng => lợi nhuận giảm => hạn chế đầu

tư => GDP giảm => kiềm chế tăng trưởng => thất nghiệp => xã hội bất ổn => chính trị bất ổn

Tác động ngược: chính sách của nn về các biến động CT, QS, các biến động XH đặc biệt

là tin đồn => hiệu ứng đám đông => hủy diệt NH (do NH mất khả năng thanh toán) 4

✓ Hợp tác và cạnh tranh song hành

Vì lợi ích của KH cung ứng dv thanh toán

2.1. Khái niệm LNH:

LNH không phải là ngành luật độc lập trong hệ thống pháp luật VN mà LNH là

tổng hợp những QPPL do các cqnn có thẩm quyền ban hành và bao hàm cả các vbpl do

NNVN ký kết hoặc thừa nhận điều chỉnh các quan hệ phát sinh trong lĩnh vực quản lý

nhà nc về tiền tệ và hoạt động NH.

2.2. Các nhóm đối tượng điều chỉnh của LNH:

- Quản lý NN đối với TCTD và HĐNH

- Quản trị điều hành nội bộ TCTD

- Hoạt động NH (TCTD-TCTD) (TCTD-Khách hàng)

- Xây dựng thực hiện chính sách tiền tệ

- Thực hiện chức năng NHNNVN

2.3 Phương pháp điều chỉnh:

- Hành chính – mệnh lệnh - Thỏa thuận - Hỗn hợp

2.4 Nguồn của LNH:

- Các vb trong lĩnh vực NH: LCTCTD, Luật BH tiền gửi, LNHNNVN,..

- Nghị định, Thông tư và vbpl khác

- Điều ước quốc tế, các tập quán thương mại (UCP 600; ULC 520,…) – không trái với qđ

của pl quốc gia + các bên đương sự thỏa thuận áp dụng. 5

CHƯƠNG II: ĐỊA VỊ PHÁP LÝ CỦA NGÂN HÀNG NHÀ NƯỚC VIỆT NAM

2. Khái niệm, đặc điểm NHNNVN

2.1 Khái niệm NHNNVN

- Cơ quan ngang bộ, trực thuộc CP, thực hiện quản lý nhà nước trong lĩnh vực tiền tệ,

hoạt động NH và ngoại hối

- Có tư cách pháp nhân được pháp luật quy định

✓ Thành lập theo pháp luật

✓ Có cơ cấu tổ chức chặt chẽ

✓ Tự nhân danh mình tham gia quan hệ xã hội

✓ Có vốn pháp định thuộc sở hữu Nhà nước – vốn pháp định có ý nghĩa phân định

khả năng chịu trách nhiệm và khẳng định tư cách pháp nhân của Ngân hàng NNVN

- Là NHTW của Việt Nam: Thực hiện mục tiêu hoạt động nhằm ổn định giá trị đồng

tiền, đảm bảo an toàn trong hoạt động ngân hàng và hệ thống các tổ chức tín dụng

2.2 Đặc điểm của NHNNVN: i.

NHNNVN là cơ quan ngang bộ, trực thuộc CP: quản lý Nhà nước trong lĩnh vực

tiền tệ, hoạt động Ngân hàng và ngoại hối

⇨ NHNNVN theo mô hình NHTW trực thuộc CP

Mô hình NHTW tiêu biểu: (NHTW trực thuộc QH)

- Ưu điểm: NHTW độc lập, không bị chi phối bởi CP

- Nhược điểm: có thể làm chậm việc điều hành HĐNH, thiếu đồng bộ giữa CSTTQG và

chính sách kinh tế - xã hội. 6

Mô hình NHTW trực thuộc CP: (VN, TQ, Ba Lan, Hungary)

- Ưu điểm: Đạt đc sự thống nhất giữa chính sách tiền tệ và các chính sách kinh tế khác

của nhà nước. (do CP là người triển khai thực hiện các chính sách kt này và CP cũng là

người quản lý các hoạt động của NHTW)

- Nhược điểm: NHTW khó đạt được sự độc lập trong việc thực hiện chính sách tiền tệ quốc gia. ii.

NHNNVN là NHTW của VN:

- NHNN là ngân hàng của các TCTD: do NHNN cũng cung cấp cũng thực hiện một số

các nhiệm vụ NH, cũng thực hiện các hđ cho vay đối với các TCTD, cũng cung cấp các

hđ thanh toán cho các TCTD. Và trong một số trường hợp khi TCTD gặp khó khăn thì

lúc này NHNN đóng vai trò là người cho vay cuối cùng để đảm bảo an toàn hệ thống NH.

- NHNN là NH của CP: đặc điểm để pb NHNN với cơ quan quản lý thông thường khác.

+ Trong TH này NHNN cung ứng nguồn vốn cho CP thông qua hđ tạm ứng cho ngân

sách nhà nước để bù đắp thiếu hụt tạm thời của NSNN.

+ NHNN cung cấp dịch vụ thanh toán cho CP

- NHNN là cơ quan duy nhất được quyền phát hành tiền trên toàn lãnh thổ VN ⇨

NHNNVN không thực hiện giao dịch với các tổ chức cá nhân thông thường mà

chỉ thực hiện các gd đối với các TCTD, Nhà nước, CP. iii.

Mục tiêu hoạt động của NHNN không vì lợi nhuận, mà là ổn định giá trị đồng

tiền, đảm bảo sự an toàn trong hoạt động ngân hàng và hệ thống các TCTD.

- Những khoảng lợi nhuận phát sinh trong việc thực hiện các hoạt động đặc trưng của

NHNN sẽ không được sd để đưa vào quỹ của NHNNVN mà đc dùng để đưa vào Ngân sách nhà nước. 7 Câu hỏi:

1. Vì sao mục tiêu “không vì lợi nhuận” lại là một đặc điểm của NHNNVN?

2. Giải thích về mục tiêu ổn định giá trị đồng tiền?

3. Tại sao phải đảm bảo an toàn hoạt động NH và an toàn hệ thống? Giải

1. Trong hoạt động của NHNNVN ví dụ như hđ tái cấp vốn của NHNNVN thì NH có thu

lãi suất tái cấp vốn của các TCTD. Lãi suất thể hiện sự chênh lệch thu chi, lợi nhuận phát

sinh của NH và không được sd như mục tiêu hđ của NHNN mà phần lợi nhuận này là

phương thức quản lý, phương thức điều tiết tiền tệ trong lưu thông của NHNNVN, phần

lợi nhuận này NHNN cũng không được giữ cho mình mà sẽ đc chuyển vào NSNN sau

khi đã trừ các chi phí trong nghiệp vụ hoạt động.

=> Chính vì đó, nên mục tiêu “không vì lợi nhuận” lại là một đặc điểm của NHNNVN

mặc dù trong hđ NH có phát sinh lợi nhuận, lợi nhuận chỉ nhằm mục tiêu quản lý NH của NN.

Đặc điểm của NHNNVN: tt

- Ổn định giá trị đồng tiền

+ Ổn định sức mua đối nội của đồng tiền + Ổn định tỷ giá

- Đảm bảo an toàn trong hoạt động NH và an toàn hệ thống các TCTD

iv. NHNNVN có tư cách pháp nhân, hội sở tại thủ đô Hà Nội (vốn của NHNN là 10

nghìn tỷ) => tự chịu trách nhiệm trong phạm vi vốn pháp định của nó

- NHNN độc lập, nhân danh mình trong các quan hệ pháp luật (đối với các TCTD, CP,

các tổ chức tài chính quốc tế nước ngoài khác)

2.3 Chức năng của NHNNVN: 8

- Quản lý:

✓ Quản lý NN về tiền tệ và hoạt động NH: cho phép hoặc cấp giấy phép thực hiện

một hoặc một số hđ của NH của các tc tín dụng, các tổ chức liên quan

✓ Điều tiết vĩ mô nền kinh tế: tác động thông qua các công cụ tài chính - TW:

✓ Cung ứng các dịch vụ tài chính, tiền tệ cho CP: quản lý tài khoản kho bạc của nhà

nước, tổ chức đấu thầu phát hành tín phiếu, trái phiếu của kho bạc, tạm ứng cho NSNN

✓ Cung ứng các dịch vụ tài chính, tiền tệ cho các TCTD: thực hiện việc tái cấp vốn

cho các TCTD, cung cấp một số dịch vụ thanh toán

Ngay từ những sắc lệnh đầu tiên NHNN vừa đóng vai trò vừa giữ chức năng quản

lý nn, vừa giữ chức năng là NHTW ngay cùng một thời điểm do đặc thù của lịch sử Việt

Nam là đi sau các nc trên thế giới nên đã có sự kế thừa những điều đó hình thành nên NHNNVN.

? Sự khác nhau của chức năng NHNN và NHTM:

- Chức năng NHNN: có hai chức năng (quản lý nn- NHTW) thuộc về NH cấp I => chức

năng của cơ quan quản lý, tạo tiền phát hành tiền và không vì mục tiêu lợi nhuận.

- NHTM: trung gian tín dụng, điềều tiềết nguồền vồến giữa nơi thừa và nơi thiềếu nguồền vồến=> các chủ thể

kinh doanh tiềền tệ, khồng có chức năng tạo tiềền và vì mục tiều lợi nhuận. Nền các TCTD đc xem là trung

gian tín dụng trong nềền kinh tềế, luồn luồn ở hệ thồếng NH cấếp 2, chịu sự quản lý của NHNNV. Câu hỏi:

NHNNVN thực hiện những nhiệm vụ, quyền hạn dưới đây để thực hiện chức năng nào?

1. Ban hành hoặc trình cơ quan nhà nước có thẩm quyền ban hành văn bản vbqppl về tiền tệ và ngân hàng.

2. Tổ chức, điều hành và phát triển thị trường tiền tệ.

3. NHNN đc trao quyền về iệc thnah tra, kiểm tra giám sát NH, xử lý vppl về tiền tệ và hđ NH. 9 Giải:

1. Thực hiện chức năng của cơ quan quản lý nhà nước trong lĩnh vực chuyên ngành: ban

hành những vbpl thuộc phạm vi của mình để điều chỉnh các quan hệ xh thuộc phạm vi điều chỉnh của ngành.

2. Thực hiện chức năng là NHTW: nghiệp vụ điều phối các dòng tiền trong nền kinh tế,

chỉ có NHNN với tư cách là NHTW mới có tư cách điều phối lượng tiền tệ thông qua thị trường tiền tệ.

3. Thực hiện chức năng quản lý của NHNN: trong việc thanh tra kiểm tra giám sát để khi

phát hiện có hành vi vi phạm sẽ đưa ra quyết định xử phạt vi phạm trong lĩnh vực mà mình quản lý.

2.4 Nhiệm vụ, quyền hạn NHNNVN:

- Quản lý:

+ Ban hàn VB QPPL, chính sách tiền tệ QG, cơ quan cấp phép lĩnh vực NH, quản lý hđ

NH của các TCTD, ổn định hệ thống tiền tệ, tài chính, đại diện NHVN tại các tổ chức

quốc tế, cơ quan thẩm định đầu tư về NH, quản lý đơn vị dịch vụ công trong NH, cơ chế

tuyển dụng- đãi ngộ cán bộ, các hoạt động khác, đại diện CSH phần vốn góp của NN tại các DN có vốn NN.

- Ngân hàng trung ương:

+ In đúc, phát hành tiền

+ Đại lý dịch vụ NH cho kho bạc

+ Phát hành trái phiếu CP/ trái phiếu do CP bảo lãnh (tham gia với Bộ Tài chính)

+ Quản lý tài chính – tài sản đc nhà nước giao.

3. Cơ cấu tổ chức, quản trị điều hành của NHNNVN:

3.1. Cơ cấu tổ chức: 10 - Vụ - cơ quan ngang vụ:

+ Cơ quan thanh tra giám sát: là cơ quan thuộc cơ cấu tc của NHNN, thực hiện nv thanh

tra, giám sát NH, phòng, chống rửa tìên

Nội dung: Kiểm tra giám sát hoạt động NH, ngoại hối và các hđ liên quan.

Đối tượng: Tổ chức và hđ của TCTD

Mục đích của thanh tra giám sát:

✓ Góp phần đảm bảo an toàn hệ thống các TCTD

✓ Bảo vệ quyền lợi của người gửi tiền

✓ Thực hiện chính sách tiền tệ quốc gia

+ Vụ kiểm toán nội bộ: kiểm soát và kiểm toán

✓ Kiểm soát nội bộ: việc kt việc thực hiện cv của từng cá nhân, đơn vị trong quá

trình .thực thi các quy chế, cơ chế, quy trình nghiệp vụ, quy định nội bộ có liên quan.

Mục tiêu: đảm bảo an toàn ts, thực hiện có hiệu quả các mục tiêu đã đề ra tại đơn vị

✓ Kiểm toán nội bộ: nhằm đánh giá hiệu quả quá trình hđ, nhằm đảm bảo độ tin cậy

của báo cáo tài chính; hiệu lực của các hoạt động, tuân thủ pháp luật, quy định,

quy trình của NHNN, đảm bảo an toàn tài sản.

Đối tượng của kiểm toán nội bộ: đơn vị thuộc hệ thống nội bộ Ngân hàng NN.

- Chi nhánh tại tỉnh, thành phố: nhân danh Thống đốc NHNN, hđ theo ủy quyền và

thực hiện toàn bộ các chức năng quản lý nhà nước giống như NHNN ở TW

- VP đại diện: đặt tại tp HCM để quản lý các chi nhánh NHNN tại các tỉnh miền

Đông và miền Tây Nam Bộ

- Đơn vị hành chính sự ngiệp

3.2 Cơ cấu quản trị điều hành của NHNN:

- Mô hình lãnh đạo tập thể: (Mỹ, Đức, Pháp, Nhật) 11

HĐCSTT/ Hội đồng NHTW là cơ quan điều hành và Thống đốc là người điều hành hđ của NHTW.

- Mô hình lãnh đạo thủ trưởng chế: (VN, TQ) 1 cá nhân duy nhất đại diện cho NHTW,

thực hiện toàn bộ hđ NH và chịu trách nhiệm trước cqnn về thực hiện nv, quyền hạn của mình

Lưu ý: Thống đốc NHNN là người lãnh đạo và điều hành hoạt động của NHNNVN =>

nhưng không có sự lạm quyền do Thống đốc NHNN cũng là thành viên của CP, chịu sự

lãnh đạo điều hành trực tiếp của CP, Thống đốc NHNN là tv của HĐCSTT quốc gia – trực thuộc CP.

- Nhiệm vụ, quyền hạn của Thống đốc NHNNVN:

✓ Tổ chức và chỉ đạo thực hiện CSTTQG theo thẩm quyền

✓ Tổ chức và chỉ đạo thực hiện nv, quyền hạn của NHNN theo quy định của pháp luật có liên quan

✓ Đại diện pháp nhân của NHNNVN Kết luận:

- Chức năng của NHNN: quản lý NN và NHTW

- Nhiệm vụ, quyền hạn: thực hiện chức năng NHNN

- Cơ cấu tổ chức: Trung ương đến đp

- Quản trị điều hành: Thống đốc NHNN thực hiện lãnh đạo điều hành NHNN

3.3 Chế độ pháp lý về hoạt động của NHNNVN:

3.3.1 Thực hiện chính sách tiền tệ QG:

- Là các qđ về tiền tệ ở tầm quốc gia của cơ quan nhà nước có thẩm quyền gồm:

+ Qđ mục tiêu ổn định giá trị đồng tiền

+ Qđ sử dụng các công cụ và biện pháp để thực hiện mục tiêu đề ra 12

⇨ Là bộ phận của chính sách kinh tế, tài chính – điều hành tiền tệ, điều hành nền kt

hướng đến ổn định thị trường và tạo ra sự phát triển của nền kinh tế nên để đảm bảo sự

tang trưởng cho nền kinh tế thì mục tiêu quan trọng là ổn định giá cả thị trường, ổn định gtri đồng tiền

Nội dung thực hiện chính sách tiền tệ QG:

- Xây dựng dự án chính sách tiền tệ QG

- Điều hành các công cụ thực hiện chính sách tiền tệ QG: thông qua 5 công cụ thực CSTTQG.

Mục tiêu của CSTTQG: ổn định giá trị của đồng nội tệ

Thẩm quyền quyết định CSTTQG:

- QH quyết định chỉ tiêu lạm phát hằng năm

- Thống đốc NHNNVN quyết định việc sử dụng các công cụ để thực hiện mục tiêu CSTTQG

Các công cụ thực hiện chính sách TTQG: - Tái cấp vốn - Dự trữ bắt buộc - Tỷ giá hối đoái

- Nghiệp vụ thị trường mở - Lãi suất

i. Tái cấp vốn: hình thức cấp tín dngj của NHNN nhằm cung ứng vốn ngắn hạn và các

phương tiện thanh toán cho các TCTD => Chỉ diễn ra giữa NHNN và các TCTD, chỉ

các TCTD là đối tượng đc tái cấp vốn của NHNN VN 13

Các hình thức tái cấp vốn:

- Chiết khấu giấy tờ có giá (GTCG) – Điều 6 LNHNN 2010: tín phiếu, trái phiếu kho bạc

nhà nước, chứng chỉ tiền gửi của các TCTD phát hành,.. => mua lại các GTCG của các

TCTD trước khi đến thời hạn thanh toán của nó

- Cho vay có đảm bảo bằng cầm cố các GTCG

- Hình thức khác (cho vay lại theo hồ sơ tín dụng)

Thời hạn tái cấp vốn: ngắn hạn – dưới 12 tháng Lưu ý:

✓ Lạm phát: NHNN hạn chế đưa lượng tiền vào lưu thông bằng cách tăng lãi suất tái

cấp vốn lên, còn khi muốn đưa tiền vào lưu thông thì giảm mức lãi suất tái cấp vốn xuống

để tăng lượng tiền vào lưu thông.

✓ Lãi suất tái cấp vốn là cơ sở để định hướng thị trường

? So sánh hai hình thức chiết khấu và cho vai có bảo đảm của tái cấp vốn Giống nhau:

✓ Đều diễn ra giữa các NHNN và các TCTD

✓ Thời hạn của nó đều ngắn hạn

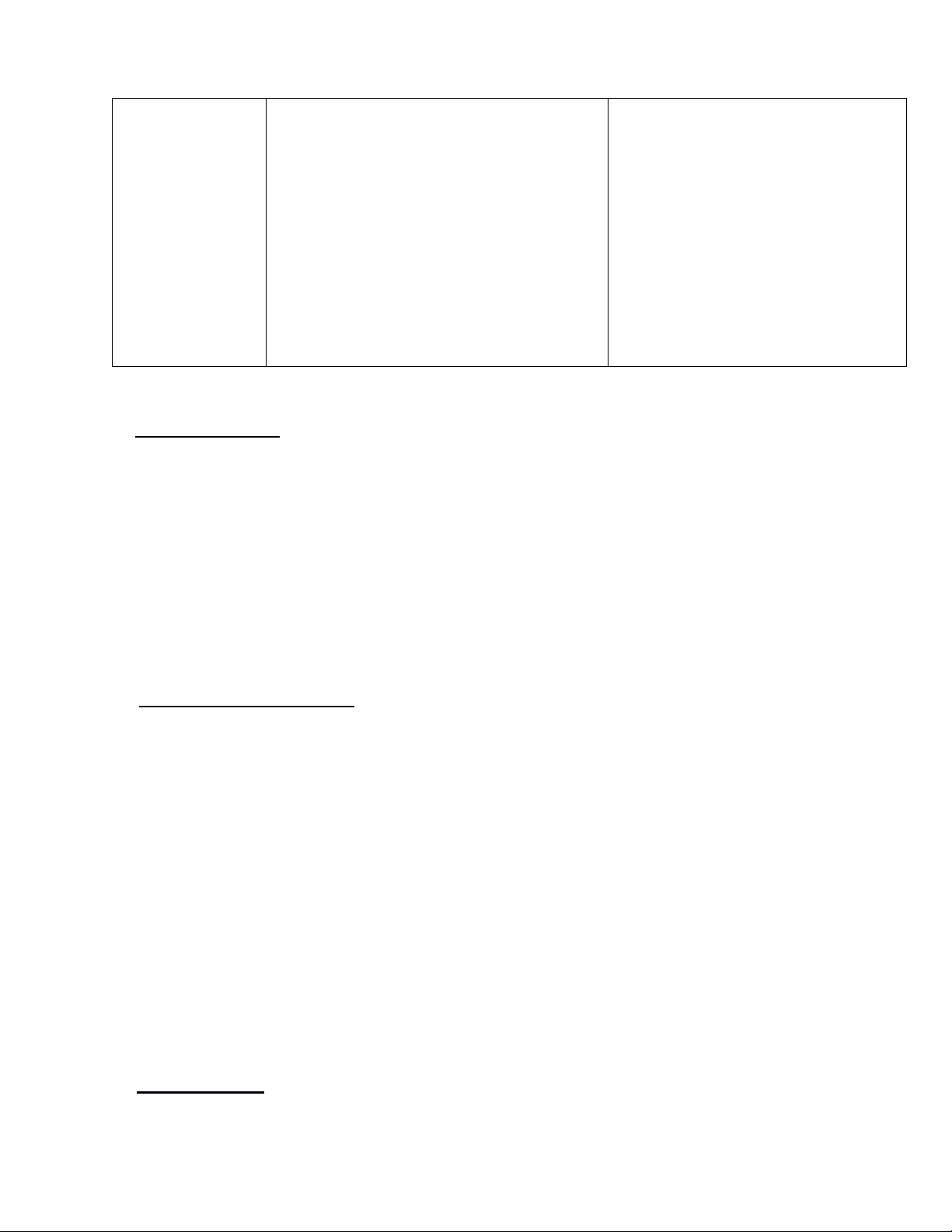

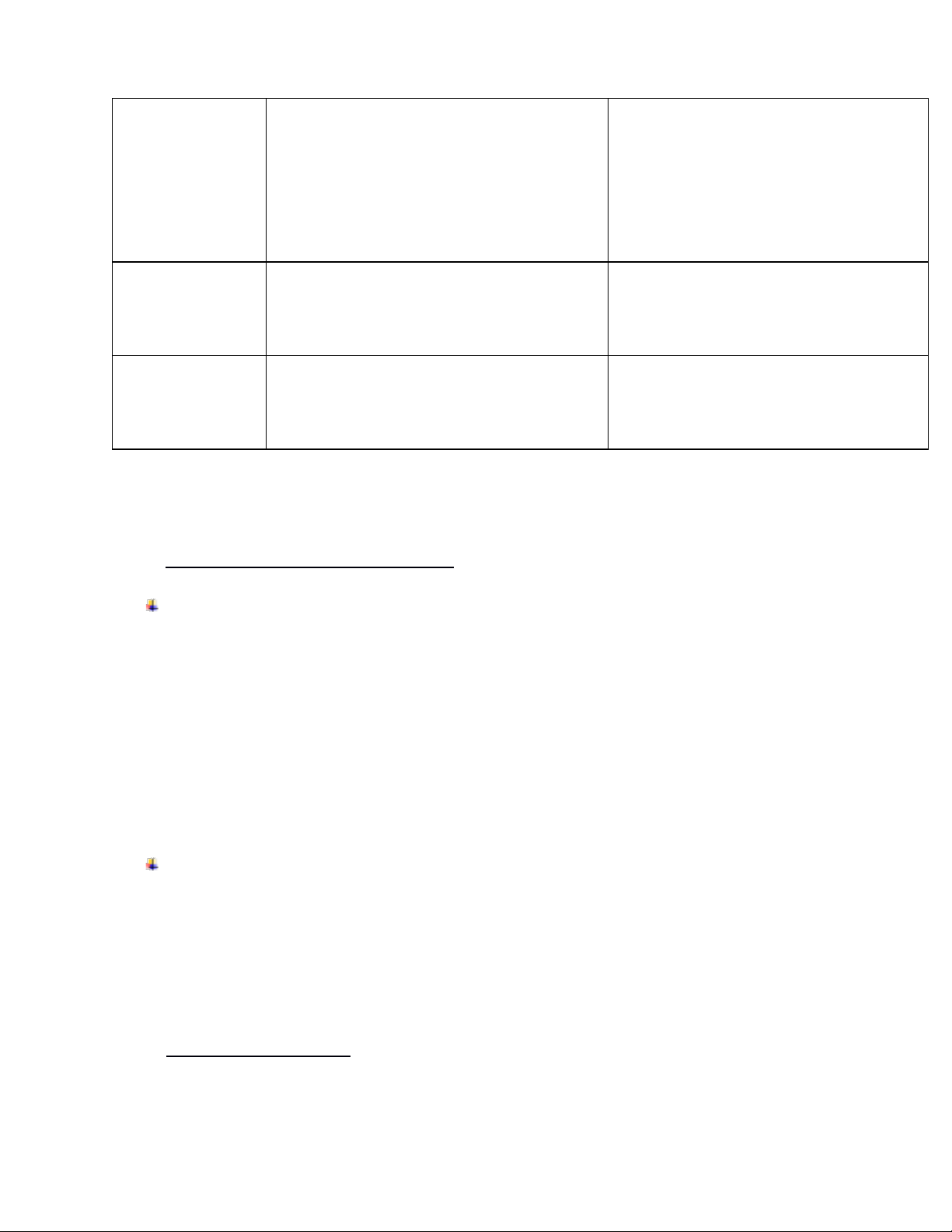

✓ Thực hiện với mục tiêu ổn định giá trị đồng tiền của VN. Khác nhau: Chiết khấu

Cho vay có bảo đảm

Bản chất pháp lý Diễn ra sự chuyển giao QSH các GTCG Không có sự chuyển giao các 14 giữa các TCTD sang NHNN GTCG từ các TCTD sang NHNN

=> GTCG chỉ đóng vai trò như tài

sản bảo đảm, tức là QSH trong

thời hạn khoản vay vẫn thuộc SH

của các TCTD, chỉ khi đến hết hạn

mà TCTD không thể trả cho

NHNN thì mới có việc chuyển giao QSH

ii. Dự trữ bắt buộc: số tiền mà TCTD phải gửi vào tài khoản NHNN nhằm thực hiện

chính sách tiền tệ quốc gia

- NHNN quy định tỷ lệ dự trữ bắt buộc đối với:

+ Áp dụng đối với từng loại hình TCTD

+ Áp dụng đối với từng loại tiền gửi

⇨ Trả lãi tiền gửi dự trữ và tiền gửi vượt dự trữ

iii. Nghiệp vụ thị trường mở: hoạt động mua bán các giấy tờ có giá giữa NHNN và các TCTD.

- Đối tượng của tt mở: các giấy tờ có giá – giấy xác nhận quyền chủ nợ (Điều 6) =>

không phải các cổ phiếu

- Công cụ hai chiều: vừa rút tiền và vừa bơm tiền vào lưu thông (linh hoạt)

- Thông qua cơ chế đấu thầu: các TCTD sẽ qđ về giá mua và giá bán của các GTCG

- Giấy tờ có giá đc tham gia vào nghiệp vụ thi trường mở khi:

✓ Nằm trong danh mục GTCG đc NHNN ban hành trong từng thời kỳ

✓ Phát hành bằng đồng VN ✓ Có thể mua bán đc

✓ Được lưu ký tại NHNN (đk kỹ thuật)

iv. Tỷ giá hối đoái: giá của một đơn vị tiền tệ nước ngoài đc tính bằng đơn vị tiền tệ VN 15

- Các chế độ tỷ giá cơ bản: thả nổi, thả nổi có điều tiết, cố định

- Xđ dựa vào tỷ lệ lạm phát

v. Lãi suất: tỷ lệ phần trăm của phần tăng thêm so với phần vốn ban đầu trong khoảng

thời gian nhất định => giá cả của QSDĐ vốn

- NHNN quyết định lãi suất tái cấp vốn

- Tác động của lãi suất: tác dụng đến kiểm soát lạm phát, kích thích tiết kiệm và đầu tư phát triển.

Ngân hàng nhà nước:

- Công bố lãi suất: tái cấp vốn, lãi suất cơ bản và các lãi suất khác => để điều hành chính

sách tiền tệ, chống cho vay nặng lãi.

- Quy định cơ chế điều hành lãi suất: quan hệ giữa các TCTD với nhau và với KH, các quan hệ tín dụng khác.

3.3.2 Hoạt động phát hành tiền:

Phát hành tiền: là việc NHNN đưa tiền vào lưu thông thông qua các kênh nhất định.

? Phân biệt phát hành tiền và in tiền?

- In tiền là tạo ra sp vật chất là các tờ tiền giấy

- Phát hành tiền là hoạt động đưa lượng tiền vào lưu thông, căn cứ vào lượng tiền vật chất

và bối cảnh thị trường

? Vì sao hoạt động phát hành tiền lại tuân theo nguyên tắc “lượng tiền cân bằng với

lượng hàng trong lưu thông”?

- Do: mục tiêu hđ của NHNN là ổn định giá trị đồng tiền – lượng tiền và lượng hàng phải

có sự cân bằng nhau => giá cả của nền kt mới ổn định, phát triển

Lượng tiền nhiều hơn lượng hàng => Lạm phát (gia tăng giá cả hàng hóa) 16

Lượng tiền ít hơn lượng hàng => Giảm phát (giá cả hàng hóa giảm, chảy lượng hàng về

nơi khác để tiêu thụ) => không tạo ra công ăn việc làm, nền kt kém phát triển.

Các kênh phát hành tiền:

✓ Tạm ứng cho Ngân sách nhà nước

✓ Tái cấp vốn: thực hiện thông qua các TCTD

✓ Thị trường mở: mua các giấy tờ trong thị trường mở ✓ Mua ngoại hối

⇨ Ngoài 4 kênh này thì không đc xem là phát hành tiền vào lưu thông theo quy định của nhà nước

Các hành vi bị cấm:

- Làm tiền giả, vận chuyển, tàng trữ, lưu hành tiền giả

- Hủy hoại đồng tiền trái pl

- Từ chối nhận, lưu hành đồng tiền đủ tiêu chuẩn lưu thông do NHNN phát hành

- Các hành vi bị cấm khác theo quy định của pháp luật

3.3.3 Hoạt động tín dụng:

Hoạt động tín dụng của NHNN:

- NHNN sd các nguồn vốn để thỏa thuận cho TCTD, CP sd một khoản tiền

- Nguyên tắc có hoàn trả

- Bằng các nghiệp vụ cho vay, bảo lãnh ngân hàng, tạm ứng cho NSNN theo quy định pháp luật.

Các phương pháp cấp tín dụng của NHNNVN:

- Cho vay trong trường hợp đặc biệt đối với TCTD (K2 Điều 24 LNHNNVN) 17

- Bảo lãnh cho các TCTD vay vốn nước ngoài: chỉ bảo lãnh cho các TCTD không bảo

lãnh cho các tập đoàn hay cty của nhà nước – khi đi vay nguồn vốn của nước ngoài.

- Tạm ứng cho NSNN: khi NSNN bị thiếu hụt có tính tạm thời, không tạm ứng cho

NSNN khi xuất hiện bội chi – là tình trạng thiếu hụt có tính vĩnh viễn sau 1 năm.

- Tái cấp vốn (cho các TCTD vay ngắn hạn)

? Phân biệt tái cấp vốn với trường hợp cho vay đặc biệt:

- Cùng là phương thức cấp tín dụng của NHVN

- Khác nhau: (bản chất pháp lý, đk, tính chất của khoản vay, ý nghĩa)

+ Điều kiện hai khoản vay:

✓ Tái cấp vốn: khi các TCTD đang trong đk hoạt động bình thường – tỷ lệ bảo đảm

NH nằm trong ngưỡng cho phép, có khả năng hoàn trả thì NHNN mới cấp thuận tái cấp vốn

✓ Cho vay trong TH đặc biệt: khi rơi vào khoản 2 Điều 24 LNHNN – có vđ về tài chính.

3.3.4 Quản lý ngoại hối và hoạt động ngoại hối: (Điều 31 LNHNN) Ngoại hối bao gồm: - Ngoại tệ

- Phương tiện thanh toán bằng ngoại tệ

- Các loại giấy tờ có giá bằng ngoại tệ - Vằng

- Đồng VN khi mang vào và mang ra khỏi lãnh thổ VN.

Nd quản lý ngoại hối và hđ ngoại hối:

- Quản lý ngoại hối và sd ngoại hối trên lãnh thổ VN 18

- Tc và phát triển thị trường ngoại tệ

- Cấp, thu hồi giấy phép hđ ngoại hối cho TCTD, các tổ chức khác có hđ ngoại hối

3.3.5 Hoạt động thanh toán và ngân quỹ:

- Mở tài khoản và thực hiện gd trên tài khoản

- Thực hiện dịch vụ ngân quỹ

- Đại lý cho kho bạc Nhà nước

- Tổ chức, quản lý, vận hành, giám sát hệ thống thanh toán quốc gia 3.3.6 Hoạt đồng khác Câu hỏi:

Trong các TH sau đây, hđ nào NHNN đc phép thực hiện:

1. Cho NH ACB vay 50 tỷ trong thời hạn 3 tháng để cung ứng vốn cho ACB

2. Cho tập đoàn dầu khí QG VN vay 546 tỷ để hỗ trợ khả năng trả nợ nc ngoài của tập đoàn này.

3. Bảo lãnh cho NH HD vay 200 tỷ của NH của NH Vietcombank Giải

1. TH này đc thực hiện do đây là hình thức tái cấp vốn của NHNN

2. NN không đc phép thực hiện: do NHNN chỉ cấp tín dụng cho các TCTD và CP mà

không cấp tín dụng cho các tập đoàn hay DN, cá nhân trong nền kinh tế - do không phục

vụ cho mục tiêu hđ hay chức năng của NHNNVN.

CHƯƠNG III: ĐỊA VỊ PHÁP LÝ CỦA CÁC TỔ CHỨC TÍN DỤNG

3. Khái niệm:

3.1. Khái niệm: 19

- TCTD là doanh nghiệp thực hiện một, một số hoặc tất cả các hoạt động ngân hàng.

3.2. Đặc điểm:

- Đối tượng kinh doanh trực tiếp là tiền tệ và dv NH

- Hoạt động kinh doanh chính, chủ yếu, thường xuyên và mang tính nghề nghiệp là hoạt động NH

- Chịu sự quản lý nhà nước của NHNN và thuộc phạm vi áp dụng pháp luật NH

3.3. Phân loại các TCTD:

Căn cứ vào phạm vi, lĩnh vực hay nd hoạt động - TCTD là Ngân hàng - TCTD phi Ngân hàng

- Tổ chức tài chính vi mô - Qũy tín dụng nhân dân

Ngân hàng: là loại hình TCTD có thể đc thực hiện tất cả các hđ ngân hàng. Gồm có:

- NH TM: nhằm yếu tố lợi dụng, thu hút nhiều tp tham gia

- NH chính sách: hđ không vì mục tiêu lợi nhuận, hđ để thực hiện những chính sách kinh

tế xh của nhà nước => chỉ có nhà nước là chủ thể thành lập NH chính sách

- NH HTX: hđ không vị mục tiêu lợi nhuận mà tương trợ về vốn giữa các quỹ tín dụng nhân dân với nhau

TCTD phi ngân hàng: là loại hình TCTD đc thực hiện một hoặc một số hoạt động NH,

trừ các hđ nhận tiền gửi của cá nhân và cung ứng dv thanh toán qua tài khoản của KH.

Gồm: Cty tài chính và Cty cho thuê tài chính. 20

Tổ chức tài chính vi mô: là loại hình tín dụng chủ yếu thực hiện một số hđ Ngân hàng

nhằm đáp ứng nhu cầu của các cá nhân, hộ gia đình có thu nhập thấp và DN siêu nhỏ.

Qũy tín dụng nhân dân: là TCTD do các pháp nhân, cá nhân và hộ gia đình tự nguyện

thành lập dưới hình thức HTX để thực hiện một số hđ NH theo qđ của luật các TCTD và

Luật HTX nhằm mục tiêu chủ yếu là tương trợ nhau phát triển sản xuất, kd đời sống.

Căn cứ hình thức pháp lý của TCTD: - TCTD dạng Cổ phần - TCTD dạng TNHH - TCTD theo mô hình HTX

? Tại sao TCTD không tồn tại dưới dạng DNTN, công ty hợp danh

- Cơ cấu quản lý tài chính không chặt chẽ: đối với DNTN không có sự pb giữa tài sản chủ

DNTN và DNTN, công ty hợp danh cũng không có cấu cấu quản lý chặt chẽ => tài chính

không lành mạnh dễ dẫn đến khả năng chi trả không đc đảm bảo

4. Quy chế thành lập, cấp và thu hồi giấy phép hoạt động của TCTD

4.1 Quy chế thành lập, cấp giấy phép hoạt động đối với TCTD:

Cơ quan có thẩm quyền cấp giấy phép hoạt động:

- NHNN có thẩm quyền cấp, sửa đổi, bổ sung và thu hồi giấy phép (Điều 18 LCTCTD)

? Hoạt động NH là hđ kinh doanh có đk. Vậy tại sao NH cần phải có đk? Các đk đó là gì?

- Do hđ NH là hđ tiềm ẩn nhiều rủi ro, cần có đk đặt ra để hạn chế rủi ro, đảm bảo an toàn

cho hđ cấp tín dụng và hđ NH của các TCTD.

- Có đk về vốn: có tiền để tạo nên sự tin tưởng (Điều 20 LCTCTD 2010)

Điều kiện để TCTD đc cấp giấy phép thành lập và hoạt động: 21

- Yêu cầu về vốn: qđ về mức vốn pháp định – mức vốn tối thiểu phải có (NĐ10/2011)

mức vốn tối thiểu để thành lập NH là 3.000 tỷ VND Cty tài chính: 500 tỷ

Cty cho thuê tài chính: 150 tỷ

⇨ Phụ thuộc vào phạm vi hoạt động của các TCTD

- CSH của TCTD: phải có đầy đủ năng lực tài chính

- Yêu cầu về người lãnh đạo, điều hành có hiểu biết nhất định về lĩnh vực tài chính và có

văn bằng, trải nghiệm thực tế để loại bỏ rủi ro

- Có Điều lệ phù hợp với qđ của pháp luật: xd dự thảo điều lệ nhưng đảm bảo phải phù hợp với LCTCTD

- Có đề án thành lập, phương án kinh doanh khả thi, không gây ảnh hưởng đến sự an

toàn, ổn định của hệ thống TCTD

Điều kiện để TCTD được cấp giấy phép thành lập và hoạt động:

Đối với TCTD liên doanh, TCTD 100% vốn nước ngoài: tham khảo them qđ của pháp luật

Thủ tục xin cấp giấy phép thành lập, giấy phép hđ:

- TCTD phải lập hồ sơ và thực hiện các thủ tục theo các yêu cầu nộp cho NHNN

- Trong thời hạn 180 ngày, kể từ ngày nhận đủ hồ sơ hợp lệ, NHNN cấp giấy phép hoặc

từ chối cấp giấy phép cho tổ chức đề nghị cấp phép. Tình huống:

Công ty tài chính An Thành chuẩn bị đc thành lập nên mời ông Nguyễn Thành Hổ về làm

giám đốc, biết rằng ông Hổ đang là giám đốc Cty tài chính An Nhàn. Sau khi đc cấp giấy

phép hđ 2 tháng, NHNN phát hiện bằng Thạc sỹ kt của ông Hổ là bằng giả. Dựa theo phát 22

hiện trên, NHNN đã thu hồi giấy phép của Cty tài chính An Thành. Hỏi việc làm của

NHNN là đúng hay sai? Tại sao? Giải:

- Pháp luật cần xác định đc ai gian lận, người hồ sơ cố ý làm thông tin gian lận thì họ biết

ông Hổ có bằng cấp giả nhưng vẫn cố tình bỏ qua và tiếp tục làm hồ sơ => đc coi là cố ý

gian lận làm giả hồ sơ đủ đk để đc hđ NH => NHNN thu hồi giấy phép

- Nhưng trong TH này do ông Hổ đang làm giám đốc của cty An Nhàn nên về nguyên tắc

ng làm hồ sơ có thể suy luận rằng trc đây NHNN đã có sự kiểm định về bằng cấp của ông

Hổ => người làm hồ sơ không có hvi cố ý nên không rơi vào TH NHNN sẽ thu hồi giấy

phép hđ (do dựa theo nguyên tắc thì phải cố ý mới thu hồi)

⇨ QĐ của NHNN là sai.

5. Cơ cấu tổ chức, lãnh đạo điều hành của TCTD:

5.1. Hình thức tổ chức quản lý chung:

Hội sở => Sở giao dịch => VP đại diện, đơn vị sự nghiệp, chi nhánh, công ty trực thuộc

(cần đc sự cho phép của NHNN)

Bộ máy quản lý điều hành của các TCTD:

- Những quy định chung về quản lý điều hành TCTD:

✓ Những TH không đc đảm nhiệm chức vụ

✓ Những TH không cùng đảm nhiệm chức vụ

✓ Quyền, nv của người quản lý, người điều hành TCTD ✓ Danh sách dự kiến.

Hệ thống kiểm soát nội bộ để đảm bảo các yêu cầu sau đây:

✓ Hiệu quả và an toàn trong hđ, bảo vệ, quản lý sd an toàn hiệu quả tài sản và các nguồn lực 23

✓ Hệ thống thông tin tài chính và thông tin quản lý trung thực, hợp lý, đầy đủ và kịp thời

✓ Tuân thủ pháp luật và các quy chế, quy trình, quy định nội bộ

Kiểm toán nội bộ:

✓ TCTD phải thành lập kiểm toán nội bộ chuyên trách thuộc BKS thực hiện kiểm toán nội bộ TCTD

✓ Thực hiện rà soát nội bộ, đánh giá độc lập, khách quan đối với hệ thống kiểm soát,

đánh giá về tính thích hợp và sự tuân thủ quy định,..kiến nghị nhằm nâng cao hiệu

quả hoạt động của hệ thống, qđ, góp phần đảm bảo TCTD hđ an toàn hiệu quả.

5.2 Quản trị điều hành của các loại hình TCTD: ❖

TCTD cổ phần:

- TCTD CP có đặc điểm là có cổ phần phổ thông, ưu đãi (tổng giá trị mệnh giá của cổ

phần ưu đãi cổ tức tối đa bằng 20% vốn điều lệ của TCTD)

- TCTD cổ phần phải có tối thiểu 100 cổ đông và không hạn chế số lượng tối đa

- Một cổ đông cá nhân không sh vượt quá 5% vốn điều lệ của TCTD

- Một cổ đông tc: … 15% vốn điều lệ…, trừ các TH đặc biệt

Cổ đông và người có liên quan của cổ đông đó không đc sh vượt quá 20% vốn điều lệ của một TCTD

ĐHĐCĐ => HĐQT (TGĐ, Các UB – quản lý rủi ro, nhân sự), BKS ❖

TCTD là Công ty TNHH 1 thành

viên: CSH => HĐTV (TGĐ, Các UB) + BKS ❖

TCTD là Công ty TNHH 2 TV:

HĐTV => TGĐ (GĐ) + BKS + Các UB 24

? Luật doanh nghiệp quy định công ty TNHH có số lượng tối đa là bao nhiêu? Có

buộc thành viên công ty phải có tư cách pháp nhân không?

- Thành viên góp vốn phải là pháp nhân

- Tổng số thành viên không đc vượt quá 5 tv. Tỷ lệ sh tối đa của một thành viên và người

có liên quan không đc vượt quá 50% vốn điều lệ của tổ chức tín dụng. ❖

TCTD là HTX:

ĐHTV => HĐQT (TGĐ-GĐ, Các UB) +BKS

6. Vấn đề đảm bảo an toàn trong hoạt động của TCTD

6.1 Quy chế kiểm soát đặc biệt

a. Khái niệm kiểm soát đặc biệt:

- Kiểm soát đặc biệt là việc một TCTD bị đặt dưới sự kiểm soát trực tiếp của NHNNVN

do có nguy cơ mất khả năng chi trả, mất khả năng thanh toán hoặc vi phạm pháp luật

nghiêm trọng dẫn đến nguy cơ mất an toàn hoạt động.

b. Đặc điểm của kiểm soát đặc biệt:

✓ Về chủ thể thực hiện: NHNN

✓ Về đối tượng bị kiểm soát: các TCTD

✓ Về đk áp dụng biện pháp kiểm soát đặc biệt: có nguy cơ mất khả năng chi trả, mất

khả năng thanh toán hoặc vi phạm pháp luật nghiêm trọng dẫn đến nguy cơ mất an toàn hoạt động.

✓ Về mục đích kiểm soát đặc biệt: Nhằm phục hồi khả năng thanh toán cho TCTD,

đảm bảo an toàn cho hệ thống.

c. Phân loại kiểm soát đặc biệt: 25

- Giám sát đặc biệt: là hình thức kiểm soát đặc biệt đc thực hiện thông qua việc NHNN

áp dụng các biện pháp giám sát hoạt động hàng ngày của TCTD.

- Kiếm soát toàn diện: là hình thức kiểm soát đặc biệt đc thực hiện thông qua việc

NHNN áp dụng các biện pháp kiểm soát trực tiếp, toàn diện hoạt động hàng ngày của TCTD.

d. Thủ tục kiểm soát đặc biệt:

B1: Báo cáo TCTD và phát hiện NHNN

B2: Ra quyết định và thông báo: có nên công bố? – có thể công bố hoặc không công bố

tùy vào TH cụ thể sẽ giao cho cơ quan các đvi sự nghiệp có thể là NHNN, chi nhánh

NHNN sẽ qđ công bố vào thời điểm nào với nd công bố là gì, mức độ công bố ntn =>

đảm bảo an toàn hệ thống NH

B3: Thành lập Ban kiểm soát đặc biệt

B4: Hoạt động của TCTD trong thời gian kiểm soát đặc biệt: gồm quản trị, kd và khoản

vay đặc biệt – đảm bảo khả năng chi trả cho TCTD

B5: Chấm dứt kiểm soát đặc biệt

✓ Khoản vay đặc biệt: - Bên cho vay: NHNN

- Bên vay: các TCTD đang bị kiểm soát đặc biệt

- Biện pháp bảo đảm: không

- Xử lý nợ: được ưu tiên hoàn trả trước tất cả các khoản nợ khác, kể cả nợ không đảm bảo

- CH: So sánh sự khác nhau giữa các khoản vay đặc biệt với khoản vay tái cấp vốn của NHNN cho các TCTD.

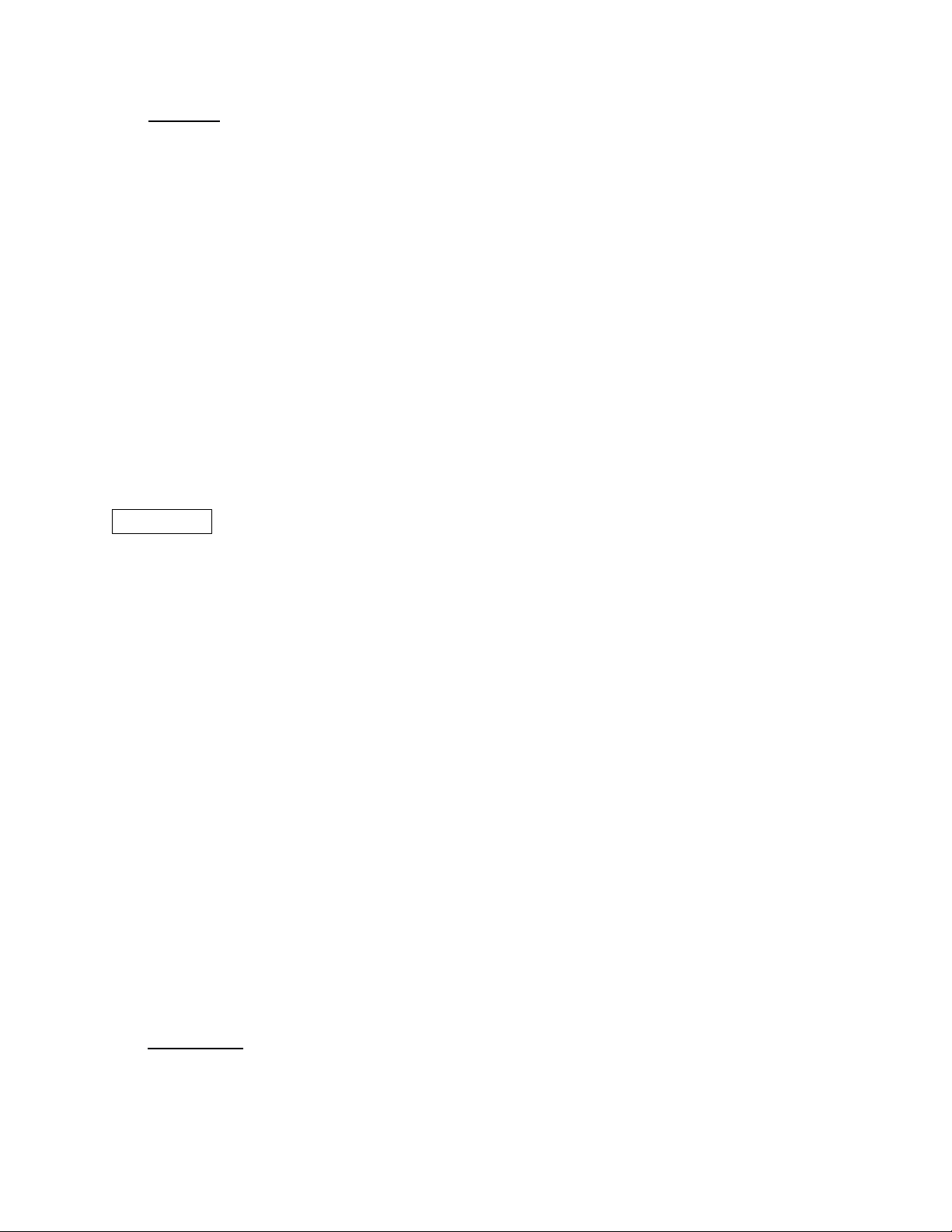

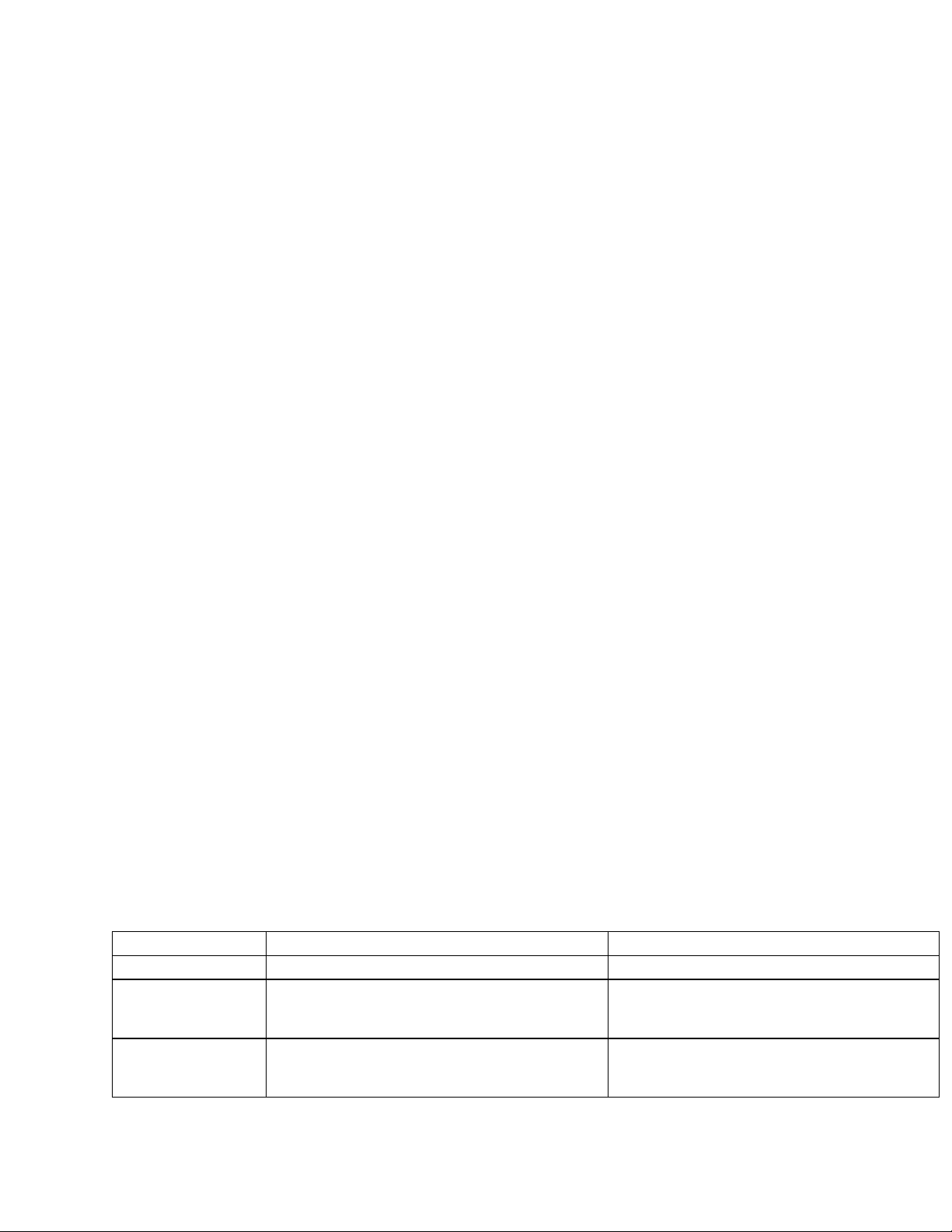

Cho vay tái cấp vốn

Khoản vay đặc biệt 26 Mục tiêu

Thực hiện chính sách tiền tệ quốc gia Xuất phát từ nhu cầu của TCTD –

(bơm tiền vào nền kt theo nhu cầu của phục hồi khả năng thanh toán, khả nhà nước)

năng chi trả, không phục vụ lợi ích

chung cho nền kt như cho vay tái cấp vốn

Biện pháp bảo Khoản vay có bảo đảm – cầm cố Không có bảo đảm – do tính cấp

đảm khoản vay GTCG, chiết khấu GTCG, bảo đảm

bách của nó mục tiêu hỗ trợ hơn là

theo hồ sơ tín dụng của KH cho vay lại mục tiêu đảm bảo tính an toàn

Khi thu hồi nợ

Khi không hoàn trả đc khoản vay thì Nếu không thu hồi đc thì sẽ xử lý

NHNN có thể xử lý GTCG để thu hồi

bằng chính ts của TCTD đó và sẽ đc

nợ hoặc các ts đảm bảo khác

ưu tiên trả trc các khoản nợ khác

4.2. Các hạn chế liên quan đến hoạt động NH của TCTD:

a. Những TH không đc cấp tín dụng:

Cơ sở lý luận:

- Chủ thể đc cấp tín dụng có ảnh hưởng đến tính khách quan trong hđ cấp tín dụng

- Biện pháp bảo đảm không an toàn: vd NH cho phép KH bảo đảm bằng chính cổ phiếu

của NH mình mà KH đang sd

- Mục đích sd vốn tiền ẩn nhiều rủi ro: vd vay vốn tại TCTD này về để mua cổ phiếu của TCTD khác

Vi phạm: giao dịch có thể bị tòa án tuyên bố vô hiệu và người duyệt CTD và

những người liên quan (tùy theo tính chất, mức độ) bị xử lý về hành vi cố ý làm trái.

b. Hạn chế cấp tín dụng: đc cấp nhưng phải đi kèm với đk 27

- Lý do: Chủ thể đc cấp tín dụng có khả năng ảnh hưởng đến tính khách quan trong hđ

cấp tín dụng nhưng không có tính quyết định như trong các trường hợp cấm cấp tín dụng.

Điều kiện hạn chế:

- Không đc áp dụng ưu đãi

- Phải áp dụng các biện pháp đảm bảo như: thế chấp, cầm cố

- HĐQT, HĐTV của TCTD thông qua và công khai trong TCTD

- Giới hạn tổng mức dư nợ

Vi phạm: Giao dịch có thể bị Tòa án tuyên bố vô hiệu và người duyệt cấp tín dụng

và những người có liên quan (tùy theo tc, mức độ) bị xử lý về hvi cố ý làm trái.

c. Giới hạn cấp tín dụng:

- Lý do: Nhằm phân tán rủi ro

Điều kiện: Pháp luật thực định sẽ quy định tỉ lệ vốn cấp tín dụng so với tổng vốn

tự có của TCTD áp dụng đối với từng khách hàng và KH đó với người liên quan. Vi phạm:

- Giao dịch có thể bị Tòa án tuyên bố vô hiệu và người duyệt vay bị xử lý về hvi cố ý làm trái.

- TH khách hàng có nhu cầu cấp tín dụng vượt quá giới hạn tín dụng thì có thể cấp tin

dụng hợp vốn (đồng tài trợ).

d. Giới hạn góp vốn, mua cổ phần:

- Lý do: Đảm bảo khả năng sd vốn đúng mục đích của TCTD

Các giới hạn:

- Giới hạn tỷ lệ tổng vốn góp trên tổng vốn tự có của TCTD

- Giới hạn tỷ lệ sở hữu vốn tại một tổ chức kt 28

- Không đc góp vốn, mua CP của các doanh nghiệp, TCTD khác là cổ đông, thnahf viên

góp vốn của chính TCTD đó.

Vi phạm: TCTD vi phạm thì giao dịch góp vốn, mua cổ phần đó bị tuyên vô hiệu Lưu ý:

- Cty con, cty liên kết của cùng một cty kiểm soát không đc góp vốn, mua cổ phần của nhau

- Cty con, cty liên kết của một TCTD không đc góp vốn, mua CP của chính tổ chức tín dụng đó

- TCTD đang là cty con, cty liên kết của cty kiểm soát không đc góp vốn, mua cổ phần của cty kiểm soát đó.

e. Tỷ lệ đảm bảo an toàn:

f. Dự phòng rủi ro:

- Yêu cầu: phải trích lập theo tỷ lệ do pháp luật quy định

- Nôi dung: Việc phân loại tài sản có, mức trích, pp trích lập dự phòng rủi ro và việc sử

dụng dự phòng để xử lý rủi ro trong hđ

-Xử lý: Trong TH TCTD thu hồi đc vốn đã xử lý bằng khoản dự phòng rủi ro, số tiền này

đc coi là doanh thu của TCTD.

6.2. Bảo hiểm tiền gửi:

a. Khái niệm BHTG:

- BHTG là sự bảo đảm hoàn trả tiền gửi cho người đc BHTG trong hạn mức trả tiền bảo

hiểm khi tổ chức tham gia BHTG lâm vào tình trạng mất khả năng chi trả tiền gửi cho

người gửi tiền hoặc phá sản.

b. Đặc điểm của BHTG:

- Về chủ thể bảo hiểm: tổ chức BHTG VN 29

- Người đc BHTG: cá nhân

- Tc tham gia BHTG: là TCTD, chi nhánh NH nước ngoài

- Bản chất của BHTG: là loại hình bảo hiểm bắt buộc và phi lợi nhuận.

c. Tiền gửi đc bảo hiểm và không đc bảo hiểm: - TG đc bảo hiểm: + Đồng Việt Nam + Cá nhân

+ Hình thức tiền gửi có kỳ hạn, tiền gửi không kỳ hạn, tiền gửi tiết kiệm, chứng chỉ tiền

gửi, kỳ phiếu , tín phiếu và các hình thức tiền gửi khác. - TG không đc bảo hiểm:

+ Cổ đông lớn của chính tổ chức

+ Người quản lý, điều hành TCTD đó

+ Giấy tờ có giá vô danh do tổ chức tham gia BHTG phát hành.

7. Hoạt động Ngân hàng: - Huy động vốn - Cấp tín dụng

- Cung ứng các dịch vụ thanh toán - Các hoạt động khác

7.1 Huy động vốn:

a. Nhận tiền gửi: 30

Khái niệm: Nhận tiền gửi là hđ nhận tiền của tc, cá nhân dưới hình thức tiền gửi

không kỳ hạn, tiền gửi có kỳ hạn, tiền gửi tiết kiệm, phát hành chứng chỉ tiền gửi, kỳ

phiếu, tín phiếu và các hình thức nhận tiền gửi khác theo nguyên tắc có hoàn trả đầy đủ

tiền gốc, lãi cho người gửi tiền theo thỏa thuận.

Đặc điểm:

- Chủ thể nhận tiền gửi - Chủ thể gửi tiền

- Đối tượng của hđ nhận tiền gửi: vốn - Lãi suất tiền gửi

• Hình thức nhận tiền gửi:

- Tiền gửi không kỳ hạn: không hạn chế thời hạn rút tiền (nhưng phải phù hợp với các

đk khác như hạn mức, tg giao dịch,..); lãi suất thấp – bị động trong vc xd vốn đầu tư sinh lời

- Tiền gửi có kỳ hạn: đến hạn mới đc rút tiền, nếu rút trc hạn phải có thỏa thuận trc và bị

phạt trả về lãi suất không kỳ hạn; lãi suất cao hơn tiền gửi không kỳ hạn.

- Tiền gửi tiết kiệm: là loại tiền gửi có kỳ hạn hoặc không kỳ hạn với chủ thể gửi tiền là cá nhân

- Các hình thức tiền gửi khác: ATM, ký quỹ,..

b. Phát hành giấy tờ có giá:

• Khái niệm: phát hành GTCG là hđ của TCTD nhằm huy động vốn có kỳ hạn

trong nền kinh tế bằng các hình thức phát hành kỳ phiếu, tín phiếu, chứng chỉ tiền gửi, trái phiếu.

• Bản chất: Phát hành GTCG cũng là một hoạt động nhận tiền gửi nhưng theo thời

hạn, mệnh giá đã đc TCTD ấn định trước. 31

- Phân biệt phát hành GTCG với nhận tiền gửi: nếu cần nguồn vốn trc hạn thì họ có

thể chiết khấu GTCG hoặc cầm cố GTCG để vay vốn => PH GTCG đảm bảo tính chủ

động hơn cho cả TCTD và khách hàng.

c. Vay vốn tổ chức tín dụng khác: •

Khái niệm: giao dịch cho vay, đi vay là gd mà một TCTD, chi nhánh NH

nước ngoài (bên cho vay) giao cho TCTD, chi nhánh NH nc ngoài khác (bên vay) một

khoản tiền để sd trong một thời gian nhất định với nguyên tắc có hoàn trả cả gốc và lãi. •

Bản chất: hđ vay vốn giữa các TCTD nhằm mục đích tối ưu hóa trong vc

sd vốn và hỗ trợ tính thanh toán giữa các TCTD với nhau.

d. Vay vốn của NHNN: Bằng các hình thức: - Tái cấp vốn

- Cho vay khoản vay đặc biệt

7.2. Hoạt động cấp tín dụng: (cho vay, chiết khấu, tái chiết khấu, cho thuê tài chính, bảo

lãnh ngân hàng và bao thanh toán)

7.3. Hđ cung ứng các dịch vụ thanh toán: (séc, thư tí dụng, ủy nhiệm thu, ủy nhiệm chi, thẻ thanh toán)

7.4 Các hoạt động khác: 32

CHƯƠNG V: PHÁP LUẬT ĐIỀU CHỈNH HOẠT ĐỘNG CẤP TÍN DỤNG CỦA

TỔ CHỨC CẤP TÍN DỤNG 1. Tín dụng:

a. Khái niệm:

- Tín dụng là sự tin tưởng chân thành

- Là quan hệ vay mượn tiền/ tài sản đc thiết lập trên cơ sở tin tưởng, tín nhiệm giữa bên

vay và bên cho vay với đk có thời hạn, có hoàn trả cả gốc và lãi.

b. Đặc điểm: - Có sự tín nhiệm

- Có sự chuyển giao vốn tiền tệ hoặc tài sản

- Có thời hạn do các bên thỏa thuận

- Có hoàn trả cả gốc (vốn) và lãi

Tiền lãi: giá cả mà người đi vay gửi cho người cho vay để có quyền sd vốn tạm thời trong

một khoảng thời gian nhất định.

⇨ Đk quan trọng nhất để hình thành quan hệ tín dụng là sự tín nhiệm

c. Các loại hình tín dụng:

- Căn cứ vào chủ thể tham gia quan hệ tín dụng (tín dụng nhà nước. tín dụng TM, tín

dụng tự huy động vốn, tín dụng Ngân hàng)

- Căn cứ vào thời hạn tín dụng

Tín dụng nhà nước:

- Là quan hệ tín dụng giữa nhà nước (bao gồm CP, chính quyền địa phương) và các chủ

thể khác (tc, cá nhân trong nước, tc, cá nhân nước ngoài, CP nước ngoài..)

- Nhà nước là bên vay cũng là bên cho vay 33

- Vay trong nước: phát hành các GTCG (trái phiếu CP, trái phiếu CQĐP), các GTCG

ngắn hạn – tín phiếu kho bạc nhà nước

- Vay nước ngoài: thông qua các đàm phán song phương và đa phương giữa CP VN với

các CP tài chính quốc tế Đặc trưng:

- Phạm vi huy động vốn rộng: trong và ngoài nước

- Hình thức huy động vốn đa dạng: GTCG bằng nội tệ , ngoại tệ; vay song phương và đa phương

- Mục đích: bù đắp thiếu hụt tạm thời của NSNN (ngắn hạn)’ bù đắp bội chi (do đầu tư

của NSTW, NS tỉnh: trung và dài hạn).

Tín dụng thương mại:

- Là quan hệ tín dụng giữa các doanh nghiệp với nhau, có nội dung là việc các doanh

nghiệp mua bán chịu hàng hóa với nhau.

- Người cho vay: DN bán chịu hàng hóa

- Người vay: DN mua chịu hàng hóa Đặc trưng:

✓ Chủ thể: các doanh nghiệp

✓ Thời hạn tín dụng: ngắn hạn

✓ Cơ sở pháp lý: giấy nợ (hối phiếu đòi nợ và hối phiếu nhận nợ)

✓ Đối tượng cấp tín dụng: hàng hóa ⇨

Không phải hình thức tín dụng chuyên nghiệp, phạm vi hẹp, phụ thuộc vào sự phát

triển của nền sản xuất và trao đổi hàng hóa. 34

Tín dụng tự huy động vốn:

Tín dụng tự huy động vốn là hình thức tín dụng được thực hiện thông qua việc các

CTCP hoặc CT TNHH tiến hành phát hành trái phiếu (chứng khoán nợ) để huu động vốn

phục vụ cho hđ sản xuất kinh doanh.

Tín dụng Ngân hàng:

Là quan hệ chuyển nhượng vốn giữa TCTD với các chủ thể khác nhau trong xã hội

(cá nhân, tổ chức kinh tế, cơ quan nhà nước Đặc trưng:

✓ Đối tượng: tiền, tài sản

✓ Hạn mức cấp tín dụng: đa dạng

✓ Thời hạn cấp tín dụng: ngắn, trung và dài hạn

✓ Chủ thể: TCTD, cá nhân, tổ chức có nhu cầu vốn hoặc có vốn nhàn rỗi

⇨ Là hình thức tín dụng chủ yếu, chiếm vị trí đặc biệt quan trọng trong nền kinh tế TCTD:

Các chủ thể có vốn nhàn rỗi => TCTD => Các chủ thể có nhu cầu vốn

Đặc điểm:

- Một bên chủ thể luôn là TCTD: đi vay, cho vay

- Đối tượng cấp tín dụng: tiền, tài sản

- Thời hạn cấp tín dụng: ngắn, trung hoặc dài hạn

- Lãi suất: là giá cả của QSD vốn trong cùng một thời hạn cụ thể

- Lòng tin: yếu tố quyết định hiệu quả hoạt động kinh doanh tín dụng ngân hàng

- Là hoạt động kinh doanh tiềm ẩn nhiều rủi ro.

2. Các hình thức cấp tín dụng của các TCTD: (cho vay, chiết khấu, bao thanh

toán, cho thuê tài chính, bảo lãnh ngân hàng) 35

2.1. Cho vay: khoản 16 Điều 4 LCTCTD 2010 – theo nguyên tắc có hoàn trả cả gốc và lãi

• Đặc điểm: - Bên cho vay: TCTD

- Bên vay: cá nhân, tổ chức thảo mãn điều kiện vay vốn

- Đối tượng cho vay: tiền tệ (nội tệ, ngoại tệ) – không bao gồm TÀI SẢN

- Thời hạn cho vay: đa dạng

- CSPL: HĐ tín dụng

⇨ Là hình thức cấp tín dụng phổ biến và chủ yếu nhất của các TCTD Câu hỏi:

Tại sao hđ cho vay của TCTD chịu sự điều chỉnh của pháp luật ngân hàng, trong khi

việc cho vay của cá nhân, tc khác chỉ chịu sự điều chỉnh của pl dân sự? Giải:

- Hđ cho vay của các TCTD mang tính đặc thù do các nguồn vốn mà TCTD cho vay là

nguồn vốn huy động từ các cá nhân, tc có nguồn vốn nhàn rỗi => hđ TCTD tiềm ẩn rủi ro

rất cao không chỉ đối với các TCTD mà còn đối với tc, cá nhân đang gửi tiền tại các

TCTD => phạm vi rủi ro lớn

- Ngăn ngừa rủi ro này cho TCTD, hệ thống các TCTD và đảm bảo long tin cho người

gửi tiền đòi hỏi sự cho vay của TCTD cần có sự điều chỉnh của pl chặt chẽ hơn (không

chỉ chịu sự điều chỉnh của pl dân sự mà còn chịu sự điều chỉnh của pl Ngân hàng).

2.2. Chiết khấu: khoản 19 Điều 4 LCTCTD 36

Chiết khấu là việc mua có kỳ hạn hoặc mua có bảo lưu quyền truy đòi các công cụ

chuyển nhượng, GTCG khác của người thụ hưởng trước khi đến hạn thanh toán. – mang

tính kinh doanh mà mang lại mục đích lợi nhuận cho các TCTD.

a. Khái niệm: là hđ cấp tín dụng

Bản chất của hđ chiết khấu GTCG:

- Có sự chuyển giao về vốn tiền tệ từ TCTD sang người yêu cầu chiết khấu (bên có nhu cầu vốn)

- Có thời hạn: phụ thuộc vào thời hạn còn lại của GTCG, sự thỏa thuận của hai bên

- Có sự hoàn trả đầy đủ cả gốc và lãi cho TCTD: số tiền mua GTCG mà các TCTD phải

trả cho KH luôn luôn có giá trị thấp hơn số tiền cuối cùng mà TCTD đc hưởng từ tc phát

hành GTCG – khoảng tiền nhận đc từ các tc phát hành GTCG và khoản tiền mua GTCG

của KH chính là lãi mà TCTD đc hưởng khi cấp tín dụng cho KH dưới hình thức chiết khấu.

- Đc hình thành trên cơ sở sự tin tưởng, tín nhiệm. Đặc điểm: Về chủ thể:

- Bên nhận chiết khấu: TCTD - Bên yc chiết khấu:

+ Người thụ hưởng công cụ chuyển nhượng đc phép giao dịch tại VN

+ CSH GTCG đc phát hành trên lãnh thổ VN => chủ thể này có nhu cầu huy động vốn

- Tổ chức phát hành: CCCN, GTCG

Về đối tượng chiết khấu:

- Là công cụ chuyển nhượng, giấy tờ có giá thỏa mãn các đk luật định 37

+ CCCN: hối phiếu đòi nợ, hối phiếu nhận nợ, séc,..

+ GTCG: tín phiếu NHNN, trái phiếu CP, trái phiếu chính quyền địa phương, kỳ phiếu,

tín phiếu, chứng chỉ tiền gửi, trái phiếu do TCTD, chi nhánh NH nước ngoài phát hành

- Điều kiện để CCCN, GTCG được chiết khấu: ✓ Hợp pháp

✓ Thuộc quyền thụ hưởng, sở hữu hợp pháp của KH

✓ Đc phép chuyển nhượng, giao dịch

✓ Chưa đến hạn thanh toán

✓ Còn nguyên vẹn, không tẩy xóa, sửa chữa

- Về thời hạn chiết khấu:

✓ Là khoảng tg tính từ ngày tiếp theo ngày TCTD nhận chiết khấu đến ngày KH

phải thực hiện nv cam kết mua lại hoặc đến hạn thanh toán ghi trên GTCG

✓ Thời hạn chiết khấu phụ thuộc vào thỏa thuận giữa TCTD với KH và thời hạn còn

lại của CCCN, GTCG => có thể là ngắn, trung và dài hạn.

- Về cơ sở pháp lý: HĐ chiết khấu CCCN, GTCG =>HĐ mua bán CCCN, GTCG

c. Phương thức chiết khấu GTCG:

- Mua có kỳ hạn: TCTD, chi nhánh NHNN mua và nhận chuyển nhượng QSH CCCN,

GTCG khác chưa đến hạn thanh toán từ KH, đồng thời KH cam kết sẽ mua lại CCCN,

GTCG đó sau một khoảng tg đc xác định tại HĐ chiết khấu.

- Mua có bảo lưu quyền truy đòi:

+ TCTD, chi nhánh NH nc ngoài mua CCCN, GTCG khác chưa đến hạn thanh toán của KH

+ KH có trách nhiệm hoàn trả số tiền chiết khấu, lãi chiết khấu, các chi phí hợp pháp

khác có liên quan nếu TCTD, chi nhánh NHNN không nhận đc đầy đủ số tiền từ người có

trách nhiệm thanh toán CCCN, người phát hành GTCG khác. 38

? Phân biệt chiết khấu GTCG và cầm cố GTCG.

- Cầm cố là bp bảo đảm vay, để đảm bảo nv trả nợ sau này, TCTD chỉ đc giao cho GTCG

mà sẽ không có quyền năng đối với các GTCG đó, QSH vẫn thuộc về bên đi vay, bên

cầm cố GTCG đó- bp bảo đảm là KH sẽ thực hiện nv trả nợ của mình đối với TCTD

- Chiết khấu GTCG thì TCTD sẽ mua lại GTCG của KH, HĐ có hiệu lực thì TCTD sẽ trở

thành CSH của GTCG và có toàn quyền định đoạt- là hình thức cấp tín dụng của TCTD là NH.

2.3. Cho thuê tài chính:

a. Khái niệm:

- CTTC là hđ cấp tín dụng trung, dài hạn

- Bản chất là quan hệ cho vay dưới hình thức là tài sản b. Chủ thể:

• Bên cho thuê tài chính:

- Bên cho thuê tài chính là cty CTTC, công ty tài chính

- (CTy CTTC: Dư nợ cho thuê tài chính phải chiếm tối thiểu 70% tổng dư nợ cấp tin dụng)

? Tại sao các NHTM không đc trực tiếp cấp tín dụng dưới hình thức cho thuê tài chính.

- NHTM muốn thực hiện hđ cho thuê tài chính bắt buộc phải thành lập các công ty con

- Do NHTM thực hiện các hđ NH sẽ huy động đc nhiều nguồn tiền gửi khác nhau và các

dv thanh toán thông qua tk cho KH => NHTM phải luôn luôn chủ động về nguồn vốn để

sẵn sang đáp ứng cho nhu cầu rút vốn của KH bất kỳ lúc nào. Trong khi đó, hđ cho thuê

tài chính là hđ cấp tín dụng trung và dài hạn thông thường là tư liệu sx với dạng khấu hao

khá dài, nếu như các KH ồ ạt rút tiền trong cùng 1 thời điểm lm cho NH không kịp thu 39

hồi vốn và dẫn đến việc mất khả năng chi trả dẫn đến nguy cơ mất khả năng thanh toán => PHÁ SẢN.

• Bên thuê tài chính:

- Là tc, cá nhân hđ tại VN trực tiếp sd TS thuê cho mđ hđ của mình

- Chịu mọi rủi ro (mất mát, hư hỏng) đối với ts thuê, chịu trách nhiệm về mọi hậu quả do

sd TS gây ra cho tc, cá nhân khác.

b. Đặc điểm:

• Về đối tượng cấp tín dụng:

- Là ts như máy móc, dây chuyền sx, phương tiện vận chuyển

- Do bên thuê lựa chọn, qđ

- TS cho thuê phải đky tại Trung tâm đăng ký GDĐB.

? BĐS có phải là đối tượng cho thuê tài chính không? Tại sao?

Không phải là đối tượng cho thuê BĐS. Do đất đai thì tg khấu hao không xác định và

theo tg giá trị của đất đai tang lên => xđ tg khấu hao rất khó khăn

Nên trên thực tế đối tg cho thuê tài chính chỉ thường là tài sản

• Về thời hạn tín dụng:

- Xác định theo thời hạn khấu hao ts thuê, ít nhất phải bằng 60% thời gian khấu hao

tài sản cho thuê => trung và dài hạn

Vd: TS cho thuê dây chuyền sx mì ăn liền thời gian khấu hao là 5 năm

⇨ Thời gian cho thuê tài chính ít nhất = 60% x 05 năm = 3 năm

• Về tiền thuê:

- Tổng giá trị tiền thuê bao gồm nợ gốc và lãi 40

- Tổng tiền thuê ít nhất phải bằng giá trị của TS cho thuê tại thời điểm ký kết HĐ CTTC

• Về CSPL: HĐ cho thuê tài chính

- Kh đc hủy ngang hđ CTTC, trừ một số TH đặc biệt (bên thuê bị phá sản, giải thể, TS

cho thuê bị mất, hỏng không thể phục hồi, sửa chữa…

2.4. Bao thanh toán: khoản 17 Điều 4 LCTCTD

Bao thanh toán là hình thức cấp tín dụng cho bên bán hoặc bên mua hàng thông

qua việc mua lại có bảo lưu quyền truy đòi …

• Về chủ thể:

- TCTD cung ứng dv bao thanh toán

- Bên đc bao thanh toán: tc kt VN và nước ngoài

Lưu ý: là tc không bao gồm cá nhân, tăng cường vốn lưu động, đẩy nhanh chu kỳ xoay

vòng vốn: tăng hiệu quả kd

- Bên mua hàng, sd dịch vụ

• Đối tượng bao thanh toán:

- Là khoản phải thu phát sinh từ HĐ mua, bán HH, cung ứng DV - Điều kiện:

+ Phát sinh từ HĐ, gd hợp pháp, không có tranh chấp

+ Thời hạn thanh toán còn lại không quá 180 ngày.

Thời hạn bao thanh toán:

- Xđ căn cứ vào thời hạn thanh toán trên HĐ mua bán, thường là ngắn hạn

- Những khoản phải thu có thời hạn không quá 180 ngày mới đc chấp nhận bao thanh toán 41

- Hình thức pháp lý: HĐ bao thanh toán giữa đơn vị bao thanh toán TCTD và bên bán hàng

⇨ Là hình thức cấp tín dụng ngắn hạn của TCTD nhằm bổ sung vốn lưu động cho các TCKD

2.5. Bảo lãnh Ngân hàng: Khoản 18 Điều 4 LTCTD - Về chủ thể: Bên bảo lãnh: TCTD

Bên đc bảo lãnh: KH của TCTD

Bên nhận bảo lãnh: có thể là TCTD khác

- Về phí bảo lãnh: do các bên thỏa thuận

- Hình thức pháp lý: thư bảo lãnh hoặc HĐ bảo lãnh

3.1 Hợp đồng cho thuê tài chính:

a. Khái niệm:

- HĐ CTTC là sự thỏa thuận bằng vb giữa một bên là cty cho thuê tài chính (bên cho

thuê) với các TC, cá nhân (bên đi thuê) nhằm xác lập các quyền và nv nhất định của các

bên trong quá trình thuê, mua tài sản

- Là vc cấp tín dụng trung và dài hạn đc thực hiện trên cs HĐ cho thuê tài chính. Gía

danh nghĩa phải thấp hơn giá ban đầu

+ Thời gian cho thuê ts ít nhất bằng 60% thời gian cần thiết để khấu hao tài sản cho thuê đó. b. Chủ thể:

- Bên cho thuê: là cty cho thuê tài chính đc NHNNVN cấp giấy phép thành lập và hđ.

- Bên đi thuê: bao gồm các tc, cá nhân có nhu cầu thuê mua ts. 42 Lưu ý:

- Đối tượng của HĐ cho thuê tài chính là động sản như máy móc, thiết bị, phương tiện vận tải

- Thời hạn HĐ: trung, dài hạn (trên 1 năm)

- Trong quá trình thực hiện HĐ, các bên không đc đơn phương đình chỉ HĐ

- Nv của bên thuê: tự bảo dưỡng sửa chữa tài sản thuê trong thời hạn thuê

- Trong TH HĐ cho thuê tài chính chấm dứt trc hạn, bên thuê phải thanh toán ngay toàn

bộ số tiền thuê còn lại cho bên thuê (thu hồi ts thuê – yc BTTH)

3.2. HĐ chiết khấu:

HĐ chiết khấu công cụ chuyển nhượng, GTCG khác là vb thỏa thuận giữa TCTD,

chi nhánh NHNNgoài và KH nhằm xác lập, thay đổi hoặc chấm dứt quyền và NV của các

bên về việc chiết khấu.

- Chiết khấu là vc mua có kỳ hạn hoặc mua có bảo lưu quyền truy đòi các công cụ

chuyển nhượng, GTCG khác của người thụ hưởng trc khi đến hạn thanh toán

- Tái chiết khấu: là việc chiết khấu các cccn, GTCG khác đã đc chiết khấu trc khi đến hạn thanh toán

• Chủ thể của HĐ chiết khấu GTCG, CCCN khác: - Bên mua GTCG: TCTD

- Bên bán GTCG: các tc, cá nhân sh GTCG

- Bên phát hành GTCG: chủ thể có liên quan Lưu ý:

- HĐ chiết khấu GTCG là một HĐ mua bán có thời hạn hoặc có bảo lưu quyền truy đòi

- Chiết khấu, tái chiết khấu có thời hạn. 43

3.3. HĐ bảo lãnh ngân hàng:

Chủ thể trong quan hệ bảo lãnh này là các TCTD

a. Khái niệm:

- HĐ bảo lãnh là vb thỏa thuận giữa bên bảo lãnh với bên đc bảo lãnh và các bên có liên

quan (nếu có) về quyền, nv và các nd khác trong việc thực hiện bảo lãnh

- Cam kết bảo lãnh: là vb bảo lãnh của các bên bảo lãnh vs bên nhận bảo lãnh theo một

trong các hình thức (thư bảo lãnh, HĐ bảo lãnh)

- Loại hình TCTD nào cũng đc thực hiện hđ bảo lãnh b. Chủ thể: - Bên bảo lãnh: TCTD

- Bên đc bảo lãnh; bên nhận bảo lãnh

- Các bên có liên quan khác (nếu có).

- Chỉ cần chữ ký của TCTD – bên bảo lãnh (không nhất thiết phải có đủ chữ ký của ba bên) Lưu ý:

Phạm vi nv bảo lãnh:

- Nv trả nợ gốc, lãi vay và các ci phí khác có liên quan đến khoản vay

- Nv thanh toán tiền mua vật tư, hàng hóa, máy móc, thiết bị và các khoản chi phí thực

hiện dự án hoặc phương án đầu tư, sx, kd hoặc dv đời sống

Thẩm quyền ký kết HĐ bảo lãnh, cam kết bảo lãnh:

- Người đại diện theo pl

- Người quản lý rủi ro hđ bảo lãnh

- Người thẩm định khoản bảo lãnh 44

Chấm dứt nv bảo lãnh:

Nv bảo lãnh của bên bảo lãnh chấm dứt trong TH sau:

- Nv của bên bảo lãnh chấm dứt

- Đã thực hiện cam kết bảo lãnh trong HĐ bảo lãnh

- Vc bảo lãnh đc hủy bỏ hoặc thay thế bằng bp đảm bảo khác

- Hiệu lực của cam kết bảo lãnh đã hết

- Bên nhận bảo lãnh miễn thực hiện nv bảo lãnh

- Nv chấm dứt trong TH khác theo qđ của pl

- Theo thỏa thuận của các bên

3.4. HĐ bao thanh toán:

a. Khái niệm:

- Là sự thỏa thuận bằng vb giữa TCTD với các tc kt nhằm xác lập các quyền và nv nhất

định của các bên thông qua việc TCTD mua lại có bảo lưu quyền truy đòi các khoản phải

thu hoặc các khoản phải trả phát sinh từ vc mua, bán hàng hóa, cung ứng dv của các tổ chức này. b. Chủ thể: Bên bao thanh toán:

- NHTM nhà nước, NH TMCP, NH liên doanh, NH 100% vốn nước ngoài, Chi nhánh

NHNN tại VN, Công ty tài chính, Cty cho thuê tài chính

⇨ Không phai mọi TCTD đều đc thực hiện bao thanh toán

Bên được bao thanh toán: là các chủ thể kt VN và nước ngoài Lưu ý: 45

- Đối tượng của HĐ bao thanh toán là các khoản phải thu hoặc các khoản phải đòi theo

HĐ mua bán HH, cung ứng dv

- Hđ bao thanh toán là mua lại có bảo lưu quyền truy đòi của TCTD đối với các khoản

phải thu, các khoản phải trả của tc kt

- Thời hạn HĐ bao thanh toán thường là ngắn hạn

- HĐ bao thanh toán phải thể hiện đc nd chuyển quyền đòi nợ từ chủ thể đc bao thanh

(bên bán hàng) toán sang đơn vị bao thanh toán, HĐ bao thanh toán luôn luôn có bảo

lưu quyền truy đòi

3.5. HĐ tín dụng:

a. Khái niệm:

HĐ tín dụng là sự thỏa thuận bằng vb giữa một bên là TCTD (bên cho vay) với

một bên là tc và cá nhân (bên đi vay) nhằm xác lập các quyền và nv nhất định của các

bên trong quá trình vay tiền, sd và thanh toán tiền vay.

b. Đặc điểm:

- Một bên chủ thể của HĐTD luôn là TCTD hoặc chi nhánh ngân hàng nc ngoài tại VN

- HĐTD luôn phải đc ký kết dưới hình thức vb

- Đối tượng HĐTD luôn là vốn tiền tệ

- HĐTD luôn nhằm mđ sinh lợi c. Chủ thể:

Gồm hai bên: Bên cho vay và bên đi vay

• Các đk chủ thể đối với bên vay (các TCTD): 46

✓ Có giấy phép thành lập và hđ do NHNN cấp

✓ Có điều lệ do NHNN chuẩn y

• Các đk chủ thể đối với bên đi vay:

✓ Có NLPLDS, NLHVDS và chịu trách nhiệm dân sự theo quy định của pl

✓ Đối với KH vay là cá nhân, pháp nhân VN phải có đủ đk:

- Pháp nhân phải có NLHVDS

- Cá nhân và chủ doanh nghiệp tư nhân phải có năng lực hành vi dân sự

✓ Đại diện HGĐ, tổ hợp tác phải có NLPL và NLHVDS

✓ Thành viên hợp danh của cty hợp danh phải có năng lực pl dân sự và năng lực hvi

dân sự (cty HD là cty có tư cách pháp nhân chịu trách nhiệm ts hữu hạn, các tv HD

thì chịu trách nhiệm ts vô hạn – nên nếu 1 tv hợp danh nhân danh cty ký HĐ thì

phải có biên bản thỏa thuận giữa các tv hợp danh)

✓ Đối với KH vay là cá nhân và pháp nhân nước ngoài phải có NLPLDS và

HLHVDS theo qđ pl hoặc cá nhân đó là công dân, nếu pl nc ngoài đó đc BLDS (phù hợp với qđ pl VN)

- Mục đích sd vốn vay hợp pháp

- Có khả năng tài chính đảm bảo trả nợ trong tg cam kết (TCTD sẽ là ng thẩm định)

- Có dự án đầu tư, phương án SX, KD, dịch vụ khả thi và có hiệu quả, phù hợp với qđ pl

- Thực hiện các qđ về đảm bảo tiền vay theo qđ của CP và NHNNVN

d. Nội dung của HĐTD:

✓ Điều khoản chủ yếu:

- Điều khoản về đk vay vốn: tùy từng HĐ mà tiêu chuẩn cụ thể khác nhau, tuy nhiên đk

về năng lực chủ thể là đk không thể thiếu trong bất kỳ loại HĐTD nào

- Điều khoản về đối tượng của HĐ: là điều khoản mà các bên phải thỏa thuận về hình

thức vay, số tiền vay, lãi suất 47

- Đk về thời hạn sd tiền vay: xđ về trách nhiệm trả nợ của bên đi vay trong một tg nhất

định. Cũng xđ khoản tg cho phép TCTD đc áp dụng các biện pháp thu hồi nợ khi đến hạn

nếu các bên kh có thỏa thuận khác

- Điều khoản về mđ sd tiền vay: sử dụng tiền vay đúng mục đích trong suốt tg vay vốn,

nếu muốn thay đối mđ sd vốn phải giải trình bằng vb với TCTD và phải TCTD đồng ý –

phải đính kèm phụ kiện hợp đồng. Nếu sd mđ tiền vay không đúng => TCTD đc quyền

thu hồi vốn trc thời hạn ngay khi phát hiện ra

- Đảm bảo tiền vay: bằng ts hoặc không bằng ts

- Điều khoản về phương thức tiền vay: thỏa thuận về cách thức trả nợ của bên đi vay trả

một lần hay nhiều lần.

1. Khái niệm BĐTV, phân loại:

- Khái niệm: biện pháp bảo đảm tiền vay là vc các TCTD áp dụng các biện pháp nhằm

dự phòng ngừa rủi ro tạo ra cs kinh tế và cs pháp lý cơ bản tạo đk cho NH thu hồi khoản nợ đó.

- Các biện pháp BĐTV (bảo đảm tiền vay):

Đối tượng: biện pháp bảo đảm tiền vay bằng ts/ không bằng ts Chủ thể:

+ BĐTV bằng ts của bên vay

+ BĐTV bằng ts của bên thứ 3 Tính chất:

+ Đối nhân: con người cụ thể đứng ra trả ngay thực hiện thay nv hoàn trả vốn và lãi của bên vay

+ Đối vật: dùng ts bảo đảm trong TH khoản nợ đến hạn hoặc khi phải thi hồi nợ trc hạn. 48

? Sự khác nhau giữa bảo lãnh và tín chấp:

- Tín chấp: Tổ chức chính trị - xh sẽ giới thiệu, đánh giá tv của mình đủ những đk để đc

vay tín chấp theo qđpl rồi gửi cho TCTD để họ cho vay. Còn qđ cho vay, mđ sd vốn và

khả năng trả nợ sẽ do TCTD qđ => là bp hộ trợ không phải là bp bảo đảm tiền vay thuần túy.

Thế chấp: Điều 317 BLDS: bên thế chấp dùng ts thuôc sh của của mình để bảo đảm thực

hiện nv và không giao ts cho bên nhận thế chấp

Cầm cố ts: Điều 309: bên cầm cố giao ts thuộc quyền sh của mình cho bên nhận cầm cố

để đảm bảo thực hiện nv Lưu ý:

- Người thứ ba dùng ts của mình để đảm bảo cho khoản vay của người khác là bp đối vật,

hệ quả pháp lý trong TH người đi vay không thanh toán đc khoản nợ thì NH sẽ xử lý ts

thế chấp để thu hồi nợ

- Đối với bp đối nhân: nếu ng đi vay không thực hiện đc nv trả nợ thì NH sẽ yc người thứ 3 trả nợ thay. Hệ quả pháp lý:

- Bảo lãnh: NH chỉ có thể yc người bảo lãnh trả nợ thay

- Thế chấp tài sản: NH đc quyền trực tiếp xử lý ts

- Người thứ ba dùng ts thế chấp: NH xử lý ts, ts bị giảm giá, không đủ để thu hồi nợ thì

phần chênh lệch thiếu sẽ do người đi vay sẽ trả, trong TH này nv của người thứ 3 đi thế

chấp đã đc giải phóng trách nhiệm.

- Người thứ 3 đứng ra bảo lãnh: người thứ 3 cam kết trả toàn bộ khoản nợ nhưng nếu

anh ta không trả NH có thể khởi kiện ra Tòa án sau khi bản án có hiệu lực thì Thi hành án

sẽ kê biên ts, phần chênh lệch thiếu sẽ do người đi vay và người thứ 3 liên đới trả nợ. 49

2. Nghĩa vụ được bảo đảm:

- Nv của bên vay và bên thứ 3

- Nv hiện tại và/ hoặc nv hình thành trong tương lai

- Nv từ HĐ vay, bảo lãnh NH, chiết khấu GTCG, bao thanh toán, phát hành LC

- Mv trả nợ gốc, lãi, phạt, bồi thường, chi phí thi hành án Lưu ý:

Trong TH có nhiều bên đồng thế chấp là bên thứ 3 để bảo đảm cho khoan vay và khi

khoản vay đến hạn mà người đi vay không trả thì NH sẽ xử lý tài sản của ai, theo trình tự nào?

- Nếu trong HĐ thế chấp của bên thứ 3 nêu rõ phạm vi thế chấp thì theo thỏa thuận trong

HĐ, nhưng nếu trong HĐ không nói gì thì đc hiểu là bảo đảm toàn bộ - quyền xử lý của

NH không theo thứ tự nào cả (xem xét ts đảm bảo nào xư lý đc, dễ xử lý thì sẽ đc xử lý trc)

=> bên thứ ba chịu trách nhiệm đảm bảo là liên đới.

3. Tài sản bảo đảm:

- Vật, tiền, giấy tờ có giá và quyền tài sản

- TS hiện có, ts hình thành trong tương lai, BĐS, ĐS

Điều kiện đối với ts bảo đảm: (3 đk)

- TS bảo đảm phải thuộc qsh, quyền sd hợp pháp của bên khách hàng/ bên thứ 3 tại thời điểm giao kết HĐ

- TS đang đc phép giao dịch (loại trừ ts đang trong tranh chấp)

- Giá trị ts phải phù hợp theo qđ của pl phù hợp với giá trị của khoản vay (pl sẽ qđ tỷ lệ

phần trăm tối đa trên khoảng vat ts là bao nhiêu). 50

- Kết quả định giá tài sản là để tham khảo, còn khi nợ đến hạn bên vay không thanh toán

NH xử lý theo cơ chế đấu giá và theo giá thị trường. Tình huống:

- Phó Chủ tịch HĐQT và thành viên HĐQT nói chung không đc chuyển nhượng số cổ

phần mà mình nắm giữ trong tg mình đang đảm nhận chức vụ

- HĐ cầm cố bị vô hiệu do là tsc của vợ chồng

- HĐ cam kết chuyển nhượng vô hiệu do ông An là P. Chủ tịch quản trị của NH

=> Khi đánh giá tình trạng pháp lý của ts bảo đảm tiền vay cần xđ quyền đc quyết định đối vs ts Lưu ý:

✓ QSH tài sản bảo đảm => thuộc bên bảo đảm. Các ngoại lệ

✓ TSC của vợ chồng

✓ TS hộ gia đình/ tổ hợp tác và các chủ thể không có tư cách pháp nhân

✓ Một tài sản dùng để bảo đảm thực hiện nhiều nv tại một hoặc nhiều TCTD khác nhau

✓ Đảm bảo bằng ts hình thành trong tương lai

✓ Định giá ts bảo đảm.

4. Đăng ký giao dịch bảo đảm:

So sánh đăng ký GDBĐ và công chứng GDBĐ?

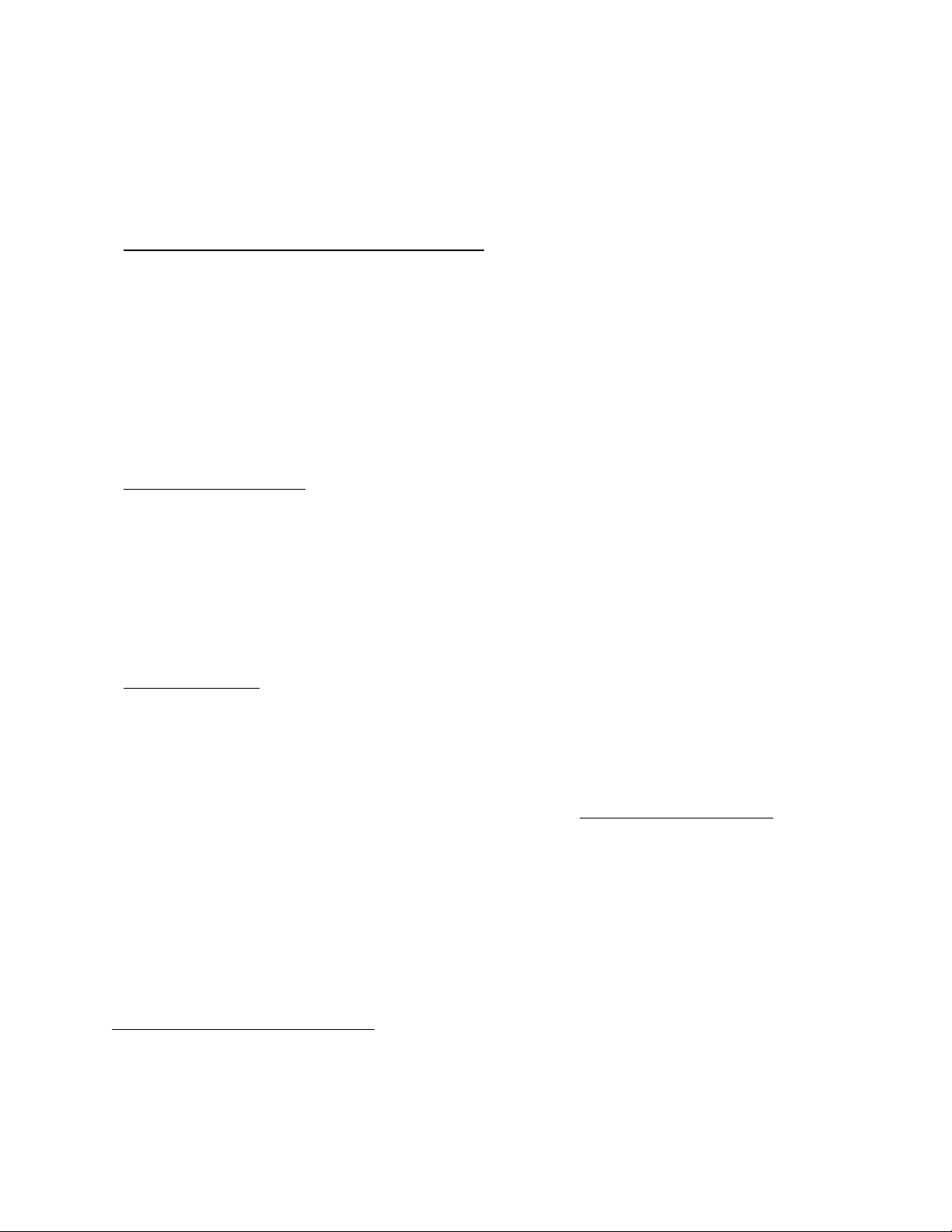

Đăng ký GDBĐ

Công chứng GDBĐ Cơ quan

BĐS, ts gắn liền với đất: đk QSDĐ tại Phòng công chứng, vp công Sở TN&MT chứng

ĐS: đăng ký tại Vp đăng ký GDBĐ thuộc Bộ Tư pháp

Ý nghĩa và giá trị Xác định thứ tự ưu tiên thanh toán

Có giá trị chứng cứ đc thực hiện pháp lý

nhằm hợp thức giao dịch dưới 51

gốc độ hiệu lực cho các bên

Điều 298 BLDS 2015:

BPBĐ đc đky theo thỏa thuận haojwc theo qđ của pl. Việc đky là đk để GDBĐ có hiệu

lực chỉ trong TH luật có quy định.

Trường hợp đc đăng ký thì biện pháp bảo đảm phát sinh hiệu lực đối kháng với người thứ

3 kể từ thời điểm đăng ký.

5. Mối liên hệ giữa HĐBĐ và HĐTD:

HĐBĐ (thế chấp, cầm cố, bảo lãnh,…) vô hiệu

+ HĐTD vẫn có hiệu lực (thay thế ts đảm bảo khác, khoản vay không có ts đảm bảo)

+HĐTD vô hiệu nếu các bên có thỏa thuận như vậy ( giải quyết theo qđ về HĐ vô hiệu)

6. Xử lý tài sản bảo đảm theo BLDS 2015:

- Phương thức xử lý: theo thỏa thuận của các bên nhung cũng phải dựa vào các quy định của pl Lưu ý:

- Khi nợ đến hạn hoặc chưa đến hạn mà người đi vay không thể trả đc nợ thì NH đc xử lý

ts đó, không nhất thiết phải có 1 bản án của Tòa án

- Bảo lãnh của bên thứ 3: nếu như người đi vay không thanh toán thì NH yc người bảo

lãnh thanh toán khoảng tiền đó, nếu người bảo lãnh không thanh toán thì NH bắt buộc

phải khởi kiện ra Tòa, không đc kê biên bất kỳ ts nào. Chỉ khi bản án có hiệu lực chuyển

sang thi hành án thì mới có thể kê biên ts của người thức 3 để thu hồi nợ.

- Thế chấp, cầm cố ts trực tiếp: cho dù là ts của người đi vay hay là ts của người thứ ba

thì NH đc quyền trực tiếp xử lý tài sản nếu như trong HĐ có xd các điều khoản quy chế này.

Quy trình bán đấu giá tài sản không qua trung tâm/ DN đấu giá. 52

Xử lý ts bảo đảm là phương tiện, tang vật phạm tối của vụ án hình sự

Xử lý tài sản thế chấp ở nhiều NH khác nhau:

- Nếu khoản vay tại 1 NH đáo hạn mà bên vay chưa thanh toán đc thì các khoản vay ở

NH khác mặc dù chưa đáo hạn nhưng vẫn coi là đến hạn và các NH đó phải tham gia vào

quá trình xử lý tài sản bảo đảm.

CHƯƠNG VI: PHÁP LUẬT VỀ DỊCH VỤ THANH TOÁN QUA TỔ CHỨC CUNG

ỨNG DỊCH VỤ THANH TOÁN

1. Khái niệm về dịch vụ thanh toán:

1.1 Khái niệm về hđ thanh toán:

- Nghĩa rộng: sự chi trả và chấm dứt nv tài chính của con nợ cho chủ nợ

- Nghĩa hẹp: sự chi trả, thông qua nghiệp vụ thu chi do các TC cung ứng dv thanh toán

thực hiện, theo ủy quyền, yêu cầu của chủ tài khoản (bằng tiền mặt/ không bằng tiền mặt)

Nội dung dv thanh toán:

- Mở, quản lý, nghiệp vụ liên quan đến tài khoản cho KH

- Tổ chức hệ thống thanh toán nội bộ/ liên NH/ quốc tế.

- Cung ứng cho KH các phương tiện thanh toán và cung ứng dv thanh toán

1.2. Khái niệm về thanh toán qua TC cung ứng dv thanh toán Phương thức thanh toán:

- Thanh toán bằng tiền mặt (tiền giấy, tiền kim loại do NHNN VN phát hành) – NĐ 222/2013/NĐ-CP

Là việc tc, cá nhân sd tiền mặt để trực tiếp chi trả haojwc thực hiện các nv trả tiền khác, trong các gd thanh toán. 53 Lưu ý:

✓ Giao dịch chứng khoán (Sở giao dịch chứng khoán/ Trung tâm Lưu ký chứng khoán)

✓ Giao dịch tài chính của DN (góp vốn, mua bán, chuyển nhượng phần vốn góp, vay và cho vay)

✓ Đối với gd về chứng khoán và gd tài chính doanh nghiệp thì không đc thnah toán

bằng tiền mặt buôc phải thanh toán thông qua các tc cung ứng dv thanh toán tại hệ

thống NH => do gd thường với giá trị lớn và mục tiêu quản lý của nhà nước – có

chứng từ để xác nhận gd hạn chế tình trạng trốn thuế/ các TH vp pl khác

- Thanh toán không bằng tiền mặt: VBHN 43/VBHN-NHNN năm 2016

Là hình thức thanh toán trong nền kt nhằm thực hiện nv trả tiền hay chuyển tiền của

người có nv cho người thụ hưởng thông qua các tc cung ứng dv thanh toán bằng phương

tiện thanh toán không phải là tiền mặt Đặc điểm:

- Không có sự hiện hữu của tiền mặt

- Được thực hiện qua trung gian thanh toán

- Nsd dv thanh toán phải có tk tại tc cung ứng dv thanh toán

- Đc thực hiện với sự hỗ trợ của các chứng từ thanh toán

1.3 Ý nghĩa và vai trò của thanh toán qua các tc cung ứng dv thanh toán

✓ Đối với người đc cung cấp dv thanh toán

- Giảm chi phí kiểm, đếm, cất giữ, bảo quản, vận chuyển tiền mặt - Có độ an toàn cao

- Thuận tiện cho việc thanh toán mọi lúc mọi nơi

✓ Đối với tc cung ứng dv thanh toán 54 - Thu phí thanh toán

- Tạo nguồn vốn cho vay ngắn hạn

✓ Đối với nhà nước:

- Giảm lượng tiền trong lưu thông, giảm chi phí in đúc, thu hồi và thay thế tiền hư hỏng

- Quản lý tốt sự vận động của nền kinh tế, hạn chế các hđ vppl (gian lận, trốn thuế, lừa đảo, tham nhũng,..)

2. Quy chế pháp lý về tài khoản thanh toán:

2.1 Khái niệm về tài khoản thanh toán:

Tk và tk thanh toán:

- Tài khoản là một bảng kê theo tên chủ tài khoản, với một mã số nhất định do tc cung

ứng dv thanh toán qđ dành cho KH đó, trong đó, kê khai những khoản nợ (-) và có (+)

của KH, phản ánh tương quan tình hình tài chính giữa KH với tc cung ứng dv thanh toán.

- Tài khoản thanh toán là tk vãng lai, tk do nsd dv thanh toán để thực hiện giao dịch thanh toán theo quy định.

• Phân loại ts thanh toán:

Căn cứ vào chủ tài khoản:

- TK thanh toán của cá nhân

- TK thanh toán của tổ chức (đại diện theo pl- căn cứ vào GCN đăng ký DN/ đại diện theo ủy quyền)

- TK thanh toán chung (khi có 2 chủ tk trở lên)

Căn cứ vào đồng tiền gửi ghi trên tk: - Tài khoản nội tệ - Tài khoản ngoại tệ 55

2.2. Chủ thể tham gia quan hệ cung ứng dịch vụ thanh toán

✓ Tổ chức cung ứng dv thanh toán: - NHNNVN

- NH (bao gồm NHTM, NH chính sách và NH HTX), chi nhánh NH nước ngoài

- Qũy tín dụng nhân dân và tc tài chính vi mô

✓ Người sd dv thanh toán: là người đứng tên mở tài khoản

- Đối với tk của cá nhân: ctk là cá nhân

- Đối với tk tổ chức: ctk là người đại diện theo pl hoặc đại diện theo ủy quyền

2.3. Quy định pl về mở và sd tk thanh toán

- Mở tài khoản thanh toán: NHNN, TCTD - Đóng tk thanh toán

- Tạm đình chỉ tk thanh toán: khi có yc hoặc thỏa thuận trong tg nhất định - Phong tỏa tk thanh toán:

+ Khi có qđ hoặc yc bằng vb của cơ quan có thẩm quyền

+Khi có nhầm lẫn, sai sót về chuyển tiền

+ Khi có dấu hiệu gian lận, vppl

+ Khi có tranh chấp giữa các chủ tk chung

2.4. Quyền và nv của các chủ thể tham gia vào quan hệ tk thanh toán: Xem giáo trình

3. Các phương thức thanh toán không bằng tiền mặt qua các tổ chức cung ứng dv thanh toán 56

3.1 Pháp luật về thanh toán bằng séc

• Khái niệm:

- Séc là GTCG, do người ký phát lập, ra lệnh cho người bị ký phát là NH hoặc tc cung

ứng dv thanh toán đc phép của NHNNVN trích một số tiền nhất định từ tk của mình để

thanh toán cho người thụ hưởng.

- Trong mqh thanh toán giấy tờ bằng séc phải có ba bên, nhưng cũng có trường hợp người

ký phát tự chỉ định mình là người thụ hưởng – đây là hình thức người ký phát rút tiền từ tài khoản của mình.

• Đặc điểm:

- Tính hình thức của tờ séc + Yêu cầu: chặt chẽ

Nếu số tiền bằng chữ và số tiền bằng số trên tờ séc có sự chênh lẹch nhau => tờ séc sẽ

không có giá trị thanh toán

- Tính trừu tượng Hệ quả:

+ Tranh chấp phát sinh trong quá trình phát hành, chuyển nhượng hay thanh toán séc đc

giải quyết độc lập với HĐ MBHH, DV giữa người ký phát hành séc và người thụ hưởng séc đầu tiên.

+ Người thụ hưởng séc không có nv chứng minh quyền hưởng số tiền ghi trên séc mà

việc chưng minh ngược lại do người phát hành, tc cung ứng dv thanh toán qua tk hay ngk có liên quan

- Tính bắt buộc trả tiền: 57

+ Người bị ký phát (TCCUDVTT) có nv trả không điều kiện số tiền ghi trên séc cho

người xuất trình séc, trừ:

✓ Chứng minh đc tính không chân thực của tờ séc

✓ Số dư trên tk của người ký phát không đủ để thanh toán (người thụ hưởng có thể

thực hiện quyền truy đòi yc người ký phát thanh toán cho họ, hoặc có thể khởi kiện ra Tòa)

✓ Séc đc nộp sau khi hết thời hạn thanh toán (đã quá 6 tháng mà vẫn chưa đc xuất trình)

✓ Các TH khác (lệnh tạm đình chỉ thanh toán của Tòa án)

- Tính chuyển nhượng của tờ séc:

✓ Séc có thể đc chuyển nhượng một hay nhiều lần trong thời hạn thanh toán Lưu ý:

✓ Một số TH séc không đc chuyển nhượng

✓ Tùy vào loại séc mà cách thức chuyển nhượng có thể khác nhau (chuyển nhượng băềng ký

chuyển nhượng hoặc là chuyển giao) Tình huống:

Ngày 15/3/2002, ông A ký phát hành séc trị giá 200 triệu VND để trả tiền mua hàng

cho người bán là ông B. Ngày 30/03/2012, do cần tiền sửa nhà nên ông B ký hậu

chuyển nhượng cho DN C chuyên kinh doanh vật liệu xd.

Ngày 20/4/2012, DN C đem tờ séc nếu trên tới NH TMCP X, là tổ chức cung ứng séc,

để yc thanh toán. Tuy nhiên, NH TMCP X đã từ chối thanh toán cho DN C với lý do

đã hết thời hạn thanh toán.

Hỏi: Lý do mà NH TMCP X đưa ra là đúng hay sai? Tại sao?

- Tờ séc xuất trình quá 1 tháng nhưng không quá 6 tháng và thỏa mãn đk tài khoản

của người ký phát đủ thanh toán và không bị lệnh tạm đình chỉ thì phải đc thanh toán. 58

- Trong TH có sự kiện bất khả kháng hat trở ngại khách quan thì bên đc thụ hưởng

nếu chứng minh đc thì thời hạn xảy ra sự kiện BKK, trở ngại khách quan sẽ không đc tính vào

⇨ Thời hạn thanh toán:

- Nếu tờ séc đc xuất trình trong thời hạn 30 ngày kể từ ngày ký phát thì tờ séc sẽ đc

thanh toán một cách vô điều kiện.

- Nếu tờ séc đc xuất trình trong thời hạn quá 30 ngày nhưng không quá 6 tháng kể từ

ngày ký phát thì tờ séc thì tờ séc sẽ đc thanh toán nhưng kèm theo 2 điều kiện (tiền

trên tk người ký phát phải đủ thanh toán, người nhận ký phát là NH hk nhận lệnh đình chỉ thanh toán)

- Nếu trong thời hạn 30 ngày NH dẫu nhận đc lệnh đình chỉ thanh toán thì tờ séc vẫn

đc thanh toán – lệnh đình chỉ không phát sinh hiệu lực => nhằm đảm bảo tính bắt

buộc trả tiền của tờ séc.

3.2 Chế độ pháp lý về thanh toán bằng thư tín dụng: (L/C)

• Khái niệm:

- Thư tín dụng theo nghĩa chung là cam kết của một ngân hàng (tc cung ứng dv thanh

toán) theo yc của KH (người xin mở thư tín dụng) đối với bên thứ ba (người thụ hưởng)

- Theo đó NH sẽ thanh toán cho bên thứ ba với ĐK người này thực hiện đầy đủ các yc

của L/C và xuất trình cho NH các chứng từ thanh toán phù hợp với các quy định đã ghi rõ trong thư tín dụng

Thư tín dụng có phải cam kết bảo lãnh NH hay không?

Thư tín dụng khồng phải là cam kềết bảo lãnh NH. Bởi vì:

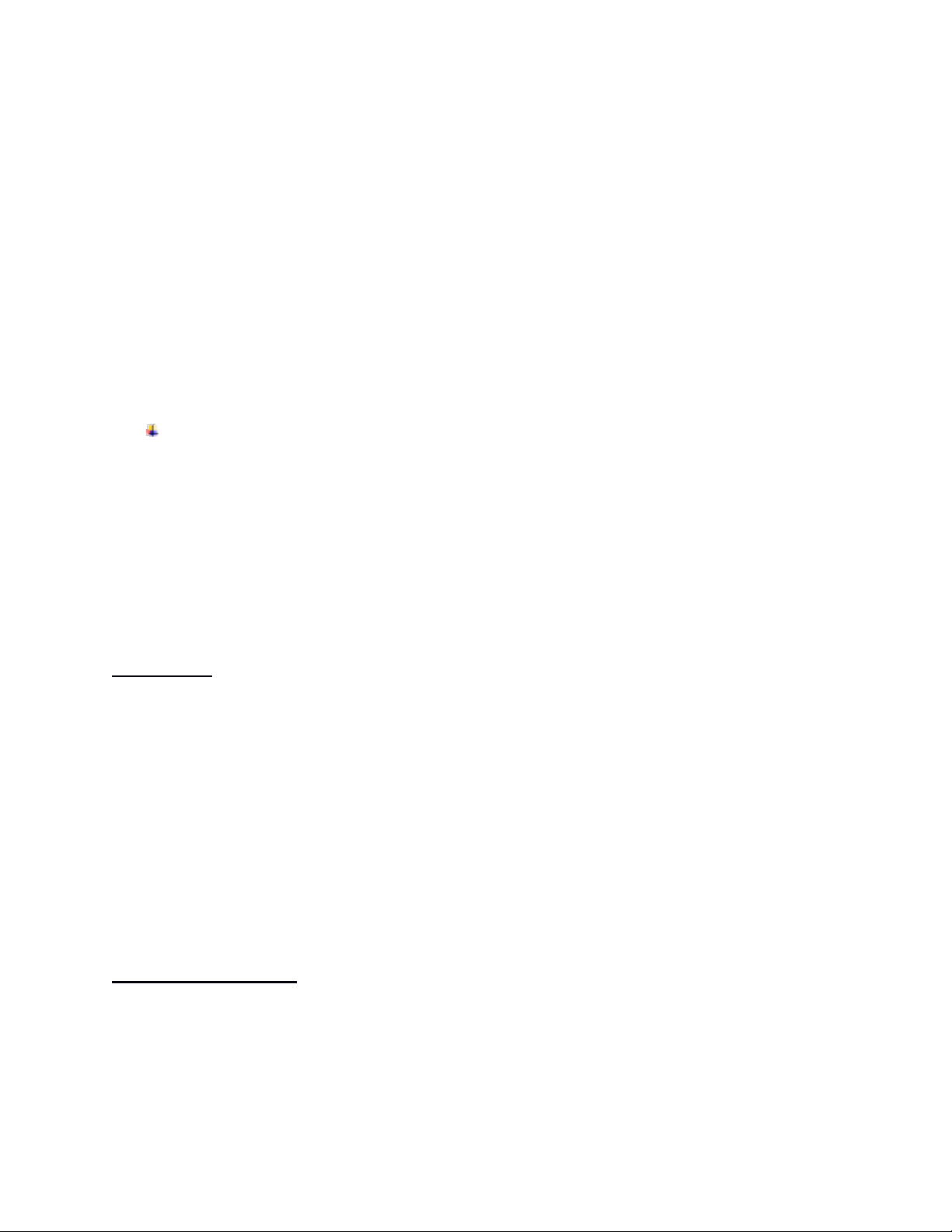

Thư tín dụng

Cam kết bảo lãnh NH Bản chất Phương thức thanh toán

BP bảo đảm thực hiện nv Đk trả tiền

Bên thụ hưởng phải xuất trình đc bộ Khi bên bảo lãnh không thực hiện 59

chứng từ phù hợp với qđ của thư tín dụng hoặc thực hiện không đầy đủ nv => NH sẽ trả tiền => NH mới trả tiền Nghĩa vụ

Nv thanh toán liên quan đến HĐ ngoại

Nv đc bảo lãnh là nv nói chung thương

(nv thực hiện HĐ, nv phạt vp HĐ hay nv thanh toán,..) Đặc điểm:

- Tính độc lập: (điều 4)

+ Thư tín dụng là gd hoàn toàn độc lập với HĐ ngoại thượng hoặc HĐ khác mà HĐ này

có thể làm cơ sở để hình thành thư tín dụng

+ Tồn tại ít nhất 3 hợp đồng: HĐ ngaoij thương, HĐ mở thư tín dụng giữa nhà nhập khẩu

và NH phát hành thư tín dụng, HĐ quan hệ giữa NH phát thư tín dụng và người thụ hưởng

=> Nếu có tranh chấp xảy ra đc giải quyết hoàn toàn độc lập với nhau mà không ảnh

hưởng đến sự thanh toán của thư tín dụng

- Tính không đc hủy ngang:

+ TTD không thể hủy bỏ từ khi ngân hàng phát hành thư tín dụng

+ Ngay khi cả không quy định điều khoản hủy bỏ trong TTD thì TTD cũng không thể hủy bỏ

- Tính bắt buộc thanh toán:

NH bắt buộc phải thanh toán khi bộ chứng từ: đc xuất trình phù hợp, xuất trình đúng nơi,

xuất trình đúng thời hạn

- NH chỉ giao dịch và thanh toán căn cứ vào chứng từ (Điều 5) Tình huống:

NH phát hành thư tín dụng với nd về điều khoản trả tiền như sau:

- Bộ chứng từ cần xuất trình: vận tải đơn, GCN xuất xứ 60

- Đk đặc biệt: việc thanh toán hối phiếu đòi nợ chỉ đc thực hiện sau khi kế hoạch thu tiền

từ việc “tái xuất khẩu đc thực hiện” - Sau khi giao hàng bên

thụ hưởng xuất trình bộ chứng từ phù hợp theo yêu cầu nêu trên do NH phát hành, tuy

nhiên ngân hàng đã từ chối thanh toán do chưa nhận đc tiền từ việc tái xuất khẩu của bên nhập khẩu

Hỏi: NH phát hành từ chối thanh toán có phù hợp không? Giải: Không phù hợp. Vì:

- Thư tín dụng mang tính độc lập, việc thanh toán thư tín dụng sẽ không phụ thuộc vào

quan hệ HĐ nào mà chỉ phụ thuộc vào bộ chứng từ

- TTD không đc hủy ngang và bắt buộc trả tiền nên không vì một lý do gì mà từ chối việc thanh toán

=> NH buộc phải thanh toán cho bên thụ hưởng

Các chứng từ trong thư tín dụng - Chứng từ vận tải - Chứng từ bảo hiểm - Chứng từ hàng hóa

Để NH thanh toán hàng hóa dv phải nộp bản gốc của giấy tờ - vì bản sao có thể bị sửa

chữa, không thực hiện đúng nd của HĐ gây khó khăn cho việc thanh toán của NH.