Preview text:

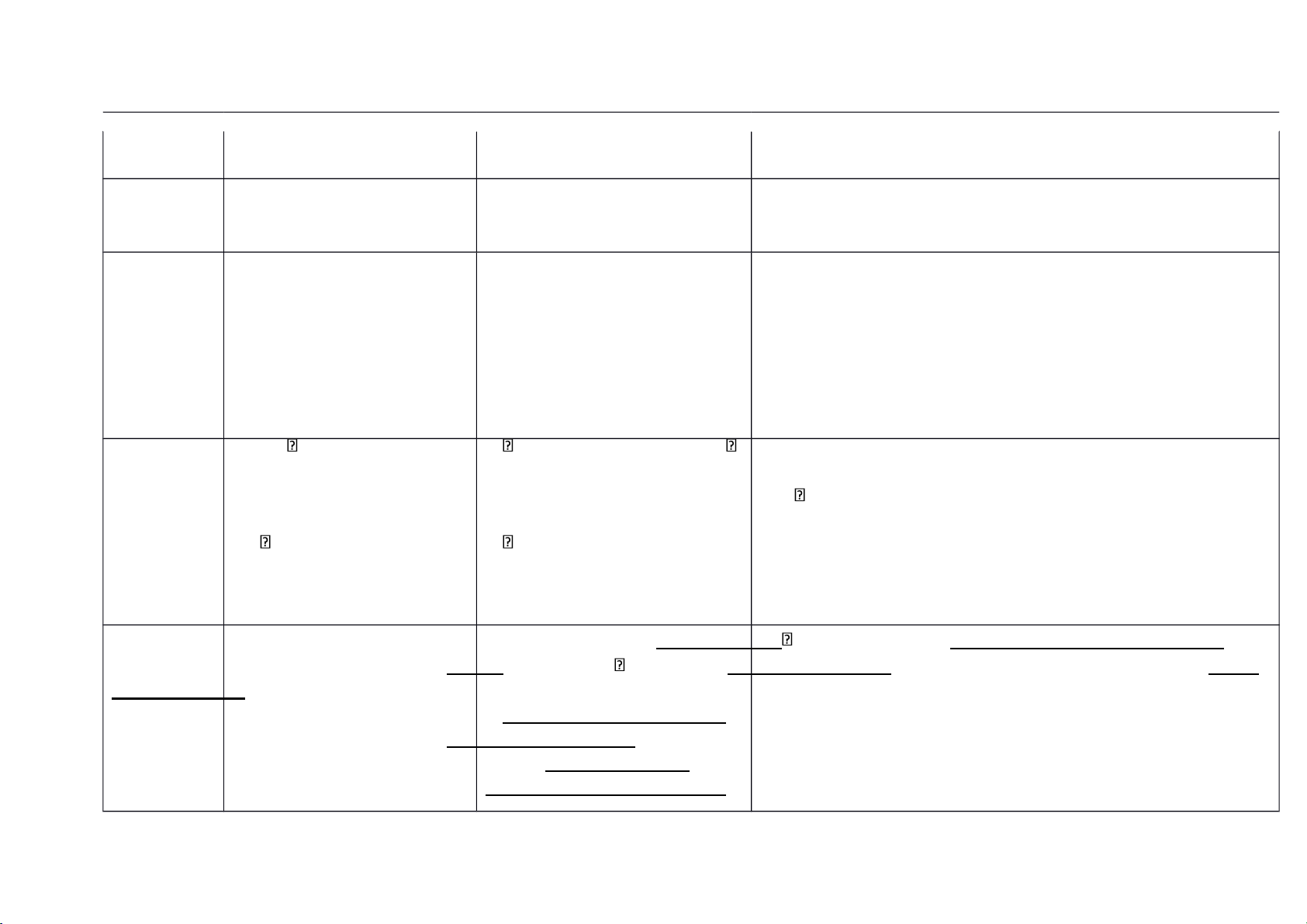

lOMoARcPSD| 36006477 Tiêu chí ROI ROA ROE (Return on Investment) (Return on Assets) (Return on Equity) Công thức (*)

Ý nghĩa nội ROI cho biết 100 đồng đầu

Tử: NOPAT ROE là suất sinh lời trên VCSH hay chính là một đồng vốn dung (bản tư

vào DN tạo ra bao nhiêu ROA là suất sinh lời trên tài sản CSH tạo ra được bao nhiêu đồng LN sau thuế chất)

đồng lợi nhuận cho nền kinh của công ty sau thuế hay một

Lưu ý: Có tỷ suất sinh lời trên vốn cổ phần thường (Return on

tế hay một đồng vốn không

đồng tài sản sinh ra bao nhiêu Common Equity-ROCE)

phân biệt là nợ vay hay vốn đồng LN trước lãi vay và sau ROCE =

CSH sinh ra được bao nhiêu

thuế đồng lợi nhuận trước thuế và lãi vay. Đặc điểm:

Có chịu tác động của

Có chịu tác động của

Có chịu tác động của chính sách thuế TNDN? CÓ chính sách

thuế chính sách thuế TNDN? TNDN? Không Có

Có chịu tác động của cơ cấu vốn? Có

Có chịu tác động của

Có chịu tác động của cơ cơ cấu vốn? cấu vốn? (**) Không Không Ý nghĩa

Cơ sở đánh giá sự đóng góp

Phản ánh hiệu quả hoạt động

Phản ánh hiệu quả của vốn đầu tư của Chủ sở hữu.

ứng dụng của DN trong việc sử dụng đầu tư của công ty. Là cơ sở để CSH ra quyết định có nên đầu tư hay (thực tiễn) vốn tạo ra LN cho nền KT

Là cơ sở quan trọng để những không?

(đo lường hiệu quả và trình

người cho vay hoặc đi vay

độ SDV của DN, không đưa ra các quyết định kinh tế.

phân biệt vốn đó đến từ Là cơ sở để chủ sở hữu đánh đâu?)

giá tác động của đòn bẩy tài ) lOMoARcPSD| 36006477

Cơ sở để đánh giá khả năng chính và ra quyết định huy ) lOMoARcPSD| 36006477

trả lãi vay của công ty. động vốn.

Cơ sở để đánh giá tác động (Ví dụ SGT trang 249, tương

của đòn bẩy tài chính và ra ứng ví dụ số 2 bên dưới)

quyết định huy động vốn .

( ví dụ SGT trang 245, tương

ứng ví dụ số 1 bên dưới,) Phân tích x x

Có 2 cách để phân tích:

Ví dụ: slide 20-22 chương 6 Ví dụ: slide 32-34 chương 6

Cách 1: (giới thiệu, nhưng không sử dụng)

x x ( phân tích/mô hình Dupont)

tham khảo https://www.investopedia.com/terms/d/dupontanalysis.as p Trong đó:

: operating efficiency hay net profit margin : asset turnover ratio : financial Leverage

Lưu ý: Phương trình Dupont mở rộng 5 nhân tố: x x Trong đó: : Tax burden : Interest burden

Cách 2 : (trong đề cương môn học sử dụng) vận dụng theo

định đề M&M thứ hai trong môi trường có thuế (Modigliani & Miller):

ROE = ROA + (ROA -Rd) * (D/E) (3) Slide: 37-40

Chứng minh: công thức (3) của định đề này xuất phát từ việc

tính WACC trong môi trường có thuế của DN theo M&M.

ROA = ROE * E/V + Rd * D/V (2)

Trong đó: Rd là chi phí sử dụng nợ bình quân sau thuế, được tính theo công thức: ) lOMoARcPSD| 36006477 Rd = I*(1-t)/Dbq

D: là Nợ phải trả trong phần nguồn vốn của B.CĐKT

(*) Lưu ý: Sự khác biệt trong việc sử dụng công thức ROA theo các cách tiếp cận khác nhau.

ROA có đến 3 cách xác định tử số:

. TH1: ROA = (EBIT/Tổng TS) (ví dụ: giáo trình của Fulbright)

. TH2: ROA = (EAT/Tổng TS) (ví dụ: giáo trình CFA, hay trên các trang web về chứng khoán https://www.cophieu68.vn/meaning.php...)

. TH3: ROA = (EAT + I)/ Tổng TS (1) (đây là cách mà chúng ta đang học và tiếp

cận) (**): Nếu (EAT + I)/Tổng TS thì ROA có chịu tác động của cơ cấu vốn hay

không? Ví dụ: mở slide: 28, 29

Để không còn chịu tác động của cơ cấu vốn: nên loại lá chắn thuế ra khỏi tử số. Do đó công thức ROA theo đề cương đang học sẽ là: [EAT + I(1-t)]/Tổng TS

Vì sao: trong công thức (2) có sự xuất hiện của lá chắn thuế (điều chỉnh trừ) nhưng lại không chịu tác động của lá chắn thuế từ lãi

vay, nhưng công thức (1) không có lại chịu sự tác động của lá chắn thuế từ lãi vay?

TL: vì trong EAT có chứa sẵn lá chắn thuế từ lãi vay, nên trừ ra là để triệt tiêu.

Ví dụ số 1: ROI, DN A năm 2019 có thông tin như sau: ) lOMoARcPSD| 36006477

ROI = 20%; lãi suất vay (i) = 12% ROI – i = 8% > 0

Khi chênh lệch ROI và lãi suất vay là 8%, có nghĩa là trung bình cứ 100 đồng vốn vay sẽ tạo ra cho doanh nghiệp thêm 8 đồng lợi

nhuận trước thuế.

Ngược lại, nếu [ROI – i] <0, có nghĩa doanh nghiệp sử dụng nợ vay không hiệu quả, việc sử dụng nợ vay sẽ làm giảm lợi nhuận trước

thuế của DN, hay nói cách khác là lợi nhuận tạo ra trên đồng vốn vay không đủ khả năng trả chi phí lãi vay. Ví dụ số 2: ROA

ROA = 16%; lãi suất vay (i) = 12%; thuế suất thuế TNDN (t) = 20%

Chi phí sử dụng nợ vay sau thuế: 12% x (1-20%) = 9,6%

ROA – I x (1-t) = 6,4%

Khi chênh lệch ROA và chi phí sử dụng nợ vay sau thuế là 6,4%, có nghĩa là trung bình cứ 100 đồng vốn vay sẽ tạo ra cho

chủ sở hữu thêm 6,4 đồng lợi nhuận sau thuế.

Ngược lại, nếu [ROA – I x (1-t)] < 0, có nghĩa doanh nghiệp sử dụng nợ vay không hiệu quả, việc sử dụng nợ vay sẽ làm giảm

lợi nhuận sau thuế của chủ sở hữu, hay nói cách khác là lợi nhuận tạo ra trên đồng vốn vay không đủ khả năng trả chi phí sử dụng nợ vay.