Preview text:

BỘ GIÁO DỤC VÀ ĐÀO TẠO

TRƯỜNG ĐẠI HỌC QUY NHƠN

KHOA TC-NH VÀ QTKD

TIỂU LUẬN MÔN: KINH TẾ QUẢN LÝ

ĐỀ TÀI: PHÂN TÍCH DOANH THU, CHI PHÍ VÀ LỢI NHUẬN

CÔNG TY CỔ PHẦN THẾ GIỚI DI ĐỘNG

Giảng viên: Trần Thị Thanh Diệu Nhóm 4 STT

Họ và tên 1 Nguyễn Trương Tú Uyên 2 Nguyễn Thị Bảo Trâm 3 Lê Quốc Khánh 4 Huỳnh Võ Hoàng 5 Trương Hữu Thắng 6 Nguyễn Quốc Hưng 1

Bình Định, tháng 09/2023 MỤC LỤC

LỜI MỞ ĐẦU .......................................................................................................... 4 1.

Lí do chọn đề tài .............................................................................................. 4 2.

Phương pháp nghiên cứu ................................................................................ 4 3.

Lí giải việc chọn so sánh các doanh nghiệp trên............................................. 4

PHẦN 1: TỔNG QUAN VỀ CÔNG TY ................................................................. 4 I.

Quá trình hình thành và phát triển Công ty Cổ phần Đầu tư Thế giới di

động: ........................................................................................................................ 4

1. Thông tin tổng quan ........................................................................................ 4

2. Lịch sử hình thành và phát triển .................................................................... 5

II. Giới thiệu thông tin chung về công ty ............................................................. 6

1. Ngành nghề kinh doanh .................................................................................. 6

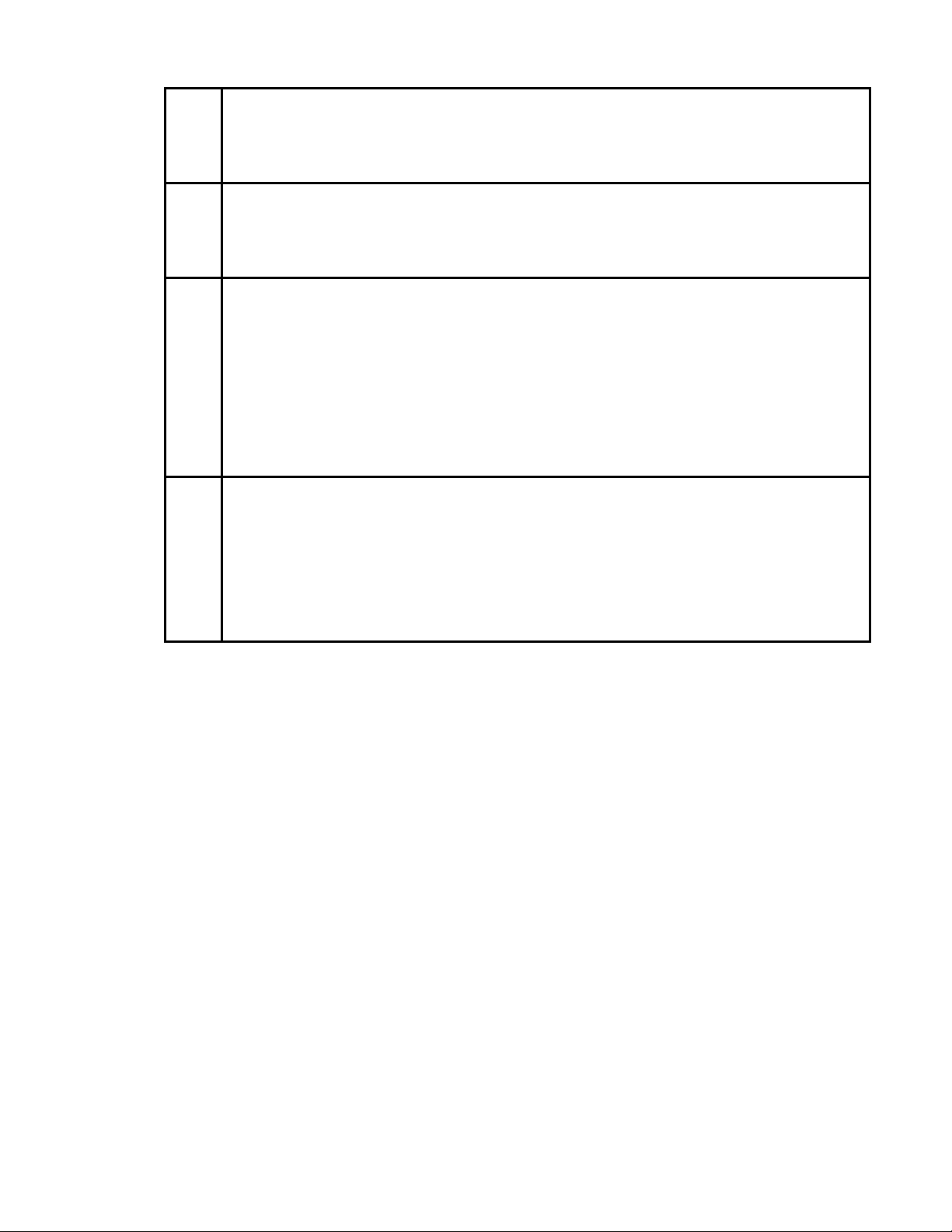

2. Mô hình quản trị và cơ cấu tổ chức ................................................................ 6

PHẦN 2: PHÂN TÍCH TÌNH HÌNH TÀI CHÍNH ................................................ 8 I.

Phân tích kết quả hoạt động kinh doanh ........................................................ 8

II. Đánh giá tình hình tài chính thông qua các hệ số tài chính ......................... 11

1. Phân tích về hệ số khả năng thanh toán ....................................................... 11

1.1. Phân tích khả năng thanh toán............................................................... 11 2

2. Phân tích tỷ lệ về quản trị chi phí ................................................................. 12

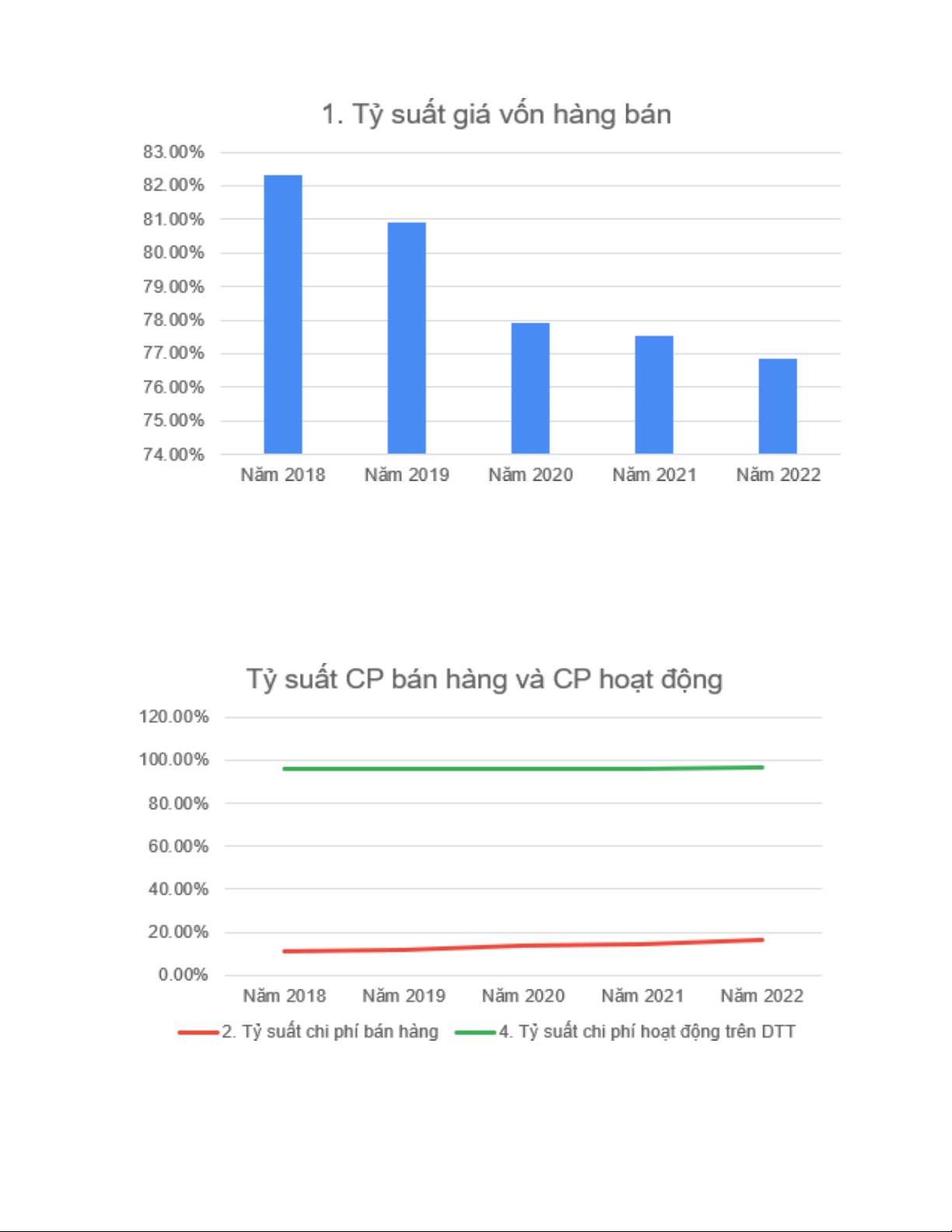

2.1. Tỷ suất giá vốn hàng bán: ..................................................................... 12

2.2. Tỷ suất chi phí bán hàng và chi phí hoạt động:................................. 13

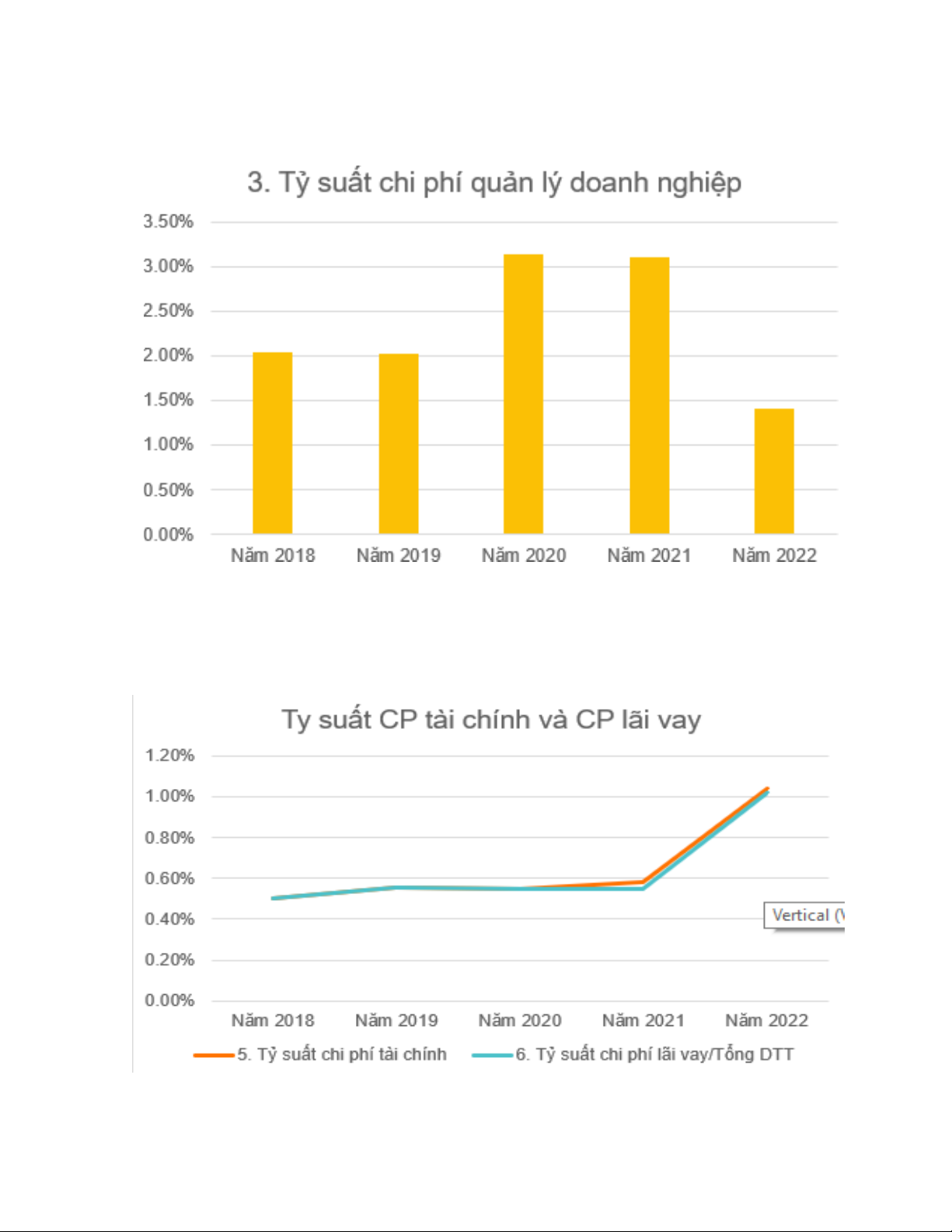

2.3. Tỷ suất chi phí quản lý doanh nghiệp ................................................ 13

2.4. Tỷ suất Chi phí tài chính và Chi phí lãi vay: ..................................... 14 3.

Phân tích các hệ số về doanh lợi.................................................................... 14

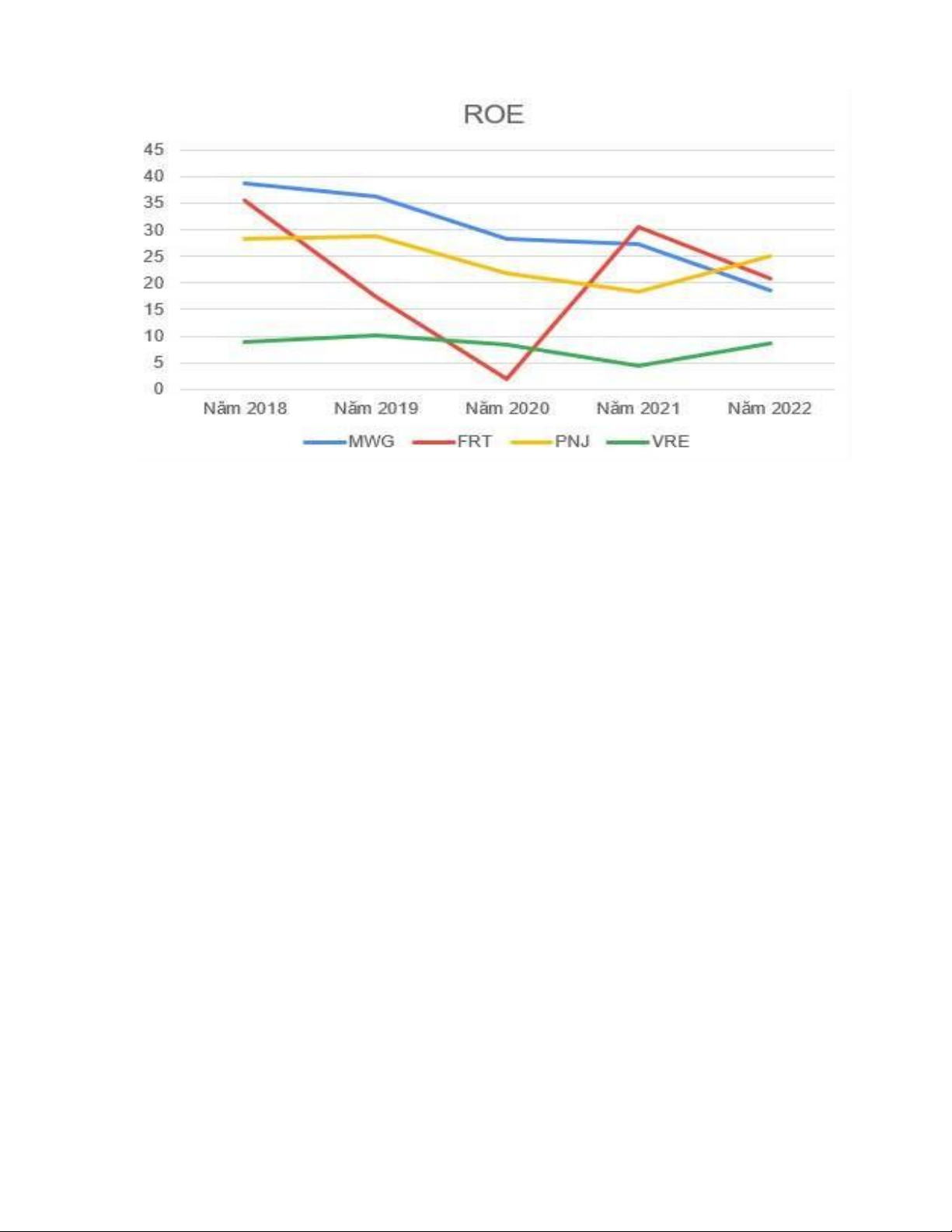

3.1. Tỷ số lợi nhuận trên vốn tự có (ROE) .......................................................... 15

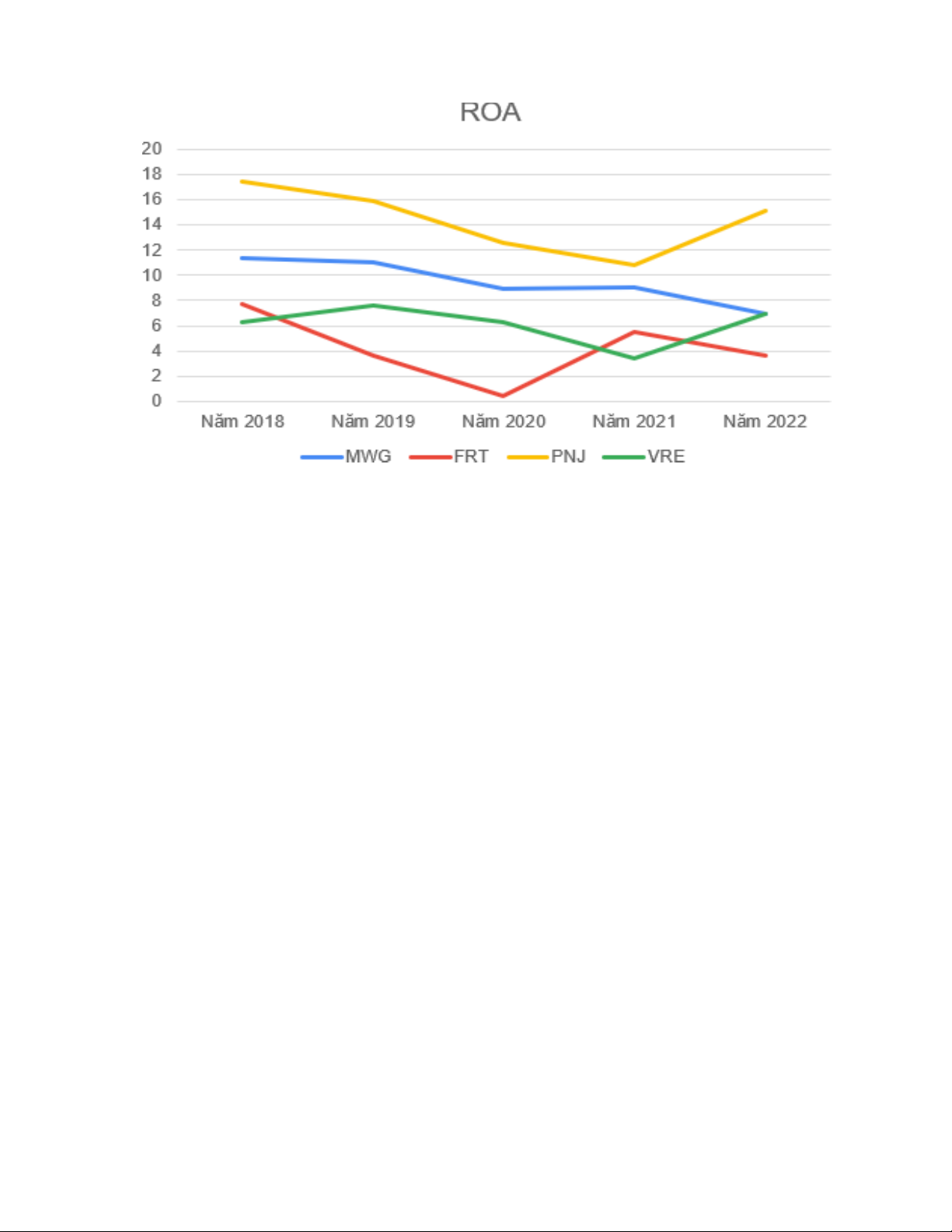

3.2. Tỷ số lợi nhuận trên tổng tài sản (ROA) ...................................................... 16

PHẦN 3: ĐÁNH GIÁ, ĐỀ XUẤT GIẢI PHÁP/ĐỊNH HƯỚNG NÂNG CAO

HIỆU QUẢ QUẢN TRỊ CHI PHÍ ........................................................................ 17

KẾT LUẬN ............................................................................................................ 18 3

LỜI MỞ ĐẦU

1. Lí do chọn đề tài

Với lợi thế là quốc gia có tốc độ tăng trưởng GDP ở nhóm cao nhất trong khu vực

cùng quy mô dân số lớn và tầng lớp trung lưu ngày càng gia tăng, ngành bán lẻ tại Việt

Nam thật sự là ngành có triển vọng bậc nhất cho giới đầu tư. Không những vậy, các

doanh nghiệp bán lẻ còn có ưu điểm khá nhạy bén, sẵn sàng gia nhập vào các lĩnh vực

mới, mang lại biên lợi nhuận cao thay vì chỉ tập trung vào một vài sản phẩm truyền thống

vốn đã bị bão hòa hoặc bị cạnh tranh mạnh với biên lợi nhuận thấp.

Trong đó, xét về tốc độ tăng trưởng vốn hóa thì MWG (Công ty Cổ phần Đầu tư

Thế giới di động) là cổ phiếu “thần tốc” với mức tăng tới hơn 16% kể từ ngày lên sàn

(năm 2014) đến nay, từ khoảng 220 triệu đô la Mỹ lên hơn 3,4 tỉ đô la Mỹ. Đề tài “Phân

tích doanh thu, chi phí và lợi nhuận Công ty cổ phần thế giới di động” được lựa

chọn nghiên cứu nhằm giúp các nhà đầu tư có cái nhìn cụ thể, xác đáng trên nhiều

phương diện qua các thông số tài chính của công ty để từ đó đưa ra quyết định đầu tư hợp lí.

2. Phương pháp nghiên cứu

Đề tài sử dụng 2 phương pháp:

Phương pháp thu thập số liệu thứ cấp: Tham khảo số liệu báo cáo tài chính qua các

năm từ 2018 – 2022 của doanh nghiệp.

Qua việc phân tích tình hình tài chính của công ty, tiểu luận sẽ liên tục so sánh chỉ

số với các công ty khác cùng ngành kinh doanh bán lẻ. Cụ thể: Công ty Cổ phần Bán lẻ

Kỹ thuật số FPT (FRT), Công ty Cổ phần Vàng bạc Đá quý Phú Nhuận (PNJ), Công ty

Cổ phần Vincom Retail (VRE).

3. Lí giải việc chọn so sánh các doanh nghiệp trên

Xét trên khối bán lẻ, MWG, PNJ, FRT được đánh giá là bộ ba “quyền lực” nhất.

Đây là bộ ba có tốc độ tăng trưởng về doanh thu, lợi nhuận cao hơn mức trung bình tăng trưởng ngành.

PHẦN 1: TỔNG QUAN VỀ CÔNG TY

I. Quá trình hình thành và phát triển Công ty Cổ phần Đầu tư Thế giới di động:

1. Thông tin tổng quan:

- Tên giao dịch: CÔNG TY CP ĐẦU TƯ THẾ GIỚI DI ĐỘNG

- Giấy chứng nhận đăng ký doanh nghiệp số: 0306731335 do Sở Kế hoạch và Đầu

tư Bình Dương cấp ngày 16 tháng 1 năm 2009.

- Vốn điều lệ (tính đến 31/12/2022): 14.638,7928 tỷ đồng

- Địa chỉ trụ sở chính: 222 Yersin, Phường Phú Cường, Thành phố Thủ Dầu Một,

- Tỉnh Bình Dương, Việt Nam và văn phòng hoạt động tại Toà nhà MWG, Lô T2-

1.2, Đường D1, Khu Công nghệ cao, Quận 9, Thành phố Hồ Chí Minh, Việt Nam.

- Số điện thoại: (84.28)39 125 960

- Số fax: (84.28)38 125 960 - Website: www.mwg.vn

- Mã cổ phiếu: MWG

2. Lịch sử hình thành và phát triển:

2004 - Công ty Trách nhiệm hữu hạn Thế giới di động được thành lập.

- Khai trương siêu thị đầu tiên.

2007 - Tiếp nhận vốn đầu tư của Quỹ Mekong Capital, chuyển đổi sang hình thức công ty cổ phần.

2010 - Siêu thị thegioididong.com liên tiếp ra đời trên khắp mọi miền của đất nước.

- Cuối năm 2010, hệ thống chuyên bán lẻ các thiết bị gia dụng Điện Máy Xanh ra đời.

2011 - Cuối năm 2011 đạt số lượng 200 siêu thị, tăng gấp 5 lần so với 2009.

2012 - Thegioididong.com trở thành hệ thống bán lẻ thiết bị di động đầu tiên và

duy nhất có mặt tại 63 tỉnh thành.

- Điện Máy Xanh có mặt tại 9 tỉnh thành với số lượng 12 siêu thị.

2014 - Niêm yết trên sàn giao dịch chứng khoán TP.HCM (HOSE).

- Số lượng siêu thị thegioididong.com tăng 60%, lợi nhuận sau thuế tăng 160% so với 2013.

2016 - Điện Máy Xanh trở thành nhà bán lẻ điện máy đầu tiên tại Việt Nam phủ

sóng 63/63 tỉnh thành với hơn 250 siêu thị.

- Bắt đầu giai đoạn thử nghiệm chuỗi bán lẻ mới: Bách Hoá Xanh.

2017 - Thegioididong.com duy trì vị thế dẫn đầu với 1000 siêu thị.

- Điện Máy Xanh đạt 640 siêu thị trên toàn quốc.

- Chuỗi Bách Hoá Xanh tăng tốc với hơn 280 cửa hàng.

2018 - Thegioididong.com và dienmayxanh.com thống lị thị trường Việt Nam với

45% thị phần điện thoại và 35% thị phần điện máy.

- Hoàn tất việc mua lại chuỗi bán lẻ điện máy Trần Anh.

- Bách Hoá Xanh đạt điểm hoà vốn EBITDA ở cấp cửa hàng.

- Hoàn tất việc đầu tư cổ phần thiểu số tại Công ty Bán lẻ An Khang – Đơn vị

vận hành chuỗi nhà thuốc An Khang

2019 - Công bố chuỗi Điện Máy Xanh đã vượt mốc 1000 siêu thị trên cả nước

- Mô hình Điện Máy Xanh mini cũng được nâng cấp với khả năng tối ưu diện tích.

- Bách Hoá Xanh đứng thứ hai về số cửa hàng trong các chuỗi bán lẻ thực phẩm và hàng tiêu dùng.

II. Giới thiệu thông tin chung về công ty

1. Ngành nghề kinh doanh:

Lĩnh vực hoạt động chủ yếu của MWG là mua bán, bảo hành, sửa chữa: thiết bị tin

học, điện thoại, linh kiện và phụ kiện điện thoại, máy ảnh, camera, thiết bị kỹ thuật số,

thiết bị điện tử, điện gia dụng và các phụ kiện liên quan; và bán lẻ tại các cửa hàng Nhóm

Công ty bao gồm các mặt hàng thực phẩm, đồ uống, thực phẩm từ thịt, thuỷ sản, rau quả.

Công ty Cổ phần Đầu tư Thế Giới Di Động (MWG) hiện đang vận hành các chuỗi

bán lẻ bao gồm: Điện thoại, máy tính bảng và máy tính xách tay với chuỗi Thế Giới Di

Động (thegioididong.com). Điện tử, điện lạnh và gia dụng với Điện Máy Xanh

(dienmayxanh.com) (bao gồm chuỗi Trần Anh), Thực phẩm và hàng tiêu dùng với Bách

Hoá Xanh (bachhoaxanh.com), chuỗi bán lẻ thiết bị di động ở thị trường nước ngoài với

10 cửa hàng tập trung chủ yếu tại Phnôm Pênh, Campuchia (bigphone.com).

2. Mô hình quản trị và cơ cấu tổ chức

PHẦN 2: PHÂN TÍCH TÌNH HÌNH TÀI CHÍNH I.

Phân tích kết quả hoạt động kinh doanh ĐVT: tỷ đồng So sánh So sánh ST Năm Năm Năm Năm Năm Chỉ tiêu 2022/2018 2022/2021 T 2018 2019 2020 2021 2022 Giá trị Tỷ lệ Giá trị Tỷ lệ 1 Doanh thu thuần

86,516 102,174 108,546 122,958 133,40 46,889 54% 10,447 8% 5 102,54 2 Giá vốn hàng bán 71,224 82,686 84,592 95,326 31,319 44% 7,217 8% 3 Doanh thu hoạt 3 342 631 794 1,288 1,313 971 284% 25 2% động tài chính 4 Chi phí tài chính 437 570 594 715 1,383 946 216% 668 93% Trong đó: Chi 5 436 568 594 674 1,362 926 212% 688 102% phí lãi vay 6 Chi phí bán hàng 9,660 12,437 15,334 17,914 22,337 12,677 131% 4,423 25% Chi phí quản lý 7 1,762 2,074 3,404 3,823 1,881 119 7% -1,942 -51% doanh nghiệp 8 Chi phí khác 21 23 46 49 580 559 2662% 531 1084% Chi phí hoạt 128,72 9 83,104 97,790 103,970 117,827 45,620 55% 10,897 9% động 4 Lợi nhuận sau 10 thuế thu nhập 2,880 3,836 3,920 4,901 4,102 1,222 42% -799 -16% doanh nghiệp

Nhìn vào bảng phân tích kết quả hoạt động kinh doanh ta thấy:

- Tổng doanh thu thuần: Kể từ năm 2018-2022 doanh thu tăng 54% tương ứng

tăng 46.889 tỷ đồng. Đồng thời năm 2022 biến động bất ổn về chính trị - kinh tế toàn cầu

nhưng doanh thu năm 2022 tăng hơn 8% so với năm 2021 tương ứng tăng 10.447 tỷ

đồng. Điều này cho thấy Doanh thu của MWG vẫn tăng đều qua các năm và quy mô kinh

doanh tăng trưởng đều đặn, chứng tỏ đường lối và chính sách mà ban lãnh đạo Công ty

thực hiện khá hiệu quả. Đây là một sự gia tăng lớn và đáng khen ngợi về doanh thu của

công ty do tình hình kinh tế trong nước cũng như thế giới vẫn còn nhiều khó khăn vì vẫn

phải chịu sự ảnh hưởng của khủng hoảng.

- Giá vốn hàng bán: Đây là khoản mục chiếm tỷ trọng rất lớn khoảng 80% trên

tổng doanh thu qua 5 năm 2018-2022. Giá vốn hàng bán tăng dần qua 05 năm. Giá vốn

năm 2022 tăng 8% so với năm 2021 tương ứng với 7.217 triệu đồng, năm 2019 giá vốn

hàng bán tăng 16,09% tương ứng 11,462,286 triệu đồng so với năm 2018.

- Doanh thu hoạt động tài chính: Từ năm 2018-2022 đều tăng so với năm trước.

Nguồn thu của hoạt động tài chính là do công ty được hưởng chiết khấu thanh toán mua

hàng, thu lãi từ tiền gửi ngân hàng, thu lãi do chênh lệch tỷ giá. Nhưng nhìn chung công

ty chưa thực sự chú trọng vào hoạt động đầu tư tài chính khi mà doanh thu tài chính chỉ

chiếm tỷ trọng rất nhỏ so với doanh thu từ hoạt động kinh doanh.

- Chi phí lãi vay tăng mạnh trong năm 2022 vì trong năm Công ty phát sinh khoản

vay dài hạn với hơn 5.901 tỷ đồng làm cho chi phí lãi vay tăng cao.

- Chi phí quản lý doanh nghiệp tăng đều từ năm 2018-2021. Tuy nhiên, năm 2022

tình hình kinh tế khó khăn, MWG đã tiến hành các chính sách thắt chặt nhân sự nhằm

đảm bảo hoạt động của công ty và làm chi phí này giảm so với các năm trước.

- Chi phí khác tăng mạnh trong năm 2022 vì trong năm Công ty thanh lý bán các tài

sản cố định với số tiền 501 tỷ đồng

- Lợi nhuận sau thuế của Công ty năm 2022 đạt 4.102 tỷ đồng (giảm 16% so với

2021), đạt 65% kế hoạch cả năm vì biến động vĩ mô, bất ổn về chính trị - kinh tế toàn cầu

năm 2022 đã và đang tác động một cách tiêu cực đến môi trường kinh doanh cũng như thu

nhập, xu hướng tiêu dùng của người dân

Mặc dù năm 2022 đã kết thúc với nhiều tác động tiêu cực to lớn đến nền kinh tế toàn

cầu nói chung cũng như Việt Nam nói riêng do đại dịch Covid 19 và cuộc chiến Ucraina

gây ra nhưng doanh nghiệp này đã có một hướng đi và chính sách bán hàng phù hợp nên

đã đạt được những con số tích cực nói trên.

Nhìn chung, dựa trên báo cáo kết quả kinh doanh của doanh nghiệp cho thấy tình

hình tài chính của doanh nghiệp tương đối ổn định, hoạt động tương đối hiệu quả, có khả

năng trả được nợ vay.

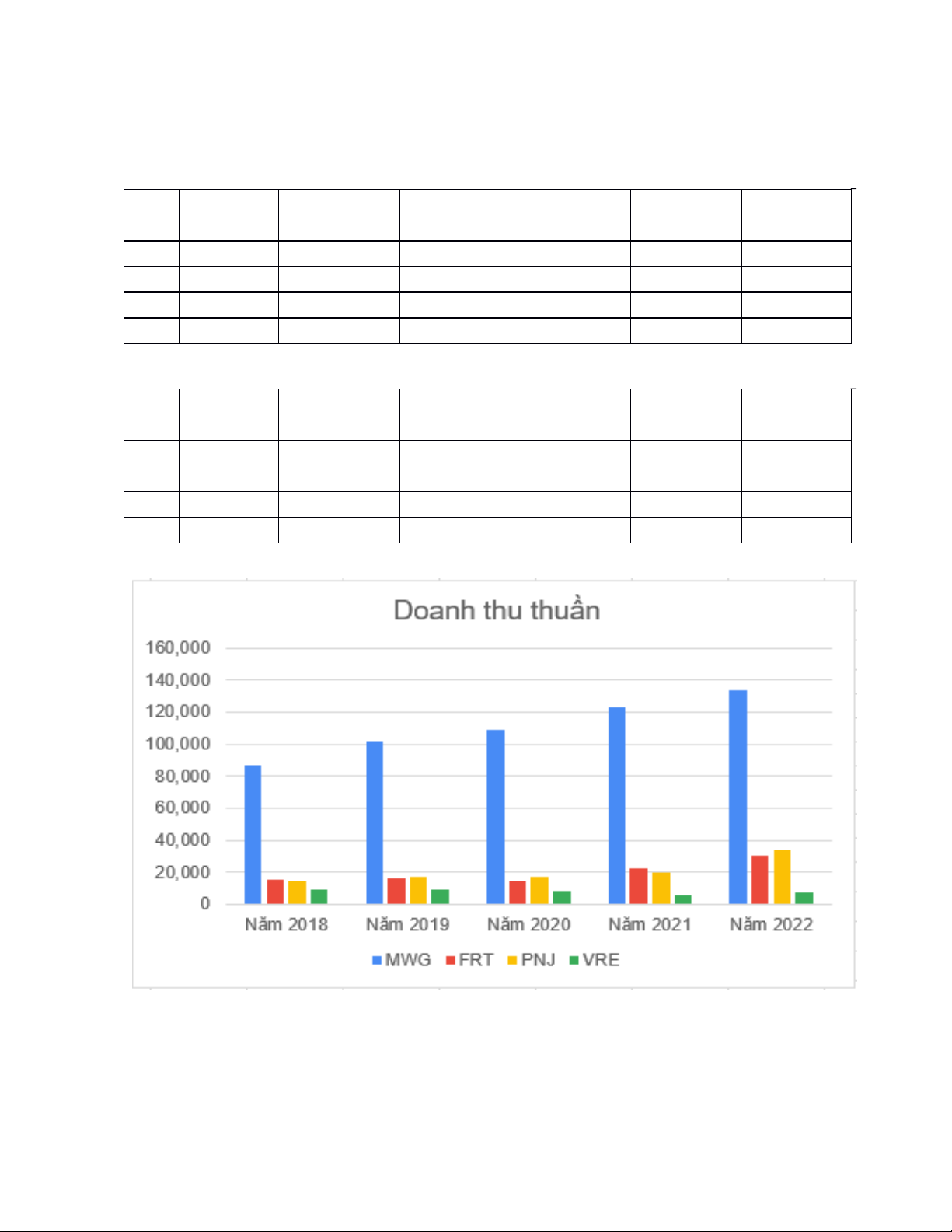

So sánh các doanh nghiệp cùng ngành: ĐVT: tỷ đồng

Doanh thu thuần STT Công ty Năm 2018 Năm 2019

Năm 2020 Năm 2021 Năm 2022 1 MWG 86,516 102,174 108,546 122,958 133,405 2 FRT 15,298 16,634 14,661 22,495 30,166 3 PNJ 14,571 17,001 17,511 19,547 33,876 4 VRE 9,124 9,259 8,329 5,891 7,361

Lợi nhuận sau thuế STT Công ty Năm 2018 Năm 2019

Năm 2020 Năm 2021 Năm 2022 1 MWG 2,880 3,836 3,920 4,901 4,102 2 FRT 348 204 10 444 398 3 PNJ 960 1,194 1,069 1,029 1,811 4 VRE 2,413 2,852 2,382 1,315 2,777 Biểu đồ: Nhận xét:

- Nhìn chung doanh thu MWG qua các năm luôn chiếm tỷ trọng lớn hơn 65% so với

doanh thu các công ty FRT, PNJ, VRE. Doanh thu 3 công ty MWG, FRT, PNJ có chiều

hướng tăng qua các năm, riêng VRE bị ảnh hưởng lớn từ đại dịch Covid 19 nên doanh

thu có phần sụt giảm từ 2018 đến 2021 và mới phục hồi cuối năm 2022.

- Lợi nhuận sau thuế năm 2022 Công ty MGW và FRT giảm so với năm 2021 vì Chi

phí tài chính tăng cao đã “ăn mòn” lợi nhuận Công ty.

- Lợi nhuận năm 2022 Công ty PNJ và VRE lại có sự cải thiện đặc biệt là PNJ khi

Chiến tranh Nga – Ukraine diễn ra thì người tiêu dùng lại ưu tiên vàng bạc là nơi trú ẩn an

toàn. Riêng năm 2022 Vincom Retail là chủ đầu tư bất động sản bán lẻ duy nhất mở mới 3

TTTM và đều đạt tỷ lệ lấp đầy cam kết trên 94% do đó góp phần đáng kể tăng LNST cho Công ty.

II. Đánh giá tình hình tài chính thông qua các hệ số tài chính

1. Phân tích về hệ số khả năng thanh toán

1.1. Phân tích khả năng thanh toán

Bảng phân tích khả năng thanh toán Chỉ tiêu

Năm 2018 Năm 2019 Năm 2020 Năm 2021 Năm 2022 Vốn lưu động ròng 5,443 6,570 7,894 9,362 18,578

Tỷ số thanh toán hiện hành 1.3 1.23 1.27 1.22 1.71 (ngắn hạn) Tỷ số thanh toán nhanh 0.33 0.33 0.61 0.54 0.73

Vốn luân chuyển ròng tăng qua các năm: Các chỉ số này đều mang dấu dương,

chứng tỏ khả năng thanh toán các khoản nợ của công ty là vô cùng tốt, hoàn toàn không

có sức ép đối với việc thanh toán tài sản ngắn hạn.

Hệ số khả năng thanh toán hiện hành: tăng giảm không đều qua các năm. Hệ số

khả năng thanh toán hiện hành đều lớn hơn 1 chứng tỏ công ty đầu tư vào tài sản lưu

động không quá mức, vì tài sản lưu động dư thừa sẽ làm giảm hiệu quả sử dụng vốn, hệ

số này cao chứng tỏ công ty đã sử dụng hợp lý nguồn vốn của mình nhưng chưa phản ánh

chính xác khả năng thanh toán của công ty.

Hệ số khả năng thanh toán nhanh: tăng giảm không đều qua các năm. Hệ số khả

năng thanh toán nhanh của công ty năm 2018-2019 duy trì ở mức nhỏ hơn 0,5 là vì hàng

tồn kho chiếm tỷ trọng khá lớn trong tổng tài sản lưu động. Tuy nhiên năm 2020-2022 hệ

số này đã cải thiện. Điều này cho thấy khả năng thanh toán các khoản nợ ngắn hạn bằng

tài sản ngắn hạn (không gồm hàng tồn kho) của Công ty vẫn đáp ứng.

2. Phân tích tỷ lệ về quản trị chi phí Năm Năm Năm Năm Năm Chỉ tiêu 2018 2019 2020 2021 2022

1. Tỷ suất giá vốn hàng bán 82.32% 80.93% 77.93% 77.53% 76.87%

2. Tỷ suất chi phí bán hàng 11.17% 12.17% 14.13% 14.57% 16.74%

3. Tỷ suất chi phí quản lý doanh nghiệp 2.04% 2.03% 3.14% 3.11% 1.41%

4. Tỷ suất chi phí hoạt động trên DTT 96.06% 95.71% 95.78% 95.83% 96.49%

5. Tỷ suất chi phí tài chính 0.51% 0.56% 0.55% 0.58% 1.04% 6. Tỷ suất chi phí lãi vay/Tổng DTT 0.50% 0.56% 0.55% 0.55% 1.02%

II.1. Tỷ suất giá vốn hàng bán:

Nhìn chung tỷ suất giá vốn hàng bán giảm dần qua các năm đồng nghĩa với việc

công ty nâng cao trình độ sản xuất, tiết giảm chi phí, hạ giá thành làm cho tốc độ tăng giá

vốn hàng bán thấp hơn tốc độ tăng doanh thu, nhờ vậy làm giảm chi phí sản xuất. II.2.

Tỷ suất chi phí bán hàng và chi phí hoạt động:

Tỷ suất này tăng giảm và ít biến động qua các năm thể hiện sự ổn định của công ty. II.3.

Tỷ suất chi phí quản lý doanh nghiệp

Chi phí quản quản lý DN năm 2022 giảm mạnh so với các năm trước vì Công ty tiến

hành các chính sách thắt chặt nhân sự nhằm đảm bảo hoạt động của công ty II.4.

Tỷ suất Chi phí tài chính và Chi phí lãi vay:

Tỷ suất này có tính ổn định từ năm 2018-2021. Tuy nhiên năm 2022 Công ty phát

sinh khoản vay dài hạn với hơn 5.901 tỷ đồng làm cho chi phí lãi vay tăng cao

3. Phân tích các hệ số về doanh lợi Chỉ tiêu

Năm 2018 Năm 2019 Năm 2020 Năm 2021 Năm 2022

Tỷ suất lợi nhuận trên vốn chủ sở hữu bình quân 38.66 36.3 28.36 27.32 18.5 (ROE)

Tỷ suất sinh lợi trên tổng 11.3 10.98 8.93 8.99 6.9 tài sản bình quân (ROA)

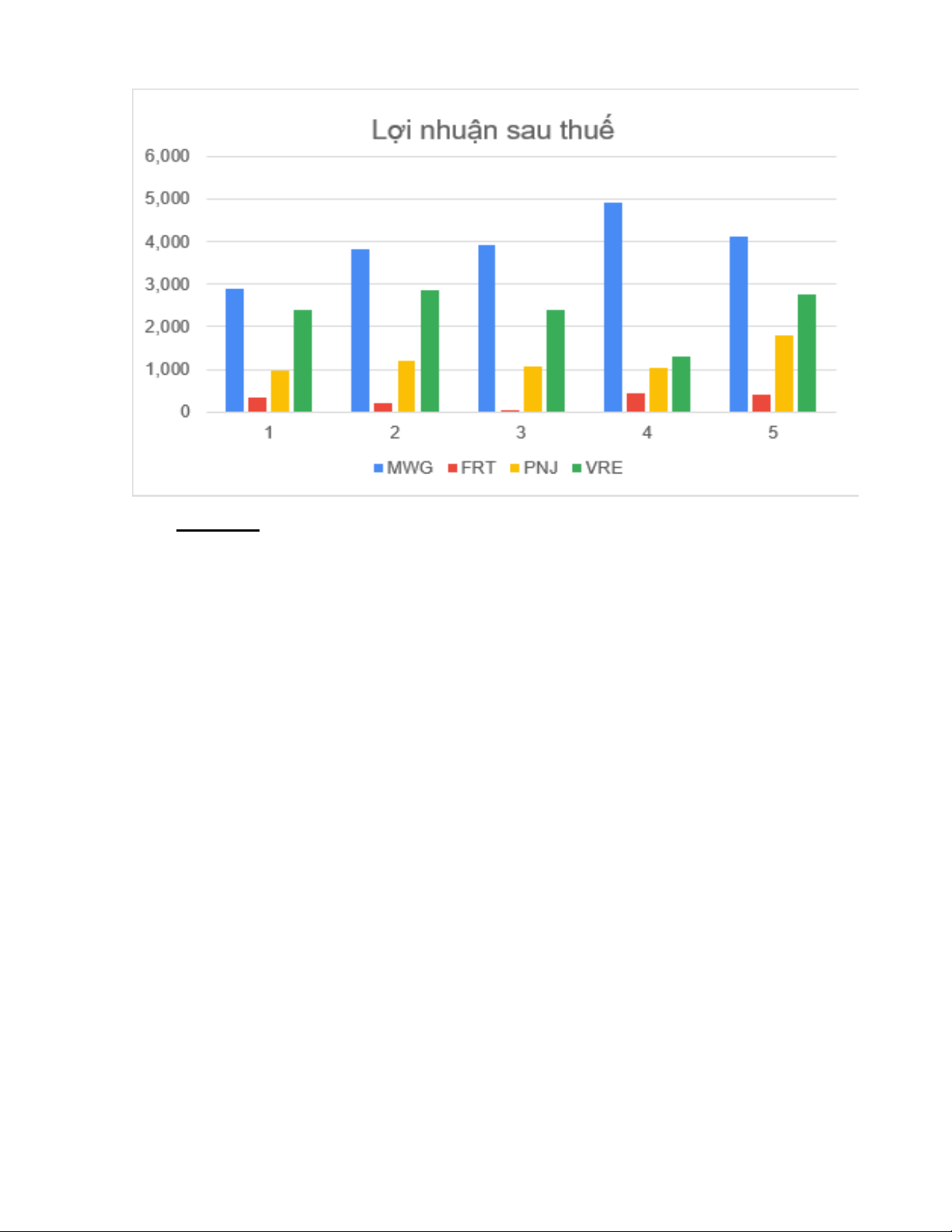

3.1. Tỷ số lợi nhuận trên vốn tự có (ROE)

ROE= Lợi nhuận sau thuế/ Vốn chủ sở hữu bình quân

Tỷ số lợi nhuận trên vốn tự có giảm dần qua các năm, cụ thể:

Tỷ số ROE năm 2022 thấp hơn 2021, lí do bởi năm 2022 so với năm 2021, tốc độ

tăng trưởng của lợi nhuận sau thuế sụt giảm là 16%, thấp hơn tốc độ tăng trưởng của vốn chủ sở hữu là 17%.

Năm 2022, tỷ số lợi nhuận trên vốn tự có là 18,05%, nghĩa là cứ 100 đồng vốn chủ

sở hữu tạo ra 18,05 đồng lợi nhuận. Tỷ số này so với năm 2021 giảm 8,82 đồng.

Ta thấy so sánh giữa năm 2018 và 2022, tốc độ tăng trưởng của lợi nhuận sau thuế

chỉ là 42%, thấp hơn tốc độ tăng trưởng của vốn chủ sở hữu là 166%

So sánh với các doanh nghiệp khác:

Qua 5 năm 2018-2022, tỷ số ROE của công ty giảm và chỉ xếp hơn Công ty VRE về

hiệu quả sử dụng vốn chủ sở hữu.

Biểu đồ trên cho ta thấy từ năm 2018-2022, tỷ số lợi nhuận trên vốn chủ sở hữu

(ROE) của MWG có xu hướng giảm, còn PNJ và VRE có xu hướng tăng giảm ổn định

qua các năm. Nhìn chung từ năm 2018-2020, tỷ suất lợi nhuận trên vốn chủ sở hữu của

MWG luôn dẫn đầu, sang các năm 2021-2022 có phần giảm sút và công ty cần cải thiện

hiểu quả này trong các năm sau.

3.2. Tỷ số lợi nhuận trên tổng tài sản (ROA)

ROE= Lợi nhuận sau thuế/ Vốn chủ sở hữu bình quân

Trong giai đoạn 2018-2022, tỷ số ROA của công ty giảm nhẹ, chứng tỏ công ty vẫn hoạt động ổn định.

So sánh với các doanh nghiệp khác:

Dựa vào biểu đồ tỷ số lợi nhuận trên tổng tài sản (ROA) từ năm 2018- 2022 ta thấy:

Từ năm 2018- 2022 PNJ luôn có tỷ số ROA cao nhất trong 4 doanh nghiệp (năm

2018 đạt mức cao nhất 17,44%, năm 2022 đạt mức 15,12%). Điều này chứng tỏ PNJ

đang hoạt động rất có lãi, và đây cũng là một lợi thế của PNJ trong việc thu hút vốn đầu tư.

Tuy tỷ số ROA của MWG không cao như PNJ, nhưng tỷ số ROA của MWG vẫn

hơn 2 công ty FRT và VRE. Đồng thời ROA luôn lớn hơn 6% cho thấy doanh nghiệp

đang hoạt động tương đối ổn định, làm ăn có lãi. MWG hoàn toàn không thua kém gì

PNJ, đặc biệt là tạo được ấn tượng tốt để thu hút các nhà đầu tư.

PHẦN 3: ĐÁNH GIÁ, ĐỀ XUẤT GIẢI PHÁP/ĐỊNH HƯỚNG NÂNG

CAO HIỆU QUẢ QUẢN TRỊ CHI PHÍ

Trên cở sở các phân tích đánh giá các chi phí, doanh thu, lợi nhuận

của công ty cũng như các tỷ lệ quản trị chi phí, tỷ suất doanh lợi nêu

trên. Nhóm 4 xin đưa ra một số giải pháp /định hướng nhằm nâng cao

hiệu quả quản trị chi phí như sau:

- Đối với các chi phí giá vốn hàng bán Công ty cần nâng cao hơn nữa trình độ

sản xuất, tiết giảm chi phí, hạ giá thành làm cho tốc độ tăng giá vốn hàng bán thấp hơn

tốc độ tăng doanh thu, nhờ vậy làm giảm chi phí sản xuất

- Đối với các chi phí lãi vay: Cần giảm dần Chi phí lãi vay và sử dụng đòn bẩy

tài chính ở mức phù hợp nhằm giảm áp lực nợ đến hạn và gánh nặng lãi vay cho Công ty.

- Đối với các chi phí bán hàng và chi phí QLDN: Đây chủ yếu là các chi phí

bất biến phát sinh trong quá trình lưu thông hàng hóa và tiếp thị cũng như duy trì

bộ máy sản xuất như: quảng cáo, khuyến mãi, bốc dỡ hàng hóa, lương nhân viên.

Do vậy Doanh nghiệp cần đẩy mạnh bán hàng, áp dụng các chương trình khuyến

mãi, chiết khấu để gia tăng doanh thu vì khi ở mức doanh thu lớn thì mức chi phí

bán hàng trên 100 đồng doanh thu thấp, ngược lại ở những giai đoạn doanh số thấp

chi phí trên 100 đồng doanh thu ở mức cao hơn. KẾT LUẬN

Qua việc phân tích tình hình tài chính, ta nhận thấy rằng Công ty

cổ phần TGDĐ trong những năm vừa qua đã đạt được những chỉ số ấn

tượng, khả quan. Tuy nhiên, năm 2020-2022 bị ảnh hưởng lớn từ đại

dịch Covid 19 cũng như tình hình kinh tế vĩ mô bất ổn định đã ảnh

hưởng đến hoạt động kinh doanh của Công ty. Mặc dù vậy MWG cũng

có những đinh hướng phát triển riêng như BHX vẫn đang trên đà phát

triển mạnh mẽ và vươn lên vị trí đứng đầu trong ngành bán lẻ bách hóa

tại Việt Nam. Bên cạnh đó, MWG vẫn có sự gia tăng ổn định về doanh

thu và tổng tài sản, giữ vững được vị thế của mình trong lĩnh vực bán lẻ tại Việt Nam.

Trong năm 2023 – 2024, hứa hẹn cũng sẽ là 2 năm khó khăn tiếp

theo của nền kinh tế thế giới nói chung và đối với ngành bán lẻ nói

riêng. Do đó, Công ty cần có những chính sách thắt chặt/quản lý chi phí

phù hợp nhằm tối đa hóa lợi nhuận.

Document Outline

- TIỂU LUẬN MÔN: KINH TẾ QUẢN LÝ

- Giảng viên: Trần Thị Thanh Diệu Nhóm 4

- Bình Định, tháng 09/2023

- KẾT LUẬN 18

- LỜI MỞ ĐẦU

- 2. Phương pháp nghiên cứu

- 3. Lí giải việc chọn so sánh các doanh nghiệp trên

- 1. Thông tin tổng quan:

- 2. Lịch sử hình thành và phát triển:

- II. Giới thiệu thông tin chung về công ty

- 1. Ngành nghề kinh doanh:

- PHẦN 2: PHÂN TÍCH TÌNH HÌNH TÀI CHÍNH

- I. Phân tích kết quả hoạt động kinh doanh

- Doanh thu thuần

- Lợi nhuận sau thuế

- So sánh với các doanh nghiệp khác:

- So sánh với các doanh nghiệp khác: (1)