Preview text:

Qu n trị r i ro t i NHTM Việt

Nam: Thực tr ng và Gi i pháp

Hội thảo Quản trị rủi ro 2013

Cấn Văn Lực

Hà Nội, tháng 9-2013 11/9/2013 Cấn Văn Lực/HT-QTRR 1 N I DUNG TRÌNH BÀY

1. R i ro trong ho t đ ng tài chính-ngân hàng

2. Qui trình và khung qu n trị r i ro

3. Xu thế QTRR sau kh ng ho ng

4. Thực tr ng QTRR c a hệ thống NHTM VN 5. Gi i pháp 6. Trao đổi. 11/9/2013 Cấn Văn Lực/HT-QTRR 2 1

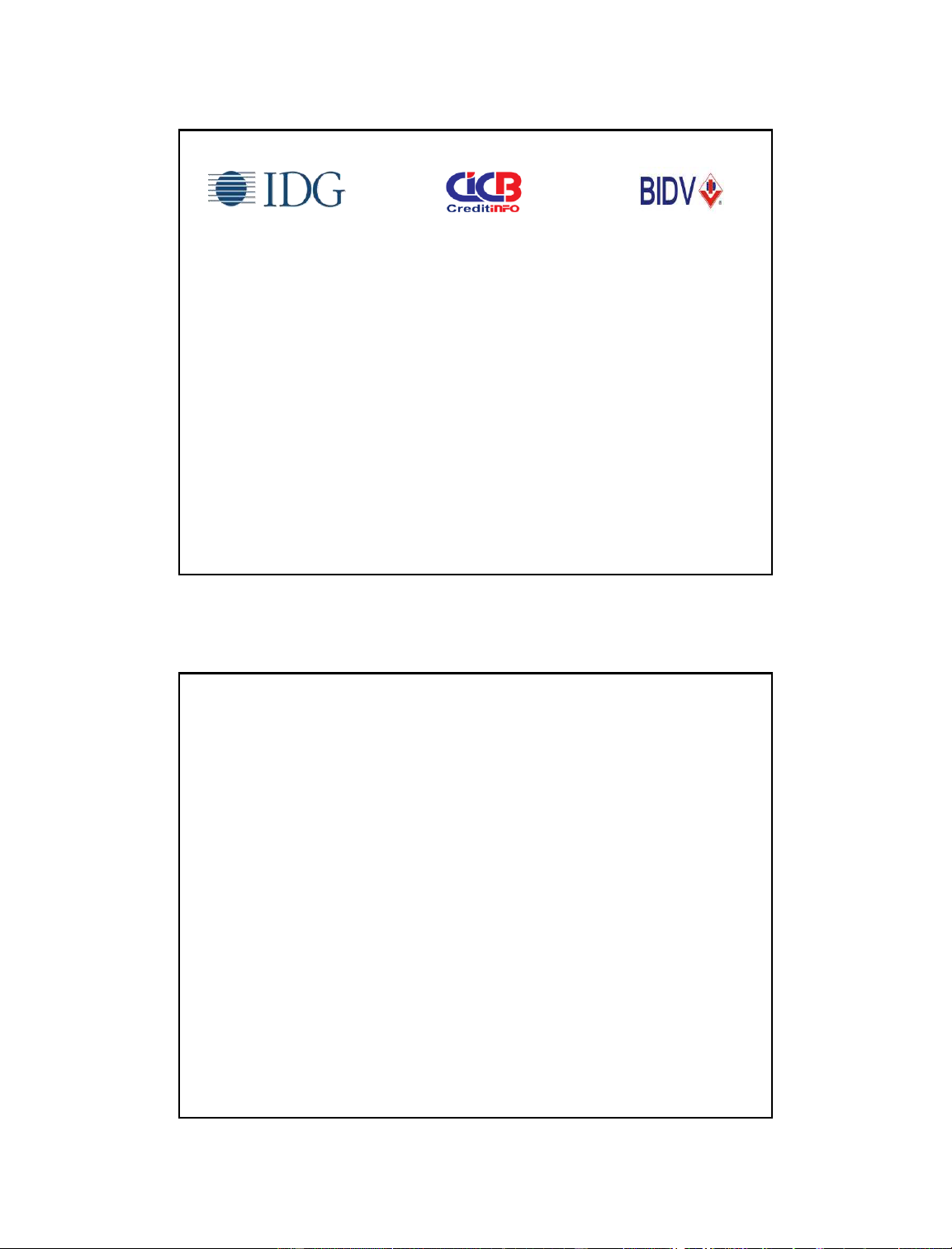

Hình 1: R i ro trong họat đ ng TC-NH RR giá CK Trading Risk RR thị trường RR lãi suất Gap Risk RR ngoại hối RR giá hàng hóa RR khoản vay RR người RR tín dụng đi vay Rủi ro RR do không đa RR thanh khoản dạng hóa DMĐT RR người phát hành RR tác nghiệp công cụ nợ RR pháp lý RR danh tiếng 11/9/2013 Cấn Văn Lực/HT-QTRR 3 Nguyên tắc QTRR

1. Ch p nhận và qu n lý “r i ro cho phép” (“khẩu vị r i ro”)

2. Tính tương quan giữa mức đ r i ro và thu nhập (risk-return tradeoff)

3. Nguyên tắc phân tán r i ro (chuyển/san sẻ các r i ro không được phép)

4. Tính phù hợp với chiến lược chung c a Tổ chức

5. Tính tương quan giữa các lo i r i ro: r i ro này có liên quan đến r i ro khác.

6. Tính đ c lập: bộ phận QTRR báo cáo trực tiếp lên BLĐ Ngân hàng.

7. Tính liên t c: đảm bảo theo kịp thay đổi c a thị trường.

8. Tính cần thiết khi triển khai 1 sản phẩm mới. 11/9/2013 Cấn Văn Lực/HT-QTRR 4 2

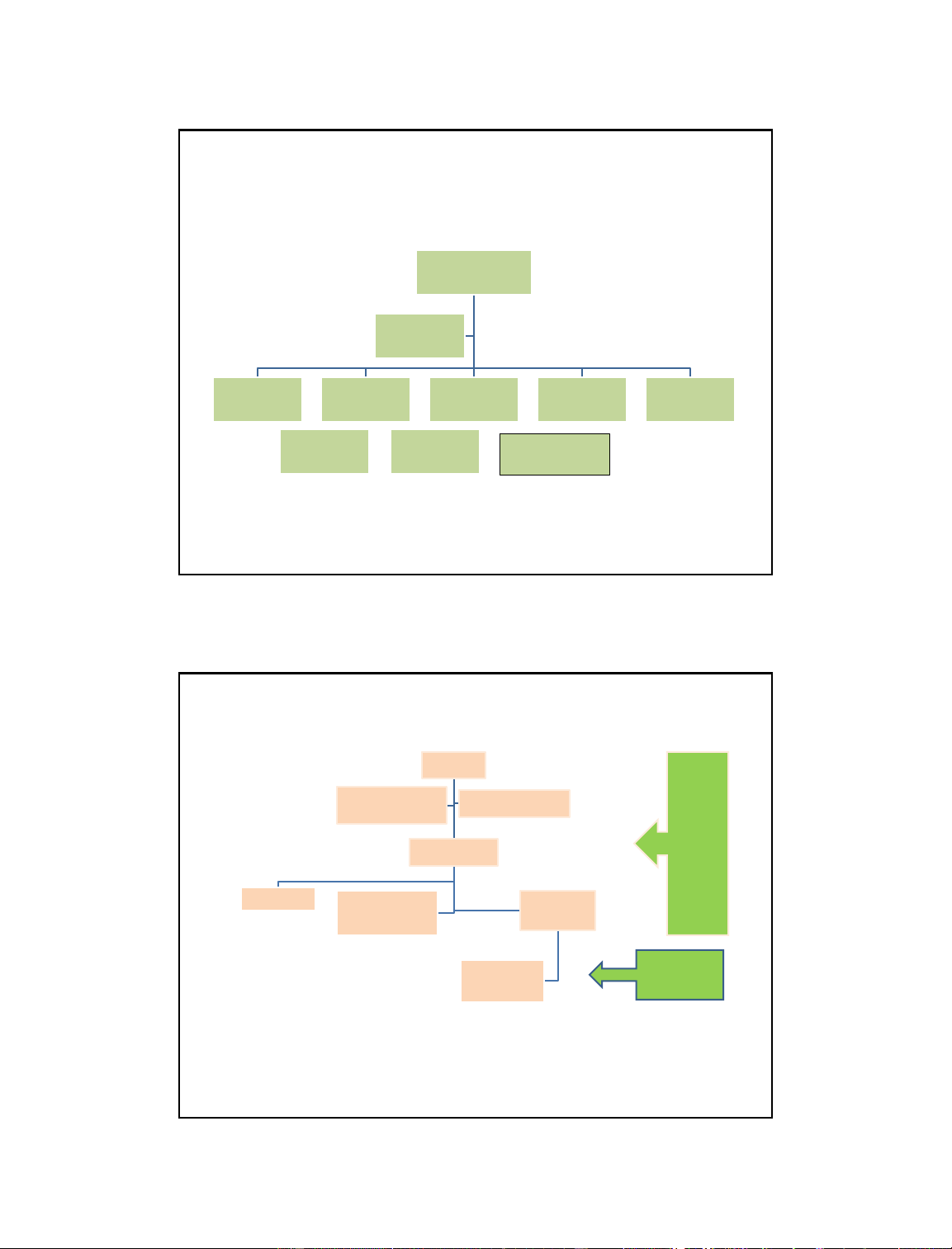

H.2: Cơ c u tổ chức trong QTRR t i NHTM HĐQT • Khẩu vị r i ro Báo cáo cơ quan chức • Vốn bù đắp r i ro

năng và cố đông (nếu có)

• Thông qua chiến lược, cơ chế, chính sách Ban điều hành Triển khai thực hiện; đánh giá, tổng kết;

(các Ban/phòng t i HSC) • kiểm tra, giám sát

Xây dựng và thực hiện chiến lược, cơ chế, chính sách, qui trình

Chi nhánh/đơn vị thành viên

• Tối đa hóa r i ro-thu nhập Thực hiện, báo cáo, • Phân tán r i ro tuân th , kiến nghị • Thông tin đầu vào • Cảnh báo 11/9/2013 Cấn Văn Lực/HT-QTRR 5

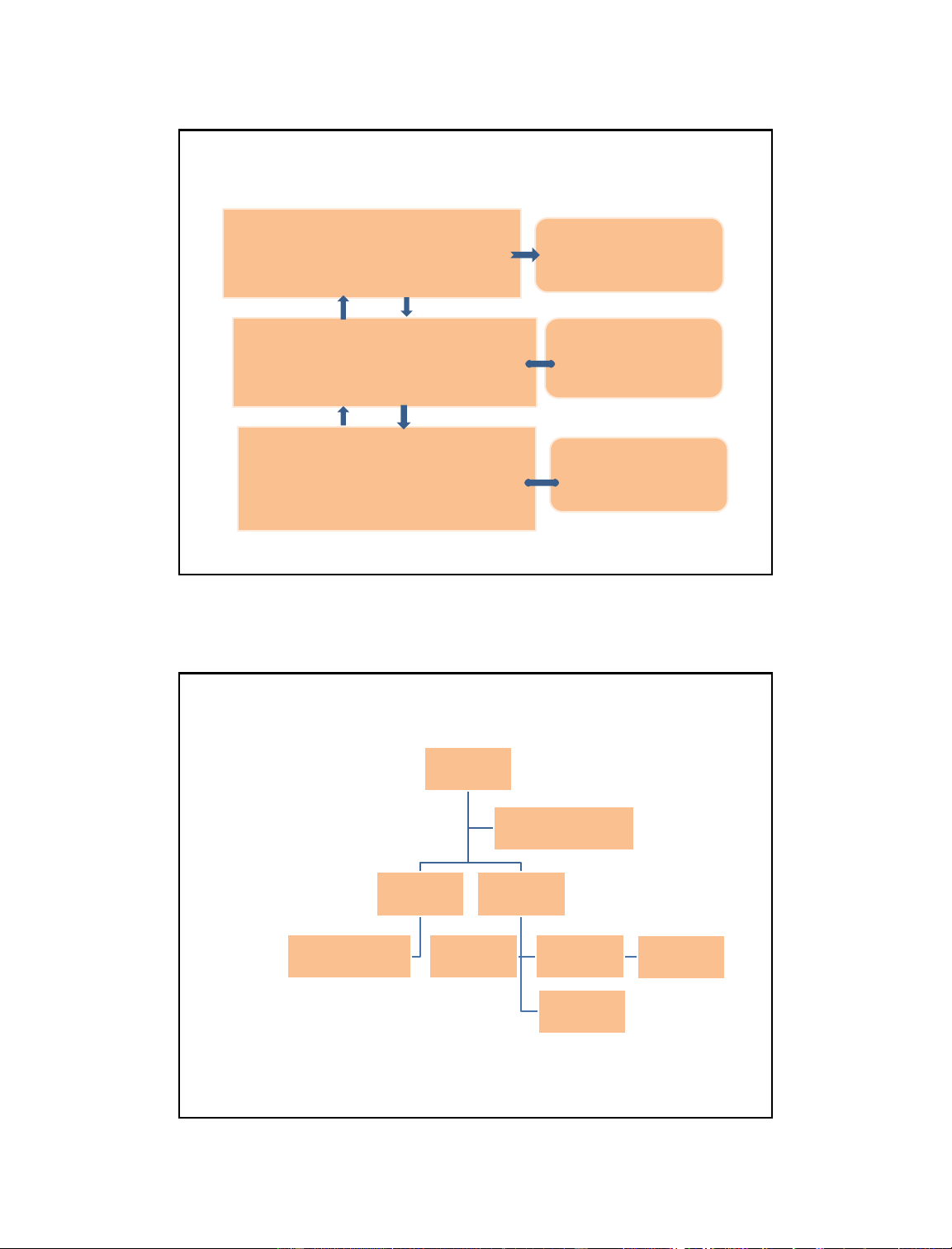

H.3: Cơ c u tổ chức QTRR thông d ng nh t HĐQT Ủy ban QTRR Ba TGĐ CRO Các Phòng/Ban CRM MRM ORM ALM

Nguồn: Phỏng theo Deutche Bank (2004). 11/9/2013 Cấn Văn Lực/HT-QTRR 6 3

H.4: Mô hình tổ chức QTRR t i ANZ CEO CRO CRO Úc và CRO Quố tế CRO QLTS CRO NZ KS tuân thủ TD bán lẻ và tổ hứ giàu có CRO RRTT CRO RRTN Tổ chức nhân sự Khối

Nguồn: Tài liệu đào tạo của ANZ tháng 7-2013. 11/9/2013 Cấn Văn Lực/HT-QTRR 7

H.5: Cơ c u tổ chức QTRR c a NHTMVN HĐQT Ban KT-GS UBQLRR Cấp Ban TGĐ HSC HĐ ALCO Bộ phậ B phận QLRRTT&TN QLRRTD Cấp chi QLRR nhánh

Có vấn đề gì với mô hình tổ chức này??? 11/9/2013 Cấn Văn Lực/HT-QTRR 8 4

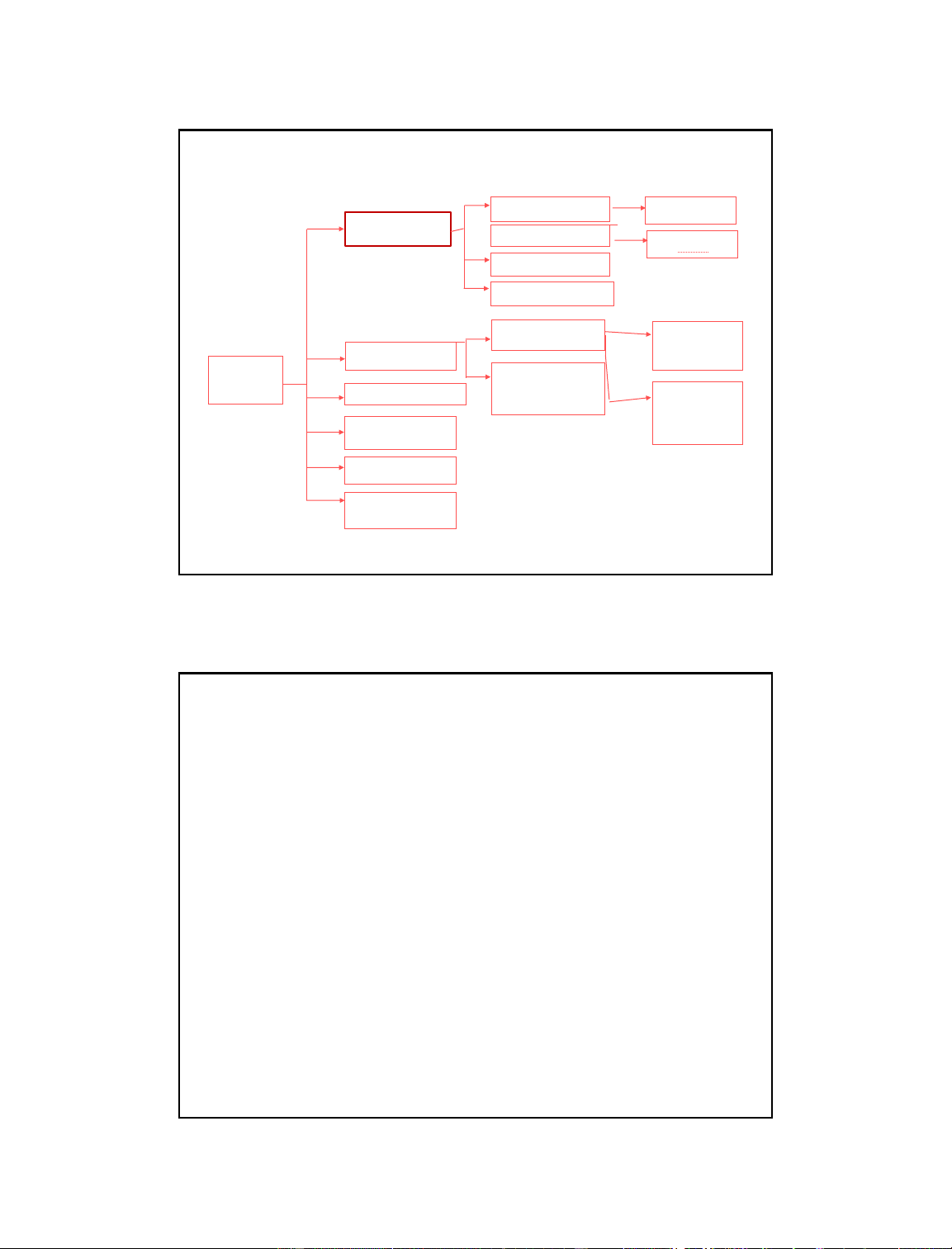

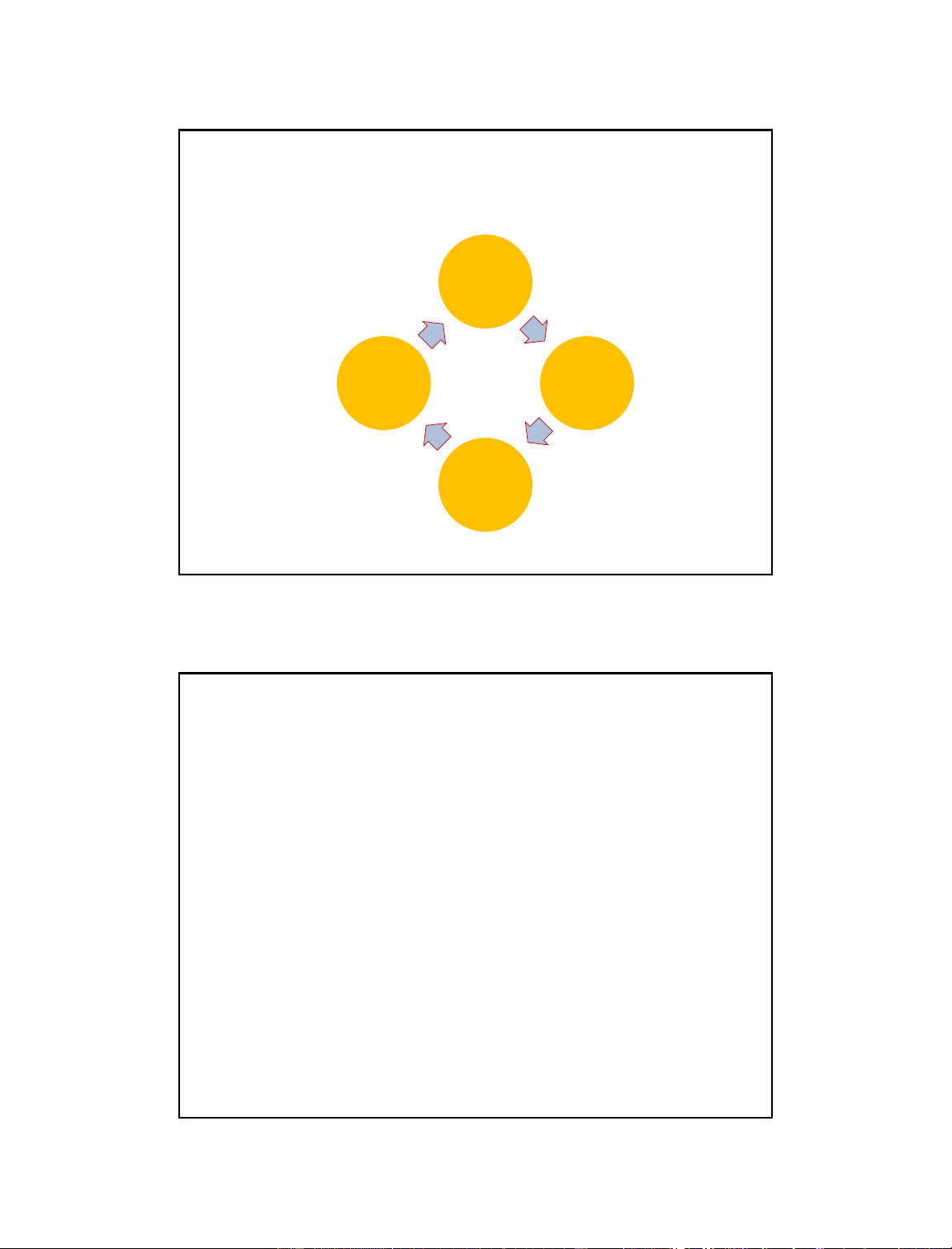

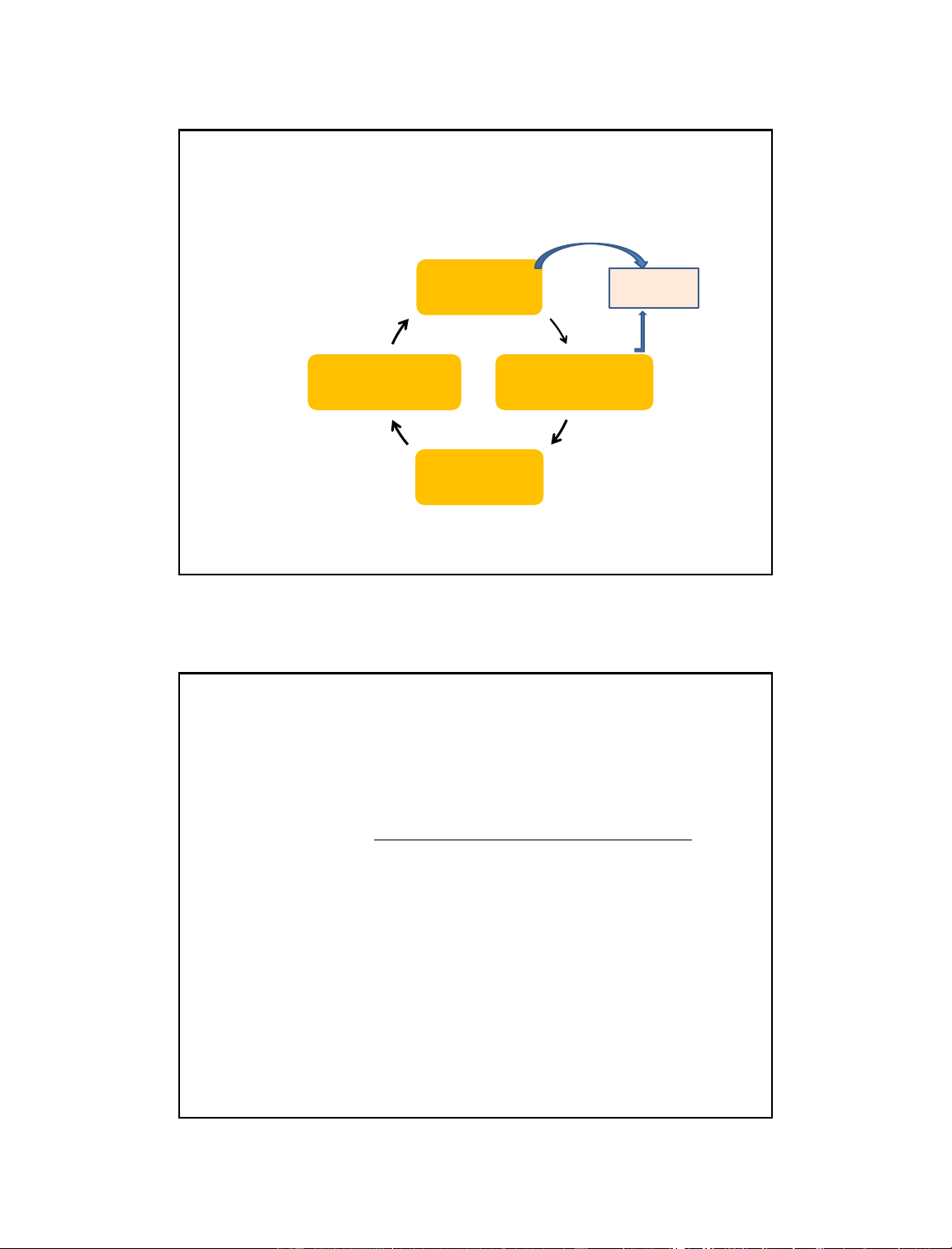

B. Qui trình qu n trị r i ro

Hình 6: Qui trình quản trị rủi ro thông thường Nhận biết Giám Đo sát và lường xử lý Gi m thiểu 11/9/2013 Cấn Văn Lực/HT-QTRR 9

Phương pháp nhận biết r i ro

• Phương pháp dựa vào m c tiêu:

– Bất kỳ những gì cản trở việc thực hiện m c tiêu

được coi là “r i ro”.

• Phương pháp đưa ra tình huống:

– Đặt giả thiết nếu một việc xảy ra thì sẽ như thế nào?

• Phương pháp dựa vào kinh nghiệm/tiền lệ

• Phương pháp h n hợp: kết hợp các phương pháp nêu trên. 11/9/2013 Cấn Văn Lực/HT-QTRR 10 5

Đánh giá/đo lường r i ro

• Phân tích định tính (lịch sử, sở hữu, mô hình tổ

chức, đội ngũ QT-ĐH, đánh giá tín nhiệm bên ngoài

(Moody’s, S&P..vv), đánh giá tín nhiệm nội bộ (nếu

có), chế độ kế toán-kiểm toán..vv.

• Phân tích định lượng (các hệ số/tỷ lệ cơ bản trên cơ sở tính toán)

• Phân tích ngành, đối th c nh tranh (thị phần, so với đối th cạnh tranh)

• Phân tích xu hướng (tốt nhất là 3 năm trở lên)

• Yếu tố khác (mức độ tập trung, tính đa dạng..vv). 11/9/2013 Cấn Văn Lực/HT-QTRR 11 Gi m thiểu r i ro

• Tuân th các qui định, nguyên tắc QLRR (trong nước) và áp

d ng các nguyên tắc QLRR c a y ban Basel và các thông lệ tốt nhất)

• Đánh giá r i ro và xác lập h n mức (HM tín d ng, HM

ngoại hối, HM ngành nghề…vv)

• Xác lập tr ng thái giao dịch

• Xác lập s n phẩm/dịch v không được phép cung ứng

• Xác lập lượng vốn tương ứng mức r i ro (Hệ số CAR)

• Xây dựng “văn hóa r i ro” trong tổ chức

• Thiết lập chiến lược, chính sách và nguồn lực (con người,

công nghệ, qui trình QLRR) • Khác??? 11/9/2013 Cấn Văn Lực/HT-QTRR 12 6

Giám sát & xử lý r i ro

• Giám sát theo qui trình: trước, trong và sau giao

dịch + kiểm toán nội bộ + báo cáo r i ro

• Tận d ng cơ chế giám sát bên ngoài (kiểm toán độc

lập, cơ quan quản lý và sự giám sát c a thị trường) • Xử lý r i ro:

– Dùng quỹ dự phòng r i ro – Bán nợ

– Tịch biên và thanh lý tài sản đảm bảo

– Khai thác tài sản đảm bảo. 11/9/2013 Cấn Văn Lực/HT-QTRR 13

H.7: Khung uả t ị ủi ro Cơ ấu tổ hứ và ơ hế QTRR Khẩu vị ủi ro

Chi phối ụ tiêu tài chính

Các nguyên tắ hiế lượ Nguyên tắ QTRR

Chỉ số khẩu vị rủi ro Các loại ủi ro:

Tín dụ g, thị trườ g, tác ghiệp, thanh

khoả , uy tín, môi trườ g, hiế lượ Văn hóa QTRR Nguồn: Scotiabank. 11/9/2013 Cấn Văn Lực/HT-QTRR 14 7

3. Xu thế QTRR sau khủ g hoả g

tài chính toàn ầu (2008-nay)

• Kết uả khảo sát 75 tập đoà ngân hàng lớ

tại 38 ướ ă 2012 ủa E & Y:

– Vai trò ủa HĐQT đối với QLRR tă g lên:

• 87% số tập đoà đượ hỏi đã thành lập UB QTRR

• Cơ ấu HĐQT có hiều TV kinh ghiệ QTRR hơ

• HĐQT giữ vai trò quan trọ g đối với xác lập khẩu vị rủi

ro, thanh khoả , vă hóa QTRR và thù lao.

– Vai trò ủa t ưở g khối ủi ro (CRO) tă g lên:

• 58% CROs báo cáo trự tiếp TGĐ và 90% tiếp ậ HĐQT. 11/9/2013 Cấn Văn Lực/HT-QTRR 15

Kết uả khảo sát ….(tiếp)

– Qui mô và trình độ lự lượ g QTRR tă g:

• 57% số Tập đoà đượ hỏi tă g nhân sự khối QTRR

– Mô hình tính toán thay đổi:

• 70% thay đổi mô hình tính toán ủi ro:

– Tính đế hiều rủi ro hơ (rủi ro ngoài VAR…)

– Tă g ườ g minh ạ h ội ộ liên quan đế kiể ghiệ

khủ g hoả g (stress testing), VAR khi ả ra khủ g hoả g, rủi

ro đối tác và thanh khoả .

– Tă g ườ g uả t ị ủi ro thanh khoả :

• 92% số Tập đoà đượ hỏi thay đổi phươ g thứ

QTRR thanh khoả (tă g TS thanh khoả , CRO có hiều vai trò hơ , ….v.v) 11/9/2013 Cấn Văn Lực/HT-QTRR 16 8

Kết uả khảo sát ….(tiếp)

– Tă g ườ g kiể ghiể khủ g hoả g (stress testing):

• 75% thự hiệ kiể ghiệ khủ g hoả g hư là 1 giải

pháp hiế lượ thay vì phải tuân thủ

– Tă g ườ g xây dự g Vă hóa QTRR :

• 96% quan tâm hiều hơ đế Vă hóa QTRR .

– Tă g ườ g đầu tư công ghệ hỗ t ợ QTRR:

• 63% sẽ tă g đầu tư CNTT phụ vụ QTRR trong 2 ă tới. 11/9/2013 Cấn Văn Lực/HT-QTRR 17

Kết uả khảo sát ….(tiếp)

– Khó khă , thách thứ chính trong QTRR:

• Hệ thố g và dữ liệu (73% t ả lời)

• Hài hòa giữa vă hóa kinh doanh và vă hóa QTRR (63%)

• Tă g tính trách hiệ (43%)

• Con gười gại thay đổi (25%). 11/9/2013 Cấn Văn Lực/HT-QTRR 18 9

Mô hình QTRR 3 “lớp b o vệ” c a ANZ

• Văn hóa QTRR: “R i ro là trách nhiệm c a mọi người”.

Lớp b o • QLRR là công việ hàng ngày (QLRR trong dây hu ề ) vệ 1

Lớp b o • Bộ phậ QLRR giám sát, tư vấ , xác thự liên tụ vệ 2

Lớp b o • Bộ phậ KTNB độ lập rà soát

khung QLRR và kiể soát ội ộ vệ 3

Nguồn: Tài liệu đào tạo của ANZ tháng 7-2013. 11/9/2013 Cấn Văn Lực/HT-QTRR 19

4. Thự t ạ g QTRR ủa NHTM VN

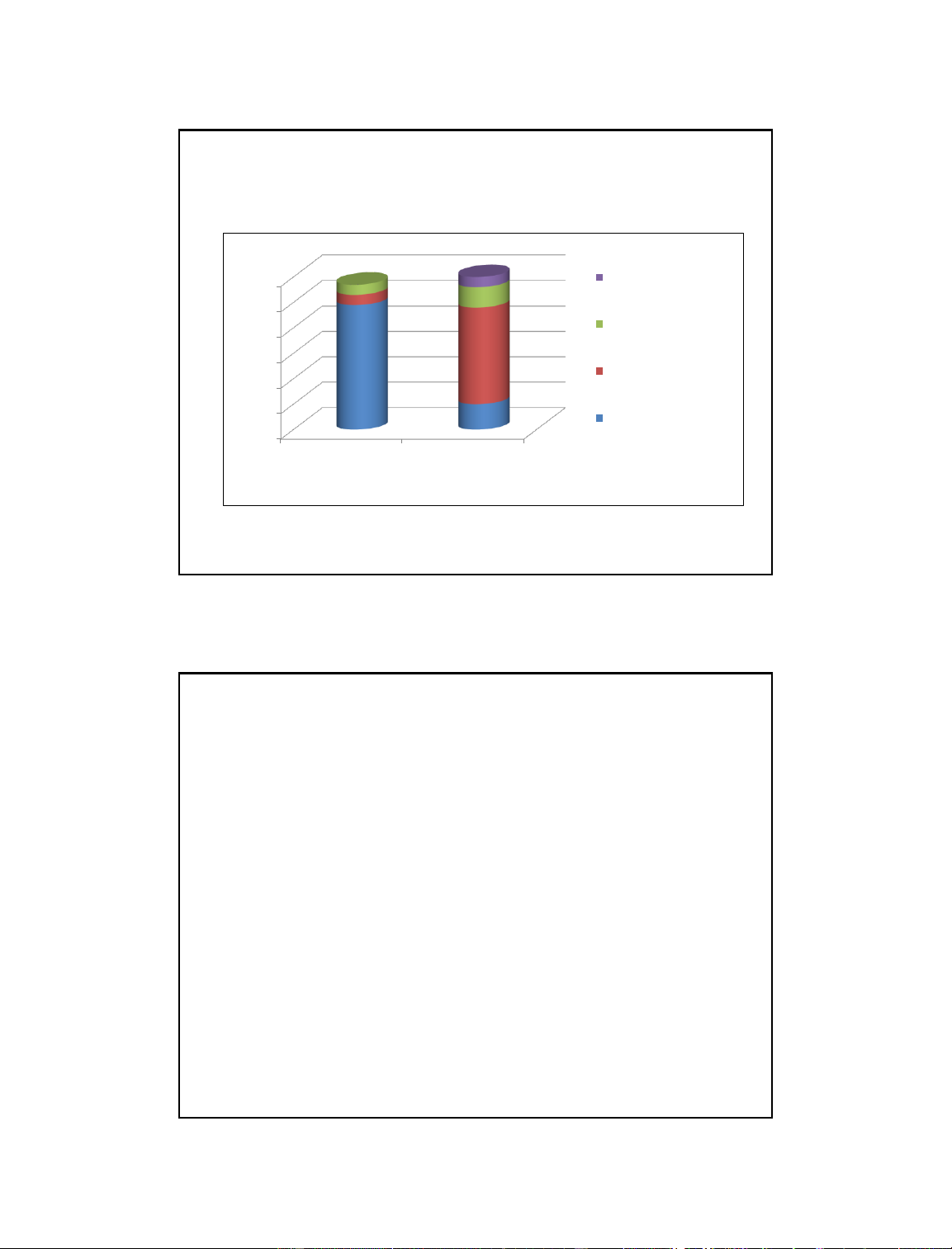

H.8: Qui mô thị trường tài chính của VN và các nước (% GDP 2010) 700 600 500 400 300 200 100 0 TTS NH Phí BH Vốn hóa TTCK TT TP

Nguồn: Tính toán theo Dữ liệu từ WB Financial Development and Structure. 11/9/2013 Cấn Văn Lực/HT-QTRR 20 10

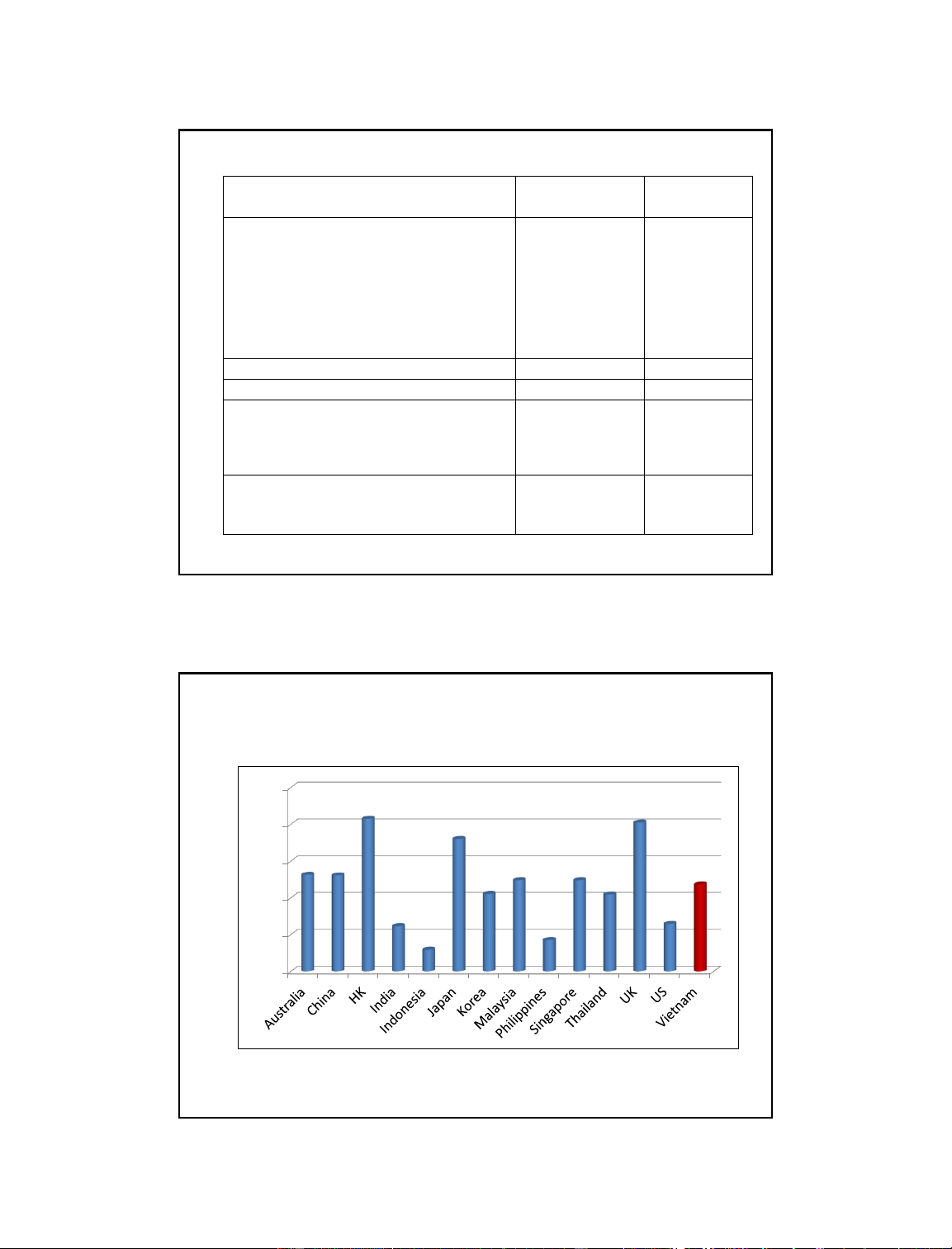

B ng 1: Hệ thống tài chính Việt Nam năm 2012

Các định chế tài chính

Tỷ trọng tổng tài Cơ quan s n HT tài chính qu n lý

Ngân hàng và Phi Ngân hàng 80.5%

5 NHTM nhà nước là ch sở hữu chính Ngân hàng Nhà

2 NH chính sách/ NH phát triển nước (SBV); 34 NHTMCP riêng NH Phát

5 NH 100% vốn nước ngoài triển do Bộ tài

50 chi nhánh NH nước ngoài và 49 văn phòng đại diện chính quản lý

915 Hợp tác xã tín d ng và quỹ tín d ng

18 công ty tài chính; 12 công ty cho thuê tài chính

Trái phiếu (Chính phủ, Công ty, Ngân hàng) 7%

B o hiểm: 53 công ty bảo hiểm 0.5% Bộ tài chính (MOF) Chứng khoán: 11%

102 c/ty chứng khoán, 47 công ty quản lý quỹ, 24 quỹ đầu tư y ban CKNN

6 ngân hàng lưu ký và 1 ngân hàng thanh toán chỉ định (SSC)

419 công ty và 583 cổ phiếu niêm yết trên 2 sàn CK

Khác: Bảo hiểm xã hội 1% Chính ph

Cơ quan bảo hiểm tiền gửi Việt Nam n.a. NHNN

Hệ thống tài chính không chính thức n.a. N.A

Nguồn: SBV, World Bank, SSC, tính toán của tác giả. 11/9/2013 Cấn Văn Lực/HT-QTRR 21

H.9: Quy mô hệ thống ngân hàng

(Tổng tài sản NH/% GDP 2010) 250 207.4 202.6 200 180 150 131 130.5 123.9 123.9 118 105.4 104.6 100 61.5 64.6 42.8 50 29.4 0

Nguồn: Ngân hàng Thế giới 2012. 11

Khung pháp lý chính liên quan

QTRR ngân hàng t i VN

• Nghị định 59/2009/NĐ-CP và Thông tư số 40/2011/TT-

NHNN quy định về tổ chức và hoạt động c a NHTM

• Thông tư số 13 và 19/2010/TT-NHNN “Quy định về các tỷ lệ

bảo đảm an toàn trong hoạt động c a tổ chức tín d ng”

• Luật NHNN và luật các TCTD sửa đổi 2010

• Thông tư 21/TT-NHNN (2010) qui định về chế độ và phương thức báo cáo thống kê

• Thông tư 02/TT-NHNN ngày 21/1/2013 quy định về phân

loại tài sản có và phương pháp trích lập DPRR (hiệu lực 1/6/2014)

• Thông tư QLRR sắp ban hành? 11/9/2013 Cấn Văn Lực/HT-QTRR 23

QTRR t i các NHTM VN: Mặt được

1. Đã có được khung pháp lý ban đầu Nhận thức, hiểu biết

về QTRR đã tăng lên rõ rệt

2. Mô hình QTRR hướng dần tới thông lệ (nhiều NHTM tập

trung hóa QTRR tại Hội sở chính)

3. Mô hình tổ chức QTRR áp d ng cả ngang và dọc (có bộ

phận chuyên trách QTRR – 70% đã có tại HSC)

4. Lượng hóa 1 phần r i ro (xếp hạng tín d ng nội bộ, tính

toán giá trị chịu r i ro – VAR, xác định độ lệch – Gap…)

5. Phương pháp phân tích/đánh giá tín d ng gần với thông lệ

(Tách bạch 3 khâu: đề xuất, thẩm định và giải ngân)

6. Phân lo i nợ hướng tới thông lệ quốc tế (Thông tư 02). 11/9/2013 Cấn Văn Lực/HT-QTRR 24 12

H.10: Cơ c u tổ chức QTRR t i các NHTM VN 100% 4% 0% 4% Chưa thành lập 4% 8% 90% Khác 80% 38% 70% 89%

Đã thành lập- trực 60% thuộc Ban điều hành 50% 50%

Đã thà h lập- t ự 40% thuộ HĐQT UB QLRR Hội đồng Quản lý Tài sản Nợ - Có (ALCO)

Nguồn: Kết quả khảo sát của Nhóm đề tài cấp ngành về QTRR (2013) 11/9/2013 Cấn Văn Lực/HT-QTRR 25

QTRR t i các NHTM VN: Mặt được

7. Đã xây dựng các giới h n, h n mức trong kinh doanh

(hạn mức tín d ng, trạng thái ngoại hối, VAR tối đa…v.v.).

8. M t số NHTM đã ch đ ng ban hành cơ chế, chính

sách, qui trình QTRR (tín d ng, thị trường và tác

nghiệp, khoảng 58% số NH khảo sát);

9. Các NHTM đã bước đầu đầu tư công nghệ h trợ

QTRR (core-banking, treasury, QTRR tác nghiệp, Thông tin Bloomberg…)

10. Đã và đang chú trọng đào t o, xây dựng đội ngũ QTRR chuyên nghiệp. 11/9/2013 Cấn Văn Lực/HT-QTRR 26 13

QTRR t i các NHTM VN: H n chế

1. Phân bổ nguồn lực chưa hợp lý: Nhận Chưa biết chú trọng Giám sát và Đo lường xử lý Gi m thiểu 11/9/2013 Cấn Văn Lực/HT-QTRR 27

QTRR t i NHTM ở VN: H n chế

2. Hệ thống pháp lý còn thiếu (Qui định QLRR?, hướng dẫn áp d ng Basel II?)

3. Chưa có đầy đ chiến lược, chính sách, qui trình QTRR (42%

số NH khảo sát chưa ban hành đối với cả 3 loại r i ro chính)

4. Chưa có đ thông tin, dữ liệu; nếu có đ , độ chính xác chưa cao

5. Phân lo i nợ chưa đáp ứng đầy đ thông lệ quốc tế

6. Đánh giá r i ro (kể cả xếp hạng/chấm điểm DN) còn định tính, mang tính ch quan

7. Chưa đến 50% số NH khảo sát xếp hạng tín d ng đối với cả 3

loại khách hàng (DN, ĐCTC và cá nhân); 20% sử d ng VAR

8. Ho t đ ng tập trung quá nhiều vào tín d ng và cơ c u tín d ng chưa hợp lý. 11/9/2013 Cấn Văn Lực/HT-QTRR 28 14

QTRR t i NHTM ở VN: H n chế

9. Còn dựa quá nhiều vào TSĐB, trong khi đó chưa tập trung phân

tích dòng tiền và xử lý TSĐB rất phức tạp.

10. Ch yếu QTRR tín d ng, trong khi các loại r i ro trọng yếu khác

(thị trường, thanh khoản, tác nghiệp) còn ít quan tâm

11. Chiến lược, chính sách

12. CNTT còn chưa đồng bộ, chưa khai thác nhiều

13. Tính tuân th (về báo cáo, hạn mức….) chưa cao

14. Lực lượng nhân viên/chuyên gia QTRR thiếu và yếu

15. Hạn chế sử d ng công c phòng ngừa r i ro (hệ thống cảnh báo

sớm; phái sinh tín d ng, phái sinh ngoại hối/lãi suất; …..)

16. Qu n trị DN trong NHTM còn nhiều bất cập (Hình 11). 11/9/2013 Cấn Văn Lực/HT-QTRR 29

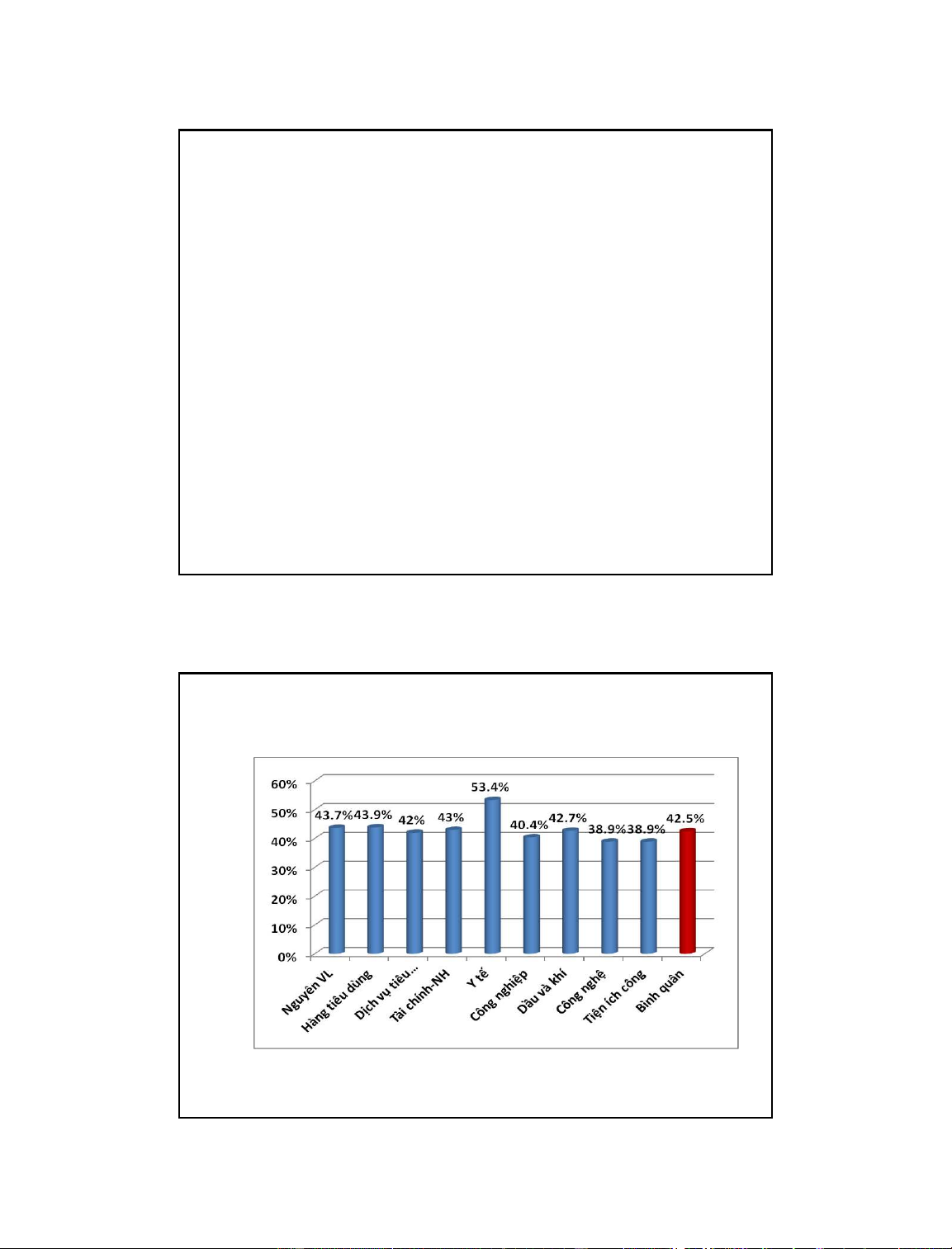

Hình 11: Điể QTDN theo ngành

Nguồn: Kết quả khảo sát về QTDN của IFC, SSC và Diễn đàn QTDN năm 2011. 11/9/2013 Cấn Văn Lực/HT-QTRR 30 15 5. GI I PHÁP QTRR

1. Nghiên cứu đầy đủ các vấn đề về rủi ro và QLRR

2. Cần có sự quan tâm, sát sao của BLĐ

3. Thiết lập cơ cấu tổ chức phù hợp

4. Đầu tư thích đáng vào CNTT và dữ liệu

5. Khẩn trương hoàn thiện khung pháp lý, cơ chế, chiến

lược, chính sách và qui trình QLRR (+ khâu thực hiện)

6. Áp dụng hệ thống các chỉ tiêu theo thông lệ (KRIs)

7. Nghiên cứu, ứng dụng các mô hình định lượng rủi ro. 11/9/2013 Cấn Văn Lực/HT-QTRR 31

M t số mô hình lượng hóa r i ro

– Mô hình CAMEL S(Capital adequacy, Asset

quality, Management quality, Earnings, Liquidity, Sensitivity to market risks)

– Mô hình các chỉ tiêu r i ro chính (key risk indicators – KRIs)

– Mô hình tính toán (Lỗ dự kiến – EL và Lỗ ngoài

dự kiến - UEL ; VAR; Độ lệch GAP….)

– (Nâng cấp) hệ thống xếp h ng tín d ng n i b . 11/9/2013 Cấn Văn Lực/HT-QTRR 32 16

GI I PHÁP QLRR (tiếp)

8. Ch đ ng áp d ng các qui định c a NHNN liên quan đến QLRR

9. Ch đ ng nghiên cứu, áp d ng các chuẩn mực/nguyên tắc

QLRR c a y ban Basel; bao gồm:

– 16 nguyên tắc về quản lý RRTD

– 10 nguyên tắc về QLRR lãi suất

– 7 nguyên tắc về quản lý RRTN

– 17 nguyên tắc c a BIS về quản lý RRTK.

10. Xây dựng văn hóa QTRR và đ m b o nguyên tắc tuân th . 11/9/2013 Cấn Văn Lực/HT-QTRR 33

6 nguyên tắc tuân th c a ANZ

• Làm đúng việc theo đúng cách

• Tuân th áp d ng trên toàn ngân hàng

• Xác định rõ quyền hạn và trách nhiệm

• Đảm bảo tính độc lập c a Bộ phận giám sát tuân th

• Không khoan nhượng đối với hành vi cố ý không tuân th

• Môi trường kiểm soát và QLRR phù hợp và hành

động khẩn trương trước sự cố.

Nguồn: Tài liệu đào tạo c a ANZ tháng 7-2013. 11/9/2013 Cấn Văn Lực/HT-QTRR 34 17

GI I PHÁP QLRR (tiếp)

11. Tăng cường đào t o nguồn nhân lực

QTRR (đặc biệt 1 số chuyên gia và CROs)

12. Nghiên cứu, tăng cường sử d ng công c

phòng ngừa/chia sẻ r i ro (phái sinh; bảo hiểm r i ro….).

13. Xây dựng phương thức và l trình áp d ng Basel II, III. 11/9/2013 Cấn Văn Lực/HT-QTRR 35

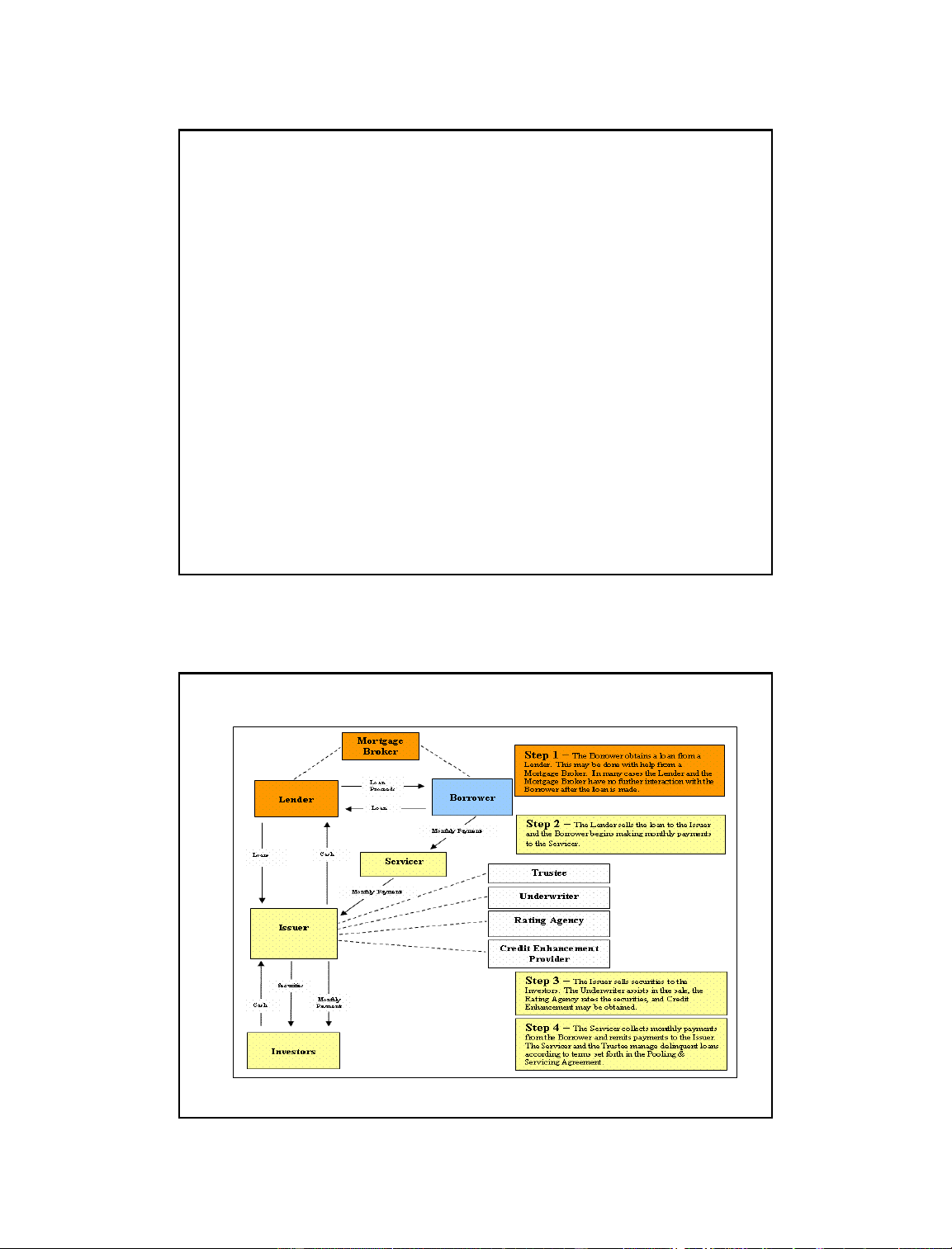

Hình 12: Giao dịch chứng khoán hóa khoản vay 11/9/2013 Cấn Văn Lực/HT-QTRR 36 18

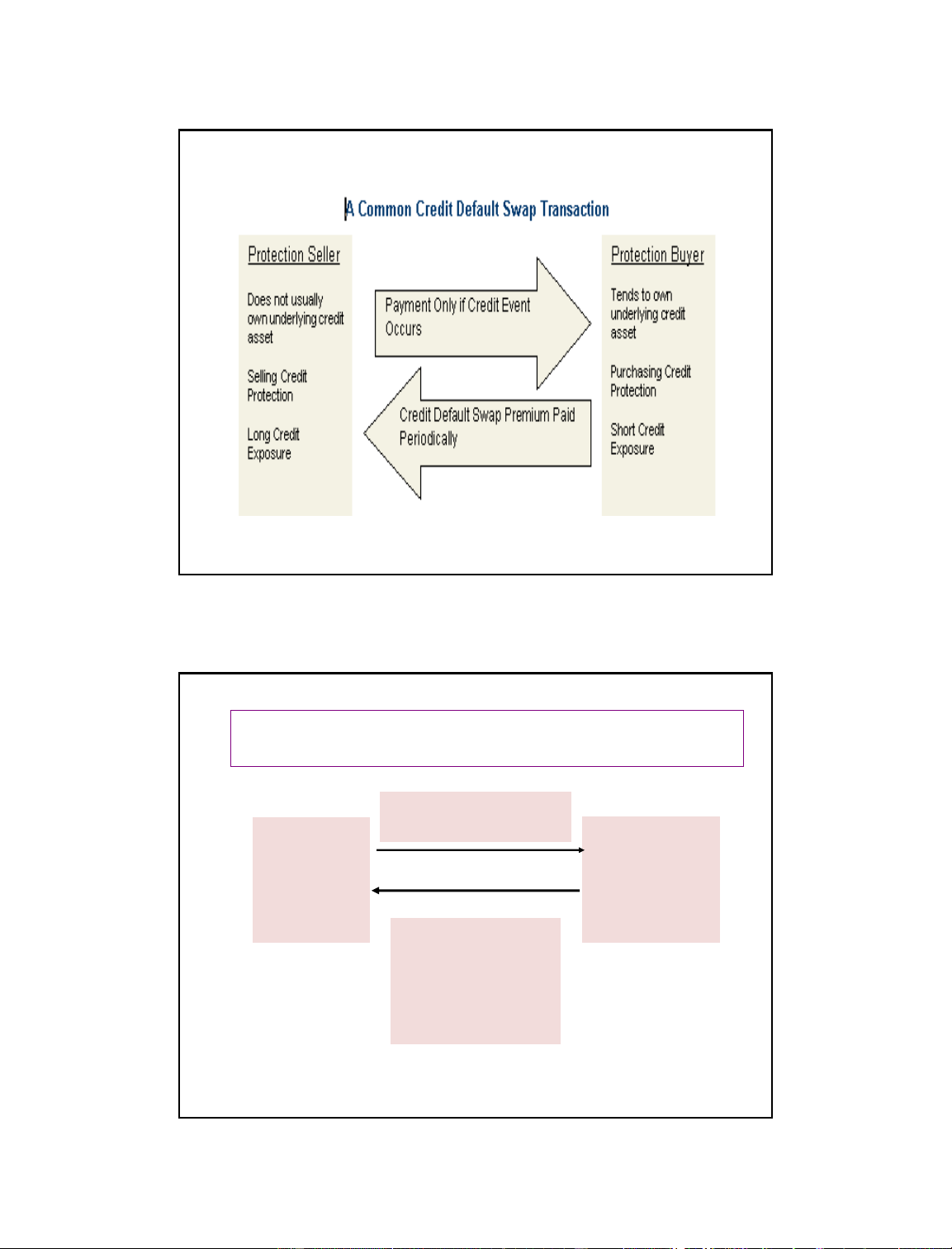

Hình 13: Giao dịch bảo hiểm vỡ nợ tín dụng 11/9/2013 Cấn Văn Lực/HT-QTRR 37

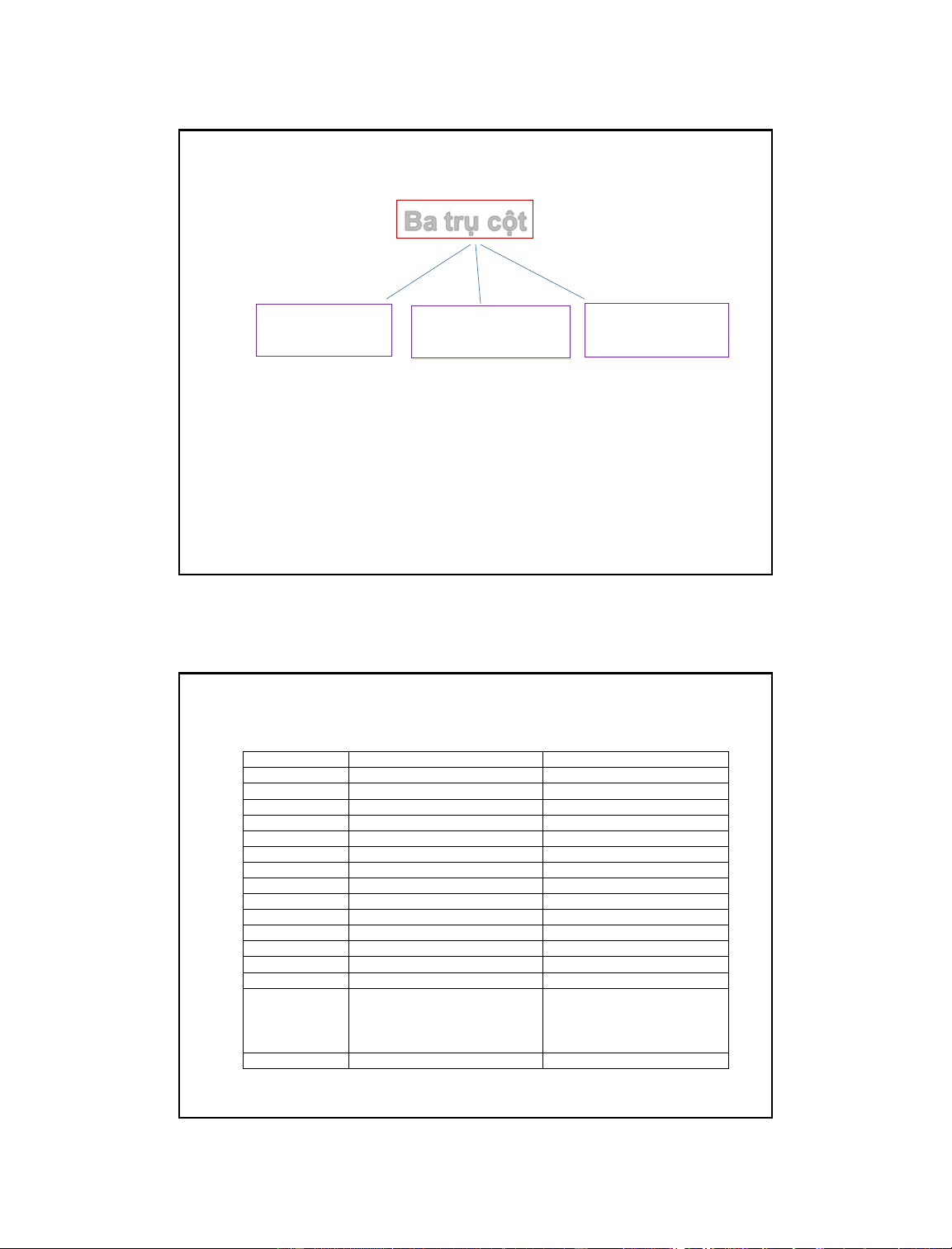

H.14: Giao dị h hợp đồ g uyề họ tín dụ g (Credit Options) Trả khoản phí cho HĐ Người mua Tổ chức kinh quyền chọn doanh quyền tín d ng chọn tín d ng Thanh toán nếu chi phí tín d ng tăng quá mức thỏa thuận hay CLTD giảm dưới mức quy định 11/9/2013 Cấn Văn Lực/HT-QTRR 38 19 BASEL II (2004) Ba trụ cột Yêu cầu về vốn Yêu cầu giám sát Yêu cầu đáp ứng tối thiểu

c a cơ quan qu n lỦ Kỷ luật thị trường

So với Basel I, Basel II có 6 sự khác biệt:

• Chi tiết hơn về trọng số rủi ro của các loại tài sản khi tính vốn tối thiểu

• Bổ sung yêu cầu tính đến rủi ro tác nghiệp

• Bổ sung vai trò giám sát của cơ quan quản lý

• Bổ sung yêu cầu đáp ứng kỷ luật thị trường (yêu cầu tiết lộ thông tin, công khai, minh bạch)

• Phạm vi áp dụng rộng hơn (đối với cả tập đoàn tài chính)

• Chi tiết hơn về các phương pháp tính vốn tối thiểu. 11/9/2013 Cấn Văn Lực/HT-QTRR 39

Basel II: Tiến đ áp d ng ở các nước

(tính đến hết T6/2012) Nước Ban hành qui định Mức đ áp d ng Úc Qui định có hiệu lực Đã áp d ng hoàn toàn Braxin Qui định có hiệu lực Đã áp d ng hoàn toàn Trung Quốc Qui định có hiệu lực Đang áp d ng Pháp Qui định có hiệu lực Đã áp d ng hoàn toàn Đức Qui định có hiệu lực Đã áp d ng hoàn toàn Hồng Kông Qui định có hiệu lực Đã áp d ng hoàn toàn n Đ Qui định có hiệu lực Đã áp d ng hoàn toàn Indonesia Vừa ban hành Áp d ng từ tháng 1/2012 Ý Qui định có hiệu lực Đã áp d ng hoàn toàn Nhật Qui định có hiệu lực Đã áp d ng hoàn toàn Hàn Quốc Qui định có hiệu lực Đã áp d ng hoàn toàn Nga Ban hành 1 phần

Pil ar 2 sẽ áp d ng năm 2014 Singapore Qui định có hiệu lực Đã áp d ng hoàn toàn Anh Qui định có hiệu lực Đã áp d ng hoàn toàn Mỹ

Qui định có hiệu lực, và đang áp d ng

Đang áp d ng song song cả Basel I

(báo cáo tỷ lệ theo qui định) và Basel

II (chuẩn bị dùng phương pháp tiên tiến) EU Qui định có hiệu lực Đã áp d ng hoàn toàn Source: BIS (2012) 11/9/2013 Cấn Văn Lực/HT-QTRR 40 20