Preview text:

lOMoARcPSD| 41967345

BÀI GIẢNG KẾ TOÁN HÀNH CHÍNH SỰ NGHIỆP

Chương I: TỔ CHỨC KẾ TOÁN TRONG ĐƠN

VỊ HÀNH CHÍNH SỰ NGHIỆP

Mục tiêu chung:

Giúp cho người học khái quát hoá, hệ thống hoá, những nội dung cơ bản của chế độ

kế toán áp dụng cho các đơn vị hành chính sự nghiệp, trước hết là nội dung của chế độ kế toán hiện hành.

Tạo điều kiện giúp người học tìm hiểu, xác định hệ thống chứng từ, tài khoản,

sổ sách và báo biểu kế toán theo chế độ kế toán phù hợp với đặc điểm của đơn vị hành chính sự nghiệp.

1.1. Nhiệm vụ của kế toán đơn vị hành chính sự nghiệp.

1. Khái niệm về đơn vị hành chính sự nghiệp.

Đơn vị hành chính sự nghiệp là các đơn vị, cơ quan hoạt động bằng nguồn kinh phí do

ngân sách Nhà nước hoặc cấp trên cấp phát hoặc bằng nguồn kinh phí khác như hội phí, học

phí, viện phí, kinh phí được tài trợ, thu từ hoạt động kinh doanh, dịch vụ,... Đó là các đơn

vị hành chính sự nghiệp trực thuộc các Bộ, Tổng cục, các cơ quan Đoàn thể, các tổ chức xã

hội do trung ương và địa phương quản lý và các đơn vị trực thuộc lực lương vũ trang.

Đơn vị hành chính sự nghiệp có thể phân loại như sau:

* Theo tính chất, các đơn vị HCSN bao gồm:

- Các đơn vị hành chính thuần túy: đó là các cơ quan công quyền trong bộ máy hành chính

nhà nước (các đơn vị quản lý hành chính nhà nước).

- Các đơn vị sự nghiệp: sự nghiệp văn hóa, sự nghiệp giáo dục, sự nghiệp y tế, sự nghiệp

kinh tế, sự nghiệp nghiên cứu khoa học,…

- Các tổ chức đoàn thể, xã hội, nghề nghiệp, tổ chức quần chúng,…

* Theo phân cấp quản lý tài chính, đơn vị hành chính sự nghiệp được tổ chức theo hệ

thống dọc tương ứng với từng cấp ngân sách nhằm phù hợp với công tác chấp hành ngân

sách cấp đó. Cụ thể đơn vị HCSN chia thành ba cấp:

- Đơn vị sự toán cấp I: là cơ quan chủ quản các ngành hành chính sự nghiệp trực thuộc TW và

địa phương như các Bộ, tổng cục, Sở, ban,…Đơn vị dự toán cấp I trực tiếp quan hệ với cơ

quan tài chính để nhận và thanh quyết toán nguồn kinh phí cấp phát. Đơn vị dự toán cấp I có trách nhiệm: lOMoARcPSD| 41967345

+ Tổng hợp và quản lý toàn bộ vốn của ngân sách giao, xác định trách nhiệm và quyền hạn

của các đơn vị kế toán cấp dưới.

+ Phê chuẩn dự toán quí, năm của các đơn vị cấp dưới.

+ Tổ chức việc hạch toán kinh tế, việc quản lý vốn trong toàn ngành.

+ Tổng hợp các báo biểu kế toán trong toàn ngành, tổ chức kiểm tra kế toán và kiểm tra tài

chính đối với đơn vị cấp dưới.

- Đơn vị dự toán cấp II: Trực thuộc đơn vị dự toán đơn vị cấp I chịu sự lãnh đạo trực tiếp về

tài chính và quan hệ cấp phát vốn của đơn vị dự toán cấp I. Đơn vị dự toán cấp II quản lý

phần vốn ngân sách do đơn vị cấp I phân phối bao gồm phần kinh phí của bản thân đơn vị và

phần kinh phí của các đơn vị cấp III trực thuộc. Định kỳ đơn vị phải tổng hợp chi tiêu kinh

phí ở đơn vị và của đơn vị dự toán cấp III báo cáo lên đơn vị dự toán cấp I và cơ quan tài chính cùng cấp.

- Đơn vị dự toán cấp III: Trực thuộc đơn vị dự toán cấp II. Chịu sự lãnh đạo trực tiếp về tài

chính và quan hệ cấp phát vốn của đơn vị dự toán cấp II, là đơn vị cuối cùng thực hiện dự

toán. Đơn vị dự toán cấp III trực tiếp sử dụng kinh phí của ngân sách, chấp hành các chính

sách về chi tiêu, về hạch toán, tổng hợp chi tiêu kinh phí báo cáo lên đơn vị cấp II và cơ quan

tài chính cùng cấp theo định kỳ.

Cần chú ý rằng, đơn vị dự toán (HCSN) có thể chỉ có một cấp hoặc hai cấp. Ở các đơn vị

chỉ có một cấp thì cấp này phải làm nhiệm vụ của cấp I và cấp III. Ở các đơn vị được tổ chức

thành hai cấp thì đơn vị dự toán cấp trên làm nhiệm vụ của đơn vị dự toán cấp I, đơn vị dự toán

cấp dưới làm nhiệm vụ của đơn vị cấp III.

Như vậy, đơn vị HCSN rất đa dạng, phạm vi rộng, chi cho hoạt động chủ yếu được thực hiện

thông qua nguồn kinh phí của nhà nước cấp phát. Đặc điểm nổi bật của đơn vị HCSN là không

phải là đơn vị hạch toán kinh tế, chức năng chủ yếu không phải là SXKD mà hoạt động theo

mục tiêu, nhiệm vụ của Nhà nước. 1.1.2. Hoạt động tài chính của đơn vị HCSN.

Không như các doanh nghiệp hoạt động với mục tiêu tìm kiếm lợi nhuận, đơn vị HCSN hoạt

động theo mục tiêu, nhiệm vụ của Nhà nước. Ngoài ra, tùy theo từng loại hình và đặc thù của

từng đơn vị mà ở các đơn vị này có tổ chức thêm các hoạt đồng khác nhằm tạo nguồn thu cho

đơn vị. Có thể thấy hoạt động tài chính của đơn vị HCSN gồm hai mặt sau:

- Theo dõi, quản lý, sử dụng kinh phí NSNN cấp để thực hiện chức năng, nhiệm vụ được giao.

- Tự huy động vốn và tận dụng cơ sở vật chất kỹ thuật, lao động sẵn có của đơn vị để tổ chức

sản xuất kinh doanh dịch vụ.

1.1.3. Đặc điểm của kế toán HCSN: 2 lOMoARcPSD| 41967345

Do tính chất, đặc điểm hoạt động của các đơn vị HCSN rất đa dạng, phức tạp, phạm vi rộng

và chủ yếu chi cho hoạt động của các đơn vị này được trang trải thông qua nguồn kinh phí cấp

phát của Nhà nước. Xuất phát từ đặc điểm nguồn kinh phí bảo đảm sự hoạt động theo chức năng

của các đơn vị HCSN và yêu cầu tăng cường quản lý kinh tế tài chính của bản thân đơn vị, cơ quan

chủ quản mà chế độ kế toán đơn vị HCSN có những đặc điểm riêng.

- Các khoản chi tiêu cho đơn vị HCSN chủ yếu là chi cho tiêu dùng, vì vậy kế toán

phải đảm bảo chấp hành chế độ quản lý tài chính thật nghiêm ngặt. Kế toán phải căn cứ

vào các tiêu chuẩn định mức để thực hiện các khoản chi tiêu nói chung và chi tiêu tiền mặt nói riêng.

- Thông qua công tác kế toán để kiểm tra, giám sát các khoản chi tiêu và tiến hành

phân tích các khoản chi sao cho đảm bảo nhiệm vụ trọng tâm của đơn vị.

- Đề xuất những ý kiến, kiến nghị để tăng cường hiệu quả sử dụng vốn ngân sách cấp

và nguồn kinh phí khác, tăng cường khai thác nguồn kinh phí khác để đáp ứng nhu cầu chi tiêu của đơn vị.

1.1.4. Nhiệm vụ của kế toán hành chính sự nghiệp:

Kế toán HCSN là công việc tổ chức hệ thống thông tin bằng số liệu để quản lý và kiểm soát

nguồn kinh phí, tình hình sử dụng và quyết toán kinh phí, tình hình sử dụng và quyết toán kinh

phí, tình hình quản lý và sử dụng các loại vật liệu, tài sản công, tình hình chấp hành dự toán thu,

chi và thực hiện các tiêu chuẩn, định mức của nhà nước ở đơn vị.

Kế toán hành chính sự nghiệp có nhiệm vụ:

- Thu nhập, phản ánh, xử lý và tổng hợp thông tin về nguồn kinh phí được cấp, được tài trợ,

được hình thành và tình hình sử dụng kinh phí, sử dụng các khoản thu phát sinh ở đơn vị.

- Thực hiện kiểm tra, kiểm soát tình hình thu, chi, sử dụng các loại vật tư, tài sản công ở đơn

vị, tình hình thu nộp ngân sách,...

- Lập và nộp báo cáo tài chính cho cơ quan quản lý cấp trên theo qui định.

1.2. Tổ chức kế toán trong đơn vị hành chính sự nghiệp.

Tổ chức kế toán trong đơn vị HCSN một cách khoa học và hợp lý không những có ý nghĩa quyết

định đối với chất lượng của công tác kế toán mà còn là nhân tố quan trọng thực hiện tốt quản lý

kinh phí và bảo vệ tài sản, tiền vốn của đơn vị, thực hiện tốt vai trò của kế toán là công cụ quản

lý tài chính trong đơn vị.

Tổ chức kế toán trong đơn vị HCSN cần đáp ứng nhu cầu sau:

- Phù hợp với chế độ kế toán hiện hành

- Phù hợp với đặc điểm hoạt động của đơn vị lOMoARcPSD| 41967345

- Phù hợp với khả năng và trình độ của đội ngũ cán bộ kế toán hiện có.

- Đảm bảo thực hiện đầy đủ những nhiệm vụ và yêu cầu của công tác kế toán và tiết kiệm

được chi phí hạch toán.

Công việc tổ chức kế toán ở đơn vị HCSN thuộc trách nhiệm của phụ trách kế toán đơn vị

(trưởng phòng tài chính kế toán hoặc kế toán trưởng).

1.2.1. Tổ chức hạch toán ban đầu:

Hạch toán ban đầu là công việc khởi đầu của công tác kế toán, nó có ý nghĩa quyết định đối

với tính trung thực, tính đứng đắn của số liệu kế toán, song phần lớn công việc hạch toán ban đầu

lại do các nhân viên nghiệp vụ trực tiếp thực hiện bằng hạch toán nghiệp vụ (chấm công lao động,

phiếu xuất nhập kho,..). Vì vậy, phòng kế toán cần coi trọng việc hướng dẫn, kiểm tra hạch toán

ban đầu ở tất cả các bộ phận trong đơn vị.

Nội dung của tổ chức hạch toán ban đầu bao gồm các công việc chủ yếu sau:

- Quy định mẫu chứng từ ban đầu để ghi chép hạch toán ban đầu đối với từng loại nghiệp vụ

phù hợp với mẫu chứng từ qui định của Bộ Tài chính và Tổng cục Thống kê.

- Xác định trách nhiệm của những người thực hiện việc ghi chép, hạch toán ban đầu các

nghiệp vụ kinh tế - tài chính phát sinh.

- Hướng dẫn cách ghi chép hạch toán ban đầu vào chứng từ nhằm phản ánh đầy đủ, kịp thời

nghiệp vụ kinh tế-tài chính phát sinh.

- Phân công nhân viên kế toán làm nhiệm vụ hướng dẫn, thu nhập và kiển tra các chứng từ

hạch toán ban đầu, đồng thời chuyển chứng từ ban đầu về phòng kế toán để kiểm tra và ghi sổ kế toán.

1.2.2. Vận dụng hệ thống tài khoản kế toán để xác định danh mục tài khoản sử dụng ở đơn vị.

Các đơn vị HCSN phải dựa vào hệ thống tài khoản kế toán đơn vị HCSN ban hành theo

Thông tư 107/2017/TT-BTC ngày 10/10/2017 của Bộ Trưởng Bộ Tài chính và tùy đặc điểm

hoạt động của đơn 107vị để xác định tài sản cần sử dụng, bảo đảm phản ánh đầy đủ toàn bộ hoạt

động của đơn vị và quản lý chặt chẽ tài sản. vật tư, tiền vốn của đơn vị.

Lựa chọn các hình thức tổ chức công tác kế toán có liên quan mật thiết đến việc thiết kế bộ

máy kế toán ở đơn vị. Trưởng phòng kế toán phải căn cứ vào qui mô, đặc điểm hoạt động của

đơn vị và khả năng, trình độ của đội ngũ cán bộ kế toán hiện có để lựa chọn hình thức tổ chức

công tác kế toán và bộ máy kế toán của đơn vị. Tùy đặc điểm hoạt động của mỗi đơn vị để có

thể chọn một trong ba hình thức tổ chức công tác kế toán sau:

- Hình thức tổ chức công tác kế toán tập trung.

- Hình thức tổ chức công tác kế toán phân toán. 4 lOMoARcPSD| 41967345

- Hình thức tổ chức công tác kế toán vừa tập trung vừa phân tán.

1.2.2.1. Hình thức tổ chức công tác kế toán tập trung.

Theo hình thức này, cả đơn vị chỉ lập một phòng kế toán duy nhất để thực hiện toàn bộ công

việc kế toán của đơn vị. Ở các bộ phận kinh doanh, dịch vụ,…không có tổ chức kế toán riêng, chỉ

bố trí nhân viên hạch toán làm nhiệm vụ hướng dẫn, kiểm tra hạch toán ban đầu về các nghiệp vụ

kinh tế - tài chính phát sinh, chuyển chứng từ hạch toán ban đầu về phòng kế toán theo định kỳ để

phòng kế toán kiểm tra, ghi chép sổ kế toán.

+ Ưu điểm: tập trung được thông tin phục vụ cho lãnh đạo nghiệp vụ, thuận tiện cho việc

phân công và chuyên môn hóa công tác kế toán, thuận tiện cho việc cơ giới hóa công tác kế toán,

giảm nhẹ biên chế bộ máy kế toán của đơn vị.

+ Nhược điểm: hạn chế việc kiểm tra, giám sát tại chỗ của kế toán đối với mọi hoạt động của

đơn vị; không cung cấp kịp thời thông tin phục vụ cho lãnh đạo và quản lý ở từng đơn vị, bộ phận phụ thuộc.

1.2.2.2. Hình thức tổ chức công tác kế toán phân tán.

Theo hình thức này, ở đơn vị có phòng kế toán trung tâm, các đơn vị phụ thuộc, các bộ phận

đều có tổ chức kế toán riêng (viện nghiên cứu có trạm, trại thí nghiệm, cơ quan hành chính có tổ

chức bộ phận kinh doanh dịch vụ…).

Tổ chức kế toán ở các đơn vị, các bộ phận phụ thuộc là đơn vị kế toán phụ thuộc chịu trách

nhiệm thực hiện toàn bộ công việc kế toán ở bộ phận mình, kể cả phần kế toán tổng hợp và kế toán

chi tiết, định kỳ phải lập các báo cáo tài chính gửi về phòng kế toán trung tâm.

Phòng kế toán trung tâm chịu trách nhiệm thực hiện toàn bộ các phần hành công việc kế toán

phát sinh tại đơn vị, hướng dẫn, kiểm tra công tác kế toán ở bộ phận phụ thuộc, thu nhận, kiểm tra

các báo cáo kế toán của bộ phận phụ thuộc gửi lên và tổng hợp số liệu của đơn vị, bộ phận phụ

thuộc cùng với báo cáo của đơn vị chính để lập báo cáo kế toán toàn đơn vị.

Ưu điểm: tăng cường vai trò kiểm tra, giám sát tại chỗ của kế toán đối với hoạt động sản

xuất sự nghiệp, kinh doanh dịch vụ,.. ở từng đơn vị, bộ phận phụ thuộc, cung cấp thông tin kịp thời

phục vụ cho lãnh đạo và quản lý ở từng đơn vị, bộ phận phù hợp với việc mở rộng phân cấp quản lý cho từng đơn vị,

Nhược điểm: không cung cấp thông tin kinh tế kịp thời cho lãnh đạo nghiệp vụ, biên chế

bộ máy kế toán chung toàn đơn vị nhiều hơn hình thức tổ chức công tác kế toán tập trung.

1.2.2.3. Hình thức tổ công tác kế toán vừa tập chung vừa phân tán.

Có thể minh họa một mô hình tổ chức công tác kế toán ở đơn vị HCSN theo sơ đồ. lOMoARcPSD| 41967345

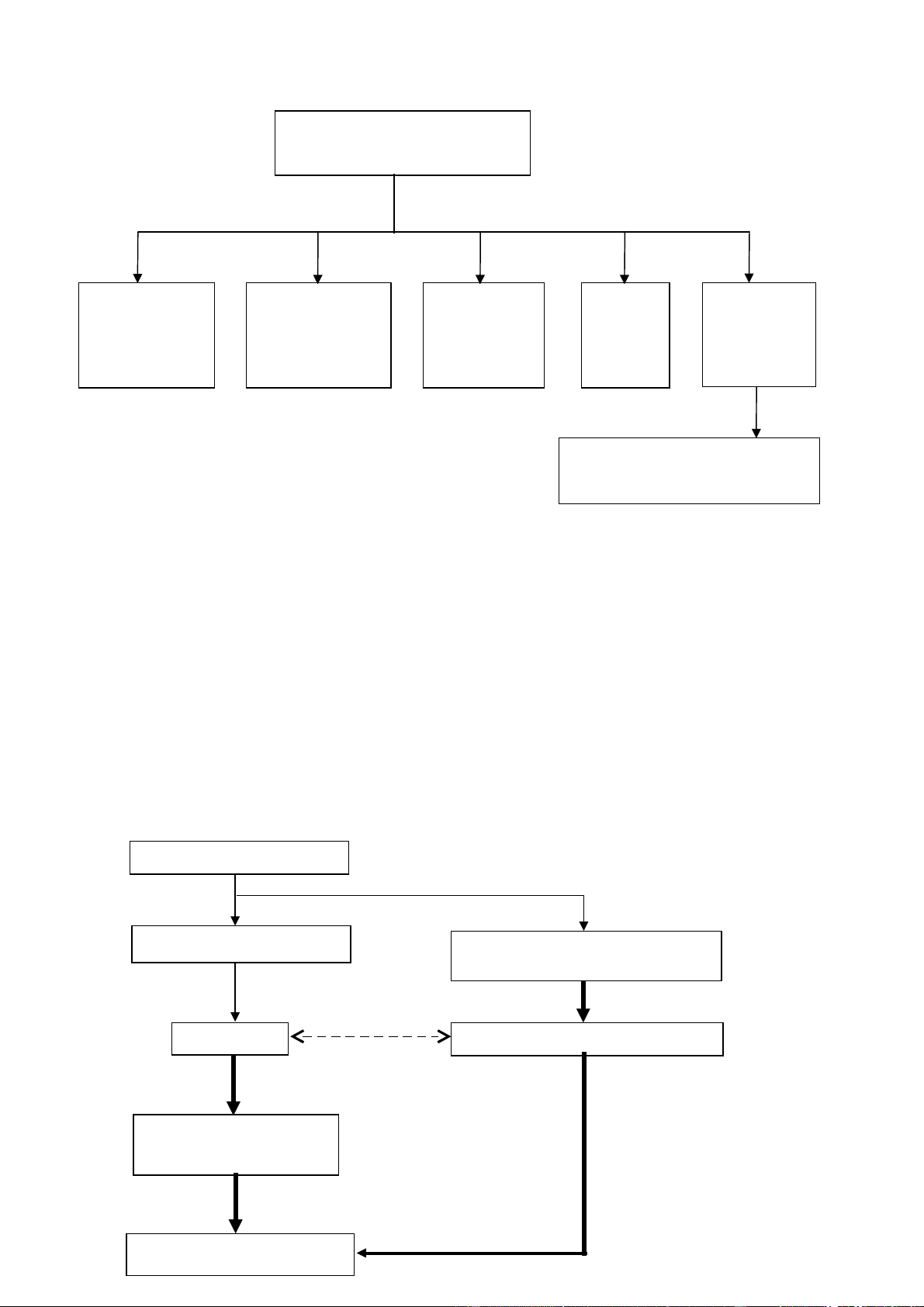

Sơ đồ 1.1: Mô hình tổ chức công tác kế toán

Kế toán trưởng (hoặc phụ

trách tài chính kế toán) Kế toán: Kế toán: Kế toán: Kế Phụ trách - Thanh toán - Vốn bằng tiền - Ch i HĐ. toán kế toán đơn - Vật tư - Nguồn KP - Ch i D.A. tổng vị cấp dưới. - Tài sản - Các khoản thu - Chi hợp SXKD. Phân chia các công việc

theo nội dung công tác kế

Thực chất, hình thức này là kết hợp hai hình thức nói trên nhằm phù hợp với đặc điểm,

tính chất của từng đơn vị.

1.3. Hình thức tổ chức sổ kế toán.

Tùy đặc điểm, tính chất hoạt động của đơn vị mà chọn một trong ba hình thức kế toán sau:

- Hình thức nhật ký chung

- Hình thức nhật ký sổ cái

- Hình thức chứng từ ghi sổ

- Hình thức kế toán trên máy vi tính.

Việc lựa chọn hình thức kế toán hợp lý phải căn cứ vào khả năng và trình độ của đội

ngũCHỨNG TỪ KẾ TOÁN cán bộ kế toán hiện có và đặc điểm, qui mô của đơn vị.

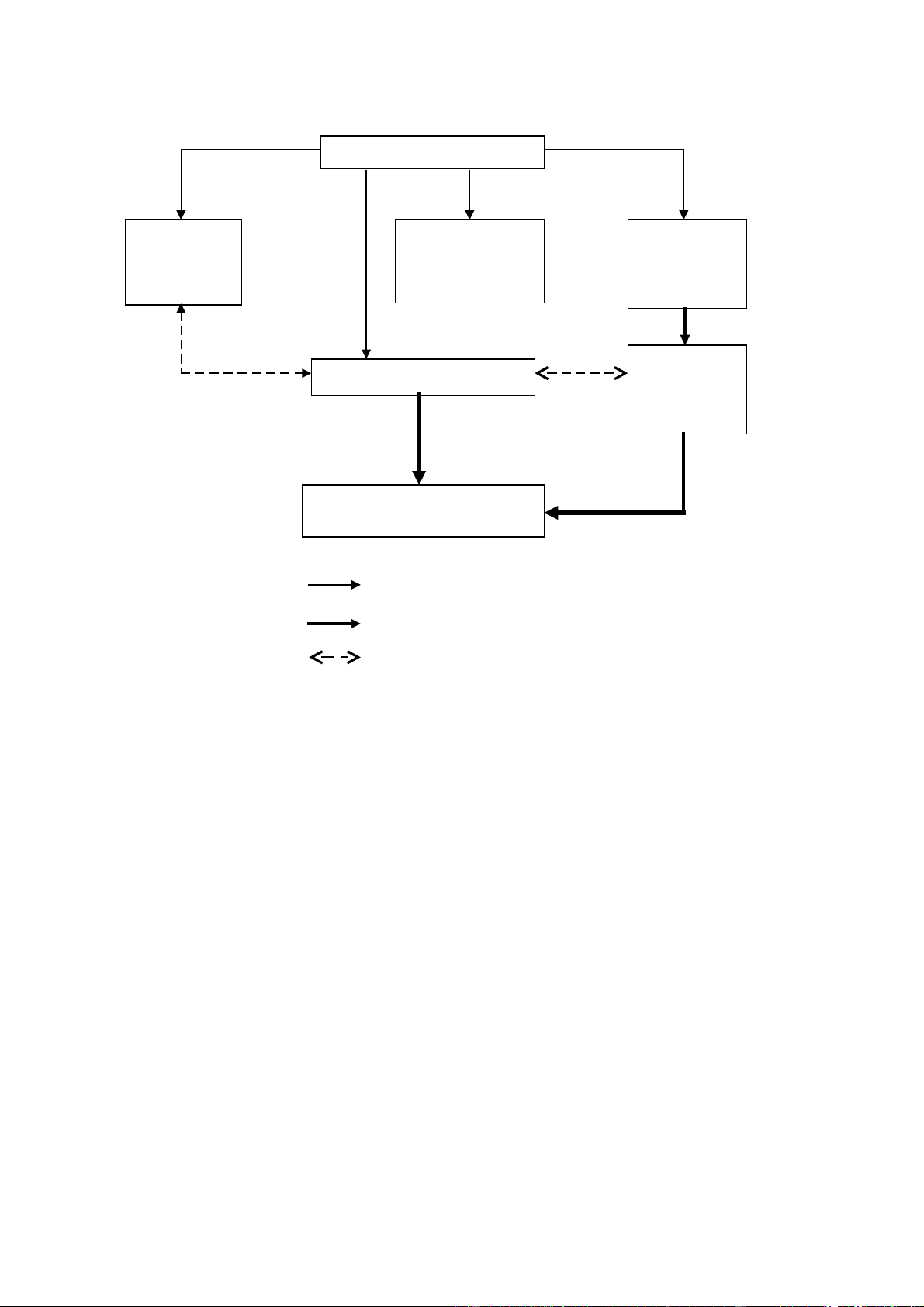

1.3.1. Hình thức kế toán nhật ký chung.

SỔ NHẬT KÝ CHUNGĐặc trưng cơ bản của hình thức Nhật ký chung là tất cả các nghiệp vụ kinh

tế tài chính SỔ, THẺ KẾ TOÁN CHI TIẾT

phát sinh đều phải được ghi vào sổ Nhật ký mà trọng tâm là sổ Nhật ký chung, theo trình tự thời

gian phát sinh và nội dung kinh tế nghiệp vụ đó. Sau đó lấy số liệu trên sổ Nhật ký để ghi vào Sổ SỔ CÁI

BẢNG TỔNG HỢP CHI TIẾT

cái theo từng nghiệp vụ phát sinh.

Hình thức kế toán Nhật ký chung gồm các loại sổ kế toán chủ yếu sau:

BẢNG CÂN ĐỐI SỔ Sơ đồ 1.2 TRÌNH TỰ GHI SỔ KẾ TOÁN

PHÁT SINHTHEO HÌNH THỨC KẾ TOÁN NHẬT KÝ CHUNG lOMoARcPSD| 41967345 6 BÁO CÁO TÀI CHÍNH Ghi hàng ngày Ghi cuối tháng

Đối chiếu số liệu cuối

tháng - Sổ Nhật ký chung. - Sổ cái.

- Các sổ, thẻ kế toán chi tiết.

Trình tự ghi sổ kế toán theo hình thức kế toán Nhật ký chung:

- Hàng ngày, căn cứ vào chứng từ kế toán được dùng làm căn cứ để ghi sổ, trước hết ghi

nghiệp vụ phát sinh vào sổ Nhật ký chung để ghi vào Sổ cái theo các tài khoản kế toán phù

hợp. Nếu đơn vị có mở sổ kế toán chi tiết thì đồng thời với việc ghi Sổ Nhật ký chung, các

nghiệp vụ phát sinh phải được ghi vào các Sổ kế toán chi tiết liên quan.

- Cuối tháng, cuối quí, cuối năm công số liệu trên Sổ cái, lập Bảng cân đối số phát sinh.

- Sau khi đã kiểm tra đối chiếu khớp đúng số liệu ghi trên Sổ cái và Bảng tổng hợp chi tiết

(được lập từ các sổ kế toán chi tiết) dùng để lập các Báo cáo tài chính.

- Về nguyên tắc, tổng số phát sinh Nợ và tổng số phát sinh Có trên Sổ Nhật ký chung cùng kỳ,

1.3.2. Hình thức kế toán Nhật ký- Sổ cái.

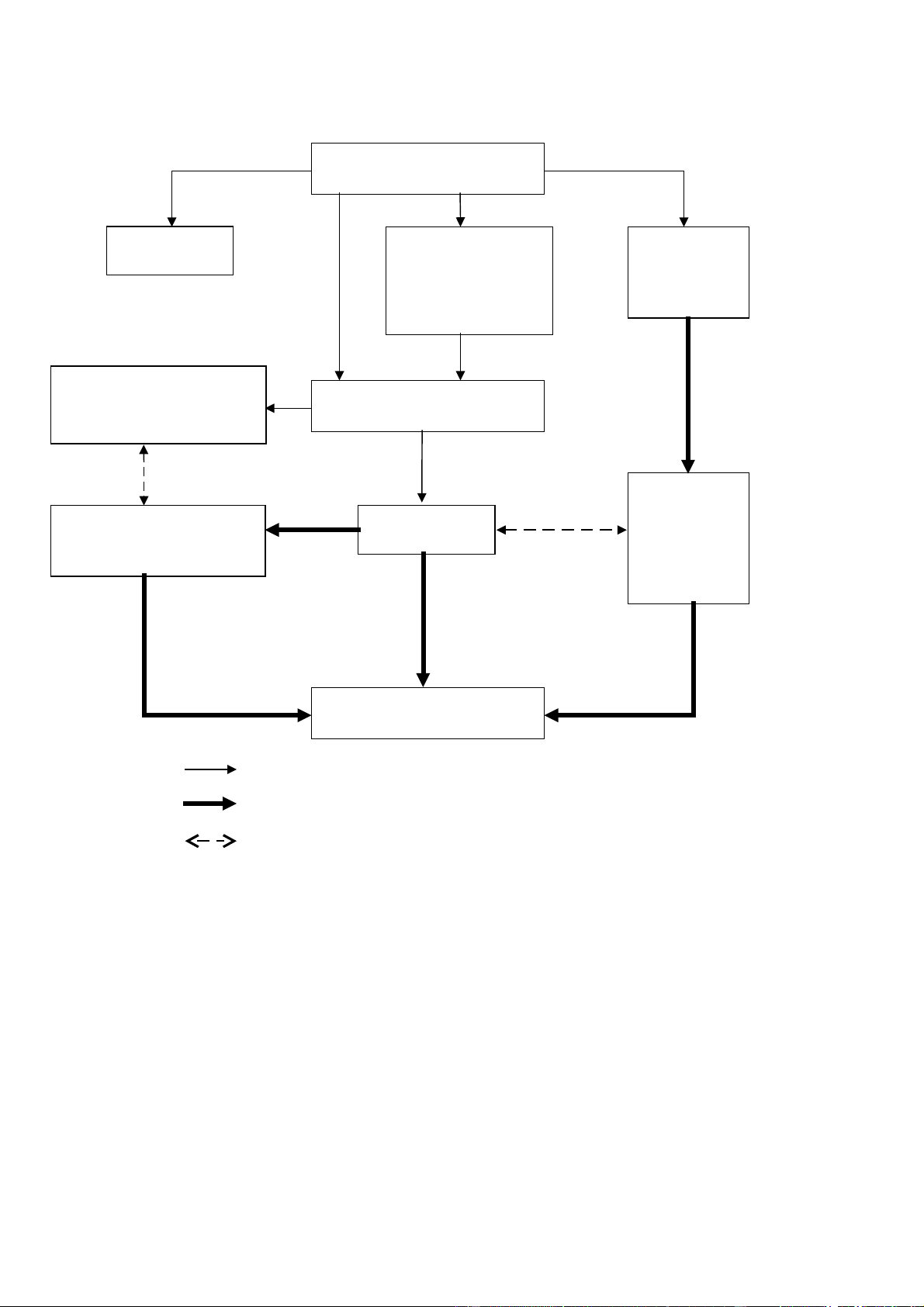

Đặc trưng cơ bản của hình thức Nhật ký - Sổ cái các nghiệp vụ kinh tế phát sinh được kết

hợp ghi chép theo trình tự thời gian và phân loại, hệ thống hóa theo nội dung kinh tế (theo tài khoản

kế toán) trên cùng một quyển sổ kế toán tổng hợp là sổ Nhật ký - Sổ cái và trong cùng một quá trình ghi chép.

Căn cứ để ghi vào sổ Nhật ký - sổ cái là các chứng từ kế toán hoặc bảng tổng hợp chứng từ kế toán cùng loại.

Hình thức sổ kế toán Nhật ký - sổ cái gồm có các loại sổ kế toán chủ yếu sau: - Nhật ký - sổ cái.

- Các sổ, thẻ kế toán chi tiết.

Trình tự ghi sổ theo hình thức kế toán Nhật ký - sổ cái.

- Hàng ngày, kế toán căn cứ vào chứng từ kế toán hoặc bảng tổng hợp chứng từ kế toán đã

được kiểm tra, xác định tài khoản ghi Nợ, tài khoản ghi Có để ghi vào Sổ Nhật ký - sổ cái.

Mỗi chứng từ hoặc bảng tổng hợp chứng từ được ghi một dòng đồng thời ở cả hai phần

Nhật ký và Sổ cái. Bảng tổng hợp chứng từ được lập cho những chứng từ cùng loại, phát

sinh nhiều lần trong một ngày (như phiếu thu, phiếu chi, phiếu xuất, phiếu nhập vật liệu, …). lOMoARcPSD| 41967345

- Chứng từ kế toán và bảng tổng hợp chứng từ sau khi được dùng để ghi Nhật ký - sổ cái

phải được ghi vào sổ, thẻ kế toán chi tiết có liên quan.

- Cuối tháng, sau khi đã phản ánh toàn bộ chứng từ kế toán phát sinh trong tháng vào sổ

Nhật ký và các sổ kế toán chi tiết, kế toán tiến hành cộng Nhật ký- sổ cái ở cột phát sinh

của phần Nhật ký và cột Nợ, cột Có của từng tài khoản ở phần sổ cái để ghi vào dòng cột

phát sinh cuối tháng. Căn cứ vào số phát sinh các tháng trước và số phát sinh tháng này để

tính ra số phát sinh lũy kế từ đầ quí đến cuối tháng này. Căn cứ vào số dư đầu tháng (đầu

quí) và số phát sinh trong tháng, tính ra số dư cuối tháng (cuối quí) của từng tài khoản.

- Việc kiểm tra đối chiếu các số liệu sau khi cộng Nhật ký - sổ cái phải đảm bảo yêu cầu sau: Tổng số phát sinh Tổng số phát sinh Nợ

Tổng số phát sinh Có ở phần Nhật ký = =

của tất cả các tài khoản

của tất cả các tài khoản

Tổng số dư Nợ các tài khoản = Tổng số dư Có các tài khoản.

- Các sổ, thẻ kế toán chi tiết cũng phải cộng số phát sinh Nợ, số phát sinh Có và tính ra số dư

cuối tháng của từng đối tượng; căn cứ số liệu của từng đối tượng chi tiết lập “Bảng tổng

hợp chi tiết” cho từng tài khoản. Số liệu trên Bảng tổng hợp chi tiết từng tài khoản được

đối chiếu với số phát sinh Nợ, số phát sinh Có và số dư của tài khoản đó trên Nhật ký - sổ cái.

- Số liệu trên Nhật ký- sổ cái, trên các sổ, thẻ kế toán chi tiết và Bảng tổng hợp chi tiết sau

khi kiểm tra, đối chiếu khớp đúng được sử dụng để lập Bảng cân đối tài khoản và các báo cáo tài chính khác.

Sơ đồ phản ánh trình tự ghi sổ kế toán theo hình thức Nhật ký- sổ cái: 8 lOMoARcPSD| 41967345

Sơ đồ 1.3. TRÌNH TỰ GHI SỔ KẾ TOÁN THEO

HÌNH THỨC KẾ TOÁN NHẬT KÝ - SỔ CÁI

CHỨNG TỪ KẾ TOÁN SỔ BẢNG TỔNG SỔ, THẺ QUỸ HỢP CHỨNG KẾ TOÁN TỪ GỐC CHI TIẾT BẢNG NHẬT KÝ - SỔ CÁI TỔNG HỢP CHI TIẾT BÁO CÁO TÀI CHÍNH Ghi chú: Ghi hàng ngày Ghi cuối tháng

Đối chiếu số liệu cuối tháng

1.3.3. Hình thức kế toán Chứng từ ghi sổ

Đặc trưng cơ bản của hình thức kế toán Chứng từ ghi sổ là việc ghi sổ kế toán tổng hợpđược

căn cứ trực tiếp vào “chứng từ ghi sổ”. Chứng từ ghi sổ là một loại sổ kế toán để phân loại, hệ

thống hóa và xác định nội dung kinh tế của các hoạt động kinh tế tài chính đã phát sinh. Việc

ghi sổ kế toán trên cơ sở Chứng từ ghi sổ sẽ được tách biệt thành hai quá trình riêng rẽ:

- Ghi theo trình tự thời gian phát sinh của nghiệp vụ kinh tế tài chính trên Sổ đăng ký chứng từ ghi sổ.

- Ghi theo nội dung kinh tế của nghiệp vụ kinh tế tài chính phát sinh trên Sổ cái.

Các loại sổ kế toán chủ yếu của hình thức Chứng từ ghi sổ: -

Chứng từ ghi sổ, sổ đăng ký Chứng từ ghi sổ, sổ cái, -

Các sổ, thẻ kế toán chi tiết.

Trình tự ghi sổ theo hình thức kế toán Chứng từ ghi sổ: lOMoARcPSD| 41967345

Sơ đồ 1.4 TRÌNH TỰ GHI SỔ KẾ TOÁN

THEO HÌNH THỨC KẾ TOÁN CHỨNG TỪ GHI SỔ

CHỨNG TỪ KẾ TOÁN SỔ QUỸ BẢNG TỔNG SỔ, THẺ HỢP CHỨNG KẾ TOÁN TỪ KẾ TOÁN CHI TIẾT CÙNG LOẠI SỔ ĐĂNG KÝ CHỨNG TỪ GHI SỔ CHỨNG TỪ GHI SỔ BẢNG BẢNG CÂN ĐỐI TỔNG SỔ CÁI SỔ PHÁT SINH HỢP CHI TIẾT BÁO CÁO TÀI CHÍNH Ghi chú: : Ghi hàng ngày : Ghi cuối tháng

: Đối chiếu số liệu cuối tháng -

Hàng ngày hoặc định kỳ, kế toán căn cứ vào chứng từ đã kiểm tra để lập Chứng từ ghi sổ

hoặc để lập Bảng tổng hợp chứng từ kế toán cùng loại, sau đó mới căn cứ vào số liệu của chứng

từ kế toán hoặc Bảng tổng chứng từ kế toán để lập Chứng từ ghi sổ. Chứng từ ghi sổ đã được lập

chuyển cho phụ trách kế toán ký duyệt, rồi chuyển cho kế toán tổng hợp đăng ký vào Sổ đăng ký

chứng từ ghi sổ. Chứng từ ghi sổ chỉ sau khi đã ghi vào Sổ đăng ký chứng từ ghi sổ (lấy số và

ngày) mới được dử dụng để ghi vào Sổ cái và các sổ, thẻ kế toán chi tiết.

Sau khi phản ánh tất cả các Chứng từ ghi sổ đã được lập trong tháng vào Sổ cái, kế toán tiến

hành cộng số phát sinh Nợ, số phát sinh Có và tính số dư cuối tháng của từng tài khoản. Sau khi 10 lOMoARcPSD| 41967345

đối chiếu kiểm tra, số liệu trên Sổ cái được sử dụng để lập “Bảng cân đối tài khoản” và các báo cáo tài chính khác. -

Đối với các tài khoản phải mở sổ, thẻ kế toán chi tiết thì Chứng từ kế toán, Bảng tổng hợp

chứng từ kế toán kèm theo Chứng từ ghi sổ là căn cứ để ghi vào sổ, thẻ kế toán chi tiết theo yêu

cầu của từng tài khoản. Cuối tháng, tiến hành cộng các sổ, thẻ kế toán chi tiết, lấy kết quả lập Bảng

tổng hợp chi tiết theo từng tài khoản tổng hợp để đối chiếu với số liệu trên Sổ cái của tài khoản

đó. Các Bảng tổng hợp chi tiết của từng tài khoản sau khi đối chiếu được dùng làm căn cứ lập Báo cáo tài chính.

1.3.4. Hình thức kế toán trên máy vi tính

Sơ đồ 1.4 TRÌNH TỰ GHI SỔ KẾ TOÁN THEO HÌNH THỨC KẾ TOÁN TRÊN MÁY VI TÍNH

CHỨNG TỪ KẾ TOÁN SỔ KẾ TOÁN PHẦN MỀM - Sổ tổng h ợp KẾ TOÁN - Sổ chi tiết BẢNG TỔNG HỢP CHỨNG TỪ KẾ BÁO CÁO TOÁN CÙNG LOẠI MÁY VI TÍNH TÀI CHÍNH Ghi chú:

Nhập số liệu hàng ngày In sổ, báo cáo cuối tháng Đối chiếu, kiểm tra

1.3.5. Tổ chức lập và nộp đầy đủ, đúng hạn các báo cáo kế toán định kỳ.

Kế toán trưởng đơn vị phải phân công cụ thể cho cán bộ kế toán thực hiện từng phần hành

công việc kế toán cụ thể, qui định rõ thời hạn hoàn thành công việc, kiểm tra đối chiếu số liệu

và lập các báo cáo tài chính bắt buộc theo mẫu qui định, cũng như các báo cáo khác phục vụ cho

yêu cầu quản lý của cơ quan chủ quản và của đơn vị. Kế toán trưởng và thủ trưởng đơn vị chịu

trách nhiệm về các số liệu báo cáo, vì vậy cần phải kiểm tra chặt chẽ các báo cáo trước khi ký, đóng dấu gửi đi.

1.4. Hệ thống tài khoản kế toán HCSN.

1.4.1. Tài khoản và hệ thống tài khoản kế toán lOMoARcPSD| 41967345

Tài khoản kế toán là phương pháp kế toán dùng để phân loại và hệ thống hóa các nghiệp vụ

kinh tế, tài chính phát sinh theo nội dung kinh tế và theo trình tự thời gian. Tài khoản kế toán

phản ánh và kiểm soát thường xuyên, liên tục, có hệ thống tình hình về tài khoản, tiếp nhận và

sử dụng kinh phí do ngân sách nhà nước cấp và các nguồn kinh phí khác cấp, thu, chi hoạt động,

kết quả hoạt động và các khoản khác ở đơn vị hành chính sự nghiệp.

Tài khoản kế toán được mở cho từng đối tương kế toán có nội dung kinh tế riêng biệt. Toàn

bộ các tài khoản kế toán sử dụng trong đơn vị kế toán hình thành hệ thống tài khoản kế toán. Bộ

Tài chính qui định thống nhất hệ thống tài khoản kế toán áp dụng cho tất cả các đơn vị hành

chính sự nghiệp trong cả nước. Hệ thống tài khoản kế toán áp dụng cho các đơn vị hành chính

sự nghiệp do Bộ Tài chính qui định thống nhất về loại tài khoản, số lượng tài khoản, ký hiệu,

tên gọi và nội dung ghi chép của từng tài khoản.

Hệ thống tài khoản kế toán hành chính sự nghiệp được xây dựng theo nguyên tắc dựa vào

bản chất và nội dung hoạt động của đơn vị hành chính sự nghiệp có vận dụng nguyên tắc phân

loại và mã hóa của hệ thống tài khoản kế toán doanh nghiệp và hệ thống tài khoản kế toán nhà nước, nhằm:

+ Đáp ứng đầy đủ các yêu cầu quản lý và kiểm soát chi quỹ ngân sách nhà nước, vốn, quỹ

công, đồng thời thỏa mãn yêu cầu quản lý và sử dụng kinh phí của từng lĩnh vực, từng đơn vị hành chính sự nghiệp.

+ Phản ánh đầy đủ các hoạt động kinh tế, tài chính phát sinh của đơn vị hành chính sự

nghiệp thuộc mọi loại hình. Mọi lĩnh vực, phù hợp với mô hình tổ chức và tính chất hoạt động.

+ Đáp ứng yêu cầu sử lý thông tin bằng các phương tiện tính toán thủ công (hoặc bằng

máy vi tính,..) và thỏa mãn đấy đủ nhu cầu của đơn vị và của cơ quan quản lý Nhà nước.

Hệ thống tài khoản kế toán hành chính sự nghiệp gồm các tài khoản trong Bảng Cân đối

tài khoản và các tài khoản ngoài Bảng Cân đối tài khoản.

Các tài khoản trong Bảng Cân đối tài khoản phản ánh toàn bộ các nghiệp vụ kinh tế, tài

chính phát sinh theo các đối tượng kế toán gồm tài sản, nguồn hình thành tài sản và quá trình sử

dụng tài sản tại đơn vị hành chính sự nghiệp. Nguyên tắc ghi sổ các tài khoản trong Bảng Cân

đối tài khoản được thực hiện theo phương pháp “ghi kép” nghĩa là khi ghi vào bên Nợ của một

tài khoản thì đồng thời phải ghi vào bên Có của một hoặc nhiều tài khoản khác hoặc ngược lại.

Các tài khoản ngoài Bảng Cân đối tài khoản phản ánh những tài sản hiện có ở đơn vị nhưng

không thuộc quyền sở hữu của đơn vị (như tài sản thuê ngoài, nhận giữ hộ, nhận gia công, tạm

giữ…), những chỉ tiêu kinh tế đã phản ánh ở các tài khoản trong Bảng Cân đối tài khoản nhưng 12 lOMoARcPSD| 41967345

cần theo dõi để phục vụ cho yêu cầu quản lý, như: Giá trị công cụ, dụng cụ lâu bền đang sử dụng,

nguyên tệ các loại, dự toán chi hoạt động được giao….

Nguyên tắc ghi sổ các tài khoản ngoài Bảng Cân đối tài khoản được thực hiện theo phương

pháp “ghi đơn” nghĩa là khi ghi vào một bên của một tài khoản thì không phải ghi đối ứng với

bên nào của các tài khoản khác.

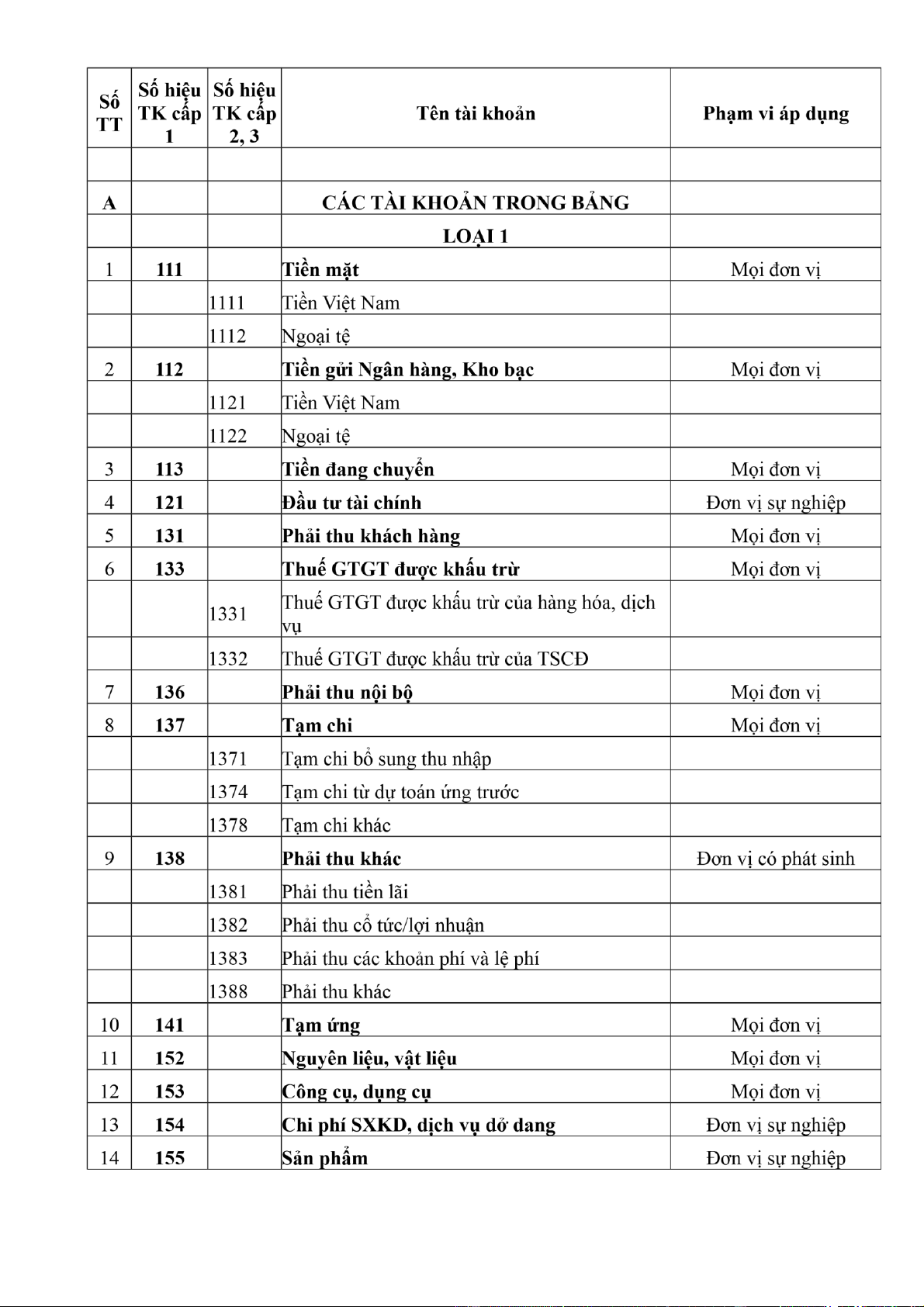

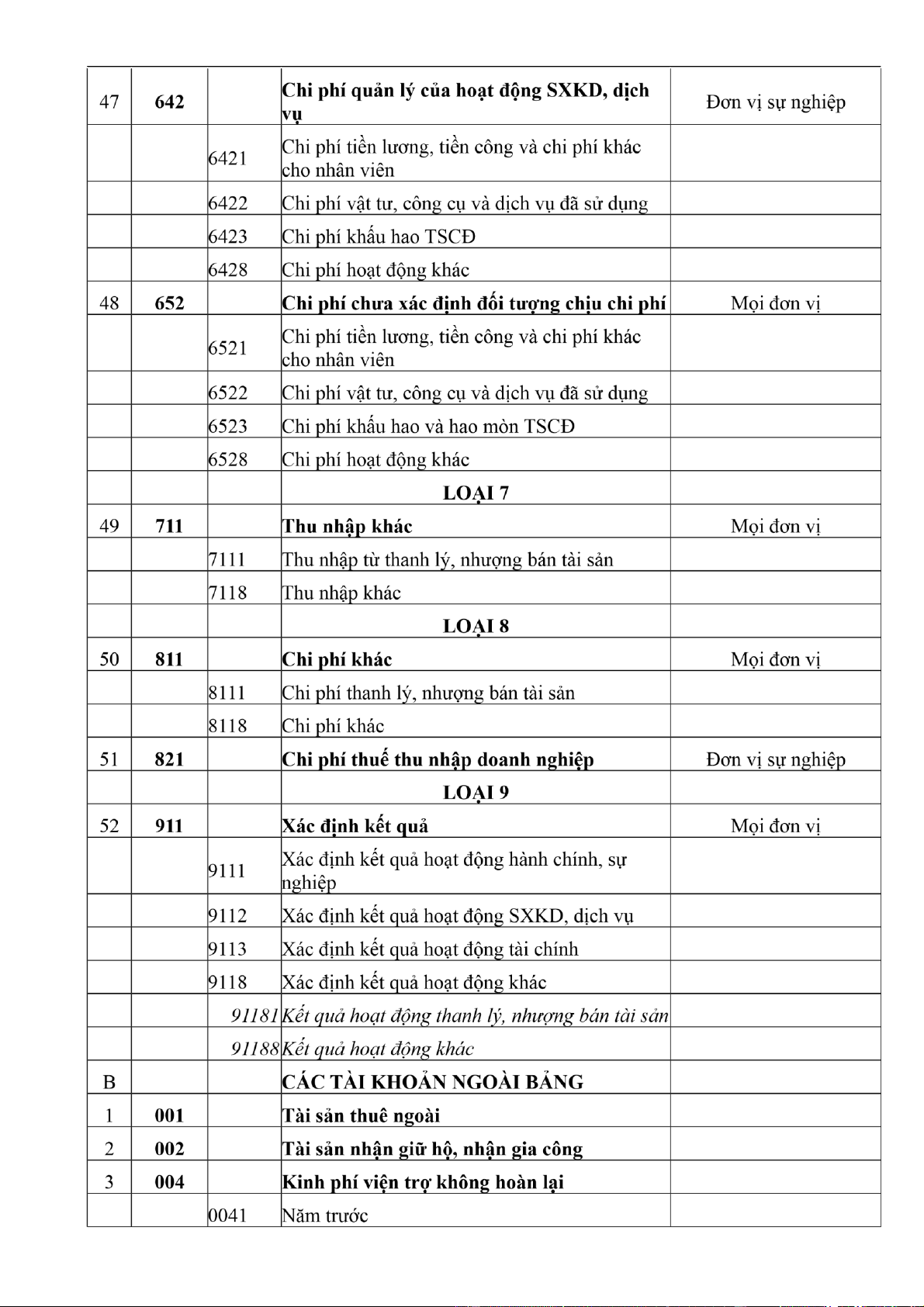

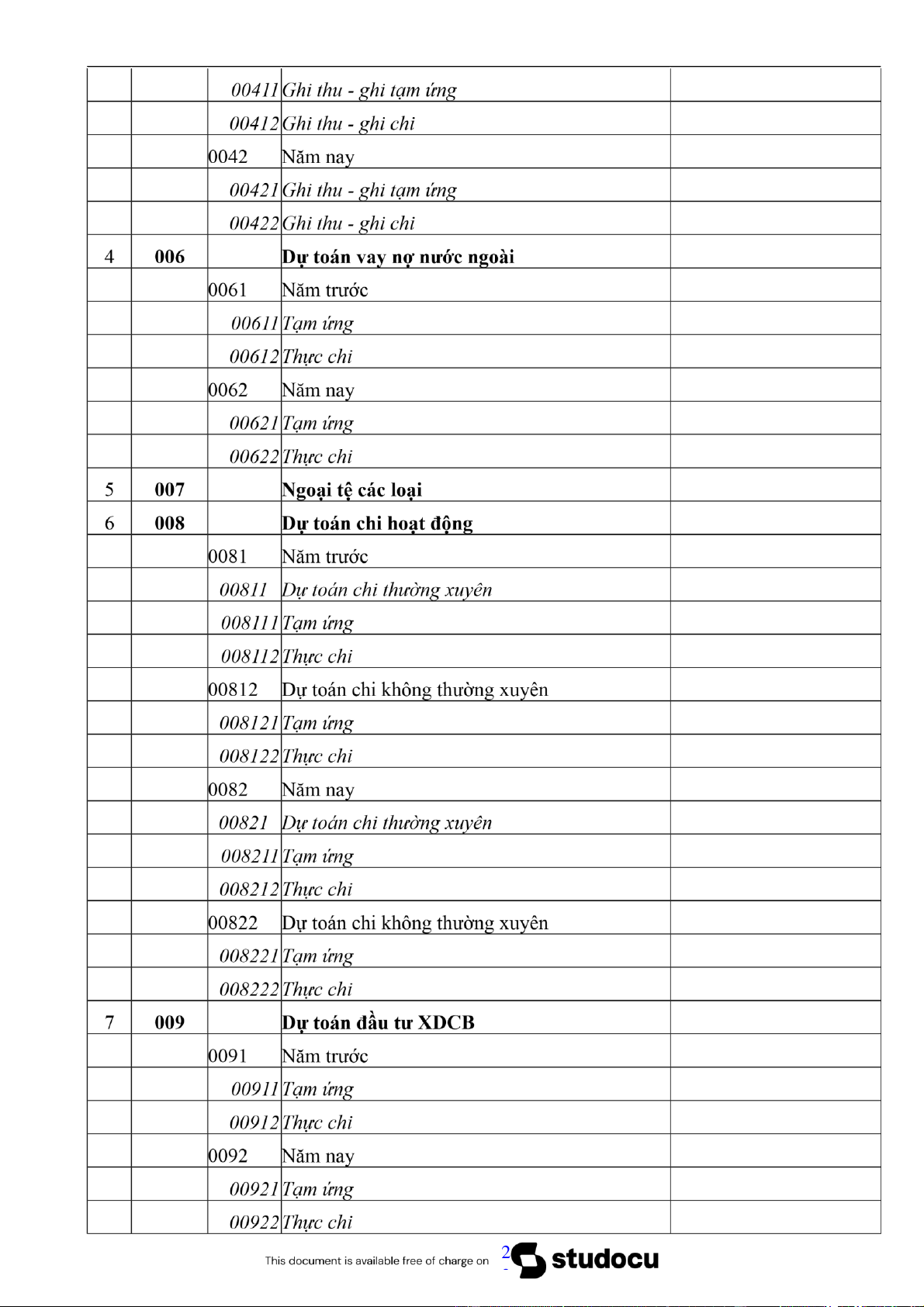

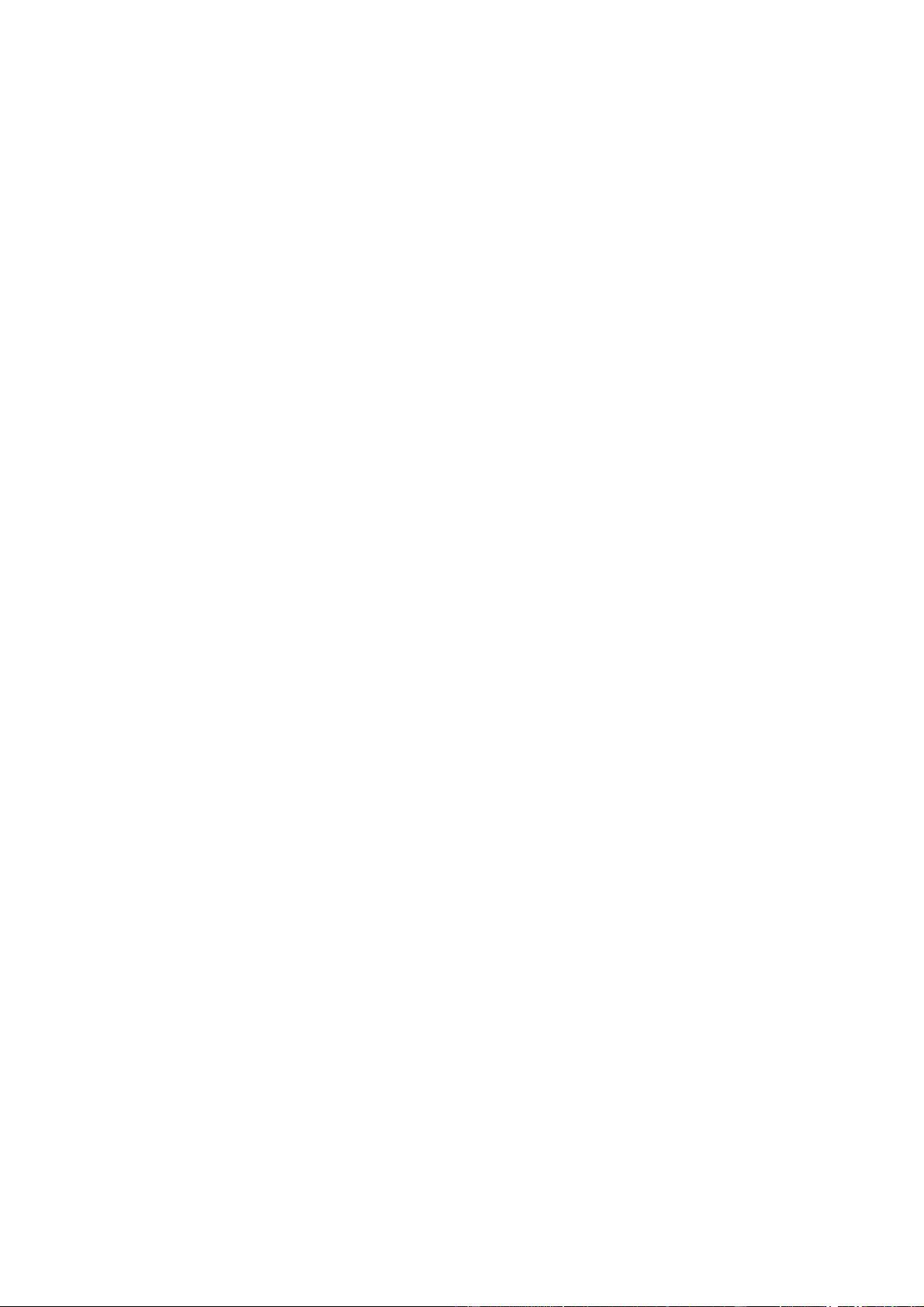

1.4.2. Phân loại hệ thống tài khoản kế toán

Hệ thống tài khoản kế toán áp dụng cho các đơn vị hành chính sự nghiệp do Bộ Tài chính

quy định gồm 7 loại, từ Loại 1 đến Loại 6 là các tài khoản trong Bảng Cân đồi tài khoản và Loại

0 là các tài khoản ngoài Bảng Cân đối tài khoản.

- Tài khoản cấp 1 gồm 3 chữ số thập phân;

- Tài khoản cấp 2 gồm 4 chữ số thập phân (3 chữ số đầu thể hiện Tài khoản cấp 1, chữ số

thứ 4 thể hiện Tài khoản cấp 2);

- Tài khoản cấp 3 gồm 5 chữ số thập phân(3 chữ số đầu thể hiện Tài khoản cấp 1, chữ số thứ

4 thể hiện Tài khoản cấp 2, chữ số thứ 5 thể hiện Tài khoản cấp 3);

- Tài khoản ngoài Bảng Cân đối tài khoản được đánh số từ 001 đến 009.

1.4.3. Lựa chọn áp dụng hệ thống tài khoản

Các đơn vị hành chính sự nghiệp phải căn cứ vào Hệ thống tài khoản kế toán ban hành tại

Quyết định này để lựa chọn hệ thống tài khoản kế toán áp dụng cho đơn vị. Đơn vị được bổ

xung thêm các Tài khoản cấp 2, cấp 3, cấp 4 (trừ các tài khoản kế toán mà Bộ Tài chính đã quy

định trong hệ thống tài khoản kế toán) để phục vụ yêu cầu quản lý của đơn vị.

Trường hợp các đơn vị cần mở thêm Tài khoản cấp 1 (các tài khoản 3 chữ số) ngoài các tài

khoản đã có hoặc cần sửa đổi, bổ xung Tài khoản cấp 2 hoặc cấp 3 trong Hệ thống tài khoản kế

toán do Bộ Tài chính quy định thì phải được Bộ Tài chính chấp thuận bằng văn bản trước khi thực hiện

1.5. Chứng từ kế toán sử dụng trong đơn vị HCSN:

Hệ thống biểu mẫu chứng từ kế toán áp dụng cho các đơn vị HCSN gồm:

- Chứng từ kế toán chung cho các đơn vị hành chính sự nghiệp, gồm 4 chỉ tiêu: + Chỉ tiêu

lao động tiền lương + Chỉ tiêu vật tư. + Chỉ tiêu tiền tệ. + Chỉ tiêu TSCĐ.

- Chứng từ kế toán ban hành theo các văn bản pháp luật khác (Các mẫu và hướng

dẫnphương pháp lập từng chứng từ được áp dụng theo quy định các văn bản pháp luật khác). lOMoARcPSD| 41967345

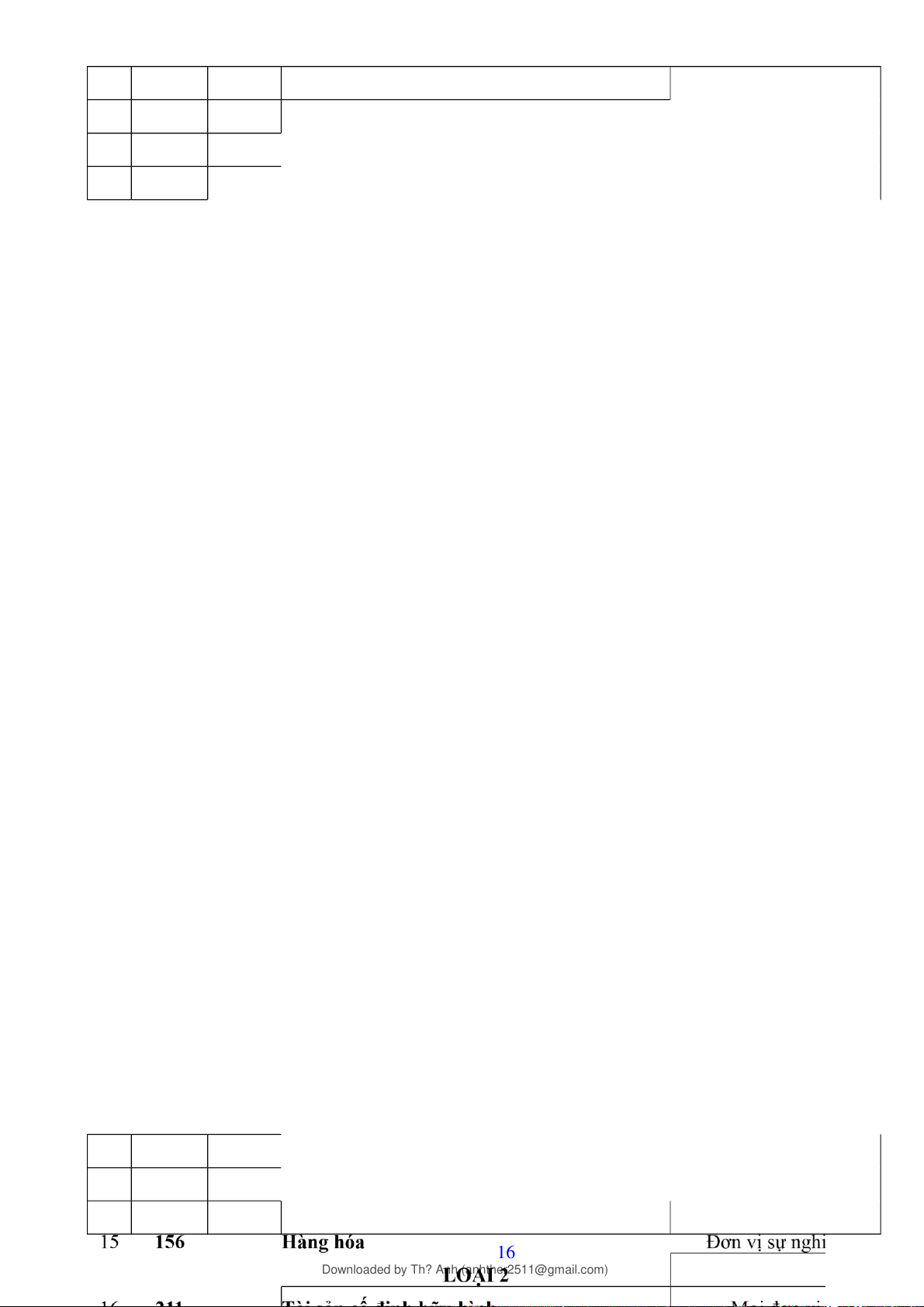

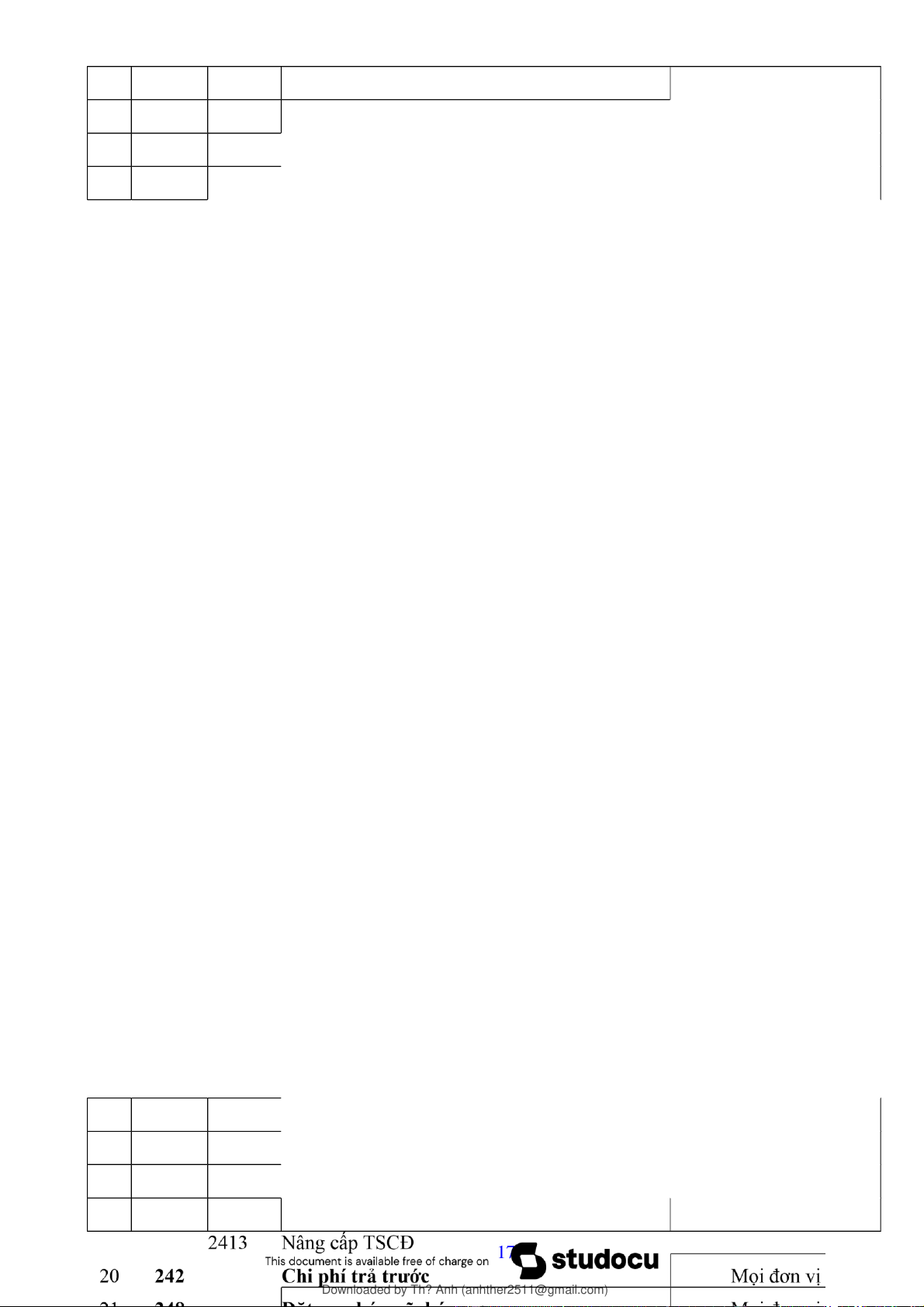

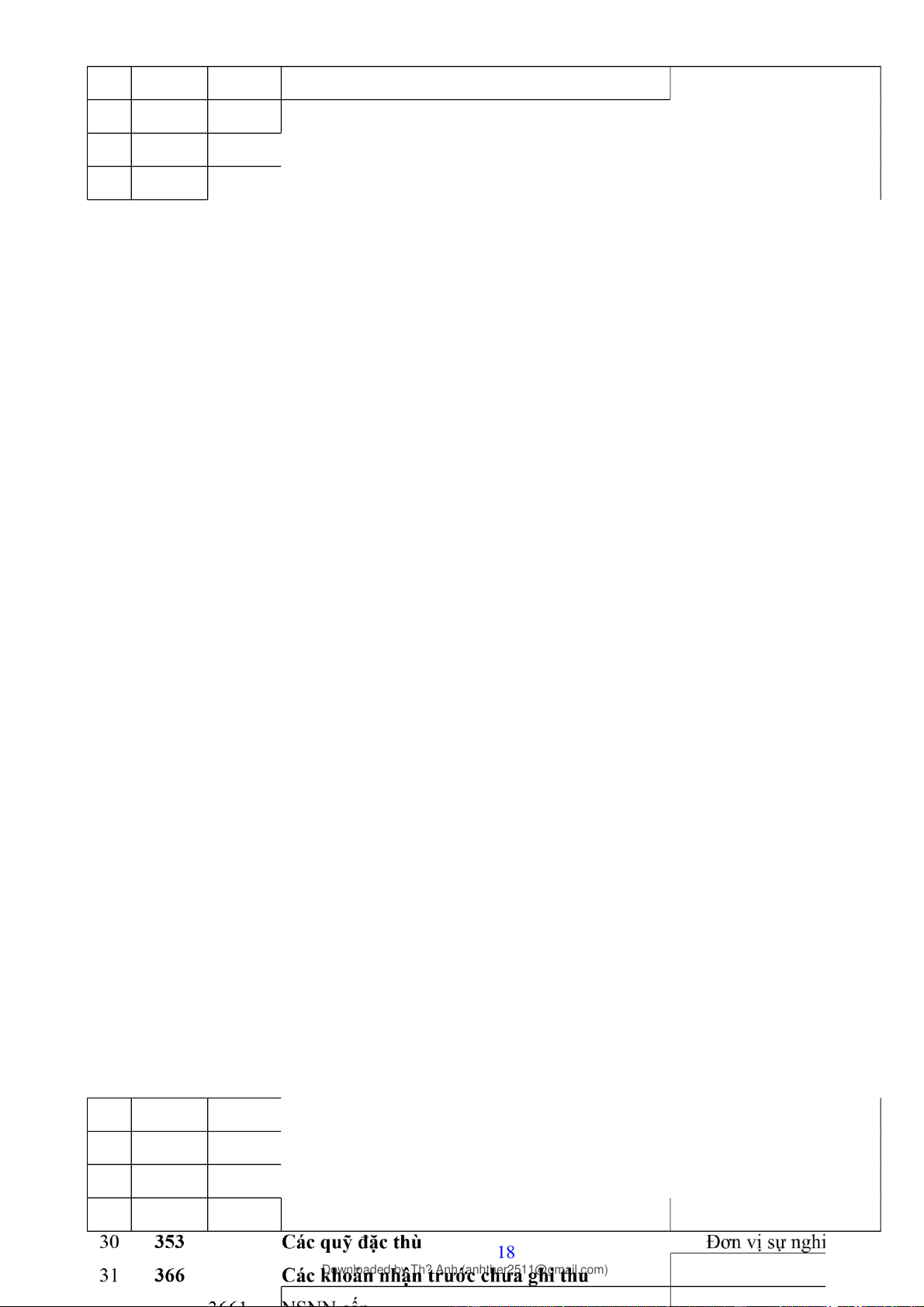

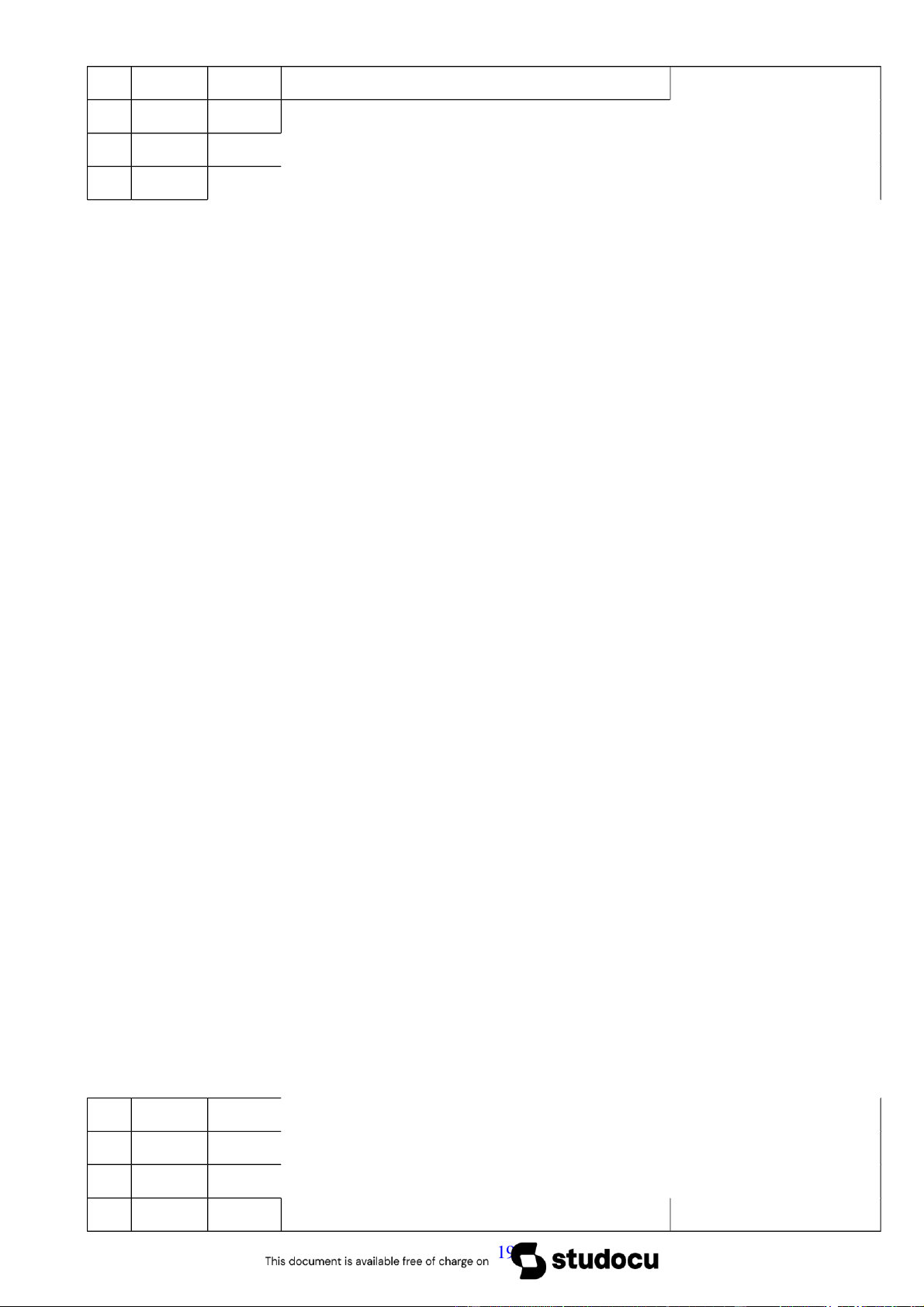

HỆ THỐNG TÀI KHOẢN KẾ TOÁN

(Ban hành kèm theo Thông tư số 107/2017/TT-BTC ngày 10/10/2017 của Bộ Tài chính về việc

Hướng dẫn chế độ kế toán hành chính, sự nghiệp) 14 lOMoARcPSD| 41967345 lOMoARcPSD| 41967345 16

Downloaded by Th? Anh (anhther2511@gmail.com) lOMoARcPSD| 41967345 17

Downloaded by Th? Anh (anhther2511@gmail.com) lOMoARcPSD| 41967345 18

Downloaded by Th? Anh (anhther2511@gmail.com) lOMoARcPSD| 41967345 Mọi đơn vị 19

Downloaded by Th? Anh (anhther2511@gmail.com) lOMoARcPSD| 41967345 20

Downloaded by Th? Anh (anhther2511@gmail.com) lOMoARcPSD| 41967345 45 615 Đơn vị sự nghiệp Downloaded by Th? Anh 2 1 (anhther2511@gmail.com) lOMoARcPSD| 41967345 22

Downloaded by Th? Anh (anhther2511@gmail.com) lOMoARcPSD| 41967345 Downloaded by Th? Anh 2 3 (anhther2511@gmail.com) lOMoARcPSD| 41967345

CHƯƠNG II: KẾ TOÁN VỐN BẰNG TIỀN - VẬT TƯ

I KẾ TOÁN TIỀN MẶT

1. Một số quy định khi hạch toán kế toán tiền mặt

1.1- Tài khoản này dùng để phản ánh tình hình thu, chi, tồn quỹ tiền mặt của đơn vị, bao

gồm tiềnViệt Nam, ngoại tệ. 24

Downloaded by Th? Anh (anhther2511@gmail.com) lOMoARcPSD| 41967345

1.2- Chỉ phản ánh vào TK 111- Tiền mặt về giá trị tiền mặt, ngoại tệ thực tế nhập, xuất quỹ.

1.3- Kế toán quỹ tiền mặt phải có trách nhiệm mở sổ kế toán quỹ tiền mặt, ghi chép hàng

ngày liên tục theo trình tự phát sinh các khoản nhập, xuất quỹ tiền mặt, ngoại tệ và

tính ra số tồn quỹ tại mọi thời điểm, luôn đảm bảo khớp đúng giữa giá trị ghi trên sổ

kế toán, sổ quỹ và thực tế.

Thủ quỹ chịu trách nhiệm quản lý và nhập, xuất quỹ tiền mặt. Hàng ngày, thủ quỹ phải kiểm kê

số tồn quỹ tiền mặt thực tế, đối chiếu số liệu sổ quỹ tiền mặt và sổ kế toán tiền mặt. Mọi chênh

lệch phát sinh phải xác định nguyên nhân, báo cáo lãnh đạo, kiến nghị biện pháp xử lý chênh lệch.

1.4- Kế toán tiền mặt phải chấp hành nghiêm chỉnh các quy định trong chế độ quản lý lưu

thông tiền tệ hiện hành và các quy định về thủ tục thu, chi, nhập quỹ, xuất quỹ, kiểm

soát trước quỹ và kiểm kê quỹ của Nhà nước. 2. Chứng từ sử dụng a, Chứng từ gốc: - Biên lai thu tiền C45-BB

- Giấy đề nghị thanh toán tạm ứng C43-BB

- Phiếu thu C40-BB- phiếu chi C41-BB b, Sổ chi tiết:

- Sổ quỹ tiền mặt (Sổ kế toán chi tiết quỹ tiền mặt) S11-H

3. Trình tự ghi sổ

- Từ chứng từ gốc, kế toán vào sổ quỹ tiền mặt và vào các sổ kế toán chi tiết như: sổ kho. Sổ chi

tiết vật liệu, Sổ Tài Sản cố định, Sổ phải trả, Sổ chi hoạt động, Sổ tiền gửi kho bạc, ..rồi vào các

Sổ tổng hợp theo hình thức kế toán ở đơn vị như: Sổ Nhật ký chung; Sổ Cái; hay Sổ Nhật ký – Sổ Cái; …

4. Tài khoản sử dụng -

Tài khoản sử dụng: - Tài

khoản 111: Tiền mặt * Nội dung:

- Phản ánh tình hình thu, chi, tồn quỹ tiền mặt của xã bằng đồng Việt nam hoặc ngoại tệ (nếu có) * Kết cấu:

Bên Nợ: Các khoản tiền mặt tăng, do:

- Nhập quỹ tiền mặt, ngoại tệ;

- Số thừa quỹ phát hiện khi kiểm kê;

- Giá trị ngoại tệ tăng khi đánh giá lại số dư ngoại tệ tại thời điểm báo cáo (trường hợp tỷ giá tăng). Downloaded by Th? Anh 2 5 (anhther2511@gmail.com) lOMoARcPSD| 41967345

Bên Có: Các khoản tiền mặt giảm, do:

- Xuất quỹ tiền mặt, ngoại tệ;

- Số thiếu hụt quỹ phát hiện khi kiểm kê;

- Giá trị ngoại tệ giảm khi đánh giá lại số dư ngoại tệ tại thời điểm báo cáo (trường hợp tỷ giá giảm).

Số dư bên Nợ: Các khoản tiền mặt, ngoại tệ còn tồn quỹ.

Tài khoản 111 - Tiền mặt có 2 tài khoản cấp 2:

- Tài khoản 1111- Tiền Việt Nam: Phản ánh tình hình thu, chi, tồn tiền Việt Nam tại quỹ tiền mặt.

- Tài khoản 1112- Ngoại tệ: Phản ánh tình hình thu, chi, tồn ngoại tệ (theo nguyên tệ và theo

đồng Việt Nam) tại quỹ của đơn vị.

5- Phương pháp hạch toán kế toán một số hoạt động kinh tế chủ yếu

5.1- Khi rút tiền gửi Ngân hàng, Kho bạc về quỹ tiền mặt của đơn vị, ghi: Nợ TK 111- Tiền mặt

Có TK 112- Tiền gửi Ngân hàng, Kho bạc.

5.2- Trường hợp rút tạm ứng dự toán chi hoạt động về quỹ tiền mặt của đơn vị để chi tiêu:

a) Khi rút tạm ứng dự toán chi hoạt động, ghi:Nợ TK 111- Tiền mặt. Có TK 337- Tạm thu (3371). Đồng thời, ghi:

Có TK 008- Dự toán chi hoạt động (008211, 008221).

b) Các khoản chi trực tiếp từ quỹ tiền mặt thuộc nguồn ngân sách nhà nước mà trước đó đơn vị đãtạm ứng, ghi:

Nợ TK 611- Chi phí hoạt động Có TK 111- Tiền mặt. Đồng thời, ghi: Nợ TK 337- Tạm thu (3371)

Có TK 511 - Thu hoạt động do NSNN cấp.

c) Xuất quỹ tiền mặt tạm ứng cho người lao động trong đơn vị, ghi: Nợ TK 141- Tạm ứng Có TK 111- Tiền mặt.

Khi người lao động thanh toán tạm ứng, ghi:

Nợ TK 611 - Chi phí hoạt động

Có TK 141- Tạm ứng Đồng thời, ghi: Nợ TK 337- Tạm thu (3371)

Có TK 511- Thu hoạt động do NSNN cấp.

d) Thanh toán các khoản phải trả bằng tiền mặt, ghi: Nợ các TK 331, 332, 334... 26

Downloaded by Th? Anh (anhther2511@gmail.com) lOMoARcPSD| 41967345 Có TK 111- Tiền mặt. Đồng thời, ghi: Nợ TK 337- Tạm thu (3371)

Có TK 511- Thu hoạt động do NSNN cấp.

đ) Đối với các khoản ứng trước cho nhà cung cấp:

- Căn cứ hợp đồng và các chứng từ có liên quan, xuất quỹ tiền mặt ứng trước cho nhà cung cấp, ghi:

Nợ TK 331- Phải trả cho người bán Có TK 111- Tiền mặt.

- Khi thanh lý hợp đồng với nhà cung cấp, ghi:

Nợ 611- Chi phí hoạt động

Có TK 331 - Phải trả cho người bán. Đồng thời, ghi: Nợ TK 337- Tạm thu (3371)

Có TK 511- Thu hoạt động do NSNN cấp.

e) Khi làm thủ tục thanh toán tạm ứng với NSNN, ghi:

Có TK 008- Dự toán chi hoạt động (008211, 008221) (ghi âm). Đồng thời, ghi:

Có TK 008- Dự toán chi hoạt động (008212, 008222) (ghi dương).

5.3- Khi thu phí, lệ phí bằng tiền mặt, ghi: Nợ TK 111- Tiền mặt

Có TK 337- Tạm thu (3373), hoặc

Có TK 138- Phải thu khác (1383).

5.4- Khi thu được các khoản phải thu của khách hàng bằng tiền mặt, ghi: Nợ TK 111- Tiền mặt

Có TK 131- Phải thu khách hàng.

5.5- Khi thu hồi các khoản đã tạm ứng cho người lao động trong đơn vị, ghi: Nợ TK 111- Tiền mặt Có TK 141- Tạm ứng.

5.6- Khi thu hồi các khoản nợ phải thu nội bộ bằng tiền mặt, ghi: Nợ TK 111- Tiền mặt

Có TK 136- Phải thu nội bộ.

5.7- Số thừa quỹ phát hiện khi kiểm kê, chưa xác định được nguyên nhân, chờ xử lý, ghi: Nợ TK 111- Tiền mặt

Có TK 338- Phải trả khác (3388). Downloaded by Th? Anh 2 7 (anhther2511@gmail.com) lOMoARcPSD| 41967345

5.8- Khi thu được lãi đầu tư túi phiếu, trái phiếu, cổ tức/lợi nhuận được chia và các khoản đầu tư tài chính khác, ghi: Nợ TK 111- Tiền mặt

Có TK 138- Phải thu khác (1381, 1382) hoặc

Có TK 515- Doanh thu tài chính.

5.9- Khi thu tiền bán sản phẩm, hàng hóa, cung cấp dịch vụ bằng tiền mặt nhập quỹ: a)

Đối với sản phẩm, hàng hóa, dịch vụ thuộc đối tượng chịu thuế GTGT, thuế TTĐB, thuế

xuất khẩu, thuế bảo vệ môi trường và các loại thuế gián thu khác kế toán phản ánh doanh thu

bán hàng, cung cấp dịch vụ theo giá bán chưa có thuế, các khoản thuế này phải được tách riêng

theo từng loại ngay khi ghi nhận doanh thu, ghi:

Nợ TK 111- Tiền mặt (tổng giá thanh toán)

Có TK 531- Doanh thu hoạt động SXKD, dịch vụ (giá bán chưa có thuế GTGT)

Có TK 333- Các khoản phải nộp nhà nước. b)

Trường hợp không tách ngay được các khoản thuế phải nộp kế toán ghi nhận doanh thu

bao gồm cả thuế gián thu phải nộp. Định kỳ, kế toán xác định nghĩa vụ thuế phải nộp và ghi giảm doanh thu, ghi:

Nợ TK 531- Doanh thu hoạt động SXKD, dịch vụ Có

TK 333- Các khoản phải nộp nhà nước.

5.10- Khi đơn vị vay tiền về nhập quỹ, ghi: Nợ TK 111- Tiền mặt

Có TK 338- Phải trả khác (3382).

5.11- Nhận vốn góp kinh doanh của các tổ chức, cá nhân trong và ngoài đơn vị bằng tiền mặt, ghi: Nợ TK 111- Tiền mặt

Có TK 411 - Nguồn vốn kinh doanh.

5.12- Khách hàng đặt tiền trước cho các dịch vụ, hàng hóa; bệnh nhân đặt tiền trước khi sử

dụng các dịch vụ khám, chữa bệnh tại bệnh viện,... bằng tiền mặt, ghi: Nợ TK 111- Tiền mặt

Có TK 131- Phải thu khách hàng.

5.13- Nhận đặt cọc, ký quỹ, ký cược bằng tiền mặt, ghi: Nợ TK 111- Tiền mặt

Có TK 348- Nhận đặt cọc, ký quỹ, ký cược.

5.14- Nhận lại tiền đơn vị đã đi đặt cọc, ký quỹ, ký cược cho đơn vị khác, ghi: Nợ TK 111- Tiền mặt

Có TK 248- Đặt cọc, ký quỹ, ký cược.

5.15- Khi phát sinh các khoản thu hộ đơn vị, cá nhân khác (như thu hộ tiền đề tài cho các

chủ nhiệm đề tài hoặc các đơn vị thực hiện đề tài,...) bằng tiền mặt, ghi: Nợ TK 111- Tiền mặt 28

Downloaded by Th? Anh (anhther2511@gmail.com) lOMoARcPSD| 41967345

Có TK 338- Phải trả khác (3381).

5.16- Kế toán hoạt động thanh lý, nhượng bán TSCĐ bằng tiền mặt: a)

Khi thu tiền thanh lý, nhượng bán TSCĐ kể cả thu tiền bán hồ sơ thầu liên quan đến hoạt

động thanh lý, nhượng bán TSCĐ (trường hợp theo cơ chế tài chính phần chênh lệch thu lớn hơn

chi của hoạt động thanh lý, nhượng bán TSCĐ được để lại đơn vị), khi thu ghi:

Nợ TK 111- Tiền mặt (tổng giá thanh toán)

Có TK 711- Thu nhập khác (7111) (số thu chưa có thuế GTGT)

Có TK 333- Các khoản phải nộp nhà nước (3331) (nếu có). b)

Khi thu tiền thanh lý, nhượng bán TSCĐ kể cả thu tiền bán hồ sơ thầu liên quan đến hoạt

động thanh lý, nhượng bán TSCĐ (trường hợp theo cơ chế tài chính phần chênh lệch thu lớn hơn

chi của hoạt động thanh lý, nhượng bán TSCĐ đơn vị phải nộp lại cho NSNN):

- Phản ánh số thu thanh lý, nhượng bán TSCĐ, ghi: Nợ TK 111- Tiền mặt Có TK 337- Tạm thu (3378).

- Phản ánh số chi thanh lý, nhượng bán TSCĐ, ghi: Nợ TK 337- Tạm thu (3378) Có TK 111- Tiền mặt.

- Chênh lệch thu lớn hơn chi phải nộp NSNN, ghi: Nợ TK 337- Tạm thu (3378)

Có TK 333- Các khoản phải nộp nhà nước - Khi nộp, ghi:

Nợ TK 333- Các khoản phải nộp nhà nước Có TK 111- Tiền mặt

5.17- Thu tiền bán hồ sơ mời thầu các công trình XDCB bằng tiền NSNN, ghi:

a) Phản ánh số thu bán hồ sơ mời thầu các công trình XDCB, ghi: Nợ TK 111- Tiền mặt Có TK 337- Tạm thu (3378).

b) Phản ánh số chi cho lễ mở thầu, ghi: Nợ TK 337- Tạm thu (3378) Có TK 111- Tiền mặt

c) Chênh lệch thu lớn hơn chi phải nộp NSNN, ghi: Nợ TK 337- Tạm thu (3378)

Có TK 333- Các khoản phải nộp nhà nước d) Khi nộp, ghi:

Nợ TK 333- Các khoản phải nộp nhà nước Downloaded by Th? Anh 2 9 (anhther2511@gmail.com) lOMoARcPSD| 41967345 Có TK 111- Tiền mặt.

5.18- Kế toán hoạt động đấu thầu mua sắm nhằm duy trì hoạt động thường xuyên của đơn vị bằng tiền mặt, ghi:

a) Khi phát sinh các khoản thu từ hoạt động đấu thầu mua sắm tài sản nhằm duy trì hoạt động

thường xuyên của đơn vị (như thu bán hồ sơ thầu, thu để bù đắp chi phí giải quyết xử lý kiến

nghị của nhà thầu và các khoản thu khác theo quy định của pháp luật đấu thầu), ghi: Nợ TK 111- Tiền mặt Có TK 337- Tạm thu (3378).

b) Khi phát sinh các khoản chi phí cho quá trình đấu thầu, giải quyết các kiến nghị của nhà thầu, ghi: Nợ TK 337- Tạm thu (3378) Có TK 111- Tiền mặt.

c) Xử lý chênh lệch thu, chi: -

Trường hợp thu lớn hơn chi, theo quy định của cơ chế quản lý tài chính phần chênh lệch

đó được bổ sung vào nguồn thu hoạt động (thu hoạt động khác) của đơn vị, ghi: Nợ TK 337- Tạm thu (3378)

Có TK 511 - Thu hoạt động do NSNN cấp. (5118) -

Trường hợp thu nhỏ hơn chi theo quy định của cơ chế quản lý tài chính đơn vị được phép

sử dụng nguồn thu hoạt động do NSNN cấp của đơn vị để bù đắp chi phí thiếu, ghi:

Nợ TK 611- Chi phí hoạt động Có TK 111- Tiền mặt.

5.19- Thu các khoản thuế đã nộp nhưng sau đó được hoàn, được giảm; tiền phạt do khách

hàng viphạm hợp đồng; thu nợ khó đòi của hoạt động sản xuất, kinh doanh, dịch vụ

đã xử lý xóa sổ; các khoản nợ phải trả không xác định được chủ; Bên thứ 3 bồi

thường thiệt hại (tiền bảo hiểm, tiền đền bù được bồi thường), ghi: Nợ TK 111- Tiền mặt

Có TK 711- Thu nhập khác (7118).

5.20- Mua nguyên liệu, vật liệu, công cụ, dụng cụ nhập kho bằng tiền mặt, ghi: Nợ các TK 152, 153 Có TK 111- Tiền mặt.

Nếu mua bằng nguồn NSNN; nguồn viện trợ, vay nợ nước ngoài; nguồn phí được khấu trừ, để lại, đồng thời, ghi:

Nợ TK 337- Tạm thu (3371, 3372, 3373)

Có TK 366- Các khoản nhận trước chưa ghi thu (36612, 36622, 36632). Đồng thời, ghi:

Có TK 014- Nguồn phí được khấu trừ, để lại (nếu mua bằng nguồn phí được khấu trừ, để lại).

5.21- Xuất quỹ tiền mặt mua TSCĐ về đưa ngay vào sử dụng, ghi: 30 lOMoARcPSD| 41967345 Có TK 111- Tiền mặt. Nợ các TK 211, 213

Nếu mua bằng nguồn NSNN; nguồn viện trợ, vay nợ nước ngoài; nguồn phí được khấu trừ, để lại, đồng thời, ghi:

Nợ TK 337- Tạm thu (3371, 3372, 3373)

Có TK 366- Các khoản nhận trước chưa ghi thu (36611, 36621, 36631). Đồng thời, ghi:

Có TK 014- Nguồn phí được khấu trừ, để lại (nếu mua bằng nguồn phí được khấu trừ, để lại).

5.22- Khi chi tiền mặt mua nguyên liệu, vật liệu, công cụ, dụng cụ, hàng hóa, dịch vụ,

TSCĐ để dùng vào hoạt động sản xuất, kinh doanh hàng hóa, dịch vụ thuộc đối

tượng chịu thuế GTGT tính theo phương pháp khấu trừ, thì giá trị nguyên liệu, vật

liệu, công cụ, dụng cụ, hàng hóa, dịch vụ, TSCĐ phản ánh theo giá mua chưa có thuế GTGT, ghi:

Nợ các TK 152, 153, 156 (nếu qua nhập kho) (giá chưa có thuế)

Nợ TK 154- Chi phí SXKD, dịch vụ dở dang (nếu vật liệu, dụng cụ dùng ngay cho hoạt động sản

xuất, kinh doanh) (giá chưa có thuế)

Nợ các TK 211, 213 (nếu mua TSCĐ đưa vào sử dụng ngay) (giá chưa có thuế)

Nợ TK 133- Thuế GTGT được khấu trừ

Có TK 111- Tiền mặt (tổng giá thanh toán).

5.23- Khi chi tiền mặt mua nguyên liệu, vật liệu, công cụ, dụng cụ, hàng hóa, dịch vụ,

TSCĐ để dùng vào hoạt động sản xuất, kinh doanh hàng hóa, dịch vụ không thuộc

đối tượng chịu thuế GTGT hoặc thuộc đối tượng chịu thuế GTGT tính theo phương

pháp trực tiếp, thì giá trị nguyên liệu, vật liệu, công cụ, dụng cụ, hàng hóa, dịch vụ,

TSCĐ phản ánh theo giá mua đã có thuế GTGT (tổng giá thanh toán), ghi:

Nợ các TK 152,153, 156 (nếu qua nhập kho) (tổng giá thanh toán)

Nợ TK 154- Chi phí SXKD, dịch vụ dở dang (nếu dùng ngay cho hoạt động SXKD, dịch vụ) (tổng giá thanh toán)

Nợ các TK 211, 213 (nếu mua TSCĐ đưa vào sử dụng ngay) (tổng giá thanh toán)

Có TK 111- Tiền mặt (tổng giá thanh toán).

5.24- Khi chi cho các hoạt động đầu tư XDCB; cho hoạt động thường xuyên, không

thường xuyên; cho hoạt động viện trợ, vay nợ nước ngoài; cho hoạt động thu phí, lệ

phí bằng tiền mặt, ghi:

Nợ các TK 241, 611, 612, 614 Có TK 111- Tiền mặt.

Nếu chi bằng nguồn NSNN; nguồn viện trợ, vay nợ nước ngoài; nguồn phí được khấu trừ, để lại, đồng thời, ghi:

Nợ TK 337- Tạm thu (3371, 3372, 3373) Có các TK 511, 512, 514. 3 1 Downloaded by Th? Anh (anhther2511@gmail.com) lOMoARcPSD| 41967345 Có TK 111- Tiền mặt.

5.25- Khi chi hoạt động sản xuất, kinh doanh, dịch vụ bằng tiền mặt, ghi:

Nợ TK 154- Chi phí SXKD, dịch vụ dở dang

Nợ TK 133- Thuế GTGT được khấu trừ (nếu có)

5.26- Chi quản lý của hoạt động sản xuất, kinh doanh, dịch vụ bằng tiền mặt, ghi:

Nợ TK 642- Chi phí quản lý của hoạt động SXKD, dịch vụ Có TK 111- Tiền mặt.

5.27- Khi thanh toán các khoản nợ phải trả, các khoản nợ vay hoặc chi trả tiền lương hoặc

các khoản phải trả khác bằng tiền mặt, ghi:

Nợ các TK 331, 332, 334, 338 Có TK 111- Tiền mặt.

5.28- Trả lãi vay của hoạt động SXKD, dịch vụ và các khoản chi phí khác liên quan đến

hoạt động đầu tư tài chính,... bằng tiền mặt, ghi:

Nợ TK 615- Chi phí tài chính Có TK 111- Tiền mặt.

5.29- Chi tạm ứng cho cán bộ, công nhân viên trong đơn vị bằng tiền mặt, ghi: Nợ TK 141- Tạm ứng Có TK 111- Tiền mặt.

5.30- Chi hộ cấp trên hoặc cấp dưới bằng tiền mặt các khoản vãng lai nội bộ, ghi:

Nợ TK 136- Phải thu nội bộ Có TK 111- Tiền mặt.

5.31- Nộp các khoản thuế, phí, lệ phí và các khoản phải nộp khác bằng tiền mặt vào Ngân sách Nhà nước, ghi:

Nợ TK 333- Các khoản phải nộp Nhà nước Có TK 111- Tiền mặt.

5.32- Nộp BHXH, mua thẻ bảo hiểm y tế, nộp kinh phí công đoàn, BH thất nghiệp bằng tiền mặt, ghi:

Nợ TK 332- Các khoản phải nộp theo lương Có TK 111- Tiền mặt.

5.33- Khi kết thúc hợp đồng, đơn vị hoàn trả tiền đặt cọc, ký quỹ, ký cược cho đơn vị

khác, khi xuất quỹ tiền mặt để hoàn trả, ghi:

Nợ TK 348- Nhận đặt cọc ký quỹ, ký cược Có TK 111- Tiền mặt.

5.34- Xuất quỹ tiền mặt trả trước tiền cho người bán, cung cấp dịch vụ, ghi:

Nợ TK 331- Phải trả cho người bán Có TK 111- Tiền mặt.

5.35- Khi phát sinh chi phí trả trước bằng tiền mặt, ghi: 32 lOMoARcPSD| 41967345 Có TK 111- Tiền mặt.

Nợ TK 242- Chi phí trả trước Có TK 111- Tiền mặt.

5.36- Dùng tiền mặt để đặt cọc, ký quỹ, ký cược, ghi:

Nợ TK 248- Đặt cọc, ký quỹ, ký cược

5.37- Chi các quỹ bằng tiền mặt, ghi: Nợ các TK 353, 431 Có TK 111 - Tiền mặt.

5.38- Số thiếu hụt quỹ phát hiện khi kiểm kê, ghi:

Nợ TK 138- Phải thu khác (1388) Có TK 111- Tiền mặt.

5.39- Các khoản chiết khấu thương mại, giảm giá hàng bán, hàng bán bị trả lại, chi bằng tiền mặt, ghi:

Nợ TK 531 - Doanh thu hoạt động SXKD, dịch vụ

Nợ TK 333- Các khoản phải nộp NN (33311) (nếu có) Có TK 111- Tiền mặt.

5.40- Các khoản chi phí khác, gồm: Chi phí liên quan đến thanh lý, nhượng bán TSCĐ (đối với

các đơn vị theo quy định phần chênh lệch thu lớn hơn chi được để lại); chi tiền phạt do đơn vị vi

phạm hợp đồng kinh tế, phạt vi phạm hành chính và các chi phí khác (không thuộc các chi phí đã

phản ánh vào loại 6), ghi: Nợ TK 811- Chi phí khác Có TK 111- Tiền mặt.

5.41- Chi tiền mặt từ dự toán ứng trước, ghi: Nợ TK 137- Tạm chi (1374) Có TK 111- Tiền mặt.

5.42- Các khoản chi hộ không hết nộp trả lại đơn vị nhờ chi hộ bằng tiền mặt, ghi:

Nợ TK 338- Phải trả khác (3381) Có TK 111- Tiền mặt.

II. KẾ TOÁN TIỀN GỬI KHO BẠC, NGÂN HÀNG

1. Một số quy định khi hạch toán kế toán tiền gửi tại kho bạc -

Căn cứ để hạch toán trên TK 112- Tiền gửi Ngân hàng, Kho bạc là các giấy báo Có, báo

Nợ hoặc Bảng sao kê của Ngân hàng, Kho bạc kèm theo các chứng từ gốc, trừ trường hợp tiền đang chuyển. -

Kế toán phải tổ chức thực hiện việc theo dõi riêng từng loại tiền gửi (tiền gửi của các hoạt

động: thu phí; SXKD dịch vụ; tiền gửi của chương trình dự án, đề tài; tiền gửi vốn đầu tư XDCB

và các loại tiền gửi khác theo từng Ngân hàng, Kho bạc). Định kỳ phải kiểm tra, đối chiếu nhằm

đảm bảo số liệu gửi vào, rút ra và tồn cuối kỳ khớp đúng với số liệu của Ngân hàng, Kho bạc 3 3 Downloaded by Th? Anh (anhther2511@gmail.com) lOMoARcPSD| 41967345 Có TK 111- Tiền mặt.

quản lý. Nếu có chênh lệch phải báo ngay cho Ngân hàng, Kho bạc để xác nhận và điều chỉnh kịp thời. -

Kế toán tiền gửi phải chấp hành nghiêm chỉnh chế độ quản lý, lưu thông tiền tệ và những

quy định có liên quan đến Luật Ngân sách nhà nước hiện hành.

2. Chứng từ sử dụng

- Giấy nộp tiền vào ngân sách, giấy báo Có, giấy báo Nợ, - Bảng kê của kho bạc...

- Sổ chi tiết: Sổ tiền gửi Kho bạc

3. Trình tự ghi sổ 34 lOMoARcPSD| 41967345

- Căn cứ vào các giấy báo Có, Giấy báo Nợ kế toán ghi vào sổ tiền gửi kho bạc, và vào các sổ kế

toán chi tiết như: Sổ quỹ tiền mặt, Sổ theo dõi các khoản thu hộ, chi hộ, Sổ chi tiết các khoản tạm

thu, Sổ phải thu, Sổ phải trả, Sổ chi tiết hoạt động, Sổ chi tiết đầu tư XDCB, Sổ TSCĐ.

4. Tài khoản sử dụng

- Tài khoản 112: Tiền gửi Kho bạc* Nội dung:

- Tài khoản này phản ánh số hiện có, tình hình biến động tất cả các loại tiền gửi không kỳ hạn

củađơn vị gửi tại Ngân hàng, Kho bạc (bao gồm tiền Việt Nam và ngoại tệ). * Kết cấu: Bên Nợ:

- Các loại tiền Việt Nam, ngoại tệ gửi vào Ngân hàng, Kho bạc;

- Giá trị ngoại tệ tăng khi đánh giá lại số dư ngoại tệ tại thời điểm báo cáo (trường hợp tỷ giá ngoại tệ tăng). Bên Có:

- Các khoản tiền Việt Nam, ngoại tệ rút từ tiền gửi Ngân hàng, Kho bạc;

- Giá trị ngoại tệ giảm khi đánh giá lại số dư ngoại tệ tại thời điểm báo cáo (trường hợp tỷ giá ngoại tệ giảm).

Số dư bên Nợ: Các khoản tiền Việt Nam, ngoại tệ còn gửi ở Ngân hàng, Kho bạc.

Tài khoản 112- Tiền gửi Ngân hàng, Kho bạc có 2 tài khoản cấp 2:

- Tài khoản 1121- Tiền Việt Nam: Phản ánh số hiện có và tình hình biến động các khoản tiền Việt

Nam của đơn vị gửi tại Ngân hàng, Kho bạc.

- Tài khoản 1122- Ngoại tệ: Phản ánh số hiện có và tình hình biến động giá trị của các loại ngoại

tệ đang gửi tại Ngân hàng, Kho bạc.

5- Phương pháp hạch toán kế toán một số hoạt động kinh tế chủ yếu

5.1- Khi xuất quỹ tiền mặt, gửi vào Ngân hàng, Kho bạc, ghi:

Nợ TK 112- Tiền gửi Ngân hàng, Kho bạc Có TK 111- Tiền mặt.

5.2- Khi NSNN cấp kinh phí bằng Lệnh chi tiền, ghi:

Nợ TK 112- Tiền gửi Ngân hàng, Kho bạc Có TK 337- Tạm thu (3371). Đồng thời, ghi:

Nợ TK 012- Lệnh chi tiền thực chi. (nếu cấp bằng lệnh chi tiền thực chi) hoặc

Nợ TK 013- Lệnh chi tiền tạm ứng. (nếu cấp bằng Lệnh chi tiền tạm ứng)

5.3- Trường hợp tiếp nhận viện trợ, vay nợ nước ngoài:

a) Khi nhà tài trợ chuyển tiền về tài khoản tiền gửi tạm ứng (TK đặc biệt) do đơn vị làm chủ TK, ghi:

Nợ TK 112- Tiền gửi Ngân hàng, Kho bạc Có TK 337- Tạm thu (3372).

b) Khi đơn vị rút tiền từ tài khoản tiền gửi tạm ứng về quỹ tiền mặt, ghi: lOMoARcPSD| 41967345 Nợ TK 111- Tiền mặt

Có TK 112- Tiền gửi Ngân hàng, Kho bạc.

c) Khi đơn vị chi tiêu các hoạt động từ nguồn viện trợ, vay nợ nước ngoài bằng chuyển khoản, ghi: Nợ các TK 141, 331, 612...

Có TK 112- Tiền gửi Ngân hàng, Kho bạc.

d) Trường hợp dùng nguồn viện trợ, vay nợ nước ngoài để mua sắm TSCĐ:

- Nếu mua về đưa ngay vào sử dụng, không phải qua lắp đặt, chạy thử, ghi:

Nợ TK 211- TSCĐ hữu hình

Có TK 112- Tiền gửi Ngân hàng, Kho bạc (chi phí mua, vận chuyển, bốc dỡ...). Đồng thời, ghi: Nợ TK 337- Tạm thu (3372)

Có TK 366- Các khoản nhận trước chưa ghi thu (36621).

- Nếu TSCĐ mua về phải qua lắp đặt, chạy thử, ghi:

Nợ TK 241- XDCB dở dang (2411)

Có TK 112- Tiền gửi Ngân hàng, Kho bạc (chi phí mua, lắp đặt, chạy thử...).

Khi lắp đặt, chạy thử xong bàn giao TSCĐ vào sử dụng, ghi:

Nợ TK 211- TSCĐ hữu hình

Có TK 241- XDCB dở dang (2411) Đồng thời, ghi: Nợ TK 337- Tạm thu (3372)

Có TK 366- Các khoản nhận trước chưa ghi thu (36621).

đ) Trường hợp dùng nguồn viện trợ để xây dựng TSCĐ, khi phát sinh chi phí đầu tư XDCB, ghi:

Nợ TK 241- XDCB dở dang (2412).

Có TK 112- Tiền gửi Ngân hàng, Kho bạc. Đồng thời, ghi: Nợ TK 337- Tạm thu (3372)

Có TK 366- Các khoản nhận trước chưa ghi thu (3664).

Khi công trình XDCB hoàn thành bàn giao TSCĐ vào sử dụng, ghi:

Nợ TK 211- TSCĐ hữu hình

Có TK 241- XDCB dở dang (2412). Đồng thời, ghi:

Nợ TK 366- Các khoản nhận trước chưa ghi thu (3664) Có TK

366- Các khoản nhận trước chưa ghi thu (36621).

5.4- Khi thu phí, lệ phí bằng chuyển khoản, ghi: 36 lOMoARcPSD| 41967345

Nợ TK 112- Tiền gửi Ngân hàng, Kho bạc

Có TK 337- Tạm thu (3373) hoặc Có

TK 138- Phải thu khác (1383).

5.5- Khi thu được các khoản phải thu của khách hàng bằng tiền gửi, ghi:

Nợ TK 112- Tiền gửi Ngân hàng, Kho bạc

Có TK 131- Phải thu khách hàng.

5.6- Khi thu hồi các khoản tạm ứng cho cán bộ, công nhân viên, người lao động trong đơn vị bằng chuyển khoản, ghi:

Nợ TK 112- Tiền gửi Ngân hàng, Kho bạc Có TK 141- Tạm ứng.

5.7- Khi thu hồi các khoản nợ phải thu nội bộ bằng chuyển khoản, ghi:

Nợ 112- Tiền gửi Ngân hàng, Kho bạc

Có TK 136- Phải thu nội bộ.

5.8- Thu lãi tiền gửi phát sinh do hoạt động đầu tư tạm thời của khoản vay sử dụng cho mục đích

xây dựng cơ bản dở dang, ghi:

Nợ TK 112- Tiền gửi Ngân hàng, Kho bạc

Có TK 241- XDCB dở dang (2412).

5.9- Khi thu được lãi đầu tư tín phiếu, trái phiếu, cổ tức, lợi nhuận được chia và các khoản đầu tư

tài chính khác bằng chuyển khoản, ghi:

Nợ TK 112- Tiền gửi Ngân hàng, Kho bạc

Có TK 138- Phải thu khác (1381, 1382) hoặc

Có TK 515- Doanh thu tài chính.

5.10- Lãi tiền gửi của các đơn vị sự nghiệp công (như lãi tiền gửi của hoạt động dịch vụ sự

nghiệp công; lãi tiền gửi của nguồn thu học phí và các khoản thu sự nghiệp khác) nếu theo quy

định của chế độ tài chính được bổ sung vào Quỹ đặc thù hoặc Quỹ phát triển hoạt động sự nghiệp, ghi:

Nợ TK 112- Tiền gửi Ngân hàng, Kho

bạc Có TK 353- Các quỹ đặc thù Có TK 431-Các quỹ (4314).

5.11- Thu tiền bán sản phẩm, hàng hóa, cung cấp dịch vụ bằng chuyển khoản: a)

Đối với sản phẩm, hàng hóa, dịch vụ thuộc đối tượng chịu thuế GTGT, thuế TTĐB, thuế

xuất khẩu, thuế bảo vệ môi trường và các loại thuế gián thu khác, kế toán phản ánh doanh thu bán

hàng, cung cấp dịch vụ theo giá bán chưa có thuế, các khoản thuế này phải được tách riêng theo

từng loại ngay khi ghi nhận doanh thu, ghi:

Nợ TK 112- Tiền gửi Ngân hàng, Kho bạc (tổng giá thanh toán)

Có TK 531- Doanh thu hoạt động SXKD, dịch vụ (giá bán chưa có thuế)

Có TK 333- Các khoản phải nộp nhà nước (nếu có). lOMoARcPSD| 41967345 b)

Trường hợp không tách ngay được các khoản thuế phải nộp kế toán ghi nhận doanh thu

bao gồm cả thuế gián thu phải nộp. Định kỳ, kế toán xác định nghĩa vụ thuế phải nộp và ghi giảm doanh thu, ghi:

Nợ TK 531- Doanh thu hoạt động SXKD, dịch vụ

Có TK 333- Các khoản phải nộp nhà nước (nếu có).

5.12- Khi đơn vị vay tiền về nhưng chưa sử dụng đến, nếu gửi ngay vào TK tiền gửi Ngân hàng, ghi:

Nợ TK 112- Tiền gửi Ngân hàng, Kho bạc

Có TK 338- Phải trả khác (3382).

5.13- Nhận vốn góp kinh doanh của các tổ chức, cá nhân trong và ngoài đơn vị bằng chuyển khoản, ghi:

Nợ TK 112- Tiền gửi Ngân hàng, Kho bạc

Có TK 411- Nguồn vốn kinh doanh.

5.14- Khách hàng chuyển khoản đặt tiền trước cho các dịch vụ, hàng hóa, ghi:

Nợ TK 112- Tiền gửi Ngân hàng, Kho bạc

Có TK 131- Phải thu khách hàng.

5.15- Đơn vị khác chuyển tiền đặt cọc, ký quỹ, ký cược vào tài khoản của đơn vị. Khi

nhận được giấy báo Có của Ngân hàng, ghi:

Nợ TK 112- Tiền gửi Ngân hàng, Kho bạc

Có TK 348- Nhận đặt cọc, ký quỹ, ký cược.

5.16- Đơn vị khác chuyển tiền vào TK tiền gửi của đơn vị để nhờ chi trả hộ, ghi:

Nợ TK 112- Tiền gửi Ngân hàng, Kho bạc

Có TK 338- Phải trả khác (3381).

5.17- Trường hợp được cấp có thẩm quyền cho phép rút dự toán chi thường xuyên vào tài

khoản tiền gửi của đơn vị (như cuối năm xác định được số tiết kiệm chi thường

xuyên để trích lập các quỹ, căn cứ Quyết định trích lập quỹ), ghi:

Nợ TK 112- Tiền gửi Ngân hàng, Kho bạc

Có TK 511- Thu hoạt động do NSNN cấp. Đồng thời, ghi:

Có TK 008- Dự toán chi hoạt động (008112, 008212).

5.18- Thu thanh lý, nhượng bán TSCĐ (kể cả thu tiền bán hồ sơ thầu liên quan đến hoạt

động thanh lý, nhượng bán TSCĐ) bằng chuyển khoản, ghi: a)

Trường hợp theo cơ chế tài chính phần chênh lệch thu lớn hơn chi của hoạt động thanh lý,

nhượng bán TSCĐ được để lại đơn vị, ghi:

Nợ TK 112- Tiền gửi Ngân hàng, Kho bạc (tổng giá thanh toán) Có

TK 711- Thu nhập khác (7111) (số thu chưa có thuế GTGT)

Có TK 333- Các khoản phải nộp nhà nước (3331) (nếu có). b)

Trường hợp theo cơ chế tài chính phần chênh lệch thu lớn hơn chi của hoạt động thanh lý,

nhượng bán TSCĐ đơn vị phải nộp lại cho NSNN 38 lOMoARcPSD| 41967345

- Phản ánh số thu thanh lý, nhượng bán TSCĐ, ghi:

Nợ TK 112- Tiền gửi Ngân hàng, Kho bạc Có TK 337- Tạm thu (3378).

- Phản ánh số chi thanh lý, nhượng bán TSCĐ, ghi: Nợ TK 337- Tạm thu (3378)

Có TK 112- Tiền gửi Ngân hàng, Kho bạc.

- Chênh lệch thu lớn hơn chi phải nộp NSNN, ghi: Nợ TK 337- Tạm thu (3378)

Có TK 333- Các khoản phải nộp nhà nước Khi nộp, ghi:

Nợ TK 333- Các khoản phải nộp nhà nước

Có TK 112- Tiền gửi Ngân hàng, Kho bạc.

5.19- Thu tiền bán hồ sơ mời thầu các công trình XDCB bằng tiền NSNN, bằng chuyển khoản, ghi:

a) Phản ánh số thu bán hồ sơ mời thầu các công trình XDCB, ghi:

Nợ TK 112- Tiền gửi Ngân hàng, Kho bạc Có TK 337- Tạm thu (3378).

b) Phản ánh số chi cho lễ mở thầu, ghi: Nợ TK 337- Tạm thu (3378)

Có TK 112- Tiền gửi Ngân hàng, Kho bạc.

c) Chênh lệch thu lớn hơn chi phải nộp NSNN, ghi: Nợ TK 337- Tạm thu (3378)

Có TK 333 - Các khoản phải nộp nhà nước d) Khi nộp, ghi:

Nợ TK 333- Các khoản phải nộp nhà nước

Có TK 112- Tiền gửi Ngân hàng, Kho bạc.

5.20- Kế toán hoạt động đấu thầu mua sắm nhằm duy trì hoạt động thường xuyên của đơn vị bằng chuyển khoản, ghi:

a) Khi phát sinh các khoản thu từ hoạt động đấu thầu mua sắm tài sản nhằm duy trì hoạt động

thường xuyên của đơn vị như thu bán hồ sơ thầu, thu để bù đắp chi phí giải quyết xử lý kiến

nghị của nhà thầu và các khoản thu khác theo quy định của pháp luật đấu thầu, ghi:

Nợ TK 112- Tiền gửi Ngân hàng, Kho bạc Có TK 337- Tạm thu (3378).

b) Khi phát sinh các khoản chi phí cho quá trình đấu thầu, giải quyết các kiến nghị của nhà thầu, ghi: Nợ TK 337- Tạm thu (3378)

Có TK 112- Tiền gửi Ngân hàng, Kho bạc. lOMoARcPSD| 41967345

c) Xử lý chênh lệch thu, chi: -

Trường hợp thu lớn hơn chi, theo quy định của cơ chế quản lý tài chính phần chênh lệch

đó được bổ sung vào nguồn kinh phí hoạt động (thu hoạt động do NSNN cấp) của đơn vị, ghi: Nợ TK 337- Tạm thu (3378)

Có TK 511- Thu hoạt động do NSNN cấp (5118). -

Trường hợp thu nhỏ hơn chi theo quy định của cơ chế quản lý tài chính đơn vị được phép

sử dụng nguồn thu hoạt động do NSNN cấp của đơn vị để bù đắp chi phí thiếu, ghi:

Nợ TK 611- Chi phí hoạt động

Có TK 112- Tiền gửi Ngân hàng, Kho bạc.

5.21- Kế toán kinh phí hoạt động khác phát sinh bằng chuyển khoản

a) Khi thu được kinh phí hoạt động khác, ghi:

Nợ TK 112- Tiền gửi Ngân hàng, Kho bạc Có TK 337- Tạm thu (3371).

b) Xác định số phải nộp NSNN, cấp trên..., ghi:

Nợ TK 337- Tạm thu (3371) Có các TK 333, 336, 338,... - Khi nộp, ghi:

Nợ các TK 333, 336, 338,...

Có TK 112- Tiền gửi Ngân hàng, Kho bạc.

c) Số được để lại đơn vị theo quy định hiện hành, ghi: Nợ

TK 018- Thu hoạt động khác được để lại (0181, 0182). d)

Khi sử dụng kinh phí hoạt động được để lại, ghi: Nợ các

TK 141, 152, 153, 211, 611,...

Có TK 112- Tiền gửi Ngân hàng, Kho bạc. Đồng thời, ghi:

Có TK 018- Thu hoạt động khác được để lại (0181, 0182). Đồng thời, ghi: Nợ TK 337- Tạm thu (3371)

Có TK 366- Các khoản nhận trước chưa ghi thu (nếu dùng để mua TSCĐ; nguyên liệu, vật liệu, CCDC nhập kho)

Có TK 511- Thu hoạt động do NSNN cấp (5118) (nếu dùng cho hoạt động thường xuyên

và hoạt động không thường xuyên).

5.22- Thu các khoản thuế đã nộp nhưng sau đó được hoàn, được giảm; tiền phạt do khách hàng vi

phạm hợp đồng; thu nợ khó đòi đã xử lý xóa sổ; các khoản nợ phải trả không xác định được chủ;

Bên thứ 3 bồi thường thiệt hại (tiền bảo hiểm, tiền đền bù được bồi thường); nhận được quà biếu,

quà tặng của các tổ chức cá nhân và các khoản thu nhập khác bằng chuyển khoản, ghi:

Nợ TK 112- Tiền gửi Ngân hàng, Kho bạc

Có TK 711- Thu nhập khác (7118). 40 lOMoARcPSD| 41967345

5.23- Trường hợp cấp bù miễn giảm giá dịch vụ giáo dục, đào tạo

a) Khi đơn vị rút dự toán cấp bù miễn, giảm giá dịch vụ giáo dục, đào tạo về TK tiền gửi của đơn vị, ghi:

Nợ TK 112- Tiền gửi Ngân hàng, Kho bạc

Có TK 531- Thu hoạt động SXKD, dịch vụ. Đồng thời, ghi:

Có TK 008- Dự toán chi hoạt động.

b) Khi đơn vị chi cho các hoạt động từ nguồn được cấp bù giá dịch vụ giáo dục, đào tạo, ghi: Nợ các TK 154, 642

Có TK 112- Tiền gửi Ngân hàng, Kho bạc.

5.24- Khi chuyển khoản mua nguyên liệu, vật liệu, công cụ, dụng cụ, hàng hóa, dịch vụ,

TSCĐ đểdùng vào hoạt động sản xuất, kinh doanh hàng hóa, dịch vụ thuộc đối

tượng chịu thuế GTGT tính theo phương pháp khấu trừ, thì giá trị nguyên liệu, vật

liệu, công cụ, dụng cụ, hàng hóa, dịch vụ, TSCĐ phản ánh theo giá mua chưa có thuế GTGT, ghi:

Nợ các TK 152, 153, 156 (nếu qua nhập kho) (giá chưa có thuế)

Nợ TK 154- Chi phí SXKD, dịch vụ dở dang (nếu vật liệu, dụng cụ dùng ngay cho hoạt động sản

xuất, kinh doanh, dịch vụ) (giá chưa có thuế)

Nợ các TK 211, 213 (nếu mua TSCĐ đưa vào sử dụng ngay) (giá chưa có thuế)

Nợ TK 133- Thuế GTGT được khấu trừ

Có TK 112- Tiền gửi Ngân hàng, Kho bạc (tổng giá thanh toán).

5.25- Khi chuyển khoản mua nguyên liệu, vật liệu, công cụ, dụng cụ, hàng hóa, dịch vụ,

TSCĐ đểdùng vào hoạt động sản xuất, kinh doanh hàng hóa, dịch vụ không thuộc

đối tượng chịu thuế GTGT hoặc thuộc đối tượng chịu thuế GTGT tính theo phương

pháp trực tiếp, thì giá trị nguyên liệu, vật liệu, công cụ, dụng cụ, hàng hóa, dịch vụ,

TSCĐ phản ánh theo giá mua đã có thuế GTGT (Tổng giá thanh toán), ghi:

Nợ các TK 152, 153, 156 (nếu qua nhập kho) (tổng giá thanh toán)

Nợ TK 154- Chi phí SXKD, dịch vụ dở dang (nếu dùng ngay cho hoạt động SXKD, dịch vụ) (tổng giá thanh toán)

Nợ các TK 211, 213 (nếu mua TSCĐ đưa vào sử dụng ngay) (tổng giá thanh toán)

Có TK 112- Tiền gửi Ngân hàng, Kho bạc.

5.26- Các khoản chi phí trực tiếp từ TK tiền gửi Ngân hàng, Kho bạc, ghi: Nợ các TK 611, 612, 614...

Có TK 112- Tiền gửi Ngân hàng, Kho bạc. Đồng thời, ghi:

Nợ TK 337- Tạm thu (3371, 3372, 3373) Có TK 511, 512, 514. lOMoARcPSD| 41967345

5.27- Khi chi hoạt động sản xuất, kinh doanh, dịch vụ vụ thuộc đối tượng chịu thuế GTGT

tính theo phương pháp khấu trừ bằng chuyển khoản, ghi: Nợ TK 154- Chi phí SXKD, dịch vụ dở dang

Nợ TK 133- Thuế GTGT được khấu trừ (Nếu có)

Có TK 112- Tiền gửi Ngân hàng, Kho bạc.

5.28- Khi thanh toán các khoản nợ phải trả, các khoản nợ vay hoặc chi trả tiền lương và

các khoản phải trả khác bằng chuyển khoản, ghi: Nợ các TK 331, 334, 338

Có TK 112- Tiền gửi Ngân hàng, Kho bạc.

Nếu sử dụng nguồn NSNN; nguồn viện trợ, vay nợ nước ngoài; nguồn phí được khấu trừ, để lại, đồng thời, ghi:

Nợ TK 337- Tạm thu (3371, 3372, 3373) Có các TK 511, 512, 514. Đồng thời, ghi:

Có TK 012- Lệnh chi tiền thực chi (nếu thanh toán bằng Lệnh chi tiền thực chi)

Có TK014- Nguồn phí được khấu trừ, để lại (nếu thanh toán bằng nguồn phí được khấu trừ, để lại).

5.29- Trả lãi vay các khoản đầu tư tài chính bằng chuyển khoản, ghi:

Nợ TK 615- Chi phí tài chính

Có TK 112- Tiền gửi Ngân hàng, Kho bạc.

5.30- Chuyển khoản trả tiền cho các tổ chức, cá nhân góp vốn, ghi:

Nợ TK 411- Nguồn vốn kinh doanh

Có TK 112- Tiền gửi Ngân hàng, Kho bạc.

5.31- Chi tạm ứng cho cán bộ, công nhân viên trong đơn vị bằng chuyển khoản, ghi: Nợ TK 141- Tạm ứng

Có TK 112- Tiền gửi Ngân hàng, Kho bạc.

5.32- Chuyển trả số đã thu hộ cho các đơn vị nội bộ bằng tiền gửi, ghi:

Nợ TK 336- Phải trả nội bộ

Có TK 112- Tiền gửi Ngân hàng, Kho bạc.

5.33- Chuyển trả số đơn vị khác nhờ chi hộ nhưng không chi hết bằng tiền gửi, ghi:

Nợ TK 338- Phải trả khác (3381)

Có TK 112- Tiền gửi Ngân hàng, Kho bạc.

5.34- Chuyển khoản nộp các khoản thuế, phí, lệ phí và các khoản phải nộp khác vào Ngân sách Nhà nước, ghi:

Nợ TK 333- Các khoản phải nộp Nhà nước

Có TK 112- Tiền gửi Ngân hàng, Kho bạc.

5.35- Nộp BHXH, mua thẻ BHYT, nộp kinh phí công đoàn, BHTN bằng chuyển khoản, ghi: 42 lOMoARcPSD| 41967345

Nợ TK 332- Các khoản phải nộp theo lương

Có TK 112- Tiền gửi Ngân hàng, Kho bạc.

Nếu sử dụng nguồn NSNN; nguồn viện trợ, vay nợ nước ngoài; nguồn phí được khấu trừ, để lại, đồng thời, ghi:

Nợ TK 337- Tạm thu (3371, 3372, 3373) Có các TK 511, 512, 514. Đồng thời, ghi:

Có TK 012- Lệnh chi tiền thực chi (nếu sử dụng kinh phí cấp bằng Lệnh chi tiền thực chi)

Có TK014- Nguồn phí được khấu trừ, để lại (nếu sử dụng nguồn phí được khấu trừ, để lại).

5.36- Khi kết thúc hợp đồng, đơn vị hoàn trả tiền đặt cọc, ký quỹ, ký cược cho đơn vị

khác, khi chuyển khoản để hoàn trả, ghi:

Nợ TK 348- Nhận đặt cọc ký quỹ, ký cược Có

TK 112- Tiền gửi Ngân hàng, Kho bạc.

5.37- Chuyển khoản đặt cọc, ký quỹ, ký cược, ghi:

Nợ TK 248- Đặt cọc ký quỹ, ký cược

Có TK 112- Tiền gửi Ngân hàng, Kho bạc.

5.38- Chuyển khoản thanh toán tiền cho người bán hàng, cung cấp dịch vụ, ghi:

Nợ TK 331- Phải trả cho người bán

Có TK 112- Tiền gửi Ngân hàng, Kho bạc.

5.39- Khi phát sinh chi phí trả trước bằng tiền gửi, ghi:

Nợ TK 242- Chi phí trả trước

Có TK 112- Tiền gửi Ngân hàng, Kho bạc.

5.40- Chi các quỹ bằng tiền gửi, ghi: Nợ TK 431- Các quỹ

Nợ TK 353- Các quỹ đặc thù

Có TK 112- Tiền gửi Ngân hàng, Kho bạc.

5.41- Các khoản chi phí khác, gồm: Chi phí liên quan đến thanh lý, nhượng bán TSCĐ

(đối với các đơn vị theo quy định phần chênh lệch thu lớn hơn chi được để lại); chi

tiền phạt do đơn vị vi phạm hợp đồng kinh tế, phạt vi phạm hành chính; chênh lệch

lỗ do đánh giá lại TSCĐ; Giá trị còn lại của TSCĐ hình thành bằng nguồn vốn kinh

doanh khi thanh lý và các chi phí khác (không thuộc các chi phí đã phản ánh vào loại

tài khoản loại 6), phát sinh bằng tiền gửi, ghi: Nợ TK 811-Chi phí khác

Có TK 112- Tiền gửi Ngân hàng, Kho bạc.

III. KẾ TOÁN NGUYÊN LIỆU,VẬT LIỆU

1. Một số quy định khi hạch toán kế toán vật tư lOMoARcPSD| 41967345 1.1-

Tài khoản này dùng để phản ánh số hiện có, tình hình biến động giá trị các loại

nguyên liệu, vật liệu trong kho để sử dụng cho các hoạt động của đơn vị hành chính, sự

nghiệp, như: Hoạt động hành chính, đầu tư XDCB hoặc sản xuất, kinh doanh, dịch vụ và

các mục đích khác. Nguyên liệu, vật liệu của các đơn vị hành chính, sự nghiệp được hạch

toán vào Tài khoản 152- Nguyên liệu, vật liệu là các loại nguyên liệu, vật liệu thực tế nhập, xuất kho. 1.2-

Phải chấp hành đầy đủ các quy định về quản lý nhập, xuất kho nguyên liệu, vật

liệu. Tất cả các loại nguyên liệu, vật liệu khi nhập, xuất kho đều phải làm đầy đủ thủ tục:

Cân, đong, đo, đếm và bắt buộc phải lập Phiếu nhập kho, Phiếu xuất kho. Đối với một số

loại vật liệu đặc biệt như dược liệu, hóa chất,....trước khi nhập, xuất phải kiểm nghiệm số lượng, chất lượng. 1.3-

Chỉ hạch toán vào Tài khoản 152 “Nguyên liệu, vật liệu” giá trị của nguyên liệu,

vật liệu thực tế nhập, xuất qua kho. Các loại nguyên liệu, vật liệu mua về đưa vào sử dụng

ngay (không qua kho) thì không hạch toán vào tài khoản này. Nguyên liệu, vật liệu được

mua bằng nguồn nào thì phải phản ánh vào nguồn đó mặc dù có thể sử dụng cho các mục

đích khác nhau (tính vào các TK chi phí khác nhau). 1.4-

Hạch toán chi tiết nguyên liệu, vật liệu phải thực hiện đồng thời ở kho và ở phòng

kế toán. Ởkho, thủ kho phải mở sổ hoặc thẻ kho theo dõi số lượng nhập, xuất, tồn kho

từng thứ nguyên liệu, vật liệu. Ở phòng kế toán phải mở sổ chi tiết nguyên liệu, vật liệu để

ghi chép cả về số lượng, giá trị từng thứ nguyên liệu, vật liệu nhập, xuất, tồn kho. Định kỳ

kế toán và thủ kho phải đối chiếu về số lượng nhập, xuất, tồn kho của từng thứ nguyên

liệu, vật liệu. Trường hợp phát hiện chênh lệch phải xác định nguyên nhân và báo ngay

cho kế toán trưởng hoặc phụ trách kế toán và Thủ trưởng đơn vị biết để kịp thời có biện pháp xử lý. 1.5-

Hạch toán nhập, xuất, tồn kho nguyên liệu, vật liệu phải theo giá thực tế. Việc xác

định giá thực tế dùng làm căn cứ ghi sổ kế toán được quy định cho từng trường hợp cụ thể

sau: a) Giá thực tế nhập kho: -

Giá thực tế nguyên liệu, vật liệu mua ngoài nhập kho để sử dụng cho hoạt động hành

chính, sự nghiệp, dự án hoặc sử dụng cho hoạt động đầu tư XDCB được tính theo giá mua thực tế

ghi trên hóa đơn (bao gồm các loại thuế gián thu) cộng với (+) các chi phí liên quan đến việc mua

nguyên liệu, vật liệu (chi phí thu mua, vận chuyển, bốc xếp...); -

Giá thực tế nguyên liệu, vật liệu mua ngoài nhập kho để sử dụng cho sản xuất, kinh doanh:

+ Trường hợp nguyên liệu, vật liệu mua về sử dụng cho hoạt động sản xuất, kinh doanh hàng 44 lOMoARcPSD| 41967345

hóa, dịch vụ thuộc đối tượng chịu thuế GTGT tính theo phương pháp khấu trừ thì giá trị của

nguyên liệu, vật liệu mua vào được phản ánh theo giá mua chưa có thuế GTGT (thuế GTGT đầu

vào của nguyên liệu, vật liệu sẽ được hạch toán vào Tài khoản 133 “Thuế GTGT được khấu trừ”;

+ Trường hợp nguyên liệu, vật liệu mua về dùng cho hoạt động sản xuất, kinh doanh hàng hóa,

dịch vụ thuộc đối tượng chịu thuế GTGT tính theo phương pháp trực tiếp hoặc dùng cho hoạt

động sản xuất, kinh doanh hàng hóa, dịch vụ không thuộc đối tượng chịu thuế GTGT thì giá trị

nguyên liệu, vật liệu mua vào được phản ánh theo giá mua bao gồm cả thuế GTGT (tổng giá thanh toán). -

Giá thực tế của nguyên liệu, vật liệu tự sản xuất nhập kho là toàn bộ chi phí đơn vị bỏ ra

để chế biến nguyên liệu, vật liệu đó. -

Giá thực tế của nguyên liệu, vật liệu thu hồi là giá do Hội đồng đánh giá tài sản của đơn vị

xác định (trên cơ sở đánh giá giá trị của vật liệu thu hồi).

b) Giá thực tế nguyên liệu, vật liệu xuất kho có thể áp dụng một trong các phương pháp xác định

sau: Giá thực tế bình quân gia quyền sau mỗi lần nhập hoặc cuối kỳ; giá thực tế đích danh (nhập

giá nào, xuất giá đó); giá nhập trước, xuất trước.

2. Chứng từ sử dụng

- Phiếu nhập kho, Phiếu xuất kho

- Giấy báo hỏng, mất công cụ, dụng cụ,

- Biên bản kiểm kê vật tư, sản phẩm, hàng hóa - Phiếu kê mua hàng

- Biên bản kiểm nghiệm vật tư, sản phẩm, hàng hoá

- Sổ chi tiết: Sổ chi tiết vật liệu, Sổ kho

3. Trình tự ghi sổ

- Căn cứ vào phiếu nhập kho, phiếu xuất kho, kế toán vào sổ kho, sổ chi tiết vật liệu và vào các sổ

chi tiết khác như: Sổ theo dõi các khoản thu của dân, Sổ phải thu, Sổ phải trả, Sổ quỹ tiền mặt, Sổ tiền gửi Kho bạc...

4. Tài khoản sử dụng:

- Tài khoản 152: Nguyên liệu, vật liệu* Nội dung:

- Phản ánh giá trị hiện có và tình hình biến động các loại vật tư của đơnvị được quản lý hạch toánqua kho.

- Vật tư hình thành từ nhiều nguồn: + Do mua về, +Do được viện trợ * Kết cấu: lOMoARcPSD| 41967345 Bên Nợ:

- Giá trị thực tế của nguyên liệu, vật liệu, ấn chỉ nhập kho (do mua ngoài, cấp trên cấp, tự chế, tự in...);

- Giá trị thực tế nguyên liệu, vật liệu thừa phát hiện khi kiểm kê. Bên Có:

- Giá trị thực tế của nguyên liệu, vật liệu, ấn chỉ xuất kho;

- Giá trị thực tế của nguyên liệu, vật liệu thiếu phát hiện khi kiểm kê. Số dư bên Nợ:

Giá trị thực tế của nguyên liệu, vật liệu, ấn chỉ hiện còn trong kho của đơn vị.

5. Phương pháp hạch toán

5.1- Mua nguyên liệu, vật liệu nhập kho bằng nguồn NSNN

a) Rút dự toán mua nguyên liệu, vật liệu, ghi:

Nợ TK 152- Nguyên liệu, vật liệu

Có TK 366- Các khoản nhận trước chưa ghi thu (36612). Đồng thời, ghi:

Có TK 008- Dự toán chi hoạt động.

b) Rút tiền gửi (kể cả tiền gửi được cấp bằng Lệnh chi tiền thực chi) mua nguyên liệu, vật liệu, ghi:

Nợ TK 152- Nguyên liệu, vật liệu

Có TK 112- Tiền gửi Ngân hàng, Kho bạc. Đồng thời, ghi: Nợ TK 337- Tạm thu (3371)

Có TK 366- Các khoản nhận trước chưa ghi thu (36612). Đồng thời, ghi:

Có TK 012- Lệnh chi tiền thực chi (nếu mua bằng kinh phí từ Lệnh chi tiền thực chi), hoặc

Có TK 018- Thu hoạt động khác được để lại (nếu mua bằng nguồn thu hoạt động khác được để lại).

c) Khi xuất nguyên liệu, vật liệu, ghi:

Nợ TK 611- Chi phí hoạt động 46 lOMoARcPSD| 41967345

Có TK 152- Nguyên liệu, vật liệu.

5.2- Nhập kho nguyên liệu, vật liệu mua bằng nguồn viện trợ, vay nợ nước ngoài:

- Khi chuyển tiền mua nguyên liệu, vật liệu, ghi:

Nợ TK 152- Nguyên liệu, vật liệu

Có các TK 112, 331, 366 (36622)... Đồng thời, ghi: Nợ TK 337- Tạm thu (3372)

Có TK 366- Các khoản nhận trước chưa ghi thu (36622).

- Khi xuất nguyên liệu, vật liệu ra sử dụng, ghi:

Nợ TK 612- Chi từ nguồn viện trợ, vay nợ nước ngoài

Có TK 152- Nguyên liệu, vật liệu.

5.3- Nhập kho NL, VL mua bằng nguồn phí được khấu trừ, để lại:

- Khi chuyển tiền mua nguyên liệu, vật liệu, ghi:

Nợ TK 152- Nguyên liệu, vật liệu

Có các TK 111, 112, 331,.... Đồng thời, ghi: Nợ TK 337- Tạm thu (3373)

Có TK 366- Các khoản nhận trước chưa ghi thu (36632). Đồng thời, ghi:

Có TK 014- Phí được khấu trừ, để lại.

- Khi xuất nguyên liệu, vật liệu ra sử dụng, ghi:

Nợ TK 614- Chi phí hoạt động thu phí

Có TK 152- Nguyên liệu, vật liệu.

5.4- Nhập kho nguyên liệu, vật liệu do mua chịu dùng cho các hoạt động hành chính, sự nghiệp,

ghi: Nợ TK 152- Nguyên liệu, vật liệu (tổng giá thanh toán)

Có TK 331- Phải trả cho người bán.

- Khi thanh toán các khoản mua chịu, ghi: lOMoARcPSD| 41967345

Nợ TK 331- Phải trả cho người bán Có các TK 111, 112.

Đồng thời nếu mua từ nguồn NSNN; nguồn viện trợ, vay nợ nước ngoài; nguồn phí được khấu trừ, để lại, ghi:

Nợ TK 337- Tạm thu (3371, 3372, 3373)

Có TK 366- Các khoản nhận trước chưa ghi thu (36612, 36622, 36632). Đồng thời, ghi:

Có TK 012- Lệnh chi tiền thực chi (nếu được cấp bằng Lệnh chi tiền thực chi)

Có TK 014- Phí được khấu trừ, để lại (nếu được cấp bằng nguồn phí được khấu trừ, để lại).

5.5- Nhập kho nguyên liệu, vật liệu mua ngoài bằng tiền tạm ứng, ghi:

Nợ TK 152- Nguyên liệu, vật liệu (tổng giá thanh toán) Có TK 141- Tạm ứng.

Đồng thời nếu mua từ nguồn NSNN; nguồn viện trợ, vay nợ nước ngoài; nguồn phí được khấu trừ, để lại, ghi:

Nợ TK 337- Tạm thu (3371, 3372, 3373)

Có TK 366- Các khoản nhận trước chưa ghi thu (36612, 36622, 36632). Đồng thời, ghi:

Có TK 012- Lệnh chi tiền thực chi (nếu được cấp bằng Lệnh chi tiền thực chi) Có TK

014- Phí được khấu trừ, để lại (nếu được cấp bằng nguồn phí được khấu trừ, để lại).

5.6- Các loại nguyên liệu, vật liệu đã xuất dùng nhưng sử dụng không hết nhập lại kho, ghi:

Nợ TK 152- Nguyên liệu, vật liệu (theo giá xuất kho)

Có các TK 154, 241, 611, 612, 614.

5.7- Nhập kho nguyên liệu, vật liệu vay mượn của các đơn vị khác, ghi:

Nợ TK 152- Nguyên liệu, vật liệu

Có TK 338- Phải trả khác (3388).

5.8- Nhập kho nguyên liệu, vật liệu do được viện trợ không hoàn lại hoặc do được tài trợ,

biếu, tặng nhỏ lẻ, ghi: 48 lOMoARcPSD| 41967345

Nợ TK 152- Nguyên liệu, vật liệu

Có TK 366- Các khoản nhận trước chưa ghi thu (36621, 36622).

5.9- Nguyên liệu, vật liệu mua ngoài nhập kho để sử dụng cho hoạt động sản xuất, kinh doanh, dịch vụ

- Nguyên liệu, vật liệu nhập kho sử dụng cho hoạt động sản xuất, kinh doanh hàng hóa, dịch vụ

nếu được khấu trừ thuế GTGT, ghi:

Nợ TK 152- Nguyên liệu, vật liệu (giá chưa có thuế GTGT)

Nợ TK 133- Thuế GTGT được khấu trừ

Có các TK 111, 112, 331,... (tổng giá thanh toán).

- Nguyên liệu, vật liệu nhập kho sử dụng cho hoạt động sản xuất, kinh doanh hàng hóa, dịch vụ

không thuộc đối tượng chịu thuế GTGT hoặc không được khấu trừ thuế GTGT, ghi:

Nợ TK 152- Nguyên liệu, vật liệu (tổng giá thanh toán)

Có các TK 111, 112, 331,... (tổng giá thanh toán).

5.10- Khi nhập khẩu nguyên liệu, vật liệu để dùng cho hoạt động sản xuất, kinh doanh hàng hóa,

dịch vụ được khấu trừ thuế GTGT, ghi:

Nợ TK 152- Nguyên liệu, vật liệu

Có TK 333- Các khoản phải nộp Nhà nước (3337) (nếu có)

Có các TK 111, 112, 331,... (tổng giá thanh toán).

- Số thuế GTGT đầu vào của hàng nhập khẩu được khấu trừ với số thuế GTGT phải nộp, ghi:

Nợ TK 133- Thuế GTGT được khấu trừ

Có TK 333- Thuế GTGT phải nộp (33312).

5.11- Khi nhập khẩu nguyên liệu, vật liệu để dùng cho hoạt động sản xuất, kinh doanh

hàng hóa, dịch vụ không thuộc đối tượng chịu thuế GTGT hoặc không được khấu trừ thuế GTGT, ghi:

Nợ TK 152- Nguyên liệu, vật liệu (tổng giá thanh toán)

Có TK 333- Các khoản phải nộp nhà nước (33312)

Có TK 333- Các khoản phải nộp Nhà nước (3337) (chi tiết thuế nhập khẩu, thuế tiêu thụ đặc biệt) (nếu có)

Có các TK 111, 112, 331,... (số tiền phải trả người bán). lOMoARcPSD| 41967345

5.12- Xuất kho nguyên liệu, vật liệu sử dụng cho hoạt động sản xuất kinh doanh dịch vụ và

đầu tưxây dựng cơ bản của đơn vị, căn cứ vào mục đích sử dụng, ghi: Nợ các TK 154, 241, 642

Có TK 152- Nguyên liệu, vật liệu.

5.13- Nguyên liệu, vật liệu thiếu, thừa phát hiện khi kiểm kê, chưa xác định nguyên nhân chờ xử lý:

- Nguyên liệu, vật liệu phát hiện thiếu, ghi:

Nợ TK 138- Phải thu khác (1388)

Có TK 152- Nguyên liệu, vật liệu.

- Nguyên liệu, vật liệu phát hiện thừa, ghi:

Nợ TK 152- Nguyên liệu, vật liệu

Có TK 338- Phải trả khác (3388). 5.14- Kế toán ấn chỉ

a) Kế toán ấn chỉ cấp: -

Nhập kho các loại ấn chỉ do doanh nghiệp in bàn giao theo hợp đồng thuê in giữa đơn vị

với doanh nghiệp in cộng (+) các khoản chi phí liên quan trực tiếp đến ấn chỉ, ghi:

Nợ TK 152- Nguyên liệu, vật liệu (chi tiết ấn chỉ cấp)

Có các TK 111, 112, 366... (chi phí liên quan). -

Khi xuất kho ấn chỉ để phục vụ cho hoạt động quản lý và chuyên môn, nghiệp vụ của đơn vị theo quy định, ghi:

Nợ TK 611- Chi phí hoạt động

Có TK 152- Nguyên liệu, vật liệu (chi tiết ấn chỉ cấp). -

Khi xuất kho ấn chỉ giao cho cán bộ công nhân viên của đơn vị để cấp cho các tổ chức, cá nhân ngoài đơn vị, ghi: Nợ TK 141- Tạm ứng

Có TK 152- Nguyên liệu, vật liệu (chi tiết ấn chỉ cấp). -

Khi có báo cáo thanh quyết toán của người nhận ấn chỉ về số ấn chỉ đã cấp cho các tổ

chức, cá nhân ngoài đơn vị, ghi: 50 lOMoARcPSD| 41967345

Nợ TK 611- Chi phí hoạt động Có TK 141- Tạm ứng.

b) Kế toán ấn chỉ bán:

- Các chi phí liên quan đến ấn chỉ bán (in ấn, phát hành, vận chuyển, bốc xếp, bao bì,...), ghi:

Nợ TK 154- Chi phí SXKD, dịch vụ dở dang Có các TK 111, 112, 331...

- Các khoản ghi giảm chi phí phát hành ấn chỉ bán khi phát sinh (nếu có), ghi: Nợ các TK 111, 112, 152...

Có TK 154- Chi phí SXKD, dịch vụ dở dang.

- Nhập kho các loại ấn chỉ, ghi:

Nợ TK 152- Nguyên liệu, vật liệu (chi tiết ấn chỉ bán)

Có TK 154- Chi phí SXKD, dịch vụ dở dang.

- Bán ấn chỉ không qua kho, ghi:

Nợ TK 632- Giá vốn hàng bán

Có TK 154- Chi phí SXKD, dịch vụ dở dang.

- Khi xuất kho ấn chỉ để bán, ghi:

Nợ TK 632- Giá vốn hàng bán

Có TK 152- Nguyên liệu, vật liệu (chi tiết ấn chỉ bán).

- Khi phát sinh doanh thu do bán ấn chỉ cho các tổ chức, cá nhân bên ngoài, ghi:

Nợ các TK 111, 112 (nếu thu tiền ngay)

Nợ TK 131- Phải thu khách hàng (1311) (nếu chưa thu tiền)

Có TK 333- Các khoản phải nộp nhà nước (33311) (nếu đơn vị nộp thuế GTGT theo phương pháp khấu trừ).

Có TK 531- Doanh thu hoạt động SXKD, dịch vụ.

- Thuế GTGT phải nộp theo quy định của hoạt động phát hành ấn chỉ bán (nếu đơn vị nộp thuế

GTGT theo phương pháp trực tiếp), ghi:

Nợ TK 531- Doanh thu hoạt động SXKD, dịch vụ lOMoARcPSD| 41967345

Có TK 333- Các khoản phải nộp nhà nước.

- Cuối kỳ, kết chuyển chi phí của hoạt động phát hành ấn chỉ bán, ghi:

Nợ TK 911- Xác định kết quả (9112)

Có TK 632- Giá vốn hàng bán.

- Cuối kỳ, kết chuyển doanh thu của hoạt động bán ấn chỉ, ghi:

Nợ TK 531- Doanh thu hoạt động SXKD, dịch vụ

Có TK 911- Xác định kết quả (9112).

- Xác định số thuế thu nhập doanh nghiệp phải nộp, ghi:

Nợ TK 821- Chi phí thuế thu nhập doanh nghiệp

Có TK 333- Các khoản phải nộp nhà nước (3334).