Preview text:

GIÁ TRỊ THỜI GIAN CỦA TIỀN

Bài 1: Bố bạn cho bạn một món tiền. Bạn có thể lựa chọn một trong 3 cách nhận tiền sau:

(1) nhận 1000 $ ngay bây giờ, (2) nhận 12.000$ vào thời điểm 12 tháng sau, (3) nhận

25.000$ vào thời điểm 25 tháng sau. Giả sử bạn có thể kiếm được tỷ suất sinh lợi 11 % /

tháng trên số tiền nhận được. Bạn nên chọn cách nhận tiền nào? Bài giải

Người đó có thể kiếm được tỷ suất sinh lợi 11 % / tháng trên số tiền nhận được

chọn 11% làm tỷ suất chiết khấu để tính giá trị theo thời gian của các món tiền mà người đó nhận được.

Giá trị hiện tại của 12.000$ mà người đó được nhận sau 12 tháng nữa là 12.000 / (1+11%)12 = 3430.09 $

Giá trị hiện tại của 25.000$ mà người đó được nhận sau 25 tháng nữa là

25.000 / (1+11%)25 = 1840.202 $

→ chọn cách nhận tiền thứ 2.

Bài 2: Cô Loan lên kế hoạch 10 năm nữa sẽ nghỉ hưu. Hiện tại, cô ấy đang có 1 tỷ đồng

tiền gửi tiết kiệm. Cô ấy dự định bỏ thêm vào tài khoản tiền gửi tiết kiệm này 100 trđ vào

cuối mỗi năm trong vòng 5 năm đầu, sau đó sẽ bỏ thêm 200 trđ vào cuối mỗi năm trong

vòng 5 năm tiếp theo cho đến khi nghỉ hưu. Giả sử: ngân hàng trả lãi kép cho tài khoản

tiền gửi tiết kiệm là 7%/năm, 1 năm tính lãi 1 lần. Hỏi: khi bắt đầu nghỉ hưu, số tiền cô

Loan có được trong tài khoản tiền gửi tiết kiệm này là bao nhiêu? Bài giải

Ta có sơ đồ dòng tiền các món tiền gửi như sau: (đơn vị: trđ) 1000 100 100 … 100 200 200 … 200 0 1 2 … 5 6 7 … 10

Số tiền cô Loan có được khi nghỉ hưu là:

1000(1+7%)10 + 100(1+7%)9 + 100(1+7%)8 + 100(1+7%)7 + 100(1+7%)6 + 100(1+7%)5

+ 200(1+7%)4 + 200(1+7%)3 + 200(1+7%)2 + 200(1+7%)1 + 200 (các bạn có thể tính thủ

công theo công thức vừa xong, nhưng như vậy sẽ rất mất thời gian, theo tôi, các bạn nên

áp dụng các công thức tính giá trị tương lai của dòng tiền tệ đều cuối kỳ để đưa về công

thức gọn hơn như sau)

= 1000(1+7%)10 + 100{[(1+7%)5 - 1] / 7%} x (1+7%)5 + 200[(1+7%)5 - 1] / 7% = 3.923,87 trđ

Bài 3: Ông A dự định 10 năm nữa sẽ nghỉ hưu và muốn mua 1 căn hộ cao cấp ở Vũng

Tàu. Hiện tại, giá căn hộ là 100.000 $, dự kiến mỗi năm, giá căn hộ tăng khoảng 5%. Ông

A hiện có thể đầu tư tiền của mình hàng năm với suất sinh lợi là 10%/năm. Hỏi: hàng

năm, ông A phải bỏ ra bao nhiêu tiền đầu tư vào cuối mỗi năm để có đủ tiền mua căn hộ khi nghỉ hưu. Bài giải

Dự kiến, sau 10 năm nữa, giá căn hộ sẽ là:

100.000 x (1+5%)10 = 162.889,5 $

Gọi A là số tiền mà ông A phải bỏ ra để đầu tư vào cuối mỗi năm nhằm mục đích có đủ

tiền mua căn hộ khi nghỉ hưu, ta có sơ đồ dòng tiền như sau: (đơn vị: $) A A A A … A A A 0 1 2 3 4 … 8 9 10

Tỷ suất sinh lời là 10%/năm.

Nếu đầu tư A $ vào cuối mỗi năm như sơ đồ dòng tiền trên, vào thời điểm cuối năm thứ

10, ông A sẽ có số tiền là:

A(1+10%)9 + A(1+10%)8 + A(1+10%)7 + … + A(1+10%)2 + A(1+10%)1 + A

= A x [(1+10%)10 - 1]/10% (áp dụng công thức tính giá trị tương lai của dòng tiền tệ đều cuối kỳ) = A x 15,94

Số tiền này phải vừa đúng bằng giá căn hộ khi ông A nghỉ hưu A x 15,94 = 162.889,5 $ A = 10.220,56 $

Bài 4: Đầu năm 2012, Cổ phiếu thường của công ty X đang được mua bán trên thị trường

với giá 26.000đ / cổ phiếu. Nhà đầu tư A dự định đầu tư vào loại cổ phiếu này và ông ta

thấy nếu đầu tư thì sau 3 năm, ông ta có thể bán được cổ phiếu với giá tối thiểu là

37.000đ / cổ phiếu. Theo anh (chị), nhà đầu tư A có nên đầu tư hay không? Biết rằng cuối

năm 2011, công ty X vừa trả cổ tức cho cổ đông thường là 2000đ / cổ phiếu, theo đánh

giá của các nhà đầu tư, tốc độ tăng trưởng cổ tức của cổ phiếu này là 10%/năm, và tỷ suất

sinh lợi kỳ vọng của nhà đầu tư A là 15%/năm. Bài làm

Nếu quyết định đầu tư vào 1 cổ phiếu thường của công ty X, thì giá trị khoản thu nhập

mà nhà đầu tư A dự kiến sẽ thu được:

+ Tại thời điểm cuối năm 2012 là:

Cổ tức được chia cuối năm 2012 = 2000đ x (1 + 10%) = 2200đ

+ Tại thời điểm cuối năm 2013 là

Cổ tức được chia cuối năm 2013 = 2200đ x (1 + 10%) = 2420đ

+ Tại thời điểm cuối năm 2014 là

Cổ tức được chia cuối năm 2014 + giá bán cổ phiếu tại thời điểm cuối năm 2014

= 2420đ x (1 + 10%) + 37000 = 39662đ (26000đ) 2200đ 2420đ 39662đ Đầu năm Cuối năm Cuối năm Cuối năm 2012 2012 2013 2014

Tổng giá trị hiện tại của các khoản thu nhập mà nhà đầu tư A sẽ thu được khi đầu tư vào

1 cổ phiếu thường của công ty X là: = 2200 + 2420 + 39662 1 + 15% (1 + 15%)2 (1 + 15%)3 = 29821đ

Vì: 29821đ > 26000đ = số tiền ông A phải bỏ ra để mua 1 cổ phiếu → Nên đầu tư. PHÂN TÍCH TÀI CHÍNH Bài 1:

a. Tính VCSH của DN có Hệ số Nợ/tổng TS là 30% và Tổng NV bằng 100 tỷ VND

b. Một doanh nghiệp có Hiệu suất sử dụng tổng tài sản bằng 1,2 lần và ROA bằng 40%

thì Tỷ suất Doanh lợi doanh thu (hay tỷ số lợi nhuận ròng biên) bằng bao nhiêu?

c. Áp dụng mô hình DUPONT để tính ROE của DN A biết tỷ suất doanh lợi doanh thu

bằng 30%, hiệu suất sử dụng tổng TS là 1,4 lần và tỷ trọng VCSH trong tổng vốn 70%. Bài 2:

a) Lợi nhuận ròng của công ty Công Vinh năm gần nhất là $1 tỷ, và công ty hiện có

200.000.000 cổ phiếu đang lưu hành. Công ty muốn chi trả 40% lợi nhuận. Hỏi:

cổ tức 1 cổ phiếu mà công ty công bố là bao nhiêu?

b) ROE của một doanh nghiệp là 12% và hệ số nợ là 0,4. Hỏi: ROA của doanh nghiệp này là bao nhiêu?

c) Một doanh nghiệp có tổng chi phí lãi vay là 20.000$ một năm, doanh thu trong

năm đó là 2 triệu $, thuế suất thuế thu nhập doanh nghiệp là 40%, tỷ suất doanh

lợi doanh thu là 6%. Yêu cầu: Xác định tỷ số khả năng thanh toán lãi vay trong năm của doanh nghiệp.

Bài 3: BCĐKT tại thời điểm cuối năm N của công ty XY có các số liệu sau (Đơn vị: tỷ đ) Tiền 200 Nợ ngắn hạn 450 Phải thu ngắn hạn ??? Tài sản cố định 500 VCSH 600 Hàng tồn kho 220 Đầu tư tài chính 100 Nợ dài hạn 300 ngắn hạn

Biết: Trong năm N, công ty có Doanh thu: 600 tỷ đ; Lợi nhuận sau thuế: 120 tỷ đ

Tổng Tài sản tại thời điểm đầu năm N của công ty XY là 1000 tỷ đ.

Yêu cầu: Tính các số liệu sau của công ty: Phải thu ngắn hạn, hệ số thanh toán ngắn hạn,

hệ số thanh toán nhanh, hệ số nợ, hiệu suất sử dụng tổng tài sản, tỷ suất doanh lợi doanh thu, ROA.

Bài 4: Ngày 31/12/N, Công ty Z có số liệu trên Bảng cân đối kế toán như sau (tỷ đồng): Tài sản Nguồn vốn Tiền ? Vay ngắn hạn ?

Khoản phải thu ngắn hạn ?

Phải trả người bán ngắn hạn 400 Hàng tồn kho ? Vay dài hạn 600 TSCĐ (GTCL) 1900 VCSH ? Tổng tài sản 3000 Nguồn vốn ?

Yêu cầu: Tìm các thông tin còn thiếu trên BCĐKT. Biết: Tỷ số Nợ: 60%; Kỳ thu tiền

bình quân: 24 ngày; doanh thu thuần: 6000 tỷ đồng; Tỷ số khả năng thanh toán nhanh:

0,5; 1 năm có 360 ngày; Số liệu trên BCĐKT ngày 31/12/N bằng số liệu bình quân năm N.

Bài 5: Tại ngày 31/12/N, công ty NKD có các số liệu sau đây (Đơn vị: triệu $) Tiền 100

Đầu tư tài chính ngắn hạn 0 Tài sản dài hạn 283,5 Doanh thu 1.000 Lợi nhuận sau thuế 50 Tỷ số thanh toán nhanh 2

Tỷ số thanh toán ngắn hạn 3 Kỳ thu tiền bình quân 39,6 ngày ROE 12,5% Giả định:

1năm có 360 ngày. Số liệu trên BCĐKT ngày 31/12/N bằng số liệu bình quân năm N

Hãy tính các số liệu sau của công ty tại ngày 31/12/N: Khoản phải thu, nợ ngắn hạn, tài

sản ngắn hạn, tổng tài sản, ROA, vốn chủ sở hữu, nợ dài hạn.

Bài 6: Hãy hoàn thành bảng cân đối kế toán và các số liệu về doanh thu, giá vốn hàng

bán và lãi gộp cho công ty T&G, sử dụng số liệu sau: Tỷ số Nợ: 50%

Kỳ thu tiền bình quân: 42 ngày

Khả năng thanh toán nhanh: 1,2

Tỷ số Lãi gộp/Doanh thu: 28%

Hiệu suất sử dụng tổng tài sản: 2

Vòng quay hàng tồn kho: 4 vòng/năm Giả định:

1năm có 360 ngày. Số liệu trên BCĐKT ngày 31/12/N bằng số liệu bình quân năm N

Bảng cân đối kế toán ngày 31/12/N Tài sản Nguồn vốn Tiền ?

Khoản phải trả ngắn hạn ?

Khoản phải thu ngắn hạn ? Nợ dài hạn 600 Hàng tồn kho ? Vốn góp ban đầu ? TSCĐ (GTCL) ? LNGL 975 Tổng tài sản 3000 Nguồn vốn ?

Bài 7: Hãy hoàn thành các báo cáo tài chính của công ty cổ phần Hương Giang, cho biết

các thông tin sau: (Đơn vị: triệu đồng)

Báo cáo kết quả kinh doanh năm 200X 1. Doanh thu 8000 2. Giá vốn hàng bán 67,5% Doanh thu 3. Lãi gộp ?

4. Chi phí bán hàng và quản lý ?

5. Chi phí trả lãi (lãi vay) 400

6. Lợi nhuận trước thuế ? 7. Thuế TNDN (25%) ? 8. Lợi nhuận sau thuế ?

Bảng cân đối kế toán ngày 31/12/200X Tài sản Nguồn vốn

I. Tài sản ngắn hạn ? I. Nợ phải trả ? 1. Tiền 500 1. Nợ ngắn hạn ? 2. Khoản phải thu ?

- Phải trả người bán 400 3. Hàng tồn kho ? - Phải nộp ?

II. Tài sản dài hạn ? - Vay ngắn hạn NH 200 1. TSCĐ (GTCL) ? 2. Nợ dài hạn ?

II. Vốn chủ sở hữu ? 1. Vốn góp ban đầu 3000 2. LN chưa phân phối 750 Tổng Tài sản ? Tổng Nguồn vốn ?

Cho biết thêm các số liệu sau:

1. Tỷ số khả năng thanh toán ngắn hạn: 3 lần

2. Kỳ thu tiền bình quân: 45 ngày 3. Doanh lợi doanh thu: 9%

4. Tỷ số Nợ/VCSH: 1 lần 5. 1 năm có 360 ngày

6. Vòng quay hàng tồn kho 3 vòng/năm

Giả định: Số liệu trên BCĐKT ngày 31/12/200X bằng số liệu bình quân năm 200X. Bài 8:

Tìm các thông tin còn thiếu của công ty Đại Thành, biết số liệu cuối năm N như sau:

Tỷ số Nợ/tổng tài sản = 40%

Hệ số thanh toán nhanh = 0,8

Hiệu suất sử dụng tổng tài sản = 1,5 Vòng quay hàng tồn kho = 6

Kỳ thu tiền bình quân = 18 ngày

Lợi nhuận gộp = 20% doanh thu thuần Giả định:

1năm có 360 ngày. Số liệu trên BCĐKT ngày 31/12/N bằng số liệu bình quân năm N

Bảng cân đối kế toán 31/12/N Tài sản

Nợ và Vốn chủ sở hữu Tiền mặt = ??? Phải trả = 25.000 Phải thu = ??? Vay ngắn hạn = ??? Hàng tồn kho = ??? Vay dài hạn = 60.000 TSCĐ = ??? Vốn góp ban đầu = ??? LN chưa phân phối = 95.000 Tổng Tài sản =???

Tổng Nợ và Vốn chủ sở hữu = 370.000 Doanh thu thuần = ??? Giá vốn hàng bán = ??? Bài làm

Tổng tài sản = Tổng nợ và vcsh = 370.000

Tỷ số Nợ/tổng tài sản = 40%

=> Tổng Nợ = 40% Tổng tài sản = 40% * 370.000 = 148.000.

=> Vay ngắn hạn = Tổng nợ - Phải trả - Vay dài hạn = 148.000 – 25.000 – 60.000 = 63.000

Vốn góp ban đầu = Tổng nợ và vcsh - Tổng nợ - LN chưa phân phối

= 370.000 – 148.000 – 95.000 = 127.000

Hiệu suất sử dụng tổng tài sản = 1,5 => Doanh thu thuần = 1,5 * Tổng tài sản = 1,5 * 370.000 = 555.000

Lợi nhuận gộp = 20% doanh thu thuần => Giá vốn hàng bán = 80% doanh thu thuần = 80% * 555.000 = 444.000

Vòng quay hàng tồn kho = 6 => Hàng tồn kho = Giá vốn hàng bán / Vòng quay HTK = 444.000/6 = 74.000

Kỳ thu tiền bình quân = 18 ngày => Phải thu = kỳ thu tiền bình quân * doanh thu bình

quân ngày = 18 * 555.000 / 360 = 27.750

Hệ số thanh toán nhanh = 0,8 => Tiền + phải thu = 0,8 * nợ ngắn hạn = 0,8 * (25.000 + 63.000) = 70.400

tiền = 70.400 – 27.750 = 42.650

TSCĐ = Tổng tài sản - Tiền - phải thu – HTK = 370.000 – 42.650 – 27.750 – 74.000 = 225.600 Tài sản

Nợ và Vốn chủ sở hữu Tiền mặt = 42.650 Phải trả = 25.000 Phải thu = 27.750 Vay ngắn hạn = 63.000 Hàng tồn kho = 74.000 Vay dài hạn = 60.000 TSCĐ = 225.600

Vốn góp ban đầu = 127.000 LN chưa phân phối = 95.000

Tổng Tài sản =370.000

Tổng Nợ và Vốn chủ sở hữu = 370.000 Doanh thu thuần = 555.000

Giá vốn hàng bán = 444.000 CHI PHÍ VỐN

Bài 1: Hãy tính chi phí của các nguồn tài trợ sau:

a. Vay dài hạn ngân hàng, lãi suất 10%/năm, thuế suất thuế Thu nhập doanh nghiệp 25%.

b. Phát hành cổ phiếu ưu tiên (cổ phiếu ưu đãi cổ tức) với các thông tin như sau: Mệnh

giá cổ phiếu 100$, lãi suất 11%/năm, có thể bán với giá 120$/cổ phiếu, chi phí phát hành 9$/cổ phiếu.

c. Quy mô lợi nhuận giữ lại là 4,8 triệu $. Thị giá mỗi cổ phiếu thường hiện tại là 75$. Cổ

tức đã trả cho mỗi cổ phần thường năm báo cáo là 9,8$, mức cổ tức này dự kiến không thay đổi trong tương lai.

d. Phát hành cổ phiếu thường mới, cổ tức hiện tại là 2,8$, cổ tức dự kiến sẽ trả vào cuối

năm nay là 3,08$, mức cổ tức này dự kiến tăng trưởng đều trong các năm tiếp theo. Giá

phát hành dự kiến là 60$/cổ phiếu, chi phí phát hành 10%. Bài làm

a) Chi phí Nợ trước thuế: Kd = 10%.

Chi phí Nợ sau thuế: Kd(1-t) = 10% x (1-0,25) = 7,5%.

b) Cổ tức một cổ phiếu ưu tiên là: D = 11% x 100$ = 11$.

Giá phát hành: P = 120$/cổ phiếu.

Chi phí phát hành: F = 9$/cổ phiếu

Chi phí vốn cổ phiếu ưu tiên là : D 11 Kp = = = 0,099 = 9,9% P - F 120 - 9 c) D0 = 9,8 $

Tốc độ tăng trưởng cổ tức: g = 0%.

Thị giá 1 cổ phiếu thường: P = 75$.

Chi phí lợi nhuận giữ lại: D 9,8 x (1+0) Ks = 0(1+g) + g = + 0 = 0,13067 = 13,067% P 75 d) D0 = 2,8 $. D1 = 3,08 $.

Tốc độ tăng trưởng cổ tức: g = (D1 - D0) / D0 = (3,08 – 2,8) / 2,8 = 0,1 = 10%.

Giá phát hành dự kiến 1 cổ phiếu thường: P = 60 $.

Chi phí phát hành: F = 10% x 60 $ = 6 $/cổ phiếu.

Chi phí vốn cổ phiếu thường mới : D 2,8 x (1+0,1) Ke = 0(1+g) + g = + 0,1 = 0,157 = 15,7% P – F 60 - 6

Bài 2: Cổ phiếu A có hệ số rủi ro β1 là 1,1 và tỷ lệ lợi nhuận kỳ vọng là 15%. Cổ phiếu B

có hệ số rủi ro β2 là 0,9 và tỷ lệ lợi nhuận kỳ vọng là 12,4%. Xác định tỷ lệ lợi nhuận kỳ

vọng trung bình trên thị trường và tỷ lệ lợi nhuận của tài sản không có rủi ro theo mô hình CAPM? Bài làm

Các bạn thay số vào mô hình CAPM và giải hệ bậc nhất 2 phương trình 2 ẩn là xong.

- Chi phí lợi nhuận giữ lại (Ks)

+ Phương pháp mô hình CAPM. Ks = K – K ) R + (K F RM RF Trong đó:

- Ks: Tỷ suất sinh lời đòi hỏi của nhà đầu tư đối với cổ phiếu i.

- K : Tỷ suất sinh lời phi rủi ro, thường được tính RF

bằng lãi suất trái phiếu Chính phủ.

- K : Tỷ suất sinh lời trung bình thị trường. RM Với cổ phiếu A: 15% = KRF + 1,1*(KRM - KRF) Với cổ phiếu B: 12,4% = KRF + 0,9*(KRM - KRF) Giải hệ, rút ra được: KRF = 0,7% KRM = 13,7%

Bài 3: Đầu năm 2012, để thực hiện kế hoạch mở rộng sản xuất, kinh doanh,

công ty cổ phần Tỏa Sáng dự định huy động vốn bằng cách vay dài hạn ngân hàng, phát

hành cổ phiếu ưu tiên (cổ phiếu ưu đãi cổ tức) và giữ lại lợi nhuận. Các nhà đầu tư chứng

khoán trên thị trường dự báo cổ tức một cổ phần thường trong tương lai của công ty sẽ tăng

6%/năm. Cuối năm 2011, công ty đã thanh toán cổ tức 3.000đ/cổ phiếu cho cổ đông

thường. Cổ phiếu thường của công ty đang có giá là 50.000đ/cổ phiếu. Cổ phiếu ưu tiên

của công ty có cổ tức là 11.000đ/cổ phiếu, có thể phát hành với giá là 100.000đ/cổ phiếu,

chi phí phát hành cổ phiếu ưu tiên bằng 5% giá bán. Lãi suất vay vốn ngân hàng 8%/năm,

thuế suất thuế TNDN 25%. Anh (chị) hãy xác định chi phí vốn trung bình (WACC) của

công ty Tỏa Sáng? Biết cơ cấu vốn mục tiêu của công ty như sau: nợ (dài hạn) 40%; vốn cổ

phần ưu tiên: 10%; lợi nhuận giữ lại: 50%.

Bài 4: Đầu năm 2011, để thực hiện kế hoạch mở rộng sản xuất, kinh doanh, công ty ABC

dự định phát hành cổ phiếu thường mới, giá bán dự kiến 50 USD/cổ phiếu. Chi phí phát

hành cổ phiếu mới là 10% (so với giá bán cổ phiếu). Cổ tức được chia cho các cổ đông

thường cuối năm trước bằng 8 USD/cổ phiếu và tốc độ tăng trưởng kỳ vọng của cổ tức

mỗi năm ước tính là 6%/năm. Ngoài ra, công ty còn được ngân hàng cho vay vốn với số

lượng và lãi suất như sau: đến 1.000.000 USD là 12%/năm và trên 1.000.000 USD là

15%/năm. Thuế suất thuế TNDN bằng 25%. Hãy tính chi phí nợ và chi phí vốn chủ sở

hữu của công ty ABC khi huy động vốn từ những nguồn trên. Bài 5:

Đầu năm 2011, để thực hiện kế hoạch mở rộng sản xuất, kinh doanh, công ty cổ phần

DTIC dự định huy động vốn bằng cách vay dài hạn ngân hàng, giữ lại lợi nhuận và phát

hành cổ phiếu ưu tiên về thu nhập (cổ phiếu ưu đãi cổ tức). Lãi suất cho vay trung, dài

hạn của ngân hàng là 15%/năm. Mức phần thưởng rủi ro cho các cổ đông khi đồng ý để

lại lợi nhuận sau thuế ước tính bằng 4%. Nếu phát hành cổ phiếu ưu tiên thì giá bán dự

kiến là 10.000 VND/cổ phiếu. Cổ tức mỗi năm cho một cổ phiếu ưu tiên bằng 2.000

VND. Chi phí phát hành cổ phiếu ưu tiên là 1.000 VND/cổ phiếu. Cho biết Thuế suất

thuế thu nhập doanh nghiệp bằng 25%. Hãy tính chi phí vốn của công ty DTIC khi huy

động vốn từ những nguồn trên.

Bài 6: Nguyên mới được đề bạt làm CFO của Samsung, cô đặt mục tiêu huy động vốn

cho công ty với chi phí vốn bình quân bằng 12%. Biết lãi suất vay ngân hàng bằng 12%,

chi phí khi huy động vốn bằng cách phát hành cổ phiếu thường mới là 18%, thuế suất

thuế TNDN 25%. Nguyên cần lựa chọn cơ cấu vốn giữa nợ và vốn chủ sở hữu như thế

nào để đạt được mục tiêu đề ra?

Bài 7: Để xây dựng nhà máy mới trong năm 2011, công ty ABC dự định phát hành cổ

phiếu thường mới, giá bán dự kiến là 108 USD/cổ phiếu. Chi phí phát hành cổ phiếu

thường mới là 3 USD/cổ phiếu. Cổ tức được chia cho các cổ đông thường tại thời điểm

cuối năm 2010 là 9 USD/cổ phiếu và tốc độ tăng trưởng kỳ vọng của cổ tức mỗi năm ước

tính là 5%. Ngoài ra, công ty được ngân hàng chấp nhận cho vay vốn với lãi suất

14%/năm. Thuế suất thuế thu nhập doanh nghiệp là 25%. Yêu cầu:

a. Hãy tính chi phí vốn của công ty ABC khi huy động vốn từ những nguồn trên.

b. Công ty đang cân nhắc tỷ lệ giữa nợ và vốn chủ sở hữu tương ứng bằng 4:6 hoặc 5:5.

Dựa vào WACC, anh (chị) hãy đưa ra lời khuyên cho công ty.

BÀI 8: Công ty cổ phần Thành Công có cơ cấu vốn mục tiêu gồm: 40% nợ vay, 60% vốn

chủ sở hữu. Trong quá trình hoạt động kinh doanh, nếu có nhu cầu huy động vốn phục vụ

đầu tư, công ty có thể huy động vốn từ các nguồn sau:

1. Vốn chủ sở hữu: Công ty có thể sử dụng số lợi nhuận giữ lại, trong trường hợp số lợi

nhuận giữ lại không đủ đáp ứng nhu cầu, công ty có thể phát hành thêm cổ phiếu thường

mới. Năm ngoái, công ty có lợi nhuận sau thuế đạt 12tr USD, tỷ lệ chi trả cổ tức của công

ty cố định ở mức 40%. Chi phí lợi nhuận giữ lại là Ks = 11%, chi phí vốn cổ phần thường mới là Ke = 12%.

2. Nợ vay: Điều kiện vay vốn trên thị trường hiện tại như sau: Lãi suất vay vốn ngân hàng

bằng 8%/năm nếu vay đến 4 tr USD. Trên 4 tr USD, lãi suất sẽ là 10%/năm.

Biết: thuế thu nhập doanh nghiệp có thuế suất 25%.

Yêu cầu: Xây dựng đồ thị đường chi phí vốn cận biên cho công ty Thành Công. Bài làm: Chi phí nợ sau thuế:

Nợ ≤ 4 tr USD: Kd = 8% => Kd(1-t) = 8%*(1-0,25) = 6%

Nợ > 4 tr USD: Kd = 10% => Kd(1-t) = 10%*(1-0,25) = 8,25

Chi phí lợi nhuận giữ lại: Ks = 11%

Chi phí vốn cổ phần thường mới: Ke = 12%

BPnợ = 4 / 40% = 10 tr USD (điểm gãy này xuất hiện khi công ty đã huy động hết

số nợ chịu lãi suất 8% cho đầu tư)

Cổ tức đã trả = 12 tr x 40% = 4,8 tr USD => Lợi nhuận giữ lại = 12 – 4,8 = 7,2 tr USD

BPvcsh 1 = 7,2 / 60% = 12 tr USD(điểm gãy này xuất hiện khi công ty đã huy động

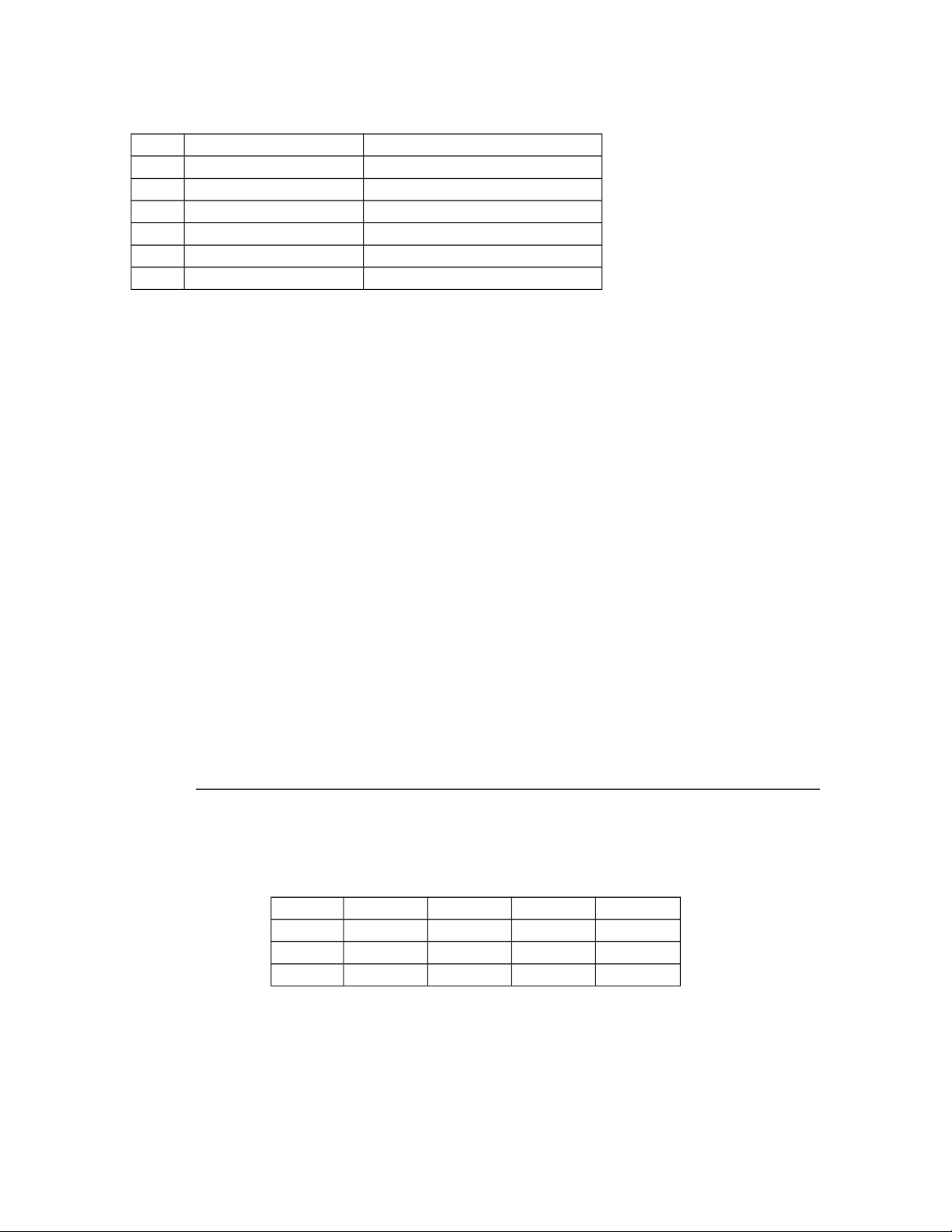

hết số lợi nhuận giữ lại cho đầu tư) Vốn huy động mới Kênh huy động Tỷ Chi phí vốn WMCC trọng sau thuế Từ 0 đến 10 tr $ Nợ vay chịu lãi suất 8% 40% 6 % = 6%*0,4 + 11%* 0,6 = 9% Lợi nhuận giữ lại 60% 11 %

Trên 10 tr $ đến 12 Nợ vay chịu lãi suất 11 % 40% 8,25 % = 8,25%*0,4 + 11%*0,6 tr $ = 9,9% Lợi nhuận giữ lại 60% 11 % Trên 12 tr $

Nợ vay chịu lãi suất 11 % 40% 8,25 % = 8,25%*0,4 + 12%*0,6 = 10,5%

Vốn cổ phiếu thường mới 60% 12 % WACC (%) 10,5% WMCC 9,9% 9% 10 Tr USD 12 QUẢN LÝ TÀI SẢN

Bài 1: Doanh nghiệp Naresimex có nhu cầu sử dụng nguyên vật liệu trong năm là 2000

đơn vị, chi phí mỗi lần đặt hàng là 1 triệu đồng, chi phí lưu kho trên 1 đơn vị nguyên vật

liệu là 0,5 triệu. Áp dụng mô hình EOQ để trả lời các câu hỏi sau:

a. Lượng nguyên vật liệu tối ưu mỗi lần cung ứng ?

b. Số lần đặt hàng trong năm?

c. Chi phí đặt hàng trong năm?

d. Chi phí lưu kho nguyên vật liệu trong năm? Bài làm

Lượng đặt hàng tối ưu:

Q* = (2*2000*1/0,5)1/2 = 89,44 đơn vị

Số lần đặt hàng trong năm = 2000/89,44 = 23 lần

Chi phí đặt hàng trong năm = 23 * 1 = 23 trđ

Chi phí lưu kho nguyên vật liệu trong năm = 0,5 * 89,44/2 = 22,36 trđ

Bài 2: Doanh nghiệp Seaprodex có nhu cầu sử dụng nguyên vật liệu thô trong năm là

1500 đơn vị. Giá mua là 760.000 đồng/ đơn vị, chi phí một lần đặt hàng là 200.000 đồng,

chi phí tồn trữ bằng 12% giá mua. DN luôn duy trì 1 lượng dự trữ an toàn là 50 đơn vị

NVL. Sử dụng mô hình EOQ xác định:

a. Số lượng đặt hàng tối ưu

b. Mức tồn kho tối ưu bình quân

c. Số lần đặt hàng tối ưu trong năm?

d. Điểm đặt hàng lại? 1 năm có 360 ngày, thời gian giao hàng là 4 ngày Bài làm

Lượng đặt hàng tối ưu:

Q* = [2*1500*0,2/(12%*0,76)]1/2 = 81,11 đơn vị

Mức tồn kho tối ưu bình quân = 50 + 81,11/2 = 90,555 đơn vị

Số lần đặt hàng tối ưu trong năm = 1500/81,11 = 19 lần

Điểm đặt hàng lại = (4*1500/360)+50 = 66,67 đơn vị

Bài 3: Phòng kế hoạch – tài chính của công ty may Việt Thắng sử dụng mô hình của

Merton Miller và Daniel Orr để xác định số dư tiền mặt tối thiểu là 20 tỷ đồng và tối đa là

80 tỷ đồng. Hãy xác định số dư tiền mặt tối ưu của Việt Thắng? Khi số dư tiền mặt của

công ty Việt Thắng bằng 92 tỷ đồng, công ty nên mua (hay bán) chứng khoán với giá trị

bằng bao nhiêu (giả sử công ty có đủ điều kiện thực hiện giao dịch)? Câu hỏi tương tự

với trường hợp số dư tiền mặt của công ty Việt Thắng bằng 18 tỷ đồng, 30 tỷ đồng? Bài làm

Khoảng dao động tiền mặt = Dư tiền mặt tối đa - Dư tiền mặt tối thiểu = 80 – 20 = 60 tỷ

Số dư tiền mặt tối ưu của công ty Việt Thắng

= Dư tiền mặt tối thiểu + Khoảng dao động tiền mặt / 3 = 20 + 60/3 = 40 tỷ

Khi số dư tiền mặt của công ty Việt Thắng bằng 92 tỷ đồng, công ty nên mua chứng

khoán với giá trị bằng: 92 – 40 = 52 tỷ (để đưa số dư tiền mặt giảm về mức tối ưu)

Khi số dư tiền mặt của công ty Việt Thắng bằng 18 tỷ đồng, công ty nên bán chứng

khoán với giá trị bằng: 40 – 18 = 22 tỷ (để đưa số dư tiền mặt tăng lên và đạt mức tối ưu)

Khi số dư tiền mặt của công ty Việt Thắng bằng 30 tỷ đồng, công ty không cần phải mua

hoặc bán chứng khoán (bởi số dư tiền mặt vẫn đang nằm trong giới hạn cho phép - từ 20 đến 80 tỷ đồng)

Bài 4: Công ty Bảo Minh dự định lượng tiền mặt tối thiểu là 7.000 đvtt. Phương sai thu

chi ngân quỹ hàng ngày là 520.000 đvtt, lãi suất là 20%/năm; chi phí giao dịch cho mỗi

lần mua bán chứng khoán là 3 đvtt. Hãy tính lượng tiền mặt tối ưu của công ty Bảo Minh. Bài làm

Ta có: (1 + lãi suất thực theo năm) = (1 + lãi suất thực theo ngày)365

Lãi suất theo năm = 20% => lãi suất theo ngày = (1+20%)1/365 – 1 = 0,05%

Khoảng dao động tiền mặt = 3*[(3/4)*(3*520000/0.0005)]1/3 = 3982,84 đvtt

Lượng tiền mặt tối ưu của công ty Bảo Minh = 7000 + 3982,84/3 = 8327,61 đvtt. ĐẦU TƯ DÀI HẠN Bài 1:

Doanh nghiệp A đang cân nhắc một dự án mua sắm mới TSCĐ có thời gian hoạt động 5

năm. Thông tin liên quan đến dự án như sau: Vốn đầu tư ban đầu vào TSCĐ là 1000 tr.đ,

vốn đầu tư vào TSLĐ là 50 tr (Tổng vốn đầu tư bỏ ngay một lần từ đầu và được tài trợ

hoàn toàn bằng VCSH), TSCĐ được khấu hao đều trong 5 năm, giá thanh lý vào cuối

năm thứ 5 là 50 tr.đ, doanh thu hàng năm dự kiến là 700 tr.đ, chi phí biến đổi hàng năm

bằng 50% doanh thu hàng năm, chi phí cố định chưa kể khấu hao hàng năm là 100 tr.đ.

Biết: tỷ suất chiết khấu sử dụng là 10%, thuế suất thuế TNDN = 25%. Tính PP, DPP,

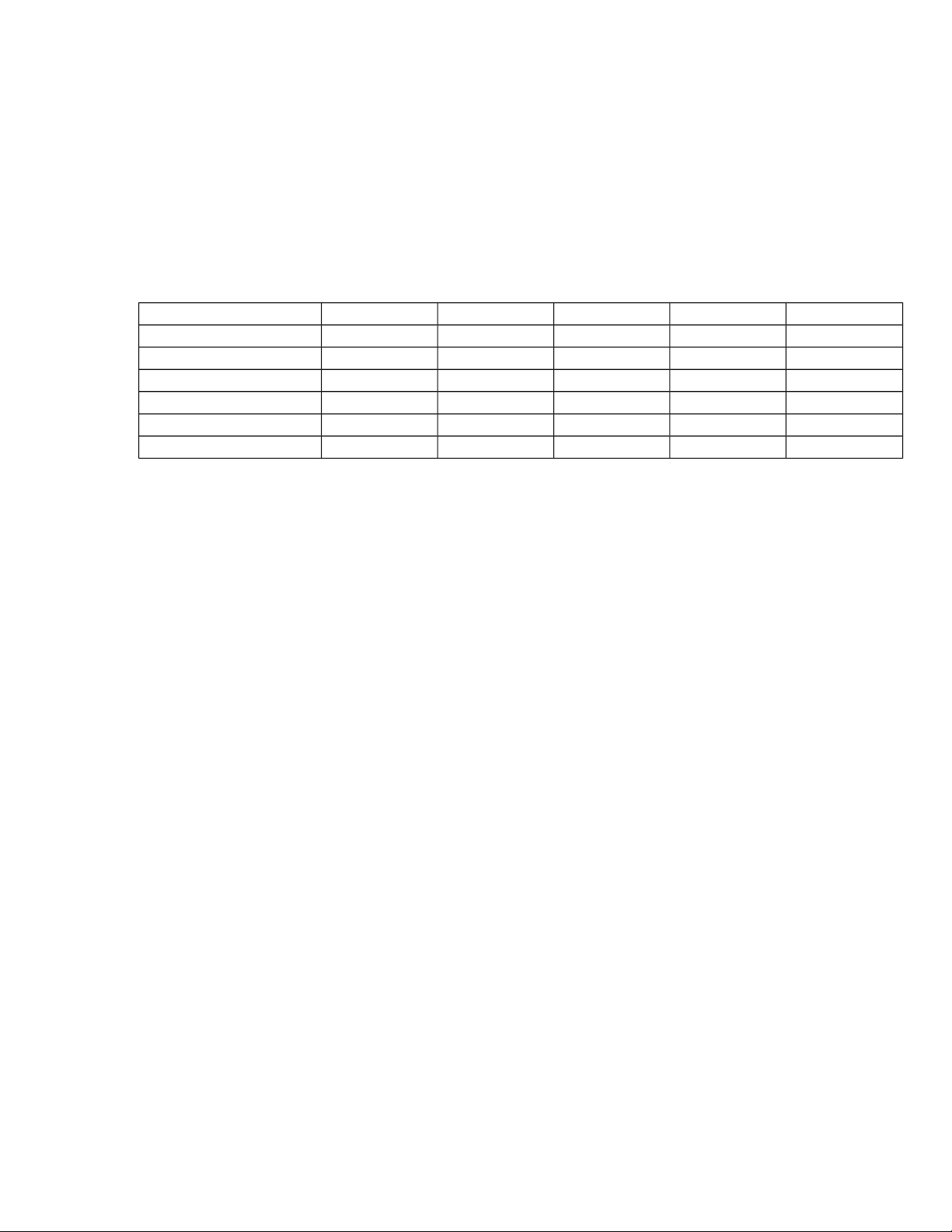

NPV, IRR, PI của dự án trên. Bài làm CF0 = -1050 trđ TT Chỉ tiêu

T = 1 T = 2 T = 3 T = 4 T = 5 1 Doanh thu 700 700 700 700 700

2 Chi phí biến đổi (=50%*1) 350 350 350 350 350

3 Chi phí cố định (chưa kể khấu hao) 100 100 100 100 100 4 Khấu hao 200 200 200 200 200 5 Thu thanh lý TSCĐ 50 6 LNTT (=1-2-3-4+5) 50 50 50 50 100 7 LNST (=6*75%) 37,5 37,5 37,5 37,5 75

8 Thu hồi vốn lưu động 50

9 CF (= 4 + 7 + 8) 237, 237, 237, 237, 325 5 5 5 5

Tính thời gian hoàn vốn giản đơn (không chiết khấu) (PP)

Năm Dòng tiền của dự án

Vốn đầu tư còn phải thu hồi 0 (1050) (1050) 1 237,5 (812,5) 2 237,5 (575) 3 237,5 (337,5) 4 237,5 (100) 5 325 PP = 4 + 100/325 = 4,3 năm

Chú ý: NPV < 0 (theo kết quả phía dưới) → DPP không xác định được Tính NPV

NPV = -1050 + 237,5/(1+10%) + 237,5/(1+10%)2 + 237,5/(1+10%)3 + 237,5/(1+10%)4 + 325/(1+10%)5 NPV = - 95,3575 tr Tính IRR R1 = 6%

NPV1 = -1050 + 237,5/(1+6%) + 237,5/(1+6%)2 + 237,5/(1+6%)3 + 237,5/ (1+6%)4 + 325/(1+6%)5 = 15,82 tr > 0 R2 = 10%

NPV2 = -1050 + 237,5/(1+10%) + 237,5/(1+10%)2 + 237,5/(1+10%)3 + 237,5/ (1+10%)4 + 325/(1+10%)5 = - 92,3575 tr < 0

IRR = 6% + (10%-6%)*15,82/(15,82+92,3575) = 6,58% Tính PI

237,5/(1+10%) + 237,5/(1+10%)2 + 237,5/(1+10%)3 + 237,5/(1+10%)4 + 325/ PI = (1+10%)5 1050 PI = 0,91

Bài 2: Một doanh nghiệp đang xem xét 3 dự án đầu tư với các thông tin như sau (đơn vị: tỷ đồng): Dự án CF0 CF1 CF2 CF3 A -6.000 3.000 2.500 2.000 B -6.000 2.400 2.400 2.400 C -6.000 2.000 2.500 3.000

Biết lãi suất chiết khấu bằng 10%, dựa vào tiêu chuẩn Chỉ số doanh lợi (PI), hãy cho biết

doanh nghiệp nên đầu tư vào dự án nào trong trường hợp: a) Các dự án độc lập? b) Các dự án loại trừ?

Bài 3: Đầu năm 2012, công ty Thành Công đang cân nhắc 1 dự án đầu tư mua sắm mới tài

sản cố định với các thông tin như sau: số vốn đầu tư ban đầu vào tài sản cố định là 400 triệu,

được tài trợ hoàn toàn bằng VCSH. Thời gian hoạt động của tài sản là 5 năm. Công ty thực

hiện khấu hao đều, lợi nhuận từ thanh lý tài sản không đáng kể. Lợi nhuận trước thuế và lãi

vay hàng năm của dự án là 60 triệu đồng. Thuế suất thuế TNDN là 25%, tỷ suất chiết khấu

được lựa chọn là 10%/năm. Bỏ qua các yếu tố khác. Yêu cầu: Hãy dựa vào chỉ tiêu NPV để

tư vấn cho công ty Thành Công. Bài làm T = 1 T = 2 T = 3 T = 4 T = 5 EBIT 60 60 60 60 60 I (lãi vay) 0 0 0 0 0 EBT (=EBIT - I) 60 60 60 60 60 NI (=75%*EBT) 45 45 45 45 45 Khấu hao 80 80 80 80 80 CF 125 125 125 125 125 CFo = - 400 Tỷ suất chiết khấu = 10% NPV = $73,85

Bài 4: Giám đốc tài chính của công ty ABC đang cân nhắc lựa chọn một dự án có số vốn đầu

tư ban đầu là 120 tỷ VND, tuổi thọ của dự án là 5 năm. Vào cuối năm đầu tiên thực hiện dự án,

công ty sẽ thu được dòng tiền ròng bằng 30 tỷ VND. Trong các năm tiếp theo, dòng tiền ròng

thu được vào cuối mỗi năm tăng thêm 5% so với năm liền trước đó. Hãy xác định chỉ tiêu IRR của dự án nói trên.