Preview text:

lOMoAR cPSD| 59092960

Câu 4: Các nhân tố ảnh hưởng đến chi đầu tư. Giải thích tình hình kích cầu đầu tư ở nước ta

I. CÁC NHÂN TỐ ẢNH HƯỞNG ĐẾN CHI ĐẦU TƯ (5 nhân tố)

1. Lợi nhuận kì vọng (xét trên góc độ cầu đầu tư)

Theo lý thuyết của Keynes, có 2 nhân tố ảnh hưởng đến quyết định đầu tư của doanh

nghiệp: Lợi nhuận kì vọng & Lãi suất thực tế

Lợi nhuận kỳ vọng là khoản lợi nhuận mà chủ đầu tư mong muốn, hi vọng sẽ thu được

trong tương lai khi đưa ra quyết định đầu tư. Nếu lợi nhuận kỳ vọng lớn hơn lãi suất tiền vay

đầu tư thì nhà đầu tư mở rộng quy mô, tức chi đầu tư tăng vì niềm tin của mọi người vào doanh

số bán hàng và sản lượng trong tương lai. Với các yếu tố khác giữ nguyên, mức sản lượng

tương lai được kỳ vọng cao hơn sẽ làm tăng mức lợi nhuận tương lai được kỳ vọng và do vậy

làm tăng cầu đầu tư vào các trang thiết bị mới (mở rộng quy mô đầu tư, tăng vốn đầu tư). Do

đó tăng chi tiêu đầu tư hiện tại. Và ngược lại, nếu lợi nhuận kỳ vọng thấp và nhỏ hơn lãi suất

tiền vay đầu tư thì nhà đầu tư cắt giảm quy mô đầu tư tức giảm chi đầu tư mà thay vào đó họ

gửi tiền vào ngân hàng.

Theo lý thuyết Keynes, hiệu quả biên của vốn phụ thuộc vào tỷ suất lợi nhuận VĐT của

số tiền đầu tư mới. Do đó VĐT càng tăng thì hiệu quả biên của vốn giảm dần Nguyên nhân: 1.

Đứng trên phương diện cầu VĐT. Khi đầu tư tăng làm cho nhu cầu VĐT cũng

tăng theo,khiến giá cả của “hàng hoá vốn” cũng tăng (tức lãi suất tiền vay đầu tư tăng). Giả sử

các khoản chi phí sản xuất khác không đổi thì giá cả của một đơn vị sản phẩm không đổi. Khi

lãi suất tiền vay tăng lên thì chi phí tiền vay tăng lên như vậy làm lợi nhuận thu được trên một

đơn vị sản phẩm giảm. Như vậy, tổng lợi nhuận tạo ra giảm và tỷ suất lợi nhuận biên VĐT giảm theo. 2.

Đứng trên phương diện cung sản phẩm. Kết quả của việc tăng cung VĐT (mở

rộng quy môđầu tư) là sản phẩm hàng hoá – dịch vụ cung cấp cho thị trường tăng lên; khi cung

về hàng hoá – dịch vụ tăng (giả sử các khoản chi phí sản xuất khác không đổi) thì làm cho giá

của một đơn vị sản phẩm giảm. Như vậy kéo theo là lợi nhuận thu được trên một đơn vị sản

phẩm giảm => Tổng lợi nhuận thu được giảm nên tỷ suất lợi nhuận biên VĐT cũng giảm. 3.

Xuất phát từ năng suất lao động. Khi gia tăng vốn đầu tư vào sản xuất thì sự gia

tăng về kĩthuật, công nghệ, trang thiết bị, cơ sở vật chất cho mỗi lao động cũng giảm dần, nghĩa

là khi lượng vốn còn ít thì mỗi sự gia tăng của 1 đơn vị vốn sẽ làm cho năng suất lao động gia

tăng nhiều hơn so với khi lượng vốn nhiều. Năng suất lao động biên giảm dần dẫn đến lợi

nhuận biên của vốn cũng giảm dần.

Quy mô vốn đầu tư tăng dần làm hiệu quả biên của vốn giảm dần nên các nhà đầu tư chỉ

tiếp tục đầu tư cho tới khi hiệu quả biên của vốn còn lớn hơn mức lãi suất vốn vay trên thị

trường vốn. Khi hiệu quả biên của vốn thấp hơn lãi suất vốn vay, nghĩa là lợi nhuận tăng thêm

thấp hơn chi phí tăng thêm thì các nhà đầu tư sẽ ngừng việc đưa thêm vốn vào mở rộng sản

xuất. Điểm cân bằng là điểm hiệu quả biên của vốn bằng với lãi suất cho vay của ngân hàng.

Trong thực tế, việc tính toán chính xác tỉ suất lợi nhuận biên là một vấn đề khó khăn. Tuy

nhiên, triển vọng đầu tư lại chính là nhân tố để kích thích các nhà đầu tư bỏ vốn vào kinh

doanh. Do lợi nhuận khó xác định, có thể rất cao nhưng cũng có thể rất thấp, thậm chí có thể

âm nên kích thích các nhà đầu tư bỏ vốn với kì vọng có thể thu được khoản lợi nhuận cao đó.

Tuy nhiên, bên cạnh đó, họ cũng phải đối mặt với những rủi ro có thể xảy ra. Đó là tính 2 mặt

của hoạt động đầu tư, chấp nhận rủi ro để thu được lợi nhuận kì vọng.

2. Lợi nhuận thực tế (Xét trên góc độ cung vốn đầu

tư) Theo lý thuyết quỹ nội bộ đầu tư: lOMoAR cPSD| 59092960

I = f (lợi nhuận thực tế).

Lợi nhuận thực tế của doanh nghiệp là khoản còn lại của tổng doanh thu sau khi đã trừ đi

tổng chi phí và thuế mà doanh nghiệp phải nộp. Một phần lợi nhuận đó được giữ lại không phân

phối được gọi là lợi nhuận để lại (lợi nhuận không chia của doanh nghiệp).Phần lợi nhuận để lại

này cùng với các khoản trích khấu hao tài sản cố định tạo thành quỹ nội bộ của doanh nghiệp.

Lợi nhuận thực tế cao, thu nhập giữ lại cho đầu tư sẽ lớn hơn và mức chi đầu tư sẽ cao

hơn. Nguồn vốn huy động cho đầu tư của doanh nghiệp có thể huy động từ quỹ đầu tư nội bộ

hoặc từ bên ngoài như đi vay các loại trong đó bao gồm cả việc phát hành trái phiếu và bán cổ

phiếu. Trong điều kiện bình thường, nguồn vốn tài trợ chủ yếu cho doanh nghiệp là nguồn vốn

nội bộ. Đối với vay nợ thì phải trả nợ ngoài ra còn kèm theo rủi ro tín dụng: tức là khi lãi suất

trên thị trường biến động kéo theo chi phí cũng biến động vì vậy nếu vay nhiều doanh nghiệp

sẽ không có điều kiện để tái đầu tư. Mặt khác trường hợp nền kinh tế rơi vào tình trạng khủng

hoảng, suy thoái thì doanh nghiệp có thể không trả nợ được và lâm vào tình trạng phá sản.

Cũng tương tự tăng VĐT vào phát hành cổ phiếu ra công chúng; mặc dù là một biện pháp huy

động vốn hấp dẫn nhưng đồng thời cũng phải chấp nhận chia sẻ lợi ích; các lợi ích phi vật chất

(quyền bỏ phiếu, tính minh bạch công khai hơn) và tỷ phần tương đối của những người đã hoạt

động trong doanh nghiệp cũng bị giảm. Vì vậy theo lý thuyết quỹ đầu tư nội bộ này thì các

doanh nghiệp thường chọn biên pháp tài trợ cho đầu tư từ các nguồn vốn nội bộ và chính sự

gia tăng của lợi nhuận sẽ làm cho mức đầu tư của doanh nghiệp lớn hơn. Khi lợi nhuận thực tế

của doanh nghiệp tăng tức là quỹ nội bộ tăng. Quỹ nội bộ là một yếu tố quan trọng để xác định

lượng VĐT mong muốn, vậy nên quỹ nội bộ tăng dẫn đến chi đầu tư tăng. Quá trình tái đầu tư

được mở rộng. Còn chính sách tài khoá mở rộng không có tác dụng trực tiếp làm tăng đầu tư theo lý thuyết này.

3. Lãi suất thực tế

Lãi suất thực tế là lãi suất được tính dưới dạng hiện vật, nó là lãi suất danh nghĩa đã được

điều chỉnh để loại bỏ tác động do mức giá biến đổi gây nên, do đó nó phản ánh chính xác hơn

chi phí thật của việc vay tiền. Lãi suất thực tế có tính đến tác động của lạm phát. ir = i - Πe

Lãi suất thực tế bao gồm hai loại là lãi suất thực dự kiến (không thể âm) và lãi suất thực

thực hiện (có thể âm).

Các nhà đầu tư thường vay vốn để đầu tư và lãi suất phản ánh giá của khoản vay mượn đó.

Khi lãi suất thực tế tiền vay (chi phí thực tế việc vay vốn đầu tư) lớn hơn tỷ suất lợi nhuận vốn

đầu tư thì nhà đầu tư sẽ cắt giảm quy mô(chi tiêu đầu tư giảm)và ngược lại nếu lãi suất thực tế

tiền vay nhỏ hơn tỷ suất lợi nhuận VĐT thì nhà đầu tư sẽ mở rộng quy mô đầu tư hay tăng chi

tiêu đầu tư. Nếu lãi suất là 10% thì chủ đầu tư sẽ không đầu tư vào các dự án F, G, H vì các dự

án này đều chịu lãi suất lớn hơn tỉ suất lợi nhuận bình quân. Tuy nhiên khi lãi suất thực tế hạ

xuống 5% thì chủ đầu tư vẫn có thể đầu tư vào các dự án F và G nhưng vẫn không thể đầu tư vào

dự án H. Như vậy tỉ lệ lãi suất thực tế có ảnh hưởng đến việc tăng giảm qui mô đầu tư.

Vậy các khoản chi tiêu cho đầu tư có mối quan hệ tỷ lệ nghịch với lãi suất thực tế. Lãi suất

thực tế cao hơn làm tăng chi phí của tư bản mà các doanh nghiệp đã đầu tư vào nhà xưởng, thiết

bị; làm tăng chi phí vay tiền để mua nhà và chi phí để đầu tư vào hàng tồn kho. Khi lãi suất thực

tế tăng lên tạo ra áp lực đối với các nhà đầu tư và họ sẽ buộc phải suy nghĩ có nên tiếp tục đầu tư

nữa hay gửi tiền vào ngân hàng.

Bên cạnh đó, ta cũng có thể thấy mối quan hệ chặt chẽ giữa lãi suất tiền vay thực tế, tỷ suất

lợi nhuận bình quân và quy mô vốn đầu tư. Ta thấy rằng lãi suất thực tế tiền vay tỉ lệ nghịch nhu

cầu VĐT ở mỗi mức lãi suất không đổi. Khi mức lãi suất càng thấp thì số dự án thỏa mãn được

yêu cầu của chủ đầu tư càng cao, làm cho khối lượng VĐT tăng và ngược lại. Mối quan hệ giữa

lãi suất thực tế tiền vay và tỉ lệ hoàn vốn cũng là mối quan hệ tỉ lệ nghịch, khi lãi suất tiền vay

tăng thì lợi nhuận trên một đơn vị sản phẩm giảm và lợi nhuận trên VĐT sẽ giảm. Nếu lãi suất

vốn vay nhỏ hơn IRR của dự án thì nhà đầu tư sẽ mở rộng qui mô đầu tư và ngược lại. lOMoAR cPSD| 59092960

Nếu mức lãi suất tăng từ i0 lên i1 thì thu nhập biên giảm dần dẫn đến giảm số lượng dự án

đầu tư, cầu đầu tư giảm từ I0 đến I1 làm qui mô VĐT giảm. Khi IRR tăng lên làm đầu tư tăng kéo

theo qui mô VĐT tăng, lãi suất giảm làm tiết kiệm giảm, đầu tư lại tăng lên và ngược lại.

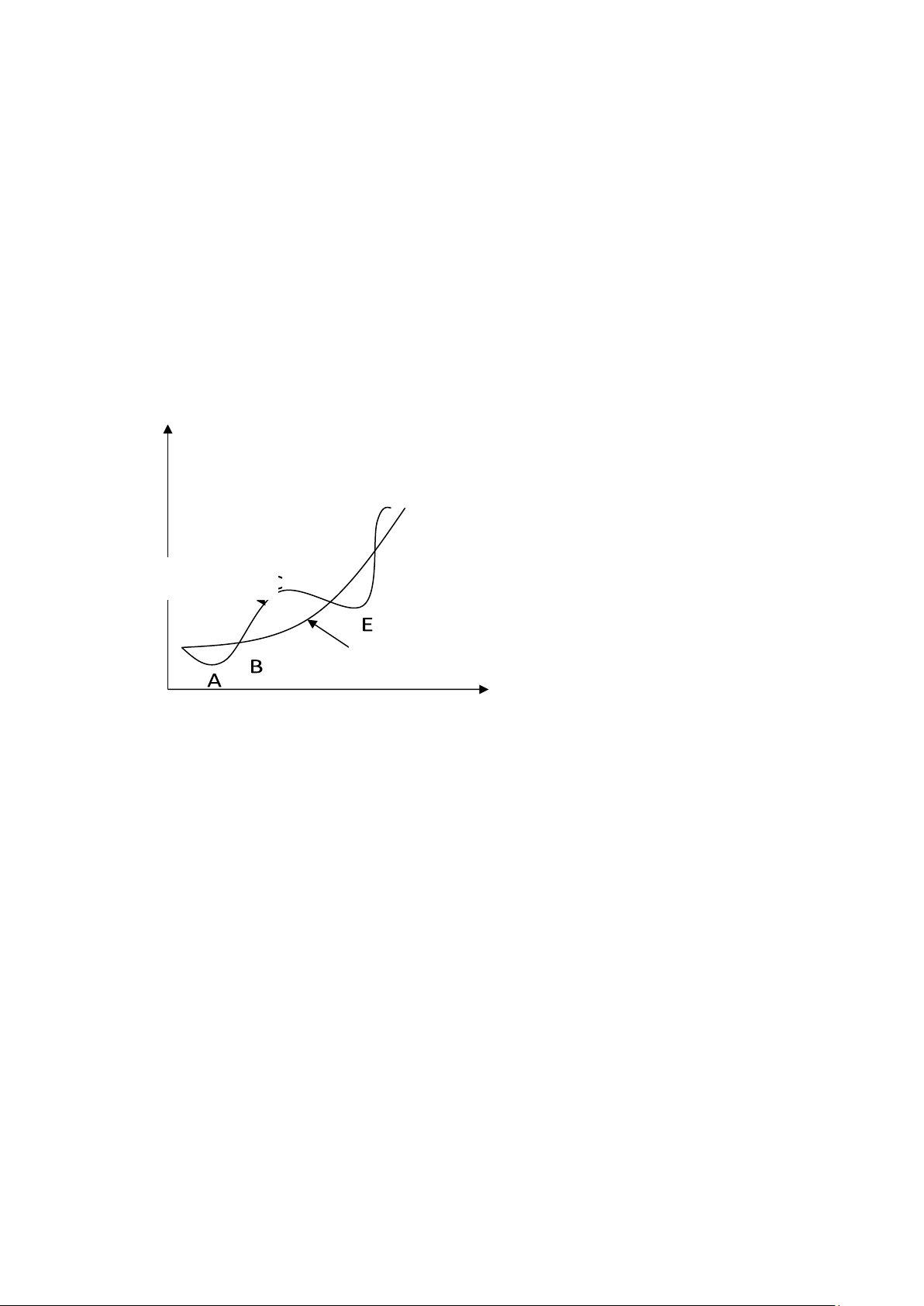

Mối quan hệ tỷ lệ thuận giữa tỷ suất lợi nhuận trên VĐT và qui mô VĐT được thể hiện trong hình sau :

Hàm lợi nhuận π biểu hiện mối quan hệ tỷ lệ thuận giữa IRR và qui mô VĐT. Tỷ lệ lãi suất

thực tế của vốn vay là một trong những nhân tố quan trọng ảnh hưởng đến sự tăng giảm qui mô

đầu tư, do đó để kích cầu đầu tư trong trường hợp này cần phải có những công cụ lãi suất và

chính sách tiền tệ thích hợp

4. Sản lượng của nền kinh tế

Sản lượng nền kinh tế là yếu tố quan trọng quyết định đến tăng trưởng kinh tế. Quan hệ

giữa ĐTPT và tăng trưởng kinh tế là mối quan hệ có ý nghĩa đặc biệt quan trọng đối với các quá

trình phát triển. ĐTPT và tăng trưởng kinh tế có mối quan hệ tương tác chặt chẽ với nhau. VĐT

tăng thì về mặt lý thuyết sẽ dẫn đến gia tăng mức sản lượng kinh tế và tăng trưởng kinh tế cao sẽ

làm cho khả năng tích lũy tăng và kéo theo nguồn vốn để đầu tư sẽ tăng => chi đầu tư tăng.

Nhìn vào đồ thị trên cho thấy VĐT và sản lượng của nền kinh tế phát triển cùng chiều, quy

mô và mức độ biến động của VĐT và sản lượng kinh tế (tăng trưởng kinh tế) tương đối song

hành. Khi sản lượng sản phẩm tăng tức nền kinh tế tăng trưởng mạnh sẽ tạo điều kiện để tăng

quy mô VĐT. Nhưng đến một lúc nào đó tốc độ tăng trưởng kinh tế tăng chậm hơn tốc độ tăng

VĐT. Vì thế quan hệ giữa VĐT và tăng trưởng có điểm nút hay điểm “ngưỡng”, nhà hoạch định

chính sách luôn cần biết điểm ngưỡng đó là ở đâu và trị số tối đa khi nào để có những quyết định

điều chỉnh mối quan hệ này cho có lợi nhất, giảm thiểu VĐT nhưng vẫn có thể đạt được kết quả

và hiệu quả mong muốn nhất định.

Khi phân tích về mối quan hệ này chúng ta cần xem xét đến khái niệm số nhân đầu tư. Số

nhân đầu tư phản ánh mức sản lượng thay đổi bao nhiêu lần khi đầu tư thay đổi một đơn vị. Công thức: k = ΔY / ΔI

Trong đó k : số nhân đầu tư

∆I : mức gia tăng đầu tư

∆Y : mức gia tăng sản lượng

Từ phương trình trên ta có thể suy ra : ∆Y = k * ∆I

Như vậy ta thấy rõ rằng nếu đầu tư tăng 1 lần thì sản lượng tăng k lần.

Nguyên nhân của sự tăng sản lượng khi đầu tư tăng chính là ở quan hệ dây chuyền giữa

đầu tư và sản lượng. Một sự đầu tư sơ khởi đều kéo theo việc gia tăng bổ sung lao động, nguyên

vật liệu, gia tăng tiêu dùng và việc làm từ đó làm tăng thu nhập cho chủ đầu tư và cho những

người khác. Việc gia tăng cầu lại làm tăng đầu tư mới. Gia tăng đầu tư mới lại tạo ra việc gia

tăng thu nhập mới. Cứ như vậy, với một lượng gia tăng tổng hợp ban đầu, nó hình thành một

chuỗi biến hóa giữa đầu tư và sản lượng mang tính dây chuyền, mỗi một hoạt động đầu tư đều

tạo ra nhiều sản phẩm mới cho xã hội. Đây cũng chính là lí do vì sao khi tăng đầu tư thì sản lượng

lại tăng theo cấp số nhân.

Lý thuyết số nhân của Keynes đã thể hiện vai trò rất quan trọng của đầu tư với tăng trưởng

và phát triển kinh tế. Kết luận cuối cùng của Keynes với lí thuyết này là : “Đầu tư tăng lên sẽ dẫn

đến việc làm tăng lên và kết quả là tổng sản phẩm tăng lên”.

Kết luận chung: Mỗi sự biến động của sản lượng nền kinh tế đều kéo theo sự biến động

cùng chiều của quy mô VĐT. Tuy nhiên sự biến động của quy mô VĐT lớn hơn nhiều lần so với

sự biến động của sản lượng của nền kinh tế. lOMoAR cPSD| 59092960 5. Chu kì kinh doanh

Chu kỳ kinh doanh là sự biến động của tổng sản lượng trong ngắn hạn xung quanh đường xu thế của nó.

Đường xu thế của sản lượng là một tiến trình đều đặn của sản lượng dài hạn khi mà những

biến động trong ngắn hạn đã được tính bình quân.

Sản lượng xu thế tăng đều theo thời gian do tiềm năng sản xuất tăng. Sản lượng thực tế

dao động xung quanh đường xu thế này. Điểm A là trạng thái đình trệ, hay là đáy của chu kỳ.

tại B nền kinh tế bắt đầu phục hồi và tiếp tục đạt tới đỉnh chu kỳ tại điểm C. Tại C, nền kinh tế

có mức sản lượng cao nhất. Sau đó là một thời kỳ suy thoái cho tới khi nền kinh tế lại đình trệ

tại E. Thường mất khoảng 5 năm để nền kinh tế chuyển từ một điểm trong chu kỳ tới một điểm

tương đương trong chu kỳ tiếp ví dụ như A, E.

Chu kỳ kinh doanh Sản lượng thực tế Sản lượng Sản lượng xu thế Thời gia n

Trong thực tế, tổng sản lượng và năng suất không tăng trưởng đều. Trong một số năm,

chúng tăng trưởng nhanh, nhưng trong một số năm khác thì chúng lại giảm xuống. Mặc dù chu

kỳ không phải là hoàn toàn diễn ra đều đặn nhưng có một khuôn mẫu biến động gồm các giai

đoạn đình trệ, phục hồi, bùng nổ và suy thoái.

Vào thời kì đi lên của chu kì kinh doanh, cả nền kinh tế và các doanh nghiệp tư nhân sẽ

cần nhiều VĐT để mua sắm thêm các yếu tố đầu vào, tư liệu sản xuất để chuẩn bị cho một chu

kì sản xuất mới. Đối với các doanh nghiệp đã hoạt động một thời gian thì cần phải có một lượng

vốn nhất định dành cho mua sắm nguyên vật liệu cho quá trình sản xuất mới, sửa chữa, thay thế

máy móc, thiết bị hư hỏng, lắp đặt, mua sắm mới trang thiết bị mở rộng sản xuất, trả lương cho

người lao động… Đối với các doanh nghiệp mới thành lập thì càng cần nhiều vốn để tạo lập cơ

sở vật chất ban đầu, và vốn để duy trì hoạt động sau đó. Khi chu kì kinh tế đang ở vào thời điểm

đi xuống, nhu cầu đầu tư của nền kinh tế cũng sẽ đi xuống theo vì đó là thời điểm cuối của mỗi

chu kì sản xuất. Các hãng sẽ không mua thêm máy móc, thiết bị hay nguyên vật liệu vì vẫn đủ

các yếu tố đầu vào cho quá trình sản xuất.

Tuy nhiên không phải lúc nào sự tăng hay giảm chi tiêu đầu tư của các doanh nghiệp cũng

thuận chiều với xu hướng lên xuống của chu kì kinh doanh của nền kinh tế. Bởi vì mặc dù nền lOMoAR cPSD| 59092960

kinh tế suy thoái nhưng các doanh nghiệp vẫn đầu tư phát triển sản phẩm mới thay thế sản phẩm

cũ đã mất chỗ đứng trên thị trường hoặc đã kết thúc chu trình sống, cần phải thay thế, hoặc cũng

có một số doanh nghiệp đầu tư vào các thị trường nước ngoài trong khi nền kinh tế của quốc gia đang trên đà suy thoái.

Theo kinh tế học vĩ mô, “các biến động kinh tế thường được gọi là các chu kì kinh tế hay

chu kì kinh doanh”, nhưng thuật ngữ này có phần không chính xác vì nó hàm ý rằng các biến

động kinh tế diễn ra theo qui luật và có thể dự đoán được. Nhưng trên thực tế thì các biến động

kinh tế thường diễn ra bất ngờ và khó dự đoán.

6. Đầu tư của Nhà nước

Ta biết rằng tổng VĐT xã hội bằng VĐT của Nhà nước cộng VĐT tư nhân. Σ VĐTXH = VĐTNN + VĐTTN

=> VĐTTN = Σ VĐTXH - VĐTNN

Khi tổng VĐT xã hội tăng thì kéo theo VĐT của tư nhân tăng. Mặt khác, khi VĐT nhà

nước tăng thì cũng làm cho VĐT của tư nhân tăng lên và ngược lại.

Tình hình thâm hụt ngân sách dẫn tới việc chính phủ đi vay nhiều nợ, điều này có thể ảnh

hưởng tới mức lãi suất cơ bản của nền kinh tế và sau đó là chi phí vốn và hiệu quả đầu tư. Khi

thâm hụt ngân sách nhà nước, chính phủ phải dùng các chính sách để huy động vốn và tích lũy

vốn có thể bằng cách Chính phủ đi vay nợ như phát hành trái phiếu chính phủ, đồng thời cùng

với đó, chính phủ cắt giảm nguồn VĐT nhà nước chi cho đầu tư. Làm cho mức lãi suất cơ bản

của nền kinh tế tăng, điều này gây áp lực đối với các nhà đầu tư, vì khi đó chi phi vốn tăng lên

đồng thời hiệu quả đầu tư cũng cũng giảm (có thể lãi suất lớn hơn tỷ suất lợi nhuận VĐT). Nên

các nhà đầu tư sẽ cắt giảm quy mô VĐT (nguồn VĐT tư nhân giảm) và chi tiêu đầu tư giảm.

Ngược lại, việc Nhà nước quyết định giành bao nhiêu % ngân sách để chi cho ĐTPT cũng

ảnh hưởng không nhỏ tới đầu tư. Bởi nó không chỉ trực tiếp tăng đầu tư ở các dự án nhà nước

mà nó còn gián tiếp làm tăng những nguồn vốn đầu tư khác nữa. Vậy khi VĐT nhà nước tăng

lên làm cho VĐT tư nhân cũng tăng theo. Nhà nước tăng chi tiêu đầu tư gián tiếp làm tăng chi

tiêu đầu tư trong tư nhân có thể do yếu tố kỳ vọng vào môi trường đầu tư ổn định và tốt; nhà

đầu tư lạc quan trong nền kinh tế tăng trưởng mạnh đang phát triển vững mạnh và được nhà

nước đầu tư một cách đáng kể.

Giả sử VĐT nhà nước không đổi thì khi tổng VĐT xã hội tăng lên làm cho VĐT tư nhân

tăng lên và từ đó chi tiêu đầu tư của tư nhân cũng tăng lên. Và ngược lại VĐT xã hội giảm làm

giảm VĐT tư nhân và chi đầu tư giảm.

7. Các nhân tố khác