Preview text:

CHƯƠNG 4 THUẾ GIÁ TRỊ GIA TĂNG

4.1. Khái niệm, đặc điểm và vai trò 4.1.1. Khái niệm

Thuế giá trị gia tăng (Value Added Tax –

VAT) là một loại thuế gián thu tính trên khoản

giá trị tăng thêm của hàng hóa, dịch vụ phát

sinh trong quá trình từ sản xuất, lưu thông đến tiêu dùng.

Tổng số thuế GTGT thu được qua tất cả các giai đoạn

luân chuyển của hàng hóa, dịch vụ bằng với số thuế tính

trên giá bán cho người tiêu dùng cuối cùng.

Thuế GTGT do người tiêu dùng cuối cùng chịu. 1 4.1.2. Đặc điểm

- Phạm vi, đối tượng thu thuế rộng.

- Thuế GTGT chỉ thu vào giá trị tăng thêm của

hàng hóa, dịch vụ theo phân đoạn trong quá trình sản

xuất, lưu thông hàng hóa từ khâu đầu tiên đến người

tiêu dùng, khi kép kín một chu kỳ. 2 1 4.1.3. Vai trò

- Được áp dụng rộng rãi đối với mọi tổ chức, cá nhân

có tiêu dùng sản phẩm hàng hoá hoặc được cung ứng

dịch vụ, nguồn thu lớn và tương đối ổn định cho ngân sách nhà nước.

- Làm cho việc tổ chức quản lý thu tương đối dễ dàng

hơn các loại thuế trực thu.

- Ðối với hàng xuất khẩu không những không nộp thuế

giá trị gia tăng mà còn được khấu trừ hoặc được hoàn

lại số thuế giá trị gia tăng đầu vào làm giảm chi phí đẩy mạnh xuất khẩu 3

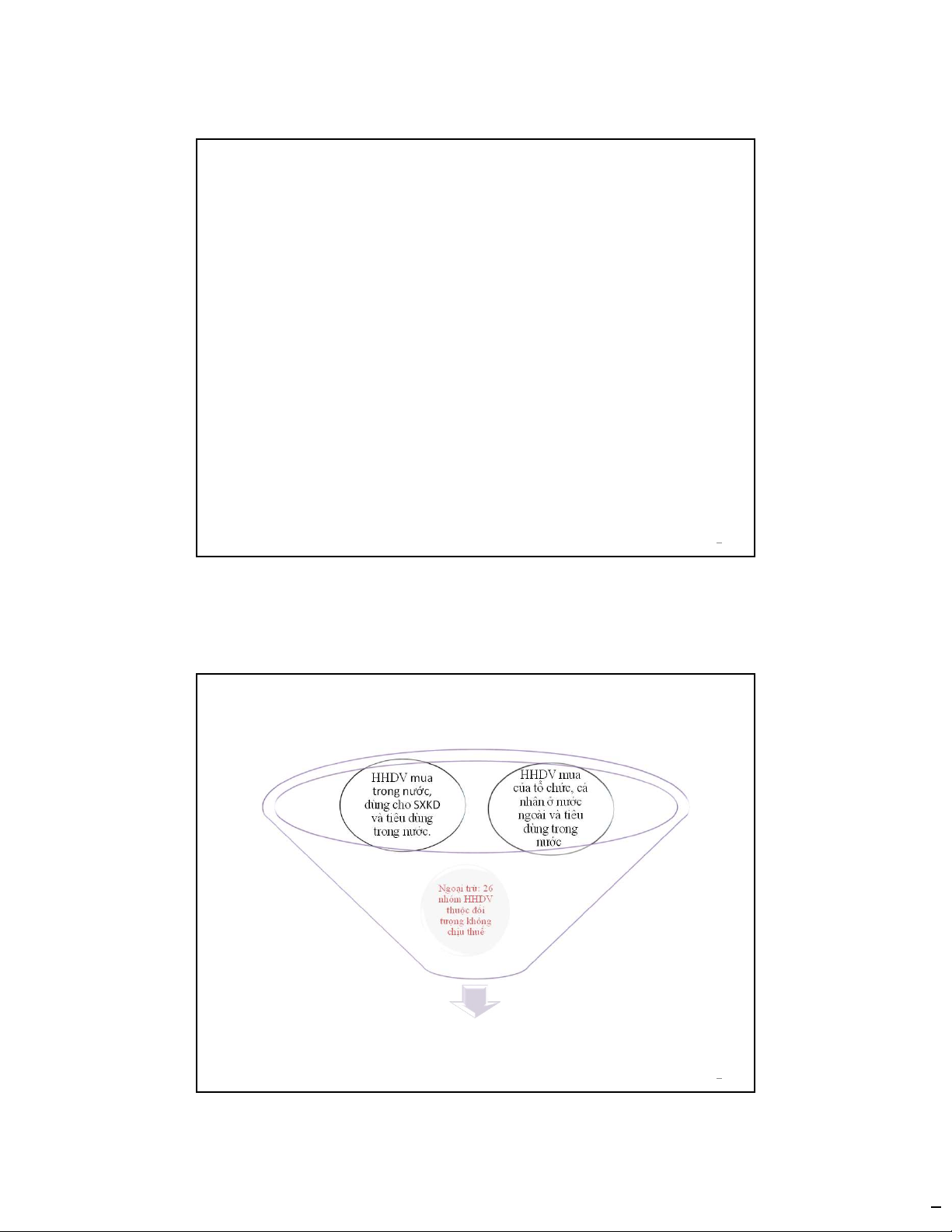

4.2.1. 2.1. Đối tượng chịu thuế GTGT: HHDV mua HHDV mua trong nước, của tổ chức, cá dùng cho SXKD nhân ở nước và tiêu dùng ngoài và tiêu trong nước. dùng trong nước. Ngoại trừ: 26 nhóm HHDV thuộc đối tượng không chịu thuế NGUYÊN TẮC 4 ĐIỂM ĐẾN 2

Nguyên tắc điểm đến

Đánh thuế điểm đến là đánh thuế tiêu dùng căn

cứ vào nơi thực hiện hành vi tiêu dùng.

Theo nguyên tắc này, đánh thuế vào tất cả các

hàng hóa dịch vụ ở nơi người tiêu dùng cư trú,

không phân biệt hành hóa sản xuất trong nước hay nước ngoài.

Đối tượng chịu thuế GTGT là hàng hoá, dịch vụ

dùng cho SXKD và tiêu dùng ở Việt Nam. 5

4.2.2. Đối tượng không chịu thuế GTGT:

Nhóm hàng hoá, dịch vụ là sản phẩm nông nghiệp, là dịch vụ đầu

vào của sản xuất nông nghiệp

1. Sản phẩm trồng trọt (bao gồm cả sản phẩm rừng trồng), chăn nuôi,

nuôi trồng thủy sản chưa chế biến thành các sản phẩm khác hoặc chỉ sơ chế thông thường

2. Hàng hóa là giống vật nuôi, giống cây trồng (bao gồm trứng giống,

con giống, cây giống, hạt giống, tinh dịch, phôi, vật liệu di truyền)

của CSKD/DN có giấy phép kinh doanh.

3. Các dịch vụ phục vụ trực tiếp cho sản xuất nông nghiệp: Tưới, tiêu

nước; cày, bừa đất; nạo vét kênh, mương nội đồng phục vụ sản xuất

nông nghiệp; dịch vụ thu hoạch sản phẩm nông nghiệp.

4. Thức ăn gia súc, gia cầm và thức ăn cho vật nuôi khác.

5. Sản phẩm muối bao gồm: muối sản xuất từ nước biển, muối mỏ tự

nhiên, muối tinh, muối i-ốt. 3

Hàng hoá, dịch vụ không chịu thuế GTGT vì lý do xã

hội và thông lệ quốc tế

1. Bảo hiểm nhân thọ, bảo hiểm sức khoẻ, bảo hiểm người học, các

dịch vụ bảo hiểm khác liên quan đến con người; vật nuôi, cây trồng, ….

2. Dịch vụ y tế, dịch vụ thú y

3. Dịch vụ bưu chính, viễn thông công ích và Internet phổ cập theo

chương trình của Chính phủ….

4. Dịch vụ phục vụ công cộng về vệ sinh, thoát nước đường phố và

khu dân cư; duy trì vườn thú, vườn hoa, công viên, cây xanh

đường phố, chiếu sáng công cộng; dịch vụ tang lễ.

5. Duy tu, sửa chữa, xây dựng bằng nguồn vốn đóng góp của nhân

dân, vốn viện trợ nhân đạo đối với các công trình văn hóa, nghệ thuật, …

6. Dạy học, dạy nghề theo quy định của pháp luật

7. Sản phẩm nhân tạo dùng để thay thế cho bộ phận cơ thể của người

bệnh; nạng, xe lăn và dụng cụ chuyên dùng khác cho người tàn tật.

8.Hàng nhập khẩu và hàng hóa, dịch vụ bán cho các tổ chức, cá nhân

để viện trợ nhân đạo, viện trợ không hoàn lại.

9. Hàng hoá nhập khẩu ủng hộ, tài trợ cho phòng chống thiên tai,

thảm hoạ dịch bệnh chiến tranh theo quy định chính phủ.

10. Vận chuyển hành khách công cộng bằng xe buýt, xe điện,…

11. Xuất bản, nhập khẩu, phát hành báo, tạp chí, bản tin chuyên

ngành, sách chính trị, sách giáo khoa, giáo trình, sách văn bản pháp

luật, sách khoa học-kỹ thuật, sách in bằng chữ dân tộc thiểu số và

tranh, ảnh, áp phích tuyên truyền cổ động, kể cả dưới dạng băng hoặc

đĩa ghi tiếng, ghi hình, dữ liệu điện tử; in tiền. 12. Hoạt động tài chính

13. Hàng hóa chuyển khẩu, quá cảnh qua lãnh thổ Việt Nam 4

Hàng hoá, dịch vụ không chịu thuế GTGT vì

lý do nhà nước trả tiền

1. Vũ khí, khí tài chuyên dùng phục vụ quốc phòng, an ninh.

2. Phát sóng truyền thanh, truyền hình bằng nguồn

vốn ngân sách nhà nước. Lý do khác

1. Hàng hóa, dịch vụ của hộ, cá nhân kinh doanh có mức doanh thu

hàng năm từ 100 triệu đồng trở xuống.

2. Chuyển quyền sử dụng đất.

3. Chuyển giao công nghệ theo quy định của Luật chuyển giao

công nghệ; chuyển nhượng quyền sở hữu trí tuệ theo quy định

của Luật sở hữu trí tuệ; phần mềm máy tính. 4.

Máy móc, thiết bị, vật tư thuộc loại trong nước chưa sản xuất được

5. Nhà ở thuộc sở hữu Nhà nước do Nhà nước bán cho người đang

thuê theo quy định của Chính phủ về mua bán và kinh doanh nhà ở.

6. Vàng nhập khẩu dạng thỏi, miếng và các loại vàng chưa chế tác

thành sản phẩm mỹ nghệ, đồ trang sức hay sản phẩm khác.

7. Sản phẩm xuất khẩu là tài nguyên, khoáng sản khai thác chưa chế

biến thành sản phẩm khác. 5

4.2.3. Đối tượng nộp thuế GTGT:

- Các tổ chức, cá nhân có hoạt động sản xuất, kinh

doanh hàng hoá, dịch vụ chịu thuế GTGT ở Việt Nam.

(gọi chung là cơ sở kinh doanh)

- Tổ chức, cá nhân có nhập khẩu hàng hóa, mua dịch

vụ từ nước ngoài chịu thuế GTGT

(gọi chung là người nhập khẩu)

Bao gồm cả các đơn vị hành chính sự nghiệp có

phát sinh hoạt động SXKD và NK 11

4.2.4. Căn cứ tính thuế và phương pháp tính thuế

Căn cứ tính thuế giá trị gia tăng là giá tính thuế và thuế suất

Thuế GTGT = Giá tính thuế x thuế suất 12 6

4.2.4.1. Xác định giá tính thuế Nguyên tắc:

Giá tính thuế GTGT là giá bán chưa có thuế giá trị gia tăng

Giá bán chưa có thuế GTGT, đã bao gồm cả khoản

phụ thu và phí thu thêm mà cơ sở kinh doanh được hưởng. 13 Giá tính thuế GTGT:

(1) Đối với hàng hóa, dịch vụ do cơ sở sản xuất, kinh doanh bán ra:

Giá tính thuế GTGT là giá bán đã có thuế tiêu thụ đặc biệt (nếu

có), thuế bảo vệ môi trường (nếu có) nhưng chưa có thuế GTGT.

(2) Đối với hàng hóa nhập khẩu:

Giá tính thuế GTGT là giá tại cửa khẩu nhập cộng thêm thuế

nhập khẩu, thuế TTĐB và thuế BVMT (nếu có)

Nhắc lại thứ tự tính thuế

(3) Đối với hàng hoá, sản phẩm, dịch vụ biếu tặng, trả thay lương:

Giá của sản phẩm, dịch vụ tương đương. Riêng vé mời tặng

theo quy định pháp luật (biểu diễn thời trang, nghệ thuật,…): giá tính thuế bằng 0

(4) Đối với sản phẩm, hàng hóa, dịch vụ tiêu dùng nội bộ: Không tính thuế GTGT 14 7 VD1:

Cty XNK Bình Thuận nhập khẩu 200.000 lít xăng

A92, giá tính thuế nhập khẩu (CIF) là 15.000đ/ lít. Thuế

suất thuế nhập khẩu 20%, thuế suất thuế TTĐB là 10%,

thuế bảo vệ môi trường là 3.000đ/lít, thuế suất thuế GTGT là 10%.

Hãy xác định: thuế nhập khẩu, thuế TTĐB, Giá tính thuế GTGT và thuế GTGT? 15 VD2

DN A sản xuất quạt điện, dùng 50 sản phẩm quạt

để trao đổi với cơ sở B lấy sắt thép, giá bán chưa có

VAT của quạt là là 400.000 đồng/chiếc, giá bán thép

cho số lượng hàng sắt thép tương ứng là 22.000.000 đồng Yêu cầu:

Cho biết giá tính thuế GTGT cho 50 cái quạt của DN A là bao nhiêu? 16 8 VD3

Đơn vị B là doanh nghiệp sản xuất quạt điện,

dùng 50 sản phẩm quạt lắp vào các phân xưởng sản xuất

để phục vụ hoạt động kinh doanh của đơn vị.

Trường hợp này đơn vị B có phải tính nộp thuế

GTGT đối với hoạt động xuất 50 sản phẩm quạt điện này không? 17 VD4

Cơ sở sản xuất hàng may mặc A có phân xưởng

dệt và phân xưởng may. Cơ sở A xuất vải thành phẩm

từ phân xưởng dệt cho phân xưởng may để tiếp tục quá trình sản xuất.

Trường hợp này đơn vị A có phải tính nộp thuế

GTGT đối với sợi thành phẩm xuất cho phân xưởng may không? 18 9

(5) Đối với sản phẩm, hàng hóa, dịch vụ dùng để khuyến

mại theo quy định của pháp luật, giá tính thuế được xác định

bằng 0 (hàng mẫu, dùng thử, tặng kèm….)

Đối với hình thức bán hàng, cung ứng dịch vụ với giá thấp

hơn giá bán hàng, dịch vụ trước đó thì giá tính thuế GTGT là

giá bán đã giảm áp dụng trong thời gian khuyến mại đã đăng ký hoặc thông báo.

Đối với các hình thức khuyến mại bán hàng, cung ứng dịch

vụ có kèm theo phiếu mua hàng, phiếu sử dụng dịch vụ thì

không phải kê khai, tính thuế GTGT đối với phiếu mua hàng,

phiếu sử dụng dịch vụ tặng kèm. 19 VD5

Công ty TNHH P sản xuất nước ngọt có ga, năm

2017 Công ty có thực hiện đợt khuyến mại vào tháng

5/2017 và tháng 12/2017 theo hình thức mua 10 sản phẩm tặng 1 sản phẩm.

Chương trình khuyến mại vào tháng 5/2017 được thực

hiện theo đúng trình tự, thủ tục khuyến mại được thực

hiện theo quy định của pháp luật về thương mại.

Tuy nhiên chương trình trong tháng 12/2017 lại

không được thực hiện đúng trình tự, thủ tục khuyến mại

được thực hiện theo quy định của pháp luật về thương mại.

Hỏi: số nước ngọt của 2 chương trình trên có tính thuế GTGT phải nộp không? 20 10 VD6

Công ty N hoạt động trong lĩnh vực viễn thông,

chuyên bán các loại thẻ cào di động. Công ty thực hiện

đăng ký khuyến mại theo quy định của pháp luật về

thương mại dưới hình thức bán hàng thấp hơn giá bán

trước đó cho thời gian từ ngày 01/4/2018 đến hết ngày

20/4/2018, theo đó, giá bán chưa thuế GTGT một thẻ

cào mệnh giá là 100.000 đồng trong thời gian khuyến

mại được bán với giá chưa thuế GTGT 90.000 đồng.

Hãy xác định giá tính thuế cho thẻ cào mệnh giá

100.000 đ trong thời gian từ 01/4 đến 20/4? = 90.000/(1+10%) = 21

(6) Đối với hoạt động cho thuê tài sản như cho thuê

nhà, văn phòng, xưởng, kho tàng, bến, bãi, phương tiện

vận chuyển, máy móc, thiết bị: Giá tính thuế GTGT là số

tiền cho thuê (từng kỳ/ trả trước) chưa có thuế GTGT.

(7) Đối với hàng hóa bán theo phương thức trả góp,

trả chậm: là giá bán trả một lần chưa có thuế GTGT của

hàng hóa đó, không bao gồm khoản lãi trả góp, lãi trả chậm.

(8) Đối với gia công hàng hóa:

Giá tính thuế là giá gia công chưa có thuế GTGT, bao

gồm cả tiền công, chi phí về nhiên liệu, động lực, vật liệu

phụ và chi phí khác phục vụ cho việc gia công hàng hóa

do bên nhận gia công phải chịu. 22 11 VD7

Siêu thị điện máy Thiên Hòa bán tủ lạnh Hitachi 250 lít theo 2 phương thức sau:

1- Nếu thanh toán ngay thì giá bán chưa có thuế GTGT là 7 tr đồng/ cái.

2- Nếu trả chậm trong vòng 6 tháng thì giá bán

chưa có thuế GTGT là 7,24tr đồng/ cái.

Trong tháng siêu thị bán được 20 cái, trong đó có

10 cái bán theo phương thức trả góp. Thuế suất 10%

Tính thuế GTGT cho số tủ lạnh đã tiêu thụ? 23 VD8

Cty TNHH Tân Quy nhận gia công 1.000 áo sơ mi

cho Cty Sài gòn. Trong tháng Cty Tân Quy đã hoàn tất

việc gia công và xuất trả 1.000 áo sơ mi đã gia công cho

Cty Sài gòn. Đơn giá gia công là 10.000 đ/ áo (chưa

VAT), cty Sài gòn bán áo sơ mi trên thị trường với giá

110.000đ/ áo (chưa VAT). Thuế suất thuế GTGT của áo sơ mi là 10%.

Hãy tính thuế GTGT cho hoạt động gia công trên? 24 12

(9) Đối với xây dựng, lắp đặt: giá tính thuế là giá trị công trình,

hạng mục công trình hay phần công việc thực hiện bàn giao chưa có thuế GTGT.

a) Trường hợp xây dựng, lắp đặt có bao thầu nguyên vật liệu: giá

tính thuế là giá đã bao gồm cả giá trị NVL chưa có thuế GTGT.

b) Trường hợp xây dựng, lắp đặt không bao thầu nguyên vật liệu,

máy móc, thiết bị: giá tính thuế là giá trị không bao gồm giá trị NVL chưa có thuế GTGT.

c) Trường hợp xây dựng, lắp đặt thực hiện thanh toán theo hạn

mục công trình hoặc giá trị khối lượng xây dựng, lắp đặt hoàn

thành bàn giao: giá tính thuế GTGT là giá tính theo giá trị hạng

mục công trình …chưa có thuế GTGT.

(10) Đối với hoạt động chuyển nhượng bất động sản: xem tài liệu

Giá tính thuế GTGT là giá chuyển nhượng bất động sản trừ (-) giá

đất được trừ để tính thuế GTGT. 25

(11) Đối với hoạt động đại lý, môi giới mua bán hàng hóa

và dịch vụ, ủy thác xuất nhập khẩu hưởng tiền công hoặc

tiền hoa hồng: Giá tính thuế GTGT là tiền công, tiền hoa

hồng thu được từ các hoạt động này chưa có thuế GTGT.

(12) Đối với hàng hóa, dịch vụ được sử dụng chứng từ

thanh toán ghi giá thanh toán đã có thuế GTGT như tem,

vé cước vận tải, vé xổ số kiến thiết... thì giá chưa có thuế

được xác định như sau: Giá thanh toán Giá chưa

(tiền bán vé, bán tem...) có thuế = GTGT

(1 + thuế suất của HH, dịch vụ (%)) 26 13 VD9

Bưu Điện Hóc Môn trong tháng bán được 10.000

con tem, giá mỗi con tem là 5.000đ. Thuế suất thuế

GTGT của mặt hàng tem là 10%.

Xác định giá tính thuế, thuế GTGT của mặt hàng tem trên? 27 LƯU Ý:

Trường hợp cơ sở kinh doanh áp dụng hình thức chiết

khấu thương mại/giảm giá dành cho khách hàng (nếu có)

thì giá tính thuế GTGT là giá bán đã chiết khấu thương

mại/giảm giá dành cho khách hàng.

=>Trường hợp việc chiết khấu thương mại căn cứ vào số

lượng, doanh số hàng hóa, dịch vụ thì số tiền chiết khấu của

hàng hóa đã bán được tính điều chỉnh trên hóa đơn bán

hàng hóa, dịch vụ của lần mua cuối cùng hoặc kỳ tiếp sau.

Trường hợp số tiền chiết khấu được lập khi kết thúc chương

trình (kỳ) chiết khấu hàng bán thì được lập hóa đơn điều

chỉnh kèm bảng kê các số hóa đơn cần điều chỉnh, số tiền,

tiền thuế điều chỉnh. Căn cứ vào hóa đơn điều chỉnh, bên

bán và bên mua kê khai điều chỉnh doanh thu mua, bán, thuế đầu ra, đầu vào. 28 14

4.2.4.2. Thuế suất thuế GTGT

- Thuế suất 0%: xuất khẩu và được coi là xuất khẩu

- Thuế suất 5%: thiết yếu; phục vụ trực tiếp cho

nông nghiệp; sản phẩm nông, lâm nghiệp; sản

phẩm hàng hoá phục vụ y tế, giáo dục, khoa học- kỹ thuật

- Thuế suất 10%: hàng hóa, dịch vụ không nằm

trong mức thuế suất 0% và 5%. 29 Lưu ý: Bổ sung HH 0% - Vận tải quốc tế

- Công trình xây dựng, lắp đặt ở nước ngoài, trong khu phi thuế quan

Điều chỉnh HH từ 5% sang 10%

- Lâm sản chưa qua chế biến: 10%

- Đường; phụ phẩm trong SX đường bao gồm gỉ đường, bã mía, bã bùn

- Thiết bị, dụng cụ chuyển dung cho giảng dạy, nghiên cứu, thí nghiệm khoa học

- Hoạt động văn hoá, triển lãm, thể dục thể thao; biểu diễn nghệ thuật,

sản xuất phim; nhập khẩu, phát hành và chiếu phim

- …………. Đọc Luật thuế GTGT 2024 30 15

4.25.Phương pháp tính thuế:

(1) Phương pháp khấu trừ thuế.

(2) Phương pháp tính trực tiếp: - Trên GTGT - Trên Doanh thu 31

4.2.5.1. Phương pháp khấu trừ thuế:

Áp dụng cho CSKD thực hiện đầy đủ chế độ kế toán, hóa đơn, chứng từ theo quy định 1 CSKD đang 2 3 CSKD đăng ký hoạt động tự nguyện áp TC, CN nước DT/năm dụng PP KT Ngoài cung cấp >= 1 tỷ đồng (trừ hộ, cá nhân HHDV tìm kiếm, (trừ hộ, cá nhân kinh doanh nộp Thăm dò, phát kinh doanh nộp thuế theo pp trực triển và khai thuế theo pp trực tiếp) thác dầu khí tiếp)

Áp dụng ổn định trong 02 năm liên tục 32 16

ĐỐI TƯỢNG ĐƯỢC ĐĂNG KÝ TỰ NGUYỆN ÁP DỤNG PPKT

(CSKD thực hiện đầy đủ chế độ kế toán, hóa đơn, chứng từ theo quy định) DN, HTX DN mới DN, HTX đang hoạt động, Thành lập mới thành lập Doanh thu từ DAĐT mua TSCĐ, dưới 1 tỷ của CSKD MMTB, có hợp đồng đang áp dụng đồng thuê PPKT địa điểm TCKT khác TC, CN nước hạch toán ngoài kinh doanh được thuế tại VN theo HĐ GTGT đầu nhà thầu, nhà ra, đầu vào thầu phụ 33 Công thức: Giá tính thuế * Ts Thuế Thuế Thuế GTGT đầu GTGT GTGT vào được khấu = - phải nộp đầu ra trừ

Thời điểm xác định thuế GTGT đầu ra:

- Chuyển quyền sở hữu sản phẩm

- Hoàn thành cung ứng dịch vụ Lưu ý:

- Lâm sản chưa qua chế biến: 10% (0%,5%,10%) 34 17

4.2.5.2. Phương pháp tính trực tiếp:

Trực tiếp trên GTGT: áp dụng đối với hoạt động

kinh doanh mua, bán, chế tác vàng, bạc, đá quý Công thức: Số thuế Giá trị Thuế GTGT = X gia tăng suất phải nộp (10%)

Giá thanh toán bán ra - Giá thanh toán mua vào

Giá trị gia tăng âm -> được kết chuyển sang bù trừ kỳ sau trong vòng 1 năm 35

Trực tiếp trên doanh thu: Công thức: Số thuế Doanh Tỷ lệ GTGT = X thu phần phải nộp trăm (%)

Tỷ lệ phần trăm đối với các lĩnh vực, ngành nghề:

- Phân phối, cung cấp hàng hoá: 1%;

- Dịch vụ, xây dựng không bao thầu NVL: 5%;

- Sản xuất, vận tải, dịch vụ có gắn với hàng hoá, xây dựng có bao thầu NVL: 3%;

- Hoạt động kinh doanh khác: 2%.

Đối với hộ, cá nhân kinh doanh nộp thuế GTGT theo phương pháp

khoán nhiều ngành nghề thì cơ quan thuế xác định số thuế phải nộp

theo tỷ lệ của hoạt động kinh doanh chính. 36 18

4.2.6 Khấu trừ thuế GTGT:

Điều Kiện được khấu trừ

1. Phục vụ cho hoạt động SXKD chịu thuế GTGT 2. Có chứng từ như sau:

Đối với hàng nhập khẩu: Hàng mua trong nước 1. Hợp đồng mua bán

1. Chứng từ thanh tóan qua 2. TK hải quan ngân hàng đối với các

3. Chứng từ thanh tóan qua khỏan thanh tóan > = 5 NH triệu đồng

(luỹ kế thanh toán cho cùng 1 người 4. Hóa đơn thương mại,

bán >= 5 triệu đồng/ ngày) vận đơn, chứng từ BH 1. Hóa đơn GTGT (nếu có) 5. Chứng từ nộp thuế 37

Xác định thuế GTGT phục vụ HĐSXKD chịu thuế GTGT

1.Thuế GTGT đầu vào của HH, DV dùng cho họat động

SXKD chịu thuế GTGT tách riêng.

Hàng tổn thất do thiên tai, hoả hoạn, mất phẩm chất, hao

hụt tự nhiên vẫn được khấu trừ.

2.Thuế GTGT của HH, DV mua vào dùng đồng thời cho

SXKD HH, DV chịu thuế và không chịu thuế GTGT =>

chỉ khấu trừ thuế GTGT đầu vào của HH, DV dùng cho

hđ SXKD chịu thuế GTGT, phân bổ theo doanh thu trong kỳ.

Riêng thuế GTGT hình thành TSCĐ (nhà ăn, phòng y

tế..) phục vụ phúc lợi, giai đoạn đầu tư XDCB, quy trình

sản xuất khép kín vẫn được khấu trừ toàn bộ. 38 19

Đối với cơ sở sản xuất kinh doanh có dự án đầu tư (

bao gồm cả cơ sở SX, KD mới thành lập) vừa SX, KD

HH, DV không chịu thuế GTGT, vừa SX, KD HH, DV

chịu thuế GTGT: số thuế GTGT đầu vào của TSCĐ

trong giai đoạn ĐTXD cơ bản được tạm khấu trừ theo tỷ

lệ (%) giữa doanh thu của hàng hóa, dịch vụ chịu thuế

GTGT so với tổng doanh thu của hàng hóa, dịch vụ bán

ra theo phương án sản xuất, kinh doanh của cơ sở kinh

doanh. Số thuế tạm khấu trừ được điều chỉnh theo tỷ lệ

(%) giữa doanh thu của hàng hóa, dịch vụ chịu thuế

GTGT so với tổng doanh thu của hàng hóa, dịch vụ bán

ra trong 3 năm kể từ năm đầu tiên có doanh thu. 39 VD

Cty TNHH Thành Thái phát sinh tiền thuế GTGT

dịch vụ điện thoại bàn tại phân xưởng sản xuất trong kỳ

là 10tr đồng. Dịch vụ điện thoại này vừa phục vụ việc

sản xuất mặt hàng đường vừa phục vụ việc sản xuất mặt hàng muối.

Kế toán Cty đã không hạch toán riêng được thuế

GTGT đầu vào được khấu trừ và không được khấu trừ

của dịch vụ điện thoại. Biết doanh thu trong kỳ của mặt

hàng đường là 1.000 tr đồng, còn mặt hàng muối là 200 tr đồng.

Xác định thuế GTGT đầu vào được khấu trừ? 40 20