Preview text:

lOMoARcPSD| 36207943

Câu 1: Hiểu ược mô hình dòng vốn

i qua hệ thống tài chính

- Sơ lược về mô hình dòng vốn:

Mô hình dòng vốn (hoặc dòng tiền) i qua hệ thống tài chính là một cách ể hiểu và theo

dõi cách tiền tệ và tài sản di chuyển qua hệ thống tài chính của một doanh nghiệp hoặc

tổ chức. Giúp chúng ta hiểu rõ hơn về cách mà tổ chức hoặc doanh nghiệp sử dụng và

tạo ra tiền tệ, quản lý nợ, ầu tư và thực hiện các hoạt ộng tài chính khác. Dòng vốn có

thể bao gồm tiền mặt, tài sản cố ịnh, lãi suất, vay mượn và các yếu tố tài chính khác.

Mô hình dòng vốn thường ược thể hiện bằng bảng cân ối kế toán, báo cáo lưu chuyển

tiền mặt và báo cáo tài chính. Dưới ây là một số khía cạnh quan trọng trong việc hiểu

mô hình dòng vốn i qua hệ thống tài chính:

1. Thu: Dòng tiền này ại diện cho các nguồn thu, chẳng hạn như doanh số bán hàng,

doanh số bán hàng trả góp, ầu tư từ cổ ông hoặc khoản vay.

2. Chi: Đây là các khoản tiền mà doanh nghiệp phải trả, bao gồm cả chi phí sản

xuất, lương, thuê mặt bằng, trả nợ và các khoản chi phí khác.

3. Đầu tư: Nếu tổ chức hoặc doanh nghiệp ầu tư vào tài sản cố ịnh hoặc giấy chứng

khoán, dòng tiền này thể hiện các hoạt ộng ầu tư.

4. Hoạt ộng tài chính: Đây thường bao gồm các hoạt ộng liên quan ến việc tài trợ

và quản lý nợ, chẳng hạn như vay mượn và trả nợ.

5. Biến ộng tiền mặt: Doanh nghiệp cần theo dõi biến ộng tiền mặt trong khoản thời

gian cụ thể ể ảm bảo rằng họ có ủ tiền mặt ể áp ứng nhu cầu tài chính và hoạt ộng kinh doanh hàng ngày.

6. Lãi suất và thu nhập ầu tư: Nếu doanh nghiệp ầu tư vào các công cụ tài chínhkhác

nhau thì cần phải hiểu cách các khoản thu này ảnh hưởng ến dòng vốn của họ.

Mô hình dòng vốn giúp chúng ta dự oán và quản lý tài chính của tổ chức hoặc doanh

nghiệp, ồng thời ưa ra các quyết ịnh chiến lược, chẳng hạn như khi nên mở rộng hoạt

ộng kinh doanh, khi nên ầu tư vào tài sản cố ịnh hoặc khi nên quản lý nợ. Nó là một

công cụ quan trọng ể ảm bảo sự ổn ịnh và sự phát triển của tổ chức tài chính. - Ví dụ:

Giả sử bạn là một doanh nghiệp sản xuất và bán hàng iện thoại di ộng. Dòng vốn của bạn bao gồm:

Dòng tiền vào (Cash Inflows):

● Doanh thu từ việc bán iện thoại.

● Vay vốn từ ngân hàng.

● Tiền thu từ khách hàng mua hàng trả góp.

Dòng tiền ra (Cash Outflows):

● Chi phí sản xuất iện thoại.

● Chi phí tiền lãi và trả nợ vay vốn.

● Chi phí quản lý và tiền lương nhân viên.

- Câu hỏi thảo luận liên quan: \ lOMoARcPSD| 36207943

Đưa ra một số giải pháp ể kiểm soát và giảm thiểu dòng tiền ra?

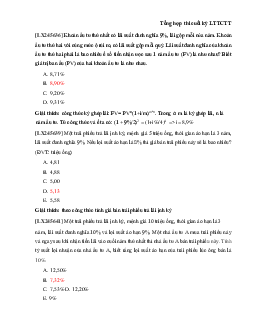

Câu 2: Chức năng của các thị trường tài chính 2.1. Khái niệm:

Thị trường tài chính là một thị trường trong ó mọi người và các thể chế có thể trao ổi

các chứng khoán tài chính, các hàng hóa, và các món giá trị có thể thay thế khác với chi

phí giao dịch thấp và tại các giá cả phản ánh cung và cầu. Các chứng khoán bao gồm

cổ phiếu và trái phiếu, và các hàng hóa bao gồm kim loại quý hoặc hàng hóa nông

nghiệp. 2.2. Chức năng:

- Dẫn vốn: Thị trường tài chính óng vai trò thực hiện chức năng kinh tế nòng cốt

trong việc dẫn vốn từ những người dư thừa vốn vì họ chi tiêu ít hơn thu nhập tới

những người thiếu vốn vì họ muốn chi tiêu nhiều so với hơn thu nhập của họ.

● Trong thị trường tài chính với hình thức trực tiếp: chủ thể có vốn tiết kiệm

nhàn rỗi trực tiếp chuyển vốn cho các chủ thể ang có nhu cầu sử dụng vốn

bằng cách mua các loại tài sản tài chính trực tiếp do các chủ thể có nhu

cầu về vốn phát hành thông qua các thị trường tài chính.

● Trong thị trường tài chính với hình thức gián tiếp: người cho vay và người

i vay giao dịch gián tiếp thông qua các trung gian tài chính thông thường

là các ngân hàng thương mại, quỹ tín dụng.

- Thị trường tài chính ược thể hiện qua việc hình thành giá của các loại tài sản tài chính.

- Tính thanh khoản: Thị trường tài chính là tạo tính thanh khoản cho các loại tài

sản tài chính. Thiếu tính thanh khoản nhà ầu tư phải nắm giữ tài sản tài chính cho

ến khi nào áo hạn, hoặc ối với cổ phiếu cho ến khi nào công ty tự nguyện thu hồi

hoặc nếu không có sự tự nguyện thì phải chờ thanh lý tài sản. Mặc dù tất cả các

thị trường tài chính ều có tính thanh khoản, nhưng mức ộ thanh khoản của chúng sẽ khác nhau.

- Cắt giảm bớt chi phí tìm kiếm và chi phí thông tin: Để những giao dịch có thể

ược diễn ra thì những người mua và người bán phải tìm ược nhau. Họ sẽ phải

mất rất nhiều tiền và thời gian cho việc tìm kiếm này, iều này có thể ảnh hưởng

ến lợi nhuận kỳ vọng của họ. Chi phí ó gọi là chi phí tìm kiếm. Câu 3: Đặc iểm

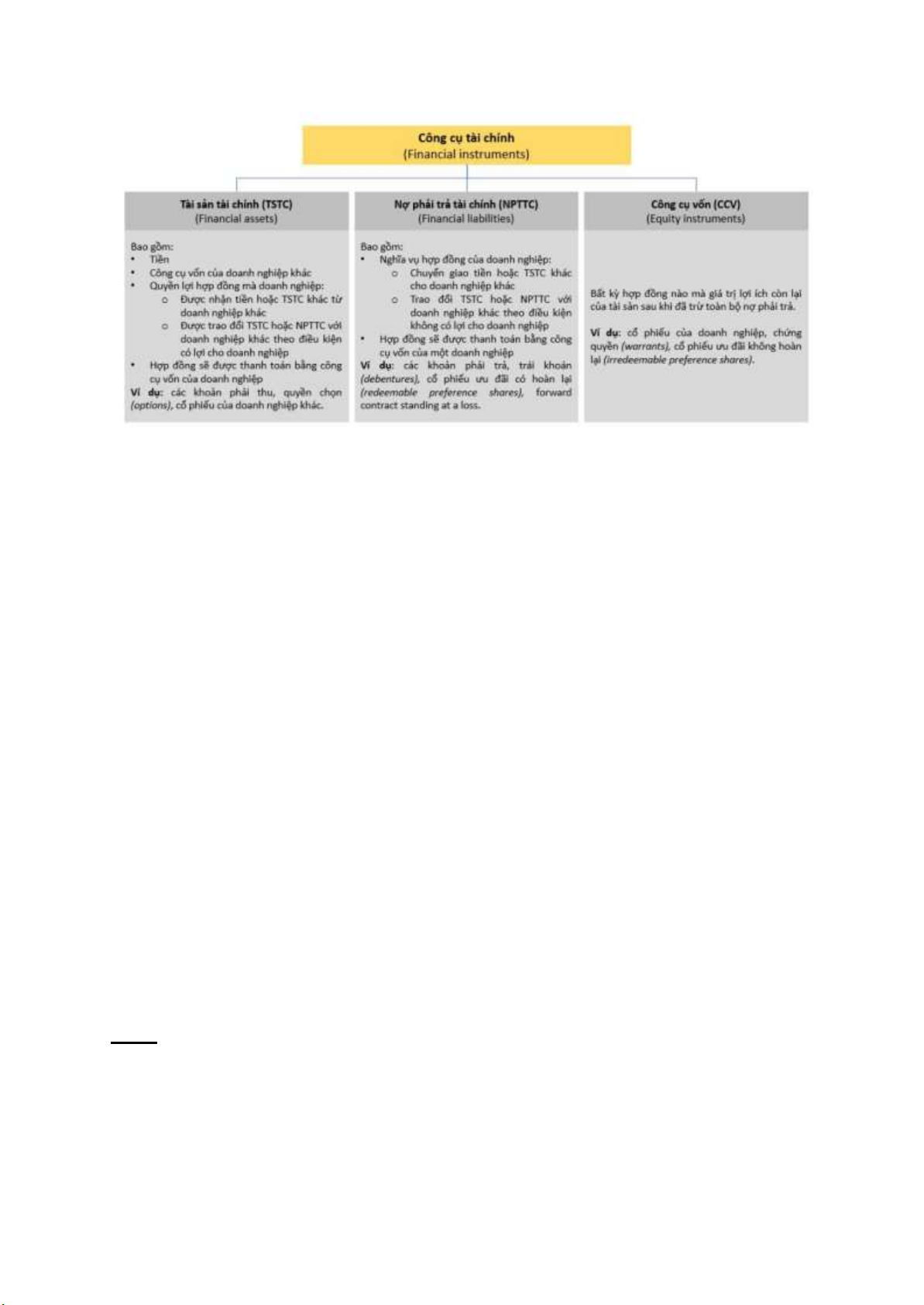

của các công cụ tài chính cơ bản 3.1. Khái niệm:

Công cụ tài chính là những loại tài sản hay các gói vốn có thể giao dịch ược, giúp luân

chuyển vốn hiệu quả cho các nhà ầu tư trên thế giới. Những tài sản này có thể là tiền

mặt, quyền giao/nhận tiền mặt theo hợp ồng hoặc chứng từ về quyền sở hữu của một

người ối với một thực thể. 3.2. Đặc iểm: \ lOMoARcPSD| 36207943

* Công cụ phái sinh:

- Giá trị thay ổi theo một biến số khác như giá cổ phiếu, giá hàng hóa, tỷ giá hối

oái và tỷ lệ lãi suất.

- Không yêu cầu giá trị ầu tư thuần ban ầu hoặc yêu cầu giá trị ầu tư thuần ban ầu

nhỏ hơn mức cần thiết ối với các loại hợp ồng khác, ược dự kiến sẽ có phản ứng

tương tự với những thay ổi của các yếu tố thị trường.

- Được thanh toán vào một thời iểm trong tương lai.

Ví dụ: Hợp ồng kỳ hạn ngoại tệ, hợp ồng hoán ổi lãi suất (interest rate swap), quyền chọn.

* Công cụ tích hợp:

Đây là một công cụ tài chính bao gồm cả tính chất của vốn chủ sở hữu và NPTTC.

Ví dụ: trái phiếu chuyển ổi gồm 2 thành phần riêng biệt:

- NPTTC: thỏa thuận mang tính bắt buộc phải chi trả tiền mặt hoặc tài sản tài chính.

- Công cụ vốn chủ sở hữu: quyền chuyển ổi thành cổ phiếu trong một khoảng thời gian nhất ịnh.

* Cổ phiếu quỹ:

- Nếu doanh nghiệp mua lại công cụ vốn của chính nó (trái phiếu quỹ), giá trị thanh toán

sẽ ược trình bày như là một khoản giảm trừ của VCSH.

- Khi mua bán hoặc hủy cổ phiếu của chính công ty mình, doanh nghiệp không ược phép

ghi nhận lãi/ lỗ trên P/L. Các khoản thặng dư hoặc chiết khấu sẽ ược ghi nhận vào các

khoản mục dự trữ trong VCSH. Câu 4: Sắp xếp

ược các công cụ tài chính theo rủi ro, tính thanh

khoản - Sắp xếp theo rủi ro tăng dần:

Cổ phiếu của công ty công nghệ mới thành lập

Trái phiếu doanh nghiệp ầu tư hàng ngày \ lOMoARcPSD| 36207943 Trái phiếu Chính phủ Quỹ tiền thị trường Vàng

- Sắp xếp theo tính thanh khoản giảm dần: Vàng Quỹ tiền thị trường Trái phiếu Chính phủ

Trái phiếu doanh nghiệp ầu tư hàng ngày Cổ

phiếu của công ty công nghệ mới thành lập -

Câu hỏi thảo luận:

Cổ phiếu của công ty công nghệ mới thành lập nằm ở vị trí ầu danh sách về rủi ro. Bạn nghĩ

vì sao nó có mức rủi ro cao hơn so với các loại tài sản khác? Có

iểm gì thu hút người ầu tư ối với cổ phiếu này?

Trái phiếu Chính phủ nằm ở vị trí thấp hơn trong danh sách về rủi ro, nhưng lại nằm ở vị trí

cao hơn trong danh sách về tính thanh khoản. Bạn có thể giải thích iều này? Trái phiếu Chính

phủ có phù hợp cho những người muốn ảm bảo tính thanh khoản trong ầu tư?

Vàng ược xếp ở vị trí ầu danh sách về tính thanh khoản nhưng lại ở vị trí cuối danh sách về rủi

ro. Tại sao vàng lại ược coi là một tài sản tài chính có tính thanh khoản cao mà không gánh nhiều rủi ro?

Quỹ tiền thị trường nằm ở vị trí trung bình về rủi ro và tính thanh khoản. Bạn có thể xác ịnh

mức ộ phù hợp của quỹ tiền thị trường cho một nhà ầu tư có mục tiêu cân bằng giữa rủi ro và tính thanh khoản?

Câu 5: Cấu trúc tài chính doanh nghiệp và ặc

iểm cơ bản của cấu trúc

TCDN 5.1. Khái niệm:

Cấu trúc tài chính doanh nghiệp là nền tảng ể xây dựng nên hệ thống tài chính, giúp nền

kinh tế duy trì khỏe mạnh và năng ộng. ối với một doanh nghiệp nào ó thì vấn ề ặt ra

cấu trúc tài chính doanh nghiệp cũng rất cần thiết và nó rất có ý nghĩa ối với mỗi doanh

nghiệp hiện nay nhất là hoạt ộng tài chính doanh nghiệp cũng cần ược tiến hành một

cách hợp lí và chặt chẽ nhất ối với mỗi doanh nghiệp. 5.2. Đặc iểm:

Cổ phiếu không phải nguồn tài trợ quan trọng nhất cho doanh nghiệp Bởi vì các

phương tiện truyền thông ã tập trung quá nhiều sự chú ý vào thị trường cổ phiếu, khiến

cho nhiều người có cảm giác rằng cổ phiếu là nguồn tài trợ quan trọng nhất cho các doanh nghiệp hiện nay.

Tuy nhiên thực tế lại không phải như vậy. Cổ phiếu chỉ chiếm một tỉ trọng rất nhỏ trong

cấu trúc tài chính doanh nghiệp mà thôi . \ lOMoARcPSD| 36207943

Việc phát hành chứng khoán nợ và chứng khoán vốn không phải là kênh chủ yếu

ể tài trợ cho hoạt ộng doanh nghiệp

Đối với Mỹ thì trái phiếu có vai trò lớn hơn nhiều so với cổ phiếu, tuy nhiên cả hai

nguồn này cũng chỉ chiến 43% cấu trúc tài chính, tức chưa ạt ược mức 50%. Đối với

các nước còn lại, tỉ trọng này còn nhỏ hơn nhiều.

Tài chính gián tiếp trong nhiều trường hợp óng vai trò quan trọng hơn nhiều

tài chính trực tiếp

Tài chính trực tiếp là việc bán các chứng khoán như cổ phiếu và trái phiếu trực tiếp cho

các nhà ầu tư. Tại Mỹ, nguồn tài trợ bằng trái phiếu và cổ phiếu chiếm tới 43% tổng

nguồn vốn của doanh nghiệp, iều này nói lên vai trò quan trọng của tài chính trực tiếp

trong hệ thống tài chính của Mỹ.

Các trung gian tài chính, ặc biệt là các ngân hàng, là nguồn tài trợ vốn quan

trọng nhất cho các doanh nghiệp

Nguồn vốn tài trợ cho doanh nghiệp ược cấu thành chủ yếu từ tín dụng ngân hàng và

tín dụng của các trung gian tài chính phi ngân hàng. Tại các nước phát triển thì tín dụng

ngân hàng vẫn chiếm tỷ trọng lớn nhất trong các loại hình tài trợ.

Hệ thống tài chính là một trong lĩnh vực ược iều tiết nhiều nhất trong nền kinh tế

Hệ thống tài chính là lĩnh vực ược quan tâm iều tiết nhất bởi chính phủ các nước. Chính

phủ iều tiết thị trường tài chính chủ yếu là ể thúc ẩy việc cung cấp thông tin và ể bảo

ảm sự ổn ịnh của hệ thống tài chính.

Chỉ những công ty lớn, nổi tiếng mới dễ dàng tiếp cận thị trường chứng khoán ể huy ộng vốn

Các cá nhân và các công ty nhỏ thường không huy ộng vốn qua kênh phát hành chứng

khoán, mà thay vào ó, họ thường i vay các ngân hàng.

Thế chấp tài sản là ặc iểm phổ biến của các hợp ồng vay nợ ối với hộ gia ình cũng như doanh nghiệp

Thế chấp là việc em tài sản của mình làm vật bảo ảm cho khoản vay. Khoản vay có thế

chấp, hay khoản vay có bảo ảm, là hình thức tín dụng phổ biến nhất ối với các hộ gia

ình cũng như doanh nghiệp.

Các hợp ồng nợ có ặc trưng gồm những iều khoản có tính pháp lí ặc biệt phức

tạp nhằm iều chỉnh người vay

Một số người chưa từng ọc một bản hợp ồng tín dụng nào thường nghĩ rằng, hợp ồng

tín dụng thực chất là một giấy nhận nợ (IOU), nên sẽ không có gì phức tạp ngoài một

mẩu giấy nhận nợ và cam kết trả nợ của người vay.

Thực tế thì không phải vậy, các hợp ồng tín dụng của ngân hàng vô cùng phức tạp về

mặt pháp lý, là một chứng thư gồm nhiều trang, bao gồm nhiều iều khoản quy ịnh cụ

thể người vay chỉ ược làm những gì với khoản tiền vay ược.

Câu 6:Ảnh hưởng của chi phí giao dịch lên cấu trúc tài chính doanh nghiệp. Khái niệm:

Chi phí giao dịch là chi phí (thời gian, tiền) chi vào các hoạt ộng giao dịch tài chính. \ lOMoARcPSD| 36207943

Chi phí giao dịch có thể chia thành 3 hình thức:

- Chi phí tìm kiếm thông tin - Chi phí mặc cả - Chi phí thực thi.

Tác ộng của chi phí giao dịch ến cấu trúc tài chính doanh nghiệp:

Câu 7: Khái niệm thông tin bất cân xứng, lựa chọn nghịch và rủi ro ạo ức.

Thông tin bất cân xứng: là thông tin xảy ra khi một trong các bên giao dịch không biết

tất cả và chính xác những thông tin cần biết về bên kia ể ưa ra quyết ịnh úng ắn trong

giao dịch. Theo ó nên với giá cả trên thị trường sẽ có thể quá thấp hoặc quá cao so với

giá cân bằng của thị trường.

=> Sự tồn tại của thông tin bất cân xứng dẫn ến lựa chọn nghịch và rủi ro ạo ức. Lựa

chọn nghịch: là tình huống xảy ra khi thông tin bất cân xứng xuất hiện trước khi giao dịch ược thực hiện.

Rủi ro ạo ức: là tình huống xảy ra khi thông tin bất cân xứng xuất hiện sau khi giao dịch ược thực hiện.

Câu 8: Vấn ề chanh và ảnh hưởng của nó ến cấu trúc TCDN

Lý thuyết quả chanh giải thích hành vi của nhà ầu tư khi thông tin thị trường là không

hoàn hảo. Lý thuyết này ược xây dựng xuất phát từ vấn ề thông tin không cân xứng.

Lý thuyết quả chanh ề cập ến các vấn ề phát sinh liên quan ến giá trị của một khoản

ầu tư hoặc giá trị sản phẩm do thông tin bất cân xứng mà người mua và người bán sở

hữu. Ví dụ như, ở thị trường xe ô tô cũ, người chủ của chiếc xe sẽ biết rõ về chất lượng

của xe, song người mua xe lại không nắm ược những thông tin này.

- Người bán muốn thu ược giá cao nhất có thể, phù hợp với giá trị của chiếc xe, trong

khi người mua không muốn bị thiệt khi mua xe với giá cao. Người mua xe sẽ trả giá

bằng với giá trị trung bình giữa xe có chất lượng tốt với xe có chất lượng thấp nhất trên thị trường.

- Với cách trả giá như vậy, anh ta sẽ ược lợi nếu như mua ược xe tốt và ít bị thiệt hơn

nếu mua phải xe xấu. Đối với người bán, nếu ây là xe xấu, anh ta sẽ không bán vì bị

thiệt về giá. Đây chính là sự lựa chọn nghịch và hậu quả của nó là rất ít xe ã qua sử

dụng có chất lượng tốt có mặt trên thị trường này. - Với thực tế

ó, thị trường sẽ hoạt ộng với doanh số rất thấp, thậm chí không hoạt ộng.

- Với thị trường chứng khoán cũng có thể như vậy. Chứng khoán là một tài sản ặc thù

- tài sản tài chính mà không phải ai cũng hiểu và o lường ược giá trị của nó. Điều

này sẽ là chính xác khi thị trường chủ yếu là các nhà ầu tư nhỏ, thiếu hiểu biết về

lĩnh vực tài chính nói chung và lĩnh vực ầu tư chứng khoán nói riêng. \ lOMoARcPSD| 36207943

- Thị trường chứng khoán không phải là thị trường dành cho tất cả mọi người. Đây là

nơi dành cho các nhà ầu tư lớn có ủ kiến thức và bản lĩnh ầu tư, có khả năng chuyên

môn hóa và chuyên nghiệp hóa cao.

- Tuy nhiên, thường ở các thị trường mới nổi và thị trường các nền kinh tế ang chuyển

ổi, ối tượng nhà ầu tư chủ yếu là các nhà ầu tư cá nhân với quy mô vốn nhỏ, thị

trường thiếu hoàn hảo về thông tin, hoạt ộng quản lý và giám sát yếu kém.

- Vấn ề thông tin không cân xứng, sự lựa chọn ối nghịch và rủi ro ạo ức sẽ làm giảm

hiệu quả phân phối, thậm chí làm giảm sự phát triển của thị trường. Người ta không

thể phân biệt ược doanh nghiệp tốt hay xấu, giá cổ phiếu không phản ánh giá trị thực của công ty.

Câu 9: Các công cụ cơ bản ể giải quyết rủi ro lựa chọn nghịch.

● Sản xuất và bán thông tin:

- Để hạn chế lựa chọn nghịch thì cần phải giảm thiểu ược thông tin bất cân xứng bằng

cách cung cấp cho những người cung cấp vốn ầy ủ thông tin về cá nhân hay công ty

i vay. Một trong những cách có thể áp dụng là thành lập công ty chuyên thu thập,

sản xuất và bán các thông tin ể phân biệt ược công ty uy tín.

● Điều hành của nhà nước:

- Cung cấp thông tin về cách doanh nghiệp ể người cho vay có thế nắm bắt thông tin.

- Yêu cầu hoặc khuyến khích các công ty, doanh nghiệp cung cấp và niêm yết thông

tin của doanh nghiệp ể người ầu tư, cho vay có cơ sở thông tin, ầu tư hiệu quả hơn.

Tránh thông tin bất cân xứng.

● Các trung gian tài chính:

- Trong tài chính, mỗi ngân hàng ều trở thành một chuyên gia trong việc sản xuất

thông tin về các công ty ể phân biệt âu là công ty làm ăn tốt và âu là công ty làm ăn thua lỗ.

- Trên cơ sở ó, vốn huy ộng dùng ể cho những công ty tốt vay. Do nguồn vốn ầu tư

vào các công ty tốt nên ngân hàng có thể tính mức lãi suất cao hơn lãi suất huy ộng,

chênh lệch của chúng chính là thu nhập gộp của ngân hàng. Vai trò của trung gian

tài chính,nắm giữ hầu hết các khoản tín dụng không giao dịch mua bán là mấu chốt

của sự thắng lợi trong việc giảm thiểu vấn ề thông tin không cân xứng trên thị trường tài chính.

● Thế chấp tài sản và vốn chủ sở hữu: Lựa chọn nghịch chỉ cản trợ chức năng

luân chuyển vốn của thị trường tài chính trong trường hợp người cho vay chịu

tổn thất khi người vay không trả ược nợ và phá sản.

- Thế chấp là việc cam kết của người vay dùng tài sản của mình ể bảo ảm cho khoản

vay nếu không trả ược nợ, do ó làm giảm ược hậu quả của sự lựa chọn nghịch bởi

vì giảm ược tổn thất của người cho vay khi người vay phá sản. \ lOMoARcPSD| 36207943

=> Người cho vay thường sẵn sàng cung cấp những khoản tín dụng có thế chấp tài sản,

còn người i vay thì sẵn sàng cung cấp tài sản làm thế chấp ể tiếp cận khoản vay ược dễ

dàng hơn và có thể ược ưu ãi về lãi suất.

Câu hỏi: Còn biện pháp nào có thể hạn chế rủi ro lựa chọn nghịch không?

Câu 10: Rủi ro ạo ức và các công cụ giải quyết.

Rủi ro ạo ức là tình huống xảy ra khi thông tin bất cân xứng xuất hiện sau khi giao dịch ược thực hiện. *Phân loại:

- Rủi ro ạo ức trong thị trường nợ:

Xảy ra khi người i vay sử dụng những khoản vay không úng mục ích cam kết trong hợp

ồng vay nợ. Sử dụng vốn sai trình tự, ầu tư vào những hạng mục rủi ro mà không thông báo cho bên cho vay.

Ta thấy rằng, người i vay bao giờ cũng hiểu rõ mục ích sử dụng những khoản vay trong

khi người cho vay (Ngân hàng, các tổ chức tài chính, hoặc cá nhân) thì không. Từ sự

thiếu thông tin và thiếu giám sát người cho vay sẽ dễ dàng gặp rủi ro ạo ức khi người i

vay sử dụng các khoản vay một cách quá mạo hiểm và không có hiệu quả.

- Rủi ro ạo ức trong thị trường vốn:

Xảy ra khi có sự bất cân xứng thông tin giữa bên góp vốn và bên sử dụng vốn, bên nhận

vốn sử dụng vốn không có hiệu quả, mạo hiểm. Những rủi ro này cũng gây ra những

tổn thất lớn về mặt tài chính.

*Công cụ giải quyết:

- Cam kết trừng phạt các rủi ro ạo ức ược mà bên kém ưu thế thông tin ưa vào các

hợp ồng giữa các bên giao dịch. Bên kém ưu thế thông tin hy vọng bên có ưu thế

thông tin sẽ cân nhắc nguy cơ bị trừng phạt ể rồi thấy lợi ích của việc mình thay ổi

hành vi không bằng cái giá phải bỏ ra, từ ó không nảy sinh ộng cơ thay ổi hành vi nữa.

- Tăng cường thu thập thông tin, tăng cường giám sát từ ó khắc phục tình trạng thông tin phi ối xứng.

Câu 11: Nhận dạng ược rủi ro lựa chọn nghịch và rủi ro ạo ức từ các tình huống thực tế:

Trong lĩnh vực tài chính, rủi ro lựa chọn nghịch (financial risk) và rủi ro ạo ức (ethical

risk) có thể xuất hiện trong nhiều tình huống khác nhau. Dưới ây là một số ví dụ và

cách ể nhận diện, ánh giá, và quản lý rủi ro này:

Ví dụ 1: Rủi ro lựa chọn nghịch trong ầu tư:

● Tình huống: Bạn là một nhà ầu tư và có cơ hội ầu tư vào một công ty khá mới

nổi, nhưng bạn không hiểu rõ về mô hình kinh doanh của họ và không có thời

gian ể nghiên cứu kỹ. Tuy nhiên, bạn nghe nói rằng công ty này ã tạo ra lợi nhuận

lớn cho các nhà ầu tư khác.

● Cách ánh giá và quản lý: Trong tình huống này, bạn ang ối mặt với rủi ro lựa

chọn nghịch vì bạn ầu tư mà không có ủ thông tin và hiểu biết về dự án. Để quản \ lOMoARcPSD| 36207943

lý rủi ro, bạn nên tìm hiểu thêm về công ty, nghiên cứu thị trường và làm một kế

hoạch ầu tư dựa trên thông tin này.

Ví dụ 2: Rủi ro ạo ức trong ngân hàng:

● Tình huống: Bạn là một quản lý tài chính trong một ngân hàng và ược áp lực từ

cấp trên ể bán sản phẩm tài chính cho các khách hàng, ngay cả khi bạn biết rằng

một số sản phẩm này có rủi ro cao hoặc không phù hợp với tình hình tài chính của họ.

● Cách ánh giá và quản lý: Trong tình huống này, bạn ang ối mặt với rủi ro ạo

ức vì bạn phải quyết ịnh giữa lợi ích cá nhân và ạo ức. Để quản lý rủi ro, bạn nên

tìm kiếm lời khuyên từ chuyên gia ạo ức hoặc luật pháp, và xem xét nếu có cách

nào ể bảo vệ lợi ích của khách hàng mà vẫn áp ứng yêu cầu cấp trên.

Ví dụ 3: Rủi ro lựa chọn nghịch trong vay mượn:

● Tình huống: Bạn là một người vay mượn và bạn ang cân nhắc mua một căn hộ

lớn với mức vay cao hơn mức bạn có khả năng thanh toán. Bạn hiểu rằng việc

này có thể em lại lợi nhuận lớn nếu thị trường bất ộng sản tăng giá, nhưng cũng

có nguy cơ mất nhà nếu giá giảm.

● Cách ánh giá và quản lý: Trong tình huống này, bạn ang ối mặt với rủi ro lựa

chọn nghịch bởi vì bạn ang ầu tư nhiều hơn mức bạn có khả năng. Để quản lý rủi

ro, bạn nên xác ịnh một mức vay hợp lý dựa trên tài chính cá nhân và tính toán

rủi ro liên quan ến thay ổi giá bất ộng sản. Điều này giúp bạn ảm bảo rằng bạn

không ặt mình vào tình huống khó khăn nếu giá bất ộng sản giảm.

Câu hỏi thảo luận:

- Bạn có bao giờ ối mặt với việc ầu tư vào một cơ hội có rủi ro lựa chọn nghịch cao

mà bạn không hiểu rõ? Nếu có, làm thế nào bạn xử lý tình huống ó và bạn học ược iều gì?

- Làm thế nào bạn thấy quản lý rủi ro ạo ức có thể cải thiện tôn trọng và ộ tin cậy trong ngành tài chính?

Câu 12: Hoạt ộng cơ bản của NHTM.

Ngân hàng thương mại: là loại hình ngân hàng ược thực hiện tất cả các hoạt ộng ngân

hàng và các hoạt ộng kinh doanh khác theo quy ịnh nhằm mục tiêu lợi nhuận. Là một

tổ chức trung gian tài chính iển hình, ược phép nhận tiền gửi ể cho vay và cung ứng

dịch vụ thanh toán và các dịch vụ khác. Các hoạt ộng cơ bản:

Câu 13: Mô tả ược cách NHTM giải quyết vấn ề thông tin bất cân xứng trong hoạt ộng cho vay

• Người i vay phát tín hiệu chứng minh hiệu quả tài chính của dự án hoặc chứngminh

năng lực tài chánh của công ty.

• Thẩm ịnh dự án, thẩm ịnh khả năng tài chánh của nhà ầu tư, tài sản thế chấp

• Đánh giá lịch sử tín dụng của công ty \ lOMoARcPSD| 36207943 - Sàng lọc và giám sát

Sàng lọc: giảm lựa chọn nghịch

+ Tìm cách phân loại, xác ịnh khả năng trả nợ của khách hàng: thông tin cá nhân

(việc làm, thu nhập), tài sản hiện có, lý lịch về tín dụng, kế hoạch kinh doanh,

iều tra DN, yêu cầu bảo lãnh…

+ Chuyên môn hóa: lĩnh vực hoạt ộng, ngành nghề; ặc iểm ịa lý; ối tượng (cá nhân, doanh nghiệp)

+ Giám sát: theo dõi và giám sát việc thực hiện

- Quan hệ khách hàng lâu dài

+ Biết rõ khách hàng hơn

+ Tránh mất chi phí và thời gian thẩm ịnh + Có lợi cho 2 bên - Các cam kết cho vay

Yêu cầu công ty báo cáo về hoạt ộng => giảm chi phí sàng lọc thông tin về sau cho ngân hàng

- Thế chấp và số dư bù

+ Giảm lựa chọn nghịch + Giảm rủi ro ạo ức

+ Có thêm thông tin về hoạt ộng của khách hàng - Hạn chế tín dụng

+ Từ chối cho vay (hạn chế lựa chọn nghịch) +

Hạn chế số tiền cho vay (hạn chế rủi ro ạo ức)

Câu 14: Giải thích ược hoạt ộng cơ bản của tổ chức TCPNH và cách các tổ chức

này giải quyết vấn ề thông tin bất cân xứng.

Tổ chức tín dụng và thông tin cá nhân (TCPNH), hoặc còn gọi là tổ chức công bố tín

dụng, là các tổ chức có trách nhiệm thu thập, lưu trữ và công bố thông tin tín dụng của

cá nhân và doanh nghiệp. Hoạt ộng cơ bản của các tổ chức này là quản lý thông tin tín

dụng ể ảm bảo tính chính xác và bảo mật, cung cấp thông tin cho các người dùng có

quyền truy cập, và giúp giải quyết vấn ề thông tin bất cân xứng.

Các hoạt ộng cơ bản của tổ chức TCPNH:

● Thu thập thông tin tín dụng: Tổ chức TCPNH thu thập thông tin tài chính và tín

dụng từ nhiều nguồn khác nhau, bao gồm các ngân hàng, tài chính cá nhân, công

ty thẻ tín dụng, các tổ chức tài chính, và các hệ thống dữ liệu tín dụng khác.

● Lưu trữ thông tin: Thông tin tín dụng ược tổ chức TCPNH lưu trữ trong cơ sở dữ

liệu an toàn và bảo mật. Điều này ảm bảo tính bảo mật và nguyên vẹn của dữ liệu.

● Cung cấp thông tin cho người sử dụng: Tổ chức TCPNH cung cấp thông tin tín

dụng cho các tổ chức và cá nhân có quyền truy cập theo yêu cầu. Thông tin này

ược sử dụng ể ánh giá khả năng thanh toán và tín nhiệm của cá nhân hoặc doanh nghiệp. \ lOMoARcPSD| 36207943

● Bảo vệ quyền riêng tư: Tổ chức TCPNH phải tuân thủ các quy ịnh về bảo vệ

quyền riêng tư của người tiêu dùng và ảm bảo rằng thông tin tín dụng chỉ ược sử

dụng cho các mục ích có liên quan và ược truy cập bởi các ơn vị có thẩm quyền.

Cách các tổ chức TCPNH giải quyết vấn ề thông tin bất cân xứng:

● Tạo thông tin cân xứng: Tổ chức TCPNH thường cung cấp cơ hội cho người tiêu

dùng cập nhật và iều chỉnh thông tin tín dụng của họ ể ảm bảo rằng nó chính xác.

Điều này giúp người tiêu dùng cải thiện thông tin tín dụng của họ nếu có sai sót

hoặc thông tin lỗi thời.

● Xem xét thông tin ánh giá: Nếu người tiêu dùng cho rằng có thông tin không

chính xác hoặc không công bằng trong tư cách tín dụng của họ, họ có quyền yêu

cầu tổ chức TCPNH xem xét và iều chỉnh thông tin.

● Quy ịnh và tuân thủ: Tổ chức TCPNH phải tuân thủ các quy ịnh pháp luật và các

tiêu chuẩn ngành về thông tin cá nhân và tín dụng. Điều này ảm bảo rằng thông

tin tín dụng ược quản lý và công bố một cách công bằng và cân xứng.

● Báo cáo bất cân xứng: Nếu có vấn ề về thông tin bất cân xứng, người tiêu dùng

có thể báo cáo cho tổ chức TCPNH và yêu cầu giải quyết. Tổ chức này sẽ xem

xét và iều tra thông tin liên quan ể xác ịnh tính chính xác và ộ cân xứng.

Tổ chức TCPNH óng vai trò quan trọng trong việc ảm bảo tính chính xác và bảo mật

của thông tin tín dụng và trong giải quyết vấn ề thông tin bất cân xứng ể ảm bảo công

bằng và minh bạch trong hệ thống tài chính.

Ví dụ: John là một người tiêu dùng ã thực hiện một khoản vay mua nhà từ một ngân

hàng. Anh ta ặt kế hoạch thanh toán úng hẹn và có lịch sử tín dụng tốt. Tuy nhiên, John

phát hiện một sai sót trong báo cáo tín dụng của mình mà làm cho iểm tín dụng của anh

ta thấp hơn so với thông tin thực tế.

Câu hỏi thảo luận:

1. Trong tình huống của John, anh ta ang ối mặt với vấn ề thông tin bất cân xứng

khi báo cáo tín dụng không chính xác. Làm thế nào John nên giải quyết vấn ề

này ể cải thiện iểm tín dụng của mình?

2. John có quyền yêu cầu tổ chức TCPNH xem xét và iều chỉnh thông tin tín dụng

của anh ta. Anh ta nên làm thế nào ể thực hiện iều này? \ lOMoARcPSD| 36207943

3. Trong quá trình giải quyết vấn ề thông tin bất cân xứng, tổ chức TCPNH nên ảm

bảo rằng thông tin tín dụng của John là cân xứng và chính xác. Hãy nêu ra các

biện pháp mà tổ chức này nên thực hiện ể ảm bảo iều này.

4. Hãy thảo luận về vai trò của tổ chức TCPNH trong việc ảm bảo tính chính xácvà

bảo mật của thông tin tín dụng và tại sao quản lý thông tin bất cân xứng quan

trọng ối với cả cá nhân và doanh nghiệp.

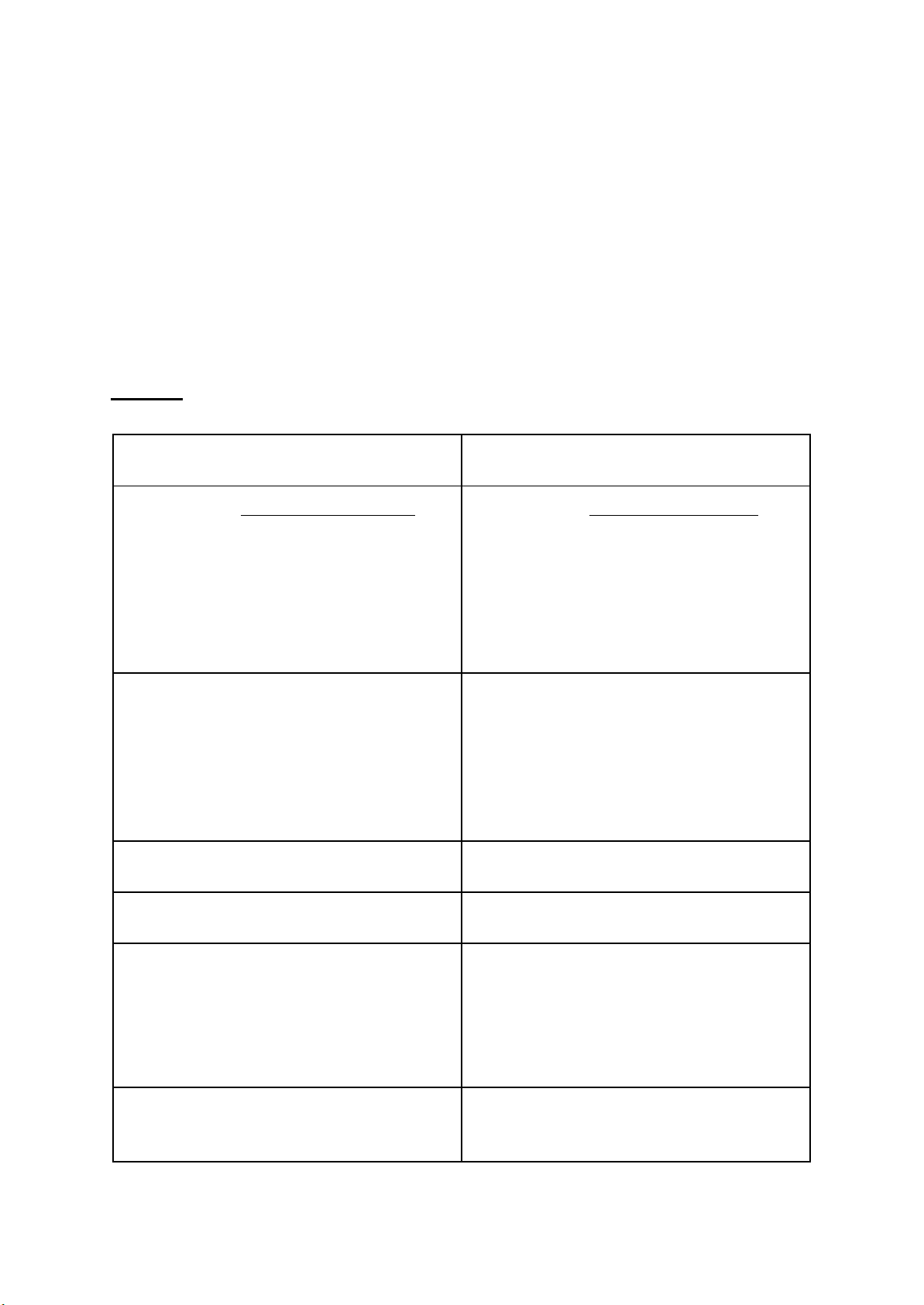

Câu 15: Phân biệt công ty tài chính với NHTM Công ty tài chính

Ngân hành thương mại

Phạm vi hoạt ộng

thực hiện chức năng của ngân

▫Thực hiện chức năng của các

hàng: cho vay, huy ộng, tiết

tổ chức tài chính khác: bảo kiệm…

hiểm, ầu tư chứng khoán… Hoạt ộng

•Hoạt ộng cho vay của CTTC

•Nhận tiền gửi là hoạt ộng

cũng giống ngân hàng nhưng

nhận tiền của tổ chức, cá

thường tập trung chuyên sâu

nhân dưới hình thức ▫tiền gửi

vào 1 phân khúc thị trường nào không kỳ hạn ó

▫tiền gửi có kỳ hạn \ lOMoARcPSD| 36207943

•Các CTTC có lợi thế hơn về ▫tiền gửi tiết kiệm

tính năng ộng và tự do trong

▫phát hành chứng chỉ tiền gửi, hoạt ộng kỳ phiếu, tín phiếu

▫các hình thức nhận tiền gửi

khác theo nguyên tắc có hoàn

trả ầy ủ tiền gốc, lãi cho người

gửi tiền theo thỏa thuận •Cấp

tín dụng là việc thỏa thuận ể tổ

chức, cá nhân sử dụng một

khoản tiền hoặc cam kết cho

phép sử dụng một khoản tiền

theo nguyên tắc có hoàn trả bằng nghiệp vụ ▫cho vay ▫chiết khấu ▫cho thuê tài chính ▫bao thanh toán

▫bảo lãnh ngân hàng và các

nghiệp vụ cấp tín dụng khác

•Cung ứng dịch vụ thanh toán

qua tài khoản là việc cung ứng

phương tiện thanh toán; thực

hiện dịch vụ thanh toán ▫séc

▫lệnh chi, ủy nhiệm chi

▫nhờ thu, ủy nhiệm thu ▫thẻ ngân hàng

▫thư tín dụng và các dịch vụ thanh toán khác cho khách

hàng thông qua tài khoản của khách hàng

Đặc iểm hoạt ộng

Huy ộng những khoản tiền lớn Tập hợp những khoản tiền gửi

chia ra ể cho vay những khoản

nhỏ ể cho vay các khoản tiền nhỏ lớn.

Thời hạn hoạt ộng

Tối a là 50 năm. Trường hợp

Không bị pháp luật khống

cần gia hạn thời hạn hoạt ộng, chế

phải ược Ngân hàng Nhà nước

Việt Nam chấp thuận, nhưng

mỗi lần gia hạn không quá 50 năm Rủi ro

•Mặc dù các CTTC thường

•Chịu tác ộng của nhiều loại

thực hiện các khoản cho vay

rủi ro ặc thù và rủi ro cao hơn

với rủi ro phá sản cao; họ vẫn các ngành kinh doanh khác

thu ược lợi nhuận vì có thể áp

•Rủi ro tín dụng ngân hàng là

lãi suất cao hơn cho các khoản

khả năng người i vay không có vay rủi ro ó

khả năng (hay không có ý ịnh)

chi trả vốn và lãi cho người cho vay \ lOMoARcPSD| 36207943

Câu 16: Mô tả ược cách CTTC giải quyết vấn ề thông tin bất cân xứng và chi phí giao dịch

Cơ cấu thị trường tín dụng (CTTC) giải quyết vấn ề thông tin bất cân xứng và chi phí

giao dịch bằng cách tạo ra một hệ thống quản lý thông tin tín dụng, quản lý giao dịch

và ảm bảo tính công bằng và minh bạch trong giao dịch tài chính. Dưới ây là cách CTTC

giải quyết các vấn ề này:

Giải quyết vấn ề thông tin bất cân xứng:

● Thu thập và quản lý thông tin tín dụng: CTTC thu thập, kiểm tra và lưu trữ thông

tin tín dụng về cá nhân và doanh nghiệp. Điều này bao gồm thông tin về lịch sử

thanh toán, dư nợ, và các yếu tố khác có liên quan ến khả năng thanh toán.

● Cung cấp quyền truy cập và kiểm tra thông tin: CTTC cho phép người sử dụng

có quyền truy cập thông tin tín dụng ể kiểm tra và xác minh thông tin của người

tiêu dùng hoặc doanh nghiệp trước khi thực hiện giao dịch tài chính.

● Xem xét và iều chỉnh thông tin tín dụng: Nếu người tiêu dùng hoặc doanh nghiệp

phát hiện thông tin không chính xác hoặc bất cân xứng trong báo cáo tín dụng

của họ, họ có quyền yêu cầu CTTC xem xét và iều chỉnh thông tin này ể ảm bảo tính chính xác.

Giải quyết vấn ề chi phí giao dịch:

● Tối ưu hóa quy trình giao dịch: CTTC thúc ẩy sự tối ưu hóa quy trình giao dịch

thông qua sự tự ộng hóa và sử dụng công nghệ. Điều này giúp giảm bớt chi phí

và thời gian cần thiết cho các giao dịch tài chính.

● Cung cấp thông tin tín dụng tốt hơn: Bằng cách cung cấp thông tin tín dụng chính

xác và chi tiết hơn, CTTC giúp tăng cường khả năng ánh giá rủi ro và àm phán

giao dịch, giảm nguy cơ cho các bên tham gia.

● Giám sát và quản lý giao dịch: CTTC ảm bảo tính công bằng và minh bạch trong

giao dịch tài chính bằng cách giám sát các hoạt ộng giao dịch và áp dụng các quy

tắc và tiêu chuẩn ể ảm bảo tính công bằng cho các bên tham gia.

● Tăng cường quản lý rủi ro: CTTC có vai trò quan trọng trong việc ánh giá và

quản lý rủi ro trong giao dịch tài chính. Bằng cách cung cấp thông tin tín dụng

và dịch vụ liên quan, CTTC giúp ngăn chặn các giao dịch có rủi ro cao. \ lOMoARcPSD| 36207943

Tóm lại, CTTC óng vai trò quan trọng trong việc giải quyết vấn ề thông tin bất cân xứng

và chi phí giao dịch trong lĩnh vực tài chính bằng cách cung cấp, quản lý và kiểm soát

thông tin tín dụng, và ảm bảo tính công bằng và minh bạch trong giao dịch tài chính. Ví dụ:

Alice là một người tiêu dùng có lịch sử tín dụng tốt và muốn mua một căn nhà mới. Cô

ấy ã thực hiện một khoản vay từ một ngân hàng và cung cấp thông tin tín dụng của mình

ể ánh giá khả năng vay mượn. Tuy nhiên, sau khi nhận kết quả, Alice phát hiện một sai

sót trong báo cáo tín dụng của mình, iều này ã làm cho khoản vay của cô ấy bị từ chối.

Câu hỏi thảo luận:

1. Alice ang ối mặt với vấn ề thông tin bất cân xứng khi thông tin tín dụng của cô

không chính xác và ã gây ra tình huống không công bằng. Làm thế nào cô nên

giải quyết vấn ề này ể cải thiện khả năng vay mượn của mình?

2. Alice có quyền yêu cầu tổ chức CTTC xem xét lại thông tin tín dụng của cô vàiều

chỉnh nó ể ảm bảo tính chính xác. Cô nên thực hiện iều này như thế nào?

3. Trong quá trình giải quyết vấn ề thông tin bất cân xứng, tổ chức CTTC nên ảm

bảo rằng thông tin tín dụng của Alice là cân xứng và chính xác. Hãy nêu ra các

biện pháp mà tổ chức này nên thực hiện ể ảm bảo iều này.

4. Hãy thảo luận về vai trò của tổ chức CTTC trong việc ảm bảo tính chính xác và

bảo mật của thông tin tín dụng và tại sao quản lý thông tin bất cân xứng quan

trọng ối với cả cá nhân và doanh nghiệp.

Câu 17: Hiểu ược công ty BH là trung gian tài chính

Công ty bảo hiểm (BH) thường ược coi là một trung gian tài chính trong ngành bảo

hiểm. Vai trò chính của một công ty bảo hiểm là cung cấp các dịch vụ bảo hiểm cho cá

nhân hoặc doanh nghiệp ể bảo vệ họ khỏi các rủi ro tài chính. Dưới ây là một số iểm

quan trọng ể hiểu về vai trò và hoạt ộng của một công ty bảo hiểm làm trung gian tài chính:

● Thu gom nguồn tài chính: Công ty bảo hiểm thu tài khoản từ một số khách hàng

thông qua việc thu phí hoặc tiền bảo hiểm. Tiền này sau ó ược quản lý và ầu tư

ể tạo ra lợi nhuận cho công ty.

● Phân phối rủi ro: Một phần công việc quan trọng của công ty bảo hiểm là phân

phối rủi ro. Họ chấp nhận rủi ro từ khách hàng thông qua việc cung cấp bảo hiểm

và cam kết chi trả cho khách hàng nếu xảy ra sự cố, ví dụ như tai nạn, bệnh tật hoặc thảm họa.

● Quản lý quỹ ầu tư: Công ty bảo hiểm thường ầu tư tiền thu thập từ khách hàng ể

tạo ra lợi nhuận. Họ phải quản lý các quỹ ầu tư này một cách thận trọng ể ảm bảo \ lOMoARcPSD| 36207943

rằng họ có ủ tiền ể chi trả các yêu cầu bảo hiểm và ảm bảo rằng lợi nhuận ược tối ưu hóa.

● Phân tích rủi ro: Công ty bảo hiểm thực hiện phân tích rủi ro ể ánh giá nguy cơ

của các hợp ồng bảo hiểm và xác ịnh mức ộ bảo hiểm và giá cả phù hợp. Họ sử

dụng thông tin tài chính và thống kê ể xác ịnh khả năng xảy ra các sự cố và tính

toán các mức tiền bảo hiểm.

● Chi trả yêu cầu bảo hiểm: Khi xảy ra sự cố, công ty bảo hiểm sẽ chi trả tiền bảo

hiểm cho khách hàng theo hợp ồng bảo hiểm. Việc này giúp khách hàng khôi

phục tài chính sau khi họ gặp khó khăn do sự cố.

● Quản lý lợi nhuận và rủi ro: Công ty bảo hiểm cũng phải quản lý lợi nhuận và

rủi ro của họ. Họ thường mua lại bảo hiểm ể giảm rủi ro và ảm bảo rằng họ có ủ

tiền ể chi trả các yêu cầu bảo hiểm. Ví dụ:

Một người tên là Sarah muốn mua một chiếc xe ô tô mới trị giá 30.000 USD. Tuy nhiên,

Sarah không có ủ tiền ể mua xe trả tiền mặt. Cô quyết ịnh mua một khoản bảo hiểm xe

hơi ể bảo vệ mình khỏi rủi ro mất mát chiếc xe trong trường hợp tai nạn hoặc hỏng hóc.

Câu hỏi thảo luận:

Tại sao Sarah quyết ịnh mua một khoản bảo hiểm xe hơi khi cô không có ủ tiền ể mua

xe trả tiền mặt? Nêu lý do cô quyết ịnh mua bảo hiểm xe hơi và cách nó bảo vệ cô khỏi rủi ro tài chính.

Trong trường hợp này, công ty bảo hiểm có vai trò trung gian tài chính như thế nào? Họ

giúp Sarah thực hiện giao dịch mua xe ô tô như thế nào?

Sarah phải trả tiền bảo hiểm hàng tháng cho công ty bảo hiểm ể ảm bảo rằng xe của cô

ược bảo vệ. Điều này liên quan ến việc quản lý rủi ro và chi phí giao dịch của công ty

bảo hiểm. Làm thế nào công ty bảo hiểm quản lý rủi ro trong trường hợp của Sarah?

Ngoài việc mua bảo hiểm xe hơi, Sarah có thể phải ối mặt với những quyết ịnh tài chính

khác liên quan ến việc mua xe, như vay mượn hoặc ặt cọc. Làm thế nào cô nên ánh giá

và quản lý các rủi ro và chi phí giao dịch trong các tình huống này?

Câu 18 : Mô tả ược cách CTBH giải quyết vấn ề thông tin bất cân xứng và chi phí giao dịch

+ Công ty bảo hiểm yêu cầu khám sức khỏe

+ Chỉ ịnh phòng khám ối với hợp ồng lớn

+ Không chi trả bảo hiểm toàn phần ( ồng chi trả)

+ Giảm phí bảo hiểm ối với khách hàng có ăng ký các chương trình phòng chống bệnh

tật hoặc không hút thuốc - Sàng lọc

+ Chọn lọc những người bảo hiểm tốt

Đưa ra một loạt các câu hỏi về tình trạng sức khỏe, thói quen, tính cách… khám sức khỏe \ lOMoARcPSD| 36207943

- Phí bảo hiểm rủi ro hợp lý

Lựa chọn mức phí tương ứng với từng khách hàng

- Các iều khoản hạn chế

Hạn chế các hoạt ộng rủi ro của bên mua bảo hiểm ể công ty bảo hiểm phải bồi thường - Phòng ngừa gian lận

Chỉ những người ược bảo hiểm hợp lý và có căn cứ mới ược thanh toán - Hủy bỏ hợp ồng

Đe dọa / sẵn sàng hủy bỏ hợp ồng nếu người ược bảo hiểm có hoạt ộng vi phạm iều khoản hợp ồng - Khấu trừ

Khoản tiền trừ bớt ra trong chi phí thiệt hại thanh toán cho người ược bảo hiểm - Đồng bảo hiểm

Người ược bảo hiểm cùng gánh chịu một tỷ lệ phần trăm nhất ịnh tổn thất với công ty bảo hiểm

- Giới hạn số tiền thanh toán bảo hiểm

Số tiền bảo hiểm phải có giới hạn mặc dù khách hàng có thể sẵn sàng chi trả nhiều hơn

ể có thêm tiền bồi thường

Câu 19: Hiểu ược quỹ ầu tư là trung gian tài chính

Quỹ ầu tư ược coi là một trung gian tài chính vì nó óng vai trò trung gian trong quá trình

ầu tư và quản lý tài sản của các nhà ầu tư. Dưới ây là những lý do tại sao quỹ ầu tư ược

gọi là trung gian tài chính:

● Huy ộng nguồn vốn: Quỹ ầu tư thu thập tiền từ các nhà ầu tư và ầu tư số tiền ó

vào các tài sản tài chính khác nhau. Như vậy, quỹ ầu tư chơi vai trò trung gian

trong việc huy ộng và quản lý nguồn vốn từ các nhà ầu tư và sau ó sử dụng tiền ó ể ầu tư.

● Quản lý và chuyên môn hóa ầu tư: Quỹ ầu tư thường có các nhà quản lý quỹ ầu

tư chuyên nghiệp, có kiến thức và kinh nghiệm trong việc quản lý tài sản tài

chính. Những người này chịu trách nhiệm ưa ra quyết ịnh ầu tư và quản lý danh

mục ầu tư của quỹ một cách chuyên nghiệp.

● Đa dạng hóa ầu tư: Quỹ ầu tư thường ầu tư vào nhiều loại tài sản tài chính khác

nhau, chẳng hạn như cổ phiếu, trái phiếu, bất ộng sản, và các tài sản khác. Điều

này giúp a dạng hóa rủi ro ầu tư và tối ưu hóa lợi nhuận. \ lOMoARcPSD| 36207943

● Quản lý rủi ro: Quỹ ầu tư chịu trách nhiệm quản lý rủi ro ầu tư và ảm bảo rằng

danh mục ầu tư của họ phù hợp với mục tiêu và nguồn lực của nhà ầu tư. Việc

quản lý rủi ro là một phần quan trọng của vai trò trung gian của quỹ ầu tư.

● Dễ dàng truy cập và thanh toán: Quỹ ầu tư thường cung cấp tính thanh khoản

cho nhà ầu tư, có nghĩa là họ có thể mua và bán ơn vị quỹ một cách dễ dàng.

Điều này tạo iều kiện thuận lợi cho nhà ầu tư ể truy cập và quản lý tài sản của họ.

● Cung cấp kiến thức và tư vấn: Quỹ ầu tư thường cung cấp kiến thức và tư vấn

ầu tư cho nhà ầu tư, giúp họ ưa ra quyết ịnh thông thái về việc ầu tư vào các tài sản tài chính.

Tóm lại, quỹ ầu tư óng vai trò quan trọng trong việc huy ộng, quản lý và ầu tư nguồn

vốn của các nhà ầu tư và óng vai trò trung gian tài chính quan trọng trong quá trình này.

Câu 20: Cách quỹ ầu tư giải quyết vấn ề thông tin bất cân xứng và chi phí giao dịch

Quỹ ầu tư giải quyết vấn ề thông tin bất cân xứng và chi phí giao dịch bằng cách thực

hiện các biện pháp quản lý và kiểm soát. Dưới ây là cách quỹ ầu tư xử lý hai vấn ề này: 1. Vấn

ề thông tin bất cân xứng:

● Phân tích và ánh giá rủi ro: Quỹ ầu tư thực hiện phân tích chi tiết về tài sản và

các loại ầu tư có sẵn ể ánh giá rủi ro. Điều này giúp ảm bảo rằng các nhà ầu tư

ược cung cấp thông tin chính xác và toàn diện về các khoản ầu tư potenial và rủi ro liên quan.

● Cung cấp thông tin cho nhà ầu tư: Quỹ ầu tư có trách nhiệm cung cấp thông tin

ầy ủ và minh bạch về danh mục ầu tư của họ, hiệu suất, chi phí và bất kỳ thay ổi

nào ối với quỹ. Thông tin này giúp nhà ầu tư ánh giá rủi ro và lựa chọn tài sản phù hợp. ● Tư vấn cho nhà

ầu tư: Quỹ ầu tư thường có các chuyên gia tài chính và quản lý

ầu tư ể tư vấn cho nhà ầu tư về cách xử lý thông tin tài chính và lựa chọn ầu tư. 2. Vấn

ề chi phí giao dịch:

● Tối ưu hóa quy trình giao dịch: Quỹ ầu tư thực hiện việc tối ưu hóa quy trình

giao dịch bằng cách sử dụng công nghệ và tự ộng hóa. Điều này giúp giảm bớt

chi phí và thời gian cần thiết cho các giao dịch.

● Thương lượng với sàn giao dịch và ối tác: Quỹ ầu tư thường có quyền lợi ể

thương lượng với các sàn giao dịch và ối tác về các khoản phí và chi phí giao

dịch. Họ có thể àm phán ể ảm bảo rằng chi phí giao dịch ược giảm thiểu. \ lOMoARcPSD| 36207943

● Quản lý chi phí thường xuyên: Quỹ ầu tư thường thực hiện việc quản lý chi phí

một cách chặt chẽ, bao gồm cả các loại phí hoạt ộng và quản lý quỹ. Điều này

giúp giảm tổng chi phí giao dịch và duy trì hiệu suất tốt cho nhà ầu tư.

● Đầu tư lâu dài: Một số quỹ ầu tư có chiến lược ầu tư lâu dài ể giảm bớt chi phí

giao dịch liên quan ến thường xuyên mua và bán tài sản. Điều này giúp tối ưu

hóa lợi nhuận dài hạn.

Tóm lại, quỹ ầu tư giải quyết vấn ề thông tin bất cân xứng và chi phí giao dịch bằng

cách cung cấp thông tin ầy ủ và minh bạch cho nhà ầu tư, quản lý rủi ro, tối ưu hóa

quy trình giao dịch và quản lý chi phí một cách chặt chẽ.

Câu 21: Phân biệt Quỹ Thành Viên, Quỹ Công Chúng ; Quỹ Đóng, Quỹ Mở

Quỹ Thành Viên (quỹ ầu tư cá nhân) Quỹ Công Chúng (quỹ ầu tư tập thể) Huy

ộng vốn riêng lẻ một nhóm nhỏ các Huy

ộng vốn rộng rãi ra công chúng.

NĐT - cá nhân hay các ịnh chế tài chính

NĐT a phần là các NĐT riêng lẻ

hoặc các tập oàn kinh tế lớn

Tính thanh khoản sẽ thấp hơn quỹ công

Cung cấp cho các NĐT nhỏ phương tiện chúng

ảm bảo a dạng hóa, giảm rủi ro và chi

phí thấp với hiệu quả cao

NĐT vào quỹ với lượng vốn lớn, và ổi

lại họ có thể tham gia vào trong việc kiểm soát quỹ Quỹ Đóng Quỹ Mở

Phát hành CCQ (chứng chỉ quỹ) một lần NĐT ược quyền bán lại CCQ theo giá trị

duy nhất khi tiến hành huy ộng vốn.

thuần trực tiếp với công ty quản lý quỹ.

Không thực hiện mua lại CP / CCQ khi

Tổng vốn biến ộng theo từng ngày giao

NĐT có nhu cầu bán lại. dịch

CCQ thường ược niêm yết trên TTCK

CCQ không ược niêm yết trên TTCK gr \