Preview text:

lOMoAR cPSD| 45734214

ĐỀ CƯƠNG MÔN HỌC

1. Tên môn học: QUẢN TRỊ RỦI RO TÀI CHÍNH

2. Mã môn học: FIN609

3. Số tín chỉ: 3 tín chỉ 4. MÔ TẢ MÔN HỌC

Môn học Quản trị rủi ro tài chính (Financial Risk Management) được thiết kế như là môn học

chuyên ngành cho Chương trình đào tạo thạc sĩ ngành Tài chính- Ngân hàng. Môn học này nhằm

cung cấp kiến thức và kỹ năng ứng dụng các công cụ tài chính phái sinh (đã học ở môn Thị trường

tài chính phái sinh) vào quản lý rủi ro tài chính cho doanh nghiệp và ngân hàng thương mại. Môn

học này trang bị cho học viên những kiến thức về các vấn đề sau đây: Nhận dạng các loại rủi ro

tài chính phát sinh trong hoạt động của doanh nghiệp và của ngân hàng thương mại, ứng dụng các

công cụ tài chính phái sinh nói chung và các công cụ tài chính phái sinh trên thị trường ngoại hối

nói riêng để quản lý rủi ro lãi suất và rủi ro tỷ giá đối với các doanh nghiệp và ngân hàng thương

mại. Ngoài ra, còn cung cấp cho học viên bức tranh chung về thực trạng quản lý rủi ro tỷ giá, với

những khó khăn và giải pháp khắc phục phù hợp với đặc thù của Việt Nam.

Môn học này chú trọng đến ứng dụng lý thuyết đã học ở môn Thị trường tài chính phái sinh vào

giải quyết vấn đề thực tiễn đặt ra trong việc quản lý rủi ro lãi suất và rủi ro tỷ giá đối với các doanh

nghiệp và ngân hàng thương mại.

5. MỤC TIÊU MÔN HỌC

5.1 Mục tiêu chung

Mục tiêu của môn học này là cung cấp cho học viên kiến thức và kỹ năng phân tích và nhận

dạng các loại rủi ro lãi suất và rủi ro tỷ giá phát sinh trong hoạt động của các doanh nghiệp và

ngân hàng thương mại. Qua đó, hướng dẫn cho học viên cách thức ứng dụng các công cụ tài

chính phái sinh để quản lý rủi ro lãi suất và rủi ro tỷ giá đối với các doanh nghiệp và ngân hàng thương mại.

5.2 Mục tiêu cụ thể 5.2.1Kiến thức

Môn học này trước tiên là cung cấp cho học viên những kiến thức cụ thể về nhận dạng,

phân tích nguồn gốc phát sinh và đo lường rủi ro lãi suất và rủi ro tỷ giá trong hoạt động

của các doanh nghiệp và của ngân hàng thương mại. Kế đến, trang bị cho học viên những

kiến thức và hướng dẫn cho học viên kỹ năng thực hành sử dụng các loại hợp đồng tài

chính phái sinh bao gồm hợp đồng kỳ hạn, hợp đồng hoán đổi, hợp đồng giao sau và hợp

đồng quyền chọn, trên thị trường tài chính nói chung và thị trường ngoại hối nói riêng, để

quản lý và kiểm soát rủi ro lãi suất và rủi ro tỷ giá đối với hoạt động của các doanh nghiệp

và ngân hàng thương mại. lOMoAR cPSD| 45734214 5.2.2Kỹ năng

Về kỹ năng, môn học này trang bị và rèn luyện cho học viên các kỹ năng thực hành và ứng

dụng các loại hợp đồng tài chính phái sinh để quản lý rủi ro tài chính. Ngoài ra, môn học

còn rèn luyện cho học viên kỹ năng thu thập dữ liệu tài chính cần thiết để phân tích nguyên

nhân và đề ra chiến lược quản lý rủi ro lãi suất và rủi ro tỷ giá phù hợp với điều kiện thị trường Việt Nam. 5.2.3Thái độ

Môn học này được bố trí ở học kỳ cuối khi học viên chuẩn bị làm luận văn tốt nghiệp nhằm

giúp học viên từng bước thay đổi, quen dần và thích nghi với việc định hướng và phát triển

đề tài nghiên cứu cho luận văn của mình. Ngoài ra, môn học này còn nhằm mục tiêu tạo ra

và làm thay đổi dần thái độ của học viên từ chỗ máy móc sử dụng các công thức và mô

hình tài chính với dữ liệu cho sẵn sang việc biết tổ chức, tự tìm kiếm dữ liệu và ứng dụng

các công thức và mô hình tài chính sát với thực tiễn hoạt động của công ty ở ngoài đời.

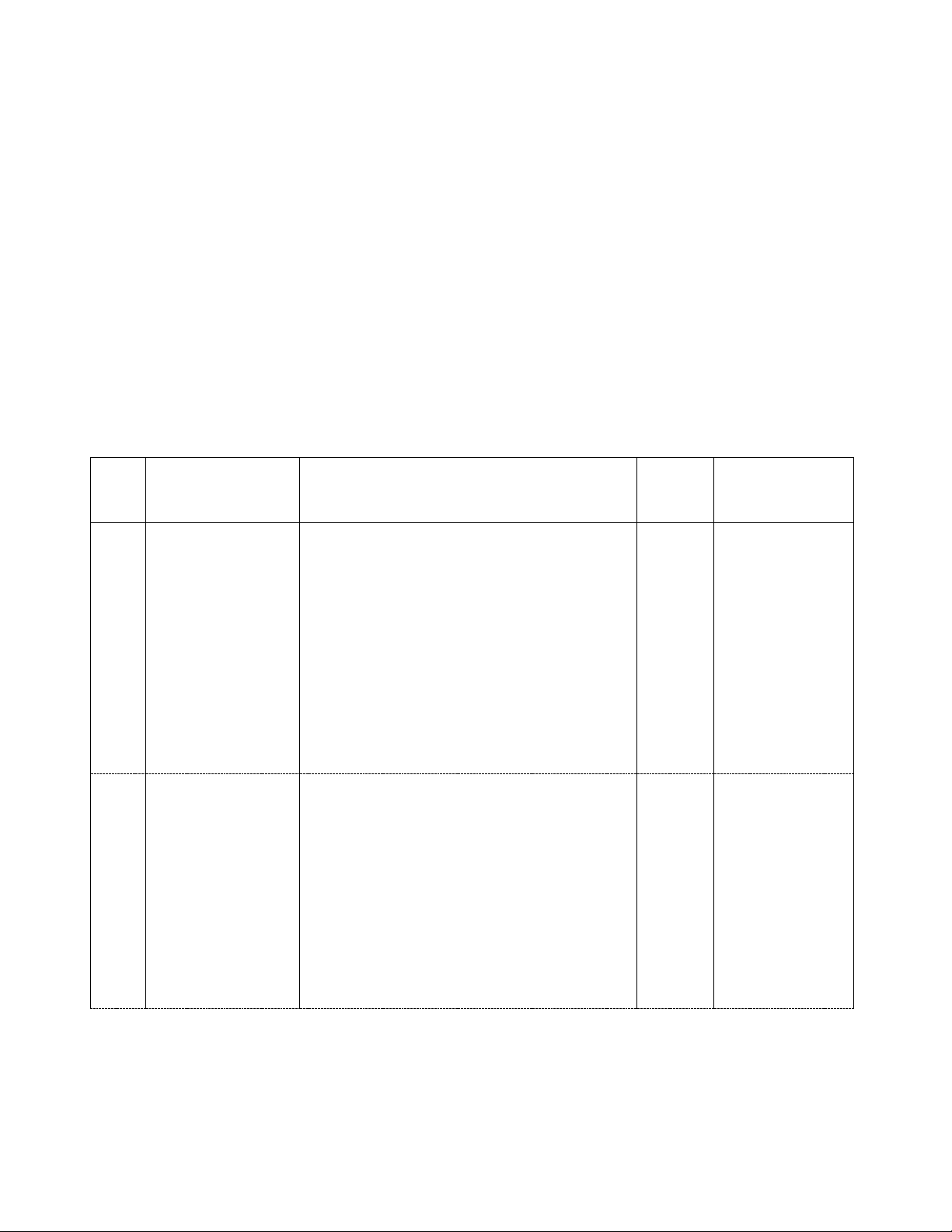

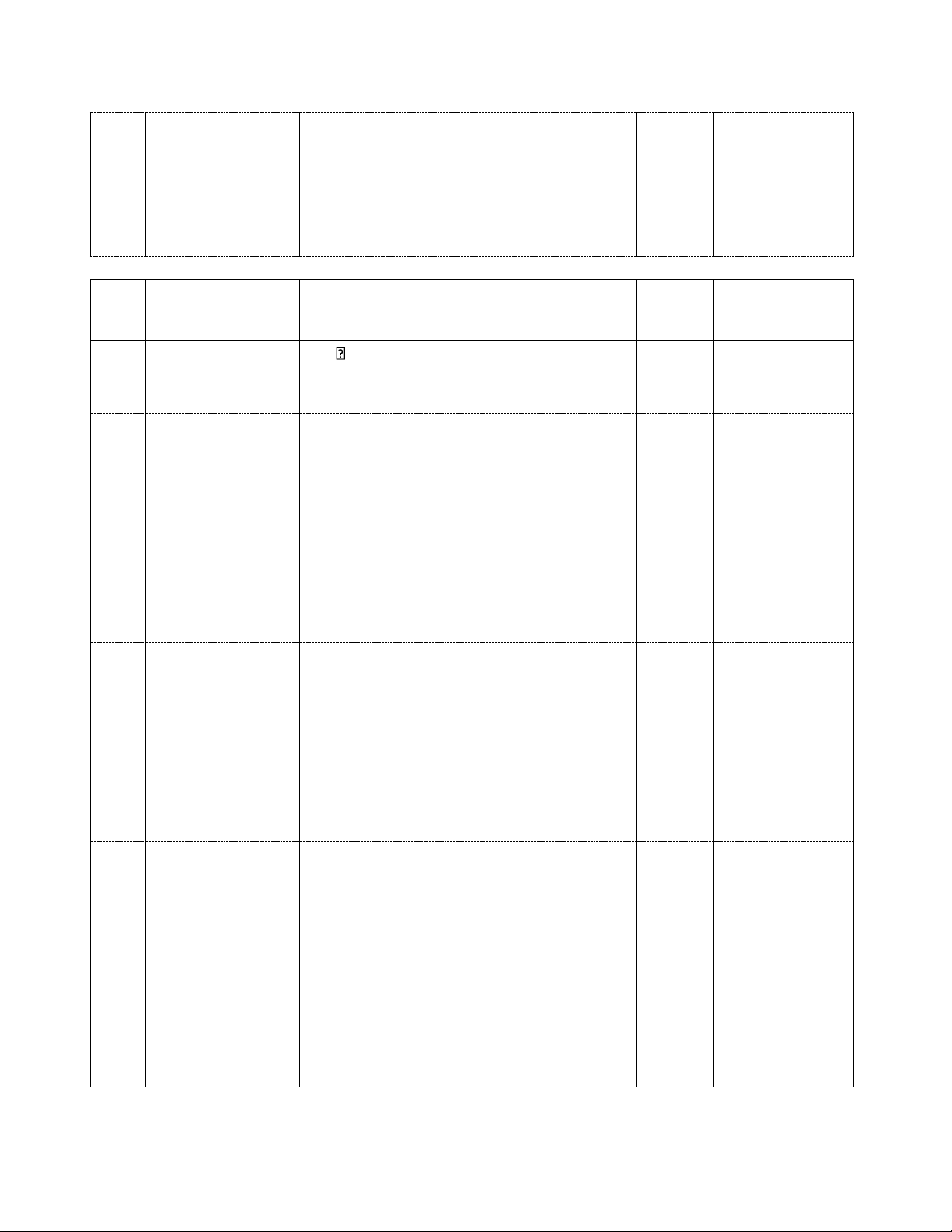

6. NỘI DUNG MÔN HỌC STT Tên chương Mục, tiểu mục Số tiết Tài liệu tự học 1 Nhận dạng các

1. Định nghĩa và đo lường rủi ro 4 NMK (2014), loại rủi ro tài

2. Nhận dạng rủi ro tín dụng Chương 1 chính

3. Nhận dạng rủi ro lãi suất

4. Nhận dạng rủi ro tỷ giá

5. Nhận dạng rủi ro tỷ giá đối với doanhnghiệp

6. Nhận dạng rủi ro tỷ giá đối với hoạtđộng ngân hàng

7. Các quyết định liên quan đến rủi ro tàichính

2 Các công cụ tài 1. Tổng quan về các công cụ tài chính phái sinh chínhphái sinh 2. Hợp đồng kỳ hạn 3. Hợp đồng giao sau

4. Hợp đồng quyền chọn NMK(2014) Chương 2 NMK (2016), 4 Chương 1-5 lOMoAR cPSD| 45734214

3 Thị trường tài 1. Tổng quan 4 chính phái sinh ở

2. Công cụ phái sinh trên thị trường Việt Nam ngoại hối • Giao dịch kỳ hạn • Giao dịch hoán đổi • Giao dịch giao sau STT Tên chương Mục, tiểu mục Số tiết Tài liệu tự học Giao dịch quyền chọn NMK (2014),

3. Ứng dụng các giao dịch phái sinh vào Chương 3 quản lý rủi ro tỷ giá

4 Quản lý rủi ro lãi 1. Phân tích nguồn gốc phát sinh rủi ro suất đối với 2. lãi suất doanh nghiệp

Chiến lược quản lý rủi ro lãi suất

3. Hoán đổi lãi suất giữa hai doanh nghiệp

thông qua trung gian ngân hàng

4. Hoán đổi lãi suất giữa hai ngân hàng 4

thông qua trung gian ngân hàng thứ ba NMK (2014), Chương 5

5 Quản lý rủi ro lãi 1. Tổng quan về quản trị tài sản và nguồn

suất đối với ngân 2. vốn của ngân hàng hàng thương mại

Nguồn gốc phát sinh rủi ro lãi suất

3. trong hoạt động ngân hàng 8

4. Quản lý rủi ro lãi suất thông quan công cụ dollar gap

Quản lý rủi ro lãi suất thông qua công Bài đọc thêm: cụ duration gap Dollar gap và duration gap 5 Quản lý rủi ro tỷ

1. Các giải pháp quản lý tổn thất giaodịch 8 giá đối với doanh

khoản phải thu ngoại tệ nghiệp

2. Các giải pháp quản lý tổn thất giaodịch

khoản phải trả ngoại tệ

3. Các giải pháp quản lý tổn thất kinh

tếkhi tỷ giá biến động

• Đặc điểm của tổn thất kinh tế

• Hướng dẫn quản lý tổn thất kinh tế khi nội tệ xuống giá

• Hướng dẫn quản lý tổn thất kinh tế NMK (2014), khi nội tệ lện giá Chương 6 lOMoAR cPSD| 45734214

6 Quản lý rủi ro tỷ 1. Phân tích và đo lường rủi ro tỷ giá 4 giá đối với ngân đốivới NHTM hàng thương mại

2. Quyết định quản lý rủi ro tỷ giá đốivới NHTM

3. Quản lý rủi ro tỷ giá đối với tổn

thấtròng giao dịch cùng thời hạn

• Quản lý rủi ro tỷ giá khi có trạng thái ngoại tệ dương

• Quản lý rủi ro tỷ giá khi có trạng thái ngoại tệ âm STT Tên chương Mục, tiểu mục Số tiết Tài liệu tự học

4. Quản lý rủi ro tỷ giá đối với tổn thất ròng giao dịch gộp NMK (2014), Chương 7

7 Thực trạng quản lý 1. Những khó khăn khi ứng dụng các công rủi ro tài chính ở

cụ phái sinh để quản lý rủi ro tài chính Việt Nam 2. Biện pháp khắc phục NMK (2014), 4 Chương 8 8 Ôn tập 5 Tổng cộng: 45

7. TÀI LIỆU THAM KHẢO

7.1 Tài liệu chính

Nguyễn Minh Kiều (2014), Quản trị rủi ro tài chính, NXB Thống Kê

Nguyễn Minh Kiều (2016), Thị trường tài chính phái sinh: Lý thuyết và thực tiễn Việt Nam

7.2 Tài liệu tham khảo (Ebook)

Crough M., Galai D., and Mark R., The Essentials of Risk Management, McGrwahill

Hull John, Options, Futures and Other Derivative Securities.

8. ĐÁNH GIÁ KẾT QUẢ HỌC TẬP

Kết quả học tập môn học này được đánh giá trong suốt quá trình tham gia, bao gồm thảo luận trên

lớp, bài tập nhóm và thi hết môn theo trọng số như sau:

Đánh giá quá trình: 50%, bao gồm:

• Tham gia phát biểu, thảo luận và bài tập thực hành trên lớp: 10% • Bài tập nhóm: 40% lOMoAR cPSD| 45734214 Thi hết môn: 50%

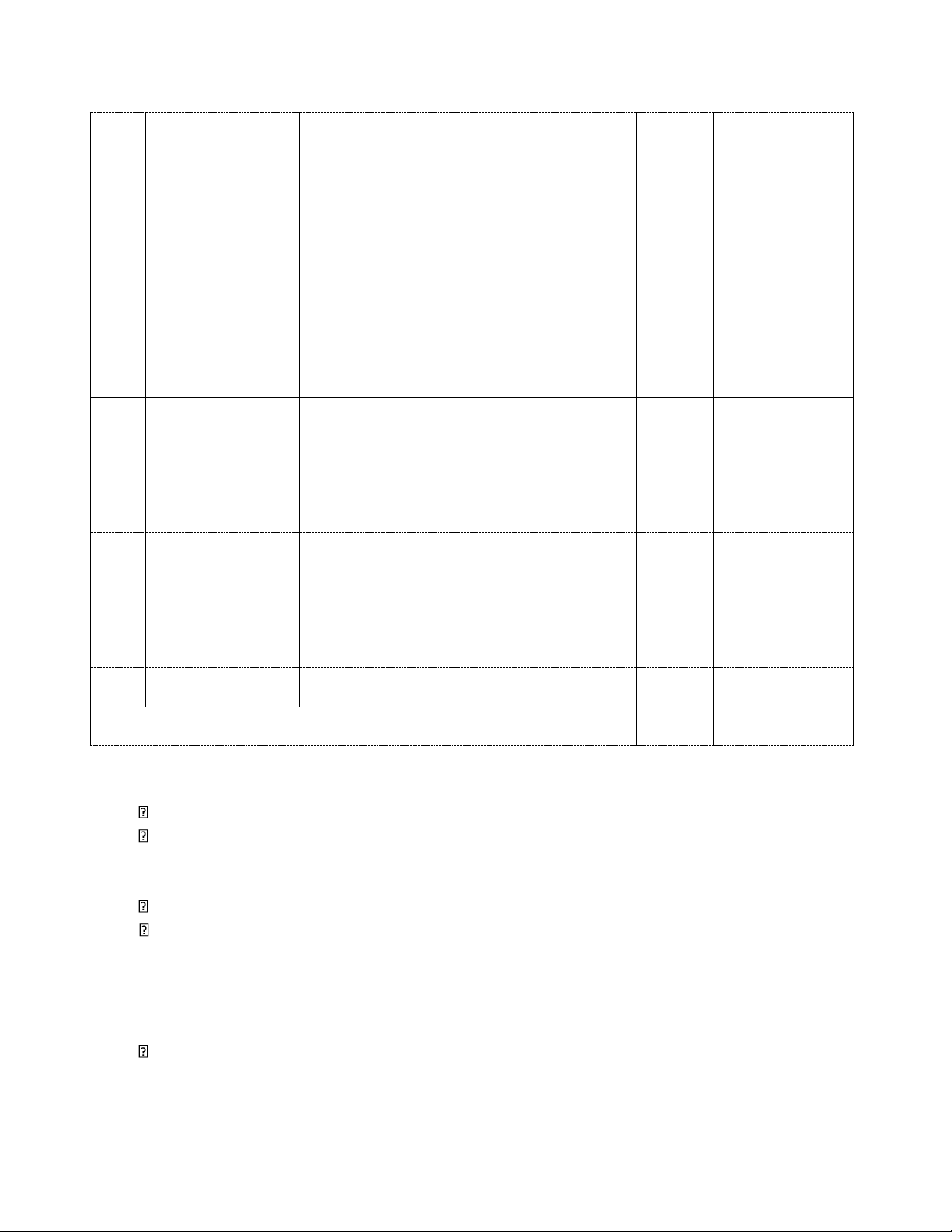

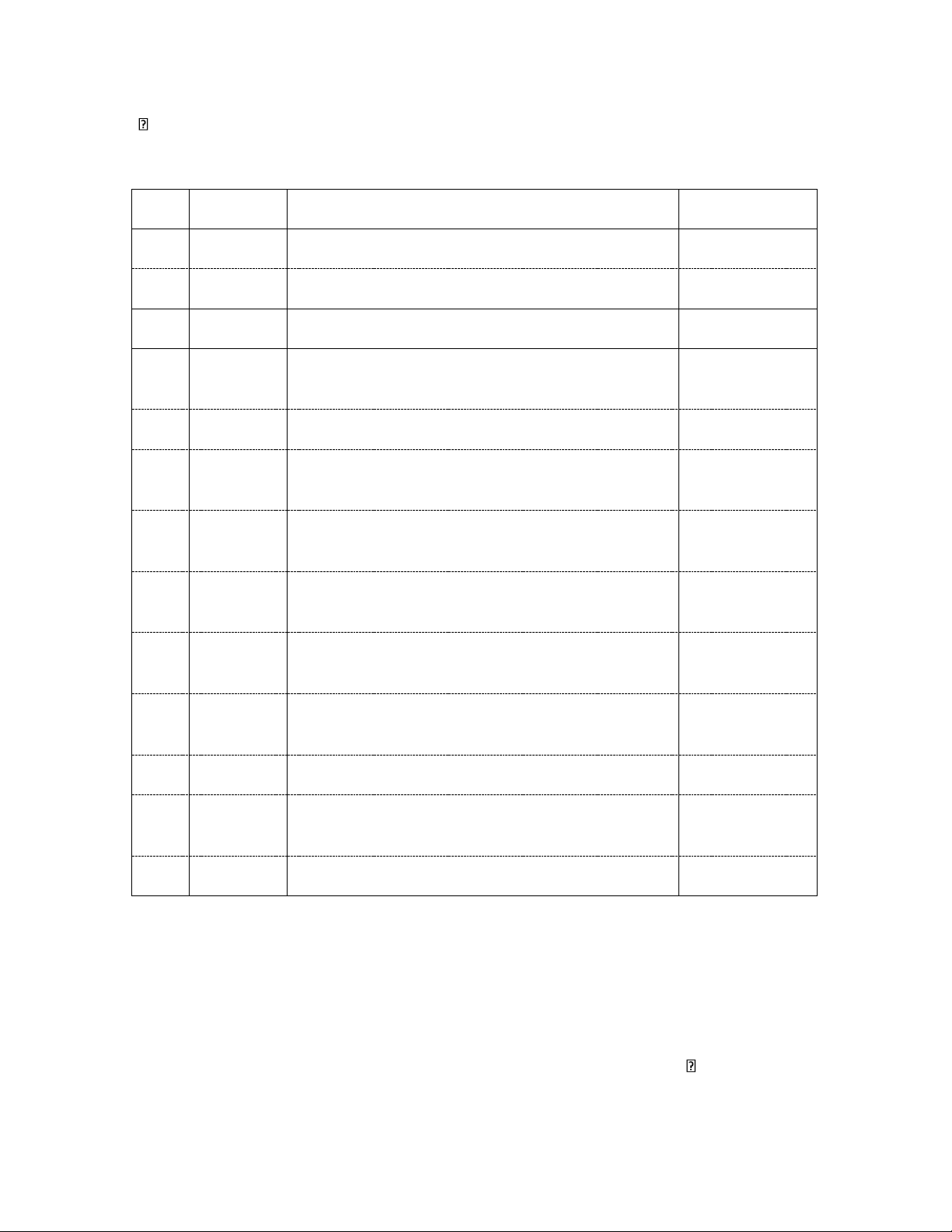

9. KẾ HOẠCH GIẢNG DẠY

STT Buổi học Nội dung Bài tập 1. Buổi 1

Nhận dạng các loại rủi ro tài chính 2. Buổi 2

Các công cụ tài chính phái sinh

STT Buổi học Nội dung Bài tập Buổi 3

Các công cụ tài chính phái sinh trên thị trường 3. ngoại hối 4. Buổi 4

Quản lý rủi ro lãi suất đối với doanh nghiệp Buổi 5

Quản lý rủi ro lãi suất đối với ngân hàng thương Bài tập số 1 5. mại: Dollar gap Buổi 6

Quản lý rủi ro lãi suất đối với ngân hàng thương Bài tập số 2 6. mại: Duration gap Buổi 7

Quản lý rủi ro tỷ giá đối với doanh nghiệp: Bài tập số 3 7.

Khoản phải trả ngoại tệ Buổi 8

Quản lý rủi ro tỷ giá đối với doanh nghiệp: Bài tập số 4 8.

Khoản phải thu ngoại tệ Buổi 9

Quản lý rủi ro tỷ giá đối với ngân hàng thương 9. mại 10. Buổi 10

Thực trạng quản lý rủi ro tài chính ở Việt Nam Buổi 11

Các hướng nghiên cứu ứng dụng và nghiên cứu 11.

thực nghiệm về quản lý rủi ro tài chính 12. Buổi 12 Ôn bài 10. BÀI TẬP 10.1 Mục tiêu:

Mục tiêu của bài tập này là tập cho học viên làm quen dần với việc ứng dụng lý thuyết đã học vào

thực tiễn dựa trên cơ sở tự tìm kiếm, xử lý dữ liệu thu thập thông qua các website công bố thông

tin tài chính của các ngân hàng thương mại. Qua đó, rèn luyện khả năng tự học và khả năng phân

tích, lý giải và tư duy phản biện đối với vấn đề đặt ra.

10.2 Nội dung: Có 4 bài tập yêu cầu làm theo nhóm trong môn học này. Bài tập số 1: lOMoAR cPSD| 45734214

• Bạn truy cập website của một ngân hàng thương mại cổ phần

• Download các báo tài chính và thu thập thông tin cần thiết khác • Xác định dollar gap

• Phân tích tác động của rủi ro lãi suất

• Đưa ra chiến lược quản lý rủi ro lãi suất hợp lý. Bài tập số 2:

• Bạn truy cập website của một ngân hàng thương mại cổ phần

• Download các báo tài chính và thu thập thông tin cần thiết khác • Xác định duration gap

• Phân tích tác động của rủi ro lãi suất

• Đưa ra chiến lược quản lý rủi ro lãi suất hợp lý. Bài tập số 3:

Công ty Export Co. đang đàm phán ký kết hợp đồng xuất khẩu trị giá 1 triệu USD. Tỷ giá giao

ngay USD/VND tại thời điểm đàm phán là 20.820. Hợp đồng này nếu ký kết và thực hiện thì 9 tháng sau sẽ thanh toán.

a) Bạn hãy phân tích xem rủi ro tỷ giá tác động như thế nào khi công ty thực hiện hợp đồngxuất khẩu này.

b) Thu thập thông tin cần thiết và xác định tổn thất giao dịch có thể xảy ra nếu công ty thựchiện

hợp đồng xuất khẩu này.

c) Thu thập thông tin cần thiết khác để tư vấn cho doanh nghiệp chọn lựa giải pháp quản lýrủi

ro tỷ giá bằng cách (i) sử dụng hợp đồng kỳ hạn, (ii) sử dụng hợp đồng quyền chọn, (iii)

sử dụng thị trường tiền tệ. Bài tập số 4:

Công ty Import Co. đang đàm phán ký kết hợp đồng nhập khẩu trị giá 1 triệu USD. Tỷ giá giao

ngay USD/VND tại thời điểm đàm phán là 20.890. Hợp đồng này nếu ký kết và thực hiện thì 6 tháng sau sẽ thanh toán.

a) Bạn hãy phân tích xem rủi ro tỷ giá tác động như thế nào khi công ty thực hiện hợp đồngnhập khẩu này.

b) Thu thập thông tin cần thiết và xác định tổn thất giao dịch có thể xảy ra nếu công ty thựchiện

hợp đồng nhập khẩu này.

c) Thu thập thông tin cần thiết khác để tư vấn cho doanh nghiệp chọn lựa giải pháp quản lýrủi

ro tỷ giá bằng cách (i) sử dụng hợp đồng kỳ hạn, (ii) sử dụng hợp đồng quyền chọn, (iii)

sử dụng thị trường tiền tệ. a. Đánh giá:

Điểm mỗi bài tập được tính với trọng số 10% trong tổng số điểm đánh giá kết quả môn học.

Tất cả các bài tập yêu cầu nộp lại 1 tuần sau khi kết thúc môn học.