Preview text:

lOMoAR cPSD| 35883770

ỦY BAN NHÂN DÂN TỈNH BR – VT

TRƯỜNG CAO ĐẲNG NGHỀ GIÁO TRÌNH

MÔ ĐUN KẾ TOÁN BÁN HÀNG

NGHỀ KẾ TOÁN DOANH NGHIỆP

TRÌNH ĐỘ TRUNG CẤP VÀ CAO ĐẲNG

Ban hành kèm theo Quyết định số: 01/QĐ-CĐN ngày 04 tháng 01 năm

2016 của Hiệu trưởng trường Cao đẳng nghề tỉnh BR – VT lOMoAR cPSD| 35883770

Bà Rịa – Vũng Tàu, năm 2016 lOMoAR cPSD| 35883770

TUYÊN BỐ BẢN QUYỀN

Tài liệu này thuộc loại sách giáo trình nên các nguồn thông tin có thể

được phép dùng nguyên bản hoặc trích dùng cho các mục đích về đào tạo và tham khảo.

Mọi mục đích khác mang tính lệch lạc hoặc sử dụng với mục đích

kinh doanh thiếu lành mạnh sẽ bị nghiêm cấm. lOMoAR cPSD| 35883770

LỜI GIỚI THIỆU

Hệ thống kế toán Việt Nam không ngừng được hoàn thiện và phát triển

phù hợp với nền kinh tế thị trường và xu hướng mở cửa hội nhập kinh tế

khu vực cũng như toàn cầu. Kế toán bán hàng là bộ phận quan trong trong hệ

thống kế toán tài chính đó, nó cũng không ngừng được hoàn thiện cho phù

hợp với Luật kế toán, chế độ kế toán, chuẩn mực kế toán và các thông lệ

kế toán quốc tế nhằm có được thông tin kế toán chất lượng cao nhất cung

cấp cho các cơ quan chức năng và nhà quản lý.

Nhằm đáp ứng kịp thời chuyển biến của nền kinh tế và những thay đổi

của hệ thống kế toán Việt nam. Giáo trình kế toán bán hàng được biên soạn

không những đáp ứng kịp thời nhu cầu công tác đào tạo còn là bộ tài liệu

quan trọng cung cấp cho các giáo viên và các chuyên gia kế toán, kiểm toán trên thực tế.

Trong quá trình nghiên cứu, biên soạn và sửa chữa hoàn thiện giáo trình

này, đã cập nhật những quy định pháp lý mới nhất về kế toán kiểm toán và

chọn lọc những nội dung khoa học phù hợp cả về thực tiễn và lý luận để

hoàn thành cuốn giáo trình với chất lượng khoa học cao nhất.

Bà Rịa – Vũng Tàu, ngày10 tháng 01 năm 2016 Biên Soạn Bùi Thị Huệ lOMoAR cPSD| 35883770 MỤC LỤC

MỤC LỤC .................................................................................................................. 5

BÀI MỞ ĐẦU ............................................................................................................ 1 BÀI 1

TỔNG QUAN VỀ KẾ TOÁN BÁN HÀNG ....................................................... 3

1. Những vấn đề chung về nghiệp vụ bán hàng ...................................................... 3

2. Đặc điểm nghiệp vụ bán hàng ............................................................................. 3

3. Nhiệm vụ của kế toán bán hàng .......................................................................... 6 BÀI 2

KẾ TOÁN TIÊU THỤ THÀNH PHẨM .............................................................. 7

1. Nguyên tắc, nội dung và kết cấu tài khoản thành phẩm ..................................... 7

2. Phương pháp hạch toán các nghiệp vụ kinh tế phát sinh về thành phẩm ........ 11 BÀI 3

KẾ TOÁN BÁN HÀNG HÓA THEO PHƯƠNG PHÁP KÊ KHAI THƯỜNG

XUYÊN ............................................................................................................... 20

1. Hạch toán nghiệp vụ bán buôn qua kho theo hình thức giao hàng trực tiếp. ... 23

2. Hạch toán nghiệp vụ bán buôn qua kho theo hình thức chuyển hàng .............. 25

3. Hạch toán nghiệp vụ bán buôn vận chuyển thẳng theo hình thức giao hàng

trực tiếp ................................................................................................................... 29

4. Hạch toán nghiệp vụ bán buôn vận chuyển thẳng có tham gia thanh toán ..... 29

5. Hạch toán nghiệp vụ bán buôn vận chuyển thẳng không tham gia thanh toán.

.................................................................................................................................30

6. Hạch toán nghiệp vụ bán lẻ hàng hoá...............................................................31

7. Hạch toán nghiệp vụ bán hàng trả góp. ............................................................. 32

8. Hạch toán nghiệp vụ bán hàng đại lý ................................................................ 34

9. Hạch toán nghiệp vụ bán hàng nội bộ............................................................... 37 lOMoAR cPSD| 35883770 BÀI 4

KẾ TOÁN DOANH THU HOẠT ĐỘNG TÀI CHÍNH .................................... 46

1. Nguyên tắc, nội dung và kết cấu tài khoản doanh thu hoạt động taì chin ̀ h ..... 46

2. Phương pháp hạch toán các nghiệp vụ kinh tế phát sinh ................................... 49 BÀI 5

KẾ TOÁN CHI PHÍ HOẠT ĐỘNG TÀI CHÍNH ............................................. 55

1. Nguyên tắc, nội dung và kết cấu tài khoản chi phí hoạt động taì chin ̀ h ......... 55

2. Phương pháp hạch toán các nghiệp vụ kinh tế phát sinh ................................... 57 BÀI 6

KẾ TOÁN CHI PHÍ BÁN HÀNG ..................................................................... 64

1. Nguyên tắc, nội dung và kết cấu tài khoản chi phìban

̀ haǹg ........................... 64

2. Phương pháp hạch toán các nghiệp vụ kinh tế phát sinh ................................... 66 BÀI 7

KẾ TOÁN CHI PHÍ QUẢN LÝ DOANH NGHIỆP ......................................... 73

1. Nguyên tắc, nội dung và kết cấu tài khoản chi phìquản lỳdoanh nghiệp ........ 73

2. Phương pháp hạch toán các nghiệp vụ kinh tế phát sinh ................................... 76 BÀI 8

KẾ TOÁN CHI PHÍ KHÁC VÀ THU NHẬP KHÁC ....................................... 82

1. Kềtoàn chi phí khác ........................................................................................... 82

1.1. Nguyên tắc, nội dung và kết cấu tài khoản chi phí khác .................. 82

1.2. Phương pháp kế toán một số giao dịch kinh tế chủ yếu ................. 83

2. Kế thu nhập khác ............................................................................................... 85

2.1. Nguyên tắc, nội dung và kết cấu tài khoản chi phí khác ................. 85

2.2. Phương pháp kế toán một số giao dịch kinh tế chủ yếu ................... 87 BÀI 9

KẾ TOÁN CHI PHÍ THUẾ THU NHẬP DOANH NGHIỆP .......................... 95

1. Nguyên tắc, nội dung và kết cấu tài khoản chi phìphìthuềTNDN ............. 95

2. Phương pháp kế toán một số giao dịch kinh tế chủ yếu ............................... 99 lOMoAR cPSD| 35883770 BÀI 10

KẾ TOÁN XÁC ĐỊNH KẾT QUẢ KINH DOANH VÀ PHÂN PHỐI LỢI

NHUẬN ............................................................................................................. 104

1. Nguyên tắc, nội dung và kết cấu tài khoản xac̀ đinh kềt quả kinh doanh và

phân phối lợi nhuận .............................................................................................. 104

2. Phương pháp kế toán một số giao dịch kinh tế chủ yếu .............................. 106

3. Phương pháp kế toán một số giao dịch kinh tế chủ yếu .............................. 109 BÀI 11

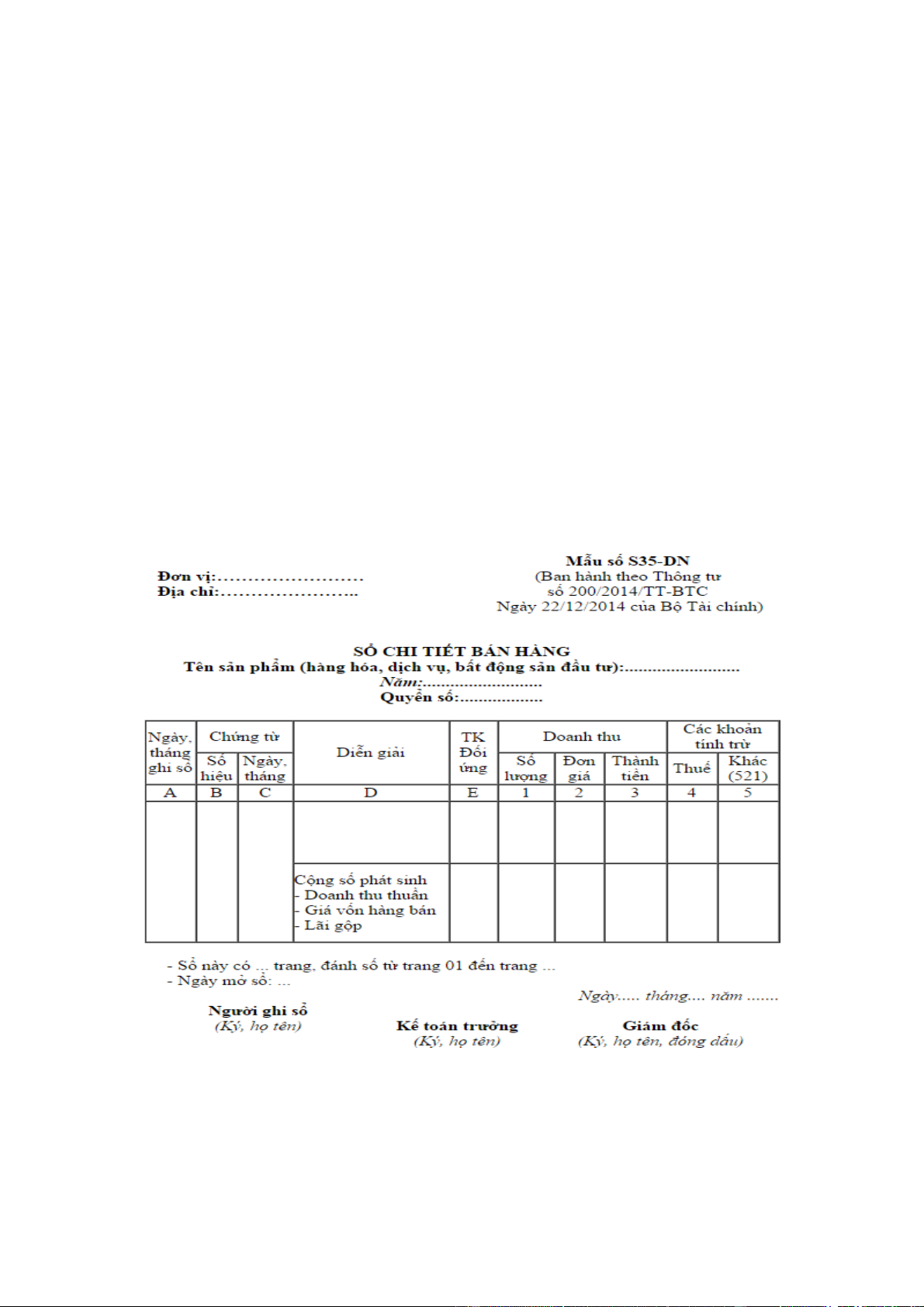

CHỨNG TỪ KẾ TOÁN VÀ GHI SỔ KẾ TOÁN .......................................... 117

1. Chứng từ kế toán .......................................................................................... 117

2. Ghi sổ kế toán ................................................................................................... 120

DANH MỤC CÁCTỪ VIẾT TẮT ......................................................................... 129

TÀI LIỆU THAM KHẢO ....................................................................................... 130 lOMoAR cPSD| 35883770

BÀI MỞ ĐẦU

MÔ ĐUN: KẾ TOÁN BÁN HÀNG Mã mô đun: MĐ 20

Vị trí, tính chất, ý nghĩa và vai trò của mô đun:

Mô đun kế toán bán hàng là một bộ phận cấu thành quan trọng của hệ

thống quản lý kinh tế tài chính, được học sau các mô đun kế toán thanh toán,

kế toán kho, kế toán tiền lương, kế toán giá thành là cơ sở để học môn báo

cáo tài chính và thực hành kế toán. Mô đun kế toán bán hàng cung cấp những

kiến thức về nghiệp vụ kế toán, là môn chuyên môn chính của nghề kế toán

doanh nghiệp thương mại và dịch vụ. Thông qua kiến thức chuyên môn về kế

toán bán hàng, người học thực hiện được các nội dung về nghiệp vụ kế toán,

có vai trò tích cực trong việc quản lý điều hành và kiểm soát các hoạt động kinh tế.

Mục tiêu của mô đun:

Sau khi học xong mô đun này, học sinh – sinh viên có khả năng :

- Trình bày được nguyên tắc, nội dung và kết cấu tài khoản thành

phẩm, bán hàng, chi phí và xác định kết quả kinh doanh;

- Trình bày được phương pháp hạch toán các nghiệp vụ kinh tế phát

sinh về thành phẩm, bán hàng, chi phí và xác định kết quả kinh doanh;

- Trình bày được đặc điểm nghiệp vụ bán hàng;

- Trình bày được nhiệm vụ của kế toán bán hàng;

- Xác định được các chứng từ kế toán liên quan đến nghiệp vụ bán hàng;

- Phân biệt được đặc điểm của các nghiệp vụ bán hàng;

- Hạch toán được các nghiệp vụ kinh tế phát sinh về kế toán tiêu thụ

thành phẩm, bán hàng, chi phí và xác định kết quả kinh doanh;

- Lập và phân loại được chứng từ kế toán kế toán bán hàng;

- Ghi được sổ chi tiết và tổng hợp theo bài tập ứng dụng; Trang 1 lOMoAR cPSD| 35883770

- Ứng dụng được 5S vào trong công việc;

- Trung thực, cẩn thận, khách quan khi thực hiện các công việc của kế toán;

- Giao tiếp tốt để có mối quan hệ tốt với khách hàng;

- Tuân thủ các quy định về chế độ kế toán tài chính do Nhà nước ban hành;

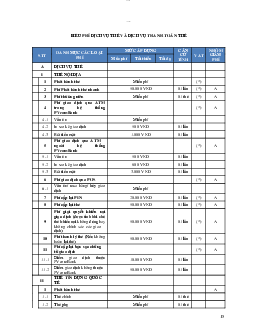

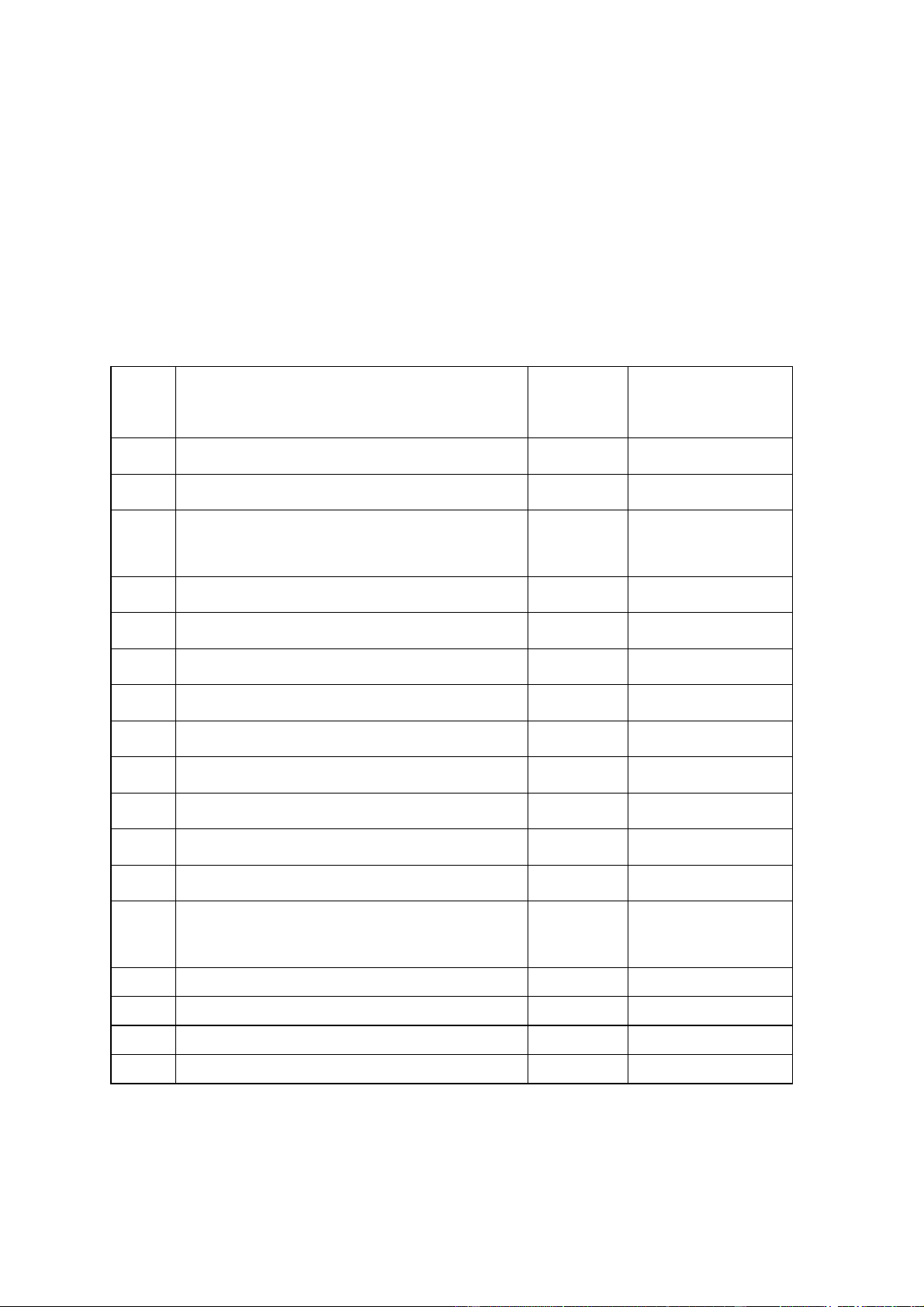

Nội dung của mô đun: Thời Hình thức STT Tên các bài trong mô đun gian giảng dạy 1

Tổng quan về kế toán bán hàng 2 Lý thuyết 2

Kế toán tiêu thụ thành phẩm 13 Tích hợp

Kế toán bán hàng hóa theo phương 3 25 Tích hợp

pháp kê khai thường xuyên Kiểm tra bài 2, 3 2 Tích hợp 4

Kêtoan doanh thu hoạt động tai chinh 10 Tích hợp 5

Kêtoan chi phihoạt động tai chinh 10 Tích hợp Kiểm tra bài 4,5 2 Tích hợp 6

Kêtoan chi phiban hang 10 Tích hợp 7

Kêtoan chi phiquản lydoanh nghiệp 10 Tích hợp 8

Kêtoan chi phikhac vathu nhập khac 10 Tích hợp Kiểm tra bài 6,7,8 2 Tích hợp 9

Kêtoan chi phithuêTNDN 10 Tích hợp

Kêtoan xac đinh kêt quả kinh doanh 10 25 Tích hợp

và phân phối lợi nhuận Kiểm tra bài 9,10 2 Tích hợp 11

Chứng từ kế toán và ghi sổ kế toán 15 Tích hợp Kiểm tra bài 11 2 Tích hợp Cộng 150 Trang 2 lOMoAR cPSD| 35883770 BÀI 1

TỔNG QUAN VỀ KẾ TOÁN BÁN HÀNG Giới thiệu:

Hàng hóa là sản phẩm lao động, được doanh nghiệp mua về với mục

đích để bán. Hàng hóa có thể tồn tại dưới các dạng là hàng hóa tồn kho,hàng

hóa đã mua đang đi đường , hàng hóa đã gởi đi bán. Bài này giới thiệu tổng

quan về các đặc điểm của kế toán bán hàng. Mục tiêu:

-Trình bày được đặc điểm nghiệp vụ bán hàng;

-Trình bày được nhiệm vụ của kế toán bán hàng;

- Phân biệt được đặc điểm của các nghiệp vụ bán hàng;

- Giao tiếp tốt để có mối quan hệ tốt với khách hàng; Nội dung

1. Những vấn đề chung về nghiệp vụ bán hàng

- Về đối tượng phục vụ: đối tượng phục vụ của các doanh nghiệp

thương mại là người tiêu dùng, bao gồm các cá nhân, tập thể, các đơn vị sản xuất kinh doanh.

-Về phương thức bán: Doanh nghiệp thương mại có thể bán hàng theo

nhiều phương thức khác nhau, như bán buôn, bán lẻ hàng hoá.Trong mỗi

phương thức bán hàng lại có thể thực hiện duới nhiều hình thức khác nhau:

trực tiếp; chuyển hàng...

- Bán buôn hàng hoá là phương thức bán hàng với số lượng lớn (hàng hoá

thường được bán theo lô hàng hoặc bán với số lượng lớn). Trong bán buôn

thường bao gồm hai phương thức: Bán buôn qua kho và bán buôn vận chuyển thẳng.

2. Đặc điểm nghiệp vụ bán hàng

- Phương thức bán buôn qua kho: bán buôn qua kho là phương thức bán

mà trong đó, hàng bán phải được xuất từ kho của doanh nghiệp. Bán buôn qua Trang 3 lOMoAR cPSD| 35883770

kho có thể thực hiện dưới hai hình thức: Bán buôn qua kho theo hình thức giao

hàng trực tiếp và theo hình thức chuyển hàng.

+ Bán buôn qua kho theo hình thức giao hàng trực tiếp: Theo hình thức

này, doanh nghiệp xuất kho hàng hoá và giao trực tiếp cho đại diện bên mua.

+ Bán buôn hàng hoá qua kho theo hình thức chuyển hàng: theo hình

thức này, căn cứ vào hợp đồng hoặc theo đơn đặt hàng, doanh nghiệp thương

mại xuất kho hàng hoá, dùng phương tiện vận tải của mình hoặc đi thuê

ngoài, chuyển hàng đến kho của bên mua hoặc một địa điểm nào đó bên mua

quy đinh trong hợp đồng.

-Phương thức bán buôn hàng hoá vận chuyển thẳng: theo phương thức

này, doanh nghiệp thương mại sau khi mua hàng không đưa về nhập kho mà

bán thẳng cho bên mua. Phương thức này có thể thực hiện theo hai hình thức:

+Bán buôn vận chuyển thẳng theo hình thức giao hàng trực tiếp và theo hình thức chuyển hàng.

+ Bán buôn hàng hoá vận chuyển thẳng theo hình thức giao hàng trực

tiếp (còn gọi là hinh thức giao tay ba): theo hình thức này, sau khi mua hàng,

doanh nghiệp giao trực tiếp cho đại diện của bên mua tại kho người bán.

+ Bán buôn hàng hoá vận chuyển thẳng theo hình thức chuyển hàng:

Theo hình thức này nó lại chia ra: Có tham gia thanh toán và không tham gia

thanh toán. Trường hợp có tham gia thanh toán: Theo hình thức này, doanh

nghiệp thương mại sau khi mua hàng, dùng phương tiện vận tải của mình

hoặc thuê ngoài vận chuyển hàng đến giao cho bên mua ở địa điểm đã được hoà thuận.

+Bán buôn vận chuyển thẳng theo hình thức chuyển hàng không tham

gia thanh toán: Trong trường hợp này, doanh nghiệp chỉ là người trung gian và được hưởng hoa hồng.

- Phương thức bán lẻ hàng hoá: đây là phương thức bán hàng trực tiếp

cho người tiêu dùng hoặc cho các tổ chức kinh tế v.v... Phương thức bán lẻ

có thể thực hiện dưới các hình thức sau: Trang 4 lOMoAR cPSD| 35883770

+ Hình thức bán lẻ thu tiền tập trung: Theo hình thức này, mỗi quầy

hàng có một nhân viên làm nhiệm vụ giao hàng cho người mua và mỗi quầy

hàng có một nhân viên viết hoá đơn và thu tiền của khách.

+ Hình thức bán lẻ thu tiền trực tiếp: theo hình thức này, nhân viên bán

hàng trực tiếp thu tiền của khách và giao hàng cho khách.

+ Hình thức bán lẻ tự phục vụ (tự chọn): theo hình thức này, khách

hàng tự chọn lấy hàng hoá và mang đến nơi thanh toán tiền hàng;

+ Hình thức bán trả góp: theo hình thức này, người mua được trả tiền

mua hàng thành nhiều lần. Doanh nghiệp thương mại, ngoài số tiền thu theo

giá bán thông thường còn thu thêm một khoản lãi do trả chậm.

+ Hình thức bán hàng tự động: bán hàng tự động là hình thức bán lẻ

hàng hoá mà trong đó, các doanh nghiệp thương mại sử dụng các máy bán

hàng tự động chuyên dùng cho một hoặc một vài loại hàng hoá nào đó đặt ở

nơi công cộng. Khách hàng sau khi bỏ tiền vào máy, máy sẽ tự động đẩy hàng ra cho người mua.

-Phương thức bán hàng qua đại lý bán hay ký gửi hàng hoá. Đây là

phương thức bán hàng mà trong đó, doanh nghiệp thương mại giao hàng cho

cơ sở đại lý, ký gửi để các cơ sở này trực tiếp bán hàng. Bên nhận làm đại lý,

ký gửi sẽ trực tiếp bán hàng, thanh toán tiền hàng và được hưởng hoa hồng đại lý.

+ Về thời điểm ghi nhận doanh thu: Trong doanh nghiệp thương mại,

thời điểm ghi nhận doanh thu bán hàng là thời điểm hàng hoá được xác định là tiêu thụ. Cụ thể:

+ Bán buôn qua kho, bán buôn vận chuyển thẳng theo hình thức giao

hàng trực tiếp: thời điểm ghi nhận doanh thu là thời điểm đại diện bên mua

ký nhận đủ hàng, thanh toán tiền hàng hoặc chấp nhận nợ.

+ Bán buôn qua kho, bán buôn vận chuyển thẳng theo hình thức chuyển

hàng: thời điểm ghi nhận doanh thu là thời điểm thu được tiền hoặc người

mua chấp nhận thanh toán. Trang 5 lOMoAR cPSD| 35883770

+ Bán lẻ hàng hoá: thời điểm ghi nhận doanh thu là thời điểm nhận

được báo cáo bán hàng của nhân viên bán hàng.

+ Bán hàng đại lý, ký gửi: thời điểm ghi nhận doanh thu là thời điểm cơ

sở đại lý, ký gửi thanh toán tiền hàng hay chấp nhận thanh toán hoặc thông

báo hàng đã bán được.

3. Nhiệm vụ của kế toán bán hàng

Kế toán bán hàng có các nhiệm vụ cơ bản sau đây:

- Tính toán, phản ánh kịp thời, đầy đủ và chính xác tình hình bán hàng của doanh nghiệp trong kỳ.

- Kiểm tra giám sát việc thanh toán và quản lý tiền hàng, theo dõi chi tiết

số nợ theo từng khách hàng, lô hàng.

- Cung cấp thông tin cần thiết về tình hình bán hàng theo các chỉ tiêu nêu

trên để phục vụ việc chỉ đạo, điều hành hoạt động kinh doanh của doanh nghiệp. Câu hỏi :

1.Hãy nêu và trình bày các phương thức bán hàng ?

2.Hãy phân tích nhiệm vụ của kế toán bán hàng ? Trang 6 lOMoAR cPSD| 35883770 BÀI 2

KẾ TOÁN TIÊU THỤ THÀNH PHẨM Giới thiệu:

Thành phẩm là những sản phẩm đã hoàn thành, đã trãi qua tất cả các giai

đoạn chế biến cần thiết theo qui trình công nghệ chế tạo sản phẩm của mỗi

doanh nghiệp, đã được kiểm nghiệm phù hợp với tiêu chuẩn chất lượng kỹ

thuật qui định, từ đó có thể nhập kho để chuẩn bị bán ra hay giao ngay cho khách hàng Mục tiêu:

- Trình bày được nguyên tắc, nội dung và kết cấu tài khoản thành phẩm

- Trình bày được phương pháp hạch toán các nghiệp vụ kinh tế phát sinh

- Hạch toán được các nghiệp vụ kinh tế phát sinh về kế toán tiêu thụ thành phẩm

- Nghiêm túc, tích cực nghiên cứu tài liệu trong quá trình học Nội dung:

1. Nguyên tắc, nội dung và kết cấu tài khoản thành phẩm *Nguyên tắc

a) Tài khoản này dùng để phản ánh giá trị hiện có và tình hình biến

động của các loại thành phẩm của doanh nghiệp. Thành phẩm là những sản

phẩm đã kết thúc quá trình chế biến do các bộ phận sản xuất của doanh

nghiệp sản xuất hoặc thuê ngoài gia công xong đã được kiểm nghiệm phù

hợp với tiêu chuẩn kỹ thuật và nhập kho.

Trong giao dịch xuất khẩu ủy thác, tài khoản này chỉ sử dụng tại bên giao ủy

thác, không sử dụng tại bên nhận ủy thác (bên nhận giữ hộ).

b) Thành phẩm do các bộ phận sản xuất chính và sản xuất phụ của

doanh nghiệp sản xuất ra phải được đánh giá theo giá thành sản xuất (giá

gốc), bao gồm: Chi phí nguyên liệu, vật liệu trực tiếp, chi phí nhân công trực Trang 7 lOMoAR cPSD| 35883770

tiếp, chi phí sản xuất chung và những chi phí có liên quan trực tiếp khác đến

việc sản xuất sản phẩm.

- Đối với chi phí sản xuất chung biến đổi được phân bổ hết vào chi phí chế

biến cho mỗi đơn vị sản phẩm theo chi phí thực tế phát sinh trong kỳ.

- Đối với chi phí sản xuất chung cố định được phân bổ vào chi phí chế biến

cho mỗi đơn vị sản phẩm dựa trên công suất bình thường của máy móc thiết

bị sản xuất. Công suất bình thường là số lượng sản phẩm đạt được ở mức

trung bình trong các điều kiện sản xuất bình thường.

- Trường hợp mức sản phẩm thực tế sản xuất ra cao hơn công suất bình

thường thì chi phí sản xuất chung cố định được phân bổ cho mỗi đơn vị sản

phẩm theo chi phí thực tế phát sinh.

- Trường hợp mức sản phẩm thực tế sản xuất ra thấp hơn mức công suất

bình thường thì chi phí sản xuất chung cố định chỉ được phân bổ vào chi phí

chế biến cho mỗi đơn vị sản phẩm theo mức công suất bình thường. Khoản

chi phí sản xuất chung không phân bổ được ghi nhận là chi phí để xác định

kết quả hoạt động kinh doanh (ghi nhận vào giá vốn hàng bán) trong kỳ.

c) Không được tính vào giá gốc thành phẩm các chi phí sau:

- Chi phí nguyên liệu, vật liệu, chi phí nhân công và các chi phí sản xuất, kinh

doanh khác phát sinh trên mức bình thường;

- Chi phí bảo quản hàng tồn kho trừ các khoản chi phí bảo quản hàng tồn kho

cần thiết cho quá trình sản xuất tiếp theo và chi phí bảo quản quy định của

Chuẩn mực kế toán “Hàng tồn kho”; - Chi phí bán hàng;

- Chi phí quản lý doanh nghiệp.

d) Thành phẩm thuê ngoài gia công chế biến được đánh giá theo giá thành

thực tế gia công chế biến bao gồm: Chi phí nguyên liệu, vật liệu trực tiếp, chi

phí thuê gia công và các chi phí khác có liên quan trực tiếp đến quá trình gia công. Trang 8 lOMoAR cPSD| 35883770

đ) Việc tính giá trị thành phẩm tồn kho được thực hiện theo một trong

ba phương pháp: Phương pháp giá thực tế đích danh; Phương pháp bình quân

gia quyền; Phương pháp Nhập trước - Xuất trước.

e) Trường hợp doanh nghiệp kế toán hàng tồn kho theo phương pháp kê

khai thường xuyên, nếu kế toán chi tiết nhập, xuất kho thành phẩm hàng ngày

được ghi sổ theo giá hạch toán (có thể là giá thành kế hoạch hoặc giá nhập

kho thống nhất quy định). Cuối tháng, kế toán phải tính giá thành thực tế của

thành phẩm nhập kho và xác định hệ số chênh lệch giữa giá thành thực tế và

giá hạch toán của thành phẩm (tính cả số chênh lệch của thành phẩm đầu kỳ)

làm cơ sở xác định giá thành thực tế của thành phẩm nhập, xuất kho trong kỳ

(sử dụng công thức tính đã nêu ở phần giải thích tài khoản 152 “Nguyên liệu, vật liệu”).

g) Kế toán chi tiết thành phẩm phải thực hiện theo từng kho, từng loại, nhóm, thứ thành phẩm.

*Kết cấu và nội dung phản ánh của tài khoản 155 - Thành phẩm Bên Nợ:

- Trị giá của thành phẩm nhập kho;

- Trị giá của thành phẩm thừa khi kiểm kê;

- Kết chuyển giá trị của thành phẩm tồn kho cuối kỳ (trường hợp doanh

nghiệp hạch toán hàng tồn kho theo phương pháp kiểm kê định kỳ). Bên Có:

- Trị giá thực tế của thành phẩm xuất kho;

- Trị giá của thành phẩm thiếu hụt khi kiểm kê;

- Kết chuyển trị giá thực tế của thành phẩm tồn kho đầu kỳ (trường hợp

doanh nghiệp hạch toán hàng tồn kho theo phương pháp kiểm kê định kỳ).

Số dư bên Nợ: Trị giá thực tế của thành phẩm tồn kho cuối kỳ.

Tài khoản 155 - Thành phẩm, có 2 tài khoản cấp 2: Trang 9 lOMoAR cPSD| 35883770

- Tài khoản 1551 - Thành phẩm nhập kho: Phản ánh trị giá hiện có và

tình hình biến động của các loại thành phẩm đã nhập kho (ngoại trừ thành

phẩm là bất động sản);

- Tài khoản 1557 - Thành phẩm bất động sản: Phản ánh giá trị hiện có

và tình hình biến động của thành phẩm bất động sản của doanh nghiệp.

Thành phẩm bất động sản gồm: Quyền sử dụng đất; nhà; hoặc nhà và

quyền sử dụng đất; cơ sở hạ tầng do doanh nghiệp đầu tư xây dựng để bán

trong kỳ hoạt động kinh doanh bình thường.

*Kết cấu và nội dung phản ánh của tài khoản 511 – Doanh thu bán hàng

và cung cấp dịch vụ Bên Nợ:

- Các khoản thuế gián thu phải nộp (GTGT, TTĐB, XK, BVMT);

- Doanh thu hàng bán bị trả lại kết chuyển cuối kỳ;

- Khoản giảm giá hàng bán kết chuyển cuối kỳ;

- Khoản chiết khấu thương mại kết chuyển cuối kỳ;

- Kết chuyển doanh thu thuần vào tài khoản 911 "Xác định kết quả kinh doanh".

Bên Có: Doanh thu bán sản phẩm, hàng hoá, bất động sản đầu tư và cung

cấp dịch vụ của doanh nghiệp thực hiện trong kỳ kế toán.

Tài khoản 511 không có số dư cuối kỳ.

Tài khoản 511 - Doanh thu bán hàng và cung cấp dịch vụ, có 6 tài khoản cấp 2: -

Tài khoản 5111 - Doanh thu bán hàng hoá: Tài khoản này dùng để

phản ánh doanh thu và doanh thu thuần của khối lượng hàng hoá được xác

định là đã bán trong một kỳ kế toán của doanh nghiệp. Tài khoản này chủ

yếu dùng cho các ngành kinh doanh hàng hoá, vật tư, lương thực,...

- Tài khoản 5112 - Doanh thu bán các thành phẩm: Tài khoản này dùng

để phản ánh doanh thu và doanh thu thuần của khối lượng sản phẩm (thành

phẩm, bán thành phẩm) được xác định là đã bán trong một kỳ kế toán của Trang 10 lOMoAR cPSD| 35883770

doanh nghiệp. Tài khoản này chủ yếu dùng cho các ngành sản xuất vật chất

như: Công nghiệp, nông nghiệp, xây lắp, ngư nghiệp, lâm nghiệp,...

- Tài khoản 5113 - Doanh thu cung cấp dịch vụ: Tài khoản này dùng để

phản ánh doanh thu và doanh thu thuần của khối lượng dịch vụ đã hoàn

thành, đã cung cấp cho khách hàng và được xác định là đã bán trong một kỳ

kế toán. Tài khoản này chủ yếu dùng cho các ngành kinh doanh dịch vụ như:

Giao thông vận tải, bưu điện, du lịch, dịch vụ công cộng, dịch vụ khoa học,

kỹ thuật, dịch vụ kế toán, kiểm toán,...

- Tài khoản 5114 - Doanh thu trợ cấp, trợ giá: Tài khoản này dùng để

phản ánh các khoản doanh thu từ trợ cấp, trợ giá của Nhà nước khi doanh

nghiệp thực hiện các nhiệm vụ cung cấp sản phẩm, hàng hoá và dịch vụ

theo yêu cầu của Nhà nước.

- Tài khoản 5117 - Doanh thu kinh doanh bất động sản đầu tư: Tài

khoản này dùng để phản ánh doanh thu cho thuê bất động sản đầu tư và

doanh thu bán, thanh lý bất động sản đầu tư.

- Tài khoản 5118 - Doanh thu khác: Tài khoản này dùng để phản ánh các

khoản doanh thu ngoài doanh thu bán hàng hoá, doanh thu bán thành phẩm,

doanh thu cung cấp dịch vụ, doanh thu được trợ cấp trợ giá và doanh thu

kinh doanh bất động sản như: Doanh thu bán vật liệu, phế liệu, nhượng bán

công cụ, dụng cụ và các khoản doanh thu khác.

2. Phương pháp hạch toán các nghiệp vụ

kinh tế phát sinh về thành phẩm

* Trường hợp doanh nghiệp kế toán hàng tồn kho theo phương pháp kê khai thường xuyên.

-Nhập kho thành phẩm do doanh nghiệp sản xuất ra hoặc thuê ngoài gia

công, Căn cứ vào phiếu nhập kho thành phẩm, kế toán ghi: Nợ TK 155- Thành phẩm

Có TK 154- Chi phí sản xuất, kinh doanh dở dang. Trang 11 lOMoAR cPSD| 35883770

Ví dụ: Tại doanh nghiệp XYZ sản xuất mặt hàng A không chịu thuế GTGT

Ngày 31/8/N bộ phận sản xuất cho nhập kho 1.500 thành phẩm A với giá

thành sản xuất thực tế là 120.000đ/sp

Giải: Kế toán căn cứ vào phiếu nhập kho và bảng tính giá thành sản xuất sản phẩm để ghi bút toán: Nợ TK 155: 180.000.000 Có TK 154: 180.000.000

- Xuất kho thành phẩm gửi đi bán bị khách hàng trả lại và nhập kho: Nợ TK 155- Thành phẩm

Có TK 157- Hàng gửi đi bán

- Xuất kho thành phẩm gửi đi bán hoặc gửi bán đại lý

Nợ TK 157 - Hàng gửi đi bán (gửi bán đại lý) Có TK 155 - Thành phẩm.

- Xuất kho thành phẩm tiêu thụ nội bộ: trả lương, biếu tặng, chào hàng không

thu tiền, phúc lợi, sự nghiệp, dùng lại cho hoạt động sxkd: Nợ TK 632 Có TK 155

-Khi người mua trả lại số thành phẩm đã bán: Trường hợp thành phẩm đã bán

bị trả lại thuộc đối tượng chịu thuế GTGT theo phương pháp khấu trừ, kế

toán phản ánh doanh thu hàng bán bị trả lại theo giá bán chưa có thuế GTGT, ghi:

Nợ TK 521 - Các khoản giảm trừ doanh thu (5213)

Nợ TK 3331 - Thuế GTGT phải nộp (33311)

Có các TK 111, 112, 131,... (tổng giá trị của hàng bán bị trả lại).

Đồng thời phản ánh giá vốn của thành phẩm đã bán nhập lại kho, ghi: Nợ TK 155 - Thành phẩm

Có TK 632 - Giá vốn hàng bán.

- Kế toán sản phẩm tiêu dùng nội bộ: Trang 12 lOMoAR cPSD| 35883770

Nợ các TK 641, 642, 241, 211 Có TK 155 - Thành phẩm.

- Xuất kho thành phẩm chuyển cho các đơn vị hạch toán phụ thuộc trong nội bộ doanh nghiệp:

+ Trường hợp đơn vị hạch toán phụ thuộc được phân cấp ghi nhận doanh

thu, giá vốn, kế toán ghi nhận giá vốn thành phẩm xuất bán, ghi:

Nợ TK 632 - Giá vốn hàng bán Có TK 155 - Thành phẩm.

+ Trường hợp đơn vị hạch toán phụ thuộc không được phân cấp ghi nhận

doanh thu, giá vốn, kế toán ghi nhận giá trị sản phẩm luân chuyển giữa các

khâu trong nội bộ doanh nghiệp là khoản phải thu nội bộ, ghi:

Nợ TK 136 - Phải thu nội bộ Có TK 155 - Thành phẩm

Có TK 333 - Thuế và các khoản phải nộp Nhà nước (chi tiết từng loại thuế).

-Xuất kho thành phẩm đưa đi góp vốn vào công ty con, công ty liên doanh, liên kết, ghi:

Nợ các TK 221, 222 (theo giá đánh giá lại)

Nợ TK 811 - Chi phí khác (chênh lệch giữa giá đánh giá lại nhỏ hơn giá

trị ghi sổ của thành phẩm) Có TK 155 - Thành phẩm

Có TK 711 - Thu nhập khác (chênh lệch giữa giá đánh giá lại lớn

hơn giá trị ghi sổ của thành phẩm).

- Khi xuất kho thành phẩm dùng để mua lại phần vốn góp tại công ty con,

công ty liên doanh, liên kết, ghi:

+Ghi nhận doanh thu bán thành phẩm và khoản đầu tư vào công ty con,

công ty liên doanh, liên kết, ghi:

Nợ các TK 221, 222 (theo giá trị hợp lý)

Có TK 511- Doanh thu bán hàng và cung cấp dịch vụ Trang 13 lOMoAR cPSD| 35883770

Có TK 3331 - Thuế GTGT đầu ra phải nộp.

+ Ghi nhận giá vốn thành phẩm dùng để mua lại phần vốn góp tại công ty

con, công ty liên doanh, liên kết, ghi:

Nợ TK 632 - Giá vốn hàng bán Có TK 155- Thành phẩm.

- Mọi trường hợp phát hiện thừa, thiếu thành phẩm khi kiểm kê đều phải lập

biên bản và truy tìm nguyên nhân xác định người phạm lỗi. Căn cứ vào biên

bản kiểm kê và quyết định xử lý của cấp có thẩm quyền để ghi sổ kế toán:

+ Nếu thừa, thiếu thành phẩm do nhầm lẫn hoặc chưa ghi sổ kế toán

phải tiến hành ghi bổ sung hoặc điều chỉnh lại số liệu trên sổ kế toán;

+Trường hợp chưa xác định được nguyên nhân thừa, thiếu phải chờ xử lý: Nếu thừa, ghi:

Nợ TK 155 - Thành phẩm (theo giá trị hợp lý)

Có TK 338 - Phải trả, phải nộp khác (3381).

+Khi có quyết định xử lý của cấp có thẩm quyền, ghi:

Nợ TK 338 - Phải trả, phải nộp khác.

Có các tài khoản liên quan. +Nếu thiếu, ghi:

Nợ TK 138 - Phải thu khác (1381 - Tài sản thiếu chờ xử lý) Có TK 155 - Thành phẩm.

+ Khi có quyết định xử lý của cấp có thẩm quyền, kế toán ghi:

Nợ các TK 111, 112,.... (nếu cá nhân phạm lỗi bồi thường bằng tiền)

Nợ TK 334 - Phải trả người lao động (trừ vào lương của cá nhân phạm lỗi)

Nợ TK 138 - Phải thu khác (1388) (phải thu bồi thường của người phạm lỗi) Trang 14 lOMoAR cPSD| 35883770

Nợ TK 632 - Giá vốn hàng bán (phần giá trị hao hụt, mất mát còn

lại sau khi trừ số thu bồi thường)

Có TK 138 - Phải thu khác (1381).

- Trường hợp doanh nghiệp sử dụng sản phẩm sản xuất ra để biếu tặng,

khuyến mại, quảng cáo (theo pháp luật về thương mại), khi xuất sản phẩm

cho mục đích khuyến mại, quảng cáo:

+Trường hợp xuất sản phẩm để biếu tặng, khuyến mại, quảng cáo không

thu tiền, không kèm theo các điều kiện khác như phải mua sản phẩm, hàng

hóa , kế toán ghi nhận giá trị sản phẩm vào chi phí bán hàng (chi tiết hàng

khuyến mại, quảng cáo), ghi:

Nợ TK 641 - Chi phí bán hàng

Có TK 155 - Thành phẩm (chi phí sản xuất sản phẩm).

+Trường hợp xuất sản phẩm để khuyến mại, quảng cáo nhưng khách hàng

chỉ được nhận hàng khuyến mại, quảng cáo kèm theo các điều kiện khác

như phải mua sản phẩm (ví dụ như mua 2 sản phẩm được tặng 1 sản

phẩm. ... ) thì kế toán phải phân bổ số tiền thu được để tính doanh thu cho cả

hàng khuyến mại, giá trị hàng khuyến mại được tính vào giá vốn hàng bán

(trường hợp này bản chất giao dịch là giảm giá hàng bán).

+Khi xuất hàng khuyến mại, kế toán ghi nhận giá trị hàng khuyến mại vào giá vốn hàng bán, ghi:

Nợ TK 632 - Giá vốn hàng bán (giá thành sản xuất) Có TK 155 - Thành phẩm.

+ Ghi nhận doanh thu của hàng khuyến mại trên cơ sở phân bổ số tiền thu

được cho cả sản phẩm được bán và sản phẩm khuyến mại, quảng cáo, ghi: Nợ các TK 111, 112, 131…

Có TK 511 - Doanh thu bán hàng và cung cấp dịch vụ

Có TK 3331 - Thuế GTGT phải nộp (33311) (nếu có). Trang 15 lOMoAR cPSD| 35883770

-Nếu biếu tặng cho cán bộ công nhân viên được trang trải bằng quỹ khen

thưởng, phúc lợi, kế toán phải ghi nhận doanh thu, giá vốn như giao dịch bán hàng thông thường, ghi:

+Ghi nhận giá vốn hàng bán đối với giá trị sản phẩm dùng để biếu, tặng

công nhân viên và người lao động:

Nợ TK 632 - Giá vốn hàng bán Có TK 155 - Thành phẩm.

+ Ghi nhận doanh thu của sản phẩm được trang trải bằng quỹ khen thưởng, phúc lợi, ghi:

Nợ TK 353 - Quỹ khen thưởng, phúc lợi (tổng giá thanh toán)

Có TK 511 - Doanh thu bán hàng và cung cấp dịch vụ

Có TK 3331 - Thuế GTGT phải nộp (33311) (nếu có).

- Kế toán trả lương cho người lao động bằng sản phẩm

+Doanh thu của sản phẩm dùng để trả lương cho người lao động, ghi:

Nợ TK 334 - Phải trả người lao động (tổng giá thanh toán)

Có TK 511 - Doanh thu bán hàng và cung cấp dịch vụ

Có TK 3331 - Thuế GTGT phải nộp (33311)

Có TK 3335 - Thuế thu nhập cá nhân (nếu có).

+Ghi nhận giá vốn hàng bán đối với giá trị sản phẩm dùng để trả lương cho

công nhân viên và người lao động:

Nợ TK 632 - Giá vốn hàng bán Có TK 155 - Thành phẩm.

- Phản ánh giá vốn thành phẩm ứ đọng, không cần dùng khi thanh lý, nhượng bán, ghi:

Nợ TK 632 - Giá vốn hàng bán Có TK 155 - Thành phẩm * Bài tập

Bài số 1: Tại một doanh nghiệp sản xuất thuộc đối tượng nộp thuế GTGT

theo phương pháp khấu trừ có các tài liệu sau: Trang 16 lOMoAR cPSD| 35883770

- Thành phẩm tồn kho đầu tháng:

+ Sản phẩm A: 200 sp, giá thành thực tế là 12.000 đ/sp

+ Sản phẩm B: 300 sp, giá thành thực tế là 8.500 đ/sp.

- Tình hình phát sinh trong tháng:

1. Nhập kho thành phẩm từ sản xuất bao gồm:

+ Sản phẩm A: 800 sp, giá thành thực tế là 11.800 đ/sp.

+ Sản phẩm B: 200 sp, giá thành thực tế là 8.600 đ/sp.

2. Xuất kho 700 sản phẩm A bán trực tiếp cho khách hàng. Giá bán chưa

thuế 15.600 đ/sp, thuế GTGT 10%, khách hàng chưa thanh toán tiền.

3. Xuất kho 200 sản phẩm B gửi đi bán. Sau đó nhận được chứng từ chấp

nhận thanh toán của đơn vị mua. Giá bán chưa có thuế là 12.000 đ/sp, thuế GTGT 10%.

4. Khách hàng mua hàng A thanh toán tiền mua hàng cho doanh nghiệp

bằng tiền gửi ngân hàng. Doanh nghiệp cho khách hàng hưởng chất khấu

thanh toán 1% và trả bằng tiền mặt.

5. Nhận lại 50 sản phẩm A đã bán kỳ trước do khách hàng trả lại nhập

kho. Giá xuất kho sản phẩm A là 12.000 đ/sp, giá bán chưa có thuế GTGT

15.600, thuế suất 10%. Số hàng này khách hàng đã thanh toán tiền đầy đủ

nên doanh nghiệp đã dùng tiền gửi ngân hàng thanh toán lại.

6. Nhận được giấy báo có của ngân hàng do khách hàng mua sản phẩm B

thanh toán. Chiếu khấu thương mại mà doanh nghiệp cho khách hàng hưởng

1.5% trên giá bán chưa có thuế.

7. Xuất kho 100 sản phẩm B để thanh toán long cho cán bộ trong công ty,

giá bán chưa thuế 12.000 đ/sp, thuế suất 10%.

8. Xuất bán trực tiếp 150 sản phẩm B cho khách hàng. Giá bán chưa có

thuế moat sản phẩm B là 12.000đ, thuế GTGT 10% và khách hàng thanh toán

toàn bộ bằng tiền mặt.

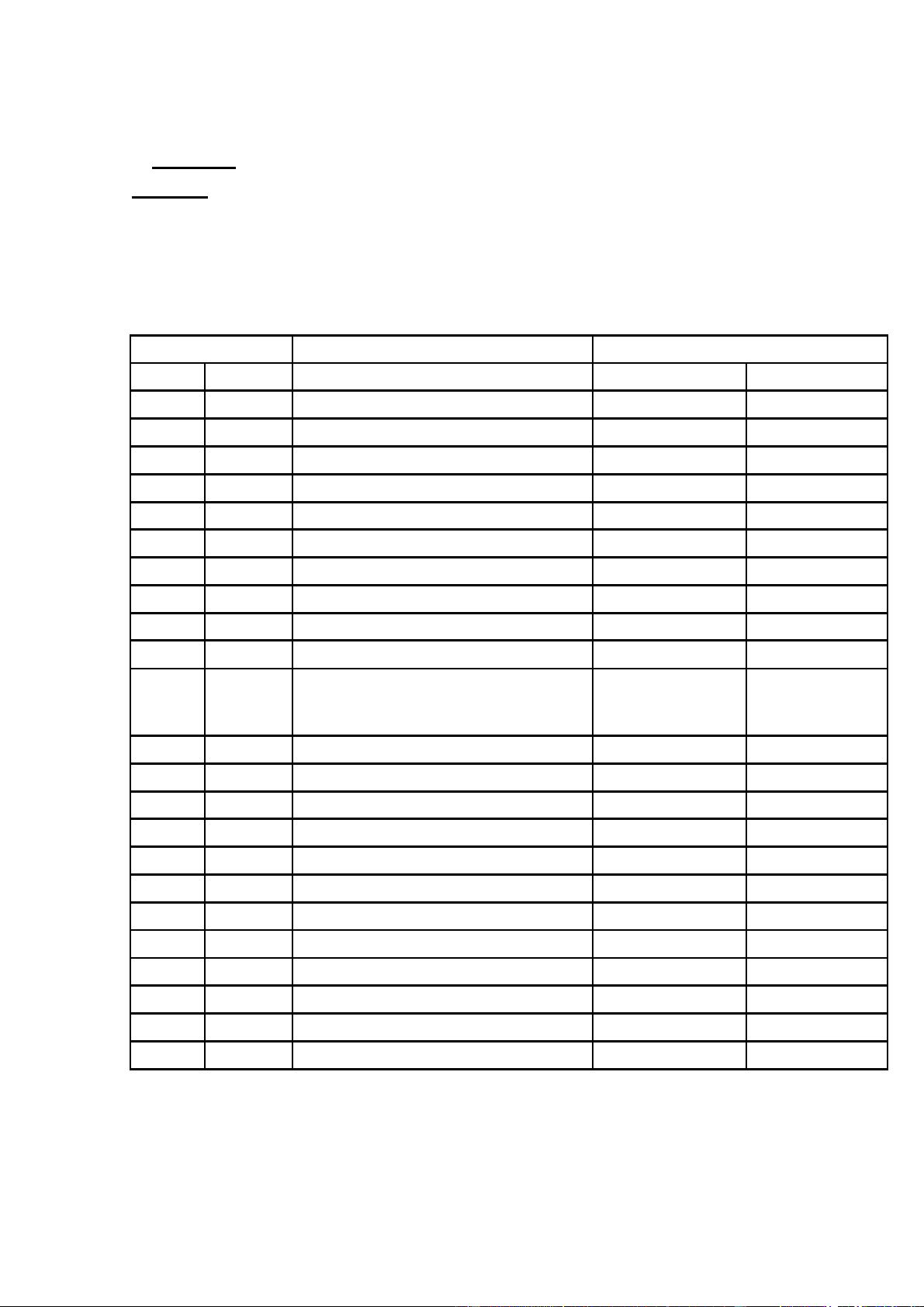

9. Tình hình chi phí bán hàng và chi phí quản lý doanh nghiệp phát sinh bao gồm: Chỉ tiêu Chi phí bán hàng Chi phí quản lý DN Tiền lương 400.000 600.000 BHXH, BHYT, KPCĐ 76.000 114.000 Khấu hao TSCĐ 200.000 300.000 Vật liệu 50.000 120.000 Chi phí khách bằng tiền 124.000 185.000 mặt

10. Số sản phẩm B bán ở nghiệp vụ 8 do chất lượng không đảm bảo nên

doanh nghiệp phải giám giá 10% tính theo giá chưa có thuế GTGT cho khách

hàng. Doanh nghiệp đã chuyển tiền gửi ngân hàng để thanh toán. Trang 17 lOMoAR cPSD| 35883770

11. Cuối tháng đã tiến hành kết chuyển tất cả các khoản liên quan để xác

định kết quả kinh doanh.

Yêu cầu: Định khoản, tính toán phản ánh tình hình trên, cho biết sản phẩm

xuất kho tính theo phương pháp nhập trước xuất trước. Bài số 2:

Tại một doanh nghiệp sản xuất thuộc đối tượng nộp thuế GTGT theo

phương pháp khấu trừ có các tài liệu sau:

- Thành phẩm tồn kho đầu tháng:

+ Sản phẩm A: 200sp, giá thành thực tế là 12.000 đ/sp.

+ Sản phẩm B: 300sp, giá thành thực tế là 8.500 đ/sp.

- Tình hình phát sinh trong tháng:

1. Nhập kho thành phẩm từ sản xuất bao gồm:

+ Sản phẩm A: 800 sp, giá thành thực tế là 11.800 đ/sp.

+ Sản phẩm B: 200 sp, giá thành thực tế là 8.600 đ/sp.

2. Xuất kho 700 sản phẩm A bán trực tiếp cho khách hàng. Giá bán chưa

thuế 15.600 đ/sp, thuế GTGT 10%, khách hàng chưa thanh toán tiền.

3. Xuất kho 200 sản phẩm B gửi đi bán. Sau đó nhận được chứng từ chấp

nhận thanh toán của đơn vị mua. Giá bán chưa có thuế là 12.000 đ/sp, thuế GTGT 10%.

4. Khách hàng mua hàng A thanh toán tiền mua hàng cho hoanh nghiệp

bằng tiền gửi ngân hàng. Doanh nghiệp cho khách hàng hưởng chiết khấu

thanh toán 1% bằng tiền mặt.

5. Nhận lại 50 sản phẩm A đã bán kỳ trước do khách hàng trả lại nhập

kho. Giá xuất kho sản phẩm A là 12.000 đ/sp, giá bán chưa có thuế GTGT

15.600 đ/sp, thuế xuất 10%. Số hàng này khách hàng đã thanh toán tiền đầy

đủ nên doanh nghiệp đã dùng tiền gửi ngân hàng thanh toán lại.

6. Nhận được giấy báo có của ngân hàng do khách hàng mua sản phẩm B

thanh toán. Chiếu khấu thương mại mà doanh nghiệp cho khách hàng hưởng

1.5% trên giá bán chưa có thuế.

7. Xuất kho 100 sản phẩm B để thanh toán lương cho cán bộ trong công

ty, giá bán chưa thuế 12.000 đ/sp, thuế suất 10%.

8. Xuất bán trực tiếp 150 sản phẩm B cho khách hàng. Giá bán chưa có

thuế một sản phẩm B là 12.000, thuế suất 10% và khách hàng thanh toán

toàn bộ bằng tiền mặt.

9. Tình hình chi phí bán hàng và chi phí quản lý ddoanh nghiệp phát sinh bao gồm: Chỉ tiêu Chi phí bán Chi phí quản lý hàng DN Trang 18 lOMoAR cPSD| 35883770 Tiền lương 400.000 600.000 BHXH, BHYT, KPCĐ 76.000 114.000 Khấu hao TSCĐ 200.000 300.000 Vật liệu 50.000 120.000 Chi phí khách bằng tiền 124.000 185.000 mặt

10. Số sản phẩm B bán ở nghiệp vụ 8 do chất lượng không đảm bảo nên

doanh nghiệp phải giảm giá 10% tính theo giá chưa có thuế GTGT cho khách

hàng. Doanh nghiệp đã chuyển tiền gửi ngân hàng để thanh toán.

11. Cuối tháng đã tiến hành kết chuyển tất cả các khoản liên quan để xác

định kết quả kinh doanh.

Yêu cầu: Định khoản, tính toán phản ánh tình hình trên, cho biết sản phẩm

xuất kho tính theo phương pháp bình quân thời điểm. Trang 19 lOMoAR cPSD| 35883770 BÀI 3

KẾ TOÁN BÁN HÀNG HÓA THEO PHƯƠNG PHÁP KÊ KHAI THƯỜNG XUYÊN Giới thiệu:

Bán hàng là khâu cuối cùng của hoạt động kinh doanh tương mại, là quy trình

vốn của doanh nghiệp được chuyển từ hình thái hàng hoá sang hình thái tiền

tệ, doanh nghiệp nắm được quyền sở hữu về tiền tệ hoặc được quyền đòi

tiền và mắt quyền sở hữu về hàng hoá. Mục tiêu:

- Trình bày được các phương pháp hạch toán bán hàng qua kho theo hình

thức giao hàng trực tiếp, chuyển hàng, bán lẻ, bán hàng trả góp, bán hàng đại lý, bán hàng nội bộ;

- Hạch toán được nghiệp vụ bán hàng qua kho theo hình thức giao hàng trực

tiếp, chuyển hàng, bán lẻ, bán hàng trả góp, bán hàng đại lý, bán hàng nội bộ;

- Có khả năng vận dụng các kiến thức đã học và tự học để đáp ứng yêu

cầu nghề nghiệp trong điều kiện của xã hội hiện nay. Nội dung:

* Tài khoản kế toán sử dụng

Kết cấu và nội dung phản ánh của tài khoản 521 - Các khoản giảm trừ doanh thu Bên Nợ:

- Số chiết khấu thương mại đã chấp nhận thanh toán cho khách hàng;

- Số giảm giá hàng bán đã chấp thuận cho người mua hàng;

- Doanh thu của hàng bán bị trả lại, đã trả lại tiền cho người mua hoặc

tính trừ vào khoản phải thu khách hàng về số sản phẩm, hàng hóa đã bán Bên Có:

Cuối kỳ kế toán, kết chuyển toàn bộ số chiết khấu thương mại, giảm Trang 20 lOMoAR cPSD| 35883770

giá hàng bán, doanh thu của hàng bán bị trả lại sang tài khoản 511 “Doanh thu

bán hàng và cung cấp dịch vụ” để xác định doanh thu thuần của kỳ báo cáo.

Tài khoản 521 - Các khoản giảm trừ doanh thu không có số dư cuối kỳ.

Tài khoản 521 có 3 tài khoản cấp 2 -

Tài khoản 5211 - Chiết khấu thương mại: Tài khoản này dùng để

phản ánh khoản chiết khấu thương mại cho người mua do khách hàng mua

hàng với khối lượng lớn nhưng chưa được phản ánh trên hóa đơn khi bán sản

phẩm hàng hóa, cung cấp dịch vụ trong kỳ -

Tài khoản 5212 - Hàng bán bị trả lại: Tài khoản này dùng để phản

ánh doanh thu của sản phẩm, hàng hóa, dịch vụ bị người mua trả lại trong kỳ.

- Tài khoản 5213 - Giảm giá hàng bán: Tài khoản này dùng để phản ánh

khoản giảm giá hàng bán cho người mua do sản phẩm hàng hóa dịch vụ cung

cấp kém quy cách nhưng chưa được phản ánh trên hóa đơn khi bán sản phẩm

hàng hóa, cung cấp dịch vụ trong kỳ

*Tài khoản 157 "Hàng gửi bán": tài khoản này dùng để phản ánh trị giá mua

của hàng hoá chuyển bán, gửi bán đại lý, ký gửi, dịch vụ đã hoàn thành nhưng

chưa xác định là tiêu thụ. Tài khoản 157 được mở chi tiết theo từng loại hàng

hoá, từng lần gửi hàng từ khi gửi đi. Tài khoản này có kết cấu cơ bản như sau.

* Đối với doanh nghiệp kế toán hàng tồn kho theo phương pháp kê khai thường xuyên: Bên Nợ:

- Phản ánh trị giá mua thực tế của hàng hoá đã chuyển bán hoặc giao

cho bên thuê nhận đại lý, ký gửi.

- Giá thành thực tế dịch vụ đã hoàn thành nhưng chưa được chấp nhận thanh toán. Bên Có: Trang 21 lOMoAR cPSD| 35883770

- Kết chuyển trị giá thực tế hàng hoá chuyển bán, gửi đại lý, ký gửi và

giá thành dịch vụ được xác nhận là tiêu thụ để xác định giá vốn...

- Trị giá mua thực tế hàng bán bị trả lại.

Số dư Bên Nợ: Phản ánh trị giá mua thực tế hàng hoá đã gửi đi chưa được xác định là tiêu thụ.

* Đối với doanh nghiệp kế toán hàng tồn kho theo phương pháp kiểm kê định kỳ:

Bên Nợ: Phản ánh trị giá mua thực tế của hàng gửi đi chưa tiêu thụ đầu kỳ.

Bên Có: Kết chuyển trị giá mua thực tế của hàng gửi đi chưa tiêu thụ đầu kỳ.

Dư Nợ: phản ánh trị giá mua của hàng gửi bán chưa tiêu thụ.

* Tài khoản 632 "Giá vốn hàng bán": dùng để xác định trị giá vốn của hàng

hoá, dịch vụ đã tiêu thụ trong kỳ. Tài khoản 632 có kết cấu cơ bản như sau: Bên Nợ phản ánh:

- Trị giá mua của hàng hoá, giá thành thực tế của dịch vụ đã được xác định là tiêu thụ.

- Chi phí mua phân bổ cho hàng tiêu thụ trong kỳ. Bên Có phản ánh:

- Trị giá mua của hàng hoá đã bán bị người mua trả lại.

- Kết chuyển trị giá vốn của hàng đã bán trong kỳ.

- Cuối kì TK 632 không có số dư và có thể mở chi tiết cho từng mặt hàng dịch vụ.

* Đối với doanh nghiệp kế toán hàng tồn kho theo phương pháp kiểm kê định kỳ:

Bên Nợ: phản ánh trị giá vốn của hàng hoá xuất bán trong kỳ.

Bên Có: Kết chuyển trị giá vốn của hàng hoá bán trong kỳ.

Ngoài các tài khoản trên, kế toán bán hà ng còn sử dụng một số các tài khoản

khác có liên quan, như tài khoản 131,111,112,156,138,333,v.v... Trang 22 lOMoAR cPSD| 35883770

1. Hạch toán nghiệp vụ bán buôn qua kho theo hình thức giao hàng trực tiếp.

Khi xuất kho hàng hoá giao cho bên mua, đại diện bên mua ký nhận đủ

hàng hoá và thanh toán tiền mua hàng hoặc chấp nhận nợ, kế toán hạch toán như sau:

- Kế toán phản ánh tổng giá thanh toán của hàng bán và ghi:

Nợ TK 111,112, 131: Chi tiết cho từng người mua (theo tổng giá thanh toán).

Có TK 511 (5111): doanh thu bán hàng theo giá bán chưa có thuế giá trị gia tăng.

Có TK 333 (33311): thuế giá trị gia tăng phải nộp.

- Đồng thời kế toán phản ánh trị giá mua thực tế của hàng xuất bán và ghi:

Nợ TK 632: Trị giá mua thực tế của hàng bán.

Có TK 156 (1561): trị giá mua thực tế của hàng bán.

-Trong trường hợp bên mua được hưởng chiết khấu thanh toán do thanh toán

tiền hàng trước hạn, kế toán ghi:

Nợ TK 635: chi phí hoạt động tài chính

Có TK 111,112: Thanh toán chiết khấu.

Có TK 131 (chi tiết đối tượng): số chiết khấu thanh toán được

ghi giảm số nợ phải thu của khác hàng.

Có TK 338 (3388): số chiết khấu thanh toán chấp nhận cho

người mua nhưng chưa trả.

Trong quá trình bán hàng, để khuyến khích người mua, doanh nghiệp có thể

áp dụng chính sách chiết khấu thương mại. Theo chế độ hiện hành, chiết

khấu thương mại là số tiền bớt giá cho người mua do mua với khối lượng lớn.

-Khi phát sinh chiết khấu thương mại, kế toán ghi:

Nợ TK 5211: Chiết khấu thương mại.

Nợ TK 333 (33311): thuế GTGT tương ứng. Trang 23 lOMoAR cPSD| 35883770

Có TK 111,112,311,131,...: tổng số tiền đã trả hoặc khấu trừ vào

số phải thu ở người mua.

-Trường hợp phát sinh khoản giảm giá do hàng bán ra không bảo đảm chất

lượng, quy cách..., kế toán ghi:

Nợ TK 5212: khoản giảm giá hàng bán thực tế phát sinh.

Nợ TK 333 (33311): thuế GTGT tương ứng với số giảm giá. Có TK 111, 112,311,131...

Cũng trong quá trình bán hàng, có thể phát sinh trường hợp bán hàng bị người

mua trả lại do hàng hoá không đúng quy cách, phẩm chất hoặc do vi phạm các cam kết theo hợp đồng.

- Khi phát sinh hàng bán bị trả lại, kế toán ghi:

Nợ TK 5213: Số tiền của hàng đã bán bị trả lại.

Nợ Tk 333 (33311): thuế GTGT của hàng bán bị trả lại

Có TK 111,112,311,131...: tổng giá thanh toán của hàng đã bán bị trả lại.

Có TK 338 (3388): tổng giá thanh toán của hàng bán bị trả lại

chấp nhận trả cho khách hàng nhưng chưa trả.

-Đồng thời kế toán phản ánh trị giá mua thực tế của hàng đã bán bị trả lại nhập lại kho:

Nợ TK 156 (1561): nhập kho hàng hoá

Nợ TK 157: đang gửi tại kho người mua.

Có TK 632: ghi giảm giá vốn hàng bán cho bị trả lại.

-Đối với chi phí bán hàng thực tế phát sinh trong kỳ, kế toán ghi:

Nợ TK 641 (chi tiết từng loại): chi phí bán hàng.

Nợ TK 133 (1331): thuế GTGT được khấu trừ (nếu có).

Có TK 111, 112, 334, 338, 214, 331...

- Đối với các khoản chi hộ người mua như chi phí vận chuyển, bốc dỡ,... (nếu có), kế toán ghi:

Nợ TK 138 (1388. Chi tiết người mua). Trang 24 lOMoAR cPSD| 35883770 Có TK 111,112, 331...

- Khi chuyển các chứng từ liên quan đến các khoản chi hộ cho người mua và

được người mua chấp nhận, kế toán ghi: Nợ TK 131, 111, 112...

Có TK 138 (1388. Chi tiết người mua).

- Cuối kỳ kinh doanh, kế toán phân bổ chi phí thu mua cho hàng đã bán và ghi

Nợ TK 632: giá vốn hàng bán.

Có TK 156 (1562): phí thu mua phân bổ cho hàng bán ra

+ Kết chuyển giảm giá hàng bán:

Nợ TK 511 (5111): ghi giảm doanh thu bán hàng.

Có TK 5212: kết chuyển giảm giá hàng bán.

+ Kết chuyển chiết khấu thương mại:

Nợ TK 511 (5111): ghi giảm doanh thu bán hàng.

Có TK 5211: kết chuyển chiết khấu thương mại.

+ Kết chuyển doanh thu hàng bán bị trả lại:

Nợ Tk 511 (5111): ghi giảm doanh thu bán hàng.

Có TK 5213: kết chuyển doanh thu hàng bán bị trả lại.

2. Hạch toán nghiệp vụ bán buôn qua kho theo hình thức chuyển hàng

Khi xuất kho hàng hoá chuyển cho bên mua, căn cứ vào Phiếu xuất kho kiêm

vận chuyển nội bộ, kế toán ghi:

Nợ TK 157: trị giá mua thực tế của hàng gửi bán.

Có TK 156 (1561): Trị giá mua của hàng xuất bán.

+ Đối với giá trị bao bì đi kèm hàng hoá có tính giá riêng, kế toán ghi:

Nợ TK 138 (1388) Trị giá bao bì kèm theo hàng hoá.

Có TK 153 (chi tiết bao bì): Trị giá bao bì kèm theo.

+ Khi hàng hoá chuyển đi được bên mua châp nhận thanh toán hoặc đã thanh

toán, căn cứ vào Hoá đơn giá trị gia tăng, kế toán ghi. Trang 25 lOMoAR cPSD| 35883770

Nợ TK 131 (chi tiết từng người mua)

Nợ TK 111, 112: tổng giá thanh toán của hàng bán đã thu bằng tiền

mặt, tiền gửi ngân hàng.

Có TK 511 (5111): doanh thu bán hàng.

Có TK 333 (1) (33311): thuế giá trị gia tăng phải nộp.

Đồng thời kế toán phản ánh trị giá mua thực tế của hàng gửi bán được khách

hàng chấp nhận (một phần hay toàn bộ):

Nợ TK 632: Trị giá mua thực tế của hàng bán.

Có TK 157: trị giá mua thực tế của hàng bán được chấp nhận.

+ Đối với giá trị bao bì kèm theo hàng hoá, nếu bên mua chấp nhận thanh toán

hoặc đã thanh toán, kế toán ghi: Nợ TK 111, 112, 131...

Có TK138 (1388): giá trị bao bì kèm theo.

- Trường hợp hàng chuyển bán bị bên mua trả lại, khi nhập lại kho, kế toán ghi.

Nợ TK 156 (1561): trị giá mua của hàng bị trả lại.

Có Tk 157: trị giá mua của hàng chuyển bán đã thu hồi.

- Trường hợp hàng hoá chuyển đi bị hỏng, thiếu hụt, chưa xác định được

nguyên nhân chờ xử lý, kế toán ghi:

Nợ TK 138 (1381): trị giá mua của hàng bị thiếu hụt, hư hỏng chở xử lí

Có TK 157: trị giá của hàng hoá chờ xử ký.

- Trường hợp hàng hoá chuyển bán được xác định là tiêu thụ phát sinh thiếu,

tổn thất chưa rõ nguyên nhân nhưng hợp đồng bên bán chịu, kế toán ghi nhận

trị giá mua thực tế của hàng thiếu hụt và ghi.

Nợ TK 138 (1381): giá trị hàng hoá thiếu hụt, mất mát chờ xử lý

Có TK 632: kết chuyển trị giá mua của hàng thiếu hụt.

- Khi có quyết định xử lý, kế toán ghi:

Nợ TK 138 (1388): quyết định phải thu người chịu trách nhiệm

Nợ TK 334: cá nhân bồi thường trừ vào lương Trang 26 lOMoAR cPSD| 35883770

Nợ TK 641: già trị hàng hoá hao hụt trong định mức

Nợ TK 632: ghi tăng giá vốn bán hàng.

Nợ TK 811: tính vào chi phí khác

Có TK 138 (1381): xử lý giá trị hàng hoá mất mát, thiếu hụt, hư hỏng. Ví dụ:

Ngày 11/12, công ty nhận được giấy báo của Công ty X đã nhận được lô hàng

gửi đi ngày 5/12, kèm theo biên bản thiếu một số hàng theo giá bán chưa

thuế 20.000.000đ, giá mua 18.000.000đ, chưa rõ nguyên nhân. Công ty X đồng

ý mua theo số thực tế, tiền chưa thanh toán Giải a.Nợ TK 632:

482.000.000 = 500.000.000 - 18.000.000 Có TK 157: 482.000.000 b.Nợ TK 1381: 18.000.000 Có TK 157: 18.000.000 c.Nợ TK 131: 638.000.000

Có TK 511: 580.000.000 = 600.000.000 - 20.000.000 Có TK 333: 58.000.000

- Trường hợp hàng chuyển bán, khi bàn giao cho bên mua phát hiện thừa chưa

rõ nguyên nhân chờ xử lý, kế toán ghi:

Nợ TK 157: trị giá mua thực tế của hàng thừa

Có TK 338 (3381): Trị giá hàng thừa chờ xử lý

- Khi xác định được nguyên nhân thừa hàng, kế toán ghi:

Nợ TK 338 (3381): xử lý giá trị thừa.

Có TK 641: trị giá hàng thừa trong định mức.

Có TK 156 (1561): nếu bỏ sót chưa ghi sổ.

Có TK 711: thừa không rõ nguyên nhân. Trang 27 lOMoAR cPSD| 35883770

-Trị giá hàng thừa nếu được bên mua chấp nhận thì ghi vào giá vốn hàng bán,

còn nếu thu về nhập kho thì ghi tăng hàng nhập kho:

Nợ TK 632: ghi tăng giá vốn hàng (nếu bên mua chấp nhận).

Nợ TK 156 (1561): ghi tăng giá vốn hàng nhập kho.

Có TK 157: trị giá mua thực tế số hàng thừa. Ví dụ:

-Ngày 16/12, công ty xuất kho hàng hóa gửi đi cho Công ty Y theo hình thức

chuyển hàng , trị giá hàng hóa thực tế xuất kho 700.000.000đ, giá bán chưa thuế

-Ngày 19/12, công ty nhận được giấy báo của Công ty Y đã nhận được lô

hàng gửi đi ngày 16/12, kèm theo biên bản thừa một số hàng theo giá bán chưa

thuế 100.000đ, giá mua 80.000đ, chưa rõ nguyên nhân. Công ty Y đồng ý mua

hàng theo hóa đơn, tiền chưa thanh toán. Hàng thừa công ty Y giữ hộ cho bên bán. Giải: Ngày 16/12: Nợ TK 157: 700.000.000 Có TK 156: 700.000.000 Ngày 19/12 a.Nợ TK 632: 700.000.000 Có TK 157: 700.000.000 b.Nợ TK 1388: 80.000.000 Có TK 3381: 80.000.000 c. Nợ TK 131: 990.000.000 Có TK 511: 900.000.000 Có TK 333: 90.000.000

-Trường hợp hàng hóa, thành phẩm đã gửi đi bán nhưng bị khách hàng trả lại:

+ Nếu hàng hóa, thành phẩm vẫn có thể bán được hoặc có thể sửa chữa được, ghi:

Nợ TK 156 - Hàng hóa; hoặc Nợ TK 155 - Thành phẩm Trang 28 lOMoAR cPSD| 35883770

Có TK 157 - Hàng gửi đi bán.

+ Nếu hàng hóa, thành phẩm bị hư hỏng không thể bán được và không thể sửa chữa được, ghi:

Nợ TK 632 - Giá vốn hàng bán

Có TK 157 - Hàng gửi đi bán.

3. Hạch toán nghiệp vụ bán buôn vận chuyển thẳng theo hình thức giao

hàng trực tiếp

Theo hình thức này, căn cứ vào Hoá đơn giá trị gia tăng (hoặc hoá đơn bán

hàng) do bên bán chuyển giao, kế toán phân tích tổng giá thanh toán của hàng mua chuyển thẳng và ghi

Nợ TK 632: trị giá mua thực tế của hàng mua chuyển thẳng.

Nợ TK 133 (1331): thuế giá trị gia tăng được khấu trừ.

Có TK 331, 111, 112, 311... tổng giá thanh toán của hàng mua chuyển thẳng.

Đồng thời, doanh nghiệp phải lập hoá đơn GTGT (hoặc hoá đơn bán hàng) về

lượng hàng chuyển thẳng. Căn cứ vào hoá đơn, kế toán tiến hành ghi nhận

giá bán của hàng chuyển thẳng và ghi:

Nợ TK 111, 112, 131: tổng giá thanh toán của hàng bán.

Có Tk 511 (5111): doanh thu bán hàng.

Có TK 333 (33311): thuế giá trị gia tăng phải nộp.

4. Hạch toán nghiệp vụ bán buôn vận chuyển thẳng có tham gia thanh toán

Theo hình thức này, căn cứ vào Hoá đơn giá trị gia tăng (hoặc hoá đơn bán

hàng) do bên bán chuyển giao, kế toán phân tích tổng giá thanh toán của hàng mua chuyển thẳng và ghi.

Nợ TK 157: trị giá mua thực tế của hàng mua chuyển thẳng (theo giá mua chưa có thuế).

Nợ TK 133 (1331): thuế giá trị gia tăng được khấu trừ. Trang 29 lOMoAR cPSD| 35883770

Có TK 331,111, 112, 311... tổng giá thanh toán của hàng mua chuyển thẳng.

+ Khi bên mua kiểm nhận hàng hoá và chấp nhận mua, doanh nghiệp phải lập

Hoá đơn giá trị gia tăng (hoặc hoá đơn bán hàng) về lượng hàng chuyển

thẳng; Căn cứ vào hoá đơn, kế toán phản ánh trị giá mua của hàng đã chuyển thẳng: Nợ TK 632 Nợ TK 133 (1331)

Có TK TK 111, 112, 311, 331...

-Đồng thời phản ánh trị giá bán của hàng chuyển thẳng:

Nợ TK 111, 112, 131...: tổng giá thanh toán của hàng chuyển thẳng đã bán.

Có TK 511 (5111): doanh thu bán hàng.

Có TK 333 (33311): thuế giá trị gia tăng phải nộp.

5. Hạch toán nghiệp vụ bán buôn vận chuyển thẳng không tham gia thanh toán.

Thực chất theo hình thức này, doanh nghiệp thương mại chỉ là đơn vị môi

giới giữa bên bán và bên mua để hưởng hoa hồng và phải lập hoá đơn giá trị

gia tăng (hay hoá đơn bán hàng) phản ánh số hoa hồng được hưởng.

Căn cứ vào hoá đơn, kế toán ghi. Nợ TK 111, 112, 131,...

Có TK 333 (33311) thuế GTGT phải nộp.

Có TK 511: hoa hồng được hưởng.

Các chi phí liên quan đến môi giới được hạch toán vào chi phí bán hàng, ví dụ

các chi phí môi giới trong doanh nghiệp tính thuế theo phương pháp trực tiếp, kế toán ghi:

Nợ TK 641: chi phí bán hàng Có TK liên quan (111, 112) Trang 30 lOMoAR cPSD| 35883770

6. Hạch toán nghiệp vụ bán lẻ hàng hoá

Theo quy định, người bán hàng hoá, dịch vụ phải lạp Bảng kê cho bộ phận kế

toán làm căn cứ tính doanh thu và thuế giá trị gia tăng. Bộ phận kế toán phải

phân loại doanh thu hàng hoá, dịch vụ bán lẻ theo loại hàng hoá, dịch vụ và

theo nhóm thuế suất thuế giá trị gia tăng; xác định doanh thu và thuế giá trị gia

tăng phải nộp của hàng hoá, dịch vụ bán ra.

-Trên có sở bảng kê bán lẻ hàng hoá, kế toán phản ánh doanh thu và thuế giá

trị gia tăng đầu ra phải nộp của hàng bán lẻ và ghi:

Nợ TK 111: tổng giá bán lẻ thu bằng tiền mặt.

Nợ TK 112, 113: tổng giá bán lẻ nộp vào ngân hàng đã nhận hoặc chưa

nhận được giấy báo Có.

Có TK 511 (5111): doanh thu bán hàng

Có TK 333 (33311): thuế giá trị gia tăng phải nộp.

-Trong thực tế có thể phát sinh các trường hợp nhân viên bán hàng nộp thiếu

hoặc thừa tiền hàng so với lượng hàng đã bán.

+Khi thu tiền hàng, nếu thiếu, kế toán ghi:

Nợ TK 111, 112, 113: tổng số tiền nhân viên bán hàng đã nộp.

Nợ Tk 138 (1388): số thiếu nhân viên bán hàng phải bồi thường.

Nợ TK 138 (1381): số tiền chưa rõ nguyên nhân, chờ xử lý.

Có Tk 511 (5111): doanh thu bán hàng.

Có TK 333 (33311): thuế giá trị gia tăng phải nộp.

+Khi thu tiền hàng, nếu thừa, kế toán ghi:

Nợ TK 111, 112, 113: tổng số tiền nhân viên bán hàng đã nộp.

Có TK 511 (5111): doanh thu bán hàng.

Có TK 333 (1) (33311): thuế giá trị gia tăng phải nộp

Có TK 338 (3381): số tiền thừa chờ xử lý.

-Trên cơ sở báo cáo bán hàng, cuối kỳ, kế toán xác định trị giá mua thực tế

của hàng hoá đã bán lẻ và ghi: Trang 31 lOMoAR cPSD| 35883770

Nợ TK 632: trị giá mua thực tế của hàng đã bán lẻ.

Có TK 156 (1561 - Chi tiết quầy hàng): trị giá mua. Ví dụ:

Nhận được bảng kê bán lẻ của MDV sôt 03 doanh số bán là 44.000.000,

VAT 10%. tiền bán hàng thu bằng tiền mặt là 44.500.000, phiếu thu số 02,

giá xuất kho 40.000.000 số tiền thừa doanh nghiệp được hưởng. Giải: Nợ TK111: 44.500.000 Có TK511: 40.000.000 Có TK3331: 4.000.000 Có TK711: 500.000 Nợ TK632: 40.000.000 Có TK156: 40.000.000

7. Hạch toán nghiệp vụ bán hàng trả góp.

-Khi bán hàng trả góp, kế toán phản ánh trị giá mua thực tế của hàng đã bán và ghi:

Nợ TK 632: trị giá mua thực tế của hàng bán trả góp.

Có TK 156 (1561 - Chi tiết quầy hàng): trị giá mua.

-Đồng thời phản ánh giá bán của hàng bán trả góp:

Căn cứ vào hoá đơn giá trị gia tăng, kế toán phải phản ánh các chỉ tiêu như

doanh thu theo giá bán thông thường chưa thuế, thuế giá trị gia tăng đầu ra

tính trên giá bán thông thường, lãi bán trả góp, số tiền thu lần đầu tại thời

điểm giao hàng và số tiền còn phải thu ở người mua và ghi:

Nợ TK 111, 112, 113: số tiền người mua thanh toán lần đầu tại thời điểm bán hàng.

Nợ TK 131: số tiền còn phải thu ở người mua.

Có TK 511 (5111): doanh thu bán hàng theo giá bán thông thường

chưa có thuế (giá bán hàng thanh toán một lần). Trang 32 lOMoAR cPSD| 35883770

Có TK 333(1) (33311): thuế giá trị gia tăng phải nộp.

Có TK 338 (3387): lợi tức thu từ bán trả góp được ghi tăng số

doanh thu chưa thực hiện.

-Đối với số tiền người mua thanh toán ở các kỳ tiếp theo, kế toán ghi: Nợ TK 111, 112

Có TK 131: số tiền người mua đã thanh toán.

-Đồng thời, kết chuyển doanh thu tương ứng (số tiền lãi bán hàng trả góp trả chậm)

Nợ TK 338 (3387): doanh thu chưa thực hiện.

Có TK 515: doanh thu hoạt động tài chính.

Ví dụ: Ngày 31/12/2014, công ty B bán trả góp cho khách hàng một chiếc xe

hơi, thu trong 24 tháng, mỗi tháng 1 lần 51.780.819 đ vào mỗi tháng ( lãi suất

1%/tháng). Giá bán thu tiền ngay chưa thuế GTGT 1.000.000.000đ, thuế

GTGT 10%, giá vốn của chiếc xe là 900.000.000đ. Kế toán hạch toán như sau: *Ngày 31/12/2014 -Phản ánh giá vốn: Nợ TK 632: 900.000.000 Có TK 156: 900.000.000 -Phản ánh doanh thu: Nợ TK 131: 1.242.739.667 Có TK 511: 1.000.000.000 Có TK 3331: 100.000.000 Có 3387: 142.739.667

*Ngày 31/12/2015, khi thu tiền lần đầu và áp dụng phương pháp đường thẳng

để phản ánh lãi trả góp -Thu tiền trả góp: Nợ TK 111,112 : 51.780.819 Có TK 131: 51.780.819 Trang 33 lOMoAR cPSD| 35883770

-Phân bổ lãi trả góp vào doanh thu kỳ này Nợ TK 3387: 5.947.486 Có TK 515: 5.947.486

8. Hạch toán nghiệp vụ bán hàng đại lý

Theo chế độ quy định, khi xuất hàng giao cho các cơ sở nhận làm đại lý bán,

có thể lựa chọn một trong hai cách sử dụng hoá đơn chứng từ sau:

+ Sử dụng hoá đơn giá trị gia tăng hoặc hoá đơn bán hàng để làm căn cứ

thanh toán và kê khai nộp thuế giá trị gia tăng ở từng đơn vị và từng khâu độc lập với nhau.

Theo cách này, bên giao đại lý hạch toán giống như trường hợp bán hàng trực

tiếp đã trình bày ở trên.

+ Sử dụng Phiếu xuất hàng gửi bán đại lý kèm theo Lệnh điều động nội bộ.

Theo cách này, cơ sở bán hàng đại lý, ký gửi khi bán hàng phải lập hoá đơn

theo quy định, đồng thời lập bảng kê hàng hoá bán ra (mẫu số 02/ GTGT) gửi

về cơ sở có hàng hoá gửi bán địa lý để cơ sở này lập hoá đơn giá trị gia tăng

(hoặc hoá đơn bán hàng) cho hàng hoá thực tế bán ra.

Với doanh nghiệp tính thuế theo phương pháp trực tiếp hoặc với các đối

tượng không chịu thuế GTGT thì cột 6 ghi theo tổng giá thanh toán. Bảng kê này

là căn cứ để bên giao hàng lập hoá đơn giá trị gia tăng (hoặc hoá đơn bán hàng)

chuyển cho bên bán hàng (bên nhận bán hàng đại lý, ký gửi hay đơn vị phụ

thuộc). Ngoài ra, bảng kê này còn được sử dụng ở các cơ sở kinh doanh để cơ

sở tổng hợp, lập tờ khai thuế giá trị gia tăng hàng tháng nộp cho cơ quan thuế.

* Phương pháp kế toán ở từng bên như sau:

Bên cơ sở giao han g cho đai ly:

- Khi xuất kho sản phẩm, hàng hoá giao cho các đại lý phải lập Phiếu xuất

kho hàng gửi bán đại lý. Căn cứ vào phiếu xuất kho hàng gửi bán đại lý, ghi:

Nợ TK 157 - Hàng gửi đi bán Trang 34 lOMoAR cPSD| 35883770 Có các TK 155, 156.

- Khi hàng hoá giao cho đại lý đã bán được, căn cứ vào Bảng kê hoá đơn bán

ra của hàng hoá đã bán do các bên nhận đại lý hưởng hoa hồng lập gửi về kế

toán phản ánh doanh thu bán hàng theo giá bán chưa có thuế GTGT, ghi:

Nợ các TK 111, 112, 131,... (tổng giá thanh toán)

Có TK 511 - Doanh thu bán hàng và cung cấp dịch vụ

Có TK 3331 - Thuế GTGT phải nộp (33311).

- Đồng thời phản ánh giá vốn của hàng bán ra, ghi:

Nợ TK 632 - Giá vốn hàng bán

Có TK 157 - Hàng gửi đi bán.

- Số tiền hoa hồng maDN phải trả cho đại lý hưởng hoa hồng, ghi:

Nợ TK 641, 6421 - Chi phí bán hàng (hoa hồng đại lý chưa có thuế GTGT)

Nợ TK 133 - Thuế GTGT được khấu trừ (1331)

Có các TK 111, 112, 131, … Bên nhận han

g gửi ban (Bên đai lyban đun g gia)

- Khi nhận được hang:

Theo thông tư 200: Khi nhận hàng đại lý bán đúng giá hưởng hoa hồng, DN

chủ động theo dõi và ghi chép thông tin về toàn bộ giá trị hàng hoá nhận bán

đại lý trong phần thuyết minh Báo cáo tài chính.

- Khi hàng hoá nhận bán đại lý đã bán được:

+ Căn cứ vào Hoá đơn GTGT hoặc Hoá đơn bán hàng và các chứng từ liên

quan, kế toán phản ánh số tiền bán hàng đại lý phải trả cho bên giao hàng, ghi:

Nợ các TK 111, 112, 131, ...

Có TK 331 - Phải trả cho người bán (tổng giá thanh toán).

+ Định kỳ, khi xác định doanh thu hoa hồng bán hàng đại lý được hưởng, ghi:

Nợ TK 331 - Phải trả cho người bán

Có TK 511 - Doanh thu bán hàng và cung cấp dịch vụ Trang 35 lOMoAR cPSD| 35883770

Có TK 3331 - Thuế GTGT phải nộp (nếu có).

+Khi trả tiền bán hàng đại lý cho bên giao hàng, ghi:

Nợ TK 331 - Phải trả cho người bán Có các TK 111, 112.

Ví dụ: Doanh nghiệp xuất kho hàng hóa trị giá 80.000.000, tổng giá thanh toán

110.000.000 thuế GTGT 10% . gửi bán đại lý hoa hồng đại lý 5%, thuế suất

của hoa hồng 10% đại lý thông báo đã bán 70% số hàng, doanh nghiệp nhập

kho hàng không bán được, sau khi trừ hoa hồng đại lý chuyển TGNH cho

doanh nghiệp.Hãy hạch toán tại bên giao hàng và bên nhận hàng (biết hạch

toán theo phương pháp KKTX, thuế GTGT theo phương pháp khấu trừ) Giải:

*Đối với bên gửi hàng :

- Khi giao hàng : Nợ TK 157: 80.000.000 Có TK 156: 80.000.000

-Khi bên đại lý bán được hàng Giá vốn:

Nợ TK 632:80.000.000*70%=56.000.000 Có TK157:80*70%=56.000.000 Doanh thu: Nợ TK 131: 77.000.000 Có TK 511:70.000.000 Có TK 3331: 7.000.000

- Số tiền hoa hồng maDN phải trả cho đại lý hưởng hoa hồng, ghi:

Nợ TK 641:3.70.000.000 x 5% = 3.500.000 Nợ TK 133 : 350.000 Có TK 131: 3.850.000

-Đại lý thanh toán tiền cho bên gửi hàng Nợ TK 112: 73.150.000 Có TK 131: 73.150.000 Trang 36 lOMoAR cPSD| 35883770

-Nhập kho hàng bán không được:

Nợ TK 156: 80.000.000-56.000.000 = 24.000.000 Có TK 157: 24.000.000 *Bên đại lý

- Khi hàng hoá nhận bán đại lý đã bán được: Nợ các TK 131:77.000.000 Có TK 331:77.000.000

+ Định kỳ, khi xác định doanh thu hoa hồng bán hàng đại lý được hưởng, ghi: Nợ TK 331:3.850.000 Có TK 511: 3.500.000 Có TK 3331: 350.000

+Khi trả tiền bán hàng đại lý cho bên giao hàng, ghi: Nợ TK 331:73.150.000 Có các TK 112: 73.150.000

9. Hạch toán nghiệp vụ bán hàng nội bộ

Đối với sản phẩm, hàng hoá, dịch vụ xuất bán cho các đơn vị hạch toán

phụ thuộc trong nội bộ doanh nghiệp.

a) Trường hợp không ghi nhận doanh thu giữa các khâu trong nội bộ doanh

nghiệp, chỉ ghi nhận doanh thu khi thực bán hàng ra bên ngoài:

Kế toán tại đơn vị bán

- Khi xuất sản phẩm, hàng hoá, dịch vụ đến các đơn vị hạch toán phụ thuộc

trong nội bộ doanh nghiệp, kế toán lập Phiếu xuất kho kiêm vận chuyển nội

bộ hoặc hóa đơn GTGT, ghi:

Nợ TK 136 - Phải thu nội bộ (giá vốn) Có các TK 155, 156

Có TK 333 - Thuế và các khoản phải nộp Nhà nước.

- Khi nhận được thông báo từ đơn vị mua là sản phẩm, hàng hóa đã được tiêu

thụ ra bên ngoài, đơn vị bán ghi nhận doanh thu, giá vốn: Trang 37 lOMoAR cPSD| 35883770

+ Phản ánh giá vốn hàng bán, ghi:

Nợ TK 632 - Giá vốn hàng bán

Có 136 - Phải thu nội bộ. + Phản ánh doanh thu, ghi:

Nợ TK 136 - Phải thu nội bộ

Có TK 511 - Doanh thu bán hàng và cung cấp dịch vụ.

Kế toán tại đơn vị mua

- Khi nhận được sản phẩm, hàng hoá, dịch vụ do đơn vị hạch toán phụ thuộc

trong nội bộ doanh nghiệp chuyển đến, kế toán căn cứ vào các chứng từ có liên quan, ghi:

Nợ các TK 155, 156 (giá vốn)

Nợ TK 133 - Thuế GTGT được khấu trừ (nếu có)

Có TK 336 - Phải trả nội bộ.

- Khi bán sản phẩm, hàng hoá, dịch vụ ra bên ngoài, kế toán ghi nhận doanh

thu, giá vốn như giao dịch bán hàng thông thường.

- Trường hợp đơn vị hạch toán phụ thuộc không được phân cấp hạch toán

đến kết quả kinh doanh sau thuế, kế toán phải kết chuyển doanh thu, giá vốn cho đơn vị cấp trên:

+ Kết chuyển giá vốn, ghi:

Nợ TK 336 - Phải trả nội bộ

Có TK 632 - Giá vốn hàng bán.

+ Kết chuyển doanh thu, ghi:

Nợ TK 511 - Doanh thu bán hàng và cung cấp dịch vụ

Có TK 336 - Phải trả nội bộ.

b) Trường hợp doanh nghiệp ghi nhận doanh thu bán hàng cho các đơn vị

trong nội bộ doanh nghiệp, ghi:

Nợ các TK 136 - Phải thu nội bộ

Có TK 511 - Doanh thu bán hàng và cung cấp dịch vụ (chi tiết

giao dịch bán hàng nội bộ)

Có TK 333 - Thuế và các khoản phải nộp Nhà nước. Trang 38 lOMoAR cPSD| 35883770

- Ghi nhận giá vốn hàng bán như giao dịch bán hàng thông thường.

*Hạch toán nghiệp vụ các trường hợp bán hàng khác.

-Trường hợp hàng đổi hàng (hàng đối lưu)

+Hàng hoá mà doanh nghiệp đem đi để trao đổi, về thực chất, chính là hàng

xuất bán nên kế toán phải lập hoá đơn GTGT hay hoá đơn bán hàng (hoặc

Phiếu xuất kho kiêm vận chuyển nội bộ - nếu chuyển đi trao đổi) giống như

xuất bán hàng hoá cho khách hàng. Trước hết kế toán phải phản ánh trị giá

mua của hàng xuất để trao đổi và ghi:

Nợ TK 632: tập hợp giá vốn hàng bán.

Có TK 156 (1561): trị giá mua của hàng xuất kho.

(Trường hợp xuất hàng chuyển đi để trao đổi, trị giá mua của hàng xuất đem

đi trao đổi được theo dõi qua tài khoản 157. Khi người mua kiểm nhận, trị giá

mua của hàng đem đi trao đổi được kiểm nhận sẽ được kết chuyển vào tài

khoản 632 giống như bán hàng theo phương thức chuyển hàng).

+Mặt khác, kế toán phản ánh tổng giá thanh toán của hàng đem đi trao đổi và ghi:

Nợ TK 131: tổng giá thanh toán của hàng đem đi trao đổi.

Có TK 511 (5111): doanh thu tiêu thụ của hàng trao đổi.

Có TK 333(1) (33311): thuế GTGT phải nộp của hàng đem đi trao đổi.

+Hàng hoá mà doanh nghiệp nhận về thông qua trao đổi, về thực chất, chính

là hàng mua về. Vì thế, khi kiểm nhận hàng, căn cứ vào hoá đơn GTGT hay

hoá đơn bán hàng do bên bán chuyển giao, kế toán ghi:

Nợ TK 156 (1561): trị giá mua của hàng nhập kho.

Nợ TK 151: trị giá mua của hàng nhận về đang đi đường.

Nợ TK 157: trị giá mua hàng nhận về, gửi bán.

Nợ TK 632: trị giá mua của hàng nhận về tiêu thụ ngay.

Nợ TK 133 (1331): thuế giá trị gia tăng được khấu trừ. Trang 39 lOMoAR cPSD| 35883770

Có TK 131: tổng giá thanh toán của hàng nhận về.

-Trường hợp dùng hàng hoá để trả lương, trả thưởng cho người lao động.

Theo chế độ hiện hành, khi doanh nghiệp xuất hàng hoá để thanh toán

lương, thưởng và các khoản khác cho người lao động, kế toán phải lập hoá

đơn GTGT hay hoá đơn bán hàng giống như các trường hợp xuất bán hàng hoá khác cho khách hàng.

-Trước hết kế toán phản ánh trị giá mua của hàng dùng để trả lương, thưởng cho người lao động:

Nợ TK 632: giá vốn hàng bán.

Có TK 156 (1561): trị giá mua của hàng xuất kho.

-Đồng thời kế toán phản ánh tổng giá thanh toán của hàng dùng trả lương,

thưởng và các khoản khác cho người lao động và ghi:

Nợ TK 334: tổng giá thanh toán của hàng dùng thanh toán.

Có TK 511: chi tiết doanh thu nội bộ của hàng dùng thanh toán.

Có TK 333(1) (33311): thuế giá trị gia tăng phải nộp.

Trường hợp xuất hàng hoá để tiêu dùng khuyến mại, quảng cáo.

- Đối với hàng hóa mua vào hoặc sản phẩm do doanh nghiệp sản xuất ra dùng

để khuyến mại, quảng cáo:

+ Trường hợp xuất sản phẩm, hàng hóa để khuyến mại, quảng cáo không

thu tiền, không kèm theo các điều kiện khác như phải mua sản phẩm, hàng hóa, ghi:

Nợ TK 641- Chi phí bán hàng (chi phí SX sản phẩm, giá vốn hàng hoá) Có các TK 155, 156.

+ Trường hợp xuất hàng hóa để khuyến mại, quảng cáo nhưng khách

hàng chỉ được nhận hàng khuyến mại, quảng cáo kèm theo các điều kiện

khác như phải mua sản phẩm, hàng hóa (ví dụ như mua 2 sản phẩm được

tặng 1 sản phẩm. ... ) thì kế toán phản ánh giá trị hàng khuyến mại, quảng cáo Trang 40 lOMoAR cPSD| 35883770

vào giá vốn hàng bán (trường hợp này bản chất giao dịch là giảm giá hàng bán).

- Trường hợp doanh nghiệp có hoạt động thương mại được nhận hàng hoá

(không phải trả tiền) từ nhà sản xuất, nhà phân phối để quảng cáo, khuyến

mại cho khách hàng mua hàng của nhà sản xuất, nhà phân phối:

+ Khi nhận hàng của nhà sản xuất (không phải trả tiền) dùng để

khuyến mại, quảng cáo cho khách hàng, nhà phân phối phải theo dõi chi tiết

số lượng hàng trong hệ thống quản trị nội bộ của mình và thuyết minh trên

Bản thuyết minh Báo cáo tài chính đối với hàng nhận được và số hàng đã

dùng để khuyến mại cho người mua (như hàng hóa nhận giữ hộ).

+ Khi hết chương trình khuyến mại, nếu không phải trả lại nhà sản

xuất số hàng khuyến mại chưa sử dụng hết, kế toán ghi nhận thu nhập khác

là giá trị số hàng khuyến mại không phải trả lại, ghi:

Nợ TK 156 - Hàng hoá (theo giá trị hợp lý)

Có TK 711 - Thu nhập khác.

-Trường hợp xuất hàng hoá tiêu dùng nội bộ không phục vụ cho hoạt

động kinh doanh hoặc phục vụ cho việc kinh doanh các đối tượng không

chịu thuế GTGT hoặc được trang trải bằng quỹ khen thưởng, quỹ phúc lợi.

Theo chế độ hiện hành, trong trường hợp này, doanh nghiệp phải lập

hoá đơn GTGT hoặc hoá đơn bán hàng, trên hoá đơn ghi đủ các chỉ tiêu và tính

thuế GTGT như hoá đơn xuất bán hàng hoá cho khách hàng.

-Trước hết kế toán phản ánh trị giá mua của hàng xuất dùng tương tự như

hạch toán trị giá mua của hàng bán ra, đồng thời phản ánh tổng giá thanh toán

của hàng xuất dùng theo định khoản:

Nợ TK liên quan (641, 642): ghi tăng chi phí tương ứng theo tổng giá

thanh toán (nếu phục vụ cho hoạt động kinh doanh). Trang 41 lOMoAR cPSD| 35883770

Nợ TK 353: ghi giảm quỹ khen thưởng, quỹ phúc lợi theo tổng giá thanh toán.

Có TK 511: chi tiết doanh thu bán hàng nội bộ.

Có TK 3331 (33311): thuế GTGT phải nộp (nếu có). Bài tập Bài số1:

1. Mua một lô hàng theo hoá dơn GTGT số 1. trị giá mua 300tr. VAT:10%, bao

bì đi kèm hàng hoá tính tiền riêng trị giá 3 tr. thuế 10%. tiền hàng và bao bì

nhận nợ, số hàng trên sử lý như sau. 1/2 bán giao tay ba, thặng số 10%. VAT

10%bên mua nhận nợ. 1/2 còn lại chuyển về nhập kho đủ. Chi phí vận

chuyển chi bằng tiền mặt 1.980.000, hoá đơn đặc thù, thuế VAT:10% (dvt 1.000.000đ)

Bao bì phân bổ tỷ lệ tương đương với hàng 2.

xuất kho gửi bán cho công ty M một nô hàng theo hoá đơn GTGT số

02 trị giá bán hàng hoá là 250tr bao bì tính giá riêng chưa thuế là 3.600.000

thuế VATcủa hàng hoá và bao bì là 10%.

Chi phí vận chuyển giá chưa thuế là 1.500.000. thuế VAT 10% trả bằng tiền

mặt (theo hợp đồng bên chịu bán) biết thặng số tiêu thụ của số hàng này là

12%thời gian sau công ty Mnhận được hàng và chấp nhận thanh toán. ( đvt:1.000.000)

3. Xuất kho gửi đại lý 1 lô hàng trị giá 150.000.000, giá giao đại lý chưa

có thuế 180.000.000r, hoa hồng đại lý 5%, thuế GTGT của hàng hóa dịch vụ

và đại lý là 10%. Thời gian sau cơ sở đại lý thông báo đã bán được hàng

chuyển tiền mặt trả DN sau khi đã trừ hoa hồng được hưởng Trang 42 lOMoAR cPSD| 35883770 4.

Xuất kho bán trả góp một lô hàng theo hóa đơn GTGT 06. Giá bán trả ngay chưa thuế 120.00.00

đồng, giá bán trả góp 128.000.000 đồng, thuế

GTGT 10%. Tiền mặt thu được tại thời điểm bán là 40.000.000 đồng đã nhập

quỹ. Thời hạn trả góp 8 tháng, thặng số bán 10% (ĐVT: 1.000.000 đ)

Yêu cầu: Định khoản các nghiệp vụ kinh tế phát sinh Bài số 2

Công ty kinh doanh HH tổ chức kế toán hàng tồn kho theo phương pháp kê

khai thường xuyên, xác định giá trị hàng tồn kho theo phương pháp bình quân

gia quyền cuối kỳ. Nộp thuế GTGT theo phương pháp khấu trừ. Trong tháng 3, có tài liệu như sau: I. Số dư đầu tháng:

§ TK 156: 13.431.200đ (6.400 đơn vị hàng X)

§ TK 157: 840.000đ (400 đơn vị hàng X – gửi bán cho công ty B)

§ TK 131: 12.000.000đ (Chi tiết: Công ty A còn nợ 20.00.00 đ, Công ty

B ứng trước tiền mua hàng 8.000.000đ)

II. Trích các nghiệp vụ phát sinh trong tháng:

1. Xuất kho 500 đơn vị hàng X bán cho công ty B, giá bán chưa thuế

2.800đ/đơn vị, thuế GTGT 10%. Tiền hàng chưa thu, công ty B đã nhận được hàng.

2. Nhập kho 6.000 đơn vị hàng X mua của công ty C với giá mua chưa thuế

2.200đ/đơn vị, thuế GTGT 10%, tiền hàng chưa thanh toán.

3. Xuất kho 2.000 đơn vị hàng X gởi bán cho công ty B.

4. Nhập kho 4.000 đơn vị hàng X mua của công ty D với giá mua chưa thuế

2.250đ/đơn vị, thuế GTGT 10%, đã thanh toán bằng tiền mặt.

5. Công ty B chấp nhận thanh toán số hàng gởi đi bán ở tháng trước, số

lượng 400 đơn vị, giá bán chưa thuế 2.900đ/đơn vị, thuế GTGT 10%.

6. Xuất kho 6.000 đơn vị hàng X gởi đi bán cho công ty A, giá bán chưa thuế

2.900đ/đơn vị, thuế GTGT 10%. Sau đó nhận được hồi báo của công ty A đã Trang 43 lOMoAR cPSD| 35883770

nhận được hàng, nhưng chỉ chấp nhận thanh toán 5.000 đơn vị hàng X, số

còn lại do kém phẩm chất đã trả lại. Công ty HH đã cho nhập kho 1.000 đơn vị hàng X trả lại.

Yêu cầu: Định khoản các nghiệp vụ kinh tế phát sinh. Bài số 3

Công ty HH thuộc đối tượng nộp thuế GTGT theo phương pháp khấu trừ, tổ

chức kế toán hàng tồn kho theo phương pháp kê khai thường xuyên. Trong

tháng 8 có tình hình như sau: 1. Tình hình mua hàng

a. Nhận được một số hàng do công ty Minh Phước gởi đến, trị giá hàng ghi

trên hóa đơn là 5.200 đơn vị x 28.000đ, thuế GTGT 10%. Khi kiểm nhận

nhập kho phát hiện thiếu 100 đơn vị. Công ty chấp nhận thanh toán theo số

thực nhận. Nếu công ty thanh toán trong vòng 10 ngày kể từ lúc nhận hàng

sẽ được hưởng chiết khấu thanh toán 2% giá thanh toán.

b. Nhập kho hàng mua đang đi đường tháng trước với giá trị 5.000.000đ (hóa

đơn 662 ngày 18/07 có giá trị), số hàng còn lại so với hóa đơn bị thiếu chưa

xác định nguyên nhân 1.000.000đ.

c. Nhận được chứng từ đòi tiền của công ty Hoàng Minh đề nghị thanh toán

lô hàng trị giá theo hóa đơn chưa thuế 20.000.000đ, thuế GTGT 10%, đơn vị

đã thanh toán bằng tiền mặt, cuối tháng hàng chưa về.

d. Số hàng mua của công ty Minh Phước, đơn vị được giảm giá 10% giá

thanh toán (gồm thuế GTGT 10%) do hàng kém phẩm chất. Đơn vị đã chi

tiền mặt thanh toán cho công ty Minh Phước trong thời gian được hưởng chiết khấu thanh toán. 2. Tình hình bán hàng

a. Bán cho công ty Z thu bằng chuyển khoản giá bán chưa thuế là

28.000.000đ, thuế GTGT là 10%, đã nhận giấy báo có của ngân hàng, giá

thực tế hàng xuất kho 22.000.000đ. Trang 44 lOMoAR cPSD| 35883770

b. Xuất bán chịu cho công ty Q một lô hàng trị giá bán chưa thuế là

40.000.000đ, thuế GTGT 10%. Theo thỏa thuận, nếu công ty Q thanh toán

trước thời hạn sẽ được hưởng chiết khấu 2% trên giá thanh toán, giá thực tế xuất bán 31.500.000đ.

c. Nhận được hồi báo của công ty Tân Thành trả lại một số hàng hóa đã

mua ở tháng trước, hàng đã nhập kho với giá là 10.000.000đ, đã chi tiền mặt

trả lại theo giá bán chưa thuế là 11.000.000đ, thuế GTGT 10%.

Yêu cầu: Định khoản các nghiệp vụ trên Trang 45 lOMoAR cPSD| 35883770 BÀI 4

KÊTOAN DOANH THU HOẠT ĐỘNG TAI CHINH Giới thiệu:

Doanh thu hoạt động tài chính gồm các khoản như lãi đầu tư chứng khoán, lãi

tiền gửi và cho vay, lãi do chên lệch tỷ giá hối đoái, tiền bản quyền , cổ tức

và lợi nhuận được chia. Doanh thu được ghi nhận đảm bảo doanh nghiệp

nhận được lợi ích kinh tế như nhận thông báo chia lãi, chia cổ tức và các

khoản lãi do thanh lý hoặc chuyển nhượng khoản đầu tư. Mục tiêu:

- Trình bày được nguyên tắc, nội dung và kết cấu tài khoản doanh thu hoạt động tài chính

- Trình bày được phương pháp hạch toán các nghiệp vụ kinh tế phát sinh

- Hạch toán đượccác nghiệp vụ kinh tế phát sinh về kế toán doanh thu hoạt động tài chính

- Có ý chủ động, độc lập trong công việc, tự học cập nhật kiến thức,

nâng cao trình độ chuyên môn. Nội dung:

1. Nguyên tắc, nội dung và kết cấu tài khoản doanh thu hoat động tai chin h

. *Nguyên tắc kế toán

a) Tài khoản này dùng để phản ánh doanh thu tiền lãi, tiền bản quyền,

cổ tức, lợi nhuận được chia và doanh thu hoạt động tài chính khác của doanh nghiệp, gồm:

- Tiền lãi: Lãi cho vay, lãi tiền gửi Ngân hàng, lãi bán hàng trả chậm,

trả góp, lãi đầu tư trái phiếu, tín phiếu, chiết khấu thanh toán được hưởng

do mua hàng hoá, dịch vụ;...

- Cổ tức, lợi nhuận được chia cho giai đoạn sau ngày đầu tư; Trang 46 lOMoAR cPSD| 35883770

- Thu nhập về hoạt động đầu tư mua, bán chứng khoán ngắn hạn, dài

hạn; Lãi chuyển nhượng vốn khi thanh lý các khoản vốn góp liên doanh, đầu

tư vào công ty liên kết, đầu tư vào công ty con, đầu tư vốn khác;

- Thu nhập về các hoạt động đầu tư khác;

- Lãi tỷ giá hối đoái, gồm cả lãi do bán ngoại tệ;

- Các khoản doanh thu hoạt động tài chính khác

b) Đối với việc nhượng bán các khoản đầu tư vào công ty con, công ty

liên doanh, công ty liên kết, hoạt động mua, bán chứng khoán kinh doanh, doanh

thu được ghi nhận là số chênh lệch giữa giá bán lớn hơn giá vốn, trong đó giá

vốn là giá trị ghi sổ được xác định theo phương pháp bình quân gia quyền, giá

bán được tính theo giá trị hợp lý của khoản nhận được. Trường hợp mua, bán

chứng khoán dưới hình thức hoán đổi cổ phiếu (nhà đầu tư hoán đổi cổ phiếu A

để lấy cổ phiếu B), kế toán xác định giá trị cổ phiếu nhận về theo giá trị hợp lý

tại ngày trao đổi như sau:

- Đối với cổ phiếu nhận về là cổ phiếu niêm yết, giá trị hợp lý của cổ

phiếu là giá đóng cửa niêm yết trên thị trường chứng khoán tại ngày trao đổi.

Trường hợp tại ngày trao đổi thị trường chứng khoán không giao dịch thì giá trị

hợp lý của cổ phiếu là giá đóng cửa phiên giao dịch trước liền kề với ngày trao đổi.

c) Đối với khoản doanh thu từ hoạt động mua, bán ngoại tệ, doanh thu

được ghi nhận là số chênh lệch lãi giữa giá ngoại tệ bán ra và giá ngoại tệ mua vào.