Preview text:

lOMoAR cPSD| 40419767

HỌC VIỆN NGÂN HÀNG

KHOA TÀI CHÍNH-NGÂN HÀNG ----- -----

CHUYÊN ĐỀ TỐT NGHIỆP ĐỀ TÀI:

HOÀN THIỆN CÔNG TÁC PHÂN TÍCH TÀI CHÍNH KHÁCH HÀNG

DOANH NGHIỆP TRONG HOẠT ĐỘNG TÍN DỤNG TẠI NGÂN

HÀNG THƯƠNG MẠI TNHH MTV DẦU KHÍ TOÀN CẦU (GP

BANK)- CHI NHÁNH HÀ NỘI

Mã sinh viên : 21A4010310 Lớp : K21TCD

Khóa học : 2018-2022

Họ tên sinh viên : Nguyễn Thị Thùy Linh

Giảng viên hướng dẫn : TS. Phạm Thị Vân Huyền Hà Nội-2022 lOMoAR cPSD| 40419767

CHUYÊN ĐỀ TỐT NGHIỆP

GVHD: PHẠM THỊ VÂN HUYỀN LỜI CAM ĐOAN

Em xin cam đoan chuyên đề tốt nghiệp này được hoàn thành dựa trên quá trình

em thực tập tại phòng kinh doanh ngân hàng TNHH MTV Dầu Khí Toàn Cầuchi

nhánh Hà Nội. Các số liệu phục vụ cho nghiên cứu và hoàn thành chuyên đề này đã

được lãnh đạo các cơ quan quản lý Ngân hàng cũng như lãnh đạo các ban quản lý

Nhà nước cho phép sử dụng.

Hà Nội, Ngày 30 tháng 04 năm 2022 i lOMoAR cPSD| 40419767

CHUYÊN ĐỀ TỐT NGHIỆP

GVHD: PHẠM THỊ VÂN HUYỀN LỜI CẢM ƠN

Trong suốt quá trình thực hiện chuyên đề này em đã vô cùng may mắn nhận

được sự giúp đỡ quan tâm và chỉ dạy tận tình. Với lòng kính trọng và biết ơn sâu sắc

em xin gửi lời cảm ơn tới:

Cô: TS.Phạm Thị Vân Huyền-Giảng viên tại Học Viện Ngân Hàng đã trực tiếp giảng

dạy và truyền đạt kiến thức cho em trong những năm học vừa qua.

Em cũng xin gửi lời cảm ơn đến tập thể cán bộ nhân viên tại Ngân hàng TNHH MTV

Dầu Khí Toàn Cầu-Chi nhánh Hà Nội đã tạo điều kiện và giúp đỡ em hoàn thành tốt

nhiệm vụ được giao trong suốt quá trình thực tập và truyền đạt cho em nhiều kinh

nghiệm quý báu để em có thể hoàn thành tốt Chuyên đề tốt nghiệp cũng như trong

sự nghiệp sau này của mình.

Vì thời gian thực tập tương đối ngắn kinh nghiệm và vốn kiến thức của em còn hạn

chế nên Chuyên đề không thể tránh khói những thiếu sót. Do vậy em rất mong nhận

được ý kiến đóng góp của thầy cô để bài Chuyên đề của em hoàn thiện hơn. Cuối

cùng em xin kính chúc toàn thể cán bộ giảng viên đang công tác tại Học Viện Ngân

Hàng và các anh chị đang làm việc tại Ngân hàng thương mại TNHH MTV Dầu Khí

Toàn Cầu-chi nhánh Hà Nội giàu sức khỏe và thành công trong công việc cũng như trong cuộc sống.

Một lần nữa em xin chân thành cảm ơn!

Hà Nội, ngày 30 tháng 04 năm 2022 Sinh viên Nguyễn Thị Thùy Linh

SVTH: NGUYỄN THỊ THÙY LINH- K21TCD ii MỤC LỤC lOMoAR cPSD| 40419767

CHUYÊN ĐỀ TỐT NGHIỆP

GVHD: PHẠM THỊ VÂN HUYỀN LỜI CAM ĐOAN i

LỜI CẢM ƠN..........................................................................................................ii

DANH MỤC VIẾT TẮT........................................................................................vi

DANH MỤC BẢNG BIỂU...................................................................................vii

DANH MỤC HÌNH ......................................................................................................... 10

LỜI MỞ ĐẨU ..................................................................................................................... 1

CHƯƠNG I. KHÁI QUÁT VỀ NGÂN HÀNG THƯƠNG MẠI TNHH MTV

DẦU KHÍ TOÁN CẦU-CHI NHÁNH HÀ NỘI ............................................................. 3

1.1. Khái quát chung về ngân hàng thương mại TNHH MTV dầu khí toàn cầu-

chi nhánh Hà Nội ............................................................................................................... 3

1.1.1. Quá trình hình thành và phát triển ........................................................................ 3

a. Giới thiệu chung về ngân hàng .................................................................................... 3

b. Quá trình hình thành .................................................................................................... 3

c. Quá trình phát triển và những cột mốc đáng nhớ ........................................................ 4

1.1.2. Chức năng. nhiệm vụ và ngành nghề kinh doanh ................................................. 4

1.1.3. Cơ cấu tổ chức bộ máy quản lý của ngân hàng thương mại TNHH MTV

Dầu Khí Toàn Cầu-chi nhánh Hà Nội ............................................................................. 5

1.2. Khái quát tình hình hoạt động kinh doanh tại ngân hàng thương mại

TNHH MTV Dầu Khí Toàn Cầu- Chi nhánh Hà Nội .................................................... 7

1.3. Quy định về cấp tín dụng cho KHDN tại GP bank ............................................... 14

1.4. Vị trí thực tập ............................................................................................................ 15

KẾT LUẬN CHƯƠNG I .................................................................................................... 16

CHƯƠNG II. THỰC TRẠNG VỀ CÔNG TÁC PHÂN TÍCH TÀI CHÍNH

KHÁCH HÀNG DOANH NGHIỆP TRONG HOẠT ĐỘNG TÍN DỤNG TẠI

NGÂN HÀNG THƯƠNG MẠI TNHH MTV DẦU KHÍ TOÀN CẦU (GP

BANK)- CHI NHÁNH HÀ NỘI ..................................................................................... 17

2.1. Thực trạng công tác phân tích tài chính khách hàng doanh nghiệp tại ngân

hàng thương mại TNHH MTV dầu khí toàn cầu-chi nhánh Hà Nội .......................... 17

SVTH: NGUYỄN THỊ THÙY LINH- K21TCD iii i

2.1.1. Khái quát về hoạt động phân tích tài chính khách hàng doanh nghiệp tại

ngân hàng thương mại TNHH MTV dầu khí toàn cầu-chi nhánh Hà Nội...........17

2.1.2. Phương pháp phân tích..............................................................................19 lOMoAR cPSD| 40419767

CHUYÊN ĐỀ TỐT NGHIỆP

GVHD: PHẠM THỊ VÂN HUYỀN

2.1.3. Thông tin sử dụng trong hoạt động phân tích tài chính KHDN tại ngân hàng

thương mại TNHH MTV Dầu Khí Toàn Cầu (GP bank)............................20

2.1.4. Quy trình phân tích báo cáo tài chính khách hàng doanh nghiệp:.............22

2.1.5. Nội dung phân tích tình hình tài chính KHDN trong hoạt động tín dụng tại

ngân hàng thương mại TNHH MTV Dầu Khí Toàn Cầu (GP

bank)...................24 a. Phân tích thông tin phi tài

chính.........................................................................24

b. Phân tích báo cáo tài chính.................................................................................25

2.1.6. Minh họa phân tích tình hình tài chính khách hàng doanh nghiệp tại ngân

hàng thương mại TNHH MTV Dầu Khí Toàn Cầu- Chi nhánh Hà Nội..............29

2.2. Đánh giá thực trạng công tác phân tích tài chính khách hàng doanh

nghiệp trong hoạt động tín dụng tại Ngân hàng thương mại TNHH MTV Dầu Khí

Toàn Cầu- Chi Nhánh Hà Nội..............................................................................56

2.2.1. Ưu điểm.....................................................................................................56

2.2.2. Hạn chế.....................................................................................................58

2.2.3. Nguyên nhân.............................................................................................59

a. Nguyên nhân chủ quan...........................................................................................60

b. Nguyên nhân khách quan......................................................................................61

KẾT LUẬN CHƯƠNG II..................................................................................................62

CHƯƠNG III. GIẢI PHÁP HOÀN THIỆN CÔNG TÁC PHÂN TÍCH TÀI

CHÍNH KHÁCH HÀNG DOANH NGHIỆP TRONG HOẠT ĐỘNG TÍN

DỤNG TẠI NGÂN HÀNG TNHH MTV DẦU KHÍ TOÀN CẦU- CHI

NHÁNH HÀ NỘI...................................................................................................63

3.1. Mục tiêu của việc hoàn thiện công tác phân tích tài chính khách hàng

doanh nghiệp trong hoạt động tín dụng tại ngân hàng TNHH MTV Dầu Khí

Toàn Cầu- chi nhánh Hà Nội................................................................................63

SVTH: NGUYỄN THỊ THÙY LINH- K21TCD iv

3.2. Giải pháp hoàn thiện công tác phân tích tài chính KHDN trong hoạt động

tín dụng tại ngân hàng TNHH MTV Dầu Khí Toàn Cầu- chi nhánh Hà Nội...64 lOMoAR cPSD| 40419767

CHUYÊN ĐỀ TỐT NGHIỆP

GVHD: PHẠM THỊ VÂN HUYỀN

SVTH: NGUYỄN THỊ THÙY LINH- K21TCD iv

3.2.1. Hoàn thiện nội dung phân tích...................................................................64

3.2.2. Hoàn thiện phương pháp phân tích............................................................71

3.2.3. Hoàn thiện công tác phân tích...................................................................72

3.2.4. Nâng cao chất lượng nguồn nhân lực........................................................73

3.2.5. Nâng cao trình độ công nghệ thông tin......................................................73

3.2.6. Kiến nghị...................................................................................................74

KẾT LUẬN CHƯƠNG III................................................................................................78

KẾT LUẬN................................................................................................................

DANH MỤC TÀI LIỆU THAM KHẢO..................................................................

PHỤ LỤC...................................................................................................................

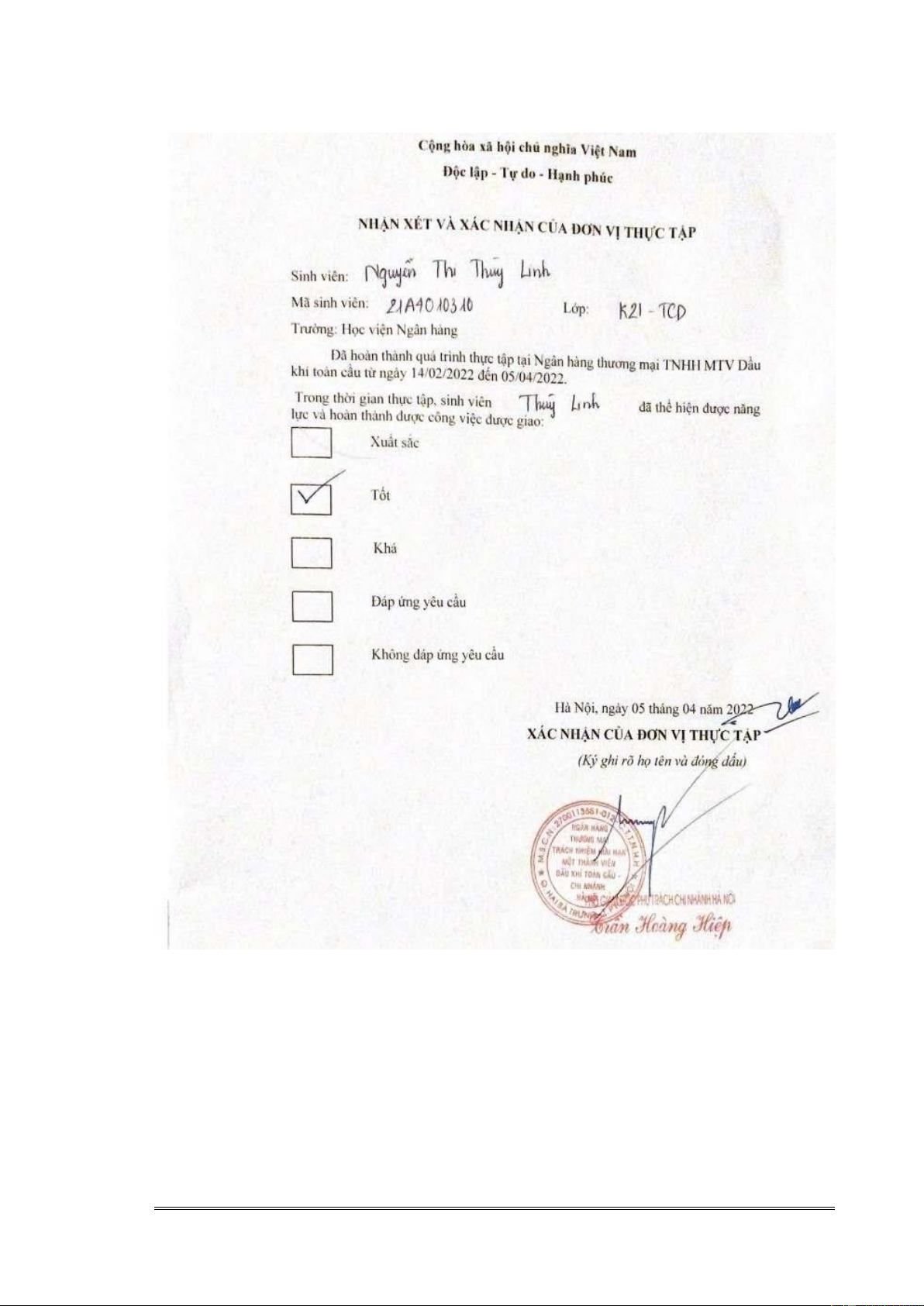

NHẬN XÉT CỦA ĐƠN VỊ THỰC TẬP..................................................................

NHẬN XÉT CỦA GIẢNG VIÊN HƯỚNG DẪN...................................................

SVTH: NGUYỄN THỊ THÙY LINH- K21TCD v lOMoAR cPSD| 40419767

CHUYÊN ĐỀ TỐT NGHIỆP

GVHD: PHẠM THỊ VÂN HUYỀN i lOMoAR cPSD| 40419767

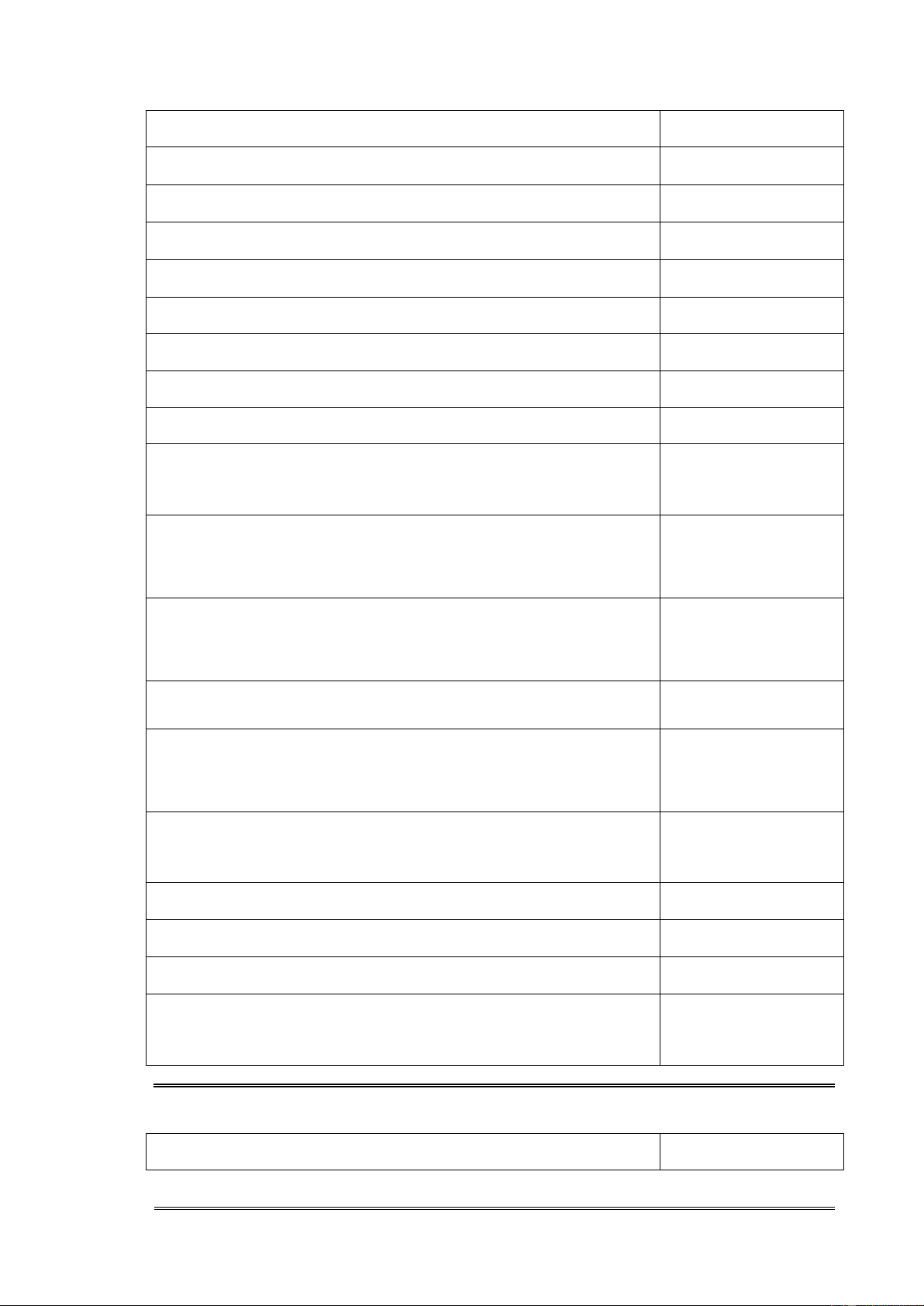

DANH MỤC VIẾT TẮT Viết tắt Nguyên Nghĩa BCTC Báo cáo tài chính CĐKT Cân đối kế toán DN Doanh nghiệp ĐKKD Đăng kí kinh doanh GP BANK

Ngân hàng thương mại trách nhiệm hữu

hạn một thành viên Dầu Khí Toàn Cầu HĐKD Hoạt động kinh doanh HTK Hàng tồn kho KNTT Khả năng thanh thoán KPT Khoản phải thu KQHĐKD

Kết quả hoạt động kinh doanh KHCN Khách hàng cá nhân KHDN Khách hàng doanh nghiệp LCTT Lưu chuyển tiền tệ MTV Một thành viên NHNN Ngân hàng nhà nước PGD Phòng giao dịch QHKH Quan hệ khách hàng SXKD Sản xuất kinh doanh TCTD Tổ chức tín dụng TĐTD Thẩm định tín dụng TNHH Trách nhiệm hữu hạn TSĐB Tài sản đảm bảo VCSH Vốn chủ sở hữu BCTC Báo cáo tài chính VLĐ Vốn lưu động vi

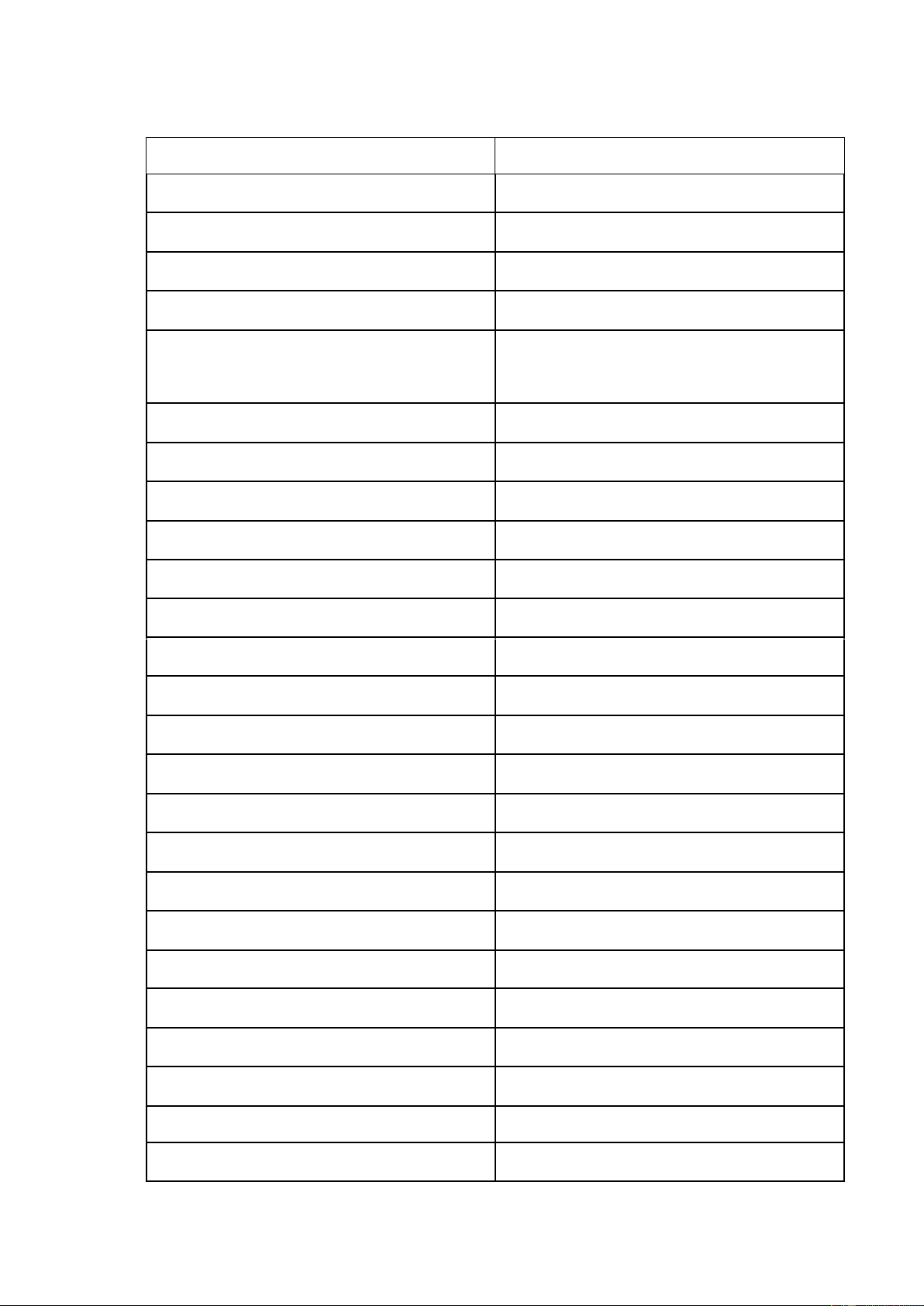

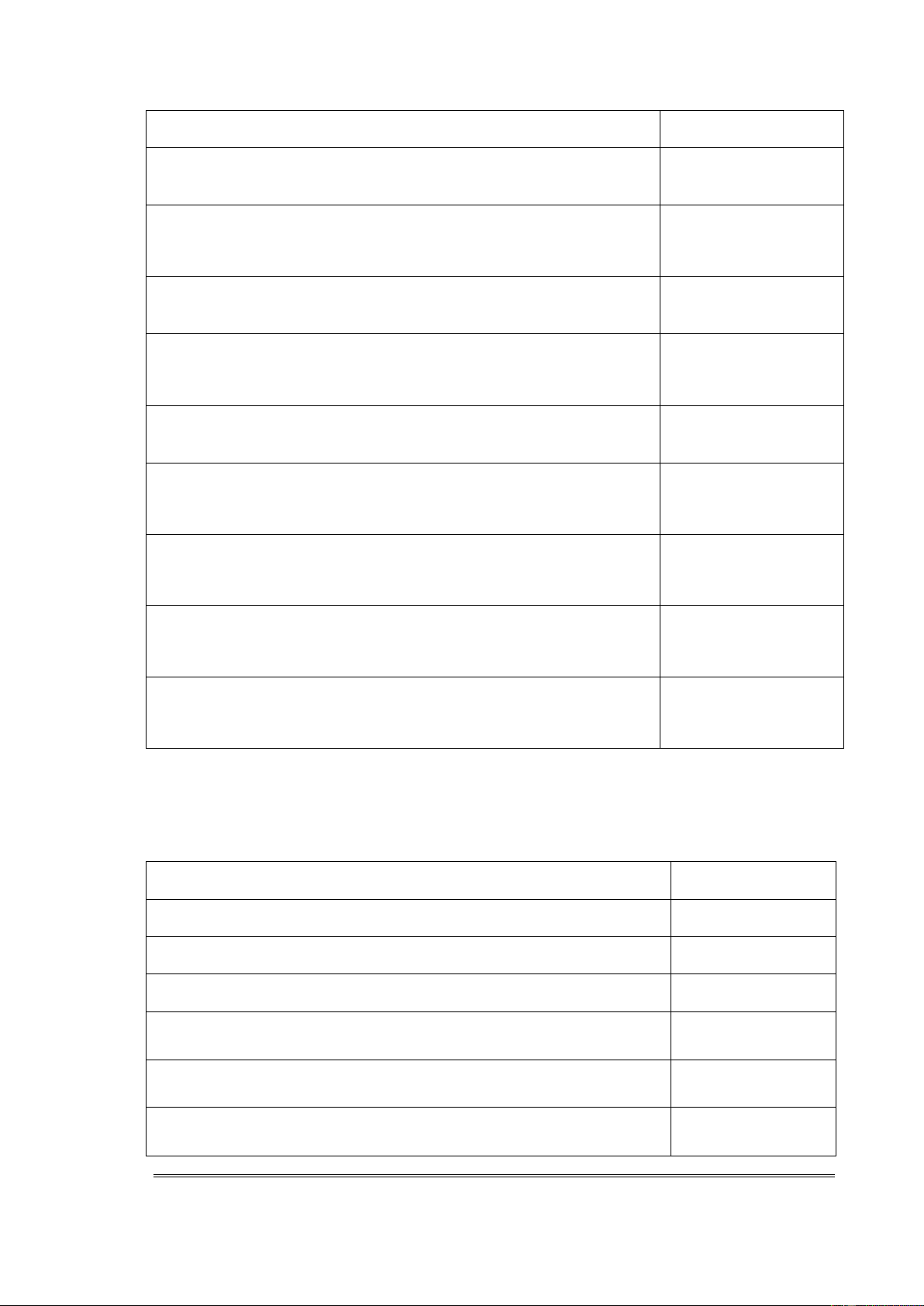

DANH MỤC BẢNG BIỂU lOMoAR cPSD| 40419767 Tên bảng Số trang

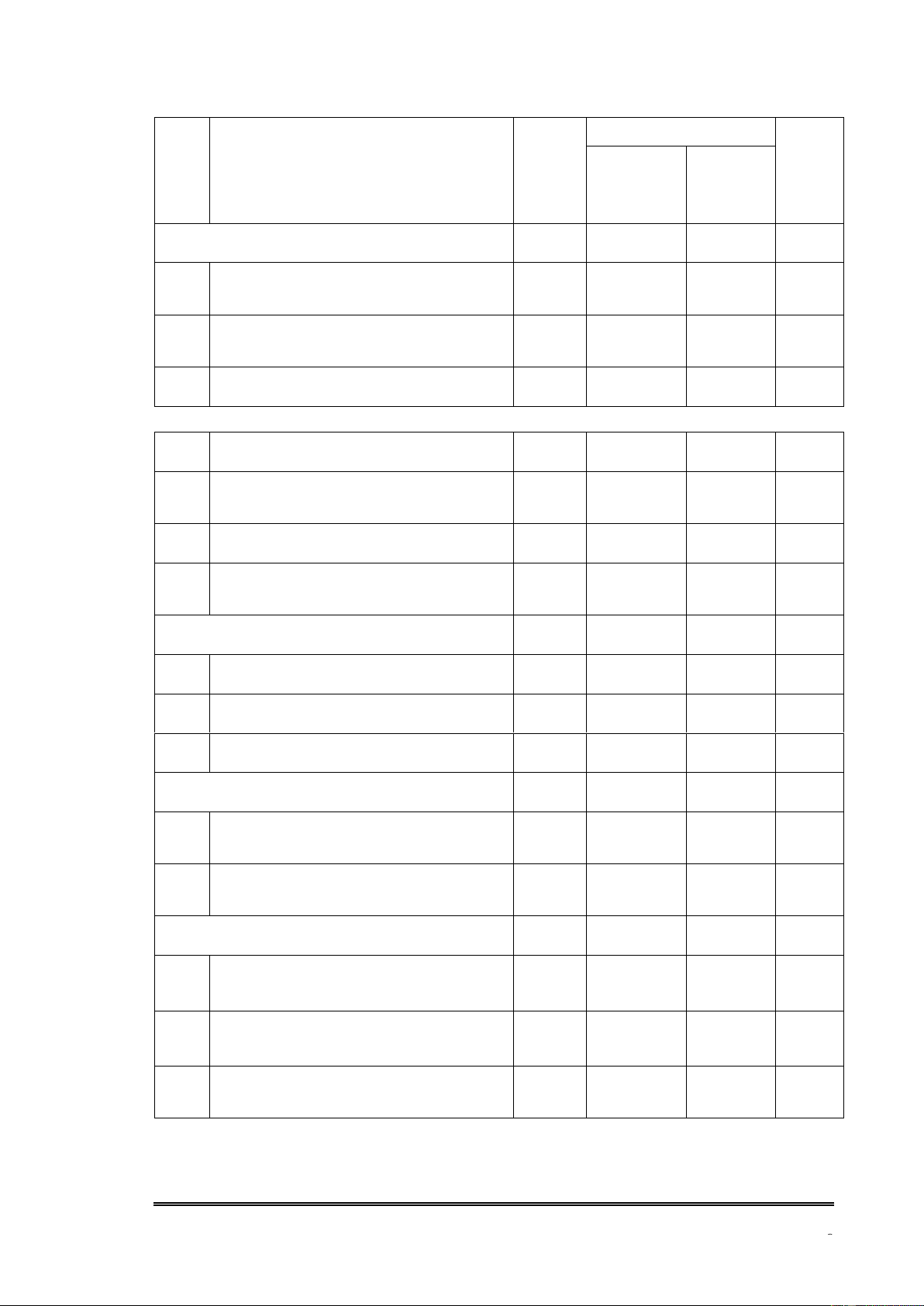

Bảng 1-1: Khái quát hoạt động kinh doanh tại GP bank 7

Bảng 1-2: Tình hình kinh doanh của GP Bank 9

Bảng 1-3: Quy mô cho vay tại GP bank 10

Bảng 1-4: Chi phí hoạt động tại GP bank 13 Bảng 2-1: Nội dung trình 29

Bảng 2-2: Danh mục hồ sơ thẩm định 31

Bảng 2-3: Tình hình quan hệ tín dụng của khách hàng 36

Bảng 2-4: Nguồn số liệu 38

Bảng 2-5: Báo cáo kết quả hoạt động kinh doanh công ty 41

TNHH thương mại và dịch vụ X

Bảng 2-6:Cơ cấu về doanh thu và lợi nhuận theo từng loại SP 44

dịch vụ/lĩnh vực hoạt động

Bảng 2-7: Bảng tổng hợp tình hình hoạt động SXKD và tài 44

chính của công ty TNHH thương mại và dịch vụ quốc tế X

Bảng 2-8:Tỷ lệ tiền mặt/1 ngày doanh thu 46

Bảng 2-9: tài sản dài hạn của công ty TNHH thương mại và 46 dịch vụ quốc tế X

Bảng 2-10:Tổng nguồn vốn công ty TNHH thương mại và 48 dịch vụ quốc tế X

Bảng 2-11: tỷ số thể hiện khả năng thanh toán 49

Bảng 2-12: tỷ số thể hiện năng lực hoạt động của tài sản 50

Bảng 2-13: tỷ số thể hiện khả năng sinh lời 50

Bảng 2-14: Nhu cầu vay vốn của Công ty TNHH thương mại 52 và dịch vụ quốc tế X

SVTH: NGUYỄN THỊ THÙY LINH- K21TCD vii

Bảng 2-15: Các loại tài sản đảm bảo của doanh nghiệp 53

SVTH: NGUYỄN THỊ THÙY LINH- K21TCD lOMoAR cPSD| 40419767

Bảng 2-16: Đề xuất của chuyên viên tín dụng 55

Bảng 3-1: Nhóm thể hiện cơ cấu tài chính 64

Bảng 3-2: Vốn lưu động của công ty TNHH thương mại và 66 dịch vụ quốc tế X

Bảng 3-3: Nhân tố ảnh hưởng tới vốn lưu động ròng 66

Bảng 3-4:Nhu cầu vốn lưu động của công ty TNHH thương 67

mại và dịch vụ quốc tế X

Bảng 3-5: Các nhân tố ảnh hưởng đến nhu cầu vốn lưu động 67

Bảng 3-6: Ngân quỹ ròng công ty TNHH thương mại và dịch 68 vụ quốc tế X

Bảng 3-7: Báo cáo KQKD công ty TNHH thương mại và 69 dịch vụ quốc tế X

Bảng 3-8: Hoạt động của dòng tiền tại công ty TNHH 70

thương mại và dịch vụ quốc tế X

Bảng 3-9: Các nhân tố ảnh hưởng đến ROE của công ty 71

TNHH thương mại và dịch vụ quốc tế X vii i DANH MỤC HÌNH Hình Trang

Hình 1-1:Sơ đồ bộ máy tổ chức 6

Hình 1-2: Quy mô vốn chủ sở hữu tại GP bank 11

Hình 1-3: Doanh thu tại GP Bank 12

Hình 2-1: Sơ đồ quy trình phân tích tài chính KHDN 22

Hình 2-2: Tài sản dài hạn 47

Hình 2-3: Tổng nguồn vốn 48

SVTH: NGUYỄN THỊ THÙY LINH- K21TCD ix lOMoAR cPSD| 40419767 LỜI MỞ ĐẦU

1. Lý do chọn đề tài

Năm 2021 là một năm đầy biến động với nền kinh tế trong nước cũng như trên toàn

thế giới do ảnh hưởng của dịch bệnh Covid-19. các hoạt động sản xuất kinh doanh bị

đình trệ lợi nhuận giảm mạnh trong khi các khoản chi phí gia tăng, ngành ngân hàng

là một trong những ngành bị ảnh hưởng mạnh trong khi ngân hàng là một trong những

ngành đóng góp lớn nhất cho nền kinh tế. Mặc dù phải chịu ảnh hưởng nặng nề như

thế đến nay nền kinh tế toàn nước đang dần hồi phục lại và ngành ngân hàng vẫn duy

trì được tốc đổ tăng trưởng trong bối cảnh kinh tế toàn cầu suy thoái. Ngành ngân

hàng trên mỗi quốc gia đều phải đối mặt với những thách thức mới do công nghệ phát

triển và ngày càng nhiều các ngân hàng mới hình thành nên sự cạnh tranh ngày càng

trở nên gay gắt. Để nắm bắt kịp thời các cơ hội tốt để phát triển đòi hỏi các nhà quản

trị phải có những chiến lược cụ thể mang đến tầm nhìn xa cho ngân hàng của mình

đủ sức cạnh tranh với các ngân hàng khác mà vẫn tối đa hóa lợi nhuận và giảm thiểu chi phí.

Trong thời kỳ hội nhập xây dựng và phát triển nền kinh tế mới có rất nhiều những

doanh nghiệp được thành lập, ngân hàng là một trong những lựa chọn tốt nhất để cung

cấp vốn cho các doanh nghiệp. Vì thế phân tích tình hình tài chính có vai trò rất quan

trọng trong việc đánh giá tình hình hoạt động của doanh nghiệp để đưa ra những quyết

định đúng đắn chính xác và giảm thiểu rủi ro cho ngân hàng trong quá trình cho vay

vốn. Đây là lý do em chọn đề tài nghiên cứu là “Hoàn thiện công tác phân tích tài

chính khách hàng doanh nghiệp trong hoạt động tín dụng tại Ngân hàng TNHH

MTV Dầu Khí Toàn Cầu (GP bank)- Chi Nhánh Hà Nội”.

2. Mục tiêu nghiên cứu

-Phân tích thực trạng công tác phân tích tài chính khách hàng doanh nghiệp trong hoạt

động tín dụng tại Ngân hàng thương mại TNHH MTV Dầu Khí Toàn Cầu(GP

bank)- Chi nhánh Hà Nội.

-Đề xuất một số giải pháp nhằm hoàn thiện công tác phân tích tài chính khách hàng

doanh nghiệp trong hoạt động tín dụng tại Ngân hàng thương mại TNHH MTV Dầu

Khí Toàn Cầu(GP bank)- Chi nhánh Hà Nội.

3. Đối tượng và phạm vi nghiên cứu

SVTH: NGUYỄN THỊ THÙY LINH- K21TCD 1 lOMoAR cPSD| 40419767

- Đối tượng nghiên cứu: Công tác phân tích tài chính khách hàng doanh nghiệptrong

hoạt động tín dụng của ngân hàng.

- Phạm vi nghiên cứu: Nghiên cứu công tác phân tích tài chính khách hàng

doanhnghiệp trong hoạt động tín dụng tại Ngân hàng thương mại TNHH MTV

Dầu Khí Toàn Cầu(GP bank)- Chi nhánh Hà Nội giai đoạn 2019-2021.

Chuyên đề sử dụng các phương pháp sau:

- Phương pháp so sánh, thống kê.

- Phương pháp khảo sát điển hình: Thu thập các thông tin, hoạt động cho vay

kháchhàng tại GP Bank chi nhánh Hà Nội.

- Phương pháp xử lý số liệu bằng các biểu đồ, phần mềm có liên quan để tổng hợpcác

số liệu một cách tổng quát nhất.

- Ngoài một số phương pháp trên thì chuyên đề còn sử dụng một số phương phápkhác

như mô tả, phương pháp bình luận, phương pháp dự đoán xu hướng,...

4. Kết cấu của chuyên đề tốt nghiệp

Ngoài phần mở đầu, kết luận, mục lục và tài liệu tham khảo, chuyên đề tốt nghiệp

được chia làm 3 chương chính:

-Chương 1: Khái quát về ngân hàng thương mại TNHH MTV Dầu Khí Toán CầuChi Nhánh Hà Nội.

-Chương 2: Thực trạng về công tác phân tích tài chính khách hàng doanh nghiệp trong

hoạt động tín dụng tại ngân hàng thương mại TNHH MTV Dầu Khí Toàn Cầu (Gp Bank)- Chi Nhánh Hà Nội.

-Chương 3: Giải pháp hoàn thiện công tác phân tích tài chính khách hàng doanh

nghiệp trong hoạt động tín dụng tại ngân hàng thương mại TNHH MTV Dầu Khí

Toàn Cầu (Gp Bank)- Chi Nhánh Hà Nội.

SVTH: NGUYỄN THỊ THÙY LINH- K21TCD 2 lOMoAR cPSD| 40419767

CHƯƠNG I. KHÁI QUÁT VỀ NGÂN HÀNG THƯƠNG MẠI TNHH MTV

DẦU KHÍ TOÁN CẦU-CHI NHÁNH HÀ NỘI

1.1. Khái quát chung về ngân hàng thương mại TNHH MTV dầu khí toàn cầu- chi nhánh Hà Nội

1.1.1. Quá trình hình thành và phát triển

a. Giới thiệu chung về ngân hàng Tên gọi

Ngân hàng thương mại trách nhiệm hữu hạn một thành viên dầu khí toàn cầu

Tên giao dịch bằng Global Petro Commercial Joint Stock Bank tiếng anh Tên viết tắt GP Bank Trụ sở chính

109 Trần Hưng Đạo, Hoàn Kiếm, Hà Nội Ngày thành lập 1993 Vốn điều lệ 3018 tỷ đồng Mã số thuế 2700113651 Nơi đăng ký quản lý

Cục thuế thành phố Hà Nội Website https://www.gpbank.com.vn

b. Quá trình hình thành

Ngân hàng GPBank thành lập vào tháng 11/1993 với tên gọi là Ngân hàng Thương

mại nông thôn Ninh Bình, trở thành Ngân hàng Thương mại Cổ phần đô thị và hoạt

động tại Hà Nội từ 07/11/2005. Ngày 7/7/2015, Ngân hàng TMCP Dầu Khí Toàn Cầu

chính thức chuyển đổi mô hình hoạt động thành Ngân hàng Thương Mại Trách Nhiệm

Hữu Hạn Một Thành Viên Dầu Khí Toàn Cầu.

Mạng lưới kinh doanh của GPBank không ngừng được mở rộng với 01 Hội sở chính,

gần 80 chi nhánh/phòng giao dịch/quỹ tiết kiệm và hơn 75 cây ATM trên toàn quốc

cùng đội ngũ hơn 1.400 cán bộ nhân viên được đào tạo chuyên nghiệp.

Ngân hàng GP bank luôn sẵn sàng đáp ứng mọi nhu cầu dành cho khách hàng.

-Chiến lược hoạt động:

• Phấn đấu trở thành ngân hàng bán lẻ đa năng, hiệu quả, tin cậy

• Lành mạnh hóa tài chính, đẩy mạnh tăng trưởng bền vững đầu tư kinh doanh an toàn và hiệu quả.

• Xây dựng và phát triển hệ thống Quản trị rủi ro theo các tiêu chuẩn quốc tế

SVTH: NGUYỄN THỊ THÙY LINH- K21TCD 3 lOMoAR cPSD| 40419767

• Hiện đại hóa hệ thống Công nghệ Thông tin

• Xây dựng nguồn nhân lực chất lượng cao, chuyên nghiệp.

c. Quá trình phát triển và những cột mốc đáng nhớ

Từ năm 2002 đến năm 2004: Bằng khen của Ủy ban Nhân dân tỉnh Ninh Bình

về việc đã có những thành tích xuất sắc trong phong trào thi đua của tỉnh

Năm 2005: Bằng khen của Tổng cục Thuế về những thành tích trong việc đóng góp thuế cho Nhà nước

Năm 2006: Bằng khen của Thống đốc Ngân hàng Nhà nước Việt Nam trao

tặng cho Tập thể cán bộ nhân viên có thành tích góp phần hoàn thành nhiệm

vụ ngân hàng năm 2005 – 2006

Năm 2007:-Danh hiệu “Đơn vị dẫn đầu trong phong trào thi đua năm 2007”

cùa Thống đốc Ngân hàng Nhà nước Việt Nam

-Danh hiệu “Ngân hàng hoàn thành nhiệm vụ xuất sắc năm 2007” của Hiệp hội Ngân hàng Việt Nam

Năm 2009: Top 500 thương hiệu Nổi tiếng tại Việt Nam do Phòng Thương

mại và Công nghiệp Việt Nam khảo sát

Năm 2010: -Cup Thương hiệu nổi tiếng quốc gia

-Top 1000 doanh nghiệp đóng thuế thu nhập lớn nhất Việt Nam

Năm 2011: Giải thưởng Nhãn hiệu nổi tiếng Việt Nam

Năm 2014: Top 10 Ngân hàng được quan tâm nhất MyEbank

1.1.2. Chức năng, nhiệm vụ và ngành nghề kinh doanh

-Huy động vốn dưới hình thức: Nhận tiền gửi không kỳ hạn, tiền gửi có kì hạn, tiền

gửi tiết kiệm, phát hành chứng chỉ tiền gửi, ký phiếu, tín phiếu, trái phiếu, vay vốn

của Ngân hàng Nhà nước dưới hình thức tái cấp vốn.

-Hoạt động cấp tín dụng: cho vay, bảo lãnh ngân hàng, phát hành thẻ tín dụng, bao

thanh toán trong nước, bao thanh toán quốc tế theo quy định của pháp luật, chiết khấu

và tái chiết khấu công cụ chuyển nhượng và giấy tờ có giá khác.

-Cung ứng dịch vụ thanh toán qua tài khoản:thanh toán trong nước bao gồm séc, lệnh

chi, ủy nhiệm chi, nhờ thu, ủy nhiệm thu, thư tín dụng, thẻ ngân hàng, dịch vụ thu hộ, chi hộ.

SVTH: NGUYỄN THỊ THÙY LINH- K21TCD 4 lOMoAR cPSD| 40419767

-Tổ chức hệ thống thanh toán nội bộ và tham gia hệ thống thanh toán liên ngân hàng quốc gia.

-Tham gia đấu thầu tín phiếu kho bạc, mua, bán công cụ chuyển nhượng, trái phiếu

chính phủ, tín phiếu kho bạc, tín phiếu Ngân hàng Nhà nước và giấy tờ có giá khác

trên thị trường tiền tệ.

-Cung ứng cho khách hàng trong nước và ngoài nước các sản phẩm: Ngoại hối, phái

sinh về tỷ giá, lãi suất, tiền tệ.

-Được quyền ủy thác, nhận ủy thác, làm đại lý trong các lĩnh vực liên quan đến hoạt

động ngân hàng, kinh doanh bảo hiểm, quản lý tài sản theo quy định của Ngân hàng Nhà nước.

1.1.3. Cơ cấu tổ chức bộ máy quản lý của ngân hàng thương mại TNHH MTV

Dầu Khí Toàn Cầu-chi nhánh Hà Nội

Tên ngân hàng: Ngân hàng thương mại TNHH MTV Dầu Khí Toàn Cầu – Chi nhánh Hà Nội

Địa chỉ: Số 180 Triệu Việt Vương, Phường Nguyễn Du, Quận Hai Bà Trưng. Thành phố Hà Nội

Số điện thoại: 02439369490

GP bank – CN Hà Nội bắt đầu hoạt động ngày 25 tháng 5 năm 2009, đã đóng góp

một phần quan trọng trong việc mở rộng hoạt động của GP Bank tại khu vực miền Bắc nói chung.

Hình 1-1: Sơ đồ bộ máy tổ chức

SVTH: NGUYỄN THỊ THÙY LINH- K21TCD 5 lOMoAR cPSD| 40419767

*Phòng kế toán tài chính và kho quỹ:

-Chức năng:Tham mưu cho Ban lãnh đạo trong công tác cung cấp dịch vụ ngân hàng

liên quan đến nghiệp vụ thanh toán, xử lý hạch toán các giao dịch cho khách hàng;

thực hiện các nhiệm vụ và các công việc liên quan đến công tác quản lý tài chính.kế

toán chi tiêu nội bộ tại chi nhánh;quản lý và chịu trách nhiệm đối với hệ thống giao

dịch trên máy tính, quản lý quỹ tiền mặt đến từng giao dịch theo quy định của GP bank.

-Nhiệm vụ:Trực tiếp giới thiệu, tư vấn, cung ứng, hỗ trợ khách hàng sử dụng các sản

phẩm dịch vụ cảu GP bank nhanh chóng chính xác, hiệu quả; quản lý về mặt công

nghệ và kỹ thuật đối với toàn bộ hệ thống công nghệ thông tin của PGD. *Phòng kinh doanh:

-Chức năng: Tham mưu cho Ban giám đốc trong quản lý, khai thác và bán sản phẩm,

dịch vụ cho KHDN, tổ chức và cá nhân phù hợp với chế độ quy định hiện hành của GP bank.

-Nhiệm vụ: Phòng kinh doanh có các nhiệm vụ nghiên cứu và phát triển thị trường,

quan hệ khách hàng, khai thác nguồn vốn, cung cấp các sản phẩm tín dụng cho khách

hàng, kinh doanh ngoại tệ, phát triển dịch vụ thẻ, dịch vụ ngân hàng điện tử, quản lý

và xử lý nợ có vấn đề và một số nhiệm vụ khác theo quy định của chí nhánh.

*Phòng tổ chức hành chính

-Chức năng: Tham mưu cho Ban giám đốc trong công tác quản lý cán bộ, văn phòng,

hành chính quản trị của chi nhánh.

-Nhiệm vụ: Lập kế hoạch lao động, định biên lao động các Phòng/ban/bộ phận tại chi

nhánh; phối hợp phòng tổ chức thực hiện các công tác cán bộ trong năm: tuyển dụng,

điều động, luân chuyển cán bộ nhận xét đánh giá, thi đua, khen thưởng cán bộ, bồi

SVTH: NGUYỄN THỊ THÙY LINH- K21TCD 6 lOMoAR cPSD| 40419767

dưỡng, quy hoạch, đào tạo bổ nhiệm....Thực hiện các công tác văn phòng. hành chính

quản trị mạng lưới, quản lý và duy trì hình ảnh thương hiệu của GP bank.

*Phòng giao dịch: Công việc chủ yếu của phòng ngân quỹ là thu-chi đồng tiền Việt

Nam, ngân phiếu thanh toán ngoại tệ, chuyển tiền mặt và séc du lịch đi tiêu thụ nước

ngoài, quản lý kho tiền và quỹ, tài sản thế chấp và các chứng từ có giá.

1.2. Khái quát tình hình hoạt động kinh doanh tại ngân hàng thương mại TNHH

MTV Dầu Khí Toàn Cầu- Chi nhánh Hà Nội.

Kết quả hoạt động kinh doanh tại GP bank trong 3 năm 2019-2020-2021 như sau:

Trong giai đoạn năm 2019 đến quý 1,2 năm 2021 nền kinh tế toàn cầu gặp phải khủng

hoảng nghiêm trọng mà nguyên nhân chủ yếu là do dịch bệnh Covid-19. Tuy nhiên

đến quý 3,4 năm 2021 nền kinh tế dần hồi phục nhờ phát sinh ra các loại vắc-xin kìm

hãm sự phát triển của dịch bệnh. Nhờ đó mà GP bank cũng đạt được một số thành

tựu nhất định và mở ra nhiều triển vọng cho năm 2022.

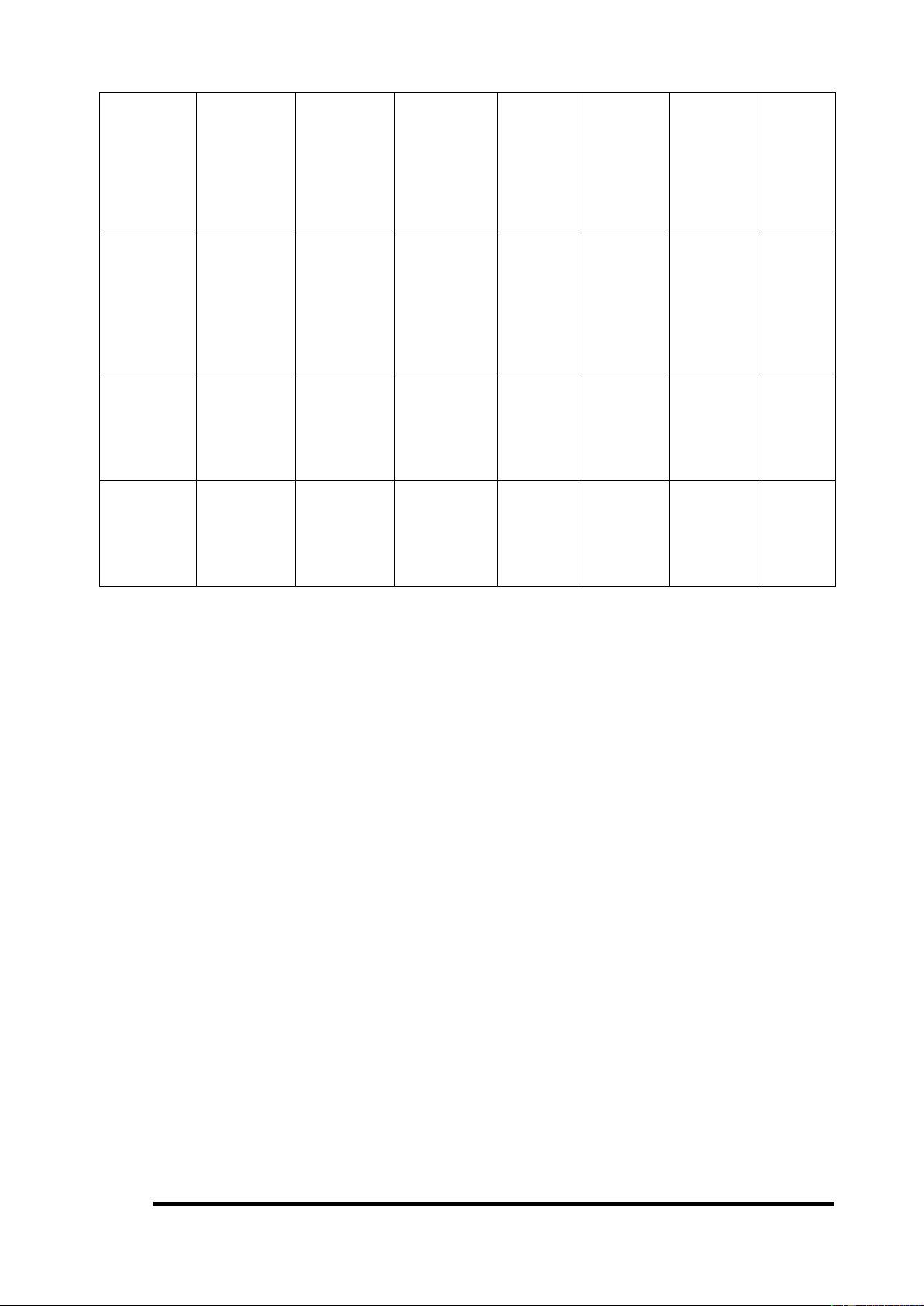

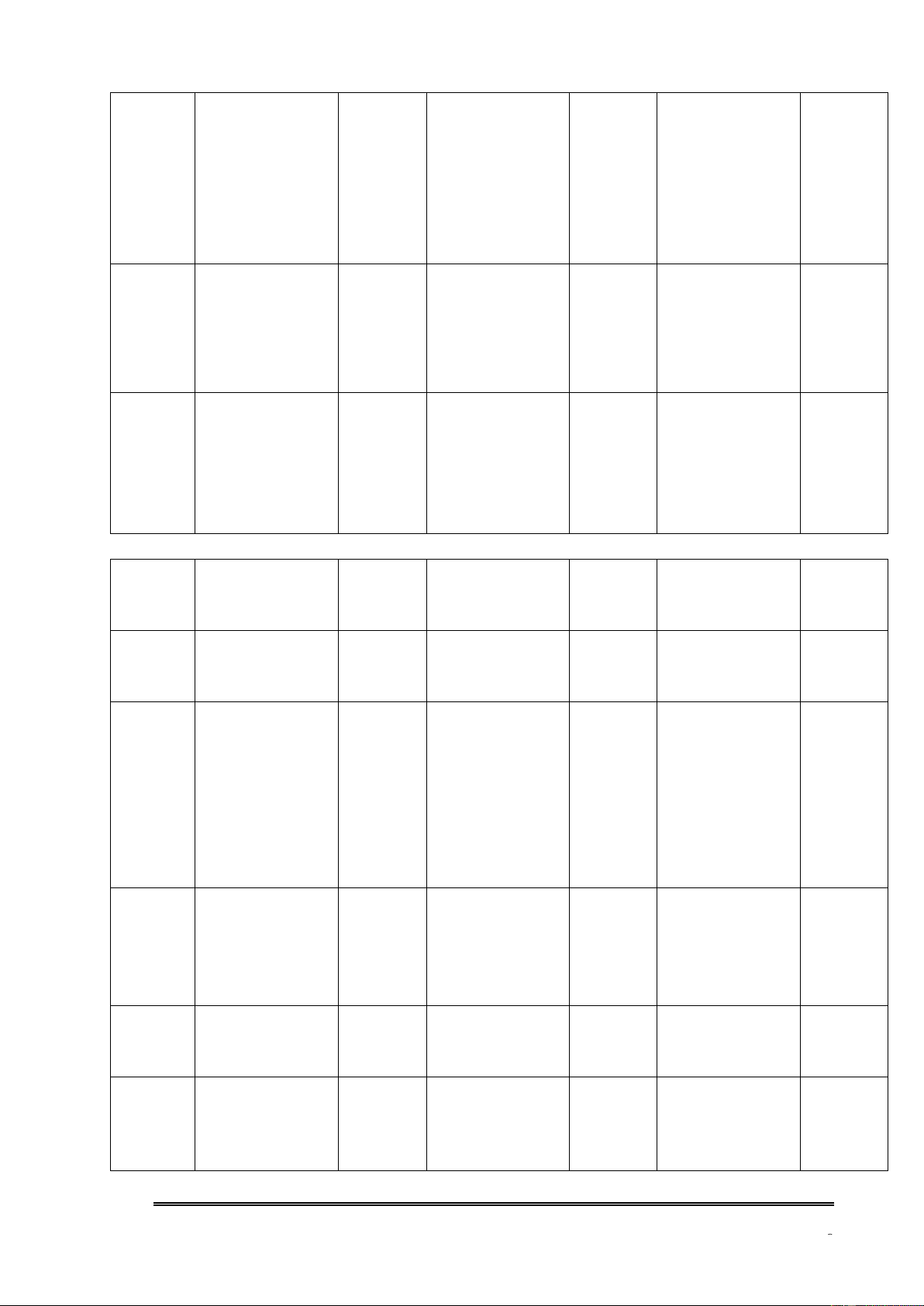

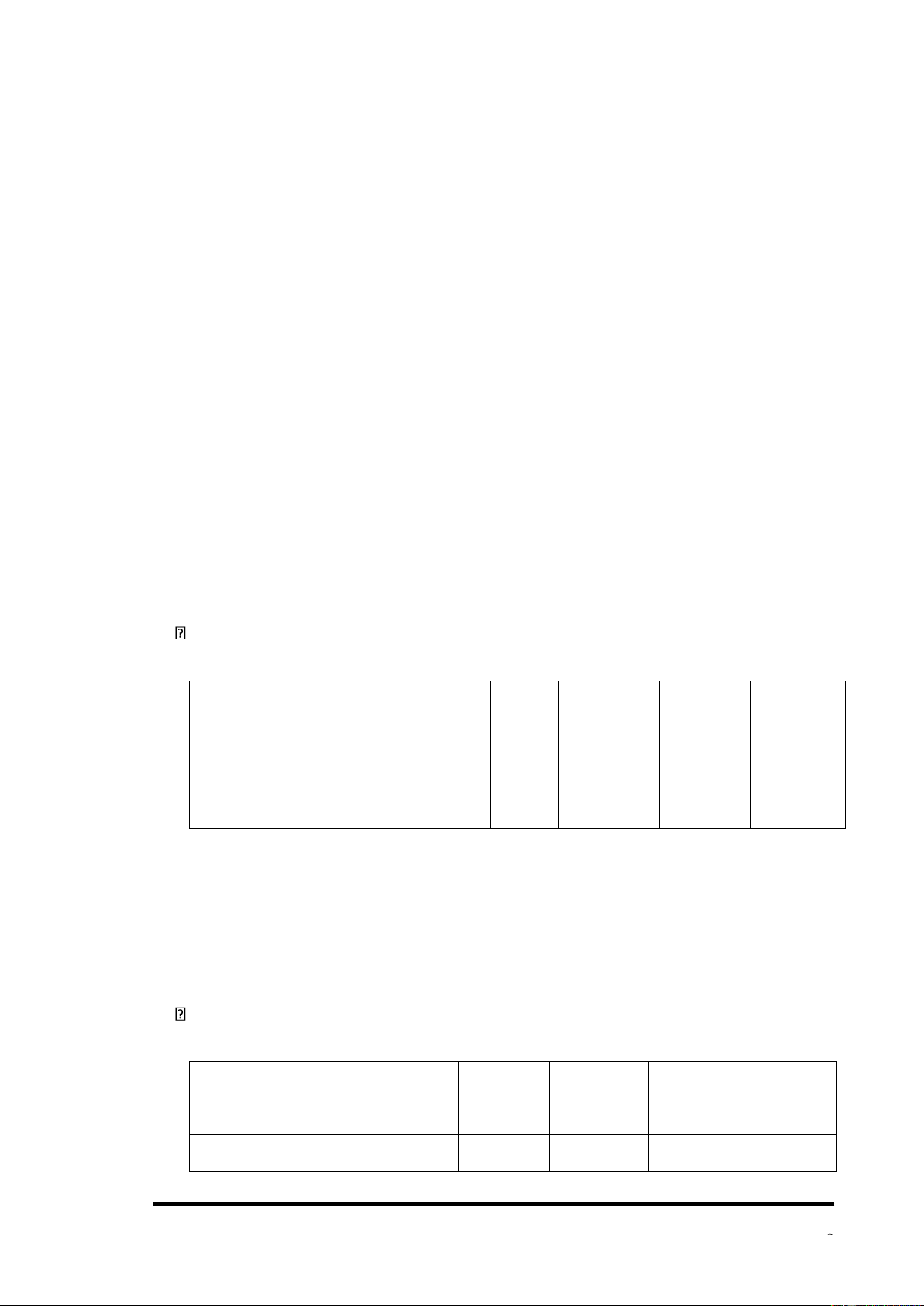

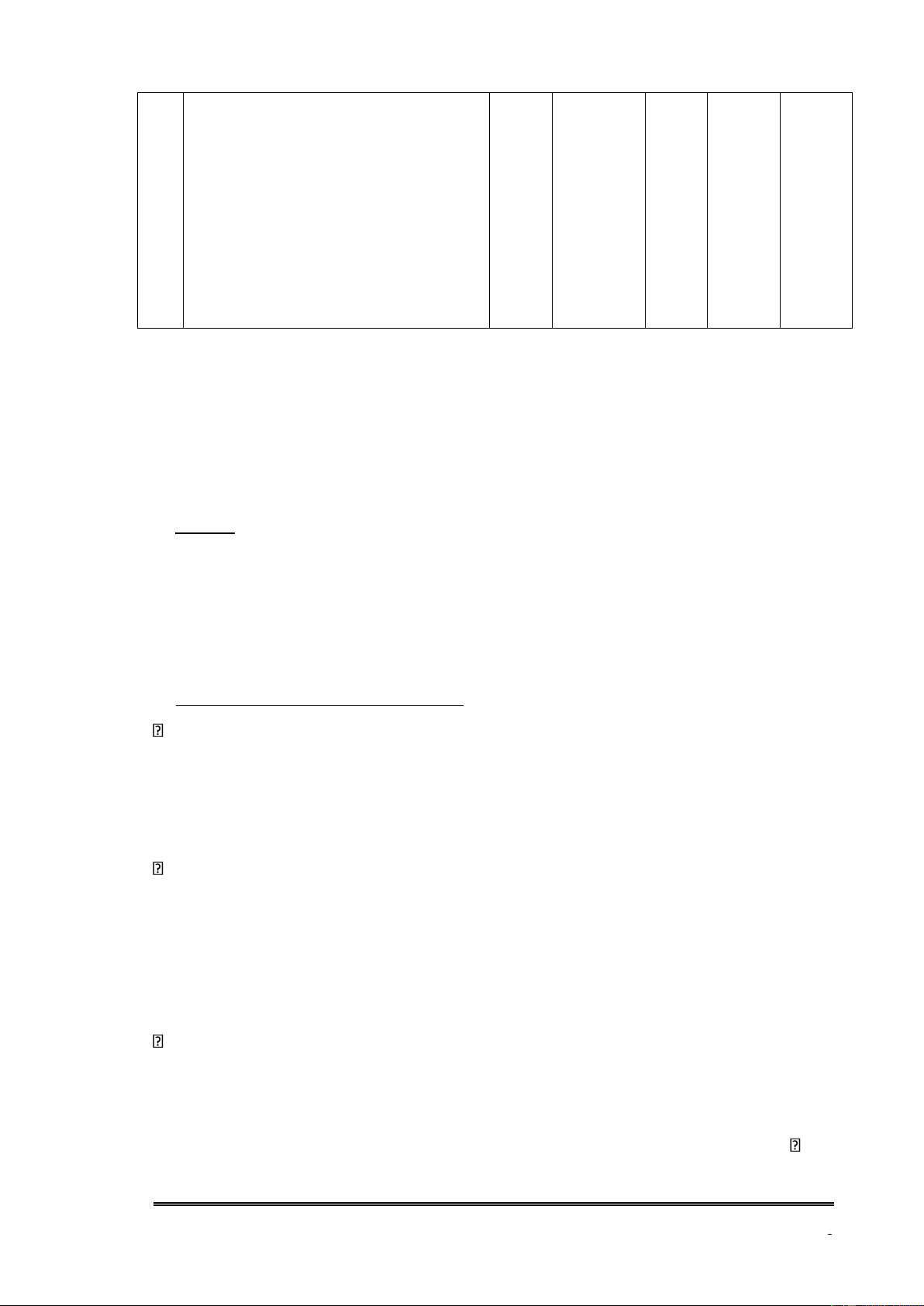

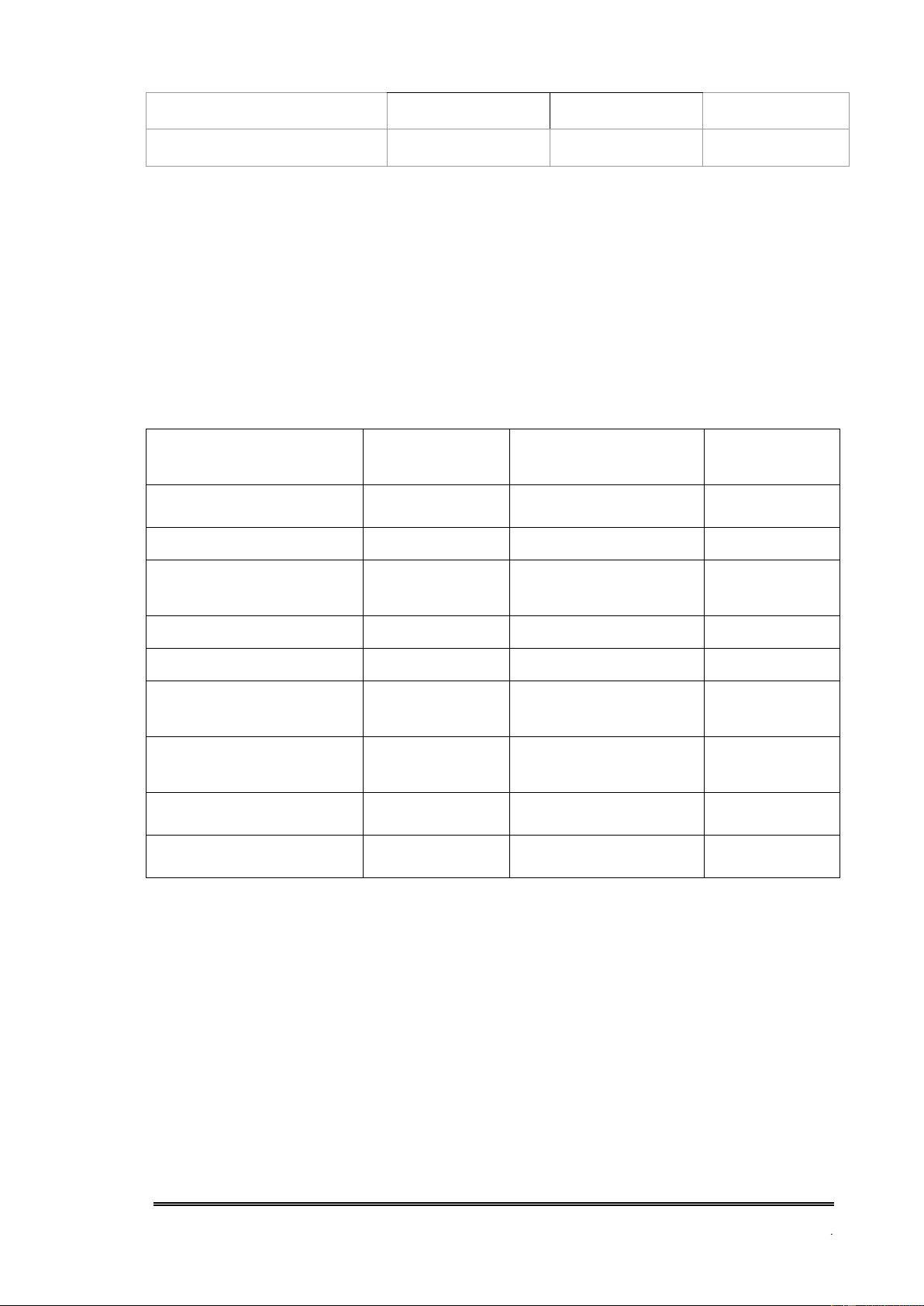

Bảng 1-1: Khái quát hoạt động kinh doanh tại GP bank

Đơn vị: Triệu đồng 2019 2020 2021 C/L % C/L 2020/2019 2021/2020 +/- % +/- % Thu nhập 855.425 906.428 990.598 +51.003 +5,96% +84.17 +9,29 lãi thuần % Lãi thuần 32.459 29.995 48.314 -2.464 -7,59% +18.319 +61,07 từ hoạt % động dịch vụ Lãi thuần 156.836 157.547 50.806 711 +0.45% - -67.8% từ hoạt 106.741 động khác Chi phí (561.665) (655.043) (664.372) +93.378 +16,01 +9.329 +1,42 hoạt động % %

SVTH: NGUYỄN THỊ THÙY LINH- K21TCD 7 lOMoAR cPSD| 40419767

Chí phí dự (546.034) (280.924) (174.822) -265.11 -48,55% - - phòng rủi 106.102 37,76 ro tín dụng % Tổng lợi 89.649 212.222 329.292 +122.57 3 +36,61 +117.07 +55,16 nhuận % % trước thuế Tổng lợi 74.621 169.508

263.433 +94.887 +127,16 +93.925 +55,41 nhuận sau % % thuế Chi phí (15.029) (42.714)

(65.858) +27.685 +184,21 +23.144 +54,18 thuế % % TNDN

(Nguồn:BCTN 2021-GP bank) Tình

hình hoạt động của GP bank đang duy trỳ ở mức khá thấp trong hệ thống ngân hàng

Việt Nam.Tại ngày 31/12/2021. tổng tài sản của ngân hàng đạt 40.613 tỷ đồng, tăng

12.3% so với cuối năm 2020.Tín dụng là hoạt động mang lại thu nhập chính nhưng

biến đổi không nhiều so với các năm trước. Thu nhập lãi thuần năm 2021 tăng 84.17

triệu đồng tương ứng 9.29% so với năm 2020 và tăng 135.17 triệu đồng tương đương

15.8% so với năm 2019 sự tăng lên của thu nhập lãi thuần năm 2021 một phần do nền

kinh tế đang trong giai đoạn hồi phục sau đợt giãn cách xã hội kéo dài của năm 2019 và 2020.

Trong khi đó các hoạt động phi tín dụng có xu hướng giảm. Cụ thể hoạt động dịch vụ

của ngân hàng năm 2020 giảm 8.5% so với năm 2019 đạt 30 tỷ đồng. Kinh doanh

ngoại hối đạt 31.5 tỷ đồng giảm 38%. Góp vốn mua cổ phần đầu tư cũng sụt giảm khi

chỉ thu về số tiền cổ tức là 1.4 tỷ đồng,trong khi năm 2019 thu về 14 tỷ đồng.

Hoạt động dịch vụ cũng mang về 25,7 tỷ đồng cho GPBank trong quý VI/2021, tăng

67% so cùng kỳ. Lũy kế cả năm 2021, mảng dịch vụ mang lại 48,3 tỷ đồng cho ngân

hàng, tăng 61,1% so cùng kỳ năm 2020.

SVTH: NGUYỄN THỊ THÙY LINH- K21TCD 8 lOMoAR cPSD| 40419767

Trong khi thu nhập lãi thuần và hoạt động dịch vụ tăng trưởng mạnh trong năm thì

hoạt động kinh doanh ngoại hối lại không mấy khả quan khi lãi thuần từ mảng này cả

năm qua sụt giảm 31,2% so với cùng kỳ năm trước đó.

Lãi thuần từ hoạt động khác của GPBank trong cả năm 2021 cũng giảm mạnh 67,8%,

từ 157,5 tỷ đồng cùng kỳ năm 2020 về 50,8 tỷ đồng trong 2021.

Tuy nhiên, bất chấp sự suy giảm trong quý IV/2021, lợi nhuận trước thuế năm 2021

của GPBank vẫn đạt hơn 329 tỷ đồng, tăng 55,2% so với cùng kỳ năm 2020. Kết quả

này có được nhờ thu nhập lãi thuần tăng 84,17 tỷ đồng, tương đương tăng 9,3% so

với cùng kỳ. Thêm vào đó, lãi thuần từ hoạt động dịch vụ cũng tăng 61% trong năm 2021

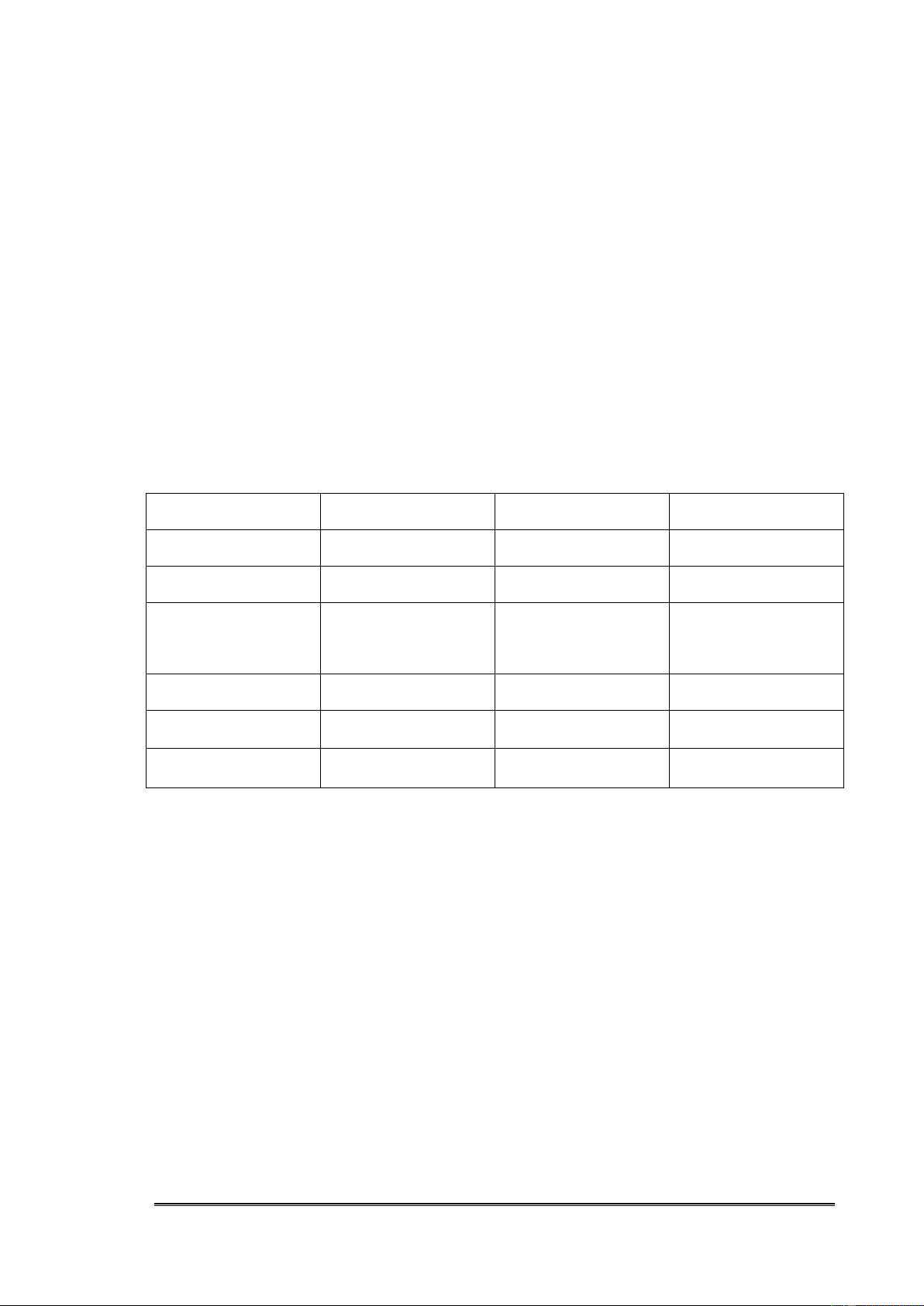

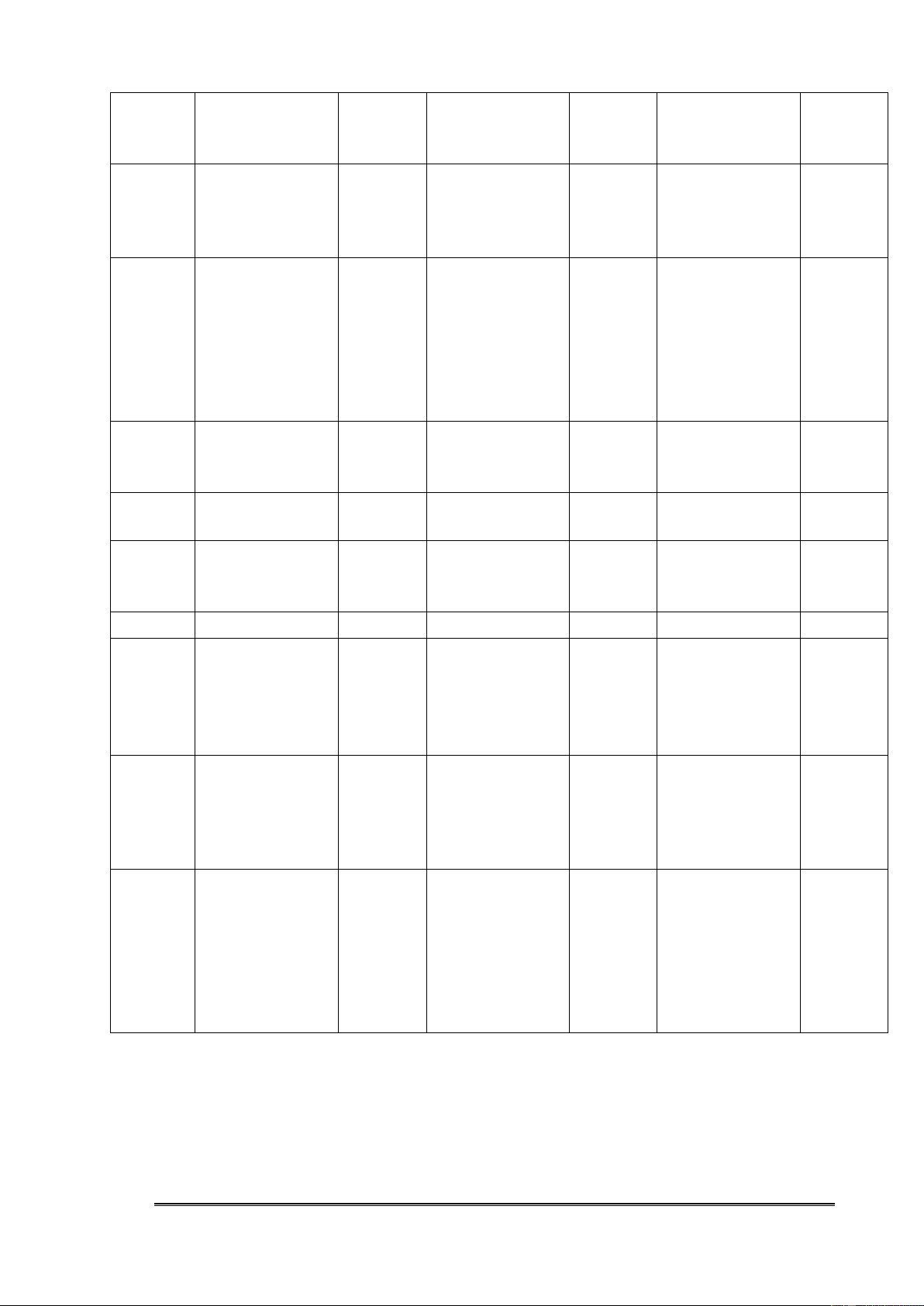

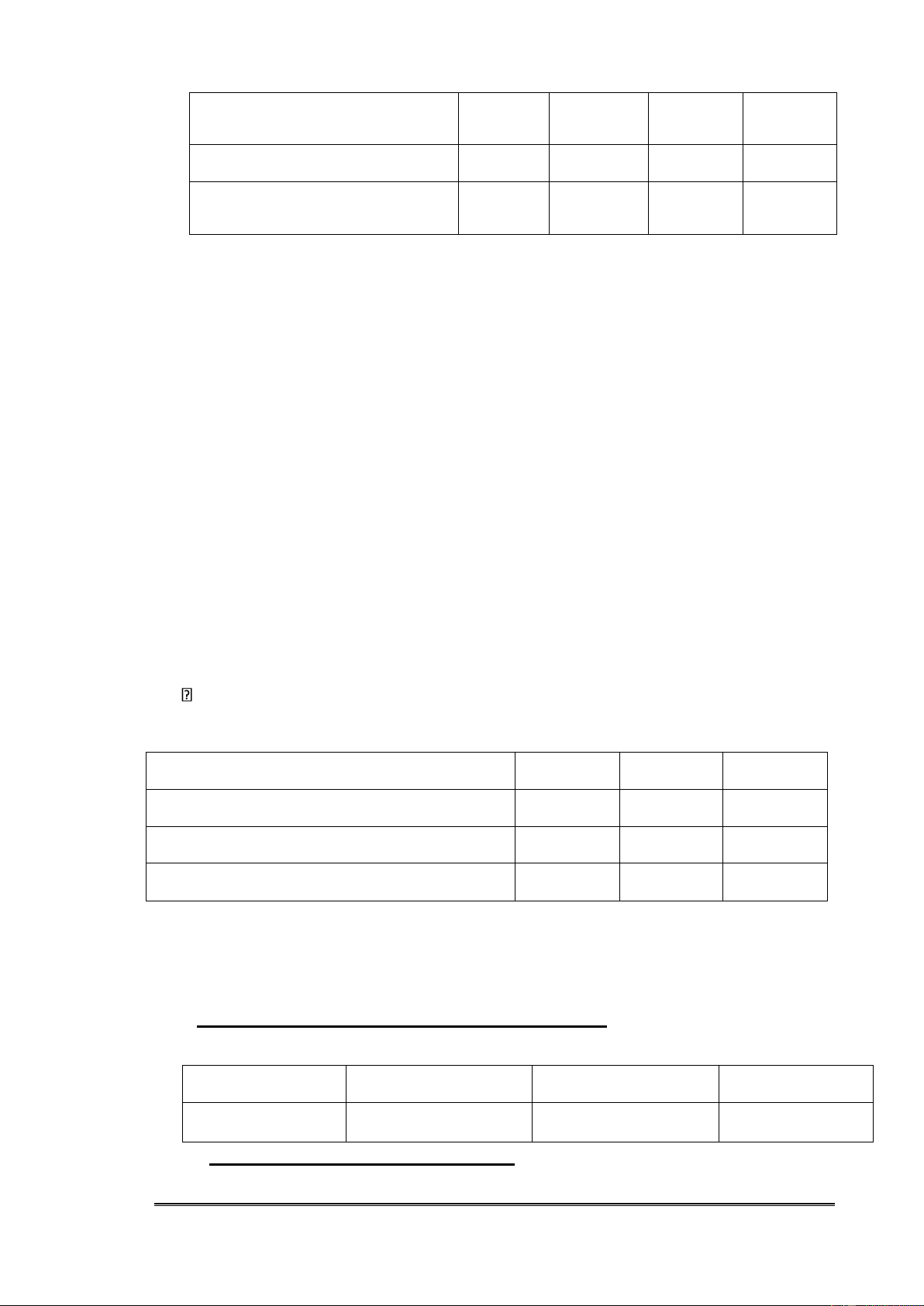

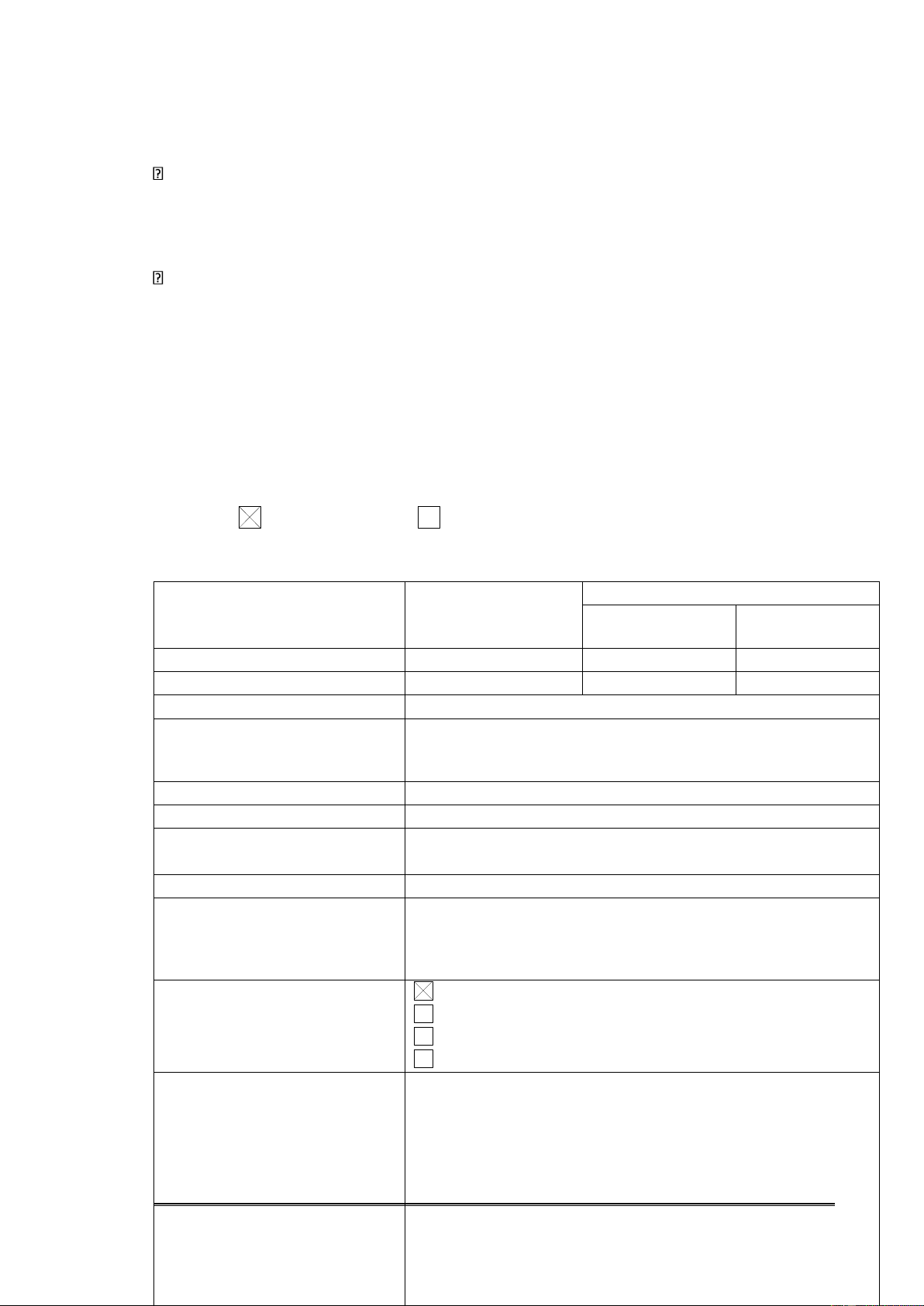

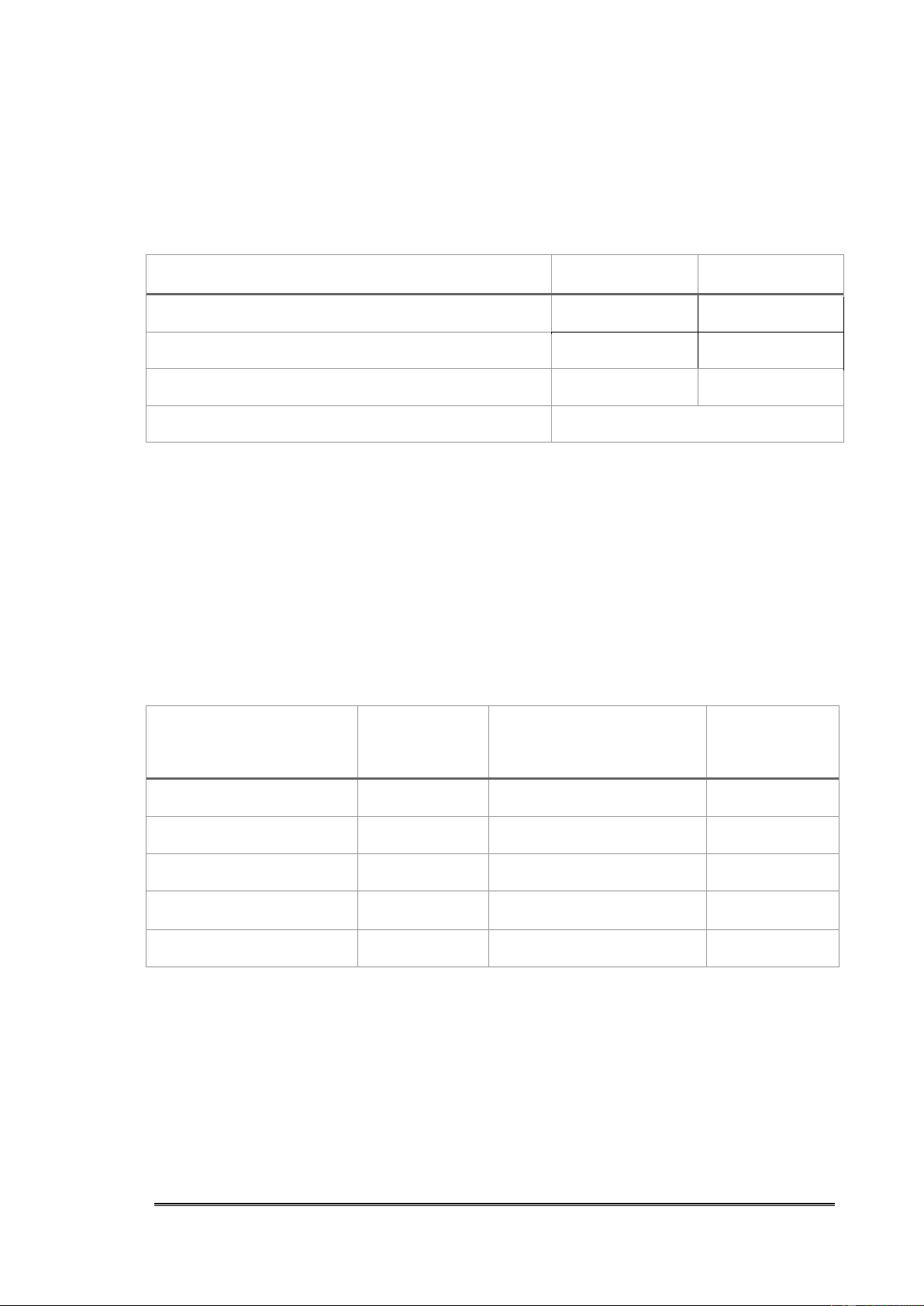

Bảng 1-2: Tình hình kinh doanh của GP Bank

Đơn vị: triệu đồng Chỉ tiêu 31/12/2021 31/12/2020 % thay đổi Tổng tài sản 40.613 36.153 12,3% Cho vay KH 27.499 25.675 7,1% Dự phòng rủi ro 228 227 0,4% cho vay KH Tiền gửi của Kh 28.075 28.738 -2,3% Nợ xấu 617 626,48 -1,5% Tỉ lệ nợ xấu 2,24% 2,44%

(Nguồn: báo cáo phòng kinh doanh GP Bank -Chi nhánh Hà Nội)

Năm 2021,chi phí dự phòng rủi ro giảm 38% xuống mức 175 tỷ đồng. Ngân hàng dồn

trích lập vào quý cuối cùng của năm (gần 82 tỷ đồng), trong khi 9 tháng đầu năm chỉ

trích lập 93 tỷ đồng. Tính đến 31/12, tổng tài sản của GP Bank đạt 40.613 tỷ đồng,

tăng 12,3% so với cuối năm 2020. Trong đó, dư nợ cho vay khách hàng tăng 7,1%

lên 27.499 tỷ đồng; dự phòng rủi ro cho vay khách hàng tăng nhẹ 0,4%. Tiền gửi

khách hàng giảm 2,3% xuống còn 28.075 tỷ đồng.

Cùng với nợ xấu nội bảng của ngân hàng giảm 1,5% xuống còn 617 tỷ đồng. Kéo

theo, tỷ lệ nợ xấu trên tổng dư nợ cho vay của ngân hàng cũng giảm từ 2,44% xuống 2,24%.

SVTH: NGUYỄN THỊ THÙY LINH- K21TCD 9 lOMoAR cPSD| 40419767

Ngoài ra lợi nhuận sau thuế năm 2021 là 263.433 triệu đồng tăng 93.925 triệu đồng

tăng 55.41% so với năm 2020 tuy nhiên vẫn giảm so với tốc dộ tăng của năm 2020 so với 2019 tăng 127.16%.

Bên cạnh đó, đoạt động cho vay đã có mức tăng trường cao nhờ vào quá trình cơ cấu

khách hàng và chiến lược chăm sóc hiệu quả. Các sản phẩm cho vay tại GP bank

hướng đến nhiều phân khúc khách hàng với nhiều mục đích vay khác nhau: Vay tiêu

dùng, vay sản xuất kinh doanh, vay đầu tư TSCĐ, tái cơ cấu vốn kèm theo là các công

văn ban hành trên toàn bộ hệ thống ngân hàng.

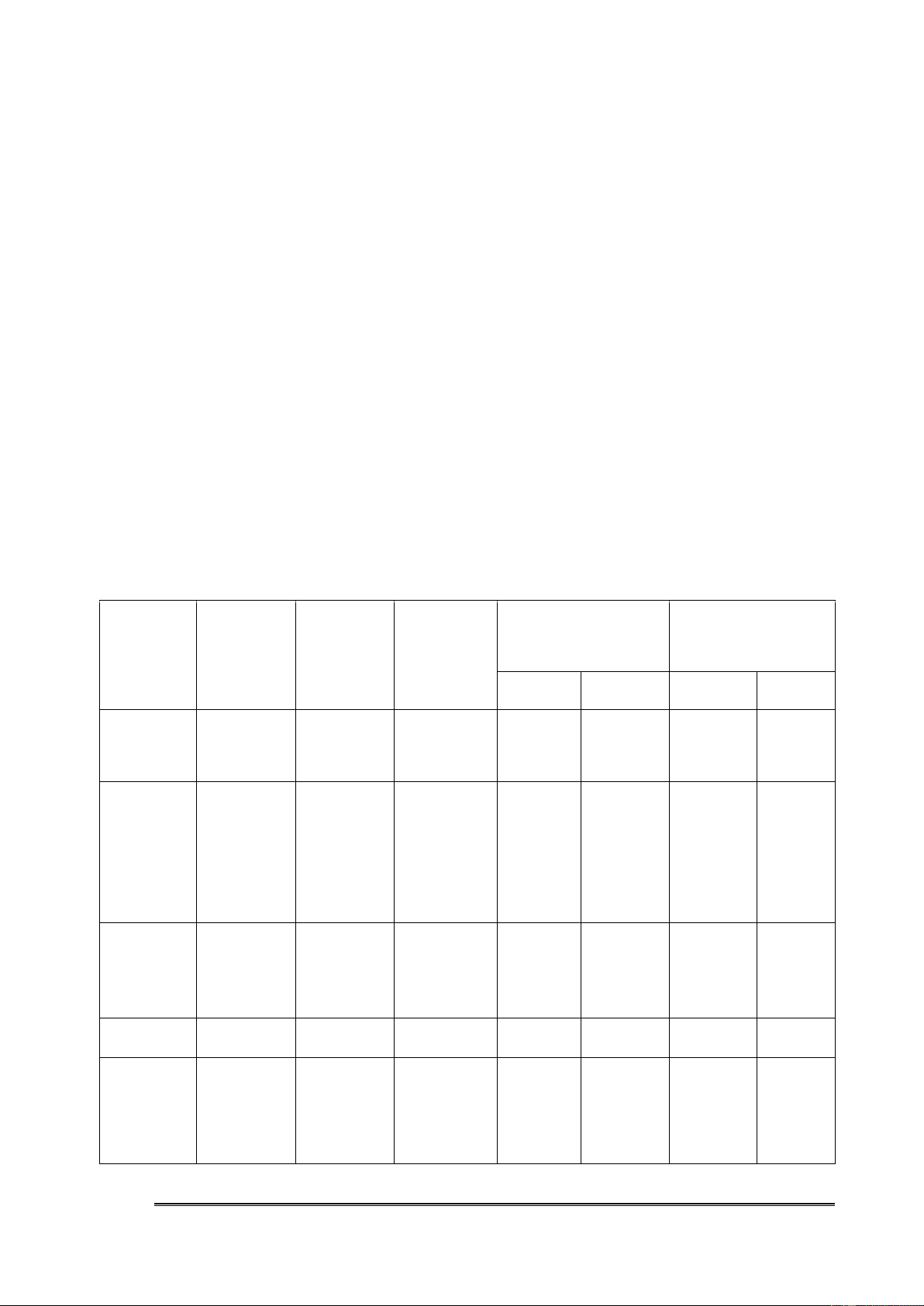

Bảng 1-3: Quy mô cho vay tại GP bank

Đơn vị: triệu đồng Quy Quy Quy mô % tăng/ giảm % tăng/ giảm mô cho mô cho cho vay 2021/2019 2021/2020 vay vay 2021 2019 2020 +/- % +/- % Khối 16.230 18.211 20.156 3.926 24.19% 1.945 10.68% KHCN Khối 8.841 7.464 7.343 -1.498 -16.94% -0.121 -1.62% KHDN Tổng 25.071 25.675 27.499 2.428 9.68% 1.824 7.10%

(Nguồn: báo cáo phòng kinh doanh GP Bank -Chi nhánh Hà Nội)

Trong năm 2021 quy mô cho vay khách hàng đạt 27.499 triệu đồng. Cho vay KHCN

đạt 20.156 triệu đồng chiếm 73.3% tổng quy mô cho vay tăng 10.68% so với năm

2020 và tăng 24.19% so với năm 2019 sự tăng trưởng này có thể do chính sách

marketing của ngân hàng tốt và có lãi suất ưu đãi cho người tiêu dùng giảm còn

4,6%/năm. Cho vay KHDN đạt 7.343 triệu đồng chiếm 26.7% trong tổng quy mô cho

vay giảm 1.62% năm 2020 và 16.94% so với năm 2019, sự suy giảm này có thể do

ngân hàng có lãi suất ưu đãi giảm còn chỉ từ 4,6%/năm nhưng chất lượng tín dụng

không thể giảm nên nhiều doanh nghiệp không đáp ứng đủ yêu cầu tín dụng hoặc

cũng một phần do dịch bệnh khiến nhiều khách hàng doanh nghiệp của ngân hàng

SVTH: NGUYỄN THỊ THÙY LINH- K21TCD 1 0 lOMoAR cPSD| 40419767

phải đóng cửa nên quy mô cho vay KHDN giảm. Có thể thấy cho vay KHCN đóng

vai cho chủ đạo trong nguồn thu của ngân hàng.

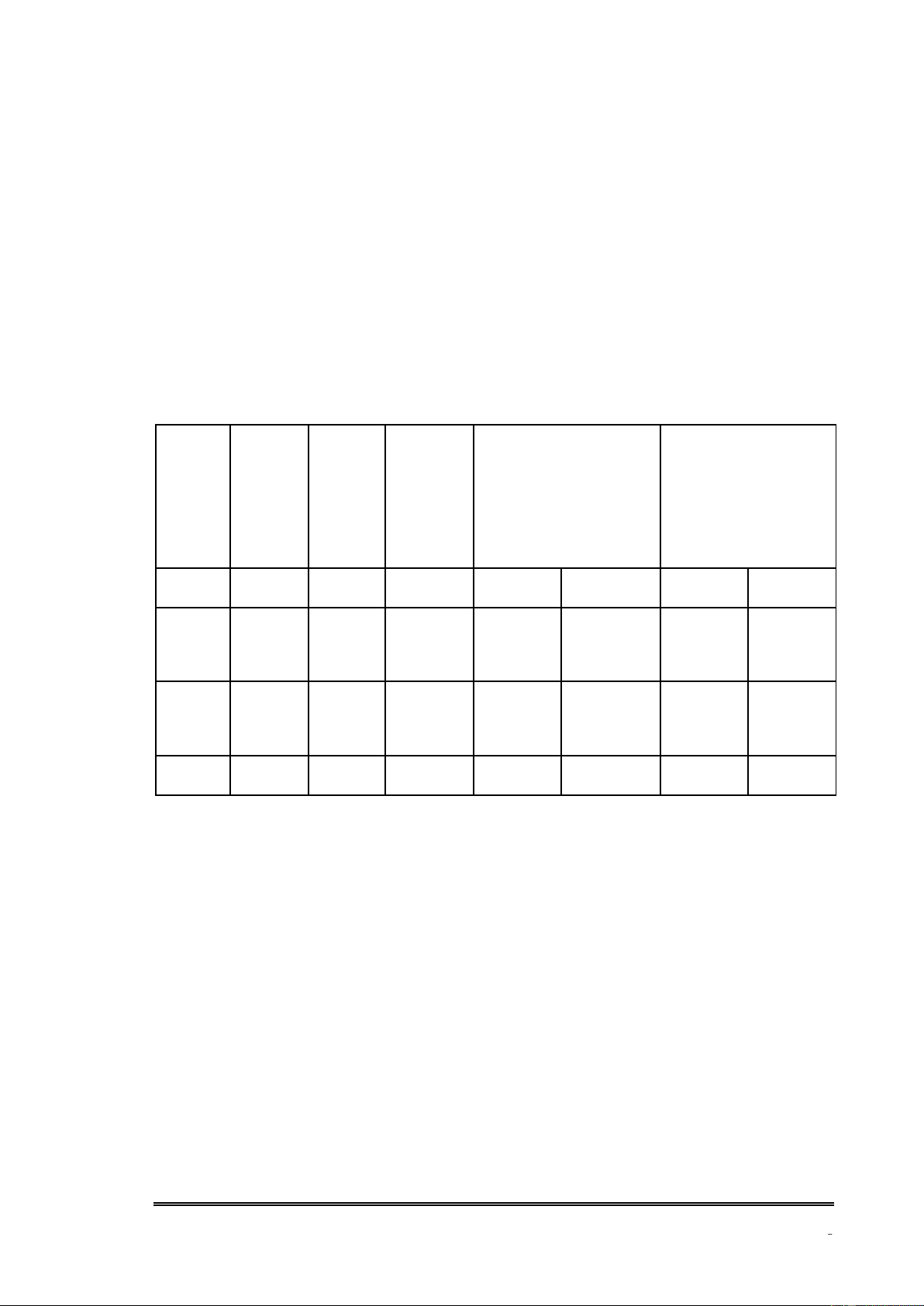

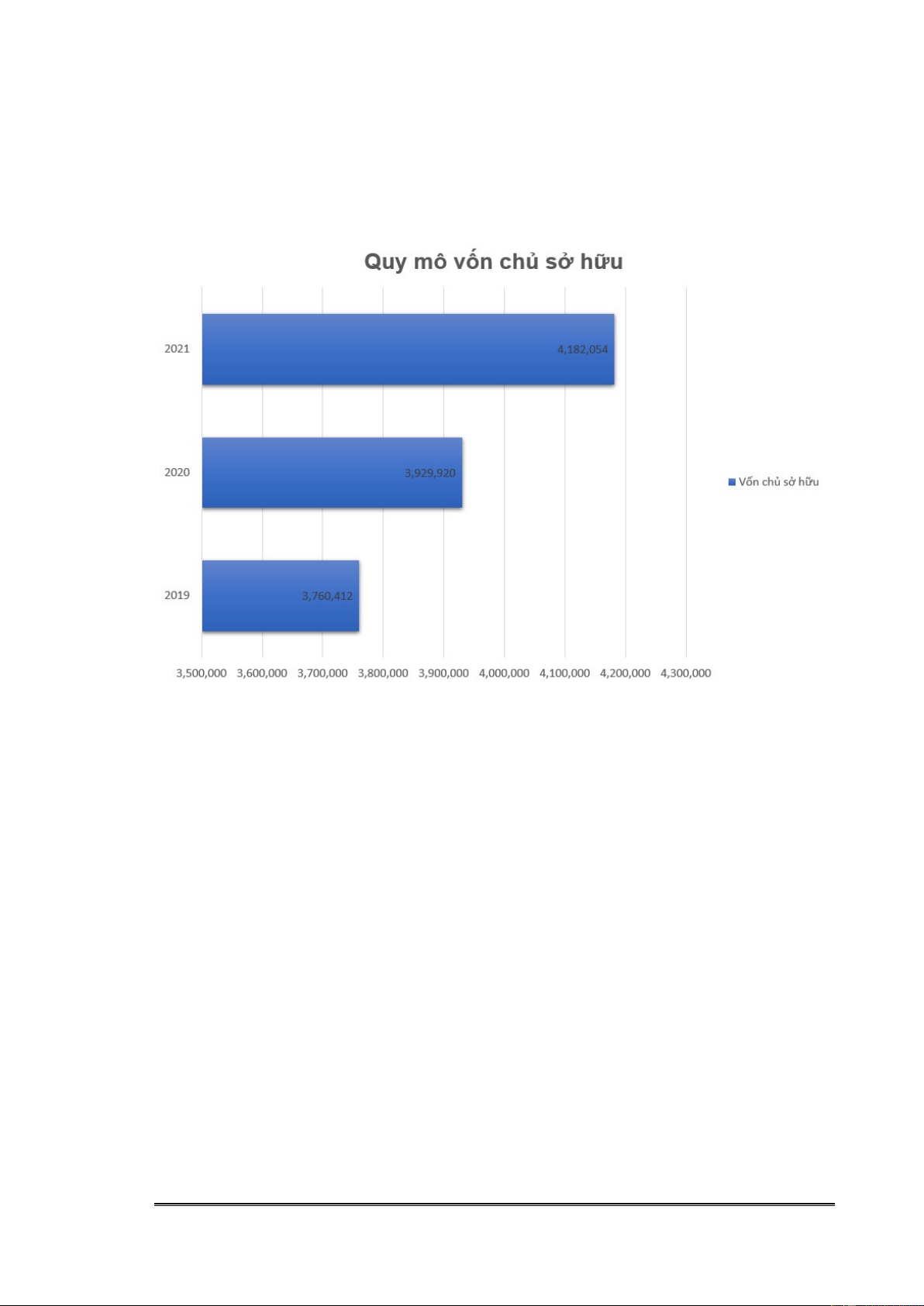

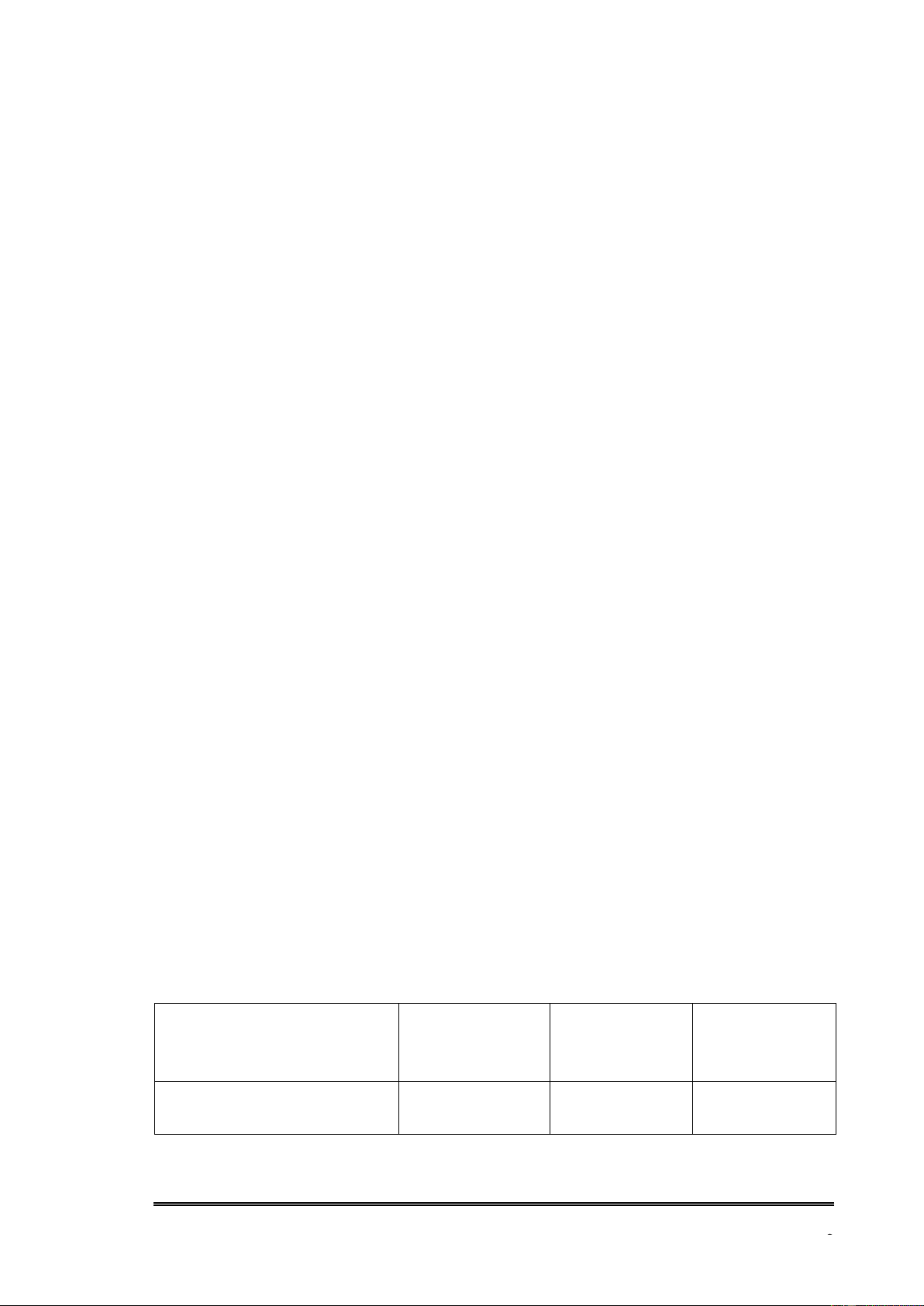

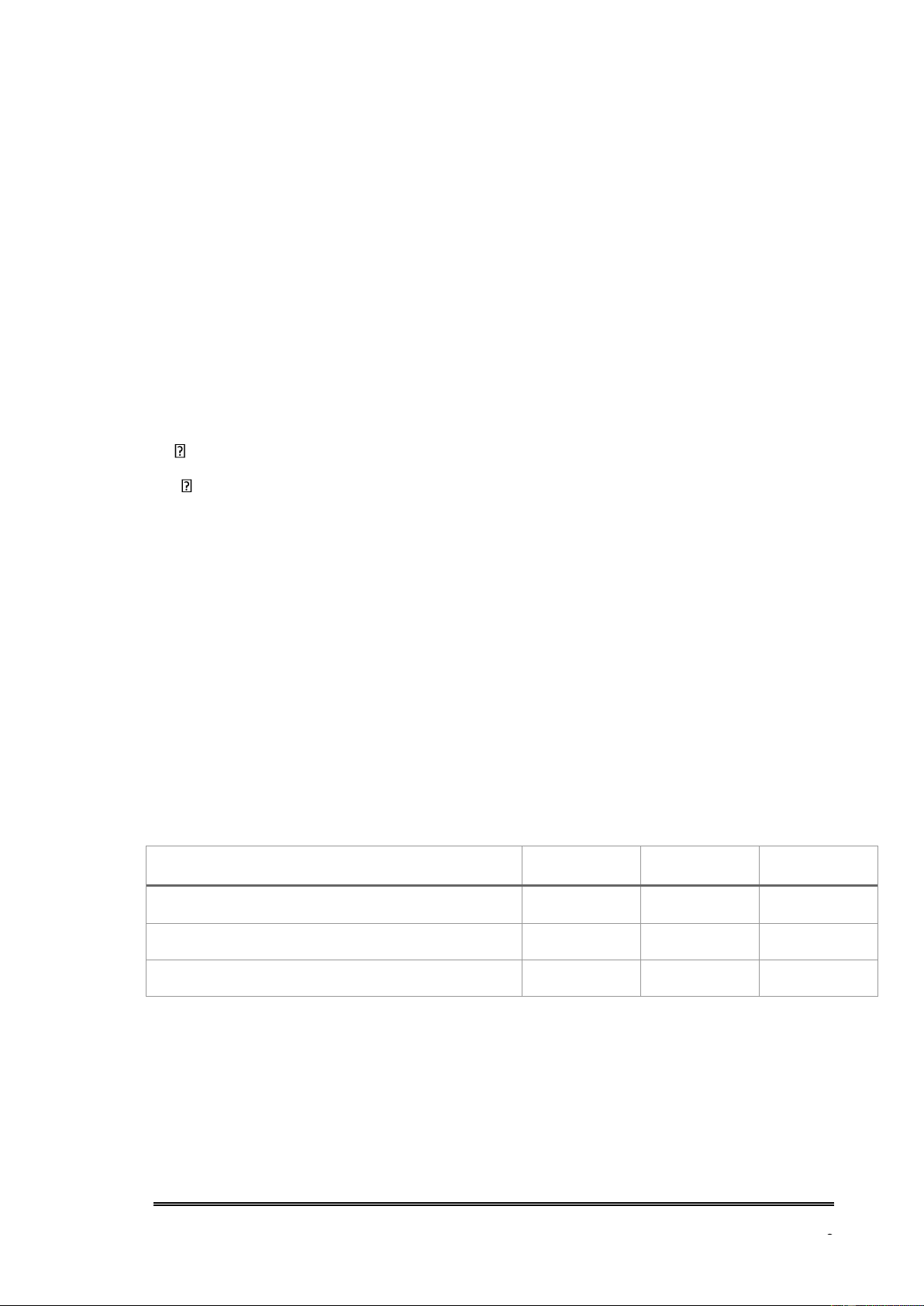

Hình 1-2: Quy mô vốn chủ sở hữu tại GP bank

Vốn chủ sở hữu của ngân hàng ngày càng tăng, điển hình năm 2021 quy mô vốn đạt

4,182 tỷ đồng tăng 6.42% so với năm 2020 và tăng 11.21% so với năm 2019,

VCSH tăng hàng năm chủ yếu do ngân hàng bổ sung nguồn vốn từ lợi nhuận giữ

lại. Lợi nhuận chưa phân phối đạt hơn 903 tỷ đồng tăng 55.42% so với năm 2020

chủ yếu do kết quả kinh doanh tăng trưởng tốt.

Hình 1-3: Doanh thu tại GP Bank

Đơn vị: Triệu đồng

SVTH: NGUYỄN THỊ THÙY LINH- K21TCD 11 lOMoAR cPSD| 40419767

Thu nhập ngoài lãi năm 2019 được tập trung đẩy mạnh nhằm nâng cao cơ cấu trong

tổng thu nhập. Hết năm 2019 thu ngoài lãi đạt 341.924 triệu đồng chiếm 28.55%.

Tăng trưởng ngoài lãi chủ yếu dựa trên lãi từ hoạt động khác.Cụ thể thu từ hoạt động

khác đạt 237.318 triệu đồng chiếm 69.4% nhờ hoạt động xử lý thu hồi nợ, thu từ kinh

doanh ngoại hối đạt 50.644 triệu đồng chiếm 14.81% còn lại là thu từ hoạt động dịch

vụ và mua bán chứng khoán đầu tư.

Năm 2020 thu nhập ngoài lãi không còn được trú trọng đẩy mạnh như năm 2019. Thu

nhập ngoài lãi trong năm này đạt 241.760 triệu đồng giảm 29.3% so với năm 2019

đóng góp 20.47% trong tổng doanh thu.Thu nhập từ hoạt động khác vẫn chiếm tỷ

trọng lớn, đạt 157.547 triệu đồng giảm 33.61% so với năm 2019; chiếm 65.17% trong

thu nhập ngoài lãi trong khi thu nhập từ hoạt động dịch vụ,kinh doanh ngoại hối, mua

bán chứng khoán chiếm tỷ trọng nhỏ.

Đến năm 2021, thu nhập ngoài lãi tiếp tục giảm, đạt 177.889 triệu đồng chiếm

17.96% trong tổng thu nhập. Thu nhập từ hoạt động khác đạt 50.806 triệu đồng giảm

67.75% so với năm 2020 có thể do ngân hàng đã thu hồi được các khoản nợ khó đòi.

Trong năm 2021 thì thu nhập từ các hoạt động sấp xỉ nhau thấp nhất là thu từ hoạt

động kinh doanh ngoại hối đạt 21.661 triệu đồng chiếm 12.18%.

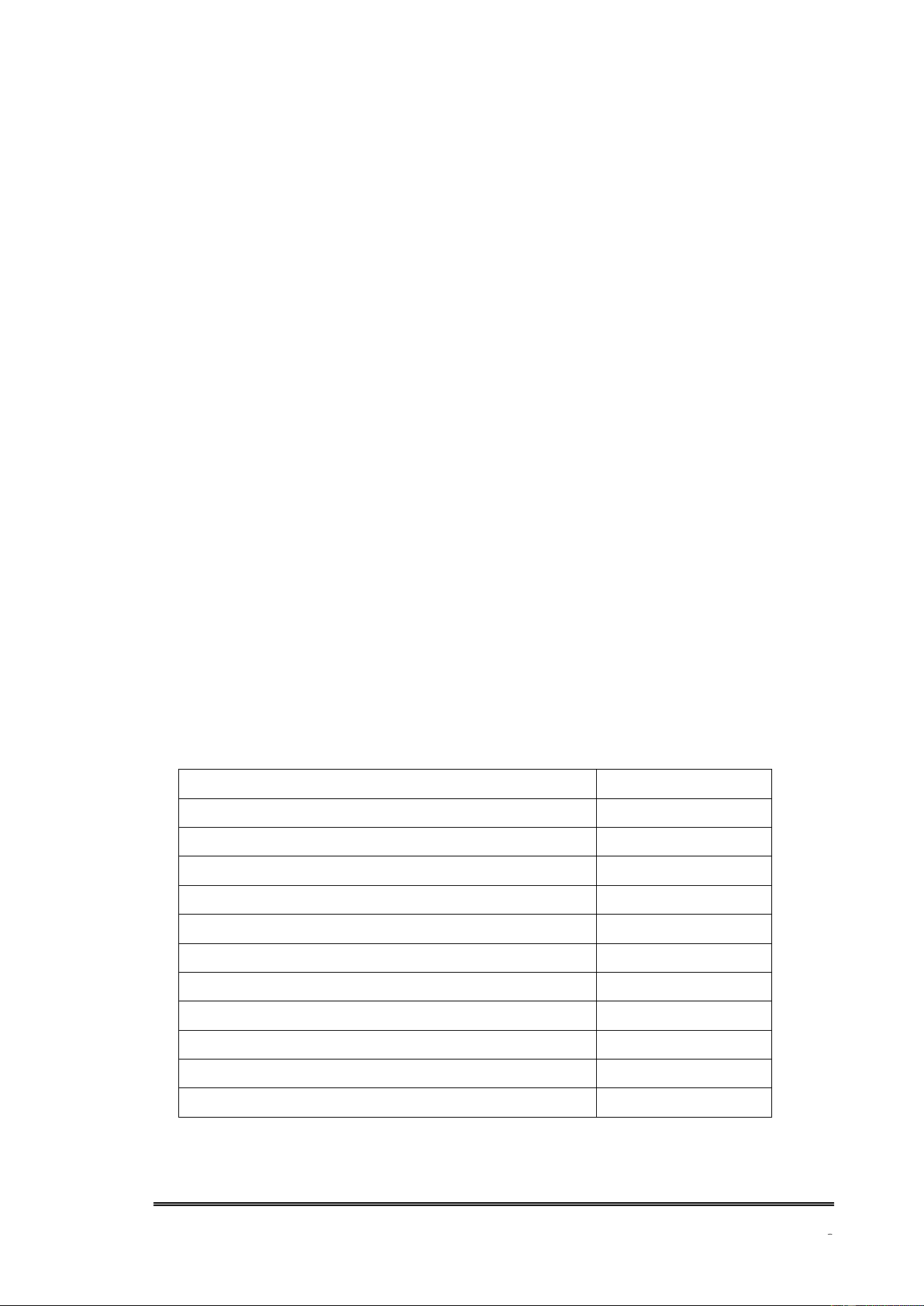

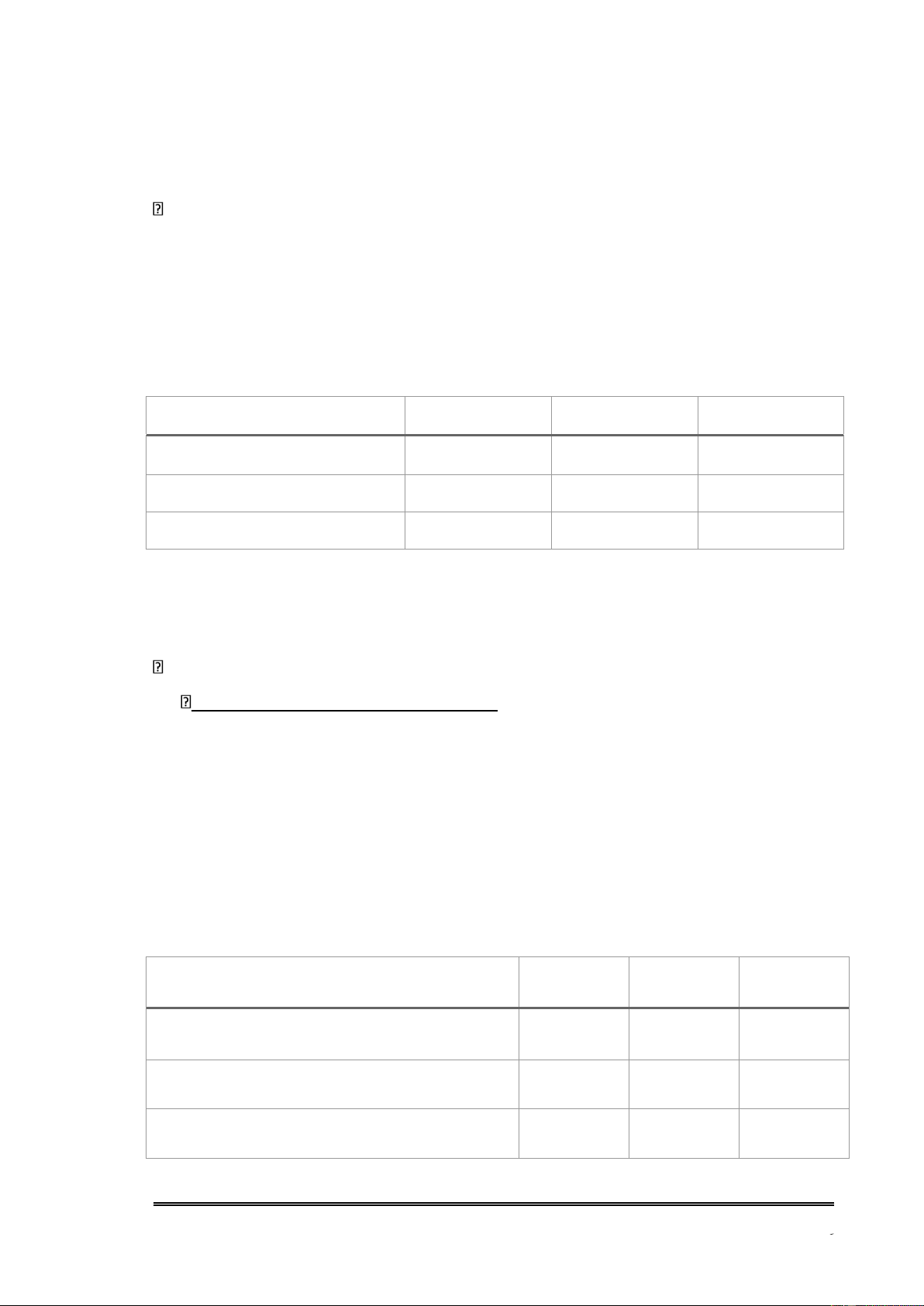

Bảng 1-4: Chi phí hoạt động tại GP bank

SVTH: NGUYỄN THỊ THÙY LINH- K21TCD 1 2 lOMoAR cPSD| 40419767

Đơn vị: Triệu đồng Chỉ tiêu 2019 2020 2021 % tăng/giảm 2021/2020 +/- %

Chi nộp thuê và các khoản phí, lệ phí 51 67 69 2 2.99% Chi phí cho nhân viên 1.220 3.483 3.792 309 8.87% Chi về tài sản 891 923 1.021 278 30.12%

Chi cho hoạt động quản lý công vụ 1.201 1.513 1.782 269 17.78%

Chi nộp phí bảo hiểm, bảo toàn tiền gửi 202 230 274 44 19.13% của KH

Chi phí dự phòng giảm giá các khoản (117) 209 (547) (756) - ĐTDH và DP khó đòi 361.72 % Tổng 3.448 6.425 6.391

(Nguồn: báo cáo phòng kinh doanh GP Bank -Chi nhánh Hà Nội)

Chi phí hoạt động trong năm 2019 đạt 3.448 triệu đồng, trong đó chi phí chiếm tỷ

trọng lớn là chi phí cho nhân viên chiếm 35.38% và chi cho hoạt động quản lý công

vụ chiếm 34.83%. Trong năm 2020, chi phí hoạt động tăng vượt trội đạt 6.425 triệu

đồng gấp 1.86 lần năm 2019 chủ yêu là tăng chi phí cho nhân viên đạt 3.483 triệu

đồng tăng gấp 2.85 lần so với năm 2019. Sở dĩ có sự gia tăng này là từ tăng lương,

bổ sung nguồn nhân lực và chính sách chi hỗ trợ các nhân viên trong mùa dịch. Bên

cạnh đó GP bank cũng tăng cường đầu tư tài sản cố định và sửa chữa văn phòng đồng

thời đẩy mạnh đầu tư các hệ thống nhằm số hóa hoạt động ngân hàng. GP bank liên

tục đẩy mạnh các hoạt động thúc đẩy bán hàng và chăm sóc khách hàng tập trung ở

mảng tín dụng nhằm tăng doanh thu phí dịch vụ cho ngân hàng.

Trong năm 2021 Gp bank tiếp tục phân bổ ngân sách để đầu tư cho các nhiệm vụ phát

triển dài hạn như các dự án nâng cấp công nghệ thông tin, tăng chi phí nhân sự thu

hút nhân tài và tổ chức các cuộc thi sáng tạo nhằm đưa Ngân hàng đến gần hơn với

cuộc cách mạng Fintech. Chi phí cho nhân viên trong năm này tiếp tục tăng đạt 3.792

triệu đồng chiếm 59.33% tổng chi phí. Tuy nhiên tổng chi phí trong năm lại giảm so

với năm 2020, mức giảm này do chi phí dự phòng giảm giá các khoản ĐTDH và DP

SVTH: NGUYỄN THỊ THÙY LINH- K21TCD 13 lOMoAR cPSD| 40419767

khó đòi giảm các khoản chi phí khác đều tăng, ngân hàng có thể chưa quản lý tốt các

loại chi phí và chưa có sự điều chỉnh phù hợp.

1.3. Quy định về cấp tín dụng cho KHDN tại GP bank

Phương thức trả nợ: Trả gốc phân kỳ theo tháng/quý; trả lãi hàng tháng theo dư nợ giảm dần

Cho vay vốn lưu động đối với doanh nghiệp vừa nhỏ và siêu nhỏ

Tài trợ đến 85% tổng nhu cầu vốn.

• Được tư vấn giải pháp tài chính phù hợp nhất với doanh nghiệp.

• Lãi suất ưu đãi chỉ từ 5,69%/năm.

• Thời gian giải quyết nhanh chóng, phong cách phục vụ chuyên nghiệp.

Phương thức cho vay và trả nợ linh hoạt. Điều kiện:

• Doanh nghiệp được thành lập và hoạt động hợp pháp tại Việt Nam.

• Mục đích sử dụng vốn vay hợp pháp, phương án kinh doanh hiệu quả.

• Tài sản bảo đảm linh hoạt: Bất động sản, ô tô, giấy tờ có giá,…

Cho vay theo dự án đầu tư

• Hỗ trợ tối đa 85% nhu cầu vốn của từng phương án.

• Phương thức vay vốn: từng lần hoặc theo hạn mức.

• Thời gian xử lý, xét duyệt khoản vay nhanh chóng, phong cách phục vụ chuyên nghiệp.

• Phương thức cho vay và trả nợ linh hoạt Điều kiện:

• Mục đích sử dụng vốn vay hợp pháp và phù hợp với định hướng hoạt động tín

dụng của GPBank trong từng thời kỳ.

• Tài sản bảo đảm: Quý khách có thể sử dụng các tài sản là bất động sản, máy

móc thiết bị, hàng hóa tồn kho, các quyền đối với tài sản và các tài sản khác

thuộc sở hữu Khách hàng hoặc tài sản của người thứ ba bảo lãnh.

• Quý khách có năng lực kinh doanh và khả năng tài chính tham gia vào phương án vay vốn.

• Quý khách hoàn thiện hồ sơ vay vốn theo hướng dẫn của nhân viên Ngân hàng.

SVTH: NGUYỄN THỊ THÙY LINH- K21TCD 1 4 lOMoAR cPSD| 40419767

1.4. Vị trí thực tập

Vị trí thực tập tại ngân hàng thương mại TNHH MTV Dầu Khí Toàn Cầu- Chi nhánh

Hà Nội : Quan hệ khách hàng doanh nghiệp

Hoạt động: Học và thực tập các kỹ năng bán sản phẩm của khách hàng doanh nghiệp

như: Mở tài khoản thanh toán doanh nghiệp kèm tài khoản chi lương cho doanh

nghiệp,tìm kiếm khách hàng và mở các hợp đồng tín dụng về vốn dành cho sản xuất

kinh doanh, bảo lãnh, thanh toán quốc tế.

SVTH: NGUYỄN THỊ THÙY LINH- K21TCD 15 lOMoAR cPSD| 40419767

KẾT LUẬN CHƯƠNG I

Mục tiêu của bài chuyên đề: “ Hoàn thiện công tác phân tích tài chính khách hàng

doanh nghiệp trong hoạt động tín dụng tại ngân hàng thương mại TNHH MTV Dầu

Khí Toàn Cầu”. Chương I của chuyên đề đã đề cập những nội dung sau:

-Quá trình hình thành và phát triển của ngân hàng GP Bank

-Chức năng, nhiệm vụ và ngành nghề kinh doanh của ngân hàng

-Cơ cấu tổ chức và nhiệm vụ của các phòng ban tại ngân hàng

-Khái quát về tình hình hoạt động kinh doanh của ngân hàng trong giai đoạn 2019- 2021

-Quy định về cấp tín dụng trên hệ thống ngân hàng

Chương II bài chuyên đề sẽ đề cập đến thực trạng về công tác phân tích tài chính

khách hàng doanh nghiệp tại ngân hàng GP Bank- Chi nhánh Hà Nội.

SVTH: NGUYỄN THỊ THÙY LINH- K21TCD 1 6 lOMoAR cPSD| 40419767

CHƯƠNG II. THỰC TRẠNG VỀ CÔNG TÁC PHÂN TÍCH TÀI CHÍNH

KHÁCH HÀNG DOANH NGHIỆP TRONG HOẠT ĐỘNG TÍN DỤNG TẠI

NGÂN HÀNG THƯƠNG MẠI TNHH MTV DẦU KHÍ TOÀN CẦU (GP

BANK)- CHI NHÁNH HÀ NỘI

2.1. Thực trạng công tác phân tích tài chính khách hàng doanh nghiệp tại ngân

hàng thương mại TNHH MTV dầu khí toàn cầu-chi nhánh Hà Nội

2.1.1. Khái quát về hoạt động phân tích tài chính khách hàng doanh nghiệp tại

ngân hàng thương mại TNHH MTV dầu khí toàn cầu-chi nhánh Hà Nội a, Tổ chức

công tác phân tích tài chính KHDN tại ngân hàng thương mại TNHH MTV Dầu Khí

Toàn Cầu( Gp bank)- Chi nhánh Hà Nội

Việc phân tích tài chính khách hàng trong hoạt động cho vay của ngân hàng thương

mại do chuyên viên QHKH bộ phận phòng kinh doanh thực hiện. Việc tổ chức phân

tích phải khoa học, hợp lý, phù hợp với đặc điểm kinh doanh, cơ chế hoạt động của

khách hàng và mục tiêu của ngân hàng. Trình tự phân tích tài chính khách hàng bao gồm ba giai đoạn:

• Giai đoạn lập kế hoạch phân tích

Trong giai đoạn này, cán bộ ngân hàng phải xác định được mục tiêu phân tích và xây

dựng chương trình phân tích.

• Giai đoạn tiến hành phân tích

Đây là giai đoạn triển khai và thực hiện các công việc trong kế hoạch. Trong giai đoạn

này, cán bộ ngân hàng tiến hành thu thập tài liệu và xử lý số liệu; tính toán, xác định

và dự đoán; tổng hợp kết quả và rút ra nhận xét.Căn cứ theo các báo cáo tài chính,

bảng cân đối kế toán, báo cáo lưu chuyển tiền tệ, thuyết minh BCTC, Tờ khai thuế,..

Giai đoạn hoàn thành kế hoạch phân tích

• Giai đoạn cuối cùng là lập báo cáo phân tích và hoàn thiện hồ sơ phân tích.Lưu trữ

hồ sơ giải ngân và hồ sơ tín dụng tại bộ phận quản trị của ngân hàng theo đúng quy định.

- Quy định về công tác phân tích BCTC trong hoạt động tín dụng tại Ngân hàng

Thương mại TNHH MTV Dầu Khí Toàn Cầu thông qua các văn bản sau: •

“ Quy trình cấp tín dụng đối với khách hàng tổ chức” – Quy định

số923/2017QĐ-Gp bank ngày 29/09/2017

SVTH: NGUYỄN THỊ THÙY LINH- K21TCD 17 lOMoAR cPSD| 40419767 •

Công văn số 275/GP bank- QLTD V/v hướng dẫn triển khai Hệ thống xếp

hạngtín dụng nội bộ ngày 25/12/2017

b, Quy định về công tác phân tích tài chính KHDN trong hoạt động tín dụng tại NHTM

TNHH MTV Dầu Khí Toàn Cầu- Chi nhánh Hà Nội-‘‘Quy định số 923’’

Rủi ro trong hoạt động tín dụng có thể nói là mối quan tâm hàng đầu và là vấn đề

ảnh hưởng lớn của tất cả các ngân hàng trên toàn cầu. Để hỗ trợ đưa ra các quyết định

tín dụng dựa trên cơ sở phân tích tình hình tài chính hiện tại, dự báo dòng tiền trong

doanh nghiệp và phân tích đảm bảo nợ vay; hơn thế nữa là để phát huy tinh thần liêm

chính của các cán bộ nhân viên trong việc tuân thủ nghiêm ngặt quy định về quy trình

đánh giá BCTC của GP bank đã được GP bank quy định rõ trong văn bản nghị định

của hệ thống ngân hàng và ban hành cho các chi nhánh/phòng giao dịch sau khi được

kiểm soát nội bộ và điều chỉnh để tuân thủ các quy định và pháp luật của Ngân hàng Quốc gia.

Tại GP bank quá trình phân tích BCTC KHDN thông qua các văn bản sau: -“Quy

trình cấp tín dụng khách hàng thuộc quản lý khối khách hàng doanh nghiệp áp dụng

cho các khách hàng vừa và nhỏ”

-Các thông tư và nghị định của bộ tài chính hướng dẫn chế độ trích lập và sử dụng

các khoản dự phòng giảm giá hàng tồn kho, tổn thất các khoản đầu tư tài chính, nợ

phải thu khó đòi và bảo hành sản phẩm, hàng hóa, công trình xây lắp tại doanh nghiệp.

Đối tượng để tiến hành phân tích là các BCTC thời điểm gần nhất và hai năm liền kề

với thời điểm mà doanh nghiệp cung cấp hồ sơ xét duyệt vay vốn của mình. Trong

đó,hồ sơ BCTC của khách hàng bao gồm sẽ có: Bảng cân đối kế toán, Báo cáo kết

quả hoạt động kinh doanh, Báo cáo lưu chuyển tiền tệ, Thuyết minh báo cáo tài chính.

Từ những thông tin trên chuyên viên KHDN sẽ tiến hành phân tích tài chính doanh

nghiệp trên dựa vào BCTC đã được doanh nghiệp cung cấp.

2.1.2. Phương pháp phân tích

Trong văn bản hướng dẫn phân tích tài chính KHDN mà ngân hàng GP bank áp dụng

trên toàn hệ thống ngân hàng các phương pháp được sử dụng trong quá trình phân

tích: phương pháp so sánh, phân tích cơ cấu, phân tích chỉ số, phân tích dòng tiền và

dự báo dòng tiền. Tuy nhiên các cán bộ nhân viên sẽ căn cứ vào loại hình doanh

nghiệp, lĩnh vực hoạt động,... để chọn phương pháp phân tích phù hợp, nhưng chủ

SVTH: NGUYỄN THỊ THÙY LINH- K21TCD 1 8 lOMoAR cPSD| 40419767

yếu là dùng phương pháp so sánh, phương pháp phân tích cơ cấu và phương pháp phân tích chỉ số.

Phương pháp so sánh: đây là phương pháp được sử dụng phổ biến trong toàn hệ thống

Ngân hàng tại Việt Nam. Bởi phương pháp này mang tính tổng hợp cao, sử dụng

được cả trong phân tích BCĐKT, BCKQKD và BCLCTT. Dựa vào phương pháp này

cho biết xu hướng biến động về cả quy mô lẫn số lượng. Trong khi phân tích, sử

dụng phương pháp này có thể đánh giá được xu hướng thay đổi các chỉ tiêu tài chính

qua các năm, thường đánh giá theo hướng tăng hay giảm, tăng gấp bao nhiêu lần hoặc

phần trăm thay đổi bao nhiêu từ đó bước đầu nhận xét kết quả hoạt động và xu hướng của DN tốt hay xấu.

Phương pháp phân tích cơ cấu: Tính toán tỷ trọng của các khoản mục/tài khoản chi

tiết trong những khoản mục chính trên BCTC. Để đánh giá tính trọng yếu của từng

khoản mục thành phần trong khoản mục tổng quát nhằm lựa chọn các khoản mục

trọng yếu để đánh giá và phân tích.

Phương pháp phân tích chỉ số: Sử dụng 6 nhóm chỉ tiêu chính: chỉ tiêu đòn bẩy tài

chính để đo lường cơ cấu nợ với VCSH và tổng nguồn vốn; Chỉ tiêu về thanh khoản

để đánh giá khả năng thanh toán nợ ngắn hạn bằng cách sử dụng tài sản dễ chuyển

đổi thành tiền; chỉ tiêu về khả năng hoạt động để đánh giá hiệu quả sử dụng tài sản;

chỉ tiêu về khả năng tăng trưởng để đánh giá khả năng tăng trưởng và mở rộng quy

mô, Các chỉ tiêu đánh giá khả năng sinh lời để đo lường mối quan hệ giữa lợi nhuận

so với doanh thu hoặc các khoản đầu tư và các chỉ tiêu đánh giá dòng tiền để đánh

giá khả năng tạo tiền của doanh nghiệp.

Phương pháp phân tích dòng tiền: Dựa vào phân tích dòng tiền của doanh nghiệp trên

báo cáo LCTT để đánh giá sự bền vững của dòng tiền do doanh nghiệp tạo ra trong quá khứ.

Phương pháp dự báo dòng tiền: Dự báo dòng tiền theo phương pháp trực tiếp hoặc

gián tiếp tùy theo số liệu thu thập được để dự báo khả năng thanh toán nợ của doanh nghiệp trong kỳ tới.

Các phương pháp này kết hợp với khảo sát thực tế tại doanh nghiệp các chuyên viên

sẽ đánh giá được các khoản mục/chỉ tiêu thông qua việc sử dụng BCTC của nhiều

năm liên tiếp, từ đó có những đánh giá chính xác về tình hình hoạt động đồng thời

SVTH: NGUYỄN THỊ THÙY LINH- K21TCD 19 lOMoAR cPSD| 40419767

đánh giá được khả năng thanh toán nợ của khách hàng, để phục vụ cho công tác cấp

và xếp loại tín dụng KHDN.

2.1.3. Thông tin sử dụng trong hoạt động phân tích tài chính KHDN tại ngân

hàng thương mại TNHH MTV Dầu Khí Toàn Cầu (GP bank)

Theo văn bản ban hành áp dụng trên toàn hệ thống, thông tin sử dụng trong quá trình

phân tích: hệ thống các báo cáo tài chính (đã được kiểm toán hoặc sau quyết toán

thuế) bao gồm: bảng cân đối kế toán, báo cáo KQHĐKD, báo cáo LCTT ; các nguồn

thông tin khác như các thông tin về tổ chức quản lý, kinh doanh của doanh nghiệp và

các thông tin về tình hình kinh tế xã hội.

Hệ thống Báo Cáo Tài Chính

Báo cáo tài chính được sử dụng làm nguồn dữ liệu chính để phân tích hoạt động tài

chính của công ty. Qua quan sát, phân tích báo cáo tài chính, người phân tích có thể

đánh giá chính xác sức mạnh tài chính, lợi nhuận và triển vọng kinh doanh. Bảng cân

đối kế toán: là báo cáo tài chính tổng hợp, phản ánh toàn bộ tài sản hiện có và nguồn

hình thành các tài sản đó tại thời điểm nhất định,bảng cân đối kế toán là báo cáo tài

chính quan trọng, không thể thiếu khi tiến hành phân tích tài chính doanh nghiệp.

Các chỉ tiêu trên bảng được trình bày tổng quát,có logic, có hệ thống nhằm đảm bảo

cho người sử dụng nắm bắt thông tin dễ dàng và phân tích nhanh chóng. Phần “Tài

sản” phản ánh toàn bộ giá trị tài sản mà doanh nghiệp hiện có đến cuối kỳ kế toán.

Phần “Nguồn vốn” phản ánh nguồn hình thành tài sản, tỷ lệ và kết cấu nguồn vốn

trong tổng số nguồn vốn hiện có, phản ánh tính chất hoạt động, thực trạng tài chính của doanh nghiệp.

Báo cáo kết quả hoạt động kinh doanh: là báo cáo tài chính phản ánh tình hình và các

kết quả hoạt động của một doanh nghiệp trong thời kỳ nhất định, bao gồm kết quả

kinh doanh và kết quả hoạt động khác. Trong báo cáo kết quả hoạt động kinh doanh

sẽ thể hiện rõ lợi nhuận, doanh thu, lãi/lỗ của doanh nghiệp. Do vậy, báo cáo tài chính

này đem lại tác dụng quan trọng trong việc ra quyết định của nhà quản trị cũng như

quyết định cấp tín dụng của ngân hàng.

Báo cáo lưu chuyển tiền tệ: dùng để xem xét, dự đoán khả năng về số lượng,thời gian

và độ tin cậy của luồng tiền:

SVTH: NGUYỄN THỊ THÙY LINH- K21TCD 2 0 lOMoAR cPSD| 40419767

-Luồng tiền từ hoạt động kinh doanh là luồng tiền phát sinh ở các hoạt động kinh

doanh tạo ra doanh thu chủ yếu cho doanh nghiệp và các hoạt động khác (ngoài hoạt

động đầu tư và hoạt động tài chính)

-Luồng tiền từ hoạt động đầu tư: phát sinh từ hoạt động mua sắm,xây dựng, thanh

lý, nhượng bán tài sản dài hạn và các khoản đầu tư khác không thuộc khoản tương đương tiền.

-Luồng tiền từ hoạt động tài chính: phát sinh từ hoạt động tạo ra sự thay đổi về quy

mô và kết cấu của vốn chủ sở hữu, vốn vay của doanh nghiệp.

Thuyết minh báo cáo tài chính: mô tả, tường thuật hoặc phân tích chi tiết các thông

tin, số liệu đã trình bày trên các báo cáo tài chính trên.

Nguồn thông tin khác

Yếu tố nội bộ bên trong doanh nghiệp: Các yếu tố bên trong là những yếu tố thuộc về

đặc điểm tổ chức quản lý và kinh doanh của doanh nghiệp về: loại hình, quy mô

doanh nghiệp, đặc điểm bộ máy quản lý, trình độ quản lý, ngành nghề kinh doanh,

sản phẩm, hàng hóa, năng lực của lao động, năng lực cạnh tranh,..những thông tin về

tình hình và kết quả kinh doanh của doanh nghiệp, tình hình tạo lập, phân phối và sử

dụng vốn, tình hình và khả năng thanh toán,...Với mỗi thông tin về doanh nghiệp đều

phản ánh phần nào nguyên nhân của các chỉ số thể hiện trên báo cáo tài chính.

Yếu tố khách quan bên ngoài doanh nghiệp: Các yếu tố bên ngoài là những yếu tố

mang tính khách quan như: môi trường kinh doanh,chế độ chính trị xã hội, tăng

trưởng kinh tế của nền kinh tế, tiến bộ khoa học kỹ thuật, chính sách tài chính tiền tệ,

chính sách thuế... Thông tin theo ngành kinh tế, những thông tin mà kết quả hoạt động

của doanh nghiệp mang tính chất của ngành kinh tế như đặc điểm của ngành kinh tế

liên quan đến sản phẩm, tiến trình kỹ thuật cần tiến hành, cơ cấu sản xuất có tác động

đến khả năng sinh lời,vòng quay vốn, nhịp độ phát triển của các chu kỳ kinh tế,độ lớn

của thị trường và triển vọng phát triển...Những thông tin thu thập nhằm phục vụ phân

tích tài chính doanh nghiệp rất đa dạng, không phải tất cả các thông tin đều được

lượng hóa cụ thể mà nhà phân tích cần dựa vào khả năng tư duy tổng quát, khả năng

quan sát của bản thân để đưa ra kết luận phù hợp. Để phân tích một cách hiệu quả, cơ

sở dữ liệu phục vụ phân tích phải được thu thập đầy đủ, thích hợp và đảm bảo tính chính xác.

SVTH: NGUYỄN THỊ THÙY LINH- K21TCD 21 lOMoAR cPSD| 40419767

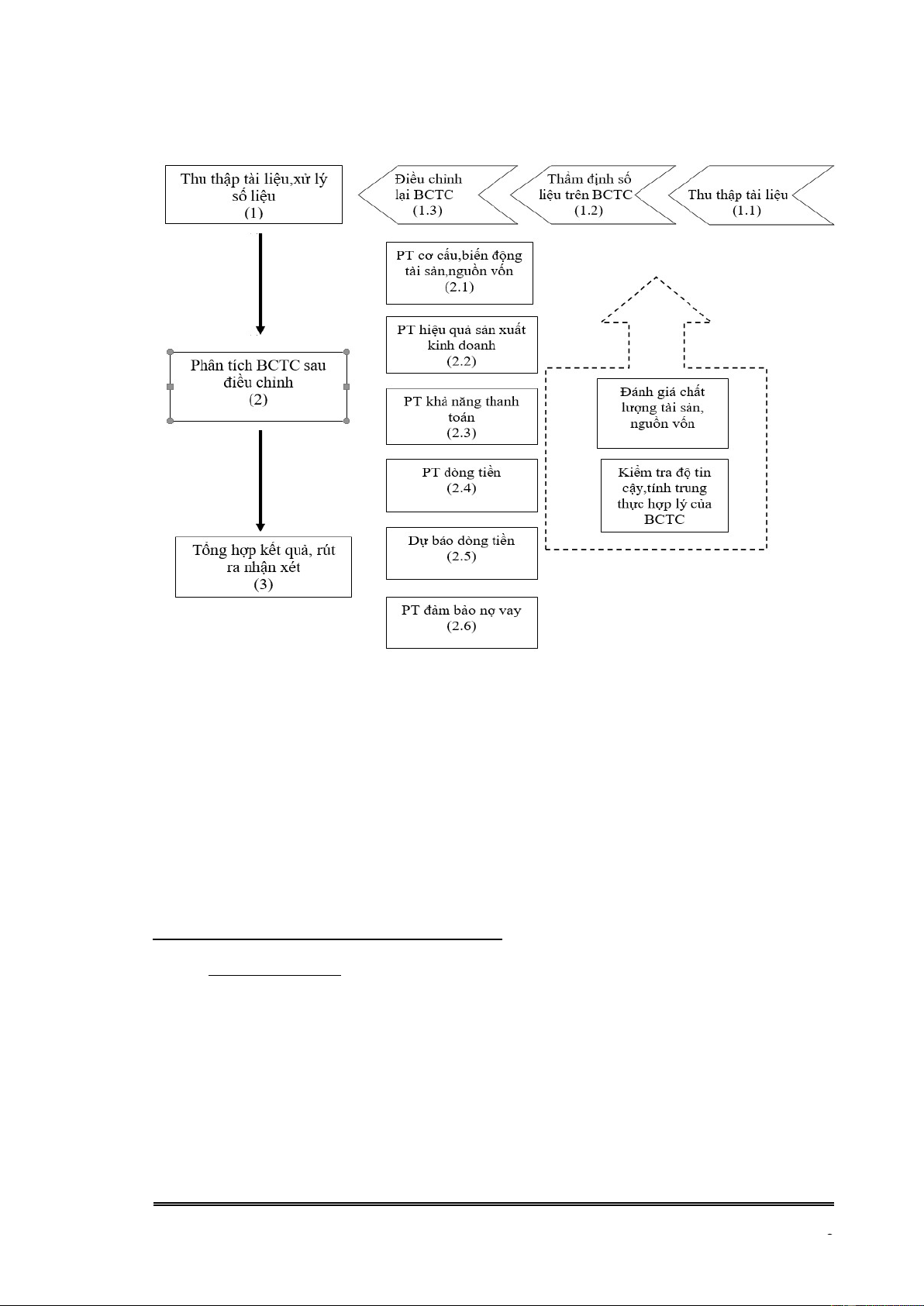

2.1.4. Quy trình phân tích báo cáo tài chính khách hàng doanh nghiệp:

Hình 2-1: Sơ đồ quy trình phân tích tài chính KHDN

Chi nhánh ngân hàng là đơn vị có quy mô lớn trong toàn hệ thống ngân hàng tại GP

bank-chi nhánh Hà Nội việc phân tích tài chính KHDN sẽ do chuyên viên phòng kinh

doanh trực tiếp thực hiện. Kết quả phân tích sẽ được gửi lên Phòng phân tích tại hội

sở để đánh giá lại, những khách hàng có quy mô lớn thường quy trình sẽ phức tạp

hơn so với các doanh nghiệp có quy mô vừa và nhỏ. Nhìn chung các bước phân tích

tài chính KHDN đầy đủ của chuyên viên phòng kinh doanh-chi nhánh Hà Nội sẽ được

thực hiện theo đúng quy trình như ở sơ đồ trên.

Bước 1: Thu thập tài liệu và xử lý số liệu • Thu thập tài liệu

Sau khi xác định nhu cầu vay của khách hàng. chuyên viên phòng kinh doanh sẽ bắt

đầu thu thập những thông tin cơ bản của khách hàng và các thông tin sử dụng cho

việc phân tích BCTC. Để phục vụ cho việc phân tích BCTC chuyên viên phòng kinh

doanh cần thu thập thông tin ngành (các thông tin,báo cáo, dự báo về nhóm

ngành);thông tin tài chính( bảng CĐKT, báo cáo KQHĐKD, báo cáo LCTT, Thuyết

SVTH: NGUYỄN THỊ THÙY LINH- K21TCD 2 2 lOMoAR cPSD| 40419767

minh BCTC ,báo cáo thuế, tờ khai VAT, chi tiết tài khoản, biên bản kiểm kê vật tư,

sản phẩm....);thông tin phi tài chính(báo cáo sơ kết, tổng kết tình hình hoạt động,

chiến lược phát triển, kế hoạch kinh doanh....);Các thông tin thu được từ trao đổi với

lãnh đạo, nhân viên doanh nghiệp về nhu cầu vốn vay, hình thức vay, loại tài sản đảm

bảo, tình hình sản xuất kinh doanh của DN; Thông tin chuyên viên QHKH doanh

nghiệp thu thập từ bên thứ ba: thông tin của phòng KHDN tìm kiếm bằng việc mua

hoặc tìm kiếm từ các cơ quan kiểm toán, cơ quan thuế ,CIC, đối tác của doanh nghiệp,

thông tin đại chúng. Sau khi đã thu thập đầy đủ các thông tin thì chuyên viên kinh

doanh sẽ lưu tài liệu vào hồ sơ tín dụng của khách hàng và nhập lên hệ thống quản lý tài sản của ngân hàng.

• Thẩm định số liệu trên BCTC doanh nghiệp.

-Khi thẩm định số liệu trên BCTC doanh nghiệp, cán bộ phải kiểm tra tổng quát

BCTC (tuân thủ phương pháp và thời gian tính khâu hao, Các phương pháp ghi nhận

doanh thu,chi phí...và sự khớp trùng từng biểu trong BCTC giữa các niên độ ); đánh

giá chất lượng tài sản nguồn vốn của doanh nghiệp;đánh giá đầu tư tài chính, tài sản

cố định,tài sản khác và các loại chi phí của doanh nghiệp.

• Tổng hợp kết quả và điều chỉnh.

Căn cứ vào kết quả thẩm định BCTC của KHDN ở trên chuyên viên QHKH xem xét

và tính toán các chỉ tiêu cần điều chỉnh trên Bảng CĐKT và BCKQKD của doanh

nghiệp. Sau đó cán bộ phân tích sẽ tiến hành phân tích tài chính KHDN dựa theo số

liệu sau khi điều chỉnh.

Bước 2: Phân tích BCTC

Chuyên viên kinh doanh tiến hành phân tích cơ cấu biến động tài sản-nguồn vốn của

doanh nghiệp hiệu quả SXKD, khả năng thanh toán, dòng tiền, vay nợ của doanh nghiệp.

Phân tích biến động tài sản-nguồn vốn Phân tích hiệu quả SXKD

Phân tích khả năng thanh toán Phân tích dòng tiền Phân tích vay nợ

SVTH: NGUYỄN THỊ THÙY LINH- K21TCD 23 lOMoAR cPSD| 40419767

Bước 3:Tổng hợp kết quả và rút ra nhận xét

Căn cứ vào những nội dung phân tích bên trên thì chuyên viên QHKH phòng kinh

doanh sẽ chấm điểm tín dụng doanh nghiệp, đánh giá khả năng thực hiện kế hoạch;

đề ra những rủi ro và phương hướng giải quyết sau đó đưa ra quyết định tín dụng đối với doanh nghiệp.

2.1.5. Nội dung phân tích tình hình tài chính KHDN trong hoạt động tín dụng

tại ngân hàng thương mại TNHH MTV Dầu Khí Toàn Cầu (GP bank)

a. Phân tích thông tin phi tài chính

-Pháp lý khách hàng: Cán bộ TĐTD kiểm tra hồ sơ vay vốn,hồ sơ pháp lý

khách hàng cung cấp đã đầy đủ, đáp ứng quy định hay chưa.

-Cơ cấu vốn chủ sở hữu: Cán bộ TĐTD kiểm tra vốn điều lệ đã được góp đủ

hay chưa, đồng thời đánh giá sự biến động của cơ cấu vốn góp của các cổ đông và thành viên góp vốn.

-Hoạt động kinh doanh của doanh nghiệp:

+ Sản phẩm, dịch vụ: Cán bộ TĐTD đánh giá đặc tính, chất lượng của sản phẩm,

dịch vụ chính mà doanh nghiệp đang kinh doanh có cơ cấu doanh thu chiếm từ 20% trở trên.

+ Năng lực cơ sở vật chất: Cán bộ TĐTD đánh giá cụ thể thực trạng và công suất

thiết kế, công suất hoạt động thực tế của máy móc thiết bị, nhà xưởng. Công nghệ,

quy trình sản xuất của doanh nghiệp có những lợi thế gì (về chất lượng, giá cả,...) so

với các đối thủ cạnh tranh cùng ngành.

+ Nguồn cung cấp đầu vào và thị trường tiêu thụ: Cán bộ TĐTD tìm hiểu về các

đối tác đầu vào –đầu ra của doanh nghiệp, các đặc điểm chủ yếu về phương thức mua

hàng, phương thức bán hàng, phương thức thanh toán, phương thức giao hàng.

-Tình hình ngành hàng: Cán bộ TĐTD cập nhật thông tin, phân tích về diễn

biến ngành trong thời gian vừa qua (12 tháng gần nhất)và đánh giá xu hướng ngành

trong thời gian tới. Ngoài ra, cán bộ TĐTD cần tóm tắt các nhân tố chính của ngành

có thể gây ra ảnh hưởng xấu đến hiệu quả HĐKD của doanh nghiệp.

-Vị thế/Thị phần của doanh nghiệp

-Đối thủ cạnh tranh chính của doanh nghiệp

SVTH: NGUYỄN THỊ THÙY LINH- K21TCD 2 4 lOMoAR cPSD| 40419767

-Khả năng cạnh tranh: Cán bộ TĐTD đưa ra nhận định về lợi thế, bất lợi về

sản phẩm (chất lượng, giá cả), về kênh tiêu thụ,... của khách hàng so với các đối thủ cạnh tranh. -Chất lượng quản lý:

+ Mô hình tổ chức và quản lý: Cán bộ TĐTD đưa ra nhận xét về sự phù hợp của

mô hình tổ chức và quản lý mà doanh nghiệp đang áp dụng với loại hình doanh nghiệp

đã đăng ký; doanh nghiệp đã ban hành những quy định cụ thể, rõ ràng về chức năng,

nhiệm vụ của mỗi phòng ban hay chưa.

+ Năng lực của bộ máy lãnh đạo

+ Môi trường nhân sự nội bộ: Cán bộ thẩm định nhận xét về số lượng nhân sự hiện

tại của doanh nghiệp; phát hiện xem doanh nghiệp có phát sinh vấn đề công đoàn, bãi

công, tranh chấp giữa chủ doanh nghiệp và lao động đáng kể trong 12 tháng qua hay

không; đánh giá chính sách lương, chế độ đãi ngộ có hợp lý.

b. Phân tích báo cáo tài chính

Báo cáo tài chính mà khách hàng cấp cho GP bank phải đáp ứng đủ các điều kiện cơ

bản theo quy định của pháp luật và GP bank.Thứ nhất, BCTC được lựa chọn phải có

sự tin cậy cao nhất mà doanh nghiệp có thể có, BCTC đã được kiểm toán hoặc quyết

toán thuế, BCTC phải được người đại diện có thẩm quyền của doanh nghiệp kí đóng

dấu giáp lai cũng như có chữ ký của kiểm toán viên và cấp có thẩm quyền của công

ty kiểm toán được giao kiểm toán cho doanh nghiệp đó. Thứ hai,tín dụng được cấp

cho pháp nhân nào thì phân tích BCTC của pháp nhân đó;trường hợp bên thứ ba bảo

lãnh toàn bộ giá trị khoản tín dụng đó thì phân tích BCTC của cả bên thứ ba.

Phân tích kết quả hoạt động sản xuất kinh doanh

Mục tiêu của phân tích này là xác định, phân tích mối liên hệ và đặc điểm các chỉ tiêu

trong báo cáo kết quả kinh doanh, đồng thời so sánh chúng qua một số niên độ kế

toán liên tiếp và với số liệu trung bình của ngành (nếu có) với các doanh

nghiệp khác.Từ đó mà đánh giá được một phần của xu hướng giai đoạn tiếp theo của

doanh nghiệp, có thể giúp ngân hàng tránh được những rủi ro không có khả năng

thanh toán của doanh nghiệp do xu hướng hoạt động kinh doanh của doanh nghiệp không tốt.

Phân tích tình hình hoạt động sản xuất kinh doanh và tài chính của khách hàng

SVTH: NGUYỄN THỊ THÙY LINH- K21TCD 25 lOMoAR cPSD| 40419767

•Đánh giá quy mô Tổng tài sản/ Tổng nguồn vốn; Sự hợp lý về cơ cấu tài sản, nguồn

vốn với lĩnh vực hoạt động thông qua bảng cân đối kế toán.

Kết cấu của BCĐKT gồm 2 phần:

-Phần tài sản: phản ánh toàn bộ giá trị tài sản hiện có của doanh nghiệp bao

gồm: tài sản ngắn hạn và tài sản dài hạn. Mỗi loại đó lại bao gồm nhiều chỉ tiêu khác

nhau được sắp xếp theo một trình tự phù hợp với yêu cầu của công tác quản lý trong

từng giai đoạn. Xét về mặt kinh tế, các chỉ tiêu này phản ánh số tài sản hiện có của

doanh nghiệp ở thời điểm lập báo cáo, còn xét về mặt pháp lý nó phản ánh vốn thuộc

quyền sở hữu và quyền quản lý lâu dài của doanh nghiệp.

-Phần nguồn vốn: phản ánh nguồn hình thành nên các loại tài sản, bao gồm: nợ

phải trả và vốn chủ sở hữu. Mỗi loại lại bao gồm các chỉ tiêu khác nhau và cũng được

sắp xếp theo một trình tự thích hợp với yêu cầu của công ty quản lý. Xét về mặt kinh

tế, các chỉ tiêu thuộc phần nguồn vốn phản ánh các nguồn hình thành nên tài sản có

của Doanh nghiệp; còn xét về phương diện pháp lý, các chỉ tiêu này phản ánh trách

nhiệm pháp lý của doanh nghiệp đối với các đối tượng đầu tư vốn (Nhà nước, ngân

hàng, cổ đông) cũng như với khách hàng thông qua các khoản nợ phải trả.

Thông qua bảng cân đối kế toán, ta có thể biết được toàn bộ tài sản hiện có của doanh

nghiệp, hình thái vật chất, cơ cấu của tài sản, nguồn vốn và cơ cấu nguồn vốn.

Phân tích các chỉ tiêu tài chính

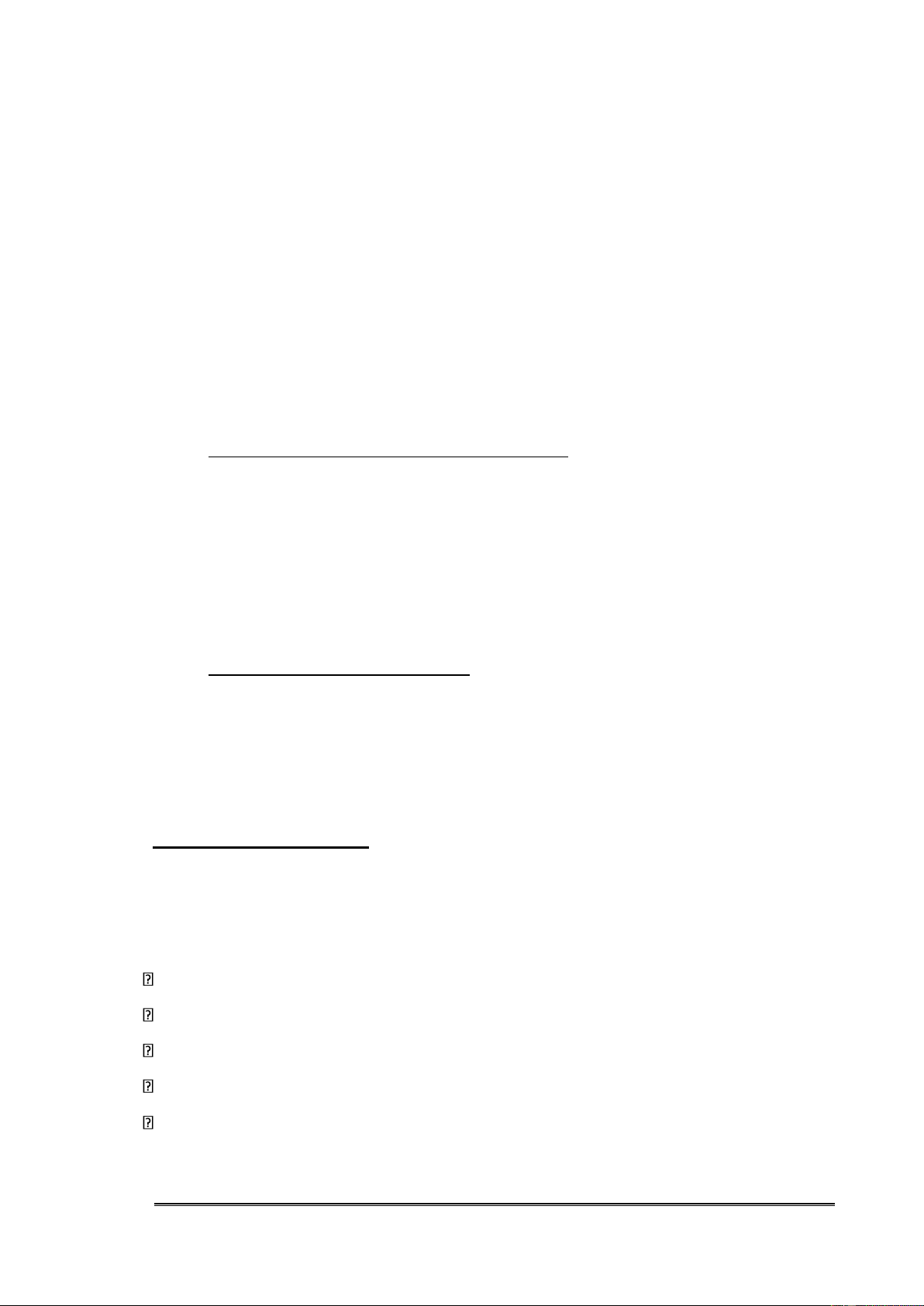

Nhóm các chỉ số về khả năng thanh khoản:

Khả năng thanh toán hiện hành, khả năng thanh toán nhanh, khả năng thanh toán ngắn hạn Tỷ

Tỷ số thanh toán hiện hành lớn hơn 1 tức là TSLĐ lớn hơn Nợ ngắn hạn, lúc này các

tài sản ngắn hạn sẵn có lớn hơn những nhu cầu ngắn hạn, vì thế nhà phân tích sẽ đánh

giá tình hình tài chính của doanh nghiệp là lành mạnh trong khoảng thời gian ngắn

hạn. Tỷ số này chỉ mang tính thời điểm, không phản ánh được cả một thời kỳ, một

giai đoạn hoạt động của doanh nghiệp, vì thế tỷ số này phải được xem xét liên tục và

phải xác định rõ nguyên nhân gây ra kết quả đó để nhằm đảm bảo cho nhà phân tích

luôn theo dõi sát sao tình hình hoạt động kinh doanh của doanh nghiệp, từ đó có

những quyết định phù hợp.

SVTH: NGUYỄN THỊ THÙY LINH- K21TCD 2 6 lOMoAR cPSD| 40419767 Hệ

Việc loại bỏ hàng tồn kho khi tính toán khả năng thanh toán nhanh là do hàng tồn kho

sẽ phải mất thời gian hơn để chuyển chúng thành tiền mặt hơn các khoản mục TSLĐ

khác. Tương tự như việc xem xét tỷ số thanh toán hiện hành, tỷ số thanh toán nhanh

cũng cần được đánh giá dựa trên các khoản phải thu khó đòi để nhà phân tích đảm

bảo đánh giá khả năng thanh toán nợ của doanh nghiệp một cách chính xác nhất.

Nhóm các chỉ số về hoạt động: Vòng quay vốn lưu động, vòng quay khoản phải thu,

vòng quay hàng tồn kho, vòng quay khoản phải trả người bán.

Vòng quay VLĐ xác định số ngày hoàn thành 1 chu kỳ kinh doanh của doanh nghiệp.

Khi chỉ số này quá thấp chứng tỏ khả năng thu hồi tiền hàng, khả năng luân chuyển

hàng hoá thấp, luân chuyển vốn chậm nên chi phí về vốn tăng lên làm giảm hiệu quả

hoạt động của doanh nghiệp.

Số ngày tồn kho bình quân= Số ngày trong kỳ/Vòng quay hàng tồn kho

Tỉ số này cho biết năng lực hoạt động của tài sản ngắn hạn.Khi vòng quay khoản phải

thu cao cho thấy công ty đang có những đối tác hoàn thành nghĩa vụ trả nợ nhanh,

ngược lại vòng quay khoản phải thu thấp cho biết chính sách bán hàng của doanh nghiệp chưa tốt.

Số ngày tồn kho bình quân= Số ngày trong kỳ /Vòng quay hàng tồn kho

Chỉ số này thể hiện khả năng quản trị hàng tồn kho, chỉ số này càng cao, tốc độ quay

vòng của hàng hóa càng nhanh,doanh nghiệp lưu thông hàng hóa tốt. Khi hệ số này

quá cao, thì cần lưu ý vì có thể lượng hàng tồn kho thiếu hụt sẽ khiến doanh nghiệp

không đủ khả năng cạnh tranh.

Số ngày phải trả người bán= Số ngày trong kỳ / Vòng quay khoản phải trả

SVTH: NGUYỄN THỊ THÙY LINH- K21TCD 27 lOMoAR cPSD| 40419767

Vòng quay phải trả và số ngày phải hoàn trả nợ là chỉ tiêu vừa phản ánh uy tín của

doanh nghiệp đối với bạn hàng vừa phản ánh khả năng trả nợ của doanh nghiệp. Vòng

quay phải trả thấp có thể là dấu hiệu cho thấy công ty rất có uy tín và là khách hàng

tốt của nhà cung cấp nên được cho chậm trả, nhưng cũng có thể là dấu hiệu cho thấy

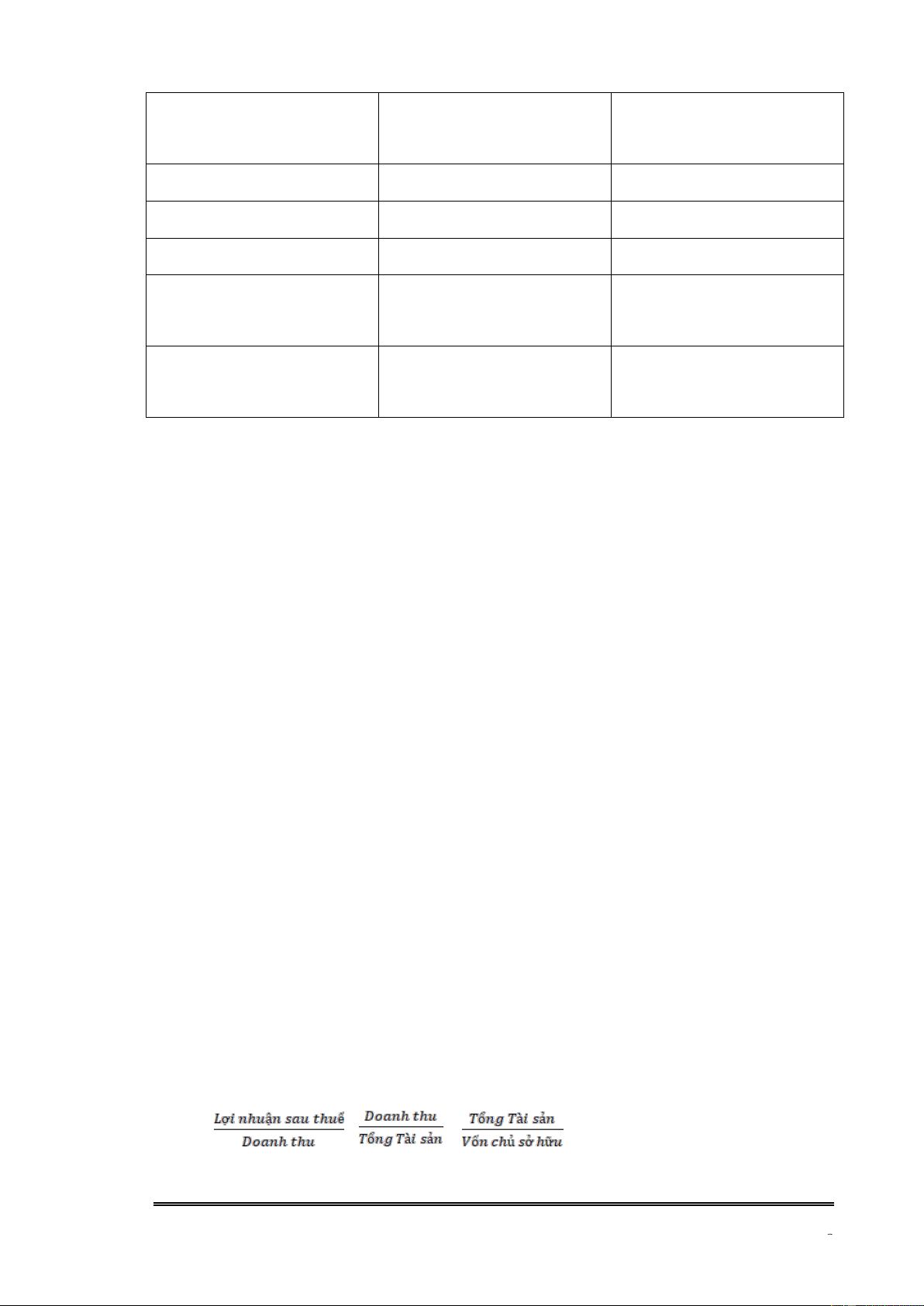

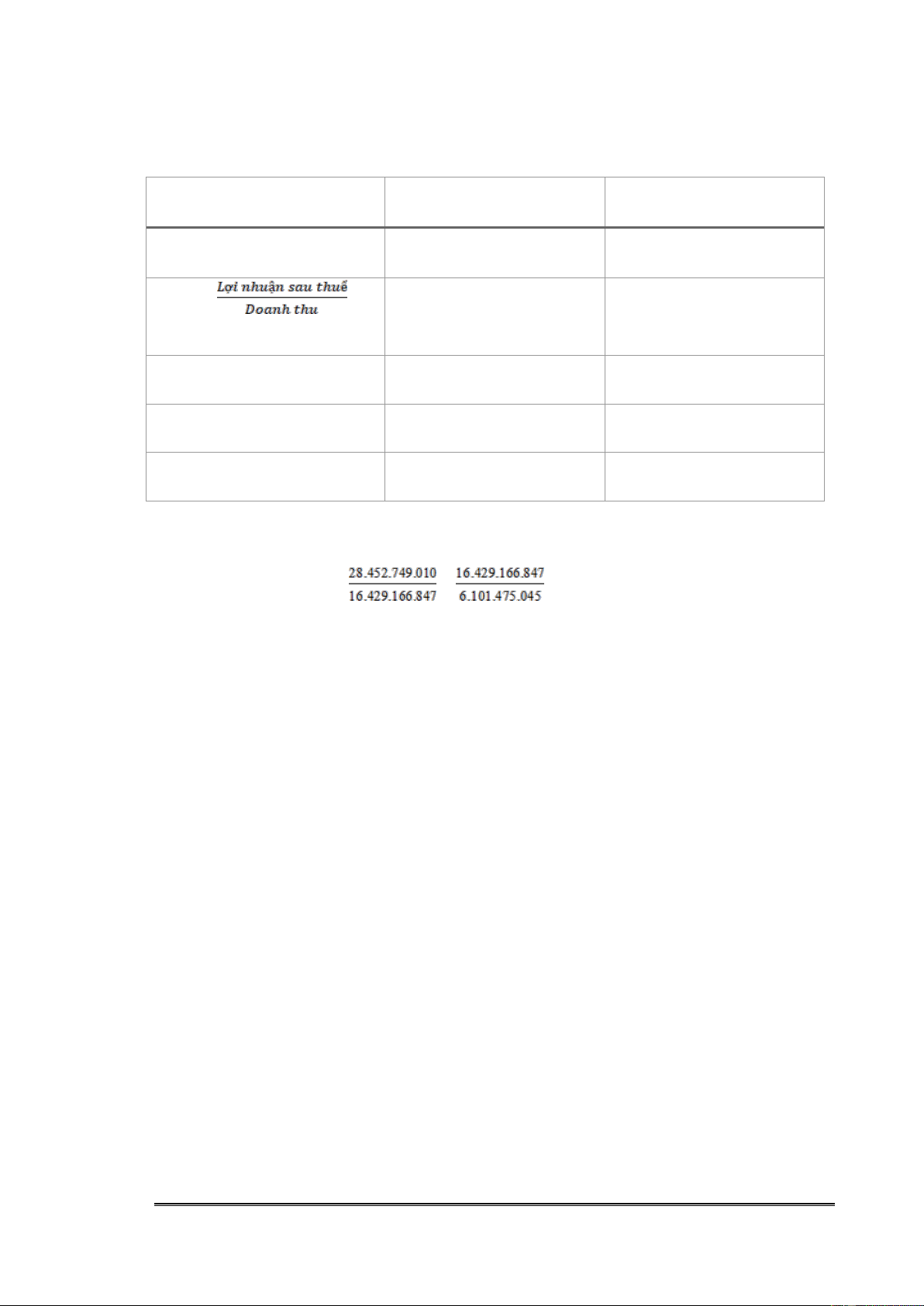

khách hàng đang khó trả các khoản nợ đến hạn. Nhóm các chỉ số về hiệu quả: ROA,

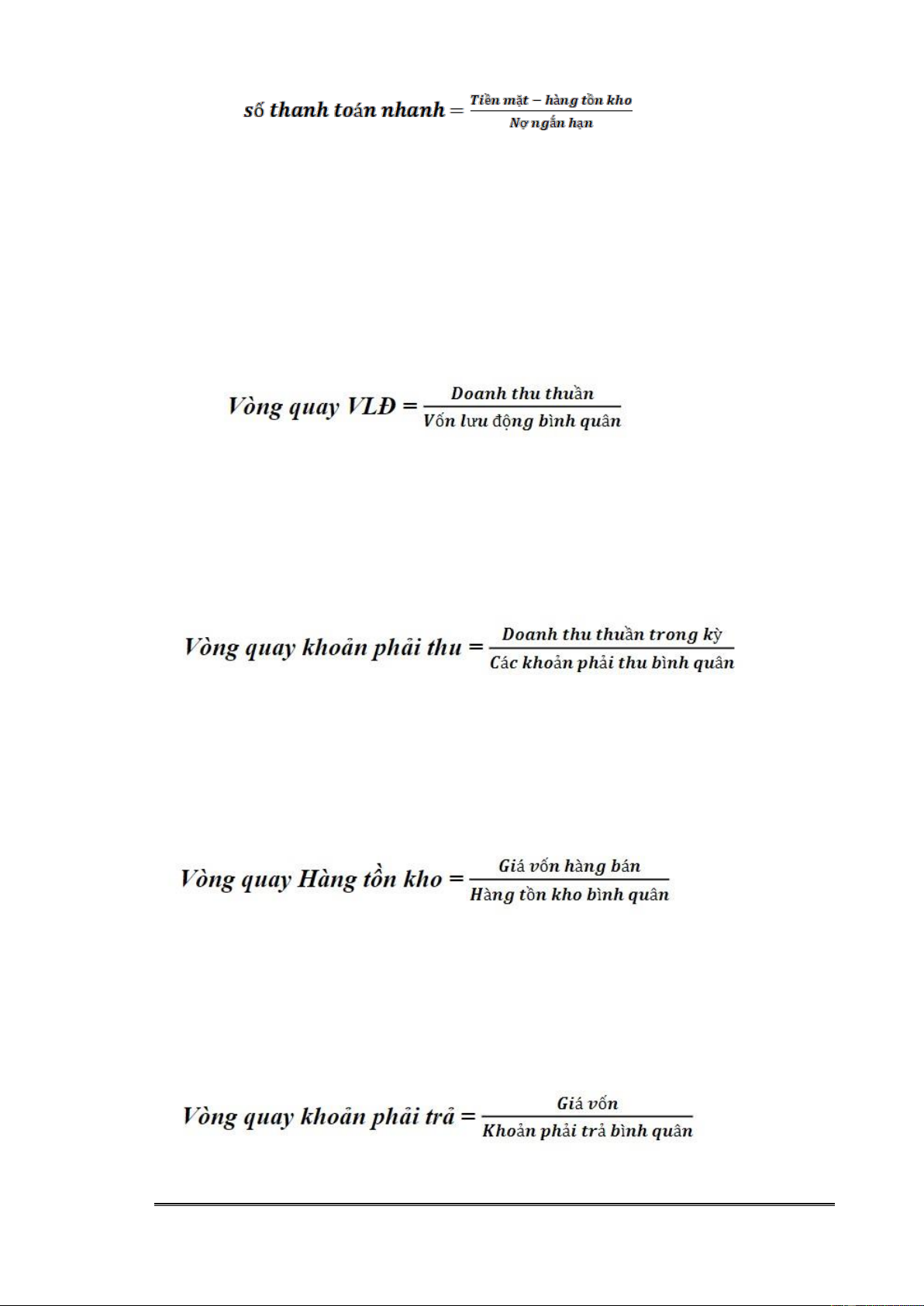

ROE, ROS Hệ số lợi nhuận trên doanh thu (ROS)

Hệ số này phản ánh cứ 1 đồng doanh thu thuần từ bán hàng và cung cấp dịch vụ mà

doanh nghiệp thực hiện trong kỳ sẽ tạo ra bao nhiêu đồng lợi nhuận. Tỷ suất này càng

lớn thì vai trò, hiệu quả hoạt động của doanh nghiệp càng tốt hơn.

Tỷ suất lợi nhuận trên tổng tài sản (ROA)

Chỉ tiêu này cho biết một đồng tài sản doanh nghiệp đưa vào hoạt động sản xuất kinh

doanh tạo ra bao nhiêu đồng lợi nhuận. Nếu chỉ tiêu này càng lớn chứng tỏ khả năng

sinh lời của tài sản càng tốt, trình độ sử dụng tài sản của doanh nghiệp càng cao.

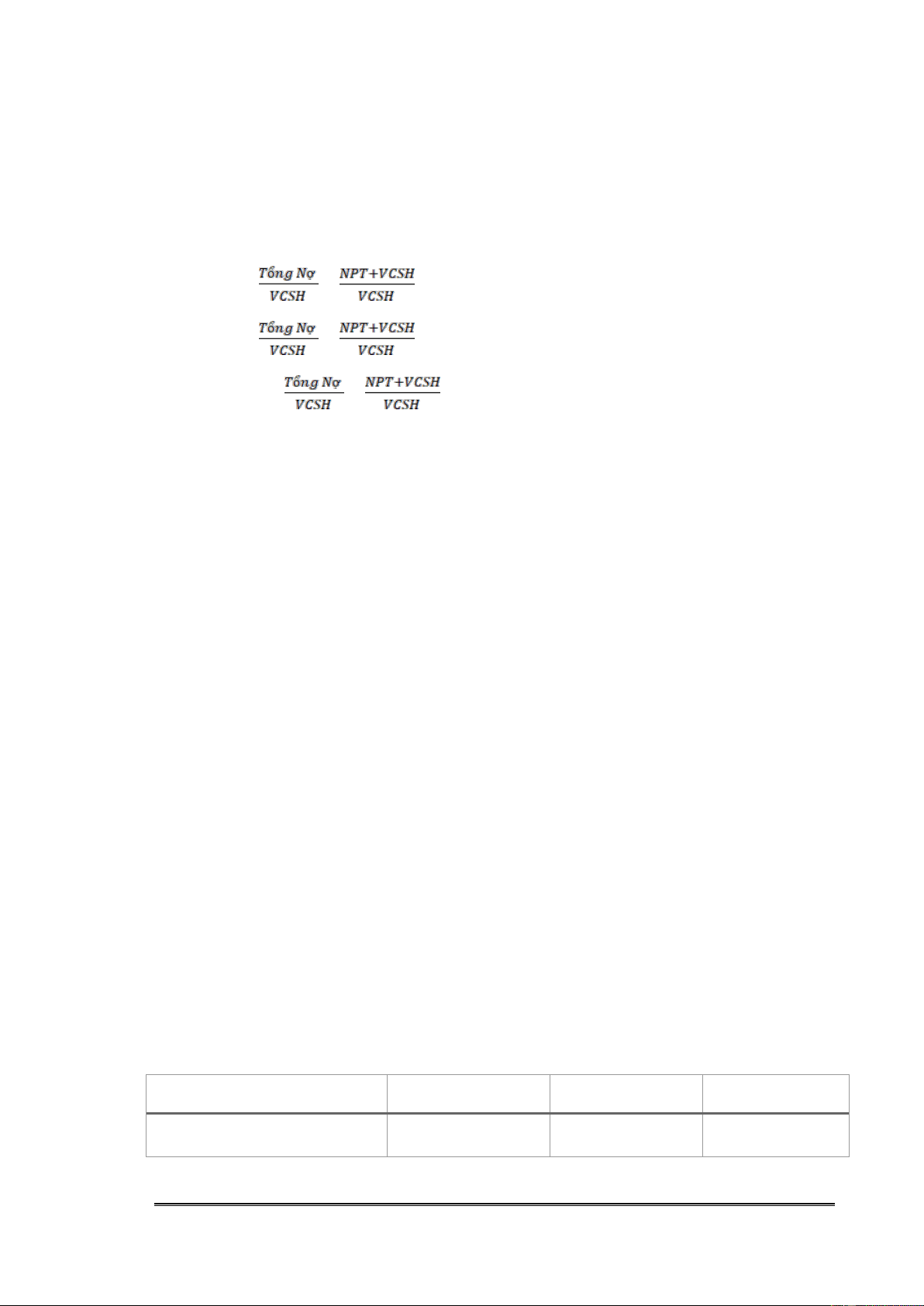

Tỷ suất lợi nhuận trên vốn chủ sở hữu (ROE)

Ngân hàng sử dụng chỉ tiêu này để đánh giá một đồng vốn chủ sở hữu bỏ ra đem về

bao nhiêu lợi nhuận, từ đó đánh giá doanh nghiệp làm ăn như vậy có hiệu quả hay

không. Tỷ số càng cao thì trình độ sử dụng VCSH của doanh nghiệp càng cao.

2.1.6. Minh họa phân tích tình hình tài chính khách hàng doanh nghiệp tại ngân

hàng thương mại TNHH MTV Dầu Khí Toàn Cầu- Chi nhánh Hà Nội.

Phần A: Nội dung trình của chuyên viên QHKH

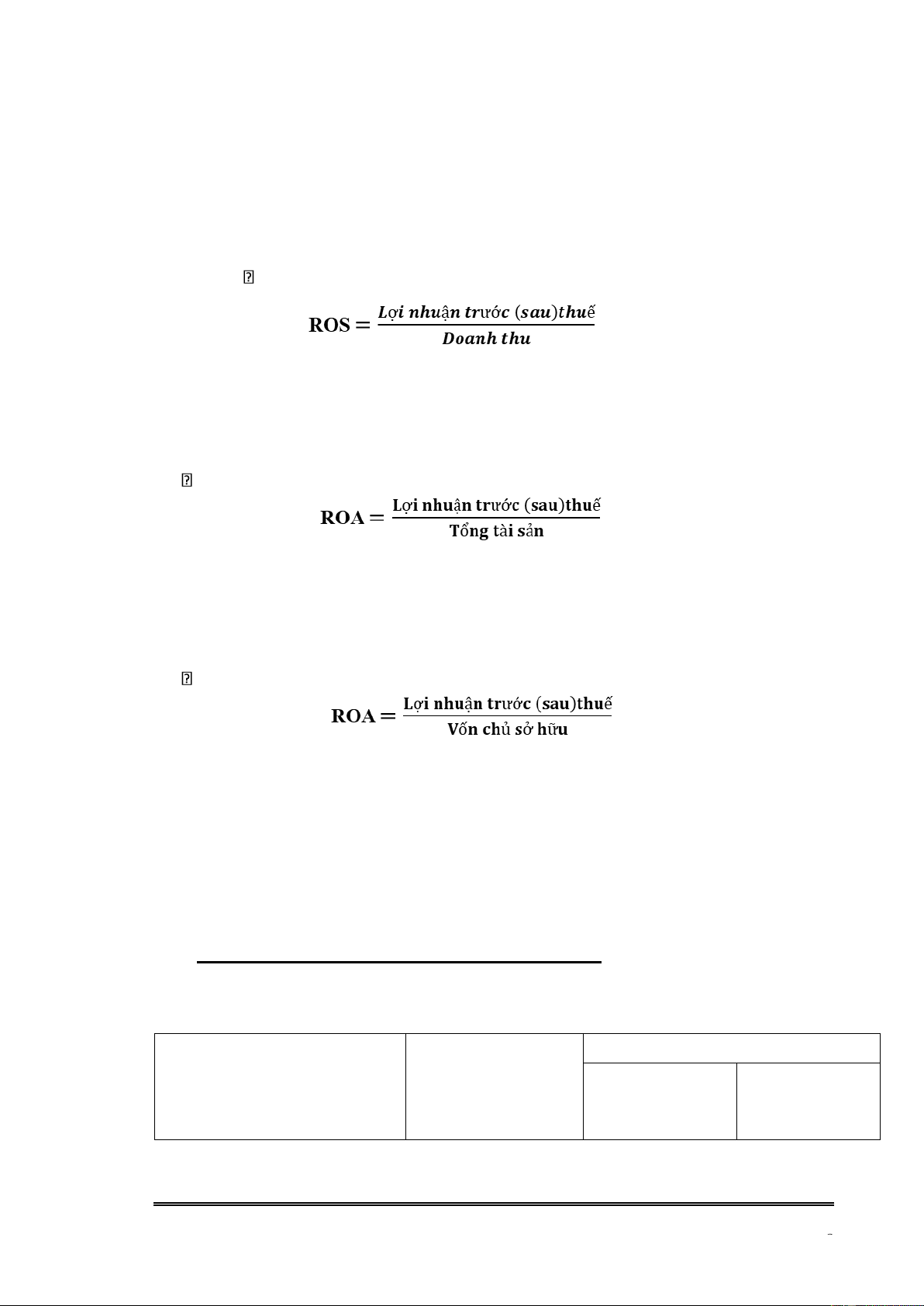

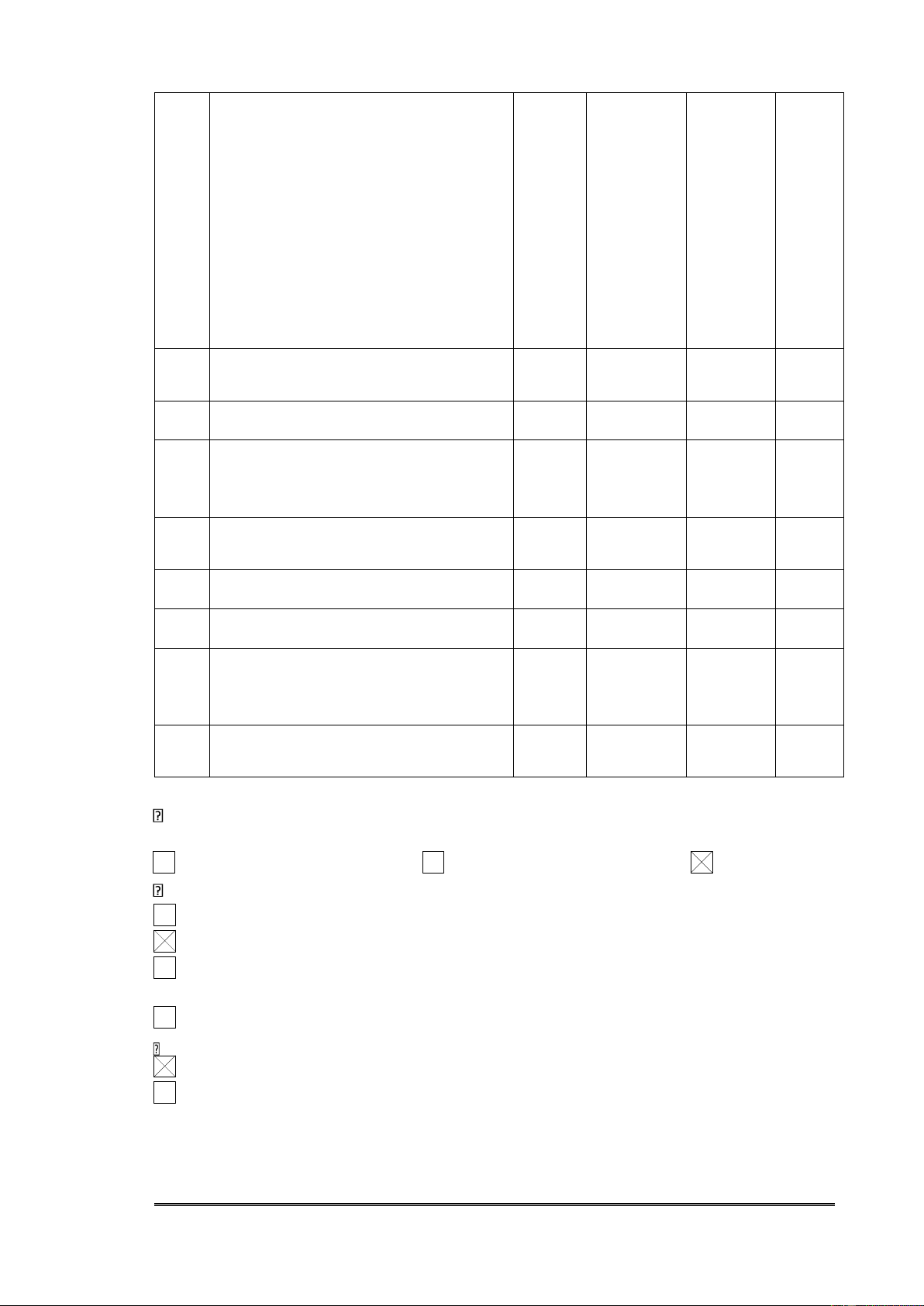

Bảng 2-1: Nội dung trình

Đơn vị: triệu đồng GHTD năm 2020 (nếu có) GHTD khách hàng Chỉ tiêu Số dư tín dụng đề nghị cấp năm Đã được cao nhất trong 2021 GPBank cấp kỳ

SVTH: NGUYỄN THỊ THÙY LINH- K21TCD 2 8 lOMoAR cPSD| 40419767

1. Giới hạn tín dụng, trong 2.500 đó

- Giới hạn cho vay ngắn hạn 2.500 2. Phương thức cấp tín

Cho vay theo phương thức hạn mức dụng:

3. Thời gian cho vay tối đa

trên một Giấy nhận nợ (trường hợp cho vay theo 02 Tháng/ GNN phương thức HM)

4. Mục đích cấp tín dụng

Vay bổ sung vốn lưu động 5. Thời gian duy trì GHTD 12 tháng 6. Phương thức trả nợ

- Gốc trả cuối kỳ của mỗi khế ước

- Lãi trả vào ngày 25 hàng tháng

7. Phương thức giải ngân Chuyển khoản 8. Lãi suất cho vay

Theo quy định của GPBank tại thời điểm giải ngân. Lãi

suất thay đổi theo từng khế ước cụ thể áp dụng theo công

văn số 1039/2021/TGĐ-NHDK10+12+13+15 của Tổng

giám đốc ngày 06/07/2021.

9. Biện pháp bảo đảm Cấp TD có bảo đảm bằng tài sản

Cấp TD không có bảo đảm bằng tài sản

Cấp TD có bảo đảm một phần bằng tài sản

Cấp TD không có bảo đảm. Áp dụng biện pháp bảo đảm bổ sung.

10. Tài sản bảo đảm 01 Quyền sử dụng đất, quyền sở hữu nhà ở và tài sản khác gắn

liền với đất tại địa chỉ: LK04-35, số 06 đường Gamuda Garden 3-8/3, khu đô thị

Gamuda Garden, phường Trần Phú, quận Hoàng Mai, thành phố Hà Nội theo

“Giấy chứng nhận quyền sử dụng đất, quyền sở hữu nhà ở và tài sản khác gắn

liền với đất” số DD 585522, số vào sổ cấp GCN: CT-DA 02882 do Sở Tài

nguyên và Môi trường thành phố Hà Nội cấp ngày 20/9/2021 thuộc sở hữu của

Công ty TNHH Thương mại và Dịch vụ Quốc tế Bảo Trung.

Giá trị của tài sản bảo đảm (căn cứ Báo cáo thẩm định giá

số 429.11/2021/NHDK23 ngày 30/11/2021 của Phòng

Định giá tài sản TSC) là: 11.183.000.000 đồng (Bằng

chữ: Mười một tỷ, một trăm tám mươi ba triệu đồng chẵn)

đảm bảo tối đa cho khoản vay 8.387.250.000 đồng. Tỷ lệ

cho vay/Giá trị TSBĐ: 22,36%.

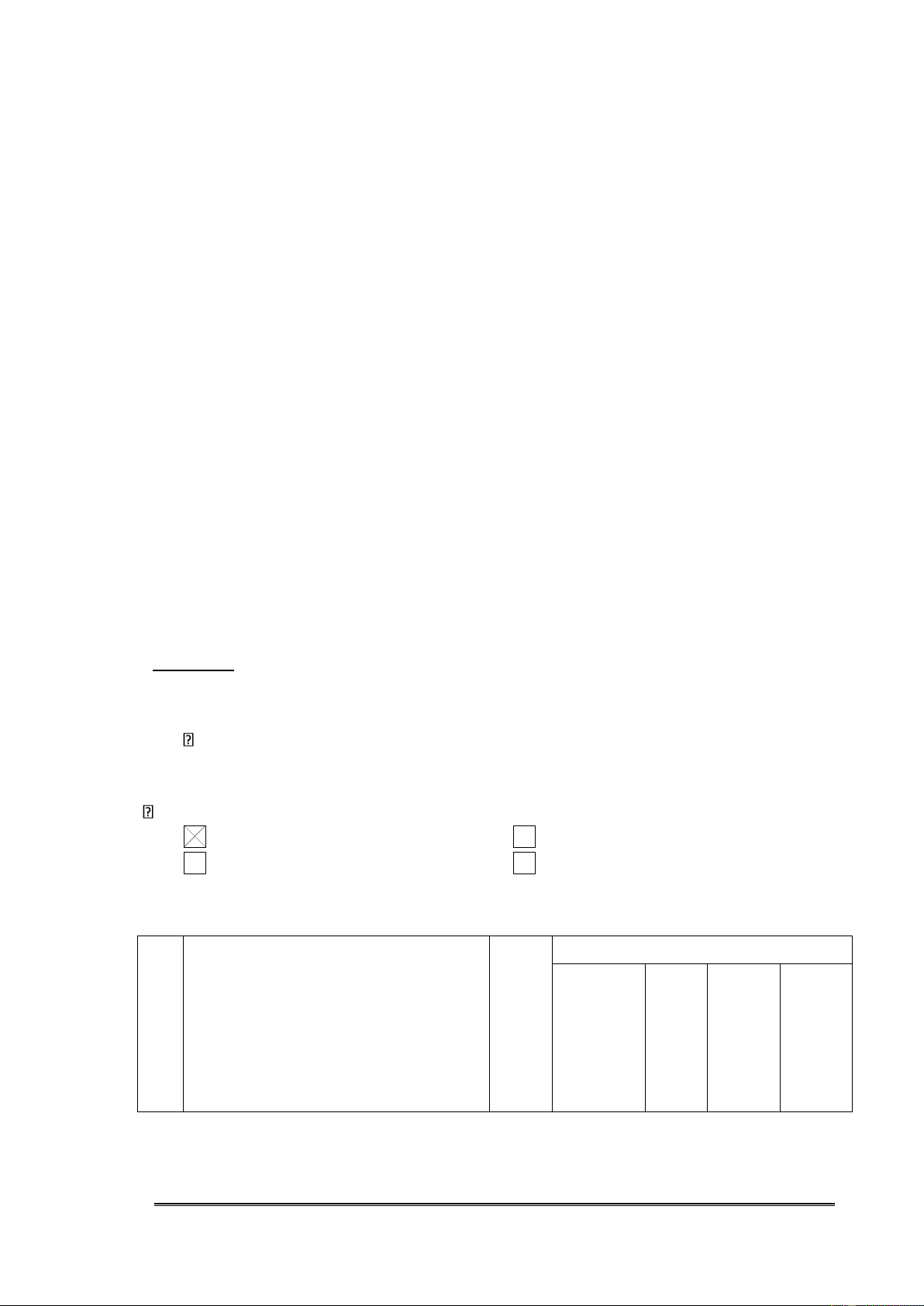

Phần B: Kết quả thẩm định khách hàng 1. Danh mục hồ sơ:

SVTH: NGUYỄN THỊ THÙY LINH- K21TCD 29 lOMoAR cPSD| 40419767

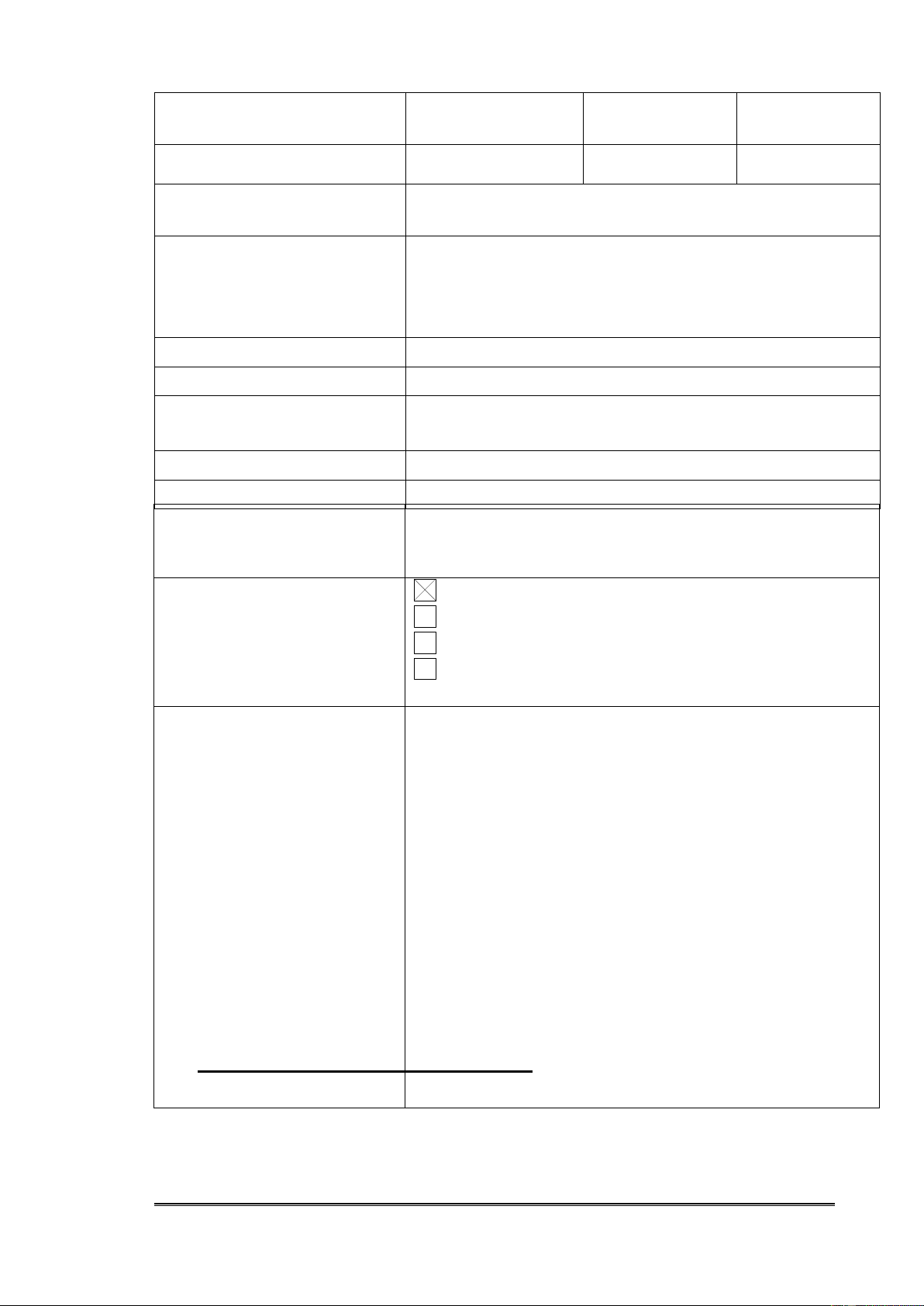

Bảng 2-2: Danh mục hồ sơ thẩm định Bản sao y Bản Bản Sao y STT

Tên hồ sơ tài liệu gốc Sao y phô công công ty tô chứng 1. Hồ sơ pháp lý 1

Giấy chứng nhận ĐKKD số X 0105264715 2

Giấy chứng nhận đã đăng ký mẫu dấu X 3 Điều lệ Công ty X

4 CMND của ông Phùng Tuấn Anh X

5 Quyết định v/v bổ nhiệm kế toán trưởng X

6 CCCD của kế toán trưởng X

7 Giấy xác nhân số CMND kế toán trưởng X 2. Hồ sơ vay vốn

1 Giấy đề nghị vay vốn X

2 Giấy đề nghị cấp GHTD X

3 Phương án vay vốn và trả nợ X 3. Hồ sơ TSĐB

BC kết quả TĐG TSĐB ngày X 1 30/11/2021

Biên bản định giá TSĐB ngày X 2 30/11/2021

4. Hồ sơ tài chính

- Hợp đồng mua bán đầu vào X

1 - Hợp đồng mua bán đầu ra X - Hóa đơn GTGT đầu vào X 2 - Hóa đơn GTGT đầu ra X

Báo cáo tài chính thuế năm 2018, X 3 X 2019, 2020

SVTH: NGUYỄN THỊ THÙY LINH- K21TCD 3 0 lOMoAR cPSD| 40419767

Báo cáo tài chính nội bộ năm 9/2021: - Bảng cân đối kế toán X -

Báo cáo kết quả hoạt động X SXKD X 4 -

Báo cáo lưu chuyển tiền tệ X -

Bảng cân đối số phát sinh X -

Thuyết minh báo cáo tài chính X -

Bảng tổng hợp của các TK 511,331, 131

Tờ khai thuế GTGT của quý I, II, III,

7 IV năm 2020, Quý I, II, II/2021 X

8 Sao kê tài khoản công ty x Hợp đồng 9 01/2018-HĐCV/NHCT126- x THHHBT ngày 15/03/2018

Hợp đồng tín dụng số: 10 x 801700132870 ngày 24/12/2019 11

Bảng kê hóa đơn, chứng từ hàng x hóa, dịch vụ bán ra

Bảng kê hóa đơn, chứng từ hàng hóa, vụ 12 mua vào x dịch

Báo cáo tình hình sử dụng hóa đơn 13 x Quý I, II, III/2021 2.

Đối tượng khách hàng:

Khách hàng có phải là khách hàng chiến lược, truyền thống (KHTT) của Chi nhánh hay không? Có, KHTT KHTT tiềm năng Không Phân loại khách hàng:

Khách hàng mới thành lập

Khách hàng lần đầu quan hệ với GPBank

Khách hàng đã ngừng quan hệ trên 24 tháng so với thời điểm xem xét cấp tín dụng

Khách hàng cũ, thời gian quan hệ: 12 tháng

Khách hàng và người có liên quan Không Có

3. Tư cách pháp lý của khách hàng

Doanh nghiệp có đủ năng lực phát luật dân sự?

SVTH: NGUYỄN THỊ THÙY LINH- K21TCD 31 lOMoAR cPSD| 40419767 Có Không, nêu cụ thể:

_ Giấy chứng nhận ĐKDN số: 0105264715 do Phòng đăng ký kinh doanh -Sở kế

hoạch và đầu tư thành phố Hà Nội đăng ký lần đầu ngày 19/4/2011, đăng ký thay đổi

lần thứ 3 ngày 30/6/2014.

Địa chỉ: Số 1, ngõ 444/34/17 Đội Cấn, phường Cống Vị, quận Ba Đình, thành phố Hà Nội, Việt Nam.

Ngành nghề SXKD chính: Bán buôn chuyên doanh khác chưa được phân vào

đâu chi tiết: Bán buôn phân bón, bán buôn hóa chất (trừ hóa chất nhà nước cấm);

Dịch vụ kho bãi và lưu trữ hàng hóa.

Vốn đăng ký kinh doanh đến thời điểm gần nhất: 6.000 triệu đồng, cụ thể như sau:

STT Tên thành viên

Giá trị phần vốn góp Tỷ lệ (%) (VNĐ) 1 Nguyễn Tuấn Anh 6.000.000.000 100

+ Các cổ đông/thành viên đã góp đủ vốn điều lệ/vốn đăng ký Đã góp đủ Chưa góp đủ

+ Người đại diện theo pháp luật: Ông Phùng Tuấn Anh, Chức vụ: Giám đốc

Có đủ năng lực hành vi dân sự? Có Không, nêu cụ thể:…

Lý lịch tư pháp của người trực tiếp điều hành Doanh nghiệp

Chưa từng có tiền án tiền sự

Đã từng có tiền án tiền sự

Đang là đối tượng bị nghi vấn của Pháp luật hoặc đang bị Pháp luật truy tố

Là đối tượng đang có các thông tin không tốt liên quan đến tư cách, bao gồm cả

các thông tin về vay nợ, huy động vốn, cờ bạc, nghiện hút, lừa đảo, vv… Trình độ học vấn:

Đại học/Trên đại học Cao đẳng Trung cấp Dưới trung

cấp hoặc không có thông tin

Kinh nghiệm quản lý (số năm kinh nghiệm quản lý trên lĩnh vực kinh doanh):

SVTH: NGUYỄN THỊ THÙY LINH- K21TCD 3 2 lOMoAR cPSD| 40419767 Từ 7 năm trở lênTừ 5 năm đến dưới 7 năm Từ 3 năm đến dưới 5Dưới 1 năm năm

Số năm kinh nghiệm trong lĩnh vực tương tự (nếu có)

4. Quá trình phát triển của công ty

Ông Phùng Tuấn Anh là Giám đốc đồng thời là người đại diện theo pháp luật của

Công ty. Ông Tuấn Anh là người có nhiều năm kinh nghiệm trong lĩnh vực buôn bán

phân bón, bán buôn hóa chất, dịch vụ cho thuê kho bãi,lưu trữ hàng hóa. Trước đây,

ông Tuấn Anh đã có thời gian đi du học và làm việc tại nước ngoài cũng như công

tác trong một số các công ty có ngành nghề kinh doanh liên quan. Nhận thấy tiềm

năng phát triển của ngành buôn bán phân bón, hóa chất do quen biết các mối nhập

hàng cũng như tìm được thị trường đầu ra ổn định ông Tuấn Anh đã về nước và thành

lập Công ty TNHH Thương mại và Dịch vụ quốc tế X chuyên kinh doanh buôn bán

phân bón, bán buôn hóa chất. Ông là người trực tiếp điều hành và quản lý công ty,

với kinh nghiệm quản lý sẵn có tạo dựng được mối quan hệ xã hội,công ty đã có

những bạn hàng thường xuyên ,lượng khách của công ty khá tốt đem lại lợi nhuận ổn

định cho công ty. Trong những năm gần đây, ông Tuấn Anh thấy kinh doanh dịch vụ

cho thuê kho,nhà xưởng là một ngành nghề có tiềm năng phát triển ổn định, chi phí

vốn thấp và lợi nhuận cao, rất nhiều nhu cầu nhưng nguồn cung chưa đủ đáp ứng.

Ông Tuấn Anh đã tạo dựng được thêm những mối quan hệ xã hội số lượng khách

hàng của Công ty đang ngày càng tăng chủ yếu là những bạn hàng lớn có uy tín và

có chỗ đứng trên thị trường. Trong những năm gần đây lĩnh vực kinh doanh cho thuê

nhà xưởng, kho hàng chính là hoạt động đem lại doanh thu chính cho Công ty hiện

tại (90% doanh thu). Hiện tại cơ cấu bộ máy quản lý của Công ty đã dần đi vào ổn

định và ngày càng mở rộng. phát triển.

5. Mô hình tổ chức

Công ty TNHH Thương mại và Dịch vụ quốc tế Bảo Trung đăng ký kinh doanh loại

hình doanh nghiệp Công ty TNHH, tự chủ kinh doanh, chủ động lựa chọn ngành

nghề, địa bàn, hình thức kinh doanh, lựa chọn hình thức, phương thức huy động và

sử dụng vốn, chủ động tìm kiếm thị trường…. Giám đốc Công ty điều hành chung

cho mọi hoạt động kinh doanh. Mô hình tổ chức khoa học, có sự chuyên môn hóa rõ

SVTH: NGUYỄN THỊ THÙY LINH- K21TCD 33 lOMoAR cPSD| 40419767

ràng, phân công công việc cụ thể, phù hợp với quy mô hoạt động hiện tại của Công ty:

+ Ban Giám đốc có 02 người: 01 Giám đốc và 01 Phó Giám đốc.

+ Phòng Kế toán có 02 người: 1 người phụ trách kế toán, 1 Kế toán viên.

+ Phòng Kinh doanh có 02 người: 01 Trưởng phòng; 01 nhân viên.

+ Phòng hành chính có 02 người: 01 người phụ trách hành chính tổng hợp, 01 người lái xe.

+ Bộ phận trực tiếp gồm: 02 người phụ trách quản lý kho, 01 nhân viên kỹ thuật

điện nước, 03 nhân viên bảo vệ, 03 nhân viên kho và 01 công nhận vệ sinh. Cơ chế

kiểm soát doanh nghiệp được kiểm tra một cách khách quan, thường xuyên nhằm đáp

ứng sự tuân thủ theo quy định của pháp luật. Từ nhận định trên thấy rằng mô hình

quản lý doanh nghiệp đảm bảo được tính hiệu quả trong hoạt động của doanh nghiệp

+ Lựa chọn các tiêu chí đánh giá:

Cơ cấu phân cấp tổ chức, hoạt động; mô hình tổ chức, các phòng ban nghiệp vụ: Rõ ràng, đầy đủ;

Chưa rõ ràng, đầy đủ;

Không rõ ràng, không phân chia thành các phòng ban.

Cơ chế quản lý tài chính (đối với Công ty con của tập đoàn/ Tổng công ty) và tổ

chức hệ thống kế toán

Cơ chế quản lý tài chính đầy đủ, hệ thống tài chính kế toán rõ ràng

Cơ chế quản lý tài chính đầy đủ, hệ thống tài chính kế toán chưa rõ ràng

Cơ chế quản lý tài chính chưa đầy đủ, hệ thống tài chính kế toán tương đối rõ ràng

Cơ chế quản lý tài chính chưa đầy đủ, hệ thống tài chính kế toán chưa rõ ràng

Thiết lập các quy trình hoạt động và quy trình kiểm soát nội bộ

Được thiết lập, cập nhật và kiểm tra thường xuyên

Được thiết lập nhưng chưa được thực hiện toàn diện trong thực tế

Có tồn tại nhưng không được chính thức hóa hay được ban hành thành văn bản

Chưa thiết lập các quy trình kiểm soát nội bộ, quy trình hoạt động

SVTH: NGUYỄN THỊ THÙY LINH- K21TCD 3 4 lOMoAR cPSD| 40419767

Nhận xét chung: Nhìn chung, Công ty TNHH Thương mại và Dịch vụ quốc tế Bảo

Trung có cơ cấu tổ chức đơn giản, gọn nhẹ đảm bảo điều hành hoạt động kinh doanh

có hiệu quả. Giám đốc Công ty là người có nhiều kinh nghiệm trong lĩnh vực kinh

doanh cũng như quản lý doanh nghiệp.

6. Tình hình quan hệ tín dụng với các TCTD

Quan hệ tín dụng với các TCTD khác: Có, cụ thể:

Thông tin về tình hình quan hệ tín dụng của khách hàng tại các TCTD theo bản vấn tin CIC.

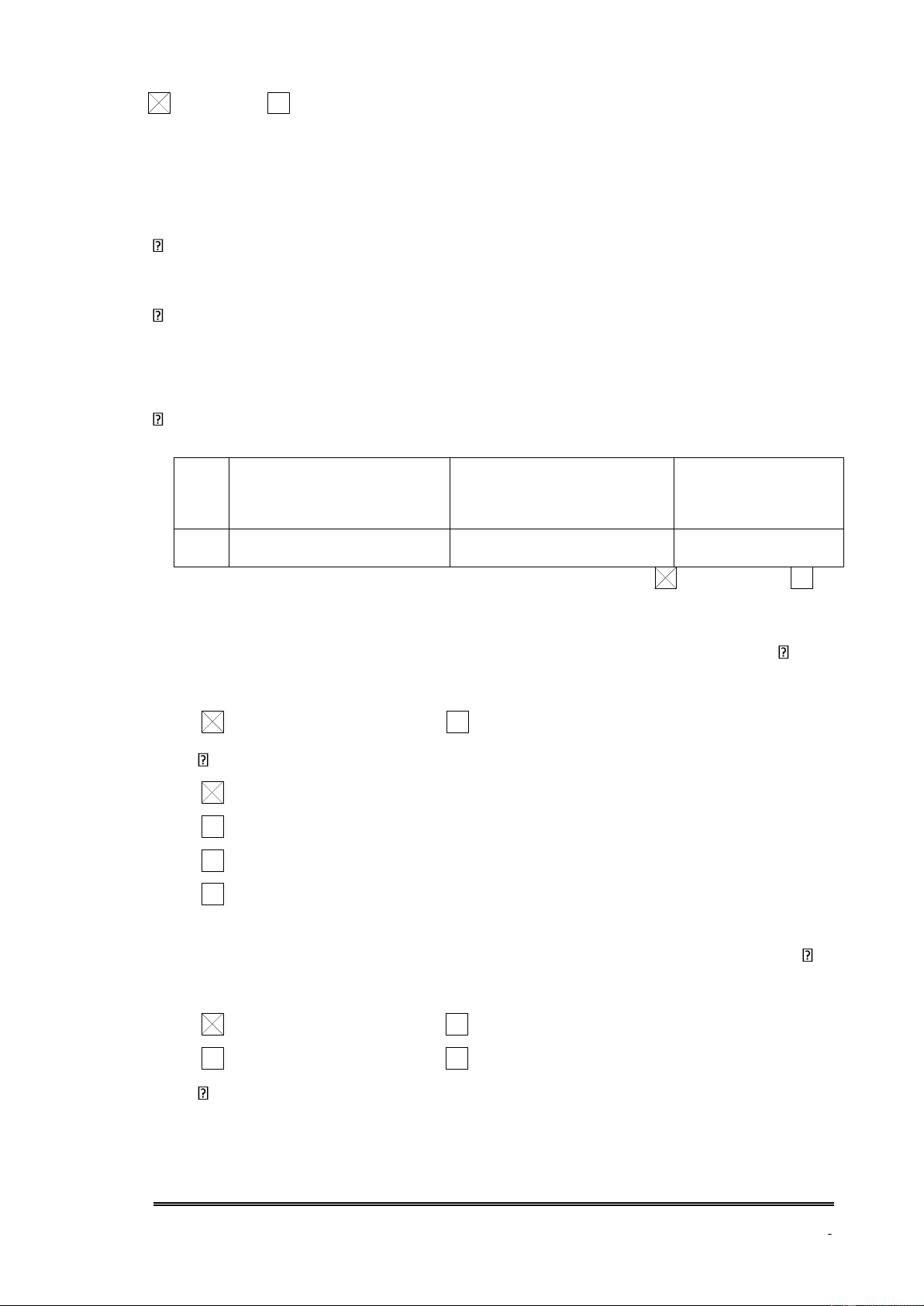

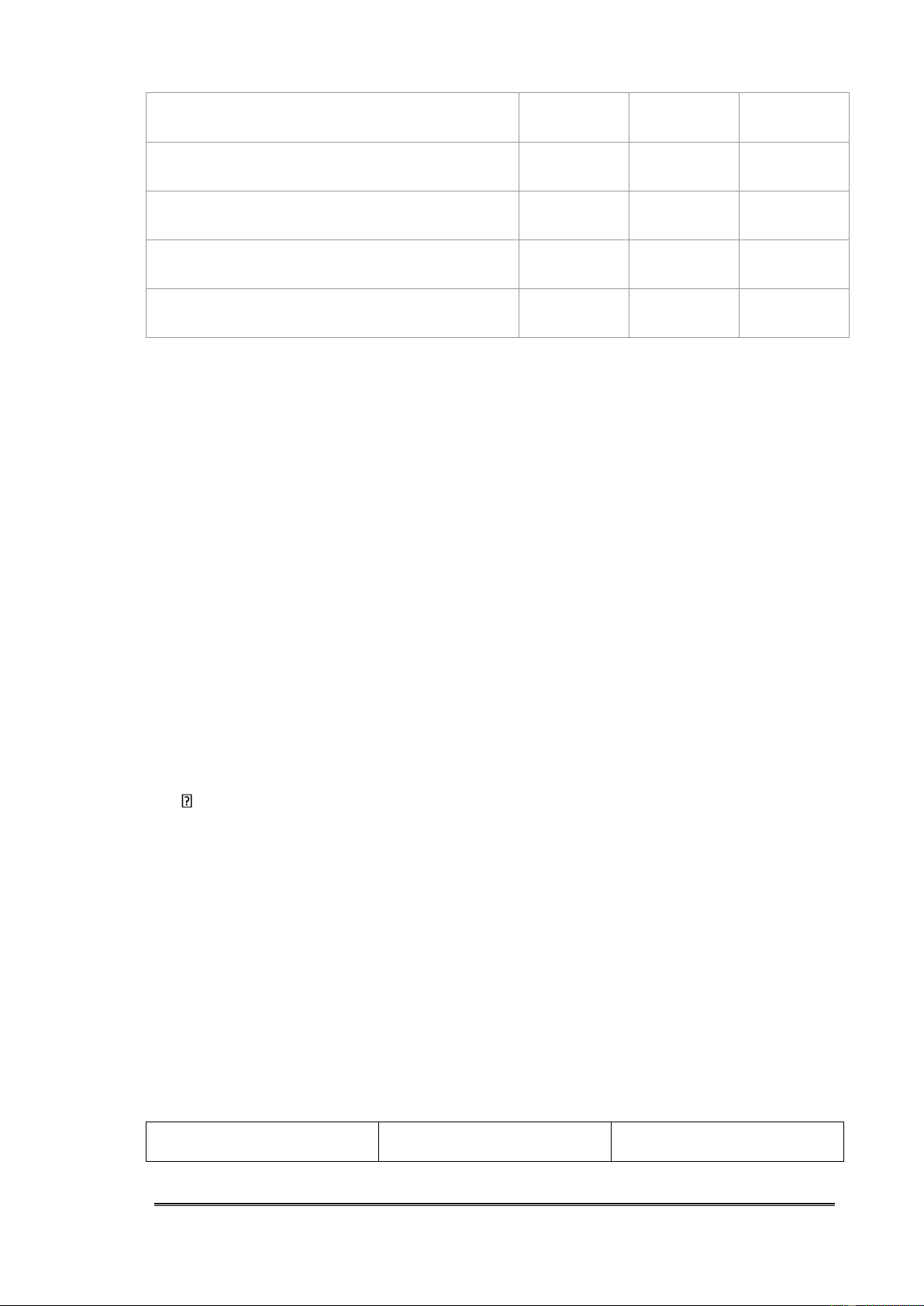

Bảng 2-3: Tình hình quan hệ tín dụng của khách hàng

Đơn vị: triệu đồng

Dư nợ đến thời điểm vấn tin Nhóm STT Tên TCTD

Nợ ngắn Trung dài nợ hạn hạn

Ngân hàng TMCP Công Thương 1 VN - CN Đống Đa 689 1 2 Ngân hàng TNHH MTV Shinhan 1.118 1 VN – CN Hà Nội Tổng 1.807

(Nguồn: báo cáo phân tích của chuyên viên QHKH DN-Chi nhánh Hà Nội) Công

ty không có nợ xấu trong 05 năm gần nhất. không bị chậm thanh toán thẻ tín dụng

trong 03 năm gần nhất, không có nợ cần chú ý trong 12 tháng gần nhất. - Theo bản

vấn tin CIC ngày 02/12/2021. ông Phùng Tuấn Anh – Giám đốc Công ty hiện đang

có dư nợ trung hạn đủ tiêu chuẩn 40 triệu đồng tại Ngân hàng TNHH MTV HSBC

Việt Nam – CN Hà Nội, dư nợ đủ tiêu chuẩn 2.980 triệu đồng tại Ngân hàng BIDV

CN Hà Nội. Ông Tuấn Anh có tổng hạn mức thẻ tín dụng 652 triệu đồng tại 5 ngân

hàng: Vietinbank. HSBC. Shinhanbank. Standard Chartered. VPBank, tổng số tiền

phải thanh toán thẻ là 7 triệu đồng. Ông Tuấn Anh không có nợ xấu trong 03 năm gần

nhất, không có nợ cần chú ý trong 12 tháng gần nhất. - Cũng theo bản vấn tin CIC

ngày 02/12/2021, bà Nguyễn Thị Thanh Hương – Phụ trách kế toán Công ty hiện

đang có tổng hạn mức thẻ tín dụng 60 triệu đồng tại Techcombank, không có dư nợ

cần thanh toán. Bà Hương không có nợ xấu trong 02 năm gần nhất, không có nợ cần

chú ý trong 12 tháng gần nhất.

SVTH: NGUYỄN THỊ THÙY LINH- K21TCD 35 lOMoAR cPSD| 40419767

Tình hình thực hiện nghĩa vụ phải trả (với cơ quan Nhà nước, lương, bạn hàng) •

Qua tìm hiểu DN thực hiện tốt công tác thuế cũng như các nghĩa vụ khác với cơ quan nhà nước.

• Công ty luôn trả lương cho cán bộ công nhân viên đầy đủ. Việc thanh toán công nợ

cũng được Công ty thực hiện tốt. Định hướng tín dụng:

Công ty hoạt động trong lĩnh vực: Bán buôn chuyên doanh khác chưa được phân vào

đâu chi tiết: Bán buôn phân bón. bán buôn hóa chất; Dịch vụ kho bãi và lưu trữ hàng

hóa tuân thủ đầy đủ quy định pháp luật hiện hành. Hiện tại GPBank đang khuyến

khích cho vay đối với các doanh nghiệp vi mô có nguồn thu nhập ổn định và phát triển.

Phần C: Phân tích ngành hàng, định hướng tín dụng Phân tích ngành hàng

-Chu kỳ ngành hàng: Dịch vụ kho bãi, lưu trữ hàng hóa là loại hình dịch vụ trung

gian, chính vì vậy nó không tham gia vào quá trình sản xuất cũng như phân phối. -

Tính thời vụ của ngành hàng: Đối với lĩnh vực cung cấp dịch vụ mà Công ty đang

cung cấp thì hoạt động quanh năm và cũng không chịu nhiều ảnh hưởng từ biến động

của thị trường. Hiện tại Công ty cũng đang liên tục thực hiện các hợp đồng với các

đối tác đã ký một cách đều đặn.

-Xu hướng biến động của ngành trong thời gian tới: Hiện nay nhu cầu kho bãi là rất

lớn, việc đầu tư tài sản cố định sẽ làm giảm nguồn vốn lưu động của các doanh nghiệp

phân phối hàng hóa nên nhu cầu thuê kho bãi được các doanh nghiệp phân phối hàng hóa ưu tiên.

-Các chính sách vĩ mô của Chính phủ và các Bộ ảnh hưởng trực tiếp hoặc gián tiếp

đến ngành: Nền kinh tế đang đi vào giai đoạn dần ổn định và khôi phục sau đại dịch,

chính phủ có nhiều chính sách hỗ trợ khôi phục sản xuất kinh doanh cũng như chung

sống an toàn với đại dịch đối với các doanh nghiệp vừa và nhỏ, dịch vụ của Công ty

là cho thuê nên không bị ảnh hưởng.

-Rào cản gia nhập ngành của các doanh nghiệp mới: Đây là ngành nghề tương đối dễ

tham gia tuy nhiên rào cản lớn nhất khi các doanh nghiệp gia nhập ngành là tìm mặt

SVTH: NGUYỄN THỊ THÙY LINH- K21TCD 3 6 lOMoAR cPSD| 40419767

bằng phù hợp, đào tạo nguồn nhân lực, quản lý chi phí sử dụng vốn và khả năng quản trị điều hành.

-Mức độ cạnh tranh của các doanh nghiệp trong ngành, mức độ cạnh tranh của bản

thân doanh nghiệp: Công ty có vị thế cạnh tranh khá trong ngành, đây cũng là ngành

nghề có mức độ cạnh tranh không quá lớn. Định hướng tín dụng

Công ty hoạt động trong lĩnh vực: Bán buôn chuyên doanh khác chưa được phân vào

đâu chi tiết: Bán buôn phân bón, bán buôn hóa chất; Dịch vụ kho bãi và lưu trữ hàng

hóa tuân thủ đầy đủ quy định pháp luật hiện hành. Hiện tại GPBank đang khuyến

khích cho vay đối với các doanh nghiệp vi mô có nguồn thu nhập ổn định và phát

triển. Chính vì vậy, xét thấy nhu cầu cũng như tiềm lực tài chính thì GPBank có thể

cấp tín dụng cho Công ty.

Phần D: Kết quả thẩm định tình hình hoạt động sản xuất kinh doanh và tài chính .

1. Nguồn số liệu và chất lượng số liệu

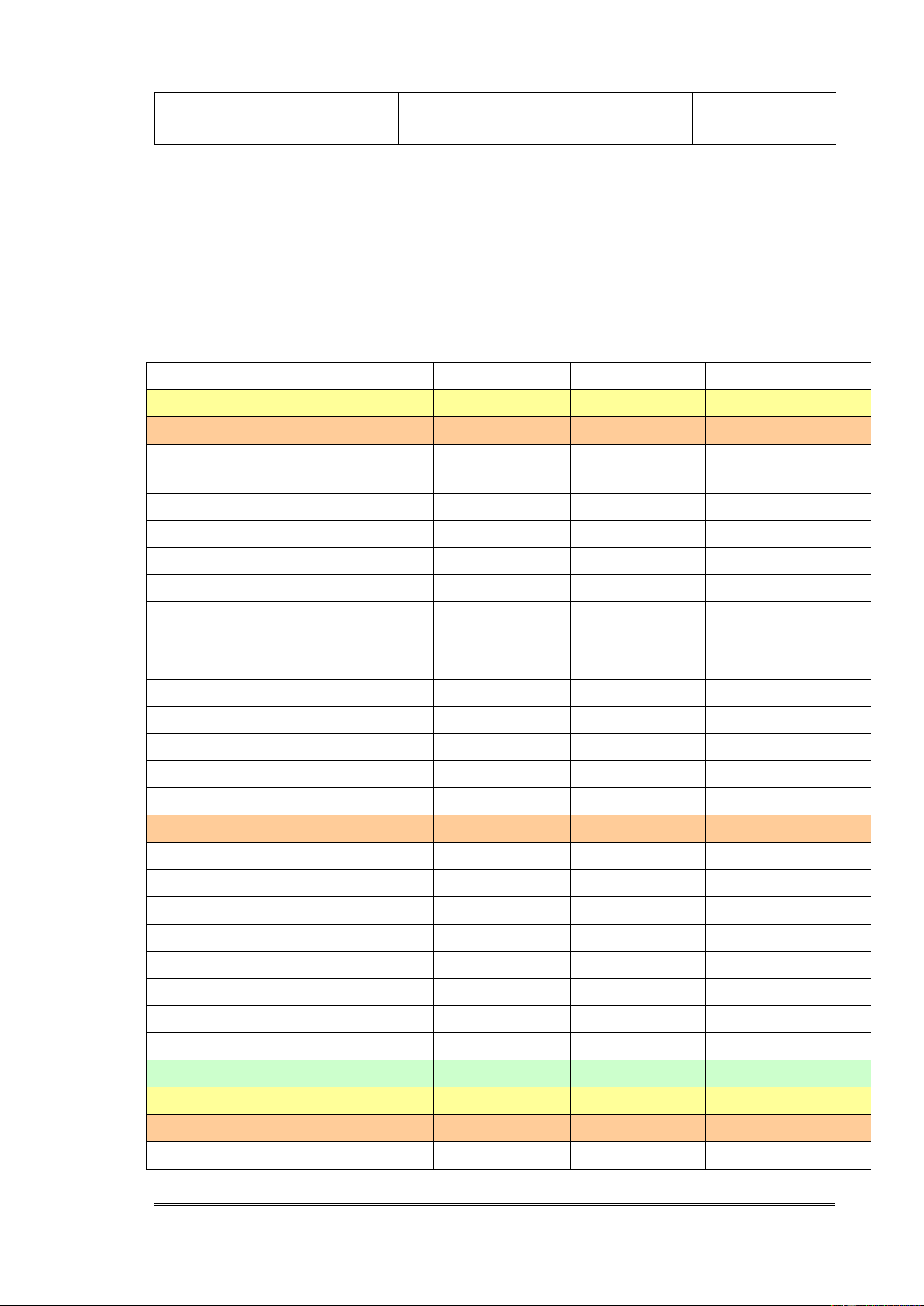

Bảng 2-4: Nguồn số liệu Báo cáo tài chính

Chưa quyết toán/ Chưa Đã/Đang kiểm toán của khách hàng

Đã quyết toán thuế kiểm toán + Năm 2020 X + Năm 2019 X + Năm 2018 X

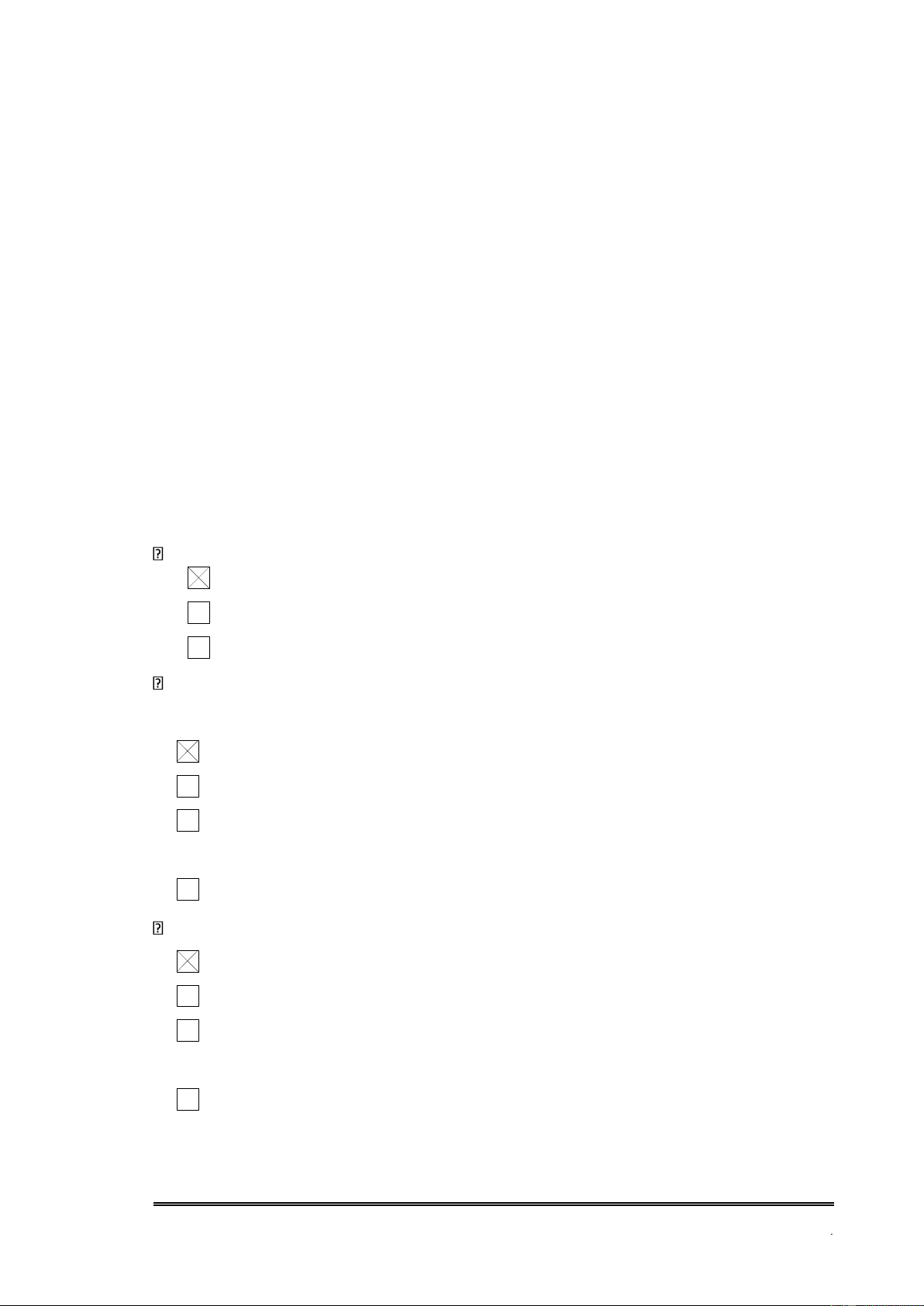

2. Tình hình hoạt động SXKD của công ty

a. Hoạt động SXKD của khách hàng

-Lĩnh vực hoạt động chính: Bán buôn chuyên doanh khác chưa được phân vào đâu

chi tiết: Bán buôn phân bón, bán buôn hóa chất; Dịch vụ kho bãi và lưu trữ hàng hóa. +

Số năm hoạt động trong lĩnh vực kinh doanh chính: 10 năm

-Các sản phẩm, dịch vụ chính của doanh nghiệp: Dịch vụ kho bãi và lưu trữ hàng hóa

-Năng lực hoạt động SXKD:

+ Mô tả và đánh giá hiệu suất sử dụng cơ sở hạ tầng, vật chất, máy móc thiết bị: Hiện

tại tài sản cố định của công ty bao gồm: 01 Ô tô bán tải Mazda, 02 xe nâng, 01 Ô tô

bán tải Mitsubishi, 01 ô tô 7 chỗ, 01 bất động sản đầu tư, cùng nguyên liệu làm kho

và các thiết bị phục vụ văn phòng. Hiện tại Công ty đang hoạt động hết công suất trên

SVTH: NGUYỄN THỊ THÙY LINH- K21TCD 37 lOMoAR cPSD| 40419767

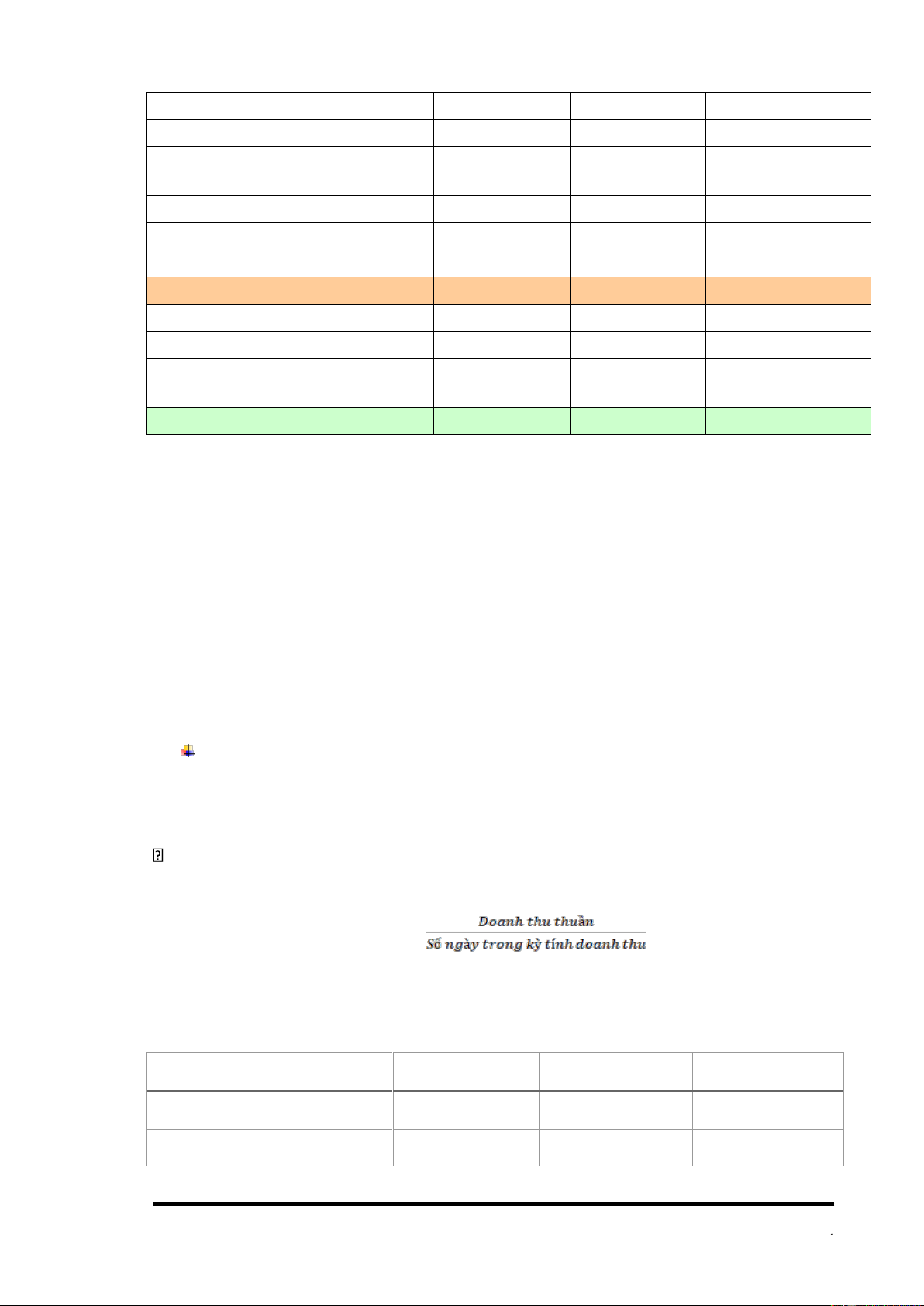

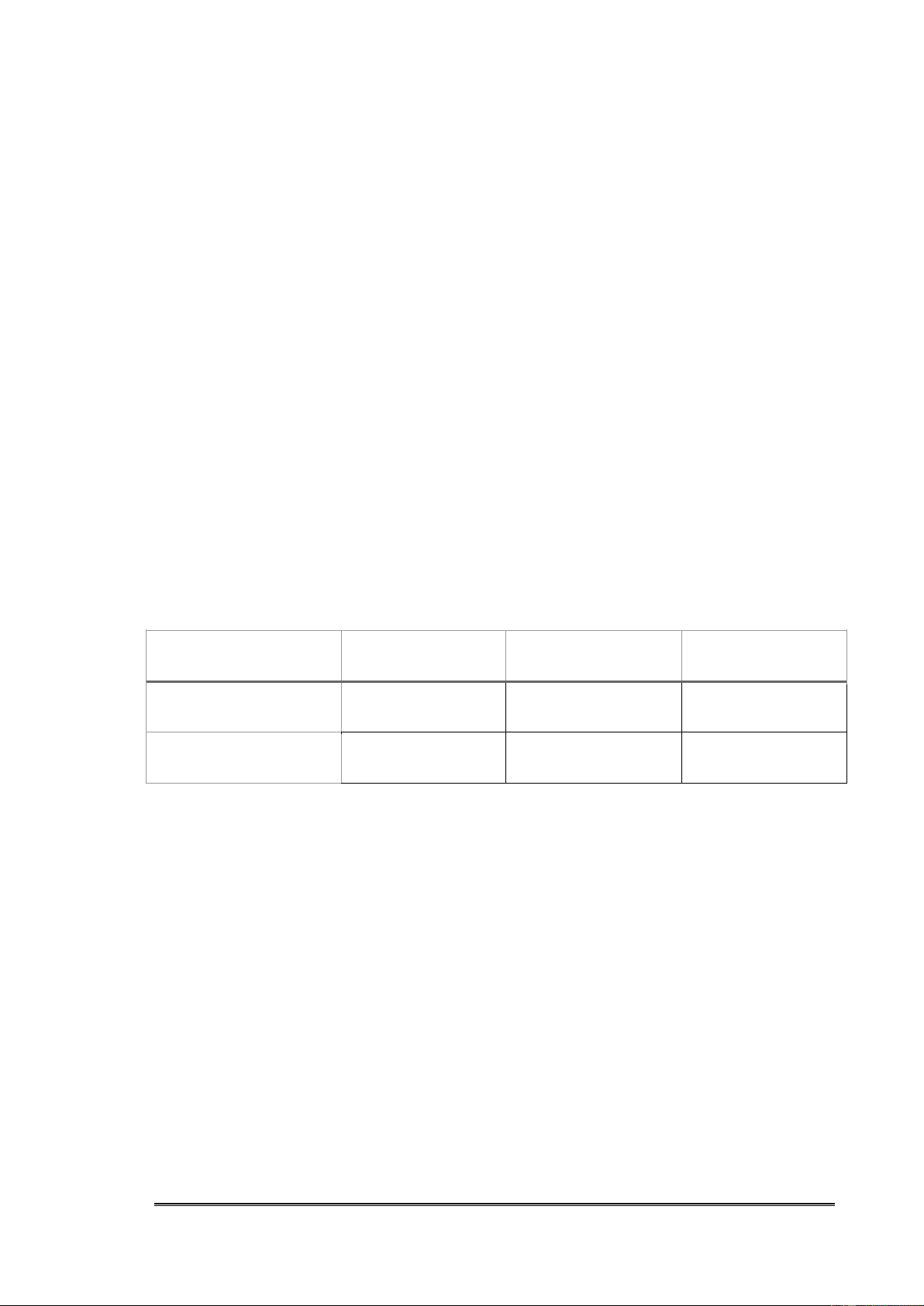

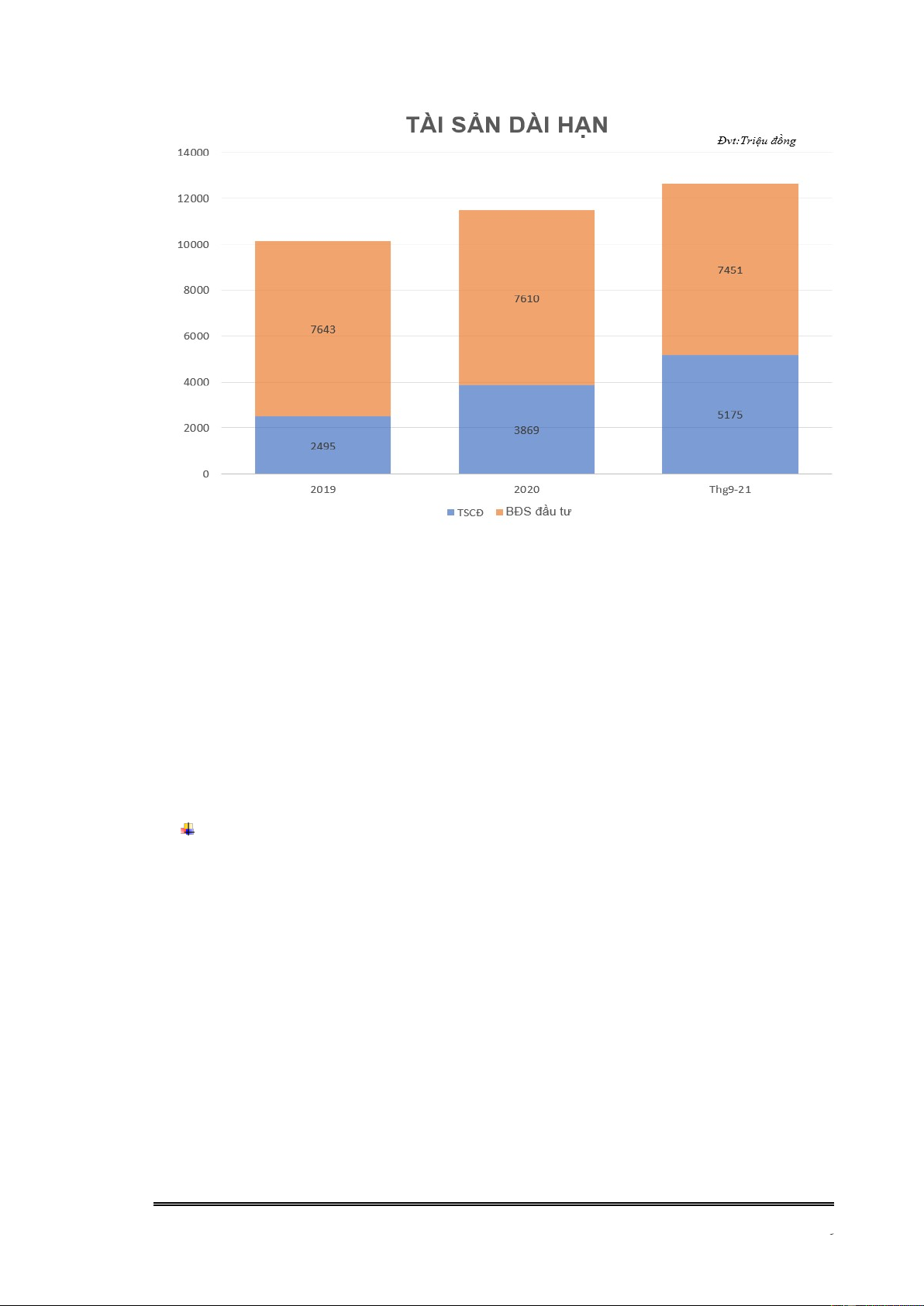

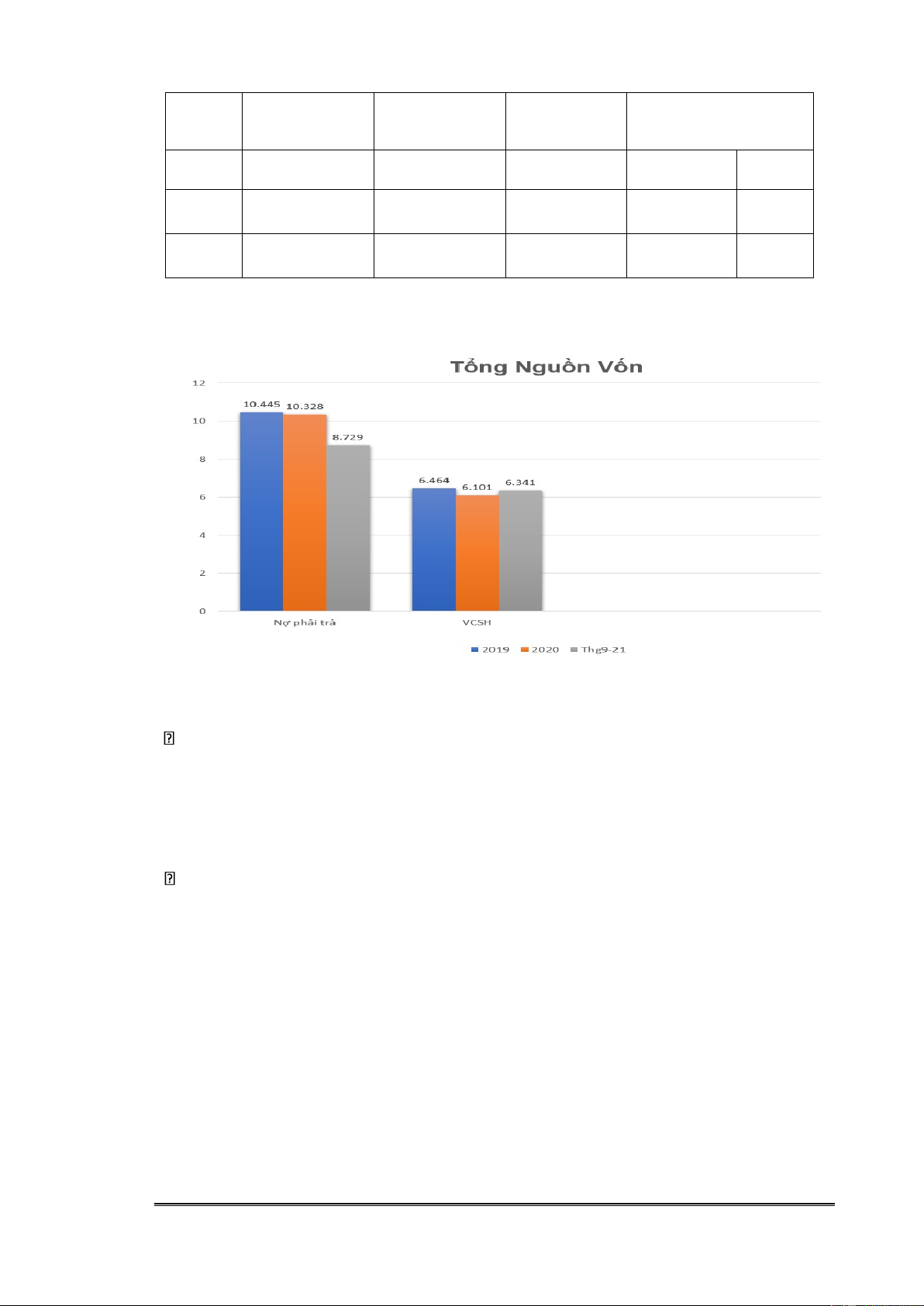

nền công việc sẵn có, địa chỉ đăng ký kinh doanh của Công ty được đặt tại: Số 1,ngõ