Preview text:

lOMoAR cPSD| 48541417

HƯỚNG DẪN QUY TRÌNH TÍNH CÁC KHOẢN THUẾ CÓ LIÊN QUAN ĐẾN HÀNG NHẬP KHẨU

Kế toán tính toán các sắc thuế có liên quan ến hàng nhập khẩu theo trình tự từ 1 ến 5 như sau:

1. TÍNH THUẾ BẢO VỆ MÔI TRƯỜNG 2. TÍNH THUẾ NHẬP KHẨU

3. TÍNH THUẾ TIÊU THỤ ĐẶC BIỆT CỦA HS CODE NHẬP KHẨU

4. TÍNH THUẾ GIÁ TRỊ GIA TĂNG CỦA HS CODE NHẬP KHẨU

5. TÍNH THUẾ PHẢI NỘP CỦA HS CODE NHẬP KHẨU

1. THUẾ BẢO VỆ MÔI TRƯỜNG

(Luật huế bảo vệ môi trường số: 57/2010/QH12 ngày 15 tháng 11 năm 2010)

1. Thuế bảo vệ môi trường là loại thuế gián thu, thu vào sản phẩm, hàng hóa (sau ây gọi chung là hàng hóa) khi sử

dụng gây tác ộng xấu ến môi trường. (khai thuế, tính thuế, nộp thuế và hoàn thuế bảo vệ môi trường). -

Căn cứ quy ịnh mẫu 01/TBVMT ban hành kèm theo Thông tư 80/2021/TT-BTC quy ịnh về tờ khai thuế bảo vệ môi trường -

Căn cứ quy ịnh iểm a khoản 2 Điều 16 Thông tư 80/2021/TT-BTC quy ịnh về khai thuế, tính thuế, phân bổ và

nộp thuế bảo vệ môi trường

2. Mức thuế tuyệt ối là mức thuế ược quy ịnh bằng số tiền tính trên một ơn vị hàng hóa chịu thuế.

3. Căn cứ tính thuế bảo vệ môi trường là số lượng hàng hóa tính thuế và mức thuế tuyệt ối.

- Số lượng hàng hóa tính thuế ược quy ịnh như sau:

+ Đối với hàng hóa sản xuất trong nước, số lượng hàng hóa tính thuế là số lượng hàng hóa sản xuất bán ra, trao ổi,

tiêu dùng nội bộ, tặng cho;

+ Đối với hàng hóa nhập khẩu, số lượng hàng hóa tính thuế là số lượng hàng hóa nhập khẩu.

- Mức thuế tuyệt ối ể tính thuế ược quy ịnh tại Điều 8 của Luật này.

4. Phương pháp tính thuế

Số thuế bảo vệ môi trường phải nộp bằng số lượng ơn vị hàng hóa chịu thuế nhân với mức thuế tuyệt ối quy ịnh trên một ơn vị hàng hóa.

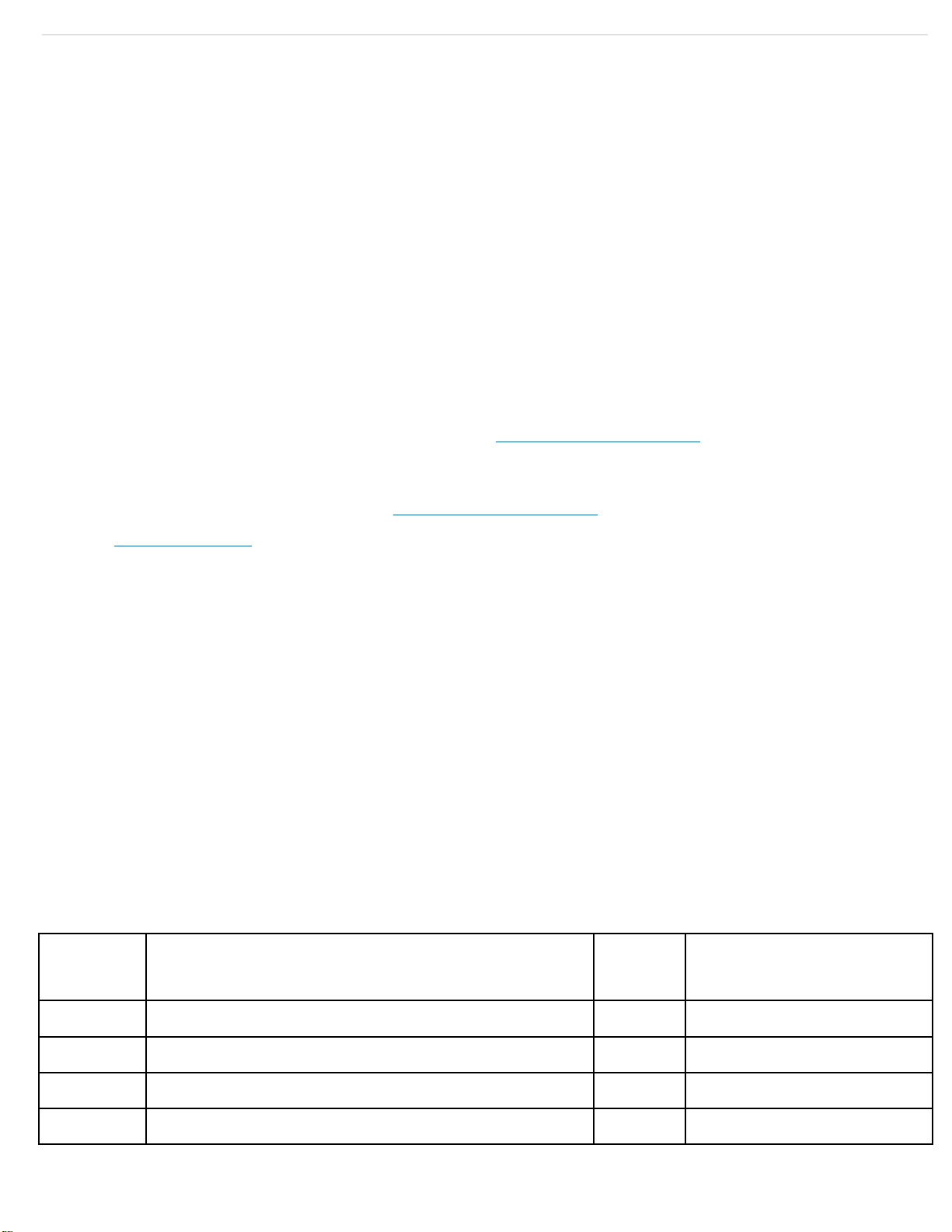

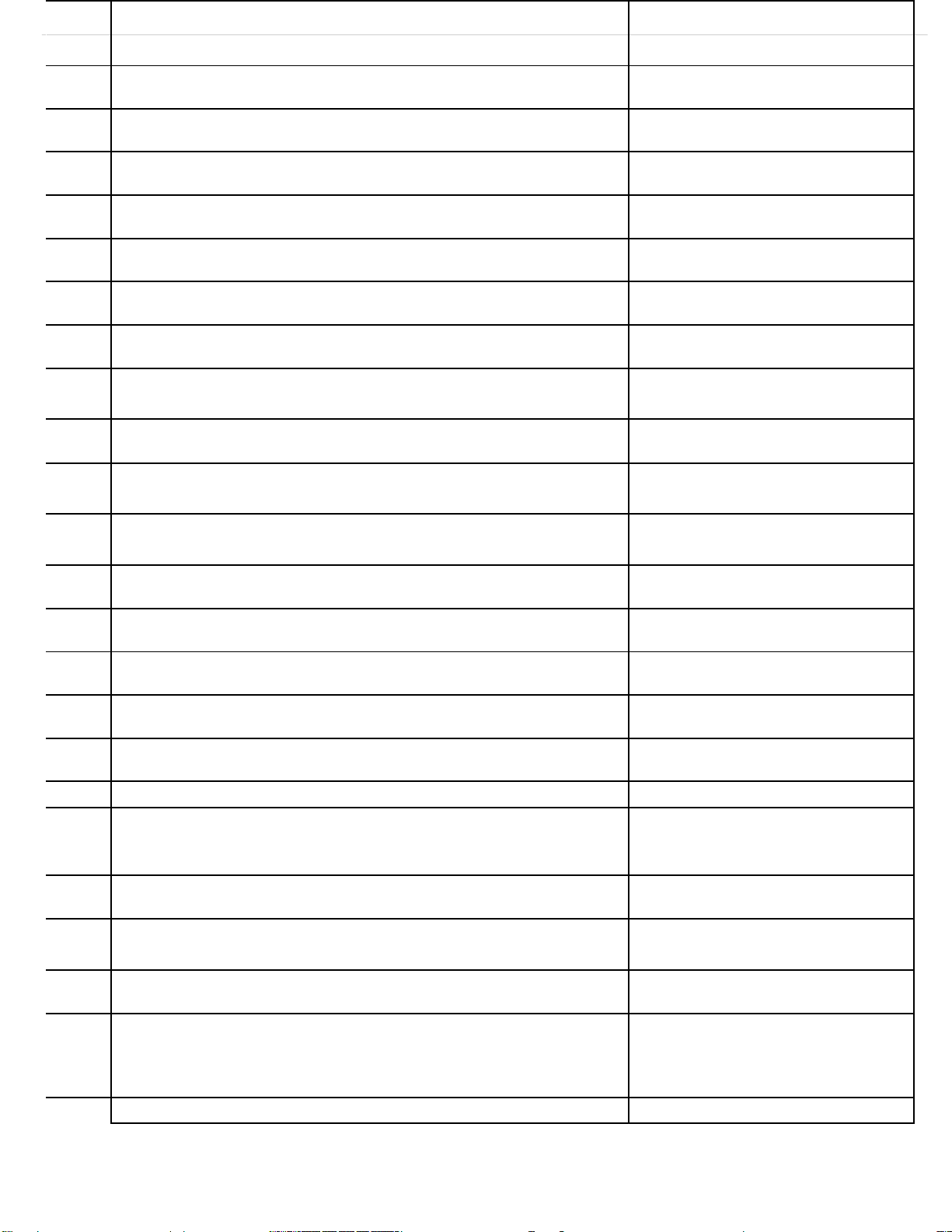

5. Biểu khung thuế: Mức thuế tuyệt ối ược quy ịnh theo Biểu khung thuế dưới ây: Số thứ tự Hàng hóa Đơn vị

Mức thuế tuyệt ối (ồng/1 tính ơn vị hàng hóa) II Than á 1 Than nâu Tấn 10.000-30.000 2 Than an-tra-xít (antraxit) Tấn 20.000-50.000 3 Than mỡ Tấn 10.000-30.000 lOMoAR cPSD| 48541417 4 Than á khác Tấn 10.000-30.000 III

Dung dịch Hydro-chloro-fluoro-carbon (HCFC) kg 1.000-5.000 IV

Túi ni lông thuộc diện chịu thuế kg 30.000-50.000 V

Thuốc diệt cỏ thuộc loại hạn chế sử dụng kg 500-2.000 VI

Thuốc trừ mối thuộc loại hạn chế sử dụng kg 1.000-3.000 VII

Thuốc bảo quản lâm sản thuộc loại hạn chế sử dụng kg 1.000-3.000 VIII

Thuốc khử trùng kho thuộc loại hạn chế sử dụng kg 1.000-3.000

Nghị quyết số: 42/2023/UBTVQH15 ngày 18 tháng 12 năm 2023 VỀ MỨC THUẾ BẢO VỆ MÔI TRƯỜNG ĐỐI

a. Căn cứ pháp lý tính thuế xuất nhập khẩu: •

Luật thuế xuất khẩu thuế nhập khẩu 2016 •

Nghị ịnh 134/2016/NĐ-CP ngày 01/09/2016 quy ịnh chi tiết một số iều và biện pháp thi hành luật thuế xuất khẩu, thuế nhập khẩu; •

Nghị ịnh 18/2021/NĐ-CP ngày 11/03/2021 sửa ổi, bổ sung một số iều của nghị ịnh số 134/2016/NĐ-CP ngày

01/9/2016 của chính phủ quy ịnh chi tiết một số iều và biện pháp thi hành luật thuế xuất khẩu, thuế nhập khẩu.

b. Các phương pháp tính thuế gồm: lOMoAR cPSD| 48541417 •

Phương pháp tính thuế hỗn hợp: là việc áp dụng ồng thời phương pháp tính thuế theo tỷ lệ phần trăm và phương

pháp tính thuế tuyệt ối. •

Phương pháp tính thuế theo tỷ lệ phần trăm: là việc xác ịnh thuế theo phần trăm (%) của trị giá tính thuế hàng

hóa xuất khẩu, nhập khẩu. •

Phương pháp tính thuế tuyệt ối: là việc ấn ịnh số tiền thuế nhất ịnh trên một ơn vị hàng hóa xuất khẩu, nhập khẩu.

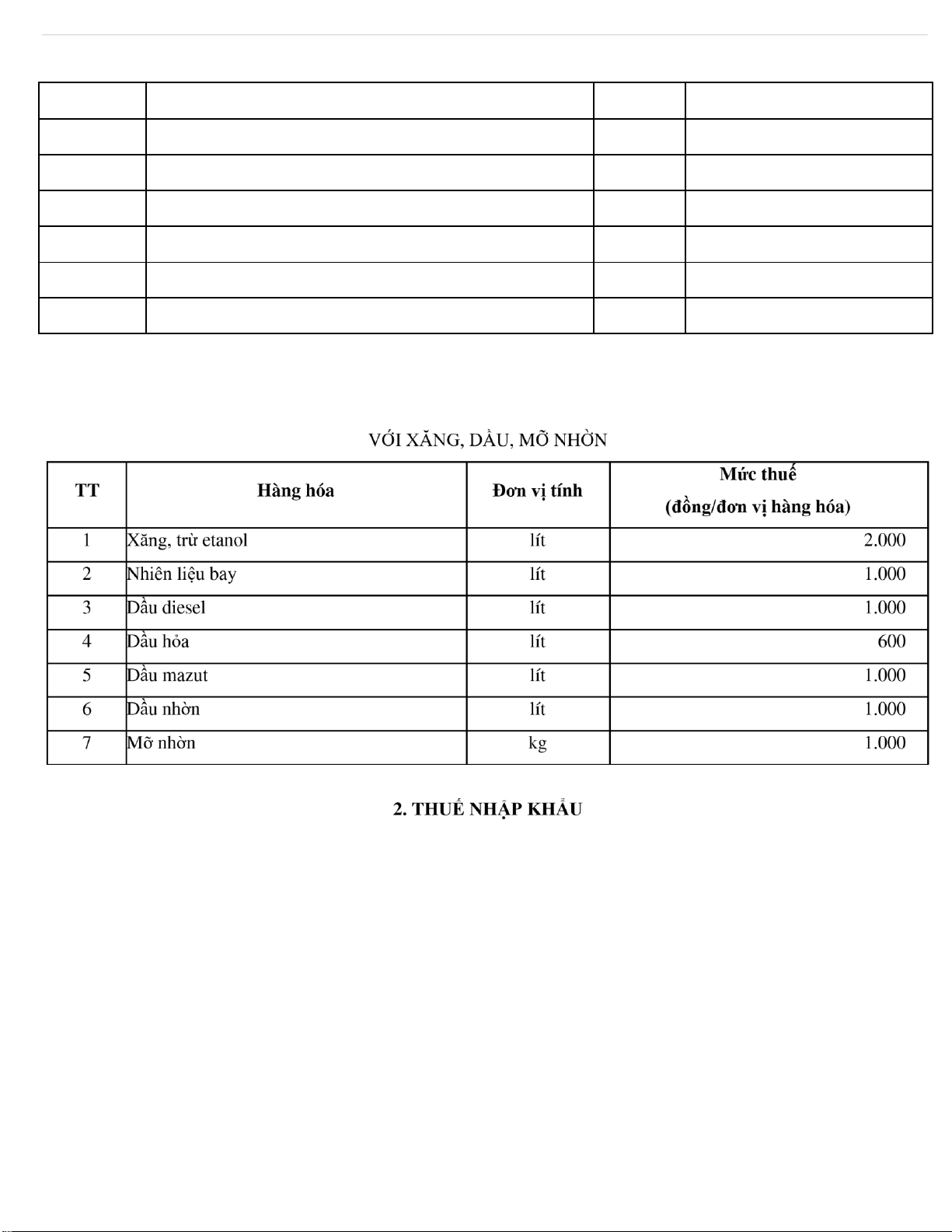

b1. Công thức tính thuế xuất nhập khẩu ối với hàng hóa áp dụng phương pháp tính theo tỷ lệ %

Downloaded by Anh Tr?n (anhtrann1406200@gmail.com)

Trường hợp áp dụng: Tính thuế cho hàng hóa áp dụng thuế suất theo tỷ lệ % như:

Số tiền thuế XNK ược xác ịnh căn cứ theo trị giá tính thuế và thuế suất theo tỷ lệ phần trăm (%) của từng mặt hàng tại thời iểm tính thuế.

Công thức tính: Thuế xuất khẩu phải nộp = Giá tính thuế nhập khẩu x Thuế suất thuế nhập khẩu Trong ó:

- Trị giá tính thuế trên mỗi ơn vị hàng hóa là trị giá hải quan theo quy ịnh của Luật hải quan.

+ Trị giá hải quan ối với hàng hóa nhập khẩu là giá thực tế phải trả tính ến cửa khẩu nhập ầu tiên, phù hợp với pháp

luật Việt Nam và iều ước quốc tế mà Cộng hòa xã hội chủ nghĩa Việt Nam là thành viên.

+ Tỷ giá tính thuế là tỷ giá hối oái giữa ồng tiền Việt Nam với ồng tiền nước ngoài do Ngân hàng Nhà nước Việt Nam

công bố tại thời iểm tính thuế. Trường hợp tại thời iểm tính thuế mà Ngân hàng Nhà nước Việt Nam không công bố

tỷ giá hối oái thì áp dụng tỷ giá hối oái của lần công bố gần nhất.)

- Thuế suất ối với hàng hóa xuất khẩu ược quy ịnh cụ thể cho từng mặt hàng tại biểu thuế xuất khẩu.

- Thuế suất ối với hàng hóa nhập khẩu gồm thuế suất ưu ãi, thuế suất ưu ãi ặc biệt, thuế suất thông thường. lOMoAR cPSD| 48541417

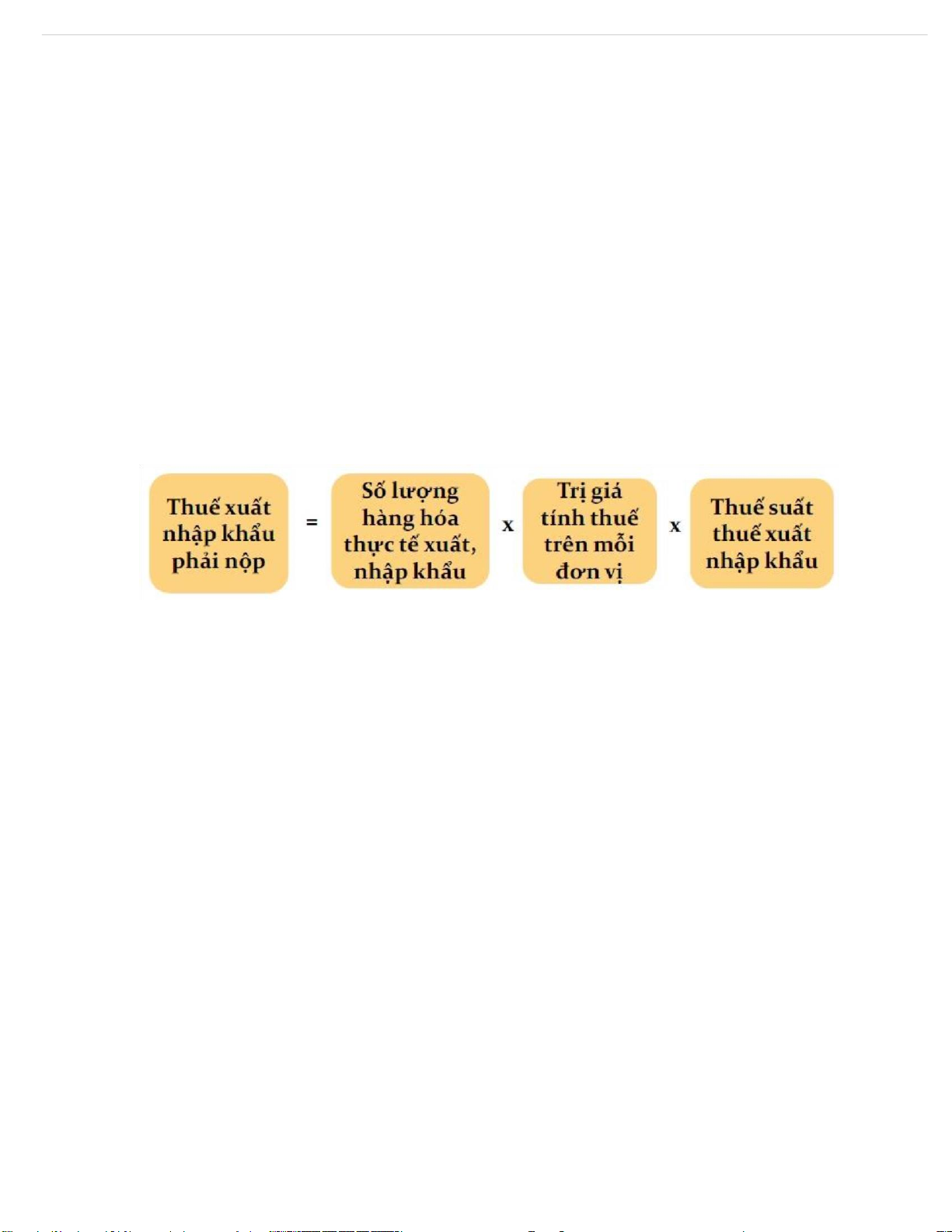

b2. Công thức tính thuế xuất nhập khẩu ối với hàng hóa áp dụng phương pháp tính thuế tuyệt ối

Số tiền thuế áp dụng phương pháp tính thuế tuyệt ối ối với hàng hóa xuất khẩu, nhập khẩu ược xác ịnh căn cứ vào

lượng hàng hóa thực tế xuất khẩu, nhập khẩu và mức thuế tuyệt ối quy ịnh trên một ơn vị hàng hóa tại thời iểm tính thuế.

Công thức tính thuế xuất nhập khẩu ối với mặt hàng áp dụng thuế suất tuyệt ối: Lưu ý:

Doanh nghiệp cần căn cứ vào tính chất, cấu tạo hàng hóa mà doanh nghiệp xuất nhập khẩu và áp dụng 06 (sáu) quy tắc

phân loại tại Phụ lục II ban hành kèm theo Thông tư số 103/2015/TT-BTC ngày 01/07/2015 của Bộ Tài chính ể xác ịnh

mức thuế suất nộp cho từng mặt hàng. lOMoAR cPSD| 48541417

b3. Công thức tính thuế xuất nhập khẩu ối với hàng hóa áp dụng phương pháp tính thuế hỗn hợp

Số tiền thuế áp dụng phương pháp tính thuế hỗn hợp ối với hàng hóa xuất khẩu, nhập khẩu ược xác ịnh là tổng số tiền

thuế theo tỷ lệ phần trăm và số tiền thuế tuyệt ối.

Công thức tính thuế xuất nhập khẩu như sau: Thuế XNK =

Thuế XNK phải nộp ối với +

Thuế XNK phải nộp ối với phải nộp

hàng hóa tính thuế theo tỷ lệ

hàng hóa tính thuế tuyệt ối. %

c. Lưu ý khi xác ịnh giá tính thuế xuất nhập khẩu

Khi xác ịnh giá tính thuế XNK doanh nghiệp và cá nhân lưu ý: •

Giá tính thuế thì giá tính thuế ược xác ịnh theo hợp ồng trong trường hợp có hợp ồng mua bán và có ủ các chứng

từ hợp lệ, ủ iều kiện ể xác ịnh. •

Giá tính thuế áp dụng theo biểu giá do Chính phủ quy ịnh trong trường hợp hàng hoá XNK theo phương thức

khác hoặc giá ghi trên hợp ồng quá thấp so với giá mua bán tối thiểu thực tế tại cửa khẩu. •

Giá tính thuế tính bằng ồng Việt Nam. Trường hợp là ngoại tệ thì ược quy ổi ra ồng Việt Nam theo tỷ giá mua

vào do Ngân hàng nhà nước công bố tại thời iểm tính thuế.

3. THUẾ TIÊU THỤ ĐẶC BIỆT CỦA HS CODE NHẬP KHẨU Căn cứ pháp lý:

- Luật THUẾ TIÊU THỤ ĐẶC BIỆT số: 27/2008/QH12 ngày 14 tháng 11 năm 2008

- Luật SỬA ĐỔI, BỔ SUNG MỘT SỐ ĐIỀU CỦA LUẬT THUẾ TIÊU THỤ ĐẶC BIỆT số: 70/2014/QH13 ngày 26 tháng 11 năm 2014

- Điều 7 Luật Thuế tiêu thụ ặc biệt Số: 06/VBHN-VPQH ngày 11 tháng 12 năm 2014

- Khoản 2 Điều 2 Luật số 106/2016/QH1Downloa3 ngày 06 tháng 4 năm 201ded by Anh Tr?n (anhtrann1406200@gmail.com)6

- Điều 8 Luật sửa ổi Luật Đầu tư công, Luật Đầu tư theo phương thức ối tác công tư, Luật Đầu tư, Luật Nhà ở, Luật

Đấu thầu, Luật Điện lực, Luật Doanh nghiệp, Luật Thuế TTĐB và Luật Thi hành án dân sự 2022.

- Thuế suất thuế TTĐB ã ược quy ịnh trong biểu thuế theo Luật thuế tiêu thụ ặc biệt – Luật số 70/2014/QH13, Luật

106/2016/QH13 và Nghị ịnh 108/2015/NĐ-CP của Chính phủ.

- Người nộp thuế tiêu thụ ặc biệt là tổ chức, cá nhân sản xuất, nhập khẩu hàng hóa và kinh doanh dịch vụ thuộc ối

tượng chịu thuế tiêu thụ ặc biệt.

+ Trường hợp tổ chức, cá nhân có hoạt ộng kinh doanh xuất khẩu mua hàng hoá thuộc diện chịu thuế tiêu thụ ặc biệt

của cơ sở sản xuất ể xuất khẩu nhưng không xuất khẩu mà tiêu thụ trong nước thì tổ chức, cá nhân có hoạt ộng kinh

doanh xuất khẩu là người nộp thuế tiêu thụ ặc biệt. (Tính thuế, hoàn thuế, khấu trừ thuế và giảm thuế tiêu thụ ặc biệt). Căn cứ tính thuế lOMoAR cPSD| 48541417

Căn cứ tính thuế tiêu thụ ặc biệt là giá tính thuế của hàng hóa, dịch vụ chịu thuế và thuế suất. Số thuế tiêu thụ ặc

biệt phải nộp bằng giá tính thuế tiêu thụ ặc biệt nhân với thuế suất thuế tiêu thụ ặc biệt. Giá tính thuế

Giá tính thuế tiêu thụ ặc biệt ối với hàng hoá, dịch vụ là giá bán ra, giá cung ứng dịch vụ chưa có thuế tiêu thụ ặc biệt

và chưa có thuế giá trị gia tăng ược quy ịnh như sau:

1. Đối với hàng hóa sản xuất trong nước là giá do cơ sở sản xuất bán ra;

2. Đối với hàng hóa nhập khẩu là giá tính thuế nhập khẩu cộng với thuế nhập khẩu. Trường hợp hàng hóa nhập khẩu

ược miễn, giảm thuế nhập khẩu thì giá tính thuế không bao gồm số thuế nhập khẩu ược miễn, giảm; Giá tính thuế

tiêu thụ ặc biệt = Giá tính thuế nhập khẩu + Tiền thuế nhập khẩu

3. Đối với hàng hóa gia công là giá tính thuế của hàng hóa bán ra của cơ sở giao gia công hoặc giá bán của sản phẩm

cùng loại hoặc tương ương tại cùng thời iểm bán hàng;

4. Đối với hàng hóa bán theo phương thức trả góp, trả chậm là giá bán theo phương thức bán trả tiền một lần của

hàng hóa ó không bao gồm khoản lãi trả góp, lãi trả chậm;

5. Đối với dịch vụ là giá cung ứng dịch vụ của cơ sở kinh doanh. Giá cung ứng dịch vụ ối với một số trường hợp ược quy ịnh như sau:

a) Đối với kinh doanh gôn là giá bán thẻ hội viên, giá bán vé chơi gôn bao gồm cả tiền phí chơi gôn và tiền ký quỹ (nếu có);

b) Đối với kinh doanh ca-si-nô, trò chơi iện tử có thưởng, kinh doanh ặt cược là doanh thu từ hoạt ộng này trừ số tiền

ã trả thưởng cho khách;

c) Đối với kinh doanh vũ trường, mát-xa, ka-ra-ô-kê là doanh thu của các hoạt ộng kinh doanh trong vũ trường, cơ sở

kinh doanh mát-xa, ka-ra-ô-kê;

6. Đối với hàng hóa, dịch vụ dùng ể trao ổi hoặc tiêu dùng nội bộ, biếu, tặng cho là giá tính thuế tiêu thụ ặc biệt của

hàng hóa, dịch vụ cùng loại hoặc tương ương tại thời iểm phát sinh các hoạt ộng này.

Giá tính thuế tiêu thụ ặc biệt ối với hàng hóa, dịch vụ quy ịnh tại Điều này bao gồm cả khoản thu thêm, ược thu (nếu

có) mà cơ sở kinh doanh ược hưởng.

Giá tính thuế ược tính bằng Đồng Việt Nam. Trường hợp người nộp thuế có doanh thu bằng ngoại tệ thì phải quy ổi

ngoại tệ ra Đồng Việt Nam theo tỷ giá giao dịch bình quân trên thị trường ngoại tệ liên ngân hàng do Ngân hàng nhà

nước Việt Nam công bố tại thời iểm phát sinh doanh thu ể xác ịnh giá tính thuế.

Chính phủ quy ịnh cụ thể Điều này. Thuế suất

Thuế suất thuế tiêu thụ ặc biệt ối với hàng hóa, dịch vụ ược quy ịnh theo Biểu thuế tiêu thụ ặc biệt sau ây:

BIỂU THUẾ TIÊU THỤ ĐẶC BIỆT lOMoAR cPSD| 48541417 Thuế suất STT

Hàng hóa, dịch vụ (%) I Hàng hóa 1

Thuốc lá iếu, xì gà và các chế phẩm khác từ cây thuốc lá

Từ ngày 01 tháng 01 năm 2016 ến hết ngày 31 tháng 12 năm 2018 70

Từ ngày 01 tháng 01 năm 2019 75 2 Rượu

a) Rượu từ 20 ộ trở lên

Từ ngày 01 tháng 01 năm 2016 ến hết ngày 31 tháng 12 năm 2016 55

Từ ngày 01 tháng 01 năm 2017 ến hết ngày 31 tháng 12 năm 2017 60

Từ ngày 01 tháng 01 năm 2018 65 b) Rượu dưới 20 ộ

Từ ngày 01 tháng 01 năm 2016 ến hết ngày 31 tháng 12 năm 2017 30

Từ ngày 01 tháng 01 năm 2018 35 3 Bia

Từ ngày 01 tháng 01 năm 2016 ến hết ngày 31 tháng 12 năm 2016 55

Từ ngày 01 tháng 01 năm 2017 ến hết ngày 31 tháng 12 năm 2017 60

Từ ngày 01 tháng 01 năm 2018 65 4 Xe ô tô dưới 24 chỗ

a) Xe ô tô chở người từ 9 chỗ trở xuống, trừ loại quy ịnh tại iểm 4,

4e và 4g của Biểu thuế quy ịnh tại Điều này

Loại có dung tích xi lanh từ 2.000 cm3 trở xuống 45

Loại có dung tích xi lanh trên 2.000 cm3 ến 3.000 cm3 50

Loại có dung tích xi lanh trên 3.000 cm3 60 30

b) Xe ô tô chở người từ 10 ến dưới 16 chỗ, trừ loại quy ịnh tại iểm

4, 4e và 4g của Biểu thuế quy ịnh tại Điều này

Downloaded by Anh Tr?n (anhtrann1406200@gmail.com) lOMoAR cPSD| 48541417

c) Xe ô tô chở người từ 16 ến dưới 24 chỗ, trừ loại quy ịnh tại iểm 15

4, 4e và 4g của Biểu thuế quy ịnh tại Điều này

d) Xe ô tô vừa chở người, vừa chở hàng, trừ loại quy ịnh tại iểm 4, 15

4e và 4g của Biểu thuế quy ịnh tại Điều này

) Xe ô tô chạy bằng xăng kết hợp năng lượng iện, năng lượng sinh

Bằng 70% mức thuế suất áp dụng cho

xe cùng loại quy ịnh tại iểm 4a, 4b,

học, trong ó tỷ trọng xăng sử dụng không quá 70% số năng lượng sử 4c và 4d của Biểu thuế quy ịnh tại dụng. Điều này

Bằng 50% mức thuế suất áp dụng cho

xe cùng loại quy ịnh tại iểm 4a, 4b,

e) Xe ô tô chạy bằng năng lượng sinh học

4c và 4d của Biểu thuế quy ịnh tại Điều này

g) Xe ô tô chạy bằng iện

Loại chở người từ 9 chỗ trở xuống 25

Loại chở người từ 10 ến dưới 16 chỗ 15

Loại chở người từ 16 ến dưới 24 chỗ 10

Loại thiết kế vừa chở người, vừa chở hàng 10

5 Xe mô tô hai bánh, xe mô tô ba bánh có dung tích xi lanh trên 125 20 cm3 6 Tàu bay 30 7 Du thuyền 30 8 Xăng các loại a) Xăng 10 b) Xăng E5 8 c) Xăng E10 7

9 Điều hòa nhiệt ộ công suất từ 90.000 BTU trở xuống 10 10 Bài lá 40 11 Vàng mã, hàng mã 70 II Dịch vụ lOMoAR cPSD| 48541417 1 Kinh doanh vũ trường 40

2 Kinh doanh mát-xa, ka-ra-ô-kê 30

3 Kinh doanh ca-si-nô, trò chơi iện tử có thưởng 35 4 Kinh doanh ặt cược 30 5 Kinh doanh gôn 20 6 Kinh doanh xổ số 15 lOMoAR cPSD| 48541417

10 | T h s . Đ ặ n g T h ị P h ư ơ n g H ư ớ n g d ẫ n t í n h c á c s ắ c t h u ế l i ê n q u a n H S C o d e

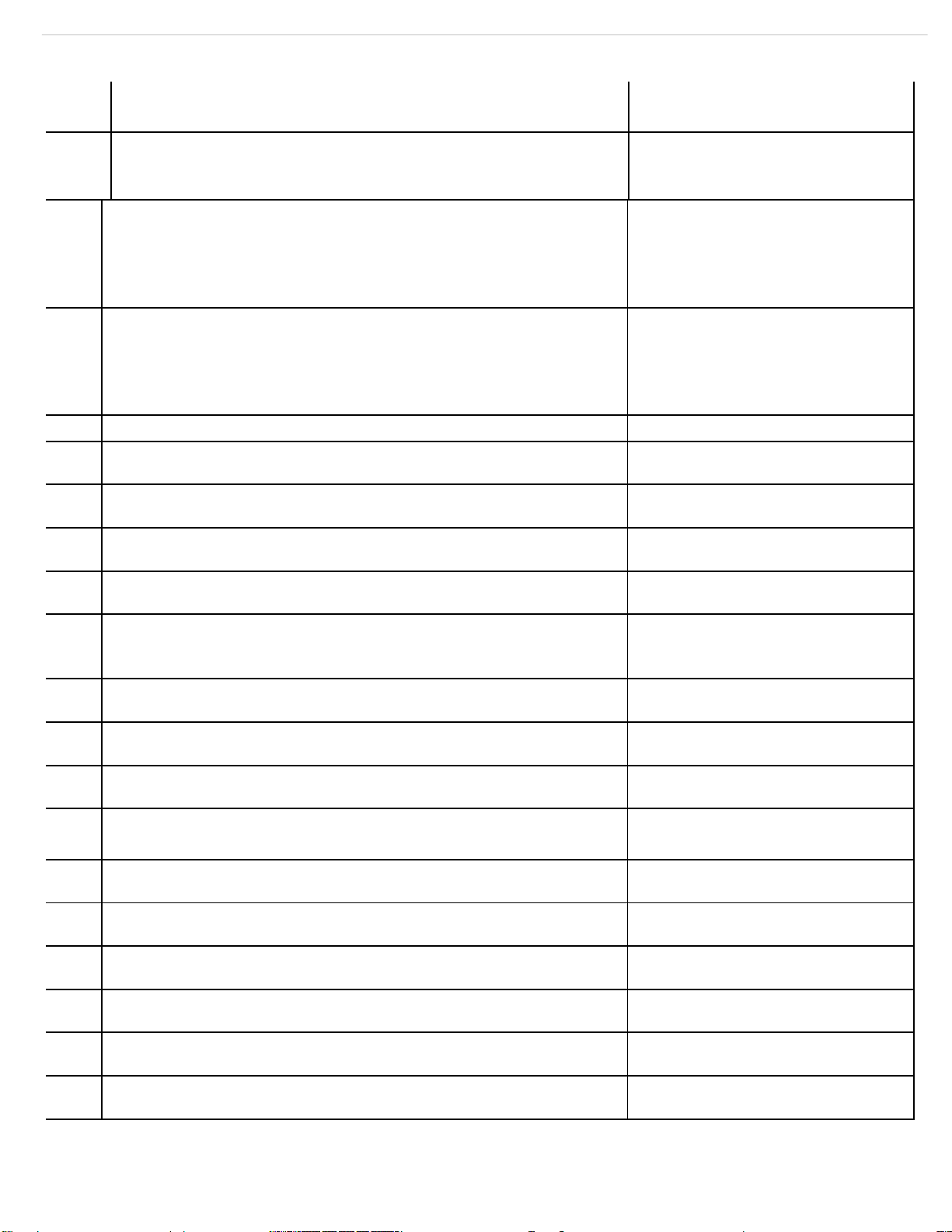

4. THUẾ GIÁ TRỊ GIA TĂNG CỦA HS CODE NHẬP KHẨU

Căn cứ vào Điều 6 Thông tư 219/2013/TT-BTC quy ịnh như sau:

Thuế giá trị gia tăng = giá tính thuế giá trị gia tăng x thuế suất thuế giá trị gia tăng

Trong ó, Điều 7 Thông tư 219/2013/TT-BTC quy ịnh về giá tính thuế giá trị gia tăng như sau:

Giá tính thuế

1. Đối với hàng hóa, dịch vụ do cơ sở sản xuất, kinh doanh bán ra là giá bán chưa có thuế GTGT. Đối với hàng hóa,

dịch vụ chịu thuế tiêu thụ ặc biệt là giá bán ã có thuế tiêu thụ ặc biệt nhưng chưa có thuế GTGT.

Đối với hàng hóa chịu thuế bảo vệ môi trường là giá bán ã có thuế bảo vệ môi trường nhưng chưa có thuế giá trị gia

tăng; ối với hàng hóa vừa chịu thuế tiêu thụ ặc biệt, vừa chịu thuế bảo vệ môi trường là giá bán ã có thuế tiêu thụ ặc

biệt, thuế bảo vệ môi trường nhưng chưa có thuế giá trị gia tăng.

2. Đối với hàng hóa nhập khẩu là giá nhập tại cửa khẩu cộng (+) với thuế nhập khẩu (nếu có), cộng (+) với thuế tiêu

thụ ặc biệt (nếu có), cộng (+) với thuế bảo vệ môi trường (nếu có). Giá nhập tại cửa khẩu ược xác ịnh theo quy ịnh

về giá tính thuế hàng nhập khẩu.

Trường hợp hàng hóa nhập khẩu ược miễn, giảm thuế nhập khẩu thì giá tính thuế GTGT là giá nhập khẩu cộng (+)

với thuế nhập khẩu xác ịnh theo mức thuế phải nộp sau khi ã ược miễn, giảm.

Giá tính thuế GTGT = Giá nhập tại cửa khẩu cộng (+) với thuế nhập khẩu (nếu có), cộng (+) với thuế tiêu thụ ặc

biệt (nếu có), cộng (+) với thuế bảo vệ môi trường (nếu có). Giá nhập tại cửa khẩu ược xác ịnh theo quy ịnh về giá

tính thuế hàng nhập khẩu.

3. Đối với sản phẩm, hàng hóa, dịch vụ (kể cả mua ngoài hoặc do cơ sở kinh doanh tự sản xuất) dùng ể trao ổi, biếu,

tặng, cho, trả thay lương, là giá tính thuế GTGT của hàng hóa, dịch vụ cùng loại hoặc tương ương tại thời iểm phát sinh các hoạt ộng này. …

4. Giá tính thuế ối với sản phẩm, hàng hóa, dịch vụ tiêu dùng nội bộ.

Hàng hóa luân chuyển nội bộ như hàng hóa ược xuất ể chuyển kho nội bộ, xuất vật tư, bán thành phẩm, ể tiếp tục quá

trình sản xuất trong một cơ sở sản xuất, kinh doanh hoặc hàng hóa, dịch vụ do cơ sở kinh doanh xuất hoặc cung ứng

sử dụng phục vụ hoạt ộng kinh doanh thì không phải tính, nộp thuế GTGT. … 21.

Đối với trường hợp mua dịch vụ quy ịnh tại khoản 5 Điều 3 Thông tư này, giá tính thuế là giá thanh toán ghi

trong hợp ồng mua dịch vụ chưa có thuế giá trị gia tăng. 22.

Giá tính thuế ối với các loại hàng hóa, dịch vụ quy ịnh từ khoản 1 ến khoản 21 Điều này bao gồm cả khoản

phụ thu và phí thu thêm ngoài giá hàng hóa, dịch vụ mà cơ sở kinh doanh ược hưởng. …

huế suất thuế GTGT ối với hàng hóa nhập khẩu là bao nhiêu?

Căn cứ tại Điều 8 Luật Thuế giá trị gia tăng 2008 thì hiện nay có 03 mức thuế suất thuế GTGT gồm 0%, 5%, 10%.

Cụ thể, theo quy ịnh tại Thông tư 83/2014/TT-BTC hướng dẫn thực hiện thuế giá trị gia tăng theo Danh mục hàng

hóa nhập khẩu Việt Nam thì thuế suất thuế GTGT hàng nhập khẩu hầu hết sẽ ở mức 10%. Một số ít hàng hoá ược

quy ịnh chỉ phải chịu thuế suất 5%. Một số loại hàng hóa chịu thuế suất thuế GTGT 0% nhưng không phải là hàng hóa nhập khẩu.

Nộp thuế GTGT hàng nhập khẩu ở âu?

Downloaded by Anh Tr?n (anhtrann1406200@gmail.com) lOMoAR cPSD| 48541417

11 | T h s . Đ ặ n g T h ị P h ư ơ n g H ư ớ n g d ẫ n t í n h c á c s ắ c t h u ế l i ê n q u a n H S C o d e

Căn cứ theo quy ịnh tại Điều 20 Thông tư 219/2013/TT-BTC thì người nộp thuế nộp thuế GTGT hàng nhập khẩu tại:

- Người nộp thuế kê khai, nộp thuế GTGT tại ịa phương nơi sản xuất, kinh doanh.

- Người nộp thuế kê khai, nộp thuế GTGT theo phương pháp khấu trừ có cơ sở sản xuất hạch toán phụ thuộc óng trên

ịa bàn tỉnh, thành phố trực thuộc Trung ương khác với tỉnh, thành phố nơi óng trụ sở chính thì phải nộp thuế GTGT

tại ịa phương nơi có cơ sở sản xuất và ịa phương nơi óng trụ sở chính.

- Trường hợp doanh nghiệp, hợp tác xã áp dụng phương pháp trực tiếp có cơ sở sản xuất ở tỉnh, thành phố khác nơi

óng trụ sở chính hoặc có hoạt ộng bán hàng vãng lai ngoại tỉnh thì doanh nghiệp, hợp tác xã thực hiện kê khai, nộp

thuế GTGT theo tỷ lệ % trên doanh thu ối với doanh thu phát sinh ở ngoại tỉnh tại ịa phương nơi có cơ sở sản xuất, nơi bán hàng vãng lai.

Doanh nghiệp, hợp tác xã không phải nộp thuế GTGT theo tỷ lệ % trên doanh thu tại trụ sở chính ối với doanh thu

phát sinh ở ngoại tỉnh ã kê khai, nộp thuế.

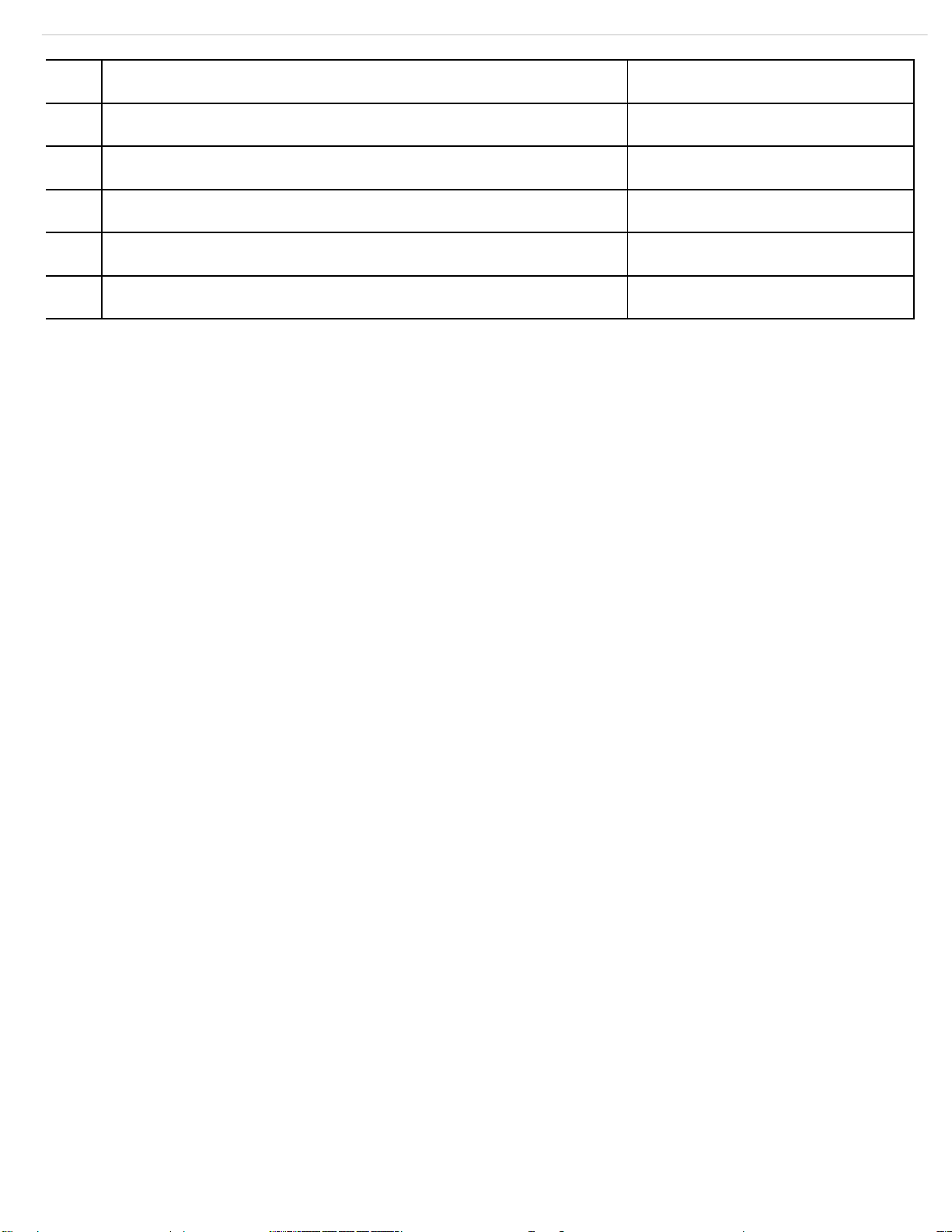

5. THUẾ PHẢI NỘP CỦA HS CODE NHẬP KHẨU

THUẾ PHẢI NỘP CỦA HS CODE = Thuế BVMT + Thuế NK + Thuế TTĐB + Thuế GTGT

Downloaded by Anh Tr?n (anhtrann1406200@gmail.com)