Preview text:

LỜI MỞ ĐẦU

Kế toán là một bộ phận không thể thiếu của bất kỳ loại hình doanh nghiệp nào.

Đây là bộ phận theo dõi kiểm tra đánh giá tình hình hoạt động đảm bảo sản toàn tài

sản của doanh nghiệp. Ở tổ chức tài chính hay phi tài chình thì kế toán có những nhiệm vụ khác nhau:

Các tổ chức tài chính như ngân hàng thì kế toán có nhiệm vụ thu thập tính toán

ghi chép phân loại tổng hợp các nghiệp vụ kinh tế tài chính về hoạt động tiền tệ, tín

dụng và các dịch vụ ngân hàng dưới hình thức là giá trị để phản ánh, kiểm tra toàn bộ

hoạt động kinh doanh của đơn vị ngân hàng.

Đối với công ty phi tài chính như các công ty hoạt động sản xuất hay dịch vụ thì

kế toán có nhiệm vụ thu thập xử lý thông tin kế toán, kiểm tra giám các khoản thu chi

tài chính và phân tích thông tin số liệu kế toán.

Nhận thức được sự khác biệt trên, nhóm đã quyết định nghiên cứu về đề tài :

“Tìm hiểu mô hình tổ chức bộ máy kế toán của một ngân hàng thương mại”

Trong quá trình thực hiện, chúng em xin chọn Ngân hàng thương mại cổ phần

Đầu tư và Phát triển Việt Nam – BIDV

Lần đầu tiên nghiên cứu về đề tài này, nên trong quá trình tìm hiểu, nghiên cứu

nhóm không thể tránh khỏi những sai sót, hạn chế. Nhóm rất mong nhận được sự góp

ý chân thành của giảng viên và các bạn để bài nghiên cứu được hoàn thiện hơn.

Chúng em xin chân thành cảm ơn! 1

Chủ đề: Mô hình tổ chức bộ máy kế toán của

Ngân hàng TMCP Đầu tư và Phát triển Việt Nam – BIDV Nhóm trình bày: Nhóm 11 I.

Các mô hình tổ chức bộ máy kế toán của pháp nhân tổ chức tín dụng và

mô hình tổ chức tổ chức bộ máy kế toán tại chi nhánh ngân hàng

1. Đối tượng của kế toán ngân h àng

Do đặc điểm hoạt động kinh doanh của Ngân Hàng nên đối tượng của kế toán

Ngân Hàng có những đặc trưng riêng.

Thứ nhất: đối tượng của kế toán Ngân Hàng chủ yếu tồn tại dưới hình thức giá trị

(tiền tệ) kể cả nguồn gốc hình thành cũng như vận động. Đặc điểm này quyết định bởi

đặc điểm kinh doanh tiền tệ của Ngân Hàng (T - T) nó khác xa với sự vận động tài sản

trong quá trình sản xuất (T - H - SX - H - T) và lưu chuyển hàng hoá (T - H - T). Cũng

chính vì vậy, kế toán Ngân Hàng chủ yếu dùng thước đo giá trị làm đơn vị ghi sổ kế toán.

Thứ hai: Đối tợng kế toán Ngân Hàng có mối quan hệ chặt chẽ thờng xuyên với

đối tợng kế toán các đơn vị, tổ chức kinh tế, cá nhân trong nền kinh tế thông qua quan

hệ tiền gửi, tiền vay, thanh toán giữa Ngân Hàng với khách hàng. Từ đặc trưng này dẫn

đến thông tin kế toán Ngân Hàng là thông tin kinh tế, tài chính tổng hợp đợc nhiều đối

tượng quan tâm sử dụng như khách hàng, các nhà đầu tư, các cơ quan quản lý chính

phủ Mặt khác, về phía Ngân Hàng thông qua mối quan hệ này bằng các chính sách của

mình, Ngân Hàng đã tác động vào toàn bộ hoạt động của nền kinh tế, thúc đẩy tăng

trưởng kinh tế, tăng cường công tác quản lý kinh tế, tài chính.

Thứ ba: Xét về quy mô và sự chu chuyển vốn thì đối tượng kế toán Ngân Hàng có

quy mô; phạm vi rất lớn và có sự tuần hoàn thường xuyên, liên tục theo yêu cầu chu

chuyển vốn của nền kinh tế và theo yêu cầu quản lý kinh doanh của Ngân Hàng.

Từ các đặc điểm trên, đối tượng kế toán Ngân Hàng thương mại cũng là tài sản

vốn, nhưng nó phản ánh hoạt động kinh doanh với khách hàng và các tổ chức kinh tế,

các doanh nghiệp, các cá nhân trong toàn bộ nền kinh tế. 2. V

ai trò của kế toán ngân hàng 2

Là bộ phận cấu thành trong hệ thống kế toán của nền kinh tế quốc dân, kế toán

ngân hàng cùng phát huy đầy đủ vai trò kế toán nói chung ; đồng thời phát huy vai trò

trong việc phục vụ lãnh đạo điều hành hoạt động ngân hàng.

Một là: Cung cấp thông tin về hoạt động tiền tệ tín dụng, thanh toán, kết quả tài

chính phục vụ chỉ đạo điều hành quản trị các mặt hoạt đọng nghiệp vụ dạt hiệu quả cao

và phục vụ các bên quan tâm đến hoạt đọng ngân hàng.

Hai là: Bảo vệ an toàn tài sản các đơn vị. Do tổ chức một cách khoa học, đầy

đủ, chính xác toàn bộ tài sản hiện có cũng nh sự vận động của chúng nên kế toán đã

giúp cho các chủ ngân hàng quản lý chặt chẽ tài sản của mình nhằm tránh thiếu hụt về

mặt số lượng và nâng cao hiệu trong quá trình sử dụng tài sản.

Ba là: Quản lý hoạt động tài chính ngân hàng. Công tác kế toán phản ánh được

đầy đủ, chính xác các khoản thu nhập, chi phí, kết quả kinh doanh của từng đơn vị

cũng như toàn hệ thống ngân hàng, từ đó giúp quản lý vốn, tăng thu nhập, tiết kiệm chi

phí, kinh doanh có lãi nhằm đảm bảo cho sự tồn tại và phát triển cho một ngân hàng.

Bốn là: đáp ứng yêu cầu công tác thanh tra, kiểm soát, phân tích hoạt động kinh

doanh ngan hàng. Với chức năng tổ chức hạch toán ban đầu tạo nguồn thông tin nền

kinh toán là nói cung cấp thông tin đầy đủ chính xác nhằm phục vụ cho các loại hạch

toán khác, công tác thanh tra, kiểm soát, kiểm toán và phân tích hoạt động kinh doanh ngân hàng.

Trong tình hình hiện nay, nền kinh tế thế giới phát triển theo quy mô rộng lớn

đa dạng hoá, đa phơng hoá các thành phần kinh rế thì kế toán ngân hàng ngoài bôn vai

trò trọng yếu của nó; với t cách là kế toán của toàn bộ nền kinh tế của một quốc gia kế

toán ngân hàng còn đợc xem nh thớc đo sức khẻo của nền kinh tế 5 bởi hầu hết các

chuyển biến của nền kinh tế đều thông qua hoạt động kế toán ngân hàng. Vì thế để

chứng tỏ một nền kinh tế khoẻ thì vai trò của hệ thống ngan hàng nói chung và kế toán

ngân hàng trong tình hình hiện nay là vô cùng quan trọng. 3. Mô

hình tổ chức bộ máy kế toán trong toàn thể pháp nhân tổ chức tín dụng

Có 4 mô hình tổ chức bộ máy kế toán: tập trung, phân tán, vừa tập trung vừa

phân tán và ứng dụng công nghệ cao. Tập Phân tán Vừa tập Ứng dụng 3 trung vừa phân trung công nghệ cao tán Đ Phòng Phòng kế - Phòng kế Giữa trụ sở ặc

kế toán trung toán trung tâm có toán trung tâm chính và các đơn vị điểm tâm thực nhiệm vụ: thực hiện các

trực thuộc đều có thể hiện toàn bộ nghiệp vụ kinh tế được nối mạng + Thực hiện công tác kế của hội sở và các online. Một nghiệp các phần hành toán của đơn bộ phận khác vụ bất kỳ phát sinh công việc kế toán vị ngân hàng không tổ chức kế tại chi nhánh có thể ở trụ sở và chi (thu nhận, toán; thực hiện được truyền ngay về nhánh. xử lý và hệ tổng hợp các tài trung tâm, cập nhật + Hướng dẫn, thống hoá

liệu kế toán từ các số liệu kế toán chung kiểm tra công tác toàn bộ

bộ phận khác có tổ của toàn đơn vị pháp kế toán ở các đơn thông tin kế chức kế toán gửi nhân ngân hàng. vị kế toán phụ toán) đến, lập báo cáo Mọi dữ liệu của toàn thuộc. chung bộ các chi nhánh của Các chi + Thu nhận, kiểm

- Các bộ phận NHTM xuất phát từ nhánh (đơn tra báo cáo kế kế toán ở chi các nguồn khác nhau

vị hạch toán toán của các đơn nhánh thực hiện

đều được truyền tải báo sổ) bố vị trực thuộc gửi công tác kế toán về HSC, thực hiện

trí nhân viên lên cùng với báo tương đối hoàn xử lý và lưu trữ có kế toán cáo kế toán ở trụ chỉnh các nghiệp hệ thống tại máy chủ

(hàng ngày) sở chính để lập vụ kế toán phát của HSC. Trên cơ sở ghi chép báo cáo kế toán sinh ở bộ phận đó dữ liệu phát sinh tại thông tin,

tổng hợp của toàn theo sự phân công các chi nhánh, HSC chuyển

đơn vị pháp nhân của phòng kế toán hạch toán kế toán chứng từ về ngân hàng. trung tâm. Các cho toàn bộ hệ phòng kế Ở các đơn nhân viên kế toán thống, các chi nhánh toán trung vị kế toán phụ ở các bộ phận có chỉ là những cơ sở tâm.

thuộc: Thực hiện nhiệm vụ thu thập nhập dữ liệu đầu vào toàn bộ công tác

chứng từ, kiểm tra cho ngân hàng. Sau

kế toán phát sinh và có thể xử lý sơ

khi xử lý dữ liệu tại 4 ở đơn vị trực bộ chứng từ, định HSC, thông tin kết thuộc; thu thập

kỳ gửi chứng từ kế quả sẽ được gửi lại thông tin gửi về toán về phòng kế chi nhánh. Các chi hội sở. toán trung tâm. nhánh truy cập và khai thác chung nguồn dữ liệu thống nhất. Hỗ trợ Phát huy Khắc phục Thông tin được quản lý dữ tính chủ động được 1 số nhược luân chuyển nhanh liệu tập

sáng tạo của đơn điểm của mô hình chóng, kịp thời. trung tốt vị. phân tán và tập Lưu trữ thông Ư hơn. Tạo điều trung. tin an toàn, dễ dàng u điểm Cung kiện hạch toán kiểm tra, giám sát.

cấp thông tin nội bộ, tăng tính kế toán kịp chính xác của thời. thông tin. Cần Bộ máy kế Chi phí đầu tư trang thiết toán cồng kềnh. lớn. bị, phần Thông tin Khó áp dụng

N mềm hỗ trợ, xử lí chậm. đối với chi nhánh do hược tốn kém chi sự khác biệt về địa điểm phí. lý. Rủi ro về hệ thống. Đ Ngân Ngân hàng Ngân hàng Ngân hàng quy iều

hàng quy mô phân cấp quản lý quy mô lớn, nhiều mô lớn, nguồn lực kiện

nhỏ, trên địa hoạt động ở mức chi nhánh. lớn, nhân lực am áp bàn tập trung độ cao. hiểu. dụng 5 4. Mô

hình bố trí bộ máy kế toán tại các chi nhánh của một tổ chức tín dụng

Mô hình giao dịch “nhiều

Mô hình giao dịch “một cửa” cửa”

Là mô hình giao dịch mà khi Là mô hình giao dịch cho

đến giao dịch, khách hàng phải phép khách hàng khi đến giao

Khái làm việc với nhiều người, thực dịch với ngân hàng chỉ giao dịch niệm

hiện giao dịch tại giao dịch viên với một giao dịch viên mà vẫn có

nhưng nhận kết quả giao dịch từ thể giải quyết toàn bộ những nhu kế toán viên cầu của khách hàng

Là mô hình truyền thống, áp Điều

Là mô hình tiên tiến, áp

dụng được trong hoàn cảnh ứng kiện áp

dụng trong điều kiện cơ sở vật

dụng công nghệ hiện đại trong kế dụng

chất hiện đại, tính bảo mật cao toán còn thấp Thời Lâu hơn do phải trải qua

Nhanh hơn do chỉ phải làm gian giao

nhiều cửa và làm việc với nhiều việc với một giao dịch viên dịch người Chi

Nhỏ hơn do khách hàng chỉ

Lớn hơn do phải trải qua phí giao

phải giao dịch với một giao dịch nhiều khâu giao dịch dịch viên Năng

Thấp hơn do phải một giao Cao hơn do một giao dịch suất lao

dịch phải trải qua nhiều cửa mới viên có thể giải quyết được nhiều động hoàn thành nhu cầu của khách hàng Cơ

Đầu tư lớn do một giao dịch sở vật

viên cần được trang bị đầy đủ và

Đầu tư ít hơn do giao dịch chất,

hiện đại để phục vụ nhiều nhu cầu

được phân chia thành nhiều khâu trang

của khách hàng, ngoài ra tính bảo thiết bị

mật phải được đề cao hơn Trìn

Cần những giao dịch viên

Cần những giao dịch viên h độ của

đáp ứng được cả chuyên môn lẫn

chuyên nghiệp trong một lĩnh vực giao dịch

đạo đức do quyền hạn của giao

nghiệp vụ mà mình phụ trách viên dịch viên lớn hơn Kiể

Do trải qua nhiều khâu nên

Việc kiểm soát rủi ro khó

m soát rủi từng khâu có thể phát hiện ra sai hơn, nếu xảy ra sai sót khó có thể 6

khắc phục được ngay do chứng từ

sót nhanh chóng hơn và xử lý kịp ro

và tiền cuối ngày mới được tập thời hợp và chuyển về II.

Mô hình tổ chức bộ máy kế toán tại Ngân hàng TMCP Đầu tư và phát

triển Việt Nam (BIDV) 1. Lịch

sử hình thành và phát triển Ngân hàng TMCP Đầu tư và Phát triển Việt Nam BIDV

Thành lập ngày 26/4/1957, BIDV tự hào là định chế tài chính lâu đời nhất trong

lĩnh vực tài chính ngân hàng tại Việt Nam, có uy tín và giá trị hàng đầu Việt Nam; một

trong 2.000 doanh nghiệp lớn và quyền lực nhất thế giới; 400 ngân hàng lớn nhất thế

giới (theo xếp hạng của Forbes và Brand Finance 2017). BIDV là sự lựa chọn, tín

nhiệm của các tổ chức kinh tế, các doanh nghiệp và cá nhân trong việc tiếp cận và sử

dụng các dịch vụ tài chính ngân hàng.

Lịch sử của BIDV là hành trình liên tục của một tổ chức luôn đồng hành với

những nhiệm vụ trọng tâm của đất nước. Bản thân tên gọi của ngân hàng qua 4 lần

thay đổi đã nói lên mục tiêu, nhiệm vụ chiến lược đồng hành xây dựng đất nước qua các thời kỳ:

Ngân hàng Kiến thiết Việt Nam (1957-1981)

Ngân hàng Đầu tư và Xây dựng Việt Nam (1981-1989)

Ngân hàng Đầu tư và Phát triển Việt Nam - BIDV (1989-2012)

Ngân hàng TMCP Đầu tư và Phát triển Việt Nam - BIDV - Tên đầy đủ tiếng

Anh là: Bank for Investment and Development of Vietnam JSC (từ 01/05/2012)

2. Mô hình tổ chức bộ máy kế toán của

BIDV đối với cấp độ cả hệ thống

Hiện nay, để phù hợp và thuận tiện cho công tác thu thập thông tin, quản lý và

giám sát, BIDV đã sử dụng mô hình tổ chức bộ máy kế toán tập trung, đồng thời ứng

dụng cả khoa học công nghệ vào công tác kế toán ngân hàng. 7

Để có cái nhìn tổng quát về tổ chức bộ máy kế toán trong toàn bộ hệ thống của

BIDV, nhóm đã sơ đồ hoá lại thông qua hình vẽ đơn giản bên trên. Tổ chức công tác

kế toán trên toàn hệ thống của BIDV có những đặc điểm sau:

Thứ nhất, hiện nay toàn bộ hệ thống của BIDV đều đang được áp dụng một hệ

thống dữ liệu thống nhất từ các chi nhánh lên đến hội sở. Trên hội sở sẽ có một phòng

kế toán tập trung, còn ở các chi nhánh sẽ chỉ có người phụ trách tổng hợp thông tin kế

toán rồi gửi lên phòng kế toán tại hội sở nhằm đảm bảo tính bảo mật. Điều này được

thể hiện bằng mũi tên đi từ chi nhánh lên hội sở.

Thứ hai, trong trường hợp các chi nhánh có nhu cầu sử dụng thông tin của nhau,

các chi nhánh sẽ không được quyền tự liên hệ với nhau để trao đổi dữ liệu (dấu gạch

chéo màu đỏ ở các mũi tên thể hiện mối quan hệ qua lại giữa các chi nhánh). Vậy nếu

chi nhánh 1 muốn có dữ liệu của chi nhánh 2, vì các chi nhánh đều nộp thông tin lên

hội sở, nhân viên ở chi nhánh 1 sẽ phải gửi công văn ghi rõ cần dữ liệu gì, rồi hội sở

mới gửi lại cho chi nhánh 1 file dữ liệu theo công văn đó (thể hiện ở mũi tên có chiều

đi xuống từ hội sở về chi nhánh).

Đối với các giao dịch do giao dịch viên thực hiện như: gửi tiền, rút tiền, chuyển

khoản,.. thì thông tin sẽ được phép truy cập dễ dàng để thực hiện bởi ngân hàng quản

lý thông tin khách hàng dựa trên số CIF (Customer Information File) tuy nhiên các

thông tin về ngân quỹ, thu nhập, chi phí, kết quả hoạt động, các thông tin về tài sản…

sẽ không được truy cập dễ dàng mà phải thông qua sự chấp thuận của hội sở.

Một khách hàng A có tài khoản mở tại chi nhánh B, hoàn toàn có thể đến chi

nhánh C,D,E,F,.. của BIDV để thực hiện rút tiền, gửi tiền, chuyển tiền,.. Ngoài ra với 8

sự hình thành của Napas (National Payment Services) là thương hiệu thẻ do công ty

Cổ phần Thanh toán Quốc gia Việt Nam phát hành , khách hàng của BIDV có thể thực

hiện các hoạt động giao dịch như thanh toán hóa đơn, rút tiền tài ATM một cách nhanh

chóng tiện lợi thông qua hơn mạng lưới 18.600 máy ATM, 261.000 máy POS, trên 100

triệu thẻ của 48 ngân hàng thương mại trong nước và quốc tế đang hoạt động tại Việt Nam.

3. Mô hình tổ chức bộ máy kế toán của

BIDV đối với cấp độ chi nhánh

Hiện nay, tất cả các chi nhánh của BIDV đều đang áp dụng mô hình giao dịch

“một cửa”. Trong mô hình kế toán giao dịch một cửa, quy trình xử lý nghiệp vụ

của BIDV được xây dựng trên nguyên tắc giải phóng nhanh khách hàng: Hệ

thống được tổ chức thành 2 bộ phận FRONT END và BACK END. Bộ phận FRONT END.

Đây là bộ phận quan hệ trực tiếp với khách hàng thông qua hoạt động của

các giao dịch viên (Teller) tại các quầy. Các Teller này sẽ tự lập phiếu và tiến

hành thu chi các giao dịch tiền mặt trong hạn mức mà ngân hàng đã quy định

phù hợp với đặc điểm kinh doanh của ngân hàng và trình độ của giao dịch viên,

vượt hạn mức này các Teller sẽ không được quyền xử lý mà phải chuyển sang bộ phận quỹ xử lý.

Đối với các yêu cầu của khách hàng các Teller có trách nhiệm nhận yêu

cầu của khách hàng đã được điền đầy đủ trên các mẫu chứng từ thích hợp và

thực hiện xử lý phần nghiệp vụ liên quan tới tiền mặt khoặc tài khoản của khách

hàng trong hạn mức giao dịch của mình tiến hành ký nhận, nếu vượt hạn mức

giao dịch sẽ đuợc chuyển cho kiểm soát viên duyệt và thủ quỹ của phòng quỹ

chính sẽ thực hiện thu chi giao dịch.

Sau khi giao dịch viên ký nhận, giao dịch sẽ đuợc tiến hành nhanh chóng

và ngay sau khi kết thúc bước này khách hàng có thể ra về và giao dịch viên sẽ

chuyển sang tiếp nhận yêu cầu của khách hàng khác. Toàn bộ công việc liên

quan đến giao dịch nhưng thuộc về xử lý nội bộ của khách hàng sẽ đuợc Teller

chuyển vào bộ phận BACK END để hoàn tất. 9 Bộ phận BACK END.

Đây là bộ phận không quan hệ trực tiếp với khách hàng. Bộ phận này có

nhiệm vụ hoàn tất nốt các phần giao dịch do bộ phận FRONT END chuyển vào

hoặc thực hiện các giao dịch nội bộ của ngân hàng không liên quan đến khách hàng, cụ thể:

Tiến hành tạo điện, bảng kê, tạo file đi nước ngoài, thanh toán liên hàng

nội bộ, bù trừ và giao dịch với NHNN. Đồng thời hạch toán điện đến từ nước

ngoài, từ liên hàng nội bộ, từ bù trừ và từ NHNN.

Đối chiếu các bảng kê trả lương tự động, bảng kê giao dịch tự động với

các thông tin đã được giao dịch viên nhập trên máy.

Nhận các thông tin đầu vào như các báo cáo, bảng biểu do hệ thống tự

động in ra sau khi xử lý và hạch toán cuối ngày và toàn bộ các chứng từ, bảng

kê của các giao dịch viên chuyển đến. Sau đó, tiến hành phân loại các báo cáo,

phân loại chứng từ, bảng kê để chấm và đối chiếu tài khoản. Chuyển kết quả

(bao gồm các sổ phụ, phiếu tính lãi, báo có) đến bộ phận quản lý thông tin khách

hàng để trả cho khách hàng. Đóng và lưu nhật ký chứng từ.

Trách nhiệm của các thành viên tham gia vào quy trình kế toán giao dịch một cửa tại BIDV 10

Đối với giám đốc giám đốc:

Quyết định mô hình tổ chức hạch toán kế toán cho phù hợp với điều kiện của

đơn vị mình. Đồng thời chịu trách nhiệm điều hành thanh toán đảm bảo an toàn, phục

vụ khách hàng nhanh chóng tiện lợi. Trang bị cơ sở vật chất, thiết bị đầy đủ cho hoạt

động thanh toán đảm bảo an toàn và hiệu quả.

Ra quyết định phân cấp, phân quyền quản lý kiểm soát phù hợp với điều kiện

của đơn vị. Bố trí nhân sự phù hợp với mô hình thanh toán.

Tuân thủ các nội dung kiểm soát quy định trong quy trình chi tiết của từng thể thức thanh toán.

Đối với trưởng phòng nghiệp vụ:

Chấp hành sự điều hành của các cấp có thẩm quyền trong quy trình chi tiết của

từng thể thức thanh toán. Tổ chức công tác thanh toán tại đơn vị mình cho phù hợp.

Thực hiện đầy đủ thao tác các bước công việc quy định trong quy trình nghiệp vụ.

Phối hợp với các thành viên liên quan để hoàn thành tốt nhiệm vụ. Kiểm soát

thẩm quyền và việc làm của các thành viên tham gia trước mình trong quy trình.

Đối với trưởng phòng kế toán:

Thực hiện các nghiệp vụ giống trưởng phòng nghiệp vụ. Chịu trách nhiệm kiểm

soát toàn bộ hoạt động kế toán thanh toán và duyệt thanh toán sau cùng đối với các

giao dịch thanh toán chuyển tiền ra khỏi đơn vị ngân hàng.

Đối với giao dịch viên:

Chấp hành sự điều hành của các cấp có thẩm quyền trong quy trình thanh toán.

Đồng thời thực hiện đầy đủ thao tác các bước quy định trong quy trình cụ thể đối với

từng thể thức thanh toán, các quy định hiện hành về chế độ hạch toán, thanh toán,

chứng từ, an toàn kho quỹ.

Giao dịch viên có tinh thần phục vụ tận tình chu đáo. Phối hợp các thành viên

liên quan để hoàn thành tôt nhiệm vụ Đối với thủ quỹ:

Chấp hành sự điều hành của các cấp có thẩm quyền trong quy trình, thực hiện

đúng quy trình. Thực hiện quy định hiện hành về an toàn kho quỹ. Tinh thần phục vụ 11

khách hàng tận tình, chu đáo, trung thực. Phối hợp với các thành viên có liên quan để

hoàn thành tốt nhiệm vụ.

Biện pháp khắc phục những tồn tại trong tổ chức bộ máy kế toạn tại BIDV

Mô hình “một cửa” kém an toàn hơn so với mô hình “nhiều cửa”, tuy nhiên để

tạo sự thuận tiện, nhanh chóng, cũng như nâng cao chất lượng phục vụ khách hàng,

không chỉ riêng BIDV, mà các ngân hàng khác đều hướng đến mô hình “một cửa”.

Vậy BIDV đã áp dụng những biện pháp cũng như các nguyên tắc kiểm soát nào đã

được đưa ra để có thể hạn chế được rủi ro mà ngân hàng có thể gặp phải? Nhóm xin

được đưa ra những biện pháp thực tế đang được thực hiện tại các chi nhánh của BIDV như sau:

Thứ nhất, để ghi chép các giao dịch, ngân hàng sử dụng các phân hệ. Phân hệ

được hiểu như sau: trên màn hình máy tính, mỗi khi khách hàng đến ngân hàng giao

dịch, tuỳ vào nhu cầu của khách hàng, giao dịch viên sẽ đăng nhập vào phân hệ đó với

tài khoản và mật khẩu của mình (ở đây có thể hiểu 1 phân hệ như tập hợp các nhóm

nghiệp vụ với nhau, ví dụ có phân hệ tiền gửi, phân hệ tín dụng, phân hệ thanh

toán,...). Mỗi giao dịch viên sẽ có một tài khoản và mật khẩu riêng của mình để đăng

nhập vào phân hệ của mình. Để đảm bảo tính bảo mật, tài khoản và mật khẩu của từng

giao dịch viên là bí mật, định kì 6 tháng phải đổi mật khẩu 1 lần, và mật khẩu sẽ phải

gồm chữ, số và kí tự đặc biệt, với tối thiểu là 7 kí tự.

Hiện nay các ngân hàng thường sử dụng hệ thống phần mềm như là

corebanking hoặc T24. Trong phần quản lý khách hàng, ngân hàng sử dụng số CIF

(Customer Information File) . Đối với 1 khách hàng mới, ngân hàng sẽ lấy thông tin

của khách hàng đó, bao gồm: họ tên, ngày tháng năm sinh, số CMT để nhập và tạo số

CIF trước khi thực hiện giao dịch. Còn với khách hàng cũ, giao dịch viên sẽ nhập số

CMT của khách hàng vào, hệ thống hiện lên thông tin khách hàng đó. 12

Thứ hai, đối với mô hình “một cửa”, do giao dịch viên kiêm nhiệm nhiều

nhiệm vụ, điều này vi phạm nguyên tắc bất kiêm nhiệm, nên rất dễ phát sinh những rủi

ro cho ngân hàng. Vì vậy, ngân hàng sẽ cần tăng cường các biện pháp kiểm soát. Mỗi

chi nhánh sẽ cần phải có kiểm soát viên để giám sát cũng như phê duyệt các hoạt động

ghi chép của giao dịch viên thông qua hệ thống máy tính nội bộ, hay còn gọi là cơ chế

4 mắt. Minh hoạ về cơ chế này thông qua ví dụ dưới đây:

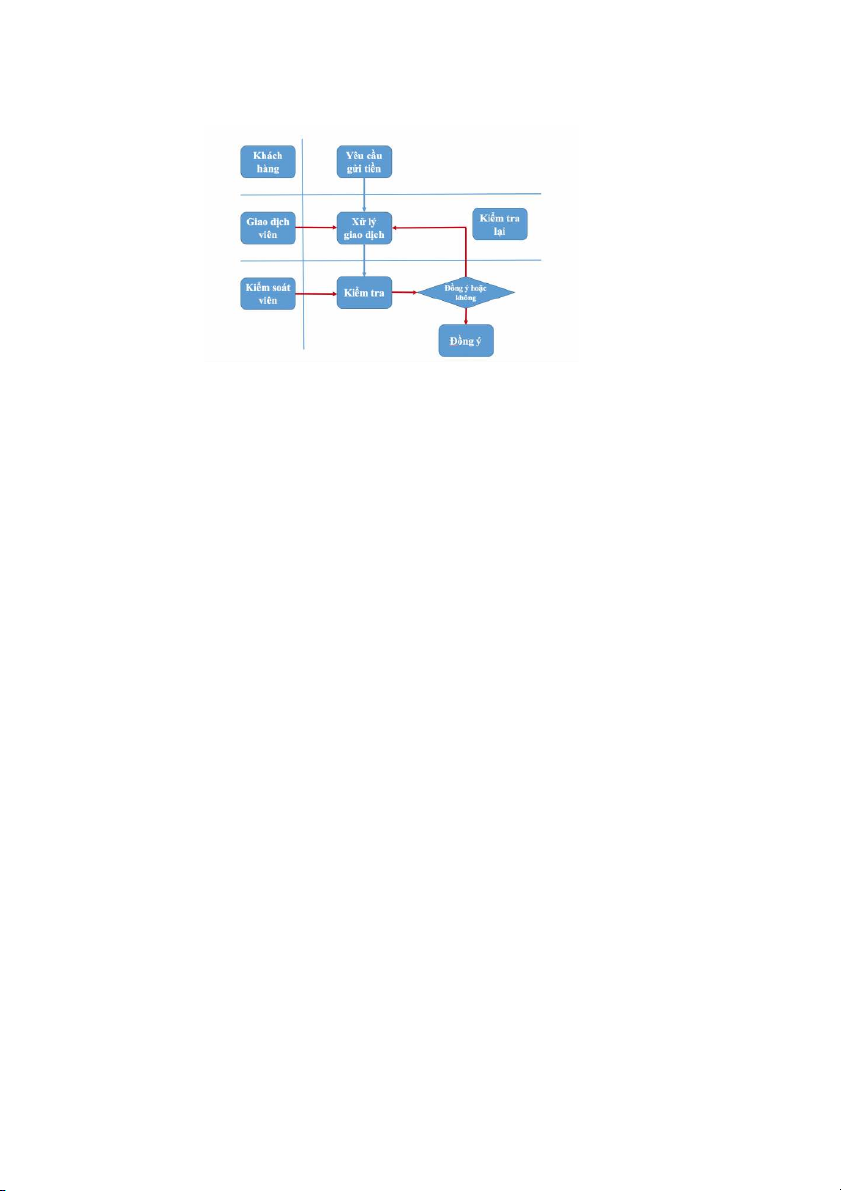

Ví dụ, khi khách hàng đến gửi tiền vào tài khoản của mình, sẽ yêu cầu trực tiếp

tới giao dịch viên. Giao dịch viên sau đó sẽ đăng nhập vào phân hệ tiền gửi. Toàn bộ

quá trình xử lý sẽ được theo dõi bởi kiểm soát viên. Sau khi kiểm tra xong các thông

tin mà giao dịch viên nhập liệu vào hệ thống dữ liệu, sẽ có 2 trường hợp xảy ra: trường

hợp 1, nếu kiểm soát viên đồng ý thì sẽ thực hiện kí chữ kí điện tử (chữ kí điện tử sẽ là

một dãy kí tự gồm số và chữ). Trường hợp số 2, nếu kiểm soát viên không đồng ý, sẽ

gửi lệnh lại cho giao dịch viên để kiểm tra.

Thứ ba, trên thực tế, việc giám sát qua hệ thống máy tính nội bộ không thể loại

bỏ được hết những rủi ro, chính vì vậy BIDV còn áp dụng những nguyên tắc giám sát khác như sau:

Đầu ngày nhận quỹ bao nhiêu, trong ngày phát sinh những nghiệp vụ

như thế nào thì cuối ngày sẽ có số dư tương ứng.

Áp dụng hạn mức giao dịch tuỳ theo trình độ của giao dịch viên: đối với

giao dịch viên mới vào thì hạn mức giao dịch là 2 tỷ, còn những giao

dịch viên còn lại tối đa là 5 tỷ. 13 III.

Đánh giá chung về hoạt động của Ngân hàng TMCP Đầu tư và phát triển

Việt Nam khi áp dụng mô hình kế toán đã chọn

1. Đánh giá việc tổ chức bộ máy k ế toán tại ngân hàng

Đối với việc tổ chức hệ thống chi nhánh theo mô hình tập trung kết hợp sử dụng

công nghệ thông tin, BIDV đã đảm bảo được nhu cầu giám sát cũng như an toàn thông

tin. Nhu cầu giám sát thể hiện ở việc hội sở có thể giám sát mọi tình hình của các chi

nhánh, đồng thời các chi nhánh cũng được sử dụng thông tin của nhau. Tuy nhiên, việc

các chi nhánh sử dụng thông tin của nhau chỉ ở mức độ hạn chế. Quay lại trường hợp

về thông tin tập trung ở hội sở, thay vì các chi nhánh phải gửi công văn lên để xin

thông tin, thì ngân hàng hoàn toàn có thể áp dụng hình thức cung cấp tài khoản và mật

khẩu để chi nhánh tự mình truy cập vào kho dữ liệu đó khi cần. Điều này giúp cho

ngân hàng đơn giản hoá trong thủ tục, tuy nhiên nó lại không an toàn về bảo mật thông

tin, bởi lẽ việc cấp quyền truy cập một cách tuỳ tiện như vậy rất dễ dẫn đến việc mất

an toàn thông tin của ngân hàng.

Đối với việc tổ chức bộ máy kế toán ở cấp độ chi nhánh, nhóm thấy có một số vấn đề như sau:

Thứ nhất, do vi phạm nguyên tắc bất kiêm nhiệm đối với giao dịch viên, nên

cần có kiểm soát viên để giám sát và phê duyệt mọi hoạt động của giao dịch viên.

Nhưng rủi ro vẫn có thể xảy ra trong trường hợp mà kiểm soát viên và giao dịch viên

thông đồng với nhau (giao dịch viên làm sai còn kiểm soát viên cố ý cho qua), hay như

kiểm soát viên cho giao dịch viên mượn luôn tài khoản của mình để tự hạch toán. Vậy

thì lúc này ngân hàng phòng tránh cái rủi ro này như thế nào? Lúc này, ngân hàng có

thể bổ sung thêm nguyên tắc kiểm quỹ định kì và bất chợt, ngoài nguyên tắc kiểm quỹ

đầu ngày và cuối ngày.

Thứ hai, trong các nguyên tắc phòng ngừa rủi ro, cần có thêm nguyên tắc luân

chuyển cán bộ. Đặc biệt, cần chú ý tới những nhân viên mà 2 – 3 năm không lên một

bậc chuyên viên, hay những cán bộ mà cả năm không nghỉ ngày nào, bởi vì có thể cán

bộ đó đang có sai phạm, và sợ nếu người khác làm thay thì sẽ phát hiện ra sai phạm đó.

2. Liên hệ với ngân hàng khác 14

Đối với mặt công tác tổ chức bộ máy kế toán toàn hệ thống, nhóm nhận thấy

rằng các hầu hết các ngân hàng đều đang áp dụng mô hình tập trung có ứng dụng công

nghệ hiện tại. Tuy nhiên, vẫn còn có ngân hàng sử dụng mô hình phân tán, ví dụ như ngân hàng SHB.

Đối với việc tổ chức công tác kế toán tại từng chi nhánh, các ngân hàng hiện

nay đều hướng tới mô hình “một cửa”, chỉ khác nhau ở những quy định về mặt kiểm

soát nhằm hạn chế rủi ro xảy đến đối với ngân hàng đó. Nhóm xin được chọn ngân

hàng TMCP Công thương Việt Nam (Vietinbank) để so sánh các nguyên tắc an toàn

với BIDV. Sau khi tìm hiểu, nhóm xin đưa ra những điểm khác biệt giữa 2 ngân hàng như sau:

Thứ nhất, đối với nguyên tắc kiểm soát viên, ở Vietinbank kiểm soát viên

không theo dõi thông qua máy tính và sử dụng chữ kí điện tử. Khi giao dịch viên thao

tác nghiệp vụ xong, sẽ cầm chứng từ lên kiểm soát viên trực tiếp đối chiếu với máy, kí trên chứng từ.

Thứ hai, hạn mức giao dịch của giao dịch viên là 3 tỷ đồng, nếu vượt quá thì

trưởng phòng có thẩm quyền giải quyết.

Thứ ba, so với BIDV, ngoài nguyên tắc đầu ngày nhận, cuối ngày trả thì ở

Vietinbank, buổi trưa còn phải kiểm quỹ có sự theo dõi của kiểm soát viên.

Thứ tư, đối với tài khoản của giao dịch viên, định kì 3 tháng phải đổi mật khẩu

1 lần (so với mức 6 tháng ở BIDV).

3. Ứng dụng công nghệ trong công tác kế toán tại BIDV

Hiện nay, đối với cách mạng công nghệ 4.0, các ngân hàng đang áp dụng các

công nghệ khác nhau nhằm giảm chi phí cũng như tăng hiệu quả làm việc. BIDV luôn

nỗ lực hướng tới việc cải tiến quy trình giao dịch để nâng cao khả năng phục vụ cho

khách hàng, giảm bớt gánh nặng cho các giao dịch viên cũng như nâng cao chất lượng dịch vụ.

Hệ thống quản lý kế toán nội bộ ERP

Nghiệm thu từ kỳ quyết toán cuối năm 2015, hệ thống ERP (Enterprise

Resources Planning) của BIDV có quy mô lớn nhất trong ngành ngân hàng tại Việt

Nam cho đến thời điểm này. 15

Hệ thống giúp BIDV hiện đại hóa quy trình quản lý kế toán nội bộ, hạch toán tự

động, tăng độ chính xác, giảm thiểu rủi ro và tích hợp với hệ thống thông tin, nghiệp

vụ của ngân hàng. Hệ thống này hiện đã giải quyết hơn 300 báo cáo, trong đó có 18

biểu mẫu mới thiết kế riêng cho BIDV, tích hợp với 10 hệ thống nguồn và 8 bài toán tích hợp khác.

Với hệ thống này, hơn 11 triệu lượt giao dịch của khách hàng trong ngày cuối

cùng của năm 2015 (gấp 2 lần so với ngày thường) của BIDV đã diễn ra suôn sẻ. Hệ

thống ngân hàng lõi (Corebanking) và các hệ thống giao dịch khách hàng khác của

BIDV vẫn hoạt động bình thường, không phải tạm dừng để chuyển sang ngày tiếp theo

như các năm trước. Bên cạnh đó, trong kỳ quyết toán cuối năm 2015, BIDV đã có

25.000 yêu cầu quyết toán được giải quyết; 4,5 triệu giao dịch tích hợp kế toán tài

chính thành công; hệ thống thường xuyên có khoảng gần 1.000 lượt giao dịch cùng lúc nhưng không bị quá tải.

Sau khi triển khai thành công hệ thống ERP, hệ thống ngân hàng lõi của BIDV

sẽ được giảm tải để tập trung các hoạt động nghiệp vụ. Việc sở hữu FAH (Financial

Accounting Hub - giải pháp tích hợp hạch toán cho ngân hàng) và hệ thống ERP cho

phép BIDV dễ dàng thay đổi, cập nhật hệ thống ngân hàng lõi theo tốc độ phát triển

CNTT hiện tại. Điểm nổi bật là BIDV đã giảm bớt sự phụ thuộc vào công nghệ của

nước ngoài bởi hệ thống ERP do công ty hệ thống thông tin FPT (FPT IS) triển khai và

thực hiện do đó giảm thiểu được chi phí và phù hợp với môi trường kinh doanh ở Việt Nam.

Sản phẩm dịch vụ ứng dụng công nghệ của BIDV

BIDV tập trung nghiên cứu tìm hiểu, phát triển các công trình nghiên cứu khoa

học, qua đó cung cấp cho thị trường những dịch vụ công nghệ chất lượng cao, tiêu

biểu như Ứng dụng Ngân hàng điện tử thông minh (BIDV Smartbanking); Hệ thống

Giao dịch Ngân hàng điện tử cho khách hàng tổ chức (BIDV iBank); Cổng thanh toán

Kiều hối cho khách hàng cá nhân... Khách hàng không cần phải đến ngân hàng để thực

hiện thanh toán, giao dịch mà chỉ cần sử dụng điện thoại hay máy tính để thực hiện.

Ngoài ra, các giao dịch viên cũng có thể được thay thế bằng robot. Tại thời

điểm hiện tại, BIDV đang ứng dụng công nghệ RPA (tự động hóa quy trình bằng

Robot) trong nghiệp vụ thanh toán theo bảng kê tại BIDV. Ứng dụng này được hình

thành từ 3 công nghệ tiên tiến nhất hiện nay là Robotic, trí tuệ nhân tạo và nhận diện 16

ký tự quang học. Việc thay thế nhân viên bằng robot đã giúp BIDV tăng năng suất lao

động, tiết kiệm chi phí tiền lương và đẩy mạnh tự động hóa quy trình nghiệp vụ. Có

thể nói, việc nghiên cứu và áp dụng công nghệ hiện đại là điểm nổi bật của BIDV

trong tổ chức giao dịch với khách hàng. 17 Kết luận

Cùng với xu thế phát triển của công nghệ ngân hàng hiện đại, xuất phát từ yêu

cầu giải phóng khách hàng , nâng cao năng suất lao động, giảm chi phí hoạt động, việc

ứng dụng mô hình kế toán giao dịch một cửa là một bước tiến quan trọng giúp các

ngân hàng đạt được mục tiêu đó. Tại NHTMCP Đầu tư và Phát triển Việt Nam BIDV,

mô hình này đã và đang được triển khai rất có hiệu quả và từng bước được hoàn thiện.

Mô hình kế toán áp dụng tương đối phù hợp với cơ sở vật chất và trình độ cán bộ nhân

viên và phát huy được khả năng của từng cán bộ nhân viên ngân hàng . Ban lãnh đạo

ngân hàng đã tạo mọi điều kiện cho việc trang bị cơ sở vật chất kĩ thuật hiện đại , tao

mọi điều kiện cho đội ngũ cán bộ nhân viên được học tập để nâng cao trình độ, kĩ năng

nghiệp vụ để có thể làm chủ công nghệ mới hiện đại. Việc áp dụng mô hình này giúp

cho các giao dịch của khách hàng được thực hiện nhanh chóng , chính xác, hạn chế

được các thủ tục phiền hà rắc rối , đáp ứng một cách tốt nhất nhu cầu ngày càng cao của khách hàng. 18