Preview text:

lOMoAR cPSD| 23022540

TRƯỜNG ĐẠI HỌC KINH TẾ QUỐC DÂN

VIỆN ĐÀO TẠO TIÊN TIẾN, CHẤT LƯỢNG CAO VÀ POHE _____ _____ LÝ THUYẾT

TÀI CHÍNH TIỀN TỆ

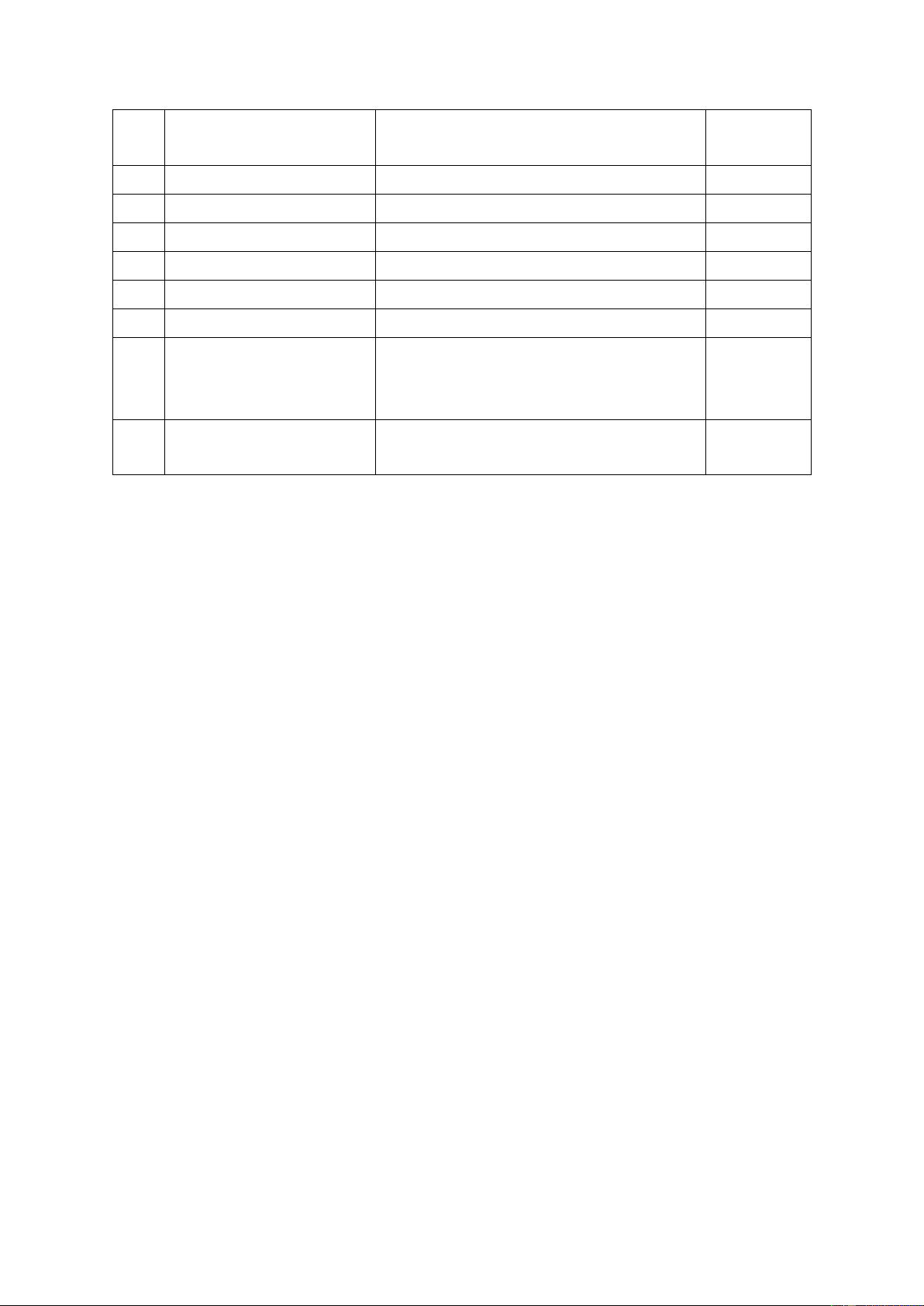

Đề bài: Phân tích các trung gian tài chính STT Họ và tên Mã sinh viên 1 Nguyễn Thị Vân Anh 11220477 2 Trần Phương Anh 11220625 3 Vương Quỳnh Anh 11220704 4 Phạm Thanh Bình 11220865 5 Chu Thị Thùy Linh 11223348 6 Trần Huyền My 11224402 7 Nguyễn Bảo Ngọc 11224689 8 Phạm Hồng Nhung 11225040 Hà Nội – 2024

Bảng phân công công việc lOMoAR cPSD| 23022540 Mức độ STT Họ và tên Nhiệm vụ hoàn thành 1 Nguyễn Thị Vân Anh

Nội dung, thuyết trình II.5 100% 2 Trần Phương Anh

Nội dung, thuyết trình II.1 100% 3 Vương Quỳnh Anh

Nội dung, thuyết trình II.2 100% 4 Phạm Thanh Bình Dựng slides trắng 100% 5 Chu Thị Thùy Linh

Nội dung, thuyết trình II.3 100% 6 Trần Huyền My

Nội dung, thuyết trình II.4 100%

Nội dung III; Tổng hợp, chỉnh sửa 7 Nguyễn Bảo Ngọc

Word; Hoàn thiện Slides; Tập thuyết 100% trình

Nội dung I; Tổng hợp, chỉnh sửa 8 Phạm Hồng Nhung 100% Word 1 lOMoAR cPSD| 23022540 Mục lục

I. Cơ sở lý thuyết về TCTGTC và vai trò của các TCTGTC tới tăng trưởng

kinh tế..........................................................................................................................3

1. Khái niệm...........................................................................................................3

2. Đặc điểm.............................................................................................................3

3. Chức năng..........................................................................................................3

4. Các loại hình trung gian tài chính....................................................................4

5. Vai trò.................................................................................................................4

II. Thực trạng hoạt động của các TCTGTC ở Việt Nam hiện nay........................5

1. Các tổ chức tiết kiệm theo hợp đồng..................................................................5

2. Trung gian tài chính nhận tiền gửi...................................................................8

3. Quỹ Đầu tư.........................................................................................................8

4. Công ty chứng khoán.......................................................................................12

5. Ngân hàng TMCP Ngoại thương Việt Nam – Vietcombank..........................13

III. Kết luận..............................................................................................................20

IV. Nguồn tài liệu tham khảo..................................................................................21 I.

Cơ sở lý thuyết về TCTGTC và vai trò của các TCTGTC tới tăng trưởng kinh tế

1. Khái niệm

- Trung gian tài chính xuất hiện khoảng 3500 năm trước công nguyên với sự ra

đời của một số ngân hàng sơ khai. Khi nền kinh tế ngày càng phát triển cùng với

tính thiếu hoàn hảo của thị trường tài chính - kênh dẫn vốn trực tiếp - đã không

đáp ứng được nhu cầu vốn khổng lồ trong nền kinh tế. Trung gian tài chính đã

khắc phục được những hạn chế của kênh dẫn vốn trực tiếp và trở thành kênh dẫn

vốn quan trọng của hệ thống tài chính - kênh dẫn vốn gián tiếp.

- Trung gian tài chính là những tổ chức được thành lập nhằm huy động vốn từ các

chủ thể có tiền tạm thời nhàn rỗi và sử dụng vốn đó đầu tư đem lại lợi ích cho

các bên khi họ giao dịch. Hoạt động chủ yếu và thường xuyên của các tổ chức

này là việc cung ứng các dịch vụ tài chính thông qua hút khoản vốn nhàn rỗi

trong nền kinh tế rồi cung ứng cho những chủ thể có nhu cầu vốn.

2. Đặc điểm

Trung gian tài chính được nhìn nhận theo 2 tư cách

- Tư cách là một doanh nghiệp: mục tiêu lớn nhất của doanh nghiệp là tối đa hóa

lợi nhuận, gia tăng giá trị doanh nghiệp.

- Tư cách là một tổ chức huy động và cung ứng nguồn vốn trong nền kinh tế: có

thể hiểu trung gian tài chính là chiếc cầu nối giữa 2 chủ thể, giữa những người 2 lOMoAR cPSD| 23022540

có vốn nhàn rỗi với những người dư thừa về vốn. Tuy nhiên, nhiệm vụ của trung

gian tài chính không chỉ dừng lại ở đó mà nó còn đóng vai trò trung gian trong

nhiều hoạt động khác. Ví dụ, nó có thể là chủ thể cung cấp hàng hóa cho thị

trường tài chính; phương tiện để nhà nước điều hành chính sách tiền tệ khi cần thiết,...

3. Chức năng

Trung gian tài chính có hai chức năng là: Chức năng dẫn vốn và chức năng kiểm soát.

- Chức năng dẫn vốn: Thị trường tài chính trực tiếp cũng như trung gian tài chính

thực hiện chức năng dẫn vốn từ những chủ thể có vốn nhàn rỗi tới những chủ thể

cần vốn. Tuy nhiên, trong k hi ở thị trường tài chính trực tiếp chủ thể có vốn và

cần vốn gặp nhau trực tiếp để giao dịch thì thông qua trung gian tài chính chủ

thể cần vốn và có vốn không cần gặp nhau trực tiếp, qua đó giúp nguồn vốn luân chuyển nhanh hơn.

- Chức năng kiểm soát: Các trung gian tài chính thực hiện chức năng kiểm tra giám

sát của mình để giảm thiểu những nguy cơ lựa chọn đối nghịch và những rủi ro

về đạo đức khi cho vay. - Để thực hiện tốt chức năng này, các trung gian tài chính

phải kiểm tra kỹ, thu thập xử lý thông tin chính xác trước khi cho vay, định kỳ

kiểm soát trong quá trình cho vay và sau khi cho vay đối với doanh nghiệp nói

riêng và toàn bộ những đối tượng đi vay.

4. Các loại hình trung gian tài chính

- Các tổ chức nhận tiền gửi (Depository Institutions)

- Các tổ chức phi tiền gửi (Non-depositary Institutions)

• Các tổ chức tiết kiệm theo hợp đồng • Các tổ chức đầu tư

• Các tổ chức hỗ trợ trên thị trường tài chính

a. Các tổ chức nhận tiền gửi - Ngân hàng thương mại:

• Huy động vốn bằng cách nhận tiền gửi(tiền gửi thanh toán, tiền gửi tiết kiệm)

• Sử dụng vốn thông qua cho vay, đầu tư, cung ứng dịch vụ thanh toán

- Các tổ chức tiết kiệm:

• Huy động vốn chủ yếu bằng cách nhận tiền gửi, phần lớn là tiền gửi tiết kiệm

• Sử dụng vốn chủ yếu thông qua cho vay thế chấp (mortgage)

• Các loại hình tổ chức tiết kiệm: Quỹ tiết kiệm và cho vay; Ngân hàng tiết kiệm

- Quỹ tín dụng: Tổ chức dưới dạng tương hỗ, do các thành viên sở hữu và quản lý. 3 lOMoAR cPSD| 23022540

• Huy động vốn dưới hình thức nhận tiền gửi của thành viên hoặc quyên góp tự nguyện

• Vốn được sử dụng không vì lợi nhuận mà chủ yếu mang tính chất tương hỗ

• Được miễn thuế thu nhập

• Có khu vực hoạt động hẹp, chủ yếu trong nhóm cộng đồng nghề nghiệp,

nhóm tôn giáo hoặc cộng đồng địa lý

b. Các tổ chức phi tiền gửi

- Công ty bảo hiểm: là một hệ thống các quan hệ phân phối theo nguyên tắc hoàn

trả có điều kiện giữa các chủ thể kinh tế nhằm mục đích hạn chế và khắc phục hậu quả của rủi ro

- Quỹ hưu trí: huy động vốn từ số tiền đóng góp của những người tham gia quỹ,

sử dụng vốn thu được để đầu tư và hoàn trả một phần lãi cho các thành viên tham gia góp quỹ

• Các loại hình quỹ hưu trí: quỹ hưu trí xác định trước mức đóng góp và quỹ

hưu trí xác định trước mức lợi ích

5. Vai trò

Trung gian tài chính có 3 vai trò chính sau:

- Vai trò trong việc giảm bớt chi phí: khi tham gia thị trường tài chính, các chủ thể

phải đối mặt với 2 vấn đề chung cần giải quyết đó là chi phí giao dịch và chi phí

thông tin. Trung gian tài chính đã giải quyết hai vấn đề này và làm tối thiểu chi

phí phát sinh trong quá trình giao dịch

• Chi phí giao dịch: thông thường khi tham gia đầu tư nhà đầu tư sẽ phải

chịu nhiều khoản chi phí như chi phí môi giới, chi phí quản lí danh mục

đầu tư… từ đó làm giảm lợi nhuận của nhà đầu tư. Tuy nhiên thông qua

việc huy động các nguồn vốn nhỏ lẻ trong nền kinh tế để tạo thành nguồn

vốn lớn, và các đội ngũ quản lí nhiều kinh nghiệm, các trung gian tài chính

đã giúp giảm thiểu đáng kể chi phí giao dịch cho nhà đầu tư

• Chi phí thông tin: Trong giao dịch thường xảy ra việc bất cân xứng thông

tin khi một bên nắm được ít thông tin hơn so với bên còn lại dẫn đến việc

ra quyết định sai, gây ảnh hưởng đến tính hiệu quả trong luân chuyển vốn

của nền kinh tế. Các trung gian tài chính là tổ chức hoạt động chuyên

nghiệp trên thị trường tài chính vì vậy họ sẽ có kinh nghiệm, kiến thức

cao hơn và khả năng đánh giá rủi ro chính xác hơn so với những nhà đầu

tư nhỏ lẻ. Đồng thời, họ có khả năng kiểm soát quá trình sử dụng vốn của

người đi vay, từ đó làm giảm bớt những thiệt hại rủi ro đạo đức gây ra.

- Vai trò giảm thiểu rủi ro: Trong hoạt động đầu tư gặp rất nhiều rủi ro như rủi ro

tỷ giá, rủi ro lãi suất, rủi ro thanh khoản, rủi ro đạo đức cản trở hoạt động đầu tư

của nhà đầu tư khiến họ rơi vào tình trạng mất vốn. Với quy mô lớn và tính

chuyên nghiệp của mình, các trung gian tài chính có thể đa dạng danh mục đầu

tư cùng với các nghiệp vụ giám sát quá trình sử dụng vốn của các chủ thể đi vay 4 lOMoAR cPSD| 23022540

đã góp phần làm giảm rủi ro cho các nhà đầu tư và cho chính bản thân các trung gian tài chính.

- Vai trò là kênh gián tiếp giúp nhà nước can thiệp vào nền kinh tế: Như đã biết,

các trung gian tài chính nắm môt phần rất lớn lượng tiền của nền kinh tế. Vì vậy

thông qua các trung gian tài chính thì nhà nước có thể sử dụng chính sách tiền tệ

phù hợp để điều hòa nền kinh tế. Ví dụ như trong trạng thái suy giảm kinh tế, suy

thoái trì trệ thì NHTW có thể sử dụng chính sách tiền tệ mở rộng thông qua việc

mua chứng khoán của các NHTM, hay giảm tỉ lệ dự trữ bắt buộc làm hạ mặt

bằng lãi suất, tăng cung tiền ra nền kinh tế, kích thích đầu tư và từ đó làm tăng

trưởng kinh tế trở lại. Ngược lại khi nềnkinh tế tăng trưởng quá nhanh, NHTW

sẽ tìm cách hút bớt tiền về thông qua việc bán trái phiếu trên thị trường mở, làm

giảm cung tiền, tăng lãi suất giúp nền kinh tế tăng trưởng chậm lại. Ngoài NHTM

thì các ngân hàng chính sách cũng đóng vai trò là kênh gián tiếp giúp nhà nước

điều chỉnh những ưu đãi về vốn đối với các đối tượng chính sách, góp phần thực

hiện các chính sách của nhà nước về việc làm, dân số, xóa đói giảm nghèo. II.

Các TCTGTC ở Việt Nam hiện nay

1. Các tổ chức tiết kiệm theo hợp đồng

a. Định nghĩa

- Tổ chức tiết kiệm là thuật ngữ được sử dụng trong ngành tài chính và ngân hàng

để chỉ một tổ chức nhận tiền gửi với mục đích chính là tiết kiệm. Các tổ chức tiết

kiệm theo hợp đồng là những trung gian tài chính thu nhận vốn định kỳ trên cơ

sở các hợp đồng đã ký kết với khách hàng. 5 lOMoAR cPSD| 23022540

b. Bản chất và đặc trưng

- Các tổ chức tiết kiệm theo hợp đồng huy động nguồn tiền tiết kiệm của các chủ

thể kinh tế định kỳ bằng các hợp đồng như hợp đồng bảo hiểm nhân thọ, bảo

hiểm hàng hóa, tài sản...Nói cách khác, các tổ chức tiết kiệm theo hợp đồng có

thể dự tính một cách khá chính xác số vốn cần thiết phải thanh toán cho các hợp

đồng, vì vậy tính lỏng của tài sản có đối với họ không được coi là quan trọng

như đối với các tổ chức nhận tiền gửi, họ có xu hướng đầu tư vốn dài hạn vào

các trái phiếu công ty, cổ phiếu, các khoản cho vay thế chấp.

- Các tổ chức tiết kiệm theo hợp đồng bao gồm các công ty bảo hiểm (bảo hiểm

nhân thọ, bảo hiểm tài sản và tai nạn) và các quỹ trợ cấp hưu trí. • Công ty bảo hiểm:

o Là tổ chức trung gian tài chính lớn nhất trong các tổ chức tiết kiệm theo hợp đồng.

o Công ty bảo hiểm thu nhận vốn từ phí bảo hiểm mà công chúng thanh

toán để duy trì hiệu lực các hợp đồng bảo hiểm, sau đó dùng khoản

vốn thu được đó chủ yếu để đầu tư vào các chứng khoán dài hạn (góp

vốn liên doanh, thành lập công ty chứng khoán, cung cấp các khoản tín dụng trực tiếp…)

o Các rủi ro được bảo hiểm khá đa dạng bao gồm các tai nạn, mất trộm,

cháy, ốm đau, mất khả năng làm việc, chết. • Quỹ trợ cấp:

o Quỹ trợ cấp là các tổ chức bảo hiểm xã hội, được thành lập nhằm mục

đích trợ cấp đối với các vấn đề xã hội cho người dân như ốm đau, thất

nghiệp, tai nạn lao động, hưu trí... Nguồn thu của các quỹ này là từ nguồn

đóng góp của những người lao động . 6 lOMoAR cPSD| 23022540

o Các chương trình lương hưu này quy định những khoản đóng góp định kỳ

của những người tham gia vào chương trình trong thời gian những người

này còn đang làm việc để khi về hưu họ sẽ được nhận tiền trợ cấp hưu trí

được trả một lần khi về hưu hoặc trả định kỳ đều đặn cho đến khi chết.

o Các chương trình lương hưu không chỉ được đóng góp bởi những người

lao động mà cả các chủ thuê lao động và thậm chí cả chính phủ.

o Hoạt động của các quỹ hưu trí không chỉ đảm bảo khoản thu nhập thường

xuyên ổn định cho những người về hưu mà còn góp phần lưu chuyển vốn

nhàn rỗi đến những nơi có nhu cầu về vốn.

o Các chương trình lương hưu được chia làm hai loại:

Loại căn cứ vào mức độ đóng góp: là chương trình lương hưu trong

đó số tiền nhận được của những người tham gia phụ thuộc vào số tiền

đã đóng góp và khoản tiền lời từ việc đầu tư các khoản đóng góp đó.

Loại căn cứ vào mức độ trợ cấp: là chương trình lương hưu trong đó

số tiền người tham gia được hưởng khi về hưu được xác định không

căn cứ vào mức độ đóng góp mà vào thời gian làm việc và mức lương

của người đó. Loại chương trình này có hạn chế là có thể xảy ra trường

hợp số tiền mà người tham gia đóng góp không đủ để trả cho số tiền

mà họ sẽ nhận được sau khi về hưu.

- Ngoài ra, các chương trình lương hưu còn quy định thời gian tối thiểu phải tham

gia đóng góp hoặc số năm tối thiểu phải làm việc tại một công ty để được nhận

lương hưu từ quỹ trợ cấp hưu trí của công ty đó.

- Sự phát triển của các quỹ trợ cấp hưu trí nhận được sự hỗ trợ tích cực từ phía

chính phủ thông qua các chính sách ưu đãi về thuế. - Các quỹ trợ cấp hưu trí hoạt

động dưới hai hình thức sau: o Các chương trình trợ cấp hưu trí tư nhân: Các

chương trình này do các công ty thành lập nhằm mục đích hỗ trợ cho những

người lao động trong công ty. Các chương trình này sẽ do một ban quản lý quỹ

chịu trách nhiệm điều hành bao gồm các hoạt động thu tiền đóng góp, chi trả

lương hưu và thực hiện việc đầu tư bằng nguồn vốn quỹ. Các chương trình này

cũng có thể được uỷ thác cho ngân hàng hoặc công ty bảo hiểm nhân thọ quản

lý. o Các chương trình trợ cấp hưu trí công cộng: Các chương trình này còn có

tên gọi khác là Bảo hiểm xã hội. Hầu hết tất cả những người lao động và chủ

thuê lao động bị bắt buộc phải tham gia chương trình này. Phần đóng góp được

xác định trên cơ sở mức lương của người lao động. Người lao động và chủ thuê

lao động sẽ chia nhau đóng góp.

- Bảo hiểm xã hội không chỉ chi trả lương hưu mà cả chi phí khám chữa bệnh và

trợ cấp mất sức lao động. Cũng như các chương trình trợ cấp hưu trí tư, các

chương trình trợ cấp hưu trí công đang phải đối mặt với nguy cơ thiếu hụt tiền

để chi trả do những khoản chi trả bảo hiểm xã hội không hoàn toàn phụ thuộc

vào mức độ đóng góp trước đây của người hưởng lợi cũng như do tỷ lệ người già 7 lOMoAR cPSD| 23022540

tăng nhanh trong xã hội. Thực tế này đòi hỏi nhiều nước phải cải cách các chương trình.

- Bảo hiểm xã hội theo hướng tư nhân hoá hoặc đa dạng hóa hình thức đầu tư vào

những lĩnh vực rủi ro hơn nhưng mức sinh lời cao hơn như cổ phiếu và trái phiếu công ty.

2. Trung gian tài chính nhận tiền gửi a. Định nghĩa

- Các tổ chức nhận tiền gửi là các

trung gian tài chính huy động tiền nhàn rỗi

thông qua các dịch vụ nhận tiền gửi để cung cấp cho những chủ thể cần vốn

dưới hình thức các khoản vay trực tiếp. Đây là loại hình trung gian quan trọng nhất

b. Một số tổ chức nhận tiền gửi - Ngân hàng thương mại

• Ngân hàng huy động vốn thông qua việc mở tài khoản nhận tiền gửi thanh

toán (tiền gửi có thể phát hành séc) và tiền gửi kì hạn, tiền gửi kì hạn cho

khách hàng và sử dụng số tiền huy động ấy để cho vay, mua chứng khoán và

cung cấp các phương tiện thanh toán.

=> Là tổ chức tài chính trung gian lớn nhất và quan trọng nhất vì họ tham gia vào

quá trình tạo tiền gửi và ảnh hưởng tới lượng tiền cung ứng.

- Các tổ chức tiết kiệm

• Huy động vốn chủ yếu bằng cách nhận tiền gửi, phần lớn là tiền gửi tiết kiệm

• Sử dụng vốn chủ yếu thông qua cho vay thế chấp (mortgage)

• Các loại hình tổ chức tiết kiệm:

Quỹ tiết kiệm và cho vay (Savings and Loan Associations)

Ngân hàng tiết kiệm (Savings Bank)

- Các quỹ tín dụng (Credit Unions)

• Tổ chức dưới dạng tương hỗ, do các thành viên sở hữu và quản lý.

• Huy động vốn dưới hình thức nhận tiền gửi của thành viên hoặc quyên góp tự nguyện

• Vốn được sử dụng không vì lợi nhuận mà chủ yếu mang tính chất tương hỗ

• Được miễn thuế thu nhập

• Có khu vực hoạt động hẹp, chủ yếu trong nhóm cộng đồng nghề nghiệp,

nhóm tôn giáo hoặc cộng đồng địa lý

3. Quỹ Đầu tư 8 lOMoAR cPSD| 23022540 a. Khái niệm - Quỹ đầu tư là một công cụ tài chính được tạo ra để quản lý và đầu tư các tài sản của nhà đầu tư

=> Quỹ đầu tư chính là một trung gian đầu tư. Tất cả các khoản đầu tư này đều

được quản lý chặt chẽ bởi công ty quản lý quỹ, ngân hàng giám sát và cơ quan thẩm quyền khác.

b. Cách thức hoạt động và nhiệm vụ chủ yếu của Quỹ đầu tư

- Quỹ đầu tư được tạo thành từ việc thu nhập tiền từ nhiều nhà đầu tư khác nhau

và sau đó đầu tư vào các tài sản khác nhau như cổ phiếu, trái phiếu, tiền mặt, bất

động sản hay các công cụ tài chính khác. - Nhiệm vụ chủ yếu: • Huy động vốn đầu tư • Quản lý và thực hiện quá trình đầu tư trên cơ sở các nguồn vốn đã huy động được

• Lưu ký, bảo quản tài sản và tổ chức giám sát các hoạt động đầu tư

c. Lợi ích và rủi ro khi sử dụng Quỹ đầu tư - Lợi ích:

• Giảm thiểu rủi ro nhờ đa dạng hoá danh mục đầu tư

• Tiết kiệm chi phí nhưng vẫn đạt các yêu cầu về lợi nhuận

• Được quản lý chuyên nghiệp 9 lOMoAR cPSD| 23022540

• Giám sát chặt chẽ bởi các cơ quan thẩm quyền

• Tính năng động của quỹ đầu tư - Rủi ro:

• Rủi ro đầu tư: hiệu suất của quỹ đầu tư có thể bị ảnh hưởng bởi biến động

của thị trường tài chính

• Rủi ro thanh khoản: một số quỹ đầu tư có thể gặp khó khăn trong việc

chuyển đổi tài sản thành tiền mặt nhanh chóng khi nhà đầu tư muốn rút tiền

• Rủi ro quản lý: hiệu suất của quỹ đầu tư phụ thuộc vào khả năng quản lý của nhóm quản lý quỹ

d. Các loại hình quỹ đầu tư

- Căn cứ vào nguồn vốn huy động:

Quỹ đầu tư tập thể (quỹ công chúng): • Được hình thành từ việc huy

độngvốn từ nhiều nhà đầu tư khác nhau. Quỹ đầu tư tập thể thường mở cho

cộng đồng đầu tư rộng hơn và được quản lý bởi một công ty quản lý quỹ

chuyên nghiệp. Ví dụ: Quỹ đầu tư chứng khoán tập thể, quỹ đầu tư bất động sản tập thể.

Quỹ đầu tư cá nhân (quỹ thành viên): •

Được hình thành từ việc huy

độngvốn từ một hoặc một nhóm nhà đầu tư cá nhân. Quỹ đầu tư cá nhân

thường có quy mô nhỏ hơn và được quản lý bởi chính nhà đầu tư hoặc một

công ty quản lý quỹ nhỏ. Ví dụ: Quỹ đầu tư cá nhân bất động sản, quỹ đầu tư cá nhân trái phiếu.

- Căn cứ vào cấu trúc vận động vốn:

• Quỹ đóng: Là loại quỹ mà sau khi huy động vốn, không cho phép nhà đầu tư

mới tham gia hoặc rút tiền từ quỹ trong quá trình hoạt động. Người đầu tư

chỉ được gửi tiền và rút tiền vào thời điểm nhất định, thường là khi quỹ kết

thúc hoặc theo một lịch trình cụ thể. Ví dụ: Quỹ đầu tư đóng bất động sản,

quỹ đầu tư đóng trái phiếu. Quỹ mở: •

Là loại quỹ mà nhà đầu tư có thể gia nhập hoặc rút tiền từ

quỹ bấtcứ lúc nào. Quỹ mở linh hoạt hơn và cho phép nhà đầu tư tham gia

hoặc rút tiền từ quỹ theo nhu cầu của họ. Ví dụ: Quỹ đầu tư mở chứng khoán,

quỹ đầu tư mở tiền mặt.

- Căn cứ vào cơ cấu tổ chức và hoạt động của quỹ

• Quỹ đầu tư dạng công ty: Được tổ chức dưới dạng một công ty riêng biệt với

các cổ đông là nhà đầu tư. Quỹ đầu tư dạng công ty hoạt động dựa trên quy 10 lOMoAR cPSD| 23022540

định của pháp luật và có một hệ thống quản trị riêng. Ví dụ: Quỹ đầu tư công

ty chứng khoán, quỹ đầu tư công ty bất động sản.

• Quỹ đầu tư dạng hợp đồng: Được tổ chức dưới dạng một hợp đồng giữa nhà

đầu tư và quản lý quỹ. Quỹ đầu tư dạng hợp đồng thường có quy định riêng

về việc huy động vốn, quản lý tài sản và phân phối lợi nhuận. Ví dụ: Quỹ đầu

tư hợp đồng chứng khoán, quỹ đầu tư hợp đồng tiền mặt.

e. Các quỹ đầu tư phổ biến ở Việt Nam

Dưới đây là danh sách một số quỹ đầu tư phổ biến tại Việt Nam dựa trên hiệu suất

và thông tin từ các nguồn uy tín: - Lemanik KIM Vietnam Growth:

• Tăng 16.96% trong 12 tháng qua, vượt xa chỉ số FTSE Vietnam (lỗ 8.76%).

• Hiệu suất 3 năm đạt 65.17%.

• Quỹ này được quản lý bởi Lemanik Asset Management, một công ty độc lập

có trụ sở tại Thụy Sĩ. Chú trọng đầu tư vào cổ phiếu tăng trưởng với chiến

lược mua và giữ lâu dài.

- IFM Independent Fund Management AG Lumen Vietnam:

• Tăng 15.11% trong năm qua, vượt xa chỉ số và tỷ lệ lợi nhuận 5.54% từ nhóm

đồng nghiệp Singapore Equity - Asia Pacific ex Japan.

• Hiệu suất 3 năm đạt 33.97%.

• Quỹ này do Aquis Capital, một công ty quản lý tài sản Thụy Sĩ, điều hành.

Hướng đến việc vượt qua bằng cách tập trung vào các đặc điểm ESG và tích

hợp rủi ro bền vững vào quy trình đầu tư.

- Amundi Vietnam Opportunities:

• Tăng 13.43% trong năm qua, vượt xa chỉ số và tỷ lệ lợi nhuận 5.72% của

nhóm đồng nghiệp Hong Kong Equity - Other Asia Pacific Single Country.

• Hiệu suất 3 năm đạt 15.91% sau một năm khó khăn vào năm 2022.

• Quỹ này do Thomas Yeung của Amundi quản lý, với chiến lược tập trung vào

các cổ phiếu quan trọng chiếm khoảng hai phần ba của tổng tài sản, so với tỷ

trọng top-10 của chỉ số FTSE Vietnam All-Share là 53.19%.

f. Làm thế nào để chọn đúng loại hình quỹ đầu tư?

Để chọn đúng loại hình quỹ đầu tư, có một số yếu tố quan trọng bạn nên xem xét:

- Mục tiêu đầu tư: Xác định mục tiêu đầu tư của bạn là gì. Bạn có muốn tăng thu

nhập, bảo vệ vốn hay tăng giá trị tài sản? Mỗi loại hình quỹ đầu tư có mục tiêu 11 lOMoAR cPSD| 23022540

và chiến lược đầu tư khác nhau, vì vậy hãy chọn loại quỹ phù hợp với mục tiêu của bạn.

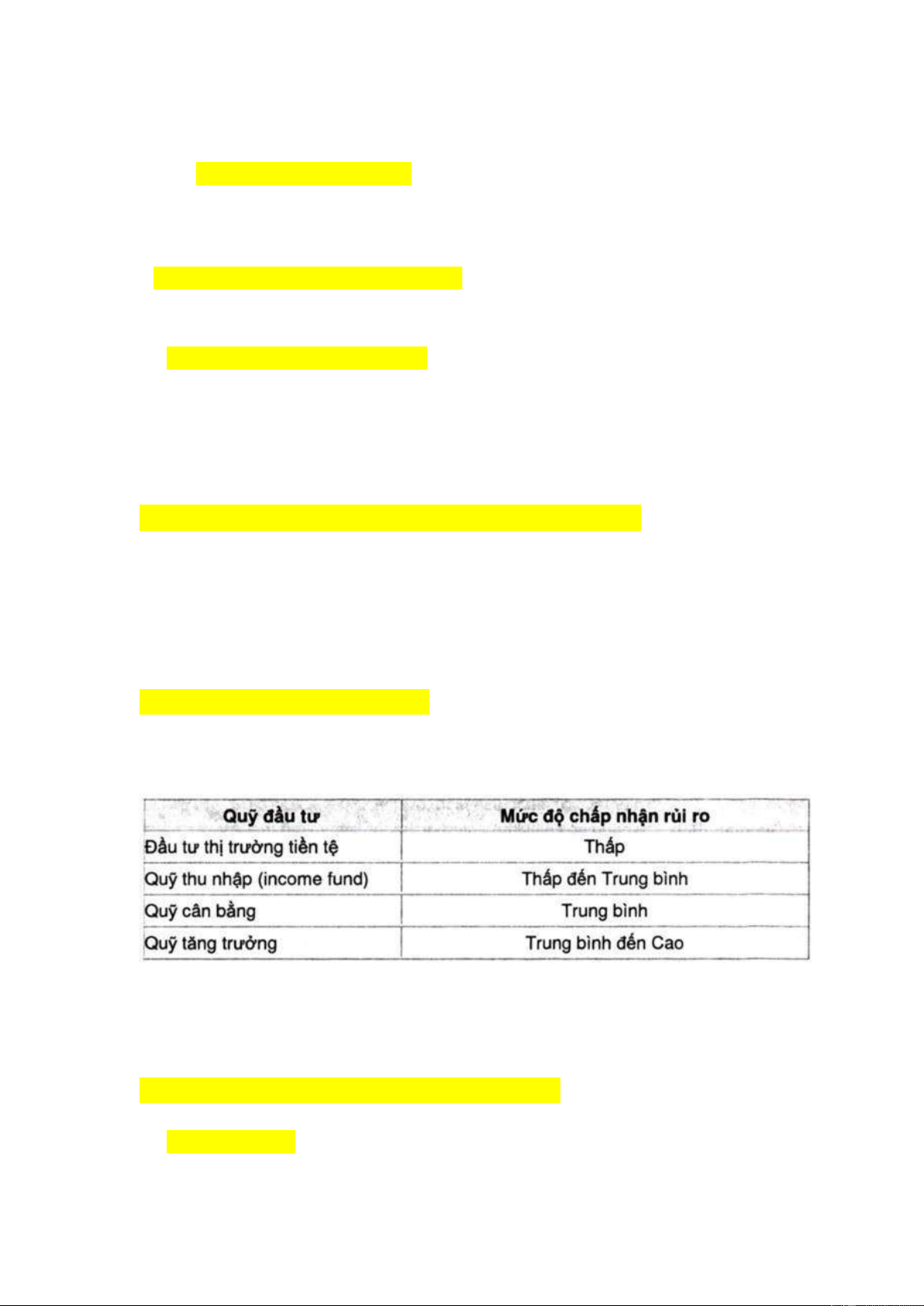

- Tolerance for risk (Khả năng chịu rủi ro): Xác định mức độ rủi ro bạn có thể chịu

đựng. Một số quỹ đầu tư có tỷ lệ rủi ro cao hơn so với những loại khác. Nếu bạn

không thoải mái với rủi ro cao, hãy chọn những quỹ có mức độ rủi ro thấp hơn.

- Thời gian đầu tư: Xác định thời gian bạn sẵn lòng để đầu tư. Một số quỹ đầu tư

yêu cầu lâu hơn để đạt được lợi nhuận cao hơn, trong khi những quỹ khác có thể

cung cấp lợi nhuận nhanh chóng. Hãy xem xét sự kiên nhẫn và thời gian bạn có thể dành cho đầu tư.

- Nhu cầu về thanh khoản: Xem xét nhu cầu của bạn về thanh khoản, tức là khả

năng chuyển đổi đầu tư thành tiền mặt nhanh chóng. Một số quỹ đầu tư có khả

năng rút tiền dễ dàng và nhanh chóng, trong khi những quỹ khác có thể yêu cầu

thời gian và quy trình phức tạp hơn.

- Phân bổ tài sản: Xem xét việc phân bổ tài sản của bạn. Bạn có muốn đầu tư vào

một lĩnh vực cụ thể như chứng khoán, bất động sản, hoặc bạn muốn phân bổ đa

dạng vào nhiều lĩnh vực. Hãy chọn loại quỹ đầu tư phù hợp với phân bổ tài sản của bạn.

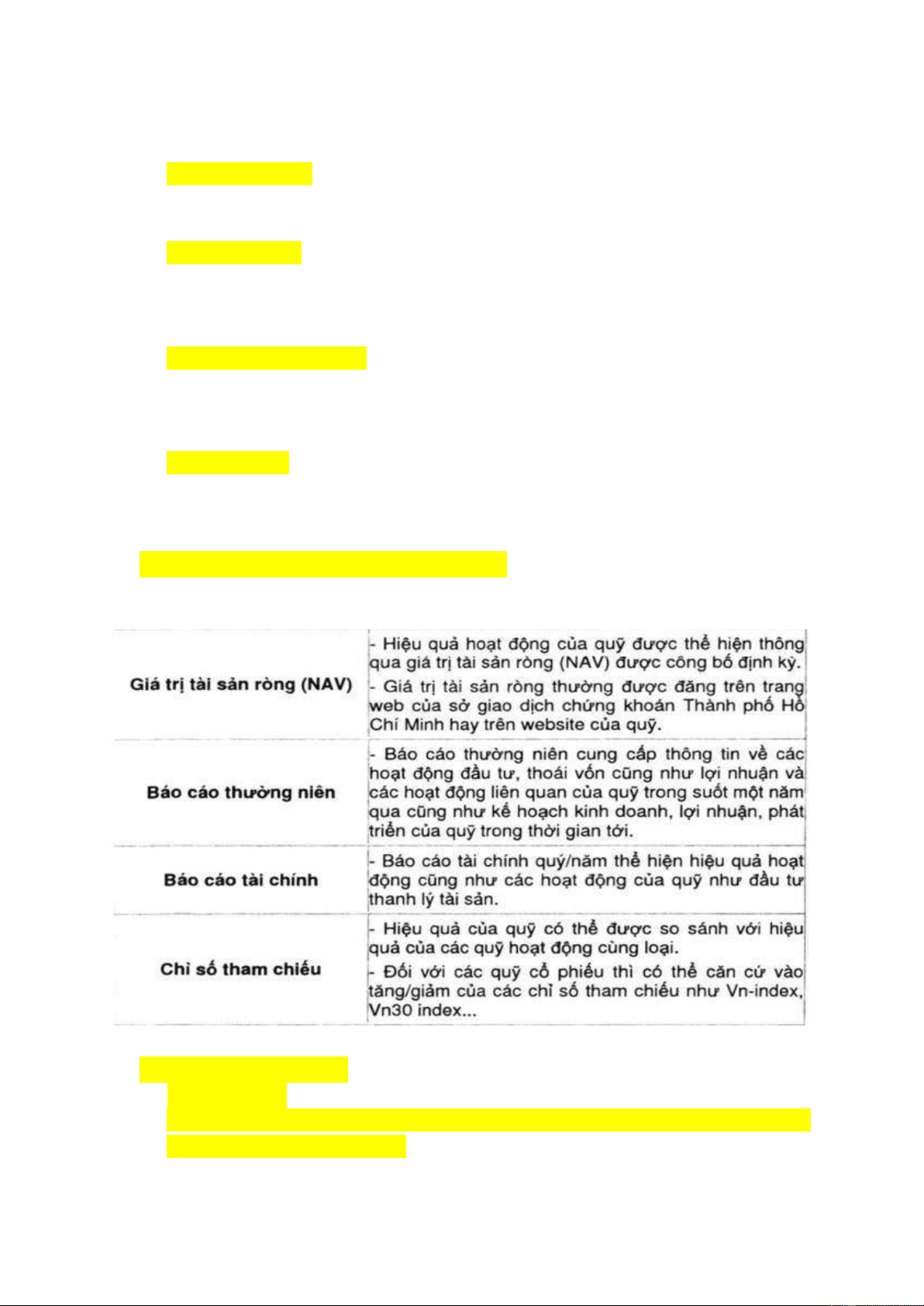

g. Theo dõi hoạt động đầu tư của quỹ đầu tư

- Nhà đầu tư có thể theo dõi hoạt động của các quỹ đầu tư thông qua các tiêu chí sau:

4. Công ty chứng khoán

a. Định nghĩa

- Thị trường chứng khoán là nơi diễn ra các hoạt động trong giao dịch mua bán

chứng khoán trung và dài hạn. Việc mua bán này được tiến hành ở thị trường sơ 12 lOMoAR cPSD| 23022540

cấp khi người mua mua được chứng khoán lần đầu từ những người phát hành, và

ở những thị trường thứ cấp khi có sự mua đi bán lại các chứng khoán đã được

phát hành ở thị trường sơ cấp.

- Việc mua bán, chuyển nhượng này chủ yếu được thực hiện thông qua các công

ty chứng khoán, các công ty này hoạt động với nghiệp vụ chính là bảo lãnh phát

hành, tự doanh, môi giới, quản lí danh mục đầu tư và tư vấn đầu tư chứng khoán. b. Phân loại - Công ty trách nhiệm hữu hạn

- Công ty cổ phần: có nhiều ưu điểm nên đa số các công ty chứng khoán chủ yếu

tồn tại dưới hình thức công ty cổ phần.

c. Các nghiệp vụ chính

- Môi giới chứng khoán: Môi giới chứng khoán là một hoạt động kinh doanh của

công ty chứng khoán, trong đó công ty chứng khoán đại diện cho khách hang

tiến hành giao dịch thông qua cơ chế giao dịch tại Sở giao dịch chứng khoán hay

thị trường OTC mà chính khách hàng đó sẽ phải chịu trách nhiệm đối với hiệu

quả kinh tế của việc giao dịch đó. Thông qua nghiệp vụ môi giới các công ty

chứng khoán có thể nối liền khách hàng với bộ phận nghiên cứu đầu tư, cung cấp

cho khách hàng các báo cáo nghiên cứu và các khuyến nghị đầu tư. - Tự doanh chứng khoán:

+ Là việc công ty chứng khoán tự tiến hành các giao dịch mua bán các chứng khoán cho chính công ty.

+ Mục đích: thu lợi nhuận cho chính mình.

- Bảo lãnh phát hành chứng khoán: Bảo lãnh phát hành chứng khoán là việc tổ

chức bảo lãnh phát hành cam kết với tổ chức phát hành thực hiện các thủ tục

trước khi chào bán chứng khoán, nhận mua một phần hay toàn bộ chứng khoán

của tổ chức phát hành để bán lại hoặc mua số chứng khoán còn lại chưa được

phân phối hết của tổ chức phát hành hoặc hỗ trợ tổ chức phát hành trong việc

phân phối chứng khoán ra công chứng.

- Tư vấn đầu tư: Tư vấn đầu tư chứng khoán là việc công ty chứng khoán cung cấp

cho nhà đầu tư kết quả phân tích, công bố báo cáo phân tích và khuyến nghị liên quan đến chứng khoán.

- Quản lí danh mục đầu tư: Đây là một dạng nghiệp vụ tư vấn của công ty chứng

khoán nhưng ở mức độ cao hơn vì trong hoạt động này, khách hàng ủy thác cho

công ty chứng khoán thay mặt mình quyết định đầu tư theo một chiến lược hay

những nguyên tắc đã được khách hàng chấp thuận.

5. Ngân hàng TMCP Ngoại thương Việt Nam – Vietcombank 13 lOMoAR cPSD| 23022540

a. Giới thiệu sơ lược về doanh nghiệp -

Tên ngân hàng: Ngân hàng Thương

mại Cổ phần Ngoại thương Việt Nam. (VIETCOMBANK)

- Được thành lập ngày 01/04/1963 với tiền thân là Cục Ngoại hối (trực thuộc

Ngân hàng Nhà nước Việt Nam).

- Là ngân hàng thương mại Nhà nước đầu tiên được Chính phủ lựa chọn thực hiện

thí điểm cổ phần hóa, Vietcombank chính thức hoạt động với tư cách là một ngân

hàng thương mại cổ phần vào ngày 02/05/2008 sau khi thực hiện thành công kế

hoạch cổ phần hóa thông qua việc phát hành cổ phiếu lần đầu ra công chúng.

- Sau hơn nửa thế kỉ hoạt động trên thị trường, Vietcombank hiện là một trong -

những NHTM lớn nhất Việt Nam, và cũng là ngân hàng đầu tiên và duy nhất của

Việt Nam có mặt trong Top 500 Ngân hàng hàng đầu thế giới theo kết quả bình

chọn do Tạp chí Banker công bố.

b. Hoạt động kinh doanh của doanh nghiệp - Khách hàng:

Cá nhân: _ Tài khoản thanh toán _ Tiết kiệm

_ Thẻ ghi nợ/ tín dụng

_ Cho vay (tiêu dùng, mua nhà, ô tô, kinh doanh,..)

_ Chuyển & nhận tiền

Tổ chức (doanh nghiệp, các định chế tài chính)

_ Dịch vụ cho vay (ngắn hạn, vay vốn lưu động, tài trợ dự án,..) _ Dịch vụ thanh toán _ Trả lương tự động _ Ngoại hối _ Bảo hiểm/ bảo lãnh _ Quản lý tài sản

=> Hoạt động quan trọng nhất và tạo ra nhiều lợi nhuận nhất là hoạt động Tín

dụng (hoạt động cho vay).Tiền mà ngân hàng kiếm được chính là từ lãi suất mà

người đi vay phải trả.

KH gửi tiết kiệm → Ngân hàng → KH vay 6% 9% → Doanh thu 3%

- Ngoài ra, còn có các hoạt động Phi tín dụng khác như thu phí dịch vụ chuyển

tiền, phí rút tiền ATM, phí phát hành & duy trì thẻ tín dụng, phí dịch vụ bảo hành/ bảo lãnh,... 14 lOMoAR cPSD| 23022540

- Bên cạnh thu phí, ngân hàng cũng thu được khá nhiều doanh thu từ hoạt động

kinh doanh khác như hoạt động ngoại hối, kinh doanh chứng khoán, thẻ tín dụng,

bán trái phiếu, bán bảo hiểm,... 15 lOMoAR cPSD| 23022540

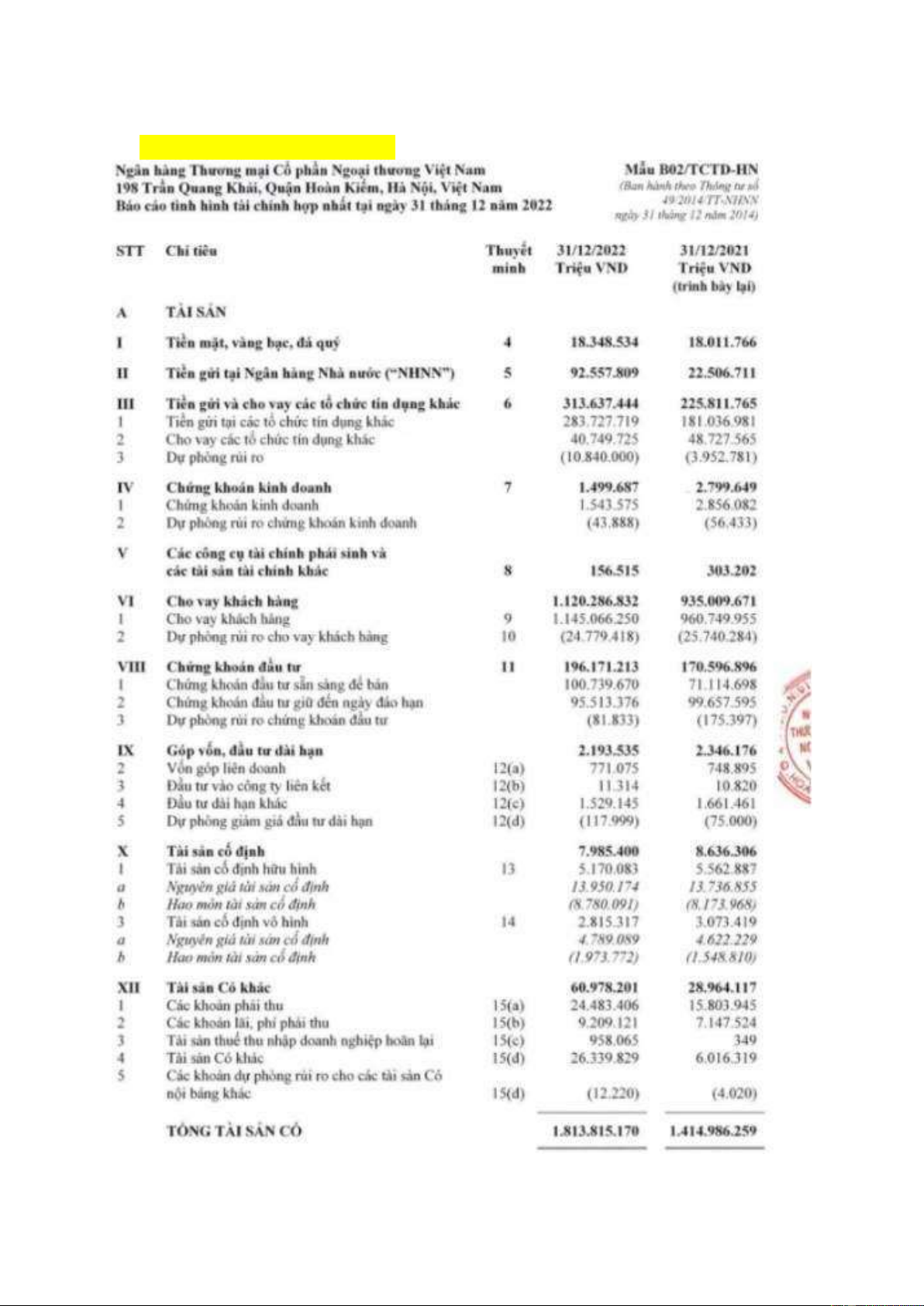

c. Báo cáo tài chính năm 2022 16 lOMoAR cPSD| 23022540

- Dựa vào bảng cân đối kế toán trong báo cáo tài chính của ngân hàng vào năm

2022, ta có thể thấy được ngân hàng có tổng tài sản là 1.813.815.170 triệu đồng,

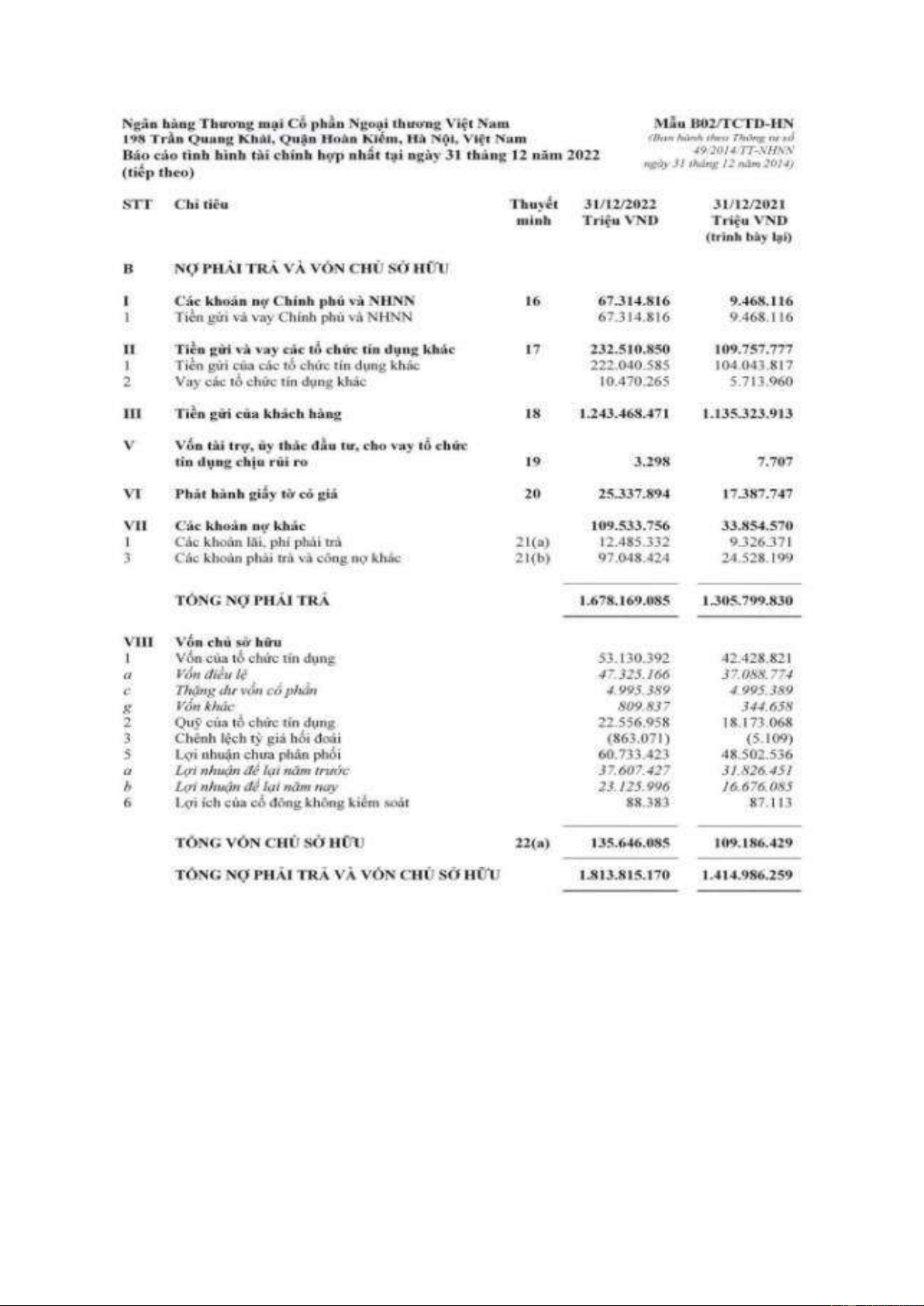

tăng 28% so với năm 2021. Tổng nợ phải trả là 1.678.169.085 triệu đồng. Tỷ lệ

giữa tổng tài sản và tổng nợ phải trả là 1.08, như vậy, trong năm 2022, ngân hàng

có khả năng trả nợ và duy trì hoạt động một cách ổn định.

- Khoản mục chiếm tỷ trọng lớn nhất trong tổng tài sản của Vietcombank đến từ

việc cung cấp tín dụng cho khách hàng, tại năm 2022, ngân hàng này đã cho vay

1.120.286.832 triệu đồng, chiếm 61,7% tổng tài sản.

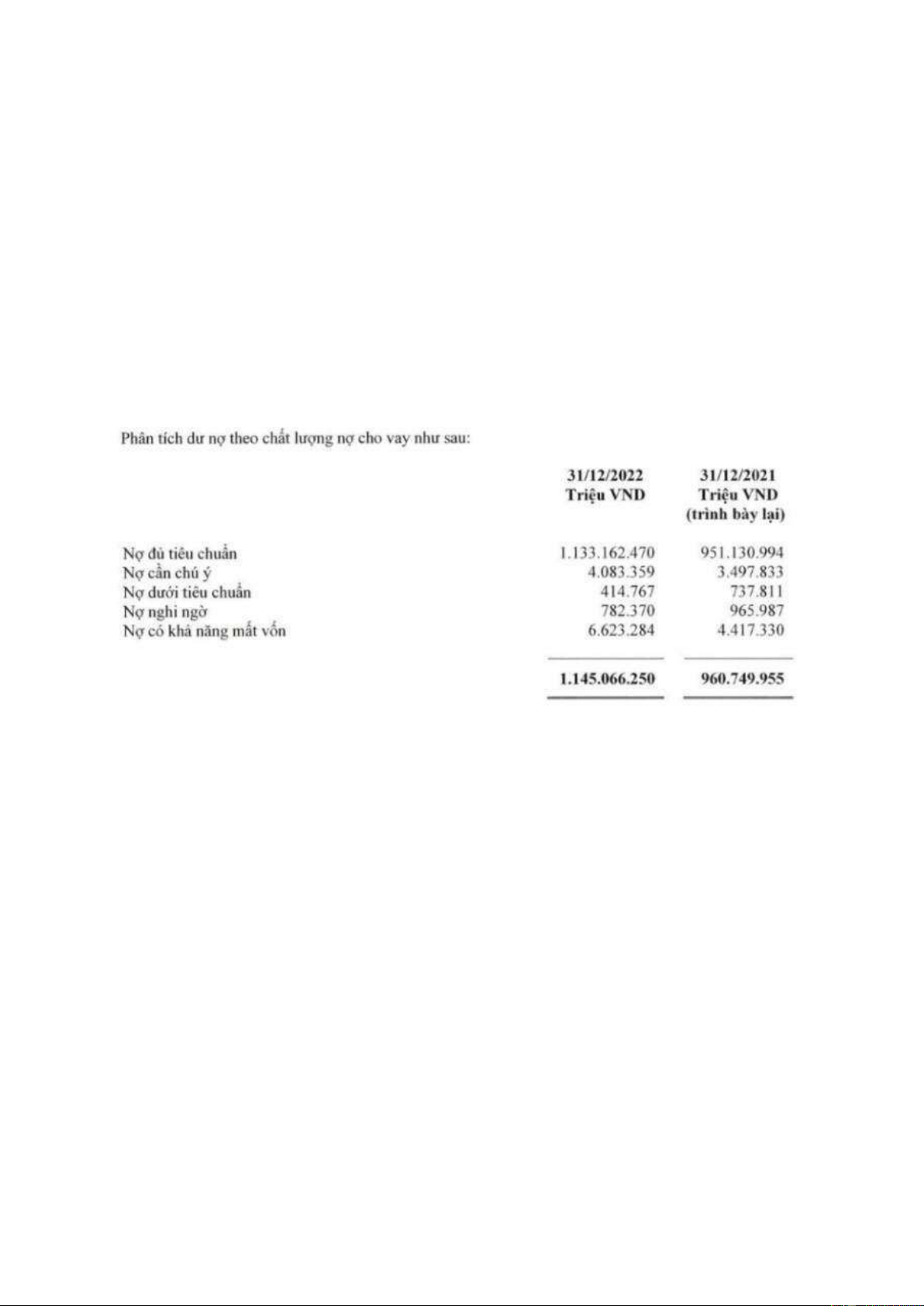

- Thế nhưng chất lượng nợ vay lại là một điểm trừ cho hoạt động kinh doanh của

Vietcombank năm 2022. Tổng nợ xấu tăng 27.7% so với năm 2021 chiếm hơn

7.819 tỷ đồng trong tổng dư nợ. Đáng chú ý, nợ có khả năng mất vốn tăng đến hơn 50%.

- Đầu tư là khoản mục mang lại lợi nhuận cho ngân hàng sau khoản mục tín dụng.

Tổng các khoản chứng khoán đầu tư của Vietcombank năm 2022 cũng tăng nhẹ

so với năm 2021 và chiếm 10,8% tổng tài sản. 17 lOMoAR cPSD| 23022540

- Về nguồn vốn, tiền gửi khách hàng tăng nhẹ 0.09% ghi nhận hơn 1.24 triệu tỷ

đồng. Tiền gửi của các tổ chức tín dụng khác tăng gấp 2.13lần (222.040 tỷ

đồng), phát hành giấy tờ có giá tăng 45% (25.337 tỷ đồng) 18 lOMoAR cPSD| 23022540

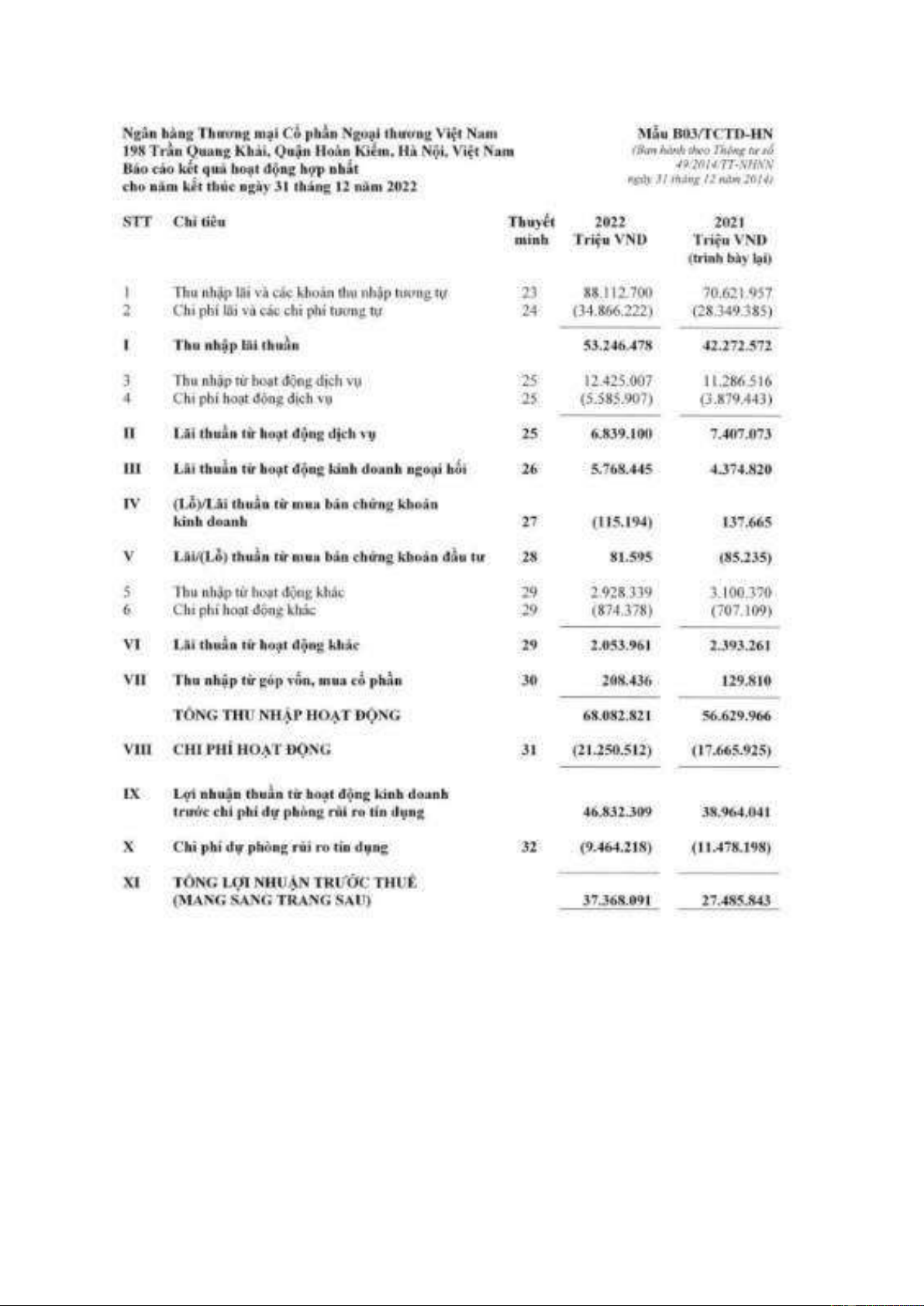

- Qua báo cáo kết quả hoạt động của ngân hàng năm 2022, ta có thể thấy thu nhập

lãi thuần từ việc đi cho vay là 53.246.478 triệu tỷ, tăng 26% so với năm 2021.

- Lãi thuần từ hoạt động dịch vụ giảm 7%, còn hơn 6 nghìn 800 tỷ.

- Do tình hình Covid khả quan hơn so với năm 2021, lãi thuần từ hoạt động kinh

doanh ngoại hối tăng 31.8%.

- Ở chiều ngược lại, hoạt động mua bán chứng khoán kinh doanh lỗ hơn 115 nghìn

tỷ đồng, trong khi năm trước lãi hơn 137 nghìn tỷ đồng. 19