Preview text:

1. Phân tích kỹ thuật

Phân tích kỹ thuật không giống với phân tích cơ bản. Ở phương pháp này, các nhà

phân tích sẽ căn cứ vào biểu đồ, đồ thị diễn biến giá và khối lượng giao dịch của

cổ phiếu nhằm phân tích các biến động cung - cầu đối với cổ phiếu và từ đó, đưa

ra khuyến nghị mua - bán cổ phiếu trên thị trường. Xét về bản chất, quan điểm

phân tích kỹ thuật cho rằng có mẫu hình trong quá khứ có xu hướng quy luật (lặp

lại) vì vậy có thể dùng để dự đoán giá cổ phiếu trong tương lai.

2. Phân tích cơ bản

Phân tích cơ bản là phương pháp nhằm xác định giá trị nội tại của cổ phiếu trên thị

trường bằng cách kiểm tra các tác nhân cơ bản có tác động hoặc làm thay đổi đến

giá cổ phiếu. Cụ thể, nhà phân tích cơ bản tập trung xem xét các báo cáo tài chính

của doanh nghiệp, các phân tích vĩ mô như phân tích ngành mà công ty đang hoạt

động, phân tích trạng thái nền kinh tế hay phân tích vi mô như mô hình hoạt động

và hiệu quả quản lý của công ty để ra quyết định đầu tư. Từ đó, hoạt động phân

tích cơ bản hỗ trợ NĐT đánh giá giá trị hiện tại của mã chứng khoán và kỳ vọng

giá trong tương lai của cổ phiếu đó.

3. Các chỉ báo cơ bản trong phân tích kỹ thuật

Moving Average (đường trung bình)

Đường trung bình động MA là một chỉ báo kỹ thuật được sử dụng phổ biến nhất

trong thị trường tài chính. Moving Average (MA) hay còn được gọi là đường trung

bình động, là đường nối tất cả mức giá đóng cửa trung bình trong N chu kỳ của

một sản phẩm, với N được chọn trước. Bollinger Bands

Bollinger bands công cụ kết hợp giữa đường trung bình động MA (Moving

Average) và độ lệch chuẩn. Cấu tạo chỉ báo Bollinger bands bao gồm một đường

trung bình động ở giữa và hai đường biên trên, biên dưới.

Khoảng cách giữa đường MA với các dải bollinger của nó được xác định bởi mức

độ biến động giá. Khi giá chứng khoán biến động mạnh, dải bollinger sẽ mở rộng

và ngược lại khi giá chứng khoán biến động ít hơn, dải bollinger sẽ dần thu hẹp lại. Cách dùng Bollinger Bands

Khi giá của cổ phiếu bằng hoặc cao hơn dải trên, cổ phiếu có thể bị mua quá mức.

Khi giá của cổ phiếu bằng hoặc thấp hơn biên độ, cổ phiếu có thể bị bán quá mức.

Bollinger bands không phải là một hệ thống giao dịch độc lập, để tăng hiệu quả

khi sử dụng trong phân tích kỹ thuật khi dự đoán xu hướng giá, nhà đầu tư có thể

kết hợp thêm các chỉ báo phân tích khác như: RSI, MACD… Relative Strength Index

Chỉ báo kỹ thuật RSI so sánh tỷ lệ tương quan giữa số ngày tăng giá so với số

ngày giảm giá với dữ liệu giao động trong khoảng từ 0 đến 100 (mức trung bình là

50). Chỉ số RSI sử dụng như một tham số riêng lẻ, con số đo lường thời gian để

tính toán độ giao động (thông thường là 14 ngày).

Chỉ số RSI được tính theo thang điểm từ 1 đến 100, thông thường, trên 70 là dấu

hiệu cho thấy tài sản đang ở mức quá mua, dưới 30 là thể hiện tài sản đang ở mức quá bán.

Nguyên tắc mở giao dịch: BUY khi đường RSI cắt xuống dưới 30, hình thành

đáy và sau đó quay lên cắt qua 30. Ngược lại, SELL khi đường RSI cắt lên trên 70,

tạo thành đỉnh và sau đó quay xuống cắt qua 70.

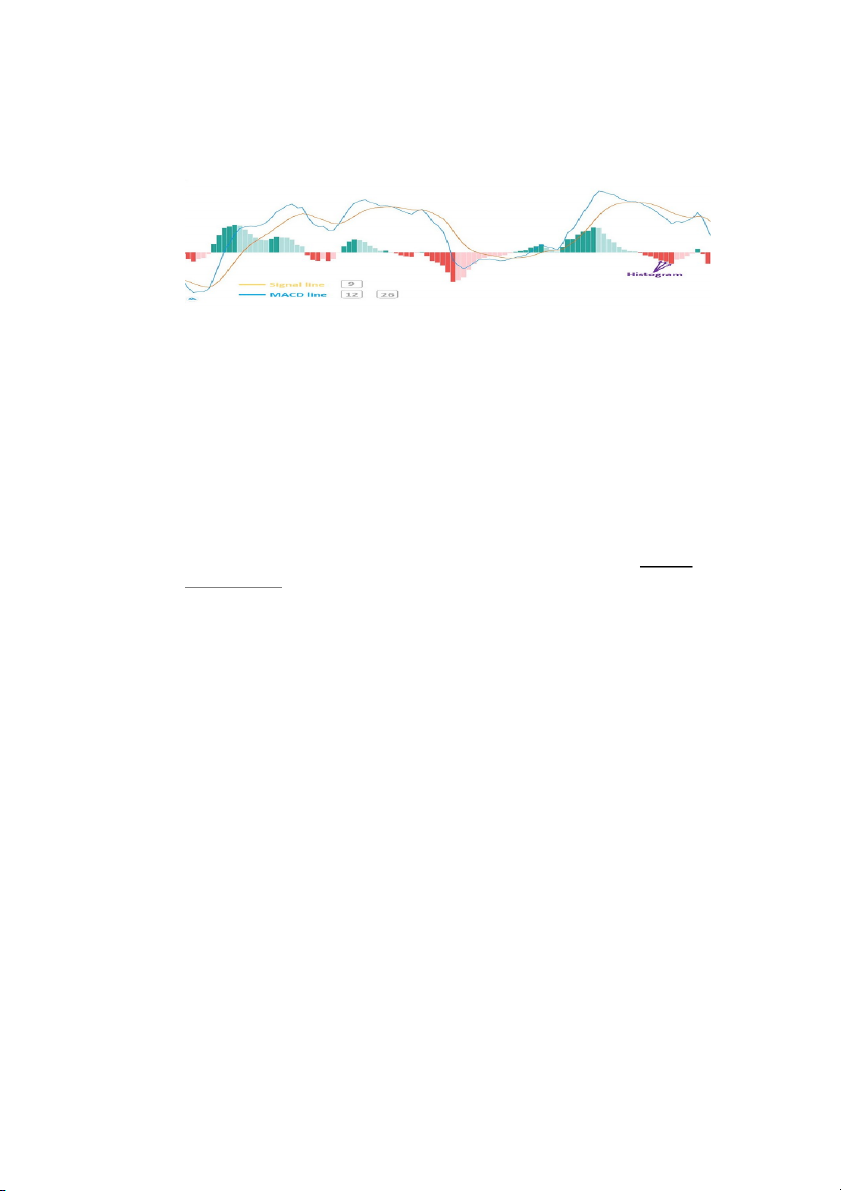

MACD (phân kỳ hội tụ)

Chỉ báo MACD là một chỉ báo động lượng được sử dụng rộng rãi trong phân tích

kỹ thuật và được nhiều nhà đầu tư hay dùng, MACD thể hiện sức mạnh của xu hướng. Phương pháp xác định

- Đường MACD tiêu chuẩn được hình thành từ trung bình di động 12 ngày và

trung bình di động 26 ngày

- Thông thường, đường MACD 9 ngày được sử dụng như đường so sánh Cách đọc chỉ báo MACD

+ Khi đường MACD cắt đường tín hiệu từ dưới lên, chỉ báo báo hiệu một xu hướng tăng.

+ Khi MACD cắt đường tín hiệu từ trên xuống, báo hiệu xu hướng tăng đã kết

thúc, có thể sẽ chuyển sang xu hướng giảm.

4. Hỗ trợ và kháng cự

Hỗ trợ và kháng cự là các vùng giá của cổ phiếu mà ở đó xu hướng được nhà đầu

tư chứng khoán kỳ vọng sẽ đảo chiều hoặc di chuyển chậm lại trước khi tiếp tục

xu hướng, và hành vi đó có khả năng lặp lại trong tương lai.

Hỗ trợ là vùng giá của cổ phiếu mà ở đó xu hướng giảm được kỳ vọng sẽ đảo

chiều tăng. Tại vùng giá này, lực mua cổ phiếu sẽ chiếm ưu thế so với lực bán của cổ phiếu.

Kháng cự là vùng giá của cổ phiếu mà ở đó xu hướng tăng được kỳ vọng sẽ đảo

chiều giảm. Tại vùng giá này, lực bán của cổ phiếu sẽ chiếm ưu thế so với lực mua của cổ phiếu đó.