Preview text:

lOMoAR cPSD| 40419767

HỌC VIỆN NGÂN HÀNG KHOA TÀI CHÍNH

KHÓA LUẬN TỐT NGHIỆP Đề tài

Hoàn thiện công tác phân tích tài chính khách hàng

doanh nghiệp trong hoạt động cho vay tại Ngân hàng

TMCP Công Thương Việt Nam – Chi nhánh Đống Đa Sinh viên thực hiện: Nguyễn Thị Thanh Vân Mã sinh viên: 21A4010649 Lớp: K21TCA Giảng viên hướng dẫn: TS. Trần Ngọc Mai

Hà Nội, tháng 5 năm 2022 lOMoAR cPSD| 40419767 LỜI CAM ĐOAN

Em xin cam đoan nội dung khóa luận tốt nghiệp “Hoàn thiện công tác phân tích

tài chính khách hàng doanh nghiệp trong tín dụng tại Ngân hàng TMCP Công Thương

Việt Nam – Chi nhánh Đống Đa” là công trình nghiên cứu do bản thân em thực hiện

dưới sự hướng dẫn của giáo viên hướng dẫn TS. Trần Ngọc Mai.

Nội dung và kết quả đề tài hoàn toàn trung thực, không có sự sao chép. Các dữ

liệu, thông tin trong bài do em thu thập, tổng hợp và phân tích đều được trích dẫn

nguồn đầy đủ. Nếu có vấn đề xảy ra, em xin chịu hoàn toàn trách nhiệm và chịu mọi

kỷ luật của Học viện Ngân hàng đề ra. Sinh viên thực hiện Nguyễn Thị Thanh Vân lOMoAR cPSD| 40419767 LỜI CẢM ƠN

Lời đầu tiên, em xin gửi lời cảm ơn tới toàn bộ thầy cô giảng viên tại Học viện

Ngân hàng nói chung và thầy cô giảng viên Khoa Tài chính nói riêng vì đã truyền đạt

nhiều kiến thức chuyên môn và tạo môi trường học tập tốt nhất cho em trong những

năm học qua. Em xin đặc biệt cảm ơn giáo viên hướng dẫn của em, TS. Trần Ngọc

Mai, đã giúp đỡ em nhiệt tình và kịp thời trong suốt quá trình em nghiên cứu đề tài.

Đồng thời, em xin gửi lời cảm ơn chân thành nhất tới Ban Lãnh đạo và các anh

chị công tác tại Ngân hàng TMCP Công thương Việt Nam, Chi nhánh Đống Đa đã

cho em cơ hội được thực tập tại Ngân hàng. Nhờ việc được tiếp xúc với môi trường

thực tế và được giải đáp các thắc mắc kịp thời, em đã tiếp thu được thêm nhiều kiến

thức bổ ích và có thêm nhiều tài nguyên phù hợp trong thực hiện khóa luận tốt nghiệp.

Tuy nhiên, với kiến thức, kỹ năng và kinh nghiệm còn hạn chế và thời gian thực

tập tại Ngân hàng chưa lâu, khóa luận do em thực hiện còn tồn tại nhiều thiếu sót.

Em rất mong nhận được những nhận xét, phê bình của thầy cô để em có thể rút kinh

nghiệm thực hiện đề tài hoàn thiện hơn.

Em xin chân thành cảm ơn! lOMoAR cPSD| 40419767 MỤC LỤC

LỜI MỞ ĐẦU...........................................................................................................1 1.

Tính cấp thiết của đề tài........................................................................................ 2.

Mục tiêu nghiên cứu.............................................................................................

3. Đối tượng và phạm vi nghiên cứu........................................................................

4. Phương pháp nghiên cứu...................................................................................... 5.

Tổng quan nghiên cứu.......................................................................................... 6.

Kết cấu khóa luận.................................................................................................

CHƯƠNG 1..............................................................................................................5

1.1. Phân tích báo cáo tài chính doanh nghiệp.............................................................

1.1.1. Khái niệm phân tích BCTC doanh nghiệp.............................................5

1.1.2. Rủi ro tín dụng.......................................................................................5

1.1.3. Vai trò của hoạt động phân tích tài chính KHDN..................................6

1.1.4. Mục tiêu của phân tích tài chính KHDN...............................................8

1.2. Quy trình phân tích tài chính doanh nghiệp..........................................................

1.2.1. Lập kế hoạch phân tích..........................................................................8

1.2.2. Thu thập thông tin.................................................................................8

1.2.3. Phân tích thông tin.................................................................................9

1.2.4. Tổng hợp và dự đoán.............................................................................9

1.3. Phương pháp phân tích tài chính doanh nghiệp..................................................

1.3.1. Phương pháp so sánh...........................................................................10

1.3.2. Phương pháp phân tổ...........................................................................10

1.3.3. Phương pháp phân tích tỷ lệ................................................................11

1.3.4. Phương pháp Dupont...........................................................................11

1.3.5. Phương pháp khác...............................................................................11

1.4. Nội dung phân tích tài chính doanh nghiệp........................................................

1.4.1. Phân tích ngành kinh doanh.................................................................11

1.4.2. Phân tích tình hình tài chính qua mối quan hệ trên BCĐKT...............12

1.4.3. Phân tích lưu chuyển tiền tệ.................................................................15 lOMoAR cPSD| 40419767

1.4.4. Phân tích các chỉ số tài chính...............................................................16

1.5. Các nhân tố ảnh hưởng tới công tác phân tích tài chính doanh nghiệp...............

1.5.1. Nhân tố chủ quan.................................................................................21

1.5.2. Nhân tố khách quan.............................................................................22

CHƯƠNG 2.............................................................................................................23

2.1. Vài nét về Ngân hàng TMCP Công Thương Việt Nam – CN Đống Đa.............

2.1.1. Tổng quan về Ngân hàng TMCP Công Thương Việt Nam..................23

2.1.2. Kết quả hoạt động kinh doanh của Ngân hàng TMCP Công thương

Việt Nam..........................................................................................................24

2.1.3. Tổng quan về Ngân hàng TMCP Công Thương Việt Nam – Chi nhánh

Đống Đa............................................................................................................29

2.2. Thực trạng công tác phân tích tài chính KHDN tại Ngân hàng TMCP Công

Thương Việt Nam – Chi nhánh Đống Đa..................................................................

2.2.1. Quy trình phân tích tài chính KHDN tại Ngân hàng TMCP Công

Thương Việt Nam – Chi nhánh Đống Đa.........................................................31

2.2.2. Thực trạng công tác phân tích tài chính KHDN tại Ngân hàng TMCP

Công Thương Việt Nam – Chi nhánh Đống Đa thông qua trường hợp minh họa

Công ty CP Tập đoàn FLC................................................................................37

2.3. Đánh giá thực trạng công tác phân tích tài chính KHDN trong hoạt động cho vay

tại Ngân hàng TMCP Công Thương Việt Nam – Chi nhánh Đống Đa...............

2.3.1. Kết quả đạt được.................................................................................59

2.3.2. Hạn chế tồn tại và nguyên nhân...........................................................60

CHƯƠNG 3.............................................................................................................64

3.1. Mục tiêu, kế hoạch hoạt động trong giai đoạn tới của Chi nhánh.......................

3.2. Giải pháp nâng cao hiệu quả của công tác phân tích tài chính KHDN tại

Ngânhàng TMCP Công Thương Việt Nam – Chi nhánh Đống

Đa....................................

3.2.1. Hoàn thiện dữ liệu đầu vào.....................................................................66

3.2.2. Hoàn thiện phương pháp phân tích.........................................................66

3.2.3. Hoàn thiện nội dung phân tích................................................................68

3.2.4. Hoàn thiện vấn đề con người..................................................................72 lOMoAR cPSD| 40419767

3.2.5. Hoàn thiện hệ thống công nghệ...............................................................73

3.3. Một số kiến nghị.................................................................................................

3.3.1. Kiến nghị với Ngân hàng TMCP Công thương Việt Nam...................74 3.3.2. Kiến nghị với

KHDN..........................................................................75 3.3.3. Kiến nghị với

NHNN..........................................................................75

KẾT LUẬN.............................................................................................................77

TÀI LIỆU THAM KHẢO.......................................................................................78

PHỤ LỤC................................................................................................................80 lOMoAR cPSD| 40419767

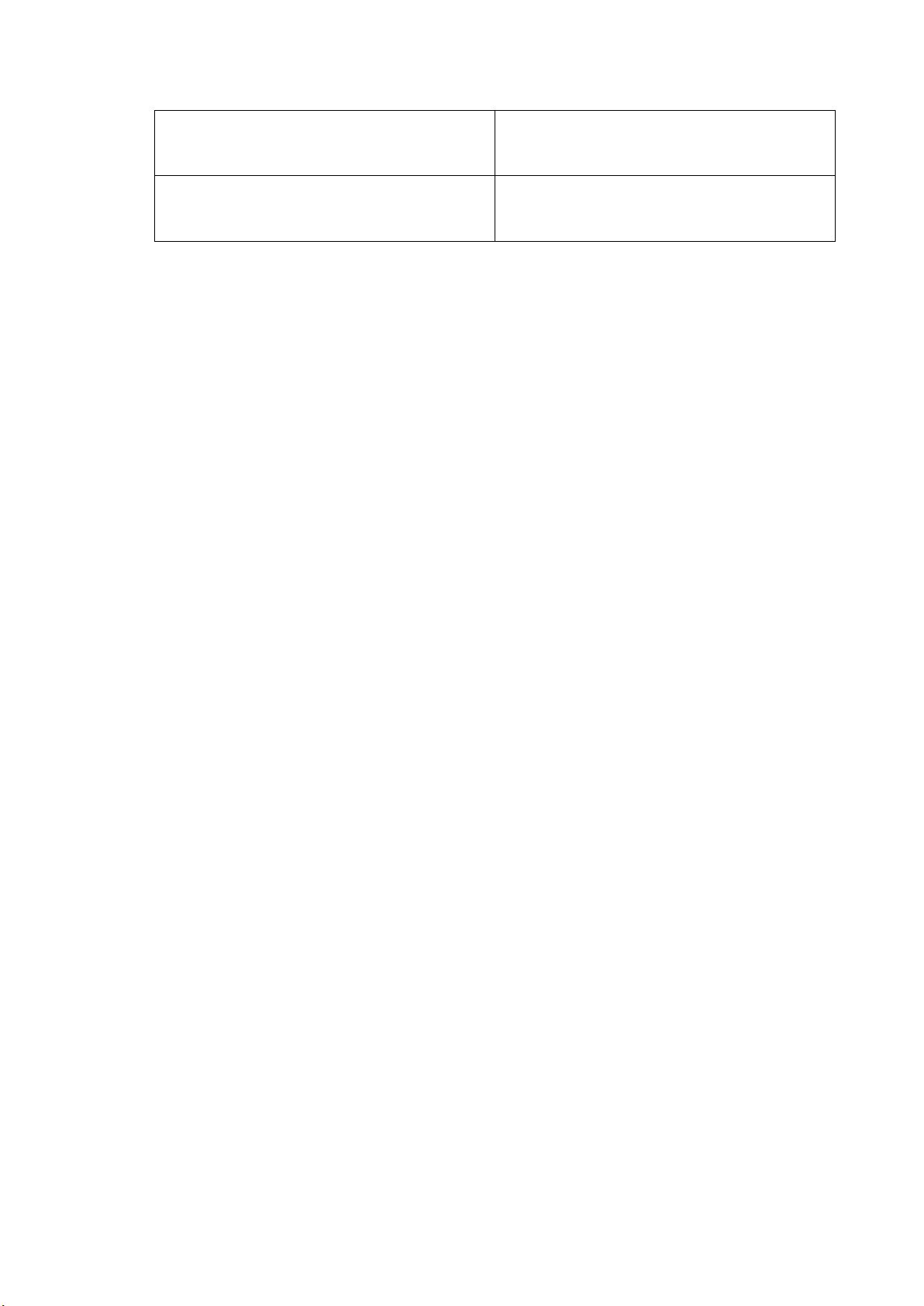

DANH MỤC VIẾT TẮT Từ viết tắt Nguyên nghĩa BCĐKT Bảng cân đối kế toán BCKQHĐKD

Báo cáo kết quả hoạt động kinh doanh BCLCTT

Báo cáo lưu chuyển tiền tệ BCTC Báo cáo tài chính BĐS Bất động sản CBTD Cán bộ tín dụng CN Chi nhánh CP Chi phí CTCP Công ty cổ phần DN Doanh nghiệp DT Doanh thu GTCG Giấy tờ có giá HĐKD Hoạt động kinh doanh KH Khách hàng lOMoAR cPSD| 40419767 KNTT Khả năng thanh toán LN Lợi nhuận NCVLĐ Nhu cầu vốn lưu động NH Ngân hàng NHNN Ngân hàng Nhà nước NHTM Ngân hàng thương mại NQR Ngân quỹ ròng NV Nguồn vốn PGD Phòng giao dịch TC Tài chính TCTD Tổ chức tín dụng TD Tín dụng TMCP Thương mại cổ phần TS Tài sản VCSH Vốn chủ sở hữu lOMoAR cPSD| 40419767 VLĐR Vốn lưu động ròng DANH MỤC BẢNG Bảng Trang

Hình 2.1. Tình hình huy động vốn của VietinBank 2019 - 2021 24

Hình 2.2. Tình hình hoạt động tín dụng của VietinBank 2019 - 2021 26

Hình 2.3. Chất lượng nợ cho vay của VietinBank 2019 - 2021 27

Hình 2.4. Dư nợ theo thời hạn khoản vay của VietinBank 2019 - 28 2021

Hình 2.5. Tình hình hoạt động kinh doanh của VietinBank 2019 - 29 2021

Hình 2.6. Cơ cấu tổ chức của VietinBank Đống Đa 30

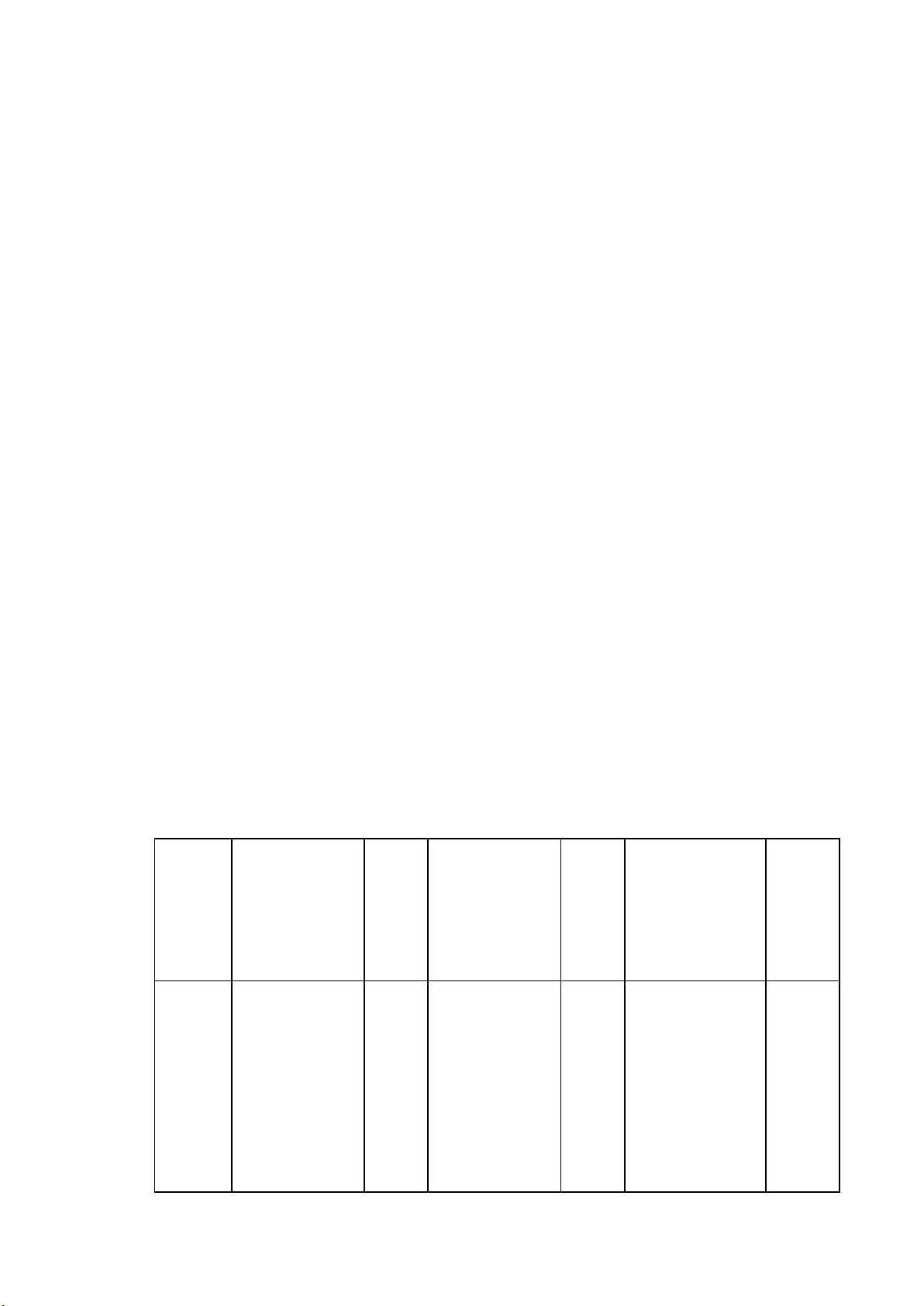

Hình 2.7. Danh mục giấy tờ hồ sơ đề nghị cho vay 32

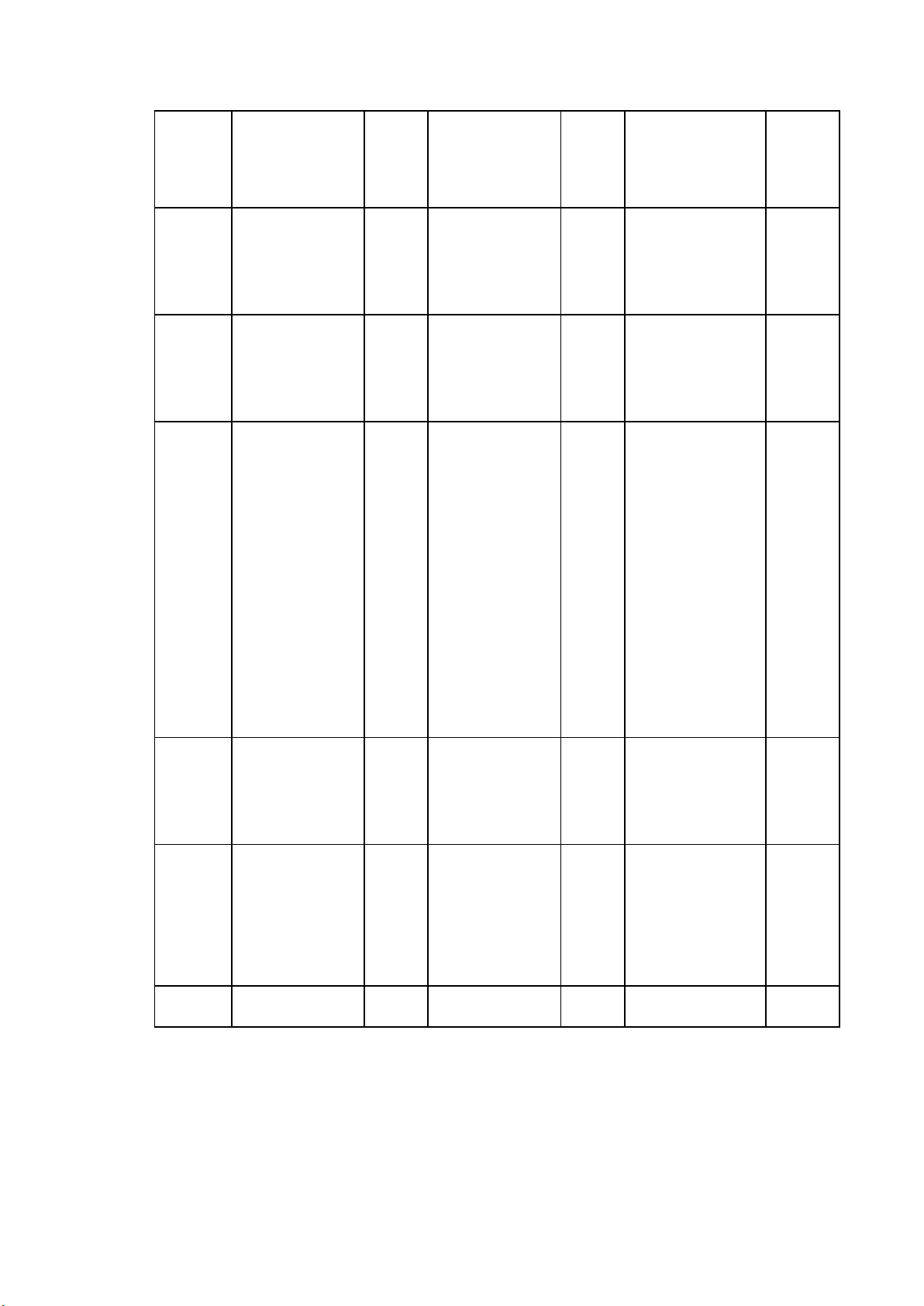

Hình 2.8. Bảng điểm xếp hạng TD 36

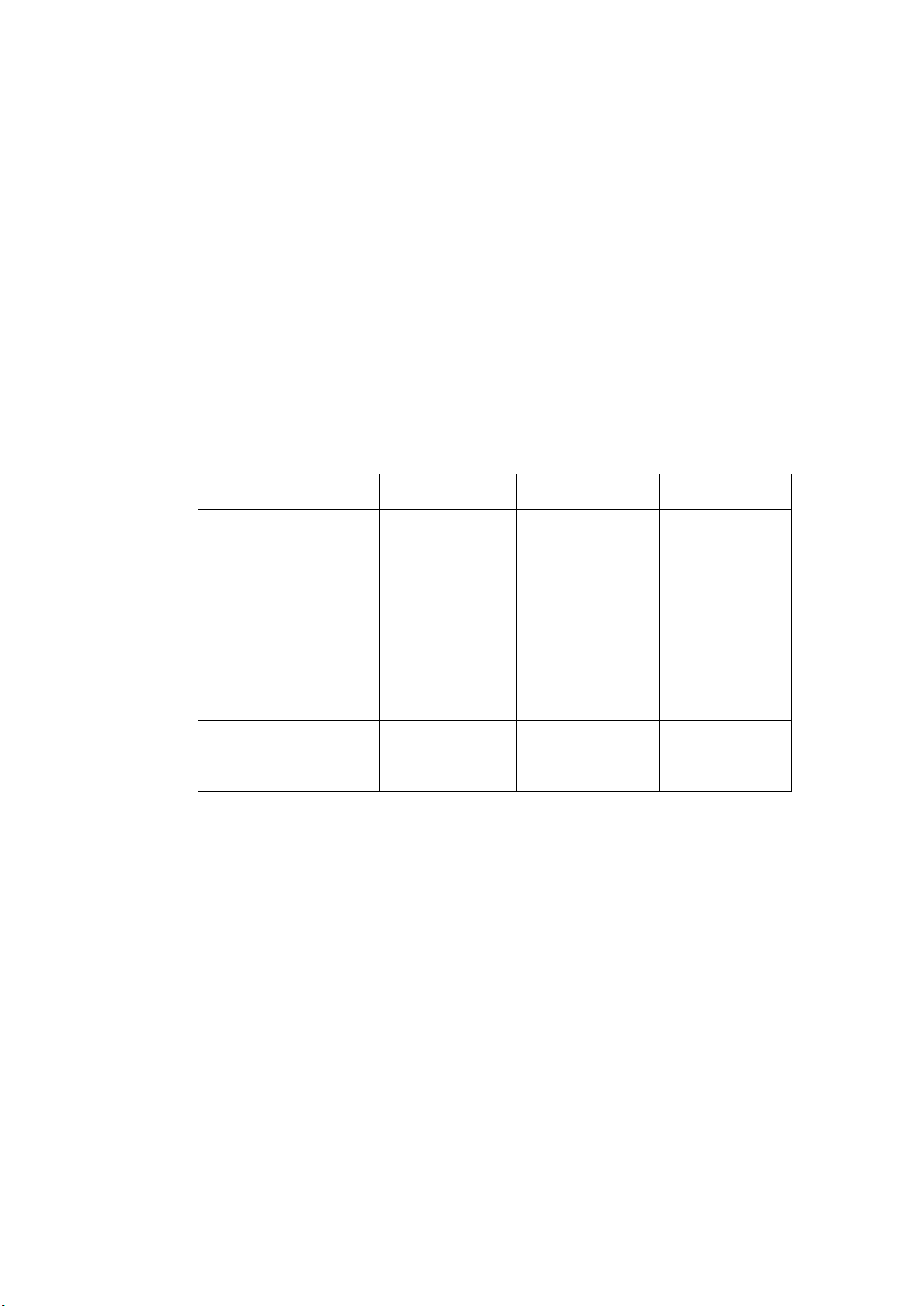

Hình 2.9. Ban Tổng giám đốc CTCP Tập đoàn FLC tại ngày 38 31/12/2021

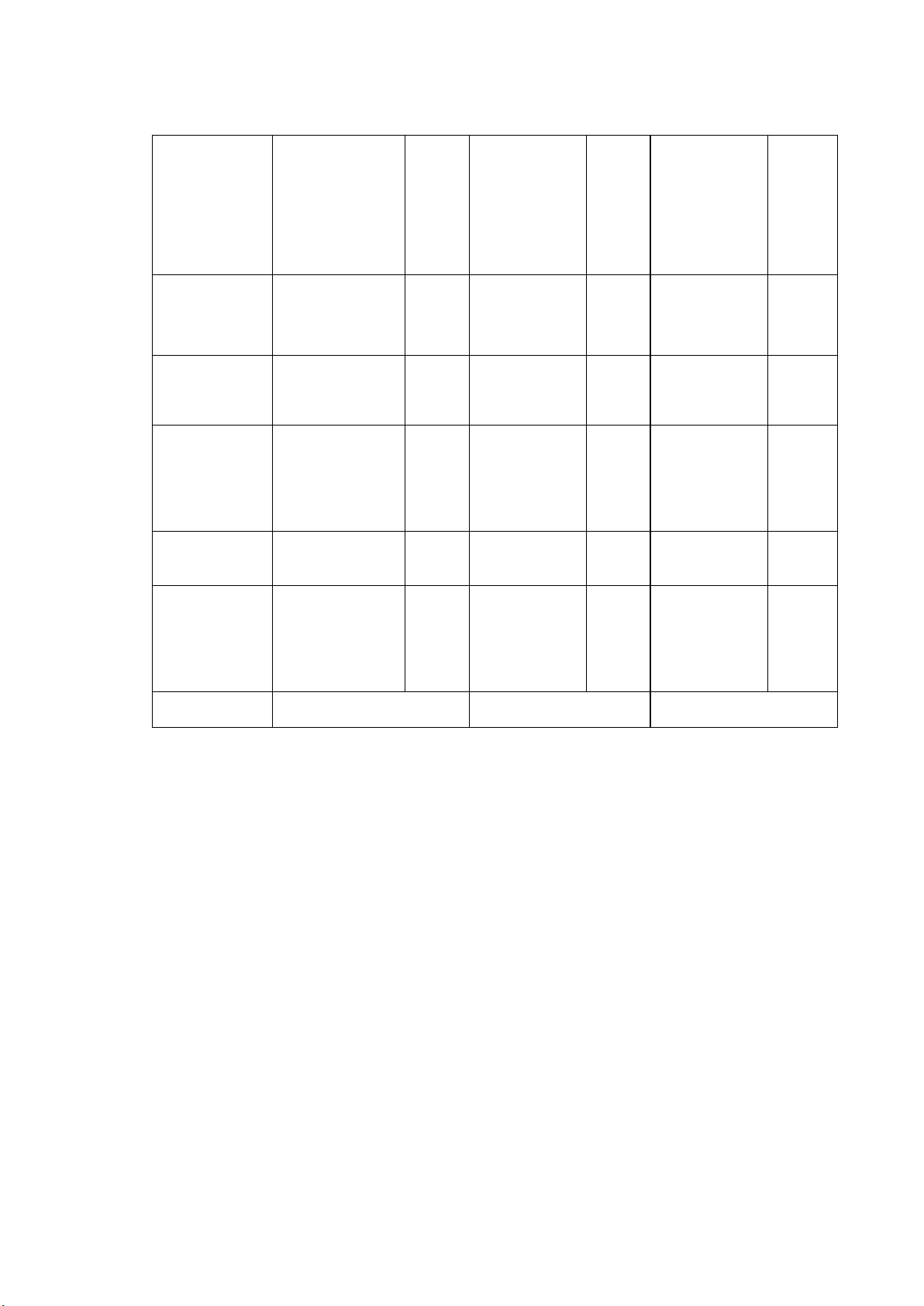

Hình 2.10. Nguồn dữ liệu sử dụng trong phân tích CTCP Tập đoàn 42 FLC

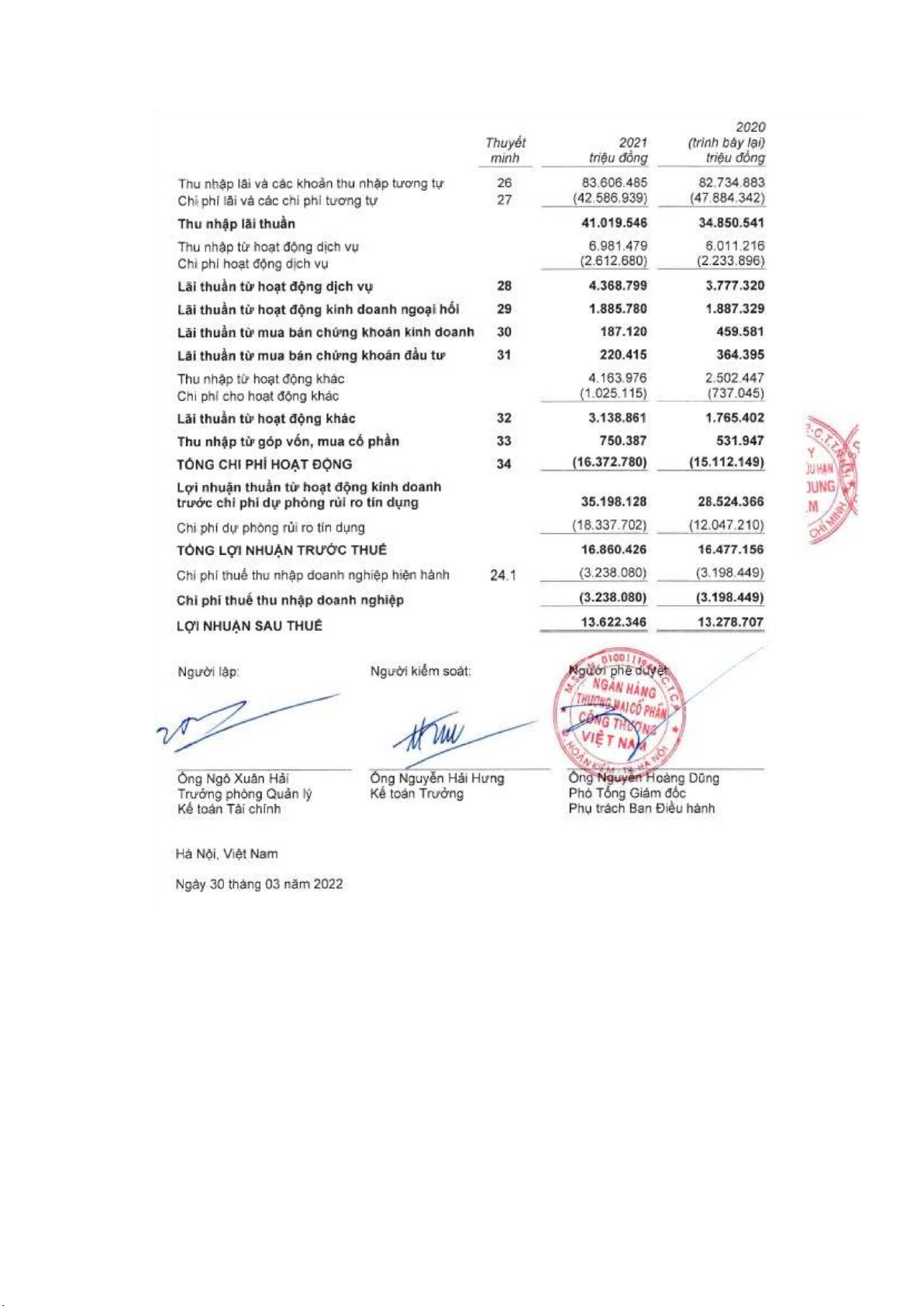

Hình 2.11. BCKQHĐKD của CTCP Tập đoàn FLC 42 lOMoAR cPSD| 40419767

Hình 2.12. Số liệu thực hiện kế hoạch năm 2021 CTCP Tập đoàn 43 FLC

Hình 2.13. Doanh thu hoạt động tài chính CTCP Tập đoàn FLC 44

Hình 2.14. Giá vốn hàng bán CTCP Tập đoàn FLC 45

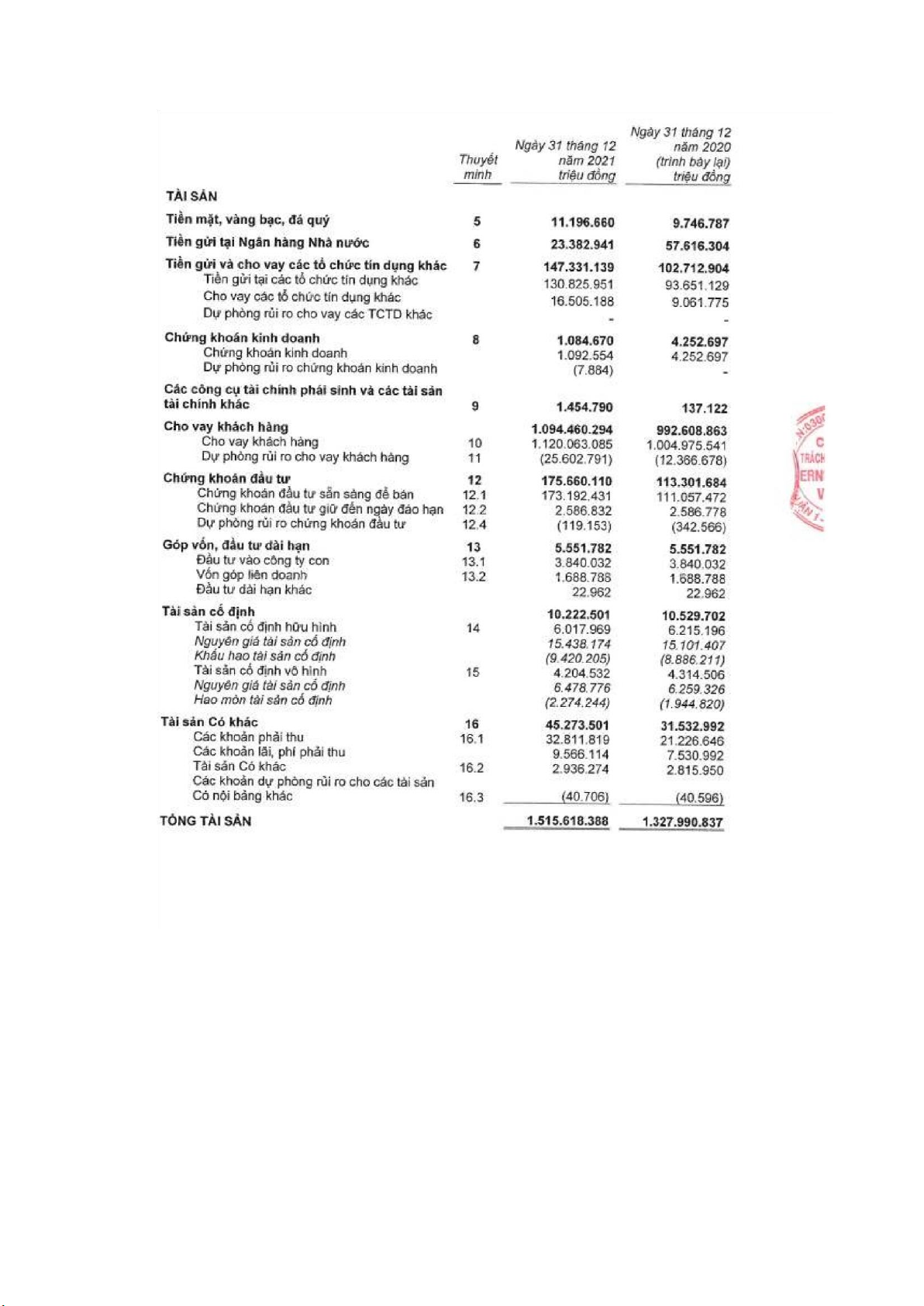

Hình 2.15. BCĐKT – Tổng tài sản CTCP Tập đoàn FLC 46

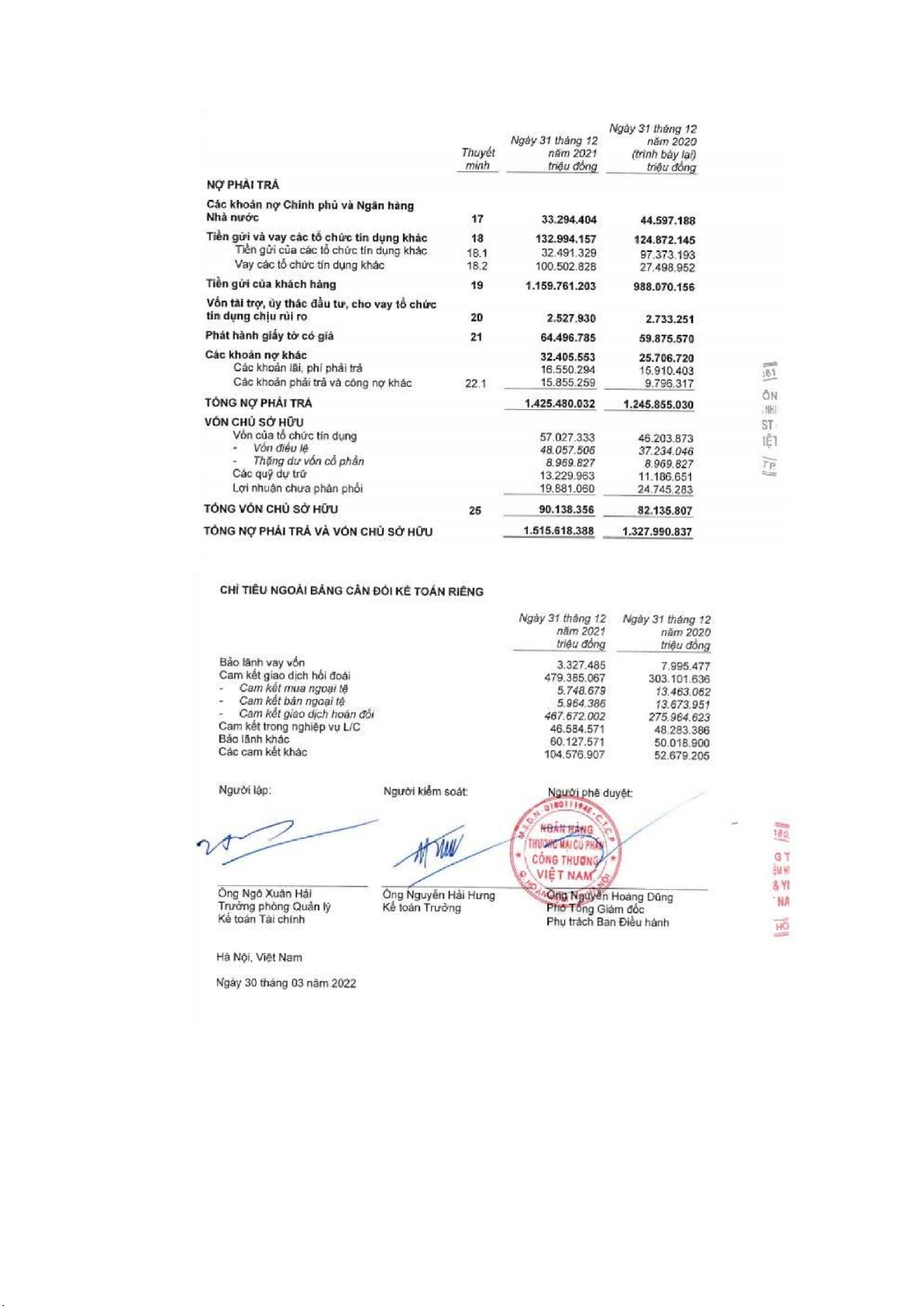

Hình 2.16. BCĐKT – Tổng nguồn vốn CTCP Tập đoàn FLC 50

Hình 2.17. Cân đối nguồn tài trợ và sử dụng vốn CTCP Tập đoàn 53 FLC

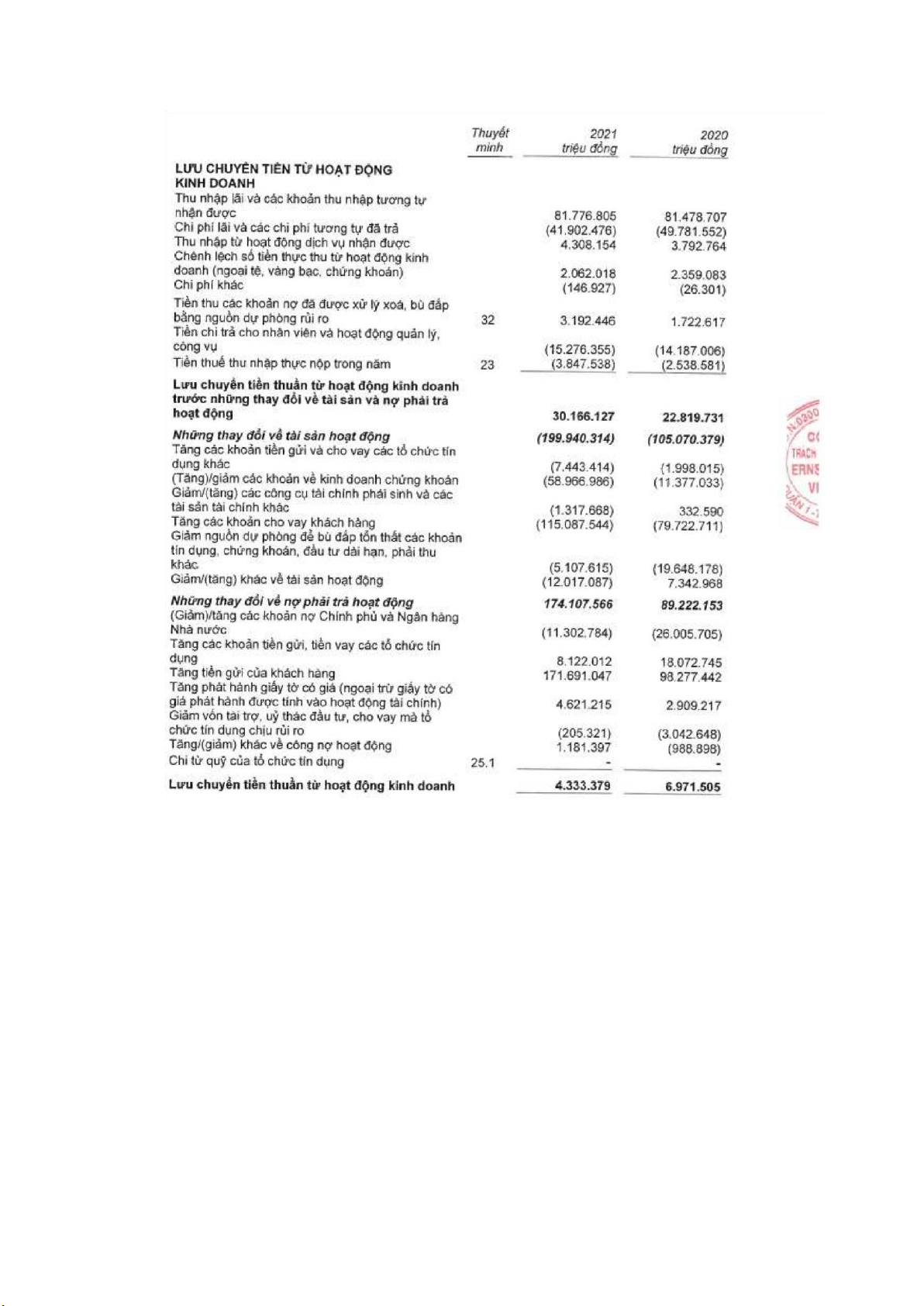

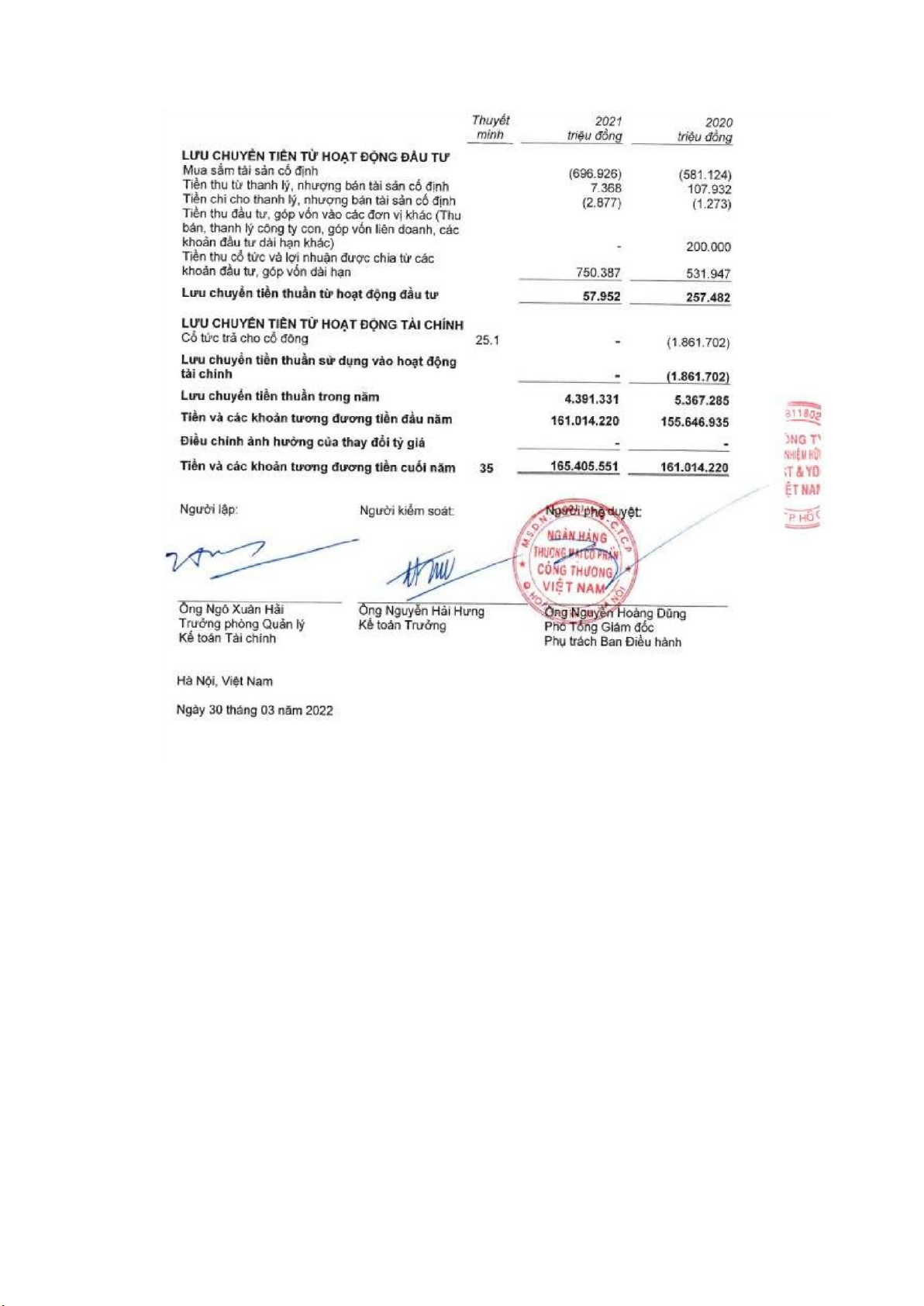

Hình 2.18. Chỉ tiêu tài chính và BCLCTT CTCP Tập đoàn FLC 54

Hình 2.19. Đề xuất giới hạn TD CTCP Tập đoàn FLC 58

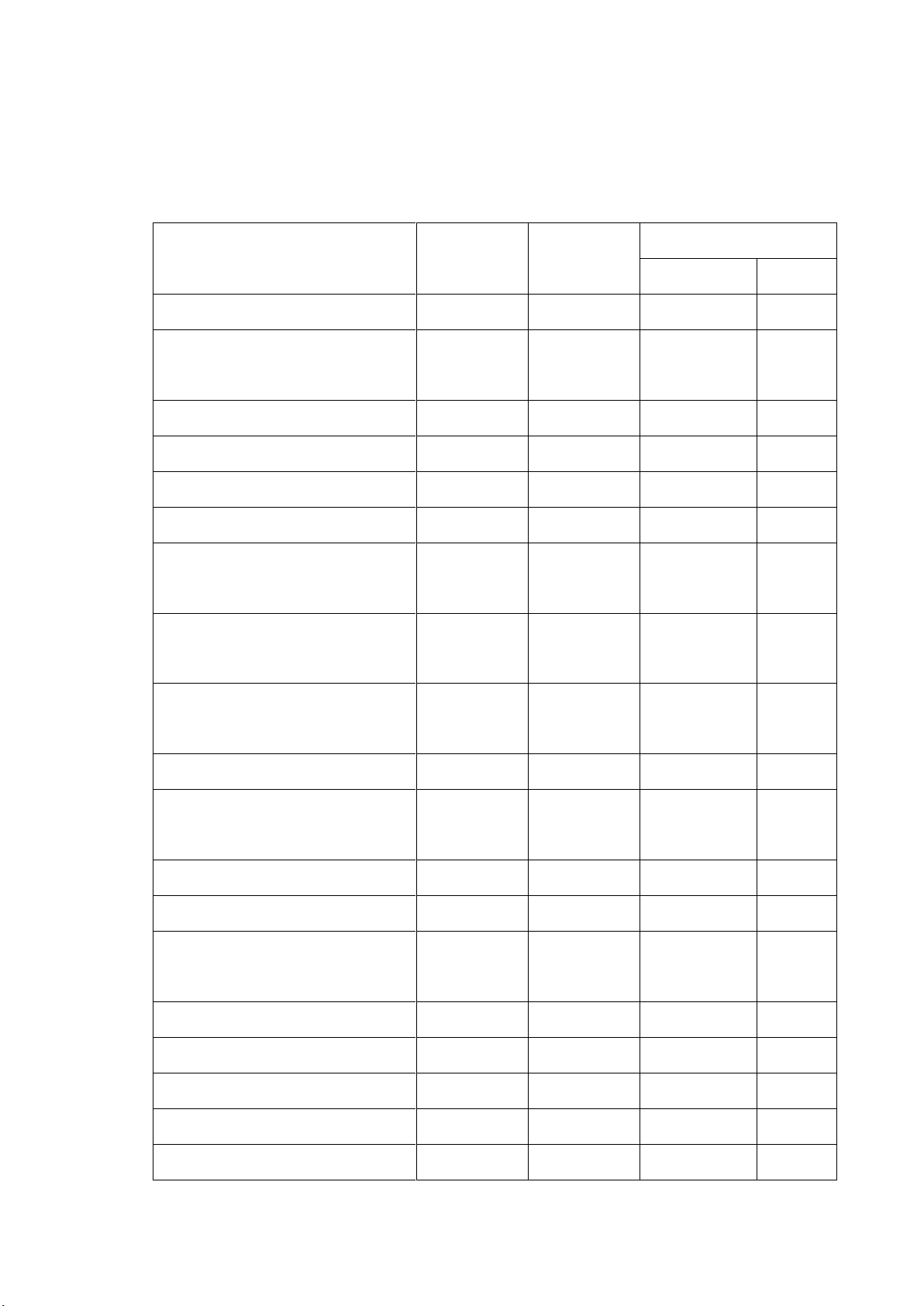

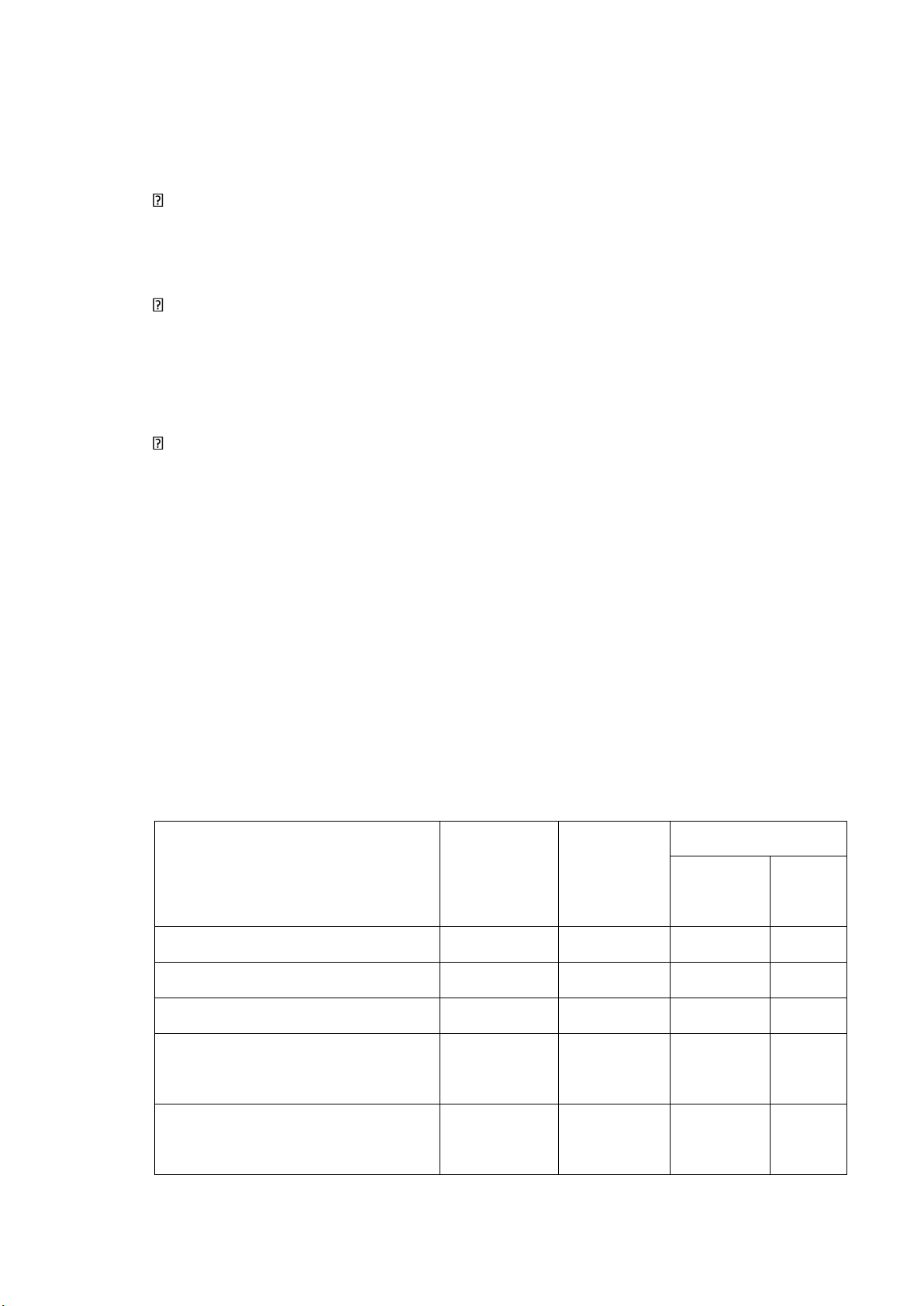

Hình 3.1. Chỉ tiêu phân tích Dupont của CTCP Tập đoàn FLC 67

Hình 3.2. Mối quan hệ giữa tài sản và nguồn vốn CTCP Tập đoàn FLC 69

Hình 3.3. Phân tích LCTT CTCP Tập đoàn FLC 70

Hình 3.4. Chỉ tiêu hoạt động CTCP Tập đoàn FLC 71

Hình 3.5. Chỉ tiêu sinh lời CTCP Tập đoàn FLC 72 lOMoAR cPSD| 40419767 LỜI MỞ ĐẦU

1. Tính cấp thiết của đề tài

Từ đầu năm 2020 đến nay, dịch Covid-19 đã tác động tiêu cực lên phần lớn DN

Việt Nam, đặc biệt HĐKD của các công ty thuộc nhóm ngành xuất nhập khẩu, ngành

dịch vụ, ngành hàng không, … rất khó khăn. Sự thay đổi chủ trương từ “Zero covid”

sang xây dựng trạng thái “bình thường mới” đã khuyến khích các DN phục hồi sau

dịch và phát triển thích ứng với dịch bệnh. Vì vậy, các DN, nhất là DN lớn nâng nhu

cầu vốn vay lên cao để duy trì và tăng trưởng trở lại. Đối với NH, hoạt động TD luôn

là hoạt động chính và tạo ra nhiều lợi nhuận nhất. Tuy nhiên, đi kèm với lợi nhuận

lớn, NH cũng phơi nhiễm với rủi ro lớn. Để giảm rủi ro TD trong bối cảnh hiện nay,

NH có nhiều biện pháp để phòng hộ rủi ro, trong đó thẩm định TD và phân tích TC

KHDN được coi là biện pháp chủ động và hiệu quả nhất được các ngân hàng ưu tiên

thực hiện để giảm thiểu trường hợp KH của mình mất khả năng thanh toán.

Vì vậy, các NH thương mại phải đầu tư nhiều thời gian và công sức vào công tác

phân tích tình hình TC trước đây và bây giờ và các yếu tố phi TC của DN để đánh giá

tình trạng KH có tính ổn định đủ khả năng trả nợ hay không, trước khi ra quyết định

có cấp TD cho KH đó. Công tác này còn giúp NH nhận định triển vọng tăng trưởng

của KHDN, giúp đưa ra định hướng và điều kiện cho vay hợp lý nhất.

Với sự áp dụng tốt kết quả phân tích tình hình TC của KHDN, chất lượng khoản

TD được nâng cao, phơi nhiễm rủi ro của NH giảm đáng kể mang lại kết quả HĐKD dễ dàng dự đoán hơn.

Ngoài ra, trong bối cảnh cuộc cách mạng 4.0, công tác phân tích TC thẩm định

KH cần cải thiện và áp dụng thêm công nghệ để giúp quá trình phân tích diễn ra dễ

dàng và đạt được thành quả sát thực tế hơn.

Từ những lợi ích kể trên, NH cần luôn luôn để ý và củng cố công tác phân tích TC

KHDN để phù hợp với hoàn cảnh và xu hướng phát triển của đất nước và thế giới.

Đó là lý do đề tài “Hoàn thiện công tác phân tích tài chính khách hàng doanh nghiệp

trong tín dụng tại Ngân hàng TMCP Công Thương Việt Nam – Chi nhánh Đống Đa”

được lựa chọn để thực hiện. lOMoAR cPSD| 40419767

2. Mục tiêu nghiên cứu

Hệ thống cơ sở lý thuyết liên quan tới phân tích TCDN và phân tích TC KHDN trong cho vay tại NHTM

Nêu và phân tích thực trạng công tác phân tích TC KHDN trong cho vay tại Ngân

hàng TMCP Công Thương Việt Nam – CN Đống Đa, từ đó, nêu lên những kết

quả tích cực, bên cạnh đó, nêu ra những mặt chưa được và nguyên nhân hình thành

những điểm hạn chế đó

Đề ra một số giải pháp phù hợp với tình hình kinh tế xã hội chung và riêng đối

với tình hình và xu hướng phát triển của Ngân hàng TMCP Công Thương Việt

Nam – CN Đống Đa nhằm hỗ trợ hoàn thiện hoạt động phân tích TCDN

Nêu lên các kiến nghị đối với các tổ chức trực tiếp và gián tiếp có liên quan

3. Đối tượng và phạm vi nghiên cứu

Đối tượng nghiên cứu: công tác phân tích TC KHDN phục vụ quyết định cho vay

tại Ngân hàng TMCP Công Thương Việt Nam – CN Đống Đa Phạm vi nghiên cứu:

Về không gian: Nghiên cứu tại Ngân hàng TMCP Công Thương Việt Nam – CN Đống Đa

Về thời gian: Dữ liệu nghiên cứu, số liệu minh họa được sử dụng từ năm 2019 đến năm 2021.

4. Phương pháp nghiên cứu Thông tin, số liệu:

Dữ liệu từ BCTC kiểm toán của các DN vay vốn tại Ngân hàng TMCP Công

Thương Việt Nam – CN Đống Đa được công khai

Quy trình xét cấp TD, khung chấm điểm TD, các biên bản mẫu cấp hạn mức TD

cho KHDN được thu thập từ phòng KHDN lớn tại Ngân hàng TMCP Công

Thương Việt Nam – CN Đống Đa

Phân tích và xử lý thông tin: Diễn giải, phân tích, so sánh số tuyệt đối và tương

đối theo chiều dọc và chiều ngang; từ đó, nhận xét về thực trạng công tác phân

tích TC KHDN, rút ra mặt tích cực và cần khắc phục, làm nền tảng để đề xuất một

số biện pháp phù hợp giúp hoàn thiện công tác này tại Ngân hàng TMCP

Công Thương Việt Nam – CN Đống Đa lOMoAR cPSD| 40419767

5. Tổng quan nghiên cứu

Vai trò quan trọng của công tác phân tích BCTC KHDN trong hoạt động cấp TD

là không thể phủ nhận. Đây là công tác giúp NH có hiểu biết sâu hơn về tình hình TC

và hiệu quả HĐKD của DN, từ đó, NH sẽ đánh giá tiềm năng và đưa ra quyết định

cho vay đúng đắn. Nhận biết được điều này, nhiều bài tìm hiểu, nghiên cứu đã được

thực hiện xoay quanh chủ đề này, với mục đích nêu lên các vấn đề còn tồn tại trong

công tác phân tích BCTC KHDN và giải pháp khắc phục, giúp hỗ trợ tối đa vào quá

trình thẩm định KH vay vốn tại các NHTM:

Trong khóa luận tốt nghiệp với đề tài “Hoàn thiện công tác phân tích TC KHDN

trong hoạt động tái thẩm định tín dụng tại Ngân hàng thương mại cổ phần xăng dầu

Petrolimex - Hội sở chính”, Đào Minh Thư (2021) đã trình bày cơ sở lý luận về phân

tích BCTC DN và tái thẩm định TD tại NH; nêu thực trạng công tác phân tích tái

thẩm định. Đặc biệt, phần đánh giá mặt tích cực và hạn chế, tác giả đã nêu rất khoa

học theo từng hoạt động (công tác tổ chức, thông tin sử dụng, phương pháp, quy trình,

nội dung phân tích) từ đó, các giải pháp đưa ra chi tiết và tương ứng với các mục đã nêu.

Đề tài “Hoàn thiện công tác phân tích tài chính khách hàng doanh nghiệp phục vụ

hoạt động tín dụng tại Ngân hàng TMCP Quân đội Chi nhánh Ba Đình” của Bùi Thị

Hiếu Trịnh (2021) đã hệ thống hóa lý thuyết chung liên quan đến hoạt động TD nói

chung và hoạt động phân tích TC KHDN trong cho vay nói riêng. Luận văn nêu kỹ

và đầy đủ phần quy trình phân tích thực tại Ngân hàng TMCP Quân đội. Ở phần đánh

giá, tác giả đã thu thập và phân tích được DT từ hoạt động cho vay của Chi nhánh và

xu hướng biến động trong 3 năm.

Đề tài “Hoàn thiện công tác phân tích báo cáo tài chính khách hàng doanh nghiệp

trong hoạt động tín dụng tại Ngân hàng thương mại cổ phần Kỹ thương Việt Nam

Chi nhánh Hà Nội” của Nguyễn Thị Hằng (2019) không những nêu ra các khái niệm,

nội dung lý thuyết về hoạt động phân tích BCTC KHDN, thực tế quy trình và thành

tựu, hạn chế còn tồn tại ở Chi nhánh, tác giả đặc biệt nêu thêm kinh nghiệm thực hiện

công tác này trên các tổ chức thế giới và rút ra cho NH Việt Nam có thể chọn lọc và tham khảo. lOMoAR cPSD| 40419767

Tác giả Nguyễn Kiều Anh (2020) trong Khóa luận tốt nghiệp với đề tài “Hoàn

thiện công tác phân tích tài chính khách hàng doanh nghiệp trong hoạt động thẩm

định tín dụng của Ngân hàng thương mại cổ phần Á Châu” đã trình bày hệ thống lý

thuyết, thực trạng về phạm vi nghiên cứu, quy trình đánh giá BCTC trong thẩm định

cấp TD KHDN. So với các đề tài cùng chủ đề, tác giả đã nêu được lý thuyết về việc

nâng cao chất lượng thẩm định TCDN: định nghĩa, tầm quan trọng, các yếu tố ảnh

hưởng đến hoạt động này.

Tuy đã có nhiều công trình nghiên cứu về đề tài phân tích TC KHDN nhưng mỗi

tác giả đều có phạm vi, đối tượng nghiên cứu, phương pháp khai thác và góc độ xem

xét vấn đề khác nhau. Đặc biệt, bối cảnh nền KT mỗi giai đoạn đều có những điểm

khác biệt nên đề xuất, biện pháp áp dụng vào các giai đoạn khác nhau cần cập nhật

sao cho phù hợp nhất. Do vậy, chủ đề “Hoàn thiện công tác phân tích báo cáo tài

chính của khách hàng doanh nghiệp phục vụ cho hoạt động tín dụng” vẫn nhận được sự quan tâm.

6. Kết cấu khóa luận

Khóa luận có ba chương chính, bao gồm:

Chương 1: Cơ sở lý luận về phân tích tài chính khách hàng doanh nghiệp trong cho vay tại Ngân hàng

Chương 2: Thực trạng công tác phân tích báo cáo tài chính khách hàng doanh nghiệp

trong cho vay tại Ngân hàng TMCP Công Thương Việt Nam – Chi nhánh Đống Đa

Chương 3: Giải pháp hoàn thiện công tác phân tích tài chính khách hàng doanh nghiệp

tại Ngân hàng TMCP Công Thương Việt Nam – Chi nhánh Đống Đa CHƯƠNG 1

CƠ SỞ LÝ LUẬN VỀ PHÂN TÍCH TÀI CHÍNH KHÁCH HÀNG

DOANH NGHIỆP TRONG HOẠT ĐỘNG CHO VAY TẠI NGÂN HÀNG 1.1.

Phân tích báo cáo tài chính doanh nghiệp

1.1.1. Khái niệm phân tích BCTC doanh nghiệp

Có nhiều khái niệm về phân tích BCTC DN: lOMoAR cPSD| 40419767

Phân tích TCDN là một quá trình nhà phân tích lên kế hoạch, thu thập thông tin

liên quan đến TC và phi TC của DN để đưa ra các phân tích đánh giá tình hình TC

quá khứ, hiện tại và dự đoán xu hướng phát triển trong tương lai của DN. Từ đó, đưa

ra các quyết định thực hiện sao cho tối ưu nhất.

Theo TS. Lê Thị Xuân, phân tích TCDN là một quá trình kiểm tra, xem xét các số

liệu về TC hiện hành và trong quá khứ của DN nhằm mục đích đánh giá thực trạng

TC, dự tính các rủi ro và tiềm năng tương lai của một DN, trên cở sở đó giúp cho nhà

phân tích ra quyết định tài chính có liên quan tới lợi ích của họ trong DN đó.

Đối với NHTM, công tác phân tích BCTC KHDN là quá trình sử dụng các phương

pháp phân tích và công cụ cho phép để tổng hợp và xử lý dữ liệu tài chính và phi tài

chính của KH nhằm đánh giá thực trạng và tiềm lực tài chính của DN giúp NH đưa

ra quyết định tài trợ vốn vay, đảm bảo an toàn TD.

1.1.2. Rủi ro tín dụng

1.1.2.1. Khái niệm rủi ro tín dụng

Theo Khoản 24 Điều 2 Thông tư 41/2016/TT-NHNN:

“Rủi ro tín dụng bao gồm:

a) Rủi ro tín dụng là rủi ro do khách hàng không thực hiện hoặc không có khả

năngthực hiện một phần hoặc toàn bộ nghĩa vụ trả nợ theo hợp đồng hoặc thỏa thuận

với ngân hàng, chi nhánh ngân hàng nước ngoài, trừ các trường hợp quy định tại điểm b khoản này;

b) Rủi ro tín dụng đối tác là rủi ro do đối tác không thực hiện hoặc không có khảnăng

thực hiện một phần hoặc toàn bộ nghĩa vụ thanh toán trước hoặc khi đến hạn của các

giao dịch quy định tại khoản 4 Điều 8 Thông tư này.”

Đối với NHTM, rủi ro tín dụng liên quan tới khả năng không trả được nợ của

khách hàng. Khi cho khách hàng vay vốn, ngân hàng sẽ phơi nhiễm với rủi ro tín

dụng do những nguy cơ khách hàng không trả hoặc trả không đúng hạn hoặc trả không

đầy đủ khoản tiền yêu cầu dẫn đến ngân hàng không thu hồi được lượng tín dụng đã giải ngân.

1.1.2.2. Nguyên nhân rủi ro tín dụng lOMoAR cPSD| 40419767 a. Nguyên nhân khách quan

Nguyên nhân khách quan dẫn đến rủi ro tín dụng của ngân hàng là các nguyên

nhân bất ngờ xảy ra, đến từ môi trường bên ngoài mà khách hàng không thể kiểm

soát được. Ví dụ như sự thay đổi trong chính sách, sự thay đổi về yếu tố pháp lý, các

yếu tố vĩ mô. Đây là những tác động khiến cho doanh nghiệp khó lòng đảm bảo thanh

toán nợ đủ và đúng hạn dù có thiện chí. b. Nguyên nhân chủ quan

Nguyên nhân chủ quan dẫn đến rủi ro tín dụng của ngân hàng là các nguyên nhân

đến từ bên trong doanh nghiệp, những vấn đề khách hàng có thể kiểm soát và hạn chế

được. Ví dụ như do hoạt động kinh doanh kém, doanh nghiệp không thể có đủ tiền

để trả nợ; do cách thức quản trị và lên kế hoạch sử dụng vốn chưa tối ưu nên sử dụng

vốn vay chưa hiệu quả; hoặc do doanh nghiệp không có thiện chí trả nợ đúng hạn vì

thế ngân hàng chưa thể thu hồi vốn gốc và lãi như dự định, …

1.1.3. Vai trò của hoạt động phân tích tài chính KHDN

Đối với NHTM, hoạt động tín dụng luôn đóng vai trò là hoạt động chính tạo nên

nguồn lợi nhuận của ngân hàng, đặc biệt là hoạt động cho vay khách hàng doanh

nghiệp. Tuy nhiên, đi kèm với lợi nhuận lớn là rủi ro lớn. Nếu khách hàng không trả

nợ đủ và đúng hạn, NHTM phải đối mặt với nguy cơ thiếu hụt nguồn tiền, thay đổi

kế hoạch kinh doanh vì không đủ vốn, giảm cơ hội xoay vòng vốn cho các hoạt động

khác hoặc cho vay các đối tượng tiềm năng hơn. Vì vậy, việc phân tích tài chính

KHDN được xem như bước đầu tiên sàng lọc các khách hàng để giảm bớt rủi ro tín

dụng mà ngân hàng có thể gặp phải.

a. Phân tích BCTC khách hàng DN giúp NHTM đưa ra quyết định cho vay phùhợp

Khi cán bộ tín dụng tại NHTM phân tích BCTC của khách hàng doanh nghiệp, họ

sẽ xem xét và đánh giá được thực trạng tài chính và phi tài chính của công ty, tình

hình SXKD có xu hướng phát triển theo chiều nào, đâu là nguồn thu nhập chính của

công ty, cơ cấu nợ và vốn hiện tại có đảm bảo an toàn không, các chỉ số tài chính của

công ty. NHTM sẽ quyết định có cho vay khách hàng không, nếu có cho vay thì hạn lOMoAR cPSD| 40419767

mức tín dụng là bao nhiêu, hình thức giải ngân và thời hạn giải ngân, thời gian thu nợ

đảm bảo lợi ích của ngân hàng và thỏa mãn lợi ích vay vốn khách hàng.

b. Phân tích BCTC khách hàng DN giúp NHTM xác định khả năng thu hồi vốn vàlãi,

khả năng doanh nghiệp thanh toán nợ

Tình hình tài chính và môi trường phi tài chính của doanh nghiệp sẽ được NHTM

tiếp cận khi thực hiện công tác phân tích tài chính. Vì vậy, NHTM có thể xác định

các chỉ số tài chính liên quan khả năng thanh toán ngắn hạn, dài hạn, lưu chuyển tiền,

biết được các khoản nợ hiện hành của doanh nghiệp, … Những thông tin này cung

cấp cho ngân hàng tư liệu để đảm bảo kỳ vọng khách hàng sẽ thực hiện nghĩa vụ nợ

theo đúng thỏa thuận với ngân hàng.

c. Phân tích BCTC khách hàng DN làm cơ sở để cán bộ tín dụng xếp hạng tín dụngvà

trích lập dự phòng rủi ro

Đối với những dữ liệu thu thập được từ trong doanh nghiệp (BCTC, BC quản trị,

…) và ngoài doanh nghiệp (ngân hàng khác, các tổ chức đánh giá tín dụng), NHTM

có thể biết được khả năng thanh toán nợ của khách hàng; từ đó, đối chiếu với quy

định xếp hạng tín dụng của NHTM để đánh giá mức độ đảm bảo. Mỗi ngân hàng có

quy định về tín dụng khác nhau cho mỗi đối tượng khác nhau, mức chấp nhận rủi ro

khác nhau. Với mức điểm tín dụng của doanh nghiệp càng thấp, ngân hàng sẽ có

những biện pháp mạnh và rõ ràng hơn để giảm thiểu rủi ro có thể xuất hiện.

1.1.4. Mục tiêu của phân tích tài chính KHDN

Theo TS. Lê Thị Xuân (2018): “Phân tích tài chính doanh nghiệp được tiến hành

vì mục tiêu cung cấp thông tin hữu ích cho việc ra các quyết định quản trị tài chính,

cho vay, đầu tư… của các đối tượng phân tích.” Năng lực tài chính của một doanh

nghiệp là khả năng đảm bảo nguồn lực tài chính cho hoạt động của doanh nghiệp

nhằm đạt mục tiêu doanh nghiệp đề ra. Việc nắm bắt và đánh giá năng lực tài chính

của doanh nghiệp có ý nghĩa với nhiều đối tượng trong và ngoài doanh nghiệp, đặc

biệt với ngân hàng, nơi tài trợ vốn cho hoạt động của doanh nghiệp. Trong suốt quá

trình cấp tín dụng cho doanh nghiệp, phân tích tài chính doanh nghiệp cũng là khâu

được thực hiện thường xuyên, giúp NHTM nắm thông tin cập nhật nhất về tình hình

tài chính của khách hàng, kịp thời phòng ngừa khi xuất hiện nguy cơ vỡ nợ. lOMoAR cPSD| 40419767 1.2.

Quy trình phân tích tài chính doanh nghiệp

Phân tích tài chính doanh nghiệp được đánh giá là công tác phức tạp do phải thu

thập nhiều thông tin, dữ liệu liên quan đến nhiều cá nhân tổ chức trực tiếp và gián

tiếp liên quan đến công ty. Mỗi đối tượng có một mục đích phân tích BCTC doanh

nghiệp khác nhau vì thế sẽ có những bước thực hiện khác nhau. Tuy vậy, một số bước

chung vẫn được đảm bảo thực hiện:

1.2.1. Lập kế hoạch phân tích

Lập kế hoạch phân tích là bước đầu tiên và vô cùng quan trọng để chuẩn bị trước

đối tượng, phạm vi, thời gian và các nội dung cho hoạt động phân tích sau này. Kế

hoạch là cơ sở để định hướng cho hoạt động phân tích sau này diễn ra rõ ràng hơn.

1.2.2. Thu thập thông tin

Thông tin cần được thu thập, phân tích và đánh giá trong quá trình phân tích tài

chính doanh nghiệp gồm các thông tin tài chính và phi tài chính được cán bộ khai

thác từ nhiều nguồn cả trong và ngoài doanh nghiệp.

1.2.2.1. Thông tin tài chính

Để có được nguồn thông tin tài chính đáng tin cậy, cán bộ cần thu thập kế hoạch

tài chính, các báo cáo tài chính, báo cáo quản trị và các tài liệu đối chứng có liên

quan. Khi thu thập thông tin tài chính, thông thường, cán bộ TD sẽ sử dụng 4 BCTC

của công ty, báo cáo quản trị hàng kỳ và chứng từ kế toán khác. 1.2.2.2.

Thông tin phi tài chính

Sự phát triển về tài chính của công ty không chỉ bị tác động bởi tình hình tài chính

hiện tại mà còn những nhân tố vĩ mô tác động toàn thị trường:

*Các thông tin của nền kinh tế: thông tin về môi trường kinh tế, môi trường pháp lý,

chính sách can thiệp của nhà nước.

*Các thông tin của ngành kinh tế: khi phân tích tài chính doanh nghiệp, cần gắn sự

đặc điểm, xu hướng phát triển của công ty với ngành nghề tương ứng. Mỗi ngành có

một nhóm sản phẩm có tính chất đặc trưng, công nghệ ứng dụng và mức độ cạnh

tranh trong ngành khác nhau. lOMoAR cPSD| 40419767

*Các thông tin của doanh nghiệp: Cán bộ phân tích cũng cần tìm hiểu về loại hình

doanh nghiệp, quy mô kinh doanh, cơ cấu tổ chức và người chủ sở hữu, các mục tiêu

ngắn hạn và dài hạn, chính sách kinh doanh của công ty. Những thông tin này là yếu

tố gián tiếp tác động đến kết quả hoạt động sản xuất kinh doanh và sức khỏe tài chính của doanh nghiệp.

1.2.3. Phân tích thông tin

Cần tập trung vào phân tích những nội dung có ảnh hưởng lớn đến tình hình tài

chính của doanh nghiệp hiện tại và dự đoán liên quan trong tương lai để làm rõ các

tác động, bản chất của các hoạt động chính, mối quan hệ giữa các chỉ tiêu: nêu các

nhân tố ảnh hưởng và cách thức những nhân tố này ảnh hưởng lên chỉ tiêu; đánh giá

mức độ ảnh hưởng của các nhân tố này, hướng tác động tích cực hay tiêu cực; rút ra

nhận xét của sự ảnh hưởng, nguyên nhân của những mặt hạn chế còn tồn tại.

1.2.4. Tổng hợp và dự đoán

Từ quá trình phân tích thông tin, cán bộ tín dụng rút ra đánh giá, nhận xét cho

thực trạng tài chính, cùng với đó, nêu ra những nhận định dự đoán về khả năng có

thể xảy ra tiếp theo đối với xu hướng tăng trưởng của công ty. Đối với những mặt

còn hạn chế, những nguyên nhân và biện pháp khắc phục được nêu ra nhằm cải

thiện tình hình, giúp công ty dễ dàng thực hiện mục tiêu đặt ra ban đầu. 1.3.

Phương pháp phân tích tài chính doanh nghiệp

Phương pháp phân tích tài chính là một nhóm bao gồm các công cụ và biện pháp

được sử dụng để nghiên cứu các hiện tượng, mối quan hệ, chỉ tiêu tài chính nhằm rút

ra các nhận định về tình hình TCDN. Trong quá trình thực hiện hoạt động phân tích,

cán bộ có thể sử dụng một hoặc kết hợp nhiều phương pháp.

1.3.1. Phương pháp so sánh

So sánh được coi là một phương pháp phổ biến, đơn giản sử dụng và thường dùng

ở bước đầu. Để có thể sử dụng phương pháp này, cần đảm bảo thỏa mãn điều kiện:

Nội dung kinh tế so sánh đồng nhất

Phương pháp tính chỉ tiêu có sự thống nhất

Đơn vị đo của chỉ tiêu tương tự lOMoAR cPSD| 40419767

Độ dài thời gian nghiên cứu, quy mô và điều kiện kinh doanh của các công ty giống nhau

Có thể áp dụng phương pháp so sánh trong các phân tích có mục tiêu nắm được:

Tiến độ thực hiện kế hoạch thông qua việc so sánh số của kỳ thực tế với kỳ kế hoạch

Tốc độ phát triển của một hiện tượng thông qua việc so sánh số của kỳ này với kỳ quá khứ

Mức độ tăng trưởng của một bộ phận với tổng thể hoặc một tổ chức với toàn lĩnh

vực kinh doanh thông qua so sánh số giữa đối tượng với kết quả trung bình tổng

thể hoặc so sánh giữa các đơn vị thỏa mãn điều kiện so sánh.

1.3.2. Phương pháp phân tổ

Phân tổ là hoạt động chia các đối tượng thành từng nhóm theo các tiêu thức nhất

định. Những tiêu thức phổ biến hay được sử dụng là:

Thời gian: do mỗi khoảng thời gian khác nhau, bối cảnh kinh tế và xã hội có sự

khác biệt nên việc phân tích hiện tượng trong từng giai đoạn sẽ giúp rút ra được

thực trạng sát và tìm được biện pháp khắc phục tối ưu.

Phạm vi, khu vực: mỗi khu vực có một đặc điểm kinh tế xã hội hay pháp lý không

giống nhau, việc chia theo địa điểm hoạt động sẽ đánh giá tình hình của từng bộ

phận, khai thác điểm mạnh và hạn chế điểm yếu của những vùng này tốt hơn.

1.3.3. Phương pháp phân tích tỷ lệ

Khi tỷ lệ đứng riêng lẻ, việc đánh giá ý nghĩa tích cực hay tiêu cực là khó xác

định, vì thế, cần so sánh tỷ lệ này với tỷ lệ trước đây của doanh nghiệp để thấy được

mức độ thay đổi, xu hướng biến động của tỷ lệ và các nhân tố cấu thành nên tỷ lệ đó.

Ngoài ra, phương pháp này còn tồn tại một số hạn chế: tỷ lệ phản ánh mối quan hệ

của quá khứ, không dùng để biểu hiện dự đoán tương lai; tỷ lệ chỉ thể hiện mối quan

hệ thông qua các giá trị ghi sổ của chỉ tiêu; qua các kỳ, các đặc điểm chính sách, nguy

cơ rủi ro của doanh nghiệp sẽ biến động, việc so sánh tỷ lệ của các kỳ vì thế cũng không còn tiêu chuẩn. lOMoAR cPSD| 40419767

1.3.4. Phương pháp Dupont

Phương pháp này có bản chất là tách một chỉ tiêu thành tích của các tỷ số có mối

liên hệ với nhau, từ đó tìm ra ảnh hưởng của các nhân tố lên chỉ tiêu cần nghiên cứu.

Áp dụng phương pháp này không chỉ giúp nhà phân tích nhận biết được nhân tố ảnh

hưởng mà còn phát hiện được những nguyên nhân dẫn đến tác động tốt xấu, nhờ vậy,

doanh nghiệp có thể biết được điểm mạnh điểm yếu trong hoạt động DN.

1.3.5. Phương pháp khác

Ngoài những phương pháp đã nêu trên, nhà phân tích còn có nhiều lựa chọn khác

để vận dụng trong quá trình phân tích như những phương pháp truyền thống (phương

pháp thay thế liên hoàn, phương pháp xác định mức độ ảnh hưởng của từng nhân tố

đến kết quả kinh tế, phương pháp số chênh lệch, phương pháp cân đối) hay mô hình Z-score, bảng biểu… 1.4.

Nội dung phân tích tài chính doanh nghiệp

1.4.1. Phân tích ngành kinh doanh

Trước khi phân tích cụ thể các báo cáo tài chính, việc xác định môi trường kinh tế

mà doanh nghiệp đang hoạt động là điều cần thiết. 1.4.1.1. lOMoAR cPSD| 40419767

1.4.1.2. Mức độ cạnh tranh trong ngành

Trong một ngành, sự cạnh tranh đến từ ba nguồn: cạnh tranh của các DN hiện có,

đe dọa từ các đối thủ mới, đe dọa từ sản phẩm thay thế.

*Cạnh tranh giữa các hãng hiện tại là điều có thể dễ dàng nhìn thấy trong hầu hết các

ngành hiện nay. Trong những ngành cạnh tranh khốc liệt, áp lực khiến doanh nghiệp

phải luôn luôn giảm giá bán. Điều này ảnh hưởng đến tình hình HĐKD của công ty,

đòi hỏi đổi mới không ngừng.

*Đe dọa từ các đối thủ mới gia nhập: Nếu môi trường kinh doanh thuận lợi, tiềm năng

ngành được dự đoán phát triển trong tương lai, nhiều DN mới sẽ muốn tham gia vào.

Khi có DN mới tham gia, việc định giá sản phẩm sẽ bị ràng buộc và ảnh hưởng đến

sinh lời của DN nói riêng và ngành nói chung.

*Đe dọa từ các sản phẩm thay thế: Nhiều sản phẩm có tác dụng tương tự có thể được

lựa chọn thay vì sản phẩm của DN, khiến cho tính cạnh tranh của DN bị giảm, dẫn

đến khả năng sinh lời có thể giảm.

1.4.1.2. Sức mạnh đàm phán của DN

Lợi nhuận thực tế của DN phụ thuộc vào khả năng đàm phán của DN với đối tác.

Đối với đầu vào, DN thực hiện giao dịch với nhà cung cấp để có nguyên vật liệu phục

vụ sản xuất kinh doanh, nếu đàm phán tốt, giá vốn hàng bán sẽ giảm giúp tăng lợi

nhuận. Đối với đầu ra, DN thực hiện giao dịch với khách hàng hoặc các trung gian

phân phối, nếu cải thiện chất lượng và tạo dựng được độ uy tín trong ngành, doanh

thu bán hàng sẽ tăng cao.

1.4.2. Phân tích tình hình tài chính qua mối quan hệ trên BCĐKT

Phân tích BCĐKT cho biết thông tin về giá trị tài sản và nguồn tạo nên những tài

sản đó, nhờ vậy có thể đưa ra nhận định, đánh giá được cơ cấu tài sản ngắn hạn dài

hạn của công ty, năng lực hoạt động của tài sản, khả năng thanh toán nợ, mức độ phụ

thuộc về vốn của công ty với nguồn bên ngoài và mức hợp lý của chúng.

1.4.2.1. Phân tích sự biến động của tài sản, nguồn vốn lOMoAR cPSD| 40419767

Trong phần tài sản, cán bộ tín dụng cần chú ý đến giá trị của các tài sản, phân loại

tài sản thuộc ngắn hạn hay dài hạn, mức biến động qua các năm như thế nào, nhờ thế,

không chỉ đánh giá được mức độ đảm bảo vốn cho sản xuất mà còn dự đoán được

những rủi ro cơ cấu vốn có thể xảy ra:

Tài sản ngắn hạn bao gồm tổng tiền, các khoản tương đương tiền và các tài sản

ngắn hạn có thể chuyển đổi thành tiền khác. Đây được coi là nguồn trả nợ chính nếu

doanh nghiệp cần thanh toán các khoản nợ ngắn hạn. Phân tích khoản phải thu của

doanh nghiệp để thấy được tổng lượng tài sản doanh nghiệp có thể thu hồi về, dự

đoán các khoản khó đòi và dự phòng các khoản này. Phân tích hàng tồn kho để thấy

được thực trạng của hàng hóa về số lượng và chất lượng nhằm lên kế hoạch trích lập

dự phòng giảm giá hàng tốn kho trong trường hợp có sự biến động giá trên thị trường.

Tài sản dài hạn bao gồm các khoản phải thu dài hạn, tài sản cố định và các loại tài

sản khác. Khi thẩm định tài chính khách hàng phục vụ tín dụng, ngân hàng thường

không quan tâm nhiều tài sản dài hạn của doanh nghiệp do đây là những khoản có

tính lâu dài, ổn định, chỉ có sự biến động nếu doanh nghiệp có sự thay đổi quy mô

kinh doanh. Tuy nhiên, nếu tài sản cố định được sử dụng làm tài sản bảo đảm trong

tín dụng, NHTM sẽ cần theo dõi về giá trị còn lại, giá trị thị trường của tài sản.

Trong phần nguồn vốn, cán bộ tín dụng cần chú ý đến cơ cấu nợ, mức phụ thuộc

vào nguồn vốn nợ, cơ cấu vốn chủ sở hữu, biến động về số tuyệt đối của các chỉ tiêu

qua thời gian và tỷ lệ phần trăm của các chỉ tiêu với tổng thể.

Nợ phải trả bao gồm các khoản phải trả nhà cung cấp, phải trả các tổ chức tín

dụng, các khoản thực hiện nghĩa vụ nhà nước và nợ phải trả khác. Trong đó, hai khoản

lớn phải trả nhà cung cấp và khoản nợ tổ chức tín dụng được ngân hàng quan tâm hơn

khi phân tích. Cần nắm được DN hiện có các khoản nợ tại đơn vị nào với lượng nợ

và tiến độ trả nợ ra sao, nhờ thế NH có thể đánh giá khả năng thanh toán nợ của khách

hàng, độ tin cậy và dự phòng trường hợp khó đòi. Tùy vào thời hạn của khoản vay

mà nhà phân tích sẽ quan tâm đến các nhóm chỉ tiêu khác nhau: nếu NHTM cho

khách hàng vay ngắn hạn thì thường ít quan tâm đến nợ dài hạn; nếu NHTM cho

khách hàng vay dài hạn thì không chỉ quan tâm đến nợ dài hạn hiện có mà còn quan

tâm đến những mục chiếm tỉ trọng lớn trong nợ ngắn hạn của khách hàng. lOMoAR cPSD| 40419767

Vốn chủ sở hữu là phần vốn thuộc sở hữu của các chủ doanh nghiệp, gồm vốn

góp, lợi nhuận giữ lại, các quỹ và nguồn kinh phí khác. Đây được coi là nguồn đảm

bảo an toàn trong trường hợp doanh nghiệp vỡ nợ. Sự tăng lên của vốn chủ sở hữu

cho thấy dấu hiệu tích cực trong quá trình tăng trưởng của công ty.

Nhà phân tích qua nợ và vốn chủ có thể xác định được tính tự chủ của doanh

nghiệp qua hệ số nợ, hệ số nợ càng lớn chứng tỏ vốn công ty phụ thuộc nhiều vào

nguồn bên ngoài, nếu đòn bẩy tài chính ở mức vừa phải sẽ có tác động tích cực tới tài

chính công ty, nếu quá cao sẽ đem lại rủi ro lớn cho doanh nghiệp và các chủ nợ.

Ngoài ra, sự ổn định của nguồn tài trợ cũng được quan tâm, thể hiện khi tiến hành

phân tích về nguồn vốn thường xuyên (các khoản phải trả nhà cung cấp, lợi nhuận giữ lại, …).

1.4.2.2. Phân tích mối quan hệ giữa tài sản và nguồn vốn trên BCĐKT

Do mỗi loại tài sản có nguồn tạo lập khác nhau nên trước khi tài trợ cần xác định

nguồn vốn sao cho phù hợp nhất, vừa đủ đảm bảo an toàn nhưng không được quá

phung phí nguồn lực. Trên BCĐKT, các mối quan hệ được thể hiện thông qua ba tiêu chí:

*Vốn lưu động ròng được xác định là phần chênh lệch giữa nguồn vốn dài hạn và tài

sản dài hạn. Bản chất phần VLĐR là dùng vốn dài hạn còn thừa để tài trợ các tài sản

ngắn hạn. Nếu VLĐR > 0, NVDH > TSDH, chứng tỏ một phần TS ngắn hạn đã được

tạo lập bởi NVDH, cho thấy cơ cấu vốn tương đối an toàn, tuy nhiên cần cân nhắc kỹ

để tránh lãng phí do NV dài hạn sẽ có chi phí sử dụng cao hơn. Nếu VLĐR < 0,

NVDH < TSDH, một phần TSDH đang được tài trợ bởi NV ngắn hạn, cho thấy một cơ cấu chưa ổn định.

*Nhu cầu vốn lưu động là nhu cầu vốn NH phục vụ hoạt động sản xuất kinh doanh

chưa được bên thứ ba tài trợ. Đây là chênh lệch giữa TSKD và NKD, trong đó, TSKD

gồm các khoản phải thu ngắn hạn, hàng tồn kho và TSNH khác, còn NKD gồm các

khoản nợ bên thứ ba. Nếu NCVLĐ > 0, TSKD > NKD chứng tỏ tồn tại nhu cầu vốn

NH cho sản xuất nhưng chưa được bên thứ ba tài trợ. Nếu NCVLĐ < 0, TSKD <

NKD, một phần vốn bên thứ ba tài trợ đã được chiếm dụng không phục vụ cho nhu cầu vốn NH cho KD. lOMoAR cPSD| 40419767

*Ngân quỹ ròng là chênh lệch giữa ngân quỹ có và ngân quỹ nợ. NQC gồm tiền và

các khoản tương đương tiền, ĐTTC ngắn hạn; NQN gồm các khoản vay nợ ngắn hạn

từ các nhà cho vay. Nếu NQR > 0, NQC > NQN, DN dư thừa ngân quỹ, có khả năng

hoàn trả ngay các khoản vay nợ ngắn hạn. Nếu NQR < 0, NQC < NQN, DN thiếu hụt

ngân quỹ, chưa đủ khả năng để hoàn trả các khoản nợ vay cần thanh toán.

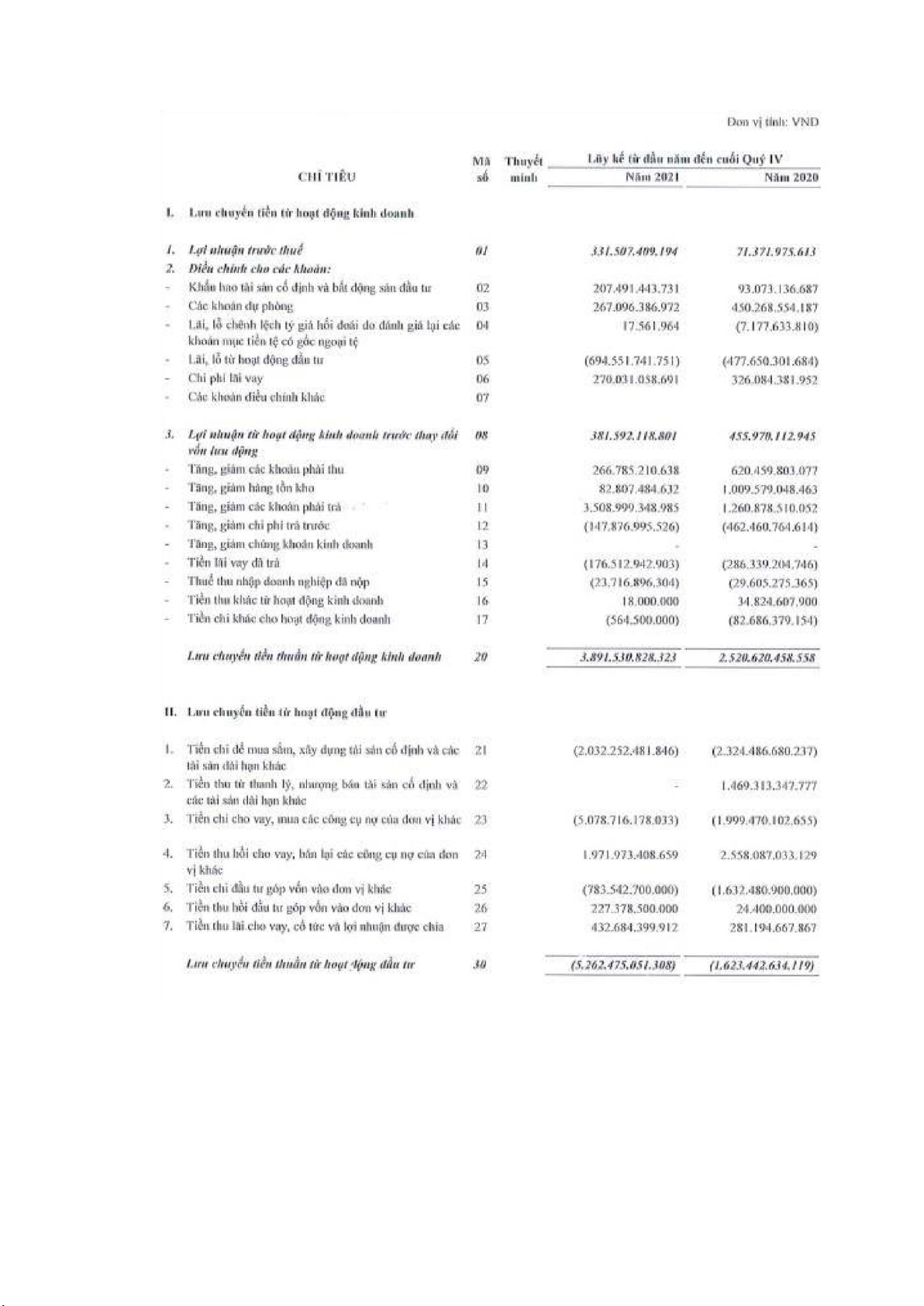

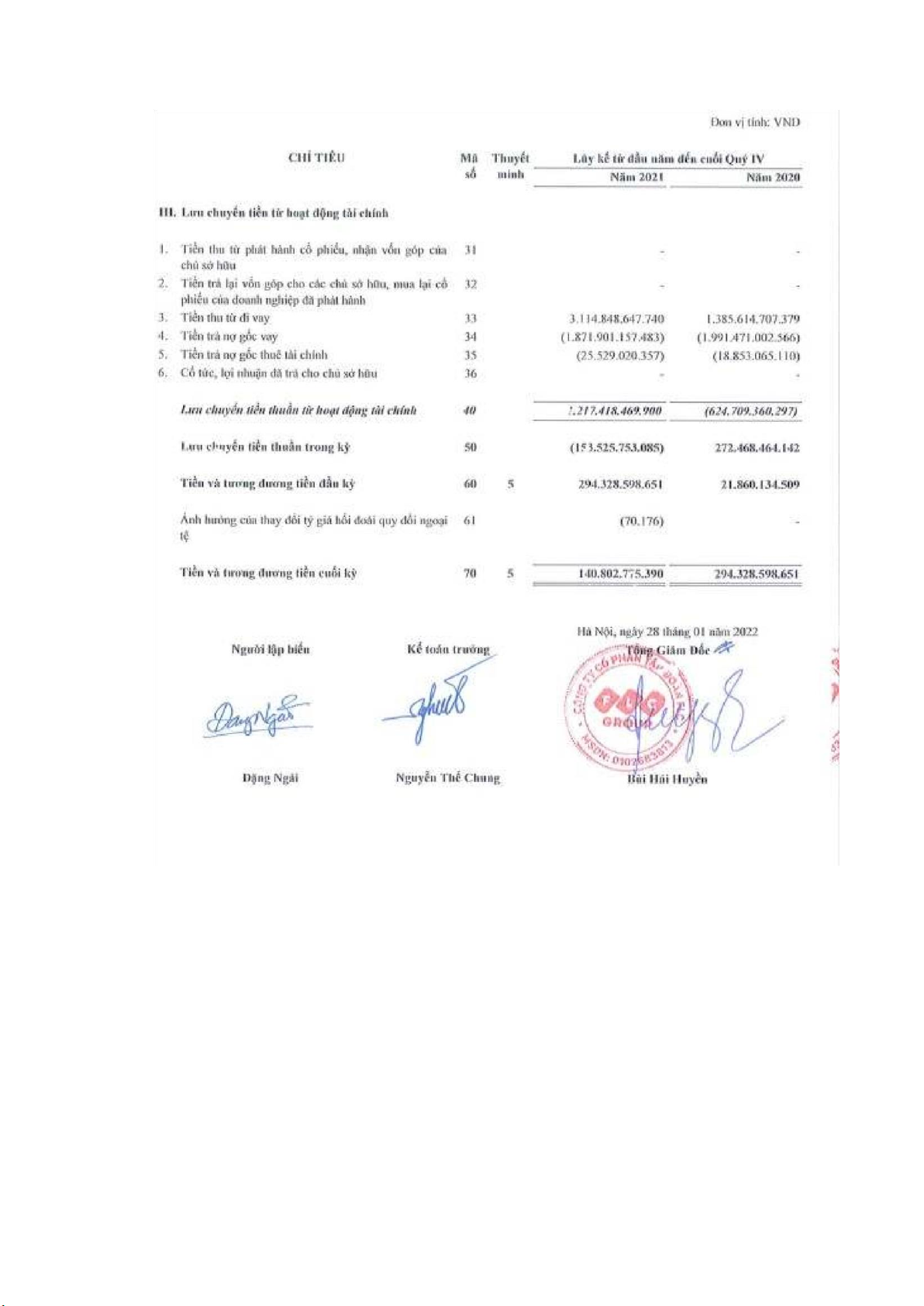

1.4.3. Phân tích lưu chuyển tiền tệ

BCLCTT cung cấp thông tin về các thay đổi tài sản thuần, các luồng tiền vào ra

của doanh nghiệp qua nhiều nguồn, từ đó nhà phân tích có thể sử dụng để đánh giá

khả năng có thể thanh khoản của tài sản, khả năng thanh toán nợ. Theo TS. Lê Thị

Xuân, “Báo cáo lưu chuyển tiền tệ làm tăng khả năng khách quan… vì nó loại trừ

được các ảnh hưởng của việc sử dụng các phương pháp kế toán khác nhau”. Vì thế,

báo cáo này có thể hữu ích để dự đoán dòng tiền, kiểm tra lại các dự đoán trước đây về luồng tiền.

Bước 1: Đánh giá và xác định nguồn thu và chi tiền chủ yếu là từ hoạt động kinh

doanh, đầu tư hay tài chính

Mỗi giai đoạn tăng trưởng của DN sẽ ghi nhận sự thay đổi về luồng tiền chính.

Nếu một công ty được đánh giá đang trong giai đoạn trưởng thành, dòng tiền chủ yếu

sẽ đến từ HĐKD. Tuy nhiên, trong trường hợp công ty ở giai đoạn mới hoặc tăng

trưởng, nhu cầu vốn để phục vụ phát triển kinh doanh nhiều, dòng tiền từ HĐKD có

thể âm trong một thời gian. Lượng tiền chi ra này nhằm mục đích đầu tư vào hàng

tồn kho hoặc cho phép khách hàng nợ tiền hàng. Tình trạng này không nên duy trì

quá lâu. Luồng tiền của công ty được đánh giá tốt nếu sau cùng, HĐKD là hoạt động

chính tạo ra dòng tiền cho công ty. Tóm lại, nhà phân tích cần xác định dòng tiền

chính của DN và lượng tiền lưu chuyển từ HĐKD là bao nhiêu, có đủ tài trợ vốn cho các hoạt động của DN.

Bước 2: Đánh giá nhân tố của lưu chuyển tiền thuần từ HĐKD

Cần tìm hiểu được các nhân tố trọng yếu quyết định dòng tiền HĐKD của DN,

đánh giá mức độ bền vững của các nhân tố này. Đồng thời, nên xem xét mối quan hệ

giữa lưu chuyển tiền thuần từ HĐKD với LNST để ước lượng lượng tiền từ HĐKD lOMoAR cPSD| 40419767

hợp lý và đánh giá chất lượng lợi nhuận tạo được. Nếu LNST của công ty dương lớn

nhưng dòng tiền thuần từ HĐKD nhỏ có thể dẫn đến nghi ngờ về chất lượng của LN.

Bước 3: Đánh giá nhân tố của lưu chuyển tiền thuần từ HDĐT

Luồng tiền từ hoạt động đầu tư được tạo ra từ hoạt động mua sắm, xây mới tài sản

dài hạn hoặc đầu tư góp vốn vào các tổ chức khác. Hạng mục này sẽ ít biến đổi qua

các năm do việc mua sắm, thanh lý tài sản dài hạn chỉ phát sinh khi có nhu cầu mua

mới, thay thế máy móc cũ; đầu tư vào đơn vị khác diễn ra nhiều năm, chỉ phát sinh

khi công ty đã có sự lựa chọn và đủ tiềm lực tài chính.

Bước 4: Đánh giá nhân tố của lưu chuyển tiền thuần từ HDTC

Luồng tiền từ hoạt động tài chính liên quan đến việc nhận vốn tài trợ từ các hoạt

động vay nợ, phát hành trái phiếu, cổ phiếu hoặc trả nợ vay, lãi vay, trái tức, cổ tức

cho các đối tượng. Khi luồng tiền này dương, chứng tỏ trong kỳ công ty đã nhận

thêm vốn tài trợ, có thể để phục vụ mục tiêu tăng quy mô kinh doanh (dấu hiệu tích

cực) hoặc vay nợ mới để trang trải khoản nợ đã có (dấu hiệu tiêu cực), cần kết hợp

với các báo cáo tài chính khác để đánh giá rõ ràng hơn.

1.4.4. Phân tích các chỉ số tài chính

1.4.4.1. Nhóm chỉ tiêu phản ánh năng lực hoạt động của tài sản

Hiệu suất sử dụng tổng tài sản

HS(TTS) ¿ DoanhthuthuầnTổngtàisảnbìnhquân+Thunhập khác

Chỉ tiêu phản ánh cứ 100 đồng tổng tài sản bình quân sẽ tạo ra được bao nhiêu

đồng doanh thu thuần và thu nhập khác. Khi so sánh với các công ty trong cùng ngành

hoặc so sánh với số liệu trong quá khứ, chỉ tiêu này lớn hơn chứng tỏ DN cần ít tài

sản hơn để đạt được doanh thu, hoạt động của công ty hiệu quả, cần tiếp tục phát triển trong tương lai. lOMoAR cPSD| 40419767

Hiệu suất sử dụng tài sản lưu động Doanhthuthuần HS(TSLĐ) ¿

Tàisảnlưuđộngbìnhquân

Doanh thu thuần từ hoạt động kinh doanh trong kỳ kế toán trên BCKQKD. TSLĐ

luân chuyển nhanh và hình thái biến đổi trong quá trình được sử dụng, bao gồm tiền

mặt, tiền gửi ngân hàng, công nợ, các khoản phải thu, đầu tư ngắn hạn, hàng tồn kho

và chi phí trả trước. Chỉ tiêu H (TSLĐ) thể hiện mối quan hệ cứ một đồng TSLĐ sẽ S

tạo ra được bao nhiêu đồng D , cho thấy mức độ hiệu quả trong sử dụng tài sản lưu th

động vào việc sinh ra doanh thu thuần.

Vòng quay khoản phải thu Doanhthuthuần L

PT ¿ Cáckhoảnphảithubìnhquân

Chỉ tiêu này đánh giá mức độ đầu tư vào khoản phải thu để có thể thu được doanh

thu thuần như vậy trong kỳ, mức hiệu quả trong thu hồi các khoản phải thu. Cán bộ

tín dụng khi xem xét LPT có thể đánh giá được mức hiệu quả khi công ty cho khách

hàng khách hàng vay nợ tác động lên doanh thu, đồng thời thấy được khả năng thu

hồi nợ ngắn hạn của công ty một cách khách quan. Chỉ tiêu này càng lớn sẽ càng cho

thấy hiệu quả quản lý khoản phải thu của DN.

Kỳ thu tiền trung bình Số ngàytrongkỳ K

TB ¿ Vòngquaykhoản phảithubìnhquân

Chỉ tiêu này phụ thuộc vào số ngày trong kỳ, doanh thu thuần và các khoản phải

thu. Kỳ thu tiền trung bình thể hiện số ngày trung bình doanh nghiệp cần từ ngày giao

hàng đến ngày nhận được tiền. Nếu chỉ tiêu này càng nhỏ, chứng tỏ quá trình thu nợ

của công ty diễn ra nhanh chóng, thể hiện công tác này được thực hiện rất hiệu quả,

rủi ro tín dụng của công ty nhỏ và ngược lại, nếu chỉ tiêu này có giá trị lớn, công ty lOMoAR cPSD| 40419767

bị khách hàng chiếm đoạt vốn trong thời gian dài, rủi ro không thu được nợ cao,

không đủ nguồn lực để thực hiện những mục tiêu mới.

Vòng quay hàng tồn kho Giávốnhàngbán L

TK ¿ Hàngtồnkhobìnhquân

Chỉ tiêu phản ánh trong một kỳ kế toán, hàng tồn kho sẽ luân chuyển trong kho

bao nhiêu vòng. Số vòng càng lớn thì có thể đánh giá hoạt động kinh doanh tương

đối tốt do sản lượng bán ra tăng trưởng cao, số vòng càng nhỏ thể hiện tình hình bán

hàng cung cấp dịch vụ có vấn đề, sản phẩm không được khách hàng lựa chọn, doanh

thu sẽ sụt giảm, công ty cần chấn chỉnh lại. Mỗi ngành nghề, mỗi giai đoạn sẽ có mức

LTK phù hợp đặc điểm, khi đánh giá, cán bộ tín dụng nên so sánh với trung bình ngành

và bản thân doanh nghiệp những năm trước.

Số ngày một vòng quay hàng tồn kho Số ngàytrongkỳ K

TK ¿ Vòngquayhàngtồnkhobìnhquân

Chỉ tiêu này dùng để xác định số ngày cần thiết để doanh nghiệp sản xuất thành

phẩm từ nguyên vật liệu ban đầu. Nếu khoảng thời gian thực hiện việc này càng ngắn,

công ty sẽ tiết kiệm được nhiều thời gian, một năm có thể thực hiện nhiều vòng quay

hơn, tác động phần nào vào việc giảm chi phí, giúp tăng lợi nhuận của công ty.

1.4.4.2. Nhóm chỉ tiêu phản ánh khả năng thanh toán

Khả năng thanh toán nợ ngắn hạn Tàisảnngắnhạn

Tỷ số KNTT nợ ngắn hạn¿ Nợngắnhạn

Tỷ số phản ánh cứ 1 đồng nợ ngắn hạn sẽ cần bao nhiêu đồng tài sản ngắn hạn

chuyển hóa nhanh thành tiền để trả. Tuy nhiên, mỗi chỉ tiêu trong tài sản ngắn hạn lại

có tốc độ chuyển hóa thành tiền khác nhau, tốc độ của hàng tồn kho là chậm nhất. Để lOMoAR cPSD| 40419767

đánh giá chính xác hơn khả năng thanh toán của DN, có thể sử dụng tỷ lệ khả năng thanh toán nhanh.

Tỷ số khả năng thanh toán nhanh

Tỷ số KNTT nhanh ¿ Tiền+ĐTTC ngắnhạnNợ ngắnhạn+Phảithungắnhạn

Tỷ số này đo lường khả năng thanh toán nợ ngắn hạn bằng chuyển hóa TSNH trừ

HTK thành tiền. Có thể thấy, khoản phải thu ngắn hạn trên thực tế cũng mất thời gian

dài để có thể chuyển đổi thành tiền, nên để xem xét khả năng thanh toán ngay tại thời

điểm đó, chỉ tiêu tỷ số khả năng thanh toán ngay thường được sử dụng hơn.

Tỷ số khả năng thanh toán ngay

Tỷ số khả năng thanh toán ngay ¿ Tiền+NợngắnhạnĐTTC ngắnhạn

Chỉ tiêu này thể hiện khả năng thanh toán nợ ngắn hạn ngay tại thời điểm xét. Tỷ

số càng cao chứng tỏ khả năng DN có thể thực hiện nghĩa vụ trả nợ càng lớn, đối với

các chủ nợ đó là dấu hiệu đảm bảo an toàn. Nhưng đối với DN, tỷ số này quá cao sẽ

thể hiện DN đang đầu tư quá nhiều vào TS hiện hành.

1.4.4.3. Nhóm chỉ tiêu phản ánh cơ cấu tài chính

Tỷ số nợ hoặc tỷ số VCSH Nợ phảitrả

Tỷ số nợ ¿ Tổngnguồnvốn Nợ phảitrả NPT trên VCSH ¿ VCSH

Tỷ số nợ thể hiện mức vốn dùng để tài trợ tài sản có từ nguồn bên ngoài DN, tỷ

số VCSH hay tỷ suất tự tài trợ đo mức độ tài trợ tài sản từ nguồn chủ doanh nghiệp.

Đối với chủ nợ, tỷ số nợ thấp thể hiện DN đang ít phụ thuộc vào nguồn bên ngoài, rủi

ro thấp, khi có vấn đề xảy ra, khoản nợ của họ sẽ đảm bảo được hoàn trả. Đối với

DN, tỷ số nợ cao có lợi vì DN chiếm đoạt được nhiều vốn của bên thứ ba hơn để đầu

tư nhiều hơn, kỳ vọng sinh lời nhiều hơn. Nếu đòn bẩy tài chính của DN cao thì lOMoAR cPSD| 40419767

thường rủi ro tài chính sẽ cao, ngược lại tỷ số nợ càng nhỏ thì tài chính DN đảm bảo an toàn.

Tỷ số nợ dài hạn trên vốn chủ sở hữu Nợ dàihạn

Tỷ số NDH trên VCSH ¿ VCSH

Tỷ số phản ánh mức phụ thuộc của DN vào chủ nợ. Rủi ro tài chính sẽ càng cao

nếu tỷ số NDH càng cao. Tỷ số càng tiến gần 1, khả năng DN nhận được khoản vay

là càng thấp, do đối với chủ nợ, khi DN đang có nhiều nợ dài hạn, nợ mới sẽ không

được đảm bảo hoàn trả đúng và đủ theo thỏa thuận. Tuy nhiên, mỗi ngành nghề và

giai đoạn sẽ ảnh hưởng đến mức chấp nhận tỷ số NDH/VCSH khác nhau đối với người cho vay. lOMoAR cPSD| 40419767

Tỷ số tự tài trợ tài sản dài hạn VCSH

Tỷ số tự tài trợ TSDH ¿ Tàisảndàihạn

Chỉ tiêu này cho thấy mức tài trợ TSDH bằng VCSH. Tỷ số càng cao chứng tỏ

tiềm lực tài chính của DN càng mạnh, rủi ro tài chính nhỏ. Nếu tỷ số này lớn hơn 1

rất nhiều sẽ không tốt, cho thấy hiệu quả sử dụng vốn của DN chưa tối ưu, chi phí sử dụng vốn cao.

Tỷ số khả năng thanh toán lãi tiền vay

Tỷ số KNTT lãi tiền vay ¿ LNTTChi phí lãivay+Chi phí lãi vay

Chỉ tiêu cho thấy khả năng trả lãi vay của DN bằng khoản LNTT trong kỳ. Tỷ số

này càng cao, mức độ đảm bảo DN có thể trả lãi vay trong kỳ càng lớn và ngược lại.

Trong trường hợp lãi vay được vốn hóa, nhà phân tích có thể dùng tỷ số KNTTLTV có điều chỉnh.

1.4.4.4. Nhóm chỉ tiêu phản ánh khả năng sinh lời

Khả năng sinh lợi doanh thu Lợinhuận

Tỷ suất lợi nhuận doanh thu ¿ Doanhthu x100

Tỷ suất phản ánh 1 đồng doanh thu DN tạo ra có bao nhiêu đồng chuyển thành

LN. Tỷ suất lợi nhuận doanh thu cao thường phản ánh khả năng tối đa hóa doanh thu

để tạo lợi nhuận cho DN. Lợi nhuận và doanh thu sử dụng trong công thức được xác

định tùy vào mục đích đánh giá khác nhau:

Khả năng sinh lợi tổng tài sản Lợinhuận Tỷ suất LN trên TTS ¿

Tổngtải sảnBQ x100 lOMoAR cPSD| 40419767

Chỉ tiêu này phản ánh cứ 100 đồng tài sản DN có sẽ mang lại bao nhiêu đồng lợi

nhuận. Tùy theo mục đích phân tích, cán bộ sẽ chọn tử số và mẫu số là các chỉ tiêu

lợi nhuận và tài sản thích hợp.

Khả năng sinh lợi vốn chủ sở hữu LNTThoặc LNST

Tỷ suất LN trên VCSH ¿ Vốnchủsở hữuBQ x100

Chỉ tiêu này phản ánh mối quan hệ giữa lợi nhuận và vốn chủ sở hữu, cứ 100 đồng

vốn chủ sẽ tạo ra được bao nhiêu lợi nhuận cho DN. 1.5.

Các nhân tố ảnh hưởng tới công tác phân tích tài chính doanh nghiệp

1.5.1. Nhân tố chủ quan 1.5.1.1.

Công văn và quy định của NHTM về công tác phân tích tài chính KHDN

Mỗi NHTM sẽ phát hành các nhiều quy định khác nhau liên quan đến hoạt động

phân tích TC KHDN trong tín dụng tùy vào mục tiêu và kế hoạch hoạt động của NH.

Những quy định này là về công tác tổ chức, thời gian tổ chức, nguyên tắc áp dụng

trong phân tích, đảm bảo từ khâu lên kế hoạch đến giai đoạn thực hiện và đánh giá

kết quả đều tuân theo quy trình chuẩn. Trong đó, phương pháp phân tích và nội dung

phân tích đóng vai trò quan trọng nhất. Phương pháp khác nhau và các cách kết hợp

phương pháp khác nhau sẽ cho ra kết quả có phần sai lệch dẫn đến đánh giá tình hình

khác nhau. Nếu khâu chọn phương pháp áp dụng được thực hiện cẩn thận, kết quả

thu được sẽ sát với thực tế hơn. Nội dung phân tích là phần chính, trực tiếp liên quan

đến công tác phân tích, do vậy, kết quả phân tích sẽ trọng tâm nếu xác định được

những nội dung cần thiết và ngược lại, kết quả có thể lan man nếu nội dung phân tích không thiết yếu. 1.5.1.2.

Trình độ của cán bộ tín dụng

Tại các NHTM, đa phần hoạt động phân tích TCDN khách hàng tín dụng đều được

trực tiếp thực hiện bởi các cán bộ tín dụng. Đồng thời, phân tích TCDN là một quá

trình phức tạp đòi hỏi kết hợp nhiều phương pháp, thông tin và suy luận. Cán bộ phân

tích càng giàu kinh nghiệm, có chuyên môn sâu và hiểu biết nhiều vấn đề kinh tế xã

hội thì kết quả phân tích sẽ càng mạch lạc, đáp ứng mục tiêu và sát thực tế. Vì vậy, lOMoAR cPSD| 40419767

ảnh hưởng của nhân tố con người trong công tác phân tích tài chính là không thể phủ nhận. 1.5.1.3.

1.5.1.4. Thông tin và công nghệ áp dụng trong công tác phân tích

Các công nghệ tiên tiến đang ngày càng được áp dụng trong vận hành ngân hàng.

Nếu ứng dụng tốt cơ sở dữ liệu và khai thác nền tảng kỹ thuật, kết quả thu được vừa

nhanh vừa tiết kiệm công sức mà độ tin cậy cao hơn thực hiện thủ công. Phần mềm

máy móc không chỉ chọn lọc và lựa chọn phương pháp, số liệu thông tin thích hợp

mà còn khoa học và có tính tự động cao.

1.5.2. Nhân tố khách quan

1.5.2.1. Môi trường pháp lý

Các điều luật có sự liên kết, đi vào chi tiết từng hoạt động của các doanh nghiệp.

NHTM khi cấp tín dụng cho khách hàng đều phải đảm bảo tuân thủ luật và quy định

của Nhà nước, Ban Bộ ngành liên quan. Nếu có sự thay đổi trong hành lang pháp lý,

công tác phân tích khách hàng trong tín dụng cũng bị ảnh hưởng đáng kể.

1.5.2.2. Xu hướng phát triển của toàn thị trường và ngành kinh tế

KHDN tham gia vào thị trường trong nước và quốc tế. Do vậy, những biến đổi

trong tình hình tài chính của công ty có thể do tác nhân vĩ mô về ngành tác động.

Thêm vào đó, mỗi nhóm ngành nghề có những đặc điểm kinh doanh riêng, có chu kỳ

hoạt động đặc trưng nên cần có sự xác định khác nhau về phương pháp và nội dung.

Ngoài ra, ngành kinh tế cũng phát triển theo bối cảnh kinh tế chung nên khi phân tích

một doanh nghiệp, nhà phân tích cần dựa vào cả ngành hoạt động và nền kinh tế mà

công ty đang hoạt động.

1.5.2.3. Độ tin cậy của thông tin

Thông tin phân tích là đầu vào, một bộ phận rất quan trọng trong quá trình thực

hiện công tác phân tích tài chính. Nếu thông tin thu thập được đúng, đủ thì kết quả

thu được sẽ phản ánh đúng thực tế doanh nghiệp; còn nếu nguồn dữ liệu còn ít, chưa

bao quát hết các vấn đề cần xem xét và có dấu hiệu gian lận, hiệu quả của việc phân lOMoAR cPSD| 40419767

tích sẽ không cao. Tuy nhiên, NHTM khó lòng kiếm soát hoàn toàn độ chính xác của

dữ liệu vì vậy cần có công tác thẩm định số liệu kỹ trước khi sử dụng đánh giá tình hình khách hàng CHƯƠNG 2

THỰC TRẠNG CÔNG TÁC PHÂN TÍCH TÀI CHÍNH KHÁCH HÀNG

DOANH NGHIỆP TRONG CHO VAY TẠI NGÂN HÀNG TMCP

CÔNG THƯƠNG VIỆT NAM – CHI NHÁNH ĐỐNG ĐA 2.1.

Vài nét về Ngân hàng TMCP Công Thương Việt Nam – CN Đống Đa

2.1.1. Tổng quan về Ngân hàng TMCP Công Thương Việt Nam

Tên đăng ký tiếng Việt: NGÂN HÀNG THƯƠNG MẠI CỔ PHẦN CÔNG THƯƠNG VIỆT NAM

Tên đăng ký tiếng Anh: VIETNAM JOINT STOCK COMMERCIAL BANK FOR INDUSTRY AND TRADE Tên giao dịch: VietinBank

Vốn điều lệ: 48.057.506.090.000 đồng Mã cổ phiếu: CTG

Mã giao dịch SWIFT: ICBVVNVX Tầm nhìn

Đến năm 2030, Ngân hàng TMCP Công thương Việt Nam sẽ phấn đấu trở thành

lọt vào Top 20 NH mạnh nhất Châu Á – Thái Bình Dương và trở thành NH mạnh và

uy tín nhất Việt Nam, hàng đầu khu vực, uy tín cao trên thế giới vào năm 2045. Sứ mệnh

Ngân hàng TMCP Công thương Việt Nam là một trong những NHTM chiếm thị

phần lớn nhất trong hệ thống NHTM Việt Nam, trên cơ sở tối ưu giá trị cho KH, cổ

đông, người lao động, mang theo sứ mệnh tiên phong đóng góp vào sự phát triển của đất nước. lOMoAR cPSD| 40419767

Năm 1988, NH Công thương được thành lập sau khi tách khỏi NHNN. Đến tháng

4/2008, thương hiệu VietinBank chính thức được ra mắt và thực hiện thành công đợt IPO vào tháng 12 năm đó.

Hoạt động chính của VietinBank bao gồm: Tiền gửi (huy động và nhận tiền gửi

từ các cá nhân tổ chức, Cho vay (cho vay cá nhân tổ chức các loại kỳ hạn), Thanh

toán (thực hiện thanh toán giữa các đối tượng), Giao dịch (thực hiện giao dịch trong

và ngoài nước, GTCG) và các hoạt động được phép theo quy định của NHNN.

Với quan điểm phát triển “đóng vai trò trụ cột và chủ lực của nền kinh tế, đồng

hành phục vụ cho sự phát triển của đất nước”, mạng lưới của VietinBank phát triển

khắp cả nước và trên thế giới. Mạng lưới trong nước trải rộng 63 tỉnh thành với Trụ

sở chính đặt tại 108 Trần Hưng Đạo, Cửa Nam, Hoàn Kiếm, Hà Nội, 155 CN, 958

PGD, 1 Trung tâm KH phía Nam, 2 văn phòng đại diện và 9 đơn vị sự nghiệp. Đồng

thời, NH đang duy trì hoạt động 2 CN tại Đức, 1 NH con tại Lào và 1 văn phòng đại

diện tại Myanmar. Ngoài ra, VietinBank đã xây dựng được mối quan hệ với hơn 1000

NH đại lý ở hơn 90 nước.

2.1.2. Kết quả hoạt động kinh doanh của Ngân hàng TMCP Công thương Việt Nam 2.1.2.1.

Tình hình huy động vốn

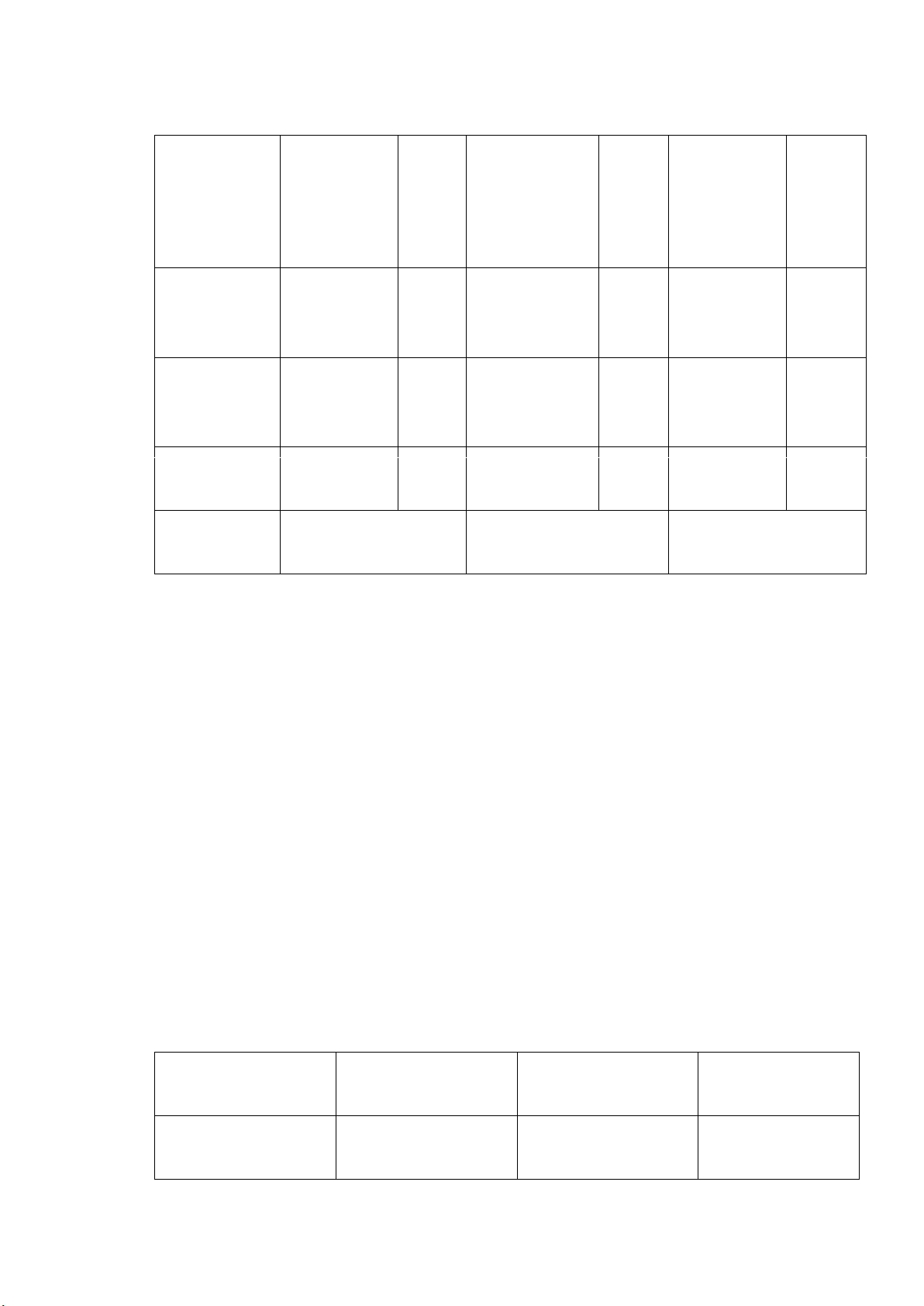

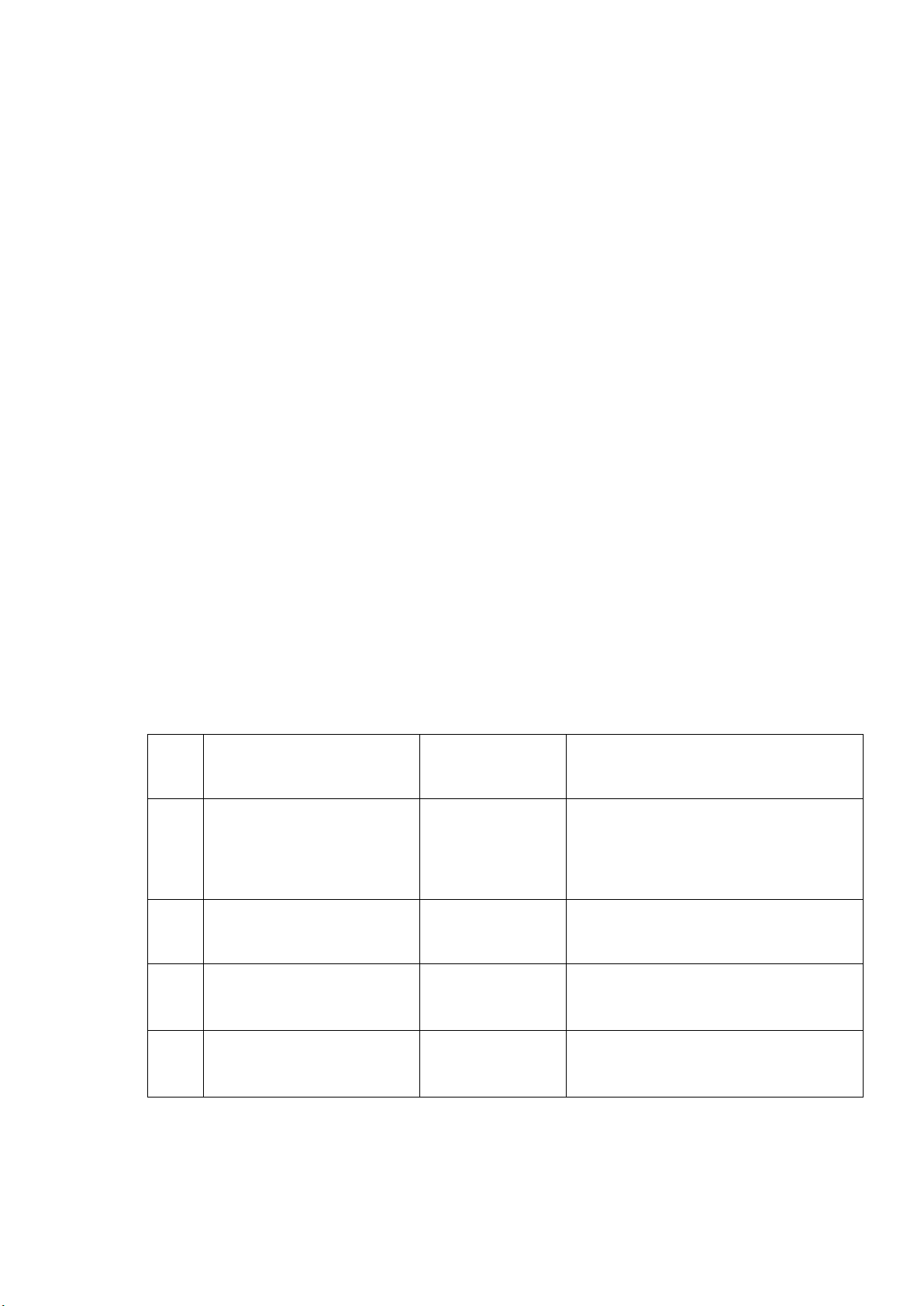

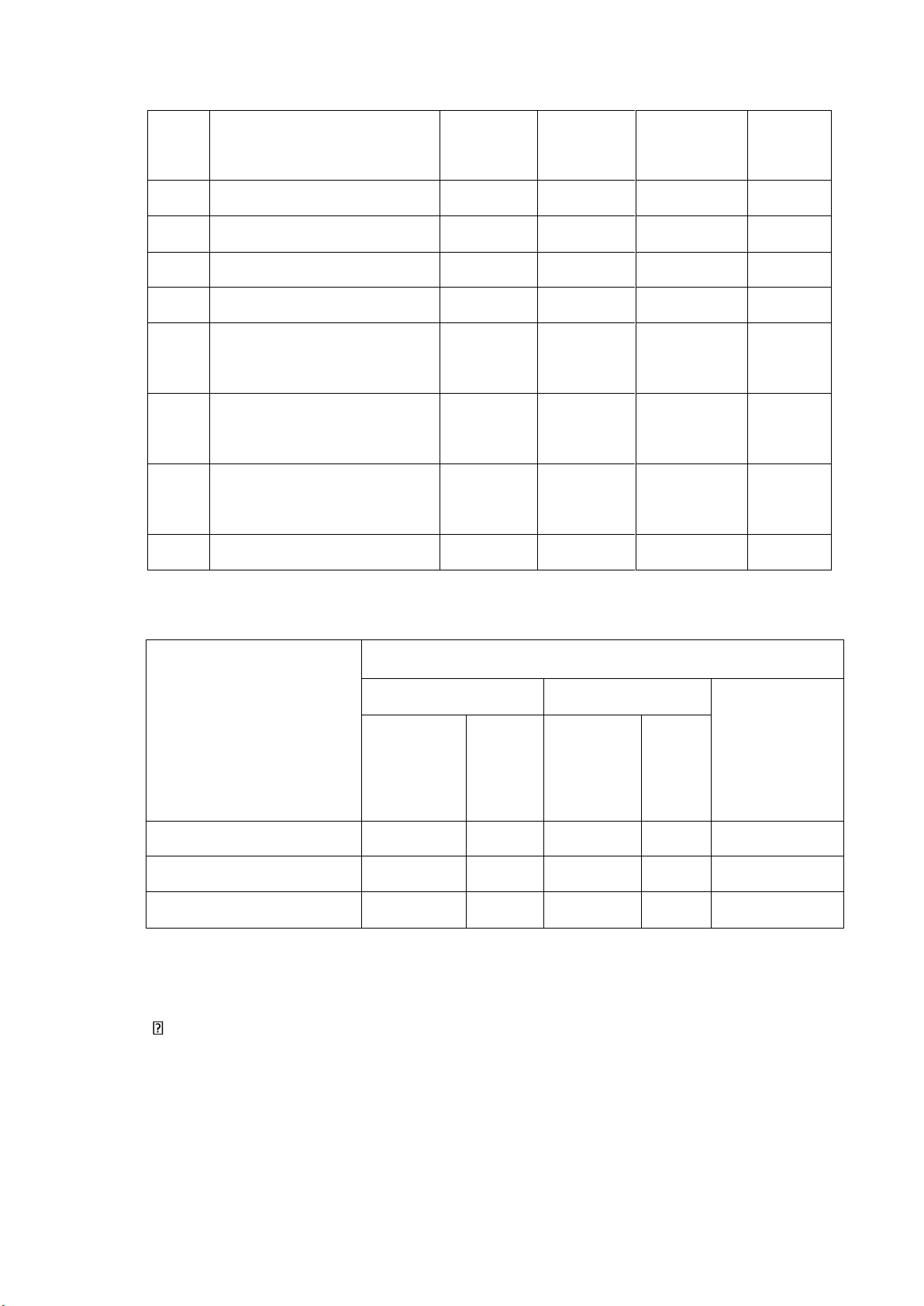

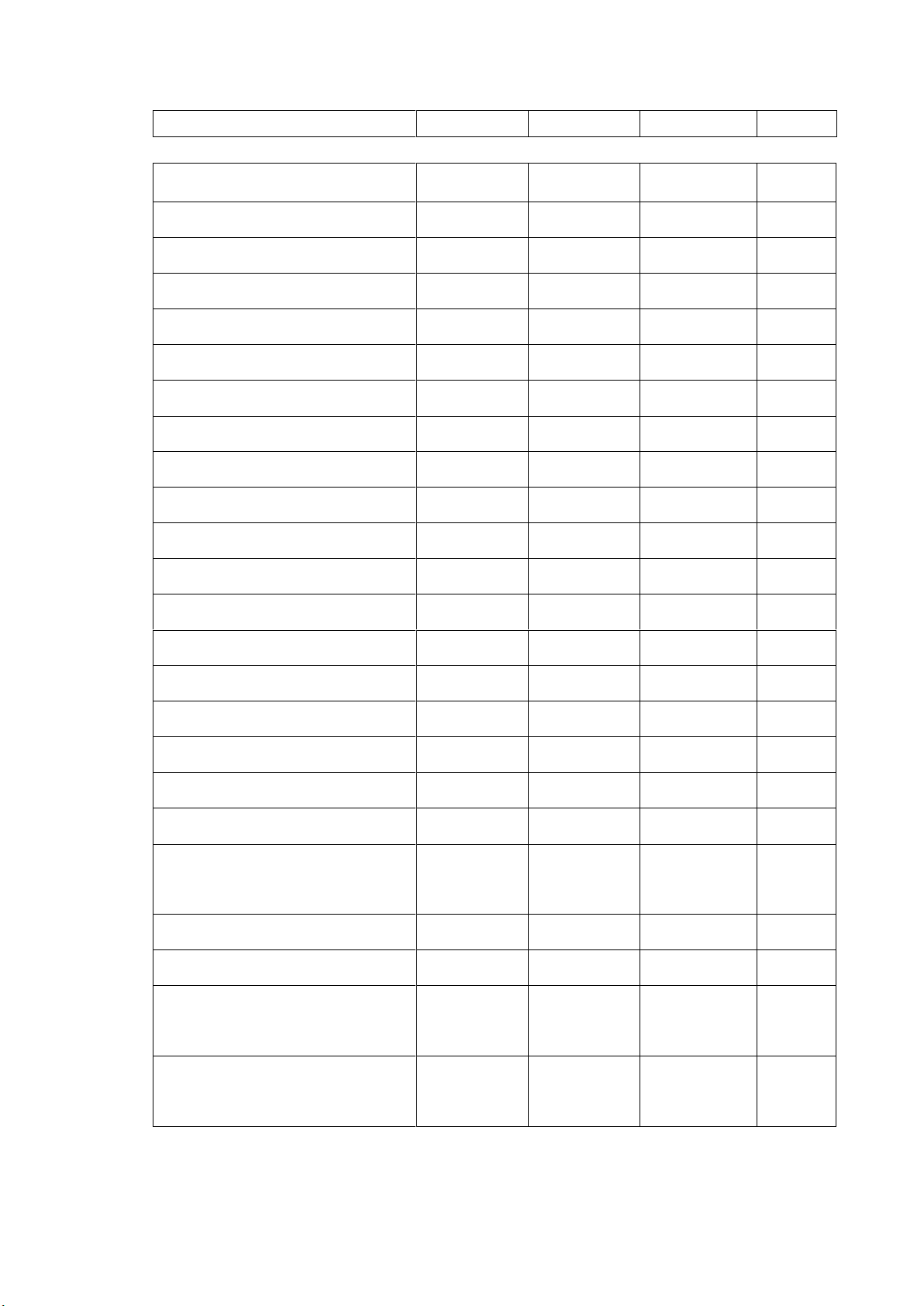

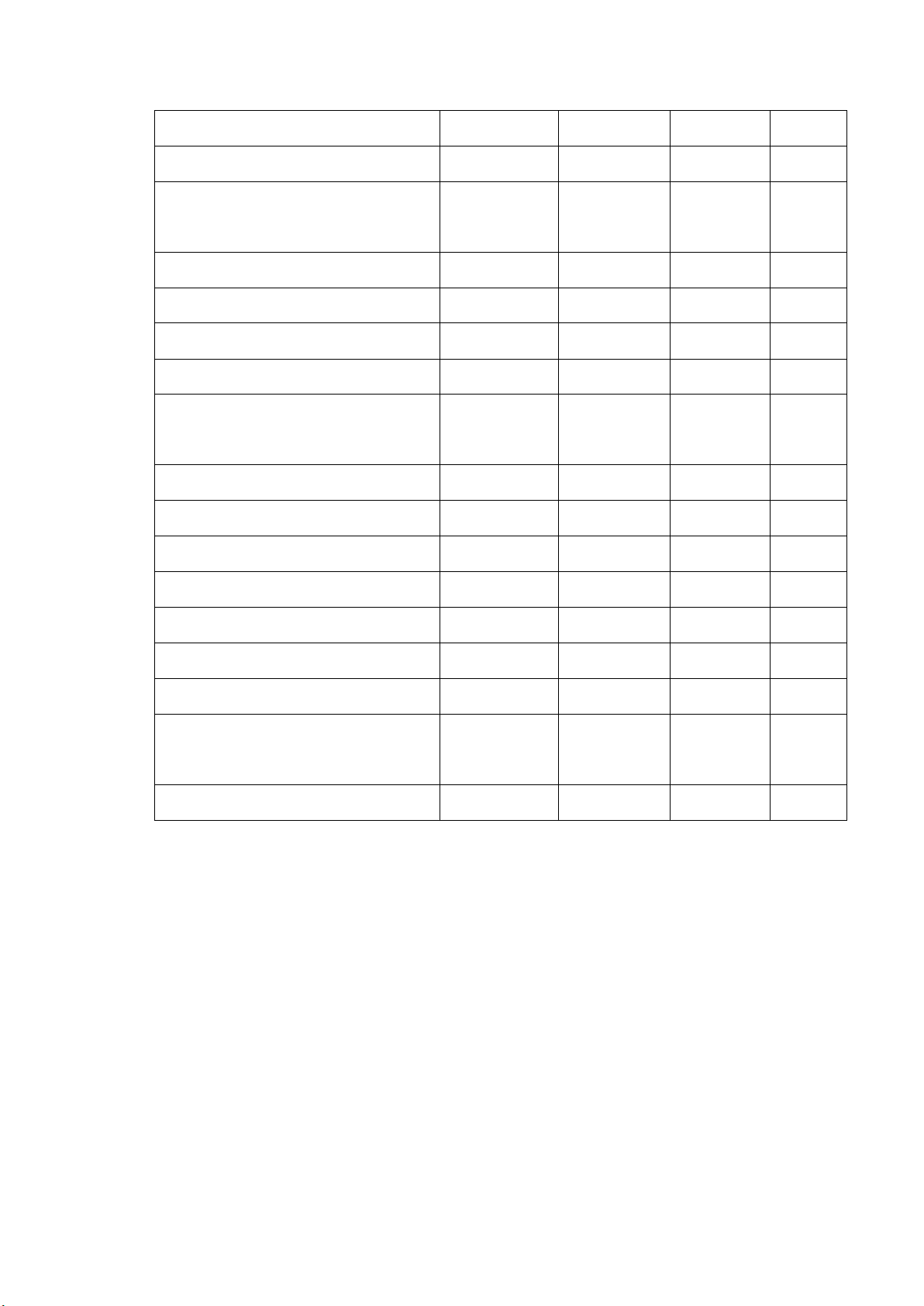

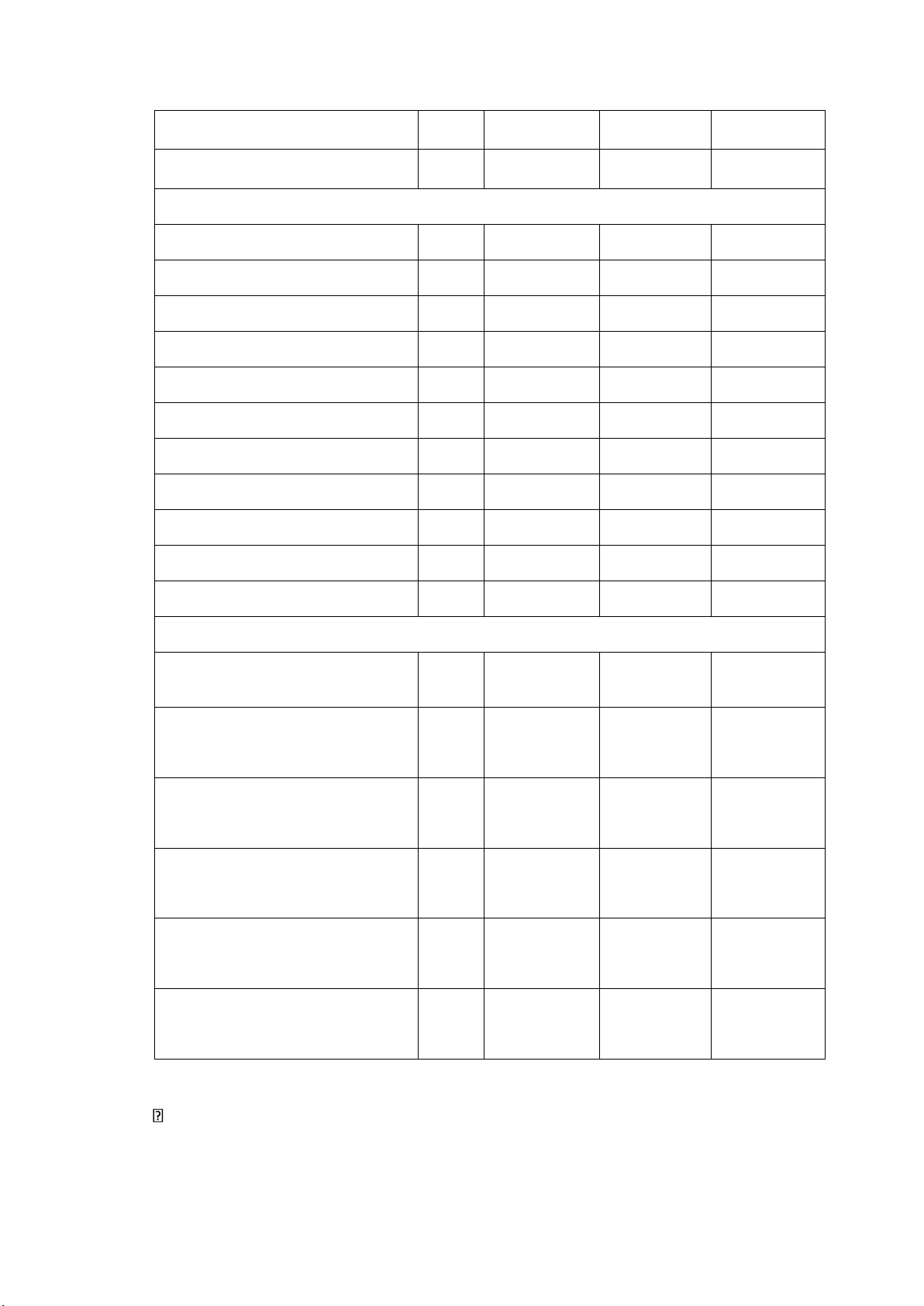

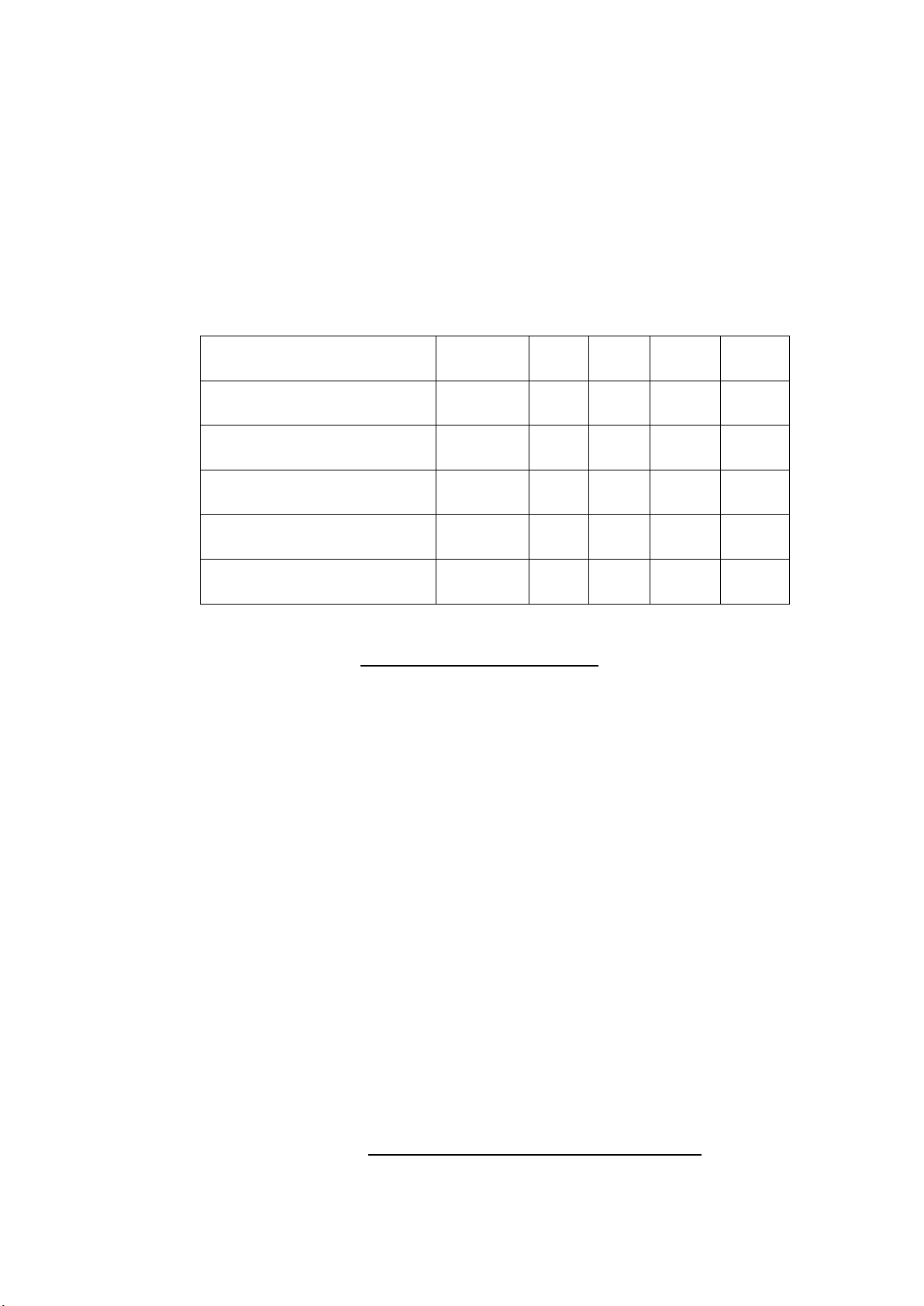

Bảng 2.1. Tình hình huy động vốn của VietinBank 2019 - 2021

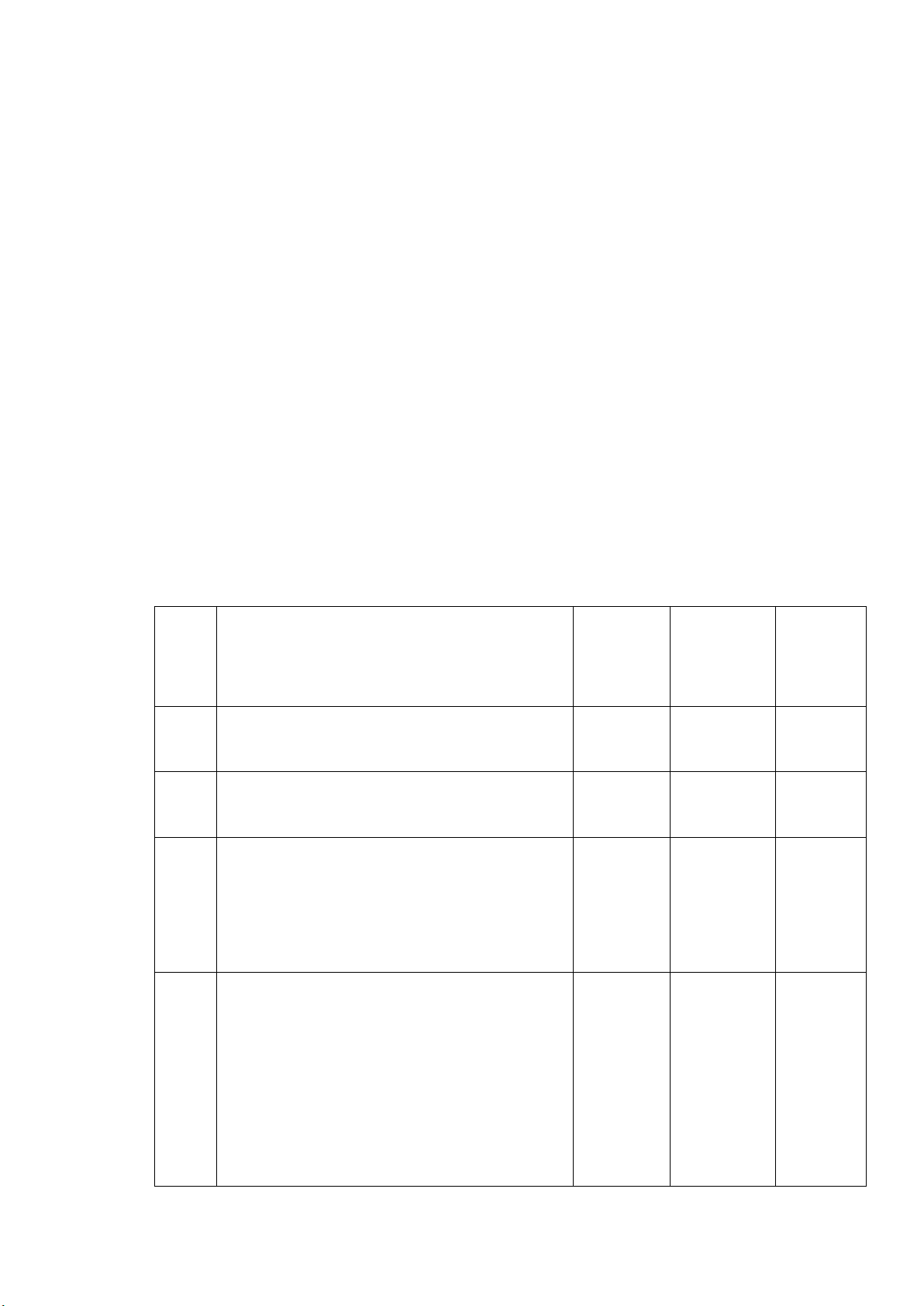

Đơn vị: triệu đồng Chỉ 31/12/2021 Tỷ 31/12/2020 Tỷ 31/12/2019 Tỷ tiêu trọn trọn trọng g g (%) (%) (%) Các 33,294,404 2.34 44,597,188 3.58 70,602,893 6.12 khoản nợ Chính phủ và NHNN lOMoAR cPSD| 40419767 Tiền 132,994,157 9.33 124,872,145 10.02 106,799,400 9.25 gửi và vay các TCTD khác Tiền

1,159,761,203 81.36 988,070,156 79.31 889,792,174 77.09 gửi của KH Vốn tài 2,527,930 0.18 2,733,251 0.22 5,775,899 0.50 trợ, ủy thác đầu tư, cho vay TCTD chịu rủi ro Phát 64,496,785 4.52 59,875,570 4.81 56,966,353 4.94 hành GTCG Các 32,405,553 2.27 25,706,720 2.06 24,298,446 2.11 khoản nợ khác Tổng 1,425,480,032 1,245,855,030 1,154,235,705

(Nguồn: Tổng hợp từ BCTC của VietinBank các năm)

Nguồn vốn phục vụ HĐKD của VietinBank cấu thành từ nhiều nguồn, giá trị tổng

huy động vốn qua các kỳ đều tăng mạnh. Trong đó, tiền gửi của KH chiếm tỷ trọng

lớn nhất trong toàn bộ lượng vốn huy động được và qua mỗi năm đều có sự tăng lOMoAR cPSD| 40419767

trưởng đều đặn: năm 2021, tổng là 1,159,761,203 trđ tương đương 81.36%. Cùng với

đó, nguồn tiền gửi và tiền vay từ các TCTD khác của NH cũng chiếm tỷ trọng cao,

chỉ xếp sau vốn huy động từ KH. Chỉ tiêu này qua các năm có tỷ trọng trong tổng vốn

huy động chiếm khoảng 10%. Chỉ tiêu nợ Chính phủ và NHNN, vốn tài trợ ủy thác

đầu tư giảm đi theo từng năm cả về giá trị tuyệt đối lẫn tỷ trọng. Đây là dấu hiệu tốt

cho thấy nghĩa vụ nợ với các cơ quan, tổ chức ngày càng giảm. Cơ cấu vốn huy động

đánh giá tương đối an toàn. 2.1.2.2.

Tình hình hoạt động tín dụng

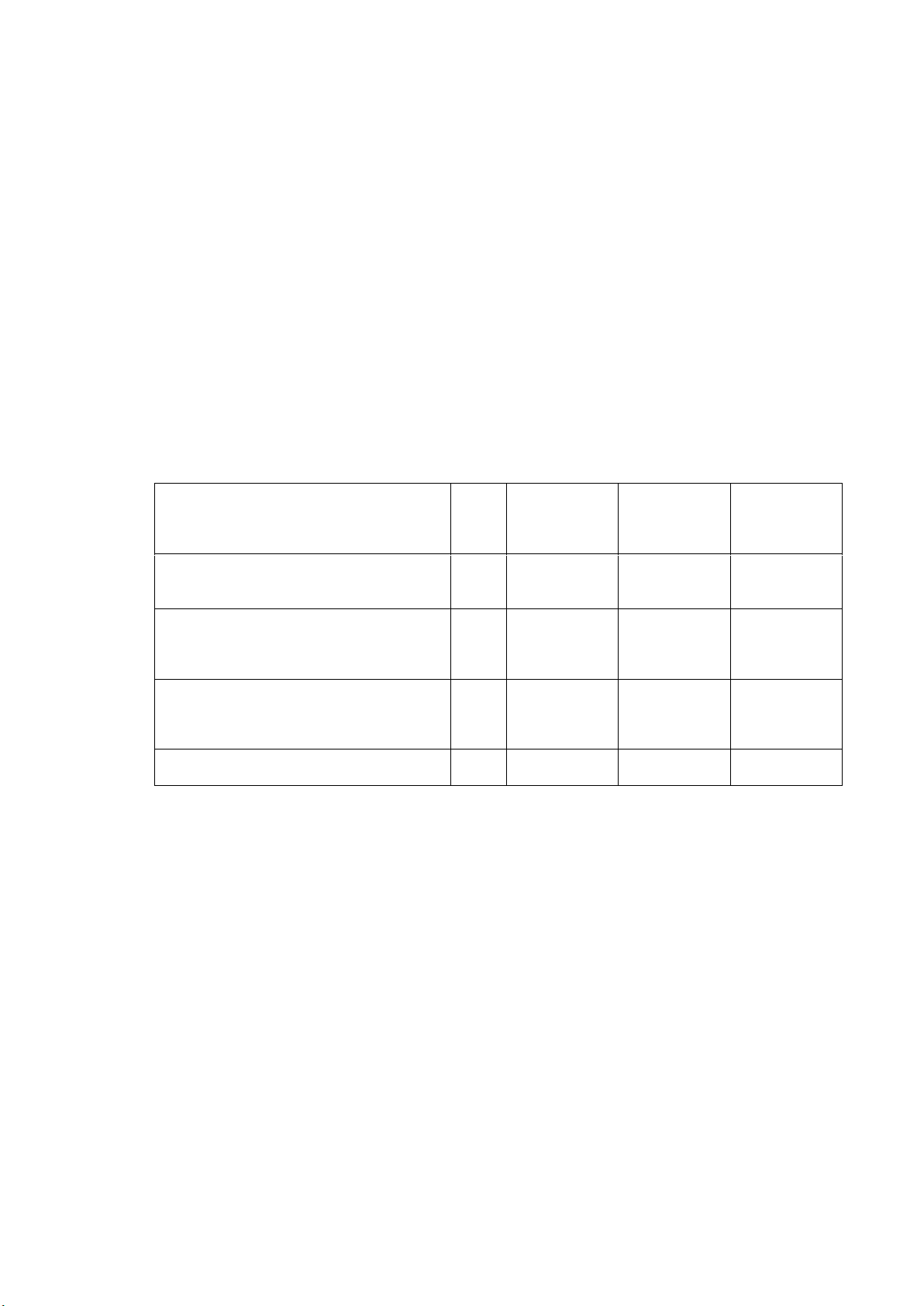

Bảng 2.2. Tình hình hoạt động tín dụng của VietinBank 2019 - 2021

Đơn vị: triệu đồng Chỉ tiêu 31/12/2021 31/12/2020 31/12/2019 Cho vay các tổ 1,113,610,261 997,967,514 920,020,584 chức kinh tế, cá nhân trong nước Cho vay các tổ 4,205,583 4,885,023 3,483,360 chức kinh tế, cá nhân nước ngoài Cho vay KH khác 2,247,241 2,123,004 1,748,886 Tổng 1,120,063,085 1,004,975,541 925,252,830

(Nguồn: Tổng hợp từ BCTC của VietinBank các năm)

VietinBank thực hiện hoạt động tài trợ TD đa phần cho các tổ chức và cá nhân

trong nước. Qua các năm, giá trị này tăng mạnh, trong bối cảnh dịch bệnh, nhu cầu

vay càng tăng để đáp ứng những thiếu hụt về tiêu dùng đối với cá nhân, nhu cầu thanh

toán và duy trì mở rộng kinh doanh với các tổ chức kinh tế. Năm 2019, NH cho vay

KH trong nước 920,020,584 trđ và KH quốc tế 3,483,360 trđ; sau 2 năm, 2 chỉ tiêu

này tương ứng là 1,113,610,261 trđ và 4,205,583 trđ. Đây có thể coi là dấu hiệu tốt

cho NH trong hoạt động TD ngày càng phát triển và tiếp cận được nhiều KH, tuy

nhiên, NH cũng đối mặt với nhiều rủi ro hơn, cần chú ý kiểm soát chặt chẽ và theo dõi thường xuyên.

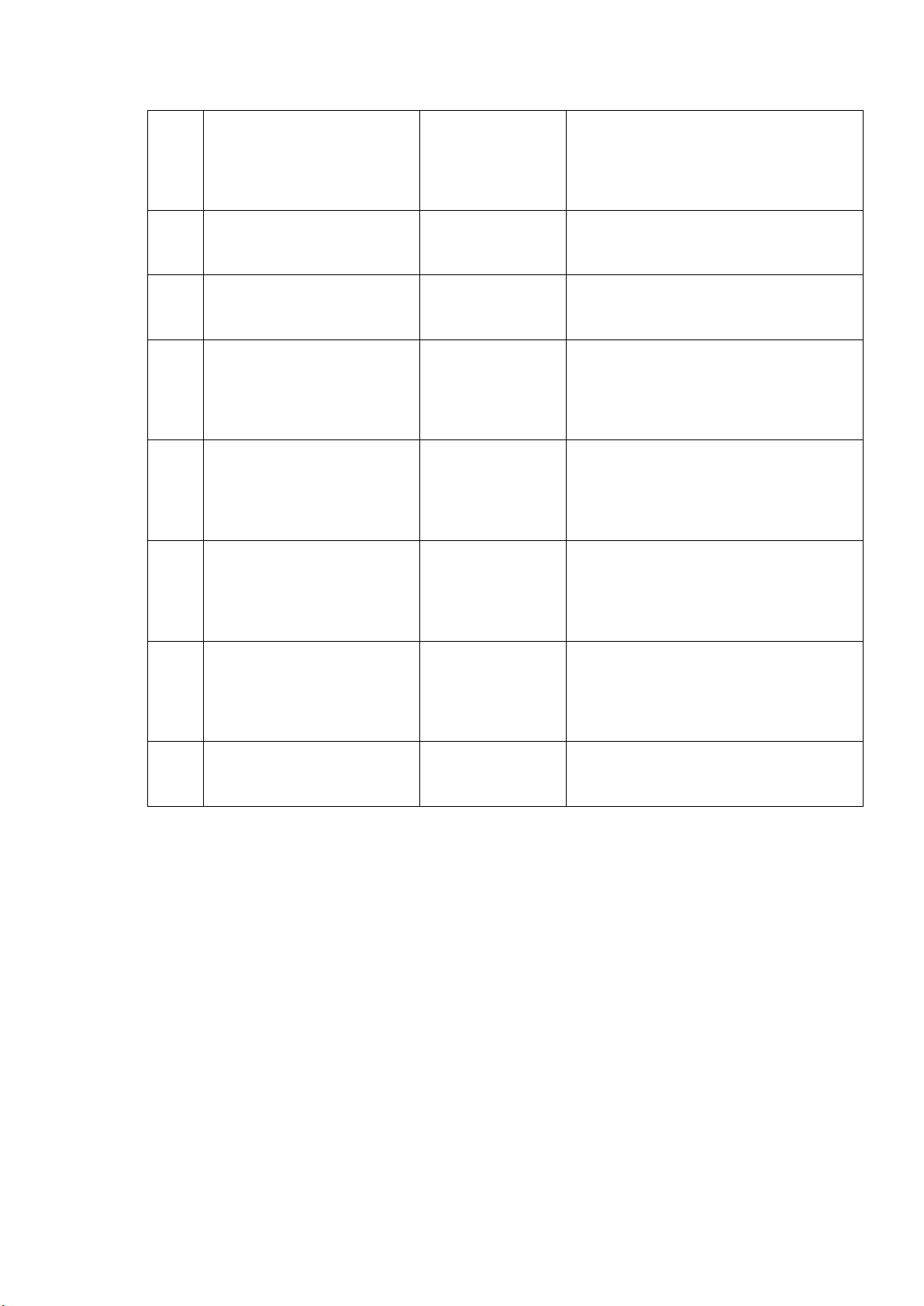

Bảng 2.3. Chất lượng nợ cho vay của VietinBank 2019 - 2021 lOMoAR cPSD| 40419767

Đơn vị: triệu đồng 31/12/2021 Tỷ 31/12/2020 Tỷ 31/12/2019 Tỷ trọng trọn trọng g (%) (%) (%) Nợ đủ tiêu

1,093,965,567 97.67 992,644,310 98.77 909,030,352 98.25 chuẩn Nợ cần chú 11,846,029 1.06 2,936,106 0.29 5,563,111 0.60 ý Nợ dưới tiêu 7,093,692 0.63 1,833,956 0.18 1,944,632 0.21 chuẩn Nợ nghi ngờ 1,995,276 0.18 1,522,995 0.15 1,517,753 0.16 Nợ có khả 5,162,521 0.46 6,038,174 0.60 7,196,982 0.78 năng mất vốn Tổng 1,120,063,085 1,004,975,541 925,252,830

(Nguồn: Tổng hợp từ BCTC của VietinBank các năm)

Chất lượng nợ của VietinBank qua các kỳ đều tốt. Tỷ trọng nợ đủ tiêu chuẩn trong

tổng nợ tài trợ trong giai đoạn 3 năm 2019 – 2021 đều trên 97.5%, chứng tỏ KH vay

nợ tại NH đa phần đều đảm bảo nghĩa vụ nợ, cán bộ phụ trách đã thẩm định tốt, sát

sao KH. Bên cạnh đó, cần ghi nhận sự tụt giảm nhẹ nợ có khả năng mất vốn:

7,196,982 trđ (2019); 6,038,174 trđ (2020) và 5,162,521 trđ (2021). Tuy chỉ chiếm tỷ

trọng nhỏ, nhưng qua các năm tổng nợ chưa đủ tiêu chuẩn có xu hướng tăng. Trong

tương lai, VietinBank cần tiếp tục nâng cao tổng TD đi kèm với tăng cường hiệu quả

công tác phân tích, đảm bảo chất lượng trước và sau khoản vay, duy trì mức nợ đạt

tiêu chuẩn cao như hiện tại.

Bảng 2.4. Dư nợ theo thời hạn khoản vay của VietinBank 2019 - 2021 lOMoAR cPSD| 40419767

Đơn vị: triệu đồng 31/12/2021 Tỷ 31/12/2020 Tỷ 31/12/2019 Tỷ trọng trọng trọng (%) (%) (%)

Nợ ngắn hạn 680,022,831 60.71 590,292,716 58.74 533,784,301 57.69 Nợ trung hạn 62,825,173 5.61 58,165,413 5.79 59,551,204 6.44 Nợ dài hạn 377,215,081 33.68 356,517,412 35.48 331,917,325 35.87 Tổng 1,120,063,085 1,004,975,541 925,252,830

(Nguồn: Tổng hợp từ BCTC của VietinBank các năm)

Trong giai đoạn 3 năm, tất cả các chỉ tiêu theo thời gian đều tăng, trong đó, nợ

ngắn hạn tăng mạnh cả về giá trị và tỷ trọng so với tổng tín dụng. Năm 2019, nợ vay

ngắn hạn là 533,784,301 trđ, đến năm 2021, con số này đã tăng lên 680,022,831 trđ,

tương đương 60.71%. Tỷ trọng sau 2 năm dao động không nhiều tuy nhiên, giá trị ghi

nhận có mức tăng mạnh mẽ. Nợ trung và dài hạn tuy số tiền qua các năm đều tăng

nhưng tỷ trọng trong tổng cho vay đã giảm nhẹ. Có thể thấy, việc tỷ trọng của những

khoản vay này giảm sẽ giảm thời gian NH bị chiếm dụng vốn, quay vòng cho vay

thêm nhiều KH hơn, rủi ro phải đối mặt cũng ít hơn nhưng thu nhập lãi từ khoản vay dài hạn sẽ giảm. 2.1.2.3.

Tình hình hoạt động kinh doanh

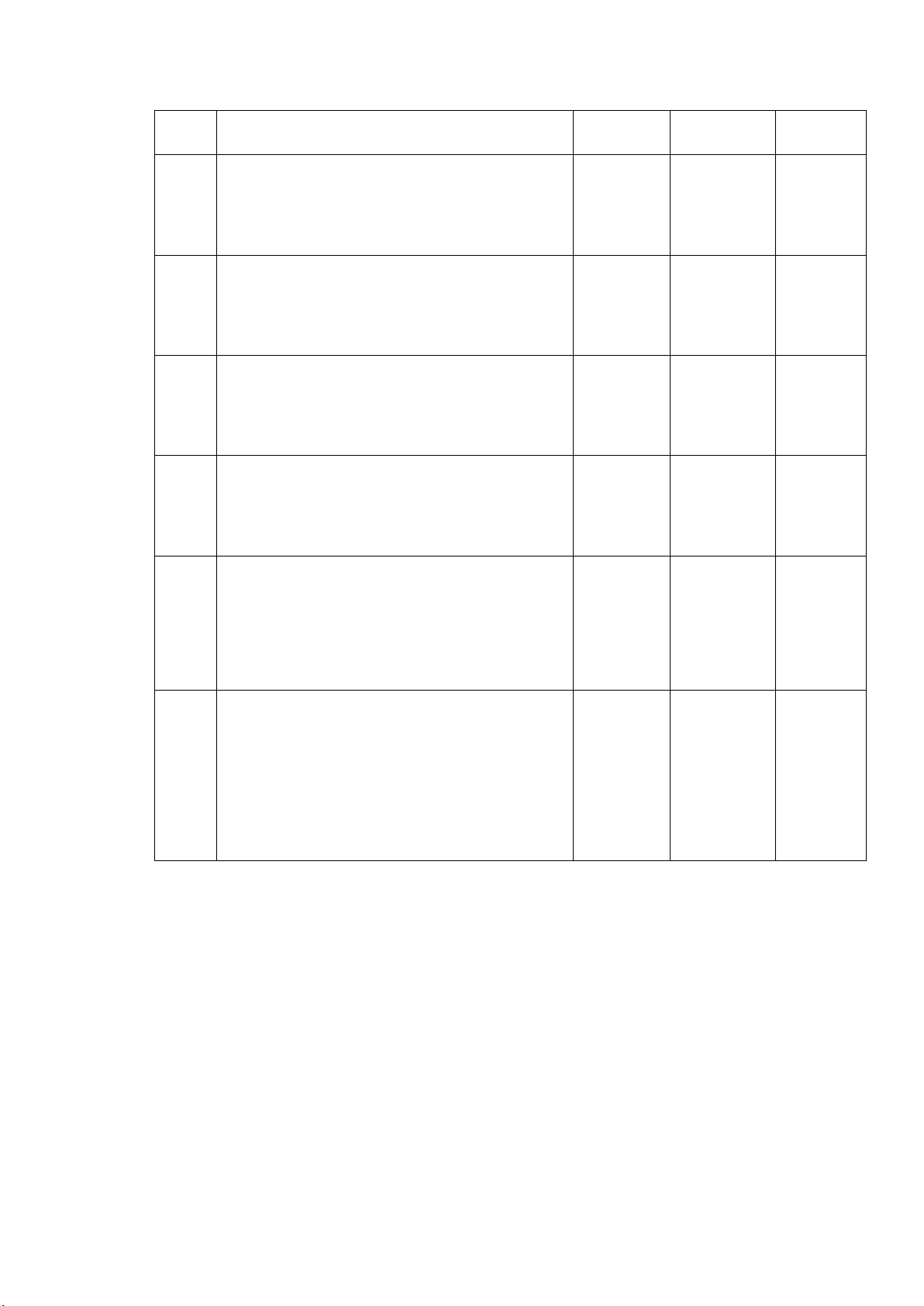

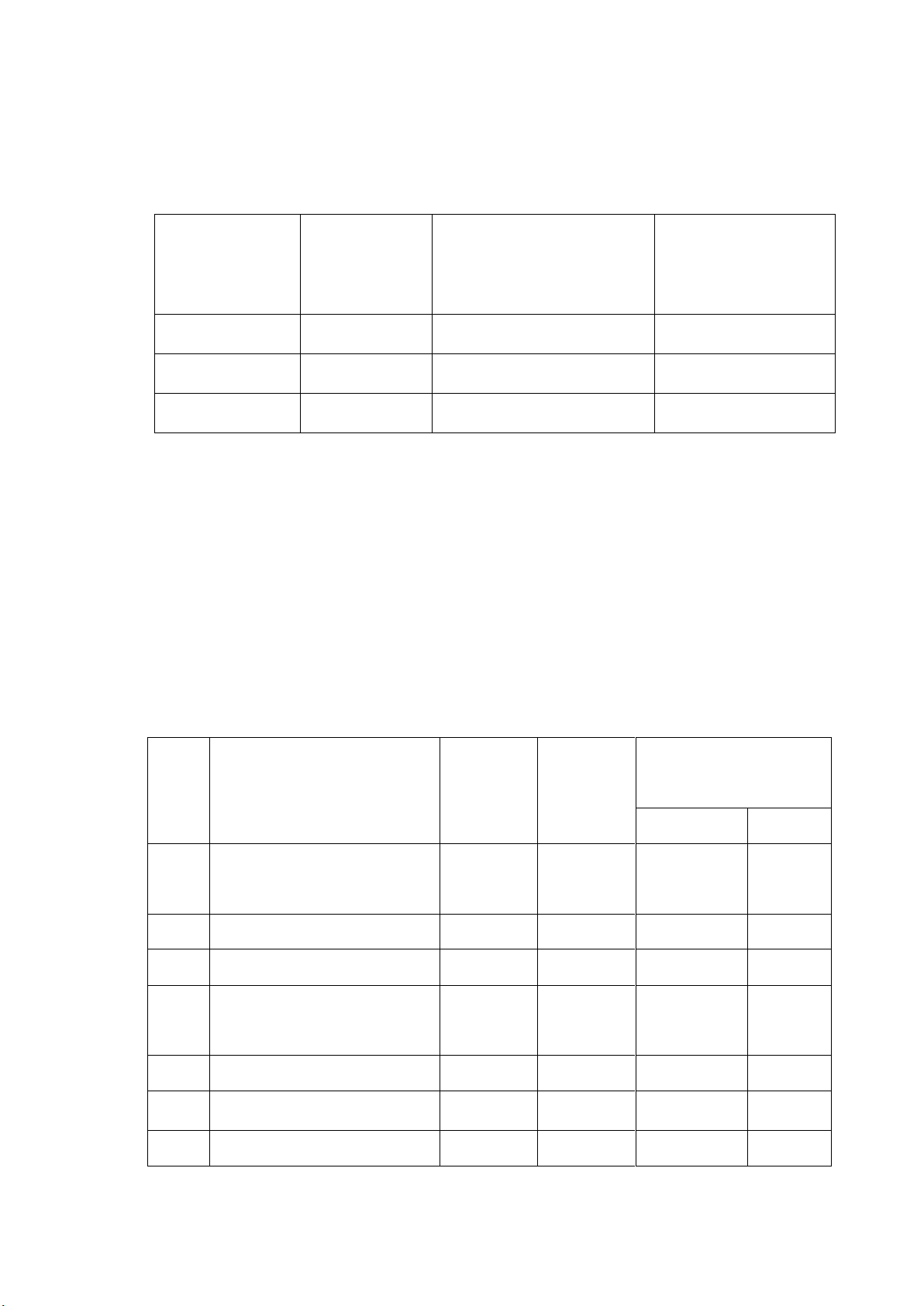

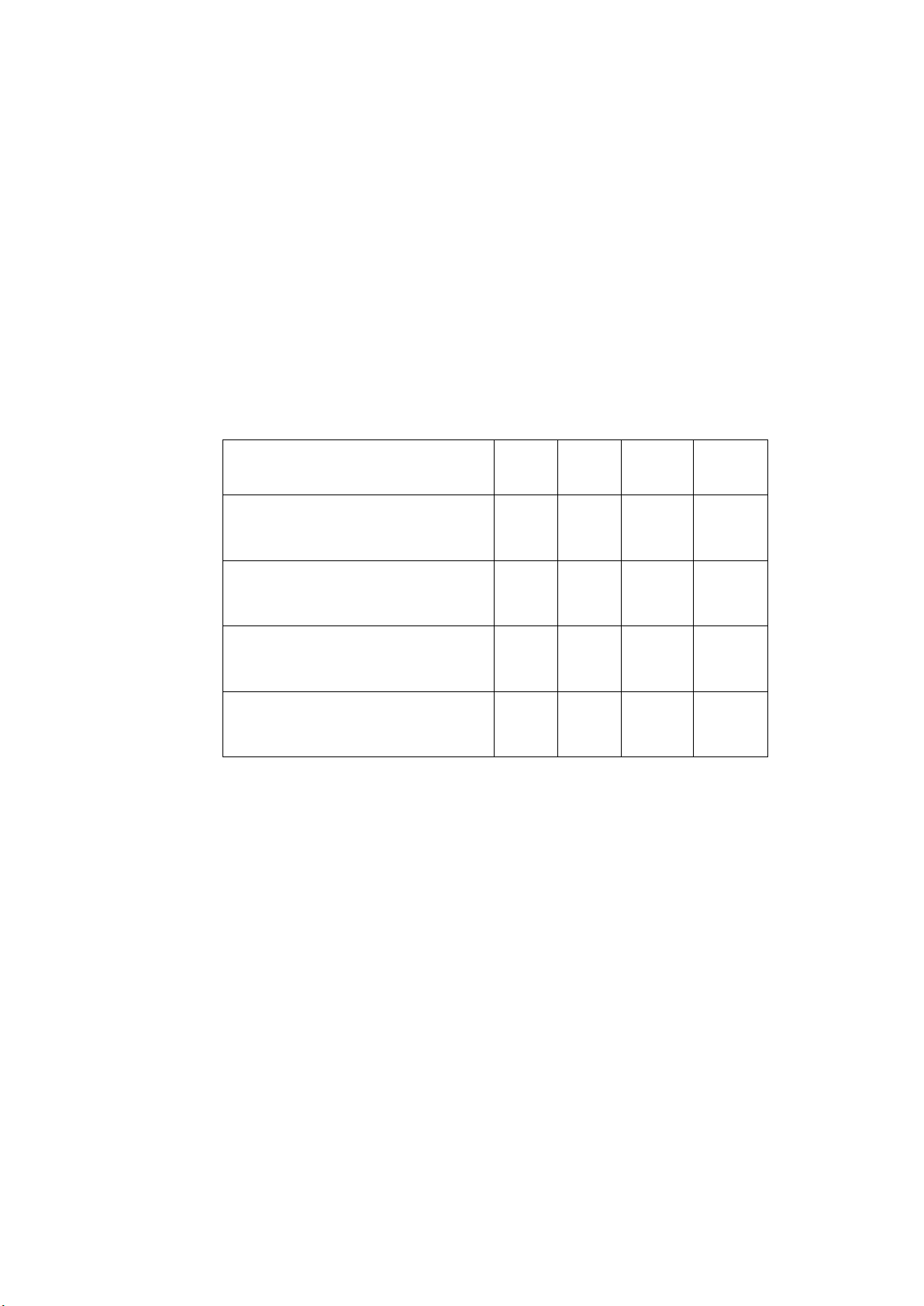

Bảng 2.5. Tình hình hoạt động kinh doanh của VietinBank 2019 - 2021

Đơn vị: triệu đồng Chỉ tiêu 2021 2020 2019 Thu nhập lãi thuần 41,019,546 34,850,541 32,647,974 lOMoAR cPSD| 40419767 Tổng lãi thuần 10,551,362 8,785,974 6,474,590 Tổng CP hoạt động 16,372,780 15,112,149 14,733,282 Chi phí dự phòng 18,337,702 12,047,210 12,928,207 LNTT 16,860,426 16,477,156 11,461,075

(Nguồn: Tổng hợp từ BCTC của VietinBank các năm)

Qua các năm, thu nhập lãi thuần và tổng lãi thuần đều tăng và tăng mạnh hơn tổng

CP hoạt động của NH, vì vậy, LN có xu hướng tăng. Đáng chú ý, có bước nhảy vọt

trong LN giữa năm 2020 và cùng kỳ trước đó, tăng từ 11,461,075 trđ lên 16,477,156

trđ. Nguồn tạo lợi nhuận chính của NH là thu nhập lãi thuần, cho thấy càng ngày

HĐKD của VietinBank đã cải thiện nhiều. Đây là sự cố gắng của bộ máy quản lý và

CBTD, ngay cả trong giai đoạn dịch bệnh bùng phát và lan rộng, lãi thuần của NH

vẫn được đảm bảo duy trì ổn định.

2.1.3. Tổng quan về Ngân hàng TMCP Công Thương Việt Nam – Chi nhánh Đống Đa

Tên đầy đủ: Ngân hàng TMCP Công Thương – Chi nhánh Đống Đa Hà Nội

Tên tiếng Anh: VIETNAM JOINT STOCK COMMERCIAL BANK FOR

INDUSTRY AND TRADE – Dong Da Branch

Tên viết tắt: VietinBank Đống Đa Hà Nội

Địa chỉ: Số 183 Nguyễn Lương Bằng, Phường Quang Trung, Quận Đống Đa, Hà Nội lOMoAR cPSD| 40419767 *Cơ cấu tổ chức

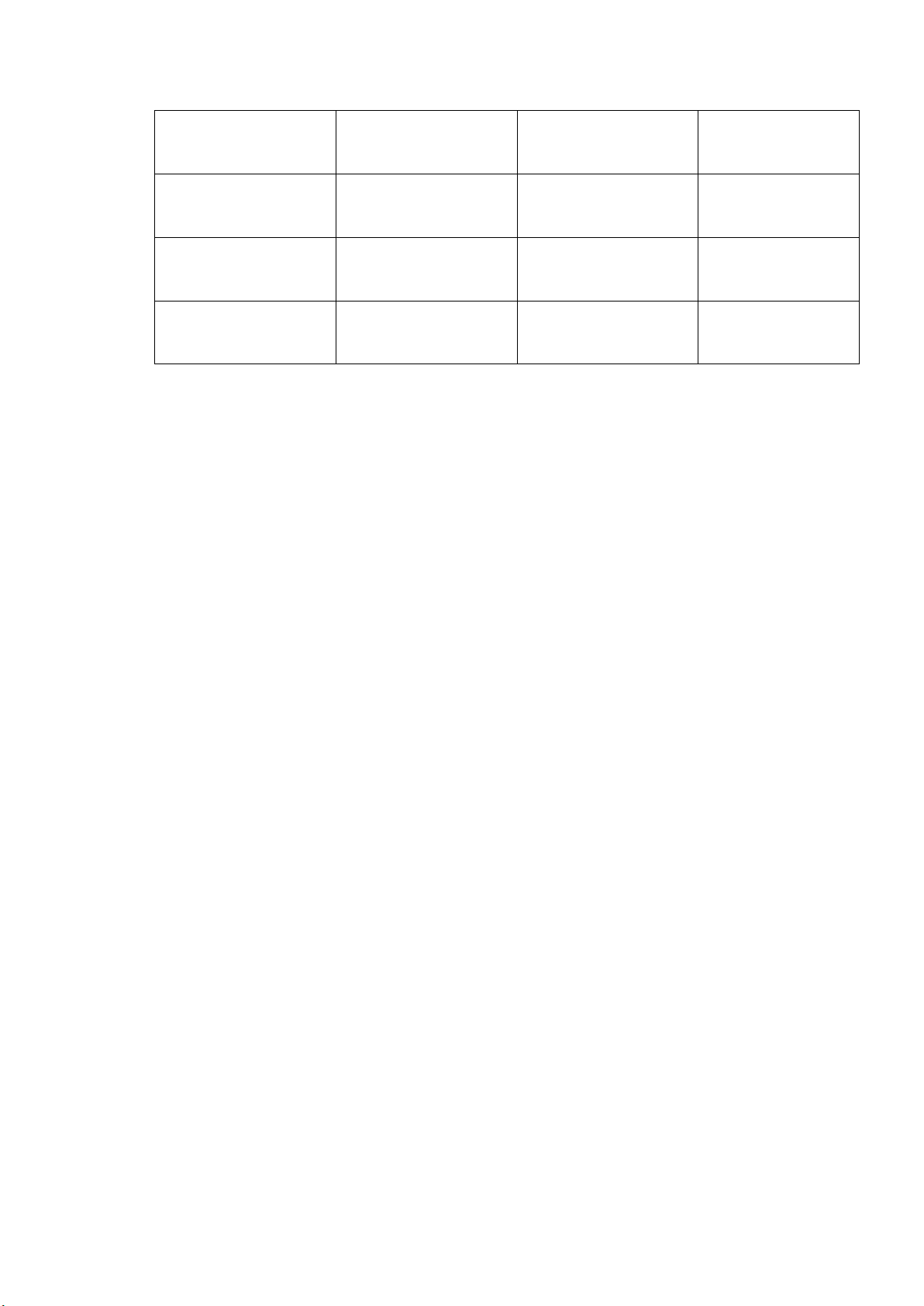

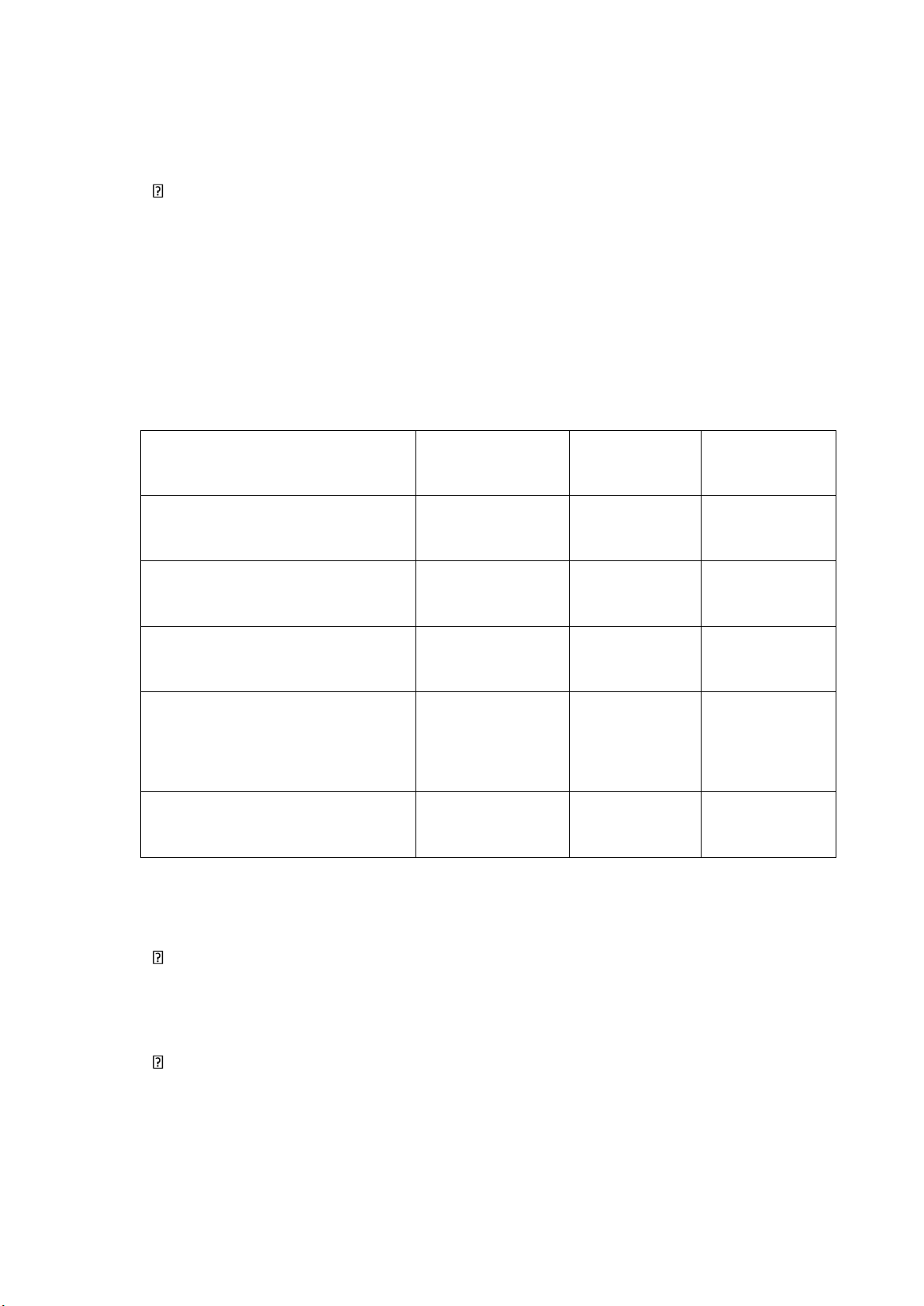

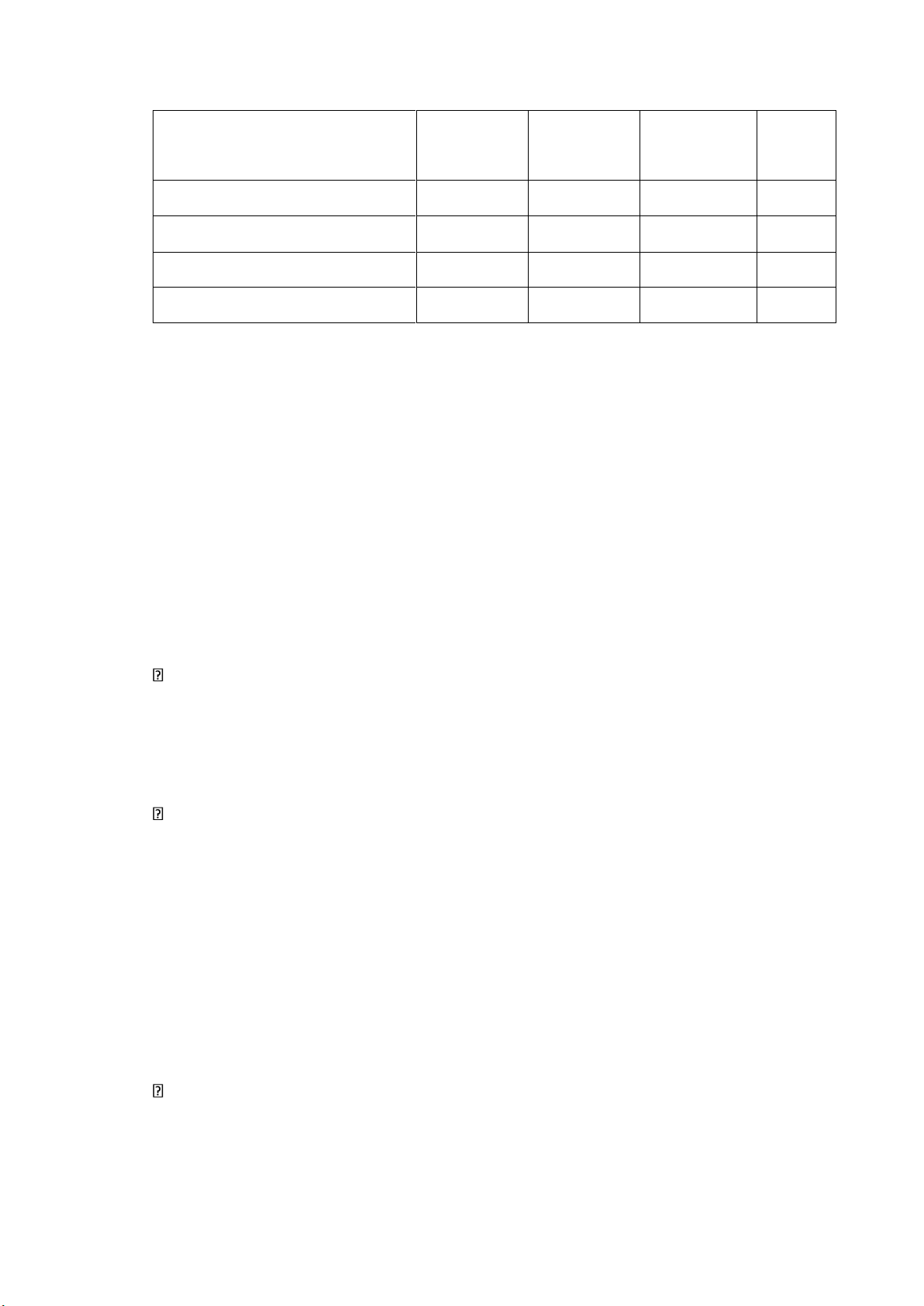

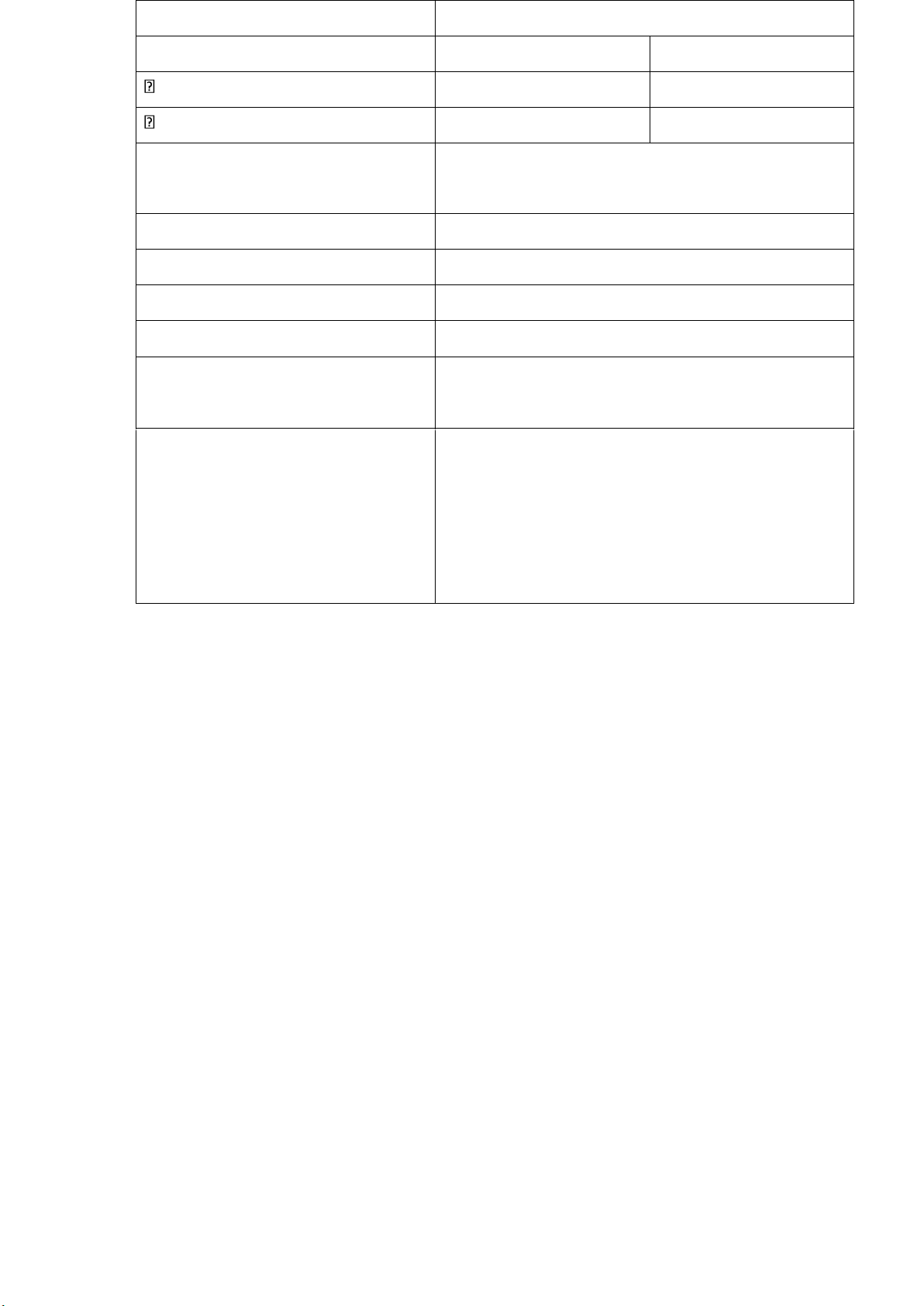

Bảng 2.6. Cơ cấu tổ chức của VietinBank Đống Đa Giám đốc 4 Phó Giám đốc Phòng Hỗ trợ TD

Phòng Tiền tệ - kho quỹ Phòng KH bán lẻ Phòng KHDN Phòng Kế toán

Phòng Thông tin điện toán Phòng Tổng hợp

Phòng Tổ chức – Hành chính Các PGD trực thuộc

(Nguồn: Phòng Tổ chức – Hành chính VietinBank Đống Đa) Trong đó:

Phòng Hỗ trợ TD: Phụ trách lập hồ sơ vay vốn của KH, đồng thời dựa vào nguồn dữ

liệu để lên kế hoạch quản trị rủi ro

Phòng KH bán lẻ, KHDN: Phụ trách nghiệp vụ cho các phân khúc KH tương ứng

Phòng Tiền tệ - Kho quỹ: Quản lý an toàn kho, quỹ tiền mặt

Phòng Kế toán: Quản lý tài chính, lập các báo cáo quản trị, báo cáo tài chính.

Phòng Thông tin điện toán: Duy trì và quản lý hệ thống công nghệ thông tin, bảo trì

đảm bảo công nghệ tại CN hoạt động tốt

Phòng Tổng hợp: Tổng hợp HĐKD của CN, đánh giá thực hiện và dự kiến kế hoạch. lOMoAR cPSD| 40419767

Phòng Tổ chức – Hành chính: Tổ chức nhân sự và ban hành những chính sách cần

thiết cho người lao động

*Ngành nghề kinh doanh chính của Chi nhánh Đống Đa

Có 4 hoạt động kinh doanh chính tại VietinBank Chi nhánh Đống Đa:

Huy động vốn là hoạt động NH nhận tiền gửi không kỳ hạn, có kỳ hạn, các loại

tiền gửi tiết kiệm (tiết kiệm không kỳ hạn, có kỳ hạn; tiết kiệm tích lũy, …) từ các cá nhân và tổ chức.

Cho vay, đầu tư: CN tài trợ vốn ngắn, trung và dài hạn cho các cá nhân tổ chức;

đồng tài trợ những dự án lớn, hoặc đầu tư trên thị trường trong và ngoài nước

Thanh toán và tài trợ thương mại: Phát hành, bảo lãnh, tái bảo lãnh thư TD; thông

báo, xác nhận và thanh toán thư TD

Phát hành thẻ và điều phối ngân hàng điện tử: hỗ trợ KH phát hành và sử dụng

các loại thẻ (Visa, MasterCard) và dịch vụ trực tuyến (Internet Banking, Mobile Banking, SMS)

Ngoài ra, CN còn thực hiện một số công tác khác nhằm đóng góp vào HĐKD

chung như tư vấn đầu tư, môi giới, quản lý danh mục đầu tư, …

2.2. Thực trạng công tác phân tích tài chính KHDN tại Ngân hàng TMCP Công

Thương Việt Nam – Chi nhánh Đống Đa

2.2.1. Quy trình phân tích tài chính KHDN tại Ngân hàng TMCP Công Thương

Việt Nam – Chi nhánh Đống Đa

Tín dụng là một trong những hoạt động mang lại LN chính cho Vietinbank Đống

Đa nói riêng và toàn hệ thống VietinBank nói chung. Vì thế việc đầu tư hoàn thiện

nghiệp vụ này cũng có tác động tích cực đến kết quả HĐKD của NH, từ đó, NH và

CN có thể đạt được những mục tiêu đặt ra trong NH, đặt nền tảng hoàn thành mục tiêu trung và dài hạn.

Quy trình cho vay áp dụng cho toàn hệ thống VietinBank gồm 7 bước: tìm kiếm,

tiếp cận KH; tiếp nhận, kiểm tra, phân tích hồ sơ đề nghị cấp TD; tái thẩm định; phê

duyệt TD; thông báo phê duyệt TD; soạn thảo, ký kết HĐ cấp TD; hoàn thiện thủ tục

nhận bảo đảm cấp TD (nếu có). Trong đó, bước thứ hai có vai trò quan trọng, là nền lOMoAR cPSD| 40419767

tảng để các bước kế tiếp được thực hiện trơn tru và đem lại kết quả chính xác và hiệu quả nhất.

Tại VietinBank Đống Đa, công tác phân tích TC KHDN diễn ra theo 4 bước:

2.2.1.1. Trước phân tích KHDN

Trước khi bắt đầu phân tích DN, phòng KHDN sẽ phân công CBTD phụ trách

thẩm định DN. Thông thường, một tờ trình phân tích hồ sơ TCDN được thực hiện bởi

2 CBTD. CBTD sẽ lựa chọn giai đoạn phân tích, liên hệ với người phụ trách của KH,

hướng dẫn họ chuẩn bị hồ sơ giấy tờ đề nghị cấp TD.

2.2.1.2. Thu thập dữ liệu

Về thông tin tài chính, CBTD có trách nhiệm thu thập, tiếp nhận, đối chiếu hồ sơ

KH cung cấp với yêu cầu danh mục cần có theo quy định của VietinBank. Trong bộ

hồ sơ đề nghị cho vay, KH cần nộp đủ:

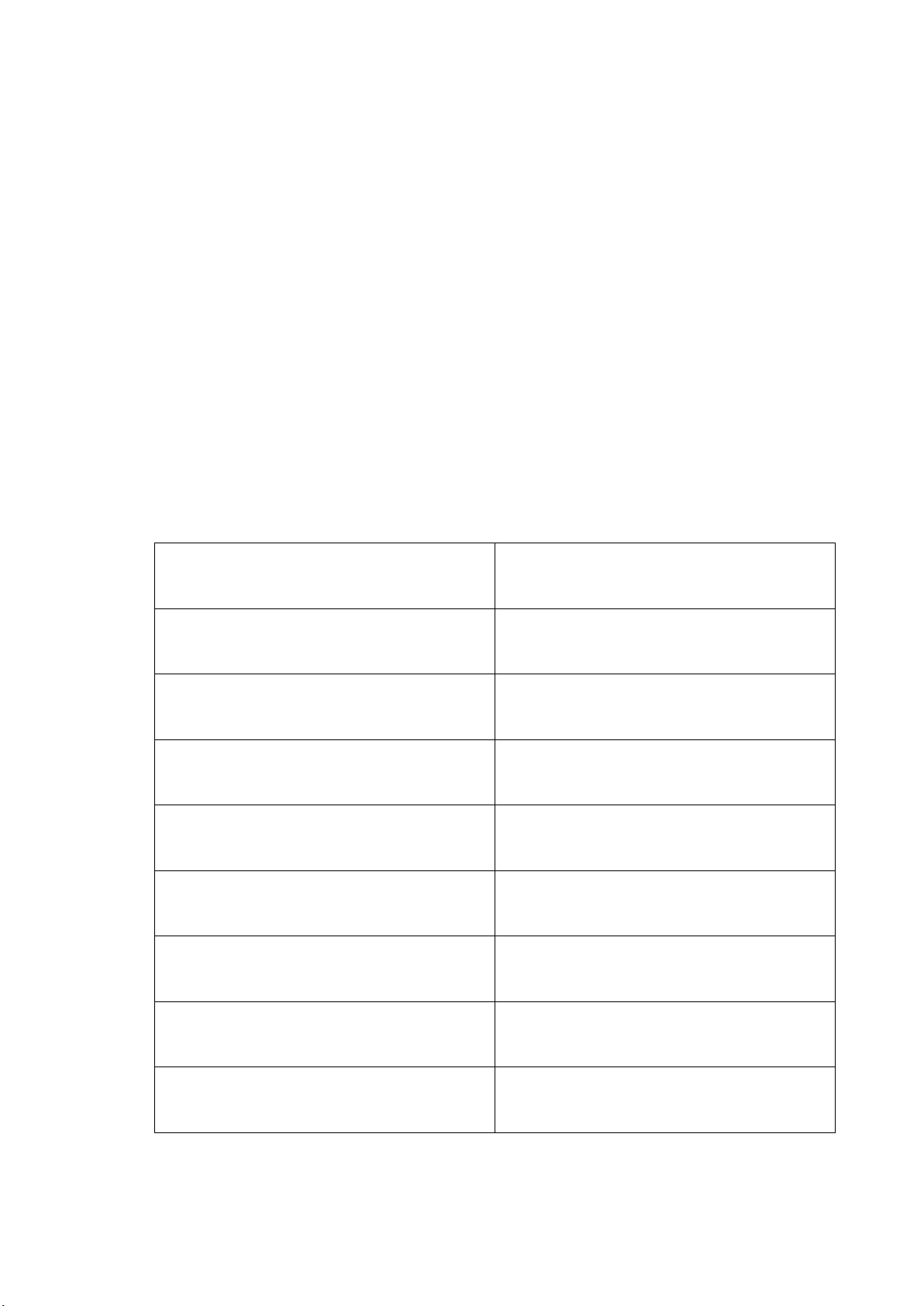

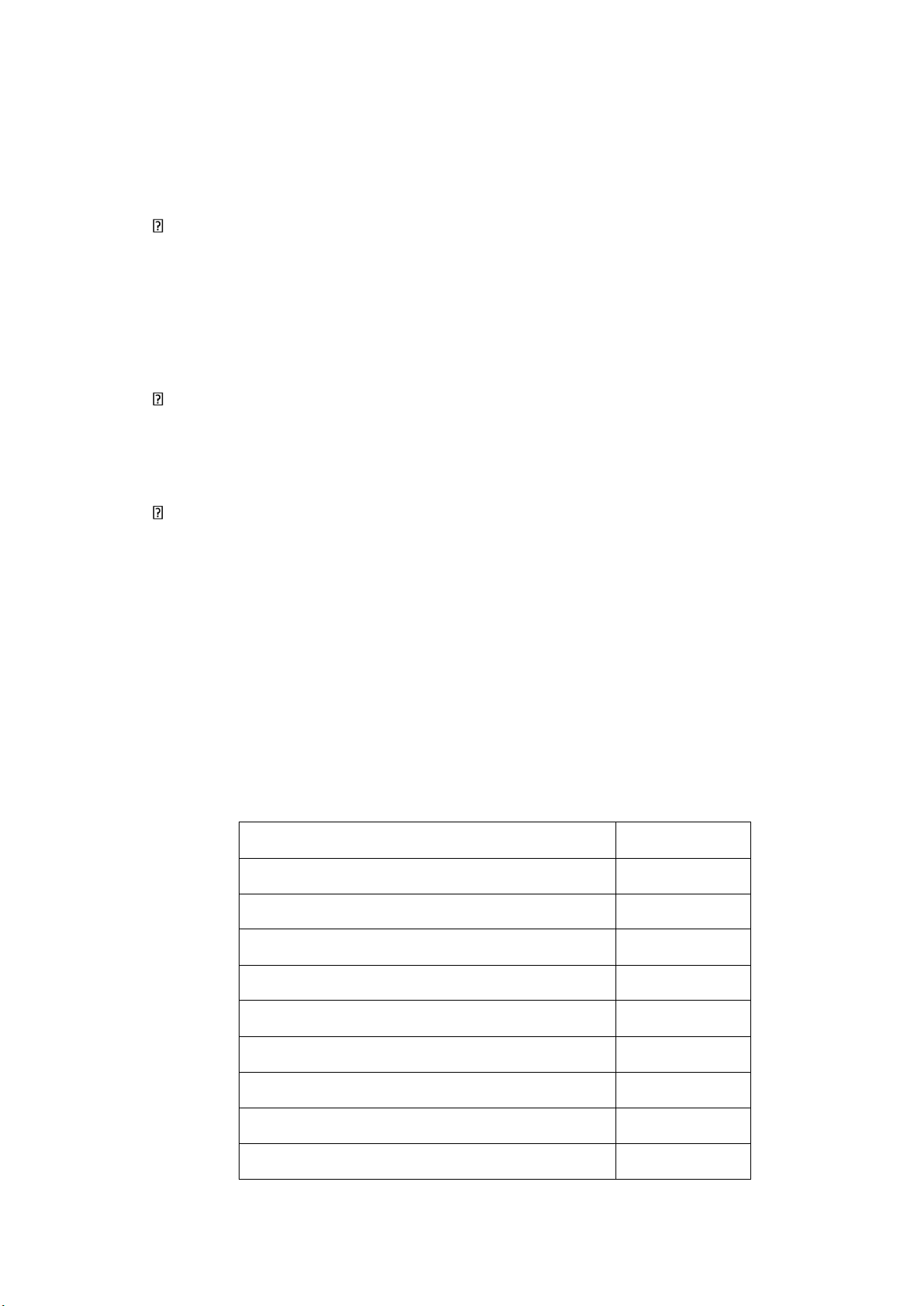

Bảng 2.7. Danh mục giấy tờ hồ sơ đề nghị cho vay STT Tên hồ sơ

Yêu cầu Trình phê Lưu hồ từ KH duyệt TD sơ giấy 1 Giấy đề nghị vay vốn Gốc Scan Gốc 2

Giấy đề nghị thay đổi khoản vay của KH Gốc Scan Gốc 3

BCTC 2 năm gần nhất (BCĐKT; Gốc Scan Gốc

BCKQHĐSXKD; BCLCTT; thuyết minh BCTC) 4

BCTC giữa niên độ gần nhất không quá 4 Gốc Scan Gốc

tháng (nếu KH đề nghị cấp TD trong 9 tháng đầu năm)

BCTC bán niên (nếu KH đề nghị cấp TD trong 3 tháng cuối năm) lOMoAR cPSD| 40419767 5

Bảng kê chi tiết phát sinh các khoản phải Gốc Scan Gốc

thu, phải trả, hàng tồn kho, các tài khoản trọng yếu trong TS/NV 6

Sao kê tài khoản thanh toán của KH tại Gốc Scan Gốc

TCTD khác của kỳ và năm gần nhất 7

Hợp đồng ký kết với đối tác, hợp đồng Gốc Scan Gốc liên doanh, hợp tác 8

Bảng kê số tiền TD, số dư TD tại các NH Gốc Scan Gốc và TCTD 9

Phương án khắc phục lỗ, mất cân đối nợ Gốc Scan Gốc

vay, mất cân đối tài chính đã được phê duyệt (nếu có) 10

Văn bản giao dự toán thu – chi ngân sách Gốc Scan Gốc

của cơ quan chủ quản với đơn vị tự bảo

đảm một phần bằng CP hoạt động (nếu có)

(Nguồn: Quy trình cấp và quản lý TD đối với KH của VietinBank)

Nếu KH đã cung cấp đủ tài liệu, CBTD sẽ đánh giá chất lượng BCTC và các

chứng từ liên quan. Hợp đồng mua bán, giao thương với đối tác, phiếu nhập kho, xuất

kho và chứng từ kế toán khác KH nộp phải có dấu đỏ, chữ ký trực tiếp của người đại

diện có thẩm quyền xác nhận. Độ tin cậy của BCTC được đánh giá dựa vào mức độ

đảm bảo của số liệu: BCTC đã kiểm toán, BCTC nộp cho Cơ quan thuế, BCTC nộp

cho Cơ quan có thẩm quyền. Với trường hợp BCTC đã được kiểm toán, chỉ khi kiểm

toán viên chấp nhận hoàn toàn hoặc toàn phần ngoại trừ những khoản mục không lOMoAR cPSD| 40419767

trọng yếu và CBTD phòng không lập lại BCTC thì kết quả đánh giá mới được xác

định là đạt yêu cầu.

Về thông tin phi TC, công ty cần cung cấp cho CBTD hồ sơ pháp lý của DN, hồ

sơ pháp lý của người đại diện theo pháp luật bản gốc, bộ máy tổ chức công ty, lĩnh

vực hoạt động chủ yếu và mục tiêu HĐKD. Ngoài ra, để có đủ thông tin để tham

chiếu, CBTD sẽ tìm nguồn tin trên thị trường, trung bình ngành trong và ngoài nước.

2.2.1.3. Trong phân tích KHDN a. Phân tích ngành hàng

Khi đánh giá một DN hoạt động tốt hay không, nhà phân tích cần đặt DN vào bối

cảnh chung và so sánh DN với những công ty hoạt động trong cùng lĩnh vực, cùng

thị trường và cùng giai đoạn hoạt động. CBTD nêu những thay đổi tác động đến ngành

theo hướng tích cực và tiêu cực, sau đó phân tích cụ thể bằng số liệu. Việc phân tích

đi sâu vào từng phân khúc bên trong ngành lớn để thấy được toàn bộ tình hình, không

nhìn xu hướng chung mà đánh giá ngành đang vận động theo hướng nào.

Từ những nhận định, xu hướng biến động ngành trong NH sẽ được dự đoán, là

một căn cứ để NH đảm bảo tiềm năng phát triển của công ty trong ngành. Thêm vào

đó, vị thế DN cũng được quan tâm. Công ty nắm bao nhiêu thị phần, đang ở giai đoạn

nào của chu kỳ kinh doanh, trước những xu hướng thay đổi của ngành và nền kinh tế

có thể bị tổn thất về phương diện nào, tốc độ hồi phục sau biến động. Công ty càng

có vị thế vững mạnh trong ngành càng được đánh giá đem lại rủi ro TD thấp hơn cho

NH, dẫn đến, thu hút được vốn tài trợ cho các HĐKD hoặc đầu tư mở rộng quy mô.

b. Phân tích phi tài chính

Trước hết, CBTD xác định những thông tin cơ bản về KH, quan hệ TD của KH

với CN Đống Đa và các CN trực thuộc VietinBank. CBTD phải đảm bảo CN có thể

kiểm soát được những giao dịch của công ty và bên liên quan bằng các biện pháp cụ thể.

Tiếp theo, tư cách pháp lý của KH sẽ được kiểm định thông qua các giấy tờ thuộc

bộ hồ sơ pháp lý (giấy chứng nhận đăng ký kinh doanh, giấy đăng ký mã số thuế,

danh sách thành viên góp vốn) và các vấn đề pháp lý liên quan đến người đại diện lOMoAR cPSD| 40419767

theo pháp luật. Bộ máy tổ chức cũng được quan tâm khi phân tích phi TC, cơ cấu tổ

chức hợp lý với ngành và quy mô sẽ đem lại hiệu quả lớn trong KD, ngược lại, lựa

chọn một mô hình không phù hợp DN sẽ dẫn đến lãng phí nguồn lực hoặc gây quá

tải lên bộ máy hiện hành, không đạt được tối ưu trong HĐKD.

Thêm vào đó, NH phân tích nghĩa vụ trả nợ của công ty với các đối tượng là các

NHTM và TCTD khác. Dựa vào thông tin từ CIC, CBTD sẽ nắm được danh sách các

khoản vay của DN tại các tổ chức, đối chiếu với năng lực trả nợ DN thể hiện trong

quá khứ, rút ra nhận định có cho vay không, hạn mức tài trợ và thời gian cho vay bao

nhiêu. Ngoài ra, đánh giá việc thực hiện nghĩa vụ nợ của công ty với Nhà nước hay

nhà cung cấp có thể cho thấy được thiện chí trả nợ vay của DN. Công ty luôn thực

hiện đầy đủ, đúng hạn nghĩa vụ nợ với nhân viên hay đối tác cũng sẽ có trách nhiệm trong trả nợ NH. c. Phân tích tài chính

CBTD phân tích 3 BCTC của công ty đi kèm với tính toán và nhận xét những chỉ

số TC quan trọng tùy vào ngành nghề KD của công ty.

Trong BCKQHĐKD, bản chất sẽ phân tích DT, CP và LN. Những chỉ tiêu được

phân tích sẽ là DT thuần, các CP trọng yếu và LN của công ty. CBTD phân tích số

liệu để thấy được sự biến động và dựa vào bối cảnh thị trường để nhận định nguyên

nhân thay đổi. Những mục được tìm hiểu chi tiết và so sánh với kế hoạch thường là

DT thuần, DT hoạt động TC, Giá vốn, CP bán hàng, CP quản lý DN, CPTC, LN thuần từ HĐKD.

Trong BCĐKT, NH tập trung vào phân tích tổng quát tổng TS, NV trong năm và

các chỉ tiêu trọng yếu, có tính quyết định trực tiếp đến quyết định cho vay vốn của

NH và khả năng trả nợ của KH, trong đó: phải thu ngắn hạn, hàng tồn kho, trả trước

người bán, đầu tư TC, phải trả người bán NH, người mua trả tiền trước, vay và nợ

thuê TC được chú ý phân tích kỹ hơn. Những khoản mục liên quan đến TS dài hạn

hoặc VCSH có tính ổn định qua thời gian nên không có ảnh hưởng quá nhiều, trừ

trường hợp TS dài hạn được dùng làm TS bảo đảm trong cấp TD.

Trong BCLCTT và chỉ tiêu TC, công ty đánh giá khả năng kiểm soát TC của công

ty thông qua chỉ tiêu lưu chuyển tiền thuần trong kỳ trên BCLCTT, nếu chỉ tiêu này lOMoAR cPSD| 40419767

dương chứng tỏ công ty có thể kiểm soát được tình hình TC, và có nguy cơ mất kiểm

soát nếu vốn lưu chuyển âm quá nhiều. Về chỉ tiêu TC, CBTD quan tâm nhất đến hệ

số phản ánh KNTT ngắn hạn và tức thời của DN. Bên cạnh đó, cơ cấu vốn cũng được

quan tâm, nếu hệ số nợ càng nhỏ thì vốn chủ tài trợ cho HĐKD càng lớn, nguồn vốn

được đánh giá an toàn cao. Chỉ số sinh lời như ROA, ROE khi so sánh với trung bình

ngành thể hiện hiệu quả KD, nguồn chính tạo ra tiền để trả gốc và lãi vay cho các chủ nợ của DN.

2.2.1.4. Sau phân tích KHDN

CBTD được phân công tiến hành nhập liệu những chỉ tiêu TC và phi TC vào phần

mềm chấm điểm TD nội bộ của VietinBank. Tổng điểm và hạng TD được đánh giá theo bảng sau:

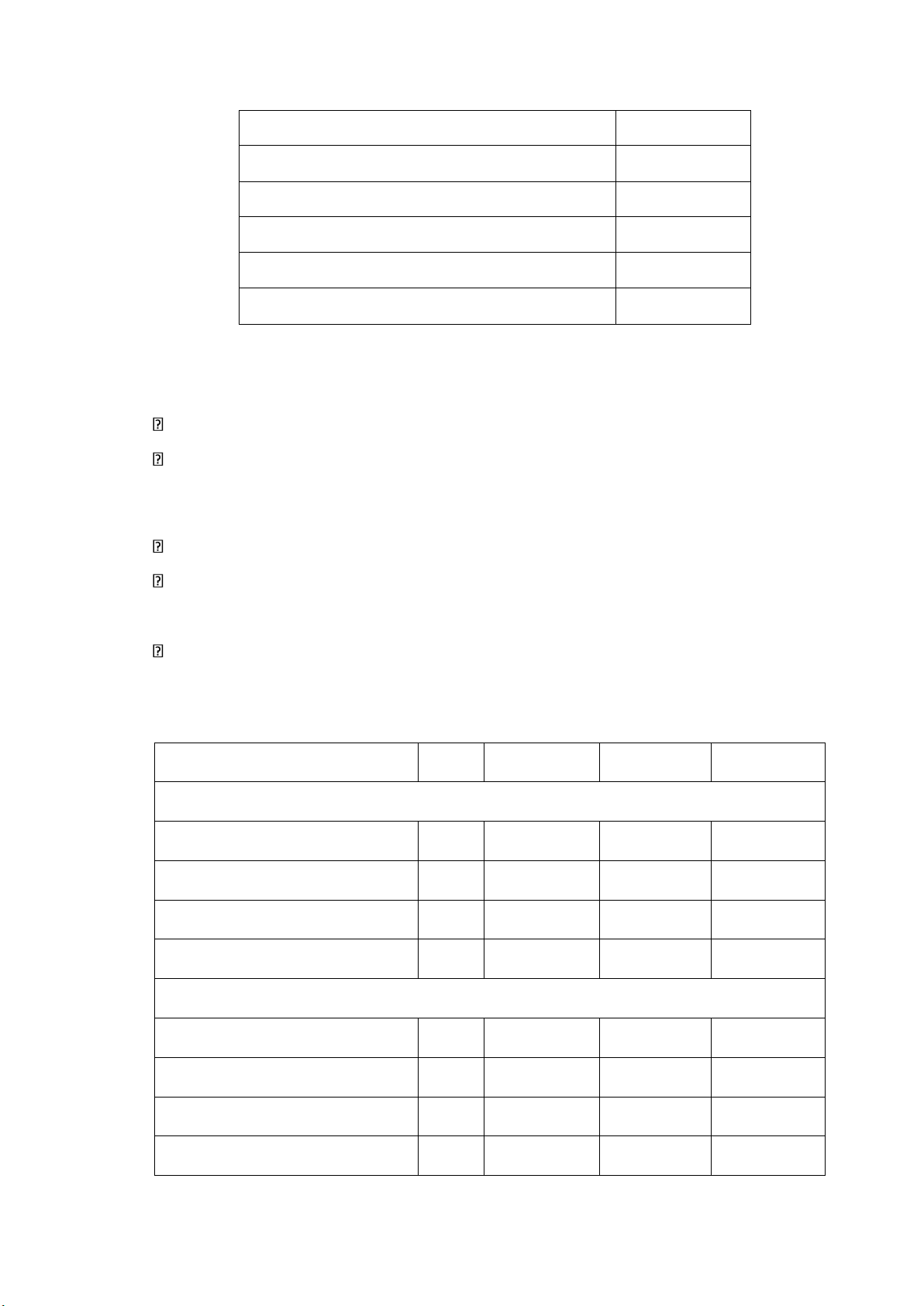

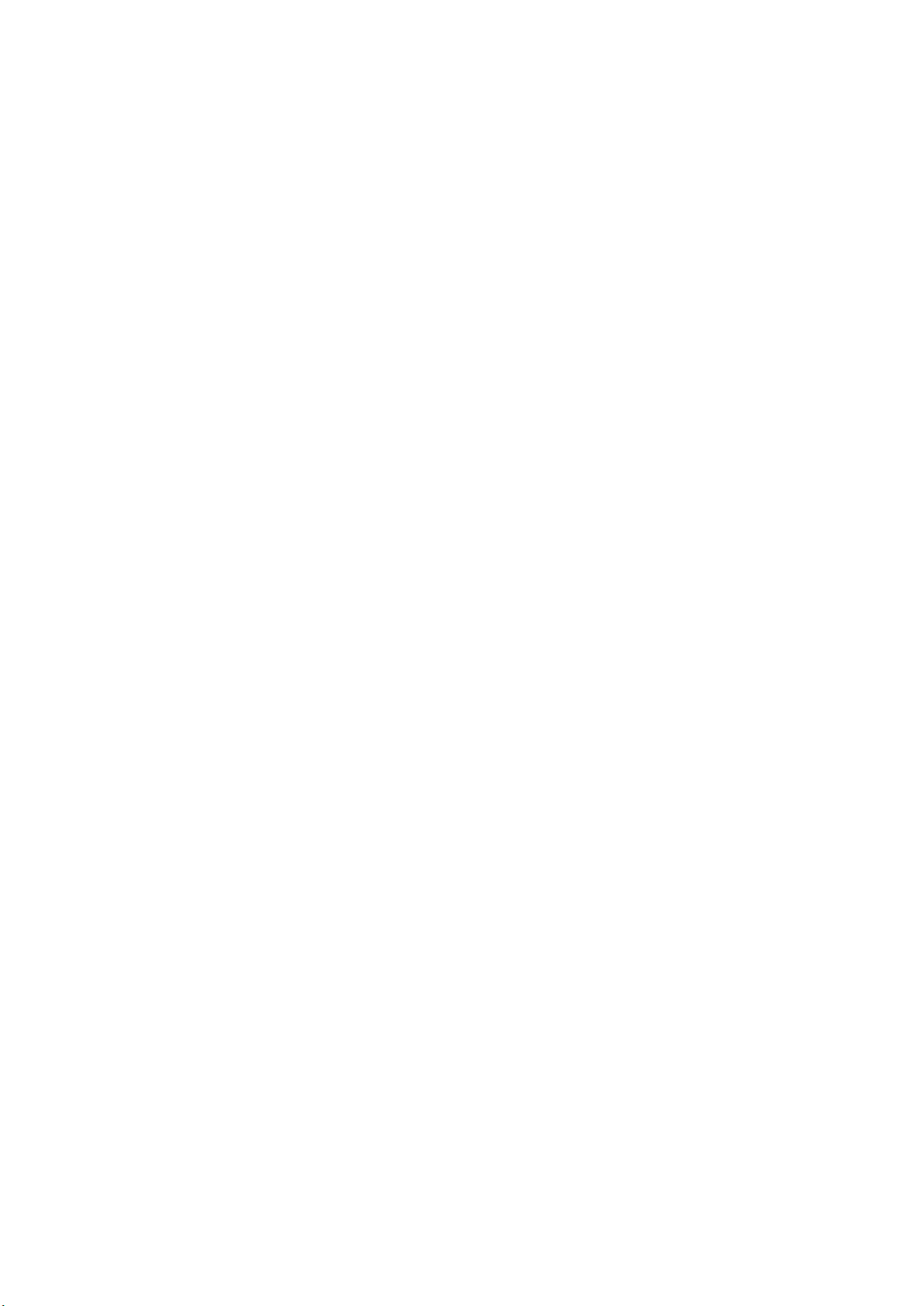

Bảng 2.8. Bảng điểm xếp hạng TD Tổng điểm Hạng TD 94 – 100 AAA 83 - 94 AA 70 – 83 A 62 - 70 BBB 52 - 62 BB 44 - 52 B 34 - 44 CCC 21 - 34 CC lOMoAR cPSD| 40419767 17 - 21 C Dưới 17 D

(Nguồn: Quy trình cấp và quản lý TD đối với KH của VietinBank)

Dựa vào số điểm và hạng TD hệ thống đưa ra, CBTD đối chiếu với quy định của

NH, đề xuất mức cấp TD cho KH với các điều kiện đi kèm về TS bảo đảm, lãi suất

cho vay, thời hạn cho vay, các loại phí dịch vụ khác. Đi kèm với đó, CBTD cũng cần

nêu lợi ích và rủi ro NH thu được khi quyết định tài trợ DN theo đề xuất đã nêu. Lãnh

đạo phòng KHDN sẽ kiểm định lại các nội dung nêu trong tờ trình và ký xác nhận

trước khi nộp cho bộ phận phê duyệt TD.

2.2.2. Thực trạng công tác phân tích tài chính KHDN tại Ngân hàng TMCP Công

Thương Việt Nam – Chi nhánh Đống Đa thông qua trường hợp minh họa

Công ty CP Tập đoàn FLC

Công ty CP Tập đoàn FLC với tiền thân là Văn phòng Luật sư SMiC được thành

lập năm 2001, năm 2010 được đổi tên từ Công ty Cổ phần FLC thành Công ty Cổ

phần Tập đoàn FLC. Đến nay, công ty đã có hơn 10 năm kinh nghiệm trong hoạt

động đầu tư, xây dựng kinh doanh BĐS, đồng thời phát triển mạnh trong lĩnh vực

dịch vụ hàng không và nghỉ dưỡng khách sạn. Năm 2022, Công ty xin cấp TD tại

VietinBank Đống Đa nhằm bổ sung vốn lưu động phục vụ hoạt động kinh doanh.

CBTD sử dụng nguồn thông tin từ các BCTC của doanh nghiệp (BCĐKT,

BCKQHĐKD, BCLCTT, chỉ số tài chính) trong giai đoạn từ năm 2019 đến Lũy kế 3

Quý đầu năm 2021 và từ nguồn bên ngoài (Trung tâm Thông tin TD Quốc gia Việt Nam thuộc NHNN – CIC). 2.2.2.1.

Thông tin chung về KH: Công ty Cổ phần Tập đoàn FLC

Tên KH: Công ty CP Tập đoàn FLC

Địa chỉ: Tầng 29, tòa nhà Bamboo Airways, số 265 đường Cầu Giấy, phường Dịch

Vọng, quận Cầu Giấy, Hà Nội Mã số CIF: 300114887 lOMoAR cPSD| 40419767

Ngành nghề SXKD chính: Xây dựng, kinh doanh và tư vấn BĐS, kinh doanh vật liệu

xây dựng, hoạt động trong lĩnh vực khách sạn, nghỉ dưỡng, sân golf

Vốn đăng ký kinh doanh: 7.099.978.070.000 VNĐ

Người đại diện pháp luật: Bà Bùi Hải Huyền – Chức vụ: Tổng Giám đốc

FLC hiện tại trở thành tập đoàn hàng đầu Việt Nam, đầu tư vào đa ngành và có uy

tín lớn trong những ngành công ty hoạt động. Trong tương lai FLC kỳ vọng thực hiện

phát triển một hệ sinh thái đồng bộ, đáp ứng nhu cầu toàn diện của cộng đồng, từ đó

tạo giá trị gia tăng cho các cổ đông, KH, đối tác, và đóng góp nhiều hơn nữa vào sự

phát triển kinh tế - xã hội của đất nước.

*Về năng lực pháp lý của DN: CBTD nhận xét công ty đủ năng lực pháp luật dân

sự và năng lực hành vi dân sự: Công ty có giấy chứng nhận số 0102683813 do Sở Kế

hoạch và Đầu tư TP. Hà Nội cấp ngày 09/12/2009, thay đổi lần thứ 33 ngày

19/03/2020. Mô hình tổ chức hợp lý với quy mô và ngành nghề hoạt động. Cơ chế

quản lý TC đầy đủ, hệ thống TC kế toán rõ ràng, có quy trình hoạt động và kiểm soát

nội bộ được cập nhật và kiểm tra thường xuyên.

*Về năng lực quản trị của Ban Lãnh đạo:

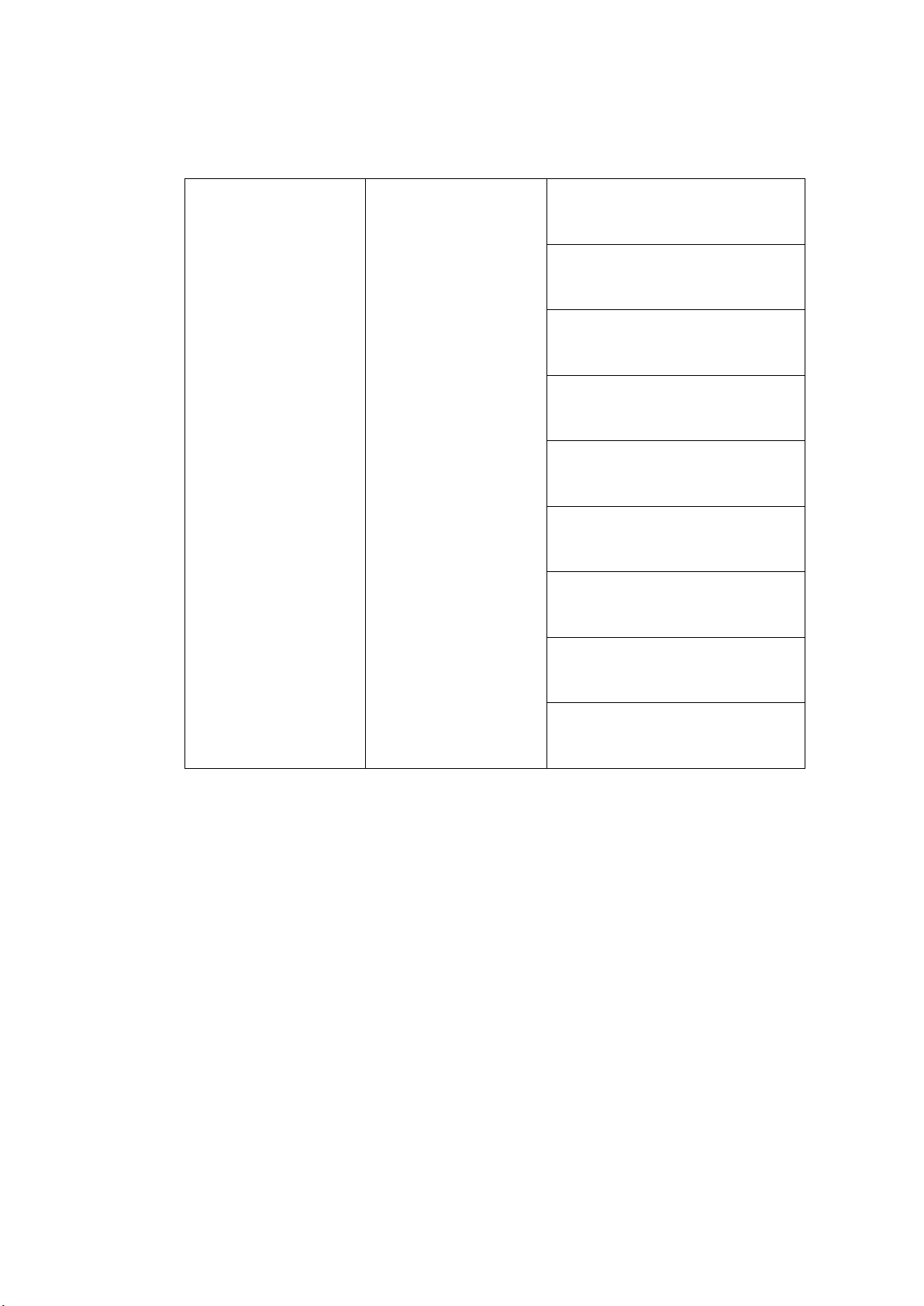

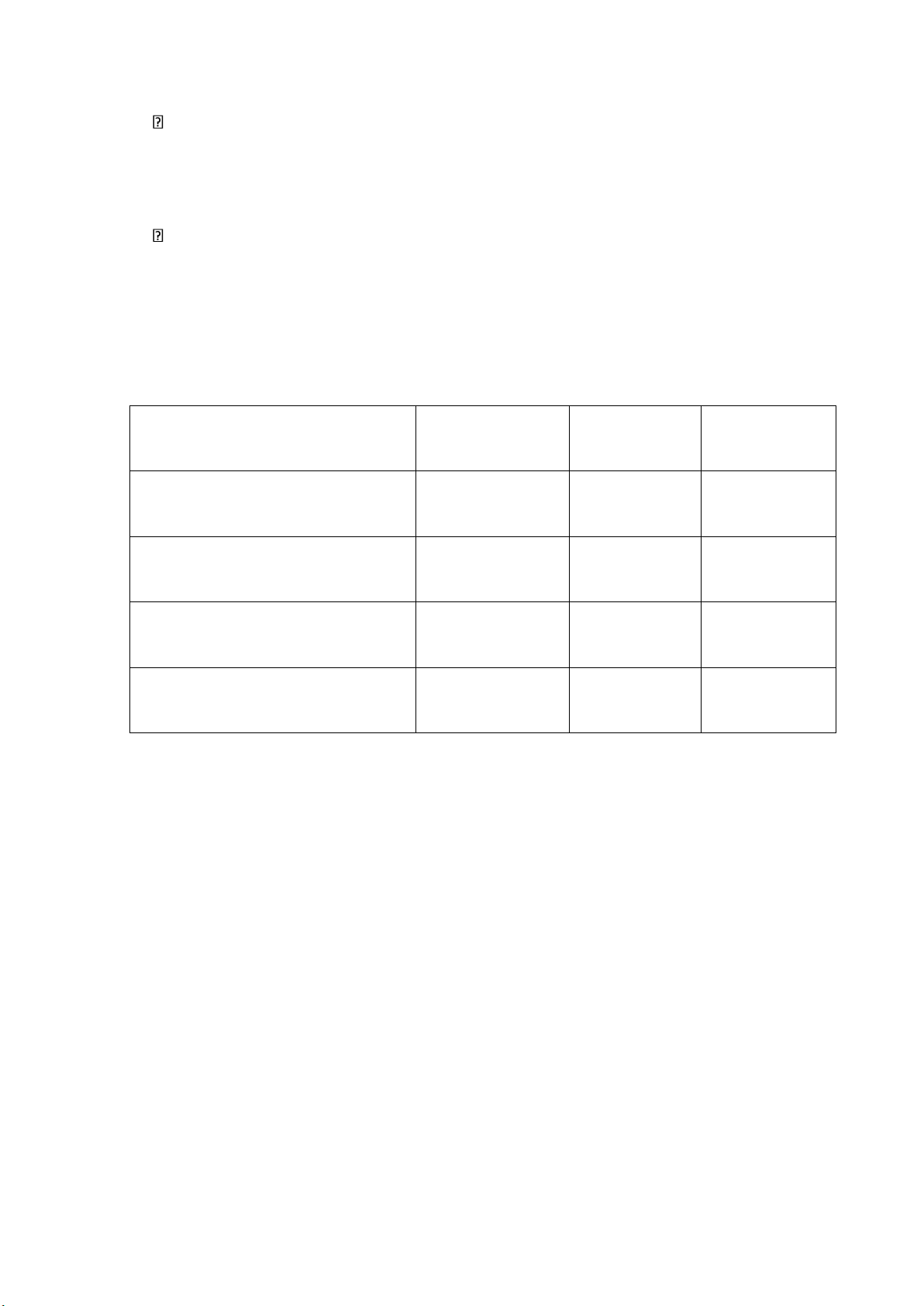

Bảng 2.9. Ban Tổng giám đốc CTCP Tập đoàn FLC tại ngày 31/12/2021 STT Tên thành viên Chức vụ Kinh nghiệm 1 Bà Bùi Hải Huyền

Tổng Giám đốc Thành viên HĐQT FLC, Chủ tịch

HĐQT CTCP Nông dược H.A.I 2 Bà Đặng Thị Lưu Vân Phó Tổng

Trưởng ban Tài chính Tập đoàn 3 Bà Lê Thị Trúc Quỳnh Phó Tổng 4 Ông Đỗ Việt Hùng Phó Tổng lOMoAR cPSD| 40419767 5 Bà Võ Thị Thùy Dương Phó Tổng

Thành viên HĐQT Công ty CP