Preview text:

lOMoAR cPSD| 46988474 ĐẠI HỌC UEH

TRƯỜNG KINH TẾ, LUẬT VÀ QUẢN LÝ NHÀ NƯỚC

--- KHOA KINH TẾ --- ---------- ----------

MÔN: KINH TẾ VĨ MÔ ỨNG DỤNG DỰ ÁN CUỐI KHÓA

Chủ đề: Kinh nghiệm điều hành chính sách kinh tế vĩ mô của 3 quốc gia: Trung Quốc, Nhật

Bản, Ấn Độ. Áp dụng và giải thích về bộ 3 bất khả thi trong kinh tế học.

Giảng viên hướng dẫn:

Th.S Lâm Mạnh Hà Lớp: K47-RE002 Nhóm: 2

Nhóm trưởng: Chung Thị Mỹ Duyên Mã HP: 22 C1ECO 50108811

Tp.Hồ Chí Minh, ngày 30 tháng 12 năm 2022 1 Nhóm 2 lOMoAR cPSD| 46988474 MỤC LỤC Contents LỜI CẢM ƠN 3

ĐÁNH GIÁ MỨC ĐỘ THAM GIA NHÓM 4

DANH MỤC TỪ VIẾT TẮT 5

I. GIỚI THIỆU VỀ ĐỀ TÀI ( Hiển ) 6

II. KHUNG LÝ THUYẾT 6

1. Khái niệm và mục tiêu chính sách an toàn vĩ mô ( Duyên ) ..................................................6

1.1 . Khái niệm 6

1.2 . Mục Tiêu 7

2. Bộ ba bất khả thi trong kinh tế học ( Duyên ) .........................................................................8

3. Các mô hình cơ bản dẫn đến lý thuyết bộ ba bất khả thi....................................................9 . M 3.1

ô hình IS-LM ( K ) iên 9

3.2 . Mô hình Mundell-Fleming ( K ) iên 10

3.3 . Lý thuyết cơ bản về bộ ba bất khả thi cổ điển ( Bích ) 12

3.4 . Sự phát triển của lý thuyết bộ ba bất khả thi ( Thành ) 13

III. Kinh nghiệm trong việc điều hành chính sách vĩ mô14

1. Kinh nghiệm của Trung Quốc (Hiển) ..................................................................................14

1.1 . Chính sách tỷ giá của Trung Quốc 14

1.2 . Vấn đề kiểm soát vốn 15

1.3 . Chính sách điều hành kinh tế vĩ mô 16

2. Kinh nghiệm của Nhật Bản ( Kiên, Thành ) ..........................................................................17

2.1 . Tổng quan về chính sách tiền tệ 17

2.2 . Chính sách tỷ giá 17 2 Nhóm 2 lOMoAR cPSD| 46988474

2.3. Vấn đề kiểm soát vốn 18

2.4. Chính sách điều hành kinh tế vĩ mô 19

3. Kinh nghiệm của Ấn Độ (Duyên, Bích)...............................................................................20

3.1. Các vấn đề được đưa ra về chính sách tỷ giá của Ấn Độ 20

3.2. Vấn đề tỷ giá trên thực tế của Ấn Độ 22

3.3. Vấn đề kiểm soát vốn 24

IV. ÁP DỤNG VÀ GIẢI THÍCH VỀ BỘ BA BẤT KHẢ THI TRONG NỀN KINH TẾ 26 1.

Tác động của việc tăng dự trữ ngoại hối trong liên hệ đến bộ ba bất khả thi.................26

1.1. Trung Quốc (Hiển) 26

1.2. Nhật Bản (Thành) 27

1.3. Ấn Độ (Bích) 28

2. Bộ ba bất khả thi giúp phân tích đưa ra sự lựa chọn phù hợp để phát triển một cách

toàn diện (Kiên).............................................................................................................................29

3. Bộ ba bất khả thi giúp phân tích đến cả tác động so với tỷ lệ thất nghiệp (bên cạnh các

biến số tăng trưởng và lạm phát) (Kiên).....................................................................................30

4. Bài học kinh nghiệm từ quốc gia nghiên cứu trong việc quản lý bộ ba bất khả thi

(Thành)...........................................................................................................................................30

V. LIÊN HỆ VIỆT NAM 31

1. Sơ lược về bộ ba bất khả thi ở Việt Nam (Duyên)..............................................................31

2. Dự trữ ngoại hối và mẫu hình trung gian của bộ ba bất khả thi ở Việt Nam (Duyên)...32

3. Chính sách vĩ mô và kiểm soát dòng vốn ở Việt Nam (Bích)............................................33

4. Sự tác động của bộ ba bất khả thi và dự trữ ngoại hối đến lạm phát ở Việt Nam (Bích) 34

VI. KẾT LUẬN (Duyên, Hiển) 35

TÀI LIỆU THAM KHẢO 36 3 Nhóm 2 LỜI CẢM ƠN

Để hoàn thành đề tài tiểu luận và kết thúc môn học, với tình cảm chân thành, nhóm chúng em xin bày

tỏ lòng biết ơn sâu sắc đến Trường Đại học Kinh tế Thành phố Hồ Chí Minh đã tạo điều kiện cho em

có môi trường học tập tốt trong suốt thời gian em học tập và nghiên cứu đề tài. 4 Nhóm 2 lOMoAR cPSD| 46988474

Nhóm xin gửi lời cảm ơn đến Th.S Lâm Mạnh Hà đã chia sẻ những kiến thức bổ ích, tận tình giảng

dạy sinh viên trong môn học Kinh tế Vĩ mô ứng dụng, giúp nhóm chúng em có thể hoàn thành đề tài

một cách tốt nhất. Tuy nhiên, do trình độ của mình còn nhiều hạn chế nên thiếu sót là điều không thể

tránh khỏi. Kính mong thầy đóng góp ý kiến để tiểu luận của nhóm được hoàn thiện hơn và các bạn

có thể lấy đó làm hành trang cho sau này.

Cả nhóm xin chân thành cảm ơn!

ĐÁNH GIÁ MỨC ĐỘ THAM GIA NHÓM STT Họ & Tên MSSV Phần việc Tỷ lệ

Lần tham Nhận xét từ nhóm tham gia họp trưởng gia nhóm làm (8 lần) bài 1

Chung Thị Mỹ Duyên 31211023730 -Phần II (1 và 2) 100% Đủ (Nhóm trưởng) -Phần III (3) -Phần V (1 và 2) -Phần VI -Phụ trách phần hình thức trình bày của toàn bộ bài tiểu luận, đọc và phân công, chỉnh sửa nội dung. 2 Nguyễn Thế Hiển 31211024041 -Phần I 100% Đủ Tích cực làm bài, -Phần III (1) có mặt đầy đủ và -Phần IV (1.1) - đúng giờ họp Phụ trách đưa ra nhóm, làm bài rất góp ý, chỉnh sửa tốt và năng xuất. về nội dung. 3

Trần Thị Ngọc Bích 31211027018 -Phần II (3.3) 90% Vắng 1 lần Hoàn thành bài tập -Phần III (3) đúng hẹn, kỹ năng -Phần IV (1.3) làm bài khá tốt, có -Phần V (3 và 4) vắng và trễ họp nhóm. 4 Trần Quốc Thành 31211027235 -Phần II (3.4) 90% Đủ Hoàn thành bài -Phần III (2) đúng hẹn nhưng kỹ -Phần IV (4) năng ở mức khá. 5 Hồ Trung Kiên

31211026332 -Phần II (3.1 và 90% Vắng 1 lần Hoàn thành đúng 3.2) hẹn, làm bài khá -Phần III (2) nhưng ít nhận xét -Phần IV (2 và 3) những mục khác, 5 Nhóm 2 lOMoAR cPSD| 46988474 về hình thức trình bày còn chưa tốt.

DANH MỤC TỪ VIẾT TẮT

FSB : Hội đồng Ổn định Tài chính

BIS : Ngân hàng Thanh toán quốc tế

IMF : Quỹ Tiền tệ Quốc tế

CCyB : Bộ đệm vốn phản chu kỳ

NHTW : Ngân hàng Trung Ương

MI ( Monetary Independence) : Độc lập tiền tệ

ERS ( Exchange Rate Stability) : Ổn định tỷ giá

IMF ( International monetary fund) : Quỹ tiền tệ quốc tế

BOJ : Ngân hàng Trung Ương Nhật Bản

MPM : Chính sách tiền tệ

CAC (Customer Acquisition Cost) : Chi phí sở hữu khách hàng

BSE SENSEX ( Bovine Spongiform Encephalopathy) : Chỉ số thị trường chứng khoán ở Ấn Độ

ECB : Khoản vay thương mại bên ngoài

FCCB : Trái phiếu chuyển đổi ngoại tệ

FPI : Nhà đầu tư nước ngoài

BOP (Balance of Payments) : Cán cân thanh toán Quốc tế

NHTM : Ngân hàng Thương mại

USD : Đồng đô la Mỹ

NDT : Đơn vị tiền tệ Trung Quốc

NHNN : Ngân hàng Nhà Nước

FDI (Foreign Direct Investment) : Đầu tư trực tiếp nước ngoài

FIE (Foreign Investment Enterprise) : Vốn đầu tư nước ngoài

GDP (Gross Domestic Product) : Tổng sản phẩm quốc nội

UNCTAD (United Nations Conference on Trade and Development) : Hội nghị Liên Hợp Quốc về

Thương mại và Phát triển

KINH NGHIỆM ĐIỀU HÀNH CHÍNH SÁCH KINH TẾ VĨ MÔ CỦA 3 QUỐC GIA

TRUNG QUỐC, NHẬT BẢN VÀ ẤN ĐỘ.

ÁP DỤNG VÀ GIẢI THÍCH VỀ BỘ 3 BẤT KHẢ THI TRONG KINH TẾ HỌC.

I. GIỚI THIỆU VỀ ĐỀ TÀI

Các quốc gia phát triển trên toàn thế giới đều có đặc điểm chung về kinh tế. Đó là, họ đã từng trải qua

mức sống thấp, trình độ kỹ thuật và năng suất lao động thấp. Những đặc điểm nêu trên tưởng như đã 6 Nhóm 2 lOMoAR cPSD| 46988474

tạo thành một vòng tuần hoàn không thể thoát ra được. Trong quá trình phát triển đất nước, có những

quốc gia rơi vào trì trệ, tình hình kinh tế - xã hội thụt lùi, rối ren như những nước thuộc Châu Phi hay

Nam Á. Mặt khác, cũng có những nước đạt được tốc độ tăng trưởng vượt bậc, nhanh chóng vươn lên

với vị trí “top” đầu của thế giới. Để đạt được thành quả như vậy, bên cạnh sự nỗ lực của chính phủ

và người dân, ngoài ra còn có việc thực hiện chính sách kinh tế vĩ mô đúng đắn và kịp thời. Song

song với việc thực hiện chính sách vĩ mô của các quốc gia trên Thế giới nói chung và châu Á nói

riêng, thì vấn đề về bộ ba bất khả thi cũng là vấn đề quan tâm hàng đầu trong nền kinh tế vĩ mô. Các

quốc gia đã điều hành chính sách vĩ mô ra sao, và áp dụng bộ ba bất khả thi như thế nào? Nhóm

chúng em đã quyết định nghiên cứu đề tài dưới đây và khoanh vùng cụ thể ở 3 quốc gia châu Á vận

dụng sâu sắc trong bộ ba bất khả thi:

“ Kinh nghiệm điều hành chính sách kinh tế vĩ mô của 3 quốc gia: Trung Quốc, Nhật Bản và Ấn

Độ. Áp dụng và giải thích về bộ ba bất khả thi trong kinh tế học”

Chính sách kinh tế vĩ mô (macroeconomic policy) là chính sách của chính phủ được hoạch định và

thực hiện nhằm đạt được các mục tiêu kinh tế vĩ mô như ổn định sản lượng ở gần mức tiềm năng, tốc

độ tăng trưởng kinh tế cao, lạm phát thấp, thất nghiệp ở mức tự nhiên và cán cân thanh toán cân bằng.

Các chính sách kinh tế vĩ mô có liên quan đến hoạt động của toàn bộ nền kinh tế, bao gồm: chính

sách tài chính, chính sách tiền tệ, chính sách thương mại, chính sách hối đoái, chính sách giá cả và

thu nhập. Trên thực tế thì người ta lại biết đến rộng rãi hơn với chính sách kinh tế vĩ mô thông qua 3

trụ cột chính là: chính sách tài khóa, chính sách tiền tệ và chính sách tỷ giá hối đoái.

II. KHUNG LÝ THUYẾT

1. Khái niệm và mục tiêu chính sách an toàn vĩ mô 1.1. Khái niệm

Theo Hội đồng Ổn định Tài chính (FSB), Ngân hàng Thanh toán quốc tế (BIS) và Quỹ Tiền tệ

Quốc tế (IMF), Chính sách an toàn vĩ mô là các chính sách tài chính nhằm đảm bảo sự ổn định của

toàn bộ hệ thống tài chính nhằm ngăn chặn sự gián đoạn đáng kể trong tín dụng và các dịch vụ tài

chính quan trọng khác cần thiết cho tăng trưởng kinh tế ổn định.

Chính sách an toàn vĩ mô là công cụ tập trung vào sự tương tác giữa các tổ chức tài chính, các thị

trường tài chính, cơ sở hạ tầng tài chính và toàn bộ nền kinh tế. Các chính sách an vĩ mô nhằm giảm

độ nhạy cảm của hệ thống tài chính đối với các cú sốc bằng cách hạn chế sự tích tụ các lỗ hổng tài chính. 1.2. Mục Tiêu 7 Nhóm 2 lOMoAR cPSD| 46988474

Có nhiều cách diễn giải khác nhau về mục tiêu của chính sách an toàn vĩ mô. Tuy nhiên,các học giả,

các nhà hoạch định chính sách cũng như các tổ chức kinh tế - tài chính quốc tế đều thống nhất chính

sách an toàn vĩ mô hướng tới một mục tiêu cuối cùng là ổn định tài chính.

Mục tiêu cuối cùng của chính sách an toàn vĩ mô là duy trì sự ổn định tài chính. Điều này bao gồm

việc làm cho hệ thống tài chính trở nên linh hoạt hơn và hạn chế sự hình thành các lỗ hổng, nhằm

giảm thiểu rủi ro hệ thống và đảm bảo rằng các dịch vụ tài chính tiếp tục được cung cấp một cách

hiệu quả cho nền kinh tế thực.

Rủi ro hệ thống có thể phát sinh từ các cú sốc kinh tế vĩ mô nghiêm trọng, mất cân bằng tài chính,

bao gồm tăng trưởng tín dụng quá mức, đòn bẩy và kỳ hạn không khớp, và các tác động lây lan.

Để ngăn chặn rủi ro hệ thống, các chính sách an toàn vĩ mô cố gắng:

● Ngăn chặn sự tích tụ quá mức của rủi ro, do các yếu tố bên ngoài và thất bại của thị trường,

để làm suôn sẻ chu kỳ tài chính (chiều thời gian).

● Làm cho khu vực tài chính linh hoạt hơn và hạn chế các tác động lây lan (kích thước mặt cắt ngang).

● Khuyến khích quan điểm toàn hệ thống trong quy định tài chính để tạo ra bộ khuyến khích

phù hợp cho các bên tham gia thị trường (khía cạnh cấu trúc).

Những công cụ này làm cho hệ thống tài chính trở nên linh hoạt hơn bằng cách tăng nguồn vốn và

bộ đệm thanh khoản. Ví dụ bao gồm bộ đệm vốn cho các tổ chức quan trọng toàn cầu và hệ thống

khác, tỷ lệ bao phủ thanh khoản và tỷ lệ tài trợ ròng ổn định. Các nhà chức trách quốc gia có thể áp

đặt các bộ đệm phản chu kỳ để chống lại sự hình thành theo chu kỳ của các rủi ro hệ thống. Bất cứ

nơi nào có sẵn trong khuôn khổ quốc gia, các cơ quan chức năng quốc gia cũng có thể áp dụng các

biện pháp dựa trên người đi vay để hạn chế việc cho vay, cụ thể là đối với các khoản thế chấp, ở cấp

độ của người đi vay cá nhân.

Các công cụ kiểm tra vĩ mô có thể có cấu trúc hoặc theo chu kỳ. Các chính sách có cấu trúc được

thực hiện để xây dựng khả năng chống chịu của bên cho vay hoặc bên vay đối với các sự kiện bất

lợi tại bất kỳ thời điểm nào trong chu kỳ kinh doanh. Các chính sách theo chu kỳ nhằm tăng khả

năng phục hồi trong dự đoán suy thoái kinh tế để giảm bớt việc giảm cung cấp tín dụng khi suy thoái

thành hiện thực. Bộ đệm vốn phản chu kỳ (CCyB) là một ví dụ về chính sách theo chu kỳ.

2. Bộ ba bất khả thi trong kinh tế học

Bộ ba bất khả thi là một giả thuyết kinh tế cho rằng không thể thực hiện đồng thời ba chính sách gồm

chế độ tỷ giá hối đoái cố định, chính sách tiền tệ độc lập để ổn định giá cả và tự do lưu chuyển vốn. 8 Nhóm 2 lOMoAR cPSD| 46988474

● Tỷ giá hối đoái: hay còn gọi là tỷ giá trao đổi ngoại tệ. Được hiểu là tỷ giá của một đồng tiền

này có thể được quy đổi cho một đồng tiền khác, tỷ giá giữa 2 loại tiền tệ, là số lượng đơn vị

tiền tệ cần thiết để mua một đơn vị ngoại tệ.

● Chính sách tiền tệ độc lập để ổn định giá cả: là công cụ quản lý chu kỳ kinh tế và ổn định hóa nền kinh tế.

● Tự do lưu chuyển vốn: Tự do hóa tài khoản vốn làm cho vốn tự do luân chuyển qua biên giới

quốc gia. Nó giúp cho nền kinh tế quốc gia trở nên linh hoạt hơn, hội nhập sâu hơn vào kinh

tế khu vực và thế giới.

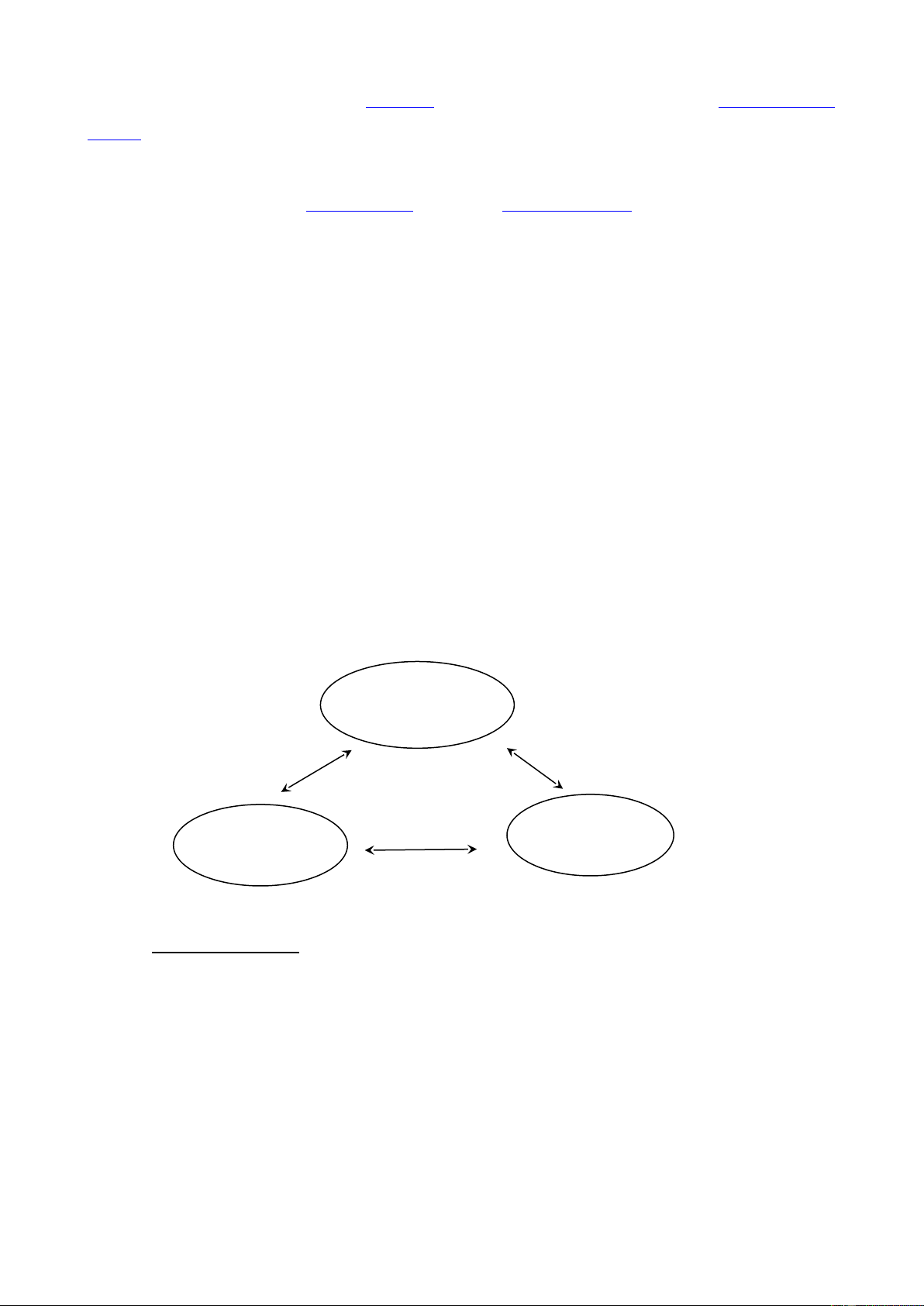

Bộ ba bất khả thi được minh hoạ bởi Hình 1; mỗi cạnh tượng trưng cho các mục tiêu: chính sách tiền

tệ độc lập, ổn định tỷ giá và hội nhập tài chính. Bất kì cặp mục tiêu nào cũng có thể đạt được

bằng một chế độ tỷ giá tương ứng nhưng phải từ bỏ mục tiêu chính sách còn lại: Thị trường vốn đóng

Chính sách tiền tệ độc lập Ổn định tỷ giá Tỷ giá thả nổiLiên minh tiền tệ Hội nhập tài chính

Hình 1. Tam giác bộ ba bất khả thi

Ổn định tỷ giá hối đoái và hội nhập tài chính được kết hợp bằng cách lựa chọn chế độ tỷ giá hối đoái

cố định nhưng từ bỏ độc lập tiền tệ. Điều này có nghĩa là chính phủ đã mất đi một công cụ để điều

chỉnh lãi suất trong nước một cách độc lập với lãi suất nước ngoài.

Độc lập tiền tệ và hội nhập tài chính được kết hợp bằng cách lựa chọn chế độ tỷ giá hối đoái thả nổi

nhưng từ bỏ mục tiêu ổn định tỷ giá hối đoái. Với phương án này, NHTW được tự do ấn định lãi suất

nhưng bù lại tỷ giá hối đoái phải vận hành theo nguyên tắc thị trường.

Ổn định tỷ giá hối đoái và độc lập tiền tệ được kết hợp bởi sự lựa chọn của thị trường vốn đóng.

Phương án này có nghĩa là chính phủ phải thiết lập các biện pháp kiểm soát vốn. Với việc kiểm soát

vốn tại chỗ, mối liên hệ giữa lãi suất và tỷ giá hối đoái bị phá vỡ, và quốc gia có thể đạt được hai mục tiêu này cùng một lúc.

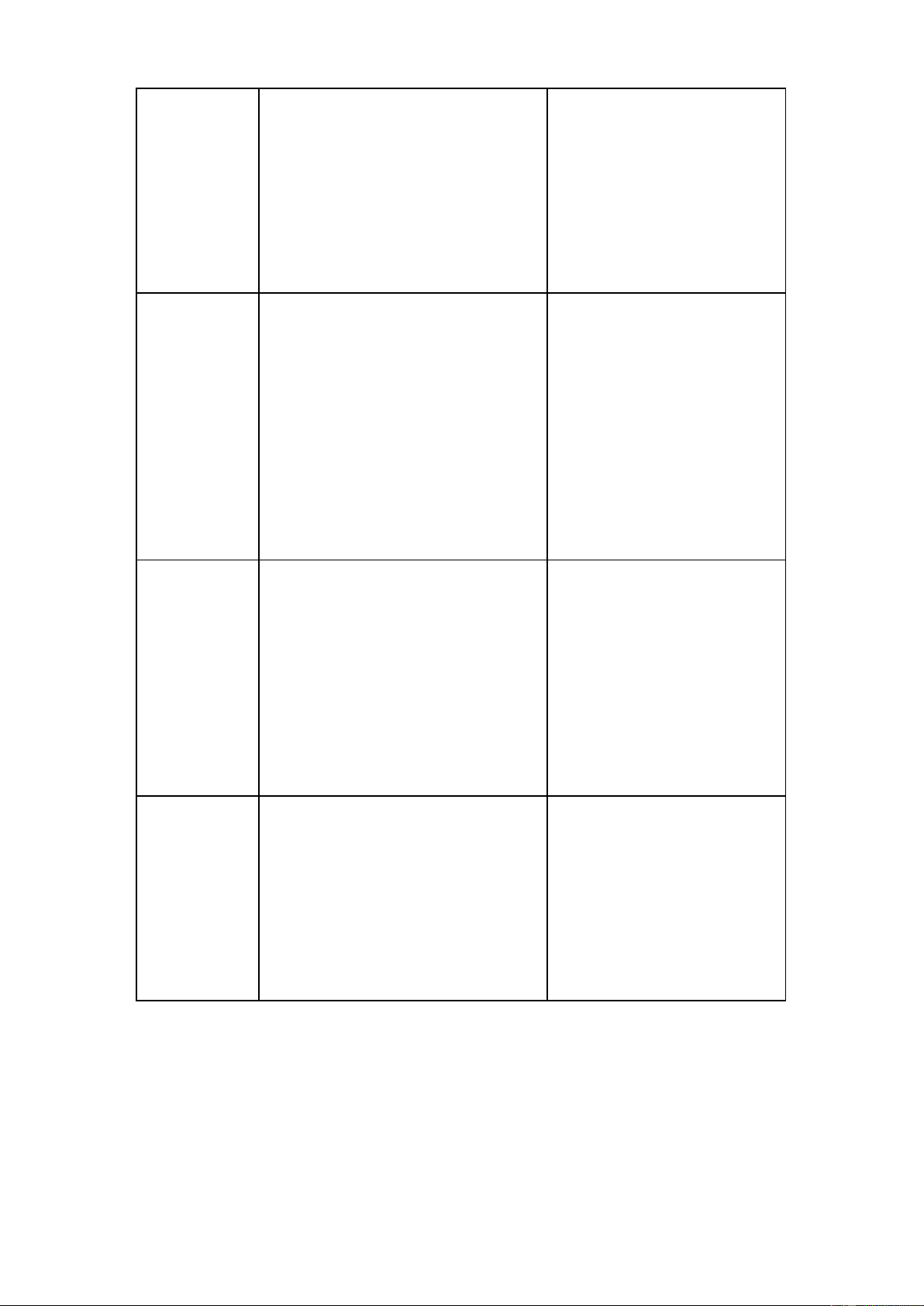

Bảng 1. Minh họa nguyên lý Bộ ba bất khả thi 9 Nhóm 2 lOMoAR cPSD| 46988474 Cặp mục tiêu Ví dụ Kiểm soát

Chính sách tiền tệ độc lập và ổn -Hệ thống Bretton Woods - vốn định tỷ giá

Trung Quốc trước khi cải cách năm 2005 Liên minh

Tự do hóa dòng vốn và ổn định tỷ

-Hệ thống tiền tệ Châu Âu tiền tệ giá -Hồng Kông Tỷ giá thả nổi Tự do Mỹ, Nhật, Úc…

3. Các mô hình cơ bản dẫn đến lý thuyết bộ ba bất khả thi 3.1. Mô hình IS-LM ● Mô hình IS-LM

Mô hình IS-LM, viết tắt của "Đầu tư - Tiết kiệm" và "Sự ưa thích thanh khoản - Cung tiền tệ", là mô

hình kinh tế vĩ mô của Keynes cho thấy thị trường hàng hóa kinh tế (IS) tương tác với thị trường vốn

vay hay còn gọi là thị trường tiền tệ (LM). Mô hình này được sử dụng để kết hợp giữa thị trường tiền 10 Nhóm 2 lOMoAR cPSD| 46988474

tệ và hàng hoá - dịch vụ trong nền kinh tế đóng. Do đó mô hình không chịu ảnh hưởng bởi các tác

động bên ngoài như: xuất khẩu , nhập khẩu, tỷ giá đối thoái, lãi suất thế giới.. mô hình IS-LM đưa ra

để nghiên cứu xem chính sách tài khoá và chính sách tiền tệ ảnh hưởng như thế nào đến thu nhập trong nền kinh tế đóng.

● Xây dựng đường IS

Theo kinh tế học vĩ mô, phương trình biểu hiện trạng thái cân bằng trên thị trường hàng hoá của một

nền kinh tế đóng được biểu diễn như sau : Y = C + I + G

Để triển khai mô phương trình trên, người ta xây dựng nên hình IS. Tập hợp các sự kết hợp khác

nhau của lãi suất và thu nhập sao cho chi tiêu kế hoạch bằng với thu nhập.

● Xây dựng đường LM

Phương trình biểu hiện trạng thái cân bằng trên thị trường tiền tệ của một nền kinh tế đóng được biểu diễn như sau : M / P = L ( Y, r )

Đường LM là tập hợp tất cả những điểm khác nhau giữa lãi suất và thu nhập sao cho cầu tiền thực tế

bằng với cung tiền thực.

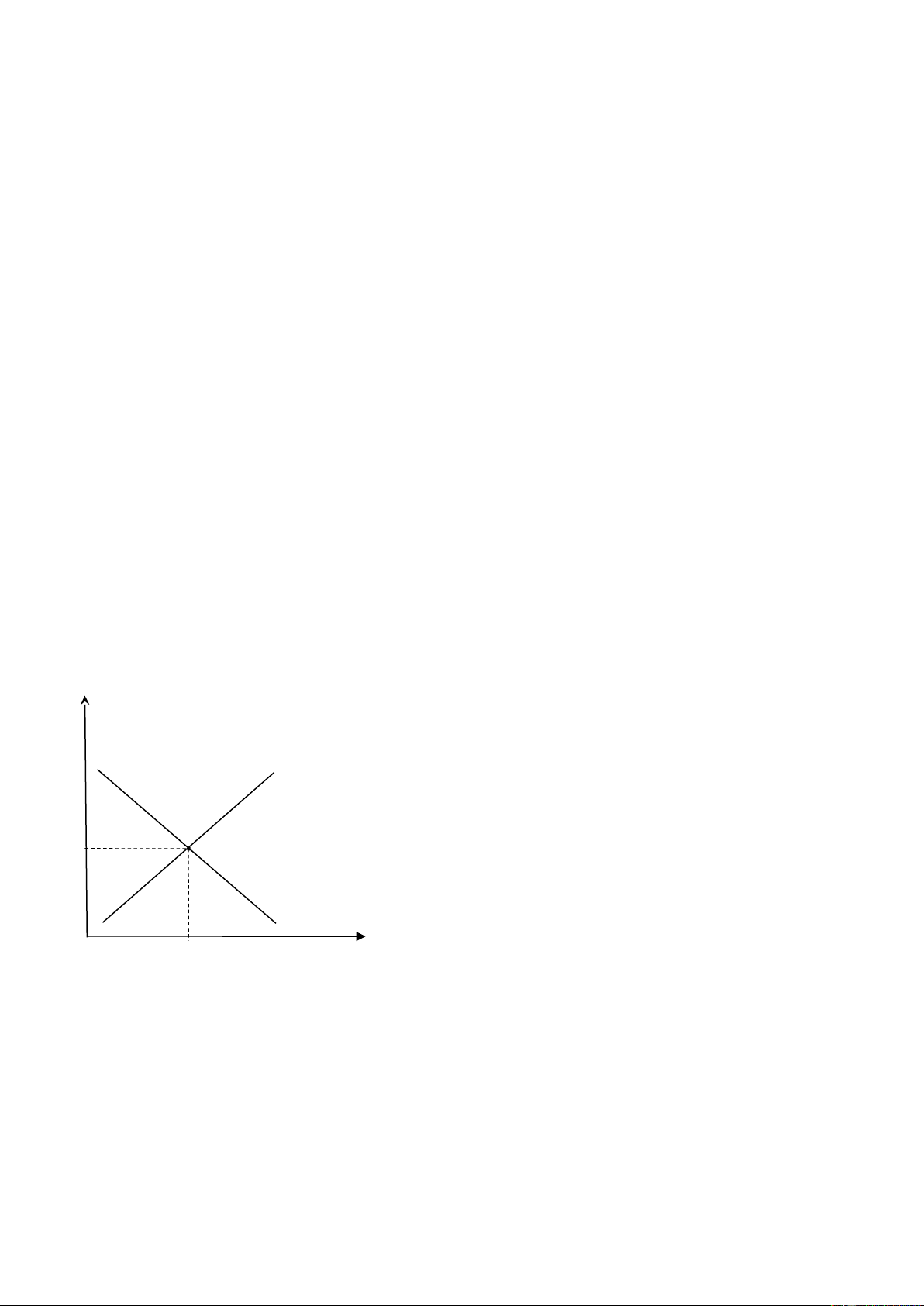

● Cân bằng IS-LM trong nền kinh tế đóng r

Trạng thái cân bằng ở thị trường hàng hoá và thị trường tiền

tệ là sự kết hợp ở hai thị trường trên cùng đồ thị với trục tung LM

là lãi suất và trục hoành là thu nhập. Điểm cắt nhau giữa hai đường của hai E

r’thị trường sẽ là điểm cân bằng kí hiệu là điểm E.

Điểm cân bằng giúp xác định được thu nhập cân bằng và lãi suất thực tế. IS Y Y’

Hình 2. Mô hình IS-LM và điểm cân bằng

3.2. Mô hình Mundell-Fleming

Mô hình Mundell-Fleming là sự mở rộng của nền tảng lý thuyết IS-LM khi có tính đến tác động của

yếu tố nước ngoài, được đại diện bằng cán cân thanh toán (Balance Payment -BP). Đây được xem là

điểm khởi đầu cho lý thuyết Bộ ba bất khả thi. Mô hình Mundell-Fleming chỉ ra sự tác động của chính

sách tiền tệ và chính sách tài khoá dưới các chế độ tỷ giá khác nhau. Ở mô hình IS - LM chúng ta có 11 Nhóm 2 lOMoAR cPSD| 46988474

kết luận rằng: sự thay đổi của chính sách tiền tệ và chính sách tài khóa có thể ảnh hưởng đến thu nhập

của quốc gia, thì với mô hình Mundell-Fleming sự thay đổi của 2 chính sách trên làm cho cán cân

thanh toán mất đi trang thái cân bằng của nó.Chúng ta sẽ cùng lần lượt phân tích các tác động này

dưới chế độ tỷ giá cố định và thả nổi.

* Nền kinh tế nhỏ, tỷ giá thả nổi

● Chính sách tài khóa

Chính phủ sử dụng chính sách tài chính để tăng thu nhập Y. Trong ngắn hạn, chi tiêu chính phủ tăng

làm tăng chi tiêu hàng hóa trong nước (đường IS dịch chuyển sang phải trong khi đường LM đứng

yên), làm tăng giá đồng nội tệ dẫn đến xuất khẩu giảm và nhập khẩu tăng. Trong dài hạn, sự gia tăng

của tỷ giá hối đoái làm giảm xuất khẩu ròng, là nguyên nhân làm mất ảnh hưởng của sự mở rộng tổng

cầu trong nước về hàng hóa và dịch vụ.

Do vậy: Trong ngắn hạn, tỷ giá hối đoái thả nổi và vốn chu chuyển hoàn hảo thì chính sách tài khoá

không có hiệu lực trong việc điều tiết tổng cầu của nền kinh tế.

● Chính sách tiền tệ

Ngân hàng trung ương (NHTW) tăng cung tiền làm lãi suất trong nước tạm thời giảm xuống so với

lãi suất nước ngoài, một dòng vốn lớn chảy ra nước ngoài (đường LM dịch chuyển sang phải, còn

đường IS thì đứng yên). Nhà đầu tư trong nước tìm cách chuyển từ đồng nội tệ sang đồng ngoại tệ,

làm giá của đồng nội tệ giảm. Trong dài hạn, tỷ giá hối đoái giảm làm tăng xuất khẩu và làm giảm

nhập khẩu,kéo theo việc chuyển nội tệ lấy ngoại tệ để kéo lãi suất trở về mức cân bằng với lãi suất nước ngoài .

Do vậy: Trong ngắn hạn, với tỷ giá hối đoái thả nổi và vốn chu chuyển hoàn hảo thì chính sách tiền tệ là có hiệu quả.

*Nền kinh tế nhỏ, tỷ giá hối đoái cố định

● Chính sách tài khoá

Chính sách tài khóa có tác dụng kép trong tỷ giá hối đoái cố định. Nếu trong trường hợp chi tiêu chính

phủ trong chế độ tỷ giá sẽ làm tăng thu nhập lên một khoảng thì trong chế độ tỷ giá cố định sẽ làm

tăng thu nhập lên một khoảng lớn hơn so với tỷ giá thả nổi. Tác động kích thích tăng thêm trong chế

độ tỷ giá cố định xuất phát từ sự mở rộng tiền tệ do ngân hàng trung ương can thiệp trên thị trường

ngoại hối, đổi nội tệ lấy ngoại tệ để tránh tăng giá tiền, điều sẽ xảy ra nếu ngân hàng trung ương không can thiệp.

Do vậy: với tỷ giá cố định sẽ sử dụng chính sách tài khoá để mang lại hiệu quả. ●

Chính sách tiền tệ 12 Nhóm 2 lOMoAR cPSD| 46988474

Ngân hàng trung ương (NHTW) tăng cung tiền sẽ tạo áp lực làm giảm tỷ giá hối đoái(đường LM dịch

chuyển sang phải), buộc ngân hàng phải giảm cung tiền để giữ cho tỷ giá hối đoái cố định, giảm đến

khi đường LM về vị trí ban đầu.

Do vậy: Trong ngắn hạn, với tỷ giá hối đoái cố định thì chính sách tiền tệ không có hiệu quả.

3.3. Lý thuyết cơ bản về bộ ba bất khả thi cổ điển 3.3.1 Lý thuyết

Bộ ba bất khả thi là một trong những lý thuyết rất quan trọng của tài chính quốc tế, được phát triển

dựa trên những ý tưởng của Robert Mundell và Marcus Fleming vào thập niên 1960. Cho tới những

năm 1980, khi vấn đề kiểm soát vốn bị thất bại ở nhiều quốc gia cùng với mâu thuẫn giữa việc neo

giữ tỷ giá và chính sách tiền tệ độc lập ngày càng rõ ràng thì lý thuyết bộ ba bất khả thi đã trở thành

nền tảng cho kinh tế học vĩ mô của nền kinh tế mở. Một liên minh tiền tệ giữa các quốc gia tự trị

không thể đồng thời duy trì chính sách tiền tệ độc lập, chủ quyền tài chính quốc gia và điều khoản

không cứu trợ. Ba tính năng này tạo thành một bộ ba bất khả thi và những nỗ lực duy trì cả ba tính

năng đồng thời cuối cùng sẽ thất bại. Tức là, một quốc gia chỉ có thể lựa chọn cùng một lúc đồng thời

hai trong ba mục tiêu kể trên. Đây chính là lý thuyết Bộ ba bất khả thi cổ điển. Hình 3. Bộ ba

bất khả thi cổ điển của tỷ giá hối đoái cố định Fixed exchange rates Free movement of Independent capital monetary policy

Nguồn: intereconomics.eu

Cơ chế của bộ ba này khá đơn giản: một quốc gia chỉ có thể sử dụng hai trong số ba thành phần của

bộ ba; nó có thể cố định tỷ giá hối đoái và duy trì chính sách tiền tệ độc lập miễn là nó duy trì sự kiểm

soát đối với dòng vốn. Nếu không, khả năng chênh lệch lãi suất giữa lãi suất trong nước và nước

ngoài sẽ phát sinh, dẫn đến dòng vốn chảy vào lớn hơn, làm tăng lượng tiền lưu thông trong nước.

Krugman (1979) và Frankel (1999) đã mở rộng mô hình Mundell-Fleming thành “mô hình bất khả thi”.

3.3.2 Đo lường các mục tiêu chính sách 13 Nhóm 2 lOMoAR cPSD| 46988474

Để đo lường từng mục tiêu chính sách trong bộ ba bất khả thi, Chinn và Ito (2008) đã phát triển 3

thước đo để đánh giá mức độ độc lập tiền tệ (MI), ổn định tỷ giá (ERS) và hội nhập tài chính (KAOPEN).

Độc lập tiền tệ (MI), mức độ độc lập tiền tệ được đo lường bằng hàm nghịch đảo của mức tương quan

hằng năm của lãi suất hàng tháng giữa quốc gia sở tại và quốc gia cơ sở. Ổn định tỷ giá (ERS). Độ

ổn định tỷ giá chính là độ lệch chuẩn của tỷ giá, được tính theo năm dựa trên dữ liệu tỷ giá mỗi tháng

giữa năm hiện tại và năm cơ sở.

Hội nhập tài chính (KAOPEN). Trong các chỉ số đo lường bộ ba bất khả thi, khó nhất là đo lường

mức độ hội nhập tài chính, tức là đo lường mức độ mà một quốc gia tiến hành kiểm soát vốn. Tuy

nhiên, việc đo lường mức độ kiểm soát vốn rất phức tạp vì rất khó để có thể nhận diện và lượng hóa

tất cả những hình thức kiểm soát vốn trong thực tế. KAOPEN dựa trên thông tin trong báo cáo hàng

năm về cơ chế tỷ giá và những hạn chế ngoại hối do IMF phát hành (Annual Report on Exchange

Arrangements and Exchange Restrictions - AREAER). Do đó, KAOPEN chỉ cho thấy một quốc gia

về mặt pháp lý (de jure) có tiến hành các chính sách kiểm soát vốn hay không.

Lane và Milesi-Ferretti (2006) đề xuất đo lường hội nhập tài chính trên thực tế bằng tỷ lệ tổng nợ và

tài sản nước ngoài trong cán cân thanh toán - Aizenman, J., M.D. Chinn, và H. Ito (2008) phát triển

môt tậ p hợp gồm nhiều chỉ số (index) của lý thuyết bộ 3 bất khả thi để đo lường mức độ của 1 trong ̣

3 lựa chọn chính sách đã được thực thi trong các nền kinh tế. Sử dụng những chỉ số này, các tác giả

đã kiểm tra xem chúng có tương quan tuyến tính với nhau hay không và xác định rằng có một sự thay

đổi trong một biến của bô 3 sẽ gây ra một sự thay đổi đối với biểu hiệ n đối lậ p trong trung bìnḥ

trọng số của 2 biến còn lại. Điều đó có nghĩa là như lý thuyết đã dự đoán, các nền kinh tế phải đối

măt với việ c cân bằng 3 lựa chọn chính sách để đạt được sự kết hợp tốt nhất. Đặc biệt, nghiên cứụ

đã cho thấy 3 thước đo này có tương quan tuyến tính với nhau.

3.4. Sự phát triển của lý thuyết bộ ba bất khả thi

Yigang và Tangxian (2001) đã phát triển lý thuyết của bộ ba bất khả thi của Mundell-Fleming và nâng

lên thành thuyết tam giác mở rộng.Trong khi tam giác bất khả thi của Mundell-Fleming chỉ mới tập

trung đến các cơ chế tỷ giá nằm ở các đỉnh của tam giác mà chưa đề cập đến một cơ chế tỷ giá trung

gian nằm đâu đó trong tam giác bất khả thi.Yigang và Tangxian đã mở rộng mô hình này và kết luận

rằng một quốc gia có thể có những phối hợp mục tiêu khác nhau và không phải chấp nhận sự đánh

đổi hoàn toàn như tam giác của Mundell-Fleming.Mô hình tam giác mở rộng của Yigang và Tangxian

thực sự đã chính thức hóa mô hình tam giác khả thi của Mundell-Fleming. 14 Nhóm 2 lOMoAR cPSD| 46988474

Tuy nhiên, cũng giống như mô hình của Mundell-Fleming, lý thuyết này không xem xét rằng sự khác

nhau trong khả năng vay nợ nước ngoài bằng đồng nội tệ trong những nền kinh tế khác nhau sẽ ảnh

hưởng không giống nhau lên mức biến động tỷ giá hối đoái. Yigang và Tangxian đã mở rộng mô hình

này và kết luận rằng một quốc gia có thể có những phối hợp mục tiêu khác nhau và không phải chấp

nhận sự đánh đổi hoàn toàn như trong lý thuyết bộ ba bất khả thi.

III. Kinh nghiệm trong việc điều hành chính sách vĩ mô

1. Kinh nghiệm của Trung Quốc

1.1. Chính sách tỷ giá của Trung Quốc

Trong những năm gần đây, nền kinh tế Trung Quốc tăng trưởng với tốc độ rất nhanh. Thặng dư thương

mại của Trung Quốc là một trong những vấn đề làm cho Mỹ và các cường quốc trên thế giới rất lo

ngại, họ cho rằng Trung Quốc đã định giá quá thấp đồng tiền và gây sức ép để buộc Trung Quốc phá giá đồng Nhân dân tệ.

Trái lại với tăng nhanh các dòng vốn đầu tư nước ngoài vào Trung Quốc, chính sách chế độ tỷ giá cố

định vẫn được duy trì tại quốc gia này trong một thời gian dài. Mặc dù, theo các công bố về cơ chế

tỷ giá của nước này thì Trung Quốc đang thực hiện quản lý chính sách tỷ giá thả nổi, nhưng trên thực

tế thì từ đầu những năm 1994 cho đến giữa năm 2005 thì cơ chế tỷ giá cố định vẫn được quốc gia này

áp dụng Năm 2005, Trung Quốc đã kết thúc chế độ tỷ giá cố định và dần dần chuyển sang một hệ

thống quản lý tỷ giá hối đoái thả nổi. Từ đó, đồng Nhân dân tệ của Trung Quốc tương đối ổn định

cho đến khi cuộc khủng hoảng về tài chính toàn cầu diễn ra vào năm 2008. Nhằm tránh các ảnh hưởng

xấu của giá trị đồng Nhân dân tệ đến thị trường trong nước, Chính phủ Trung Quốc đã tác động đến

dự trữ ngoại hối Cuối cùng sự can thiệp của Chính phủ Trung Quốc đã làm ảnh hưởng nghiệm trọng

đến các chỉ số độc lập tiền tệ.

Tầm quan trọng của tỷ giá hối đoái vẫn còn tụt lại phía sau so với việc mở cửa thị trường vốn, cho

thấy sự phát triển của mở cửa thị trường vốn đang phát triển ở Trung Quốc đã trở thành một quá trình không thể tránh khỏi.

Biểu đồ thể hiện tỷ giá của đồng nhân dân tệ so với đồng USD từ năm 1999-2022 15 Nhóm 2 lOMoAR cPSD| 46988474

Nguồn: TRADING ECONOMICS

1.2. Vấn đề kiểm soát vốn

Trong suốt những thập niên gần đây nền kinh tế thế giới đã chứng kiến sự tăng trưởng nhanh chóng

của Trung Quốc., Với sự tăng trưởng nhanh của dòng vốn rót vào nước này từ nhiều nguồn, các nhà

hoạch định chính sách ở Trung Quốc đang gặp phải khó khăn lớn trong việc lựa chọn giữa ổn định tỷ

giá hối đoái và độc lập tiền tệ.

Theo: “China Business News”, chi phí cho việc thực hiện các chính sách nhằm kiểm soát nguồn vốn

ở Trung Quốc từ năm 2003-2010 là hơn 1000 tỷ nhân dân tệ, việc này vô tình đã tạo ra một gánh nặng

lớn cho NHTW của quốc gia này. Việc duy trì tỷ giá của đồng Nhân dân tệ đã tạo ra khó khăn ngày

một càng lớn cho các nhà hoạch định chính sách tại Trung Quốc khi phải đối mặt liên tục với các

dòng vốn quốc tế và giữ được sự độc lập của tiền tệ.

Dưới sự sôi nổi của những ảnh hưởng từ dòng vốn được rót vào trong nước và sự tranh cãi của các

nhà hoạch định chính sách. Các nhà nghiên cứu đã đưa ra nhiều nghi ngờ về những lợi ích đạt được

từ các dòng vốn được đổ vào từ nhiều nguồn khi mà những vấn đề xấu có thể sẽ diễn ra với nền kinh

tế khi mà sự mất ổn định đang ngày một tăng cao. NHTW sẽ phải chuẩn bị tâm thế sẵn sàng đối mặt

với những khó khăn trong việc ổn định tỷ giá và duy trì độc lập tiền tệ.

Khi cuộc khủng hoảng tài chính năm 2008 diễn ra, làm cho dòng các dòng vốn vào Trung Quốc giảm

sâu, và cũng tạo ra nhiều tác động lớn đối với đến dòng vốn tín dụng tại ngân hàng. Tuy nhiên, chỉ

mất 1 năm để nền kinh tế nước này có thể vực dậy và phục hồi một sách thần kỳ vào năm 2009, nền

kinh tế Trung Quốc lúc này đã chứng kiến sự tăng trưởng nhanh chóng từ các dòng vốn đầu tư.

Từ năm 2017 đến nay. Bên cạnh việc nới lỏng điều tiết đều đặn, chính sách kiểm soát vốn đã bổ sung

thêm yếu tố “thận trọng vĩ mô”. Tại Đại hội đại biểu toàn quốc lần thứ 19 của Đảng Cộng sản Trung

Quốc năm 2017, khuôn khổ quản lý hai trong một “thận trọng vĩ mô và điều tiết vi mô” đã được đưa

ra. Trong thời gian này, Trung Quốc đã thúc đẩy thị trường trái phiếu trong nước thông qua việc thực

hiện “liên kết trái phiếu”, đồng thời mở rộng cơ chế mở cửa hai chiều của thị trường tài chính. 16 Nhóm 2 lOMoAR cPSD| 46988474

Tốc độ tự do hóa kiểm soát vốn đang tăng nhanh và cán cân thanh toán chính thức được coi là một

trong bốn mục tiêu chính của điều tiết và kiểm soát kinh tế vĩ mô. Dù những chính sách này sẽ ngăn

cản tốc độ của các dòng vốn vào, thứ mà được cho là một trong các mục đích của việc kiểm soát vốn.

1.3. Chính sách điều hành kinh tế vĩ mô

Như đã được nói đến ở phần trước, đối với hệ thống tài chính còn khá non trẻ của các nước đang phát

triển thì sự thay đổi nhanh chóng của các dòng vốn đem lại nhiều rủi ro vô cùng to lớn. Và chính vì

thế, thị trường Trung Quốc cũng không thể nào tránh khỏi những rủi ro này, Với những rắc rối mà

các dòng vốn từ nước ngoài mang lại thì các nhà hoạch định chính sách kinh tế vĩ mô cần đưa ra

nhiều giải pháp cứu cánh khác nhau nhằm thực hiện cân bằng chính sách kinh tế vĩ mô của quốc gia.

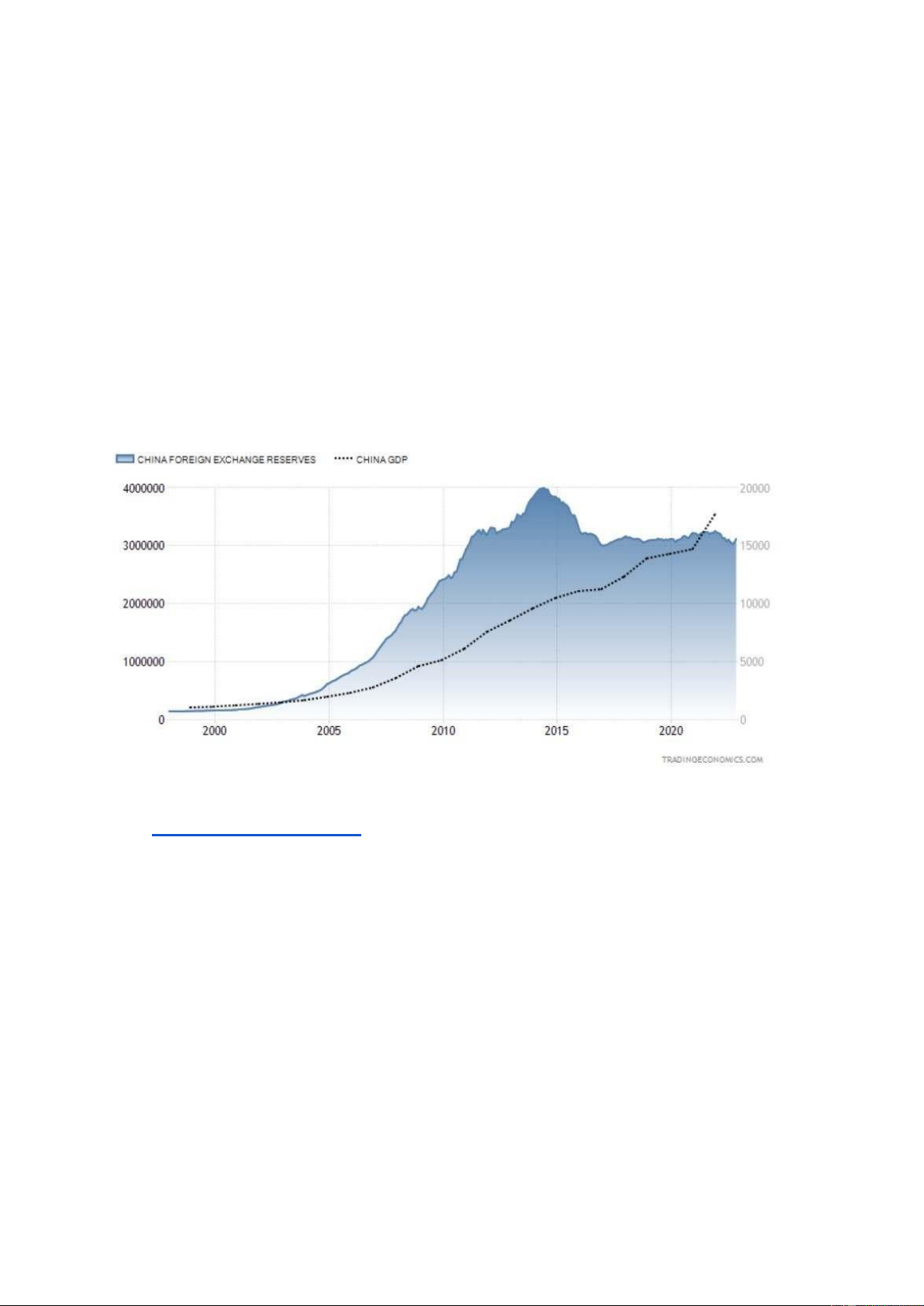

Biểu đồ thể hiện dự trữ ngoại hối/GDP của Trung Quốc từ năm 2000-2022

Nguồn: TRADING ECONOMICS

Theo lý thuyết Bộ ba bất khả thi, Chính sách tiền tệ độc lập vẫn có thể thực hiện được tại Trung Quốc.

Tuy nhiên, mục tiêu của việc duy trì sự ổn định của tỷ giá và chính sách độc lập tiền tệ đang phải đối

mặt với nhiều vấn đề vô cùng lớn, trước vấn đề đang phải đối mặt là sự bành trướng của các khoản

vốn đầu tư. Sự độc lập của chính sách tiền tệ cũng chịu tác động lớn đến từ chính sách tỷ giá cố định đối với đồng USD.

Trong thực tế để việc duy trì chính sách tỷ giá cố định, Ngân hàng Nhân dân Trung Hoa đã phải bỏ

ra một số tiền vô cùng lớn hằng tháng để chi trả cho việc thu mua ngoại tệ từ đồng USD từ Mỹ trong

khoản thời gian từ năm 2003-2005. Vào năm 2003, dự trữ ngoại hối của của Trung Quốc vẫn tăng

161,9 tỷ USD, mặc cho những nỗ lực cứu cánh mà quốc gia này đã thực hiện. Biểu đồ thể hiện dự trữ

ngoại hối/GDP của Trung Quốc từ năm 2000-2022, chúng ta có thể thấy được sự tăng liên tục của 17 Nhóm 2 lOMoAR cPSD| 46988474

dự trữ ngoại hối ở quốc gia này. Tính đến cuối năm 2014, dự trữ ngoại hối ở Trung Quốc đạt mức cao

kỷ lục gần 4.000 tỷ đô la.

Chính sự gia tăng trong quỹ dự trữ ngoại hối đã gây ra những tác động lớn cho Trung Quốc và thế

giới. Các quốc gia lo sợ việc tích trữ một lượng lớn đô la của một nước có thể gây đảo lộn thị trường tài chính toàn cầu.

Khi số lượng các dòng vốn đổ vào Trung Quốc đang được cho là quá lớn nhưng quốc gia này vẫn

muốn giữ giá trị cho đồng tiền của chính mình để có thể thực hiện tích lũy. Đây không phải là cách

duy nhất có thể thực hiện nhằm thực hiện chính sách của bộ ba bất khả thi Mặt khác, để có thể thực

hiện bộ ba bất khả thi hiệu quả hơn thì phải sử dụng thêm các hoạt động của thị trường mở, dự trữ

bắt buộc và các vấn đề đến từ sự tích lũy dự trữ quốc tế. Chúng ta không nghiên cứu sâu vào những

tác động của dự trữ ngoại hối đối với thế giới mà chỉ xem xét một ở một vài góc độ nhỏ của việc tăng

quỹ dự trữ ngoại hối đối với nền kinh tế Trung Quốc.

2. Kinh nghiệm của Nhật Bản

2.1. Tổng quan về chính sách tiền tệ

Chính sách tiền tệ của Ngân hàng Trung ương Nhật Bản (BOJ) được đặc trưng bởi việc kiểm soát

đường cong lợi suất kể từ năm 2016. BOJ đã đưa tính linh hoạt vào mục tiêu lợi suất trái phiếu 10

năm của họ bằng cách đưa ra mức lãi suất cộng hoặc trừ 0,2% vào tháng 7 năm 2018. Tính linh hoạt

này được tăng cường vào tháng 3 năm 2021 khi BOJ tuyên bố sẽ cho phép lợi suất 10 năm lệch khỏi

0 bởi đến 0,25%. Trước việc thắt chặt tiền tệ toàn cầu do Cục Dự trữ Liên bang dẫn đầu, hiệu suất

lạm phát hiện tại của Nhật Bản cho BOJ lý do để mở rộng phạm vi mục tiêu hơn nữa.

Ngân hàng Nhật Bản đã thực hiện thành công chính sách tiền tệ ít lạm phát hơn, không đặt nhiều

trọng lượng đối với các chuyển động ngắn hạn của tiền nhưng dường như khá quan tâm đến việc tạo

ra một lạm phát thấp môi trường cho nền kinh tế.

Khi thực hiện chính sách tiền tệ, Ngân hàng tác động đến việc hình thành lãi suất nhằm mục đích

kiểm soát tiền tệ và tiền tệ, thông qua các công cụ hoạt động của mình, chẳng hạn như hoạt động thị trường tiền tệ.

Quan điểm cơ bản về chính sách tiền tệ được quyết định bởi Ban Chính sách tại các Cuộc họp Chính

sách Tiền tệ (MPM). Tại MPM, Hội đồng Chính sách thảo luận về tình hình kinh tế và tài chính, quyết

định hướng dẫn hoạt động thị trường tiền tệ và lập trường chính sách tiền tệ của Ngân hàng trong

tương lai gần, và công bố các quyết định ngay sau cuộc họp liên quan. Dựa trên hướng dẫn, Ngân

hàng thiết lập khối lượng hoạt động thị trường tiền tệ hàng ngày và lựa chọn các loại công cụ hoạt

động, đồng thời cung ứng và hấp thụ vốn trên thị trường. 18 Nhóm 2 lOMoAR cPSD| 46988474

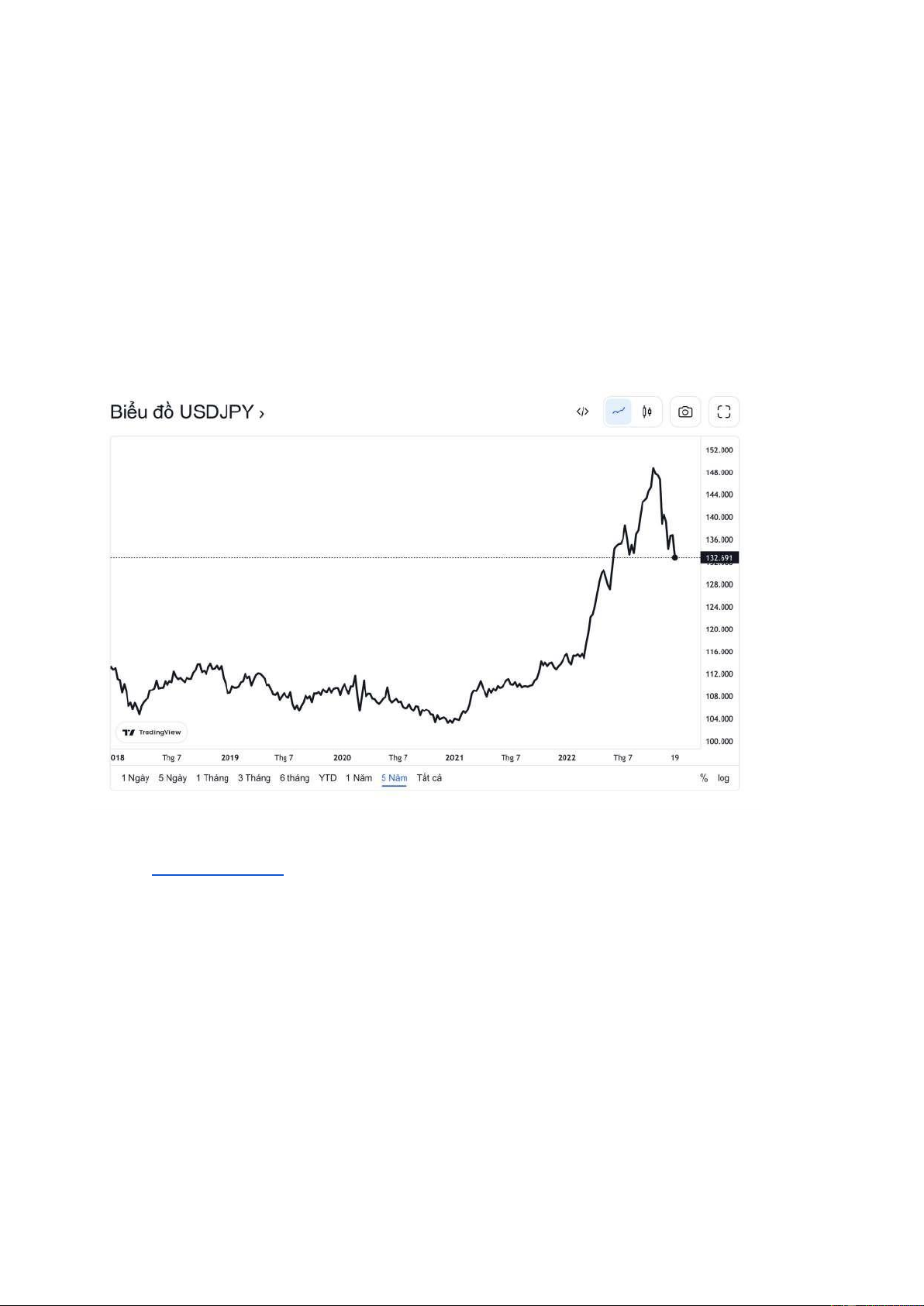

2.2. Chính sách tỷ giá

Lấy số liệu trong khoảng thời gian từ năm 1973 đến năm 1976 làm tài liệu tham khảo để đưa ra bằng

chứng về việc kiểm duyệt tốc độ tăng trưởng của tỷ giá hối đoái. Nó không nhằm mục đích tập trung

vào các hành động có thể có của các cơ quan chức năng ngoài việc mua và bán trên thị trường ngoại

hối cũng có thể ảnh hưởng đến sự phát triển tỷ giá hối đoái.Để xác định phản ứng của can thiệp đối

với các điều kiện thị trường trao đổi, cần phải điều tra cơ chế ngược lại - ảnh hưởng của can thiệp đến

tỷ giá hối đoái. Từ đó mục đích muốn đề cập đến khả năng áp dụng các lý thuyết khác nhau về xác

định tỷ giá hối đoái, bao gồm cả lý thuyết cân bằng thị trường tài sản, vào sự phát triển ngắn hạn của

tỷ giá hối đoái đồng yên.

Biểu đồ thể hiện tỷ giá Nhật Bản từ 2018-2022

Nguồn: tradingview.com

2.3. Vấn đề kiểm soát vốn

Với khẩu hiệu: “quốc tế hóa và tự do hóa”. Nhật Bản bắt đầu nới lỏng về vấn đề kiểm soát vốn các

biện pháp kiểm soát vốn dần dần được dỡ bỏ từ những năm 1960, với mục tiêu tự do hóa dòng vốn

và một phần là kết quả của các thỏa thuận với Hoa Kỳ. Quá trình này dẫn đến sự mở rộng nhanh

chóng của dòng vốn trong những năm 1970 và đặc biệt là những năm 1980 với dòng vốn đầu tư và

đầu tư trực tiếp nước ngoài (FDI) đã tăng đáng kể, biến Nhật Bản trở thành quốc gia chủ nợ và nhà

đầu tư ròng lớn nhất trên thế giới; Nhật Bản cũng trở thành nhà cung cấp hỗ trợ phát triển thế giới.

Quá trình về mức độ phát triển của Nhật Bản:

● Thứ nhất vào nửa đầu những năm 1980, dòng vốn dài hạn của Nhật Bản, đặc biệt là đầu tư

danh mục đầu tư, đã tăng nhanh chóng phù hợp với dư nợ tài khoản thu hồi lại, nhờ tự do hóa 19 Nhóm 2 lOMoAR cPSD| 46988474

kiểm soát vốn. Vào nửa cuối năm, sự gia tăng dòng vốn ròng tăng trưởng, với mức độ quan

trọng của đầu tư trực tiếp, nhưng những dòng vốn ra này được bù đắp bằng một phần bằng

khoản vay lớn của các khoản đầu tư ngắn hạn. Những phát triển được phát triển mạnh mẽ qua

sự thúc đẩy do hủy bỏ quy định của thị trường tài chính cho phép tự do hóa dòng vốn dẫn đến

giá tài sản trong nước tăng và đồng yên tăng cường.

● Thứ hai của tập tin tập trung vào FDI. FDI ra nước ngoài của Nhật Bản đã trở thành nhà đầu

tư lớn nhất thế giới từ năm 1980. Với lượng đầu tư nước ngoài tăng gấp 5 lần kể từ đó năm

1985 đến năm 1992. Mô hình FDI của Nhật Bản cũng thay đổi, từ đầu tư định hướng tài lực

ở các nước đang phát triển sang mua lại bất động sản và các tổ chức tài chính ở các nước công nghiệp lớn.

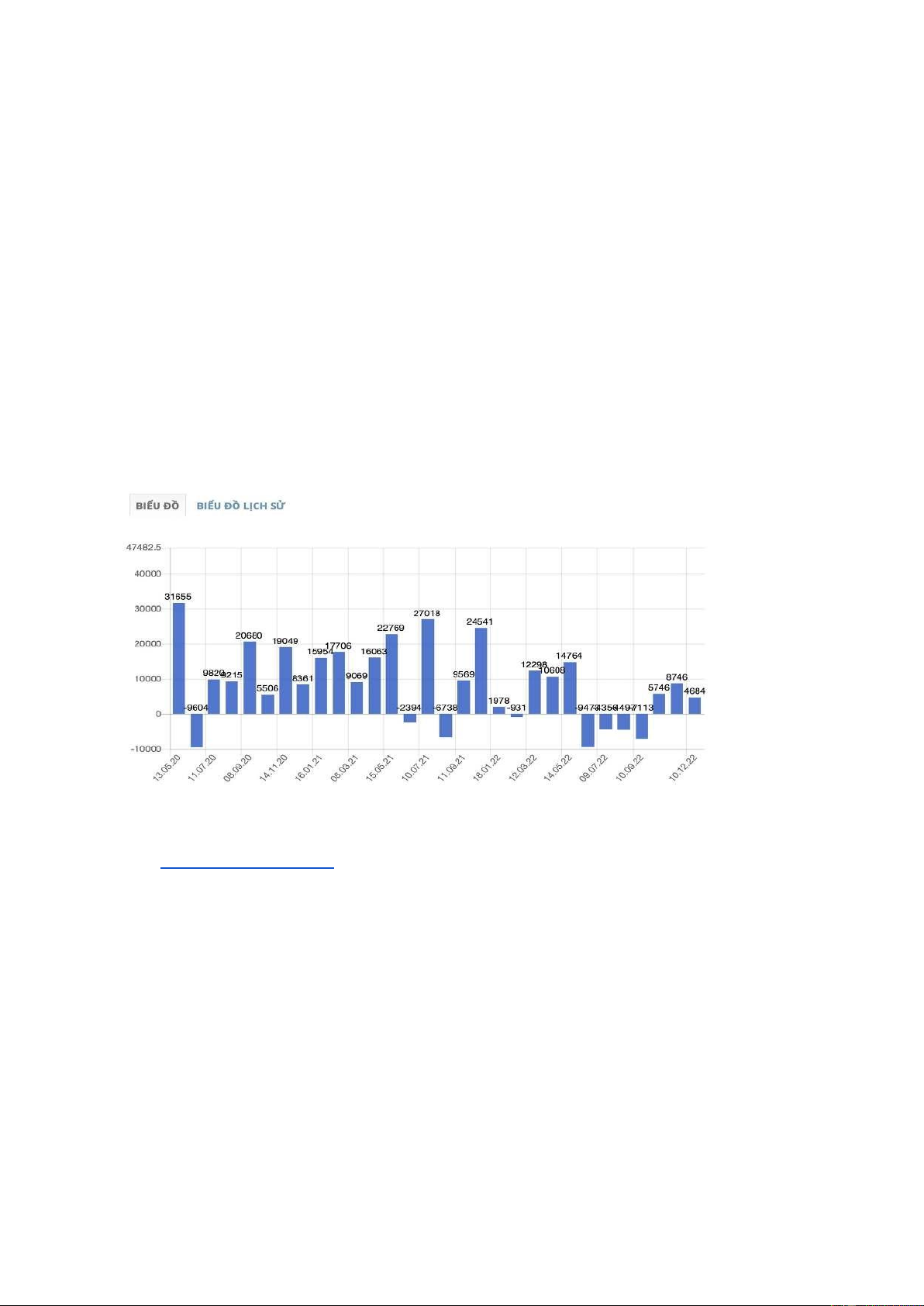

Tự do hóa dòng vốn có thể nói là bước ngoặt cho sự phát triển của nước Nhật Bản. Dưới đây là dòng

vốn của Nhật Bản những năm gần đây:

Hình ảnh biểu thị dòng vốn tại nhật bản từ 2020-2022.

Nguồn: TAKE-PROFIT.ORG

2.4. Chính sách điều hành kinh tế vĩ mô

Các chính sách tiền tệ và tài khóa đã được nới lỏng khi các nhà hoạch định chính sách tìm cách phục

hồi tăng trưởng trong những năm 1990. Cán cân tài khóa chuyển từ thặng dư gần 3% GDP sang 1991

dẫn đến thâm hụt ước tính vượt quá 8% GDP vào năm 2000. Một trong những cú sốc kinh tế vĩ mô

quan trọng ở Nhật Bản là sự suy giảm đáng kể trong tăng trưởng TFP kể từ năm 1990.

Những phát triển kinh tế vĩ mô gần đây đã được trộn lẫn. Nhật Bản đã trải qua một chu kỳ kinh doanh

đi lên cực kỳ dài từ cuối 2012. Tuy nhiên, tốc độ tăng trưởng vẫn tương đối khiêm tốn, trong khi sự

cứng nhắc của thị trường lao động tiếp tục phủ bóng đen lên triển vọng tăng trưởng trong tương lai.

Theo IMF, tốc độ tăng trưởng thực năm 2019 chỉ là 0,5%. Đại dịch COVID-19 tấn công Nhật Bản

vào tháng 1 năm 2020 đã khiến tình hình trở nên tồi tệ hơn. Tốc độ tăng trưởng thực tế năm 2020 20 Nhóm 2