Preview text:

Chương I

1. Sự ra đời của tiền tệ

- Trao đổi trực tiếp ( hàng đổi hàng) có sự trùng hợp kép về nhu cầu của người

tham gia trao đổi về thời gian, địa điểm, gt sử dụng

VD. Đúng lúc A cần đổi món hàng này thì B cx muốn đổi - Hạn chế

+ Tốn chi phí thời gian, chi phí tìm kiếm đối tác

+ khi NSLĐ xã hội tăng lên tần số trao đổi ngày càng nhiều thì trao đổi kìm hãm

quá trình sản xuất lưu thông

+ Khó xác định chính xác tỷ lệ trao đổi xác định tiền lẻ trả lại

- Trao đổi gián tiếp ( Hàng – trung gian -hàng) Một vật được chấp nhận làm môi

giới, làm phương tiện thanh toán các khoản nợ được gọi là tiền tệ

2. Sự phát triển các hình thái tiền tệ a. Hóa tệ KL d. Tiền giấy

- khó chia nhỏ để trả lại

là những vật mà bản thân nó không có

giá trị nhưng do sự tín nhiệm mà nó

- không đồng nhất, khó bảo quản

được coi là có giá trị và được lưu dụng.

- Khó di chuyển với khối lượng lớn

Tín tệ bao gồm tiền xu và tiền giấy.

- Được chấp nhận ở từng địa phương - Ưu điểm: Dễ vận chuyển

Chi phí in ấn, chạm khắc thấp

Nhiều mệnh giá, dễ trả lại - Nhược điểm Dễ rách mất giá

Mất an toàn khi vận chuyển slg lớn

Dễ rơi vào tình trạng gt tiền tệ bất ổn 1

b. Tiền hàng hóa: gạo lúa bơ

e.. Tiền qua ngân hàng

- ưu điểm : góp phần đẩy nhanh tốc độ - Ưu điểm : sx và lưu thông

Tiết kiệm chi phí giao dịch - nhược điểm

Đẩy nhanh tốc độ thanh toán Không đồng nhất

An toàn đơn giản tăng HQ kinh tế

Khó di chuyển, cồng kềnh

Thuận tiện khi thanh toán các giao dịch

Khó xác định tiền lẻ trả lại lớn

Đc chấp nhận ở từng địa phương - Hạn chế

Chí phí thời gian về xử lý chứng từ

Chi phí hiện đại hóa ngân hàng c. tiền kim loại f. Tiền điện tử

- Ưu điểm: đồng nhất, chia nhỏ được Ưu điểm

- Nhược điểm : Khó di chuyển / khan ÍT tốn kém chi phí giao dịch hiếm

Nhanh chóng hiệu quả an toàn

Giảm lượng tiền mặt trong lưu thông

3. Tính chất của tiền tệ

- Đc chấp nhận rộng rãi - dễ nhận biết - Chia nhỏ được - Lâu bền - Dễ vận chuyển\ - Khan hiếm - Đồng nhất 2

4. Chức năng của tiền tệ

- Phương tiện trao đổi: đc sử dụng trong lưu thông, tiền được luân chuyển là chức năng quan trọng nhất

VD Hà dùng tiền để mua xe 100 tr - Thước đo giá trị: Vd: 1kg gạo giá 100k

- Tích lũy giá trị: tiền rút ra khỏi lưu thông đi vào tích lũy

II. Sự ra đời và phát triển của tài chính

Tài chính ra đời do 2 điều kiện

- Sự ra đời, tồn tại của Nhà nước

- Sự tồn tại và phát triển của kinh tế hàng hóa tiền tệ

2. Bản chất của tài chính

* Biểu hiện bên ngoài

Hiện tượng thu vào tiền và chi ra bằng tiền của các chủ thể kinh tế trong NKT do

sự vận động của tiền tệ - giá trị của cải

* Biểu hiện bên trong

- Phản ánh các quan hệ phân phối của cải xã hội dưới hình thức giá trị thông qua

quá trình tạo lập và sử dụng quỹ tiền tệ

- MQH xã hội: MQH giữa người chi trả và người thu nhận vốn tiền tệ là qh giữa 2 chủ sở hữu

-Quan hệ tài chính là quan hệ kte phát sinh giữa các chủ thể trong quá trình phân

phối các nguồn tài chính ( nộp thuế, nhận trợ cấp, vay trả, góp vốn đầu tư, trả lương)

- ĐK quan hệ kinh tế trở thành quan hệ tài chính

+ Gắn liền với quá trình tạo lập, sd quỹ tiền tệ

+ không kèm theo sự thay đổi về hình thái giá trị vận động của nguồn tài chính 3

- Quỹ tiền tệ là 1 lượng nhất định các nguồn tài chính đã huy động để sử dụng cho mục đích nào đó

- Nguồn tài chính là vốn có biểu hiện dưới dạng tiền ( nội tệ , ngoại tệ, vàng ,…).

Hoặc tài sản khác ngoài tiền ( cổ phiếu, trái phiếu…). Tiền tệ là nguồn tài chính

trực tiếp, các tài sản khác là nguồn TC tiềm năng

3. Chức năng của tài chính * Chức năng phân phối

- Đối tượng là của cải vật chất dưới hình thái giá trị, nguồn lực TC trong xã hội

- Chủ thể tham gia: là các chủ thể dư thừa, thiếu hụt vốn hoặc các chủ thể với tư

cách là người tham gia quản lý trong quá trình phân phối.

* Chức năng giám sát kiểm tra

Giám sát toàn bộ quá trình tạo lập, phân bổ và sử dụng nguồn tài chính và các quỹ

tiền tệ nhằm đảm bảo chúng đc sử dụng hiệu quả

4. Hệ thống tài chính

Gồm người tiết kiệm, người đầu tư, thị trường tài chính, trung gian tài chính a. Luân chuyển vốn

- Người tiết kiệm: Dư vốn

- Người đầu tư: có nhu cầu về vốn

- Thị trường tài chính: nơi mua bán các công cụ tài chính

- F: Tổ chức tài chính làm cầu nối truyền dẫn

* Luân chuyển vốn trực tiếp

- Lợi nhuận : cao, người cho vay hưởng toàn bộ

- Rủi ro: cao ,người cho vay chịu toàn bộ - CP thông tin : cao

- Tính lỏng của công cụ tài chính: thấp * Luân chuyển gián tiếp - Lợi nhuận : Thấp hơn 4 - Rủi ro thấp hơn - CP thông tin thấp hơn - Tính lỏng cao hơn

b. Hệ thống tài chính

Là tập hợp thị trường, các cá nhân và tổ chức giao dịch vốn với nhau trên thị

trường, cùng vs những quy định và giám sát hệ thống tài chính nhằm phân bổ

nguồn lực tài chính để đạt đc mục tiêu của các chủ thể kinh tế

- HTTC dựa trên thị trường: Pháp, Đức, Nhật

Khuyến khích sự hình thành các doanh nghiệp mới

- HTTC dựa trên NH: Anh, Mỹ

*Thành phần của hệ thống tài chính -Thị trường tài chính

-Định chế tài chính trung gian- trung gian tài chính

-Bộ phận dư thừa và thiếu hụt vốn

-Nền tảng điều hành và giám sát hệ thống tài chính

4. Chức năng của hệ thống tài chính - Phân bổ nguồn TC

- Sàng lọc, chuyển giao và phân tán rủi ro

-Giám sát quá trình phân bổ nguồn TC

- Vận hành hệ thống thanh toán

4. Vai trò của Hệ thống tài chính với tăng trưởng kinh tế

-Khuyến khích tích kiệm, tăng đầu tư,thúc đẩy tăng trưởng kinh tế

- Huy động phân bố nguồn lực TC hiệu quả

-Góp phần tăng khả năng thích nghi với rủi ro của các chủ thể và lành mạnh hóa các giao dịch vốn

- Nâng cao khả năng điều hành bộ máy nhà nước 5 6

CHƯƠNG II TÀI CHÍNH CÔNG

1. Tổng quan về khu vực công

a. Khu vực công, hàng hóa, dịch vụ công

- Khu vực công: khu vực chính phủ và khu vực đc chính phủ kiểm soát

- Hàng hóa dịch vụ công là hàng hóa không có tính cạnh tranh và không bị loại trừ trong tiêu dùng b. Khái niệm

- Hình thức: quá trình thu chi gắn liền với quá trình tạo lập quỹ tiền tệ của Nhà nc

- Bản chất: Phản ánh MQH phát sinh giữa cơ quan công quyền với các chủ thể kinh tế c. Đặc điểm

- Thuộc quyền sở hữu của nhà nước

- Gắn liền với chức năng nhiệm vụ của nhà nước

- Luôn chứa đựng lợi ích chung, lợi ích cộng đồng

- Hoạt động của TC công không lg hóa đc

- Phạm vi hoạt động rộng

d. Cơ cấu tài chính công 7

*Theo chủ thể quản lý trực tiếp - TC chung của nhà nước

-TC của các cơ quan hành chính

-TC của các đơn vị sự nghiệp nhà nước

*Phân loại theo nội dung hoạt động và cơ chế quản lý - NS nhà nước - Tín dụng nhà nước - Các quỹ ngoài NSNN

d. Vai trò của tài chính công

- Đảm bảo duy trì sự tồn tại và hoạt động của bộ máy nhà nước

- Điều tiết vĩ mô các hoạt động kinh tế xã hội

2. Thu tài chính công a, khái niệm

Huy động 1 phần nguồn TC quốc gia trở thành quỹ tiền tệ tập trung của nhà nước

- Thu NSNN là việc sử dụng quyền lực chính trị huy động 1 phần nguồn TC quốc

gia để hình thành nên quỹ tiền tệ tập trung của nhà nước nhằm đáp ứng các nhu

cầu chi tiêu của nhà nước. b, Đặc điểm

- Phản ánh các quan hệ kinh tế phát sinh trong quá trình phân chia các nguồn tài

chính quốc gia giữa nhà nước với các chủ thể trong xã hội

- Gắn chặt với thực trạng kte và sự vận động của các phạm trù giá trị như giá cả, lãi suất, thu nhập,… c, Phân loại - Theo nội dung kinh tế

+ Thu thường xuyên: Thuế, phí, lệ phí, sở hữu trí tuệ

+ Thu không thường xuyên( thuê tài sản, nhận viện trợ,…)

- Theo động viên vốn NSNN 8

+ Thu trong cân đối NSNN: Thu thực của nhà nước( thuế phí, thu từ hoạt động

kinh tế, cho thuê, thu từ phạt…)

+ Thu bù đắp thiếu hụt NSNN: chỉ phát sinh khi thu trong cân đối không đủ bù đắp

nhu cầu chi tiêu của nhà nước

d. Các hoạt động thu

- Thuế ( trang 161) GIÁO TRÌNH TÀI CHÍNH HỌC - phí (trang 167) - Lệ phí (trang 168) - Thu khác ( trang 169) 3. Chi tiêu công a. Khái niệm

Phân phối lại các nguồn tài chính đã đc tập trung vào NSNN theo mục đích đã định

- Nguồn tài chính được tập trung vào ngân sách: Thu chủ yếu là thu thuế

- Quá trình chi: Chi xây dựng giao thông đường bộ, đường sắt, đường thủy, hàng ko, cầu đg b. Phân loại

- Theo chức năng nhà nước

Chi xây dựng cơ sở hạ tầng/ hệ thống quản lý hành chính/ QPAN/ tòa án và VKS/ giáo dục/… - Theo tính chất kinh tế

Chi thường xuyên và chi đầu tư phát triển

c. Hoạt động Chi tiêu công

- Chi đầu tư phát triển: ( 171) ● Đầu tư hạ tầng

● Hỗ trợ doanh nghiệp, đầu tư góp vốn

● Chi dự trữ nhà nước - Chi thường xuyên (173) 9

● Chi cho các đơn vị sự nghiệp: đáp ứng nhu cầu nâng cao dân trí, pt nhân lực,

chăm sóc sức khỏe cộng đồng, tạo động lực nâng cao NSLD, thúc đẩy kte pt theo chiều sâu

● Chi cho hoạt động quản lý nhà nước(175)

● Chi cho các hoạt động an ninh, quốc phòng và trật tự an toàn xã hội (175) ● Chi khác ( 175)

4. Cân đối ngân sách nhà nước Thâm hụt là do

- Nguyên nhân khách quan: tác động của chu kỳ kinh tế; hậu quả do các tác nhân gây ra,

- Nguyên nhân chủ quan: do cơ cấu thu chi thay đổi. điều hành ko hợp lí

Tài trợ thâm hụt ngân sách - Giamr chi tiêu công - Tăng thuế

- Vay nợ : trái phiếu, tín phiếu, vay nước ngoài - Phát hành tiền giấy 5. Nợ công ( 184) 10

CHƯƠNG III TÀI CHÍNH DOANH NGHIỆP

Doanh nghiệp là một chủ thể kinh tế độc lập có tư cách pháp nhân , hoạt động kinh doanh trên thị trg

Xét theo góc độ cung cầu về vốn

- Doanh nghiệp tài chính: cty bảo hiểm, NH thương mại, Cty chứng khoán

- Doanh nghiệp phi tài chính: sản xuất ra sản phẩm hàng hóa và cung ứng dịch vụ

như DN sx hàng tiêu dùng, thực phẩm,…

I. Tổng quan tài chính doanh nghiêp 1. Khái niệm

- Hình thức: thu chi gắn liền với quá trình tạo lập và sử dụng quỹ tiền tệ DN

- Bản chất: Phản ánh mối quan hệ kinh tế phát sinh giữa DN với các chủ thể kinh tế

+ Doanh nghiệp – Nhà nước ( thuế…_

+ Doanh nghiệp – Trung gian tài chính (đi vay, cho vay, NH góp vốn vào DN…

+ Doanh nghiệp – Doanh nghiệp ( Hợp tác , vay nợ …)

+ Doanh nghiệp – Cá nhân (cá nhân cho vay DN = trái phiếu, Dn cho cá nhân vay

bằng trả góp, tiền lương)

2. Mục tiêu tài chính doanh nghiệp - Tối đa hóa lợi nhuận

- Tối đa hóa giá trị tài sản cho các chủ sở hữu

3. Quyết định tài chính của doanh nghiệp

a. Quyết định tài chính

- DN sẽ đầu tư vào các loại tài sản nào hay quyết định về giá trị tài sản và cơ cấu giữa các loại tài sản

- Là quyết định quan trọng nhất

+ quyết định đầu tư tài sản ngắn hạn ( tài sản lưu động ): qđ tồn quỹ, qđ hàng hóa

tồn kho, qđ chính sách bán chịu, qđ đầu tư tài chính ngắn hạn 11

+ Quyết định đầu tư tài sản dài hạn ( tài sản cố định ): quyết định mua sắm tài sản

cố định mới hay thay thế tài sản cố định cũ, quyết định đầu tư tài sản dài hạn.

+ Cơ cấu giữa hai tài sản trên

b. Quyết định nguồn vốn

- Quyết định nguồn vốn ngắn hạn: vay ngắn hạn từ trung gian tài chính, tín dụng

thương mại, vay ngắn hạn ở NH, phát hành tín phiếu công ty

- Quyết định nguồn vốn dài hạn: quyết định sử dụng nợ dài hạn hay vốn cổ phần,

vay dài hạn thông qua trái phiếu, vốn cổ phần thường , vốn cổ phần ưu đãi

+ Cơ cấu 2 nguồn vốn trên

c. Quyết định phân phối lợi nhuận

4. Các nhân tố ảnh hưởng đến quyết định tài chính của doanh nghiệp a. Nhân tố bên ngoài - Điều kiện kinh tế

-Sự pt của tiến bộ khoa học, kỹ thuật

- Chính sách kte – tài chính của DN

- Sự phát triển của thị trường tài chính và trung gian tài chính b. Nhân tố bên trong

- Hình thái tổ chức doanh nghiệp

- Đặc điểm kinh tế- kỹ thuật của ngành kinh doanh

- Chủ thể ra quyết định tài chính

5. Vai trò của tài chính doanh nghiệp

- Tài chính doanh nghiệp là công cụ khai thác thu hút nguồn vốn, đảm bảo cho nhu cầu sx kinh doanh của DN

-Giúp sử dụng vốn tiết kiệm và hiệu quả

- là đòn bẩy kích thích và điều tiêt hoạt động sản xuất kinh doanh

- Công cụ kiểm tra, giám sát hoạt động sx kinh doanh của DN II. Tài sản 12

- Tài sản lưu động: dùng 1 lần ( giấy, ống hút)

- Tài sản cố định: bàn ghế, nhà xưởng , máy móc

- Tài sản tài chính: các khoản đầu tư tài chính ngắn hạn và dài hạn dưới dạng tiền tệ

1. Tài sản cố định

* Tiêu chuẩn của tài sản cố định

- có thời hạn sử dụng 1 năm trở lên

- Đủ tiêu chuẩn giá trị theo quy định hiện hành

- Thu được lợi ích kinh tế trong tương lai từ việc sử dụng tài sản đó

-Nguyên giá phải được sử dụng 1 cách tin cậy

* Tài sản cố định gồm

- Tài sản cố định hữu hình : Phương tiện vận tải, nhà xưởng

- Tài sản cố định vô hình: cổ phiếu, bản quyền, bằng phát minh, sở hữu chí tuệ

* Hao mòn và khấu hao TSCĐ

- Hao mòn hữu hình: giảm giá trị và giá trị sử dụng 13

- Hao mòn vô hình: giảm giá trị do tiến bộ KH-KT ( Iphone 4 khi mới ra mắt giá

13 triệu nhưng sau 7 năm còn 4 triệu )

2. Tài sản lưu động

- Tài sản lưu động dưới dạng tiền và tương đương tiền : tiền mặt tại quỹ, tiền gửi NH, tiền đang chuyển…

- Tài sản lưu động dưới dạng các khoản phải thu ( ứng trc người bán,phải thu nội

bộ, dự phòng các khoản phải thu khó đòi…)

- Hàng tồn kho : hàng đang đi trên đường, sản phẩm dang dở…

3. Tài sản tài chính III. Nguồn vốn

* Căn cứ vào quyền sở hữu - Nợ phải trả

+ Nợ ngắn hạn ( <12 tháng) vay ngân hàng, phải trả người bán, ứng trước cho

người mua, nợ lương nhân viên, nợ thuế phải trả

+ Nợ dài hạn: vay NH dài hạn, phát hành trái phiếu

- Nguồn vốn chủ sở hữu

* Sử dụng vốn ( trang 216) IV. Chi phí 1. Khái niệm t Bao gồm 14

- Chi phí kinh doanh là all các chi phí phát sinh liên quan đến hoạt động kinh

doanh thường xuyên của doanh nghiệp trong một thời ký nhất định. Gồm CPSX

kinh doanh và Chi phí tài chính ( CP hoạt động tài chính)

- Chi phí khác: CP phát sinh ( chi phí thanh lý nhượng bán tài sản cố định, thu hồi

nợ, phạt do vi phạm hợp đồng …)

* Giá thành sản phẩm V. Doanh thu 1. Khái niệm 15 Bao gồm

- Doanh thu từ hoạt động kinh doanh

- Doanh thu từ hoạt động tài chính ( lãi liên doanh, lãi tiền gửi, lãi cho vay, mua

bán ngoại tệ, chứng khoán, trả gớp, chiết khấu thanh toán,…)

- Thu nhập khác ( Thầy đặt trà sữa đã trả trước 2 triệu, nhưng ko nhận nên mất thầy mất 2 triệu) * Cách tăng doanh thu

- Nâng cao chất lg sản phẩm

- Xác định giá bán hợp lý

- Đẩy nhanh tốc độ thanh toán

VI. Lợi nhuận ( 226 – Giao trình tài chính học) - LN kinh doanh - LN khác

VII. Nội dung hoạt động tài chính doanh nghiệp ( trang 227)

- Lập kế hoạch đầu tư ( mấu chốt)

- Xây dựng cơ cấu nguồn tài trợ

- Quản trị vốn lưu động - Chính sách cổ tức 16

CHƯƠNG IV THỊ TRƯỜNG TÀI CHÍNH 1. Khái niệm

- Công cụ tài chính ( CCTC) 2. Chức năng

- Chức năng dẫn vốn: chức năng quan trọng nhất, vốn được dẫn từ nơi thừa sang

nơi thiếu 1 cách trực tiếp hoạc gián tiếp

- Chức năng tiết kiệm: Thị trg là nơi tập hợp các nguồn vốn nhỏ lẻ trong xã hội

- Chức năng thanh khoản: Thông qua thị trường, các tài sản tài chính dễ dàng được

chuyển nhượng từ đó nâng cao tính thanh khoản

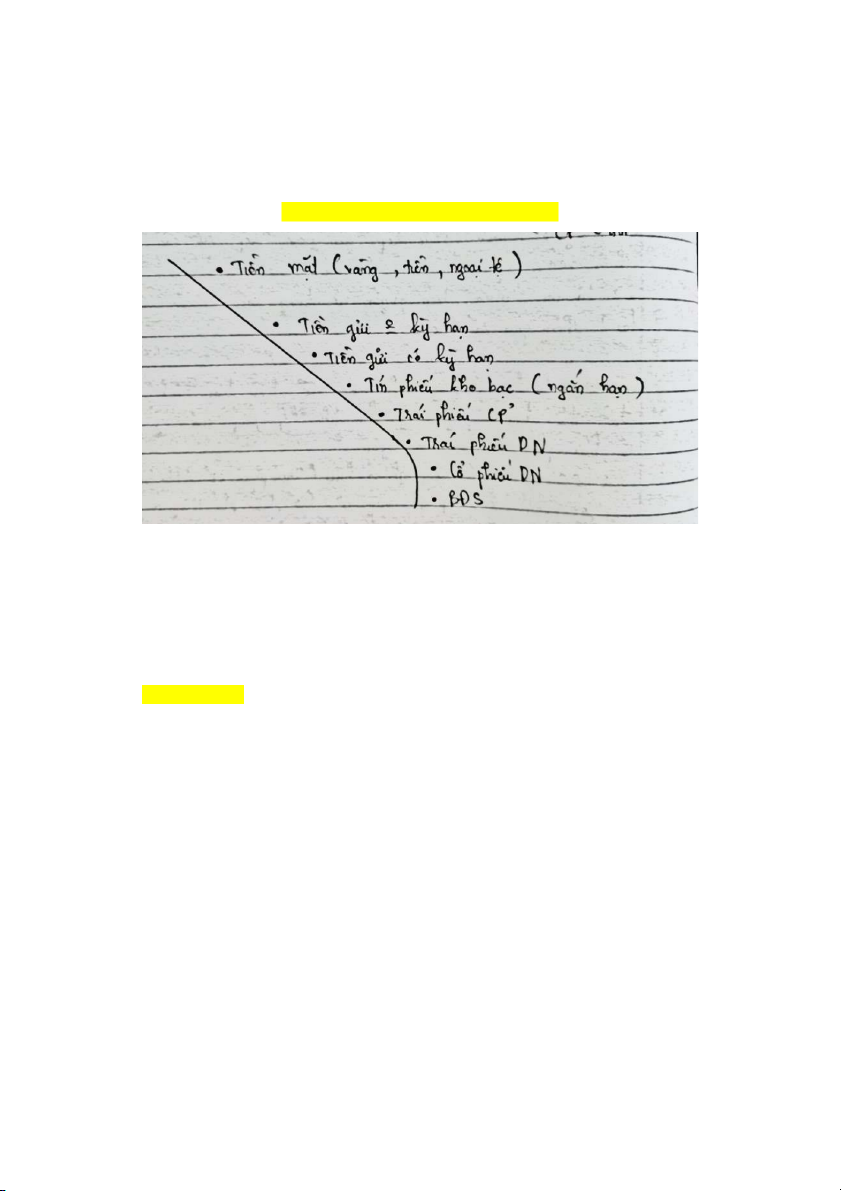

3. Thanh khoản ( Tính lỏng )

- Khả năng chuyển đổi ra tiền mặt của tài sản

- Xét trên 2 khía cạnh: Thời gian chuyển đổi, Chi phí chuyển đổi 17

Tính thanh khoản giảm dần từ trên xuống

4. Vai trò thị trường tài chính

- Thu hút nguồn tài chính, khuyến khích tiết kiệm, đầu tư

- Nâng cao hiệu quả sử dụng nguồn tài chính

-Thực hiện chính sách tài chính – tiền tệ của Nhà nước

5. Cấu trúc thị trường tài chính

- Theo thời hạn: ( Bảng so sánh ở hình bên dưới)

+Thị trường ngắn hạn (thị trường tiền tệ): Hoạt động ban hành tín phiếu kho bạc, chứng

chỉ tiền gửi, chứng chỉ quỹ

+Thị trường dài hạn - Thị trường vốn: hoạt động phát hành trái phiếu của chính phủ; phát

hành trái phiếu và cổ phiếu của doanh nghiệp; … 18

- Theo phương thức tổ chức thị trường + Thị trường sơ cấp

+Thị trường thứ cấp (Thị trường tập trung – sàn giao dịch; Thị trường phi tập

trung- quầy ngân hàng, cty chứng khoán)

- Theo phương thức luân chuyển

+Thị trường tài chính trực tiếp

● Lợi nhuận : cao, người cho vay hưởng toàn bộ

● Rủi ro: cao ,người cho vay chịu toàn bộ 19 ● CP thông tin : cao

● Tính lỏng của công cụ tài chính: thấp

+Thị trường tài chính gián tiếp

● Lợi nhuận : Thấp hơn ● Rủi ro thấp hơn ● CP thông tin thấp hơn ● Tính lỏng cao hơn 20

CHƯƠNG V NGÂN HÀNG TRUNG GIAN

1. Khái niệm Ngân hàng trung gian

- Là 1 chế định tài chính nhận tiền gửi => Cho vay/ cung ứng dịch vụ thanh khoản

2. Các loại hình ngân hàng trung gian NHTM NH chính sách NH phát triển Qũy tín dụng hợp tác Khái niệm

Kinh doanh vì Phi lợi nhuận Phi lợi nhuận Phi lợi nhuận lợi nhuận Sở hữu -Nhà nước Nhà nước Nhà nước Nhà nước - Cổ phần - Liên doanh - Tư nhân - Chi nhánh nước ngoài Huy động vốn Nhận tiền gửi

Vốn chủ yếu do Vốn chủ yếu NSNN cấp và NSNN do NSNN nhận tiền gửi Vay NHTW góp vốn của Vay NH khác các thành viên và ngoài Phát hành giấy thành viên có giá Sử dụng vốn

Cho vay thương Cho vay vs các Cho vay ưu đãi Cho vay

mại, dịch vụ cho đối tượng chính trung và dài tương hỗ ,

hầu hết các đối sách, vì mục hạn để phát tượng trợ

tượng trong tiêu xóa đói, triển và xây nhằm xóa đói NKT

giảm nghèo, an dựng các dự án giảm nghèo sinh XH

trọng điểm cho các đối quốc gia tượng trong và ngoài thành viên

* Chức năng của ngân hàng thương mại - Thủ quỹ xã hội - Trung gian thanh toán 21 - Trung gian tín dụng 22 Chương 6 Lãi suất 1. Khái niệm

- Tỷ lệ % tăng thêm so với vốn gốc hoạt động

- Là giá của quyền sử dụng vốn vay trong thời gian nhất định mà người sử dụng

vốn phải trả cho người sở hữu. 2. Phân loại

- Căn cứ vào tính ổn định của lãi suất Lãi suất cố định Lãi suất thả nổi

- Ko đổi trong suốt thời gian vay hoặc - Thay đổi theo sự thay đổi của thị gửi tiền trường VD. LS tiền gửi

VD. LS cho vay trong hợp đồng tín

dụng đối với tài sản vay dài hạn

- Căn cứ vào giá trị thực của lãi suất

+ Lãi suất danh nghĩa: Tính theo giá trị của tiền tệ vào thời điểm nghiên cứu, chưa

loại trừ tỷ lệ lạm phát

+ Lãi suất thực tế: được điều chỉnh lại theo những thay đổi về tỷ lệ lạm phát,là lãi

suất đã trừ đi tỷ lệ lạm phát

LS thực = LS danh nghĩa – Tỷ lệ lạm phát 23

- Căn cứ vào chủ thể tham gia quan hệ tín dụng NHTM - phi NH

- LS tiền gửi: NH tính tiền lãi phải trả cho tiền gửi

- LS cho vay: Tính lãi tiền vay mà KH phải trả

- LS chiết khấu: áp dụng khi NH mua giấy tờ có giá của KH NHTM-NHTM

- LS liên NH: LS các NHTM cho nhau vay

- LS tiền gửi: LS các NHTM phải trả cho 24 nhau

- LS tái chiết khấu: được tính bằng tỷ lệ

trên mệnh giá GTCG đc khấu trừ khi

NHTW phát hành tiền cho NHTM

- LS tái cầm cố thế chấp: tỷ lệ % trên số tiền cho NH vay

=> đây là cặp lãi suất chủ đạo của NHTW

do NHTW ấn định, căn cứ vào mục tiêu

của CSTT, trong từng thời kỳ và biến

động của LS thị trường NHTM NHTW

- LS tiền gửi NHTW:áp dụng cho các

khoản tiền gửi của NHTM

- LS cho vay qua đêm: NHTW cho

NHTM vay trong thời gian ngắn

- Căn cứ vào cách đo lường + LS đơn: C = Co . ( 1 + i x n) + LS kép C = Co (1 + i )^n LS kép = ( 1 + i đơn)^n - 1 + LS hiệu quả = ( 1 + i năm/ n)^n -1 + Lãi suất hoàn vốn

LS làm cân bằng giá trị hiện tại của các khoản tiền nhận được trong tương lai từ một khoản đầu tư. 25

PV= Gía trị hiện tại của khoản tiền

Trong đó: TV số tiền cho vay

FP số tiền trả cố định hàng năm n thời hạn khoản vay =>

3. Tỷ suất lợi tức và lãi suất

- Tỷ suất lợi tức = Lãi suất khi thời gian lưu trữ và kỳ hạn thanh toán là như nhau

- Tỷ suất lợi tức phản ánh cho người sở hữu chứng khoán biết rằng họ thực sự được hay

không được thêm thu nhập khi lưu trữ chứng khoán, còn lãi suất không phản ánh điều đó.

4. Các nhân tố ảnh hưởng đến lãi suất thị trường

Tác động đến Cung cầu quĩ cho vay ( chi tiết ở hai hình bên dưới)

(+): Tỷ lệ thuận với lãi suất

(-): tỷ lệ nghịch với lãi suất

Cầu quĩ cho vay ( tỷ lệ thuận với lãi

Cung quĩ cho vay ( tỷ lệ nghịch với lãi suất) suất)

Tỷ suất lợi tức dự tính cơ hội đầu tư (+) Tài sản và thu nhập (-) Lạm phát dự tính (+)

Tỷ suất lợi tức của công cụ nợ (-)

Tình trạng bội chi NSNN (+) Rủi ro công cụ nợ (+)

Tính lỏng của công cụ nợ (-) 26 27

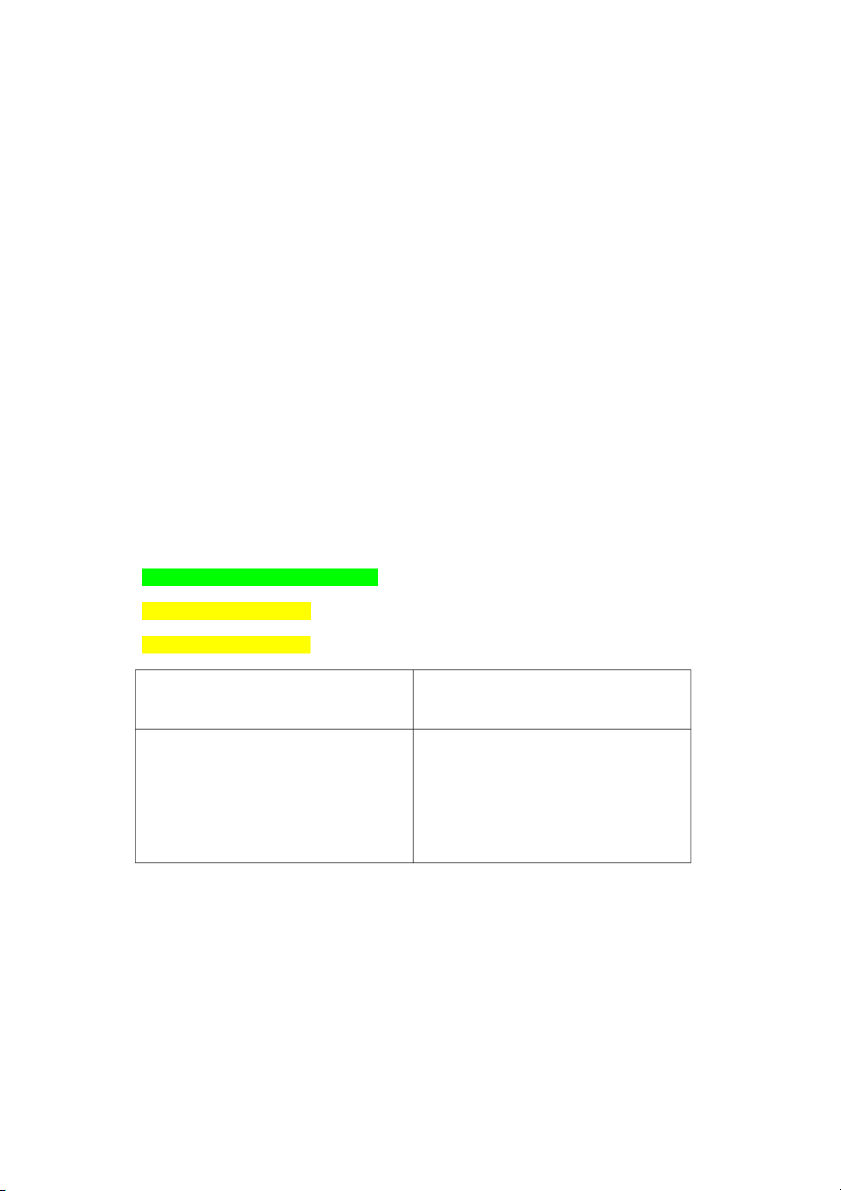

⮚ Tác động đến Cung cầu tiền (hình )

Chú thích :(+): tỷ lệ thuận với lãi suất

(-):tỷ lệ nghịch với lãi suất

CẦU TIỀN: tỷ lệ thuận với lãi suất

CUNG TIỀN: tỷ lệ nghịch với lãi suất 28 29

Các nhân tố làm dịch chuyển đường cung tiền

NHTW tăng cung tiền => lãi suất giảm

5. Cấu trúc rủi ro của lãi suất

Là sự khác biệt về lãi suất giữa các CC nợ có cùng kỳ hạn nhưng mức rủi ro khác

nhau, tính lỏng khác nhau,thuế thu nhập khác nhau

=> LS cao, rủi ro cao, tính lỏng thấp, thuế thu nhập cao 30

6. Cấu trúc kỳ hạn của lãi suất ( trang 78 ) - Lý thuyết dự tính

Giả thiết: Người mua công cụ nợ ưu tiên vào tỷ suất lợi tức của công cụ mà không quan trọng đến kỳ hạn

ND: Lãi suất của 1 CC nợ dài hạn bằng trung bình của các mức lãi suất ngắn hạn trong tương lai

-Lý thuyết thị trường phân cách 31 32

- Lý thuyết phần thưởng tính lỏng – toàn diện nhất

7. Vai trò của lãi suất trong nền kinh tế

- Là công cụ kích thích lợi ích vật chất để thu hút các khoant tiền tích kieemjcuar các chủ thể kinh tế

- Là công cụ điều tiết nền kinh tế vĩ mô 33

- Là công cụ phân phối vấn và kích thích sử dụng vốn có hiệu quả

- Là công cụ đo lường tình trạng sức khỏe của NKT

- Là công cụ thực hiện chính sách tiền tệ quốc gia

CHƯƠNG 7 CUNG CẦU TIỀN TỆ I. Cầu tiền tệ ( MD) 1. Khái niệm

Là số lượng tiền mà các chủ thể phi ngân hàng cần nắm giữ cho các nhu cầu giao dịch, dự

phòng và đầu tư trong điều kiện giá cả và các biến số vĩ mô cho trước.

Là số tiền mà các chủ thể phi NH cần nắm giữ cho nhu cầu giao dịch, dự phòng và đầu tư

trong đk giá cả và các biến số vĩ mô cho trước 2. Thành phần

- Mức cầu tiền giao dịch

- Mức cầu tiền dự phòng

- Mức cầu tiền đầu tư/ đầu cơ

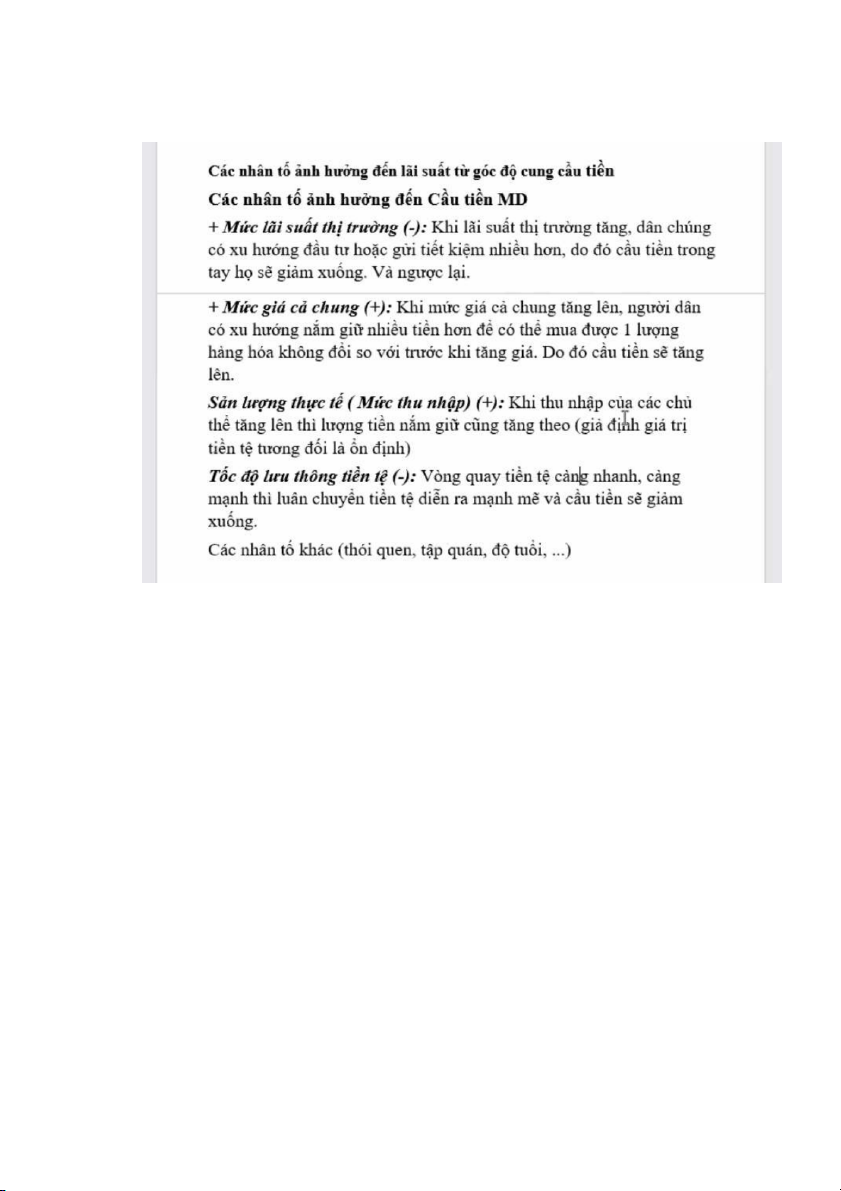

3. Nhân tố ảnh hưởng đến mức cầu tiền MD

- Mức lãi suất thị trường (+) - Mức giá cả ( +) - Thu nhập thực tế (+) 34

- Tốc độ lưu thông tiền tệ (-)

- Thói quen tiêu dùng, tập quán, tuổi, dự đoán … ⮚ Hàm cầu tiền II. Cung tiền MS

- Có 4 nhân tố ảnh hưởng đến mức cung tiền tệ, đó là:

+ Lượng tiền cơ sở MB: ảnh hưởng tỷ lệ thuận với mức cung tiền tệ. ( NHTW phát hành

thêm tiền mặt vào lưu thông)

+ Tỷ lệ dự trữ bắt buộc: ảnh hưởng tỷ lệ nghịch với mức cung tiền tệ.

+ Tỷ lệ dự trữ thừa: ảnh hưởng tỷ lệ nghịch với mức cung tiền tệ.

+ Tỷ lệ tiền mặt: ảnh hưởng tỷ lệ nghịch với mức cung tiền tệ (Tiền dự trữ của các NHTM tăng) 35

III. Quá trình cung ứng tiền của NHTW 36

- MB lượng tiền NHTW phát hành

⮚ Kênh phát hành tiền MB

- Mua ngoại tệ or vàng trên thị trường ngoại hối - Cho chính chủ vay - Cho NHTM vay

- Mua chứng khoán trên thông qua nghiệp vụ thị trường ⮚ Cách làm tăng MB

- Mua ngoại tệ or vàng trên thị trường ngoại hối - Cho chính chủ vay - Cho NHTM vay

- Mua chứng khoán trên thông qua nghiệp vụ thị trường

⮚ Cách làm giảm MB

- Bán ngoại tệ hoặc vàng trên thị trường

- Bán chứng khoán trên thị trường mở 37 Các loại MB 38

CHƯƠNG 8 NGÂN HÀNG TRUNG ƯƠNG 1. Khái niệm

Là một định chế công cộng có thể độc lập hoặc chực thuộc chính phủ,thực hiện chức

năng độc quyền phát hành tiền, là NH của các NH, NH của CP và chịu trách nghiệm về

việc quản lý nhà nước về các hoạt động về tiền tệ

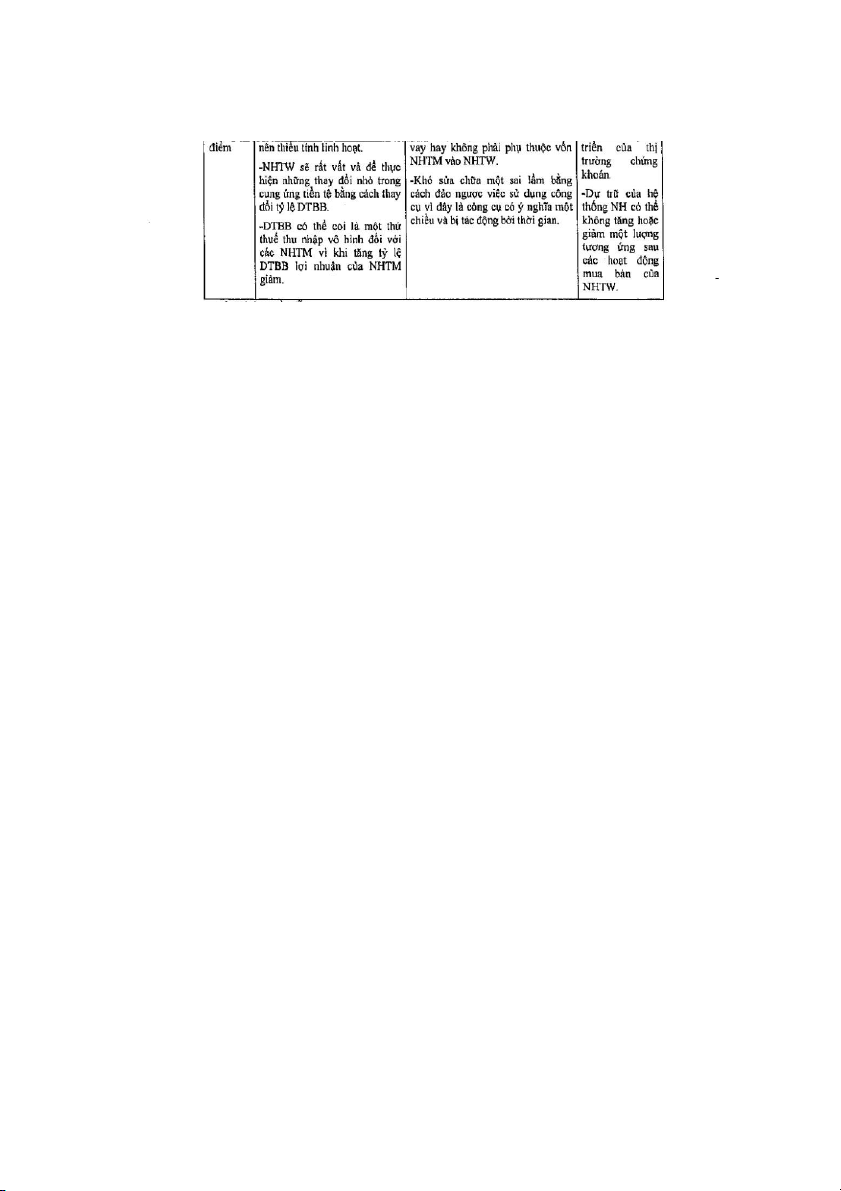

2. Vị trí ( Ưu nhược điểm của các MH ở hình thứ ba )

❖ Mô hình NHTW trực thuộc chính phủ

❖ Mô hình NHTW không trực thuộc chính phủ: Mỹ,Thụy Sĩ, Pháp, Nhật 39

So sánh 2 MH NHTW trực thuộc chính phủ và NHTW độc lập chính phủ 40

3. Nguyên tắc phát hành tiền

- Dựa trên cơ sở có trữ kim đảm bảo, đảm bảo bằng vàng

- Đảm bảo bằng hàng hóa

4. Chức năng của NHTW

( chi tiết xem hình bên dưới)

- NHTW là ngân hàng phát hành tiền

- NHTW là ngân hàng của các ngân hàng

- NHTW là ngân hàng của chính phủ

- Chức năng quản lý nhà nước của NHTW 41 42

LẠM PHÁT ( hình bên dưới) Nguyên nhân lạm phát Hậu quả lạm phát 43 44

CHÍNH SÁCH TIỀN TỆ 1. Mục tiêu

- Mục tiêu hoạt động

- Mục tiêu trung gian

- Mục tiêu cuối cùng

❖ Mối quan hệ giữa các mục tiêu (-) là tỷ lệ nghịch, (+) tỷ lệ thuận 45

2. Công cụ chính sách tiền tệ

2.1 Công cụ trực tiếp

- Chỉ có một công cụ là Hạn mức tín dụng

2.2 Công cụ gián tiếp ( Ưu nhược điểm lần lượt ở hình bên dưới) - Dự trữ bắt buộc

- Chính sách tái chiết khấu ( chính sách tái cấp vốn )

- Nghiệp vụ thị trường mở: Hiệu quả nhất 46 - Kênh truyền dẫn Kênh lãi suất Kênh giá tài sản Kênh tín dụng

- Các nhân tố ảnh hưởng hiệu quả của Chính sách tiền tệ

Hiệu quả của các kênh truyền dẫn

Mức độ nhạy cảm của cầu tiền với lãi suất

Mức độ nhạy cảm của đầu tư và tiêu dùng với lãi suất

Tốc độ ảnh hưởng của chinh sách tiền tệ Tính độc lập của NHTW

Cơ chế tỷ giá và mức độ mở của của nền kinh tế 47

1. Hạn chế trong giao dịch tiền điện tử là:

a) Đòi hỏi cơ sở vật chất tốt phục vụ tốt cho hoạt động thanh toán

b) Mất chi phí giao dịch lớn

c) Nguy cơ bị làm tiền giả

d) Thời gian giao dịch dài

2. Các biện pháp tài trợ thâm hụt Ngân sách Nhà nước:

a) Không có phương án đúng.

b) Yêu cầu Chính phủ phát hành tiền

c) Giảm chi tiêu công và tăng thuế

d) Tăng vay nợ từ Chính phủ

3. Theo định nghĩa, hệ thống tài chính bao gồm các bộ phận:

a) Không có phương án đúng.

b) Người tiết kiệm, nhà đầu tư, thị trường tài chính, tổ chức tài chính

c) Người tiết kiệm, nhà đầu tư, thị trường tài chính, tổ chức tài chính, cơ quan quản

lí, giám sát và điều hành thị trường

d) Thị trường tiền tệ, thị trường sơ cấp, thị trường thứ cấp

4. Hàng hoá được giao dịch trên thị trường tài chính là:

a) Các công cụ nợ ngắn hạn

b) Các công cụ nợ dài hạn c) Công cụ vốn

d) Tất cả các loại công cụ tài chính

5. Tài chính công giống tài chính Nhà nước ở chỗ:

a) Bao gồm các bộ phận: TC chung của nhà nước, tài chính của các cơ quan; Đơn

vị trực tiếp sử dụng kinh phí của Nhà nước và tài chính của doanh nghiệp.

b) Không bao gồm cả Tài chính của cá nhân. 48

c) Bao gồm các bộ phận: TC chung của nhà nước, tài chính của các cơ quan; Đơn

vị trực tiếp sử dụng kinh phí của Nhà nước.

d) Không bao gồm Tài chính của doanh nghiệp.

6. Một mô hình tổ chức các cơ quan giám sát hệ thống tài chính:

a) Không có phương án đúng.

b) Mô hình giám sát theo lĩnh vực hoạt động

c) Mô hình giám sát theo mô hình thị trường

d) Mô hình giám sát theo thể chế

7. Đại dịch do Covid 19 có thể gây ra tình trạng ... của Ngân sách Nhà nước trong năm 2020 là: a) Ổn định b) Cân bằng c) Thâm hụt d) Bội thu

8. Phân loại theo đối tượng chịu thuế, thuế được chia thành:

a) Thuế tài sản; Thuế sản phẩm; Thuế thu nhập

b) Thuế thu nhập cá nhân; Thuế tiêu thụ đặc biệt; Thuế gián thu.

c) Thuế thu nhập; Thuế tài sản; Thuế tiêu dùng

d) Thuế trực thu; Thuế gián thu; Thuế tài sản

9. Thuế là khoản ... của Ngân sách nhà nước a) Thu khác b) Thu không thường xuyên c) Thu thường xuyên d) Thu để cân đối

10. Chi thường xuyên là khoản chi có tính ... trong tổng chi TCC: a) Biến động lớn nhất 49

b) Không thể dự đoán được c) Ổn định d) Không có đáp án đúng

11. Thu tài chính công được phân loại theo nội dung kinh tế là:

a) Thu tài chính cá nhân, thu tài chính hộ gia đình

b) Thu thường xuyên, thu không thường xuyên

c) Thu cân đối Ngân sách, thu bù đắp thiếu hụt ngân sách nhà nước

d) Không có phương án đúng

12. Trạng thái Ngân sách của Việt Nam hiện đang ở trạng thái:

a) Không có phương án đúng. b) Bội thu c) Bội chi d) Cân bằng

13. Giá cả các công cụ tài chính được giao dịch trên thị trường sơ cấp được quyết định bởi:

a) Quan hệ cung cầu của hàng hoá đó b) Thị trường c) Người mua

d) Không có phương án đúng.

14. Thu từ bán, cho thuê tài sản, tài nguyên thuộc sở hữu của Nhà nước là khoản

thu ... của tài chính công a) Thu thường xuyên b) Thu để cân đối c) Thu khác d) Thu không thường xuyên

15. Ngân hàng trung gian bao gồm các loại hình: 50

a) Ngân hàng trung ương, ngân hàng chính sách và ngân hàng đầu tư

b) Ngân hàng thương mại, ngân hàng đầu tư và ngân hàng phát triển.

c) Ngân hàng thương mại, ngân hàng trung ương và các tổ chức tài chính phi nhân hàng

d) Ngân hàng chính sách xã hội, ngân hàng đầu tư, quỹ tín dụng nhân dân

16. Hạn chế của trao đổi trực tiếp Hàng - Hàng là:

a) Cần có tiền làm vật trung gian trong trao đổi.

b) Cần sự trùng hợp kép về địa điểm và thời gian (2)

c) Cần sự trùng hợp kép về địa điểm và thời gian (1)

d) Cả phương án (1) và (2)

17. Thuế thu nhập là sắc thuế có đối tượng chịu thuế là:

a) Không có phương án đúng.

b) Quyền sở hữu hay quyền sử dụng tài sản

c) Phần thu nhập được mang tiêu dùng trong hiện tại.

d) Thu nhập nhận được từ các nguồn khác nhau: như tiền công, tiền lương, lợi tức cổ phần...

18. Thị trường tiền tệ là:

a) Tất cả các đáp án đều đúng.

b) Thị trường mua bán ngắn hạn các công cụ tài chính

c) Thị trường chỉ mua bán các công cụ tài chính ngắn hạn

d) Thị trường chỉ mua bán các công cụ tài chính dài hạn

19. Hàng hoá được giao dịch trên thị trường vốn là:

a) Tín phiếu kho bạc, tín phiếu ngân hàng trung ương, chứng chỉ tiền gửi.

b) Chứng chỉ tiền gửi, chấp phiếu ngân hàng và hợp đồng mua lại

c) Cổ phiếu, trái phiếu và các giấy tờ có giá trung dài hạn

d) Tất cả các đáp án đều đúng. 51

20. Thị trường tiền tệ là:

a) Một bộ phận của thị trường vốn

b) Một bộ phận của thị trường tài chính

c) Một bộ phận của thị trường chứng khoán

d) Không có đáp án đúng.

21. Hàng hoá được ưu chuộng sử dụng nhất trên thị trường tiền tệ: a) Thương phiếu b) Trái phiếu Chính phủ

c) Không có đáp án đúng. d) Hợp đồng mua lại

22. Điều kiện để hình thành tài chính:

a) Sự xuất hiện của nền kinh tế hàng hoá tiền tệ và Nhà nước

b) Không có phương án đúng.

c) Sự xuất hiện của tiền tệ, đặc biệt là tiền giấy

d) Sự xuất hiện của hệ thống luật pháp và điều tiết của Chính phủ

23. Chi đầu tư phát triển là khoản chi lớn của Ngân sách nhà nước nhưng:

a) Không có tính ổn định

b) Không có tính bền vững

c) Không có tính hỗ trợ doanh nghiệp.

d) Không có tính linh hoạt

24. Thị trường vốn cổ phần là thị trường mua bán:

a) Vốn ngắn hạn và tất cả các công cụ tài chính

b) Vốn cổ phần và các công cụ tài chính dài hạn

c) Vốn dài hạn, cổ phiếu, trái phiếu

d) Vốn cổ phần, cổ phiếu và chứng chỉ quỹ. 52