Preview text:

Tự luận

1. Hoạt động đầu tư tài chính của NHTM là gì? Phân tích các mục tiêu đầu tư tài chính của NHTM

- Hoạt động đầu tư tài chính là nghiệp vụ ngân hàng sử dụng một phần giá trị tiền tệ do

mình tạo lập để mua và nắm giữu các tài sản tài chính nhằm mục đích sinh lời và tạo nguồn thanh khoản bổ sung - Mục tiêu:

+ Giúp ngân hàng gia tăng thu nhập: kinh doanh chênh lệch giá chứng khoán hoặc được

hưởng cổ tức/ trái tức

+ Đa dạng hóa danh mục sản phẩm: gia tăng thêm nguồn thu ngoài hoạt độngcho vay đem

lại lợi nhuận cho ngân hàng

+ Phân tán rủi ro trong kinh doanh: ngân hàng giảm sự phụ thuộc vào hoạtđộng cho vay

2. Phân tích đặc điểm và vai trò của hoạt động ngoại bảng đối với NHTM

- Hoạt động ngoại bảng chỉ các hoạt động liên quan đến các dạng cam kết hay hợp đồng

tạo ra nguồn thu nhập cho ngân hàng nhưng không được ghi nhận như Tài sản hay Nợ theo

thủ tục kế toán thông thường. - Đặc điểm:

+ Chỉ được phản ánh trong Tài sản hoặc nợ của Ngân hàng khi sự kiện tiềm ẩn phát sinh:

khi một NHTM đứng ra cam kết bảo lãnh cho KH, NHTM có thể thu lợi từ nguồn phí bảo

lãnh, và tại thời điểm đó ngân NHTM chưa phát sinh 1 nghĩa vụ nợ nào. Tuy nhiên khi

khách hàng không thanh toán được khoản vay cho bên đối tác, NHTM phải đứng ra trả khoản vay này.

+ Được quy đổi thành nội bảng để tính vốn tự có theo yêu cầu của cơ quan quản lý

+ Mang lại nguồn thu nhập từ chi phí cho ngân hàng - Vai trò

+ Cung cấp công cụ phòng ngừa rủi ro: NHTM có thể sử dụng các hợp đồng phái sinh trong phòng ngừa rủi ro

+ Đa dạng hóa dịch vụ kinh doanh: thông qua tăng số lượng các sản phẩm dịch vụ cung

cấp cho khách hàng như bảo lãnh, phát hành thư tín dụng (L/C)

+ Gia tăng thu nhập dưới hình thức phí hoặc hoa hồng cho NHTM: các sản phẩm dịch vụ

như bảo lãnh, thư tín dụng mang lại nguồn thu phí cho NHTM

3.Phân tích những lợi ích của cam kết cho vay đối với các bên liên quan

- Cam kết cho vay là dịch vụ trong đó ngân hàng cam kết cho vay một số tiền nhất định

cho khách hàng theo những điều khoản được chỉ định trước

- Lợi ích đối với: + Ngân hàng: mở rộng loại hinhg dịch vụ cung ứng cho KH ( đặc biệt là

các doanh nghiệp), tăng nguồn thu nhập ngoài lãi.

+ Khách hàng: chủ động tiếp cận được nguồn vốn khi có nhu cầu do đã ký kết hợp đồng

trước và vay khi cần trong khoảng thời gian đã định, từ đó chủ động hơn trogn lập kế hoạch

tài chính, dự đoán thu chi và quản lý dòng tiền ( ví dụ vay để hoàn trả các khoản nợ ngắn

hạn phát sinh ngoài dự kiến hoặc đáp ứng nhu cầu vốn bất chợt phát sinh).

⇨Đảm bảo khả năng thanh toán, an toàn tài chính và thanh khoản

+ Các bên liên quan: ví dụ chủ nợ của DN được hoàn trả tiền, người lao động được trả lương đúng hạn

Câu 3: Phân tích một số nguyên nhân dẫn đến rủi ro tín dụng của NHTM. Cho một

ví dụ minh họa của NHTM.

- Rủi ro tín dụng là khả năng một người vay ngân hàng hoặc một đối tác không thực hiện

được các nghĩa vụ nợ của mình theo các điều khoản đã thỏa thuận - Nguyên nhân

+ Xuất phát từ phía ngân hàng: thẩm định tín dụng không phù hợp ( sai sót trong thẩm

định, chuyên môn của chuyên viên thẩm định), chính sách tín dụng không hợp lý, trình độ

và đạo đức của chuyên viên quan hệ khách hàng ( chuyên viên cấu kết với doanh nghiệp

để doanh nghiệp được vay), hoạt động giám sát sau vay không hiệu quả ( DN sử dụng vốn sai mục đích)

+ Xuất phát từ phía khách hàng: khách hàng sử dụng vốn vay không hiệu quả ( kinh doanh

thua lỗ và vỡ nợ), sử dụng vốn sai mục đích, cố tình chiếm đoạt vốn từ ngân hàng

+ Xuất phát từ nguyên nhanh khách quan: suy thoái kinh tế, thay đổi chính sách pháp luật -Ảnh hưởng Covid:

+ Thu nhập giảm, nhu cầu chi tiêu giảm

+ Chuỗi cung ứng gián đoạn, hoạt động sản xuất kinh doanh đình trệ, gây khó khăn cho

hoạt động sản xuất và cơ hội đầu tư thấp thậm chí rất nhiều doanh nghiệp phá sản không

có khả năng hoàn trả nợ => nợ xấu

+ Doanh thu sụt giảm, chi phí gia tang

4. Phân tích chức năng chia sẻ rủi ro của trung gian tài chính

- Chuyển đổi quy mô: trung gian tài chính có thể tập hợp các nguồn vốn nhỏ lẻ từ những

chủ thể thừa vốn thành những nguồn vốn có quy mô lớn, sau đó cho vay các chủ thể có nhu cầu về vốn.

- Chuyển đổi kỳ hạn: mỗi chủ thể thừa vốn có số vốn nhàn rỗi khác nhau và thời hạn khác

nhau, các chủ thể cần vốn có nhu cầu về vốn khác nhau và thời hạn khác nhau. Các trung

gian tài chính gom các nguồn vốn có kỳ hạn khác nhau, sau đó cho các bên thiếu vốn có kì hạn vay khác nhau vay

- Chuyển đổi rủi ro: đa dạng danh hóa danh mục cho vay, sàng lọc, giám sát khách hàng

tốt, có quỹ dự phòng rủi ro, trung gian tài chính giúp bên thừa vốn gánh chịu một phần rủi ro khi xảy ra rủi ro

5. Trình bày khái niệm và đặc điểm của dịch vụ bảo hiểm ngân hàng? Vì sao xu hướng

cung ứng sản phẩm bảo hiểm qua NH ngày càng phát triển

- Dịch vụ bảo hiểm ngân hàng là dịch vụ cung ứng các hợp đồng bảo hiểm thông qua ngân hàng - Đặc điểm:

+ Ngân hàng chào bán các sản phẩm bảo hiểm và được hưởng phí

+ Các sản phẩm bảo hiểm được phát triển và quản lý bởi các công ty bảo hiểm

+ Mang lại nguồn thu phí cho ngân hàng

- Dịch vụ bảo hiểm qua ngân hàng ngày càng phát triển

+ NHTM tận dụng được lượng khách hàng lớn, thực hiện bán chéo sản phẩm,từ đó ngân

hàng được hưởng phí và nhân viên gia tăng thu nhập

+ Công ty bảo hiểm hưởng lợi từ tập khách hàng của NH, giảm bớt chi phítìm kiếm khách hang

6. Hoạt động đầu tư tài chính của NHTm là gì? Phân tích các mục tiêu đầu tư tài chính của NHTM

- Hoạt động đầu tư tài chính là nghiệp vụ ngân hàng sử dụng một phần giá trị tiền tệ do

mình tạo lập để mua và nắm giữu các tài sản tài chính nhằm mục đích sinh lời và tạo nguồn thanh khoản bổ sung - Mục tiêu:

+ Giúp ngân hàng gia tăng thu nhập: kinh doanh chênh lệch giá chứng khoánhoặc được

hưởng cổ tức/ trái tức

+ Đa dạng hóa danh mục sản phẩm: gia tăng thêm nguồn thu ngoài hoạt độngcho vay đem

lại lợi nhuận cho ngân hàng

+ Phân tán rủi ro trong kinh doanh: ngân hàng giảm sự phụ thuộc vào hoạtđộng cho vay

7. Trình bày khái niệm và phân tích đặc điểm của vốn tiền gửi của NHTM

- Khái niệm: Vốn tiền gửi là vốn do NHTM huy động từ các cá nhân và các tổ chức thông

qua việc thực hiện các nghiệp vụ nhận tiền gửi, thanh toán và các nghiệp vụ kinh doanh

khác và được dùng làm vốn kinh doanh. - Đặc điểm:

+ Không thuộc sở hữu của NHTM: đây là nguồn vốn huy động từ các cá nhânvà tổ chức,

do đó sau này sẽ phải hoàn trả lại số vốn này

+ Tính biến động cao: Nguồn vốn được các ca nhân và tổ chức gửi vào NHTM, phụ thuộc

vào nhu cầu sử dụng của họ mà các chủ thể này có thể rút ra bất cứ lúc nào.

+ Chiếm tỷ trọng lớn trong tổng nguồn vốn của NHTM: hoạt động tiền gửi là 1 trong các

hoạt động cốt lõi của NHTM, và vốn tiền gửi là nguồn vốn chiếm tỷ trọng lớn nhất bên

phần nguồn vốn ( Tài sản nợ) của NHTM.

+ Ảnh hưởng tới chi phí, các rủi ro của NHTM: do vốn tiền gửi chiếm tỷ trọng lớn nhất

bên phần vốn, do đó chi phí huy động vốn tiền gửi chiếm tỷ trọng lớn trong tổng chi phí

của NHTM. Ngoài ram vốn tiền gửi còn tiềm ẩn các rủi ro như rủi ro thanh khoản, rủi ro lãi suất.

8. Phân tích chức năng giảm chi phí giao dịch của trung gian tài chính

- Nhờ quy mô: các trung gian tài chính thường có quy mô lớn, nên có thểgiúp họ tận dụng

tính kinh tế theo quy mô, giảm chi phí giao dịch cho mỗi Giao dịch khi quy mô giao dịch tăng

- Nhờ tính chuyên nghiệp: Các trung tâm tài chính có đủ nguồn lực để đào tạo độ ngũ cán

bộ có kinh nghiệm, trình độ chuyên môn cao => lựa chọn khách hàng tốt, quá tình lựa chọn,

giám sát KH được đảm bảo-> giảm rủi ro

9. Phân tích lý do việc cơ quan quản lý nhà nước yêu cầu các NHTM phải duy trì tỷ

lệ an toàn vốn tối thiểu

- Tỷ lệ an toàn tối thiểu: hệ số là thước đo vốn khả dụng của ngân hàng, được biểu thị bằng

tỷ lệ phần trăm giữa vốn tự có với tài sản có điều chỉnh rủi ro của NHTM. Đây là 1 thước

đo quan trọng để đo mức độ an toàn hoạt động của NH - Lý do:

+ Đảm bảo sự an toàn ổn định của hệ thống NH: NHTM là doanh nghiệp kinh doanh tiền

tệ, đây là lĩnh vực có tính rủi ro cao và rủi ro có tính lan truyền

+ Đảm bảo rủi ro của NH ở mức cho phép: một trong các cấu phần của vốn trong công

thức tính CAR là vốn chủ sở hữu, đây là tấm đệm an toàn giúp phòng tránh rủi ro phá sản

của NHTM. NHTM huy động các nguồn vốn khác nhau và sử dụng để cho vay và đầu tư

sinh lời, các hoạt động đầu tư này đều có mức độ rủi ro khác nhau. Tỷ lẹ CAR có mục đích

đảm bảo NHTM không sử dụng vốn vào các hoạt động rủi ro quá cao, dẫn tới thua lỗ và

không chống chịu được.

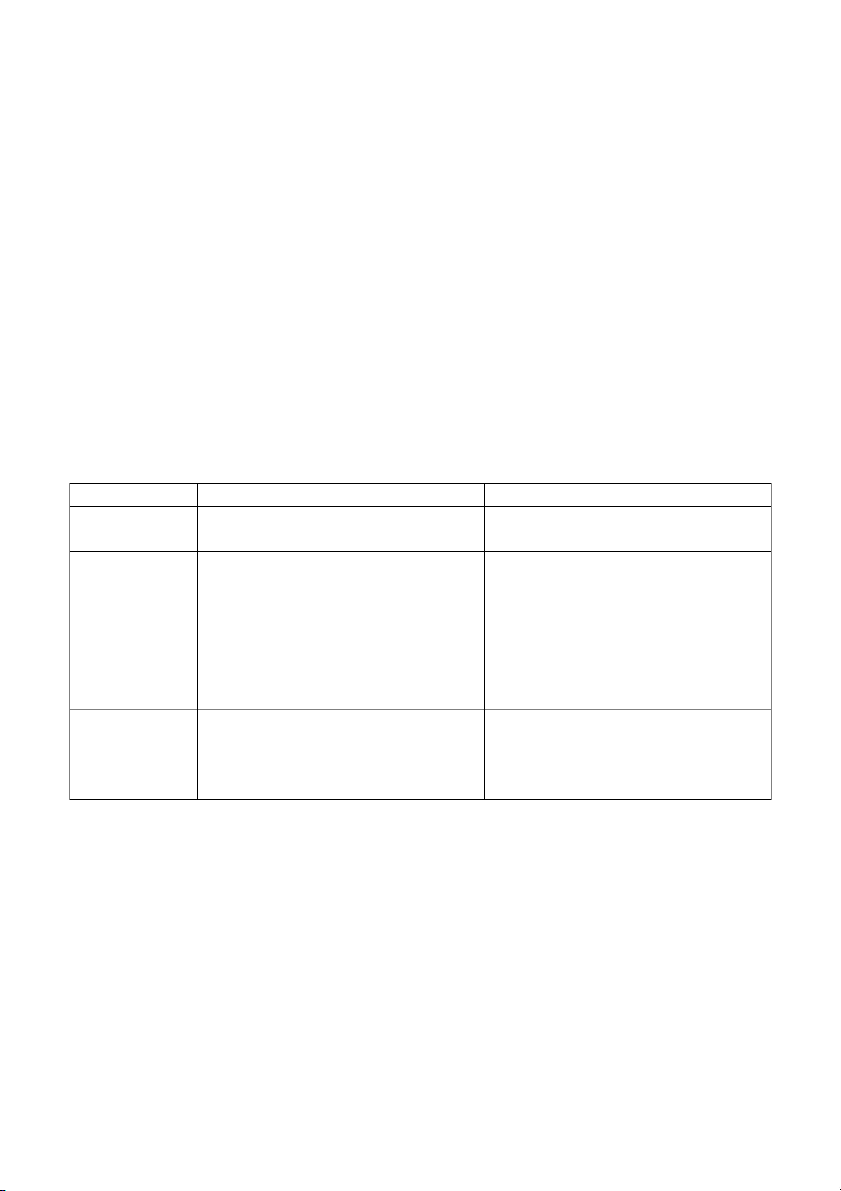

Câu 8: Phân tích ưu và nhược điểm của các biện pháp tăng vốn chủ sở hữu

- Vốn chủ sở hữu của NHTM: nguồn vốn thuộc sở hữu của NH, gồm các khoản vốn được

cấp hoặc được đóng góp bởi nhwunxg chủ ngân hàng khi mới thành lập, các khoản do ngân

hàng trích lập, giữ lại từ lợi nhuận hoạt động

- NHTM có thể tăng vốn chủ sở hữu thông qua

Tăng vốn từ nguồn nội bộ

Tăng vốn từ nguồn bên ngoài Đặc điểm

Ngân hàng sử dụng một phấn từ lợi Ngân hàng phát hành CK trên thị

nhuận sau thuế để tang VCSH

trường để thu hút các NĐT góp vốn Ưu điểm

-Tận dụng được nguồn vốn nội bộ, NHTM có khả năng tiếp cận được

không tốn thêm các chi phí phát nguồn vốn lớn, đa dạng đáp ứng

hành CK nhằm huy động vốn

được các mục tiêu dài hạn NHTM

-Thủ tục đơn giản hơn so với tăng có thể phát hành cổ phiếu cho NĐT

vốn bằng phát hành CP Duy trì tỷ chiến lược, nhằm tận dụng những lệ sở hữu

lợi ích từ họ như hỗ trợ về định

hướng phát triển , năng lực quản trị Nhược điểm

Nguồn vốn bị giới hạn trong lợi Chi phí huy động vốncao, thủ tục

nhuận, đặc biệt lợi nhuận giữ lại bị phát hành cổ phiếu phức tạp Cổ

suy giảm nếu NHTM cần chi trả cổ đông hiện hữu bị pha loãng quyền tức bằng tiền mặt sở hữu

10. Liệt kê các chức năng của NHTM? Các NHTM thực hiện chức năng cắt giảm chi

phí giao dịch như thế nào? ● Chức năng của NHTM

- Chức năng trung gian tài chính: + Giảm chi phí giao dịch

+ Giảm bất cân xứng thông tin + Chia sẻ rủi ro với KH

- Chức năng trung gian thanh toán:

+ NHTM nắm giữ TK của rất nhiều KH khác nhau

+ Việc sử dụng tiền mặt ngày càng hạn chế

+ NHTM đóng vai trò thủ quỹ cho DN và cá nhân

+ NHTM cung cấp cho KH nhiều sản phẩm thanh toán tiện lợi - Chức năng tạo tiền:

+ Dựa trên cơ sở chức năng trung gian tài chính và trung gian thanh toán của NHTM

+ Thông qua chức năng trung gian thanh toán: NHTM mở tài khoản tiền gửi thanh toán

cho KH, số dư trên TK này là một bộ phận của lượng tiền giao dịch

+ Thông qua chức năng trung gian tài chính: NHTM sử dụng vốn huy động được để cho

vay, số tiền cho vay ra được KH sử dụng để mua hàng hóa, dịch vụ bằng cách chuyển

khoản sang TK của ng bán tại NHTM khác.

● Cắt giảm chi phí giao dịch

- Nhờ quy mô: các trung gian tài chính thường có quy mô lớn, nên có thểgiúp họ tận dụng

tính kinh tế theo quy mô, giảm chi phí giao dịch cho mỗi Giao dịch khi quy mô giao dịch tăng

- Nhờ tính chuyên nghiệp: Các trung tâm tài chính có đủ nguồn lực để đào tạo độ ngũ cán

bộ có kinh nghiệm, trình độ chuyên môn cao => lựa chọn khách hàng tốt, quá tình lựa chọn,

giám sát KH được đảm bảo-> giảm rủi ro

11. Nêu khái niệm vốn tiền gửi? NHTM có thể huy động các loại tiền gửi như thế nào?

Nêu các biện pháp phù hơp để có thể huy động các loại tiền gửi tương ứng đó?

- Vốn tiền gửi: là vốn NHTm huy động từ các cá nhân và các tổ chức thông qua việc thực

hiện các nghiệp vụ nhận tiền gửi, thanh toán, và các nghiệp vụ kinh doanh khác và được

dùng để làm vốn kinh doanh - Phân loại:

+ Tiền gửi không kỳ hạn:

Khách hàng có thể rút bất cứ lúc nào, nhằm đảm bảo an toàn tài sản và thựchiện các khaorn thanh toán qua NH

Đối tượng khách hàng: cá nhân hoặc tổ chức tiền gửi

Mục tiêu: An toàn và thực hiện các khoản thanh toán qua NH

Hình thức thể hiện: Hợp đồng tiền gửi/ chứng nhận tiền gửi không kỳ hạn

+ Tiền gửi có kì hạn

Là loại tiền gửi mà Kh gửi vào NH trong một khoảng thời gian xác định với mục đích sinh lời

Đối tượng: thường là các doanh nghiệp hoặc các tổ chức có tiền nhàn rỗi trong khoảng thời gian nhất định

Mục tiêu: sinh lời và an toàn

Hình thức thể hiện: Hợp đồng tiền gửi/ Chứng nhận tiền gửi có kì hạn

+ Tiền gửi tiết kiệm

Là tiền được gửi vào ngân hàng nhằm mục đích tích lũy an toàn và hưởng lãi

Đối tượng: thường là KH cá nhân có lượng tiền nhàn rỗi có nhu cầu gửi tiền

vào TK tiết kiệm tại NH

Mục đích: tích lũy, sinh lời và an toàn

Hình thức thể hiện: Sổ tiết kiệm

12. Phân tích các chức năng của trung gian tài chính +Giảm chi phí giao dịch

- Nhờ quy mô: các trung gian tài chính thường có quy mô lớn, nên có thểgiúp họ tận dụng

tính kinh tế theo quy mô, giảm chi phí giao dịch cho mỗi Giao dịch khi quy mô giao dịch tăng

- Nhờ tính chuyên nghiệp: Các trung tâm tài chính có đủ nguồn lực để đào tạo độ ngũ cán

bộ có kinh nghiệm, trình độ chuyên môn cao => lựa chọn khách hàng tốt, quá tình lựa chọn,

giám sát KH được đảm bảo-> giảm rủi ro

+Giảm bất cân xứng thông tin vì

+ Các trung gian tài chính có kiến thức, chuyên môn và kỹ năng nghiệp vụ -> phân tích và

thẩm định khách hàng tốt -> giảm sự lựa chọn đối nghịch

+ Có khả năng tiếp cận với những nguồn thông tin chưa chắc tiếp cận được,khối lượng thông tin lớn

+ Có quyền lực -> hạn chế rủi ro đạo đức

+ Chia sẻ rủi ro vớikhách hàng: - Chuyển đổi quy mô - Chuyển đổi kì hạn - Chuyển đổi rủi ro

14.Nêu khái niệm và phân tích các đặc điểm của dịch vụ ngân hàng(theo nghĩa hẹp)

- Dịch vụ ngân hàng ngoài những chức năng truyền thống như huy động tiền gửi và cho

vay. Dịch vụ NH không thuộc phạm vi kinh doanh tiền tệ và các hoạt động nghiệp vụ ngân

hàng theo chức năng của 1 trung gian tài chính - Đặc điểm:

+ Mang lại nguồn thu nhập bổ sung cho NH

+ Thu từ dịch vụ ngày càng gia tăng vai trò quan trọng trong tổng thu nhập

+ Việc cung ứng dịch vụ ngân hàng dựa trên nền tảng công nghệ, quy trình, con người và

hệ thống, ít sử dụng trực tiếp nguồn vốn tài chính

15. Phân tích chức năng khác biệt của NHTm so với các trung gian tài chính khác

trong hệ thống tài chính - Chức năng thanh toán:

+ NHTM nắm giữ tài khoản của rất nhiều khách hàng khác nhau, đối tượng khách hàng đa

dạng không mang tính đặc thù nhưu các tổ chức khác + NHTM nhiều ngân hàng

+ Việc sử dụng tiền mặt bị hạn chế

+ NHTM đống vai trò là thủ quỹ cho DN và cá nhân

+ Cung cấp cho KH nhiều sản phẩm thanh toán tiện lợi

- Chức năng tạo tiền: dự trên cơ sở kết hợp 2 chức năng: chức năng trung gian tài chính và trung gian thanh toán

- Thông qua chức năng thanh toán: NHTM mở tài khoản tiền gửi thanh toán cho khách

hàng, số dư trên tài khoản này là bộ phận của lượng tiền giao dịch

- Thông qua chức năng trung gian: NHTM sử dụng vốn huy động được để cho vay, số tiền

cho vay ra được khách hàng sử dụng để mua hàng hóa, dịch vụ bằng cách chuyển khoản

sang TK của người bán tại NHTM khác.