Preview text:

lOMoARcPSD| 36207943 CHƯƠNG 2: Câu 1:

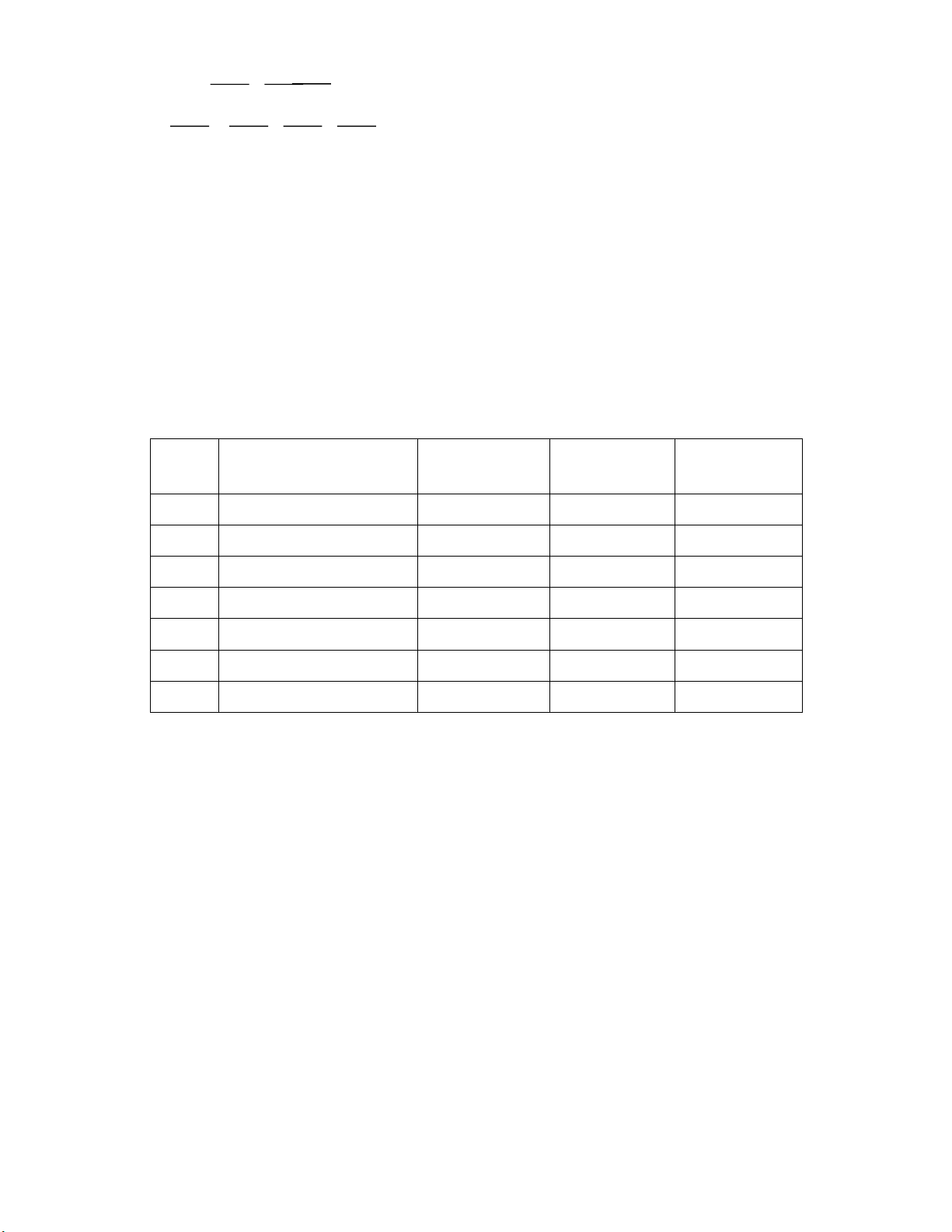

Hãy ọc bảng tỉ giá do một ngân hàng thương mại yết giá như sau: • GBP = 1,1234 • HKD = 1,7465 • SGD = 1,2023 • SDR = 1,5234 • EURO = 1,3537 • CAD = 1,2524 GBP = 1,1234

Một-mười hai số-ba mươi bốn iểm 1 GBP = 1,1234 USD HKD = 1,7465

Một – bảy mươi bốn số - sáu mươi lăm iểm 1 USD = 1,7465 HKD SGD = 1,2023

Một – hai mươi số - hai mươi ba iểm 1 USD = 1,2023 SGD SDR = 1,5234

Một – năm mươi hai số - ba mươi bốn iểm 1 SDR = 1,5234 USD EURO = 1,3537

Một – ba mươi lăm số - ba mươi bảy iểm 1 EURO = 1,3537 USD CAD = 1,2524

Một – hai mươi lăm số - hai mươi bốn iểm 1 USD = 1,2524 CAD

Câu 2: Nếu một khách hàng ến bán (hoặc mua) ngoại tệ với số lượng lớn, thì ngân hàng sẽ thực hiện với tỉ giá

cao hơn hay thấp hơn tỉ giá thị trường? Tại sao?

Nếu khách hàng mua với số lượng lớn thì ngân hàng sẽ thực hiện tỉ giá bán thấp hơn tỉ giá thị

trường. Còn khách hàng bán với số lượng lớn thì ngân hàng thực hiện tỉ giá mua cao hơn với

tỉ giá thị trường. Do chi phí giao dịch sẽ thấp nếu mua bán ở số lượng lớn. Câu 3:

Tính kết quả kinh doanh ngoại tệ:

a. Một ngân hàng yết giá ồng thời vừa mua và bán 150.000 AUD với tỉ giá E(USD/AUD) = 0,6669 - 0,6672;

b. Một ngân hàng hỏi giá ồng thời mua vừa bán 1 triệu USD với tỉ giá E(VND/USD)=19.500-19.560;

c. Một ngân hàng yết giá ồng thời vừa mua bán 1 tỉ VND với tỉ giá E(VND/USD) =19.500-19.560;

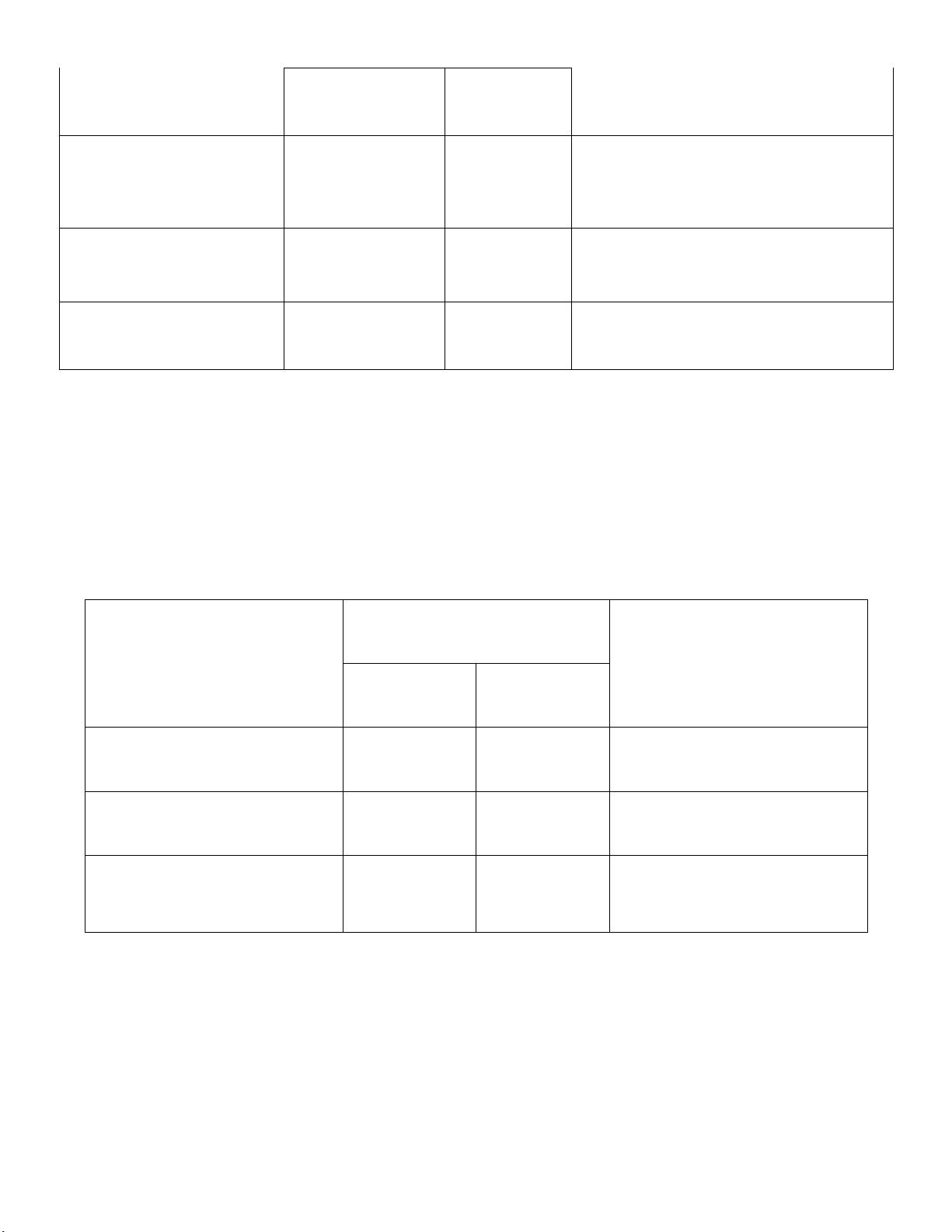

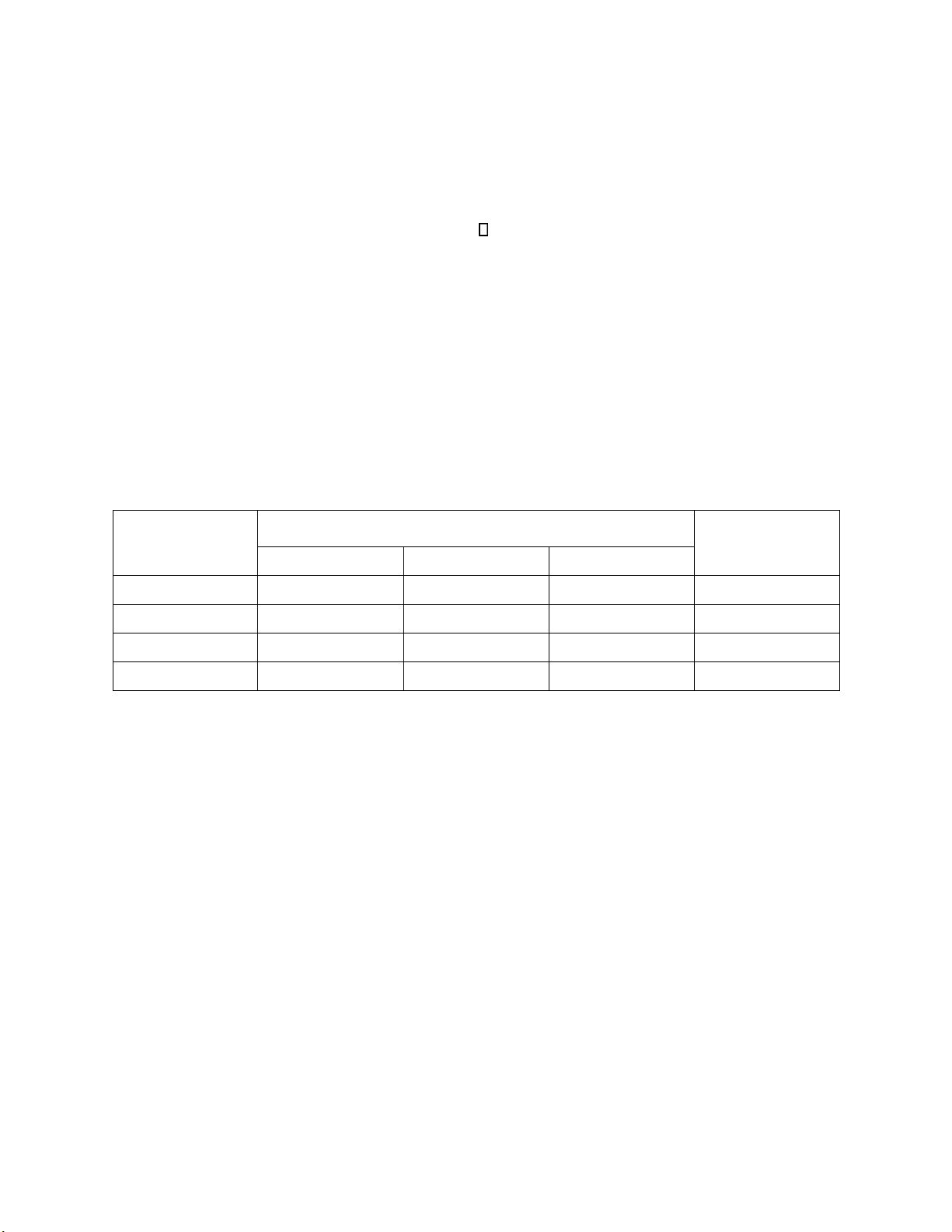

d. Một ngân hàng hỏi giá ồng thời vừa mua và bán 100 triệu USD với tỉ giá E(USD/AUD) = 0,6146- 0,6150; lOMoARcPSD| 36207943 A. Tỷ giá Luồng tiền (nghìn) Chiều giao dịch AUD USD Mua AUD + 150 -100.035 1 AUD = 0,6669 USD Bán AUD - 150 +100.080 1 AUD = 0,6672 USD Kết quả kinh doanh 0 + 45 B. Tỷ giá Luồng tiền (triệu) Chiều giao dịch USD VND 1 USD =19.560VND Mua USD + 1 - 19.560 Bán USD - 1 + 19.500 1 USD = 19.500 VND 0 - 60 Kết quả kinh doanh C. Tỷ giá Luồng tiền (Tỉ) lOMoARcPSD| 36207943 Chiều giao dịch USD VND Mua VND - 0,0511 + 1 1 USD = 19.560 VND - 1 1 USD = 19.500 VND Bán VND +0,0512 Kết quả kinh doanh +0,0001 0 D. Tỷ giá Luồng tiền (triệu) Chiều giao dịch USD AUD -162,7074 Mua USD + 100 1 USD = 0,6150 AUD +162,6016 Bán USD - 100 1 USD = 0,6146 AUD -0,1058 Kết quả kinh doanh 0 Câu 4:

Tỉ giá thị trường ược yết như sau:

• Tại Frankfurt: S(SGD/USD) = (1,4000-1,4020)

• Tại New York: S(USD/GBP) = (0,8000-0,8020)

• Tại London: S(SGD/GBP) = (1,1256-1,1260)

a. Cơ hội kinh doanh chênh lệch tỉ giá như thế nào?

b. Nếu vừa mua và bán 1 tỉ GBP, thì lãi là bao nhiêu? lOMoARcPSD| 36207943

A. Từ 2 thị trường Frankfurt và New York ta có tỉ giá: S(SGD/GBP) = (1,1200 – 1,1244)

Mà tại London : S(SGD/GBP) = (1,1256-1,1260)

Cơ hội kinh doanh tỉ giá : Mua GBP ở thị trường và bán ở London B.

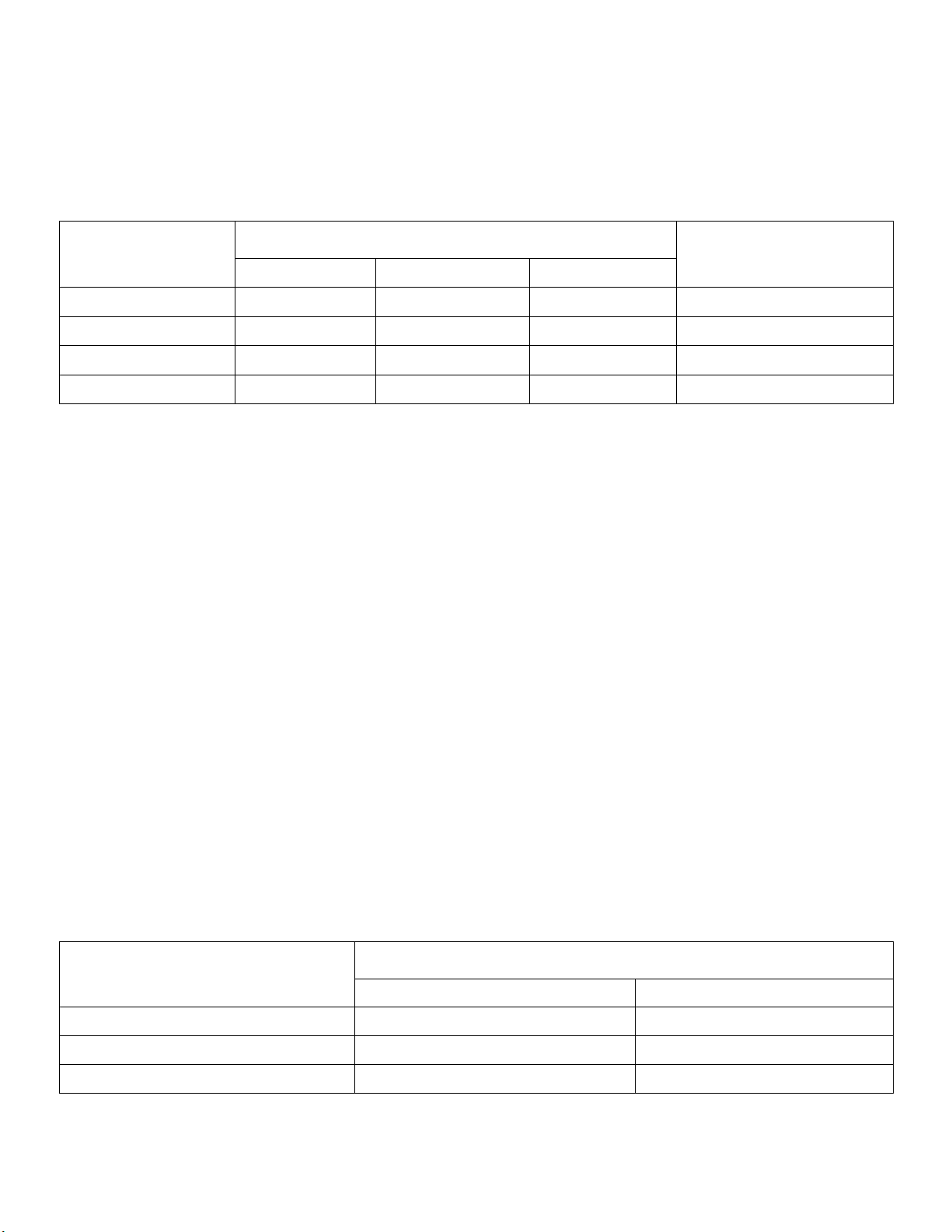

Tỷ giá chéo: S(SGD/GBP) = (1,1200 – 1,1244) Dòng tiền Tỷ giá GPB USD SGD Frankfurt +0,8020 -1,1244 1,4020 New York +1 -0,8020 0,8020 London -1 +1,1256 1,1256 Lãi (lỗ) 0 0 +0,0012 Lãi 0,0012 SGD Câu 5:

Một ngân hàng hỏi giá liên hệ với các ngân hàng khác có các tỉ giá ược niêm yết như sau:

• NH A: SGD/USD = (1,5671-1,5673)

• NH B: SGD/USD = (1,5672-1,5674)

• NH C: SGD/USD = (1,5670-1,5673)

• NH D: SGD/USD = (1,5667-1,5673)

a. Ngân hàng hỏi giá muốn bán SGD, với ngân hàng nào và tỉ giá bao nhiêu sẽ ược giao dịch?

b. Ngân hàng hỏi giá muốn bán USD, với ngân hàng nào và tỉ giá là bao nhiêu sẽ ược giao dịch?

A. Ngân hàng bán SGD tức mua USD thì chọn tỉ giá SGD/USD thấp nhất nên ngân hàng sẽ

giao dịch với NH A,C,D với tỉ giá 1,5673

B. Ngân hàng bán USD thì chọn tỉ giá SGD/USD cao nhất nên ngân hàng sẽ giao dịch với NH B với tỉ giá 1,5672 Câu 6: Arbitrage

• Ngân hàng A yết tỉ giá: USD/AUD = (0,9327 -0,9331)

• Ngân hàng B yết tỉ giá: USD/AUD = (0,9334-0,9337) Cơ hội Arbitrage? Lãi nghiệp vụ Arbitrage là bao nhiêu? Hành ộng Luồng tiền AUD USD Mua AUD ở ngân hàng A +1 -0,9331 Bán AUD ở ngân hàng B -1 +0,9334 Lãi (lỗ) 0 +0,0003 lOMoARcPSD| 36207943

Câu 7: Màng hình Reuter cho biết các tỉ giá thị trường như sau:

• Tại Frankfurt: S(SGD/USD) = (1,5670-1,5675)

• Tại New York: S(USD/GPB) = (1,5680-1,5685)

• Tại London: S(SGD/GBP) = (2,4588-2,4592)

a. Cơ hội kinh doanh chênh lệch tỉ giá như thế nào?

b. Nếu vừa mua và bán 1 tỉ GBP, thì lãi là bao nhiêu? A.

Tỉ giá thị trường Frankfurt và New York : S(SGD/GBP) = (2,4570 – 2,4586)

Cơ hội kinh doanh : mua GPB ở thị trường và bán ở London B .

Tỳ giá chéo: S(SGD/SPB) = (2,4570-2,4586) Dòng tiền Tỷ giá GPB USD SGD Frankfurt +1,5685 -2,4586 1,5675 New York +1 -1,5685 1,5685 London -1 +2,4588 2,4588 Lãi (lỗ) 0 0 +0,0002 Lãi: 0,0002 SGD

Câu 8: Các thông số trên thị trường ngoại hối như sau:

• Tại New York E(USD/AUD) = (0,6200-0,6220)

• Tại Paris: E(USD/EUR) = (1,7200-1,7220) Tại Sydney: E(AUD/EUR) = (2,7776-2,7779)

a. Tính tỉ giá chéo E(AUD/EUR) theo thông số thị trường?

b. Cơ hội kinh doanh chênh lệch tỉ giá như thế nào?

c. Biểu diễn kết quả kinh doanh bằng bảng luồng tiền?

Tỷ giá chéo: E(AUD/EUR) = (2,7652 – 2,7774) A.

Mua EUR ở thị trường và bán ở Sydney B. Dòng tiền Tỷ giá EUR USD AUD New York +1,7220 -2,7774 0,6200 Paris +1 -1,7220 1,7720 Sydney -1 +2,7776 2,7776 Lãi (lỗ) 0 0 + 0,0002 lOMoARcPSD| 36207943

Có chênh lệch tỷ giá Lãi 0,0002 AUD

Câu 9: Cho cc thơng số sau:

• Tại NH A: E(JPY/USD)=125,42-125,48

• Tại NH B: E(VND/USD) = 17.840-17.850 Tại NH C: E(VND/JPY) = 142,17 – 142,32

a. Tính tỉ gi cho E(VND/JPY) từ hai NH A v NH B?

b. Cơ hội kinh doanh chênh lệch tỉ giá như thế nào?

c. Biểu diễn kết quả kinh doanh bằng bảng luồng tiền? A.

Tỷ giá chéo: E(VND/JPY) = (142,17 – 142,32)

B . Do tỉ giá ở NH C bằng tỉ giá tính trên thị trường nên không có cơ hội kinh doanh C. Dòng tiền Tỉ giá JPY USD VND NH A +1 -0,0079 125,42 NH B +0,0079 -142,32 17.850 NH C -1 +142,17 142,17 Lãi ( lỗ ) 0 0 -0,15

Câu 10: Một công ty XNK của Việt Nam ồng thời cùng một lúc nhận ược 140 triệu JPY từ XK hàng sang Nhật

và phải thanh toán 1,6 triệu SGD tiền hàng từ NK từ Singapore. Các thông số trên thị trường ngoại hối:

• Tại Hà nội: VND/USD = (13995-14007)

• Tại Frankfurt: SGD/USD = (1,7647-1,7653)

• Tại Tokyo: JPY/USD = (121,12 -121,34)

a. Tính: VND/SGD = (x,y); VND/JPY = (x,y); JPY/SGD = (x,y)?

b. Thu nhập cuối cùng của công ty bằng VND?

A. VND/SGD = (7927,83 – 7937,32); VND/JPY = (115,33 – 115,64); JPY/SGD =

(68,6115 – 68,7595)?

B. Sau khi nhận 140 triệu JPY ta sẽ bán JPY ể mua 1,6 triệu SGD, cần bán 1,6

triệu x 68,7595 = 110,0152 triệu JPY

Số JPY còn lại : 140 triệu – 110,0152 triệu = 29,9848 triệu JPY

Bán JPY lấy VND : 29,9848 triệu x 115,34 = 3458,446832 triệu VND lOMoARcPSD| 36207943

Câu 11: Một công ty XNK VN ồng thời nhận ược tiền xuất khẩu là 50000 EUR v phải thanh tốn tiền nhập khẩu

l 100.000 AUD. Tỉ giá trên thị trường giao ngay là: • S(USD/AUD)=0,6714-6723

• S(USD/EUR) = 1,1612-1,1622 S(VND/USD) = 15.437-15.448

a. Tính S(VND/AUD), S(VND/EUR), S(AUD/EUR)?

b. Trình by cc phương án thu nhập của công ty bằng VND?

A. S(VND/AUD) = (10.364 – 10.385) S(VND/EUR) = (17.925 –

17.953) S(AUD/EUR) = (1,7272 – 1,7310) B. Phương án 1 :

Sau khi nhận 50.000 EUR, công ty sẽ mua 100.000 AUD ể thanh toán cho nhà nhập khẩu

100.000 : 1,7272 = 57.897 EUR

Số EUR còn thiếu : 57.897 – 50.000 = 7.897 EUR

Công ty phải chi thêm 1 khoản VND ể mua EUR thiếu là :

7.897 x 17.953 = 141.774.841 VND Phương án 2 :

Sau khi nhận 50.000 EUR, công ty sẽ mua VND

50.000 x 17.925 = 896.250.000 VND

Số tiền VND phải chi ể trả 100.000 AUD cho nhà nhập khẩu

100.000 x 10.385 = 1.038.500.000 VND

Số tiền VND công ty phải chi cuối cùng là 1.038.500.000

– 896.250.000 = 142.250.000 VND Phương án 3:

Sau khi nhận 50.000 EUR, công ty sẽ dùng hết ể mua AUD là

50.000 x 1,7272 = 86.360 AUD Số

AUD cần phải mua thêm là:

100.000 – 86.360 = 13.640 AUD

Số VND công ty chi ể mua số AUD còn lại là

13.640 x 10.385 = 141.651.400 VND

Câu 12 : Một công ty XNK VN ồng thời nhận ược tiền xuất khẩu là 4.800.000 NZD và phải thanh toán tiền nhập

khẩu là 4.000.000 SGD. Tỉ giá giao ngay trên thị trường là:

• S(SGD/USD) = 1,5050-1,5060

• S(USD/NZD) = 0,6075-0,6085 S(VND/USD) = 16.125-16.135

a. Tính S(VND/SGD), S(VND/NZD) , S(SGD/NZD) ?

b. Cc phương án thu nhập của công ty bằng VND?

A. S(VND/SGD) = (10.707 – 10.720) S(VND/NZD) = (9.795 – 9.818)

S(SGD/NZD) = (0,9142 – 0,9164) B. Phương án 1 : lOMoARcPSD| 36207943

Sau khi nhận 4.800.000 NZD , công ty sẽ mua 4.000.000 SGD ể thanh toán cho nhà nhập khẩu

4.000.000 : 0,9142 = 4.375.410,195 NZD

Số NZD còn dư : 4.800.000 - 4.375.410,195 = 424.589,853 NZD

Công ty thu ược 1 khoản VND là

424.589,853 x 9.795 = 4.158.857.143 VND Phương án 2 :

Sau khi nhận 4.800.000 NZD, công ty sẽ mua VND

4.800.000 x 9.795 = 47.016.000.000 VND

Số tiền VND phải chi ể trả 4.000.000 SGD cho nhà nhập khẩu

4.000.000 x 10.720 = 42.880.000.000 VND

Số tiền VND công ty thu ược cuối cùng là

47.016.000.000 - 42.880.000.000 = 4.136.000.000 VND Phương án 3:

Sau khi nhận 4.800.000 NZD, công ty sẽ dùng hết ể mua SGD là

4.800.000 x 0,9142 = 4.388.160 SGD

Số SGD còn dư khi ã trả nhà nhập khẩu

4.388.160 - 4.000.000 = 388.160 SGD

Số VND công ty thu ược là

388.160 x 10.707 = 4.156.029.120 VND

Câu 13: Tỉ giá giao ngay S(VND/USD) = 21.000, lãi suất của ồng VND là 8% một năm và lãi suất của ồng USD là 3% năm:

a. Xác ịnh tỉ giá kỳ hạn của VND và USD?

b. Tính iểm kỳ hạn?

A. Ft = 𝐹𝑉𝐹𝑉𝑇𝐶 =

𝑃𝑉𝑃𝑉𝑇𝐶(1+(1+𝑅𝑅𝑇𝑉))𝑡𝑡 = S x (1+(1+𝑅𝑅𝑉𝑇))𝑡𝑡 = 21.000 x = 22.019

B. P = 𝐹𝑡 – S = 22.019 – 21.000 = 1.019

Câu 14: Tỉ giá giao ngay 1EURO=1,4500 USD, lãi suất của ồng USD là 7% một năm và lãi suất của ồng EURO là 2% năm:

c. Xác ịnh tỉ giá kỳ hạn của EURO và USD?

d. Tính iểm kỳ hạn?

Tæ giaù kyø haïn cuûa EURO vaø USD 𝐹𝑉𝑇 𝑃𝑉𝑇(1+𝑅𝑇)𝑡 (1+𝑅𝑇)𝑡 Ft = 𝐹𝑉𝐶 =

𝑃𝑉𝐶(1+𝑅𝑉)𝑡 = S x (1+𝑅𝑉)𝑡 = 1,4500 x = 1,5210 Đieåm kyø haïn lOMoARcPSD| 36207943

P = 𝐹𝑡 – S = 1,5210 – 1,4500 = 0,0710

Câu 15: Trong giai oạn cho sẵn, giá trị của VND mất giá khi tính bằng USD là 10%. Hỏi USD tăng giá bao

nhiêu % trong giai oạn trên?

Trong giai oạn cho sẵn 1USD = e VND Giá

trị VND mất giá 1USD = e +10%.e VND Giá

USD sẽ tăng 1 – 10%.e USD = e VND

Câu 16 USD sẽ tăng giá 10%.e : Các thông số trên thị trường: r GBP 3%;r USD 5% S USD

1,70 a. Tìm phương án ầu tư hiệu quả nhất 100.000 GBP? GBP

b. Một phân tích thị trường áng tin cậy cho biết: tỉ giá tăng lên tại thời iểm sau một năm ít nhất là

F’(USD/GBP) = 1,75. Quyết ịnh kinh doanh như thế nào là hiệu quả nhất với 100.000 GBP trên (chỉ

kinh doanh trong phạm vị 100.000 GBP tiền mặt)? Phương án 1

• Dùng 100.000 GBP mua USD với tỉ giá giao ngay S = 1,70 100.000 x 1,70 = 170.000 USD

• Gửi 170.000 USD vào ngân hàng với lãi suất 5% ồng thời ký hợp ồng kỳ hạn bán

USD sau 1 năm với tỉ giá F = 1,72

Sau 1 năm số USD nhận ược từ ngân hàng 170.000 x ( 1+0,05) = 178.500 USD

Sau khi nhận ta sẽ bán USD theo hợp ồng kỳ hạn

178.500 : 1,72 = 103.779,0698 GBP Phương án 2

• Gửi 100.000 GBP vào ngân hàng với lãi suất 3% sau 1 năm ược : 100.000 x ( 1 + 0,03 ) = 103.000 GBP

Vậy ta sẽ chọn phương án 1 ể lời nhiều hơn. Phương án 1

• Dùng 100.000 GBP mua USD với tỉ giá giao ngay S = 1,70 100.000 x 1,70 = 170.000 USD

• Gửi 170.000 USD vào ngân hàng với lãi suất 5% ồng thời ký hợp ồng kỳ hạn bán

USD sau 1 năm với tỉ giá F’ = 1,75

Sau 1 năm số USD nhận ược từ ngân hàng 170.000 x ( 1+0,05) = 178.500 USD

Sau khi nhận ta sẽ bán USD theo hợp ồng kỳ hạn 178.500 : 1,75 = 102.000 GBP Phương án 2 lOMoARcPSD| 36207943

Gửi 100.000 GBP vào ngân hàng với lãi suất 3% sau 1 năm ược :

100.000 x ( 1 + 0,03 ) = 103.000 GBP

Vậy ta chọn phương án 2 ể lời nhiều hơn

Câu 17 : Cho mức li suất/năm của AUD và USD như sau: - Năm 2002: 2% v 3% - Năm 2003: 3% v 4% - Năm 2004: 4% v 6% - Năm 2005: 6% v 4%

a. Tính iểm kỳ hạn cuối năm 2005, biết rằng tỉ gi giao ngay ầu năm 2002 l 0,7525 ?

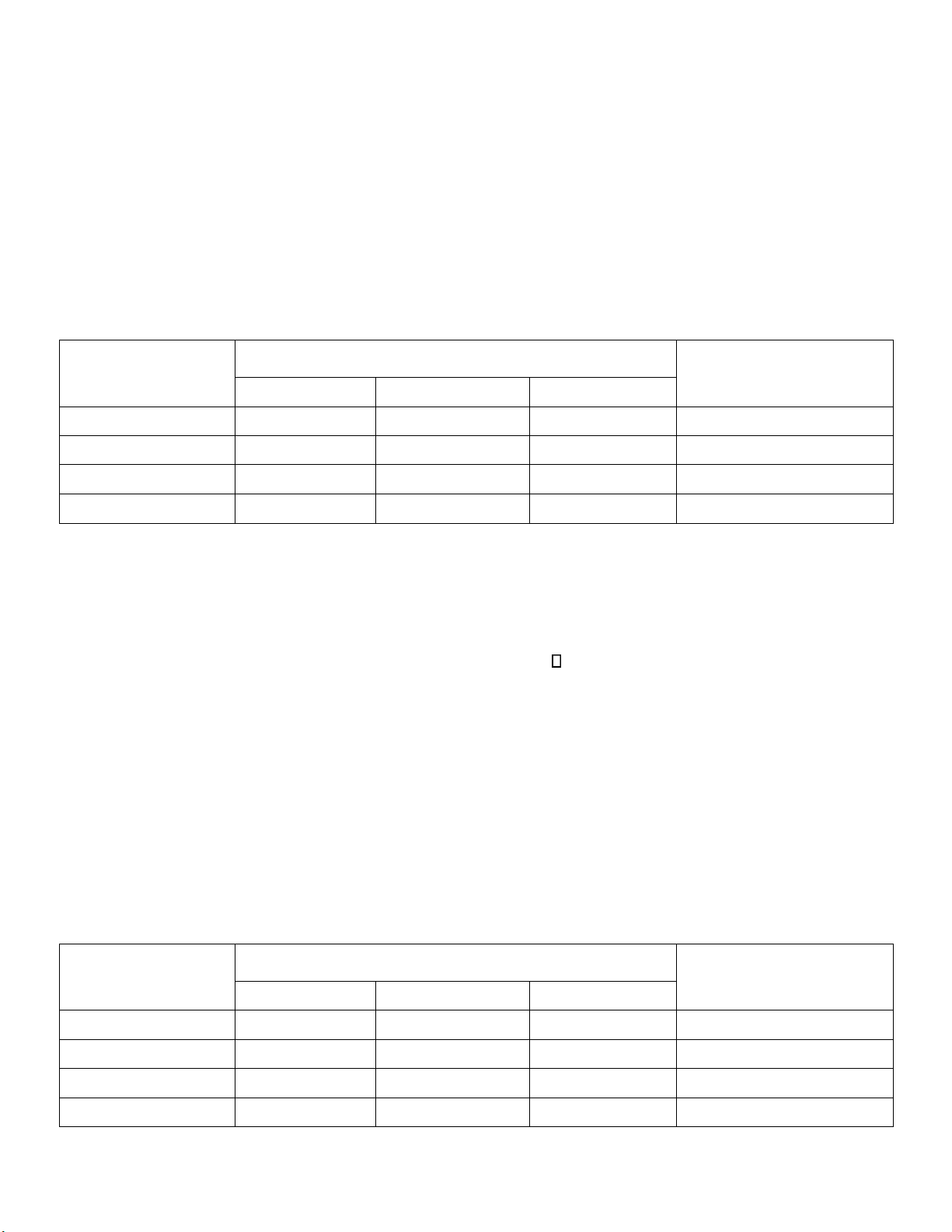

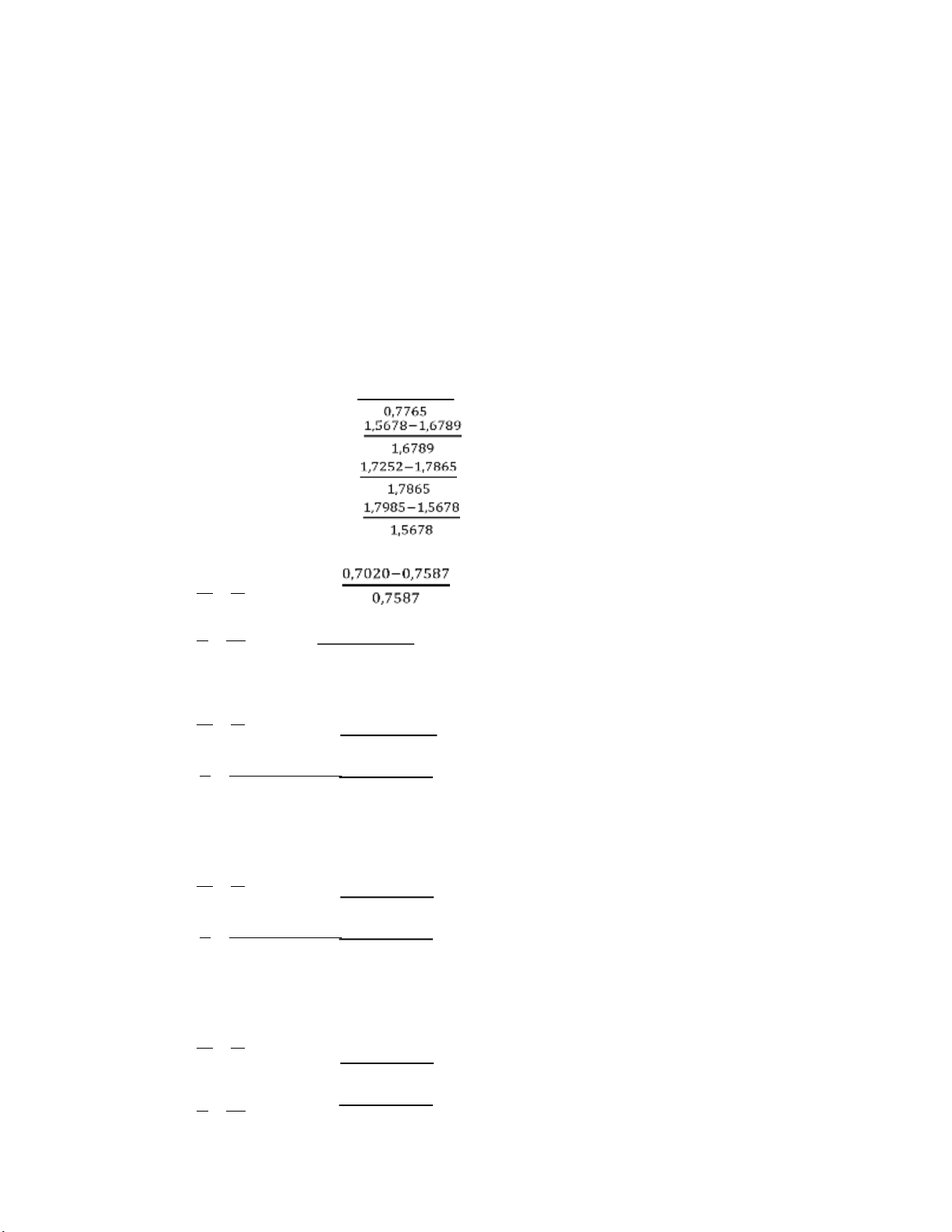

b. Tính tỉ lệ % tỉ gi kỳ hạn cuối năm 2005 v tỉ gi giao ngay ầu năm 2002? A. F2002 = 0,7525 x = 0,7598 F2003 = 0,7598 x = 0,7671 F2004 = 0,7671 x = 0,7818 F2005 = 0,7818 x = 0,7670

P2005 = 0,7670 – 0,7525 = 0,0145 B. x 100 % = 101,93% CHƯƠNG 3:

Hợp ồng tương lai:

Câu 1: Giả sử tỉ giá hợp ồng tương lai ồng JPY sau 3 tháng là F(USD/JPY) = 0,000843. Hợp ồng kỳ hạn

cho cùng ngày áo hạn có tỉ giá là F(USD/JPY)=0,000850. Giả sử chi phí giao dịch bằng zero, các nhà ầu

cơ sẽ hành ộng như thế nào, hoạt ộng ầu cơ như thế tác ộng như thế nào ến chênh lệch giữa giá hợp ồng kỳ

hạn và hợp ồng tương lai?

Trong trường hợp này nhà ầu tư nên kí bán hợp ồng kì hạn và mua hợp ồng tương lai

với cùng một khoản tiền cùng ngày áo hạn.Mức chênh lệch giá của hai hợp ồng ở thời

iểm hiện tại không quá lớn, và mặc dù Hợp ồng tương lai có chênh lệch tỉ giá thấp hơn

Hợp ồng kì hạn, nhưng ta có thể Kì vọng Hợp ồng tương lai sẽ có mức giá cao hơn vào ngày áo hạn.

+TH1: Nếu tỷ giá Hợp ồng tương lai cao hơn vào ngày áo hạn thì Nhà ầu tư sẽ quyết

ịnh dùng USD mua Yen Nhật với giá cao trong Hợp ồng tương lai sau ó bán úng số ó ể

mua USD theo như thỏa thuận trong HĐ kì hạn, phần chênh lệnh sau khi trừ tiền kí

quỹ sẽ là khoản lợi nhuận lOMoARcPSD| 36207943

+TH2: Nếu tỷ giá không cao hơn vào ngày áo hạn hoặc mức cao hơn không quá cao thì

sễ ngừng hợp ồng tương lai

Câu 2: Vào ngày 01/01 tỉ giá S(USD/GBP) = 1,56 và tỉ giá hợp ồng tương lai ngày 01/02 là F(USD/GBP)

= 1,61. Trong suốt tháng 1, tỉ giá giao ngay liên tục giảm và ến ngày 30/01 là S’(USD/GBP) = 1,50.

a. Xu hướng của tỉ giá hợp ồng tương lai trong tháng 1?

b. Nếu bạn biết xu hướng như vậy, bạn sẽ hành ộng như thế nào ể tìm kiếm lợi nhuận? Tỷ giá

trong hợp ồng kí quỹ có xu hướng giảm dầu trong tháng 1.

Nếu biết ược tình hình như vậy, vào ầu tháng sẽ kí bán hợp ồng tương lai, ến ngày 30

hoặc 31 tháng 1 sẽ dùng SGN mua ồng

Câu 3: Trên thị trường nhiều nhà ầu tư dự oán rằng các ồng tiền mạnh, trong ó có ồng CHF sẽ tăng giá

so với ồng USD, do vậy xu hướng mua hợp ồng tương lai các ồng tiền này tăng lên. Tuy nhiên, Cục dự trữ

Liên bang Mỹ ã can thiệp vào thị trường ngoại hối, bán các ồng tiền trên ra thị trường làm ồng ô la tăng

giá, gây ảnh hưởng xấu ến nhà ầu cơ mua hợp ồng tương lai. Các nhà môi giới trên sàn ã phản ứng lại bằng

cách bán ngay hàng trăm hợp ồng tương lai ồng CHF làm cho thị trường hoảng loạn.

a. Hãy giải thích tại sao sự can thiệp của Cục dự trữ Liên bang Mỹ làm hoang man các nhà ầu cơ mua hợp ồng tương lai CHF?

b. Hãy dự oán xu hướng thị trường khi nhà môi giới trên bán hàng trăm hợp ồng tương lai CHF với giá

mở cửa thị trường. Hành ộng ó là dấu hiệu gì cho các nhà môi giới khác?

c. Vì sao nhà ầu cơ ở vị thế bán lại hưởng lợi từ sự can thiệp của Cục dự trữ Liên bang?

A. Do khi Cục dự trữ Liên ban Mỹ bán ra các ồng tiền CHF làm lượng tiền CHF trên

thị trường tăng lên, gây mất giá của ồng tiền. Khi ó, giá ồng ô la sẽ tăng lại và các hợp

ồng tương lai giảm i giá trị do ồng CHF không còn mạnh và em lại lợi nhuận như ồng

ôla. Vì vậy mà các nhà ầu tư vào hợp ồng tương lai hoang mang do hợp ồng không còn

em lại lợi nhuận lớn như ban ầu mà còn có khả năng thua lỗ do ồng ô la có giá hơn,

nếu quy ổi ồng CHF qua ô la sẽ lỗ và không sinh lời. B. -

Khi các nhà môi giới phản ứng bằng cách bán hàng trăm hợp ồng tương lai với

giá mở cửa thị trường như vậy, khi thực thi hợp ồng, ồng tiền CHF sẽ trở nên khan

hiếm trên thị trườngdo lượng tiền mua vào (dự trữ) cao. Khi ó, ồng CHF lại tăng giá và trở nên mạnh hơn. -

Với hành ộng ó, ây là dấu hiệu tăng giálần nữa của ồng CHF ối với các nhà môi

giới khác. Do khi các hợp ồng tương lai ược thực thi thì ồng CHF sẽ trở nên khan

hiếm. Các nhà môi giới khác sẽ dự oán và sẽ ra tay mua lại lượng hợp ồng ó với giá rẻ

ể dự trữ và ợi khi ồng CHF tăng giá lại thì bán ra ể sinh lời.

C. Vì khi Cục dự trữ Liên bang can thiệp làm ồng CHF giảm giá, việc bán ra ồng CHF

là làm giàm nguy cơ thua lỗ của các nhà ầu cơ, do nhìn mặt bằng chung trên thị trường

việc sản xuất ồng CHF ra làm giá của ồng CHF cũng ã giảm do lượng tiền lưu thông

trên thị trường nhiều. Bán ra ược tiền là bán ược nguy cơ và có thể mua lại ồng tiền khác ể tích trữ. lOMoARcPSD| 36207943

Quyền chọn tiền tệ

1. Tại sao các cty VN lại xem xet mua quyền chọn mua/ bán EUR ể phòng ngừa rủi ro?

Đối với các nhà xuất nhập khẩu, các hợp ồng quyền chọn có ý nghĩa vô cùng quan trọng,

bởi nó cho phép họ tự phòng vệ rủi ro trong iều kiện tỷ giá thị trường biến ộng phức tạp,

tương tự như loại công cụ bảo hiểm rủi ro tỷ giá hiệu quả.

Quyền chọn mua bao gồm: Mua quyền chọn bán (Buy a Put) hoặc Mua quyền chọn mua (Buy a Call).

• Mua quyền chọn mua: Là hợp ồng trong ó người mua hợp ồng có quyền mua một

loại tiền nhất ịnh bằng một ồng tiền khác tại một thời iểm ược xác ịnh trong tương

lai theo tỷ giá ược thỏa thuận tại thời iểm ký hợp ồng .

• Mua quyền chọn bán: Là hợp ồng trong ó người mua hợp ồng có quyền bán một loại

tiền nhất ịnh ể lấy một ồng tiền khác tại thời iểm xác ịnh trong tương lai theo mức tỷ

giá ược thỏa thuận tại thời iểm ký hợp ồng.

Quyền lựa chọn cho phép người mua có quyền (nhưng không bắt buộc) mua hoặc bán một

số lượng ngoại tệ với tỷ giá ấn ịnh (tỷ giá thực hiện vào thời hạn quy ịnh). Một hợp ồng

quyền chọn cho phép người mua có quyền mua một số lượng ngoại tệ theo những iều kiện

của quyền chọn gọi là quyền chọn mua. Một hợp ồng quyền chọn cho phép người mua có

quyền bán một số lượng ngoại tệ với những iều kiện quy ịnh trước gọi là quyền chọn bán.

Để có quyền chọn mua hoặc bán, người mua phải nộp phí - gọi là phí quyền. Phí quyền

thông thường phải trả ngay khi ký hợp ồng. Thời hạn của hợp ồng quyền chọn chính là thời

gian duy trì quyền chọn. Thời gian duy trì càng dài thì ảnh hưởng của yếu tố chênh lệch lãi

suất càng lớn. Do ó khả năng thay ổi tỷ giá càng lớn. Trong giao dịch quyền chọn, người

mua thực hiện quyền mua hay bán phụ thuộc vào sự biến ộng của tỷ giá hiện hành so với tỷ

giá thực hiện trên hợp ồng.

Đối với hợp ồng quyền chọn mua, nếu vào thời iểm áo hạn, tỷ giá trên thị trường nhỏ hơn

hoặc bằng tỷ giá thực hiện thì người mua quyền sẽ không thực hiện quyền mua, trường hợp

này gọi là giảm giá quyền chọn OTM (Out of the money) hoặc ngang giá quyền chọn -

ATM (At the money). Khoản lỗ của người mua quyền chọn mua là phí quyền. Nếu tỷ giá

trên thị trường lớn hơn tỷ giá thực hiện, người mua sẽ thực hiện quyền mua ngoại tệ, tiến

hành giao dịch này người thực hiện có lãi và gọi là ược giá quyền chọn - ITM (In the money).

Đối với hợp ồng quyền chọn bán, nếu tỷ giá trên thị trường nhỏ hơn tỷ giá thực hiện,

người thực hiện quyền sẽ có lời, còn nếu tỷ giá trên thị trường bằng hoặc lớn hơn tỷ giá

thực hiện sẽ không thực hiện quyền. lOMoARcPSD| 36207943

Như vậy, hợp ồng quyền chọn ràng buộc nghĩa vụ vô iều kiện ối với người bán hợp ồng,

trong khi ó với người mua quyền thì có quyền nhưng không có nghĩa vụ phải thực hiện hợp

ồng. Đặc iểm này cho thấy rằng bản chất của loại hợp ồng quyền chọn cũng tương tự loại

hợp ồng bảo hiểm. Nó bảo ảm cho người mua có một sự bảo vệ trong trường hợp tỷ giá thị

trường diễn biến theo hướng bất lợi trong tương lai. Có nghĩa là, ứng từ phía người mua

hợp ồng, họ chỉ thực hiện hợp ồng khi tỷ giá thị trường trong tương lai diễn biến theo chiều

hướng xấu. Ngược lại, nếu tỷ giá thị trường diễn biến thuận lợi thì người mua sẽ không thực

hiện hợp ồng, tức là họ sẽ thực hiện mua hay bán ngoại tệ trên thị trường

Như vậy, giao dịch quyền chọn nhằm mục ích loại trừ những rủi ro về tỷ giá hối oái với

người mua quyền chọn (nhất là ối với doanh nghiệp xuất, nhập khẩu) và là nghiệp vụ

kinh doanh kiếm lời ối với người bán quyền chọn.

Câu 2: Hãy giải thích tại sao ối với quyền chọn ngoại tệ, giá trị quyền chọn mua giảm xuống và giá trị quyền

chọn bán tăng lên khi lãi suất trong nước tăng hoặc lãi suất nước ngoài giảm?

Khi lãi suất của ồng nội tệ cao hơn lãi suất của ngoại tệ (lãi suất trong nước tăng, lãi suất

nước ngoài giảm), người ta sẽ có xu hướng chuyển từ nắm giữ ngoại tệ sang nắm giữ nội tệ

(do sẽ ược hưởng lãi suất cao). Điều này làm cho nhu cầu nội tệ tăng lên, cầu về ngoại tệ

giảm i nên quyền chọn mua ngoại tệ giảm và quyền chọn bán ngoại tệ sẽ tăng.

Câu 3: Một nhà ầu cơ mua quyền chọn mua ồng CAD kiểu Châu Au với số lượng 50.000, giá thực hiện

0,61$/CAD và phí quyền chọn là 0,07$/CAD. Tỉ giá tại thời iểm thực hiện quyền chọn là 0,66$/CAD. Xác ịnh lợi

nhuận ròng của nhà ầu cơ tính trên một ơn vị CAD và trên cả hợp ồng? Tỉ giá giao ngay tại thời iểm thực hiện hợp

ồng là bao nhiêu thì nhà ầu cơ sẽ hoà vốn? Mua quyền chọn mua

a) Lợi nhuận ròng tính trên một ơn vị CAD: = 0.66 – ( 0.61 + 0.07) = - 0.02

b) Lợi nhuận ròng trên hợp ồng: = 0.06* 50,000 –

0.61*50,000 – 0.07*50,000 = -1000

c) Gọi X là tỉ giá giao ngay tại thời iểm thực hiện hợp

ồng Ta có: X*50,000 – 0.61*50,000 – 0.07*50,000 = 0 X = 0.68 $/CAD

Câu 4: Một nhà ầu cơ mua quyền chọn bán ồng CAD với giá thực hiện 0,82$/CAD, phí quyền chọn 0,03$. Tỉ

giá tại thời iểm thực hiện quyền chọn là 1CAD = 0,78USD. Xác ịnh lợi nhuận của nhà ầu cơ tính trên một ơn vị

CAD? Lợi nhuận trên mỗi ơn vị CAD ối với người bán quyền chọn?

Gía thực hiện: F= 0,82 $/CAD Phí quyền chọn: C = 0,03 $ lOMoARcPSD| 36207943

Tỉ giá thực hiện: Se = 0,78 USD

Mua quyền chọn bán: f(Se) = - Se + (F - C) => f(Se) = 0,01 Bán

quyền chọn bán: f(Se) = Se + (-F + C) => f(Se) = -0,01 Lợi nhuận = 0,01

Câu 5 : Nhà ầu cơ Mỹ bán quyền chọn mua ồng CAD số lượng 50.000, phí 0,02$/CAD, giá thực hiện

0,74$/CAD, tỉ giá giao ngay tại thời iểm thực hiện quyền chọn là 0,78$/CAD. Lợi nhuận của nhà ầu cơ trên là bao nhiêu? Bán quyền chọn mua

Lợi nhuận của nhà ầu cơ

= -0.78*50,000 + ( 0.74 +0.02)*50,000 = - 1000 Nhà ầu cơ lỗ 1000

Câu 6: Nhà ầu cơ Mỹ bán quyền chọn bán CAD số lượng 50.000, phí quyền chọn 0,03$/CAD, giá thực hiện

0,75$/CAD. Tỉ giá giao ngay tại thời iểm thực hiện quyền chọn 0,78$/CAD. Lợi nhuận của người mua quyền chọn bn là bao nhiêu?

Bán quyền chọn bán CAD số lượng 50000 Gía thực hiện: F= 0,75 $

Phí quyền chọn: C = 0,03 $/CAD

Tỉ giá thực hiện: Se = 0,78$

Lợi nhuận người mua quyền chọn bán = 50000 x [ 0,78 + (- 0,75 + 0,03)] = 50000 x 0,06 = 3000 CHƯƠNG 4 Câu 1:

a/ Với các nhân tố khác không ổi, nhân tố làm dịch chuyển ường cầu USD nhập khẩu, tức tác ộng lên tỷ giá trong dài hạn gồm: Sang phải: ̶

Giá hàng hóa Việt Nam tăng tương ối so với hàng hóa nước ngoài

̶ Thu nhập của dân chúng Việt Nam tăng

̶ Dân chúng Việt Nam ưa thích dùng hàng ngoại hơn

̶ Hàng rào thương mại Việt Nam giảm

̶ Năng suất Việt Nam giảm\ Sang trái: ̶

Giá hàng hóa giảm tương ối với hàng hóa nước ngoài

̶ Thu nhập của dân chúng Việt Nam giảm lOMoARcPSD| 36207943

̶ Dân chúng Việt Nam ưa thích dùng hàng nội hơn

̶ Hàng rào thương mại Việt Nam tăng

̶ Năng suất Việt Nam tăng

b/ Với các nhân tố khác không ổi, nhân tố làm dịch chuyển ường cung USD xuất khẩu, tức tác ộng lên tỷ giá trong dài hạn gồm: Sang phải: ̶

Giá hàng hóa nước ngoài tăng tương ối so với hàng hóa Việt Nam

̶ Thu nhập người nước ngoài tăng

̶ Người nước ngoài ưa thích dùng hàng Việt Nam hơn

̶ Hàng rào thương mại ở nước ngoài giảm

̶ Năng suất nước ngoài giảm Sang trái: ̶

Giá hàng hóa nước ngoài giảm tương ối so với hàng hóa Việt Nam

̶ Thu nhập người nước ngoài giảm

̶ Người nước ngoài không còn ưa thích dùng hàng Việt Nam nữa

̶ Hàng rào thương mại ở nước ngoài tăng

̶ Năng suất nước ngoài tăng Câu 2:

E(VND/USD) tăng => Xuất khẩu tăng, Nhập khẩu giảm

=> Cung USD tăng => Đường cung sang phải

=> Cầu USD giảm => Đường cầu sang trái Câu 3:

Thông thường tiền dự trữ bắt buộc không ược hưởng lãi suất hoặc ược hưởng lãi suất rất thấp so với

lãi suất huy ộng. Khi NHTW tăng tỉ lệ dự trữ bắt buộc, khiến cho số dư cho vay thương mại giảm, làm

giảm lợi nhuận của NHTW. Để duy trì lợi nhuận bình quân, NHTW có thể iều chỉnh giảm lãi suất huy

ộng hoặc tăng lãi suất cho vay. Khi thương mại quốc tế ược tự do hóa, thị trường tài chính nội ịa liên

kết với thị trường tài chính quốc tế, thì NHTW của một nước thường không thể tác ộng làm thay ổi

mức lãi suất cho vay bằng ngoại tệ. Bởi vậy, nếu NHTM tăng mức lãi suất cho bằng bằng ngoại tệ lên

mức quốc tế thì các doanh nghiệp XNK trong nước sẽ chuyển sang i vay nước ngoài. Như vậy, phương

án lãi suất cho vay ngoại tệ tỏ ra không khả thi. Do những người có ngoại tệ hầu như không có cơ hội lOMoARcPSD| 36207943

gửi ngoại tệ ra nước ngoài, nên NHTM có thể giảm lãi suất huy ộng ngoại tệ, nhằm ạt ược lợi nhuận

bình quân. Lãi suất huy ộng ngoại tệ giảm, làm giảm sự hấp dẫn ối với người gửi tiền, tạo áp lực buộc

họ phải bán ngoại tệ lấy nội tệ hưởng mức lãi suất nội tệ cao hơn. Do ó có nhiều người bán ngoại tệ,

làm cung ngoại tệ tăng, có tác dụng làm cho tỷ giá hối ổn ịnh trở lại. Câu 4:

Việc ịnh giá nội tệ cao sẽ làm tỷ giá giao dịch thấp hơn so với thực tế làm cho kích thích nhập khẩu và

hạn chế xuất khẩu làm ảnh hưởng tới sản xuất trong nước. Ngoài ra làm cho cầu ngoại tệ tăng và cung

ngoại tệ giảm làm cho thị trường thiếu ngoại tệ. Câu 5:

a. Đồng AUD tăng 1,35% , %(T) =

0,7870−0,7765 = 1,35 % so với USD

b. Đồng GBP giảm 6,62% , %(T) = = -6,62 % so với USD

c. Đồng SGD giảm 3,43% , %(T) = = -3,43 % so với USD

d. Đồng HKD tăng 14,7 % , %(T) = = 14,7 % so với USD Câu 6:

a. %(C) = 𝐸𝐶𝑅−𝐸𝑀 100% = 100% = −7,47% (Undervalued) 𝐸𝑀

%(T) = 𝐸𝑀−𝐸𝐶𝑅 100%=

0,7587−0,7020 100% = 7,47% (Overvalued) 𝐸𝐶𝑅 0,7020

b. %(C) = 𝐸𝐶𝑅−𝐸𝑀 100% = 1,5682 −1,6542 100% = −5,20% (Undervalued) 𝐸𝑀 1,6542 𝐸𝑀−𝐸𝐶𝑅 1,6542−1,5682 %(T) =

100% = 100% = 5,20% (Overvalued) 𝐸𝐶𝑅 1,5682

c. %(C) = 𝐸𝐶𝑅−𝐸𝑀 100% = 1,6254−1,7562 100% = −7,45% (Undervalued) 𝐸𝑀 1,7562 𝐸𝑀−𝐸𝐶𝑅 1,7562−1,6254 %(T) =

100% = 100% = 7,45% (Overvalued) 𝐸𝐶𝑅 1,6254

d. %(C) = 𝐸𝐶𝑅−𝐸𝑀 100% = 132,75−126,25 100% = 5,15% (Overvalued) 𝐸𝑀 126,25

%(T) = 𝐸𝑀−𝐸𝐶𝑅 100% = 126,25−132,75 100% = −5,15% (Undervalued) 𝐸𝐶𝑅 132,75 lOMoARcPSD| 36207943 Câu 7: a/ Ta có: Q(D) = Q(S)

Hay: 120.000 – 6E = 20.000 + 4E => E = 10.000

Số lượng USD c giao dịch trên thị trường ngoại hối là: Q(S) = Q(D) = 60.000 b/ Khi nhà nước

can thiệp mua 30.000 USD trên thị trường ngoại hối, cầu ngoại hối tăng

30.000USSD, thì hàm cầu sẽ thay ổi thành Q’(D) = 120.000 - 6E + 30.000 = 150.000 – 6E Ta lại có Q’(D) = Q(S)

Hay 150.000 – 6E1 = 20.000 + 4E1=> E1 = 13.000

Số lượng USD c giao dịch trên thị trường là Q1 = 72.000 c/ Khi E = 12.000 => Cầu

Q(D) = 120.000 – 6E = 48.000 ; Q(S)=68000 => ∆R=-20.000 VN tăng dự trữ ngoại hối thêm 20 triệu USD

Câu 8: Niêm yết: USD ( ồng nội tệ), CHF ( ồng ngoại tệ) => USD/CHF

a/ Lạm phát Mỹ tăng => giá hàng của Mỹ tăng => XK từ Mỹ giảm, NK của Mỹ tăng=> Tỷ giá tăng b/Lãi

suất Mỹ tăng => giá hàng của Mỹ tăng => XK từ Mỹ giảm, NK của Mỹ tăng => Tỷ giá tăng c/ Thuế quan

thấp hơn ối với hàng nhập khẩu từ Thụy Sĩ => NK vào Mỹ tăng => Cầu CHF tăng => Cầu dịch chuyển

sang phải => Tỷ giá dự báo sẽ tăng. d/ Thu nhập người Mỹ tăng => Nhu cầu hàng nhập khẩu tăng -=> Tỷ giá tăng. Câu 9:

Trực tiếp: tăng cung tiền

Gián tiếp: iều chỉnh giảm dự trữ bắt buộc USD => lãi suất cho vay USD giảm => Hạn chế giữ USD => USD mất giá CHƯƠNG 5: Câu 1:

Dự trữ ngoại hối tăng: Khi hạng mục “Dự trữ OFB” mang dấu âm (-).

Dự trữ ngoại hối giảm: Khi hạng mục “Dự trữ OFB” mang dấu dương (+). Câu 2:

Cán cân tổng thể thâm hụt không nhất thiết phải giảm dự trữ ngoại hối. Bởi vì, NHTW có thể i vay

IMF hay vay các NHTW khác ể bù ắp. Hơn nữa, ối với những nước có ồng tiền làm dự trữ quốc tế

(Chủ yếu là Mỹ), cán cân tổng thể thâm hụt có thể ược bù ắp bằng việc các NHTW khác can thiệp

mua ồng tiền này (USD) vào, kết quả là, nước Mỹ có thể duy trì ồng thời thâm hụt cán cân tổng thể

bên cạnh dự trữ ngoại hối tăng. lOMoARcPSD| 36207943

0FB = OFB OFB= R + L + #

Cán cân tổng thể thâm hụt (OB < 0), dẫn ến OFB >0. Các phương án bù ắp OB có thể là:

Thứ nhất, R > 0, tức giảm dự trữ.

Thứ hai, R = 0 và L>0, tức i vay IMF và các ngân hàng trung ương khác.

Thứ ba, L = 0, R < 0, # > 0, tức dự trữ tăng, ồng thời tăng tài sản nợ tại các NHTW nước ngoài (trường hợp của Mỹ). Câu 3:

Đối với Việt Nam: Vì VND không phải là ồng tiền dự trữ quốc tế, nên NHNN Việt Nam chỉ có thể kết

hợp iều chỉnh hai ại lượng cấu thành OFB là dự trữ chính thức và i vay IMF và các NHTW khác.

Đối với Mỹ: Vì USD là ồng tiền dự trữ quốc tế, nên Fed có thể kết hợp iều chỉnh ồng thời ba ại lượng

cấu thành OFB là dự trữ chính thức, i vay IMF và các NHTW khác, và TSN của Fed tại các NHTW

nước ngoài (dự trữ bằng USD của các NHTW khác). Câu 4: Hạch toán giao dịch vào

+ Cán cân thương mại (TB): +90 triệu; -60 triệu

+ Cán cân thu nhập (IC): -30 triệu Câu 5:

Hạch toán giao dịch vào +

Cán cân vốn (K): +60 triệu

+ Cán cân thương mại (TB): -20 triệu +

Cán cân vốn ngắn hạn (KS): -40 triệu Câu 6: BOP Anh BOP Hoa Kì

CA (Ic: thu nhập) +90/1.6=56.25 triệu GBP K: CA (Ic): -90 triệu USD -56.25 triệu GBP K: +90 triệu USD Câu 7: a. CA = - 1,2 tỉ USD K = 0,8 tỉ USD

BOP = CA + K + OFB=0 => OFB = +0,4 tỉ USD

b. Để cán cân thanh toán cân bằng: BOP = 0 CA + K + OFB = 0 OFB = +0,4 tỉ USD

Dự trữ của NHTW trong năm 2012 giảm 0,4 tỉ USD. Cán cân thanh toán cân bằng.

c. Nếu trong năm trên NHTW nước ngoài mua 1 tỉ USD tài sản của Việt Nam, CA+K ở nước

ngoài không ổi bởi ây chỉ là thay ổi hình thức dự trự của NHTW nước ngoài, không hoạch

toán vào BOP của nước ngoài; còn ối với Việt Nam: CA+K=-0.4+1=0.6 tỉ USD. Câu 8:

a/ Thương mại: +120, - 60 triệu USD

b/ Thương mại: -80 triệu USD c/

Vốn: +70, -30 triệu USD Thương lOMoARcPSD| 36207943

mại: -40 triệu USD d/ Thu nhập: -70

triệu USD e/ Vốn: + 50 triệu USD f/

Vốn: +40 triệu USD g/ Vãng lai một

chiều: +30 triệu USD h/ Vốn một chiều: + 10 triệu USD CHƯƠNG 6: Câu 1:

a/ Tính tỉ giá theo PPP(phương pháp ngang giá sức mua)? Coi Mỹ là nội ịa P=P*.S S1( USD/CAD) = 0.77 S2( USD/GBP) = 1.56 S3(JPY/USD) = 100

b/ Nếu tỉ lệ lạm phát cuối năm ở Mỹ là 3%, Canada 5%, Anh 8% và Nhật là 4%, tính tỉ giá USD theo

ngang giá sức mua tại thời iểm cuối năm?

_ Đồng CAD tính bằng USD sẽ giảm -1.9%

_ Đồng GBP tính bằng USD sẽ tăng 5.43%

_Đồng JPY tính bằng USD sẽ tăng 1.04%

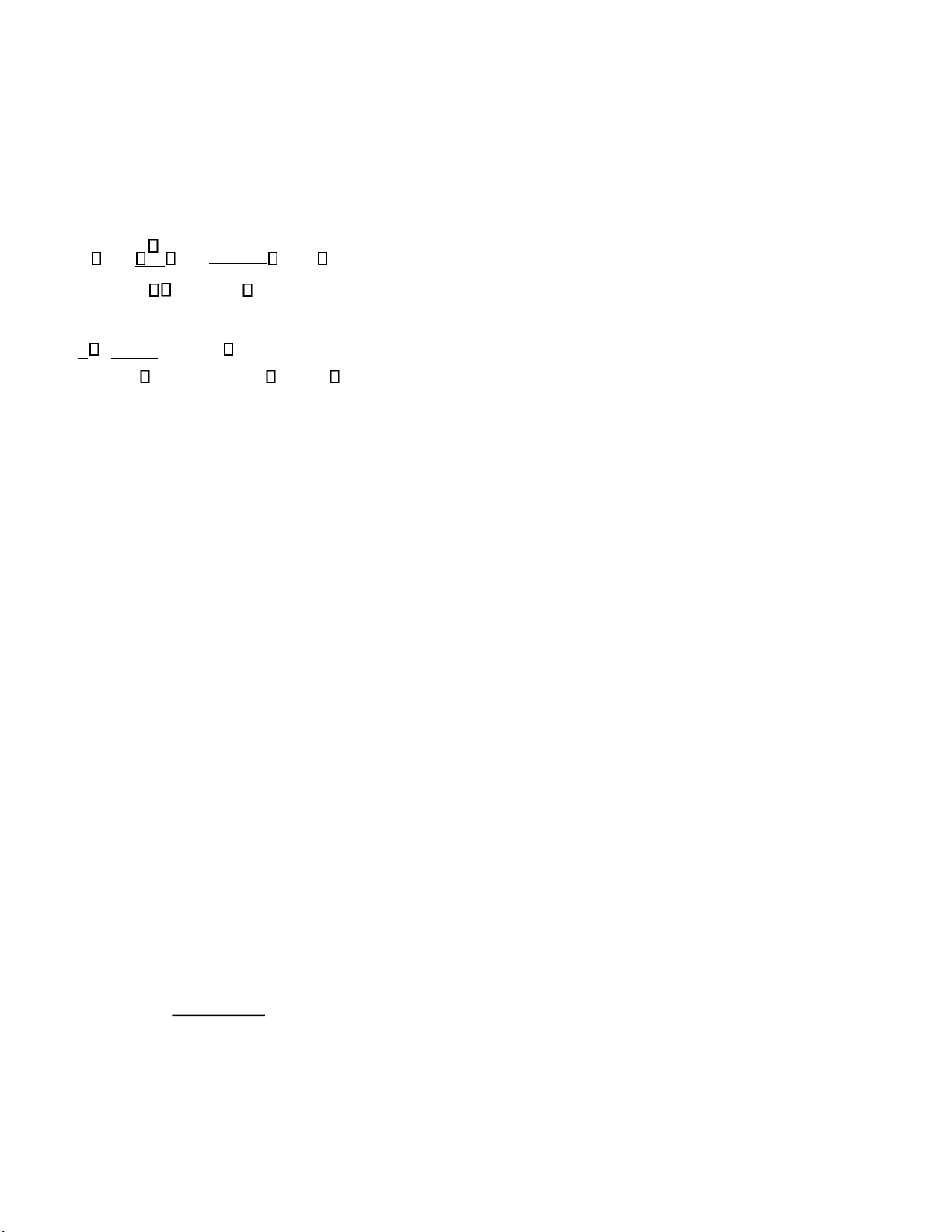

Câu 2: a) 𝟏𝟕%−𝟔%

∆𝑺(𝑽𝑵𝑫/𝑼𝑺𝑫) = = 10,38% 𝟏+𝟔% 𝟔%−𝟏𝟕%

∆𝑺(𝑼𝑺𝑫/𝑽𝑵𝑫) = = -9,4% 𝟏+𝟏𝟕% b) 𝟐𝟒%−𝟔%

∆𝑺(𝑽𝑵𝑫/𝑼𝑺𝑫) = =16,98% 𝟏+𝟔% 𝟔%−𝟐𝟒%

∆𝑺(𝑼𝑺𝑫/𝑽𝑵𝑫) = = -14,51% 𝟏+𝟐𝟒% Câu 3: 0,12−0,03 ∆S(ITL/DEM) = 100% = 8,74% 1+0,03 0,03−0,12 ∆S(DEM/ITL) =100%= - 8,03% 1+0,12 Câu 4: a/ Pi = S x Pi => S(VND/USD)=10000 lOMoARcPSD| 36207943 b/

Theo luật 1 giá: S(VND/USD)=10000 Câu 5:

Do tỷ lệ lạm phát của VNĐ và USD là không bằng nhau, làm chon gang giá sức mua thay ổi. Ngang giá

sức mua tại thời iểm cuối năm ược tính theo công thức: Ep EM 1 EM 1 0,12 1,067EM 1 * 1 0,05

Áp dụng công thức tính tỷ lệ % ịnh giá thực của VNĐ: EP EM 1,067EM EM 0,067 6,7% EM EM

Như vậy, thời iểm cuối năm, VNĐ ược ịnh giá thực cao hơn 6,7% Câu 6:

a/ GBP thay ổi giá so với DEM trong thời gian khủng hoảng là: (2.5-2.78)/2.78 = -10 % GBP giảm 10% so với DEM

GBP thay ổi giá so với USD trong thời gian khủng hoảng là: (1.782-1.912)/1.912 = -6,8%

GBP giảm 6.8% so với USD b/ NHTW Anh vay 3.3 tỉ DEM = 1.187 tỉ GBP =

2.27 tỉ USD (trong khủng hoảng)

Sau khủng hoảng NHTW Anh phải trả: 3.3 tỉ DEM = 1.32 tỉ GBP = 2.352 tỉ USD Vậy chi phí can

thiệp của NHTW Anh là 0.133 tỉ GBP hoặc 0.082 tỉ USD c/ Sau khủng hoảng ta thấy ồng DEM tăng

giá nhưng NHTW Đức vẫn nhận ược 3.3 tỉ như ban ầu. Xét về giá trị thì NHTW Đức c lợi hơn.

Câu 7: a/ Tỉ lệ thay ổi của tỉ giá cuối năm 2005 so với ầu năm 2002 là:

∆E=(E2-E1)/E1=(∆PT-∆PC)/(1+∆PC)

=> (E2-E1+E1)/E1=(∆PT-∆PC+1+∆PC)/(1+∆PC)

=> E2/E1=(1+∆PT)/(1+∆PC)

=> E2=E1*(1+∆PT)/(1+∆PC)

Từ ó ta tính ược E2005/E2002=102/112 𝐸2005−𝐸2002 b/ Ta có: ∆𝐸 = -8.92% 𝐸2002 Thay E = 21.100 E5 = 19.218 Câu 8:

a/ Tỉ lệ thay ổi của tỉ giá cuối năm 2005 so với ầu năm 2002 là: lOMoARcPSD| 36207943 1+1% 1+3% 1+6% 1+8% E5= x x x -

1= 3,85% 1+4% 1+1% 1+3% 1+6% b/ Ta có: 1+1% 1+3% 1+6% 1+8% Et = 0,5658x x x x =0,5875 1+4% 1+1% 1+3% 1+6% Câu 9:

Lấy năm 1985 lằm năm cơ sở tính CPI và tính tỉ giá

ER1986=E1986/E1985*CPI(CA)/CPI(US);

ER1987=E1987/E1985*CPI(CA)/CPI(US);

ER1988=E1988/E1985*CPI(CA)/CPI(US);

ER1989=E1989/E1985*CPI(CA)/CPI(US);

ER1990=E1990/E1985*CPI(CA)/CPI(US);

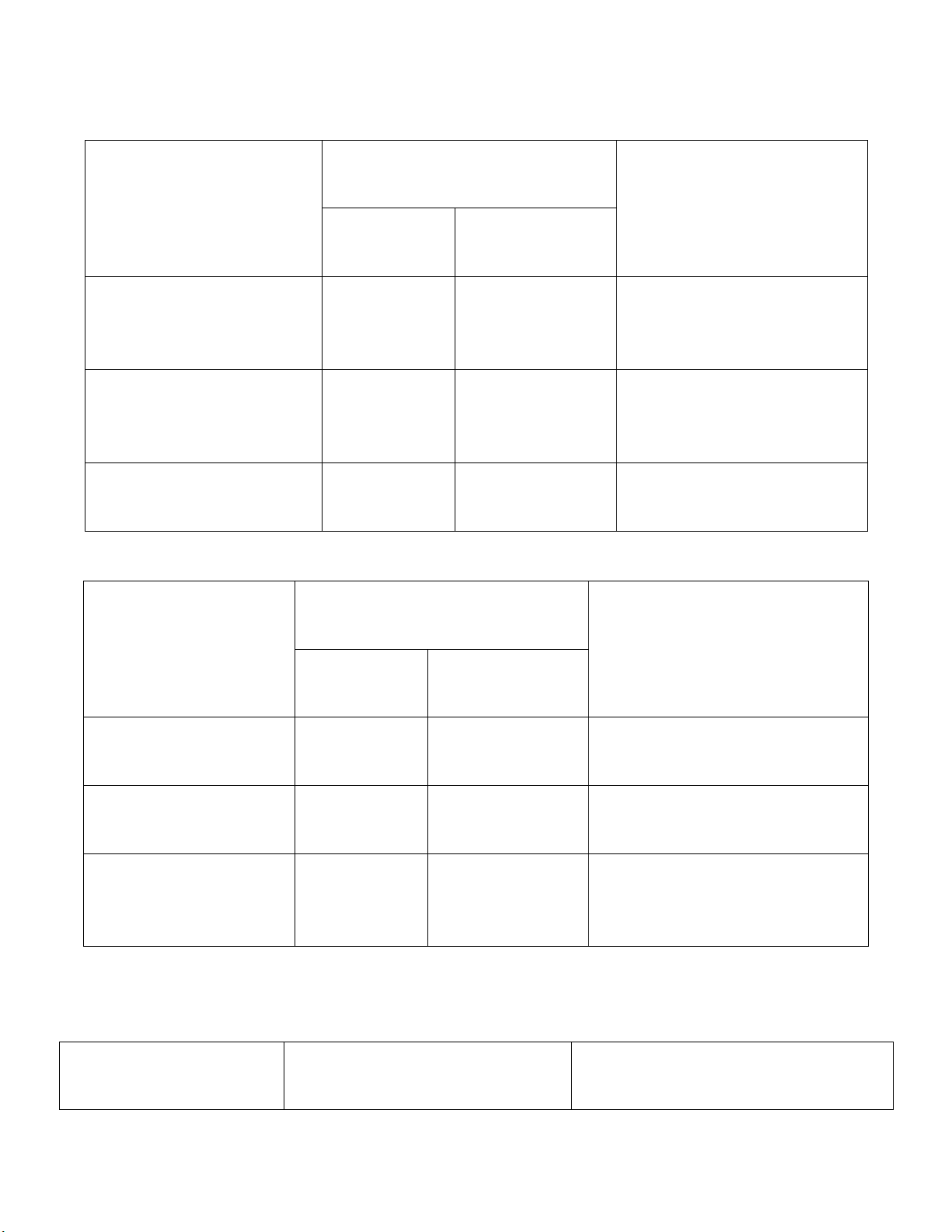

ER1991=E1991/E1985*CPI(CA)/CPI(US); Năm CAD/USD danh nghĩa CPI Canada CPI Mỹ Tỉ giá thực 1985 1.3655 100 100 1.3655 1986 1.3895 104.2 101.9 1.04 1987 1.326 108.7 105.7 0.9886 1988 1.2307 113.1 109.9 0.9275 1989 1.184 118.7 115.2 0.8934 1990 1.1668 124.4 121.4 0.8756 1991 1.1457 131.4 126.6 0.8708