Preview text:

lOMoAR cPSD| 58800262 Bài 1:

HMTD cho quý 3 năm 2013 là 3,000 triệu đồng để phục vụ cho kế hoạch sản xuất của công ty trong

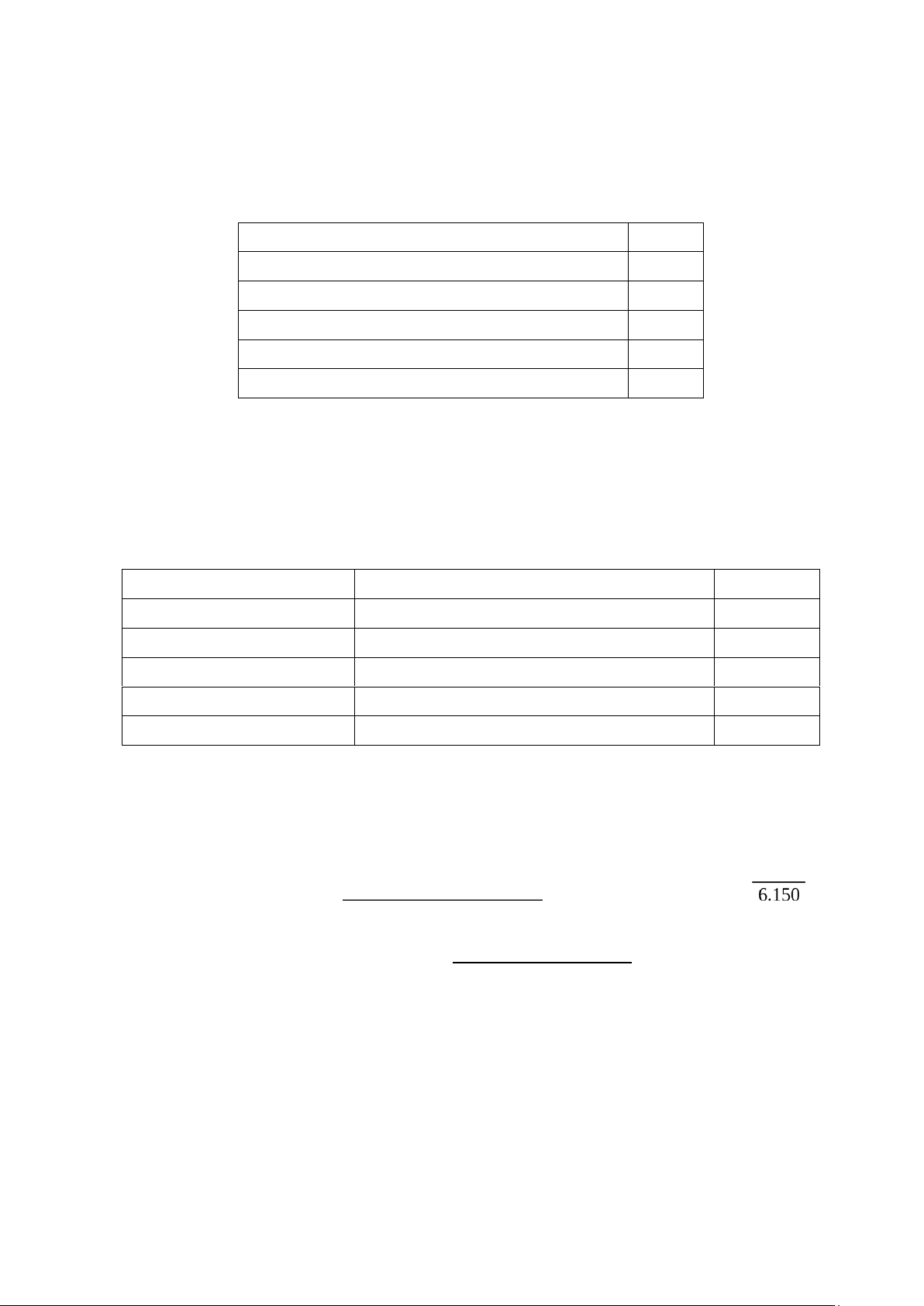

quý. Sau khi thẩm định cán bộ tín dụng ngân hàng đã thống nhất với công ty các số liệu sau Đvt: triệu đồng

Giá trị vật tư hàng hóa cần mua vào 12,910

Giá trị sản xuất khác phát sinh trong quý 9,875

Tài sản lưu động bình quân 6,150 Doanh thu thuần 21,525

Vốn lưu động và các nguồn khác của công ty 3,660

Tổng tài sản thế chấp của công ty 4,150

Với dữ liệu trên, cán bộ tín dụng đề nghị cấp HMTD quý 3/2013 cho công ty là 2,905 Yêu cầu: 1. Xác định:

a. HMTD mà cán bộ tín dụng đề nghị cấp cho công ty là đúng hay sai?

b. Trong 15 ngày đầu tháng 7/2013, công ty đã phát sinh một số nghiệp vụ và cán bộ tín dụng đềnghị

giải quyết cho vay ngắn hạn những khoản dưới đây. Nhận xét về những đề nghị của cán bộ tín

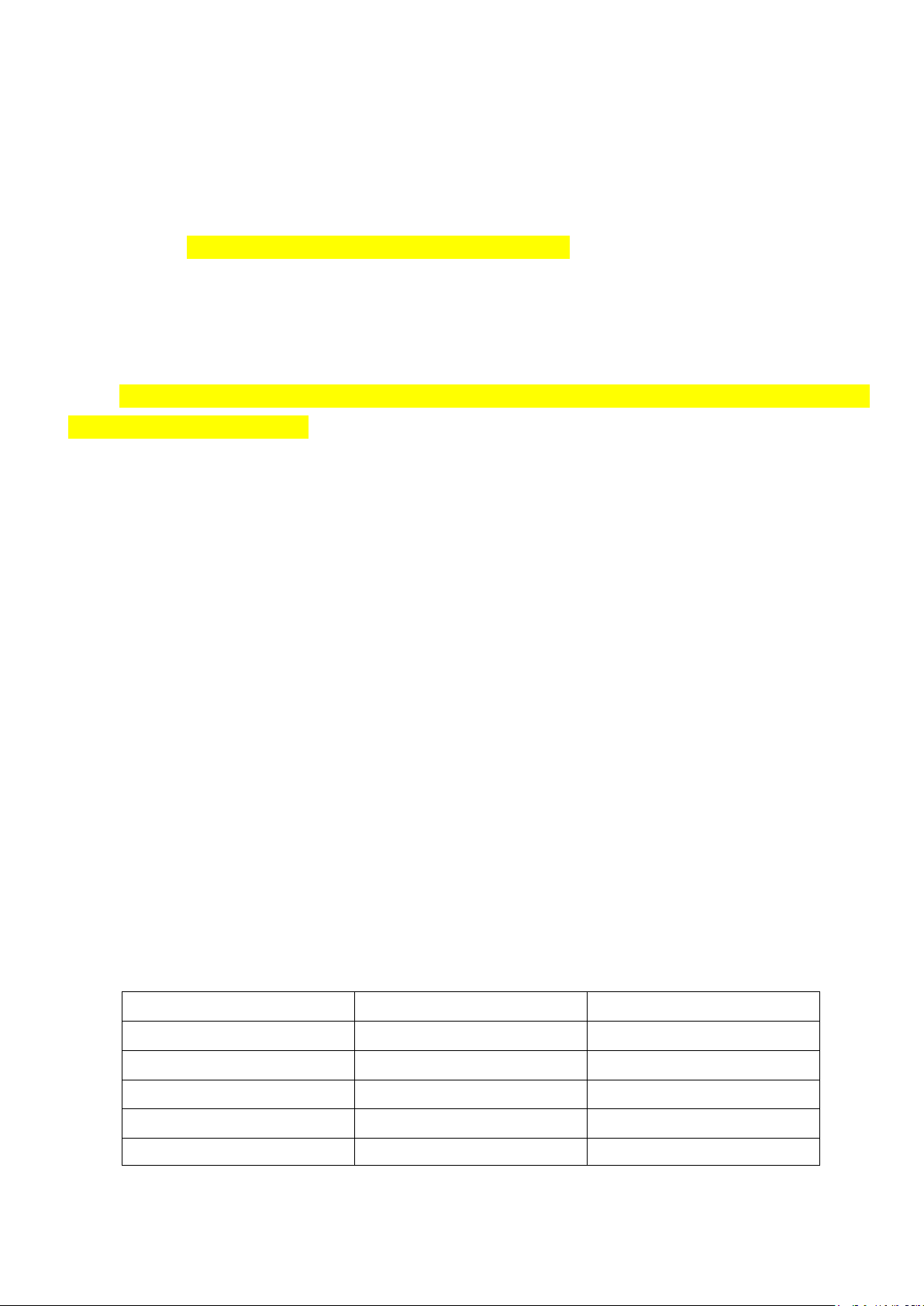

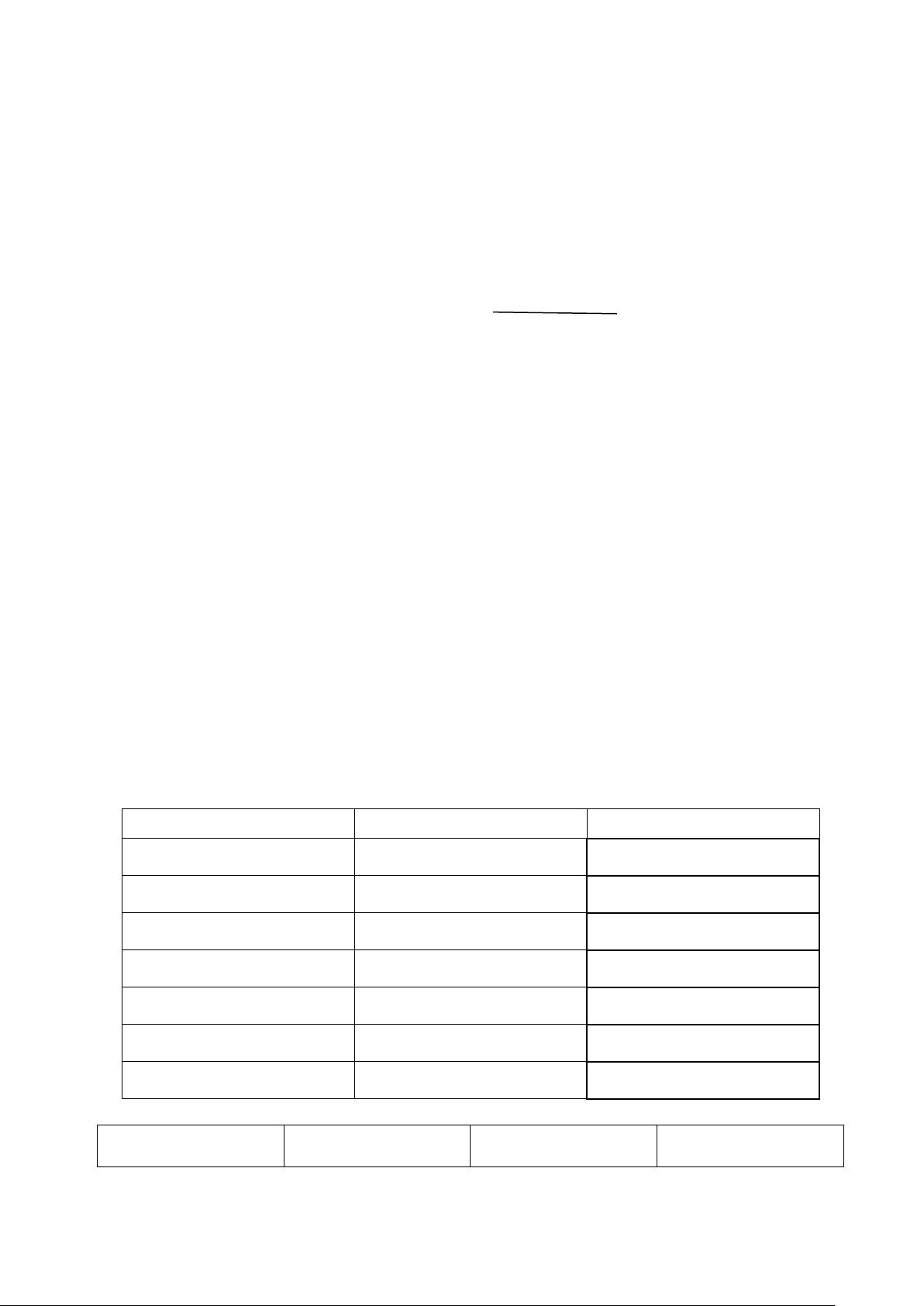

dụng với những nghiệp vụ phát sinh trong 15 ngày đầu tháng 7 là đúng hay sai? Tại sao? Ngày Nội dung Số tiền 2/7

Cho vay trả lãi ngân hàng 21 8/7

Cho vay mua nguyên vật liệu 386 10/7 Cho vay mua oto 464 12/7

Cho vay nộp thuế thu nhập doanh nghiệp 75 15/7

Cho vay trả lương nhân viên 228

Mức vốn cho vay tối đa = 2.905

Chi phí sản xuất hàng quý = Giá trị vật tư hàng hóa cần mua vào + Giá trị sản xuất khác phát

sinh trong quý = 12.910 + 9.875 = 22.785

Doanhthuthuần 21.525 Số vòng quay

vốn lưu động trong quý =

Tàisảnngắnhạnbìnhquân = = 3,5 vòng Tổngchi phí 22.785

=> Nhu cầu vốn lưu động trong quý = VòngquayVLĐ = 3,5 = 6.510

=> Mức vốn cho vay = nhu cầu VLĐ – VLĐ khác tự có = 6.510 – 3.660 = 2.850 < 2.905

Do đó nếu ngân hàng cấp hạn mức tín dụng thì sẽ chỉ cấp mức 2.850

Cán bộ tín dụng đã xác định hạn mức tín dụng = mức cho vay tối đa. Mà nhu cầu vay vốn

tối đa cảu doanh nghiệp thấp hơn mức cho vay tối đa. Ngoài mức cho vay tối đa, cán bộ tín dụng lOMoAR cPSD| 58800262

cần xem xét cả nhu cầu vay vốn tối đa của doanh nghiệp khi xét hạn mức tín dụng, nên đề nghị của

cán bộ tín dụng về hạn mức tín dụng cho công ty là sai.

Nhu cầu vay của DN:

Ngày 2/07: cho vay để trả lãi NH: 21 triệu => Đề nghị này là sai vì việc cấp hạn mức tín dụng

cho DN nhằm bổ sung nguồn vốn đầu tư vào tài sản lưu động.

Ngày 10/07: cho vay để mua ôtô tải: 464 triệu => Sai vì đây là việc tài trợ cho TSCĐ có thời

hạn trên 1 năm, không phải là cho vay ngắn hạn.

Ngày 12/07: cho vay để nộp thuế thu nhập: 75 tr => NH không tài trợ tiền để DN nộp thuế

TN vì Thuế TN là kết quả của hoạt động kinh doanh, phải được tài trợ bằng tiền thu được từ HĐKD,

không phải là từ vốn vay NH.

* NH chỉ giải quyết những nhu cầu vốn hợp lý sau:

- Ngày 8/07: cho vay để mua NVL: 386 tr

- Ngày 15/07: cho vay để trả lương công nhân: 228 tr

Chú ý: Dư nợ VLĐ đầu kỳ ảnh hưởng đến số tiền có thể vay thêm trong kỳ.

2. Giả sử số dư tài khoản cho vay đầu quý 3 là 700 triệu. Hãy xác định số dư tài khoản cho vay

sau những nghiệp vụ kinh tế phát sinh trên? Biết rằng:

Nguồn vốn ngân hàng đủ đáp ứng nhu cầu vay vốn hợp lý của công ty

Công ty sản xuất kinh doanh có lãi và là khách hàng truyền thống của ngân hàng Ngân

hàng chỉ giải quyết những nhu cầu vốn hợp lý

=> Số dư tài khoản khoản cho vay sau những nghiệp vụ kinh tế phát sinh trên 700 + 386 + 228 = 1.314 Bài 2:

Ngày 15/8/2005 một doanh nghiệp X đến NHTM A đề nghị chiết khấu các giấy tờ có giá sau

Đơn vị: Triệu đồng Loại chứng từ Mệnh giá Ngày đến hạn Hối phiếu số 1 6 ? Hối phiếu số 2 6 14/10/2005 Hối phiếu số 3 6 31/10/2005 Hối phiếu số 4 15 28/9/2005 Hối phiếu số 5 15 28/9/2005 lOMoAR cPSD| 58800262 Tổng cộng 48

Sau khi chiết khấu tại ngày 15/8/2005 ngân hàng A thu được 612.000đ Yêu cầu: 1. Xác định

a. Ngày đến hạn thanh toán của hối phiếu số 1

b. Số tiền ngân hàng A cho doanh nghiệp X vay là bao nhiêu?

Biết rằng: Lãi suất chiết khấu là 8,5% năm; tất cả các hối phiếu đều đủ các điều kiện chiết khấu;

ngân hàng đủ tiền cho vay và không thu tiền hoa hồng khi chiết khấu. 1.1. Tiền lãi chiết khấu ¿

Lãi chiết khấu (I) = GT - 1+L×T 360 Trong đó:

I là tiền lãi chiết khấu

GT là giá trị chiết khấu

L là lãi suất chiết khấu ( Lãi ngân hàng công bố)

T là thời hạn chiết khấu (ngày)

Tiền lãi chiết khấu hối phiếu 1 (15/8 - ?): 6 6 - 1+8,5%×T 360

Tiền lãi chiết khấu hối phiếu 2 (15/8 – 14/10): 6 6 - 1+8,5%×60 = 0,084 360

Tiền lãi chiết khấu hối phiếu 3 (15/8 – 31/10): 6 lOMoAR cPSD| 58800262 6 - 1+8,5%×77 = 0,107 360

Tiền lãi chiết khấu hối phiếu 4 (15/8 – 28/9): 15

15 - 1+8,5%×44 = 0,154 360

Tiền lãi chiết khấu hối phiếu 5 (15/8 – 28/9): 15

15 - 1+8,5%×44 = 0,154 360 6 6

=> Tổng phí chiết khấu = 6 - 1+8,5%×T + 0,107 + 0,084 + 0,154 + 0,154 = 6,499 - 1+8,5%×T 360 360

Sau khi chiết khấu tại ngày 15/8/2005 ngân hàng A thu được 612.000đ 6

=> 0,612 = 6,499 - 1+8,5%×T 360 6

<=> 1+8,5%×T = 5.887 360 8,5%×T <=> 1+ 360 = 1.019 8,5%×T <=> 360 = 0,019 <=> 8,5% x T= 6,84 lOMoAR cPSD| 58800262

<=> T = 80, 471 ~ 81 ngày

=> Ngày đến hạn thanh toán của hối phiếu số 1 là 81 ngày sau 15/08/2005: 4/11/2005

1.2. Giá trị sau khi chiết khấu

Giá trị sau khi chiết khấu = Trị giá chứng từ - Phí chiết khấu = 48 - 0,612 = 47.388

2. Xác định mệnh giá hối phiếu số 3

Ngày 10/4/2006 doanh nghiệp đến NHTM Y xin chiết khấu 3 hối phiếu đòi nợ:

+ Hối phiếu số 1 có mệnh giá 480 USD và ngày đến hạn là ngày 10/5/2006

+ Hối phiếu số 2 có mệnh giá 720 USD và ngày đến hạn là ngày 30/5/2006

+ Hối phiếu số 3 ngày đến hạn là ngày 9/6/2006. Ba hối phiếu được chiết khấu tại ngày xin

chiết khấu. Giá trị còn lại của 3 hối phiếu sau khi ngân hàng Y đã khấu trừ là 1788 USD.

Lãi suất chiết khấu là 15%/năm, hoa hồng ký hậu cho mỗi hối phiếu là 0,6%; toàn bộ các loại chi

phí khác cho cả 3 hối phiếu là 76,48 USD. ¿

Lãi chiết khấu (I) = GT - 1+L×T 360 Trong đó:

I là tiền lãi chiết khấu

GT là giá trị chiết khấu

L là lãi suất chiết khấu ( Lãi ngân hàng công bố)

T là thời hạn chiết khấu (ngày)

2.1. Tiền lãi chiết khấu

Tiền lãi chiết khấu hối phiếu 1 (10/4 - 10/5) : 480 480 - 1+15%×30 = 5,93 360

Tiền lãi chiết khấu hối phiếu 2 (10/4 - 30/5) : 720 lOMoAR cPSD| 58800262

720 - 1+15%×50 = 14,69 360

Tiền lãi chiết khấu hối phiếu 3 (10/4 - 9/6): Y Y - 1+15%×60 = 0,02Y 360

=> Tổng tiền lãi chiết khấu = 5,93 + 14,69 + 0,02Y = 20,62 + 0,02Y

2.2. Hoa hồng chiết khấu

Hoa hồng chiết khấu = Trị giá chứng từ x tỷ lệ hoa hồng

Hoa hồng chiết khấu hối phiếu 1: 480 x 0,6% = 2,88

Hoa hồng chiết khấu hối phiếu 2: 720 x 0,6% = 4,32

Hoa hồng chiết khấu hối phiếu 3: Y x 0,6% = 0,006Y

=> Tổng tiền hoa hồng chiết khấu = 2,88 + 4,32 + 0,006Y = 7,2 + 0,006Y

2.3. Giá trị còn lại thanh toán

Giá trị còn lại = Trị giá chứng từ - Phí chiết khấu (Tiền lãi CK, hoa hồng) – Chi phí khác

1788 = (480 + 720 + Y) – (20,62 + 0,02Y + 7,2 + 0,006Y) - 76,48

<=> 1788 = 1095,7 + 0,974Y <=> 0,974Y = 692,3 <=> Y = 710,8

Vậy mệnh giá hối phiếu 3 là 710,8 USD Bài 3:

Công ty Đại An gửi hồ sơ vay vốn ngắn hạn đến Ngân hàng Công thương với số liệu như sau: 1. Kế hoạch năm 2019 -

Doanh thu theo giá vốn : 165.000.000 - Vòng

quay vốn lưu động : 5 vòng/ năm 2. Số liệu thực tế đến 31/12/2018: -

Tài sản ngắn hạn (TS lưu động) : 28.000.000 - Nợ ngắn hạn : 18.000.000

- Số dư quỹ đầu tư phát triển : 5.000.000 lOMoAR cPSD| 58800262

- Số dư quỹ dự phòng tài chính : 1.890.000

- Số dư quỹ khen thưởng : 2.200.000 - Số dư quỹ phúc lợi : 1.010.000

- Lợi nhuận chưa phân phối : 1.350.000

- Vay ngắn hạn ngân hàng : 12.500.000

Trong đó: Vay ngân hàng khác : 1.000.000 Yêu cầu: 1. Hãy xác định

a. Nhu cầu vốn lưu động năm 2019 cho công ty? Doanhthutheogiávốn 165.000.000 VòngquayVLĐ = 5 = 33.000.000

b. Hạn mức tín dụng ngắn hạn năm 2019 cho công ty? Cho nhận xét? Biết rằng năm 2019

côngty không có nhu cầu vay trung và dài hạn?

b.1. Xác định HMTD năm 2019 :

a. Nhu cầu VLĐ năm 2019 : 33.000.000

b. Vốn kinh doanh ngắn hạn (Vốn luân chuyển) = TS ngắn hạn – Nợ ngắn hạn

28.000.000 - 18.000.000 = 10.000.000

c. Vốn coi như tự có (Các quỹ và lợi nhuận chưa phân phối, khoản chênh lệch tăng giá vật tư): - Quỹ ĐTPT : 5.000.000 - Quỹ DPTC : 1.890.000

- Quỹ khen thưởng : 2.200.000 - Quỹ phúc lợi : 1.010.000

- Lợi nhuận chưa phân phối : 1.350.000 Cộng : 11.450.000

d. Nguồn vốn khác (vay NH khác, vay nội bộ, vay do phát hành trái phiếu) : 1.000.000 Hạn

mức tín dụng ngắn hạn 2019:

= Nhu cầu VLĐ - Vốn kinh doanh ngắn hạn - Vốn coi như tự có - Nguồn vốn khác lOMoAR cPSD| 58800262

( a – b – c – d ) = 10.550.000 b.2. Nhận xét -

Hạn mức tín dụng năm 2019: 10.550.000 -

Dư nợ thực tế đầu năm 2019 (vay ngân hàng “chính” : vay ngắn hạn ngân hàng – vay ngânhàng khác):

12.500.000 - 1.000.000 = 11.500.000 -

HMTD nhỏ hơn dư nợ thực tế 950.000. Như vậy nhu cầu vốn tín dụng của Công ty

ĐạiKhánh giảm, Công ty cần có kế hoạch trả nợ để rút số dư thực tế xuống ngang bằng hạn mức.

2. Hãy tính tiền lãi thu được tại thời điểm trả nợ

Nếu NHTM Công thương ký hạn mức tín dụng với Công ty Đại An theo hợp đồng tín dụng

là 100 tỷ đồng, thời hạn cho vay là 1 năm (từ ngày 2/1/2019 - 2/1/2020); lãi suất vay áp dụng theo

thời điểm rút vốn. Hợp đồng tín dụng gồm 2 khoản vay:

Khoản vay thứ nhất: 30 tỷ đồng để nhập thiết bị điện thời hạn vay 6 tháng ngày rút vốn 26/3/2019.

Khoản vay thứ hai: 70 tỷ đồng để nhập máy vi tính thời hạn vay 4 tháng ngày rút vốn 1/6/2019.

Đến 20/6/2019 khách hàng trả nợ trước hạn đã thoả thuận số tiền là 60 tỷ đồng. Khách hàng

yêu cầu trả nợ cho khoản vay lần 1 là 30 tỷ; trả một phần khoản vay lần 2 là 30 tỷ. Biết rằng lãi suất

cho vay lần 1 là 8,4% năm và lần 2 là 7,2% năm.

Trả lãi khoản vay lần 1 là 30 tỷ: 8,4% 8,4%

Lãi vay = 30.000tr x ( 26/3 - 20/6 ) x 360 = 30.000tr x 86 x 360 = 602tr

Trả lãi một phần khoản vay lần 2 là 30 tỷ 7,2% 7,2%

Lãi vay = 30.000tr x (1/6 – 20/6) x 360 = 114tr x 19 x 360 = 114tr

Tiền lãi thu được tại thời điểm trả nợ

602.000.000 + 114.000.000 = 716.000.000 Bài 4:

Một doanh nghiệp Z đến NHTM N vay bổ sung vốn lưu động theo phương pháp cho vay theo

hạn mức tín dụng. Quí IV năm 2019 có các số liệu sau (đơn vị tính: triệu đồng)

a. Số liệu trên tài khoản cho vay theo hạn mức tín dụng quí IV năm 2019 là: - Số dư đầu quý: 900 - Các nghiệp vụ phát sinh lOMoAR cPSD| 58800262

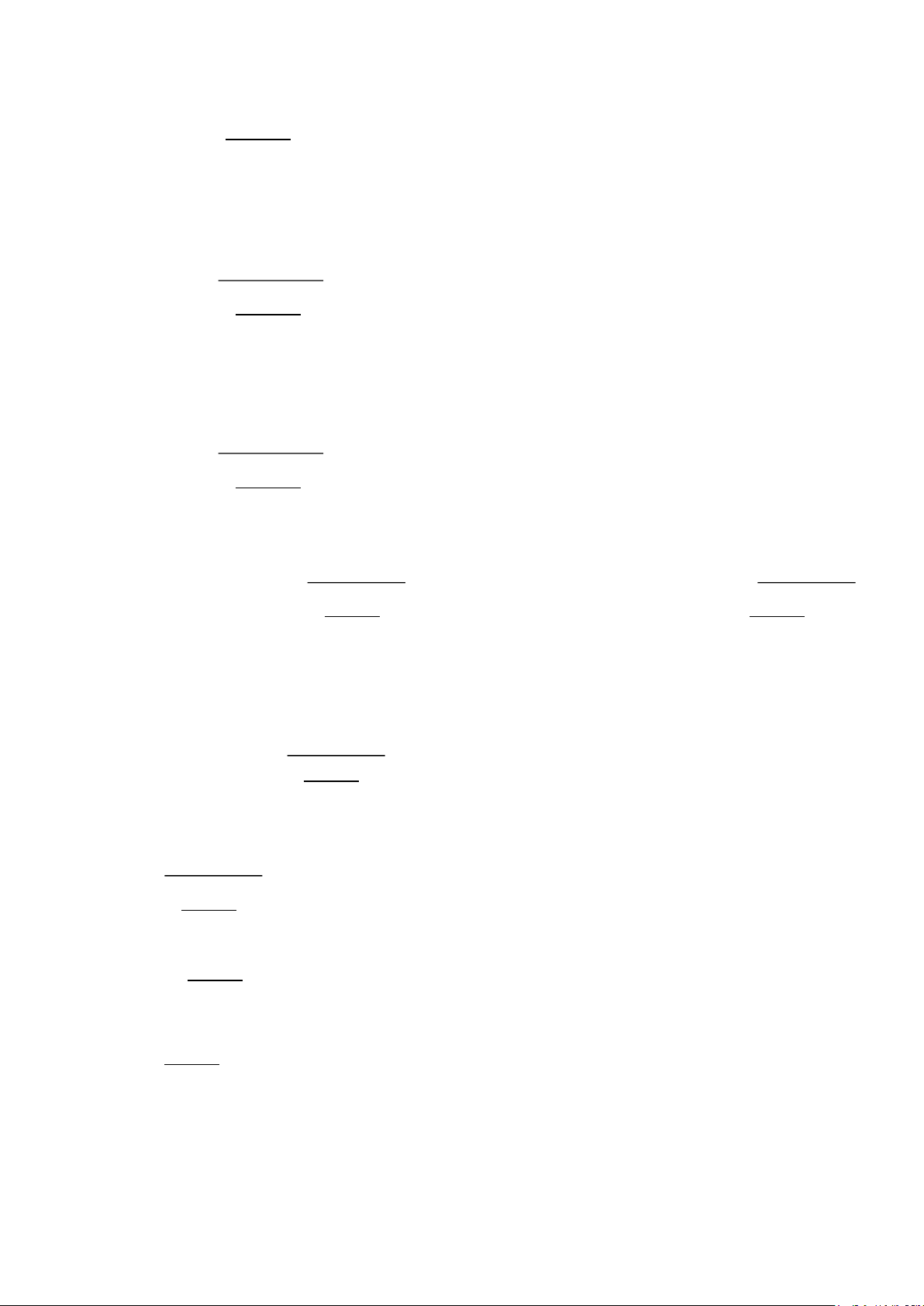

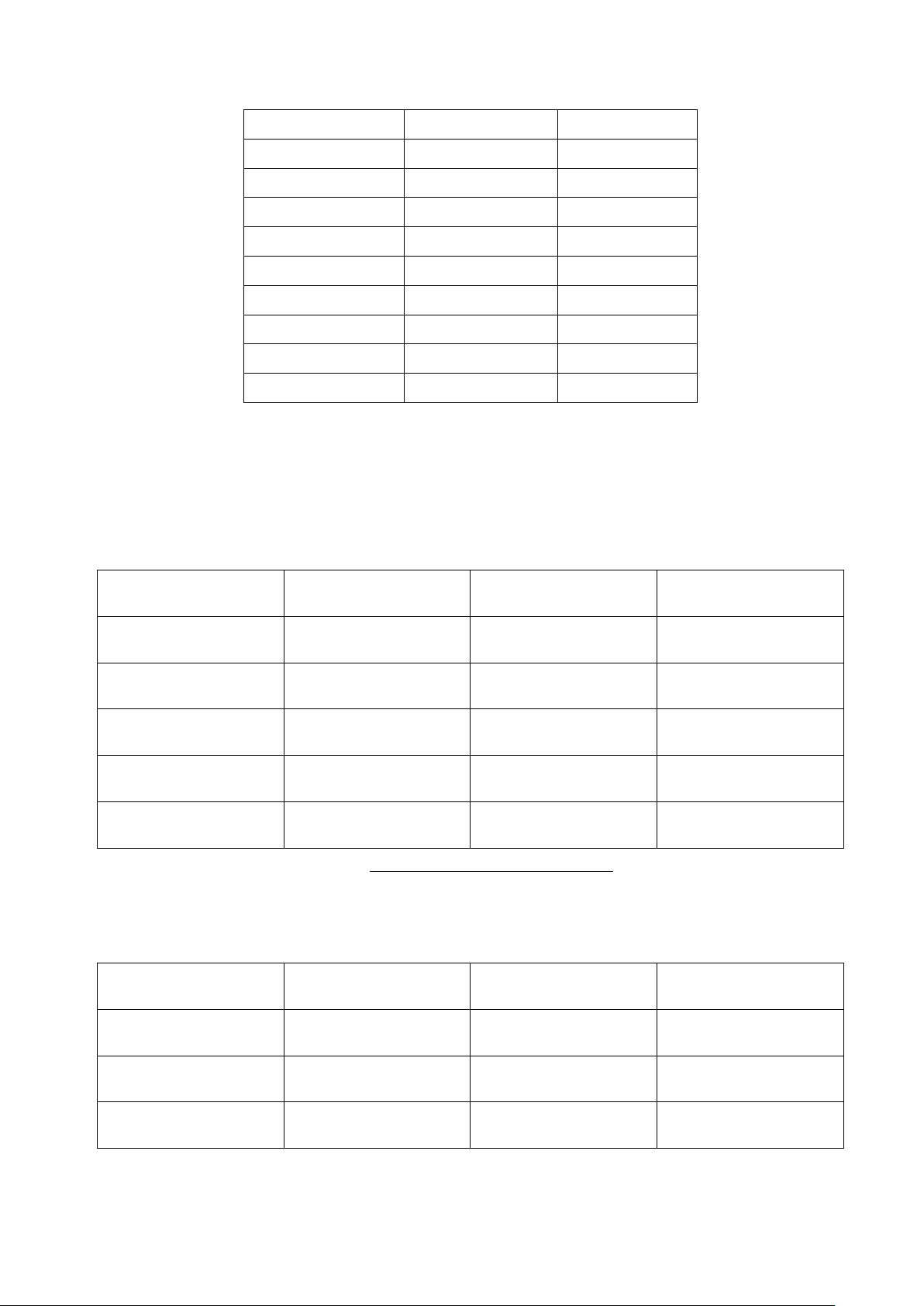

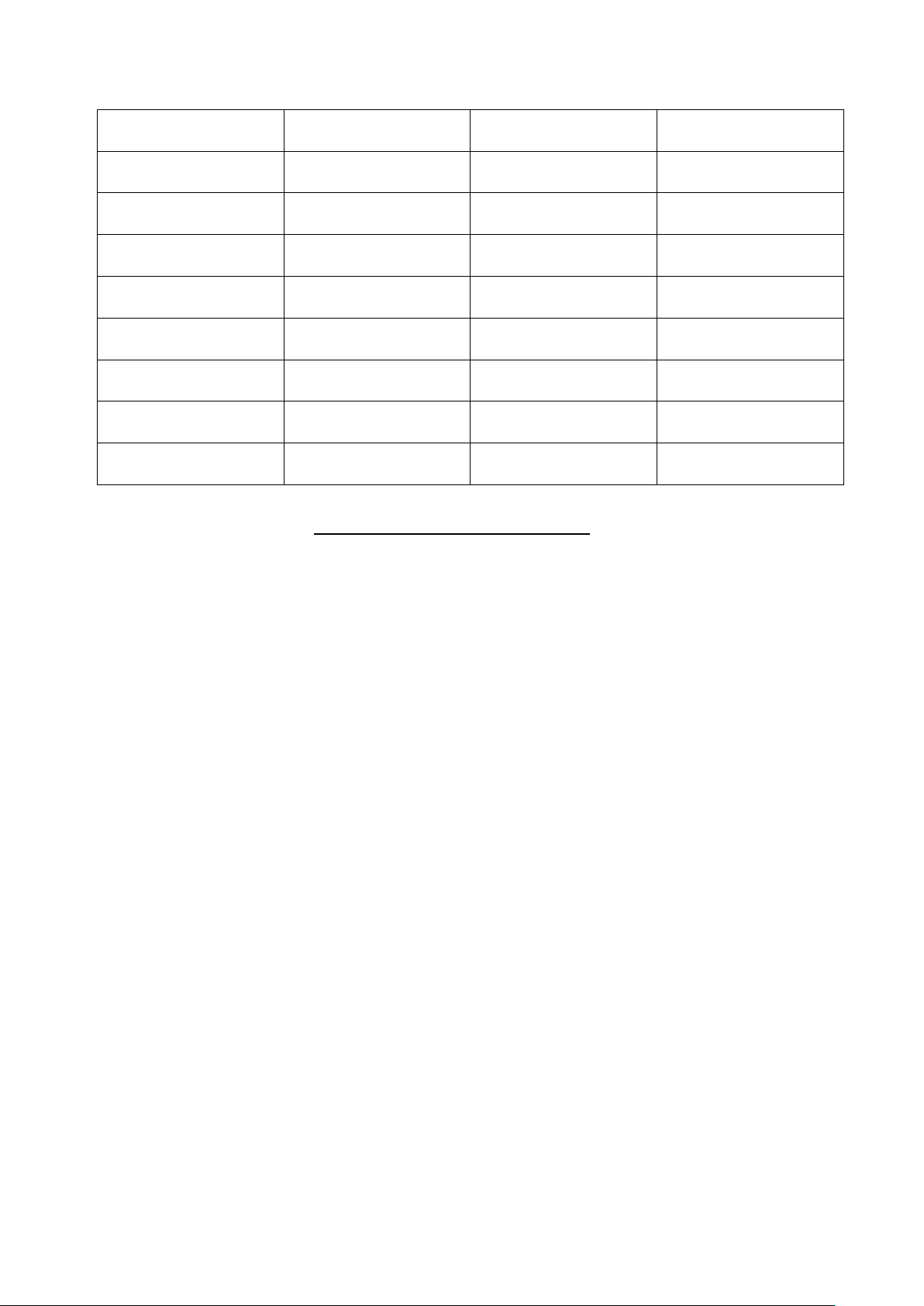

Ngày/tháng/năm Số tiền cho vay Số tiền thu nợ 10/10/2019 100 300 20/10/2019 100 150 31/10/2019 200 250 16/11/2019 100 150 20/11/2019 100 100 30/11/2019 150 150 19/12/2019 100 150 26/12/2019 200 100 31/12/2019 300 -

b. Lãi suất cho vay theo thoả thuận 1,2% tháng.

c. Doanh nghiệp trả nợ vay hàng tháng được tính và thu vào cuối tháng Yêu cầu 1. Xác định:

Số dư = Số dư “trước” + Số tiền cho vay - Số tiền thu nợ

a. Số tiền lãi doanh nghiệp phải trả trong tháng 10? Ngày tháng năm Số dư Số ngày Tích số 01/10/2019 900 9 8.100 10/10/2019 700 10 7.000 20/10/2019 650 11 7.150 31/10/2019 600 1 600 Cộng 22.850 ❑ Lãisuất tháng 1,2%

Tiền lãi = ∑❑ ❑DiNi × 30 = 22.850 x 30 = 9,14

b. Số tiền lãi doanh nghiệp phải trả trong tháng 11? Ngày tháng năm Số dư Số ngày Tích số 01/11/2019 600 15 9.000 16/11/2019 550 4 2.200 20/11/2019 550 10 5.500 lOMoAR cPSD| 58800262 30/11/2019 550 1 550 Cộng 17.250 ❑ Lãisuất tháng 1,2%

Tiền lãi = ∑❑ ❑DiNi × 30 = 17.250 x 30 = 6,9

c. Số tiền lãi doanh nghiệp phải trả trong tháng 12? Ngày tháng năm Số dư Số ngày Tích số 01/12/2019 550 18 9.900 19/12/2019 500 7 3.500 26/12/2019 600 5 3.000 31/12/2019 900 1 900 Cộng 17.300 ❑ Lãisuất tháng 1,2%

Tiền lãi = ∑❑ ❑DiNi × 30 = 17.300 x 30 = 6,92 Bài 5:

DN Z tiếp tục gửi hồ sơ vay vốn theo hạn mức tín dụng đến NHTM N với các số liệu:

Chỉ tiêu kế hoạch năm 2020

1. Tổng dự toán chi phí cả năm: 210.370.000

Trong đó chi phí không có tính chất sản xuất: 3.100.000

2. Tăng tốc độ luân chuyển vốn lưu động 5% so với năm trước.

Số liệu thực tế năm 2019

1. Doanh thu năm : 216.400.000 2.

Các khoản giảm trừ : 30.400.000

3. Tài sản ngắn hạn: Số đầu năm: 30.500.000 Số cuối năm: 31.500.000

Trích số liệu trên bảng cân đối kế toán năm 2019 như sau: 1. Tài sản ngắn hạn : 31.500.000 lOMoAR cPSD| 58800262 2. Nợ ngắn hạn : 25.500.000

3. Quỹ đầu tư phát triển : 3.800.000

4. Quỹ dự phòng tài chính : 2.200.000

5. Quỹ khen thưởng – phúc lợi : 2.950.000 6. Lãi chưa phân phối : 1.850.000

7. Vay ngắn hạn ngân hàng : 15.600.000 Trong đó: – Vay ngân hàng khác : 1.600.000 – Vay ngân hàng X : 14.000.000 2.

Xác định: Hạn mức tín dụng ngắn hạn năm 2020 cho công ty Z và nêu các yêu cầu khi

hạnmức này được chấp nhận

2.1. Dự tính hạn mức tín dụng ngắn hạn năm 2020 cho công ty Z.

a) Tính toán xác định nhu cầu VLĐ năm 2020 của Công ty Z.

Tổng dự toán chi phí SXKD = Tổng dự toán chi phí – Chi phí không có tính chất sản xuất

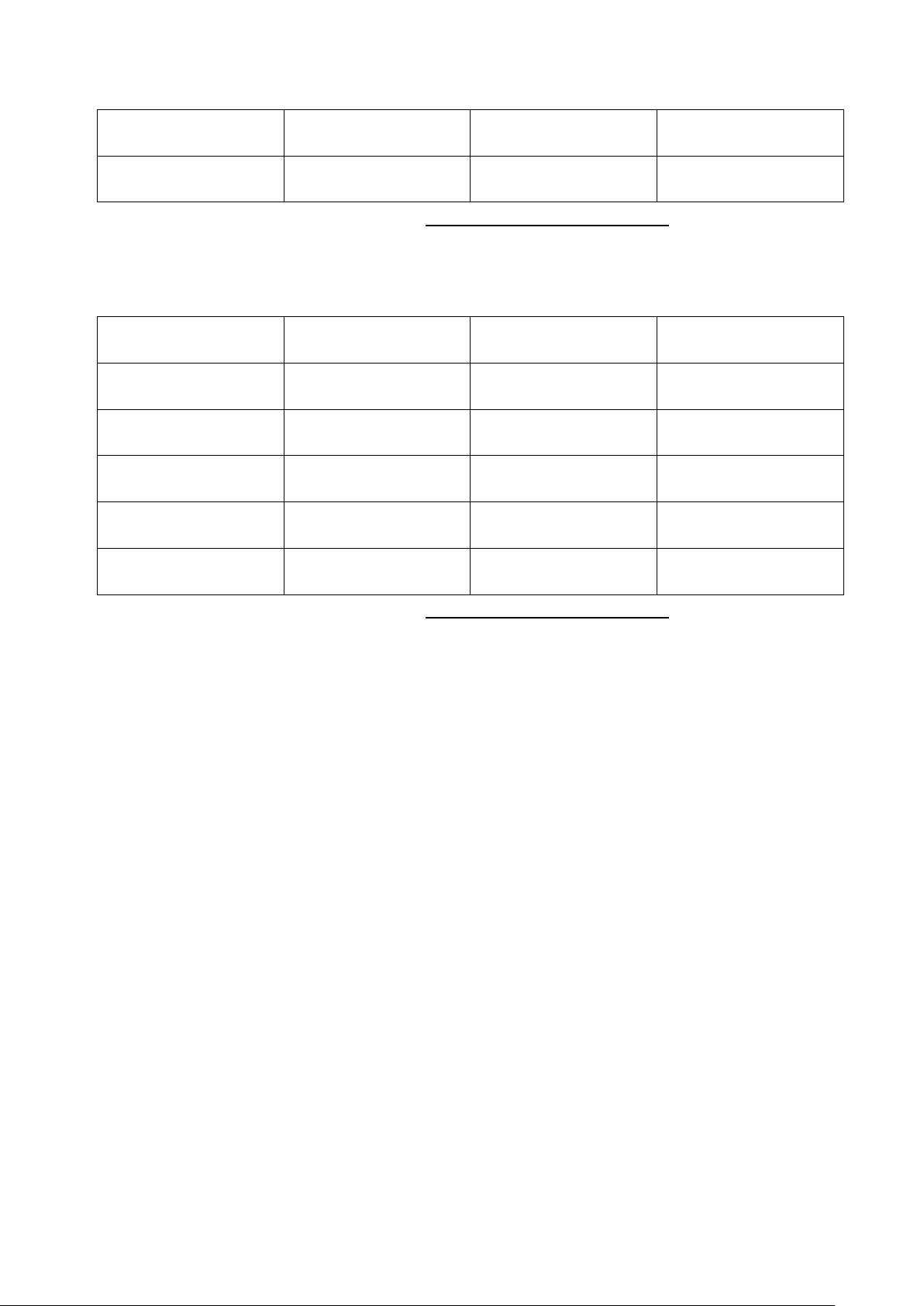

= 210.370.000 – 3.100.000 = 207.270.000 Doanhthuthuần

Vòng quay VLĐ ( vốn lưu động) năm 2019 =

Tàisảnngắnhạnbìnhquân = = = 6 vòng

Vòng quay VLĐ dự kiến 2020 tăng 5% so với 2019

⇨ Vòng quay VLĐ năm 2020 = 6 x (1 + 5%) = 6,3 vòng Tổngchi phí SXKD 207.270.000 Nhu cầu VLĐ =

Vòngquay vốnglưuđộng = 6,3 = 32.900.000

b) Xác định các nguồn vốn ngắn hạn hiện có của Công ty Z. lOMoAR cPSD| 58800262

Vốn kinh doanh ngắn hạn = TS ngắn hạn – Nợ ngắn hạn

(VLĐ ròng) = 31.500.000 – 25.500.000= 6.000.000

c) Vốn coi như tự có (Các quỹ và lợi nhuận chưa phân phối, khoản chênh lệch tăng giá vật tư):

Số dư các quỹ: Số dư các quỹ thường được cân đối trong nhu cầu vay vốn trung dài hạn. Tuy

nhiên năm 2020 công ty Z không có nhu cầu vay trung dài hạn, nên số dư các quỹ được sử dụng để

cân đối nhu cầu vay ngắn hạn của công ty Z. - Quỹ ĐTPT : 3.800.000 - Quỹ DPTC : 2.200.000

- Quỹ khen thưởng : 2.950.000

- Lợi nhuận chưa phân phối : 1.850.000 Cộng : 10.800.000

d. Nguồn vốn khác (vay NH khác, vay nội bộ, vay do phát hành trái phiếu) : 1.600.000

Hạn mức tín dụng ngắn hạn 2020

= Nhu cầu VLĐ - Vốn kinh doanh ngắn hạn - Vốn coi như tự có - Nguồn vốn khác =

( a – b – c – d ) = 32.900.000 - 6.000.000 - 10.800.000 - 1.600.000 = 14.500.000

2.2. Nhận xét và xử lý:

Ta thấy khi dự tính HMTD theo phương pháp phân tích như nói ở trên, phần vay ngắn hạn

ngân hàng X không đưa vào nguồn vốn, mà để ngoài cân đối. Sau đó chúng ta mới tiến hành phân

tích so sánh giữa hạn mức tín dụng mới với số dư thực tế, để xem nhu cầu vay ngắn hạn tăng hay giảm. *

Nếu HMTD > số dư nợ thực tế, tức là nhu cầu vay ngắn hạn tăng. Lúc

này ngânhàng sẽ cho vay thêm số chênh lệch. *

Nếu HMTD < số dư nợ thực tế, chứng tỏ nhu cầu vay ngắn hạn giảm,

lúc nàykhách hàng không được vay thêm, mà phải trả nợ số chênh lệch cho ngân hàng

để rút số dư xuống ngang bằng hạn mức.

Đối chiếu tình hình tại Công ty Z ta thấy: - HMTD năm 2020 : 14.500.000 -

Dư nợ thực tế cuối năm 2019 : 14.000.000 lOMoAR cPSD| 58800262

Tức là HMTD lớn hơn dư nợ thực tế. Vậy Ngân hàng X có thể cho Công ty Z vay thêm

500.000, nếu Công ty có nhu cầu. Sau đó vốn luân chuyển tăng, giảm, nhưng số dư tối đa không

được vượt quá hạn mức 14.500.000. Bài 6:

Công ty Đại khánh gửi hồ sơ vay vốn ngắn hạn đến NH Y Kế hoạch năm 2020 -

Doanh thu theo giá vốn : 165.000.000 -

Vòng quay vốn lưu động : 5 vòng/ năm Số liệu thực tế đến 31/12/2019 -

Tài sản ngắn hạn (TS lưu động) : 28.000.000 -

Nợ ngắn hạn : 18.000.000 -

Số dư quỹ đầu tư phát triển : 5.000.000

- Số dư quỹ dự phòng tài chính : 1.890.000

- Số dư quỹ khen thưởng : 2.200.000 - Số dư quỹ phúc lợi : 1.010.000

- Lợi nhuận chưa phân phối : 1.350.000

- Vay ngắn hạn ngân hàng : 12.500.000 Vay ngân hàng khác : 1.000.000 Vay ngân hàng Y : 11,500,000 Yêu cầu:

1. Xác định hạn mức tín dụng năm 2020 cho công ty Đại Khánh? Nêu nhận xét

1.1. Xác định HMTD năm 2020 :

a. Nhu cầu VLĐ năm 2020 : 33.000.000

Doanhthuthuần 165.000.000 vòngquayVLĐ = 5 = 33.000.000

b. Vốn kinh doanh ngắn hạn (Vốn luân chuyển) = TS ngắn hạn – Nợ ngắn hạn

28.000.000 - 18.000.000 = 10.000.000

c. Vốn coi như tự có (Các quỹ và lợi nhuận chưa phân phối, khoản chênh lệch tăng giá vật tư): lOMoAR cPSD| 58800262 - Quỹ ĐTPT : 5.000.000 - Quỹ DPTC : 1.890.000

- Quỹ khen thưởng : 2.200.000 - Quỹ phúc lợi : 1.010.000

- Lợi nhuận chưa phân phối : 1.350.000 Cộng : 11.450.000

d. Nguồn vốn khác (vay NH khác, vay nội bộ, vay do phát hành trái phiếu) : 1.000.000 Hạn

mức tín dụng ngắn hạn 2020:

= Nhu cầu VLĐ - Vốn kinh doanh ngắn hạn - Vốn coi như tự có - Nguồn vốn khác

( a – b – c – d ) = 10.550.000

1.2. Nhận xét -

Hạn mức tín dụng năm 2020: 10.550.000 -

Dư nợ thực tế đầu năm 2020 (vay ngân hàng “chính” : vay ngắn hạn ngân hàng – vay ngânhàng khác):

12.500.000 - 1.000.000 = 11.500.000 -

HMTD nhỏ hơn dư nợ thực tế 950.000. Như vậy nhu cầu vốn tín dụng của Công ty

ĐạiKhánh giảm, Công ty cần có kế hoạch trả nợ để rút số dư thực tế xuống ngang bằng hạn mức.

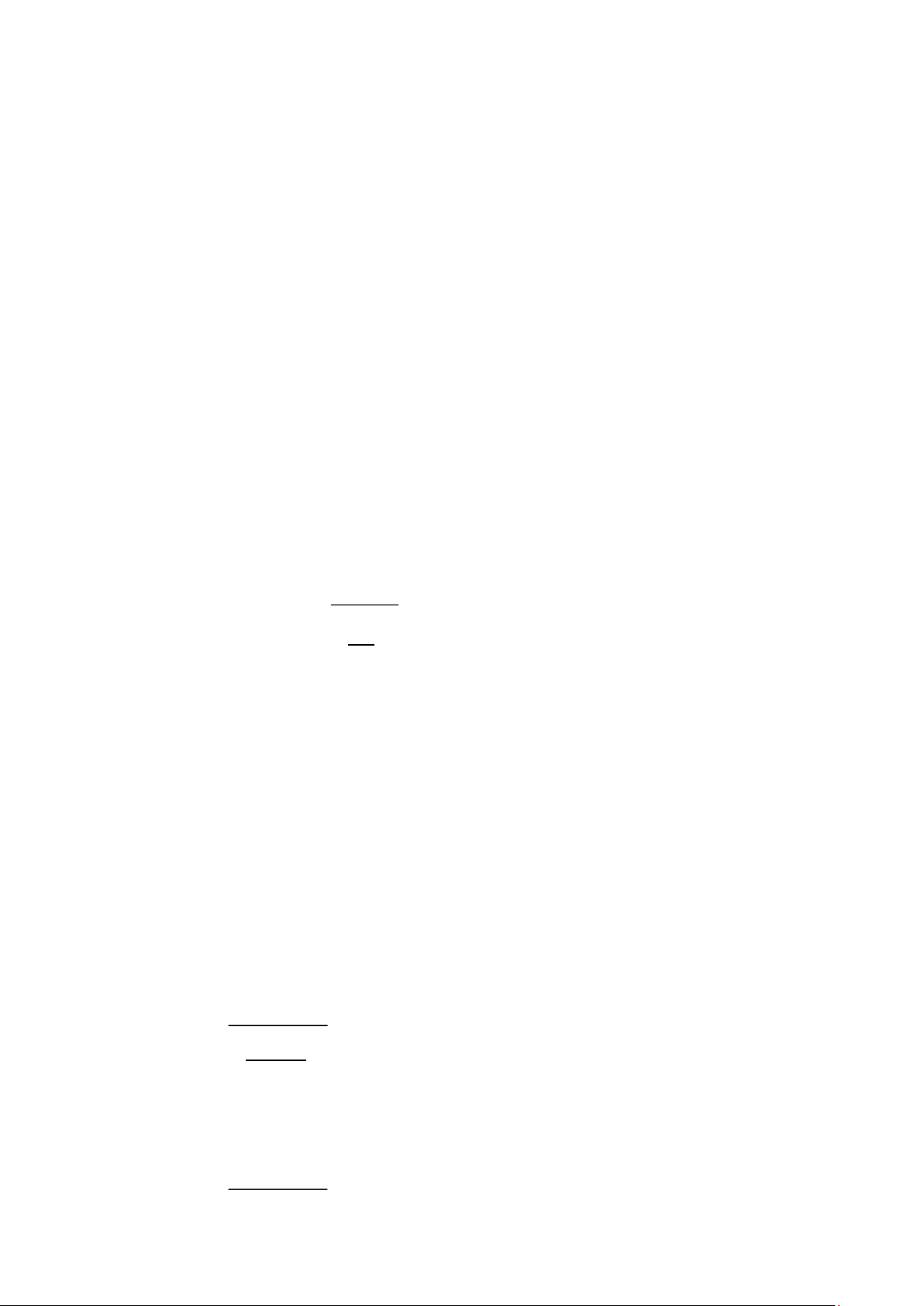

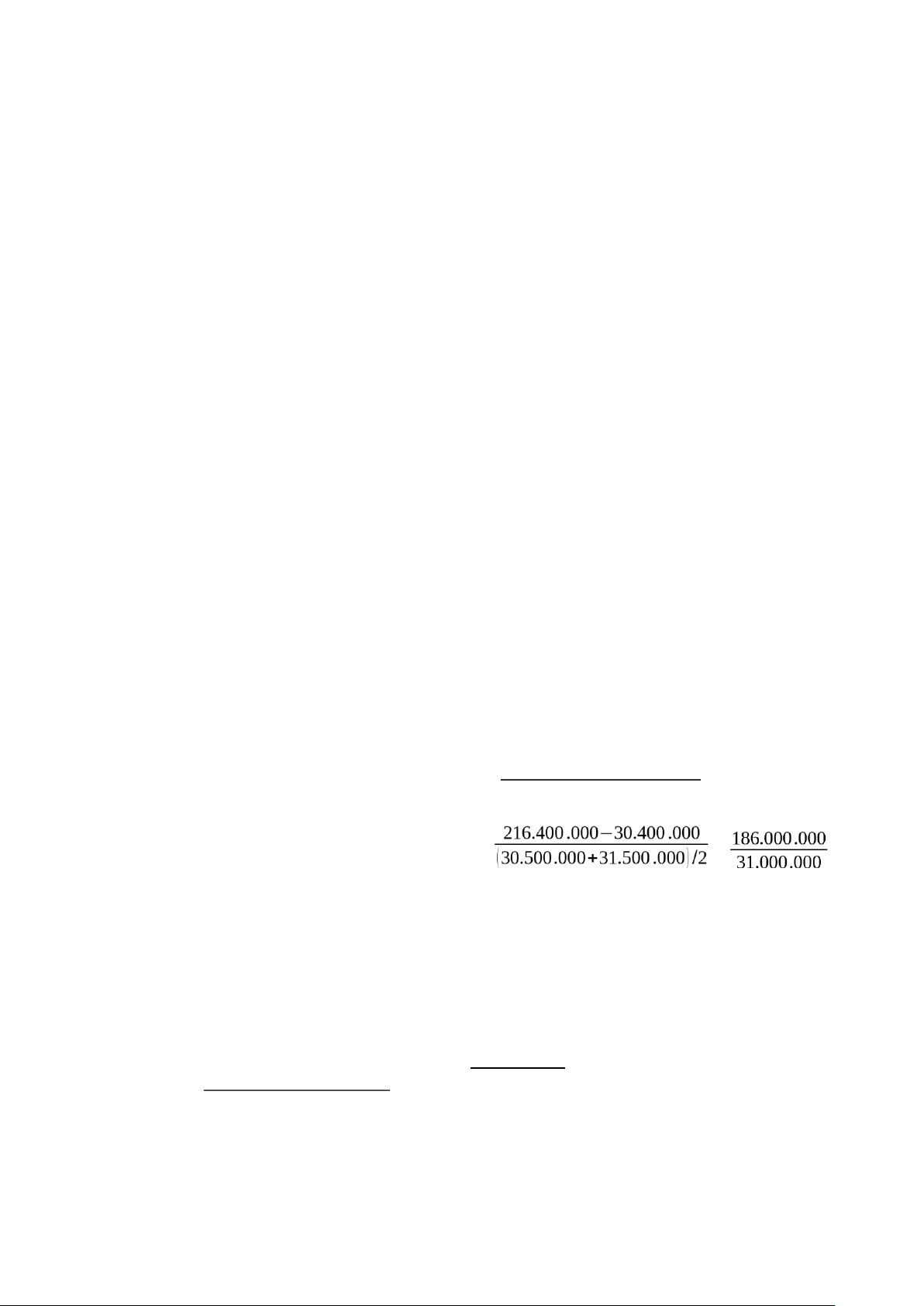

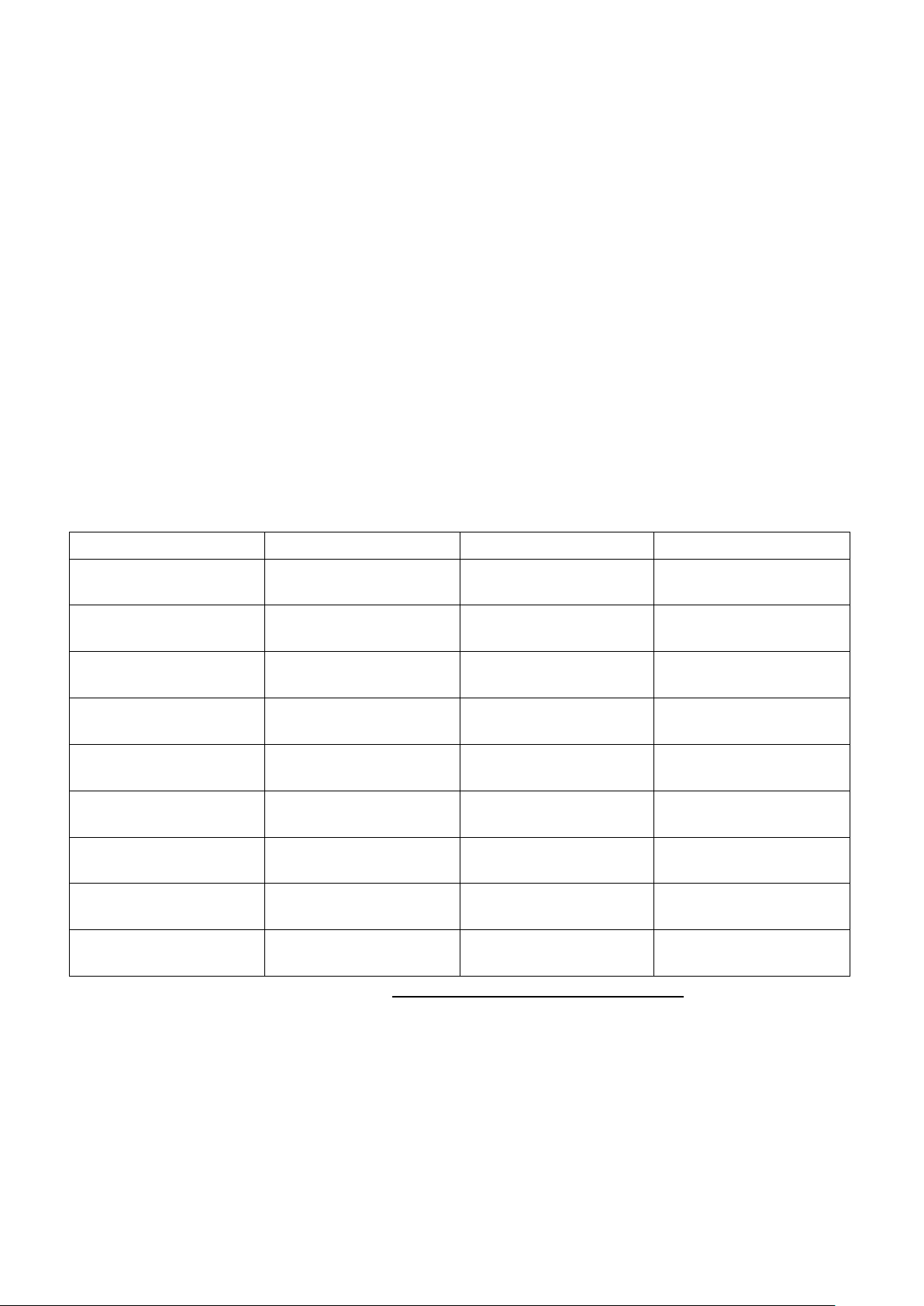

2. Tình hình vay và trả nợ của công ty Đại khánh như sau (Tháng 12/2019) Ngày Vay Trả nợ 5-Dec 500,000 10-Dec 450,000 15-Dec 300,000 18-Dec 250,000 20-Dec 400,000 25-Dec 350,000 31-Dec 100,000 Bảng kê tính lãi Ngày tháng Số dư Số ngày Tích số lOMoAR cPSD| 58800262 01/12 11.500.000 4 46.000.000 05/12 11.000.000 5 55.000.000 10/12 10.550.000 5 52.750.000 15/12 10.250.000 3 30.750.000 18/12 10.500.000 2 21.000.000 20/12 10.100.000 5 50.500.000 25/12 10.450.000 6 62.700.000 31/12 10.550.000 1 10.550.00 Cộng 31 329.250.000

3. Tính lãi tiền vay tháng 12.2019 công ty phải trả cho ngân hàng, biết lãi suất cho vay là 12%/năm ❑ Lãisuất năm 12%

Tiền lãi = ∑❑ ❑DiNi × 360

= 329.250.000 × 360 = 109.750 Bài 7:

Dự án đầu tư SDK của công ty Đại dương có tổng dự toán là 20.000.000. chủ đầu tưu có vốn tự có

tham gia vào dự án là 3.000.000, nhập khẩu máy móc thiết bị trả chậm trong 5 năm là 5.000.000, số

còn lại công ty xin vay ngân hàng. Yêu cầu:

1. Dự án đã được thẩm định có tính khả thi và chấp nhận cấp hạn mức cho khách hàng và

được giải ngân thành 6 đợt

- Đợt 1 (1/6/2020): 2.000.000

- Đợt 2 (21/7/2020): 2.000.000

- Đợt 3 (20/8/2020): 1.000.000

- Đợt 4 (29/9/2020): 3.000.000

- Đợt 5 (29/10/2020): 2.000.000

- Đợt 6 (28/11/2020): 2.000.000

Công trình hoàn thành vào ngày 15/2/2021

Tính tiền lãi phát sinh trong thời gian thi công.

Biết lãi suất cho vay là 14%/năm. (lãi không nhập vốn)

Xác định tổng dư nợ cuối cùng của dự án, biết rằng hai bên thống nhất nhập lãi thi công lOMoAR cPSD| 58800262

HMTD trung dài hạn = Tổng dự toán chi phí – Nguồn đầu tư tự có – Nguồn vốn khác Trong đó

+ Tổng dự toán chi phí: Chi phí để hoàn thành dự án, chi phí đầu tư

trực tiếp, chi phí liên quan

+ Nguồn vốn đầu tư tự có: Quỹ khấu hao TSCĐ, quỹ đầu tư phát triển, lợi nhuận không chia

+ Nguồn vốn khác: Giá trị máy móc thiết bị được phép trả chậm, tiền

phát hành trái phiếu (nếu có), huy động vốn khác

Hạn mức tín dụng cho dự án là:

HMTD trung dài hạn = 20.000.000 - 3.000.000 - 5.000.000 = 12.000.000

1.1. Tính lãi phát sinh trong thời gian thi công Ngày tháng Số dư (Có) Số ngày Tích số 1/6/2020 2.000.000 50 100.000.000 21/7/2020 4.000.000 30 120.000.000 20/8/2020 5.000.000 40 200.000.000 29/9/2020 8.000.000 30 240.000.000 29/10/2020 10.000.000 30 300.000.000 28/11/2020 12.000.000 79 948.000.000 15/2/2021 12.000.000 1 12.000.000 Cộng 1.920.000.000 Lãisuất năm 14%

Tiền lãi = Tích số × 360

= 1.920.000.000 × 360 = 746.667

3. Xác định tổng dư nợ cuối cùng của dự án

12.000.000 + 746.667 = 12.746.667 2.

Lập bảng kê trả nợ, biết rằng: thời gian trả nợ được ấn định là 5 năm, mỗi năm trả nợ

1 lần vào cuối kỳ, gốc trả đều, lãi tính theo số dư giảm dần, với lãi suất 18%/năm lOMoAR cPSD| 58800262

- Gốc phải trả mỗi kỳ 12.746.667 :5 = 2.549.333,4

- Lãi phải trả mỗi kỳ (Tính theo số dư giảm dần)

+ Kỳ 1 : 12.746.667 x 18% = 2.294.400,06

+ Kỳ 2 : (12.746.667 – 2.549.333,4) x 18% = 1.835.520,048

+ Kỳ 3: (12.746.667 – 2 x 2.549.333,4) x 18% = 1.376.640,036

+ Kỳ 4 : (12.746.667 – 3 x 2.549.333,4) x 18% = 917.760,024

+ Kỳ 5 : (12.746.667 – 4 x 2.549.333,4) x 18% = 458.880,012 3.

Theo bảng cân đối thu chi khi đưa dự án vào sử dụng, EBIT từ năm 1 đến năm 5 lần

lượtlà 2.500.000; 2.700.000; 2.800.000; 2.600.000; 2.400.000. Thuế thu nhập phải nộp với thuế

suất 24%/năm. Hãy đánh giá khả năng trả nợ của dự án và cho nhận xét - Xác định nguồn trả nợ:

+ Lãi ròng hàng năm = [(EBIT – Lãi vay) x (1- thuế)]

= [(EBIT – Lãi vay) x (1- 24%)]

- Nợ phải trả: Nợ gốc

: ))))) số quá lẻ hết tinh thần để giải tiếp => muốn biết hướng giải xin vui lòng tới file “Bài tập

ngân hàng thương mại.docx” bài 1 – chương 4 Bài 8:

NH ACB nhận được yêu cầu chiết khấu sổ tiết kiệm của khách hàng vào ngày 15/06/200X.

Số tiền ghi trên sổ là 500trđ, kỳ hạn 1 năm, gửi vào ngày 15/08/200X-1, lãi suất 1,2%/tháng, trả lãi

cuối kỳ. Lãi suất chiết khấu hiện tại của NH là 1,5%/tháng. Nếu rút trước hạn khách hàng chỉ được

hưởng lãi suất của tiền gửi không kỳ hạn là 0,35%/tháng. Bạn tư vấn cho khách hàng rút trước hạn

hay thực hiện chiết khấu? Tại sao?

Nếu giữ số tiền đến ngày 15/08/200X khách hàng sẽ nhận được số tiền là:

500 x (1 + 1,2% x 12) = 572 trđ

Nếu rút trước hạn và hưởng lãi không kỳ hạn, khách hàng sẽ nhận được số tiền là:

500 x (1 + 0,35% x 10) = 521 trđ lOMoAR cPSD| 58800262

Khi khách hàng đề nghị chiết khấu, ngân hàng coi như cho khách hàng vay trước số tiền sẽ

được lĩnh (572 trđ) trong 2 tháng với lãi suất 1,5%/tháng, số tiền lãi khách hàng phải trả là: 572 x 1,5% x 2 = 17,16 trđ

=> Khách hàng sẽ nhận số tiền là 572 – 17,16 = 554,84 trđ > 521trđ

Vậy chiết khấu giúp khách hàng được lợi hơn: 554,84 – 521 = 33,84 trđ

Công ty Vận tải Ocean có nhu cầu sử dụng một số phương tiện vận chuyển sau

• Tàu vận tải HQ: 2 chiếc, đơn giá: 38,000 triệu/chiếc

• Xà lan XL: 4 chiếc, đơn giá: 4,500 triệu/chiếc

• Tàu kéo TK: 2 chiếc, đơn giá: 15,000 triệu/chiếc

• Phụ kiện, phụ tùng các loại trị giá: 4,000 triệu Tổng: 128,000 triệu

Công ty Ocean làm đơn gửi công ty cho thuê tài chính xin được tài trợ. Công ty cho thuê tài

chính tính toán xác định giá trị tài trợ bao gồm: giá mua TSTB, chi phí đăng ký sở hữu 10%, chi phí bảo hiểm 5%

° Bên thuê đã ứng trước: 27,200 triệu

Căn cứ vào phương án khai thác sử dụng tài sản thiết bị của công ty Ocean, Công ty cho thuê

tài chính đưa ra dự trừ phương án cho thuê TSTB như sau:

- Thời hạn cho thuê: 10 năm

- Giá trị tài trợ được thu hồi hết trong thời hạn cho thuê

- Công ty Ocean được nắm quyền sở hữu TSTB khi hợp đồng cho thuê hết hạn. Công

ty chothuê tài chính chịu trách nhiệm làm thủ tục chuyển quyền sở hữu TSTB cho công ty Ocean

- Tiền thuê được thu mỗi quý một lần vào cuối kỳ theo phương thức kỳ khoản cố định

vớilãi suất tài trợ ổn định trong suốt thời hạn cho thuê là 5%/kỳ

Công ty Ocean chấp nhận phương án tài trợ- hai bên ký hợp đồng cho thuê tài chính. Yêu cầu:

1. Tính giá trị tài trợ? Xác định trình tự các công việc phải thực hiện theo hợp đồng đã ký

1.1. Tính giá trị tài trợ

Chi phí đăng ký sở hữu = 128.000 triệu x 10% = 12.800 triệu lOMoAR cPSD| 58800262

Chi phí bảo hiểm 5% = 128.000 triệu x 5% = 6.400 triệu

Giá trị tài trợ = Giá mua TSTB + Chi phí – Tiền ứng trước đặt cọc của bên thuê

= 128.000 triệu + 12.800 triệu + 6.400 triệu – 27.200 triệu =120.000 triệu

1.2. Xác định trình tự các công việc phải thực hiện theo hợp đồng đã ký

Công ty CTTC A và Công ty Ocean ký hợp đồng cho thuê tài chính theo các điều khoản đã được hai bên đồng ý. -

Công ty Ocean chuyển tiền đặt cọc ứng trước 27.200 triệu cho Công ty cho thuê tàichính. -

Công ty CTTC ký hợp đồng với nhà cung ứng để mua TSTB theo đúng

danh mục và số lượng đã ghi trong hợp đồng. -

Công ty CTTC tiến hành các thủ tục đăng ký sở hữu, bảo hiểm TSTB,

sau khi đã hoàn tất việc thanh toán cho nhà cung ứng và đã nhận được bản gốc Bộ chứng từ. -

Công ty CTTC tiến hành thủ tục đăng kiểm TSTB theo quy định -

Công ty CTTC bàn giao TSTB cho Công ty Ocean.

2. Giả sử công ty cho thuê tài chính đã thực hiện việc bàn giao TSTB vào ngày 30/6/X, hiệulực

hợp đồng cho thuê bắt đầu từ 1/7/X. Lập bảng tính tiền thuê phải trả?

- Giá trị tài trợ (P) : 120.000 triệu

- Số kỳ hạn thanh toán tiền thuê (n): 10 x 4 = 40 kỳ

- Lãi suất tài trợ (R) : 5% (0,05)

Áp dụng công thức: a = (P×r)×(n1+r)n (1+r) −1

Ta tính số tiền thuê phải trả mỗi kỳ như sau: a = (

120.000×0,05)×40(1+0,05)40 = 6.993,379 ~ 6.993,400 (1+0,05) −1

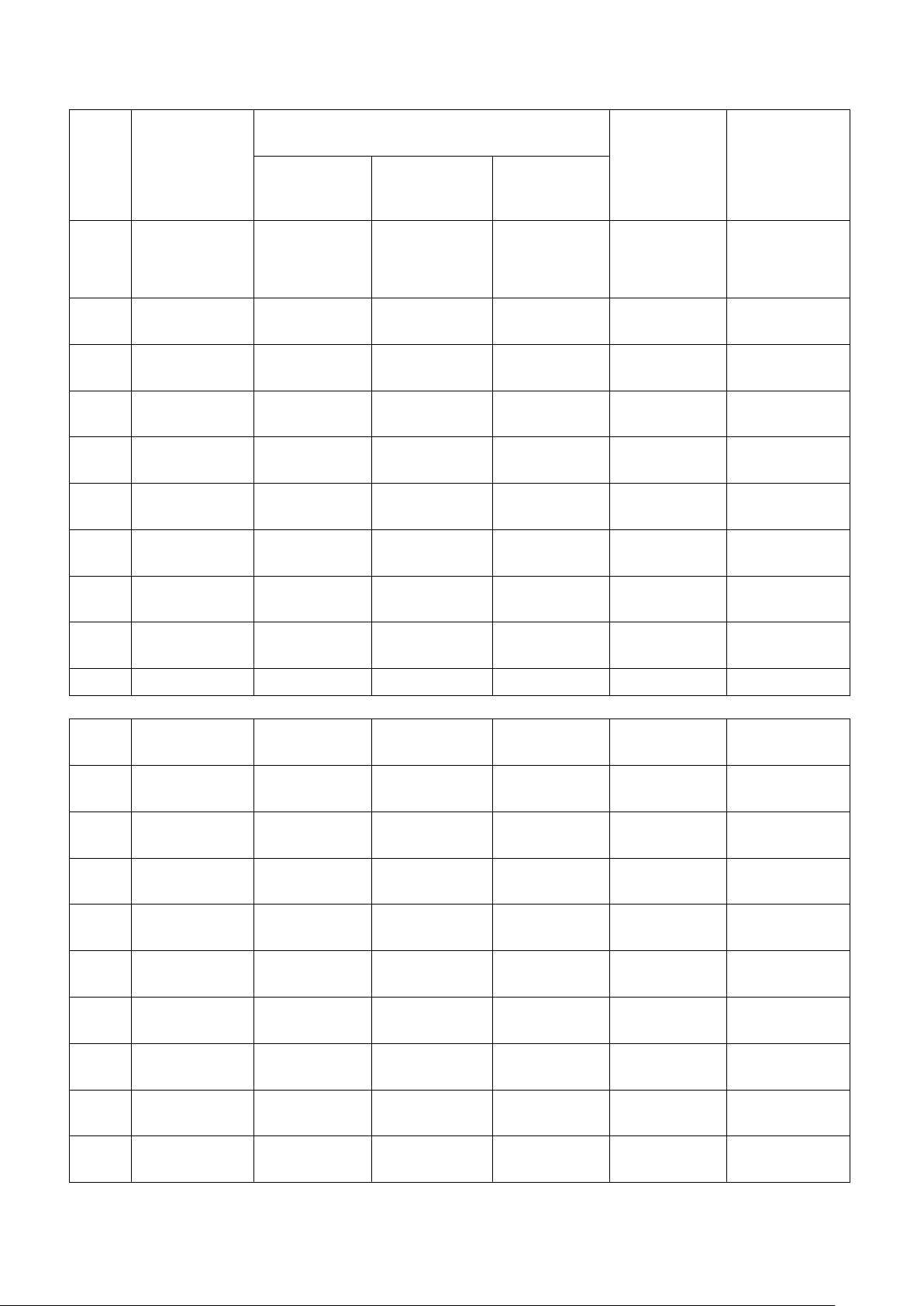

Bảng tính tiền thuê phải trả lOMoAR cPSD| 58800262 Kỳ Giá trị

Tiền thuê phải trả trong kỳ Giá trị Thời gian hạn TSTB đầu

TSTB cuối thanh toán kỳ Gốc Lãi Cộng kỳ (1) (2)=(4)-(3) (3)=(1)x0,0 (4) =a (5) = (1)- (6) 5 (2) 1 120000000 993400 6000000 6993400 119006600 30/09/X 2 119006600 1043070 5950330 6993400 117963530 31/12/X 3 117963530 1095223 5898177 6993400 116868307 31/03/X+1 4 116868307 1149985 5843415 6993400 115718322 30/06/X+1 5 115718322 1207484 5785916 6993400 114510838 30/09/X+1 6 114510838 1267858 5725542 6993400 113242980 31/12/X+1 7 113242980 1331251 5662149 6993400 111911729 31/03/X+2 8 111911729 1397814 5595586 6993400 110513915 30/06/X+2 9 110513915 1467704 5525696 6993400 109046211 30/09/X+2 10 109046211 1541089 5452311 6993400 107505122 31/12/X+2 11 6993400 31/03/X+3 12 6993400 30/06/X+3 13 6993400 30/09/X+3 14 6993400 31/12/X+3 15 6993400 31/03/X+4 16 6993400 30/06/X+4 17 6993400 30/09/X+4 18 6993400 31/12/X+4