Preview text:

FILE 4 - BÀI TẬP TÍNH TOÁN THUẾ GIÁ TRỊ GIA TĂNG

Bài 1: Công ty A bán một lô hàng X cho công ty B với giá bán đã có thuế GTGT của cả lô hàng

là 22 triệu, thuế suất thuế GTGT là 10%. Vậy giá tính thuế của lô hàng này là bao nhiêu?

Giá tính thuế = 22.000.000/ (1+10%)= 20.000.000

Bài 2: Cửa hàng kinh doanh thương mại điện tử Hồng Phú xuất bán một lô hàng nồi cơm

điện với giá bán 800.000 đ/cái với số lượng là 5.000 cái. Để khuyến mãi nhân dịp khai trương

cửa hàng quyết định giảm giá bán đi 5%. Vậy giá tính thuế của lô hàng này là bao nhiêu?

Gía tính thuế của 1 nồi cơm điện:

800.000-(800.000x0,5)= 760.000

Gía tính thuế của lô hàng 5.000 cái: 760.000 x 5.000=3.800.000.000

Bài 3: DN thương mại Hồng Hà có tài liệu như sau :

DN sản xuất 4 sp A,B,C,D và tính thuế GTGT theo phương pháp khấu trừ :

Giá mua chưa thuế SP A : 9000 đ/sp, sp B 15.000 đ/sp, sp C 20.000 đ/sp, sp D 25.000 đ/sp.

Với thuế suất thuế GTGT sp A 5%, sp B 10%,sp C 5%, sp D 0 %

Giá bán chưa thuế SP A : 15.000 đ/sp, sp B 20.000 đ/sp, sp C 30.000 đ/sp, sp D 35.000 đ/sp.

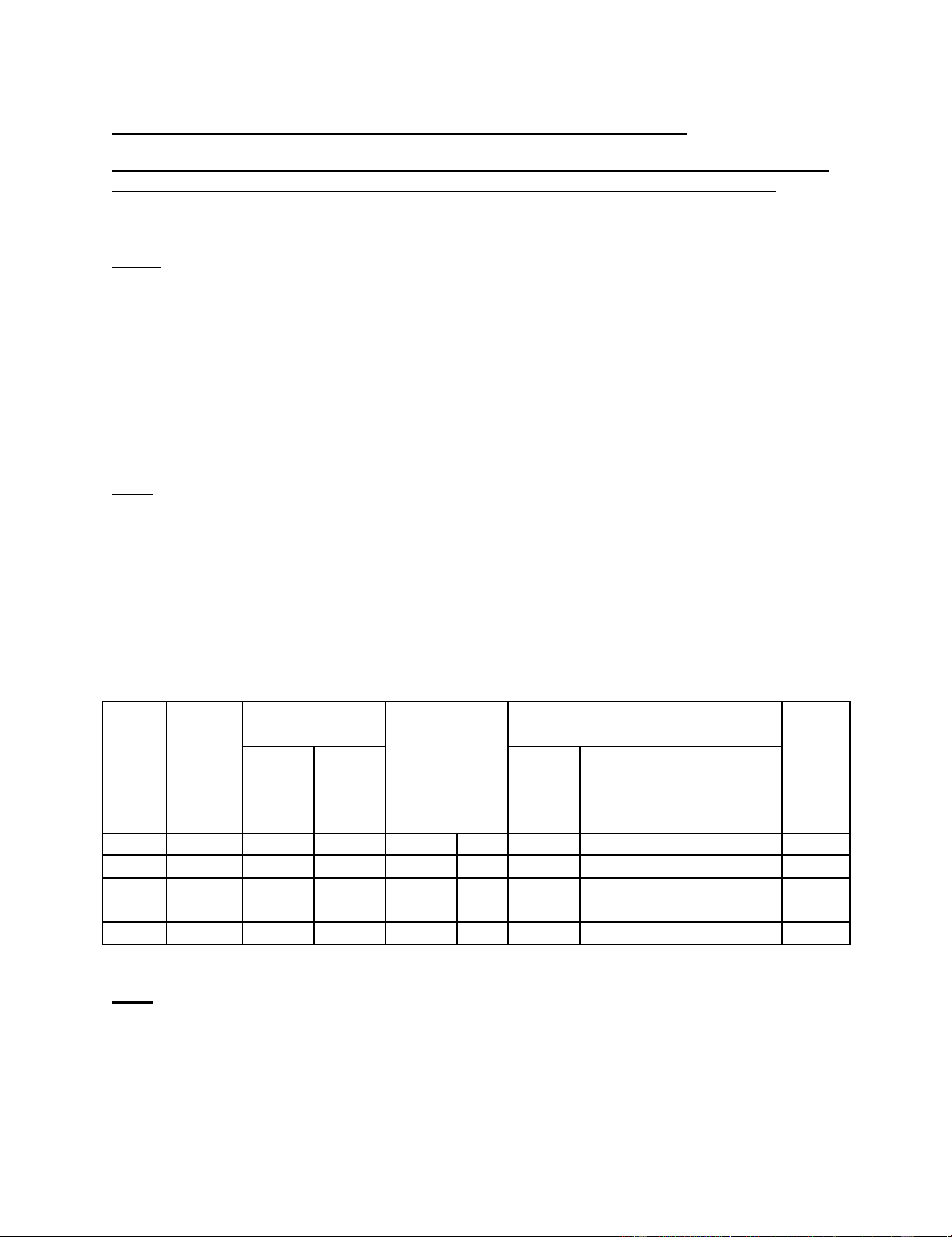

Thuế suất là 10 % trên mỗi mặt hàng. Hãy tính thuế GTGT phải nộp của từng mặt hàng Bài 3: SP Giá

Thuế GTGT đầu Giá bán chưa VAT đầu ra (II) Thuế mua vào (I) VAT (3) phải chưa Thuế VAT Thuế Thuế nộp nộp vat (1) suất vào đc suất (2) khấu (4) trừ A 9000 5% 450 15000 10% (3)x(4)=1500 1050 B 15000 10% 1500 20000 10% 2000 500 C 20000 5% 1000 30000 10% 3000 2000 D 35000 0% 0 35000 10% 3500 3500

Bài 4: Trong tháng 12/20XX tại một DN SX hàng tiêu dùng có các số liệu sau:

I - Hàng hóa, dịch vụ mua vào trong tháng

1. Để sử dụng cho việc SX sp A:

a. Mua từ cty X 15.000 kg nguyên liệu với giá chưa thuế GTGT là 70.000đ/kg lOMoAR cPSD| 39651089

VAT vào đc khấu trừ = 15.000x70.000x10%= 105.000.000

b. Mua từ cty Y căn cứ theo hóa đơn GTGT thì tiền thuế GTGT là 370.000đ VAT vào dc KT= 370.000

c. Tập hợp các hóa đơn bán hàng trong tháng trị giá hàng hóa, dich vụ mua vào là 500.000.000đ Không được khấu trừ

d. Tiền cước vận chuyển A đi bán theo chứng từ đặc thù số tiền 11.000.000 đ

VAT vào đc KT= 11.000.000/1,1 x10%= 1.000.000 VAT vào của A= 106 370 000

2. Để sử dụng cho việc SX sp B:

a. Mua từ cty M: trị giá hàng hóa, dịch vụ mua vào chưa thuế GTGT là 120 triệu

VAT vào đc KT= 120.000.000x10%= 12.000.000

b. Mua từ cty N: trị giá hàng hóa, dịch vụ mua vào bao gồm cả thuế GTGT là 330 triệu

VAT vào đc KT= 330.000.000/1,1 x10%= 30.000.000

c. Tập hợp các hóa đơn bán hàng trong tháng: trị giá hàng hóa, dịch vụ mua vào là 350 triệu Không được khấu trừ

3. Để sử dụng chung cho SX 2 sp A và B thì tập hợp các hóa đơn GTGT, trị giá hàng hóa, dịch

vụ mua vào chưa thuế GTGT là 510 triệu

VAT vào = 510.000.000x10%= 51.000.000

Tổng hợp A và B chịu thuế GTGT Tổng VAT ra= 2825454545

Tổng VAT vào đc KT= 199.370.000

VAT phải nộp = 2.626.084.545

II - Tiêu thụ sp trong tháng

1. Sp A (giá bán chưa thuế GTGT)

a. Bán cho cty thương mại An Khánh 120.000 sp với giá 130.000đ/sp

VAT ra = 120.000x130.000x10%= 1.560.000.000

b. Trực tiếp XK 24.000 sp với giá FOB là 135.000đ/sp

VAT ra = 0 ( do thuế suất = 0%)

c. Bán cho DN chế xuất 5.000 sp với giá là 120.000đ/sp VAT ra = 0 (…)

2. Sp B (giá bán đã có thuế GTGT)

a. Bán quá các đại lý bán lẻ số lượng 60.000 sp với giá 132.000đ/sp lOMoAR cPSD| 39651089

VAT ra= 132.000/1,1 x 60.000x10%= 720.000.000

b. Bán cho cty XNK X 5.000 sp với giá 150.000đ/sp

VAT ra= 150.000/1,1 x 5.000x10%= 68181818.18

c. Bán cho cty C 35.000 sp với giá là 150.000đ/sp

VAT ra= 150.000/1,1 x35.000x10%= 477272727.3

Yêu cầu: Tính thuế GTGT mà DN phải nộp trong tháng biết thu2ế suất thuế GTGT của hàng

hóa, dịch vụ mua vào, bán ra là 10%?

Giải lại bài tập này trong trường hợp sản phẩm B không chịu thuế GTGT.

Bài 5: Tại công ty X trong tháng 1 năm 20XX có các nghiệp vụ kinh tế phát sinh như sau: I - Mua hàng.

1. Nhập khẩu dây chuyền sản xuất theo giá FOB tính theo tiền VN là 7.000.000 đ, chi

phí vc và bảo hiểm chiếm 5% CIF, thuế suất thuế NK là 1%. Hệ thống được miễn nộp thuế GTGT.

Thuế NK= 7.000.000/95% x1%= 73684,21 Thuế GTGT= 0

2. NK rượu trên 40 độ làm nguyên liệu, số lượng NK là 10.000 lít theo giá CIF 40.000

đ/lít, thuế suất của thuế NK là 65%.

Thuế NK= 10.000x40.000x65%= 260.000.000

Thuế TTĐB= (10.000x40.000+260.000.000)x65%= 429.000.000

Thuế GTGT vào = (10.000x40.000+260.000.000+ 429.000.000) x 10%= 108.900.000

3. Mua hương liệu trong nước để phuc vụ cho sx với tổng trị giá mua là 4.500 triệu, thuế GTGT là 450 triệu. Thuế GTGT vào= 450.000.000

Thuế VAT vào = 108.900.000+450.000.000= 558.900.000 II- Sản xuất:

Từ những NVL nói trên cùng với những nguyên liệu tồn kho khác công ty đã sx ra

150.000 chai rượu 25 độ. III- Tiêu thụ:

1. Xuất ra nước ngoài 70.000 chai rượu theo điều kiện CIF là 305.000 đ/chai.Trong

đó phí vận chuyển và bảo hiểm quốc tế là 5.000 đ/chai.

Thuế XK= 70.000x (305.000-5.000)x2%= 420.000.000 lOMoAR cPSD| 39651089 Thuế GTGT ra= 0%

2. Bán cho công ty thương nghiệp nội địa 80.000 chai với đơn giá bán chưa thuế GTGT là 340.000 đ/chai.

Thuế TTĐB= 80.000 x 340.000/(1+30%) x30%= 6276923077

Thuế GTGT= 80.000x 340.000x10%= 2.720.000.000 VAT ra= 2.720.000.000

- VAT phải nộp= 2.720.000.000 - 558.900.000= 2.161.100.000

- Thuế TTĐB được khấu trừ= 429.000.000/ 150.000 x80.000= 228.800.000

- Thuế TTĐB phải nộp= 6.276.923.077 - 228.800.000= 6.048.123.077

- Thuế TTĐB được hoàn= 429.000.000/150.000 x 70.000= 200.200.000

- Thuế NK được hoàn= 260.000.000/10.000 x 70.000= IV-

1. Thuế suất của thuế GTGT là 10%.

2. Thuế suất của thuế XK các mặt hàng là 2%.

3. Thuế suất thuế TTDB của rượu trên 40 độ là 65%, rượu 25 độ là 30%.

4. Giá tính thuế NK được xác định là giá CIF. Yêu cầu:

1. Thuế NK, thuế TTDB, thuế GTGT của hàng NK công ty X phải nộp.

2. Thuế XK phải nộp, thuế TTDB, thuế NK của công ty được hoàn lại nếu có.

3. Tính thuế GTGT phải nộp cuối kỳ. Bài 6:

Một cơ sở sản xuất thuốc lá trong quý I có tình hình sản xuất như sau:

1. Tài liệu xí nghiệp kê khai:

- Trong quý đơn vị tiến hành gia công cho đơn vị A 2.000 cây thuốc lá, đơn giá

gia công ( cả thuế TTĐB ) là 29.000 đ/cây. Đơn vị A nhận đủ hàng.

- Cơ sở tiêu thụ 700 kg thuốc lá sợi, giá bán 35.000đ/kg. lOMoAR cPSD| 39651089

- Cơ sở sản xuất và bán ra 5.600 cây thuốc lá, giá bán ghi trên hóa đơn

là 50.500đ/cây, cơ sở đã nhận đủ tiền.

- Trong quý cơ sở sản xuất bán cho cửa hang thương nghiệp 200 cây thuốc lá, đã nhận đủ tiền.

2. Tài liệu kiểm tra của cơ quan thuế:

- Số thuốc lá sợi tồn kho đầu quý là 200 kg, số thuốc lá sợi sx trong quý là

2.000kg, cuối quý còn tồn kho 50 kg.=> số thuốc lá sợi sử dụng cho sản xuất =200+2000- 50=2150

- Số thuốc lá sợi bán ra ngoài và số thuốc lá bao bán cho cửa hàng thương nghiệp là chính xác. Yêu cầu:

1. Giả sử DN không cung cấp thêm được thông tin gì khác, hãy xác định số thuế DN

phải nộp trong quý biết:

- Đầu và cuối quý không tồn kho thuốc lá bao, định mức tiêu hao nguyên liệu là

0,025kg thuốc lá sợi cho 1 bao thuốc lá

-Thuế suất thuế TTĐB với thuốc lá là 45%, thuế suất thuế GTGT đối với toàn bộ

mặt hang nói trên là 10%, số thuốc lá sản xuất, bán ra và gia công là cùng loại.

- Số thuế GTGT tập hợp được trên hóa đơn của hang hóa vật tư mua vào

trang thiết bị là 15.000.000đ.

- Trong kỳ DN không có hoạt động xuất khẩu sản phẩm.

2. Giả sử trong kỳ DN trực tiếp XK 200 cây thuốc lá hoặc bán cho đơn vị kinh doanh XK

theo hợp đồng kinh tế 200 cây thuốc lá, mọi điều kiện khác không thay đổi. Hãy xác định

lại số thuế GTGT, thuế TTĐB mà DN phải nộp trong mỗi trường hợp trên.

Bài 7: Công ty rượu Bình Tây kê khai thuế GTGT theo phương pháp khấu trừ. Công ty

có 2 chi nhánh cùng địa bàn hoạt động. Tháng 10/20XX, công ty nhập khẩu 1000 lít rượu

trắng, giá nhập khẩu 10 USD/lít theo giá CIF. Thuế suất thuế nhập khẩu 30 %, thuế suất

thuế TTĐB 25%, thuế suất thuế GTGT 10%. Tỷ giá tính thuế 20.000 VNĐ/USD. Công ty

đã nộp các loại thuế ở khâu nhập khẩu theo Biên lai nộp thuế số 5 ngày 1/10.

Trong tháng công ty đã sử dụng 400 lít rượu trắng để sản xuất 1000 lít rượu thuốc và tiêu thụ trong tháng như sau:

Xuất bán cho đại lý 500 lít rượu trắng, giá bán chưa có thuế VAT 10% là 600.000

đ/lít Xuất bán cho đại lý 600 lít rượu thuốc, giá bán đã có thuế VAT 10% là 880.000

đ/lít Xuất cho phòng hành chính để tiếp khách 20 lít rượu thuốc lOMoAR cPSD| 39651089

Xuất cho phòng kinh doanh 80 lít rượu thuốc để khuyến mãi cho khách hàng (theo

ctrinh khuyen mai) => giá tính thuế = 0

Xuất khẩu trực tiếp sang Nga 100 lít rượu thuốc theo giá FOB tại Tân Sơn Nhất, giá 20

USD /lít, thuế suất xuất khẩu là 5%.

Hàng hóa dịch vụ mua vào trong nước nước tháng 10:

HHDV mua vào chưa có VAT 10% là 100.000.000 đ

HHDV mua vào đã có VAT 5% là 52.500.000 đ

HHDV theo hóa đơn trực tiếp là 100.000.000 đ

Cước vận chuyển hóa đơn đặc thù thuế suất 10% là 55.000.000 đ Yêu cầu :

a/ Tính các loại thuế đã nộp ở khâu nhập khẩu.

b/ Tính thuế VAT, thuế TTĐB, thuế xuất khẩu phải nộp trong tháng và thuế nhập khẩu được

hoàn thuế. Biết rằng thuế VAT chưa khấu trừ hết tháng 9 chuyển sang là 12.000.000 đ.

c/ Lập tờ khai thuế giá trị gia tăng theo mẫu 01/GTGT. Bài 8:

Tại Công ty CP Thiên Kim, MST 0305331662, địa chỉ 59 Cộng Hòa, P4, Q. Tân Bình

chuyên ngành sản xuất phần mềm và kinh doanh máy vi tính trong tháng 09/20XX (nộp thuế

theo PP khấu trừ) có số liệu như sau: Đơn vị tính: đồng I. Mua vào: Số HĐ Ngày HĐ Người bán MST Mặt hàng Doanh số Thu Ghi chú chưa thuế ế suất 456789 1/09/20XX Cty TNHH 0302712671 Máy vi 22.000.000 5% Dùng cho bộ Mắt Bão tính (1cái) phận sản xuất phần mềm 111555 4/09/20XX Cty TNHH 0303166477 Máy 30.000.000 10% Dùng cho bộ Khôi Ngô photocopy phận sản (1 cái) xuất phần mềm 222666 6/09/20XX Cty TNHH 0303166477 Máy 40.000.000 10% Dùng cho bộ Khôi Ngô photocopy phận kinh doanh máy vi tính lOMoAR cPSD| 39651089 (1 cái) 333777 14/09/20X Cty TNHH 0303327928 Máy vi 1.000.000.00 5% Dùng để X Rồng Vàng tính (100 0 kinh doanh cái) 444888 30/09/20X Cty điện lực 0301011222 Tiền điện 5.000.000 10% X Tân Bình 555999 30/09/20X Cty TNHH 0302444555 1 10.000.000 10% Làm trụ sở X Green Land công ty II. Bán ra: Số HĐ Ngày HĐ Người mua MST Mặt hàng Doanh số Thuế suất chưa thuế 18951 15/09/20X Cty TNHH 0302588638 Phần mềm 20.000.000 Không chịu X Thắng Quân kế toán thuế 18952 20/09/20X Cty TNHH 0302588638 Máy vi 65.000.000 5% X Thắng Quân tính (5 máy) 18953 22/09/20X Cty TNHH 0303550789 Thiết kế 30.000.000 Không chịu X Trí Nam website thuế 18954 24/09/20X Cty TNHH 0303445678 Máy vi 650.000.000 5% X Song Toàn tính (50 máy) Ghi chú:

1- Ngày 14/09/20XX Cty phát hiện kê sót 1 tờ hóa đơn thanh toán tiền điện ngày 20/02/20XX,

trị giá là: 5.000.000 đồng, thuế GTGT: 500.000 đồng

2- Ngày 18/09/20XX Cty có lập biên bản điều chỉnh giảm số lượng (hóa đơn đã xuất bán ngày

26/08/20XX) và xuất 1 hóa đơn điều chỉnh giảm số lượng cho máy vi tính bán cho công ty

Toàn Mỹ, trị giá chưa có thuế GTGT giảm: 15.000.000 đồng, thuế GTGT giảm: 750.000 đồng.

Yêu cầu: Anh/chị hãy điền vào 3 phụ lục kê khai thuế GTGT của tháng 09/20XX gồm PL 01-1, PL

01-2 và tờ khai 01/GTGT như mẫu đính kèm, lưu ý không cần trình bày phần tính toán.

- VAT (5 máy)= 65.000.000 x 5%= 3.250.000

- VAT (50 máy)= 650.000.000x5%= 32.500.000

- VAT ra= 3.250.000+32.500.000- 750.000= 35.000.000

- VAT vào dùng riêng= 40.000.000x10% + 1.000.000.000x5%= 54.000.000

- VAT dùng chung= 5.000.000x10% + 10.000.000x10% + 500.000= 2.000.000 lOMoAR cPSD| 39651089

- Tỷ lệ phân bổ= DT chịu thuế/ Tổng DT= (65.000.000+650.000.000-15.000.000)/

(65.000.000+650.000.000-15.000.000+20.000.000+30.000.000) = 93,33%

VAT vào được khấu trừ= 93,33%x2.000.000+54.000.000= 55,87tr

VAT phải nộp= 35.000.000- 55,87tr= -20,87tr Bài 10:

Trong th愃Āng 5.201X, Công ty TNHH Thương mại H漃a B椃nh c 漃Ā t椃nh h椃nh kinh doanh nh甃 sau: 1/ Xu Āt kh u:

1.1. R甃 ợu tr愃Āi cây: 200.000 l椃Āt, FOB = 56.200 đ ng/l椃Āt.

Thuế XK= 200.000x56.200x5%= 562.000.000 Thuế GTGT= 0%

1.2. V愃 i th c m: 150.000 m攃Āt, CIF = 89.600 đ ng/m攃Āt (I &F = 10% FOB) Thuế GTGT= 0%

C愃Āch1: Thuế XK= 150.000x89.600/(1+10%)x0%= 0

C愃Āch2: Thuế XK= 150.000x89.600x(1-10%)x0%= 0 2/ Nhập kh u:

2.1. Đồ chơi tr攃 em: 400.000 bộ, FOB = 48.200 đồng/bộ (I&F = 10% FOB). Ts nk 20%

Thuế NK= 400.000x48.200x(1+10%)x 20%= 4.241.600.000

Thuế GTGT= (400.000x48.200x(1+10%)+ 4.241.600.000)x10%= 2.544.960.000

2.2. Bia lon: 600.000 lon, CIF = 2.420 đồng/lon. Ts nk 100% ts ttđb 50% Thuế

NK= 600.000x2.420x100%= 1.452.000.000

Thuế TTĐB= (600.000x2.420+ 1.452.000.000)x50%= 1.452.000.000 lOMoAR cPSD| 39651089

Thuế GTGT= (1.452.000.000+1.452.000.000+600.000x2.420)x10%= 435.600.000

3/ Mua, b愃Ān h愃ng h漃Āa trong nước được th hiện qua c愃Āc h漃Āa đơn sau đây:

VAT ra= 50tr+64tr+32tr+110+81tr=337tr

VAT vào= 40tr+6tr+120tr+210tr/(1+5%) x5%= 176tr T ng VAT ra= 337tr

Tổng VAT vào= 176tr+2.544.960.000+435.600.000= 3.156.560.000

H伃ĀA ĐƠN GTGT (vải thổ

H伃ĀA ĐƠN GTGT (đồ chơi)

H伃ĀA ĐƠN GTGT (vải thổ c m)

Ng Người b愃Ān: Cty H漃a B椃nh c m) Gia

Người b愃Ān: Cty Anh Đào trđ Người mua: Cty An Đông N

Người b愃Ān: Cty H漃a B椃nh

Gi愃Ā chưa thuế GTGT: 500

N Người mua: Cty H漃a B椃nh trđ

50Gia Người mua: Cty Đakao

Gia Gi愃Ā chưa T.GTGT 400 trđ Gia Thuế GTGT (10%):

Gi愃Ā chưa T.GTGT 640 trđ T Thuế GTGT (10%) 40 trđ trđ T Thuế GTGT (10%) 64 trđ

Gi愃Ā Gi愃Ā thanh to愃Ān 440 trđ Gi愃Ā thanh to愃Ān: 550

Gi愃Ā Gi愃Ā thanh to愃Ān: 704 tr đồng

H H伃ĀA ĐƠN GTGT (rượu trái cây)

HOÁ ĐƠN GTGT (vải thổ c m)

Người b愃Ān: Cty Bến Thành

Người mua: Cty H漃a B椃nh Người bán: Cty Hòa Bình

HOÁ ĐƠN GTGT (vải thổ c m)

Người mua: Cty Tân Định

Gi Gi愃Ā chưa thuế GTGT: 1.200 Giá chưa T.GTGT 320 trđ

Người b愃Ān: Cty Nhà b攃 trđ T.GTGT (10%) 32 trđ

Người mua: Cty H漃a B椃nh Gi愃Ā chưa T.GTGT: 60 trđ Giá thanh toán 352 trđ T.GTGT (10%) 120 trđ T T.GTGT: 6 trđ

Gi愃Ā thanh to愃Ān 1.320 trrđ Gi愃Ā

Gi愃Ā thanh to愃Ān: 66 trđ cây

H伃ĀA ĐƠN GTGT (rượu trái H伃ĀA ĐƠN GTGT (rượu trái cây) H伃ĀA ĐƠN GTGT (đồ chơi)

Người b愃Ān: Cty H漃a B椃nh N Người b愃Ān: Cty H漃a B椃nh

Người bán: Cty Thị Nghè

Người mua: Cty Chợ Lớn lOMoAR cPSD| 39651089 Người mua: Cty Hòa Bình Giá chưa T.GTGT 1.100trđ Người mua: Cty Gia G Giá chưa T.GTGT ……… Đ椃⌀nh T.GTGT (10%) 110 trđ T T.GTGT (10%) ………… G Giá chưa T.GTGT 1.620 trđ

Gi愃Ā thanh to愃Ān 1210 trđ G Giá thanh toán 880 trđ T T.GTGT(5%): 81trđ G i Gi愃Ā thanh to愃Ān: 1.701 trđ

HĐ GTGT (bia nhập khẩu) Gi愃Ā thanh to愃Ān: 220 trđ