Preview text:

BỘ GIÁO DỤC VÀ ĐÀO TẠO

TRƯỜNG ĐẠI HỌC HOA SEN

KHOA TÀI CHÍNH–NGÂN HÀNG ----------

BÀI BÁO CÁO PHÂN TÍCH BÁO CÁO TÀI CHÍNH Chương 5:

GIÁ TRỊ SỔ SÁCH VÀ ĐỊNH GIÁ Nhóm thực hiện : 7 Lớp : 2597

Giảng viên hướng dẫn : Nguyễn Thanh Nam HK :2231

Thành phố Hồ Chí Minh, tháng 11/2022.

Phân tích báo cáo tài chính MỤC LỤC

LỜI MỞ ĐẦU...................................................................................................................................3 1.

Trích yếu:..............................................................................................................................3 2.

Lời cảm ơn:...........................................................................................................................3 3.

Lời mở đầu:..........................................................................................................................4 4.

Đánh giá mức độ hoàn thành công việc:.............................................................................4

NỘI DUNG CHÍNH.........................................................................................................................5

CHƯƠNG 7: Kế toán dồn tích và định giá – Giá trị sổ sách định giá...............................................5 1.

Khái niệm định giá trị sổ sách định giá:.............................................................................5 2.

Định giá nguyên mẫu:..........................................................................................................6 2.1.

Định giá dự án:.............................................................................................................6 2.2.

Định giá Tài khoản Tiết kiệm:.....................................................................................7 2.3.

Tỷ lệ giá trên sách bình thường:..................................................................................9 3.

Một mô hình để biến giá trị trên giá trị thị trường:...........................................................9 3.1.

Lợi nhuận trên vốn cổ đông phổ thông:......................................................................9 3.2.

Động lực thúc đẩy thu nhập thặng dư và có giá trị:.................................................10 3.3.

Demutualization của các công ty bảo hiểm: các công ty này có đáng giá hơn giá trị

sổ sách không?........................................................................................................................10 3.4.

Một minh chứng đơn giản và một mô hình định giá đơn giản:...............................11 4.

Áp dụng mô hình cho cổ phiếu:.........................................................................................12 4.1.

Dự báo trong 1 mốc thời gian và tính toán giá trị liên tục của cổ phiếu:................14 4.2.

Công thức tính toán các giá trị liên tục:....................................................................16 4.3. Cẩn thâ e n viê e

c tốn quá nhigu chi phí cho sự tăng trưởng:........................................17 4.4.

Chuyển đổi dự báo thành định giá:...........................................................................18 5.

Xây dựng giá trị định giá:..................................................................................................19 6.

Áp dụng mô hình cho các dự án chiến lược:....................................................................22 7.

Giá trị sổ sách Ghi nhận Giá trị và Thu nhập Thặng dư:...............................................24 7.1.

Thu nhập thặng dư nắm bắt Giá trị Gia tăng vào Giá trị Sổ Sách:........................24 7.2.

Tránh phải trả quá nhigu cho thu nhập được tạo ra bởi đầu tư:............................24 7.3.

Tránh phải trả quá nhigu cho thu nhập do kế toán tạo ra:.....................................25 7.4.

Ghi lại giá trị không có trên Bảng cân đối kế toán:.................................................26 ĐẠI HỌC HOA SEN 2

Phân tích báo cáo tài chính 7.5.

Cổ tức, phát hành và mua lại cổ phiếu không ảnh hưởng đến thu nhập thặng dư: 26 7.6.

Những yếu tố mà thu nhập thặng dư bỏ xót:............................................................26

KẾT LUẬN.....................................................................................................................................27

BÀI TẬP.........................................................................................................................................28 ĐẠI HỌC HOA SEN 3

Phân tích báo cáo tài chính LỜI MỞ ĐẦU 1. Trích yếu:

Ngày nay, trong khi một số tài sản và nợ phải trả được đánh dấu để đưa ra thị trường trong

bảng cân đối kế toán, một số tài sản và nợ khác được ghi nhận theo giá gốc, nhưng những

tài sản khác lại bị loại ra khỏi bảng cân đối kế toán. Do đó, nhà phân tích bị bỏ lại Với

nhiệm vụ ước tính giá trị bị bỏ qua khỏi bảng cân đối kế toán. Nhà phân tích đặt câu hỏi:

Phần bù so với giá trị sổ sách mà một cổ phiếu nên giao dịch là bao nhiêu? Do đó phần bài

báo cáo đề án này sẽ cho chúng ta biết về liên kết kế kế toán dồn tích và sổ sách định giá,

đưa ra một mô hình định giá để tính phí bảo hiểm và giá trị nội tại. Nó cũng mô hình hóa

phân tích chiến lược và cung cấp các hướng phân tích cho các công ty để khám phá các nguồn tạo ra giá trị. 2. Lời cảm ơn:

Để đạt đến hoàn thành bài báo cáo này, chúng tôi xin gửi lời cảm ơn đến thầy Nguyễn

Thanh Nam – giảng viên bộ môn Thống kê trong kinh doanh, đã giúp đỡ chúng tôi hết sức

tận tình trong việc truyền đạt và cung cấp những kiến thức bổ ích về môn học phân tích báo

cáo tài chính này. Giảng viên – Nguyễn Thanh Nam truyền đạt về những số liệu cũng như

số liệu trên bản báo cáo tài chính của một công ty, hiểu rõ được bản chất vấn đề về một học

cần giải quyết vì vậy chúng tôi đã hoàn thành một bài báo cáo một cách hoàn chỉnh nhất. 3. Lời mở đầu:

Việt Nam đang trong tiến trình hội nhập kinh tế quốc tế ngày càng sâu và rộng, trong đó có

lĩnh vực kế toán. Cùng với tiến trình phát triển hệ thống kế toán Việt Nam, hệ thống báo

cáo tài chính cũng không ngừng được đổi mới và hoàn thiện cho phù hợp với các chuẩn

mực chung của kế toán quốc tế, thu hẹp sự khác nhau giữa kế toán Việt Nam với các chuẩn

mực chung của kế toán quốc tế. Tuy nhiên, do môi trường kinh tế xã hội luôn luôn biến

động nên hệ thống báo cáo tài chính không ngừng đổi mới và hoàn thiện cho phù hợp với

thông lệ và chuẩn mực quốc tế đáp ứng nhu cầu thông tin của người sử dụng. ĐẠI HỌC HOA SEN 4

Phân tích báo cáo tài chính

Phần bài cáo cài này sẽ cho chúng ta biết về liên kết dồn tích giải thích thu nhập còn lại ,

cách chúng ta dự báo thu nhập thặng dư mang lại phần bù so với giá trị sổ sách và tỷ lệ P/E,

thu nhập còn lại được thúc đẩy như thế nào bởi lợi tức trên vốn chủ sở hữu đồng riền

(ROCE) và tăng trưởng giá trị số sách, giúp chúng ta biết cách mô hình thu nhập thặng dư

nắm bắt giá trị gia tăng trong một chiến lược.Những mặt lợi thế và bất lợi của việc sử dụng

mô hình thu nhập thặng dư và nó trái ngược như thế nào với cổ tức chiết khấu và phân tích

dòng chiết khấu. Cách định giá thu nhập thặng dư bảo vệ nhà đầu tư khỏi phải trả quá nhiều

cho thu nhập do đầu tư thêm vào. Cách định giá thu nhập thặng dư bảo vệ nhà đầu tư từ

việc thanh toán cho các khoản thu nhập được tạo ra bằng các phương pháp kế toán.

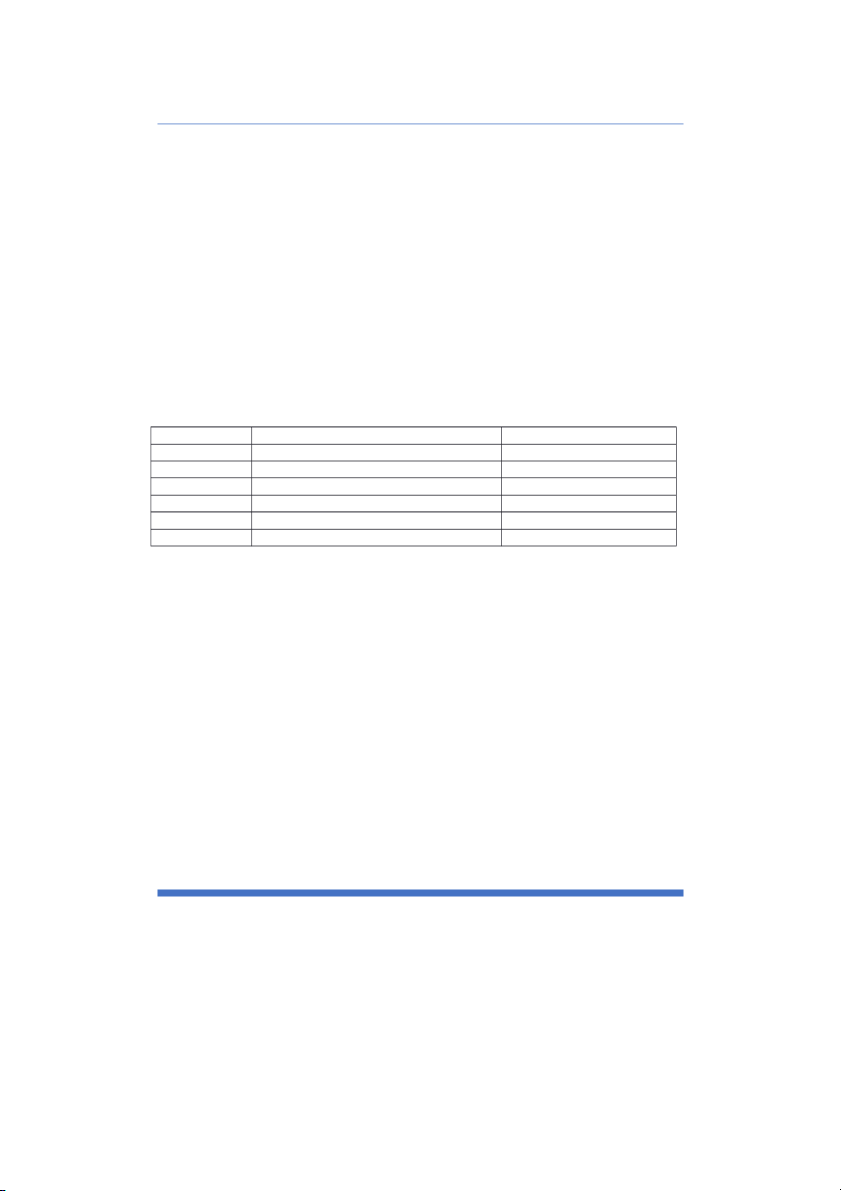

4. Đánh giá mức độ hoàn thành công việc: TT Họ và tên

Phần trăm hoàn thành 1 Trần Võ Bảo Trân 100% 2 Nguyễn Ngọc Lam Thanh 100% 3 Nguyễn Minh Trí 100% 4

Nguyễn Đặng Đăng Vương 100% 5 Nguyễn Huỳnh Ý Nhi 100% 6 Uông Đình Minh Quân 100% ĐẠI HỌC HOA SEN 5

Phân tích báo cáo tài chính NỘI DUNG CHÍNH

CHƯƠNG 7: Kế toán dồn tích và định giá – Giá trị sổ sách định giá

1. Khái niệm định giá trị sổ sách định giá:

Giá trị sổ sách đại diện cho khoản đầu tư của cổ đông vào công ty. Giá trị sổ sách cũng là

tài sản trừ đi nợ phải trả, tức là tài sản ròng. Tuy nhiên, giá trị sổ sách thường không đo

lường giá trị khoản đầu tư của cổ đông Giá trị khoản đầu tư của cổ đông — và giá trị tài sản

ròng — dựa trên số tiền đầu tư (tài sản ròng) dự kiến. kiếm được trong tương lai. Trong đó

có khái niệm về tỷ lệ: Giá trị sổ sách có giá trị nhiều hơn hay ít hơn, tùy thuộc vào thu nhập

trong tương lai mà tài sản ròng có khả năng tạo ra. Theo đó, tỷ lệ P/B nội tại được xác định

bởi lợi nhuận trên sổ sách dự kiến.

Khái niệm này phù hợp với ý tưởng của chúng tôi rằng các cổ đông mua thu nhập. Giá, ở tử

số của tỷ lệ P/ B, dựa trên thu nhập kỳ vọng trong tương lai mà các nhà đầu tư đang mua.

Vì vậy, thu nhập kỳ vọng so với giá trị sổ sách càng cao thì tỷ lệ P / B càng cao. Do đó, lợi

nhuận trên giá trị sổ sách - đôi khi được gọi là tỷ suất lợi nhuận - là một thước đo đặc trưng

mạnh mẽ trong việc xác định tỷ lệ P/B.

Việc trá trị sổ sách cung cấp mô hình định giá chính thức để thực hiện khái niệm này về tỷ

lệ P/B, cũng như cơ chế để áp dụng mô hình một cách trung thực. Hình thức là quan trọng,

vì hình thức buộc người ta phải cẩn thận. Để đánh giá tỷ số P/ B, người ta phải tiến hành

một cách chính thức vì người ta có thể trả quá nhiều tiền cho thu nhập nếu không cẩn thận.

2. Định giá nguyên mẫu:

Phân tích cơ bản xác định giá trị trong báo cáo tài chính. Giá trị sổ sách cung cấp một điểm

xác định. Nhà đầu tư giữ định giá của mình với giá trị được ghi nhận trong bảng cân đối kế

toán- giá trị ghi sổ- và sau đó tiến hành đánh giá giá trị không được ghi nhận- phần bù trên giá trị sổ sách:

Giá trị = Giá trị sổ sách + Phí bảo hiểm

(Value = Book value + Premium) ĐẠI HỌC HOA SEN 6

Phân tích báo cáo tài chính

Hai nguyên mẫu giới thiệu cho bạn các phương pháp. 2.1. Định giá dự án:

Giả sử một công ty đầu tư 400 đô la vào một dự án dự kiến sẽ tạo ra doanh thu 440 đô la

một năm sau đó. Hãy coi đó là việc mua hàng tồn kho và bán nó một năm sau đó. Sau khi

trừ đi 400 đô la chi phí hàng tồn kho khỏi doanh thu, thu nhập dự kiến là 40 đô la, mang lại

tỷ suất lợi nhuận là 10 phần trăm cho khoản đầu tư. Tỷ suất lợi nhuận yêu cầu của dự án là

10 phần trăm. Sau khi hạch toán nguyên giá, tài sản (hàng tồn kho) sẽ được ghi nhận trên

bảng cân đối kế toán là 400 đô la. Dự án này cộng thêm bao nhiêu giá trị so với giá trị sổ

sách? Tất nhiên, câu trả lời là 0 vì tài sản được kỳ vọng sẽ kiếm được tỷ suất sinh lợi bằng

với giá vốn của nó. Và dự án sẽ xứng đáng với giá trị sổ sách của nó.

Một thước đo để xác định giá trị gia tăng vào giá trị sổ sách là thu nhập còn lại (residual

earnings or residual income). Trong một khoảng thời gian cho dự án này (nơi đầu tư tại thời điểm 0),

Thu nhập thặng dư1 = Thu nhập - (Lợi tức bắt buộc x Đầu tư 1 ) 0

(Residual earnings =Earnings 1

- (Required return x Investment 1 ) 0

Đối với thu nhập $40, thu nhập còn lại được tính như:

Thu nhập còn lại = $40 - (0.10 x $400) = $0

Nếu dự án tạo ra doanh thu $448 và do đó kiếm được $48, tỷ suất lợi nhuận 12% trên

khoản đầu tư $400, thu nhập còn lại sẽ được tính như:

Thu nhập còn lại = $48 - (0.10 x $400) = $8

Thu nhập đô la cần thiết cho dự án này là 0.10 x $400 = $40. Thu nhập thặng dư là các

khoản thu nhập vượt quá các khoản thu nhập bằng đô la bắt buộc này. Nếu dự án kiếm

được $40, thu nhập còn lại bằng 0; nếu dự án kiếm được $48, thu nhập còn lại là $8. Thu

nhập thặng dư đôi khi được gọi là thu nhập bất thường (abnormal earnings) hoặc lợi

nhuận vượt mức (excess profit). ĐẠI HỌC HOA SEN 7

Phân tích báo cáo tài chính

Mô hình đo lường giá trị gia tăng từ các dự báo về thu nhập thặng dư được gọi là mô hình

thu nhập thặng dư (residual earnings model):

Giá trị = Giá trị sổ sách + Giá trị hiện tại của thu nhập còn lại dự kiến

(Value = Book value + Present value of expected residual earnings)

Dự án một kỳ với tỷ suất sinh lợi dự kiến là 10% sẽ kiếm được lợi nhuận còn lại bằng 0.

Vậy giá trị của dự án là:

Dự án này có giá trị nguyên giá được ghi nhận trên bảng cân đối kế toán; không có giá trị

gia tăng. Nếu dự án được kỳ vọng sẽ kiếm được với tỷ lệ 12%, nghĩa là kiếm được khoản thu nhập còn lại là $8,

Trong trường hợp này, dự án có giá trị cao hơn giá trị ghi sổ theo giá gốc của nó bởi vì nó

được dự đoán sẽ tạo ra lợi nhuận còn lại dương; có giá trị gia tăng, cao hơn giá trị sổ sách.

Giá trị thu nhập còn lại của một dự án đầu cuối luôn giống với giá trị được tính theo

phương pháp chiết khấu dòng tiền. Đối với dự án mang lại doanh thu $448, định giá DCF là: 2.2.

Định giá Tài khoản Tiết kiệm:

Một tài khoản tiết kiệm đơn giản có giá trị bao nhiêu? Chắc chắn nó đáng giá theo giá trị sổ

sách của nó - số dư trên bảng sao kê ngân hàng - vì đó là số tiền bạn sẽ lấy ra khỏi tài khoản

nếu bạn chuyển nó thành tiền mặt. Giá trị sổ sách là giá trị thanh lý. Nhưng nó cũng là giá

trị quan tâm liên tục của tài khoản.

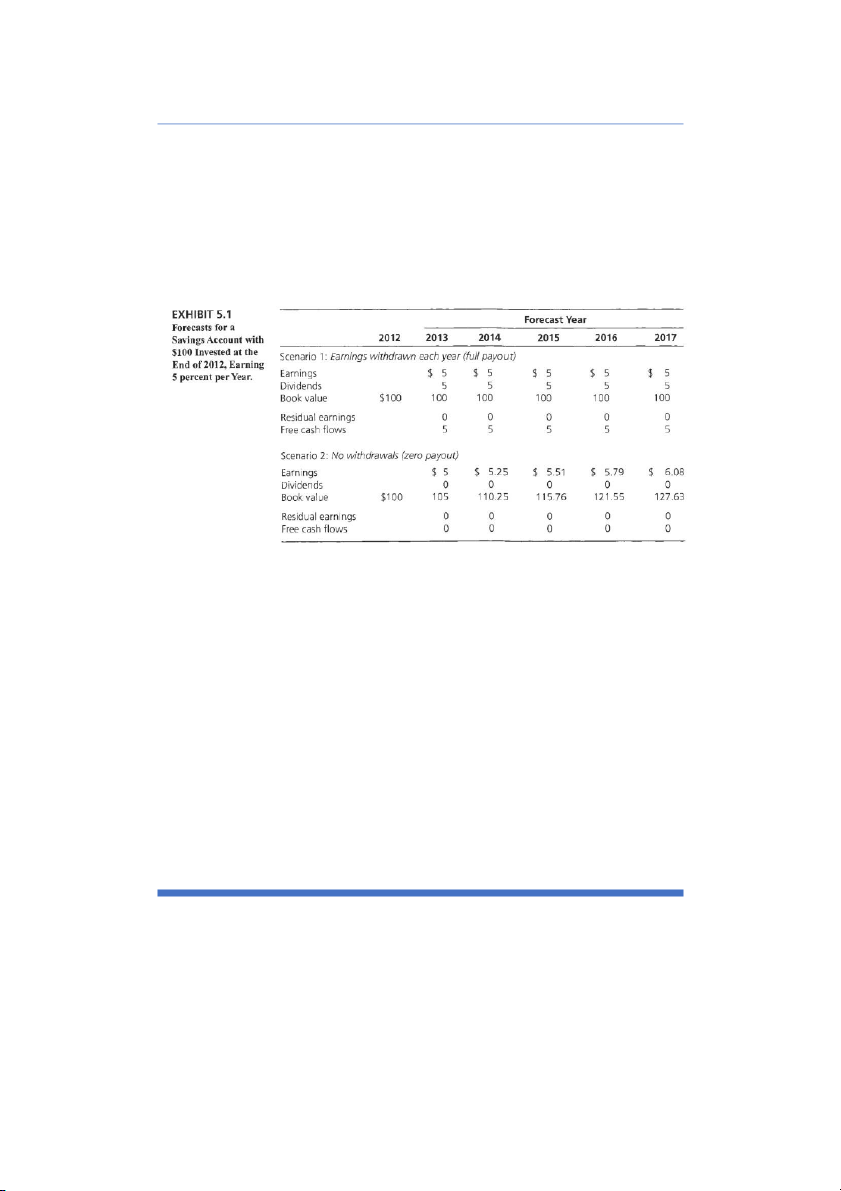

Hình 5.1 đưa ra dự báo về giá trị sổ sách, thu nhập, cổ tức (tiền rút) và dòng tiền tự do trong

giai đoạn 2013-2017 cho khoản đầu tư $100 vào tài khoản tiết kiệm vào cuối năm 2012,

theo hai tình huống. Trong các tình huống đầu tiên, thu nhập được thanh toán hàng năm để ĐẠI HỌC HOA SEN 8

Phân tích báo cáo tài chính

giá trị sổ sách không thay đổi. Lợi tức yêu cầu đối với tài khoản tiết kiệm này là 5%, tức là

chi phí cơ hội của tỷ giá có sẵn tại một ngân hàng khác trên cùng đường phố trong một tài

khoản có cùng rủi ro. Vì vậy, thu nhập thặng dư dự báo cho mỗi năm là $5 - (0.05 x $100)

= $0. Vì tài sản này dự kiến không mang lại thu nhập thặng dư, nên giá trị của nó bằng với

giá trị sổ sách của nó, $100.

Trong tình huống thứ hai trong Phụ lục 5.1, không có khoản rút tiền nào được thực hiện từ

tài khoản. Do đó, cả thu nhập và giá trị sổ sách đều tăng khi thu nhập được tái đầu tư vào

giá trị sổ sách để kiếm được trong tài khoản (các số được làm tròn đến hai chữ số thập

phân). Nhưng thu nhập thặng dư vẫn bằng 0 cho mỗi năm. Đối với năm 2013, thu nhập còn

lại là $5 - (0.05 x $ 100) = $ 0; cho năm 2014, thu nhập còn lại là $ 5.25 - (0.05 x $ 105) =

$ 0; cho năm 2015, thu nhập còn lại là $5,5125 - (0.05 x $110.25) = $0, v.v. Trong tất cả

các năm, tỷ suất lợi nhuận trên giá trị sổ sách đều bằng tỷ suất lợi nhuận yêu cầu. Vì thu

nhập thặng dư dự kiến bằng 0, giá trị của tài sản này vào cuối năm 2012 là giá trị sổ sách của nó, $100.

Lưu ý rằng trong Kịch bản 1, cổ tức dự báo là $5 và không cần đầu tư trở lại tài khoản,

dòng tiền tự do cũng là $5 mỗi năm. Trong Trường hợp 2, tiền được tạo ra được tái đầu tư ĐẠI HỌC HOA SEN 9

Phân tích báo cáo tài chính

vào tài khoản, do đó, cổ tức dự báo bằng 0 và dòng tiền tự do (dòng tiền trừ khoản đầu tư

trở lại tài khoản) bằng 0. Tuy nhiên, hai kịch bản có cùng giá trị.

Những ví dụ này từ tài khoản tiết kiệm đưa ra một số nguyên tắc quan trọng cũng áp dụng

cho việc định giá cổ phiếu:

I. Một tài sản chỉ có giá trị cao hơn hoặc chiết khấu so với giá trị ghi sổ của nó nếu giá trị

ghi sổ được kỳ vọng sẽ tạo ra thu nhập còn lại khác không.

2. Kỹ thuật thu nhập thặng dư thừa nhận rằng tăng trưởng thu nhập không tăng thêm giá trị

nếu sự tăng trưởng đó đến từ các khoản đầu tư thu được lợi nhuận cần thiết. Trong kịch bản

thứ hai, có mức tăng thu nhập nhiều hơn so với kịch bản đầu tiên, nhưng sự tăng trưởng đó

đến từ việc tái đầu tư thu nhập theo giá trị sổ sách để kiếm được với mức lợi nhuận cần

thiết là 5%. Sau khi tính thu nhập cho lợi tức đầu tư cần thiết, thu nhập còn lại sẽ không

được bổ sung, mặc dù thu nhập có tăng trưởng. Theo đó, giá trị của tài sản là như nhau đối

với trường hợp không có tăng trưởng thu nhập.

3. Mặc dù một tài sản không trả cổ tức, nhưng nó có thể được định giá từ giá trị sổ sách và

dự báo thu nhập của nó. Dự báo cổ tức bằng không trong kịch bản thứ hai sẽ không hiệu

quả, nhưng chúng tôi đã có thể định giá nó từ thu nhập và giá trị sổ sách.

4. Việc định giá tài khoản tiết kiệm không phụ thuộc vào việc chi trả cổ tức. Hai tình huống

có cổ tức dự kiến khác nhau, nhưng giá trị giống nhau: Định giá dựa trên giá trị sổ sách và

thu nhập không nhạy cảm với việc chi trả. Điều này là mong muốn nếu, thực sự, cổ tức

không liên quan đến giá trị, như đã thảo luận trong Chương 3.

5. Việc định giá tài khoản tiết kiệm không liên quan đến dòng tiền tự do. Hai kịch bản có

dòng tiền tự do khác nhau nhưng giá trị như nhau. Mặc dù tài khoản cho Trường hợp 2

không thể được định giá bằng cách dự báo các dòng tiền tự do trong 5 năm - chúng bằng 0 -

nó có thể được định giá từ giá trị sổ sách của nó. 2.3.

Tỷ lệ giá trên sách bình thường: ĐẠI HỌC HOA SEN 10

Phân tích báo cáo tài chính

Giá trị của tài khoản tiết kiệm bằng giá trị sổ sách của nó. Tức là, tỷ lệ giá trên sổ sách bằng

1,0. Tỷ lệ P/B 1,0 là một trường hợp chuẩn quan trọng, vì đây là trường hợp bảng cân đối

kế toán đưa ra mức định giá đầy đủ. Cũng có trường hợp tỷ suất sinh lời dự báo trên giá trị

sổ sách bằng với tỷ suất sinh lợi yêu cầu và thu nhập thặng dư dự báo bằng 0 vì cả tài

khoản tiết kiệm và dự án thu được lợi nhuận 10%.

3. Một mô hình để biến giá trị trên giá trị thị trường: 3.1.

Lợi nhuận trên vốn cổ đông phổ thông:

Lợi nhuận trên vốn cổ phần phổ thông, ROCE, là thu nhập toàn diện thường kiếm được

trong một khoảng thời gian so với giá trị sổ sách tài sản ròng đầu kỳ. Đối với kỳ 1,

ROCE = Thu nhập toàn diện đến mức chung / Giá trị sổ sách

Thu nhập tổng hợp của cổ đông phổ thông là sau cổ tức ưu đãi và giá trị ghi sổ là giá trị ghi

sổ của vốn chủ sở hữu của cổ đông phổ thông. Đôi khi, thước đo này được gọi là lợi nhuận

trên vốn chủ sở hữu (ROE), sử dụng ROCE để rõ ràng rằng đó là lợi tức chung cổ đông có

cổ phần đang định giá. ROCE còn được gọi là tỷ suất sinh lợi ghi sổ hoặc tỷ suất sinh lợi kế

toán để phân biệt với tỷ suất lợi nhuận thu được trên thị trường từ việc nắm giữ cổ phiếu.

Thu nhập kiếm được trong suốt thời kỳ và sẽ thay đổi với những thay đổi về giá trị sách

thông qua các vấn đề chia sẻ, mua lại cổ phiếu hoặc cổ tức. Nhưng giá trị sổ sách được đo

lường ở một thời điểm. Đối với các khoảng thời gian ngắn, chẳng hạn như một quý tài

chính, điều này sẽ không quan trọng lắm. Nhưng trong những khoảng thời gian dài hơn,

chẳng hạn như một năm tài chính đầy đủ, nó có thể. Vì vậy, ROCE trong một năm thường được tính là

ROCE = Comprehensive earnings/(1/2) x (B1+B2)

Mẫu số là trung bình cộng của đầu và cuối giá trị sổ sách trong năm. Tính toán này là gần

đúng. Hơn đúng, mẫu số phải là trung bình có trọng số của giá trị sổ sách trong năm. Các

lỗi đáng kể sẽ chỉ xảy ra nếu có phát hành cổ phiếu lớn hoặc mua lại cổ phiếu gần đầu hoặc

cuối năm. Việc tính toán có thể được thực hiện trên cơ sở mỗi cổ phiếu: ĐẠI HỌC HOA SEN 11

Phân tích báo cáo tài chính ROCE = EPS/BPS

BPS là giá trị sổ sách của vốn cổ phần phổ thông chia cho số cổ phiếu đang lưu hành (và cổ

phiếu đang lưu hành là cổ phiếu đã phát hành trừ cổ phiếu quỹ). EPS được giảm trọng

lượng cho các vấn đề chia sẻ và mua lại trong năm bằng cách tính bình quân gia quyền. Vì

vậy, tính toán này giữ tử số và mẫu số trên cùng một cơ sở chia sẻ. Ba phép tính thường đưa

ra các câu trả lời khác nhau nhưng sự khác biệt thường nhỏ. Tuy nhiên, nó nguy hiểm đối

với so sánh ROCE theo thời gian với các tính toán dựa trên chia sẻ số tiền vì vấn đề chia sẻ

và mua lại ảnh hưởng đến EPS và BPS khác nhau. 3.2.

Động lực thúc đẩy thu nhập thặng dư và có giá trị:

Thu nhập thặng dư là lợi nhuận trên vốn cổ phần phổ thông, được biểu thị bằng tỷ suất lợi

nhuận vượt quá đô la chứ không phải là một tỷ lệ. Đối với mỗi khoảng thời gian thu nhập t,

có thể tính lại thu nhập còn lại như

Thu nhập thặng dư = (ROCE - Lợi tức vốn chủ sở hữu) x Giá trị sổ sách của vốn cổ phần phổ thông 3.3.

Demutualization của các công ty bảo hiểm: các công ty này có đáng giá hơn giá

trị sổ sách không? ĐẠI HỌC HOA SEN 12

Phân tích báo cáo tài chính

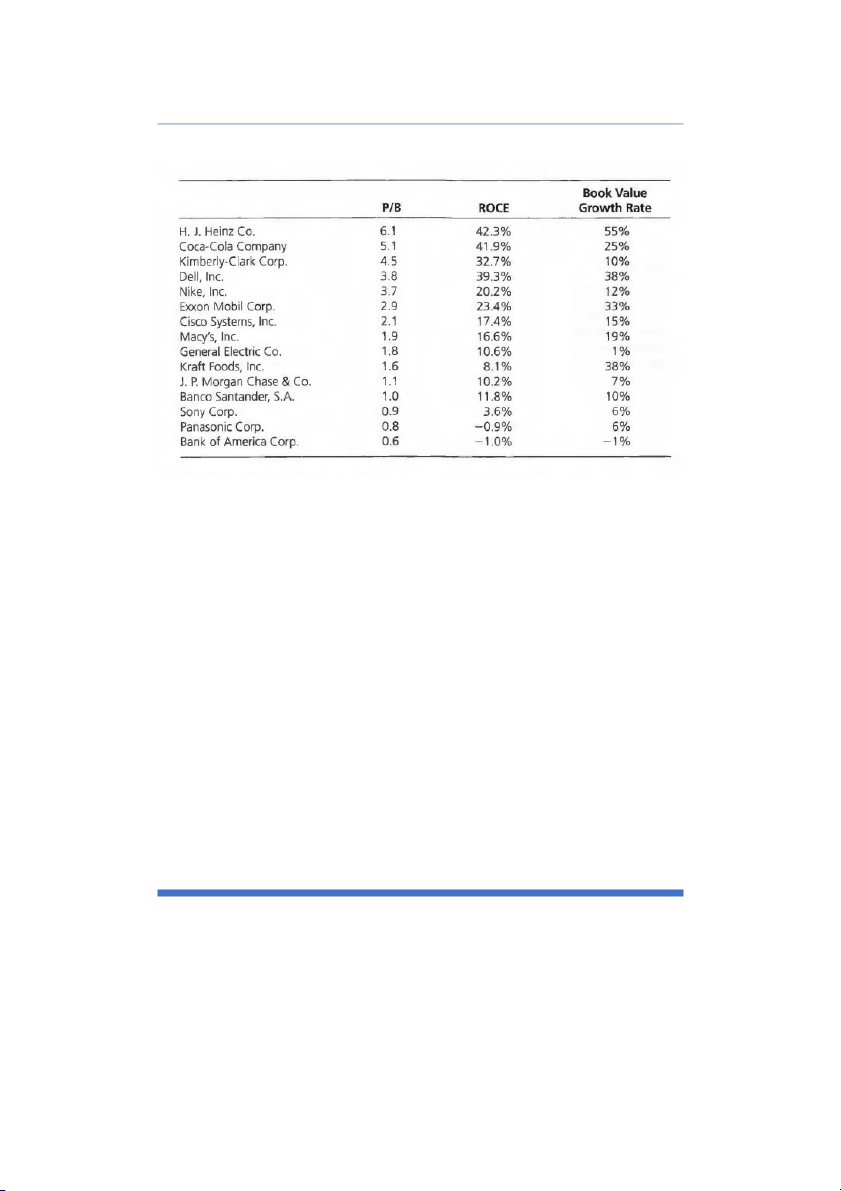

Có thể thấy rằng P/B có liên quan đến ROCE và tăng trưởng giá trị sổ sách. Banco

Santander, S.A. và J. P. Morgan Chase có P / B gần bằng l.O và tương ứng kiếm được

ROCE là 11,8 và 10,2%, gần bằng mức được coi là lợi tức vốn chủ sở hữu yêu cầu điển

hình. Do đó, thu nhập còn lại của các công ty này gần như bằng 0, phù hợp với tỷ lệ P/B

thông thường là 1,0. Các công ty khác có P/B cao hơn đáng kể và tương ứng, ROCE cao

hơn và tốc độ tăng trưởng theo giá trị sổ sách. Sony, Panasonic và Bank of America có P/B

nhỏ hơn 1,0 và cũng có tỷ lệ tăng trưởng ROCE và giá trị sổ sách thấp. 3.4.

Một minh chứng đơn giản và một mô hình định giá đơn giản:

Dự báo về thu nhập và cổ tức toàn diện trong 5 năm cho một công ty có giá trị sổ sách 100

triệu đô la vào cuối năm hiện tại, Năm 0. Lợi tức vốn chủ sở hữu yêu cầu là 10 phần trăm

và chúng ta phải định giá vốn chủ sở hữu tại thời điểm 0.

Giá trị sổ sách cuối kỳ = Giá trị sổ sách đầu kỳ + Thu nhập tổng hợp - Cổ tức ròng

Giá trị sổ sách dự kiến vào cuối năm 1, $103 = $100 + $12,36 - $9,36 (triệu đô). ĐẠI HỌC HOA SEN 13

Phân tích báo cáo tài chính

Thu nhập còn lại cho năm 1 là 12,36 đô la - (0,10 x 100) = 2,36 triệu đô la và tương tự cho

các năm tiếp theo. Có thể thấy rằng thu nhập thặng dư dự báo đang tăng với tốc độ 3% mỗi

năm sau năm 1, do đó, một định giá đơn giản sẽ tận dụng thu nhập còn lại được dự báo cho

năm l như một sự cố định với tăng trưởng:

V0E = 100 + 2.36/(1.10 – 1.03) = $133.71 (triệu)

4. Áp dụng mô hình cho cổ phiếu:

Viê •c dự báo giá trị cổ phiếu trong dài hạn (đến vô cùng) cần thiết cho mô là một thách thức.

Các tiêu chí cho một kỹ thuật định giá thực tế trong Chương 3 yêu cầu các dự báo hữu hạn,

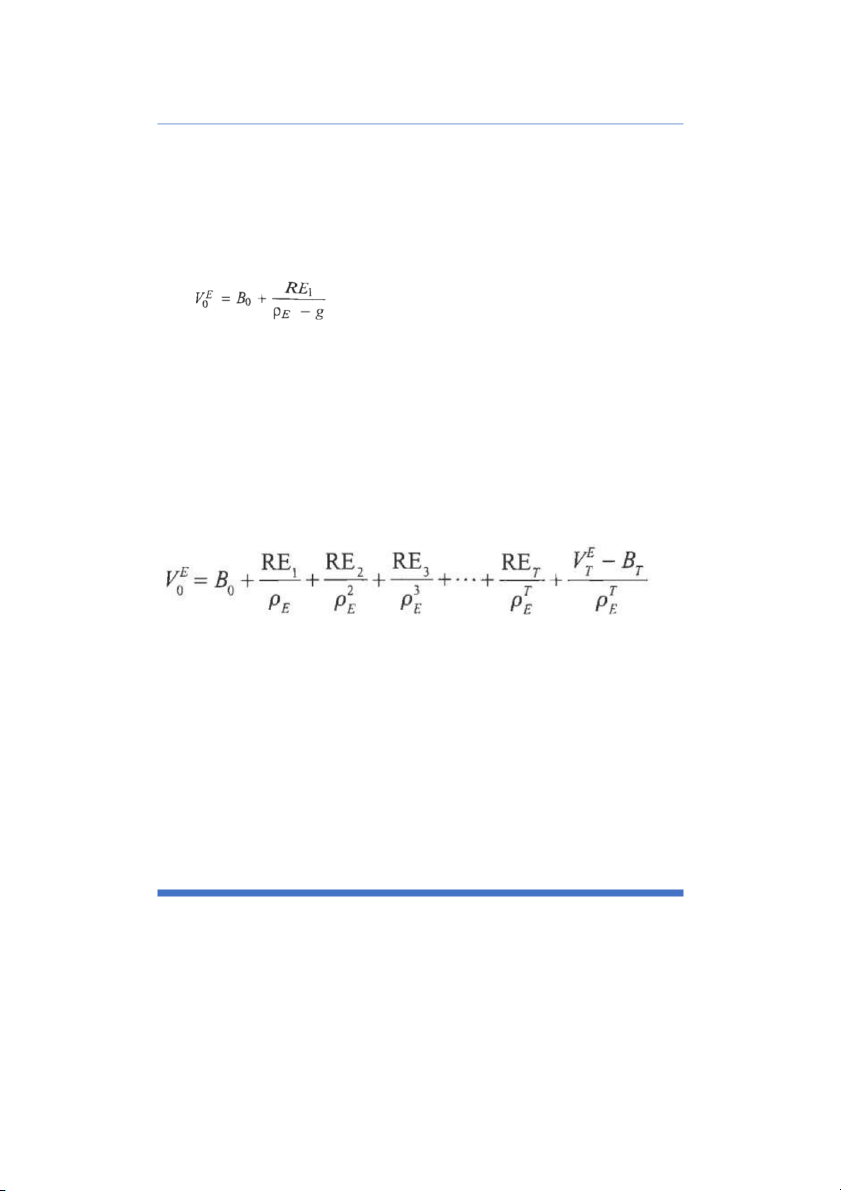

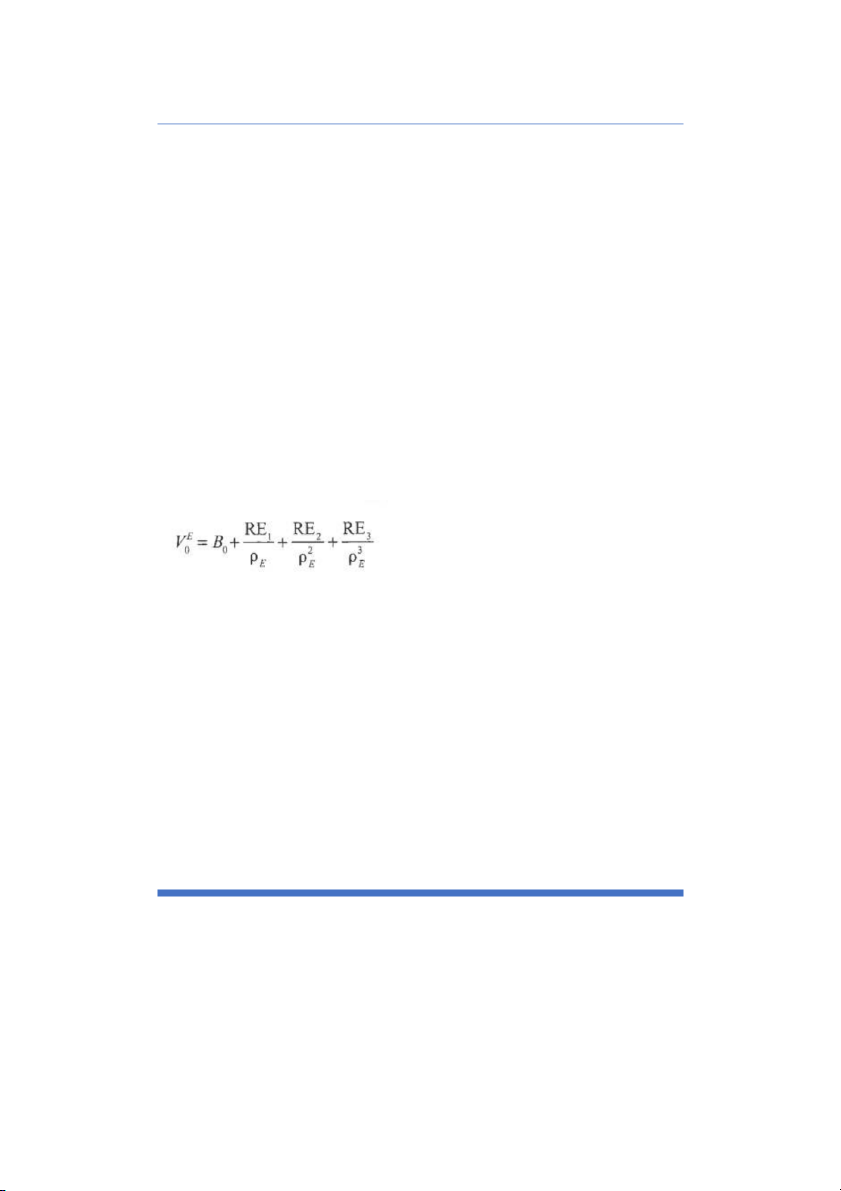

càng ngắn càng tốt. Đối với dự báo trong khoảng thời gian T, chúng ta có công thức như sau:

Giá trị sổ sách hiện tại nằm trong bảng cân đối kế toán, và chúng ta có nhiệm vụ dự báo thu

nhập còn lại và phần bù lỗ. Chúng ta cũng cần chọn một mốc thời gian để đưa ra dự báo.

Premium horizon được hiểu là giá trị kỳ vọng của cổ phiếu so với giá trị sổ sách trong

khoảng thời gian T kể từ bây giờ. Để xác định giá trị kỳ vọng, chúng ta cần tính giá trị kì

vọng dự kiến trong tương lai. Việc tính toán giá trị này là vấn đề xác định một giá trị tiếp

tục trong mốc thời gian đấy. Phần này tập trung vào vấn đề.

Dưới đây là các bước cần thực hiện để định giá thu nhập còn lại:

Bước 1: Xác định giá trị ghi sổ trong bảng cân đối kế toán gần đây nhất.

Bước 2: Dự báo thu nhập và cổ tức cho đến thời điểm dự báo. ĐẠI HỌC HOA SEN 14

Phân tích báo cáo tài chính

Bước 3: Dự báo giá trị sách trong tương lai từ giá trị sách hiện tại và dự đoán thu nhập của bạn và cổ tức.

Giá trị sổ sách = Giá trị sổ sách đầu kỳ + Thu nhập - Cổ tức

Bước 4: Tính toán thu nhập còn lại trong tương lai từ dự báo thu nhập và giá trị sổ sách.

Bước 5: Chiết khấu phần thu nhập còn lại về giá trị hiện tại.

Bước 6: Tính toán một giá trị tiếp tục ở chân trời dự báo.

Bước 7: Giảm giá trị tiếp tục xuống giá trị hiện tại. Bước 8: Thêm 1, 5 và 7.

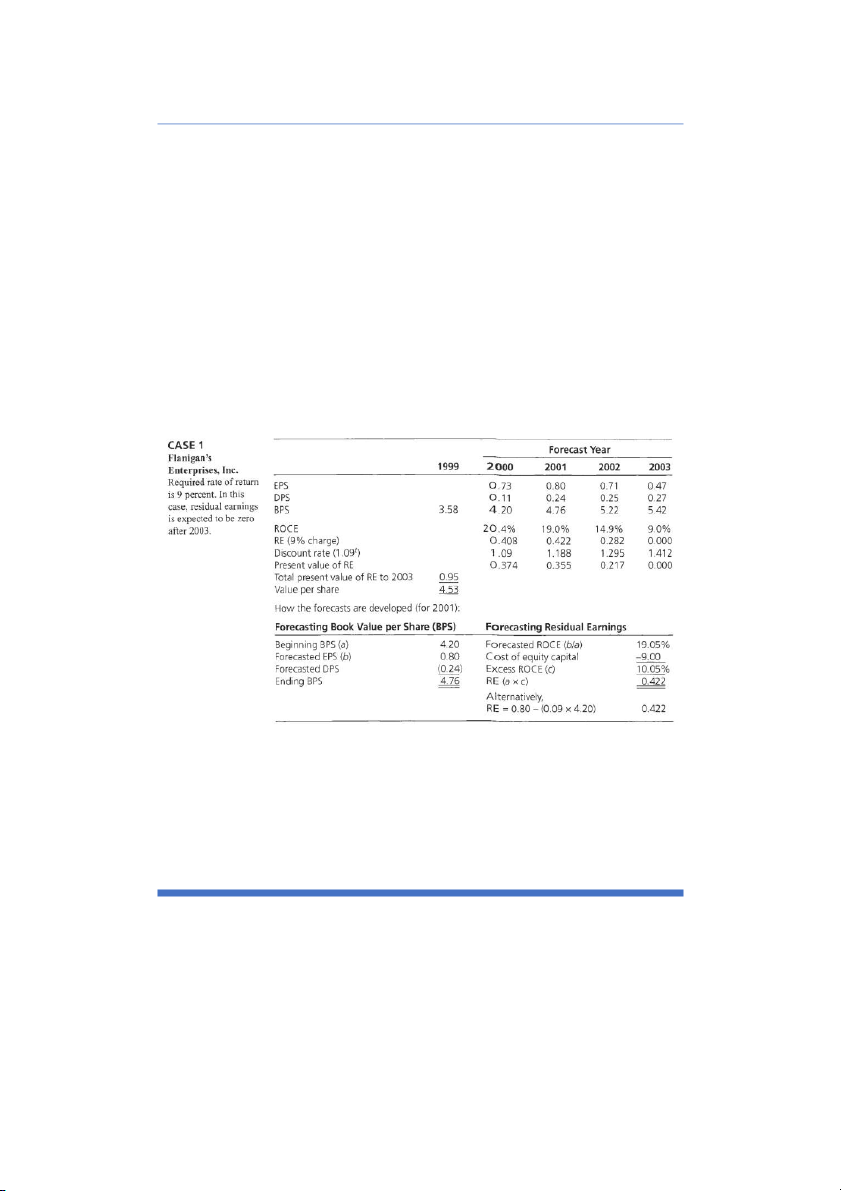

Như case 1 áp dụng các bước này cho Công ty Flanigan's Enterprises, Inc., Hai dòng đầu

tiên cho biết thu nhập cơ bản của công ty trên mỗi cổ phiếu (EPS) và cổ tức trên mỗi cổ

phiếu (DPS) từ 2000 đến 2003. Từ các dự báo về EPS và DPS, chúng tôi có thể tính toán

các giá trị sổ sách kế tiếp trên mỗi cổ phiếu (BPS) bằng cách tính tổng EPS và BPS đầu kỳ, sau đó trừ đi DPS. ĐẠI HỌC HOA SEN 15

Phân tích báo cáo tài chính

Ví dụ, dự báo của BPS cho cuối năm 2001 là 4,76. Với dự báo EPS và BPS, chúng ta có thể

dự báo được giá trị của RE. Chi phí sử dụng vốn là 9%, vì vậy RE cho năm 2001 là 0,80 -

(0,09 x 4,20) = 0,422 hoặc, tính toán nó từ dự báo của ROCE và giá trị sổ sách, RE là

(0,1905 - 0,09) x 4,20 = 0,422.

Bây giờ, giả sử chúng ta muốn định giá công ty này vào cuối năm 1999. Chúng ta sẽ lấy giá

trị hiện tại của dự báo RE (các hệ số chiết khấu là 1,09t), cộng lại và cộng tổng vào giá trị

sổ sách năm 1999 là $ 3.58 mỗi cổ phiếu . Điều này cho chúng tôi định giá 4,53 đô la cho

mỗi cổ phiếu, như được hiển thị. Giá trị phát sinh tính theo giá trị sổ sách là 4,53 - 3,58 =

0,95. Định giá của chúng ta có đúng không? Vâng, sẽ là như vậy nếu chúng ta dự báo RE

sau năm 2003 bằng 0. Chúng ta thấy RE đang giảm dần qua các năm về 0. Mặc dù động lực

giá trị sổ sách của RE đang tăng lên, nhưng yếu tố thúc đẩy ROCE đang giảm, và vào năm

2003, tỷ lệ này là 9,0%, bằng với giá vốn. Có vẻ như từ năm 2003 trở đi có thể bằng không.

Nếu vậy, chúng ta đã hoàn thành việc định giá. Chúng ta có thể viết nó dưới công thức sau:

Trong trường hợp này, Năm 0 là 1999 và Năm t là 2002.

So sánh cách tính này với mô hình 5.3. Giá trị kỳ vọng bị thiếu trong tính toán ở đây và

điều này có ý nghĩa: Nếu RE sau khoảng thời gian dự báo được dự báo bằng 0, thì dự báo

giá trị kỳ vọng tại thời điểm đó phải bằng 0. 4.1.

Dự báo trong 1 mốc thời gian và tính toán giá trị liên tục của cổ phiếu: ĐẠI HỌC HOA SEN 16

Phân tích báo cáo tài chính

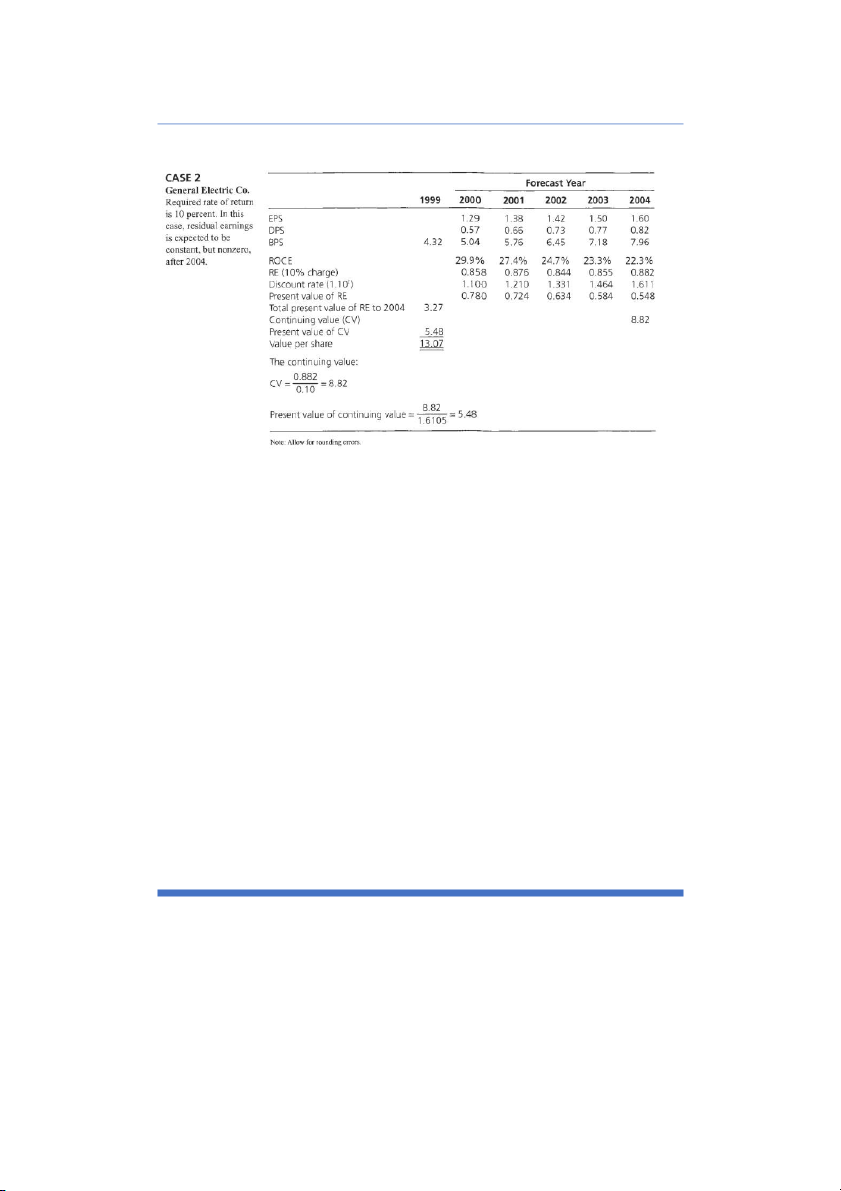

Tương tự với case 2, nhưng bây giờ chúng ta đã có giá trị EPS, DPS và BPS. Một lần nữa

giả sử những con số thực tế này là những con số được dự báo vào năm 1999, RE và ROCE

dự báo đã được tính toán. Chúng tôi tính phí 10% cho việc sử dụng vốn cổ phần của GE.

Tổng các giá trị hiện tại của RE đến năm 2004 (3,27 trên mỗi cổ phiếu), được cộng vào giá

trị sổ sách năm 1999 là 4,32 trên mỗi cổ phiếu, mang lại mức định giá 7,559 trên mỗi cổ

phiếu. Nhưng điều này không chính xác vì GE đang kiếm được RE dương trong năm 2004

và có thể sẽ tiếp tục với RE khả quan trong những năm tiếp theo. GE có ROCE ngày càng

giảm nhưng tăng trưởng giá trị sổ sách nhiều hơn bù đắp điều này để duy trì RE. Định giá

7,59 trên mỗi cổ phiếu thiếu giá trị tiếp tục, phần bù tiếp tục trong mô hình 5.3.

Giá trị tiếp tục là giá trị của thu nhập còn lại ngoài mốc thời gian chúng ta đã tính toán.

Nhìn vào một loạt các dự báo RE của Công ty GE cho đến thời điểm năm 2004. Bạn có thể

thấy rằng RE khá ổn định.

Giả sử chúng ta dự báo rằng RE sau năm 2004 sẽ bằng 0,882 trong năm 2004: RE tiếp theo

sẽ mang giá trị vĩnh viễn. Vì thế, chúng ta tính được giá trị tiếp tục CV sẽ bằng 0,882 / 0,10

= 8,82, như được hiển thị bên trên. Và vì đây là giá trị của REs dự kiến sau năm 2004, nó ĐẠI HỌC HOA SEN 17

Phân tích báo cáo tài chính

cũng là giá trị của phần bù dự kiến vào cuối năm 2004. Vì vậy, chúng ta có thể thay thế mô hình 5.3 bằng công thức

Theo đó, trong trường hợp của GE, T là 5 năm. Vậy định giá trên mỗi cổ phiếu năm 1999 là

13,07 = 4,32 + 3,27 + 8,82 / 1.6105. Giá trị kì vọng được tính là 13,07 - 4,32 = 8,75. RE dự

báo cho năm 2005 và xa hơn cung cấp giá trị tiếp tục (CV) vào cuối năm 2004 và đây là

mức phí bảo hiểm dự kiến trong năm 2004: Vf - Bs = 8,82.

Chúng tôi đề cập đến trường hợp RE không đổi sau mốc thời gian dự báo như Trường hợp

2. Bạn có thể kỳ vọng Trường hợp 1 là điển hình: Một công ty có thể kiếm được RE dương

trong một thời gian (ROCE lớn hơn chi phí vốn), nhưng cuối cùng cạnh tranh sẽ làm lợi

nhuận của nó giảm nên ROCE của nó sẽ bằng với chi phí vốn. ROCE cao không giảm, như

được minh họa bởi cả Flanigan's Enterprises và GE, nhưng ROCE và RE thường chững lại

ở mức dương. Nếu vậy, Trường hợp 2 sẽ được áp dụng.

Lưu ý rằng chúng tôi có thể định giá General Electric, mặc dù dòng tiền tự do của nó là âm.

Bằng cách áp dụng kế toán dồn tích, chúng tôi đã giải quyết được vấn đề ám ảnh chúng tôi

trong Chương 4. Bài tập E5. Tôi đã xem xét GE vào năm 2004.

Do không có tăng trưởng dự báo trong RE sau thời gian dự báo, chúng ta có thể coi Trường

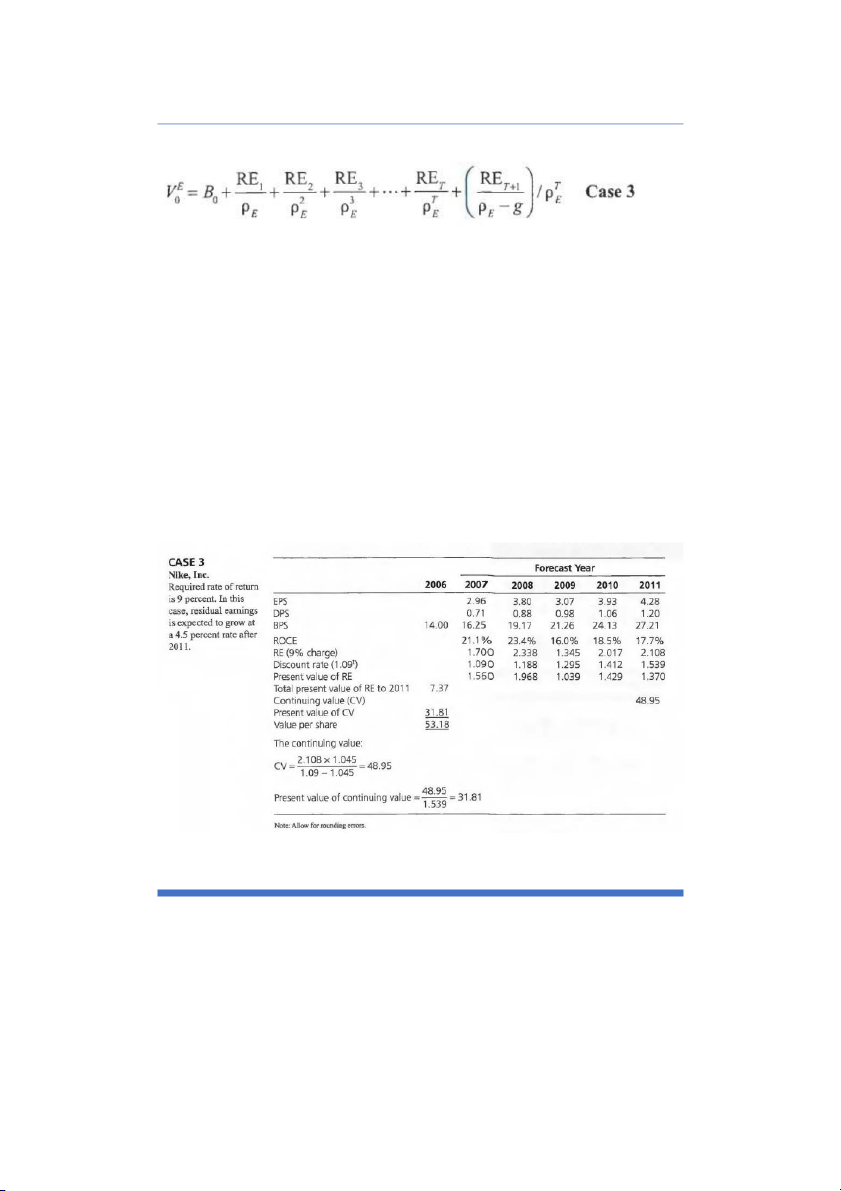

hợp 2 là định giá không tăng trưởng. Trường hợp 3 là định giá tăng trưởng, được chứng

minh với Nike, cho các năm tài chính 2006 đến 2011. Ngoại trừ năm suy thoái, 2009, thu

nhập còn lại của Nike đang tăng lên, với ROCE giảm nhưng giá trị sổ sách vẫn tăng. Có lẽ

là không hợp lý khi kỳ vọng RE sẽ không đổi hoặc bằng không sau năm 2011. Nếu tốc độ

tăng trưởng được dự báo sẽ tiếp tục, việc tính toán giá trị tiếp tục có thể được sửa đổi bằng

cách thêm tỷ lệ tăng trưởng: ĐẠI HỌC HOA SEN 18

Phân tích báo cáo tài chính

Trong đó, g là I cộng với tốc độ tăng trưởng. Tỷ lệ tăng trưởng RE của Nike trong năm

2011 là 2.108 / 2.017, nghĩa là khoảng 4,5 phần trăm (g = 1,045). Nếu tỷ lệ này được dự

báo sẽ tiếp tục sau năm 2011, thì RE dự báo cho năm 2012 sẽ là 2.108 X 1.045 = 2.203. Vì

vậy, giá trị tiếp tục là 48,95 và giá trị hiện tại của nó vào cuối năm 2006 là 31. 81, như được

chỉ ra ở cuối nghiên cứu điển hình.

Giá trị cuối năm 2006 là 14,00 + 7,37 + 31,81 = 53,18.

Trường hợp 3, cùng với Trường hợp 1 và 2, hoàn thành tập hợp các trường hợp mà chúng ta

có thể gặp trong thực tiễn. Mức RE trong dài hạn và tốc độ tăng trưởng của nó đôi khi được

gọi là trạng thái ổn định cho công ty. Tốc độ tăng trưởng phân biệt sự tăng trưởng của

Trường hợp 3 với sự không tăng trưởng của Trường hợp 2. (Đối với Trường hợp 2, g = 1,0.)

Nhìn vào Hộp 5.3 để biết một số vấn đề kỹ thuật khi tính toán các giá trị tiếp tục. 4.2.

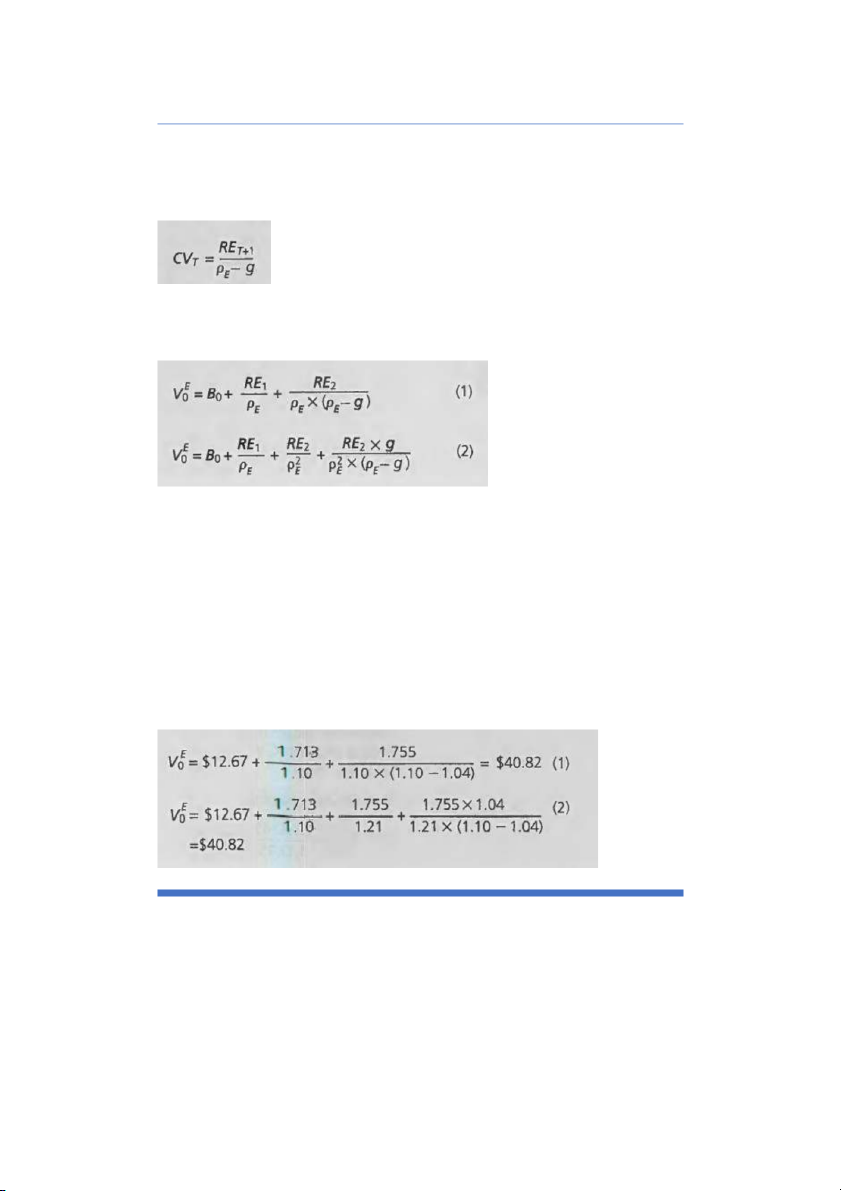

Công thức tính toán các giá trị liên tục: ĐẠI HỌC HOA SEN 19

Phân tích báo cáo tài chính

Giá trị tiếp tục luôn được tính vào cuối kỳ trên cơ sở dự báo cho thời kỳ sau. Vì vậy,

giá trị tiếp tục vào cuối Năm T dựa trên dự báo về thu nhập còn lại cho năm T+1.

Giá trị tiếp tục này được chiết khấu xuống giá trị hiện tại theo tỷ lệ chiết khấu cho năm T.

Các phép tính sau cho cùng một giá trị:

Phép tính (1) rút ra giá trị tiếp tục vào cuối năm 1 dựa trên thu nhập còn lại cho năm 2 đang tăng với tốc độ g.

Phép tính (2) rút ra giá trị tiếp tục vào cuối năm 2 dựa trên thu nhập còn lại của năm 3,

nhưng cũng có thặng dư thu nhập trong năm 2 tăng với tốc độ g vào năm 3.

Các định giá sau đây cho Home Depot minh họa (với lợi nhuận yêu cầu 1 O phần trăm và

tỷ lệ tăng trưởng 4 phần trăm). Home Depot, nhà bán lẻ trong kho, có giá trị ghi sổ là 12,67

đô la cho mỗi cổ phiếu, với thu nhập còn lại là 1.713 đô la và $1.755 dự báo cho năm 1 và

năm 2 sắp tới tương ứng. ĐẠI HỌC HOA SEN 20