Preview text:

TÀI CHÍNH DOANH NGHIỆP

Chương 1: Giới thiệu về TCDN (LT: 8/10)

Chương 2: Báo cáo tài chính và dòng tiền (LT: 10/10 - BT 23/23)

Chương 3: Phân tích BCTC và các mô hình TC (LT: 15/15 – BT 23/23)

Chương 4: PP Định giá dòng tiền chiết khấu (LT:10/10 – BT 50/50)

Chương 5: NPV và các ng.tắc đầu tư khác (LT:4/4 – BT:15/19)

Chương 6: Đưa ra quyết định đầu tư (LT:12/12 – BT: 27/27)

Chương 16: Cấu trúc vốn (LT:10/10 – BT: 25/25)

Chương 26: TCNH và lập kế hoạch TCNH (LT:11/12 – BT: 15/15)

Chương 28: QT tín dụng và QT HTK (LT:10/10 – BT: 16/16)

BÀI TẬP LOẠI HÌNH DOANH NGHIỆP+KHẤU HAO

LỚP TCDN SÁNG THỨ 6 – D402

Đoàn Nguyễn Lynh Phương KN010 1 Chương 1:

GIỚI THIỆU VỀ TÀI CHÍNH DOANH NGHIỆP Câu hỏi lý thuyết: Câu 1:

• Các cổ đông là người sở hữu công ty cổ phần. Những người này bầu ra ban quản lí

cấp cao, những nhà quản lí sẽ hoạt động vì lợi ích của các cổ đông.

• Vấn đề về quyền kiểm soát và quản lí là lý do chính hình thành nên quan hệ đại

diện. Nếu ban quản lí hoạt động vì lợi ích bản thân nhiều hơn là lợi ích của các cổ

đông thì sẽ dẫn đến vấn đề đại diện từ đó phát sinh chi phí đại diện. Câu 2:

Loại mục tiêu phù hợp cho bệnh viện này là tối đa hóa doanh thu bằng các cung cấp hàng

hóa hoặc dịch vụ với mức giá thấp nhất có thể. Vì DN phi lợi nhuận cũng có VCSH nên

mục tiêu phù hợp của DN này là tối đa hóa VCSH. Câu 3:

- Phát biểu sau là SAI.

- Vì giá trị cổ phiếu hiện hành phản ánh rủi ro, thời gian, độ lớn của tất cả các dòng tiền

trong tương lai, cả ngắn hạn và dài hạn. Câu 4:

Mục tiêu tối đa hóa giá trị cổ phiếu có mâu thuẫn với các mục tiêu khác. Vì trong nền

kinh tế thị trường, tất cả những thứ này đều có cái giá phải trả. Do đó ở một mức độ tối

ưu, hành vi đạo đức hoặc bất hợp pháp, khuôn khổ định giá cổ phiếu đã bao gồm những điều này. Câu 6:

Ban quản lí hoạt động vì lợi ích của cổ đông nên có 2 trường hợp:

- TH1: Nếu các nhà quản lí tin rằng có thể làm tăng giá cổ phiếu lên đến $35 thì họ sẽ

tuyên chiến để chóng lại sự chào mua này.

- TH2: Nếu giá cổ phiếu không thể tăng đến $35 thì ban quản lí không nên chống lại sự

chào mua này. Và vì ban quản lí có thể mất việc nếu công ty được mua lại nên họ càng

có động lực để chống lại sự chào mua này. Câu 8:

Điều này làm giảm các vấn đề đại diện cho các tập đoàn và là cách tốt nhất để kiểm soát

DN trong TH các nhà quản lí hoạt động vì lợi ích của NĐT. Tuy nhiên, điều này không

phải lúc nào cũng đúng, nếu các nhà quản lí không quan tâm đến lợi ích của các cổ đông

thì vấn đề đại diện sẽ được giữ nguyên hoặc thậm chí có thể tăng lên. Câu 9: 2

Các chế độ lương thưởng được trao tặng bằng cổ phiếu ưu đãi sẽ giúp nhà quản lí hoạt

động vì lợi ích của các cổ đông nhiều hơn. Vì thế nếu cắt giảm lương thưởng sẽ làm mất

đi động lực tốt đa hóa giá trị cổ phiếu hiện hành của các nhà quản lí từ đó dễ dẫn đến xảy

ra các vấn đề đại diện. Câu 10:

Vì mục tiêu tối đa hóa giá trị cổ phiếu hiện hành sẽ tránh được các vấn đề phá sản, hoạt

động kinh doanh không ổn định và không an toàn. Không có sự mơ hồ và không nảy sinh

vấn đề ngắn hạn so với dài hạn. Chương 2:

BÁO CÁO TÀI CHÍNH VÀ DÒNG TIỀN Câu hỏi lý thuyết Câu 1:

Nhận định là ĐÚNG. Tính thanh khoản của tài sản chỉ tốc độ cũng như mức độ dễ dàng

khi chuyển đổi tài sản đó thành tiền mặt. Tài sản ngắn hạn gồm tiền mặt, và những tài sản

mà sẽ chuyển thành tiền trong vòng 1 năm kể từ ngày lập bảng cân đối kế toán là khoản

mục tài sản có tính thanh khoản cao nhất. Tài sản cố định và tài sản vô hình là khoản mục

tài sản có tính thanh khoản thấp nhất tức là khó và sẽ mất một thời gian khá dài để có thể

chuyển đổi nó thành tiền. Câu 2:

Theo cơ sở dồn tích trong quá trình kế toán: “ Mọi nghiệp vụ kinh tế phát sinh liên quan

đến tài sản, nợ phải trả, nguồn vốn chủ sở hữu, doanh thu, chi phí phải được ghi sổ kế

toán vào thời điểm phát sinh, không căn cứ vào thời điểm thực thu, thực chi tiền hoặc

tương đương tiền. Do đó, sẽ có những nghiệp vụ phát sinh tạo ra một khoản doanh thu và

chi phí, ta ghi nhận vào mục doanh thu, chi phí trên báo cáo thu nhập, nhưng trên thực tế,

có thể ta chưa thu tiền hoặc chưa chi tiền. Do đó con số doanh thu và chi phí thể hiện trên

báo cáo thu nhập tiêu chuẩn không thể hiện dòng tiền vào và dòng tiền ra thực sự xảy ra trong một kỳ. Câu 3:

Dưới góc độ kế toán, con số ở dòng cuối cùng giải thích cho sự thay đổi về tiền và tương

đương tiền. Thế nhưng, nó không có ý nghĩa khi phân tích 1 công ty. 3 Câu 4:

Sự khác biệt cơ bản giữa dòng tiền dưới góc độ tài chính và dòng tiền dưới góc độ kế toán

là chi phí lãi vay. Dưới góc độ tài chính thì chi phí lãi vay là dòng tiền thuộc hoạt động

tài chính, nhưng dưới góc độ kế toán thì lại là dòng tiền hoạt động. Trong phân tích công

ty, dòng tiền dưới góc độ tài chính có ý nghĩa hơn vì nó phản ánh thực dòng tiền liên quan

đến hoạt động kinh doanh. Câu 5:

Giá trị thị trường không bao giờ có thể âm. Hãy tưởng tượng một phần của cổ phiếu được

bán với giá - $20. Điều này có nghĩa là nếu bạn đặt mua 100 cổ phiếu , bạn sẽ nhận được

số cổ phiếu đó cùng với một tấm séc trị giá $2.000. Bạn sẽ muốn mua bao nhiêu cổ phiếu?

Nói chung, vì luật phá sản doanh nghiệp và cá nhân, giá trị ròng của một người hoặc một

công ty không thể là âm, ngụ ý rằng các khoản nợ không thể vượt quá tài sản theo giá trị thị trường. Câu 6:

Đối với 1 công ty đang trên đà phát triển, chi tiêu vốn nhiều có thể dẫn tới dòng tiền từ

tài sản âm. Nói chung, điều quan trọng là tiền được chi tiêu một cách hợp lý, chứ không

phải là dòng tiền từ tài sản âm hay dương. Câu 7:

Dòng tiền từ hoạt động kinh doanh bị âm trong một kỳ nào đó không nhất thiết là xấu.

Nó có thể là một tín hiệu xấu cho những doanh nghiệp đi vào hoạt động lâu nhưng nó khá

bình thường đối với những doanh nghiệp mới thành lập, hàng của họ khó bán vào thời kỳ

đầu hoặc họ đang đầu tư thêm cho doanh nghiệp nên chi nhiều hơn nhận vào. Câu 8:

Dòng tiền từ hoạt động kinh doanh bị âm trong một kỳ nào đó không nhất thiết là xấu.

Nó có thể là một tín hiệu xấu cho những doanh nghiệp đi vào hoạt động lâu nhưng nó khá

bình thường đối với những doanh nghiệp mới thành lập, hàng của họ khó bán vào thời kỳ

đầu hoặc họ đang đầu tư thêm cho doanh nghiệp nên chi nhiều hơn nhận vào. Câu 9:

Dòng tiền thuộc về cổ đông của 1 công ty có thể âm trong một số năm nhất định vì:

CFS = Cổ tức đã trả - Huy động vốn cổ phần mới Hay:

CFs = Cổ tức phải trả - (Giá trị cổ phiếu phát hành thêm -Giá trị cổ phiều mua lại)

Vậy để CFs <0 thì giá trị cổ tức chi trả cho cổ đông nhỏ hơn giá trị huy động thêm vốn cổ

phần trong năm. Giá trị của cổ tức chi trả cho cổ đông phụ thuộc vào chính sách của công

ty, và thông thường tỷ lệ chi trả cổ tức thường là giá trị phần trăm cố định tính trên lợi

nhuận sau thuế. Bên cạnh đó, huy động vốn cổ phần mới lại là hiệu số giữa Giá trị cổ 4

phiếu phát hành thêm và Giá trị cổ phiếu mua lại. Và giá trị của hai biến này tùy thuộc

vào giai đoạn phát triền của công ty. Nếu trong giai đoạn công ty muốn mở rộng sản xuất

kinh doanh và công ty bán ra cổ phiếu có giá trị cao hơn với số tiền chi trả cổ tức thì dòng

tiền thuộc về cổ đông sẽ mang giá trị âm.

Giả sử Công ty K cần tiền để gia tăng quy mô sản xuất trong dài hạn nên quyết định huy

động thêm vỗn cổ phần cho năm N với giá trị là 230 tỷ đồng và giá trị chi trả cổ tức trong

năm là 23 tỷ đồng. Không có giá trị cổ phiếu mua vào làm quỹ. Thì CFs = - (207) tỷ đồng.

Dòng tiền thuộc về chủ nợ: cũng có thể âm trong giai đoạn công ty đang cần nguồn vốn

dài hạn để tài trợ cho các dự án đầu tư ngắn hạn khiến cho giá trị của các khoản vay dài

hạn gia tăng đột biến. Trong khi đó, lãi vay chi trả cho các khoản nợ cũ và cộng thêm lãi

vay cũng sẽ tăng nhưng mức độ gia tăng sẽ không nhiều. Từ đó khiến cho CF(B) < 0. Câu 10:

Bản chất của ghi xóa sổ các khoản nợ phải thu khó đòi sẽ song song với việc ghi giảm giá

trị của dự phòng khoản thu khó đòi. Mà giá trị của khoản dự phòng nợ phải thu khó đòi

lại là một ước tính kế toán ghi nhận vào chi phí quản lý doanh nghiệp của những kỳ trước

và chi phí đó đã ảnh hưởng trực tiếp đến lợi nhuận kế toán sau thuế của doanh nghiệp.

Vậy nên nó chỉ là thay đổi kế toán và không ảnh hưởng đến dòng tiền của công ty cũng

như giá trị thị trường của cổ phiếu công ty. Trừ khi các thông tin kế toán ấy khiến cho cổ

đông muốn đánh giá lại giá trị của các công cụ phái sinh.

Nếu giá trị của các khoản phải thu khó đòi bị xóa vẫn nằm trong ước tính dự phòng giảm

khoản phải thu khó đòi thì trong kỳ ghi nhận xóa sổ này chỉ có tài sản của doanh nghiệp

bị giảm chứ không ảnh hưởng đến khoản đầu tư của chủ sở hữu. Đây là cơ sở để khẳng

định rằng mặc dù ghi nhận xóa sổ hàng tỷ đô la nhưng cổ đông vẫn có thể không phải

gánh chịu những khoản lỗ cho khoản đầu tư của mình. Câu hỏi bài tập Câu 1:

TỔNG TÀI SẢN = TỔNG NGUỒN VỐN

$5.700 + $27.000 = $4.400 + $12.900 + Vốn chủ sở hữu

Vốn chủ sỡ hữu = $15.400

BẢNG CÂN ĐỐI KẾ TOÁN Bishop, Inc Ngày 31/12/201X TÀI SẢN NGUỒN VỐN Tài sản ngắn hạn $ 5.700 Nợ ngắn hạn $ 4.400 TSCĐ ròng $ 27.000 Nợ dài hạn $ 12.900 Vốn chủ sở hữu $ 15.400 5 TỔNG TÀI SẢN

$ 32.700 TỔNG NGUỒN VỐN $ 32.700 - Vốn luân chuyển ròng NWC = TSNH – Nợ NH = $5.700 - $4.400 = $1.300 Câu 2:

Báo cáo thu nhập Doanh thu $387000 Giá vốn hàng bán $175000 EBITDA $212000 Chi phí khấu hao $40000 EBIT $172000 Chi phí lãi vay $21000 EBT $151000 Thuế (t=35%) $52850 NI $98150 Cổ tức $30000

Lợi nhuận giữ lại $68150 Câu 3: NWC = TSNH – Nợ NH

→ TSNH = NWC + Nợ NH = $2.4 + $0.8 = $3.2 triệu

→ Giá trị sổ sách = TSNH + TSDH = $3.2 + $5.2 = $8.4 triệu

GIá trị thị trường = TSNH + TSDH = $2.6 + $6.5 = $9.1 triệu Câu 4:

Thu nhập chịu thuế $273.000 Thuế suất trung bình

𝟏𝟓%(𝟓𝟎.𝟎𝟎𝟎−𝟎)+𝟐𝟓%(𝟕𝟓.𝟎𝟎𝟎−𝟓𝟎.𝟎𝟎𝟎)+𝟑𝟒%(𝟏𝟎𝟎.𝟎𝟎𝟎−𝟕𝟓.𝟎𝟎𝟎)+𝟑𝟗%(𝟐𝟕𝟑.𝟎𝟎𝟎−𝟏𝟎𝟎.𝟎𝟎𝟎) = 𝟐𝟕𝟑.𝟎𝟎𝟎 = 32,86% Thuế suất biên: 39% Câu 5: Đơn vị : $ Doanh số 18.700 Giá vốn 10.300 Chi phí khấu hao 1.900 Chi phí lãi vay 1.250 6 Thuế 40%

Dòng tiền từ hoạt động kinh doanh OCF EBIT 6.500

EBIT= Doanh thu - Giá vốn - Chi phí khấu hao Chi phí khấu hao 1.900 Thuế 2.100

Thuế = (EBIT - Chi phí lãi vay) * 40% Kết quả: OCF 6.300

OCF = EBIT + Chi phí khấu hao - Thuế Câu 6:

Giá trị TSCĐ (cuối kỳ - đầu kỳ) = $1.690.000 - $1.420.000 = $270.000

Capex = Giá trị TSCĐ (cuối kỳ - đầu kỳ) + Khấu hao = $270.000 + $145.000 = $415.000 = $415.000 Câu 7:

- Phát hành 10 triệu cổ phần với tổng giá trị là $58 triệu, nghĩa là Công ty phát hành 10

triệu cổ phần với mệnh giá $1, thị giá $5,8 một cổ phần. Mệnh giá của cổ phần thường

tăng thêm $10 triệu và thặng dư vốn đã tăng thêm $48 triệu.

- Công ty phát hành $35 triệu nợ dài hạn mới => Nợ dài hạn năm nay tăng $35 triệu.

- Công ty tạo ra $9 triệu lợi nhuận ròng và chi trả $2 triệu cổ tức => Lợi nhuận giữ lại lũy kế tăng $7 triệu.

BẢNG CÂN ĐỐI KẾ TOÁN

Nợ và Vốn cổ phần Cổ phiều ưu đãi $4.000.000

Cổ phiếu thường (mệnh giá $15tr+$10tr $25.000.000 $1) = Nợ dài hạn $65tr+$35tr $100.000.000 =

Lợi nhuận lũy kế giữ lại $135tr+$7tr $142.000.000 = Thặng dư vốn $45tr+$48tr $93.000.000 =

Tổng nợ và vốn cổ phần $364.000.000 Câu 8: CF = Lãi vay đã trả B - Vay mới ròng

= 127.000 - (1.520.000 – 1.450.000)

= 127.000 – 70.000 = $57.000. Câu 9: 7

CFS= Cổ tức đã trả - Huy động vốn cổ phần mới ròng BCDKT 2011 BCDKT 2012

Vốn cổ phần thường $490.000 $525.000

Thặng dư vốn cổ phần $3.400.000 $3.700.000

Trong năm 2012 công ty trả cổ tức = $275.000

Giả sử Cổ phiếu quỹ = 0

Huy động VCP mới ròng = ($525.000 + $3.700.000) - ($490.000 + $3.400.000) = $335.000

CF(S) = $275.000 - $335.000 = -$60.000 Câu 10: Capex = $945.000 NWC= $87.000 CFA = CFB + CFS CFA = OCF - Capex - NWC

57.000 + ( - 60.000 ) = OCF – 945.000 –(- 87.000) OCF = $855.000 Câu 11:

a) Giải thích sự thay đổi tiền mặt trong năm 2012 RITTER CORPORATION

Báo cáo dòng tiền năm 2012 Hoạt động kinh doanh Lợi nhuận ròng 95 Khấu hao 90

Thay đổi trong tài sản và nợ Phải trả người bán 10

Các tài sản ngắn hạn khác (5)

Tổng dòng tiền từ hoạt động kinh doanh $190 Hoạt động đầu tư Chi tiêu vốn ròng (110)

Tổng dòng tiền từ hoạt động đầu tư $(110) Hoạt động tài chính

Tiền thu được từ phát hành nợ dài hạn 5 Cổ tức (75)

Tổng dòng tiền từ hoạt động tài chính $(70)

Thay đổi tiền mặt (trên bảng cân đối kế toán) $10 8

b)Thay đổi vốn luân chuyển trong năm 2012

NWC = Tài sản ngắn hạn - nợ ngắn hạn

NWC 2011 = ( tiền mặt + tài sản ngắn hạn khác) - phải trả người bán = ( 55 + 165 ) - 115 = $105 Tương tự:

NWC 2012 = ( 65 + 170 ) - 125 = $110

∆NWC = NWC 2012 - NWC 2011 = 110 - 105 = $5

c)Dòng tiền được tạo ra bởi tài sản của công ty năm 2012 Ta có :

OCF = NI + khấu hao = 95 + 90 = $185

Capex = Giá trị TSCĐ ( cuối kỳ - đầu kỳ ) + khấu hao = ( 390 - 370 ) + 90 = $110 ∆NWC = $5

=> CF(A) = OCF - Capex - ∆NWC = 185 - 110 - 5 = $70 Câu 12:

Dòng tiền của doanh nghiệp Chi tiêu vốn (21000)

( Mua tài sản cố định trừ bán tài sản cố định )

Bổ sung vốn luân chuyển ròng ( 1.900 ) Tổng cộng $(22.900)

Dòng tiền chi trả cho các chủ nợ = lãi vay đã trả - vay mới ròng = 0 – 17.000 = - $17.000

Dòng tiền thuộc về các cổ đông = cổ tức đã trả - huy động vốn cổ phần mới ròng

= 14.500 – 4.000 = $10.500 Câu 13:

Lợi nhuận ròng của Senbet :

SENBET DISCOUT TIRE COMPANY Báo cáo thu nhập Doanh thu 1.060.000 Giá vốn hàng bán 525.000

Chi phí bán hàng,chung và quản lí 215.000 Khấu hao 130.000 EBIT 190.000 Chi phí lãi vay (7%) 56.000 EBT 134.000 9 Thuế (t=35%) 46.900 NI 87.100

Vậy lợi nhuận ròng của doanh nghiệp là $87.100

a) Dòng tiền hoạt động kinh doanh của doanh nghiệp: Ta có :

OCF = EBIT + khấu hao - thuế

= 190.000 + 130.000 - 46.900 = $273.100

Vậy dòng tiền hoạt động kinh doanh của công ty là $273.100 Câu 14:

a) Dòng tiền từ hoạt động năm 2012 Doanh thu $185.000 Chi phí $98.000 Chi phí khác $6.700 Chi phí khấu hao $16.500 EBIT $63.800 Thuế $19.180

OCF = EBIT + Khấu hao – Thuế = $63.800 + $16.500 – $19.180 = $61.120

b) Dòng tiền cho chủ nợ năm 2012 Chi phí lãi vay = $9.000 CF = Lãi vay đã trả B

- Vay mới ròng = 9.000 – ( – 7.100) = $16.100

c)Cổ tức đã trả = $9.500

Phát hành cổ phần mới = $7.550

CF(S) = Cổ tức đã trả - Huy động VCP mới ròng = 9.500 – 7.550 = $1.950

d) TSCĐ thuần tăng thêm = $26.100

CF(A) = CF(B) + CF(S) = 16.100 + 1.950 = $18.050

Capex = TSCĐ thuần tăng thêm + CP Khấu hao = 26.100 + 16.500 = $42.600

∆NWC = OCF – Capex – CF(A) = 61.120 – 42.600 – 18.050 = $470 Câu 15: Doanh thu $41.000 Chi phí $26.400 Khấu hao x EBIT $14.600 - x Chi phí lãi vay $1.840

Thu nhập trước thuế $12.760 - x 10

Thuế $(12.760 - x) * 35%

Lợi nhuận ròng $(12.760 - x) * 65% Cổ tức $1.570 Lợi nhuận giữ lại $4.900

Lợi nhuận ròng = cổ tức đã chi trả + Lợi nhuận giữ lại

(12.760 - x) * 65% = 1.570 + 4.900 Hay x = $2.806,15 Vậy Khấu hao = $2.806,15 Câu 16:

Vốn chủ sỡ hữu = Tài sản – Nợ phải trả

a. Tài sản có giá trị thị trường là $12.400.

Giá trị thị trường của vốn chủ sở hữu = 12.400 – 10.900 = $1.500. b. Tài sản = $9.600.

Giá trị thị trường của vốn chủ sở hữu không thể âm (Vì nếu âm thì đồng nghĩa với việc

công ty trả tiền cho bạn để sở hữu cổ phiếu), do đó trong trường hợp này, tài sản nhỏ hơn

nợ phải trả nên giá trị thị trường của vốn chủ sở hữu sẽ bằng 0. Câu 17: a.

* Hóa đơn chịu thuế của Corporation Growth: 0,15($50.000) = $ 7.500 (15%) 0,25($75.000 - 50.000) = 6.250 (25%) 0,34($86.000 - 75.000) = 3.740 (34%) $ 17.490

* Hóa đơn chịu thuế của Corporation Income: 0,15($50.000) = $ 7.500 (15%) 0,25($75.000 - 50.000) = 6.250 (25%) 0,34($100.000 - 75.000) = 8.500 (34%) 0,39($335.000 - 100.000) = 91.650 (39%) 0,34($8.600.000 - 335.000) = 2.810.100 (34%) $ 2.924.000

c. Cả hai công ty trên đều có thuế suất biên bằng 34 phần trăm cho $10.000 thu nhập

chịu thuê tăng thêm, dù thuế suất trung bình của hai công ty này khác nhau. Do đó,

mỗi công ty phải nộp thêm $3.400 thuế. Câu 18: Doanh thu 630.000 11 Giá vốn hàng bán 470.000

Chi phí quản lý và bán hàng 9.000 Chi phí khấu hao 140.000 Chi phí lãi vay 70.000 Thuế suất 35% Ta có EBIT 11.000 EBT -59.000 Thuế 0 a)

Lợi nhuận ròng 2012 NI -59.000 b)

Dòng tiền hoạt động

OCF = EBIT + khấu hao – thuế 151.000

c) Vì chi phí khấu hao là chi phí phi tiền mặt và chi phí lãi vay là chi phí tài chính nên

khi tính dòng tiền hoạt động kinh doanh sẽ được cộng vào nên OCF lớn hơn 0 Câu 19:

Vẫn có thể chi trả cổ tức nếu thu nhập ròng âm miễn là có đủ dòng tiền để thực hiện thanh toán cổ tức

CFA = OCF – Capex - ∆NWC = 151.000 – 0 – 0 = $151.000

CFS = Cổ tức đã trả - Huy động vốn cổ phần mới ròng = 35.000 – 0 = $35.000

CFB = CFA – CFS = 151.000 – 35.000 = $116.000

CFB = CP lãi vay – Thay đổi tài khoản nợ dài hạn

$116.000 = $70.000 – Thay đổi tài khoản nợ dài hạn

=> Thay đổi tài khoản nợ dài hạn = $-46.000 Câu 20: a. Doanh thu (TR) $19,900 [-] GVHB $14,200 [=]

Thu nhập trước thuế, lãi vay và khấu hao (EBITDA) $5,700 [-] Khấu hao (Dep) $2,700 [=]

Thu nhập trước thuế và lãi vay (EBIT) $3,000 [-] Chi phí lãi vay $670 [=]

Lợi nhuận trước thuế (EBT) $2,330 [-] Thuế (40%) $932 [=] Lợi nhuận rong (NI) $1,398 12

b. OCF = EBIT + khấu hao – thuế = 3,000 + 2,700 – 932 = $4,768 c. ∆ NWC = NWC – CK NWCĐK

= (TSNH – Nợ NH)CK - (TSNH – Nợ NH)ĐK

= (5,135 – 2,535) – (4,420 – 2,470) = $650

Capex = TSCĐ (CK-ĐK) + Khấu hao = 16,770 – 15,340 + 2,700 = $4,130

CFA = OCF – ∆NWC – Capex = 4,768 – 650 – 4,130 = $–12

Dòng tiền từ tài sản có thể âm hoặc dương. Trong trường hợp này, mặc dù thu nhập ròng

và OCF đều dương, công ty lại đầu tư mạnh vào cả tài sản cố định và vốn lưu động ròng,

nên công ty phải lấy thêm $12 từ cổ đông và chủ nợ để đem đi đầu tư

d. Dòng tiền cho chủ nợ CFB = Lãi vay đã trả - vay mới ròng = 670 – 0 = $670

Dòng tiền cho cổ đông CFS = CFA – CFB = -12 – 670 = $-682

Doanh nghiệp có lợi nhuận dương theo góc độ kế toán (NI>0) và có dòng tiền hoạt động

dương. Để đầu tư $650 vào vốn lưu động thuần và $4130 vào TSCĐ mới. DN phải lấy

thêm $12 từ cổ đông để đâu tư. VCSH tăng $1332 . Sau khi chi trả $650 dưới dạng cổ tức

và $670 dưới dạng lãi vay, $12 còn lại được sử dung để bù đắp cho khoản đầu tư. Câu 21:

a) Vốn CSH = TSNH + TSCĐT – (NNH + NDH)

➔ Vốn CSH năm 2011= 936 +4176 – (382 + 2160) = $2570

➔ Vốn CSH năm 2012= 1015 + 4896 – (416 + 2477) = $3018

b) NWC 2012 = NWC cuối kỳ - NWC đầu kỳ

= (1015 – 416) – (936 – 382) = $45

c) CAPEX = TSCĐ cuối kỳ - TSCĐ đầu kỳ + Khấu Hao

= 4896 – 4176 + 1150 = $1870

CAPEX = Mua TSCĐ – Bán TSCĐ

➔ Bán TSCĐ = 2160 – 1870 = $290

EBITDA = doanh thu – chi phí = 12380 – 5776 = $6604

EBIT = EBITDA – Khấu hao = 6604 – 1150 = $5454

EBT = EBIT – Lãi vay = 5454 – 314 = $5140

Thuế = 40%*EBT= 40%*5140 = $2056

OCF = EBIT + Khấu hao – Thuế = 5454 + 1150 - 2056 = $4548 13

CFA = OCF – Capex - NWC = 4548 – 1870 – 45 = $2633

d) CFB = Lãi vay đã trả - Vay mới ròng = 314 – (2477 – 2160) = $-3

Vay mới ròng năm 2012 = Nợ dài hạn mới phát hành năm 2012– nợ phải trả trong năm 2012

➔ 2477 – 2160 = 432 –x → x = $115 Câu 22:

BÁO CÁO THU NHẬP Ingersoll, Inc Năm 2011 Doanh thu $ 7.835 Gía vốn hàng bán $ 2.696

Chi phí khác (Chi phí quản lý, bán hàng,… $ 639

EBITDA (Thu nhập trước thuế, lãi vay, khấu hao) $ 4.500 Khấu hao $ 1.125

EBIT (Thu nhập trước thuế, lãi vay) $ 3.375 Lãi vay $ 525

EBT (Lợi nhuận trước thuế) $ 2.850 Thuế (t=34%) $ 969 Lợi nhuận ròng $ 1.881 Cổ tức $ 956 Lợi nhuận giữ lại $ 925 Năm 2012 Doanh thu $ 8.409 Gía vốn hàng bán $ 3.060

Chi phí khác (Chi phí quản lý, bán hàng,… $ 534

EBITDA (Thu nhập trước thuế, lãi vay, khấu hao) $ 4.815 Khấu hao $ 1.126

EBIT (Thu nhập trước thuế, lãi vay) $ 3.689 Lãi vay $ 603 14

EBT (Lợi nhuận trước thuế) $ 3.086 Thuế (t=34%) $ 1.049,24 Lợi nhuận ròng $ 2.036,76 Cổ tức $ 1.051 Lợi nhuận giữ lại $ 985,76 BẢNG CÂN ĐỐI KẾ TOÁN 31/12/2011 Tài sản Nguồn vốn Tiền mặt $4109

Nợ phải trả người $4316 bán Khoản phải thu $5439

Nợ ngắn hạn phải $794 trả Hàng tồn kho $9670 Nợ ngắn hạn $5110

Tài sản ngắn hạn $19218 Nợ dài hạn $13460

Tài sản cố định thuần $34455 Vốn chủ sở hữu $35103 Tổng tài sản $53673 Tổng nguồn vốn $53673 31/12/2012 Tài sản Nguồn vốn Tiền mặt $5203

Nợ phải trả người $4185 bán Khoản phải thu $6127

Nợ ngắn hạn phải $746 trả Hàng tồn kho $9938 Nợ ngắn hạn $4931

Tài sản ngắn hạn $21268 Nợ dài hạn $16050

Tài sản cố định thuần $35277 Vốn chủ sở hữu $35564 Tổng tài sản $56545 Tổng nguồn vốn $56545 Câu 23:

OCF = EBIT + Khấu hao – Thuế = $3.689 + $1.126 - $1.049,24 = $3.765,76

NWC = NWC cuối kỳ - NWC đầu kỳ 15

= (TS ngắn hạn cuối kỳ - Nợ ngắn hạn cuối kỳ) – (TS ngắn hạn đầu kỳ - Nợ ngắn hạn đầu kỳ)

= ( $21.268 - $4.931) – ( $19.218 - $5.110) = $2.229

Capex = Giá trị TSCĐ (cuối kỳ - đầu kỳ) + Khấu hao

= ($35.277 - $34.455) + $1.126 = $1.948 CFA = OCF – Capex - NWC = $3.765,76 - $1.948 - $2.229 = - $411,24

Vay mới ròng = Nợ dài hạn cuối kỳ - Nợ dài hạn đầu kỳ = $16.050 - $13.460 = $2.590 - Dòng tiền cho chủ nợ

CF(B) = Lãi vay đã trả - Vay mới ròng = $603 - $2.590 = - $1.987

- Dòng tiền cho cổ đông CF(S) = CF(A) – CF(B) = - $411,24 – (- $1.987) = $1.575,76 16 Chương 3:

PHÂN TÍCH BÁO CÁO TÀI CHÍNH VÀ CÁC MÔ HÌNH TÀI CHÍNH Câu hỏi lý thuyết Câu 1:

Phân tích xu hướng theo thời gian cho ta bức tranh tổng quan về sự thay đổi tình hình tài

chính của công ty trải qua một khoảng thời gian. Bằng cách so sánh các chỉ số của công

ty qua các giai đoạn, các chuyên gia tài chính có thể đánh giá những thay đổi trong hoạt

động vận hành, hoạt động tài chính, hoạt động đầu tư.

Phân tích nhóm tương đồng bao gồm so sánh các chỉ số tài chính, năng suất

hoạt động của một công ty cụ thể với các công ty thuộc cùng nhóm ngành. Điều này giúp

chuyên gia tài chính đánh giá xem liệu tình hình tài chính, hoạt động đầu tư của công ty

có khác thường, bất ổn so với tình hình chung của ngành, từ đó có những hoạt động thích

hợp để kiểm soát, điều chỉnh các chỉ số này cho phù hợp.

Cả 2 đều giúp phát hiện sự khác thường của công ty từ khía cạnh tài chính

nhưng không cho thấy liệu sự khác biệt này là tốt hay xấu. Câu 2:

Nếu công ty đang phát triển việc mở thêm cửa hàng mới thì điều này sẽ làm tăng tổng

doanh thu. So sánh tổng doanh thu tại 2 thời điểm khác nhau có thể dẫn đến đánh giá sai

lệch. Doanh số của cửa hàng tương tự có thể kiểm soát được vấn đề này bằng cách chỉ

nhìn vào doanh thu cửa hàng được mở trong 1 thời điểm cụ thể. Câu 3:

Vì doanh số chính là động lực chủ yếu của việc kinh doanh. Tài sản và nhân lực của một

công ty, và mỗi một khía cạnh về kinh doanh và tài trợ của công ty đó tồn tại để thúc đẩy

doanh số đúng hướng hoặc không đúng hướng. Và nhu cầu trong tương lai chi những yếu

tố này cũng được xác định bởi mức độ doanh thu trong tương lai. Câu 4:

Để Rosengarten Corporation đạt tỷ lệ tăng trưởng ổn định 25% là khả thi. Để đạt được

phải tìm cách phối hợp gia tăng biên lợi nhuận, vòng quay tổng tài sản, tăng tỷ lệ lợi

nhuận giữ lại, tăng tỷ số nợ trên vốn chủ sở hữu để từ đó gia tăng tỷ lệ tăng trưởng ổn định của công ty. Câu 5:

Tốc độ tăng trưởng bền vững lớn hơn 20 phần trăm, bởi vì với tốc độ tăng trưởng 20 phần

trăm, EFN âm cho thấy rằng vẫn còn dư tài chính. Nếu công ty được tài trợ 100% vốn,

thì tốc độ tăng trưởng bền vững và nội bộ là bằng nhau và tốc độ tăng trưởng nội bộ sẽ

lớn hơn 20%. Tuy nhiên, khi công ty có một số nợ, tốc độ tăng trưởng nội bộ luôn thấp

hơn tốc độ tăng trưởng bền vững, do đó không rõ liệu tốc độ tăng trưởng nội bộ sẽ lớn 17

hơn hoặc dưới 20%. Nếu tỷ lệ giữ lại được tăng lên, công ty sẽ có sẵn nhiều nguồn tài trợ

nội bộ hơn và họ sẽ phải nhận thêm nợ để giữ tỷ lệ nợ / vốn chủ sở hữu không đổi, do đó,

EFN sẽ giảm. Ngược lại, nếu tỷ lệ duy trì giảm, thì EFN sẽ tăng. Nếu tỷ lệ duy trì bằng 0,

cả tốc độ tăng trưởng nội bộ và bền vững đều bằng 0 và EFN sẽ tăng lên thay đổi trong tổng tài sản. Câu 6:

Để xây dựng baó cáo tài chính theo tỷ trọng ta cần chuyển từng hạng mục trong bảng cân

đối kế toán thành tỷ lệ phần trăm của tổng tài sản,báo cáo thu nhập thành tỷ lệ phần trăm

của tổng doanh thu. Tỷ lệ phần trăm rất hữu ích cho mục đích so sánh. Bảng cân đối kế

toán, báo cáo thu nhập theo tỷ trọng đưa ra những tỷ lệ giúp phân tích tình hình công ty

dễ dàng hơn và có thể so sánh được. Ví dụ như trong báo cáo thu nhập theo tỷ trọng cho

chúng ta biết những gì sẽ xảy ra đối với mỗi đô la doanh thu. Trong khi đó báo cáo lưu

chuyển dòng tiền theo kế toán không được chuyển sang dạng tỷ trọng vì không có mẫu

số phù hợp để chuyển đổi từng hạng mục thành tỷ lệ phần trăm. Câu 7:

Nếu công ty vận hành ở mức công suất thấp hơn công suất tối đa, thì doanh thu khi công

suất đạt mức tối đa sẽ cao hơn doanh thu ở mức công suất thấp hơn công suất tối đa. Công

ty không hoạt động ở mức công suất tối đa, sẽ có khả năng tăng doanh thu mà không có

sự gia tăng tài sản cố định tương ứng, do vậy nhu cầu tài trợ vốn từ bên ngoài sẽ giảm. Câu 8:

ROE = Lợi nhuận ròng/Vốn chủ sở hửu

ROA = Lợi nhuận sau thuế và lãi vay/Tổng tài sản

Khi so sánh hai công ty với nhau thì tỷ số ROE hữu ích hơn, chỉ số này là thước đo chính

xác để đánh giá một đồng vốn bỏ ra và tích lũy tạo ra bao nhiêu đồng lời, cho thấy hiệu

quả hoạt động của một công ty. Câu 9:

Tỷ số EBITDA/ tổng tài sản là một chỉ tiêu đo lường khả năng sinh lợi cho biết cứ 1 đô

la tài sản doanh nghiệp tạo ra đươc bao nhiêu đô la lợi nhuận trước thuế, lãi vay, chi phí

khấu hao tài sản cố định.

Khi so sánh hai công ty với nhau, tỷ số trên hữu ích hơn ROA vì EBITDA là một chỉ tiêu

đo lường dòng tiền hoạt động trước thuế, nó cộng ngược lại các chi phí phi tiền mặt và

không bao gồm thuế hoặc chi phí lãi vay.do vậy EBITDA chú ý đến dòng tiền hoặc động

trực tiếp hơn là đến lợi nhuận ròng và không tính đến ảnh hưởng của cấu trúc vốn hay

thuế trong khi đó lợi nhuần ròng phản ánh sự khác biệt trong cấu trúc vốn và thuế của 18

doanh nghiệp.Đồng thời tỷ số EBITDA/tổng tài sản còn thể hiện cách quản lý các chi phí của công ty. Câu 10:

Tỷ suất lợi nhuận trên vốn đầu tư nhằm mục đích đo lường lợi nhuận công ty kiếm được

từ các khoản đầu tư được thực hiện bởi các nhà đầu tư trong công ty có thể dưới hình thức

vốn cổ phần hoặc các khoản đi vay dài hạn.

Tỷ suất sinh lợi trên vốn đầu tư sẽ cao hơn tỷ suất sinh lợi trên tài sản khi công ty có các

khoản nợ phải trả ngắn hạn bởi vì cả hai tỷ số trên đều có tử số là lợi nhuận ròng, xét về

mẫu số tổng tài sản bằng tổng nợ phải trả và vốn chủ sở hữu, tổng nợ phải trả bao gồm cả

nợ ngắn hạn và dài hạn, do đó mẫu số của tỷ suất sinh lợi trên vốn đầu tư luôn nhỏ hơn

mẫu số của tỷ suẩt sinh lợi trên tài sản. Câu 11:

Không vì nếu sản phẩm của họ ít được ưa thích hơn thì công ty sẽ không phải mở rộng

sản xuất cũng như vay thêm vốn để đáp ứng nhu cầu dẫn đến việc không thể quản lý tốt

phần công việc. Tuy nhiên cũng phải xét đến trường hợp việc thiếu doanh số do sản phẩm không được ưa thích. Câu 12:

Vì khách hàng không thanh toán cho đến khi giao hàng, khoản phải thu tăng. Vốn luân

chuyển ròng của công ty tăng, nhưng không phải tiền mặt mà là các khoản phải thu ngắn

hạn. Đồng thời, chi phí tăng nhanh hơn doanh thu tiền mặt, do đó, dòng tiền hoạt động

giảm. Chi tiêu vốn của công ty cũng tăng. Như vậy, cả ba thành phần của dòng tiền từ tài

sản chịu tác động tiêu cực. Câu 13:

Tình hình tài chính có thể được sắp xếp nếu công ty hành động nhanh chóng.Đôi khi việc

giúp đỡ chỉ cần thiết khi quá muộn và cần có một kế hoạch rõ ràng. Câu 14:

Cả ba đều quan trọng tuy nhiên thì quá ít tiền mặt là trục trặc lớn nhất, đây là nền tảng

dẫn đến sự khủng hoảng, thất bại của công ty. Sự thiếu hụt nguồn tiền mặt thường là

nguyên nhân phổ biến nhất của các thất bại cùa doanh nghiệp nhỏ. Câu 15: - Tăng giá bán

- Thêm các hợp đồng sản xuất phụ

- Cải thiện nguồn tài chính của công ty thông qua chủ sở hũu mới hoặc nguồn tín dụng mới. Câu hỏi bài tập Câu 1: 19 ROE = PM x TAT x EM = 0,043 x 1,75 x 1,55 = 0,1166 Câu 2: 𝑻𝑫 EM = 1 + = 1+0.8=1.8 𝑻𝑬

ROE = ROA x EM= 0.097 x 1.8=0.1746

ROE = 0.1746 NI = ROE x TE = 0.1746 x 735000=128331$ Câu 3:

TR = 2700 ROE = PM x TAT x EM 𝑬𝑨𝑻 𝑻𝑹 𝑻𝑫 TA = 1310 0.15 = x x (1 + ) 𝑻𝑹 𝑻𝑨 𝑻𝑬 𝑬𝑨𝑻 𝟐𝟕𝟎𝟎 TD/TE = 1.2 0.15 = x x (1+1,2) 𝟐𝟕𝟎𝟎 𝟏𝟑𝟏𝟎 ROE = 0.15 =>EAT = $89,32 EAT = ? Câu 4:

𝟒𝟐𝟑𝟎𝟎−𝟑𝟕𝟑𝟎𝟎

Tỷ lệ tăng trưởng doanh số = =13,4% 𝟑𝟕𝟑𝟎𝟎 𝟐𝟓𝟖𝟎𝟎

Tỷ lệ tăng trưởng chi phí =

× 𝟒𝟐𝟑𝟎𝟎 = $𝟐𝟗𝟐𝟓𝟖, 𝟒𝟓 𝟑𝟕𝟑𝟎𝟎

Thu nhập chịu thuế = doanh thu – chi phí = 42300 – 29258,45= $13041,55 𝟑𝟗𝟏𝟎 Thuế = 13041,55 x = $4434,13 𝟏𝟏𝟓𝟎𝟎

Thu nhập ròng = EBIT - thuế = 13041,55 – 4434,13 =$8607,42

Tăng trưởng tài sản = 127000 x 13,4% = $144024,13 𝟐𝟓𝟎𝟎

Cổ tức đã trả = ( )x8607,43 = $2835,12 𝟕𝟓𝟗𝟎

LNGL = 8607,43 - 2835,12 = $5772,31

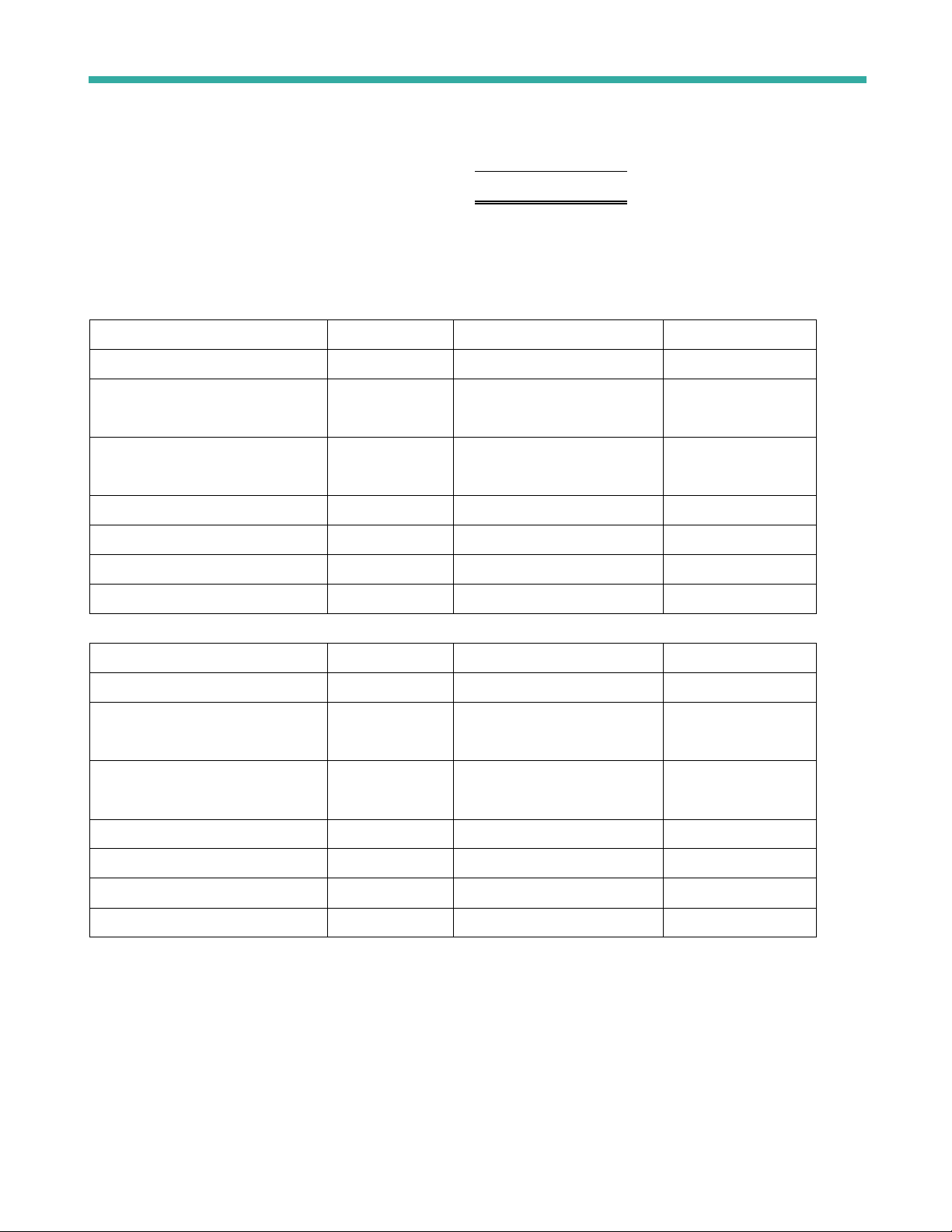

Báo cáo thu nhập dự phóng

Bảng cân đối kế toán dự phóng Doanh thu $42,300 Tài sản $144,024.13 Nợ $30,500 Chi phí $29,258.45

Vốn cổ phần $96,500 EBIT $13,041.55 LNGL $5,772.31 Thuế $4,434.13

Tổng $144,024.13 Tổng $132,772.31 Thu nhập ròng $8,607.43

EFN=Tổng TS – tổng nợ và VCSH

=144,024.13 – 132,772.31 = $11,251.82 Câu 5: 20