Preview text:

lOMoAR cPSD| 45469857 Phương pháp Dupont

Sử dụng Dupont phân tích ROA: Lợi nhuận sau thuế ROA= Tổng tài sản

• ROA tăng khi tử tăng, mẫu giảm

• 1 đồng tài sản sinh ra bnhieu đồng lợi nhuận

Lợi nhuận sau thuế Doanh thu ROA = x Doanh thu Tổng tài sản

Hay ROA= ROS x TATO

Trong đó: ROS =Lợi nhuận sau thuế và TATO = Doanh thuTổng tài sản (vòng) Doanh thu

• ROS: 1 đồng DTT sinh ra bnhieu đồng lợi nhuận TATO: 1 năm TS quay được bao nhiêu vòng

Sử dụng Dupont phân tích ROE: Lợi nhuận sau thuế ROE=

Vốn chủ sở hữu bình quân

ROE: 1 đồng VCSH bỏ ra thu được bnhieu lợi nhuận

Lợi nhuận sau thuế Doanh thu Tổng tài sản ROE= x x Doanh thu Tổng tài sản

Tổng tài sản- tổng nợ Tổng tài sản

Trong đó: Hệ số nhân của VCSH =

Tổng tài sản - tổng nợ Lợi nhuận sau thuế Doanh thu 1 ROE= x x Doanh thu Tổng tài sản 1 - hệ số nợ

Hay ROE= ROS x TATO x EM lOMoAR cPSD| 45469857

Phân tích chính sách huy động vốn ( dọc )

Tỷ trọng từng bộ =

Giá trị của từng bộ phận nguồn vốn x 100 phận nguồn vốn

Tổng giá trị nguồn vốn

Phân tích chính sách phân bổ vốn (ngang )

Tỷ trọng từng bộ =

Giá trị của từng bộ phận tài sản x phận tài sản 100

Tổng giá trị tài sản

Phân tích sự ổn định của nguồn tài trợ trong doanh nghiệp

• TSNH + TSDN= Nguồn vốn ngắn hạn + nguồn vốn dài hạn

• Hay: TSNH - nguồn vốn ngắn hạn = nguồn vốn dài hạn - TSDH

Vì nguồn vốn ngắn hạn là vay ngắn hạn trên bảng CĐKT nên ta có:

• TSNH - nợ ngắn hạn = Nguồn vốn dài hạn - TSDH

Trong DN: vốn < nhu cầu là chính VLC = NVDH – TSDH = TSNH – Nợ NH

= VCSH + Nợ DH -TSDH

NCVLC = HTK + Khoản phải thu Ngắn hạn – Khoản phải trả Ngắn hạn

VLC > 0: đảm bảo nguyên tắc cân bằng về mặt tài chính rủi ro thấp, chi phí sd vốn cao.

VLC< 0: rủi ro tài chính cao, chi phí sd vốn thấp, linh hoạt VLC = 0: cân bằng So sánh:

VLC > NCVLC: Khả năng thanh toán nhanh, an toàn cao.

VLC < NCVLC: khó khăn về thanh toán

Phân tích mức độ tạo tiền và lưu chuyển tiền tệ

Quan hệ cân đối về tiền trong kỳ theo phương trình:

Tiền tồn đầu kỳ + Tiền thu trong kỳ = Tiền chi trong kỳ - Tiền tồn cuối kỳ

Đánh giá khả năng tạo tiền so với tiền ra: lOMoAR cPSD| 45469857

Tổngdòngtiềnthuvàotrongnăm

Hệ số tạo tiền = x 100 >1 là tốt

Tổngdòngtiềnchiratrongnăm

Dòngtiềnthuvàotừnghđ

Hệ số tạo tiền từng hoạt động = x 100

Dòngtiềnchiratừnghđ

Tỷ trọng dòng tiền =

Giá trị dòng tiền thu từ từng hoạt động x 100 thu vào của từng trong kỳ hoạt động (%)

Tổng dòng tiền thu vào trong kỳ

Lớn nhất và mang dấu dương (+) là tốt

Chỉ tiêu phân tích

Lợi nhuận (LN) = Doanh thu (DT) – Chi phí(CP)

LN = DT – CPBĐ (VC) –CPCĐ (FC)

Gọi LB là lãi trên biến phí và được xác định:

LB = DT – CPBĐ = > LN = LB – CPCĐ (FC)

CPCĐ không đổi, để tối đa hóa lợi nhuận cần tối đa lãi trên biến phí.

Nếu coi LB/DT*100 là tỷ suất lãi trên biến phí (LB%) thì

LB =DT*LB% , khi đó : LN = DT*LB% - CPCĐ

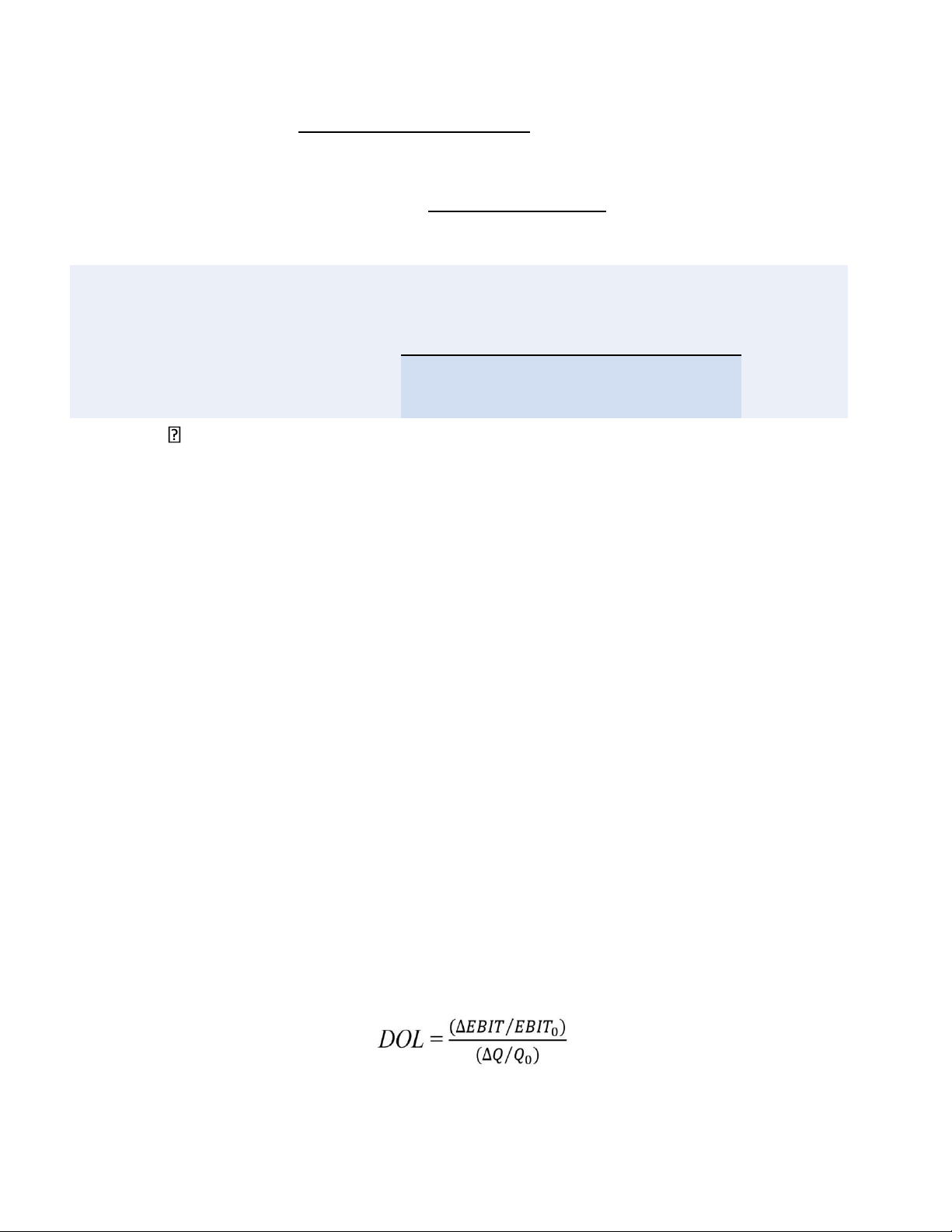

ĐÒN BẨY HOẠT ĐỘNG: Độ lớn của đòn bẩy hoạt động tại một mức doanh

thu/sản lượng xác định được tính như công thức sau: lOMoAR cPSD| 45469857 Trong đó:

ΔEBIT = EBIT1 - EBIT0: chênh lệch lợi nhuận trước lãi vay và thuế trước và sau khi biến

động doanh thu/sản lượng

ΔQ = Q1 - Q0: chênh lệch doanh thu/sản lượng trước và sau khi sự thay đổi

LNTT và lãi vay bnhieu % khi sản lượng thay đổi

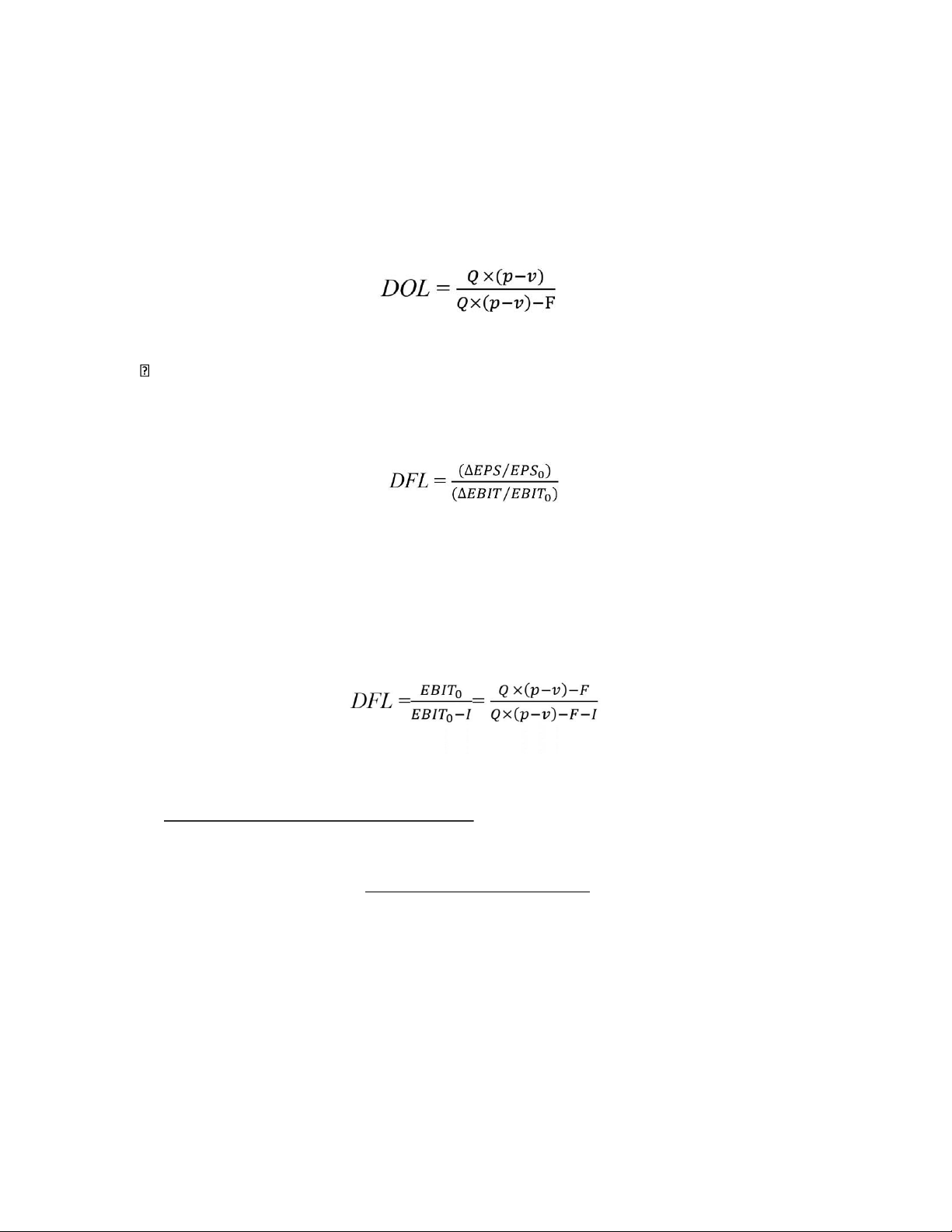

ĐÒN BẨY TÀI CHÍNH: Độ lớn của đòn bẩy tài chính tại một mức lợi nhuận trước thuế

và lãi vay được tính theo công thức sau: Trong đó:

ΔEPS = EPS1 - EPS0: Chênh lệch thu nhập/cổ phiếu trước và sau khi thay đổi EBIT

ΔEBIT = EBIT1 - EBIT0: chênh lệch lợi nhuận trước thuế và lãi vay trước và sau

TR−GVHB−CPBH−CPQLDN Hay =

TR−GVHB−CPBH−CPQLDN−CPLV LNTT vàlãivay DTT−CPHĐ

Hệ số thanh toán lãi vay ( TIE) = = Lãivay LNTT +CPLV

(CPHĐ=CPHB+CPBH+CPQLDN)

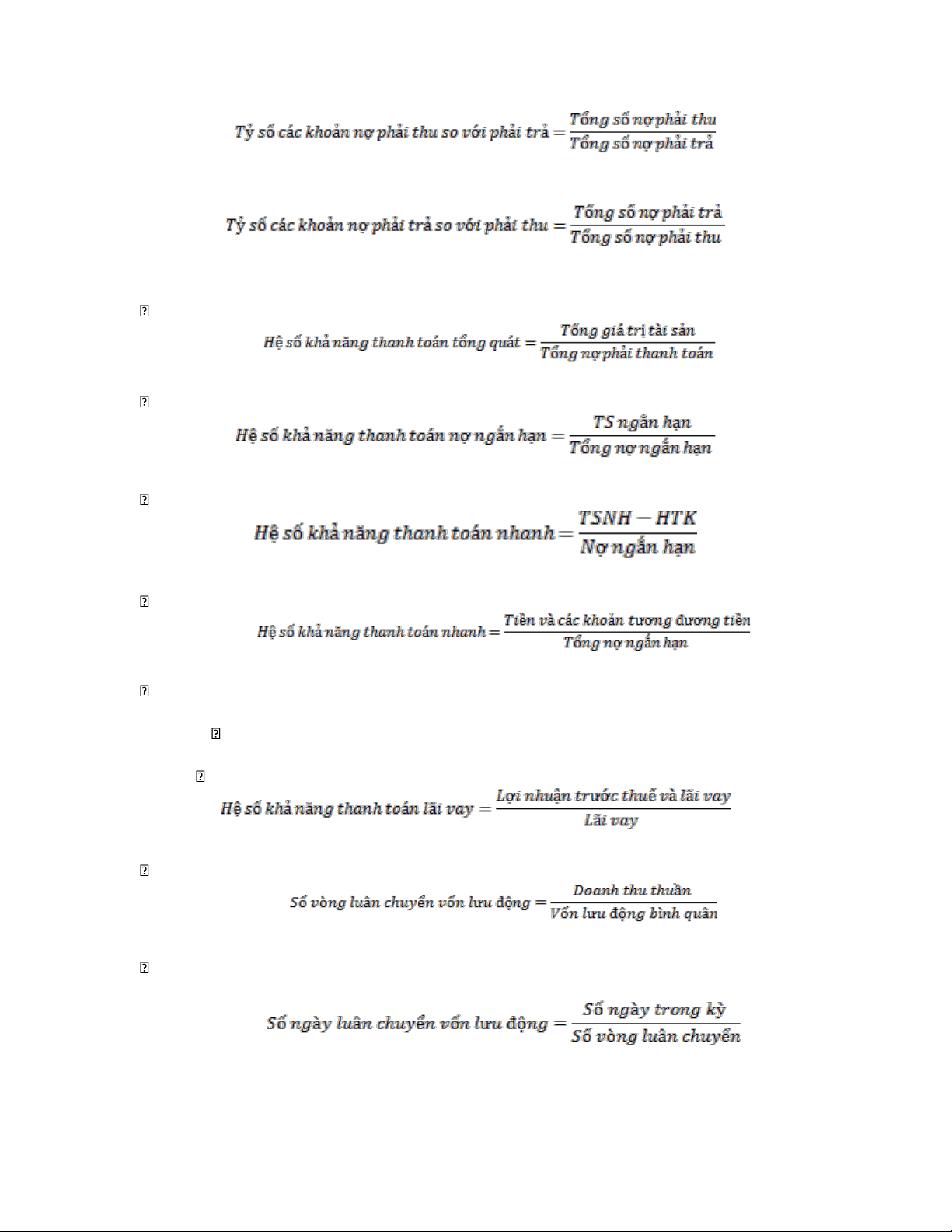

Phân tích tình hình công nợ

Tỷ lệ các khoản nợ phải thu so với các khoản nợ phải trả (%) lOMoAR cPSD| 45469857

Tỷ lệ các khoản nợ phải trả so với các khoản nợ phải thu (%)

Phân tích khả năng thanh toán

Hệ số thanh toán tổng quát

Hệ số khả năng thanh toán nợ ngắn hạn

Hệ số thanh toán nhanh

Hệ số khả năng thanh toán nhanh (tức thời)

Hệ số khả năng thanh toán lãi vay (TIE)

Lợi nhuận trước thuế và lãi vay: EBIT = DTT – CPHĐ (GVHB+CPBH+CPQLDN)

hoặc EBIT = LNTT + CPLV

Số vòng luân chuyển vốn lưu động (V)

Kỳ luân chuyển vốn lưu động (N) lOMoAR cPSD| 45469857

CÁC CHỈ SỐ TÀI CHÍNH

Vòng quay Khoản phải thu DTT Vòngquay KPT = KPTbq

• Kỳ thu tiền bình quân

Kỳthutiềnbìnhquân= 12(tháng) = 365ngày Vòngquay KPT Vòngquay KPT • Vòng quay HTK GVHB Vòngquay HTK= HTKbq

• Thời gian tồn kho bình quân Thời giantồnkhobq= 12(tháng) = 365ngày Vòngquay HTK Vòngquay HTK

• Hiệu suất sử dụng Tổng tài sản ( Vòng quay Tổng tài sản ) DTT AU= TSbq

Vòng quay vốn lưu động DTT VòngquayVLĐ= TSNHbq

Hiệu quả sử dụng vốn của doanh nghiệp

• Hiệu quả sử dụng vốn kinh doanh của doanh nghiệp KQ DTT DTT Hs= = TATO= V

Vốnkinhdoanhbìnhquân TổngTSbìnhquân

• Hiệu quả sử dung vốn chủ sở hữu lOMoAR cPSD| 45469857 L NS LNST

HSC= Svc =VCSHbq=ROE→1đồng vốnchủthuvềbnhlợinhuận

Hiệu quả sử dụng vốn vay ln LNTT

HSv= Sv=Vốnvaybq Nợ • Tỷ số nợ = TổngTS

• Khả năng sinh lời của tổng tài sản (lợi nhuận trước thuế và lãi vay) LNT LNTT vàlãivay EBIT

KSĐ= TTS =BEP ( KNsinhlờicơ bản)= TổngTS =TổngTS

Khả năng sinh lời tài sản kinh doanh gộp (lợi nhuận gộp) LNG

KSG=TCĐ+TLĐ

Khả năng sinh lời tài sản kinh doanh thuần (lợi nhuận thuần từ hoạt

động kinh doanh) LNB

KST=TCĐ+TLĐ

Khả năng sinh lời của vốn chủ sở hữu được xác định theo công thức sau: LST KSC= V C ×100% Typeequationhere. lOMoAR cPSD| 45469857 Phân tích ROA LNST LNST DTT ROA = = = TổngVKDbq DTT

TổngVKDbq Phân tích ROE LNST LNST DTT VKDbq ROE = = x x VCSHbq DTT VKDbq VCSHbq

Tỷ suất lợi nhuận VCSH = Hệ số lãi ròng x Vòng quay toàn bộ vốn x Mức độ sd đòn bẩy TC

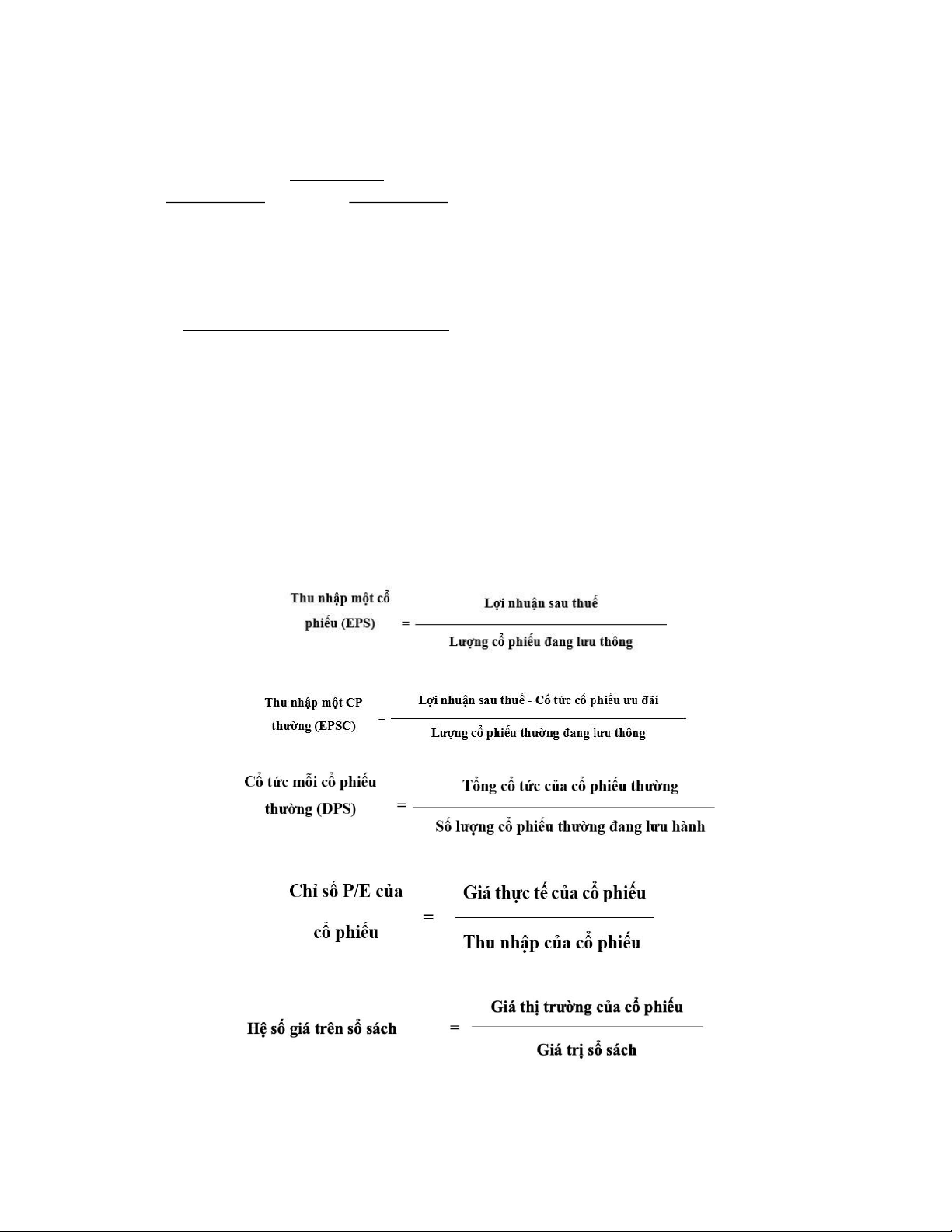

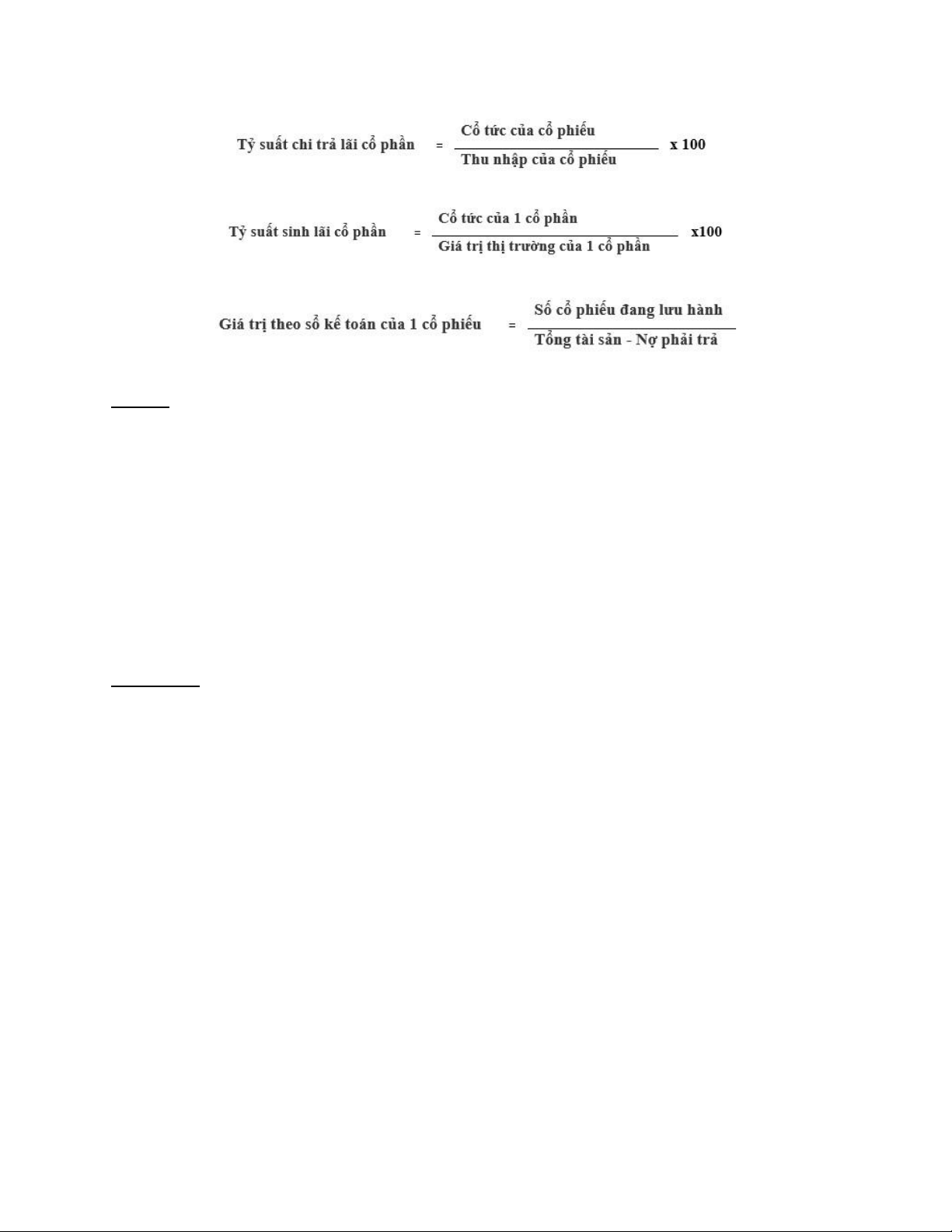

Các chỉ tiêu tài chính đặc thù của các công ty cổ phần niêm yết trên

thị trường chứng khoán: lOMoAR cPSD| 45469857 Bài tập:

Công ty Minh Ngọc có tình hình kinh doanh năm 2020 như sau:

- Lợi nhuận sau thuế của công ty năm 2020 là 2.200 triệu đồng.

- Số lượng cổ phiếu đang lưu hành 25.000 cổ phiếu, cổ tức ưu đãi chiếm 10% tổng giá trị cổ tức,

hệ số chi trả cổ tức chiếm 45% lợi nhụận giữ lai. Số lượng cổ phiếu ưu đãi 3000 cổ phiếu.

- Giá thị trường của cổ phiếu 180.000/CP, mệnh giá của cổ phiếu là 85.000 đồng/CP.

Hãy tính toán các chỉ tiêu đặc thù nhằm đánh giá khả năng sinh lời của cổ phiếu. Hướng dẫn:

Tổng cổ tức được chi trả: 2.200 x 0,45 = 990 triệu đồng

Cổ tức ưu đãi: 990 x 0,1 = 99 triệu đồng

EPS = 2.200.000.000/25.000 = 88.000 VND

ESPC = (2.200.000.000 – 99.000.0000)/22.000 = 95.500 đồng

DPS = 990.000.000 x 0,9/22.000 = 40.500 đồng.

Hệ số giá của cổ phiếu = 180.000/85.000 = 2,12.

Tỷ suất sinh lãi cổ phần = 40.500/180.000 = 0,225 lOMoAR cPSD| 45469857

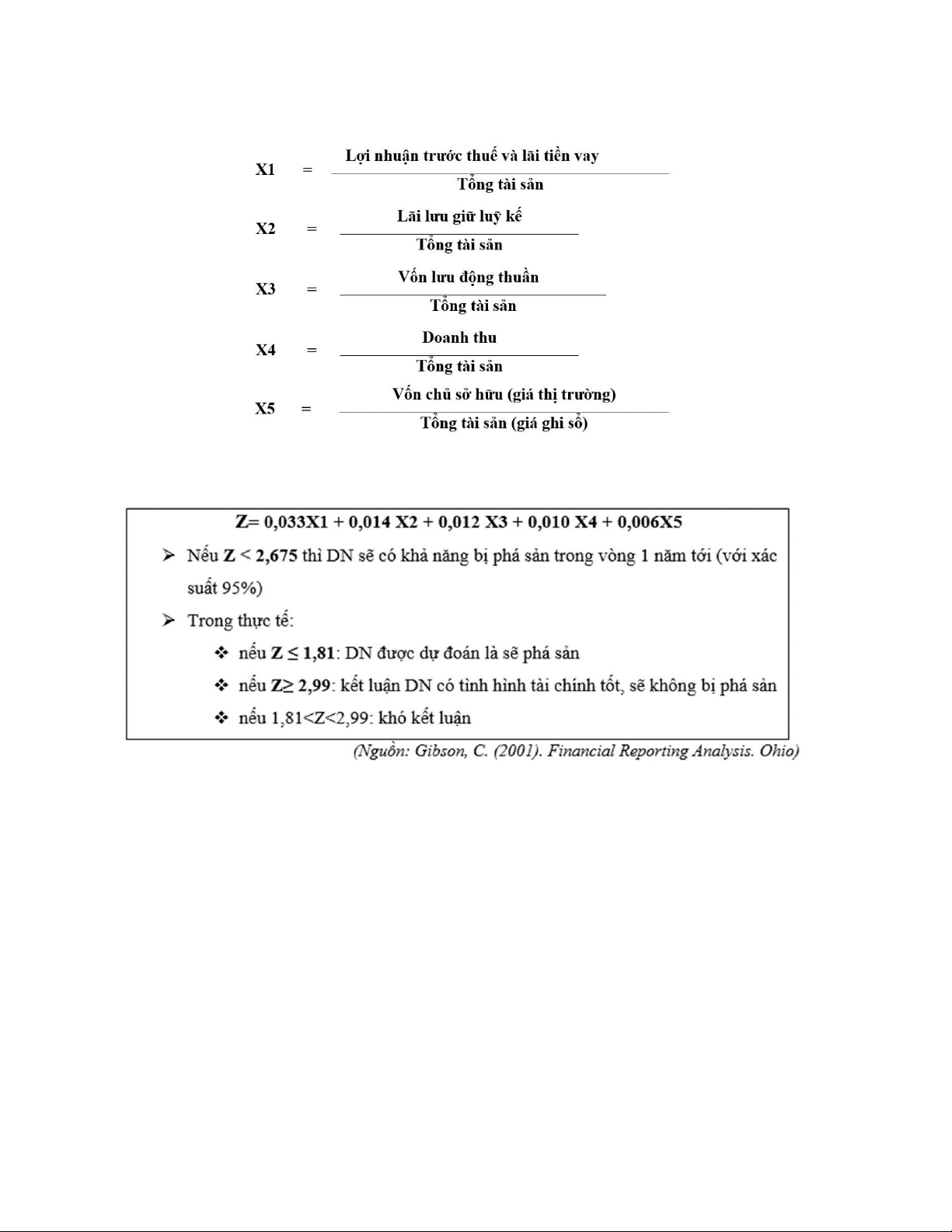

Phương pháp kết hợp các chỉ số tài chính

Đối với các DN nói chung: