Preview text:

BỘ GIAO THÔNG VẬN TẢI

HỌC VIỆN HÀNG KHÔNG VIỆT NAM KHOA KINH TẾ HÀNG KHÔNG

THANH TOÁN HỢP ĐỒNG MUA BÁN HÀNG HÓA QUỐC TẾ

Giảng viên hướng dẫn: Ths. Lê Thị Khánh Hoà Nhóm thực hiện: Nhóm 5 Đặng Hoàng Anh Thư 2250000135

Nguyễn Thị Kiều Ngân 2250000127 Nguyễn Cao Kỳ Uyên 2250000125

Nguyễn Hoàng Thanh Hồng 2250000109 Hoàng Vũ Mai Hương 2250000111 Bùi Hoàng Mai Anh 2255120026

THÀNH PHỐ HỒ CHÍ MINH – THÁNG 10/202

I. Khái niệm thanh toán quốc tế

- Là thực hện nghĩa vụ chi trả và quyền hưởng lợi

- Dựa trên cơ sở hoạt động thương mại và phi thương mại ( hoạt động thương mại là các

hoạt động mua bán trao đổi giữa các nước với nhau, mình đi nhập khẩu hàng hóa của

nước khác sẽ có hoạt động thương mại; hoạt đọng phi thương mại ví dụ đức viện trợ vắc

xin cho chúng ta, nó không thực hiện việc mua và bán nên được xem là phi thương mại)

- Giữa các tổ chức doanh nghiệp, cá nhân nước này với tổ chức doanh nghiệp, cá nhân

nước khác, hay giữa quốc gia này với quốc gia khác ( ví dụ bạn ra ngoài đường mua gói

xôi bạn trả bằng tiên đô la thì ko được xem là thanh toan quốc tế vì nó ko xảy ra ở 2 nước khác nhau).

- Tất cả giao dịch phải thực hiện qua hệ thống ngân hàng.

=> Điều kiện quan trọng nhất để xác định giao dịch nào là thanh toán quốc tế là chủ thể giao dịch.

Ví dụ: Công ty CP XNK Vnlogs nhập khẩu một lô ghế massage 300 chiếc từ Trung

Quốc, thanh toán bằng phương thức chuyển tiền, đây là hoạt động thanh toán quốc tế vì

đây là giao dịch giữa 2 quốc gia.

II. Các công cụ thanh toán quốc tế thông dụng. 1. Séc (cheque)

a. Khái niệm: là một tờ mệnh lệnh vô điều kiên của người chủ tài khoản, ra lệnh cho

ngân hàng trích từ tài khoản của mình để trả cho người có tên trong séc, hoặc trả theo

lệnh của người ấy, hoặc trả cho người cầm séc một số tiền nhất định, bằng tiền mặt hay chuyển khoản.

b. Phân loại séc

Căn cứ theo tính chất chuyển nhượng:

- Séc đích danh ( nominal check): Tiền chỉ được gửi và sử dụng cho một người duy

nhất. Đó là người có tên được ghi tên trên séc

- Séc lệnh ( to order check): là loại xét trả tiền theo lệnh của người thụ hưởng, Loại này có thể

được nhượng bằng cách ký hiệu.

- Séc vô danh ( bearer check): là loại séc không ghi tên ai cả hoặc chỉ ghi câu “ trả

cho người cầm séc”. Loại này chuyển nhượng bằng cách trao tay

Căn cứ theo thanh toán

- Séc tiền mặt ( cashier check)

- Séc chuyển khoản ( transferable check)

Căn cứ theo tính chất bảo đảm - Séc bảo đảm - Séc Không có bảo đảm

Căn cứ vào đặc điểm của séc

- Séc gạch chéo: là loại séc trên mặt trước có 2 gạch chéo song song với nhau. Gạch

chéo là chỉ tờ séc không được rút tiền mặt chỉ thanh toán qua ngân hàng

+ Séc gạch chéo thường (gạch chéo không ghi tên): Phần giữa 2 đường gạch chéo

trên tờ séc không ghi tên 1 ngân hàng nào cả -> người thụ hưởng có thể xuất trình

tấm séc này bất cứ ngân hàng nào để nhờ thu hộ.

Ví dụ: Khách hàng A được ngân hàng ACB cấp phát cho 1 cuốn séc để kí phát, khách

hàng A có giao dịch với khách hàng B ở Pháp có ngân hàng BNP và thanh toán bằng séc,

ông A sẽ kí phát tờ séc cho ông B hưởng lợi và gửi tấm séc cho ông B, séc đó là séc gạch

chéo, ông B có thể lựa chọn ngân hàng xuất trình tấm séc này và nhờ thu hộ, ngân hàng

BNP sẽ gửi tấm séc sang ngân hàng ACB để thu hộ số tiền trên tấm séc ( ông B thấy ngân

hàng HSBC có phí thu hộ rẻ hơn thì cũng có thể xuất trình sang ngân hàng HSBC)

+ Séc gạch chéo đặc biệt: phần giữa hai đường gạch chéo trên tờ séc có ghi tên 1

ngân hàng cụ thể, chỉ có ngân hàng nằm giữa 2 đường chéo song song đó mới được

phép thu hộ số tiền trên tấm séc cho người thụ hưởng. Trong trường hợp ngân hàng

này là ngân hàng trả tiền, thì séc có thể được thanh toán cho người hưởng lợi tài khoản tại ngân hàng này

Căn cứ vào đặc điểm sử dụng séc :

- Séc chuyển khoản ( transferable cheque)

- Séc xác nhận ( certified cheque)

- Séc du lịch ( Traveller cheque)

c. Các chủ thể liên quan đến Séc:

- Người phát hành / người ký phát ( drawer): Là người có tài khoản ở các tổ chức tín

dụng, thực hiện việc phát hành séc. ( thường là nhà nhập khẩu, người mua)

- Người thụ hưởng ( Beneficiary / payee): Là người nhận được tiền theo sự chỉ định của

người phát lệnh được ghi trên tờ séc.

- Người thụ lệnh / người bị ký phát ( drawee): là người có trách nhiệm thanh toán số tiền

ghi trên tờ séc theo lệnh của người ký phát ( ngân hàng)

- Người chuyển nhượng: là người chuyển nhượng séc cho người khác bằng phương pháp ký hậu

- Người được chuyển nhượng: là người được chuyển nhượng quyền hưởng lợi séc d. Quy trình

B1: Nhà xuất khẩu giao hàng cho nhà nhập khẩu

B2: Nhà nhập khẩu ký phát sét và gửi sét cho nhà xuất khẩu

B3: Nhà xuất khẩu gửi tấm séc đến ngân hàng của nhà xuất khẩu và nhờ thu hộ.

B4: Ngân hàng xuất khẩu gửi tấm séc sang ngân hàng nhập khẩu “ đòi tiền”

B5: a. Ngân hàng nhập khẩu báo nợ nhà nhập khẩu

b. Ngân hàng nhập khẩu chuyển tiền cho ngân hàng xuất khẩu

B6: Ngân hàng xuất khẩu báo cáo cho nhà xuất khẩu 2. Hối phiếu a. Khái niệm

- Hối phiếu là một lệnh đòi tiền vô điều kiện do một người ký phát cho người khác, yêu

cầu người này khi nhìn thấy hối phiếu, hoặc đến một ngày nhất định trong tương lai phải

trả một số tiền nhất định cho một người thụ hưởng ( có thể là người phát hành hối phiếu

hoặc người thứ 3), hoặc trả cho người cầm phiếu tại thời điểm đó. Ví dụ:

Một thương nhân tại Việt Nam nhập một lô hàng trị giá 5.000 USD từ công ty

xuất khẩu Hàn Quốc nhưng không đủ tiền mặt để trả. Đại diện của công ty xuất khẩu sẽ

phát hành một hối phiếu có trị giá 5.000 USD, thời hạn 3 tháng. Điều này tương đương

với việc công ty Hàn Quốc tạm thời cho thương nhân nợ 5.000 USD. Thương nhân Việt

Nam phải thanh toán toàn bộ trị giá của hối phiếu trong thời gian 3 tháng để được ngân

hàng trao cho bộ chứng từ cần thiết để nhận hàng. b. Tính chất

- Tính trừu tượng: thể hiện trên hối phiếu không cần ghi nội dung quan hệ kinh tế chỉ cần

ghi rõ số tiền phải trả bao nhiêu, trả cho ai, thơi gian thanh toán là khi nào,..

- Tính bắt buộc trả tiền: Người trả tiền của hối phiếu phải bắt buộc trả tiền của hối phiếu,

người trả tiền không được viện lý do riêng của bản thân đối với người ký phát hối phiếu (

trừ trường hợp hối phiếu hết hạn), đặc tính này chỉ rõ rệt ở những hối phiếu có chữ ký

chấp nhận thanh toán của người mua người trả tiền

- Tính lưu thông: nghĩa là hối phiếu có thể chuyển nhượng được từ người nay sang người

khác trong thời hạn của hối phiếu. c. Phân loại

a) Căn cứ vào người ký phát hối phiếu

- Hối phiếu thương mại ( commercial draft)

- Hối phiếu ngân hàng ( Bank draft)

b) Căn cứ vào thời hạn trả tiền

- Hối phiếu trả ngay ( Sight draft)

- Hối phiếu trả sau / trả chậm ( Time draft / usance draft)

c) Căn cứ vào chứng từ kèm theo

- Hối phiếu trơn ( clean draft)

- Hối phiếu kèm chứng từ ( documentary draft)

d) Căn cứ vào người thụ hưởng

- Hối phiếu đích danh ( nominal bill)

- Hối phiếu vô danh ( bearer bill)

- Hối phiếu chuyển nhượng theo lêh ( order bill)

III. Các phương thức thanh toán quốc tế

1. Phương thức thanh toán nhờ thu (Collection of payment) a. Khái niệm

- Nhờ thu là phương thức thanh toán quốc tế, trong đó người xuất khẩu sau khi hoàn

thành nghĩa vụ giao hàng thì lập chi thị nhờ thu, nhờ ngân hàng của mình thu hộ tiền

hàng từ ngân hàng của nhà nhập khẩu trên cơ sở hối phiếu và/ hoặc chứng từ giao hàng.

b. Phân loại nhờ thu:

Căn cứ theo chứng từ: - : B

Nhờ thu trơn (Clean Collection)

ộ chứng từ chờ thu chỉ gồm hồi phiếu và chỉ thị nhờ

thu của ngân hàng người xuất khẩu.

- Nhờ thu kèm chứng từ (Documentary Collection): Bộ chứng từ nhờ thu ngoài hồi phiếu,

chỉ thị nhờ thu của ngân hàng người xuất khẩu còn có bộ chứng từ gửi hàng. Khi đó

người nhập khẩu nếu muốn nhận chứng từ thì sẽ phải thanh toán (D/P) hoặc ký chấp nhận hồi phiếu (D/A).

Căn cứ vào thời hạn trả tiền

+ Nhờ thu trả ngay (D/P)- Documents Against Payment: Phương thức này quy định

người người nhập khẩu phải thanh toán tiền ngay khi nhận bộ chứng từ.

+ Nhờ thu trả chậm (D/A)- Documents Against Acceptance: Phương thức này cho phép

người nhập khâu không phải thanh toán ngay nhưng phải ký châp nhận thanh toán trên

hồi phiều có kỳ hạn được ký phát bởi người bán/người xuất khẩu ngay khi lấy bộ chứng

từ. Tới ngày đáo hạn, người mua phải thực hiện thanh toán như đã chấp nhận.

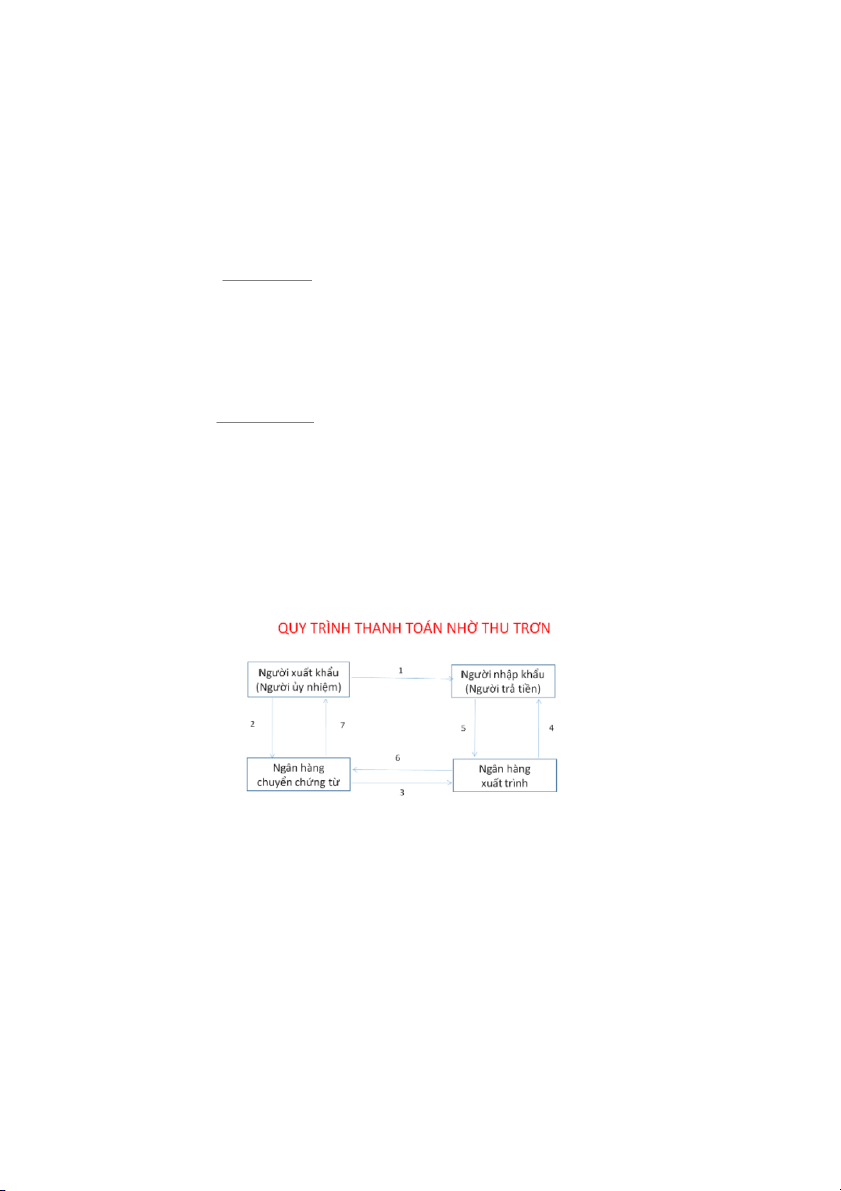

c. Quy trình thực hiện:

Thanh toán nhờ thu trơn (Clean Collection)

(1) Người xuất khẩu giao hàng và gửi thẳng chứng từ cho người nhập khẩu.

(2) Người xuất khẩu lập hồi phiếu và chỉ thị nhờ thu gửi đến ngân hàng của người xuất khấu- ngân hàng nhờ thu.

(3) Ngân hàng nhờ thu chuyển hối phiếu và chỉ thị nhờ thu cho ngân hàng người nhập khẩu- ngân hàng thu hộ.

(4) Ngân hàng thu hộ thông báo hồi phiếu và chỉ thị nhờ thu cho người nhập khẩu để yêu

cầu thanh toán hoặc chấp nhận thanh toán.

(5) Người nhập khẩu tiến hành thanh toán hoặc chấp nhận thanh toán hối phiếu.

(6) Ngân hàng thu hộ chuyển tiền hoặc đi điện xác thực hồi phiếu được chấp nhận cho ngân hàng nhờ thu.

(7) Ngân hàng nhờ thu ghi có vào tài khoản hoặc thông báo điện xác thực hối phiếu đã

được chấp nhận thanh toán cho người xuất khẩu.

Thanh toán thu kèm chứng từ (Documentary Collection)

(1) Người xuất khẩu giao hàng cho người nhập khẩu.

(2) Người xuất khẩu lập hồi phiếu, bộ chứng từ và chỉ thị nhờ thu gửi đến ngân hàng của

người xuất khẩu- ngân hàng nhờ thu.

(3) Ngân hàng nhờ thu chuyển hối phiếu, bộ chứng từ và chỉ thị nhờ thu cho ngân hàng

người nhập khấu- ngân hàng thu hộ.

(4) Ngân hàng thu hộ thông báo hồi phiếu, chỉ thị nhờ thu cho người nhập khẩu để yêu

cầu thanh toán hoặc chấp nhận thanh toán.

(5) Người nhập khẩu tiến hành thanh toán hoặc chấp nhận thanh toán hối phiếu.

(6) Ngân hàng thu hộ chuyển tiền hoặc đi điện xác thực hồi phiếu được chấp nhận cho ngân hàng nhờ thu.

(7) Ngân hàng nhờ thu ghi có vào tài khoản hoặc thông báo điện xác thực hồi phiếu đã

được chấp nhận thanh toán cho người xuất khẩu. d. Ưu điểm:

- Thủ tục đơn giản, ít tốn kém, tiết kiệm chi phí. e. Nhược điểm:

- Không đàm bảo quyền lợi cho người bán, vì việc thanh toán phụ thuộc hoàn toàn vào ý muốn người mua.

- Ngân hàng chỉ đóng vai trò trung gian đơn thuần không thể khống chế nhà nhập khẩu.

+ Nếu nhà nhập khẩu bị vỡ nợ thì nhà xuất khẩu không thể nhận được tiền thanh toán.

+ Nếu năng lực của nhà nhập khẩu yếu kém thì việc thanh toán sẽ châm trễ

+ Nếu nhà nhập khẩu chủ tâm lừa đảo, vẫn nhận hàng nhưng từ chối thanh toán hoặc từ

chối chấp nhận thanh toán.

+ Nếu nhà nhập khẩu không nhận hàng, không trả tiền thì nhà xuất khẩu phải kéo hàng về

gây tốn chi phí vận chuyển bảo quản hàng hóa cho phía nhà xuất khẩu.

+Đến thời hạn hối phiếu kỳ hạn nhưng nhà nhập khẩu không thể thanh toán hoặc không

muốn thanh toán (do tình hình tài chính, tình hình kinh doanh trở nên xấu đi hay nhà

nhập khẩu chủ tâm muốn lừa đảo) thì nhà xuất khẩu có thể kiện ra tòa nhưng rất tốn kém

và không phải lúc nào cũng thu được tiền. * Ví dụ rủi ro

Công ty Agrexport TP.Hồ Chí Minh xuất khẩu lô hàng thủ công mỹ nghệ cho một đối tác

mà họ mới giao dịch lần đầu, thanh toán bằng phương thức nhờ thu trả ngay (D/P). Sau

khi giao hàng, công ty xuất trình bộ chứng từ cho ngân hàng Ngoại thương (NHNT) và

yêu cầu chuyển bộ chứng từ đến ngân hàng thu hộ ở Mỹ theo tên và địa chỉ do họ cung

cấp (ghi chú NHNT không có quan hệ đại lý với ngân hàng này. Công ty đã tìm thấy

khách hàng qua thông tin trên mạng. Hợp đồng ngoại thương được ký bởi hai bên thông

qua fax). Thực tế cho thấy rằng, không tồn tại một ngân hàng thật sự ở địa chỉ Agrexport

được cung cấp mà chỉ có nhà nhập khẩu cố tình lừa đảo bằng cách cung cấp địa chỉ “ma”

để chiếm đoạt chứng từ và biến mất sau khi chiếm đoạt toàn bộ chứng từ này. Bức xúc

trước tình trạng hàng hoá bị chiếm đoạt, Agrexport TP.Hồ Chí Minh quay ra quy kết trách

nhiệm cho NHNT, nhưng những quy kết như vậy là không có cơ sở theo URC522, nên

ngân hàng không phải chịu trách nhiệm.

2. Phương thức thanh toán tín dụng chứng từ

a. Khái niệm: Thư tín dụng là thư được phát hành bời ngân hàng người của nhập khẩu

theo yêu cầu của người nhập khâu. Theo đó, người nhập khẩu sẽ cam kết tra một khoản

tiền nhất định cho người xuất khẩu vào một thời điểm nhất định, nếu bên xuất khẩu có

thể xuất trình được bộ chứng tư hợp lệ

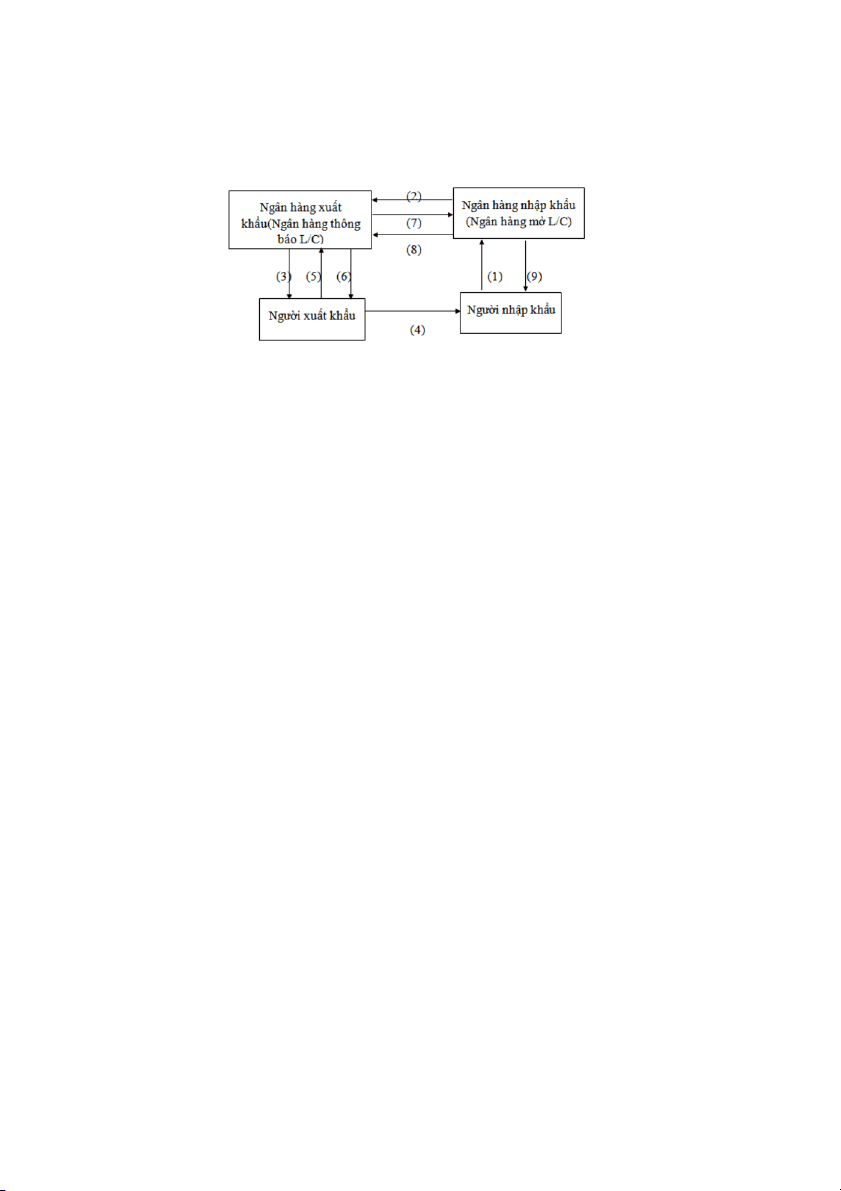

b. Quy trình thực hiện: (1) Người nhập khâu đê nghị ngân hàng của

người nhập khẩu phát hành LC cho người thụ hưởng là người xuất khẩu.

(2) Ngân hàng của người nhập khẩu (ngân hàng phát hành) sẽ phát hành LC theo yêu câu

và thông báo và gửi thư tín dụng đã được mở cho ngân hàng người xuất khẩu.

(3) Ngân hàng người xuất khẩu (ngân hàng thông bảo) sẽ thông bảo nội dung LC và gửi

LC gốc cho người xuất khẩu.

(4) Người xuất khẩu nhận và kiểm tra LC xem đã khớp các điều kiện đã thòa thuận như

trên hợp đồng chưa, nếu chưa thì báo người nhập khẩu tu chỉnh LC. Nếu LC phù hợp thì sẽ tiến hành giao hàng

(5) Sau khi giao hàng, người xuất khẩu lập bộ chứng từ theo yêu cầu của LC và xuất trình

thông qua ngân hàng thông báo.

(6) Ngân hàng thông báo tiếp nhận và kiểm tra tính hợp lệ của bộ hồ sơ chứng tư, sau đó

gửi chứng từ đến ngân hàng phát hành đòi tiền.

(7) Ngân hàng phát hành kiểm tra tính hợp lệ của bộ chứng từ, nếu hợp lệ thì tiến hành

thanh toán cho ngân hàng thông báo, nếu không hợp lệ thì ngân hàng phát hành sẽ thông

bảo cho ngân hàng người xuất khẩu để sửa đổi chứng từ nếu còn hạn. Đồng thời cũng

thông báo cho người nhập khẩu để xem xét họ có chấp nhận bất đồng và thanh toán

không. Nếu không ngân hàng phát hành sẽ từ chối thanh toán, trả bộ chứng từ về. Nếu có

ngân hàng phát hành sẽ tiến hành thanh toán cho ngân hàng thông báo và ghi nợ cho người nhập khẩu.

(8) Ngân hàng thông báo ghi có cho người xuất khẩu.

(9) Ngân hàng phát hành trao bộ chứng từ cho người nhập khẩu. c. Ưu điểm:

- Cân bằng được nhu cầu của người bán và người mua

- Đối với người xuất khẩu: thanh toán được ngân hàng đảm bảo như quy định trong thư

tín dụng bất kể việc người mua có muốn trả tiền hay không. Không cần lo lắng việc thanh toán chậm trễ

- Đối với người nhập khẩu: Chi khi hàng hóa thực sự được giao thi người nhập khẩu mới phải trả tiền. d. Nhược điểm:

- Đối với người xuất khẩu: nếu không trình được đầy đủ các chứng từ hợp lệ, hoặc xuất

trình muộn so với thời hạn hiệu lực của L/C sẽ không thể được thanh toán tiền hàng từ ngân hàng.

- Đối với người nhập khẩu: không thể kiểm tra về chất lượng và số lượng hàng hóa. Ngân

hàng không chịu trách nhiệm về tính xác thực cua lô hàng. Người nhập khấu phải ký quý

100% giá trị của L/C băng tiên mặt hoặc tài sản, sẽ không phù hợp với một số doanh

nghiệp nhỏ, chưa có đủ vốn ...

Ngân hàng mở L/C thanh toán tiền hàng chỉ dựa trên chứng từ, không kiểm tra hàng cụ

thế, có thế gặp trường hợp chứng từ giả mạo, chứng từ lập khống...

* Hạn chế rủi ro khi thanh toán LC:

- Nên kiểm tra thật kỹ nội dung LC xem có chứa các điều khoản bất lợi không..

- Nâng cao nghiệp vụ, trang bị kỹ kiến thức liên quan thanh toán LC, UCP, ISPB...

- Thật cần thận, chi tiêt và tỉ mi khi lập bộ chưng tư.

- Đối với những ngân hàng phát hành mới, nên kiểm tra mức độ tín nhiệm của ngân hàng phát hành