Preview text:

lOMoAR cPSD| 25865958 TỐC ĐỘ TĂNG TIỀN VÀ LẠM PHÁT Nhóm 7 Trần Phú Minh Nguyễn Minh Ngọc Bich

Đặng Ngô Thị Tố Ngọc Trịnh Ngọc Thảo Uyên i Downloaded by 48 Nguy?n Th? Anh

Th? (nguyenthianhtho2110@gmail.com) lOMoARcPSD| 25865958 MỤC LỤC

1. LÝ THUYẾT CỔ ĐIỂN VỀ LẠM PHÁT:........................................................1

1.1. khái niệm: ........................................................................................................ 1

1.2. Mức giá và giá trị của tiền ............................................................................... 1

1.3. Tác động của việc bơm thêm tiền ................................................................... 1

1.4. Hiệu ứng FISHER ........................................................................................... 1

1.5. Tốc độ chu chuyển và phương trình số lượng ................................................. 2

1.6. Cung tiền, cầu tiền và cân bằng tiền tệ ............................................................ 3

2. LẠM PHÁT ........................................................................................................... 6

2.1. Chi phí lạm phát .............................................................................................. 6

2.2. Thuế lạm phát .................................................................................................. 7

2.3. Nhầm lẫn và bất tiện ........................................................................................ 8

2.4. Tác hại đặc biệt của lạm phát không dự kiến .................................................. 8

2.5. Lạm phát là xấu nhưng giảm phát còn xấu hơn .............................................. 9

2.6. Sự biến động giá tương đối và phân bổ sai nguồn nhân lực ........................... 9 ii lOMoARcPSD| 25865958 lOMoARcPSD| 25865958

Chương 7. TỐC ĐỘ TĂNG TIỀN VÀ LẠM PHÁT

1. LÝ THUYẾẾT CỔ Ể ĐIN VẾỀ LẠM PHÁT: 1.1.Khái niệm:

- Lạm phát là tình trạng mức giá chung của nền kinh tế tăng lên trong một khoảng thời gian nhất định.

- Giảm phát là tình trạng mức giá chung của nền kinh tế giảm xuống trong một khoảng thời gian.

- Tỷ lệ lạm phát là tỷ lệ thay đổi mức giá chung. Các chỉ số giá:

Có ba loại chỉ số giá được sử dụngđể tính tỷ lệ lạm phát là:

- Chỉ số giá hàng tiêu dùng (CPI): là chỉ số thể hiện mức giá trung bình của

giỏhàng hóa và dịch vụ mà một gia đình mua ở kỳ này so với kỳ gốc.

- Chỉ số giá hàng sản suất (PPI): phản ánh mức giá trung bình của một giỏ

hánghóa mà một doanh nghiệp mua ở kỳ này so với kỳ gốc.

- Chỉ số giảm lạm phát theo GDP (Id) phản ánh sự thay đổi mức giá trung bình

củatất cả hàng hóa và dịch vụ sản xuất ở năm hiện hành (năm trước) so với năm gốc.

1.2.Mức giá và giá trị của tiền –

Lạm phát là hiện tượng của toàn bộ nền kinh tế, trước hết là nó có quan

hệđến giá trị của phương tiện trao đổi trong nền kinh tế –

Khi P => giá trị của tiền sẽ giảm xuống –

Mức giá cao hơn (giá trị của tiền thấp hơn) => Md –

Tại mức giá cân bằng, lượng tiền mà mọi người muốn nắm giữ bằng

lượngtiền mà NHTW cung ứng

1.3.Tác động của việc bơm thêm tiền

=> NHTW Ms bằng cách mua trái phiếu thông qua nghiệp vụ thị trường mở

1.4.Hiệu ứng FISHER

- Ngoài tiền tệ và lạm phát ra thì lãi suất là một biến quan trọng mà các nhà kinh tế quan tâm.

- Lãi suất danh nghĩa và lãi suất thực tế.

Lãi suất danh nghĩa (i) là lãi suất mà ngân hàng thông báo cho khách hàng

Lãi suất thực tế (r) là lãi suất sau khi đã loại trừ ảnh hưởng của lạm phát. 1 lOMoARcPSD| 25865958

Lãi suất thực tế = i - Tỷ lệ lạm phát

Lãi suất danh nghĩa = r + Tỷ lệ lạm phát

=> Lãi suất thực tế được quyết định bởi cung và cầu vốn vay

=> Theo lý thuyết số lượng tiền tệ thì tốc độ cung ứng tiền tăng quyết định tỷ lệ lạm phát

– Trong dài hạn, khi tiền có tính trung lập, sự thay đổi của cung ứng tiền

không có ảnh hưởng gì đến lãi suất thực tế cũng như các biến thực tế khác.

– Tăng cung ứng tiền tệ thì cả lạm phát và lãi suất danh nghĩa đều tăng => Sự

điều chỉnh này của lãi suất danh nghĩa theo lạm phát được gọi là hiệu ứng FISHER

1.5.Tốc độ chu chuyển và phương trình số lượng

Tác động lưu thông tiền tệ cho biết một đồng tiền được sử dụng bao nhiêu lần một năm. Công thức tính:

V là tốc độ lưu thông tiền tệ

P là mức giá (Chỉ số điều chỉnh GDP)

Y là sản lượng (GDP thực tế) M là lượng tiền (1) M . V = P . Y

=> Được gọi là phương trình số lượng vì nó phản ánh mối quan hệ giữa số lượng tiền

(M) và giá trị sản lượng danh nghĩa (P.Y) Ví dụ:

Để thấy công thức trên có nghĩa, ta tưởng tượng một nền kinh tế đơn giản sản xuất một

sản phẩm duy nhất là bánh pizza.

Giả sử nền kinh tế tạo ra 100 pizza 1 năm, 1 chiếc pizza giá 10 USD và lượng tiền trong

nền kinh tế là 50 USD. Thì vòng quay tiền là: 2 lOMoARcPSD| 25865958 V = ( 10$ x 100)/50$ = 20

Trong nền kinh tế này, người ta chi tiêu tổng cộng 1.000 USD 1 năm để mua pizza. Thực

ra, giá trị 1000 USD này được tạo ra chỉ bởi số tiền là 50 USD, mỗi tờ đô la phải chuyển

từ tay người này sang tay người khác trung bình 20 lần một năm

Lý giải về P* và tỷ lệ lạm phát

- Tốc độ lưu thông tiền tệ tương đối ổn định

- Sự thay đổi M => sự thay đổi tương ứng trong giá trị sản lượng danh nghĩa (P.Y)

- Những thay đổi trong cung ứng tiền tệ ảnh hưởng tới các biến danh nghĩa, nhưng

không ảnh hưởng tới các biến thực tế => tiền được gọi là có tính trung lập.

- Y được xác định bởi các nhân tố sản xuất và trình độ công nghệ hiện tại

- Khi NHTW tăng cung ứng tiền một cách nhanh chóng thì lạm phát cao

Năm bước này là bản chất của lý thuyết số lượng tiền tệ

1.6.Cung tiền, cầu tiền và cân bằng tiền tệ

Cầu tiền: Cầu tiền tỷ lệ nghịch với lãi suất vì vậy là đường thẳng dốc xuống. Các

yếu tố làm dịch chuyển đường cầu tiền:

– Thu nhập thực tế theo Năng lực sản xuất:

Khi năng lực sản xuất tăng thì sản lượng hàng hóa sản xuất ra tăng vì vậy sẽ cần

một lượng tiền tăng tương ứng để cân bằng. Ví dụ như có 100.000 đồng tiền mặt,

có 10 cái bút bi giá 10.000 đ. Nếu như có 20 cái bút bi trong khi vẫn có 100.000 đ

thì vì khan hiếm tiền nên sẽ không trao đổi được 10 cái bút tăng thêm hoặc giá bút sẽ tăng lên. – Mức giá cả tăng:

Trước đây mua 1 cân gạo hết 10 đồng; nay mua một cân gạo hết 12 đồng vì

vậy sẽ cần phải bổ sung thêm 2 đồng -> với cùng một lượng hàng hóa như cũ

nhưng người ta phải nắm giữ nhiều tiền hơn. 3 lOMoARcPSD| 25865958

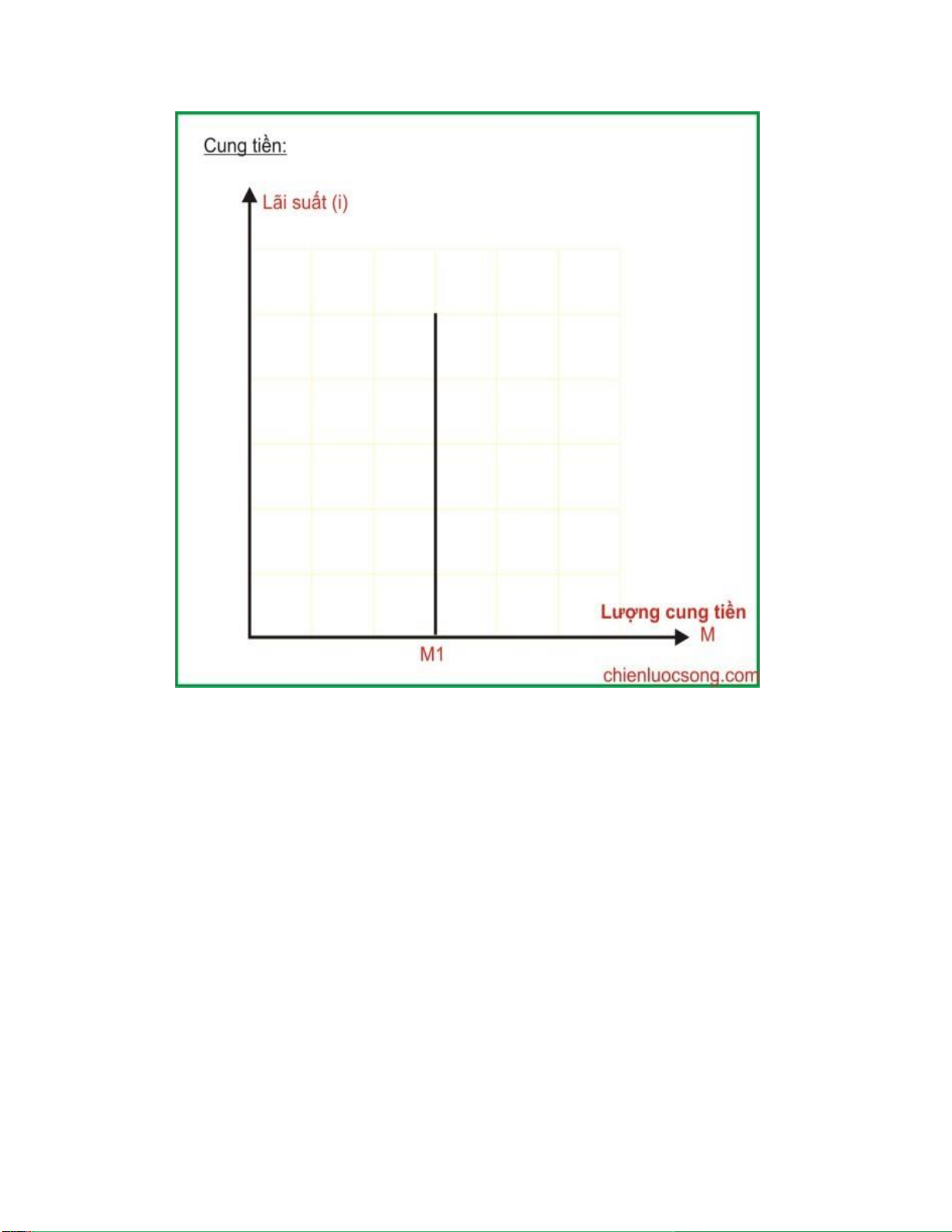

Cung Tiền: Do chỉ có ngân hàng trung ương có chức năng này nên cung tiền là

một số cố định không phụ thuộc vào lãi suất. 4 lOMoARcPSD| 25865958

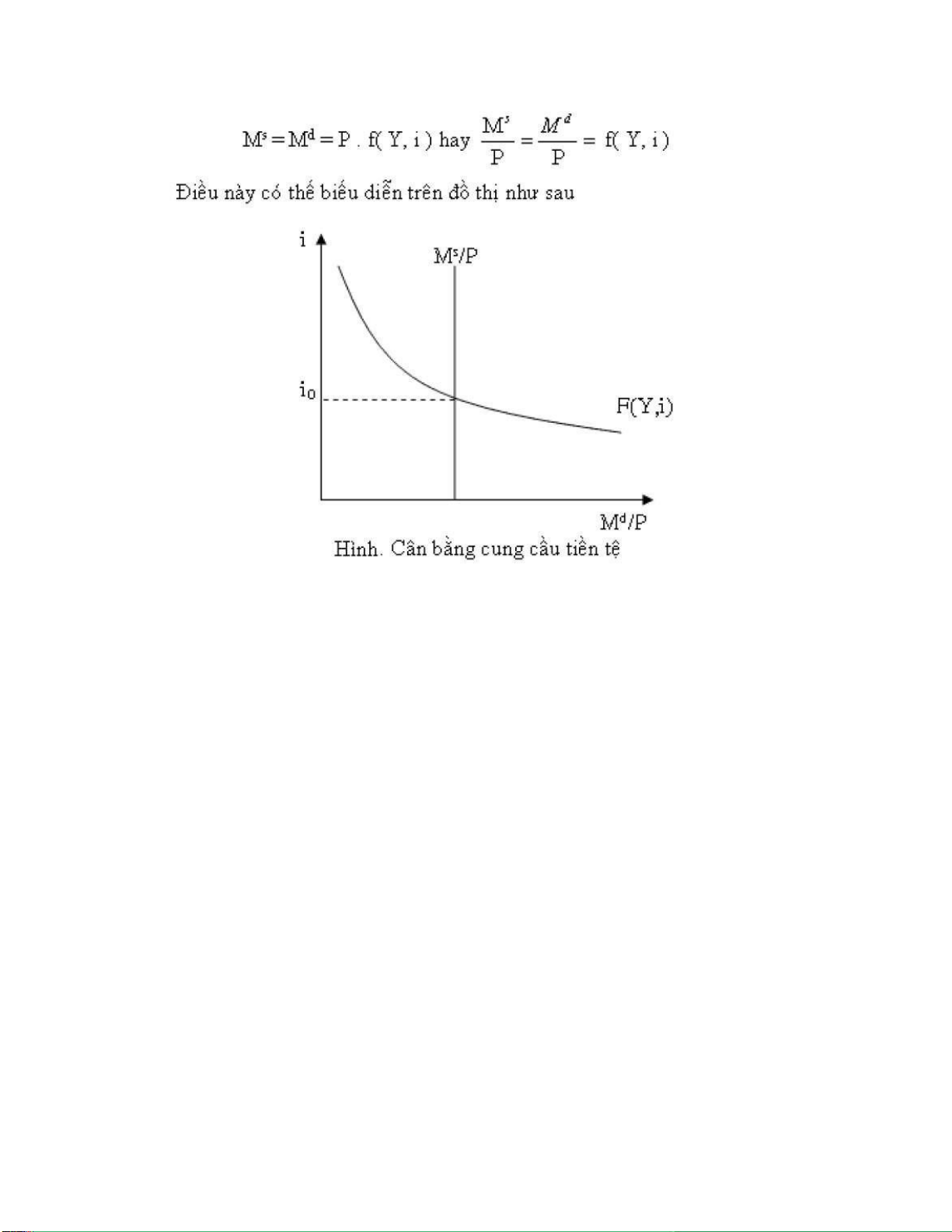

Cân bằng trên thị trường tiền tệ:

Thị trường tiền tệ cân bằng khi cầu tiền bằng cung tiền. Điểm cân bằng thỏa mãn phương trình:

Ms = Md = P . f( Y, i ) hay Ms /P = Md / P= f( Y, i )

Điều này có thể biểu diễn trên đồ thị như sau 5 lOMoARcPSD| 25865958

Đường cung tiền là đường thẳng đứng hàm ý rằng cung tiền được qui định bởi chính sách

tiền tệ không phụ thuộc vào lãi suất. Mức lãi suất tại giao điểm đường cung và đường cầu

là mức lãi suất cân bằng.

Thị trường tiền tệ bị ảnh hưởng bởi sự kết hợp của việc mong muốn giữ tiền của công

chúng (được biểu hiện bằng đường cầu tiền) và chính sách tiền tệ của Ngân Hàng Trung

Ương. Tác động qua lại của chúng quyết định lãi suất thị trường ( i ). Một chính sách tiền

tệ thắt chặt hơn làm dịch chuyển đường cung sang trái, làm tăng lãi suất thị trường.

Ngược lại, nếu NHTƯ thực hiện chính sách tiền tệ mở rộng làm đường cung tiền tệ dịch

chuyển sang phải. Việc tăng sản lượng quốc gia hay mức giá cả dịch chuyển đường cầu

tiền sang phải và làm tăng lãi suất. Ngược lại, đường cầu tiền dịch chuyển sang trái làm giảm lãi suất. 2. LẠM PHÁT

2.1.Chi phí lạm phát - Chi phí mòn giày:

Vì lạm phát làm xói mòn giá trị thực tế của số tiền mà chúng ta nắm giữ nên để

tránh sự mất giá của đồng tiền mọi người sẽ giữ ít tiền trong ví của mình hơn và 6 lOMoARcPSD| 25865958

một trong những cách để thực hiện điều đó là đến ngân hàng thường xuyên hơn,

tức là giữ tài sản dưới dạng tiền gửi ngân hàng. Chi phí bỏ ra để giảm lượng tiền

nắm giữ được gọi là chi phí mòn giày của lạm phát. Vì chúng ta phải đến ngân

hàng thường xuyên hơn nên giày của chúng ta mòn nhanh hơn, bên cạnh đó chúng

ta phải mất đi thời gian và sự tiện lợi để nắm giữ ít tiền hơn – cái mà chúng ta

không phải trả khi không có lạm phát.

Chi phí mòn giày tương đối nhỏ đối với các quốc gia có lạm phát vừa phải. Chi

phí mòn giày rất lớn đối với các quốc gia siêu lạm phát. - Chi phí thực đơn:

Hầu hết các doanh nghiệp không thay đổi giá hằng ngày, mà thường thông báo

giá và giữ ổn định trong khoảng thời gian vài tuần, vài tháng, năm. Các doanh

nghiệp không thường xuyên thay đổi giá cả bởi vì họ phải chịu chi phí cho việc

thay đổi giá. Chi phí cho việc thay đổi giá gọi là chi phí thực đơn, một thuật ngữ

rút ra từ chi phí in thực đơn mới của các nhà hàng. Chi phí thực đơn bao gồm chi

phí quyết định giá mới, chi phí in bảng giá và catalô mới, chi phí gửi bảng giá và

catalô mới cho đối tác và khách hàng, chi phí quảng cáo giá mới và thậm chí cả

chi phí giải thích cho khách hàng tại sao có sự thay đổi giá.

2.2. Thuế lạm phát -

Khi chính phủ tăng doanh thu bằng cách in tiền tức là chính phủ đã đánh thuế lạm phát -

Lạm phát giống như thuế đánh vào các cá nhân giữ tiền -

Lạm phát kết thúc khi chính phủ thực thi các cải cách tài chính ví dụ như cắt giảm chi tiêu -

Các nhà lập pháp thường không tính đến lạm phát khi soạn thảo các luật thuế -

Các nhà kinh tế đã nghiên cứu các luật thuế và kết luận rằng lạm phát có xu hướng

làm tăng gánh nặng thuế đánh vào các khoản thu nhập kiếm được từ tiết kiệm -

Thuế thu nhập đánh vào lãi suất danh nghĩa thu được từ những khoản tiết kiệm,

mặc dù một phần lãi suất danh nghĩa chỉ đơn thuần bù lạm phát

-Các nhà kế toán phản ánh sai các khoản thu nhập của doanh nghiệp khi giá cả tăng thường xuyên

-Lạm phát làm cho các nhà đầu tư khó phân biệt giữa các doanh nghiệp làm ăn kém hiệu quả 7 lOMoARcPSD| 25865958

-Cản trở thị trường tài chính trong việc phân bổ các khoản tiết kiệm của nền kinh

tế cho các loại đầu tư khác nhau.

2.3.Nhầm lẫn và bất tiện

- Các nhà kế toán phản ánh sai các khoản thu nhập của doanh nghiệp khi giá cả tăng thường xuyên

- Lạm phát làm cho các nhà đầu tư khó phân biệt giữa các doanh nghiệp làm ăn kém hiệu quả

- Cản trở thị trường tài chính trong việc phân bổ các khoản tiết kiệm của nền kinh

tế cho các loại đầu tư khác nhau.

- Khi ngân hàng trung ương tăng cung tiền và gây ra lạm phát, nó bào mòn

giá trị thực tế của đơn vị hạch toán

- Lạm phát khiến cho đồng tiền có giá trị thực tế khác nhau ở các thời điểm khác nhau

- Do vậy, khi giá cả tăng, sẽ khó so sánh doanh thu, chi phí, lợi nhuận thực tế theo thời gian hơn

2.4. Tác hại đặc biệt của lạm phát không dự kiến

+ Lạm phát làm phát sinh thêm một khoản chi phí khi nó xuất hiện bất ngờ.

Lạm phát ngoài dự kiến phân phối lại của cải của dân chúng theo cách không

phải để tưởng thưởng hoặc do sự cần thiết.

Sự phân phối này xảy ra bởi vì nhiều khoản vay trong nền kinh tế được quy

định về đơn vị tính toán đó là tiền.

Ví dụ: Sinh viên Sam đi vay 20.000 USD , lãi suất 7% từ ACB

Trong 10 năm, khoản vay sẽ đến hạn thanh toán. Sam nợ 40.000 USD

Giá trị thực của khoản nợ phụ thuộc vào tình trạng lạm phát

+ Nền kinh tế bị siêu lạm phát -> tiền lương và giá sẽ tăng rất cao -> Sam có thể

hoàn trả khoản vay bằng số tiền có giá trị thấp hơn so với anh dự tính

+ Nền kinh tế rơi vào thời kì giảm phát trầm trọng -> tiền lương và giá sẽ giảm ->

Sam sẽ thấy khoản nợ trở thành gánh nặng lớn hơn anh dự đoán

+ Từ ví dụ -> Mức giá thay đổi ngoài dự kiến sẽ tái phân phối của cải giữa chủ nợ và người đi vay 8 lOMoARcPSD| 25865958

Siêu lạm phát làm giàu cho Sam với cái giá phải trả của ACB bởi vì nó làm giảm

giá trị thực của khoản nợ

Giảm phát làm giàu cho ACB với cái giá phải trả của Sam bởi vì nó làm tăng giá

trị thực của khoản nợ

+ Mối quan hệ giữa mức độ và sự bất ổn của lạm phát này cho thấy một loại chi phí

khác của lạm phát . Nếu một quốc gia theo đuổi một chính sách tiền tệ lạm phát

cao, nó sẽ phải chịu không chỉ chi phí của lạm phát kỳ vọng cao mà còn chi phí tự

phân bổ lại tài sản do lạm phát ngoài dự kiến gây ra

2.5.Lạm phát là xấu nhưng giảm phát còn xấu hơn

+ Điều quan trọng nhất đó là giảm phát thường phát sinh do các trục trặc kinh tế vĩ

mô trên diện rộng hơn. Như chúng ta sẽ thấy trong các chương sau, giá giảm, trong

các trường hợp nào đó, như thu hẹp chính sách tiền tệ ,sẽ làm giảm nhu cầu hàng hóa

và dịch vụ nói chung của nền kinh tế.

+Sự sụt giảm tổng cầu này có thể dẫn đến thu nhập và thất nghiệp tăng. Nói cách

khác, giảm phát thường là triệu chứng của các trục trặc kinh tế nghiêm trọng hơn.

2.6.Sự biến động giá tương đối và phân bổ sai nguồn nhân lực

+ Các nền kinh tế thị trường thường dựa vào giá tương đối để phân bổ nguồn lực =>

Quyết định phân bổ các nhân tố sản xuất khan hiếm cho các nghành và doanh nghiệp

+ Khi lạm phát càng cao thì sự thay đổi tự động trong giá tương đối càng lớn.

Các bóp méo thuế do lạm phát gây ra

+ Các nhà lập pháp thường không tính đến lạm phát khi soạn thảo các luật thuế

+ Các nhà kinh tế đã nghiên cứu các luật và kết luận lạm phát có xu hướng làm tăng gánh

nặng thế đánh vào các khoản thu nhập kiếm được từ tiết kiệm

+Thuế thu nhập đánh vào lãi suất danh nghĩa thu được từ những khoản tiết kiệm, mặc

dù một phần lãi suất danh nghĩa chỉ đơn thuần bù lạm phát.

MỘT SỐ CÂU HỎI TRẮC NGHIỆM

1. Khi nền kinh tế đang trong tình trạng đình trệ và lạm phát, NHTW tăng cung

tiền có tác dụng như thế nào? A. Giảm lạm phát, Tăng thất nghiệp

B. Tăng lạm phát, Giàm thất nghiệp 9 lOMoARcPSD| 25865958

C. Giảm lạm phát, Giảm thất nghiệp

D. Tăng lạm phát, Tăng thất nghiệp

2. Lạm phát là tình trạng

A. Mức giá chung tăng đột biến

B. Tiền lương thực ( Real Wage) tăng

C. Mức giá chung tăng liên tục

D. Mức giá chung giảm từ năm này sang năm khác

3. Lạm phát xuất hiện có thể do nguyên nhân nào? A. Tăng cung tiền

B. Tăng chi tiêu chính phủ

C. Tăng lương và giá các yếu tố sản xuất

D. Các lựa chọn trên đều đúng.

4. Chi phí “mòn giày” đề cập đến chi phí …….. phát sinh do tác động của …….. A. Giao dịch, Lạm phát B. Cơ hội, Lạm phát

C. Giao dịch, Thất nghiệp D. Cơ hội, Thất nghiệp

5. Điều gì xảy ra khi nền kinh tế có lạm phát

A. Hộ gia đình cần ít tiền hơn để giao dịch

B. Doanh nghiệp trả lương thấp hơn

C. Mức giá chung tăng và duy trì mặt bằng giá mới

D. Giá trị đồng tiền giảm 1. B 2. C 3. D 4. A 5. D 10