Preview text:

CHƯƠNG 1: TỔNG QUAN VỀ TÀI CHÍNH, TIỀN TỆ

- Tổng quan về tiền tệ

- Khái quát sự ra đời của tiền tệ

- Trao đổi sản phẩm trực tiếp

- Trao đổi qua vật trung gian

- Vật trung gian được cố định là tiền

Sự ra đời của tiền tệ gắn liền với quá trình phát triển của sản xuất và lưu thông hàng hoá

- Khái niệm tiền tệ

- Tiền tệ là một phương tiện thanh toán chính quy theo pháp luật, được sử dụng với mục đích trao đổi hàng hoá dịch vụ của một khu vực, quốc gia hay một nền kinh tế

- Vì vậy tiền tệ còn được gọi là tiền lưu thông, thông thương tiền tệ được phát hành bởi cơ quan nhà nước (như ngân hang trung ương)

- Các quốc gia khac nhau có những đồng tiền pháp quy khác nhau và được liên kết bằng tỷ giá quy đổi.

- Các chức năng của tiền tệ

- Chức năng phương tiện trao đổi

- Chức năng thước đo giá trị

- Chức năng dự trữ

- Chức năng phương tiện trao đổi

- Tiền được sử dụng làm phương tiện mua hàng hoá dịch vụ hoặc thanh toán các khoản nợ

- Tác dụng:

- Khắc phục được hạn chế của trao đổi trực tiếp: sự trung hợp ý muốn giảm chi phí giao dịch

- Tăng hiệu quả kinh tế thông qua thúc đẩy chuyên môn hoá và phân công LĐXH

- Chức năng thước đo giá trị

- Tiền được sử dụng để đo lường, biểu hiện giá trị hàng hoá, dịch vụ

- Tác dụng:

- Tạo sự thuận lợi, dễ dàng khi so sánh giá trị các hàng hoá với nhau

- Tiết kiệm chi phí giao dịch nhờ việc giảm số lần hình thành giá trung gian

- Chức năng dự trư, tích luỹ giá trị

- Tích sức mua cho nhu cầu tiêu dùng trong tương lai

- Tiền tệ tạm thời rút khỏi lưu thông, trở vào trạng thái tĩnh, chuẩn bị cho nhu cầu chỉ dung trong tương lai

- Tác dụng:

- Khắc phục hạn chế của tích luỹ bằng hiện vật: dễ hư hỏng, khó che giấu

- Tạo phương tiện tích luỹ an toàn với tính lỏng cao

- Bản chất của tiền tệ

- Tiền tệ là một loại hàng hoá đặc biệt, đóng vai trò vật ngang giá chung để đo lường giá trị của hang hoá khác

- Tiền tệ là bất kỳ vật gì được chấp nhận chung trong việc thanh toán để lấy hang hoá hay dịch vụ hoặc trong việc thanh toán các khoản nợ. Nó là một phương tiện trao đổi.

- Tính chất của tiền tệ

- Được chấp nhận rộng rãi trong lưu thông

- Dễ nhận biết

- Có thể chia nhỏ được

- Lâu bền

- Dễ vận chuyển

- Khan hiếm

- Đồng nhất

- Các hình thái của tiền tệ

- Hoá tệ

- Tín tệ

- Bút tệ

- Hoá tệ (commodity money)

- Phi kim loại: vòng đá, ngọc trai,…

- Kim loại: đồng, kẽ, bạc, vàng,…

Hoá tệ Phi kim loại | Hoá tệ kim loại |

Tính chất không đồng nhất | Tính đồng nhất cao |

Dễ hư hỏng | Hao mòn chậm hơn |

Khó phân chia | Trọng lượng có thể thay đổi chính xác hơn, dễ chia nhỏ |

Khó bảo quản cũng như vận chuyển | Giá trị tương đối ít biến đổi, dễ bảo quản,… |

Chỉ được công nhận trong từng khu vực, địa phương | Có tính phổ biến rộng rãi |

- Tín tệ (token money)

- Lưu thông nhờ vào sự tín nhiệm

- Được pháp luật quy định

- Không có hoặc có giá trị không đáng kể

- Gồm: tín tệ kim loại và tiền giấy

Hình thái hoá tệ | Hình thái tín tệ |

Giá trị của kim loại làm thành tiền bằng giá trị ghi trên bề mặt của đồng tiền | Giá trị của kim loại làm thành tiền không liên quan giá trị ghi trên bề mặt của đồng tiền, có thể gắn cho nó một giá trị nào cũng được |

- Tiền giấy gồm: tiền giấy khả hoán và tiền giấy bất khả hoán

- Ưu điểm:

- Nhẹ, dễ dàng cất trữ và vận chuyển

- Có nhiều mệnh giá, thuận tiện trao đổi

- Chi phí phát hành thấp

- Hạn chế

- Lưu thông tiền giấy dễ rơi vào tình trạng bất ổn định

- Không bền, dễ rách

- Chi phí lưu thông tương đối lớn

- Tiền qua ngân hang-bút tệ (bank money)

- Bút tệ (tiền ghi sổ) được hình thành qua các bút toán ghi sổ tại ngân hang

- Bút tệ không có hình thái vật chất, nó chỉ là những con số trả tiền hay chuyển tiền thể hiện trên tài khoản ngân hang

- Những công cụ thanh toán của ngân hang như: séc, giấy chuyển tiền, giấy nhờ thu,…

- Ưu điểm hơn hẳn tiền giấy: an toàn hơn, chuyển đổi ra tiền giấy dễ dàng, thanh toán rất thuận tiện, kiểm nhận nhanh

- Ưu điểm:

- Tiết kiệm chi phí giao dịch

- Tốc độ thanh toán nhanh, an toàn và đơn giản

- Thuận tiện cho việc thanh toán các giao dịch có giá trị lớn

- Hạn chế:

- Chi phí về thời gian, xử lý chứng từ

- Chi phí hiện đại hoá ngân hàng

- Tiền điện tử

- Tiền điện tử là tiền đã được số hoá, tức là tiền ở dạng những bit số

- Tiền điện tử chỉ được sử dụng trong môi trường điện tử phục vụ cho những thanh toán điện tử thông qua hệ thống thông tin bao gồm hệ thống mạng máy tính, internet và các phương tiện điện tử được lưu trữ trong cơ sở dữ liệu của tổ chức phát hành (bên thứ 3) và được biểu hiện dưới dạng bút tệ trên tài khoản mà khách hang (người mua) mở tại tổ chức phát hành

- Tiền điện tử là phương tiện của thanh toán điện tử được bảo mật bằng chữ ký điện tử, và cũng như tiền giấy nó có chức năng là phương tiện trao đổi và tích luỹ giá trị

- Nếu như giá trị của tiền giấy được đảm bảo bởi chính phủ phát hành thì đối với tiền điện tử, giá trị của nó được tổ chức phát hành đảm bảo bằng việc cam kết sẽ chuyển đổi tiền điện tử sang tiền giấy theo yêu cầu của người sở hữu

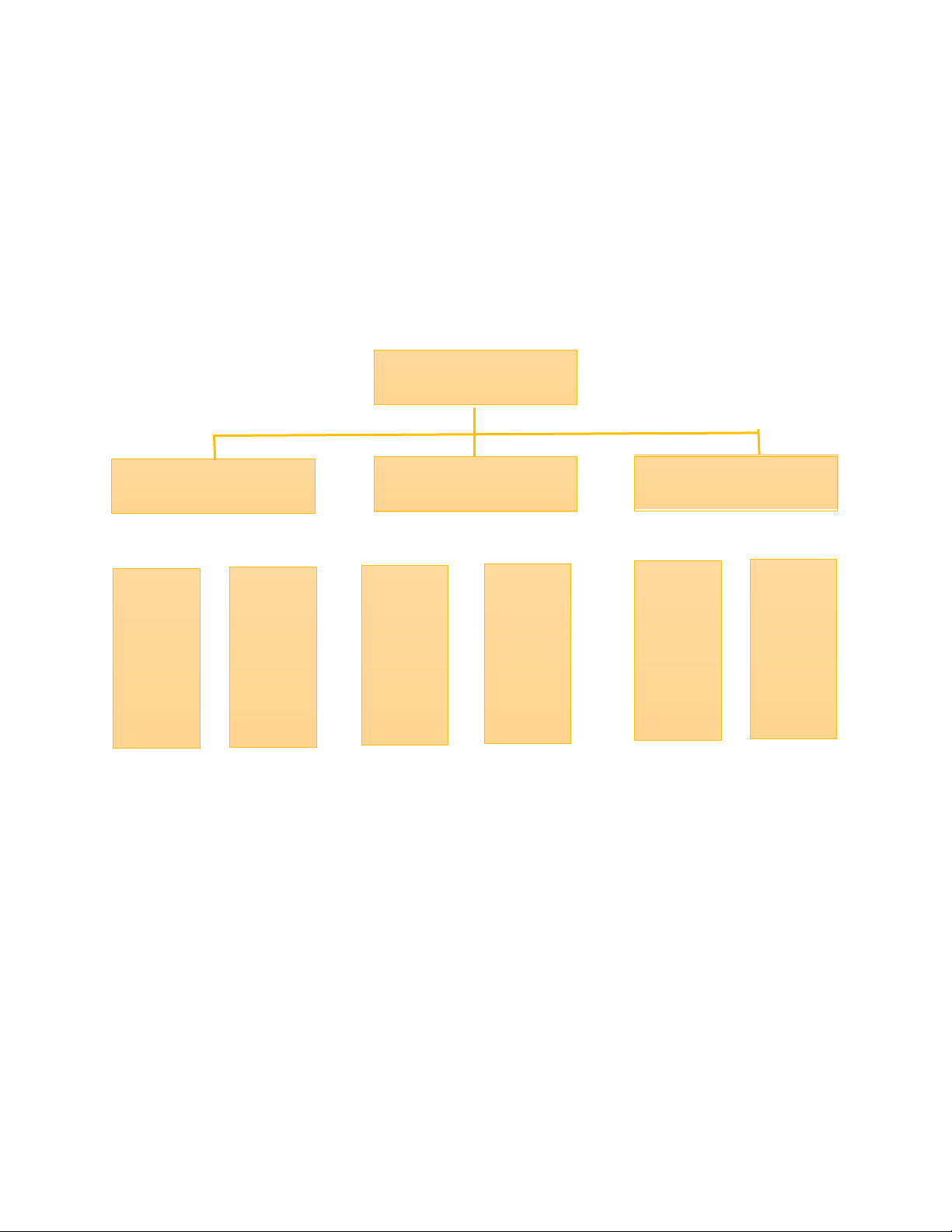

- Cung và cầu tiền tệ

- Cầu tiền tệ

- Cầu tiền tệ là số lượng tiền tệ cần để thoả mãn các nhu cầu chi tiêu

- Gồm: cơ quan nhà nước, doanh nghiệp tổ chức, cá nhân hộ gia đình

Đầu tư

Cầu tiền

Tiêu dùng

- Đầu tư

Dự phòng

- Lãi suất

- Thu nhập

- Mức lợi nhuận từ những hoạt động đầu tư như: sản xuất, kinh doanh, dịch vụ…

- Tiêu dung

- Thu nhập

- Lãi suất

- Giá trị những hoạt động giao dịch

- Dự phòng

- Cung tiền tệ

- Cung tiền tệ là khối lượng tiền cung ứng cho nền kinh tế

- Gồm: sản xuất, lưu thông hang hoá, chỉ tiêu

- Ngân hang phát hành (NHTW) có vai trò quyết định

- Ngân hang thương mại tạo tiền qua các nghiệp vụ của mình

NHTW lên kế hoạch cung ứng tiền

Tính toán mức cầu

tiền tệ

Tốc độ

tăng trưởng

Lạm phát

Cân đối

NSNN

Cán cân

thanh toán

Kênh cung ứng tiền của NHTW

Tín dụng | Thị trường mở | Ngân sách | Thị trường hối đoái |

Qua nghiệp vụ tài chiết khấu cung ứng tiền cho NHTM | Mua hoặc bán các chứng khoán ngắn hạn (tín phiếu kho bạc…) | Cho vay ngắn hạn tạm ứng cho NSNN | Tham gia điều tiết giá vàng, ngoại tệ |

- Lạm phát

Cổ điển | Lạm pahst xảy ra khi số tiền trong lluw thông vượt quá dự trữ vàng làm đảm bảo của ngân hang pahst hành |

Fisher | M.V=P.Y Khối lượng tiền tang, khối lượng hang hoá dịch vụ Y không đổi mức giá P tăng, nếu tốc độ lưu thông tiền V tăng P tăng nhanh hơn |

Samuel Son | Lạm phát xảy ra khi mức chung của giá cả và chi phí tăng |

Friedman | Lạm phát việc giá cả tăng nhanh và kéo dài |

Phái tiền tệ | Đồng ý với quan điểm của Friedman |

Hiện đại | Lạm phát là sự tăng lên của mức giá trung bình theo thời gian |

- Khái niệm và phân loại lạm phát

Lạm phát là hiên tượng tiền trong lưu thông vượt quá nhu cầu cần thiết làm cho chúng bị mất giá, giá cả của hầu hết các loại hàng hoá tăng lên đồng loạt

- Đặc trưng của lạm phát

- Tăng quá mức của tiền trong lưu thông đồng tiền bị mất giá

- Mức giá cả chung tăng lên

- Phân biệt lạm phát-giảm phát-thiểu phát

Lạm phát | Giảm phát | Thiểu phát |

Giá tăng liên tục | Giá giảm liên tục | Lạm phát ở tỷ lệ rất thấp |

- Phân loại lạm phát

Một con số mức giá tăng chậm và nhìn chung có thể dự đoán

trước được vì tương đối ổn định

LP vừa phải Duy trì như một chất xúc tác để thúc đẩy nền kinh tế phát triển

Hai hay ba con số đồng tiền bị mất giá rất nhanh gây ra những biến dạng kinh tế nghiêm trọng

Tác hại nghiêm trọng đối với nền kinh tế, đồng tiền mất giá một

LP phi mã cách nhanh chóng

Siêu LP

Trên ba con sốsự gia tăng quá mức trong cung tiền, điều này thường bắt nguồn từ sự cần thiết phải tài trợ cho thâm hụt ngân sách quá lớn

Tác hại rất lớn như căn bệnh ung thư gây chết người

- Nguyên nhân dẫn đến lạm phát

- Lý thuyết lượng tiền tệ và lạm phát

Sự tăng cung tiền

Lạm phát

- Chính sách tài khoá và lạm phát

Thâm hụt NSNN

Phát hành tiền

Vay nợ

Tăng thuế

- Lý thuyết lạm phát do cầu kéo

Tổng cầu tăng

Chính phủ kích cầu

Chính phủ tăng trợ cấp

Người dân tăng tiêu dùng

- Tổng cầu tăng > Tổng cung

- Lý thuyết lạm phát do chi phí đẩy

Đầu vào tăng

Chi phí tăng

Lương tăng

Nhập khẩu lạm phát: trong nền kinh tế toàn cầu, các DN phải nhập khẩu nhiên liệu

DN trong nước không thể kiểm soát được giá của nguyên liệu đầu vào. Giá nguyên vật liệu có thể tăng

- Tác động của lạm phát

- Tác động tích cực

Khi lạm phát ở mức vừa phải sẽ có một số tác động tích cực sau:

- Tăng khối lượng tiền trong lưu thông cung cấp thêm vốn cho các đơn vị SX thúc đẩy kinh tế, tiêu dùng

- Giữa lạm phát và thất nghiệp có quan hệ nghịch biến

- Làm nội tệ mất giá nhẹ so với ngoại lệ tăng xuất khẩu, khuyến khích trong nước phát triển

- Các DN phải đầu tư khoa học CN giảm chi phí đầu vào, nâng cao chất lượng sản phẩm, năng lực cạnh tranh

- để có những tác động tích cực thì nhà nước phải quản lý kinh tế vĩ mô năng động và hiệu quả

- Tác động tiêu cực

- Trong lĩnh vực sản xuất kinh doanh: giá nguyên vật liệu đầu vào tăng

hoạt động KD kém hiệu quả

- Trong lĩnh vực thương mại: giá cả tăng cao đầu cơ tích trữ thị trường hỗn loạn

- Trong lĩnh vực tiền tệ tín dụng: sức mua đồng tiền giảm lưu thông tiền tệ diễn biến khác thường, hoạt động NH bị rơi vào tình trạng khủng hoảng do tiền gửi trong dân cư giảm NH bị mất khả năng thanh toán, phá sản hệ thống tệ rối loạn, mất kiểm soát

- Đối với lĩnh vực tài chính nhà nước

- Chi phí hoạt động, đầu tư cơ sở hạ tầng tăng, nguồn thu nhà nước từ thuế ngày càng giảm do hoạt động SXKD trì trệ phúc lợi xã hộim trật tự an toàn xã hội bị phá hoại nặng nề

- Phân phối lại thu nhập quốc dân, phân hoá giàu nghèo ngày càng thêm

- Tóm lại: hậu quả tình trạng lạm phát cao là rất năng nề, ảnh hưởng nghiêm trọng đến toàn bộ đời sống KT-XH

- Những biện pháp kiềm chế lạm phát

- Những biện pháp cấp bách

- Những biện pháp kiềm chế lạm phát

- Biện pháp thắt chặt tiền tệ

- Đóng băng tiền tệ: thắt chặt nghiệp vụ tái chiết khấu, tái cấp vốn, cho vay theo hồ sơ tín dụng với các tổ chức tín dụng… Thậm chí giới hạn tăng trưởng tín dụng ở các NHTM rút bớt tiền hoặc không cho tiền tăng thêm trong lưu thông

- Nâng lãi suất: lãi suất tiền gửi tăng, nhất tiền gửi tiết kiệm thu hút tiền trong dân cư và DN, mặt trái của nó khi lãi suất tiền gửi cao hơn lợi tức đầu tư nhà đồng tư đưa vốn vào NH chứ không SXKD

- Nâng cao tỷ lệ dự trữ bắt buộc

- Biện pháp về chính cách tài khoá

- Tiết kiệm triệt để trong chi tiêu ngân sách

- Tăng thuế trực thu

- Kiểm soát các chương trình tín dụng nhà nước

- Biện pháp kiềm chế giá cả

- Nhập khẩu hàng hoá để bổ sung khối lượng hàng hoá trong nước để tạo ra cân bằng giữa cung và cầu

- Nhà nước bán vàng, hoại tệ nhằm thu hút tiền mặt trong lưu thông, ổn định giá và và tỷ giá

- Những biện pháp chiến lược

- Xây dựng và thực hiện chiến lược phát triển KT-XH đúng đắn: nếu quỹ hàng hoá tạo ra phong phú, số lượng lớn tiền đề vững chắc để lưu thông hàng hoá tiền tệ ổn định

- Đổi mới chính sách quản lý công: khai thác và quản lý chặt chẽ nguồn thu trên cơ sở mở rộng và nuôi dưỡng nguồn thu. Đầu tư, chỉ tiêu công phải hiệu quả và tiết kiệm

- Thực hiên chiến lược thị trường cạnh tranh hoàn toàn: xoá bỏ độc quyền, xoá bỏ mọi ngăn cản đối với thị trường cạnh tranh thúc đẩy DN cải tiến KT, quản lý giảm chi phí hàng hoá giảm giá bán

- Dùng lạm phát chống lạm phát: với quốc gia còn nhiều tiềm năng về lao

động, tài nguyên… Nhà nước có thể tăng chỉ số phát hành mở rộng đầu tư hy vọng các công trình này mang lại hiệu quả kiềm chế lạm phát. Biện pháp này đòi hỏi phải có một tiềm lực mạnh về yếu tố sản xuất, trình độ KHKT, trình độ quản lý kinh tế cao mới có thể thành công

TỔNG QUAN VỀ TÀI CHÍNH

- Tiền đề nền kinh tế hàng hoá

Khi xã hội có sự chiếm hữu khác nhau về tư liệu

sSảảnnxuxấut hấàtng

Có sự phân chia giai cáp và xuất hiện phạm trù nhà nước

- Nhà nước mở rộng phạm vi hoạt động của tài chính

- Nhà nước để duy trì hoạt động của mình tạo lập quỹ ngân sách nhà nước

hoá phát triển

Tiền tệ giúp trao đổi, lưu trữ

- Nguồn tài chính

- Tài chính là gì

Hình thành

quỹ tiền tệ

Các quan

hệ kinh tế

Tài chính

- Tài chính là phương thức huy động, phân bổ và sử dụng nguồn tài chính gắn liền với việc tạo lập và sử dụng các quỹ tiền tệ nhằm sử dụng cho 1 mục đích cụ thể

Tài chính là sự chuyển giao tiền tệ giữa các chủ thể kinh tế với nhau (từ nơi thừa nơi thiếu thông qua mua, bán, vay, trả nợ…)

- Bản chất của tài chính

Tiền tệ | Tài chính |

Là vật ngang giá chung trong trao đổi hàng hoá với các chức năng vốn có của nó | Là các quan hệ kinh tế trong phân phối tổng sản phẩm xã hội dưới hình thức giá trị, thông qua đó tạo lập và sử dụng các quỹ tiền tệ |

- Nguồn tài chính

Theo nghĩa hẹp: nguồn tài chính là khối lượng tiền tệ có tính lỏng (tính thanh khoản) cao mà các chủ thể có được | Theo nghĩa rộng: còn có khối tiền có tính lỏng thấp: các loại TSTC hay các loại chứng khoáng, bất động sản, và các loại tài sản vô hình khác có thể dễ chuyển đổi ra tiền |

Nguồn trong nước | Nguồn nước ngoài |

giảm thiểu được rủi ro |

|

- Chức năng của tài chính

- Chức năng huy động nguồn tài chính

- Phản ánh quá trình tạo lập nguồn tài chính của các thủ thể

- Thể hiện khả năng tổ chức khai thác nguồn tài chính nhằm tạo lập nguồn lực đáp ứng nhu cầu phát triển của nền kinh tế

Xuất hiện khi các chủ thể không đủ khả năng để tự tài trợ

- Chức năng phân bố nguồn lực tài chính

- Thiết lập kế hoạch sử dụng quỹ tiền tệ với nguồn lực sẵn có để đạt được các mục tiêu phát triển trong ngắn hạn và dài hạn của các chủ thể kinh tế-xã hội

Hình thành các quỹ tiền tệ với quy mô thích hợp đáp ứng nhu cầu của các chủ thể

Nguồn lực giới hạn nhưng nhu cầu là vô hạn

- Các quỹ tiền tệ chủ yếu

- Quỹ tiền tệ của các doanh nghiệp

- Quỹ tiền tệ của các trung gian tài chính

- Quỹ tiền tệ của nhà nước

- Quỹ tiền tệ của các hộ gia đình

- Các phân thức phân bổ

- Có hoàn trả

- Không hoàn trả

- Chức năng kiểm tra tài chính

Kiểm tra Phân bổ Huy động

- Kiểm tra tài chính phản ánh hoạt động thu thập và đánh giá những bằng chứng về thông tin liên quan quá trình huy động và phân bổ cc nguồn tài chính với mục đích đảm bảo tính đúng đắn, hiệu quả và hiệu lực của việc tạo lập và sử dụng quỹ tiền tệ

Tính đúng đắn | Tính cập thiết của việc tạp lập các quỹ tiền tệ |

Tính hiệu quả | Sử dụng các quỹ tiền tệ có tiết kiệm, sinh lời? |

Tính hiệu lực | Đạt được mục tiêu dự kiến không? |

- Đặc điểm:

- Kiểm tra tài chính có tình thường xuyên, liên tục, toàn diện, rộng rãi, kịp thời

- Chức năng kiểm tra của tài chính được thực hiện thông qua việc phân tích các chỉ tiêu tài chính

- Hệ thống tài chính

- Hệ thống tài chính là một tổng thể bao gồm các thị trường tài chính, các định chế tài chính trung gian, cơ sở hạ tầng pháp lí-kĩ thuật và các tổ chức quản lí giám sát và điều hành hệ thống để tổ chức phân bổ nguồn lực tài chính theo thời gian và không gian một cách tiết kiệm và hiệu quả nhất.

- Cơ cấu tổ chức:

- Hệ thống tài chính (kênh dẫn vốn trực tiếp)

- Trung gian tài chính (kênh dẫn vốn gián tiếp)

- Cơ sở hạ tầng pháp lí-kĩ thuật của hệ thống tài chính

- Nhiệm vụ:

- Luân chuyển vốn từ nơi thừa đến nơi thiếu hụt

- Cung cấp các phương tiện để quản lí rủi ro

- Hệ thống tài chính là các tổ chức chuyên cung cấp dịch vụ, sản phẩm tài chính cho khách hàng

- Phân loại:

- Trung gian tài chính: ngân hàng, công ty bảo hiểm, công ty tài chính, quỹ đầu tư…

- Các tổ chức tài chính khác: công ty chứng khoán, ngân hàng đầu tư

- Trong đó, trung gian tài chính là loại hình vô cùng đặc biệt, gồm 2 chức năng: môi giới và biến đổi tài sản (vốn và chứng khoán)

- Mối quan hệ giữa thị trường tài chính và trung gian tài chính:

- Tài chính trung gian có thể đóng vai trò là người cung cấp vốn trên thị trường tài chính, cũng có thể đóng vai trò người huy động vốn trên thị trường tài chính

- Ngoài ra giữa thị trường tài chính và trung gian tài chính có nhiều mối quan hệ với nhau như: trung gian tài chính làm người môi giới trên thị trường tài chính.

- Đặc điểm các bộ phận của hệ thống tài chính

Thị trường tài chính | Các chủ thể tài chính | Cơ sở hạ tầng tài chính |

Thị trường tài chính: là nơi mua bán hàng hoá và sản phâm tài chính liên quan đến tiền tệ, chứng khoán, cổ phiếu, trái phiếu, tiền mã hoá.

- Cấu trúc của thị trường tài chính

- Căn cứ vào thời gian luân chuyển vốn

- Thị trường tiền tệ: mua bán-trao đổi các công cụ tài chính ngắn hạn < 1 năm. Gồm thị trường liên ngân hàng, ngoại hối, tín dụng

- Thị trường vốn: mua bán-trao đổi các công cụ tài chính trung và dài hạn, bao gồm thị trường thế chấp, cho thuê tài chính, chứng khoán

- Căn cứ vào cơ cấu của thị trường

- Thị trường sơ cấp (cấp 1): bán cho người đầu tiên mua chúng

- Thị trường thứ cấp (cấp 2): giao dịch các công cụ tài chính sau khi chúng được phát hành trên thị trường sơ cấp

- Thị trường thứ cấp bao gồm: tập trung và phi tập trung

- Căn cứ vào tính pháp lý

- Thị trường chính thức

- Thị trường không chính thức

- Vai trò của thị trường tài chính

- Bàn tay quyền lực thao túng của nền kinh tế

- Nhân tố khởi đàu nền kinh tế thị trường

- Là sợi dây liên kết giữa người mua và người bán sử dụng hợp lý hay luân chuyển những số tiền mà mình có

- Tạo lập và điều hoà các nguồn vốn

- Thu hút và huy động các nguồn tài chính

- Đóng vai trò quan trọng thúc đẩy, nâng cao hiệu quả sử dụng tài chính

- Giải quyết các mâu thuẫn của nền kinh tế thị trường

- Tăng tốc độ tăng trưởng kinh tế của quốc gia

- Là công cụ đặc biệt để mua bán trái phiếu, các giấy tờ có giá, thúc đẩy đầu tư nước ngoài vào kinh doanh nội địa

- Tạo điều kiện cho các chính sách hội nhập và mở cửa

- Một số thị trường tài chính phổ biến

- Thị trường trái phiếu

- Là sự đảm bảo trong đó bạn cho DN/tổ chức phát hành vay một khoản tiền với mức lãi suất được ấn định trước

- Cho phép giao dịch tất cả các loại trái phiếu tổ chức thực hiện các khoản vay lớn

- Thị trường chứng khoán: người mua và người bán cổ phiếu thực hiện dựa trên môi giới chứng khoán và nền tảng giao dịch điện tử

- Thị trường tiền tệ: là thị trường vốn ngắn hạn, trao đổi mua bán và giao dịch ngoại tê, tín phiếu kho bạc, giấy tờ thương mại, chấp nhận của ngân hàng, tiền gửi, chứng chỉ tiền gửi, hối phiếu đòi nợ

CHƯƠNG 2: HỆ THỐNG NGÂN HÀNG

Khái quát chung về hệ thông ngân hàng Nguồn gốc ra đời của ngân hàng

Tiền thân từ nghề tiền đúc có từ thời trung cổ. Lúc ấy, một số thương nhân thực hiện đổi tiền đúc cho các nhà buôn giữa các lãnh địa. Dần dần có uy tin, những người này giữ hộ tiền bạc của các nhà buôn, thanh toán hộ và do tích luỹ được nhiều tiền nên họ kiêm cả nghề cho vay.

Trong thời gian dài, từ nghề đổi tiền đã phát triển thành ngân hàng. Những thương nhân đổi tiền trở thành chủ ngân hàng chuyên lấy tiền tệ làm đổi tượng hoạt động.

Quá trình phát triển của hệ thống ngân hàng

Từ cuối TK 17 trở về trước: các NH hoạt động độc lập, chưa tạo ra hệ thống, không ràng buộc và phụ thuộc lẫn nhau. Hoạt động thương tự nhau (nhận tiền gửi, chiết khấu thương phiếu, cho vay, phát hành giấy bạc, đổi tiền, chuyển tiền)

Từ đầu TK 18 – đầu TK 20: đã hình thành hệ thống, chia làm 2 loại

- Ngân hàng trung gian: không được phát hành giấy bạc, chỉ giao dịch vsiw công chúng và thực hiện các giao dịch tiền tệ thuần tuý

- Ngân hàng phát hành: được phát hành giấy bạc và lưu thông

Từ sau cuộc khủng hoảng kinh tế thế giới 1929-1933: nhà nước tiến hành quốc hữu hoá và nắm lấy ngân hàng phát hành (hay gọi là ngân hàng trung ương)

Cho đến nay ngân hàng hoạt động theo một hệ thống thống nhất bao gồm NHTW và NH trung gian.

- Ngân hàng trung ương (NHTW)

Ngân hàng trung ương (hay ngân hàng dự trữ) là ngân hàng thực hiện các hoạt động của nhà nước về tiền tệ và dịch vụ ngân hàng, giữ vai trò trung tâm của hệ thống ngân hàng và tổ chức tài chính của một quốc gia.

Ở VN gọi là ngân hàng nhà nước VN. Ở Hoa Kỳ gọi là hệ thống dự trữ liên bang FED

- Bản chất của NHTW

- Là NH phát hành công quản

- Có thể độc lập hay phụ thuốc chính phủ

- Thực hiện chức năng độc quyền phát hành giấy bạc NH và lưu thông

- Thực hiện quản lý nhà nước trên lĩnh vực tiền tệ - ngân hàng và thanh toán

- Đặc điểm: không giao dịch với công chúng mà chỉ giao dịch với kho bạc nhà nước và các NH trung gian

- Mô hình tổ chức của NHTW Có 2 mô hình:

- NHTW độc lập với chính phủ: mô hình này, chính phủ không có quyền can thiệp vào hoạt động của NHTW, đặc biệt là việc xây dựng và thực thi chính sách tiền tệ

- NHTW trực thuộc chính phủ: chính phủ có ảnh hưởng rất lớn đối với NHTW thông qua việc bổ nhiệm các thành viên của bộ máy quản trị và điều hành NHTW, thậm chí chính phủ còn can thiệp trực tiếp vào việc xây dựng và thực thi chính sách tiền tệ

- Chức năng của NHTW

- Độc quyền phát hành tiền và điều tiết lưu thông tiền tệ

- NHTW ngân hàng của các ngân hàng

- NHTW là ngân hàng của nhà nước

- Độc quyền phát hành tiền và điều tiết lưu thông tiền tệ Phát hành tiền và lưu thông qua các kênh;

- Kênh chính phủ

- Kênh NHTM

- Kênh thị trường mở

- Kênh thị trường hối đoái

- Độc quyền phát hành tiền và điều tiết lưu thông tiền tệ Phát hành tiền và lưu thông qua các kênh;

NHTW cần phải tổ chức công tác điều hoà lưu thông tiền tệ, kiểm soát quá trình tạo tiền của các NH trung gian.

- NHTW ngân hàng của các ngân hàng

- NHTW mở tài khoản và nhận tiền gửi của các NHTG:

- Tiền gửi dự trữ BB

- Tiền gửi thanh toán

- Tổ chức thanh toán giữa các NHTG

- Cấp tín dụng cho các NHTG

- Thực hiện việc quản lý nhà nước đối với hệ thống NHTG:

- Thẩm định, cấp giấy phép hoạt động

- Điều tiết các hoạt động kinh doanh

- Thanh tra và kiểm soát hoạt động của các NHTG

- NHTW mở tài khoản và nhận tiền gửi của các NHTG:

- NHTW là ngân hàng của chính phủ

- NHTW thuộc sở hữu của nhà nước

- Tham gia xây dựng chiến lược phát triển KT-XH, soạn thảo chính sách tiền tệ, kiểm tra tiền tệ, kiểm tra việc thực hiện chính sách tiền tệ

- Thay mặt nhà nước ký kết các hiệp định vầ tiền tệ - tín dụng – thanh toán với nước ngoài

- NHTW ngân hàng của các ngân hàng

- Ngân hàng trung gian

Ngân hàng trung gian (NHTG) là một tổ chức tín dụng hoạt động đặc trung của nó là nhận tiền gửi, sử dụng số tiền đó để cho vay và cung ứng các dịch vụ thanh toán, cũng như cung cấp một số dịch vụ khác của ngân hàng

- Các trung gian tài chính ngân hàng

- Ngân hàng đầu tư (investmant bank)

- Ngân hàng đầu tư là ngân hàng chuyên hoạt động trên thị trường vốn – thị trường tài chính trung và dài hạn. Ngân hàng đầu tư xuất hiện với vai trò giúp các doanh nghiệp và nhà nước huy động vốn trung và dài hạn thông qua phát hành chứng khoán

- Khách hàng chính của ngân hàng đầu tư là các tổ chức, công ty và chính phủ

Ngân hàng chính sách xã hội (Vietnam Bank for Social Policies) là tổ chức tín dụng thuộc Chính phủ Việt Nam, được thành lập để cho vay hộ nghèo và các đối tượng chính sách khác. Khác với NHTM, ngân hàng chính sách xã hội hoạt động không vì mục đích lợi nhuận, được Chính phủ VN bảo đảm khả năng thanh toán, tỷ lệ dự trữ bắt buộc của ngân hàng là 0%, ngân hàng

Ngân hàng chính sách xã hội (Vietnam Bank for Social Policies) là tổ chức tín dụng thuộc Chính phủ Việt Nam, được thành lập để cho vay hộ nghèo và các đối tượng chính sách khác. Khác với NHTM, ngân hàng chính sách xã hội hoạt động không vì mục đích lợi nhuận, được Chính phủ VN bảo đảm khả năng thanh toán, tỷ lệ dự trữ bắt buộc của ngân hàng là 0%, ngân hàng

không phải tham gia bảo hiểm tiền gửi, được miễn thuế và các khoản phải nộp ngân hàng nhà nước.

- Ngân hàng thương mại là tổ chức tín dụng thực hiện toàn bộ hoạt động ngân hàng và các hoạt động kinh doanh khác có liên quan nhằm muc đích lợi nhuận

- Hoạt động ngân hàng là việc kinh doanh, cung ứng thường xuyên một hoặc một số các nghiệp vụ sau đây:

- Nhận tiền gửi

- Cấp tín dụng

- Cung ứng dịch vụ thanh toán qua tài khoản

- Phạm vi hoạt động và tính chất kinh tế

- NHTM chuyên doanh: những NH hoạt động trong lĩnh vực kinh doanh xã hội cụ thể như: công nghiệp, nông nghiệp,… Với mục đích đi sâu vào chuyên môn nhằm phát huy lợi thế so sánh

- NHTM tổng hợp: là loại NH hoạt động ở tất cả các lĩnh vực kinh tế và thực hiện gần như tất cả các nghiệp vụ phát sinh mà một NH được phép thực hiện theo quy định của pháp luật.

- Tính chất sở hữu:

- NHTM có vốn nhà nước

- NHTM cổ phần

- NHTM nước ngoài

- Chi nhánh NHTM nước ngoài

- Chức năng của NHTM

- Trung gian tín dụng

- Trung gian thanh toán

- Cung cấp các dịch vụ tài chính

Trung gian tín dụng

Chủ thể thừa vốn

Chủ thể thừa vốn

Huy động vốn

NHTM

Cấp tín dụng

Trung gian thanh toán

Người nhận tiền, thụ hưởng, người bán

Người trả tiền, chuyển tiền, người mua

Lệnh trả tiền qua tài khoản

NHTM

Giấy báo có

- Cung cấp các dịch vụ tài chính

- Tư vấn tài chính

- Môi giới tài chính

- Lưu ký chứng khoán

- Mở tài khoản ký quỹ kinh doanh chứng khoán

- Ngân quỹ và chuyển tiền thanh toán

- Uỷ thác bảo quản, thu hộ, chi hộ, mua bán hộ…

- Dịch vụ ngân hàng điện tử

- Vai trò của NHTM

- Cung cấp giúp phát triển sản xuất, lưu thông hàng hoám phát triển kinh tế

- Công cụ thực hiện chính sách tiền tệ của NHTW

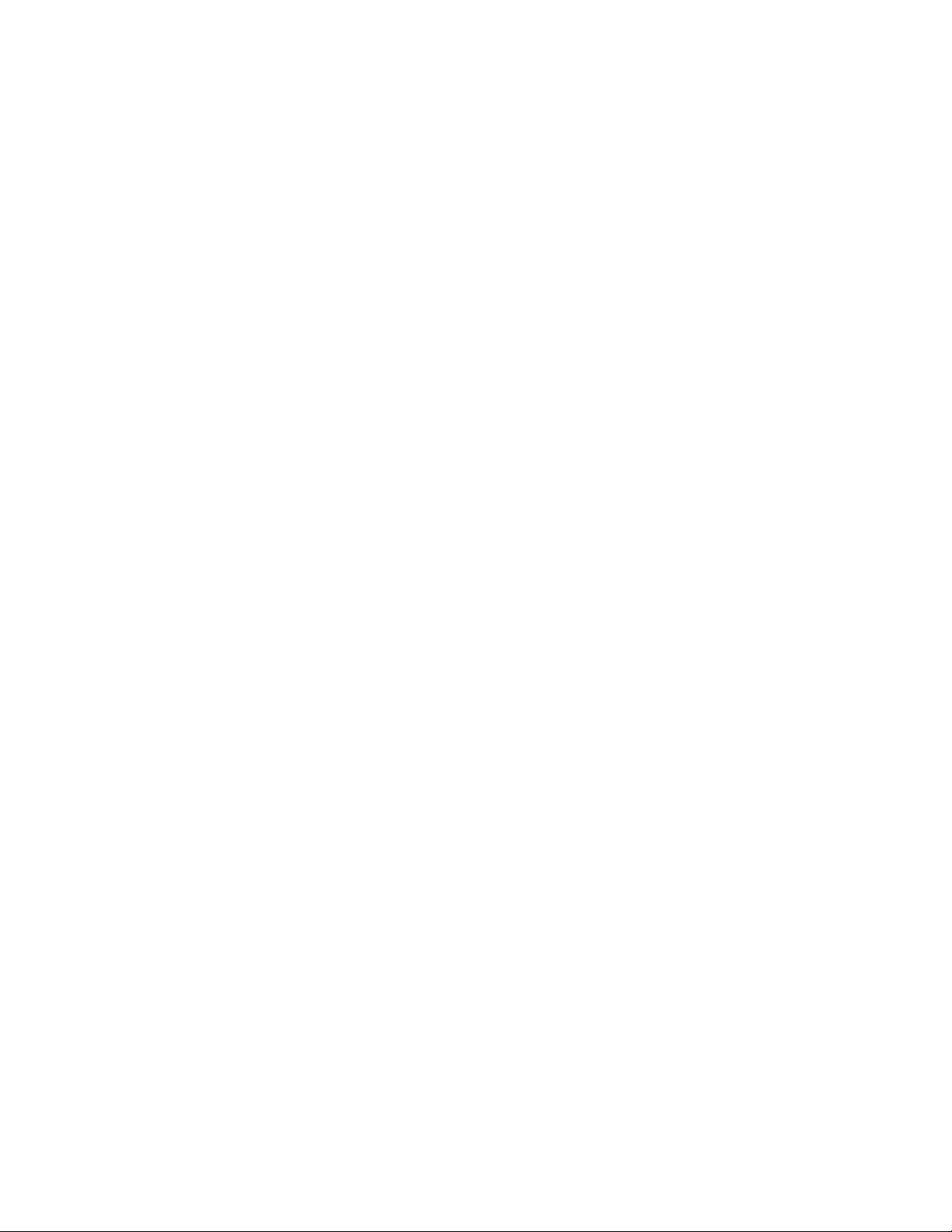

- Các trung gian tài chính phi ngân hàng

Trung gian tài chính khác

Tổ chức tiết kiệm theo hợp đồng

Định chế nhận tiền gửi

Trung gian tài chính

Tổ chức tiết kiệm

Quỹ tín dụng

Công ty bảo hiểm

Quỹ hưu trí

Quỹ đầu tư tương hỗ, công ty tài chính

Công ty chứng khoán

- Các tổ chức tiết kiệm

- Huy động vốn chủ yếu bằng cách nhận tiền gửi, phần lớn là tiền gửi tiết kiệm

- Sử dụng vốn chủ yếu thông qua cho vay thế chấp

- Các loại hình tổ chức tiết kiệm: quỹ tiết kiệm và cho vay, ngân hàng tiết kiệm

- Các quỹ tín dụng

- Tổ chức dưới dạng tương hỗ, do các thành viên sở hữu và quản lý

- Huy động vốn dưới hình thức nhận tiền gửi các thành viên hoặc quyên góp tự nguyện

- Vốn được sử dụng không vì lợi nhuận mà chủ yếu mang tính chất tương hỗ

- Được miễn thuế thu nhập

- Có khu vực hoạt động hẹp, chủ yếu trong nhóm cộng đồng nghề nghiệp, nhóm tôn giáo hoặc cộng đồng địa lý

- Công ty bảo hiểm

- Bảo hiểm là nghiệp vụ qua đó một người (người được BH) cam đoan trả một số tiền (phí BH) cho mình hoặc người thứ 3. Trong trường hợp rủi ro xảy ra (sự cố bất ngờ và gây thiệt hại) sẽ nhận được một khoản bồi thường được trả bởi một bên khác (nhà BH), nhà BH chịu trách nhiệm đối với toàn bộ các rủi ro và bồi thường thiệt hại dựa theo phương pháp của thống kê.

- Phân loại bảo hiểm

- Căn cứ vào tình hình pháp lý:

- Bảo hiểm bắt buộc

- Bảo hiểm tự nguyện

- Căn cứ vào phương diện kỹ thuật bảo hiểm:

- Bảo hiểm nhân thọ

- Bảo hiểm phi nhân thọ

- Căn cứ vào đối tượng bảo hiểm:

- Bảo hiểm con người

- Bảo hiểm tài sản

- Bảo hiểm trách nhiệm dân sự

- Công ty tài chính

- Là loại hình tổ chức tín dụng phi ngân hàng, với chức năng là sử dụng vốn tự có, vốn huy động và các nguồn vốn khác để cho vay, đầu tư, cung ứng các

dịch vụ tư vấn về tài chính, tiền tệ và thực hiện một số dịch vụ khác theo quy định của pháp luật, nhưng không được làm dịch vụ thanh toán, không được nhận tiền gửi dưới 1 năm.

- Phân loại:

- Công ty tài chính tổng hợp: thực hiện tất cả các chức năng, nghiệp vụ theo quy định

- Công ty tài chính chuyên ngành: hoạt động chủ yếu trên một số lĩnh vực như: tín dụng tiêu dụng hoặc phát hành thẻ tín dụng…

- Phân loại:

Ngân hàng thương mại | Định chế phi ngân hàng |

Được thực hiện toàn bộ hoạt động NH | Được thực hiện một số hoạt động NH |

Được nhận tiền gửi không kỳ hạn (tiền gửi thanh toán) | Không nhận tiền gửi không kỳ hạn (tiền gửi thanh toán) |

Cung cấp dịch vụ thanh toán qua ngân hàng cho các chủ thể trong nền kinh tế | Không cung cấp dịch vụ thanh toán giữa các chủ thể trong nền kinh tế |

Tăng cường mở rộng dịch thanh toán qua ngân hàng | Tăng cường dịch vụ trên các mặt: môi giới, tư vấn, dịch vụ uỷ thác |

Khoản đầu tư chủ yếu tập trung vào lĩnh vực cho vay thương mại và công nghiệp | Khoản đầu tư chủ yếu tập trung đầu tư chứng khoán, cho vay tiên dùng và thế chấp |

- Chính sách tiền tệ

- Khái niệm

- Chính sách tiền tệ là tổng hoà những phương thức mà NHTW thông qua các hoạt động của mình tác động đến khối lượng tiền trong lưu thông, nhằm phục vụ cho việc thực hiện các mục tiêu kinh tế-xã hội của đất nước trong một thời kỳ nhất định

- Nó là một bộ phận quan trọng trong hệ thống các chính sách kinh tế- tài chính vĩ mô của chính phủ

- Mục tiêu chính của chính sách tiền tệ Mục tiêu chính:

- Kiểm soát lạm phát và ổn định giá trị đồng tiền

- Tạo việc làm, giảm tỷ lệ thất nghiệp

- Tăng trưởng kinh tế Mục tiêu trung gian:

- Ổn định thị trường tài chính

- Ổn định lãi suất

- Ổn định thị trường ngoại hối

- Mục tiêu kiểm soát lạm phát và ổn định giá trị đồng tiền

- NHTW thông qua CSTT có thể tác động đến sự tăng hay giảm giá trị đồng tiền của nước mình

- Giá trị đồng tiền ổn định được xem xét trên 2 mặt

- Sức mua đối nội của đồng tiền (chỉ số giá cả hàng hoá và dịch vụ trong nước)

- Sức mua đối ngoại (tỷ giá của đồng tiền nước mình so với ngoại tệ)

- Mục tiêu tạo công ăn việc làm, giảm tỷ lệ thất nghiệp

- CSTT mở rộng hay thắt chặt có ảnh hưởng trực tiếp tới:

- Việc sử dụng có hiệu quả các nguồn lực xã hội

- Quy mô sản xuất kinh doanh

- Từ đó ảnh hưởng tới tỷ lệ thất nghiệp của nền kinh tế

- Để có một tỷ lệ thất nhiệp giảm thì phải chấp nhận một tỷ lệ lạm phát gia tăng

- Mục tiêu tăng trưởng kinh tế

- Tăng trưởng kinh tế luôn là mục tiêu của mọi chính phủ trong việc hoạch định các chính sách kinh tế vĩ mô của mình, để giữ cho nhịp độ tăng trưởng đó ổn định, đặc biệt việc ổn định giá trị đồng bán tệ là rất quan trọng, nó thể hiện lòng tin của dân chúng đối với chính phủ

- Mục tiêu ổn định thị trường tài chính

- Sự ổn định thị trường tài chính làm tăng khả năng chuyển vốn từ tiết kiệm sang đầu tư sản xuất kinh doanh. Việc tạo ra một hệ thống tài chính ổn định, tránh được các cuộc khủng hoảng là mục tiêu quan trọng của NHTW

- Sự ổn định của thị trường tài chính có sự hỗ trợ của sự ổn định lãi suất, bởi vì lãi suất biến động sẽ tác động mạnh đến giá của các loại chứng khoán giao dịch trên trị trường tài chính

- Mục tiêu ổn định lãi suất

- Sự biến động của lãi suất sẽ tạo ra sự bất ổn định trong nền kinh tế, việc lập kế hoạch kinh tế gặp nhiều khó khăn. Cụ thể:

- Người tiêu dùng sẽ khó khăn khi lên kế hoạch cho các khoản chi tiêu, đặc biệt là chỉ tiêu dài hạn

- Các dự án đầu tư dài hạn của doanh nghiệp bị sai lệch, chi phí nguồn vốn tài trợ không ổn định

- Tác động đến thị trường tài chính

- Sự biến động của lãi suất sẽ tạo ra sự bất ổn định trong nền kinh tế, việc lập kế hoạch kinh tế gặp nhiều khó khăn. Cụ thể:

- Mục tiêu ổn định thị trường ngoại hối

- Đối với một nền kinh tế mở, sự ổn định tỷ giá có một ý nghĩa rất lớn. Nó có tác dộng đến hoạt động thương mại quốc tế sự tăng giảm sức mạnh đồng nội tệ làm thay đổi sức cạnh tranh hàng hoá trong nước, quy mô xuất nhập khẩu của quốc gia sẽ thay đổi

- Tỷ giá hối đối còn có tác động đến sự dịch chuyển các dòng vốn đầu tư nước ngoài trên thị trường tài chính quốc gia

- Tác động đến nợ quốc gia, đặc biệt là nợ công

- Những công cụ thực thi chính sách tiền tệ

- Dự trữ bắt buộc

- Lãi suất

- Thị trường mở

- Tỷ giá hối đoái

- Lãi suất

- Khái niệm

- Lãi suất là giá cả của quyền sử dụng vốn

- Việc thay đổi lãi suất tác động đến việc thu hẹp hay mở rộng khối tín dụng trong nền kinh tế

- Cụ thể là: khi muốn mở rộng hay thu hẹp khối tiền trong lưu thông NHTW sẽ tác động để giảm hoặc tăng lãi suất tái cấp vốn

lãi suất là một trong những công cụ chủ yếu của chính sách tiền tệ

- Thị trường mở

- Khái niệm

- Công cụ thị trường mở phản ánh việc NHTW mua hoặc bán chứng từ có giá trị trên thị trường tài chính nhằm đạt đến mục tiêu là điều chỉnh lượng tiền trong lưu thông

- Tỷ giá hối đoái

- Khái niệm

- Về hình thức: tỷ giá hối đoái là đại lượng biểu thị mối tương quan về mặt giá trị giữa 2 đồng tiền

- Về bản chất: tỷ giá hối đoái là giá của 1 đơn vị tiền tệ nước này được biểu hiện bằng 1 số lượng đơn vị tiền tệ nước khác

- Chiến lượng thực thi chính sách tiền tệ

- Để đạt được mục tiêu việc làm và giá cả, NHTW chọn một tập hợp các biến để nhằm vào nó gọi là mục tiêu trung gian là những biến có tác động trực tiếp đến việc làm và giá cả

- Tuy nhiên các công cụ của CSTT không trực tiếp tác động trực tiếp vào mục tiêu trung gian, cho nên NHTW chọn một tập hợp các biến khác nhằm vào, gọi là ác biến số điều chỉnh

- Các biến số điều chỉnh chịu tác động mạnh bởi các công cụ, từ đó tác động mục tiêu trung gian. NHTW qua đánh giá mục tiêu trung gian và các biến số điều chỉnh để đánh giá chính sách có đúng hướng không

CHƯƠNG 2: THỊ TRƯỜNG TÀI CHÍNH

- Khái quát về thị trường tài chính

- Khái niệm

Thị trường tài chính là nơi diễn ra quá trình luân chuyển vốn giữa những người dư thừa vốn đến những người thiếu hụt vốn thông qua việc mua bán các công cụ tài chính theo một cơ chế nhất định.

- Chức năng

- Chức năng cơ bản nhất là khơi thông các nguồn vốn và dẫn chuyển vốn

- Vốn được dẫn chuyển trực tiếp từ chủ thể thừa vốn đến chủ thể có nhu cầu về vôn

- Việc dẫn vốn từ người tiếi kiệm đến người đầu tư, kinh doanh giữ một vị trí vôn cùng quan trong trong nền kinh tế

- Mang lại lợi ích cho người đi vay không vì mục đích đầu tư hay kinh doanh

- Vai trò

- TTTC thúc đẩy việc tích luỹ và tập trung vốn để đáp ứng nhu cầu cơ sở vật chất kỹ thuật của nền kinh tế

- TTTC giúp sử dụng vốn có hiệu quả

- Tạo điều kiện thuận lợi cho việc thực hiện chính sách mở cửa và cải cách kinh tế của chính phủ

- Góp phần định giá và làm tăng tính thanh khoản cho các tìa khoản tài chính

- Giúp các công ty tài chính được mua bán nhanh chóng trên diện rộng

- Các chủ thể trên thị trường tài chính

- Hộ gia đình, cá nhân

- Doanh nghiệp

- Các trung gian tài chính

- Chình phủ

- Ngân hàng trung ương

- Các cơ quan quản lý

- Cấu truc của thị trường tài chính

- Thị trường nợ và thị trường vốn cổ phần

- Thị trường cấp 1 và cấp 2

- Thị trường tập trung và phi tập trung

- Thị trường tiền tệ và thị trường vốn

- Thị trường chính thức và phi chính thức

- Thị trường nợ và thị trường vốn cổ phần

- Thị trường nợ:

- Là thị trường diễn ra việc trao đổi và mua bán các công cụ nợ

- Cách phổ biến nhất để tạo lập bổ sung nguồn vốn là phát hành một công cụ nợ như trái phiếu hay món vay thế chấp

- Thị trường vốn cổ phần:

- Là thị trường diễn ra mua bán các loại cổ phiếu

- Phương án thứ 2 công ty thu hút vốn là phát hành cổ phiếu

- Thị trường cấp 1 và cấp 2

- Thị trường cấp 1:

- Thị trường cấp 1 hay còn gọi là thị trường sơ cấp là thị trường tài chính trong đó diễn ra việc mua bán lại những chứng khoán đã phát hành (chứng khoán cũ)

- Thị trường cấp 2:

- Thị trường cấp 2 hay còn lại là thị trường thứ cấp là thị trường tài chính trong đó diễn ra việc mua bán lại những chứng khoán đã phát hành (chứng khoán cũ)

- Thị trường tập trung và phi tập trung

- Thị trường tập trung: là thị trường mà việc mua bán, giao dịch chứng khoán được tổ chức tập trung theo một thời gian và địa điểm nhất định

- Thị trường phi tập trung: là thị trường tài chính mà các hoạt động mua bán chứng khoán được thực hiện phân tán ở những địa điểm và thời gian khác nhau

- Thị trường tiền tệ và thị trường vón

- Thị trường tiền tệ: là thị trường tài chính trong đó chỉ có những công cụ ngắn hạn (kỳ hạn thanh toán dưới 1 năm) được mua bán

- Thị trường vốn là thị trường tài chính trong đó diễn ra việc mua bán các công cụ dài hạn như cổ phiếu, trái phiếu

- Thị trường chính thức và phi chính thức

- Thị trường chính thức là thị trường tài chính mà tại đó mọi hoạt động như huy động, cung ứng, giao dịch các nguồn tài chính đều được thực hiện theo những nguyên tắc và thể chế do nhà nước quy định

- Thị thường phi chính thức là thị trường tài chính mà tại đó mọi hoạt động như huy động, cung ứng, giao dịch các nguồn tài chính không được thực hiện theo những nguyên tắc và thể chế do nhà nước quy định

- Các công cụ của thị trường tài chính

- Các công cụ của thị trường tiền tệ (ngắn hạn, dưới 1 năm)

- Tín phiếu kho bạc

- Tín phiếu kho bạc là công cụ nợ ngắn hạn do chính phủ phát hành (có kỳ hạn dưới 1 năm) để bù đắp thiếu hụt tạm thời của ngân sách nhà nước

- TPKB thường được phát hành theo từng lô qua phương pháp đấu thầu

- TPKB là loại lỏng nhất của tất cả các công cụ trên thị trường tiền tệ

- Phần lớn do các NH nắm giữ, số ít do hộ gia đình và công ty nắm giữ

- Giấy chứng nhận tiền gửi của ngân hàng(CDs)

- CDs là một công cụ vay nộ do NHTM phát hành nhằm huy động vốn từ tổ chức và các cá nhân

- Đây được coi là một hình thức gửi tiền có thời hạn thường được cung cấp bởi các định chế tài chính như ngân hàng và tổ chức tín dụng

- CDs có thể được phát hành dưới dạng ghi danh hoặc vô danh

- Thương phiếu

- Thương phiếu là giấy nhận nợ do các công ty có uy tín phát hành nhằm mục đích vay vốn ngắn hạn từ thị trường tài chính. Thương phiếu được phát hành theo hình thức chiết khấu, tức là nhà đầu tư sẽ mua với giá thấp hơn mệnh giá và thu lợi nhuận từ khoản chênh lệch giữa mệnh giá và giá chiết khấu

- Hối phiếu được ngân hàng chấp nhận

- Hối phiếu do ngân hàng chấp nhận (chấp phiếu) là hối phiếu có kỳ hạn do công ty bán hàng phát hành, chuyển tới ngân hàng của người mua và được ngân hàng đóng dấu bảo lãnh chấp nhận thanh toán trên đó

- Hối phiếu được ngân hàng chấp nhận sử dụng kha sbổ biến trong lĩnh vực xuất nhập khẩu với hình thức chủ yếu là thư tín dụng (LC: letter of credit)

- Các công cụ của thị trường vốn

- Cổ phiếu (stock)

- Là chứng chỉ (bút toán ghi sổ) chứng nhận quyền sở hữu của nhà đầu tư đối với một phần tài sản và thu nhập của doanh nghiệp. Tức là nó chứng thực quyền sở hữu một phần vốn hoặc tài sản của công ty và quyền được chia cổ tức

- Cổ phiếu là công cụ góp vốn do công ty cổ phần phát hành. Vốn huy động từ việc phát hành cổ phiếu được xem là vốn thuộc sở hữu công ty

- Trái phiếu (bond)

- Trái phiếu là chứng chỉ xác nhận quyền đòi nợ của nhà đầu tư đối với nhà phát hành. Nợ ở đây là những khoản lãi trả theo định kì và vốn gốc khi đến hạn

- Trái phiến chính phủ (trái phiếu kho bạc và trái phiếu quốc gia)

- Trái phiếu địa phương

- Trái phiếu công ty

- Vay thế chấp (morthage)

- Vay thế chấp là những món tiền cho các cá nhân hoặc các công ty kinh doanh vay để đầu tư vào những công trình, dự án

- Nhà cửa, đất đai hoặc những bất động sản khác được dùng làm vật thế chấp bảo đảm cho các món vay

CHƯƠNG 3: THANH TOÁN TRONG NỀN KINH TẾ

Phần 1: HỆ THỐNG NGÂN HÀNG

- Thanh toán tiền mặt trong nền kinh tế

- Khái niệm: là hình thức thanh toán mà người mua dùng tiền mặt nội tệ hoặc ngoại tệ để thanh toán cho người bán tiền mua sản phẩm, dịch vụ tại những địa điểm do 2 bên thoả thuận

- Nội dung của TTTM:

- Quan hệ thanh toán được tiến hành một cách trực tiếp

- Tiền mặt là vật môi giới

- Xuất hiện vai trò của người mua và người bán

- Tiến hành dựa trên cơ sở các hoá đơn chứng từ

- Ưu điểm:

- Đảm bảo thoả mãn các giao dịch thường xuyên hàng ngày, có giá trị nhỏ của DN, dân cư

- Tốn ít thời gian, thủ tục

- Nhược điểm:

- Chi phí để tổ chức sự vận động của TT rất tốn kém

- Nhà nước khó giám sát các hoạt động tài chính của DN, cá nhân trong XH

- Thói quen TTTM làm một lượng tiền lớn tồn tại trong dân không được vận động vào quá trình huy động vốn và đầu tư

- Thanh toán không dùng tiền mặt

- Khái niệm: là tổng hợp tất cả các thanh toán tiền tệ trong nền kinh tế quốc dân được thực hiện bằng cách chuyển tiền trên tài khoản hoặc bù trừ lẫn nhau thông qua ngân hàng mà không trực tiếp sử dụng tiền mặt trong khoản thanh toán đó

- Bản chất:

- Sự vận động của tiền tệ độc lập so với sự vận động của vật tư hàng hoá

- Không xuất hiện vật môi giới mà chỉ xuất hiện tiền dưới hình thức ghi sổ hay còn gọi là bút tệ

- Vai trò của ngân hàng là rất to lớn

- Sử dụng các chứng từ thanh toán

- Các nguyên tắc:

- Đổi tượng: các khoản chi trả tiền hàng hoá, dịch vụ và thanh toán các khoản nợ của các tác nhân kinh tế

- Chủ thể:

- Người trả tiền (người mua)

- Người nhận tiền (người bán)

- Các trung gian thanh toán: các ngân hàng thương mại, ngân hàng đầu tư, các tổ chức tín dụng khác…

- Chứng từ thanh toán: là những phương tiện chuyển tải những điều kiện thanh toán và làm cơ sở để thực hiện việc chi trả tiền

- Tài khoản thanh toán: các bên trả tiền và nhận tiền phải có tài khoản thanh toán

- Tranh chấp và chế tài: trong thanh toán chủ yếu phát sinh trong quan hệ thanh toán giữa các chủ thể thanh toán

- Ý nghĩa của thanh toán không dùng tiền mặt:

- Trực tiếp thúc đẩy quá trình vận động của vật tư, hàng hoá

- Cho phép NH tập trung các khoản vốn tiền tệ trong nền KT

- Cho phép rút bớt một lượng tiền mặt trong lưu thông, tiết kiệm nhiều chi phí

- Cho phép kiểm soát được dễ dàng hơn tính hợp pháp của các quan hệ thanh toán trong nền KT

- Các hình thức thanh toán không dùng tiền mặt:

- Khái niệm: là công cụ thanh toán do ngân hàng phát hành và bán cho khách hàng sử dụng để thanh toán tiền hàng hoá, dịch vụ, tút tiền mặt tại ngân hàng đại lý thanh toán hay tại các quầy rút tiền tự động

- Hình thức: được làm bằng chất liệu nhựa cứng, hình chữ nhật, bốn góc tròn với kích thước tiêu chuẩn quốc tế là: 95x54x0.76(mm)

- Nội dùng: thẻ gồm 2 mặt lưu giữ thông tin cần thiết

- Các loại thẻ:

- Căn cứ vào công nghệ sản xuất thẻ:

- Thẻ từ tính

- Thẻ chip

- Thẻ không tiếp xúc (contacless)

- Căn cứ vào tính chất sử dụng

- Thẻ trả trước (prepaid card)

- Thẻ tín dụng (credit card)

- Thẻ ghi nợ (debit card) Thủ tục, quy trình thanh toán thẻ

- Căn cứ vào công nghệ sản xuất thẻ:

NGÂN HÀNG PHÁT HÀNH

CHỦ THẺ

CƠ SỞ CHẤP NHẬN THẺ

NGÂN HÀNG THANH TOÁN

(ngân hàng đại lý)

- Thanh toán bằng Thư tín dụng (Letter of Credit-L/C)

- Khái niệm: là một văn bản do một ngân hàng pahts hành theo yêu cầu của một khách hàng cam kết sẽ trả một số tiền nhất định, trong một thời hạn nhất định cho một người khác khi người đó xuất trinhg những giấy tờ hợp lệ

- Các bân tham gia thư tín dụng chứng từ:

- Người xin mở (Applicant): người mua, người nhập khẩu hàng hoá

- Người hưởng lợi (Beneficiary): người bán, người xuất khẩu hàng hoá

- Ngân hàng mở (Issuing bank): là ngân hàng đại diện cho NNK có thể cấp tín dụng cho người người nhập khẩu

- Ngân hàng thông báo: thường là ngân hàng đại lí của ngân hàng mở thư tín dụng hoặc ngân hàng bên bán

- Ngân hàng xác nhận (Confirming Bank), ngân hàng chiết khẩu (Negotiating bank), ngân hàng trả tiền (reimbursing bank): các ngân hàng này có thể có hoặc không tuỳ thuộc vào yêu cầu của người mua trong đơn xin mở L/C và sự uỷ nhiệm của ngân hàng mở L/C.

- Ứng dụng thanh toán bằng LC trong du lịch

- Ngân hàng sẽ trả tiền cho người thụ hưởng mà không cần yêu cầu người này phải xuất trình những chứng từ chứng minh mình đã giao hàng. Người thụ hưởng chỉ cần kí vào những chứng từ cần thiết hoặc trình những chứng từ chứng minh quyền được thanh toán của mình

- NH gửi mệnh lệnh cho NG khách yêu cầu ngân hàng này trả cho người thụ hưởng (có thể là khách du lịch hoặc doanh nghiệp du lịch) một số tiền nhất định

- NH gửi một văn bản cho NH đối tác của mình phải trả cho khoản tín dụng mà NH này đã cho doanh nghiệp du lịch nào đó theo yêu cầu của mình vay

CHƯƠNG 4: TÍN DỤNG VÀ LÃI SUẤT TÍN DỤNG

- Tín dụng

- Sự ra đời và phát triển của tín dụng

- Tín dụng là quan hệ vay mượn, quan hệ sử dụng vốn lẫn nhau giữa người đi vay và người cho vay dựa trên nguyên tắc hoàn trả.

- Người cho vay: quyền sử dụng một số tiền hoặc tài sản

- Người đi vay: hoàn trả vốn và lợi tức

- Tín dụng góp phần tập trung và phân phối lại vốn trong nền kinh tế

- Kiểm trả, giám sát đối với các hoạt động KTXH

- Bản chất và vai trò của tín dụng

- Bản chất:

- Tín dụng là hệ thống các quan hệ kinh tế phát sinh giữa người đi vay và cho vay

- Tín dụng là một số vốn vận động

- Vai trò:

- Đẩy mạnh thu hút vốn khai thác nguồn vốn có tiềm năng trong nền kinh tế

- Góp phần kích thích tiết kiệm và đầu tư phát triển trong nền kinh tế

- Tín dụng kiểm soát và giám sát các mặt hoạt động trong nền kinh tế

- Điều tiết tiền lưu thông, quyết định khối lượng tiền trong lưu thông

- Tín dụng làm cho sản xuất hàng hoá ngày càng nhiều đáp ứng nhu cầu của con người

Thúc đẩy và mở rộng và phát triển các quan hệ kinh tế đối ngoại

Thúc đẩy và mở rộng và phát triển các quan hệ kinh tế đối ngoại- Tín dụng góp phần ổn định đời sống, tạo việc làm và ổn định trật tự xã hội

- Bản chất:

- Các hình thức tín dụng

- Sự ra đời và phát triển của tín dụng

Thời hạn tín dụng |

|

Đối tượng tín dụng |

|

Mục đích sử dụng vốn |

|

Chủ thể trong quan hệ tín dụng |

|

- Tín dụng thương mại

- Đặc điểm

- Đối tượng của tín dụng thương mại là hàng hoá

- Người đi vay và người cho vay đều là các doanh nghiệp trực tiếp tham gia vào quá trình sản xuất và lưu thông hàng hoá

- Khối lượng áp dụng của tín dụng thương mại thường là nhỏ

- Thời gian áp dụng của tín dụng thương mại ngắn

- Vai trò

- Tiết kiệm chi phí và lưu thông tiền tệ

- Đẩy nhanh tốc độ trung chuyển hàng hoá

- Khuyến khích sản xuất kinh doanh

Tín dụng ngân hàng

Tín dụng ngân hàng

- Là quan hệ tín dụng bằng tiền tệ giữa một bên là ngân hàng và một bên là chính phủ, các tổ chức kinh tế và dân cư trong và ngoài nước với nguyên tắc thoả thuận và có hoàn trả gốc và lãi.

- Đặc điểm:

- Huy động vốn và cho vay đều được thực hiện dưới hình thức tiền tệ

- Các ngân hàng đóng vai trò là tổ chức trung gian trong quá trình huy động và cho vay

- Quá trình vận động và phát triển của tín dụng ngân hàng độc lập tương đối với sự vận động và phát triển của quá trình tái sản xuất xã hội

- Vai trò:

- Đối với nền kinh tế: ngân hàng đóng vai trò trung tâm luân chuyển vốn giữa các chủ thể trong nền kinh tế

- Đối với ngân hàng: là hoạt động chính mang nhiều lợi nhuận cho ngân hàng

- Đối với khách hàng: TDNH đáp ứng kịp thời nhu cầu và sử dụng vốn của khách hàng

- Phân loại tín dụng ngân hàng

- Theo thời gian tín dụng

- Tín dụng ngắn hạn: <1 năm

- Tín dụng trung hạn: 1-5 năm (một số quốc gia quy định 1-3 năm)

- Tín dụng dài hạn: >= 5 năm (một số quốc gia quy định >= 3 năm)

- Theo mục đích sử dụng vốn

- Tín dụng tiêu dùng: là hình thức cho các cá nhân mua sắm tài sản phục vụ sinh hoạt gia đình

- Tín dụng sản xuất kinh doanh: dành cho những cơ sở sản xuất kinh doanh nhằm mục đích hỗ trợ thúc đẩy SXKD như mua sắm máy móc thiết bị, bổ sung vốn lưu động

Theo tài sản bảo đảm:

Theo tài sản bảo đảm:- Tín dụng có tài sản sản bảo đảm: dựa trên nguyên tắc các bảo đảm như cầm cố, thế chấp hay có sự bảo lãnh của một bên thứ 3

- Tín dụng không tài sản bảo đảm: dựa trên nguyên tắc không có tài sản cầm cố, thế chấp hay có sự bảo lãnh của một bên thứ 3

- Theo hình thức tín dụng:

- Cho vay: NH cam kết cấp một khoản tiền cho KH với những ràng buộc KH phải hoàn trả gốc và lãi theo đúng quy định của HĐTD

- Chiết khấu: NH mua lại giấy tờ có giá từ KH mang đến với khoản tiền tương ứng trên giấy tờ có giá trừ đi khoản phí và lợi nhuận của NH

- Hình thức tín dụng:

- Cho thuê tài chính: NH cam kết mua và cho huê lại máy móc thiết bị, phương tiện vận tải…theo yêu cầu của KH

- Bảo lãnh: NH cam kết thực hiện nghĩa vụ tài chính thay cho KH (bên được bảo lãnh) của mình khi KH không đủ khả năng thực hiện được nghĩa vụ tài chính của mình

- Cho thuê tài chính

- Đặc điểm:

- Người thuê không phải bỏ vốn mua sắm tài sản thiết bị ban đầu mà chỉ bỏ tiền thuê tài sản trong một khoản thời gian xác định

- Là một hoạt động tín dụng trung dài hạn trên cơ sở hợp đồng thuê

- Bên cho thuê và đi thuê phải thực hiện các cam kết theo hợp đồng

- Giá trị tài sản cho thuê thường là lớn

- Bên đi thuê không phải thế chấp tài sản

- Hình thức thuê tài chính

- Cho thuê tài chính 2 bên

- Cho thuê tài chính 3 bên

Mua và cho thuê lại (công ty tài chính mua của DN và cho DN thuê lại)

Mua và cho thuê lại (công ty tài chính mua của DN và cho DN thuê lại)

Theo thời hạn

- Thuê giáp lưng (thuê và cho thuê lại)

- Tín dụng nhà nước

- TDNN là quan hệ tín dụng giữa nhà nước và các chủ thể khác trong và ngoài nước, trong đó NN tham gia với tư cách là bên đi vay bằng cách phát hành trái phiếu hay tín phiếu để sử dụng vì mục đích và lợi ích chung của toàn xã hội.

- Ngày nay tín dụng nhà nước phát triển đa dạng hơn, nhà nước vừa là người đi vay vừa là người cho vay

- Đặc điểm:

- Được nhà nước đảm bảo khả năng thanh toán

- Hoạt động tín dụng nhà nước không vì mục tiêu lợi nhuận

- Đối tượng cho vay vốn tín dụng nhà nước được quy định, chỉ định theo từn thời kỳ

- Lãi suất cho vay tín dụng nhà nước là ưu đãi do nhà nước quy định

- Tín dụng nhà nước rủi ro hơn tín dụng ngân hàng (cho vay)

- Vai trò

- Là công cụ tài chính trực tiếp tham gia quá trình điều hành kinh tế vĩ mô

- Thực hiện chính sách kinh tế gắn với an sinh xã hội, an ninh quốc phòng

- Phát triển quan hệ kinh tế đối ngoại (qua quá trình đầu tư, hợp tác, tài trợ…)

- Lãi suất

- Khái niệm

- Lãi suất thể hiện quan hệ tỷ lệ giữa lãi trong một dơn vị thời gian với vốn gốc trong thời gian đó.

- Lãi suất = (lãi trong một đơn vị thời gian/vốn gốc trong thời gian đó) x 100

- Các loại lãi suất

- Khái niệm

Theo lạm phát

Tính linh hoạt của

Nội dung hoạt động của NH

Cách tính lãi

Cách tính lãi- Lãi đơn: là việc tính lãi dựa trên vốn gốc (vốn đầu tư ban đầu)

- Fn: số tiền bao gồm cả gốc và lãi phát sinh trong suốt n kỳ

- P0: giá trị hiện tại của lượng tiền gốc ban đầu

- i: phần trăm lãi suất

- n: số kỳ lãi

- Thường áp dụng cho trường hợp mua trái phiếu

- Lãi đơn: là việc tính lãi dựa trên vốn gốc (vốn đầu tư ban đầu)

- Fn= P0(1+ni)

- Lãi kép: số lãi tính bằn cách cộng dồn lãi kỳ trước vào vốn để tính lãi kỳ kế tiếp

- Fn: số tiền bao gồm cả gốc và lãi phát sinh trong suốt n kỳ

- P0: giá trị hiện tại của lượng tiền gốc ban đầu

- i: phần trăm lãi suất

- n: số kỳ lãi

- Fn= P0(1+ni)n

Số tiền lãi thu được từ số tiền gốc P0 sau n kỳ ghép lãi với lãi suất i/kỳ

Số tiền lãi thu được từ số tiền gốc P0 sau n kỳ ghép lãi với lãi suất i/kỳ- I= Fn - P0= P0(1+ni)n - P0

- Thường áp dụng cho trường hợp gửi ngân hàng, đầu tư tài chính dài hạn…

- Lãi kép: số lãi tính bằn cách cộng dồn lãi kỳ trước vào vốn để tính lãi kỳ kế tiếp

- Vai trò

- Lãi suất là công cụ để huy động và tập trung các nguồn vốn tiền tệ trong nền kinh tế

- Lãi suất là đòn bẩy để kích thích các đơn vị và cá nhân sử dụng vốn một cách tiết kiệm và có hiệu quả

- Ở tầm vĩ mô, lãi suất là công cụ quan trọng để NHTW tác động và điều chỉnh các mặt hoạt động của ngành TCNH nhằm mang lại lợi ích cao nhất cho nền KTXH