Preview text:

lOMoARcPSD| 42676072 lOMoARcPSD| 42676072 Mục Lục

CHƯƠNG I .................................................................................................................................................. 4

TỔNG QUAN VỀ THỊ TRƯỜNG CHỨNG KHOÁN ............................................................................. 4

1.1. Khái niệm và chức năng của thị trường chứng khoán........................................................................ 4

1.1.1. Sự hình thành thị trường chứng khoán ....................................................................................... 4

1.1.2. Khái niêm, đặc điểm của thị trường chứng khoán ...................................................................... 8

1.1.3. Chức năng của thị trường chứng khoán. .................................................................................... 9

1.2. Cơ cấu, mục 琀椀 êu và các nguyên tắc hoạt động của TTCK................................................................. 11

1.2.1. Cơ cấu thị trường chứng khoán ................................................................................................ 11

1.2.2. Muc 琀椀 êu quản lý và điều hành thị trường chứng khoán. .......................................................... 12

1.2.3. Các nguyên tắc hoạt động của thị trường chứng khoán ........................................................ 14

1.3. Các chủ thể tham gia TTCK ............................................................................................................... 17

1.3.1. Chủ thể phát hành ..................................................................................................................... 17

1.3.2. Nhà đầu tư ................................................................................................................................ 17

1.3.3. Các tổ chức kinh doanh trên TTCK ............................................................................................. 18

1.3.4. Các tổ chức có liên quan đến TTCK ............................................................................................ 18

1.4. Vai trò của TTCK ............................................................................................................................... 21

CHƯƠNG 2 ................................................................................................................................................ 24

CHỨNG KHOÁN ...................................................................................................................................... 24

2.1. Khái niệm và đặc trưng của chứng khoán ........................................................................................ 24

2.1.1. Khái niệm về chứng khoán ........................................................................................................ 24

2.1.2. Đặc trưng của chứng ................................................................................................................ 24

2.2. Phân loại chứng khoán ..................................................................................................................... 26

2.2.1. Căn cứ vào chủ thể phát hành ................................................................................................... 26

2.2.2. Căn cứ vào 琀 nh chất huy động vốn ........................................................................................... 26

2.2.3. Căn cứ vào lợi tức của CK .......................................................................................................... 27

2.2.4. Căn cứ theo hình thức CK .......................................................................................................... 27

2.2.5. Căn cứ theo thị trường nơi CK được giao dịch .......................................................................... 28

2.3. Một số loại chứng khoán cơ bản ...................................................................................................... 28

2.3.1. Cổ phiếu, trái phiếu, chứng chỉ quỹ ......................................................................................... 28

2.3.2. Chứng quyền, chứng quyền có bảo đảm, quyền mua cổ phần, chứng chỉ lưu ký ..................... 41

2.3.4. Chứng khoán phái sinh ............................................................................................................. 59

CHƯƠNG 3 ................................................................................................................................................ 72 2 lOMoAR cPSD| 42676072

THỊ TRƯỜNG CHỨNG KHOÁN SƠ CẤP ........................................................................................... 72

3.1. Đặc điểm của thị trương chứng khoán sơ cấp ................................................................................. 72

3.1.3. Khái niệm ................................................................................................................................... 72

3.1.2. Đặc điểm điểm của thị trường sơ cấp ...................................................................................... 72

3.2 Các chủ thể phát hành chứng khoán ................................................................................................. 72

3.2.1. Chính phủ. .................................................................................................................................. 73

3.2.2. Doanh nghiệp ............................................................................................................................ 73

3.2.3. Quỹ đầu tư ................................................................................................................................. 75

3.3. Các phương thức phát hành CK và quản lý Nhà nước đối với việc phát hành chứng khoán ........... 75

3.3.1. Các phương thức phát hành chứng khoán ................................................................................ 75

3.3.2. Quản lý nhà nước đối với việc phát hành chứng khoán ............................................................ 77

3.4. Nghiệp vụ phát hành một số loai chứng khoán .............................................................................. 79

3.4.1. Nghiệp vụ phát hành cổ phiếu. .................................................................................................. 79

2.3.3. Quỹ đầu tư ................................................................................................................................. 97

CHƯƠNG 4 .............................................................................................................................................. 106

THỊ TRƯỜNG CHỨNG KHOÁN THỨ CẤP ...................................................................................... 106

4.1. Đặc điểm và cấu trúc của TTCK thứ cấp ......................................................................................... 106

4.1.1. Khái niệm, đặc điểm, vai trò của thị trường chứng khoán thứ cấp ........................................ 106

4.1.2. Cấu trúc ................................................................................................................................... 107

4.2. Sở giao dịch CK ............................................................................................................................... 107

4.2.1. Khái niệm SGD ......................................................................................................................... 107

4.2.2. Chức năng và vai trò của SGD ................................................................................................ 108

4.2.3. Hình thức sở hữu và cơ cấu tổ chức SGD ................................................................................ 111

4.2.4. Niêm yết chứng khoán ............................................................................................................ 114

4.2.5. Giao dịch chứng khoán ở SGD ................................................................................................. 120

4.3. Thị trường CK phi tập trung ............................................................................................................ 145

4.3.1. Tổng quan về sự hình thành và phát triển của TT CK phi tập trung ....................................... 145

4.3.2. Phương thức giao dịch trên thị trường chứng khoán phi tập trung ....................................... 147 lOMoARcPSD| 42676072 CHƯƠNG I

TỔNG QUAN VỀ THỊ TRƯỜNG CHỨNG KHOÁN

1.1. Khái niệm và chức năng của thị trường chứng khoán

1.1.1. Sự hình thành thị trường chứng khoán

Thị trường chứng khoán ban ầu phát triển một cách tự phát và rất sơ khai, xuất phát từ

một sự cần thiết ơn lẻ của buổi ban ầu. Vào giữa thế kỷ 15 ở tại những thành phố trung tâm

buôn bán ở phương Tây, các thương gia thường tụ tập tại các quán cà phê ể trao ổi việc mua

bán trao ổi các vật phẩm hàng hoá. Lúc ầu chỉ một nhóm nhỏ, dần dần sau ó tăng dần và dần

hình thành lên một khu chợ riêng. Đến cuối thế kỷ 15, ể thuận tiện hơn cho việc làm ăn, khu

chợ trở thành "thị trường" với việc họ thống nhất các quy ước và dần dần các quy ước ược

sửa ổi hoàn chỉnh thành những quy tắc có giá trị bắt buộc chung cho mọi thành viên tham gia " thị trường".

Phiên chợ riêng ầu tiên ược diễn ra vào năm 1453 tại một lữ iếm của gia ình Vanber ở

Bruges Bỉ, tại ó có một bảng hiệu hình ba túi da với một tiếng Pháp là "Bourse" tức là "mậu

dịch thị trường" hay còn gọi là "Sở giao dịch".

Vào năm 1547, thành phố Bruges ở Bỉ mất i sự phồn thịnh do eo biển Even bị cát lấp

nên mậu dịch thị trường ở ây bị sụp ổ và ược chuyển qua thị trấn Auvers Bỉ, ở ây thị trường

phát triển rất nhanh và giữa thế kỷ 16 một quan chức ại thần của Anh quốc ã ến quan sát và

về thiết lập một mậu dịch thị trường tại London Anh, nơi mà sau này ược gọi là Sở giao dịch

chứng khoán London. Các mậu dịch thị trường khác cũng lần lượt ược thành lập tại Pháp, Đức và Bắc Âu.

Sự phát triển của thị trường ngày càng phát triển cả về lượng và chất với số thànhviên

tham gia ông ảo và nhiều nội dung khác nhau. Vì vậy theo tính chất tự nhiên nó lại ược phân

ra thành nhiều thị trường khác nhau như: Thị trường giao dịch hàng hoá, thị trường hối oái,

thị trường giao dịch các hợp ồng tương lai và thị trường chứng khoán... với ặc tính riêng của

từng thị trường thuận lợi cho giao dịch của người tham gia trong ó.

Quá trình các giao dịch chứng khoán diễn ra và hình thành như vậy một cách tự phát

cũng tương tự ở Pháp, Hà Lan, các nước Bắc Âu, các nước Tây Âu và Bắc Mỹ.

Các phương thức giao dịch ban ầu ược diễn ra sơ khai ngay cả khi ở ngoài trời với

những ký hiệu giao dịch bằng tay và có thư ký nhận lệnh của khách hàng. Ở Mỹ cho ến năm 4 lOMoAR cPSD| 42676072

1921, khu chợ này ược chuyển từ ngoài trời vào trong nhà, Sở giao dịch chứng khoán chính thức ược thành lập.

Ngày nay, theo sự phát triển của công nghệ khoa học kỹ thuật, các phương thức giao

dịch ở các Sở giao dịch chứng khoán cũng ược cải tiến dần theo tốc ộ và khối lượng yêu cầu

nhằm em lại hiệu quả và chất lượng cho giao dịch, các Sở giao dịch ã dần dần sử dụng máy

vi tính ể truyền các lệnh ặt hàng và chuyền dần từ giao dịch thủ công kết hợp \/ói máy vi tính

sang sử dụng hoàn toàn hệ thống giao dịch iện tử thay cho thủ công trước kia.

Lịch sử phát triển các thị trường chứng khoán Thế giới trải qua một sự phát triển thăng

trầm lúc lên, lúc xuống, vào những năm 1875-1913, thị trường chứng khoán Thế giới phát

triển huy hoàng cùng với sự tăng trưởng của nền kinh tế Thế giới lúc ó, nhưng rồi ến "ngày

thứ năm en tối " tức ngày 29/10/1929 ã làm cho thị trường chứng khoán Tây, Bắc Âu và Nhật

bản khủng hoảng mất lòng tin. Cho mãi tới chiến tranh thế giới thứ 2 kết thúc, các thị trường

chứng khoán cũng hồi phục dần và phát triển mạnh và rồi cho ến năm 1987 một lần nữa ã làm

cho các thị trường chứng khoán.

Thế giới iên ảo với "ngày thứ hai en tối" do hệ thống thanh toán kém cỏi không ảm

ương ược yêu cầu của giao dịch, sụt giá chứng khoán ghê gớm, mất lòng tin và phản ứng dây

chuyền mà hậu quả của nó còn nặng hơn cuộc khủng hoảng năm 1929. Theo quy luật tự nhiên,

sau gần hai năm mất lòng tin, thị trường chứng khoán Thế giới lại i vào giai oạn ổn ịnh và

phát triển ến ngày nay. Cứ mỗi lần khủng hoảng như vậy, giá chứng khoán của tất cả các thị

trường chứng khoán trên Thế giới sụt kinh khủng tuy ở mỗi khu vực và mỗi nước ở những

mức ộ khác nhau gây ra sự ngừng trệ cho thị trường chứng khoán toàn cầu và cũng ảnh hưởng

trực tiếp tới nền kinh tế mỗi nước.

Cho ến nay, phần lớn các nước trên Thế giới ã có khoảng trên 160 Sở giao dịch chứng khoán

phân tán khắp các châu lục bao gồm cả các nước trong khu vực Đông nam Á phát triển vào

những năm 1960 -1970 vào ở các nước ở Đông Âu như Balan, Hunggari, Séc, Nga, và Châu

Á như Trung quốc vào những năm 1980 - ầu năm 1990.

Lịch sử hình thành và phát triển của thị trường chứng khoán trên Thế giới cho thấy

thời gian ầu, thị trường hình thành một cách tự phát, ối tượng tham gia chủ yếu là các nhà ầu

cơ, dần dần về sau mới có sự tham gia ngày càng ông ảo của công chúng. Khi thị trường bắt

ầu xuất hiện sự trục trặc và bất ổn, chính phủ buộc phải can thiệp bằng cách thành lập các cơ

quan quản lý nhằm bảo vệ quyền lợi của công chúng ầu tư và sau ó dần dần hệ thống pháp lý

cũng bắt ầu ược ban hành. lOMoARcPSD| 42676072

Kinh nghiệm ối với những thị trường mới hình thành về sau này cho thấy thị trường

sau khi thiết lập chỉ có thể hoạt ộng có hiệu quả, ổn ịnh và nhanh chóng nếu có sự chuẩn bị

chu áo về mọi mặt về hàng hoá, luật pháp, con người, bộ máy quản lý và ặc biệt sự giám sát

và quản lý nghiêm ngặt của Nhà nước.

Song cũng có một số thị trường chứng khoán có sự trục trặc ngay từ ban ầu như thị

trường chứng khoán Thái Lan, In ônêsia, hoạt ộng trì trệ một thời gian dài do thiếu hàng hoá

và do không ược quan tâm úng mức, thị trường chứng khoán Philippine kém hiệu quả do

thiếu sự chỉ ạo và quản lý thống nhất hoạt ộng của 2 Sở giao dịch chứng khoán Makita và

Manila, thị trường chứng khoán Balan, Hungari gặp trục trặc do việc chỉ ạo giá cả quá cao hoặc quá thấp, …

- Nguồn gốc của 4 sở giao dịch chứng khoán hàng ầu thế giới:

Nói ến lịch sử hình thành và phát triển của thị trường chứng khoán, chúng ta không

thể không nhắc tới sự hình thành của các sàn giao dịch chứng khoán nổi tiếng trên thế giới.

Giao dịch chứng khoán ược thực hiện phổ biến nhất thông qua thị trường tập trung, hay còn

gọi là sở giao dịch chứng khoán. Đây là nơi diễn ra hoạt ộng mua bán chứng khoán và là cơ

quan phục vụ và duy trì trật tự giao dịch, bởi vậy, có thể nó sở giao dịch chứng khoán là thành

phần quan trọng nhất của thị trường chứng khoán nói chung.

(1) Sở giao dịch chứng khoán Amsterdam

Sở giao dịch chứng khoán ầu tiên có tên Amsterdam ược ra ời từ rất sớm, năm 1622.

Tại ây, diễn ra các giao dịch của trái phiếu Chính phủ và cổ phiếu của các công ty. Thời kỳ

ầu thành lập, chỉ có 20 người giao dịch. SGDCK Amsterdam ược biết ến là nơi ầu tiên cho

phép giao dịch liên tục, bán khống, giao dịch quyền chọn…..Tuy ra ời sớm nhưng SGDCK

Amsterdam không ược biết ến nhiều trong thế giới tài chính như NewYork hay London.

(2) Sở giao dịch chứng khoán London

SGDCK London ược chính thức thành lập vào năm 1801. Thời kỳ sơ khai, cổ phiếu

không ược giao dịch tại một tòa nhà nào cả. Thay vào ó, cả bên môi giới lẫn nhà ầu tư gặp

nhau ở các quán cà phê ở khắp London. Khi ấy, nếu một công ty muốn bán cổ phiếu hay phát

hành nợ, họ dán thông báo trên cửa các quán cà phê hay gửi thư tới nhà tài trợ.

Sau khi xảy ra ám cháy vào năm 1748, một nhóm giao dịch viên giàu có ã hiến một

tòa nhà làm sở giao dịch năm 1773. Từ ây mở ra một thời gian dài nước Anh trở thành thủ ô

tài chính của thế giới. 6 lOMoARcPSD| 42676072

(3) Sở giao dịch chứng khoán New York

Sở giao dịch chứng khoán New York (NYSE) hiện là Sở giao dịch chứng khoán lớn

nhất thế giới nếu tính theo giá trị vốn hóa thị trường và ứng thứ hai nếu tính theo số lượng

công ty niêm yết. Đây là Sàn giao dịch chứng khoán lớn nhất và lâu ời nhất ở Mỹ. NYSE bắt

ầu từ năm 1792 khi 24 nhà môi giới chứng khoán tập trung dưới một cây Buttonwood trên

phố Wall ể ký một thỏa thuận thiết lập các quy tắc ể mua và bán trái phiếu và cổ phiếu của công ty.

Ban ầu, NYSE chỉ niêm yết 5 công ty. Cho ến ngày nay, sở giao dịch chứng khoán

New York có ến hơn 2600 công ty niêm yết với tổng giá trị hơn 30 nghìn tỷ ô la Mỹ. Nó hoạt

ộng theo hình thức giao dịch ấu giá và giao dịch tự ộng. NYSE ược kiểm soát rất chặt chẽ

nhằm duy trì một hệ thống trật tự và công bằng cho các nhà ầu tư.

(4) Sở giao dịch chứng khoán NASDAQ

Đây là Sở giao dịch chứng khoán iện tử ầu tiên trên thế giới. Thay vì ể người bán và

người mua nhờ người môi giới xác ịnh giá cổ phiếu, NASDAQ dựng một tấm bảng iện tử lớn

niêm yết giá và sự biến ộng theo thời gian thực. Kể từ ó, NASDAQ ã phát triển và ưa ra các

hệ thống giao dịch tự ộng cho phép nhà ầu tư tự ộng mua bán cổ phiếu của mình dựa trên các tiêu chuẩn ịnh trước.

NASDAQ cũng cho ra ời Hệ thống ặt lệnh quy mô nhỏ (SOES), cho phép nhà ầu tư cá

nhân ặt lệnh từ 1000 cổ phiếu trở xuống một cách tự ộng. SOES ã giải quyết vấn ề nhức nhối

tại thời gian ó khi mà giao dịch nhỏ lẻ thường bị các nhà tạo lập thị trường bỏ qua khi họ ặt

lệnh qua iện thoại. Các chức năng tự ộng của thị trường hiện nay phần lớn ều bắt nguồn từ phát minh của NASDAQ.

Quá trình hình thành và phát triển của các thị trường chứng khoán thế giới ã trải qua

những bước thăng trầm. Thời kỳ huy hoàng vào những năm 1975 – 1913 cùng với sự phát

triển thịnh vượng của nền kinh tế. Nhưng cũng có lúc thị trường chứng khoán rơi vào êm en

như sự sụp ổ tàn khốc của phố Wall vào những năm từ 1929 ến 1939, ngày thứ hai en tối năm

1987, hay cuộc khủng hoảng tài chính năm 2008.

Song, trải qua các cuộc khủng hoảng, thị trường chứng khoán lại ược phục hồi và tiếp

tục phát triển với hơn 160 sở giao dịch trên khắp thế giới. Có thể nói, Thị trường chứng khoán

là một ịnh chế tài chính không thể thiếu ược trong ời sống kinh tế của những nước theo cơ

chế thị trường và nhất là những nước ang phát triển ang cần thu hút luồng vốn lớn dài hạn

cho nền kinh tế quốc dân . lOMoAR cPSD| 42676072

Ở Việt Nam hơn 20 năm hình thành và phát triển có thể không phải là một khoảng thời

gian không dài so với lịch sử của thị trường chứng khoán thế giới, tuy nhiên, thị trường chứng

khoán Việt Nam cũng ã dần phát triển và ịnh hình vai trò của mình với nền kinh tế nước nhà.

Chúng ta hãy cùng nhau nhìn lại hành trình hơn 20 năm ầy biến ộng này:

Bắt ầu vào thời iểm ngày 28-11-1996, Ủy ban Chứng khoán Nhà nước Việt Nam ược

thành lập theo Nghị ịnh số 75/CP của Chính phủ. Và chỉ 2 năm sau ó, ngày 11-71998, thị

trường chứng khoán Việt Nam chính thức ược khai sinh theo Nghị ịnh số 48/CP của Chính

phủ. Đồng thời, Chính Phủ cũng ký quyết ịnh thành lập Trung tâm Giao dịch Chứng khoán,

ặt cơ sở tại Hà Nội và thành phố Hồ Chí Minh. Ngày 28-7-2000, Trung tâm Giao dịch Chứng

khoán TP.HCM chính thức i vào hoạt ộng với 2 mã cổ phiếu giao dịch ầu tiên là REE và SAM.

Ngày 8/3/2005 Trung tâm Giao dịch chứng khoán (TTGDCK) Hà Nội cũng chính thức

ra mắt, trở thành trung tâm niêm yết của các doanh nghiệp vừa và nhỏ.

Trải qua quãng ường hơn 20 năm, có không ít những biến ộng ã xảy ra. Trong giai oạn

ầu tiên (2000 – 2005), ây là giai oạn chập chững bước những bước ầu tiên của thị trường

chứng khoán Việt Nam, vốn hóa thị trường chỉ ạt mức trên dưới 1% GDP, gần như không có thay ổi gì nhiều.

Tuy nhiên kể từ năm 2006 khi Luật Chứng khoán ược Quốc hội ban hành và chính

thức có hiệu lực từ ầu năm 2007, thị trường chứng kiến rất nhiều sự thay ổi khi những bất cập,

những xung ột với các văn bản pháp lý ược giải quyết, chúng ta có khả năng hội nhập hơn

với các thị trường vốn quốc tế và khu vực.

Năm 2006, quy mô thị trường có bước nhảy vọt mạnh mẽ, ạt 22,7% GDP và chạm ến

con số trên 43% vào năm 2007. Tuy nhiên, mọi việc bắt ầu xấu i vào năm 2008, do ảnh hưởng

của thị trường tài chính và nền kinh tế trong nước và thế giới, chúng ta chứng kiến một năm

"kinh tế buồn" với mức vốn hóa thị trường giảm mạnh, xuống còn 18% GDP.

Khi khó khăn dần qua i, năm 2009 chứng kiến sự phục hồi nhẹ với vốn hóa thị trường

ạt 37,71% GDP và các công ty niêm yết trên thị trường tăng dần. Sản phẩm mới Chứng quyền

có ảm bảo (Cover Warrant - CW) ược ra ời từ ngày 28/6. Ngày 18/11/2019, HoSE cho ra mắt

bộ chỉ số mới Vietnam Diamond Index (VN Diamond), Vietnam Financial Select Sector

Index (VNFin Select) làm tiền ề cho sự ra ời của các quỹ ETF, qua ó giải quyết bài toán tại

các doanh nghiệp ã hết room ngoại.Trong vài năm trở lại ây, mức vốn hóa thị trường ã tăng

thần tốc lên tới hơn 82% GDP, nhưng một lần nữa thị trường chứng khoán Việt Nam lại chịu 8 lOMoARcPSD| 42676072

thêm thách thức từ ại dịch Covid-19. Những dấu hiệu phục hồi ã dần rõ ràng, tâm lí hoảng

loạn của các nhà ầu tư cá nhân ã dần giảm i, sắc xanh ang trở lại trên thị trường.

1.1.2. Khái niêm, ặc iểm của thị trường chứng khoán a. Khái niệm:

Thị trường chứng khoán là một bộ phận quan trọng của thị trường vốn, hoạt ộng của

nó nhằm huy ộng những nguồn vốn tiết kiệm nhỏ trong xã hội tập trung thành nguồn vốn tài

trợ dài hạn cho doanh nghiệp, các tổ chức kinh tế và Nhà nước ể phát triển sản xuất, tăng

trưởng kinh tế hay cho các dự án ầu tư.

Có nhiều cách hiểu về thị trường chứng khoán, nhưng có thể hiểu như sau:

Thị trường chứng khoán là nơi các chứng khoán ược phát hành, trao ổi, giao dịch mua

bán. Ở âu có giao dịch mua bán chứng khoán thì ở ó có hoạt ộng thị trường chứng khoán.

Thị trường chứng khoán là nơi luân chuyển các nguồn vốn trung và dài hạn.

Thị trường chứng khoán ngày nay là một thị trường chứng khoán có tổ chức, hoạt

ộng có iều khiển, công khai, công bằng và thông tin ược công bố minh bạch, rộng rãi trong công chúng.

Thị trường chứng khoán bao gồm nhiều loại, chủ yếu là thị trường tập trung (Sở giao

dịch chứng khoán) và thị trường phi tập trung.

Hàng hoá giao dịch trên thị trường chứng khoán là các cổ phiếu, trái phiếu và một số

công cụ tài chính khác có thời hạn trên 1 năm. b. Đặc iểm:

Thị trường chứng khoán ược ặc trưng bởi hình thức tài chính trực tiếp, người cần vốn và

người có khả năng cung ứng vốn ều trực tiếp tham gia thị trường, giữa họ không có các trung gian tài chính.

Thị trường chứng khoán là thị trường gần với thị trường cạnh tranh hoàn hảo. Tất cả mọi

người ều ược tự do tham gia vào thị trường. Không có sự áp ặt giá cả trên thị trường chứng

khoán mà giá cả ở ây ược hình thành dựa trên quan hệ cung cầu của thị trường và phản ánh

các thông tin có liên quan ến chứng khoán

Thị trường chứng khoán về cơ bản là một thị trường liên tục, sau khi các chứng khoán ược

phát hành trên thị trường sơ cấp nó có thể ược mua bán nhiều lần trên thị trường thứ cấp. Thị

trường chứng khoán ảm bảo cho những người ầu tư có thể chuyển chứng khoán họ nắm giữ

thành tiền mặt bất cứ lúc nào họ muốn.

1.1.3. Chức năng của thị trường chứng khoán. lOMoARcPSD| 42676072 -

Là công cụ huy ộng vốn ầu tư cho nền kinh tế:

Khi các nhà ầu tư mua chứng khoán do các công ty phát hành, số tiền nhàn rỗi của họ ược

ưa vào hoạt ộng sản xuất kinh doanh và qua ó góp phần mở rộng sản xuất xã hội. Thông qua

thị trường chứng khoán, Chính phủ và chính quyền ở các ịa phương cũng huy ộng ược các

nguồn vốn cho mục ích sử dụng và ầu tư phát triển hạ tầng kinh tế, phục vụ cho các nhu cầu chung của xã hội. -

Cung cấp môi trường ầu tư cho công chúng:

Thị trường chứng khoán cung cấp cho công chúng một môi trường ầu tư lành mạnh với

các cơ hội lựa chọn phong phú. Các loại chứng khoán trên thị trường rất khác nhau về tính

chất, thời hạn và ộ rủi ro, cho phép các nhà ầu tư có thể lựa chọn loại hàng hoá phù hợp với

khả năng, mục tiêu và sở thích của mình. - Tạo tính thanh khoản cho các chứng khoán:

Nhờ có thị trường chứng khoán mà các nhà ầu tư có thể chuyển ổi các chứng khoán

họ sở hữu thành tiền mặt hoặc các loại chứng khoán khác khi họ muốn. Khả năng thanh khoản

là một trong những ặc tính hấp dẫn của chứng khoán ối với nhà ầu tư. Đây là yếu tố cho thấy

tính linh hoạt an toàn của vốn ầu tư. Thị trường chứng khoán hoạt ộng càng năng ộng và có

hiệu quả thì tính thanh khoản của các chứng khoán giao dịch trên thị trường càng cao. - Đánh

giá hoạt ộng của doanh nghiệp:

Thông qua chứng khoán, hoạt ộng của các doanh nghiệp ược phản ánh một ách tổng

hợp và chính xác, giúp cho việc ánh giá và so sánh hoạt ộng của doanh nghiệp ược nhanh

chóng và thuận tiện, từ ó cũng tạo ra một môi trường cạnh tranh lành mạnh nhằm nâng cao

hiệu quả sử dụng vốn, kích thích áp dụng công nghệ mới, cải tiến sản phẩm. -

Tạo môi trường giúp Chính phủ thực hiện các chính sách kinh tế vĩ mô:

Các chỉ báo của thị trường chứng khoán phản ánh ộng thái của nền kinh tế một cách

nhạy bén và chính xác. Giá các chứng khoán tăng lên cho thấy ầu tư ang ược mở rộng, nền

kinh tế tăng trưởng; ngược lại giá chứng khoán giảm sẽ cho thấy các dấu hiệu tiêu cực của

nền kinh tế. Vì thế thị trường chứng khoán ược coi là phong vũ biểu của nền kinh tế và là một

công cụ quan trọng giúp chính phủ thực hiện các chính sách kinh tế vĩ mô. Thông qua thị

trường chứng khoán, Chính phủ có thể mua và bán trái phiếu Chính phủ ể tạo ra nguồn thu

bù ắp thâm hụt ngân sách và quản lý lạm phát. Ngoài ra, Chính phủ cũng có thể sử dụng một

số chính sách, biện pháp tác ộng vào thị trường chứng khoán nhằm ịnh hướng ầu tư ảm bảo

cho sự phát triển cân ối của nền kinh tế. 10 lOMoAR cPSD| 42676072

1.2. Cơ cấu, mục tiêu và các nguyên tắc hoạt ộng của TTCK 1.2.1. Cơ cấu thị trường

chứng khoán a/ Căn cứ vào sự luân chuyển các nguồn vốn, thị trường chứng khoán ược chia

thành thị trường sơ cấp và thị trường thứ cấp. -

Thị trường sơ cấp : Là thị trường mua bán các chứng khoán mới phát hành. Trên

thị trường này vốn từ nhà ầu tư sẽ ược chuyển sang nhà phát hành thông qua việc nhà ầu tư

mua các chứng khoán mới phát hành.

+ Vai trò của thị trường sơ cấp :

Chứng khoán hóa nguồn vốn cần huy ộng, vốn của công ty ược huy ộng qua việc phát hành chứng khoán

Thực hiện quá trình chu chuyển tài chính, thực hiện ưa các khoản tiền nhàn rỗi tạm

thời trong dân chúng vào ầu tư, chuyển tiền sang dạng vốn dài hạn. + Đặc iểm:

Là nơi duy nhất mà các chứng khoán em lại vốn cho người phát hành.

Những người bán trên thị trường sơ cấp thường là kho bạc, ngân hàng nhà nước, công

ty phát hành, tập oàn bảo lãnh phát hành … -

Thị trường thứ cấp: Là nơi giao dịch các chứng khoán ã phát hành trên thị trường sơ cấp.

+ Vai trò: Thị trường thứ cấp ảm bảo tính thanh khoản cho các chứng khoán ã phát hành. + Đặc iểm:

Trên thị trường thứ cấp, các khoản tiền thu ược từ việc bán chứng khoán thuộc về các

nhà ầu tư và các nhà kinh doanh chứng khoán chứ không thuộc về nhà phát hành.

Giao dịch trên thị trường thứ cấp phản ánh nguyên tắc cạnh tranh tự do, giá chứng

khoán trên thị trường này do cung và cầu quyết ịnh.

Thị trường thứ cấp là thị trường hoạt ộng liên tục, các nhà ầu tư có thể mua và bán

chứng khoán nhiều lần trên thị trường thứ cấp b/ Căn cứ vào phương thức hoạt ộng của thị

trường, thị trường chứng khoán ược chia thành 2 thị trường: -

Thị trường tập trung (Sở giao dịch chứng khoán): Tại ây các giao dịch ược tập

trung tại một ịa iểm, các lệch ược chuyển ến sàn giao dịch và tham gia vào quá trình ghép

lệnh ể hình thành nên giá giao dịch lOMoAR cPSD| 42676072 -

Thị trường phi tập trung (OTC): các giao dịch ược tiến hành qua mạng lưới

công ty chứng khoán phân tán trên khắp quốc gia và ược nối với nhau bằng mạng iện tử. Giá

cả trên thị trường này ược hình thành theo phương thức thỏa thuận.

c/ Căn cứ vào hàng hóa trên thị trường, thị trường chứng khoán ược phân thành các thị trường sau: -

Thị trường cổ phiếu: Thị trường cổ phiếu là thị trường giao dịch mua bán các

loại cổ phiếu bao gồm cổ phiếu thường cổ phiếu ưu ãi -

Thị trường trái phiếu: là thị trường giao dịch mua bán các loại trái phiếu ã ược

phát hành, các trái phiếu này bao gồm trái phiếu công ty, trái phiếu ịa phương và trái phiếu chính phủ. -

Thị trường các công cụ chứng khoán phái sinh: Là thị trường phát hành và mua

i bán lại các chứng khoán phái sinh ã ược phát hành. Đây là loại thị trường cao cấp chuyên

giao dịch những công cụ tài chính cao cấp, do óa thị trường này chỉ xuất hiện ở những nước

có thị trường chứng khoán phát triển mạnh.

d/ Căn cứ theo phương pháp giao dịch:

Thị trường giao dịch ngay (thị trường thời iểm): Là thị trường giao dịch mua bán theo

giá của ngày hôm ó, việc thanh toán và giao hoán sẽ diễn ra vài ngày sau (tùy theo quy ịnh

của từng thị trường).

Thị trường tương lai: Là thị trường mua bán chứng khoán theo hợp ồng có giá ược thỏa

thuận trong ngày giao dịch, việc thanh toán và giao hoán diễn ra theo kỳ hạn trong hợp ồng.

1.2.2. Muc tiêu quản lý nhà nước và iều hành thị trường chứng khoán.

Thị trường chứng khoán luôn luôn tồn tại tính hai mặt của nó, ó là mặt tích cực và mặt

tiêu cực. Những mặt tiêu cực của nó có thể gây tác ộng xấu ến thị trường và các hoạt ộng kinh

tế - xã hội. Đó chính là các hành vi gian lận, lừa ảo trong giao dịch chứng khoán như ầu cơ,

mua bán nội gián, thao túng giá cả... Vì vậy cần phải có một cơ chế iều hành và giám sát chặt

chẽ mọi mặt hoạt ộng của thị trường chứng khoán.

Thị trường chứng khoán là thị trường vốn dài hạn, tập trung các nguồn vốn cho ầu tư

và phát triển kinh tế, do ó có tác ộng rất lớn ến môi trường ầu tư nói riêng và nền kinh tế nói

chung. Mặt khác thị trường chứng khoán là một thị trường cao cấp, nơi tập trung của nhiều

ối tượng tham gia với các mục ích, sự hiểu biết và lợi ích khác nhau; các giao dịch các sản

phẩm tài chính ược thực hiện với giá trị rất lớn. Đặc tính ó khiến cho thị trường chứng khoán

cũng là môi trường dễ xảy ra các hoạt ộng kiếm lợi không chính áng thông qua các hoạt ộng 12 lOMoARcPSD| 42676072

gian lận, không công bằng, gây tổn thất cho các nhà ầu tư; tổn thất cho thị trường và cho toàn bộ nền kinh tê.

Xuất phát từ vai trò quan trọng cũng như tính chất phức tạp như vậy của thị trường

chứng khoán, việc quản lý và giám sát thị trường là vô cùng cần thiết và phải ảm bảo ược những nội dung sau:

- Đảm bảo ược sự trung thực của thị trường

Đặc tính hoạt ộng của chứng khoán và thị trường chứng khoán là rủi ro có tính hệ

thống, một biến cố nhỏ cũng gây ra sự bất ổn cho nền kinh tế. Vì vậy, trong quản lý nhà nước,

việc ảm bảo tính trung thực, cạnh tranh lành mạnh của thị trường chứng khoán là mục tiêu

quan trọng. Một số hoạt ộng cần thiết nhằm giảm tối thiểu rủi ro hệ thống và khuyến khích

tham gia thị trường như:

+ Các biện pháp an toàn ể ảm bảo khả năng thanh toán của một chế ịnh tài chính, từ ó

duy trì lòng tin vào hệ thống tài chính nói chung và bảo về những tiết kiệm cá nhân;

+ Khuyến khích các hệ thống thanh toán hiệu quả và ổn ịnh, có thể giảm tích tụ rủi ro

cùng loại, tăng cường khả năng quản lí rủi ro của các quy ịnh, chế tài chính riêng lẻ và ngăn

chặn các ảnh hưởng dây chuyền cũng như các vấn ề khủng hoảng tài chính;

+ Ngăn chặn các hành vi lừa ảo, lũng oạn, giao dịch nội giản và các hành vi khác có

thể e dọa ến tính trung thực của thị trường.

- Đảm bảo sự công bằng:

Sự công bằng là một trong những tiêu chí bảo về sự cạnh tranh và ảm bảo tính trung

thực, lành mạnh của thị trường. Muốn hoạt ộng quản lí có hiệu quả, cần phải thực hiện có

biện pháp ảm bảo tính công bằng của thị trường chứng khoán. Các biện pháp sử dụng ó là:

+ Hạn chế ộc quyền bằng việc ngăn chặn sự thống trị thị trường của các thành viên lớn;

+ Tạo iều kiện cho các nhà ầu tư nhỏ và kém tinh thông nghiệp vụ ầu tư vào các loại

tài sản chính, hợp lí với họ và bảo vệ họ khỏi các vi phạm của các thành viên khác có thế lực trên thị trường.

- Đảm bảo hiệu quả:

Hiệu quả là chìa khoá ể khu vực tài chính có thể thực hiện nhiệm vụ chính của mình

là huy ộng và phân bổ các nguồn lực tài chính tới các ngành kinh doanh. Khi các quốc gia mở

cửa nền kinh tế của họ và thực hiện phương pháp lấy thị trường làm cơ sở vận hành và phát

triển các doanh nghiệp, thì sự phân bổ vốn tín dụng cho các ngành công nghiệp cần phải phù

hợp tương xứng với các cơ hội chuyển ổi kinh tế mới. Cả hai vai trò “giữ kỉ luật” và “thúc ẩy lOMoAR cPSD| 42676072

phát triển” của hệ thống quản lí chứng khoán có thể góp phần cho thị trường chứng khoán và

thị trường chứng khoán ược tổ chức chặt chẽ và hiệu quả hơn

1.2.3. Các nguyên tắc hoạt ộng của thị trường chứng khoán a/ Nguyên tắc công khai

Nguyên tắc công khai và minh bạch là nguyên tắc có giá trị cốt lõi cho sự vận hành và

phát triên của thị trường chứng khoán. Sở dĩ như vậy là bởi vì, giá trị của chứng khoán một

hàng hóa trừu tượng – chính là sự phản ánh quan hệ cung cầu ược tạo lập bới các quyết ịnh

mua, bán cúa nhà ầu tư, dựa trên các thông tin mà họ có và quá trình xứ lý các thông tin ấy.

Do vây, thị trường giao dịch chứng khoán sẽ không thể hoạt ộng, không thể sôi ộng ược nếu

thiếu i nền táng thông lin và hệ thông cung cấp thông tin. Ngoài ra, trong các nghiên cứu kinh

tế, thị trường chứng khoán luôn gắn với hiện tượng thông tin không ầy ủ và không cân bằng

giữa các bên chủ thể tham gia thị trường.Ví dụ: tổ chức phát hành sẽ ương nhiên nắm giữ và

tiếp cận thông tin dễ dàng hơn là các nhà ầu tư bên ngoài. Vì vậy, yêu cầu cấp bách ặt ra cho

sự iều chỉnh pháp luật òi với thị trường giao dịch chứng khoán là việc tìm ra các nội dung và

cách thức diều chinh thích hợp ế bảo ảm thị trường giao dịch chứng khoán dược tố chức và

vận hành một cách công khai và minh bạch.

Ngắn gọn. nguyên tắc công khai và minh bạch trong hoạt ộng cúa thị trường giao dịch chứng

khoán ược hiểu là các chủ thể tham gia vào thị trường chứng khoán ược quyền có cơ hội như

nhau khí tiếp cận các thông tin liên quan ến chứng khoán và thị trường chứng khoán. Bên

cạnh ó, các nguồn thông tin về chứng khoán rất a dạng ví dụ: thông tin từ các tổ chức phát

hành, từ cơ quan quản lý thị trường chứng khoán, từ các tổ chức, cá nhân hành nghề tư vấn,

từ báo chí, các phương tiện thông tin ại chúng. Do vậy, pháp luật cũng cần phải xác ịnh ai có

nghĩa vụ phải cung cấp thông tin, loại thông tin cần bắt buộc công bố, thời iểm và phương tiện công bô thông tin.

Pháp luật cũng thường cho phép các cơ quan quán lý thị trường chứng khoán có những quyền

hạn nhất ịnh ể bảo ảm cho nguyên tắc này ược thực hiện nghiêm túc. Chẳng hạn, các cơ quan

quản lý thị trường chứng khoán có quyền giám sát việc thực hiện công bố thông tin hoặc trực

tiếp tiếp nhận và kiểm tra các thông tin của tổ chức phát hành trước khi cho công bố.

Việc công khai thông tin về thị trường chứng khoán phải thoả mãn các yêu cầu:

Chính xác: các thông tin công khai nhưng không xác thực hoặc không tin cậy có thể

dẫn tới những quyết ịnh ầu tư sai lầm của các nhà ầu tư, ảnh hưởng tới quyền lợi của các nhà

ầu tư, vi phạm nguyên tắc công bằng trên thị trường chứng khoán. do ó, òi hỏi thông tin cần phải chính xác. 14 lOMoAR cPSD| 42676072

Kịp thời: nếu các thông tin công khai nhưng không kịp thời, chậm trễ, lạc hậu thì sẽ

gây thiệt hại cho các nhà ầu tư.

Dễ tiếp cận: nghĩa là công khai thông tin thị trường chứng khoán nhưng phải dễ dàng

tiếp cận dối với các nhà ầu tư. Chính vì vậy, thị trường chứng khoán ở các nước trên thế giới

ã sử dụng rất nhiều loại phương tiện ể công khai thông tin như báo chí, phát thanh, các cơ

quan thông tin, mạng lưới thông tin của sở giao dịch chứng khoán...

Nguyên tắc công khai nhằm bảo vệ người ầu tư, song ồng thời nó cũng hàm nghĩa rằng,

một khi dã ược cung cấp thông tin ầy ủ, kịp thời và chính xác thì người dầu tư phải chịu trách

nhiệm về các quyết ịnh ầu tư của mình.

b/ Nguyên tắc trung gian

Nguyên tắc giao dịch qua trung gian ược hiểu là trên thị trường chứng khoán các giao

dịch của nhà ầu tư ược thực hiện thông qua các tổ chức trung gian mà chủ yếu là qua các công

ty chứng khoán. Ví dụ: các nhà ầu tư trên thị trường chứng khoán thứ cấp, ngoại trừ một vài

trường hợp cá biệt do luật ịnh, sẽ không gặp gỡ giao dịch trực tiếp với nhau; thay vào ó, các

yêu cầu mua/bán của họ sẽ ược ghi nhận và thực hiện thông qua các công ty chứng khoán.

Có hai lý do chính ể các giao dịch chứng khoán ược thực hiện qua trung gian: (1)

Giảm chi phí giao dịch nhờ vào lợi thế do quy mô của các tổ chức trung gian và

tính tiêu chuẩn hóa cho các giao dịch; (2)

Tăng cường tính khách quan và an toàn cho các giao dịch chứng khoán, ví dụ

các công ty chứng khoán phải bảo ảm rằng nhà ầu tư khi mua chứng khoán sẽ có ủ tiền trên

tài khoản ể thanh toán cho giao dịch của mình.

Khi phản ánh nguyên tắc trung gian trong giao dịch chứng khoán, các quy ịnh của pháp

luật thường ề cập tới hai nhóm vấn ề chính: một là, thiết lập các iều kiện của các tổ chức trung

gian và hai là, tìm cách hạn chế các xung ột lợi ích có thể phát sinh giữa tổ chức trung gian

với các chú thế liên quan.

c/ Nguyên tắc tập trung.

Theo nguyên tắc này, các giao dịch trên Sở giao dịch chứng khoán hoặc trên thị trường

giao dịch quầy (OTC) ều phải chịu sự giám sát của nhà nước. Các giao dịch này phải có iều

kiện về cơ sở vật chất kỹ thuật kèm theo.

d/ Nguyên tắc ấu giá

Mọi việc mua bán chứng khoán trên thị trường chứng khoán ều hoạt ộng trên nguyên

tắc ấu giá. Nguyên tắc ấu giá dựa trên mối quan hệ cung cầu trên thị trường quyết ịnh.

Căn cứ vào các hình thức ấu giá, có các loại ấu giá: lOMoAR cPSD| 42676072

Đấu giá trực tiếp: là hình thức ấu giá trong ó các nhà môi giới chứng khoán trực tiếp

gặp nhau thông qua người trung gian (một chuyên gia chứng khoán) tại quầy giao dịch ể thương lượng giá.

Đấu giá gián tiếp: là hình thức ấu giá mà các nhà môi giới chứng khoán không trực

tiếp gặp nhau, mà việc thương lượng giá ược thực hiện gián tiếp thông qua hệ thống iện thoại và mạng máy tính.

Đấu giá tự ộng: là hình thức ấu giá qua hệ thống mạng máy tính nối giữa máy chủ

của sở giao dịch với hệ thống máy của các công ty chứng khoán thành viên. Các lệnh mua

bán ược truyền ến máy chủ, máy chủ tự ộng khớp các lệnh mua - bán có giá phù hợp và

thông báo kết quả cho những công ty chứng khoán có các lệnh ặt hàng ược thực hiện.

Căn cứ vào phương thức ấu giá. có hình thức ấu giá ịnh kỳ và ấu giá liên tục.

Đấu giá inh kỳ: là hệ thống trong ó các giao dịch chứng khoán ược tiến hành tại một

mức giá duy nhất bằng cách tập hợp tất cả các lee mua và bán trong một khoảng thời gian

nhất ịnh. Đấu giá ịnh kỳ là phương thức xác ịnh mức giá cân bằng giữa cung và cầu. Phương

thức âu giá này rất có hiệu quả trong việc hạn chế biến ộng giá quá mức phát sinh từ việc phối

hợp những ơn ặt hàng ược chuyển tới thị trường một cách bất thường như trong trường hợp

ấu giá liên tục. Tuy nhiên, phương thức này không phản ánh kịp thời những thông tin về thị

trường và hạn chế tính cấp thời của các giao dịch. Do vậy, hình thức này chỉ thích hợp với

giai oạn ầu của thị trường chứng khoán khi số lượng khách hàng và khối lượng giao dịch nhỏ, không sôi ộng.

Đâu giá liên tục: là hệ thống trong ó việc mua bán chứng khoán ược tiến hành liên

tục bằng cách phối hợp các ơn ặt hàng của khách hàng ngay khi có các ơn ặt hàng có thể phối

hợp ược. Đặc iểm của ấu giá liên tục là giá cả ược xác ịnh qua sự phản ứng tức thời của thông

tin và các nhà dầu tư có thể nhanh chóng phản ứng lại trước những thay ổi trên thị trường.

Hình thức ấu giá này thích hợp với những thị trường có khối lượng giao dịch lớn vả nhiều ơn ặt hàng.

Khi thực hiện nguyên tắc ấu giá bao giờ cũng tuân thủ theo các thứ tự ưu tiên về giá

(giá ặt mua cao nhất và giá chào bán thấp nhất), về thời gian, về khách hàng (ưu tiên các nhà

ầu tư cá nhân trước), về quy mô lệnh (cùng một mức giá, ưu tiên các lệnh có khối lượng lớn hơn). 16 lOMoARcPSD| 42676072

1.3. Các chủ thể tham gia TTCK

1.3.1. Chủ thể phát hành

Là các tổ chức thực hiện huy ộng vốn thông qua thị trường chứng khoán. Nhà phát

hành là người cung cấp chứng khoán – hàng hóa của thị trường chứng khoán. Bao gồm: -

Chính phủ và chính quyền ịa phương là nhà phát hành các trái phiếu chính phủ và trái phiếu ịa phương

- Công ty là nhà phát hành các cổ phiếu và trái phiếu công ty

- Các tổ chức tài chính là nhà phát hành các công cụ tài chính như các trái phiếu, chứng chỉ

thụ hưởng … phục vụ cho hoạt ộng của họ.

1.3.2. Nhà ầu tư

Nhà ầu tư là những người thực sự mua và bán chứng khoán trên thị trường chứng

khoán. Nhà ầu tư có thể ược chia thành 2 loại: nhà ầu tư cá nhân và nhà ầu tư có tổ chức.

- Các nhà ầu tư cá nhân:

Nhà ầu tư cá nhân là những người có vốn nhàn rỗi tạm thời, tham gia mua bán trên thị

trường chứng khoán với mục ích tìm kiếm lợi nhuận. Tuy nhiên, trong ầu tư thì lợi nhuận lại

luôn gắn với rủi ro, lợi nhuận càng cao thì rủi ro càng lớn và ngược lại. Chính vì vậy các nhà

ầu tư cá nhân luôn phải lựa chọn các hình thức ầu tư phù hợp với khả năng cũng như mức ộ

chấp nhận rủi ro của mình. Có hai loại nhà ầu tư cá nhân ó là nhà ầu tư chấp nhận rủi ro và

không chấp nhận rủi ro.

- Các nhà ầu là có tổ chức:

Nhà ầu tư có tổ chức, hay còn gọi là các ịnh chế ầu tư, thường xuyên mua bán chứng

khoán với số lượng lớn trên thị trường. Các tổ chức này thường có các bộ phận chức năng

bao gồm nhiều chuyên gia có kinh nghiệm ể nghiên cứu thị trường và ưa ra các quyết ịnh ầu

tư. Một số nhà ầu tư chuyên nghiệp chính trên thị trường chứng khoán là các công ty ầu tư,

các công ty bảo hiểm, các quỹ lương hưu và các quỹ bảo hiểm xã hội khác. Đầu tư thông qua

các tổ chức ầu tư có ưu iểm nổi bật là có thể a dạng hoá danh mục ầu tư và các quyết ịnh ầu

tư ược thực hiện bởi các chuyên gia có kinh nghiệm.

Một bộ phận quan trọng của các tổ chức ầu tư là các công ty tài chính. Các công ty tài

chính dược phép kinh doanh chứng khoán, có thể sử dụng nguồn vốn của mình ể ầu tư vào

chứng khoán nhằm mục ích thu lợi. lOMoARcPSD| 42676072

Bên cạnh các công ty chứng khoán, các ngân hàng thương mại cũng có thể trở thành

nhà dầu tư chuyên nghiệp khi họ mua chứng khoán cho chính mình.

1.3.3. Các tổ chức kinh doanh trên TTCK

- Công ty chứng khoán:

Công ty chứng khoán là những công ty hoạt ộng trong lĩnh vực chứng khoán, có thể

ảm nhận một hoặc nhiều trong số các nghiệp vụ chính là bảo lãnh phát hành, môi giới, tự

doanh, quản lý quỹ ầu tư và tư vấn ầu tư chứng khoán.

Để có thể ược thực hiện mỗi nghiệp vụ, các công ty chứng khoán phải ảm bảo ược một

số vốn nhất ịnh và phải ược phép của cơ quan có thẩm quyền.

- Các ngân hàng thương mại:

Tại một số nước, các ngân hàng thương mại có thể sử dụng vốn tự có ể tăng và a dạng

hoá lợi nhuận thông qua ầu tư vào các chứng khoán. Tuy nhiên các ngân hàng chỉ ược ầu tư

vào chứng khoán trong những giới hạn nhất ịnh ể bảo vệ ngân hàng trước những biến ộng của

giá chứng khoán. Một số nước cho phép ngân hàng thương mại thành lập công ty con ộc lập

ể kinh doanh chứng khoán và thực hiên nghiệp vụ bảo lãnh phát hành.

1.3.4. Các tổ chức có liên quan ến TTCK

- Cơ quan quản lý nhà nước:

Đầu tiên, thị trường chứng khoán hình thành một cách tự phát khi có sự xuất hiện của

cổ phiếu và trái phiếu và hầu như chưa có sự quản lý. Nhưng nhận thấy cần có sự bảo vệ lợi

ích cho các nhà ầu tư và ảm bảo sự hoạt ộng bình thường, ổn ịnh của thị trường chứng khoán,

bản thân các nhà kinh doanh chứng khoán và các quốc gia có thị trường chứng khoán hoạt

ộng cho rằng cần phải có cơ quan quản lý và giám sát về hoạt ộng phát hành và kinh doanh

chứng khoán. Chính vì vậy, cơ quan quản lý, giám sát thị trường chứng khoán ã ra ời.

Cơ quan quản lý, giám sát thị trường chứng khoán ược hình thành dưới nhiều mô hình

hoạt ộng khác nhau, có nước do các tổ chức tự quản thành lập, có nước cơ quan này trực

thuộc chính phủ, nhưng có nước lại có sự kết hợp quản lý giữa các tổ chức tự quản và nhà

nước. Nhưng nhìn chung cơ quan quản lý này do chính phủ (nhà nước) của các nước thành

lập, nhằm mục ích bảo vệ lợi ích của người ầu tư và bảo ảm cho thị trường chứng khoán hoạt

ộng lành mạnh, suôn sẻ và phát triển vững chắc. Cơ quan này có thể có những tên gọi khác

nhau, tuỳ thuộc từng nước và nó ược thành lập ể thực hiện chức năng quản lý nhà nước ối với

thị trường chứng khoán. 18 lOMoAR cPSD| 42676072

Tại Trung Quốc, ban ầu Ngân hàng Nhân dân Trung Quốc thực hiện chức năng quản

lý nhà nước ối với các hoạt ộng của thị trường chứng khoán. Cùng phối hợp thực hiện chức

năng quản lý với Ngân hàng còn có cơ quan Hội ồng Nhà nước trong lĩnh vực cổ phần hoá

các doanh nghiệp. Do không nằm trong cùng một tổ chức ộc lập nên việc quản lý thị trường

không ược chặt chẽ, kém hiệu quả. ngày 29-12-1998, luật chứng khoán Trung Quốc ược thông

qua ã tập trung việc giám sát, quản lý thị trường chứng khoán vào một cơ quan duy nhất, ó là

cơ quan Giám quản chứng khoán của Quốc vụ viện Trung Quốc.

Tại Anh có Uỷ ban ầu tư chứng khoán (SIB - Securities Investment Board). Uỷ ban

này là một tổ chức ược thừa nhận trong ạo luật về các dịch vụ tài chính ban hành năm 1986.

Tại Mỹ, Uỷ ban chứng khoán và Giao dịch chứng khoán (SEC - Secunties and Exchange

Commission) là một cơ quan của liên bang có tư cách pháp lý thực hiện việc kiểm soát thị

trường chứng khoán. Tất cả các tổ chức hoạt ộng trong ngành chứng khoán ều phải ăng ký,

báo cáo và chịu sự kiểm tra giám sát của Uỷ ban chứng khoán và Giao dịch chứng khoán.

Tại Nhật Bản, năm 1992 Uỷ ban Giám sát chứng khoán và Giao dịch chứng khoán

(ESC, - Exchange Surveil1ance Commission) ược thành lập và năm 1998 ã ổi tên thành

Financial Supervision Agency (FSA) với chức năng cơ bản là tiến hành iều tra và xử lý các

giao dịch gian lận trên thị trường chứng khoán. Các chức năng quản lý thị trường chứng khoán

chung do Bộ Tài chính Nhật Bản ảm nhiệm.

Tại Hàn Quốc có Ủy ban Chứng khoán và Giao dịch chứng khoán (ESC - Securities

and Exchange Commission) và Ban Giám sát chứng khoán (SSB - Securities Supervise

Board) (từ năm 1998 ổi tên thành Financial Supervision Commision) ược ặt dưới sự quản lý

của Bộ Kinh tế - Tài chính. Ban Giám sát chứng khoán là cơ quan chấp hành của Uỷ ban

Chứng khoán và Giao dịch chứng khoán thực hiện các chức năng quản lý nhà nước ối với thị trường chứng khoán.

Từ những kinh nghiệm học tập ược ở những nước có thị trường chứng khoán phát triển,

với sự vận dụng sáng tạo vào iều kiện, hoàn cảnh thực tế, Việt Nam ã thành lập cơ quan quản

lý nhà nước về chứng khoán vả thị trường chứng khoán trước khi ra ời thị trường chứng khoán

Việt Nam. Đó là Uỷ ban Chứng khoán Nhà nước, thành lập theo Nghị ịnh số 75/CP ngày 28-

11-1996 của Chính phủ. Uỷ ban Chứng khoán Nhà nước là một cơ quan thuộc

Chính phủ thực hiện chức năng quản lý nhà nước ối với thị trường chứng khoán ở Việt Nam.

- Sở giao dịch chứng khoán:

Sở giao dịch chứng khoán thực hiện vận hành thị trường thông qua bộ máy tổ chức

bao gồm nhiều bộ phận khác nhau phục vụ các hoạt ộng trên sở giao dịch. Ngoài ra, sở giao lOMoAR cPSD| 42676072

dịch cũng ban hành những quy ịnh iều chỉnh các hoạt ộng giao dịch chứng khoán trên sở, phù

hợp với các quy ịnh của luật pháp và uỷ ban chứng khoán.

- Hiệp hội các nhà kinh doanh chứng khoán:

Hiệp hội các nhà kinh doanh chứng khoán là tổ chức của các công ty chứng khoán và

một số thành viên khác hoạt ộng trong ngành chứng khoán, ược thành lập với mục ích bảo vệ

lợi ích cho các công ty thành viên nói riêng và cho toàn ngành chửng khoán nói chung. Hiệp

hội các nhà kinh doanh chứng khoán thường là một tổ chức tự quản, thực hiện một số chức năng chính như sau :

+ Khuyến khích hoạt ộng ầu tư và kinh doanh chứng khoán.

+ Ban hành và thực hiện các quy tắc tự iều hành trên cơ sở các quy ịnh pháp luật về chứng khoán.

+ Điều tra và giải quyết các tranh chấp giữa các thành viên.

+ Tiêu chuẩn hoá các nguyên tắc và thông lệ trong ngành chứng khoán

+ Hợp tác với chính phủ và các cơ quan khác ể giải quyết các vấn ề có tác ộng ến hoạt

ộng kinh doanh chứng khoán.

- Tổ chức lưu ký và thanh toán bù trừ chứng khoán:

Là tổ chức nhận lưu giữ các chứng khoán và tiến hành các nghiệp vụ thanh toán bù trừ

cho các giao dịch chứng khoán.

- Công ty dịch vụ máy tính chứng khoán:

Là tổ chức phụ trợ, phục vụ cho các giao dịch chứng khoán. Công ty này cung cấp hệ

thống máy tính với các chương trình ể thông qua ó có thể thực hiện ược các lệnh giao dịch

một cách chính xác, nhanh chóng. Thông thường, công ty dịch vụ máy tính chứng khoán ra

ời khi thị trường chứng khoán ã phát triển ến một trình ộ nhất ịnh, bắt ầu i vào tự ộng hoá các giao dịch.

- Các tổ chức tài trợ chứng khoán:

Là các tổ chức ược thành lập với mục ích khuyến khích mở rộng và tăng trưởng của

thị trường chứng khoán thông qua các hoạt ộng cho vay tiền ể mua cổ phiếu, và cho vay chứng

khoán ể bán trong các giao dịch bảo chứng. Các tổ chức tài trợ chứng khoán ở các nước khác

nhau có ặc iểm khác nhau, có một số nước không có loại hình tổ chức này.

- Công ty ánh giá hệ sô tín nhiệm:

Công ty ánh giá hệ số tín nhiệm là công ty chuyên cung cấp dịch vụ ánh giá năng lực

thanh toán các khoản vốn gốc và lãi úng thời hạn và theo những iều khoản ã cam kết của công

ty phát hành ối với một ợt phát hành cụ thể. Các mức hệ số tín nhiệm vì thế thường ược gắn 20 lOMoARcPSD| 42676072

cho một ợt phát hành, chứ không phải cho công ty, vì thế, một công ty phát hành có thể mang

nhiều mức hệ số tín nhiệm cho các phát hành nợ của nó.

Hệ số tín nhiệm ược biểu hiện bằng các chữ cái hay chữ số, tuỳ theo quy ịnh của từng

công ty xếp hạng. Ví dụ, theo hệ thống xếp hạng của Moody's sẽ có các hệ số tín nhiệm ược

ký hiệu là Aaa, Aa1, Baa1, hay B1... theo hệ thống xếp hạng của S&P, có các mức xếp hạng AAA, AA+, AA, AA-, A+, A...

Các nhà ầu tư có thể dựa vào các hệ số tín nhiệm do các công ty ánh giá hệ số tín nhiệm

cung cấp ể cân nhắc ưa ra quyết ịnh ầu tư của mình.

1.4. Vai trò của TTCK

Thị trường chứng khoán có vai trò và chức năng quan trọng ối với sự phát triển của

nền kinh tế. Cụ thể với từng nhóm ối tượng, thị trường chứng khoán sẽ có các lợi ích sẽ như sau.

Đối với nền kinh tế:

TTCK tạo ra các công cụ có tính thanh khoản cao, có thể tích tụ, tập trung và phân phối

vốn, chuyển thời hạn của vốn phù hợp với yêu cầu phát triển kinh tế. Thêm vào ó, TTCK giúp

tạo vốn cho nền kinh tế quốc dân. Nhờ có TTCK, Chính phủ có thể huy ộng các nguồn lực tài

chính mà không bị áp lực về lạm phát, ặc biệt khi nguồn vốn ầu tư từ khu vực nhà nước còn hạn chế.

TTCK ược coi như “phong vũ biểu” của nền kinh tế, hay nói cách khác, TTCK có thể

phản ánh một cách chính xác triển vọng nền kinh tế cho giai oạn sắp tới. Theo giới phân tích

thì TTCK sẽ i trước sự thay ổi của nền kinh tế 6 tháng. Cụ thể là, giá chứng khoán tăng sẽ cho

thấy một nền kinh tế phát triển, còn ngược lại, giá chứng khoán giảm lại dự báo không mấy

tốt ẹp về triển vọng của nền kinh tế trong tương lai.

Đối với Việt Nam, TTCK còn hỗ trợ tốt cho công tác cổ phần hóa doanh nghiệp nhà

nước và cùng với hệ thống tín dụng của ngân hàng tạo ra một cơ cấu thị trường vốn Việt Nam

cân ối hơn, hiệu quả hơn, hỗ trợ cho sự phát triển của nền kinh tế.

Đối với các doanh nghiệp:

Thị trường chứng khoán giúp các doanh nghiệp a dạng hoá các hình thức huy ộng vốn

bằng việc phát hành cổ phiếu hoặc trái phiếu, giúp doanh nghiệp tránh ược các khoản vay

ngân hàng với lãi suất cao. Doanh nghiệp có chứng khoán ược niêm yết trên TTCK chắc chắn

có uy tín hơn ối với công chúng, và chứng khoán cũng có tính thanh khoản hơn. Nhờ ó, doanh

nghiệp có thể huy ộng nguồn vốn rẻ hơn, sử dụng vốn tiết kiệm, linh hoạt và có hiệu quả hơn. lOMoARcPSD| 42676072

Việc mở cửa TTCK còn giúp doanh nghiệp thu hút thêm nguồn vốn trên thị trường quốc tế.

Đồng thời tăng cường khả năng cạnh tranh quốc tế và mở rộng các cơ hội kinh doanh của các công ty trong nước.

TTCK là nơi ánh giá giá trị của doanh nghiệp một cách tổng hợp và chính xác thông

qua chỉ số giá chứng khoán trên thị trường. Sự hình thành thị giá chứng khoán của một doanh

nghiệp ã bao hàm hiệu quả hoạt ộng của doanh nghiệp ó ở hiện tại và dự oán trong tương lai.

Nói cách khác, giá cổ phiếu của một doanh nghiệp cao hay thấp thể hiện ở khả năng mang lại

cổ tức cho các cổ ông của doanh nghiệp ó.

Đối với nhà ầu tư

TTCK cung cấp cho công chúng các sản phẩm ầu tư phong phú, giúp a dạng hóa danh

mục ầu tư và giảm thiểu rủi ro. Các loại chứng khoán này khác nhau về tính chất, thời gian

áo hạn và ộ rủi ro, bởi vậy, nó cho phép nhà ầu tư lựa chọn ược loại hàng hóa phù hợp với

khả năng, mục tiêu và sở thích của mình. Ví dụ, nếu NĐT ưa thích rủi ro, kỳ vọng lãi suất

sinh lời cao thì có thể chọn mua cổ phiếu và ngược lại, với những NĐT tìm kiếm sự an toàn,

chấp nhận mức lãi suất thấp sẽ thiên về lựa chọn trái phiếu Chính phủ,…

Tham gia vào TTCK rất dễ dàng, thủ tục ơn giản, bất kể bạn là NĐT nhỏ lẻ với tài

chính eo hẹp hay NĐT có tổ chức với nguồn vốn lớn. Đây ược coi là kênh ầu tư tối ưu giúp

tạo ra ược lợi nhuận cao so với các kênh ầu tư án toàn khác.

Câu hỏi ôn tập chương 1

Câu 1: Phân tích vai trò của thị trường chứng khoán. Nhận xét về vai trò của thị trường chứng

khoán Việt Nam hiện nay.

Câu 2: Các chủ thể nào tham gia vào TTCK và hoạt ộng của các chủ thể này trên ttck?

Bình luận hoạt ộng của NHTM trên TTCK VN?

Câu 3: Trình bày vai trò của thị trường chứng khoán? Có ý kiến cho rằng thị trường chứng

khoán giống như một sòng bạc úng hay sai? Vì sao? 22 lOMoARcPSD| 42676072 CHƯƠNG 2 CHỨNG KHOÁN

2.1. Khái niệm và ặc trưng của chứng khoán

2.1.1. Khái niệm về chứng khoán

Sự phát triển mạnh mẽ của nền kinh tế làm nảy sinh nhu cầu về vốn ngày càng lớn,

nhất là nhu cầu vốn dài hạn. Để áp ứng nhu cầu vốn cho các doanh nghiệp và nhà nước phát

hành các loại chứng chỉ xác nhận nợ ể vay vốn công chúng, loại chứng chỉ này ược gọi là trái

phiếu. Mặt khác với sự ra ời của công ty cổ phần ã nảy sinh một số phương tiện huy ộng vốn

vào công ty là cổ phiếu. Đây là chứng chỉ xác nhận phần sở hữu công ty tương ứng với phần

vốn góp của công ty. Người lắm giữ cổ phiếu có quyền chủ sở hữu một phần công ty nghĩa lOMoARcPSD| 42676072

là công ty sẽ chia cả lợi nhuận lẫn rủi ro của mình cho người ó và ương nhiên như thế cổ

phiếu chỉ có giá trị khi công ty ó còn giá trị, giá trị công ty tăng lên thì giá cổ phiếu tăng và ngược lại.

Trái phiếu và cổ phiếu ều là bằng chứng xác nhận người ã bỏ tiền ra ầu tư cho vay dưới hình

thức cho vay trực tiếp hay góp vốn vào công ty cổ phần và cũng là bằng chứng ưa lại cho

người ta những quyền nhất ịnh, trong ó quyền cơ bản là ược hưởng những khoản thu nhập.

Do vậy trái phiếu và cổ phiếu ều ược gọi là chứng khoán. Ngày nay, ngoài cổ phiếu và trái

phiếu là hai loại chứng khoán chủ yếu, cùng với sự phát triển của khoa học và công nghệ thay

vì việc phát hành các loại chứng chỉ huy ộng vốn dưới dạng giấy tờ người ta còn có thể bút

toán ghi sổ hay ghi lại trên hệ thống thiết bị iện tử ây ược gọi là sự phi vật chất hoá chứng từ.

Từ những vấn ề trên có thể rút ra: Chứng khoan là bằng chứng xác nhận quyền và lợi ích hợp

pháp của người sở hữu ối với tài sản hoặc phần vốn góp của tổ chức phát hành. Chứng khoán

ược thể hiện dưới hình thức chứng chỉ, bút toán ghi sổ hoặc dữ liệu iện tử. Chứng khoán bao

gônm các loại : cổ phiếu, trái phiếu, chứng chỉ quỹ ầu tư, chứng khoán phái sinh.

Xem xét chứng khoán có thể thấy rằng chứng khoán ại diện cho một số tiền nhất ịnh mà

người ầu tư ã ứng ra và ều hưởng những những khoản thu nhập nhất ịnh trong tương lai vì

vậy chứng khoán có thể lưu thông với tư cách là một hàng hoá.

Căn cứ theo khoản 1 Điều 4 Luật Chứng khoán 2019 quy ịnh chứng khoán là tài sản, bao

gồm các loại chứng khoán sau ây:

Cổ phiếu, trái phiếu, chứng chỉ quỹ;

Chứng quyền, chứng quyền có bảo ảm, quyền mua cổ phần, chứng chỉ lưu ký; Chứng khoán phái sinh;

Các loại chứng khoán khác do Chính phủ quy ịnh.

2.1.2. Đặc iểm của chứng khoán

Sự phát triển thị trường chứng khoán làm nảy sinhh nhiều loại chứng khoán và rất a

dạng. Tuy nhiên, các loại chứng khoán ều có những ặc trưng sau:

a/ Chứng khoán luôn gắn với khả năng thu lợi

Khi mua chứng khoán người ầu tư ã bỏ ra một khoản tiền của mình vào ầu tư. Vì vậy, họ chỉ

ầu tư khi có thể thu ược những khoản ầu tư nhất ịnh. Mỗi loại chứng khoán ưa lại một khả

năng thu lợi khác nhau: các trái phiếu thường có mức lợi tức cố ịnh và tương ối chắc chắn

trong khi ó các cổ phiếu có mức ộ an toàn thấp hơn nhưng lại mang lại khả năng ược hưởng

cổ tức cao và ặc biệt thu lãi lớn hơn khi cổ phiếu tăng giá. 24 lOMoARcPSD| 42676072

b/ Chứng khoán luôn gắn với rui ro

Đầu tư luôn gắn với rủi ro và ầu tư vào chứng khoán luôn có những rủi ro nhất ịnh. Rủi ro

trong ầu tư chứng khoán là sự dao ộng của lợi nhuận. Sự dao ông của lợi nhuận càng cao và

mức rủi ro càng lớn và ngược lại. Có nhiều loại rủi ro, có những rủi ro chung cho tất cả chứng

khoán và có những rủi ro riêng gắn liền với từng loại chứng khoán nhất ịnh.

Các chứng khoán khác nhau có mức ộ rủi ro khác nhau.

c/ Chứng khoán có khả năng thanh toán khoản

Sau khi phát hành chứng khoán có thể ược mua i bán lại nhiều lần trên thị trường chứng

khoán. Các nhà âu tư nắm giữ chứng khoán có thể chuyển chứng khoán của họ bất cứ lúc nào

họ muốn. Mặc dù mỗi loại chứng khoán có khả năng thanh khoản khác nhau, nhưng nhìn

chung tất cả các chứng khoán ều có khả năng thanh khoản nhất ịnh. Tuy nhiên trong những

iều kiện nhất ịnh cũng có những thời iểm nhất ịnh cũng có thể có những chứng khoán mất

khả năng thanh khoản, nhưng những chứng khoán này sẽ nhanh chóng bị loại ra khỏi thị trường.

Xem xét các ặc trưng của chứng khoán có thể thấy rằng: Cùng với sự phát triển của thị trường

chứng khoán ngày càng có nhiều loại chứng khoán khác nhau, song mỗi loại chưúng khoán

ều có ặc trưng khác nhau về khả năng ưa lại mức lợi tức, mức ộ rủi ro và mức ộ thanh khoản.

Đối với người phát hành, iều quan trọng là cần phải lựa chọ phát hành loại chứng khoán thích

hợp ể thu hút người ầu tư ảm bảo cho việc phát hành thành công thực hiện ược mục tiêu huy

ộng vốn. Đối với người ầu tư cần nắm ược ặc trưng của từng loại chứng khoán ể cân nhắc lựa

chọn ị ến quyết ịnh ầu tư úng vào loại chứng khoán thích ứng, áp ứng các nhu cầu mong muốn

ề ra về thu thập mức ộ mạo hiểm.

2.2. Phân loại chứng khoán

2.2.1. Căn cứ vào chủ thể phát hành

Căn cứ vào chủ thể phát hành có thể phân loại chứng khoán thành 3 nhóm -

Chứng khoán chính phủ và chính quyền ịa phương là các chứng khoán do chính phủ

và chính quyền ịa phương phát hành, các chứng khoán này thường là trái phiếu ược chính

phủ và chính quyền ịa phương ảm bảo thanh toán tiền gốc và lãi. -

Chứng khoán doanh nghiệp: là các chứng khoán do các doanh ngiệp phát hành bao

gồm cổ phiếu và trái phiếu doanh nghiệp. -

Chứng khoán của các ngân hàng thương mại và các tổ chức tín dụng: là các chứng

khoán do ngân hàng là các tổ chức tài chính tín dụng phát hành nhằm phục vụ các hoạt ộng lOMoARcPSD| 42676072

nghiệp vụ của mình. Các chứng khoán này thường là trái phiếu, cổ phiếu hay một số hình

thức khác như chứng chỉ thụ hưởng.

2.2.2. Căn cứ vào tính chất huy ộng vốn

Căn cứ vào tính chất huy ộng vốn, có thể phân loại chứng khoán thành chứng khoán

vốn và chứng khoán nợ và các chưúng khoán phái sinh: -

Chứng khoán vốn ( cổ phiếu) : là chứng khoán xác nhận quyền sở hữu một phần công

ty cổ phần. Chứng khoán vốn do các công ty cổ phần phát hành. Người sử hữu chứng khoán

vốn không phải là chủ nợ của công ty mà là người sử hữu công ty và có quyền ược hưởng các quyền lợi trong công ty. -

Chứng khoán nợ ( trái phiếu): Là chứng khoán xác nhận một khoản nợ của người phát

hành ối với người nắm giữu chứng khoán. Chứng khoán nợ thể hiện sự cam kết của người

phát hành thanh toán những khoản tiền lãi và khoản tiền gốc vào những thời iểm nhất ịnh. -

Các chứng khoán phái sinh: là chứng khoán thể hiện quyền ược mua hặc bán cổ phiếu,

trái phiếu theo các iều kiện nhất ịnh ã ược thoả thuận trước. Các chứng khoán phái sinh gồm

có một số loại chủ yếu sau:

+ Quyền mua cổ phần: là loại chứng khoán do công ty cổ phần phát hành kèm theo ợt phát

hành bổ sung, cho phép người sở hữu loại chứng khoán ó ược quyền mua một số lượng cổ

phiếu nhất ịnh theo mức giá nhất ịnh trong thời kỳ nhất ịnh

+ Hợp ồng tương lai là loại chứng khoán phái sinh niêm yết, xác nhận cam kết giữa các bên

ể thực hiện một trong các giao dịch sau ây: (1)

Mua hoặc bán số lượng tài sản cơ sở nhất ịnh theo mức giá ã ược xác ịnh vào

ngày ã xác ịnh trong tương lai; (2)

Thanh toán khoản chênh lệch giữa giá trị tài sản cơ sở ã ược xác ịnh tại thời iểm

giao kết hợp ồng và giá trị tài sản cơ sở vào ngày ã xác ịnh trong tương lai. + Hợp ồng quyền

chọn là loại chứng khoán phái sinh, xác nhận quyền của người mua và nghĩa vụ của người

bán ể thực hiện một trong các giao dịch sau ây: (1)

Mua hoặc bán số lượng tài sản cơ sở nhất ịnh theo mức giá thực hiện ã ược

xác ịnh tại thời iểm trước hoặc vào ngày ã xác ịnh trong tương lai; (2)

Thanh toán khoản chênh lệch giữa giá trị tài sản cơ sở ã ược xác ịnh tại thời

iểm giao kết hợp ồng và giá trị tài sản cơ sở tại thời iểm trước hoặc vào ngày ã xác ịnh trong tương lai. 26 lOMoARcPSD| 42676072

2.2.3. Căn cứ vào lợi tức của CK

Cắn cứ vào lợi tức của chứng khoán, có thể phân loại chứng khoán thành chứng khoán

có thu nhập cố ịnh và chứng khoán có thu nhập biến ổi: -

Chứng khoán có thu nhập cố ịnh : Là chứng khoán có thu nhập ược xác nhập trước

không phụ thuộc vào bất kỳ một yếu tố nào khác. Các chứng khoán có thu nhập cố ịnh như

các trái phiếu có lãi xuất cố ịnh, các cổ phiếu ưu ãi không tham dự. -

Chứng khoán có thu nhập biến ổi: Là chứng khoán có thu nhập thay ổi phụ thuộc vào

các yếu tố nhất ịnh. Các chứng khoán có thu nhập thay ổi thường thấy ở cổ phiếu thường, cổ

phiếu ưu ãi tham dự, các loại chứng chỉ quỹ ầu tư.

2.2.4. Căn cứ theo hình thức CK

Dựa theo hình thức chứng khoán, có thể chia chứng khoán thành hai nhóm: Chứng

khoán ghi danh và chứng khoán không ghi danh:

- Chứng khoán ghi danh: Là chứng khoán trên ó có ghi tên người sở hữu.

Thông thường các chứng khoán ghi danh bị hạn chế, khả năng chuyển nhượng, thể

hiện sự ràng buộc chặt chẽ giữa người sở hữu chứng khoán và ngươig phát hành. Chứng

khoán ghi danh có thể là cổ phiếu hoặc trái phiếu, cổ phiếu ghi danh thường là cổ phiếu của

các sáng lập viên hoặc của các thành viên của hội ồng quản trị.

- Chứng khoán không ghi danh: Là chứng khoán không ghi tên người sở hữu, các

chứng khoán này ược tự do chuyển nhượng.

2.2.5. Căn cứ theo thị trường nơi CK ược giao dịch

Căn cứ theo thị trường nơi chứng khoán ược giao dịch, có thể chia chứng khoán thành

chứng khoán ược niêm yết và chứng khoán không ược liêm yết: -

Chứng khoán ược niêm yết: Là các chứng khoán ược chấp nhận ủ tiêu chuẩn và

ược giao dịch tại sở giao dịch chứng khoán. -

Chứng khoán không ược niêm yết: Là các chứng khoán không ược niêm yết tại

sở giao dịch và ược giao dịch trên thị trường phi tập trung.

2.3. Một số loại chứng khoán cơ bản

2.3.1. Cổ phiếu, trái phiếu, chứng chỉ quỹ a/Cổ phiếu

- Khái niệm cổ phiếu: lOMoARcPSD| 42676072

Căn cứ khoản 2 Điều 4 Luật Chứng khoán 2019 quy ịnh về cổ phiếu như sau:

Cổ phiếu là loại chứng khoán xác nhận quyền và lợi ích hợp pháp của người sở hữu ối với

một phần vốn cổ phần của tổ chức phát hành.

Tại khoản 1 Điều 121 Luật Doanh nghiệp 2020 giải thích về cổ phiếu như sau:

Cổ phiếu là chứng chỉ do công ty cổ phần phát hành, bút toán ghi sổ hoặc dữ liệu iện tử xác

nhận quyền sở hữu một hoặc một số cổ phần của công ty ó.

Như vậy, cổ phiếu là một loại chứng khoán do tổ chức phát hành nhằm xác nhận quyền sở

hữu ối với một số cổ phần của tổ chức ó.

- Các dạng cổ phiếu.

Lịch sử ra ời cổ phiếu gắn liền với lịch sử ra ời công ty cổ phần. Hay nói cách khác, cổ phiếu

chính là sản phẩm riêng có của công ty cổ phần. Khi một công ty ược thành lập, vốn iều lệ

ược chia thành nhiều phần bằng nhau gọi là cổ phần. Người mua cổ phần gọi là cổ ông. Cổ

ông ược cấp một giấy xác nhận gọi là cổ phiếu, cổ phiếu là chứng chỉ xác nhận quyền sở hữu

của công ty cổ phần. Quyền sở hữu của cổ ông trong công ty tương ứng với số lượng cổ phần

mà cổ ông nắm giữ vì vậy cổ phiếu còn ược gọi là chứng khoán vốn. + Thông thường khi

xem xét cổ phiếu của một công ty cổ phần, người ta có sự phân biệt cổ phiếu ược phép phát

hành, cổ phiếu ã phát hàng, cổ phiếu quỹ, cổ phiếu ang lưu hành. (1)

Cổ phiếu ược phép phát hành: Khi một công ty cổ phần ược thành lập thì ược phép

phát hành cổ phiếu ể huy ộng vốn. Nhưng luật pháp của các nước lại quy ịnh công ty phải

ăng ký tổng số cổ phiếu của công ty và phải ghi trong iều lệ công ty và ược gọi là cổ phiếu

ược phép phát hành hay cổ phiếu ăng ký. Như vậy cổ phiếu ược phép phá hành là số lượng

cổ phiếu tối a của một công ty có thể phát hành tư lúc bắt ầu thành lập cũng như trong suốt

quá trinhg hoạt ộng. Trường hợp cần có sự thay ổi số lượng cổ phiếu ược phép phát hành thì

phải ược a số cổ ông bỏ phiếu tán thành và phải sửa iều lệ công ty. (2)

Cổ phiếu phát hành: là số cổ phiếu của công ty ã phát hành ra tới người ầu tư, nó nhỏ

hơ hoặc tối a bằng số vốn ược phép phát hành. (3)

Cổ phiếu quỹ: Là loại cổ phiếu của công ty ã phát hành ra nhưng với những lý do nhất

ịnh công ty bỏ tiền ra mua lại một số cổ phiếu của chính công ty mình. số cổ phiếu này có thể

ược công ty lưu giữ một thời gian nào ó lại ược bán ra nhưng cũng có nước ã quy ịnh số cổ

phiếu mà công ty ã mua lại không ược bán ra mà phải huỷ bỏ. Việc công ty mua lại chính cổ

phiếu của công ty mình phải tuân thủ theo những quy ịnh của pháp luật, cổ phiếu quỹ không

phải là cổ phiếu ang lưu hành, không có vốn ằng sau nó, do ó không ược tham gia vào việc

chia lợi tức cổ phần và không có quyêng tham gia bỏ phiếu. 28 lOMoAR cPSD| 42676072 (4)

Cổ phiếu ang lưu hành: Là cổ phiếu ã phát hành và ang ược các cổ ông nắm giữ. Số cổ

phiếu ang lưu hành ược xác dịnh như sau:

Số cổ phiếu Số cổ phiếu ã

Số cổ phiếu ang lưu hành phát hành quỹ

Trong trường hợp công ty có cả hai loại cổ phiếu thường và cổ phiếu ưu ãi, người ta sẽ

xác ịnh cụ thể cho từng loại một. Số cổ phiếu thường ang lưu hành là căn cứ quan trọng ể

phân chia lợi tức cổ phần trong công ty.

+ Dựa vào hình thức cổ phiếu người ta có thể phân biệt cổ phiếu ghi danh và cổ phiếu

không ghi danh. Cụ thể như sau: (1)

Cổ phiếu ghi danh là cổ phiếu có ghi tên người sở hữu trên tờ cổ phiếu. Cổ

phiếu ghi danh có nhược iểm là việc chuyển nhượng rất phức tạp, khi muốn chuyển

nhượng cho người khác thông thường phải ăng ký tại cơ quan phát hành và phải ược

hội ồng công ty cho phép. (2)

Cổ phiếu vô danh là cổ phiếu không ghi tên người sở hữu. Cổ phiếu vô danh

ược tự do mua bán chuyển nhựng mà không cần phải có thủ tục pháp lý.

+ Dựa vào quyền lợi mà cổ phiếu ưa lại cho người nắm giữ, có thể phân biệt cổ phiếu thường

( cổ phiếu phổ thông ) và cổ phiếu ưu ãi. Đây là cách phân loại phổ biến nhất.

- Cổ phiếu thường

+ Cổ phiếu thường và quyền lợi của cổ ông

Cổ phiếu thường hay còn gọi là cổ phiếu phổ thông là chứng chỉ xác nhận quyền sở hữu của

cổ ông ối với công ty xác nhận cho phép cổ ông ược hưởng các quyền lợi thông thường trong công ty.

Người nắm giữ cổ phiếu thường là cổ ông thường và là ồng chủ sở hữu của công ty cổ

phần. cổ phiếu th có những ặc iểm chủ yếu sau:

+ Cổ tức của cổ phiếu thường không xác ịnh phụ thuộc vào mức lợi nhuận sau thuế thu ược

hàng năm và chính sách chia lợi tức cổ phần công ty. Khi công ty thành ạt trong hoạt ộng

kinh doanh các cổ ông thường ược chia cổ tức và cổ tức cao. Khi công ty thua lỗ trong hoạt

ộng kinh doanh các cổ ông thường không có cổ tức hoặc cổ tức thấp. Ngay trong trường hợp

công ty hoạt ộng tốt, lợi nhuận sau thuế thu ược cao, cổ tức mà cổ ông thường nhận ược vẫn

có thể không cao do chính sách chia lợi tức cổ phần của công ty dành tỷ lệ cho tích luỹ cao.

Cổ phiếu của công ty không có thời hạn hoàn trả vì ây không phải là khoản nợ ối với công ty. lOMoAR cPSD| 42676072

+ Cổ ông thường trong công ty có các quyền chủ yếu sau:

Quyền tham dự và biểu quyết các vấn ề thuộc thẩm quyền của ại hội ồng cổ ông, quyền ược

thông tin và kiểm tra các sổ sách và hồ sơ của công ty thông qua ban kiểm soát do Đại hội cổ

ông bầu ra. Quyền ược tham ra quyết ịnh tấ cả các vấn ề quan trọng ảnh hưởng ến hoạt ộng

của công ty như sáp nhập, thanh lý hay phát hành thêm cổ phiếu mới. Quyền ối với tài sản

công ty: Quyền này ược thể hiện trước hết là quyền ược nhận phần lợi nhuận của công ty chia

cho cổ ông dưới hình thức cổ phần hay còn ược gọi là cổ tức sau khi uợc hội ồng quản trị

công bố. Cổ ông thường còn có quyền ược chia phần giá trị tài sản còn lại khi thanh lý công

ty sau khi công ty ã thanh toán các khoản nợ và thanh toán cho các cổ ông ưu ãi.

Quyền chuyển nhượng, quyền sở hữu cổ phần: Người góp vốn vào công ty không ược quyền

trực tiếp rút vốn ra khỏi công ty, nhưng ược quyền chuyển nhượng quyền sở hữu cổ phần

dưới hình thức bán lại cổ phiếu hay dưới hình thức quà tặng hay ể lại cho người thừa kế. Điều

này tạo ra tính thanh khoản cho cổ phiếu công ty ồng thời cũng hấp dẫn người ầu tư.

Quyền ược ưu tiên mua cổ phiếu mới: khi công ty phát hành cổ phiếu mới ể tăng vốn, các cổ

ông hiện ang nắm giữ cổ phiếu thường có quyền ược mua trước cổ phiếu mới trước khi ợt

phát hành ược trào bán ra công chúng, trong một thời gian nhất ịnh. Lượng cổ phiếu mới ược

mua theo lượng tương ứng với lượng cổ phiếu ang nắm giữ. Như vậy quyền này cho phép cổ

ônghiện hữu duy trì tỷ lệ sở hữu của mình trong công ty sau khi công ty ã tăng thêm vốn. Mỗi

cổ phiếu ang nắm giữ mang lại cho cổ ông một quyền mua trước. Số lượng quyền cần có ể

mua một cổ phiếu mới , giá mua và thời hạn của quyền ược mua quy ịnh cụ thể trong từng ợt

phát hành cổ phiếu mới. Cổ phiếu bán theo quỳen thường có giá thấp hơn so với giá thị trường

hiện hành. Nếu cổ ông không muốn thực hiện quyền của mình thì họ có thể bán quyền ó trên thị trường.

Ngoài những quyền chủ yếu trên, cổ ông thường còn có những quyền khác như quyền

ược triệu tập ại hội ồng cổ ông bất thường… Các quyền cụ thể của cổ ông thường ược ghi

trong iều lệ của công ty. Cùng với việc ược hưởng các quyền lợi, cổ ông thường cũng phải

gánh chịu những rủi ro mà công ty gặp phải, tương ứng với phần vốn góp và phải chịu trách

nhiệm trong phạm vi giới hạn lượng vốn góp của mình vào công ty. + Các hình thức giá trị

của cổ phiếu (*) Mệnh giá của cổ phiếu thường:

Mệnh giá hay còn gọi là giá trị danh nghĩa là giá trị mà công ty cổ phần ấn ịnh cho một cổ

phiếu và ược ghi trên cổ phiếu.

Mệnh giá cổ phiếu thường ược sử dụng ể ghi sổ sách kế toán của công ty. Mệnh giá cổ phiếu

không có giá trị thực tế ối với người ầu tư khi ã ầu tư nên nó không liên quan ến giá thị trường 30 lOMoARcPSD| 42676072

của cổ phiếu ó, hay nói một cách khác là nó không tác ộng ến giá trị thị trường của cổ phiếu.

Mệnh giá cổ phiếu thường chỉ có ý nghĩa quan trọng vào thời iểm công ty phát hành cổ phiếu

lần ầu tiên huy ộng vốn thành lập công ty. Lúc ó, mệnh giá thể hiện số tiền tối thiểu công ty

công ty phải nhận ược trên mỗi cổ phiếu mà công ty phát hành ra. Luật pháp một số nước

còn cho phép một số công ty cổ phần có thể phát hành cổ phiếu thường không có mệnh giá.

Ưu iểm của việc phát hành cổ phiếu thường này là có thể bán chúng bất cứ giá nào mà họ tin

là có thể bán trên thị trường. Tuy nhiên luật pháp ở một số nước cũng cấm cá công ty cổ phần

phất hành cổ phiếu thường không có mệnh giá như ở Anh, Hàn Quốc..

(*) Giá trị sổ sách:

Giá trị sổ sách của cổ phiếu thường là giá trị cổ phiếu ược xác ịnh dựa trên cơ sở số liệu sổ

sách kế toán của công ty, viết tắt là BVPS (Book Value Per Share) ( chủ yếu dựa vào bản cân ối kế toán).

BVPS = (Vốn chủ sở hữu – Tài sản vô hình) / Tổng số lượng cổ phiếu ang lưu hành

Trường hợp doanh nghiệp có nợ, BVPS ược tính như sau:

BVPS = (Tổng tài sản – Tài sản vô hình – Nợ) / Số lượng cổ phiếu phát hành Trong ó:

Tài sản vô hình = Chi phí tái tạo – Giá trị hao mòn lũy kế+ Lợi nhuận của nhà sản xuất

Nợ phải trả = Nợ dài hạn + Nợ ngắn hạn Hoặc BVPS = (Vốn chủ – Lợi ích cổ ông

không kiểm soát) / Số lượng cổ phiếu ang lưu hành

Ví dụ: Công ty A có nguồn vốn chủ sở hữu là 1 tỷ ồng, tổng tài sản vô hình ược ước tính có

giá trị khoảng 200 triệu ồng. Đồng thời, công ty A hiện ang có một khoản nợ 300 triệu. Tổng

lượng cổ phiếu ang lưu hành của công ty vào khoảng 20.000 cổ. Vậy giá trị sổ sách trên mỗi

cổ phiếu của công ty là:

BVPS = (1.000.000 – 200.000 – 300.000)/20.000 = 25.000 (25 nghìn ồng) Vai

trò của giá trị sổ sách trên mỗi cổ phiếu (BVPS):

Về lý thuyết, BVPS là số tiền mà các cổ ông sẽ nhận ược trong trường hợp công ty bị

thanh lý. Tất cả tài sản hữu hình ược bán và tất cả các khoản nợ phải trả ã ược thanh toán.

Tuy nhiên, giá trị của nó nằm ở chỗ các nhà ầu tư sử dụng nó ể ánh giá xem giá cổ phiếu có

bị ịnh giá thấp hay không bằng cách so sánh nó với giá trị thị trường của công ty trên mỗi cổ

phiếu. Nếu BVPS của một công ty cao hơn giá trị thị trường trên mỗi cổ phiếu, tức là giá cổ

phiếu hiện tại của nó, thì cổ phiếu ó ược coi là ịnh giá thấp.

Ý nghĩa của giá trị sổ sách của cổ phiếu (BVPS) là gì?: lOMoAR cPSD| 42676072

Giá trị sổ sách của phiếu (BV) ược xem là giá trị ích thực của doanh nghiêp. Nó là yếu tố cấu

thành nên hệ số P/B. Hệ số này ược dùng ể ánh giá thị giá hiện tại của cổ phiếu có ang ở vùng “rẻ” hay “ ắt”.

P/B = Thị giá của cổ phiếu / Book Value.

Nhìn công thức chúng ta cũng có thể thấy, hệ số P/B thể hiện mối tương quan giữa thị giá

hiện tại và giá theo giá trị sổ sách của cổ phiếu.

Hệ số P/B càng thấp có nghĩa là thị giá của cổ phiếu ó ang ược thị trường ánh giá thấp

so với tiềm năng của doanh nghiệp. Chúng ta có ược một dấu hiệu ể có thể tìm ra ược một cổ

phiếu tốt. Tất nhiên P/B chỉ là một tiêu chí ể chúng ta lựa chọn cổ phiếu. Nó cũng sẽ có nhược

iểm nhất ịnh, cụ thể:

Hệ số P/B thấp có thể ang phản ánh doanh nghiệp ang bế tắc trong việc sử dụng tài sản

ể sản xuất kinh doanh, tức hiệu quả sử dụng vốn không cao.

Khi chỉ số P/B ở mức cao cho thấy nhà ầu tư ang kỳ vọng vào tương lai của cổ phiếu

nên sẵn sàng trả một số tiền cao hơn giá trị sổ sách của doanh nghiệp.

Chỉ số này ở mức cao có thể là nhờ doanh nghiệp có lợi thế cạnh tranh bền vững, hoặc

tài sản của doanh nghiệp tuy ít nhưng tạo ra ược nhiều lợi nhuận, hay có thể là do doanh

nghiệp có giá trị tài sản vô hình khá lớn ( iều này thường xảy ra ở các công ty công nghệ).

Mặt khác, nhà ầu tư nên quan tâm ến khoản nợ của doanh nghiệp. Nếu nợ phải trả

(nhất là nợ vay) quá lớn, chứng tỏ doanh nghiệp này ang lạm dụng òn bẩy tài chính ể giảm

giá trị sổ sách xuống mức thấp, dẫn tới P/B sẽ cao. Nhưng việc giữ các khoản vay nợ ở mức

cao sẽ có thể mang lại nhiều rủi ro lớn cho doanh nghiệp.

Nó không phản ánh ược “Lợi thế thương mại” của doanh nghiệp. Đây là yếu tố quan

trọng khi xét ến hiệu quả sản xuất kinh doanh nhưng lại là tài sản vô hình. Loại tài sản này sẽ

không ược tính vào tài sản ròng bởi tính thanh khoản của nó rất thấp.

Độ trễ về thời gian tiếp cận thông tin. Nhà ầu tư chỉ có thể biết ược giá trị sổ sách của

cổ phiếu ã thay ổi như thế nào sau khi doanh nghiệp công bố báo cáo tài chính.

Do quy tắc khấu hao là một chuẩn mực kế toán và có thể iều chỉnh, dẫn tới sự không

ồng nhất và chính xác khi tính giá trị sổ sách của cổ phiếu.

Trong nhiều trường hợp doanh nghiệp dùng tài sản cố ịnh ể làm tài sản ảm bảo cho

khoản vay nợ nào ó. Và P/B không phản ánh ược iều này.

Hệ số P/B tỏ ra rất hữu ích khi ịnh giá những cổ phiếu thuộc các ngành nghề liên quan

ến tài chính như Ngân hàng, Chứng khoán, Bảo hiểm, . . . Bởi tài sản của các công ty trong

nhóm này hầu hết là các giấy tờ có giá nên có tính thanh khoản cao. (*) Giá thị trường 32 lOMoAR cPSD| 42676072

Giá thị trường là giá trị thị trường hiện tại của cổ phiếu thường, ược thể hiện trong giao dịch

cuối cùng ã ược ghi nhận. Giá trị thị trường hay còn ược gọi là giá thị trường. Trên thực tế

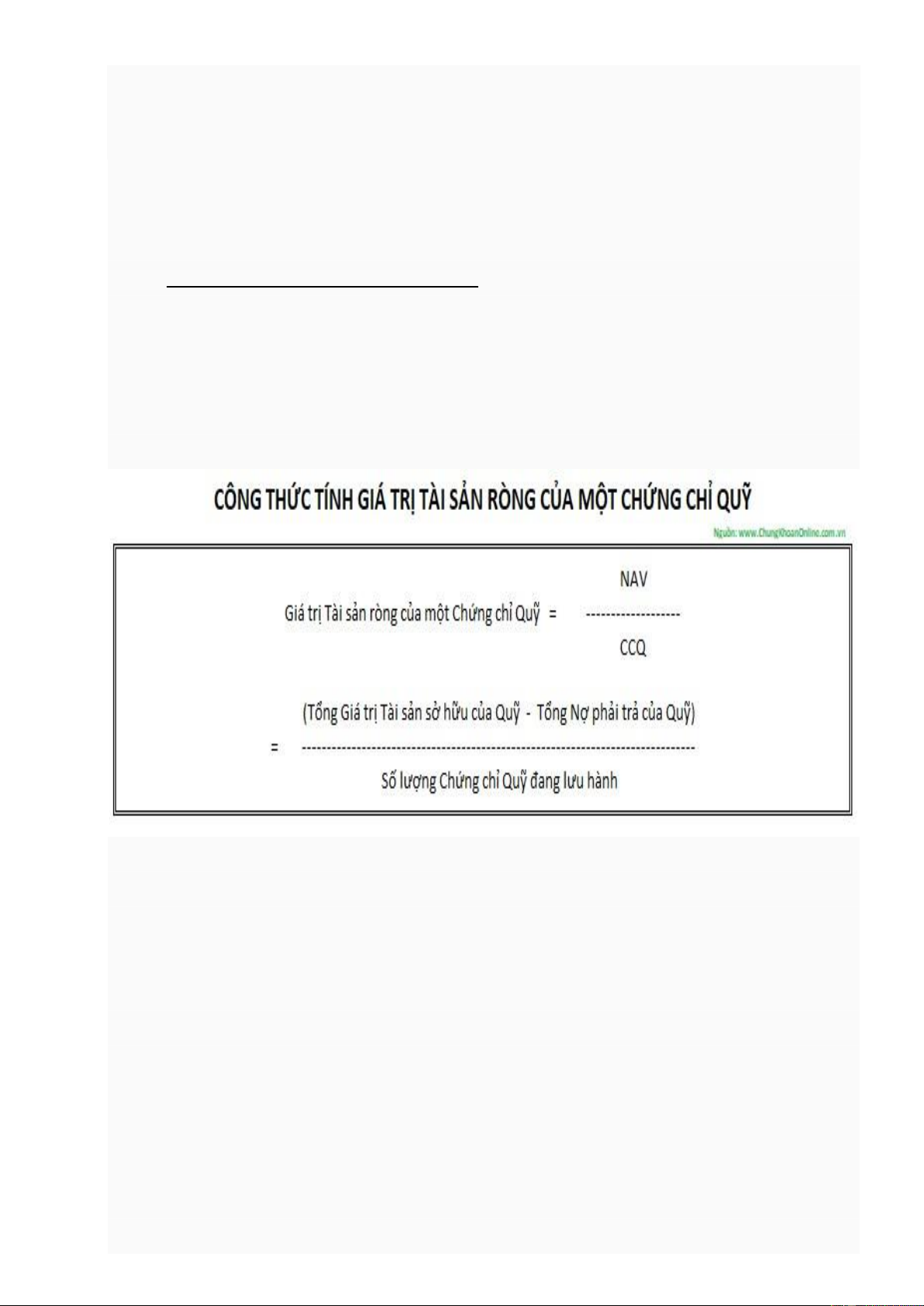

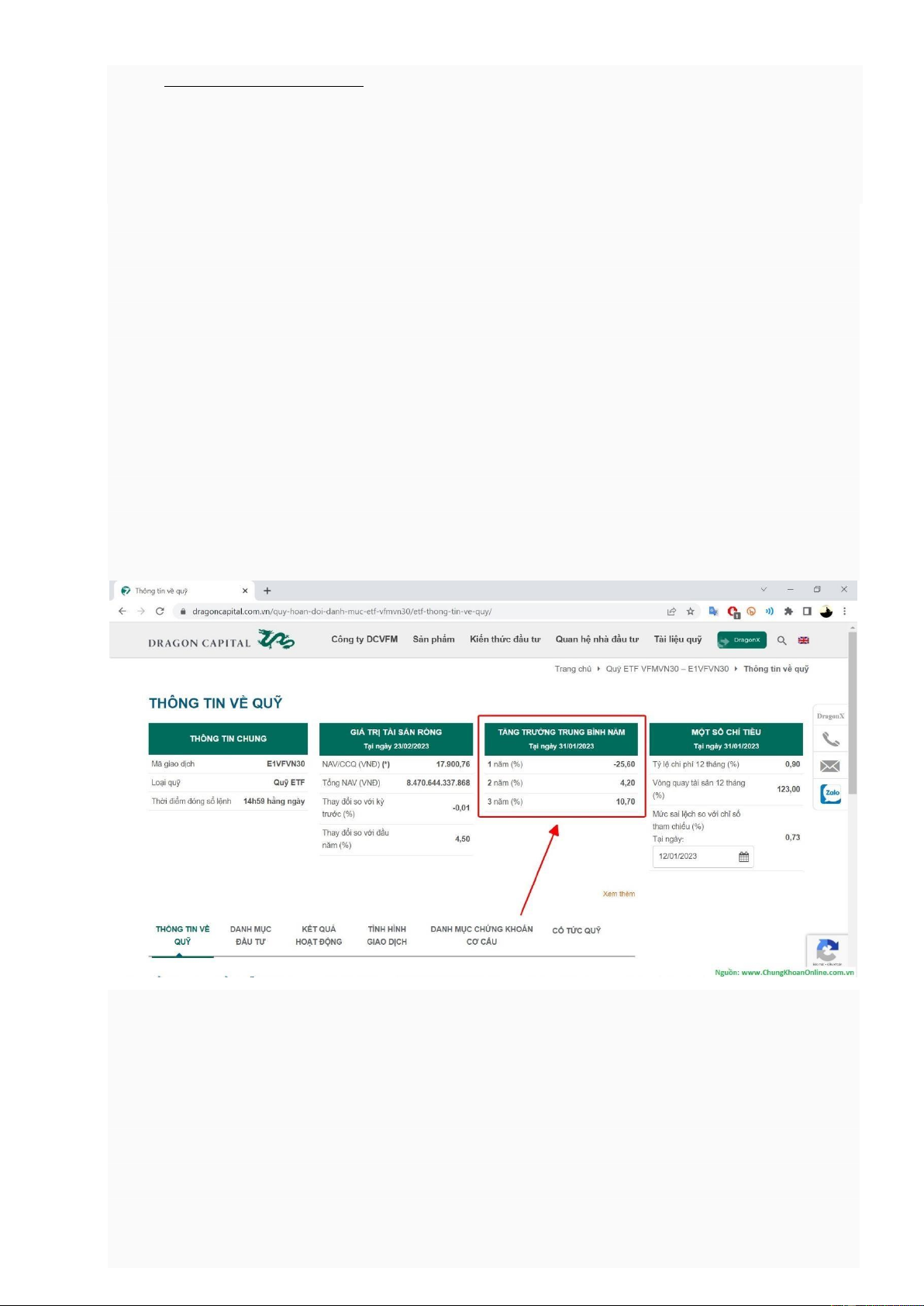

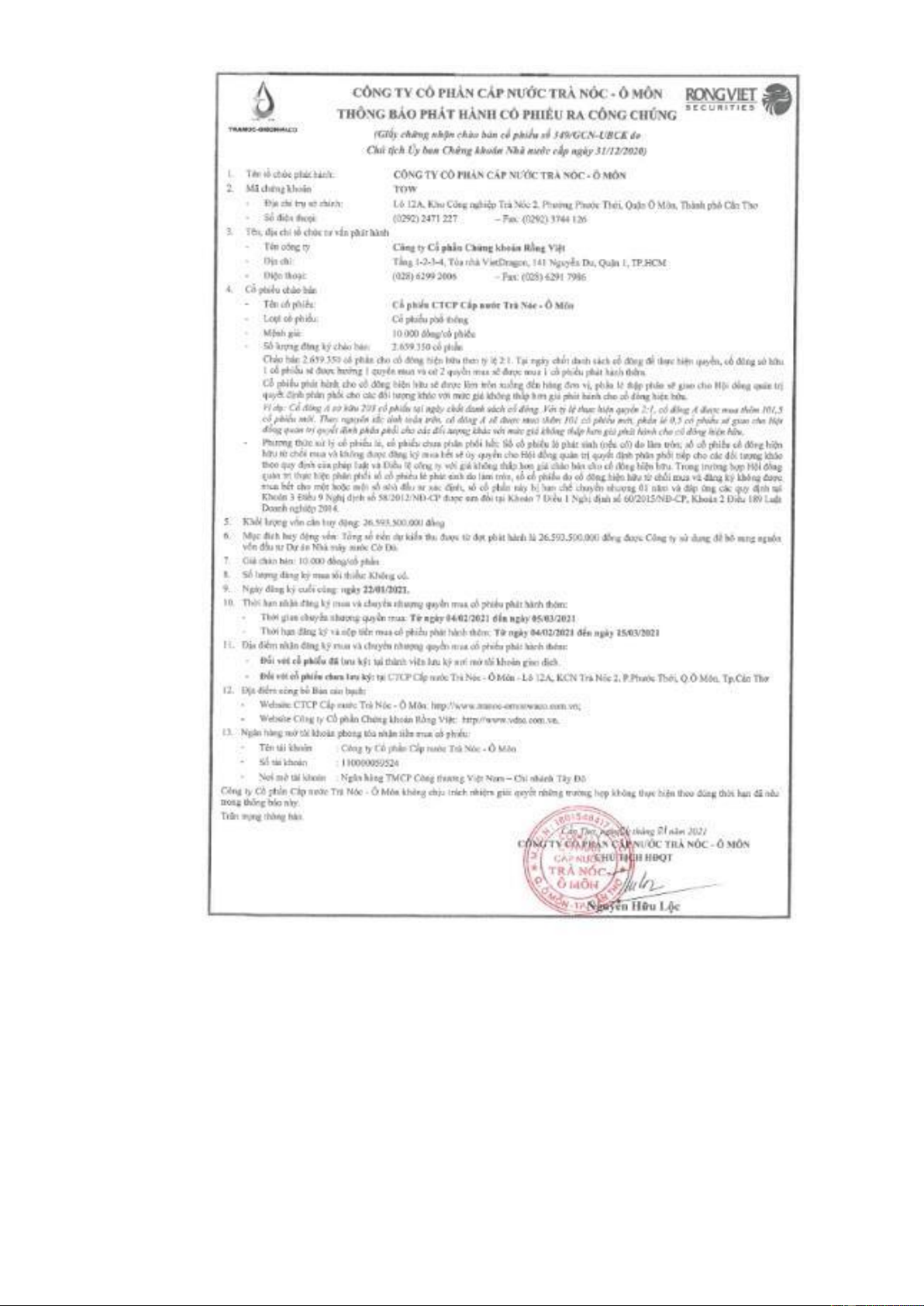

giá thị trường của của cổ phiếu không phải do công ty ấn ịnh và cũng không do người nào