Preview text:

lOMoAR cPSD| 45499692 Nhóm 2: 1. Diệp Anh Thư - K194030321

2. Nguyễn Thị Hoài Anh - K194040389 3. Lê Thị Thúy An - K194030277

LÝ THUYẾT TÀI CHÍNH TIỀN TỆ 4. Trần Hoàng Ân - K194102325 Bài tập chương 2: 5. Lê Quang Duy - K194040396

TÀI CHÍNH ĐẠI CƯƠNG 6. Lê Phạm Thu Hoài - K204091640 7. Đinh Thị Tâm - K204101722 8. Trần Thu Hà - K204050245

9. Nguyễn Thu Thảo - K204091661 10. Nguyễn Ngọc Hoàng - K204041141

11. Trần Nguyên Hảo - K204051298 Câu hỏi:

1. Phân tích so sánh ưu điểm và khuyết điểm giữa quá trình luân chuyển vốn trực tiếp và giántiếp?

2. Kể tên 3 tổ chức tài chính hiện nay ở Việt Nam, giới thiệu cơ bản về các tổ chức này.

3. Phân tích lợi thế và rủi ro giữa việc đầu tư cổ phiếu hoặc đầu tư trái phiếu. Bạn chọn đầu

tưvào trái phiếu hay cổ phiếu và giải thích tại sao?

4. Sắp xếp các công cụ tài chính sau theo thứ tự giảm dần của mức độ rủi ro: trái phiếu chínhphủ,

cổ phiếu thường, cổ phiếu ưu đãi, trái phiếu doanh nghiệp. Giải thích tại sao?

5. Nêu ví dụ về các chính sách tài chính (có thể tổng hợp từ các báo online). Bài làm

Câu 1: . Phân tích so sánh ưu điểm và khuyết điểm giữa quá trình luân chuyển vốn trực

tiếp và gián tiếp

Luân chuyển vốn trực tiếp là phương thức mà vốn được chuyển giao trực tiếp từ người tiết kiệm

đến người đầu tư thông qua môi giới (được hưởng hoa hồng cho việc kết nối cung cầu mà không

có quyền thực hiện giao dịch cho bản thân), và thị trường này vai trò của trung gian tài chính

không lớn. Quan hệ giữa chủ thể dư vốn và cần vốn mang tính pháp lý.

Luân chuyển vốn gián tiếp là phương thức vốn được chuyển giao từ người tiết kiệm đến người

đầu tư thông qua vai trò các trung gian tài chính. Quan hệ giữa chủ thể dư vốn và cần vốn không

mang tính pháp lý, chỉ mang tính pháp lý với trung gian tài chính.

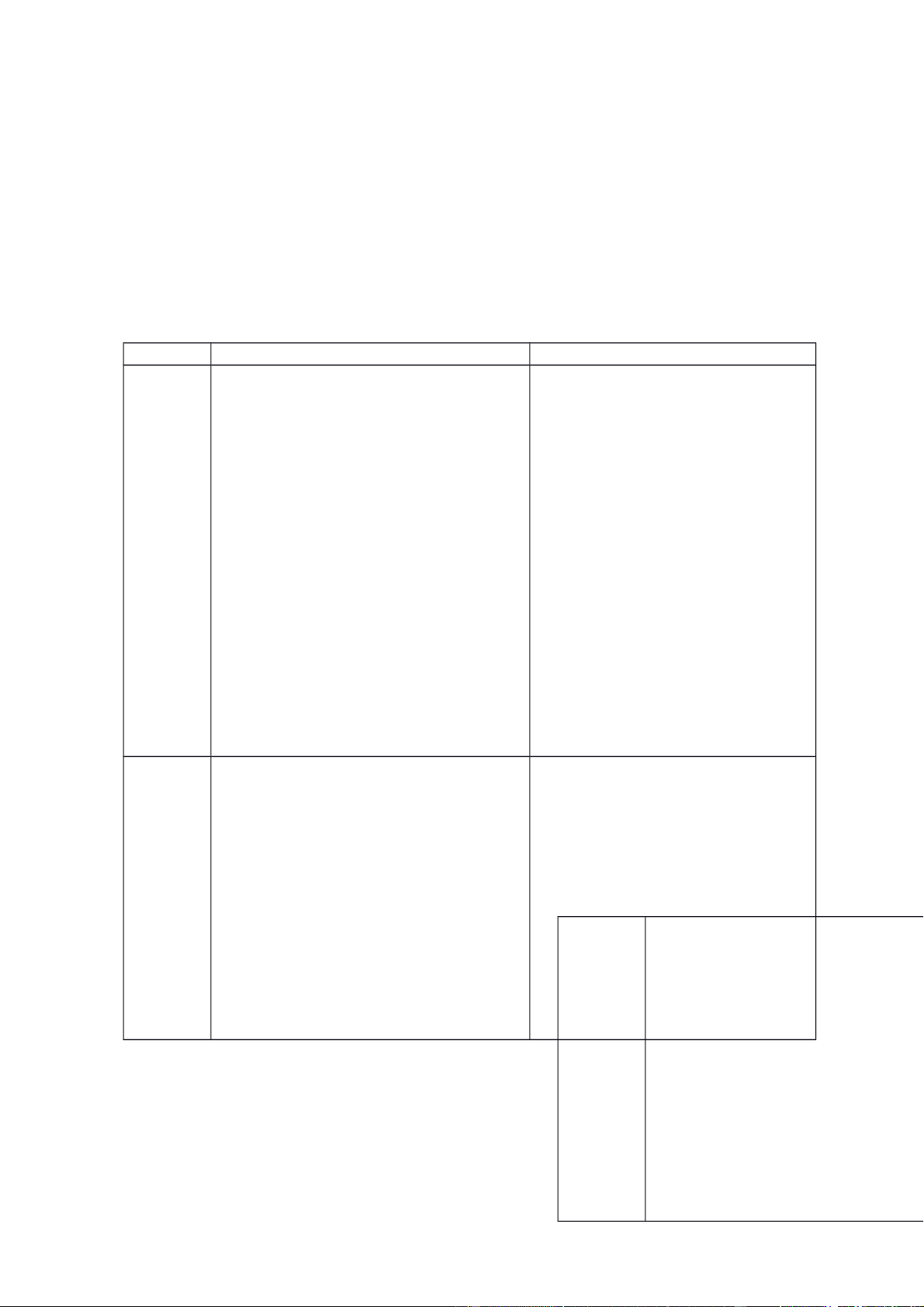

Luân chuyển vốn trực tiếp

Luân chuyển vốn gián tiếp

Ưu điểm - Người tiết kiệm được hưởng - Ít rủi ro, an toàn và dễ dàng toàn bộ lợi nhuận hơn -> kích thích đầu tư

- Tiết kiệm được chi phí giao

dịch, chi phí giao dịch thấp

- Nhờ các trung gian tài chính

mà việc luân chuyển vốn gián

tiếp mang lại hiệu quả lOMoAR cPSD| 45499692 cao

-> dẫn truyền các chủ thể có thặng

dư vốn sang thâm hụt vốn.

-> cung cấp các dịch vụ đa dạng

như bảo hiểm, các hợp đồng hưu trí

cho đến giữ hộ tài sản có giá và

cung cấp một cơ chế cho việc thanh

toán, chuyển tiền và lưu trữ thông tin tài chính.

-> thu thập, phân tích thông tin liên

quan đến đối tượng đầu tư và dựa

trên cả lợi thế về quy mô nên sẽ

giảm được chi phí giao dịch.

-> giảm các chi phí liên quan đến

thu thập và phân tích thông tin cũng

như chi phí giao dịch, từ đó thúc đẩy tỉ lệ đầu tư. Khuyết - Chịu nhiều rủi ro

- Người tiết kiệm không được điểm

- Phải trực tiếp tìm kiếm thông

hưởng toàn bộ lợi nhuận.

tin và phân tích đối tượng đầu tư - Chi phí giao dịch cao

- Người môi giới không có

quyền thực hiện giao dịch cho bản thân.

Câu 2: Ba tổ chức tài chính tại Việt Nam hiện nay: 1.

CEP.: CEP hoạt động vì mục tiêu phi lợi nhuận, luôn chân thành, chính trực và quan

tâm đến việc cải thiện an sinh cho công nhân lao động nghèo một cách bền vững. CEP đem lại

nhiều lợi ích thiết thực cho cộng đồng và được sự tin yêu của đông đảo công nhân lao động nghèo

1.1. Lịch sử hình thành:

+ Đầu thập niên 90: Liên đoàn Lao động thành phố Hồ Chí Minh chủ trương gắn kết hoạt động

công đoàn với hoạt động xã hội hướng đến mục tiêu giảm nghèo, tạo việc làm, giảm tỉ lệ thất

nghiệp ở công nhân và người lao động nghèo. Liên đoàn đã thực hiện nhiều cuộc khảo sát mô

hình cải tạo việc làm, cải thiện an sinh cho người nghèo. Trong đó mô hình ngân hàng Grameen

của Bangladesh phù hợp với bối cảnh xã hội Việt Nam lúc bấy giờ. Thông qua các hoạt động

tín dụng, tiết kiệm đã giúp người dân giảm nghèo hiệu quả.

+ 1991: Liên đoàn lao động Tp.HCM tiến hành thí điểm một số chương trình tín dụng tại một

số quận huyện, bước đầu cho thấy mô hình khả quan và hiệu quả giúp người lao động nghèo có

vốn nhỏ để thực hiện hoạt động tự thu thập, cải thiện cuộc sống. lOMoAR cPSD| 45499692

+ 2001: Chính phủ Việt Nam và Chính phủ Australia ký kết thỏa thuận mở rộng hoạt động tài

chính của CEP. Đồng thời, cũng đánh giá 10 năm hoạt động của CEP, CEP đã cung cấp các sản

phẩm, dịch vụ tài chính. Nhận Huân chương lao động hạng nhì vì sự đóng góp thiết thực vào

việc cải thiện đời sống , an sinh cho người nghèo.

+ 2016, CEP tròn 25 năm chặng đường. Vốn ban đầu chỉ 460 triệu đồng, sau 25 năm đã phát

triển nguồn vốn lên 2.771 tỷ đồng.

+ Tháng 10/2017, CEP chính thức chuyển đổi thành Tổ chức tài chính vi mô trách nhiệm hữu

hạn một thành viên cho người lao động nghèo tự tạo việc làm. Tên tắt: Tổ chức tài chính vi mô

CEP. Cuối 2017, CEP tiếp tục phát triển mạnh mẽ và mở rộng phạm vi phục vụ cho 342.000

khách hàng nghèo thông qua mạng lưới 34 chi nhánh với 17 chi nhánh tại các Quận Huyện của

thành phố Hồ Chí Minh và 17 chi nhánh khác ở các tỉnh lân cận. 1.2. Sứ mệnh:

Làm việc vì công nhân, lao động nghèo và người có thu nhập thấp, góp phần đảm bảo an sinh

xã hội thông qua việc cung cấp các dịch vụ tài chính, phi tài chính một cách thiết thực và hiệu quả. 1.3. Tầm nhìn:

Là những cải thiện quan trọng trong đời sống của công nhân, người lao động nghèo và người

có thu nhập thấp nhất Việt Nam thông qua những nổ lực hoạt động của CEP. CEP luôn giữ vững

là tổ chức vi mô tài chính chuyên nghiệp hàng đầu Việt Nam.

1.4. Giá Trị cốt lõi:

Trung thực, minh bạch, chính trực.

Tôn trọng, đồng cảm, chia sẻ.

Sáng tạo, hiệu suất, hiệu quả.

2. Tổ chức tài chính vi mô TYM

2.1. Lịch sử hình thành:

+ 1992-1997: Xây dựng nền móng vững chắc.

+ 1998-2002: khẳng định mô hình hoạt động

+ 2003-2007: Tiến tới tự chủ về tài chính

+2008-nay: Hội nhập, phát triển, công nhận chính thức.

2.2. Dịch vụ tài chính:

Với hơn 29 năm kinh nghiệm, TYM hướng đến việc xóa đói giảm nghèo mà ở đó tín dụng cho

người nghèo được cho là một trong những điều cốt lõi. Hiện nay, TYM có hơn 165.000 thành

viên/khách hàng với phần lớn là phụ nữ nghèo, cận nghèo, và có thu nhập thấp sử dụng các

dịch vụ tài chính của TYM.

Các sản phẩm vốn của TYM được thiết kế ban đầu dựa trên phương thức của Ngân hàng

Grameen, được điều chỉnh phù hợp với đối tượng khách hàng là phụ nữ Việt Nam. Các sản

phẩm vốn có đặc tính phù hợp với các gia đình nghèo và thu nhập thấp: không cần tài sản thế lOMoAR cPSD| 45499692

chấp; hoàn trả dần theo tuần, tháng; thủ tục vay, trả đơn giản và duy trì kỷ luật tín dụng.TYM

nhận thấy không phải tất cả các hộ gia đình đều có nhu cầu giống nhau, đó là lý do tại sao TYM

đưa ra các loại sản phẩm vốn vay ngắn hạn, trung hạn, vốn vay cho doanh nghiệp nhỏ và vi mô

(MSE) phù hợp với nhu cầu đa dạng của khách hàng.

2.3. Mô hình tổ chức:

Hiện nay TYM là một trong những tổ chức Tài chính vi mô lớn nhất tại Việt Nam với hơn 538

cán bộ làm việc tại Trụ sở chính và 21 chi nhánh trên 13 tỉnh thành của khu vực Bắc và Bắc

Trung bộ Việt Nam. Trong đó, hơn 281 cán bộ kỹ thuật (cán bộ tín dụng) trực tiếp làm việc với

thành viên/khách hàng hàng ngày tại 4.239 cụm.

Cụm là đơn vị giao dịch nhỏ nhất của TYM. Hiện tại phần lớn các hoạt động giao dịch của

TYM với thành viên/khách hàng đều được thực hiện tại cụm và được diễn ra hàng tuần.

3. Tập đoàn tài chính Quốc tế IFC -

Tập đoàn Tài chính Quốc tế (IFC), thành viên của Nhóm Ngân hàng Thế giới (WB), là

mộttrong những tổ chức tài chính phát triển đang nỗ lực hoạt động vì sự phát triển bền vững ở

các nền kinh tế đang phát triển. Tại Việt Nam, IFC từ lâu đã trở thành một trong những tổ chức

phát triển quốc tế hoạt động tích cực nhất góp phần thúc đẩy phát triển bền vững thông qua các

dự án tài trợ phát triển, huy động nguồn vốn từ các tổ chức tài trợ quốc tế và cung cấp dịch vụ

tư vấn cho doanh nghiệp và Chính phủ. -

Công ty Tài chính Quốc tế (IFC)thành lập năm 1956 và đến nay có 184 quốc gia thành

viên. Việt Nam là thành viên từ 4/8/1967; tuy nhiên, Việt Nam chính thức nối lại quan hệ với

IFC từ năm 1994 sau khi nối lại quan hệ với WB (Nhóm Ngân hàng Thế giới) vào năm 1993.

IFC có 1 tổng giám đốc điều hành, 10 phó chủ tịch; Chủ tịch WB cũng là Chủ tịch của IFC. -

IFC được thành lập nhằm hỗ trợ phát triển khu vực tư nhân của các nước hội viên với các hoạt

động chính bao gồm: (i) cung cấp vốn, khoản cho vay dài hạn, bảo lãnh các khoản vay, các sản

phẩm quản lý rủi ro và các dịch vụ tư vấn cho khách hàng; (ii) chia sẻ rủi ro cùng với chủ đầu

tư và các đối tác tài chính khác nhưng không trực tiếp tham gia vào quản lý dự án; và (iii) trợ

giúp tư vấn về các lĩnh vực có liên quan. -

Các sản phẩm đầu tư của IFC đa dạng và linh hoạt tùy theo nhu cầu của khách hàng/dự

án từvốn đầu tư cổ phần, vốn vay dài hạn, khoản vay chuyển đổi, trái phiếu chuyển đổi, hạn

mức tín dụng vốn lưu động trung hạn và ngắn hạn, bảo lãnh và các nghiệp vụ phái sinh (hoán

đỗi lãi suất và hoán đổi tiền tệ.

Trước đây, hoạt động của IFC là độc lập với hoạt động của WB. Tuy nhiên, sau khi WB tiến

hành cải cách trong nội bộ thì IFC chỉ độc lập trong các khoản đầu tư; hoạt động tư vấn của

IFC được thực hiện chung với nhóm tư vấn của WB.

Câu 3: Phân tích lợi thế và rủi ro việc đầu tư cổ phiếu hoặc đầu tư trái phiếu lOMoAR cPSD| 45499692

Cổ phiếu và trái phiếu đều là các kênh huy động vốn, được mua bán trên thị trường chứng khoán

tuy nhiên nó sẽ có những lợi thế và rủi ro về giá khác nhau do quy định cung cầu thị trường

quyết định. Cổ phiếu thì tương đối phổ biến nhưng trái phiếu thì có vẻ chưa được phổ biến lắm ở Việt Nam.

Cổ phiếu được hiểu như tờ giấy xác nhận đóng góp một phần cổ đông của công ty, là một ông

chủ nhỏ của doanh nghiệp. Cổ phiếu thì được các công ty cổ phần phát hành.

Trái phiếu (chứng khoán nợ) bản chất là một món nợ, được hiểu là chủ nợ của công ty, có quan

hệ là chủ nợ và con nợ. Trái phiếu được các Công ty cổ phần nhà nước hay TNHH phát hành. Cổ phiếu Trái phiếu

Lợi thế - Trở thành một cổ đông, sở hữu một phần - Nếu công ty phá sản, của công ty sau khi thanh lý tài sản

- Có thể nhận cổ tức hàng năm mà không công ty thì người sở

cần tham gia vào quá trình quản lý, giám

hữu trái phiếu sẽ được

sát thường xuyên ( ngoại trừ trường hợp

ưu tiên trả trước người

người đó đang sở hữu CP quyền biểu

sở hữu cổ phiếu(dù là quyết) ưu đãi hay loại

- Có quyền biểu quyết ở các cuộc họp, tham thường).

gia vào quá trình hoạt động của công ty (

- Rủi ro không lớn, tiên

trừ TH người đó đang sở hữu CP ưu đãi) lãi nhận được hàng

- Không có kì hạn ( kì hạn phụ thuộc vào chủ năm là như nhau và sẽ sở hữu)

nhận được toàn bộ tiền

- Thu nhập cố định (lãi coupon), luôn nhận

gốc vào thời điểm đáo

được lãi suất dù công ty tháng đó lời hay hạn. lỗ. Rủi ro, -

Thu nhập không cố định đối với

- Nếu công ty dừng hoạt nhược

cổ phiếu thường, phụ thuộc vào điểm động, không còn bất

lợi nhuận kinh doanh của công ty, nếu công

cứ khả năng nào trả nợ

ty kinh doanh lỗ thì người sở hữu cổ phiếu sẽ thì người sở không thu

không nhận được lợi tức. Tuy nhiên, nếu sở nhận mua lại cổ phiếu

hữu cổ phiếu ưu đãi thì thu nhập có thể cố định

(trừ khi có lạm phát thì

nhưng cổ phiếu ưu đãi trên thị trường thì số công ty có thể suy nghĩ

lượng không nhiều và rất khó để có thể sở hữu lại TH này) được. - Nếu công ty phá sản

- Mua cổ phiếu phải thông qua sàn giao dịch không có khả năng trả và công ty sẽ thì người sở hữu cổ

- Có thể chuyển nhượng thông qua sàn giao phiếu sẽ không nhận

dịch hoặc bán lại cho công ty. lại được gì.

- Không được quyền biểu quyết hay tham

- Phải chịu trách nhiệm

gia vào các hoạt động quản lý của công ty. hữu hạn về các khoản

- Có kỳ hạn ( được ghi trong trái phiếu khi nợ của công ty trong

sở hữu). Nếu đáo hạn muốn mua mới mà

phạm vi tỷ lệ số vốn

nhà phát hành không phát hành trái phiếu góp vào công ty

nữa thì sẽ không mua được. lOMoAR cPSD| 45499692

- Có nhiều biến động thường xuyên nên khó

hữu trái phiếu lúc này cũng

nắm bắt được giá cả nếu như thiếu các kỹ

không thể lấy lại được gì.

năng phân tích, đánh giá

Bạn chọn đầu tư vào trái phiếu hay cổ phiếu và giải thích tại sao?

Theo em, đang còn là một sinh viên em sẽ chọn đầu tư vào cái mang mức độ an toàn, ít rủi ro

và ổn định vào thời điểm hiện tại; nếu được em sẽ chọn đầu tư vào cổ phiếu ưu đãi(nếu có thể

vì trên thị trường CP này số lượng không nhiều và thường không được bán trên sàn chứng

khoán) vì CP ưu đãi đa số nhận được mức cổ tức thường được cố định dù DN lời hay lỗ (mặc

dù CP này xóa bỏ quyền biểu quyết, cái này đối với hssv như em thì chưa cần và cũng như chưa

có khả năng tham gia, tìm hiểu sâu hơn về cách hoạt động sâu hơn của công ty để có thể đưa ra

phiếu bầu chính xác), cổ phiếu này không có kỳ hạn, nếu lạm phát xảy ra đồng tiền mất giá thì

công ty có thể sẽ thu mua lại và phát hành cổ phiếu khác.

CP ưu đãi thường khan hiếm và chỉ mua theo cách thông thường người ta gọi là qua tay nên

xác suất mua được rất nhỏ. Vì vậy, sự lựa chọn tiếp theo sẽ là trái phiếu mặc dù nó có kỳ hạn

nhưng mức độ rủi ro của nó không lớn, mức độ an toàn cao hơn có thể nhận lãi cố định theo kỳ

dù công ty có lời hay lỗ, ổn định, thu hồi vốn nhanh và nó có thể dễ dàng mua trên sàn chứng khoán.

Và lựa chọn ưu tiên hơn vẫn là cổ phiếu ưu đãi ạ.

Câu 4: Thứ tự giảm dần mức độ rủi ro của các công cụ tài chính:

Cổ phiếu thường – Trái phiếu doanh nghiệp – Cổ phiếu ưu đãi cổ tức – Trái phiếu chính phủ Giải thích:

- Cổ phiếu thường: có nhiều rủi ro (biến động thị trường, hoạt động kinh doanh của doanh

nghiệp, …) , tính thanh khoản và lợi nhuận không ổn định.

· Rủi ro về biến thị trường: bạn hãy tưởng tượng, bỗng dưng vì 1 sự kiện chính trị nào đó, hoặc

do tình hình kinh tế thế giới bị suy thoái hay tỷ giá sụt giảm do lạm phát, … thì lượng cổ phiếu

của bạn nguy cơ cao sẽ bị sụt giảm rất nhiều. Đặc biệt là cổ phiếu của các ngành liên quan đến

chính sách nhà nước như: xăng, dầu, điện lực, gas, …

· Rủi ro doanh nghiệp: rủi ro đến từ chính hoạt động kinh doanh của doanh nghiệp mà bạn

đang đầu tư. Ví dụ như doanh nghiệp đó đang gặp các vấn đề về nhân sự, bỗng dưng bị “phốt”,

nợ xấu, … . Khả năng cao giá trị của lượng cổ phiếu mà bạn đang nắm giữ sẽ tụt giảm không

phanh. Thậm chí nếu xui hơn, chúng có thể biến thành 1 mớ giấy lộn. Rủi ro doanh nghiệp cũng

chính là lý do chính dẫn đến lợi nhuận cho những nhà đầu tư không ổn định và tính thanh khoản thấp.

· Rủi ro ngành: rủi ro do biến độ trong ngành (đặc trưng của từng ngành) gây ra, ảnh hưởng

xấu đến thị trưởng cổ phiếu.

· Tính thanh khoản: tính thanh khoản của cổ phiếu có thể nói là khác nhau tùy theo do công

ty, doanh nghiệp nào phát hành. Ví dụ tính thanh khoản của cổ phiếu HPG ( Tập đoàn Hoà lOMoAR cPSD| 45499692

Phát) thường trên 1 triệu cổ phiếu 1 ngày nhưng với cổ phiếu HCT ( Công ty Dịch vụ Vận tải

Xi măng Hải Phòng) thì có những tuần thậm chí còn không có giao dịch. -

Trái phiếu doanh nghiệp: rủi ro cao, tính thanh khoản trên thị trường VN không cao,

nhưng có lợi nhuận ổn định.

· Rủi ro doanh nghiệp: không giống như cổ phiếu thường, rủi ro của trái phiếu lại đến từ những

công ty, doanh nghiệp có tình hình tài chính tệ, vẫn phát hành trái phiếu có mức lãi suất rất cao

(thậm chí bất hợp lý) để huy động vốn mặc cho khả năng chi trả hạn chế. Dẫn đến không ít

doanh nghiệp, công ty đã phải đóng cửa do không có khả năng thanh toán lãi suất. Các nhà đầu

tư thì mất cả chì lẫn chài.

· Tính thanh khoản: trong bài báo “Đo lường tính thanh khoản trên thị trường trái phiếu

doanh nghiệp Việt Nam” có đề cập “Tính thanh khoản trên thị trường thứ cấp của TPDN Việt

Nam là rất thấp”. Cụ thể, TS. Nguyễn Thị Nhung và PGS,TS. Trần Thị Thanh Tú đã chỉ ra

những nguyên nhân: Nguồn cung và câu TPDN có giới hạn (1), thiếu các tổ chức định giá/xếp

hạng uy tín và các tổ chức tư vấn phát hành trái phiếu chuyên nghiệp (2), thiếu các nhà tạo lập

thị trường (market maker) (3) và sự hạn chế của quy định pháp luật (4). -

Cổ phiếu ưu đãi cổ tức: có nhiều rủi ro (bao gồm tất cả những ro của cổ phiếu thường),

tính thanh khoản rất cao (do các công ty, doanh nghiệp phát hành loại cổ phiếu này rất ít, rất

hiếm), có lợi nhuận ổn định. -

Trái phiếu chính phủ: Chính phủ phát hành trái phiếu nhằm huy động lượng tiền nhàn

rỗi của nhân dân và các tổ chức kinh tế xã hội, rủi ro gần như bằng không, có lợi nhuận ổn định.

Chính phủ luôn được coi là Nhà phát hành có uy tín nhất trên thị trường. Vì vậy, trái phiếu

Chính phủ được coi là loại chứng khoán có ít rủi ro nhất. Câu 5: Ví dụ về các chính sách tài chính

• Ví dụ: năm 2020, nền kinh tế bị ảnh hưởng bởi covid 19. FED(nhà cái lớn nhất thế

giới) đã áp dụng chính sách tài chính tiền tệ hạ lãi suất nhằm tăng lượng cung tiền hỗ

trợ nền kinh tế, cứu các doanh nghiệp và kích thích tiêu dùng.

• Năm 2020, Bằng cách áp dụng chính sách tài khóa mở rộng, chính phủ Việt Nam vừa

tung một gói cứu trợ trị giá lên đến 280.000 tỷ đồng làm mở rộng chi tiêu làm thúc đẩy nền kinh tế. Tài liệu tham khảo:

https://www.slideshare.net/meocon1102/c3-hg https://www.cep.org.vn/ https://tymfund.org.vn/

http://www.oecd.org/corporate/ca/34647808.pdf https://www.sbv.gov.vn

https://lawkey.vn/phan-biet-co-phieu-va-trai-phieu/

https://luatvietnam.vn/doanh-nghiep/nen-dau-tu-vao-co-phieu-hay-trai-phieu-561- 19842article.html lOMoAR cPSD| 45499692

https://gomoney.vn/rui-ro-trong-dau-tu-co-phieu/ https://cand.com.vn/Kinh-te/dau-tu-trai-

phieu-doanh-nghiep-dung-de-nem-trai-dang-i626343/ https://emime.vn/kien-thuc-dau-

tu/nhung-co-hoi-va-rui-ro-nao-khi-dau-tu-chung-khoan- 496.html

https://thitruongtaichinhtiente.vn/do-luong-tinh-thanh-khoan-tren-thi-truong-trai-

phieudoanh-nghiep-viet-nam-23224.html https://lawkey.vn/trai-phieu-la-gi/

https://www.youtube.com/watch?v=2RFE80Kqeew&t=197s&ab_channel=ThaiPham