Preview text:

Bài tập kèm lời giải môn THỊ TRƯỜNG CHỨNG KHOÁN

Bài 1/ Xác định giá và khối lượng giao dịch của thị trường trong trường hợp không

có lệnh ATO và ATC ( chỉ có lệnh giới hạn) như sau:

Số lệnh cổ phiếu MZ như sau:

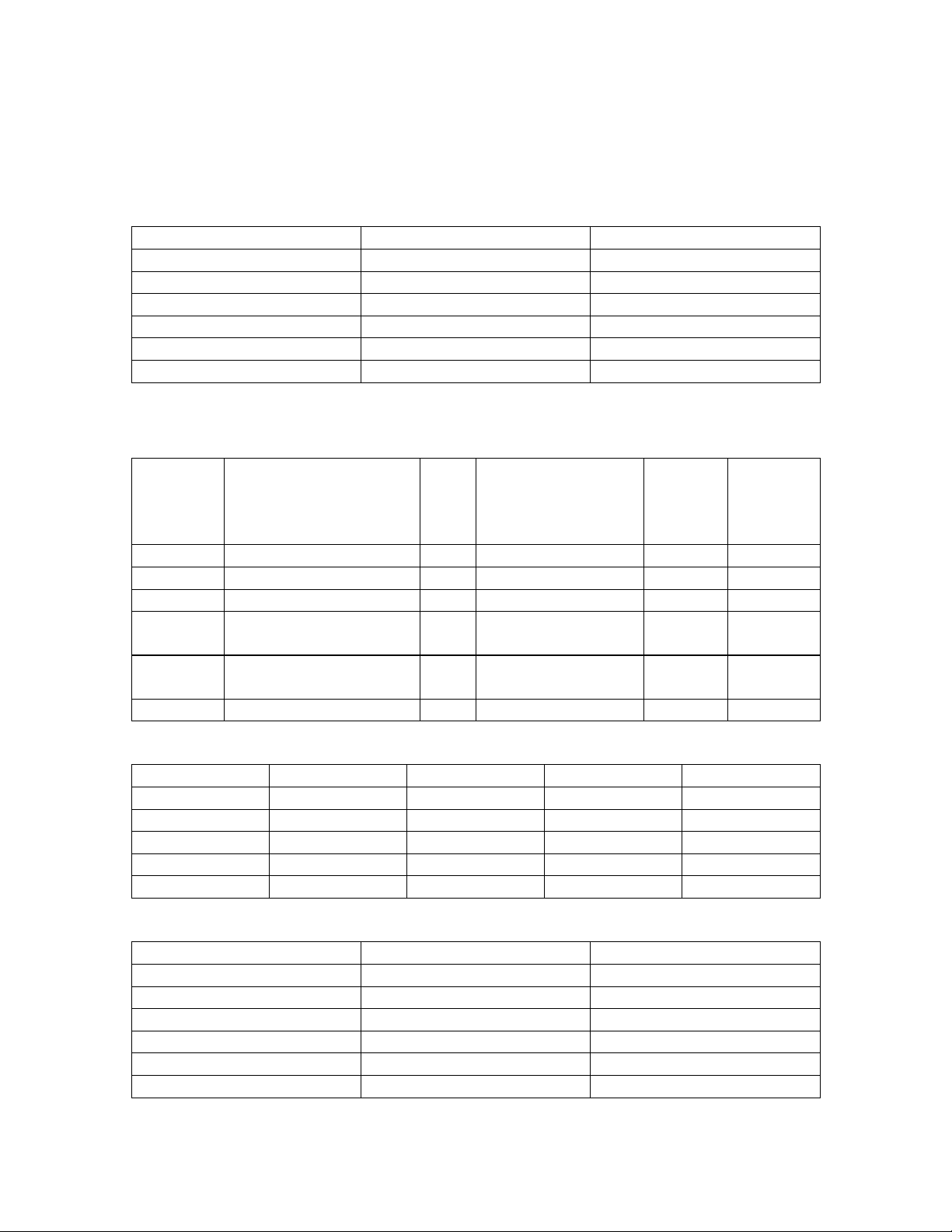

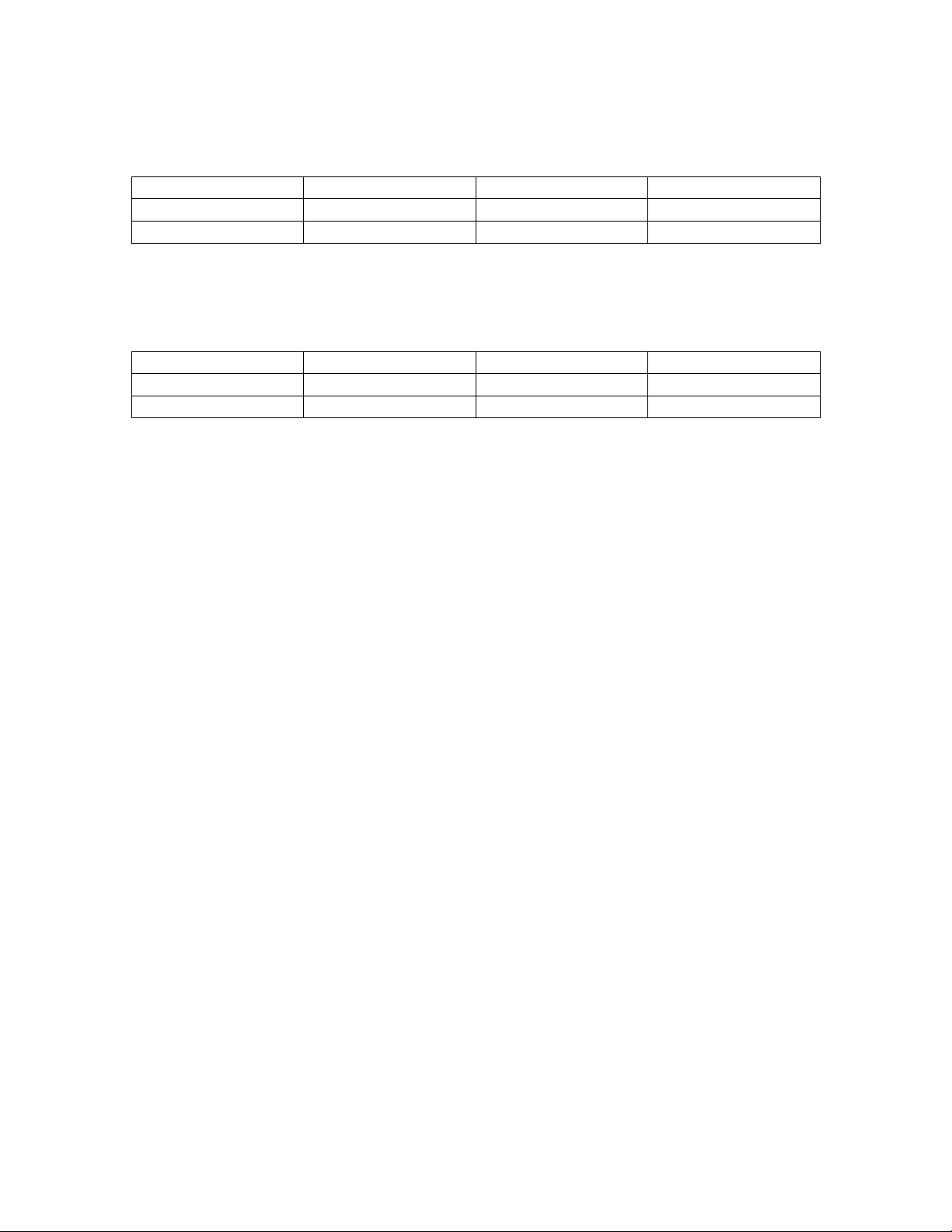

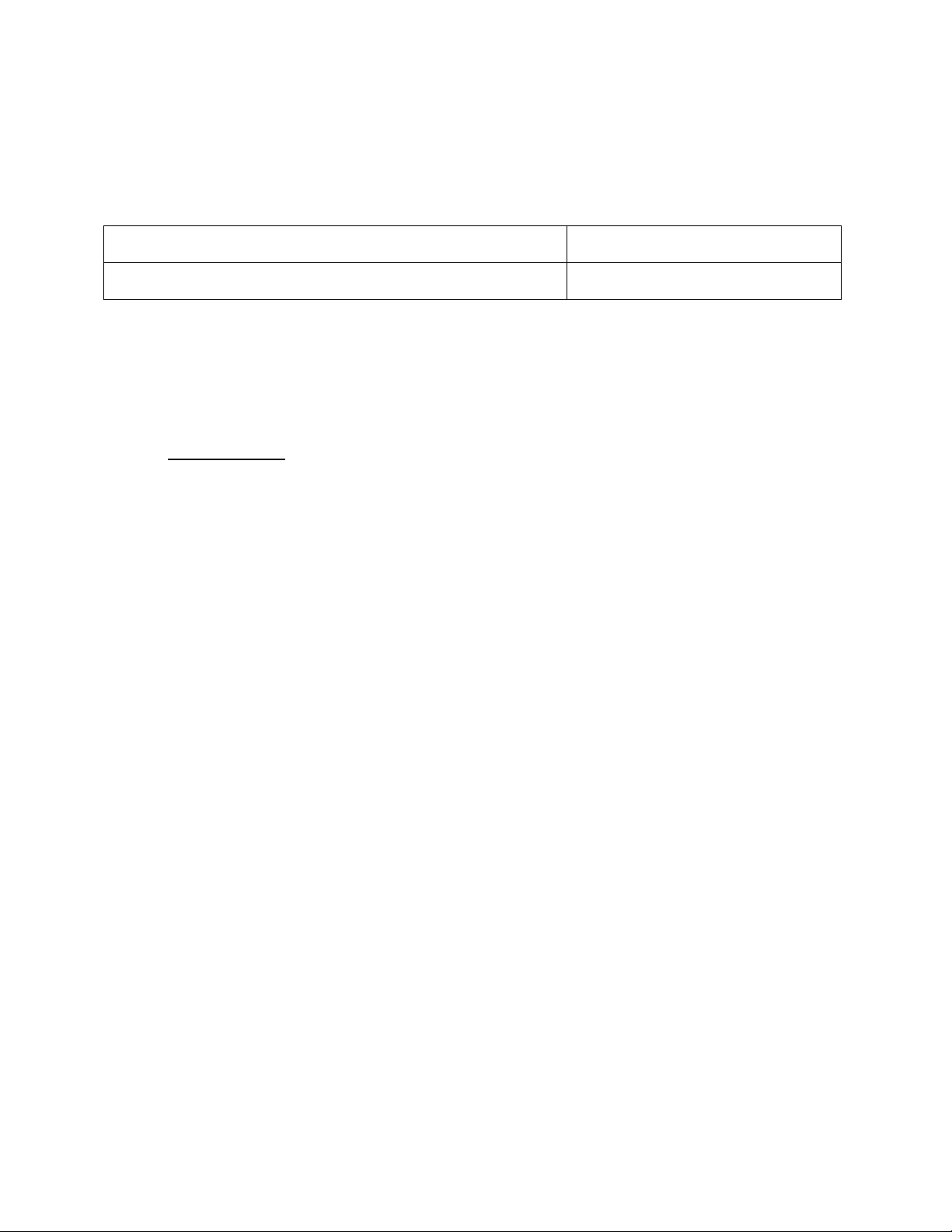

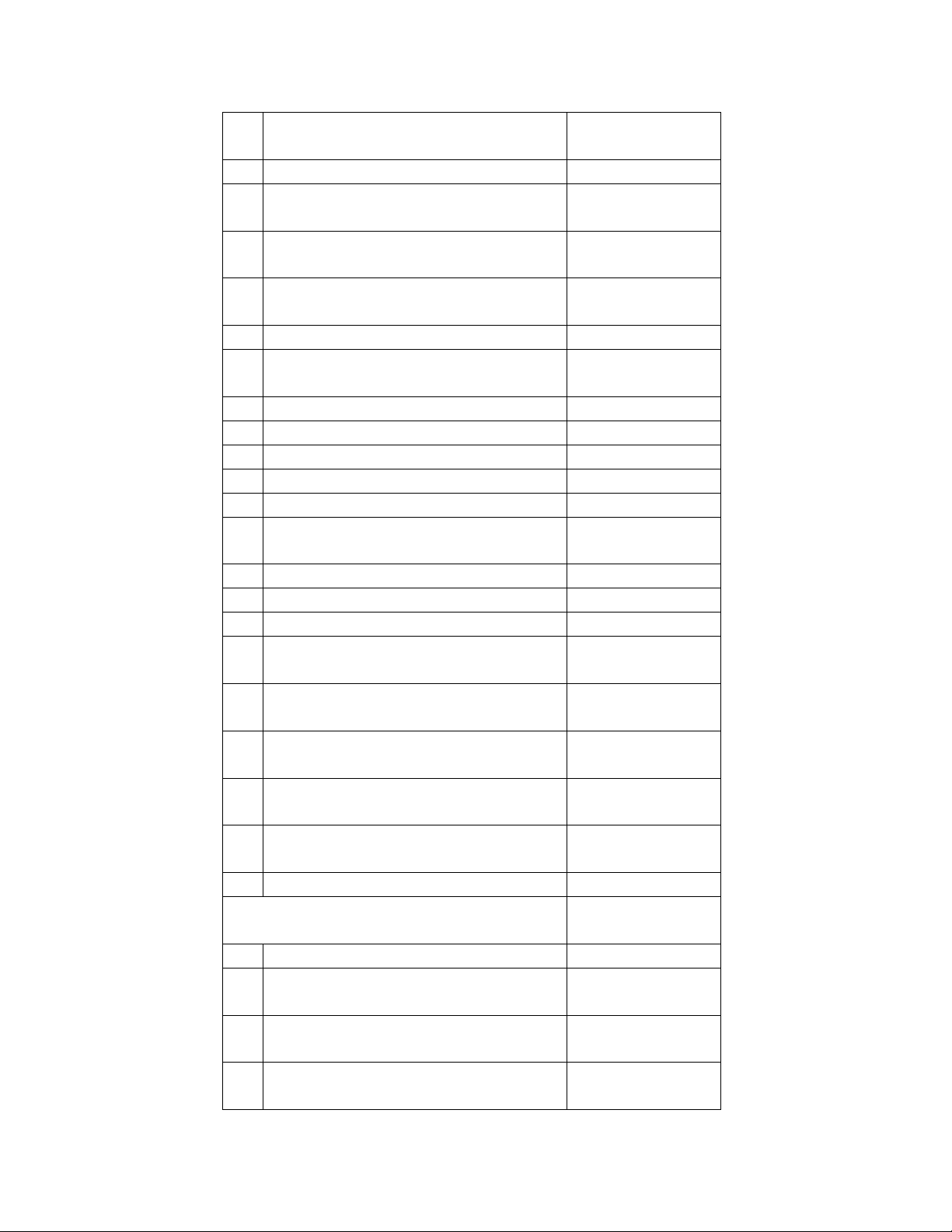

Giá tham chiếu 24,5 ngàn đồng Mua Giá Bán 2.200 (khách hàng H) 24,9 400(khách hàng B) 1.000(khách hàng A) 24,8 0 600(khách hàng C) 24,6 1000(khách hàng I) 0 24,5 2.000(khách hàng E) 1.200(khách hàng D) 24,4 1.400(khách hàng F) 1.000(khách hàng G) 24,3 0 Giải:

Bảng 1:Khối lượng đặt mua, bán (ngàn đồng) Cộng Mua Giá Bán Cộng Khối dồn dồn lượng k/đặt k/đặt được mua bán khớp 2.200 2.200 (khách hàng H) 24,9 400(khách hàng B) 4.800 2.200 3.200 1.000(khách hàng A) 24,8 0 4.400 3.200 3.800 600(khách hàng C) 24,6 1000(khách hàng I) 4.400 3.800 3.800 0 24,5 2.000(khách hàng 3.400 3.400 E) 5.000 1.200(khách hàng D) 24,4 1.400(khách hàng 1.400 1.400 F) 6.000 1.000(khách hàng G) 24,3 0 0 0

(giá khớp lệnh là 24,6 ngàn đồng vì đáp ứng các yêu cầu trên)

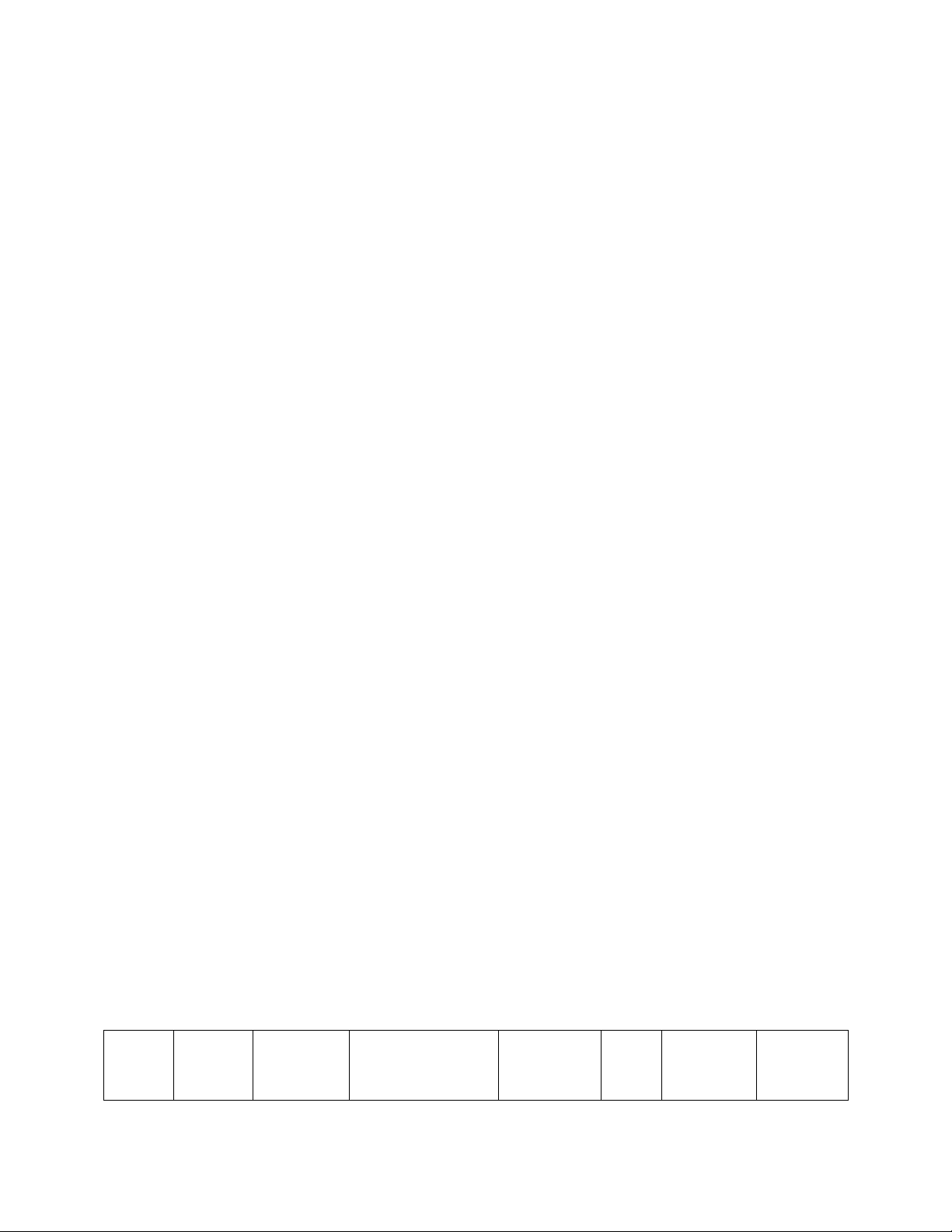

Bảng 2: Thứ tự giao dịch được thực hiện TT Bên mua Bên bán Giá Khối lượng 1 H F 24,6 1.400 2 H E 24,6 800 3 A E 24,6 1.000 4 C E 24,6 200 5 C I 24,6 400

Cổ phiếu của khách hàng I chỉ bán được 400 , còn lại 600

Bảng 3: Sổ lệnh sau khi khớp Mua Giá Bán - 24,9 400(khách hàng B) - 24,8 - - 24,6 600(khách hàng I) - 24,5 - 1.200(khách hàng D) 24,4 - 1.000( khách hàng G) 24,3 -

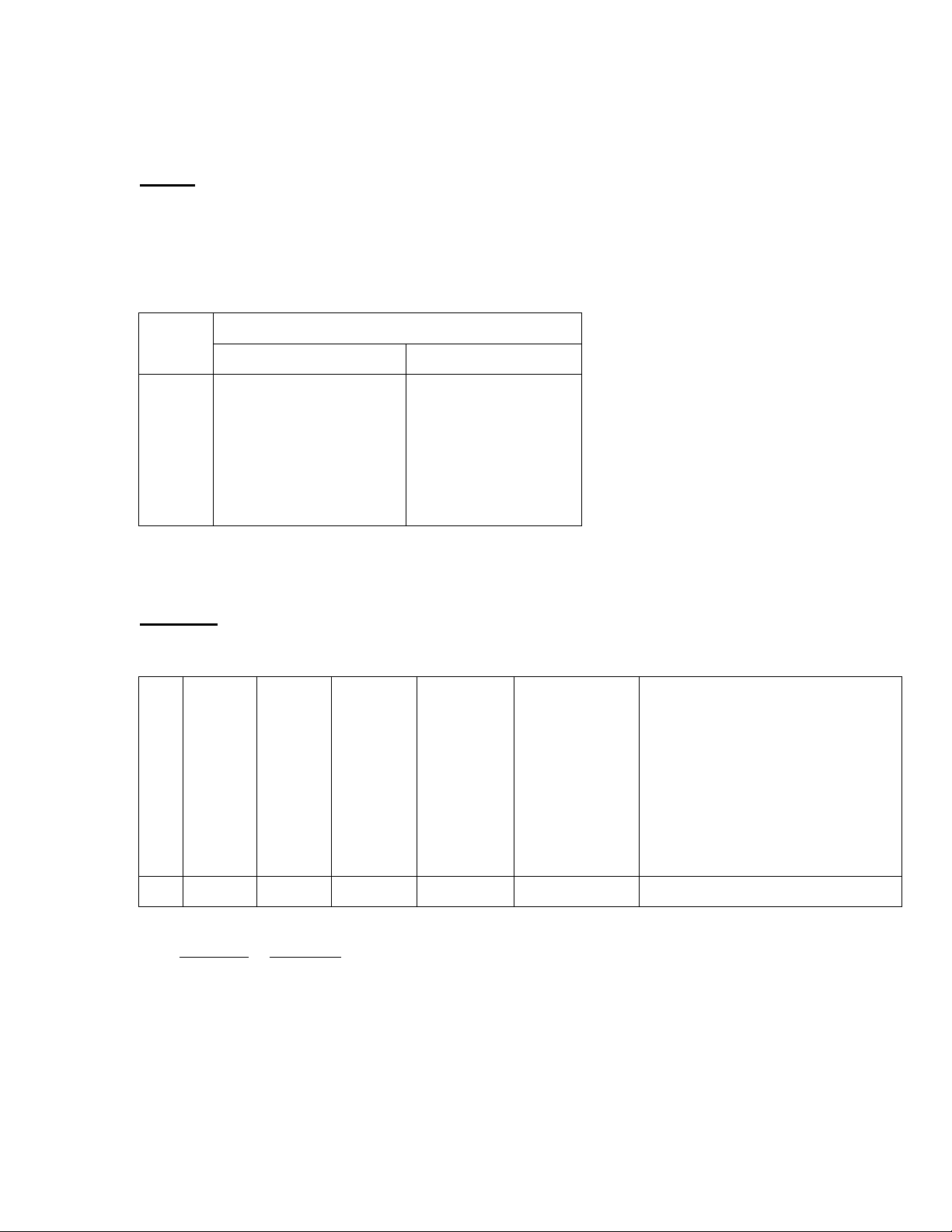

Bài 2/Xác định giá và khối lượng giao dịch của thị trường trong trường hợp có lệnh ATO tham gia như sau:

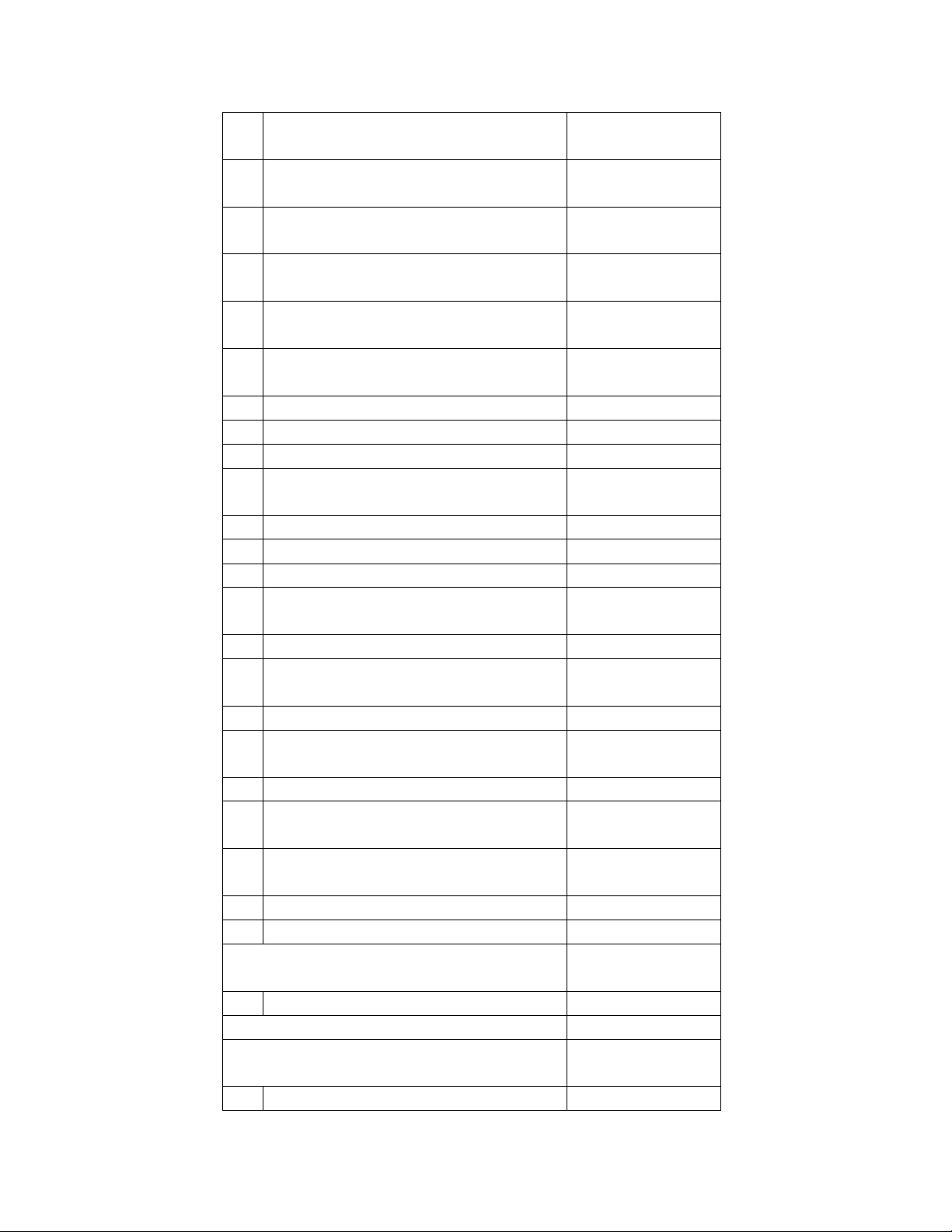

Sổ lệnh của cổ phiếu MZ với giá tham chiếu 27,6 ngàn đồng như sau: Mua Giá Bán 700(khách hàng H) 27,9 800(khách hàng B) 2.000(khách hàng A) 27,7 1.100(khách hàng C) 27,6 5000(khách hàng I) 400(khách hàng N) 27,5 2.600(khách hàng E) 4.500 (khách hàng D) 27,3 900(khách hàng F) 1.000(khách hàng G) 27,2 ATO 1.000(khách hàng J) Giải:

Bảng 1:Khối lượng mua bán cộng dồn k.lượng đặt mua Giá Khối lượng chào

Khối lượng được bán khớp 700 27,9 9.300+1000=10.300 700 2.700 27,7 8.500+1000=9.500 2.700 3.800 27,6 8.500+1000=9.500 3.800 4.200 27,5 3.500+1000=4.500 4.200 8.700 27,3 900+1000=1900 1.900 9.700 27,2 0+1000=1000 1000

Bảng 2: Thứ tự giao dịch được thực hiện Thứ tự Bên mua Bên bán Giá Khối lượng 1 H J 27,5 700 2 A J 27,5 300 3 A F 27,5 900 4 A E 27,5 800 5 C E 27,5 1.100 6 N E 27,5 400

Ở đây lệnh của khách hàng E đã được khớp (bán) 2.300 cổ phiếu , còn 300 sẽ được

chuyển sang đợt khớp lệnh tiếp theo trong ngày giao dịch.

Bảng3 : Sổ lệnh sau khi khớp Mua Giá Bán - 27,9 800(B) - 27,7 - - 27,6 5000(I) - 27,5 300(E) 4.500(D) 27,3 - 1.000(G) 27,2 -

Trường hợp có lệnh ATC thì cũng thực hiện như có lệnh ATO

Bài 3/ Khớp lệnh liên tục (đ/vị đồng)

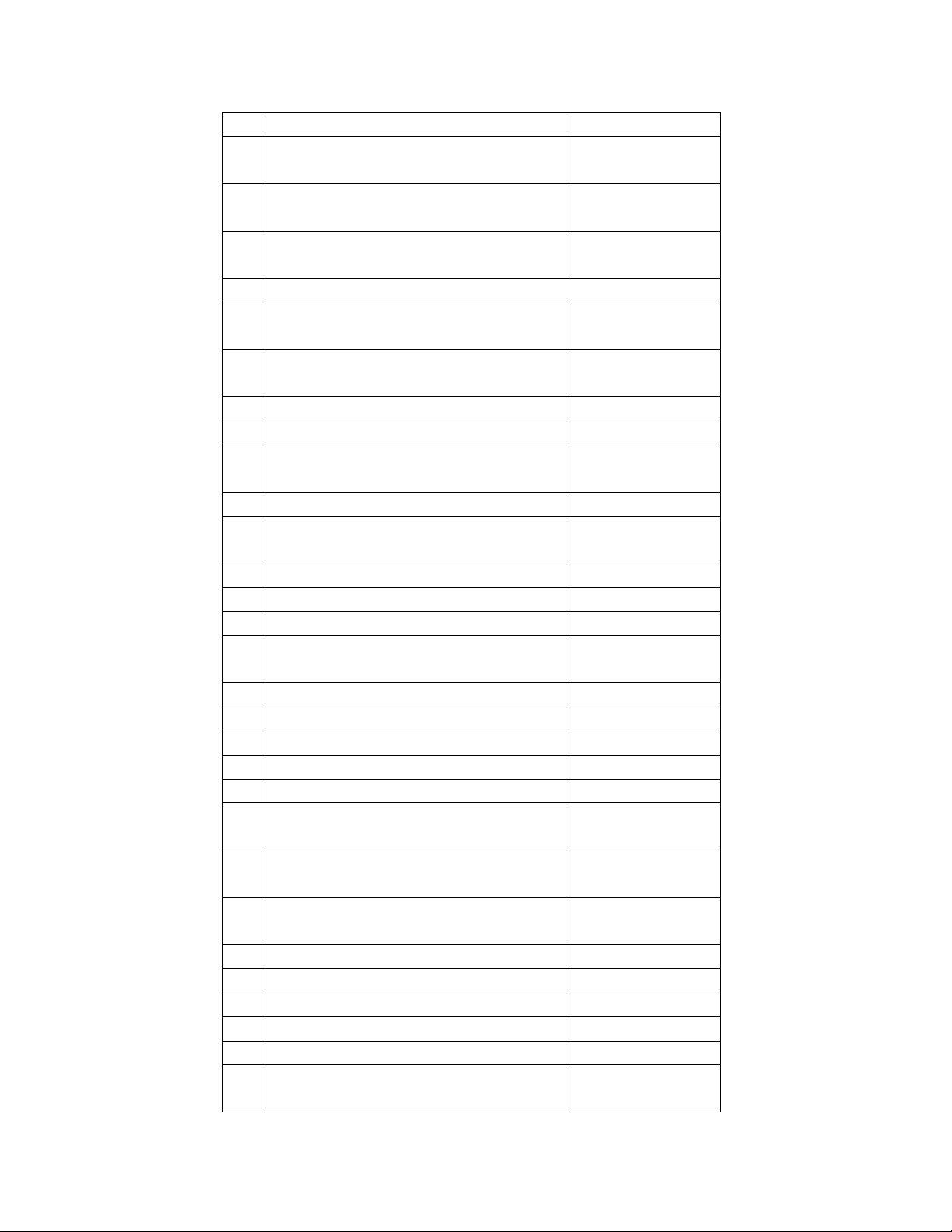

Tại thời điểm MP nhập vào máy giao dịch thì cổ phiếu DP như sau: a/ Lệnh bán MP K.lượng mua cp Giá mua Giá bán Khối lượng bán cp 1000(A) 135.000 137.000 1500( C) 2000(B) 134.000 MP 3600(D)

Khách hàng D (đặt lệnh bán MP) bán cho A 1000 cp. Với giá 135000 chưa hết tiếp tục

bán cho B 2000cp với giá 134000, D còn 600cp chưa bán và không thể khớp tiếp được vì

tạm thời hết khách hàng mua, nên lệnh bán MP này chuyển thành lệnh LO bán với mức

giá thấp hơn 1 bước giá (cụ thể là 1000) tức là còn 133.000 b/Lệnh mua MP K.lượng mua cp Giá mua Giá bán Khối lượng bán cp 2500(C) 130.000 120.000 3000(A) 5500(D) MP 122000 2300(B)

Khách hàng D đặt lệnh mua MP , mua của A 3000cp với giá 120000 và mua tiếp của B

2300 với mức giá cao hơn là 122000, vẫn chưa đủ và không thể khớp lệnh tiếp được nên

lệnh mua Mp này chuyển thành lệnh LO mua với mức giá cao hơn 1 bước giá , cụ thể là 1000 tức là 123000

BÀI TẬP MÔN THỊ TRƯỜNG CHỨNG KHOÁN Bài 1:

Bạn phân tích doanh nghiệp X. Giá hiện hành là 20.000đ, EPS của năm

trước là 2000đ, ROE là 12% và giả định không đổi trong tương lai. Cổ tức

chiếm 40% lợi nhuận, lãi suất không rủi ro danh nghĩa là 7%. Tỷ suất sinh

lời kỳ vọng của thị trường (Rm) là 12% và hệ số β của doanh nghiệp X được

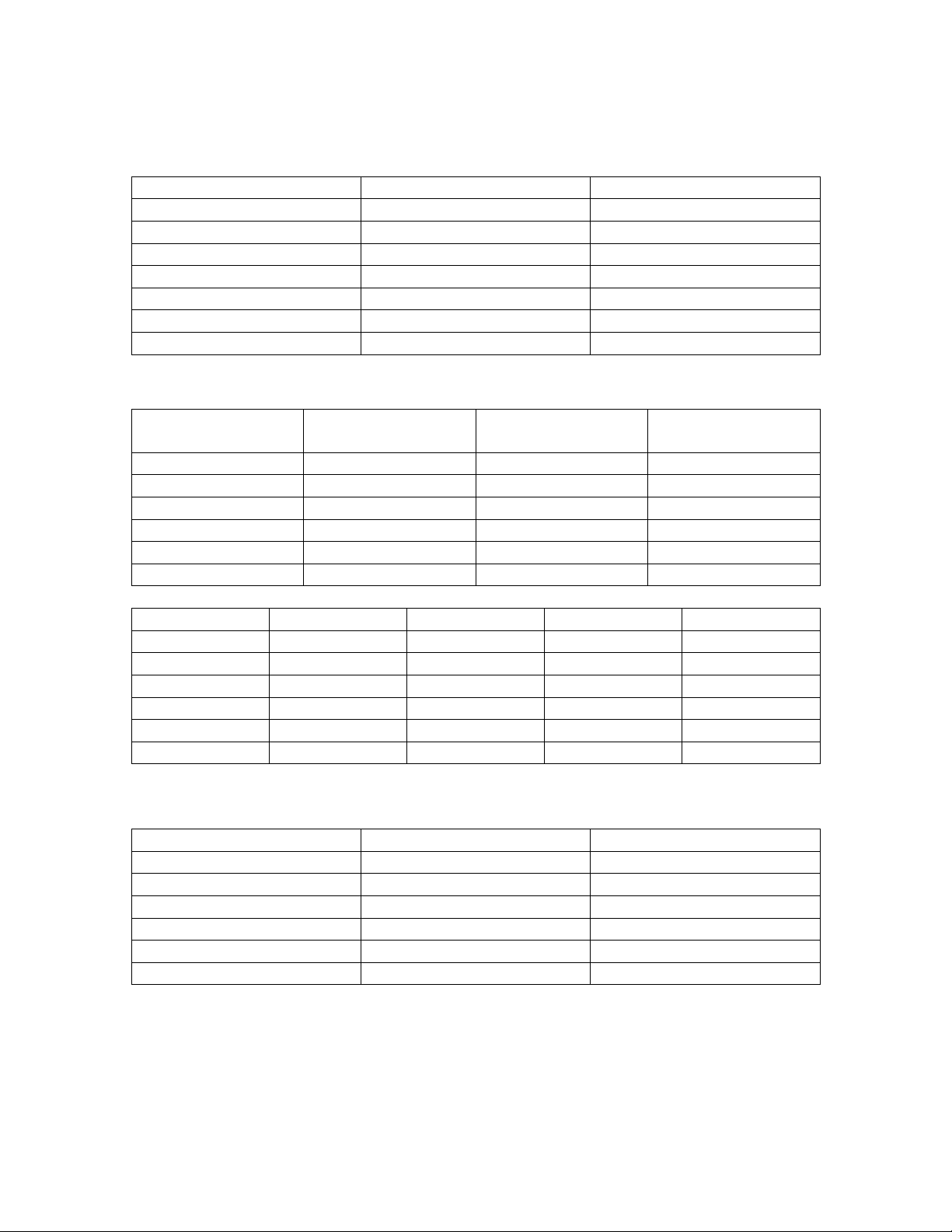

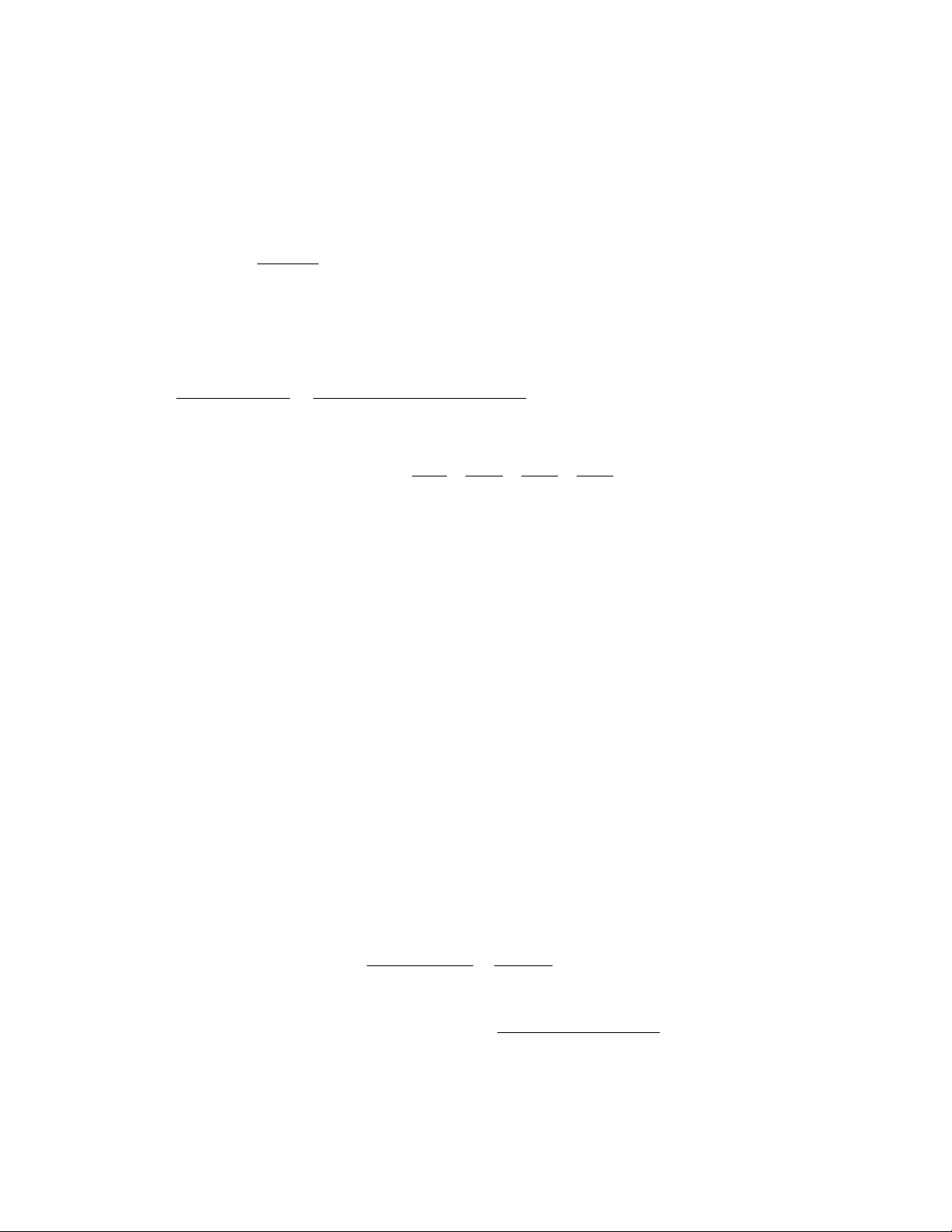

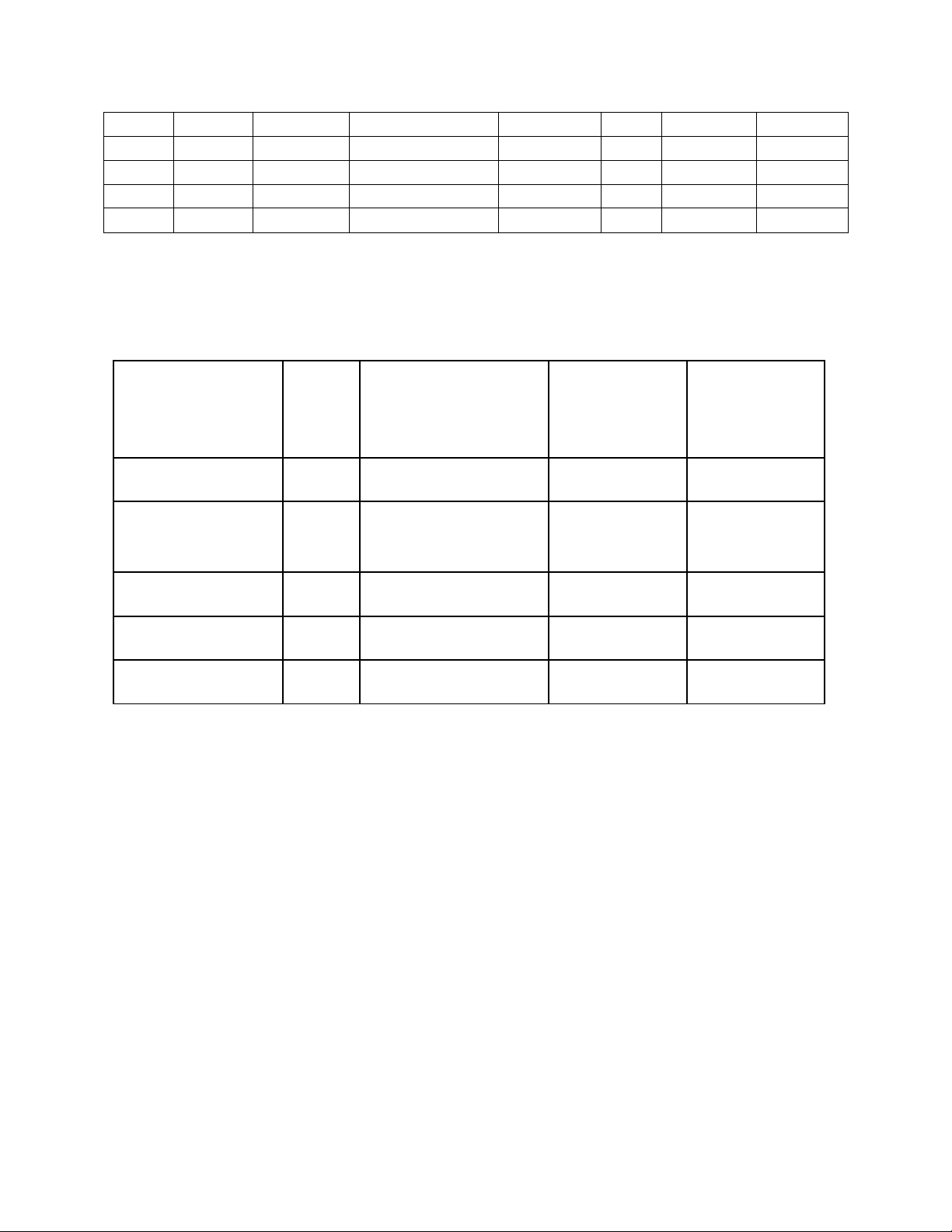

xác định ở bảng dưới đây: Năm Mức sinh lời CP X (Ri) TT (Rm) 1 19.00% 4.00% 2 -9.00% -12% 3 6.00% 1.00% 4 30.00% -4.00% 5 10.00% -3.00%

Hãy định giá chứng khoán của doanh nghiệp X và đưa ra khuyến cáo của bạn? Bài giải: - Hệ số βi CP X Rm -

Năm (Ri) TT(Rm) Ri - E(Ri) E(Rm) [Rm -E(Rm)]2 [Ri -E(Ri)]*[Rm - E(Rm)] 1 19.00% 4% 0.078 0.068 0.004624 0.005304 2 -9.00% -12% -0.202 -0.092 0.008464 0.018584 3 6.00% 1% -0.052 0.038 0.001444 -0.001976 4 30.00% -4% 0.188 -0.012 0.000144 -0.002256 5 10.00% -3% -0.012 -0.002 0.000004 0.000024 TB 11.2% -2.8% 0.002936 0.00492

Covi, m 00492 . 0 i 2 m 6757 . 1 002936 . 0

Trong đó Cov(i,m) = {[Ri – E(Ri) ] * [Rm – E(Rm) ] }/(N-1) = 0.01968/4=0.00492

δ2m = [Rm –E (Rm) ]2/N = 0.01468/5 = 0.002936

Tỷ suất sinh lời yêu cầu:

k = rf + β*(rm – rf) = 7 + 1.6757*(12 – 7) = 15.378% = 0.15378 Tỷ lệ tăng trưởng:

g = b* ROE = (1 – 0.4) * 0.12 = 0.072 Cổ tức năm trước: D0

D0 = E0* (1 – b) = 2000 * (1 + 0.6) = 8000 đ Cổ tức năm tới: D1

D1 = D0 * (1 + g) = 8000 * (1 + 0.072) = 8576 đ Định giá cổ phiếu: P0

P0 = D0 / (k - g) = 8576 / (0.15378 – 0.072) = 10486.67 đ

Như vậy định giá cổ phiếu của công ty X nhỏ hơn giá niêm yết trên thị trường.

Khuyến cáo là nên bán cổ phiếu. Bài 2:

Hai trái phiếu A và B có mệnh giá 1000$, thời hạn 4 năm, lãi suất danh

nghĩa 9%, trong đó trái phiếu A là trái phiếu Coupon, trái phiếu B là trái

phiếu niên kim cố định.

- Một nhà đầu tư cho rằng với mức độ rủi ro của trái phiếu, nhà đầu tư

này yêu cầu tỷ lệ lợi tức với từng trái phiếu lần lượt là 8% và 10%. với tỷ lệ

lợi tức yêu cầu đó, giá mà nhà đầu tư có thể chấp nhận là bao nhiêu?

- Trên trung tâm giao dịch, các trái phiếu trên được yết giá lần lượt là

97,5% và 105%. Xác định tỷ lệ lợi tức yêu cầu của từng trái phiếu trên?

- Tìm độ co giãn của các trái phiếu trên. Các nhà kinh tế dự báo lãi suất

thị trường giảm 0,5%. với thông tin đó hãy đánh giá ảnh hưởng của lãi suất tới từng trái phiếu. Bài giải:

a. giá mà nhà đầu tư có thể chấp nhận đối với từng trái phiếu: Trái phiếu coupon (A):

Giá trị hiện tại của trái phiếu A I n 1 k 1 C PV * K n n 1 k 1 k Trong đó: I = C * i = 1000 *0.09 = 90$ k = 0.08 n = 4 4 90 1 1 08 . 0 1000 PV * 08 . 0 4 4 1 08 . 0 1 $ 1212 . 1033 08 . 0

Vậy với mức kỳ vọng yêu cầu là 8% nhà đầu tư có thể chấp nhận mức giá

đối với trái phiếu A là 1033.1212 $.

Trái phiếu niên kim cố định (B):

Giá trị hiện tại của trái phiếu B: n a PV b t t 1 1 k Giá trị của niên kim: n 4

C * i * 1i 1000 * . 0 09 * 1 09 . 0 a n 4 1i 1 1 09 . 0 3086686 $ 1 1 1 1 1 6686 . 308 $ 4379 . 978 PV b 1 2 3 4 1 . 1 1 . 1 1 . 1 1 . 1

Như vậy với tỷ lệ lợi tức yêu cầu là 10% thì nhà đầu tư có thể chấp nhận

mua trái phiếu B với mức giá 978,4379$.

b. Xác định tỷ lệ lợi tức yêu cầu:

Giá của 2 trái phiếu niêm yết trên thị trường lần lượt là: 975$ và 1050$ Trái phiếu A:

Theo giả thiết ta có P0A = 975 < 1033.1212 = PVA ka > k = 8% (1) Thử k1 = 9.5% PV1 = 983.9776 > 975 = P0A ka > k1 = 9.5% (2) Thử k2 = 10% PV2 = 968.3013 < 975 = P0A ka < k2 = 10% (3)

Áp dụng công thức nội suy tuyến tính ta có: 10 PV P A k 2 0 a 5 . 9 10 PV PV 2 1 5 , 0 * 3013 , 968 975 10 % 7863 , 9 k a 3013 , 968 9776 , 983 Vậy ka = 9.7863% Trái phiếu B:

Theo giả thiết ta có P0B = 1050 > 978.4379 = PVB kb < k = 10% (1) Thử k1 = 7%

PV1 = 1045.5257$ < 1050$ = P0B kb < k1 = 7% (2) Thử k2 = 6.5%

PV2 = 1057.4364 > 1050 = P0B kb > k2 = 6.5% (3) Áp dụng công thức: 5 . 6 PV P A k 2 0 B 7 5 . 6 PV PV 2 1 4364 . 1057 1050 5 . 6 8121 . 6 k % b 4364 . 1057 5257 . 1045 Vậy kb = 6.8121%

Vậy với mức giá niêm yết trên thị trường P0A = 975$; P0B = 1050$ thì nhà

đầu tư sẽ yêu cầu tỷ lệ lợi tức lần lượt là 9.7863 % và 6.8121 %.

c. Độ co giãn của các trái phiếu Trái phiếu A: n t * CFt t t 1 1k xA D u P0 P0A 1 2 * 90 3* 90 4 * 90 10000 55213 . 3436 X A 1 2 3 4 097863 . 1 097863 . 1 097863 . 1 097863 . 1 55213 . 3436 5247 . 3 D u 975

Khi lãi suất thị trường giảm 0.5%

ΔP = - MD * Δi = - Du *Δi/(1+ k)

ΔP = - 3.5247 * (-0.5)/1.097863 = 1.6052%

Vậy khi lãi suất thị trường giảm 0.5% thì giá trái phiếu A tăng 1.6052% Trái phiếu B: n t * It 2 t 1 1k X D B u P0B P0B 1 1 1 1 6686 . 308 * X b 1 2 3 4 068121 . 1 068121 . 1 068121 . 1 068121 . 1 Xb = 2538.5534 5534 . 2538 4176 . 2 D u 1050

Khi lãi suất thị trường giảm 0.5% thì:

ΔP = - MD * Δi = - Du *Δi/(1+ k)

ΔP = - 2.4176 * (-0.5)/1.068121 = 1.1317 %

Vậy khi lãi suất thị trường giảm 0.5% thì giá trái phiếu B tăng 1.1317%.

TRƯỜNG ĐẠI HỌC TÔN ĐỨC THẮNG

KHOATÀI CHÍNH-NGÂN HÀNG - BỘ MÔN: TÀI CHÍNH DOANH NGHIỆP

HỆ THỐNG BÀI TẬP DÀNH CHO MÔN HỌC: TÊN MÔN HỌC MÃ MÔN HỌC

THỊ TRƯỜNG CHỨNG KHOÁN B02003

Chương 1: Thị trường tài chính

1. Phân biệt thị trường tiền tệ và thị trường vốn, thị trường chứng khoán là thị trường

vốn hay thị trường tiền tệ? Trắc nghiệm:

1. Thị trường tài chính là nơi huy động vốn: a. Ngắn hạn b. Trung hạn c. Dài hạn d. Tất cả đều đúng.

2. Các công cụ nợ và giấy tờ thương mại ngắn hạn được giao dịch trên: a. Thị trường vốn

b. Thị trường tiền tệ c. Cả hai thị trường

3. Giao dịch cổ phiếu đã phát hành được giao dịch trên thị trường: a. Thị trường sơ cấp

b. Thị trường thứ cấp c. Cả hai thị trường

4. Thị trường vốn là thị trường giao dịch: a) Tiền tệ

b) Các công cụ tài chính ngắn hạn

c) Các công cụ tài chính trung và dài hạn d) Kỳ phiếu

5. Thị trường chứng khoán là một bộ phận của:

a) Thị trường liên ngân hàng b) Thị trường mở c) Thị trường vốn

d) Thị trường tín dụng

6. Chính phủ có thể phát hành: a) Trái phiếu

b) Trái phiếu và tín phiếu

c) Trái phiếu và cổ phiếu

d) Tín phiếu và cổ phiếu

7. Thị trường tài chính bao gồm:

a) Thị trường chứng khoán và thị trường tiền tệ

b) Thị trường tiền tệ và thị trường vốn

c) Thị trường vốn và thị trường hối đoái

d) Thị trường hối đoái và thị trường cho vay ngắn hạn

8. Chức năng của thị trường tài chính là:

a) Dẫn vốn từ nơi thừa vốn sang nơi thiếu vốn

b) Hình thành giá các tài sản tài chính

c) Tạo tính thanh khoản cho tài sản tài chính

d) Tất cả các chức năng trên

9. Thị trường chứng khoán không phải là:

a) Nơi tập trung và phân phối các nguồn vốn tiết kiệm

b) Định chế tài chính trực tiếp

c) Nơi giao dịch cổ phiếu

d) Nơi đấu thầu các tín phiếu

Chương 2: Thị trường chứng khoán

1. Sơ lược tình hình thị trường chứng khoán chính thức và thị trường OTC Việt Nam trong 2 năm gần đây?

2. “Thị trường chứng khoán sơ cấp là tiền đề cho thị trường chứng khoán thứ cấp.

Ngược lại, thị trường chứng khoán thứ cấp là động lực phát triển cho thị trường sơ cấp”. Chứng minh. Trắc nghiệm:

1. Khi thi ̣ trường bất đô ̣ng sản đóng băng , thị trường chứng khoán thường có xu hướng: a) Tăng b) Giảm

c) Hoàn toàn không ảnh hưởng

d) Đóng băng theo thị trường bất động sản

3. Thị trường chứng khoán bao gồm:

a) Thị trường vốn và thị trường thuê mua

b) Thị trường cổ phiếu và thị trường trái phiếu

c) Thị trường hối đoái và thị trường cho vay ngắn hạn d) Tất cả các câu trên

4. Căn cứ vào sự luân chuyển của các nguồn vốn, TTCK chia làm:

a) Thị trường nợ và thị trường vốn

b) Thị trường tập trung (TC) và thị trường phi tập trung (OTC)

c) Thị trường sơ cấp và thị trường thứ cấp

d) Cả 3 câu trên đều đúng

5. Căn cứ vào phương thức hoạt động, TTCK bao gồm:

a) Thị trường thứ ba và thị trường OTC

b) Thị trường tập trung và thị trường OTC c) Cả a và b đều đúng d) Cả a và b đều sai

6. Một công ty cổ phần thông báo sẽ tiến hành gộp cổ phiếu, điều này sẽ làm: a) Không thay đổi gì

b) Tăng mệnh giá và giảm số lượng cổ phần

c) Giảm mệnh giá và tăng số lượng cổ phần

d) Tăng mệnh giá tương đương với chỉ số gộp

7. Những điều nào sau đây đúng với phạm trù thị trường chứng khoán thứ cấp:

I) Thị trường giao dịch chứng khoán mua đi bán lại

II) Tạo tính thanh khoản cho vốn đầu tư

III) Tạo ra người đầu cơ IV)

Tạo ra vốn cho tổ chức phát hành a) I và II b) I, II, và III c) I, III, và IV d) Tất cả 8. Thị trường OTC là :

a) Thị trường giao dịch theo phương thức khớp lệnh

b) Thị trường giao dịch theo phương thức thoả thuận

c) Thị trường giao dịch theo phương thức khớp lệnh và phương thức thoả thuận

d) Không có câu nào đúng

9. Đối tượng tham gia mua – bán chứng khoán trên thị trường chứng khoán có thể là: a) Chính phủ

b) Uỷ ban chứng khoán nhà nước

c) Quỹ đầu tư chứng khoán

d) Sở giao dịch chứng khoán

10. Thị trường chứng khoán thứ cấp là:

a) Thị trường huy động vốn

b) Thị trường tạo hàng hoá chứng khoán

c) Thị trường tạo tính thanh khoản cho chứng khoán d) Tất cả đều đúng

11. Chức năng của thị trường chứng khoán thứ cấp là: a) Huy động vốn b) Tập trung vốn

c) Xác định giá chứng khoán phát hành ở thị trường sơ cấp

d) Tất cả các chức năng a, b và c nêu trên

Chương 3: Chứng khoán và giao dịch chứng khoán

1. Để huy động vốn từ công chúng đầu tư, một Công ty cổ phần có bao nhiêu cách

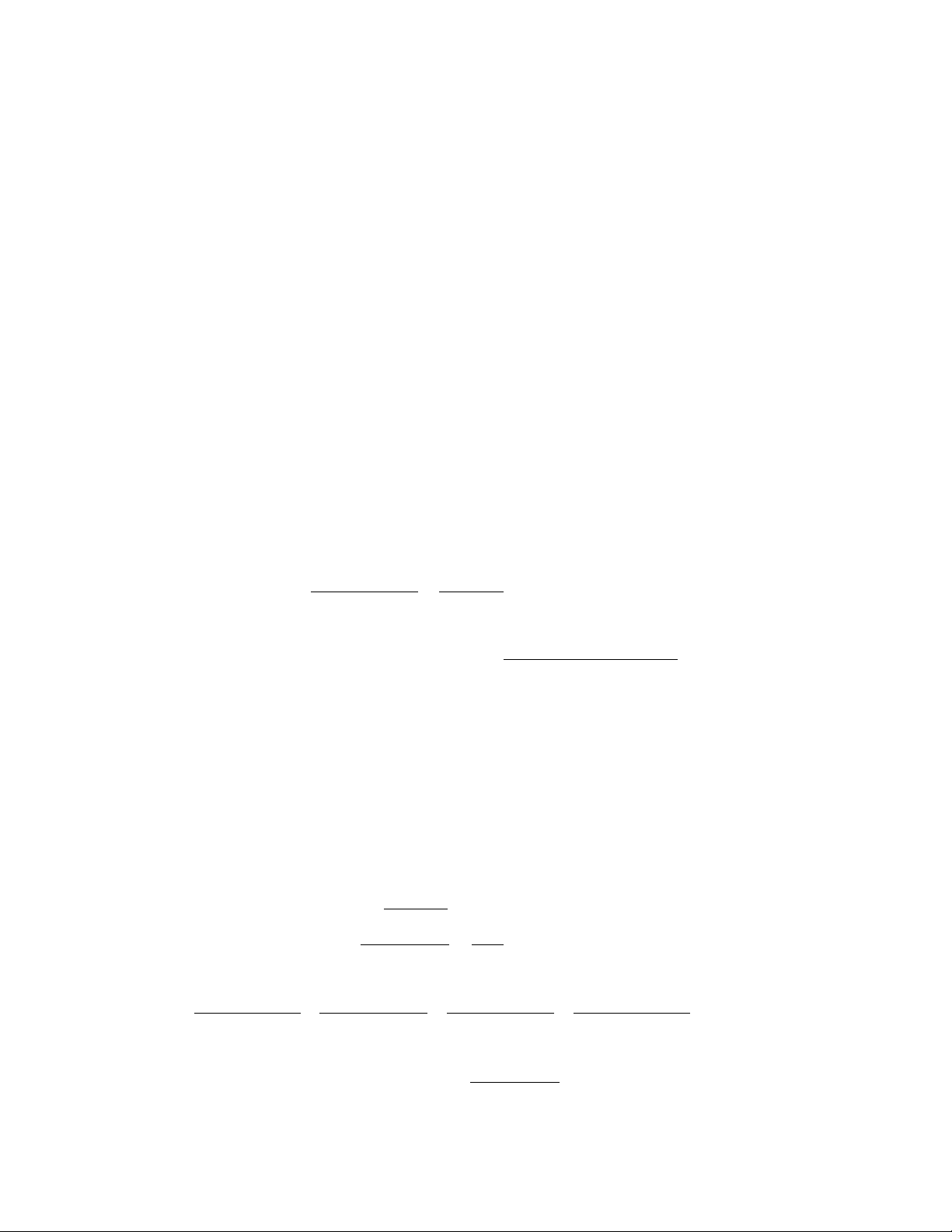

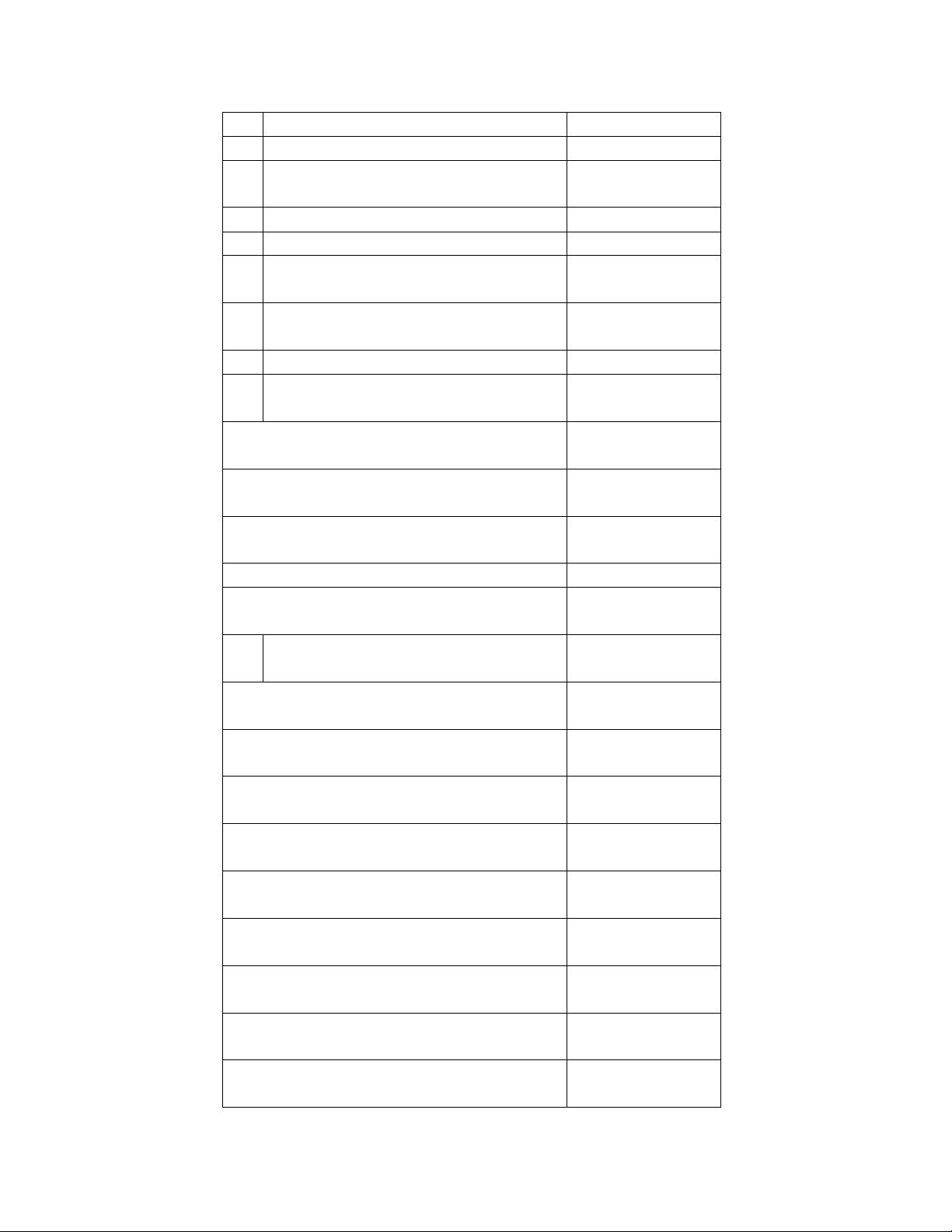

kêu gọi vốn? Trình bày các cách thức huy động vốn đấy? So sánh. 2. Tính giá khớp lệnh: Stt Khối Giá mua Giá khớp Khối Giá Khối Stt lượng lượng bán lượng khớp 26 4.000 4 1 1000 25 25 200 5 2 5.000 24 24 4.000 6 3 1.400 23 23 1.500 7

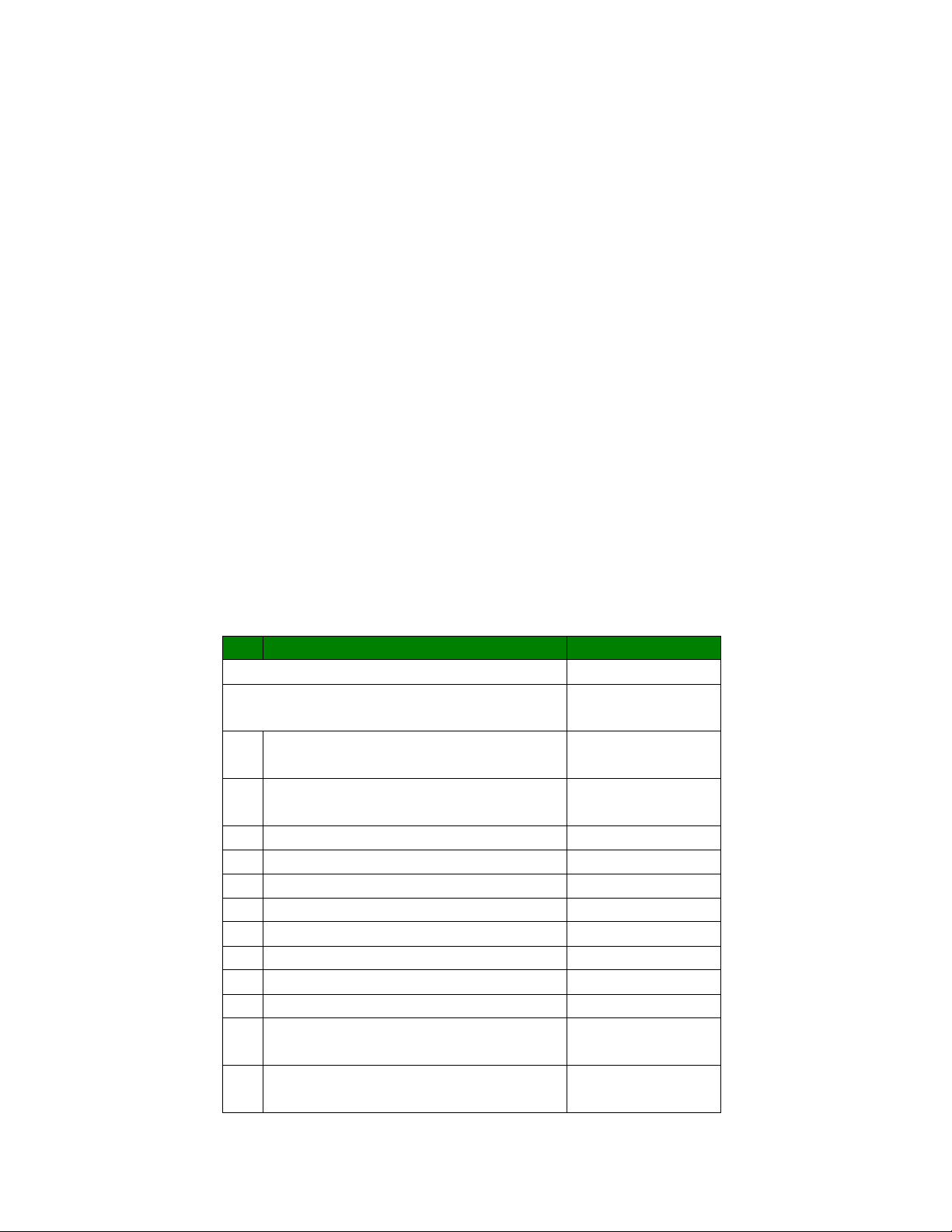

3. Bài tập: Tính Index của phiên giao dịch ngày 18/03/2011 Tên công ty

Tên cổ Giá đóng cửa ngày Số lượng cổ Giá trị thị phiếu 18/03/2011) phiếu niêm yết trường (VND) Cơ điện lạnh REE 13.800 15.000.000 Các vật liệu viễn SAM 15.200 12.000.000 thong Giấy Hải Phòng HAP 10.000 1.008.000 Transimex TMS 25.600 2.200.000 Tổng

4. So sánh các tiêu chuẩn niêm yết giữa hai sàn giao dịch chứng khoán niêm yết của

Việt Nam hiện nay là HNX (Sở giao dịch chứng khoán thành phố Hà Nội) và HSX

(Sở giao dịch chứng khoán thành phố Hồ Chí Minh).

Chương 4: Định giá chứng khoán

1- Nếu gửi 50 triệu đồng vào NH trong 5 năm, lãi suất 9,5%/năm thì sau 5 năm số

tiền nhận được là bao nhiêu?

2- Nếu tôi bỏ toàn bộ số tiền100.000.000 đồng tiết kiệm được để mua trái phiếu

chính phủ kỳ hạn 3 năm, loại lãi suất gộp, 11% năm và giữ trái phiếu đến khi đáo

hạn thì tôi sẽ nhận được bao nhiêu tiền?

3- Công cụ phái sinh là gì, những ưu điểm của công cụ này? Hiện nay ở Việt Nam

đã cho phép các công ty chứng khoán sử dụng các công cụ này chưa?

4- Nếu bạn mua 1 cổ phiếu với giá $20 vào năm 2009, dự tính được hưởng lời năm

1 là $1, tiền lời này dự đoán sẽ tăng với tốc độ 10%/năm. Định giá cp vào năm đầu năm 2010?

5- Một loại trái phiếu có mệnh giá 100.000 VND. Lãi suất 10%/năm và đáo hạn

trong 3 năm. Hãy tính giá trị của TP trong các trường hợp lãi suất Thị trường thay đổi: a. 10% b. 12% c. 8% Chương 5:

1. Lý thuyết Dow là gì? Sơ lược về lý thuyết Dow.

Trong lý thuyết Dow có đề cập đến việc hai chỉ số phải xác nhận lẫn nhau trước khi

xác nhận xu thế chung cho toàn thị trường. Ví dụ như chỉ số Dow Jones Industry và

Dow Jones Transport, tuy hai chỉ số này tách biệt nhưng có liên quan mật thiết và

thể hiện tình hình chung của thị trường.

Ở Việt Nam thì chỉ số HNX – Index và VN- Index có sự liên hệ với nhau hay không?

2. Tính chỉ số tài chính: Tài sản

Tài sản lưu động và đầu tư ngắn hạn 95,862,705,154 I

Tiền mặt và tương đương tiền 6,626,755,914 1. Tiền mặt tại quỹ 6,626,755,914 2. Tiền gửi ngân hàng 3. Tiền đang chuyển II

Đầu tư chứng khoán ngắn hạn

1. Đầu tư chứng khoán ngắn hạn

2. Đầu tư ngắn hạn khác

3. D/phòng giảm giá đ.tư ngắn hạn

III Các khoản phải thu 55,605,132,986

1. Phải thu của khách hang 26,735,521,848

2. Trả trước cho người bán 6,587,192,396 3. Phải thu nội bộ

4. Phải thu theo tiến độ KH HĐ XD

5. Các khoản phải thu khác 22,546,896,367

6. Dự phòng các khoản thu khó đòi (*) (264,477,625) IV Hàng tồn kho 20,081,789,399

1. Hàng mua đang đi trên đường

2. Nguyên liệu, vật liệu tồn kho

3. Công cụ, dụng cụ trong kho 4. Chi phí SX, KD dở dang 5. Thành phẩm tồn kho 6. Hàng hoá tồn kho 20,081,789,399 7. Hàng gửi đi bán

8. Dự phòng giảm giá hàng tồn kho V

Tài sản ngắn hạn khác 13,549,026,855 1. Chi phí trả trước 1,246,704,705

2. Thuế GGGT được khấu trừ 7,507,727,266

3. Thuế và các khoản khác phải thu - NN

4. Tài sản ngắn hạn khác 4,794,594,884

Tài sản cố định và đầu tư dài hạn 33,281,847,691 I

Các khoản phải thu dài hạn II

Tài sản cố định 16,276,816,318 Nguyên giá 22,651,923,892 Khấu hao lũy kế (8,131,505,654) 1. Tài sản hữu hình 12,198,719,344 - Nguyên giá 19,711,947,716 - Khấu hao kũy kế (7,513,228,372) 2. Tài sản vô hình 2,321,698,894 - Nguyên giá 2,939,976,176 - Khấu hao kũy kế (618,277,282)

3. Tài sản thuê tài chính - Nguyên giá - Khấu hao kũy kế 4. Chi phí XDCB dở dang 1,756,398,080

III Bất động sản đầu tư - Nguyên giá - Khấu hao kũy kế

Các khoản đầu tư tài chính dài IV hạn 14,147,326,941

1. Đầu tư vào công ty con

2. Đầu tư vào cty liên kết, LD 14,147,326,941

3. Đầu tư dài hạn khác

4. D/phòng giảm giá CK đ.tư dài hạn V

Tài sản dài hạn khác 2,857,704,432

1. Chi phí trả trước dài hạn 2,857,704,432

2. Tài sản thuế thu nhập hoãn lại

3. Tài sản dài hạn khác TỔNG TÀI SẢN 129,144,552,845

Nợ và vốn chủ sở hữu NỢ PHẢI TRẢ 113,827,903,627 I Nợ ngắn hạn 107,089,811,166 1. Vay ngắn hạn 69,169,207,061

2. Phải trả cho người bán 2,639,050,510

3. Người mua trả tiền trước 19,431,097,267

4. Thuế và các khoản phải nộp Nhà nước

5. Phải trả người lao động 136,299,346 6. Chi phí phải trả 571,419,600

7. Phải trả cho các đơn vị nội bộ

8. Phải trả theo tiến độ KH HĐ XD

9. Các khoản phải trả, phải nộp khác 5,310,099,252

10. Dự phòng phải trả ngắn hạn II Nợ dài hạn 6,738,092,461

1. Phải trả dài hạn người bán

2. Phải trả dài hạn nội bộ

3. Phải trả dài hạn khác 4. Vay và nợ dài hạn 6,738,092,461

5. Thuế thu nhập hoãn lại phải trả

6. Dự phòng trợ cấp mất việc làm

7. Dự phòng phải trả dài hạn Vốn chủ sở hữu 15,316,649,218 I Nguồn vốn, quỹ 15,311,965,382 1. Vốn đầu tư chủ SH 16,227,771,951

2. Thặng dư vốn cổ phần

3. Vốn khác của chủ sở hữu 4. Cổ phiếu ngân quỹ

5. Chênh lệch đánh giá lại tài sản 6. Chênh lệch tỷ giá

7. Quỹ đầu tư phát triển 10,355,230

8. Quỹ dự phòng tài chính

9.Quỹ khác thuộc vốn chủ sở hữu

10. Lợi nhuận chưa phân phối (926,161,799)

11. Nguồn vốn đầu tư XDCB II

Nguồn kinh phí, quỹ khác 4,683,836

1. Quỹ khen thưởng và phúc lợi 4,683,836 3. Nguồn kinh phí

4. Nguồn k.phí đã hình thành TSCĐ TỔNG NGUỒN VỐN 129,144,552,845 Doanh thu thuần 488,783,843,025

Doanh thu hoạt động chính 488,783,843,025 Doanh thu khác Giá vốn hàng bán 472,695,664,719 472,695,664,719 Lãi gộp 16,088,178,306 Doanh thu tài chính 5,829,367,171 Chi phí tài chính 5,469,592,028

Trong đó: Chi phí lãi vay 4,766,808,350 Chi phí bán hang 2,812,312,999

Chi phí quản lý doanh nghiệp 8,379,965,803

Lợi nhuận từ hoạt động kinh doanh 5,255,674,647 Thu nhập khác 4,886,485,211 Chi phí khác 10,275,789,985 Lợi nhuận khác (5,389,304,774)

Tổng Lợi nhuận kế toán trước thuế (133,630,127)

Chi phí thuế TNDN hiện hành

Chi phí thuế thu nhập hoãn lại

Lợi nhuận sau thuế (133,630,127) Tính chỉ số :

• Nhóm chỉ tiêu đánh giá khả năng trả nợ: Tỷ số thanh khoản hiện hành, tỷ số thanh toán nhanh

• Nhóm chỉ tiêu đánh giá khả năng sinh lời: Tỷ suất lợi nhuận hoạt động, ROA, ROE

• Nhóm chỉ tiêu đánh giá hiệu quả hoạt động: Tỷ số vòng quay hàng tồn kho (

Inventory Turnover Ratio), Tỷ số vòng quay tài sản cố định (Fix assets turnover).

• Nhóm chỉ tiêu đánh giá cổ phiếu: EPS, P/E, P/B.

Chương 6: Quỹ đầu tư

Quỹ đầu tư là gì? Nhà đầu tư tham gia vào quỹ đầu tư (mua chứng chỉ quỹ) có lợi

ích gì? Phân loại quỹ Quỹ đóng, Quỹ mở; Quỹ thành viên, Quỹ đại chúng; Quỹ đầu

tư dạng công ty, Quỹ đầu tư dạng tín thác.

Các Quỹ đầu tư chứng khoán đang lâm vào tình trạng khó khăn do thị trường chứng

khoán chưa có dấu hiệu phục hồi, đưa ra một số biện pháp để cải thiện hiệu quả đầu

tư cho các quỹ trong tình trạng hiện nay?

2. Tính tổng giá trị tài sản theo hiện giá(10.000 chứng chỉ quỹ) SSI Giá TT

70.000 VND Số lượng: 2000 FBT Giá TT 127.000 VND Số lượng: 500 Tiền mặt : 120 tr Vốn vay: 200 tr a. Tính NAV? b. Giá chứng chỉ quỹ?