Preview text:

HỌC VIỆN NGÂN HÀNG

KHOA KẾ TOÁN – KIỂM TOÁN

------------------------

BÀI TẬP LỚN

Môn Kế toán tài chính III Nhóm lớp : 05

GV hướng dẫn : Cô Nguyễn Thị Bình Nhóm thực hiện : 13 Dạng đề : A

Năm học 2021-2022

Mục lục

Danh sách sinh viên, phân công chi tiết và báo cáo hoạt động . . . . . . . . . . . . . . . . 3

Phần 1: Yêu cầu tình huống . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . 4

Phần 2: Xử lí tình huống . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . 5

Câu 1: . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . 5

1.1.Các phương pháp phân loại nợ, nguyên tắc và phương pháp kế toán khi

khoản vay có rủi ro. ......... ........ ....... ........ ........ ........ ........ ........ ........ ........ .... 5

1.2: Các vấn đề cần lưu ý khi hạch toán và trình bày thu nhập lãi từ cho vay

sẽ được trình bày trên BCTC và TCTD: ......... ........ ....... ......... ........ ....... ........ 8

Câu 2: . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . 10

2.1. Sự khác biệt giữa kế toán tài sản tài chính theo chuẩn mực kế toán quốc

tế IFRS 09 và kế toán theo thông tư 200. .............. ........ ......... ....... ........ ........ 10

2.2. Để hướng đến áp dụng chuẩn mực IFRS, cần hoàn thiện các điều kiện

sau: ..... ....... ........ ........ ......... ....... ........ ......... ........ ....... ........ ........ ........ .... 14

Câu 3: Bài tập thảo luận. . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . 16

3.1. Xác định giá trị cấu phần nợ, cấu phần vốn tại thời điểm phát hành? Giá

trị trái phiếu sẽ biến đổi như thế nào trong thời gian phát hành? Với lãi suất

X=10% .... ........ ....... ........ ......... ........ ....... ......... ........ ....... ........ ......... ........ 17

3.2. Hạch toán các bút toán phát sinh ....... ........ ........ ........ ........ ........ ...... 18

Phần 3: Tổng kết . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . 19

Phần 4: Tài liệu tham khảo . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . 19 2

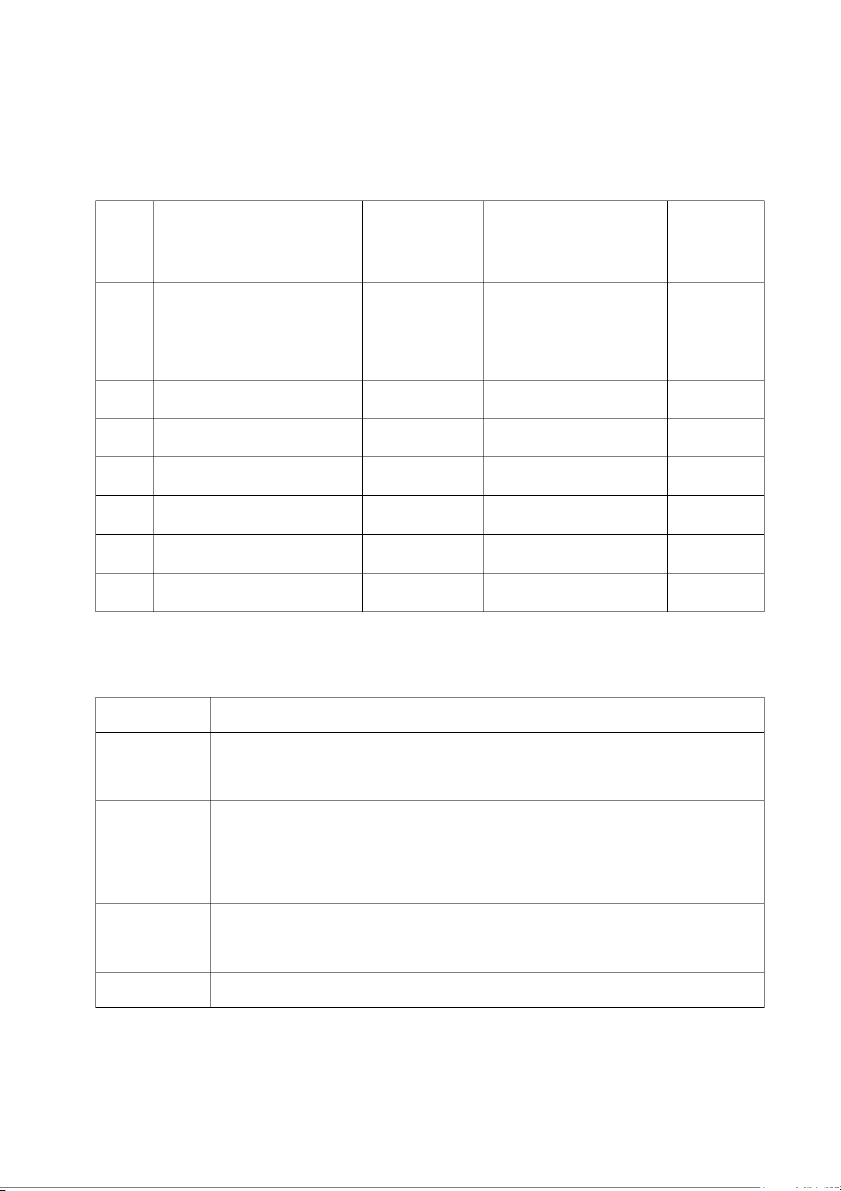

Danh sách sinh viên, phân công chi tiết và báo cáo hoạt động

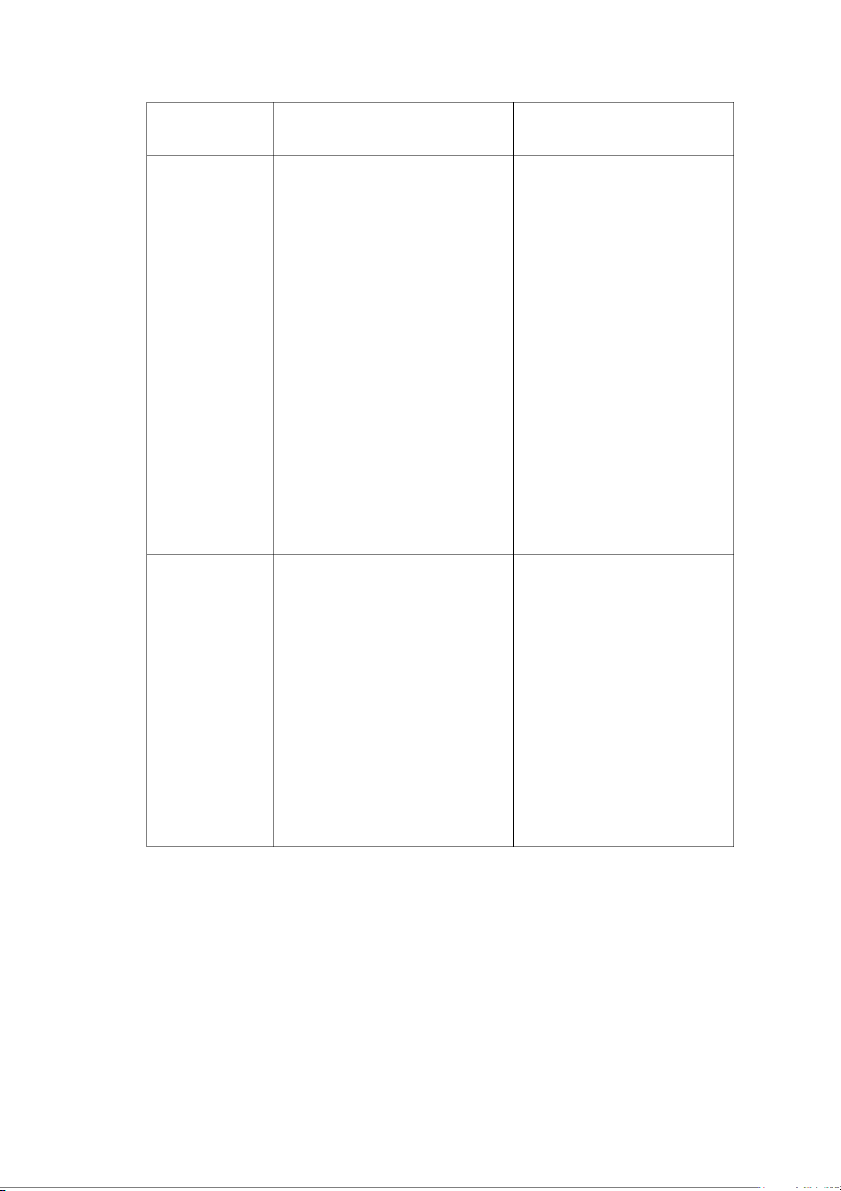

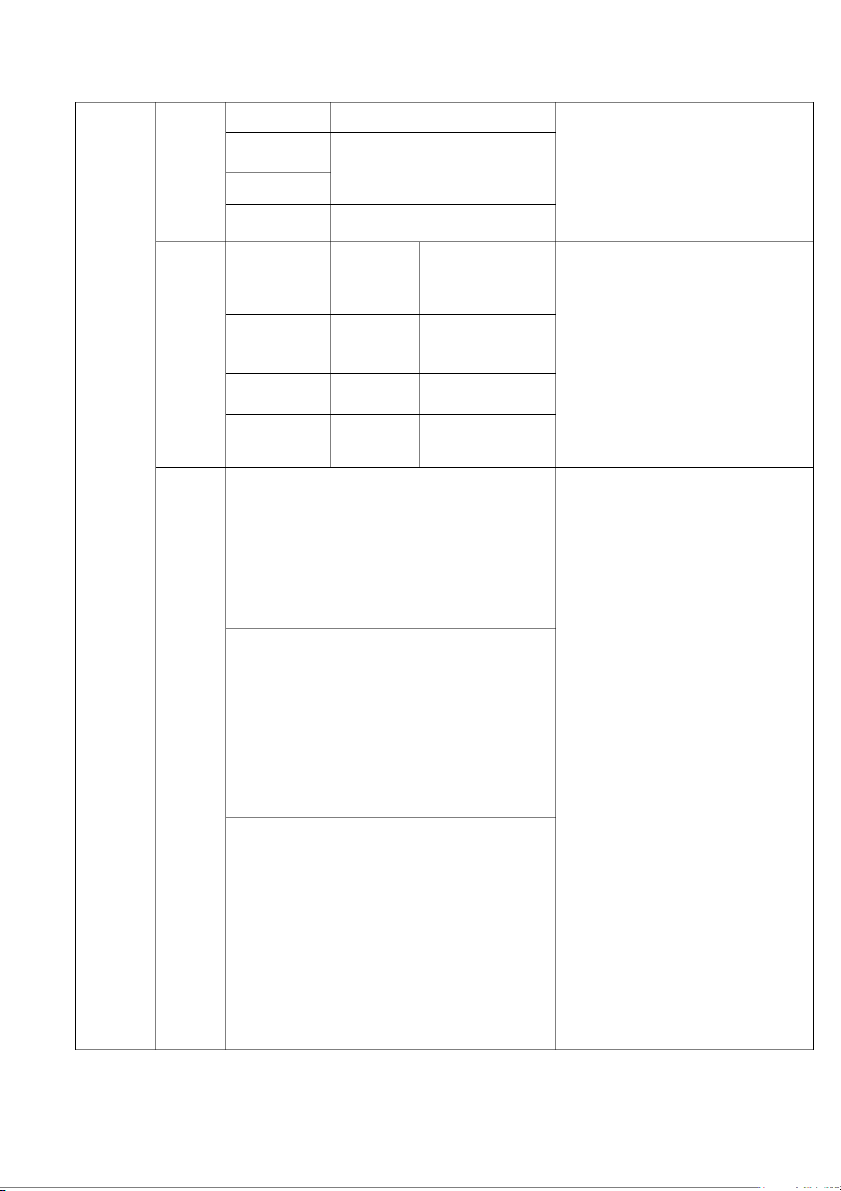

Danh sách sinh viên và bảng phân công chi tiết STT Họ và tên Mã sinh viên ND phân công Mức độ công việc hoàn thành 74 Nguyễn Thị Ánh Tuyết 21A4020637 Làm nội dung câu 3, 100% (Nhóm trưởng) tổng hợp word SĐT 0911464634 85 Trần Trung Kiên 21A4020281 Làm nội dung câu 3 100% 12 Hoàng Thị Mỹ Duyên 21A4020106 Làm nội dung câu 2 100% 47 Trần Hương Ly 21A4020349 Làm nội dung câu 2 100% 60 Ngô Thị Hoài Thu 21A4020538 Làm nội dung câu 1 100% 80 Hà Kim Yến 21A4020664 Làm nội dung câu 1 100% 87 Nguyễn Thị Ngọc Lam 21A4020284 Làm nội dung câu 3 100%

Báo cáo hoạt động nhóm Ngày

Nội dung công việc

23/12/2021 Họp nhóm triển khai đề tài thảo luận, lên ý tưởng, phân công công việc.

24/12/2021 Cùng giải đáp thắc mắc khó khăn trong quá trình thực hiện công

việc đã giao; trao đôi thông tin tư liệu các báo cáo cần thiết cho các câu hỏi.

26/12/2021 Nộp phần công việc được giao, sửa lỗi và bổ sung cho nhau, các

thành viên thống nhất hoàn thiện nội dung các câu hỏi.

28/12/2021 Tiến hành tổng hợp word. 3

Phần 1: Yêu cầu tình huống Dạng A

Câu 1: Đối với hoạt động tín dụng tại các NHTM, rủi ro tín dụng cần được theo dõi và quản

lý chặt chẽ. Trình bày các nội dung liên quan đến hoạt động này:

1.1. Các phương pháp phân loại nợ, nguyên tắc và phương pháp kế toán khi khoản vay có rủi ro?

1.2. Các vấn đề cần lưu ý khi hạch toán và trình bày thu nhập lãi từ cho vay sẽ được trình

bày trên BCTC của các TCTD?

Câu 2: Trình bày sự khác biệt cơ bản giữa kế toán tài sản tài chính theo chuẩn mực kế toán

quốc tế IFRS 09 và kế toán theo TT200. Để hướng đến áp dụng chuẩn mực IFRS, theo nhóm

cần hoàn thiện các điều kiện nào?

Câu 3: (Bài tập thảo luận)

Vào ngày 1/1/20X1, doanh nghiệp phát hành trái phiếu chuyển đổi có kỳ hạn 5 năm, tổng

Mệnh giá 400.000 USD lãi suất 7%. Số tiền thu về 370.000 USD. Lãi suất được trả hàng

năm vào cuối mỗi năm. Số trái phiếu này có thể được thanh toán theo mệnh giá khi đến hạn

hoặc chuyển đổi sang cổ phiếu thường theo tỷ lệ 1:1. Nếu doanh nghiệp này phát hành

một chứng khoán nợ tương tự không có quyền quyền đổi sẽ có lãi suất X%. Yêu cầu:

a. Xác định giá trị cấu phần nợ, cấu phần vốn tại thời điểm phát hành? Giá trị trái phiếu sẽ

biến đổi như thế nào trong thời gian phát hành? Nhóm tự cho lãi suất X.

b. Giải thích và Hạch toán các bút toán có thể phát sinh? 4

Phần 2: Xử lí tình huống Câu 1:

1.1.Các phương pháp phân loại nợ, nguyên tắc và phương pháp kế toán khi khoản

vay có rủi ro.

Phân loại nợ là: Phân loại nợ là việc các tổ chức tín dụng căn cứ vào các tiêu chuẩn định

tính và định lượng để đánh giá mức độ rủi ro của các khoản vay và các cam kết ngoại bảng,

trên cơ sở đó phân loại các khoản nợ vào các nhóm nợ thích hợp.

Các phương pháp phân loại nợ:

- Có 2 phương pháp phân loại nợ: Phương pháp định lượng và phương pháp định tính.

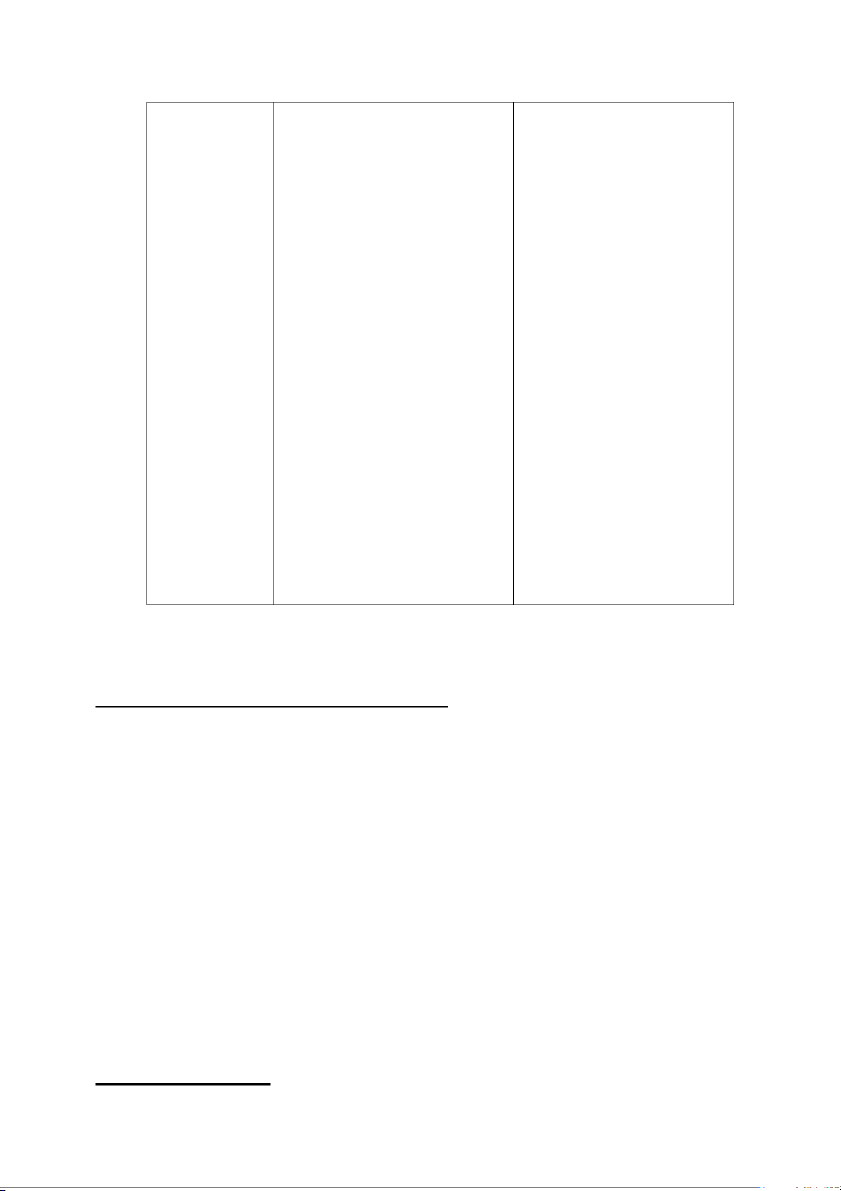

Từ đó phân loại ra được 5 nhóm nợ chủ yếu: Nợ được phân loại vào 5 nhóm: Nhóm nợ

PL định lượng

PL định tính

Nhóm 1-Nợ đủ - Các khoản nợ trong hạn và tổ Các khoản nợ được đánh tiêu chuẩn

giá là có khả năng thu hồi

chức tín dụng đánh giá là có đầy đủ cả nợ gốc và lãi

khả năng thu hồi đầy đủ cả gốc đúng hạn. và lãi đúng hạn;

-Các khoản nợ quá hạn dưới 10

ngày và tổ chức tín dụng đánh

giá là có khả năng thu hồi đầy

đủ gốc và lãi bị quá hạn và thu

hồi đầy đủ gốc và lãi đúng thời hạn còn lại; Nhóm 2-Nợ

– Các khoản nợ quá hạn từ 10 Các khoản nợ được đánh cần chú ý ngày đến 90 ngày;

giá là có khả năng thu hồi

đầy đủ nợ gốc và lãi nhưng

có dấu hiệu KH suy giảm

– Các khoản nợ điều chỉnh kỳ khả năng trả nợ.

hạn trả nợ lần đầu (đối với

khách hàng là doanh nghiệp, tổ

chức thì tổ chức tín dụng phải

có hồ sơ đánh giá khách hàng

về khả năng trả nợ đầy đủ nợ 5

gốc và lãi đúng kỳ hạn được

điều chỉnh lần đầu); Nhóm 3-Nợ

– Các khoản nợ quá hạn từ 91 Các khoản nợ được đánh dưới tiêu ngày đến 180 ngày;

giá là không có khả năng chuẩn

thu hồi đầy đủ cả nợ gốc và

lãi khi đến hạn, có khả

– Các khoản nợ cơ cấu lại thời năng tổn thất.

hạn trả nợ lần đầu, trừ các

khoản nợ điều chỉnh kỳ hạn trả

nợ lần đầu phân loại vào nhóm

2 theo quy định tại Điểm b Khoản này;

– Các khoản nợ được miễn

hoặc giảm lãi do khách hàng

không đủ khả năng trả lãi đầy

đủ theo hợp đồng tín dụng; Nhóm 4-Nợ

-Các khoản nợ quá hạn từ 181 Các khoản nợ được đánh nghi ngờ

giá là có khả năng tổn thất ngày đến 360 ngày. cao.

-Các khoản nợ cơ cấu lại thời

hạn trả nợ lần đầu quá hạn dưới

90 ngày theo thời hạn trả nợ

được cơ cấu lại lần đầu;

-Các khoản nợ cơ cấu lại thời

hạn trả nợ lần thứ hai; 6

Nhóm 5-Nợ có Các khoản nợ quá hạn trên Các khoản nợ bị đánh giá khả năng mất 360 ngày;

là không còn khả năng thu vốn hồi, mất vốn.

– Các khoản nợ cơ cấu lại thời

hạn trả nợ lần đầu quá hạn từ

90 ngày trở lên theo thời hạn

trả nợ được cơ cấu lại lần đầu;

– Các khoản nợ cơ cấu lại thời

hạn trả nợ lần thứ hai quá hạn

theo thời hạn trả nợ được cơ cấu lại lần thứ hai;

– Các khoản nợ cơ cấu lại thời

hạn trả nợ lần thứ ba trở lên, kể

cả chưa bị quá hạn hoặc đã quá hạn;

– Các khoản nợ khoanh, nợ chờ xử lý;

Các nhóm 3, 4, 5 là những nhóm nợ xấu nên các NHTM cần phải phân loại định

kì do số lượng khách hàng nhiều và số lượng thông tin lớn.

Nguyên tắc khi khoản vay có rủi ro tín dụng:

- Rủi ro tín dụng là rủi ro phát sinh do khách hàng vay không thực hiện đúng các

điều khoản của hợp đồng tín dụng, với biểu hiện cụ thể là khách hàng chậm trả nợ,

trả nợ không đầy đủ hoặc không trả nợ khi đến hạn các khoản gốc và lãi vay, gây ra

những tổn thất về tài chính và khó khăn trong hoạt động kinh doanh...

- Dự phòng rủi ro là số tiền được trích lập để dự phòng cho những tổn thất có thể

xảy ra do khách hàng của tổ chức tín dụng không thực hiện nghĩa vụ theo cám kết.

Dự phòng rủi ro được tính theo nợ gốc và hạch toán vào chi phí hoạt động của tôt chức tín dụng.

- Thu nhập từ lãi được ghi nhận theo nguyên tắc cơ sở dồn tích, doanh thu tiền lãi

được ghi nhận qua thời gian đồng thời có sự đảm bảo hợp lí về khả năng thu hồi.

- Hàng kì các tổ chức tín dụng phải đánh giá chất lượng các khoản vay, ước tính mức

giảm giá và trích lập dự phòng rủi ro nhằm:

o Ghi nhận giám sát danh mục cho vay của ngân hàng

o Thể hiện đúng giá trị tài sản và kết quả kinh doanh của ngân hàng thương mại.

Phương pháp kế toán: 7

- Khi khách hàng không có khả năng thanh toán nợ đúng hạn Chuyển nhóm nợ,

đồng thời lập báo cáo phân loại nợ để quản lí rủi ro: Nợ TK Nợ quá hạn

Có TK Nợ trong hạn: toàn bộ ST gốc.

- Xuất hiện rủi ro Trích lập dự phòng: không ảnh hưởng đến quỹ và làm cho TS, NV giảm

+ Định kỳ, căn cứ kết quả số dư dự phòng cần trích lập so sánh với số dư hiện

có trên TK Dự phòng và hạch toán:

+ Trường hợp số tiền dự phòng cụ thể và dự phòng chung còn lại của kỳ trước

nhỏ hơn số tiền dự phòng cụ thể và dự phòng chung phải trích của kỳ trích lập, tổ

chức tín dụng, chi nhánh ngân hàng phải trích bổ sung phần chênh lệch thiếu. Trích thêm:

Nợ TK Chi phí DF phải thu khó đòi: (số dư nợ gốc-TS đảm bảo) × %DF

Có TK DF dự phòng giảm giá trị:

+ Trường hợp số tiền dự phòng cụ thể và dự phòng chung còn lại của kỳ trước

lớn hơn số tiền dự phòng cụ thể và dự phòng chung phải trích của kỳ trích lập, tổ

chức tín dụng, chi nhánh ngân hàng nước ngoài phải hoàn nhập phần chênh lệch thừa.

Hoàn nhập: Nợ TK DF rủi ro Có TK cho vay thích hợp

+ Nếu TS đảm bảo > dư nợ gốc không phải trích.

- Thoái thu lãi đã phản ánh trước đó:

Nợ TK thu nhập lãi: toàn bộ lãi đã phát sinh. Có TK lãi phải thu:

- Tiếp tục theo dõi ngoại bảng:

Nợ TK lãi phải thu chưa thu được: toàn bộ lãi đã phát sinh.

Lưu ý: Nếu hoàn nhập DF tạo ra số dư trên TK Chi phí, các TCTD có thể hoàn nhập

vào TK thu nhập khác (ghi tăng thu nhập khác). Tuy nhiên khi lập BCTC, khoản

hoàn nhập này phải được bóc tách khỏi thu nhập khác và đưa về CP dự phòng.

1.2: Các vấn đề cần lưu ý khi hạch toán và trình bày thu nhập lãi từ cho vay sẽ được

trình bày trên BCTC và TCTD: Hạch toán:

Nợ TK cho vay/ Nợ trong hạn: Số tiền giải ngân cho khách hàng

Có TK TGNH: Số tiền giải ngân cho khách hàng 8

Định kỳ: Ghi nhận thu nhập lãi Nợ TK lãi phải thu Có TK lãi phải thu

Khi nào được phép ghi nhận thu nhập lãi ?

- Khi doanh nghiệp đã chuyển giao phần lớn rủi ro, lợi ích và quyền sở hữu

sản phẩm hoặc hàng hóa cho khách hàng

- Khi doanh nghiệp không còn quyền quản lý hay quyền kiểm soát hàng hóa

- Khi doanh thu đã được doanh nghiệp xác định tương đối chắc chắn

- Khi doanh nghiệp thu được lợi ích từ giao dịch bán hàng

- Khi doanh nghiệp xác định được các chi phí liên quan đến giao dịch bán hàng

Đối với tình huống khách hàng gặp khó khăn và đến hạn không thanh toán nghĩa vụ

nợ được, thì tại kỳ này tổ chức tín dụng phải dừng hạch toán khoản thu nhập lãi của

khách hàng này (thực hiện thoái thu) và chuyển toàn bộ số nợ sang nhóm khác phù hợp.

- Bút toán chuyển nhóm nợ:

Nợ TK cho vay/ nợ quá hạn

Có TK cho vay/ nợ quá hạn - Bút toán thoái thu: Nợ TK thu nhập lãi Có TK lãi phải thu

- Khi đó đồng thời thực hiện theo dõi ngoại bảng khoản lãi chưa được thu từ khách hàng

Nợ TK lãi, phí chưa được thu

(Khoản lãi, phí chưa được thu này sẽ được ghi nhận cộng dồn qua các kỳ tiếp

theo nếu khách hàng gặp khó khăn vẫn tiếp tục không thanh toán). 9 Câu 2:

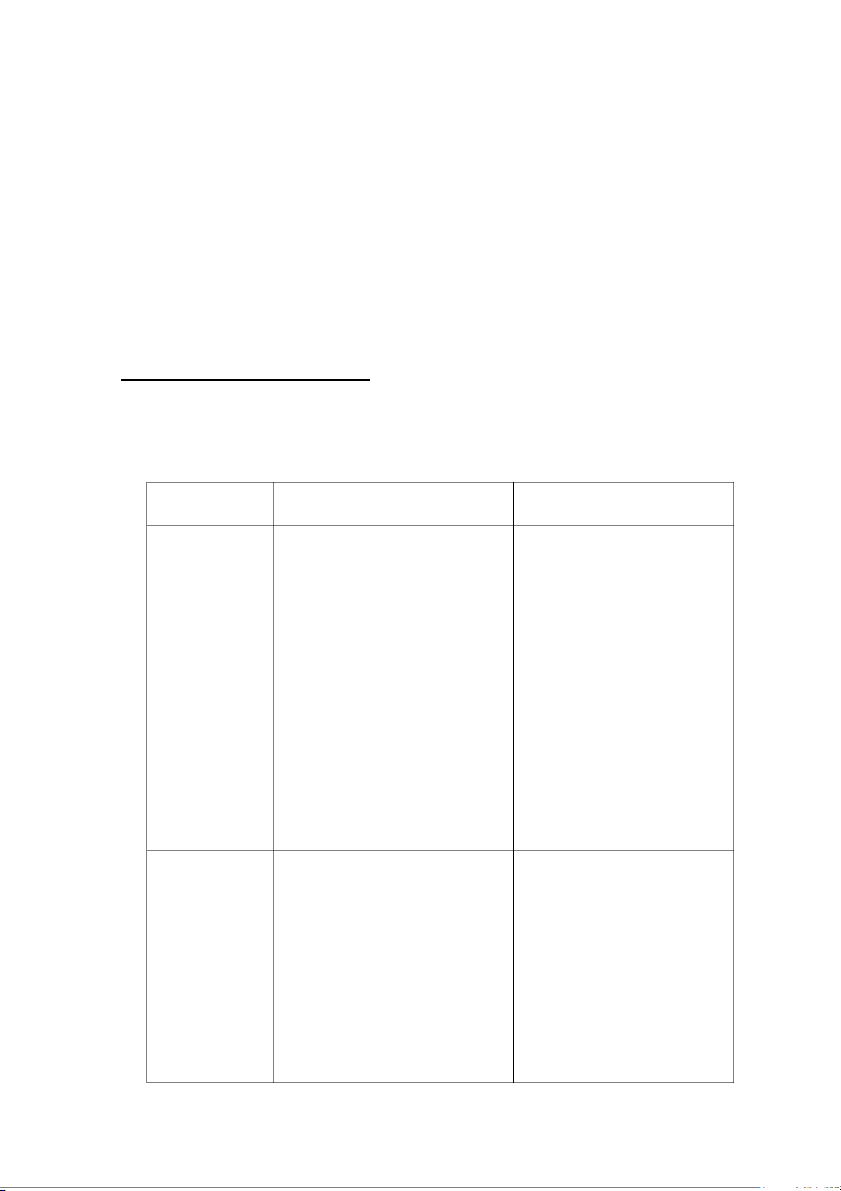

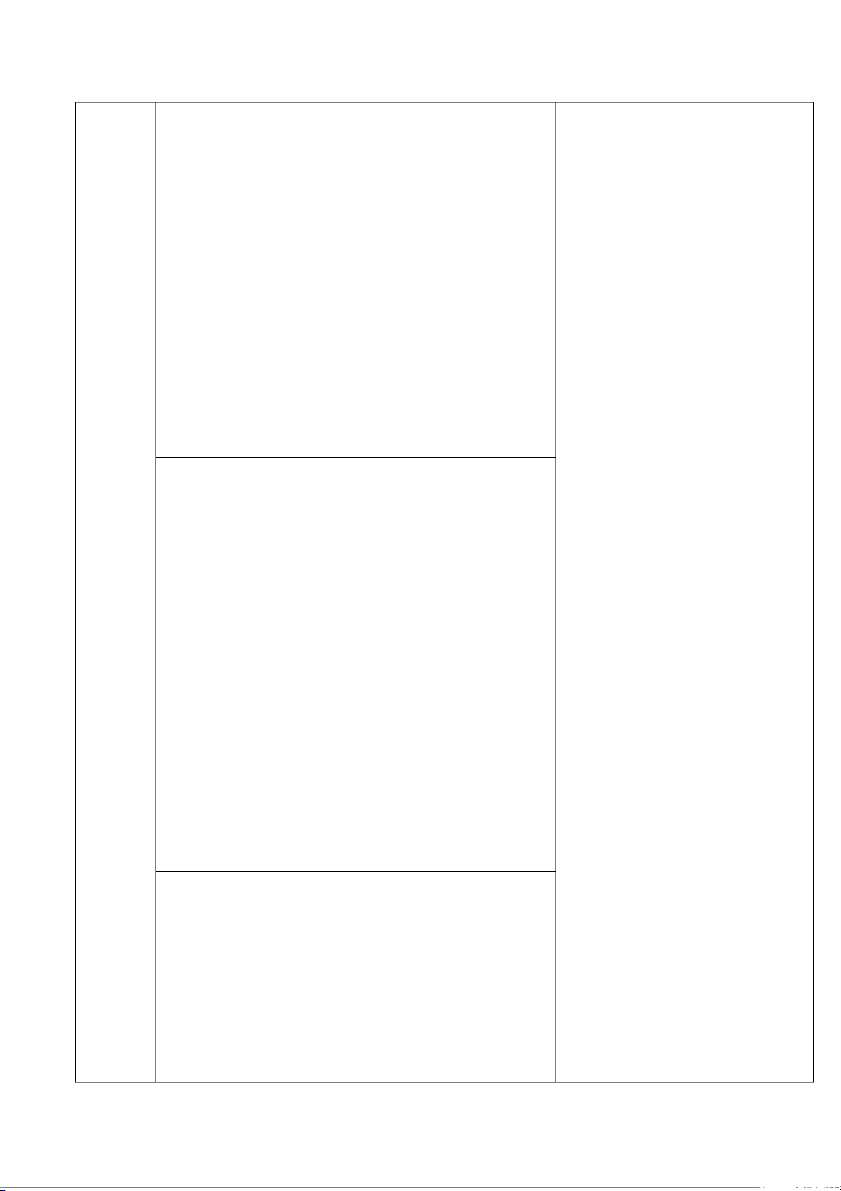

2.1. Sự khác biệt giữa kế toán tài sản tài chính theo chuẩn mực kế toán quốc tế IFRS

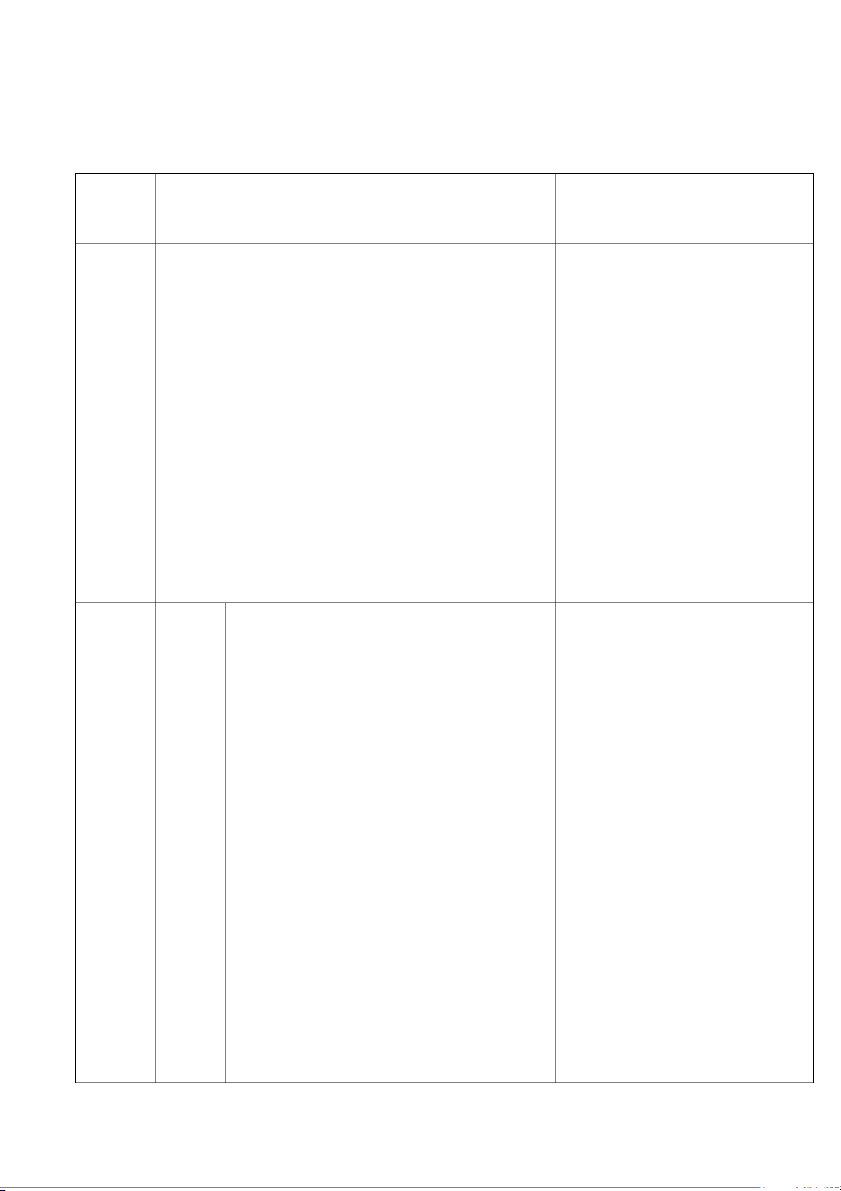

09 và kế toán theo thông tư 200. IFRS 09 TT 200

Khái Tài sản tài chính là các loại tài sản:

Các khoản đầu tư tài chính: đầu

niệm a) Tiền mặt

tư ra ngoài doanh nghiệp nhằm

mục đích sử dụng hợp lý vốn để

b) Công cụ vốn chủ sở hữu của đơn vị khác

tăng thu nhập và nâng cao hiệu

c) Quyền theo hợp đồng để:

quả sử dụng vốn của doanh nghi (1) Nh ệp

ận tiền mặt hoặc tài sản tài chính khác từ đơn vị khác

(2) Trao đổi các tài sản tài chính hoặc nợ phải trả tài

chính với đơn vị khác theo các điều kiện có thể có lợi cho đơn vị

d) Hợp đồng sẽ hoặc có thể được thanh toán bằng các

công cụ vốn chủ sở hữu của đơn vị.

a) Thử nghiệm mô hình kinh doanh (BM ) Căn cứ vào đặc điểm của công cụ

Cơ sở đối với việc quản lý các tài sản tài chính tài chính nắm giữ và mục đích phân đầu tư.

+ Nắm giữ TSTC để hưởng các dòng tiền

loại theo hợp đồng

+ Chứng khoản kinh doanh: mua

+ Bán trước hạn, nhằm hưởng chênh lệch bán kiếm lời giá

+ Đầu tư nắm giữ đến ngày đáo + Cả hai mục tiêu trên.

hạn: nắm giữ đến đáo hạn để thu lãi hàng kỳ

b) Thử nghiệm dòng tiền theo hợp đồng + Đầu tư và nắm giữ công cụ vốn (SPPI) mục tiêu dài hạn

Các dòng tiền theo hợp đồng được là các lu

• Đầu tư vào công ty con:

ồng tiền phát sinh tại các thời điểm xác

định, bao gồm các khoản hoàn trả nợ gốc kiểm soát >50%

và lãi suất phát sinh trên giá trị còn lại của

• Đầu tư vào công ty liên Phân nó. doanh: đồng kiểm soát loại

• Đầu tư vào công ty liên

kết: ảnh hưởng đáng kể (20-50%) 10 3 nhóm TSTC:

• Đầu tư góp vốn vào đơn vị

+ Nhóm TSTC phản ánh theo giá trị phân khác: ảnh hưởng không đánh kể (<50%) bổ (AC – amortized cost) +Các khoản cho vay

+ Nhóm TSTC phản ánh theo giá trị hợp lý

thông qua BC Lãi/Lỗ (FVTPL – fair value Theo thời hạn thu hồi vốn:

Nhóm through profit or loss) TSTC + Đầu tư ngắn hạn

+ Nhóm TSTC phản ánh theo giá trị hợp lý

thông qua Báo cáo Thu nhập toàn diện khác Chứng khoán kinh doanh OCI (FVOCI)

Đầu tư giữ đến ngày đáo

hạn có thời hạn thu hồi dưới 12 tháng

Cho vay có thời hạn thu hồi dưới 12 tháng Công cụ vốn: + Đầu tư dài hạn

-FVTPL: Nhóm ngầm định dành cho công

Đầu tư vào công ty con cụ vốn nắm giữ

Đầu tư vào công ty liên -FVTOCI: doanh , liên kết

+ Lựa chọn không hủy ngang ngay khi ghi

Đầu tư vào góp vốn vào đơn vị nhận lần đầu khác

Đầu tư nắm giữ đến ngày

+ Không áp dụng đối với các công cụ vốn

đáo hạn có thời hạn thu

nắm giữ vì mục đích kinh doanh hoặc liên hồi trên 12 tháng

quan đến các khoản thanh toán tiềm tàng

Cho vay có thời hạn thu hồi trên 12 tháng

Công Công cụ nợ:

cụ

- Nhóm phản ánh theo giá trị phân bổ (AC):

nắm +Thỏa mãn đặc điểm về luồng tiền (SPPI)

giữ +N

ằm trong mô hình kinh doanh giữ để thu

các dòng tiền gốc và lãi - Nhóm FVTOCI :

+ Thỏa mãn đặc điểm về luồng tiền (SPPI)

+Mô hình kinh doanh: Thu các dòng tiền

gốc và lãi hoặc để bán - Nhóm FVTPL:

+ Gồm các khoản mục không thỏa mãn tiêu

chí để xếp vào 1 trong 2 nhóm trên

+ Được chỉ định vào nhóm này nếu việc lựa

chọn này giúp làm giảm sự bất nhất trong

đo lường và ghi nhận các công cụ tài chính 11

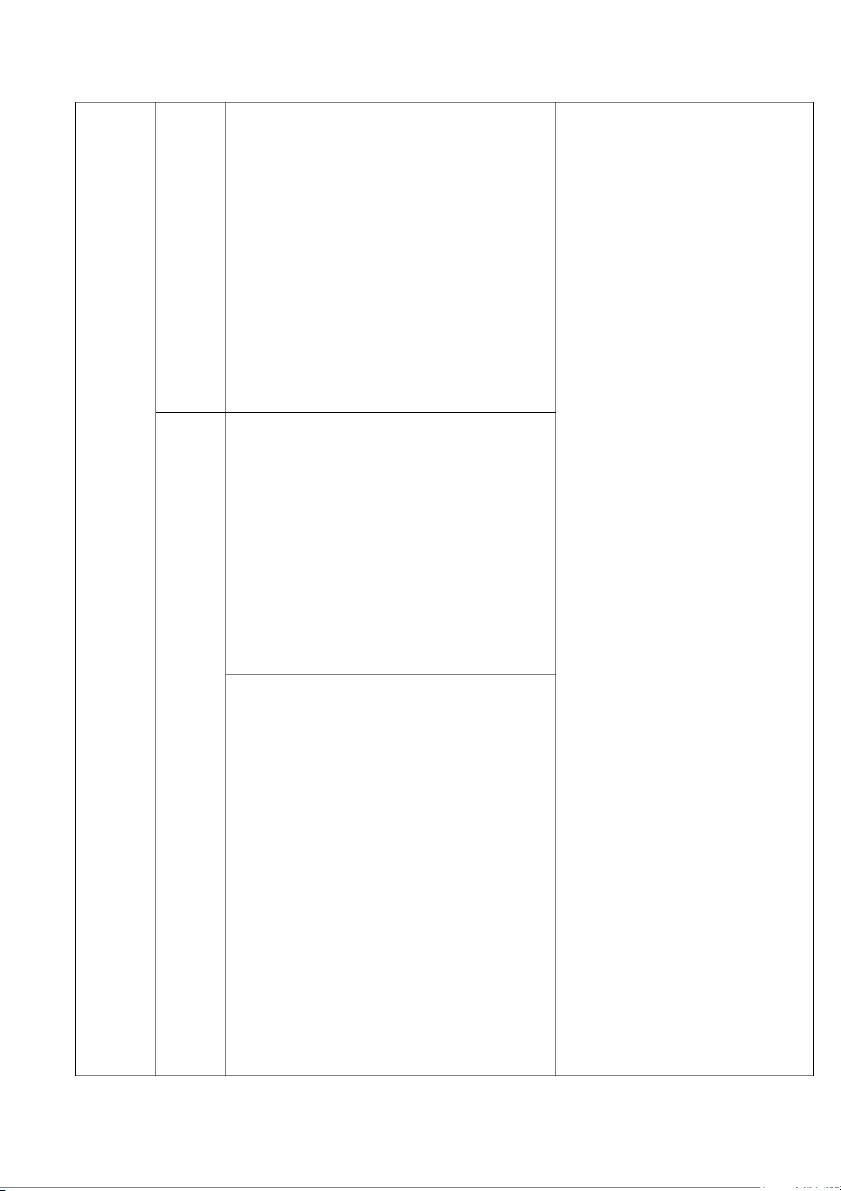

Tại Nhóm

Cơ sở giá trị

- Thời điểm ghi nhận: tại ngày

thời xác lập quyền sở hữu AC GTHL+CP giao dịch(CP gd điểm được vốn hóa)

- Giá trị ghi nhận: theo nguyên ban FVOCI

tắc giá gốc= giá mua+ chi phí đầu mua FVTPL GTHL Ghi Giá trị

Điều chỉnh FV Sau ghi nhận ban đầu: chép/ trên

-CKKD: Giá thấp hơn giữa giá trình BCTC

gốc và giá thị trường

bày ở AC Giá trị Không được

những

- Giữ đến ngày đáo hạn: giá gốc phân bổ

lần

và giá trị có thể thu hồi

tiếp FVTPL GTHL BCKQKD

- Đầu tư vào cty con, liên doanh, theo

liên kết, góp vốn: giá gốc và giá FVOCI GTHL BCOCI trị có thể thu hổi - Dừng ghi nhận TSTC khi: -Khi thanh lý nhượng bán Đến hạn

+Ghi giảm theo giá trị ghi sổ tính

Bán, chuyển giao TSTC ( chuyển

theo phương pháp bình quân di Nguyên

giao toàn bộ lợi ích và rủi ro)

động (cho từng loại CK)

tắc kế

- 2 Trường hợp phổ biến

+ Chi phí thanh lý: Chi phí hoạt toán Repos động tài chính Bao thanh toán

+ CL giữa giá bán và giá ghi sổ:

Repos: Giao dịch trong đó bên bán chuyển Lãi ghi DT tài chính, Lỗ ghi CP

giao tài sản cho bên mua và đồng thời cam tài chính

kết mua lại chính tài sản đó sau này,

thường với giá cao hơn giá bán => Về bản -Tiền lãi hoặc cổ tức đuợc huởng

chất là giao dịch cho vay có cầm cố bằng trong thời gian nắm giữ: Ghi

Dừng chứng khoán. nh ghi

ận vào DT hoạt động tài chính khi phát sinh

nhận

+ Đối với tiền lãi: phát sinh theo thời gian

Bao thanh toán: là nghiệp vụ nhượng lại quyền quản lý

+ Nếu nhận lãi truớc: Ghi vào DT chưa thự

và thu hồi các khoản phải thu, chưa đến

c hiện và định kỳ phân

hạn cho DN khác (thường là bổ vào DT tài chính TCTD)

+ Nếu nhận lãi sau: ghi tăng DT

Trường hợp có truy đòi

đồng thời tăng khoản phải thu

Trường hợp không truy đòi khác

+ Đối với cổ tức: ghi nhận khi

nhận được thông báo chi trả cổ tức. 12

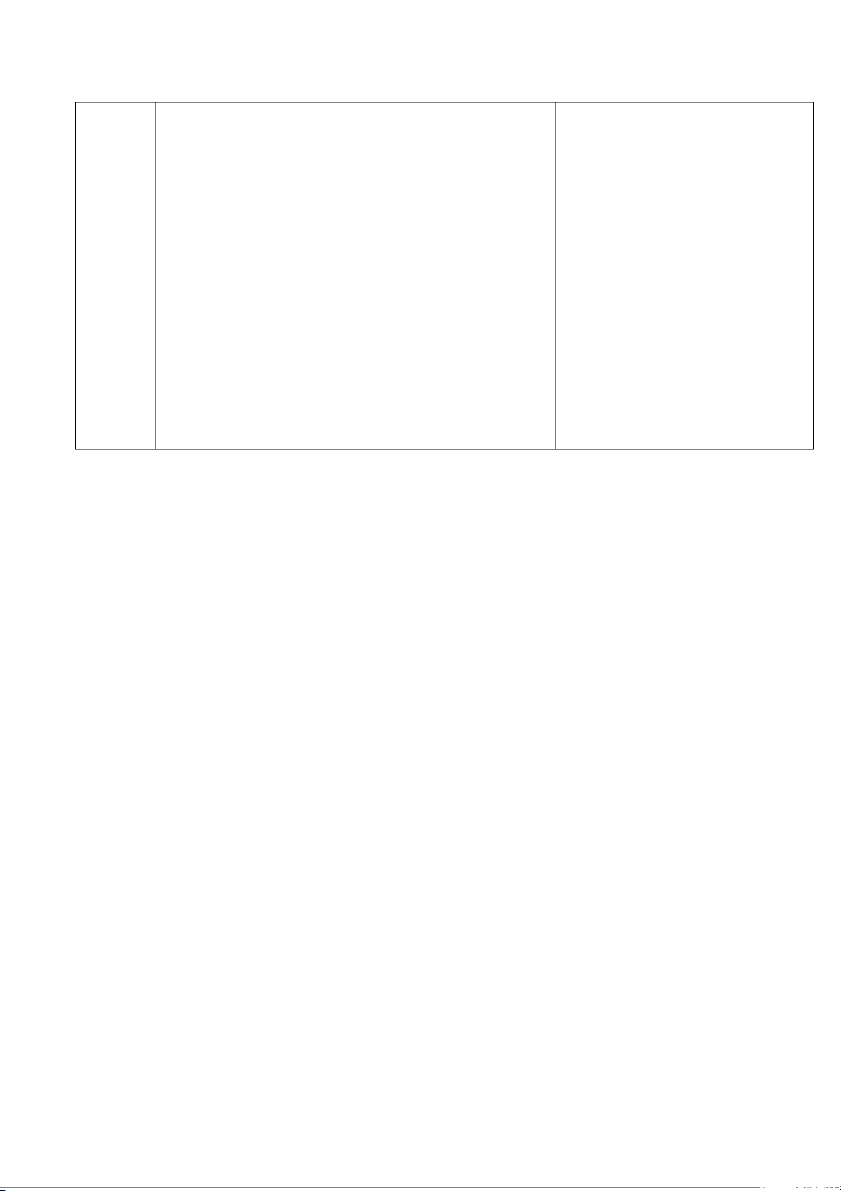

TH1: Đơn vị nắm giữ đến khi đáo hạn (AC)

Bút toán CKKD và công cụ nợ

-Tại thời điểm ban đầu: Nợ TK AC: vốn hóa CP gd - Mua CKKD Có TK TGNH Nợ TK CKKD: giá gốc -Cuối mỗi năm: Có TK TGNH

Hạch toán theo bảng giá trị phân bổ

- Hạch toán lãi dồn tích truớc khi mua: Nợ TK TGNH Nợ TK CF tài chính Nợ TK AC Có TK TGNH Có TK thu lãi

- Khi nhận lãi (nhận lãi sau) -Đáo hạn: Nợ TK TGNH Nợ TK TGNH Có TK Thu lãi cổ tức Có TK AC - Khi đáo hạn:

TH2: Đơn vị dự định bán trước hạn (FVTPL) Nợ TK TGNH

-Tại thời điểm ban đầu:

Nợ TK CF KDCK (nếu lỗ bán Nợ TK FVTPL CK)

Phương Nợ TK CF giao dịch

Có TK DT tài chính (nếu lãi bán pháp Có TK TGNH CK) Hạch

toán -Cuối năm thu lãi Có TK Giá gốc CK Nợ TK TGNH

Có TK CK giữ đến ngày đáo hạn Có TK thu lãi KDCK +Bán CKKD -Khi tăng FV Chi phí ghi nhận Nợ TK FVTPL Nợ TK CPKD Có Tk liên quan Có TK thu KDCK

Giá bán phải là giá bình quân nếu -Khi FV giảm

GT thị trường nhỏ hơn GT ghi sổ Nợ TK CPKDCK

của CKKD thì trích lập dự Có TK FVTPL

phòng. Nếu lớn hơn thì không

phải trích lập dự phòng

TH3: Đơn vị dự định nắm giữ dài hạn, có thể bán khi được giá (FVOCI)

+Bút toán đầu tư liên doanh, liên -Khi mua: kết Nợ TK FVOCI Khi đầu tư bằng TSCĐ: Có TK TGNH Nợ TK Đầu tư LD, LK -Khi giảm FV Nợ TK Hao mòn lũy kế

Nợ TK chênh lệch FV của TSTC

Nợ TK chi phí khác ( Nếu lỗ) 13 Có TK FVOCI Có TK Thu khác (Nếu lãi) -Khi tăng FV Có TK NG TSCĐ Nợ TK FVOCI + Cho vay:

Có TK chênh lệch FV của TSTC Nợ TK cho vay

-Hàng kỳ phân bổ lãi theo bảng phân bổ lãi theo IRR Có TK TGNH Nợ TK TGNH Nợ TK FVOCI Có TK thu lãi thực

Cuối kỳ xem số dư TK chênh lệch FV của AFV Dư nợ => Lỗ Dư có => Lãi

Nhận xét:

- Khác biệt cơ bản nhất là kế toán tài sản tài chính theo chuẩn mực kế toán quốc tế IFRS

09 có đề cập một số điểm mới về phương pháp phân loại, cơ sở phân loại tài sản tài chính ,

ghi nhận ban đầu, đánh giá ban đầu và tiếp theo và hầu như không có điểm chung với quy

định kế toán Việt Nam theo thông tư 200. IFRS 09 là một trong số những chuẩn mực rất

quan trọng trong hệ thống IAS/IFRS mà Việt Nam chưa có chuẩn mực tương ứng và cũng

là một trong những khác biệt lớn nhất giữa VAS và IFRS.

- IFRS không có hệ thống tài khoản, biểu mẫu bắt buộc, hạch toán kế toán theo các

nguyên tắc và dựa nhiều vào xét đoán của ban quản trị, còn theo VAS hệ thống tài khoản,

biểu mẫu BCTC thống nhất, quy định hạch toán kế toán chi tiết.

- VAS chưa có quy định cho phép đánh giá lại tài sản và nợ phải trả theo giá trị hợp lý

tại thời điểm báo cáo. Điều này ảnh hưởng lớn đến việc kế toán các tài sản và nợ phải trả

được phân loại là công cụ tài chính, làm suy giảm tính trung thực, hợp lý của BCTC và chưa phù hợp với IAS/IFRS.

2.2. Để hướng đến áp dụng chuẩn mực IFRS, cần hoàn thiện các điều kiện sau:

- Kế hoạch

+ Các doanh nghiệp cần có kế hoạch và lộ trình chuyển đổi sớm và dài hạn

+ Lựa chọn các phương pháp chuyển đổi phù hợp với thực tế của doanh nghiệp 14

+ Xem xét các chênh lệch VAS và IFRS từ hiện tại để theo dõi và điều chỉnh số liệu so sánh,

hoàn thiện khung pháp lý, cơ sở xác định cho việc áp dụng kế toán giá trị hợp lý theo chuẩn

mực quốc tế, khác biệt giữa kế toán giá trị hợp lí và giá gốc, doanh nghiệp phải trình bày,

thuyết minh chi tiết trong báo cáo tài chính đối với các nội dung khác biệt giữa lợi nhuận kế

toán và thu nhập chịu thuế. - Nhân sự

+ Đào tạo và tuyển dụng mới nhân sự có kinh nghiệm và chuyên môn về IFRS, hiểu sâu về

hoạt động của doanh nghiệp, ghi nhận theo đúng nguyên tắc “coi trọng bản chất hơn hình thức”.

+ Sử dụng các dịch vụ tư vấn chuyên nghiệp, tổ chức bộ máy kế toán và xây dựng quy chế

phối hợp giữa các bộ phận trong doanh nghiệp.

+ DN cần chủ động trong việc hợp tác với các cơ sở đào tạo đại học cao đẳng để xây dựng

chương trình đào tạo về kế toán, căn cứ vào lộ trình, phương án áp dụng, tổ chức các hoạt

động đào tạo IFRS và VFRS. .

- Xây dựng hệ thống công nghệ thông tin

+ Tích hợp chuyển đổi vào phần mềm kế toán hiện có, sử dụng phần mềm kế toán tự động

hóa ở mức cao, hướng đến có thể cung cấp BCTC vào bất kỳ thời điểm nào; xây dựng cơ sở

hạ tầng dữ liệu định giá và mô hình tài chính.

+ Các DN Việt Nam cần xây dựng hệ thống công nghệ thông tin đủ mạnh để đảm bảo hiệu

quả, hiệu lực của công tác quản trị nội bộ; Đảm bảo kết nối giữa bộ phận kế toán, tài chính

và các bộ phận khác; Đảm bảo kết nối giữa công ty mẹ và các công ty con, đơn vị trực thuộc. .

- Kinh phí và vận hành

+ Xây dựng dự toán kinh phí phù hợp và dài hạn

+ Xây dựng quy trình chuyển đổi BCTC từ VAS sang IFRS và phối hợp giữa các phòng

ban( kế toán, tài chính, bán hàng, giá thành…) cần có chiến lược rõ ràng, cụ thể, lựa chọn

chính sách kế toán và quy định nguyên tắc trong quá trình chuyển đổi áp dụng IFRS 15

+ Chuẩn bị nền tảng kĩ thuật cho việc lập và trình bày BCTC. IFRS yêu cầu một số kỹ thuật

phức tạp và thực hiện một số đánh giá mang tính chủ quan như: việc thực hiện các ước tính

về giá trị hợp lý khi không có giá niêm yết trên thị trường, giá trị có thể thu hồi, tổn thất tài

sản của đơn vị tạo tiền và lợi thế thương mại, xác định giá trị hiện tại của dòng tiền tương

lai… Trong khi, các hướng dẫn áp dụng IFRS chỉ mới tập trung vào phương pháp hạch toán.

- Giáo dục và đào tạo

+ Ngôn ngữ đào tạo kế toán – tiếng Anh với tiếng Việt, trau dồi khả năng đọc hiểu và áp

dụng của đội ngũ kế toán hiện nay

+ Đào tạo kế toán trong các trường ĐH và trung tâm đào tạo: lựa chọn chuyên đề IFRS vào

chương trình đào tạo, kết hợp giảng dạy lí thuyết kết hợp định hướng nghiên cứu, tham gia

các hội thảo và giao lưu với quốc tế, giao lưu với doanh nghiệp.

- Doanh nghiệp có thể đồng thời vận hành hệ thống dưới VAS và phát triển hệ thống IFRS

song song đến khi nào Bộ Tài chính ban hành áp dụng bắt buộc với IFRS và cập nhật liên

tục và dự đoán các thay đổi sắp tới. IFRS sẽ được áp dụng bắt buộc sau năm 2025 và sẽ

chính thức có hiệu lực với tất các các doanh nghiệp. IFRS không phải là bộ chuẩn mực cố

định, nó có thể có những thay đổi bổ sung hoặc cập nhật thay thế trong suốt quá trình chuyển đổi của doanh nghiệp.

Kết luận: Việc chuyển đổi từ các chuẩn mực kế toán Việt Nam sang IFRS của Việt Nam

là một yếu tố quan trọng giúp cho các doanh nghiệp Việt Nam có thể hội nhập và gia nhập

ở mức độ cao hơn nữa với các thị trường tài chính quốc tế. Ngoài các ảnh hưởng tích cực

của việc áp dụng IFRS đối với các doanh nghiệp, sẽ có rất nhiều thách thức không nhỏ ở

phía trước. Việc lãnh đạo doanh nghiệp có những hiểu biết đúng đắn về những khó khăn,

thách thức của việc chuyển đổi sang IFRS và có kế hoạch, lộ trình chuyển đổi một cách

khoa học, bài bản, rõ ràng sẽ là một trong những tiền đề để doanh nghiệp có thể triển khai

IFRS trong phạm vi doanh nghiệp cũng như trong phạm vi toàn tập đoàn một cách nhẹ nhàng và hiệu quả hơn.

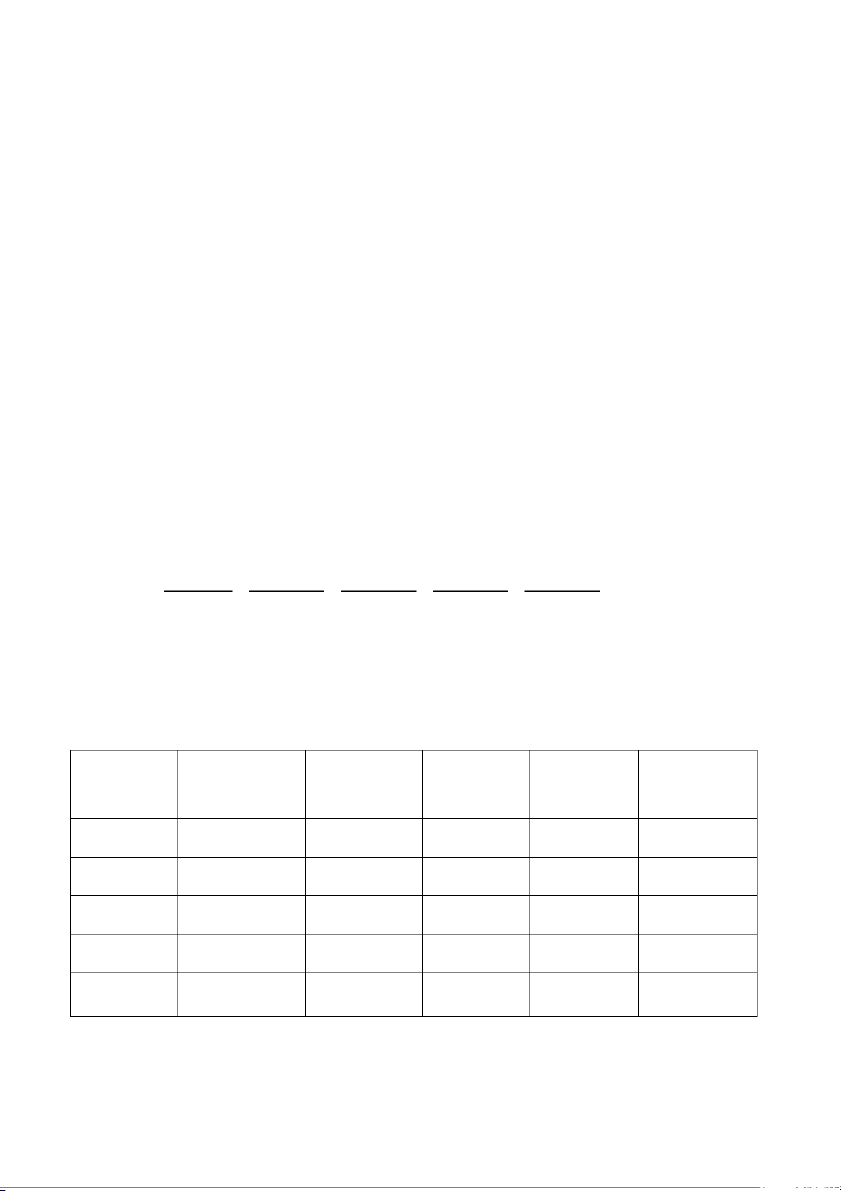

Câu 3: Bài tập thảo luận Đơn vị : USD Tổng MG : 400.000 16 Lãi suất : 7% / năm Thời gian : 5 năm Giá trị thu về : 370.000

Lãi suất tương tự cho X = 10%

3.1. Xác định giá trị cấu phần nợ, cấu phần vốn tại thời điểm phát hành? Giá trị trái

phiếu sẽ biến đổi như thế nào trong thời gian phát hành? Với lãi suất X=15%

- Xác định dòng tiền tương lai

31/12/X1: 400.000 x 7%= 28.000

31/12/X2: 400.000 x 7%= 28.000

31/12/X3: 400.000 x 7%= 28.000

31/12/X4: 400.000 x 7%= 28.000

31/12/X5: 400.000 + 28.000= 428.000

- Cấu phần nợ: (2 18. + 0 1 00 %)+28 ( .0 1 0 + 0 1 %)2+28 ( .0 1 0 + 0 1 %)3+28 ( . 100 + 0 1 %)4+428.000 (1+10%)5=354.510,56

- Cấu phần vốn = Tổng giá trị thu về - Cấu phần nợ

= 370.000 – 354.510,56 = 15.489,44

Bảng phân bổ giá trị : Nợ gốc Số tiền Phân bổ Năm ban đầu Chi phí lãi phải trả

chiết khấu Nợ cuối kỳ 31/12/X1 354.510,56 35.451,06 28.000 7.451,06 361.961,62 31/12/X2 361.961,62 36.196,16 28.000 8.196,16 370.157,78 31/12/X3 370.157,78 37.015,78 28.000 9.015,78 379.173,56 31/12/X4 379.173,56 37.917,36 28.000 9.917,36 389.090,92 31/12X5 389.090,92 38.909,09 28.000 10.909,09 400.000 17

Nhận xét: Ta thấy rằng, giá trị của trái phiếu trong thời gian phát hành sẽ tăng dần,

đồng thời chí phí lãi là giá trị chiết khấu phân bổ cũng tăng dần.

3.2. Hạch toán các bút toán phát sinh

1/1/20X1: Khi doanh nghiệp phát hành Trái phiếu chuyển đổi Nợ TK Tiền : 370.000 Có TK nợ TPCĐ : 354.510,56

Có TK quyền chọn TPCĐ : 15.489,44

31/12/20X1: Ghi nhận chi phí lãi

Nợ TK chi phí lãi : 35.451,06 Có TK Tiền : 28.000 Có TK nợ TPCĐ : 7.451,06

31/12/20X2: Ghi nhận chi phí lãi Nợ TK chi phí lãi : 36.196,16 Có TK Tiền : 28.000 Có TK nợ TPCĐ : 8.196,16

31/12/20X3: Ghi nhận chi phí lãi Nợ TK chi phí lãi : 37.015,78 Có TK Tiền : 28.000 Có TK TPCĐ : 9.015,78

31/12/20X4: Ghi nhận chi phí lãi Nợ TK chi phí lãi : 379.173.56 Có TK Tiền : 28.000 Có TK TPCĐ : 9.917,36

31/12/20X5: Ghi nhận chi phí lãi Nợ TK chi phí lãi : 38.909,09 Có TK Tiền : 28.000 Có TK TPCĐ : 10.909,09 Khi đáo hạn - Cấu phần vốn

Nợ Quyền chọn TPCĐ : 15.489,44 Có Thặng dư vốn : 15.489,44 - Cấu phần nợ

TH1: Khách hàng không thực hiện chuyển đổi sang cổ phiếu (thanh toán) 18 Nợ TK TPCĐ : 400.000 Có TK Tiền : 400.000

TH2: Khách hàng thực hiện chuyển đổi sang cổ phiếu thường tỉ lệ 1:1 Nợ TK phát hành TP : 400.000 Có TK VCSH : 400.000

Phần 3: Tổng kết

Trong quá trình làm việc chung, nhóm em rút ra các ý kiến sau: - Những thuận lợi:

Các thành viên trong nhóm tích cực, có ý thức tự giác, tích cực xây dựng và đóng

góp ý kiến để hoàn thành bài tập nhóm tốt nhất.

Các câu hỏi đã được giảng viên hướng dẫn cách tiếp cận trong quá trình giảng dạy.

Bài tập nhóm bao quát tất cả các chương học, thuận lợi cho quá trình ôn thi. - Khó khăn:

Thời gian làm bài tập gấp rút, đòi hỏi các thành viên trong nhóm phải có sự tập trung cao.

Khó khăn trong việc tìm hiểu tài liệu liên quan đến việc kế toán IFRS còn hạn chế,

đa phần các chuẩn mực quốc tế đều là Tiếng anh, chưa có bản dịch được công bố chính thức…

Phần 4: Tài liệu tham khảo

1. Khoản 3, Điều 1 Quyết định 18/2007/QĐ-NHNN sửa đổi, bổ sung Điều 6 Quyết định

493/2005/QĐ-NHNN về việc phân chia các nhóm nợ.

2. https://tapchitaichinh.vn/tai-chinh-kinh-doanh/de-ap-dung-chuan-muc-bao-cao-tai-

chinh-quoc-te-thanh-cong-trong-doanh-nghiep-viet-nam-333580.html

3. http://ifrsvietnam.vn/tin-tuc/nghien-cuu-trao-doi-72/cach-thuc-ap-dung-chuan-muc-bao-

cao-tai-chinh-quoc-te-tai-viet-nam-tai-sao-va-nhu-the-nao-181.html

4. http://www.vacpa.org.vn/Page/Detail.aspx?newid=6209

5. So sánh các khác biệt chính giữa Chuẩn mực báo cáo tài chính quốc tế IFRS và Chuẩn

mực kế toán Việt Nam (pwc.com) 6. Thông tư 200/2014/TT-BTC

7. Giáo trình Kế toán tài chính 3 – Học viện Ngân hàng 19 20