Preview text:

BÀI TẬP PHÂN TÍCH TÀI CHÍNH

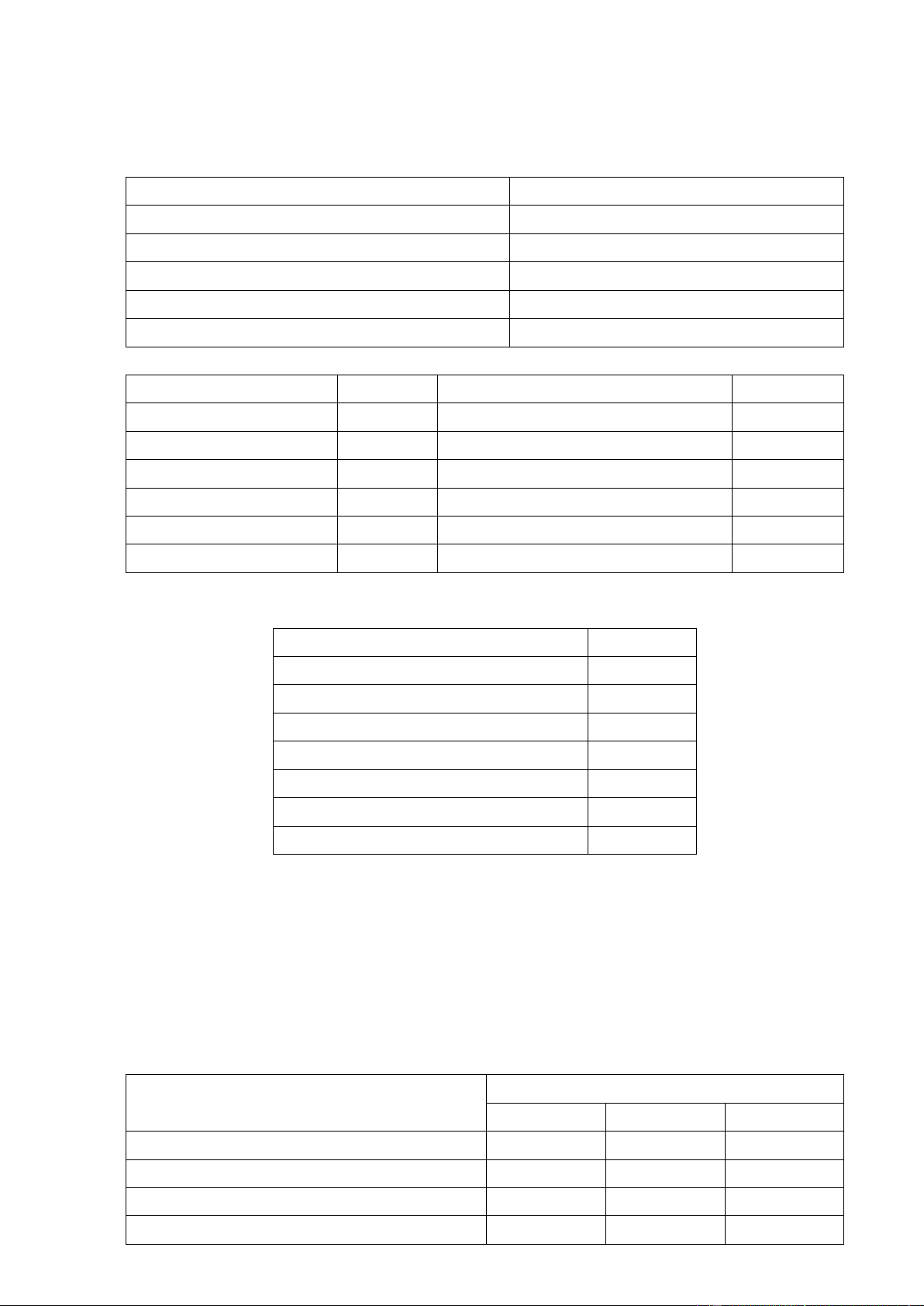

Bài 1: Tìm các thông tin còn thiếu, cho biết số liệu cuối năm N của công ty X như sau: Tỷ số Nợ = 40%

Hệ số thanh toán nhanh = 0,8

Hiệu suất sử dụng tổng TS = 1,5

Vòng quay hàng tồn kho = 6 Kỳ thu tiền = 18 ngày Lãi gộp = 80% * Doanh thu

Giả định 1 năm có 360 ngày. Doanh thu: ??? Giá vốn hàng bán: ???

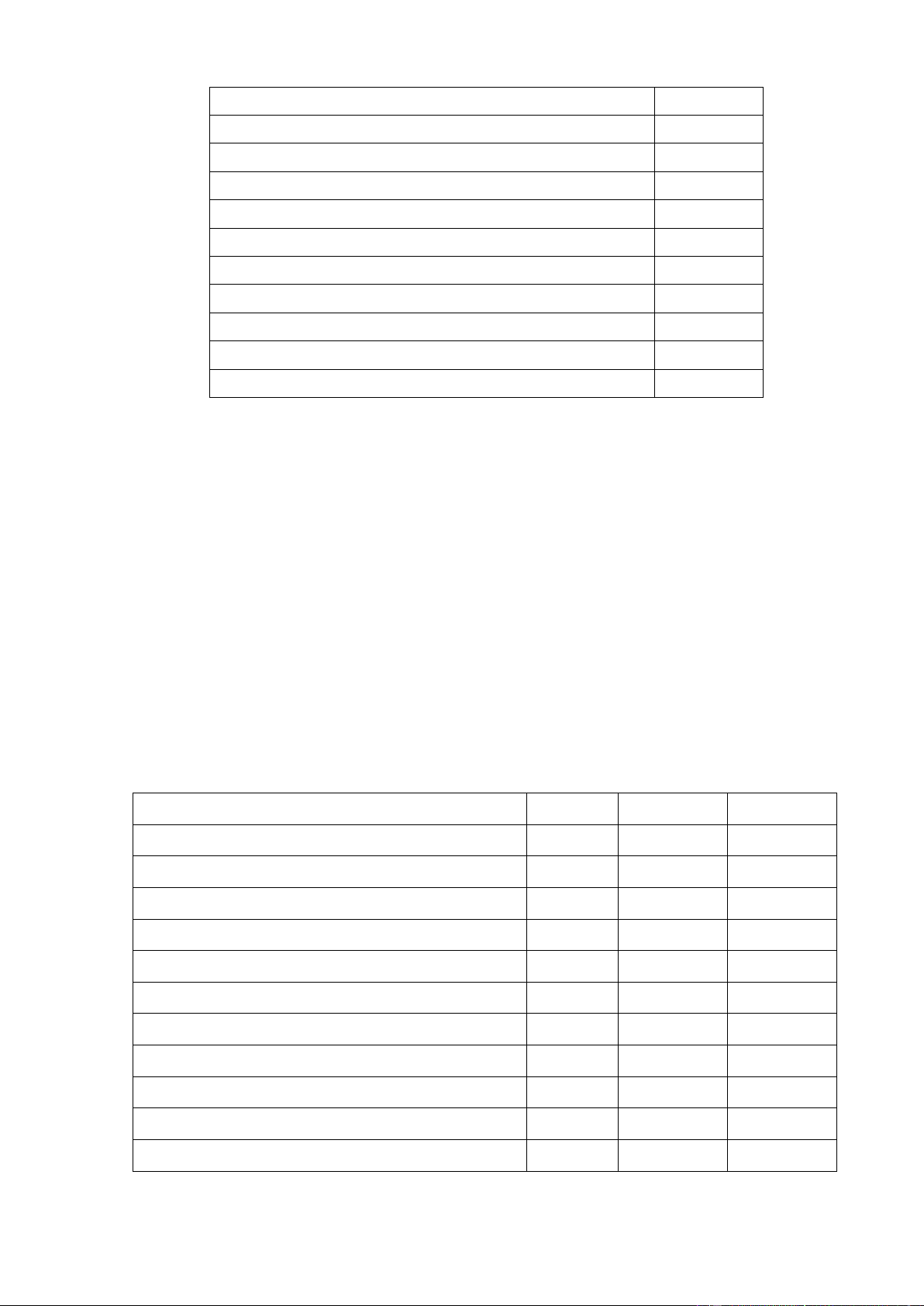

BCĐKT ngày 31/12/N (Đơn vị: triệu VND) Tài sản ??? Nguồn vốn TSNH ??? Phải trả 25.000 Tiền mặt ??? Vay ngắn hạn ??? Phải thu ??? Vay dài hạn 60.000 Hàng tồn kho ??? Vốn cổ phiếu thường ??? TSDH ??? Lợi nhuận giữ lại 95.000 Tổng TS ??? Tổng NV 370.000

Bài 2: Công ty NKD có các số liệu sau đây (Đơn vị: triệu $) Tiền 100 Tài sản dài hạn 283,5 Doanh thu 1.000 Lợi nhuận sau thuế 50 Tỷ số thanh toán nhanh 2

Tỷ số thanh toán hiện hành 3 Kỳ thu tiền 40 ngày ROE 12%

Hãy tính các số liệu sau của công ty: Khoản phải th u, nợ ngắn hạn, tài sản ngắn

hạn, tổng tài sản, ROA, vốn chủ sở hữu, nợ dài hạn.

Bài 3: Bảng dưới đây trình bày số liệu chọn lọc về ba doanh nghiệp. Mặc dù

chúng có quy mô tổng tài sản bằng nhau, song dữ liệu cho thấy giữa chúng có

những khác biệt rất quan trọng. Hãy giải thích tầm quan trọng của những sự

khác biệt này thông qua phân tích các tỷ số tài chính của chúng:

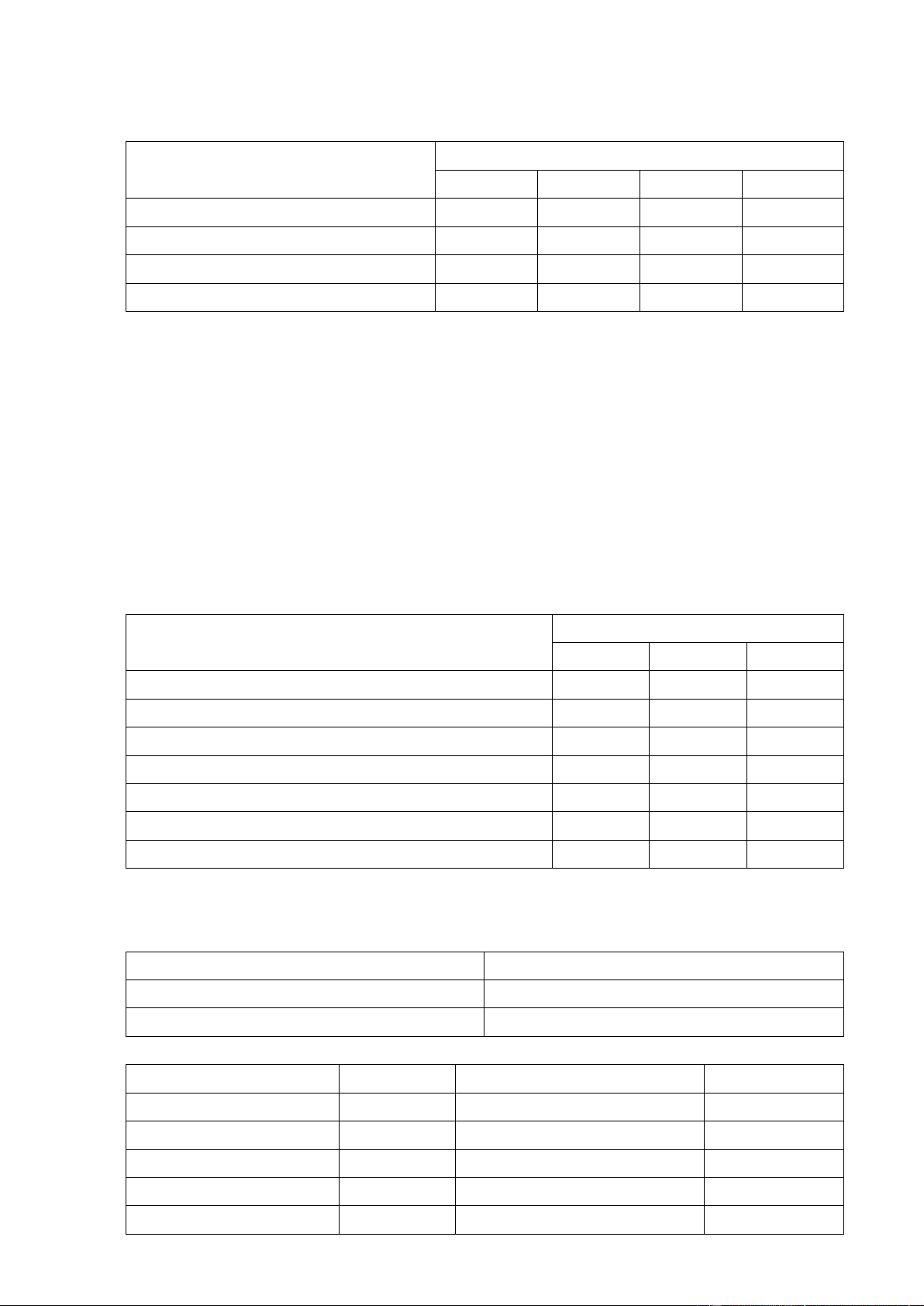

Đơn vị: triệu VNĐ Doanh nghiệp Khoản mục A B C Tổng tài sản 1000 1000 1000 Doanh thu 2000 3000 800 Lợi nhuận sau thuế 40 40 40 Nợ 400 500 0

Bài 4: Các báo cáo tài chính của công ty T&G trong một số năm gần đây cung

cấp một số thông tin như sau: Năm Khoản mục 1 2 3 4 Tổng tài sản 940 1040 1120 1340 Doanh thu 1600 1600 1900 2170 Lợi nhuận sau thuế 170 -140 210 250 Nợ 0 0 0 0 Yêu cầu:

a. Hãy tính tỷ số doanh lợi tổng tài sản (ROA) và tỷ số doanh lợi vốn chủ sở hữu (ROE) trong mỗi năm?

b. Giả sử công ty sử dụng 25% nợ vay và sự thay đổi về phương thức tài trợ

không ảnh hưởng đến doanh thu và lợi nhuận sau thuế. Tỷ số ROA và ROE

trong mỗi năm thay đổi như thế nào?

c. Có hợp lý không khi giả sử lợi nhuận sau thuế không thay đổi khi sử dụng Nợ

để tài trợ cho kinh doanh? Hãy giải thích quan điểm của bạn?

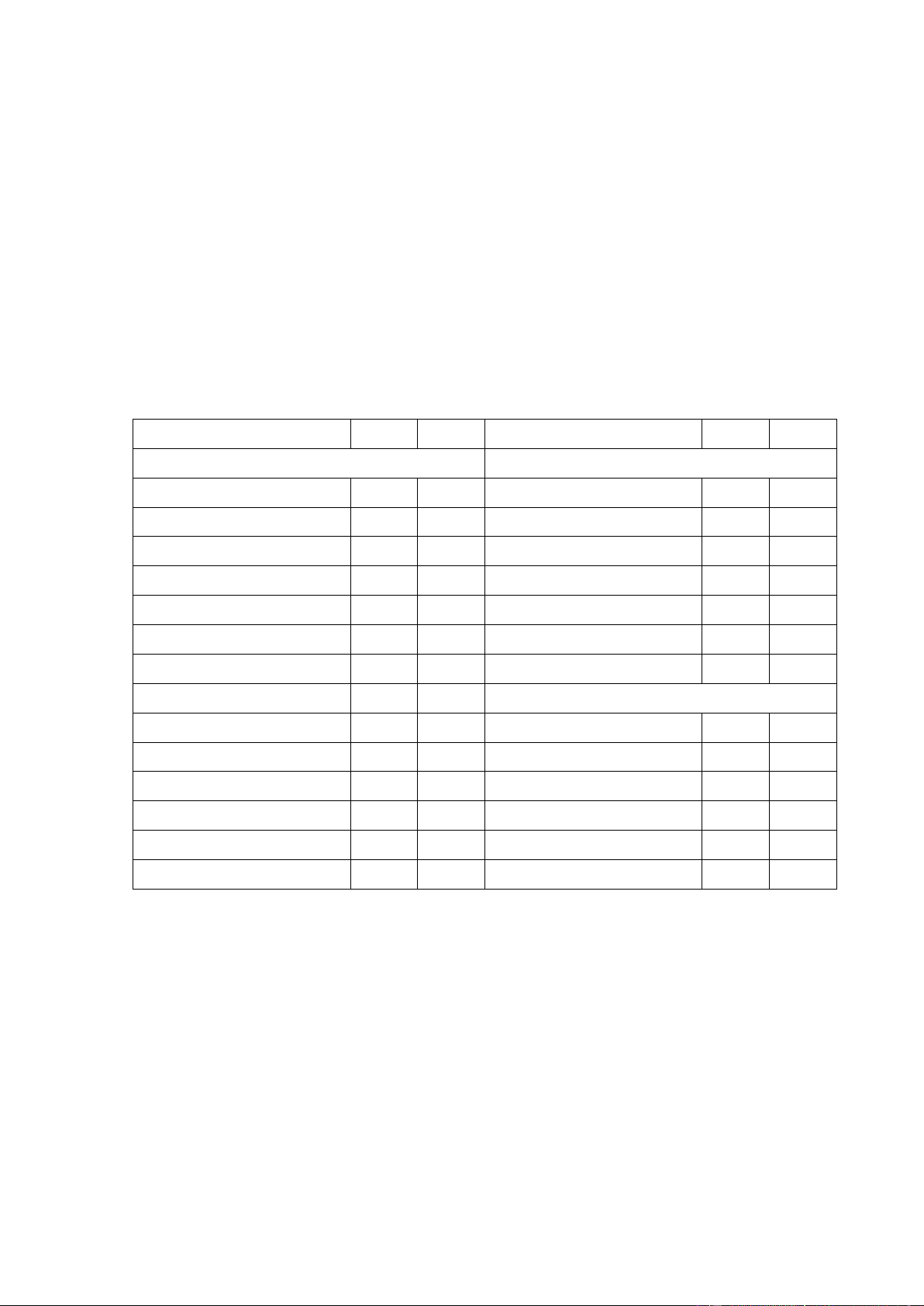

Bài 5: Thông tin về hoạt động của công ty T&G trong ba năm gần đây được cho

dưới đây. Hãy phân tích những thay đổi đã xảy ra. (Đơn vị: triệu VNĐ) Năm Khoản mục 1 2 3 Tổng tài sản 600 1100 1720 Doanh thu 1000 1800 2600 Giá vốn hàng bán 700 1323 1925

Chi phí bán hàng và quản lý 200 410 630 Chi phí trả lãi 100 50 0

Thuế thu nhập doanh nghiệp 0 6.8 18 Lợi nhuận sau thuế 0 10.2 27

Bài 6: Hãy hoàn thành bảng cân đối kế toá n và các số liệu về doanh thu cho

công ty T&G, sử dụng số liệu sau: Tỷ số Nợ: 50%

Kỳ thu tiền binh quân: 40 ngày

Khả năng thanh toán nhanh: 1,2

Tỷ số Lãi gộp/Doanh thu: 28%

Hiệu suất sử dụng tổng tài sản: 2

Vòng quay hàng tồn kho: 4 vòng/năm

Bảng cân đối kế toán ngày 31/12/… Tài sản Nguồn vốn Tiền ? Khoản phải trả ? Khoản phải thu ? Nợ dài hạn 600 Hàng tồn kho ? Vốn cổ phần thường ? TSCĐ (GTCL) ? LNGL 975 Tổng tài sản 3000 Nguồn vốn ?

Bài 7: Hãy hoàn thành các báo cáo tài chính của công ty cổ ph ần Hương Giang,

cho biết các thông tin sau: (Đơn vị: triệu đồng)

Bảng cân đối kế toán ngày 31/12/200X Tài sản Nguồn vốn I. Tài sản ngắn hạn ? I. Nợ phải trả ? 1. Tiền 500 1. Nợ ngắn hạn ? 2. Khoản phải thu ? - Phải trả người bán 400 3. Hàng tồn kho ? - Phải nộp ? Tổng TS ngắn hạn ? - Vay ngắn hạn NH 200 Tổng Nợ ngắn hạn ? 2. Nợ dài hạn ? II. TSCĐ (GTCL) ? II. Vốn chủ sở hữu -Vốn cổ phần + LNGL 3750 Tổng Tài sản ? Tổng Nguồn vốn ?

Báo cáo kết quả kinh doanh năm 200X 1. Doanh thu 8000 2. Giá vốn hàng bán 67,5% Doanh thu 3. Lãi gộp ?

4. Chi phí bán hàng và quản lý ?

5. Chi phí trả lãi (lãi vay) 400

6. Lợi nhuận trước thuế ? 7. Thuế TNDN (28%) ? 8. Lợi nhuận sau thuế ?

Cho biết thêm các số liệu sau:

1. Tỷ số khả năng thanh toán ngắn hạn: 3 lần

2. Kỳ thu tiền bình quân: 42 ngày 3. Doanh lợi doanh thu: 7%

4. Tỷ số Nợ/VCSH: 1 lần 5. Năm có 365 ngày

6. Vòng quay hàng tồn kho 3 vòng/năm

Bài 8: Hãy phân tích các tỷ số tài chính của công ty cổ phần VNM, cho biết các số liệu sau: Tiền 1000 tr VNĐ TSCĐ 2835 Doanh thu 10000 Lợi nhuận sau thuế 500 Tỷ số thanh toán nhanh 1.5

Tỷ số thanh toán ngắn hạn 2.0 Kỳ thu tiền bình quân 45 ngày ROE 17% Số ngày trong năm 365 ngày

Công ty không phát hành cổ phiếu ưu đãi, chỉ có cổ phiếu thường, nợ ngắ n hạn và nợ dài hạn.

a. Tính các khoản phải thu, nợ ngắn hạn, tài sản lưu động, tổng tài sản, cổ phần

thường, nợ dài hạn và ROA?

b. Từ câu (a), chúng ta sẽ tìm được các khoản phải thu của công ty là 1232.87 tr

VNĐ. Nếu công ty giảm kỳ thu tiền bình quân từ 45 ngày xuống còn 35 ngày,

các số liệu khác giữ nguyên. Tính lượng tiền mặt phát sinh?

c. Công ty dùng lượng tiền mặt giảm từ khoản phải thu để mua lại cổ phiếu

thường, do đó sẽ dẫn tới giảm tổng vốn cổ phần thường. Hãy tính lại các tỷ số

ROE, ROA, tỷ số Nợ? So sánh với ROA, ROE và tỷ số nợ cũ?

Bài 9: Công ty DPM, sản xuất kinh doanh các sản phẩm sữa, có tình hình tài

chính của hai năm gần đây được thể hiện trên các báo cáo tài chính như sau:

Đơn vị: tỷ đồng

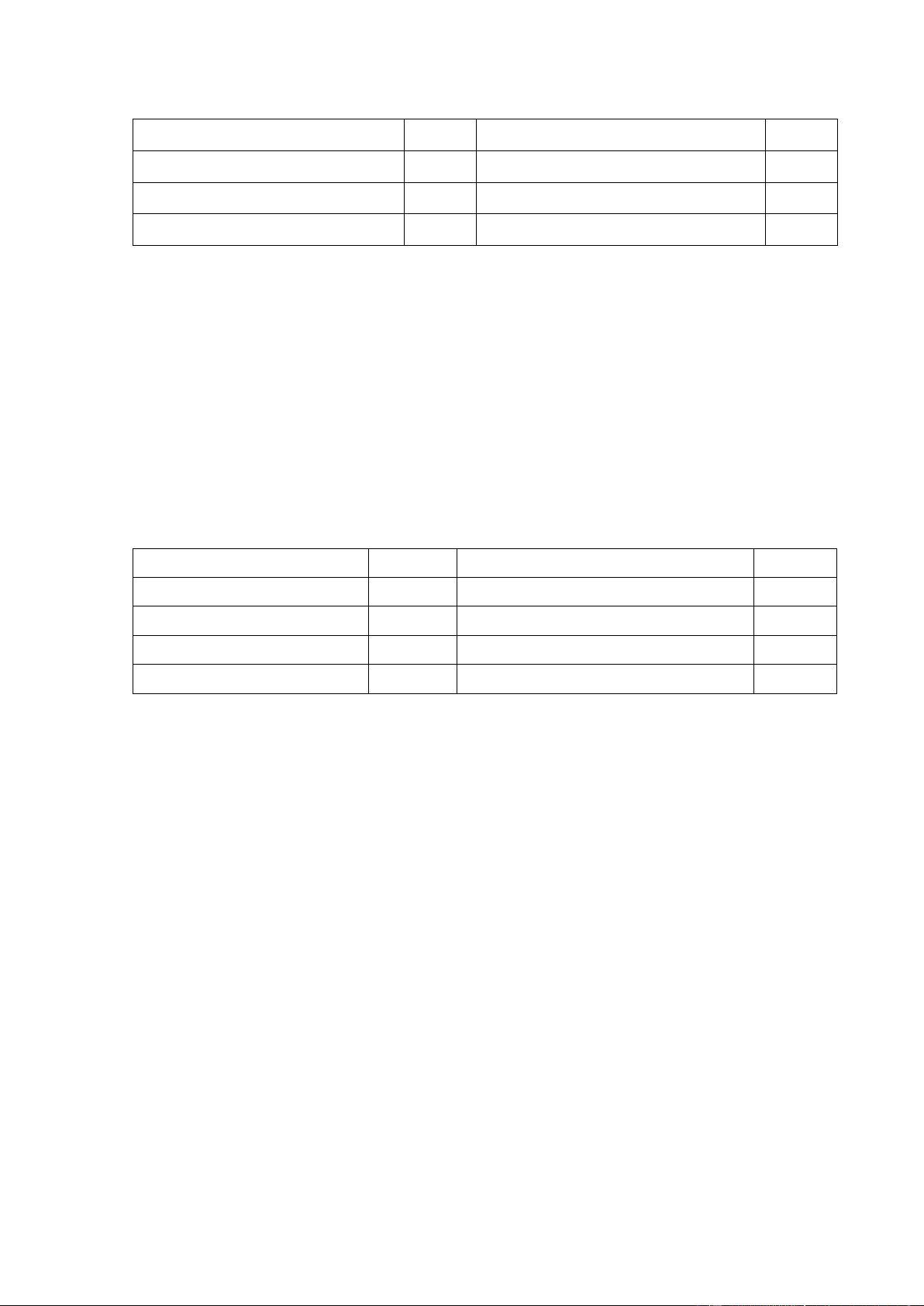

Bảng cân đối kế toán ngày 31/12/2009 Tài sản 2008 2009 Nguồn vốn 2008 2009 I. TSNH 360 303 I. Nợ 284 205 1. Tiền 55 45 1. Nợ ngắn hạn 260 181 2. CK ngắn hạn 30 33 Phải trả nhà cung cấp 140 75 3. Phải thu 85 66 Vay ngắn hạn NH 70 85 4. Tồn kho 190 159 Nợ ngắn hạn khác 50 21 2. Nợ dài dạn 24 24 II. TSDH 220 217

II. Vốn chủ sở hữu 296 315 1.Nguyên giá 500 455 Vốn cổ phần 114 114 2. KH lũy kế 280 238 Lợi nhuận giữ lại 182 201 Tổng tài sản 580 520 Tổng nguồn vốn 580 520

Báo cáo kết quả kinh doanh đến ngày 31/12/2009 Chỉ tiêu Số tiền 1. Doanh thu 795.0 2. Giá vốn hàng bán 660.0 3. Lãi gộp 135.0 4. Chi phí bán hàng 73.5

5. Chi phí quản lý (không kể lãi vay) 12.0

6. Lợi nhuận trước thuế và lãi (EBIT) 49.5

7. Chi phí trả lãi (lãi vay) 9.5

8. Lợi nhuận trước thuế 40.0 9. Thuế TNDN (28%) 11.2 10. Lợi nhuận sau thuế 28.8

Các tỷ số trung bình ngành năm 2009 Các chỉ tiêu Tỷ lệ

1. Tỷ số thanh toán ngắn hạn 2

2. Kỳ thu tiền bình quân 24 ngày 3. Vòng quay hàng tồn kho 10

4. Hiệu suất sử dụng tổng tài sản 3

5. Hiệu suất sử dụng tài sản cố định 6 6. Doanh lợi doanh thu 3%

7. Doanh lợi tổng tài sản 9%

8. Doanh lợi vốn chủ sở hữu 12.9%

9. Khả năng thanh toán lãi vay 7 10. Tỷ số nợ 30% Yêu cầu:

1. Phân tích diễn biến nguồn vốn và sử dụng vốn của công ty năm 2006

2. Tính các tỷ số cần thiết cho yêu cầu phân tích tài chính công ty.

3. So sánh tình hình tài chính công ty với các công ty khác trong cùng ngành.

4. Nếu công ty này phát hành cổ phiếu trên thị trường, là nhà đầu tư trên thị

trường chứng khoán bạn có bình luận gì về tình hình tài chính của công ty?

5. Tìm những nguyên nhân trên báo cáo tài chính của công ty có vẻ liên quan

đến sự suy giảm lợi nhuận trong những năm gần đây của công ty.

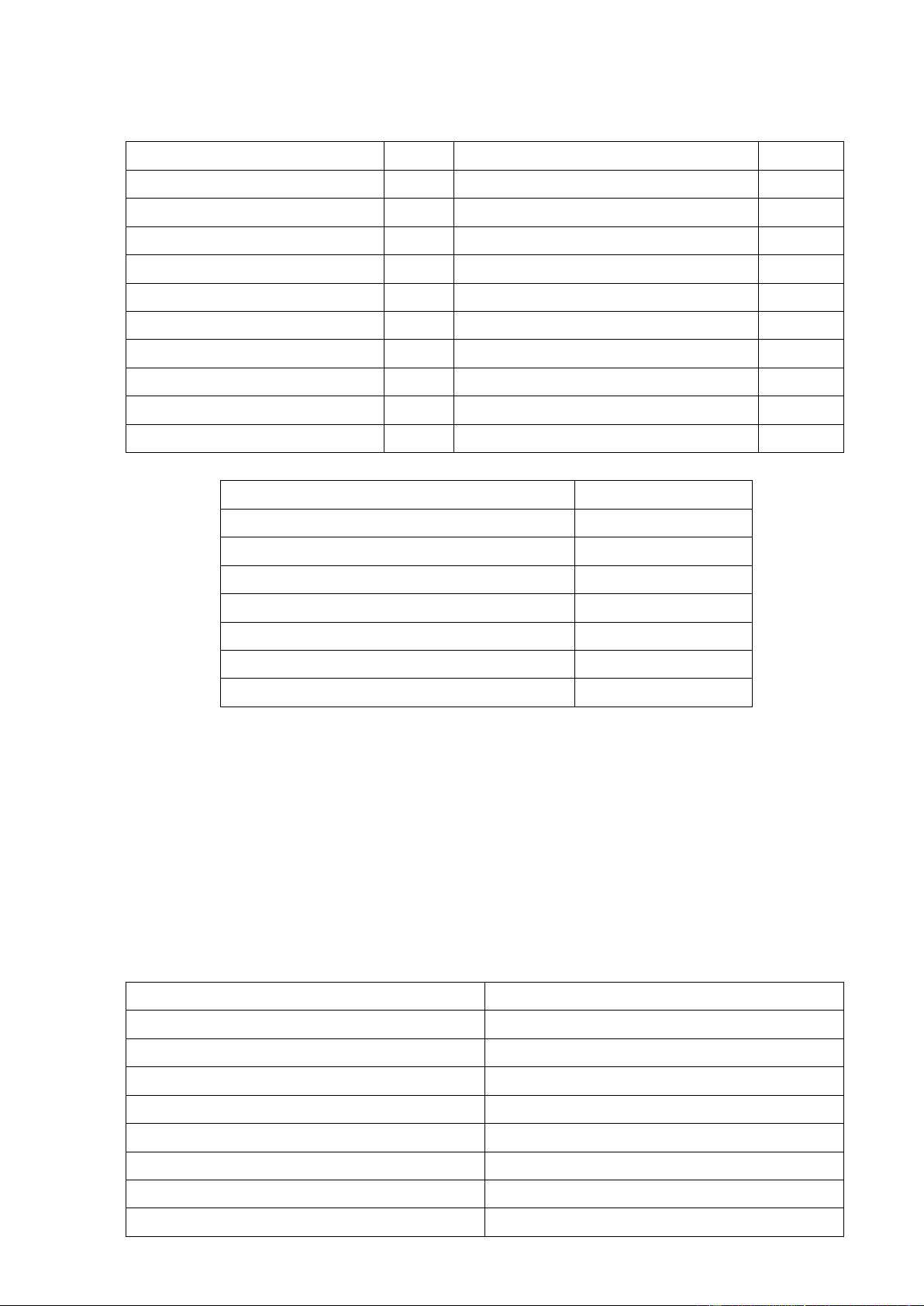

Bài 10: Jose Sanchex sở hữu và quản lý Western Gear, một hãng sản xuất nhỏ

chuyên sản xuất các thiết bị giải trí ngoài trời. Bạn được thuê để phân tích hoạt

động kinh doanh của Western Gear ba năm gần đây. Phân tích báo cáo tài chính

của bạn về công ty cho thấy các kết quả: Chỉ tiêu 2009 2008 2007

Chỉ số - xu thế doanh thu 137.0 125.0 100.0 Chi phí bán hàng/Doanh thu 9.80% 13.70% 15.30% Doanh thu/TSCĐ 3.5 3.3 3

Tỷ số thanh toán ngắn hạn 2.6 2.4 2.1 Tỷ số thanh toán nhanh 0.8 1.1 1.2 Vòng quay hàng tồn kho 7.5 8.7 9.9 Vòng quay khoản phải thu 6.7 7.4 8.2 Vòng quay tổng tài sản 2.6 2.6 3

Doanh lợi tổng tài sản (ROA) 8.80% 9.40% 10.10%

Doanh lợi vốn chủ sở hữu (ROE) 9.75% 11.50% 12.25% Lợi nhuận biên ròng 3.30% 3.50% 3.70%

Yêu cầu: Sử dụng các số liệu trên để trả lời những câu hỏi sau:

a. Có phải công ty đang trở nên dễ dàng hơn trong việc thanh toán nợ ngắn hạn

và có lợi thế trong tín dụng thương mại (được hưởng chiết khấu)?

b. Có phải công ty đang thu hồi các khoản phải thu nhanh hơn không?

c. Có phải đầu tư của công ty vào các khoản phải thu đang giảm?

e. Có phải đầu tư của công ty vào hàng tồn kho đang tăng?

f. Có phải vốn của các nhà đầu tư đang sinh lời nhiều hơn?

g. Có phải là các tài sản của công ty đang được sử dụng hiệu quả?

h. Có phải chi phí bán hàng của công ty đang giảm trong 3 năm gần đây?

Bài 11: Hai công ty cạnh tranh trong cùng một ngành đang được một ngân hàng

phân tích nhằm ra quyết định cho vay 1 trong 2 công ty. Thông tin từ báo cáo tài

chính của hai công ty được cho dưới đây: Dell HP Dell HP

Số liệu từ BCĐKT ngày cuối năm

Số liệu từ báo cáo KQKD Tài sản Doanh thu 660,000 780,200 Tiền

18,500 33,000 Giá vốn hàng bán 485,100 532,500 Khoản phải thu

36,400 56,400 Chi phí trả lãi 6,900 11,000 Thương phiếu 8,100 6,200 Thuế thu nhập 12,800 19,300 Hàng tồn kho

83,440 131,500 Thu nhập ròng 67,770 105,000 Chi phí trả trước 4,000 5,950 EPS 1.94 2.56 Nhà xưởng, thiết bị 284,000 303,400 Tổng tài sản 434,440 536,450

Số liệu đầu năm Nguồn vốn Khoản phải thu 28,800 53,200 Nợ ngắn hạn

60,340 92,300 Thương phiếu 0 0 Nợ dài hạn

79,800 100,000 Hàng tồn kho 54,600 106,400

Cổ phiếu thường,MG $5 175,000 205,000 Tổng tài sản 388,000 372,500 Lợi nhuận giữ lại

119,300 139,150 Cổ phiếu thường, MG $5 175,000 205,000 Tổng nguồn vốn

434,440 536,450 Lợi nhuận giữ lại 94,300 90,600 Yêu cầu:

1. Tính toán các tỷ số: Tỷ số thanh toán ngắn hạn, tỷ số thanh toán nhanh, vũng

quay khoản phải thu, vũng quay hàng tồn kho, số ngày thanh lý hàng tồn kho, số

ngày thu hồi các khoản phải thu, cho cả hai công ty. Xác định công ty mà bạn

cho rằng có rủi ro tín dụng thấp hơn và giải thích tại sao?

2. Tính toán các tỷ số: lợi nhuận biên ròng, vòng quay tổng tài sản, doanh lợi

tổng tài sản, doanh lợi vốn chủ sở hữu cho cả hai công ty. Giả định rằng mỗi

công ty trả cổ tức bằng tiền là $1.50 cho mỗi cổ phần và cổ phiếu của mỗi công

ty có thể được mua với giá $25/cổ phiếu, tính tỷ số P/E và Dividend yield. Xác

định xem nếu là bạn, bạn sẽ đầu tư vào cổ phiếu của công ty nào, giải thích tại sao?

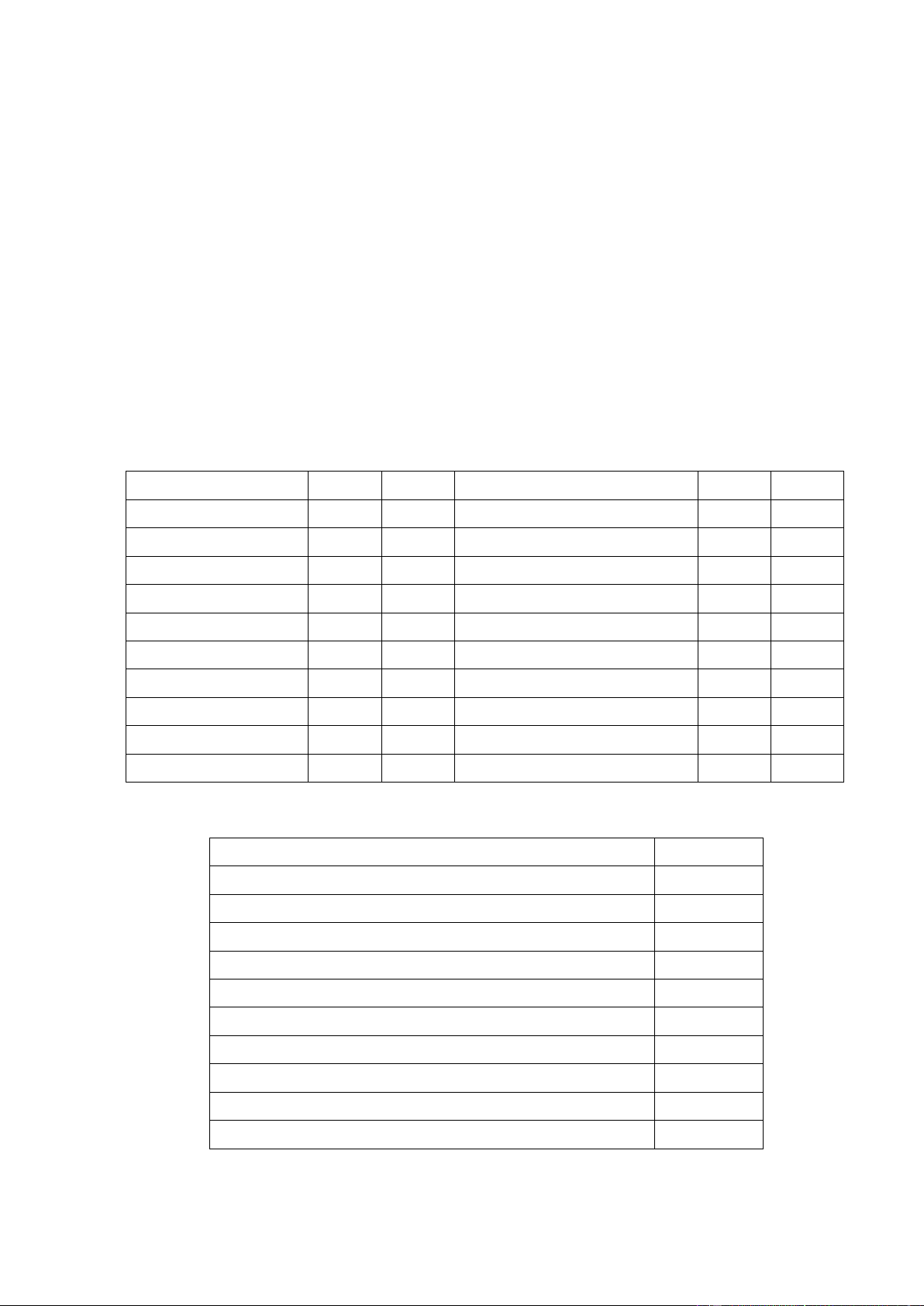

Bài 12: Giả định bạn đang phân tích, đánh giá công ty Mesco. Cho biết các dữ

liệu trong bản phân tích tài chính của bạn (31/12/09)

Lợi nhuận giữ lại, 31/12/08 ($) 98.000 Số ngày bán hàng tồn kho (ngày) 45

Tỷ số lợi nhuận biên gộp

25% Kỳ thu tiền bình quân (ngày) 18 Khả năng thanh toán nhanh

2.5 Vốn cổ phần/ Tổng Nợ 4 Tài sản dài hạn ($)

280.000 Doanh thu (100% bán chịu) ($) 920.000

Cổ phiếu thường của công ty: mệnh giá $15; 10,000 cổ phiếu được phát hành và

lưu thông; giá mỗi cổ phiếu trên thị trường là $21. Yêu cầu:

Sử dụng các dữ liệu trên, lập bảng cân đối kế toán ngày 31/12/09. Chi phí hoạt

động (không gồm thuế thu nhập và giá vốn hàng bán năm 09) là 180,000$. Thuế

suất thuế thu nhập là 40%. Giả thiết một năm 360 ngày. Công ty không phải trả

cổ tức trong cả hai năm 08 và 09. Tài sản ngắn hạn bao gồm tiền, khoản phải thu, và hàng tồn kho.

Bài 13: Bạn đang phân tích công ty Foxx. Cho biết các thông tin sau (ngày 31/12/09)

Tỷ số thanh toán ngắn hạn 2

Số ngày bán hàng tồn kho (ngày) 36 Vòng quay khoản phải thu 16 Tỷ số lãi gộp biên 50%

Khoản phải thu đầu kỳ ($) 50000 Chi phí (không gồm giá vốn) $450,000

Doanh lợi vốn cổ phần CK 20% Tổng Nợ/Vốn cổ phần 1

Doanh thu (bán chịu) ($) 1.000.000 Tài sản dài hạn 300000 Yêu cầu:

Sử dụng những dữ liệu này lập bảng cân đối kế toán 31/12/09. Tài sản ngắn hạn

bao gồm tiền, phải thu, và hàng tồn kho. Bảng cân kế toán bao gồm các chỉ tiêu:

tiền, khoản phải thu, hàng tồn kho, tổng tài sản ngắn hạn, tổng tài sản dài hạn,

tổng nợ ngắn hạn, tổng nợ dài hạn và vốn cổ phần.

Bài 14: Bạn đang dự định phân tích bảng cân đối kế toán ngày 31/12/09 của

công ty Voltek. Cho biết các thông tin sau:

1. Khoản phải thu và hàng tồn kho đầu kỳ và cuối kỳ không thay đổi

2. Thu nhập ròng là $1,300

3. Tỷ số khả năng thanh toán lãi vay (times interest earned) là 5 (thuế thu nhập

bằng 0). Công ty có trái phiếu với lãi suất 5% được phát hành ở mệnh giá.

4. Doanh lợi doanh thu (net profit margin) là 10%. Lợi nhuận bi ên gộp là 30%.

Vòng quay hàng tồn kho là 5.

5. Số ngày bán chịu (days’ sale in receivable) là 72 ngày.

6. Doanh thu/vốn lưu động ròng cuối kỳ là 4. Tỷ số thanh toán ngắn hạn là 1.5

7. Tỷ số khả năng thanh toán nhanh là 1.0 (không kể chi phí trả trước)

8. Nhà xưởng, thiết bị (giá trị còn lại) là $6,000. Một phần ba đã khấu hao.

9. Cổ tức được trả cho cổ phiếu ưu đói 8% là 40$. Không có sự thay đổi trong

cổ phần thường trong năm 09. Cổ phiếu ưu đ ãi được phát hành 2 năm trước bằng mệnh giá.

10. Thu nhập vốn cổ phần thường (EPS) là $3.75.

11. Cổ phiếu thường có mệnh giá $5 và được phát hành bằng với mệnh giá.

12. Lợi nhuận giữ lại ngày 1/1/06 là $360. Yêu cầu:

a. Với những thông tin trên, lập bảng cân đối kế toán ngày 31/12/06 của công ty

(bao gồm các chỉ tiêu sau: tiền, khoản phải thu, hàng tồn kho, chi phí trả trước,

nhà xưởng và thiết bị (GTCL), nợ ngắn hạn, trái phiếu phải trả và vốn cổ phần).

b. Xác định khối lượng cổ tức được trả cho cổ phiếu thường năm 09.

Document Outline

- BCĐKT ngày 31/12/N (Đơn vị: triệu VND)

- Báo cáo kết quả kinh doanh đến ngày 31/12/2009

- Bài 10: Jose Sanchex sở hữu và quản lý Western Gear, một hãng sản xuất nhỏ chuyên sản xuất các thiết bị giải trí ngoài trời. Bạn được thuê để phân tích hoạt động kinh doanh của Western Gear ba năm gần đây. Phân tích báo cáo tài chính của bạn về công t...

- Bài 11: Hai công ty cạnh tranh trong cùng một ngành đang được một ngân hàng phân tích nhằm ra quyết định cho vay 1 trong 2 công ty. Thông tin từ báo cáo tài chính của hai công ty được cho dưới đây:

- Bài 12: Giả định bạn đang phân tích, đánh giá công ty Mesco. Cho biết các dữ liệu trong bản phân tích tài chính của bạn (31/12/09)

- Bài 13: Bạn đang phân tích công ty Foxx. Cho biết các thông tin sau (ngày 31/12/09)

- Bài 14: Bạn đang dự định phân tích bảng cân đối kế toán ngày 31/12/09 của công ty Voltek. Cho biết các thông tin sau: