Preview text:

lOMoAR cPSD| 45650915

ĐẠI HỌC QUỐC GIA THÀNH PHỐ HỒ CHÍ MINH

TRƯỜNG ĐẠI HỌC KINH TẾ - LUẬT KHOA KINH TẾ ĐỐI NGOẠI ----- -----

LÝ THUYẾT TÀI CHÍNH TIỀN TỆ BÀI TIỂU LUẬN

ĐỀ TÀI: TÌNH HÌNH LÃI SUẤT VIỆT NAM NĂM 2022

Giảng viên hướng dẫn: Thầy Trần Hùng Sơn

Người thực hiện: Trần Bội Ngọc

Mã số sinh viên: K214021484 Ngày 30/11/2022 lOMoAR cPSD| 45650915 MỤC LỤC LỜI MỞ ĐẦU

PHẦN I. HỆ THỐNG KIẾN THỨC 1

1. Khái niệm chung 1.1. Lạm phát 1 1.2. Lãi suất 1

2. Mối quan hệ giữa lãi suất và lạm phát 2

PHẦN II. TÌNH HÌNH LÃI SUẤT VIỆT NAM TỪ THÁNG 9 NĂM 2022 3

1. Tổng quan về tình hình lãi suất Việt Nam từ tháng 9 năm 2022 3

2. Giải thích sự biến động lãi suất 5

PHẦN III. LỜI KẾT 6

TÀI LIỆU THAM KHẢO 6 lOMoAR cPSD| 45650915 LỜI MỞ ĐẦU

Sau dịch COVID-19, nền kinh tế thế giới tiếp tục đứng trước nhiều khó khăn,

thách thức, đặc biệt là bởi ảnh hưởng từ cuộc chiến tranh xung đột giữa Nga-Ukraine,

thế giới càng đến gần với nguy cơ khủng hoảng toàn cầu. Có thể nói, bức tranh kinh tế

toàn cầu 2022 chứng kiến một loạt những nỗ lực của các nước nhằm đối phó với dự báo

suy thoái trong ngắn hạn, các vấn đề về chính trị, xã hội, xung đột vũ trang cùng với

thiên tai, dịch bệnh, đặc biệt là áp lực lạm phát tăng cao. Tính tới thời điểm hiện tại,

nhiều ngân hàng trung ương trên thế giới đã liên tục thực hiện các chính sách gia tăng

lãi suất nhằm kìm hãm lạm phát.

Đứng trước bối cảnh đó, Ngân hàng Nhà nước ta luôn phải đặt mục tiêu kiểm

soát tốt lạm phát. Hơn nữa, Việt Nam là một quốc gia có nhiều cửa khẩu thương mại

cùng với độ mở kinh tế lớn, việc dự đoán xu thế và phản ứng nhanh nhạy trước lãi suất

là vấn vấn đề cấp bách hiện nay. Đó là lý do em quyết định sẽ thông qua việc nghiên

cứu, tìm hiểu kết hợp vận dụng các kiến thức đã học để thực hiện đề tài “TÌNH HÌNH

LÃI SUẤT VIỆT NĂM TỪ THÁNG 9 NĂM 2022”. lOMoAR cPSD| 45650915

PHẦN I. HỆ THỐNG KIẾN THỨC

1. Khái niệm chung 1.1. Lạm phát

Lạm phát là tình trạng gia tăng mức giá chung của hàng hóa, dịch vụ liên tục theo

thời gian. Hiểu đơn giản, lạm phát khiến cho tiền giấy trở nên mất giá khiến cho giá cả

của hàng hóa tăng lên. Lạm phát xuất hiện với những đặc trưng như: lượng tiền giấy

tăng nhiều trong quá trình lưu thông hàng hóa, giá cả các loại hàng hóa, dịch vụ liên tục

tăng và đời sống kinh tế giữa một quốc gia hay toàn thế giới vì vậy cũng trở nên bất ổn.

Đây là một hiện tượng kinh tế rất phổ biến trên toàn cầu mà bất kỳ quốc gia nào cũng

đã, đang và sẽ gặp phải. Một trong những ví dụ dễ hiểu nhất về lạm phát trong thực tế

có thể được nhìn thấy từ giá trị của một lon sữa của cách đây 10 năm và của hiện tại.

Khi đặt trong bối cảnh là thị trường thế giới, lạm phát thể hiện rõ sự sụt giảm giá trị tiền

tệ giữa hai quốc gia. Chẳng hạn, vào năm 2018, 1 ly cà phê có giá 2 dollar Mỹ tức

khoảng 46.000 đồng Việt Nam. Còn hiện nay, khi 1 dollar Mỹ đổi ra được khoảng 25.000

đồng Việt Nam thì bạn không thể chỉ cầm 46.000 đồng để mua 1 ly cà phê có giá 2 dollar

như trước nữa. Vì vậy, nếu tất cả hàng hóa cùng đồng loạt tăng giá, đồng tiền sẽ dần mất

đi giá trị ban đầu của nó. Tuy nhiên, lạm phát không phải lúc nào cũng đem lại những

tác động tiêu cực cho nền kinh tế. Khi tốc độ lạm phát tăng vừa phải ở mức từ 2-5% ở

các nước phát triển và dưới 10% ở các nước đang phát triển sẽ đem lại một số lợi ích

cho nền kinh tế, như kích thích sự tiêu dùng, đầu tư, vay nợ cũng như giảm bớt tình

trạng thất nghiệp của xã hội. Vì vậy, các quốc gia đều tập trung kiềm chế lạm phát tăng

cao thông qua những nỗ lực điều chỉnh lãi suất, trong đó có Việt Nam. 1.2. Lãi suất

Lãi suất được hiểu đơn giản là giá cả của quyền sử dụng một đơn vị vốn vay trong

một thời gian nhất định. Có thể xem lãi suất như một loại giá cả đặc biệt bởi nó được

hình thành trên cơ sở giá trị của việc sử dụng. Lãi suất được thể hiện ở dạng tỷ lệ phần

trăm nhất định được sinh ra từ thỏa thuận trong các giao dịch cho vay giữa các bên.

Khoản tiền phải trả này được gọi là tiền lãi. Người vay tiền khi trả tiền gốc cần phải trả

thêm một khoản tiền lãi như đã thỏa thuận cho người cho vay.

Đây chính là một công cụ đóng vai trò quan trọng trong việc định hướng, sử dụng

các công cụ tài khóa cũng như điều hành các chính sách tiền tệ hiện hành của Ngân hàng 1 lOMoAR cPSD| 45650915

Nhà nước. Bởi diễn biến của lãi suất ảnh hưởng trực tiếp lên kinh tế, các quyết định chi

tiêu, mua trái phiếu hay gửi tiền tiết kiệm của từng cá nhân. Qua đó, các Ngân hàng

Trung ương cũng dựa vào chỉ số này để điều tiết chỉ tiêu kinh tế vĩ mô như thất nghiệp, đầu tư, lạm phát…

Căn cứ vào giá trị thực của tiền lãi, lãi suất được chia thành hai loại: lãi suất danh

nghĩa và lãi suất thực. Trong đó, lãi suất danh nghĩa là lãi suất được công bố trên thị

trường, chưa bị điều chỉnh bởi ảnh hưởng của lạm phát. Còn lãi suất thực là chỉ số đã

được tính toán lại sau khi lấy lãi suất danh nghĩa trừ đi tỷ lệ lạm phát.

2. Mối quan hệ giữa lãi suất với lạm phát

Theo quy luật kinh tế thị trường, lãi suất và lạm phát tác động lẫn nhau. Nếu Ngân

hàng Trung ương cắt giảm lãi suất, tức lãi suất cho vay cũng giảm theo. Điều này cho

phép người dân vay mượn nhiều hơn để đầu tư, dẫn đến cung tiền cao và lượng tiền

trong lưu thông sẽ tăng lên. Khi lượng tiền tăng quá nhiều, đồng tiền trên thị trường sẽ

mất dần giá trị so với các đồng tiền khác trên thế giới, từ đó lạm phát bắt đầu tăng. Trái

lại, khi Ngân hàng Trung ương điều chỉnh gia tăng lãi suất, kéo theo đó lãi suất cho vay

cũng tăng theo. Lúc này người dân sẽ hạn chế vay tiền, thay vào đó sẽ tích cực chuyển

sang gửi tiền tiết kiệm để được hưởng lãi suất cao đó. Đồng tiền trong lưu thông lúc

bấy giờ sẽ dần khan hiếm và trở nên có giá hơn, giảm áp lực lạm phát. Tóm lại, ta có thể

hiểu quy luật thị trường đơn giản rằng, lãi suất và lạm phát vừa là nguyên nhân vừa là hệ quả của nhau.

Từ đó, theo lý thuyết Fisher, ta có được phương trình sau: i = r + p

Trong phương trình trên, i là lãi suất danh nghĩa, r là lãi suất thực còn p là kỳ vọng

về lạm phát. Nghĩa là, người đi vay khi trả lãi suất phải bao hàm khoản tiền bù lại phần

trăm giá trị đồng tiền bị hao hụt. 2 lOMoAR cPSD| 45650915

PHẦN II. TÌNH HÌNH LÃI SUẤT VIỆT NAM TỪ THÁNG 9 NĂM 2022

1. Tổng quan về tình hình lãi suất Việt Nam từ tháng 9 năm 2022

Trước động thái tăng lãi suất thêm 0,75% từ Cục dự trữ liên bang Mỹ FED cũng như

việc hàng loạt ngân hàng Trung ương khác cũng tăng lãi suất vào ngày 23/9 vừa qua,

Ngân hàng Nhà nước Việt Nam chính thức điều chỉnh gia tăng lãi suất điều hành.

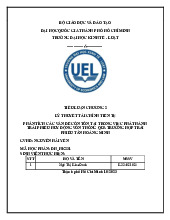

Bảng 2.1. Lãi suất tiết kiệm tháng 09/2022

(Nguồn: https://bom.so/Wp28Ri)

Đến tối ngày 25/10, Ngân hàng Nhà nước tiếp tục tăng một loạt các mức lãi suất điều

hành gồm lãi suất chiết khấu, lãi suất cho vay, lãi suất tái chiết khấu… thêm 1%.

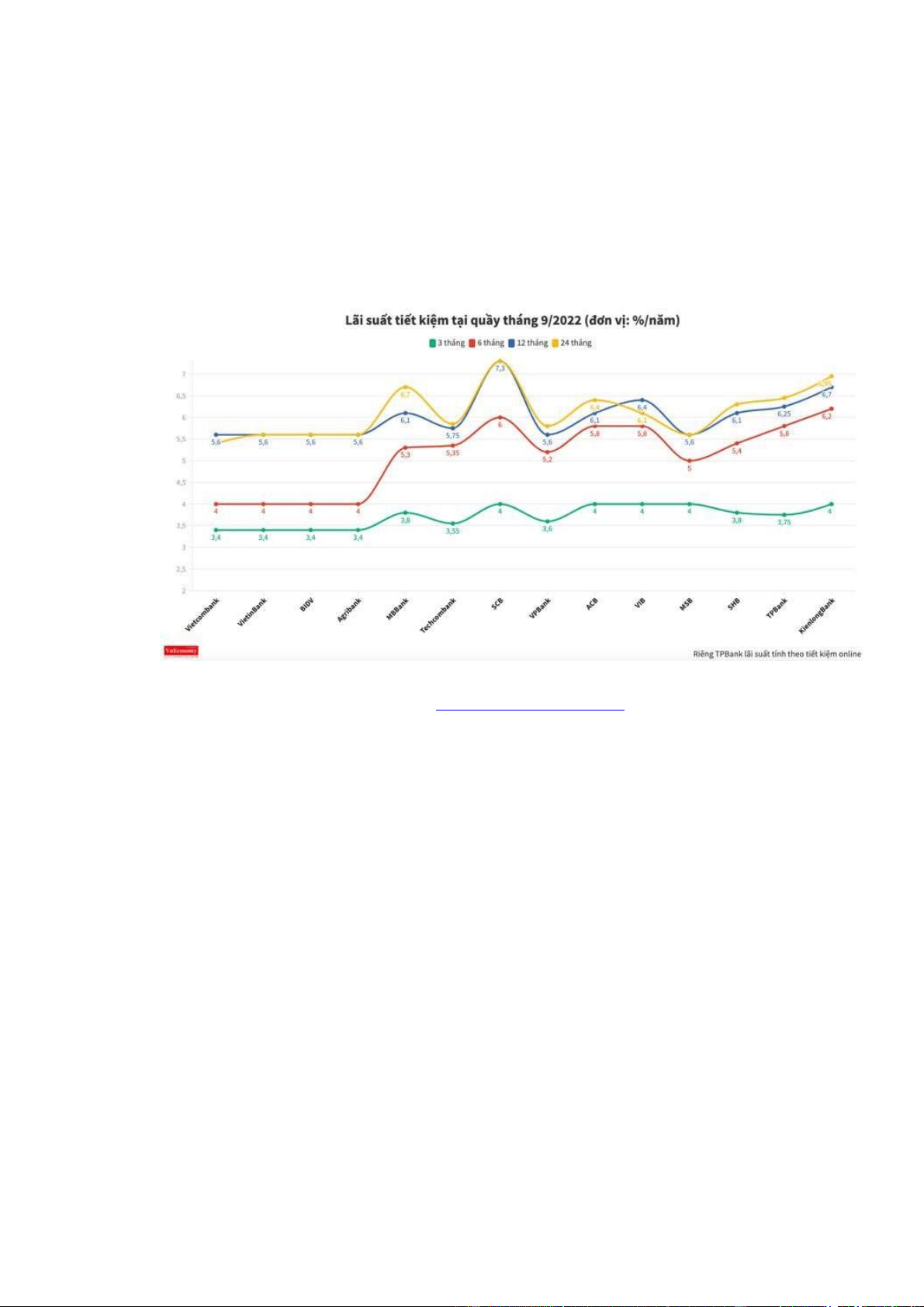

Bảng 2.1.2. Lãi suất tiết kiệm tháng 10/2022 3 lOMoAR cPSD| 45650915

(Nguồn: https://bom.so/9MnK34)

Được ghi nhận vào ngày 18/11, có thể thấy, lãi suất 9%/1 năm đã không còn hiếm

thấy tại các ngân hàng. Như vậy, sau động thái nâng một loạt lãi suất tiết kiệm lần thứ

hai từ Ngân hàng Trung ương từ cuối tháng 9, rất nhiều ngân hàng Thương mại trong

nước đã tiếp tục gia tăng lãi suất huy động.

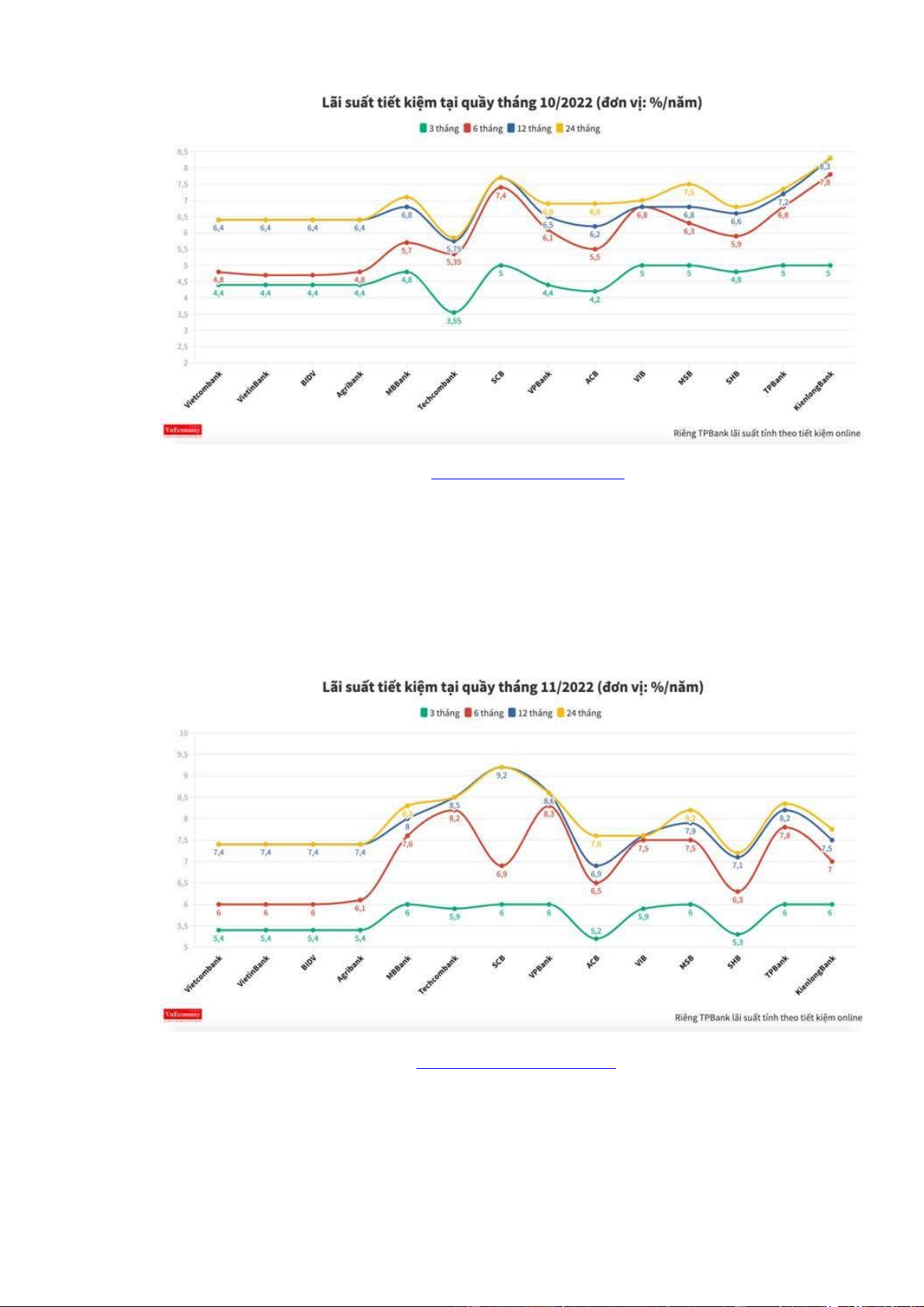

Bảng 2.1.3. Lãi suất tiết kiệm tháng 11/2022

(Nguồn: https://bom.so/mwwK8c)

Theo số liệu mới nhất vào ngày 28/11, hàng loạt ngân hàng đã tăng thêm lãi suất huy

động, với mức lãi suất cao nhất được ghi nhận lên đến 10,5%/năm đối với kỳ hạn 13

tháng tại ngân hàng Sài Gòn Công Thương (Saigonbank). Tại ngân hàng TMCP Sài Gòn 4 lOMoAR cPSD| 45650915

- SCB, lãi suất huy động tiền gửi trực tuyến cũng đạt mức 9,95%/năm đối với kỳ hạn từ

12 tháng trở lên. Sở dĩ đây là ngân hàng có lãi suất cao nhất trong hệ thống các ngân

hàng TMCP trên cả nước bởi ngoài việc tuân theo chính sách điều chỉnh gia tăng lãi suất

của Nhà nước, gần đây ngân hàng này cũng gặp một số tin tức tiêu cực, bất lợi, gây mất

niềm tin cho người tiêu dùng. Đối với ngân hàng TMCP Kỹ thương Việt Nam

(Techcombank) cũng vừa ghi nhận lãi suất huy động tăng cao nhất lên 9.3%/năm dành

cho các kỳ hạn 12 tháng. Nhìn chung, mức lãi suất tại các ngân hàng khác như Ngân

hàng TMCP Quân đội (MB), Ngân hàng TMCP Quốc Dân (NCB), Ngân hàng TMCP

Bắc Á (Bac A Bank)... cũng chứng kiến sự gia tăng. [3]

2. Giải thích sự biến động lãi suất

Theo Phó Thống đốc Ngân hàng Nhà nước Đào Minh Tú, Ngân hàng Nhà nước quyết

định tăng lãi suất nhằm kiểm soát lạm phát, ổn định kinh tế vĩ mô bao gồm tỉ giá và thị

trường ngoại hối, từ đó hỗ trợ phục hồi kinh tế cũng như đảm bảo an toàn hoạt động

ngân hàng. ”Đây cũng là ưu tiên số một của Ngân hàng Nhà nước trong thời gian tới”. [1]

Để giải thích về sự biến động này, ta có thể dựa vào lý thuyết về quy luật kinh tế thị

trường cùng với lý thuyết Fisher. Thời điểm hiện tại, nền kinh tế toàn cầu đang đối mặt

với sự gia tăng lạm phát kỷ lục. Sau tác động của dịch COVID-19, nguyên nhân chủ yếu

xuất phát từ cuộc xung đột căng thẳng giữa Nga và Ukraine, khiến cho giá cả nhiên liệu

lạm phát và tăng cao chóng mặt. Trước tình hình nguy cấp như vậy, Ngân hàng Trung

ương của các quốc gia trên thế giới buộc phải thực hiện các chính sách thắt chặt tiền tệ

mạnh tay nhất. Tính từ đầu năm 2022, trên thế giới đã chứng kiến gần 290 lượt tăng lãi

suất. Chính vì điều này mà Ngân hàng Nhà nước ta phải điều chỉnh mức lãi suất tăng

lên để giữ giá trị đồng tiền VND khỏi mất giá nặng nề so với các đồng ngoại tệ khác.

Nếu không, nền kinh tế Việt Nam sẽ rơi vào thời kỳ lạm phát trầm trọng dễ dẫn đến

khủng hoảng. Nói cách khác, lãi suất tăng sẽ phần nào làm giảm áp lực tỷ giá vì khi đó

lãi suất đồng tệ trong nước tăng lên cũng làm tăng sức hấp dẫn của đồng VND. Ngoài

ra, bằng việc tăng lãi suất, Nhà nước cũng có thể lường trước các đợt tăng lãi suất tiếp

theo của FED. Theo tờ báo Kinh tế & Đô thị, lãi suất điều hành tăng, kéo lãi suất huy

động tăng. Việc này có lợi cho người gửi tiền, qua đó giúp hệ thống ngân hàng tiếp tục

huy động được nguồn vốn, cải thiện thanh khoản, góp phần nâng cao an toàn hệ thống, 5 lOMoAR cPSD| 45650915

hệ thống ngân hàng có đủ nguồn vốn để hỗ trợ quá trình phục hồi kinh tế. [2] Cuối cùng,

giá trái phiếu tỉ lệ nghịch với lãi suất, nên khi lãi suất tăng làm cho giá trái phiếu giảm

đi, nhu cầu cho vay tiền (mua trái phiếu) tăng lên. Tóm lại, việc tăng lãi suất trong thời

gian vừa qua là điều tất yếu nhằm kiềm chế lạm phát, giữ giá trị đồng VND và trong dài

hạn là nhằm mục đích phát triển kinh tế.

PHẦN III. LỜI KẾT

Việc đồng loạt tăng lãi suất của các Ngân hàng Trung ương trên toàn cầu trong đó có

Việt Nam là một bước đi tất yếu, kịp thời nhằm đối phó với nguy cơ khủng hoảng kinh

tế, bao gồm cả sức ép từ lạm phát tăng cao. Đồng thời, đây cũng là bước đi cẩn thận để

lường trước các đợt tăng lãi suất tiếp theo từ Cục dự trữ liên bang Mỹ. Khi lãi suất đầu

vào tăng, chắc chắn sẽ kéo theo lãi suất cho vay tăng lên nên sẽ tác động khá lớn tới khả

năng tiếp cận và vay vốn của các doanh nghiệp. Thế nhưng, dưới sức ép tỷ giá và lạm

phát lớn như hiện tại, việc đảm bảo duy trì ổn định lãi suất là hết sức khó khăn. Vì vậy,

Ngân hàng Trung ương buộc phải tìm ra đáp án thỏa đáng cho bài toán làm thế nào để

có thể cân đối và đảm bảo hỗ trợ vốn cho các doanh nghiệp ngay thời điểm này.

Thông qua quá trình tìm hiểu, nghiên cứu và phân tích đề tài, em đã có cơ hội vận

dụng những kiến thức được học từ bộ môn Lý thuyết tài chính & tiền tệ để đưa ra những

lý giải cho hiện tượng biến động kinh tế. Em cũng xin cảm ơn thầy Trần Hùng Sơn đã

dùng tri thức, thời gian và tâm huyết để truyền đạt kiến thức của mình đến chúng em.

Tuy nhiên, vì thời gian tìm hiểu có hạn, cùng với những kiến thức hạn chế cũng như

chưa có nhiều kinh nghiệm, bài tiểu luận của em khó tránh khỏi sai sót. Em hy vọng sẽ

nhận được sự góp ý từ thầy để đề tài được hoàn thiện hơn.

TÀI LIỆU THAM KHẢO [1]

Báo Tiền phong (2022), Tăng lãi suất sẽ đạt những mục tiêu gì?,

https://bom.so/KtjiSJ, truy cập ngày 29/11/2022. [2]

Báo Kinh tế & Đô thị (2022), Tăng lãi suất - vì sao và ứng phó thế nào?,

https://bom.so/cw4zez, truy cập ngày 29/11/2022. 6 lOMoAR cPSD| 45650915 [3]

Báo Tuổi trẻ (2022), Lãi suất huy động vượt 10%/năm, https://bom.so/JJwzbf, truy cập 29/11/2022. 7