Preview text:

lOMoARcPSD| 36067889

BỘ THÔNG TIN VÀ TRUYỀN THÔNG

HỌC VIỆN CÔNG NGHỆ BƯU CHÍNH VIỄN THÔNG

HỌC PHẦN: ĐỊNH GIÁ DOANH NGHIỆP

CÔNG TY TÀI CHÍNH CỔ PHẦN VIỆT TÍN (VIETCREDIT) lOMoARcPSD| 36067889 MỤC LỤC

A, GIỚI THIỆU CHUNG VỀ CÔNG TY TÀI CHÍNH CỔ PHẦN TÍN VIỆT

VÀ NGÀNH TÀI CHÍNH:............................................................................................3

I, Tổng quan ngành Tài chính năm 2022...........................................................3

1. Về thị trường ngân hàng:...........................................................................3

2. Về thị trường chứng khoán:.......................................................................3

3. Về thị trường bảo hiểm:.............................................................................4

II, Giới thiệu về công ty Tài chính Cổ phần Tín Việt (VietCredit):...................4

1. Nguồn gốc hình thành công ty:..................................................................4

2. Tầm nhìn, sứ mệnh và giá trị cốt lõi của công ty:......................................5

B, PHÂN TÍCH DOANH NGHIỆP......................................................................5

I, PHÂN TÍCH MÔI TRƯỜNG VĨ MÔ............................................................5

1. Môi trường kinh tế.....................................................................................5

2.Thách thức..................................................................................................6

3. Văn hóa, xã hội..........................................................................................6

4. Môi trường chính trị, pháp luật Việt Nam:................................................7

5. Công nghệ.................................................................................................7

6. Điều kiện tự nhiên.....................................................................................7

7.Quốc tế.......................................................................................................8

II, PHÂN TÍCH TÌNH HÌNH NGÀNH KINH DOANH (TÀI CHÍNH)...........8

III, PHÂN TÍCH TÌNH HÌNH CÔNG TY......................................................11

1. Về chiến lược của công ty........................................................................11

2. Phân tích khái quát tình hình tài chính của công ty..................................13

3. Định hướng của doanh nghiệp trong tương lai (2023).............................16

C, ĐỊNH GIÁ DOANH NGHIỆP.......................................................................18

I, PHƯƠNG PHÁP CHIẾT KHÁU DÒNG TIỀN THUẦN ĐỐI VỚI DOANH

NGHIỆP – FCFF:....................................................................................................18

II, PHƯƠNG PHÁP SO SÁNH P/E:...............................................................22

D, KẾT LUẬN VỀ GIÁ TRỊ CÔNG TY VÀ BÀN LUẬN THÊM....................22 lOMoARcPSD| 36067889

I, KẾT LUẬN VỀ GIÁ TRỊ CỦA CÔNG TY.................................................22

II, BÀN LUẬN THÊM:..................................................................................23

1. Giả định về công ty cổ phần Tín Việt......................................................23

2. Dự đoán tình hình tài chính của công ty trong 3 năm sắp tới:.................24

DANH MỤC BẢNG SỐ LIỆU...........................................................................24

TÀI LIỆU THAM KHẢO...................................................................................24 lOMoARcPSD| 36067889

A, GIỚI THIỆU CHUNG VỀ CÔNG TY TÀI CHÍNH CỔ

PHẦN TÍN VIỆT VÀ NGÀNH TÀI CHÍNH:

I, Tổng quan ngành Tài chính năm 2022

1. Về thị trường ngân hàng:

Cơ sở pháp lý tiếp tục được hoàn thiện, phù hợp với bối cảnh phục hồi sau dịch

Covid-19, tập trung vào xử lý nợ xấu, cơ cấu lại hệ thống TCTD, chuyển đổi số và

triển khai gói hỗ trợ lãi suất thuộc Chương trình phục hồi 2022-2023; Chính sách tiền

tệ tiếp tục được NHNN điều hành linh hoạt, thận trọng trong xu hướng thắt chặt tiền tệ

chung của thế giới; Quy mô hoạt động và năng lực tài chính của TCTD được cải thiện.

Chất lượng tài sản của TCTD năm 2022 cơ bản ổn định, với tỷ lệ nợ xấu nội bảng

tăng nhưng nợ xấu gộp giảm so với cuối năm 2021 và tín dụng lĩnh vực tiềm ẩn rủi ro

tiếp tục được kiểm soát; Năng lực quản trị điều hành được nâng cao, tình trạng sở hữu

chéo cơ bản đã được xử lý. Theo NHNN, năm 2022, tại Việt nam đã có 20 NHTM

được công nhận áp dụng chuẩn Basel II theo Thông tư 41/2016. Cuối năm 2019,

NHNN đã ban hành; Lợi nhuận trước thuế (LNTT) của các NHTM tiếp tục khả quan trong năm 2022.

2. Về thị trường chứng khoán:

- Thị trường cổ phiếu

Tuy đang trải qua giai đoạn sóng gió, thị trường cổ phiếu Việt Nam vẫn có triển

vọng tích cực trong cuối năm 2022 và năm 2023, khi tăng trưởng GDP đạt mức cao,

lạm phát kiểm soát ở mức thấp so với thế giới, tình hình sản xuất - kinh doanh, khả

năng sinh lời của doanh nghiệp niêm yết cũng tương đối khả quan (số liệu từ báo cáo

tài chính cho thấy lợi nhuận trước thuế của 200 doanh nghiệp lớn nhất trên TTCK Việt

Nam trong 9T.2022 tăng khoảng 20% so với cùng kỳ). Một số hành vi sai phạm như

thao túng thị trường bị xử lý cũng giúp thị trường trở nên lành mạnh hơn, tạo điều kiện

cho sự phát triển bền vững trong dài hạn.

- Thị trường trái phiếu

Về hành lang pháp lý, Nghị định 65 đã được ban hành, trong đó siết chặt hơn

hoạt động phát hành trái phiếu riêng lẻ. Nghị định 65 (2022) được kỳ vọng sẽ giúp thị

trường trở nên an toàn và phát triển bền vững hơn, nhưng cũng cần có lộ trình phù hợp

hơn. Bên cạnh đó, trong năm 2022, các cơ quan quản lý đã quyết liệt xử lý các vi

phạm liên quan đến phát hành TPDN (như trường hợp của Tân Hoàng Minh và Vạn

Thịnh Phát), qua đó giúp lành mạnh hóa thị trường trong dài hạn. lOMoARcPSD| 36067889

- Chứng khoán phái sinh

Năm 2022, thị trường chứng khoán phái sinh (CKPS) Việt Nam đã có sự tăng

trưởng rất tích cực, phát huy vai trò phòng vệ rủi ro trong điều kiện thị trường cơ sở có nhiều biến động.

Cơ cấu nhà đầu tư đã có sự dịch chuyển tích cực hơn khi giảm dần tỷ trọng giao

dịch của nhà đầu tư cá nhân và tăng tỷ trọng của nhà đầu tư tổ chức.

Cơ sở pháp lý, các quy định điều tiết thị trường CKPS cũng ngày càng được hoàn

thiện hơn. Quyết định số 61/QĐ-VSD ngày 16/05/2022 của Trung tâm Lưu ký Chứng

khoán Việt Nam về việc ban hành quy chế bù trừ và thanh toán giao dịch CKPS giúp

giảm thiểu hiện tượng thao túng thị trường bằng cách thay đổi phương pháp tính giá

thanh toán cuối cùng của HĐTL VN30. Bộ Tài chính cũng đã ban hành Chỉ thị số 02

ngày 05/09/2022 về việc tăng cường công tác quản lý, kiểm tra, giám sát đảm bảo an

toàn, ổn định thị trường chứng khoán. Hiện nay, dự thảo Chiến lược phát triển TTCK

đến năm 2030 đặt ra nhiều mục tiêu quan trọng, bao gồm mục tiêu tăng trưởng trung

bình 20-30% mỗi năm của thị trường CKPS trong giai đoạn 2022-2030.

3. Về thị trường bảo hiểm:

Thị trường duy trì tốc độ tăng trưởng tốt trong giai đoạn 2016-2022. Tốc độ tăng

trưởng bình quân của thị trường bảo hiểm giai đoạn 2016-2022 đạt trên 20%/năm.

Thị trường bảo hiểm nhân thọ có tốc độ tăng trưởng tốt. Thị trường bảo hiểm phi

nhân thọ tăng trưởng mạnh trở lại sau khi bị ảnh hưởng của dịch bệnh trong năm 2021 (tăng trưởng 1,8%).

Trong báo cáo “Triển vọng thị trường bảo hiểm phi nhân thọ Việt Nam” của AM

Best – Công ty toàn cầu chuyên xếp hạng tín nhiệm doanh nghiệp bảo hiểm của Mỹ,

thị trường bảo hiểm phi nhân thọ của Việt Nam được đánh giá là có triển vọng ổn

định. AM Best dự báo tốc độ tăng trưởng sẽ được duy trì, nhất là trong bối cảnh Việt

Nam đang cơ cấu lại toàn bộ nền kinh tế theo hướng phục hồi bền vững sau đại dịch.

II, Giới thiệu về công ty Tài chính Cổ phần Tín Việt (VietCredit):

1. Nguồn gốc hình thành công ty:

Công ty Tài chính Cổ phần Tín Việt được Ngân hàng Nhà nước cấp giấy phép

ngày 18 tháng 6 năm 2018 kế thừa Công ty Tài chính Cổ phần Xi Măng, đánh dấu một

bước phát triển chiến lược, tập trung mở rộng tài chính tiêu dùng dành cho khách hàng cá nhân.

Trải qua hơn 10 năm hình thành và phát triển, Công ty đã tích lũy nhiều kinh

nghiệm, bài học, tạo tiền đề cho giai đoạn mới, giai đoạn tập trung áp dụng khoa học

công nghệ trong tài chính ngân hàng. lOMoARcPSD| 36067889

Trên nền tảng vững chắc ấy, Công ty mạnh dạn đầu tư hệ thống công nghệ đồng

bộ, hiện đại, có kiến trúc thiết kế ngang tầm khu vực và thế giới; kết hợp với đầu tư

vào nguồn nhân lực có chất lượng cao, có khả năng quản trị dựa trên nền tảng dữ liệu.

Kết quả bước đầu đã củng cố định hướng chiến lược này khi toàn bộ hạ tầng công

nghệ thông tin cho tài chính tiêu dùng được triển khai và đưa vào vận hành kinh doanh từ tháng 05/2018.

Công ty Tài chính cổ phần Tín Việt được thực hiện các hoạt động của công ty tài

chính tổng hợp theo quy định của pháp luật và của NHNN, gồm các hoạt động như là

huy động vốn, cấp tín dụng dưới các hình thức, ...

2. Tầm nhìn, sứ mệnh và giá trị cốt lõi của công ty:

VietCredit là một công ty tài chính với “tầm nhìn” trở thành hàng đầu Việt Nam

với nền tảng công nghệ hiện đại và tiên tiến. “Sứ mệnh” của VietCredit là cung cấp

dịch vụ tài chính minh bạch và tin cậy, đáp ứng các nhu cầu tín dụng thiết thực và

nâng cao giá trị cuộc sống của cộng đồng. Các “giá trị cốt lõi” của công ty bao gồm

dịch vụ khách hàng xuất sắc, liên tục cải tiến và hành động quyết liệt. VietCredit luôn

nỗ lực để hiểu và thấu hiểu những gì khách hàng mong đợi, từ đó đưa ra những giải

pháp và giá trị dịch vụ vượt trên sự mong đợi. Công ty cũng không ngừng cải tiến mô

hình kinh doanh, vận hành và quản lý rủi ro nhằm tối đa hoá sự hài lòng của khách

hàng cũng như lợi ích của chính công ty. Với tư duy và hành động kiên quyết,

VietCredit cam kết hoàn thành mọi mục tiêu với ý thức trách nhiệm cao nhất.

B, PHÂN TÍCH DOANH NGHIỆP

I, PHÂN TÍCH MÔI TRƯỜNG VĨ MÔ

1. Môi trường kinh tế.

Trên thế giới, tín dụng tiêu dùng đã rất phát triển, tuy nhiên ở Việt Nam vẫn được

đánh giá là đang ở giai đoạn tiềm năng, nhiều người dân chưa được tiếp cận và sử dụng các dịch vụ tài chính.

Việt Nam là quốc gia đang phát triển, có nền kinh tế có tốc độ phát triển ổn định ở

khu vực Đông Nam Á. Thời gian vừa qua, Chính phủ tiếp tục có nhiều nỗ lực cải thiện

các thủ tục hành chính, thủ tục thuế quan, tạo những điều kiện thuận lợi để các nhà đầu

tư nước ngoài yên tâm phát triển tại Việt Nam, đồng thời cũng thúc đẩy tốt hơn công tác

thu hút các nhà đầu tư mới.

Việt Nam có hơn 90 triệu dân, trong số đó dân số trẻ chiếm tỷ lệ lớn. Dân số Việt

Nam được dự báo là sẽ tiếp tục tăng và đạt tới 100 triệu vào năm 2025, đó là con số hết

sức thuận lợi cho kênh tài chính tiêu dùng.

Nền kinh tế phát triển ổn định, những yếu tố này giúp cho tỷ lệ thất nghiệp giảm,

người lao động thu nhập ổn định. Từ nền tảng đó, kết hợp với yếu tố dân số trẻ có tỷ lệ

lớn tập trung nhiều ở các khu vực thành thị ngày càng gia tăng nhu cầu mua sắm và tiêu

dùng để cải thiện cuộc sống, sẽ là điều kiện thuận lợi cho vay tiêu dùng. lOMoARcPSD| 36067889

Nhìn vào tốc độ hình thành rất nhanh các kênh tài chính tiêu dùng trong hệ thống

ngân hàng và sự ra đời của hàng loạt công ty tài chính, với rất nhiều dịch vụ đa dạng,

chúng ta cũng đã thấy được tiềm năng của thị trường này. 2.Thách thức

Chuyên gia kinh tế nhận định, tín dụng tiêu dùng chưa phát triển bởi nhận thức

chưa đúng và đủ về tín dụng tiêu dùng. Văn hóa đi vay để tiêu dùng còn ở mức thấp.

Bên cạnh đó, sản phẩm dịch vụ tín dụng tiêu dùng cũng chưa đa dạng và phù hợp.

Chẳng hạn, chưa có sản phẩm ở quê cho vay đám cưới, đám ma…, hay hình thức cho

vay sinh viên là cho vay trước ngày trả lương còn ít, trong khi đó, thủ tục còn phức tạp, thủ công.

Thị trường tài chính phát triển nhanh, tinh vi và phức tạp; trong khi hành lang pháp

lý chưa theo kịp, chưa đồng bộ, nhất quán và đặc biệt, khó khăn lớn nhất là tiếp cận thông tin thu nhập.

Chấm điểm tín dụng khách hàng (credit scoring) hết sức khó khăn do thông tin

thiếu minh bạch, thiếu chính xác, trong khi tính tuân thủ của bên vay còn chưa cao và

khi thông tin không minh bạch thì không thể cho vay tín chấp.

Ngay trong khu vực tín dụng tiêu dùng ở Trung Quốc chiếm 21% trong tổng tín

dụng, của ASEAN 5 là 35%..., còn ở Việt Nam chỉ chiếm khoảng 18% trong tổng dư nợ

(bao gồm cả cho vay mua nhà, sửa chữa nhà ở) và lãi suất cũng cao hơn nhiều so với lãi suất thương mại.

Chẳng hạn, ở Mỹ, lãi suất cho vay thông thường chỉ 0,25%/năm, nhưng lãi suất

cho vay tiêu dùng cũng từ 8-36%/năm; ở Trung Quốc, lãi suất tín dụng thông thường

khoảng 6%/năm, nhưng cho vay tiêu dùng là 10-40%/năm... Lãi suất ở Việt Nam cao

hơn các nước, theo TS. Cấn Văn Lực, là bởi rủi ro hơn và lạm phát cũng cao hơn.

Nhiều ý kiến cho rằng, nên áp trần lãi suất, nhưng nếu triển khai rất rủi ro, tốn kém

về mặt quản lý. Chẳng hạn, nếu áp trần 20%/năm như vay thương mại thì các công ty sẽ

không thể cho vay được bởi không đủ trang trải về chi phí và yêu cầu lợi nhuận.

Ngoài ra, việc áp trần lãi suất sẽ kìm hãm sự phát triển của nền kinh tế vì hạn chế

khả năng tiếp cận tín dụng của người dân, nhất là những người có thu nhập thấp và ở

vùng sâu, vùng xa, sinh viên các trường đại học, chưa kể lại gián tiếp thúc đẩy tín dụng

đen phát triển với lãi suất cao hơn gấp đôi, gấp ba lãi tiêu dùng.

3. Văn hóa, xã hội

Đa số người đi làm nhận mức lương tương đối sẽ có một khoản tiết kiệm ứng phó

tạm thời khi thu nhập bị giảm sút. Tuy nhiên, dịch bệnh kéo dài, kinh tế còn nhiều khó

khăn khiến số tiền tích lũy cạn dần, trong khi các chi phí điện, nước, internet… lại không giảm.

Thẻ tín dụng nội địa VietCredit đang được xem một giải pháp nới rộng tài chính

hữu hiệu, giúp khách hàng dễ dàng cải thiện và nâng cao chất lượng cuộc sống.

Khi cần chi tiêu, khách hàng có thể "ứng lương" ngay tại hơn 19.000 cây ATM

trên toàn quốc. Thẻ có thời hạn sử dụng đến 3 năm, thoải mái vay trả liên tục trong hạn

mức mà không cần tái thực hiện các thủ tục vay vốn, tiết kiệm thời gian và công sức.

Với những khoản phát sinh đột xuất chưa kịp xoay xở như tiền viện phí, học phí,

hiếu hỉ, dự trữ thực phẩm, thuốc men mùa dịch, ... việc "ứng" tiền từ thẻ VietCredit sẽ

giúp khách hàng giải quyết các vấn đề nhanh chóng. Tùy nhu cầu, chủ thẻ linh hoạt rút

vừa đủ số tiền cần, không cần cất giữ quá nhiều tiền mặt chưa cần thiết trong người. lOMoARcPSD| 36067889

Đặc biệt mới đây, VietCredit đã điều chỉnh chính sách gia tăng quyền lợi cho khách

hàng có thu nhập từ lương. Cụ thể thu nhập càng cao, hạn mức thẻ được cấp càng nhiều,

với lãi suất phù hợp, giúp khách hàng thêm an tâm sử dụng, ngay cả khi chưa đủ nguồn lực.

Người dùng hiện nay rất quan tâm đến các loại phí khi mở thẻ, nhất là trong bối

cảnh thu nhập không dư dả. Với thẻ VietCredit, chủ thẻ hoàn toàn yên tâm với chính

sách vượt trội "Nói không với phí", điển hình như không phải đóng bất kỳ loại phí nào

từ phí mở thẻ, phí cấp gửi thẻ tận nhà, phí thường niên, phí sao kê, phí SMS… thậm chí

cả phí tất toán trước hạn.

Thẻ VietCredit được giới văn phòng ưa chuộng bởi các tiện ích đều có thể thực

hiện online, vừa nhanh chóng lại vừa giúp giảm thiểu tiếp xúc trong mùa dịch.

Khi cần thanh toán khoản vay, khách hàng có rất nhiều cách thanh toán trực tuyến

tiện lợi như chuyển khoản Internet banking, Mobile banking, qua ví điện tử, hoặc trên

website, ứng dụng VietCredit…

4. Môi trường chính trị, pháp luật Việt Nam:

Các yếu tố chính trị và luật pháp có ảnh hưởng lớn đến hoạt động sản xuất, kinh

doanh của công ty, bao gồm: hệ thống các quan điểm, đường lối chính sách của chính

phủ, hệ thống luật pháp hiện hành, các xu hướng ngoại giao của chính phủ, những diễn

biến chính trị trong nước, trong khu vực và trên toàn thế giới. Công ty phải tuân theo

các quy định về thuê lao động, thuế, cho vay, an toàn, vật giá, ...

Tình hình chính trị pháp luật ổn định của Việt nam có ý nghĩa quyết định trong

việc phát triển kinh tế, giải quyết việc làm, tăng thu nhập cho người lao động, làm tăng

nhu cầu tiêu dùng của xã hội.

Vai trò trên trường quốc tế của Việt Nam được nâng cao là tiền đề tốt, tạo điều

kiện thuận lợi cho Vietcredit đẩy mạnh phát hành thẻ tín dụng, cho vay tiêu dùng. 5. Công nghệ

Với tốc độ phát triển vũ bão của ngành công nghệ thông tin thì Vietcredit đã phải

đối mặt với nhiều thách thức. Thời gian gần đây, lợi dụng uy tín thương hiệu của công

ty tài chính VietCredit trên thị trường, nhiều đối tượng sử dụng các thủ đoạn lừa đảo

như giả mạo nhân viên VietCredit hay giả mạo thương hiệu VietCredit, đánh vào tâm lý

cả tin của khách hàng đang có nhu cầu vay vốn với mục đích lừa đảo, chiếm đoạt tiền,

tài sản hoặc lấy cắp thông tin cá nhân.

Đại diện VietCredit cho biết thêm gần đây xuất hiện nhiều cá nhân, tổ chức sử

dụng tên gọi như ViCredit, V-sing Credit, ... để tiếp cận người đi vay trên mạng xã hội.

Tuy nhiên, vị đại diện khẳng định các đối tượng này không liên quan hay hợp tác với

VietCredit, không thuộc quản lý của công ty và cũng không được VietCredit cấp phép

để tư vấn cho khách hàng về sản phẩm, dịch vụ VietCredit cung cấp.

Thậm chí, các đối tượng kể trên còn sử dụng các slogan “Vay tiêu dùng tiện lợi”,

tagline “An tâm như vay người thân” chính thức của VietCredit để mời chào khách hàng mở thẻ.

6. Điều kiện tự nhiên

Là yếu tố khách quan rất khó dự báo trước được tác động của nó đến nền kinh tế

nói chung cũng như hoạt động kinh doanh của Vietcredit nói riêng. Tuy nhiên thời gian lOMoARcPSD| 36067889

gần đây đã xảy ra các sự cố về thiên tai: hỏa hoạn, dịch bệnh đã gây thiệt hại tài sản về

con người cho nền kinh tế và cho cả tình hình hoạt động của Vietcredit. 7.Quốc tế

Thế giới đang đứng trước xu hướng công nghệ và toàn cầu hóa, trong đó thế giới

ngày càng gắn kết với nhau thành một thị trường toàn cầu và một ngôi làng chung. Trong

lĩnh vực tài chính tiêu dùng, VietCredit là một trong số ít công ty tài chính được Tạp chí

HR Asia vinh danh là "Nơi làm việc tốt nhất châu Á" 2021.

II, PHÂN TÍCH TÌNH HÌNH NGÀNH KINH DOANH (TÀI CHÍNH)

Năm 2021, vượt qua những diễn biến tiêu cực từ dịch bệnh, chuỗi cung ứng bị

đứt gãy, giá cả hàng hoá cơ bản biến động phức tạp… các cấu phần của thị trường tài

chính vẫn đạt được nhiều kết quả khả quan, góp phần đảm bảo cung ứng vốn cho nền

kinh tế. Sang năm 2022, thị trường tài chính Việt Nam được dự báo vẫn tiếp tục đón

nhận những khó khăn nhưng sẽ đan xen với các thuận lợi...

Hiện tại, thị trường tài chính Việt Nam đã phát triển tương đối đầy đủ, với 3 khu

vực chính là ngân hàng, chứng khoán và bảo hiểm. Quy mô tính theo thông lệ đến cuối

năm 2021 tương đương khoảng 300% GDP. Trong đó, hệ thống ngân hàng giữ vai trò

chủ đạo, chiếm khoảng 57,2%; thị trường cổ phiếu chiếm 28,4%; dư nợ thị trường trái

phiếu và doanh thu phí bảo hiểm chiếm lần lượt 13,6% và 0,8% quy mô hệ thống tài chính Việt Nam.

Tại hội thảo công bố: Báo cáo “Thị trường tài chính Việt Nam 2021 và triển vọng

2022” vừa được Ngân hàng thương mại cổ phần Đầu tư và phát triển Việt Nam (BIDV)

và Ngân hàng Phát triển châu Á (ADB) tổ chức tại Hà Nội, hầu hết các chuyên gia đều

nhìn nhận thị trường tài chính Việt Nam năm 2021 đã vượt khó thành công.

Các khó khăn có thể nhắc đến như: diễn biến phức tạp của dịch Covid-19 và hoạt

động phân bổ vaccine không đồng đều trên thế giới khiến việc chấp nhận mở cửa chậm

hơn; sự lệch pha trong tiến trình phục hồi kinh tế; áp lực lạm phát dần hiện hữu. Đồng

thời, nhiều vấn đề cố hữu của nền kinh tế vẫn còn tồn tại như thu ngân sách thiếu bền

vững, cơ cấu lại nền kinh tế còn chậm, nợ xấu tiềm ẩn đang gia tăng ...

Trong bối cảnh đó, hoạt động kinh doanh của các tổ chức tín dụng, công ty chứng

khoán và bảo hiểm tại Việt Nam vẫn duy trì tăng trưởng tích cực. Đặc biệt, ngành ngân

hàng đã thể hiện rất rõ vai trò trụ cột chính khi dẫn vốn cho nền kinh tế, hỗ trợ người dân và doanh nghiệp.

Cụ thể, mặt bằng lãi suất cho vay giữa tổ chức tín dụng và tổ chức kinh tế, người

dân đã giảm khoảng 0,82%/năm. Ngoài ra, mặc dù phải tiếp tục các chương trình cơ cấu

lại nợ, hỗ trợ khách hàng chịu tác động bởi dịch Covid-19 khoảng 52.000 tỷ đồng và tỷ

lệ bao phủ nợ xấu được đẩy lên mức 152% (từ mức 105% của năm 2020) nhưng lợi lOMoARcPSD| 36067889

nhuận trước thuế của 29 ngân hàng thương mại, chiếm 80% thị phần toàn ngành vẫn tăng trưởng 32%.

Ở các trụ cột khác như thị trường chứng khoán, năm 2021 chỉ số chứng khoán VN-

Index tăng 35,7%; vốn hóa thị trường cổ phiếu tăng 48,4%; thanh khoản thị trường tăng 253%.

Huy động vốn qua thị trường chứng khoán đạt 757.000 tỷ đồng, tương đương tăng

62%; trong đó, phát hành trái phiếu doanh nghiệp đạt 657 nghìn tỷ đồng, tăng 42% so

với năm 2020. Lượng nhà đầu tư mới đạt kỷ lục với 1,5 triệu tài khoản, gấp gần 1,5 lần

số lượng của 4 năm liền trước cộng lại...

Hay như thị trường bảo hiểm, năm 2021 có tổng doanh thu đạt 217 nghìn tỷ đồng,

tăng gần 19% so với mức tăng 14% của năm 2020. Lợi nhuận ròng của các công ty kinh

doanh bảo hiểm niêm yết tăng 19%...

TS. Cấn Văn Lực, chuyên gia kinh tế trưởng BIDV, đánh giá: “Thị trường tài chính

Việt Nam cùng với xu thế chung của thế giới và nội lực, đã trụ vững, duy trì mức tăng

trưởng khá. Điều này một phần là do chính sách tiền tệ linh hoạt, cho phép các biện pháp

cơ cấu lại, hỗ trợ cho cả doanh nghiệp và tổ chức tín dụng; phần khác là do xu hướng

quan tâm, dịch chuyển kênh đầu tư trong bối cảnh dịch bệnh. Đồng thời, nỗ lực tiết giảm

chi phí, đa dạng hóa hoạt động, đẩy mạnh chuyển đổi số cũng đã góp phần quan trọng

tăng sức chống chịu và khả năng sinh lời của các tổ chức tài chính”.

Cũng theo TS. Cấn Văn Lực, năm 2022, thị trường tài chính Việt Nam sẽ có 4 cơ

hội để tăng trưởng, đó là nền kinh tế được dự báo hồi phục tốt khi Việt Nam kiên định

chiến lược “sống chung an toàn với Covid-19”, chương trình phục hồi và phát triển kinh

tế - xã hội đã được thông qua và triển khai tích cực. Tiếp theo, đầu tư công được Chính

phủ chỉ đạo quyết liệt, đẩy mạnh từ đầu quý 3/2022.

Thêm vào đó, chuyển đổi số diễn ra mạnh mẽ, toàn diện trên phạm vi cả nước; qua

đó, trở thành động lực mới thúc đẩy tài chính số. Ngoài ra, khung khổ pháp lý cho hoạt

động tài chính tiếp tục được chú trọng và hoàn thiện, đặc biệt khung pháp lý liên quan

đến lành mạnh hoá thị trường chứng khoán.

Song song với 4 cơ hội nêu trên, một chuyên gia tài chính cũng chỉ ra các điểm

thuận lợi mang tính đặc thù riêng cho từng ngành mà điển hình là Nghị quyết 42 về xử

lý nợ xấu đã được Uỷ ban Thường vụ Quốc hội thống nhất kéo dài thời hạn áp dụng

toàn bộ quy định đến ngày 31/12/2023. Điều này sẽ tạo điều kiện thúc đẩy việc xử lý nợ

xấu trong bối cảnh nợ xấu tiềm ẩn tăng do tác động bởi dịch Covid-19.

Thêm vào đó, với việc tín dụng tăng tốt hơn năm 2021 (bao gồm cả gói hỗ trợ lãi

suất), ngân hàng bán lẻ có diễn biến tích cực, dư địa cho thu nhập ngoài lãi còn lớn, thị

hiếu khách hàng càng ngày càng ủng hộ cho hoạt động phát triển ngân hàng số…, lợi lOMoARcPSD| 36067889

nhuận toàn ngành ngân hàng được kỳ vọng tăng trưởng bình quân khoảng 20-25% so với năm 2021.

Tương tự, nền tảng pháp lý dần hoàn thiện để tạo tiền đề cho khả năng được FTSE

Russell nâng hạng sẽ giúp thị trường chứng khoán phát triển. Dự báo, VN-Index có thể

tăng lên ngưỡng 1.610 điểm theo kịch bản tích cực. - Các rủi ro khó tránh

Tuy nhiên, theo một chuyên gia nước ngoài nhiều năm hoạt động ở thị trường tài

chính Việt Nam, có bốn rủi ro đang xuất hiện có thể tác động tiêu cực đến sự phát triển

của thị trường tài chính.

Thứ nhất, lạm phát tăng khiến chính sách tiền tệ Việt Nam rơi vào thế khó, đẩy

hoạt động điều hành vào thế lưỡng nan: tăng lãi suất có thể giúp kiểm soát lạm phát

nhưng lại làm giảm đà hồi phục kinh tế.

Thứ hai, rủi ro thanh toán ngày càng gia tăng. Từ đầu năm 2022 đến nay, cuộc

xung đột giữa Nga – Ukraine khiến giá dầu, hàng hóa biến động mạnh, chuỗi cung ứng

bị đứt gãy, kéo theo là hoạt động thanh toán xuất nhập khẩu, hợp tác đầu tư với hai

quốc gia nói trên bị gián đoạn.

Thứ ba, khung pháp lý đang được hoàn thiện nhưng vẫn chưa theo kịp tốc độ phát

triển của thị trường.

Thứ tư, rủi ro công nghệ thông tin, tội phạm tài chính, an ninh mạng gia tăng trong

quá trình chuyển đổi số.

Một chuyên gia khác cũng cho rằng, ngân hàng, chứng khoán, bảo hiểm và bất

động sản có mối quan hệ liên thông. Do đó, việc tăng trưởng nóng của bất động sản

cũng phần nào ảnh hưởng tới các trụ cột của thị trường tài chính.

“Dòng vốn cho sự bùng nổ của thị trường bất động sản trong thời gian vừa qua

chủ yếu nằm ở thị trường tài chính. Nếu dòng vốn vẫn đổ vào tài sản thì thị trường tài

chính khó phát triển mạnh”, vị chuyên gia này nói.

Chung quan điểm, TS. Lê Xuân Nghĩa cho rằng, rủi ro lớn nhất trên thị trường tài

chính hiện nay là những bất ổn của thị trường trái phiếu doanh nghiệp, nhất là trái

phiếu doanh nghiệp bất động sản. Bởi lẽ, vốn tín dụng cho khu vực bất động sản hiện

khoảng 1 triệu tỷ đồng nhưng dư nợ vốn trái phiếu doanh nghiệp do các công ty bất

động sản phát hành cũng khoảng 1 triệu tỷ đồng.

Trong trường hợp cả hai nguồn vốn trên cùng bị siết, các doanh nghiệp bất động

sản chắc chắn gặp khó khăn. Hậu quả của tình trạng trên là các dự án bất động sản mới

không thể triển khai, dự án dang dở cũng bị đình trệ. Điều này càng khiến cho nguy cơ

doanh nghiệp bất động sản mất khả năng thanh toán nợ trái phiếu khi đến hạn càng rõ

ràng. Một khi thị trường bất động sản bị đóng băng, thì sẽ tác động tiêu cực đến hệ

thống ngân hàng, chứng khoán... lOMoARcPSD| 36067889

“Hiện tại, rủi ro của thị trường tài chính Việt Nam đến từ cả yếu tố khách quan và

chủ quan. Do đó, tiến trình lành mạnh hóa thị trường là cần thiết, nhưng cách tiếp cận

nên là kiểm soát được rủi ro đi kèm với kiến tạo phát triển. Việt Nam cần sớm thúc

đẩy thị trường xếp hạng tín nhiệm phát triển bằng cách khuyến khích hình thành các

liên doanh với các công ty định hạng tín nhiệm uy tín thế giới, để họ hỗ trợ công ty

trong nước về kỹ thuật, đồng thời cùng nhau đưa ra xếp hạng tín nhiệm cho các chủ

thể phát hành trái phiếu doanh nghiệp...”, ông Nghĩa nói.

III, PHÂN TÍCH TÌNH HÌNH CÔNG TY

1. Về chiến lược của công ty.

1.1. VietCredit luôn chủ động với những diễn biến trên thị trường, tập trung

quản trị rủi ro và có cách thức quản trị phù hợp.

Công ty Tài chính Cổ phần Tín Việt (VietCredit - UPCoM: TIN) vừa công bố kết

quả kinh doanh 9 tháng đầu năm 2022. Theo đó, doanh thu đạt 1.395 tỷ đồng, tăng 16%

so với cùng kỳ và lợi nhuận sau thuế đạt 84 tỷ đồng, tăng 22% so với cùng kỳ, đạt 132%

kế hoạch lợi nhuận đề ra cho cả năm 2022.

Cụ thể, kế hoạch năm 2022 đã được Đại hội đồng cổ đông thường niên của

VietCredit thông qua với doanh thu thuần là 1.898,63 tỷ đồng và lợi nhuận sau thuế là

64,06 tỷ đồng. Như vậy kết thúc 09 tháng đầu năm, VietCredit hoàn thành vượt 100%

kế hoạch lợi nhuận năm 2022.

Để có được tốc độ tăng trưởng như trên là do công ty tăng trưởng quy mô kinh

doanh năm 2022 cao hơn năm 2021 nên dẫn tới tăng trưởng doanh thu từ lãi thuần của

hoạt động kinh doanh và lợi nhuận thuần từ hoạt động kinh doanh khác. Đáng chú ý, lãi

thuần từ hoạt động khác của công ty đạt 74 tỷ đồng, tăng hơn 100% so với cùng kỳ năm ngoái.

Bên cạnh đó, để công ty hoạt động hiệu quả, VietCredit luôn chủ động với những

diễn biến trên thị trường, tập trung quản trị rủi ro và có cách thức quản trị phù hợp. Do

đó, trong quá trình phát triển, VietCredit tối ưu hóa chi phí bằng việc áp dụng chuyển

đổi số trong quá trình vận hành. Chính vì vậy, nhờ việc áp dụng công nghệ và chuyển

đổi số kịp thời đã giúp VietCredit khẳng định vị thế của một công ty Tài chính hàng đầu

tại thị trường Việt Nam. Công ty tiếp tục đặt kỳ vọng lớn vào công nghệ để mở rộng hệ

sinh thái các sản phẩm, dịch vụ và các giải pháp tài chính, trở thành trụ cột sinh lời trong những năm tiếp theo.

Theo đó, về năng lực Tài chính, VietCredit đã thể hiện sự tăng trưởng vượt bậc

trong hoạt động kinh doanh cốt lõi của mình trong 04 năm liên tiếp (2019 - 2022) như:

tốc độ tăng trưởng kép (CAGR), khả năng sinh lời, chất lượng tài sản, quản trị rủi ro…

1.2. Về đẩy mạnh số hóa, ứng dụng công nghệ. lOMoARcPSD| 36067889

VietCredit là một trong những công ty tài chính tiên phong trong chuyển đổi số

và đang tiếp tục tập trung số hóa sản phẩm dịch vụ cũng như số hóa quy trình nghiệp

vụ, hướng tới tự động hóa, đơn giản hóa quy trình làm việc. Bên cạnh đó, VietCredit

cũng ứng dụng mạnh mẽ trí tuệ nhân tạo (Al), Big Data… để xây dựng các ứng dụng

đáp ứng kinh doanh. Từ đó, giúp Công ty tối ưu hóa chi phí và thời gian vận hành, nâng

cao trải nghiệm khách hàng, tạo sự nhanh chóng, thuận tiện cho toàn bộ cán bộ nhân viên và khách hàng.

Ngoài ra, công ty đã triển khai nhiều dịch vụ ứng dụng công nghệ hiện đại giúp

khách hàng có thêm nhiều tiện ích trên mobile banking, internet banking, cũng như triển

khai số hoá các quy trình nội bộ và giao dịch để hướng tới một công ty tài chính số....

Sau gần 4 năm phát triển và kinh doanh thẻ tín dụng nội địa, đến hiện tại, VietCredit

tự tin là một trong những công ty hàng đầu trong việc phát hành được hơn 400.000 thẻ.

Không dừng lại ở đó, VietCredit lựa chọn việc đẩy mạnh chiến lược phát triển thẻ tín

dụng nội địa kèm theo mục tiêu “mỗi người dân Việt Nam một thẻ tín dụng nội địa” với

kỳ vọng góp phần thúc đẩy thanh toán không tiền mặt cũng như triển khai chiến lược tài

chính toàn diện quốc gia, từng bước đẩy lùi tín dụng đen.

1.3. VietCredit hợp tác chiến lược với Hitachi và VietnamPost

VietCredit cùng Hitachi, VietnamPost triển khai dịch vụ đăng ký mở thẻ tín dụng

nội địa trực tuyến, góp phần thúc đẩy chuyển đổi số ngành tài chính ngân hàng Việt Nam.

Ngày 1/5, Công ty Tài chính Cổ phần Tín Việt (VietCredit), Tập đoàn Hitachi Nhật

Bản (Hitachi) và Tổng công ty Bưu điện Việt Nam (VietnamPost) ký kết biên bản ghi

nhớ hợp tác kinh doanh (MOU), nhằm góp phần thúc đẩy sự phát triển của thị trường

tài chính tiêu dùng Việt Nam. Sự kiện diễn ra trong khuôn khổ chuyến thăm của Thủ

tướng Nhật Bản Kishida Fumio tại Việt Nam.

Cùng với chủ trương của Chính phủ, VietCredit hợp tác với Hitachi và

VietnamPost triển khai dịch vụ đăng ký mở thẻ tín dụng nội địa trực tuyến thông qua

việc kết nối khách hàng trực tiếp với tư vấn viên tại 40 bưu cục VietnamPost trong thời

gian đầu. Trong tương lai, dịch vụ này sẽ tiếp tục mở rộng ra toàn mạng lưới bưu cục

rộng khắp cả nước của Bưu điện Việt Nam.

Dịch vụ đăng ký mở thẻ tín dụng nội địa trực tuyến kết nối trực tiếp với tư vấn

viên là mô hình giao dịch tự động trên thiết bị điện tử, cho phép khách hàng đăng ký

vay tiêu dùng dễ dàng, đơn giản và thuận tiện. Hình thức này đồng thời đảm bảo quyền

riêng tư cũng như bảo mật thông tin nhờ ứng dụng công nghệ thông tin hiện đại. Ngoài

ra, quy trình hoàn toàn tự động giúp đơn giản hóa các thao tác, giúp người vay cảm thấy

an toàn và chủ động trong các giao dịch mở thẻ tín dụng nội địa. lOMoARcPSD| 36067889

Sự hợp tác giữa các doanh nghiệp Việt Nam và Nhật Bản lần này được kỳ vọng sẽ

đóng góp vào chặng đường phát triển tiếp theo của lĩnh vực tài chính Việt Nam và giải

quyết những nhu cầu thiết thực ngày một tăng của người dân.

2. Phân tích khái quát tình hình tài chính của công ty.

a, Bảng cân đối kế toán. Bảng trong exel.

TS-NV doanh nghiệp tăng từ 2020-2021 cụ thể năm 2021 tăng 15,82% so với năm

2020.Nhưng sang đến 31/3/2022 lại giảm 0.073% so với năm 2021.

Tổng các khoản Nợ phải trả tăng từ 2020 đến 2021 cụ thể là từ 4381203 của năm

2020 đến 5425111 của năm 2021 tương đương với 1,23%, có thể công ty đang huy động

vốn để phát triển sản suất kinh doanh. Nhưng lại giảm nhẹ từ năm 2021 đến năm 2022

cụ thể năm 2021 so với 2022 giảm 0.95%, khoản nợ phải trả năm 2022 so với 2011 giảm

báo hiệu tình hình tài chính công ty an toàn, khởi sắc hơn. Tuy nhiên, cũng có thể là

công ty chưa tận dụng việc vay vốn hoặc kéo dài thời gian thanh toán để tăng nguồn lực vốn.

Tài sản ngắn hạn tăng từ 4439211 của năm 2020 đến 5451096 của năm 2021 tương

ứng với 1.22%. Nhìn chung tài sản ngắn hạn tăng chứng tỏ công ty đang đáp ứng kịp

thời nhu cầu sản xuất, kinh doanh trong ngắn hạn. Năm 2021 tài sản ngắn hạn giảm nhẹ

so với năm 2022, cụ thể từ 5451096 xuống còn 5195265 tương ứng với 0.95%.

Tiền và các khoản tương đương tiền của công ty tăng liên tiếp trong 3 năm từ 2020

đến 2022 có thể thấy công ty đã thu hồi được nợ, khoản mục này tăng lên sẽ giúp giảm

nỗi lo thanh toán nợ ngắn hạn cho công ty.

Tài sản dài hạn của công ty tăng từ 2020 đến năm 2022 cụ thể từ 696529 năm 2020

đến 773657 năm 2022. Tài sản dài hạn tăng cho thấy công ty hoạt động ổn định, những

khoản đầu tư vào TSCĐ có thể được tái tạo như mong muốn từ vốn chủ sở hữu vì những

khoản đầu tư như vậy thường cần một khoản thời gian dài để tái tạo, phản ánh sự chủ

động định đoạt về tài sản của chủ đầu tư.

b, Phân tích mối quan hệ cân đối giữa tài sản và nguồn vốn.

Phân tích mối quan hệ cân đối này là xét mối quan hệ giữa tài sản và nguồn

vốn nhằm khái quát tình hình phân bổ, sử dụng các loại vốn và nguồn vốn đảm bảo

được cho nhiệm vụ sản xuất kinh doanh.

Căn cứ vào Bảng cân đối kế toán của công ty Vietcredit có mối quan hệ giữa tài

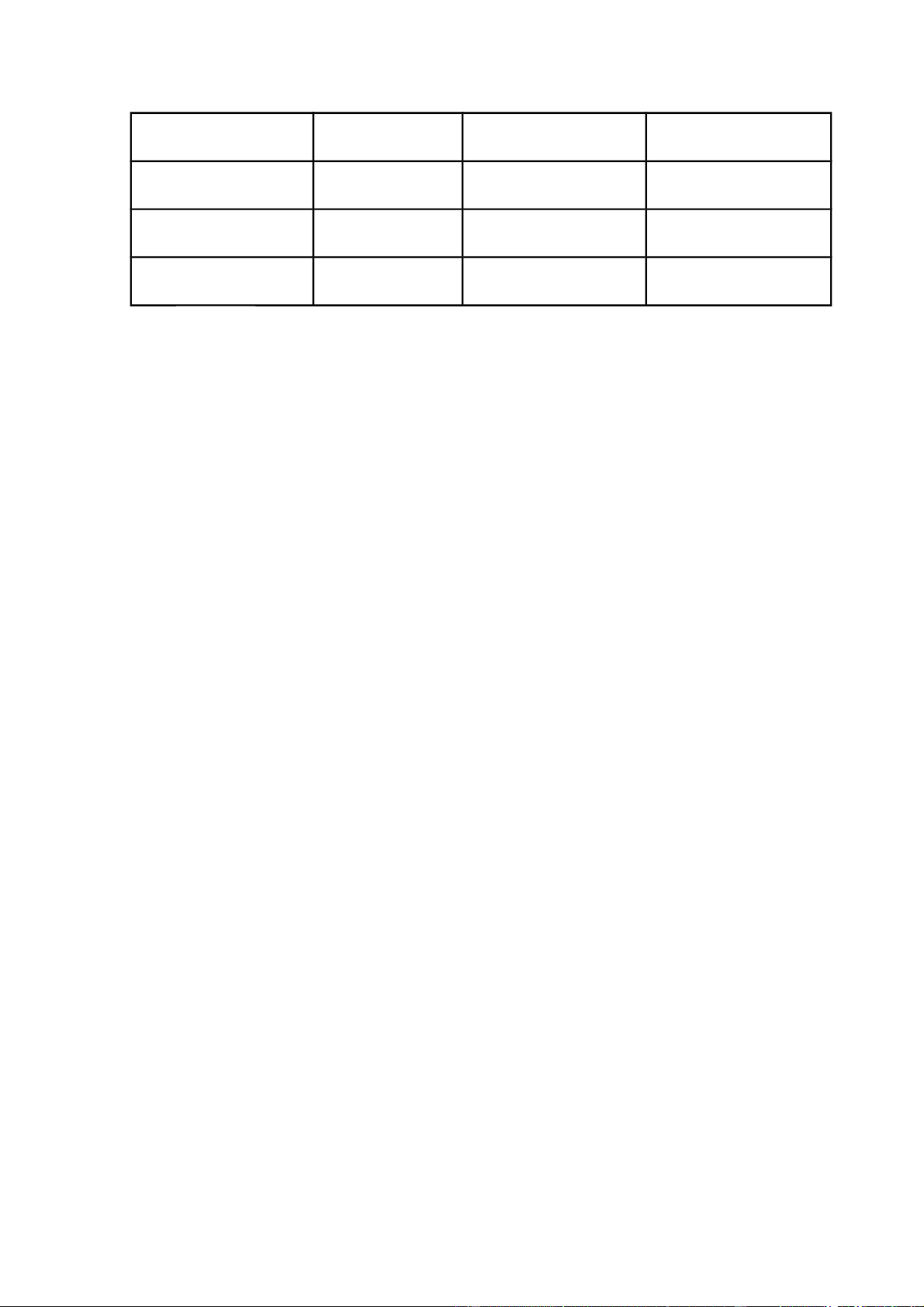

sản và nguồn vốn như sau: lOMoARcPSD| 36067889 ĐVT: triệu đồng Tài sản Nguồn vốn Chênh lệch Năm 2020 3617213 754573 ( 2862640 ) Năm 2021 4074396 784433 ( 3289963 ) Năm 2022 4519858 789907 ( 3729951 ) Trong đó:

Phần tài sản gồm

+ Tài sản ngắn hạn trừ đi các khoản phải thu ngắn hạn + Tài sản dài hạn.

Phần nguồn vốn gồm:

+ Nguồn vốn chủ sở hữu.

Ta thấy rằng nguồn vốn chủ sở hữu chưa đáp ứng hết được việc trang trải tài sản

phục vụ cho nhu cầu kinh doanh. Cụ thể: Năm 2020 âm 2862640 đồng; Năm 2021 âm

3289963 đồng; Năm 2022 số vốn âm 3729951 đồng. Qua phân tích trên có thể thấy

nguồn vốn kinh doanh của Vietcredit vẫn chưa sử dụng hiệu quả.

c, Khả năng thanh toán. Bảng trong exel.

d, Mức độ độc lập tài chính. Bảng trong exel.

Hệ số tài trợ qua các năm tổng quan chênh lệch nhiều, năm 2021 giảm 0.13 so với

năm 2020 cụ thể từ 0.146 năm 2020 xuống còn 0.009 năm 2021, nhận định năm 2020

có độ độc lập về mặt tài chính cao hơn so với năm 2021 chứng tỏ trong tổng nguồn vốn

tài trợ tài sản của doanh nghiệp, nguồn vốn chủ sở hữu tăng. Từ năm 2021 đến năm 2022

hệ số tự tài trợ lại tăng cụ thể từ 0.009 đến 0.132 cho thấy công ty đã có khả năng ổn

định và bền vững hơn, ít phụ thuộc vào nguồn vốn bên ngài hơn.

Hệ số tài trợ TSDH cao, chỉ số >1 đánh giá VCSH của doanh nghiệp có đủ và thừa

để trang trải TSDH. Trường hợp này, mặc dù mức độ độc lập tài chính không cao, từ

năm 2020 đến năm 2022 hệ số này đều giảm nhẹ qua từng năm nhưng vẫn >1, cụ thể

năm 2020 là 1.083, năm 2021 là 1.034 và năm 2022 là 1.021. Cho thấy doanh nghiệp sẽ

ít gặp khó khăn trong thanh toán các khoản nợ và do vậy an ninh tài chính vẫn đảm bảo

cho doanh nghiệp tiền hành hoạt động bình thường để phát triển và vượt qua khó khăn.

Hệ số tài trợ TSCĐ tăng giảm qua các năm, tính đến năm 2021 có hệ số tài trợ

TSCĐ cao nhất trong 3 năm, cụ thể năm 2020 là 16.74, năm 2021 tăng nhẹ là 17.09

nhưng năm 2022 giảm hơn so với năm 2021 chỉ còn 16.008. VCSH của doanh nghiệp lOMoARcPSD| 36067889

có đủ và thừa khả năng để trang trải TSCĐ. Trong trường hợp này, các nhà đầu tư, các

chủ nợ có thể ra các quyết định quản lý liên quan tới doanh nghiệp. doanh nghiệp sử

dụng nhiều vốn chủ sở hữu để đầu tư vào tài sản cố định, điều này cho thấy doanh nghiệp

có khả năng sử dụng nguồn vốn của mình để đầu tư một cách hiệu quả và ít phụ thuộc

vào nguồn tài trợ bên ngoài.

e, Khả năng sinh lời.

Bảng kết quả kinh doanh ĐVT: Triệu đồng Năm 2020 Năm 2021 Năm 2022 Thu nhập lãi thuần 696110 1201808 1315035 Chi phí hoạt động 37641 484057 631954 Tổng TNTT 32613 49706 75565 Tổng LNST 32613 36896 63374 ROS 100 % 74 % 83 % ROA 0.635% 0.0453 % 0.969 % ROE 4.3 % 4.7% 7.3 %

ROS có tỷ lệ giảm qua các năm từ 2020-2021. Cụ thể giảm từ 100% năm 2020

xuống còn 74% → Khả năng sinh lợi từ doanh thu bị giảm

Thể hiện khả năng quản lý các loại chi phí của doanh nghiệp: ROS bị giảm

→ Tỷ lệ chi phí phát sinh trên mỗi đồng doanh thu càng cao → Doanh nghiệp

quản lý chi phí kém hiệu quả.

Năm 2021 đến năm 2022 chỉ số ROS tăng nhẹ cụ thể từ 74% đến 83%

ROS càng lớn thì càng có lợi nhuận. → doanh nghiệp có lợi nhuận

ROA tỷ suất lợi nhuận trên tài sản. ROA đánh giá cũng bị giảm qua các năm

từ 0.635% của năm 2020 xuống còn 0.0453% năm 2021 → Khả năng sinh lợi trên

tổng tài sản, hoặc tần suất khai thác tổng tài sản thấp, kém.

Chỉ số ROA của năm 2022 tăng hơn so với năm 2021 cụ thể từ 0.0453% năm

2021 đến 0.969% năm 2022. Cho thấy doanh nghiệp đang sử dụng tài sản của

mình một cách hiệu quả để tạo lợi nhuận.

Tỷ suất lợi nhuận trên vốn chủ sở hữu (ROE) tăng qua 3 năm 2020, 2021,

2022 từ 4.3%, 4.7%, 7.3% lần lượt theo các năm. Đây là chỉ số đo lường khả năng

sinh lời của một khoản đầu tư trên mỗi đồng vốn bỏ ra. ROE tăng dần theo từng lOMoARcPSD| 36067889

năm cho thấy doanh nghiệp sử dụng vốn của cổ đông rất hiệu quả và ổn định. Vì

vậy giá cổ phiếu sẽ ở mức tăng trưởng tốt và được nhiều nhà đầu tư săn đón.

3. Định hướng của doanh nghiệp trong tương lai (2023)

3.1. Môi trường kinh doanh năm 2023

Năm 2023, dự báo kinh tế toàn cầu vẫn phải đối mặt với nhiều bất ổn và cạnh tranh

ngày càng gay gắt hơn. Ngân hàng Thế giới đã hạ dự báo tăng trưởng kinh tế toàn cầu

năm nay xuống còn 1,7% thay vì 3% đưa ra trước đó. Trong bối cảnh đó, dự báo GDP

Việt Nam tăng trưởng chậm lại, nhưng vẫn đứng ở mức khá, khoảng 6-6,5% (kịch bản

cơ sở); lạm phát bình quân 4,08%.

Căn cứ tình hình kinh tế thế giới và trong nước, cùng các báo cáo phân tích dự báo của

các chuyên gia trong nước, BĐH nhận định một số thách thức cho hoạt động kinh doanh năm 2023 như sau: Thế giới:

- Căng thẳng giữa Nga – Ukraine chưa có dấu hiệu hạ nhiệt.

- FED có thể tiếp tục nâng lãi suất nhằm kiểm soát lạm phát và sẽ duy trì mức này

trước khi có thể hạ lãi suất vào Quý 4/2023 khi tình hình lạm phát có phản ứng tích cực.

- Ngân hàng Trung ương của các nước vẫn ưu tiên áp dụng chính sách thắt chặt tiền

tệ nhằm kiểm soát tỷ giá và lạm phát. Trong nước:

- Rủi ro trái phiếu doanh nghiệp, đặc biệt là các doanh nghiệp bất động sản, khiến

tình hình thanh khoản của hệ thống tài chính trở nên căng thẳng hơn, đẩy lãi suất lên cao hơn.

- Việc NHNN áp dụng chính sách thắt chặt tiền tệ trong khi nền kinh tế dự báo phục

hồi chậm lại, tăng trưởng thấp dẫn đến nợ xấu tiềm ẩn gia tăng trong năm 2023.

- Nhiều thông tin bất lợi liên quan đến các tổ chức tín dụng trên thị trường làm ảnh

hưởng đến hoạt động kinh doanh của nhiều công ty tài chính hoạt động hợp pháp.

3.2. Định hướng hoạt động kinh doanh năm 2023

Nhằm ứng phó linh hoạt trong công tác điều hành hoạt động, BĐH đã xây dựng

kịch bản kinh doanh năm 2023 với mục tiêu ngắn hạn:

- Đảm bảo thanh khoản – dự trữ bắt buộc theo quy định của NHNN.

- Chấp nhận ảnh hưởng Lợi nhuận trong ngắn hạn (các quý đầu năm 2023) trước

khi kinh doanh phục hồi trở lại.

Các kịch bản được đề xuất trong năm 2023 như sau: lOMoARcPSD| 36067889

Đơn vị tính: triệu đồng, % Chỉ tiêu Thực hiện Kế hoạch Tăng trường 2022 2023 2023/2022 Tổng tài sản 6.535.253 7.122.385 9 % Tổng vốn huy động 5.388.318 5.741.360 7 % Dư nợ cấp tín dụng 4.418.438 5.688.701 (*) 29 % Tổng lợi nhuận trước 75.565 106.667 41 % thuế Tỷ lệ nợ xấu 9.87 % <10 %

(*) Đây là chỉ tiêu dự tính và phụ thuộc vào phê duyệt của NHNN và là chỉ tiêu tác

động chính đến các chỉ tiêu còn lại.

3.3. Các nhiệm vụ trọng tâm năm 2023

Với các nhận định và phân tích trên, BĐH đã nhận định các hoạt động trọng tâm

trong vận hành kinh doanh trong năm 2023 như sau:

- Thực hiện tái cấu trúc và đơn giản hóa danh mục sản phẩm hiện tại. Từ đó, xây

dựng lại Bộ chân dung khách hàng mục tiêu cho chiến lược kinh doanh dài hạn của

Công ty với tiêu chí chỉ triển khai các sản phẩm mang lại lợi nhuận tốt và bền vững.

- Nghiên cứu và triển khai một sản phẩm mới hoàn toàn số hóa end-to-end.

- Ưu tiên nguồn lực tài chính, công nghệ để tinh chỉnh hệ thống chấm điểm tín

dụng A-Score hướng đến tái cấu trúc danh mục hiện tại từ việc nâng cao chất lượng tín

dụng của nhóm khách hàng giải ngân mới.

- Điều hành linh hoạt các chính sách phê duyệt tín dụng, chính sách sử dụng dự

phòng; đặc biệt về chính sách lãi suất cho vay để đảm bảo đạt mục tiêu lợi nhuận cho

năm tài chính và phù hợp với diễn biến thị trường.

- Tái cấu trúc danh mục huy động vốn, giảm bớt sự phụ thuộc huy động vốn từ các

ngân hàng. Đặt mục tiêu huy động nguồn vốn nước ngoài từ 50 tới 100 triệu USD trong năm 2023.

- Triển khai Chiến lược Multi Cloud. Đổi mới và nâng cấp toàn diện hạ tầng

CNTT hiện hữu. Đặc biệt chú trọng đầu tư về con người và hạ tầng quản lý an toàn

bảo mật thông tin dữ liệu.

- Triển khai hệ thống Omni Channel dành cho khách hàng. Tích hợp với một đối

tác e-commerce để triển khai sản phẩm cho vay số hóa hoàn toàn (end-to-end). lOMoARcPSD| 36067889

- Xây dựng hệ thống Digital Onboarding trên nền tảng BPM (Business Process

Management). Xây dựng và triển khai các quy trình tiếp nhận và phê duyệt tín dụng

được số hóa và tự động hoàn toàn.

- Dịch vụ tư vấn triển khai ITSM (IT Services Management). Xây dựng các quy

trình vận hành CNTT theo tiêu chuẩn ITIL & ISO 27001.

- Đối với các tài sản gán xiết nợ là tàu biển, Công ty đã và đang có các phương án

khai thác và xử lý hợp lý, cụ thể như tiếp tục cho thuê các tàu CFC01, CFC02; triển

khai bán đấu giá tàu CFC03 và ký hợp đồng hoàn thiện tàu CFC05 để đưa vào vận hành khai thác.

- Trong năm 2023, Công ty đặt mục tiêu tiếp tục xử lý, thu hồi hiệu quả các khoản

nợ xấu đã bán cho VAMC không thấp hơn năm 2022. Kế hoạch cụ thể đối với từng khoản nợ như sau:

- Trong năm 2023, Công ty đặt mục tiêu tiếp tục xử lý, thu hồi hiệu quả các khoản

nợ xấu đã bán cho VAMC không thấp hơn năm 2022. Kế hoạch cụ thể đối với từng khoản nợ như sau:

- Công ty CP Med-Aid Công Minh: áp dụng các biện pháp thu nợ nhằm thu được

tối thiểu 43 tỷ đồng nợ gốc trong năm 2023. Sau khi tiến hành mua lại khoản nợ từ

VAMC, VietCredit sẽ thường xuyên, tiếp tục đôn đốc khách hàng để đạt được khoản

thu tối đa mục tiêu đã đề ra.

- Công ty CP Thép lá Thống Nhất: Làm việc định kỳ với khách hàng nhằm đạt

mục tiêu thu nợ 10 tỷ đồng trong năm 2023.

- Công ty TNHH TM DV Ngân Trung: thực hiện khởi kiện yêu cầu thực hiện

nghĩa vụ theo hợp đồng tín dụng tại Tòa án.

- Năm 2023, Công ty trình kế hoạch bán các khoản nợ xấu ngoại bảng tương

đương 954 tỷ đồng (các khoản nợ xấu của thẻ tín dụng nội địa, của cho vay tiêu dùng

với tổng dư nợ gốc là khoảng 916 tỷ đồng, và các khoản nợ xấu cho vay khách hàng

doanh nghiệp với dư nợ gốc là khoảng 38 tỷ đồng).

C, ĐỊNH GIÁ DOANH NGHIỆP

I, PHƯƠNG PHÁP CHIẾT KHÁU DÒNG TIỀN THUẦN ĐỐI VỚI

DOANH NGHIỆP – FCFF:

- Dựa vào mô hình CAMP, ta có công thức: ke = Rf + βi*( Rm - Rf)

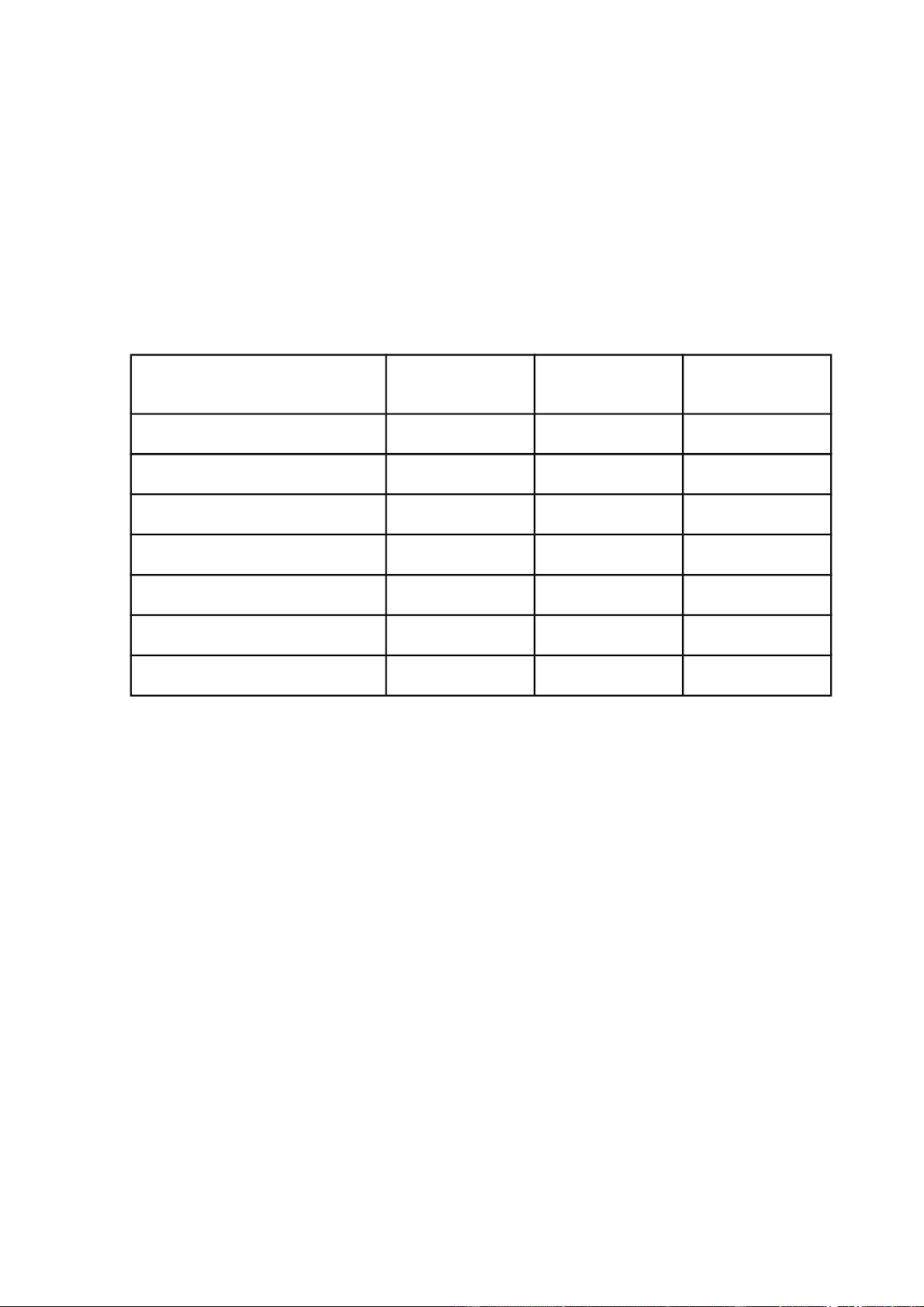

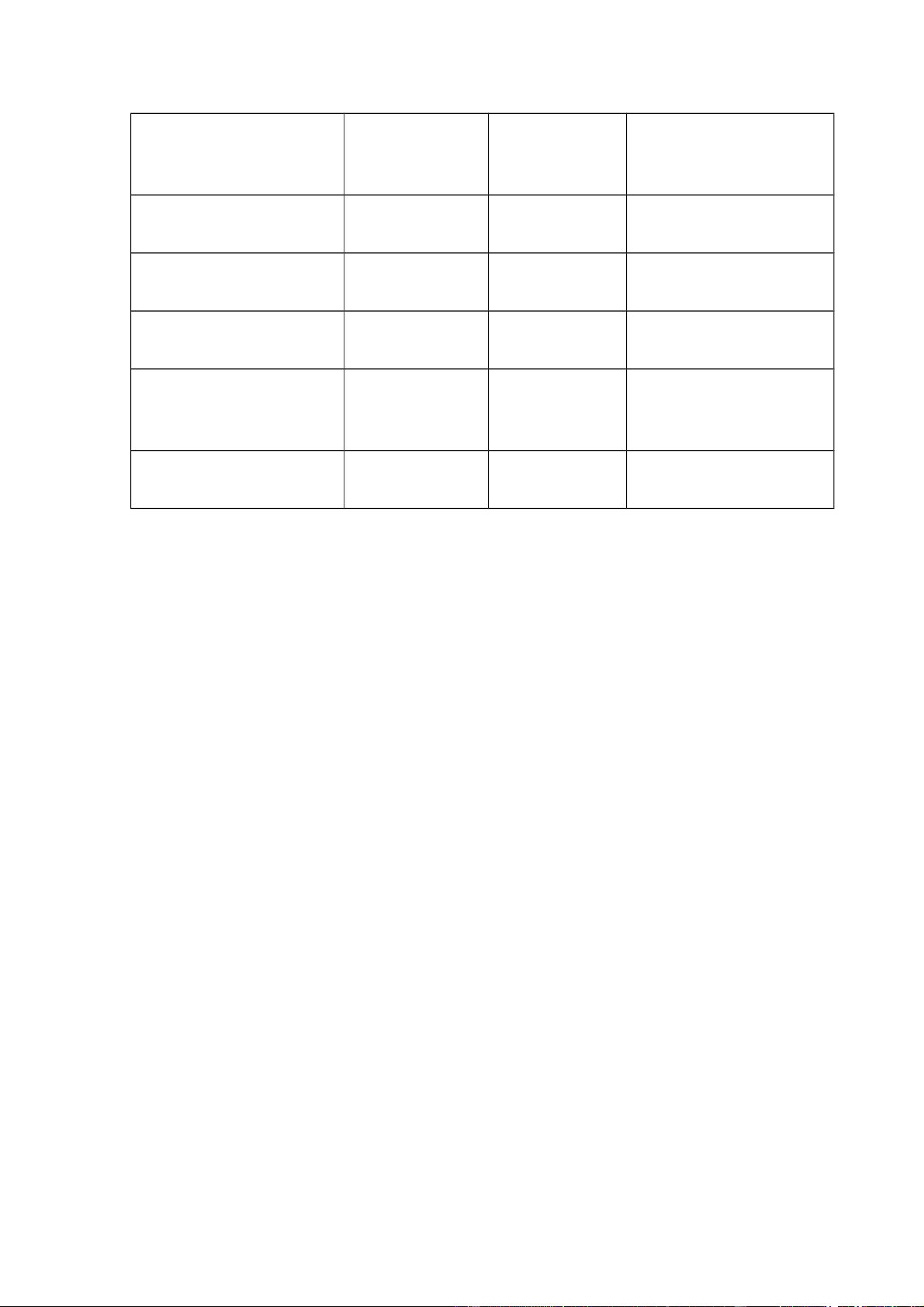

1. Tỷ suất sinh lợi phi rủi ro (Rf): lOMoARcPSD| 36067889

Tỷ suất sinh lợi phi rủi ro (Rf) = Lợi suất trái phiếu chính phủ kỳ hạn 10 năm =

3.2% (Tính đến thời điểm 20/04/2023)

(Nguồn tham khảo: https://www.hnx.vn/trai-phieu/ket-qua-dau-thau.html )

2. Tỷ suất sinh lời kỳ vọng của thị trường Rm:

Ta có công thức sau:

Total equity risk premium + (Default spread) + rủi ro phi tài chính (Rf)

Hay Required market return (Rm) = Equity risk premium + rủi ro phi tài chính (Rf) Quốc gia Equity Risk Default Premium Vietnam 11.13 % 3.68 %

Rm = 11,13 + 3,2 + 3,68 = 18,01%

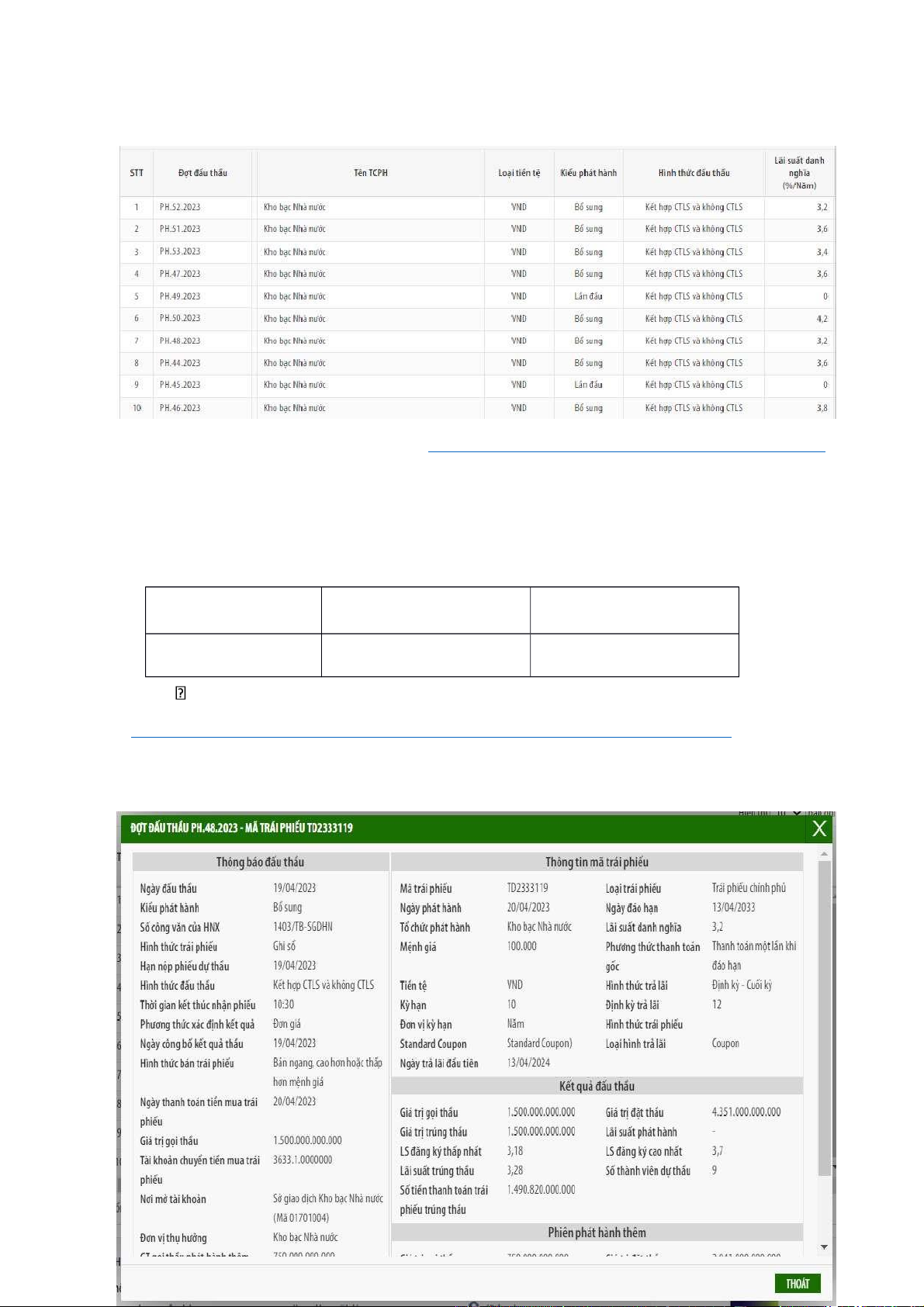

https://pages.stern.nyu.edu/~adamodar/New_Home_Page/datafile/ctryprem.html 3. Hệ số Beta: lOMoARcPSD| 36067889

(Nguồn tham khảo: https://finance.vietstock.vn/TIN/tai-tai-lieu.htm ) Hệ số β = 0,23 -

Từ đó ta tính được Ke theo mô hình CAMP

Ke = Rf+ β (Rm-Rf) = 3,2% + 0,23.(18,01% - 3,2%) = 6,61% 4.

Báo cáo lưu chuyển tiền tệ:

(Nguồn tham khảo: BCTC Vietcredit– 2022) Chỉ tiêu Năm 2022

Lưu chuyển tiền thuần từ hoạt động đầu tư (21.917.654.200)

Lưu chuyển tiền thuần từ hoạt động 722.579.272.137 kinh doanh Thuế TNDN 20 % Chi phí lãi vay (370.927.368.792 lOMoARcPSD| 36067889 ) Tiền lãi vay đã trả (322.817.439.136 ) FCFFo 949,293,583,315

Ta lại có công thức: WACC = D/E + D(1-T)*Kd+E/E+D*Ke Chỉ tiêu Năm 2022 Vay NH 421.117.939.248 Vay DH 1.247.000.000.000 Nợ vay (D) 1.668.117.930.248 Chi phí lãi vay (370.927.368.792) Kd 10 % Thuế(T) 20 % 858.530.706.97 Vốn chủ sở hữu(E) 8 Tổng(E+D) 2,526,648,646,226 Vốn CSH/Tổng(E+D) 0.34 Nợ vay(D)/Tổng (E+D) 0.66 Ke 6 ,61% 7 ,53%

WACC=D/E+D(1-T)*Kd+E/E+D*Ke

Vốn lưu động = Tài sản ngắn hạn – Nợ ngắn hạn

Khấu hao năm nay = Hao mòn lũy kế năm nay - Hao mòn lũy kế năm trước 2020 2021 2022

Tài sản ngắn hạn 2.920.781.162.352 315.947.565.271 4.138.210.359.383 Nợ ngắn hạn

30.900.000.000 164.830.780.894 421.117.939.248 Vốn lưu động 3.040.472.510.899

4.176.265.135.912 4.083.970.347.898 Chênh lệch VLĐ - 1.135.792.625.013

(92.294.788.014) TSCĐ hữu hình 9.681.042.516 15.125.062.092 15.976.904.299 Khấu

hao - 5.444.019.576 851.842.207

Hao mòn lũy kế (13.126.805.231) (17.763.499.456) (22.524.330.023) TSCĐ vô hình

35.393.645.417 30.767.778.883 35.703.247.858 lOMoARcPSD| 36067889 Khấu hao 0 0 0 Hao mòn lũy kế (20.467.786.698) (29.505.133.232) (39.864.150.575) TỔNG KHẤU HAO 5.444.019.576 851.842.207 NĂM 2023 400.179.967.63 EBIT(1-T) 4 CHI PHÍ KHẤU HAO 4.934.020.378

CÁC KHOẢN ĐẦU TƯ DÀI HẠN 0 TĂNG/GIẢM VLĐ 628.146.821.09 3 1.033.260.809. FCFF 105 WACC 7 ,53% 960.904.686.23 NPV 2 3.502.249.296. V2022 345

Vậy giá trị Doanh nghiệp theo phương pháp FCFF là: VNĐ II,

PHƯƠNG PHÁP SO SÁNH P/E:

Theo xem xét ngành nghề hoạt động, quy mô, cơ cấu tổ chức…Ta thấy là 4

Doanh nghiệp PGB, NAB, ABB, VBB có tính chất tương tự với doanh nghiệp TIN

Tính P/E dựa vào trung bình của P/E của 4 DN này

P/E = (25,2+4,56+5,92+9,61)/4 = 11,3225 Công ty cùng ngành P/E Tên công ty Mã chứng khoán

Ngân hàng TMCP Xăng dầu PGB 25 , 2 Petrolimex Ngân hàng TMCP Nam Á NAB 4 , 56 Ngân hàng TMCP An Bình ABB 5 , 92

Ngân hàng TMCP Việt Nam VBB 9 , 61 lOMoARcPSD| 36067889 Thương Tín Trung bình 11,3225

Dựa vào BCTC năm 2022 của Vietcredit ta có LNTT (2022) = 75.564.644.155

Doanh nghiệp dự toán LNTT(2023) tăng 41% (Theo tờ trình HĐCĐ 2023)

=> LNTT2023 dự toán =75.564.644.155+(75.564.644.155 x 41%) = 106.546.148.258

LNST (2023) dự toán = 106.546.148.258 - (106.546.148.258 x 16,14%)

(Theo BCTC 2022) = 89.349.599.929 E2023=89.349.599.929

Áp dụng công thức: V2022 = E2023 * P/E

Giá trị 1 cổ phiếu = P/E * EPS P/E 11,3225 EPS 2023(đ) 1,436 Gía trị 1cổ phiếu(đ) 16 , 26 V2022(đ) 1.011660.845.196,1025

Vậy theo phương pháp P/E: V2022 = 1.011660.845.196,1025

D, KẾT LUẬN VỀ GIÁ TRỊ CÔNG TY VÀ BÀN LUẬN THÊM.

I, KẾT LUẬN VỀ GIÁ TRỊ CỦA CÔNG TY

Bám sát diễn biến thị trường và tình hình thực tế, VietCredit đã phấn đấu đạt được

những kết quả trong năm qua (2022) như sau: Chỉ tiêu Năm 2021

Năm 2022 Tăng trưởng Thực hiện/Kế 2022/2021 hoạch 2022 Tổng tài sản 6.209.544 6.535.253 5 % 92 % Tổng vốn huy động 5.146.231 5.388.314 5 % 91 % Dư nợ cấp tín dụng 3.548.202 4.418.438 25 % 79 % Tổng lợi nhuận 49.760 75.565 52 % 94 % trước thuế lOMoARcPSD| 36067889 Tỷ lệ nợ xấu 9 ,58% 9 ,87%

• Tổng Tài sản ghi nhận 6.535 tỷ đồng, đạt 92% so với kế hoạch và tăng 5% so với cùng kỳ năm 2021.

• Tổng vốn huy động ghi nhận 6.388 tỷ đồng tương ứng với quy mô kinh doanh và

đạt 91% so với kế hoạch và tăng 5% so với cuối năm 2021.

• Dư nợ cấp tín dụng (sau W/O) đến cuối năm 2022 ghi nhận 4.418 tỷ đồng, đạt

79% so với kế hoạch và tăng trưởng 25% so với cuối năm 2021.

=> Cho vay qua thẻ tín dụng đạt mức 4.199 tỷ đồng, đạt 87% so với kế hoạch và tăng

trưởng 19% so với cuối năm 2021. Loan to New năm 2022 đạt 1.719 tỷ đồng, đạt 91%

so với kế hoạch và tăng 93% so với năm 2021.

=> Cho vay kỹ thuật số Buy Now Pay Later (BNPL), hợp tác với đối tác Kredivo đạt

mức 144 tỷ đồng, đạt 20% so với kế hoạch và tăng 1.631% so với cuối năm 2021.

• Tổng thu nhập hoạt động (TOI) đạt 1.419 tỷ đồng tăng 22% so với năm 2021.

• Chi phi hoạt động: ghi nhận 631 tỷ đồng, đạt 95% so với kế hoạch, do Công ty

thực hiện nhiều biện pháp nhằm tối ưu chi phí, tiết giảm các chi phí vận hành và hành chính.

• Tỷ lệ nợ xấu (NPL) toàn hàng sau W/O là 9,87%. Trong đó, NPL thẻ tín dụng

sau W/O (đã cập nhật CIC tháng 12/2022) là 12,37%, giảm 1,87% so với cuối năm 2021.

• Tỷ lệ an toàn vốn tối thiểu (CAR) đạt trên 14%, cao hơn mức tối thiểu là 9%

(mức dành cho công ty tài chính) được quy định tại Thông tư số 41/2016- TTNHNN ngày 30/12/2016.

• Tỷ lệ dự trữ thanh khoản của VietCredit trong năm 2022 duy trì ở mức bình quân

5,6%, cao hơn mức tối thiểu áp dụng đối với các tổ chức tín dụng phi ngân hàng

là 1% được quy định tại Thông tư số 23/2020/TT- NHNN ngày 31/12/2020.

• Lợi nhuận trước thuế (LNTT) năm 2022 ghi nhận 75,5 tỷ đồng, đạt 94% so với

kế hoạch và tăng 52% so với năm 2021. II, BÀN LUẬN THÊM:

1. Giả định về công ty cổ phần Tín Việt.

Cơ sở giả định.

Dựa trên tình hình tài chính, kết quả kinh doanh đã phân tích ở trên => Cập nhập thông tin: lOMoARcPSD| 36067889

Công ty cổ phần Tín Việt tại ĐHCĐ ngày 12/4/2023 đã đề ra định hướng hoạt động

và các nhiệm vụ trọng tâm: nhận định nền kinh tế còn phải đối mặt với nhiều biến động

bất lợi, Vietcredit định hướng bảo đảm ổn định thanh khoản, tập trung vào tối ưu hóa

sản phẩm bền vững, thực hiện đẩy mạnh chuyển đổi số và duy trì hoạt động kinh doanh

phù hợp nhằm đạt được lợi nhuận mục tiêu, xử lý trái phiếu VAMC, xử lý các khoản nợ

xấu ngoại bảng nhằm giảm tài sản không sinh lời khi có đủ tiềm lực tài chính.

https://static2.vietstock.vn/vietstock/2023/4/12/2_tin_2023_4_12_f5cffbd_04__b

ao_cao_cua_ban_dieu_hanh_ve_ket_qua_hoat_dong_nam_2022_va_dinh_huong_hoat _dong_nam_2023_1.pdf

Ngày 12/4/2023, công ty cổ phần Tín Việt thông báo mời chào giá cạnh tranh gói

thầu: Kênh truyền số liệu dự phòng Point To Point và MPLS.

https://www.vietcredit.com.vn/news/thong-bao-moi-chao-gia-canh-tranh-goi-

thau-kenh-truyen-so-lieu-du-phong-point-to-point-va-mpls/

Giả định cụ thể.

Giả định về thị trường: Sẽ có sự tăng trưởng trong thị trường viễn thông và công

nghệ thông tin trong 3 năm sắp tới. Các sản phẩm và dịch vụ của Tín Việt cũng sẽ được

nhiều doanh nghiệp và cá nhân quan tâm và sử dụng.

Giả định về hoạt động kinh doanh: Tín Việt sẽ duy trì hoạt động kinh doanh ổn

định và có sự tăng trưởng về doanh số và lợi nhuận trong 3 năm sắp tới. Công ty sẽ tiếp

tục phát triển các sản phẩm và dịch vụ mới để đáp ứng nhu cầu của thị trường.

Giả định về chi phí: Chi phí sẽ được kiểm soát và giảm xuống mức thấp nhất có

thể để tăng tính cạnh tranh và đạt được lợi nhuận cao hơn.

Giả định về tình hình kinh tế: Tình hình kinh tế ổn định và đủ thuận lợi để Tín Việt

phát triển và mở rộng hoạt động kinh doanh.

2. Dự đoán tình hình tài chính của công ty trong 3 năm sắp tới:

Dựa trên các giả định trên, có thể dự đoán rằng Tín Việt sẽ đạt được sự tăng

trưởng ổn định và đáng kể trong tình hình tài chính như sau:

• Doanh số sẽ tăng trưởng đáng kể trong 3 năm sắp tới, đạt mức tăng trưởng trung bình từ 15% đến 20%.

• Lợi nhuận sau thuế của công ty có thể đạt được mức tăng trưởng trung bình từ 20% đến 25%.

• Công ty có thể duy trì hoạt động kinh doanh ổn định và có lợi nhuận ròng từ 20 đến 30 tỷ đồng.

=> Tuy nhiên, có thể có những yếu tố bất ngờ ảnh hưởng đến dự đoán tài chính của công

ty như thị trường, chi phí và tình hình kinh tế. Do đó, cần có sự theo dõi và đánh giá lOMoARcPSD| 36067889

thường xuyên để đưa ra những quyết định linh hoạt và phù hợp nhằm đảm bảo sự bền

vững và phát triển của công ty. lOMoARcPSD| 36067889

TÀI LIỆU THAM KHẢO Tình hình vĩ mô:

1. https://www.vietcredit.vn/thong-bao/thi-truong-tai-chinh-dat-tang-truong-cao- 2022

2. https://vietnambiz.vn/profile-cac-cong-ty-tai-chinh-vietcredit-sinh-ra-trong- thoi-

ky-kinh-te-khung-hoang-kinh-doanh-khoi-sac-tu-nam-2022- 2023330171645272.htm

3. https://tapchitaichinh.vn/thach-thuc-tin-dung-tieu-dung.html

4. https://www.vietcredit.vn/thong-bao/vietcredit-canh-bao-thu-doan-lua-dao-

chiem-doat-tai-san-va-thong-tin-ca-nhan ptich tình hình công ty:

1. https://vneconomy.vn/vietcredit-hoan-thanh-100-ke-hoach-loi-nhuan- nam-2022-sau-9-thang.htm

2. https://vnexpress.net/vietcredit-hop-tac-chien-luoc-voi-hitachi-va-

vietnampost-4459690.html ptich tình hình ngành: https://vneconomy.vn/thi-

truong-tai-chinh-viet-nam-2022-co-hoi-dan-xen-thach-thuc.htm

PHƯƠNG PHÁP CHIẾT KHÁU DÒNG TIỀN THUẦN ĐỐI VỚI DOANH NGHIỆP – FCFF: