Preview text:

CHỮA BÀI TẬP CHƯƠNG 5 BÀI SỐ 1 BÀI SỐ 2,

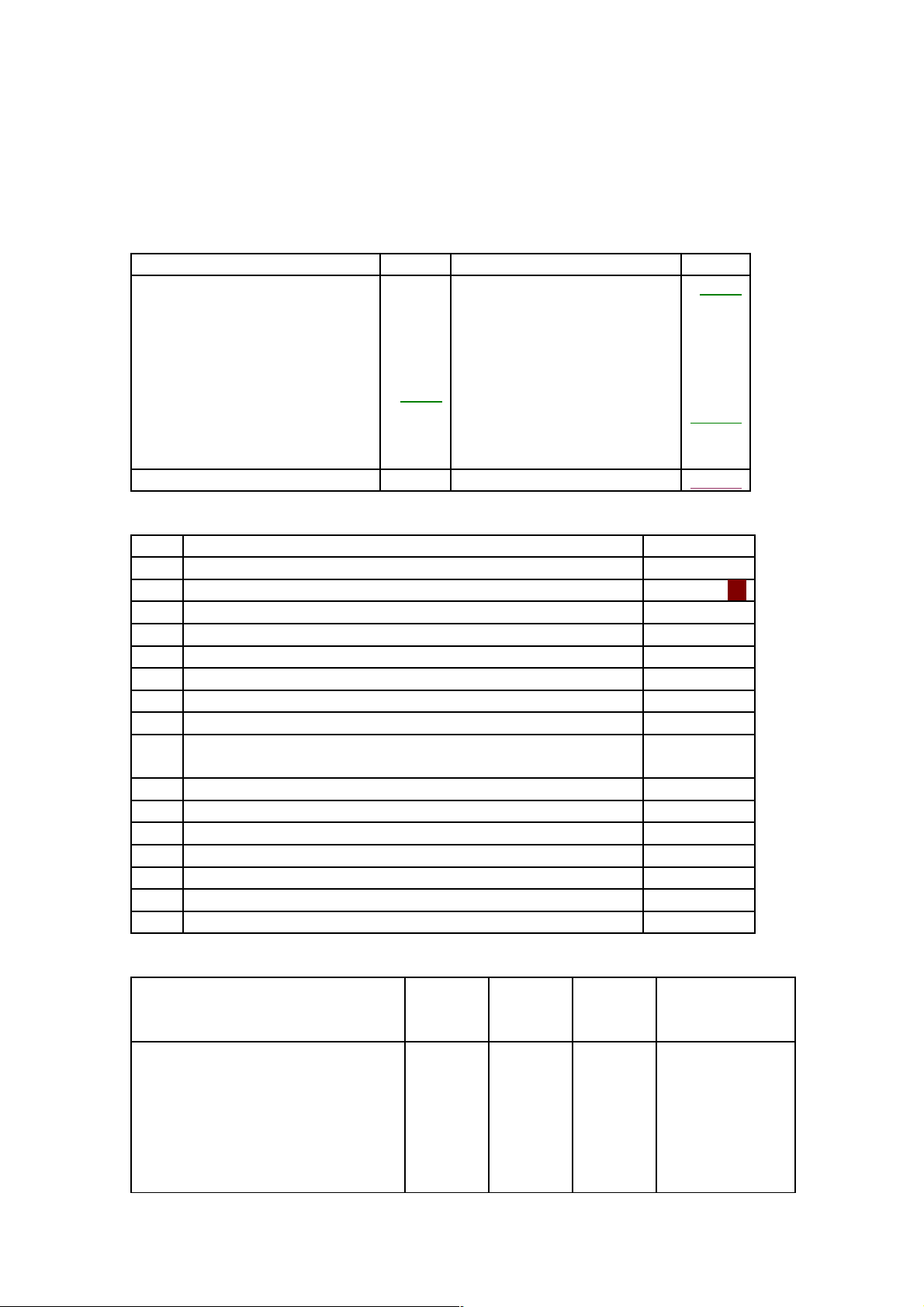

Xác định giá thành sản xuất -

Chi phí nguyên vật liệu chính :

Sản phẩm A: = ( 15 kg*4000) – (15-11)*1000*0.5 = 58.000

Sản phẩm B = ( 20kg* 4000) – (20-16) *1000*0.5 = 78.000 -

Chi phí nguyên vật liệu phụ

S ản ph ẩm A = 4*10000= 4000 S ản ph ẩm B= 6*1000= 6000

- Chi ph í tiền l ương cho s ản xu ất m ột s ản ph ẩm

S ản ph ẩm A = 50*1250 = 62.500

S ản ph ẩm B = 40* 1250 = 50.000

- Chi ph í b ảo hi ểm x ã h ội

S ản ph ẩm A :0.2* 62.500= 12.500

S ản ph ẩm B : 0.2* 50.000= 10.000

- chi ph í sản xu ất chung

h ệ s ố ph ân b ổ = 22.600.000 / ( ( 300*62.500 )+ (200*50.000) ) = 0.79

Chi phí s ản xuất chung ph ân bổ cho sản phẩm A= 300*62.500* 0.79 = 14.812.500

Chi phí sản xuất chung ph ân bổ cho sản phẩm B = 200*50.000* 0.79= 7.900.000 -

Chi ph í qu ản l ý doanh nghi ệp

Chi ph í QLDN sp A = 13.800.000 / (28.750.000) * 300*62.500 = 9.000.000

Chi ph í QLDN sp B = 13.800.000 / (28.750.000) *200*50.000 = 4.800.000 -

Chi phí bán hàng đơn vị sản phẩm

Sản phẩm A: 300* 10.000= 3.000.000

Sản phẩm B : 200* 10.000= 2.000.000 -

gi á th ành s ản xu ất s ản ph ẩm A

( 58.000 + 4.000+ 62.500 + 12.500 ) *300 + 14.812.500 = 55.912.500 -

gi á th ành s ản xu ất s ản ph ẩm B

( 78.000 + 6.000 + 50.000 + 10.000 ) *200 + 7.900.000= 36.700.000 -

t ổng gi á th ành to àn b ộ

Sản phẩm A: 55.912.500 + 9.000.000 + 3.000.000 = 67.912.500

Sản phẩm B : 36.700.000 + 4.800.000 + 2.000.000 = 43.500.000 -

gi á th ành s ản xu ất đ ơn v ị s ản ph ẩm

Sản phẩm A: 55.912.500/300 = 186.375

Sản phẩm B : 36.700.000/200= 183.500 -

gi á th ành to àn b ộ đơn v ị s ản ph ẩm

Sản phẩm A : 67.912.500 / 300 = 226.375

Sản phẩm B : 43.500.000/ 200 = 217.500

Bài số 3. (Đơn vị : 1.000 đồng) 1. Doanh thu thuần - SPA = 30.0000* 20 = 600.000 - Sản phẩm khác = 200.800 -

Tổng doanh thu thuần của doanh nghiệp năm báo cáo :

600.000 + 200.800 + 17.200 + 11.000 = 829.000

2. Giá thành sản xuất SPA -

Giá thành sản xuất SP A năm trước : 16*100%/ 90% = 17.78 -

Giá thành sản xuất sản phẩm A tiêu thu năm báo cáo : 1000*17.78 + 29.000*16 = 481.780 -

Chi phí bán hàng và chi phi quản lý doanh nghiêp: 481.780 * 10%= 48.178 -

Lợi nhuận trước thuế SPA: 600.000 – 481.780 – 48.178 = 70.042 -

Lợi nhuận trước thuế SP khác : 200.800 – 180.720 = 20.080 -

Lợi nhuận từ hoạt động tài chính 17.200 – 12.040 = 5.160 -

Lợi nhuận từ hoạt động khác : 11.000- 8.000 = 3.000 -

Lợi nhuận trước thuế của doanh nghiệp : 70.042+20.080+5.160+3.000 = 98.282 -

Tính lợi nhuận sau thuế của doanh nghiệp : 98.282 ( 1-25%) = 73.711,5 98.282 -

3. Do giá thành giảm nên lợi nhuận giảm

Giá bán năm trước = 20*100% /93% = 21.50

30.000 sp ( 20-21.50) = -45.000

Giá thành giảm 10% nên lợi nhuận của doanh nghiệp tăng ( 30.000 sp -1.000 sp ) ( 17.78- 16.00) = 51.620

Do vậy tổng lợi nhuận của doanh nghiệp tăng là : 51.620-45.000= 6620 4. Nhận xét :

Do doanh nghiệp giảm giá bán để chiếm lĩnh thị trường, tăng tiêu thụ sản phẩm và tốc

độ tăng này lớn hơn so với sự giảm giá của sản phẩm nên tổng lợi nhuân của doanh

nghiệp vẫn tăng. Đây là một chiến lược kinh doanh của một số doanh nghiệp Ch¬ng 4 Bài số 1.

Công ty cổ phần Việt Hưng

1. Xác đinh chi phí vốn bình quân a. Chi phí vay nợ :

Chi phí vay ngân hàng : r1= (1+3%)4 - 1 = 12,55%

Chi phí phát hành trái phiếu : r2= (1+5,5%)2 – 1 = 11,3%

vậy chi phí sử dụng vốn vay ngân hàng sau thuế là:

chi phí sử dụng vốn vay bằng phát hành sau thuế là:

b. Chi phí sử dụng cổ phiếu thường

Rs = (10.000 /200.000) + 3% = 8%

c. Chi phí sử dụng cổ phiếu ưu đãi rp = 9%

Vậy chi phí sử dụng vốn bình quân bằng :

WACC = 20% x 12,55%(1-25%) + 20%x11,3% (1-25%) + 45%x 8% + 15%x9% = 8,53%

2. Đầu tư dụ án 800 triệu

Nếu nhu cầu vốn đầu tư là 800 triệu thì muốn giữ cơ cấu vốn như cũ thì

800 x 45% = 360 triệu đồng được sử dụng bằng lợi nhuận không chia, số tiền này nhỏ

hơn 400 triệu đồng nên hoàn toàn khả thi.

Tương tự, phát hành cổ phiếu ưu đãi : 800 tr x 15% = 120 triệu đồng

Vay ngân hàng 800 tr x 20% = 160 triệu và phát hành trái phiếu là 160 triệu. Bài số 2

Công ty cổ phần Huy Hoàng

1. Xác định chi phí vốn bình quân

a. Chi phí vốn vay sau thuế :

Rd1 (1-T)=((1+3%)4 – 1)x(1-25%) = 9,4%

Rd2 (1-T) = ((1+5%)2 – 1)x(1-25%) = 7,69%

b. Chi phí cổ phiếu ưu đãi : Rp = 47.000/(500.000 – 6%x500.000)= 10%

c. Chi phí vốn cổ phiếu thường = 45.000/500.000 + 2% = 11% Vậy WACC = 10,31%

2. Nhu cầu đầu tư vào dự án là 500 triệu đồng thì

200/60% = 333,33 triệu đồng có WACC = 10,31%

Số vốn còn lại 500 – 333,33= 166,67 triệu đồng được hình thành như sau để đảm bảo cơ cấu vốn như cũ :

166,67 x 60% = 100 triệu đồng được huy động bằng phát hành cổ phiếu mới

Chi phí sử dụng cổ phiếu thường mới là

Re = (45.000/500.000 -500.000 x10%)) + 2% = 12%

Phát hành cổ phiếu ưu đãi với số vốn 166,67x 20% = 33,33 triệu đồng với chi phí vốn

như cũ và cơ cấu vốn này trên tổng vốn đầu tư không thay đổi.

Phát hành trái phiếu 166,67 x 10% = 16,67 triệu và vay ngân hàng 16,67 triệu

+ Chi phí sử dụng vốn cận biên sẽ là

12% x 60% + 10% x 20% + 9,4% x 10% + 7,67% x 10% = 10,9%

Vậy chi phí sử dụng vốn bình quân khi nhu cầu vốn đầu tư dự án là 500 triệu sẽ là:

WACC = (333,33x10,31% + 166,69 x 10,9%)/500 = 10,51% Bài số 3.

1. Tính tổng số vốn đầu tư :

Theo dự kiên thì thời gian đầu tư là 02 năm kéo dài từ 1/1/N-1 đến 31/12/N. Lãi tiền vay

trong thời gian đầu tư đựoc tính vào giá trị của dự án. Do vậy kết thúc thời gian đầu tư tập hợp vốn là a. Vốn vay :

2.300 (1+13%)1 + 3.200 (1+0.9%)24 + 2.000( 1+6%)4= 9.091,6 b. Vốn chủ sở hữu 20.000 x 100.000 = 2.000

Tổng vốn đầu tư là 9.091,6 + 2.000 = 11.091,6 triệu đồng

2. Tính chi phí vốn bình quân

Gọi i là lãi suất bình quân của nợ vay 2 3 . 00 1 x 3% + 2 . 3 00 1 ( + 12 . 0 % 9 ) ( 1 ( + 12 9 , 0 %) − ) 1 + . 2 000 1 ( + 2 6%) ( 1 ( + 2 % 6 ) − i = ) 1 =12 1 3 . 2 00 + . 3 200 1 ( + 12 9 , 0 %) + 2 0 . 00 1 ( + 2 % 6 ) ,1%

Chi phí cổ phiếu thường mới :

Re = 15.000/(100.000 -100.000 x 10%) + 3% = 19,67

Vậy WACC = 12,1% (1-25%)x 9.091,6/11.091,6+ 19,67x2.000/11.091,6 = 10,98% Bài 4:

Có các phương án huy động vốn được đưa ra nhằm tài trợ cho một dự án đầu tư

của công ty có số vốn đầu tư là 10 tỷ đồng. Ban lãnh đạo công ty đang xem xét 2

cơ cấu có thể lựa chọn :

Phương án 1: Không dùng đòn cân nợ mà chỉ phát hành 1 triệu cổ phiếu thường

với giá 10.000 đồng/ cổ phiếu thường

Phương án 2: Phát hành trái phiếu với tổng mệnh giá là 5 tỷ đồng, trái phiếu có lãi

suất 10%, chỉ phát hành 500.000 cổ phiếu thường cũng với mệnh giá trên.

Biết rằng lợi nhuận trước lãi và thuế dự kiến là 2 tỷ đồng. Thuế suất thuế thu nhập doanh nghiệp là 50%.

Nếu không sử dụng đòn cân nợ các cổ đông yêu cầu tỷ suất lợi nhuận ròng trên

vốn chủ sở hữu là 10%. Nếu có vay nợ thì cầu tỷ suất lợi nhuận ròng trên vốn chủ sở hữu là 12%.

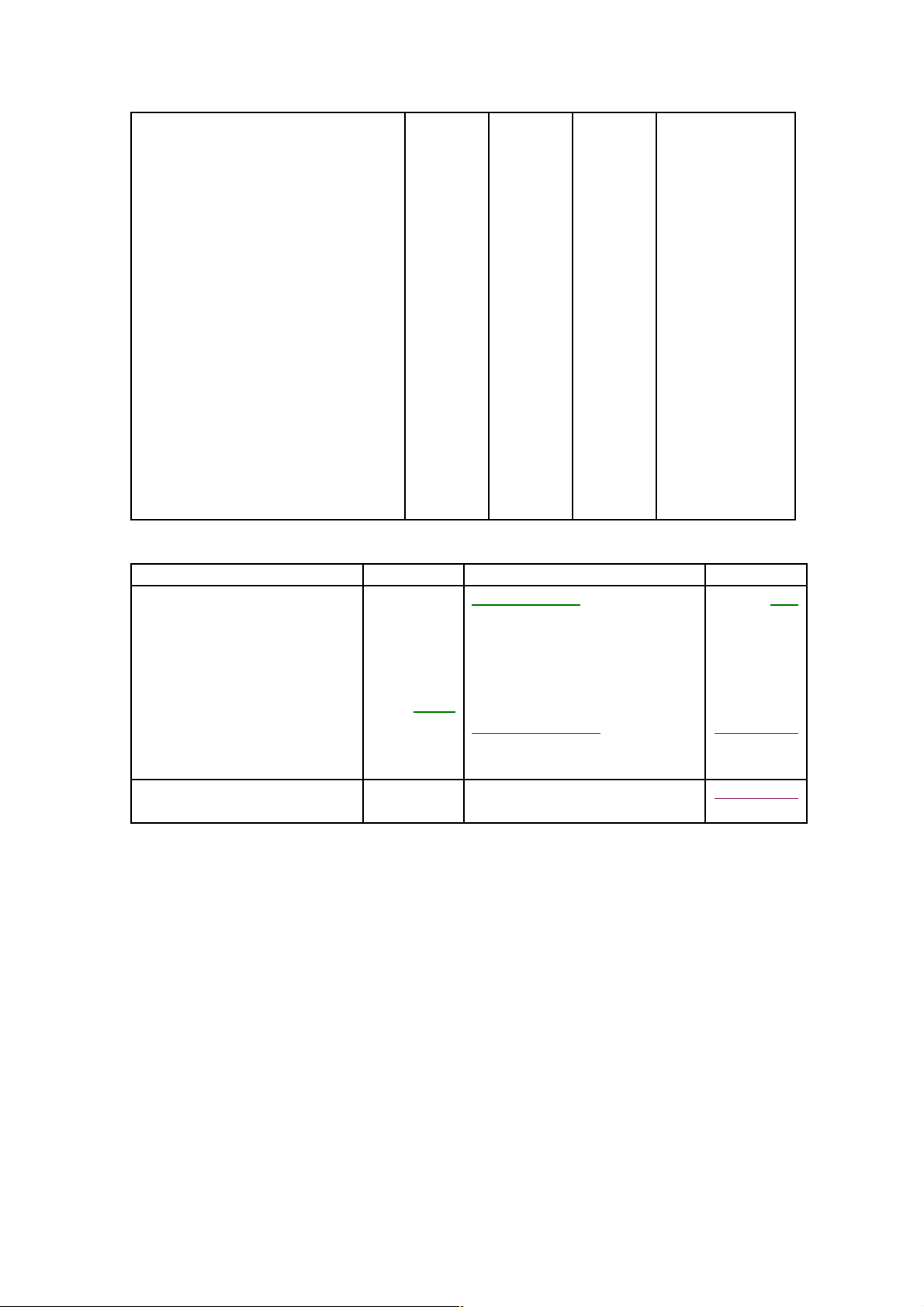

So với yêu cầu, hãy lựa chọn cơ cấu vốn nào tốt hơn. Bài giải: Chỉ tiêu Phương án 1 Phương án 2 EBIT 2 tỷ 2 tỷ Lãi vay 0 0.5 tỷ ( 5tỷ * 10 %) Thuế thu nhập 1 tỷ ( 50% * 2 tỷ) 0,75 tỷ ( 50% * 1,5 tỷ) LNST 1 tỷ 0.75 tỷ Vốn tự có 10 tỷ `` 5 tỷ ROE 10% 15% Lãi suất yêu cầu 10% 12%

Như vậy so với lãi suất yêu cầu thì ROE của phương án 2 cao hơn nên sử dụng cơ

cấu vốn của phương án 2 Bài 5:

Công ty Hương Trầm đang có 1 triệu cổ phần thường đang lưu hành trên thị

trường. Công ty đang có dự án cần thêm 10 tỷ đồng vốn đầu tư. Công ty đang tính

toán giữa việc phát hành thêm 1 triệu cổ phần mệnh giá 10.000 đồng /cổ phần hoặc

phát hành trái phiếu với lãi suất 12%.

Hãy dùng kỹ thuật phân tích điểm hòa vốn tại chỉ tiêu EPS để tính xem khoản lợi

nhuận trước lãi và thuế (EBIT) của cách nào tối ưu hơn, biết thuế suất thuế thu nhập doanh nghiệp là 40%. Bài giải: Chỉ tiêu Phương án 1 Phương án 2 EBIT Lãi vay 0 120 tr ( 12* 10 tỷ) LNST EBIT (1-40%) (EBIT -120 tr)*(1-40%)

Số cổ phần thường 2.000.000 1.000.000 EPS EBIT (1-40%)/2.000.000

(EBIT -120 tr)*(1-40%)/1.000.000

Giả sử hai phương án có EPS bằng nhau thì tính ra EBIT = 2,4 tỷ

Nếu EBIT > 2.4 tỷ thì phát hành cổ phiếu tốt hơn

Nếu EBIT < 2.4 tỷ thì đi vay tốt hơn

Nếu EBIT = 2.4 tỷ thì phát hành cổ phiếu hay đi vay là như nhau Bài 6:

Công ty TROPICAL có cơ cấu vốn như sau: Trái phiếu 20 tỷ Cổ phiếu ưu đãi 5 tỷ

Cổ phiếu thường 15 tỷ

Lợi nhuận giữ lại có thể bổ sung vốn cổ phần thường 10 tỷ đồng.

Thời gian đáo hạn của trái phiếu công ty là 20 năm, lãi suất doanh nghĩa là 15%,

mệnh giá 1 triệu đồng. Giá thị trường hiện hành là 940.000 đồng

Cổ phiếu ưu đãi có cổ tức ưu đãi là 5.000 đồng/cổ phần. Giá hiện hành là 23.000 đồng/cổ phiếu.

Cổ phiếu thường có giá hiện hành là 50.000 đồng/cổ phần, cổ tức cuối năm dự

kiến là 3.500 đồng/cổ phần

Công ty đang kỳ vọng mức tăng trưởng của công ty sẽ giữ mãi ở mức 15%/năm.

Biết Thuế thu nhập doanh nghiệp là 25%

Tính chi phí sử dụng vốn bình quân của công ty Bài giải:

Chi phí sử dụng vốn vay từ trái phiếu

940.000 = 150.000 ( 1-(1+r)-20)/r + 1.000.000 (1+r)-20 Suy ra r = 16,1%

Chi phí sử dụng vốn vay sau thuế Rs = 16,1% (1-25%) = 12,075%

Chi phí cổ phần ưu đãi : R= 5.000/23.000 = 21.74 %

Chi phí sử dụng vốn cổ phần thường R= 3.500/50.000 + 15 % = 22% Nguồn Giá trị Tỷ trọng Sau thuế W*R (1) (2) (3) (2) * (3) Trái phiếu 200 40% 12,075% Cổ phiếu ưu đãi 50 10% 21.74% Cổ phần thường và 250 50% 22% lợi nhuận giữ lại WACC 18,004% Bài 7

Công ty cổ phần X có cơ cấu vốn tối ưu như sau - Cổ phiếu thường : 50% - Cổ phiếu ưu đãi : 10% - Trái phiếu : 20% - Vay ngân hàng: 20%

Cổ phiếu thường có mệnh giá 400.000 đ/ cổ phiếu. Lợi tức cổ phần mà các

cổ đông đòi hỏi là 30.000đ/ Cổ phiếu. Tỷ lệ tăng trưởng cổ tức hàng năm là : 1,5%

Chi phí sử dụng cổ phiếu ưu đãi = 7,5%

Về vay nợ: Vay của NHTM A số tiền 2.106,2 triệu đồng, phải hoàn trả

trong vòng 5 năm, mỗi năm phải trả 500 triệu đồng

Vay bằng phát hành trái phiếu với lãi suất 3% / 6 tháng Yêu cầu:

1. Hãy tính chi phí sử dụng vốn bình quân của công ty 2.

Năm N Công ty dự kiến đầu tư

mới 600 triệu đồng Hãy tìm nguồn vốn cho dự kiến đầu tư này sao cho Công

ty không tăng chi phí sử dụng vốn bình quân Biết rằng:

+ Tổng lợi nhuận không chia Công ty có thể làm nguồn vốn đầu tư là 320 triệu đồng

+ Chi phí phát hành cổ phiếu thường mới là 5% so với giá phát hành

+ Thuế suất thuế thu nhập doanh nghiệp là 25%

3. Vẫn câu hỏi ở yêu cầu 2 nhưng nhu cầu vốn là 800 triệu Bài 8

Doanh nghiệp Hồng Hà hiện đang sử dụng 2.000 triệu tiền vốn được hình thành từ ba nguồn sau:

- Phát hành cổ phiếu thường 10.000 cở phiếu, mệnh giá 100.000 đ/ cổ phiếu. Các

cổ đông đòi hỏi mức cổ tức là 3.000 đ/ cổ phiếu. Tỷ lệ tăng trưởng cổ tức hàng năm là 12%

- Cổ phiếu ưu đãi có mệnh giá 100.000 đồng/ cổ phiếu., với số lượng 1.000 cổ

phiếu và phải trả cổ tức là 10.000 đ/ cổ phiếu

- Trái phiếu có mệnh giá là 30.000 đồng / trái phiếu với số lượng là 30.000 trái

phiếu, lãi suất trả là 2.400 đ/ trái phiếu

- Thuế suất thuế thu nhập doanh nghiệp là 25% Yêu cầu: 1.

Tính chi phí sử dụng vốn bình quân của doanh nghiệp 2.

Với cơ cấu vốn như trên doanh nghiệp coi đó là một

cơ cấu vốn tối ưu. Hệ số thanh toán lãi vay là 4. Doanh nghiệp dùng toàn bộ

lợi nhuận giữ lại để tái đầu tư. nếu doanh nghiệp muốn giữ nguyên chi phí sử

dụng vốn thì quy mô đầu tư là bao nhiêu Biết rằng:

Hệ số thanh toán lãi vay = Lợi nhuận trước thuế và lãi vay/ lãi vay

CHƯƠNG 5 QUẢN LÝ THU – CHI TRONG DOANH NGHIỆP PHẦN BÁO CÁO TÀI CHÍNH BÀI SỐ 1 CÔNG TY CỔ PHẦN T

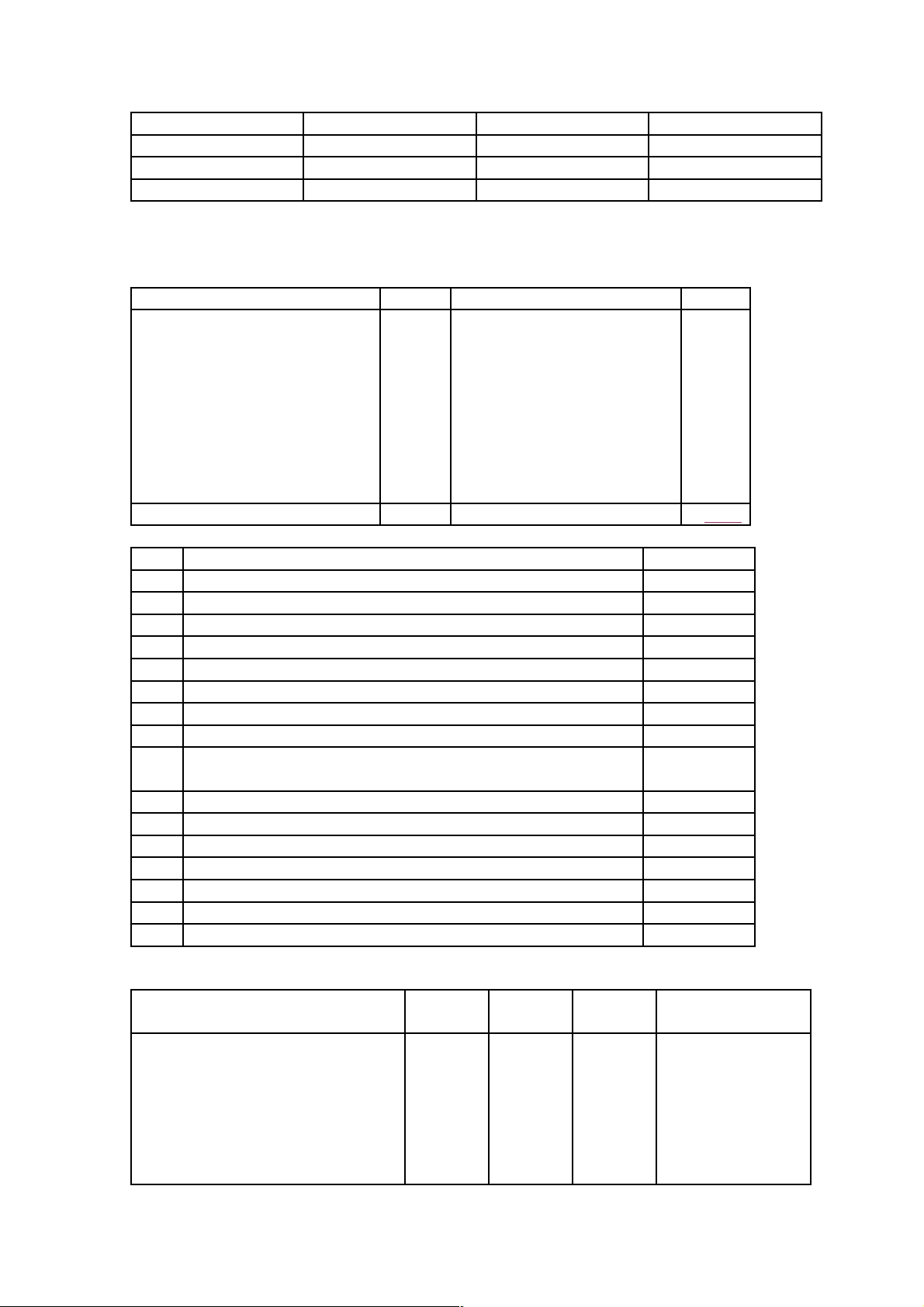

1. Bảng cân đối kế toán ngày 31/12/N Tài sản 31/12 nguồn vốn 31/12 I. TSLĐ và ĐTNH 4.000 I. Nợ phải trả 2.000 1. Tiền mặt 1.000 1. Nợ ngắn hạn 2.000

2. Phải thu khách hàng 1.200 - Vay ngắn hạn NH 1.000

3. Hàng hoá tồn kho 800 -

Phải trả người bán 1.000 4. TSLĐ khác 1.000 2. Nợ dài hạn II. TSCĐ và ĐTDH 9.000 - Vay dài hạn 1. TSCĐ HH và 10.000 II. Nguồn VCSH 11.000 TSCĐ VH (1.000

1. Vốn góp từ cổ đông 9.000 2. HMLK )

2. lãi chưa phân phối 2.000 Tổng 13.000 Tổng 13.000

2. Báo cáo kết quả kinh doanh quý 1/N+1 STT Chỉ tiêu Số liệu Tổng doanh thu 2.440

Các khoản giảm trừ 46 1. Doanh thu thuần 2.394 2. Giá vốn hàng bán 1.980 3.

Lợi nhuận gộp bán hàng và cung ứng dịch vụ 414 4. Chi phí bán hàng 0 5.

Chi phí quản lý doanh nghiệp 0 6.

Doanh thu hoạt động tài chính 0 7.

Chi phí hoạt động tài chính - Trong đó : lãi vay 22.5 8

Lợi nhuận thuần hoạt động sản xuất kinh doanh 391.5 9.

Thu nhập hoạt động khác 0 10.

Chi phí hoạt động khác 38 11.

Lợi nhuận hoạt động khác ( 38) 12.

Lợi nhuận trước thuế 353.5 13.

Thuế thu nhập doanh nghiệp năm nay 88.375 14.

Lợi nhuận sau thuế 265.125

3. Báo cáo lưu chuyển tiền tệ quý 1 năm N + 1 Chỉ tiêu

Tháng 1 Tháng 2 Tháng 3 Dư CĐKT ngày 31/03/N+1 I. Thu ngân quỹ 1.620 820 800

1. Thu bán hàng hoá và Dv Thu tháng m 420 400 400 400 : PTKH Thu tháng m + 1 420 400

2. Thu tiền hàng năm trước 1.200 II. Chi ngân quỹ 1.881 1.173,5 760.375 1.

Chi mua hàng hoá và dv - Chi tháng m 280 300 280 280 : PTNB - Chi tháng m + 1 280 300 2.

Chi trả tiền hàng năm 1.000 trước 40 40 40 3. Chi lương và BHXH 20 20 20 4.

Chi phí dịch vụ mua 12 12 14 ngoài 500 500 0 5. Chi phí khác 15 7.5 0 6. Trả gốc vay 14 14 18 7. Trả lãi vay 88.375 8. Nộp thuế VAT ( 261) (353.5) 39,625 9.

Thuế thu nhập doanh nghiệp 1.000 739 385,5

III. Lưu chuyển tiền thuần 739 385.5 425,125 trong kỳ 100 100 100

IV. Dư ngân quỹ đầu kỳ

V. Dư ngân quỹ cuối kỳ

VI. Mức dư tiền mặt cần thiết

4. Bảng cân đối kế toán ngày 31/03/N+1 Tài sản 31/12 nguồn vốn 31/12 I TSLĐ và ĐTNH

2.665,125 I Nợ phải trả 280 1. Tiền mặt

425,125 1. Nợ ngắn hạn 280

2. Phải thu khách hàng 400 - Vay ngắn hạn NH 0

3. Hàng hoá tồn kho 840 -

Phải trả người bán 280 4. TSLĐ khác

1.000 2. Nợ dài hạn II TSCĐ và ĐTDH 8.880 - Vay dài hạn

1. TSCĐ HH và TSCĐ VH 10.000 II Nguồn VCSH 11.265,125 2. HMLK

(1.120) 1. Vốn góp từ cổ đông 9.000

2. Lãi chưa phân phối 2.265,125 Tổng 11.545,12 Tổng 11.545,125 5 5. Cách tính 5.1 Các loại thuế -

Thuế giá trị gia tăng theo phương pháp trực tiếp

Doanh thu cả thuế VAT : 840+800+800 = 2.440

Giá vốn hàng bán : 560+600+560 + ( -40)+ 40*3+40*3+20*3 = 1.980

Giá trị gia tăng = 2.440 – 1.980 = 460

Thuế giá trị gia tăng phải Nộp NSNN =460 * 10% = 46 (trong đó:

Tháng 1 = 10%* ( 840 – 560 - 40-40- 40-20) = 14

Tháng 2 = 10% *(( 800 – 600 – ( -40) – 40- 40- 20) =14

Tháng 3 = 10% * (( 800 – 560 – (-40) – 40 – 40 – 20 ) = 18 -

Thuế thu nhập doanh nghiệp : 353.5* 25 % = 88.375 -

Thuế khác ( bỏ qua các thuế khác)

5.2 Chi phí tài chính Dư nợ Tháng 1 Tháng 2 Tháng 3 Gốc 1.000 500 0 Trả nợ gốc 500 500 Lãi phải trả 15 7.5 Bài số 5 ( trang 44)

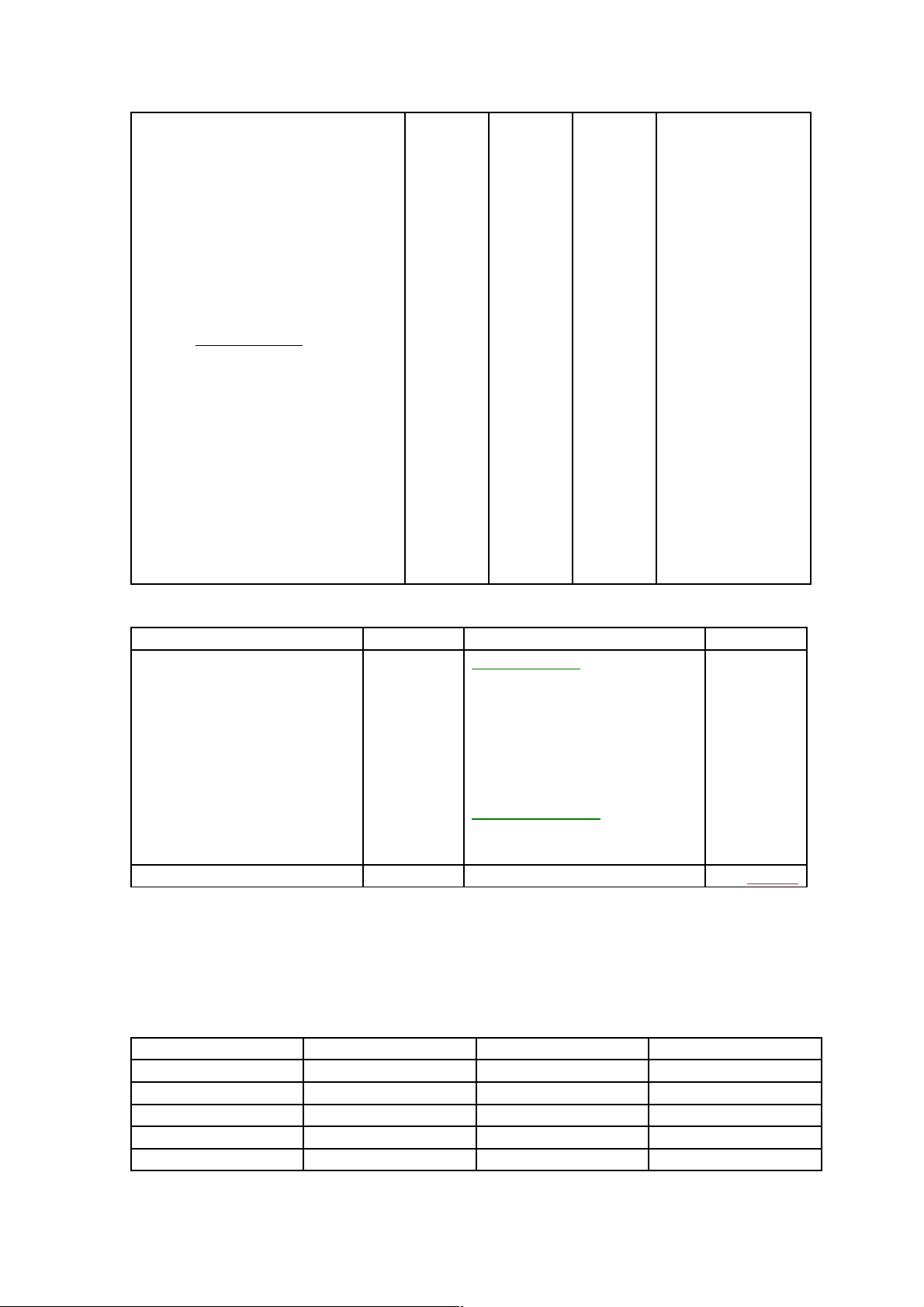

1. Bảng cân đối kế toán ngày 31/12/N Tài sản 31/12 nguồn vốn 31/12 I TSLĐ và ĐTNH

400 I. Nợ phải trả 400 1. Tiền mặt

300 1. Nợ ngắn hạn 300

2. Phải thu khách hàng 0 - Vay ngắn hạn NH 300

3. Hàng hoá tồn kho 200 -

Phải trả người bán 0 4. TSLĐ khác 0 2. Nợ dài hạn 100 II TSCĐ và ĐTDH 500 - Vay dài hạn 100

1. TSCĐ HH và TSCĐ VH 500 II. Nguồn VCSH 600 2. HMLK

0 1. Vốn góp từ cổ đông 600

2. lãi chưa phân phối Tổng 1000 Tổng 1000

2. Báo cáo kết quả kinh doanh quý 1/N+1 STT Chỉ tiêu Số liệu Tổng doanh thu 1.500

Các khoản giảm trừ 0 1. Doanh thu thuần 1.500 2. Giá vốn hàng bán 1.220 3.

Lợi nhuận gộp bán hàng và cung ứng dịch vụ 280 4. Chi phí bán hàng 20 5.

Chi phí quản lý doanh nghiệp 10 6.

Doanh thu hoạt động tài chính 0 7.

Chi phí hoạt động tài chính - Trong đó : lãi vay 8.5 8

Lợi nhuận thuần hoạt động sản xuất kinh doanh 241.5 9.

Thu nhập hoạt động khác 110 10.

Chi phí hoạt động khác 120 11.

Lợi nhuận hoạt động khác (10) 12.

Lợi nhuận trước thuế 231.5 13.

Thuế thu nhập doanh nghiệp năm nay 57.875 14.

Lợi nhuận sau thuế 173,625

3. Báo cáo lưu chuyển tiền tệ quý 1 năm N + 1 Chỉ tiêu

Tháng 1 Tháng 2 Tháng 3 Dư CĐKT ngày 31/03/N+1 VII. Thu ngân quỹ 275 325 660

4. Thu bán hàng hoá và Dv Thu tháng m 275 275 275 550 : PTKH Thu tháng m + 2 275

3. Thu tiền hàng năm trước 0 50 0 4. Thu nhËp h® 110 tchÝnh 383 392 626 VIII. Chi ngân quỹ 10.

Chi mua hàng hoá và dv 220 220 220 - Chi tháng m 220 440 : PTNB - Chi tháng m + 2 0 0 0 11.

Chi trả tiền hàng năm trước 30 30 30 12. Chi trực tiếp 30 30 30 13. Chi gián tiếp 14.

Chi phí dịch vụ mua ngoài 0 0 10 15. C hi phí khác 100 100 100 16. Trả gốc vay 3 2

5+1=6 2,5 ứng trước 17. Trả lãi vay 10 10 10: PNNS 18. Nộp thuế VAT 57,875: TTNDN 19.

Thuế thu nhập doanh nghiệp (108) (67) 34

IX. Lưu chuyển tiền thuần trong kỳ 300 192 125

X. Dư ngân quỹ đầu kỳ 192 125 159

XI. Dư ngân quỹ cuối kỳ

XII. Mức dư tiền mặt cần thiết

5. Bảng cân đối kế toán ngày 31/03/N+1 Tài sản 31/12 nguồn vốn 31/12 I TSLĐ và ĐTNH I Nợ phải trả 1. Tiền mặt

159 1. Nợ ngắn hạn

2. Phải thu khách hàng 550 - Vay ngắn hạn NH 0

3. Hàng hoá tồn kho 300 -

Phải trả người bán 440 4. TSLĐ khác 2,5 - PNNS 67,875 - Ứng trước 2,5 2. Nợ dài hạn 100 II TSCĐ và ĐTDH - Vay dài hạn 100

1. TSCĐ HH và TSCĐ VH 400 II Nguồn VCSH 2. HMLK

(30) 1. Vốn góp từ cổ đông 600

2. Lãi chưa phân phối 173,625 Tổng 1381.5 Tổng 1381.5 6. Cách tính 5.1 Các loại thuế Doanh thu : 500*3 = 1.500

Giá vốn hàng bán : 400 *3 + 40*3 + ( 200-300) = 1.220

Thuế thu nhập doanh nghiệp 231.5 * 25 % = 57.875 Dư nợ ngắn hạn Tháng 1 Tháng 2 Tháng 3 Gốc 300 200 100 Trả nợ gốc 100 100 100 Lãi phải trả 3 2 1 Dư nợ dài hạn 100 100 100 trả laĩ dài hạn 2.5