Preview text:

1 THUẾ GIÁ TRỊ GIA TĂNG (VALUE ADDED TAX) 1

1- TỔNG QUAN VỀ THUẾ GTGT

1- TỔNG QUAN VỀ THUẾ GTGT

1.1. HỆ THỐNG VĂN BẢN PHÁP QUY

1.1. HỆ THỐNG VĂN BẢN PHÁP QUY

¡ Luật Thuế giá trị gia tăng (số 13/2008)

¡ Nghị định số 209/2013/NĐ-CP

¡ Nghị định số 91/2014/NĐ-CP

¡ Luật Thuế giá trị gia tăng (số 31/2013)

¡ Nghị định số 12/2015/NĐ-CP

¡ Luật số 71/2014 sửa đổi một số điều của Luật thuế

¡ Nghị định số 100/2016/NĐ-CP GTGT

¡ Nghị định 146/2017/NĐ-CP

¡ Luật số 106/2016 sửa đổi một số điều của Luật

¡ Nghị định 49/2022/NĐ-CP thuế GTGT.

¡ Nghị định số 181/2025/NĐ-CP hướng dẫn thi hành Luật thuế

¡ Luật số 48/2024/QH15 - Thuế giá trị gia tăng (có GTGT số 48/2024.

hiệu lực từ 1/7/2025).

¡ Nghị định số 117/2025/NĐ-CP quy định quản lý thuế đối với

hoạt động KD trên nền tảng TMĐT, nền tảng số của hộ, cá nhân. 3 4 1 1

1- TỔNG QUAN VỀ THUẾ GTGT

1- TỔNG QUAN VỀ THUẾ GTGT

1.1. HỆ THỐNG VĂN BẢN PHÁP QUY

1.1. HỆ THỐNG VĂN BẢN PHÁP QUY ¡

Thông tư số 219/2013/TT-BTC hướng dẫn Luật thuế GTGT

¡ Hoá đơn điện tử:

¡ Thông tư số 119/2014/TT-BTC

l Nghị định số 123/2020/NĐ-CP,

¡ Thông tư số 151/2014/TT-BTC

l Nghị định số 70/2025/NĐ-CP sửa đổi, bổ sung 1 số điều của

¡ Thông tư số 26/2015/TT-BTC

Nghị định số 123/2020/NĐ-CP.

¡ Thông tư số 173/2016/TT-BTC

l Thông tư số 78/2021/TT-BTC hết hiệu lực từ 1/6/2025, ¡ Thông tư 93/2017/TT-BT

l Thông tư 32/2025/TT-BTC hướng dẫn thi hành Luật Quản lý

thuế và Nghị định 123/2020/NĐ-CP, Nghị định 70/2025/NĐ- ¡ Thông tư 25/2018/TT-BTC CP

¡ Thông tư 82/2018/TT-BTC sửa đổi bổ sung TT219/2013/TT-BTC

¡ Thông tư 43/2021/TT-BTC sửa đổi bổ sung TT219/2013/TT-BTC

¡ Thông tư số 69/2025/TT-BTC hướng dẫn thi hành Luật thuế GTGT 2024. 5 6

1.2. Khái niệm và đặc điểm

1.2. Khái niệm và đặc điểm

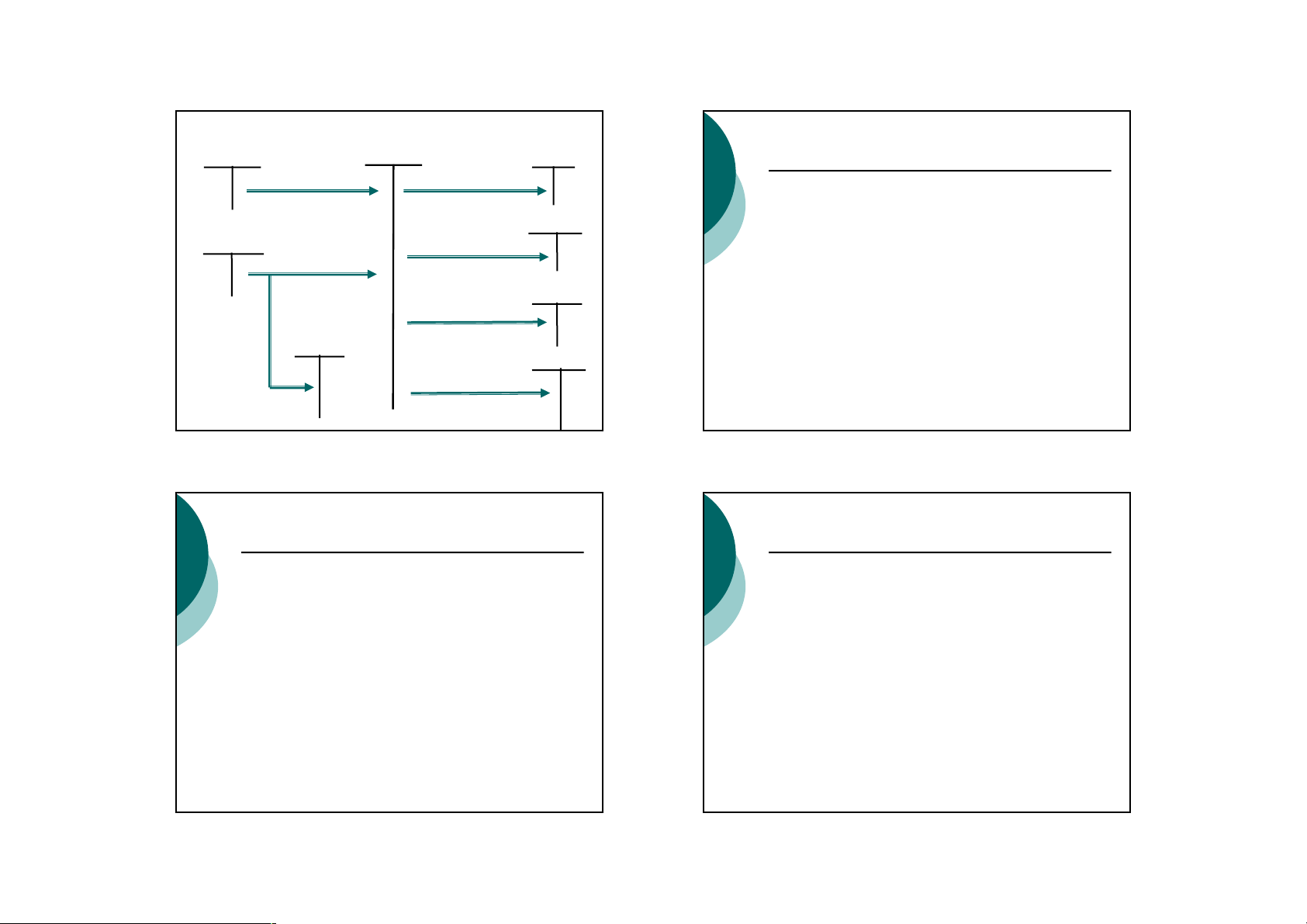

¡ Thuế GTGT là thuế tính trên giá trị tăng thêm của Thuế GTGT là Thuế GTGT là Thuế GTGT bóp

hàng hóa, dịch vụ phát sinh trong quá trình sản xuất, một loại thuế một loại thuế có méo giá cả của lưu thông, tiêu dùng. gián thu tính trung lập cao hàng hóa, dịch vụ

¡ Là thuế gián thu, được thu ở nhiều khâu, căn cứ vào

giá trị gia tăng tạo ra ở mỗi khâu Định nghĩa:

¡ Giá trị gia tăng là gì: Giá đầu ra – Giá đầu vào

¡ Những gì không phải đầu vào: Lương + Lợi nhuận

Thuế GTGT đánh vào

Thuế GTGT chỉ đánh GTGT của HHDV phát

vào hoạt động tiêu

sinh ở các giai đoạn từ sản dùng diễn ra trong

xuất, lưu thông đến tiêu phạm vi lãnh thổ dùng HHDV đó 7 2 1

1.3. Đối tượng chịu thuế

1.4 Đối tượng không chịu thuế

¡ Hàng hóa, dịch vụ sử dụng cho sản xuất, kinh 1.

Sản phẩm cây trồng, rừng trồng, chăn nuôi, thủy sản nuôi trồng,

doanh và tiêu dùng ở Việt Nam trừ các đối

đánh bắt chưa chế biến thành các sản phẩm khác hoặc chỉ qua sơ

tượng quy định tại Luật thuế GTGT.

chế thông thường của tổ chức, cá nhân tự sản xuất, đánh bắt bán

ra và ở khâu nhập khẩu. Trong đó, các sản phẩm chỉ qua sơ

chế thông thường như: a.

Làm sạch, phơi, sấy khô, bóc vỏ, xay xát, xay vỡ mảnh,

nghiền vỡ mảnh, xay bỏ vỏ, xát bỏ vỏ, tách hạt, tách cọng,

cắt, xay, đánh bóng hạt, hồ hạt. b.

Chia tách ra từng phần, bỏ xương, băm, lột da, cán mỏng, ướp muối. c.

Đóng hộp kín, bảo quản lạnh (ướp lạnh, đông lạnh), bảo

quản bằng khí sunfuro, bảo quản theo phương thức cho hoá

chất để tránh thối rữa, ngâm trong dung dịch và các hình 9 10 thức bảo quản khác.

1.4 Đối tượng không chịu thuế

1.4 Đối tượng không chịu thuế

2. Sản phẩm giống vật nuôi theo quy định của pháp luật về chăn

8. Các dịch vụ bảo hiểm như:

nuôi, vật liệu nhân giống cây trồng theo quy định của pháp luật về -

Bảo hiểm nhân thọ, bảo hiểm sức khỏe, bảo hiểm người học, trồng trọt.

các dịch vụ bảo hiểm khác liên quan đến con người;

3. Thức ăn chăn nuôi theo quy định của pháp luật về chăn nuôi; -

Bảo hiểm vật nuôi, bảo hiểm cây trồng, các dịch vụ bảo hiểm

thức ăn thủy sản theo quy định của pháp luật về thủy sản. nông nghiệp khác;

4. Sản phẩm muối được sản xuất từ nước biển, muối mỏ tự nhiên, -

Bảo hiểm tàu, thuyền, trang thiết bị và các dụng cụ cần thiết

muối tinh, muối i-ốt mà thành phần chính là (NaCl).

khác phục vụ trực tiếp đánh bắt thủy sản;

5. Nhà ở thuộc tài sản công do Nhà nước bán cho người đang thuê. - Tái bảo hiểm;

6. Tưới, tiêu nước; cày, bừa đất; nạo vét kênh, mương nội đồng -

Bảo hiểm các công trình, thiết bị dầu khí, tàu chứa dầu mang

phục vụ sản xuất nông nghiệp; dịch vụ thu hoạch sản phẩm nông

quốc tịch nước ngoài do nhà thầu dầu khí hoặc nhà thầu phụ nư nghiệp.

ớc ngoài thuê để hoạt động tại vùng biển VN, vùng biển chồng

7. Chuyển quyền sử dụng đất.

lấn mà VN và các quốc gia có bờ biển tiếp liền hay đối diện đã

thỏa thuận đặt dưới chế độ khai thác chung. 11 12 3 1

1.4 Đối tượng không chịu thuế

1.4 Đối tượng không chịu thuế

9. Các dịch vụ tài chính, ngân hàng, kinh doanh chứng khoán, thương

9. Các dịch vụ tài chính, ngân hàng, kinh doanh chứng khoán, thương mại sau đây: mại sau đây: (tiếp)

a) Dịch vụ cấp tín dụng và các khoản phí được nêu cụ thể tại Hợp e) Kinh doanh ngoại tệ;

đồng vay vốn của Chính phủ VN với Bên cho vay nước ngoài;

g) Sản phẩm phái sinh như hoán đổi lãi suất, hợp đồng kỳ hạn, hợp

b) Dịch vụ cho vay của người nộp thuế không phải là tổ chức tín dụng

đồng tương lai, hợp đồng quyền chọn mua, chọn bán và các sản phẩm

c) Kinh doanh chứng khoán: môi giới chứng khoán, tự doanh chứng khác;

khoán, bảo lãnh phát hành chứng khoán, tư vấn đầu tư chứng khoán..

h) Bán tài sản bảo đảm của khoản nợ của tổ chức mà Nhà nước sở

d) Chuyển nhượng vốn (một phần hay toàn bộ số vốn), chuyển

hữu 100% vốn điều lệ để xử lý nợ xấu của các tổ chức tín dụng.

nhượng chứng khoán, chuyển nhượng quyền góp vốn và các hình

10. Các dịch vụ y tế, dịch vụ thú y.

thức chuyển nhượng vốn khác. 11. Dịch vụ tang lễ.

đ) Bán nợ bao gồm bán khoản phải trả và khoản phải thu, bán chứng

chỉ tiền gửi giữa người nộp thuế không phải là tổ chức tín dụng; 13 14

1.4 Đối tượng không chịu thuế

1.4 Đối tượng không chịu thuế

12. Hoạt động duy tu, sửa chữa, xây dựng bằng nguồn vốn đóng

16. Vận chuyển hành khách công cộng bằng xe buýt, tàu điện,

góp của nhân dân, vốn viện trợ nhân đạo đối với các di tích lịch sử

phương tiện thủy nội địa.

- văn hóa, danh lam thắng cảnh, các công trình văn hóa, nghệ

17. Máy móc, thiết bị, phụ tùng, vật tư thuộc loại trong nước chưa

thuật, công trình phục vụ công cộng, cơ sở hạ tầng và nhà ở cho

sản xuất được cần nhập khẩu để sử dụng trực tiếp cho hoạt động

đối tượng chính sách xã hội.

nghiên cứu khoa học, phát triển công nghệ;

13. Hoạt động dạy học, dạy nghề. Nếu có các khoản thu hộ, chi hộ

18. Sản phẩm quốc phòng, an ninh.

thì thuộc đối tượng không chịu thuế GTGT; hàng hoá dịch vụ do

19. Hàng hóa nhập khẩu trong trường hợp viện trợ nhân đạo, viện

các tổ chức, cá nhân cung cấp cho các cơ sở dạy học, dạy nghề trợ không hoàn lại. phải chịu thuế GTGT.

20. Hàng hóa chuyển khẩu, quá cảnh qua lãnh thổ Việt Nam; hàng

14. Phát sóng truyền thanh, truyền hình bằng nguồn vốn NSNN.

tạm nhập khẩu, tái xuất khẩu; hàng tạm xuất khẩu, tái nhập khẩu;

15. Xuất bản, nhập khẩu, phát hành báo, tạp chí, sách giáo khoa,

nguyên liệu nhập khẩu để sản xuất, gia công hàng hóa xuất khẩu

giáo trình và tranh, ảnh, áp phích tuyên truyền cổ động; tiền, in

theo hợp đồng sản xuất. tiền. 15 16 4 1

1.4 Đối tượng không chịu thuế

1.5. Đối tượng nộp thuế

21. Chuyển giao công nghệ; chuyển nhượng quyền sở hữu trí tuệ;

¡ Tổ chức, cá nhân SXKD hàng hóa, dịch vụ chịu thuế GTGT.

sản phẩm phần mềm và dịch vụ phần mềm.

¡ Các tổ chức được thành lập và đăng ký kinh doanh theo Luật Dn,

22. Vàng dạng thỏi, miếng chưa được chế tác thành sản phẩm mỹ Luật HTX…

nghệ, đồ trang sức hay sản phẩm khác ở khâu nhập khẩu.

¡ Các tổ chức kinh tế của tổ chức chính trị, tổ chức chính trị- xã

23. Sản phẩm xuất khẩu là tài nguyên, khoáng sản khai thác chưa

hội, tổ chức xã hội, tổ chức xã hội – nghề nghiệp, đơn vị vũ trang.

chế biến thành sản phẩm khác và sản phẩm xuất khẩu là tài

¡ Các doanh nghiệp có vốn đầu tư nước ngoài và bên ngoài tham

nguyên, khoáng sản khai thác đã chế biến thành sản phẩm khác. gia hợp tác kinh doanh.

24. Sản phẩm nhân tạo dùng để thay thế cho bộ phận cơ thể của

¡ Doanh nghiệp chế xuất. người bệnh.

¡ Hộ, cá nhân sản xuất, kinh doanh; nhóm người kinh doanh độc

25. Hàng hóa, dịch vụ của hộ, cá nhân SXKD có mức doanh thu lập.

hằng năm từ 200 triệu đồng trở xuống; hàng dự trữ quốc gia do cơ

¡ Tổ chức cá nhân khác có hoạt động sản xuất kinh doanh

quan dự trữ quốc gia bán ra; các khoản thu phí, lệ phí.

26. Hàng hoá nhập khẩu để làm quà tặng, trong tiêu chuẩn hà 17 nh lý

1.5. Đối tượng nộp thuế

1.5. Đối tượng nộp thuế

¡ Tổ chức, cá nhân nhập khẩu hàng hóa, mua dịch vụ từ nước

¡ Tổ chức là nhà quản lý nền tảng số nước ngoài thực hiện khấu ngoài.

trừ, nộp thay nghĩa vụ thuế phải nộp của nhà cung cấp nước ngoài;

¡ Tổ chức, cá nhân SXKD tại Việt Nam mua dịch vụ của tổ chức

nước ngoài không có cơ sở thường trú tại Việt Nam, cá nhân ở

¡ Tổ chức kinh doanh tại Việt Nam áp dụng phương pháp tính

nước ngoài là đối tượng không cư trú tại Việt Nam

thuế GTGT là phương pháp khấu trừ thuế mua dịch vụ của nhà

¡ Tổ chức SXKD mua hàng hóa, dịch vụ để tiến hành hoạt động tìm

cung cấp nước ngoài không có cơ sở thường trú tại Việt Nam

kiếm thăm dò, phát triển mỏ dầu khí và khai thác dầu khí của tổ

thông qua kênh TMĐT hoặc các nền tảng số thực hiện khấu trừ,

chức nước ngoài không có cơ sở thường trú tại Việt Nam, cá nhân

nộp thay nghĩa vụ thuế phải nộp của nhà cung cấp nước ngoài.

ở nước ngoài là đối tượng không cứ trú tại Việt Nam.

¡ Tổ chức là nhà quản lý sàn giao dịch TMĐT, nhà quản lý nền

tảng số có chức năng thanh toán thực hiện khấu trừ, nộp thuế

¡ Nhà cung cấp nước ngoài không có cơ sở thường trú tại Việt Nam

có hoạt động kinh doanh Thương mại điện tử, kinh doanh dựa

thay, kê khai số thuế đã khấu trừ cho hộ kinh doanh, cá nhân

trên nền tảng số với tổ chức, cá nhân tại Việt Nam;

kinh doanh trên sàn TMĐT, nền tảng số. 5 1 1.6.1.Giá tính thuế

1.6.CĂN CỨ TÍNH THUẾ GTGT

Ø TH 1: Đối với hàng hoá, dịch vụ do cơ sở sản

xuất, kinh doanh bán ra

¡ Căn cứ tính thuế giá trị gia tăng:

¡ Giá tính thuế GTGT bao gồm: l Giá tính thuế

l Giá bán chưa có thuế GTGT (đã có thuế l Thuế suất. TTĐB, thuế BVMT)

l Khoản phụ thu, phí thu thêm ngoài giá bán ¡ Để ý:

l Giảm giá hàng bán, chiết khấu thương mại:

Giá tính thuế là giá đã giảm, đã có chiết khấu thương mại. 21 22 Giá tính thuế Giá tính thuế

Ø TH 2: Hàng hóa nhập khẩu

Ø TH3: Đối với hàng hóa, dịch vụ dùng để trao đổi, tiêu

dùng nội bộ, biếu, tặng, cho, khuyến mại:

¡ Giá tính thuế GTGT gồm:

¡ Giá tính thuế GTGT là giá tính thuế GTGT của hàng hóa,

l Giá tính thuế nhập khẩu tại cửa khẩu

dịch vụ cùng loại hoặc tương đương tại thời điểm phát l Cộng: thuế nhập khẩu sinh các hoạt động.

l Cộng thuế nhập khẩu bổ sung (nếu có) ¡ Để ý nhé:

l Cộng: thuế TTĐB (nếu có)

l Tiêu dùng nội bộ => Không phải kê khai, nộp thuế

l Cộng: thuế BVMT (nếu có).

l Luân chuyển nội bộ (chuyển kho nội bộ) => không phải tính, nộp thuế. 23 24 6 1 Giá tính thuế Giá tính thuế

Ø Đối với hàng hóa, dịch vụ dùng để khuyến mại:

Ø Đối với hàng hóa, dịch vụ dùng để khuyến mại:

¡ Đối với hàng hóa, dịch vụ dùng để khuyến mại theo quy

¡ Bán hàng hoá, cung cấp dịch vụ có kèm theo việc tham

định của pháp luật về thương mại, giá tính thuế được xác

dự các chương trình mang tính may rủi mà việc tham gia định bằng không (0);

chương trình gắn liền với việc mua hàng hoá, dịch vụ và

¡ Đưa hàng mẫu, cung cấp dich vụ mẫu để khách hàng

việc trúng thưởng dựa trên sự may mắn của người tham

dùng thử không phải trả tiền thì giá tính thuế = 0.

gia theo thể lệ và giải thưởng đã công bố thì giá tính thuế

của hàng hoá, dịch vụ không báo gồm giá trị của hàng

¡ Tặng hàng hoá, cung cấpo dịch vụ không thu tiền thì giá tính thuế = 0.

hoá, dịch vụ dùng để trao thưởng.

¡ Tổ chức chương trình khách hàng thường xuyên, theo đó

¡ Bán hàng hoá, cung cấp dịch vụ có kèm theo phiếu mua

hàng hoá, phiếu sử dụng dịch vụ thì giá tính thuế của

việc tặng thưởng cho khách hàng căn cứ trên số lượng

hàng hoá, dịch vụ không bao gồm giá trị phiếu mua hàng

hoặc giá trị mua hàng hoá, dịch vụ mà khách hàng thực

hoá, phiếu sử dụng dịch vụ.

hiện được thể hiện dưới hình thức thẻ khach hàng,... Thì 25 26

giá tính thuế không bao gồm giá trị thẻ khách hàng… Giá tính thuế Giá tính thuế GTGT

¡ TH 4: Hàng hoá, dịch vụ được sử dụng HHDV do cơ sở sản Đối với HH bán theo Hàng hóa NK HHDV dùng để trao

chứng từ thanh toán ghi giá thanh toán là giá xuất, kinh doanh Đối với hoạt phương thức trả góp, Là giá NK tại cửa đổi, tiêu dùng nội bán ra hoặc cung động cho thuê trả chậm là giá tính

khẩu (+) với thuế NK, bộ, biếu, tặng cho

đã có thuế GTGT (vé cước vận tải, vé xổ số) ứng cho đối tượng tài sản là số theo giá bán trả một (+) thuế TTĐB (nếu là giá tính thuế khác là giá bán tiền cho thuê lần chưa có thuế có) + thuế BVMT

GTGT của HHDV chưa có thuế

¡ Giá chưa có thuế GTGT = chưa có thuế GTGT GTGT của HH đó, (nếu có) cùng loại GTGT không gồm lãi trả

= Giá thanh toán/(1 + thuế suất thuế GTGT) góp, lãi trả chậm

Đối với HHDV Đối với hoạt động

Đối với hoạt Đối với hoạt động Đối với gia công hàng được sử dụng đại lý, môi giới động kinh xây dựng, lắp đặt hoá là giá gia công chứng từ thanh mua bán HHDV doanh bất động là giá trị công chưa có thuế GTGT toán ghi giá hưởng hoa hồng

sản là giá bán trình, HMCT hay bao gồm tiền công, chi thanh toán là là tiền hoa hồng thu bất động sản phần công việc phí nhiên liệu, VL phụ, giá đã có thuế được từ các hoạt chưa có thuế thực hiện bàn chi phí khác cho việc GTGT động này chưa có

GTGT trừ tiền giao chưa có thuế 27 gia công thuế GTGT sử dụng đất GTGT 7 1

Thời điểm tính thuế 1.6.2. Thuế suất

Ø Hàng hóa: chuyển giao quyền sở hữu hoặc quyền sử ¡ Thuế suất 0%.

dụng cho người mua hoặc thời điểm lập hóa đơn. ¡ Thuế suất 5%.

Ø Dịch vụ: thời điểm hoàn thành việc cung ứng dịch vụ

hoặc thời điểm lập hóa đơn ¡ Thuế suất 10%.

Ø Hoạt động kinh doanh bất động sản, xây dựng cơ sở hạ

tầng, xây nhà để bán, chuyển nhượng hoặc cho thuê:

thời điểm thu tiền theo tiến độ dự án, hợp đồng

Ø Xây dựng, lắp đặt: thời điểm bàn giao, nghiệm thu

Ø Đối với hàng hoá xuất khẩu: do người bán tự xác định

nhưng chậm nhất không quá ngày làm việc tiếp theo kể

từ ngày hàng hoá được thông quan.

Ø Đối với hàng hoá nhập khẩu: là thời điểm xác định thuế nhập khẩu. 29 30 1.6.2. Thuế suất 1.6.2. Thuế suất ¡ Thuế suất 0% ¡ Thuế suất 5%

Mức thuế suất 0% áp dụng đối với hàng hóa, dịch vụ

l Nước sạch phục vụ sản xuất và sinh hoạt không bao gồm

xuất khẩu, vận tải quốc tế và hàng hóa, dịch vụ không

các loại nước uống đóng chai, các loại nước giải khát;

chịu thuế GTGT khi xuất khẩu, trừ các trường hợp:

l Phân bón; quặng để SX phân bón; thuốc bảo vệ thực vật

và chất kích thích tăng trưởng vật nuôi, cây trồng;

l Dịch vụ đào đắp, nạo vét kênh, mương, ao hồ phục vụ SX

nông nghiệp; nuôi trồng, chăm sóc, phòng trừ sâu bệnh

cho cây trồng; sơ chế, bảo quản sản phẩm nông nghiệp; Chuyển giao Dịch vụ tái Dịch vụ cấp Dịch vụ Sản phẩm XK là công nghệ, bảo hiểm ra tín dụng, bưu chính, tài nguyên,

l Sản phẩm cây trồng, rừng trồng (trừ gỗ, măng), chăn nuôi,

chuyển nhượng nước ngoài chuyển nhượng viễn thông khoáng sản khai

quyền sở hữu trí vốn, tài chính thác chưa qua chế

thuỷ sản nuôi trồng, đánh bắt chưa chế biến thành các sản tuệ ra nước ngoài phái sinh biến theo quy

phẩm khác hoặc chỉ qua sơ chế thông thường. định của CP 8 1 1.6.2. Thuế suất 1.6.2. Thuế suất ¡ Thuế suất 5% (Tiếp) ¡ Thuế suất 5% (Tiếp)

l Thiết bị y tế; thuốc phòng bệnh, chữa bệnh; dược chất,

l Mủ cao su dạng mủ cờ rếp, mủ tờ, mủ bún, mủ cốm; lưới,

dược liệu là nguyên liệu sản xuất thuốc chữa bệnh,

dây giềng và sợi để đan lưới đánh cá. thuốc phòng bệnh;

l Sản phẩm bằng đay, cói, tre, nứa, lá, rơm, vỏ dừa, sọ dừa,

l Thiết bị dùng để giảng dạy và học tập bao gồm: các loại

bèo tây và các sản phẩm thủ công khác sản xuất bằng

mô hình, hình vẽ, bảng, phấn, thước, com-pa;

nguyên liệu tận dụng từ nông nghiệp; xơ bông đã qua chải

l Hoạt động nghệ thuật biểu diễn truyền thống, dân gian;

thô, chải kỹ; giấy in báo;

l Đồ chơi cho trẻ em; sách các loại;

l Tàu khai thác thủy sản tại vùng biển; máy móc, thiết bị

l Dịch vụ khoa học, công nghệ;

chuyên dùng phục vụ cho sản xuất nông nghiệp;

l Bán, cho thuê, cho thuê mua nhà ở xã hội. 1.6.2. Thuế suất

1.7. Phương pháp tính thuế GTGT

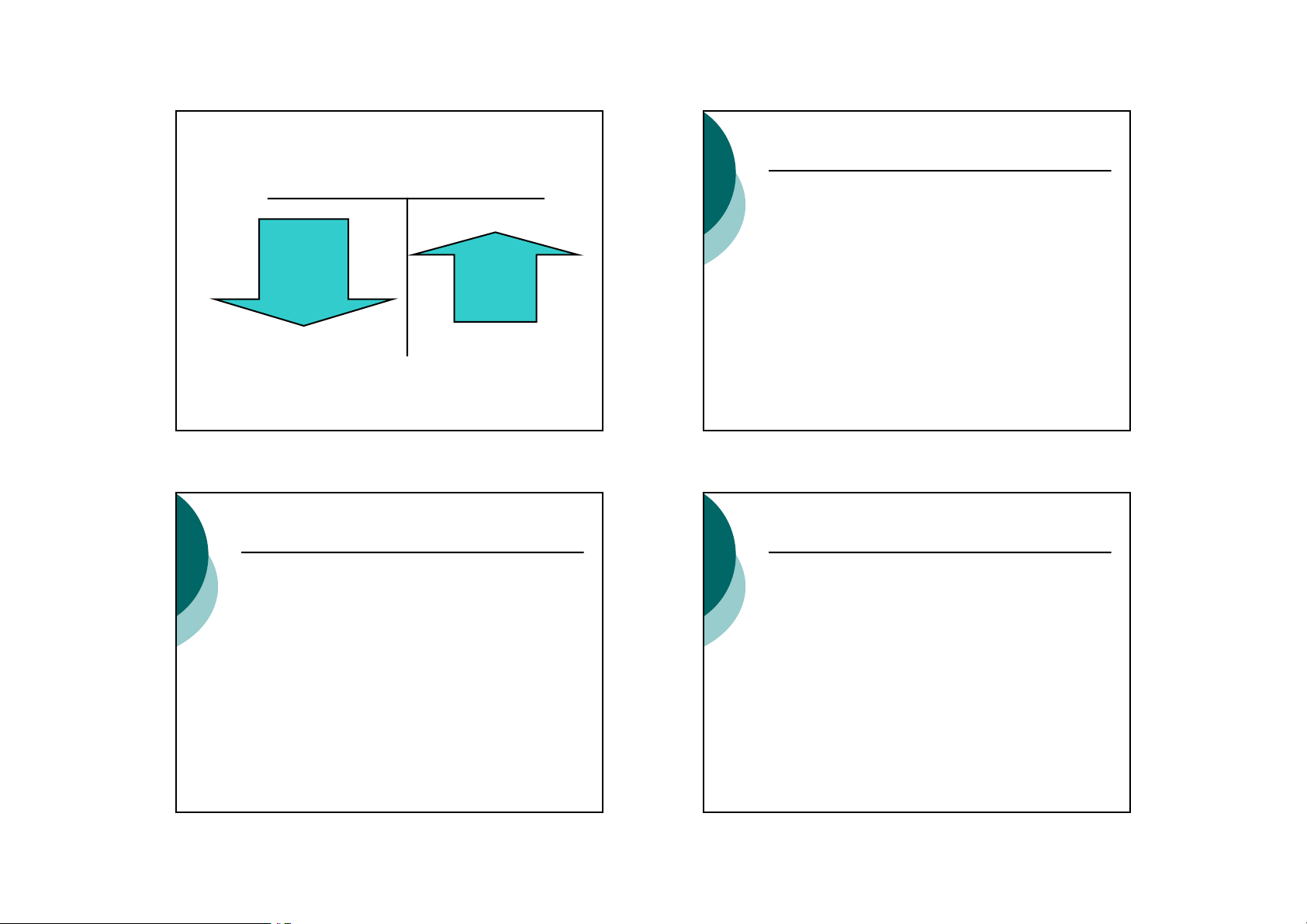

1.7.1 - Phương pháp khấu trừ thuế Thuế giá trị Thuế giá trị o Thuế suất 10% Số thuế = -

=> Mức thuế suất phải nộp

gia tăng đầu ra gia tăng đầu vào 10% áp dụng đối

• Áp dụng đối với các DN thực hiện đầy đủ chế độ kế toán, hóa

với hàng hoá, dịch

đơn và chứng từ gồm:

vụ chịu thuế khác

¡ Cơ sở kinh doanh có doanh thu hằng năm từ bán hàng hóa, cung

cấp dịch vụ từ 01 tỷ đồng trở lên, trừ hộ, cá nhân SXKD;

¡ Cơ sở kinh doanh tự nguyện áp dụng phương pháp khấu trừ thuế, trừ hộ, cá nhân SXKD;

¡ Tổ chức, cá nhân nước ngoài cung cấp hàng hóa, dịch vụ để tiến

hành hoạt động tìm kiếm thăm dò, phát triển mỏ dầu khí và khai 36 thác dầu khí. 9 1

Ví dụ: phương pháp khấu trừ

1.7.1 Phương pháp khấu trừ thuế GTGT

Công ty Z bán gỗ với giá: 100 đ + 10 đ (VAT) Giá tính thuế Thuế giá trị Thuế suất VAT = 10 đ = của hàng hóa, x gia tăng đầu ra dịch vụ bán ra

Xưởng sản xuất ghế A mua gỗ với giá: 110 đ

Sản xuất ghế rồi bán với giá: 200 đ + 20 đ (VAT)

VAT = 10 đ (20 đ đầu ra – 10 đ đầu vào khấu trừ) Thuế giá trị Thuế

Cửa hảng nội thất mua ghế với giá: 220 đ Thuế GTGT

Bán lại với giá: 300 đ + 30 đ gia tăng = trên hóa đơn + GTGT

VAT = 10 đ (30 đ đầu ra – 20 đ đầu vào khấu trừ) đầu vào GTGT mua hàng NK đã nộp

Tổng thuế VAT: 10 + 10 + 10 = 30 đ hàng hóa

Giả sử: thuế suất 10% ở các khâu 37 38

Phương pháp khấu trừ

Phương pháp khấu trừ

¡ Số thuế GTGT đầu ra

¡ Số thuế GTGT đầu vào

l Ghi trên hóa đơn GTGT của HHDV bán ra

l Ghi trên hóa đơn GTGT của HHDV mua vào l Ghi giá thanh toán:

l Chứng từ nộp thuế nhập khẩu

Số thuế GTGT đầu ra = Giá thanh toán –

l Chứng từ nộp thuế thay cho phía nước ngoài Giá tính thuế (thuế nhà thầu)

l Chứng từ đặc thù (giá thanh toán): tem, vé 39 40 10 1

Nguyên tắc khấu trừ thuế GTGT đầu vào

Nguyên tắc khấu trừ thuế GTGT đầu vào

¡ Thuế GTGT đầu vào của TSCĐ => khấu trừ giống

¡ Thuế GTGT đầu vào của HHDV dùng cho với hàng hóa mua vào.

SXKD HHDV chịu thuế GTGT => khấu trừ ¡ Để ý: toàn bộ

l ô tô chở người từ 9 chỗ ngồi trở xuống (trừ sử

¡ Thuế GTGT đầu vào của HHDV dùng cho cả

dụng vào kinh doanh vận chuyển hàng hóa,

hành khách, kinh doanh du lịch, khách sạn) có

SXKD HHDV chịu thuế GTGT và không chịu

giá trị vượt trên 1,6 tỷ đồng (giá chưa có thuế

thuế GTGT => thì chỉ được khấu trừ phần thuế

GTGT) => không được khấu trừ số thuế GTGT

GTGT dùng cho SXKD HHDV chịu thuế GTGT

tương ứng với phần vượt trên 1,6 tỷ đồng.

l Bỏ quy định hóa đơn chứng từ chỉ được kê

khai trong vòng 6 tháng kể từ tháng phát sinh. 41 42

Nguyên tắc khấu trừ thuế GTGT đầu vào ví dụ

¡ Thuế GTGT đầu vào của hàng hóa mà doanh

Một Công ty vận tải trong tháng 7/N có hoạt động như sau:

nghiệp dùng để biếu, tặng, khuyến mại, quảng

- DT vận tải nội địa (chưa thuế GTGT): 6.000 triệu đ, DT

cáo phục vụ cho SXKD HHDV chịu thuế GTGT

vận tải quốc tế (chưa thuế GTGT): 4.000 triệu Đ

=> được khấu trừ toàn bộ

- Trong tháng, mua thiết bị vận tải phục vụ cho HĐKD:

+ Thiết bị vận tải NĐ, giá mua chưa thuế GTGT: 1.000 triệu

¡ Thuế GTGT không được khấu trừ => tính vào

+ Thiết bị vận tải QT, giá mua chưa thuế GTGT: 2.000 triệu

l Nguyên giá tài sản cố định

- HH, DV mua vào khác phục vụ cho kinh doanh:

+ HĐ GTGT bỏ sót 5/1/N, giá mua chưa thuế: 500 triệu

l Trị giá nguyên vật liệu

+ HĐ GTGT bỏ sót 10/2/N, giá mua chưa thuế: 600 triệu

l Chi phí sản xuất kinh doanh

+ HĐ GTGT tháng 7/N, giá mua chưa thuế: 800 triệu

¡ Thuế GTGT đầu vào phát sinh tháng nào thì

- TS thuế GTGT của các sản phẩm trên: 10%

được kê khai khấu trừ trong tháng đó Yêu cầu:

Xác định số Thuế GTGT DN phải nộp trong tháng 7/N? 43 44 11 1

Không được khấu trừ

Điều kiện để được khấu trừ thuế GTGT đầu vào

¡ Hóa đơn GTGT không ghi thuế GTGT (trừ đặc Điều kiện 1: thù)

Có hoá đơn GTGT mua HHDV hoặc 01

¡ Hóa đơn không ghi hoặc ghi không đúng tên,

chứng từ nộp thuế GTGT ở khâu NK

địa chỉ, mã số thuế người bán Điều kiện 2:

Có chứng từ thanh toán không dùng tiền

¡ Hóa đơn, chứng từ giả, tẩy xóa, hóa đơn

mặt đối với HHDV mua vào có giá trị từ 03

khống (xem thêm NĐ 123/2020) 05 triệu đồng trở lên Điều kiện 3: 02

Đối với HHDV xuất khẩu, ngoài hai điều

kiện kể trên thì phải có hợp đồng ký kết

với bên nước ngoài về việc bán, gia công

HH, cung ứng DV, hoá đơn bán HHDV,

chứng từ thanh toán qua ngân hàng, tờ 45

khai hải quan đối với HH xuất khẩu

Thanh toán không dùng tiền mặt

Thanh toán không dùng tiền mặt 1.

Chuyển tiền từ tài khoản bên mua sang tài khoản bên bán

6. Phần còn lại > 5 triệu sau khi bù trừ (chứng từ chuyển khoản

(séc, ủy nhiệm chi, lệnh chi, ủy nhiệm thu, thẻ ngân hàng, ví

không dùng tiền mặt cho phần còn lại). điện tử)

7. Thanh toán vào tài khoản bên thứ ba tại kho bạn Nhà nước 2.

Phương thức thanh toán bù trừ giữa giá trị mua và bán hàng

để cưỡng chế (QĐ của cơ quan nhà nước + chứng từ chuyển

hoá, dịch vụ, vay mượn hàng (hợp đồng, biên bản đối chiếu vào KBNN)

số liệu, xác nhận thanh toán bù trừ của 2 bên)

8. Mua trả chậm, trả góp từ 5 triệu đồng trở lên (Hợp đồng mua 3.

Phương thức thanh toán bù trừ công nợ qua bên thứ ba

bán + Hoá đơn + chứng từ thanh toán khi đến hạn)

(hợp đồng vay/mượn, chứng từ chuyển tiền từ bên cho vay

9. Giá trị nhập khẩu hoặc hoá đơn dưới 5 triệu đồng hoặc hàng sang bên vay)

quà biếu, mẫu (Không yêu cầu chứng từ thanh toán không dùng 4.

Thanh toán uỷ quyền hoặc theo chỉ định qua bên thứ ba tiền mặt)

(phải có hợp đồng, văn bản quy định rõ + bên thứ 3 là tổ

10. Người lao động thanh toán hộ theo quy chế và doanh nghiệp chức, cá nhân hợp pháp)

trả lại cho người lao động bằng chuyển khoản. (Quy chế tài 5.

Thanh toán bằng cổ phiếu, trái phiếu (Hợp đồng mua bán,

chính hoặc nội bộ + chứng từ thanh toán lại cho ngừoi lao động)

văn bản được lập trước) 47 48 12 1

Thanh toán không dùng tiền mặt

Cơ sở kinh doanh nộp thuế GTGT theo phương

pháp khấu trừ thuế được khấu trừ thuế GTGT vào

Thuế GTGT đầu vào của HHDV Thuế GTGT đầu vào

sử dụng đồng thời cho SXKD HHDV phát sinh trong tháng nào

11. Mua nhiều lần trong cùng ngày từ 1 người bán có tổng lớn

chịu thuế và không chịu thuế thì chỉ

được kê khai, khấu trừ khi

hơn 5 triệu đồng (Chỉ được khấu trừ nếu có chứng từ không

được khấu trừ số thuế GTGT đầu vào

xác định số thuế phải nộp của tháng đó dùng tiền mặt)

của HHDV sử dụng cho SXKD HHDV chịu thuế GTGT

Ø Để ý nhé: Nộp tiền mặt vào tài khoản bên bán => không được khấu trừ

¡ Mua trả chậm, trả góp có giá trị trên 5 trđ:

l Trong thời hạn: được kê khai khấu trừ Doanh thu HHDV chịu thuế

Thuế GTGT đầu vào của HHDV

GTGT được khấu trừ toàn

bán cho tổ chức, cá nhân sử dụng

l Đến hạn không có chứng từ thanh toán qua ngân hàng:

bộ, kể cả thuế GTGT đầu

phải kê khai giảm trừ số thuế đã kê khai khi mua hàng.

nguồn vốn viện trợ nhân đạo, viện

vào không được bồi thường

trợ không hoàn lại được khấu trừ

của hàng hoá, dịch vụ chịu toàn bộ thuế GTGT bị tổn thất 49

1.7.2. Phương pháp tính trực tiếp trên GTGT

1.7.2. Phương pháp tính trực tiếp trên GTGT

a – Các doanh nghiệp hoạt động kinh doanh

b – Các doanh nghiệp nộp thuế GTGT theo phương

vàng, bạc, đá quý:

pháp trực tiếp theo tỷ lệ doanh thu:

¡ Doanh nghiệp, HTX, liên hiệp HTX có doanh thu hằng Thuế GTGT GTGT của Thuế = x

năm dưới mức ngưỡng doanh thu 01 tỷ đồng, trừ trường phải nộp hoạt động mua suất

hợp tự nguyện áp dụng phương pháp khấu trừ thuế; bán vàng, bạc ¡ Hộ, cá nhân SXKD; GTGT của Giá thanh Giá thanh

¡ Tổ chức nước ngoài không có cơ sở thường trú tại Việt

Nam, cá nhân ở nước ngoài là đối tượng không cư trú tại hoạt động = toán của - toán của

Việt Nam có doanh thu phát sinh tại Việt Nam chưa thực mua bán vàng, bạc vàng bạc

hiện đầy đủ chế độ kế toán, hóa đơn, chứng từ, không vàng, bạc bán ra mua vào

bao gồm các nhà cung cấp nước ngoài; 51 52 13 1

Phương pháp tính trực tiếp trên GTGT Ví dụ:

Ø Thuế GTGT trực tiếp trên doanh thu (đủ hóa đơn chứng từ

¡ Trong tháng 07/202N Công ty A nhập khẩu 10.000m vải,

đầu ra, không đủ đầu vào)

giá nhập khẩu 20.000đ/m, thuế nhập khẩu 5%, thuế GTGT

Thuế GTGT phải nộp = Doanh thu x Tỷ lệ % tính thuế GTGT

hàng nhập khẩu 10%. Trong tháng công ty đã bán toàn bộ

số vải trên với giá bán chưa thuế GTGT là 25.000đ/m, thuế

¡ Tỷ lệ gia tăng trên doanh thu GTGT 10%.

l Phân phối, cung cấp hàng hoá (Thương mại): 1%

¡ Theo phương pháp tính trực tiếp trên giá trị gia tăng:

l Dịch vụ (lưu trú, bưu chính, CPN, môi giới, tư vấn pháp

luật, may đo…), xây dựng không bao thầu NVL, cho thuê

Giá thanh toán đầu vào = 210.000.000 + (210.000.000 × 10%) tài sản: 5% = 231.000.000 đồng

l Sản xuất, vận tải, dịch vụ (ăn uống, sửa chữa xe máy…)

Giá thanh toán đầu ra = 250.000.000 + (250.000.000 × 10%)

có gắn với hàng hóa, xây dựng bao thầu NVL : 3% = 275.000.000 đồng

l Hoạt động kinh doanh khác: 2%

Thuế GTGT của công ty trong tháng 07/2020 = 53

(275.000.000 – 231.000.000) × 10% = 4.400.000 đồng

1.8 Thủ tục kê khai và nộp thuế

Trách nhiệm nộp hồ sơ khai thuế

1.8.1. Trách nhiệm nộp hồ sơ khai thuế

¡ TH2: Có cơ sở sản xuất trực thuộc (bao gồm

¡ Cơ quan thuế quản lý trực tiếp

cả cơ sở gia công, lắp ráp) không trực tiếp

¡ TH1: Có đơn vị kinh doanh trực thuộc

bán hàng, không phát sinh doanh thu

l Cùng nơi người nộp thuế có trụ sở chính: trụ

Ø Có thực hiện hạch toán kế toán thì phải đăng

sở chính khai cho cả đơn vị trực thuộc.

ký nộp thuế theo phương pháp khấu trừ (hoá đơn GTGT khi xuất hàng)

l Khác nơi người nộp thuế có trụ sở chính: đơn

vị trực thuộc nộp hồ sơ cho cơ quan thuế

Ø Không thực hiện hạch toán kế toán thì tiến

quản lý trực tiếp của đơn vị trực thuộc

hành khai thuế tại trụ sở chính và nộp thuế

cho các địa phương nơi có cơ sở sản xuất trực thuộc. 55 56 14 1

Trách nhiệm nộp hồ sơ khai thuế

Trách nhiệm nộp hồ sơ khai thuế

Ø Các đơn vị trực thuộc không thực hiện

¡ TH 3: Các DN kinh doanh xây dựng, lắp hạch toán kế toán

đặt, bán hàng vãng lai ngoại tỉnh

Số thuế GTGT phải nộp cho các địa phương

Khai thuế GTGT tại Đội Thuế quản lý (theo

nơi có cơ sở SX trực thuộc được xác định

từng lần phát sinh) tạm tính theo tỷ lệ trên

theo tỷ lệ trên doanh thu theo giá chưa có thuế

doanh thu hàng hoá, dịch vụ chưa có thuế

GTGT của sản phẩm SX ra hoặc của sản GTGT

phẩm cùng loại tại địa phương nơi có CS SX

l 1% đối với hàng hoá, dịch vụ chịu thuế suất

¡2% (đối với hàng hoá chịu thuế suất thuế thuế GTGT 5% và 10% GTGT 10%)

¡1% (đối với hàng hoá chịu thuế suất thuế GTGT 5%) 57 58

Trách nhiệm nộp hồ sơ khai thuế

1- Tổng quan về thuế GTGT ¡ Kê khai thuế GTGT

1.9. Quyết toán thuế l Kê khai theo tháng:

- Kỳ quyết toán: năm dương lịch hoặc năm tài

¡Có tổng doanh thu năm trước liền kề trên chính 50 tỷ đồng.

- Thời hạn nộp báo cáo quyết toán: 60 ngày kể từ

¡Thời gian gửi tờ khai thuế GTGT là 20 ngày kết thúc năm.

ngày của tháng tiếp theo.

- Nộp số thuế thiếu trong thời hạn 10 ngày kể từ l Kê khai theo quý:

ngày nộp báo cáo quyết toán.

¡Có tổng doanh thu năm trước liền kề từ

- Nếu nộp thừa thì được trừ vào số thuế phải nộp 50 tỷ đồng trở xuống. kỳ tiếp theo.

¡ Trường hợp doanh nghiệp mới thành lập

thì được lựa chọn kê khai theo quý 59 60 15 1 1.10. Hoàn thuế 1.10. Hoàn thuế q Trường hợp hoàn thuế

q Trường hợp hoàn thuế (tiếp)

¡ Nếu trong 12 tháng/4 quý liên tục trở lên kể từ tháng phát

¡ Hàng hóa dịch vụ xuất khẩu: có số thuế GTGT chưa được

sinh thuế GTGT đầu vào chưa được khấu trừ hết mà còn trừ trên 300 trđ

có số thuế đầu vào chưa được khấu trừ hết.

¡ Quyết toán thuế khi: giải thể, phá sản

¡ CSKD chỉ SX hàng hoá, cung cấp dịch vụ chịu thuế

¡ Đối với hàng hoá do người nước ngoài mua tại Việt Nam

GTGT 5% nếu có số thuế GTGT đầu vào chưa được trừ mang theo khi xuất cảnh.

từ 300 trđ trở lên sau 12 tháng liên tục hoặc 4 quý liên

¡ Đối với các chương trình dự án sử dụng vốn ODA, vốn tục. viện trợ nhân đạo.

¡ Dự án đầu tư, đầu tư mới (đang trong giai đoạn đầu tư

¡ Đối tượng được hưởng quyền ưu đãi miễn trừ ngoại giao.

hoặc chưa đi vào hoạt động) có thời gian trên 1 năm và có

trên 300 trđ tiền thuế GTGT đầu vào thì được hoàn thuế.

¡ Hoàn thuế theo điều ước quốc tế. 61 62

Kế toán tổng hợp thuế GTGT

- Tài khoản sử dụng

TK 133 – Thuế GTGT được khấu trừ SD ĐK: xxx

•Thuế GTGT đầu vào đã khấu trừ

Ghi nhận thuế GTGT đầu

•Thuế GTGT không được vào khấu trừ SD CK: xxx

•Thuế GTGT được hoàn lại

TK 1331: Thuế GTGT được khấu trừ của hàng hoá

TK 1332: Thuế GTGT được khấu trừ của TSCĐ 63 64 16 1

-Phương pháp hạch toán:

PHƯƠNG PHÁP HẠCH TOÁN 33312 133 33311 Thuế GTGT Khấu trừ thuế

Khi nhập khẩu vật tư, hàng hoá, TSCĐ: hàng nhập khẩu

¡ Kế toán phản ánh giá trị vật tư, hàng hoá, TSCĐ NK

bao gồm tổng số tiền phải thanh toán cho người bán 111,112, 632

(theo tỷ giá giao dịch thực tế), thuế NK, thuế TTĐB, 331…

Xử lý thuế đầu vào

thuế BVMT phải nộp (nếu có), chi phí vận chuyển, ghi: Thuế GTGT

không được khấu trừ Nợ TK 152, 153, 156, 211 hàng nội địa 331

Có TK 331 - Phải trả cho người bán

Giảm thuế do trả lại

Có TK 3331 (33312) - nếu thuế GTGT đầu vào của

hàng nhập khẩu không được khấu trừ

hàng hoặc được chiết 151, 152, 211…

Có TK 3332 - Thuế tiêu thụ đặc biệt.

khấu thương mại111, 112

Có TK 3333 - Thuế xuất, nhập khẩu Thuế được hoàn

Có TK 33381 - Thuế Bảo vệ môi trường Có các TK 111, 112, ... lại 66

PHƯƠNG PHÁP HẠCH TOÁN

PHƯƠNG PHÁP HẠCH TOÁN

¡ Nếu thuế GTGT đầu vào của hàng nhập

¡ Các chi phí liên quan đến hoạt động tài

khẩu được khấu trừ, ghi:

chính chịu thuế GTGT, ghi:

Nợ TK 133 - Thuế GTGT được khấu trừ Nợ TK 635 (1331, 1332)

Nợ TK 133-Thuế GTGT được khấu trừ

Có TK 333 - Thuế và các khoản phải Có TK 111, 112, 331. nộp Nhà nước (33312).

¡ Khi thanh lý, nhượng bán TSCĐ chịu thuế GTGT, ghi: Nợ TK 811

Nợ TK 133-Thuế GTGT được khấu trừ Có TK 111, 112, 331. 67 68 17 1

*Kế toán thuế đầu ra

PHƯƠNG PHÁP HẠCH TOÁN -Tài khoản

TK 3331 - Thuế GTGT phải nộp

Kế toán thuế GTGT đầu ra (TK 33311) SD ĐK: xxx

¡ Khi xuất hóa đơn GTGT theo phương pháp khấu trừ, •Khấu trừ thuế

kế toán phản ánh doanh thu, thu nhập theo giá bán

•Thuế được giảm •Ghi nhận thuế

chưa có thuế GTGT, thuế GTGT phải nộp được tách

riêng tại thời điểm xuất hóa đơn, ghi: •Thuế đã nộp GTGT đầu ra

•Thuế GTGT của

Nợ các TK 111, 112, 131 (tổng giá thanh toán) hàng nhập khẩu

Có TK 511,515,711(giá chưa có thuế GTGT) SD CK: xxx

Có TK 3331 - Thuế GTGT phải nộp (33311).

TK 33311: Thuế GTGT của hàng bán ra

TK 33312: Thuế GTGT của hàng NK 70

PHƯƠNG PHÁP HẠCH TOÁN

PHƯƠNG PHÁP HẠCH TOÁN

Kế toán thuế GTGT của hàng NK (TK 33312)

Kế toán thuế GTGT của hàng NK (TK 33312)

a) Khi nhập khẩu vật tư, hàng hoá, TSCĐ kế toán

b) Phản ánh số thuế GTGT phải nộp của hàng NK:

phản ánh số thuế nhập khẩu phải nộp, tổng số tiền

¡ Trường hợp thuế GTGT hàng nhập khẩu phải nộp

phải thanh toán và giá trị vật tư, hàng hoá, TSCĐ được khấu trừ, ghi:

nhập khẩu (chưa bao gồm thuế GTGT hàng nhập

Nợ TK 133 - Thuế GTGT được khấu trừ khẩu), ghi:

Có TK 3331 - Thuế GTGT phải nộp (33312).

Nợ các TK 152, 153, 156, 211, 611,...

¡ Trường hợp thuế GTGT hàng nhập khẩu phải nộp

Có TK 333 - Thuế phải nộp Nhà nước (3333)

không được khấu trừ phải tính vào giá trị vật tư,

hàng hoá, TSCĐ nhập khẩu, ghi: Có các TK 111, 112, 331,...

Nợ các TK 152, 153, 156, 211, 611,...

Có TK 3331 - Thuế GTGT phải nộp (33312). 71 72 18 1

PHƯƠNG PHÁP HẠCH TOÁN

PHƯƠNG PHÁP HẠCH TOÁN

Trường hợp NK ủy thác (áp dụng tại bên giao ủy thác)

¡ Trường hợp NK ủy thác (áp dụng tại bên nhận

¡ Khi nhận được thông báo về nghĩa vụ nộp thuế GTGT hàng

NK từ bên nhận ủy thác, bên giao ủy thác ghi nhận số thuế ủy thác)

GTGT hàng nhập khẩu phải nộp được khấu trừ, ghi:

¡ Bên nhận ủy thác không phản ánh số thuế

Nợ TK 133 - Thuế GTGT được khấu trừ

GTGT hàng nhập khẩu phải nộp như bên giao

Có TK 3331 - Thuế GTGT phải nộp (33312).

ủy thác mà chỉ ghi nhận số tiền đã nộp thuế hộ

¡ Khi nhận được chứng từ nộp thuế vào NSNN của bên nhận bên giao ủy thác, ghi:

ủy thác, bên giao ủy thác phản ánh giảm nghĩa vụ với

NSNN về thuế GTGT hàng nhập khẩu, ghi:

Nợ TK 138 - Phải thu lại số tiền đã nộp hộ

Nợ TK 3331 - Thuế GTGT phải nộp (33312)

Nợ TK 3388 - Trừ vào số tiền đã nhận của bên

Có các TK 111, 112 (nếu trả tiền cho bên nhận ủy thác) giao ủy thác

Có TK 3388 - Phải trả khác (nếu chưa thanh toán ngay Có các TK 111, 112.

tiền thuế GTGT hàng nhập khẩu cho bên nhận ủy thác)

Có TK 138 - Phải thu khác (ghi giảm số tiền đã ứng

cho bên nhận ủy thác để nộp thuế GTGT hàng nhập khẩu) 73 74

PHƯƠNG PHÁP HẠCH TOÁN

PHƯƠNG PHÁP HẠCH TOÁN

¡ Đối với hoạt động cho thuê tài sản có nhận trước

¡ Đối với hàng hoá chịu thuế GTGT sử dụng nội bộ

tiền cho nhiều năm. Khi nhận tiền, ghi:

dùng vào SXKD chịu thuế, ghi:

Nợ TK 111,112 – Tổng số tiền nhận trước Nợ TK 627, 641, 642

Có TK 3387 – Doanh thu chưa thực hiện

Có TK 511 – Doanh thu bán hàng

Có TK 3331 - Thuế GTGT phải nôp

¡ Đồng thời ghi nhận thuế GTGT phải nộp, ghi:

¡ Đồng thời ghi nhận doanh thu của kỳ kế toán, ghi: Nợ TK 133

Nợ TK 3387 – Doanh thu chưa thực hiện Có TK 3331 Có TK 511 75 76 19 1

PHƯƠNG PHÁP HẠCH TOÁN

PHƯƠNG PHÁP HẠCH TOÁN

¡ Đối với hàng hoá chịu thuế GTGT sử dụng để biếu

¡ Đối với hàng hoá chịu thuế GTGT đem đi trao đổi

tặng, trả lương cho CNV, ghi:

hàng với đơn vị khác, ghi: Nợ TK 334, 641, 642 Nợ TK 131

Có TK 511 – Doanh thu bán hàng

Có TK 511 – Doanh thu bán hàng Có TK 3331 Có TK 3331

¡ Đồng thời ghi nhận thuế GTGT phải nộp, ghi: Nợ TK 152, 156, 641,642 Nợ TK 133 Có TK 131 77 78

PHƯƠNG PHÁP HẠCH TOÁN

PHƯƠNG PHÁP HẠCH TOÁN

Kế toán thuế GTGT được khấu trừ

Kế toán thuế GTGT phải nộp được giảm

¡ Định kỳ, kế toán tính, xác định số thuế GTGT được

¡ Trường hợp doanh nghiệp được giảm số thuế

khấu trừ với số thuế GTGT đầu ra phải nộp trong

GTGT phải nộp, kế toán ghi nhận số thuế GTGT kỳ, ghi:

được giảm vào thu nhập khác, ghi:

Nợ TK 33311 - Nếu được trừ vào số thuế phải nộp

Nợ TK 3331 - Thuế GTGT phải nộp (33311)

Nợ các TK 111, 112 - Nếu số được giảm được nhận

Có TK 133 - Thuế GTGT được khấu trừ. lại bằng tiền Có TK 711 - Thu nhập khác.

¡ Khi nộp thuế GTGT vào NSNN, ghi:

Nợ TK 3331 - Thuế GTGT phải nộp Có các TK 111, 112. 79 80 20