Preview text:

BỘ GIÁO DỤC ĐÀO TẠO

TRƢỜNG ĐẠI HỌC THĂNG LONG ---o0o---

KHÓA LUẬN TỐT NGHIỆP ĐỀ TÀI:

PHÂN TÍCH CẤU TRÚC VỐN

TẠI CÔNG TY CỔ PHẦN VIMECO

Giáo viên hƣớng dẫn : Th.S. Ngô Thị Quyên Sinh viên thực hiện

: Nguyễn Thị Khuyên Mã sinh viên : A17118 Chuyên

ngành : Tài chính- Ngân hàng HÀ NỘI – 2013 lOMoAR cPSD| 40651217 LỜI CẢM ƠN

Để hoàn thành khóa luận này, em tỏ lòng biết ơn sâu sắc đến Giáo viên hƣớng

dẫn Thạc sĩ Ngô Thị Quyên, đã tận tình hƣớng dẫn em trong suốt quá trình viết khóa luận tốt nghiệp.

Em chân thành cảm ơn các thầy cô đang giảng dạy tại trƣờng Đại học Thăng

Long, những ngƣời đã trực tiếp truyền đạt cho em các kiến thức về kinh tế từ những

môn học cơ bản nhất, giúp cho em có đƣợc một nền tảng về chuyên ngành học nhƣ

hiện tại. Em kính chúc quý thầy, cô dồi dào sức khỏe và thành công trong sự nghiệp cao quý.

Cuối cùng em xin chân thành cám ơn các anh chị, cô chú trong phòng Tài chínhKế

toán đã tạo điều kiện, giúp đỡ em cũng nhƣ cung cấp số liệu, thông tin và tận tình hƣớng

dẫn em trong suốt thời gian làm khóa luận.

Em xin chân thành cảm ơn! Thang Long University Library MỤC LỤC

CHƢƠNG 1. LÝ LUẬN CƠ BẢN VỀ CẤU TRÚC VỐN VÀ CHI PHÍ SỬ

DỤNG VỐN ...................................................................................................................... 1

1.1. Cấu trúc vốn . ....................................................................................................... 1

1.1.1. Khái niệm về cấu trúc vốn .............................................................................. 1

1.1.2. Các nhân tố cấu thành cấu trúc vốn ................................................................ 1

1.1.3. Các tỷ số đo lƣờng cấu trúc vốn ..................................................................... 2

1.1.4. Ý nghĩa của việc nghiên cứu cấu trúc vốn trong quản trị tài chính ................. 2

1.2. Chi phí sử dụng vốn . ........................................................................................... 3

1.2.1. Chi phí sử dụng nợ .......................................................................................... 3

1.2.2. Chi phí sử dụng cổ phần ƣu đãi (r P )

............................................................... 4

1.2.3. Chi phí sử dụng vốn cổ phần thƣờng ............................................................. 5

1.2.4. Chi phí cổ phiếu thƣờng mới (r ne) .................................................................. 6

1.2.5. Chi phí sử dụng vốn bình quân ( WACC- weighted average cost of

capital) . ........................................................................................................... 7

1.3. Cấu trúc vốn tối ƣu ............................................................................................ 7

1.3.1. Khái niệm ....................................................................................................... 7

1.3.2. Các nhân tố ảnh hƣởng đến cấu trúc vốn tối ƣu ........................................... 8

1.4. Tác động của cấu trúc vốn đến doanh lợi và rủi ro ........................................ 10

1.4.1. Tác động của cấu trúc vốn lên tỷ suất lợi nhuận trên vốn cổ phần ................ 10

1.4.2. Khái niệm và phân loại rủi ro ........................................................................ 11 lOMoARcPSD| 40651217

1.4.3. Đòn bẩy tài chính trong doanh nghiệp .......................................................... 13

1.4.4. Các phƣơng pháp đo lƣờng rủi ro tài chính khác ........................................ 17

1.5. Cấu trúc vốn trong mối quan hệ với giá trị doanh nghiệp ............................. 18

1.5.1. Lý thuyết M&M trong trƣờng hợp không có thuế ....................................... 18

1.5.2. Lý thuyết M&M trong trƣờng hợp có thuế .................................................. 19

CHƢƠNG 2 . THỰC TRẠNG VỀ CƠ CẤU VỐN VÀ CHI PHÍ SỬ DỤNG VỐN

TẠI CÔNG TY CỔ PHẦN VIMECO ........................................................................... 23

2.1. Giới thiệu chung về Công ty cổ phần Vimeco ................................................. 23

2.1.1. Quá trình hình thành và phát triển ................................................................. 23

2.1.2. Khái quát ngành nghề kinh doanh ................................................................. 24

2.1.3. Cơ cấu bộ máy tổ chức và quản lý tại Công ty cổ phần Vimeco ................... 25

2.2. Tình hình hoạt động sản xuất kinh doanh của Công ty trong 3 năm gần

đây (từ năm 2010- 2012) ............................................................

....................... 27

2.2.1. Kết quả hoạt động sản xuất kinh doanh của Công ty cổ phần Vimeco .......... 27

2.2.2. Tình hình tài sản- nguồn vốn của Công ty trong giai đoạn 2010- 2012 ........ 31

2.2.3. Đánh giá tình hình công ty thông qua một số chỉ tiêu tài chính tổng hợp ..... 36

2.3. Phân tích thực trạng cấu trúc nguồn vốn Công ty cổ phần xây dựng

Vimeco năm 2010-2012 ..................................................................................... 39

2.3.1. Phân tích cấu trúc vốn của Công ty cổ phần Vimeco .................................... 39

2.3.2. Phân tích chi phí sử dụng vốn Công ty CP Vimeco năm 2010-2012 ............. 44

2.3.3. Tác động của cấu trúc vốn đến doanh lợi và rủi ro ....................................... 46

2.3.4. Lợi ích sử dụng vốn vay của Công ty từ tấm chắn thuế ................................ 51

2.4. Đánh giá về cấu trúc vốn Công ty CP Vimeco ................................................ 52

2.4.1. Ƣu điểm ....................................................................................................... 52

2.4.2. Nhƣợc điểm . ................................................................................................ 52

CHƢƠNG 3 . MỘT SỐ KIẾN NGHỊ VÀ GIẢI PHÁP NHẰM HOÀN THIỆN

CẤU TRÚC VỐN TẠI CÔNG TY CỔ PHẦN VIMECO ........................................... 54

3.1. Định hƣớng phát triển và mục tiêu chiến lƣợc của Công ty Cổ phần

Vimeco . ............................................................................................................... 54

3.1.1. Định hƣớng chung ....................................................................................... 54

3.1.2. Mục tiêu chiến lƣợc ..................................................................................... 54

3.2. Một số kiến nghị và giải pháp hoàn thiện cấu trúc vốn tại Công ty Cổ

phần Vimeco ...................................................................................................... 55 lOMoARcPSD| 40651217

DANH MỤC BẢNG BIỂU

Bảng 2.1: Kết quả hoạt động sản xuất kinh doanh Công ty cổ phần Vimeco năm

2010-2012 . ............................................................................................................... 28

Bảng 2.2: Chi phí chi tiết hoạt động sản xuất kinh doanh của Công ty năm 2010-

2012 ......................................................................................................................... 30

Bảng 2.3:Bảng cân đối tài sản của Công ty Vimeco năm 2010-2012 ...................... 32

Bảng 2.4: Bảng cân đối về nguồn vốn của Công ty cổ phần Vimeco giai đoạn 2010-

2012 ......................................................................................................................... 34

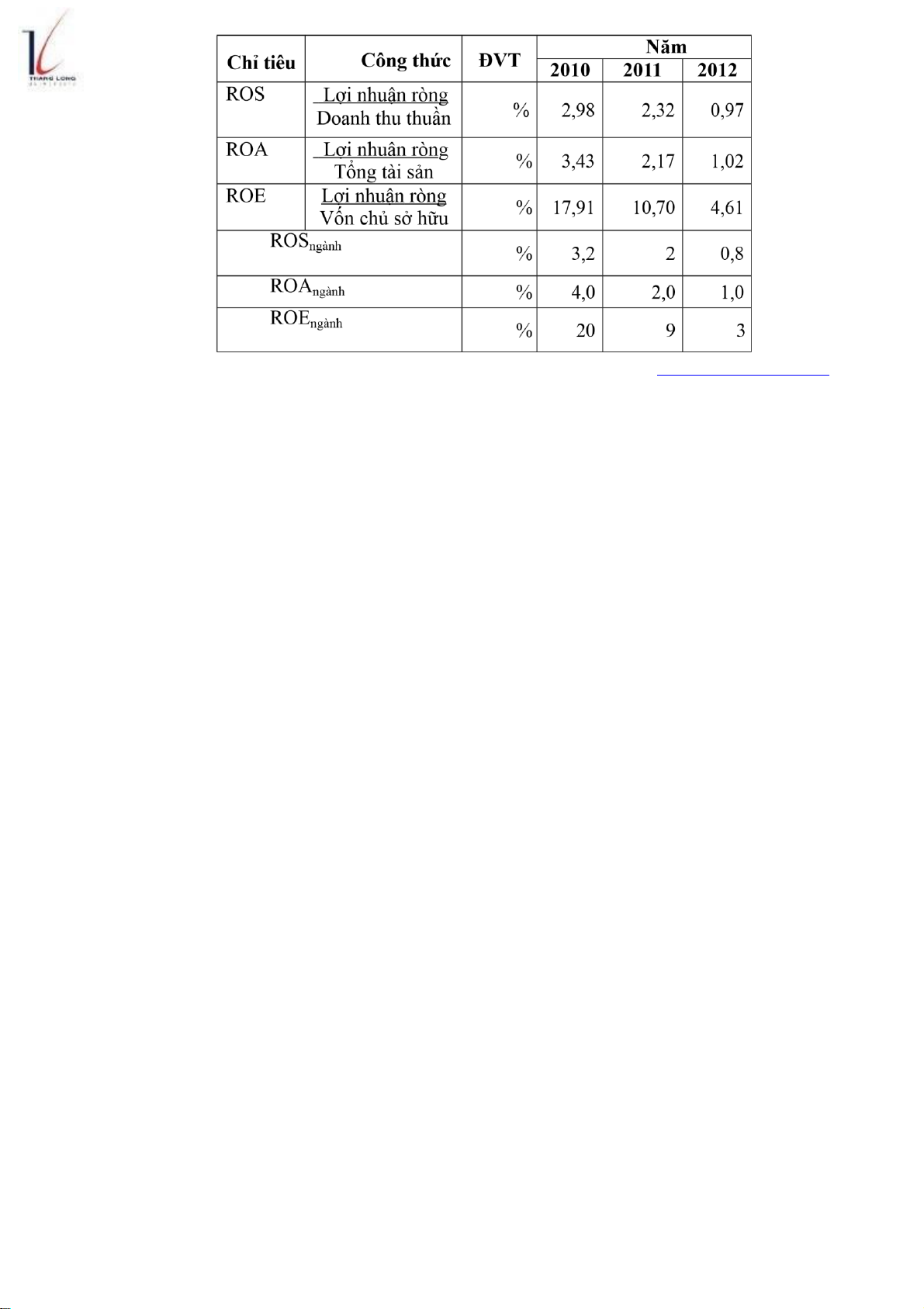

Bảng 2.5. Chỉ tiêu đánh giá hiệu quả sinh lời ..........................................................

37 Bảng 2.6: Nhóm chỉ tiêu phản ánh khả năng thanh toán

.......................................... 38

Bảng 2.7: Cấu trúc nguồn vốn của Công ty cổ phần Vimeco năm 2010-2012 ......... 40

Bảng 2.8. Chi tiết các khoản mục của nợ dài hạn .................................................... 40

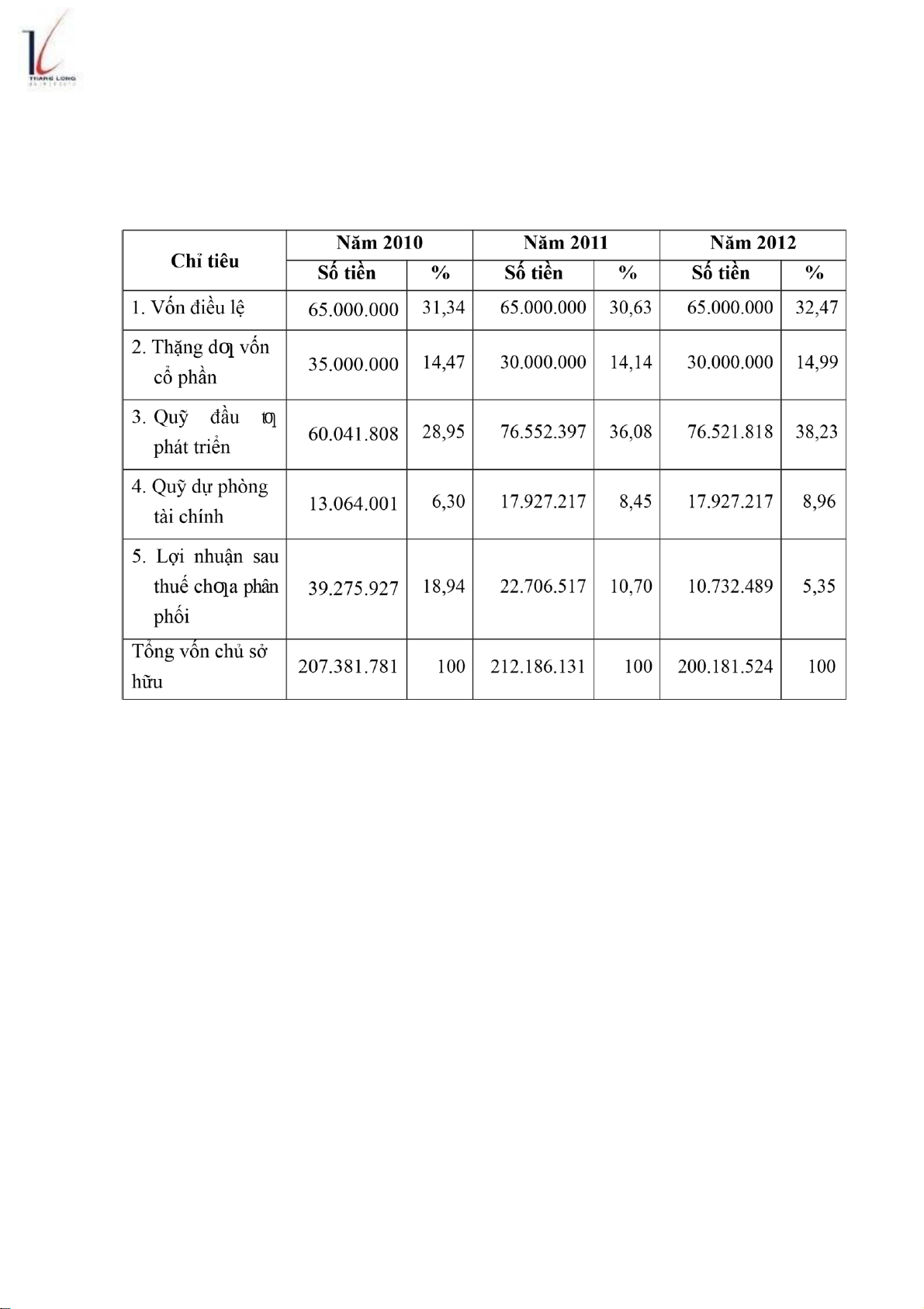

Bảng 2.9: Chi tiết các khoản mục trong Vốn chủ sở hữu từ năm 2010-2012 ........... 42

Bảng 2.10: Chi phí sử dụng lãi vay từ năm 2010-2012 ............................................

44 Bảng 2.11: Chi phí sử dụng vốn cổ phần của Công ty Vimeco

................................ 45

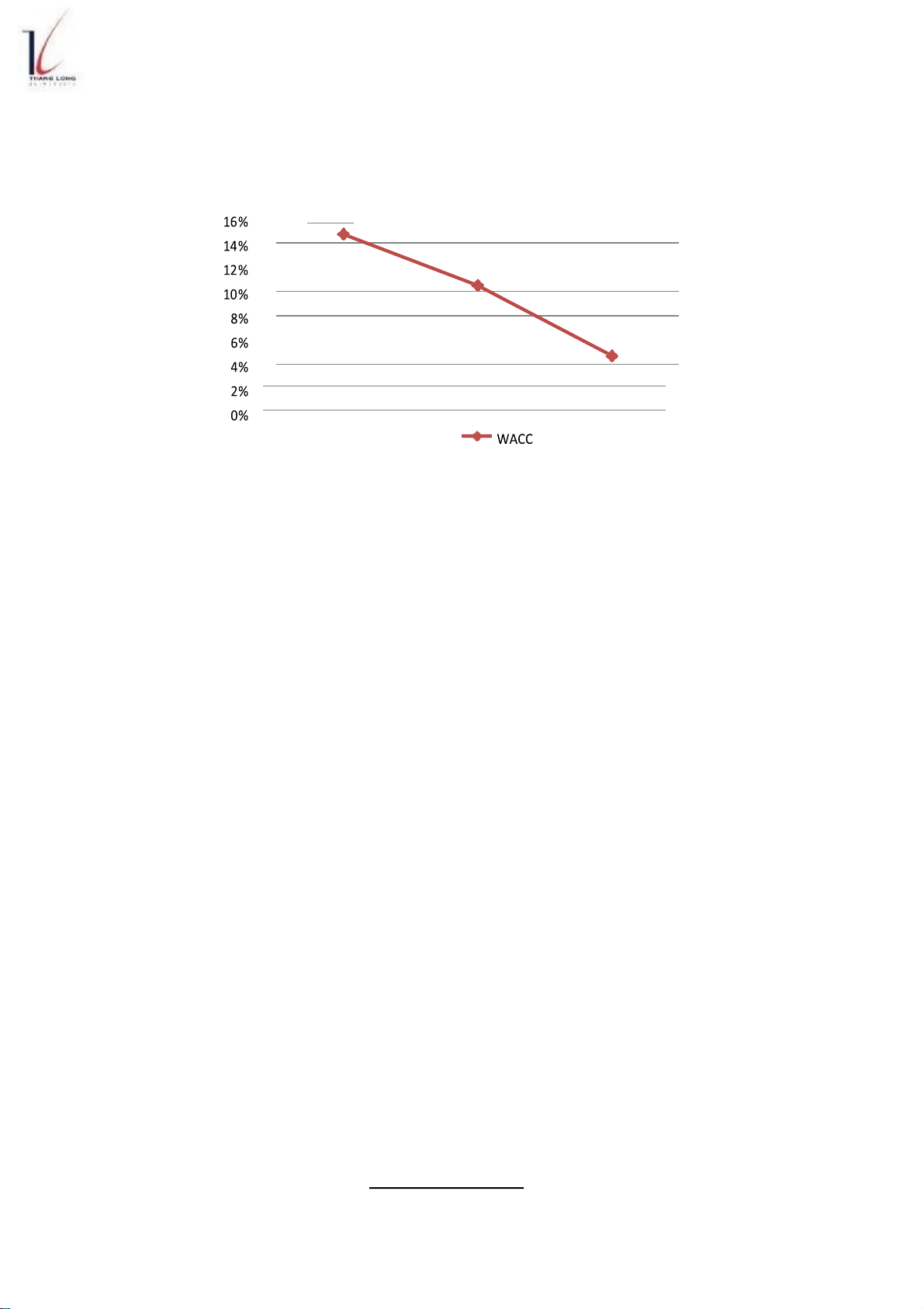

Bảng 2.12: Chi phí sử dụng vốn bình quân .............................................................. 45

Bảng 2.13: Các yếu tố ảnh hƣởng lên tỷ suất lợi nhuận trên vốn cổ phần .............. 47

Bảng 2.14: Ảnh hƣởng riêng biệt các yếu tố lên ROE

............................................ 47 Bảng 2.15: Phƣơng án

đề xuất cơ cấu vốn các năm 2010-2012 .............................. 48

Bảng 2.16: EBIT-EPS bàng quan của Công ty từ năm 2010-2012 .......................... 48

Bảng 2.17: Tác động của đòn cân nợ ....................................................................... 50

Bảng 2.18: Chỉ tiêu đo lƣờng rủi ro tài chính của Công ty từ năm 2010-

2012 ....... 51 Bảng 2.19: Lợi ích từ tấm chắn thuế của Công ty từ năm 2010-

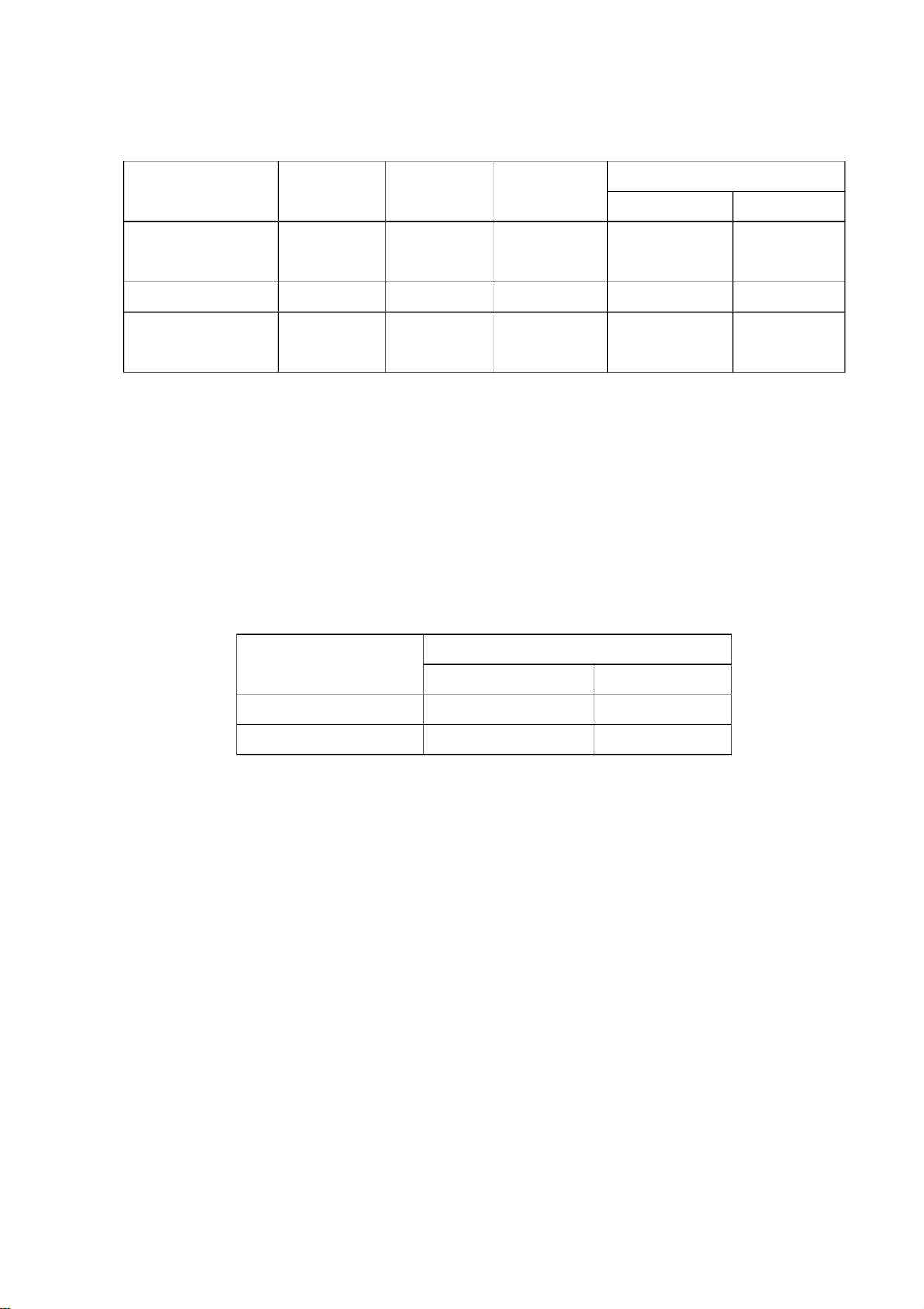

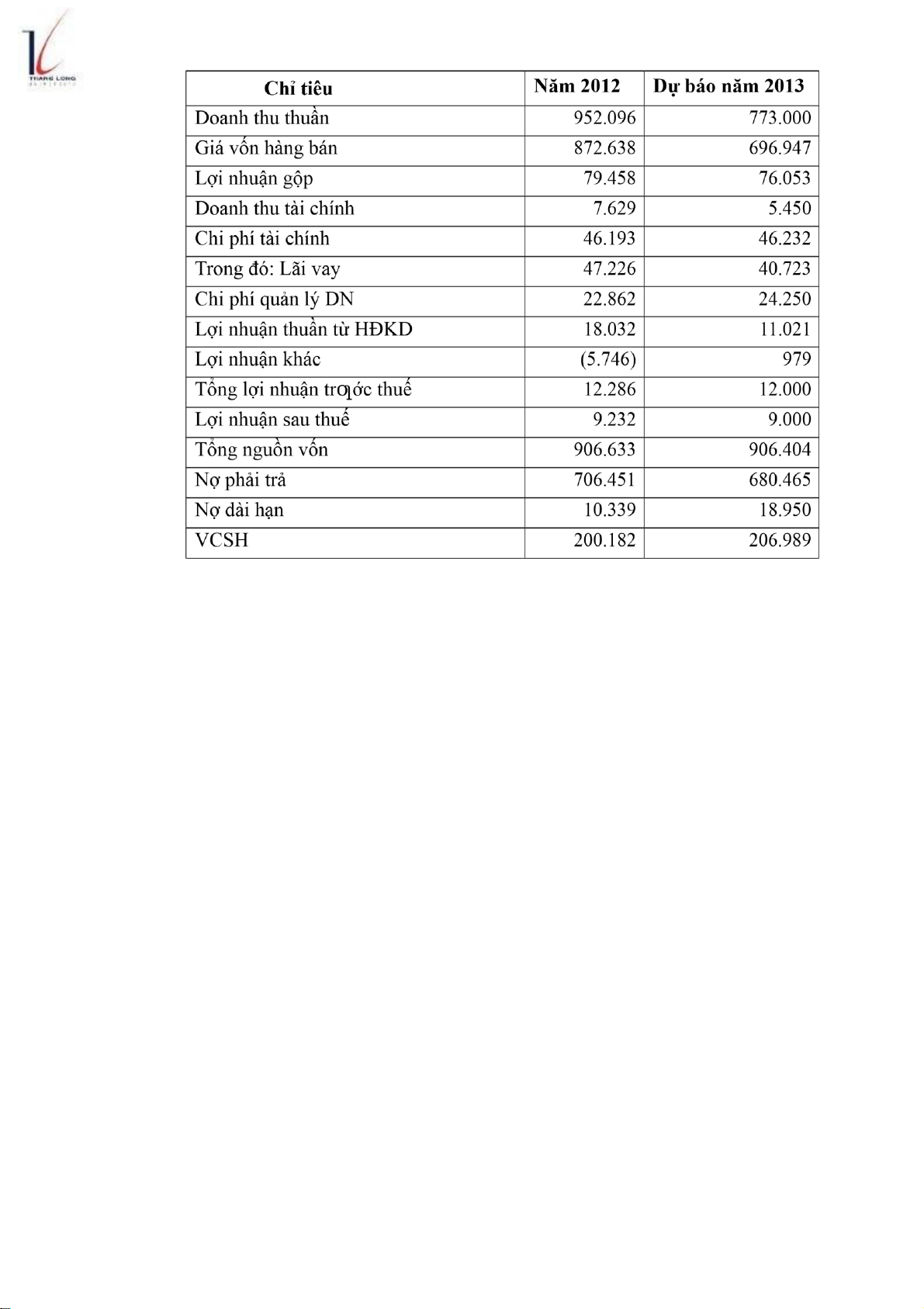

2012 ...................... 52 Bảng 3.1. Dự báo kết quả kinh doanh năm 2013

của Công ty CP Vimeco .............. 56 lOMoARcPSD| 40651217

Bảng 3.2. Dự báo chi phí sử dụng năm 2013 ...........................................................

57 Bảng 3.3. Dự báo chi phí sử dụng vốn trong năm 2013

........................................... 57

Bảng 3.4. Dự báo kết quả kinh doanh của Công ty CP Vimeco năm 2013 ..............

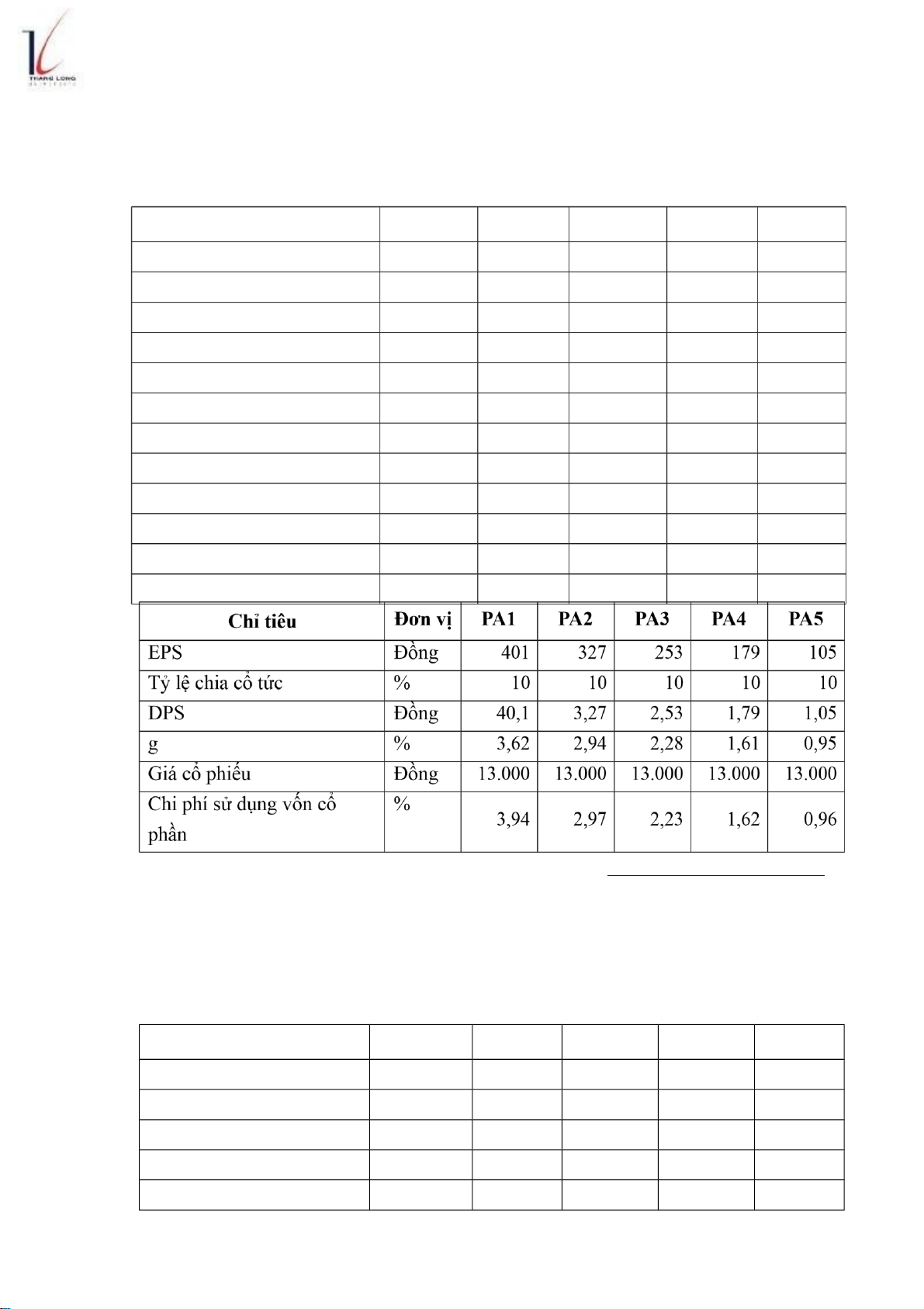

58 Bảng 3.5. Dự báo chi phí sử dụng vốn cổ phần Công ty CP Vimeco

....................... 58 Bảng 3.6. Dự báo chi phí sử dụng vốn bình quân

Công ty CP Vimeco ................... 59

Bảng 3.7. Tác động của đòn cân nợ ......................................................................... 59

DANH MỤC BIỂU ĐỒ, SƠ ĐỒ

Biểu đồ 2.1: Biểu đồ về doanh thu- chi phí – lợi nhuận trong 3 năm (2010-2012) .

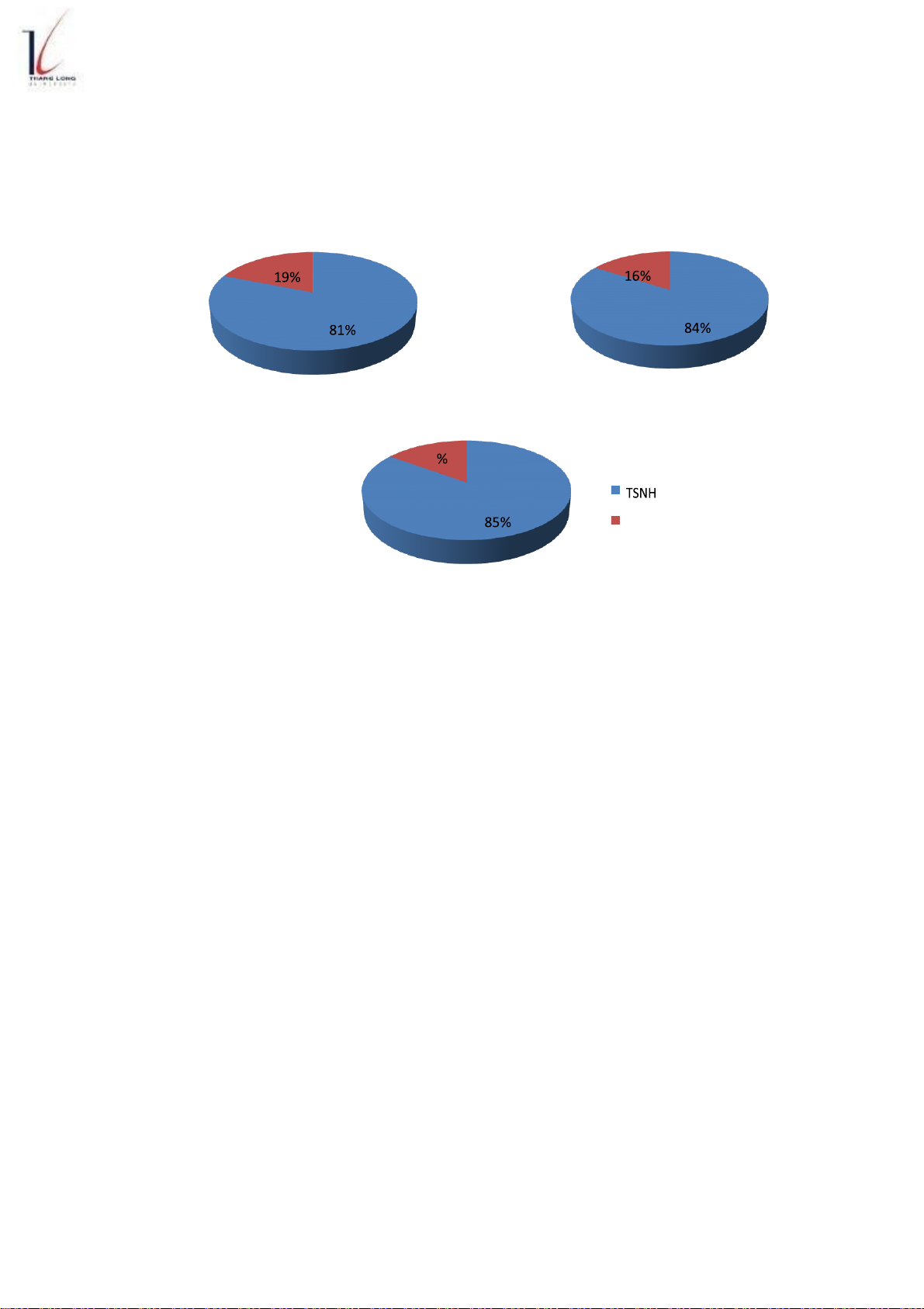

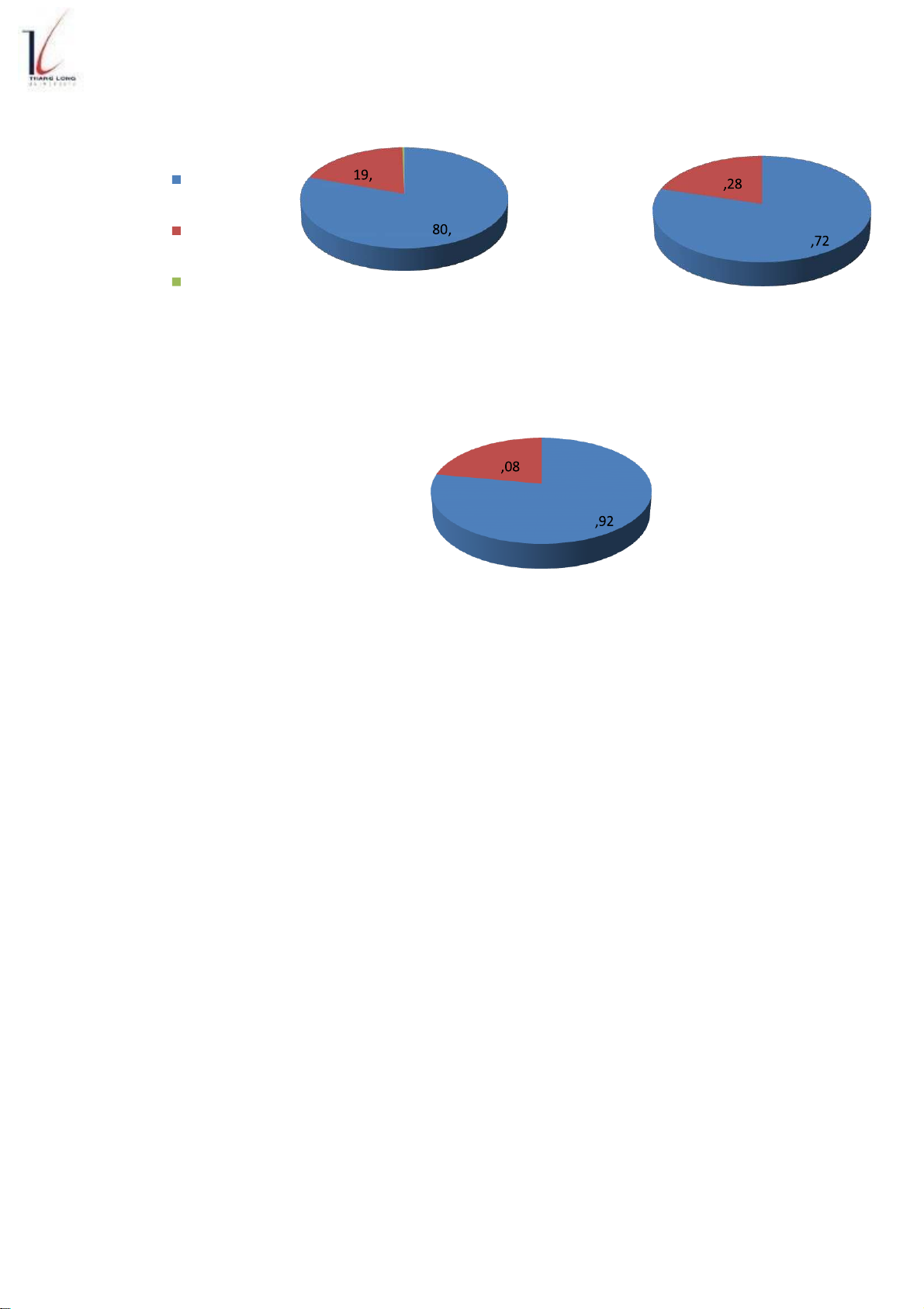

29 Biểu đồ 2.2: Tỷ trọng tài sản dài hạn và tài sản ngắn hạn năm 2010-2012.........33

Biểu đồ 2.3: Cơ cấu nguồn vốn tại Công ty cổ phần Vimeco năm 2010-2012 .......... 48

Biểu đồ 2.4 Tỷ trọng các khoản mục nợ dài hạn của Công ty từ 2010-2012 ............. 54

Biểu đồ 2.5: Tỷ trọng các khoản mục của Vốn chủ sở hữu từ năm 2010-2012 ........ 56

Biểu đồ 2.6. Chi phí sử dụng vốn bình quân ............................................................... 59

Biểu đồ 2.7. Biểu đồ thể hiện điểm bàng quan EBIT-EPS

2010..............................49 ........................................................................................... 62

Biểu đồ 2.8: Tác động của đòn cân nợ DFL ............................................................... 63

Sơ đồ 2.1. Cơ cấu bộ máy tổ chức Công ty cổ phần Vimeco ................................... 25

DANH MỤC TỪ VIẾT TẮT

Ký hiệu viết tắt Tên đầy đủ CP Cổ phần TSTTT Tỷ suất tự tài trợ VCSH Vốn chủ sở hữu lOMoARcPSD| 40651217 Thang Long University Library

LỜI MỞ ĐẦU

1. Lý do nghiên cứu

Vốn đƣợc coi là 1 trong 4 nguồn lực của kinh tế quốc dân nói chung và đối với

doanh nghiệp nói riêng. Đó là: nhân lực, vốn, kỹ thuật công nghệ và tài nguyên. Vốn là

tiền đề không thể thiếu cho quá trình sản xuất kinh doanh có thể diễn ra đƣợc. Vốn

quyết định sự ra đời, tồn tại và phát triển của doanh nghiệp.

Trong nền kinh tế thị trƣờng, các doanh nghiệp phải đối diện với sự cạnh tranh

khốc liệt. Để tồn tại và phát triển trong môi trƣờng cạnh tranh đó, doanh nghiệp phải

chuẩn bị tốt về năng lực tài chính, khoa học công nghệ và năng lực quản lý. Việc đảm

bảo kịp thời và đầy đủ lƣợng vốn cần thiết cho SXKD và đầu tƣ đổi mới công nghệ

ảnh hƣởng trực tiếp đến hiệu quả kinh doanh của doanh nghiệp.

Các doanh nghiệp của chúng ta hiện nay, bên cạnh những doanh nghiệp làm ăn có

hiệu quả còn không ít những doanh nghiệp đang ở trong tình trạng thiếu vốn, hiệu quả

sử dụng vốn thấp. Các doanh nghiệp nắm giữ vai trò chủ đạo trong nền kinh tế nƣớc ta

hiện nay chủ yếu vẫn là các doanh nghiệp mà nhà nƣớc nắm giữ trên 50% vốn. nến

kinh tế của Việt Nam đang trong giai đoạn gia nhâp WTO nên năng lực canh tranh nói

chung, năng lực tài chính nói riêng còn nhiều hạn chế. Trong năng lực tài chính, sử

dụng vốn trong các doanh nghiệp còn nhiều bất cập, hiệu quả sử dụng vốn chƣa cao,

có không ít doanh ngiệp làm ăn thua lỗ, không bảo toàn đƣợc vốn.

Công ty cổ phần Vimeco là công ty hoạt động trong lĩnh vực xây lắp và kinh doanh

bất động sản. Nhằm tận dụng tối đa khả năng công nghệ hiện đại của các nƣớc phát

triển và tiềm năng về vốn để phát triển mở rộng quy mô hoạt động, công ty đã tăng

nguồn vốn chủ sở hữu và huy động rất nhiều vốn vay hàng năm. Qua quá trình hoạt

động những năm qua, công ty luôn làm ăn có lãi, đóng góp cho Ngân sách Nhà nƣớc

hàng tỷ đồng. Tuy nhiên, thực tiễn hoạt động của công ty hiện nay cho thấy công ty đã

và sẽ đang gặp khó khăn lớn trong kinh doanh mà công ty cần vƣợt qua để đồng vốn

đƣợc sử dụng có hiệu quả hơn. Vì vậy em đã chọn đề tài “Phân tích cấu trúc vốn tại

Công ty Cổ phần Vimeco” cho khóa luận tốt nghiệp của mình.

2. Mục đích nghiên cứu

Khóa luận đi sâu vào nghiên cứu thực trạng, phân tích cấu trúc vốn và tính hiệu

quả cũng nhƣ chi phí sử dụng vốn từ chính sách quản lý vốn của Công ty Vimeco trong

giai đoạn 2010-2012. Từ đó chỉ ra những ƣu, nhƣợc điểm và đề ra các giải pháp nhằm

nâng cao hiệu quả xây dựng chính sách quản lý vốn, từ đó đề ra một cấu trúc vốn tối ƣu cho công ty.

3. Đối tƣợng và phạm vi nghiên cứu lOMoAR cPSD| 40651217

Đối tượng nghiên cứu: là những vấn đề về vốn, cơ cấu vốn và chi phí sử dụng vốn

của Công ty cổ phần Vimeco.

Phạm vi quy mô: Nghiên cứu cấu trúc vốn tại Công ty cổ phần Vimeco Phạm vi

thời gian: Nghiên cứu cấu trúc vốn của Công ty từ năm 2010 đến năm 2012.

Phạm vi nội dung: Đề tài tập trung vào thực trạng về cấu trúc vốn và chi phí sử dụng

vốn tại Công ty cổ phần Vimeco.

4. Phƣơng pháp nghiên cứu

Phƣơng pháp nghiên cứu chủ yếu trong khóa luận là phƣơng pháp phân tích, tổng

hợp, khái quát hóa dựa trên cơ sở các số liệu đƣợc cung cấp và tình hình thực tế của công ty.

5. Kết cấu của khóa luận

Ngoài phần mở đầu và kết luận, danh mục tham khảo, khóa luận chia thành ba phần:

PHẦN 1: LÝ LUẬN CƠ BẢN VỀ CẤU TRÚC VỐN VÀ CHI PHÍ SỬ DỤNG VỐN.

PHẦN 2: THỰC TRẠNG VỀ CẤU TRÚC VỐN, CHI PHÍ SỬ DỤNG VỐN TẠI CÔNG TY CỔ PHẦN VIMECO.

PHẦN 3: MỘT SỐ KIẾN NGHỊ VÀ GIẢI PHÁP NHẰM HOÀN THIỆN CẤU

TRÚC VỐN TẠI CÔNG TY CỔ PHẦN VIMECO. Thang Long University Library lOMoARcPSD| 40651217

CHƢƠNG 1. LÝ LUẬN CƠ BẢN VỀ CẤU TRÚC VỐN VÀ CHI PHÍ SỬ DỤNG VỐN 1.1. Cấu trúc vốn

1.1.1. Khái niệm về cấu trúc vốn

Cấu trúc vốn là quan hệ về tỷ trọng giữa nợ và vốn chủ sở hữu, bao gồm vốn cổ

phần ƣu đãi và vốn cổ phần thƣờng trong tổng số nguồn vốn của công ty.

Cấu trúc vốn xuất phất từ cấu trúc Bảng cân đối kế toán. Bất cứ một sự tăng lên

của tổng tài sản phải đƣợc tài trợ bằng tài trợ bằng việc tăng một hay nhiều yếu tố cấu

thành vốn. Vì vậy, từ bảng cân đối kế toán nhà đầu tƣ có thể đánh giá một cách tổng

quan về tình trạng của doanh nghiệp qua cấu trúc vốn của doanh nghiệp.

1.1.2. Các nhân tố cấu thành cấu trúc vốn

Nguồn vốn của doanh nghiệp cơ bản đƣợc hình thành từ 2 nguồn lớn: Nguồn vốn

vay nợ và nguồn vốn chủ sở hữu.

1.1.2.1. Nguồn vốn vay

Nguồn vốn vay là nguồn vốn tài trợ từ bên ngoài doanh nghiệp và doanh nghiệp

phải thanh toán các khoản vay theo thời hạn cam kết và đồng thời phải trả tiền lãi vay

theo lãi suất thỏa thuận. Nguồn vốn vay mang một ý nghĩa rất quan trọng đối với việc

mở rộng và phát triển sản xuất kinh doanh của một doanh nghiệp. Nguồn vốn vay bao

gồm vay ngắn hạn (thời hạn dƣới 1 năm) và vay dài hạn (thời hạn trên 1 năm), trong

cấu trúc vốn ta chỉ xét đến nguồn vốn vay dài hạn vì những quyết định đầu tƣ th ờngƣ

liên quan đến những tài sản hoặc khoản nợ dài hạn. Những quyết định đầu tƣ không thể

thay đổi một cách dễ dàng và chúng có khả năng làm cho doanh nghiệp phải theo đuổi

một định hƣớng hoạt động trong nhiều năm.

Vay dài hạn: Là những khoản vay công ty huy động có thời hạn trên một năm và

thời hạn tối đa có thể lên đến 30-40 năm. Nguồn vốn đƣợc dùng để đáp ứng các nhu cầu

dài hạn nhƣ bổ sung vốn xây dựng nhà cửa hay mua sắm tài sản cố định. Nguồn này có

thể đi vay từ các định chế tài chính (Ngân hàng thƣơng mại, tổ chức tín dụng, công ty

tài chính, công ty bảo hiểm, công ty cho thuê tài chính,…) hay phát hành trái phiếu trên thị trƣờng vốn.

1.1.2.2. Nguồn vốn chủ sở hữu

Vốn chủ sở hữu là số vốn thuộc quyền sở hữu của chủ doanh nghiệp, vì vậy doanh

nghiệp có quyền sử dụng, chi phối lâu dài vào các hoạt động của mình. Vốn chủ sở hữu

thƣờng bao gồm vốn do chủ sở hữu doanh nghiệp bỏ ra và phần bổ sung từ kết quả kinh

doanh. Đặc điểm của vốn chủ sở hữu là nguồn vốn có tính chất dài hạn, và thƣờng không

phải trả lợi tức cố định cho chủ sở hữu vốn .Vốn chủ sở hữu của doanh nghiệp tại một

thời điểm hiện tại đƣợc xác định theo công thức:

Vốn chủ sử hữu = Giá trị tổng tài sản – Nợ phải trả

1.1.3. Các tỷ số đo lƣờng cấu trúc vốn lOMoARcPSD| 40651217

Khi đánh giá và xem xét cấu trúc vốn của doanh nghiệp, ngƣời ta thƣờng sử

dụng một số chỉ tiêu tài chính sau:

Tỷ số nợ trên tài sản

Tỷ số nợ đo lƣờng mức độ sử dụng nợ của doanh nghiệp để tài trợ cho tổng tài

sản. Tổng tài sản bao gồm: Tài sản dài hạn và tài sản ngắn hạn hay là tổng giá trị toàn

bộ kinh phí đầu tƣ cho sản xuất kinh doanh của doanh nghiệp trong phần bên trái của

bảng cân đối kế toán. Tỷ số này cho biết mức độ sử dụng nợ để tài trợ cho tài sản của

doanh nghiệp, nợ chiếm bao nhiêu phần trăm trong tổng nguồn vốn của doanh nghiệp.

Tỷ số này thƣờng nhỏ hơn hoặc bằng 1. Nếu tỷ số này quá thấp có nghĩa là doanh nghiệp

hiện ít sử dụng nợ để tài trợ cho tài sản, về mặt tích cực thì doanh nghiệp đang có khả

năng tự chủ tài chính và khả năng vay nợ của doanh nghiệp cao, tuy nhiên nó cũng cho

thấy doanh nghiệp không tận dụng đƣợc lợi thế của đòn bẩy tài chính. Ng ợc ƣ lại, tỷ

số này quá cao có nghĩa là doanh nghiệp sử dụng quá nhiều nợ để tài trợ cho tài sản,

khiến cho doanh nghiệp quá phụ thuộc vào nợ vay và khả năng tự chủ tài chính cũng

nhƣ khả năng vay nợ của doanh nghiệp thấp. Để biết tỷ số cao hay thấp cần phải so sánh

với tỷ số bình quân của ngành. Tỷ suất tự tài trợ

Qua tỷ số này có thể thấy đƣợc khả năng tự tài trợ của doanh nghiệp đối với

các tài sản khác của mình (khả năng tự chủ về tài chính). Trên cơ sở xem xét mức

độ của các tỷ số này nhà quản trị có phƣơng án để tăng hay giảm các tỷ số trên cho

phù hợp với tình hình hoạt động và vị thế tài chính của doanh nghiệp. Tỷ số này càng

cao (càng tiến gần đến một) thì tính tự chủ của công ty càng cao, rủi ro của công ty

càng thấp và công ty đƣợc đánh giá cao bởi các tổ chức tài chính.

1.1.4. Ý nghĩa của việc nghiên cứu cấu trúc vốn trong quản trị tài chính

Cấu trúc vốn là vấn đề đã đƣợc các nhà nghiên cứu kinh tế - tài chính quan tâm

và để nhiều thời gian nghiên cứu. Đứng trên góc độ nhà quản lý tài chính tại doanh 2 Thang Long University Library

nghiệp việc nghiên cứu cấu trúc vốn giúp họ đánh giá đƣợc chính xác tình trạng của

doanh nghiệp, biết đƣợc doanh nghiệp có cấu trúc vốn hợp lý và có lợi hay chƣa? Dự

đoán mức độ rủi ro mà doanh nghiệp có thể gặp phải từ đó đề ra các quyết định tài trợ

đúng đắn nhằm tăng hiệu quả hoạt động của doanh nghiệp. Gia tăng lợi nhuận cho cổ

đông nhƣng vẫn hạn chế rủi ro ở mức thấp nhất. lOMoARcPSD| 40651217

1.2. Chi phí sử dụng vốn

Chi phí sử dụng vốn là chi phí mà nhà đầu tƣ phải trả cho việc sử dụng một nguồn

vốn nào đó để tài trợ cho quyết định đầu tƣ. Chi phí sử dụng vốn cũng đ ợcƣ xem là tỷ

suất sinh lợi mà nhà đầu tƣ trên thị trƣờng yêu cầu khi đầu tƣ vào chứng khoán của

công ty. Nhƣ vậy chi phí sử dụng vốn của doanh nghiệp đƣợc xác định từ thị trƣờng

vốn và có mối quan hệ trực tiếp đến mức độ rủi ro của dự án đầu tƣ mới, tới tài sản hiện

hữu của doanh nghiệp đặc biệt là cấu trúc vốn của doanh nghiệp. Chi phí sử dụng vốn

của doanh nghiệp bao gồm: chi phí sử dụng nợ và chi phí sử dụng vốn cổ phần.

1.2.1. Chi phí sử dụng nợ

Công ty có thể huy động nợ dƣới hình thức vay của các tổ chức tín dụng tài chính

trung gian hay dƣới hình thức phát hành trái phiếu.

Chi phí sử dụng nợ trƣớc thuế (rD)

Chi phí sử dụng nợ trƣớc thuế là mức doanh lợi tối thiểu doanh nghiệp phải đạt

đƣợc khi sử dụng vốn vay để giữ cho tỷ suất lợi nhuận vốn chủ sở hữu hoặc thu nhập

của mỗi cổ phần không bị sụt giảm trong điều kiện chƣa tính đến ảnh hƣởng của thuế

thu nhập. Nếu công ty huy động nợ dƣới hình thức là vay của các tổ chức tài chính trung

gian thì chi phí sử dụng nợ trƣớc thuế là lãi suất thỏa thuận giữa hai bên. Nếu là phát

hành trái phiếu thì chi phí sử dụng nợ trƣớc thuế là lãi suất trái phiếu khi đáo hạn. có hai loại trái phiếu:

Trái phiếu zero-coupon: là loại trái phiếu mà trái chủ (Ngƣời mua trái phiếu) sẽ

mua với giá phát hành thấp hơn mệnh giá và sẽ không nhận đƣợc lợi tức trong suốt thời

gian trái phiếu, nhƣng tại thời điểm đáo hạn trái chủ sẽ đƣợc nhân một khoản tiền bằng mệnh giá.

Lãi suất trái phiếu đƣợc xác định nhƣ sau: n FV n 1 FV P 0 n CPPH Trong đó:

n : Số năm đáo hạn của trái phiếu. FV : Giá trị tr n

ƣờng lãi danh nghĩa của trái phiếu. P :Giá thị tr 0

ƣờng của trái phiếu. rD : Chi phí sử dụng Nợ trƣớc thuế CPPH: Chi phí phát hành.

Trái phiếu coupon: là loại trái phiếu mà trái chủ nhận đƣợc một khoản lợi tức

hàng năm, và khi trái phiếu đáo hạn trái chủ sẽ nhận đƣợc lợi tức của năm cuối cùng và

vốn gốc. Lãi suất trái phiếu đƣợc xác định nhƣ sau:

P CPPC R *1 (1 r D ) n n FV 0 rD (1 rD )n lOMoARcPSD| 40651217

Sử dụng phƣơng pháp nội suy ta tìm đƣợc rD

Trong đó: R là lãi trái phiếu hàng năm phải trả Chi

phí sử dụng nợ sau thuế r* D

Chi phí trả lãi vay đƣợc tính trừ vào lợi nhuận trƣớc thuế vì vậy khi sử dụng nợ

chi phí mà nhà đầu tƣ trả luôn là chi phí sử dụng nợ sau thuế. Chi phí nợ sau thuế r* D

đƣợc xác định bằng chi phí nợ trƣớc thuế trừ đi khoản tiết kiệm kiệm từ lãi vay. Ta có công thức sau: r*D= rD.(1-t) Trong

đó: r* : Chi phí sử dụng nợ sau thuế.D t là thuế suất

thuế thu nhập doanh nghiệp.

Chi phí sử dụng nợ luôn phải tính sau thuế và chi phí sử dụng nợ sau thuế r* D

mới thực sự là chi phí mà doanh nghiệp phải bỏ ra để sử dụng nợ do lãi vay

đƣợc phép khấu trừ vào lợi tức chịu thuế làm cho nhà đầu tƣ khi sử dụng nợ nhận

đƣợc khoản sinh lợi từ tấm chắn thuế. Chính điều này làm cho chi phí sử dụng nợ luôn

rẻ hơn chi phí sử dụng vốn cổ phần và cấu trúc có sử dụng nợ dễ đạt tối ƣu hơn cấu

trúc vốn 100% vốn cổ phần.

1.2.2. Chi phí sử dụng cổ phần ƣu đãi (rP)

Chi phí sử dụng cổ phần ƣu đãi là chi phí mà công ty phải trả cho việc huy động

bằng cổ phiếu ƣu đãi. Khi phát hành cổ phiếu ƣu đãi ƣu đãi để huy động vốn, công ty

phải tốn thêm chi phí phát hành.Do cổ tức chi trả cho cổ phần ƣu đãi là cố định vĩnh

viễn nên dựa vào công thức định giá cổ phiếu ta có công thức tính chi phí sử dụng vốn

cổ phần ƣu đãi nhƣ sau: D r p p P0 CPPH

Trong đó: r : Chi phí sử dụng vốn cổ phần p ƣu đãi.

D : Giá trị cổ tức thanh toán hang năm. p P : Giá thị tr 0

ƣờng của cổ phiếu ƣu đãi. CPPH: Chi phí phát hành.

Cổ tức ƣu đãi không đƣợc khấu trừ thuế khi tính thu nhập chịu thuế. Do đó chi

phí sử dụng vốn cổ phần ƣu đãi là chi phí sau thuế. Điều này làm cho vốn cổ phần ƣu

đãi cao hơn chi phí sử dụng nợ vay và các doanh nghiệp thích sử dụng đòn bẩy tài chính

bằng nợ hơn là cổ phần ƣu đãi.

1.2.3. Chi phí sử dụng vốn cổ phần thƣờng

Chi phí sử dụng vốn cổ phần thƣờng là mức lãi suất chiết khấu mà nhà đầu tƣ

dùng để chiết khấu các khoản thu nhập mong đợi về hiện tại để xác định giá trị hiện tại

của cổ phần thƣờng cho công ty. Nhƣ vậy để xác định chi phí sử dụng vốn của cổ phần

thƣờng cũng có thể dựa vào phƣơng trình định giá để tính, nhƣng thực tế dựa vào hai lOMoARcPSD| 40651217

cách: đó là dùng mô hình tăng trƣởng cổ tức (DCF) và mô hình định giá tài sản vốn (CAPM).

Mô hình tăng trƣởng cổ tức (DCF)

Ta có thể tỷ suất sinh lời yêu cầu của nhà đầu tƣ rE bằng công thức định giá cổ phiếu nhƣ sau: D0 1 g r D1 g P 0 re g e P0

Trong đó: g là tỷ lệ tăng trƣởng cổ tức cố định P0

là giá bán một cổ phiếu D0 là cổ tƣc vừa trả

Nếu một công ty có chứng khoán mua bán trên thị trƣờng, ta có thể xác định

đƣợc D0 bằng cách lấy cổ tức của Công ty trả cho cổ đông hiện tại, P0 chính là giá đang

giao dịch trên thị trƣờng, chỉ có g là phải ƣ ƣớc l ợng dựa trên tỷ lệ lợi nhuận giữ lại và

khả năng sinh lợi của công ty thông qua tỷ số ROE.

Ưu nhược điểm của mô hình

Ưu điểm: đơn giản, dễ hiểu và dễ áp dụng.

Nhược điểm: không áp dụng đối với những công ty không chia cổ tức, cũng

không phù hợp khi giả định một tỷ lệ tăng trƣởng cố định. Mặt khác phƣơng pháp này

không thể hiện rõ ràng mối quan hệ giữa lợi nhuận và rủi ro cũng nhƣ mức độ điều chỉnh

rủi ro đối với suất sinh lời yêu cầu của từng dự án công ty.

Mô hình định giá tài sản vốn (CAPM)

Khi nghiên cứu đƣờng thị trƣờng chứng khoán (SML) ta thấy rằng tỷ suất sinh

lợi kỳ vọng của một khoản đầu tƣ phụ thuộc vào những yếu tố sau: - Lãi suất phi rủi ro rf -

Phần bù rủi ro của thị trƣờng (rm – rf) -

Rủi ro hệ thống của tài sản đầu tƣ so với rủi ro bình quân của thị trƣờng, đ ợc ƣ gọi là hệ số .

Tỷ suất sinh lời yêu cầu của nhà đầu tƣ vào một tài sản, tài sản ở đây là một

công ty, một dự án..., rE với hệ số e tƣơng ứng, đƣợc xác định với mô hình CAPM nhƣ sau:

re rf e r m rf

Để vận dụng mô hình này ta cần biết các yếu tố sau: lãi suất phi rủi ro r , lãi suất f

sinh lời đòi hỏi của thị trƣờng rm và ƣớc lƣợng một hệ số tƣơng đƣơng. Nếu dự án có

rủi ro tƣơng đƣơng rủi ro công ty thì dùng công ty, nếu dự án có rủi ro cao hơn rủi ro

công ty thì phải tăng hệ số và ngƣợc lại.

Ưu nhược điểm của mô hình CAPM: lOMoAR cPSD| 40651217

Mô hình này cho thấy sự điều chỉnh trực tiếp lợi nhuận và rủi ro của tài sản, nó

đƣợc sử dụng rộng rãi hơn mô hình DCF. Tuy nhiên để ƣ ƣớc l ợng hệ số , ta cũng

phải dựa vào dữ liệu quá khứ để xác định.

Trong thực tế hai phƣơng pháp này thƣờng cho kết quả khác nhau. Tùy theo

quan điểm, thông thƣờng để dung hòa ngƣời ta thƣờng lấy trung bình cộng của cả hai

kết quả ƣ ƣớc l ợng này.

1.2.4. Chi phí cổ phiếu thƣờng mới (rne)

Ngoài việc sử dụng lợi nhuận để lại tái đầu tƣ, các công y cổ phần cũng có thể

phát hành cổ phiếu thƣờng mới để huy động vốn kinh doanh.

Khác với cổ phiếu thƣờng hiện có, khi phát hành cổ phiếu thƣờng mới các doanh

nghiệp phải tốn thêm chi phí phát hành.Khi sử dụng số vốn này vào kinh doanh, doanh

nghiệp phải đạt đƣợc mức doanh lợi tối thiểu sao cho không chỉ bù đắp đƣợc số tiền trả

lợi tức cho các cổ đông mà còn bù đắp đƣợc cả những chi phi phát hành đã bỏ ra. Mức

doanh lợi tối thiểu đó chính là chi phí sử dụng cổ phiếu thƣờng mới phát hành. rne D1 g P0 (1 F )

Trong đó: D : Cổ tức mong đợi năm thứ 1 1

P : Giá hiện tại của cổ phiếu. 0

F: tỷ lệ phần trăm chi phí phát hành so với P0.

g : Tốc độ tăng trƣởng cổ tức

1.2.5. Chi phí sử dụng vốn bình quân ( WACC- weighted average cost of capital)

Chi phí sử dụng vốn bình quân là chi phí mà nhà đầu tƣ phải trả cho việc sử dụng

một cấu trúc tài chính hay một cấu trúc vốn để tài trợ cho một quyết định đầu t .ƣ Cụ

thể là WACC là chi phí chiết khấu phản ánh chi phí của các nguồn tài trợ cá thể đƣợc

gia quyền với tỷ trọng của từng nguồn trong cấu trúc tài chính hay cấu trúc vốn của doanh nghiệp.

WACC W r* W r W r or r D D P P e e ne

Với : WD là ỷ lệ % nguồn tài trợ bằng nợ vay dài hạn trong cấu trúc vốn.

WP là tỷ lệ % nguồn tài trợ bằng cổ phần ƣu đãi trong cấu trúc vốn.

WE là tỷ lệ % nguồn tài trợ bằng cổ phần thƣờng trong cấu trúc vốn.

r*D là chi phí sử dụng vốn vay dài hạn

rp là chi phí sử dụng vốn cổ phần ƣu đãi re là chi phí sử

dụng vốn cổ phần thƣờng rne là chi phí sử dụng vốn cổ

phần thƣờng mới phát hành. Trong đó WD + WP + We =1 lOMoAR cPSD| 40651217

WACC cũng là suất sinh lời chung mà công ty cần phải đạt đƣợc để duy trì giá

cổ phiếu của công ty. Vì vậy WACC của một công ty cũng phản ánh chung rủi ro và cấu

trúc vốn mục tiêu của những tài sản hiện hữu của công ty.

1.3. Cấu trúc vốn tối ƣu 1.3.1. Khái niệm

Cấu trúc vốn tối ƣu là cấu trúc vốn cân đối đƣợc giữa rủi ro và lợi nhuận, do đó,

tối đa đƣợc giá cả cổ phiếu công ty. Để đạt đƣợc cấu trúc vốn tối ƣu thì cấu trúc vốn

khi sử dụng nợ để tài trợ phải thỏa mãn đƣợc 3 mục đích của nhà đầu tƣ là: tối đa hóa

lợi nhuận, tối thiểu hóa rủi ro và tối thiểu hóa chi phí sử dụng vốn.S

Số lƣợng nợ trong cấu trúc vốn tối ƣu của doanh nghiệp đƣợc gọi là khả năng

vay nợ của doanh nghiệp. Do đó, khả năng vay nợ của một doanh nghiệp đƣợc xác định

bởi các yếu tố: rủi ro kinh doanh của doanh nghiệp, thuế suất thuế thu nhập doanh nghiệp

và thuế thu nhập cá nhân, mức độ phá sản có thể có, chi phí đại lý, vai trò của chính sách

cấu trúc vốn trong việc cung cấp các tín hiệu về thành quả của doanh nghiệp cho các thị trƣờng vốn.

1.3.2. Các nhân tố ảnh hƣởng đến cấu trúc vốn tối ƣu

Khi hoạch định cấu trúc vốn tối ƣu các nhà quản trị cần lƣu ý các yếu tố ảnh

hƣởng cấu trúc vốn của doanh nghiệp sau:

Rủi ro doanh nghiệp: Rủi ro phát sinh đối với tài sản của công ty ngay cả khi

công ty không sử dụng nợ. Công ty nào có rủi ro doanh nghiệp càng lớn thì càng hạ thấp tỷ lệ nợ tối ƣu.

Thuế thu nhập công ty: Do lãi vay là yếu tố chi phí trƣớc thuế nên sử dụng nợ

giúp công ty tiết kiệm thuế. Tuy nhiên điều này sẽ không còn có ý nghĩa nữa đối với

những công ty nào đƣ ƣợc u đãi hay vì lý do gì đó mà thuế suất thuế thu nhập ở mức thấp hoặc bằng 0.

Sự chủ động về tài chính: Sử dụng nợ nhiều làm giảm đi sự chủ động về tài

chính đồng thời làm xấu đi tình hình bảng cân đối tài sản khiến cho những nhà cung cấp

vốn ngần ngại cho vay hay đầu tƣ vốn vào công ty.

Các tiêu chuẩn ngành: Cấu trúc vốn giữa các ngành công nghiệp khác nhau rất

nhiều. các nhà phân tích tài chính, các ngân hàng đầu tƣ, các cơ quan xếp hạng trái

phiếu, các nhà đầu tƣ cổ phần thƣờng và các ngân hàng thƣơng mại thƣờng so sánh rủi

ro tài chính của doanh nghiệp, đo lƣờng bởi các tỷ số khả năng thanh toán lãi vay, khả

năng thanh toán chi phí tài chính cố định và tỷ lệ đòn bẩy với các tiêu chuẩn hay định

mức của ngành hoạt động. Tóm lại các nghiên cứu về tác động của ngành hoạt động đối

với cấu trúc vốn thƣờng đi tới kết luận là có một cấu trúc vốn tối ƣu cho các doanh nghiệp cá thể.

Tác động của tín hiệu: Khi doanh nghiệp phát hành chứng khoán. Với sự kiện

này có thể đƣợc coi là đang cung cấp một tín hiệu cho thị trƣờng tài chính về viễn cảnh

tƣơng lai của doanh nghiệp hay các hoạt động tƣơng lai do các giám đốc của doanh

nghiệp hoạch định. Những tín hiệu do các thay đổi cấu trúc vốn cung cấp là đáng tin cậy lOMoAR cPSD| 40651217

vì nếu các dòng tiền tƣơng lai không xảy ra, doanh nghiệp phải chịu số tiền phạt tức chi

phí phá sản có thể có. Nói chung, các nghiên cứu về thay đổi cấu trúc vốn đều cho rằng

các cung ứng chứng khoán mới đƣa tới các đáp ứng giá chứng khoán giảm. việc mua

lại cổ phần thƣờng là sẽ đƣa tới các lợi nhuận đƣợc công bố dƣơng lớn từ cổ phần

thƣờng của doanh nghiệp. các hành động làm tăng đòn bẩy tài chính thƣờng gắn với thu

nhập cổ phần dƣơng và các hành động làm giảm đòn bẩy tài chính gắn với thu nhập cổ

phần âm. Vì vậy khi một doanh nghiệp thực hiện quyết định thay đổi về cấu trúc vốn,

doanh nghiệp phải chú ý đến tín hiệu có thể có về các viễn ảnh thu nhập

tƣơng lai và hiện tại của doanh nghiệp cũng nhƣ các dự định của các giám đốc mà giao

dịch đƣợc đề xuất sẽ chuyển đến thị trƣờng.

Tác động ƣu tiên quản trị: Lý thuyết tự phân hạng cho rằng có thể không có

một cấu trúc vốn mục tiêu riêng và hàm ý rằng các doanh nghiệp thích tài trợ nội bộ

hơn. Các giám đốc điều chỉnh tỷ lệ chi trả cổ tức để tránh việc bán cổ phần thƣờng ra

bên ngoài trong khi tránh các thay đổi lớn trong số lƣợng cổ phần. nếu cần phải có tài

trợ từ bên ngoài, các chứng khoán an toàn nhất phải đƣợc phát hành trƣớc. cụ thể nợ

thƣờng là chứng khoán đầu tiên đƣợc phát hành và vốn cổ phần đƣợc bán ra bên ngoài

là giải pháp cuối cùng. Ƣu tiên cho tài trợ nội bộ dựa trên ƣớc muốn tránh các biện pháp

kỷ luật và giám sát sẽ xảy ra khi bán chứng khoán mới ra công chúng.

Các hàm ý về quản trị của lý thuyết cấu trúc vốn: Quyết định cấu trúc vốn là

một trong những quyết định trọng tâm quan trọng mà các giám đốc tài chính phải quan

tâm. Trƣớc hết, hầu nhƣ chắc chắn rằng các thay đổi trong cấu trúc vốn sẽ đƣa đến các

thay đổi trong giá trị thị trƣờng của doanh nghiệp. Thứ hai, lợi ích của tấm chắn thuế từ

nợ đƣa đến giá trị doanh nghiệp gia tăng, ít nhất là đến điểm mà chi phí đại lý và chi phí

phá sản gia tăng làm bù trừ lợi thế về thuế của nợ. Thứ ba, cấu trúc vốn tối ƣu chịu ảnh

hƣởng nặng nề bởi rủi ro kinh doanh của doanh nghiệp. Thứ tƣ, khi các giám đốc thực

hiện thay đổi thể hiện trong cấu trúc vốn của doanh nghiệp, các hành động này sẽ chuyển

các thông tin quan trọng đến các nhà đầu tƣ.

Các vấn đề đạo đức: tác động của mua lại bằng vốn vay (LBO) đối với cổ đông.

Mua lại bằng vốn vay đặt ra các vấn đề đạo đức quan trọng. các quyền lợi có tính cạnh

tranh của cổ đông sẽ đƣợc giải quyết nhƣ thế nào trong các mua lại bằng vốn vay và

trong các giao dịch tài chính quan trọng khác?

Tuy nhiên, các câu hỏi này ít khi có đƣợc câu trả lời đơn giản. Một vài vấn đề

xem xét khi thảo luận về tính đạo đức của các mua lại bằng vốn vay:

- Có phải việc duy trì số lƣợng nhân viên và các cơ sở hoạt động không hiệu quả

làm giảm khả năng cạnh tranh của doanh nghiệp với các doanh nghiệp khác vì lợi ích

lâu dài của nhân viên hay không?

- Trong các giao dịch mua lại bằng vốn vay, các trái chủ có thực sự bị thiệt hại khi

tính đến các điều khoản bảo vệ trong hợp đồng ký kết lúc họ mua trái phiếu với mối liên

hệ giữa lợi tức trái phiếu và thỏa hiệp bảo vệ không? lOMoARcPSD| 40651217

Các đòi hỏi của nhà cho vay và các cơ quan xếp hạng trái phiếu: Các đòi hỏi

của nhà cho vay và các cơ quan xếp hạng trái phiếu thƣờng định ra các giới hạn cho

việc chọn lựa cấu trúc vốn của doanh nghiệp nhƣ là một điều kiện để cung cấp tín dụng

hay duy trì xếp hạng của trái phiếu hoặc cổ phần ƣu đãi.

Sự không thích rủi ro của cấp quản lý: Việc cấp quản lý có sẵn lòng chấp nhận

rủi ro hay không thƣờng có tác động lớn đến cấu trúc vốn của doanh nghiệp và giám

đốc chấp nhận các cấu trúc vốn có nhiều rủi ro một cách khác thƣờng hay có mức rủi ro

thấp một cách khác thƣờng. Khi một cấu trúc vốn dƣới tối ƣ ƣu đ ợc chọn, thị trƣờng

tài chính sẽ phạt doanh nghiệp vì hành động (lựa chọn) này.

1.4. Tác động của cấu trúc vốn đến doanh lợi và rủi ro

1.4.1. Tác động của cấu trúc vốn lên tỷ suất lợi nhuận trên vốn cổ phần

Tỷ suất sinh lợi trên tổng tài sản (Return on total asets ratio- ROA): chỉ tiêu

này đo lƣờng khả năng sinh lợi trên 1 đồng vốn đầu tƣ vào công ty. Lợi nhuận ròng

Tỷ suất sinh lợi trên tổng tài sản = Tổng tài sản

Tỷ suất sinh lợi trên vốn cổ phần (Return on equity ratio –ROE): đây là chỉ

tiêu mà nhà đầu tƣ rất quan tâm vì nó cho thấy khả năng tạo lãi của 1 đồng vốn họ bỏ

ra để đầu tƣ vào công ty. Lợi nhuận ròng

Tỷ suất sinh lợi trên vốn cổ phần = Vốn cổ phần

Sự khác nhau giữa tỷ suất sinh lợi trên tổng tài sản và tỷ suất sinh lợi trên vốn cổ

phần là do công ty có sử dụng nợ. Nếu công ty không có nợ thì hai tỷ số này sẽ bằng

nhau.Trong cấu trúc vốn, tác động nợ vay lên tỷ suất lợi nhuận trên vốn cổ phần thể hiện

qua việc so sánh giữa tỷ suất doanh lợi chung và lãi suất vay nợ. Sự chênh lệch giữa tỷ

lệ lợi nhuận đạt đƣợc và chi phí sử dụng vốn vay giúp doanh nghiệp biết đƣợc khả năng

chi trả lãi vay để có thể đƣa ra quyết định tài trợ từ nợ vay hợp lý, quyết định này tác

động lên tỷ suất lợi nhuận trên vốn cổ phần cụ thể nhƣ sau:

Công ty đầu tƣ tổng tài sản bằng vốn cổ phần thì toàn bộ lợi nhuận hoạt động sẽ

thuộc về cổ đông. Nếu đầu tƣ tổng tài sản bằng cả vốn cổ phần lẫn vốn vay thì lợi nhuận

hoạt động sẽ trừ đi chi phí lãi vay trƣớc khi cổ đông nhận đƣợc lwoij nhuận của mình.

Khi tỷ suất sinh lợi chung lớn hơn lãi suất cho vay: lOMoARcPSD| 40651217

Ngƣợc lại khi tỷ suất sinh lợi chung nhỏ hơn lãi suất cho vay thì:

Với NV: nợ vay, i: lãi suất vay, VCP: vốn cổ phần, TS: tổng tài sản

Kết luận: Đòn cân nợ có tiềm năng làm tăng tỷ suất doanh lợi trên vốn cổ phần

nhƣng đồng thời cũng đem lại cho vốn cổ phần một nguy cơ rất lớn: Nếu tỷ suất doanh

lợi chung cao hơn lãi suất vay nợ, thì tỷ suất doanh lợi trên vốn cổ phần sẽ trở nên cao

hơn. Trái lại, nếu tỷ suất doanh lợi chung thấp hơn lãi suất vay nợ, tỷ suất doanh lợi trên

vốn cổ phần sẽ trở nên thấp hơn cả chi phí lãi vay.

1.4.2. Khái niệm và phân loại rủi ro Khái niệm

Rủi ro là một sự ngẫu nhiên xuất hiện các biến cố có thể gây ra tổn thất hoặc đƣa

lại kết quả không nhƣ mong đợi. Trên góc độ tài chính, rủi ro có thể đƣợc xem nhƣ là

sự không chắc chắn hay sự sai lệch của lợi nhuận thực tế so với lợi nhuận kỳ vọng,

những khoản đầu tƣ nào có khả năng có sự sai lệch càng lớn đƣợc xem nhƣ có rủi ro càng cao và ngƣợc lại. Phân loại rủi ro

Rủi ro phi hệ thống (còn gọi là rủi ro riêng biệt hay rủi ro có thể đa dạng hóa):

là loại rủi ro khi xảy ra chỉ ảnh hƣởng đến một hoặc một số loại tài sản hay một chứng

khoán (rủi ro vỡ nợ, rủi ro tín dụng…)Loại rủi ro này là kết quả của những biến cố ngẫu

nhiên hoặc không kiểm soát đƣợc chỉ ảnh hƣởng đến một công ty hoặc một ngành công nghiệp nào đó

Nguyên nhân dẫn đến rủi ro phi hệ thống là do năng lực quyết định quản trị của

ban lãnh đạo, nguồn cung ứng vật tƣ, mức độ sử dụng đòn bẩy kinh doanh và đòn bẩy

tài chính hay là sự biến động về lực lƣợng lao động,chính sách điều tiết của chính phủ.

Rủi ro phi hệ thống đƣợc chia làm hai loại chính là rủi ro kinh doanh và rủi ro tài chính.

Rủi ro kinh doanh: Rủi ro kinh doanh là những rủi ro mà doanh nghiệp phải gánh

chịu trong quá trình kinh doanh, có thể bao gồm tất cả các loại rủi ro nhƣ rủi ro thị

trƣờng, rủi ro tỷ giá, rủi ro lãi suất, rủi ro bất thƣờng do thiên nhiên, hỏa hoạn.Rủi ro

kinh doanh có thể đƣợc chia làm hai loại cơ bản: Bên ngoài và nội tại. Rủi ro kinh doanh

nội tại phát sinh trong quá trình vận hành hoạt động của công ty. Mỗi công ty có một

loại rủi ro nội tại riêng và mức độ thành công của mỗi công ty thể hiện qua hiệu quả hoạt động

Mỗi công ty có một kiểu rủi ro bên ngoài riêng, phụ thuộc vào các yếu tố môi

trƣờng kinh doanh cụ thể của công ty. Các yếu tố bên ngoài, từ chi phí tiền vay đến sự

cắt giảm ngân sách, từ mức thuế nhập khẩu tăng đến sự suy thoái của chu kỳ kinh doanh.

.., và có lẽ yếu tố quan trọng nhất là chu kỳ kinh doanh lOMoAR cPSD| 40651217

Các chính sách chính trị cũng là một phần của rủi ro bên ngoài, các chính sách

tiền tệ và tài khoá có thể làm ảnh hƣởng đến thu nhập thông qua tác động về chi phí và nguồn vốn.

Rủi ro tài chính: là những rủi ro trong hoạt động tài chính, tức là những vấn đề về

tiền tệ liên quan đến việc công ty tài trợ vốn cho hoạt động của mình.Ngƣời ta th ờngƣ

tính toán rủi ro tài chính bằng việc xem xét cấu trúc vốn của một công ty. Sự xuất hiện

của các khoản nợ trong cấu trúc vốn sẽ tạo ra cho công ty những nghĩa vụ trả lãi mà

phải đƣợc thanh toán cho chủ nợ trƣớc khi trả cổ tức cho cổ đông nên nó có tác động

lớn đến thu nhập của họ. Rủi ro tài chính là rủi ro có thể tránh đƣợc trong phạm vi mà

các nhà quản lý có toàn quyền quyết định vay hay không vay. Một công ty không vay

nợ chút nào sẽ không có rủi ro tài chính.

Bằng việc đi vay, công ty đã thay đổi dòng thu nhập đối với cổ phiếu thƣờng .

Cụ thể là, việc sử dụng tỷ lệ vay nợ gây những hệ quả quan trọng đối với những ng ờiƣ

nắm giữ cổ phiếu thƣờng, đó là làm tăng mức biến động trong thu nhập của họ, ảnh

hƣởng đến dự kiến của họ về thu nhập, và làm tăng rủi ro của họ.

Rủi ro hệ thống (còn gọi là rủi ro không thể đa dạng hóa hay rủi ro thị trƣờng):

Là loại rủi ro khi xảy ra sẽ ảnh hƣởng đến tất cả các loại chứng khoán và tác động chung

đến tất cả các doanh nghiệp.

Nguyên nhân chủ yếu của những loại rủi ro này là do tác động của tình hình kinh

tế, chính trị, do chin sách điều hành kinh tế vĩ mô của nhà nƣớc trong từng thời kỳ hoặc

sự thay đổi tình hình năng lƣợng thế giới.

Rủi ro hệ thống đƣợc chia làm 3 loại rủi ro chính:

Rủi ro thị trường: Rủi ro thị trƣờng xuất hiện do có những phản ứng của các nhà

đầu tƣ đối với những sự kiện hữu hình hay vô hình. Các nhà đầu tƣ ƣ th ờng phản ứng

dựa trên cơ sở các sự kiện thực, hữu hình nhƣ các sự kiện kinh tế, chính trị, xã hội còn

các sự kiện vô hình là các sự kiện nảy sinh do yếu tố tâm lý của thị trƣờng. Rủi ro thị

trƣờng thƣờng xuất phát từ những sự kiện hữu hình, nhƣng do tâm lý không vững vàng

của các nhà đầu tƣ nên họ hay có phản ứng vƣợt quá các sự kiện đó. Những sự sút giảm

đầu tiên trên thị trƣờng là nguyên nhân gây sợ hãi đối với các nhà đầu tƣ và họ sẽ cố

gắng rút vốn và sau đó kéo theo những phản ứng dây chuyền làm tăng vọt số lƣợng bán,

giá cả chứng khoán sẽ rơi xuống thấp so với giá trị cơ sở.

Rủi ro lãi suất: Rủi ro lãi suất nói đến sự không ổn định trong giá trị thị tr ờngƣ

và số tiền thu nhập trong tƣơng lai, nguyên nhân là dao động trong mức lãi suất chung.

Nguyên nhân cốt lõi của rủi ro lãi suất là sự lên xuống của lãi suất Trái phiếu Chính phủ,

khi đó sẽ có sự thay đổi trong mức sinh lời kỳ vọng của các loại chứng khoán khác, đó

là các loại cổ phiếu và trái phiếu công ty. Nói cách khác, chi phí vay vốn đối với các

loại chứng khoán không rủi ro thay đổi sẽ dẫn đến sự thay đổi về chi phí vay vốn của

các loại chứng khoán có rủi ro.

Rủi ro sức mua: . Rủi ro sức mua là biến cố của sức mua của đồng tiền thu đƣợc.

Rủi ro sức mua là tác động của lạm phát đối với khoản đầu tƣ, biến động giá càng cao lOMoARcPSD| 40651217

thì rủi ro sức mua càng tăng nếu nhà đầu tƣ không tính toán lạm phát vào thu nhập kỳ vọng.

1.4.3. Đòn bẩy tài chính trong doanh nghiệp

1.4.3.1. Khái niệm về đòn bẩy tài chính.

Trong tài chính, đòn bẩy đƣợc định nghĩa là việc doanh nghiệp sử dụng tài sản

và nợ có chi phí hoạt động cố định và chi phí tài chính cố định trong nỗ lực gia tăng lợi

nhuận tiềm năng cho các cổ đông. Đòn bẩy tài chính liên quan đến sử dụng nợ ( và cổ

phần ƣu đãi) có chi phí tài chính cố định.

Đòn bẩy tài chính dùng các chi phí tài chính cố định làm điểm tựa. Khi một doanh

nghiệp sử dụng các chi phí tài chính cố định, một thay đổi trong EBIT sẽ đƣợc phóng

đại thành một thay đổi tƣơng đối lớn hơn trong thu nhập mỗi cổ phần (EPS). Tác động

số nhân này của việc sử dụng các chi phí tài chính cố định đƣợc gọi là độ nghiêng đòn bẩy tài chính.

1.4.3.2. Các chỉ tiêu đo lường mức độ sử dụng đòn bẩy tài chính

Để xác định mức độ sử dụng đòn bẩy tài chính của doanh nghiệp, chúng ta dựa

vào các chỉ tiêu tỷ số nợ trên vốn chủ sở hữu và chỉ tiêu tỷ số tổng tài sản trên vốn chủ sở hữu:

Tỷ số nợ trên vốn chủ sở hữu

Tỷ số nợ trên vốn chủ sở hữu đo lường mức độ sử dụng nợ của doanh

nghiệp trong mối quan hệ tƣơng quan với mức độ sử dụng vốn chủ sở hữu.

Tổng nợ: bao gồm toàn bộ khoản nợ ngắn hạn và dài hạn nhƣ các khoản phải trả,

vay ngắn hạn, nợ dài hạn do đi vay hay phát hành trái phiếu.

Đối với công ty cổ phần, vốn chủ sở hữu bao bồm: vốn cổ phần và lợi nhuận giữ

lại. Thu nhập giữ lại là thu nhập ròng sau khi đã chi trả cho cổ đông dƣới dạng cổ tức.

Vốn cổ phần là số vốn điều lệ đƣợc chia nhỏ thành các phần bằng nhau trong công ty cổ phần.

Về mặt ý nghĩa, tỷ số này cho biết mối quan hệ giữa mức độ sử dụng tổng nợ và

vốn chủ sở hữu của doanh nghiệp, mối quan hệ tƣơng ứng giữa nợ và vốn chủ sở hữu

của doanh nghiệp. Tỷ số nợ trên vốn chủ sở hữu có thể lớn hơn hoặc nhỏ hơn 1. Nếu tỷ

số này thấp hơn 1 có nghĩa là doanh nghiệp hiện sử dụng nợ ít hơn là sử dụng vốn chủ

sở hữu để tài trợ cho tài sản, thể hiện khả năng tự chủ tài chính cũng nhƣ khả năng đƣợc

vay nợ của doanh nghiệp cap, tuy nhiên mặt trái của nó là doanh nghiệp không tận dụng

đƣợc lợi thế của đòn bẩy tài chính. Ngƣợc lại, nếu tỷ số này quá cao chứng tỏ khả năng

tự chủ tài chính cũng nhƣ khả năng đƣợc vay nợ của doanh nghiệp thấp. Tỷ số này cao

hay thấp còn tùy thuộc vào đặc điểm của từng ngành.

Tỷ số tổng tài sản trên vốn chủ sở hữu à à ê lOMoARcPSD| 40651217

Tỷ số này cho biết khả năng tài trợ tổng tài sản từ vốn chủ sở hữu của doanh

nghiệp. Tỷ số này đƣợc so sánh với 1. Nếu tỷ số này càng lớn hơn 1 chứng tỏ khả năng

tự chủ tài chính của doanh nghiệp thấp. Ngƣợc lai, tỷ số này càng gần 1 chứng tỏ khả

năng tự chủ về tài chính của doanh nghiệp, nhƣng cũng cho thấy doanh nghiệp ch a ƣ

tận dụng đòn bẩy tài chính nhiều.

1.4.3.3. Mục đích và lơi ích của đòn bẩy tài chính

Đòn bẩy tài chính là một công cụ hữu dụng cho các hoạt động phân tích, hoạch

định và kiểm soát tài chính. Thông qua đòn bẩy tài chính các nhà quản trị có thêm công

cụ để gia tăng tỷ suất lợi nhuận vốn chủ sở hữu hay thu nhập trên một cổ phần thƣờng.

Nếu sử dụng phù hợp, công ty có thể sử dụng những nguồn vốn có chi phí cố định, bằng

việc phát hành trái phiếu hay cổ phiếu ƣu để tạo thu nhập lớn hơn chi phí trả cho việc

huy động vốn có chi phí tài chính cố định. Thông qua đòn bẩy tài chính các nhà quản trị

thấy rõ tác động của nó đến chi phí sử dụng vốn và giá cổ phần. Bên cạnh đó, đòn bẩy

tài chính giúp doanh nghiệp điều chỉnh linh hoạt cơ cấu vốn để phù hợp với mục đích

của doanh nghiệp trong từng thời kỳ và đồng thời nó cũng là công cụ giúp doanh nghiệp

tăng quy mô vốn một cách hữu hiệu. Mặt khác, đòn bẩy tài chính có khả năng làm gia

tăng tỷ suất sinh lợi mong đợi của vốn cổ phần nhƣng cũng ngay lúc đó chúng cũng sẽ

đƣa cổ đông tới một mức độ rủi ro lớn hơn: nếu tỷ suất sinh lợi trên vốn đầu tƣ cao thì

tỷ suất sinh lợi trên vốn cổ phần sẽ trở nên cao hơn và ngƣợc lại nếu tỷ suất trên vốn

đầu tƣ thấp thì tỷ suất sinh lợi trên vốn cổ phần sẽ thấp hơn.

1.4.3.4. Phân tích điểm bàng quan EBIT-EPS

Điểm bàng quan EBIT-EPS, còn gọi là điểm hòa vốn tức là điểm có giá trị EBIT

mà ở đó các phƣơng án tài trợ đều mang lại EPS nhƣ nhau. Mục tiêu là tìm ra điểm

bàng quan, tức là điểm mà ở đó các phƣơng án tài trợ đều mang lại EPS nhƣ nhau.Điểm

bang quan đƣợc tìm thông qua việc phân tích mối quan hệ EBIT-EPS. Trƣớc hết, xác

định EPS theo công thức sau:

(EBIT R)(1 T ) D EPS N P E

Trong đó: EBIT: EBIT bàng quan giữa các phƣơng án tài trợ R

: là lãi suất hàng năm phải trả. D

: là cổ tức hàng năm phải trả. P T

: là thuế suất thuế thu nhập của công ty. N : là số l E

ƣợng cổ phần thông thƣờng.

Từ đó, tìm điểm bàng quan theo 2 cách: phƣơng pháp đại số, phƣơng pháp hình học.

Phƣơng pháp đại số

Về mặt đại số, điểm bàng quan đƣợc xác định bằng cách áp dụng tính EPS theo

EBIT cho mỗi phƣơng án, sau đó thiết lập phƣơng trình cân bằng: EPS1=EPS2 Hay lOMoARcPSD| 40651217

(EBIT1,2 I1 )(1 t) PD 1

(EBIT1,2 I2 )(1 t) PD2 NS1 NS2 Trong đó:

EBIT1,2 = EBIT bàng quan giữa 2 phƣơng án tài trợ 1 và 2.

I1,I2 = Lãi phải trả hàng năm ứng với phƣơng án tài trợ 1 và 2.

PD1,PD2 = Cổ tức phải trả hàng năm theo phƣơng án tài trợ 1 và 2. t

= Thuế suất thuế thu nhập công ty

Từ đó giải phƣơng trình đại số trên và tìm đƣợc EBIT.

Phƣơng pháp hình học

Sử dụng đồ thị biểu diễn mối quan hệ giữa EBIT và EPS để tìm ra điểm giao

nhau giữa các phƣơng án tài trợ ở đó theo bất kỳ phƣơng án nào cũng mang lại EPS

nhƣ nhau. Để làm điều này, chúng ta xây dựng đồ thị xác định điểm bàng quan theo ba phƣơng án nhƣ hình vẽ:

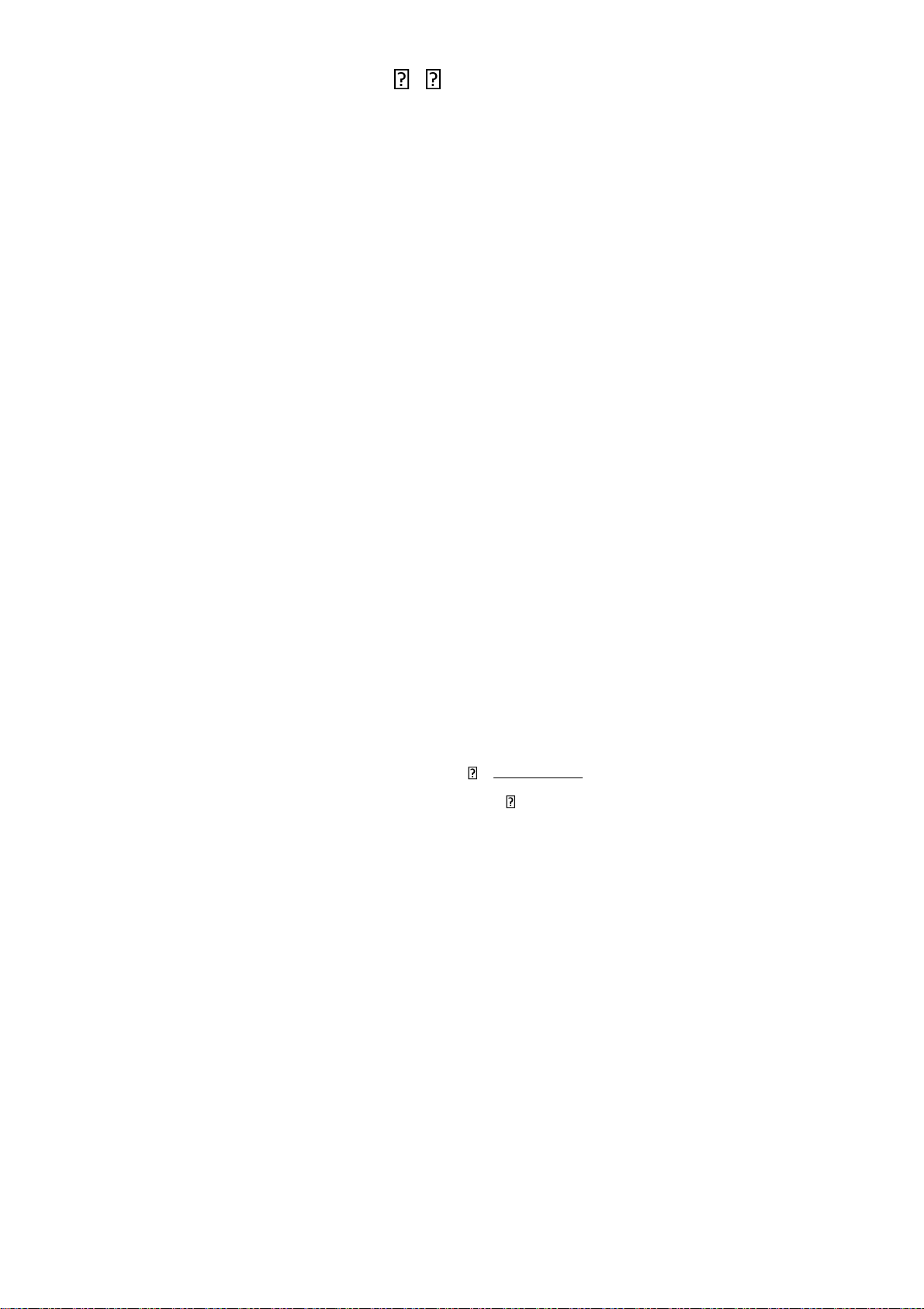

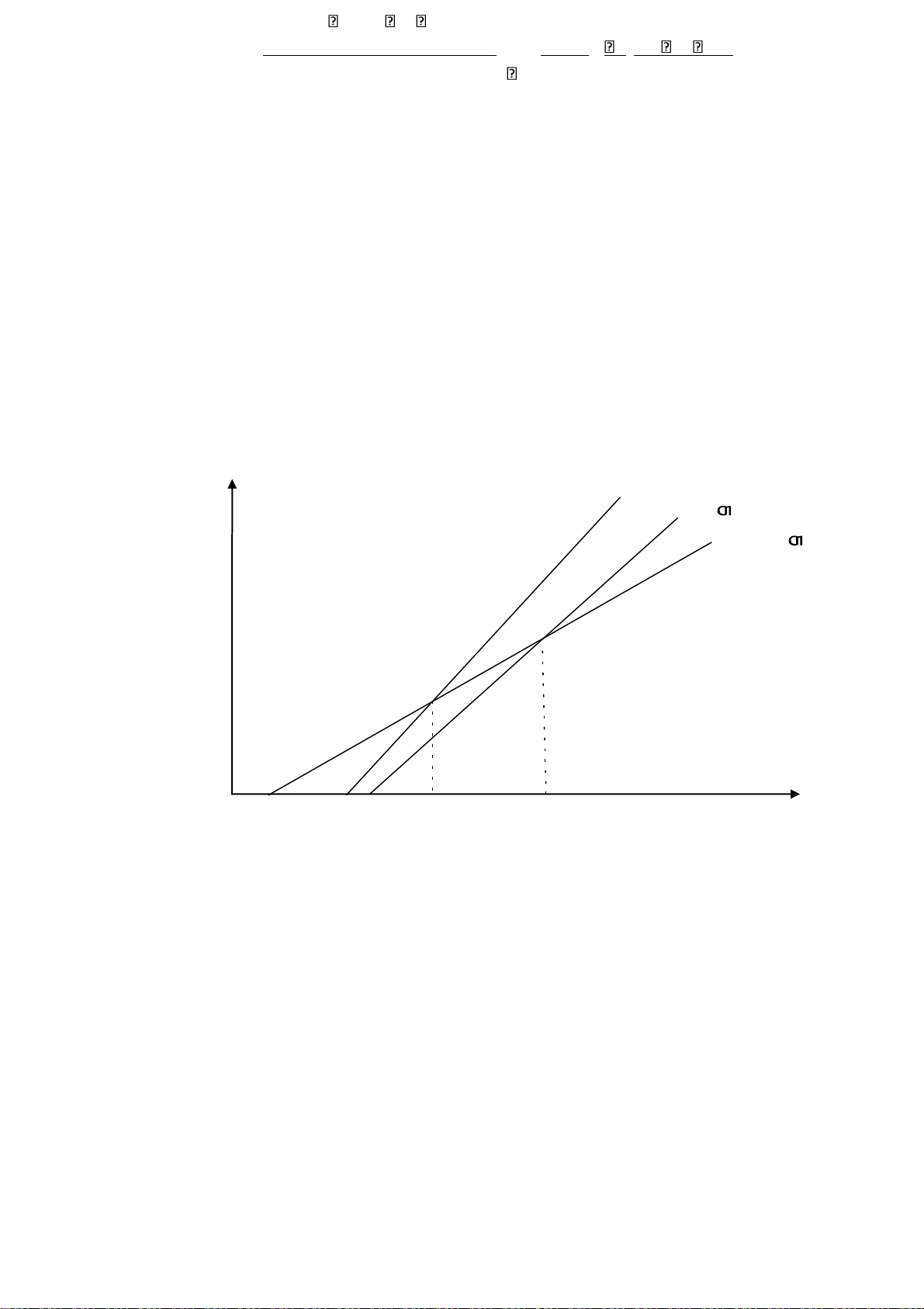

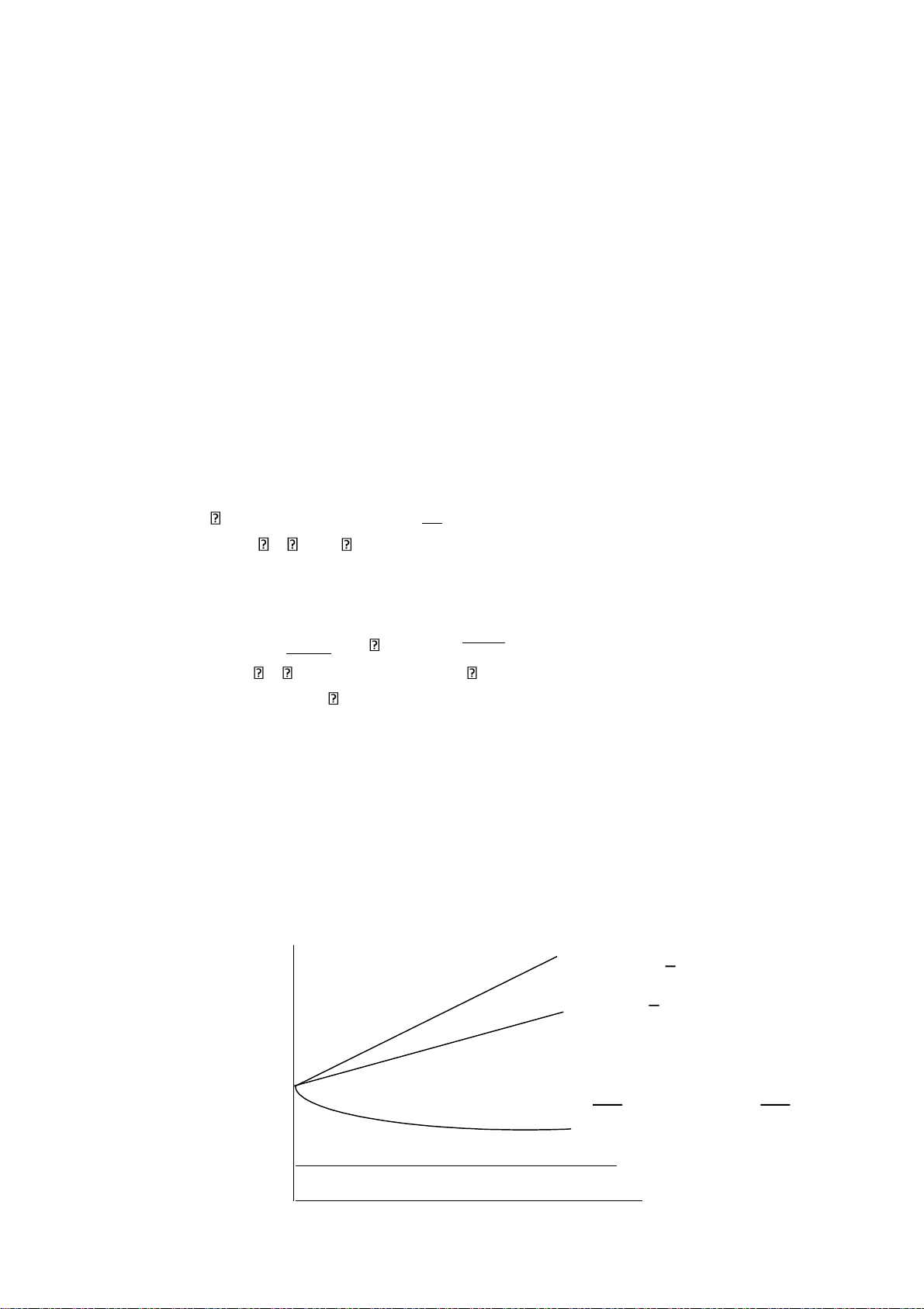

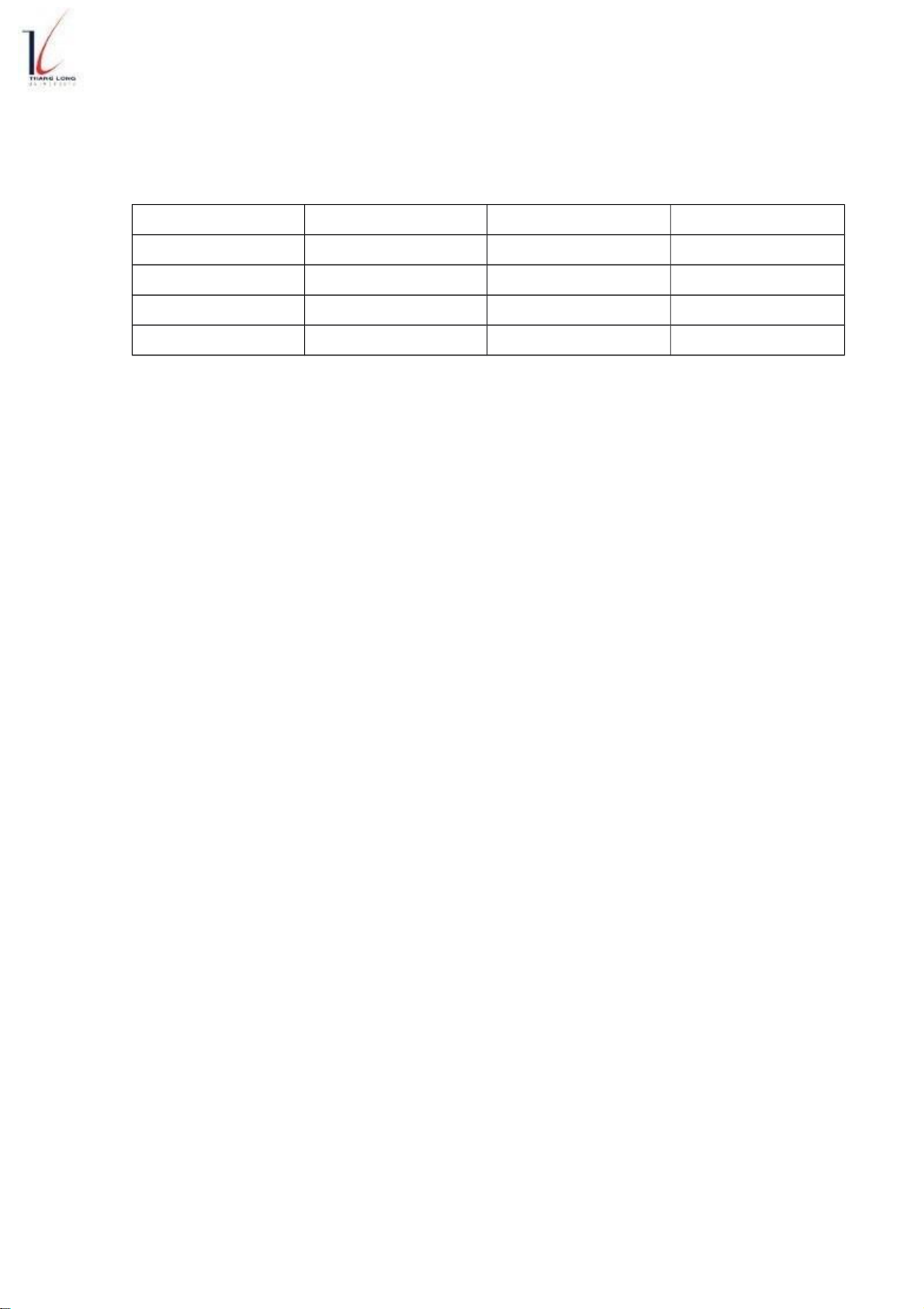

Hình vẽ 1.1. Đồ thị xác định điểm bàng quan theo 3 phương án EPS Nợ CP u đãi CP th ờng EPS 2 B EPS 1 A EBIT1 EBIT2 EBIT

Đối với mỗi phƣơng án, lần lƣợt vẽ đƣờng thẳng phản ánh quan hệ giữa EPS với

tất cả các điểm của EBIT. Tìm điểm thức nhất bằng cách lần lƣợt cho EPS=0 để tìm ra

EBIT tƣơng ứng. Mỗi phƣơng án đều xác định đƣợc hai điểm, nối hai điểm đó lại sẽ

tạo thành đƣờng thẳng phản ánh quan hệ giữa EBIT và EPS của phƣơng án đó.

Các đƣờng biểu diễn cắt nhau tại 2 điểm A và B. A là điểm bàng quan giữa hai

phƣơng án tài trợ là sử dụng nợ và phát hành cổ phiếu thƣờng. B là điểm bàng quan của

phƣơng án sử dụng cổ phiếu ƣu đãi và sử dụng cổ phiếu thƣờng. Điểm A và B là điểm

hòa vốn EBIT, cho biết giới hạn trong việc ra quyết định. Có các trƣờng hợp sau xảy ra:

- Đối với điểm hòa vốn A giữa hai phƣơng án tài trợ bằng cổ phiếu thƣờng và tài

trợ bằng nợ. Nếu EBIT của doanh nghiệp nhỏ hơn điểm EBIT1 thì phƣơng án tài trợ

bằng cổ phiếu thƣờng tạo ra EPS cao hơn phƣơng án tài trợ bằng nợ. Nếu EBIT của

doanh nghiệp bằng EBIT1 thì doanh nghiệp có thể tài trợ bằng bất cứ phƣơng án nào. lOMoARcPSD| 40651217

Nếu EBIT doanh nghiệp lớn hơn EBIT1 thì phƣơng án tài trợ bằng nợ cao hơn ph ơng

ƣ án tài trợ bằng cổ phiếu thƣờng.

- Đối với điểm hòa vốn B giữa hai phƣơng án tài trợ bằng cổ phiếu thƣờng và cổ

phiếu ƣu đãi. Nếu EBIT doanh nghiệp nằm dƣới điểm EBIT2 thì doanh nghiệp nên tài

trợ bằng cổ phiếu thƣờng. Nếu EBIT doanh nghiệp bằng điểm EBIT2 thì doanh nghiệp

có thể sử dụng bất kỳ phƣơng án nào. Nếu EBIT doanh nghiệp lớn hơn điểm EBIT2 thì

phƣơng án tài trợ bằng cổ phiếu ƣu đãi mang lại EPS cao hơn.

1.4.3.5. Phân tích độ nghiêng đòn bẩy tài chính trong doanh nghiệp

Độ nghiêng đòn bẩy tài chính là thƣớc đo độ nhạy cảm, tính không chắc chắn

của EPS khi EBIT thay đổi, cụ thể độ nghiêng đòn bẩy tài chính đƣợc tính nhƣ phần

trăm thay đổi trong thu nhập mỗi cổ phần do phần trăm thay đổi trong EBIT. ạ

Với EPS và EBIT là các thay đổi trong EPS và EBIT. Vì DFL của một doanh

nghiệp khác nhau ở mỗi mức EBIT cần xác định điểm X tại đó muốn tính đòn bẩy. Công

thức đo lƣờng DFL của một doanh nghiệp khá bất tiện vì cần sử dụng hai dự báo về

EBIT và EPS, đòi hỏi phải có số liệu ít nhất của hai kỳ, và sau đây là công thức thƣờng dùng: EBIT DFL PD EBIT I 1 t Trong đó: I = Lãi trả hàng năm

PD = Cổ tức ƣu đãi phải trả hàng năm t = Thuế thu nhập công ty

Doanh nghiệp có thể thay đổi DFL bằng cách tăng hay giảm các chi phí tài chính

cố định. Số lƣợng chi phí hoạt động tài chính cố định của một doanh nghiệp tùy thuộc

vào hỗn hợp giữa nợ và vốn cổ phần thƣờng trong cấu trúc vốn của mình. Nhƣ vậy một

doanh nghiệp có tỷ lệ nợ và cổ phần ƣu đãi tƣơng đối lớn trong cấu trúc vốn sẽ có chi

phí tài chính cố định tƣơng đối lớn và một DFL cao.

1.4.4. Các phƣơng pháp đo lƣờng rủi ro tài chính khác

Ngoài phƣơng pháp sử dụng đòn bẩy tài chính và một số chỉ tiêu tài chính để đo

lƣờng rủi ro, ngƣời ta còn dùng phân phối xác suất với hai tham số đo lƣờng phổ biến

là kỳ vọng và độ lệch chuẩn với chỉ tiêu hệ số biến đổi.

Lợi nhuận kỳ vọng E (R): Lợi nhuận kỳ vọng là trung bình gia quyền của các lợi

nhuận có thể xảy ra với trọng số chính là xác suất xảy ra. Về ý nghĩa, lợi nhuận kỳ vọng

chƣa xảy ra, do đó, nó là lợi nhuận không chắc chắn hay lợi nhuận có kèm theo rủi ro lOMoAR cPSD| 40651217 ∑

Trong đó Ri lợi nhuận ứng với biến cố i, Pi xác suất xảy ra biến cố i và n là biến cố có thể xảy ra. lOMoARcPSD| 40651217

Độ lệch chuẩn : Để đo lƣờng độ phân tán hay sai biệt giữa lợi nhuận thực tế so

với lợi nhuận kỳ vọng, ngƣời ta thƣờng dùng phƣơng sai . Độ lệch chuẩn là căn bậc 2 của phƣơng sai √∑[ ]

Hệ số biến đổi CV: Độ lệch chuẩn đôi khi cho những kết luận không chính xác

khi so sánh rủi ro của hai dự án nếu nhƣ chúng khác nhau về quy mô. Để khắc phục tình

trạng này ngƣời ta dùng chỉ tiêu hệ số biến đổi CV.

1.5. Cấu trúc vốn trong mối quan hệ với giá trị doanh nghiệp

Lý thuyết M&M là một trong những lý thuyết quan trọng về cơ cấu vốn cả công

ty đƣợc Modigliani và Miller đƣa ra từ năm 1958. Lý thuyết M&M đƣợc dựa trên

những giả định quan trọng sau: - Giả định về thuế -

Giả định về chi phi giao dịch - Giả định về chi phí khốn khó tài chính -

Giả định về thị trƣờng hoàn hảo.

Về nội dung, lý thuyết M&M đƣợc phát biểu thành hai mệnh đề quan trọng.

Mệnh đề thứ nhất (I) nói về giá trị công ty. Mệnh đề thứ hai (II) nói về chi phí sử dụng

vốn. Các mệnh đề này lần lƣợt sẽ đƣợc xem xét trong hai trƣờng hợp ứng với hai giả

định chính: có thuế và không có thuế.

1.5.1. Lý thuyết M&M trong trƣờng hợp không có thuế

Trong trƣờng hợp này lý thuyết M&M đƣợc phát biểu với giả định là thị tr ờng

ƣ vốn là hoản hảo nên không có chi phí giao dịch, chi phí phá sản, chi phí khó khăn tài

chính cũng nhƣ cá nhân và công ty đều có thể vay tiền ở mức lãi suất nhƣ nhau và đƣợc

đặt trong môi trƣờng không có thuế đối với doanh nghiệp và cá nhân.

Mệnh đề I- Giá trị Công ty

Trong điều kiện không có thuế, giá trị Công ty có vay nợ (V ) bằng giá trị của L

công ty không vay nợ (V ), nghĩa là V U

U=VL. Mệnh đề này có thể phát biểu theo cách khác

là trong điều kiện không có thuế, giá trị của Công ty có vay nợ và không vay nợ là nhƣ

nhau, do đó, cơ cấu nợ/vốn (D/E) không có ảnh hƣởng gì đến giá trị Công ty. Vì

vậy, không có cơ cấu vốn nào là tối ƣu và Công ty cũng không thể tăng giá trị bằng cách thay đổi cơ cấu vốn. lOMoARcPSD| 40651217

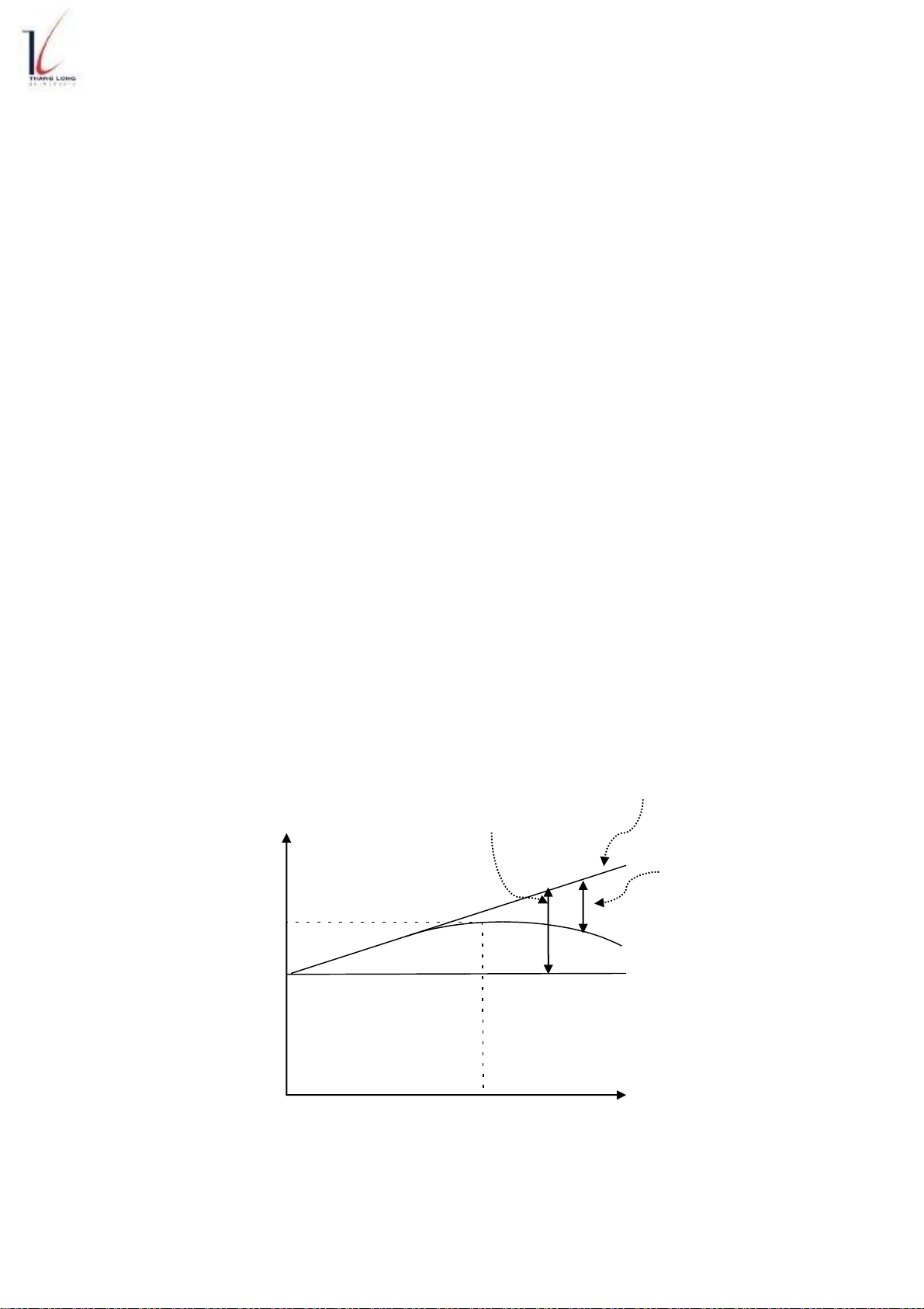

Mệnh đề II- Chi phí sử dụng vốn

Nhƣ phân tích ở trên, đòn bẩy tài chính có tác động khuếch đại EPS nhƣng đồng

thời làm cho phạm vi biến động của EPS cũng lớn hơn. Điều này cho thấy đòn bẩy tài

chính làm cho vốn cổ phần trở nên rủi ro hơn. Nhƣ vậy, lợi nhuận yêu cầu của vốn cổ

phần phải tăng lên. Nhận xét này đƣa đến mệnh đề M&M số II. Mệnh đề số II phát biểu

rằng: Lợi nhuận yêu cầu trên vốn cổ phần có quan hệ cùng chiều với mức độ sử dụng

đòn bẩy tài chính hay tỷ số nợ. Về mặt toán học, mệnh đề M&M có thể đƣợc biểu diễn bởi công thức: D

rE rV (r rD ) V E Trong đó:

r : lợi nhuận yêu cầu hay lợi nhuận kỳ vọng trên vốn cổ phần. E

r : Lãi suất vay hay chi phí sử dụng nợ. r : Chi phí sử dụng vốn D U

nếu công ty sử dụng 100% vốn cổ phần.

D: Giá trị của nợ hay trái phiếu của Công ty phát hành. E:

Giá trị vốn cổ phần của Công ty.

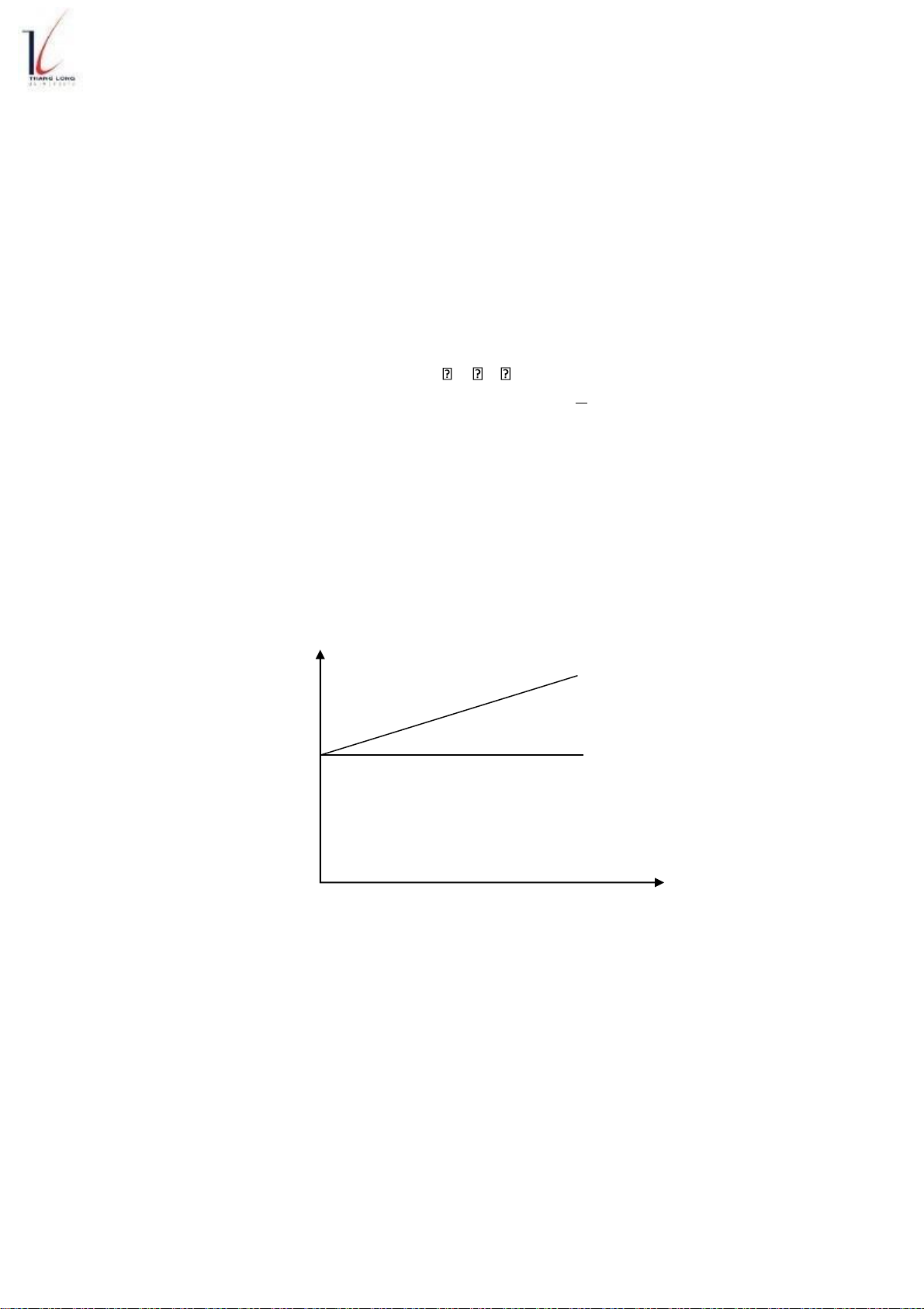

Hình vẽ 1.2. Mệnh đề M&M số II khi không có thuế Chi phí sử dụng vốn rE r U r WACC rD Tỷ số nợ - vốn (D/E)

1.5.2. Lý thuyết M&M trong trƣờng hợp có thuế

Lãi vay nhƣ là một yếu tố khấu trừ và giúp Công ty tiết kiệm đƣợc thuế, đem lại

lợi ích cho công ty cũng nhƣ cổ đông. Điều này sẽ đƣợc giải thích chi tiết dƣới đây. Ở

trên, chúng ta đã xem xét lý thuyết M&M trong trƣờng hợp không thuế, tuy nhiên đại

đa số các trƣờng hợp phải nộp thuế thu nhập, do đó, sẽ không thực tế nếu giả định Công

ty hoạt động trong môi trƣờng không có thuế.

Mệnh đề I- Giá trị của Công ty trong trường hợp có thuế

Mệnh đề I xem xét xem giá trị của Công ty sẽ thay đổi thế nào khi thay đổi giá

tỷ số nợ trên vốn (D/E). Để thấy đƣợc sự thay đổi này, lý thuyết M&M xem xét giá trị lOMoARcPSD| 40651217

Công ty trong trƣờng hợp không vay nợ hay đƣợc tài trợ bằng 100% vốn chủ sở hữu

(V ) và giá trị của Công ty khi có vay nợ (V ). Ngoài ra, dù có vay nợ U L hay không vay

nợ, Công ty vẫn phải nộp thuế TNDN với thuế suất T . Nếu có vay nợ (D) bằng phát C

hành trái phiếu, Công ty sẽ trả lãi suất vay là r . Nếu không vay nợ hay tài trợ bằng D

100% vốn chủ sở hữu (E) thì chi phí sử dụng VCSH là r . Mệnh đề đ U ƣợc phát biểu nhƣ

sau: Trong trường hợp có thuế TNDN, giá trị Công ty có vay nợ bằng giá trị Công ty

không có vay nợ cộng với hiện giá lá chắn thuế. Về mặt toán học, mệnh đề M&M số I

trong trƣờng hợp có thuế đƣợc tính nhƣ sau: VL=VU + TC

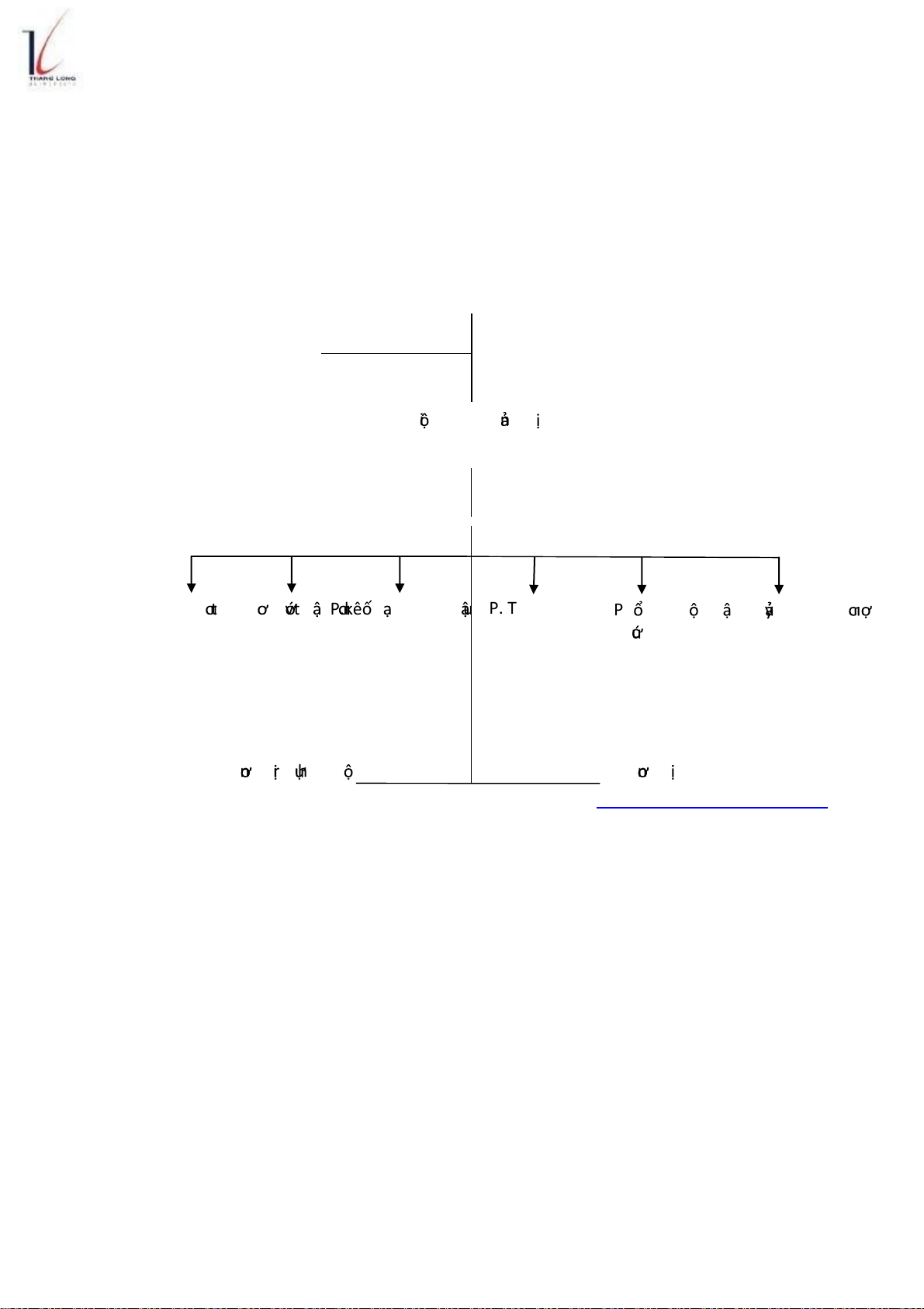

Mệnh đề II- Chi phí sử dụng vốn trong trường hợp có thuế

Trong trƣờng hợp có thuế, lợi nhuận yêu cầu VCSH có quan hệ cùng chiều với mức độ

sử dụng đòn bẩy tài chính hay tỷ số nợ nhƣng mối quan hệ đƣợc biểu diễn bởi công thức sau: rE rV D

(r r )(1 TC ) U D E r E WACC D rD (1 TC ) rE D D E E

Sự tác động của đòn bẩy tài chính lên chi phí sử dụng vốn: Vay nợ giúp công ty

tiết kiệm thuế nên làm cho chi phí sử dụng vốn trung bình (r ) giảm. Mặt khác đòn WACC

bẩy tài chính làm gia tăng rủi ro đối với vốn cổ phần nên chi phí sử dụng vốn cổ phần

(r ) tăng lên khi công ty gia tăng tỷ số nợ. Điều này đ U

ƣợc minh họa trên hình dƣới đây:

Hình vẽ 1.3. Ảnh hưởng của đòn bẩy tài chính lên chi phí sử dụng thuế khi có thuế

Chi phí sử dụng vốn: r (%) r U rE lOMoAR cPSD| 40651217 Tỷ số nợ (D/E) lOMoARcPSD| 40651217

Ảnh hƣởng của thuế và chi phí khốn khó tài chính lên giá trị công ty và chi phí sử dụng vốn

Trong trƣờng hợp có thuế, giá trị công ty tăng lên và chi phí sử dụng vốn trung

bình giảm xuống khi công ty gia tăng tỷ số nợ. Điều này ngụ ý rằng công ty nên sử dụng

nợ càng nhiều càng tốt. Lý thuyết M&M đã không tính đến động thái của công ty trên

thực tế. Một số tác giả khác phản bác lại rằng trên thực tế không phải giá trị công ty tăng

mãi khi tỷ số nợ giá tăng , bởi vì khi tỷ số nợ gia tăng làm phát sinh một loại chi phí,

gọi là chi phí khốn khó tài chính, làm giảm đi đi sự gia tăng giá trị của công ty có vay

nợ. Đến một điểm nào đó của tỷ số nợ, chi phí khốn khó tài chính sẽ vƣợt qua lợi ích

của lá chắn thuế, khi ấy giá trị công ty có phải vay nợ bắt đầu giảm dần. Lý luận tƣơng

tự, chi phí sử dụng vốn trung bình của công ty bắt đầu tăng lên. Điều này đƣợc minh chứng họa trên hình .

Hình 1.4 cho thấy khi gia tăng lƣợng nợ sử dụng, công ty có đƣợc lợi ích bằng

hiện giá của lá chắn thuế. Chính lợi ích này làm cho giá trị công ty có vay nợ tăng lên.

Mặt khác, cùng với sự gia tăng của lƣợng nợ sử dụng, chi phí khốn khó tài chính cũng

tăng theo. Chính chi phí này làm giảm đi lợi ích của lá chắn thuế. Khi lƣợng nợ tăng lên

đến điểm B*, hiện giá chi phí khốn khó tài chính bằng đúng hiện giá của lá chắn thuế.

Điểm B* đƣợc gọi là điểm tối ƣu, ở đó giá trị công ty đạt mức tối đa và chi phí sử dụng

vốn trung bình của công ty đạt mức tối thiểu. Nếu công ty tiếp tục gia tăng sử dụng nợ

thì hiện tại giá chi phí khốn khó tài chính sẽ vƣợt qua hiện giá lá chắn thuế.

Khi ấy giá trị công ty sẽ bắt đầu giảm (Hình vẽ)

Hình vẽ 1.4. Tác động của thuế và chi phí khốn khó tài chính

Giá trị của công ty theo MM có thuế và nợ

Giá trị Công ty (V) Hiệu quả của lá chắn thuế V L = V U + T C D Hiện giá của chi phí khốn khó tàichính Giá trị cao nhất

V= Giá trị thực của công ty

V U = Giá trị của công ty không có nợ 0 B* Nợ (D)

Chi phí khốn khó tài chính thƣờng đƣợc phân thành chi phí khốn khó tài chính

trực tiếp và gián tiếp. Chi phí trực tiếp có thể xác định và quan sát đƣợc nhƣ là chi phí lOMoARcPSD| 40651217

trả cho luật sƣ giải quyết phá sản, chi phí trả cho kế toán và nhân viên quản trị công ty

trong quá trình chờ phá sản. Còn các chi phí khốn khó tài chính gián tiếp nhƣ là chi phí

do mất khách hàng và nhà cung cấp, mất nhân viên giỏi, hay chi phí mất đi do ban quản

lý bận tâm vào những khó khăn tài chính của công ty. lOMoARcPSD| 40651217

CHƢƠNG 2. THỰC TRẠNG VỀ CƠ CẤU VỐN VÀ CHI PHÍ SỬ DỤNG

VỐN TẠI CÔNG TY CỔ PHẦN VIMECO

2.1. Giới thiệu chung về Công ty cổ phần Vimeco

Tên Công ty: Công ty Cổ phần Vimeco.

Tên giao dịch đối ngoại: Vimeco jont stock company. Tên viết tắt: Vimeco Mã chứng khoán: VMC

Tổng số chứng khoán đã niêm yết (tính tới 31/12/2012): 6.500.000

Mệnh giá cổ phiếu: 10.000 đồng

Vồn điều lệ (tính tới 31/12/2012): 65.000.000.000 đồng Trụ sở chính: Lô

E9, đƣờng Phạm Hùng, Trung Hòa, Cầu Giấy, Hà Nội. Mã số thuế: : 0101338571 Giấy CNĐKKD: 0103001651

Điện thoại: (84.4)7848204 Website: www.vimeco.com Email: mail@vimeco.com

2.1.1. Quá trình hình thành và phát triển

Công ty cổ phần VIMECO (gọi tắt là “Công ty”) tiền thân là Công ty Cơ giới và

Lắp máy đƣợc thành lập theo quyết định số 179/BXD-TCLD ngày 24 tháng 3 năm 1997

của Bộ trƣởng Bộ xây dựng. Ngày 6 tháng 12 năm 2012, Công ty Cơ giới và lắp máy

đƣợc chuyển thành Công ty cổ phần cơ giới Lắp máy và xây dựng theo Quyết định số

1485/QĐ-BXD ngày 7 tháng 11 năm 2012 của Bộ trƣởng Bộ xây dựng và Giấy chứng

nhận đăng ký kinh doanh Công ty Cổ phần số 01013001651 do Sở Kế Hoạch và Đầu tƣ

thành phố Hà Nội cấp. Công ty đã 8 lần thay đổi giấy chứng nhận đăng lý kinh doanh.

Giấy chứng nhận đăng ký thay đổi lần thứ 8 vào ngày 23 tháng 5 năm 2008.

Theo Giấy chứng nhận đăng ký kinh doanh Công ty cổ phần thay đổi lần thứ 8 do

Sở Kế hoạch Đầu tƣ thành phố Hà Nội cấp ngày 23 tháng 5 năm 2008 Công ty cổ phần

Cơ giới Lắp máy và Xây dựng đƣợc đổi tên thành Công ty Cổ phần VIMECO.

Vimeco là doanh nghiệp hạng I, thành viên trực thuộc Tổng công ty cổ phần xuất

nhập khẩu và xây dựng Việt nam- Vinaconex. Công ty chuyển sang hoạt động theo mô

hình Công ty cổ phần từ ngày 01/10/2003. Việc sớm chuyển sang hoạt động theo hình

thức công ty cổ phần đã mang đến cho Vimeco nguồn động lực để phát triển mạnh mẽ.

Từ chỗ chỉ có 10 tỷ vốn điều lệ hoạt động chủ yếu trong lĩnh vực thi công cơ giới và

cung cấp bê tong thƣơng phẩm, đến năm 2006, Vimeco đã điều chỉnh tăng vốn lên thành

35 tỷ đồng, năm 2007 và 2008 là 65 tỷ đồng với nhiều ngành nghề kinh doanh phù hợp lOMoAR cPSD| 40651217

với xu thế phát triển của nền kinh tế thị trƣờng. Vimeco đã và đang có mặt tại nhiều

công trình lớn trên cả nƣớc nhƣ: Nhà máy xi măng Nghi Sơn, Nhà máy xi măng Cẩm

Phả- Quảng Ninh, nhà mày nhiệt điện Phả Lại, Trung tâm hội nghị quốc gia,

Thủy điện Buôn Kuoop, Thủy điện Buôn Tua Srah, Thủy điện Cửa Đạt, Khu đô tị

Trung Hòa- Nhân Chính, Nhà máy xi măng Bỉm Sơn, cầu vƣợt Láng- Hòa Lạc…

Ngày 11/12/2006, Cổ phiếu của Công ty chính thức đƣợc niêm yết tại Trung tâm

chứng khoán Hà nội, với mã chứng khoán là VMC, đánh dấu một bƣớc tiến mới trong

quá trình hội nhập vào thị trƣờng tài chính trong nƣớc cũng nhƣ quốc tế.

2.1.2. Khái quát ngành nghề kinh doanh

Hiện nay ngành nghề kinh doanh chủ yếu của Công ty cổ phần Vimeco là:

Tƣ vấn đầu tƣ xây dựng: quản lý các dự án đầu tƣ xây dựng; khảo sát xây dựng;

giám sát thi công xây lắp; kiểm định chất lƣợng công trình, thí nghiệm. Tƣ vấn đấu

thầu, tƣ vấn chuyển giao thiết bị công nghệ mới; thiết bị tự động hóa.

Hoạt động kinh doanh bất động sản: Kinh doanh bất động sản và dịch vụ bất động

sản; cho thuê văn phòng, khách sạn, nhà chung cƣ. Quản lý, duy tu và khai thác các

công trình hạ tầng kỹ thuật, khu đô thị, chung cƣ.

Thi công xây lắp, san nền, xử lý nền đất yếu, thi công hạ tầng kỹ thuật các khu đô

thị, khu công nghiệp, các công trình cấp thoát nƣớc; xủ lý nƣớc và nƣớc thải, đ ờngƣ

dây và tạm điện có cấp điện áp tới 220KV; thi công các hệ thống phòng cháy và chữa

cháy; Xây dựng các công trình dân dụng, công nghiệp, giao thông đƣờng bộ các cấp,

sân bay, cảng, bến cảng, cầu, bƣu điện,các công trình đê kè, đập thủy lợi, thủy điện.

Khai thác sản xuất, chế biến và kinh doanh vật liệu xây dựng: cát, đá, sỏi, gạch,

ngói xây dựng, kính, tấm lợp, nhựa đƣờng và các vật liệu xây dựng khác dùng trong

xây dựng và trang trí nội ngoại thất; Kết cấu bê tông đúc sẵn, bê tông thƣơng phẩm, vật

tƣ, máy móc thiết bị, dây chuyền công nghệ, phƣơng tiện vận tải;

Gia công, lắp đặt, bảo dƣỡng lắp đặt, sửa chữa, cho thuê các dây chuyền thiết bị

công nghệ, kết cấu thép phục vụ cho các công trình dân dụng, công nghiệp, đƣờng dây và trạm.

Kinh doanh xuất khẩu, nhập khẩu: Vật liệu xây dựng các loại, vật tƣ máy móc,

thiết bị, dây chuyền công nghệ, phƣơng tiện vận tải;

Kinh doanh giáo dục đào tạo công nhân các nghề cơ khí, sửa chữa thiết bị, xây

dựng, điện dân dụng, điện công nghiệp, thiết bị điều hòa thông gió, thang máy; hệ thống

điện nhẹ; đào tạo ngoại ngữ; giáo dục mầm non (chỉ đƣợc hoạt động khi đƣợc Nhà nƣớc

có thẩm quyền cho phép). lOMoARcPSD| 40651217

Chiến lƣợc kinh doanh của Vimeco là: kinh doanh xây lắp vẫn là nhiệm vụ trọng

tâm; duy trì và mở rộng thị trƣờng cung cấp vật liệu xây dựng và tiếp tục khẳng định

trong lĩnh vực kinh doanh bất động sản.

2.1.3. Cơ cấu bộ máy tổ chức và quản lý tại Công ty cổ phần Vimeco Sơ

đồ 2.1. Cơ cấu bộ máy tổ chức Công ty cổ phần Vimeco Đ i

h i đồồng c đồngạ ộ ổ Ban ki m soátể Hi đ ồồng qun t r Ban giám đồốc P.Đấồu t P. C gii vt t P.kê ố hoch kỹỹ thut P. Tài chính kêố P.T B ph n qu n lý C hấốt l ng toán chc h ành Các đn v t rc thu c Các đn v th ành viên

(Nguồn: http://www.vimeco.com.vn )

Đại hội đồng cổ đông: Đại hội đồng cổ đông là cơ quan có thẩm quyền cao nhất,

bao gồm tất cả các cổ đông có quyền biểu quyết và ngƣời đƣợc cổ đông ủy quyền. Đại

hội đồng cổ đông có toàn quyền quyết định mọi vấn đề quan trọng của công ty và có

nhiệm vụ: Thông qua điều lệ, phƣơng hƣớng hoạt động kinh doanh của Công ty; bầu,

bãi nhiệm Hội đồng quản trị và các nhiệm vụ khác do điều lệ quy định.

Hội đồng quản trị: Hội đồng quản trị do Đại hội đồng cổ đông bầu ra, là cơ quan

quản lý cao nhất của công ty có toàn quyền quyết định mọi vấn đề liên quan tới quyền

lợi của Công ty, ngoại trừ những vấn đề thuộc thẩm quyền của Đại hội đồng cổ đồng.

Hội đồng quản trị có nhiệm vụ: Báo cáo trƣớc Đại hội đồng cổ đông tình hình kinh

doanh, phƣơng hƣớng phát triển và kế hoạch hoạt động kinh doanh của Công ty; quyết

định cơ cấu tổ chức, bộ máy, quy chế hoạt động của Công ty; bổ, bãi nhiệm và giám sát

hoạt động của Ban giám đốc và một số nhiệm vụ khác theo quy định. lOMoAR cPSD| 40651217

Ban kiểm soát: Ban kiểm soát là tổ chức giám sát, kiểm tra tính hợp pháp mọi

hoạt động kinh doanh của công ty thông qua ghi chép trong sổ sách kế toán nhằm đảm

bảo quyền lợi của các cổ đông cũng nhƣ các thành viên trong công ty.

Ban giám đốc: Ban giám đốc do Hội đồng quản trị bổ nhiệm và bãi nhiệm. Ban

giám đốc có trách nhiệm ký nhận vốn, tài sản, các khoản vay theo ủy quyền của Hội

đồng quản trị phục vụ sản xuất kinh doanh, chịu trách nhiệm về các khoản nợ.

Phòng đầu tƣ: Phòng đầu tƣ có nhiệm vụ nghiên cứu thị trƣờng, tìm kiếm các cơ

hội đầu tƣ, để từ đó lập các kế hoạch đấu thầu và trình lên Hội đồng quản trị và lãnh đạo công ty phê duyệt.

Phòng cơ giới vật tƣ: Phòng cơ giới vật tƣ thay mặt giám đốc từng bộ phận theo

dõi quản lý, sử dụng thiết bị hiện có của công ty.

Phòng kế hoạch kỹ thuật: Phối hợp với phòng đầu tƣ để tiến hành làm hồ sơ

thầu, đấu thầu các công trình, dự án. Lập ra các kế hoạch xây dựng, giám sát, chịu trách

nhiệm các công trình, dự án.

Phòng tài chính kế toán: Tham gia lập các kế hoạch kinh tế- tài chính của Công

ty. Xác định nhu cầu vốn ngắn hạn cũng nhƣ dài hạn cho việc thi công công trình, thực

hiện các dự án đầu tƣ, mua sắm thiết bị.

Phòng tổ chức hành chính: Tìm hiểu và tƣ vấn pháp luật các thủ tục hành chính

cho Ban lãnh đạo Công ty và các phòng ban trong Công ty. Tƣ vấn về các thủ tục thực

hiện dự án cũng nhƣ những vấn đề liên quan đến nhân sự để phù hợp với quy định của

pháp luật. Quản lý, lƣu trữ giấy tờ, tài liệu, hồ sơ pháp lý của công ty, đồng thời thực

hiện các chƣơng trình phúc lợi, chính sách liên quan đến ngƣời lao động.

Bộ phận quản lý chất lƣợng: Chịu trách nhiệm điều hành và giám sát việc xây

dựng hệ thồng. Kiểm định chất lƣợng của các công trình, dự án và báo cáo lên ban giám

đốc trƣớc khi bàn giao công trình cho khách hàng.

Các đơn vị trực thuộc: Là các đơn vị phụ thuộc của công ty, có nhiệm vụ thực

hiện phần chức năng và phù hợp với ngành nghề kinh doanh của công ty. Hiện công ty

có 2 chi nhánh trên cả nƣớc là: Chi nhánh thành phố Hồ Chí Minh; Chi nhánh Bình Dƣơng

Các đơn vị thành viên: Hiện công ty có 6 đơn vị thành viên đó là: Công

ty cổ phần Vimeco cơ khí và Thƣơng mại M&T Trƣờng mầm non Vimeco

Trạm sản xuất bê tông thƣơng phẩm

Trạm nghiền sảng đá Hà Nam

Trạm nghiền sảng đá Đồng Vỡ

Xƣởng sữa chữa cơ khí Ngọc Hồi lOMoAR cPSD| 40651217

2.2. Tình hình hoạt động sản xuất kinh doanh của Công ty trong 3 năm gần đây (từ năm 2010- 2012)

2.2.1. Kết quả hoạt động sản xuất kinh doanh của Công ty cổ phần Vimeco lOMoAR cPSD| 40651217

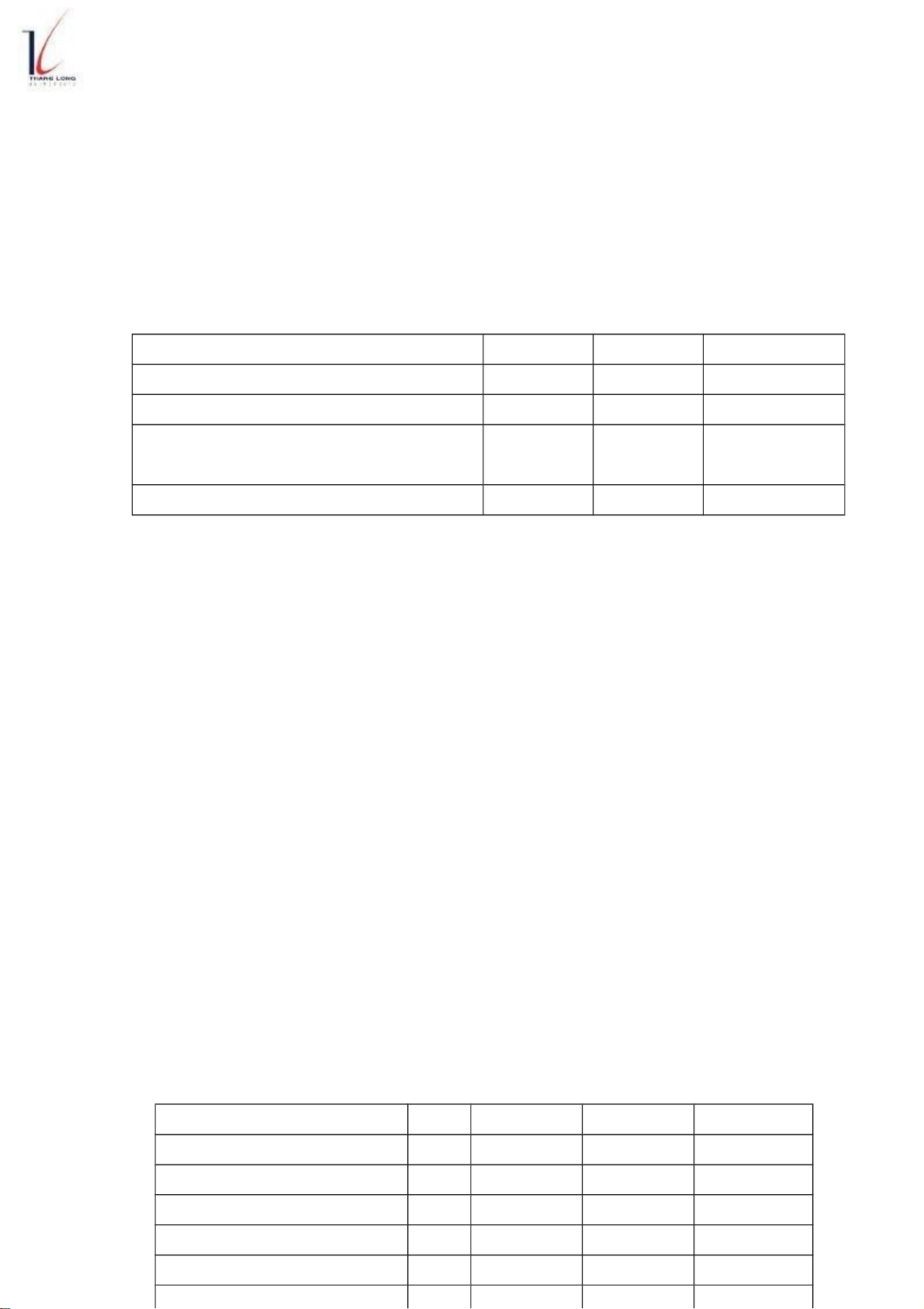

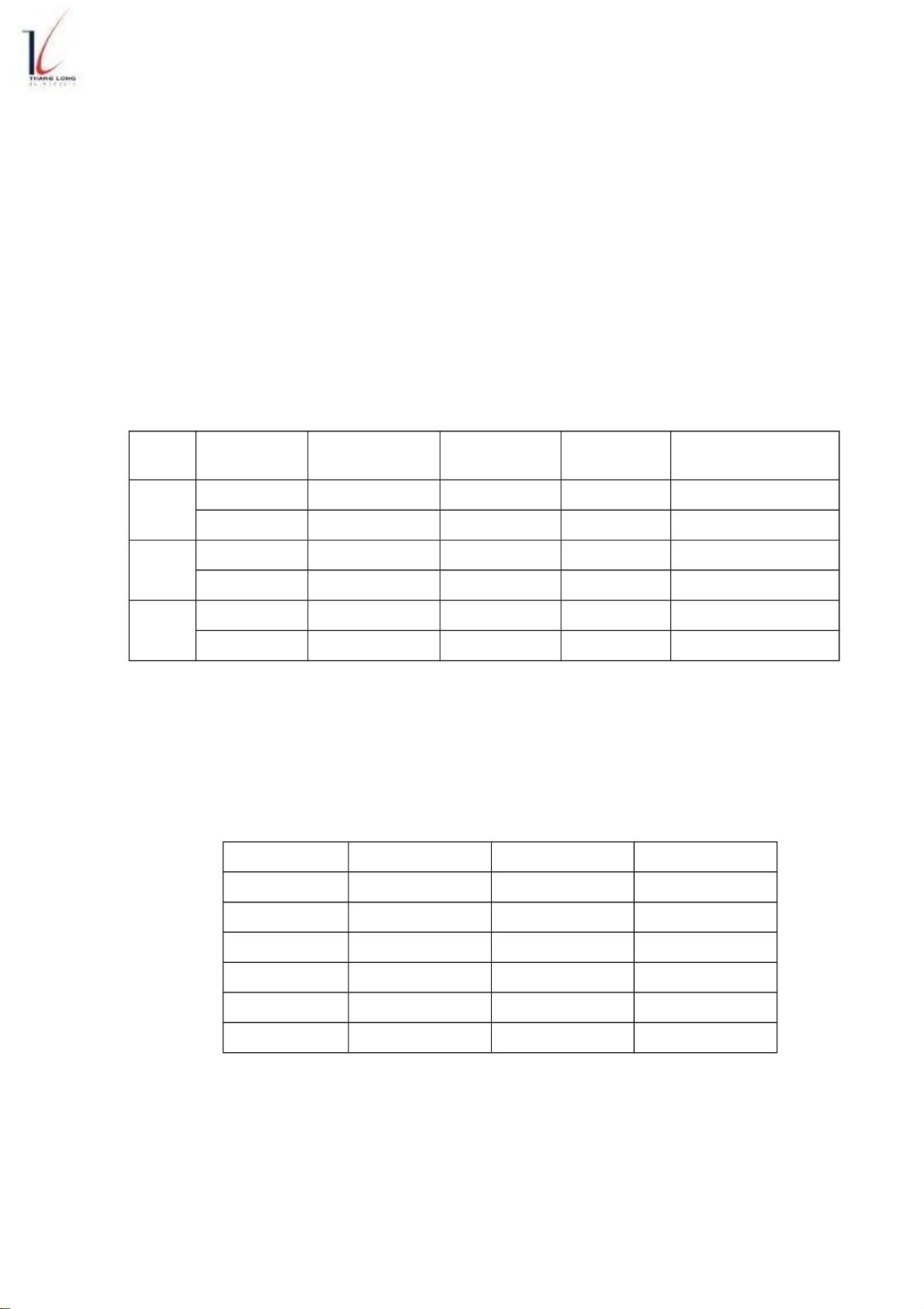

Bảng 2.1: Kết quả hoạt động sản xuất kinh doanh Công ty cổ phần Vimeco năm 2010-201

(ĐVT: Nghìn đồng) Năm Chênh lệch 10-11 Chênh lệch 11-12 Chỉ tiêu 2010 2011 2012 Tuyệt đối Tƣơng đối Tuyệt đối Tƣơng đối Doanh thu bán hàng 1.250.980.942 980.046.127 952.096.583 (270.934.815) (21,66) (27.949.544) (2,85) Giảm trừ doanh thu 4.825.724 - - Doanh thu thuần 1.246.155.218 980.046.127 952.096.583 (266.109.091) (21,35) (27.949.544) (2,85) Giá vốn hàng bán 1.160.243.905 896.993.823 872.637.778 (263.250.082) (22,69) (24.356.044) (2,72)

Lợi nhuận gộp 85.911.313 83.052.304 79.458.804 (2.859.009) (3,33) (3.593.500) (4,33) Doanh thu HĐTC 13.693.698 14.718.965 7.629.066

1.025.267 (7,49) (7.089.899) (48,17)

Chi phí tài chính 34.147.314 59.728.959 46.193.203 25.581.645 74,92 (13.535.755) (22,66) Trong đó: CP lãi vay 33.348.316 58.808.883

47.725.649 25.460.567 76,35 (11.083.233) (18,85) Chi phí quản lý DN 22.801.603 21.780.203 22.862.213 (1.021.400) (4,48) 1.082.010 4,97

Lợi nhuận thuần từ HĐKD 42.656.094 16.262.107 18.032.453 (26.393.987) (61,88) 1.770.346 10,89 Lợi nhuận khác 6.360.367 13.891.916 (5.746.379) 7.531.549 118,41 (19.638.295) (141,36)

Tổng lợi nhuận kế toán

trƣớc thuế 49.016.461 30.154.023 12.286.073 (18.862.438) (38,48) (17.867.949) (59,26) Lợi nhuận sau thuế 37.157.947 22.706.517 9.231.971

(14.451.430) (38,89) (13.474.545) (59,34) Lãi trên cổ phiếu 5,8 3,5 1,4 (2,3) (39,69) (2,1) (60)

(Nguồn: Báo cáo kết quả kinh doanh) 28 Thang Long University Library

Downloaded by Phuong Le (lephuong0301@gmail.com)

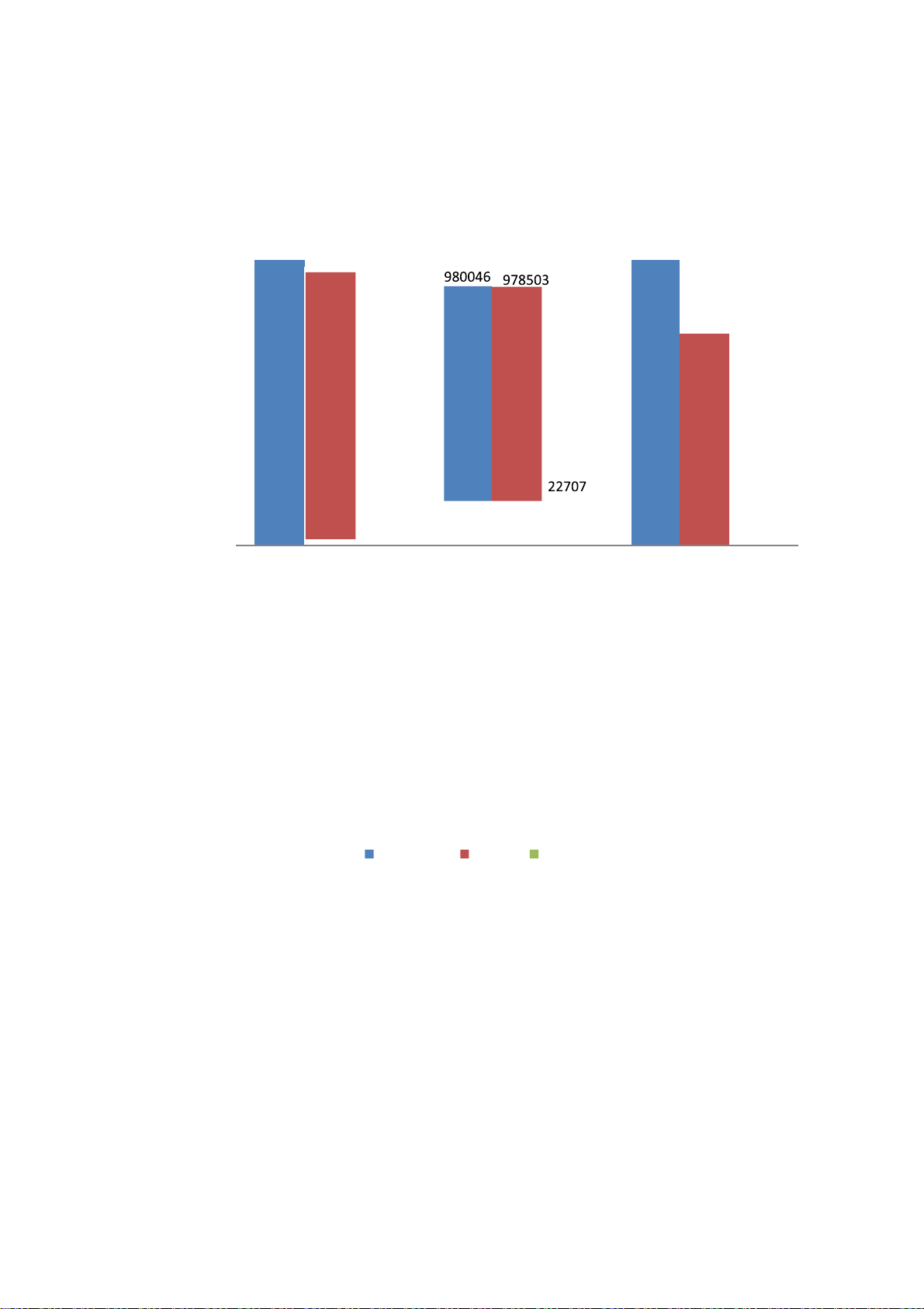

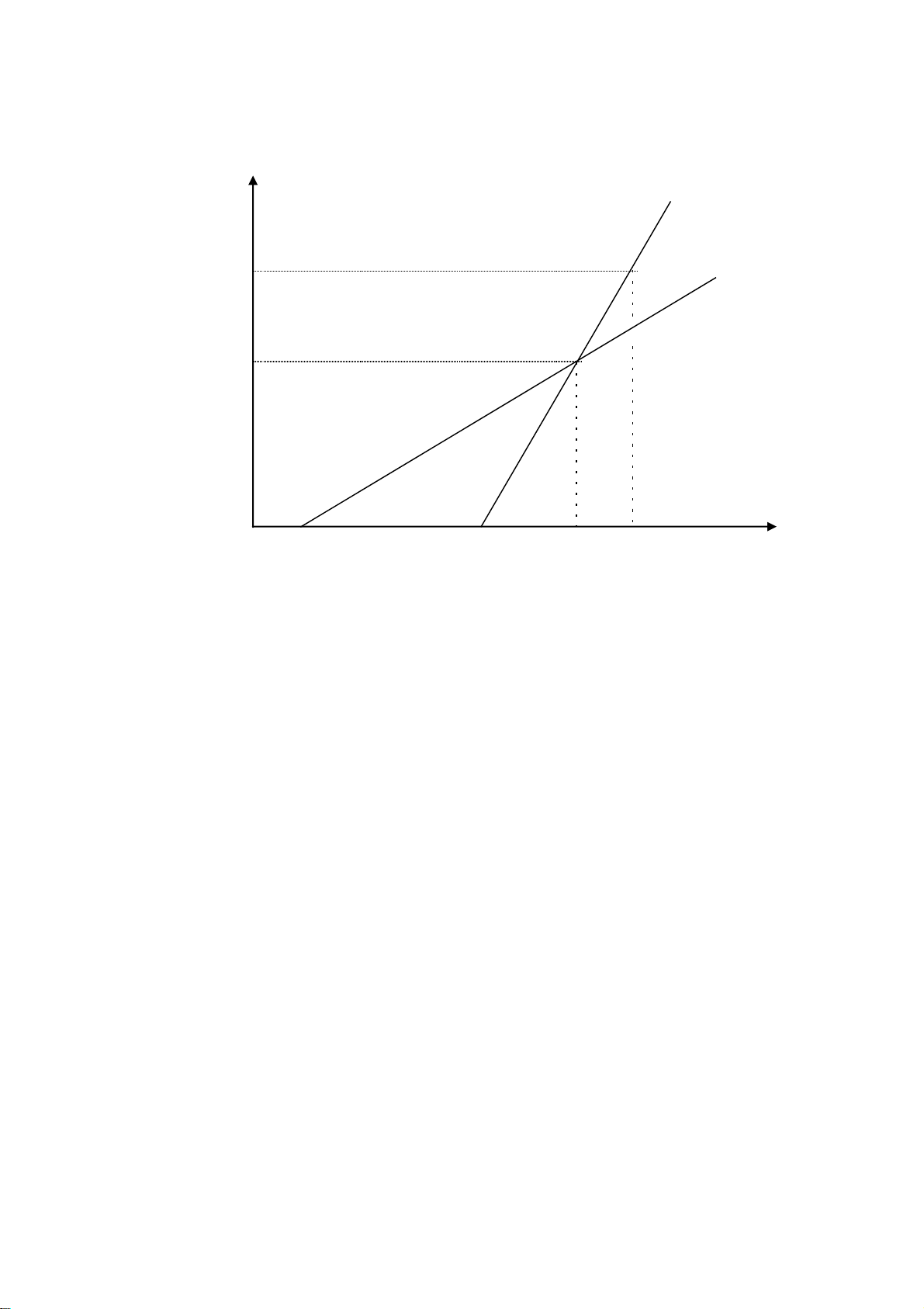

Biểu đồ 2.1: Biểu đồ về doanh thu- chi phí – lợi nhuận trong 3 năm (2010-2012) (Triệu đồng) 952097 944693 37929 9231 1300000 1250981 1217193 1200000 1100000 1000000 900000 800000 700000 600000 500000 400000 300000 200000 100000 0 Năm 2010 Năm 2011 Năm 2012 Doanh Thu Chi phí Lợi nhuận (Nguồn: Bảng 2.1)

Kết hợp biểu đồ và bảng số liệu ta rút ra một số nhận xét nhƣ sau: Về doanh thu

Doanh thu của công ty giảm dần qua các năm 2010-2012.

Giai đoạn 2010-2011: Doanh thu bán hàng và cung cấp dịch vụ của công ty năm

2010 khoảng 1.250.981 triệu đồng, sang năm 2011 chỉ còn 980.046 triệu đồng, vậy là

doanh thu của công ty giảm 300.935 triệu đồng, với tỷ số tƣơng đối là (21,65)% so với

năm 2010. Nguyên nhân của tốc độ giảm mạnh về doanh thu của công ty là do năm 2011

ngành xây dựng và bất động sản của Việt Nam bƣớc vào thời kỳ khủng hoảng với giá

cả nguyên, nhiên, vật liệu đầu vào và lãi suất ngân hàng đều tăng cao cùng với việc cắt

giảm đầu tƣ công theo tinh thần Nghị quyết 11/NQ-CP của Chính phủ, trong khi cung

cấp nguyên vật liệu xây dựng và bất động sản lại là doanh thu chính của Công ty. lOMoARcPSD| 40651217

Giai đoạn năm 2011- 2012: Vẫn không tránh khỏi tình trạng khủng hoảng của

ngành xây dựng và bất động sản, doanh thu của công ty tiếp tục giảm xuống còn 952.037

triệu đồng, giảm đi 27.950 triệu đồng, chiếm 2,52% so với năm 2011. Với tình trạng

khủng hoảng cao hơn năm 2011, 30,4% doanh nghiệp xây dựng bị thua lỗ mà doanh thu

của Công ty chỉ giảm nhẹ so với năm 2011, chứng tỏ Công ty có những giải pháp, chiến

lƣợc kinh doanh phù hợp để duy trì doanh thu của Công ty. lOMoAR cPSD| 40651217

Nguyên nhân chính của sự sụt giảm mạnh doanh thu thuần của Công ty vào năm

2011 là do sự tụt giảm doanh thu giữa các lĩnh vực đặc biệt là sự giảm mạnh doanh thu

về hợp đồng xây dựng trong khi hợp đồng xây dựng đem lại doanh thu phần lớn cho

Công ty. Để đối mặt với tình trạng khó khăn của ngành xây dựng cũng nhƣ ngành bất

động sản nói chung, Công ty chú trọng phát triển hơn lĩnh vực sản xuất công nghiệp vật

liệu xây dựng nhƣ bê tông thƣơng phẩm, cát, đá, sỏi, gạch, ngói xây dựng, kính, tấm

lợp, nhựa đƣờng. Về chi phí

Bảng 2.2: Chi phí chi tiết hoạt động sản xuất kinh doanh của Công ty năm 2010-2012 ĐVT: Nghìn đồng Chi phí Năm 2010 Năm 2011 Năm 2012

Giá vốn hàng bán 1.160.243.905 896.993.823 872.637.778 Chi phí tài chính 34.147.314 59.728.959 49.193.203

Chi phí quản lý doanh 22.801.603 21.780.203 22.862.213 nghiệp Tổng 1.217.192.822 978.502.985 944.693.194 (Nguồn: Bảng 2.1)

Qua biểu đồ về doanh thu và lợi nhuận ta thấy khoảng cách giữa doanh thu và lợi

nhuận là rất lớn, cho thấy giữa các năm phát sinh nhiều các khoản chi phí làm giảm đi

lợi nhuận của doanh nghiệp. Nhìn chung qua 3 năm 2010-2012, doanh thu của Công ty

giảm kéo theo giá vốn cũng giảm qua các năm và tốc độ giảm của doanh thu cũng gần

bằng với tốc độ giảm của giá vốn, nhƣ vậy sự biến động chủ yếu do biến động về chi

phí tài chính và chi phí quản lý doanh nghiệp. Cụ thể:

Về chi phí tài chính: So với năm 2010, chi phí tài chính của Công ty ở năm 2011

tăng đáng kể một lƣợng là 25.581.645 nghìn đồng mà trong đó chủ yếu là do tăng chi

phí lãi vay từ các tổ chức tài chính, tăng từ 33.348.316 nghìn đồng ở năm 2010 lên thành

58.808.883 nghìn đồng ở năm 2011. Sang năm 2012, chi phí lãi vay có dấu hiệu giảm

nhƣ ƣng l ợng giảm vẫn ít làm cho chi phí tài chính giảm xuống còn 49.193.203 nghìn

đồng. Nguyên nhân của sự biến động mạnh này là do lãi suất của các ngân hàng trong

năm 2011 tăng cao, có thời điểm lên tới 18%/ năm và giảm nhẹ sang năm 2012. Điều

này ảnh hƣởng rất lớn tới lợi nhuận cũng nhƣ chính sách phát triển của công ty.

Tiếp đến về chi phí quản lý doanh nghiệp thì so với năm 2010, chi phí quản lý

doanh nghiệp của năm 2011 có dấu hiệu giảm, giảm đi 1.021.400 nghìn đồng, tƣơng

ứng 4,48%. Sang năm 2012 thì chi phí quản lý doanh nghiệp tăng 1.082.010 nghìn đồng,

tƣơng ứng 4,97% so với năm 2011. Cho thấy mức giảm của chi phí quản lý của 30 Thang Long University Library

Downloaded by Phuong Le (lephuong0301@gmail.com)

doanh nghiệp so với mức giảm của doanh thu là không đáng kể hay thậm chi tăng lên ở

năm 2012. Nguyên nhân của sự tăng lên chi phí quản lý doanh nghiệp là do công ty mở

rộng lĩnh vực sản xuất công nghiệp nên tuyển thêm đội ngũ cán bộ quản lý. So với tốc

độ giảm doanh thu, điều này cũng thể hiện phần nào sự hạn chế trong năng lực quản lý

chi phí mà doanh nghiệp cần phải khắc phục. Về lợi nhuận

Đồng nghĩa với sự sụt giảm mạnh về doanh thu và sự tăng lên về chi phí, lợi nhuận

của công ty giảm qua các năm 2010-2012. Năm 2011, lợi nhuận công ty giảm đi 15.222

triệu đồng, tƣơng ứng 40,13% so với năm 2010. Sang năm 2012, lợi nhuận của công ty

tiếp tục giảm xuống còn 9.232 triệu đồng, lợi nhuận đã giảm 13.475 triệu đồng, tƣơng

ứng 59,35% so với năm 20122. Mặc dù trong những năm 2011, 2012 là thời kỳ khủng

hoảng của ngành xây dựng và bất động sản, nhiều doanh nghiệp thua lỗ, công ty vẫn

làm ăn có lãi tuy nhiên dấu hiệu giảm mạnh về lợi nhuận của công ty là dấu hiệu không

tốt, công ty cần phải đƣa ra những biện pháp nhất định để khôi phục lại vị thế của Công ty.

2.2.2. Tình hình tài sản- nguồn vốn của Công ty trong giai đoạn 2010- 2012

2.2.2.1. Tình hình tài sản của Công ty cổ phần Vimeco năm 2010-2012 lOMoAR cPSD| 40651217

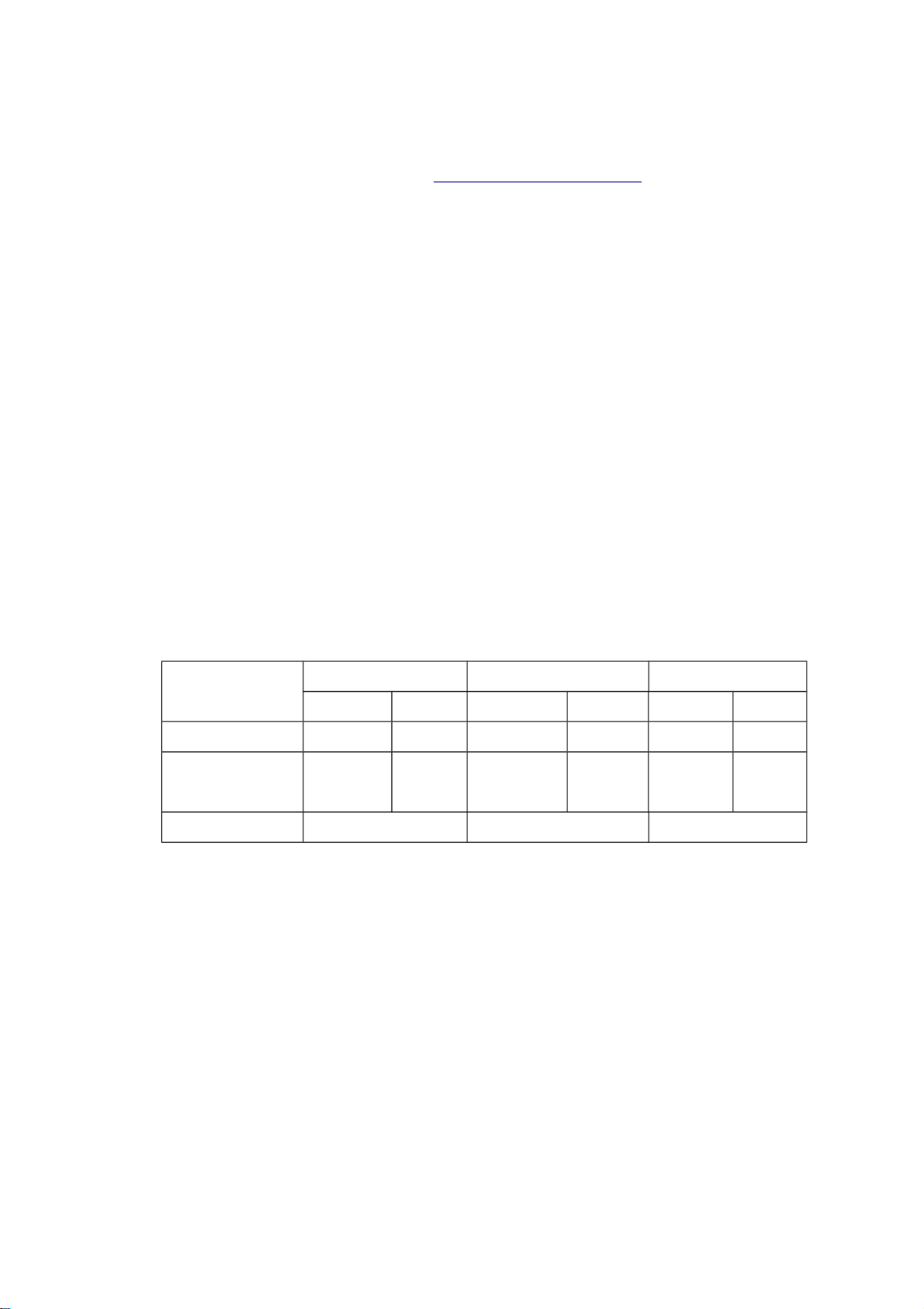

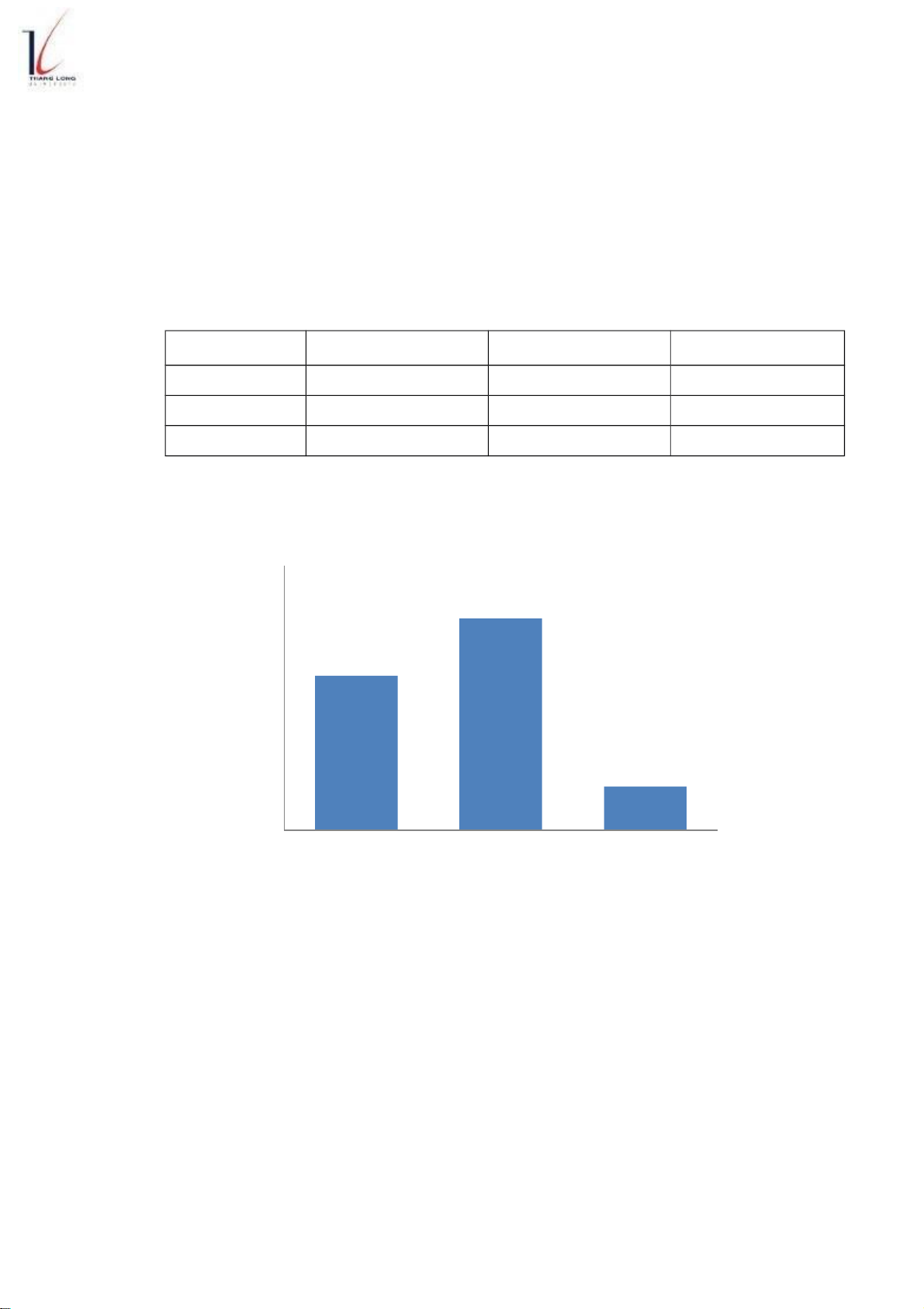

Bảng 2.3:Bảng cân đối tài sản của Công ty Vimeco năm 2010-2012 ĐVT: Nghìn đồng

Chênh lệch 2010-2011

Chênh lệch 2011-2012 Chỉ tiêu Năm 2010 Năm 2011 Năm 2012 Tuyệt đối Tƣơng đối Tuyệt đối Tƣơng đối

A. Tài sản ngắn hạn 875.514.536 880.774.711 773.115.826 5.260.175 0,6 (107.658.885) (12,22) I. Tiền và các khoản tƣ ƣơng đ ơng tiền 127.156.374

130.749.959 82.567.393 3.593.585 2,83 (48.182.566) (36,85)

II. Các khoản đầu tƣ tài chính ngắn hạn 0 0 6.000.000 0 - 6.000.000 -

III. Các khoản phải thu ngắn hạn

351.003.636 480.932.722 502.307.109 129.929.086 37,02 21.374.387 4,44 1. Phải thu khách hàng

331.407.498 462.237.159 494.409.470 130.829.661 39,48 32.172.311 6,96

2. Trả trƣớc cho ngƣời bán 18.749.285 21.689.811 14.268.970 2.940.526 15,68 (7.420.841) (34,21)

3. Các khoản phải thu khác 3.503.677 2.335.388 2.646.905 (1.168.289) (33,34) 311.517 13,34

4. Dự phòng các khoản phải thu ngắn (2.656.824) (5.329.636) (9.018.236) (2.672.812) 100,60 (3.688.600) 69,21 hạn khó đòi

IV. Hàng tồn kho 391.774.334 264.147.893 177.967.756 (127.626.441) (32,58) (86.180.137) (32,63) V. Tài sản ngắn hạn khác 5.580.192 4.944.137

4.273.567 (636.055) (11,40) (670.570) (13,56) B. Tài sản dài hạn 207.082.093 165.707.370 133.517.481 (41.374.723) (19,98) (32.189.889) (19,43) I. Tài

sản cố định 176.652.627 122.501.152 91.910.526 (54.151.475) (30,65) (30.590.626) (24,97)

1. Tài sản cố định hữu hình 173.361.230 122.501.152 91.910.526

(50.860.078) (29,34) (30.590.626) (24,97)

2. Tài sản cố định vô hình 3.291.397 0 0 (3.291.397) (100) 0

II. Các khoản đầu tƣ tài chính dài hạn 14.449.500 29.882.514 31.092.845 15.433.014 106,81 1.210.331 4,05

III. Tài sản dài hạn khác 15.979.966 13.323.704 10.514.110 (2.656.262) (16,62) (2.809.594) (21,09) Tổng cộng tài sản 1.082.596.629 1.046.482.081 906.633.307 (36.114.548) (3,34) (139.848.774) (13,36)