Preview text:

lOMoAR cPSD| 45740413

NHÓM 4 LUẬT THƯƠNG MẠI QUỐC TẾ CÁC HÌNH THỨC THANH TOÁN TRONG TMQT

Hiện nay, có nhiều phương thức thanh toán được sử dụng trong quan hệ ngoại thương giữa

các nước với nhau. Mỗi phương thức thanh toán đó phản ánh một cách thức nhận, trả tiền

hàng giữa các nhà nhập khẩu và nhà xuất khẩu. Một số phương thức thanh toán trong TMQT chủ yếu như:

- Phương thức chuyển tiền - Phương thức nhờ thu

- Phương thức tín dụng chứng từ

- Bên cạnh đó còn một số phương thức như: phương thức thanh toán bằng cách ghi

sổ,phương thức thư uỷ thác mua, phương thức bảo đảm trả tiền,…

1. Phương thức nhờ thu

1.1 Khái niệm

Phương thức nhờ thu là phương thức thanh toán quốc tế, trong đó người xuất khẩu sau

khi hoàn thành nghĩa vụ giao hàng cho người nhập khẩu thì lập chỉ thị nhờ thu, nhờ ngân

hàng thu hộ tiền ở nhà nhập khẩu trên cơ sở chứng từ (chứng từ tài chính hoặc chứng từ

thương mại) do nhà xuất khẩu ký phát. 1.2. Cơ sở pháp lý

- Quy tắc thống nhất về nghiệp vụ nhờ thu URC522 áp dụng từ 01/01/1996 do ICC banhành

- Luật thống nhất về hối phiếu theo công ước Genever năm 1930 (ULB 1930 Genever).

- Công ước Genever về Luật thống nhất về Séc năm 1931 (Genever Conventions forCheck 1931).

- Luật Hối phiếu của Anh năm 1982.

- Công ước của Liên hiệp quốc về hối phiếu và lệnh phiếu quốc tế.

1.3. Nội dung phương thức nhờ thu

Khi tham gia thanh toán nhờ thu, các ngân hàng thường tính và thu phí xử lý chứng từ

(còn gọi là hoa hồng). Ngoài ra, ngân hàng còn có thể tính và thu các loại phí bổ sung khác lOMoAR cPSD| 45740413

như: phí thông báo nhờ thu, điện phí, bưu điện phí, phí lưu giữ hối phiếu đã chấp nhận và

chờ bên mua thanh toán, phí trả lại bộ chứng từ không được thanh toán, phí kháng nghị hối

phiếu theo yêu cầu của nhà xuất khẩu…

Về nguyên tắc, các chi phí phát sinh và chi phí nhờ thu tính cho người ủy nhiệm. Các

ngân hàng thu hộ có quyền thu lại ngay mọi khoản phí từ người ủy nhiệm hoặc người gửi

nhờ thu bất kể thực trạng nhờ thu như thế nào. Trong thực tế, khi yêu cầu ngân hàng thực

hiện nhờ thu, nhà xuất khẩu thường phải quy định rõ trong chỉ thị nhờ thu về việc thanh

toán phí. Thông thường, nhà xuất khẩu chịu chi phí của ngân hàng chuyển nhờ thu, còn

nhà nhập khẩu chịu chi phí của ngân hàng xuất trình. Tuy vậy, các ngân hàng liên quan vẫn

được quyền đòi phí của họ và các chi phí phát sinh từ người ủy nhiệm trong bất cứ trường hợp nào.

Khi thực hiện thanh toán nhờ thu, các bên tham gia thanh toán nhờ thu thường dẫn

chiếu và vận dụng bản ‘quy tắc thống nhất về nhờ thu’, do phòng thương mại quốc tế ICC

soạn thảo và phát hành.

* Các chủ thể tham gia

– Người ủy nhiệm (Principal): là người ủy quyền xử lý nghiệp vụ nhờ thu cho

ngânhàng, thường đồng nhất với người xuất khẩu hay người hưởng lợi.

– Ngân hàng chuyển chứng từ (Remiting bank): là ngân hàng được người ủy

nhiệmủy quyền xử lý nhờ thu, thường đồng nhất với ngân hàng phục vụ nhà xuất khẩu.

– Ngân hàng xuất trình (Presenting bank): là ngân hàng ở nước người nhập

khẩu,thực hiện chuyển giao chứng từ nhờ thu cho người nhập khẩu theo đúng chỉ thị nhờ thu

– Ngân hàng thu hộ (Collecting bank): là bất kỳ ngân hàng nào có liên quan

đếnnghiệp vụ nhờ thu nhưng không phải là ngân hàng chuyển chứng từ, thường được hiểu

chung nghĩa với ngân hàng xuất trình.

– Người trả tiền (Drawee): là người được xuất trình chứng từ theo đúng chỉ thị

nhờthu, thường đồng nhất với nhà nhập khẩu. *Phân loại lOMoAR cPSD| 45740413

Căn cứ vào bộ chứng từ thanh toán phương thức nhờ nhu có hai loại: nhờ thu phiếu

trơn và nhờ thu kèm chứng từ, trong đó nhờ thu phiếu trơn ít được sử dụng:

- Nhờ thu phiếu trơn là khi người bán nhờ ngân hàng thu hộ tiền của hối phiếu ở người

mua mà không kèm theo điều kiện gì cả.

Phương thức này không thích hợp trong thanh toán quốc tế bởi khó khăn trong việc trả

tiền cho người bán, hoặc người mua trả tiền hối phiếu (đối với hối phiếu trả tiền ngay), họ

không biết người bán giao hàng như thế nào vì chứng từ gửi hàng không đi kèm hối phiếu.

Chính vì vậy, trong ngoại thương, người ta ít dùng phương thức này, chỉ trong thanh toán

phi mậu dịch như thu cước vận tải, phí bảo hiểm, hoa hồng… phương thức này mới được áp dụng

- Nhờ thu kèm chứng từ là phương thức thanh toán mà theo đó người bán nhờ ngân hàng

thu hộ mình số tiền từ người mua căn cứ không chỉ vào hối phiếu mà còn căn cứ vào bộ

chứng từ hàng hoá gửi kèm hối phiếu, với điều kiện người mua đồng ý trả tiền hoặc chấp

nhận hối phiếu thì ngân hàng mới giao bộ chứng từ hàng hóa cho người mua để đi nhận

hàng. Trong trường hợp này, khi người mua không đồng ý trả tiền và ngân hàng không giao

bộ chứng từ thì mặc dù hàng hóa đã xuất khẩu sang nước người mua nhưng về mặt pháp

lý nó vẫn thuộc quyền sở hữu của người bán

Trong phương thức này, có hai ngân hàng tham gia: ngân hàng của người xuất khẩu (gọi

là ngân hàng chuyển) và ngân hàng ở nước người mua (gọi là ngân hàng thu hoặc xuất

trình vì họ xuất trình chưng từ có liên quan cho người bị ký phát). + Nội dung của giấy nhờ

thu kèm chứng từ bao gồm •

Tên và địa chỉ của người nhờ thu •

Tên và địa chỉ của ngân hàng phục vụ nhà xuất khẩu •

Tên và địa chỉ của người trả tiền •

Tên và địa chỉ của ngân hàng thu tiền • Ngày, tháng, năm nhờ thu •

Số tiền, loại tiền nhờ thu ghi trên hối phiếu •

Điều kiện trả tiền: trả ngay hay trả sau •

Những loại chứng từ gửi kèm lOMoAR cPSD| 45740413 •

Ngày và nơi gửi hàng, tên hàng hoá •

Yêu cầu cụ thể về việc thu tiền và các chỉ tiêu cụ thể cho ngân hàng

*Quy trình thanh toán nhờ thu: Nhờ thu trơn:

Bước 1: Hai bên thực hiện kí kết hợp đồng ngoại thương

Bước 2: Nhà xuất khẩu thực hiện giao hàng hóa cùng với chứng từ thương mại cho nhà nhập khẩu

Bước 3: Nhà xuất khẩu gửi đơn nhờ thu cùng với chứng từ tài chính cho ngân hàng nhờ thu

Bước 4: Ngân hàng nhờ thu gửi lệnh nhờ thu và chứng từ tài chính cho Ngân hàng thu hộ.

Bước 5: Ngân hàng thu hộ xem xét bộ chứng từ và gửi thông báo nhờ thu cho nhà nhập khẩu

Bước 6: Nhà nhập khẩu gửi tiền và bộ chứng từ cho Ngân hàng thu hộ

Bước 7: Ngân hàng thu hộ chuyển tiền cho Ngân hàng nhờ thu

Bước 8: Ngân hàng nhờ thu chuyển tiền vào tài khoản của nhà xuất khẩu.

Nhờ thu kèm chứng từ: lOMoAR cPSD| 45740413

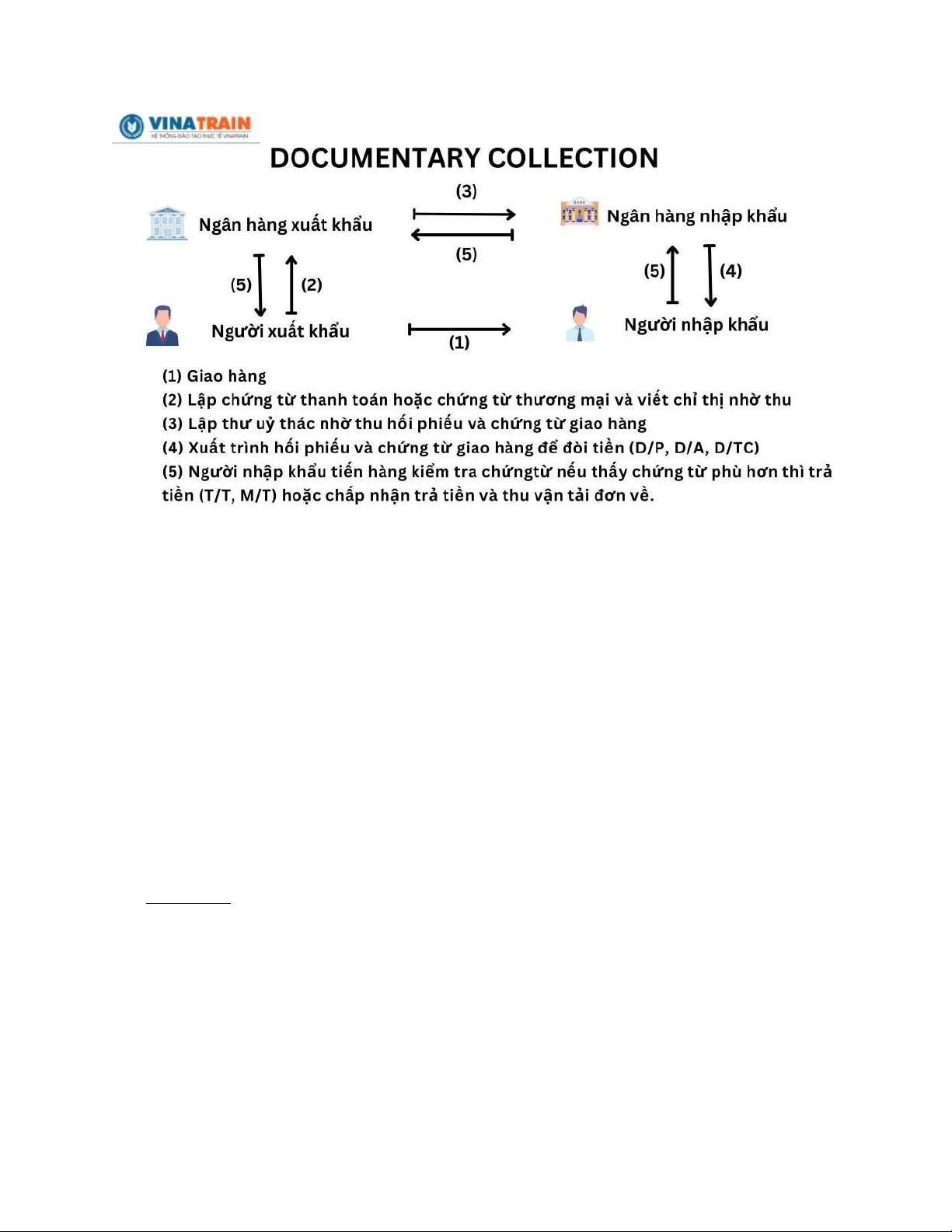

(1) Người xuất khẩu giao hàng cho người nhập khẩu

(2) người xuất khẩu lập chứng từ thanh toán hoặc chúng từ thương mại và viết chỉ

thịnhờ thu gửi đến ngân hàng xuất khẩu

(3) ngân hàng xuất khẩu lập thư uỷ thác nhờ thu hối phiếu và chứng từ giao hàng

đếnngân hàng nhập khẩu

(4) ngân hàng nhập khẩu xuất trình hối phiếu và chứng từ giao hàng để lấy tiền từngười nhập khẩu

(5) người nhập khẩu tiến hành kiểm tra chứng từ nếu thấy chứng từ phù hợp thì trảtiền

hoặc chấp nhận trả tiền và thu vận tải đơn về.

1.4. Ưu và nhược điểm của phương thức nhờ thu * Ưu điểm :

- Nhà xuất khẩu: Nhà xuất khẩu chắc chắn rằng bộ chứng từ chỉ được giao cho nhà

nhập khẩu ngay sau khi người này đã thanh toán hay chấp nhận thanh toán. Nhà XK có

quyền đưa nhà nhập khẩu ra tòa nếu người này không trả tiền hối phiếu đã chấp nhận khi đến hạn thanh toán. lOMoAR cPSD| 45740413

- Nhà nhập khẩu: Nhà nhập khẩu được kiểm tra bộ chứng từ trước khi thanh toán

hay chấp nhận thanh toán. Và được sử dụng hay bán hàng hóa mà chưa phải thanh toán cho

đến thời hạn của hối phiếu.

- Đối với 2 ngân hàng: Có thu nhập từ phí nhờ thu. Mở rộng tín dụng, các quan hệ với các ngân hàng khác. * Nhược điểm:

- Đối với nhà xuất khẩu: Nếu ngân hàng thu hộ sai sót trong việc thực hiện lệnh nhờ

thu thì hậu quả phát sinh do nhà xuất khẩu chịu.

- Đối với nhà nhập khẩu: Chịu rủi ro khi có gian lận trong thương mại (nhà xuất

khẩu lập bộ chứng từ giả), các ngân hàng không chịu trách nhiệm khi chứng từ là giả mạo

hay có sai sót hay hàng hóa không khớp với chứng từ.

- Ngân hàng nhờ thu: nếu không nhận được tiền từ ngân hàng thu hộ thì ngân hàng

nhờ thu phải chịu rủi ro tín dụng từ phía nhà xuất khẩu.

- Ngân hàng thu hộ: nếu ngân hàng này chuyển tiền cho ngân hàng nhờ thu trước

khi nhà nhập khẩu chấp nhận thanh toán thì phải chịu rủi ro nếu như nhà nhập khẩu không

nhận chứng từ và không thanh toán.

1.4. Liên hệ thực tiễn với Việt Nam Vụ

việc 100 container hạt điều xuất khẩu

Ngày 8/3/2022, Hiệp hội Điều Việt Nam (VINACAS) đã gửi công văn hỏa tốc đến

Đại sứ quán, Thương vụ Việt Nam tại Italia và các cơ quan liên quan đề nghị hỗ trợ khẩn

cấp và tìm cách giải quyết 100 container hạt điều xuất khẩu sang EU bị lừa đảo và có nguy cơ mất hàng.

Trong vụ việc, các doanh nghiệp Việt Nam đã ký kết hợp đồng bán 100 container

hạt điều tương đương với 20 triệu USD sang Thổ Nhĩ Kỳ và Italia thông qua công ty môi

giới Kim Hạnh Việt. Phương thức thanh toán trong hợp đồng là “nhờ thu kèm chứng từ

(D/P)”. Cụ thể, sau khi hoàn thành thủ tục và chuẩn bị xong bộ chứng từ, doanh nghiệp sẽ

chuyển chứng từ cho ngân hàng tại đầu Việt Nam, sau đó ngân hàng Việt Nam sẽ chuyển

phát nhanh bộ chứng từ này cho ngân hàng của nhà nhập khẩu. Sau khi người mua tiến

hành thanh toán cho ngân hàng nước nhập khẩu sẽ nhận được bộ chứng từ gốc để nhận lOMoAR cPSD| 45740413

hàng tại cảng. Cuối cùng ngân hàng nhập khẩu sẽ tiến hành chuyển tiền cho ngân hàng phía Việt Nam.

Vấn đề bắt đầu phát sinh khi doanh nghiệp tiến hành gửi các lô container đầu tiên

cùng với bộ chứng từ. Trong quá trình ngân hàng Việt Nam gửi hồ sơ nhờ thu tới ngân hàng

Thổ Nhĩ Kỳ của bên mua theo hướng dẫn, số SWIFT của ngân hàng bên mua (mã riêng

của từng ngân hàng được sử dụng trong các giao dịch liên ngân hàng trên toàn cầu) có thay

đổi, thể hiện sự không nhất quán trong ngân hàng của người mua. Tiếp đó, sau khi ngân

hàng được cho là của người mua nhận được bộ chứng từ gốc, đã thông báo người mua

không phải khách hàng của họ và trả lại bộ chứng từ, nhưng không nói rõ là trả theo hình

thức nào. Ngân hàng phía Việt Nam đã liên tục liên hệ nhiều lần nhưng không nhận được

câu trả lời. Còn đối với hồ sơ nhờ thu gửi đến Italia, ngân hàng tại đây thông báo họ đã

nhận được bộ chứng từ nhưng chỉ là bản sao chứ không phải bản gốc. Như vậy, doanh

nghiệp Việt Nam xuất khẩu điều sang 2 thị trường này không biết bộ chứng từ gốc đang ở

đâu và phải đối mặt với khả năng bị mất trắng một số container bởi bất kỳ ai sở hữu bộ

chứng từ gốc đều có thể đến hãng tàu để nhận hàng.

Ngay khi nhận được thông tin mà xét thấy có dấu hiệu lừa đảo, hiệp hội điều Việt

Nam đã phối hợp với Đại sứ quán, Thương vụ Việt Nam cùng những cơ quan liên quan đã

nỗ lực đàm phán, khiếu lại để giảm thải thiệt hại tối đa cho doanh nghiệp qua các phương án:

(1) dừng lại ngay các container chưa giao hàng

(2) dừng vận chuyển và cho quay trở lại các container đang quá cảnh tại Singapore,

đồng thời đề nghị đơn vị chuyển phát chứng từ không giao chứng từ đến ngân

hàng người mua mà trả lại doanh nghiệp Việt Nam

(3) lấy lại quyền sở hữu với các container bị mất chứng từ gốc, đem về Việt Nam

hoặc bán cho các khách hàng lân cận có nhu cầu.

Ngày 10/3/2022, cảnh sát kinh tế tài chính Italya đã ra quyết định giữ tại cảng 4

container hạt điều đầu tiên được vận chuyển để cảng Genoa. lOMoAR cPSD| 45740413

Đến ngày 22/3/2022, toàn bộ 35/35 container bị mất chứng từ gốc đều được an toàn

nằm trong các cảng của Italya để các doanh nghiệp VN có thời gian chứng minh hàng là

của mình, giành quyền sở hữu và giải phóng hàng.

Ngày 3/4/2022, các doanh nghiệp Việt Nam đã giành lại được quyền sở hữu 9

container hàng bị mất chứng từ gốc bằng hình thức đàm phán, xác nhận với phía người

mua rằng họ không liên quan đến lô hàng và cũng chưa bao giờ mua hàng của Việt Nam.

Các công ty Việt Nam cũng đã nộp tiền đặt cược (150% giá trị lô hàng cho hãng vận

chuyển) để được giải phóng 21 container.

Ngày 27/5/2022, với các container còn lại, Tòa hình sự tại thành phố Genoa đã ra

phán quyết “phải trả lại hàng ngay lập tức cho 2 công ty xuất khẩu hạt điều. Các công ty

Việt Nam có thể lấy lại hàng hoặc bán cho người mua mới trong vòng 30 ngày kể từ ngày ra phán quyết”.

Ngày 16/6/2022, doanh nghiệp Việt Nam đã giành lại quyền kiểm soát đối với toàn

bộ 100 container và chỉ mất một phần thiệt hại về chi phí lưu kho, vận chuyển, giải phóng

hàng giá rẻ, ít hơn nhiều so với thiệt hại dự kiến.

- Nguyên nhân dẫn đến vụ việc lừa đảo 100 container hạt điều xuất khẩu:

+ Các doanh nghiệp xuất khẩu điều Việt Nam đã không tìm hiểu kỹ thông tin về đối

tác trước khi giao dịch.

+ Các doanh nghiệp xuất khẩu điều Việt Nam đã sử dụng phương thức thanh toán

Nhờ thu kèm chứng từ (D/P), trong đó quyền kiểm soát hàng hóa được chuyển cho người

nhập khẩu sau khi người nhập khẩu đã thanh toán tiền. Điều này đã tạo điều kiện cho các

đối tượng lừa đảo chiếm đoạt hàng hóa.

+ Các doanh nghiệp xuất khẩu điều Việt Nam đã không có biện pháp phòng ngừa rủi ro hiệu quả.

=> Vụ việc 100 container hạt điều xuất khẩu là một bài học đắt giá cho các doanh

nghiệp xuất nhập khẩu Việt Nam. Qua đây, các doanh nghiệp Việt Nam cần phải lưu ý một số vấn đề sau:

- Tìm hiểu kỹ thông tin về đối tác trước khi giao dịch

- Sử dụng các phương thức thanh toán an toàn lOMoAR cPSD| 45740413

- Tìm hiểu về các quy định pháp luật liên quan đến xuất nhập khẩu.

2. Phương thức tín dụng chứng từ

2.1. Khái niệm

Theo Điều 2, UCP 600, 2007 ICC thì “Tín dụng là bất cứ một sự thỏa thuận nào, dù cho

được mô tả hoặc đặt tên như thế nào, là không thể hủy bỏ và theo đó là một sự cam kết chắc

chắn của ngân hàng phát hành để thanh toán khi xuất trình phù hợp”.

Tín dụng chứng từ là một phương thức thanh toán liên quan đến việc xuất trình bộ chứng

từ hợp lệ. Người bán sẽ được bảo đảm thanh toán nếu xuất trình tại ngân hàng bộ chứng từ phù

hợp với những quy định đề ra. Phương thức thanh toán tín dụng chứng từ cũng có thể hiểu như

là một khoản tạm ứng mà ngân hàng dành cho nhà nhập khẩu hoặc nhà xuất khẩu.

2.2. Cơ sở pháp lý -

Quy tắc và thực hành thống nhất về tín dụng chứng từ (UCP 600) -

Quy tắc thống nhất về bồi hoàn chuyển tiền giữa các ngân hàng do Phòng Thương mại quốc tế ICC

2.3. Nội dung của phương thức tín dụng chứng từ

Để tiến hành thanh toán phương thức này, bắt buộc phải hình thành một thư tín dụng. Đây

là một văn bản pháp lý quan trọng của phương thức này, vì nếu không có thư tín dụng thì xuất

khẩu sẽ không giao hàng và như vậy phương thức tín dụng chứng từ cũng sẽ không được hình thành

Tín dụng thư là văn bản pháp lý trong đó ngân hàng mở tín dụng thư cam kết trả tiền cho

người xuất khẩu nếu như họ xuất trình đầy đủ bộ chứng từ thanh toán phù hợp với nội dung

của thư tín dụng đã mở.

Thư tín dụng được hình thành trên cơ sở hợp đồng thương mại, tức là phải căn cứ vào nội

dung yêu cầu của hợp đồng để người nhập khẩu làm thủ tục yêu cầu ngân hàng mở thư tín

dụng. Và sau khi được mở thư tín dụng lại hoàn toàn độc lập với hoạt động thương mại đó.

Điều này có nghĩa là khi thanh toán ngân hàng chỉ căn cứ vào nội dung của thư tín dụng.

* Các chủ thể tham gia lOMoAR cPSD| 45740413

Trong một giao dịch tín dụng chứng từ, có các chủ thể chính liên quan đến quá trình và

trách nhiệm của tín dụng chứng từ. Dưới đây là các chủ thể quan trọng trong một giao dịch tín dụng chứng từ:

- Người mở tín dụng (Applicant): Người mở tín dụng là người gửi yêu cầu mở tín dụng

chứng từ đến ngân hàng mở tín dụng. Người mở tín dụng thường là người mua hàng hoặc đơn vị nhập khẩu.

- Ngân hàng mở tín dụng (Issuing Bank): Ngân hàng mở tín dụng là ngân hàng được

người mở tín dụng chỉ định để mở và quản lý tín dụng chứng từ. Ngân hàng này cam kết thanh

toán cho người bán nếu các điều kiện trong tín dụng chứng từ được đáp ứng.

- Người được hưởng tín dụng (Beneficiary): Người được hưởng tín dụng là người bán

hàng hoặc đơn vị xuất khẩu. Người này nhận được tín dụng chứng từ và phải đáp ứng các yêu

cầu và điều kiện của nó để nhận được thanh toán.

- Ngân hàng chứng nhận (Confirming Bank): Ngân hàng chứng nhận là ngân hàng tham

gia trong tín dụng chứng từ và đưa ra cam kết thanh toán cho người được hưởng tín dụng.

Ngân hàng chứng nhận bảo vệ người bán bằng việc đảm bảo thanh toán nếu ngân hàng mở tín

dụng không thực hiện cam kết thanh toán.

- Ngân hàng thông báo (Advising Bank): Ngân hàng thông báo là ngân hàng ở quốc gia

của người được hưởng tín dụng. Ngân hàng này được ngân hàng mở tín dụng chỉ định để thông

báo cho người được hưởng tín dụng về việc mở tín dụng.

=> Các chủ thể liên quan đến tín dụng chứng từ có trách nhiệm thực hiện các nhiệm vụ và

cam kết của mình theo các điều khoản và quy định của tín dụng chứng từ để đảm bảo quá trình

giao dịch diễn ra một cách trơn tru và đáng tin cậy. * Phân loại

Các loại thư tín dụng chủ yếu là:

- Thư tín dụng có thể huỷ ngang: Đây là loại thư tín dụng mà sau khi đã được mở

thì việc bổ sung sửa chữa hoặc huỷ bỏ có thể tiến hành một cách đơn phương.

- Thư tín dụng không thể huỷ ngang: Là loại thư tín dụng sau khi đã được mở thì

việc sửa đổi, bổ sung hoặc huỷ bỏ chỉ được ngân hàng tiến hành theo thoả thuận của tất cả lOMoAR cPSD| 45740413

các bên có liên quan. Trong thương mại quốc tế thư tín dụng này được sử dụng phổ biến nhất.

- Thư tín dụng không thể huỷ bỏ có xác nhận: Là loại thư tín dụng không thể huỷ

bỏ, được một ngân hàng khác đảm bảo trả tiền theo yêu cầu của ngân hàng mở thư tín dụng.

- Thư tín dụng chuyển nhượng: Là loại thư tín dụng không thể huỷ bỏ, trong đó quy

định quyền của ngân hàng trả tiền được trả hoàn toàn hay một phần của thư tín cho một

hay nhiều người theo lệnh của người hưởng lợi đầu tiên.

*Nội dung cơ bản của thư tín dụng:

- số hiệu thư tín dụng

- địa điểm và ngày mở thư tín dụng, loại thư tín dụng

- tên và địa chỉ của người yêu cầu mở thư tín dụng

- tên và địa chỉ của ngân hàng mở thư tín dụng

- số tiền trong thư tín dụng

- ngày và nơi hết hạn hiệu lực thư tín dụng

- thời hạn trả tiền, thời hạn xuất trình chứng từ - ngân hàng trả tiền

- thời hạn giao hàng, nơi gửi hàng, nơi hàng đến

- tên hàng, quy cách phẩm chất, giá cả, bao bì, số và trọng lượng, điều kiện cơ sở giao hàng

- cách giao hàng, vận tải - các điều kiện khác

- ngân hàng mở thư tín dụng- cam kết và ký tên

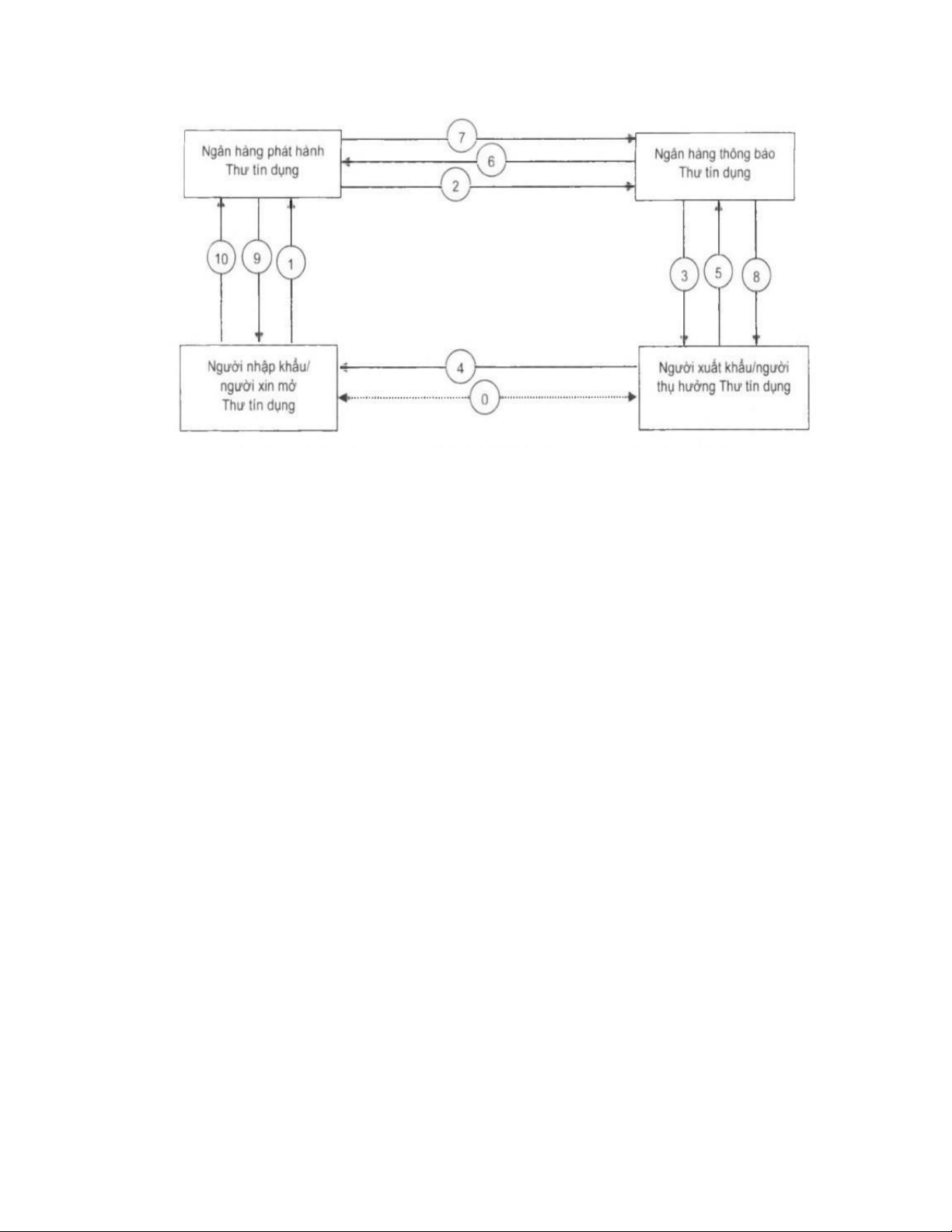

* Quy trình thanh toán tín dụng chứng từ lOMoAR cPSD| 45740413 0)

Người xuất khẩu và nhập khẩu thỏa thuận ký kết hợp đồng thương mại quốc tế,

trongđó quy định thanh toán theo phương thức tín dụng chứng từ. 1)

Người nhập khẩu căn cứ vào hợp đồng, lập giấy yêu cầu mơ Thư tín dụng và gửi

đếnngân hàng mà hai bên đã thỏa thuận trong hợp đồng thương mại quốc tế. 2)

Ngân hàng căn cứ giấy yêu cầu mở Thư tín dụng nhập khẩu, phát hành Thư tín

dụngvà thông qua ngân hàng đại lý tại nước người xuất khẩu, thông báo cho người xuất

khẩu. 3) Ngân hàng đại lý thông báo Thư tín dụng, đồng thời gửi bản chính của Thư tín

dụng đó cho người xuất khẩu. 4)

Người xuất khẩu kiểm tra nội dung của Thư tín dụng, nếu chấp nhận các điều kiện

vàđiều khoản của Thư tín dụng thì tiến hành giao hàng. Nếu người xuất khẩu không chấp

nhận hoặc cần phải sửa đổi, bổ sung nội dung Thư tín dụng thì yêu cầu người nhập khẩu sửa Thư tín dụng. 5)

Sau khi hoàn thành việc giao hàng, người xuất khẩu lập bộ chứng từ thanh toán

gửiđến ngân hàng thông bao trong thời hạn xuất trình chứng từ để yêu cầu được thanh toán.

6) Ngân hàng thông báo chuyển bộ chứng từ thanh toán cho ngân hàng phát hành Thư tín

dụng để ngân hàng này trả tiền cho người xuất khẩu. 7)

Ngân hàng phát hành Thư tín dụng kiểm tra bộ chứng tử nếu thấy phù hợp thì

chuyểntiền trả cho người xuất khẩu. lOMoAR cPSD| 45740413 8)

Nhận được tiền ngân hàng phát hành Thư tín dụng chuyển đến, ngân hàng thông

báoghi có vào tài khoản của người xuất khẩu và thông báo cho người xuất khẩu.

9 &10) Ngân hàng phát hành Thư tín dụng và người nhập khẩu quyết toán Thư tín dụng:

Người nhập khẩu thanh toán tiền hàng cho ngân hàng phát hành Thư tín dụng và nhận bộ

chứng từ hàng hoá để đi nhận hàng

2.4. Ưu và nhược điểm *Ưu điểm

Trong phương thức tín dụng chứng từ, quyền lợi của người xuất khẩu hay nhập khẩu đều

được đảm bảo hơn so với phương thức nhờ thu.

1. Đối với người xuất khẩu: Khả năng được thanh toán cao hơn.

Trong kinh doanh, các doanh nghiệp xuất khẩu thường đi vay vốn từ các đối tác khác.

Người cho vay tin rằng nếu người xuất khẩu sử dụng phương thức thanh toán bằng tín dụng

chứng từ thì khả năng được thanh toán cao hơn nên họ sẵn sàng cho vay.

2. Đối với người nhập khẩu

Người nhập khẩu được đảm bảo về hàng hóa vì người xuất khẩu chỉ có thể được thanh

toán khi xuất trình bộ chứng từ phù hợp trên cơ sở hàng giao đúng như quy định của Thư tín dụng.

Mặt khác, khi sử dụng tín dụng chứng từ, người nhập khẩu có thể được ngân hàng ưu

đãi bằng cách cho vay tín dụng theo cách ký quỹ nhỏ hơn 100% trị giá tín dụng chứng từ

hoặc ngân hàng thanh toán cho người xuất khẩu trước khi đòi tiền người nhập khẩu. Tóm

lại, đây được coi là phương thức thanh toán thông dụng nhất với khối lượng và phạm vi

thanh toán ngày càng lớn. Do những quy định chặt chẽ trong quy trình thanh toán, quyền

lợi của người xuất khẩu và người nhập khẩu đều được đảm bảo an toàn hơn so với những

phương thức khác. *Nhược điểm 1.

Phức tạp và tốn thời gian: Quá trình chuẩn bị và kiểm tra tín dụng chứng từ có

thể phức tạp và tốn thời gian, đặc biệt là đối với các giao dịch lớn và phức tạp. 2.

Lãi suất và phí phụ thuộc: Khi sử dụng tín dụng chứng từ, người mua phải đối

mặt với lãi suất và các phí phụ thuộc. Lãi suất áp dụng trên số tiền chưa thanh toán của tín lOMoAR cPSD| 45740413

dụng, trong khi các phí phụ thuộc có thể bao gồm phí nếu không trả tiền đúng hạn, phí quản lý

hoặc phí liên quan đến việc sử dụng tín dụng. 3.

Rủi ro nợ nần: Sử dụng tín dụng chứng từ có thể dẫn đến rủi ro nợ nần. Nếu

không quản lý tài chính một cách cẩn thận, người mua có thể lâm vào tình trạng nợ nần tích

lũy, gây khó khăn trong việc trả nợ và ảnh hưởng đến điểm số tín dụng. 4.

Áp dụng hạn chế: Một số người mua có thể gặp khó khăn khi áp dụng cho tín

dụng chứng từ vì yêu cầu liên quan đến lịch sử tín dụng, thu nhập và các yếu tố khác. Điều này

có thể gây khó khăn trong việc truy cập vào tín dụng chứng từ và hạn chế khả năng mua sắm của người mua. 5.

Khả năng gian lận: Mặc dù tín dụng chứng từ được thiết kế để đảm bảo an toàn,

nhưng vẫn có khả năng gian lận hoặc xâm phạm bảo mật nếu không được kiểm tra cẩn thận. 6.

Ảnh hưởng đến dòng tiền: Do người mua thường phải thực hiện thanh toán trước

khi nhận hàng, điều này có thể ảnh hưởng đến dòng tiền của họ và yêu cầu họ phải có nguồn

tài chính đủ lớn để thực hiện giao dịch.

Tóm lại, dù có nhược điểm nhất định, phương thức tín dụng chứng từ vẫn là một công cụ

tài chính hữu ích cho người mua. Tuy nhiên, để tận dụng tối đa lợi ích của nó, người mua cần

quản lý tài chính một cách cẩn thận và đảm bảo thanh toán đúng hạn.

2.4. Liên hệ thực tiễn với Việt Nam

Công ty NMI (Việt Nam) ký hợp đồng mua mặt hàng Hạt bi (steel ball) của công ty

FZE India (Ấn Độ). Hàng được đóng trong 04 container 40' HQ. Hàng được sản xuất tại

nhà máy ở Trung Quốc và đi trực tiếp từ cảng Shanghai.

Điều kiện giao hàng là tại Cảng CFI Hồ Chí Minh, Vietnam. Phương thức thanh toán:

“tín dụng chứng từ” do công ty NMI mở thư tín dụng tại Ngân hàng Công thương Việt

Nam Vietcombank. Ngày cấp: 17/03/2022, ngày hết hạn : 15/05/2022.

Ngày 01/04/2022, hàng đã cập cảng Hồ Chí Minh và được miễn phí lưu container 14 ngày tại cảng.

Ngày 01/05/2022, FZE India vẫn chưa xuất trình được bộ chứng từ theo yêu cầu của

thư tín dụng cho ngân hàng nên NMI vẫn chưa thể nhận hàng, lô hàng phát sinh phí lưu

container tại cảng. FZE giải thích rằng chưa gửi được bộ chứng từ do dịch Covid-19. lOMoAR cPSD| 45740413

Công ty có thể gặp vấn đề với nhà máy sản xuất tại Trung Quốc nên chưa nhận được giấy

chứng nhận xuất xứ hoặc vận đơn để xuất trình trong thanh toán tín dụng chứng từ. NMI

Việt Nam yêu cầu nhận hàng bằng bảo lãnh ngân hàng. Tuy nhiên, FZE không chấp nhận

vì sợ không được thanh toán và vẫn yêu cầu công ty ABC Logistics giữ hàng.

Ngày 15/5/2022, khi thư tín dụng hết hạn, bên Công ty FZE India (Ấn Độ) vẫn không

có bất cứ động thái nào cho việc xuất trình bộ chứng từ theo thư tín dụng.

Ngày 01/06/2022, số tiền lưu container đã hơn 120 triệu. NMI thông báo từ chối trả

tiền và không nhận hàng. FZE India phải lựa chọn một trong ba phương án: (1) Bỏ hàng;

(2) Chịu tất cả chi phí đã và sẽ phát sinh, đưa hàng về hoặc bán lại;

(3) Chấp nhận tu chỉnh thư tín dụng.

Vì các chi phí phát sinh ở phương án 1 và 2 rất lớn nên FZE buộc phải chấp nhận

tu chỉnh thư tín dụng. NMI tu chỉnh thư tín dụng và điều chỉnh thêm: Gia hạn hiệu lực thư

tín dụng và thêm điều khoản phạt hợp đồng 10%; Yêu cầu FZE India thanh toán tất cả các

chi phí lưu container đến ngày hiệu lực tiếp theo của thư tín dụng và khấu trừ vào tiền hàng trên thư tín dụng.

Vào ngày 20/06/2022, FZE xuất trình đầy đủ bộ chứng từ. NMI làm thủ tục hải quan và lấy hàng.

- Nguyên dân dẫn đến vụ việc này:

+ Công ty NMI Việt Nam đã không tìm hiểu kỹ thông tin về đối tác trước khi giao dịch.

+ Công ty NMI Việt Nam đã sử dụng phương thức thanh toán L/C, nhưng không

đảm bảo rằng ngân hàng sẽ thanh toán cho họ nếu công ty FZE Ấn Độ không xuất trình bộ

chứng từ theo yêu cầu L/C.

+ Công ty NMI Việt Nam đã không có biện pháp phòng ngừa rủi ro hiệu quả.

=> Vụ việc ký hợp đồng mua hạt bi của công ty NMI Việt Nam với công ty FZE lOMoAR cPSD| 45740413

Ấn Độ là một bài học đắt giá cho các doanh nghiệp xuất nhập khẩu Việt Nam về rủi ro

trong thanh toán quốc tế. Qua đây, các doanh nghiệp Việt Nam cần phải lưu ý một số vấn đề sau:

- Tìm hiểu kỹ thông tin về đối tác: Đây là bài học quan trọng nhất mà các

doanhnghiệp cần rút ra từ vụ việc này. Các doanh nghiệp cần tìm hiểu kỹ thông tin về đối

tác trước khi giao dịch, bao gồm: tên công ty, địa chỉ, số điện thoại, email, website,... Các

doanh nghiệp cũng nên kiểm tra xem đối tác có uy tín hay không bằng cách tham khảo ý

kiến của các doanh nghiệp khác đã giao dịch với đối tác đó.

- Các doanh nghiệp cầm nắm vững kiến thức và hiểu rõ về phương thức thanh toánmà mình sử dụng

- Tìm hiểu về các quy định pháp luật liên quan đến xuất nhập khẩu: Các

doanhnghiệp nên tìm hiểu về các quy định pháp luật liên quan đến xuất nhập khẩu để bảo

vệ quyền lợi của mình.

- Cần kiểm tra kỹ lưỡng các điều khoản trong hợp đồng để tránh những sai xót,phát sinh sảy ra. *Câu hỏi?

1. Cơ sở pháp lý của phương thức thanh toán quốc tế gồm những văn bản nào? Trả lời:

Cơ sở pháp lý của phương thức thanh toán quốc tế gồm những văn bản sau:

+ Bản “Quy tắc và thực hành thống nhất về tín dụng chứng từ” (UCP 600)

+ Bản “Quy tắc thống nhất về nhờ thu” (URC 522)

+ Bản “Quy tắc thống nhất về hoàn trả giữa các ngân hàng (URR 725)

+ Luật thống nhất về hối phiếu theo Công ước Giơnevơ 1930

+ Công ước Giơnevơ về séc năm 1931 lOMoAR cPSD| 45740413

+ Công ước LHQ về hối phiếu và ký kết quốc tế 1988

+ Công ước LHQ về hợp đồng mua bán hàng hoá quốc tế (CISG 1980)

+ Luật Hối phiếu của Anh năm 1982.

2. Trong số các phương thức thanh toán quốc tế, theo em phương phức nào dễ

sửdụng và ít rủi ro nhất cho doanh nghiệp? Trả lời:

Phương thức chuyển tiền được coi là phương thức dễ sử dụng và ít rủi ro nhất cho doanh nghiệp bởi:

- Dễ sử dụng: Phương thức chuyển tiền đơn giản và dễ hiểu. Doanh nghiệp chỉ

cầncung cấp thông tin tài khoản ngân hàng của mình cho khách hàng hoặc đối tác kinh

doanh, và họ có thể chuyển tiền trực tiếp vào tài khoản đó. Quá trình này nhanh chóng và

không yêu cầu quá nhiều thủ tục phức tạp.

- Ít rủi ro: Phần thanh toán được thực hiện qua ngân hàng nên sẽ đảm bảo được

chiphí cũng như độ an toàn cao. Không bị thất thoát cũng như gian lận trong quá trình thanh toán.

- Đáng tin cậy: Phương thức chuyển tiền có tính đáng tin cậy cao, vì tiền

đượcchuyển trực tiếp từ tài khoản ngân hàng của khách hàng đến tài khoản ngân hàng của

doanh nghiệp. Điều này giúp giảm thiểu rủi ro mất cắp thông tin cá nhân hoặc gian lận

trong quá trình thanh toán.

- Theo dõi dễ dàng: Doanh nghiệp có thể dễ dàng theo dõi các giao dịch chuyểntiền

thông qua thông tin tài khoản ngân hàng. Việc này giúp quản lý tài chính và kiểm soát thanh

toán một cách hiệu quả.

Tuy nhiên, cần lưu ý rằng phương thức chuyển tiền cũng có một số hạn chế như phí

chuyển tiền và thời gian chờ đợi trong quá trình xử lý giao dịch. Do đó, doanh nghiệp cần

xem xét các yếu tố này khi lựa chọn phương thức thanh toán phù hợp cho mình.

3. Chủ trương, chính sách của Ngân hàng nhà nước về các phương thức thanh

toánquốc tế hiện nay? lOMoAR cPSD| 45740413 Trả lời:

Ngân hàng Nhà nước (NHNN) Việt Nam luôn chú trọng phát triển các phương thức thanh

toán quốc tế hiện đại, an toàn, hiệu quả, góp phần thúc đẩy hội nhập kinh tế quốc tế và phát

triển kinh tế - xã hội của đất nước.

Chủ trương, chính sách của NHNN về các phương thức thanh toán quốc tế hiện nay như:

- Tăng cường kết nối, hợp tác với các ngân hàng trung ương và tổ chức thanh toánquốc tế

+ NHNN đã và đang tích cực tăng cường kết nối, hợp tác với các ngân hàng trung

ương và tổ chức thanh toán quốc tế để thúc đẩy thanh toán quốc tế giữa Việt Nam với các

nước. Cụ thể, NHNN đã ký kết các thỏa thuận hợp tác với Ngân hàng Trung ương Trung

Quốc, Ngân hàng Trung ương Hàn Quốc, Ngân hàng Trung ương Nhật Bản, Ngân hàng

Thanh toán Quốc tế (BIS), Hiệp hội Ngân hàng Thanh toán Quốc tế (SWIFT),...

+ Các thỏa thuận hợp tác này nhằm tạo điều kiện thuận lợi cho việc thanh toán giữa

các ngân hàng thương mại Việt Nam với các ngân hàng thương mại nước ngoài, qua đó

góp phần thúc đẩy thương mại và đầu tư giữa Việt Nam với các nước.

- Phát triển các phương thức thanh toán quốc tế hiện đại, an toàn, hiệu quả

+ NHNN đã và đang khuyến khích các ngân hàng thương mại triển khai các phương

thức thanh toán quốc tế hiện đại, hiệu quả như thanh toán điện tử, thanh toán xuyên biên

giới, thanh toán qua ngân hàng trung ương,...

+ Để thực hiện mục tiêu này, NHNN đã ban hành các quy định về hoạt động thanh

toán quốc tế, đồng thời hỗ trợ các ngân hàng thương mại trong việc triển khai các phương

thức thanh toán quốc tế hiện đại.

+ NHNN tập trung nâng cao hiệu quả hoạt động của hệ thống thanh toán quốc tế,

đảm bảo an toàn, an ninh, thông suốt, đáp ứng nhu cầu thanh toán ngày càng cao của các doanh nghiệp.

- Nâng cao năng lực quản lý rủi ro trong thanh toán quốc tế lOMoAR cPSD| 45740413

+ NHNN đã ban hành các quy định về quản lý rủi ro trong thanh toán quốc tế để

đảm bảo an toàn cho hệ thống thanh toán quốc tế. Các quy định này bao gồm quy định về

quản lý rủi ro thanh toán, rủi ro ngoại hối, rủi ro gian lận,...

+ Đồng thời, NHNN cũng tổ chức các chương trình đào tạo, tập huấn về quản lý rủi

ro trong thanh toán quốc tế cho các ngân hàng thương mại.

- Tăng cường ứng dụng công nghệ thông tin trong thanh toán quốc tế

NHNN đang triển khai các giải pháp ứng dụng công nghệ thông tin trong thanh toán

quốc tế nhằm nâng cao hiệu quả và an toàn cho hoạt động thanh toán.

4. Việc minh bạch hoá thanh toán sẽ tạo thuận lợi gì cho doanh nghiệp? Trả lời:

Việc minh bạch hoá thanh toán sẽ tạo thuận lợi cho doanh nghiệp trong nhiều khía cạnh như:

- Tăng cường tính minh bạch và tin cậy: minh bạch hoá thanh toán sẽ giúp

doanhnghiệp dễ dàng theo dõi các giao dịch tài chính của mình trong phạm vi quốc tế. Điều

này giúp doanh nghiệp đảm bảo rằng các khoản thanh toán được thực hiện chính xác và

đúng hạn, đồng thời xây dựng niềm tin với khách hàng và đối tác nước ngoài.

- Giảm thiểu rủi ro gian lận: minh bạch hoá thanh toán sẽ giúp doanh nghiệp dễdàng

phát hiện các giao dịch bất thường hoặc gian lận. Điều này giúp doanh nghiệp giảm thiểu

thiệt hại tài chính do gian lận.

- Tăng cường hiệu quả hoạt động: minh bạch hoá thanh toán sẽ giúp doanh

nghiệptiết kiệm thời gian và chi phí cho việc xử lý thanh toán. Doanh nghiệp không cần

phải dành thời gian và công sức để kiểm tra các giao dịch thanh toán. Bên cạnh đó, doanh

nghiệp có thể tự động hoá các quy trình thanh toán, từ đó giảm thiểu sai sót và nâng cao hiệu quả hoạt động lOMoAR cPSD| 45740413

- Tạo thuận lợi cho hoạt động kinh doanh: minh bạch hoá thanh toán sẽ giúpdoanh

nghiệp dễ dàng tiếp cận với nguồn tài chính. Các ngân hàng và nhà đầu tư nước ngoài sẽ

sẵn sàng cung cấp vốn cho các doanh nghiệp có hoạt động thanh toán minh bạch.

- Nâng cao uy tín doanh nghiệp: minh bạch hoá thanh toán thể hiện sự chuyênnghiệo

và uy tín của doanh nghiệp. Doanh nghiệp sẽ được các đối tác tin tưởng hơn, từ đó dễ dàng

mở rọng thị trường và hợp tác kinh doanh.

- Bên cạnh đó, việc minh bạch hoá thanh toán cũng giúp các doanh nghiệp

tránhđược tình trạng thanh toán chậm trễ hoặc bị từ chối thanh toán. Các doanh nghiệp có

thể nắm rõ được các chi phí liên quan đến thanh toán, từ đó có thể tính toán chính xác giá

bán và lợi nhuận và có thể dễ dàng theo dõi tình trạng thanh toán để kịp thời xử lý các vấn đề phát sinh.