Preview text:

lOMoARcPSD| 38372003

Chương 4 Các hệ thống thanh toán iện tử

1. Cuộc cách mạng trong thanh toán

Xem World payment report 2018 2. Khái niệm

thanh toán iện tử & y/c của hệ thống thanh toán iện tử

Thanh toán iện tử (electronic payment) là việc thanh toán dựa trên nền tảng công nghệ

thông tin, trong ó sử dụng máy tính nối mạng ể truyền các thông iệp iện tử, chứng từ iện tử

giúp cho quá trình thanh toán nhanh chóng an toàn và hiệu quả. Thanh toán iện tử là việc thanh

toán qua thông iệp iện tử thay việc thanh toán tiền mặt.

Quá trình thanh toán iện tử có sử dụng các phương tiện iện tử và công nghệ thanh toán tài

chính (ví dụ như mã hoá số thẻ tín dụng, séc iện tử, hoặc ví iện tử) giữa ngân hàng, trung gian

và các bên tham gia hợp pháp.

Việc thanh toán ược thực hiện qua mạng máy tính kết nối với các ơn vị thành viên tham gia

thanh toán. Việc sử dụng mạng ể chuyển những chứng từ iện tử, dữ liệu tài chính iện tử giúp

cho việc thực hiện thanh toán nhanh chóng, mở rộng khoảng cách và phạm vi thanh toán giữa

các ngân hàng, doanh nghiệp và người tiêu dùng trên phạm vi quốc gia và toàn thế giới.

Đặc iểm của thanh toán iện tử

Hệ thống thanh toán iện tử ược thực hiện trên cơ sở kỹ thuật số, chúng ược xây dựng và

phát triển ể thực hiện các thanh toán trên mạng Internet. Về bản chất, các hệ thống thanh toán

iện tử là phiên bản iện tử của các hệ thống thanh toán truyền thống như tiền mặt, séc và các loại thẻ tín dụng.

Tuy nhiên, so với thanh toán truyền thống, các hệ thống thanh toán iện tử có hai iểm khác biệt:

Thứ nhất, các hệ thống thanh toán iện tử ược thiết kế ể có thể thực thi việc mua - bán iện

tử trên mạng Internet. Việc sử dụng công nghệ thông tin và các phương tiện iện tử với khai thác

mạng cho phép quá trình giao dịch và công cụ giao dịch ược số hoá và ược ảo hoá bằng những chuỗi bit;

Thứ hai, trong thanh toán truyền thống, chỉ ngân hàng mới có quyền phát hành tiền và các

giấy tờ có giá trị khác. Trong thanh toán iện tử, các công ty và các tập oàn tài chính cũng ược

phép phát triển các phần mềm óng vai trò là các công cụ thanh toán. Vì vậy, trong thanh toán

iện tử, khách hàng có thể lựa chọn một trong nhiều cách thức thanh toán khác nhau trên cơ sở

phần mềm của các công ty và các tập oàn tài chính. Về hình thức, các cách thức thanh toán này

cơ bản giống nhau, chúng chỉ khác về mặt lôgíc, về quy trình thanh toán và một số dịch vụ i cùng. 1 lOMoARcPSD| 38372003

Ưu thế của thanh toán iện tử

Thanh toán iện tử không bị hạn chế về không gian: Đặc iểm thứ nhất của thanh toán iện tử

cho phép các bên thanh toán vào bất kì thời iểm nào và trong iều kiện nào miễn là hoạt ộng

thanh toán hợp pháp, có sử dụng các phương tiện thanh toán hợp pháp. Một trong những

thành quả mà chúng ta ang hưởng thụ là sự phát triển mạnh mẽ của khoa học, công nghệ thông

tin và việc khai thác, ứng dụng trong các lĩnh vực khác nhau. Việc ứng dụng công nghệ thông

tin trong lĩnh vực thanh toán cho phép các bên trong thanh toán thu hẹp khoảng cách ịa lí, mở

rộng phạm vi thanh toán trên toàn cầu. Đây cũng là một trong những iều kiện ể ẩy mạnh sự

phát triển của thương mại quốc tế và thương mại iện tử. Thanh toán iện tử cũng là nhân tố cấu

thành của nền kinh tế số hóa.

Thanh toán iện tử không hạn chế về thời gian: Thanh toán iện tử là hệ thống thanh toán

thông qua mạng máy tính và viễn thông ạt ược tốc ộ thanh toán với thời gian thực. Thông qua

các mạng WAN, internet cho phép thực hiện thanh toán trên phạm vi toàn cầu, trong suốt 24/24

giờ trong ngày và 7 ngày/tuần.

Thanh toán iện tử là phương thức thanh toán có nhiều ưu việt: Kỉ nguyên 21 là kỉ nguyên

công nghệ thông tin và kinh tế tri thức. Các phương thức thanh toán iện tử ra ời ẩy mạnh xu

thế phát triển các phương thức thanh toán không dùng tiền mặt, hạn chế sử dụng tiền mặt

trong thanh toán truyền thống và sẽ chiếm ưu thế thể hiện xu hướng tất yếu của thời ại. Các

quốc gia văn minh, các nền kinh tế phát triển luôn coi trọng vấn ề này.

Thanh toán iện tử mở rộng sang các lĩnh vực mới: trao ổi dữ liệu tài chính iện tử, tiền iện

tử, ví tiền số hoá, séc iện tử, thẻ thông minh, các loại thẻ thanh toán

Các hệ thống thanh toán iện tử trong lĩnh vực ngân hàng ược khai thác tối a như: Hệ thống

chuyển tiền iện tử trong cùng hệ thống ngân hàng, hệ thống thanh toán iện tử a ngân hàng; hệ

thống thanh toán liên ngân hàng quốc tế qua SWIFT.

Ngoài ra, các dịch vụ thanh toán iện tử mới ược các ngân hàng ưa vào khai thác như:

EBanking, Internet Banking, Phone Banking cũng ang phát triển rất nhanh.

Các yêu cầu của hệ thống thanh toán iện tử

Tính ộc lập (Independence). Một số phương thức thanh toán iện tử òi hỏi phần mềm hoặc

thiết bị ặc biệt ể thanh toán. Hầu như tất cả các phương thức thanh toán iện tử òi hỏi người

bán hàng phải trang bị (cài ặt phần mềm, phần cứng) ể có thể thực hiện thanh toán. Yêu cầu là

các hệ thống thanh toán mang tính ộc lập, không phụ thuộc vào phần cứng và phần mềm chuyên dụng.

Tính tương tác và dịch chuyển (Interoperability and Portability). Các hệ thống thương mại

iện tử phải ược liên kết với nhau và liên kết với các hệ thống thanh toán. Phương thức thanh

toán iện tử phải phù hợp với hệ thống thương mại iện tử và hạ tầng công nghệ thông tin.

Tính an toàn và bảo mật. An toàn và bảo mật cho các giao dịch tài chính qua các mạng mở

như Internet là hết sức qun trọng vì ây sẽ là mục tiêu tấn công của các loại tội phạm công nghệ

cao, ăn cắp hoặc sử dụng thẻ tín dụng trái phép. Do các dịch vụ trên Internet hiện nay ược cung

cấp toàn cầu với mọi tiện ích phục vụ cho mọi khách hàng, mọi thành phần trong xã hội, vì vậy lOMoARcPSD| 38372003

các hệ thống thanh toán iện tử phải ảm bảo tính khả dụng nhưng cũng chống lại ược sự tấn

công e dọa tính bí mật thông tin cá nhân, thông tin tài chính của các chủ thể tham gia giao dịch.

Tính ẩn danh. Không giống với thẻ tín dụng và séc, nếu người mua dùng tiền mặt, rất khó

truy tìm dấu tích người mua sau giao dịch, các hệ thống thanh toán iện tử nếu yêu cầu cung cấp

thông tin cá nhân, hình ảnh và những ặc iểm nhận dạng thì ặc iểm nhận dạng hoặc thông tin cá

nhân của các chủ thể phải ược giữ kín. Phải ảm bảo không làm lộ các thông tin cá nhân của khách hàng.

Tính phân oạn (Divisibility). Hầu như người bán chấp nhận thẻ tín dụng cho các giao dịch có

giá trị giới hạn (Min-Max). Nếu giá trị giao dịch quá nhỏ (một vài $) hoặc quá lớn (giá một chiếc

máy bay), thẻ tín dụng sẽ không là phương thức thanh toán khả thi.

Tính dễ sử dụng cho bất kỳ ai và trong mọi doanh nghiệp, khách hàng có thể sử dụng

Tính tiết kiệm/hiệu quả (phí giao dịch). Chi phí cho mỗi giao dịch nên chỉ là một con số rất

nhỏ (gần bằng 0), ặc biệt với những giao dịch giá trị thấp. Ví dụ với thẻ tín dụng có mức phí tối

thiểu + 3% giá trị giao dịch, với giao dịch giá trị nhỏ, mức phí là bao nhiêu cho phù hợp.

Tính thông dụng. Khả năng sử dụng rộng rãi và tối thiểu hóa hàng rào luật pháp, cạnh

tranh - cho phép – chấp nhận. Ví dụ: Paypal phải ấu tranh với những cáo buộc của hệ thống

ngân hàng là minh họa về tính thông dụng.

Tính hoán ổi, chuyển ổi từ hình thức này sang hình thức khác. Ví dụ: Tiền số có thể chuyển

thành các kiểu loại tiền khác. Có thể dễ dàng chuyển từ tiền iện tử sang tiền mặt hay chuyển

tiền từ tiền iện tử sang tài khoản cá nhân. Từ tiền iện tử có thể phát hành séc iện tử, séc giấy.

Tiền số bằng ngoại tệ này có thể dễ dàng chuyển sang ngoại tệ khác với tỷ giá tốt nhất.

Tính linh hoạt. Nên cung cấp nhiều phương thức thanh toán, tiện lợi cho mọi ối tượng.

Tính hợp nhất. Để hỗ trợ cho sự tồn tại của các ứng dụng này thì giao diện nên ược tạo ra

theo sự thống nhất của từng ứng dụng. Khi mua hàng trên bất cứ trang web nào cũng cần có

những giao diện với những bước gần giống nhau.

Tính co dãn. Cho phép khách hàng và những nhà kinh doanh có thể tham gia vào hệ thống

mà không làm hỏng cơ cấu hạ tầng, ảm bảo xử lý tốt dù khi nhu cầu thanh toán trong thương mại iện tử tăng.

3. Các hệ thống thanh toán iện tử

Cuộc cách mạng trong lĩnh vực thanh toán ã cho gia ời các hệ thống thanh toán hiện ại, tồn

tại song hành với các hệ thống thanh toán truyền thống và hỗ trợ ắc lực vào phát triển thương

mại iện tử. Những hệ thống thanh toán iện tử ầu tiên như công nghệ chuyển tiền bằng iện EFT

(những dịch vụ của Western Union giúp một cá nhân có thể chuyển tiền cho người nào ó ở tại

hai ịa iểm khác nhau thông qua lệnh chuyển tiền của họ từ một quầy cung cấp dịch vụ của 3 lOMoARcPSD| 38372003

Western Union) ã phát triển từ những năm 1960-1970 và tiếp tục ược khai thác trong thương

mại iện tử với cấp ộ hoàn thiện hơn.

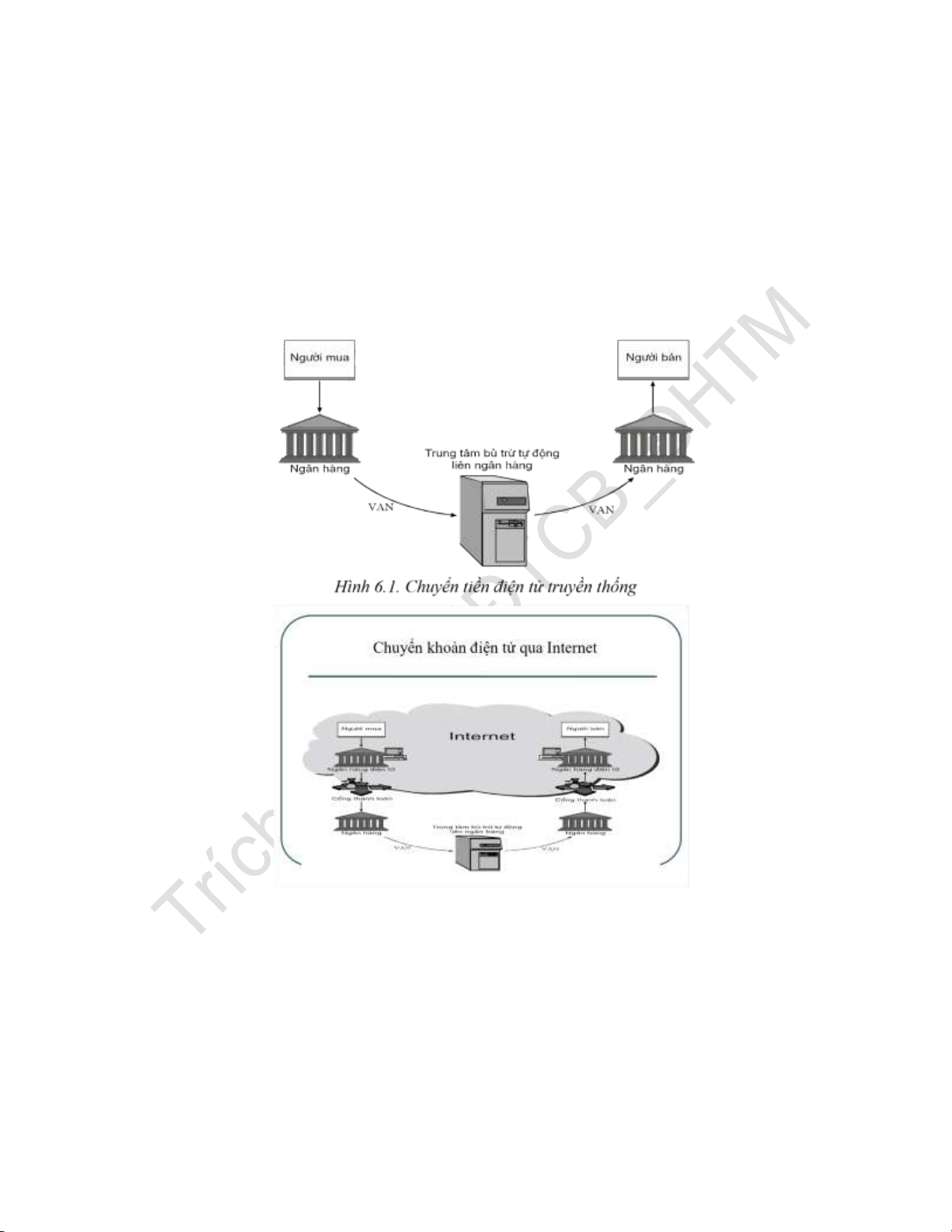

Chuyển tiền iện tử (EFT)

Chuyển tiền iện tử (chuyển khoản iện tử) là việc chuyển tiền trực tiếp giữa các tài khoản

ngân hàng áp dụng với các nghiệp vụ thanh toán trong ngày hoặc trong một vài ngày, thường

ược sử dụng khi chuyển các khoản tiền lớn liên ngân hàng.

Hệ thống chuyển khoản iện tử là một trong các hệ thống thanh toán iện tử ra ời sớm nhất,

mặc dù lúc ầu chúng chỉ mới ược thực hiện trên các mạng nội bộ.

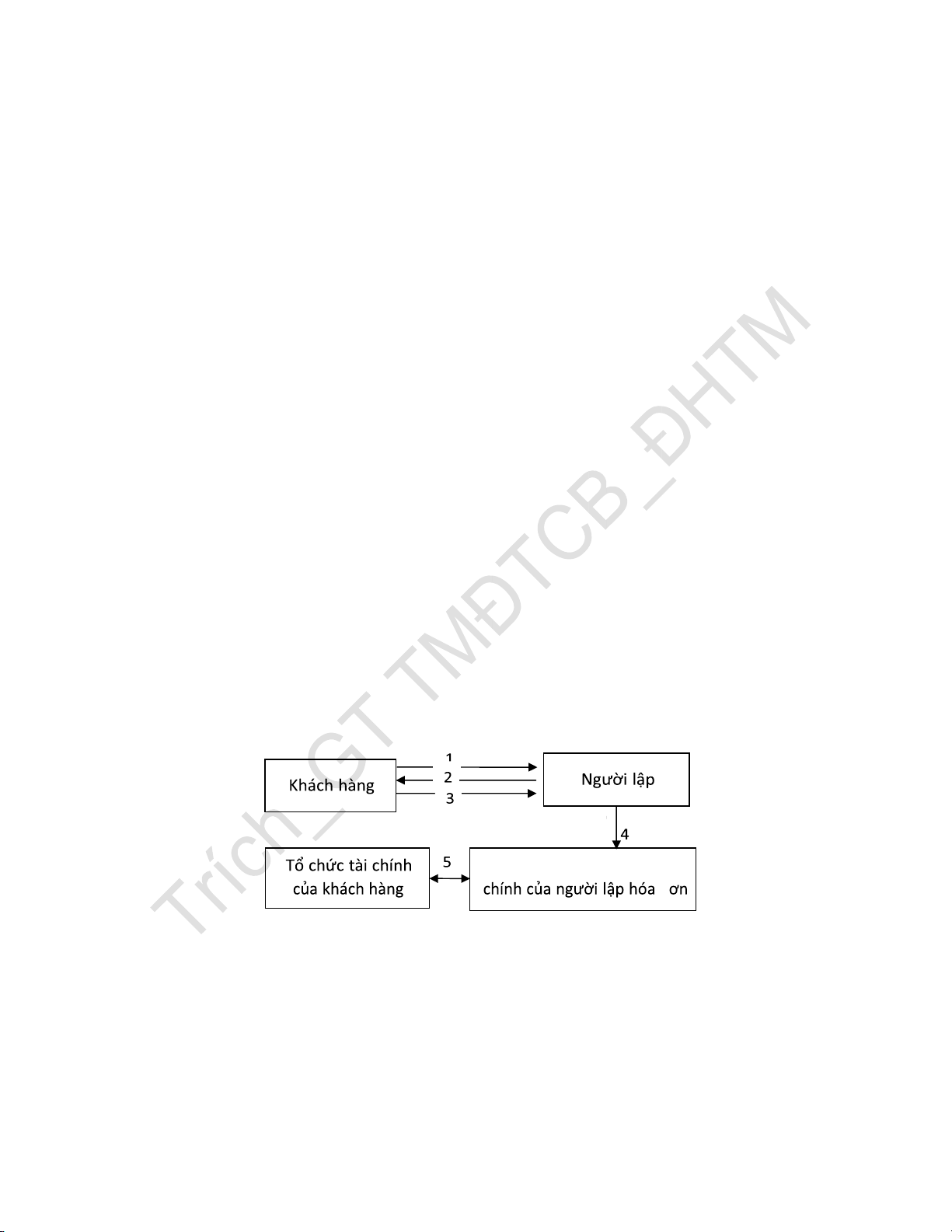

Hình 6.2. Chuyển khoản iện tử trên Internet Thẻ tín dụng

Thẻ tín dụng cung cấp một khoản tín dụng cố ịnh cho chủ thẻ ể mua hàng hóa, dịch vụ hoặc

rút tiền mặt. Khoản tín dụng ược ơn vị phát hành thẻ giới hạn phụ thuộc vào yêu cầu và tài sản

thế chấp hoặc tín chấp của chủ thẻ Các ặc iểm của thẻ tín dụng:

Thẻ tín dụng có ặc iểm “chi tiêu trước trả tiền sau”: chủ thẻ sẽ trả những khoản tiền ã thanh

toán bằng thẻ tín dụng khi nhận ược thông báo của ngân hàng; Chủ thẻ không phải trả bất kỳ

một khoản lãi nào nếu việc trả những khoản tiền trên ược thực hiện úng thời hạn 15 ngày kể

từ ngày nhận ược sao kê; Các tài khoản hoặc tài sản thế chấp ể phát hành thẻ tín dụng ộc lập

với việc chi tiêu. Hạn mức tín dụng ược xác ịnh dựa trên tài khoản hoặc tài sản thế chấp, nếu lOMoARcPSD| 38372003

tài khoản thế chấp là tiền mặt, chủ thẻ sẽ ược hưởng lãi suất ngân hàng với kỳ hạn phụ thuộc

vào thời hạn hiệu lực của thẻ; Thẻ tín dụng quốc tế có thể chi tiêu bằng tất cả các loại tiền; Chủ

thẻ có thể thanh toán toàn bộ số dư phát sinh trong hóa ơn hoặc một phần số dư trong hóa ơn,

tuy nhiên, phần số dư trả chậm sẽ phải chịu lãi suất và cộng dồn vào hóa ơn tháng tiếp theo;

Đối với thẻ tín dụng, người bán hàng sẽ phải thanh toán toàn bộ các chi phí thực hiện giao dịch

thanh toán. Các khoản phí này không giống nhau trong những trường hợp khác nhau. Nó

tuỳ thuộc vào quy ịnh của từng ngân hàng, vào quy mô của người bán hàng, vào ộ lớn của các

giao dịch, vào khối lượng các giao dịch thẻ tín dụng và từng loại hình kinh doanh cụ thể. Thí

dụ, các ơn ặt hàng qua thư tín (mail-order) thường phải thanh toán các khoản phí giao dịch

thẻ tín dụng cao hơn so với các ơn ặt hàng tại cửa hàng (mua hàng trực tiếp tại cửa hàng) bởi

vì trong trường hợp mua hàng qua thư tín, khách hàng không có mặt ể ký nhận các hoá ơn

thanh toán. Các giao dịch loại này gọi là giao dịch "thẻ vắng mặt". Giao dịch này có ộ rủi ro cao

bởi vì nếu thẻ tín dụng ó là thẻ bị người mua ánh cắp thì nó sẽ không ược thanh toán.

Thanh toán thông qua thẻ tín dụng là hình thức phổ biến trong thanh toán trực tuyến áp

dụng với các giao dịch thương mại bán lẻ; ặc biệt là các giao dịch tương tự như giao dịch truyền

thống có sử dụng hình thức thanh toán thẻ tín dụng bao gồm các giao dịch như ặt mua báo, tạp

chí, bản tin hoặc thanh toán cho các dịch vụ thông tin trực tuyến... Và, vì khi tiến hành các giao

dịch thẻ tín dụng phải trả một số khoản phí nhất ịnh nên nó không thích hợp với các giao dịch

nhỏ, riêng rẽ, những giao dịch mà phí phải trả cho giao dịch thanh toán thẻ tín dụng bằng, thậm

chí lớn hơn một nửa giá trị của toàn bộ giao dịch. Trong những trường hợp này, người ta thường

dùng các hình thức vi thanh toán khác sẽ ược trình bày ở phần sau. Thẻ tín dụng ảo

Mặc dù khối lượng hóa và lượng tiền mua sắm trực tuyến ang tăng áng kể, một lượng lớn

khách hàng vẫn rất không trung thực trong việc sử dụng số thẻ tín dụng trực tuyến của họ. Thẻ

tín dụng ảo ược thiết kế ể giải quyết vấn ề này. Với một thẻ tín dụng ảo, người mua trực tuyến

ược công ty phát hành thẻ cung cấp vào thời iểm mua một số thẻ phát hành ngẫu nhiên ược

ràng buộc với số thẻ thực tế của người mua. Người mua nhập số này chứ không phải nhập số

thẻ thực tế ể hoàn thành việc mua sắm. Nhìn chung, số này chỉ ược dùng một lần. Đó là lý do vì

sao thẻ tín dụng ảo cũng ược biết ến như số thẻ sử dụng một lần.

Mặc dù số thẻ sử dụng một lần ngăn chặn ược một số gian lận nhất ịnh, nhưng chúng vẫn

có những hạn chế. Việc mua sắm với những số thẻ sử dụng một lần không thể xác ịnh ược ở

ngày sau ó. Ví dụ, nếu một người ặt trước vé máy bay và khách sạn trực tuyến và cần số thẻ ể

xác nhận nó vào ngày sau ó, không có cách nào ể có thể lưu giữ ược số cho những mục ích này.

Tương tự, nếu một người mua một món hàng, không có cách nào xác nhận ược số thẻ sau ó vì

số này sẽ mất i. Cuối cùng, không có cách nào ể trả những hóa ơn ịnh kỳ hoặc thuê bao với

những số chỉ sử dụng một lần. 5 lOMoARcPSD| 38372003 Thẻ trả phí/mua chịu

Sự khác biệt giữa thẻ tín dụng và thẻ trả phí là ở chỗ số dư của thẻ trả phí luôn phải ược

thanh toán toàn bộ hàng tháng, trong khi số dư của thẻ tín dụng có thể ược chuyển từ tháng

trước sang tháng sau, tuy nhiên khoản tiền lãi của số dư ó sẽ bị cộng dồn lại Thẻ ghi nợ

Đối với thẻ ghi nợ, việc thanh toán liên quan ến loại thẻ này ược kết nối với một tài khoản

tiền gửi không kỳ hạn, chẳng hạn như tài khoản séc (tài khoản tiền gửi phát hành séc) tại ngân

hàng. Các thẻ loại này thường mang biểu trưng (logo) của Visa hay MasterCard và ược chấp

nhận ở bất cứ nơi nào mà Visa và MasterCard ược chấp nhận. Thay vì ược cấp một khoản tín

dụng như các loại thẻ trên, các giao dịch thanh toán ối với loại thẻ này sẽ rút ngay một khoản

tiền từ tài khoản ược kết nối. Dưới góc ộ người bán hàng, quá trình sử dụng loại thẻ này không

khác gì ối với các loại thẻ tín dụng. Và các loại thẻ ghi nợ như mô tả ở trên ược gọi là thẻ ghi nợ

ngoại tuyến, bởi vì không cần bất cứ sự xin cấp phép nào tại thời iểm diễn ra các giao dịch thanh

toán. Ngược lại, ối với một thẻ ghi nợ trực tuyến, khi thanh toán òi hỏi phải ược cấp phép tại

thời iểm diễn ra giao dịch thông qua việc sử dụng mã số ịnh danh cá nhân (PIN - Personal

Identification Number). Các thẻ như vậy thường là các thẻ giao dịch tự ộng (ATM card -

Automated Teller Machine card). Người bán hàng thường chấp nhận loại thẻ này từ các ngân

hàng ịa phương ối với một vài loại giao dịch. Cũng giống như thẻ ghi nợ ngoại tuyến, khi thanh

toán bằng loại thẻ này, số tiền sẽ ược chuyển ngay lập tức từ tài khoản tiền gửi không kỳ hạn tương ứng.

Xử lý thẻ tín dụng trực tuyến

Xử lý các thẻ thanh toán có hai giai oạn chính: cấp phép và thanh toán. Xin cấp phép xác ịnh

liệu thẻ của người thanh toán còn hiệu lực hay không và liệu số tiền trong tài khoản có ủ ể thực

hiện giao dịch hay không. Thanh toán liên quan ến việc chuyển tiền từ tài khoản của người mua

ến tài khoản của người bán. Những giai oạn này ược thực hiện theo cách thức nào, ở chừng

mực nhát ịnh phụ thuộc vào loại thẻ thanh toán. Chúng cũng thay ổi tùy thuộc vào cấu trúc của

hệ thống mà người bán sử dụng ể xử lý việc thanh toán.

Có ba cấu trúc cơ bản cho quá trình xử lý thanh toán trực tuyến. Người bán hàng trong TMĐT có thể sử dụng: -

Sở hữu phần mềm thanh toán riêng: Người bán có thể mua một mô un xử lý thanh toán

và tích hợp phần mềm này với những phần mềm TMĐT khác. Mô un này kết nối với một cổng

thanh toán khác của một ngân hàng chấp nhận thanh toán hoặc của bên thứ ba. -

Sử dụng hệ thống thiết bị ọc thẻ (POS: point of sale) ược vận hành bởi một ngân hàng.

Người bán có thể chuyển hướng chủ thẻ tới một POS ược vận hành bởi một ngân hàng chấp

nhận thanh toán. POS này xử lý toàn bộ quá trình thanh toán và sau ó ưa người chủ thẻ trở về

chỗ người bán khi mà quá trình thanh toán ã hoàn tất. Trong trường hợp này, hệ thống người

bán chỉ phải xử lý những thông tin ặt hàng. Trong mô hình này, rất quan trọng là tìm ược một

ngân hàng thanh toán mà có thể xử lý nhiều loại thẻ và công cụ thanh toán. Nếu không, người

bán sẽ phải kết nối với nhiều ngân hàng thanh toán. lOMoARcPSD| 38372003 -

Sử dụng POS ược vận hành bởi nhà cung cấp dịch vụ thanh toán: Người bán có thể tin

tưởng vào một bên thứ ba - nhà cung cấp dịch vụ thanh toán (Payment Service Providers -

PSPs). Trong trường hợp này, một PSP sẽ kết nối với những ngân hàng thanh toán thích hợp.

PSPs phải ăng ký với các tổ chức thẻ mà họ hỗ trợ.

Đối với một loại thẻ thanh toán và hệ thống xử lý nhất ịnh, các quá trình và những người

tham gia về bản chất là giống nhau giữa mua bán ngoại tuyến (phải trình thẻ- card present) và

trực tuyến (không trình thẻ - card not present). Ví dụ, Bảng 12.1 so sánh các bước liên quan ến

việc mua sắm bằng thẻ tín dụng trực tuyến và ngoại tuyến. Bảng 12.1 cho thấy có vài sự khác Mua hàng truyền thống Mua hàng trực tuyến

Khách hàng xuất trình thẻ tín dụng cho nhân . Khách hàng thực hiện việc khai báo thông tin viên thu ngân/ bán hàng

về thẻ tín dụng trên trang web của người bán

Nhân viên thu ngân kiểm tra các thông tin . trên Sau khi người bán nhận ược thông tin của

thẻ, cà thẻ của khách hàng và truyền các thông khách hàng trên website, người bán gửi

tin về giao dịch trên thiết bị ọc thẻ POS (Point thông tin về giao dịch ến nhà cung cấp dịch of Sale)

vụ thanh toán (Payment processing

Thiết bị ọc thẻ gửi thông tin ến trung tâm xử lý transaction - PPS)

dữ liệu thẻ thông qua kết nối iện thoại . (dial Nhà cung cấp dịch vụ thanh toán gửi thông tin up)

ến trung tâm xử lý dữ liệu thẻ

Trung tâm xử lý dữ liệu thẻ gửi thông tin ến . Trung tâm xử lý dữ liệu thẻ gửi thông tin ến ngân hàng phát hành thẻ ngân hàng phát hành thẻ

Ngân hàng phát hành thẻ sẽ khước từ hoặc . Ngân hàng phát hành thẻ sẽ khước từ hoặc

chấp nhận giao dịch và chuyển kết quả/mã số chấp nhận giao dịch và chuyển kết quả/mã số

giao dịch hợp pháp ngược trở lại cho trung tâm giao dịch hợp pháp ngược trở lại cho trung xử lý dữ liệu thẻ

tâm xử lý dữ liệu thẻ

Trung tâm xử lý dữ liệu thẻ gửi kết quả cấp . Trung tâm xử lý dữ liệu thẻ gửi kết quả cấp

phép ến thiết bị ọc thẻ POS phép ến PPS

Thiết bị ọc thẻ cho người bán biết có ược . phép PPS chuyển kết quả cấp phép cho người bán

thực hiện giao dịch hay không .

Người bán chấp nhận hoặc từ chối giao dịch.

Người bán thông báo với chủ thẻ về kết quả giao dịch

nhau nhỏ giữa hai loại hình này

Bảng: So sánh thanh toán bằng thẻ tín dụng trong thương mại truyền thống với TMĐT . . 7 lOMoARcPSD| 38372003 . . . . . .

Những người tham gia chính trong xử lý thanh toán thẻ tín dụng trực tuyến bao gồm:

- Ngân hàng thanh toán: mở một tài khoản ặc biệt gọi là “Tài khoản người bán hàng

Internet” cho phép cấp phép thẻ và xử lý thanh toán.

- Hiệp hội thẻ tín dụng: Định chế tài chính cung cấp dịch vụ thẻ tín dụng và thẻ ghi nợ cho

các ngân hàng (ví dụ như Visa và MasterCard).

- Khách hàng: Các cá nhân sở hữu thẻ thanh toán.

- Ngân hàng phát hành: Định chế tài chính cung cấp cho khách hàng thẻ thanh toán.

- Người bán hàng: Một công ty bán sản phẩm và dịch vụ.

- Dịch vụ xử lý thanh toán: Dịch vụ cung cấp kết nối người bán, khách hàng và mạng lưới

tài chính cấp phép và thanh toán. Dịch vụ này ược vận hành bởi các công ty như CyberSource

(cybersource.com) và VeriSign (verisign.com).

- Bộ xử lý: Trung tâm dữ liệu xử lý các giao dịch thẻ tín dụng và thanh toán các khoản tiền cho người bán.

Các rủi ro trong thanh toán thẻ:

- Rủi ro ối với ngân hàng phát hành thẻ:

Rủi ro lớn nhất của ngân hàng phát hành thẻ xảy ra khi chủ thẻ có hành vi gian dối. Họ sử

dụng thẻ thanh toán ở những iểm tiếp nhận thẻ khác nhau với mức thanh toán thấp hơn hạn

mức thanh toán nhưng lại có tổng mức thanh toán cao hơn hạn mức thanh toán cho phép.

Thí dụ, một chủ thẻ tín dụng có hạn mức thanh toán ở cửa hàng là 200 USD/1 ngày. Anh ta

sử dụng thẻ của mình ể mua hàng hoá và dịch vụ tại ba cửa hàng trong cùng một ngày như sau: Điểm bán hàng Hàng hoá và dịch vụ Giá trị giao dịch thanh chấp nhận thẻ ược thực hiện toán (USD) lOMoARcPSD| 38372003 1 Mua mỹ phẩm 60 2 Mua quần áo 100 3 Mua ồ gia dụng 92 Tổng cộng 252

Tại iểm bán hàng chấp nhận thẻ thứ ba, khi chủ thẻ thực hiện giao dịch bằng thẻ, nhân viên

bán hàng cho rằng giao dịch có giá trị thanh toán là 92 USD, thấp hơn hạn mức cho phép nên

không cần xin cấp phép. Nhưng thực tế, nếu thực hiện giao dịch này, chủ thẻ ã chi vượt quá

hạn mức cho phép là 52 USD. Điều ó ã tạo cơ hội cho chủ thẻ thực hiện giao dịch quá khả năng

thanh toán, có thể gây ra rủi ro cho ngân hàng phát hành.

Rủi ro do vượt quá hạn mức thanh toán cho phép chỉ bị phát hiện khi ngân hàng phát hành

kiểm tra và tổng hợp các hoá ơn do các ại lý thanh toán gửi ến. Trong trường hợp nếu chủ thẻ

mất khả năng thanh toán thì ngân hàng phát hành phải chịu toàn bộ rủi ro này.

Một rủi ro nữa có thể xảy ra ối với loại thẻ tín dụng quốc tế là lợi dụng tính chất của thẻ ể

lừa gạt ngân hàng phát hành thẻ.

Thẻ tín dụng quốc tế (như Visa hay MasterCard) là loại thẻ ược sử dụng ể thanh toán các

giao dịch ở nhiều nước, nơi có ại lý thanh toán thẻ tín dụng quốc tế. Vì tính chất này, chủ thẻ

có thể thông ồng với người khác, giao thẻ cho người ó sử dụng ở các cơ sở bán hàng chấp nhận

thẻ mà không phải là nơi chủ thẻ cư trú (thí dụ ở nước ngoài). Khi có các thương vụ diễn ra,

kiểm tra chữ ký trên hoá ơn và chữ ký trên thẻ khó có thể phát hiện sự giả mạo vì không ai có

thể ảm bảo rằng tất cả các chữ ký khi ký ều giống hệt như nhau. Khi ngân hàng phát hành òi

tiền, chủ thẻ sẽ ưa ra căn cứ: hộ chiếu không có thị thực nhập cảnh, hoặc xác nhận của nơi chủ

thẻ làm việc rằng chủ thẻ hoàn toàn không vắng mặt trong thời iểm diễn ra thương vụ, và từ

chối thanh toán. Trước những bằng chứng hoàn toàn hợp lý, ngân hàng phát hành thẻ cũng

không thể quy trách nhiệm cho cơ sở chấp nhận thẻ bởi vì việc giao dịch bằng thẻ không òi hỏi

chủ thẻ phải xuất trình giấy tờ ể xác minh người sử dụng thẻ có phải là chủ thẻ hay không; Chỉ

có thể quy trách nhiệm cho cơ sở chấp nhận thẻ về việc kiểm tra chữ ký, nhưng vấn ề này không

ơn giản như ã nêu: không ai ảm bảo rằng các chữ ký ều giống hệt nhau mặc dù là cùng một

người ký. Như vậy, ngân hàng phát hành thẻ phải ền bù.

Chủ thẻ cũng có thể cố tình lấy tiền của ngân hàng bằng cách báo cho ngân hàng phát hành

là thẻ ã bị thất lạc, nhưng sau ó vẫn sử dụng thẻ ó ể thanh toán trong thời gian thẻ chưa kịp ưa

vào danh sách " en" (danh sách Bulletin). Chủ thẻ thay băng chữ ký bằng một băng chữ ký trắng

và ký lại chữ ký hoàn toàn khác so với chữ ký cũ, khi thanh toán, chủ thẻ sẽ ký vào hoá ơn bằng

chữ ký mới. Như vậy, chủ thẻ có thể thoái thác ược trách nhiệm thanh toán các thương vụ do

chính mình thực hiện. Trường hợp này xảy ra khi cơ sở chấp nhận thẻ không phát hiện ra hoặc

thông ồng với chủ thẻ. Như vậy, rủi ro cũng hoàn toàn thuộc về ngân hàng phát hành. 9 lOMoARcPSD| 38372003

Ngoài những nguyên nhân chủ quan nêu trên, còn có những nguyên nhân khách quan khác như:

+ Việc sử dụng thẻ giả mạo trùng với thẻ ang lưu hành của ngân hàng phát hành thẻ.

+ Chủ thẻ mất khả năng thanh toán bởi lý do khách quan như tai nạn bất ngờ, không còn

khả năng làm việc và mất thu nhập...

- Rủi ro tại ngân hàng thanh toán

Trong số các bên tham gia thanh toán thì ngân hàng thanh toán là nơi ít gặp rủi ro nhất vì

họ chỉ óng vai trò trung gian thanh toán giữa cơ sở chấp nhận thẻ và ngân hàng phát hành.

Song, cũng có thể xảy ra một số rủi ro:

+ Ngân hàng thanh toán có sai sót trong việc cấp phép, như chuẩn chi với giá trị thanh toán

lớn hơn trị giá cấp phép;

+ Ngân hàng thanh toán không cung cấp kịp thời danh sách Bulletin cho cơ sở tiếp nhận thẻ,

mà trong thời gian ó cơ sở chấp nhận thẻ lại thanh toán thẻ có trong danh sách này. Lúc ó, ngân

hàng thanh toán phải chịu rủi ro khi ngân hàng phát hành từ chối thanh toán.

- Rủi ro cho cơ sở chấp nhận thanh toán thẻ:

Rủi ro ối với cơ sở chấp nhận thẻ là rủi ro khi họ bị ngân hàng phát hành từ chối thanh toán

toàn bộ số tiền hàng hoá hoặc dịch vụ ã cung ứng. Các rủi ro này hoàn toàn có thể khắc phục

nếu cơ sở chấp nhận thẻ kiểm tra kỹ và không chủ quan khi chấp nhận thẻ. Các rủi ro có thể xảy ra là:

+ Thẻ hết thời hạn hiệu lực mà cơ sở chấp nhận thẻ không phát hiện ra.

+ Cơ sở chấp nhận thẻ có quan niệm sai cho rằng, mình chỉ chịu rủi ro ở phần vượt hạn mức

cho phép nên ã thanh toán nhiều thương vụ vượt hạn mức ở một tỷ lệ nhỏ mà không xin cấp

phép hoặc xin cấp phép ã bị từ chối nhưng vẫn cứ chấp nhận thanh toán. Thực tế, ngân hàng

thanh toán sẽ từ chối toàn bộ số tiền của thương vụ chứ không chỉ từ chối phần vượt hạn mức.

+ Cơ sở chấp nhận thẻ cố tình tách thương vụ thành nhiều thương vụ nhỏ ể không cần phải

xin phép, nếu ngân hàng phát hành phát hiện ra sẽ từ chối thanh toán.

+ Sửa chữa số tiền trên hoá ơn do ghi nhầm hoặc cố ý mà quên rằng phía chủ thẻ cũng giữ

một hoá ơn nguyên vẹn, ngân hàng phát hành có thể căn cứ vào sự sai phạm này ể từ chối

thanh toán toàn bộ số tiền trên hoá ơn.

- Rủi ro ối với chủ thẻ:

Thông thường, các loại thẻ tín dụng quốc tế ều có hai công dụng là thanh toán tiền mua

hàng hoá, dịch vụ và rút tiền mặt. Chủ thẻ là người duy nhất biết mã số ịnh danh cá nhân (PIN).

Trong trường hợp chủ thẻ do vô tình ể lộ mã số này và ồng thời bị mất thẻ mà chưa kịp báo cho

ngân hàng phát hành. Do một sự trùng hợp nào ó, người lấy ược thẻ cũng biết ược số PIN và

họ có thể dùng thẻ ể rút tiền mặt tại máy giao dịch tự ộng (ATM). Do việc rút tiền qua máy chỉ

hoàn toàn dựa trên số PIN nên không thể kiểm tra ược người rút tiền có phải là chủ thẻ thực

sự hay không. Trường hợp này chủ thẻ phải chịu hoàn toàn trách nhiệm về số tiền bị mất. lOMoARcPSD| 38372003

Ở một số quốc gia, như Mỹ, có quy ịnh về trách nhiệm của chủ thẻ khi sử dụng thẻ tín dụng.

Cụ thể, khi chủ thẻ sử dụng thẻ hay mã số thẻ tín dụng của mình vào những hành vi gian lận,

nếu bị phát hiện sẽ phải chịu khoản tiền phạt lên tới 50 USD. Trường hợp chủ thẻ làm mất thẻ

nhưng chưa kịp báo với ngân hàng phát hành, trong thời gian ó, người lấy ược thẻ sử dụng thẻ

này vào những mục ích gian lận thì trách nhiệm sẽ hoàn toàn thuộc về chủ thẻ.

Các biện pháp hạn chế rủi ro trong thanh toán thẻ

Trong thanh toán trực tuyến, người bán vẫn có thể là nạn nhân của các giao dịch gian lận.

Bên cạnh việc mất hàng hóa và chi phí vận chuyển, người bán còn phải gánh chịu thêm phí và

tiền phạt của các tổ chức thẻ tín dụng. Tuy nhiên, không phải chỉ có những chi phí ó. Còn có

những chi phí liên quan ến việc ối phó với những giao dịch gian lận. Những chi phí này bao gồm

chi phí công cụ và hệ thống ể xem xét lại những ơn ặt hàng, chi phí xem xét những ơn ặt hàng

một cách thủ công và doanh thu mất i do từ chối những ơn ặt hàng còn hiệu lực. Giao dịch thẻ

tín dụng gian lận là một vấn ề ngày càng lớn ối với những người bán hàng trực tuyến dù họ ã có

những nỗ lực ể ngăn chặn gian lận.

Các công cụ chủ yếu ược sử ụng ể ngăn chặn gian lận là: -

Hệ thống xác nhận ịa chỉ (Address Verification Systemc- AVS): Phương pháp này ược

82% người bán sử dụng. Dịch vụ này so sánh ịa chỉ khách hàng nhập vào trang Web với thông

tin về ịa chỉ của chủ thẻ trong cơ sở dữ liệu khách hàng lưu trữ tại ngân hàng phát hành. Phương

pháp này có thể dẫn ến một loạt các hệ quả không mong muốn, ví dụ người bán từ chối các ơn

ặt hàng ích thực. Chủ thẻ thường có những ịa chỉ mới hoặc ơn giản chỉ là ghi sai ịa chỉ số hoặc

mã số iện thoại. AVS chỉ thực sự hữu ích ở Mỹ và Canada. -

Rà soát thủ công: Phương pháp này ược 73% người bán hàng sử dụng. Trong trường

hợp này, ội ngũ nhân viên rà soát thủ công những ơn ặt hàng nghi ngờ. Đối với những người

bán hàng nhỏ, với khối lượng ơn ặt hàng không lớn, phương pháp này là hợp lý. Đối với người

bán hàng lớn thì phương pháp này không phù hợp lắm, chi phí quá cao và ảnh hưởng ến sự

thỏa mãn của khách hàng. Mặc dù có những hạn chế như vậy, tỷ lệ phần trăm người bán hàng

sử dụng phương pháp này ang tăng lên cùng với tỷ lệ phần trăm các mặt hàng ang ược rà soát lại. -

Số kiểm tra trên thẻ (Card Verification Number - CVN): Phương pháp này ược 56% người

bán hàng dùng, ược thực hiện dựa trên việc so sánh số kiểm tra trên thẻ ã ược in ở dải chữ ký

phía sau của thẻ với thông tin trong cơ sở dữ liệu lưu trong hồ sơ tại ngân hàng phát hành thẻ.

Tuy nhiên, căn cứ vào những số này không cho phép phân biệt kẻ gian lận sử dụng thẻ bị ánh cắp. -

Kiểm tra gian lận và mô hình quyết ịnh: Phương pháp này ược 53% người bán hàng sử

dụng. Phương pháp dựa trên các quy tắc tự ộng xác ịnh xem liệu một giao dịch có nên ược chấp

nhận, từ chối hay nghi ngờ. Yếu tố chủ chốt của phương pháp này là người bán hàng có thể

thay ổi dễ dàng những quy tắc ể phản ánh xu hướng thay ổi trong những gian lận chống lại công ty. 11 lOMoARcPSD| 38372003 -

Hồ sơ phủ ịnh: Phương pháp này ược 45% người bán hàng sử dụng. Dữ liệu phủ ịnh bao

gồm những thông tin về khách hàng ( ịa chỉ IP, tên, ịa chỉ gửi hàng, số iện thoại liên hệ, v.v…) và

trạng thái của khách hàng ó. Giao dịch của khách hàng ược so sánh với dữ liệu này trên cơ sở ó

người bán hàng quyết ịnh việc tiến hành giao dịch. -

Dịch vụ xác nhận người thanh toán của các hiệp hội thẻ: Dịch vụ này ược 25% người bán

hàng sử dụng. Hai năm gần ây, các các hiệp hội thẻ ã triển khai một hệ thống mới các dịch vụ

xác nhận người thanh toán (ví dụ hệ thống Verified ược Visa và MasterCard SecureCode triển

khai). Dịch vụ này òi hỏi người chủ thẻ ăng ký với hệ thống và với người bán ể chấp nhận và hỗ

trợ cả hệ thống ang tồn tại và hệ thống mới.

Tác ộng chung của những công cụ này là sẽ giúp người bán hàng loại bỏ ược số lượng áng

kể những ơn ặt hàng nghi ngờ là gian lận. Tuy nhiên, trong số các ơn ặt hàng bị từ chối có một

số lượng lớn các ơn ặt hàng thực sự, và như vậy làm giảm doanh thu. Thẻ thông minh

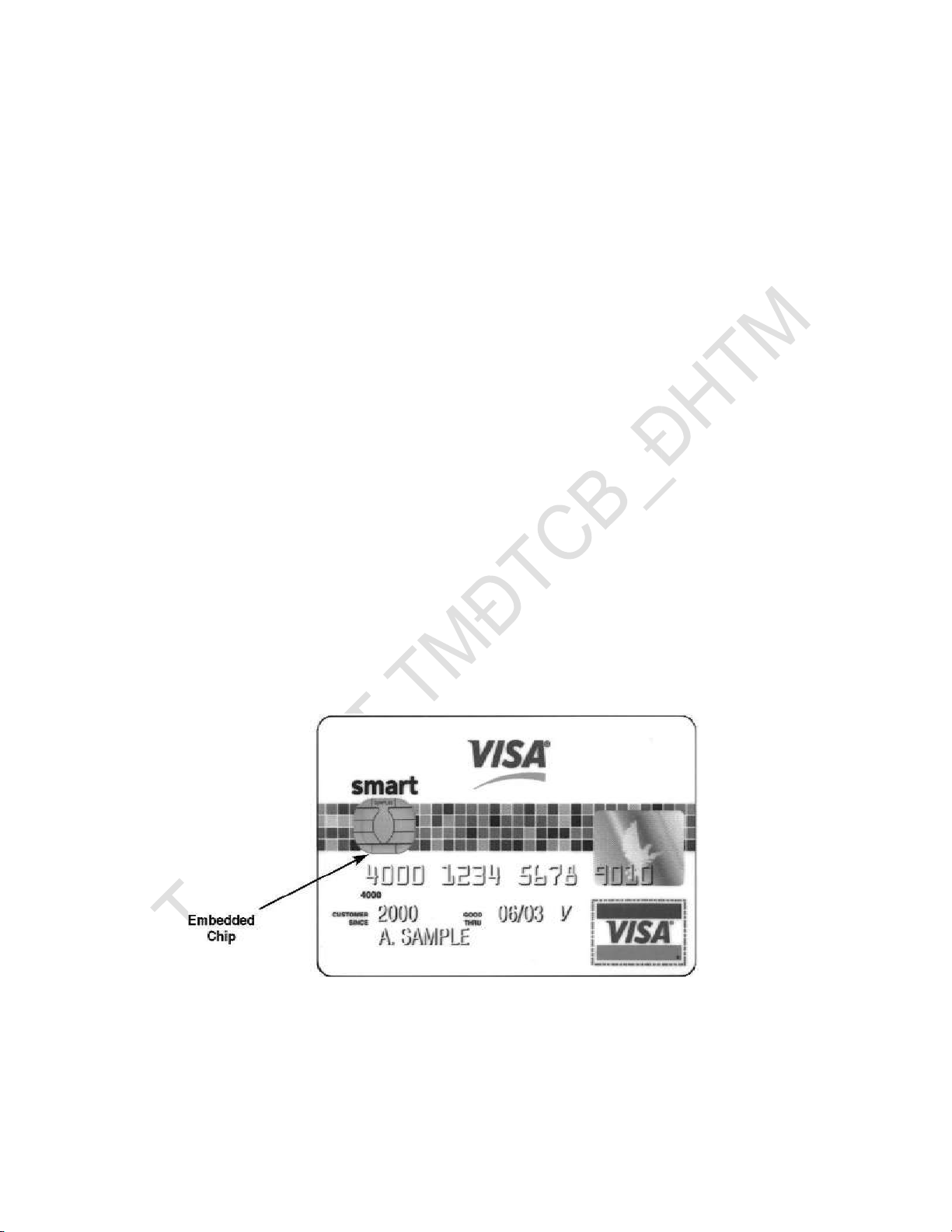

Thẻ thông minh thường ược sử dụng bên cạnh thẻ tín dụng và thẻ ghi nợ truyền thống.

Chúng cũng ược sử dụng rộng rãi ể hỗ trợ các ứng dụng phi tài chính và phi bán lẻ. Một thẻ

thông minh trông như một thẻ thanh toán nhựa, nhưng ược phân biệt ở chỗ là trên thẻ thông

minh có gắn vi mạch iện tử (microchip). Con chip ược gắn có thể là mạch vi xử lý kết hợp với

con chip lưu giữ thông tin hoặc chỉ có con chip lưu giữ thông tin với logic phi chương trình.

Thông tin trong thẻ có thể ược thêm, bớt hoặc chịu các xử lý khác. Thẻ có con chip lưu giữ thông

tin thường là thẻ “chỉ ọc” tương tự như thẻ tín dụng. Mặc dù bộ vi xử lý có khả năng chạy

chương trình giống như một máy tính, nhưng nó không phải là máy tính ộc lập. Các chương

trình và dữ liệu phải ược tải về và kích hoạt từ một số thiết bị khác (như một máy ATM). Hình 6.3: Thẻ thông minh

Phân loại thẻ thông minh: Có hai loại thẻ thông minh. Loại thứ nhất là thẻ tiếp xúc, loại thẻ

này sẽ ược kích hoạt khi ưa thẻ này vào thiết bị ọc thẻ. Loaị thứ hai là thẻ phi tiếp xúc, có nghĩa

là thẻ chỉ phải ưa tới một khoảng cách nhất ịnh so với thiết bị ọc thẻ ể xử lý giao dịch. Các thẻ

lai là sự kết hợp của hai loại trên thành một. lOMoARcPSD| 38372003

Thẻ tiếp xúc có một tấm kim loại màu vàng có ường kính khoảng một inch rưỡi ược bố trí ở

mặt trước. Khi ưa thẻ vào thiết bị ọc thẻ, tấm kim loại tạo ra sự tiếp xúc iện tử và dữ liệu ược

truyền ến và lấy ra từ con chip. Thẻ tiếp xúc có thể có bộ nhớ chỉ ọc ược (Electronically

Programmable Read-Only Memory –EPROM) hoặc bộ nhớ chỉ ọc có thể xóa bỏ iện tử

(Electronically Erasable Programmable Read-Only Memory –EEPROM). Thẻ EPROM có thể

không bao giờ bị xóa bỏ. Thay vào ó, dữ liệu ược viết vào khoảng trống trong thẻ. Khi thẻ ầy,

nó sẽ bị bỏ i. Thẻ EEPROM có thể xóa bỏ hoặc sửa ổi. Chúng có thể ược sử dụng cho ến khi quá

cũ hoặc hư hỏng. Hầu hết thẻ tiếp xúc là EEPROM.

Bên cạnh con chip, thẻ không tiếp xúc còn có một ăng ten ược gắn vào. Dữ liệu và các ứng

dụng ược truyền vào và lấy ra khỏi thẻ thông qua ăng ten của thẻ tới một ăng ten khác rồi ến

thiết bị ọc thẻ hoặc thiết bị khác. Thẻ không tiếp xúc ược sử dụng trong những ứng dụng mà

dữ liệu phải ược xử lý thật nhanh (ví dụ như trả tiền xe buýt hoặc tàu) hoặc khi khó tiếp xúc (ví

dụ do cơ chế an ninh khi i vào các toà nhà). Thẻ này hoạt ộng ở khoảng cách gần, chỉ vài inch.

Đối với một số ứng dụng như thanh toán ở trạm thu tiền trên ường cao tốc, những thẻ này có

thể hoạt ộng ở khoảng cách xa áng kể.

Đối vác các thẻ thông minh hai giao diện hoặc lai thì hai loại giao diện thẻ ược kết hợp thành

một. Thẻ thông minh lai có hai con chip tách rời nhau gắn ở trên thẻ. Ngược lại, thẻ kết hợp

hoặc thẻ hai giao diện có một con chip ơn hỗ trợ cho cả hai giao diện. Lợi ích của cả hai loại thẻ

này là loại bỏ sự cần thiết phải mang nhiều thẻ ể hỗ trợ cho những ứng dụng và thiết bị ọc thẻ khác nhau.

Đối với tất cả các loại thẻ, thiết bị ọc thẻ là rất quan trọng trong sự hoạt ộng của hệ thống.

Thiết bị ọc thẻ bản chất là một thiết bị ọc và ghi. Mục ích chủ yếu của thiết bị ọc thẻ là hoạt ộng

như thiết bị liên kết giữa thẻ và hệ thống chủ lưu giữ dữ liệu ứng dụng và xử lý dữ liệu. Có hai

loại thẻ cơ bản nên có hai loại thiết bị ọc thẻ (tiếp xúc và phi tiếp xúc) phù hợp với các loại thẻ riêng.

Việc sử dụng rộng rãi các thẻ thông minh cho những ứng dụng phức tạp òi hỏi sự tiêu chuẩn

hóa và khả năng tương tác của các loại thẻ và các công nghệ ọc thẻ khác nhau. Nếu không như

vậy, những người sử dụng cuối cùng sẽ phải mang những thẻ riêng cho mỗi thiết bị ọc thẻ và

ứng dụng. Global Platform (globalplatform.org) là một hiệp hội thẻ thông minh quốc tế và phi

lợi nhuận. Mục ích chính của Hiệp hội là tạo ra và thúc ẩy các ứng dụng kỹ thuật tương tác cho

thẻ tín dụng, thiết bị tiếp nhận và cơ sở hạ tầng của hệ thống. Nhiều tiêu chuẩn kỹ thuật về thẻ

thông minh ược thiết lập bởi tổ chức tiêu chuẩn quốc tế (ISO; iso.org). ISO/IEC 7816 và ISO/IEC

14443 là những tiêu chuẩn chính liên quan ến thẻ tiếp xúc và phi tiếp xúc. Những tiêu chuẩn

này là cơ sở cho những tiêu chuẩn khác.

Giống như máy tính, thẻ thông minh có một hệ iều hành. Hệ iều hành thẻ thông minh tiến

hành quản lý các tệp tin, bảo mật, quản lý, nhập/xuất thông tin, thực thi các câu lệnh và cung

cấp giao diện chương trình ứng dụng (API) thẻ. Ban ầu, thẻ thông minh và hệ iều hành ược thiết 13 lOMoARcPSD| 38372003

kế ể iều khiển con chip ặc biệt gắn trên thẻ. Ngày nay, thẻ thông minh ang chuyển sang hệ iều

hành ứng dụng mở và phức tạp như MULTOS (multos.com) và Java Card

(java.sun.com/products/javacard). Hệ iều hành mới này có khả năng ưa thêm những ứng dụng

mới vào trong quá trình hoạt ộng của thẻ.

Ứng dụng của thẻ thông minh

Sự thay ổi trong cách sử dụng thẻ thông minh ược ịnh hướng bởi những ứng dụng của nó.

Sau ây là những ứng dụng quan trọng nhất:

Thanh toán trong mua bán lẻ.

Các hiệp hội thẻ tín dụng và các tổ chức tài chính ang chuyển ổi các loại thẻ ghi nợ và thẻ

tín dụng truyền thống sang thẻ thông minh a ứng dụng.

Thẻ thông minh an toàn hơn thẻ tín dụng truyền thống và có thể ược mở rộng tới nhiều

dịch vụ thanh toán khác. Trong lĩnh vực bán lẻ, nhiều loại dịch vụ này hướng ến những thị

trường mà thanh toán thường ược thực hiện bằng tiền mặt và tốc ộ, sự tiện lợi là rất quan

trọng, ví dụ các cửa hàng tiện dụng, trạm xăng, nhà hàng dịch vụ nhanh và thức ăn nhanh, rạp

chiếu phim. Ví tiền iện tử và thanh toán phi tiếp xúc là ví dụ cho loại hình dịch vụ giá trị gia tăng này.

Với một ứng dụng thẻ thông minh ví tiền iện tử, tiền có thể ược ưa vào thẻ, lấy ra từ tài

khoản ngân hàng của chủ thẻ. Tài khoản của chủ thẻ nhanh chóng ược ghi nợ và số tiền ược

chuyển tới một tài khoản trôi (float account) ở ngân hàng hoặc tới người vận hành hệ thống.

Giao dịch này ược thực hiện trực tuyến và ược mã số ịnh dạng cá nhân (Personal Identification

Number –PIN) bảo vệ giống như tiền ược rút ra khỏi máy ATM. Chủ thẻ có thể sử dụng ví tiền

iện tử ở bất cứ ịa iểm bán hàng (Point of Sale - POS) nào mà ví tiền iện tử ược chấp nhận. Khi ví

tiền iện tử ược sử dụng, số tiền ược chuyển từ ví tiền iện tử tới thiết bị cuối và số tiền còn lại

trong ví tiền sẽ ược iều chỉnh. Sau khi giao dịch, hệ thống chủ ví tiền số hóa ghi nợ cho tài khoản

trôi của ngân hàng phát hành và ghi có cho tài khoản của người bán.

- Chuyển tiếp phí trong giao thông công cộng.

Trong những thành phố lớn ở Mỹ nhiều nước khác, người i làm thường phải lái xe tới nơi

ậu xe, lên tàu và sau ó di chuyển qua một hoặc nhiều xe iện ngầm, xe buýt ể tới nơi làm việc.

Nếu quá trình ó òi hỏi sự kết hợp của tiền mặt và nhiều loại vé khác nhau thì nó sẽ rất phức tạp

và rắc rối. Sự bất tiện này ã không khuyến khích người i làm sử dụng phương tiện công cộng.

Để loại bỏ sự bất tiện này, hầu hết người vận hành chuyển tiếp chính ở Mỹ ang thực hiện những

hệ thống vé phí thẻ thông minh. Chính phủ Liên bang Mỹ cũng cũng khuyến khích những người

chủ trợ cấp cho nhân viên sử dụng giao thông công cộng. Các nhà vận hành chuyển tiếp của

nhiều thành phố lớn trên thế giới ang chuyển từ hệ thống phí không hợp nhất, phức tạp sang

hệ thống òi hỏi chỉ một thẻ phi tiếp xúc duy nhất, dù có bao nhiêu kiểu giao thông hoặc có bao

nhiêu hãng giao thông và các công ty liên quan tham gia.

Một số nhà vận hành chuyển tiếp ở Mỹ ang tìm kiếm ối tác là các ại lý bán lẻ và các tổ chức

tài chính ể kết hợp thẻ chuyển tiếp của họ với thẻ thanh toán có thể ược sử dụng ể mua hàng lOMoARcPSD| 38372003

hóa và dịch vụ như bữa ăn nhỏ, phí qua cầu, phí ỗ xe, mua thức ăn trong nhà hàng hoặc cửa

hàng tạp phẩm gần trạm chuyển tiếp.

Bên cạnh việc giải quyết phí chuyển tiếp, thẻ thông minh và hệ thống thanh toán iện tử khác

ược sử dụng cho những ứng dụng giao thông khác, ví dụ chấp nhận thanh toán từ thẻ thông

minh trả trước ối tới iền ỗ xe, phí giao thông.

- Định dạng iện tử (electronic identification – e-ID)

Bởi vì thẻ thông minh có khả năng lưu trữ thông tin cá nhân bao gồm ảnh, nhận dạng sinh

trắc học, chữ ký số hóa và chìa khóa an toàn cá nhân nên chúng ược sử dụng trong nhiều loại

nhận dạng, kiếm soát truy cập và ứng dụng xác nhận. Ví dụ, một vài nước như Trung Quốc, Ấn

Độ, Bỉ ã lên kế hoạch hoặc thử nghiệm ưa ra chương trình thẻ thông minh ịnh dạng quốc gia.

Thẻ ược thiết kế ể giảm thủ tục ID và người dân có thể di chuyển tự do hơn trong nước. Thẻ ID

có kích thước như thẻ ngân hàng tiêu chuẩn và sẽ sử dụng con chip phi tiếp xúc. - Bảo vệ sức khỏe

Nói chung, thẻ thông minh ược sử dụng ể lưu trữ dữ liệu, ịnh dạng và xác nhận chủ thẻ, cho

phép hoặc giới hạn khả năng truy cập tới các công trình vật lý hoặc nguồn thông tin. Trong việc

bảo vệ sức khỏe, thẻ thông minh có những khả năng khác nhau, bao gồm:

- Lưu trữ thông tin y khoa cần thiết trong các trường hợp khẩn cấp.

- Tránh cho bệnh nhân phải cầm nhiều ơn thuốc của các bác sĩ khác nhau.

- Kiểm tra ịnh dạng của bệnh nhân và thông tin về bảo hiểm

- Rút ngắn thời gian làm thủ tục nhập viện và khi giải quyết các trường hợp khẩn cấp.

- Cung cấp cho các bác sĩ a khoa sự truy cập an toàn vào bệnh án của một bệnh nhân.

- Đấy nhanh quá trình thanh toán và khiếu nại.

- Bệnh nhân có thể truy cập vào hồ sơ bệnh án qua Internet.

Mặc dù thẻ thông minh bảo vệ sức khỏe ã ược xúc tiến ối với việc lưu kho dữ liệu (ví dụ lưu

giữ thông tin y khoa cần thiết), nhưng trên thực tế hầu hết những thẻ này chỉ ược sử dụng ể

kiểm tra quyền ối với các dịch vụ bảo vệ sức khỏe. Đây là lĩnh vực sử dụng trước hết của chúng,

ví dụ ở Đức và Pháp có hai chương trình thẻ thông minh bảo vệ sức khỏe lớn nhất thế giới.

Một trong những xu thế khác trong bảo vệ sức khỏe là sử dụng PKI ể ảm bảo an toàn truy

cập vào dữ liệu bảo vệ sức khỏe ược lưu giữ trên các mạng. Trong trường hợp này, thẻ thông

minh chứa ựng không chỉ mã khóa cần thiết ối với bác sĩ a khoa bảo vệ sức khỏe truy cập vào

dữ liệu của bệnh nhân, mà còn truy cập tới dữ liệu ược lưu trữ trong cơ sở dữ liệu của những

mạng khác. Ở Pháp, thế hệ tiếp theo của thẻ an toàn xã hội iện tử ược sử dụng trong thanh

toán bảo vệ sức khỏe ang tích hợp hệ thống mật mã trên cơ sở PKI. Chương trình thẻ thông

minh cho bảo vệ sức khỏe ang ược triển khai ở một số nước Châu Âu và Châu Á bao gồm Úc,

Bỉ, Cộng hòa Séc, Phần Lan, Đức, Ý, Hàn Quốc, Malaxia, Netherland, Na Uy, Rumani, Slôvenia,

Tây Ban Nha, Thụy Điển, Đài Loan và Vương Quốc Anh. Trong tất cả các nước này, vấn ề bảo vệ

sức khỏe do nhà nước cấp ngân sách hoặc nhà nước thực hiện. Vì lý do này, nhiều nước ã tiến 15 lOMoARcPSD| 38372003

hành hoặc ang trong quá trình triển khai thẻ thông minh ID ứng dụng a năng bổ sung thêm chức

năng bảo vệ sức khỏe. Thẻ ID của Malaxia ã có thông tin bảo vệ sức khỏe. Do lo lắng về quyền

tự do công dân và bí mật riêng tư, nhiều người do dự về dữ liệu sức khỏe cá nhân của họ bị lẫn

lộn với dữ liệu khác trong một thẻ. Hầu hết mọi người thích mang thẻ riêng, mặc dù thực tế là

hệ iều hành thẻ thông minh có thể ảm bảo sự tách biệt an toàn ứng dụng này với ứng dụng khác.

Đảm bảo an toàn thẻ thông minh

Thẻ thông minh lưu trữ và cung cấp khả năng truy cập vào các tài sản có giá trị khác (ví dụ

tiền iện tử) hoặc thông tin nhạy cảm (ví dụ như bệnh án). Vì vậy, chúng phải ược ảm bảo an

toàn chống lại những kẻ trộm, gian lận hoặc lạm dụng. Nói chung, thẻ thông minh an toàn hơn

các thẻ thanh toán thông thường trước ây. Nếu một số người lấy trộm ược một thẻ thanh toán,

số thẻ cũng như chữ ký của người chủ thẻ nhìn thấy rõ ràng. Mặc dù khó có thể giả mạo chữ

ký, nhưng trong một số trường hợp người bán hàng chỉ òi hỏi số thẻ ể thực hiện thanh toán.

Sự bảo vệ duy nhất ối với người chủ thẻ là có sự giới hạn trong số tiền họ sẽ chịu trách nhiệm

(ví dụ ở Mỹ là 50$). Nếu như thẻ lưu trữ giá trị bị ánh cắp (hoặc chủ thẻ làm mất), người chủ

thẻ ban ầu có thể bị lạm dụng.

Mặt khác, nếu thẻ thông minh bị mất cắp, kẻ cắp khó có khả năng sử dụng thẻ. Một số thẻ

thông minh chỉ ra số tài khoản, nhưng nhiều thẻ không chỉ ra thông số này. Trước khi thẻ sử

dụng thẻ, người chủ thẻ có thể bị yêu cầu nhập số PIN kết nối với thẻ. Về mặt lý thuyết, khó có

thể “hack” vào một thẻ thông minh. Hơn nữa, hầu hết các thẻ hiện giờ lưu trữ thông tin ở dạng

mã hóa. Thẻ thông minh có thể cũng mã hóa và giải mã dữ liệu ược tải về hoặc ọc từ thẻ. Do

những nhân tố này, khả năng hack một thẻ thông minh ược xếp vào cuộc tấn công “loại 3”,

nghĩa là chi phí hack và sử dụng thẻ lớn hơn nhiều lợi ích thu ược.

Thẻ lưu trữ giá trị (Stored value card)

Thẻ lưu trữ giá trị trông giống thẻ ghi nợ và thẻ tín dụng, hoạt ộng giống thẻ ghi nợ và thẻ

tín dụng. Giá trị tiền tệ của thẻ lưu trữ giá trị ược tải về trước trên thẻ. Xét từ góc ộ kỹ thuật và

vật lý, thẻ lưu trữ giá trị khác biệt ối với thẻ ghi nợ và thẻ tín dụng. Thẻ lưu trữ giá trị làm bằng

nhựa và có vạch từ tính ở mặt sau thẻ, có thể không có tên của chủ thẻ in trên thẻ. Giá trị tiền

tệ của thẻ ược lưu trong vạch từ tính. Điều này phân biệt thẻ lưu trữ giá trị với thẻ thông minh.

Với thẻ thông minh, giá trị ược lưu trong con chip. Thẻ lưu trữ giá trị cũng có thể ược sử dụng

ể thanh toán trực tuyến hoặc ngoại tuyến giống như cách thẻ ghi nợ và thẻ tín dụng ược sử

dụng- nhờ vào cùng mạng lưới, truyền thông mã hóa và giao thức ngân hàng iện tử. Sự khác

biệt về thẻ lưu trữ giá trị là mọi người có thể có thẻ mà không cần có iều kiện tài chính tiên

quyết hoặc một tài khoản ngân hàng hiện hành bên cạnh.

Thẻ lưu trữ giá trị có hai loại: thẻ mua hàng sử dụng với một mục ích và thẻ mua hàng sử

dụng với nhiều mục ích. Thẻ mua hàng sử dụng với một mục ích ược phát hành bởi một người

bán ặc biệt hoặc nhóm người bán, và chỉ có thể ược sử dụng ể mua hàng từ người bán hoặc

nhóm người bán ó. Thẻ phố buôn bán (mall cards), thẻ lưu trữ, thẻ quà, thẻ iện thoại trả trước

là những ví dụ của thẻ mua hàng với một mục ích. Ngược lại, thẻ mua hàng sử dụng với nhiều lOMoARcPSD| 38372003

mục ích có thể ược sử dụng ể thực hiện giao dịch ghi nợ ở nhiều cửa hàng bán lẻ. Thẻ mua hàng

với nhiều mục ích cũng có thể sử dụng cho mục ích khác như nạp tiền trực tiếp hoặc rút tiền từ

máy ATM. Một số thẻ sử dụng với nhiều mục ích ược phát hành bởi các ịnh chế tài chính và và

các hiệp hội thẻ có danh tiếng như Visa hoặc MasterCard. Chúng có thể ược sử dụng ở mọi nơi

mà loại thẻ này ược chấp nhận. Thẻ trả lương (Payroll), thẻ phúc lợi chính phủ và thẻ ghi nợ trả

trước là ví dụ cho loại thẻ mua hàng sử dụng với nhiều mục ích.

Thẻ lưu giữ giá trị có thể có ược bằng nhiều cách thức khác nhau. Người chủ hoặc cơ quan

chính phủ có thể phát hành thẻ như thẻ trả lương hoặc thẻ phúc lợi thay cho séc hoặc tiền gửi

trực tiếp. Thẻ quà ược mua và tải về bởi người bán hoặc nhóm người bán. Thẻ ghi nợ trả trước

có thể ược mua qua iện thoại, trực tuyến hoặc ở cá nhân nào ó tại các ịnh chế tài chính và ại lý

phi tài chính. Thẻ ghi nợ trả trước có thể ược cấp quỹ bởi tiền mặt, chuyển giao ngân hàng hữu

tuyến, lệnh chi tiền, séc tiền mặt, thẻ tín dụng khác, hoặc trực tiếp từ tiền trả lương và các

khoản chi trả của chính phủ.

Cùng với nhiều vấn ề khác, sự lựa chọn thẻ ghi nợ trả trước góp phần tạo nên một cách thức

tương ối ít rủi ro ể giáo dục cho thanh thiếu niên tinh thần trách nhiệm về phương diện tài

chính. Các doanh nghiệp, tổ chức có xu hướng mở rộng chương trình chi trả tiền trực tiếp vào

tài khoản nhân viên, iều này góp phần tăng trưởng thị trường thẻ ghi nợ trả trước. Giống như

chi trả tiền trực tiếp vào tài khoản, thẻ tiền lương có thể giảm áng kể sự quá tải về hành chính.

Thẻ tiền lương ặc biệt hữu ích ối với những công ty trong các ngành y tế, bán lẻ và những ngành

khác nơi mà lực lượng lao ộng là lao ộng bán thời gian hoặc lao ộng thời vụ, hầu như không có tài khoản ngân hàng. Vi thanh toán

Là hình thức thanh toán với những ơn hàng có giá trị thấp, thường dưới 10 USD. Một số

doanh nghiệp cung cấp dịch vụ: BitPass (bitpass.com); Paystone (paystone.com); PayLoadz

(payloadz.com); Peppercoin (peppercoin.com). Như ã nói ở trên, thẻ tín dụng không hoạt ộng

tốt với những thanh toán nhỏ như vậy. Người bán chấp nhận thẻ tín dụng phải trả một phí giao

dịch tối thiểu từ 25 ến 35 cents, và trả thêm từ 2 ến 3 % trị giá món hàng. Phí này tương ối

không áng kể ối với các giá trị thanh toán thẻ tín dụng trên 10$, nhưng là quá cao ối với những

giao dịch nhỏ. Thậm chí nếu phí giao dịch nhỏ hơn, phần lớn các thanh toán giá trị nhỏ ược

thực hiện bởi những người dưới 18 tuổi mà nhiều người trong số ó không có thẻ tín dụng hoặc thẻ ghi nợ.

Nhiều công ty ã ra sức phát triển các hệ thống thanh toán iện tử giá trị nhỏ. Mặc dù mỗi sản

phẩm thanh toán dưới 10$, nhưng các công ty thực hiện thanh toán theo nhiều cách khác nhau: -

BitPass: Để sử dụng BitPass (bitpass.com), người tiêu dùng trước hết thiết lập một “tài

khoản người mua” và nhập tiền vào tài khoản thông qua PayPal hoặc thẻ tín dụng, giống như

việc làm với thẻ trả trước hoặc thẻ lưu trữ giá trị. Đối với người bán và người cung cấp, BitPass

có thể ược lưu gửi hoặc thực hiện bằng thêm phần mềm cổng vào BitPass tới site TMĐT. Khi

người mua nhấp chuột vào nội dung kích hoạt BitPass, họ sẽ ược phần mềm BitPass nhắc nhở 17 lOMoARcPSD| 38372003

nhập mật khẩu. Một khi người mua ược xác nhận và chấp nhận, tài khoản BitPass của người

mua ược ghi nợ và người bán ược thanh toán hoặc qua PayPal hoặc bằng chuyển tiền iện tử.

BitPass có khoảng 1000 người bán và cung cấp trong chương trình. -

Paystone: Với Paystone (paystone.com), người mua thiết lập một tài khoản trả trước sử

dụng dịch vụ thanh toán hóa ơn của ngân hàng người mua hoặc bằng cách chuyển mặt vào bất

kỳ tài khoản nào thuộc Ngân hàng Mỹ. Người bán hoặc người cung cấp thực hiện Paystone bằng

cách thêm ường dẫn ặc biệt tới hệ thống thanh toán iện tử giá trị nhỏ của Paystone. Khi người

mua nhấp chuột vào ường dẫn tới Paystone, người mua ược ưa ến hệ thống Paystone, nơi mà

người mua nhập mật khẩu của họ. Tài khoản của người mua ược ghi nợ và người mua ược dẫn

trở lại nội dung mà họ ã mua. -

PayLoadz: PayLoadz (payloadz.com) hoạt ộng kết hợp với PayPal. Người mua thực sự

mua nội dung thông qua PayPal. Để sử dụng PayLoadz, người bán hoặc người cung cấp cần thiết

lập tài khoản ở cả PayPal và PayLoadz và thêm ường dẫn PayLoadz ặc biệt tới trang thanh toán

iện tử của họ. Khi việc mua ược thực hiện, site của PayLoadz hoạt ộng ằng sau site của PayPal

ể hoàn thành giao dịch và ể báo cho người mua bằng thư iện tử nơi họ có thể lấy ược nội dung họ ã mua. -

Peppercoin: Với Peppercoin (peppercoin.com) không có sự trả trước. Người sử dụng

nhập thông tin thẻ tín dụng hoặc thẻ ghi nợ khi họ muốn mua hàng. Để tránh phí giao dịch liên

quan ến việc mua bán bằng thẻ ghi nợ và thẻ tín dụng, phần mềm Peppercoin hoạt ộng trên

nền, tập hợp những cuộc mua của nhiều người mua và người bán khác nhau thành một vài giao

dịch lớn. Theo cách này sẽ giảm ược chi phí giao dịch cho người bán và người mua.

Hệ thống thanh toán séc iện tử

Việc sử dụng séc iện tử ang phát triển nhanh chóng. Người bán hàng trên Web hy vọng rằng

séc iện tử sẽ làm tăng doanh thu bằng cách tiếp cận khách hàng không có thẻ tín dụng hoặc

không sẵn sàng cung cấp số thẻ tín dụng trực tuyến.

Một séc iện tử là một phiên bản iện tử hoặc ại diện cho séc giấy. Séc iện tử chứa ựng thông

tin tương tự như séc giấy, có thể ược sử dụng ở bất cứ chỗ nào mà séc giấy ược sử dụng và dựa

trên khung pháp lý tương tự. Séc iện tử hoạt ộng về cơ bản là giống séc giấy, nhưng ở hình thức

thuần túy iện tử với ít các bước thủ công hơn. Với việc mua bằng séc iện tử trực tuyến, người

mua ơn giản cung cấp cho người bán số tài khoản của mình, số chỉ dẫn ngân hàng chín ký tự,

loại tài khoản ngân hàng, tên trong tài khoản ngân hàng, và số tiền thanh toán. Số tài khoản và

số chỉ dẫn ược trình bày ở cuối tờ séc trong các ký tự và các số nhận dạng ký tự mực từ tính

(MICR –Magnetic Ink Character Recognition).

Séc iện tử dựa trên hoạt ộng ngân hàng và kinh doanh hiện hành và có thể ược sử dụng bởi

bất kỳ doanh nghiệp nào có tài khoản séc, bao gồm cả các doanh nghiệp nhỏ và vừa không thể

áp dụng các hình thức thanh toán iện tử khác (như thẻ tín dụng hoặc thẻ ghi nợ). Séc iện tử và

những hình thức thanh toán tương ương cũng có thể ược sử dụng ối với mua hàng giữa cá nhân

với nhau. Trong trường hợp này, người bán nhận một séc giấy từ người mua tại iểm bán hàng, lOMoARcPSD| 38372003

sử dụng thông tin MICR và kiểm tra số chỉ dẫn ngân hàng ể hoàn thành giao dịch, sau ó làm mất giá trị và trả nó về cho người mua. Hầu hết các doanh nghiệp dựa vào phần mềm bên thứ ba ể thực hiện thanh toán séc iện tử. CheckFree, Telecheck, AmeriNet,

Paymentech và Authorize.Net là một số hãng lớn bán phần mềm và hệ thống cho phép người

bán trực tuyến chấp nhận và xử lý séc iện tử trực tiếp từ một website. Phần lớn những phần

mềm ược các hãng khác nhau cung ứng hoạt ộng theo cùng một cách thức. Trung tâm thanh toán bù trừ tự ộng

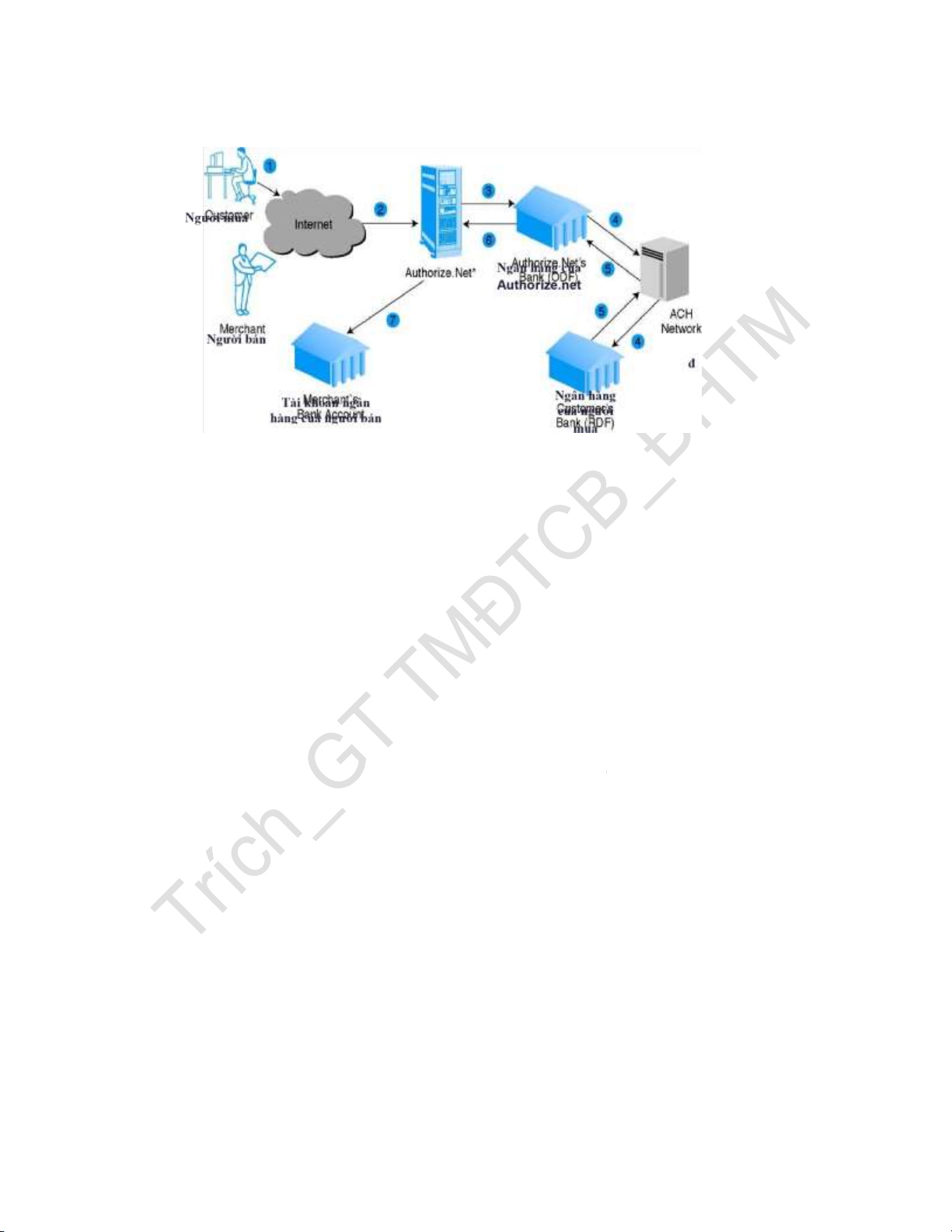

Hình 6.4: Quy trình thanh toán séc iện tử của Authorize.Net

Hệ thống ược chỉ ở hình 6.4 dựa trên Authorize.Net, là iển hình cho các quá trình cơ bản

thường ược sử dụng ể hỗ trợ cho séc iện tử. Về cơ bản, quá trình gồm bảy bước. Đầu tiên,

người bán nhận ược sự cấp phép viết tay hoặc iện tử từ khách hàng nạp tiền vào tài khoản

ngân hàng của họ (bước 1). Tiếp theo, người bán truyền một cách an toàn các thông tin về giao

dịch ến máy chủ cổng thanh toán của Authorize.Net (bước 2). Giao dịch ược chấp nhận hoặc bị

từ chối là dựa vào tiêu chí của cổng thanh toán. Nếu ược chấp nhận, Authorize.Net ịnh dạng

thông tin giao dịch và gửi chúng như một giao dịch thanh toán bù trừ tự ộng tới ngân hàng ODFI

(Originating Depository Financial Institution) của Authorize.Net với phần còn lại của giao dịch

ược nhận ngày hôm ó. Ngân hàng của Authorize.Net tiếp nhận thông tin giao dịch và gửi chúng

ến Mạng trung tâm thanh toán bù trừ tự ộng ể xử lý. Mạng trung tâm thanh toán bù trừ tự ộng

sử dụng thông tin tài khoản ngân hàng ã ược cung cấp với giao dịch ể xác ịnh ngân hàng nắm

giữ tài khoản của khách hàng (bước 4). Mạng trung tâm thanh toán bù trừ tự ộng hướng dẫn

ngân hàng nắm giữ tài khoản của khách hàng thực hiện thanh toán hoặc hoàn trả lại tài khoản

khách hàng (khách hàng là người nhận). Ngân hàng nắm giữ tài khoản của khách hàng chuyển

tiền từ tài khoản của khách hàng sang Mạng trung tâm thanh toán bù trừ tự ộng (bước 5). Mạng

trung tâm thanh toán bù trừ tự ộng chuyển tiếp tiền tới ngân hàng của Authorize.Net. Ngân

hàng của Authorize.Net gửi trả lại Authorize.Net (bước 6). Sau giai doạn xử lý ngân quỹ, 19 lOMoARcPSD| 38372003

Authorize.Net thiết lập một giao dịch thanh toán bù trừ tự ộng riêng biệt ể ưa tiền thu ược dạng

séc iện tử tới tài khoản ngân hàng của người bán (bước 7).

Như hình 6.5 minh họa quá trình thanh toán bằng séc iện tử ở Mỹ dựa hoàn toàn vào Mạng

trung tâm thanh toán bù trừ tự ộng (Automated Clearing House – AHC). Mạng trung tâm thanh

toán bù trừ tự ộng là một hệ thống chuyển khoản iện tử ịnh hướng khối toàn quốc cung cấp

dịch vụ bù trừ tự ộng thanh toán iện tử liên ngân hàng cho tất cả các ịnh chế tài chính tham gia.

Hệ thống Dự trữ Liên bang và Mạng thanh toán iện tử hoạt ộng như các trung tâm thanh toán

bù trừ tự ộng. Chúng chuyển và nhận các dòng thanh toán ACH. Các dòng ACH có hai loại: các

dòng tín dụng hoặc các dòng ghi nợ. Một dòng tín dụng ACH ghi có vào tài khoản của người

nhận. Ví dụ, khi một khách hàng thanh toán một hóa ơn ược một công ty gửi tới, công ty là

người nhận mà tài khoản của công ty ược ghi có. Mặc khác, dòng ghi nợ ghi nợ cho tài khoản

của người nhận. Ví dụ, nếu một khách hàng cấp phép thanh toán trước cho một công ty, sau ó,

khách hàng là người nhận và tài khoản của khách hàng ược ghi nợ.

Thanh toán bằng séc iện tử có rất nhiều lợi ích : -

Người bán cắt giảm ược chi phí quản lý -

Người bán nhận ược tiền từ người mua nhanh hơn, an toàn hơn và không mất

thời gian xử lý giấy tờ -

Cải tiến hiệu quả quy trình chuyển tiền ối với cả người bán và tổ chức tài chính -

Cung cấp thông tin chi tiết về việc mua hàng trên tài khoản của người mua -

Không yêu cầu khách hàng tiết lộ các thông tin về tài khoản của mình cho các

nhân khác trong quá trình giao dịch -

Không yêu cầu khách hàng phải thường xuyên gửi các thông tin tài chính nhạy cảm trên web -

Tiết kiệm so với thanh toán bằng thẻ tín dụng cho người bán -

Nhanh và tiện lợi hơn so với séc giấy

Phương pháp sử dụng séc iện tử -

Phương pháp in và thanh toán “Print & Pay”. Để sử dụng phương thức này khách hàng

phải mua một phần mềm cho phép mình in những tấm séc ra và chuyển séc ó ến ngân hàng của

mình ể nhận tiền. Quá trình xử lý séc trực tuyến cũng giống như séc thông thường, khi phát

sinh thanh toán séc ược chuyển ến ngân hàng và phải ược ngân hàng chứng nhận thì séc ó mới có giá trị. -

Trung tâm giao dịch, giống như phương pháp “Print and Pay”, người sử dụng séc phải

nhập tất cả các thông tin trên séc vào form tại cửa hàng ảo. Những thông tin ó sẽ ược mã hoá

và chuyển trực tiếp tới ngân hàng và sẽ ược xử lý trong vòng 48 giờ. Sau ó, toàn bộ số tiền của

giao dịch sẽ ược chuyển từ tài khoản của người mua sang tài khoản của người bán. Kèm theo

ó, là một “báo có” trực tuyến vào tài khoản của người bán và một “báo nợ” ược gửi bằng email

cho người mua. Phương pháp này nhanh hơn phương pháp “print & pay” bởi vì tất cả các thông lOMoARcPSD| 38372003

tin cần thiết của khách hàng sẽ ược nhập trực tiếp trên mạng ngay khi giao dịch ang ược thực

hiện, và những tấm séc ó luôn ược ảm bảo có giá trị.

Hệ thống xuất trình và thanh toán hóa ơn iện tử

Hóa ơn là một chứng từ yêu cầu thanh toán ối với một ơn hàng ã ược thực hiện trước ó.

Hóa ơn iện tử cũng ược nói tới như một hệ thống xuất trình và thanh toán hóa ơn iện tử

(Electronic Bill Presentment and Payment - EBPP). Xuất trình liên quan ến việc lấy thông tin ược

in trên hóa ơn và lưu nó trong máy chủ web xuất trình hóa ơn. Khi hóa ơn có hiệu lực trên máy

chủ Web thì khách hàng có thể truy cập vào hóa ơn thông qua trình duyệt, xem lại và thanh

toán hóa ơn qua phương tiện iện tử. Sau khi ã nhận ược thanh toán, hóa ơn phải ược ưa trở lại

hệ thống báo thu tài khoản của chủ hóa ơn. Nói chung, thanh toán ược chuyển từ tài khoản sec

của khách hàng thông qua ACH. Trong hệ thống hóa ơn iện tử, khách hàng có thể là các cá nhân hoặc là công ty.

Cho ến nay, phần lớn khách hàng vẫn thanh toán hóa ơn theo cách truyền thống bằng

cách gửi séc giấy thông qua bưu iện, tuy nhiên hóa ơn iện tử ngày càng ược sử dụng nhiều

hơn. Các phương thức thanh toán hóa ơn iện tử Có 3 cách ể thanh toán hóa ơn trên internet:

- Thanh toán thông qua một ngân hàng trực tuyến: Khách hàng ăng ký sử dụng dịch vụ

thanh toán hóa ơn trực tuyến của một ngân hàng và thực hiện tất cả việc thanh toán từ một

website duy nhất. Một số ngân hàng cho phép sử dụng miễn phí ối với tài khoản ký gửi, nhưng

có một số ngân hàng ề nghị miễn phí nếu chủ tài khoản duy trì một bản cân ối tối thiểu. Những

ngân hàng khác lại yêu cầu phí hàng tháng từ 5 ến 7$.

- Thanh toán trực tiếp tại site người lập hóa ơn: Khách hàng thực hiện việc thanh toán tại

website của người lập hối phiếu hoặc bằng thẻ tín dụng, hoặc cung cấp cho người lập hối phiếu

thông tin cần thiết ể ể hoàn thành việc rút tiền trực tiếp từ tài khoản của khách hàng.

Nhà cung cấp dịch vụ tài

Hình 6.5. Quy trình thanh toán bằng hối phiếu iện tử

Hình 6.5 chỉ ra những bước chung trong quá trình EBPP của người lập hóa ơn. Người lập

hóa ơn cung cấp những thông tin hóa ơn cần thiết cho khách hàng trên website của mình hoặc

ở trên những trang Web cung cấp dịch vụ thanh toán hóa ơn (bước 1). Khi khách hàng nhìn

thấy hóa ơn (bước 2), khách hàng sẽ cấp phép và bắt ầu việc thanh toán trên website ó (bước

3). Việc thanh toán có thể ược thực hiện bởi thẻ tín dụng, thẻ ghi nợ hoặc ghi nợ ACH. Sau ó,

người lập hóa ơn tiến hành một giao dịch thanh toán (bước 4), chuyển tiền thông qua hệ thống

thanh toán, ghi có cho người lập hóa ơn và ghi nợ cho khách hàng (bước 5). 21 lOMoARcPSD| 38372003

- Người cung cấp dịch vụ hóa ơn: Khách hàng ăng ký ể nhận và thanh toán hóa ơn cho

nhiều người lập hóa ơn ( ăng ký dịch vụ). Thông tin ăng ký của khách hàng ược chuyển tiếp tới

tất cả người lập hóa ơn. Đối với mỗi chu kỳ thanh toán hóa ơn, người lập hóa ơn gửi một bản

tổng hợp hóa ơn hoặc chi tiết hóa ơn cho người cung cấp dịch vụ hóa ơn (xuất trình). Bản tổng

hợp hóa ơn liên kết với chi tiết hóa ơn lưu cùng với người lập hóa ơn hoặc người cung cấp dịch

vụ hóa ơn ược chuyển ến người tập hợp dữ liệu và sẵn sàng ược khách hàng sử dụng (xuất

trình). Khách hàng xem xét hóa ơn và thực hiện theo lời chỉ dẫn thanh toán (thanh toán). Người

cung cấp dịch vụ khách hàng (CSP) hoặc người tập hợp dữ liệu thực hiện một giao dịch thanh

toán tín dụng chuyển tiền thông qua hệ thống thanh toán tới người lập hóa ơn (thanh toán).

Dữ liệu về số tiền chuyển ược cung cấp cho người lập hóa ơn là người ưa những thông tin này

tới hệ thống báo thu tài khoản của chính mình ( ưa thông tin lên).

* Lợi ích của hóa ơn iện tử

Trên quan iểm của một số hãng hóa ơn, hóa ơn iện tử có một số ưu việt. Lợi ích dễ nhận

thấy nhất là giảm chi phí liên quan tới lập hóa ơn và xử lý thanh toán. Con số ước tính cho thấy

chi phí ối với mỗi hóa ơn giấy là từ 0,75 ến 2,70 ô la, còn hóa ơn iện tử là từ 0,25 ến 0,30 ô la

mỗi hóa ơn. Có những ngành cho biết trung bình tiết kiệm chi phí từ 1 ến 5 ô la cho mỗi hóa ơn

iện tử. Hóa ơn iện tử cũng làm cho dịch vụ khách hàng tốt hơn. Khách hàng không những ược

các ại diện chăm sóc khách hàng phục vụ, có thể nhìn thấy trực tiếp hóa ơn ược xuất trình như

thế nào, mà còn có thể truy cập tới Hệ thống các câu hỏi thường gặp và Hộp thư trợ giúp.

Một ưu việt khác liên quan ến quảng cáo. Một hóa ơn giấy có thể bao gồm cả phần quảng

cáo và marketing kèm thêm, tuy nhiên mọi khách hàng ều thường nhận ược những quảng cáo

và tài liệu giống nhau. Với hóa ơn iện tử, phần nội dung gắn kèm có thể ược cá biệt hóa ối với

từng khách hàn. Nếu như khách hàng trả lời phần phần nội dung gắn kèm thì rất dễ dàng ánh

giá ược quảng cáo có kết quả như thế nào.

Hóa ơn iện tử cũng em lại nhiều lợi ích cho khách hàng. Hóa ơn iện tử giúp giảm những chí

phí khách hàng loại bỏ chi phí séc, bưu phẩm phí và phong bì. Hóa ơn iện tử làm ơn giản hóa và

tập trung hóa việc xử lý thanh toán và làm thuận lợi hóa quá trình hạch toán. Khách hàng có

thể xem lại và thanh toán hóa ơn gần như mọi lúc. Với cách này, khách hàng kiểm soát trực tiếp thời gian thanh toán.

Đã từ lâu, CheckFree (checkfree.com) là nhà bán hóa ơn iện tử bên thứ ba hàng ầu.

CheckFree ược thành lập vào năm 1981 và hiện giờ có trụ sở ở Atlanta, bang Georgia. CheckFree

là bên cung cấp dịch vụ hóa ơn, tập hợp tất cả những hóa ơn của một khách hàng thành một

xuất trình thanh toán ơn nhất. Nó có thể thực hiện thanh toán với những công ty không thực

hiện hóa ơn iện tử. CheckFree phục vụ khoảng 6 triệu khách trong hơn 1000 doanh nghiệp và

trên 350 tổ chức tài chính (bao gồm hầu hết các ngân hàng Mỹ). Bên cạnh những dịch vụ này,

CheckFree còn quản lý doanh mục vốn ầu tư, các sản phẩm và dịch vụ iều hòa, chuyển khoản

sec, xử lý hóa ơn iện tử và thanh toán, phân phối báo cáo iện tử, TMĐT khách hàng, và trong

nhiều năm nó dẫn ầu trong xử lý các thanh toán ACH. Hiện nay, hơn hai phần ba các thanh toán

ACH toàn quốc ược CheckFree thực hiện. CheckFree nhắc nhở người sử dụng nếu có vấn ề nẩy lOMoARcPSD| 38372003

sinh với bất kỳ vụ thanh toán nào, người sử dụng có thể gửi những thông tin về giao dịch cho

Quicken hoặc Microsoft Money.See ể hỗ trợ.

4. Thanh toán iện tử trong giao dịch B2B

Thanh toán B2B thường rộng hơn và phức tạp hơn nhiều so với các thanh toán B2C. Giá trị

thanh toán lên ến hàng trăm nghìn ô la, việc mua sắm và thanh toán liên quan ến nhiều mặt

hàng và phương tiện vận chuyển, thường gây ra những cuộc tranh cãi cần những biện pháp ặc

biệt ể giải quyết. Hóa ơn iện tử ơn giản và hệ thống EBPP thiếu tính nghiêm ngặt và an toàn ể

thực hiện thanh toán B2B.

a) Thực trạng thanh toán B2B

Thanh toán B2B là một phần của chuỗi cung ứng tài chính rộng lớn bao gồm mua sắm, quản

lý hợp ồng, thực hiện, tài chính, bảo hiểm, phân loại tín dụng, xác nhận gửi hàng, theo dõi ơn

hàng, chấp nhận thanh toán, kết nối chuyển tiền, vào sổ cái chung. Đứng trên góc ộ người mua,

chuỗi cung ứng bao gồm quá trình từ mua ến thanh toán. Trên phương diện người bán, chuỗi

cung ứng nói trên liên quan ến chu kỳ từ nhận ơn ặt hàng ến thu tiền. Không phụ thuộc vào góc

ộ người bán hay người mua, trong quản lý chuỗi cung ứng tài chính, mục ích là tối ưu hóa các

tài khoản (A/P) và tài khoản nhận (A/R), quản lý tiền mặt, vốn luân chuyển, chi phí giao dịch, rủi

ro tài chính và quản lý tài chính.

Không giống như chuỗi cung ứng lớn (vật lý), chuỗi cung ứng tài chính của hầu hết công ty

còn phi hiệu quả tạo nên bởi các một loạt các nhân tố, bao gồm : -

Thời gian cần thiết ể tạo lập, chuyển khoản và xử lý các thủ tục giấy tờ. -

Chi phí và lỗi liên quan ến việc tạo lập và chỉnh sửa thủ công các tài liệu. -

Thiếu tính minh bạch trong kiểm kê và tiền mặt khi hàng hóa ang vận ộng trong chuỗi cung ứng. -

Có nhiều tranh cãi do dữ liệu sai sót hoặc thiếu. -

Các giải pháp bị tách biệt, không chỉ ra cách xử lý ồng bộ cả chu kỳ kinh doanh.

Những nhân tố phi hiệu quả này ặc biệt dễ nhận thấy trong A/P và A/R, nơi mà việc thanh

toán vẫn ược thực hiện trên giấy tờ.

Các cuộc khảo sát doanh nghiệp cho thấy phần lớn các thanh toán B2B cho ến nay vẫn thực

hiện bằng các phương pháp truyền thống. Đa số thanh toán B2B vẫn ược thực hiện bằng séc và

những rào cản ối với thanh toán iện tử về bản chất vẫn như vậy. Tuy nhiên, nhiều tổ chức tỏ ý

sẵn sàng chuyển từ thanh toán bằng séc sang thanh toán iện tử trong tương lai.

Thanh toán iện tử dược sử dụng ngày càng rộng rãi ể giải ngân và thu ngân khi mà các

doanh nghiệp là người cung ứng hoặc khách hàng lớn. Tuy nhiên, không phụ thuộc vào mối

quan hệ thương mại giữa các doanh nghiệp, tín dụng ACH là hình thức thanh toán iện tử ược

sử dụng rộng rãi nhất, sau ó là chuyển khoản hữu tuyến. Thẻ mua sắm và ghi nợ ACH ít khi ược sử dụng. 23 lOMoARcPSD| 38372003

Có nhiều rào cản ối với thanh toán iện tử. Hầu hết các công ty ều có thể liệt kê hàng loạt

nhân tố kìm hãm việc chuyển sang thanh toán iện tử. Bốn rào cản chính là: thiếu ội ngũ nhân

viên tin học, chưa có sự tích hợp giữa thanh toán và hệ thống kế toán, thiếu ịnh dạng tiêu

chuẩn hóa cho các thông tin chuyển tiền và sự thiếu khả năng của các ối tác thương mại trong

việc gửi hoặc nhận thanh toán iện tử với thông tin chuyển tiền ầy ủ.

b) Hệ thống xuất trình và thanh toán hóa ơn doanh nghiệp (Enterprise Invoice Presentment and Payment - EIPP)

Quá trình mà trong ó các công ty xuất trình hóa ơn và thực hiện thanh toán ối với một công

ty khác qua Internet gọi là Xuất trình và thanh toán hóa ơn doanh nghiệp (Enterprise Invoice

Presentment and Payment - EIPP). Đối với nhiều doanh nghiệp, việc xuất trình và thanh toán

tốn nhiều chi phí và thời gian. Chi phí có thể lên ến 15$ ể có một hóa ơn giấy rồi từ 25 ến 50$ ể

giải quyết một hóa ơn có tranh cãi. Còn về mặt thanh toán, có khi mất 3 ến 5 ngày ể gửi một

séc bằng bưu iện. Điều này có nghĩa là hàng triệu ô la trong thanh toán B2B ang bị lãng phí, ồng

thời làm giảm dòng tiền của người nhận và tăng lượng tiền họ phải vay ể bù vào khoản ó. Cũng

như vậy, xử lý hóa ơn và tiền trả hàng năm có thể dẫn ến các sai sót, và tiếp ó gây nên các tranh

cãi làm chậm việc thanh toán. Mỗi công ty hàng năm thực hiện hàng ngàn hóa ơn và thanh

toán, việc giảm thời gian, chi phí hoặc giảm sai sót có thể giúp tiết kiệm hàng triệu ô la. Theo

như cuộc khảo sát gần ây của Quỹ tài trợ nghiên cứu tín dụng, Mỹ (Credit Research Foundation),

nguyên nhân chính mà các công ty chuyển sang giải pháp EIPP là ể thúc ẩy dòng tiền, dịch vụ

khách hàng trong quá trình xử lý hóa ơn, chuyển tiền và hoàn thiện những dữ liệu có thể ược

sử dụng ể giúp giảm chi phí xử lý hóa ơn. * Các mô hình EIPP

EIPP tự ộng hóa dòng công việc liên quan ến xuất trình và thanh toán. Giống EBPP, có ba

mô hình EIPP: trực tiếp người bán, trực tiếp người mua và người cung cấp dịch vụ.

- Trực tiếp người bán: Giải pháp này liên kết một người bán với nhiều người mua về việc

xuất trình hóa ơn. Người mua truy cập vào website của người bán rồi ăng nhập chương trình

EIPP của người bán. Người bán khởi tạo hóa ơn trong hệ thống và thông báo cho người mua

tương ứng rằng họ ã sẵn sàng ể xem xét. Người mua truy cập và website người bán ể xem xét

và phân tích hóa ơn. Người mua có thể cho phép thanh toán hoá ơn hoặc tiến hành thương

lượng. Trên cơ sở các quy tắc ã ịnh trước, thương lượng có thể ược chấp nhận, từ chối hoặc

xem xét lại một cách tự ộng. Khi việc thanh toán ã ược cho phép và thực hiện, tổ chức tài chính

của người bán sẽ xử lý giao dịch thanh toán.

Mô hình này ược sử dụng iển hình khi có quan hệ ã ược thiết lập từ trước giữa người mua

và người bán. Nếu một người bán phát hành nhiều hóa ơn hoặc hóa ơn có giá trị cao, thì sau ó

có thể nhận ược khoản thưởng áng kể khi thực hiện EIPP. Chính vì lý do này mà mô hình thường

ược các công ty hoạt ộng trong lĩnh vực sản xuất, viễn thông, ngành phục vụ công cộng, chăm

sóc sức khỏe, ngành dịch vụ tài chính áp dụng.

- Trực tiếp người mua: Trong mô hình này, có một người mua trong khi nhiều người bán.

Người bán ăng nhập vào hệ thống EIPP của người mua ở website của người mua. Người bán lOMoARcPSD| 38372003

gửi hóa ơn tới EIPP của người mua, sử dụng ịnh dạng của người mua. Khi một hóa ơn ược gửi,

người mua sẽ ược thông báo. Người mua xem xét và phân tích hóa ơn trên hệ thống. Người

mua thông báo mọi bất ồng ến người bán tương ứng. Trên cơ sở các quy tắc ã ược quy ịnh từ

trước, tranh luận có thể ược chấp nhận, từ chối hoặc xem xét lại một cách tự ộng. Một khi hóa

ơn ược chấp nhận, người mua sẽ cho phép thanh toán và tổ chức tài chính của người mua tiến hành xử lý giao dịch.

Đây là mô hình ang phát triển, dựa trên vị trí chi phối của người mua trong các giao dịch

B2B. Nó ược sử dụng khi người mua thực hiện khối lượng lớn hóa ơn. Các công ty như WalMart

ang tiến hành thiết lập EIPP trực tiếp người mua.

- Người cung cấp dịch vụ: Đây là mô hình nhiều người bán - nhiều người mua, trong ó

người cung cấp dịch vụ óng vai trò là trung gian thu gom và tập hợp hóa ơn từ nhiều người bán

và thanh toán từ nhiều người mua khác nhau. Người cung cấp dịch vụ là bên thứ ba không chỉ

cung cấp dịch vụ EIPP mà còn các dịch vụ tài chính khác (ví dụ như bảo hiểm, giữ các bản giao

kèo). Trong mô hình này, người bán và người mua ăng ký với hệ thống EIPP của người cung cấp

dịch vụ. người bán thiết lập và chuyển thông tin hóa ơn cho hệ thống EIPP. Người cung cấp dịch

vụ thông báo cho tổ chức người mua tương ứng là hóa ơn ã sẵn sàng. Người mua xem xét lại

và phân tích hóa ơn. Thương lượng có thể ược thực hiện thông qua người cung cấp dịch vụ

EIPP. Trên cơ sở các quy tắc ã ược ịnh trước, tranh luận có thể ược chấp nhận, từ chối hoặc

xem xét lại một cách tự ộng. Khi ngươi mua cho phép thanh toán hóa ơn, người cung cấp dịch

vụ tiến hành việc thanh toán. Việc thanh toán có thể ược thực hiện hoặc bởi tổ chức ngân hàng

của người mua hoặc bởi tổ chức ngân hàng của người bán.

Mô hình người cung cấp dịch vụ giúp tránh ược nhiều phiền phức kéo theo khi thực hiện

và hoàn tất một EIPP. Mô hình này ã phát triển ổn ịnh trong những ngành mà nhiều người mua

cùng tin tưởng vào những người bán. Mạng lưới dịch vụ thanh toán Xign (XPSN, xing.com), dịch

vụ trao ổi toàn cầu (GXS), TradeGid (gxs.com) và Mạng lưới các nhà cung cấp thương mại mở

hoàn hảo (OSN, perfect.com) là những nhà cung cấp dịch vụ bên thứ ba liên kết hàng ngàn nhà

cung ứng và người mua. XPSN có hơn 10000 nhà cung ứng hoạt ộng trong mạng lưới của họ,

thực hiện hơn 20 tỷ ô la trong các giao dịch. Trading Grid của GSX duy trì thương mại trực tuyến

giữa 30000 khách hàng trên hơn 60 nước, thực hiện hơn một tỷ giao dịch iện tử trị giá một

nghìn tỷ ô la hàng hóa và dịch vụ. OSN của Công ty Thương mại hoàn hảo kết nối hơn 8000 nhà

cung ứng. Mỗi mạng lưới này ều giúp loại trừ việc tiếp xúc iểm - iểm giữa người bán và người

mua, tự ộng hóa các chức năng cơ bản của quá trình A/P bao gồm nhận hóa ơn, sự thông qua,

gửi hoá ơn, quản lý tranh chấp, chấp thuận và thanh toán; và bổ sung và tích hợp với hệ thống

mua sắm hiện hành của người mua và người bán.

* Các phương án thực hiện thanh toán trong EIPP

Có nhiều phương án trực tuyến ể thực hiện thanh toán trong hệ thống EIPP. Các phương

án khác nhau về chi phí, tốc ộ, khả năng kiểm tra, mức ộ tiếp cận và kiểm soát. Lựa chọn phương 25 lOMoARcPSD| 38372003

án cụ thể nào phụ thuộc vào yêu cầu của người bán và người mua. Có một số phương án thanh

toán B2B thường xuyên ược dùng như sau:

- Mạng ACH: Mạng ACH chính là mạng làm nền tảng cho quá trình xử lý séc iện tử ( ã ề

cập ở mục 6.2.3). Sự khác nhau là thanh toán B2B bị giới hạn bởi ba loại thay ổi phụ thuộc vào

lượng thông tin chuyển tiền i kèm theo các thanh toán. Thông tin chuyển tiền giúp người mua

và người bán kiểm tra chi tiết hóa ơn hoặc một thanh toán cụ thể. Ba loại dòng thanh toán ACH

trong các giao dịch B2B là: (1), Tập trung và giải ngân tiền mặt (CCD – Cash Concentration or

Disbursement) là hình thức thanh toán ơn giản sử dụng cho các hóa ơn ơn lẻ, không có các dữ

liệu chuyển tiền i kèm, ược người mua khởi tạo và ghi có cho tài khoản người bán; (2), Tập trung

và giải ngân tiền mặt với phụ lục (CCD+ – Cash Concentration or Disbursement with Addenda),

giống như hình thức thanh toán CCD ngoại trừ nó có lượng nhỏ dữ liệu ( ến 80 ký tự) về chuyển

tiền kèm theo; (3), Trao ổi thương mại tập oàn (CTX – Corprate Trade Exchange) thường ược

sử dụng ể thanh toán các hóa ơn khác nhau và có lượng dữ liệu chuyển tiền lớn ( ến 9.999 dòng

ghi, mỗi dòng ến 80 ký tự) kèm theo.

Không yêu cầu phần cứng ặc biệt bắt buộc phải có ể sử dụng mạng ACH. Chi phí của phần

mềm ể khởi tạo các giao dịch ACH phụ thuộc vào khối lượng giao dịch CTX. Khối lượng CTX lớn

òi hỏi ầu tư lớn hơn. Bên cạnh chi phí phần cứng và phần mềm, các tổ chức tài chính của người

mua và người bán cũng yêu cầu trả phí tổn về tài liệu, duy trì, giao dịch và phí thực hiện ngoại

lệ ối với các giao dịch ACH.

- Thẻ mua sắm: Mặc dù thẻ tín dụng là công cụ ược lựa chọn trong thanh toán B2C, nhưng

không phải là công cụ trên thị trường B2B. Trên thị trường B2B, các công ty và tổ chức tín dụng

lớn khuyến khích các doanh nghiệp và cơ quan chính phủ sử dụng thẻ mua sắm thay vì séc cho

những giao dịch giá trị thấp và lặp i lặp lại.

Thẻ mua sắm (p-card) là thẻ thanh toán với mục ích ặc biệt ược cấp cho nhân viên công ty.

Chúng ược sử dụng ể thanh toán những nguyên liệu và dịch vụ phi chiến lược (như ồ dùng văn

phòng, nội thất văn phòng, máy tính, dịch vụ sửa chữa và bảo trì, dịch vụ ưa tin và dịch vụ lao

ộng tạm thời) tới một mức giới hạn (thường từ 1000 ến 2000 ô la). Những mua sắm này thường

chiếm a số về mặt số lượng các cuộc thanh toán của công ty, nhưng chiếm tỷ lệ phần trăm rất

nhỏ số tiền mà công ty phải bỏ ra. Thẻ mua sắm hoạt ộng tương tự như các thẻ nạp tiền khác

và ược sử dụng trong cả mua sắm trực tuyến và ngoại tuyến. Sự khác biệt chủ yếu giữa thẻ tín

dụng và thẻ mua sắm là thẻ mua sắm là tài khoản không tuần hoàn, nghĩa là cần phải thanh

toán ầy ủ vào mỗi tháng, thường là trong vòng 5 ngày cuối thời hạn hối phiếu.

Thẻ mua sắm giúp các công ty và cơ quan chính phủ thống nhất ược việc mua sắm của các

chủ thẻ khác nhau trong một tài khoản duy nhất và vì vậy có thể ưa ra một hóa ơn riêng thanh

toán ược qua EDI, EFT hoặc séc iện tử. Điều này giúp giải phóng bộ phận mua sắm khỏi các hoạt

ộng mua sắm liên miên, không phải tổng hợp lại những hóa ơn riêng biệt. Với một hóa ơn ơn

lẻ, việc hạch toán ược thực hiện nhanh hơn và giúp công ty và tổ chức có ược chiết khấu do

thanh toán nhanh hơn. Một hóa ơn ơn lẻ giúp công ty và tổ chức phân tích dễ dàng hơn hành

vi chi tiêu của các chủ thẻ. Cuối cùng, giới hạn chi tiêu giúp dễ dàng hơn trong việc kiểm soát lOMoARcPSD| 38372003

việc mua sắm không ược lên kế hoạch trước. Một số dự oán cho rằng hiệu quả từ việc sử dụng

thẻ mua sắm có thể giám chi phí giao dịch từ 50 ến 90%.

- Dịch vụ chuyển tiền iện tử trực tuyến: Trong các hình thức thanh toán B2B trực tuyến,

dịch vụ chuyển tiền iện tử là hình thức thứ hai trên phương diện tần suất sử dụng, sau ACH. Ở

Mỹ, dịch vụ chuyển tiền iện tử là một hệ thống chuyển tiền ược phát triển và duy trì bởi Hệ

thống dự trữ Liên bang Mỹ. Hình thức này ược sử dụng iển hình trong các dịch thanh toán lớn,

nơi mà thời gian là yếu tố thiết yếu. Thực hiện giao dịch nhà ất, mua chứng khoán và thanh

toán các khoản vay là các ví dụ về dịch vụ chuyển tiền iện tử thường hay ược sử dụng. Khi dịch

vụ chuyển tiền iện tử ược sử dụng, một Ngân hàng dự trữ Liên bang ược chỉ ịnh sẽ ghi nợ cho

tài khoản ngân hàng của người mua và gửi lệnh chuyển tiền tới Ngân hàng dự trữ Liên bang của

người bán và sau ó ghi có cho tài khoản của người bán. Tất cả thanh toán nhờ dịch vụ chuyển

tiền iện tử ược thực hiện ngay lập tức và không thể hủy bỏ ược.

- Thư tín dụng trong thanh toán toàn cầu: Thư tín dụng ược sử dụng khi thanh toán toàn

cầu B2B cần ược thực hiện, ặc biệt là khi có những rủi ro lớn trong thanh toán. Thư tín dụng

còn ược gọi là L/C hay tín thư ược ngân hàng ại diện cho người mua (người nhập khẩu) phát

hành. Nó ảm bảo cho người bán (người xuất khẩu) rằng việc thanh toán hàng hóa hoặc dịch vụ

sẽ ược thực hiện miễn là mọi iều khoản của L/C phải khớp với nhau. Trước khi tín dụng ược sử

dụng, người bán và người mua thỏa thuận mọi iều khoản và iều kiện trong hợp ồng mua bán.

Công ty-bên mua sau ó hướng dẫn ngân hàng của mình phát hành tín thư phù hợp với hợp ồng.

Tín dụng có thể trả ngay hoặc trả ịnh kỳ. Trả ngay có nghĩa là tiến hành thanh toán ngay khi xuất

trình tài liệu sau khi hàng cập cảng hoặc khi dịch vụ ã ược cung cấp. Trả ịnh kỳ có nghĩa là người