Preview text:

lOMoAR cPSD| 45499692

1. Chúng ta có đang hướng đến một xã hội không dùng tiền mặt? Ưu và nhược điểm của xã

hội không dùng tiền mặt là gì? Giải pháp

Có, chúng ta đang hướng đến một xã hội không dùng tiền mặt.

Sự phát triển của công nghệ thanh toán điện tử đã góp phần thúc đẩy xu hướng này. Các

hình thức thanh toán điện tử như thẻ tín dụng, thẻ ghi nợ, ví điện tử, thanh toán trực

tuyến,... ngày càng trở nên phổ biến và thuận tiện hơn.

Ngoài ra, các chính phủ cũng đang khuyến khích việc sử dụng thanh toán điện tử để giảm

thiểu chi phí lưu thông tiền mặt, tăng cường an ninh và an toàn, đồng thời thúc đẩy phát triển kinh tế số.

Ưu điểm của xã hội không dùng tiền mặt:

- Tiện lợi: Thanh toán không dùng tiền mặt giúp tiết kiệm thời gian và công sức, đặc

biệt là trong các giao dịch lớn hoặc ở những nơi đông đúc.

- An toàn: Thanh toán điện tử giúp giảm thiểu rủi ro trộm cắp, mất mát tiền mặt.

Không cần lo lắng về vấn đề tiền giả trong giao dịch. Toàn bộ đều là tiền thật 100%

được kiểm soát và kiểm định rõ ràng nên các bên thanh toán đều cảm thấy yên tâm và đảm bảo.

- Minh bạch: Thanh toán điện tử giúp lưu trữ và truy xuất thông tin giao dịch một cách

dễ dàng. Thanh toán không dùng tiền mặt giúp dễ dàng theo dõi các giao dịch tài

chính, từ đó giúp giảm thiểu gian lận và rửa tiền.

- Giảm chi phí xã hội: Giúp giảm chi phí in ấn tiền, vận chuyển, kiểm đếm và bảo quản tiền3.

- Chính xác trong số tiền cần thanh toán: Bạn có thể dễ dàng thanh toán các khoản lớn

số lẻ bằng thanh toán không dùng tiền mặt mà không cần lo ngại phiền phức vì số lẻ4.

- Tiết kiệm: Người tiêu dùng có thể nhận được nhiều chương trình khuyến mãi cũng

như từ các dịch vụ tài chính.

Nhược điểm của xã hội không dùng tiền mặt:

- Thiếu tính linh hoạt: Thanh toán điện tử có thể không phù hợp với các giao dịch nhỏ

lẻ hoặc ở khu vực nông thôn, vùng sâu, vùng xa.

- Nguy cơ bị hacker tấn công: Thanh toán điện tử có thể bị hacker tấn công, đánh cắp thông tin và tiền bạc.

- Thiếu sự tiếp cận: Một số người dân, đặc biệt là người cao tuổi hoặc người nghèo, có

thể không có khả năng tiếp cận với các phương thức thanh toán điện tử.

- Phụ thuộc vào công nghệ: Thanh toán không dùng tiền mặt phụ thuộc vào hệ thống

công nghệ, do đó nếu hệ thống bị gián đoạn, người dân sẽ gặp khó khăn trong việc thanh toán.

- Khó khăn trong việc theo dõi: Một số giao dịch không thể theo dõi được (các giao

dịch bitcoin, dogecoin không thể truy xuất được do không có sự can thiệp của chính phủ). lOMoAR cPSD| 45499692

- Chi phí cao hơn đối với cơ sở kinh doanh: Khi thanh toán bằng thẻ tín dụng, một số

ví điện tử sẽ tính theo tỷ lệ phần trăm phí trên từng giao dịch dẫn đến chi phí kinh doanh của bạn tăng. Giải pháp:

Để thúc đẩy sự phát triển của xã hội không dùng tiền mặt, cần có sự phối hợp của các cơ

quan, tổ chức, doanh nghiệp và người dân.

Chính phủ cần ban hành các chính sách khuyến khích việc sử dụng thanh toán điện tử,

chẳng hạn như giảm thuế, miễn phí giao dịch,...

Các doanh nghiệp cần đầu tư phát triển các phương thức thanh toán điện tử an toàn, tiện

lợi và phù hợp với nhu cầu của người dân.

Người dân cần nâng cao nhận thức về lợi ích của thanh toán điện tử và chủ động sử dụng

các phương thức thanh toán điện tử trong cuộc sống hàng ngày.

Quán triệt nguyên tắc thiết kế các giải pháp tạo môi trường, điều kiện ưu đãi, khuyến

khích thanh toán không dùng tiền mặt, hạn chế thanh toán bằng tiền mặt theo quy định của pháp luật.

Triển khai Đề án phát triển thanh toán không dùng tiền mặt giai đoạn 2021 - 20251.

Nghiên cứu, xây dựng Dự án Luật các hệ thống thanh toán trên cơ sở rà soát Luật Các tổ

chức tín dụng (TCTD), Luật NHNN, thực tiễn hoạt động thanh toán tại Việt Nam và kinh

nghiệm quốc tế trong xây dựng, triển khai Luật về hệ thống thanh toán tại một số nước trên thế giới1.

Triển khai xây dựng công cụ giám sát dịch vụ trung gian thanh toán dựa trên thu thập dữ

liệu bằng phương thức điện tử nhằm hỗ trợ công tác giám sát của NHNN đối với dịch vụ trung gian thanh toán.

Triển khai thực hiện Thông tư hướng dẫn mở tài khoản thanh toán của cá nhân bằng

phương thức điện tử.

Triển khai Quyết định số 316/QĐ-TTg ngày 09/3/2021 của Thủ tướng Chính phủ về việc

phê duyệt triển khai thí điểm dùng tài khoản viễn thông thanh toán cho các hàng hóa,

dịch vụ có giá trị nhỏ (Mobile-Money)

2. Vai trò của công nghệ thông tin trong xã hội không dùng tiền mặt? Công nghệ số, chuyển

đổi số (Digital technology / Digital transformation / Digitalization

Công nghệ thông tin đóng vai trò quan trọng trong việc thúc đẩy sự phát triển của xã hội không

dùng tiền mặt. Cụ thể, công nghệ thông tin giúp: •

Phát triển các phương thức thanh toán điện tử: Công nghệ thông tin giúp tạo ra các

phương thức thanh toán điện tử an toàn, tiện lợi và phù hợp với nhu cầu của người dân. lOMoAR cPSD| 45499692

Ví dụ, các phương thức thanh toán điện tử như thẻ tín dụng, thẻ ghi nợ, ví điện tử,... đều

sử dụng công nghệ thông tin để thực hiện các giao dịch thanh toán. •

Tạo ra môi trường thuận lợi cho thanh toán không dùng tiền mặt: Công nghệ thông tin

giúp tạo ra môi trường thuận lợi cho thanh toán không dùng tiền mặt, chẳng hạn như hệ

thống thanh toán điện tử, hạ tầng viễn thông,... •

Nâng cao nhận thức của người dân về thanh toán không dùng tiền mặt: Công nghệ thông

tin giúp nâng cao nhận thức của người dân về thanh toán không dùng tiền mặt thông qua

các kênh truyền thông, giáo dục,...

Công nghệ số, chuyển đổi số (Digital technology / Digital transformation / Digitalization)

Công nghệ số, chuyển đổi số là các khái niệm liên quan đến việc ứng dụng công nghệ thông tin

và truyền thông trong các lĩnh vực của đời sống xã hội. Trong bối cảnh xã hội không dùng tiền

mặt, công nghệ số và chuyển đổi số đóng vai trò quan trọng trong việc: •

Phát triển các phương thức thanh toán điện tử: Công nghệ số giúp phát triển các phương

thức thanh toán điện tử mới, hiện đại và an toàn hơn. Ví dụ, các phương thức thanh toán bằng QR… •

Tạo ra các mô hình kinh doanh mới: Công nghệ số và chuyển đổi số giúp tạo ra các mô

hình kinh doanh mới dựa trên thanh toán không dùng tiền mặt. Ví dụ, các mô hình kinh

doanh thương mại điện tử, kinh doanh dịch vụ trực tuyến,... đang ngày càng phát triển mạnh mẽ. •

Tăng cường tính minh bạch và hiệu quả của nền kinh tế: Công nghệ số và chuyển đổi số

giúp tăng cường tính minh bạch và hiệu quả của nền kinh tế thông qua việc dễ dàng theo

dõi các giao dịch tài chính. Ví dụ, công nghệ blockchain có thể được sử dụng để theo dõi

nguồn gốc của hàng hóa và dịch vụ, từ đó giúp giảm thiểu gian lận và rửa tiền.

3. Vai trò của thị trường thứ cấp đối với thị trường sơ cấp?

Thị trường sơ cấp và thị trường thứ cấp có mối quan hệ nội tại, trong đó thị trường sơ cấp là tiền

đề, thị trường thứ cấp là động lực.

Vai trò của thị trường thứ cấp đối với thị trường sơ cấp bao gồm: -

Tạo tính thanh khoản cho chứng khoán: Thị trường thứ cấp đảm bảo tính thanh khoản

cho các chứng khoán đã được phát hành trên thị trường sơ cấp¹². Điều này giúp tăng tính hấp dẫn

của các chứng khoán, làm cho việc phát hành chứng khoán ở thị trường sơ cấp thuận lợi hơn³. -

Xác định giá của chứng khoán: Thị trường thứ cấp đóng vai trò xác định giá của các

chứng khoán sẽ được phát hành trên thị trường sơ cấp³. lOMoAR cPSD| 45499692 -

Tạo cơ hội cho nhà đầu tư: Thị trường thứ cấp tạo ra cơ hội cho nhà đầu tư mua bán, trao

đổi các chứng khoán đã phát hành .⁵

Nếu không có thị trường sơ cấp thì không có chứng khoán để lưu thông trên thị trường thứ cấp

và ngược lại; nếu không có thị trường thứ cấp thì thị trường sơ cấp khó hoạt động thuận lợi và trôi chảy.

4. Nền kinh tế Mỹ đã vay mượn rất nhiều từ người Anh vào thế kỷ 19 để xây dựng hệ thống

đường sắt. Tại sao điều này lại làm cho cả hai nước trở nên tốt hơn?

Vào thế kỷ 19, nền kinh tế Mỹ đã vay mượn từ người Anh để xây dựng hệ thống đường sắt¹. Việc

này đã tạo ra lợi ích cho cả hai nước.

Đối với Mỹ, việc vay mượn từ Anh đã giúp họ có được nguồn vốn cần thiết để phát triển hệ

thống đường sắt, một yếu tố quan trọng trong việc thúc đẩy sự phát triển kinh tế và công nghiệp

của Mỹ¹. Hệ thống đường sắt đã giúp Mỹ mở rộng thị trường, tăng cường giao thương, và tạo ra

cơ sở hạ tầng cho sự phát triển của nền kinh tế Mỹ³.

Đối với Anh, việc cho vay cho Mỹ không chỉ mang lại lợi nhuận từ lãi suất, mà còn tạo ra cơ hội

cho các doanh nghiệp Anh tham gia vào thị trường Mỹ . Điều này đã giúp thúc đẩy sự phát triển ⁵

của nền kinh tế Anh và tăng cường quan hệ kinh tế giữa hai nước.

Tuy nhiên, cần lưu ý rằng việc vay mượn vốn cũng có những rủi ro và hậu quả. Việc quản lý nợ

công và đảm bảo sự ổn định kinh tế là một yếu tố quan trọng .⁶ lOMoAR cPSD| 45499692

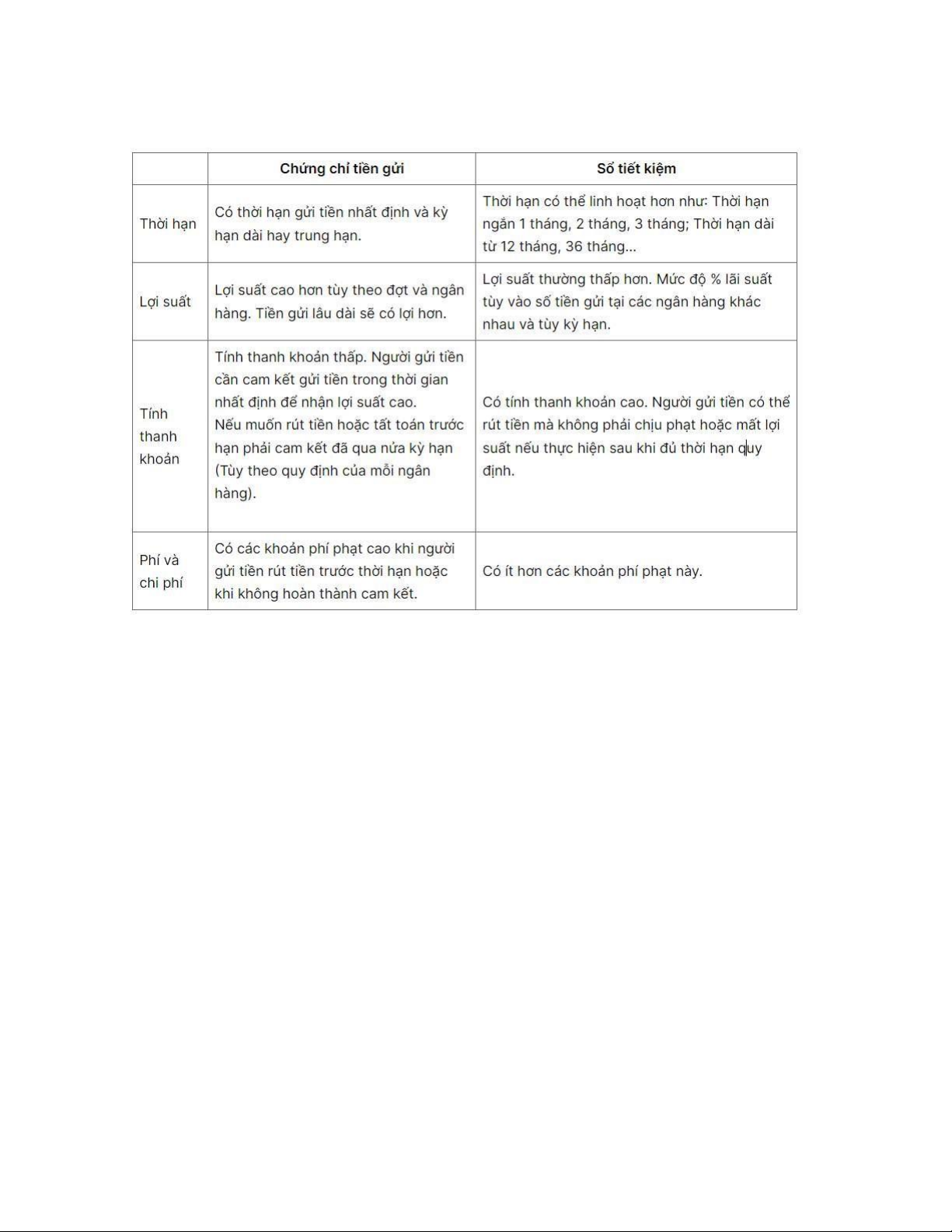

5. So sánh chứng chỉ tiền gửi và sổ tiết kiệm

6. Ưu nhược điểm của CD

Ưu điểm •

Cả gốc và lãi đều được bảo đảm trong toàn bộ thời gian gửi tiền như một hình thức gửi

tiết kiệm, rủi ro thấp. •

Chứng chỉ tiền gửi thường có lãi suất cao hơn so với các tài khoản tiết kiệm thông thường có cùng kỳ hạn. •

Người mua có thể cầm cố, chuyển nhượng linh hoạt.

Nhược điểm •

Người mua bắt buộc không được thanh toán trước hạn. •

Tính thanh khoản không cao. •

Lãi suất thấp nếu đầu tư dài hạn.

7. Ưu nhược điểm của chấp phiếu ngân hàng (BA) Ưu điểm: lOMoAR cPSD| 45499692

Đảm bảo cho người bán: Chấp phiếu ngân hàng cung cấp sự đảm bảo cho người bán chống lại rủi ro vỡ nợ.

Không yêu cầu trả trước: Người mua không phải trả trước hoặc trả trước tiền hàng1.

Giao dịch kịp thời: Chấp phiếu ngân hàng cung cấp khả năng mua và bán hàng hóa một cách kịp thời.

An toàn: Do được ngân hàng chấp nhận thanh toán nên chấp phiếu ngân hàng là một công cụ nợ

có độ an toàn khá cao, nhất là khi ngân hàng chấp nhận là các ngân hàng lớn và có uy tín1. Nhược điểm:

Yêu cầu thế chấp: Ngân hàng có thể yêu cầu người mua niêm yết tài sản thế chấp trước khi phát

hành chấp nhận của ngân hàng1.

Rủi ro vỡ nợ: Người nắm giữ chấp phiếu ngân hàng đương nhiên gánh chịu rủi ro tín dụng. Đó là

rủi ro người vay (ngân hàng chấp nhận) sẽ không thể trả vốn gốc khi đến hạn.

Lãi suất thấp: Lãi suất của công cụ này tương đối thấp do tính an toàn cao.

8. Ưu nhược điểm của Thương phiếu (CP)

Ưu điểm của thương phiếu •

Là công cụ tín dụng được sử dụng thay thế cho tiền mặt. Nhờ đó mà thương phiếu giúp

cho thị trường tiền tệ ổn định hơn. •

Thương phiếu là một văn bản pháp lý nhằm xác định quan hệ mua bán chịu nên nó sẽ

giúp bảo vệ quyền lợi cho các bên tham gia. •

Thương phiếu có tính thanh khoản cao bởi nó được xem là một tài sản đảm bảo chắc chắn. •

Nếu một người đi vay vốn tại các ngân hàng và được nhận nợ bằng lệnh phiếu thì ngân

hàng có thể lựa chọn bán khoản nợ này cho một ngân hàng khác để có thể thu nợ trước thời hạn. •

Ngân hàng có thể làm tăng thu nhập của mình bằng cách thu hộ, bảo lãnh thương phiếu. •

Tính thanh khoản cao: Doanh nghiệp cho phát hành nhiều thương phiếu là do chúng có

khả năng thanh khoản cao. Mức độ huy động tiền mặt của nhà kinh doanh cho người tiêu

dùng cực kỳ lớn. Đồng thời, khi mang thương phiếu đi cầm cố tại ngân hàng. Họ cũng có

thể tái chiết khấu cho người thụ hưởng hoặc cầm cố một cách dễ dàng. Đây là một trong

những ưu điểm lớn nhất của thương phiếu. •

Có tính đảm bảo chắc chắn: Chỉ những doanh nghiệp có mức độ uy tín cao mới được

phát hành thương phiếu. Vì thế những người mà sở hữu thương phiếu sẽ không lo mất tiền. lOMoAR cPSD| 45499692 •

Giúp ngân hàng kiểm soát tiền tệ: Ngân hàng Nhà nước thường cố gắng huy động những

khoản thu nhập từ nguồn tiền nhàn rỗi của người dân bằng cách gia tăng lãi suất tiền gửi.

Nhờ đó, giá tiền tệ ổn định, hiện tượng lạm phát giảm mạnh. Nhược điểm của thương phiếu •

Không thể phát hành với số lượng quá lớn và thời gian mua bán chịu chỉ diễn ra trong thời gian ngắn. •

Quan hệ mua bán chịu thông qua việc phát hành thương phiếu chỉ có thể thực hiện giữa

các công ty, doanh nghiệp có sự tín nhiệm và thường xuyên giao dịch với nhau. •

Có rất nhiều trường hợp hai công ty cùng nhau lập ra thương phiếu khống mà trên thực tế

lại không hề diễn ra quá trình mua bán chịu nào và sau đó đưa đến ngân hàng để xin cầm cố hoặc chiết khấu. •

Người nắm giữ thương phiếu đương nhiên gánh chịu rủi ro tín dụng. Đó là rủi ro người

vay (ngân hàng chấp nhận) sẽ không thể trả vốn gốc khi đến hạn

10. Tại sao một số ý kiến phản đối giải cứu của CP Mỹ ở cuộc khủng hoảng 2007-2008?

(Bear Stearns) (vấn đề quá lớn để sụp đổ)?

Cuộc khủng hoảng tài chính 2007-2008 đã gây ra nhiều tranh cãi về việc liệu chính phủ Mỹ nên

giải cứu các công ty tài chính lớn như Bear Stearns hay không. Một số ý kiến phản đối việc này dựa trên các lý do sau: -

Vấn đề quá lớn để sụp đổ (Too Big to Fail): Một số người cho rằng việc giải cứu các

công ty tàichính lớn đã tạo ra một tình huống mà các công ty biết rằng họ sẽ được giải cứu nếu

họ gặp rắc rối. Điều này có thể tạo ra một "môi trường tiềm ẩn rủi ro" khi các công ty biết rằng

họ có thể chấp nhận các rủi ro lớn mà không phải chịu trách nhiệm đầy đủ. -

Trách nhiệm của người điều hành: Trong trường hợp cụ thể của Bear Stearns, có báo cáo

cho rằng Chủ tịch của công ty, Jimmy Cayne, đã không tập trung vào việc giải quyết khủng

hoảng và thay vào đó đã dành thời gian chơi bài Bridge. Điều này đã gây ra sự phẫn nộ trong

công chúng và làm dấy lên câu hỏi về việc liệu những người điều hành như vậy có xứng đáng

được giải cứu hay không. -

Công bằng: Một số người cho rằng việc giải cứu các công ty tài chính lớn không công

bằng đối với những người đã phải chịu hậu quả của cuộc khủng hoảng, bao gồm việc mất việc làm và nhà ở. -

Chi phí: Việc giải cứu các công ty tài chính lớn đòi hỏi một lượng lớn tiền thuế của người

dân. Một số người cho rằng những nguồn lực này có thể được sử dụng hiệu quả hơn trong các lĩnh vực khác.

Tuy nhiên, những người ủng hộ việc giải cứu cho rằng nếu không có sự can thiệp của chính phủ,

hậu quả của cuộc khủng hoảng có thể sẽ tồi tệ hơn nhiều. lOMoAR cPSD| 45499692

11. Chính sách tiền tệ của Việt Nam trước biến số kinh tế toàn cầu

Năm 2022 là một năm đầy thách thức với hoạt động điều hành chính sách tiền tệ của Ngân

hàng Nhà nước Việt Nam khi phải cùng lúc đối mặt với áp lực cả từ trong và ngoài nước.

Điều hành chính sách tiền tệ trở thành tâm điểm trong điều hành kinh tế vĩ mô, từ lạm

phát, tỷ giá, lãi suất đến tiếp vốn cho doanh nghiệp...

Việc Fed liên tục tăng lãi suất đã gây ra một làn sóng rút vốn ồ ạt khỏi các thị trường mới nổi,

trong đó có Việt Nam, để chuyển về Mỹ nhằm hưởng mức lãi suất cao và tác động làm cho đồng

USD tăng giá. Hệ quả là Ngân hàng Nhà nước phải liên tục bán dự trữ ngoại hối nhằm ổn định tỷ

giá và lần đầu tiên dự trữ ngoại hối của Việt Nam xuống mức 12 tuần nhập khẩu sau khoảng 10

năm, chạm ngưỡng cảnh báo của IMF. Kèm với đó, Ngân hàng Nhà nước phải tăng lãi suất điều

hành lên 2%, bằng với mức trước đại dịch Covid-19 để đảm bảo sự hấp dẫn của tiền đồng, hạn

chế việc rút vốn từ các nhà đầu tư nước ngoài, vì thế đã xác lập mặt bằng lãi suất mới khá cao ở trong nước.

NHÌN LẠI CHÍNH SÁCH TIỀN TỆ 2022

Xét về áp lực từ bên trong, thị trường tài chính Việt Nam trong năm 2022 cũng bộc lộ nhiều điểm

bất cập như hiện tượng lũng đoạn, làm giá chứng khoán, hay các vụ việc lừa đảo chiếm đoạt tài

sản và quản lý lỏng lẻo trên thị trường trái phiếu, càng gây ra áp lực rất lớn đến thanh khoản của

toàn hệ thống đặc biệt là đối với các ngân hàng thương mại.

Bên cạnh đó, chính sách thắt chặt tiền tệ cũng gây ra cuộc khủng hoảng thanh khoản và đưa các

ngân hàng thương mại vào một cuộc đua lãi suất mới với tốc độ tăng lãi suất huy động rất nhanh,

một số ngân hàng đã niêm yết mức lãi suất huy động lên đến hơn 10%. Mặc dù thời gian qua

Ngân hàng Nhà nước đã tích cực bơm thanh khoản cho toàn hệ thống, nhưng áp lực thanh khoản

của hệ thống Ngân hàng Nhà nước vẫn chưa có dấu hiệu hạ nhiệt (tính đến thời điểm gần cuối tháng 12/2022).

Mặc dù phải đối mặt với nhiều khó khăn nhưng việc điều hành chính sách tiền tệ nhìn chung là

khá hiệu quả và bám sát với diễn biến của thị trường, các biện pháp được đưa ra để xử lý khủng

hoảng của Ngân hàng Nhà nước là kịp thời và mang lại hiệu quả nhất định. Bằng chứng là kết

thúc năm 2022, các mục tiêu kinh tế vĩ mô được dự báo cơ bản sẽ vượt chỉ tiêu của Quốc hội đề

ra từ đầu năm. Đây là một tín hiệu tốt cho thấy chúng ta đang đi đúng hướng và hạn chế được tối

đa tác động xấu của vĩ mô thế giới và trong nước.

KINH TẾ TOÀN CẦU ĐỐI DIỆN NGUY CƠ GIẢM PHÁT

Trong cuộc họp thường kỳ vào ngày 5/12/2022, đại diện Cục Dự trữ Liên bang Mỹ (Fed) đã đưa

ra thông điệp về việc có thể sẽ giảm tốc độ tăng lãi suất điều hành từ 0,75%/lần còn 0,5%/lần.

Theo đó, trong thời gian sắp tới, Fed vẫn giữ nguyên mục tiêu điều hành nền kinh tế theo hướng

thắt chặt chính sách tiền tệ để giảm tỷ lệ lạm phát đang đạt đỉnh trong vòng 10 năm qua (hơn 7%

vào tháng 11/2022, hình 1), công cụ lãi suất vẫn là kênh chính nhằm điều tiết lượng tiền lưu thông trong nền kinh tế. lOMoAR cPSD| 45499692

Do đó, kịch bản có nhiều khả năng nhất là Fed vẫn sẽ tăng lãi suất điều hành và mức cao nhất có

thể đạt 5% vào tháng 5/2023.

Các nhà đầu tư đang khá bối rối khi dự báo các bước đi tiếp theo của Fed và mức lãi suất trần có

thể xảy ra trong năm 2023 (hiện tại đang ở mức 4%), nhưng nhìn chung, hầu hết đều đồng ý rằng

Fed sẽ tăng lãi suất từ nay đến giữa năm 2023 (có thể đạt đỉnh 5%) và giảm dần cho đến cuối

năm 2023 và vẫn sẽ duy trì một mức lãi suất điều hành ở mức cao (trên 4%) cho cả năm 2023.

Thậm chí Chủ tịch Fed NewYork, ông John Williams cho rằng Fed chỉ cân nhắc cắt giảm lãi suất trở lại vào năm 2024.

Tuy nhiên, cuộc chiến tranh giữa Nga và Ukraine từ cuối tháng 2/2022 đang làm cho tình hình

kinh tế vĩ mô thế giới phức tạp hơn. Dự báo cuộc chiến sẽ còn tiếp tục kéo dài sang năm 2023 và

tạo ra các cú sốc về giá cho các hàng hóa cơ bản như năng lượng và thực phẩm, Fed đã điều

chỉnh dự báo về tốc độ tăng trưởng toàn cầu về tổng sản phẩm quốc dân (GDP) và tỷ lệ lạm phát

cho năm 2022 và 2023. Tốc độ tăng trưởng GDP được dự báo sẽ giảm chỉ còn 3,0% so với 3,3%

trước đó và tỷ lệ lạm phát tăng so với dự báo trước đó 1% và đạt mức 4,1%.

Cùng nhận định với các nhà nghiên cứu từ Fed, các nhà nghiên cứu từ trung tâm Economic Unit

Intelligent (EUI) ở châu Âu cũng đưa ra kịch bản dự báo giảm tốc độ tăng trưởng GDP của toàn

cầu xuống mức 1,7% và đa số các nước G20 cũng chịu mức điều chỉnh giảm đáng kể từ 1% đến 2% trong năm 2023.

Theo dự báo này, tỷ lệ lạm phát vào năm 2023 (6,4%) sẽ giảm nhiệt hơn so với năm 2022 (9,5%)

nhưng vẫn ở mức cao hơn rất nhiều so với các năm trước đó (3-3,5%). Nguyên nhân chủ yếu đến

từ chi phí tăng cao của các loại hàng hóa cơ bản của nền kinh tế như dầu thô, nguyên liệu sản

xuất công nghiệp và thực phẩm. Giá dầu dự báo vào năm 2023 vẫn ở mức cao xấp xỉ 90

USD/thùng và chỉ giảm dần sau năm 2024. Giá nguyên liệu sản xuất và thực phẩm được dự báo

sẽ giảm trong năm 2023 nhưng mức giảm chỉ ở mức thấp so với đà tăng trước đó trong các năm 2021 và 2022.

Ngoài ra, chính sách Zero Covid của Trung Quốc là lực cản lớn khác đối với tăng trưởng toàn

cầu, dự báo, chính sách này sẽ tiếp tục trong năm 2023 nhưng sẽ được nới lỏng hơn so với trước

đây. Hạn hán, khủng hoảng trong lĩnh vực bất động sản và ngành điện cũng đang đè nặng lên

tăng trưởng của Trung Quốc, ước tính sẽ không cao hơn 3,3% trong năm 2022.

BA KỊCH BẢN NĂM 2023

Theo đánh giá của nhóm nghiên cứu, tình hình kinh tế vĩ mô toàn cầu trong năm 2023 có chiều

hướng giống với kịch bản của cuộc khủng hoảng giảm phát (lạm phát kèm suy thoái) năm 1970.

Fed và Ngân hàng Trung ương các nước sẽ theo dõi chặt chẽ các chỉ báo để đảm bảo rằng động

thái tăng lãi suất điều hành để ngăn lạm phát sẽ không dẫn đến sự sụp đổ của nền kinh tế toàn

cầu trong tương lai. Có ba kịch bản được đưa ra cho năm 2023.

Thứ nhất, kịch bản trung tính: Tốc độ tăng trưởng được duy trì, lạm phát sẽ đạt đỉnh vào năm 2024. lOMoAR cPSD| 45499692

Giả định được phân tích là lãi suất của Fed được duy trì ở mức 5%, cuộc chiến tranh Nga-

Ukranie vẫn tiếp diễn nhưng không có những diễn biến quá bất ngờ và Trung Quốc sẽ nới lỏng

dần chính sách Zero Covid.

Dữ liệu cung cấp bởi Ngân hàng Thế giới (WB) từ năm 1996 đến 2021 cho thấy, bằng chứng cho

mối liên hệ trong dài hạn giữa chỉ số giá CPI, lãi suất thực, cán cân vãng lai, cán cân thanh toán

và cung tiền M3 và GDP thực ở Việt Nam. Từ đó, nếu ở điều kiện bình thường, dự báo về tăng

trưởng GDP thực (theo ngang giá sức mua) được đưa ra theo mô hình hiệu chỉnh sai số VECM ở

mức 8% cho giai đoạn 2022-2025, tăng so với mức trung bình GDP thực trong giai đoạn

20182020 là 7%. Tỷ lệ lạm phát CPI cũng ở mức trung bình 3,1% theo mô hình dự báo cho giai đoạn 2022-2025.

Dựa vào dự báo của mô hình cùng với các diễn biến khó lường của kinh tế vĩ mô toàn cầu trong

năm 2023, theo chúng tôi, mức độ tăng trưởng GDP thực và lạm phát của Việt Nam sẽ ở mức lần

lượt là 7% và 4,1% cho năm 2023. Lạm phát của Việt Nam có khả năng đạt đỉnh vào năm 2024

và sau đó sẽ giảm mạnh trong năm 2025. Về tăng trưởng kinh tế thì đồ thị dự báo cho thấy là xu

hướng tăng trưởng kinh tế sẽ tiếp tục được duy trì tốt trong giai đoạn 2023-2025.

Vào phiên họp diễn ra vào tháng 11/2022, Quốc hội cũng đã đặt ra chỉ tiêu tăng trưởng GDP là

6,5% và tỷ lệ lạm phát kiểm soát ở mức 4,5%. Đây là các chỉ tiêu theo nhận định của chúng tôi là

phù hợp với mô hình dự báo và có thể đạt được trong năm 2023.

Thứ hai, kịch bản tiêu cực. Ở kịch bản này, Fed sẽ tiếp tục tăng lãi suất lên mức 6% trong năm

2023 và gây áp lực rất lớn đến chính sách tiền tệ và kinh tế toàn cầu. Cuộc chiến Nga-Ukranie có

những diễn biến bất ngờ khi đó Trung Quốc vẫn duy trì chặt chẽ chính sách Zero Covid.

Kết quả phân tích dữ liệu cho thấy là với kịch bản này thì các chỉ số vĩ mô như tỷ giá, lạm phát,

tăng trưởng và lãi suất của Việt Nam sẽ chịu áp lực rất lớn. Trong kịch bản này, Ngân hàng Nhà

nước sẽ phải tăng mức lãi suất điều hành lên khoảng 2 - 3% trong năm 2023, trong khi tỷ giá sẽ

tiếp tục tăng khoảng 6 đến 7%. Trong khi đó lạm phát sẽ từ 7 đến 8% và tăng trưởng kinh tế sẽ sụt giảm chỉ còn 5-6%.

Thứ ba, kịch bản tích cực. Ở kịch bản này, lạm phát của Mỹ hạ nhiệt mạnh và Fed có khuynh

hướng ngưng tăng lãi suất trong năm 2023, cuộc chiến Nga-Ukranie thay đổi theo chiều hướng

tốt cho kinh tế thế giới và Trung Quốc mở cửa hoàn toàn nền kinh tế giúp chuỗi cung ứng toàn

cầu hồi phục và Việt Nam xử lý nhanh và hiệu quả về vấn đề trái phiếu doanh nghiệp.

Với kịch bản này, Ngân hàng Nhà nước sẽ có dư địa để giảm lãi suất điều hành và tỷ giá được dự

báo ổn định và chỉ tăng khoảng 2-3% trong năm 2023. Lạm phát sẽ giảm mạnh xuống dưới 4%

và tăng trưởng kinh tế sẽ đạt từ 8,5-9% trong năm 2023. HÀM Ý CHÍNH SÁCH

Thứ nhất, chính sách tỷ giá cần linh hoạt và hạn chế sử dụng dự trữ ngoại hối để bình ổn tỷ giá

trong những thời điểm mang yếu tố thời vụ và nhu cầu ngoại tệ tăng đột biến như đầu năm - cuối

năm. Thay vào đó là điều hành chính sách tỷ giá linh hoạt hơn và đôi lúc cần đánh đổi một phần

lạm phát để duy trì tăng trưởng, vì hiện tại mức lạm phát ở Việt Nam vẫn tương đối thấp so với lOMoAR cPSD| 45499692

thế giới và chúng ta có thể chấp nhận đánh đổi lạm phát để ưu tiên cho việc phục hồi kinh tế trong năm 2023.

Thứ hai, chính sách lãi suất sẽ phụ thuộc vào tỷ giá khi tỷ giá là chốt chặn cuối cùng để đảm bảo

ổn định lạm phát trong nước. Vì thế trong thời gian tới, khi tỷ giá chịu áp lực quá lớn thì Ngân

hàng Nhà nước buộc phải tăng lãi suất điều hành để hỗ trợ tỷ giá. Nhưng song song đó, nên hỗ

trợ lãi suất cho các doanh nghiệp xuất khẩu, bởi vì đó là một mũi tên trúng hai đích khi chúng ta

vẫn khuyến khích được tăng trưởng và kèm theo đó là có thêm ngoại tệ để ổn định tỷ giá. Đồng

thời cũng giám sát chặt chẽ hiện tượng găm giữ ngoại tệ của các doanh nghiệp xuất khẩu và cá

nhân chờ giá lên sẽ làm ảnh hưởng tiêu cực lên tỷ giá.

Thứ ba, Ngân hàng Nhà nước và Bộ Tài chính cần có sự phối hợp để xử lý các vấn đề còn tồn

đọng trong hệ thống tài chính một cách dứt khoát và càng sớm càng tốt. Đặc biệt là việc xử lý nợ

xấu từ trái phiếu doanh nghiệp, vì đây có thể là điểm nghẽn rất quan trọng cần phải xử lý ngay

trong việc phát triển hệ thống tài chính bền vững trong những năm tới.

Thứ tư, việc đưa ra các gói hỗ trợ lãi suất, hỗ trợ tiêu dùng cần cụ thể và đảm bảo có thể thực thi

hiệu quả trong việc hỗ trợ phục hồi sản xuất của doanh nghiệp.

12. Chính sách tiền tệ của Việt Nam 2020-2023

Chính sách tiền tệ của Việt Nam từ năm 2020 đến 2023 đã trải qua nhiều thay đổi để phù hợp với

tình hình kinh tế và chính trường quốc tế¹²³. -

Năm 2020 : Trong giai đoạn này, chính sách tiền tệ của Việt Nam đã được điều chỉnh để

ứng phó với tác động của đại dịch Covid-19¹. Các biện pháp đã được triển khai bao gồm việc

giảm lãi suất, cung ứng nguồn tiền lớn ra nền kinh tế qua kênh mua vào ngoại tệ¹. -

Năm 2021 : Ngân hàng Nhà nước Việt Nam ban hành Quyết định 1349/QĐ-NHNN theo

đó kể từ 1/9/2021, mức lãi suất áp dụng đối với tiền gửi dự trữ bắt buộc bằng đồng Việt Nam là

0,5%/năm; đối với tiền gửi dự trữ bắt buộc bằng ngoại tệ là 0%¹. -

Năm 2022 : Trong năm 2022, Ngân hàng Nhà nước Việt Nam đã chủ động bám sát diễn

biến kinh tế vĩ mô, tiền tệ để kịp thời điều chỉnh chính sách². Trong 8 tháng đầu năm 2022, Ngân

hàng Nhà nước Việt Nam tiếp tục giữ nguyên các mức lãi suất điều hành trong bối cảnh lãi suất

thế giới tăng nhanh và áp lực lạm phát trong nước gia tăng, tạo điều kiện cho tổ chức tín dụng

tiếp cận nguồn vốn từ Ngân hàng Nhà nước với chi phí thấp². -

Năm 2023 : Đối với năm 2023, Ngân hàng Nhà nước tiếp tục điều hành tăng trưởng tín

dụng hợp lý phù hợp với diễn biến kinh tế vĩ mô, góp phần kiểm soát lạm phát, hỗ trợ phục hồi

và tăng trưởng kinh tế². Mục tiêu kiểm soát lạm phát năm 2023 bình quân khoảng 4,5% .⁴

Tuy nhiên, chi tiết cụ thể về chính sách tiền tệ của Việt Nam trong những năm gần đây có thể

thay đổi tùy thuộc vào các yếu tố như tình hình kinh tế, chính trường quốc tế và các yếu tố

khác¹²³. Để biết thông tin chính xác nhất, bạn nên tham khảo các nguồn tin chính thức từ Ngân

hàng Nhà nước Việt Nam hoặc Bộ Tài chính .⁵ lOMoAR cPSD| 45499692

13. Chiến tranh Nga - Ukraine

Chiến tranh Nga - Ukraine có ảnh hưởng tiêu cực đến kinh tế toàn cầu, trong đó có Việt Nam. Cụ

thể, chiến tranh đã gây ra những tác động sau đối với chính sách tiền tệ của Việt Nam: •

Tăng áp lực lạm phát: Giá hàng hóa, nguyên liệu đầu vào tăng cao do tác động của chiến

tranh đã gây ra áp lực lạm phát đối với Việt Nam. Điều này khiến Ngân hàng Nhà nước

(NHNN) phải thắt chặt chính sách tiền tệ để kiểm soát lạm phát. •

Ảnh hưởng đến tăng trưởng kinh tế: Chiến tranh cũng có thể ảnh hưởng đến tăng trưởng

kinh tế của Việt Nam. Nguyên nhân là do chiến tranh làm gián đoạn chuỗi cung ứng toàn

cầu, khiến các doanh nghiệp Việt Nam khó nhập khẩu nguyên liệu đầu vào, từ đó ảnh

hưởng đến sản xuất và kinh doanh. •

Đẩy lùi quá trình phục hồi kinh tế: Chiến tranh cũng có thể đẩy lùi quá trình phục hồi

kinh tế của Việt Nam sau đại dịch COVID-19. Nguyên nhân là do chiến tranh làm tăng

rủi ro kinh tế toàn cầu, khiến các nhà đầu tư lo ngại và giảm đầu tư vào Việt Nam.

Để ứng phó với những tác động của chiến tranh Nga - Ukraine, NHNN đã triển khai một số giải

pháp chính sách tiền tệ, bao gồm: •

Tăng lãi suất: NHNN đã tăng lãi suất điều hành 2 lần trong năm 2022, từ mức 4,5% lên

5,5%. Việc tăng lãi suất nhằm mục đích kiểm soát lạm phát và ổn định kinh tế vĩ mô. •

Thu hẹp tín dụng: NHNN đã yêu cầu các ngân hàng thương mại hạn chế tăng trưởng tín

dụng, nhằm kiểm soát dòng vốn chảy vào các lĩnh vực rủi ro. •

Tăng cường quản lý ngoại hối: NHNN đã tăng cường quản lý ngoại hối, nhằm ổn định tỷ

giá và thị trường ngoại tệ.

Bên cạnh những giải pháp chính sách tiền tệ, NHNN cũng phối hợp với các bộ, ngành liên quan

để triển khai các giải pháp hỗ trợ doanh nghiệp, nhằm giảm thiểu tác động của chiến tranh đến sản xuất và kinh doanh.

Trong thời gian tới, NHNN sẽ tiếp tục theo dõi sát diễn biến của chiến tranh Nga - Ukraine và

tình hình kinh tế vĩ mô trong nước để điều chỉnh chính sách tiền tệ phù hợp.

14. Chính sách tiền tệ của Việt Nam 2023

Mục tiêu chính sách tiền tệ của Việt Nam năm 2023 là kiểm soát lạm phát mục tiêu bình quân

khoảng 4,5%, góp phần ổn định kinh tế vĩ mô, hỗ trợ tăng trưởng kinh tế hợp lý.

Để đạt được mục tiêu này, NHNN sẽ triển khai các giải pháp chính sách tiền tệ chủ yếu sau: •

Tiếp tục điều hành chính sách tiền tệ chủ động, linh hoạt, hiệu quả, phối hợp đồng bộ,

chặt chẽ với chính sách tài khóa và các chính sách kinh tế vĩ mô khác. •

Tăng cường quản lý thanh khoản thị trường tiền tệ, đảm bảo thanh khoản dồi dào, ổn

định, đáp ứng nhu cầu vốn cho nền kinh tế. lOMoAR cPSD| 45499692 •

Thu hẹp tín dụng đối với các lĩnh vực rủi ro, tập trung tín dụng vào các lĩnh vực ưu tiên,

phục vụ sản xuất, kinh doanh và tiêu dùng hợp lý. •

Tăng cường quản lý ngoại hối, ổn định tỷ giá và thị trường ngoại tệ.

Bên cạnh những giải pháp chính sách tiền tệ, NHNN cũng phối hợp với các bộ, ngành liên quan

để triển khai các giải pháp hỗ trợ doanh nghiệp, nhằm giảm thiểu tác động của lạm phát và các

yếu tố bất lợi từ bên ngoài đến sản xuất, kinh doanh.

Dưới đây là một số giải pháp cụ thể mà NHNN có thể triển khai trong năm 2023: •

Về lãi suất: NHNN có thể tiếp tục tăng lãi suất điều hành, nhằm kiểm soát lạm phát. Tuy

nhiên, việc tăng lãi suất cần được thực hiện một cách thận trọng, để không ảnh hưởng

đến tăng trưởng kinh tế. •

Về tín dụng: NHNN có thể tiếp tục yêu cầu các ngân hàng thương mại hạn chế tăng

trưởng tín dụng, nhằm kiểm soát dòng vốn chảy vào các lĩnh vực rủi ro. Bên cạnh đó,

NHNN cũng có thể khuyến khích các ngân hàng thương mại tăng cường cho vay đối với

các lĩnh vực ưu tiên, phục vụ sản xuất, kinh doanh và tiêu dùng hợp lý. •

Về ngoại hối: NHNN có thể tiếp tục tăng cường quản lý ngoại hối, nhằm ổn định tỷ giá

và thị trường ngoại tệ. Bên cạnh đó, NHNN cũng có thể phối hợp với các bộ, ngành liên

quan để triển khai các giải pháp hỗ trợ doanh nghiệp nhập khẩu nguyên liệu, thiết bị phục

vụ sản xuất, kinh doanh.

Tóm lại, chính sách tiền tệ của Việt Nam năm 2023 sẽ tập trung vào kiểm soát lạm phát, ổn định

kinh tế vĩ mô, hỗ trợ tăng trưởng kinh tế hợp lý. NHNN sẽ tiếp tục theo dõi sát diễn biến của tình

hình kinh tế vĩ mô trong nước và quốc tế để điều chỉnh chính sách tiền tệ phù hợp.

/Chính sách tiền tệ của Việt Nam năm 2023 đã được điều chỉnh để phù hợp với diễn biến kinh tế

vĩ mô. Ngân hàng Nhà nước Việt Nam (NHNN) đã chủ động bám sát diễn biến kinh tế vĩ mô, tiền

tệ để kịp thời điều chỉnh chính sách. •

Điều hành tăng trưởng tín dụng: NHNN tiếp tục điều hành tăng trưởng tín dụng hợp lý

phù hợp với diễn biến kinh tế vĩ mô, góp phần kiểm soát lạm phát, hỗ trợ phục hồi và

tăng trưởng kinh tế. •

Tập trung vốn vào các lĩnh vực sản xuất kinh doanh: NHNN đã tập trung vốn vào các

lĩnh vực sản xuất kinh doanh, nhất là các lĩnh vực ưu tiên. •

Kiểm soát tín dụng vào lĩnh vực rủi ro: NHNN đã kiểm soát tín dụng vào lĩnh vực rủi ro,

nâng cao chất lượng tín dụng. •

Kiểm soát lạm phát: Mục tiêu kiểm soát lạm phát năm 2023 bình quân khoảng 4,5%.

Tuy nhiên, trước những diễn biến khó lường của thị trường thế giới (lạm phát toàn cầu vẫn ở

mức cao, Cục dự trữ liên bang Mỹ (Fed) đã liên tục điều chỉnh tăng lãi suất, đồng USD lên giá

mạnh…), NHNN đã 02 lần điều chỉnh các mức lãi suất điều hành với tổng mức tăng 2%/năm và lOMoAR cPSD| 45499692

lãi suất tiền gửi tối đa bằng VND kỳ hạn dưới 6 tháng tại tổ chức tín dụng với tổng mức tăng 0,8-2%/năm./

15. FED tăng lãi suất ảnh hưởng thế nào đến VN?

Việc FED tăng lãi suất có tác động tích cực và tiêu cực đến thị trường tiền tệ Việt Nam. Tích cực: •

Giúp ổn định tỷ giá hối đoái: Việc FED tăng lãi suất sẽ làm tăng lãi suất trên toàn cầu.

Điều này sẽ khiến dòng vốn chảy từ các nước đang phát triển sang Hoa Kỳ, từ đó làm

giảm áp lực lên tỷ giá hối đoái của các nước đang phát triển, bao gồm Việt Nam.

Tỷ giá hối đoái ổn định sẽ giúp các doanh nghiệp xuất nhập khẩu, đầu tư và kinh doanh giảm

thiểu rủi ro biến động tỷ giá. •

Khuyến khích đầu tư ngoại tệ vào Việt Nam: Việc FED tăng lãi suất sẽ khiến các nhà đầu

tư nước ngoài tìm kiếm các kênh đầu tư có lãi suất cao hơn. Việt Nam là một trong những

quốc gia có lãi suất cao so với nhiều quốc gia khác trên thế giới.

Điều này sẽ giúp thu hút thêm vốn đầu tư ngoại tệ vào Việt Nam, phục vụ cho mục tiêu phát triển kinh tế - xã hội. Tiêu cực: •

Tăng chi phí vay vốn: Việc FED tăng lãi suất sẽ khiến lãi suất trên toàn cầu tăng lên.

Điều này sẽ làm tăng chi phí vay vốn của các doanh nghiệp và người dân Việt Nam.

Điều này có thể làm giảm đầu tư và tiêu dùng, từ đó ảnh hưởng đến tăng trưởng kinh tế. •

Gây áp lực lên lạm phát: Việc FED tăng lãi suất sẽ làm tăng chi phí sản xuất của các

doanh nghiệp. Điều này có thể làm tăng giá cả hàng hóa và dịch vụ, từ đó gây áp lực lên lạm phát.

Để giảm thiểu những tác động tiêu cực của việc FED tăng lãi suất, NHNN cần thực hiện các giải

pháp chính sách tiền tệ phù hợp. Cụ thể, NHNN cần tiếp tục điều hành chính sách tiền tệ chủ

động, linh hoạt, hiệu quả, phối hợp đồng bộ, chặt chẽ với chính sách tài khóa và các chính sách kinh tế vĩ mô khác.

NHNN cũng cần tiếp tục theo dõi sát diễn biến của tình hình kinh tế vĩ mô trong nước và quốc tế

để điều chỉnh chính sách tiền tệ phù hợp.

Dưới đây là một số giải pháp chính sách tiền tệ cụ thể mà NHNN có thể triển khai: •

Tăng lãi suất điều hành: Việc tăng lãi suất điều hành sẽ giúp NHNN thu hẹp tín dụng, từ

đó kiểm soát lạm phát. Tuy nhiên, việc tăng lãi suất điều hành cần được thực hiện một

cách thận trọng, để không ảnh hưởng đến tăng trưởng kinh tế. lOMoAR cPSD| 45499692 •

Thu hẹp tín dụng đối với các lĩnh vực rủi ro: NHNN cần tiếp tục yêu cầu các ngân hàng

thương mại hạn chế tăng trưởng tín dụng đối với các lĩnh vực rủi ro, nhằm kiểm soát

dòng vốn chảy vào các lĩnh vực này. •

Tăng cường quản lý ngoại hối: NHNN cần tăng cường quản lý ngoại hối, nhằm ổn định

tỷ giá và thị trường ngoại tệ. •

Hỗ trợ doanh nghiệp: NHNN cần phối hợp với các bộ, ngành liên quan để triển khai các

giải pháp hỗ trợ doanh nghiệp, nhằm giảm thiểu tác động của lạm phát và các yếu tố bất

lợi từ bên ngoài đến sản xuất, kinh doanh.

Tóm lại, việc FED tăng lãi suất có tác động tích cực và tiêu cực đến thị trường tiền tệ Việt Nam.

Để giảm thiểu những tác động tiêu cực, NHNN cần thực hiện các giải pháp chính sách tiền tệ phù hợp.

Thực trạng Repo tại Việt Nam

Vào những năm 2007 – 2008, khi thị trường chứng khoán Việt Nam (TTCK VN) đang bước vào

thời kỳ sôi nổi, thanh khoản cao kỷ lục và nhiều Công ty chứng khoán (CTCK)bắt đầu cho ra

mắt sản phẩm mới, đó chính là Hợp đồng Repo (Repurchase Agreement). Ngay tại thời điểm đó,

Repo được xem là sản phẩm ưu việt như được vay số tiền lớn, dễdàng chuyển đổi, thủ tục rõ

ràng,… hơn so với loại hình cho vay hay cầm cố thông thường.Tuy nhiên, đến thời gian cuối

năm 2007 đầu năm 2008, TTCK VN bắt đầu cao dốc liêntục, nhà đầu tư đã thực hiện Repo cho

CTCK mua thì bây giờ mất khả năng thanh toán. Kết quả đẩy hệ thống CTCK mất vốn hơn

nghìn tỷ đồng và bị đẩy vào bờ vực phá sản. Khi đó,Ủy ban Chứng khoán Nhà nước ban hành

Công văn 99/UBCK-QLKD quyết định dừng mọihoạt động ký mới hợp đồng Repo. Yêu cầu này

tác động đến các hoạt động liên quan nhưcầm cố, thế chấp chứng khoán và gây VNIndex giảm

hơn 100 điểm.Dù có mức quy mô thị trường tăng đáng kể 35% năm 2014, nhưng hoạt động

Repo đếnngày nay tại Việt Nam vẫn chưa thực sự phát triển, vì lý do chưa có quy định pháp lý

đủchặt chẽ để kiểm soát hoạt động của hình thức này. Một số yếu tố dẫn đến kém phát triểntrong

hoạt động repo trong thị trường tài chính Việt Nam như sau:

Thứ nhất, trên thế giới, giao dịch repo diễn ra sôi nổi của tổ chức, nhà bán buôn chứngkhoán, cá

mập hay đặc biệt là các quỹ đầu tư, quỹ đầu cơ. Tuy nhiên, ở Việt Nam, mảngRepo không thực

sự được các quỹ đầu tư, nhà bán buôn chứng khoán quan tâm vì lượngthanh khoản giao dịch còn quá nhỏ.

Thứ hai, hoạt động Repo trên thị trường Việt Nam vẫn chưa có khung pháp lý rõ ràngvà chưa

được công nhận như một hoạt động môi giới độc lập. Vì thế, dẫn đến quy mô thịtrường Repo còn

rất nhỏ so với các quốc gia lân cận.

Thứ ba, thiếu tổ chức chuyên môn đại diện đánh giá rủi ro cho từng giao dịch chính làđiểm mấu

chốt làm cho hoạt động Repo tại Việt Nam chưa thực sự phát triển mạnh. Việckhông có sự tham

gia đại diện của bên thứ ba có chuyên môn đánh giá rủi ro, dẫn đến tìnhtrạng cả hai bên đi vay và lOMoAR cPSD| 45499692

cho vay khó tin tưởng nhau được. Và ngoài ra việc thẩm định,quản lý tài sản bảo đảm trong

Repo vẫn chưa được quan tâm đúng mức