Preview text:

lOMoARcPSD| 41967345 NỘI DUNG MÔN HỌC

Chương 1: Tổng quan về ngân hàng và kế toán ngân hàng

Chương 2: Kế toán nghiệp vụ huy động vốn

Chương 3: Kế toán nghiệp vụ tín dụng

Chương 4: Kế toán nghiệp vụ ngân quỹ và các hình thức thanh toán không dùng tiền mặt

Chương 5: Kế toán tài sản cố định và công cụ dụng cụ

Chương 6: Kế toán thanh toán qua ngân hàng

Chương 7: Kế toán vốn chủ sở hữu và xác định kết quả kinh doanh

Chương 8: Báo cáo tài chính của NHTM NỘI DUNG CHI TIẾT

Chương 1: Tổng quan về ngân hàng và kế toán ngân hàng

Hệ thống TK kế toán ngân hàng: 111: Tiền mặt - KTDN

10: Tiền mặt, chứng từ có giá trị ngoại tệ, kim loại quý, đá quý

101: Tiền mặt bằng đồng VN

1011: Tiền mặt tại đơn vị (tương đương TK 111) Gồm 9 loại tài khoản:

L1: Vốn khả dụng và các khoản đầu tư

L2: Hoạt động tín dụng (211,…)

L3: TSCĐ và tài sản có khác L4: Các khoản phải trả

L5: Hoạt động thanh toán

L6: Nguồn vốn chủ sở hữu L7: Thu nhập L8: Chi phí

L9: Tài khoản ngoại bảng TK chi tiết: 4211.00.345678 lOMoARcPSD| 41967345

CHƯƠNG 2: KẾ TOÁN NGHIỆP VỤ HUY ĐỘNG VỐN

Nghiệp vụ huy động vốn còn được gọi là nghiệp vụ tài sản nợ của NH.

Các hình thức huy động vốn:

(1) Nhận tiền gửi của khách hàng

(2) Phát hành giấy tờ có giá

(3) Vay ngân hàng nhà nước và các tổ chức tín dụng khác (4) Nguồn khác

Tiền gửi của KH: Tiền gửi và tiền gửi tiết kiệm

Tiền gửi: áp dụng cho cả cá nhân và tổ chức

TGTK: chỉ áp dụng cho cá nhân

Có kỳ hạn và không kỳ hạn

Định khoản kế toán:

(1) Kế toán tiền gửi của khách hàng:

1.1. Kế toán tiền gửi không kỳ hạn (TG KKH và TGTK KKH)

TK 4211: Tiền gửi không kỳ hạn (Tiền gửi thanh toán)

TK 4231: Tiền gửi tiết kiệm không kỳ hạn

- Nhận tiền gửi của khách hàng:

Nợ TK 1011 (giống 111 KTDN), 4211, 4231, 4232 Có TK

4211(CT)/4231(CT): Số tiền gốc KH gửi vào - Tính và

hạch toán lãi: Lãi được nhập gốc:

Công thức tính lãi (Tính theo tích số):

Số tiền lãi = (Số dư thực tế x Lãi suất x Số ngày thực tế của số dư)/365

Nợ TK 801: (Trả lãi tiền gửi) Có TK 4211(CT)/4231(CT) - Thanh toán cho khách hàng: Nợ TK 4211(CT)/ 4231(CT)

Nợ TK 801: Số lãi chưa nhập gốc

Có TK 1011, 4232(CT), 4212(CT),… lOMoARcPSD| 41967345

Ví dụ 1: 1/3/N, A 100trđ tiền mặt kèm CCCD để mở TK tiền gửi thanh toán/tiền

gửi tiết kiệm không kỳ hạn. NH đồng ý mở TKTT cho KH A, ls cho tiền gửi KKH

NH áp dụng là 0,2%/năm. NH tính và hạch toán lãi vào ngày cuối tháng. Ngày

20/5/N, KH A đến NH rút toàn bộ số tiền trong TK, nhận tiền mặt/chuyển sang

mở tài khoản tiền gửi tiết kiệm có kỳ hạn 3 tháng.

Anh/Chị hãy hạch toán các bút toán có liên quan/định khoản nghiệp vụ kinh tế

phát sinh từ khi phát sinh đến khi kết thúc nghiệp vụ?

Giải: (ĐVT: đồng) 30 ngày 30 ngày 20 ngày 1/3/N 31/3 30/4 20/5 - Ngày 1/3/N: Nợ TK 1011: 100.000.000

Có TK 4211(A)/4231(A): 100.000.000 - Ngày 31/3/N:

Công thức tính lãi (Tính theo tích số):

Số tiền lãi = (Số dư thực tế x Lãi suất x Số ngày thực tế của số dư)/365

Nợ TK 801: 16.438 (=100tr.đ x 0,2% x 30/365)

Có TK 4211(A)/4231(A): 16.438 - Ngày 30/4/N:

Nợ TK 801: 16.441 (100.016.438 x 0,2% x 30/365)

Có TK 4211(A)/4231(A):: 16.441 - Ngày 20/5/N:

Nợ TK 4211(A)/ 4231(A):: 100.032.879

Nợ TK 801: 16.444 (=100.032.879 x 0,2% x 20/365)

Có TK 1011/4232(A-3T): 100.049.323

Ví dụ 2: Ngày 20/5/N, Khách hàng A đến ngân hàng xin rút toàn bộ số tiền trong

tài khoản tiền gửi không kỳ hạn, nhận bằng tiền mặt. Biết KH gửi tiền ngày 1/3/N

với số tiền gốc là 100tr.đ, ngân hàng tính và hạch toán lãi vào ngày 28 hàng tháng,

lãi suất không kỳ hạn ngân hàng áp dụng là 0,2%/năm. Định khoản NVKT phát sinh? lOMoARcPSD| 41967345

Giải: (ĐVT: đồng) 27 ngày 31 ngày 22 ngày 1/3/N 28/3 28/4 20/5 - Ngày 20/5/N: Nợ TK 4211(A): 100.031.784

Nợ TK 801: 12.059 (=100.031.784 x 0.2% x 22/365) Có TK 1011: 100.043.843

Số lãi đã nhập gốc: 100trđ x 0,2% x 27/365 + 100.014.795 x 0,2% x 31/365 = 31.784 đồng

1.2. Kế toán tiền gửi có kỳ hạn (TG CKH lãi trả sau + TGTK có kỳ hạn lãi trả sau)

TK 4212: Tiền gửi có kỳ hạn

TK 4232: Tiền gửi tiết kiệm có kỳ hạn

TK 491: Lãi và phí phải trả cho tiền gửi

- TK 4911: Lãi và phí phải trả cho tiền gửi bằng đồng VN

- TK 4913: Lãi phải trả cho TGTK bằng đồng VN

(1) Nhận tiền gửi của khách hàng: Nợ TK 1011/4211/4231/….

Có TK 4212(CT)/4232(CT): Số gốc

(2) Tính và hạch toán lãi: Dự chi lãi: Lãi không được nhập gốc Nợ TK 801: Có TK 4911/4913

(3) Thanh toán cho khách hàng:

Nợ TK 4212(CT)/ 4232(CT): Số gốc

Nợ TK 4911/4913: Số lãi đã dự chi

Nợ TK 801: Số lãi chưa dự chi Có TK 1011/4211(CT)/…. lOMoARcPSD| 41967345

Ví dụ 3: Ngày 2/2/N, KH A đem 100tr.đ tiền mặt đến ngân hàng để mở sổ tiết

kiệm có kỳ hạn 3 tháng, với lãi suất 4,1%/năm. NH dự chi lãi vào ngày 25 hàng

tháng. Hãy hạch toán các bút toán có liên quan trong các trường hợp sau: a. KH rút tiền ngày 2/5/N

b. KH rút tiền ngày 20/5/N

c. KH rút tiền ngày 20/4/N

Biết lãi suất KKH ngân hàng áp dụng là 0,2%/năm. Giải:

a. Khách hàng rút tiền ngày 2/5/N: RÚT TIỀN ĐÚNG HẠN

23 ngày 28 ngày 31ngày 7 ngày 2/2/n 25/2/N 25/3/n 25/4/n 2/5/N - Ngày 2/2/N: Nợ TK 1011: 100tr.đ Có TK 4232(A-3T): 100tr.đ

- Ngày 25/2/N: Dự chi lãi lần 1:

Dự chi lãi: Lãi không được nhập gốc

Nợ TK 801: X1 (=100tr.đ x 4,1% x 23/365) Có TK 4913: X1 - Ngày 25/3/N:

Nợ TK 801: X2 (=100tr.đ x 4,1% x 28/365) Có TK 4913: X2 - Ngày 25/4/N:

Nợ TK 801: X3 (=100tr.đ x 4,1% x 31/365) Có TK 4913: X3 - Ngày 2/5/N: Nợ TK 4232(A-3T): 100tr.đ Nợ TK 4913: X1 + X2 + X3

Nợ TK 801: X4 (= 100tr.đ x 4.1% x 7/365)

Có TK 1011: Tổng 3 nợ bên trên lOMoARcPSD| 41967345

b) Khách hàng rút tiền ngày 20/5/N: KHÁCH HÀNG RÚT TIỀN QUÁ

HẠN (CHƯA DỰ CHI LÃI CỦA GỐC MỚI)

23 ngày 28 ngày 31ngày 7 ngày 18 ngày 2/2/n 25/2/N 25/3/n 25/4/n 2/5/N 20/5/n - Ngày 2/2/N: Nợ TK 1011: 100tr.đ Có TK 4232(A-3T): 100tr.đ

- Ngày 25/2/N: Dự chi lãi lần 1:

Dự chi lãi: Lãi không được nhập gốc

Nợ TK 801: X1 (=100tr.đ x 4,1% x 23/365) Có TK 4913: X1 - Ngày 25/3/N:

Nợ TK 801: X2 (=100tr.đ x 4,1% x 28/365) Có TK 4913: X2 - Ngày 25/4/N:

Nợ TK 801: X3 (=100tr.đ x 4,1% x 31/365) Có TK 4913: X3 - Ngày 2/5/N: Nợ TK 4232(A-3T): 100tr.đ Nợ TK 4913: X1 + X2 + X3

Nợ TK 801: X4 (= 100tr.đ x 4.1% x 7/365)

Có TK 4232 (A-mới-3T): 100.999.726

Đối với tiền gửi/tiền gửi tiết kiệm có kỳ hạn, nếu đáo hạn khách hàng không đến

thanh toán, NH sẽ nhập lãi vào gốc và mở cho khách hàng một kỳ hạn mới tương

đương với kỳ hạn cũ, theo lãi suất hiện hành. - Ngày 20/5/N:

Nợ TK 4232(A-mới-3T): 100.999.726

Nợ TK 801: Y (=100.999.726 x 0,2% x 18/365) Có TK 1011: 100.999.726 + Y lOMoARcPSD| 41967345

c) Khách hàng rút tiền ngày 20/4/N: KH RÚT TIỀN TRƯỚC HẠN 23 ngày 28 ngày 26 ngày 2/2/n 25/2/N 25/3/n 20/4/n 2/5/N - Ngày 2/2/N: Nợ TK 1011: 100tr.đ Có TK 4232(A-3T): 100tr.đ

- Ngày 25/2/N: Dự chi lãi lần 1:

Dự chi lãi: Lãi không được nhập gốc

Nợ TK 801: X1 (=100tr.đ x 4,1% x 23/365) Có TK 4913: X1 - Ngày 25/3/N:

Nợ TK 801: X2 (=100tr.đ x 4,1% x 28/365) Có TK 4913: X2 - Ngày 20/4/N: Số lãi đã dự chi:

Số lãi thực tế được nhận:

Do KH rút tiền trước hạn nên số lãi đã dự chi > Số lãi thực tế KH được nhận =>

NH tiến hành THOÁI CHI lãi: Thoái chi toàn bộ:

Nợ TK 4913/Có TK 801: X1 + X2 Thanh toán: Nợ TK 4232(A-3T): 100tr.đ

Nợ TK 801: Z (100trđ x 0,2% x 77/365) Có TK 1011: 100trđ + Z

Đối với trường hợp khách hàng rút tiền trước hạn:

- B1: Thoái chi lãi (Nợ TK 491/Có TK 801: Toàn bộ số lãi đã dự chi)

- B2: Tính toán, xác định số tiền lãi thực tế phải trả cho KH theo LÃI SUẤT KHÔNG KỲ HẠN lOMoARcPSD| 41967345

Ví dụ 4: Ngày 2/2/N, KH A đem 100tr.đ tiền mặt đến ngân hàng để mở sổ tiết

kiệm có kỳ hạn 3 tháng, với lãi suất 4,1%/năm. NH dự chi lãi vào ngày 25 hàng

tháng. Định khoản NVKTPS trong các trường hợp sau: a. KH rút tiền ngày 2/5/N

b. KH rút tiền ngày 20/5/N

c. KH rút tiền ngày 20/4/N

Biết lãi suất KKH ngân hàng áp dụng là 0,2%/năm. Giải:

a. KH rút tiền ngày 2/5/N: RÚT ĐÚNG HẠN

23 ngày 28 ngày 31ngày 7 ngày 2/2/n 25/2/N 25/3/n 25/4/n 2/5/N Ngày 2/5/N:

Nợ TK 4232(A-3T): 100.000.000

Nợ TK 4913: X (= 100tr.đ x 4,1% x 82/365)

Nợ TK 801: Y (= 100tr.đ x 4,1% x 7/365) Có TK 1011: 100tr + X + Y

b. KH rút tiền ngày 20/5/N: RÚT QUÁ HẠN

23 ngày 28 ngày 31ngày 7 ngày 18 ngày 2/2/n 25/2/N 25/3/n 25/4/n 2/5/N 20/5/n

Ngày 2/5/N: Số gốc mới:

= 100tr.đ + (100tr x 4.1% x 89/365) = 100.999.726đ - Ngày 20/5/N:

Nợ TK 4232(A-3T): 100.999.726

Nợ TK 801: 9.962 (=100.999.726 x 0,2% x 18/365) Có TK 1011: 101.009.688

c. KH rút tiền ngày 20/4/N: RÚT TRƯỚC HẠN 23 ngày 28 ngày 26 ngày 2/2/n 25/2/N 25/3/n 20/4/n 2/5/N - Ngày 20/4/N: BT1: Thoái chi lãi: lOMoARcPSD| 41967345

(Dự chi: Nợ TK 801/Có TK 4913) Thoái chi:

Nợ TK 4913: X (=100tr x 51 x 4.1%/365) Có TK 801: X BT2: Thanh toán Nợ TK 4232(A-3T): 100trđ

Nợ TK 801: Y (=100tr.đ x 0,2% x 77/365) Có TK 1011: 100trđ + Y

1.3. Kế toán tiền gửi tiết kiệm có kỳ hạn loại LÃI TRẢ ĐỊNH KỲ

(Thay TK 4913 = TK 1011/4211)

Ví dụ 5: Ngày 22/8/N, KH A đến NH xin tất toán TK TGTK có kỳ hạn 3 tháng,

loại lãi trả định kỳ, số tiền gốc 300tr.đ, lãi suất cho tiền gửi có kỳ hạn 3T NH áp

dụng là 4.0%/năm, NH trả và hạch toán lãi vào ngày gửi tiền ở tháng kế tiếp bằng

tiền mặt/ck. Hạch toán các bút toán có liên quan trong các trường hợp sau: a. KH gửi tiền ngày 22/5/N

b. KH gửi tiền ngày 1/5/N

c. KH gửi tiền ngày 2/7/N

Biết lãi suất KKH NH áp dụng là 0.2%/năm. Giải:

a. KH gửi tiền ngày 22/5/N: RÚT TIỀN ĐÚNG HẠN 31 30 31 22 /5/n 22 /6/N 22 /7/N 22/8/N - Ngày 22/5/N: Nợ TK 1011: 300tr.đ Có TK 4232(A-3T): 300tr.đ - Ngày 22/6/N:

Nợ TK 801: 1.019.178 (=300trđ x 4.0% x 31/365) lOMoARcPSD| 41967345 Có TK 1011 (4211): 1.019.178 - Ngày 22/7/N:

Nợ TK 801: 986.301 (=300trđ x 4.0% x 30/365) Có TK 1011 (4211): 986.301 - Ngày 22/8/N: Nợ TK 4232(A-3T): 300tr.đ

Nợ TK 801: 1.019.178 (=300trđ x 4.0% x 31/365)

Có TK 1011 (4211): 301.019.178

b. KH gửi tiền ngày 1/5/N: RÚT TIỀN QUÁ HẠN 31 30 31 21 1 /5/N 1 / 6 1 / 7 1 / 8 22/8 - Ngày 1/5/N: Nợ TK 1011: 300tr.đ Có TK 4232(A-3T): 300tr.đ - Ngày 1/6/N:

Nợ TK 801: 1.019.178 (=300trđ x 4.0% x 31/365) Có TK 1011 (4211): 1.019.178 - Ngày 1/7/N:

Nợ TK 801: 986.301 (=300trđ x 4.0% x 30/365) Có TK 1011 (4211): 986.301 - Ngày 1/8/N:

Đối với lãi trả sau => Lãi trả sau

Đối với lãi trả định kỳ/lãi trả trước => Lãi trả sau Nợ TK 4232(A-3T): 300tr.đ

Nợ TK 801: 1.019.178 (=300trđ x 4.0% x 31/365)

Có TK 4232(A-mới-3T): 301.019.178 - Ngày 22/8/N:

Nợ TK 4232(A-3T-mới): 301.019.178 lOMoARcPSD| 41967345

Nợ TK 801: 34.638 (=301.019.178 x 0.2% x 21/365) Có TK 1011: 301.053.816

c. KH gửi tiền ngày 2/7/N: RÚT TIỀN TRƯỚC HẠN 31 ngày 20 ngày 2/7/n 2/8/n 22/8 - Ngày 2/7/N: Nợ TK 1011: 300tr.đ Có TK 4232(A-3T): 300tr.đ - Ngày 2/8/N:

Nợ TK 801: 1.019.178 (=300trđ x 4.0% x 31/365) Có TK 1011 (4211): 1.019.178 - Ngày 22/8/N:

Bt1: Truy thu toàn bộ số lãi đã trả cho KH: Nợ TK 1011/4211: 1.019.178 Có TK 801: 1.019.178 Bt2: Thanh toán cho KH: Nợ TK 4232(A-3T): 300tr.đ

Nợ TK 801: X (= 300tr.đ x 51 x 0,2%/365) Có TK 1011: 300tr + X

1.4. Kế toán tiền gửi tiết kiệm có kỳ hạn loại LÃI TRẢ TRƯỚC

(Thay TK 4913 = TK 388-Chi phí chờ phân bổ)

Ví dụ 6: 500tr.đ, 3T, 4.1%/năm, tính lãi 28 hàng tháng, lãi trả trước, gửi 13/6/N, 0.2%.

Hạch toán các BT có liên quan trong các trường hợp sau:

a. KH rút tiền ngày 13/9/N

b. KH rút tiền ngày 20/8/N

c. KH rút tiền ngày 13/10/N Giải:

a. KH rút tiền ngày 13/9/N: RÚT TIỀN ĐÚNG HẠN lOMoARcPSD| 41967345 15 30 31 16 13 / 6 28 / 6 28 / 7 28 / 8 13/9 - Ngày 13/6/N:

Nợ TK 1011: 494.832.877 (=500trđ – 5.167.123)

Nợ TK 388: 5.167.123 (= 500trđ x 4.1% x 92/365)

Có TK 4232(A-3T): 500.000.000 - Ngày 28/6/N:

Nợ TK 801: 842.466 (15/92 x 5.167.123 hoặc 500tr.đ x 4,1% x 15/365) Có TK 388: 842.466 - Ngày 28/7/N:

Nợ TK 801: 1.684.932 (30/92 x 5.167.123 hoặc 500tr.đ x 4,1% x 30/365) Có TK 388: 1.684.932 - Ngày 28/8/N:

Nợ TK 801: 1.741.096 (31/92 x 5.167.123 hoặc 500tr.đ x 4,1% x 31/365) Có TK 388: 1.741.096 - Ngày 13/9/N:

Nợ TK 4232(A-3T): 500.000.000

Nợ TK 801: 898.630 (16/92 x 5.167.123 hoặc 500tr.đ x 4,1% x 16/365) Có TK 388: 898.630 Có TK 1011: 500tr.đ

b. KH rút tiền ngày 20/8/N: 15 30 23 13 / 6 28 / 6 28 / 7 20/8 - Ngày 13/6/N:

Nợ TK 1011: 494.832.877 (=500trđ – 5.167.123)

Nợ TK 388: 5.167.123 (= 500trđ x 4.1% x 92/365)

Có TK 4232(A-3T): 500.000.000 - Ngày 28/6/N: lOMoARcPSD| 41967345

Nợ TK 801: 842.466 (15/92 x 5.167.123 hoặc 500tr.đ x 4,1% x

15/365) Có TK 388: 842.466 - Ngày 28/7/N:

Nợ TK 801: 1.684.932 (30/92 x 5.167.123 hoặc 500tr.đ x 4,1% x

30/365) Có TK 388: 1.684.932 - Ngày 20/8/N:

BT1: Thoái chi lãi đã phân bổ của ngày 28/6 và 28/7: Nợ TK 388: 2.527.398 Có TK 801: 2.527.398 BT2: Thanh toán: Nợ TK 4232(A-3T): 500tr.đ

Nợ TK 801: 184.376 (=0.2% x 68 x 494.832.877) Có TK 388: 5.167.123 Có TK 1011: 495.017.253

Đối với tiền gửi tiết kiệm có kỳ hạn loại lãi trả trước, số tiền KH thực tế gửi vào

luôn nhỏ hơn số gốc, định kỳ sẽ phải phân bổ lãi trả trước vào chi phí, nếu KH

rút tiền trước hạn sẽ được hưởng theo ls không kỳ hạn và tính trên số tiền thực tế KH gửi vào.

c. KH rút tiền ngày 13/10/N 15 30 31 16 15 15 13 / 6 28 / 6 28 / 7 28 / 8 13 / 9 28 / 9 13/10 - Ngày 13/6/N:

Nợ TK 1011: 494.832.877 (=500trđ – 5.167.123)

Nợ TK 388: 5.167.123 (= 500trđ x 4.1% x 92/365)

Có TK 4232(A-3T): 500.000.000 - Ngày 28/6/N:

Nợ TK 801: 842.466 (15/92 x 5.167.123 hoặc 500tr.đ x 4,1% x 15/365) Có TK 388: 842.466 - Ngày 28/7/N:

Nợ TK 801: 1.684.932 (30/92 x 5.167.123 hoặc 500tr.đ x 4,1% x

30/365) Có TK 388: 1.684.932 - Ngày 28/8/N: lOMoARcPSD| 41967345

Nợ TK 801: 1.741.096 (31/92 x 5.167.123 hoặc 500tr.đ x 4,1% x

31/365) Có TK 388: 1.741.096 - Ngày 13/9/N:

Nợ TK 4232(A-3T): 500.000.000

Nợ TK 801: 898.630 (16/92 x 5.167.123 hoặc 500tr.đ x 4,1% x 16/365) Có TK 388: 898.630

Có TK 4232(A-mới-3T): 500tr.đ - Ngày 28/9/N:

Nợ TK 801: X (=500tr.đ x 4,1% x 15/365) Có TK 4913: X - Ngày 13/10/N:

BT1: Thoái chi lãi ngày 28/9/N: Nợ TK 4913: X Có TK 801: X BT2: Thanh toán

Nợ TK 4232(A-mới-3T): 500tr.đ

Nợ TK 801: 1.684.932 (=500tr.đ x 4.1% x 30/365) Có TK 1011: 501.684.932

1.5. Kế toán giấy tờ có giá

Giấy tờ có giá là các công cụ nợ do NH phát hành nhằm huy động vốn trên

thị trường trong thời gian ngắn.( Kỳ phiếu, tín phiếu, chứng chỉ tiền gửi,….) 3

trường hợp phát hành GTCG: -

GTCG ngang giá: Số tiền thu về khi phát hành đúng bằng mệnh giá của GTCG, LSDN = LSTT -

GTCG có chiết khấu: Số tiền thu về khi phát hành nhỏ hơn mệnh giá của GTCG, LSDN < LSTT -

GTCG có phụ trội: Số tiền thu về khi phát hành lớn hơn mệnh giá của GTCG, LSDN > LSTT

Tài khoản sử dụng:

TK 431: Mệnh giá của GTCG bằng đồng VN

TK 432: Chiết khấu của GTCG bằng đồng VN lOMoARcPSD| 41967345

TK 433: Phụ trội của GTCG bằng đồng VN

TK 803: Trả lãi về việc phát hành GTCG

TK 388: Chi phí chờ phân bổ (lãi trả trước)

TK 1011/4211: Lãi trả định kỳ

TK 492: Lãi và phí phải trả về phát hành GTCG (lãi trả sau)

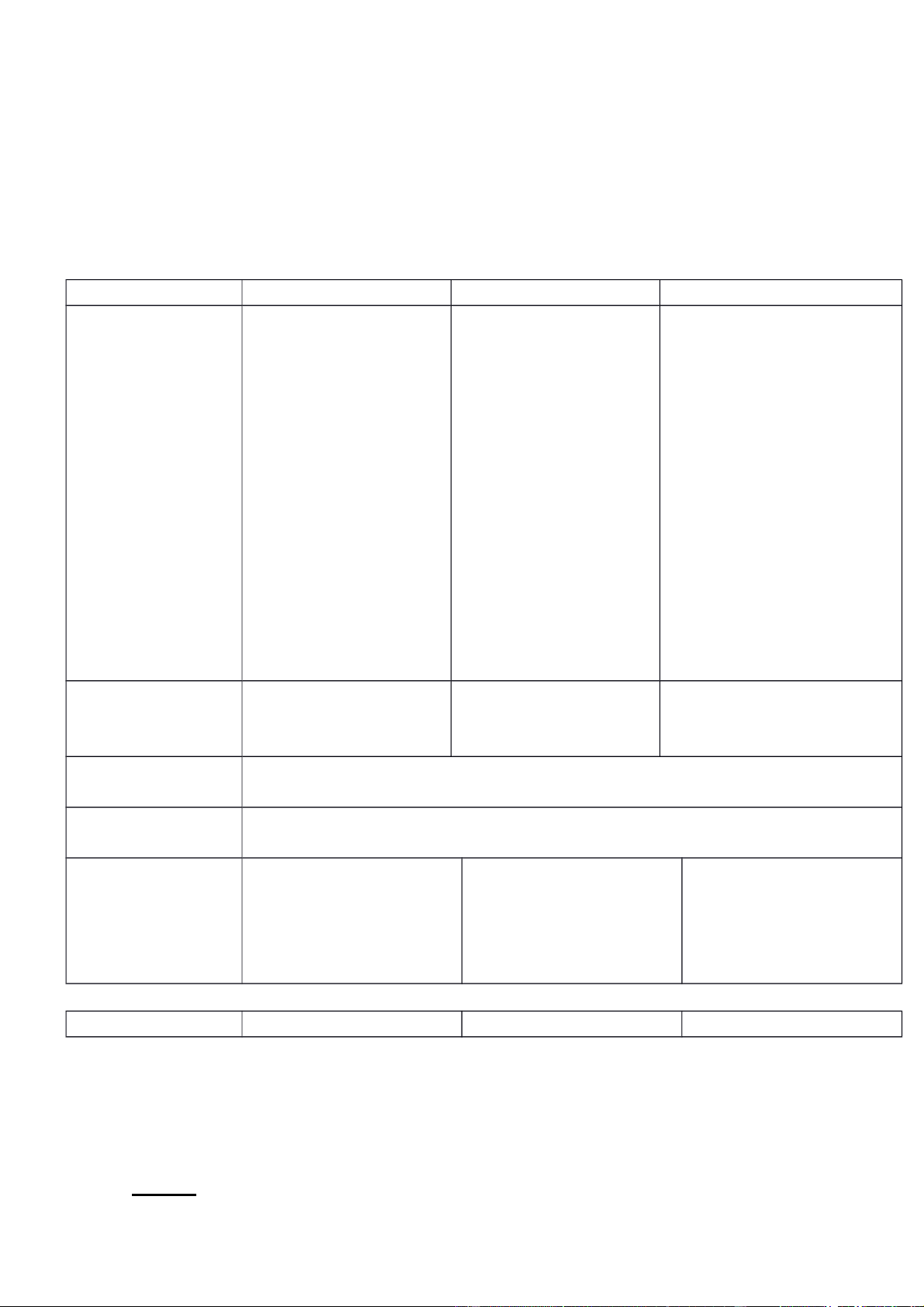

Phương pháp hạch toán Nội dung Lãi trả sau

Lãi trả định kỳ Lãi trả trước 1. Khi phát hành GTCG - Ngang giá

Nợ TK 1011,4211 Nợ TK 1011,4211 Nợ TK 1011,4211 Có TK 431: MG

Có TK 431: MG Nợ TK 388: lãi Có TK 431: MG Nợ TK 1011,4211 Nợ TK 1011,4211 Nợ TK 1011,4211 - Có chiết khấu

Nợ TK 432: CK Nợ TK 432: CK Nợ TK 432: CK Có TK 431: MG

Có TK 431: MG Nợ TK 388: lãi Có TK 431: MG

Nợ TK 1011,4211 Nợ TK 1011,4211 Nợ TK 1011,4211 Có TK 433: PT Có TK 433: PT

Nợ TK 388: số lãi Có TK 431: MG - Có phụ trội Có TK 431: MG Có TK 433: PT Có TK 431: MG Dự chi lãi: Trả lãi: Phân bổ lãi vào CP: Nợ TK 803 Nợ TK 803 Nợ TK 803 2. Tính và hạch toán lãi Có TK 492 Có TK 1011/4211 Có TK 388

Phân bổ phụ trội vào chi phí làm giảm chi phí đi vay trong kỳ: Nợ TK 433/Có TK 803: 3. Phân bổ Phụ trội

Phân bổ chiết khấu vào chi phí làm tăng chi phí đi vay trong kỳ: Nợ TK 803/ Có TK 432: 4. Phân bổ Chiết khấu 5. Nợ TK 431: MG Nợ TK 431: MG Nợ TK 431: MG

Nợ TK 492: Số lãi đã dự Thanh toán Nợ TK 803: Số lãi chưa Nợ TK 803: Số lãi chưa GTCG khi đến chi trả PB hạn (Đúng hạn) Nợ TK 803: Số lãi chưa Có TK 1011: Có TK 388: (như DC 803) Có TK 1011: Có TK 1011:

- Lưu ý: GTCG chỉ được thanh toán đúng hạn (không được thanh toán trước hạn).

GTCG không được tái quay vòng kỳ hạn khi quá hạn, đồng thời sẽ được hưởng

lãi suất không kỳ hạn của thời gian quá hạn.

Ví dụ: Định khoản NVKT phát sinh? lOMoARcPSD| 41967345

Ngày 7/8/N: tại NHTM ABC có 1 số NVKT phát sinh về GTCG sau:

1. Ngày 7/8/N, NH phát hành 1.000 kỳ phiếu với mệnh giá 1tr.đ/KP, lãi trả sau,

kỳ hạn 90 ngày với lãi suất 4.8% cả kỳ thu tiền mặt: a. Số tiền thu về 1 tỷ đồng Nợ TK 1011: 1.000.000.000 Có TK 431: 1 tỷ đồng

b. Số tiền thu về 990tr.đ Nợ TK 1011: 990.000.000 Nợ TK 432: 10tr.đ Có TK 431: 1 tỷ đồng

c. Số tiền thu về 1.005.000.000đ Nợ TK 1011: 1.005.000.000 Có TK 433: 5tr.đ Có TK 431: 1 tỷ đồng

2. Phân bổ lãi trả trước vào chi phí của đợt phát hành GTCG ngày N, số tiền29tr.đ. Nợ TK 803: 29tr.đ Có TK 388: 29trđ

3. Phân bổ chiết khấu của đợt phát hành GTCG ngày xxx, số tiền 32tr.đ Nợ TK 803: 32tr.đ Có TK 432: 32tr.đ

4. Phân bổ phụ trội của đợt phát hành GTCG ngày yyy, số tiền 16tr.đ Nợ TK 433: 16tr.đ Có TK 803: 16tr.đ

5. Trả lãi định kỳ của đợt phát hành GTCG ngày zzz bằng ck số tiền 86tr.đ Nợ TK 803: 86tr.đ Có TK 4211(CT): 86tr.đ

6. Dự chi lãi phải trả của đợt phát hành GTCG ngày xxx số tiền 44tr.đ Nợ TK 803: 44.000.000 Có TK 492: 44.000.000 lOMoARcPSD| 41967345

7. Thanh toán GTCG đến hạn cho KH, biết MG: 500tr.đ, loại GTCG ngang

giá,lãi trả sau với lãi suất 5%/năm, phát hành ngày 7/2/N, NH dự trả lãi vào ngày 28 hàng tháng. 21 28 31 30 31 30 10 7/2 28/2 28/3 28/4 28/5 28/6 28/7 7/8 - Ngày 7/8/N: Nợ TK 431: 500.000.000

Nợ TK 492: X (= 500trđ x 5% x 171/365)

Nợ TK 803: Y (= 500trđ x 5% x 10/365) Có TK 1011: 500trđ + X + Y BTVN:

Ngày 1/4/N, KH đem 200trđ tiền mặt đến gửi tiết kiệm 3 tháng với lãi suất

4,2%/năm, loại lãi trả sau. Ngày 10/5/N, ngân hàng thay đổi lãi suất có kỳ hạn 3

tháng là 4.5%/năm. Lãi suất không kỳ hạn NH áp dụng là 0,2%/năm.

Ngày 8/8/N, KH đến tất toán tiền gửi, chuyển toàn bộ gốc và lãi nhận được sang

mở tài khoản tiền gửi thanh toán.

Ngân hàng dự chi lãi vào ngày 27 hàng tháng. Yêu cầu:

1. Định khoản nghiệp vụ kinh tế phát sinh vào ngày 8/8/N?

2. Hạch toán các bút toán có liên quan?

CHƯƠNG 3: KẾ TOÁN NGHIỆP VỤ TÍN DỤNG

Nghiệp vụ tín dụng còn được gọi là nghiệp vụ tài sản CÓ của ngân hàng.

- Phân loại nợ: 5 nhóm nợ

Nhóm 1: Nợ đủ tiêu chuẩn (quá hạn < 10 ngày)

Nhóm 2: Nợ cần chú ý (quá hạn từ 10 đến 90 ngày)

Nhóm 3: Nợ dưới tiêu chuẩn (quá hạn từ 91 đến 180 ngày)

Nhóm 4: Nợ nghi ngờ (quá hạn từ 181 đến 360 ngày)

Nhóm 5: Nợ có khả năng mất vốn (quá hạn trên 360 ngày)

Căn cứ vào chất lượng tín dụng được phân loại thì tài khoản cấp 2 chia thành 2 nhóm: lOMoARcPSD| 41967345

Nhóm 1: Nợ trong hạn; (Nợ nhóm 1)

Nhóm 2: Nợ quá hạn; (Nợ nhóm 2,3,4,5)

Cho vay từng lần

- Khái niệm: Là phương thức mỗi lần vay vốn, khách hàng và TCTD phải làm

thủ tục vay vốn cần thiết và ký kết hợp đồng tín dụng. - Đối tượng:

+ Áp dụng đối với khách hàng không có nhu cầu vay thường xuyên, vòng quay vốn thấp.

+ Áp dụng đối với cho vay cá thể. - Đặc điểm:

+ Giải ngân một lần toàn bộ hạn mức tín dụng.

+ Định kỳ hạn nợ cụ thể cho khoản cho vay.

+ Người vay trả nợ một lần khi đáo hạn.

TÀI KHOẢN KẾ TOÁN SỬ DỤNG

* TK 21- Cho vay các tổ chức kinh tế, cá nhân trong nước

211: Cho vay ngắn hạn bằng đồng Việt Nam

2111: Nợ trong hạn (Nợ đủ tiêu chuẩn)

2112: Nợ quá hạn (Nợ nhóm 2,3,4,5)

* TK 394- Lãi phải thu từ hoạt động tín dụng (Giống TK 491 nhưng hạch toán ngược lại)

+ TK 3941- Lãi phải thu từ cho vay bằng đồng Việt Nam;

- TK 387- Tài sản thay thế cho việc thực hiện nghĩa vụ của bên bảo đảm đã

chuyểnquyền sở hữu cho tổ chức tín dụng chờ xử lý

- TK 454: Chuyển tiền phải trả bằng đồng VN

- TK 459- Các khoản chờ thanh toán khác;

- TK 702- Thu nhâp từ hoạt độ ng tín dụng; (̣ ngược với TK 801/803) - TK 8822- Chi dự phòng;

- TK 941- Lãi cho vay và phí phải thu chưa thu được (VND)

- TK 971- Nợ khó đòi đã xử lý; (Nợ bị tổn thất…..)

- TK 994- Tài sản, giấy tờ có giá của KH đưa thế chấp, cầm cố;

- TK 995- Tài sản gán, xiết nợ chờ xử lý; lOMoARcPSD| 41967345

- TK 996- Các giấy tờ có giá đi vay, giấy tờ có giá của khách hàng đưa chiết khấu,

táichiết khấu đã chuyển quyền sở hữu đem đi sử dụng HẠCH TOÁN:

(1) Kế toán phát tiền vay (Giai đoạn giải ngân):

Nợ TK 994: Giá trị TS, GTCG KH đem cầm cố, thế chấp

Nợ TK 996 (TK loại 9 là tài khoản ngoại bảng nên chỉ ghi đơn: ghi nợ hoặc ghi có) + Đồng thời :

Nợ TK 2111: Giá trị khoản vay

Có TK TK 1011, TK 4211, 5191 (chi nhánh NH khác cùng hệ thống), 5012

(chi nhánh ngân hàng khác hệ thống nhưng cùng địa bàn)

(2) Tính lãi và hạch toán lãi:

(2.1) Nếu thu lãi hàng tháng:

∑ ( Số dư thực tế x số ngày duy trì số dư thực tế x Lãi suất tính lãi) Số tiền lãi = 365 Nợ TK 1011, TK 4211,… Có TK 702

Nợ TK 801/Có TK 1011,4211: Tiền gửi ở chương 2

(2.2) Nếu thu lãi theo kỳ hoăc thu mộ t lần khi đáo hạṇ :

Số tiền lãi = Số dư nợ x Thời gian dư nợ x Lãi suất cho vay thỏa thuận + Dự thu lãi: Nợ TK 3941 Có TK 702

Hạch toán ngược của c2: Nợ TK 801/Có TK 491 + Thu lãi: Nợ TK 1011, TK 4211,… Có TK 394

+ Lãi của kỳ cuối cùng:

Nợ TK 1011, TK 4211 (Tổng số lãi cho vay) lOMoARcPSD| 41967345

Có TK 3941 (Số lãi đã hạch toán dự thu) Có

TK 702 (Số lãi chưa hạch toán dự thu) (3)

Kế toán thu nợ gốc:

Nợ TK 1011, TK 4211,...: Số tiền gốc

Có TK 2111: Nợ trong hạn Đồng thời: Có TK 994 Có TK 996 (4)

Trường hợp nợ đang theo dõi ở nhóm Nợ trong hạn, nếu có dấu hiệu rủi ro,

sau thời gian ân hạn (10 ngày), ngân hàng sẽ phải chuyển nhóm đối với nợ gốc và xử lý đối với lãi luôn:

(4.1) Đối với nợ gốc:

Nợ TK 2112: Nợ quá hạn Có TK

2111: Nợ trong hạn (4.2) Đối với lãi:

+ Ngừng tính lãi dự thu ngay khi có dấu hiệu rủi ro.

Nếu khoản lãi được đánh giá là không thể thu hồi được thì hạch toán thẳng vào chi phí để

tất toán tài khoản lãi phải thu từ hoạt động tín dụng: Nợ TK 809

Có TK 394: Số lãi đã dự thu

+ Đồng thời tiếp tục theo dõi thu hồi số lãi chưa thu được từ khách hàng:

Nợ TK 941: Cả lãi đã dự thu và số lãi chưa dự thu +

Khi khách hàng trả nợ quá hạn:

Nợ TK Thích hợp (TK 1011, TK 4211,…) (Tổng số) Có TK

Cho vay (TK 2112, TK 2122, TK 2132) (Gốc) Có TK 702 (Lãi)

Đồng thời, ghi: Có TK 941

Ví dụ: Tại NH BIDV – CN Thái Nguyên lOMoARcPSD| 41967345

Ngày 6/3/N, giải ngân cho KH A vay theo HĐTD số 102, số tiền cho vay 300tr.đ (trong

đó: 100tr.đ lĩnh tiền mặt, 100trđ chuyển vào tài khoản tiền gửi không kỳ hạn của KH, 40tr.đ

chuyển vào TK của KH C tại BIDV CN Hà nội, số còn lại chuyển vào TK của KH D có tài

khoản tại ACB-CN Thái Nguyên), kỳ hạn 3 tháng, lãi trả cùng gốc khi đáo hạn, lãi suất cho vay

6%/năm. Ngân hàng dự thu lãi vào ngày cho vay ở tháng kế tiếp. Tài sản đảm bảo khoản vay là

1 ô tô trị giá 500tr.đ. Hãy hạch toán các bút toán có liên quan, giả sử khách hàng trả nợ gốc và

lãi vay đúng hạn bằng tiền mặt. Giải: 31 ngày 30 ngày 31 ngày 6 /3/N 6 /4/N 6 /5/N 6/6/N - Ngày 6/3/N:

BT1: Giải ngân (phát tiền vay) Nợ TK 2111(A): 300.000.000 Có TK TK 1011: 100.000.000 Có TK 4211(A): 100.000.000 Có TK 5191: 40.000.000 Có TK 5012: 60.000.000

Đồng thời: Nợ TK 994: 500.000.000 -

Ngày 6/4: Dự thu lãi lần 1:

Nợ TK 3941: X1 (= 300trđ x 6% x 31/365) Có TK 702: X1 -

Ngày 6/5: Dự thu lãi lần 2:

Nợ TK 3941: X2 (= 300trđ x 6% x 30/365) Có TK 702: X2

- Ngày 6/6/N: Thu nợ gốc và lãi đến hạn Nợ

TK 1011: 300trđ + (X1+ X2) + X1’ Có TK 2111(A): 300.000.000 Có TK 3941: X1 + X2

Có TK 702: X1’ (= 300trđ x 6% x 31/365)

Đồng thời: Có TK 994: 500.000.000 lOMoARcPSD| 41967345

Đối với thu lãi định kỳ thì thay TK 3941 = TK 1011/4211 Ví dụ:

Ngày 6/3/N, giải ngân cho KH A vay 200trđ, 3T, 6%/năm, lĩnh tiền mặt, lãi trả định kỳ bằng

tiền mặt vào ngày cho vay ở tháng kế tiếp, gốc trả khi đáo hạn. TSĐB là BĐS trị giá 300tr.đ.

Ngày 6/4, 6/5 KH đến thanh toán lãi. 6/6 KH không đến thanh toán, NH đánh giá khoản nợ

không có khả năng thu hồi, (trước đó đã có thỏa thuận gán nợ TSĐB nếu không thực hiện đúng

cam kết). Ngày 20/8/N, ngân hàng bán TS thu tiền mặt 201tr.đ. Hãy hạch toán các bút toán có

liên quan, biết NH tiến hành trích lập dự phòng rủi ro tín dụng vào thời điểm cuối quý. Giải: 31 ngày 30 ngày 31 ngày 6 /3/N 6 /4/N 6 /5/N 6 /6/N 30/ 6 - Ngày 6/3/N: Nợ TK 2111(A): 200.000.000

Có TK 1011: 200.000.000 Đồng

thời: Nợ TK 994: 300.000.000 - Ngày 6/4/N:

Nợ TK 1011: 1.117.808 (=200trđ x 6% x 31/365) Có TK 702: 1.117.808

(0,5%/tháng – Lãi suất cho vay => 200tr.đ x 0,5% x 31/30) - Ngày 6/5/N:

Nợ TK 1011: 986.301 (=200trđ x 6% x 30/365) Có TK 702: 986.301 - Ngày 6/6/N:

Nợ TK 941: 1.117.808 (=200trđ x 6% x 31/365)

(Giả sử lãi trả cùng gốc khi đáo hạn (3941 thay vì 1011) =>

Nợ TK 809/Có TK 3941: 1.117.808 + 986.301

Đồng thời: Nợ TK 941: 1.117.808 + 986.301 + 1.117.808)

Chuyển nợ gốc sang nhóm nợ quá hạn: Nợ TK 2112(A): 200.000.000 lOMoARcPSD| 41967345

Có TK 2111(5-A): 200.000.000 -

30/6/N: Trích lập dự phòng rủi ro tín dụng:

Số dự phòng rủi ro cụ thể cần trích: Công th c xác đ nh: ứ ị R = Max

{0, (A - C)} * r r: 0% - 5% - 20% - 50% - 100%

R = {0, (200.000.000 – 300.000.000 x 30%)} x 100% = 110.000.000đ

Số dự phòng rủi ro chung cần trích: Vì nợ không có khả năng thu hồi nên đã trích lập dự phòng

rủi ro cụ thể là 100% vì vậy dự phòng rủi ro chung không cần trích lập (DPRR chung chỉ trích từ nhóm nợ 1 đến 4). Nợ TK 8822: 110.000.000 Có TK 2191: 110.000.000

KH gán nợ TSĐB cho ngân hàng: Nợ TK 387: 201.117.808 Có TK 2112(5-A): 200.000.000 Có TK 702: 1.117.808 Đồng thời: Có TK 994: 300.000.000 Nợ TK 995: 300.000.000 Có TK 941: 1.117.808

- Ngày 20/8/N: NH bán tài sản gán nợ của KH: Nợ TK 1011: 201.000.000 Nợ TK 89/2191: 117.808 Có TK 387: 201.117.808

Đồng thời: Có TK 995: 300.000.000 Hoàn nhập dự phòng:

Nợ TK 2191: 110.000.000 - 117.808 lOMoARcPSD| 41967345

Có TK 8822: 110.000.000 - 117.808 Kế

toán trích lập dự phòng rủi ro tín dụng

(1) Kế toán trích lập dự phòng: Nợ TK 8822

Có TK 2191: Dự phòng rủi ro cụ thể

Có TK 2192: Dự phòng rủi ro chung

(2) Kế toán sử dụng dự phòng

Nguyên tắc sử dụng dự phòng:

- Phát mại tài sản bảo đảm để thu hồi nợ

- Sử dụng dự phòng chung để xử lý;

- Sử dụng dự phòng cụ thể

- TCTD hạch toán ngoại bảng phần dư nợ đã được xử lý rủi ro.

* Kế toán xử lý tài sản gán nợ:

(1) Khi ngân hàng nhận tài sản gán nợ (có quyết định chuyển quyền sở hữu tài sản

thếchấp cầm cố cho TCTD): Nợ TK 387

Có TK Nợ gốc của khách hàng

Có TK 702 : Số lãi chưa thu được

Có TK Thích hợp (TK 1011, TK 4211) (Phần thanh toán cho khách hàng theo

thỏa thuận) (Hạch toán theo số tiền thỏa thuận giữa TCTD với khách hàng) Đồng thời ghi: Có TK 994 Nợ TK 995 Có TK 941

(2) Khi phát mại tài sản gán nợ:

Nợ TK Thích hợp (TK 1011, TK 4211) (Số tiền thu được)

Nợ TK 89- Chi phí khác (nếu lỗ) Có TK 387

Có TK 79- Thu nhập khác (nếu lãi)

Đồng thời, ghi: Có TK 995- Tài sản gán, xiết nợ chờ xử lý) lOMoARcPSD| 41967345

(3) Kế toán hoàn nhập dự phòng:

(3.1) Định kỳ, TCTD tiến hành đánh giá lại chất lượng tín dụng và tính toán số dự phòng phải trích.

+ Nếu số dự phòng phải trích > số đã trích, kế toán trích thêm dự phòng, ghi: Nợ TK 8822 Có TK 219

+ Nếu số dự phòng phải trích < số đã trích, kế toán hoàn nhập dự phòng, ghi: Nợ TK 219 Có TK 8822

Sau khi xử lý các khoản nợ, nếu TCTD truy thu được khoản nợ từ khách hàng: Nợ TK 1011: Tiền mặt Có TK 79:

Đồng thời: Có TK 971: Nợ bị tổn thất đang trong thời gian theo dõi BÀI TẬP VỀ NHÀ Bài 1:

Ngày 6/3/N, tại NH A chi nhánh TN: Giải ngân cho KH B vay 300tr.đ tiền mặt,

kỳ hạn 3 tháng, lãi suất cho vay 6.2%/năm, lãi trả định kỳ, gốc trả cuối kỳ. Khách

hàng B cầm cố bằng sổ tiết kiệm trị giá 400tr.đ, gửi 6 tháng, ngày gửi 1/1/N với

lãi suất 4.8%/năm, lãi trả sau.

Khách hàng đến thanh toán lãi tháng thứ 1 bằng tiền mặt. Đến ngày đáo hạn khoản

vay ngày 6/6/N, khách hàng không đến thanh toán. Ngân hàng tiến hành bù trừ sổ

tiết kiệm, phần chênh lệch chuyển sang tài khoản tiền gửi không kỳ hạn của khách hàng.

Biết: Tháng thứ 2 khách hàng không đến trả lãi, lãi suất không kỳ hạn ngân hàng

áp dụng là 0,2%/năm, ngân hàng dự chi lãi khoản tiền gửi tiết kiệm vào ngày gửi

tiền của tháng kế tiếp.

Hãy định khoản các bút toán liên quan đến nghiệp vụ huy động vốn và nghiệp vụ tín dụng. lOMoARcPSD| 41967345

CHƯƠNG 4: KẾ TOÁN NGHIỆP VỤ NGÂN QUỸ

- TK 1011: Tiền mặt tại đơn vị

- TK 1013: Tiền không đủ tiêu chuẩn lưu thông

- Tk 1014: Tiền mặt tại ATM

- TK 1019: Tiền đang chuyển

- TK 3614: Tham ô, thiếu mất tiền, tài sản chờ xử lý

- TK 461: Thừa quỹ, TS chờ xử lý - TK 79: Thu nhập khác

- TK 89: Chi phí khác- TK 5191: Điều chuyển vốn (1) Thu tiền mặt: Nợ TK 1011:

Có TK 2111/4211/4212/4231/4232/702/3941/711/714,…… (2) Chi tiền mặt:

Nợ TK 2111/801/803/86/4211/4212/4231/4232/…. Có TK 1011:

(3) Điều chuyển tiền mặt:

- Cách 1: NHA (mang tiền đi) điều chuyển tiền đến NHB (nhận tiền): Tại NHA: BT1: Nợ TK 1019: Có TK 1011:

BT2: Khi NHB thông báo đã nhận được tiền: Nợ TK 5191/Có TK 1019: lOMoARcPSD| 41967345 Tại NHB: Nợ TK 1011/Có TK 5191

- Cách 2: NHB đến NH A lấy tiền:

Tại NHA: Nợ TK 5191/Có TK 1011

Tại NHB: Nợ TK 1011/Có TK 5191

(4) Kiểm kê, đối chiếu tiền mặt cuối ngày:

- TH1: Tồn quỹ sổ sách > Tồn quỹ thực tế (Thiếu quỹ tiền mặt)

Nợ TK 3614/Có TK 1011: Số tiền thiếu

Nếu KH nộp thiếu thì yêu cầu KH nộp thêm: Nợ TK 1011,4211/Có TK 3614

Nếu không tìm ra nguyên nhân thiếu:

Nợ TK 1011: nếu nộp ngay tiền mặt

Nợ TK 462: nếu trừ dần vào lương Có Tk 3614

- TH2: Tồn quỹ sổ sách < Tồn quỹ thực tế (thừa quỹ tiền mặt)

Nợ TK 1011/Có TK 461: Số tiền

thừa Nếu thu thừa của KH: Nợ TK

461/Có TK 1011,4211 Nếu không rõ nguyên nhân: Nợ TK 461/Có TK 79 Ví dụ:

Cuối ngày kiểm kê quỹ phát hiện thừa 0,5trđ, không rõ nguyên nhân.

Nợ TK 1011/Có TK 461: 0,5trđ Nợ TK 461: 0,5trđ Có TK 79: 0,5trđ

CHƯƠNG 5: KẾ TOÁN TÀI SẢN CỐ ĐỊNH VÀ CÔNG CỤ DỤNG CỤ TK 301: TSCĐ hữu hình TK 302: TSCĐ vô hình lOMoARcPSD| 41967345 TK 305: Hao mòn TSCĐ

TK 321: Chi phí mua sắm TSCĐ

TK 3612: Tạm ứng để hoạt động nghiệp vụ

TK 451: Các khoản phải trả về đầu tư XDCB, mua sắm TSCĐ

TK 519: Điều chuyển vốn

TK 602: Vốn đầu tư XDCB, mua sắm TSCĐ

TK 612: Quỹ đầu tư phát triển

TK 613: Quỹ dự phòng tài chính TK 619: Quỹ khác

TK 871: Khấu hao cơ bản TSCĐ TK 79: Thu nhập khác TK 89: Chi phí khác

TK 1113: Tiền gửi tại NHNN PHƯƠNG PHÁP HẠCH TOÁN

(1) MUA SẮM TÀI SẢN CỐ ĐỊNH: - TH1: Chi nhánh tự mua Nợ TK 321/Có TK 1011,4211 Nợ TK 301/Có TK 321 -

TH2: Hội sở chính cấp vốn Tại HSC:

Khi cấp vốn: Nợ TK 3612/Có TK 5191

Khi nhận vốn: Nợ TK 5191/Có TK 3612 Tại chi nhánh:

Khi nhận vốn: Nợ TK 519/Có TK 451

Khi mua TSCĐ: Nợ TK 321/Có TK 1011,4211

Khi nghiệm thu: Nợ TK 451/Có TK 321

Khi chuyển vốn: Nợ TK 301/Có 5191

- TH3: nếu mua tscđ bằng nguồn vốn NSNN cấp: Nợ TK 1113/Có TK 321 lOMoARcPSD| 41967345

Đồng thời: Nợ TK 301/Có TK 602

- TH4: Nếu mua bằng nguồn khác: Nợ TK 301/Có TK 321

Đồng thời: Nợ TK 612, 613,619/Có TK 602 Ví dụ: 1.

Ngày 6/3/N mua sắm TSCĐ trị giá 100tr.đ sử dụng cho bộ phận CSKH

trảbằng CK vào TK của người bán mở tại NH. TS này được nghiệm thu và đưa

vào sử dụng ngay trong ngày. Biết chi nhánh tự mua bằng nguồn vốn tự có. Nợ TK 321: 100.000.000 Có TK 4211(CT): 100.000.000 Đồng thời: Nợ TK 301: 100.000.000 Có TK 321: 100.000.000 2.

Ngày 6/3/N mua sắm TSCĐ trị giá 100tr.đ sử dụng cho bộ phận CSKH

trảbằng CK vào TK của người bán mở tại NH. TS này được nghiệm thu và đưa

vào sử dụng ngay trong ngày. Biết TS này do HSC cấp vốn. Nợ TK 321: 100.000.000 Có TK 4211(CT): 100.000.000

Nợ TK 451/Có TK 321: 100.000.000

Nợ TK 301/Có TK 5191: 100.000.000 (2)

ĐIỀU CHUYỂN TÀI SẢN CỐ ĐỊNH

Bên điều chuyển TSCĐ (mang TSCĐ đi):

- Điều chuyển phần nguyên giá: Nợ TK

519/Có TK 301: Nguyên giá TSCĐ - Điều

chuyển phần khấu hao: Nợ TK 305/Có TK

519: Giá trị hao mòn Bên nhận TSCĐ: Nợ TK 301/Có TK 519 Nợ TK 519/Có TK 305

(3) KHẤU HAO TÀI SẢN CỐ ĐỊNH: Nợ TK 871/Có TK 305 lOMoARcPSD| 41967345

(4) THANH LÝ, NHƯỢNG BÁN TÀI SẢN CỐ ĐỊNH

Hạch toán trực tiếp vào các tài khoản thu nhập và chi phí có liên quan - BT1: Xóa sổ TSCĐ:

Nợ TK 89: Giá trị còn lại

Nợ TK 305: Giá trị hao mòn Có TK 301: Nguyên giá - BT2: Thu thanh lý: Nợ TK 1011/1113 Có TK 79:

Có TK 4531: Thuế GTGT đầu ra phải nộp (nếu có) (Tương tự TK 3331 KTDN) - BT3: Chi thanh lý: Nợ TK 89:

Nợ TK 3532: (Tương tự 133 trong KTDN): Có TK 1011. 4211,….

Ví dụ 1: Ngày 6/3/N, thanh lý TSCĐ nguyên giá 100trđ, HMLK 80trđ. Chi thanh

lý phát sinh bằng tiền mặt 2trđ. Thu thanh lý 15tr.đ qua tài khoản tiền gửi thanh

toán tại NHNN. Định khoản NVKT phát sinh? Giả sử giá trị còn lại chưa khấu

hao hết được bù đắp bởi quỹ dự phòng tài chính. Giả sử giá trị còn lại chưa khấu

hao hết, người làm hỏng tài sản phải bồi thường ngay 50% bằng tiền mặt, số còn

lại trừ dần vào lương.

1.1 Nợ TK 89/613: 20tr.đ (Nợ TK 1011: 10.000.000, Nợ TK 462: 10.000.000) Nợ TK 305: 80tr.đ Có TK 301: 100tr.đ 1.2 Nợ TK 1113: 15.000.000 Có TK 79: 15.000.000 1.3 Nợ TK 89: 2.000.000 Có TK 1011: 2.000.000 CHƯƠNG 6: KẾ TOÁN lOMoARcPSD| 41967345 THANH TOÁN QUA NGÂN HÀNG (C4: CÁC

HÌNH THỨC THANH TOÁN KHÔNG DÙNG TIỀN MẶT)

- Các hình thức thanh toán không dùng tiền mặt (cá nhân): Séc, UNC, UNT, thư

tín dụng, thẻ thanh toán

- Thanh toán qua ngân hàng (giữa NH-NH): Thanh toán liên hàng (thanh toán

chuyển tiền nội bộ), thanh toán bù trừ, thanh toán qua tài khoản tiền gửi tại NHNN,….

TK 4211: Tiền gửi thanh toán

TK 5191: Điều chuyển vốn (2 ngân hàng cùng hệ thống)

TK 5012: Thanh toán bù trừ giữa các NHTV (2 ngân hàng khác hệ thống nhưng cùng địa bàn)

TK 1113: Tiền gửi thanh toán tại NHNN

Căn cứ UNC, NH A (ngân hàng phục vụ người chi trả) sẽ lập LCC (lệnh trả

tiền) gửi đến NH B (phục vụ người thụ hưởng):

- NHA: Nợ TK 4211(CT)/Có TK 5191,5012 (LCC đi)

- NHB (NH phục vụ người thụ hưởng/người được tiền): (LCC đến)

Nợ TK 5191,5012/Có TK 4211(CT)

Căn cứ UNT, NHB (ngân hàng phục vụ người thụ hưởng) sẽ lập LCN (lệnh đòi

tiền) gửi NHA (phục vụ người chi trả): - NHA: LCN đến Nợ TK 4211/Có TK 5191,5012 - NHB: LCN đi

Nợ TK 5191,5012/Có TK 4211(CT)

Ví dụ: Tại ngân hàng công thương – CN Thái Nguyên: 1.

Nhận được LCC từ NH ACB – CN TN, KH A trả tiền cho KH B có tài

khoản tại NHCT-CNTN, số tiền 45tr.đ. Nợ TK 5012: 45tr.đ Có TK 4211(B): 45trđ 2.

Nhận được UNC, do KH A lập và nộp vào NH, trả tiền cho KH B có tài

khoản tại NHCT-CN Hà Nội, số tiền 102tr.đ. lOMoARcPSD| 41967345 Nợ TK 4211(A): 102tr.đ Có TK 5191: 102tr.đ 3.

Nhận được UNC, số tiền 123tr.đ do KH A lập và nộp vào NH, trả tiền cho

KHC có tài khoản mở tại NHCT-CN TN. KH A có tài khoản mở tại NHCT- CNTN. Nợ TK 4211(A): 123trđ Có TK 4211(C): 123tr.đ 4.

Ngày 25/8, công ty T nôp bảng kê nộ p séc kèm tờ séc chuyển khoản vào ngân hàng.

Séc dọ công ty M có tài khoản tại ngân hàng (NHCT-CNTN) ký phát trước đây, số tiền 150

triêụ đồng. Công ty T yêu cầu ngân hàng thanh toán số tiền đó vào tài khoản TGKKH tại

NHCT B - chi nhánh Hòa Bình. Ngân hàng thu phí 0,22% (đã bao gồm 10% thuế GTGT) trên

số tiền ký séc. Ngân hàng trích từ TGKKH của công ty M để thanh toán. Nợ TK 4211(M): 150.000.000

Có TK 519: 150.000.000 Đồng thời: Nợ TK 4211(M): 330.000 Có TK 711: 300.000 Có TK 4531: 30.000 5.

Ngày 18/8, ông Nam đến ngân hàng chuyển tiền cho người nhà bằng tiền măt theo

chứng ̣ minh thư, số tiền 80 triêu đồng, xin chuyển đến NHCT B – chi nhánh Hòa Bình, ngân

hàng ̣ thu phí chuyển tiền 22.000 đồng bằng tiền măt (đã bao gồm 10% thuế GTGT).̣ Nợ TK 1011/Có TK 519: 80tr.đ Đồng thời: Nợ TK 1011: 22.000 Có TK 711: 20.000 Có TK 4531: 2.000

Nếu KH (người thụ hưởng) không có tài khoản tại NH thì sử dụng TK 454:

chuyển tiền phải trả bằng đồng VN

- Khi NH nhận đc tiền để chuyển đi: Nợ TK 519/Có TK 454

- Khi KH đến lĩnh tiền: Nợ TK 454/Có TK 1011

CHƯƠNG 7: KẾ TOÁN NGUỒN VỐN CHỦ SỞ HỮU VÀ XÁC ĐỊNH KẾT QUẢ KINH DOANH Lưu ý các bút toán: lOMoARcPSD| 41967345 - Thu nhập: Nợ TK 1011, 394,….

Có TK Thu nhập (702, 711, 714, 715, 72,…..) - Chi phí:

Nợ TK Chi phí ( 801, 803, 865, 85….) Có TK 1011, 4211,…

- Kết chuyển doanh thu, chi phí để xác định kết quả kinh doanh:

Kết chuyển doanh thu: Nợ TK Thu nhập/Có TK 691

Kết chuyển chi phí: Nợ TK 691/Có TK Chi phí