Preview text:

LÝ THUYẾT TÀI CHÍNH TIỀN TỆ

CHƯƠNG 1: ĐẠI CƯƠNG VỀ TIỀN TÊ, TÀI CHÍNH

I)Tiền tệ

- Theo các nhà kinh tế: Tiền (hay cung tiền) là tất cả mọi thứ chấp nhận chung trong việc thanh toán hàng hóa, dịch vụ hoặc trong việc trả nợ

- Tiền khác với thu nhập hay của cải

- Tiền tệ (money) khác với tiền lưu thông (currency)

❖ Phân biệt tiền, thu nhập và của cải

- Tiền ể thanh toán

- Thu nhập là tiền kiếm ược => biến lưu lượng

- Của cải là tài sản mà bạn tích lũy ược => biến tích lượng

❖ Chức năng của tiền tệ

- Trung gian trao ổi

+ Giảm thiểu chi phí giao dịch + Khuyến khích sự chuyên môn hóa + Thực hiện khi:

Mua bán trả tiền ngay,

Sự vận ộng song song và ngược chiều với giá cả hàng hóa,

Các hình thái tiền tệ phải a dạng, ảm bảo sự thuận lợi trong các quan hệ mua bán

- Phương tiện cất trữ

+ Đề phòng rủi ro, tích lũy mua sắm

+ Tiền tạm thời tách khỏi lưu thông trở về trạng thái ứng yên tích lũy và lưu trữ giá trị theo thời gian + Thực hiện khi:

Tiền có tính thanh khoản cao nhất

Tiền chỉ thực hiện chức năng cất trữ giá trị khi còn ược xã hội chấp nhận Tiền giữ ược sức mua theo thời gian

- Thước o giá trị

+ Biểu hiện

Biểu thị và so sánh giá trị của các hàng hóa dịch vụ thông qua giá cả

+ Lợi ích

Đơn giản hóa giao dịch mua bán

Giảm chi phí giao dịch

+ Vai trò

Tiền tệ là thước o cơ bản trong nền kinh tế + Thực hiện khi:

Tiêu chuẩn giá cả

Có giá trị nội tại của nó

Sức mua ổn ịnh

- Hình thái của tiền tệ

- Hóa tệ

- Tín tệ

- Bút tệ

- Tiền iện tử

Khác nhau giữa hóa tệ và tín tệ ?

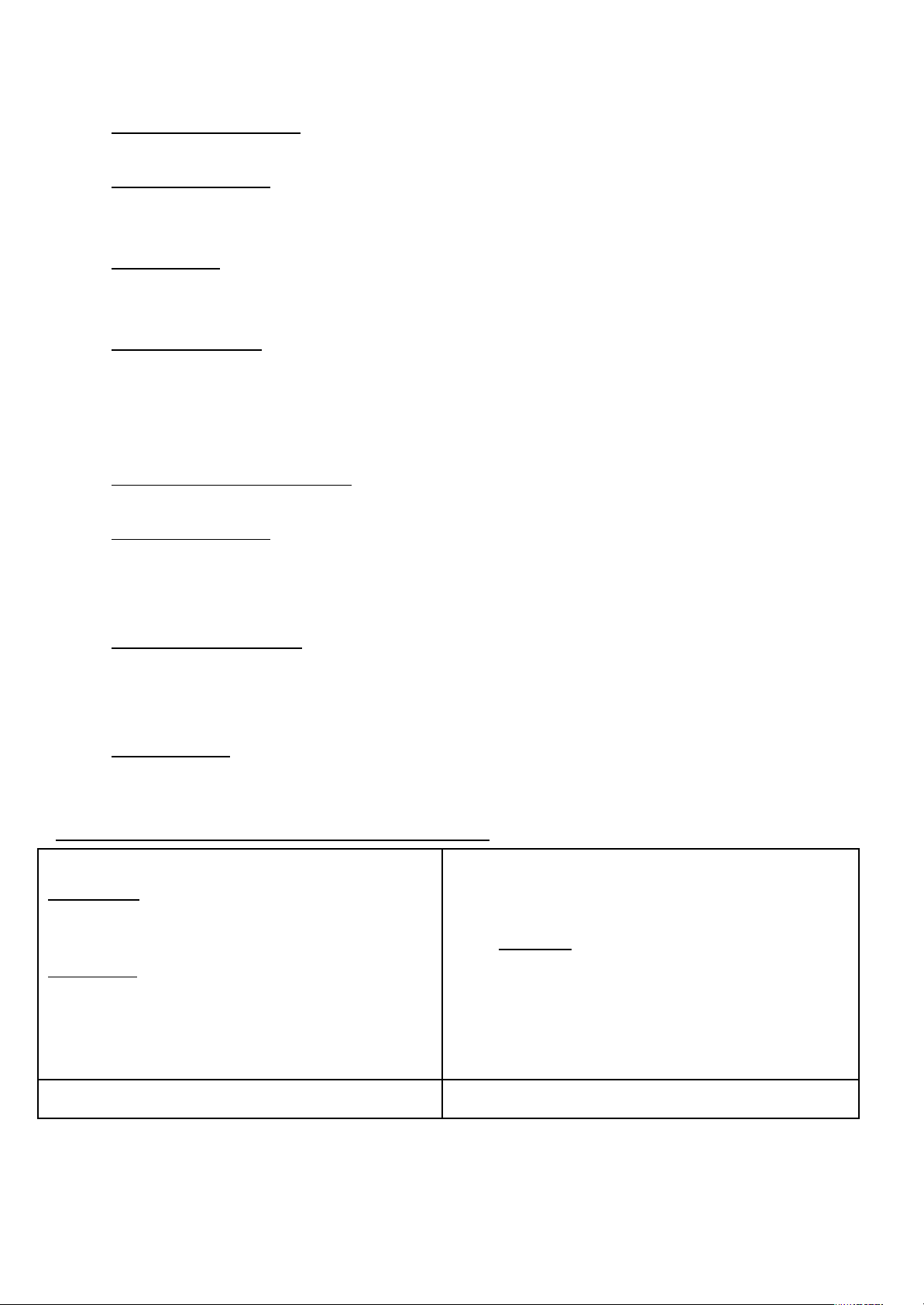

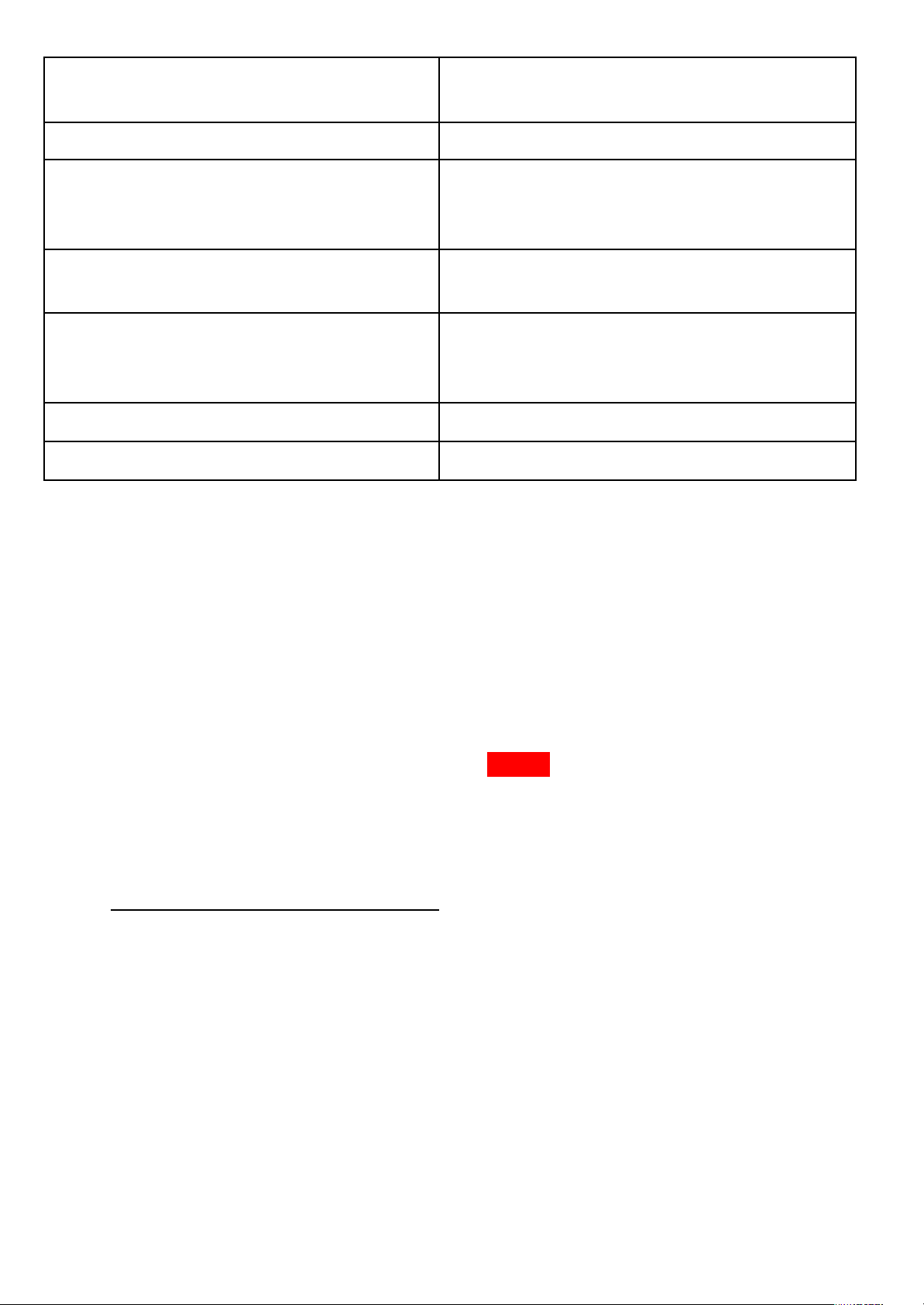

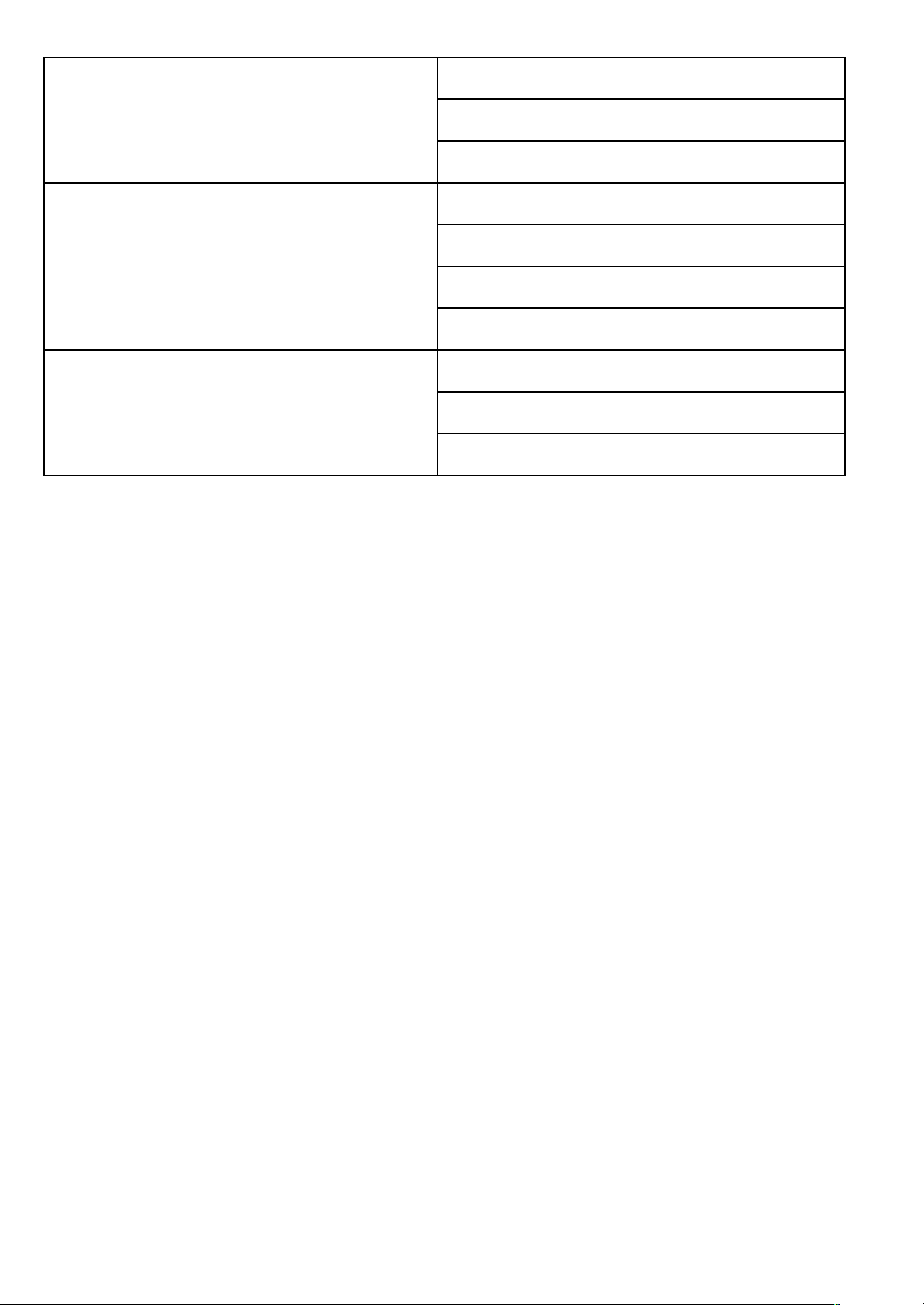

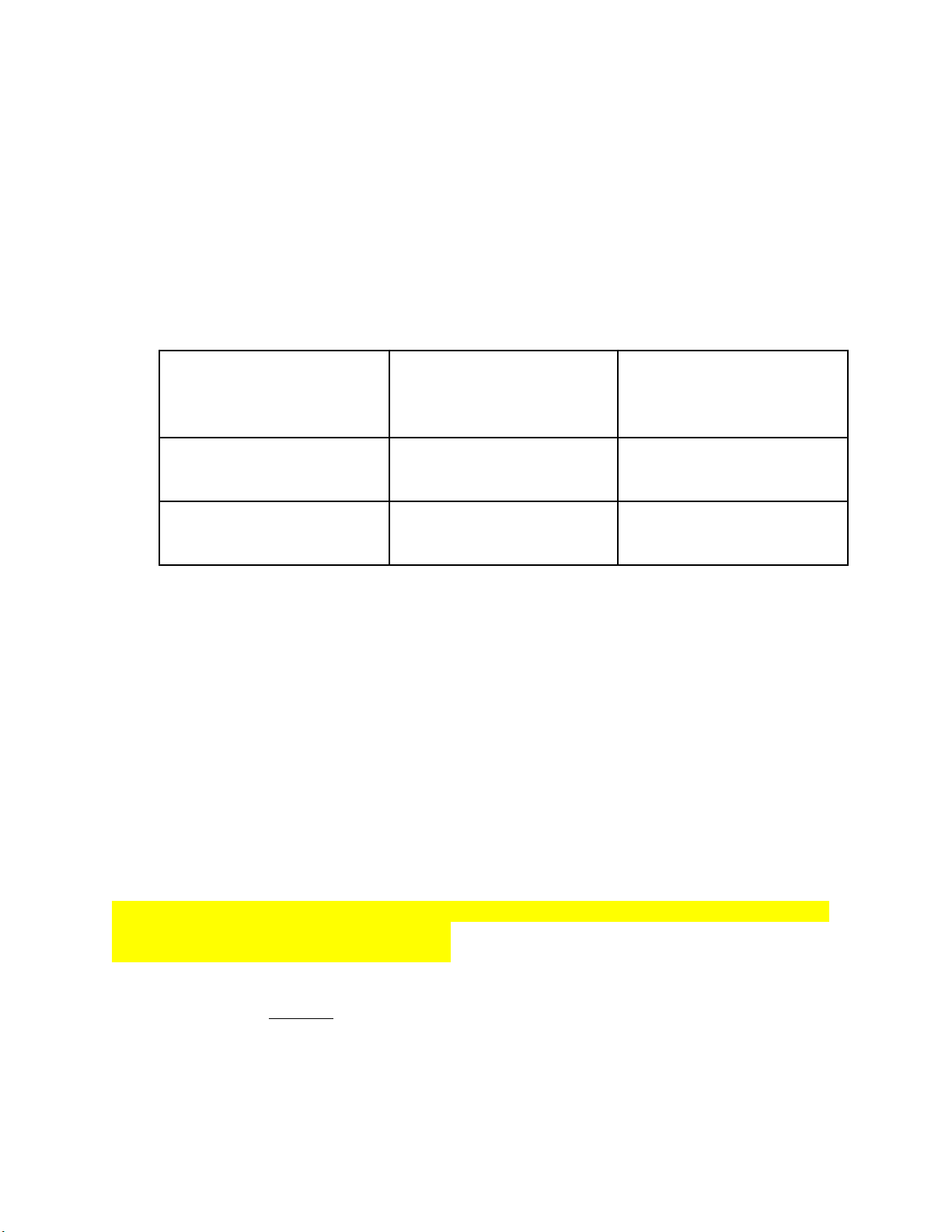

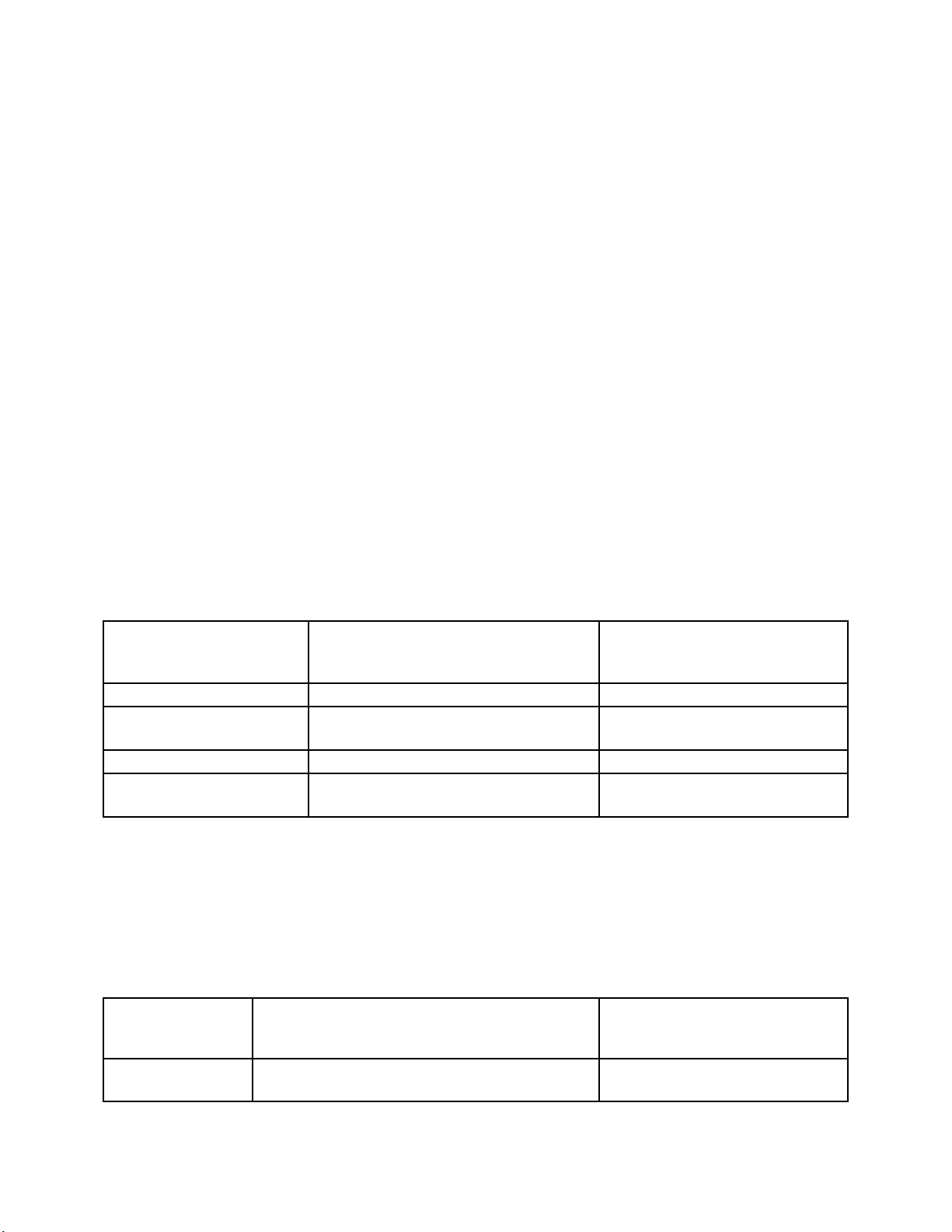

Hóa tệ | Tín tệ |

Không phải là tiền pháp ịnh | Tiền pháp ịnh ược chính phủ công nhận là phương tiện thanh toán |

Vừa có giá trị danh nghĩa và giá trị nội tại | Chỉ có giá trị danh nghĩa |

Luôn có giá trị sử dụng như một hàng hóa | Không có giá trị khi không có sự ảm bảo của chính phủ và p háp luật |

Chịu tác ộng của rủi ro biến ộng giá cả hàng hóa | Chịu tác ộng của rủi ro lạm ph át do không có giá trị nội tại |

Khó chia nhỏ ơn vị | có thể chia nhỏ ơn vị |

- Khối tiền tệ

- Được sử dụng ể tính tổng lượng tiền lưu thông trong nền kinh tế dựa trên sự thay ổi tính thanh khoản của các thành phần

- Ngân hàng trung ương NHTW iều hành chính sách tiền tệ

M1 = Tiền mặt, TG ko kỳ hạn (Tiền trong lưu thông + Tiền gửi không kỳ hạn + Séc du lịch +

Tiền gửi khác có thể phát hành séc)

M2 = M1+ TGTK + TG có kỳ hạn + hợp ồng mua lại (qua êm)

M3 = M2 + Tiền gửi tại tổ chức phi ngân hàng + Hợp ồng mua lại (có kỳ hạn)

L = M3 + Tín phiếu Kho bạc + Trái phiếu Kho bạc + Chấp phiếu NH+ Thương phiếu

=> TÍNH THANH KHOẢN GIẢM DẦN TỪ TRÊN XUỐNG

II) Tài chính

- Khái niệm

- Tài chính là tổng thể các mối quan hệ kinh tế nảy sinh trong quá trình phân phối các nguồn tài chính thông qua việc tạo lập hoặc sử dụng các quỹ tiền tệ, nhằm áp ứng nhu cầu của các chủ thể trong nền kinh tế.

- Quỹ tiền tệ

Là một lượng nhất ịnh các nguồn tiền huy ộng ược ể sử dụng cho một mục ích cụ thể

Có sở hữu, có mục ích, và có tính thường xuyên liên tục

- Chức năng của tài chính - Huy ộng

Thể hiện khả năng tổ chức khai thác các nguồn tài chính nhằm tạo lập nguồn lực áp ứng nhu cầu phát triển của nền kinh tế

Sự huy ộng chỉ ặt ra khi các chủ thể không ủ khả năng tự tài trợ

Điều kiện của chính sách huy ộng vốn: áp ứng kịp thời nhu cầu thiếu hụt vốn, chi phí vốn phù hợp, ảm bảo tính pháp lý

- Phân phối

Chức năng phân phối của tài chính là chức năng mà nhờ vào ó, các nguồn tài lực ại diện cho những bộ phận của cải xã hội ược ưa vào các quỹ tiền tệ khác nhau ể sử dụng cho những mục ích khác nhau và những lợi ích khác nhau của ời sống xã hội.

- Kiểm tra

Phản ánh hoạt ộng thu thập và ánh giá những bằng chứng về thông tin liên quan ến quá trình huy ộng và phân bổ các nguồn tài chính với mục ích ảm bảo tính úng ắn, tính hiệu quả và hiệu lực của việc tạo lập và sử dụng các quỹ tiền tệ

Gồm: Kiểm toán nhà nước, kiểm tra tài chính, kiểm toán nội bộ, kiểm toán ộc lập

- Khác biệt tài chính và tiền tệ

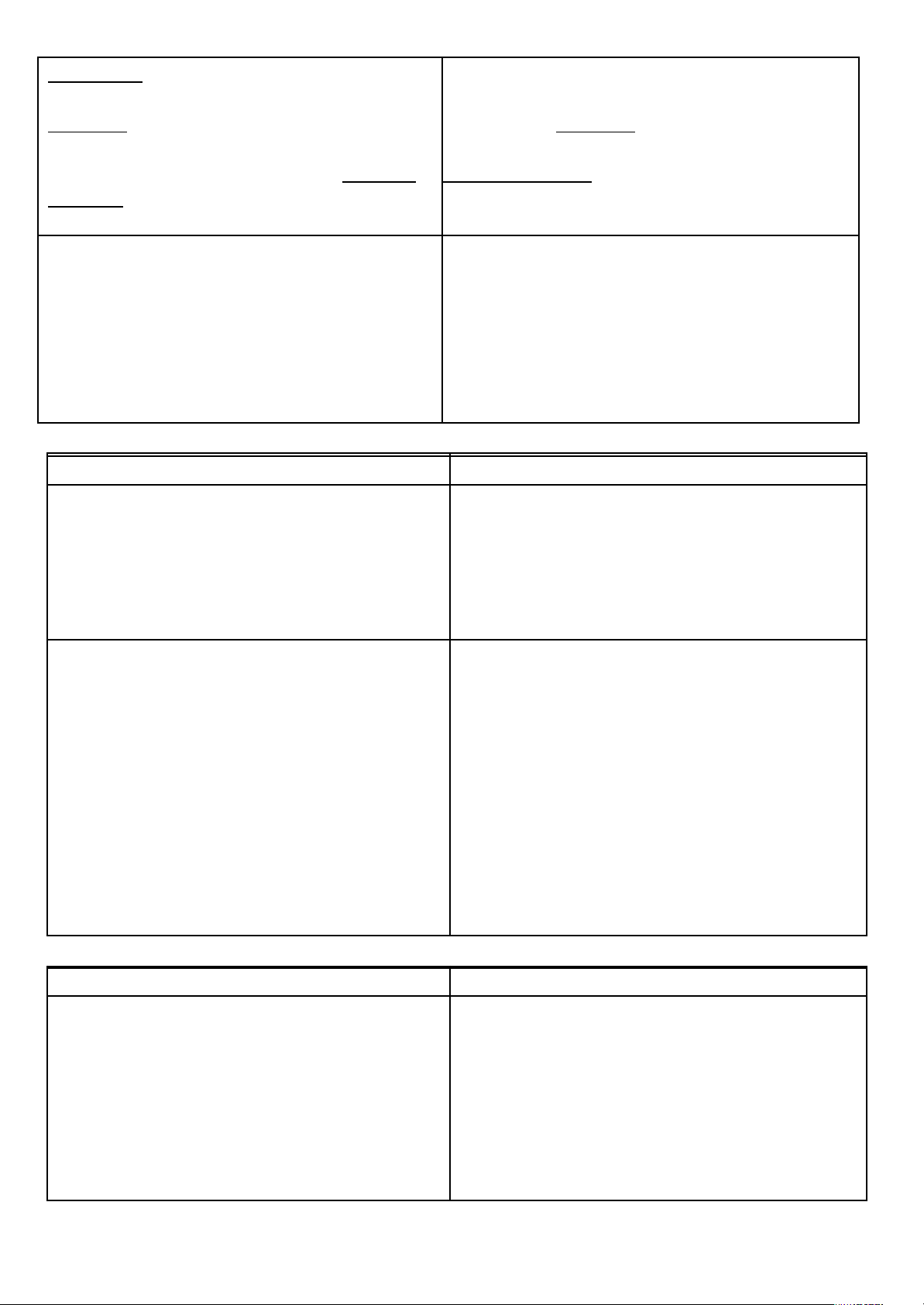

Tài chính | Tiền tệ |

Tiền tệ xuất hiện với tư cách là phương tiện ể thực hiện phân phối vốn hoặc thu nhập | Gắn liền với quá trình trao ổi hàng hóa (Tiền tệ xuất hiện trong trao ổi hàng hóa |

của các chủ sở hữu trong nền kinh tế dưới hình thức giá trị | với tư cách là vật trung gian ể thực hiện trao ổi theo nguyên tắc ngang giá) |

Sự vận ộng của tiền tệ ộc lập với vận ộng hàng hóa | Sự vận ộng của tiền tệ gắn liền với sự vận ộng của hàng hóa |

CHƯƠNG 2 THỊ TRƯỜNG TÀI CHÍNH

1. Khái niệm và chức năng thị trường tài chính

- Thị trường tài chính là nơi diễn ra các hoạt ộng mua bán, chuyển nhượng quyền sử dụng các khoản vốn ngắn, trung và dài hạn thông qua các công cụ tài chính nhất ịnh.

- Công cụ tài chính hay các chứng khoán (securities) là các hợp ồng xác nhận quyền

và lợi ích hợp pháp với thu nhập hoặc tài sản tương lai của người nắm giữ

- Các công cụ tài chính là tài sản tài chính ược thiết kế có thể mua i bán lại

- Tài sản thực: Các loại tài sản trực tiếp tham gia quá trình sản xuất hàng hóa – dịch vụ của nền kinh tế như ất ai, nhà xưởng, máy móc, thiết bị… hay các phát minh sáng chế,

phần mềm,…( tạo ra thu nhập, óng góp trực tiếp khả năng sx)

- Tài sản tài chính: là loại tài sản không tham gia trực tiếp vào quá trình sx hàng hóa dịch vụ như tiền, vàng, ngoại tệ, chứng khoán và các giấy tờ có giá khác như sổ tiết kiệm,… Các loại TS này chỉ là những chứng chỉ bằng giấy hoặc có thể là dữ liệu trong máy tính, sổ sách (phân bổ thu nhập, óp góp gián tiếp khả năng sx)

Chức năng của thị trường tài chính

- Tạo dòng vốn luân chuyển từ nơi dôi dư ến nơi có nhu cầu ( quan trọng nhất) + Đóng vai trò nòng cốt trong việc dẫn vốn từ người dư vốn ến người cần vốn.

- Hình thành giá cả tài sản tài chính

+ Thông qua giao dịch của người mua và người bán trên thị trường tài chính

+ Thị trường tài chính phân bổ vốn vào các tài sản tài chính

+ Giá cả tài sản tài chính là lợi suất òi hỏi của người mua (nhà ầu tư)

- Tạo tính thanh khoản cho tài sản tài chính

+ Thị trường tài chính hoạt ộng hiệu quả, tính thanh khoản các tài sản tài chính càng cao

+ Tính thanh khoản của mỗi tài sản tài chính là khác nhau, phụ thuộc vào kỳ hạn, mức ộ rủi ro, khả năng sinh lời,..

- Giảm chi phí tìm kiếm và chi phí giao dịch( lưu thông)

- Cấu trúc thị trường tài chính (5 loại phân biệt)

- Căn cứ vào thời hạn luân chuyển vốn

Thị trường vốn Khái niệm: là thị trường mua bán các chứng khoán nợ dài hạn (thường trên một năm) và chứng khoán vốn. o Công cụ: cổ phiếu, trái phiếu, chứng khoán phái sinh. o Tính thanh khoản thấp, rủi ro cao, thời gian dài, lãi suất biến ộng lớn nên lợi nhuận cao. | Thị trường tiền tệ Khái niệm: là thị trường mua bán các chứng khoán nợ ngắn hạn.

|

Chức năng: áp ứng nhu cầu về nguồn vốn dài hạn của doanh nghiệp và nhà nước. o Bao gồm: thị trường tín dụng trung và dài hạn, TT chứng khoán, TT tín dụng thuê mua, TT tín dụng cầm cố BĐS. o Chủ thể tham gia: nhà phát hành, nhà ầu tư, tổ chức môi giới, cơ quan quản lý nhà nước. | Chức năng: là thị trường quan trọng ể áp ứng nhu cầu về vốn lưu ộng cho doanh nghiệp và chính phủ. o Bao gồm: TT tín dụng ngắn hạn, TT ngoại hối, TT liên ngân hàng, TT mở. o Chủ thể tham gia: hộ gia ình, doanh nghiệp, trung gian tài chính, NHTW, kho bạc, môi giới. |

này sang lĩnh vực khác |

người cần vốn với chi phí vốn thấp

nhập và thanh khoản cho các nhà ầu tư |

- Căn cứ vào phương thức luân chuyển vốn

Tài chính trực tiếp | Tài chính gián tiếp |

o Người i vay thu hút vốn bằng cách bán chứng khoán cho người nhàn rỗi có vốn. o Chứng khoán là tài sản ối với người cho vay và là một khoản nợ với người i vay. | o Người cho vay và người i vay giao dịch gián tiếp thông qua trung gian tài chính, chủ yếu là ngân hàng thương mại. o Các ngân hàng thương mại thực hiện huy ộng vốn từ người cho vay dưới nhiều hình thức, cho người cần vốn vay lại. |

Ưu iểm

trường ( ặc biệt thị trường thứ cấp)

| Ưu iểm:

|

- Căn cứ vào phương thức tổ chức giao dịch

Thị trường tập trung | Thị trường phi tập trung (OTC, Upcom) |

Là thị trường mà việc giao dịch mua bán chứng khoán ược thực hiện có tổ chức và tập trung ở một nới nhất ịnh. o Có ịa iểm giao dịch cụ thể. o Giao dịch theo cơ chế ấu giá tập trung. o Có một mức giá chung ối với cùng một | Là thị trường mà các hoạt ộng mua bán chứng khoán ược thực hiện phân tán ở những ịa iểm khác nhau mà không tập trung ở một nơi nhất ịnh. o Không có ịa iểm giao dịch cụ thể. o Giao dịch theo cơ chế thương lượng, thỏa thuận là chủ yếu. o Có nhiều mức giá với chứng khoán tại một |

chứng khoán tại một thời iểm. o Chứng khoán có ộ rủi ro thấp hơn. o Có thể sử dụng mạng diện rộng hoặc không. o Cơ chế thanh toán bù trừ a phương. | thời iểm. o Chứng khoán có ộ rủi ro cao hơn. o Sử dụng mạng máy tính diện rộng ể giao dịch. o Cơ chế thanh toán linh hoạt và a dạng |

- Căn cứ vào mục ích hoạt ộng của thị trường

Thị trường sơ cấp | Thị trường thứ cấp |

-Phát hành và giao dịch các chứng khoán mới phát hành, cung cấp vốn cho nhà phát hành. - Công ty phát hành chứng khoán lần ầu hoặc công ty phát hành thêm chứng khoán. o Đem lại vốn cho người phát hành. o Giá chứng khoán cố ịnh. o Chỉ diễn ra hoạt ộng bán chứng khoán. o Bị giới hạn về thời gian bán chứng khoán. | - Giao dịch các chứng khoán ã phát hành, cung cấp tính thanh khoản cho chứng khoán. - Giao dịch chứng khoán ã phát hành trên thị trường sơ cấp. o Đem lại thu nhập cho các nhà ầu tư và người kinh doanh chứng khoán, không em lại vốn cho người phát hành. o Giá chứng khoán biến ộng theo cung cầu. o Diễn ra cả mua và bán chứng khoán. o Không giới hạn thời gian mua bán |

- Căn cứ theo tính chất hoàn trả

Thị trường nợ | Thị trường vốn cổ phần |

Các công cụ giao dịch ều có kỳ hạn nhất ịnh (ngắn, trung, dài hạn) tùy theo cam kết giữa người i vay và người cho vay. o Sự hoạt ộng trên thị trường nợ phụ thuộc rất lớn vào biến ộng của lãi suất ngân hàng. | Các công cụ tài chính giao dịch trên thị trường vốn cổ phần không kỳ hạn, chỉ có thời iểm phát hành và không có thời iểm áo hạn. o Người mua các công cụ tài chính chỉ có thể thu hồi vốn bằng cách bán lại chứng khoán trên thị trường hoặc khi công ty phá sản. o Thị trường vốn cổ phần phụ thuộc nhiều vào hiệu quả sản xuất kinh doanh của doanh nghiệp trong nền kinh tế |

Dựa trên chủ sở hữu nguồn vốn:

- Chứng khoán nợ (Debt securities): là chứng khoán xác nhận một khoản nợ của người phát hành ối với người nắm giữ chứng khoán.

- Chứng khoán vốn (Equity securities): là chứng khoán xác nhận quyền sở hữu một phần công ty cổ phần

- Chứng khoán phái sinh (Derivatives): là chứng khoán mà giá trị của nó ược phái sinh từ giá trị của tài sản cơ sở

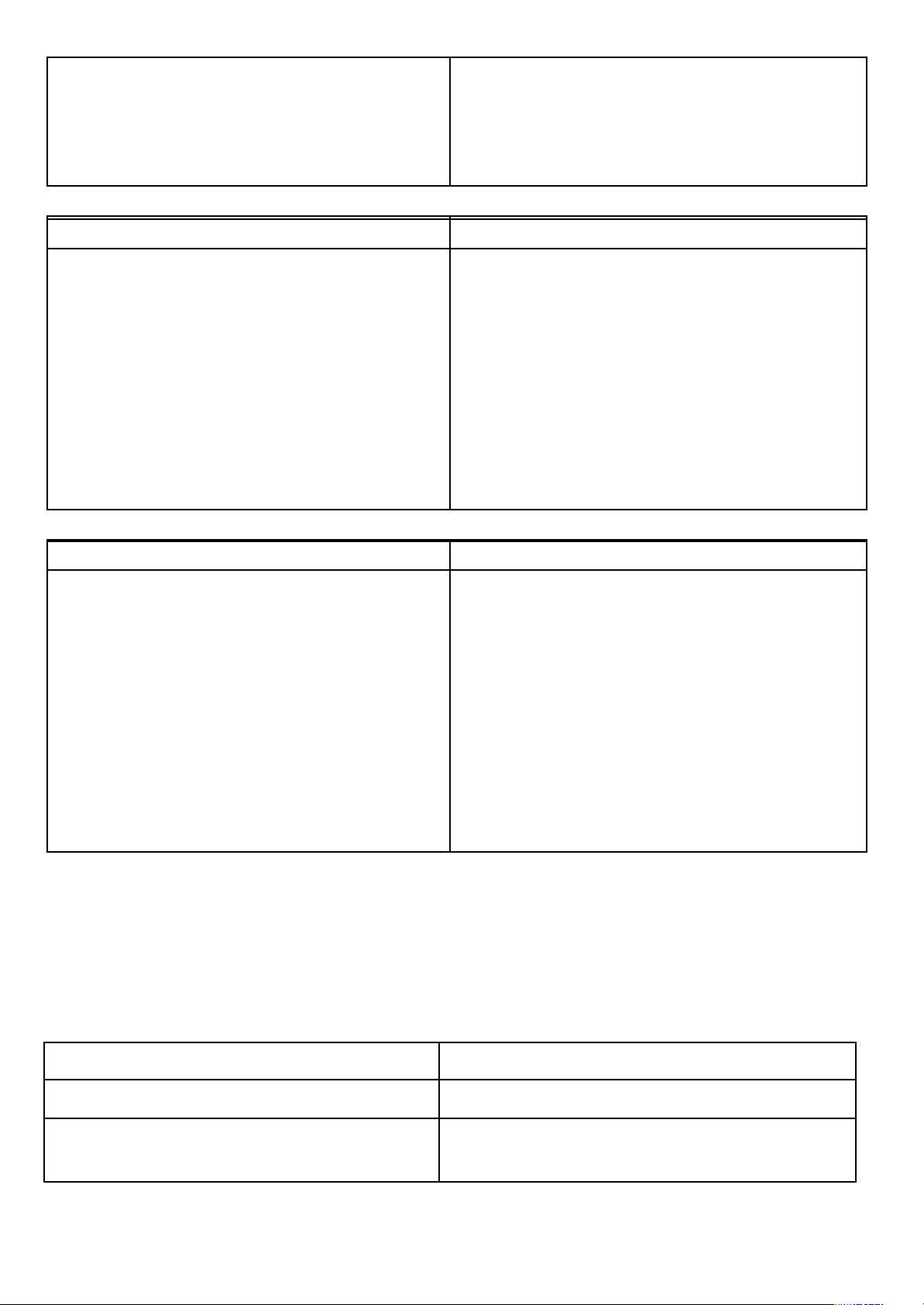

Chứng khoán nợ | Chứng khoán vốn | |

Có kỳ hạn | Vô kỳ hạn | |

Trả lãi theo một công thức xác ịnh từ trước | Trả cổ tức tùy theo quyết ịnh của ồng cổ ông/HĐQT | ại hội |

Được quyền ưu tiên trả lãi trước khi trả cổ tức | Cổ tức chỉ có thể ược trả sau khi ầy ủ cho công cụ nợ | ã trả lãi |

Bắt buộc phải trả lãi và gốc | Có thể trả hoặc không trả cổ tức | |

Khi phá sản, chủ nợ ược nhận lại nợ gốc từ thanh lý tài sản trước chủ sở hữu | Chủ sở hữu vốn cổ phần chỉ ược hưởng phần giá trị thanh lý tài sản còn lại sau khi ã thanh toán ầy ủ nghĩa vụ nợ | |

Quan hệ người i vay – người cho vay; thời gian áo hạn cố ịnh | Quan hệ chủ sở hữu, không có thời gian áo hạn | |

Có tính dự oán trước (phải trả ịnh kỳ, thời gian áo hạn, lãi suất), ộc lập khỏi ảnh hưởng cổ ông ( Ưu DN) | Linh hoạt, chi phí tài trợ thấp, danh tiếng. ( Ưu DN) | |

Rủi ro thấp (Ưu NĐT) | Suất sinh lợi kỳ vọng cao(Ưu NĐT) | |

Nghĩa vụ bắt buộc trả nợ | Phụ thuộc vào cổ ông | |

3. Các công cụ lưu thông trên thị trường tài chính

Công cụ tài chính là những quyền ược hưởng ối với thu nhập hoặc tài sản tương lai của người nắm giữ.

Đặc iểm:

- Là giấy tờ có giá ược mua bán trên thị trường

- Thực hiện việc chuyển giao vốn giữa các chủ thể khác nhau trên thị trường tài chính Dựa trên thời gian áo hạn của các công cụ tài chính, chúng ta có thể phân loại công cụ tài chính như sau:

- Các công cụ tài chính của thị trường vốn

- Các công cụ tài chính của thị trường tiền tệ

3.1 Các công cụ tài chính của thị trường tiền tệ (7 công cụ)

Đặc iểm chung các công cụ tài chính của thị trường tiền tệ

- Thời gian áo hạn ngắn, thường dưới 1 năm

- Lãi suất thấp, có khả năng thanh khoản cao

- Có ộ an toàn cao

*Tín phiếu kho bạc (Treasury bills)

Tín phiếu kho bạc là công cụ vay nợ ngắn hạn của Chính phủ do Kho bạc phát hành ể bù ắp thâm hụt tạm thời của ngân sách Nhà nước

- Chủ thể phát hành: Kho bạc

- Kỳ hạn < 1 năm (4-13-26-52 tuần)

- Hình thức phát hành: Đấu thầu trực tiếp/qua ại lý

- Hình thức thanh toán: chiết khấu

- Là công cụ tài chính có rủi ro thấp nhất, có tính thanh khoản cao nhất Vai trò:

- Là công cụ vay nợ ngắn hạn của chính phủ ể bù ắp thiếu hụt ngân sách tạm thời

- Là công cụ iều tiết chính sách tiền tệ của NHTW

- Là một công cụ chiết khấu

- Là công cụ quan trọng nhất trên thị trường tiền tệ

- Lãi suất của tín phiếu kho bạc là loại lãi suất óng vai trò chuẩn cho những loại lãi suất khác

*Chứng chỉ tiền gửi (Certificates of deposit – CD)

Chứng chỉ tiền gửi là một công cụ vay nợ do NHTM hoặc các tổ chức nhận tiền gửi phát hành bán cho người gửi tiền với lãi suất và thời hạn nhất ịnh.

Đặc iểm:

- Kỳ hạn từ 2 tuần -1 năm hoặc >1 năm

- Chứng chỉ nhận tiền gửi có kỳ hạn tại ngân hàng và không ược rút trước hạn

- Công cụ mang lãi suất. Lãi suất ược tính trên cơ sở 360 ngày và ược trả theo mệnh giá và thời hạn

Phân loại chứng chỉ tiền gửi:

- Chứng chỉ tiền gửi không thể chuyển ổi

- Chứng chỉ tiền gửi có thể chuyển ổi

Chứng chỉ tiền gửi có thể chuyển ổi

- Những chứng chỉ tiền gửi ( mênh giá lớn) có thể chuyển ổi ược ngân hàng bảo ảm

, có thể mua bán chuyển nhượng trên thị trường thứ cấp

Chứng chỉ tiền gửi có thể chuyển ổi có tính thanh khoản cao.

Vai trò

- Ngân hàng: NCDs thường ược các NH sử dụng ể huy ộng các nguồn vốn lớn từ các công ty, các tổ chức của chính phủ,…

- Nhà ầu tư: NCDs ược các NĐT mua với mục ích ầu tư vào các chứng khoán có ộ an toàn cao mặc dù lợi nhuận của NCDs thấp

*Thương phiếu (Commercial paper)

Thương phiếu là những giấy nhận nợ do các công ty uy tín, danh tiếng phát hành ể vay

vốn ngắn hạn từ thị trường tài chính (thường từ 1 ến 270 ngày)

Đặc iểm

- Phát hành theo hình thức chiết khấu

- Chuyển nhượng bằng hình thức ký hậu

- Rủi ro hơn, lãi suất cao hơn tín phiếu Kho bạc

* Chấp phiếu ngân hàng

- Chấp phiếu ngân hàng là lệnh từ khách hàng (của ngân hàng) ra lệnh cho ngân hàng trả một số tiền nhất ịnh vào một thời iểm nào ó trong tương lai, thông thường trong vòng 6 tháng

- Là các hối phiếu kỳ hạn do các công ty ký phát và ược ngân hàng ảm bảo thanh toán bằng cách óng dấu “ ã chấp nhận” lên tờ hối phiếu

- Thường ược sử dụng trong giao dịch thương mại quốc tế thực ra ây chính là hối phiếu phát sinh trong quan hệ mua bán trả chậm giữa các dn xuất nhập khẩu ược NH chấp nhận thanh toán Đặc iểm:

- Chấp phiếu ngân hàng có thời hạn ngắn thường dưới 1 năm

- Chấp phiếu ngân hàng chỉ có giá trị, và có thể giao dịch trên thị trường sơ cấp khi ngân hàng xác nhận “chấp nhận thanh toán” trên tờ phiếu lệnh

- Chấp phiếu ược bán theo mức chiết khấu trên mệnh giá của phiếu lệnh thanh toán - Chấp phiếu ược coi là một tài sản an toàn

* Hợp ồng mua lại (Repo)

Repo là một dạng vay/cho vay thế chấp. Người bán trong hợp ồng mua lại vay tiền của

người mua và dùng tài sản của mình thế chấp bằng cách bán tạm cho người mua với cam

kết sẽ mua lại sau một thời gian nhất ịnh và với mức giá thỏa thuận trước

Đặc iểm

- Lợi nhuận do 2 bên thương lượng, không phụ thuộc vào lãi suất coupon

- Hợp ồng Repo thể hiện một khoản vay có bảo ảm

- Thể hiện việc mua và bán hẳn

- Người i vay (bán CK) có quyền thay thế tài sản cầm cố

- Kỳ hạn chuẩn, phổ biến: qua êm, 1-3 tuần, 1-2-3-6 tháng, và ược iều chỉnh linh hoạt

- Quỹ liên bang (NH phát hành)

Quỹ liên bang là những khoản vay nợ ngắn hạn (thường chỉ qua một êm hay một vài ngày) iển hình giữa các ngân hàng Mỹ

- Euro- Dollar (DN, tổ chức tài chính, nhà nước phát hành)

Euro dollar là các khoản tiền gửi bằng ồng ô la Mỹ tại các ngân hàng nước ngoài hoặc tại các chi nhánh tại nước ngoài của các ngân hàng Mỹ

Chú ý:Tiền tố “euro___” ở ây là chỉ quy ước không phải chỉ về “châu Âu” Vai trò của Eurodollar:

- Tránh chi phí giao dịch và rủi ro tỷ giá khi chuyển ổi ngoại tệ

- Không chịu sự giám sát của FED (không phải dự trữ bắt buộc, không óng bảo hiểm tiền gửi,..)

- Tránh khống chế trần lãi suất tối a ối với các khoản tiền gửi

- Tránh thuế thu nhập ánh vào người cư trú có thu nhập ầu tư ở nước ngoài

- Khi hạn chế tín dụng ối với người không cư trú tại các NH Mỹ, Eurodollar là một kênh cung cấp vốn

3.2 Các công cụ tài chính của thị trường vốn ( 4 công cụ) * Cổ phiếu

Là loại chứng khoán xác nhận quyền và lợi ích hợp pháp của người sở hữu ối với một phần vốn cổ phần của tổ chức phát hành

Đặc iểm của cổ phiếu

- Là chứng khoán vốn (xác nhận việc góp vốn vào CTCP

- Không có thời hạn

- Được phát hành khi thành lập CTCP hoặc tăng thêm vốn iều lệ

- Người mua cổ phiếu ược hưởng cổ tức

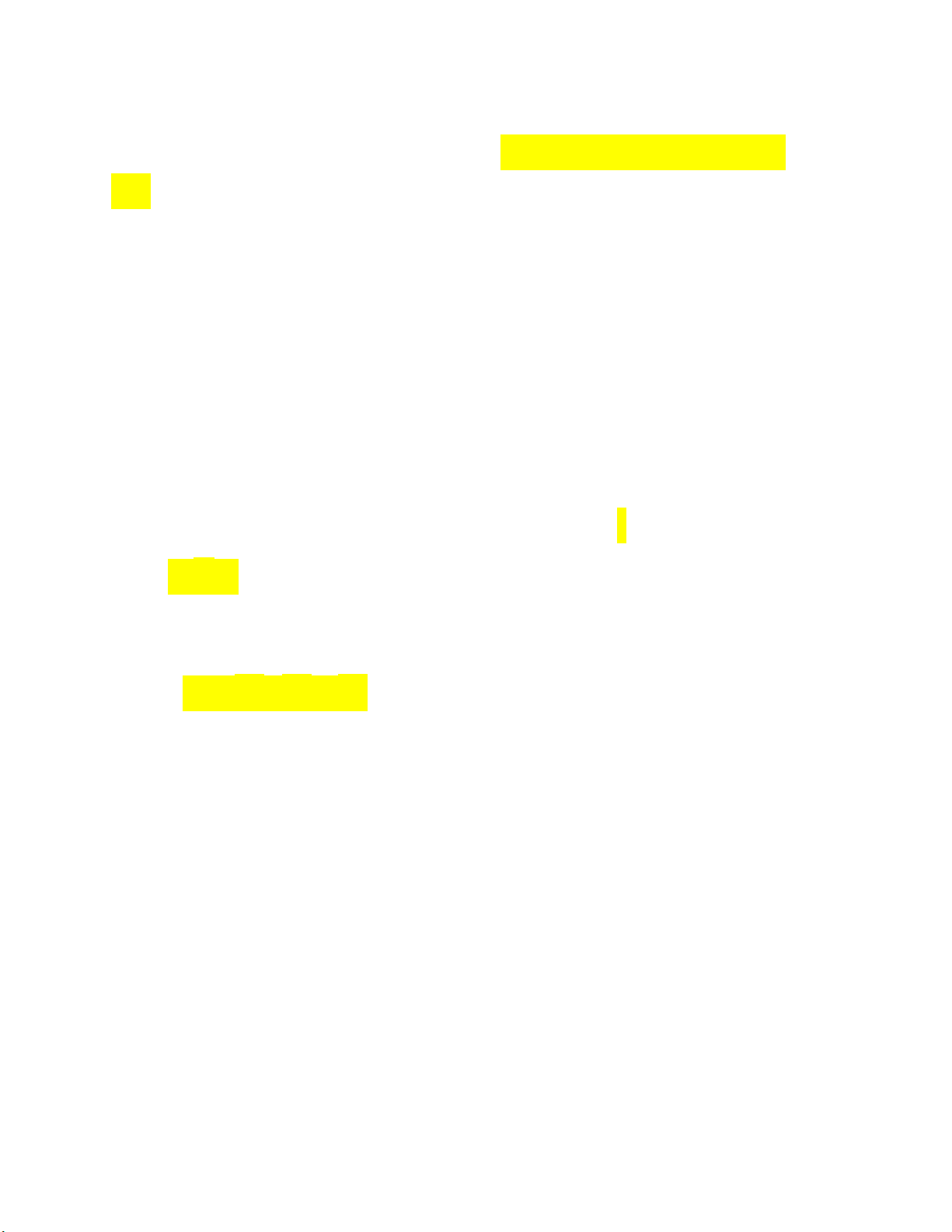

Đặc iểm cổ phiếu thường và cổ phiếu ưu ãi

Tiêu chí | Cổ phiếu thường | Cổ phiếu ưu ãi | |

Cổ tức | Phụ thuộc vào tình hình SXKD | Cố ịnh | |

Quyền quản lý | Có | Thường không có | |

Quyền nhận phần tài sản thanh lý của DN | Nhận sau cổ phiếu ưu ãi | Ưu tiên nhận trước | |

Quyền mua bán và chuyển nhượng trên thị trường | Dễ dàng | Bị ràng buộc nguyên tắc và ịnh | bởi những iều lệ nhất |

Quyền chuyển ổi | Không thể chuyển ổi thành cổ phiếu ưu ãi | Có thể chuyển phiếu thường | ổi thành cổ |

Thị giá | Nhiều biến ộng | Ít biến ộng | |

- Trái phiếu

Trái phiếu là loại chứng khoán xác nhận quyền và lợi ích hợp pháp của người sở hữu ối với một phần vốn nợ của tổ chức phát hành

Phân biệt trái phiếu và cổ phiếu

Trái phiếu | Cổ phiếu |

Là chứng khoán nợ do CP, DN phát hành có kỳ hạn, và hoàn trả | Là chứng khoán vốn, không có kỳ hạn và không có hoàn vốn |

Được hưởng lãi cố ịnh, lãi suất trái phiếu không phụ thuộc vào KQKD, ít rủi ro | Được trả cổ tức không có ịnh, phụ thuộc vào KQKD |

Khi công ty giải thể, thanh lý tài sản, trái chủ ược ưu tiên trả nợ trước cổ ông | Khi công ty phá sản, cổ ông là người cuối cùng ược hưởng giá trị còn lại của tài sản thanh lý |

Không có quyền biểu quyết | Có quyền biểu quyết |

• Công trái | Căn cứ vào số lượng CP

Căn cứ vào quyền lợi CP ưa lại cho người nắm giữ

Căn cứ vào hình thức CP

|

Đặc iểm

| Đặc iểm

hoặc tăng thêm vốn iều lệ

|

- Chứng chỉ quỹ (certificate of fund’s contribution)

Là loại chứng khoán xác nhận quyền sở hữu của nhà ầu tư ối với một phần vốn góp của quỹ ại chúng

Đặc iểm của chứng chỉ quỹ

- Do công ty quản lý quỹ ầu tư phát hành

- Xác nhận việc góp vốn của nhà ầu tư vào quỹ

- Tùy theo mỗi loại quỹ, NĐT nắm giữ chứng chỉ quỹ có thể rút vốn trực tiếp hay qua thị trường chứng khoán

- Khác với cổ phiếu, người sở hữu chứng chỉ quỹ không có quyền biểu quyết

* Các khoản vay dài hạn

- Vay thế chấp là khoản tiền cho vay ầu tư vào nhà, ất hoặc các BĐS khác, các BĐS và ấtsau ó lại trở thành vật thế chấp ể ảm bảo cho chính các khoản vay

- Các khoản cho vay trung và dài hạn của các NHTM hoặc các công ty tài chính cho ngườitiêu dùng hoặc các doanh nghiệp có nhu cầu vay vốn

- Không ược giao dịch, mua bán trên thị trường thứ cấp do ó chúng có tính thanh khoảnthấp.

4. Chủ thể tham gia trên thị trường tài chính:

− Chủ thể phát hành: doanh nghiệp, tổ chức tài chính, nhà nước hoặc ược nhà nước cấp phép. Đại diện cho nguồn cung CK trên thị trường sơ cấp

− Nhà ầu tư: là những người có vốn nhàn rỗi, mua bán chứng khoán kiếm lời, công ty có tư cách pháp nhân, quỹ, cá nhân, tổ chức

− Chủ thể quản lý, giám sát:

+ Người tổ chức thị trường: sở giao dịch chứng khoán, ngân hàng nhà nước. Tổ chức các hoạt ộng trên thị trường, ưa pháp luật vào thực tiễn quản lý thị trường

+ Người iều hành thị trường: ủy ban chứng khoán nhà nước, ngân hàng nhà nước. Ban hành các luật lệ, tổ chức giám sát hoạt ộng giao dịch và mua bán chứng khoán trên thị trường

− Chủ thể cung cấp dịch vụ hỗ trợ

5. Hệ thống tài chính ( 4 thành phần, 5 cấu trúc)

Hệ thống tài chính là tổng thể các hoạt ộng tài chính trong các lĩnh vực khác nhau của nền kinh tế quốc dân, nhưng có quan hệ hữu cơ với nhau về việc hình thành và sử

dụng các quỹ tiền tệ ở các chủ thể kinh tế - xã hội hoạt ộng trong lĩnh vực ó Chức năng:

- Mạch máu lưu thông nguồn vốn trong nền kinh tế

- Sàng lọc, quản lý và giảm thiểu rủi ro

- Giám sát hoạt ộng tài chính

- Vận hành hệ thống thanh toán

5 cấu trúc

*Tài chính doanh nghiệp

- Tập hợp các mối quan hệ tài chính của DN với DN, Nhà nước, cá nhân và nước ngoài

- Đặc trưng bởi các loại vốn/các quỹ tiền tệ trong nội tại DN

* Tài chính Nhà nước

- Đặc trưng bởi các quỹ tiền tệ của các ơn vị thuộc hệ thống cơ quan công quyền, các ơn vị cung cấp dịch vụ công

- Nguồn hình thành quỹ tiền tệ chủ yếu từ thu thuế

- Tác ộng ến hoạt ộng và phát triển KT-XH, khắc phục thất bại thị trường

- Phân phối thu nhập, ảm bảo công bằng xã hội

* Tài chính cá nhân và hộ gia ình

- Đặc trưng bởi các quỹ tiền tệ của các cá nhân, hộ gia ình

- Nguồn hình thành quỹ tiền tệ từ thu nhập từ lao ộng, kinh doanh, ầu tư góp vốn, ầu tư tài chính, tài sản kế thừa, cho tặng,…

- Sử dụng quỹ tiền tệ cho các hoạt ộng:Chi tiêu (tiêu dùng và tiết kiệm), lựa chọn danh mục ầu tư trên phần tiết kiệm, quản lý rủi ro gắn với hoạt ộng tài chính cá nhân

*Tài chính quốc tế

công cụ: trái phiếu chính phủ

- Tập hợp các mối quan hệ tài chính của các chủ thể tài chính trong nước với các bộ phận tài chính quốc tế

- Đặc trưng bởi các loại vốn/các quỹ tiền tệ của nhiều quốc gia, an xen hòa nhập với các quan tài chính khác

*Hoạt ộng của trung gian tài chính và thị trường tài chính

- Thực hiện chức năng cơ bản chu chuyển vốn từ các chủ thể thừa vốn sang các chủ thể thiếu vốn

- Là cầu nối giữa các chủ thể trong hệ thống tài chính, làm cho các dòng luân chuyển tài chính vận ộng nhanh và dễ dàng hơn

4 thành phần

Thị trường tài chính, tổ chức tài chính, công cụ tài chính, cơ sở hạ tầng tài chính

CHƯƠNG 3: THÔNG TIN BẤT CÂN XỨNG VÀ VAI TRÒ CỦA CÁC ĐỊNH CHẾ TRUNG GIAN TÀI CHÍNH

1. Khái niệm

- Chi phí thông tin là chi phí người cho vay phải chịu ể xác ịnh khả năng trả nợ của người vay và giám sát việc sử dụng vốn vay.

- Chi phí giao dịch: thời gian và tiền bạc bỏ ra ể thực hiện các giao dịch tài chính – vấn ề chính mà nhiều người thừa vốn ể cho vay hay gặp phải

+ Chi phí giao dịch gồm chi phí tìm kiếm thông tin, chi phí mặc cả, chi phí hiện thực

- Thông tin bất cân xứng là trường hợp một bên trong giao dịch kinh tế có nhiều thông tin hơn so với bên còn lại, dẫn ến những quyết ịnh không chính xác trong quá trình giao dịch. Hậu quả: Sự tồn tại thông tin bất cân xứng dẫn ến lựa chọn nghịch và rủi ro ạo ức

2. LỰA CHỌN NGHỊCH

- Là tình huống thông tin bất cân xứng xuất hiện trước khi giao dịch ược thực hiện - Lựa chọn nghịch xảy ra trong 1 thị trường khi người bán hoặc người mua biết rõ hơn về sản phẩm mà ối tượng kia không biết

Các công cụ giải quyết vấn ề lựa chọn nghịch

❖ Sản xuất và bán thông tin

- Vấn ề người trốn vé (free-rider problem) ❖ Điều hành của Nhà nước

- Cung cấp thông tin (miễn phí hoặc có phí)

- Yêu cầu / khuyến khích công ty công bố thông tin

- Trung gian tài chính

- Thế chấp tài sản và vốn chủ sở hữu

- Thế chấp: khoản tài sản bù ắp cho người cho vay trong trường hợp người i vay phá sản

3. RỦI RO ĐẠO ĐỨC

- Rủi ro ạo ức là rủi ro khi một bên cố tình không thực hiện nghĩa vụ của mình gây thiệt hại ến quyền lợi của người khác.

- Rủi ro ạo ức phát sinh sau khi giao dịch thực hiện, khi một bên có ưu thế thông tin hành ộng theo hướng làm lợi cho bản thân bất kể hành ộng ó có thể làm hại cho bên kém ưu thế thông tin

Ảnh hưởng của rủi ro ạo ức ến hợp ồng nợ

- Hợp ồng nợ: Thể hiện mối quan hệ giữa người cho vay và người i vay

- Rủi ro ạo ức nảy sinh khi người i vay không sử dụng nguồn vốn hiệu quả và úng mục ích như ã cam kết trong hợp ồng nợ

Các công cụ giải quyết vấn ề rủi ro ạo ức trong hợp ồng nợ

- Tài sản thế chấp & Vốn chủ sở hữu

- Giám sát và các iều khoản bắt buộc

- Giám sát hoạt ộng của bên vay

- Bắt buộc bên vay tuân thủ các iều khoản ã ký

+ Các iều khoản ngăn cấm hành vi không mong muốn

+ Các iều khoản khuyến khích hành vi mong muốn + Các iều khoản yêu cầu duy trì giá trị tài sản thế chấp ❖ Trung gian tài chính

Ảnh hưởng của rủi ro ạo ức ến phát hành cổ phiếu (hợp ồng vốn chủ sở hữu)?

- Nảy sinh do tách biệt quyền sở hữu và quyền iều hành (vấn ề người chủ - người quản lý)

- Những khó khăn nảy sinh trong iều kiện thông tin bất cân xứng khi CSH thuê người ại diện ể thực hiện lợi ích của mình, nhưng người ại diện có thể không hành ộng vì lợi ích của CSH mà vì bản thân họ

- Trên TTCK: Cổ ông là Chủ sở hữu (HĐQT thường gồm cổ ông lớn là ại diện trực tiếp của CSH DN); Giám ốc/người quản lý/nhân viên là người ại diện Biện pháp giải quyết vấn ề người ại diện

- Giám sát

+ Cổ ông, Trái chủ -Ban giám ốc -Kiểm toán bên ngoài

+ Xây dựng hệ thống quản trị DN mạnh

- Xây dựng chế ộ trách nhiệm rõ ràng

+ Xây dựn hệ thống thưởng phạt minh bạch

+ Thiết lập quy tắc ạo ức trong DN (code of ethics)

- Gắn quyền lợi của người ại diện với CSH

+ Đánh giá thành tựu dựa trên kết quả kinh doanh của công ty, lương thưởng theo quy mô lợi nhuận

+ Thưởng bằng cổ phiếu cty, biến nhà quảnlý thành ồng sở hữu

+ Ưu ãi quyền mua cp CẤU TRÚC TÀI CHÍNH

- Cấu trúc tài chính phản ánh sự kết hợp giữa các nguồn vốn ngắn hạn và dài hạn nhằm tài trợ cho các tài sản và hoạt ộng kinh doanh của doanh nghiệp.

- Cấu trúc tài chính phản ánh cấu trúc tài sản, cấu trúc nguồn vốn và mối quan hệ giữa tài sản và nguồn vốn của DN

8 ặc iểm cơ bản của cấu trúc tài chính

- Cổ phiếu không phải là nguồn tài trợ quan trọng nhất cho DN

- Việc phát hành chứng khoán nợ và chứng khoán vốn không phải là kênh chủ yếu ể tài trợ cho hoạt ộng DN

- Tài chính gián tiếp óng vai trò quan trọng hơn tài chính trực tiếp

- Các TGTC, ặc biệt là NHTM, là nguồn tài trợ vốn quan trọng nhất cho các DN

- Hệ thống tài chính là một lĩnh vực ược iều tiết nhiều nhất trong nền kinh tế

- Chỉ những công ty lớn, nổi tiếng mới dễ dàng tiếp cận thị trường chứng khoán ể huy ộng vốn

- Thế chấp tài sản là ặc iểm phổ biến của các hợp ồng vay nợ ối với cá nhân cũng như DN

- Các hợp ồng nợ gồm những iều khoản có tính pháp lý ặc biệt phức tạp nhằm iều chỉnh người vay

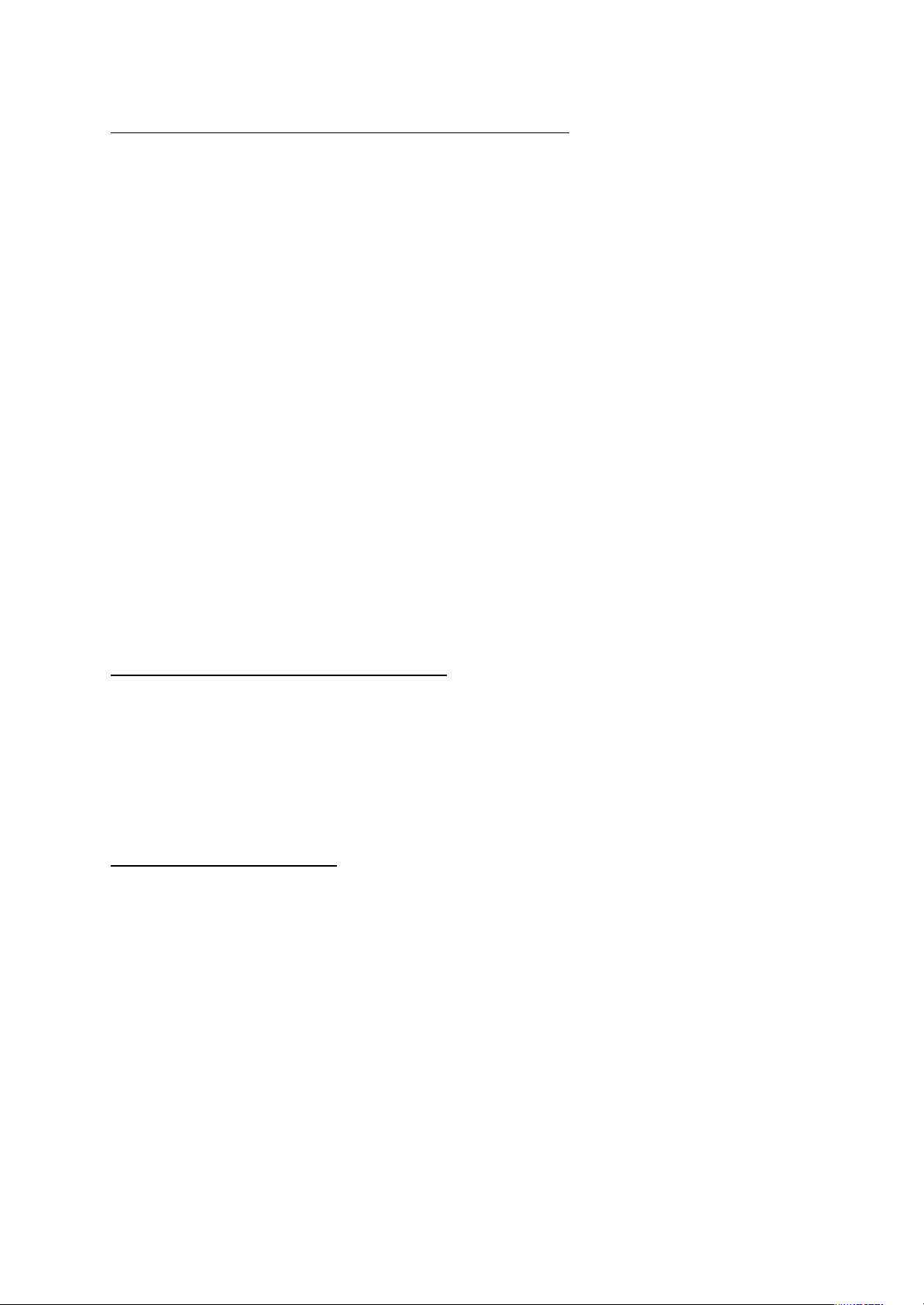

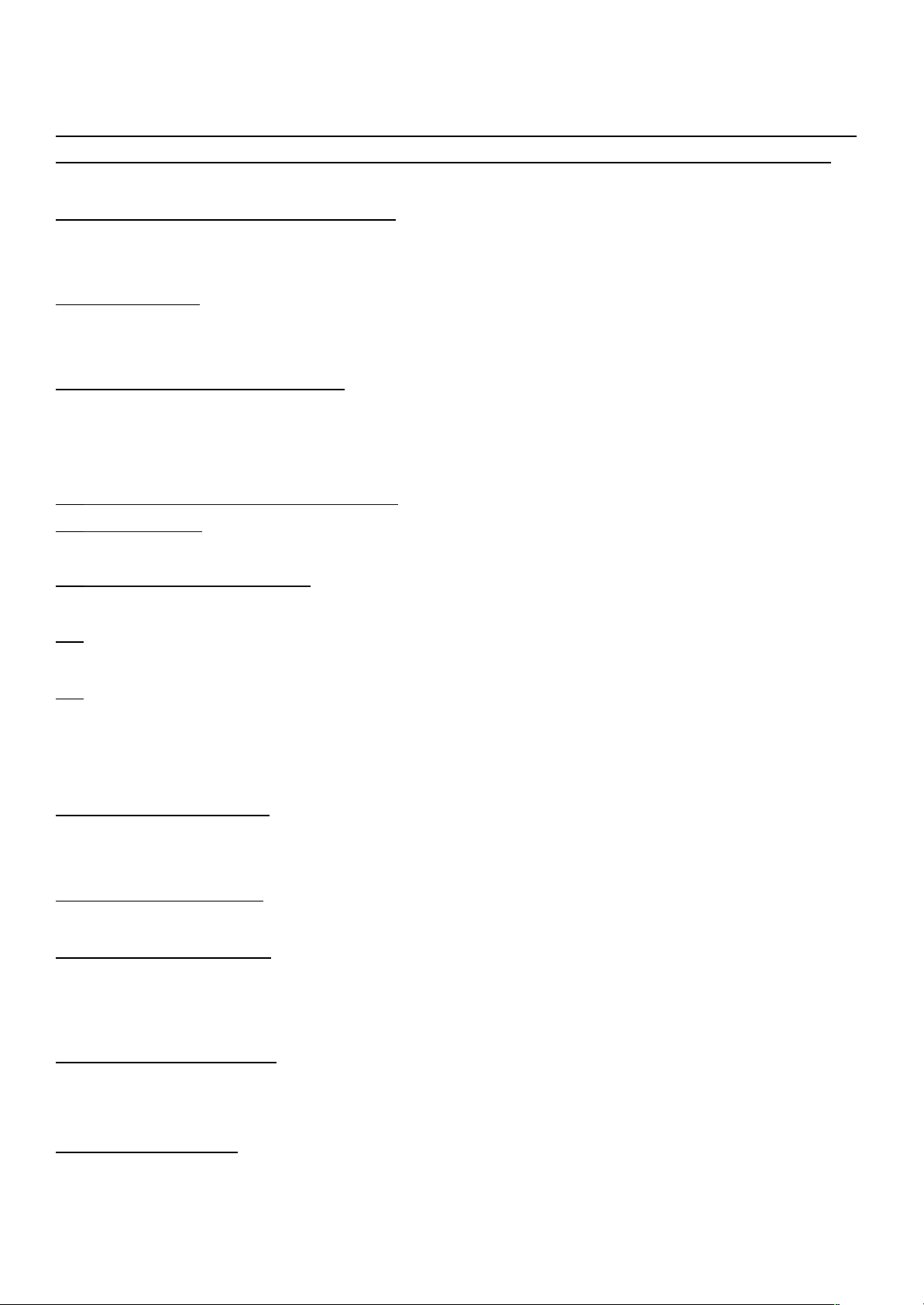

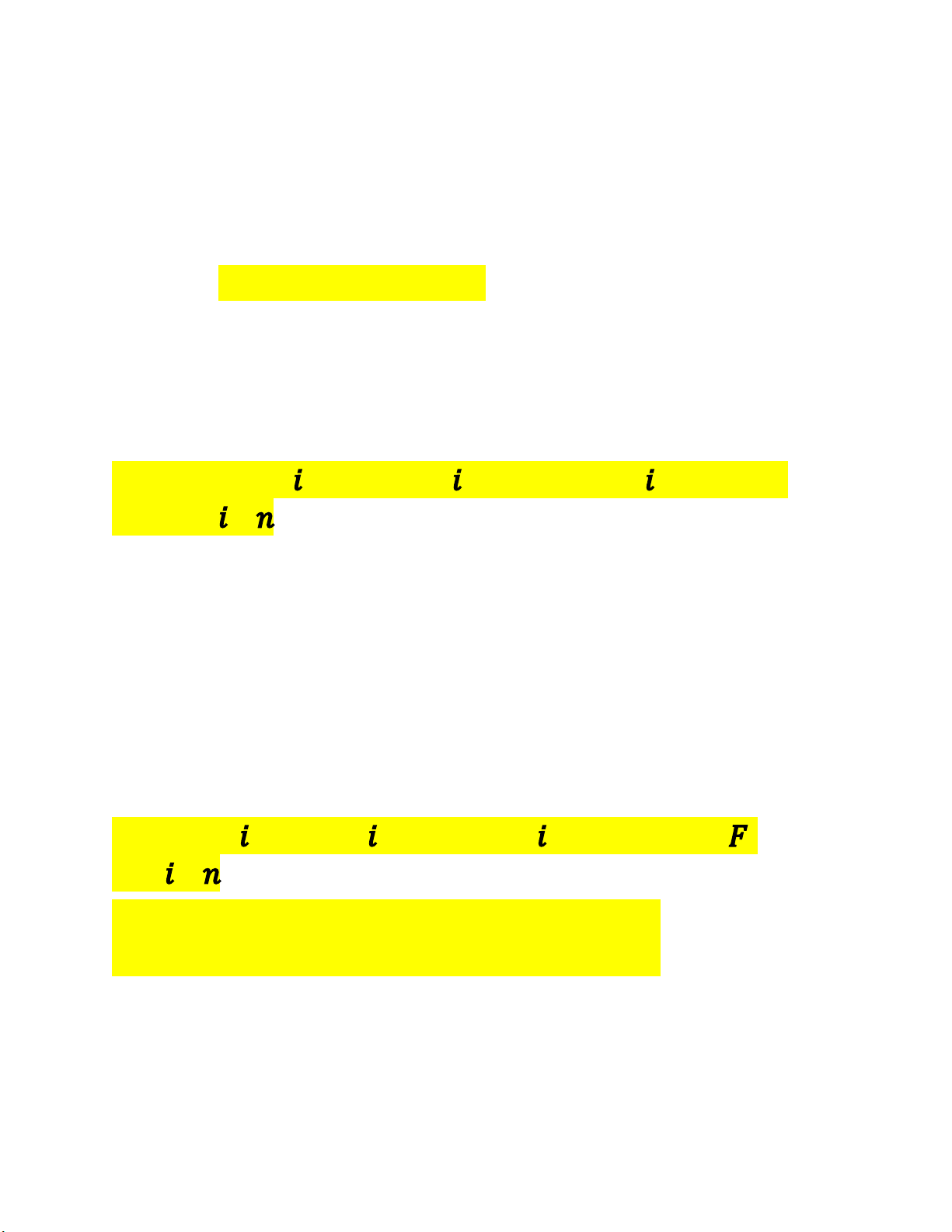

Vấn ề thông tin bất cân xứng | Các công cụ giải quyết |

Lựa chọn nghịch | Sản xuất và bán thông tin |

Điều hành của Nhà nước | |

Trung gian tài chính | |

Thế chấp tài sản và vốn chủ sở hữu | |

Rủi ro ạo ức trong hợp ồng vốn chủ sở hữu | Sản xuất thông tin – giám sát |

Điều hành của Nhà nước | |

Trung gian tài chính | |

Hợp ồng nợ | |

Rủi ro ạo ức trong hợp ồng nợ | Thế chấp tài sản và vốn chủ sở hữu |

Giám sát và hối thúc = iều khoản | |

Trung gian tài chính |

4. CÁC TRUNG GIAN TÀI CHÍNH (6 trung gian)

- Trung gian tài chính là các tổ chức có tư cách pháp nhân kinh doanh trong lĩnh vực tài chính tiền tệ với hoạt ộng chủ yếu và thường xuyên là huy ộng vốn nhàn rỗi từ những người thừa vốn rồi cho những người cần vốn vay.

- Vai trò của trung gian tài chính:

+ Giảm thiểu chi phí giao dịch: tiết kiệm nhờ quy mô, tính chuyên nghiệp, công nghệ

+ Giảm thiểu các rủi ro phát sinh do thông tin bất cân xứng

+ Giúp nhà ầu tư phân tán rủi ro

4.1 Ngân hàng thương mại

- Ngân hàng thương mại (NHTM) là 1 tổ chức trung gian tài chính iển hình, ược phépnhận tiền gửi ể cho vay và cung ứng dịch vụ thanh toán & các dịch vụ khác.

- Hoạt ộng chính của NHTM là kinh doanh tiền tệ, tức i vay ể cho vay lại.

❖ Chức năng của NHTM:

- Chức năng trung gian tín dụng: người thừa vốn gửi tiền vào NHTM, NHTM ầu tư (cho vay) cho những người cần vốn - Chức năng trung gian thanh toán:

+ NHTM thực hiện thanh toán hộ cho các doanh nghiệp dưới các hình thức thu hộ, chi hộ doanh nghiệp

+ Cung cấp cho khách hàng các phương tiện thanh toán thuận tiện, các phương thức thanh toán tối ưu, qua ó góp phần tăng tốc ộ luân chuyển vốn, nền kinh tế hiệu quả hơn

❖ Đặc iểm kinh doanh của ngân hàng

- Điển hình và tiêu biểu của ịnh chế TGTC

- Chịu iều tiết mạnh mẽ và chặt chẽ bởi pháp luật

- Chịu tác ộng mạnh mẽ của môi trường kinh doanh

- Chịu tác ộng của nhiều loại rủi ro ặc thù và rủi ro cao hơn các ngành khác

- Mức ộ cạnh tranh khốc liệt

- Ngày nay, ranh giới hoạt ộng giữa ngân hàng và các tổ chức tài chính khác trở nên không rõ ràng

Ngân hàng thực hiện chức năng của các tổ chức khác: bảo hiểm, ầu tư chứng khoán Các tổ chức tài chính khác thực hiện chức năng của ngân hàng: cho vay, huy ộng tiết kiệm

❖ Hoạt ộng cơ bản của ngân hàng

- Nhận tiền gửi của tổ chức, cá nhân: Tiền gửi không kỳ hạn, tiền gửi có kỳ hạn, tiền gửi tiết kiệm, phát hành chứng chỉ tiền gửi, kỳ phiếu, tín phiếu NH, và các hình thức tiền gửi khác theo nguyên tắc hoàn trả gốc và lãi

- Cấp tín dụng: Là thỏa thuận ể tổ chức, cá nhân sử dụng một khoản tiền, hoặc cam kết sử dụng một khoản tiền theo nguyên tắc hoàn trả dưới hình thức: cho vay, chiết khấu, bao thanh toán, bảo lãnh,cho thuê tài chính

- Cung ứng dịch vụ thanh toán: Thực hiện dịch vụ thanh toán cho KH. Séc, Ủy nhiệm chi, lệnh chuyển tiền, nhờ thu, ủy nhiệm thu, thư tín, thẻ ngân hàng, và các dịch vụ thanh toán khác

❖ Báo cáo thu nhập từ NHTM

- Thu nhập từ lãi trên tài sản sinh lời: Đây là nguồn thu nhập cơ bản của NH

- Chi phí từ lãi: chi phí huy ộng vốn/nguồn quỹ tiền tệ của ngân hàng. Đây là chi phí cơ bản

- Các khoản thu nhập khác: VD như lệ phí, hoa hồng ủy thác. Đây là những khoản thu bổ sung quan trọng cho NH ❖ Quản trị rủi ro tín dụng

- Là khả năng người i vay không có khả năng hoặc không có ý ịnh trả vốn và lãi cho người cho vay

- Mục ích của quản trị rủi ro tín dụng:

+ Giảm thiểu rủi ro lựa chọn nghịch: lựa chọn KH vay tốt

+ Giảm thiểu rủi ro ạo ức: Ngăn ngừa người i vay cố tình sử dụng vốn vay sai mục ích

❖ Nguyên tắc quản trị rủi ro tín dụng ( 5 nguyên tắc)

- Sàng lọc và giám sát

+ Sàng lọc: giảm lựa chọn nghịch.

+ Giám sát: theo dõi và giám sát việc thực hiện

- Quan hệ KH dài lâu: Biết rõ khách hàng hơn, giảm bớt chi phí và thời gian thẩm ịnh, có lợi cho cả 2 bên

- Các cam kết cho vay

+ Yêu cầu người vay báo cáo về hoạt ộng - > Giảm chi phí sang lọc thông tin về sau cho ngân hàng

- Thế chấp và số dư bù: giảm thiểu lựa chọn nghịch, giảm thiểu rủi ro ạo ức, có thêm thông tin về hoạt ộng của khách hàng

- Hạn chế tín dụng: từ chối cấp tín dụng, giới hạn số tiền vay, ngành nghề cho vay

CÁC TỔ CHỨC TÀI CHÍNH PHI NGÂN HÀNG

Các tổ chức tài chính phi ngân hàng: thường không huy ộng vốn bằng hình thức nhận tiền gửi như các ngân hàng mà huy ộng vốn bằng các hình thức như phát hành tín phiếu, trái phiếu, cổ phiếu, chứng chỉ quỹ…

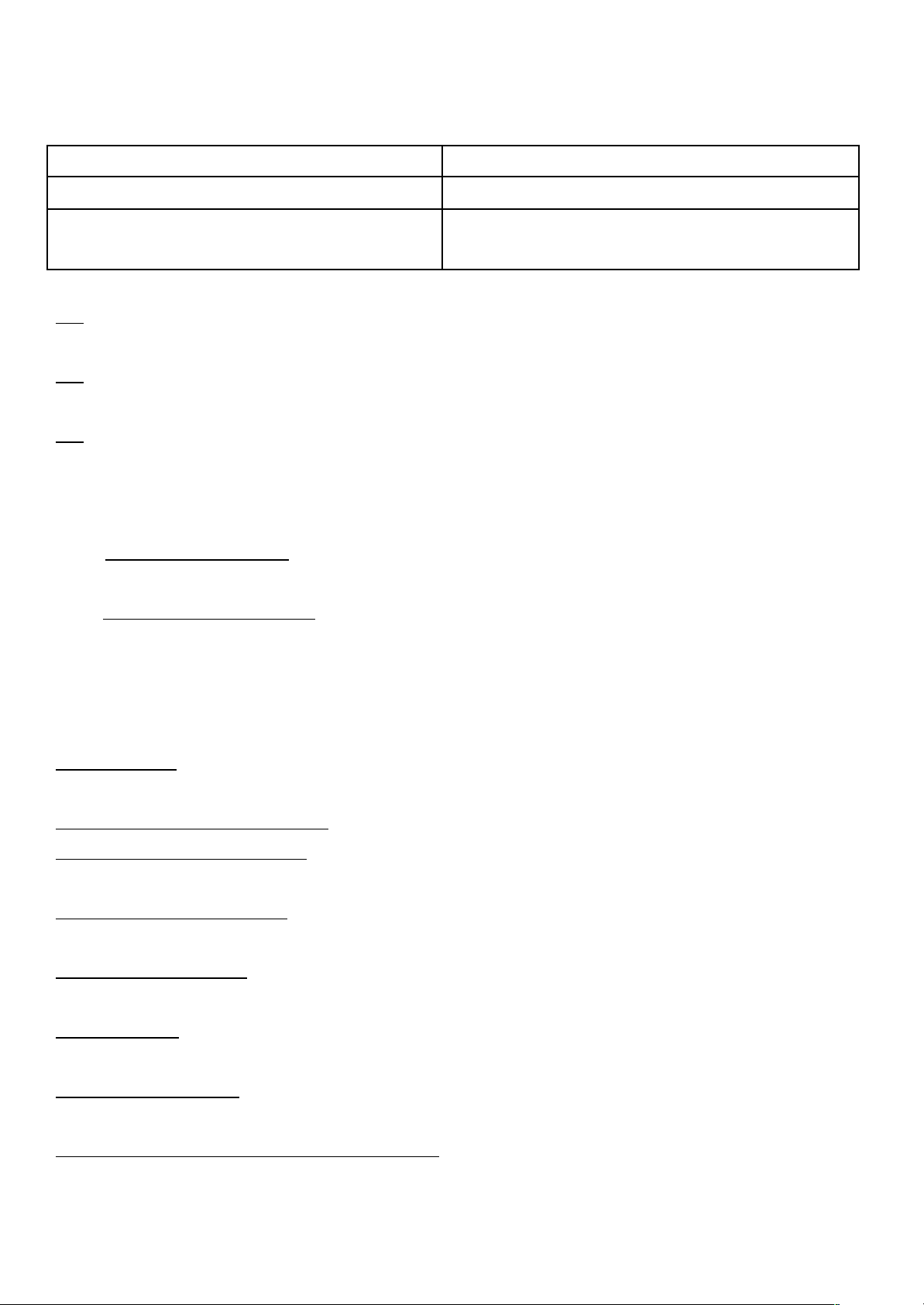

Ngân hàng thương mại | TCTC phi ngân hàng |

Nhận tiền gửi | Không nhận tiền gửi |

Thực hiện chức năng trung gian thanh toán | Không thực hiện chức năng trung gian thanh toán |

4.2 Công ty bảo hiểm

- Công ty bảo hiểm huy ộng vốn bằng cách bán các chứng nhận bảo hiểm cho côngchúng và sử dụng vốn thu ược ầu tư trên thị trường tài chính

- Công ty bảo hiểm là trung gian tài chính thực hiện nhiệm vụ chi trả cho các sự kiệnkhông mong ợi với khoản phí hay giá cả nhất ịnh

- Bảo hiểm về bản chất là sự chia nhỏ rủi ro, là hoạt ộng thể h iện người bảo hiểm ứng ra cam kết trong hợp ồng bồi thường theo quy luật thống kê cho người ược bảo hiểm trong trư ờng hợp xảy ra rủi ro; với iều kiện người ược bảo hiểm ã óng phí bảo hiểm

+ Bảo hiểm nhân thọ: là loại nghiệp vụ bảo hiểm cho trường hợp người ược bảo hiểm sống hoặc chết

+ Bảo hiểm phi nhân thọ: là loại nghiệp vụ bảo hiểm tài sản, trác h nhiệm dân sự và các nghiệp vụ bảo hiểm khác không thuộc bảo hiểm nhân thọ

❖ Các nguyên tắc quản trị bảo hiểm ( 8 nguyên tắc)

Lựa chọn nghịch và rủi ro ạo ức tạo ra các khoản chi phí thanh toán hợp ồng cao từ các khiếu nại òi bồi thường hợp ồng bảo hiểm

- Sàng lọc: Chọn lọc những người bảo hiểm tốt: Đưa ra một loạt các câu hỏi về tình trạng sức khỏe, th ói quen, tính cách… khám sức khỏe

- Phí bảo hiểm rủi ro hợp lý: Lựa chọn mức phí tương ứng với từng khách hàng

- Các iều khoản hạn chế: Hạn chế các hoạt ộng rủi ro của bên mua bảo hiểm ể công ty bảo hiểm phải bồi thường

- Phòng ngừa gian lận: Chỉ những người ược bảo hiểm hợp lý và có căn cứ mới ược thanh toán

- Hủy bỏ hợp ồng: Đe dọa / sẵn sàng hủy bỏ hợp ồng nếu người ược bảo hiểm có hoạt ộng vi phạm iều khoản hợp ồng

- Khấu trừ: Khoản tiền trừ bớt ra trong chi phí thiệt hại thanh toán cho người ược bảo hiểm

- Đồng bảo hiểm: Người ược bảo hiểm cùng gánh chịu một tỷ lệ phần trăm nhất ịnh tổn thất với công ty bảo hiểm

- Giới hạn số tiền thanh toán bảo hiểm: Số tiền bảo hiểm phải có giới hạn mặc dù khách hàng có thể sẵn sàng chi trả nhiều hơn ể có thêm tiền bồi thường

4.3. Quỹ hưu trí

- Quỹ hưu trí ược hình thành từ nguồn tiền óng góp của cá nhân, tổ chức thuê người lao ộng… Tiền thu ược em ầu tư trên thị trường tài chính; vốn và lãi ược em trả

cho người lao ộng dưới hình thức lương hưu

4.4 Công ty tài chính

- Các công ty tài chính bán hàng (Sale finance company)

+ Do công ty sản xuất hoặc phân phối làm chủ sở hữu

+ Cho vay tài trợ khách hàng mua sản phẩm, hàng hóa dịch vụ của chính công ty

+ Cạnh tranh trực tiếp với ngân hàng về các khoả n cho vay tiêu dùng; các khoản vay này ược thực hiện nhanh hơn và tiện lợi hơn ngay tại các ịa iểm mua hàng

- Các công ty tài chính tiêu dùng (Consumer finance company)

+ Cho vay khách hàng mua các loại hàng hóa cụ thể như ồ và vật dụng gia ình, sửa chữa nhà cửa hay giúp chi trả các khoản nợ nhỏ

+ Thông thường, các công ty này cho các khách hàng không có khả năng vay từ các nguồn khác và ịnh mức lãi suất cao hơn

- Các công ty tài chính doanh nghiệp (Business finance company)

+ Cung cấp các hình thức tín dụng cho các DN

- Bao thanh toán (factoring) – mua lại các khoản phải thu của DN

- Cho thuê tài chính (leasing) – cấp tín dụng dưới hình thức mua các máy móc,

thiết bị mà khách hàng yêu cầu rồi cho khách hàng thuê

4.5. Quỹ ầu tư

- Quỹ ầu tư huy ộng vốn bằng cách bán chứng chỉ quỹ cho nhà ầu tư và sử dụng v ốn thu ược ầu tư trên thị trường chứng khoán

- Các khoản ầu tư của Quỹ ầu tư ược quản lý chuyên nghiệp, chặt chẽ bởi công ty

quản lý quỹ, ngân hàng giám sát và cơ quan thẩm quyền khác

❖ Tại sao nhà ầu tư sử dụng Quỹ ầu tư?

- Giảm thiểu rủi ro nhờ a dạng hóa danh mục ầu tư

- Tiết kiệm chi phí nhưng vẫn ạt các yêu cầu về lợi nhu ận

- Được quản lý chuyên nghiệp

- Giám sát chặt chẽ bởi các cơ quan thẩm quyền

- Tính năng ộng của Quỹ ầu tư

Mỗi nhà ầu tư tham gia ầu tư vào quỹ sẽ sở hữu một phần trong tổng danh mục ầu

tư của quỹ. Việc nắm giữ này thể hiện qua sở hữu các chứng chỉ quỹ ầu tư

❖ Loại hình quỹ ầu tư

- Căn cứ vào nguồn vốn huy ộng

+ Quỹ ầu tư tập thể (quỹ công chúng)

- Huy ộng vốn rộng rãi ra công chúng. NĐT a phần là các NĐT riêng lẻ

- Cung cấp cho các NĐT nhỏ phương tiện ảm bảo a d ạng hóa, giảm rủi ro và chi phí thấp với hiệu quả cao

+ Quỹ ầu tư cá nhân (Quỹ thành viên)

- Huy ộng vốn riêng lẻ một nhóm nhỏ các NĐT - cá nh ân hay các ịnh chế tài chính hoặc các tập oàn kinh tế lớn

- Tính thanh khoản sẽ thấp hơn quỹ công chúng • NĐT vào quỹ với lượng vốn lớn, vàổi lại họ có thể tham gia vào trong việc kiểm soát quỹ

- Căn cứ vào cấu trúc vận ộng vốn

+ Quỹ óng:

- Phát hành CCQ một lần duy nhất khi tiến hành huy ộ ng vốn. Không thực hiện mua

lại CP / CCQ khi NĐT có nhu cầu bán lại. Tổng vốn huy ộng cố ịnh

- CCQ thường ược niêm yết trên TTCK+ Quỹ mở:

- NĐT ược quyền bán lại CCQ theo giá trị thuần trực tiếp với công ty quản lý quỹ.

Tổng vốn biến ộng theo từng ngày giao dịch

- CCQ không ược niêm yết trên TTCK

- Căn cứ vào cơ cấu tổ chức và hoạt ộng + Quỹ dạng công ty:

- Quỹ ầu tư là một pháp nhân; cơ quan iều hành cao nhất là HĐQT

- Lựa chọn công ty quản lý quỹ - nhà tư vấn ầu tư+ Quỹ dạng hợp ồng – tín thác ầu tư:

- Quỹ ầu tư không phải là pháp nhân

- Công ty quản lý quỹ thành lập quỹ, huy ộng vốn và ầu tư

- Ngân hàng giám sát bảo quản vốn, tài sản của quỹ

- NĐT góp vốn và ủy thác ầu tư cho công ty quản lý quỹ

4.6 Ngân hàng ầu tư

- Ngân hàng ầu tư cung cấp cho các công ty (thường là các tập oàn, công ty lớn) dịch vụ bán chứng khoán do các công ty phát hành

- Khi các công ty muốn huy ộng vốn, họ thường thuê dịch vụ của các ngân hàng ầu tư giúp bán ra các chứng khoán

- Hoạt ộng chủ yếu trên thị trường sơ cấp

+ Tư vấn DN có nên phát hành chứng khoán hay ko?

+ Nên áp thời gian áo hạn và lãi suất bao nhiêu

+ Bảo lãnh cho ợt phát hành – ảm bảo mức giá bán cho D N, chịu trách nhiệm bán ra công chúng

+ Nếu ợt phát hành có quy mô lớn thì nhiều NHĐT khác nh au sẽ liên kết lại, hạn chế rủi ro

CHƯƠNG 4: NGÂN HÀNG TRUNG ƯƠNG VÀ CHÍNH SÁCH TIỀN TỆ

1. Khái niệm NHTW

- Ngân hàng trung ương là cơ quan chính phủ kiểm soát hệ thống ngân hàng và có trách nhiệm thi hành chính sách tiền tệ

Đặc trưng

- Không giao dịch trực tiếp với công chúng, chỉ giao dịch với Kho bạc và NHTM

- Độc quyền phát hành tiền trong lưu thông

- Thực hiện quản lý Nhà nước trong lĩnh vực tiền tệ- tín dụng ngân hàng và thanh toán

2. Chức năng của NHTW

- Thi hành chính sách tiền tệ bằng cách tác ộng lên hoạt ộng của ngân hàng, từ ó tác ộng lên cung tiền

- Thanh toán séc: chuyển tiền giữa các ngân hàng ể thanh toán các yêu cầu phát sinh ược yêu cầu thanh toán bởi 1 NH hoặc KH

- Thực hiện các chức năng quản lý bằng cách ặt ra các quy ịnh pháp quy về hoạt ộng ngân hàng

- Tài sản NHTW

- Chứng khoán Chính phủ: Các loại trái phiếu chính phủ do Kho bạc phát hành

- Cho vay chiết khấu: NHTW cung cấp tiền cho các NHTM bằng cách cho vay

- Nguồn vốn NHTW

Cơ sở tiền (B): Tổng lượng tiền do ngân hàng trung ương phát hành B = Cu + R

Trong ó: Cu: Tiền trong lưu thông. Đây là lượng tiền do NHTW phát hành nằm trong tay công chúng (không có ở ngân hàng)

R: Tiền dự trữ của các ngân hàng bao gồm có dự trữ bắt buộc và dự trữ dôi dư

Cung tiền (MS): Khối lượng tiền sẵn có trong nền kinh tế

Tiền gửi trong hệ thống NH(D)+ Tiền trong lưu thông (Cu)= Cung tiền (MS)

Quá trình tạo tiền của NHTW trong hệ thống NH

- NHTW cung tiền cho hệ thống NHTM: cho vay, mua chứng khoán chính phủ

3. Chính sách tiền tệ

3.1 Khái niệm chính sách tiền tệ

- Chính sách tiền tệ là chính sách kinh tế vĩ mô trong ó NHTW thông qua các công cụ của

mình thực hiện việc kiểm soát và iều tiết khối lượng tiền cung ứng nhằm ổn ịnh giá trị của ồng tiền và ạt ược các mục tiêu kinh tế - xã hội ề ra

❖ Nguyên tắc xây dựng chính sách tiền tệ:

- Không có tăng trưởng kinh tế nếu không có ầu tư

- Không thể có ầu tư nếu không có tiết kiệm

- Không thể có tiết kiệm nếu không có sự ổn ịnh về giá cả và tiền tệ

❖ Cơ chế tác ộng của CSTT:

- Thực hiện mục tiêu cuối cùng của CSTT

- Thay ổi số nhân tiền

- Thay ổi cơ số tiền (MB)

- Thay ổi ầu tư vào nền kinh tế

- Thay ổi mức thất nghiệp

- Thay ổi thu nhập

❖ Các loại chính sách tiền tệ (CSTT):

- CSTT thắt chặt: Hạn chế ầu tư, kìm hãm sự phát triển quá nóng của nền kinh tế. Áp dụng khi nền kinh tế có tỷ lệ lạm phát cao

- CSTT mở rộng: Khuyến khích ầu tư, gia tăng việc làm, thúc ẩy tăng trưởng kinh tế.

Áp dụng khi nền kinh tế i vào suy thoái

3.2 Mục tiêu của CSTT

❖ Mục tiêu cuối cùng

- Tỷ lệ việc làm cao

- Tăng trưởng kinh tế

- Ổn ịnh giá cả

- Ổn ịnh lãi suất

- Ổn ịnh các thị trường tài chính

- Ổn ịnh thị trường ngoại hối

❖ Xung ột giữa các mục tiêu CSTT:

- Giảm lạm phát → thực hiện CSTT thắt chặt → lãi suất tăng → giảm tổng cầu → thất nghiệp tăng

- Giảm tỷ lệ thất nghiệp → thực hiện CSTT mở rộng → cung tiền tăng → lạm phát tăng

- Hạ giá nội tệ → xuất khẩu tăng → thất nghiệp giảm song lạm phát tăng

❖ Định nghĩa mục tiêu trung gian:

- Là những chỉ tiêu ược NHTW lựa chọn phù hợp với iều kiện kinh tế và khả năng quản lý ể ạt ược mục tiêu cuối cùng

- Tiêu chí lựa chọn mục tiêu trung gian:

+ Có thể o lường ược

+ Có thể kiểm soát ược

+ Có mối liên hệ chặt chẽ với mục tiêu cuối cùng

3.3 Các công cụ thực thi chính sách tiền tệ

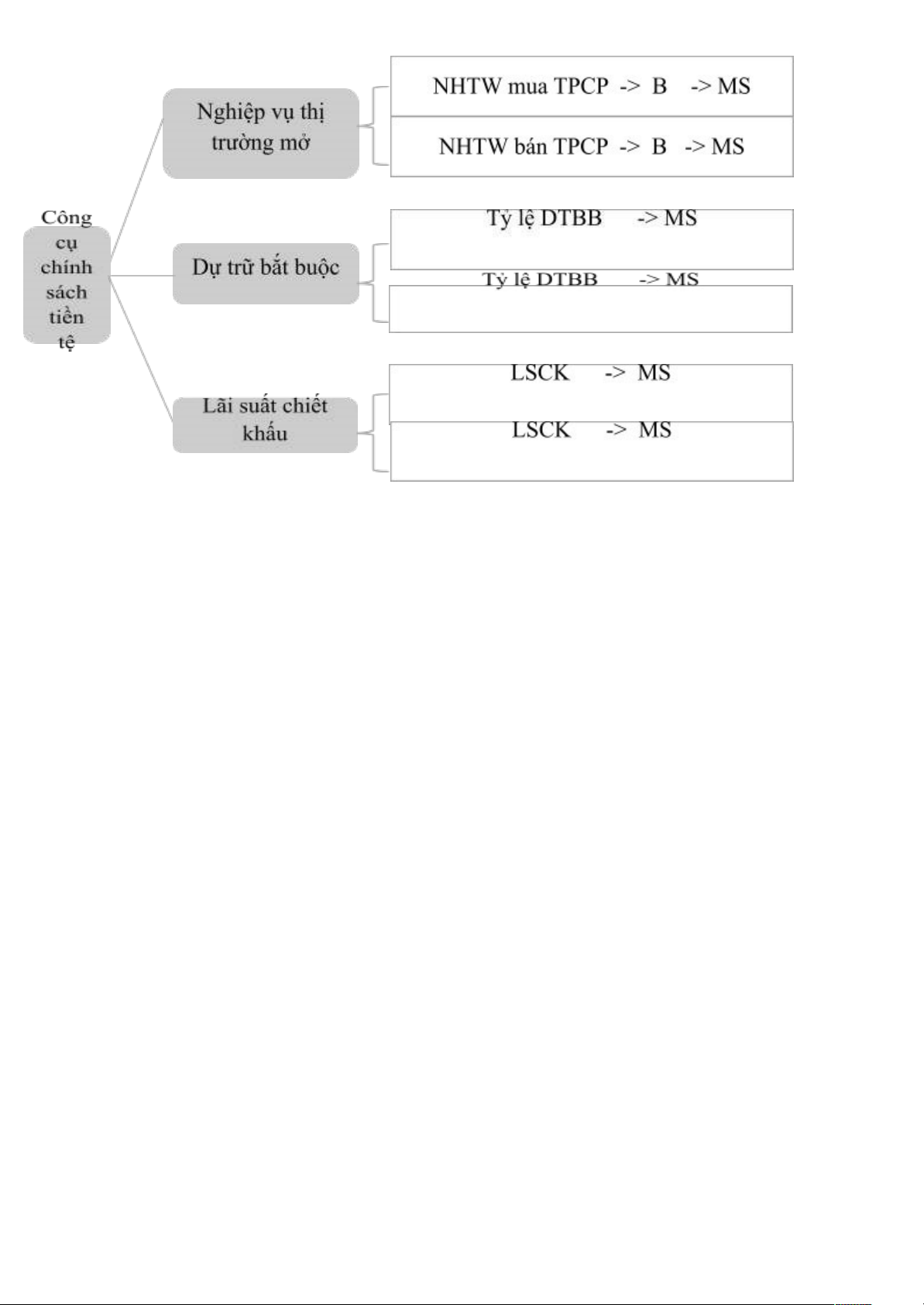

❖ Dự trữ bắt buộc

- Dự trữ bắt buộc là phần tiền gửi mà các ngân hàng thương mại phải ưa vào dự trữ theo quy ịnh của ngân hàng trung ương.

- Theo iều 1, quyết ịnh 581/2003 của Ngân hàng Nhà nước: “Dự trữ bắt buộc là số tiền mà các tổ chức tín dụng hoạt ộng tại Việt Nam phải duy trì trên tài khoản thanh toán tại

Ngân hàng Nhà nước”

- Tỷ lệ dự trữ bắt buộc là tỷ lệ phần trăm dựa trên tiền gửi mà các ngân hàng thương mại huy ộng ược phải ể dưới dạng dự trữ theo quy ịnh của ngân hàng trung ương

+ Đảm bảo tính thanh khoản cho hệ thống NH

+ Thực thi chính sách tiền tệ - Cơ chế tác ộng:

Trong iều kiện lý tưởng, ta có công thức tạo tiền:

Tổng tiền gửi mở rộng = Tiền gửi ban ầu x 𝑇ỷ 𝑙ệ 𝑑ự 𝑡𝑟ữ 𝑏ắ𝑡 𝑏𝑢ộ𝑐1

Khi muốn mở rộng hay thu hẹp khối tiền trong lưu thông, NHTW sẽ giảm hoặc tăng tỷ lệ dự trữ bắt buộc

Ưu iểm

- Tác ộng một cách ầy quyền lực và ồng ều ến các NHTM

- Một sự thay ổi nhỏ DTBB tác ộng lớn ến khối tiền và tín dụng

Không thể thay ổi cung tiền tệ và tín dụng ở mức ộ nhỏ

Thay ổi DTBB ảnh hưởng lớn ến thu nhập của các NHTM

Thường xuyên thay ổi DTBB sẽ gây ra tình trạng không ổn ịnh thanh khoản cho các NHTM

Bị chậm trễ về mặt hành chính

❖ Lãi suất chiết khấu

- Là mức lãi suất ược áp dụng khi NHTW cho NHTM vay tiền

- Chính sách chiết khấu là công cụ của ngân hàng trung ương trong việc thực thi chính sách tiền tệ, bằng cách cho vay tái cấp vốn cho các ngân hàng thương mại. Khi ngân hàng trung ương cho vay các ngân hàng thương mại làm tăng thêm tiền dự trữ cho hệ thống ngân hàng, từ ó làm tăng thêm lượng tiền cung ứng.

- Ngân hàng trung ương kiểm soát công cụ này chủ yếu bằng cách tác ộng ến giá cả khoản vay (lãi suất cho vay tái chiết khấu).

- Cơ chế tác ộng:

+ Khi NHTW tăng lãi suất chiết khấu Chi phí vay mượn NHTW tăng Khả năng vay của các NHTM giảm Giảm lượng tiền NHTM cho vay Giảm cung tiền trong lưu thông

+ Khi NHTW giảm lãi suất chiết khấu Chi phí vay mượn NHTW giảm Khả năng vay của NHTM tăng Tăng cung tiền trong lưu thông

Ưu iểm

- Tác ộng lớn ến khối tiền tệ và tín dụng

- Không bị chậm trễ về mặt hành chính

- Là người cho vay cuối cùng, NHTW giúp các NHTM tránh khỏi khủng hoảng tài chính

Nhược iểm

- Công cụ này không mang tính chất bắt buộc, nên NHTW bị phụ thuộc vào NHTM - Có thể tạo cho NHTM tính ỷ lại

❖ Nghiệp vụ thị trường mở

- Nghiệp vụ thị trường mở phản ánh việc NHTW mua hoặc bán chứng từ có giá trên

thị trường tài chính nhằm iều chỉnh lượng tiền trong lưu thông - Cơ chế tác ộng:

Khi muốn mở rộng hay thu hẹp khối lượng tiền trong lưu thông, NHTW sẽ mua hoặc bán các chứng khoán trên thị trường mở

Ưu iểm

- Chủ ộng iều chỉnh lượng cung tiền trong lưu thông

- Linh hoạt iều chỉnh khối tiền trong lưu thông ở các biên ộ lớn nhỏ

- Dễ dàng ảo ngược lại khi có sai lầm xảy ra trong lúc thực thi

- Nhanh chóng, không gây chậm trễ hành chính

* Chủ ộng iều chỉnh lượng cung tiền trong lưu thông không phụ thuộc vào nhu cầu i vay của NHTM

Nhược iểm

- Phải có một thị trường tài chính phát triển

- Hầu hết tiền trong lưu thông trong tài khoản ngân hàng

-

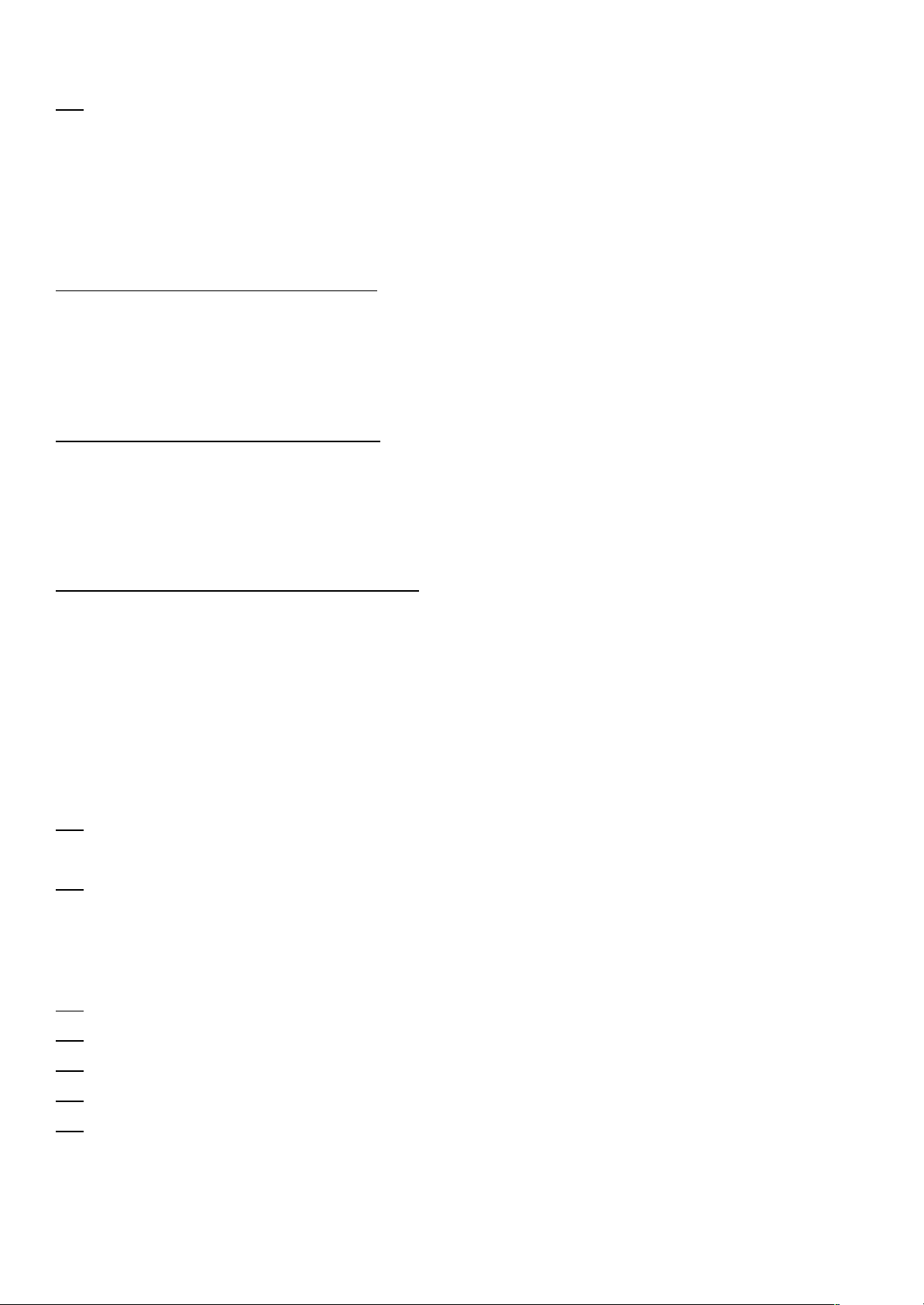

❖ Tóm tắt các công cụ CSTT của NHTW

❖Các công cụ CSTT | CSTT thắt chặt | CSTT mở rộng |

Dự trữ bắt buộc | Tăng | Giảm |

Lãi suất chiết khấu | Tăng | Giảm |

Nghiệp vụ thị trường mở | Bán ra | Mua vào |

-

-

-

LÝ THUYẾT LƯỢNG CẦU TÀI SẢN

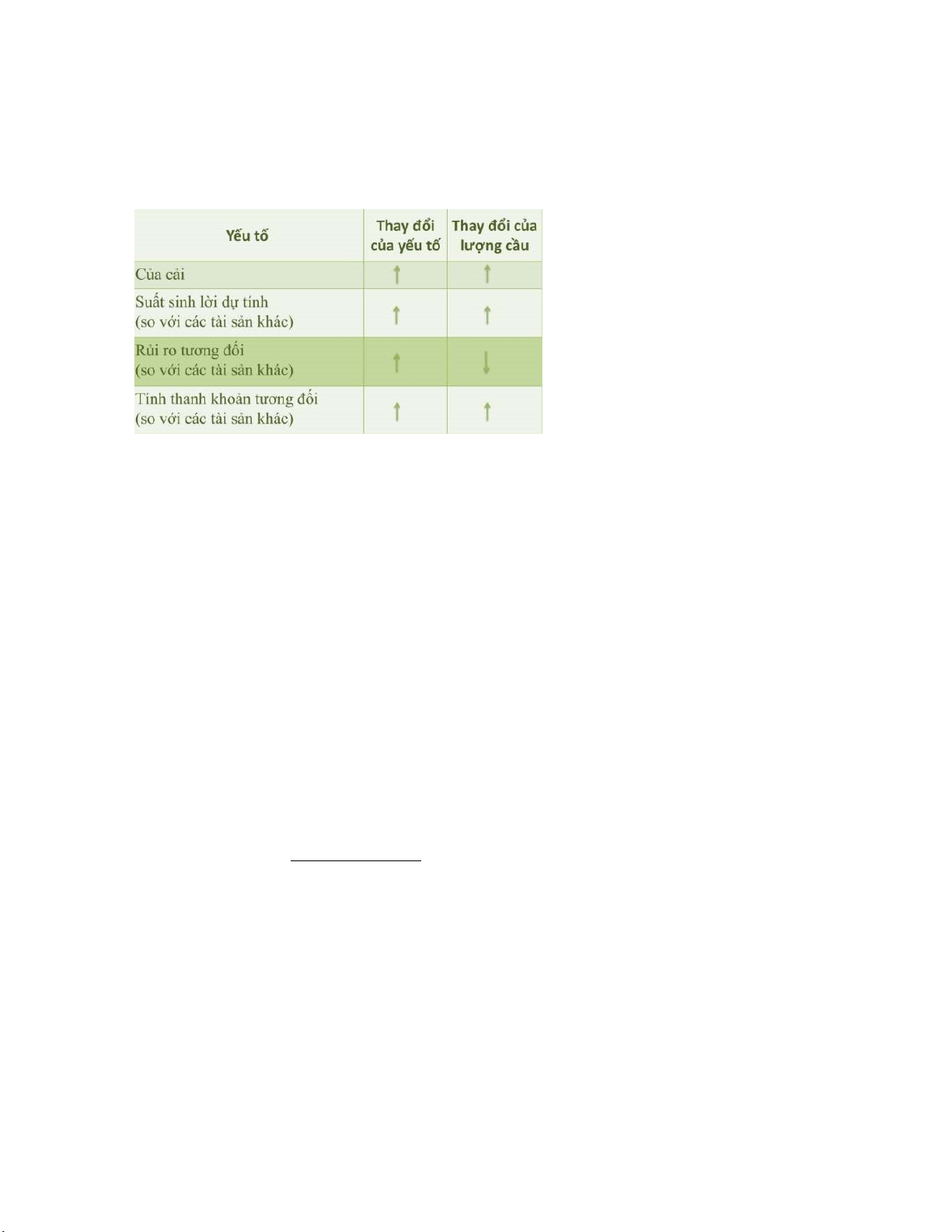

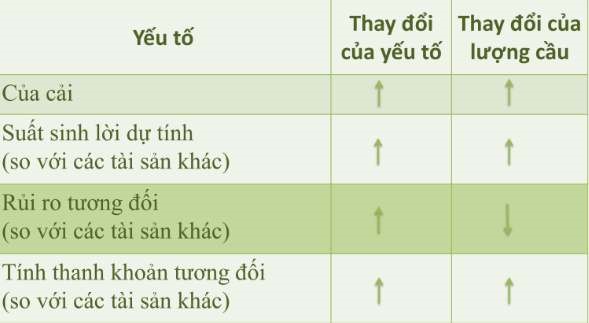

I.Các yếu tố ảnh hưởng ến lượng cầu tài sản:

1.1. Của cải:

- Của cải là tất cả các nguồn lực kinh tế mà một người có ược, trong ó bao gồm tất cả các tài sản

Hình thái biểu hiện:

- Cá nhân: thu nhập, nhà cửa, khoản tiết kiệm, chứng khoán, vàng, ....

- Doanh nghiệp: nhà xưởng, máy móc, hàng hóa, lợi nhuận ể lại,... - Nền kinh tế: GDP

Độ co dãn cầu tài sản theo của cải (x): cùng chiều

- x =% thay ổi của lượng cầu tài sản / % thay ổi của của cải

- Ý nghĩa: Khi của cải tăng/giảm 1% thì lượng cầu tài sản tăng/giảm x%

- Mỗi tài sản sẽ có có mức ộ cầu tăng khác nhau . Khi ầu tư, lựa chọn những TS có ộ biến ộng mạnh

Căn cứ vào ộ co giãn theo của cải:

- Tài sản cao cấp: Độ co giãn <1, Ít biến ộng theo của cải - Tài sản cần thiết: Độ co giãn >1, Biến ộng mạnh theo của cải

1.2 Suất sinh lời dự tính của tài sản:

- Khái niệm: Suất sinh lời dự tính cho biết có thể nhận ược bao nhiêu tiền lãi trên số vốn ầu tư vào 1 TS trong một khoảng thời gian nhất ịnh

- Tác ộng: Suất sinh lời dự tính của TS cao hơn so với TS thay thế khác, cầu về TS này sẽ tăng

- Mức ộ tác ộng: Phụ thuộc vào suất sinh lời dự tính của từng TS

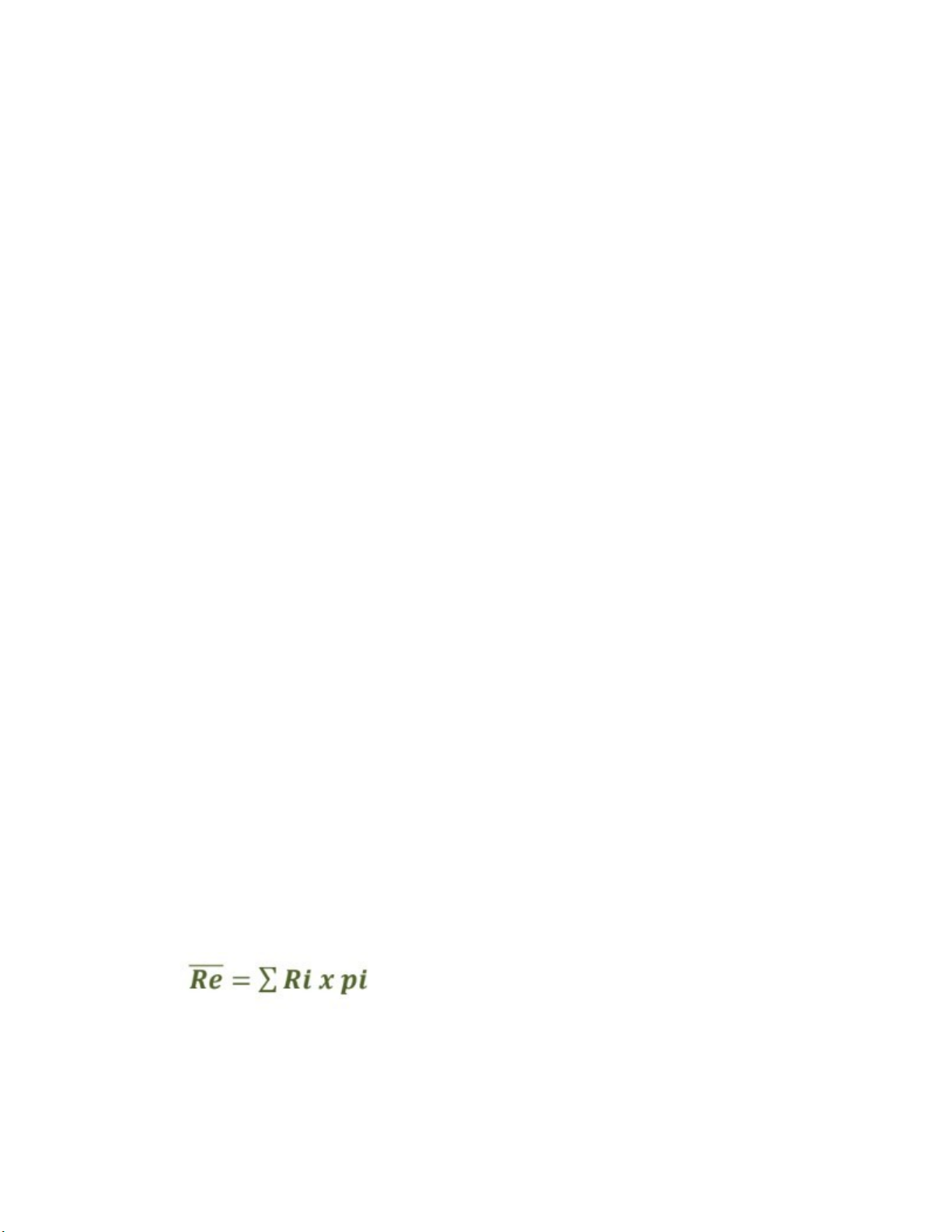

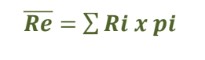

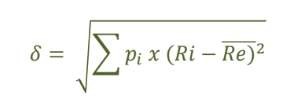

Đo lường suất sinh lời dự tính trung bình của tài sản

Công thức: Re = xích ma (Ri x pi)

Re: suất sinh lời dự tính trung bình của 1 TS Ri: suất sinh lời dự tính trong trường hợp i của 1 TS pi: xác suất xảy ra suất sinh lời dự tính trong trường hợp I của 1 TS

1.3 Rủi ro

Trong tài chính, rủi ro là mức ộ không chắc chắn của suất sinh lời dự tính (hay mức ộ không chắc chắn của thu nhập trong tương lai

Rủi ro vừa là nguy cơ nhưng ồng thời cũng vừa là cơ hội

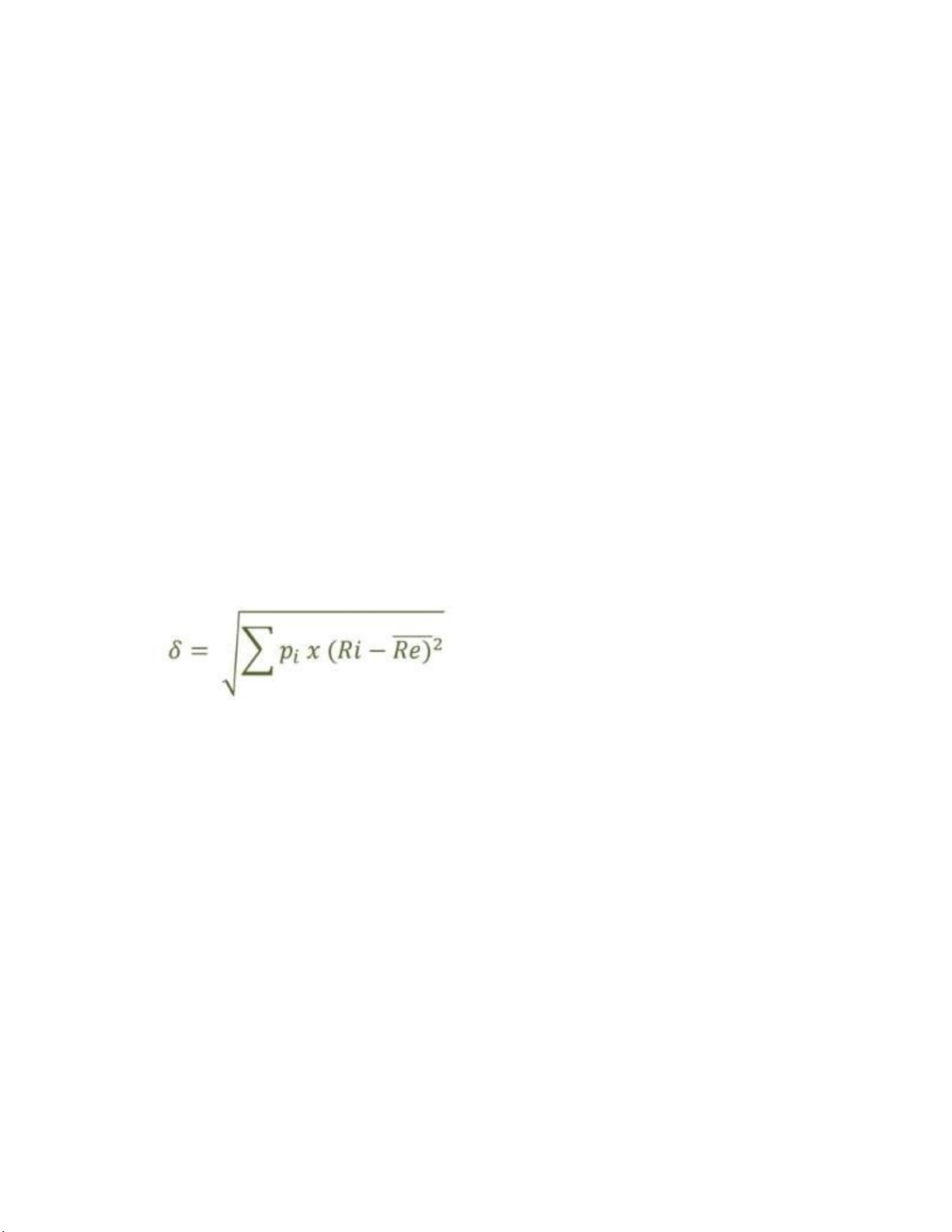

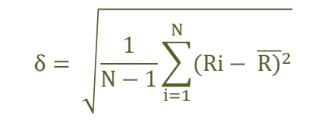

Tác ộng của rủi ro ến nhu cầu về tài sản: Nếu rủi ro của 1 TS giảm xuống so với các TS thay thế khác, Nhu cầu về TS này sẽ tăng lên (các iều kiện khác không ổi) Để o lường rủi ro của 1 TS, sử dụng ộ lệch chuẩn của các suất sinh lời dự tính trong một khoảng thời gian nắm giữ nhất ịnh

Công thức

Trong ó:

Pi : xác suất xảy ra trường hợp i mang lại tỷ suất sinh lời

Ri: suất sinh lời có thể xảy ra trong trường hợp i

Re: suất sinh lời dự tính trung bình

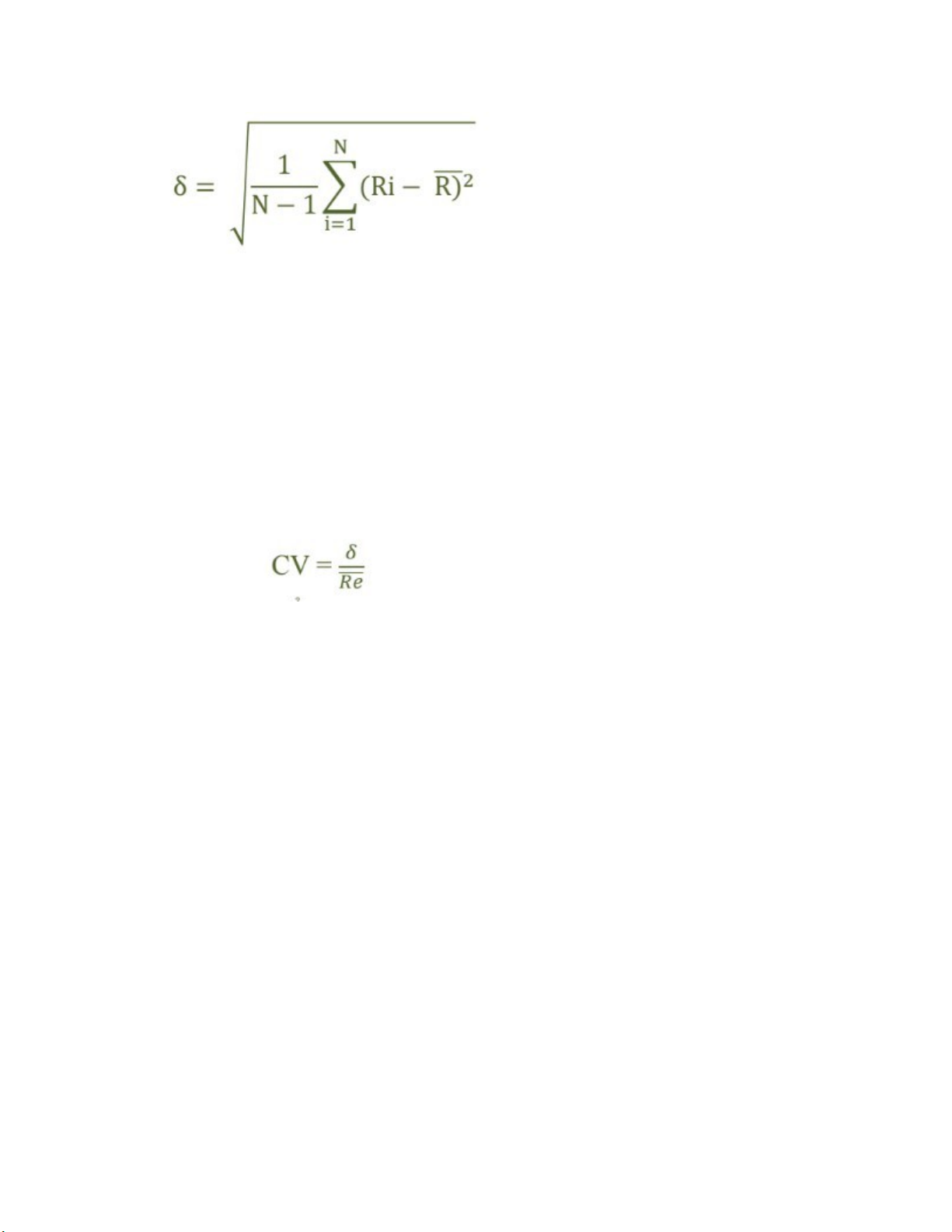

Trong trường hợp không biết xác suất xảy ra của từng tình huống, chúng ta có thể sử dụng mẫu quan sát các mức lợi nhuận của TS trong quá khứ. Khi ó, ộ lệch chuẩn sẽ tính như sau:

Trong ó: N = Số mẫu quan sát ở quá khứ

Ri = Suất sinh lời thực tế năm i

R ngang = Suất sinh lời trung bình năm i

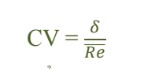

Hệ số biến thiên o lường rủi ro trên mỗi ơn vị lợi nhuận.

Công thức:

CV = δ/ Re (TB)

Trong ó: δ = Độ lệch chuẩn của 1 TS

Re = Suất sinh lời dự tính trung bình của 1 TS

Nhận xét từ ví dụ : Khi Mức ộ rủi ro trên mỗi ơn vị lợi nhuận của trái phiếu lớn hơn so với cổ phiếu thì Cầu về cổ phiếu sẽ tăng so với cầu về trái phiếu

- Lợi nhuận và rủi ro có mối quan hệ ánh ổi; Lợi nhuận càng cao thì rủi ro càng lớn; NĐT chấp nhận mức rủi ro cao có thể thu ược lợi nhuận cao hơn NĐT e ngại rủi ro

1.3 Rủi ro- Đa dạng hóa

- Đa dạng hóa danh mục tài sản tài chính là hành vi giữ trong danh mục ầu tư nhiều dạng công cụ tài chính khác nhau

- Đa dạng hóa là tham gia vào nhiều hoạt ộng khác nhau với các xu hướng và bản chất khác nhau

- Mục ích: giảm bớt tổng rủi ro cho các nhà ầu tư

- Nguyên tắc a dạng hóa tài sản: Không cho tất cả trứng vào cùng một rổ

- Giảm thiểu rủi ro ngoại trừ trường hợp suất sinh lời của các tài sản tài chính hoàn toàn thay ổi biến ộng cùng với nhau

- Suất sinh lời trên các chứng khoán càng ít dịch chuyển cùng nhau thì lợi ích từ a dạng hóa càng lớn

Có 2 loại rủi ro: Rủi ro hệ thống (không thể a dạng hóa); Rủi ro phi hệ thống (có thể a dạng hóa)

- Rủi ro hệ thống : Là phần rủi ro không thể loại trừ bằng cách a dạng hóa; Nhà ầu tư buộc phải chấp nhận; Tác ộng chung ến hoạt ộng của thị trường Và bắt nguồn từ các yếu tố vĩ mô

- Rủi ro phi hệ thống: Một phần rủi ro của TS, có thể loại trừ bằng cách tái cơ cấu, a dạng hóa danh mục ầu tư; Bắt nguồn từ các yếu tố cá thể trong nội bộ doanh nghiệp

1.4. Tính thanh khoản

- Tính thanh khoản là khả năng chuyển tài sản thành tiền mặt trong thời gian ngắn với chi phí giao dịch thấp

Các tiêu chí ánh giá tính thanh khoản:

- Chi phí giao dịch thấp;

- Mức ộ ổn ịnh của giá cả tài sản

- Mức ộ sẵn có trên thị trường ể giao dịch, chuyển ổi thành tiền;

Phân loại tài sản theo tính thanh khoản:

- Thanh khoản cao: Tiền và các tài sản tương ương tiền, chứng khoán, giấy tờ có giá,...

- Thanh khoản thấp: Bất ộng sản Tài sản cố ịnh, Các khoản ầu tư dài hạn,...

Ảnh hưởng của tính thanh khoản ến lượng cầu tài sản:

- Các yếu tố khác giữ nguyên, nếu tính thanh khoản của 1 TS cao hơn các TS thay thế khác thì cầu tài sản ó sẽ tăng lên

- TS có tính thanh khoản cao chỉ khi thị trường của TS ó có nhiều người mua và người bán, và ngược lại với TS có tính thanh khoản thấp

- Đa dạng hóa tài sản bằng danh mục bao gồm TS có tính thanh khoản cao và TS có tính thanh khoản thấp

2. Lý thuyết lượng cầu tài sản

(The demand of assets theory)

- Là công cụ ể phân tích về ộng thái hoạt ộng của các chủ thể tham gia thị trường tài chính (CP, NHTW, nhà ầu tư,...)

- Giải thích nguyên nhân biến ộng của của các yếu tố gây ảnh hưởng ến biến ộng của lãi suất - Giải thích về nhu cầu ối với một loại tài sản, về quá trình cung cầu tiền tệ,...

- Lượng cầu tài sản:

+ Tỉ lệ thuận với:

- lượng của cải nhà ầu tư nắm giữ;

- suất sinh lời dự kiến của loại tài sản ó (so với các tài sản thay thế khác)

- tính thanh khoản của loại tài sản ó (so với các loại tài sản thay thế khác) + Tỉ lệ nghịch với rủi ro

Chương 6: LÃI SUẤT

I) Những vấn ề cơ bản về lãi suất

θ Bù ắp cho lạm phát

θ Bù ắp cho rủi ro phá sản của người vay (trường hợp người vay không trả ược nợ) θ Bù ắp cho những chi phí cơ hội của việc sử dụng tiền

- Định nghĩa

Lãi suất là giá của quyền ược sử dụng vốn vay trong một khoảng thời gian nhất ịnh mà người sử dụng vốn phải trả cho người cho vay.

- Đặc iểm của lãi suất

Được thể hiện bằng tỷ lệ phần trăm

Luôn gắn liền với thời gian và khoản vay tiền

Là giá cả của quyền sử dụng tiền

Là chi phí bỏ ra cho việc cho vay tiền

Được xác ịnh dựa trên quan hệ cung cầu

- Phân loại

- Lãi suất thực tế là lãi suất có tính ến sự biến ộng của giá trị tiền tệ, cho biết giá trị sử dụng của tiền tệ thực sự thay ổi bao nhiêu

- Lãi suất danh nghĩa là lãi suất không tính ến sự biến ộng của giá trị tiền tệ (là mức lãi suất các TCTC công bố)

- Phương trình Fisher:

- Mối quan hệ giữa lãi suất danh nghĩa, lãi suất thực và lạm phát dự tính ược phản ánh quaphương trình Fisher:

Công thức: ir = in – π^e

Trong ó: i r Lãi suất thực dự tính in Lãi suất danh nghĩa π^e Lạm phát dự tính

- Mối quan hệ giữa lãi suất danh nghĩa, lãi suất thực dự tính và lãi suất thực thực tế

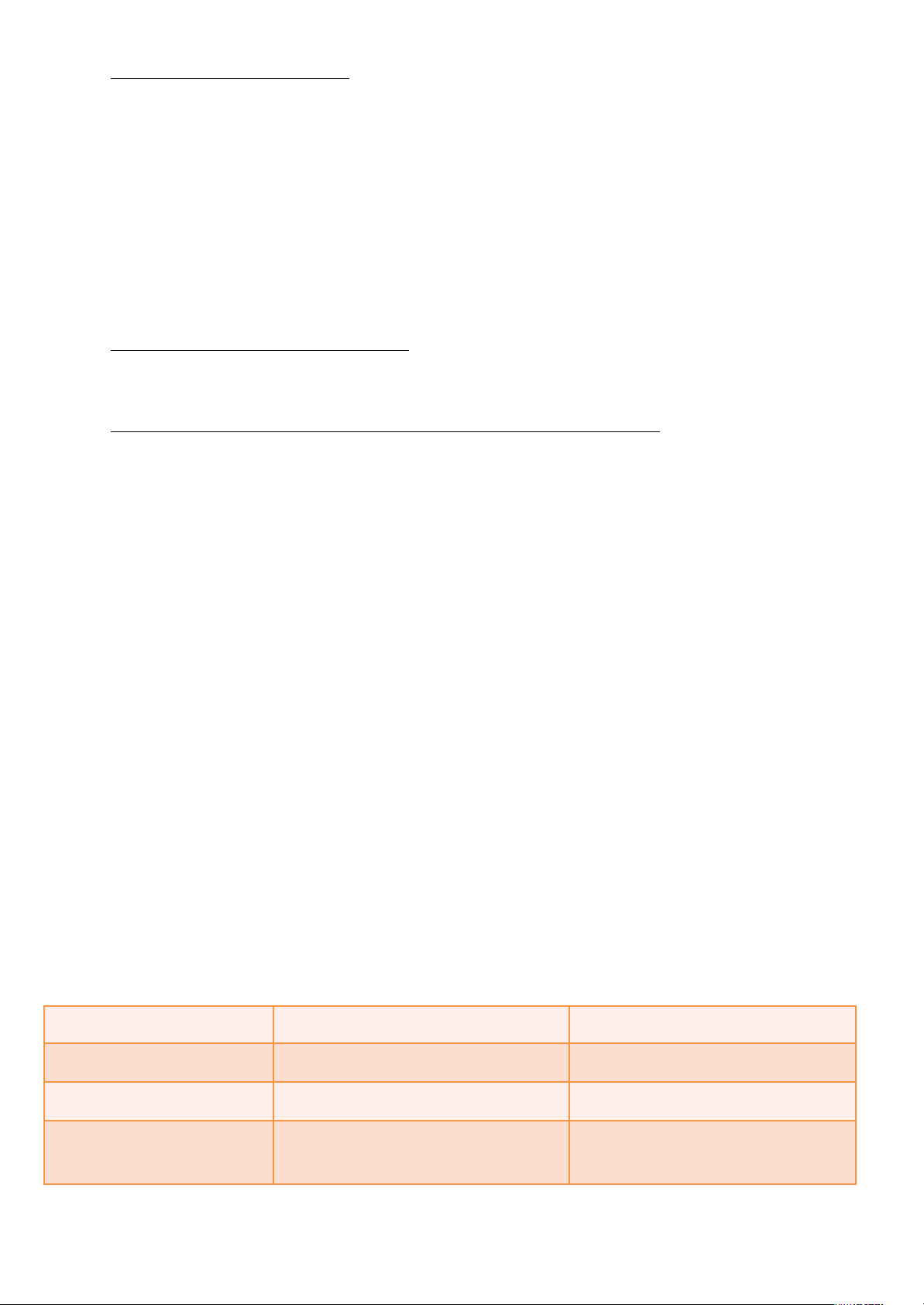

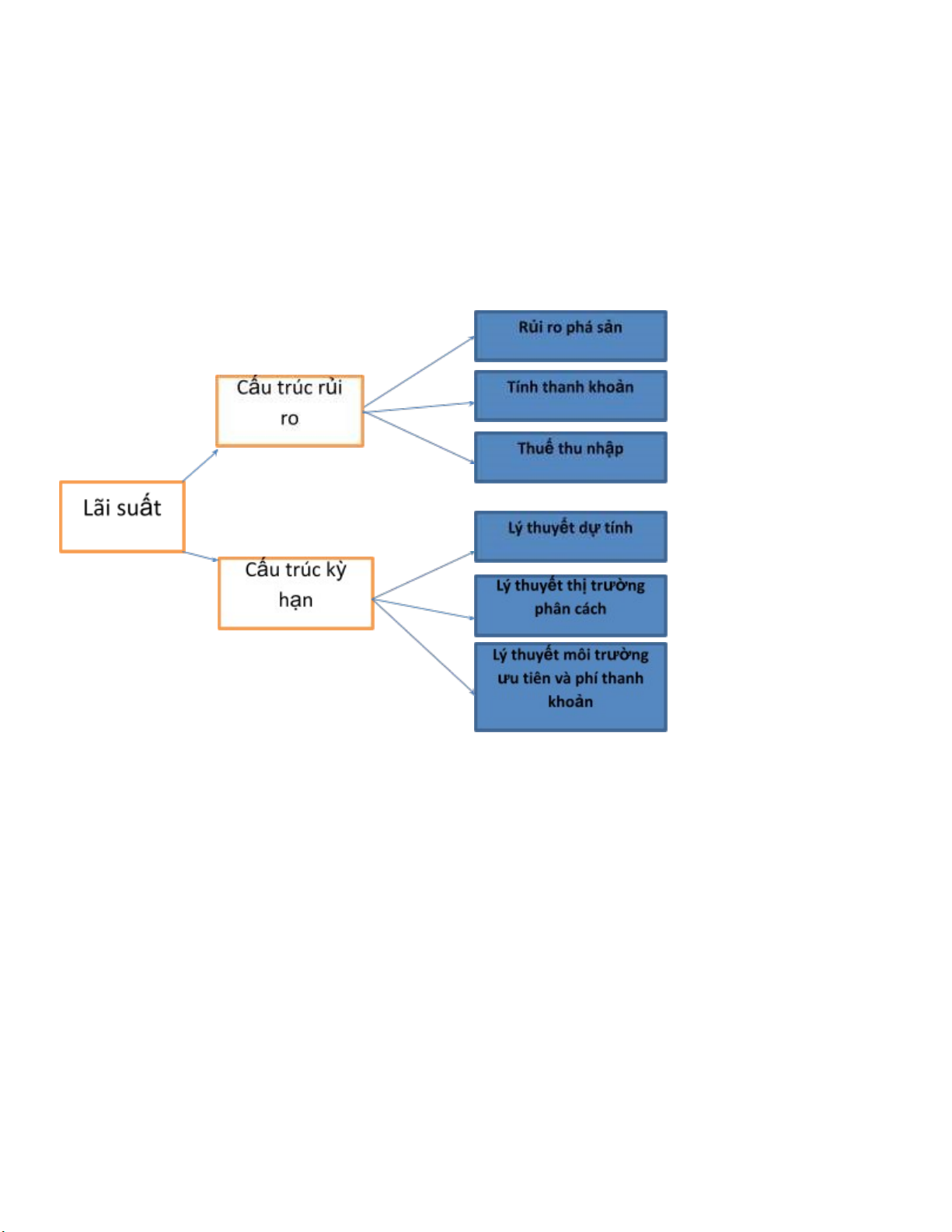

Lãi suất thực dự kiến = Lãi suất danh nghĩa – lạm phát dự tính | Lãi suất thực thực tế = Lãi suất danh nghĩa – lạm phát thực tế | Kết quả |

Nếu lạm phát thực tế lớn hơn lạm phát dự tính… | Lãi suất thực thực tế sẽ nhỏ hơn lãi suất thực dự tính | Người i vay sẽ ược lợi, người cho vay sẽ bị thiệt |

Nếu lạm phát thực tế nhỏ hơn lạm phát dự tính… | Lãi suất thực thực tế sẽ lớn hơn lãi suất thực dự tính | Người i vay sẽ chịu thiệt, người cho vay sẽ hưởng lợi |

- Sự thuận tiện và an toàn khi nắm giữ Tín phiếu kho bạc:

Giữ TPKB làm phương tiện lưu giữ giá trị hơn là giữ tiền mặt vì TPKB có mệnh giá lớn An toàn vì có thể lưu trữ bằng iện tử

- Lãi suất danh nghĩa có thể âm không?

- Lý thuyết thì không nhưng thực tế thì có

- Khi kinh tế suy thoái

Của cải và tiết kiệm giảm

Giảm nguồn cung ứng vốn

Đường cung vốn dịch trái => Ls tăng

Giảm các cơ hội ầu tư sinh lời

Giảm nhu cầu vay vốn

Đường cầu vốn dịch trái => ls giảm

=> Hiệu ứng giảm cầu vốn ầu tư do suy thoái kinh tế diễn ra nhanh hơn hiệu ứng giảm cung vốn do của | |

cải tích lũy và tiết kiệm giảm => Lãi suất GIẢM | |

- Kết luận từ phương trình Fisher:

- Lãi suất thực thường nhỏ hơn lãi suất danh nghĩa

- Khi lãi suất thực thấp, người i vay sẽ có ộng lực vay nhiều hơn và người cho vay sẽ có ộng lực chovay ít i.

- Khi lạm phát dự tính tăng thì cần phải tăng lãi suất danh nghĩa ể ảm bảo cho lãi suất thực dương.

II) Các thước o lãi suất

❖ Giá trị thời gian của tiền

- Khái niệm: Giá trị thời gian của tiền là giá trị của một khoản tiền thay ổi theo thời iểm ược nhận thanh toán

- Nguyên tắc: 1 ồng ngày hôm nay có giá trị hơn 1 ồng trong tương lai

- Nguyên lý cơ bản: Tích lũy và chiết khấu

+ Tích lũy

Công thức tổng quát: FV = PVx (𝟏 + 𝒊)^ 𝒏

Trong ó:

FV = Giá trị tương lai

PV = số tiền gốc / số tiền ầu tư ban ầu i = lãi suất

n = khoảng thời gian ầu tư

=> Giá trị tương lai của tiền là giá trị khoản ầu tư ngày hôm nay tại một thời iểm trong tương lai

+ Kỳ ghép lãi

Kỳ ghép lãi là khoảng thời gian ể lãi phát sinh ược nhập vào vốn gốc và tiếp tục tính lãi cho kỳ sau.

FVn = PV0 (1 + [i/m])^mn

۞ n: Số năm

۞ m: Số thời kỳ tính ghép lãi trong 1 năm

۞ i: Lãi suất hàng năm

۞ FVn,m: FV tại thời iểm cuối năm n

۞ PV0 : PV của ngày hôm nay

+ Chiết khấu

♣ Chiết khấu là việc xác ịnh giá trị hiện tại của khoản tiền sẽ nhận ược trong tương lai

♣ Công thức: PV = FV (1+i)^n

♣ Đặc iểm:

- Giá trị hiện tại ôi khi ược biết ến như giá trị chiết khấu hiện tại

- Giá trị khoản thanh toán nhận ược trong tương lai nhỏ hơn giá trị hiện tại của nó

- Lãi suất ược sử dụng chiết khấu các khoản thanh toán trong tương lai càng cao thì giá trị hiện tại của nó càng nhỏ

- Giá trị hiện tại của nhiều khoản thanh toán trong tương lai là tổng giá trị chiết khấu về hiện tại của từng khoản thanh toán riêng lẻ trong tương lai

- Các dạng cơ bản của công cụ tín dụng

+ Vay ơn:

Vay ơn là khoản vay dưới dạng người i vay sẽ trả cho người cho vay vào cuối kỳ số vốn gốc và một khoản tiền lãi như là chi phí cho việc sử dụng số vốn vay

Vd: Ngân hàng ACB cho KH A vay 100 triệu ồng , và sau một năm KH A trả lại 110 triệu ồng bao gồm 100 triệu tiền gốc và 10 triệu tiền lãi.

+ Vay hoàn trả cố ịnh: trả góp

- Vay hoàn trả cố ịnh là khoản vay dưới dạng người i vay trả các khoản tiền bằng nhau trong mỗi khoảng thời gian bằng nhau trong suốt thời gian vay. Sau lần trả nợ cuối cùng thì người i vay không còn nợ

Vd: Công ty X vay của ngân hàng Citibank $10,000 trong 120 tháng , cuối mỗi tháng trả $127 + Trái phiếu trả lãi ịnh kỳ:

- Tiền lãi của trái phiếu ược trả theo 1 lịch cố ịnh cho ến khi áo hạn

- Tiền gốc của trái phiếu ược trả vào ngày áo hạn

Vd: Công ty IBM huy ộng vốn bằng cách phát hành trái phiếu trả lãi ịnh kỳ có mệnh giá $1000 có thời gian áo hạn là 30 năm, lãi suất danh nghĩa (lãi suất ghi trên trái phiếu) là 10%. Trái phiếu ược bán với giá $1000.

+ Trái phiếu chiết khấu:

- Vào ngày áo hạn người giữ trái phiếu sẽ ược hoàn trả số tiền bằng với mệnh giá

- Không trả lãi vào thời iểm áo hạn

- Trái phiếu ược bán thấp hơn mệnh giá Vd:

- Lợi suất áo hạn (YTM)

- Khái niệm: Lợi suất áo hạn là lãi suất làm cho giá trị hiện tại của các khoản thu nhập (bao gồm tiền lãi và tiền vốn) của một công cụ nợ (tín dụng) bằng với giá của công cụ này.

- Lợi suất áo hạn của công cụ nợ cho thấy mối quan hệ giữa giá trị hôm nay với lãi suất của nó

- Khi lãi suất tăng thì giá trái phiếu giảm và ngược lại

- Lợi suất áo hạn là phép o lãi suất quan trọng và chính xác nhất - Phương pháp xác ịnh lợi suất áo hạn:

- B1: Xác ịnh các khoản tiền tương lai

- B2: Tính giá trị hiện tại của từng khoản tiền tương lai

- B3: Lập pt cân bằng tổng giá trị hiện tại và số tiền ở thời iểm gốc

- B4: Giải pt ể tìm lợi suất áo hạn

+ Lợi suất áo hạn – TH vay ơn

Công thức tính P=PV = FV/(1+i)^n Đặc iểm: i (lợi suất áo hạn) = r (lãi suất cho vay)

+ Lợi suất áo hạn – TH vay hoàn trả cố ịnh

Công thức tính

PV = pmt/(1+𝑖) + pmt/(1+𝑖)^2 + pmt/(1+𝑖)^3 + … + pmt/(1+𝑖)^𝑛

Trong ó:

- PV = Toàn bộ khoản tiền vay

- n = Số kỳ phải trả

- pmt = Số tiền trả cố ịnh hàng năm

- i = Lợi suất áo hạn

+ Lợi suất áo hạn – TH trái phiếu trả lãi ịnh kỳ

Công thức tính

P = C/(1+𝑖) + C/(1+𝑖)^2 + C/ (1+𝑖) 3 + … +( C+𝐹) /(1+𝑖)^𝑛

P=(n)Xít-ma(t=1) * C/(1+𝑖)^𝑡 + 𝐹/(1+𝑖)^n |

Trong ó:

- P = Giá của trái phiếu trả lãi ịnh kỳ

- n = Số năm cho ến lúc áo hạn

- C = Số tiền trả lãi ịnh kỳ

- i = Lợi suất áo hạn

- F = mệnh giá trái phiếu

Lãi suất danh nghĩa của trái phiếu ược tính như sau: In = C/F = pmt/Mệnh

giá

- in : lãi suất danh nghĩa

- F(Face value): Mệnh giá trái phiếu

- C hay pmt: Tiền lãi ịnh kỳ hàng năm

Lưu ý:

- Giá bán TP = mệnh giá TP => Lợi suất áo hạn bằng LS danh nghĩa/ coupon

- Giá bán TP < mệnh giá TP => Lợi suất áo hạn lớn hơn LS danh nghĩa/ coupon

- Giá bán TP tỷ lệ nghịch với lợi suất áo hạn Càng gần ến ngày áo hạn, giá trái phiếu càng tiến dần ến mệnh giá

+ Trường hợp ặc biệt của trái phiếu trả lãi ịnh kỳ Trái phiếu vô hạn: i = 𝐜/p

+ Lợi suất áo hạn – TH trái phiếu chiết khấu: Công thức tính: i = (𝑭−𝑷)/ 𝑷

Trong ó:

- F- mệnh giá của trái phiếu chiết khấu

- P – Giá của trái phiếu chiết khấu

❖ Các thước o lãi suất khác

a. Lợi suất hiện hành

- Lợi suất hiện hành là thước o xấp xỉ của lợi suất áo hạn

- Tính xấp xỉ LSĐH phụ thuộc vào kỳ hạn và giá bán của trái phiếu

- Lợi suất hiện hành tỷ lệ nghịch với giá trái phiếu

● Công thức tính lợi suất hiện hành: 𝐼𝑐 = 𝐶/𝑃𝑏

Trong ó: 𝐼𝑐 - Lợi suất hiện hành C – Tiền lãi ịnh kỳ hàng năm Pb – Giá trái phiếu b. Lợi suất chiết khấu

- Lợi suất chiết khấu thường ược dùng cho việc yết giá của tín phiếu kho bạc (T-bills) ● Lợi suất chiết khấu là lãi suất xấp xỉ của lợi suất áo hạn (i)

- Công thức tính lợi suất chiết khấu: 𝐢𝐝𝐛 = ((𝐅−𝐏𝐝)/ 𝐅 )x 360/N

Trong ó:

idb − Lợ𝑖 𝑠𝑢ấ𝑡 𝑐ℎ𝑖ế𝑡 𝑘ℎấ𝑢

Pd - Giá của trái phiếu chiết khấu

F- Mệnh giá của trái phiếu chiết khấu

N- Số ngày còn lại cho tới ngày áo hạn của trái phiếu chiết khấu

Trường hợp ặc biệt, YTM của trái phiếu áo hạn 1 năm: i =

(FV−PV)/PV

● Tính chất của lợi suất chiết khấu

+ Lợi suất chiết khấu luôn nhỏ hơn lợi suất áo hạn (lãi suất) do tính trền phần trăm mệnh giá (không tính trên giá mua) và tính 360 ngày thay vì 365 ngày. + Tỉ lệ nghịch với giá trái phiếu

c. Tỷ suất lợi nhuận (RET)

- Còn gọi là tỷ lệ lợi tức

- cho biết số tiền lãi nhận ược từ một ồng vốn ã ầu tư trong 1 năm ● Công thức tính RET

RET = (Tiền lãi+Giá bán−Giá mua)/ Giá mua RET = ic + ig (Lợi suất hiện hành + Lãi vốn)

VD: Trái phiếu coupon mệnh giá 1000 $, lãi suất coupon là 10%, ược mua với giá 1000 $, ược giữ lại 1 năm và bán với giá 1200$. Tính tỷ lệ lợi tức?

Trả lời: RET =( 1000*10%+(1200−1000))/1000 = 30% > 10% (lãi suất coupon) ● Lãi suất (YTM) và tỷ suất lợi nhuận (RET):

o RET = i khi giá bán = giá mua o RET < i khi giá bán < giá mua o RET > i khi giá bán > giá mua o RET có thể <0

● YTM có thể bằng hoặc khác lợi suất áo hạn o YTM là tỷ suất lợi nhuận trung bình hàng năm nếu nắm giữ cho ến ngày áo hạn o Nếu trái phiếu ược bán trước ngày áo hạn, và thời iểm bán YTM giảm => giá tăng => NĐT có lợi. Và ngược lại

III) Các yếu tố ảnh hưởng cơ bản ến lãi suất

❖ Lý thuyết khuôn mẫu tiền vay (phân tích lãi suất trên thị trường trái phiếu) – I.Fisher

- Đường cầu trái phiếu:

- Khi lãi suất tăng thì nhu cầu về trái phiếu tăng

- Giá trái phiếu tỷ lệ nghịch với lãi suất => Khi nhu cầu trái phiếu tăng lên, giá trái phiếu giảm ● Các nhân tố ảnh hưởng cầu TP:

Nhân tố | Biến ộng của nhân tố | Biến ộng của cầu trái phiếu |

Của cải | Tăng | Tăng, dịch phải |

Lợi tức dự tính so với TS khác | Tăng | Tăng, dịch phải |

Độ rủi ro | Tăng | Giảm, dịch trái |

Tính thanh khoản so với tài sản khác | Tăng | Tăng, dịch phải |

- Đường cung trái phiếu:

- Cung tiền vay (LS ) tỷ lệ thuận với i & cầu tiền vay (LD) tỷ lệ nghịch với i => LS dốc lên & LD dốc xuống

- LS & LD cắt nhau xác ịnh iểm cân bằng trên thị trường tiền vay (i*, Qb*)

- Điểm cân bằng cũng các ịnh xu hướng vận ộng của thị trường tiền vay => CƠ CHẾ TỰ ĐIỀU

CHỈNH

Các nhân tố ảnh hưởng cung TP:

Nhân tố | Biến ộng của nhân tố | Biến ộng của cung TP |

Lợi suất dự tính của cơ hội ầu tư | Tăng | Tăng, dịch phải |

Lạm phát dự tính | Tăng | Tăng, dịch phải |

Hoạt ộng của Chính phủ | Tăng | Tăng, dịch phải |

- Các yếu tố làm thay ổi cả cung và cầu trái phiếu : LPDT VÀ Chu Kỳ KD

- Lạm phát dự tính (π^e) – Hiệu ứng Fisher

Khi LPDT tăng thì lượng cung trái phiếu tăng (Bs dịch phải), lượng cầu trái phiếu giảm (Bd dịch trái) => Lãi suát cân bằng tăng lên

- Hiệu ứng Fisher:

Lạm phát dự tính và lãi suất biến thiên cùng chiều: Lạm phát dự tính tăng thì lãi suất sẽ tăng. Là cơ sở cho việc sử dụng công cụ lãi suất ể chống lạm phát

- Chu kỳ kinh doanh 1. Giai oạn tăng trưởng:

- Cung trái phiếu tăng, ường BS dịch phải

- Cầu trái phiếu cũng tăng, ường BD dịch phải → Lãi suất thị trường i* tăng

2. Giai oạn suy thoái

→ Lãi suất thị trường sẽ giảm

Chú ý: giả thiết BS dịch chuyển nhanh hơn BD

❖ Lý thuyết khuôn mẫu ưa thích thanh khoản

- Đường cung tiền (Ms): không trực tiếp chịu ảnh hưởng của lãi suất => Đường Ms thẳng ứng

- Đường cầu tiền (Md): tỷ lệ nghịch với lãi suất => Đường Md dốc xuống ● Điểm MS & MD cắt nhau là iểm cân bằng của thị trường tiền tệ.

- Điểm cân bằng phản ánh xu hướng vận ộng của thị trường tiền tệ ◊ CƠ CHẾ TỰ ĐIỀU CHỈNH CỦA THỊ TRƯỜNG TIỀN TỆ

- Nhân tố ảnh hưởng lãi suất - Nhân tố dịch chuyển ường cầu tiền:

Thu nhập tăng => Md tăng, dịch phải => i* tăng Giá cả hàng hóa tăng => Md tăng, dịch phải => i* tăng - Nhân tố dịch chuyển ường cung tiền:

CS tiền tệ mở rộng => Cung tiền tăng, Ms dịch phải => i* giảm

CS tiền tệ thắt chặt (thu hẹp) => cung tiền giảm, MS dịch trái => i* tăng

- Hiệu ứng của lãi suất khi cung tiền thay ổi

- Hiệu ứng thanh khoản: cung tiền tăng => lãi suất giảm

- Hiệu ứng thu nhập: cung tiền tăng => lãi suất tăng

- Hiệu ứng mức giá: cung tiền tăng => lãi suất tăng

- Cung tiền tăng: Hiệu ứng thanh khoản > hiệu ứng thu nhập và mức giá ⬄ Lãi suất giảm

- Cung tiền tăng: Hiệu ứng thanh khoản < hiệu ứng thu nhập và mức giá ⬄ Lãi suất tăng

- Cung tiền tăng: Hiệu ứng M nhỏ hơn hiệu ứng lạm phát dự tính và sự iều chỉnh nhanh của lạm phát dự tính

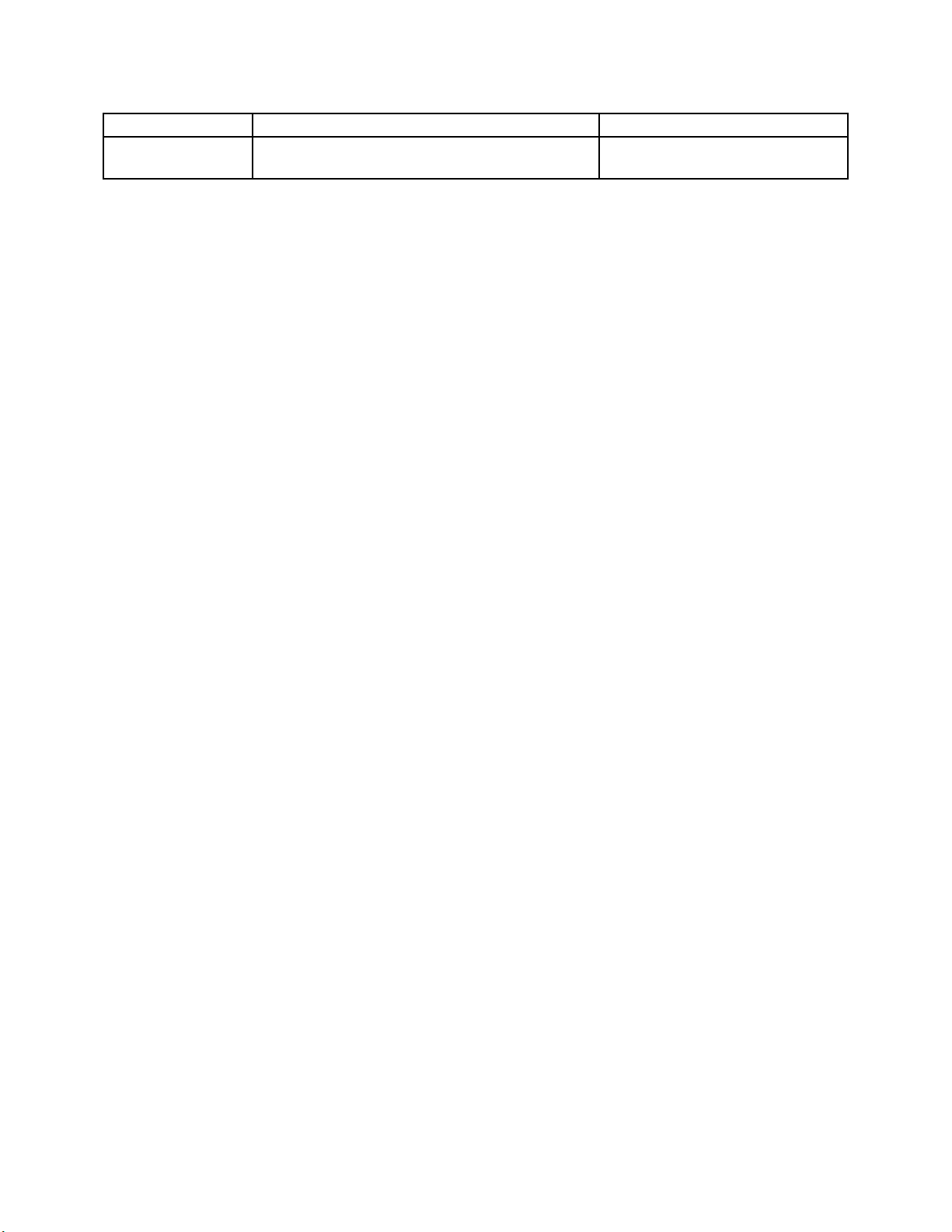

IV) Cấu trúc rủi ro và cấu trúc kỳ hạn của lãi suất

❖ Cấu trúc kỳ hạn

- Cấu trúc kỳ hạn (term structure) của lãi suất là mối liên hệ giữa lãi suất của các trái phiếu có thời gian áo hạn khác nhau

- Được biểu diễn bằng ường lãi suất

- Thời gian áo hạn sẽ tác ộng ến lãi suất. Thời gian càng dài rủi ro càng cao => Lợi suất càng cao khi thời gian áo hạn càng dài

- Cấu trúc kỳ hạn khác biệt về lãi suất của các trái phiếu có cùng cấu trúc rủi ro nhưng khác nhau về kỳ hạn

- Lý thuyết dự tính:

- Cơ sở: Trái phiếu kỳ hạn khác nhau có thể thay thế cho nhau hoàn toàn

- Nội dung: LS của trái phiếu dài hạn là trung bình cộng/nhân LS của các TP ngắn hạn cùng tồn tại trong khoảng thời gian ó

=> Nếu lãi suất ngắn hạn dự tính tăng lên thì lãi suất của trái phiếu có thời gian áo hạn dài hơn sẽ lớn hơn.

=> Nếu lãi suất ngắn hạn dự tính giảm thì lãi suất của trái phiếu dài hạn sẽ thấp hơn lãi suất ngắn hạn hiện tại và kỳ hạn càng dài thì lãi suất càng thấp

=> Nếu lãi suất ngắn hạn dự tính không ổi, lãi suất của trái phiếu dài hạn sẽ không ổi

- Lý thuyết thị trường phân cách

- Giả thuyết: các trái phiếu có thời gian áo hạn khác nhau hoàn toàn không thay thế cho nhau.

- Các dạng ường lãi suất khác nhau hình thành do sự khác biệt cung cầu trên thị trường của các loại trái phiếu có thời gian áo hạn khác nhau.

- Lý thuyết này giải thích hiện tượng (3) do sự biến ộng giá của trái phiếu dài hạn nhiều hơn trái phiếu ngắn hạn.

- Cầu TP ngắn hạn > cầu TP dài hạn → giá TP ngắn hạn > giá TP dài hạn → Lãi suất TP ngắn hạn < giá TP dài hạn → ường LS dốc lên

- TP ngắn hạn thường ược ưa chuộng hơn→ cầu TP ngắn hạn thường cao → ường LS thường dốc lên

- Lý thuyết thị trường ưu tiên

- Cơ sở: Khắc phục hạn chế của 2 lý thuyết dự tính & môi trường phân cách

- Nội dung - Thừa nhận giả thuyết dự tính - Cộng thêm mức bù kỳ hạn (knt)

- Gần với lý thuyết phí thanh khoản: người mua các trái phiếu dài hạn thường òi hỏi một khoản trả thêm gọi là phí thanh khoản ể:

Bù ắp cho rủi ro thay ổi lãi suất do giá trái phiếu dài hạn biến ộng mạnh hơn trái phiếu ngắn hạn

Bù ắp cho tính thanh khoản bị mát i nhiều hơn so với khi giữ trái phiếu ngắn hạn.

Giả thuyết cơ bản của lý thuyết môi trường ưu tiên: các trái phiếu có thời gian áo hạn khác nhau có thể thay thế cho nhau nhưng không phải thay thế hoàn hảo.

Nhà ầu tư vẫn có thể ưa thích một loại thời gian áo hạn (môi trường ưu tiên), vì vậy khi nhà ầu tư nắm giữ trái phiếu không thuộc “môi trường ưu tiên” của mình, họ òi hỏi một khoản “phí thời hạn” (term premium)

❖ Cấu trúc rủi ro:

- Cấu trúc rủi ro (Risk structure) của lãi suất là mối liên hệ giữa các lãi suất có thời gian áo hạn như nhau nhưng có lãi suất (lợi suất áo hạn) khác nhau.

- Các yếu tố tạo nên:

+ Rủi ro phá sản

+ Tính thanh khoản

+ Thuế thu nhập

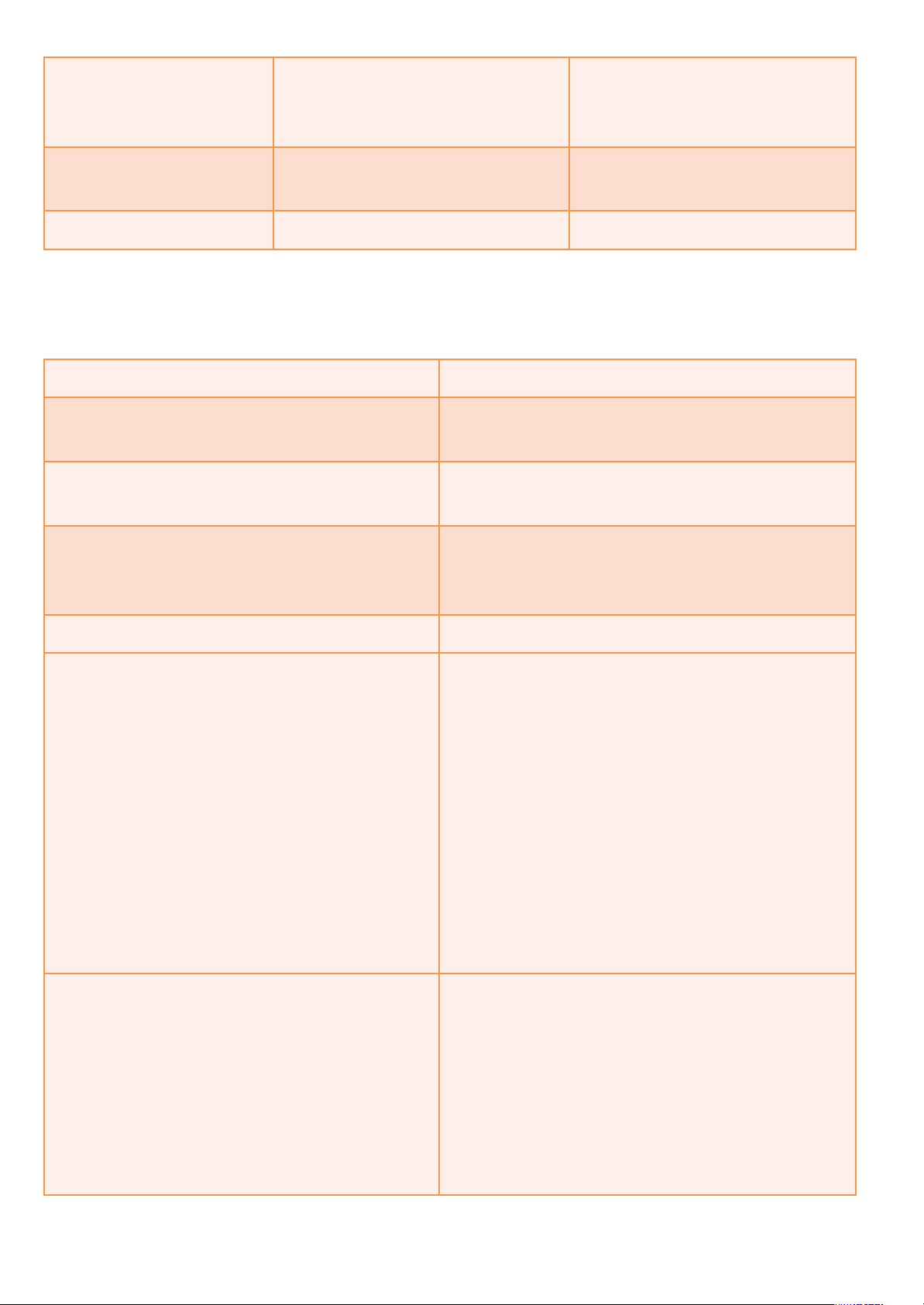

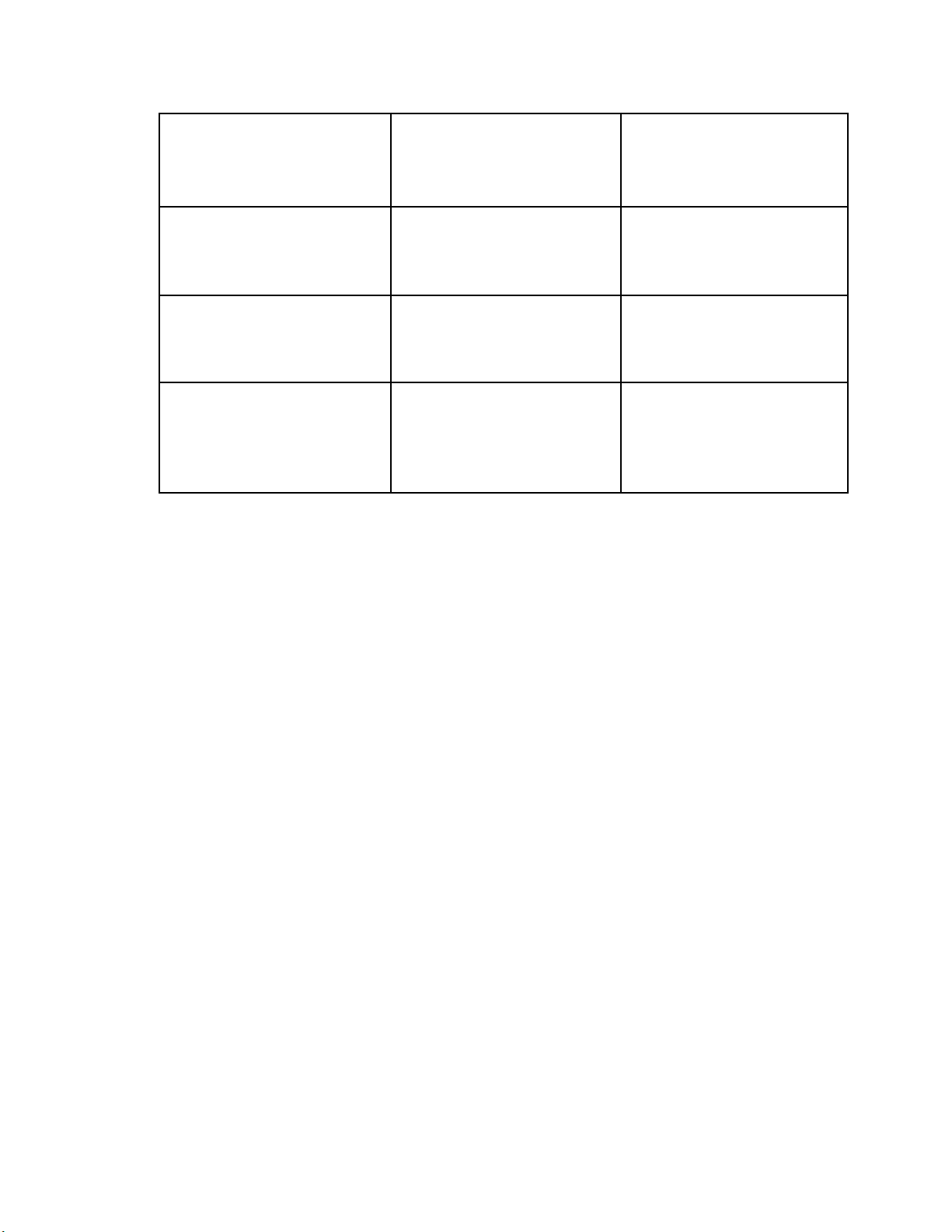

Một sự gia tăng…. | Dẫn ến lãi suất của tài sản… | Bởi vì… |

Rủi ro phá sản | Tăng | Những người tiết kiệm phải ược bù ắp do phải gánh chịu thêm rủi ro |

Tính thanh khoản | Giảm | Những người tiết kiệm tốn ít chi phí trong việc ổi tài sản sang tiền mặt |

Thuế thu nhập | Tăng | Những người tiết kiệm quan tâm ến phần thu nhập sau thuế và phải ược bù ắp tiền nộp thuế |

NHỮNG VẤN ĐỀ CƠ BẢN VỀ TỶ GIÁ

- Khái niệm và phương pháp yết tỷ giá

1.1 Thị trường ngoại hối

Ngoại hối bao gồm các phương tiện thanh toán ược sử dụng trong thanh toán quốc tế.

Nghĩa rộng: Giấy tờ có giá ghi bằng ngoại tệ

Vàng tiêu chuẩn quốc tế

Nội tệ do người không cư trú nắm giữ

Nghĩa hẹp: Ngoại tệ

Thị trường ngoại hối (FOREX) là nơi diễn ra việc mua bán các ồng tiền khác nhau Chức năng:

Phục vụ các giao dịch thương mại quốc tế

Phục vụ luân chuyển vốn quốc tế

Xác ịnh sức mua của ngoại tệ

Nơi NHTW can thiệp iều tiết nền kinh tế

Nơi KD và phòng ngừa rủi ro tỷ giá

1.2 Khái niệm tỷ giá

Tỷ giá là giá cả của một ồng tiền ược biểu thị thông qua ồng tiền khác.

Ví dụ: 1 USD = 22.720 VND có nghĩa là giá của USD ược biểu thị qua VND và 1

USD có giá là 22.720 VND

Đồng yết giá và ồng ịnh giá

Đồng yết giá: Là ồng tiền có số ơn vị cố ịnh và bằng 1 ơn vị, óng vai trò là hàng hóa, thường là ngoại tệ

Đồng ịnh giá: Là ồng tiền có số ơn vị thay ổi, phụ thuộc vào quan hệ cung cầu trên thị trường, óng vai trò tiền tệ

Ví dụ ồng yết giá và ồng ịnh giá

- 1 USD = 22.720 VND

USD là ồng yết giá, VND là ồng tiền ịnh giá

- 1 AUD = 0,719075 USD

AUD là ồng yết giá, USD là ồng ịnh giá

Yết giá hai chiều

Tỷ giá mua: là tỷ giá mà tại ó NH yết giá sẵn sàng mua ồng tiền yết giá Tỷ giá bán là tỷ giá mà tại ó NH yết giá sẵn sàng bán ồng tiền yết giá Cách viết:

Đồng ịnh giá/ ồng yết giá = Tỷ giá mua – tỷ giá bán

Chênh lệch tỷ giá: thu nhập gộp của ngân hàng

Phân loại tỷ giá

Căn cứ trên c chế iều hành quản lý tiền tệ

Tỷ giá chính thức: Tỷ giá ngoại hối do ngân hàng trung ương công bố

Tỷ giá tự do: Tỷ giá ược xác ịnh theo cung và cầu các loại ngoại tệ trên thị trường Tỷ giá giao ngay (tỷ giá cơ sở): tỷ giá ược hình thành theo quan hệ cung cầu trực tiếp trên Forex và luôn có sẵn, ược thỏa thuận ngày hôm nay, và thanh toán sau hai ngày làm việc tiếp theo.

Tỷ giá kỳ hạn: tỷ giá ược hình thành theo quan hệ cung cầu, thỏa thuận ngày hôm nay ể thanh toán tại một thời iểm xác ịnh trong tương lai.

Theo cách thức vận hành

Tỷ giá cố ịnh: Là tỷ giá do NHTW công bố cố ịnh trong một biên ộ dao ộng hẹp Tỷ giá thả nổi hoàn toàn: Là tỷ giá ược hình thành hoàn toàn theo quan hệ cung cầu trên thị trường, NHTW không can thiệp

Tỷ giá thả nổi có iều tiết: là tỷ giá thả nổi nhưng có sự iều tiết của NHTW

Căn cứ vào thời iểm thực hiện giao dịch mua bán ngoại tệ

Tỷ giá mở cửa: Tỷ giá áp dụng cho hợp ồng giao dịch ầu tiên trong ngày

Tỷ giá óng cửa: Tỷ giá áp dụng cho hợp ồng cuối cùng ược giao dịch trong ngày

- Cơ sở hình thành tỷ giá

2.1 Tổng quan về cán cân thanh toán quốc tế

Khái niệm: Cán cân thanh toán quốc tế là bảng cân ối kế toán ghi chép toàn bộ các giao dịch kinh tế dưới hình thức giá trị giữa một quốc gia với các quốc gia khác trên thế giới trong một khoảng thời gian nhất ịnh, thường là một năm - Một nước phải trả tiền cho một nước khác xuất phát từ:

- Nhập hàng hóa, dịch vụ

- Cho nước ngoài vay hoặc ầu tư ra nước ngoài

- Việc một nước phải trả tiền, thanh toán cho một nước khác là do:

- Xuất khẩu hàng hóa, dịch vụ

- Nước ngoài vay hoặc ầu tư vào nước ó.

2.2 Lý thuyết và phương pháp xác ịnh tỷ giá

Giả ịnh của Quy luật một giá

- Có sự thương mại tự do giữa các quốc gia

- Chi phí vận chuyển hàng hóa giữa các nước không áng kể

- Không có rủi ro quốc gia

- Thị trường cạnh tranh hoàn hảo

Quy luật một giá

Nếu bỏ qua chi phí vận chuyển, hàng rào thương mại, các rủi ro và thị trường là cạnh tranh hoàn hảo, thì các hàng hóa giống hệt nhau sẽ có giá là như nhau ở mọi nơi khi quy về một ồng tiền chung

- VN & Mỹ cùng SX gạo. Gạo 5% tấm của VN có giá 4.100.000Đ/tấn. Gạo Mỹ có giá

$195,6/tấn. Theo quy luật 1 giá E(Đ/$) = 4.100.000/195,6 = 20.960

- Mọi tỷ giá khác sẽ bị quy luật cung cầu chi phối ể quay về tỷ giá trên

Công thức thể hiện Quy luật một giá

PiVND= [E*PiUSD]

-> E = PiVND/ PiUSD

PiUSD là giá hàng hoá (i) tính bằng USD khi nó ược bán ở Mỹ

PiVND là giá hàng hoá (i) tính bằng VND khi nó ược bán ở VN

E là tỷ giá biểu thị số ơn vị nội tệ trên 1 ơn vị ngoại tệ (phương pháp yết giá trực tiếp) – USD/VND

Hạn chế của quy luật một giá

- Bỏ qua vấn ề chất lượng hàng hoá

- Bỏ qua chi phí vận chuyển

Giả thiết của thuyết ngang bằng sức mua (PPP)

- Không tồn tại chi phí vận chuyển quốc tế

- Hàng hóa giống hệt nhau giữa các nước

- Kinh doanh TMQT không chịu rủi ro

- Không tồn tại các hàng rào thương mại

- Thị trường là cạnh tranh hoàn hảo

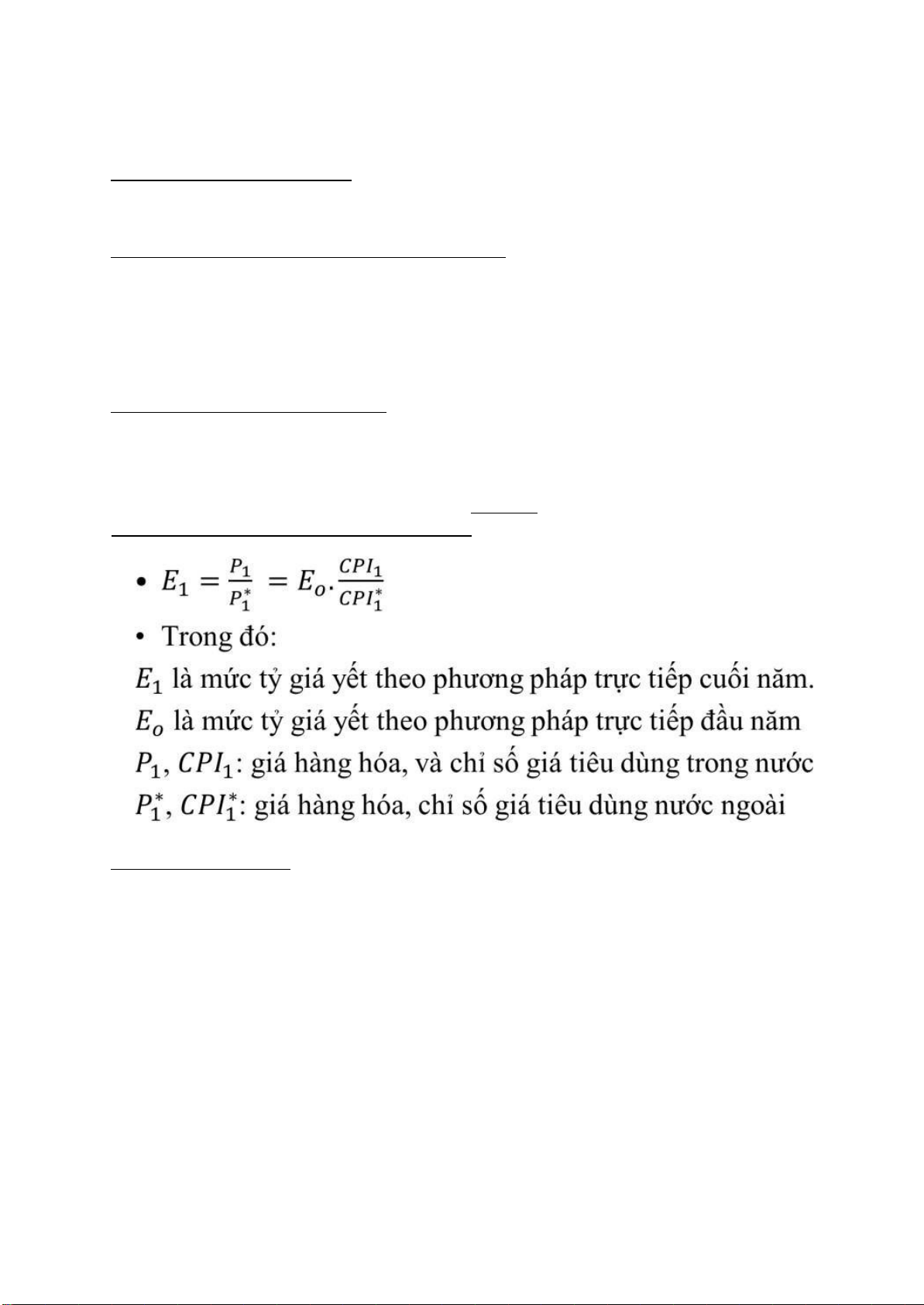

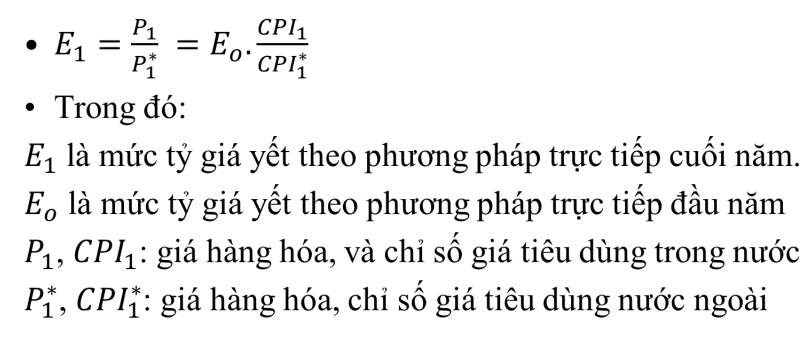

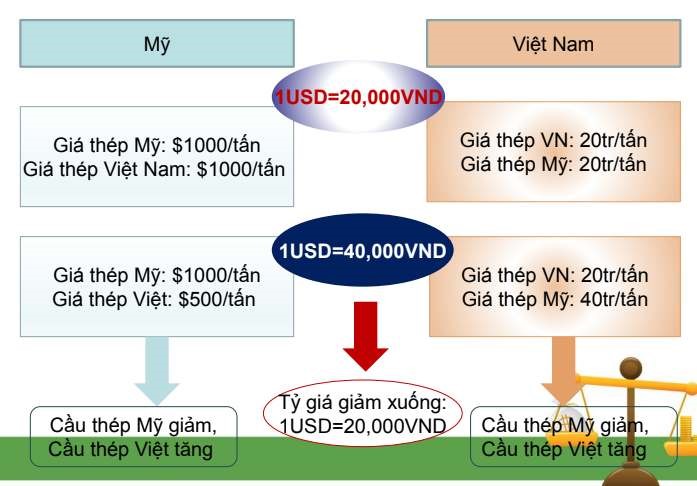

Thuyết ngang giá sức mua (PPP)

Áp dụng quy luật 1 giá vào mức giá cả HH-DV hai nước

Tỷ giá hối oái giữa ồng tiền 2 nước bằng tỷ số mức giá của HH các nước này Nếu giá cả HH-DV của 1 nước tăng lên bao nhiêu ơn vị thì giá trị ồng tiền của

nước ó giảm i bấy nhiêu ơn vị và ngược lại Xác ịnh tỷ giá theo thuyết ngang giá sức mua (PPP)

Ví dụ quy luật một giá

Ví dụ thuyết ngang bằng sức mua

Nếu giá gạo VN tăng lên 10% lên 4.510.000 VND/tấn nhưng giá gạo của Mỹ vẫn giữ nguyên thì E(VND/USD) = 23.057 cũng tăng lên (23.057 - 20.960)/20.960 = 10% hay

VND giảm giá 10% (giả sử tỷ giá ban ầu 20.960)

Áp dụng lý thuyết PPP

Nếu lạm phát của một nước tăng lên bao nhiêu (%) thì ồng tiền nước ó sẽ giảm giá bấy nhiêu (%)

Hạn chế của thuyết ngang bằng sức mua (1) Hạn chế của quy luật 1 giá:

- Chất lượng hàng hóa

- Chi phí vận chuyển

(2) Gộp biến ộng HH-DV không giao dịch trên thế giới vào tỷ giá hối oái

-> Thuyết ngang bằng sức mua không giải thích trọng vẹn tỷ giá

Ngang bằng sức mua (PPP)

Tỷ giá giao dịch E trên thị trường phải phản ánh ngang giá sức mua giữa hai ồng tiền

→ Ngang bằng sức mua giữa hai ồng tiền là cơ sở hình thành tỷ giá giao dịch trên thị trường ngoại hối.

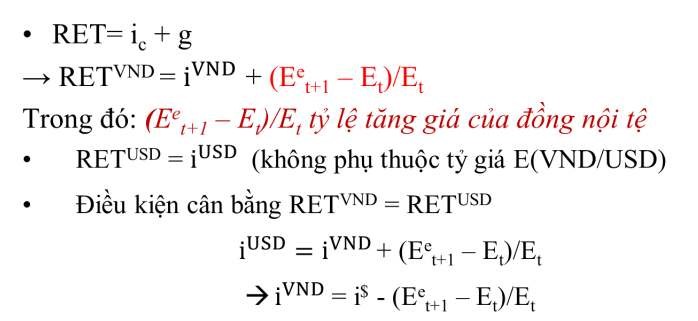

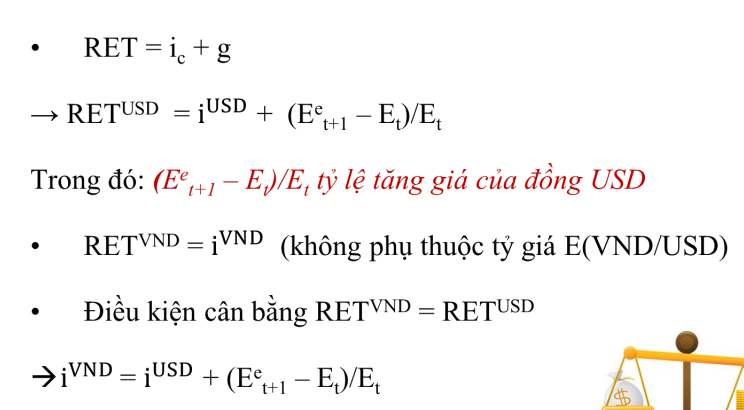

So sánh suất sinh lời dự tính ối với các tài khoản bằng ồng nội tệ và tài khoản bằng ồng ngoại tệ

Lợi tức tiền gửi nội tệ tính ra ngoại tệ RET(USD)

Lợi tức tiền gửi ngoại tệ tính ra nội tệ RET(VND)

Lợi tức tiền gửi nội tệ tính ra ngoại tệ RET(USD)

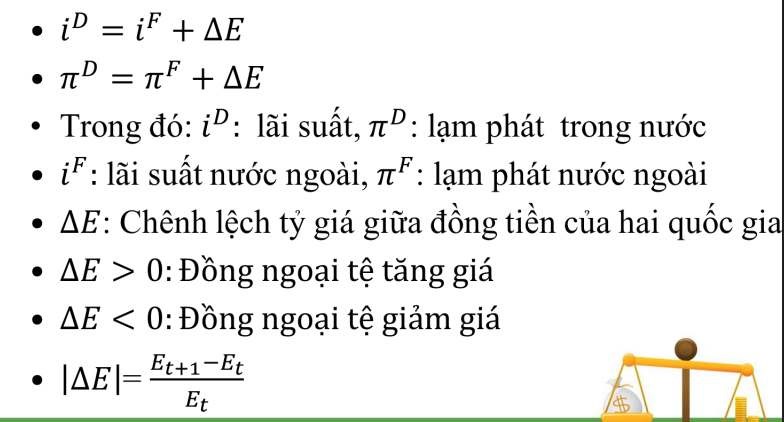

Lãi suất tiền gửi bằng VND = lãi suất tiền gửi US$ - tỷ lệ tăng giá của VND Lãi suất tiền gửi bằng VND = lãi suất tiền gửi US$ + tỷ lệ tăng giá của US$ (do tăng giá của VND = giảm giá US$) Thuyết ngang bằng lãi suất (IRP)

Nội dung: Hoạt ộng ầu tư hay i vay trên thị trường tiền tệ sẽ có mức lãi suất là như nhau khi quy về một ồng tiền chung cho dù ồng tiền ầu tư hay i vay là ồng tiền nào

Giả thiết của thuyết ngang bằng lãi suất

- Thị trường tiền tệ cạnh tranh hoàn hảo

- Các chứng khoán có chất lượng như nhau

- Không chịu rủi ro quốc gia

- Không tồn tại hàng rào chu chuyển vốn

- Không tồn tại chi phí giao dịch

Hiệu ứng Fisher quốc tế

Quan hệ cung cầu ngoại hối

Cung ngoại tệ phụ thuộc vào

- Cầu của người nước ngoài về HH-DV nước ó

- Cầu của người nước ngoài về ầu tư vào nước ó

- Cầu của người nước ngoài về du lịch vào nước ó

Cầu ngoại tệ phụ thuộc vào

- Cầu của người một nước về hàng hoá, dịch vụ nước ngoài

- Cầu của người một nước về Đầu tư ra nước ngoài

- Cầu của người một nước về du lịch ra nước ngoài

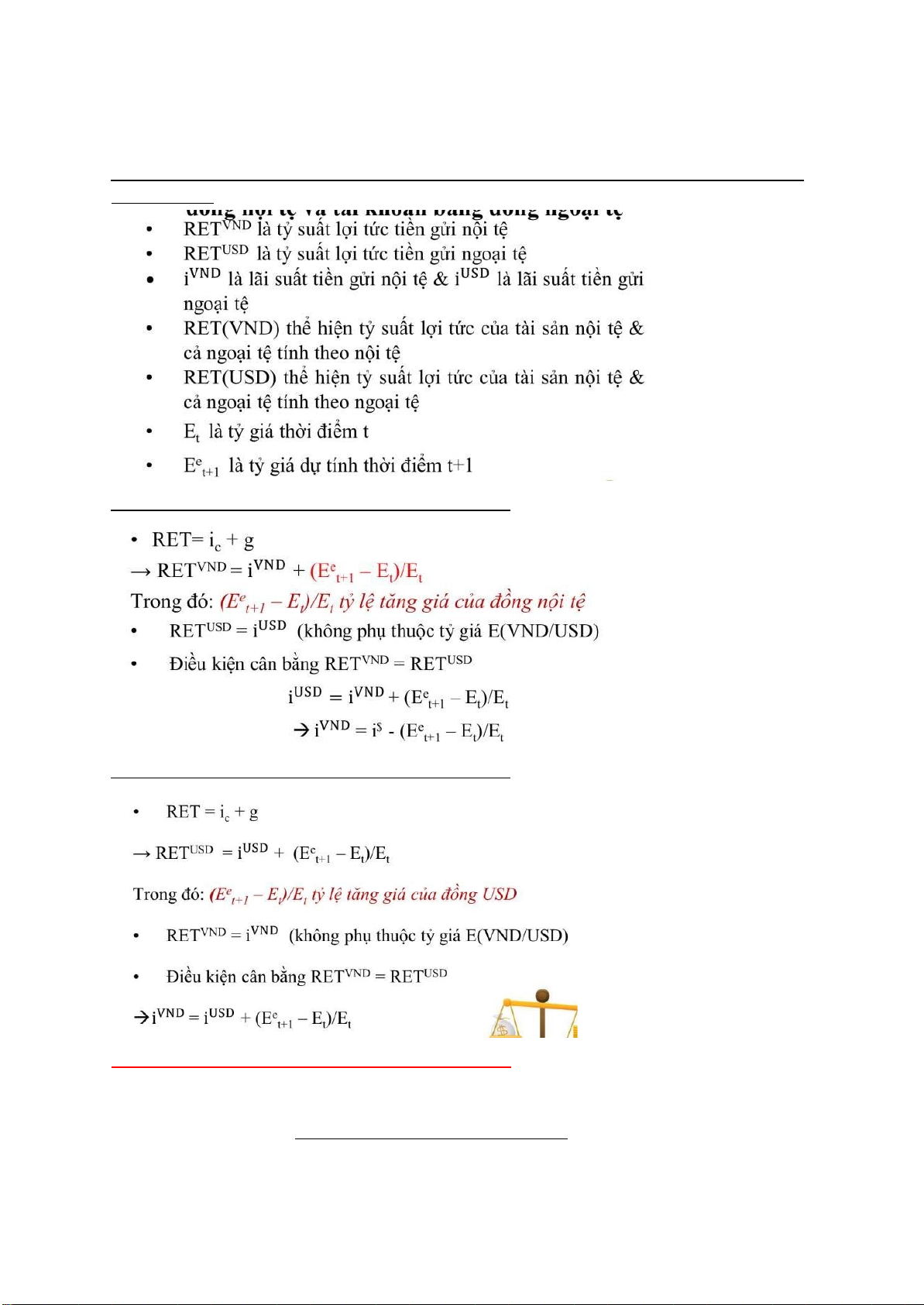

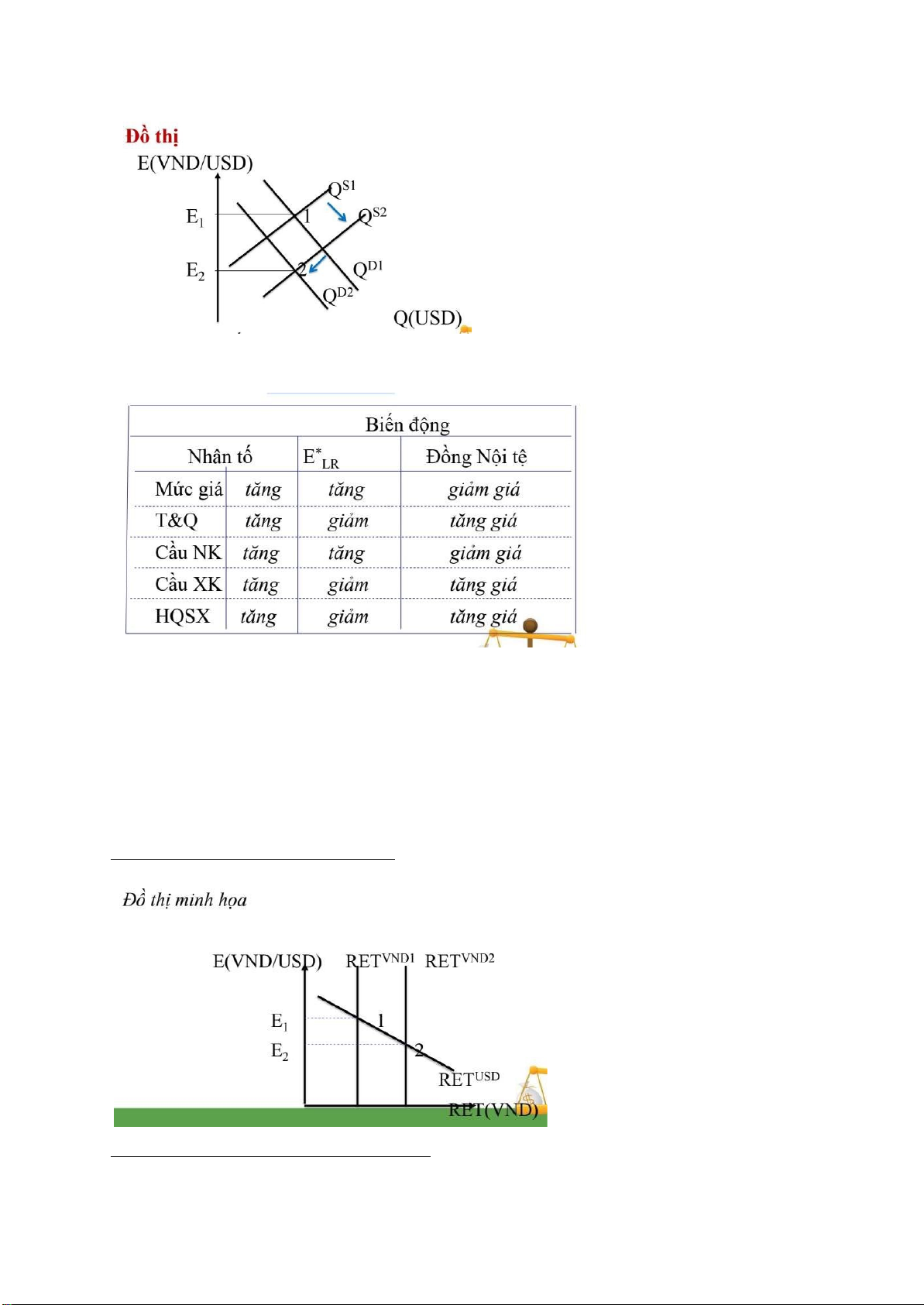

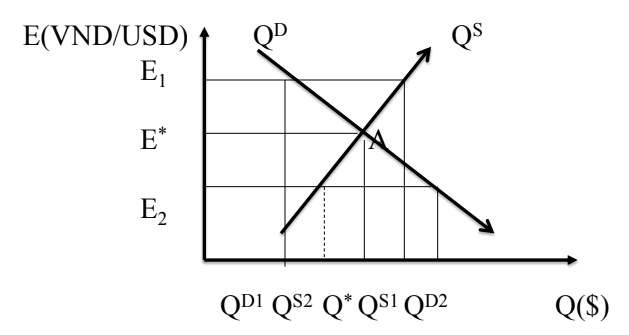

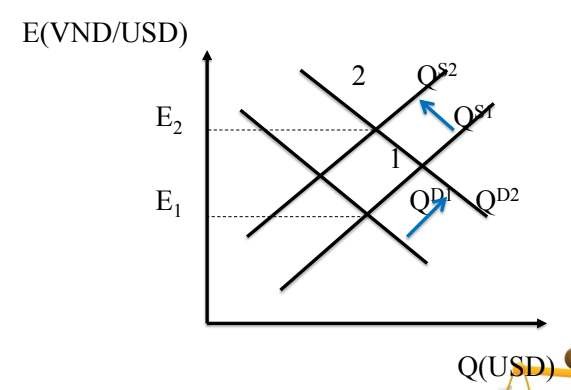

Đồ thị cung cầu ngoại hối trong dài hạn

- Tại E1 > E* -> QS1 > QD1 -> dư cung ngoại tệ -> E1 giảm -> E*

- Tại E2 < E* -> QS2 < QD2 -> dư cầu ngoại tệ -> E2 tăng -> E*

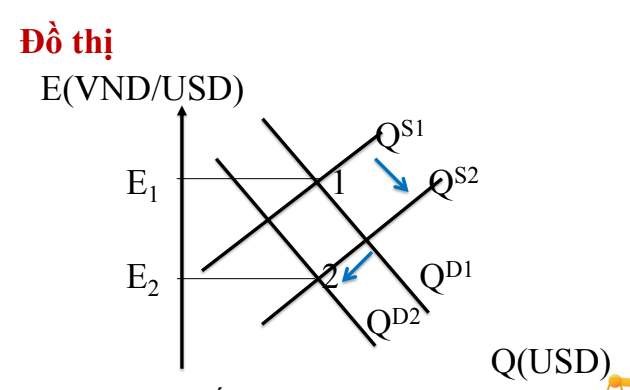

Quan hệ cung cầu ngoại hối trong dài hạn

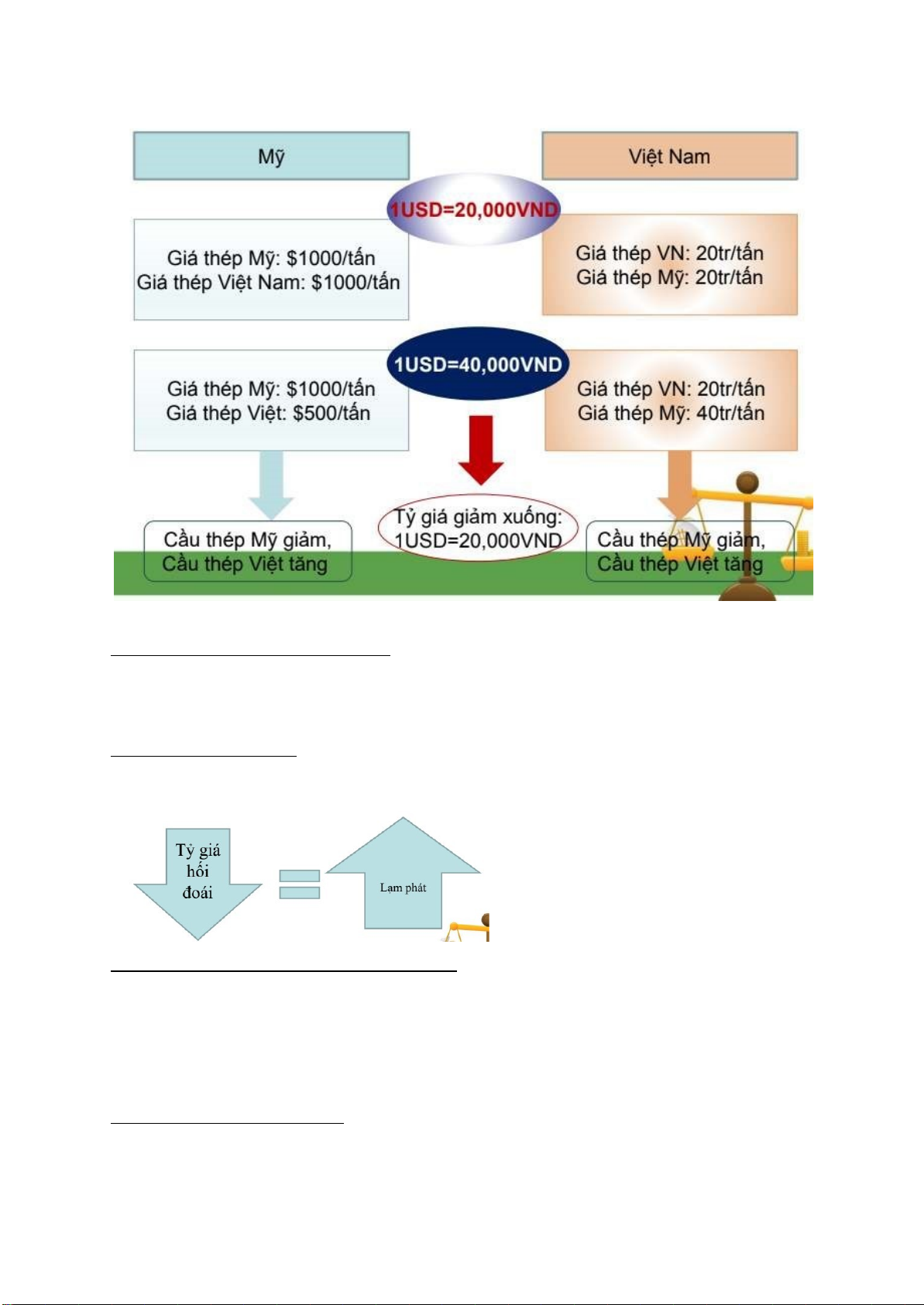

Tác ộng: Khi E(VND/USD) tăng lên, VND giảm giá

- Khuyến khích xuất khẩu & hạn chế nhập khẩu

- QS tăng, dốc lên. Còn QD giảm dốc xuống

- Tại iểm QS cắt QD xác ịnh iểm cân bằng trên thị trường ngoại hối, có E*LR & Q* (USD)

- CƠ CHẾ TỰ ĐIỀU CHỈNH CỦA THỊ TRƯỜNG NGOẠI HỐI

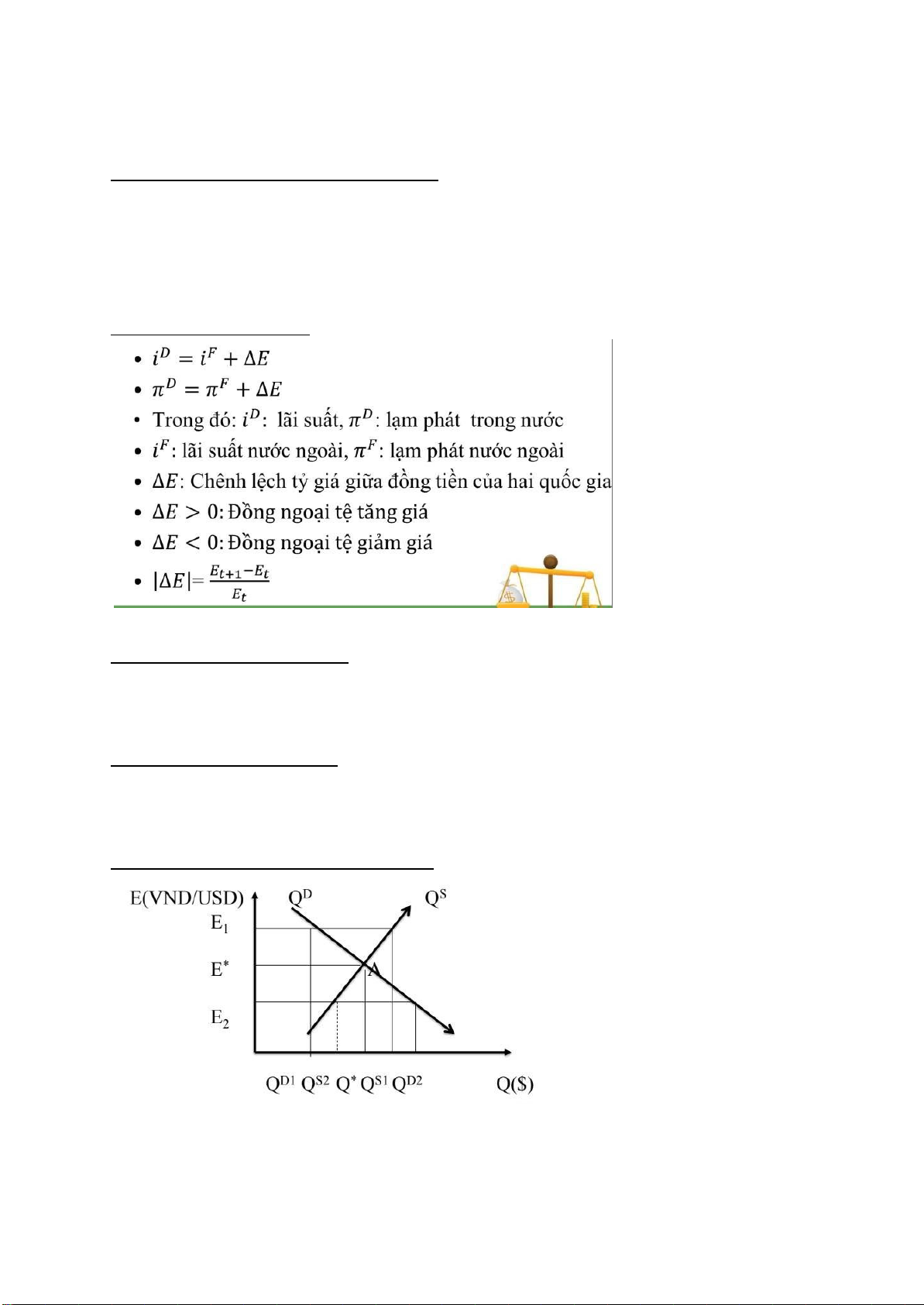

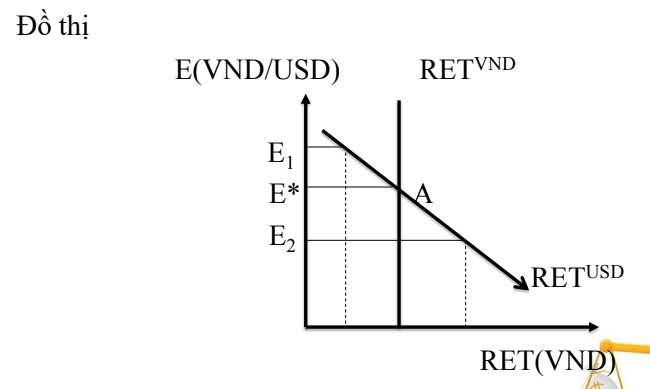

Cung cầu trên thị trường tiền tệ và E*SR

Cung cầu trên thị trường tiền tệ và tỷ giá trong ngắn hạn (E*SR )

- Các nhân tố tác ộng lên tỷ giá

- Các nhân tố tác ộng lên tỷ giá trong dài hạn

- Mức giá tương ối

- Thuế quan & quota

- Xu hướng tiêu dùng

- Hiệu quả sản xuất

- Các nhân tố tác ộng lên tỷ giá trong dài hạn

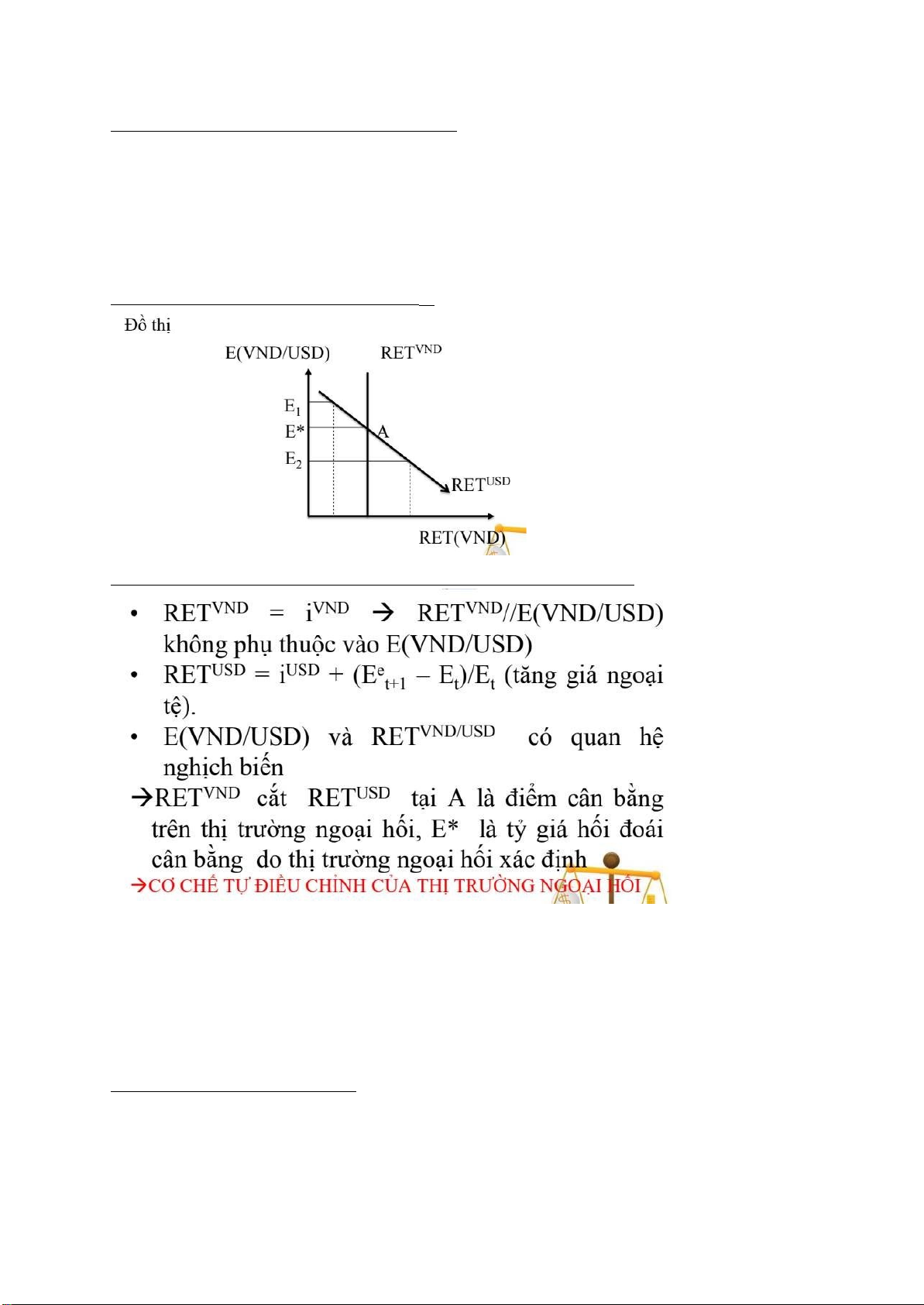

Khi mức giá tương ối tăng lên

Mức giá tương ối tăng → Cung giảm, dịch trái → cầu tăng, dịch phải

Thuế quan tăng và quota giảm

Xu hướng tiêu dùng thích hàng ngoại hơn hàng nội

Khi hiệu quả sản xuất tăng

Hiệu quả sản xuất tăng → cung tăng, dịch phải → cầu giảm, dịch trái

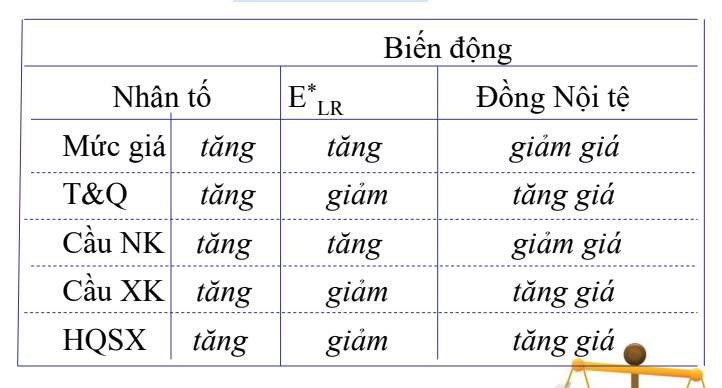

Bảng tổng hợp các nhân tố tác ộng ến tỷ giá trong dài hạn

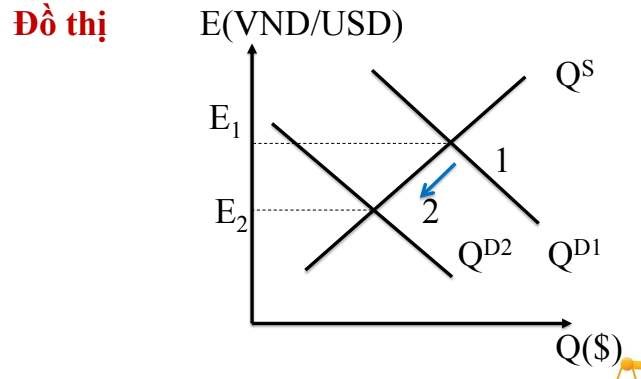

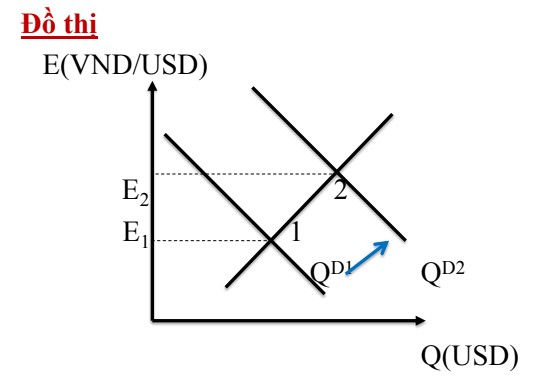

- Các nhân tố làm thay ổi tỷ giá trong ngắn hạn

Những nhân tố làm dịch chuyển RETVND do iVND thay ổi

- Vì suất sinh lời dự tính (ir) thay ổi)

- Vì lạm phát dự kiến (pi e) thay ổi

Những nhân tố làm dịch chuyển RETUSD

- Do iUSDthay ổi

- Do Eet+1 thay ổi

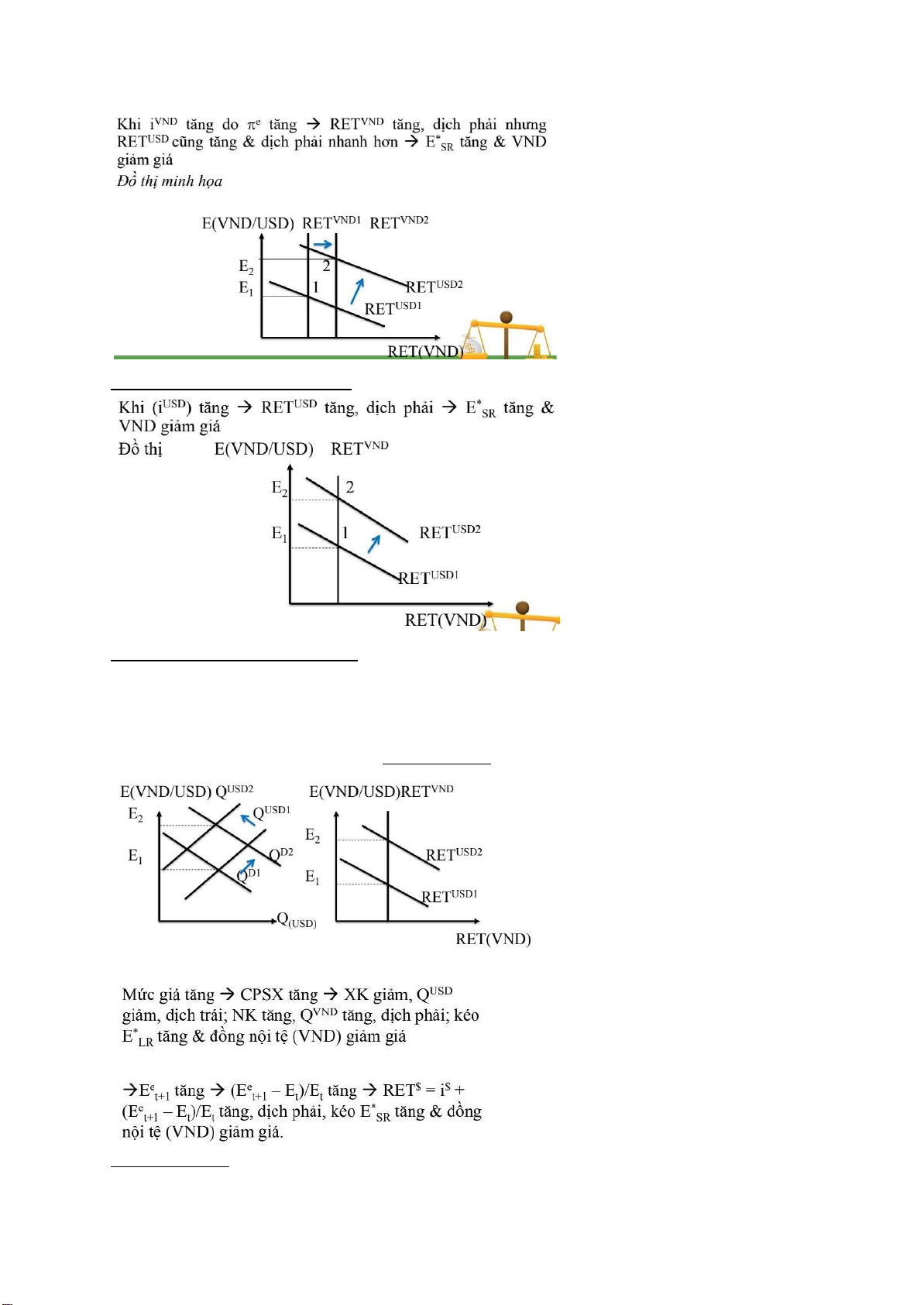

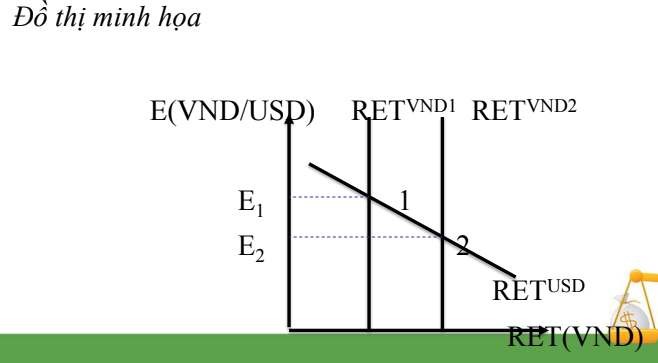

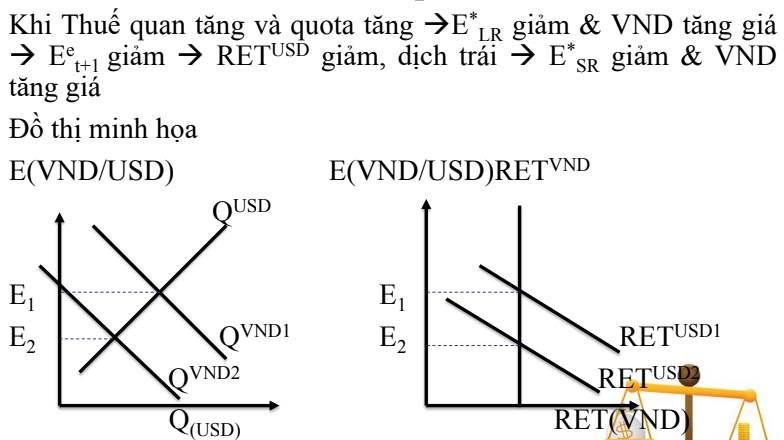

Lãi suất nội tệ (iVND) tăng do ir tăng

Khi iVND tăng do ir tăng RETVND tăng, dịch phải E*SR giảm & Đ tăng giá

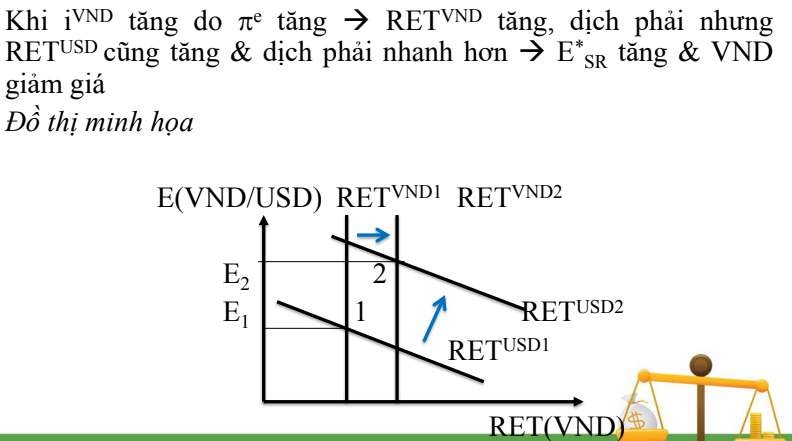

Lãi suất nội tệ (iVND) tăng do pi e tăng

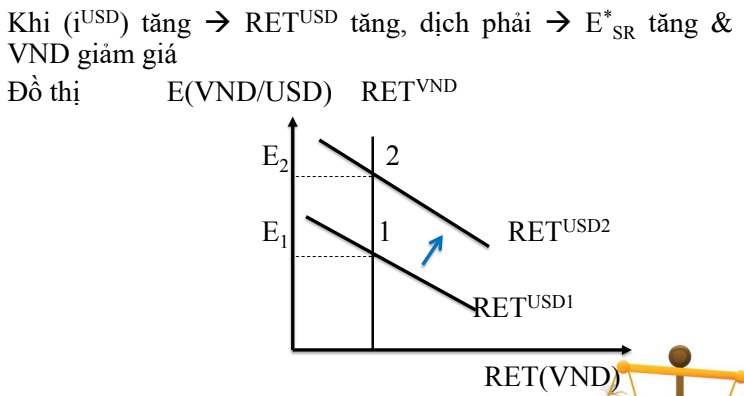

RETUSD thay ổi do iUSD thay ổi

RET$ thay ổi do Eet+1 thay ổi

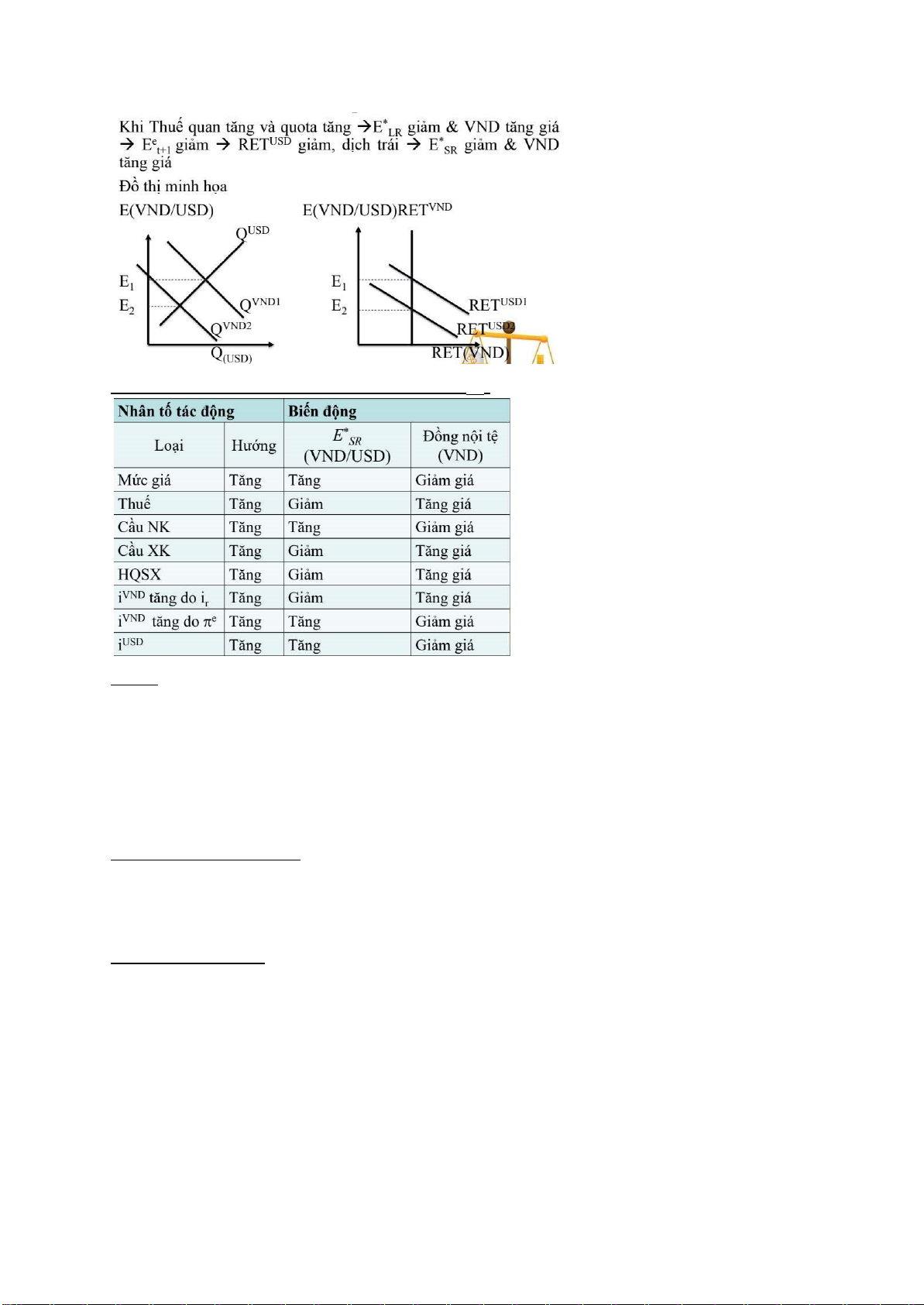

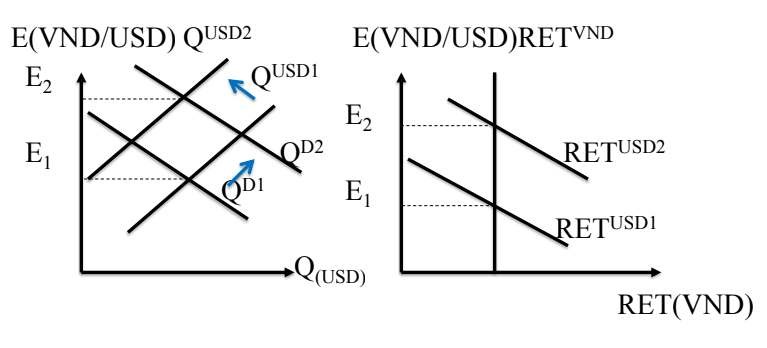

- Mức giá thay ổi

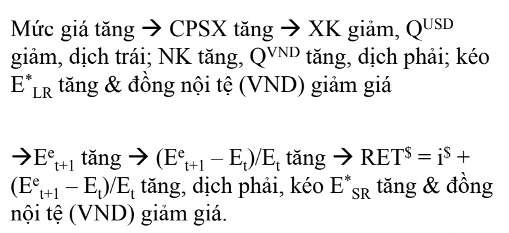

- Thuế quan và hạn ngạch thay ổi

- Xu hướng tiêu dùng thay ổi

- Hiệu quả sản xuất thay ổi Mức giá tăng

Thuế và quota

Các nhân tố tác ộng ến tỷ giá ngắn hạn (E*SR )

Lưu ý

- Tỷ giá trong ngắn hạn và dài hạn thay ổi cùng chiều.

- Mức ộ thay ổi của tỷ giá trong ngắn hạn thường mạnh hơn mức ộ thay ổi củatỷ giá trong dài hạn

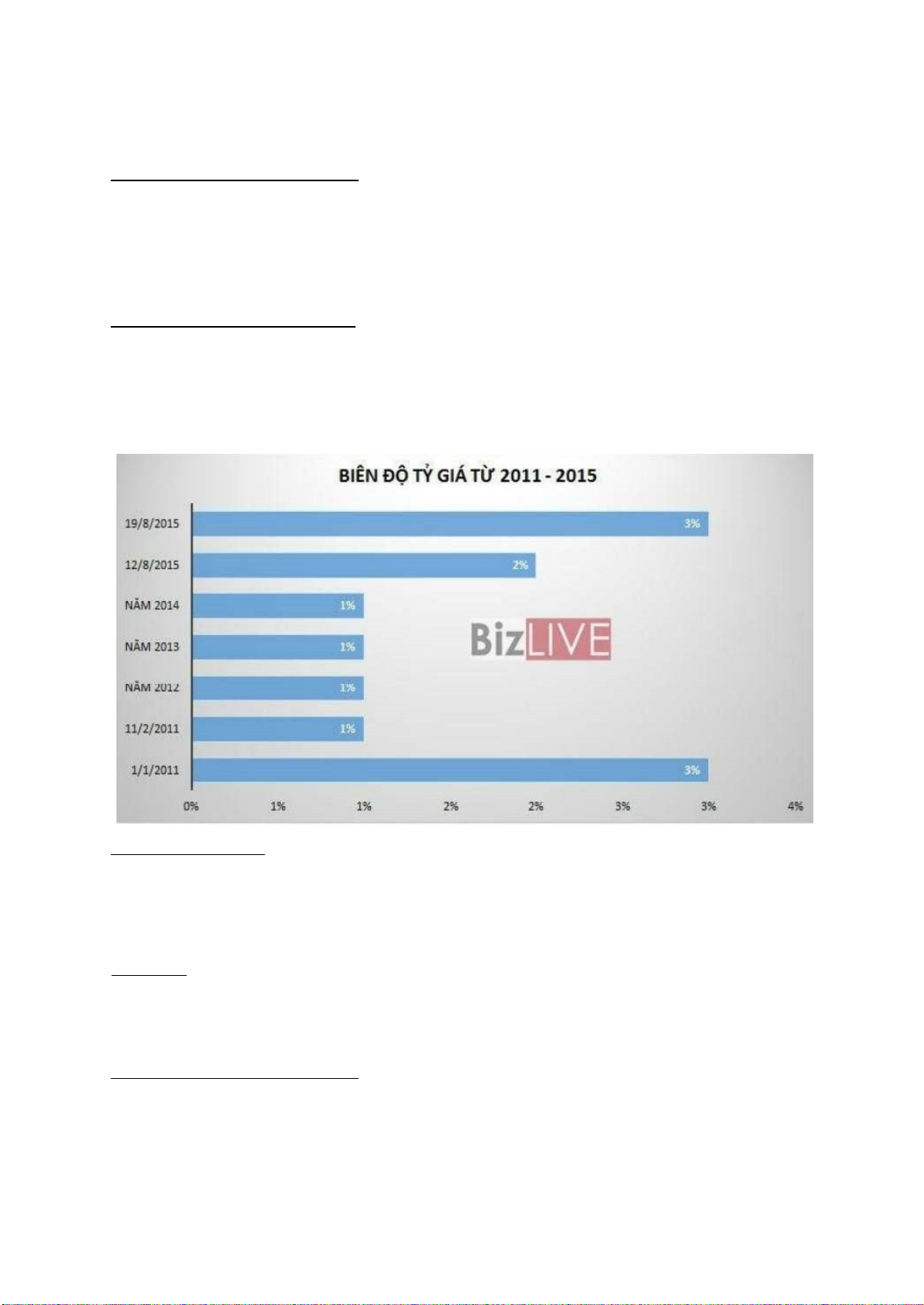

4. Chế ộ tỷ giá và chính sách tỷ giá

Chế ộ tỷ giá là tập hợp các quy tắc, cơ chế xác ịnh và iều tiết tỷ giá của một quốc gia.

Phân loại chế ộ tỷ giá

- Chế ộ tỷ giá cố ịnh

- Chế ộ tỷ giá thả nổi hoàn toàn

- Chế ộ tỷ giá thả nổi có iều tiết

Chế ộ tỷ giá cố ịnh

- Vai trò của NHTW: NHTW buộc phải mua vào hay bán ra ồng nội tệ trên thị trường ngoại hối nhằm duy trì tỷ giá trung tâm trong một biên ộ hẹp ã ịnh trước

- Là chế ộ tỷ giá trong ó NHTW công bố và cam kết can thiệp ể duy trì tỷ giá cố ịnh trong một biên ộ hẹp ã ược ịnh trước

- Tỷ giá cố ịnh không phụ thuộc vào quan hệ cung cầu ngoại hối trên thị trường.

- Tỷ giá của một ồng tiền có thể ược thả nổi với ồng tiền này nhưng lại ược cố ịnh với ồng tiền khác

Chế ộ tỷ giá thả nổi hoàn toàn

Khái niệm: là chế ộ trong ó tỷ giá ược xác ịnh hoàn toàn tự do theo quy luật cung cầu trên thị trường ngoại hối mà không có bất kỳ sự can thiệp nào của NHTW Đặc iểm sự biến ộng của tỷ giá là không có giới hạn và luôn phản ánh những thay ổi trong quan hệ cung cầu trên thị trường ngoại hối

Vai trò của NHTW tham gia thị trường ngoại hối với tư cách là một thành viên

Chế ộ tỷ giá thả nổi có iều tiết

Khái niệm là chế ộ trong ó NHTW tiến hành can thiệp tích cực trên thị trường ngoại hối nhằm duy trì tỷ giá biến ộng trong một vùng nhất ịnh

Đặc iểm NHTW không cam kết duy trì cố ịnh tỷ giá hay một biên ộ dao ộng hẹp xung quanh tỷ giá cố ịnh.

Vai trò của NHTW Tích cực và chủ ộng can thiệp lên tỷ giá

Chính sách tỷ giá

Chính sách tỷ giá là những hoạt ộng của chính phủ ( ại diện là NHTW) thông qua một chế ộ tỷ giá nhất ịnh (hay cơ chế iều hành tỷ giá) và hệ thống các công cụ can thiệp nhằm duy trì một mức tỷ giá cố ịnh hay tác ộng ể tỷ giá biến ộng ến

một mức cần thiết phù hợp với mục tiêu chính sách kinh tế quốc gia Mục tiêu:

Ổn ịnh giá cả

Cân bằng cán cân vãng lai