lOMoARcPSD|45470368

lOMoARcPSD|45470368

CHƯƠNG 1: TỔNG QUAN VỀ TÀI CHÍNH TIỀN TỆ

I. CÁC QUYẾT ĐỊNH TÀI CHÍNH (FINANCIAL DECISIONS)

1. Quyết định tài chính của hộ gia đình:

- Tiêu dùng và tiết kiệm

- Đầu tư

- Tài trợ (if they borrow, they incur a liability=debt, their wealth or net

worth=assets-liabilities)

- Quản trị rủi ro

2. Quyết định tài chính của doanh nghiệp:

- Capital budgeting process (Dự toán vốn, dài hạn): Là quá trình một

doanh nghiệp thực hiện để đánh giá các dự án hoặc khoản đầu tư lớn

tiềm năng. Quy trình: xác định các dự án tiềm năng, đánh giá chúng, lựa

chọn và thực hiện các dự án và cuối cùng xem xét hiệu suất cho các cân

nhắc, suy xét trong tương lai.

- Financing decision (Tài trợ): Là những quyết định có liên quan đến quá

trình lựa chọn cho doanh nghiệp những nguồn vốn phù hợp và cung cấp

cho các quyết định đầu tư

- Working capital decisions (Quản trị vốn lưu động, ngắn hạn): Vốn lưu

động là nguồn vốn ngắn hạn được sdung trong thời gian ngắn nhằm

phục vụ cho các hđ kinh doanh của DN hằng ngày (tiền, các SP, hàng

hoá tồn kho, các khoản phải thu)

- Quy trình: Organising the basics Researching the market Planning

the business Resolve legal issues Raise the finance Test the market

Launch

- FI (financial institution): định chế tài chính: là loại hình DN mà tài sản

chủ yếu là các tài sản tài chính (cổ phiếu, trái phiếu, khoản cho vay) thay

vì tài sản thực như nhà cửa.

lOMoARcPSD|45470368

- FI là một công ty hoạt động trong lĩnh vực kinh doanh xử lý các giao

dịch tài chính và tiền tệ như tiền gửi, cho vay, đầu tư và trao đổi tiền tệ.

3. Quyết định tài chính của Chính phủ:

- Government budget (ngân sách nhà nước): là một văn bản của chính phủ

trình bày các khoản thu và chi tiêu đề xuất của chính phủ trong một năm

tài chính thường được thông qua bởi cơ quan lập pháp (quốc hội) -

Ngân sách nhà nước có thể là 1 trong 3 tình trạng sau:

+ Balanced Budget: cân bằng ngân sách

+ Surplus Budget: thặng dư ngân sách

+ Deficit Budget: thâm hụt ngân sách

- Nguồn thu của ngân sách nhà nước chủ yếu đến từ thuế (tài chính công)

II. HỆ THỐNG TÀI CHÍNH (THE FINANCIAL SYSTEM)

- Hệ thống tài chính bao gồm tập hợp các thị trường tài chính và các

định chế tài chính giúp cho việc tạo lập các hợp đồng tài chính và

chuyển giao tài sản cũng như rủi ro

- Định chế tài chính: ngân hàng thương mại, công ty chứng khoán, quỹ

đầu tư. Chức năng: là trung gian tài chính, chuyển giao vốn từ nơi gửi

tiết kiệm đến các doanh nghiệp (nơi thừa đến nơi thiếu) - Công ty

kiểm toán có phải định chế TC không?

Doanh thu k đến từ việc mua bán kinh doanh tiền tệ (k cho ai vay tiền,

k nhận tiền từ ai)

- Công ty TC FE Credit?

Phát hành trái phiếu -> cho vay lại. NHTM: Mở tài khoản tiết kiệm

cho vay lại. Cty TC chấp nhận rủi ro cao hơn NHTM

- Hệ thống tài chính gồm có 6 phần: tiền tệ, công cụ tài chính, thị trường

tài chính, trung gian tài chính, các cơ quan quản lí và ngân hàng trung

ương.

- Lãi suất NH thấp hơn lãi suất đi vay tổ chức tài chính: NH có lợi thế về

quy mô, nguồn vốn của NH đến từ tiết kiệm

- Lãi suất đi vay NH thấp hơn lãi suất phát hành trái phiếu

lOMoARcPSD|45470368

- Phát hành cổ phiếu chi phí cao hơn đi vay NH: phải chịu trách nhiệm lâu

dài với cổ đông (cổ tức)

- Thứ tự nhanh nhất: Sử dụng lợi nhuận đi vay NH phát hành trái

phiếu phát hành cổ phiếu

- NHTM không có hình thức công ty tư nhân và công ty hợp danh

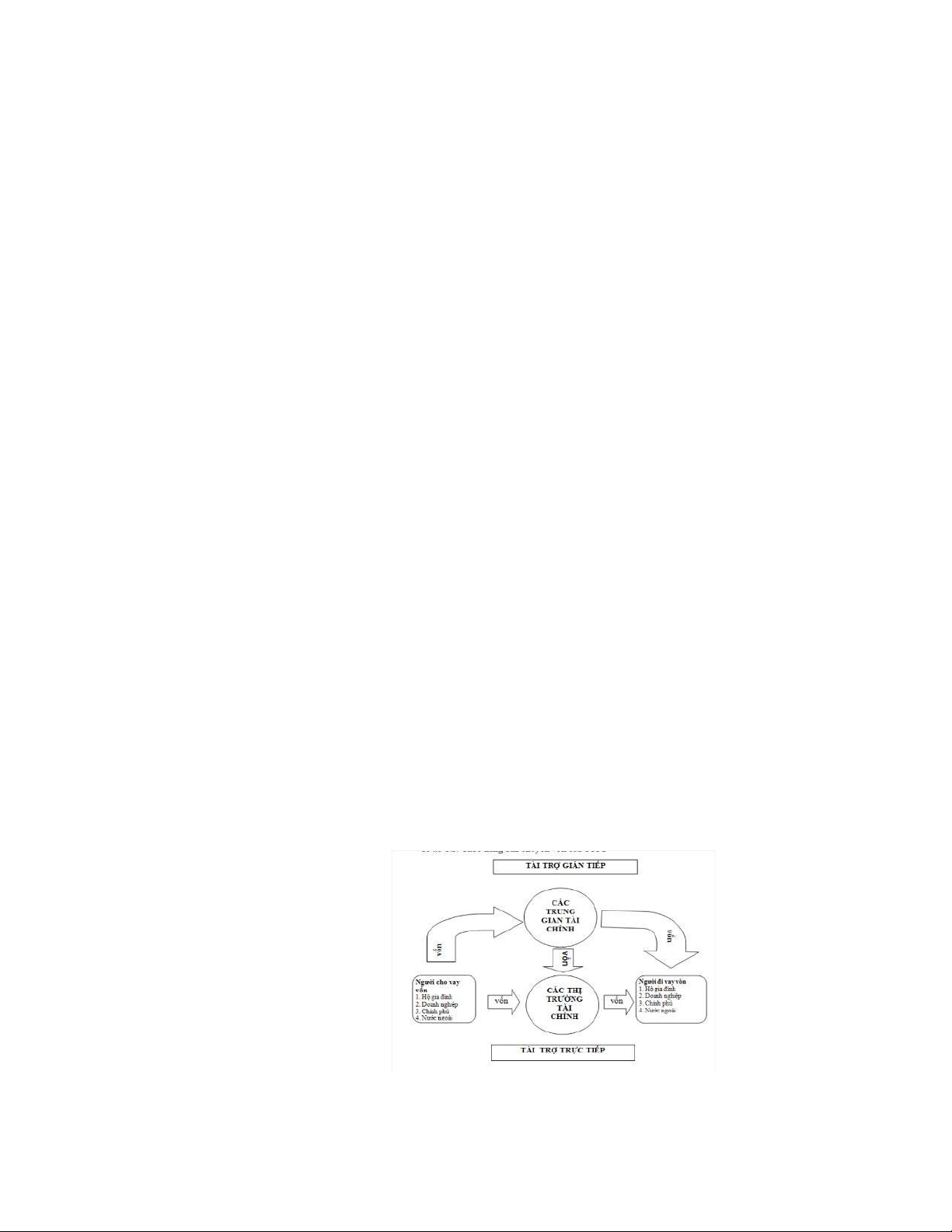

III. CÁC KÊNH DẪN VỐN (FLOWS OF FUNDS THROUGH THE

FINANCIAL SYSTEM)

- Trái phiếu trả lãi định kỳ (coupon bond)

- Trái phiếu châu Âu, kỳ hạn 10 năm số lần trả lãi 10 lần, mệnh giá là

$1000, lãi suất là 8%. Người phát hành trái phiếu trả lãi mỗi năm 1 lần.

Số tiền lãi phải trả mỗi lần là $1000xlãi suất (8%) =$80. Cuối năm thứ

10 người phát hành trả 8% tiền mệnh giá là $1000 cho người nắm giữ

trái phiếu

IV. SÁU THÀNH PHẦN CỦA HỆ THỐNG TÀI CHÍNH (SIX PARTS OF

THE FINANCIAL SYSTEM)

1. Tiền:

- Tiền là công cụ trao đổi và lưu trữ giá trị

+ Có sự khác nhau giữa tài sản và thu nhập không? Thu nhập có tính

thanh khoản cao hơn tài sản

+ Khi nào một tài sản được gọi là có khả năng thanh khoản cao Khi đó

là tài sản ngắn hạn

2. Công cụ tài chính:

- Công cụ tài chính được sử dụng để chuyển giao nguồn vốn và rủi ro từ

những người gửi tiền/tạm dư thừa về vốn tới các nhà đầu tư + Chứng

khoán là 1 quyền thụ hưởng thu nhập hoặc tài sản (bất kỳ quyền thụ

hưởng tài chính hoặc phần tài sản nào gắn với quyền sở hữu) trong

tương lai của người phát hành

• Được sử dụng để thanh toán (giống như tiền)

• Được sử dụng để lưu trữ giá trị

lOMoARcPSD|45470368

• Cho phép sử dụng để chuyển giao rủi ro (unlike money) + Phân biệt

các loại chứng khoán:

• Chứng khoán nợ (trái phiếu): là 1 chứng khoán nợ hứa hẹn sẽ thanh

toán định kỳ trong một khoảng thời gian xác định (TT nợ = TT trái

phiếu)

• Chứng khoán vốn (cổ phiếu): cổ phiếu phổ thông đại diện cho 1 phần

sở hữu trong 1 công ty cổ phần, chứng khoán này là quyền thụ hưởng

thu nhập và tài sản của công ty

• Công cụ tài chính phái sinh: là những tài sản tài chính mà giá trị của

nó phụ thuộc vào các công cụ cơ sở

• Quy định hiện hành định nghĩa công cụ TC phái sinh: là 1 công cụ

TC hoặc 1 hợp đồng thoả mãn đồng thời 3 đặc điểm sau:

~ Có giá trị thay đổi theo sự thay đổi của lãi suất

~ Không yêu cầu đầu tư thuần ban đầu hoặc yêu cầu đầu tư thuần ban

đầu thấp hơn so với các loại hợp đồng khác có các phản ứng tương tự

đối với sự thay đổi của các yếu tố thị trường ~ Được thanh toán vào

1 ngày trong tương lai

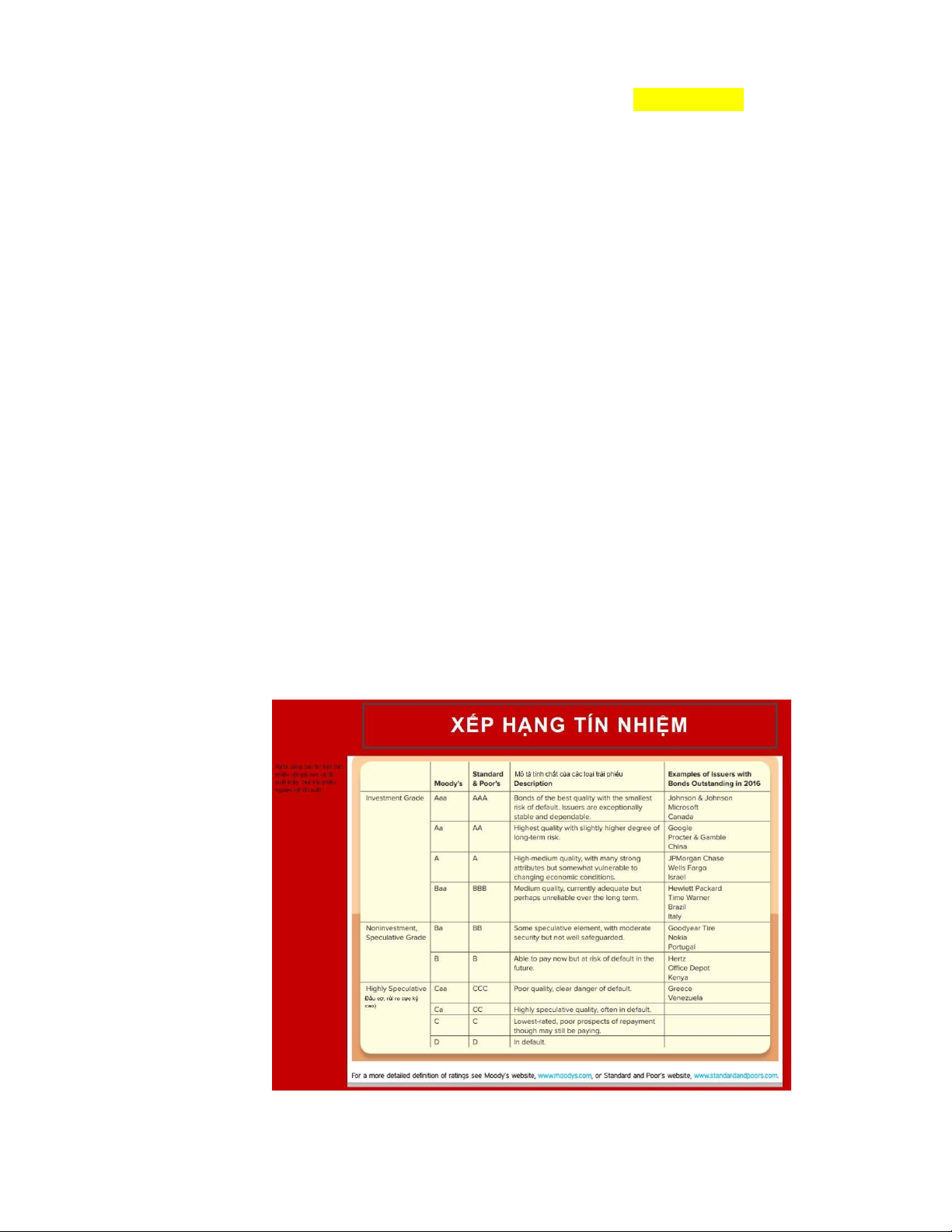

+ Xếp hạng tín nhiệm

- Đặc điểm của các công cụ TC:

lOMoARcPSD|45470368

+ Các hợp đồng TC rất phức tạp, vì nó phải được soạn thảo ra để giảm

thiểu vấn đề thông tin bất cân xứng (trong các hợp đồng TC có sự khác

biệt về mức độ nắm giữ thông tin giữa 2 bên, k công bố hợp đồng TC vì

có những điều khoản riêng tư)

+ Soạn thảo các hợp đồng này mất nhiều chi phí

+ Các công cụ TC thường được chuẩn hoá

3. Thị trường tài chính:

- Thị trường tài chính cho phép các nhà đầu tư có thể mua và bán các

công cụ tài chính một cách nhanh chóng và tiết kiệm chi phí

- Cho phép các cá nhân, hộ gia đình và các DN tìm thấy các nguồn tài trợ

cho các hoạt động của mình

- Cho phép luân chuyển vốn hiệu quả: những người chịu được rủi ro thì sẽ

nhận được vốn

- Góp phần làm giảm chi phí giao dịch (transaction cost)

4. Trung gian tài chính:

- Trung gian tài chính cung cấp các dịch vụ tài chính cho các khách hàng

như mở tài khoản giao dịch chứng khoán đến thu thập thông tin, thẩm

định tín dụng của những người đi vay, ví dụ: NHTM, công ty chứng

khoán, công ty bảo hiểm đều là những trung gian tài chính

- NHTM (commercial banks)

- NH đầu tư (investment banks): k huy động vốn bằng cách nhận tiền gửi

của khách hàng mà dùng tiền để mua chứng khoán. Hoạt động của

NHĐT ở VN được thực hiện trong công ty chứng khoán

- Công ty bảo hiểm (insurance companies)

- Công ty chứng khoán (securities firms)

- Quỹ đầu tư (mutual funds)

- Quỹ đầu tư mạo hiểm (venture capital funds)

5. Các cơ quản quản lý nhà nước đối với ngành TC:

lOMoARcPSD|45470368

- Các cơ quan quản lý làm nhiệm vụ đảm bảo các thành phần của thị

trường tài chính (bao gồm các công cụ tài chính, thị trường và các định

chế) hoạt động một cách an toàn và tin cậy

- Trước sự phát triển nhanh chóng của các công cụ, trung gian và thị

trường tài chính, các cơ quan quản lí cố gắng quản lí ngành tài chính

thông qua các thông lệ tốt nhất (best practices).

- Ví dụ: việc thanh tra một ngân hàng sẽ dành thời gian để kiếm tra hệ

thống mà ngân hàng này sử dụng để quản trị rủi ro, chứ không phải là

kiểm tra các nghiệp vụ riêng biệt.

6. Các ngân hàng trung ương:

- NH trung ương kiểm soát cung tiền và tín dụng nhằm giữ lạm phát thấp,

tăng trưởng kinh tế cao và sự ổn định của hệ thống tài chính

- Tiền thân của các ngân hàng TƯ lại chính là các ngân hàng lớn trong

nền kinh tế.

- Thông qua chính sách tiền tệ và tín dụng, Ngân hàng trung ước có bốn

mục tiêu cơ bản: giảm lạm phát, thúc đẩy tăng trưởng kinh tế và duy trì

sự ổn định của hệ thống tài chính.

V. CHỨC NĂNG CỦA TÀI CHÍNH (FINANCIAL FUNCTIONS)

- Luân chuyển vốn qua không gian và thời gian

- Quản trị rủi ro

- Cung cấp hệ thống thanh toán

- Tập hợp vốn và phân phối lại

- Cung cấp thông tin

- Giải quyết các vấn đề của thông tin bất cân xứng - 5 nguyên tắc cơ

bản của tài chính:

+ Core principle 1: Time has value

+ Core principle 2: Risk requires compensation

+ Core principle 3: Information is the basic for decisions

+ Core principle 4: Markets determine prices and allocate resources

+ Core principle 5: Stability improves welfare

lOMoARcPSD|45470368

CHƯƠNG 2: THỊ TRƯỜNG TÀI CHÍNH

I. CÁC CÔNG CỤ TÀI CHÍNH:

1. Chứng khoán:

- Chứng khoán là chứng nhận khoản tiền mà người ta đã ứng ra và có

quyền được hưởng khoản lợi tức nhất định theo kỳ hạn.

- Ví dụ: công trái Nhà nước, cổ phiếu, trái phiếu do các doanh nghiệp phát

hành.

→ Chứng khoán là các chứng từ dưới dạng giấy tờ hoặc ghi trên hệ

thống điện tử xác nhận các quyền và lợi ích hợp pháp của người sở hữu

chứng từ đó với người phát hành

- Chứng khoán là phương tiện huy động, tập trung nguồn tài chính đối với

doanh nghiệp

- Chứng khoán là phương tiện đầu tư để thu lời đối với nhà đầu tư → Số

tiền lời mà nhà đầu tư thu được bao gồm (2 nguồn):

+ Lợi tức thu được do bán quyền sử dụng nguồn tài chính

+ Khoản lãi do bán lại chứng khoán cao hơn giá mua

→ Chứng khoán cũng có thể làm vật thế chấp, trả nợ tiền vay ngân

hàng, có thể dùng để mua bán chuyển nhượng.

2. Chức năng của công cụ tài chính: - Phương tiện thanh toán - Cất giữ

giá trị:

+ Các khoản vay NH

+ Trái phiếu

+ Khoản vay thế chấp mua nhà

+ Cổ phiếu

+ Asset-backed securities ABS

- Chuyển giao rủi ro:

+ Hợp đồng bảo hiểm

+ Hợp đồng tương lai

+ Hợp đồng quyền chọn

lOMoARcPSD|45470368

+ Hợp đồng hoán đổi

3. Ví dụ các công cụ TC:

II. CÁC THỊ TRƯỜNG TÀI CHÍNH

- Dưới 1 năm: công cụ của TT tiền tệ

+ T-bill

+ 5 công cụ TC khác

- Trên 1 năm: công cụ của TT vốn

+ T-note: 1-10 năm

+ T-bond: trên 10 năm

+ 4 công cụ TC khác

+ Trên 30 năm + K có

kỳ hạn: cổ phiếu

1. Khái niệm về TT tài chính:

- Thị trường tài chính là nơi diễn ra việc chuyển giao các nguồn tài chính

một cách trực tiếp hoặc gián tiếp giữa các chủ thể kinh tế với nhau thông

qua những phương thức giao dịch và công cụ tài chính nhất định nhằm

thoả mãn quan hệ cung cầu về vốn và nhằm mục đích kiếm lời.

- Đối tượng mua bán là nguồn tài chính hay là vốn.

- Vốn là tất cả của cải tích luỹ được và được dùng vào việc sản xuất ra các

của cải khác.

- Vốn là biểu hiện bằng tiền của toàn bộ tài sản hiện có của bất kì chủ thể

nào trong nền kinh tế 2. Các chủ thể tham gia TTTC:

3. Chức năng của TTTC:

lOMoARcPSD|45470368

- Dẫn vốn

+ Kênh tài chính trực tiếp

+ Kênh tài chính gián tiếp

- Cung cấp khả năng thanh khoản cho các chứng khoán

- Cung cấp thông tin kinh tế và đánh giá giá trị doanh nghiệp

- Công cụ tài chính dùng để chuyển giao rủi ro thì thị trường tài chính

chính là nơi các nhà đầu tư có thể thực thi được điều đó thông qua hoạt

động mua và bán rủi ro trên thị trường

4. Tính chất của 1 TTTC vận hành tốt:

- TT có chi phí giao dịch thấp

- Việc tập hợp thông tin và trao đổi thông tin diễn ra chính xác và đầy đủ

- TT có các cơ chế bảo vệ nhà đầu tư

5. Cấu trúc của TTTC:

a) Debt and Equity markets (TT nợ và TT vốn chủ sở hữu):

- 1 DN có thể kiếm được tiền, vốn hoặc quỹ trên TTTC thông qua 2 cách

sau:

+ Phát hành 1 công cụ nợ (trái phiếu hoặc thế chấp)

+ Phát hành cổ phiếu như cổ phiếu phổ thông

So sánh trái phiếu và cổ phiếu

- Trái phiếu là một loại chứng khoán nợ, chứng nhận khoản vay do người

đi vay phát hành cam kết trả lợi tức và hoàn trả vốn vay theo một thời

hạn nhất định cho người sở hữu chứng khoán.

- Giá trị danh nghĩa, mệnh giá hay giá trị ngày đến hạn của trái phiếu là số

tiền mà người phát hành phải trả khi đến hạn.

→Lãi suất ấn định

→Giá trị danh nghĩa, mệnh giá hay giá trị ngày đến hạn của trái phiếu

→Nghĩa vụ trả nợ đúng hạn

- Cổ phiếu là chứng khoán chứng nhận số vốn đã góp vào công ty cổ

phần và quyền lợi của người sở hữu chứng khoán đó đối với công ty cổ

phần.

lOMoARcPSD|45470368

- Đặc điểm của cổ phiếu:

→Người sở hữu cổ phiếu gọi là cổ đông.

→Mệnh giá cổ phiếu là số tiền in trên tờ cổ phiếu (vốn góp/số cổ phiểu)

→Thị giá cổ phiếu là giá của cổ phiếu trên thị trường

→Lợi tức mà công ty cổ phần trả cho cổ đông gọi là lợi tức cổ phần hay

còn gọi là cổ tức.

→Lãi vốn (chênh lệch giá cổ phiếu trên thị trường)

- Cổ phiếu có 2 loại là cổ phiếu thường và cổ phiếu ưu đãi. + Cổ phiếu

thường (Common Stock): là loại cổ phiếu mang lại cho người sở hữu nó

những quyền lợi thông thường.

+ Cổ phiếu ưu đãi (Preferred Stock): là cổ phiếu mang lại cho người sở

hữu nó được hưởng những khoản ưu đãi nhất định so với cổ phiếu

thường

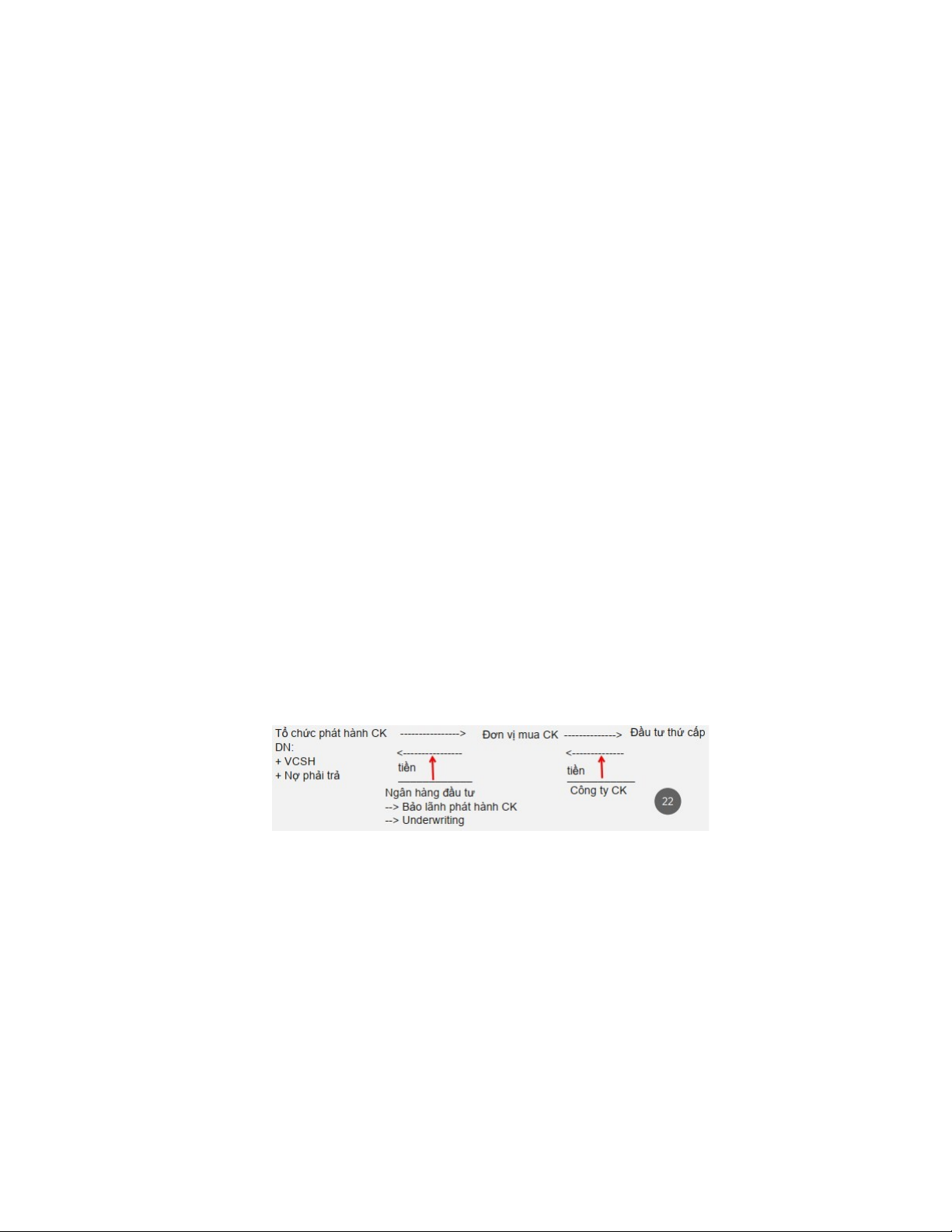

b) Primary and Secondary markets (TT sơ cấp và TT thứ cấp):

- TT sơ cấp là nơi các hàng hoá là những chứng khoán mới phát hành và

được mua bán lần đầu tiên

+ Là nơi duy nhất bán chứng khoán cho người phát hành

+ Giới hạn người tham gia

+ Giá quy định

- Thị trường thứ cấp là thị trường giao dịch các công cụ tài chính sau khi

chúng đã được phát hành trên thị trường sơ cấp.

- Thị trường thứ cấp có thể được tổ chức theo hai hình thức cơ bản là sở

giao dịch tập trung (các sở giao dịch chứng khoán) và thị trường phi tập

trung (OTC)

- Liệu có cần thị trường thứ cấp không? Tại sao?

Mua bán CK giữa các nhà đầu tư xảy ra trên TT thứ cấp

lOMoARcPSD|45470368

DN quan tâm TT thứ cấp vì nó ảnh hưởng đến các lần phát hành tiếp

theo của DN, giá trên TT sơ cấp là giá TT của CK

Price x Tổng số stock = GT TT của DN = Vốn hoá TT của DN =

capitalization

Định hình GT cổ phiếu trên TT sơ cấp. Nếu giá ở TT thứ cấp cao thì

nhà đầu tư sẽ mua với giá cao hơn ở TT sơ cấp

c) Stock Exchange and Over-the-counter markets (TT chứng khoán tập

trung và TT OTC/TT phi tập trung):

- Thị trường sở giao dịch chứng khoán (STOCK EXCHANGE) là thị

trường nơi các chứng khoán và cổ phần được mua bán theo các luật lệ

nhất định, nhưng giá cả bị chi phối bởi luật cung cầu: Các thị trường

chứng khoán quốc tế chính được đặt ở Mỹ, Nhật và Anh

- Thị trường nơi người mua và người bán chứng khoán (hoặc các đại lý

hoặc nhà môi giới của họ) gặp nhau ở một địa điểm trung tâm để tiến

hành giao dịch

- Thị trường OTC là thị trường không có trung tâm giao dịch chứng

khoán tập trung, đó là một mạng lưới các nhà môi giới và tự doanh

chứng khoán mua bán với nhau và với các nhà đầu tư, các hoạt động

giao dịch của thị trường OTC được diễn ra tại các quầy (sàn giao dịch)

của các ngân hàng và các công ty chứng khoán.

- Đặc điểm quan trọng nhất của thị trường chứng khoán OTC để phân biệt

với thị trường chứng khoán tập trung (tại các Sở giao dịch chứng khoán)

là cơ chế lập giá bằng hình thức thương lượng và thoả thuận song

phương giữa người bán và người mua là chủ yếu, còn hình thức xác lập

giá bằng đấu lệnh chỉ được áp dụng hạn chế và phần lớn là các lệnh nhỏ.

d) Money and Capital markets (TT tiền tệ và TT vốn):

- Thị trường tiền tệ là thị trường cho các chứng khoán nợ ngắn hạn, có

tính thanh khoản cao

- Thị trường vốn là thị trường cho nợ trung và dài hạn và cổ phiếu doanh

nghiệp

lOMoARcPSD|45470368

e) Cash or spot vs future markets (TT giao ngay và TT tương lai):

f) Private and Public markets:

- Thị trường tư nhân là thị trường nơi các giao dịch được thương

lượng giữa hai bên (thị trường bất động sản)

- Thị trường công khai (cổ phiếu, trái phiếu...) là thị trường trong

đó các hợp đồng tiêu chuẩn hóa được giao dịch trong các sàn

giao dịch có tổ chức, thông tin về thị trường được công khai và

lưu hành rộng rãi, khiến cho mỗi nhà đầu tư không thể dễ dàng

có được lợi thế thông tin so với mặt bằng chung. Bên cạnh đó,

phí giao dịch tương đối thấp dần thúc đẩy các giao dịch giá trị

lớn.

6. Thị trường tiền tệ:

- Chứng khoán được mua bán là chứng khoán ngắn hạn, có tính thanh

khoản cao (được coi gần như là tiền)

- Chứng khoán thị trường tiền tệ thường được bán với số lượng lớn mệnh

giá (1.000.000 đô la trở lên)

- Có rủi ro vỡ nợ thấp

- Kỳ hạn: đáo hạn sau một năm hoặc ít hơn so với ngày phát hành, mặc dù

hầu hết đáo hạn trong ít hơn hơn 120 ngày

- Chính phủ, các NHTM đi vay trên TTTT do có mức tín nhiệm cao, khả

năng vỡ nợ thấp. Các cá nhân tham gia TTTT thông qua quỹ đầu tư - Ví

dụ về các loại lãi suất trên TTTT:

+ Prime rates: Lãi suất cơ bản là mức lãi tối thiểu của vốn vay NH do

các NHTM đặt ra và chỉ cấp cho các người vay kinh doanh mức độ cao

(mức tín dụng tốt, đi vay kỳ hạn 6 tháng). Chịu ảnh hưởng bởi các điều

kiện kinh doanh tổng quát, khả năng trữ kim, mức lãi suất tiền tệ tổng

quát và có thể khác biệt về mặt địa lý. Mức cho vay còn bị ảnh hưởng

rất nhiều do quy mô của vốn vay: các vốn vay lớn nhất thường đòi các

mức lãi suất thấp nhất.

lOMoARcPSD|45470368

+ Policy rates: là lãi suất làm tham chiếu, kiểm soát, đặt ra các mục tiêu

cho các loại lãi suất khác (VD: FED: federal funds rate)

+ Overnight repurchase: Hợp đồng Repo hay còn gọi là thỏa thuận mua

lại là hợp đồng mua bán chứng khoán với cam kết của người bán sẽ mua

lại chứng khoán đó từ người mua với một mức giá cụ thể vào một ngày

cụ thể trong tương lai. Kỳ hạn của thỏa thuận mua lại thường là các kì

hạn ngắn, trong đó phổ biến nhất là các thỏa thuận qua đêm hoặc vài

ngày. Thỏa thuận mua lại qua đêm (Overnight Repo) là khoản vay trong

một ngày; khoản vay theo hình thức Repo trong thời hạn lâu hơn một

ngày được gọi là thỏa thuận mua lại có thời hạn (Term Repo). + Federal

funds: lãi suất qua đêm mà các NH từ các NH khác khi cho vay tiền từ

số dư dự trữ bắt buộc của chúng. Theo luật pháp, các ngân hàng phải

duy trì khoản dự trữ theo một tỉ lệ nhất định với tiền gửi của chúng

trong tài khoản tại Cục Dự trữ Liên bang.

+ Treasury bill auction: Là công cụ vay nợ ngắn hạn của Chính phủ

thường được phát hành với kỳ hạn thanh toán là 3, 6 và 12 tháng. Tín

phiếu kho bạc là một loại chứng khoán tài chính của Mỹ do Ngân hàng

Dự trữ Liên bang đứng ra phát hành cho Bộ tài chính Mỹ với tư cách

công cụ vay tiền trong ngắn hạn

+ Commercial paper (thương phiếu): Là chứng chỉ có giá ghi nhận lệnh

yêu cầu thanh toán hoặc cam kết thanh toán không điều kiện một số tiền

xác định trong một thời gian nhất định. Là công cụ vay nợ ngắn hạn do

các ngân hàng lớn và công ty phát hành

+ Libor: Lãi suất chuẩn mà tại đó các NH toàn cầu lớn cho nhau vay

trên thị trường liên NH quốc tế đối với các khoản vay ngắn hạn. Là mức

lãi suất chuẩn chính được chấp nhận trên toàn cầu cho các khoản vay

liên NH (lãi suất đi vay ngắn hạn giữa các NHTM trên TTTC London)

- Lãi suất của các công cụ trên TTTT luôn thấp hơn các TT khác rủi ro

vỡ nợ thấp

- Tiền gửi thanh toán: dùng lãi đơn

lOMoARcPSD|45470368

- Mua trái phiếu vs Mua chứng chỉ tiền gửi của NHTM:

+ Chứng chỉ tiền gửi: rủi ro thấp (thời gian đi vay ngắn, tính thanh

khoản cao vì được mua bán trên TTTT), được coi như hình thức huy

động tiền gửi tiết kiệm NH phải mua bảo hiểm tiền gửi (khi NH phá

sản, công ty bảo hiểm sẽ trả cho người mua) + dự trữ bắt buộc có 2 lần

bảo hiểm, được đảm bảo bởi chính phủ

+ Trái phiếu: thời hạn thanh toán lâu hơn thường là 5 năm

- Lợi suất (rate of return) là tỷ lệ giữa tử số là chênh lệch giữa giá bán với

giá mua của một loại tài sản cộng với thu nhập mà tài sản đó mang lại

trong thời gian nắm giữ chia cho mẫu số là giá mua tài sản ban đầu.

- PT lợi suất của việc nắm giữ cổ phiếu: Pt-Po+Div/Po

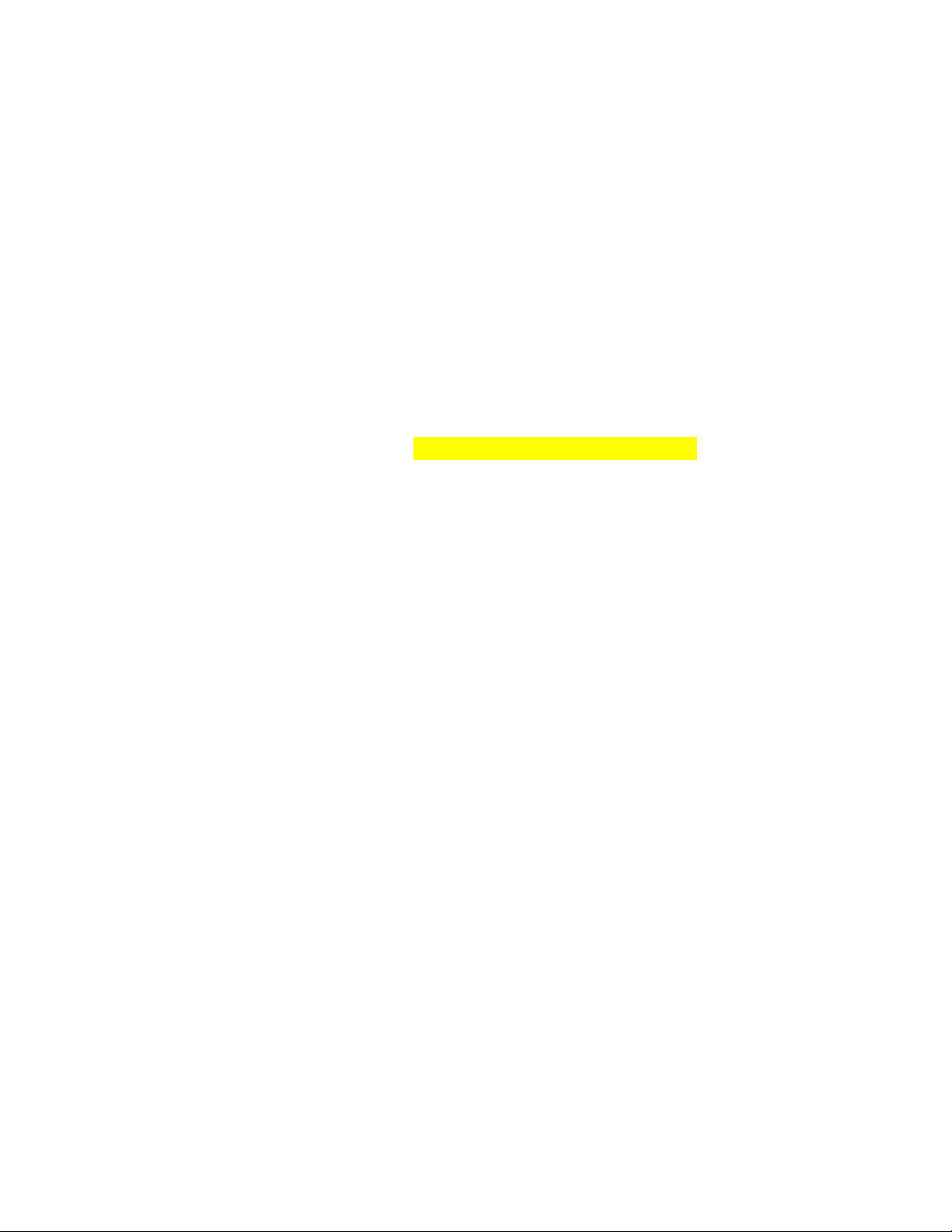

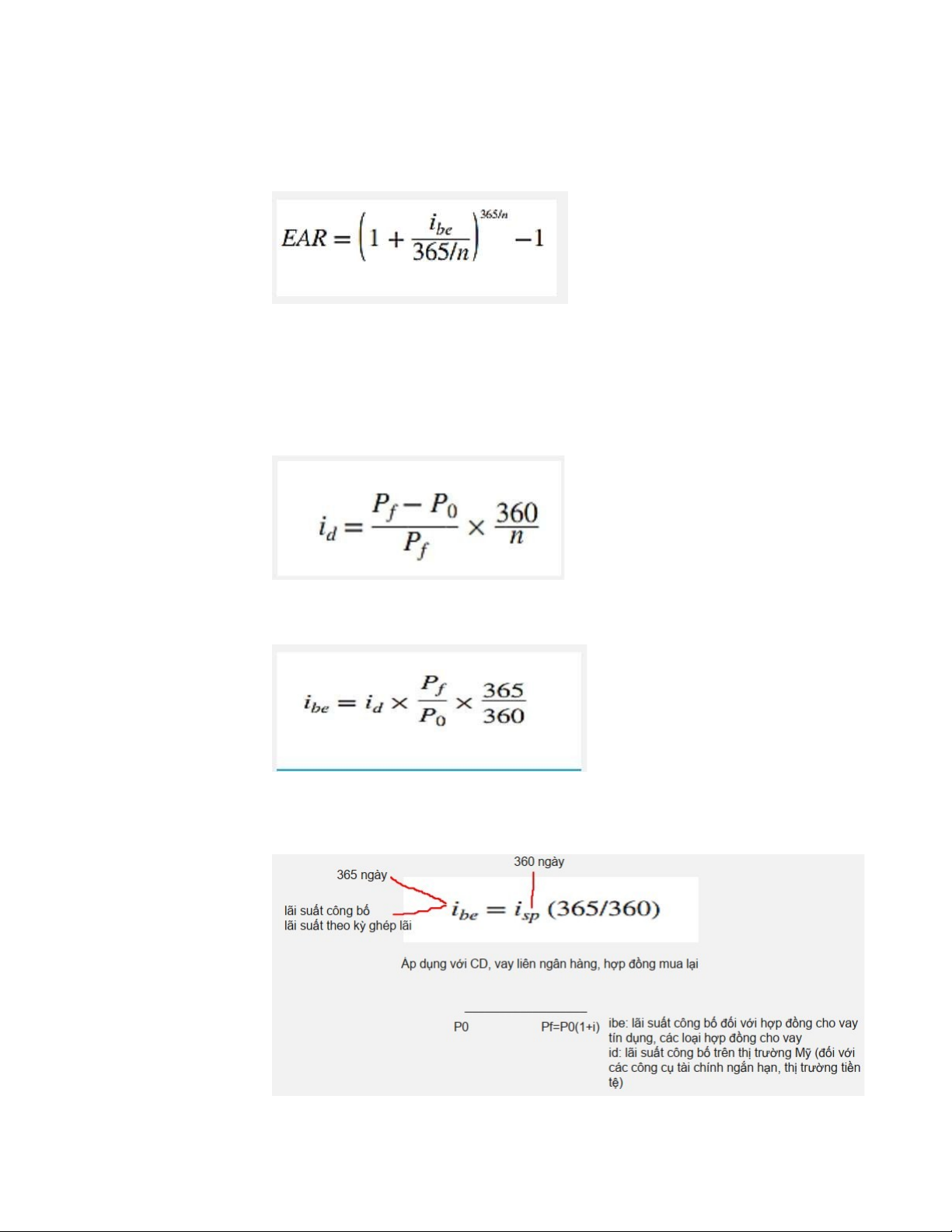

- Lợi suất (Bond equivalent yields): lợi suất trái phiếu tương đương là tích

của tỉ suất lợi nhuận định kỳ của khoản đầu tư và số kỳ hạn trong 1 năm

lãi suất công bố theo kỳ ghép lãi

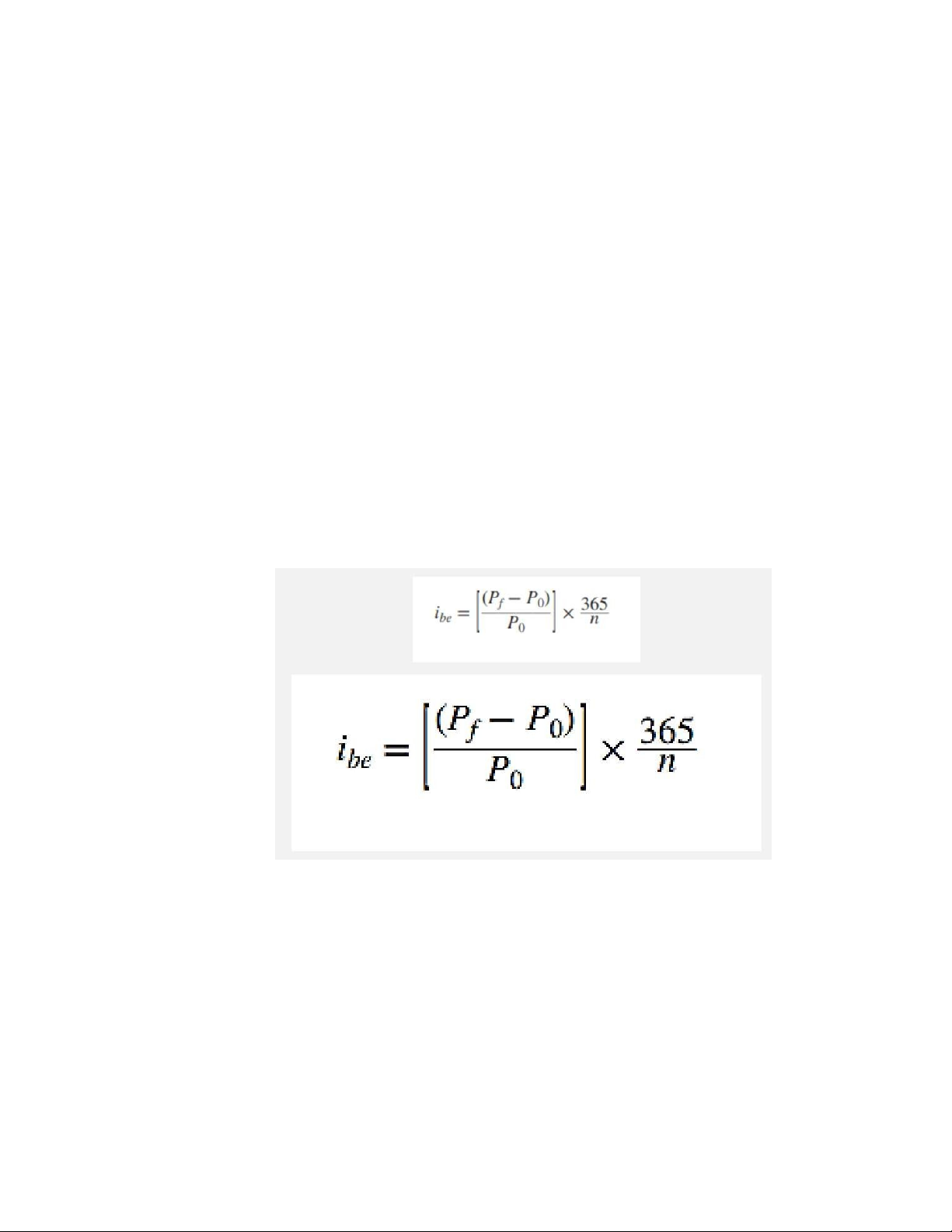

- Lợi suất thực tế (EAR): Nếu lãi được trả hoặc cộng gộp nhiều hơn 1 lần

mỗi năm, lãi suất thực tế hàng năm kiếm được là lợi tức hằng năm hiệu

quả của 1 khoản đầu tư (lãi suất mà người đi vay trả cho người cho vay

sau khi trừ đi lạm phát, trả theo giá mua).

- VD: 1 trái phiếu có mệnh giá là 10.000 đồng và có lãi suất danh nghĩa

bằng 5% tạo ra thu nhập danh nghĩa là 500 đồng một năm. Song nếu

người nào đó mua được trái phiếu này với giá 5.000 đồng, thì lãi suất

thực tế tăng lên đến 10% (500 đồng X 100/500 đồng). Với mức lãi suất

lOMoARcPSD|45470368

danh nghĩa nhất định, giá mua trái phiếu càng thấp, lãi suất thực tế càng

cao và ngược lại. Bởi vậy, có mối quan hệ nghịch giữa giá trái phiếu và

lãi suất thực tế của nó.

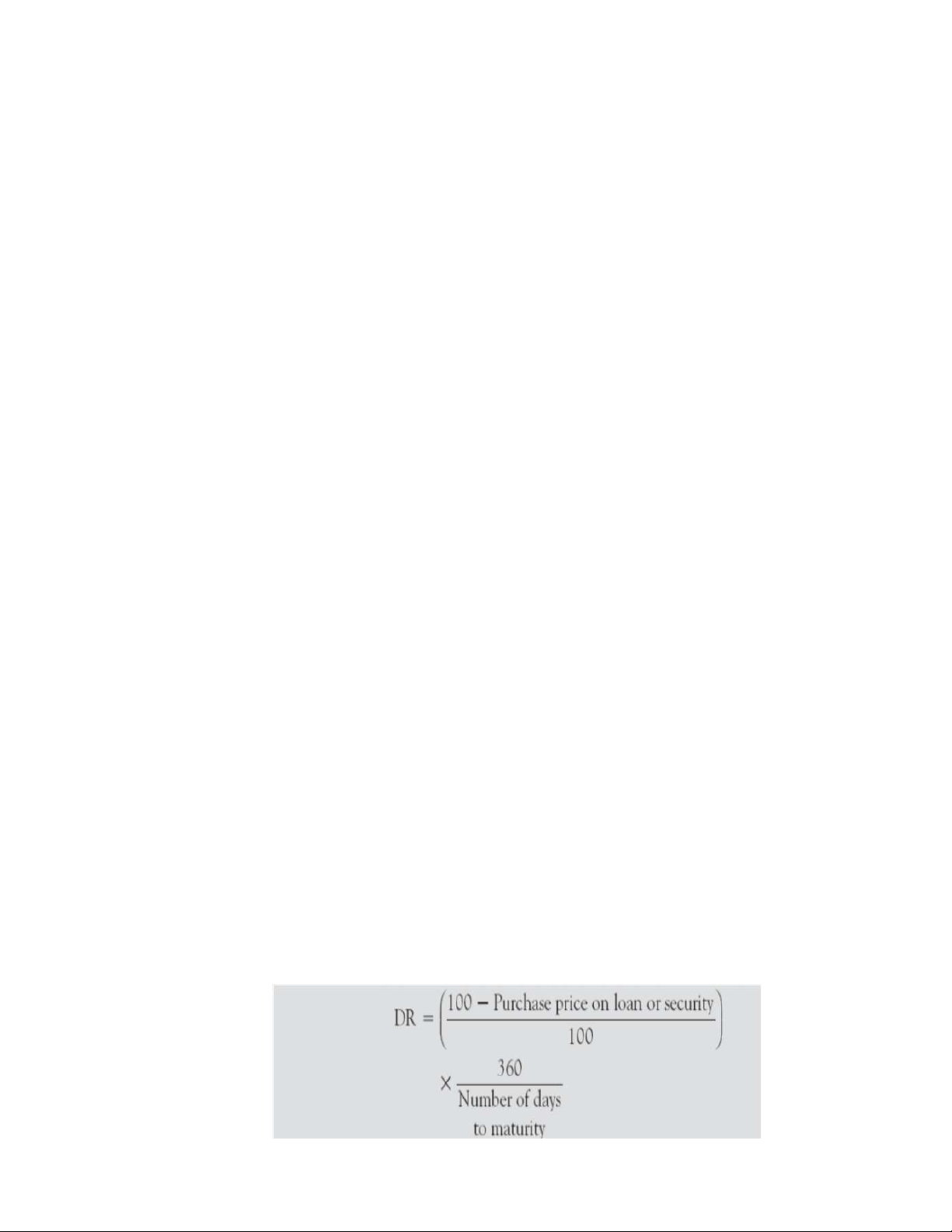

- Lợi suất chiết khấu (discount yield): 1 số công cụ TTTT (ví dụ: tín phiếu

kho bạc và thương phiếu) được mua và bán trên cơ sở chiết khấu. Lợi

tức trên các chứng khoán này sử dụng một năm 360 ngày thay vì một

năm 365 ngày.

- Single payment yield: 1 số chứng khoán TTTT (ví dụ: CD có thể chuyển

nhượng và các khoản vay liên NH) chỉ trả lãi một lần: khi đáo hạn

a) Treasury bills (Tín phiếu kho bạc Mỹ):

lOMoARcPSD|45470368

- Là hình thức vay nợ ngắn hạn của Chính phủ Hoa Kỳ để chi cho các

công việc cần thiết và thường được phát hành với kì hạn thanh toán là 3,

6 và 12 tháng.

- Trên thị trường tài chính thì tín phiếu kho bạc là một loại chứng khoán

tài chính của Mỹ do Ngân hàng Dự trữ Liên bang đứng ra phát hành cho

Bộ tài chính Mỹ với tư cách công cụ vay tiền trong ngắn hạn và theo đó

chúng được trả lãi với mức lãi suất cố định và được hoàn trả vốn khi đến

hạn thanh toán hoặc được thanh toán lãi do việc bán lần đầu có giảm giá,

tức là, với giá thấp hơn so với khoản tiền đã định được thanh toán khi

hết hạn (hình thức chiết khấu).

- Không phải trả lãi, nhưng ban đầu được bán với giá chiết khấu (giá thấp

hơn số tiền đã định được thanh toán khi đáo hạn) - Không có khả

năng vỡ nợ.

- Hình thức bán: đấu thầu - 2 nhóm đấu giá:

- Những người tham gia với giá cạnh tranh: sẵn sàng mua với bất cứ giá

nào, là hình thức đấu thầu mà các thành viên tham gia đưa ra các mức lãi

suất dự thầu, để xác định lãi suất và khối lượng trúng thầu của các thành

viên trong phiên đấu thầu.

- Những người tham gia với giá k cạnh tranh: mỗi lần mua k được đặt quá

5 triệu đô, có ít thông tin, được ưu tiên mua, là hình thức đấu thầu mà

các thành viên tham gia chỉ đăng ký khối lượng, không đưa ra mức lãi

suất dự thầu. Khối lượng trúng thầu của các thành viên áp dụng theo lãi

suất trúng thầu trong đấu thầu cạnh tranh lãi suất.

- Tại sao lại tham gia với giá k cạnh tranh?

- Discount rate (DR): lãi suất mà NHTW cho NHTM vay, thường xuất

hiện trong các khoản vay ngắn hạn và trên TTTT (T-bills)

lOMoARcPSD|45470368

a) Fed Funds (Các khoản vay liên NH):

- Các khoản vay ngắn hạn được transferred (cho vay hoặc đi vay) giữa các

tổ chức tài chính thường trong thời gian 1 ngày

- Vay và cho vay khoản dự trữ NH khi ký quỹ với Cục Dữ trữ Liên bang

- Được NH sử dụng để đáp ứng được các nhu cầu ngắn hạn hoặc để đáp

ứng yêu cầu dự trữ bắt buộc

- Khoản vốn vay giữa các NHTM, phổ biến là 1 ngày, k có tài sản đảm

bảo, độ tin cậy giảm sút (khủng hoảng TC) -> lãi suất cao

- Lí do NHTM đi vay: Đáp ứng yêu cầu dự trữ bắt buộc của nhà nước

a) Repurchase Agreements (Các hợp đồng mua lại):

- Hoạt động tương tự như trên thị trường các khoản vay liên NH, nhưng

không chỉ NH được tham gia

- Các doanh nghiệp bán tín phiếu kho bạc, nhưng đồng ý mua lại chúng

vào một ngày nhất định (thường 3-14 ngày sau đó) với 1 mức giá nhất

định

a) Negotiable certificates of deposit (Các chứng chỉ tiền gửi có thể

chuyển nhượng):

- Là công cụ tài chính mà các chủ thể nhận tiền gửi như NHTM, ngân

hàng tiết kiệm… dùng để huy động vốn.

- Lãi suất được qui định trong từng kì hạn nhất định, từ 30 ngày đến 12

tháng, được thanh toán lãi hàng năm trên cơ sở 360 ngày/năm.

- Thường được sử dụng để huy động nguồn vốn lớn.

- Lãi suất so với lãi suất của tín phiếu kho bạc………., khả năng thanh

toán rất cao.

- Lãi suất ấn định hoặc lãi suất thả nổi, phụ thuộc vào uy tín của ngân

hàng phát hành.

lOMoARcPSD|45470368

- Một chứng khoán do NH phát hành ghi nhận một khoản tiền gửi và quy

định lãi suất và ngày đáo hạn. Mệnh giá từ $100.000 đến $10 triệu

a) Commercial paper (các thương phiếu):

- Những giấy nhận nợ do các công ty có uy tín phát hành để vay vốn ngắn

hạn từ TTTC. Thương phiếu được phát hành theo hình thức chiết khấu,

tức là được bán với giá thấp hơn mệnh giá. Chênh lệch giữa giá mua và

mệnh giá thương phiếu chính là thu nhập của người sở hữu thương

phiếu.

- Là chứng chỉ có giá ghi nhận lệnh yêu cầu thanh toán hoặc cam kết

thanh toán không điều kiện 1 số tiền xác định trong 1 thời gian nhất

định.

- Có 2 hình thức thương phiếu:

- Hối phiếu: là chứng chỉ có giá do người ký phát lập, yêu cầu người bị ký

phát thanh toán không điều kiện một số tiền xác định khi có yêu cầu

hoặc vào một thời gian nhất định trong tương lai cho người thụ hưởng.

Được phát hành chủ yếu bởi các cty TC lớn và công ty mẹ trực tiếp của

NH cho nhà đầu tư

- Lệnh phiếu: là chứng chỉ có giá do người phát hành lập, cam kết thanh

toán không điều kiện một số tiền xác định khi có yêu cầu hoặc vào một

thời gian nhất định trong tương lai cho người thụ hưởng. Được phát

hành bởi các môi giới bảo lãnh chứng khoán thay mặt cho khách hàng

DN của họ (chủ yếu là các công ty phi TC và các công ty TC nhỏ hơn)

- DN lớn có thể đi vay ngân hàng nhưng tại sao lại phát hành thương

phiếu?

- Dùng hết hạn mức ở NHTM nên phải phát hành thương phiếu, trái phiếu

- Hết tài sản đảm bảo

- Thương phiếu hấp dẫn cho các nhà đầu tư (dễ mua đi bán lại, thời hạn đi

vay ngắn)

- Lãi suất thương phiếu thấp hơn prime rate

lOMoARcPSD|45470368

- Thương phiếu có sư đảm bảo của NHTM, doanh nghiệp phải trả phí bảo

lãnh cho NHTM, yêu cầu DN 1 số dư tối thiểu tiền gửi ở NHTM

a) Banker’s acceptance (các phiếu chấp nhận thanh toán của

NH/Chấp phiếu của NH):

- Là 1 hối phiếu do công ty kinh doanh (thường trong lĩnh vực xuất nhập

khẩu) ký phát, trong đó ghi rõ thanh toán vào 1 ngày nhất định trong

tương lai, thường phát hành trong 90 ngày và được một ngân hàng đảm

bảo thanh toán bằng cách đóng dấu "chấp nhận" lên hối phiếu đó

- Việc mua bán được thực hiện theo giá chiết khấu, nghĩa là giá bán thấp

hơn mệnh giá và thu nhập của người sở hữu chính là chênh lệch giá giữa

giá bán và mệnh giá của chúng

- Lệnh thanh toán một số tiền xác định cho người chịu trách nhiệm vào

một ngày nhất định nếu các điều kiện cụ thể đã được đáp ứng, thường là

giao hàng đã hứa.

- Thường được sử dụng khi người mua/người bán hàng hóa đắt tiền sống

ở các quốc gia khác nhau.

- Công cụ TC trả lãi sau: ibe=(Pf-Po)/Po x 365/n

- Chứng chỉ tiền gửi có mệnh giá là $10000. Thời gian tới khi đáo hạn là

120 ngày, hứa sẽ trả lãi cho nhà đầu tư là $250. Tính ibe g) Eurodollars

(Đồng Euro dollar):

- Eurodollars đại diện cho các khoản tiền gửi bằng đô la được giữ trong

các ngân hàng nước ngoài. Tiền gửi có kỳ hạn bằng đô la Mỹ tại các

ngân hàng bên ngoài Hoa Kỳ, do đó không thuộc thẩm quyền của Cục

Dự trữ Liên bang. Các khoản tiền gửi như vậy phải chịu ít quy định hơn

các khoản tiền gửi tương tự tại Hoa Kỳ.

- Thị trường rất cần thiết vì nhiều hợp đồng nước ngoài yêu cầu thanh

toán bằng đô la Mỹ do sự ổn định của đồng đô la so với các loại tiền tệ

khác

lOMoARcPSD|45470368

7. Thị trường vốn:

- Nơi mua bán các chứng khoán nợ và chứng khoán vốn, có thời hạn là trên 1 năm -

Phân loại khoản vay:

*Kỳ hạn của khoản vay:

+ Ngắn hạn

+ Dài hạn

- *Mục đích đi vay:

+ Cho vay tài trợ BĐS

+ Cho vay kinh doanh BĐS

+ Cho vay tiêu dùng (cho vay thẻ tín dụng)

NHTM nhỏ ở Mỹ k cho vay tiêu dùng bởi vì rủi ro lớn

Cty tài chính cho vay tiêu dùng cạnh tranh với NHTM, vì rủi ro cao nên

cty TC cho vay với lãi suất lớn

+ Cho vay DN

- Mortgage-backed securities: Đảm bảo khả năng thanh khoản bằng các tài sản khác

a) Bonds:

- Là 1 loại chứng khoán chứng nhận nghĩa vụ nợ của người phát hành phải trả cho

người sở hữu trái phiếu đối với một khoản tiền cụ thể (mệnh giá của trái phiếu),

trong một thời gian xác định (kỳ hạn gốc lớn hơn 1 năm) và với một khoản lợi tức

quy định.

Bấm Tải xuống để xem toàn bộ.