Preview text:

lOMoAR cPSD| 58583460

BỘ KẾ HOẠCH VÀ ĐẦU TƯ

HỌC VIỆN CHÍNH SÁCH VÀ PHÁT TRIỂN TIỂU LUẬN

TÀI CHÍNH DOANH NGHIỆP ĐỀ TÀI :

PHÂN TÍCH BÁO CÁO TÀI CHÍNH CTCP

BIBICA QUÝ I, QUÝ II NĂM 2023

GVHĐ: Th.S Nguyễn Tuấn Phong Nhóm SVTH: Nhóm 5 Họ và tên MSV Nguyễn Thị Hương 7133101121 Trần Thị Hiên 7133101024 Phạm Thị Nguyệt Nga 7133101053 Hoàng Vũ Ngọc Lan 7133101039 Trần Phương Anh 7133101008 Bùi Thùy Dung 7133101015 lOMoAR cPSD| 58583460 MỤC LỤC

MỤC LỤC............................................................................................................................................1

PHỤ LỤC – DANH MỤC TỪ VIẾT TẮT.........................................................................................3

MỞ ĐẦU..............................................................................................................................................4

NỘI DUNG...........................................................................................................................................5

1. Tổng quan................................................................................................................................5 1.1.

Giới thiệu nền kinh tế......................................................................................................5 1.2.

Giới thiệu ngành..............................................................................................................6 1.3.

Giới thiệu công ty.............................................................................................................6 1.3.1.

Giới thiệu công ty.......................................................................................................6 1.3.2.

Phân tích SWOT.........................................................................................................7

1.3.2.1. Điểm mạnh:............................................................................................................7

1.3.2.2. Điểm yếu:...............................................................................................................8

1.3.2.3. Cơ hội:...................................................................................................................8

1.3.2.4. Thách thức:............................................................................................................8

2. Phân tích công ty....................................................................................................................11 2.1.

Phân tích bảng cân đối kế toán.....................................................................................11 2.1.1.

Tổng tài sản.............................................................................................................12

2.1.1.1. Tài sản ngắn hạn..................................................................................................12

2.1.1.2. Tài sản dài hạn.....................................................................................................13 2.1.2.

Tổng cộng nguồn vốn...............................................................................................14

2.1.2.1. Nợ phải trả...........................................................................................................15

2.1.2.2. Vốn chủ sở hữu:...................................................................................................15 2.2.

Phân tích báo cáo kết quả kinh doanh.........................................................................17 2.3.

Phân tích chỉ tiêu tài chính............................................................................................20 2.3.1.

Hệ số thanh toán ngắn hạn......................................................................................21 2.3.2.

Các chỉ số hoạt động................................................................................................21 2.3.3.

Đòn bẩy nợ và cơ cấu tài sản nguồn vốn.................................................................22 2.3.4.

Tỉ lệ sinh lời.............................................................................................................23 2.3.5.

Khả năng tăng tưởng...............................................................................................25 2.4.

Phân tích Dupont...........................................................................................................27 2.4.1.

Mô hình Dupont ba bước.........................................................................................28 2.4.2.

Mô hình Dupont năm bước......................................................................................29 2.5.

Đánh giá tình hình tài chính của công ty......................................................................30 lOMoAR cPSD| 58583460 2.5.1.

Ưu điểm:..................................................................................................................30 2.5.2.

Nhược điểm..............................................................................................................30

KẾT LUẬN........................................................................................................................................31

1. Giải pháp:...............................................................................................................................31

2. Kết luận:.................................................................................................................................31 lOMoAR cPSD| 58583460

PHỤ LỤC – DANH MỤC TỪ VIẾT TẮT STT

KÝ HIỆU TỪ VIẾT TẮT

CHỮ VIẾT ĐẦY ĐỦ 1 BBC Bibica 2 CTCP Công ty cổ phần 3 DTT Doanh thu thuần lOMoAR cPSD| 58583460 MỞ ĐẦU

Trong hoàn cảnh nền kinh tế đang ngày càng phát triển với tốc độ chóng mặt, cùng với đó là

sự cạnh tranh gay gắt của hàng loạt các công ty lớn nhỏ ở cả trong và ngoài nước, nếu muốn

phát triển một cách bền vững, lâu dài thì đòi hỏi các doanh nghiệp phải sáng tạo, phát triển sản

phẩm của mình hơn, phải tạo ra điểm nổi bật, khác lạ trong từng sản phẩm để vừa đáp ứng nhu

cầu người tiêu dùng vừa đem lại lợi nhuận cho công ty. Lúc này, vai trò của các cấp lãnh đạo

trong công ty hết sức quan trọng. Cụ thể hơn đó là doanh nghiệp cần phải hiểu rõ tình hình tài

chính của mình bằng cách nghiên cứu, phân tích và đưa ra chiến lược quản trị kinh doanh một cách phù hợp.

Việc phân tích hiệu quả kinh doanh thông qua các báo cáo tài chính thường xuyên là rất quan

trọng và cần thiết đối với mỗi doanh nghiệp. Điều này sẽ giúp doanh nghiệp đánh giá được

tình hình hoạt động kinh doanh, các vấn đề đang gặp phải, đồng thời tìm ra biện pháp tháo gỡ

khó khăn, khai thác thêm tiềm năng từ nguồn lực tạo nên những sản phẩm sáng tạo, mới mẻ

phù hợp với nhu cầu người tiêu dùng nhằm tạo ra sức cạnh tranh lớn với các đối thủ và đem

lại lợi nhuận cho doanh nghiệp.

Để làm sáng tỏ hơn những điều trên, nhóm 5 lựa chọn mốc thời gian là Quý I và Quý II của

năm 2023 để phân tích sự thay đổi, chuyển mình linh hoạt của Công Ty Cổ Phần Bibica, thời

điểm nền kinh tế trên toàn thế giới có nhiều biến động về lạm phát, xung đột chính trị giữa các

nước, tâm lý tiêu dùng bất ổn định, …Từ đó có thêm cái nhìn sâu sắc và rõ nét hơn về chiến

lược phát triển cho quá trình tăng trưởng và phát triển của BBC trong tương lai. NỘI DUNG 1. Tổng quan

1.1. Giới thiệu nền kinh tế

Trong giai đoạn Quý I năm 2023, nền kinh tế toàn cầu phục hồi một cách khó khăn, lạm

phát dù đã qua đỉnh và dần hạ nhiệt nhưng vẫn còn ở mức cao; nhiều nước tiếp tục xu hướng

thắt chặt tiền tệ, tăng nhẹ lãi suất ít nhất là đến hết Quý II/2023; xung đột tại Ukraina kéo dài

sang năm thứ 2 vẫn phức tạp, khó đoán định. Trước bối cảnh quốc tế xuất hiện nhiều rủi ro,

bất định, rủi ro suy thoái kinh tế vẫn còn và rủi ro tài chính – tiền tệ gia tăng; kinh tế Việt Nam

Quý I/2023 vẫn ghi nhận được những điểm sáng nhất định. Tuy vậy nhưng kinh tế Việt Nam

2023 vẫn phải đối mặt với nhiều rủi ro, thách thức. Rủi ro, thách thức từ bên ngoài vẫn hiện

hữu: xung đột địa chính trị kéo dài và gia tăng cạnh tranh chiến lược giữa các nước lớn; sự đổ

vỡ của một số ngân hàng tại Mỹ, Thụy Sỹ làm tăng rủi ro thị trường tài chính - ngân hàng toàn lOMoAR cPSD| 58583460

cầu, …tác động tiêu cực đến xuất khẩu, đầu tư, tiêu dùng, du lịch quốc tế và thị trường tài

chính - tiền tệ của Việt Nam. GDP Quý I tăng trưởng thấp khi ước tính đạt 3,32%, chỉ cao hơn

mức 3,21% của Quý I/2020 (khi dịch Covid-19 bùng phát), còn lại thấp hơn Quý I trong vòng

12 năm qua, thấp hơn nhiều so với mục tiêu của Chính phủ đã đề ra cho Quý I/2023 tại Nghị quyết 01 (5,6%).

Sang giai đoạn tăng trưởng GDP Quý II/2023 đạt 4,14% so với cùng kỳ, cao hơn 0,86 điểm

phần trăm so với mức tăng 3,28% của Quý I/2023. Trong khó khăn chung của kinh tế thế giới,

tăng trưởng kinh tế Viêt Nam trong Quý II/2023 không đạt như kỳ vọng, tuy nhiên mức ̣ tăng

trưởng đã được cải thiên hơn so với Quý I/2023, biểu hiện qua số liệu phản ánh kết quả ̣ hoạt

động của các ngành, lĩnh vực như tăng trưởng khu vực dịch vụ, tình hình sản xuất kinh doanh,

hoạt động xuất khẩu, …Bên cạnh đó, thị trường bánh kẹo Việt Nam 2023 cũng rất phát triển.

Việt Nam là một trong những thị trường bánh kẹo có tiềm năng nhất khu vực Châu Á, với

doanh thu dự kiến đạt 8,5 tỷ USD vào năm 2023 và tốc độ tăng trưởng hàng năm ước tính là

10,17%. Theo Statista, trong số các loại bánh kẹo được tiêu thụ tại Việt Nam, bánh kẹo có

đường chiếm tỷ trọng lớn nhất, theo sau là bánh ngọt và các sản phẩm được bảo quản.

Trong bối cảnh quốc tế khó khăn cùng với những thách thức nội tại như nêu trên, Việt Nam

cần đòi hỏi nỗ lực, quyết tâm cao từ Chính phủ, Bộ, ngành, địa phương cùng sự đồng lòng,

quyết tâm của người dân và doanh nghiệp nhiều hơn nữa mới đạt mức tăng trưởng khả quan

hơn. Với kết quả tăng trưởng khá thấp của Quý I, mức nền cao của Quý II và cả năm 2022, dự

báo tăng trưởng GDP của Việt Nam năm 2023 có thể đạt 5,5-6% (kịch bản cơ sở).

1.2. Giới thiệu ngành

Theo trang Vietnam Briefing, trong khi ngành sản xuất và bán bánh kẹo tại Việt Nam đang

có nhiều cơ hội để xuất khẩu ra thế giới thì thị trường nội địa cũng rất ưa chuộng đồ ngọt.

Bánh và kẹo nội địa là những món ăn vặt phổ biến ở Việt Nam. Với nhiều loại kết cấu và

hương vị, chúng rất hấp dẫn đối với cả gia đình, đặc biệt là trẻ nhỏ. Bánh kẹo là một trong

những ngành công nghiệp thực phẩm phát triển nhanh chóng và ổn định ở Việt Nam. Theo số

liệu của Hiệp hội Bánh kẹo Việt Nam, sản lượng bánh kẹo trong nước đạt khoảng 1,5 triệu

tấn/năm, doanh thu ước tính hơn 40 nghìn tỷ đồng/năm. Tuy nhiên, thị trường bánh kẹo Việt

Nam cũng phải đối mặt với nhiều cạnh tranh khốc liệt từ các sản phẩm ngoại nhập, đặc biệt là

từ các nước trong khu vực ASEAN và châu Âu.

Trong xu thế hội nhập, người tiêu dùng Việt cũng ngày càng ưa chuộng bánh kẹo ngoại. Việt

Nam hiện được coi là một thị trường tiềm năng cho các sản phẩm bánh kẹo từ khắp nơi trên

thế giới. Ngày càng có nhiều doanh nghiệp tham gia vào thị trường Việt Nam và nhu cầu ngày

càng tăng cũng tạo cơ hội cho nhiều doanh nghiệp khác. lOMoAR cPSD| 58583460

1.3. Giới thiệu công ty

1.3.1. Giới thiệu công ty

Công Ty Cổ Phần Bibica tiền thân là Công ty Cổ Phần Bánh Kẹo Biên Hòa. Ngày

16/01/1999, Công ty Cổ Phần Bánh Kẹo Biên Hòa với thương hiệu Bibica được thành lập từ

việc cổ phần hóa ba phân xưởng: bánh, kẹo và mạch nha của Công ty Đường Biên Hoà. Trụ

sở của công ty đặt tại Khu công nghiệp Biên Hòa 1, Đồng Nai. Ngành nghề chính của Công ty

là sản xuất và kinh doanh các sản phẩm: Bánh, kẹo, mạch nha. Vốn điều lệ Công ty vào thời

điểm ban đầu là 25 tỉ đồng. Bắt đầu từ năm 2000 Công ty phát triển hệ thống phân phối theo

mô hình mới. Các chi nhánh tại Hà Nội, Đà Nẵng, Thành phố Hồ Chí Minh, Cần Thơ lần lượt

được thành lập để kịp thời đáp ứng nhu cầu tiêu thụ sản phẩm của khách hàng trong cả nước.

Sau đó, công ty ngày càng phát triển, kêu gọi thêm vốn cổ đông, nâng vốn điều lệ, mở rộng

lĩnh vực sản xuất (sản phẩm dinh dưỡng, …) và đầu tư thêm nhà máy với trang thiết bị, dây

chuyền sản xuất quy mô lớn. Công ty Cổ Phần Bánh Kẹo Biên Hòa chính thức đổi tên thành

"Công Ty Cổ Phần Bibica" kể từ ngày 17/1/2007.

Hiện nay, Bibica là 1 trong 5 công ty lớn nhất trong ngành với sản phẩm kẹo dẫn đầu trong

cả nước chiếm 7,2% thị phần. Những sản phẩm chính của công ty là các loại: bánh, kẹo, socola,

mạch nha, bột ngũ cốc, sữa, và các sản phẩm dinh dưỡng từ sữa, …Nhờ những nỗ lực đã đạt

được trong nhiều năm qua, các sản phẩm của công ty luôn được bình chọn là hàng Việt Nam

chất lượng cao trong nhiều năm và có uy tín đối với người tiêu dùng. Vì vậy, Bibica ngày càng

đạt được những kinh doanh khởi sắc khi không ngừng vượt chỉ tiêu đề ra. Cho tới nay, Công

Ty Cổ Phần Bibica đã được người tiêu dùng bình chọn là Hàng Việt nam chất lượng cao suốt 20 năm liên tục.

1.3.2. Phân tích SWOT 1.3.2.1. Điểm mạnh:

- Nguồn lực tài chính và có mạng lưới phân phối rộng rãi: Sản phẩm của Bibica được phânphối

rộng rãi trên thị trường trong nước và quốc tế nhờ thương hiệu mạnh và mạng lưới phân phối

rộng khắp gồm hơn 160 nhà phân phối tới 145,000 điểm bán trên 63 tỉnh thành trong cả nước

và xuất khẩu đi hơn 16 quốc gia và vùng lãnh thổ.

- Công nghệ hiện đại với dây chuyền sản xuất đạt chuẩn quốc tế tạo ra sản phẩm đạt chấtlượng

cao, bao bì đẹp, đa dạng chủng loại: Với 3 nhà máy tại Biên Hoà, Bình Dương và Hà Nội

được đầu tư dây chuyền sản xuất hiện đại, Bibica phát triển hệ thống phân phối khắp cả nước.

Công ty càng mở rộng với những sản phẩm chất lượng, an toàn vệ sinh thực phẩm và ngày

càng khẳng định vị thế trên thị trường. lOMoAR cPSD| 58583460

- Bibica là thương hiệu Việt và luôn được người tiêu dùng tín nhiệm bình chọn danh hiệuhàng

Việt Nam chất lượng cao kể từ năm 1997: Đặc biệt, thương hiệu Bibica đã và đang không

ngừng lan rộng ra rất nhiều nước khác trên thế giới nhằm khẳng định thông điệp “Đẳng Cấp

Hàng Việt” của chính mình, hơn nữa, tính cho đến nay, Bibica luôn được khách hàng bình

chọn “Hàng Việt Nam chất lượng cao” trong suốt 20 năm liên tục. Bên cạnh đó, Bibica cũng

nằm trong top 100 thương hiệu mạnh tại Việt Nam.

Với những lợi thế này cùng với các mặt hàng sản phẩm phong phú, chất lượng, Bibica đang

ngày càng phát triển và tiến đến gần hơn mục tiêu trở thành công ty bánh kẹo hàng đầu Việt Nam. 1.3.2.2. Điểm yếu:

- Hoạt động truyền thông Marketing kém nổi bật: Các chương trình quảng cáo trên các

đàitruyền hình, địa phương, các chương trình khuyến mãi trong siêu thị là những hoạt động

truyền thông chính của Bibica. Tuy nhiên, các hoạt động Marketing của Bibica được đánh giá

là chưa bài bản và triển khai rộng khắp, dễ dàng bị các đối thủ khác “đánh bại”, đặc biệt là

trên phương tiện truyền thông hiện đại, Digital Marketing.

- Sản phẩm chính của công ty là mặt hàng nhu cầu yếu phẩm nên sứcmua luôn biến động, dễcó

sản phẩm thay thế hay cạnh tranh gay gắt với sản phẩm cùng loại và sản phẩm thay thế như

trái cây, nước uống trái cây. Do đó sức mua của người dân giảm sẽ tác động làm sụt giảm doanh thu của Công ty.

- Chi phí nguyên vật liệu bị tác động khi tỷ giá biến động do phải nhập khẩu từ nước ngoài:

Hàng năm Công ty phải nhập khẩu một số nguyên vật liệu phục vụ cho sản xuất như bột mì,

hương liệu, bột sữa… Do vậy, khi tỷ giá biến động kéo theo chi phí đầu vào thay đổi, tác

động lên kết quả hoạt động sản xuất kinh doanh của Công ty. 1.3.2.3. Cơ hội:

- Sự hậu thuẫn của tập đoàn Lotte về công nghệ, tính chuyên nghiệp trong bán hàng, tiếp thịvà

quản lý sản phẩm và quản lý tài chính. Ngoài ra còn có sự hỗ trợ từ chính phủ với chương

trình “Người Việt dùng hàng Việt”

- Thị trường bánh kẹo nhiều tiềm năng, nhu cầu tiêu dùng sản phẩm ngày càng tăng:

Nền kinh tế Việt Nam những năm gần đây tăng trưởng 7-8%/năm, điều này sẽ kích thích

nhu cầu người dân cho tiêu dùng, đó sẽ là cơ hội cho Bibica tăng trưởng kinh doanh. 1.3.2.4. Thách thức: lOMoAR cPSD| 58583460

- Đối thủ cạnh tranh mạnh mẽ: Các công ty, tập đoàn lớn trong và ngoài nước ngày càngphát

triển mạnh mẽ và là đối thủ cạnh tranh trực tiếp về thị phần với Bibica ở cả trong và ngoài

nước. Việc quản lý và xây dựng, đổi mới các chiến lược để nâng tầm vị thế và phát triển công

ty luôn là tâm điểm mà ban lãnh đạo cũng như tất cả thành viên của công ty không ngừng theo dõi và quan tâm.

- Hệ thống máy móc công nghệ đều nhập khẩu từ nước ngoài nên phải gánh chịu rủi ro về tỷgiá

khá lớn. Hơn nữa, Khi Việt Nam gia nhập AFTA, thuế suất thuế nhập khẩu các sản phẩm bánh

kẹo sẽ giảm xuống: Trên thị trường ngày càng xuất hiện nhiều sản phẩm bánh kẹo của các

công ty trong nước cũng như sản phẩm bánh kẹo nhập ngoại có chất lượng cao, giá rẻ, mẫu

mã đa dạng. Đây là cơ hội rất tốt cho khách hàng có thể lựa chọn những sản phẩm mà mình

ưa thích trên thị trường. Do đó, khách hàng ngày càng gây sức ép lên doanh nghiệp về giảm

giá, chất lượng hàng hóa cao hơn, dịch vụ tốt hơn.

- Yêu cầu ngày càng gắt gao của người tiêu dùng về tính an toàn, có lợi cho sức khỏe khi

sửdụng sản phẩm: Tỷ lệ tiêu thụ bánh kẹo bình quân đầu người ở Việt Nam còn thấp so với

tốc độ tăng trưởng dân số. Thay vì sử dụng các sản phẩm bánh kẹo, người tiêu dùng có thể

chọn sử dụng các sản phẩm chứa ít đường và nhiều dinh dưỡng hơn như sữa, hoa quả, các

loại hạt, …Vì thế áp lực cạnh tranh từ các sản phẩm thay thế với các sản phẩm của doanh nghiệp là rất cao. lOMoAR cPSD| 58583460 lOMoAR cPSD| 58583460

2. Phân tích công ty

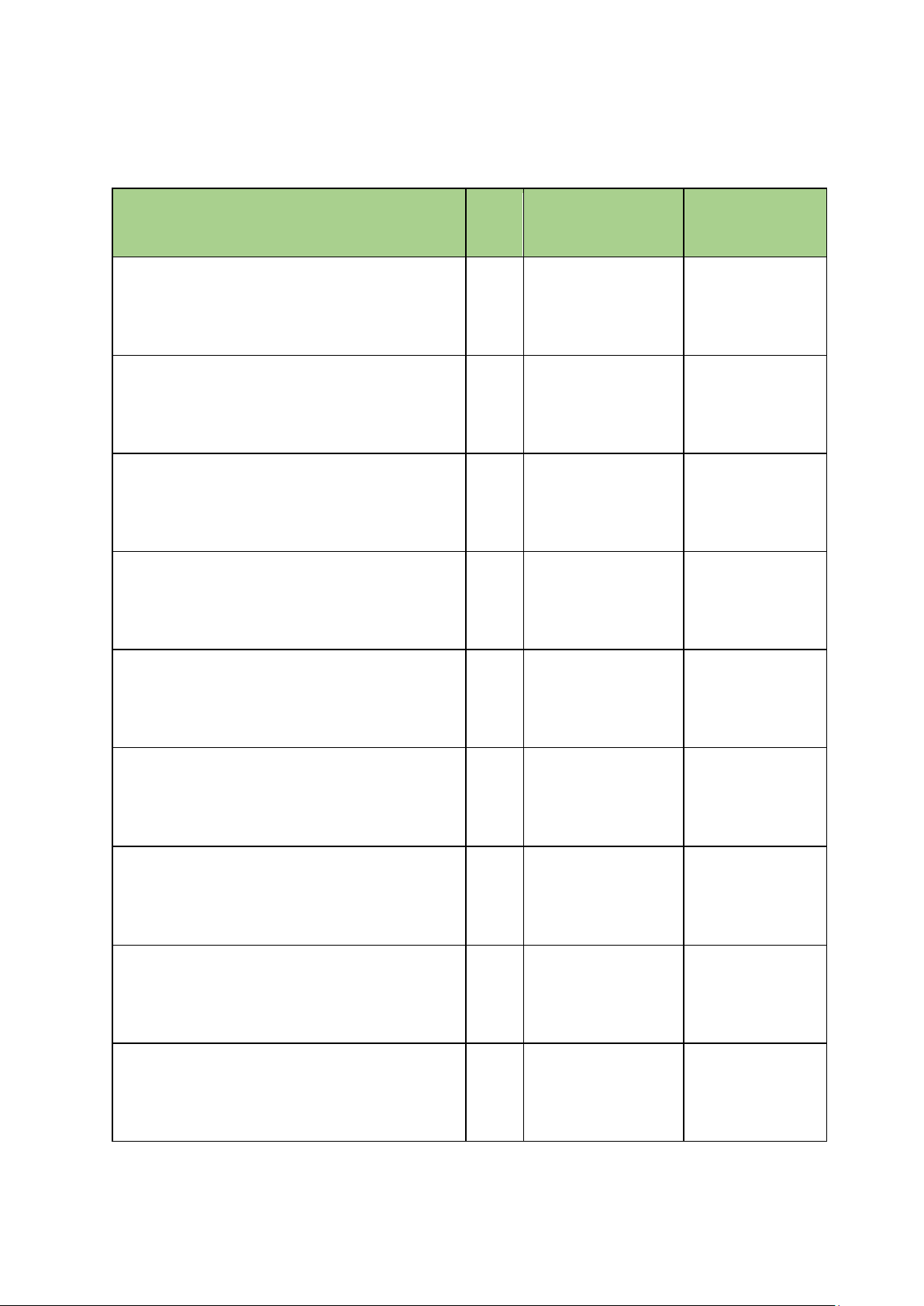

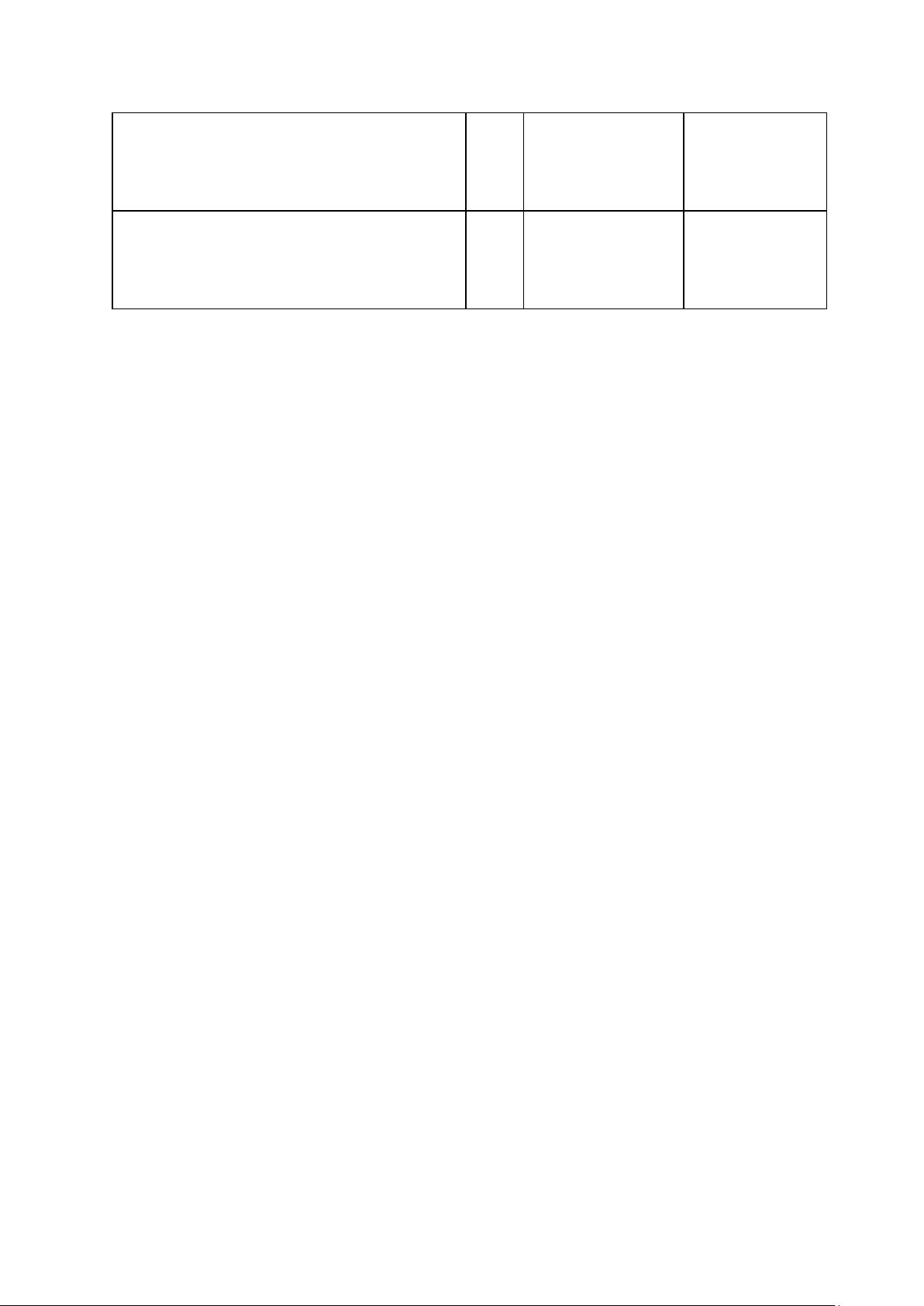

2.1. Phân tích bảng cân đối kế toán TÀI SẢN Mã số Quý I Quý II

A - TÀI SẢN NGẮN HẠN 1 804,692 744,971 0 0

I. Tiền và các khoản tương đương tiền 1 86,451 138,633 1 0

II. Các khoản đầu tư tài chính ngắn hạn 1 320,112 300,569 2 0

III. Các khoản phải phu ngắn hạn 1 151,207 136,629 3 0 IV. Hàng tồn kho 1 183,921 118,519 4 0

V. Tài sản ngắn hạn khác 1 63,001 50,621 5 0

B. TÀI SẢN DÀI HẠN 2 1,136,731 1,117,679 0 0

I. Các khoản phải thu dài hạn 2 23 23 1 0 II. Tài sản cố định 2 641,457 628,204 2 0 lOMoAR cPSD| 58583460

1. Tài sản cố định hữu hình 2 639,838 626,768 2 1

2. Tài sản cố định vô hình 2 1,620 1,436 2 7

III. Bất động sản đầu tư 2 20,654 20,455 3 0

IV. Tài sản dở dang dài hạn 2 66,198 62,041 4 0

V. Đầu tư tài chính dài hạn 2 200,000 200,000 5 0

VI. Tài sản dài hạn khác 2 208,398 206,954 6 0

TỔNG CỘNG TÀI SẢN 2 1,941,422 1,862,650 7 0

C - NỢ PHẢI TRẢ (300 = 310 + 330) 3 575,099 505,208 0 0 I. Nợ ngắn hạn 3 559,254 490,059 1 0 II. Nợ dài hạn 3 15,844 15,149 3 0 lOMoAR cPSD| 58583460

D - VỐN CHỦ SỞ HỮU 4 1,366,324 1,357,442 0 0

TỔNG CỘNG NGUỒN VỐN (440 = 300 4 1,941,422 1,862,650 + 400) 4 0

Đơn vị: Triệu đồng

Hình 1 – Bảng cân đối kế toán của CTCP Bibica Quý I, Quý II năm 2023 lOMoAR cPSD| 58583460

2.1.1. Tổng tài sản

Tài sản cơ bản được công bố trên bảng cân đối kế toán thể hiện cơ sở vật chất,

tiềm lực kinh tế của công ty cho hoạt động kinh doanh của doanh nghiệp. Căn cứ

vào số liệu Hình 1 về bảng cân đối kế toán năm 2023 của công ty Bibica qua Quý I,

Quý II ta thấy rằng: tổng tài sản của doanh nghiệp có xu hướng giảm, (cụ thể tổng

tài sản Quý II so với Quý I giảm 88,78 tỷ đồng) chủ yếu do cùng kỳ doanh nghiệp

có phát sinh doanh thu khác từ hoạt động chuyển nhượng tài sản làm tăng lợi nhuận

sau thuế của công ty. Bên cạnh đó, Quý I/2023, giá nguyên vật liệu đầu vào tăng

cao làm cho lợi nhuận sau thuế thu nhập doanh nghiệp bị ảnh hưởng. Đồng thời ta

thấy được tổng tài sản giảm chủ yếu ở các khoản đầu tư tài chính ngắn hạn (từ

21.02% xuống còn 16,14%, với tỉ lệ giảm lên đến 26,71%, giảm gần 110 tỷ đồng).

Đây là mức giảm tương đối lớn, điều đó có ảnh hưởng bất lợi đối với kỳ vọng về

lợi nhuận của công ty sau này. Dù vậy, tổng tài sản của Quý II năm 2023 vẫn có

mức tăng trưởng hơn so với Quý II của năm 2022, tăng gấp 1.05 lần, đây là mức

tăng khá chậm. Ngoài ra, tài sản ngắn hạn giảm 69,72 tỷ đồng; tài sản dài hạn giảm

19,05 tỷ đồng. Qua đó ta có thể thấy cơ cấu tài sản của công ty thay đổi theo hướng

giảm tỷ trọng cả tài sản ngắn hạn và tài sản dài hạn.

2.1.1.1. Tài sản ngắn hạn

Tính đến ngày 31/3/2023, tổng tài sản của BBC ghi nhận con số 1.951,4 tỷ đồng, tăng nhẹ

5,4% so với đầu năm, tài sản ngắn hạn chỉ chiếm chưa đầy ½ của tổng tài sản (chiếm 41,75%).

Tuy nhiên, đến Quý II thì tổng tài sản giảm xuống còn 1.862,7 tỷ đồng, và tỷ trọng của tài sản

ngắn hạn thấp hơn so với Quý I, chỉ xấp xỉ gần 40%. Điều này xảy ra là do sự suy giảm tỷ trọng

của các khoản đầu tư tài chính ngắn hạn (-26,71%), tiếp đến là tài sản ngắn hạn khác (-19,65%),

hàng tồn kho (-11,50%). Ngược lại, tiền và các khoản tương đương tiền lại có xu hướng tăng

nhanh (81,34%), các khoản phải thu ngắn hạn (4,13%).

Từ số liệu ta thấy rằng, về sự suy giảm của các khoản đầu tư tài chính ngắn hạn, điều này là

do công ty đã tăng dự phòng giảm giá chứng khoán kinh doanh và giảm đầu tư nắm giữ đến

ngày đáo hạn. Do thị trường tài chính nhiều biến động và sụt giảm mạnh, giá trị của các khoản

đầu tư chứng khoán của công ty bị giảm theo nên công ty phải tăng dự phòng để bù đắp cho

những khoản lỗ. Năm 2023 vừa qua với nhiều biến động cả trong và ngoài nước, có thể kể đến

xung đột Nga – Ukraine đã tác động đến thị trường hàng hóa toàn cầu nói chung và thị trường

hàng hóa Việt nam nói riêng, xuất khẩu bị đình trệ dẫn tới nền kinh tế bị suy giảm và nguồn

cung bị dư thừa. Doanh nghiệp Bibica cũng bị chịu ảnh hưởng bởi nó, cụ thể công ty đã giảm lOMoAR cPSD| 58583460

hàng tồn kho từ 133,92 tỉ đồng xuống còn 118,52 tỉ đồng, ghi nhận giảm 15,40 tỉ đồng trong

Quý II với tỉ lệ giảm là 11,5% (trong đó thành phẩm, hàng hóa hơn 73 tỉ đồng; nguyên vật liệu

khoảng 38 tỉ đồng; công cụ, dụng cụ gần 22 tỉ đồng; chi phí sản xuất kinh doanh dở dang xấp

xỉ 3 tỉ đồng). Điều này chứng tỏ rằng doanh nghiệp đã bán ở mức chậm và hàng tồn kho bị ứ

đọng lại, có thể dẫn đến tình trạng một số hàng tồn kho bị quá hạn, dễ bị hỏng. Ngoài ra, việc

sản phẩm bị tồn đọng lâu sẽ dẫn tới giá trị hàng bị giảm, từ đó ảnh hưởng nặng nề tới kết quả kinh doanh của công ty.

Bên cạnh việc hầu như các loại tài sản, đầu tư đều giảm thì tiền và các khoản tương đương

tiền lại tăng. Tỷ trọng của tiền và các khoản tương đương tiền chiếm 3,92% trên tổng số tài sản

ngắn hạn vào Quý I và chiếm 7,44% tổng số tài sản vào Quý II với tỉ lệ tăng rất cao là 81,34%

(tăng 62,18 tỉ đồng so với Quý I). Điều này là do công ty đã thu thập kịp thời các hóa đơn chưa

thanh toán hoặc các khoản phải thu của khách hàng, phát hành vốn cổ phần nên làm tăng tiền

và các khoản tương đương tiền. Bên cạnh đó trữ tiền của doanh nghiệp khá lớn khi có 68 tỉ

đồng tiền gửi ngân hàng, tiền gửi ngắn hạn tại các ngân hàng thương mại với kì hạn gốc không

quá 3 tháng là hơn 70 tỉ đồng, tiền gửi ngân hàng có kì hạn gốc từ 3 đến 12 tháng đạt 297 tỉ

đồng. Ngoài ra công ty còn nắm giữ 200 tỉ đồng trái phiếu dài hạn của BIDV. Trữ tiền lớn giúp

công ty đưa về gần 21 tỉ đồng lãi tiền gửi trong kì, tăng mạnh so với con số hơn 6 tỉ đồng tại nửa đầu năm 2022.

Các khoản phải thu ngắn hạn cũng tăng, từ 131,21 tỉ đồng vào Quý I lên 136,63 tỉ đồng vào

Quý II, tăng 5,42 tỉ đồng với tỉ lệ tăng 4,13% so với Quý I. Điều này xảy ra do công ty bán

hàng trả chậm cho khách hàng, tăng thời hạn thanh toán cho khách hàng, việc này giúp thu hút

khách và tăng doanh thu, từ đó sẽ giúp doanh nghiệp có khả năng trang trải các nghĩa vụ khác.

Đồng thời so sánh giữa Quý II của năm 2022 và năm 2023, ta nhận ra các khoản phải thu ngắn

hạn của công ty Bibica năm 2023 tăng nhiều hơn so với năm 2022, tăng tới 10,39 tỉ đồng. Do

công ty đã kéo dài thời gian tín dụng cho khách hàng, tăng vòng quay các khoản phải thu nên

đã góp phần làm tăng các khoản phải thu ngắn hạn.

2.1.1.2. Tài sản dài hạn

Nhìn chung, tài sản dài hạn của công ty có xu hướng giảm và cả hai quý đều chiếm tỷ trọng

cao trong cơ cấu tổng tài sản. Trong đó, Quý II giảm 19,05 tỉ đồng tương ứng 1,68% so với

Quý I, và giảm chủ yếu ở tài sản cố định. Hầu hết các loại tài sản dài hạn của cả hai Quý đều giảm. lOMoAR cPSD| 58583460

Tài sản cố định của công ty về Quý II so với Quý I thì giảm đi 13,25 tỷ đồng, giảm 0,86%

với tỉ lệ giảm là 2,07% (tỷ trọng Quý I là 32,87%; tỷ trọng Quý II là 33,73%). Chủ yếu do

doanh nghiệp đã giảm quy mô hoạt động kinh doanh, thay thế các công nghệ hoặc thiết bị mới

trong việc sản xuất để tăng tính hiệu quả. Đồng thời phản ánh tình trạng suy thoái kinh tế cũng

như sự sụt giảm nhu cầu thị trường. Tài sản cố định hữu hình chiếm tỷ trọng cao, so với tài sản

cố định vô hình chiếm tỷ trọng rất thấp chỉ 0,08% cả hai quý, thì nó lại có xu hướng tăng vào

Quý II (tăng 0,86% so với Quý I). Đấy là do các nhà máy và dây chuyền mới đã được công ty

tinh gọn và chuyên biệt hóa theo từng nhóm sản phẩm, giúp tiết giảm chi phí sản xuất và tối

hóa công suất hoạt động. Bên cạnh đó, công ty cũng chủ động đầu tư máy móc, thiết bị tăng tự

động hóa, đồng thời cơ cấu sản xuất sang các nhóm sản phẩm có hiệu quả tốt hơn.

Tài sản cố định vô hình chiếm tỷ trọng rất thấp qua hai quý đầu năm 2023, chiếm chỉ 0,08%

(thậm chí Quý II cũng chỉ xấp xỉ bằng 0,08%). So với Quý II của năm 2022 thì tài sản cố định

vô hình của công ty có xu hướng giảm mạnh, từ 2,36 tỉ đồng xuống còn 1,44 tỉ đồng, chiếm

gần đầy ½ của năm 2022. Điều này xảy ra do năm 2022, công ty PAN đã hoàn tất sở hữu

98,31% vốn điều lệ của công ty Bibica, dẫn tới nhãn hiệu và bản quyền của công ty Bibica bị

phụ thuộc và có thể suy giảm giá trị thương hiệu, từ đó dẫn đến tài sản vô hình bị giảm.

Đầu tư tài chính dài hạn của công ty qua hai Quý thì không có sự thay đổi, tuy nhiên xét với

Quý II của năm 2022 rằng công ty không đầu tư vào khoản này, thì Quý II năm 2023 công ty

đã đầu tư 200 tỉ đồng vào trái phiếu dài hạn của BIDV. Công ty đã phân bổ vốn vào trái phiếu

để có thể giảm thiểu tác động của biến động thị trường và đạt được danh mục đầu tư cân bằng

hơn. Việc đầu tư cũng mang lại cho Bibica nguồn thu nhập thụ động, góp phần ổn định tài

chính chung của công ty và cung cấp thêm dòng tiền cho các sáng kiến tăng trưởng trong tương

lai. Ngoài ra, nó còn xây dựng nguồn dự trữ cho nhu cầu tài trợ trong tương lai như: chi tiêu

vốn, mua lại, …Khoản đầu tư này đóng vai trò là nguồn vốn cho các sáng kiến chiến lược trong

tương lai mà công ty không cần vay vốn bên ngoài (nếu có thể).

2.1.2. Tổng cộng nguồn vốn

Căn cứ vào bảng số liệu Hình 1, ta thấy được tổng cộng nguồn vốn qua hai Quý giảm (giảm

88,77 tỉ đồng với tỉ lệ giảm 4,55%). Nợ phải trả của công ty tại Quý I là 585,1 tỉ đồng, chiếm

gần ½ so với vốn chủ sở hữu, tại Quý II thì vốn chủ sở hữu gấp hơn 2 lần nợ phải trả. lOMoAR cPSD| 58583460

Do vốn chủ sở hữu nhiều hơn nợ phải trả nên ta có thể hiểu rằng tài sản của doanh nghiệp chủ

yếu được tài trợ bởi nguồn vốn chủ sở hữu. Điều đó chứng tỏ công ty có khả năng tự bảo đảm

về mặt tài chính và tạo điều kiện cho hoạt động sản xuất kinh doanh phát triển. 2.1.2.1. Nợ phải trả

Ta thấy rằng nợ phải trả của công ty Bibica vào Quý II đã giảm đáng kể so với Quý I với

mức giảm lên tới 79,89 tỉ đồng với tỉ lệ giảm là 13,65%. Nợ phải trả giảm cho thấy rằng công

ty đang ít sử dụng vốn vay hơn. Công ty cũng huy động vốn chủ sở hữu thông qua phát hành

cổ phiếu, lợi nhuận giữ lại. Việc này giúp giảm nợ phải trả và tăng vốn chủ sở hữu. Ngoài ra,

công ty còn được giảm thuế và các khoản phải nộp Nhà nước, dẫn đến việc nợ phải trả giảm đáng kể.

Có thể thấy rằng nợ ngắn hạn của cả hai Quý đều chiếm phần lớn tỷ trọng của nợ phải trả,

song có xu hướng giảm ở Quý II (giảm 2,86% với tỉ lệ giảm là 13,91%). Nhưng so sánh với

Quý II năm 2022, nợ ngắn hạn của công ty tăng rất nhiều (từ 198 tỉ đồng lên tới 490,06 tỉ đồng,

tăng gấp 2,47 lần). Mức tăng này tăng chủ yếu do khoản vay và nợ thuê tài chính ngắn hạn

tăng, tăng 336,7 tỉ đồng so với Quý II năm 2022. Điều này là do lãi suất ngân hàng giảm khiến

cho việc vay vốn ngắn hạn trở nên hấp dẫn hơn, nên Bibica đã tận dụng lợi thế lãi suất thấp để vay vốn.

Nợ dài hạn của công ty chiếm phần nhỏ trong nợ phải trả của doanh nghiệp. Cả hai quý đều

có tỷ trọng là 0,81%, song vẫn bị giảm qua Quý II, giảm 695,26 triệu đồng. Tuy nhiên, nợ dài

hạn của công ty vào Quý II năm 2022 lại rất nhiều, nhiều hơn Quý II năm 2023 243,68 tỉ đồng.

Việc này cho thấy công ty đã thanh toán một phần khoản vay dài hạn, giảm tỉ lệ nợ trên vốn

chủ sở hữu, giúp giảm rủi ro tài chính và tăng khả năng thanh toán nợ. Tuy nhiên, việc giảm

nợ dài hạn cũng không phải là tốt vì nợ dài hạn có tính ổn định, lâu dài, nó giúp doanh nghiệp

phát triển ổn định, mở rộng qui mô sản xuất. Vậy nên việc giảm nợ dài hạn có thể cho thấy khả

năng huy động vốn dài hạn của công ty từ bên ngoài giảm, và có thể uy tín và địa vị của công

ty đang bị mất dần trong tâm trí khách hàng.

2.1.2.2. Vốn chủ sở hữu:

Qua bảng cân đối kế toán ta có thể thấy, tỷ trọng vốn chủ sở hữu của Quý I là 70,02%, Quý

II là 72,88%. Vốn chủ sở hữu chiếm tỷ trọng lớn trong tổng cộng nguồn vốn, chủ yếu do vốn

điều lệ, thặng dư vốn cổ phần chiếm tỷ trọng lớn. Bên cạnh đó, do công ty đã phát hành cổ lOMoAR cPSD| 58583460

phiếu (gần 18,8 triệu cổ phiếu, và công ty PAN mua thành công 7,34 triệu cổ phiếu với giá

71.000 đồng/cp, đi cùng mức đầu tư 524,1 tỉ đồng) để huy động vốn cho việc mở rộng hoặc

tạo các cơ hội đầu tư khác (ví dụ như Bibica tham gia cung ứng thị trường bánh trung thu, cạnh

tranh với rất nhiều nhãn hiệu bánh trong nước cũng như quốc tế), điều đó góp phần làm tăng

vốn chủ sở hữu. Qua đó cho thấy rằng Bibica có đủ khả năng tự đảm bảo về mặt tài chính và

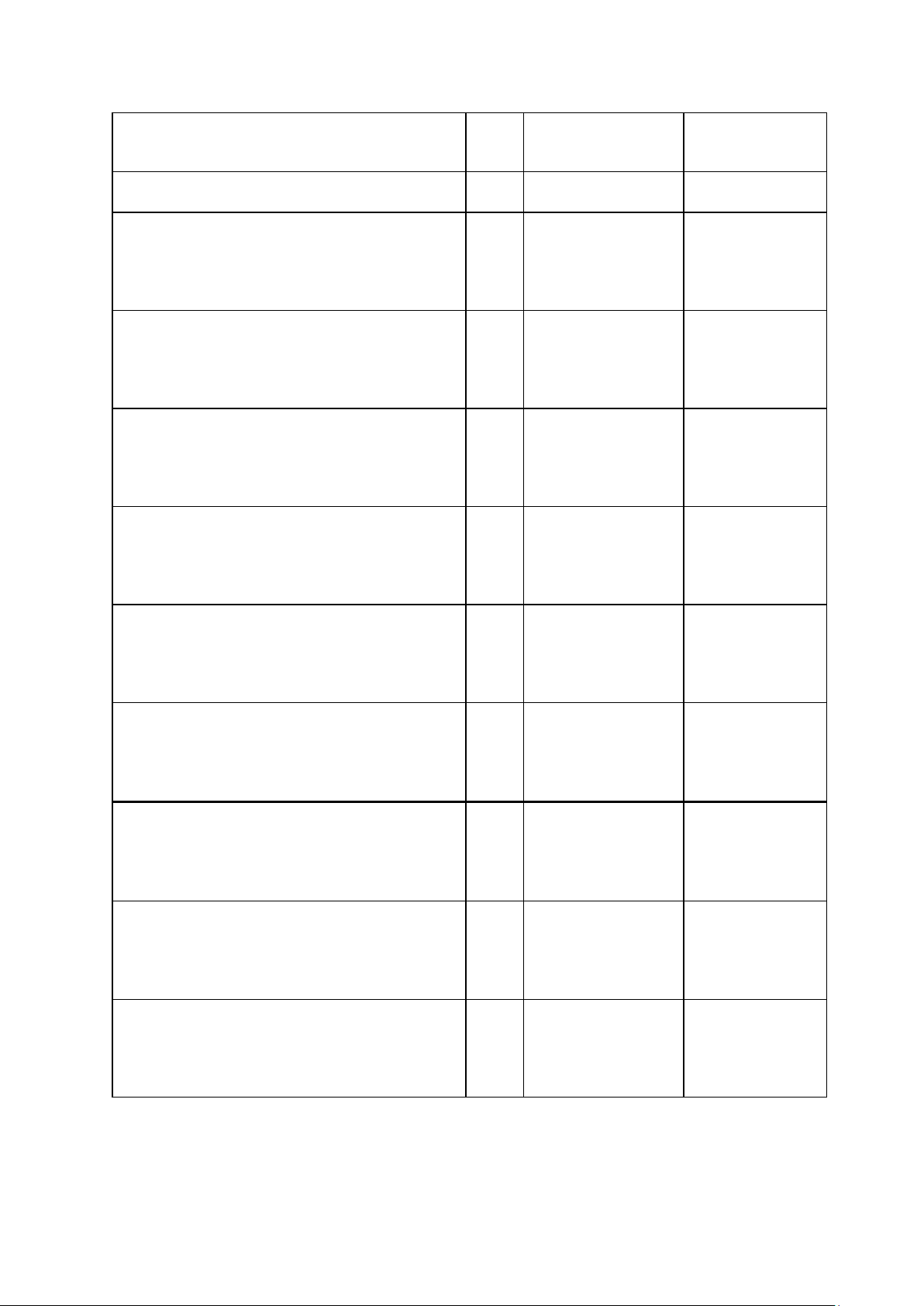

mức độ độc lập của doanh nghiệp với chủ nợ là cao. lOMoAR cPSD| 58583460 CHỈ TIÊU Mã số Quý I/2023 Quý II/2023

1. Doanh thu bán hàng và cung cấp dịch vụ 1 267,492 246,353

2. Các khoản giảm trừ doanh thu 2 7,311 6,825

3. Doanh thu thuần về bán hàng và cung cấp dịch vụ (10=01-02) 10 260,181 239,528

4. Giá vốn hàng bán 11 151,493 149,577

5. Lợi nhuận gộp về bán hàng và cung cấp dịch vụ (20=10-11) 20 108,688 89,951

6. Doanh thu hoạt động tài chính 21 13,484 12,288

7. Chi phí tài chính 22 3,062 5,739

- Trong đó: Chi phí lãi vay 23 3,029 6,093 8. Chi phí bán hàng 25 50,950 30,888

9. Chi phí quản lý doanh nghiệp 26 21,154 17,334

10. Lợi nhuận thuần từ hoạt động kinh doanh

{30=20+(21-22) - (25+26)} 30 2,536 1,072 11. Thu nhập khác 31 547 339 12. Chi phí khác 32 81 117

13. Lợi nhuận khác (40=31-32) 40 467 221

14. Tổng lợi nhuận kế toán trước thuế (50=30+40) 50 3,002 1,294

17. Lợi nhuận sau thuế thu nhập doanh nghiệp (60=50-51-52) 60 3,002 135

2.2. Phân tích báo cáo kết quả kinh doanh

Đơn vị: Triệu đồng

Hình 2 – Bảng báo cáo kết quả kinh doanh của CTCP Bibica Quý I, Quý II năm 2023

Theo báo cáo kết quả kinh doanh cho thấy doanh thu thuần về bán hàng và cung cấp dịch vụ

của công ty Cổ Phần Bibica có chiều hướng giảm trong 2 Quý đầu năm 2023. Cụ thể, Quý II

đã giảm 11,23% so với Quý I (tương đương giảm 26,5 tỷ đồng). So với các đối thủ cạnh tranh

như Kido thì doanh thu thuần về bán hàng và cung cấp dịch vụ của Bibica bị tụt giảm rất lớn.