Preview text:

lOMoAR cPSD| 36066900

TRƯỜNG ĐẠI HỌC CẦN THƠ KHOA KINH TẾ PHÂN

HỌ VÀ TÊN: NGUYỄN TÍCH TÌNH CHIÊM THÀNH NGHĨA HÌNH TÀI MSSV: KT1920X010 Cần Thơ, ngày tháng năm CHÍNH TẠI 2020 CÔNG TY CỔ PHẦN CƠ KHÍ XÂY DỰNG AMECC lOMoAR cPSD| 36066900 Mục lục

CHƯƠNG 1 GIỚI THIỆU VỀ CÔNG TY .......................................................... 1-1 1.1

LỊCH SỬ HÌNH THÀNH VÀ PHÁT TRIỂN .......................................... 1-1 1.2

GIỚI THIỆU VỀ NGÀNH NGHỀ KINH DOANH ................................. 1-1

CHƯƠNG 2 PHÂN TÍCH KẾT QUẢ KINH DOANH ..........................................2 2.1

PHÂN TÍCH DOANH THU .........................................................................3 2.2

PHÂN TÍCH CHI PHÍ ..................................................................................3 2.3

PHÂN TÍCH LỢI NHUẬN ..........................................................................5

CHƯƠNG 3 PHÂN TÍCH TÀI SẢN VÀ NGUỒN VỐN .......................................6 3.1

PHÂN TÍCH TÀI SẢN .................................................................................6

3.1.1 Về quy mô tài sản: ....................................................................................7

3.1.2 Về cơ cấu tài sản: .....................................................................................7 3.2

PHÂN TÍCH NGUỒN VỐN ........................................................................9

3.2.1 Về quy mô nguồn vốn: ...........................................................................10

3.2.2 Về cơ cấu nguồn vốn: .............................................................................10

CHƯƠNG 4 PHÂN TÍCH CÁC TỶ SỐ TÀI CHÍNH........................................ 11 4.1

CÁC TỶ SỐ THANH KHOẢN .................................................................11

4.1.1 Tỷ số thanh toán hiện hành .....................................................................11

4.1.2 Tỷ số thanh toán nhanh ..........................................................................11

4.1.3 Tỷ số thanh toán tức thời ........................................................................12 4.2

CÁC CHỈ TIÊU VỀ QUẢN LÝ TÀI SẢN.................................................12

4.2.1 Vòng quay hàng tồn kho và kỳ quay vòng hàng tồn kho .......................12

4.2.2 Vòng quay phải thu và kỳ thu tiền bình quân .........................................12

4.2.3 Chỉ số vòng quay vốn .............................................................................13 4.3

TỶ SUẤT VỀ NGUỒN VỐN ....................................................................13

4.3.1 Tỷ suất nợ và tỷ suất tài trợ ....................................................................13

4.3.2 Tỷ suất nợ trên vốn chủ sở hữu ..............................................................14

4.3.3 Số nhân vốn chủ .....................................................................................14 4.4

TỶ SUẤT VỀ KHẢ NĂNG SINH LÃI .....................................................14 lOMoAR cPSD| 36066900

4.4.1 Biên lợi nhuận hoạt động (OPM) ...........................................................14

4.4.2 Tỷ suất lợi nhuận trên doanh thu (ROS) ................................................15

4.4.3 Tỷ suất lợi nhuận trên tài sản (ROA) .....................................................15

4.4.4 Tỷ suất lợi nhuận trên vốn chủ sở hữu (ROE)........................................15

CHƯƠNG 5 KẾT LUẬN ..........................................................................................17 lOMoAR cPSD| 36066900 CHƯƠNG 1

GIỚI THIỆU VỀ CÔNG TY

1.1 LỊCH SỬ HÌNH THÀNH VÀ PHÁT TRIỂN

Công ty cổ phần cơ khí xây dựng AMECC – Mã chứng khoán AMS, tiền thân là

Công ty cổ phần LISEMCO 2, được thành lập từ ngày 01/02/2008 với vốn điều lệ là 50 tỷ

đồng theo giấy phép ĐKKD số 0200786983 do Sở Kế hoạch và Đầu tư thành phố Hải Phòng.

Công ty chính thức trở thành công ty đại chúng vào ngày 31/08/2011 và đổi tên

thành Công ty cổ phần cơ khí xây dựng AMECC vào ngày 25/04/2016.

Năm 2010, Công ty hoàn thành đầu tư 2 nhà máy chế tạo thiết bị và kết cấu thép với

tổng diện tích là 210.000 m2 và năng lực chế tạo khoảng 300.000 tấn/năm.

Năm 2014, Công ty đầu tư vào Công ty CP Mạ kẽm AMECC, chuyên mạ kẽm

nhúng nóng với trang thiết bị hiện đại và đồng bộ.

Năm 2016, Công ty đầu tư vào Công ty CP MECTA, hoạt động trong lĩnh vực cơ

điện, xây dựng hạ tầng kĩ thuật giao thông thương mại, và Công ty con là Công ty CP

Thương mại AMECC, chuyên cung cấp các chủng loại vật liệu bằng kim loại.

Năm 2018, Công ty đầu tư vào Công ty Cổ phần dịch vụ kỹ thuật AMECC Miền

Nam thực hiện chiến lược mở rộng thị trường phía Nam với ngành nghề kinh doanh

chính: gia công cơ khí, xử lý và tráng phủ kim loại. Hợp tác với các đối tác lớn như

Samsung, Huyndai thực hiện các dự án EPC tại khu vực miền Nam.

Công ty đã thực hiện nhiều công trình lớn, trọng điểm tại Việt Nam như Tổng thầu

dự án Nhiệt điện Thái Bình, Tổng thầu dự án Mía đường Tuyên Quang, tham gia đầu tư

một số dự án tại thị trường Myanmar,…

Bằng nỗ lực của toàn thể Cán bộ công nhân viên, Công ty những năm vừa qua đã

khẳng định mình là một trong những Công ty hàng đầu trong lĩnh vực gia công chế tạo và

xây lắp công nghiệp tại Việt Nam và gặt hái được nhiều thành công cũng như nhận được

nhiều bằng khen của chính quyền thành phố, các tổ chức quốc tế trong và ngoài nước.

1.2 GIỚI THIỆU VỀ NGÀNH NGHỀ KINH DOANH

Gia công cơ khí, chế tạo thiết bị phi tiêu chuẩn, lắp đặt và gia công, chế tạo kết cấu

thép, lắp đặt đường ống chịu áp lực, hệ thống đèn chiếu sáng, hệ thống hút bụi; lắp đặt

máy móc và thiết bị công nghiệp.

Tư vấn thiết kế các công trình công nghiệp, bán buôn máy móc, thiết bị và vật tư sắt thép các loại,... . 1 lOMoAR cPSD| 36066900

Xây dựng các công trình công nghiệp,… . 2 lOMoAR cPSD| 36066900 CHƯƠNG 2

PHÂN TÍCH KẾT QUẢ KINH DOANH

Bảng 2.1: Báo cáo kết quả kinh doanh qua 3 năm của công ty AMECC (2017 – 1018)

Đơn vị tính: triệu đồng Năm Chênh lệch Chênh lệch 2017 Năm 2018 Năm 2019 Chỉ tiêu 2018-2017 2018-2019 Giá trị % Giá trị % Giá trị % Giá trị % Giá trị % Tổng doanh thu 1.136.465,00 1.693.065,00 2.160.853,00 556.600,00 48,98 467.788,00 27,63 Doanh thu thuần về

1.128.587,00 99,31 1.692.155,00 99,95 2.156.797,00 99,81 563.568,00 49,94 464.642,00 27,46 bán hàng Doanh thu tài chính 633,00 0,06 567,00 0,03 3.439,00 0,16 -66,00 -10,43 2.872,00 506,53 Thu nhập khác 7.245,00 0,64 343,00 0,02 617,00 0,03 -6.902,00 -95,27 274,00 79,88 Tổng chi phí 1.122.300,00 1.660.285,00 2.124.177,00 537.985,00 47,94 463.892,00 27,94 Giá vốn hàng bán

1.043.772,00 93,00 1.570.739,00 94,61 2.010.939,00 94,67 526.967,00 50,49 440.200,00 28,03 Chi phí tài chính 35.655,00 3,18 42.883,00 2,58 59.961,00 2,82 7.228,00 20,27 17.078,00 39,82 Chi phí QLDN 40.442,00 3,60 44.596,00 2,69 52.599,00 2,48 4.154,00 10,27 8.003,00 17,95 Chi phí khác 2.431,00 0,22 2.067,00 0,12 678,00 0,03 -364,00 -14,97 -1.389,00 -67,20 Lợi nhuận gộp 84.815,00 121.416,00 145.858,00 36.601,00 43,15 24.442,00 20,13

Lợi nhuận trước thuế 14.676,00 31.883,00 36.654,00 17.207,00 117,25 4.771,00 14,96 Thuế TNDN 3.661,00 7.122,00 7.832,00 3.461,00 94,54 710,00 9,97

Thuế TNDN hoãn lại -12,00 -13,00 -291,00 -1,00 8,33 -278,00 2.138,46 Lợi nhuận sau thuế 11.027,00 24.774,00 29.113,00 13.747,00 124,67 4.339,00 17,51

Nguồn: Bảng báo cáo tình hình kinh doanh công ty AMECC, 2017 – 2019. 3 lOMoAR cPSD| 36066900

Qua bảng 2.1, ta nhận thấy cả 3 mặt: tổng doanh thu, chi phí và lợi nhuận

của công ty đều tăng nhanh trong giai đoạn 2017-2018 và tuy vẫn tăng nhưng

chậm lại ở giai đoạn 2018-2019. Cụ thể:

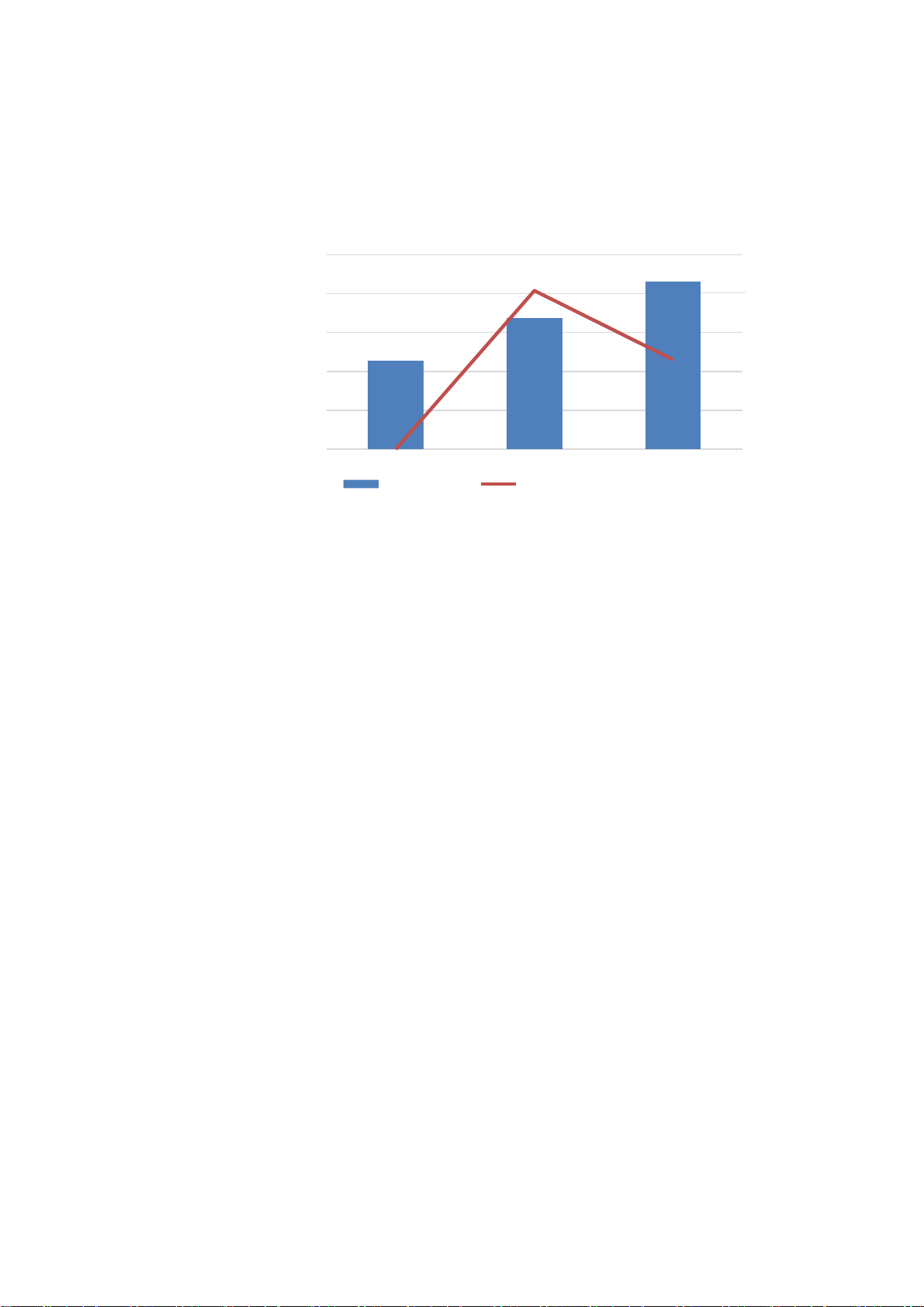

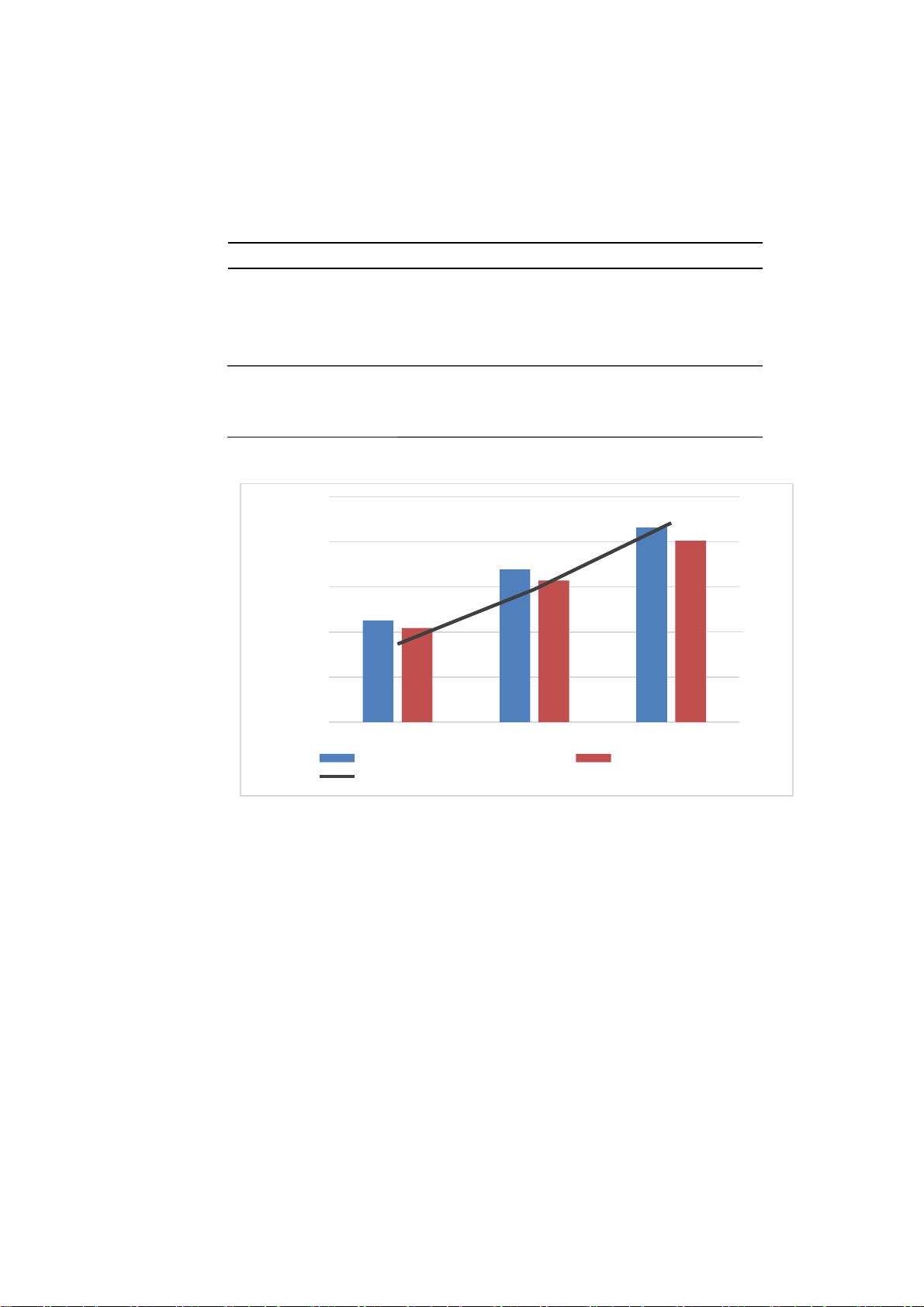

2.1 PHÂN TÍCH DOANH THU 2,500,000.00 60.00 2,000,000.00 50.00 40.00 1,500,000.00 30.00 1,000,000.00 20.00 500,000.00 10.00 0.00 0.00 2017 2018 2019 Tổng doanh thu

Tốc độ tăng trưởng doanh thu

Hình 2.1: Biểu đồ biểu thị tổng doanh thu và tốc độ tăng trưởng qua các năm.

Tổng doanh thu từ 1.136.465 triệu đồng năm 2017 tăng đến 1.693.065

triệu đồng năm 2018, tức tăng 556.600 triệu đồng, tương đương 50%. Sang

năm 2019, doanh thu tuy vẫn đạt giá trị lớn nhưng tăng trưởng với tốc độ

chậm lại, vào khoảng 2.160.853 triệu đồng, tức tăng 467.788 triệu đồng, tương đương 28%.

Nguồn doanh thu chủ yếu vẫn dựa vào hoạt động bán hàng và cung cấp

dịch vụ với tỷ trọng luôn trên 99%. Bên cạnh đó có sự thay đổi nhanh ở mảng

doanh thu tài chính trong giai đoạn 2018 – 2019, khi tốc độ doanh thu của nó

ở năm 2019 so với năm 2018 đã tăng 2.872 triệu đồng tương đương 506%,

đồng thời tỷ trọng doanh thu ở mảng này chiếm tỷ trọng từ 0,06% vào năm

2016 sau khi giảm nhẹ còn 0,03% ở năm 2017 đã tăng đến 0,16% ở năm 2019.

Đây chủ yếu là các khoản thu về từ các khoản lãi tiền gửi ngân hàng, lãi cho

vay, được hưởng lợi tức, lợi nhuận được chia.

2.2 PHÂN TÍCH CHI PHÍ

Doanh thu và lợi nhuận luôn phụ thuộc vào chi phí của doanh nghiệp, ở

đây giá vốn hàng bán chiếm tỉ trọng cao nhất trong các khoản chi phí với tỷ

trọng luôn trên 93% và luôn tăng qua các năm. Cụ thể giá vốn hàng bán năm

2017 là 1.043.772 triệu đồng tăng đến 1.570.739 triệu đồng vào năm 2018, tức

526.967 triệu đồng tương đương 50,49% sau đó tăng chậm lại với mức

440.200 triệu đồng để đạt với 2.010.939 triệu đồng vào năm 2019, tương

đương 28%. Tốc độ tăng của doanh thu thuần thấp hơn không nhiều so với giá 4 lOMoAR cPSD| 36066900

vốn hàng bán cho thấy công ty đã cố gắng kiểm soát giá vốn, không để chi phí

hàng hóa ảnh hưởng đến lợi nhuận.

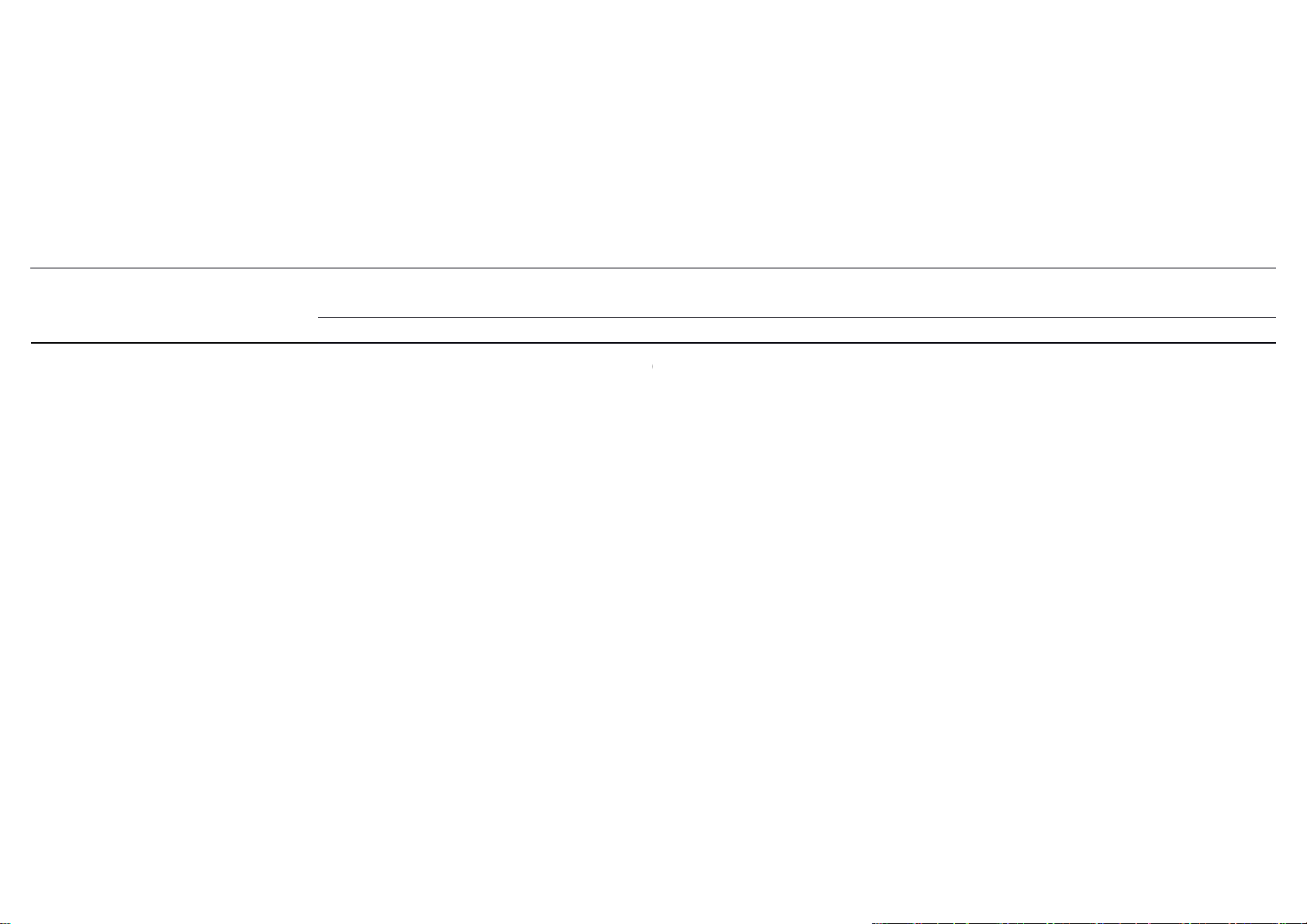

Bảng 2.2: Phân tích tỷ suất giá vốn hàng bán trên doanh thu thuần Đơn vị tính: triệu đồng Chỉ tiêu Năm 2017 Năm 2018 Năm 2019 1.692.155,0 Doanh thu thuần 1.128.587,0 2.156.797,00 về bán hàng 0 0 1.570.739,0 1.043.772,0 2.010.939,00 Giá vốn hàng bán 0 0 Tỷ suất giá vốn trên doanh thu 92,48 92,82 93,24 thuần

(Nguồn: Báo cáo kết quả kinh doanh) 2,500,000.00 93.40 93.20 2,000,000.00 93.00 1,500,000.00 92.80 1,000,000.00 92.60 92.40 500,000.00 92.20 0.00 92.00 Năm 2017 Năm 2018 Năm 2019

Doanh thu thuầần vềầ bán hàng Giá vốốn hàng bán

Tỷ suầốt giá vốốn trền doanh thu thuầần

Hình 2.2: Biểu đồ biểu thị tỷ suất giá vốn trên doanh thu thuần

Tuy nhiên, nếu ta xét kĩ hơn về tỷ suất giá vốn hàng bán trên doanh thu

thì qua bảng 2.2 ta thấy tỷ suất này tăng dần qua các năm. Cụ thể, vào năm

2017 để có 100 đồng doanh thu thuần thì công ty phải bỏ ra 92,48 đồng giá

vốn, đến năm 2018 là 92,82 đồng và 93,24 đồng ở năm 2019. Điều này cho

thấy tuy đã cố gắng kiểm soát giá vốn nhưng công ty cần làm tốt hơn nữa công

tác quản lý giá vốn để không ảnh hưởng đến lợi nhuận.

Chi phí quản lý của công ty tuy có tăng qua các năm, từ 40.442 triệu

đồng vào năm 2017 lên đến 52.599 triệu đồng vào năm 2019 nhưng tỷ trọng

của nó lại giảm từ 3,6% năm 2017 về 2,69% vào năm 2018 và giảm còn

2,48% vào năm 2019 cho thấy công ty đã kiểm soát tốt các chi phí về công tác

quản lý nhằm nâng cao lợi nhuận. 5 lOMoAR cPSD| 36066900

Bên cạnh đó, ta cũng ghi nhận sự giảm nhanh chóng của các loại chi phí

khác về cả quy mô và cơ cấu. Cụ thể, về quy mô đã giảm từ 2.431 triệu đồng ở

năm 2017 tương đương tỷ trọng là 0,22% về 678 triệu đồng tương ứng với tỷ trọng 0,03% ở năm 2019.

2.3 PHÂN TÍCH LỢI NHUẬN

Trong giai đoạn 2017 – 2018, lợi nhuận sau thuế tăng mạnh từ 11.027

triệu đồng lên 24.774 triệu đồng, tức tăng 13.747 triệu đồng tương đương gần 125%

Đến năm 2019, do tình hình khó khăn chung của ngành cơ khí, lợi nhuận

sau thuế tuy vẫn tăng đạt giá trị lớn nhưng tốc độ chậm lại, cụ thể chỉ tăng

4.399 triệu đồng, tương đương gần 18%. Điều này cho thấy công ty đang gặp

khó khăn trong việc tiêu thụ sản phẩm. 6 lOMoAR cPSD| 36066900 CHƯƠNG 3

PHÂN TÍCH TÀI SẢN VÀ NGUỒN VỐN

3.1 PHÂN TÍCH TÀI SẢN

Bảng 3.1: Bảng phân tích cơ cấu và diễn biến tài sản qua 3 năm (2017 – 2019)

Đơn vị tính: triệu đồng Năm Chênh lệch 2017 Năm 2018 Năm 2019 Chênh lệch Chỉ tiêu 2018-2017 2019-2018 Mức % Mức % Mức % Mức % Mức % 380.304,0 698.564,00 75,09 1.078.868,00 80 ,92 1.581.477,00 78,40 54,44 502.609,00 46,59

A. TÀI SẢN NGẮN HẠN 0

Tiền và các khoản tương đương tiền 32.248,00 3,47 73.039,00 5,48 209.091,00 10,36 40.791,00 126,49 136.052,00 186,27

Các khoản đầu tư tài chính ngắn hạn 6.233,00 0,67 45.487,00 3,41 115.206,00 5,71 39.254,00 629,78 69.719,00 153,27 386.719,00 41,57 539.052,00 40,43 436.088,00 21,62 152.333,0 39,39 -102.964,00 -19,10

Các khoản phải thu ngắn hạn 0 Hàng tồn kho 272.014,00 29,24 419.925,00 31,50 791.751,00 39,25 147.911,00 54,38 371.826,00 88,55

Tài sản ngắn hạn khác 1.350,00 0,15 1.365,00 0,10 29.341,00 1,45 15,00 1,11 27.976,00 2.049,52

B. TÀI SẢN DÀI HẠN 231.760,00 24,91 254.310,00 19,08 435.837,00 21,60 22.550,00 9,73 181.527,00 71,38

Các khoản phải thu dài hạn 868,00 0,09 868,00 0,07 1.804,00 0,09 0,00 0,00 936,00 107,83 Tài sản cố định 213.061,00 22,90 233.928,00 17,55 246.285,00 12,21 20.867,00 9,79 12.357,00 5,28

Tài sản dở dang dài hạn 2.894,00 0,31 5.992,00 0,45 13.179,00 0,65 3.098,00 107,05 7.187,00 119,94

Bất động sản đầu tư 0,00 0,00 0,00 0,00 0,00 0,00 0,00 - 0,00 -

Các khoản đầu tư tài chính dài 13.283,00 1,43 12.386,00 0,93 168.187,00 8,34 -897,00 -6,75 155.801,00 1.257,88 hạn Tài sản dài hạn khác 1.654,00 0,18 1.136,00 0,09 6.382,00 0,32 -518,00 -31,32 5.246,00 461,80

TỔNG CỘNG TÀI SẢN

930.324,00 100,00 1.333.178,00 100,00 2.017.314,00 100,00 402.854,0 43,30 684.136,00 51,32 7 lOMoAR cPSD| 36066900 0

(Nguồn: Bảng cân đối kế toán ) 8 lOMoAR cPSD| 36066900

Qua bảng 3.1, ta thấy tổng tài sản của công ty luôn tăng qua các năm từ

402.854 triệu đồng ở giai đoạn 2017 – 2018, tương đương 43,3% đến 684.136

triệu đồng trong giai đoạn 2018 – 2019, tương đương 51,32%. có sự biến động

qua các năm về quy mô và cơ cấu. Đi sâu vào từng bộ phận, ta thấy:

3.1.1 Về quy mô tài sản:

Tài sản ngắn hạn giữ mức tăng trưởng khá ổn định, luôn dao động ở mức

50% so với cùng kỳ năm trước. Sự tăng lên của tài sản ngắn hạn là do sự biến

đổi của các chỉ tiêu:

- Tiền và các khoản tương đương tiền tăng mạnh, năm 2018 tăng

126,49% so với năm 2017, và năm 2019 tăng gần 190% so với năm 2018.

Nguyên nhân sự tăng này là do tăng lượng tiền mặt thu về ở các khoản phải

thu ngắn hạn thể hiện ở việc các khoản thu ngắn hạn có mức giảm 195 trong

giai đoạn 2018 - 2019. Điều này cho thấy công ty đã thực hiện tốt công tác thu

hồi nợ, tránh việc khách hàng chiếm dụng vốn. Tuy nhiên, nếu vốn bằng tiền

tăng quá cao hoặc chiếm tỷ trọng quá lớn không hẳn là tốt vì nếu doanh thu

không đổi mà lượng tiền dự trữ quá lớn sẽ gây tình trạng vòng quay tiền chậm,

hiệu quả sử dụng vốn không cao.

- Giá trị hàng tồn kho luôn tăng, năm 2017 là 272.014 triệu đồng đến

năm 2018 là 419.925 triệu đồng, tức tăng 147.911 triệu đồng tương đương

54.38%, sang năm 2019 đạt 791.751 triệu đồng, tăng 371.826 triệu đồng tương

đương gần 90% so với cùng kỳ năm trước. Điều này cho thấy công ty có thể

đang gặp khó khăn trong việc tiêu thụ sản phẩm khi mà trị giá vốn hàng bán

tăng nhanh hơn doanh thu thuần.

Tài sản dài hạn ít biến động trong giai đoạn 2017 – 2018, nhưng tăng

mạnh trong giai đoạn 2018 – 2019, từ 254.210 triệu đồng lên 435.837 triệu

đồng, tức tăng 181.527 triệu đồng tương đương gần 71,38%. Việc tăng này là

do sự chuyển dịch đầu tư của công ty vào các khoản đầu tư tài chính dài hạn

trong giai đoạn 2018 - 2019. Cụ thể, mức tăng tài sản đầu tư tài chính dài hạn

đã tăng đến 1.258% tức 155.801 triệu đồng, chiếm hầu như toàn bộ khoản tăng

tài sản dài hạn trong giai đoạn này, đây là khoản đầu tư có khả năng tạo ra

nguồn lợi tức lâu dài cho Công ty.

3.1.2 Về cơ cấu tài sản:

Tuy tỷ trọng tài sản ngắn hạn ở các năm vẫn ở mức cao nhưng trong giai

đoạn 2018 – 2019 đã giảm từ 80,92% về 78,4% trong khi đó tỷ trọng tài sản

dài hạn tăng từ 19,8% lên 21,6%. Nguyên nhân là do sự giảm về cơ cấu của

Các khoản phải thu ngắn hạn và tăng ở Các khoản đầu tư tài chính dài hạn. 9 lOMoAR cPSD| 36066900

Điều này cho thấy công ty đang có xu hướng dịch chuyển tăng tài sản dài hạn

và giảm tài sản ngắn hạn. 10 lOMoAR cPSD| 36066900

3.2 PHÂN TÍCH NGUỒN VỐN

Bảng 3.2: Phân tích cơ cấu và diễn biến nguồn vốn qua 3 năm (2017 – 2019)

Đơn vị tính: triệu đồng Năm Chênh lệch Chênh lệch 2017 Năm 2018 Năm 2019 Chỉ tiêu 2018-2017 2019-2018 Mức % Mức % Mức % Mức % Mức % C. NỢ PHẢI TRẢ 748.019,00 80,40 971.964,00 72,91 1.609.772,00 79,80 223.945,00 29,94 637.808,00 65,62 Nợ ngắn hạn 664.564,00 71,43 909.201,00 68,20 1.485.931,00 73,66 244.637,00 36,81 576.730,00 63,43 Nợ dài hạn 83.455,00 8,97 62.763,00 4,71 123.841,00 6,14 -20.692,00 -24,79 61.078,00 97,32 Dự phòng nghiệp vụ - - - - - - - - - - Nợ khác - - - - - - - - - -

D. VỐN CHỦ SỞ HỮU 182.304,00 19,60 361.212,00 27,09 407.541,00 20,20 178.908,00 98,14 46.329,00 12,83

Nguồn kinh phí và quỹ khác - - - - - - - - - -

Vốn chủ sở hữu 182.304,00 19,60 361.212,00 27,09 407.541,00 20,20 178.908,00 98,14 46.329,00 12,83

Lợi ích của cổ đông thiểu số - - - - - - - - - -

TỔNG CỘNG NGUỒN VỐN

930.323,00 100,00 1.333.176,00 100,00 2.017.313,00 100,00 402.853,00 43,30 684.137,00 51,32

(Nguồn: Bảng cân đối kế toán) 11 lOMoAR cPSD| 36066900

Phân tích tương tự như phần tài sản, ta thấy:

3.2.1 Về quy mô nguồn vốn:

Nợ phải trả tăng chậm trong giai đoạn 2017 – 2018, vào khoảng 30% và tăng nhanh

trong giai đoạn 2018 – 2019 với mức tăng 65%, trong đó là do sự tăng nhanh của nợ phải

trả ngắn hạn. Năm 2017, tổng nợ ngắn hạn của công ty là 664.564 triệu đồng, năm 2018

là 909.201 triệu đồng, tăng 244.637 triệu đồng tương đương 36,81%, ở năm 2019 là

1.485.931 triệu đồng, tức tăng 576.730 triệu đồng, tương ứng với mức tăng 63,43%.

Nợ dài hạn sau khi giảm gần 25% trong giai đoạn 2017 – 2018 đã tăng trở lại vào

năm 2019 với mức tăng là 97%.

Nguồn vốn của chủ sở hữu tăng nhanh trong giai đoạn 2017 – 2018 với mức tăng

98% và tăng không đáng kể trong giai đoạn 2018 – 2019 với mức tăng chỉ 13%.

3.2.2 Về cơ cấu nguồn vốn:

Trong nợ phải trả ta thấy khoản nợ ngắn hạn là khoản nợ phải trả chủ yếu với tỷ

trọng luôn trên 70%, ở năm 2019 là gần 80%. Nợ ngắn hạn chiếm tỷ lệ lớn như vậy là

một rủi ro lớn đối với Công ty trong vấn để thanh toán. Nếu Công ty không có biện pháp

thu hồi nợ đọng và trả các khoản đến hạn thì Công ty sẽ gặp rất nhiều rủi ro, khó khăn về tài chính.

Nguồn vốn chủ sở hữu của Công ty tăng lên là một dấu hiệu tốt cho thấy khả năng

tự chủ về mặt tài chính của Công ty ngày càng cao. Tuy nhiên tỷ trọng của nguồn vốn chủ

sở hữu trong tổng nguồn vốn còn thấp, Công ty cần có biện pháp để tăng vốn tự có của mình. 12 lOMoAR cPSD| 36066900 CHƯƠNG 4

PHÂN TÍCH CÁC TỶ SỐ TÀI CHÍNH

Các số liệu trên báo cáo tài chính chưa thể hiện được hết thực trạng tài

chính của doanh nghiệp, do vậy chúng ta cần phải phân tích các chỉ tiêu về tài

chính để giải thích thêm về các quan hệ tài chính và coi các chỉ tiêu tài chính là

biểu hiện đặc trưng nhất về tình hình tài chính của doanh nghiệp trong thời kì

nhất định. Khi phân tích các chỉ tiêu tài chính, cần so sánh với chỉ số trung bình của

ngành hoặc chỉ số tương ứng của một công ty có quy mô tương đương, ở đây chúng ta sẽ

so sánh với chỉ số của công ty Công ty cổ phần cơ khí Đông Anh LICOGI – Mã chứng

khoán: CKD, vì công ty này có doanh thu tương đương công ty AMECC. Để tiện việc

phân tích, ở đây chúng ta dùng mã chứng khoán để chỉ hai công ty là AMS và CKD.

4.1 CÁC TỶ SỐ THANH KHOẢN

Bảng 4.1: Phân tích tỷ số thanh khoản Tỷ số Đơn vị AMS CKD tính 2017 2018 2019 2017 2018 2019 RCU hiện hành % 105,1 118,7 106,4 137,0 138,0 139,0 Rq nhanh % 64,0 72,3 51,2 95,0 93,0 100,0 RCA tức thời % 5,8 13,0 21,8 10,8 5,5 10,5

4.1.1 Tỷ số thanh toán hiện hành

Tỷ số thanh toán hiện hành hay còn gọi là tỷ số thanh toán ngắn hạn cho biết mỗi

đồng nợ ngắn hạn được bù đắp bằng bao nhiêu đồng tài sản ngắn hạn, vì vậy đây là chỉ

tiêu phản ánh tổng quát nhất khả năng chuyển đổi tài sản thành tiền để thanh toán nợ ngắn hạn cho doanh nghiệp.

Ở đây, ta thấy tỷ số thanh toán hiện hành tăng trong năm 2017 – 2018 rồi lại giảm

trong giai đoạn 2018 – 2019 tương ứng với sự thay đổi của tổng tài sản và nợ ngắn hạn.

Tuy tỷ số qua các năm đều trên 100% nhưng so với tỷ số tương ứng của CKD thì AMS

thấp hơn, cho thấy tuy có khả năng thanh toán nợ ngắn hạn của công ty là có nhưng vẫn rất mong manh.

4.1.2 Tỷ số thanh toán nhanh

Tỷ số thanh toán nhanh cho biết liệu daonh nghiệp có đủ các tài sản ngắn hạn để trả

cho các khoản nợ mà không cần phải bán hàng tồn kho hay không.

Theo bảng 4.1, ta thấy tỷ số này luôn dưới 100% và thấp hơn tỷ số thanh toán hiện

hành cùng thời điểm, đặc biệt ở năm 2019 sự chênh lệch này là hơn 50%. Nếu so với

công ty cùng ngành là CKD, thì tỷ số của AMS thấp hơn nhiều khi tỷ số thanh toán nhanh

của CKD luôn xấp xỉ hoặc bằng 100%. Điều này cho thấy tài sản ngắn hạn của công ty 13 lOMoAR cPSD| 36066900

phụ thuộc nhiều vào hàng tồn kho, công ty dễ gặp phải khó khăn nếu phải thanh toán

ngay các khoản nợ ngắn hạn.

4.1.3 Tỷ số thanh toán tức thời

Tỷ số thanh toán tức thời thể hiện khả năng thanh toán các khoản vay tức thời bằng

lượng tiền và tương đương tiền.

Theo bảng 4.1, tỉ số này của AMS tuy thấp hơn 100% nhưng tăng dần qua các năm,

cụ thể năm 2017 là 5,8%, năm 2018 là 13% và 21,8 ở năm 2019, tốt hơn so với CKD khi

tỉ số của công ty này chỉ dao động ở 10% và chỉ 5% ở năm 2018. Chỉ số tuy còn thấp,

nhưng cho thấy công ty đang cố gắng tăng lượng tiền và tương đương tiền đồng thời giảm

các khoản phải thu để thanh toán các khoản nợ ngắn hạn.

4.2 CÁC CHỈ TIÊU VỀ QUẢN LÝ TÀI SẢN

Bảng 4.2: Phân tích các tỷ số về quản lý tài sản Đơn vị AMS CKD Chỉ tiêu tính 2017 2018 2019 2017 2018 2019 Vòng quay hàng tồn kho Vòng 4,5 4,5 3,3 5,2 5,5 5,2

Kỳ quay vòng hàng tồn kho Ngày 81,4 80,4 110,6 70,2 66,4 70,2 Vòng quay phải thu Vòng 3,4 3,7 4,4 3,4 3,2 2,7 Kỳ thu tiền bình quân Ngày 107,6 99,8 82,5 107,4 119,7 136,2 Vòng quay vốn ngắn hạn Vòng 1,9 1,9 1,6 2,0 1,9 1,7 Vòng quay vốn cố định Vòng 5,3 7,6 9,0 15,2 15,6 11,7 Vòng quay vốn Vòng 1,3 1,5 1,3 1,4 1,4 1,2

4.2.1 Vòng quay hàng tồn kho và kỳ quay vòng hàng tồn kho

Chỉ số vòng quay hàng tồn kho thể hiện khả năng quản trị hàng tồn kho hiệu quả

như thế nào. Chỉ số vòng quay hàng tồn kho càng cao càng cho thấy doanh nghiệp bán

hàng nhanh và hàng tồn kho không bị ứ đọng nhiều trong doanh nghiệp.

Chỉ số kỳ quay vòng hàng tồn kho phụ thuộc vào chỉ số vòng quay hàng tồn kho và

phản ánh số ngày trung bình của vòng quay hàng tồn kho.

Theo bảng 4.2, ta thấy chỉ số vòng quay hàng tồn kho AMS không thay đổi giai

đoạn 2017 – 2018, nhưng giảm trong năm 2019 trong khi chỉ số này của CKD hầu như

không thay đổi, nguyên nhân là do tốc độ tăng của hàng tồn kho trong năm 2019 cao hơn

tốc độ tăng của giá vốn.

4.2.2 Vòng quay phải thu và kỳ thu tiền bình quân

Chỉ số vòng quay các khoản phải thu phản ánh tốc độ biến đổi các khoản phải thu thành tiền mặt. 14 lOMoAR cPSD| 36066900

Chỉ số kỳ thu tiền bình quân cho biết các doanh nghiệp mất bình quân trong bao

nhiêu ngày để thu hồi các khoản phải thu của mình.

Theo bảng 4.2, ta thấy vòng quay phải thu của AMS và CKD là như nhau trong năm

2017, nhưng sau đó AMS tăng dần và đạt 4,4 vào năm 2019, tương đương công ty mất

gần 83 ngày để thu hồi các khoản phải thu của mình trong khi đó CKD lại giảm chỉ số

vòng quay phải thu và phải mất gần 136 ngày để thu hồi các khoản phải thu. Điều đó cho

thấy AMS đã hoạt động khá tốt, khả năng thu hồi vốn nhanh .

4.2.3 Chỉ số vòng quay vốn

Chỉ số Vòng quay tài sản cho biết khả năng sử dụng tài sản( tài sản ngắn hạn, tài sản

cố định, tổng tài sản) để tạo ra doanh thu.

Chỉ số vòng quay vốn ngắn hạn: Chỉ số này của AMS không thay đổi trong năm

2017 – 2018, giảm trong năm 2019 còn 1,6 tức 100 đồng tài sản ngắn hạn tạo ra được 1.6

đồng doanh thu, chỉ số này tương đương với CKD.

Chỉ số vòng quay vốn cố định: Chỉ số của AMS tăng dần qua các năm và đạt 9 tại

năm 2019, tức 100 đồng tài sản cố định tạo ra được 9 đồng doanh thu trong khi chỉ số của

CKD không ổn định, giai đoạn 2018 – 2019 giảm từ 15,6 còn 11,7. Tuy chỉ số của AMS

còn thấp hơn CKD nhưng cơ bản là tăng dần, cho thấy công ty đang sử dụng tài sản cố

định của mình để tạo ra doanh thu.

Chỉ số vòng quay vốn: Chỉ số của AMS tăng rồi lại giảm, vào năm 2019 so với chỉ

số của CKD là tương đương, nguyên nhân là do tốc độ tăng trưởng của doanh thu chậm

hơn tốc độ tăng trưởng của tổng tài sản. Điều này cho thấy công ty đang làm không tốt

việc tạo ra doanh thu từ tài sản sẵn có.

4.3 TỶ SUẤT VỀ NGUỒN VỐN

Bảng 4.3: Phân tích các chỉ số về nguồn vốn Đơn Tỷ suất vị AMS CKD tính 2017 2018 2019 2017 2018 2019 Tỷ suất nợ % 80,4 72,9 79,8 54,0 54,0 52,0 Tỷ suất tài trợ % 19,6 27,1 20,2 46,0 46,0 48,0

Tỷ suất nợ/Vốn chủ sở hữu % 410,3 269,1 395,0 117,0 117,0 108,0 Số nhân vốn chủ lần 5,1 3,7 4,9 2,2 2,2 2,1

4.3.1 Tỷ suất nợ và tỷ suất tài trợ

Tỷ suất nợ phản ánh tỷ lệ vốn vay trong tổng nguồn vốn của doanh nghiệp, trong khi

đó tỷ suất tài trợ phản ánh tỷ lệ vốn chủ sở hữu trong tổng nguồn vốn, thể hiện mức độ tự

chủ về tài chính của doanh nghiệp. 15 lOMoAR cPSD| 36066900

Từ bảng 4.3, ta thấy ở AMS tỷ suất nợ lớn hơn nhiều so với tỷ suất tài trợ, trong khi

ở CKD, hai tỷ suất này gần như tương đương nhau. Điều này cho thấy rằng tài sản của

AMS được tài trợ chủ yếu bởi các khoản nợ, công ty có thể gặp rủi ro trong việc trả nợ.

4.3.2 Tỷ suất nợ trên vốn chủ sở hữu

Tỷ suất nợ trên vốn chủ sở hữu là một tỷ số tài chính đo lường năng lực sử dụng và

quản lý nợ của doanh nghiệp, nó cho biết quan hệ giữa vốn huy động bằng đi vay và vốn chủ sở hữu.

Từ bảng 4.3, ta thấy tỷ số này của AMS có nhiều biến động, cụ thể đã giảm tử

410,3% ở năm 2017 xuống 269,1% ở năm 2018 rồi tăng hơn 125% để đạt 395% vào năm

2019. Trong khi đó, ở CKD tỷ số này hầu như ổn định: 117% ở hai năm 2017 – 2018 và

108% vào năm 2019, đồng thời tỷ số AMS cao hơn nhiều so với CKD cho thấy công ty

phụ thuộc nhiều vào hình thức huy động vốn bằng vay nợ để kinh doanh và khai thác lợi

ích của hiệu quả tiết kiệm thuế.

4.3.3 Số nhân vốn chủ

Tỷ số số nhân vốn chủ thể hiện mối quan hệ giữa tổng tài sản và nguồn vốn sẵn có của doanh nghiệp.

Trong ba năm, ta thấy tỷ số số nhân vốn chủ của AMS luôn cao hơn so với CKD và

đạt gần 5 vào năm 2019, cho thấy công ty đã vay vốn bên ngoài nhiều hơn để sản xuất kinh doanh.

4.4 TỶ SUẤT VỀ KHẢ NĂNG SINH LÃI

Bảng 4.4: Phân tích các chỉ số về khả năng sinh lãi Đơn vị AMS CKD tính 2017 2018 2019 2017 2018 2019 OP M % 4,4 4,4 4,4 9,6 10,4 7,0 ROS % 1,0 1,5 1,3 7,5 8,6 5,3 ROA % 1,4 2,2 1,7 10,4 11,7 6,3 ROE % 6,5 7,0 7,1 21,0 25,0 14,0

4.4.1 Biên lợi nhuận hoạt động (OPM)

Tỷ số biên lợi nhuận hoạt động cho biết một đồng doanh thu có thể tạo ra bao nhiêu

đồng lợi nhuận trước thuế và lãi vay, đồng thời doanh nghiệp đã quản lý chi phí có hiệu

quả để tăng doanh thu hay chưa.

Tỉ số biên lợi nhuận hoạt động của AMS duy trì qua các năm ở 4,4%, trong khi ở

CKD thì tỉ số này không ổn định và đạt 7% ở năm 2019 cao hơn so với AMS. Điều này

cho thấy AMS chưa thực sự làm tốt công tác kiểm soát chi phí, điển hình là giá vốn hàng

bán như đã phân tích ở trên. 16 lOMoAR cPSD| 36066900

4.4.2 Tỷ suất lợi nhuận trên doanh thu (ROS)

Tỷ suất lợi nhuận trên doanh thu cho biết hiệu quả của công ty trong việc kiểm soát

tổng chi phí của công ty.

Tỷ suất lợi nhuận trên doanh thu của AMS tăng trong giai đoạn 2017 – 2018 và

giảm còn 1.3% trong năm 2019 trong khi cùng kỳ ở CKD là 5,3% cho thấy công ty chưa kiểm soát tốt chi phí.

4.4.3 Tỷ suất lợi nhuận trên tài sản (ROA)

Tỷ suất lợi nhuận trên tài sản cho biết mức độ lợi nhuận so với tổng tài sản của công ty.

Cũng tương tự như chỉ số ROS, chỉ số ROA của AMS tăng trong giai đoạn 2017 –

2018 và giảm còn 1,7% trong năm 2019 tức trên 100 đồng tài sản thì công ty tạo ra được

1,7 đồng doanh thu, chỉ số này thấp hơn so với 6,3% trong cùng kỳ của CKD cho thấy

công ty cần kiểm soát tốt chi phí hơn nữa để tăng lợi nhuận.

4.4.4 Tỷ suất lợi nhuận trên vốn chủ sở hữu (ROE)

Tỷ số ROE là chỉ số đo lường mức độ hiệu quả của việc sử dụng vốn chủ sở hữu trong doanh nghiệp

Tỷ số ROE của AMS tăng từ 6,5% ở năm 2017 lên 7% vào năm 2018 và đạt 7,1% ở

năm 2019. Trong khi đó, tỷ số này của CKD tuy cao hơn AMS, nhưng không ổn định, từ

21% tăng lên 25% rồi lại giảm về 14%. Việc ROE của AMS tăng tuy chưa cao nhưng cho

thấy tình hình kinh doanh của công ty đang phát triển tốt. 17 lOMoAR cPSD| 36066900 18 lOMoAR cPSD| 36066900 CHƯƠNG 5 KẾT LUẬN

Qua việc phân tích tình hình của công ty qua các năm 2017-2019, ta có thể tóm tắt

tình hình tài chính của công ty như sau: Về tài sản:

Cuối năm 2019 tài sản của công ty đang sử dụng và quản lí 2.017.314 triệu đồng

trong đó tài sản ngắn hạn là 1.581.477 triệu đồng chiếm 78,4%; tài sản dài hạn 435,837

triệu đồng chiếm 21,6%. Tài sản qua các năm trong kì phân tích đều tăng.

Có sự chêch lệch khá lớn về cơ cấu của tài sản ngắn hạn và tài sản dài hạn, tuy

nhiên có sự tăng tỉ trọng tài sản dài hạn ở cuối năm 2019 cho thấy công ty đang có sự

chuyển dịch sang đầu tư dài hạn. Về nguồn vốn:

Cuối năm 2019 tổng nguồn vốn đạt 2.017.313 triệu đồng tăng 684.137 triệu đồng.

Cơ cấu có nguồn vốn tập trong ở nợ phải trả ở mức gần 80% làm tăng rủi ro khi thanh toán của công ty. Về kết quả kinh doanh:

Trong năm 2019, lợi nhuận sau thuế có chiều hướng tăng cụ thể tăng 17,51% ứng

với tăng 4.339 triệu đồng. Mặc dù doanh thu của công ty khá tốt nhưng tốc độ tăng

trưởng đã chậm lại khi so với tốc độ tăng trưởng 124,67% ở giai đoạn 2017 – 2018. Đa

phần lợi nhuận thu được từ hoạt đông bán hàng và cung cấp dịch vụ, nhưng có sự tăng

trưởng nhanh ở doanh thu tài chính khi tốc độ tăng được đặt 506% vào cuối 2019. Giá

vốn hàng bán của công ty vẫn tiếp tục tăng qua các và cao hơn mức tăng của doanh thu

bán hàng. Chính vì thế công ty nên có những phương pháp tốt hơn để giảm giá vốn hàng

bán nâng mức lợi nhuận. 19