Preview text:

Machine Translated by Google

Năng Lượng Tái Tạo 143 (2019) 974e984

Danh sách nội dung có sẵn tại ScienceDirect Năng lượng tái tạo

trang chủ tạp chí: www.elsevier.com/locate/renene

Phát triển tài chính xanh có thể thúc đẩy hiệu quả đầu tư năng

lượng tái tạo? Cân nhắc tín dụng ngân hàng Linh Vân Anh Mộ , t Rongyan Liu Một, Zhangqi Zhong

b, * , Đức Khánh Vương Một Dư Phi Hạ c ,

Một Trường Quản lý, Đại học Khai thác và Công nghệ Trung Quốc, Từ Châu, Giang Tô, 221116, Trung Quốc b Trường Kinh tế, Đại học Tài chính và

Kinh tế Chiết Giang, Hàng Châu, 310018, Trung Quốc

c Trường Kinh doanh, Đại học Sư phạm Giang Tô, Từ Châu, Giang Tô, 221116, Trung Quốc thông tin bài viết trừu tượng Lịch sử bài viết:

Lấy 141 doanh nghiệp năng lượng tái tạo đã niêm yết ở Trung Quốc làm mẫu, mô hình Richardson được áp dụng để Nhận ngày 18 tháng 9 năm 2018

đo lường hiệu quả đầu tư của họ trong bài viết này. Trên cơ sở đó, một mô hình tác động trung gian của dữ

Nhận được ở dạng sửa đổi

liệu bảng được xây dựng để phân tích thực nghiệm tác động trung gian của phát triển tài chính xanh đến hiệu 14 tháng ba 2019

quả đầu tư năng lượng tái tạo thông qua các khoản vay ngân hàng, vay ngắn hạn và vay dài hạn. Chúng tôi thấy

Chấp nhận ngày 14 tháng 5 năm 2019

rằng sự phát triển tài chính xanh của Trung Quốc có tác động tiêu cực đến việc phát hành khoản vay ngân hàng

Có sẵn trực tuyến ngày 17 tháng 5 năm 2019

nói chung và cản trở việc cải thiện hiệu quả đầu tư năng lượng tái tạo ở một mức độ nhất định, với mức độ

ảnh hưởng là 0,0017. Bên cạnh đó, vốn vay ngắn hạn ít có tác động trung gian đến hiệu quả đầu tư, trong khi từ khóa:

vốn vay dài hạn không có tác động trung gian. Hơn nữa, đối với các doanh nghiệp năng lượng tái tạo đầu tư tài chính xanh

quá mức, tác động trung gian của các khoản vay ngân hàng tồn tại. Phát triển tài chính xanh có thể hạn chế tín dụng ngân hàng

đầu tư quá mức vào năng lượng tái tạo bằng cách giảm phát hành tín dụng ngân hàng; ngược lại, đối với các hiệu quả đầu tư Đầu tư năng lượng tái tạo

công ty năng lượng tái tạo đầu tư dưới mức, nó làm trầm trọng thêm tình trạng đầu tư dưới mức ở một mức độ

nhất định. Bài viết này gợi ý rằng chính phủ nên vừa xây dựng vừa hoàn thiện hệ thống tài chính xanh thông

qua các chính sách và quy định. Các tổ chức tài chính nên tích cực sản xuất các sản phẩm tài chính xanh sáng

tạo và hỗ trợ sự phát triển của các doanh nghiệp năng lượng tái tạo và các doanh nghiệp năng lượng tái tạo

nên tăng cường quản lý nội bộ và phát triển các kênh tài chính.

© 2019 Elsevier Ltd. Bảo lưu mọi quyền. 1. Giới thiệu

trên thế giới. Đầu tư năng lượng tái tạo của Trung Quốc đang tăng nhanh và một số

vấn đề phải được giải quyết. Một mặt, chính phủ cần quan tâm hơn đến chất lượng và

Vào tháng 10 năm 2015, chính phủ Trung Quốc đã đưa ra khái niệm “Phát triển

lợi ích của tăng trưởng. Mặt khác, việc phát triển ngành năng lượng tái tạo và thúc

xanh” và ủng hộ phát triển nền kinh tế carbon thấp. Về thực tiễn, trong mô hình

đẩy chuyển đổi cơ cấu kinh tế và công nghiệp xét cho cùng phải được thực hiện ở cấp

tăng trưởng lấy nền kinh tế làm động lực tiêu thụ các nguồn năng lượng, phát triển

độ chủ thể vi mô, cụ thể là ở cấp độ doanh nghiệp. Hiệu quả đầu tư là vấn đề quan

ngành năng lượng tái tạo là hướng đi quan trọng để thúc đẩy chuyển đổi cơ cấu cung

trọng đối với doanh nghiệp. Theo chuỗi “đầu tư tài chính”, tài chính là một trong

cấp năng lượng, công nghiệp và phát triển nền kinh tế bền vững. “Kế hoạch phát

những yếu tố quan trọng ảnh hưởng đến hiệu quả đầu tư. “Báo cáo dữ liệu thống kê

triển năng lượng tái tạo 5 năm lần thứ 13” của Trung Quốc đề xuất tuân thủ chính

về quy mô tài chính xã hội năm 2017”, do Ngân hàng Nhân dân Trung Quốc công bố, cho

sách phát triển sạch, ít carbon, an toàn và hiệu quả, đồng thời thúc đẩy phát triển

thấy các khoản vay do các tổ chức tài chính Trung Quốc cấp chiếm 69,6% quy mô tài

năng lượng tái tạo trong công nghiệp. Theo “Báo cáo xu hướng đầu tư năng lượng tái

chính xã hội năm 2017, điều này cho thấy tín dụng ngân hàng chiếm tỷ trọng lớn

tạo toàn cầu năm 2018”, đầu tư năng lượng tái tạo của Trung Quốc đạt 126,6 tỷ đô la

nhất. nguồn tài chính bên ngoài quan trọng cho các doanh nghiệp Trung Quốc. Vì vậy,

Mỹ vào năm 2017, tăng 31% so với năm 2016 và Trung Quốc đã trở thành nhà đầu tư

tín dụng ngân hàng sẽ tác động quan trọng đến đầu tư của doanh nghiệp thông qua

năng lượng tái tạo lớn nhất

chuỗi “cấp vốn - đầu tư”.

Xa hơn nữa, tại hội nghị thượng đỉnh G20 năm 2016, khái niệm “Tài chính xanh”

đã nhận được sự quan tâm sâu rộng của toàn xã hội. Trên thực tế, ngay từ những năm * Đồng tác giả.

1990, Trung Quốc đã bắt đầu vạch ra các kế hoạch phát triển xanh. Địa chỉ email:

zzhongz@zufe.edu.cn (Z. Trung).

https://doi.org/10.1016/j.renene.2019.05.059

0960-1481/© 2019 Elsevier Ltd. Bảo lưu mọi quyền. Machine Translated by Google 975

L. Anh ấy và cộng sự. / Năng lượng tái tạo 143 (2019) 974e984

phát triển tài chính. Năm 1995, Ngân hàng Nhân dân Trung Quốc đưa ra

đối với kết luận của Zhai và Gu là sự tồn tại của các hạn chế ngân sách

thông báo về việc thực hiện các chính sách tín dụng và tăng cường bảo

mềm làm suy yếu tác động nới lỏng của phát triển tài chính đối với các

vệ môi trường, đây là nỗ lực đầu tiên nhằm phát triển tài chính xanh ở

hạn chế tài chính của các doanh nghiệp nhà nước, điều này dẫn đến đầu tư

Trung Quốc. Kể từ đó, Cục Bảo vệ Môi trường Nhà nước, Ngân hàng Nhân dân

quá mức và tổn thất về hiệu quả. Hơn nữa, Shen et al. [30] và Li et al.

Trung Quốc và các cơ quan khác đã ban hành một số chính sách và biện

[31] cho rằng, đối với doanh nghiệp nhà nước, mức độ phát triển tài chính

pháp. Vào năm 2015, “Kế hoạch tổng thể về cải cách hệ thống văn minh sinh

có quan hệ tỷ lệ nghịch với hiệu quả đầu tư. Đối với các doanh nghiệp

thái” đã được công bố và chính phủ Trung Quốc lần đầu tiên đề xuất thiết

ngoài quốc doanh, việc cải thiện mức độ phát triển tài chính có thể làm

lập một hệ thống tài chính xanh. Năm 2016, Ngân hàng Nhân dân Trung Quốc,

giảm bớt những khó khăn về tài chính và nâng cao hiệu quả đầu tư. Điều

v.v. đã ban hành “Hướng dẫn Xây dựng Hệ thống Tài chính Xanh”, cho thấy

đáng nói là các học giả khác chỉ ra rằng phát triển tài chính đóng vai

tài chính xanh đã bước vào giai đoạn phát triển nhanh chóng. Có nhiều

trò điều chỉnh trong mối quan hệ giữa tài chính doanh nghiệp và hiệu quả

khía cạnh khác nhau cho điều này. Một mặt, phát triển tài chính xanh có

đầu tư. Một số nghiên cứu thực nghiệm cho thấy, trình độ phát triển tài

thể cải thiện môi trường tài chính vĩ mô và thúc đẩy các chủ thể kinh

chính càng cao thì mối quan hệ ngược chiều giữa vốn vay ngân hàng và đầu

tế vi mô quan tâm nhiều hơn đến lợi ích môi trường. Mặt khác, phát triển

tư quá mức càng mạnh; nghĩa là, phát triển tài chính có tác động điều

tài chính xanh đã làm thay đổi kênh “đầu tư tài chính” truyền thống và

chỉnh tích cực đến mối quan hệ giữa vốn vay ngân hàng và hiệu quả đầu

có tác động phức tạp đến đầu tư của doanh nghiệp. Trên quan điểm này, tư [11].

dựa trên mối quan hệ chung giữa phát triển tài chính và phát triển kinh

tế, bài viết này dự định nghiên cứu hiệu quả đầu tư năng lượng tái tạo

Nhìn chung, các học giả đã tiến hành nghiên cứu về phát triển tài

từ góc độ chủ thể vi mô, sau đó phân tích tài chính xanh ảnh hưởng như

chính và mối quan hệ giữa tài chính doanh nghiệp và hiệu quả đầu tư.

thế nào đến hiệu quả đầu tư năng lượng tái tạo thông qua kênh tín dụng

Hầu hết đều khẳng định ảnh hưởng của phát triển tài chính và các kênh tài ngân hàng. .

chính khác nhau đến hiệu quả đầu tư vào giải thưởng, nhưng các kết luận

lại không nhất quán. Trong bối cảnh phát triển kinh tế bền vững, tài

chính xanh đóng vai trò quan trọng tác động đến năng lượng tái tạo trong

đầu tư. Làm thế nào về sự phát triển tài chính xanh ở Trung Quốc? Tác

Từ góc độ nghiên cứu, các nghiên cứu hiện tại chủ yếu tập trung vào

động của tài chính xanh đối với đầu tư năng lượng tái tạo là tích cực

mối quan hệ giữa các kênh tài trợ và hiệu quả đầu tư. Đối với các kênh

hay tiêu cực? Thông qua những kênh nào? Liệu các ưu đãi chính sách tài

tài trợ doanh nghiệp, nó bao gồm ba khía cạnh: tài trợ nội bộ, tài trợ

chính có cải thiện hiệu quả đầu tư năng lượng tái tạo?

nợ và tài trợ vốn chủ sở hữu. Về tài chính nội bộ. Deng và Zhang [1] cho

rằng tài chính nội bộ có thể làm giảm hiệu quả đầu tư của các doanh

Chính phủ, các tổ chức tài chính và doanh nghiệp nên làm gì để cải thiện

nghiệp kinh doanh. Xiong et al. [2] cho thấy dòng tiền tự do có quan hệ

tác động thúc đẩy tích cực của phát triển tài chính xanh đối với hiệu

thuận chiều với đầu tư doanh nghiệp. Dương và Hư [3]; Tiêu [4]; Trương

quả đầu tư năng lượng tái tạo?

và cộng sự. [5]; và Chen et al. [6] chỉ ra rằng dòng tiền tự do quá mức

Trước những vấn đề đó, bài viết này cố gắng đi sâu nghiên cứu từ các khía

của doanh nghiệp nhập cảnh sẽ dẫn đến đầu tư quá mức, trong khi dòng

cạnh trên. Chúng tôi cố gắng làm rõ hơn và phân tích định lượng các kênh

tiền tự do thiếu hụt sẽ dẫn đến đầu tư dưới mức. Về tài trợ nợ, Jensen

truyền dẫn giữa phát triển tài chính, tài chính doanh nghiệp và hiệu quả

[7] chỉ ra rằng nợ có chức năng quản trị camera, có thể giảm chi phí đại

đầu tư từ góc độ “phát triển xanh”, và cuối cùng đưa ra một số gợi ý về

diện giữa cổ đông và nhà quản lý và nâng cao hiệu quả đầu tư. Và các ngân

cách phát triển tài chính xanh và sau đó thúc đẩy phát triển năng lượng

hàng nắm giữ các công ty có hiệu quả đầu tư cao hơn có thể thu được nhiều

tái tạo. Phần thứ hai của bài viết này giải thích mối quan hệ lý thuyết

khoản nợ hơn [8]. Một mặt, tài trợ bằng nợ có thể làm tăng dòng tiền của

giữa phát triển tài chính xanh, tín dụng ngân hàng và đầu tư năng lượng

doanh nghiệp và giảm bớt đầu tư dưới mức [9]. Mặt khác, tài trợ bằng nợ

tái tạo. Phần thứ ba trình bày các biến, mẫu và xây dựng mô hình cơ bản.

có tác động kiểm soát đối với đầu tư quá mức [10e12].

Phần thứ tư mô tả đo lường mức độ phát triển tài chính xanh và hiệu quả Tuy nhiên, Zhang et al.

[13] và Zhang et al. [14,15] thấy rằng, do sự

đầu tư năng lượng tái tạo.

tồn tại của “ràng buộc ngân sách mềm”, hiệu quả tổng thể của việc quản

Phần thứ năm phân tích các tác động trực tiếp và gián tiếp của phát triển

lý nợ là không chắc chắn. Cụ thể, hiệu quả quản trị của tín dụng kinh

tài chính xanh, tín dụng ngân hàng và hiệu quả đầu tư năng lượng tái

doanh là đáng kể, có thể cải thiện hiệu quả hiệu quả đầu tư vào giải

tạo. Phần thứ sáu kết luận và gợi ý.

thưởng, nhưng hiệu quả quản trị của các khoản vay ngân hàng và trái phiếu

doanh nghiệp thay đổi tùy theo ngành nghiên cứu. Hiệu quả của quản trị

2. Mối quan hệ lý luận giữa phát triển tài chính xanh, tín

quyền của chủ nợ ngắn hạn là đáng kể, trong khi hiệu quả quản trị của

dụng ngân hàng và hiệu quả đầu tư năng lượng tái tạo

quyền của chủ nợ dài hạn là không đáng kể [1,14e17]. Đối với tài trợ

vốn chủ sở hữu, bản chất chi phí thấp của tài trợ vốn chủ sở hữu có thể

làm tăng dòng tiền tự do của doanh nghiệp, cải thiện tình trạng đầu tư

Không có định nghĩa thống nhất về tài chính xanh trong giới học thuật.

dưới mức và làm trầm trọng thêm tình trạng đầu tư quá mức, làm giảm hiệu

Tham khảo các nghiên cứu hiện có [32e34], bài viết này cho rằng tài chính quả đầu tư [18,19] .

xanh là một hình thức tài chính có thể phân bổ hiệu quả các nguồn tài

Liên quan đến phát triển tài chính, các kênh tài chính và hiệu quả

chính và hướng dòng vốn đến các ngành tiêu thụ ít năng lượng, ít ô nhiễm

đầu tư, nghiên cứu hiện tại phân tích rằng phát triển tài chính có thể

và hiệu quả cao thông qua các sản phẩm tài chính xanh. chẳng hạn như tín

ảnh hưởng đến hiệu quả đầu tư của các kênh tài chính, điều này chỉ ra

dụng xanh, chứng khoán xanh, bảo hiểm xanh, đầu tư xanh và tài chính

rằng phát triển tài chính có thể thúc đẩy hiệu quả đầu tư bằng cách giảm

carbon với mục tiêu thúc đẩy tối ưu hóa cấu trúc kinh tế và hiện thực

bớt các hạn chế tài chính doanh nghiệp và giảm chi phí đại diện

hóa tình hình đôi bên cùng có lợi giữa môi trường và kinh tế. Về “đầu tư

[3,20e26]. Mallic và Yang [27] cho rằng hiệu quả đầu tư của doanh nghiệp

năng lượng tái tạo”, có hai loại định nghĩa. Đầu tiên là đầu tư của doanh

tương đối thấp đối với các nước có trình độ phát triển tài chính thấp.

nghiệp vào lĩnh vực năng lượng tái tạo. Ví dụ, Xu và Bai [35] cho rằng

Kông và cộng sự. [28] chỉ ra rằng phát triển tài chính có tác động “lấn

đầu tư năng lượng tái tạo là đầu tư của doanh nghiệp vào năng lượng tái

át” đầu tư của doanh nghiệp, nhưng mức độ phát triển tài chính cao sẽ

tạo trong một năm nhất định. Thứ hai là đầu tư của các doanh nghiệp năng

nâng cao hiệu quả đầu tư của doanh nghiệp.

lượng tái tạo. Trương và cộng sự. [14,15] chỉ ra rằng

Zhai và Gu [29] đi đến kết luận ngược lại. Lý do chính Machine Translated by Google 976

L. Anh ấy và cộng sự. / Năng lượng tái tạo 143 (2019) 974e984

đầu tư năng lượng tái tạo là tiền mặt được các doanh nghiệp năng lượng tái tạo

“tài chính” sẽ có tác động phức tạp đến hoạt động đầu tư của các doanh nghiệp

sử dụng để xây dựng tài sản cố định, tài sản vô hình và các tài sản dài hạn

năng lượng tái tạo. Đầu tiên, thuộc tính “tài chính” có các chức năng như hỗ

khác. Anh ấy và cộng sự. [36] có định nghĩa tương tự. Nhìn chung, các nghiên

trợ vốn, phân bổ nguồn lực và tham gia giám sát giải thưởng. Hỗ trợ vốn có

cứu hiện nay chủ yếu định nghĩa đầu tư NLTT từ góc độ chủ thể đầu tư. Tóm lại,

nghĩa là, thông qua việc hấp thụ các khoản tiền nhàn rỗi từ xã hội, hệ thống

phần này định nghĩa “hiệu quả đầu tư năng lượng tái tạo” là hiệu quả đầu tư

tài chính có thể cung cấp các dịch vụ tài chính cho các doanh nghiệp và cải

của các doanh nghiệp năng lượng tái tạo từ góc độ của các cơ quan kinh tế vi

thiện môi trường tài chính. Chức năng phân bổ nguồn lực có nghĩa là hệ thống

tài chính có thể hướng dòng nguồn lực tài chính từ các ngành kém hiệu quả sang mô.

các ngành hiệu quả cao, thực hiện phân bổ hiệu quả và sử dụng tối đa các nguồn

Lý thuyết trật tự phân hạng của Myers [37] chỉ ra rằng, với sự tồn tại của

lực. Chức năng giám sát doanh nghiệp đề cập đến hệ thống tài chính cung cấp

thông tin bất đối xứng và các vấn đề về đại diện, sở thích tài trợ của các

dịch vụ tài chính cho doanh nghiệp, khiến họ chịu trách nhiệm giám sát và kiểm

nhà quản lý là tài trợ nội sinh, tài trợ nợ và tài trợ vốn chủ sở hữu. Xét về

soát doanh nghiệp. Ở góc độ hỗ trợ tín dụng, các định chế tài chính giám sát

thực tế kinh tế của Trung Quốc, tín dụng ngân hàng chiếm tỷ trọng lớn nhất

hoạt động tài chính của doanh nghiệp trong quá trình trước, trong và sau khi

trong tài trợ nợ. Vì vậy, trên quan điểm của chuỗi “đầu tư tài chính”, bài

vay vốn, giúp nâng cao hiệu quả đầu tư và gia tăng giá trị doanh nghiệp. Tuy

viết này cố gắng nghiên cứu ảnh hưởng của tín dụng ngân hàng đến hiệu quả đầu

nhiên, một mặt, ngành năng lượng tái tạo có những đặc điểm như yêu cầu đầu tư năng lượng tái tạo.

tư ban đầu cao và thời gian thu hồi vốn lâu; mặt khác, với tư cách là “con

người kinh tế”, mục tiêu của ngân hàng là tối đa hóa lãi suất. Do đó, trong

Ngoài ra, do tồn tại xung đột đại diện, thông tin bất cân xứng, hạn chế tài

giai đoạn đầu phát triển năng lượng tái tạo, khó khăn về tài chính là không

chính, hạn chế ngân sách mềm nên đầu tư của doanh nghiệp sẽ lệch khỏi mức đầu thể tránh khỏi.

tư tối ưu, dẫn đến hiệu quả đầu tư thấp, trong khi nợ có chức năng quản trị

ngẫu nhiên [ 7,38 ]. Với tư cách là nguồn tài trợ nợ chính của doanh nghiệp,

tín dụng ngân hàng có thể, thông qua bốn cơ chế nội bộ, cung cấp thông tin

quan trọng, giảm chi phí đại diện, nới lỏng các hạn chế về tài chính và thắt

chặt ngân sách, giảm bớt tình trạng thiếu hụt đầu tư và kiểm soát đầu tư, từ

Thứ hai, thuộc tính “xanh” đòi hỏi phát triển tài chính xanh không chỉ tập

đó nâng cao hiệu quả đầu tư năng lượng tái tạo.

trung vào bảo vệ môi trường, tiết kiệm năng lượng, năng lượng sạch, giao thông

xanh và công trình xanh mà còn xem xét đầy đủ trách nhiệm xã hội của doanh

nghiệp và hiệu quả môi trường trong các dịch vụ đầu tư và tài chính để thúc

đẩy xanh. phát triển ngành. Thuộc tính này nhằm mục đích thúc đẩy phát triển

Xử lý các cơ chế này theo thứ tự: Thứ nhất, truyền đạt thông tin quan

năng lượng tái tạo từ cả nguồn và điểm cuối của chuỗi công nghiệp, sau đó cải

trọng. Thông tin bất đối xứng là một trong những nguyên nhân quan trọng dẫn

thiện hiệu quả đầu tư của các doanh nghiệp năng lượng tái tạo thông qua hạn

đến hiệu quả đầu tư của doanh nghiệp thấp. So với các chủ nợ nói chung, các

chế tài chính và nhu cầu cuối cùng của sự thay đổi ngành. Thứ ba, về mặt lý

tổ chức ngân hàng có lợi thế về thông tin và có thể lấy được những thông tin

thuyết, phát triển tài chính xanh có vai trò tích cực trong việc thúc đẩy

cá nhân quan trọng của doanh nghiệp.

hiệu quả đầu tư của doanh nghiệp, nhưng tác động của thuộc tính “xanh” và “tài

Vì vậy, việc cấp tín dụng của ngân hàng đóng vai trò phát tín hiệu quan trọng

chính” đối với tài chính lại trái ngược nhau trong một số trường hợp nhất

đối với các nhà đầu tư bên ngoài. Thứ hai, giảm chi phí đại diện. Vấn đề đại

định. Trong giai đoạn đầu phát triển ngành năng lượng tái tạo, hạn chế tín

lý chính chủ yếu bắt nguồn từ việc tách quyền sở hữu và quyền kiểm soát của

dụng do thuộc tính “tài chính” gây ra có thể bù đắp tác động cải thiện của

doanh nghiệp. Do xung đột lợi ích giữa các nhà quản lý và cổ đông, các nhà

thuộc tính “xanh” đối với hiệu quả đầu tư năng lượng tái tạo. Do đó, tài chính

quản lý cố tình đầu tư vào các dự án thu nhập thấp để tránh trả lại dòng tiền

xanh có ảnh hưởng không chắc chắn đến hiệu quả đầu tư của các doanh nghiệp

tự do cho các cổ đông, dẫn đến đầu tư quá mức. Tuy nhiên, tín dụng ngân hàng

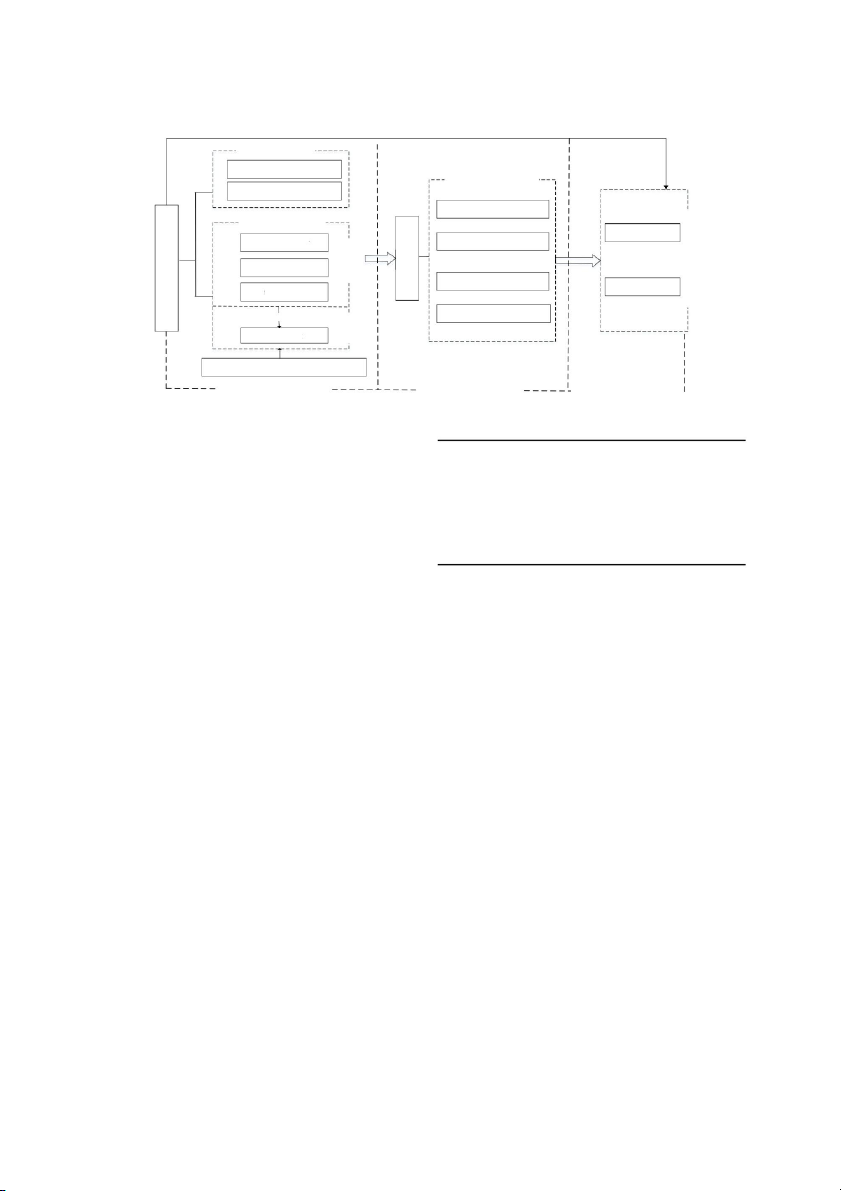

năng lượng tái tạo. Hình 1 cho thấy mối quan hệ lý thuyết giữa phát triển tài

có chức năng kiểm soát, có thể hạn chế lựa chọn đối nghịch và hành vi rủi ro

chính xanh, tín dụng ngân hàng và hiệu quả đầu tư năng lượng tái tạo.

đạo đức của các nhà quản lý ở một mức độ nhất định. Thứ ba, nới lỏng các hạn

chế về tài chính. Do sự bất đối xứng về thông tin giữa bên đầu tư và bên cấp

vốn và sự tắc nghẽn của các kênh cấp vốn trên thị trường tài chính, hầu hết

các doanh nghiệp đang gặp khó khăn về tài chính [39,40]. Tín dụng ngân hàng

cung cấp cho các doanh nghiệp vốn đầu tư, giảm bớt các hạn chế về tài chính

và cải thiện tình trạng đầu tư dưới mức của họ. Thứ tư, siết chặt ràng buộc

3. Mô hình, biến và dữ liệu

ngân sách. Trước chuyển đổi mô hình phát triển kinh tế, tín dụng ngân hàng

quốc doanh bị can thiệp bởi các chỉ đạo hành chính của Chính phủ, dẫn đến hạn 3.1. Mô hình cơ bản

chế mềm về ngân sách của doanh nghiệp, đặc biệt là doanh nghiệp nhà nước [41].

Với sự chuyển đổi và phát triển mô hình kinh tế, mức độ ràng buộc ngân sách

Trên cơ sở phân tích lý thuyết, tín dụng ngân hàng đóng vai trò trung

mềm giảm đi sẽ làm cho ràng buộc ngân sách cứng của ngân hàng nhà nước đối

gian trong tác động của phát triển tài chính xanh đến hiệu quả đầu tư năng

với doanh nghiệp, đặc biệt là doanh nghiệp nhà nước trở nên khó khăn hơn [42].

lượng tái tạo. Trên quan điểm này, bài viết này dự định thiết lập một mô hình

Việc siết chặt ràng buộc ngân sách sẽ tăng cường chức năng giám sát và kiểm

đệ quy để phân tích liệu phát triển tài chính xanh có thể ảnh hưởng đến hiệu

soát của các ngân hàng, hạn chế đầu tư quá mức và nâng cao hiệu quả đầu tư.

quả đầu tư năng lượng tái tạo hay không và sau đó kiểm định sự tồn tại của

hiệu ứng trung gian tín dụng ngân hàng. Ngoài ra, kênh tín dụng ngân hàng bao

gồm kênh ngắn hạn và dài hạn. Để kiểm tra sự khác biệt của các chức năng kênh

tín dụng, các mô hình được thiết lập tương ứng như trong (1) (3).

Hơn nữa, tài chính xanh có các thuộc tính kép là “xanh” và

IEit ¼ b0 þ b1GFit þ b2ROEit þ b3Sizeit þ b4CFit þ b5Ageit þ b6ADMit þ b7Majorit (1)

þb8Growthit þ XYear þ XInd þ w Machine Translated by Google

L. Anh ấy và cộng sự. / Năng lượng tái tạo 143 (2019) 974e984 977 xa ch tà tr Ph thuộc tính xanh Hỗ trợ ngành công nghiệp xanh quản trị dự phòng Loại bỏ ngành kém hiệu quả Cung cấp thông tin quan trọng thuộc tín Hỗ trợ vố h tài chính n Hỗ trợ vốn g nn àâg hgn nụn dí t Giảm chi phí đại diện đầu tư ư u dưới mức tầ ảu

đuệ qi h tạo tái lượng Năng n ại hà d Phân bổ nguồn lực Phân bổ nguồn lực nới lỏng ràng buộc tài chính t đầu tư quá mức Giám sát doanh con người kinh tế

Hạn chế về tàn nghiệp Giám sá i chính Hạn chếắ

ữậ t doanh nghiệp về tài chínhgg u N nh t Thắt chặt ràng buộc ngân sách Đặc điểm của ngành năng lượng tái tạo Môi trường tài chính vĩ mô Các kênh tài trợ tín dụng môn học kinh tế vi mô Hình 1. Mối quan hệ lý thuyết giữa phát triển tài chính xanh, tín dụng ngân hàng và hiệu quả đầu tư năng lượng tái tạo.

DEBTitðorSTLitorLTLitÞ ¼ c0 þ c1GFit þ c2ROEit þ c3Sizeit þ c4CFit þ (2)

c5Ageit þc6Growthit þ c7Tangibleit þ XYear þ XInd þ s

IEit ¼ 40 þ 41GFit þ 42DebtitðorSTLitorLTLitÞ þ 43ROEit þ 44Sizeit þ (3)

45CFit þ46Ageit þ 47ADMit þ 48Majorit þ 49Growthit þ XYear þ XInd þ m

trong đó i là doanh nghiệp, t là năm, IE là năng lượng tái tạo trong hiệu

OVERIEitðorUNDERIEitÞ ¼ h0 þ h1GFit þ h2ROEit þ h3Sizeit

quả đầu tư, GF là mức độ phát triển tài chính xanh. DEBT, STL và LTL lần lượt

là tổng các khoản vay ngân hàng, các khoản vay ngân hàng ngắn hạn và các

þ h4CFit þ h5Ageit þ h6ADMit þ h7Majorit þ h8Growthit þ (4)

khoản vay ngân hàng dài hạn. Tham khảo nghiên cứu của He et al. XYear þ XInd þ z

[43]; Giang và cộng sự. [44]; bài viết này giới thiệu tỷ suất lợi nhuận trên

vốn chủ sở hữu, ROE, quy mô doanh nghiệp, KÍCH THƯỚC, dòng tiền, CF, năm niêm

DEBTitðorSTLitorLTLitÞ ¼ g0 þ g1GFit þ g2ROEit þ

yết, TUỔI, tỷ lệ chi phí quản lý, ADM, kiểm soát của cổ đông lớn, Chính, tăng

trưởng doanh nghiệp, Tăng trưởng và hữu hình, Hữu hình, như biến điều khiển. (5)

g3Sizeit þ g4CFit þ g5Ageitþg6Growthit þ g7Tangibleit þ

Năm và Ind tương ứng đại diện cho năm và ngành. Theo phương pháp kiểm tra XYear þ XInd þ 6

hiệu ứng trung gian đệ quy được đề xuất bởi Baron và Kenny [45] và Wen et al.

[46]; trước tiên chúng tôi ước tính mô hình (1). Nếu hệ số b1 có ý nghĩa thống

kê chứng tỏ phát triển tài chính xanh có ảnh hưởng đến hiệu quả đầu tư. Sau

OVERIEitðorUNDERIEitÞ ¼ t0 þ t1GFit þ t2Debtitðor STLitorLTLitÞ

đó, chúng tôi ước tính mô hình (2). Nếu hệ số c1 có ý nghĩa chứng tỏ phát

þ t3ROEitþt4Sizeit þ t5CFit þ t6Ageit þ t7ADMit þ t8Majorit

triển tài chính xanh có thể tác động đến tín dụng ngân hàng. Ngoài ra, chúng

þ t9Growthit þ XYear þ XInd þ n

tôi ước tính mô hình (3). Nếu hệ số 41 và 42 đều có ý nghĩa và giá trị tuyệt

đối của 41 nhỏ hơn b1, điều này cho thấy có tồn tại tác động trung gian một (6)

phần của kênh tín dụng ngân hàng. Nếu hệ số 41 là không đáng kể, trong khi hệ

số 42 là đáng kể, điều này cho thấy kênh tín dụng ngân hàng có tác dụng trung

gian đầy đủ. Hơn nữa, xem xét sự tồn tại của đầu tư dưới mức và đầu tư quá

mức, mẫu ban đầu được chia thành nhóm đầu tư quá mức và nhóm đầu tư dưới mức

3.2. Các biến và lựa chọn dữ liệu

tùy theo hiệu quả đầu tư lớn hơn hay nhỏ hơn 0. Dựa trên những điều này, Mô

hình ( 4)e(6) được thiết lập, trong đó OVERIE và UNDERIE tương ứng đại diện

Các biến và chỉ số trong bài báo này được thể hiện trong Bảng 1.

cho đầu tư quá mức và đầu tư dưới mức.

Bài báo này lấy các doanh nghiệp năng lượng tái tạo trong thị trường cổ

phiếu hạng A của Trung Quốc làm mẫu, với phạm vi mẫu là từ năm 2011 đến năm

2016. Do thiếu định nghĩa chính xác về ngành năng lượng tái tạo trong các

danh mục doanh nghiệp niêm yết của Trung Quốc, chúng tôi lấy các doanh nghiệp

có hoạt động kinh doanh chính liên quan đến năng lượng tái tạo như hàng mẫu.

Theo “Hướng dẫn phân loại ngành” do Ủy ban điều tiết chứng khoán Trung Quốc

ban hành năm 2012, chúng tôi chọn “Sản xuất điện, nhiệt, khí và nước và Machine Translated by Google 978

L. Anh ấy và cộng sự. / Năng lượng tái tạo 143 (2019) 974e984 Bảng 1 Định nghĩa và mô tả các biến. Biến ký hiệu Sự định nghĩa Inew Đầu tư mới (tiền chi cho việc mua sắm và xây

dựng tài sản cố định, tài sản vô hình và các tài sản dài hạn khác - tiền thu hồi từ việc thanh lý tài sản cố định, tài sản vô hình và các tài

sản dài hạn khác)/tổng tài sản đầu năm Cơ hội đầu tư Tobin Q, Tobin

Q¼(tổng giá trị thị trường Hỏi chứng khoán þ

tổng nợ cuối năm)/tổng tài sản cuối năm Tỷ số tài sản nợ phải trả

Tổng nợ cuối năm/tổng tài sản

cuối năm, điều này cũng chỉ ra cơ cấu tài chính. Lev Tiền mặt

Tiền (Tiền cuối năm + đầu tư ngắn hạn)/Tổng tài sản cuối năm Năm niêm yết Logarit tự nhiên của tuổi niêm yết cuối năm của doanh nghiệp Quy Tuổi mô doanh nghiệp

Logarit tự nhiên của tổng doanh nghiệp tài sản cuối năm Tỷ suất cổ

phiếu Tỷ suất sinh lợi hàng năm trên Kích cỡ cổ phiếu của

doanh nghiệp Đầu tư năng

lượng tái tạo Chênh lệch giữa đầu tư mới tăng thêm thực tế và đầu tư dự kiến hợp rút lui lý, cụ thể là phần dư của mô

hình (1). hiệu quả OVERIE Đầu tư quá mức I E Số tiền mà đầu tư mới tăng thêm

thực tế vượt quá đầu tư dự kiến hợp lý, nghĩa là phần dư của mô hình (1) lớn hơn 0. UNDERIE Under-đầu tư Lượng đầu tư mới tăng thêm thực tế thấp hơn đầu tư dự kiến hợp lý, có nghĩa là phần dư của mô hình (1) nhỏ hơn 0. bạn gái Cấp độ phát triển tài chính xanh Tính theo hệ

thống đo lường mức độ

phát triển tài chính xanh của Trung Quốc Món nợ Tỷ lệ cho vay (Vay ngắn hạn cuối năm þ nợ ngắn hạn đến hạn trong 1 năm þ vay dài hạn)/tổng tài sản cuối năm STL Tỷ lệ cho vay ngắn hạn (Vay ngắn hạn cuối năm + nợ ngắn

hạn đến hạn trong vòng

1 năm)/tổng tài sản cuối năm LTL Vay dài hạn

Tỷ lệ vay dài hạn/tổng tài sản cuối năm ROE Tỷ suất lợi

nhuận trên vốn chủ sở

hữu Thu nhập ròng/lãi suất sở hữu CF Dòng tiền Dòng tiền thuần

từ hoạt động kinh doanh/tổng tài sản đầu năm ADM Tỷ lệ chi phí quản lý Chi

phí quản lý/thu nhập kinh

doanh chính Lớn Cổ đông lớn kiểm soát Tỷ lệ sở hữu cổ

phần của cổ đông lớn

nhất Tăng trưởng Tăng trưởng Tốc độ tăng trưởng doanh thu¼(Thu nhập hoạt động năm nay

- thu nhập hoạt động năm trước)/Thu nhập hoạt động năm trước Tài sản cố định hữu hình hữu hình cuối năm/tổng tài sản cuối năm Năm Năm Biến giả hàng năm Ind Industry Biến giả công

nghiệp. Theo các ngành kinh doanh chính của các doanh nghiệp năng lượng tái

tạo được liệt kê, ngành năng

lượng tái tạo được chia thành năng lượng gió, năng lượng mặt trời, năng lượng nước, năng

lượng địa nhiệt, năng lượng sinh khối và các ngành công nghiệp khác.

Ngành Cung ứng (Mã ngành lần lượt là D44, D45 và D46)” và “Ngành

4. Đo lường mức độ phát triển tài chính xanh và hiệu quả đầu tư

Quản lý Môi trường và Bảo vệ Sinh thái (Mã ngành là N77)” và chọn năng lượng tái tạo

các doanh nghiệp mẫu theo nguyên tắc sau: (1) Bao gồm các doanh

nghiệp đã được niêm yết trên thị trường cổ phiếu A của Trung Quốc

4.1. Đo lường mức độ phát triển tài chính xanh

trước ngày 31 tháng 12 năm 2010. (2) Loại trừ các doanh nghiệp thuộc

diện được đối xử đặc biệt và chuyển nhượng đặc biệt. (3) Để tránh

Theo định nghĩa về tài chính xanh trong bài báo này, từ góc độ

ảnh hưởng của việc phát hành cổ phiếu vốn nước ngoài trong nước

của các tổ chức tài chính, mức độ phát triển tài chính xanh của Trung

hoặc cổ phiếu nước ngoài đối với hành vi đầu tư của doanh nghiệp,

Quốc được đo lường trên cơ sở tín dụng xanh, chứng khoán xanh, bảo

mẫu không bao gồm các doanh nghiệp phát hành cổ phiếu B, H và N. (4)

hiểm xanh, đầu tư xanh và tài chính carbon.

Loại bỏ một số doanh nghiệp có dữ liệu mẫu không đầy đủ. Dựa trên

Đề cập đến hệ thống đo lường phát triển tài chính xanh của Trung

các nguyên tắc trên, 141 doanh nghiệp đã được lựa chọn. Hơn nữa,

Quốc do Zeng et al. [32] và xem xét tính hợp lệ và tính sẵn có của

Winsorization 5% được áp dụng cho tất cả các biến liên tục của doanh

dữ liệu, hệ thống chỉ số được xây dựng như trong Bảng 3.

nghiệp để giảm tác động của các giá trị ngoại lai. Dữ liệu đến từ cơ

sở dữ liệu CSMAR và cơ sở dữ liệu CCER. Bảng 2 cho thấy một mô tả

Trong bảng 3, chỉ số hạng nhất bằng giá trị trung bình cộng của

thống kê về dữ liệu ban đầu của các biến.

chỉ số hạng hai tương ứng.

Cụ thể, (1) tín dụng xanh, được đo lường từ hai ban 2 Thống kê mô tả các biến. Biến Nghĩa là Trung bình tối đa tối thiểu quan sát

Tiêu chuẩn nhà phát triển Tôi mới 0.0833 0.0526 2.6154 0,1357 0.1318 910 Hỏi 3.5635 1.6797 53.5115 0,3705 5.4449 910 Lev 0.5264 0.5336 3.2619 0,0123 0.23399 910 Tiền mặt 0.2042 0.1312 3.4970 0.0457 0.2791 910 Tuổi 2.2678 2.4849 3.2958 0.0000 0.7370 910 Kích cỡ 22.4607 22.2575 26.4580 19.6255 1.3387 910 rút lui 0.1369 0.0295 2.6574 0.6899 0.4768 910 Món nợ 0.2619 0.2485 1.3093 0.0000 0.1911 829 STL 0.1502 0.1348 1.3093 0.0000 0.1193 829 LTL 0.1117 0.0475 0.7297 0.0000 0.1473 829 ROE 0.0167 0.0602 1.8771 20.7367 0.7763 829 CF 0.0400 0.0512 0.7425 7.1302 0.2777 829 ADM 0.0857 0.0715 5.2077 0.0022 0.1896 829 Lớn lao 35.0742 33.2300 85.2300 6.6100 15.9321 829 Sự phát triển 18.1821 0.0702 14883.0600 0.9167 516.9037 829 0.3170 0.2456 1.4650 3.77E-05 0.2222 Hữu hình 829 Machine Translated by Google

L. Anh ấy và cộng sự. / Năng lượng tái tạo 143 (2019) 974e984 979 Bảng 3 Hệ thống đo lường mức độ phát triển tài chính xanh ở Trung Quốc. Chỉ số hạng nhất và Chỉ số hạng hai Mô tả tính toán trọng lượng Tín dụng xanh (45%) Tỷ lệ tín dụng xanh Tổng tín dụng xanh của 5 ngân hàng đại diệna /Tổng dư nợ của 5 ngân hàng đại diện Tỷ lệ chi phí lãi vay của các ngành tiêu thụ nhiều năng lượng Chi phí lãi vay của 6 ngành tiêu thụ nhiều năng lượng/Tổng chi phí lãi vay của các ngành Chứng khoán xanh (25%) Tỷ lệ giá trị thị trường của các công ty bảo vệ môi trường Tổng giá trị thị trường của các công ty bảo vệ môi trường/Tổng giá trị thị trường của cổ phiếu hạng A

Tỷ lệ giá trị thị trường

của các công ty tiêu thụ năng lượng cao Tổng giá trị thị trường của sáu ngành tiêu thụ năng lượng caob /Tổng giá trị thị trường của cổ phiếu hạng A Bảo hiểm xanh (15%) Tỷ lệ quy mô bảo hiểm nông nghiệp Chi bảo hiểm nông nghiệp/Tổng chi bảo hiểm Tỷ lệ tổn thất bảo hiểm nông nghiệp Chi bảo hiểm nông nghiệp/Thu bảo hiểm nông nghiệp đầu tư xanh Tỷ lệ chi tiêu công bảo vệ môi trường Chi tiêu tài chính của các ngành tiết kiệm năng lượng và bảo vệ môi trường/ (10%) Tổng chi tiêu tài chính Tỷ lệ đầu tư trực tiếp nước ngoài (FDI) vào các ngành tiết kiệm Đầu tư trực tiếp nước ngoài vào các ngành tiết kiệm năng lượng và bảo vệ môi năng lượng và bảo vệ môi trường

trường/Tổng vốn đầu tư trực tiếp nước ngoài Tỷ lệ đầu tư quản lý ô nhiễm môi trường Đầu tư quản lý ô nhiễm môi trường/GDP Tài chính carbon (5%) Tỷ lệ khối lượng giao dịch dự án Cơ chế phát triển sạch Tỷ lệ giao dịch dự án Cơ chế Phát triển Sạch của Trung Quốc trong tất cả dự án Cơ chế phát triển sạch Một Các ngân hàng đại diện là năm ngân hàng lớn nhất với tổng tài sản ở Trung Quốc. Đó là Ngân hàng Công thương Trung Quốc, Ngân hàng Trung Quốc, Ngân hàng Xây dựng Trung Quốc, Ngân hàng Truyền thông và Ngân hàng Phát triển Trung Quốc. Tài sản của các ngân hàng này chiếm hơn 40% toàn ngành ngân hàng; do đó, năm ngân hàng là tương đối đại diện. b Theo “Báo cáo thống kê phát triển kinh tế và xã hội quốc gia năm 2010 của Trung Quốc”, sáu ngành công nghiệp tiêu thụ nhiều năng lượng chính bao gồm công nghiệp hóa chất sản xuất nguyên liệu thô và sản phẩm hóa chất; công nghiệp sản xuất sản phẩm khoáng phi kim loại; công nghiệp luyện và cán kim loại đen; công nghiệp luyện và cán kim loại màu; chế biến dầu mỏ; luyện cốc và công nghiệp chế biến nhiên liệu hạt nhân; và ngành công nghiệp sản xuất và cung cấp điện và nhiệt. các khía

cạnh, tỷ trọng tín dụng xanh và chi

phí lãi vay trong các ngành 1 107.00 tiêu thụ

năng lượng cao. (2) Chỉ số chứng khoán

xanh phản ánh tác động hỗ 106,58 trợ tài

chính của thị trường vốn đối với bảo

vệ môi trường và các dự án 1 106.00 tiêu thụ

năng lượng cao. (3) Bảo hiểm xanh. Bảo

hiểm trách nhiệm bảo vệ 105.47 môi trường

cho các doanh nghiệp Trung Quốc đã được triển khai từ năm 2013, 1 105,00 104.59 điều đó

có nghĩa là thiếu dữ liệu đáng tin

cậy. Vì vậy, sự phát triển bảo 104.32 1 104.00 hiểm nông

nghiệp được sử dụng để đo lường gần

đúng sự phát triển của bảo hiểm xanh.

(4) Phát triển đầu tư xanh được đo

lường từ ba khía cạnh: chi 1 103,00 tiêu công

cho tiết kiệm năng lượng và bảo vệ

môi trường, đầu tư trực tiếp nước ngoài

(FDI) và đầu tư cho quản lý ô

nhiễm môi trường. Trong khi việc 1 102.00 phân loại

các doanh nghiệp bảo vệ môi trường thiếu các tiêu chuẩn ngành, 1 101,00 bài báo

này chọn các doanh nghiệp bảo vệ sinh

thái và quản trị môi trường 100,68 trong Phân

loại ngành của Ủy ban điều tiết chứng khoán Trung Quốc để đo 1 100.00 100.00 lường. Do

FDI trong các ngành tiết kiệm năng lượng và bảo vệ môi trường 2011 2012 2013 2014 2015 Năm 2016 thiếu dữ

liệu tầm cỡ tương ứng, nên bài viết

này sử dụng FDI của các ngành quản lý

công trình công cộng, môi trường và bảo

tồn nước do Cục Thống kê

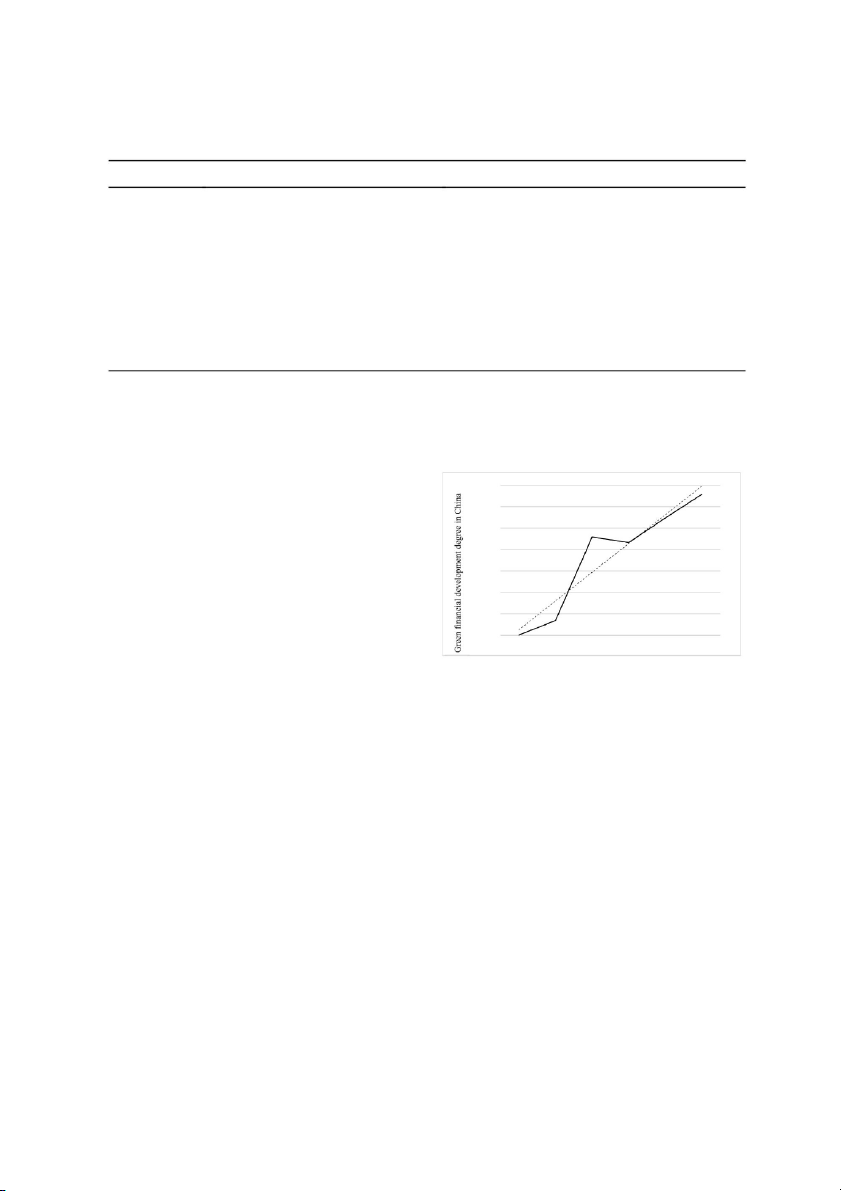

Hình 2. Mức độ phát triển tài chính xanh ở Trung Quốc năm 2011-2016. Quốc gia

Trung Quốc công bố để thay thế. (5)

Tài chính carbon thể hiện ảnh hưởng quốc

tế của phát triển tài chính xanh của Trung Quốc. xấp xỉ

4%, bước vào giai đoạn tăng trưởng nhanh. Tuy nhiên, trong năm 2014, mức độ

phát triển tài chính xanh giảm nhẹ. Điều này

có thể là do sự điều chỉnh của

thị trường và các lý do khác, chẳng hạn như

sự thay đổi của chu kỳ tín dụng

xanh và thị trường chứng khoán Nhìn chung,

một mặt, rất khó để đo lường chính

xác mức độ phát triển xanh. Trong

năm 2014-2016, tốc độ tăng trưởng hàng năm của chỉ số phát tài chính

xanh do sự phát triển của các thị

trường tài chính xanh khác nhau triển tài

chính xanh của Trung Quốc là khoảng 1%,

điều này cho thấy sự suy giảm. chưa hoàn

thiện và thiếu dữ liệu liên quan, mặt

khác, dữ liệu thống kê liên Nhìn chung,

mức độ phát triển tài chính xanh ở

Trung Quốc hiện nay tương quan bao

gồm một khoảng thời gian ngắn thời gian.

Dựa trên tình hình thực đối thấp.

Từ quan điểm thực tế, điều này có

thể chủ yếu là do triển vọng tế của

Trung Quốc, xem xét tính sẵn có của

dữ liệu, chúng tôi xác định năm phát triển

không chắc chắn của chứng khoán xanh, đầu tư xanh và các thị 2011 là

năm cơ sở và phạm vi mẫu của

chúng tôi là 2011e2016. Dữ liệu được trường khác;

mức độ hỗ trợ của chính phủ thấp;

và sự điều chỉnh tương ứng lấy từ

trang web của Cục Thống kê Quốc gia

Trung Quốc, trang web của Cơ chế của phát

triển tài chính do điều chỉnh cơ cấu kinh tế. Phát triển

Sạch Trung Quốc, cơ sở dữ liệu CCER,

báo cáo thường niên và báo cáo trách

nhiệm xã hội của các ngân hàng nêu trên. Dựa trên

những dữ liệu này, chúng tôi đã tính

toán chỉ số phát triển tài 4.2. Đo

lường hiệu quả đầu tư năng lượng tái tạo chính xanh

của Trung Quốc từ năm 2011 đến năm 2016, như trong Hình 2. Tham khảo

mô hình hiệu quả đầu tư do Richardson [47] đề xuất , bài viết Có thể

thấy rằng sự phát triển tài chính xanh ở Trung Quốc nhìn chung đã tăng

lên, trong khi tốc độ tăng trưởng tương

đối chậm. Năm 2011-2012, này lượng

hóa mức đầu tư vượt mức và đầu

tư dưới mức hàng năm của doanh nghiệp. Yu

et al. [48] đã cải tiến mô hình

này và sử dụng mô hình hiệu ứng tốc độ

tăng trưởng hàng năm xấp xỉ 1%, tương

đối thấp. Năm 2012e2013, tốc độ tăng trưởng hàng năm là cố định

dữ liệu bảng để ước lượng mức đầu

tư tối ưu của doanh nghiệp. Phần dư trong mô hình (7) Machine Translated by Google 980

L. Anh ấy và cộng sự. / Năng lượng tái tạo 143 (2019) 974e984 Bảng 4

nhìn chung là thấp trong thời kỳ nghiên cứu, đồng thời có sự biến động rõ rệt với

Kết quả hồi quy mô hình hiệu quả đầu tư năng lượng tái tạo.

biên độ biến động chủ yếu là 0,190 đến 0,340. Biến

Hệ số Độ lệch chuẩn Giá trị T giá trị p

Hơn nữa, khoảng cách về hiệu quả đầu tư giữa các doanh nghiệp là rất lớn. đánh chặn 0,0591 0,0466 1.2682 0.2051 0.8763 Qit1 0,0005 0,0006 0.3811 1.6471 Lêvi1 0,0189 0,0115 0.0999* 2.0780

5. Tính toán và phân tích kết quả tiền mặt1 0,0310 0,0149 0.0380** 3.0744 tuổiit1 0,0099 0,0032 0.0022*** 0.6758

Để phân tích các con đường trung gian mà phát triển tài chính xanh ảnh hưởng đến Sizeit1 0,0014 0,0021 0.4993 0.9167 0,0050 0,0055 0.3596 13.3879

hiệu quả đầu tư năng lượng tái tạo thông qua tín dụng ngân hàng, các mô hình (1)e(3) Retit1 Inewit1 0,4884 0,0365 0.0000***

được ước tính dựa trên tổng mẫu hiệu quả đầu tư năng lượng tái tạo, nhóm đầu tư quá 0,3486 1.7401 bình phương R Tổng bình phương cư

mức và nhóm đầu tư dưới mức nhóm, tương ứng. thống kê F 24,4886 trú thống kê Durbin- 1.9474

Xác suất (thống kê F) 0,0000 Watson SE của hồi quy 0.0473

Kết quả hồi quy được thể hiện trong Bảng 6e8.

Lưu ý: *, ** và *** lần lượt biểu thị các mức ý nghĩa 0,1, 0,05 và 0,01 (như bên dưới). Như có thể thấy từ Bảng 6:

1) Tác động của các khoản vay ngân hàng đến hiệu quả đầu tư năng lượng tái tạo là

chỉ doanh nghiệp” hiệu quả đầu tư. Nếu phần dư lớn hơn 0, doanh nghiệp đang đầu tư

không đáng kể (cột 3); do đó hiệu ứng trung gian là không thể đo lường được.

quá mức. Khi phần dư nhỏ hơn 0, doanh nghiệp đang đầu tư dưới mức.

Trong khi đó, tác động trực tiếp của phát triển tài chính xanh đến hiệu quả đầu

tư năng lượng tái tạo là rất lớn và hệ số là 0,0017, cho thấy phát triển tài

chính xanh làm tăng sự dao động của hiệu quả đầu tư năng lượng tái tạo và làm

Inewit ¼a0þa1Qit1þa2Levit1 þa3Cashit1þa4Ageit1

giảm hiệu quả đầu tư năng lượng tái tạo ở một mức độ nào đó. Ngoài ra, hệ số phát

triển tài chính xanh trên các khoản vay ngân hàng là 0,0146, điều này cho thấy

þa5Sizeit1þa6Retit1þa7Inewit1 þXYearþXIndþε

phát triển tài chính xanh hạn chế đầu tư tín dụng ngân hàng vào các doanh nghiệp (7)

năng lượng tái tạo trong giai đoạn nghiên cứu. Lý do nằm ở chỗ, như đã chỉ ra

trong phân tích lý thuyết, các doanh nghiệp năng lượng tái tạo gặp khó khăn về

trong đó i đại diện cho các doanh nghiệp năng lượng tái tạo được liệt kê, t đại diện

tài chính trong giai đoạn phát triển ban đầu và những hạn chế về tài chính do cho năm và ε là số hạng xáo trộn ngẫu nhiên. Định nghĩa của các biến liên quan được

thuộc tính “tài chính” của phát triển tài chính xanh gây ra có thể bù đắp tác

thể hiện trong Bảng 1. Dựa trên phân tích trên, kiểm định nghiệm đơn vị đã được tiến

động cải thiện của nó. thuộc tính “xanh” đối với hiệu quả đầu tư năng lượng tái

hành và kết quả cho thấy chuỗi này dừng ở 1% mức ý nghĩa. Theo kết quả kiểm định đồng

tạo, nhìn chung có tác động hạn chế đối với hiệu quả đầu tư năng lượng tái tạo.

liên kết, tồn tại mối quan hệ cân bằng dài hạn giữa các biến liên quan. Bên cạnh đó,

kết quả kiểm định Hausman cho thấy nên áp dụng mô hình bảng hiệu ứng ngẫu nhiên. Sau

đó, mô hình (7) được ước tính bằng phương pháp Hồi quy bình phương nhỏ nhất. Các kết

quả hồi quy được thể hiện trong Bảng 4.

2) Tác động của phát triển tài chính xanh và các khoản vay ngắn hạn đối với hiệu quả

Như có thể thấy từ Bảng 4, Levit1, Cashit1, Ageit1 và Inewit1 đều có ý nghĩa ở

đầu tư năng lượng tái tạo là rất lớn (các cột 4e6); điều này cho thấy tồn tại mức 10% và mô hình này có ý nghĩa lớn. Vì vậy, chúng tôi sử dụng giá trị còn lại của

một hiệu ứng trung gian cục bộ.

mô hình hiệu quả đầu tư để thể hiện hiệu quả đầu tư năng lượng tái tạo, IE. Nếu giá

Theo phương pháp ước tính của

[46], tác động trung gian của khoản vay ngắn hạn là

trị còn lại lớn hơn 0, nó cho thấy đầu tư quá mức vào năng lượng tái tạo, được biểu

0,00030 (0017e0,0014), chiếm 17,65% (0,0003/0,0017) trong tổng tác động. Con

thị bằng OVERIE. Giá trị dương càng lớn, đầu tư quá mức càng nghiêm trọng.

đường cụ thể là phát triển tài chính xanh làm giảm số tiền vay ngắn hạn cho các

doanh nghiệp năng lượng tái tạo, làm giảm sức mạnh của chức năng quản trị ngẫu

nhiên của các khoản vay ngắn hạn cho đầu tư năng lượng tái tạo, do đó kìm hãm

Khi giá trị còn lại nhỏ hơn 0, doanh nghiệp đang đầu tư dưới mức, được biểu thị bằng

hiệu quả đầu tư năng lượng tái tạo. Trên thực tế, thuộc tính “xanh” của tài chính

UNDERIE. Giá trị âm càng nhỏ chứng tỏ đầu tư dưới mức càng nghiêm trọng. Do các doanh

xanh chủ yếu thể hiện ở hai khía cạnh: hỗ trợ các ngành công nghiệp xanh và loại

nghiệp bỏ sót giá trị trong giai đoạn nghiên cứu dẫn đến bỏ sót giá trị còn lại, cuối

bỏ các ngành kém hiệu quả. Các doanh nghiệp năng lượng tái tạo thuộc ngành xanh,

cùng chúng tôi thu được 796 mẫu của 141 doanh nghiệp trong năm 2011-2016. Bảng 5 là

nhưng đặc thù của ngành cản trở hiệu quả ngắn hạn và thiếu khả năng cạnh tranh

một mô tả thống kê về hiệu quả đầu tư. Như có thể

thấy trong Bảng 5, tỷ lệ đầu tư vào

thị trường. Hơn nữa, phát triển tài chính xanh ở Trung Quốc vẫn đang ở giai đoạn

năng lượng tái tạo là 62,81%, tương đối lớn và điều này cho thấy các doanh nghiệp

đầu với tốc độ phát triển tương đối chậm và vai trò định hướng hạn chế trong

năng lượng tái tạo của Trung Quốc nói chung đang đầu tư dưới mức. Kết quả này phù hợp

phân bổ nguồn lực. Điều này dẫn đến tác động tiêu cực đến các khoản vay ngắn hạn.

với những phát hiện của Wu et al. [49].

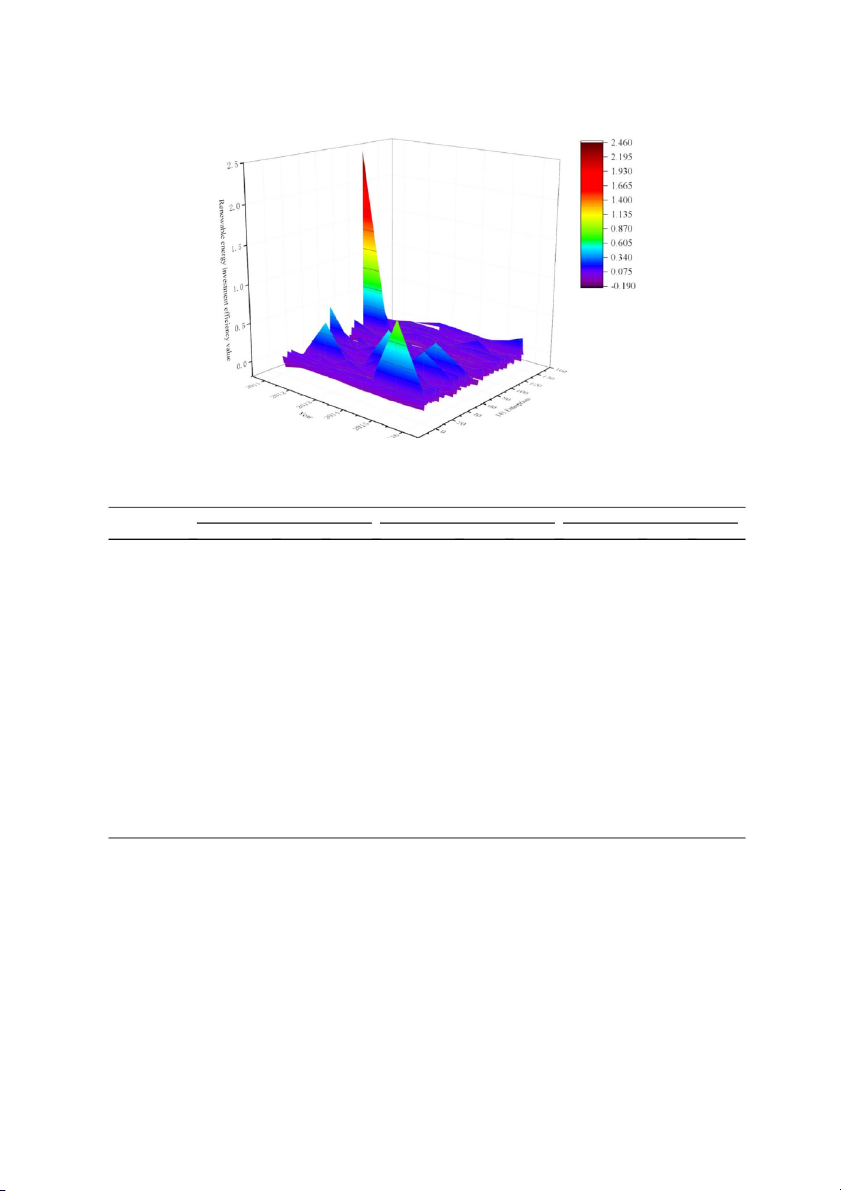

Ngoài ra, Hình 3 là sự thay đổi giá trị đầu tư năng lượng tái tạo của 141 doanh

nghiệp trong năm 2011-2016. Có thể thấy, hiệu quả đầu tư của 141 doanh nghiệp niêm

3) Ảnh hưởng của khoản vay dài hạn đến hiệu quả đầu tư năng lượng tái tạo là không

yết năng lượng tái tạo là

đáng kể (cột 9); do đó trung gian Bảng 5

Thống kê mô tả hiệu quả đầu tư năng lượng tái tạo. Biến Nghĩa là Trung bình tối đa tối thiểu

Tiêu chuẩn nhà phát triển quan sát I E 0,0000131 0,0157088 2.455006 0,1836559 0,1200028 796 OVERIE 0,0720604 0,0379021 2.455006 0,0003358 0,1703705 296 đồ lót 0,0426389 0,0379549 0.0001873 0,1836559 0,0296862 500

Lưu ý: Giá trị hiệu quả đầu tư năng lượng tái tạo nói chung là nhỏ; do đó, chúng tôi chọn 7 chữ số sau dấu thập phân để đo lường. Machine Translated by Google

L. Anh ấy và cộng sự. / Năng lượng tái tạo 143 (2019) 974e984 981

Hình 3. Giá trị hiệu quả đầu tư năng lượng tái tạo ở Trung Quốc năm 2011-2016. Lưu ý: con số trên trục Y chỉ ra 141 doanh nghiệp năng lượng tái tạo được liệt kê. Bảng 6 Kết quả kiểm định tác động trung gian của phát triển tài chính xanh, tín dụng ngân hàng và hiệu quả đầu tư năng lượng tái tạo.

Biến phụ thuộc Vay ngân hàng Cho vay ngắn hạn Khoản vay dài hạn (1)TỨC LÀ (2)Nợ (3)TỨC LÀ (4)TỨC LÀ (5)STL (6)TỨC LÀ (7)TỨC LÀ (8)LTL (9)TỨC LÀ đánh chặn 0,5990*** (0,0000) 0,5839*** 0,5923*** 0,5990*** (0,0000) 0,8783*** 0,5573*** 0,5990*** (0,0000) 0,4142*** 0,5884*** (0,0030) (0,0000) (0,0000) (0,0000) (0,0014) (0,0000) bạn gái 0,0017*** (0,0003) 0,0146*** 0,0016*** 0,0017*** (0,0003) 0,0080*** 0,0014*** 0,0017*** (0,0003) 0,0071*** 0,0021*** (0,0000) (0,0004) (0,0000) (0,0025) (0,0000) (0,0000) Món nợ 0,0097 (0,3398) STL 0,0478** (0,0361) LTL 0,0514 (0,1143) ROE 0,0040 (0,9012) 0,2510*** 0,0002 0,0040 (0,9012) 0,1734*** 0,0078 0,0040 (0,9012) 0,1180** 0,0151 (0,0000) (0,9935) (0,0000) (0,6291) (0,0200) (0,4889) Kích cỡ 0,0182*** (0,0000) 0,0394*** 0,0186*** 0,0182*** (0,0000) 0,0024 0,0181*** 0,0182*** (0,0000) 0,0500*** 0,0158*** (0,0000) (0,0000) (0,6449) (0,0000) (0,0000) (0,0000) CF 0,1678*** (0,0000) 0,1500** 0,1684*** 0,1678*** (0,0000) 0,1750*** (0,0001) 0,1606*** 0,1678*** (0,0000) 0,0575*** 0,1551*** (0,0140) (0,0000) 0,0381*** (0,0000) (0,0021) (0,0000) Tuổi 0,0081 (0,2485) 0,0600*** 0,0076 0,0081 (0,2485) (0,0001) 0,0067 0,0081 (0,2485) 0,0168* 0,0093 (0,0000) (0,2979) (0,3728) (0,0992) (0,1673) ADM 0,2557*** (0,0000) 0,2479*** 0,2557*** (0,0000) 0,2374*** 0,2557*** (0,0000) 0,2772*** (0,0000) (0,0000) (0,0000) Lớn lao 0,0002* (0,0776) 0,0002*** 0,0002* (0,0776) 0,0002*** 0,0002* (0,0776) 0,0002** (0,0074) (0,0070) (0,0105) Sự phát triển 0,0146** (0,0332) 0,0047 0,0144* 0,0146** (0,0332) 0,0026 0,0146* 0,0146** (0,0332) 0,0004 0,0151** (0,6482) (0,0587) (0,7342) (0,0550) (0,9443) (0,0303) Hữu hình 0,2853*** 0,0665*** 0,2028*** (0,0000) (0,0098) (0,0000) R2 0,1601 0,2651 0,1606 0,1601 0,1289 0,1655 0,1601 0,3375 0,1655 giá trị F 8,7259 18,3030 8,2562 8,7259 7,5120 8,5631 8,7259 25,8563 8,5614

hiệu quả là không thể đo lường được. Trong khi đó, hệ số ảnh hưởng trực tiếp của Như có thể thấy từ Bảng 7:

phát triển tài chính xanh đến hiệu quả đầu tư năng lượng tái tạo là 0,0021, làm

tăng sự dao động của hiệu quả đầu tư năng lượng tái tạo. Ngoài ra, phát triển

1) Chỉ có tác động của phát triển tài chính xanh đối với hiệu quả đầu tư năng lượng

tài chính xanh hạn chế các khoản vay dài hạn của các doanh nghiệp năng lượng tái

tái tạo là không đáng kể và tồn tại tác động trung gian hoàn toàn của các khoản

tạo ở một mức độ nhất định, với hệ số 0,0071. Lý do cho điều này cũng giống như

vay ngân hàng (cột 3). Phát triển tài chính xanh làm giảm số lượng các khoản vay

với hiệu ứng hòa giải ngắn hạn.

ngân hàng cho các doanh nghiệp năng lượng tái tạo, giúp giảm bớt tình trạng đầu

tư quá mức vào năng lượng tái tạo. Machine Translated by Google 982

L. Anh ấy và cộng sự. / Năng lượng tái tạo 143 (2019) 974e984 Bảng 7 Kết quả kiểm định tác động trung gian của phát triển tài chính xanh, tín dụng ngân hàng và đầu tư quá mức vào năng lượng tái tạo. Biến phụ thuộc vay ngân hàng Cho vay ngắn hạn Khoản vay dài hạn (1) QUÁ TRÌNH (2) (3) QUÁ TRÌNH (4) QUÁ TRÌNH (5) (6)QUÁ TRÌNH (7)QUÁ TRÌNH (số 8) (9) QUÁ Món nợ STL LTL đánh chặn 0,0099 0,9719***(0,0022) 0,0347 0,0099 1.0643*** 0,0543* 0,0099 0,0542 0,0027 (0,7310) (0,7737) (0,7310) (0.0000) (0,0527) (0,7310) (0,8667) (0,9841) bạn gái 0,0006* 0,0188*** 9.67E-05 0,0006* 0.0099*** 0,0002 0,0006* 0,0085*** 0,0004 (0,0785) (0,0000) (0.9331) (0,0785) (0.0000) (0,5387) (0,0785) (0,0017) (0,7491) Món nợ 0.0315* (0.0559) STL 0,0356* (0,0977) LTL 0,0267 (0,2455) ROE 0,0377 0,2695** 0,0186 0,0377 0,1647** 0,0250 0,0377 0,0871 0,0287 (0,3416) (0,0192) (0,6498) (0,3416) (0,0129) (0,5354) (0,3416) (0,3492) (0,5040) Kích cỡ 0,0056*** 0,0437*** 0,0034 0,0056*** 0,0009 0,0049** 0,0056*** 0,0382*** 0,0036 (0,0004) (0,0000) (0,1582) (0,0004) (0,8907) (0,0037) (0,0004) (0,0000) (0,2045) CF 0,0775* 0,0777 0,0649* 0,0775* 0,1499*** 0,0743* 0,0775* 0,0501 0,0654 (0,0692) (0,4831) (0,0853) (0,0692) (0,0016) (0,0886) (0,0692) (0,5006) (0,1185) Tuổi 0,0105*** 0,0334* 0,0086** 0,0105*** 0,0010 0,0086* 0,0105*** 0,0327* 0,0087* (0,0069) (0,0682) (0,0488) (0,0069) (0,1915) (0,0757) (0,0069) (0,0601) (0,0610) ADM 0,1154* 0,1782** 0,1154* 0,1529** 0,1154* 0,1497* (0,0525) (0,0191) (0,0525) (0,0186) (0,0525) (0,0790) 0,0003** 0,0003* 0,0003** 0,0003** Lớn lao 0,0003** 0,0003* (0,0325) (0,0572) (0,0325) (0,0269) (0,0325) (0,0655) Sự phát triển 0,0113 0,0092 0,0123* 0,0113 0,0140 0,0110 0,0113 0,0050 0,0128* (0,2521) (0,6181) (0,0893) (0,2521) (0,3204) (0,2562) (0,2521) (0,7065) (0,0895) 0,3089*** 0,0792** 0,1885*** Hữu hình (0,0000) (0,0152) (0,0000) R2 0,1186 0,3966 0,1353 0,1186 0,1545 0,1306 0,1186 0,3885 0,1296 giá trị F 2.3453 11.4624 2.4088 2.3453 3.1852 2.3117 2.3453 11.0791 2.2923 Bảng 8 Kết quả kiểm

định tác động trung gian của phát triển

tài chính xanh, tín dụng ngân hàng và

đầu tư dưới mức năng lượng tái tạo. vay ngân hàng Cho vay ngắn hạn Biến phụ thuộc Khoản vay dài hạn (1)QUẦN LÓT (2) (3) (4) (5) (6) (7) (số 8) (9) Món nợ đồ lót đồ lót STL đồ lót đồ lót LTL đồ lót đánh chặn 0,5086*** 0,1730 0,4869*** 0,5086*** 0,7591*** 0,4719** 0,5086*** 0,6334*** 0,5058*** (0,0000) (0,5242) (0,0000) (0,0000) (0,0000) (0,0000) (0,0000) (0,0001) (0,0000) bạn gái 0,0032** 0,0112*** 0,0027*** 0,0032** 0,0071*** 0,0029*** 0,0032** 0,0057*** 0,0031*** (0,0000) (0,0000) (0,0000) (0,0000) (0,0000) (0,0000) (0,0000) (0,0000) (0,0000) Món nợ 0,0315*** (0,0000) STL 0,0462*** (0,0000) LTL 0,0107 (0,4044) ROE 0,0083 0,2379*** 0,0064 0,0083 0,1775*** 0,0038 0,0083 0,1350*** 0,0057 (0,5413) (0,0009) (0,6555) (0,5413) (0,0000) (0,7943) (0,5413) (0,0007) (0,7047) Kích cỡ 0,0055*** 0,0426*** 0,0068*** 0,0055*** 0,0006 0,0054*** 0,0055*** 0,0536*** 0,0059*** (0,0000) (0,0000) (0,0000) (0,0000) (0,9238) (0,0001) (0,0000) (0,0000) (0,0001) CF 0,0422*** 0,2036** 0,0440*** 0,0422*** 0,1830*** 0,0346** 0,0422*** 0,0458 0,0461*** (0,0072) (0,0194) (0,0063) (0,0072) (0,0025) (0,0349) (0,0072) (0,3405) (0,0067) Tuổi 0,0070*** 0,0594*** 0,0093*** 0,0070*** 0,0331*** 0,0086*** 0,0070*** 0,0204** 0,0074*** (0,0016) (0,0004) (0,0001) (0,0016) (0,0000) (0,0002) (0,0016) (0,0466) (0,0016) ADM 0,0536 0,0283 0,0536 0,0361 0,0536 0,0493 (0,1016) (0,4062) (0,1016) (0,2992) (0,1016) (0,1650) Lớn lao 0,0001 0,0002* 0,0001 0,0001 0,0001 0,0001 (0,1266) (0,0915) (0,1266) (0,1572) (0,1266) (0,1381) Sự phát triển 0,0064** 0,0005 0,0057* 0,0064** 0,0066 0,0061** 0,0064** 0,0007 0,0063** (0,0322) (0,9736) (0,0651) (0,0322) (0,6117) (0,0441) (0,0322) (0,9322) (0,0420) Hữu hình 0,3435*** 0,0802* 0,2117*** (0,0000) (0,0515) (0,0000) R2 0,3922 0,3014 0,4142 0,3922 0,1335 0,4141 0,3922 0,3978 0,3907 giá trị F 18,2974 13,0243 18,8931 18,2974 4,6523 18,8860 18,2974 19,9429 17,1349

2) Vay ngắn hạn có tác dụng trung gian đầy đủ (cột 6). Kết quả

với tác động trung gian của các khoản vay ngân hàng. Ngược

cho thấy tài chính xanh hạn chế đầu tư quá mức vào năng lượng

lại, kênh trung gian của khoản vay ngắn hạn hiệu quả hơn trong

tái tạo bằng cách giảm các khoản vay ngắn hạn. Điều này phù hợp

việc hạn chế đầu tư quá mức vào năng lượng tái tạo (cột 3e6). Machine Translated by Google 983

L. Anh ấy và cộng sự. / Năng lượng tái tạo 143 (2019) 974e984

3) Tác động của các khoản vay dài hạn đối với năng lượng tái tạo so với đầu tư

mức độ. Hiệu ứng trung gian đầy đủ của các khoản vay ngân hàng và các khoản

là không đáng kể (cột 9) và tác động trung gian là không thể đo lường được.

vay ngắn hạn là đáng kể.

Trong khi đó, như có thể thấy từ cột (7) và (8), tác động trực tiếp của phát

Trên thực tế, để nâng cao hiệu quả thúc đẩy tích cực của phát triển tài chính

triển tài chính xanh đối với đầu tư quá mức vào năng lượng tái tạo là rất lớn

xanh đối với hiệu quả đầu tư năng lượng tái tạo, chính phủ, các tổ chức tài chính

và hệ số hiệu quả là 0,0099. Kết quả cho thấy phát triển tài chính xanh có

và doanh nghiệp phải phối hợp với nhau. Điểm mấu chốt là phát huy vai trò định

thể giảm đầu tư quá mức vào năng lượng tái tạo ở một mức độ nhất định và cải

hướng của tài chính xanh trong phân bổ nguồn lực. Chính phủ nên vừa xây dựng vừa

thiện hiệu quả đầu tư năng lượng tái tạo. Hơn nữa, phát triển tài chính xanh

hoàn thiện hệ thống tài chính xanh, đồng thời tích cực thúc đẩy phát triển tài

có thể làm giảm các khoản vay dài hạn của các doanh nghiệp năng lượng tái

chính xanh. Một mặt, thông qua các biện pháp lập pháp để xây dựng một hệ thống

tạo gặp vấn đề về đầu tư quá mức. Điều này phù hợp với kỳ vọng lý thuyết.

tài chính xanh thông qua pháp luật; mặt khác, hỗ trợ ngành công nghiệp xanh thông

qua Chính sách tài chính, tiền tệ và môi trường hoặc quỹ xanh, sau đó là thúc đẩy

tài chính xanh thông qua công nghiệp xanh.

Như có thể thấy từ Bảng 8:

Các tổ chức tài chính nên tích cực sản xuất các sản phẩm tài chính xanh sáng tạo

và hỗ trợ sự phát triển của các doanh nghiệp năng lượng tái tạo theo nhiều cách.

1) Các hệ số của phát triển tài chính xanh và vốn vay ngân hàng đối với hiệu quả

Bên cạnh tín dụng xanh, cần phát triển mạnh mẽ trái phiếu xanh, bảo hiểm xanh và

đầu tư đều có ý nghĩa (cột 1e3) và tồn tại tác động trung gian một phần của

các công cụ tài chính đặc thù cho các doanh nghiệp năng lượng tái tạo. Bên cạnh

vốn vay ngân hàng. Hiệu ứng trung gian là 0,0005 (0,0032e0,0027), chiếm

đó, các định chế tài chính chính sách cũng cần phát huy hết vai trò hỗ trợ cho

15,63% (0,0005/0,0032) trong tổng hiệu ứng. Cụ thể, phát triển tài chính xanh

các doanh nghiệp năng lượng tái tạo phát triển. Đối với các doanh nghiệp năng

làm giảm các khoản vay ngân hàng cho các doanh nghiệp năng lượng tái tạo,

lượng tái tạo cần tăng cường quản trị nội bộ, nâng cao năng lực cạnh tranh trên

trong khi các khoản vay ngân hàng có tác động tiêu cực đến đầu tư dưới mức

thị trường tài chính; Đặc biệt đối với các doanh nghiệp đầu tư chui, phát triển

năng lượng tái tạo. Do đó, phát triển tài chính xanh không thể xóa bỏ tình

các kênh tài chính là chìa khóa để nâng cao hiệu quả đầu tư.

trạng đầu tư dưới mức vào năng lượng tái tạo. Điều này tương tự với kết quả trong toàn bộ mẫu.

2) Các hệ số của phát triển tài chính xanh và các khoản vay ngắn hạn là đáng kể Xung đột lợi ích

(cột 4e6), điều này cho thấy rằng có tồn tại một phần tác động trung gian của

các khoản vay ngắn hạn. Phát triển tài chính xanh có tác động tích cực đến sự

Các tác giả tuyên bố không có xung đột lợi ích.

thiếu hụt đầu tư bằng cách giảm số tiền vay ngắn hạn của các doanh nghiệp

năng lượng tái tạo. Tác động trung gian của các khoản vay ngân hàng là 0,0003 Sự nhìn nhận

(0,0032e0,0029), chiếm 9,38% (0,0003/ 0,0032) trong tổng tác động. Ngược lại,

tác động trung gian một phần của các khoản vay ngân hàng lớn hơn so với các

Các tác giả xin chân thành cảm ơn Quỹ Khoa học Tự nhiên Quốc gia Trung Quốc

khoản vay ngắn hạn. Cụ thể, tác động của phát triển tài chính xanh đối với

(Grant No.71874185), Dự án Khoa học Xã hội và Nhân văn của Bộ Giáo dục Trung

các khoản vay ngân hàng lớn hơn tác động của nó đối với các khoản vay ngắn Quốc (Grant No.

hạn. Hơn nữa, tác động tiêu cực của các khoản vay ngân hàng đối với năng lượng

16YJAZH015) và Quỹ khoa học tự nhiên quốc gia Trung Quốc (Số tài trợ 41801118).

tái tạo dưới mức đầu tư lớn hơn so với các khoản vay ngắn hạn. Người giới thiệu

3) Tác động của các khoản vay dài hạn đối với năng lượng tái tạo theo đầu tư là

không đáng kể (cột 9); do đó tác dụng trung gian của các khoản vay dài hạn là

[1] X.-R. Đặng, J.-M. Zhang, Các phương pháp tài chính, hạn chế tài chính và giải thưởng hiệu quả

đầu tư dựa trên nghiên cứu thực nghiệm về các doanh nghiệp sản xuất Trung Quốc, J. Shanxi Univ.

không thể đo lường được. Trong khi đó, tác động tích cực của phát triển tài

Vây. kinh tế. 38 (12) (2016) 29e40.

chính xanh đối với năng lượng tái tạo trong hiệu quả đầu tư là rất đáng kể

[2] T. Xiong, B. Cheng, J. Wang, Dòng tiền tự do, hợp đồng nợ và hiệu quả đầu tư của doanh nghiệp:

một phân tích thực nghiệm dựa trên các doanh nghiệp niêm yết bất động sản của Trung Quốc, J. và hệ số là 0,0032.

Guizhou Univ. Vây. kinh tế. 31(6)(2013) 59e70.

Điều này cho thấy rằng phát triển tài chính xanh làm trầm trọng thêm tình

[3] H.-J. Yang, Y.-M. Hu, Môi trường thể chế và dòng tiền tự do đầu tư quá mức, Quản lý. Thế Giới

trạng đầu tư dưới mức vào năng lượng tái tạo (cột 7e9). Hơn nữa, phát triển (09) (2007), 99-106þ116þ172.

tài chính xanh làm giảm các khoản vay dài hạn của các doanh nghiệp năng lượng

[4] M. Xiao, Cổ tức tiền mặt, dòng tiền nội bộ và hiệu quả đầu tư, J. Financ.

độ phân giải (10) (2010) 117e134. tái tạo.

[5] D. Zhang, H. Cao, DG Dickinson và cộng sự, Dòng tiền tự do và đầu tư quá mức: thêm bằng chứng từ

các công ty năng lượng Trung Quốc, Energy Econ. 58 (2016) 116e124.

[6] X. Chen, Y. Sun, X. Xu, Dòng tiền tự do, đầu tư quá mức và quản trị doanh nghiệp ở Trung Quốc,

Pac. Tài chính lưu vực J. 37 (2016) 81e103.

6. Kết luận và đề xuất

[7] MC Jensen, Chi phí đại diện của dòng tiền tự do, tài chính doanh nghiệp và tiếp quản,

Là. kinh tế. T.76(2)(1986) 323e329.

Bài báo này đo lường mức độ phát triển tài chính xanh và hiệu quả đầu tư của

[8] S.-P. Wang, Z.-J. Li, Cổ phần ngân hàng, hiệu quả đầu tư và doanh nghiệp

tài trợ nợ, J. Financ. độ phân giải (05) (2011) 184e193.

141 doanh nghiệp năng lượng tái tạo được liệt kê ở Trung Quốc. Kết quả cho thấy

[9] X.-F. Châu, Y.-Z. Lan, Ảnh hưởng của việc vay nợ đối với hành vi đầu tư kém hiệu quả: một nghiên

trong giai đoạn nghiên cứu, phát triển tài chính xanh làm giảm tín dụng ngân hàng

cứu thực nghiệm dựa trên các doanh nghiệp tư nhân niêm yết của Trung Quốc, Jinan J. (Phiên bản

của các doanh nghiệp năng lượng tái tạo và có tác động tiêu cực đến hiệu quả đầu

Triết học và Khoa học Xã hội) 33 (03) (2011) 23e30þ207.

[10] X.-S. Đường, X.-S. Chu, R.-J. Ma, Nghiên cứu thực nghiệm về hành vi đầu tư quá mức của các doanh

tư năng lượng tái tạo. Tác động trung gian một phần của các khoản vay ngắn hạn

nghiệp niêm yết và cơ chế hạn chế của nó, Acc. độ phân giải (7) (2007) 44e52.

là đáng kể. Bên cạnh đó, đối với các doanh nghiệp năng lượng tái tạo đang đầu tư

[11] W. Jiang, Phát triển tài chính, vốn vay ngân hàng và đầu tư doanh nghiệp, J. Financ. độ phân giải

quá mức, phát triển tài chính xanh làm giảm đầu tư năng lượng tái tạo bằng cách (04) (2011) 113e128.

giảm phân phối tín dụng ngân hàng, trong đó tác động trung gian hoàn toàn của các

[12] L.-F. Lý, Y.-H. Ye, J. Sun, Cạnh tranh thị trường, vay nợ và đầu tư quá mức , Khoa học mềm Trung

Quốc. tạp chí. (11) (2013) 91e100.

khoản vay ngân hàng và các khoản vay ngắn hạn là đáng kể; đối với các doanh nghiệp

[13] Y.-L. Zhang, Y. Tan, F. Xia, Hiệu quả đầu tư có gắn liền với “tài trợ nợ” không?

năng lượng tái tạo đang đầu tư dưới mức, phát triển tài chính xanh không thể xóa

độ phân giải kinh tế. quản lý. (02) (2011) 46e55.

bỏ tình trạng đầu tư dưới mức. Tuy nhiên, phát triển tài chính xanh có thể hạn

[14] Y.-C. Zhang, W.-C. Li, J. Peng, Nghiên cứu về tác động của quản trị quyền lực của chủ nợ đối với hiệu

quả đầu tư của doanh nghiệp-bằng chứng thực nghiệm từ các doanh nghiệp niêm yết của Trung Quốc, J.

chế tín dụng ngân hàng cho các doanh nghiệp năng lượng tái tạo ở một mức độ nào

Financ. độ phân giải (07) (2015) 190e203. đó.

[15] DY Zhang, H. Cao, P. Zou, Sự thịnh vượng trong đầu tư năng lượng tái tạo của Trung Quốc : tính hợp

lý, cấu trúc vốn và những tác động với bằng chứng cấp độ vững chắc,